Unzumutbarkeit einer Gesamtwegzeit mit öffentlichen Verkehrsmitteln von über 2 Stunden in eine Richtung bei einem 60 km übersteigenden Arbeitsweg

Beachte:

VwGH-Beschwerde zur Zl. 2011/15/0132 eingebracht (Amtsbeschwerde). Mit Beschluss vom 4.9.2014 Behandlung der Beschwerde abgelehnt.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw, vom 14. Jänner 2011 gegen den Bescheid des Finanzamtes Gänserndorf Mistelbach, vertreten durch Fachvorständin Hofrätin Mag. Susanne Brandstätter und Amtsdirektorin Regierungsrätin Herta Schreibvogel, vom 23. Dezember 2010 betreffend Einkommensteuer 2009 entschieden:

Der Berufung wird Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die Bemessungsgrundlagen und die Höhe der Abgabe sind dem als Beilage angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

Aus den vom Finanzamt Gänserndorf Mistelbach im Anhang zum Vorlagebericht vorgelegten Akten sowie aus dem Abgabeninformationssystem der Finanzverwaltung ergibt sich:

Am 1. September 2009 ist an den Berufungswerber (Bw.) Ing. Gerhard A der Einkommensteuerbescheid für das Jahr 2008 erklärungsgemäß (vorläufig) ergangen, am 24. November 2010 der Einkommensteuerbescheid für das Jahr 2009. Diesen Bescheiden zufolge berücksichtigte der Arbeitgeber ein Pendlerpauschale von 2.760,70 € (2008) bzw. von 3.372,00 € (2009).

Mit Bescheiden vom 23. Dezember 2010 wurden die Einkommensteuerverfahren 2008 und 2009 gemäß § 303 Abs. 4 BAO wieder aufgenommen.

Die Begründung hierfür lautet jeweils:

"Das Verfahren war gemäß § 303 (4) BAO wiederaufzunehmen, weil ein berichtigter oder neuer Lohnzettel übermittelt wurde, aus dem sich eine geänderte Einkommensteuerfestsetzung ergibt. Zur näheren Begründung wird auf die Begründung des im wiederaufgenommenen Verfahren neu erlassenen Einkommensteuerbescheides verwiesen.

Die Wiederaufnahme wurde im Rahmen der Ermessensabwägung gemäß § 20 BAO verfügt, um die Rechtmäßigkeit der Steuerfestsetzung herbeizuführen und damit dem Grundsatz der Gleichmäßigkeit der Besteuerung Rechnung zu tragen.

Auf die Begründung des Sachbescheides wird verwiesen."

Die am selben Tag ergangenen neuen Einkommensteuerbescheide 2008 und 2009 berücksichtigen lediglich ein Pendlerpauschale von 1.078,70 € (2008) bzw. 1.242,00 € (2009). Eine diesbezügliche Begründung ist nicht ersichtlich.

Mit Schreiben vom 14. Jänner 2011, beim Finanzamt am 17. Jänner 2011 eingelangt, erhob der Bw. Ing. Gerhard A Berufung sowohl gegen den "Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuerbescheid 2008" als auch gegen den "Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuerbescheid 2009" und führte dazu jeweils aus:

"Ich berufe gegen die Wiederaufnahme des Verfahrens betreffend den Einkommensteuerbescheid 2009, da auf Grund einer Betriebsüberprüfung der Firma B eine falsche Pendlerpauschale festgelegt wurde und daher die neu berechnete Lohnsteuer zu hoch ist.

Die neu festgesetzte kleine Pendlerpauschale wurde für die Benützung von öffentlichen Verkehrsmitteln ab 40-60 km mit € 1.242 pro Jahr festgelegt. Die tatsächliche Fahrtstrecke beträgt jedoch mit öffentlichen Verkehrsmitteln lt. beiliegender Aufstellung 64,90 km. Daher ist die kleine Pendlerpauschale über 60km mit € 1.857 für die Lohnsteuerberechnung zu berücksichtigen.

Weiters beantrage ich gemäß § 212a BAO die Aussetzung der Einhebung des in Streit stehenden Betrages bis zur Erledigung des Berufungsverfahrens."

Beigeschlossen war eine detaillierte Aufstellung, wonach die Fahrt vom Wohnort zum Bahnhof Mistelbach mit dem Auto 3,404 km betrage, die Strecke für die Bahnfahrt von Mistelbach bis Südtiroler Platz einschließlich Fußwegen 56,20 km, die weitere Fahrt mit der U-Bahn 1,394 km und die daran anschließende Autobusfahrt 3,53 km, was zusammen mit dem letzten Fußweg zum Arbeitgeber von 0,40 km insgesamt 64,90 km ausmache (Bl. 7 Finanzamtsakt).

Das Betriebsstättenfinanzamt räumte über Anfrage des Wohnsitzfinanzamtes ein, dass die Wegstrecke mehr als 60 km betrage, hält aber die Verwendung öffentlicher Verkehrsmittel für zumutbar (Bl. 12 Finanzamtsakt). Bei der GPLA-Prüfung sei irrtümlich davon ausgegangen worden, dass der Bw. am Firmensitz arbeite, tatsächlich sei seine Arbeitsstätte aber in Wien 23 gelegen gewesen.

Mit Schreiben vom 22. Feber 2011 erhob der Bw. Berufung betreffend "Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuerbescheid 2008 und 2009", dh er ergänzte seine Berufung(en):

"Ich berufe gegen die Wiederaufnahme des Verfahrens betreffend den Einkommensteuerbescheid 2009, da auf Grund einer Betriebsüberprüfung der Firma B eine falsche Pendlerpauschale festgelegt wurde und daher die neu berechnete Lohnsteuer zu hoch ist.

Die neu festgesetzte kleine Pendlerpauschale wurde für die Benützung von öffentlichen Verkehrsmitteln ab 40-60 km mit € 1.242 pro Jahr festgelegt.

Nach genauer Prüfung des Fahrplanes habe ich festgestellt, dass die Fahrzeit mit den öffentlichen Verkehrsmitteln länger als 2,50 Stunden beträgt. Mein Dienstort befindet sich in 1230 Wien, G-Gasse. Meine Tätigkeit als Kalkulant übe ich am Dienstort aus. Die Dienstzeit ist von Montag - Donnerstag von 7:45-12:00 und von 12:45 bis 17:00, sowie am Freitag von 7:45 bis 12:45. Da ich eine 30-stündige Überstundenpauschale habe, muss ich täglich im Schnitt 1,50 Überstunden leisten. Damit ergibt sich ein Dienstende von Montag bis Donnerstag mit 18:30 Uhr und am Freitag um 14:15 Uhr.

Ich habe im Dezember 2008 meinen privaten PKW verkauft, da ich seit November 2008 ein Firmenauto der Firma B auch privat nutze und dafür im Monat € 410,80 Sachbezug zahle.

Bis 31. Jänner 2010 betrug die Fahrstrecke zwischen Wohnort und meiner Arbeitsstelle in der G-Gasse in 1230 Wien mit dem Auto über 63,9 km (lt. Goggle-Map), da die Autobahn A5 noch nicht fertig war.

Zu Ihrer Anfrage bezüglich der Pendlerpauschale bei der Fa. C möchte ich festhalten, dass die Fahrstrecke vom Wohnort in [...] bis 1100 Wien, F-Gasse nur um einen Kilometer kürzer war als zu meinem jetzigen Dienstort in 1230 Wien, G-Gasse. Ich arbeitete von September 2006 bis Februar 2008 bei der Firma C. Leider ist kein Nahplan mehr von diesem Zeitraum auffindbar. Da ich einen All-in Vertrag hatte durfte ich keine offiziellen Überstundenaufzeichnungen bei der Fa. C führen. Der Arbeitsbeginn ergab sich durch die Verbindung den öffentlichen Verkehrsmitteln um 8:00 Uhr. Auf Grund der gesetzlichen Bestimmungen durfte ich nicht mehr als 10 Stunden arbeiten. Daher endete der Arbeitstag mit einer halbstündigen Mittagspause um 18:30: (8:00 bis 12:00 und 12:30 bis 18:30). Lt. beiliegendem jetzigen Fahrplan beträgt die Heimfahrt inkl. aller Wartezeiten und Fußwege 2:38 Stunden. Vor 3 Jahren war die Fahrzeit um ca. 10 länger.

Außerdem kam es durch die Umbauten an den Bahnhöfen Wien Meidling, Wien Mitte, Praterstern, Traisengasse sowie dem zweigleisigen Ausbau der Schnellbahn zwischen Leopoldau und Wolkersdorf zu erheblichen Verspätungen gegenüber dem Fahrplan und des Öfteren zu Zugsausfällen.

Die Fahrtstrecke vom Wohnort in H bis zur damaligen Arbeitstelle in die F-Gasse, 1100 Wien, betrug 62,5 km."

Beigeschlossen waren verschiedene Aufzeichnungen.

Im Akt befinden sich auch diverse Fahrzeitberechnungen (offenbar des Finanzamtes).

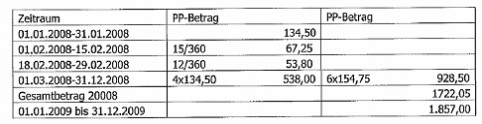

Mit Berufungsvorentscheidungen vom 2. März 2011 änderte das Finanzamt Gänserndorf Mistelbach die Einkommensteuerbescheide 2008 und 2009 dahingehend ab, dass es ein Pendlerpauschale von 1.722,05 € (2008) bzw. von 1.857,00 € (2009) steuermindernd berücksichtigte.

Die gesonderte Bescheidbegründung der "Berufungsvorentscheidung über Einkommensteuer 2008/2009" lautet:

"Die Erledigung weicht von Ihrem Begehren aus folgenden Gründen ab:

Werbungskosten:

Strittig ist die Gewährung des PPes gem. § 16 Abs.1 Z 6 lit. c EStG - gr.PP ab 60 km.

Im Zuge der GPLA Prüfung wurde eine falsche Pendlerpauschale festgelegt- kl PP ab 40 km gern § 16 Abs.1 Z 6 lit. b EStG. Die tatsächliche Fahrtstrecke betrage laut Eigenauflistung 64,90km; laut Routenplaner anachb.at. 60,76 km. Jedoch haben Sie (Vorhaltsbeantwortung-Schreiben vom 21. sowie 22.2.2011) festgestellt, dass die Fahrtzeiten mit den öffentlichen Verkehrsmitteln länger als 2,5 Stunden betragen.

Neben der Entlohnung für die in der Normalarbeitszeit zu erbringenden Leistung sind mit dem vereinbarten Gesamtentgelt monatlich 30 Überstunden abgegolten. Aus den beigelegten Zeitaufzeichnungen für die Monate September/2008 und Oktober/2009 ist festzustellen, dass die Überzeiten durchschnittlich Zeitspannen von 1,5 h täglich umfassten. Das Arbeitszeitende lag überwiegend zwischen 18.00 bzw. 18.30.

Der Privat-PKW wurde mit Dezember 2008 verkauft, seit November 2008 nutzen Sie ein Firmenauto auch privat, ein Sachbezug als Lohnbestandsteil wird verrechnet.

Verspätungen des öffentlichen Verkehrsangebots, wie innerstädtischer Autobus, Schnellbahn, vor allem die Heimfahrten betreffend führten zu Verspätungen, die ein überschreiten der zumutbaren Wegzeit bei einer Wegstrecke von 60 km verursachten.

Rechtliche Beurteilung:

16 Abs.1 Z.6 EStG (in der für das Verfahren maßgeblichen Fassung) normiert als Werbungskosten explizit Ausgaben des Steuerpflichtigen für Fahrten zwischen Wohnung und Arbeitsstätte und legt für deren Berücksichtigung folgende Anwendungsvoraussetzungen fest:

a) diese Ausgaben sind bei einer einfachen Fahrtstrecke zwischen Wohnung und Arbeitsstätte bis 20 km grundsätzlich durch den Verkehrsabsetzbetrag (§ 33 Abs. 5) abgegolten.

b) Beträgt die einfache Fahrtstrecke zwischen Wohnung und Arbeitsstätte, die der Arbeitnehmer im Lohnzahlungszeitraum überwiegend zurücklegt, mehr als 20 km und ist die Benützung eines Massenbeförderungsmittels zumutbar, dann werden zusätzlich als Pauschbeträge berücksichtigt:

Bei einer Fahrtstrecke von

20 km bis 40 km 588,00 bzw. 630,00 € jährlich

40 km bis 60 km 1.161,00 bzw. 1.242,00 € jährlich

über 60 km 1.735,00 bzw. 1.857,00 € jährlich.

c) Ist dem Arbeitnehmer im Lohnzahlungszeitraum überwiegend die Benützung eines Massenbeförderungsmittels zwischen Wohnung und Arbeitsstätte zumindest hinsichtlich der halben Fahrtstrecke nicht zumutbar, dann werden anstelle der Pauschbeträge nach lit. b folgende Pauschbeträge berücksichtigt:

Bei einer einfachen Fahrtstrecke von

2 km bis 20 km 319,50 bzw. 342,00 € jährlich

20 km bis 40 km 1.267,50 bzw. 1.356,00 € jährlich

40 km bis 60 km 2,206,50 bzw. 2.361,00 € jährlich

über 60 km 3.151,50 bzw. 3.372,00 € jährlich.

Mit dem Verkehrsabsetzbetrag und den Pauschbeträgen nach lit. b und c sind alle Ausgaben für Fahrten zwischen Wohnung und Arbeitsstätte abgegolten.

Aus § 16 Abs.1 Z.6 lit. a und b EStG ergibt sich, dass der Gesetzgeber des EStG 1988 grundsätzlich für Fahrten des Dienstnehmers zwischen Wohnung und Arbeitsstätte nicht den Individualverkehr und die Verwendung von Kfz sondern die Inanspruchnahme des öffentlichen Verkehrsangebots steuerlich berücksichtigt wissen will. Nur wenn die Benützung eines Massenbeförderungsmittels nicht möglich oder nicht zumutbar ist, können im Wege der Pauschbeträge nach § 16 Abs.1 Z.6 lit. c EStG die Kosten des Individualverkehrs zum Ansatz kommen (z.B. VwGH 24. September 2008, 2006/15/0001).

Die Wegstrecke bemisst sich im Falle der Zumutbarkeit der Benützung eines Massenbeförderungsmittels nach den Tarifkilometern zuzüglich Anfahrts- oder Gehwege zu den jeweiligen Ein- und Ausstiegsstellen. Im Falle der Unzumutbarkeit ist bei Benützung eines KFZ die kürzeste Straßenverbindung heranzuziehen.

Die Wegzeit umfasst bei Unzumutbarkeit wegen langer Anfahrtszeit die Zeit vom Verlassen der Wohnung bis zum Arbeitsbeginn oder vom Verlassen der Arbeitsstätte bis zur Ankunft in der Wohnung, also Gehzeit oder Anfahrtszeit zur Haltestelle des öffentlichen Verkehrsmittels, Fahrzeit mit dem öffentlichen Verkehrsmittel, Wartezeiten usw.

Stehen verschiedene öffentliche Verkehrsmittel zur Verfügung, ist bei Ermittlung der Wegzeit immer von der Benützung des schnellsten öffentlichen Verkehrsmittels (z.B. Schnellzug statt Regionalzug, Eilzug statt Autobus) auszugehen. Darüber hinaus ist eine optimale Kombination zwischen Massenbeförderungs- und Individualverkehrsmittel (z.B. "Park and Ride") zu unterstellen. Dies hat auch der VwGH im Erkenntnis vom 28.10.2008, 2006/15/0319, bestätigt, wonach die Möglichkeit der kombinierten Benützung privater und öffentlicher Verkehrsmittel bei der Prüfung der Zumutbarkeit der Verwendung von Massenverkehrsmitteln mit einzubeziehen ist.

Der Verwaltungspraxis vertretenen Auffassung nach steht das Pendlerpauschale bei Vorliegen der Voraussetzungen unabhängig vom tatsächlich benutzten Verkehrsmittel zu, etwa, wenn trotz Unzumutbarkeit des Massenverkehrsmittels dennoch dieses benützt wird.

§ 16 Abs.1 Z 6 lit. c EStG ("gr. PP)" stellt darauf ab, ob dem Arbeitnehmer im Lohnzahlungszeitraum überwiegend die Benützung eines Massenbeförderungsmittels zwischen Wohnung und Arbeitsstätte zumindest hinsichtlich der halben Fahrtstrecke nicht zumutbar ist; dass der Arbeitnehmer diese Massenverkehrsmittel tatsächlich nicht verwendet, ist hingegen nicht Voraussetzung für das große Pendlerpauschale. Kommt es somit nicht darauf an, welches Verkehrsmittel ein Arbeitnehmer tatsächlich für seien Arbeitsweg verwendet, kann es aber auch nicht maßgebend sein, ob der Arbeitnehmer für die optimale Kombination zwischen Individualverkehr und Massenverkehr über ein auf ihn zugelassenes KFZ verfügt. Das EStG verlangt ausschließlich, dass die "Benützung eines Massenverkehrsmittels zwischen Wohnung und Arbeitsstätte zumindest hinsichtlich der halben Fahrtstrecke nicht zumutbar ist.

Außerplanmäßige bzw. unvorhersehbare Beeinträchtigungen oder Verzögerungen sind bei der Ermittlung der regelmäßigen Wegzeit nicht zu berücksichtigen. Nur wenn derartige Vorkommnisse so häufig eintreten, dass mit entsprechenden Verlängerungen der Wegzeiten von vorne herein zu rechnen ist, können diese in die Wegzeitberechnung für die Zumutbarkeitsbeurteilung einfließen. Solche Umstände wurden im Verfahren allerdings nicht dargetan. Obige Pauschalverweise stellen keine Beweisführung dar. Insbesondere fehlt eine Konkretisierung der Häufigkeit und des Ausmaßes der behaupteten, regelmäßigen Wegzeitverlängerungen.

Allgemein ist hinzuweisen, dass Unzumutbarkeit infolge langer Reisedauer im Allgemeinen nicht gegeben sein wird, wenn Wohnort und Arbeitsstätte innerhalb eines Verkehrsverbundes (z8 "Verkehrsverbund Ostregion") liegen.

Die Auswertung der günstigsten Verkehrsverbindungen unter Annahme eines park & rides - Systems, bei welchem die Teilstrecke zwischen Wohnung und dem Bahnhof mit einem KFZ und die restliche Wegstrecke mit öffentlichen Verkehrsmitteln und einem Teil Fußweg zurückgelegt wird, hat ergeben, dass eine tägliche Wegzeit von unter 2,5 h zu veranschlagen ist.

Dem Berufungsbegehren war betr. PP Fahrten Wohnung Arbeitsstätte 1230 Wien, G-Gasse ab dem Zeitraum 18.02.2008 (aliquot mit 12/360) bis 31.12.2008 und Zeitraum 01.01.2009 bis 31.12.2009 teilweise- kl.PP über 60 km(§16 Abs.1 Z 1 lit. b EStG)- teilweise stattzugeben.

Betreffend PP Wohnung Arbeitsstätte 110 Wien, F-Gasse im Zeitraum 01.01.2008 bis 15.02.2008 war dem Berufungsbegehren nur teilweise - kl.PP ab 60 km (§ 16 Abs.1 Z 1 lit. b EStG) -, wobei der Zeitraum Februar aliquot mit 15/360 zu berechnen ist, stattzugeben.

Berechnung des Pauschbetrages:

Mit Schreiben vom 22. März 2011 betreffend "Antrag auf Vorlage der Berufung über die Ablehnung großen Pendlerpauschale vom 22.02.2011 an die Abgabenbehörde II. Instanz" teilte der Bw. mit und schloss verschiedene Fahrplanvarianten bei:

"Ich beantrage innerhalb offener Frist (Berufungsentscheidung 1. Instanz am 2.3.2011) die Vorlage meiner Berufung an die Abgabenbehörde Il. Instanz und führe (ergänzend) aus:

Ich bin mit bin mit Ihrer Berufungsentscheidung der 1. Instanz über die Festsetzung der kleinen Pendlerpauschale über 60 km, für den Zeitraum 01.01.2009 bis 31.12.2009 nicht einverstanden und beantrage für diesen Zeitraum die Zuerkennung der großen Pendlerpauschale über 60 km, da die Fahrzeit mit den öffentlichen Verkehrsmitteln inkl. aller Fußwege und Wartezeiten über 2,50 h beträgt.

Begründung: Ich habe meinen eigenen PKW (13 Jahre alt) im Dezember 2008 verkauft und besaß daher im Zeitraum vom 1.1.2009 bis 31.12.2009 keinen eigenen PKW. Den von der Firma B, zur Verfügung gestellten Firmen-PKW darf ich zwar für Privatfahrten nutzen, es ist mir aber nicht erlaubt, diesen PKW auf dem Park and Ride - Parkplatz am Bahnhof Mistelbach abzustellen und ein öffentliches Verkehrsmittel zu benutzen, da ich das Firmenauto auch für Dienstfahrten während der Arbeitszeit benutzen muss.

Ich dürfte das Firmenauto auf meinem Arbeitsplatz in der 1230 Wien, G-Gasse abstellen und die öffentlichen Verkehrsmittel benutzen. Dann hätte ich aber keine Möglichkeit, mit einem öffentlichen Verkehrsmittel vom Bahnhof Mistelbach nach H zu kommen, da zu diesem Zeitpunkt, (20:22 Uhr) kein öffentliches Verkehrsmittel in Richtung H fährt. Zum Beweis lege ich die VOR-Fahrplanauskunft bei. Ich müsste die 3,1 km lange Strecke zu Fuß zurücklegen oder mit Bus bis zum Krankenhaus fahren und danach 1,7 km zu Fuß zurücklegen. Damit käme ich aber über die 2,50 h Fahrzeit.

Arbeitszeit fix: 8:45 - 17:00. Auf Grund der Überstundenpauschale von 30 Stunden täglich 1,5 Überstunden. Daher überwiegendes Arbeitsende 18:30 Uhr.

Aufstellung der Fahrzeit: | ||||

Version A: | 1230 Wien, G-Gasse - Bahnhof Mistelbach - | |||

Krankenhaus Mistelbach - Fußweg bis H | 18:30-21:19 | 2h 49min | ||

Version B1: | 1230 Wien, G-Gasse -Alt-Erlaa- | |||

Wien-Floridsdorf - Lanzendorf - Fußweg bis H | 18:30-21:08 | 2h 38min | ||

Version B2: | 1230 Wien, G-Gasse - Reumann Platz- | |||

Praterstern - Wolkersdorf - Lanzendorf | ||||

Fußweg bis H | 18:30-21:08 | 2h 38min | ||

Version C: | nicht möglich, da ein Arbeitsende von 16:00 nicht möglich. | |||

Version D: | nicht möglich, da der letzte Autobus um 17:33 vom | |||

Bahnhof Mistelbach nach H fährt und der Zug | ||||

von Wien aber erst um 20:22 Uhr in Mistelbach ankommt. | ||||

Version E: | ||||

Wartezeit: | 18:00-18:39 Uhr | |||

Fahrzeit 1230 Wien bis Bahnhof Mistelbach: | 18:39-20:22 Uhr | |||

Fußweg bis H 3,1 km (4 km/h) 47 Minuten | 20:22-21:09 Uhr | |||

18:30-21:09 | 2h 39min | |||

In der Berufungsentscheidung der 1. Instanz wurde nicht berücksichtigt, dass ich über den Firmen-PKW mit Privatnutzung nicht so frei verfügen darf wie über einen eigenen PKW. Es ist mir daher nicht erlaubt das Firmenauto am Bahnhof Mistelbach abstellen darf, um öffentliche Verkehrsmittel zu benutzen, damit ich die Fahrzeit von 2,5 Stunden nicht überschreite".

Mit am 6. April 2011 eingelangtem Bericht legte das Finanzamt Gänserndorf Mistelbach eine Berufung des Bw. vom 14. Jänner 2001 gegen "E 2009" vom 23. Dezember 2010 dem Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz zur Entscheidung vor.

Der Unabhängige Finanzsenat richtete hierauf am 7. April 2011 mit E-Mail folgenden Vorhalt an das Finanzamt:

"Das Finanzamt Gänserndorf Mistelbach hat mit Vorlagebericht vom 1. April 2011 eine Berufung des Ing. Gerhard A gegen "E 2009" vom 23. Dezember 2010 (BVE vom 2. März 2011) vorgelegt.

Dem Finanzamtsakt sowie dem AIS lässt sich entnehmen, dass mit Datum 23. Dezember 2010 folgende Bescheide ergangen sind:

- Wiederaufnahme Einkommensteuer 2008

- Einkommensteuer 2008

- Wiederaufnahme Einkommensteuer 2009

- Einkommensteuer 2009

Im Finanzamtsakt befindet sich lediglich eine Berufung vom 14. Jänner 2011 gegen den Wiederaufnahmebescheid betreffend Einkommensteuer 2009.

Wurde auch gegen den Wiederaufnahmebescheid betreffend Einkommensteuer 2008 Berufung erhoben? Wenn ja, bitte um Übermittlung (und Vorlage)?

Mit Berufungsvorentscheidungen vom 2. März 2011 wurden die Einkommensteuerbescheide 2008 und 2009 abgeändert; eine Berufungsvorentscheidung betreffend Wiederaufnahme ist nicht ersichtlich. Wurde auch gegen die Einkommensteuer(sach)bescheide Berufung erhoben? Wenn ja, bitte um Übermittlung (und Vorlage)?

Der Vorlageantrag vom 22. März 2011 bezieht sich auf die BVE vom 2. März 2011 betreffend E 2008 und 2009. Vorgelegt wurde nur E 2009. Handelt es sich dabei um ein Versehen oder wird E 2008 (Vorlageantrag) noch vorgelegt werden?

In der Sache selbst: Das Finanzamt geht davon aus, dass bei Verwendung von Park & Ride (offenbar Bahnhof Mistelbach) eine Gesamtwegzeit von weniger als 2 1/2 Stunden je Richtung bestehe. Welche konkreten durchschnittliche Wegzeiten bei einer Kombination von Individualverkehr und öffentlichem Verkehr liegen dieser Annahme zugrunde? Soweit ersichtlich, müssten die Wegzeiten idR je Richtung jedenfalls 2 Stunden übersteigen bzw knapp unter 2 1/2 Stunden liegen - ist dies zutreffend?"

Das Finanzamt gab hierauf mit E-Mail vom 8. April 2011 bekannt:

"Berufung wurde erhoben gegen die Bescheide § 303/4- Sachbescheide E 2008 und E 2009.

Erledigung mit BVEs vom 02.03.2011 (gemeinsame Verf 67) .

Antrag auf Vorlage der Berufung nur hinsichtlich E 2009: ".... Festsetzung der kleinen PP über 60 km für den Zeitraum 01.01.2009 bis 31.12.2011 ( vermeintlich 09)nicht einverstanden und beantrage für diesen Zeitraum die Zuerkennung der gr. PP über 60 km"...

Wegzeitendiagramm-Unterstellung Park & Ride (Unzumutbarkeit wegen langer Anfahrtsdauer ab 40 km Wegstrecke >2,5h Wegzeit):

Wohnung 2130, H, L-Gasse zur Park&Ride Anlage Bahnhof Mistelbach 3,40 km - Fahrzeit- Wegzeit gesamt 10 min berechnet;

Bahnhof Mistelbach Abfahrt bis Ziel G-Gasse - entsprechend der Beilage Vor- Auskunft Bahnhof Mistelbach Ziel G-Gasse:

Arbeitsbeginn 7.45h:

Abfahrt 5.54 an Ziel 7.35 = 1.41h bis Arbeitsbeginn + 4min +10min Fahrtzeit Bahnhof =5.44h bis 7.45h= Gesamtwegzeit :

2h 01min;

Retourweg :

Berechnung entsprechend Beilage Vor Wien/ G-Gasse und Bahnhof Mistelbach

Arbeitsende: 18h; Verbindung 18.19 ( Fußweg O-Straße min) an Mistelbach 19.53h= 1h34min+ 19min + Wegzeit Bahnhof Wohnort 10 min = Gesamtwegzeit: 18h bis 20.03h= 2.03h;

Arbeitsende 18.15; Verbindung 18.39 an Mistelbach 20.22h= 1.43h +24min + 10min = 18.15h bis 20.32h= 2h 17min;

Arbeitsende 18.30; Verbindung 19.01 an Mistelbach 20.26h= 1.25h +31min + 10min = 18.30h bis 20.36h= 2h 2min;

Fast gänzlich liegen die Wegzeiten knapp über 2 Stunden; nur bei Arbeitsende 18.15h liegt die Wegzeit bei 2.17h."

Über Ersuchen des Unabhängigen Finanzsenats übermittelte das Finanzamt mit E-Mail vom 13. April 2011 ein PDF der Finanzamtsaktenteile und teilte mit:

"Im Anhang wird Ihnen die Berufung gegen den Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuerbescheid 2008; der Einkommensteuer-Erstbescheid, die Bescheide betr. die Wiederaufnahme und Sachbescheid sowie die BVE- Sachbescheid übermittelt.

BVEs betreffend die Wiederaufnahmebescheide wurde nicht erlassen; die Berufungen wurden der inhaltlichen Interpretierung nach nur als Berufungen gegen die Sachbescheide ausgelegt.

Entscheidend ist, ob aus dem gesamten Inhalt des Rechtsmittels hervorgeht, wogegen es sich richtet ( VwGH 28.1.1998, 96/13/00801; siehe Ritz, BAO³ zu § 250 TZ 6)."

Aus dem PDF ergibt sich, dass Ing. Gerhard A mit gesondertem Schreiben vom 14. Jänner 2011, beim Finanzamt ebenfalls am 17. Jänner 2011 eingelangt, auch gegen den "Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuerbescheid 2008" Berufung erhoben hat, wobei die weiteren Ausführungen - abgesehen von der Jahreszahl 2008 - jenen in der Berufung betreffend das Jahr 2009 entsprechen.

Am 19. April 2011 richtete der Referent des UFS nachstehenden Vorhalt an den Bw.:

"Das Finanzamt Gänserndorf Mistelbach hat mit Datum 23. Dezember 2010 Ihnen gegenüber folgende Bescheide erlassen:

- Wiederaufnahme Einkommensteuer 2008

- Einkommensteuer 2008

- Wiederaufnahme Einkommensteuer 2009

- Einkommensteuer 2009

Sie haben mit Schreiben vom 14. Jänner 2011 Berufung gegen den "Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuerbescheid 2008" sowie Berufung gegen den "Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuerbescheid 2009" erhoben und schreiben jeweils einleitend: ""Ich berufe gegen die Wiederaufnahme des Verfahrens betreffend den Einkommensteuerbescheid 2008/2009, da auf Grund einer Betriebsüberprüfung der Firma B eine falsche Pendlerpauschale festgelegt wurde und daher die neu berechnete Lohnsteuer zu hoch ist..."

Mit Berufungsvorentscheidungen vom 2. März 2011 änderte das Finanzamt Gänserndorf Mistelbach die Einkommensteuerbescheide 2008 und 2009 dahingehend ab, dass es ein Pendlerpauschale von 1.722,05 € (2008) bzw. von 1.857,00 € (2009) steuermindernd berücksichtigte.

Mit Schreiben vom 22. März 2011 haben Sie "Antrag auf Vorlage der Berufung über die Ablehnung großen Pendlerpauschale vom 22.02.2011 an die Abgabenbehörde II. Instanz" gestellt, schreiben aber in der Folge "...Ich bin mit bin mit Ihrer Berufungsentscheidung der 1. Instanz über die Festsetzung der kleinen Pendlerpauschale über 60 km, für den Zeitraum 01.01.2009 bis 31.12.2009 nicht einverstanden und beantrage für diesen Zeitraum die Zuerkennung der großen Pendlerpauschale über 60 km, da die Fahrzeit mit den öffentlichen Verkehrsmitteln inkl. aller Fußwege und Wartezeiten über 2,50 h beträgt...."

Das Finanzamt Gänserndorf Mistelbach hat am 4. April 2011 eine Berufung gegen den Einkommensteuerbescheid 2009 dem Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz vorgelegt, da es davon ausging, dass Sie mit der Berufungsvorentscheidung betreffend Einkommensteuer 2008 einverstanden sind.

Vor einer Erledigung Ihres Anbringens bzw. Ihrer Anbringen ist zu klären, welche Bescheide von Ihnen tatsächlich angefochten wurden sowie ob die Berufungsvorentscheidung vom 2. März 2011 hinsichtlich Einkommensteuer 2008 in Rechtskraft erwachsen ist.

Wie oben ausgeführt, sind mit Datum 23. Dezember 2010 sowohl Wiederaufnahmebescheide als auch Sachbescheide (Einkommensteuerbescheide) für die Jahre 2008 und 2009 ergangen.

In Ihren Berufungen vom 14. Jänner 2011 führen Sie als bekämpften Bescheid jeweils "Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuerbescheid 2008" bzw. "2009" an. Die Begründung der Berufung kann sich sowohl auf die Wiederaufnahmebescheide als auch auf die Einkommensteuerbescheide beziehen.

Bitte teilen Sie dem Unabhängigen Finanzsenat innerhalb von vier Wochen mit, ob sich Ihre Berufungen vom 14. Jänner 2011

- nur gegen die Wiederaufnahmebescheide betreffend Einkommensteuer 2008 und 2009 richten (wie dies der Betreff der Berufungen vermuten lässt),

- nur gegen die im wiederaufgenommenen Verfahren ergangenen Einkommensteuerbescheide 2008 und 2009 richten (wie das Finanzamt annimmt), oder

- sowohl gegen die Wiederaufnahmebescheide betreffend Einkommensteuer 2008 und 2009 als auch gegen die Einkommensteuerbescheide 2008 und 2009 richten.

Der Unterschied ist im Wesentlichen Folgender:

Eine Wiederaufnahme des Verfahrens kann von Amts wegen verfügt werden, wenn - hier von Bedeutung - neue Tatsachen oder Beweismittel hervorkommen, die zu einem anderen Einkommensteuerbescheid als bisher führen.

Wenn Sie der Meinung sind, es sind keine neuen Tatsachen oder Beweismittel hervorgekommen (etwa weil das Finanzamt bereits bei der Erlassung der ursprünglichen Einkommensteuerbescheide gewusst hat, wie lang der Arbeitsweg ist und welche Zeit Sie dafür benötigen), wäre gegen den Wiederaufnahmebescheid zu berufen.

Ebenfalls wäre gegen den Wiederaufnahmebescheid zu berufen, wenn dem Finanzamt zwar neue Tatsachen oder Beweismittel bekannt geworden sind, diese aber Ihrer Meinung nach zu keinem anderen Einkommensteuerbescheid führen (etwa weil Sie auch eine Wegzeit von weniger als 2 ½ Stunden in eine Richtung für unzumutbar halten oder weil Sie Park & Ride nicht für verwendbar halten).

Werden nur die Wiederaufnahmebescheide angefochten, entfallen bei einer Stattgabe der Berufung auch die neuen Einkommensteuerbescheide (d.h. es treten wieder die ursprünglichen Einkommensteuerbescheide in Kraft). Wird die Berufung gegen die Wiederaufnahmebescheide abgewiesen, kann aber dann keine Änderung der neuen Einkommensteuerbescheide erfolgen (auch wenn diese unrichtig sein sollten), wenn Sie nicht (auch oder nur) die Einkommensteuerbescheide bekämpft haben.

Wenn Sie (auch oder nur) die Einkommensteuerbescheide anfechten (etwa weil Sie annehmen, die Wiederaufnahme sei zu Recht erfolgt, aber eine inhaltliche Änderung der Einkommensteuerbescheide möchten), können diese im Berufungsverfahren in jeder Richtung (zu Ihren Gunsten oder zu Ihren Ungunsten) abgeändert werden. Allerdings kann bei einer Berufung nur gegen die Einkommensteuerbescheide nicht berücksichtigt werden, dass möglicherweise bereits die Wiederaufnahmebescheide fehlerhaft waren.

Das Finanzamt ist hinsichtlich Ihres Vorlageantrages davon ausgegangen, dass sich dieser nur auf das Jahr 2009 bezieht, obwohl Sie im Betreff die gesamte Berufungsentscheidung (also für 2008 und 2009) nennen.

Bitte teilen Sie dem Unabhängigen Finanzsenat innerhalb von vier Wochen daher weiters mit, ob sich Ihr Vorlageantrag vom 22. März 2011 nur gegen die Einkommensteuer 2009 oder auch gegen die Einkommensteuer 2008 richtet.

Sollten Sie über den Einkommensteuerbescheid 2009 hinausgehend eine Entscheidung durch der Unabhängigen Finanzsenat wünschen (Vorlageerinnerung betreffend Wiederaufnahmebescheide, hinsichtlich Einkommensteuer 2008 wäre erst eine Frist von zwei Monaten ab Einlangen des Vorlageantrags vom 22. März 2011 abzuwarten), teilen Sie dies bitte ebenfalls mit.

Für allfällige Rückfragen stehe ich Ihnen gerne zur Verfügung."

Mit E-Mail vom 6. Mai 2011 gab der Bw. bekannt, dass sich seine Berufung und sein Vorlageantrag nur auf die Einkommensteuer 2009 beziehe:

"... auf Grund Ihres Schreibens vom 19. April 2011 teile ich Ihnen mit, dass ich nur gegen den im wiederaufgenommenen Verfahren ergangenen Einkommensteuerbescheid 2009 berufe.

Bis Dezember 2008 besaß ich einen PKW und es war für mich theoretisch möglich den Weg zur und von der Arbeitsstelle innerhalb von 2,50 h mit öffentlichen Verkehrsmitteln und Benutzung meines Autos zurück zu legen, da ich meinen eigenen PKW auf der P&R- Anlage am Bahnhof Mistelbach hätte parken können.

Ab Jänner 2009 besitze ich keinen eigenen PKW mehr und ich benutze ein Firmenauto auch für Privatfahrten. Da ich das Firmenauto für Fahrten während der Arbeitszeit nutzen muss, darf ich es nicht unter tags beim Bahnhof abstellen und die öffentlichen Verkehrsmitteln benutzen. Ich dürfte den Firmenwagen an meiner Arbeitsstelle in Wien 23 stehen lassen und mit den öffentlichen Verkehrsmitteln fahren. Dann würde die Wegzeit aber mehr als 2,50 Stunden betragen, da ich die ca. 3,4 km vom Bahnhof zu meinem Wohnort entweder zu Fuß oder mit einem öffentlichen Verkehrsmittel zurücklegen müsste.

Nach meiner Ansicht wurde dieser Sachverhalt bei meiner Berufung im Einkommensteuerbescheid 2009 nicht berücksichtigt.

Daher berufe ich nur gegen denn ergangenen Einkommensteuerbescheid 2009."

Über die Berufung wurde erwogen:

Verfahrensrechtliches

Auf Grund der Angaben des Bw. vom 9. Mai 2011 steht fest, dass Gegenstand des Verfahrens vor dem Unabhängigen Finanzsenat ausschließlich die Einkommensteuer für das Jahr 2009 ist.

Der Berufungsbehörde ist es daher verwehrt, eine Rechtswidrigkeit (siehe etwa UFS 15. 7. 2008, RV/0803-W/08, UFS 18. 9. 2009, RV/0809-L/09, UFS 7. 10. 2009, RV/2933-W/09, oder UFS 8. 3. 2010, RV/3137-W/09) der (dem Wortlaut der Berufungen vom 14. Jänner 2011 nach, nicht aber der Auskunft vom 9. Mai 2011 nach angefochtenen) Wiederaufnahmebescheide betreffend Einkommensteuer aufzugreifen.

Ebenso kann eine - siehe im Folgenden - Rechtswidrigkeit des Einkommensteuerbescheides 2008 in diesem Verfahren nicht berücksichtigt werden. Allerdings wurde der Einkommensteuerbescheid 2008 lediglich gemäß § 200 BAO vorläufig erlassen, sodass noch in endgültiger Einkommensteuerbescheid 2008 zu ergehen hat, der wiederum vom Bw. bekämpfbar ist.

Bemerkt wird, dass sich der gegenständliche Sachverhalt von jenem unterscheidet, der der Entscheidung UFS 9. 5. 2011, RV/0624-W/11, zugrunde lag: Im gegenständlichen Fall wichen die nach der Wiederaufnahme des Verfahrens ergangenen Sachbescheide gegenüber den jeweiligen Erstbescheiden hinsichtlich der Höhe des Pendlerpauschales ab (alt: 2.760,70 € bzw. 3.372,00 €, neu: 1.078,70 € bzw. 1.242,00 €) und der Bw. beantragte (zunächst) eine weitere Variante des Pendlerpauschales (1.857,00 €), sodass hier ein Widerspruch zwischen Bescheidbezeichnung und Berufungsantrag vorlag (Berufungsantrag bei der Bekämpfung eines Wiederaufnahmebescheids kann nur die Aufhebung des Wiederaufnahmebescheids, nicht aber die Abänderung des gleichzeitig ergangenen Sachbescheids sein).

Einkommensteuer 2009

Allgemeines zum Pendlerpauschale:

Gemäß § 16 Abs. 1 Z 6 EStG 1988 sind Werbungskosten auch Ausgaben des Steuerpflichtigen für Fahrten zwischen Wohnung und Arbeitsstätte. Für die Berücksichtigung dieser Aufwendungen gilt (lit. a leg. cit.), dass diese Ausgaben bei einer einfachen Fahrtstrecke zwischen Wohnung und Arbeitsstätte bis 20 km grundsätzlich - soweit nicht die Benützung öffentlicher Verkehrsmittel unzumutbar ist - durch den Verkehrsabsetzbetrag (§ 33 Abs. 5 EStG 1988) abgegolten sind.

Beträgt die einfache Fahrtstrecke zwischen Wohnung und Arbeitsstätte, die der Arbeitnehmer im Lohnzahlungszeitraum überwiegend zurücklegt, mehr als 20 km und ist die Benützung eines Massenverkehrsmittels zumutbar, dann werden nach § 16 Abs. 1 Z 6 lit. b EStG 1988 zusätzlich bestimmte Pauschbeträge (so genanntes "kleines" Pendlerpauschale) berücksichtigt.

Folgende Pauschbeträge waren im Berufungszeitraum heranzuziehen:

Von 1. 7. 2007 bis 30. 6. 2008 (BGBl. I Nr. 24/2007):

20 bis 40 km | 546 € | jährlich |

40 bis 60 km | 1.080 € | jährlich |

über 60 km | 1.614 € | jährlich |

Von 1. 7. 2008 bis 31. 12. 2009 (BGBl. I Nr. 85/2008):

20 bis 40 km | 630 € | jährlich |

40 bis 60 km | 1.242 € | jährlich |

über 60 km | 1.857 € | jährlich |

Ist dem Arbeitnehmer im Lohnzahlungszeitraum überwiegend die Benützung eines Massenbeförderungsmittels zwischen Wohnung und Arbeitsstätte zumindest hinsichtlich der halben Fahrtstrecke nicht zumutbar, dann werden nach § 16 Abs. 1 Z 6 lit. c EStG 1988 anstelle der vorstehend angeführten Pauschbeträge folgende Pauschbeträge ("großes" Pendlerpauschale) berücksichtigt:

Von 1. 7. 2007 bis 30. 6. 2008 (BGBl. I Nr. 24/2007):

2 bis 20 km | 297 € | jährlich |

20 km bis 40 km | 1.179 € | jährlich |

40 km bis 60 km | 2.052 € | jährlich |

über 60 km | 2.931 € | jährlich |

Von 1. 7. 2008 bis 31. 12. 2009 (BGBl. I Nr. 85/2008):

2 bis 20 km | 342 € | jährlich |

20 km bis 40 km | 1.356 € | jährlich |

40 km bis 60 km | 2.361 € | jährlich |

über 60 km | 3.372 € | jährlich |

Mit dem Verkehrsabsetzbetrag und dem Pendlerpauschale sind gemäß § 16 Abs. 1 Z 6 EStG 1988 alle Ausgaben für Fahrten zwischen Wohnung und Arbeitsstätte abgegolten.

Für die Inanspruchnahme der Pauschbeträge hat der Arbeitnehmer dem Arbeitgeber auf einem amtlichen Vordruck (Formular L 34) eine Erklärung über das Vorliegen der Voraussetzungen für das Pendlerpauschale abzugeben. Der Arbeitgeber hat die Erklärung des Arbeitnehmers zum Lohnkonto (§ 76 EStG 1988) zu nehmen. Änderungen der Verhältnisse für die Berücksichtigung dieser Pauschbeträge muss der Arbeitnehmer dem Arbeitgeber innerhalb eines Monates melden. Die Pauschbeträge sind auch für Feiertage sowie für Lohnzahlungszeiträume zu berücksichtigen, in denen sich der Arbeitnehmer im Krankenstand oder auf Urlaub (Karenzurlaub) befindet. Wird der Arbeitnehmer im Lohnzahlungszeitraum überwiegend im Werkverkehr (§ 26 Z 5) befördert, dann steht ihm das Pendlerpauschale nicht zu, wobei allfällige Kosten für die Beförderung im Werkverkehr bis zur Höhe des Pendlerpauschales zu berücksichtigen sind.

Park & Ride

Der Bw. erachtet die Verwendung öffentlicher Verkehrsmittel deswegen für nicht zumutbar, da er einen Dienstwagen verwende und der Arbeitsgeber das Abstellen des Dienstwagens auf einem Park & Ride-Parkplatz untersagt habe.

Hierzu ist auszuführen, dass der UFS durch den gesamten Berufungssenat (UFS 24. 6. 2010, RV/1060-W/10, insoweit nicht vor dem VwGH bekämpft, siehe dazu auch Wanke/Peth, UFS und Pendlerpauschale, UFSjournal 2010, 300) zur Frage der mangelnden Verwendbarkeit von "Park and Ride" bei Fehlen eines eigenen PKW wie folgt entschieden hat:

"...

4.4.3. Keine Maßgeblichkeit des tatsächlich verwendeten Verkehrsmittels

Nun verfügt die Bw. aber über keinen eigenen PKW und ist daher ausschließlich auf öffentliche Verkehrsmittel angewiesen.

Hier werden im UFS unterschiedliche Ansichten vertreten:

Eine Entscheidungslinie vertritt die Auffassung, das "große" Pendlerpauschale stehe in diesem Fall schon deswegen nicht zu, da tatsächlich öffentliche Verkehrsmittel verwendet werden und daher bei Verwendung eines öffentlichen Verkehrsmittels für Fahrten zwischen Wohnung und Arbeitsstätte kein zusätzlicher, durch die Unzumutbarkeit der Benützung eines öffentlichen Verkehrsmittels verursachter Aufwand entstehe (UFS 14. 2. 2007, RV/0232-W/07 ; UFS 29. 4. 2009, RV/0447-I/08 ).

Einer anderen Entscheidungslinie zufolge steht - unter Hinweis auf Atzmüller/Lattner in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg.], MSA EStG [1. 9. 2008], § 16 Anm. 82 - das große Pendlerpauschale bei Vorliegen der Voraussetzungen unabhängig vom tatsächlich benutzten Verkehrsmittel zu, etwa, wenn trotz Unzumutbarkeit des Massenverkehrsmittels dennoch dieses benützt wird (UFS 29. 7. 2008, RV/2018-W/08 ; UFS 6. 10. 2008, RV/2394-W/08 ).

Nun ist es zwar zutreffend, dass der Pauschalabzug nach § 16 Abs. 1 Z 6 lit. c EStG 1988 die Kosten des Individualverkehrs abgelten soll (vgl. etwa VwGH 24. 9. 2008, 2006/15/0001 ; VwGH 4. 2. 2009, 2007/15/0053 ).

Andererseits liegt es im Wesen einer Pauschalierung, dass von den tatsächlichen Kosten abweichende Beträge im Sinne der Verwaltungsvereinfachung steuerlich berücksichtigt werden. Dies ist gerade beim Pendlerpauschale der Fall, das vielfach unter den tatsächlichen Kosten liegt. Solcherart kommt es auf die konkreten, den Steuerpflichtigen im Einzelfall treffenden Kosten zur Erreichung der Arbeitsstätte nicht an (vgl. VwGH 28. 10. 2008, 2006/15/0319 ; VwGH 24. 9. 2008, 2006/15/0001 ).

Im übrigen entspräche es dem mit der Staffelung des Pendlerpauschales auch nach dem verwendbaren Verkehrsmittel verbundenen Gedanken der Förderung des öffentlichen Verkehrs durch den Gesetzgeber, jene Steuerpflichtigen, die auch bei objektiver Unzumutbarkeit der Verwendung von Massenverkehrsmitteln diese benutzen (müssen), nicht gegenüber Steuerpflichtigen, die tatsächlich im Individualverkehr unterwegs sind, schlechter zu stellen.

§ 16 Abs. 1 Z 6 lit. c EStG 1988 stellt darauf ab, ob dem "Arbeitnehmer im Lohnzahlungszeitraum überwiegend die Benützung eines Massenbeförderungsmittels zwischen Wohnung und Arbeitsstätte zumindest hinsichtlich der halben Fahrtstrecke nicht zumutbar ist"; dass der Arbeitnehmer dieses Massenverkehrsmittel tatsächlich nicht verwendet, ist hingegen nicht Voraussetzung für das "große" Pendlerpauschale.

Der Umstand, dass die Bw. tatsächlich mit öffentlichen Verkehrsmitteln fährt, steht daher der Gewährung des "großen" Pendlerpauschales nicht entgegen.

4.4.4. Keine Maßgeblichkeit des Fehlens eines KFZ

Kommt es - wie zu 4.4.3. ausgeführt - nicht darauf an, welches Verkehrsmittel der Steuerpflichtige tatsächlich für seinen Arbeitsweg verwendet, kann es aber auch nicht maßgebend sein, ob der Steuerpflichtige für eine optimale Kombination zwischen Individualverkehr und Massenverkehr über ein KFZ verfügt oder nicht.

Das Gesetz verlangt, dass "die Benützung eines Massenbeförderungsmittels zwischen Wohnung und Arbeitsstätte zumindest hinsichtlich der halben Fahrtstrecke nicht zumutbar ist".

Im gegenständlichen Fall ist die Benützung öffentlicher Verkehrsmittel jedenfalls zwischen St. Pölten und der Arbeitsstätte in Wien zumutbar.

Dass der Arbeitnehmer etwa seinen PKW benötigt, um von seiner Arbeitsstätte weg Dienstreisen durchzuführen (und daher diesem Arbeitnehmer die Verwendung öffentlicher Verkehrsmittel für den Arbeitsweg nicht möglich wäre, damit er an seiner Arbeitsstätte über ein Auto verfügt), hat der VwGH für die Frage des "großen" oder "kleinen" Pendlerpauschales als unerheblich angesehen, wenn jedenfalls zumindest für den halben Arbeitsweg öffentliche Verkehrsmittel zur Verfügung stehen (VwGH 28. 10. 2008, 2006/15/0319 ).

Es kann daher bei der typisierenden Betrachtungsweise keinen Unterschied machen, ob der Steuerpflichtige über einen PKW (oder ein anderes KFZ) verfügt, um den "Park and Ride"-Verkehr zu nützen oder nicht, solange auf der überwiegenden Wegstrecke geeignete Massenverkehrsmittel zur Verfügung stehen.

Anderenfalls käme es bei gleicher Wegstrecke (und unterstellten gleichen Arbeitszeiten) zu dem absurden Ergebnis, dass jene Steuerpflichtigen, die über einen eigenen PKW verfügen und diesen verwenden, tatsächlich höhere Kosten hätten, aber - bei Zumutbarkeit von "Park and Ride" - auf das "kleine" Pendlerpauschale zu verweisen wären, während Steuerpflichtige ohne eigenen PKW tatsächlich geringere Kosten hätten, aber das "große" Pendlerpauschale erhielten. Gerade dieses Abstellen auf die tatsächliche Verwendung eines PKW (wie beim KFZ-Pauschale des EStG 1972) wollte der Gesetzgeber des EStG 1988 vermeiden.

Auch bei der Prüfung, ob die Fahrt mit Massenverkehrsmitteln mehr als drei Mal so lang dauert wie mit dem PKW (und 90 Minuten übersteigt), kommt es nicht darauf an, ob tatsächlich ein PKW verwendet wird.

Die Rechtsprechung in Sozialrechtssachen (siehe dazu OGH 8. 9. 2009, 10 ObS 121/09f mit Darstellung der Judikatur), wonach es in Zusammenhang mit der Verweisung auf andere Arbeitsplätze bei Zuerkennung von Erwerbsunfähigkeitspensionen auch darauf ankomme, ob dem Versicherten ein Kraftfahrzeug bei einer Kombination privater und öffentlicher Verkehrsmittel zur Verfügung stehe, kann auf die gegenständliche steuerrechtliche Frage nicht übertragen werden: Das EStG stellt auf die Unzumutbarkeit der Benutzung von Massenverkehrsmitteln "zumindest hinsichtlich der halben Fahrtstrecke" ab. Ist hinsichtlich eines geringeren Teil als der halben Wegstrecke - wie hier - die Verwendung eines Massenverkehrsmittels nicht zumutbar (oder überhaupt nicht möglich), hinsichtlich des größeren Teils aber - isoliert vom kleineren Teil betrachtet - schon, führt dies nach dem Gesetzeswortlaut noch nicht zur Gewährung des "großen" Pendlerpauschales.

Kann der Arbeitsweg von der Bw. unter Verwendung von "Park and Ride" objektiv in zumutbarer Zeit zurückgelegt werden, steht ihr somit auch nur das "kleine" Pendlerpauschale zu, unabhängig davon, ob sie "Park and Ride" nützt oder nicht."

Diese Rechtsansicht hat der UFS in weiterer Folge bekräftigt (UFS 17. 2. 2011, RV/3236-W/10).

Es kommt daher nicht darauf an, ob der Bw. - sei es mangels eigenen Fahrzeuges, sei es mangels Erlaubnis des Abstellens des Dienstwagens auf einem Parkplatz eines "Park and Ride"-Systems - tatsächlich "Park and Ride" verwenden könnte, solange auf der überwiegenden Wegstrecke ein öffentliches Verkehrsmittel verwendbar und die Gesamtwegzeit - bei Heranziehung von "Park and Ride" nicht unzumutbar lang ist.

Bemerkt wird, dass der UFS - ebenfalls durch den gesamten Berufungssenat - diesbezüglich auch eine andere Auffassung vertreten hat (UFS 28. 7. 2010, RV/0018-S/09), die mit Amtsbeschwerde beim VwGH (2010/15/0156) angefochten ist.

Da dem Berufungsbegehren jedoch - wie im Weiteren dargestellt - aus anderen Gründen Folge zu geben ist, war eine Aussetzung der Entscheidung gemäß § 281 BAO entbehrlich.

Dass der Bw. seinen Dienstwagen in Wien für Dienstfahrten benötigt, ist im Sinne der Judikatur (VwGH 28. 10. 2008, 2006/15/0319) und der Entscheidungspraxis des UFS (zB UFS 8. 3. 2011, RV/1290-L/10) unbeachtlich.

Zumutbare Wegzeit für den Arbeitsweg

Die Parteien des zweitinstanzlichen Abgabenverfahrens gehen mit der Verwaltungspraxis und einem Teil der Entscheidungspraxis des UFS übereinstimmend davon aus, dass für den etwas über 60 km in eine Richtung betragenden Arbeitsweg eine Wegzeit von bis zu 2,5 Stunden in eine Richtung, also insgesamt von bis zu 5 Stunden, zumutbar i. S. d. Abs. 1 Z 6 lit. c EStG 1988 sei.

Der UFS hat in seiner oben zitierten Entscheidung (UFS 24. 6. 2010, RV/1060-W/10) durch den gesamten Berufungssenat auch zu dieser Frage Stellung genommen und wie folgt ausgeführt (auch diese Auffassung wurde vor dem VwGH nicht bekämpft):

"4.4.5. Zumutbarkeitsgrenze drei Stunden für den gesamten täglichen Arbeitsweg

Fraglich ist allerdings, ob eine Wegzeit bei (theoretischer) Verwendung von "Park and Ride" von jeweils rund 1 ¾ Stunde je Richtung (insgesamt rund 3 ½ Stunden) und einer täglichen Arbeitszeit von 5 Stunden im gegenständlichen Fall überhaupt zumutbar ist.

Hierzu gibt es ebenfalls keine Judikatur des VwGH.

Der Unabhängige Finanzsenat hat sich in seinen Entscheidungen UFS 23. 12. 2008, RV/0031-G/08 (siehe dazu auch Demal, UFSjournal 2009, 12, und SWK 2009, K 8) und UFS 14. 4. 2010, RV/0311-G/08 , ausführlich mit der Frage der zeitlichen Zumutbarkeit der Verwendung öffentlicher Verkehrsmittel auseinandergesetzt und - abweichend von der überwiegenden Spruchpraxis des UFS - in der letztgenannten Entscheidung dazu unter anderem ausgeführt:

"Aus § 16 Abs.1 Z.6 lit. a und b EStG ergibt sich, dass der Gesetzgeber des EStG 1988 grundsätzlich für Fahrten des Dienstnehmers zwischen Wohnung und Arbeitsstätte nicht den Individualverkehr und die Verwendung von Kfz, sondern die Inanspruchnahme des öffentlichen Verkehrsangebots steuerlich berücksichtigt wissen will. Nur wenn die Benützung eines Massenbeförderungsmittels nicht möglich oder nicht zumutbar ist, können im Wege der Pauschbeträge nach § 16 Abs.1 Z.6 lit. c EStG die Kosten des Individualverkehrs zum Ansatz kommen (z.B. VwGH 24. 9. 2008, 2006/15/0001 ).

Was unter dem Begriff der Zumutbarkeit iSd lit. c der zitierten Bestimmung zu verstehen ist, lässt der Gesetzestext offen. Nach Lehre und Rechtsprechung liegt Unzumutbarkeit jedenfalls (auch und vor allem) dann vor, wenn Massenbeförderungsmittel für die Fahrten von der Wohnung zur Arbeitsstätte entweder gar nicht oder nicht zu den erforderlichen Zeiten zur Verfügung stehen. Im Übrigen zieht der Verwaltungsgerichtshof (VwGH) in seiner Judikatur zur Auslegung des Begriffs der Zumutbarkeit iSd. § 16 Abs.1 Z.6 lit. c EStG die Gesetzesmaterialien heran (z.B. VwGH 28. 10. 2008, 2006/15/0319 und VwGH 24. 9. 2008, 2006/15/0001 ).

Die Amtlichen Erläuterungen zu § 16 Abs.1 Z.6 EStG (621 BlgNR XVII. GP , 75) führen diesbezüglich aus:

"Unzumutbar' sind im Vergleich zu einem Kfz jedenfalls mehr als dreimal so lange Fahrzeiten (unter Einschluss von Wartezeiten während der Fahrt bzw. bis zum Arbeitsbeginn) mit den Massebeförderungsmitteln als mit dem eigenen Kfz; im Nahbereich von 25 km ist die Benützung des Massenbeförderungsmittels entsprechend den Erfahrungswerten über die durchschnittliche Fahrtdauer aber auch dann zumutbar, wenn die Gesamtfahrzeit für die einfache Fahrtstrecke nicht mehr als 90 Minuten beträgt. Kann auf mehr als der halben Strecke ein Massenbeförderungsmittel benützt werden, dann ist die für die Zumutbarkeit maßgebliche Fahrtdauer aus der Gesamtfahrzeit (Kfz und Massenbeförderungsmittel) zu errechnen."

Ausgehend von der Entscheidung des Gesetzgebers, das Pendlerpauschale als ein Instrument zur Förderung des öffentlichen Verkehrs auszugestalten, ist somit eine spürbar längere Wegzeit für die Fahrt zum/vom Dienstort bei Benutzung öffentlicher Verkehrsmittel gegenüber jener im Individualverkehr vom Zweck der Bestimmung grundsätzlich getragen.

Die Grenze bildet die Zumutbarkeit für den einzelnen Dienstnehmer beim Erfordernis einer zweimaligen Zurücklegung der Wegstrecke an den überwiegenden Arbeitstagen unter Annahme einer prinzipiell täglichen Dienstverrichtung.

Der Gesetzgeber geht in den Amtlichen Erläuterungen auf zwei Zumutbarkeitskriterien näher ein. Dass es sich dabei nicht um eine abschließende Anführung der möglichen Kriterien handelt, ergibt sich allein aus dem Fehlen eines Hinweises auf gesundheitliche Beeinträchtigungen, etwa eine Gehbehinderung, als weiteren Anknüpfungspunkt bei einer Zumutbarkeitsbeurteilung.

Jedenfalls Kriterien bei einer Feststellung der Zumutbarkeit stellen nach den Gesetzesmaterialien einerseits das Verhältnis zwischen den Wegzeiten im Individualverkehr bzw. bei Benützung öffentlicher Verkehrsmittel und anderseits die Dauer der Wegzeit als solche dar.

In der Literatur wird die Ansicht vertreten, dass die Frage der Zumutbarkeit der Wegzeit unabhängig von der Entfernung - und daher in dieser Hinsicht für alle Dienstnehmer gleich - zu beurteilen ist. Vor dem Hintergrund der Amtlichen Erläuterungen resultiert aus diesem Standpunkt die grundsätzliche Zumutbarkeit einer Fahrtdauer von bis zu 90 Minuten für die einfache Wegstrecke nicht nur im Nahbereich sondern generell (vgl. in diesem Sinne Doralt, EStG, § 16 Tz. 107. Der VwGH hat diese Überlegung im Erkenntnis VwGH 4. 2. 2009, 2007/15/0053 aufgegriffen. Auch in der Judikatur des UFS hat der Gedanke bereits seinen Niederschlag gefunden, z.B. UFS 24. 2. 2010, RV/0394-I/09 ; UFS 21. 1. 2010, RV/0501-I/09 ; UFS 23. 12. 2008, RV/0031-G/08 ; UFS 20. 9. 2006 RV/2256-W/06 ).

Ab welchen (absoluten) Wegzeiten die Zurücklegung des täglichen/regelmäßigen Dienstweges - sei es im Individualverkehr oder mittels öffentlicher Verkehrsmittel und unabhängig von der Entfernung - für alle Dienstnehmer gleichermaßen unzumutbar erscheint, ist weder dem Gesetz noch den Gesetzesmaterialien zu entnehmen.

In der Entscheidung UFS 23. 12. 2008, RV/0031-G/08 hat sich der UFS ausführlich mit den zitierten Amtlichen Erläuterungen zu § 16 Abs.1 Z.6 EStG auseinandergesetzt und ist - insbesondere aufgrund vergleichender Betrachtung mit anderen einkommensteuerlichen Bestimmungen mit ähnlichem Regelungsbereich - zum Ergebnis gekommen, dass eine Wegzeit von 90 Minuten je Fahrtrichtung unabhängig von der Entfernung als allgemeine Zumutbarkeitsobergrenze anzunehmen ist.

In der angesprochenen Entscheidung führt der UFS zum Verständnis der Amtlichen Erläuterungen aus:

Aus Sicht des UFS bedeutet die Nennung der 90-Minuten-Grenze im Zusammenhang mit dem Nahbereich von 25 Kilometern keineswegs, dass ihr nur in diesem Bereich Bedeutung zukommt. Die Erwähnung im Zusammenhang mit dem Nahbereich dient der Vermeidung einer nicht gewollten, unsachlichen Bevorzugung von Entfernungen bis 25 Kilometern. Dies macht der Verweis auf die Erfahrungswerte über die durchschnittliche Fahrdauer deutlich. Ohne diese Klarstellung hätte etwa bereits eine Fahrzeit von 35 Minuten mit öffentlichen Verkehrsmitteln im Vergleich zu einer PKW-Fahrt von 10 Minuten einen Anspruch auf das "große" Pendlerpauschale vermittelt. Dass damit der Nahbereich in unsachlicher Weise bevorzugt gewesen wäre, liegt auf der Hand. Mit dem ausdrücklichen Hinweis auf die Maßgeblichkeit der für eine tägliche Rückkehr allgemein geltenden Zumutbarkeitsobergrenze von 90 Minuten auch im Nahbereich von 25 Kilometer, wurde dieses Ergebnis vermieden.

Diesem Verständnis steht auch der erste Satz der Amtlichen Erläuterungen zu § 16 Abs. 1 Z.6 EStG nicht entgegen, wird in diesem doch lediglich festgestellt, dass bei mehr als dreimal so langer Wegzeit eine Benützung öffentlicher Verkehrsmittel jedenfalls unzumutbar ist. Daraus rein schematisch eine bis zu dreimal so lange Fahrzeit für jedenfalls zumutbar zu halten, hieße den gleichen Fehler zu begehen, wie bei der Annahme der Festlegung einer 120 Kilometer Entfernungsgrenze durch Rz 342 LStR.

In Übereinstimmung mit Doralt geht der UFS davon aus, dass die Zeitspanne von 90 Minuten zur Gewährleistung einer sachgerechten Zumutbarkeitsregelung grundsätzlich in gleicher Weise für alle Dienstnehmer zu gelten hat. Dies verlangt der § 16 Abs.1 Z.6 EStG zu Grunde liegende Regelungsbereich der täglichen/regelmäßigen Fahrten zwischen Wohnung und Arbeitsstätte. ....

Wenn die Amtlichen Erläuterungen zu § 16 Abs.1 Z.6 EStG diese Grenze mit 90 Minuten je Fahrtrichtung angeben, so ist daraus zu ersehen, dass der Gesetzgeber eine tägliche Gesamtwegzeit von drei Stunden grundsätzlich für zumutbar hielt. Dass nach Ansicht des Gesetzgebers darüber hinausgehende Wegzeiten (zweimal täglich) ebenfalls noch vertretbar sind, lässt sich weder aus dem Gesetzestext noch aus den -materialien ableiten. Der Ansicht von Doralt, der eine Wegzeit von zwei Stunden bereits für gelegentlich zurückzulegende Strecken als unzumutbar erachtet, ist daher zumindest in Bezug auf tägliche Wegstrecken je Fahrtrichtung zuzustimmen.

Zeitspannen von mehr als 90 Minuten je Fahrtrichtung, wie sie Rz 255 LStR für Entfernungen ab 20 Kilometern zu entnehmen sind, entbehren somit einer gesetzlichen Grundlage. Die in den Richtlinien angegebenen Gesamtwegzeiten erweisen sich als Ergebnis rein schematischer Rechenoperationen im Sinne des ersten Satzes der Amtlichen Erläuterungen zu § 16 Abs.1 Z.6 EStG (durchschnittliche Kfz-Fahrzeit für die Wegstrecke multipliziert mit 3). Mit dem Urteil gerecht und billig denkender Menschen ist eine tägliche (!) Gesamtwegzeit von bis zu fünf Stunden (bei einer durchschnittlichen Normalarbeitszeit von acht Stunden) nicht zu vereinbaren. Aber auch der Gesetzestext bzw. die -materialien zu § 16 Abs.1 Z.6 EStG geben dazu, wie dargestellt wurde, keinen Anlass. ....

In weiterer Folge hält der UFS in dieser Entscheidung zur Zumutbarkeit einer täglichen Anfahrtsdauer aus der Sicht gerecht und billig denkender und deshalb vernünftig handelnder Menschen fest: Dabei kommt etwa dem Umstand der täglich (zum Unterscheid von fallweise) zurückzulegenden Strecke, aber auch dem Verhältnis zwischen täglicher Gesamtwegzeit und täglicher (Normal-) Arbeitszeit eine wesentliche Bedeutung zu. Eine Wegzeit von täglich drei Stunden zur Verrichtung einer Arbeitszeit von acht Stunden stellt hier zweifellos einen realistischen Grenzwert dar. Auch unter diesem Aspekt zeigt sich, dass die Beurteilung einer zumutbaren Dauer für den täglichen Weg zur Arbeit eine einheitliche Grenze für alle (vollzeitbeschäftigten) Dienstnehmer verlangt.

Einen Blick auf das Verhältnis zwischen der täglichen Wegzeit und der Tagesarbeitszeit zu werfen, legt nicht nur das Urteil gerecht und billig denkender Menschen nahe. Der Aspekt findet sich etwa seit einiger Zeit im Bereich des Arbeitslosenversicherungsrechts. Auch hier geht der Gesetzgeber im Übrigen von einem einheitlichen, entfernungsunabhängigen Zumutbarkeitsbegriff für die regelmäßige Wegzeit zur Arbeitsstelle aus.

Nachdem bis 2004 die Wegzeit zum Dienstort kein Kriterium für die Zumutbarkeit der Annahme einer angebotenen Arbeitsstelle gewesen war, bezieht § 9 Abs. 2 Arbeitslosenversicherungsgesetz 1977 (AlVG) seit dem Arbeitsmarktreformgesetz 2004 (BGBl. I Nr.77/2004) diesen Aspekt mit ein. In der dzt. geltenden Fassung des BGBl I Nr. 104/2007 lautet die entsprechende Bestimmung:

Die zumutbare tägliche Wegzeit für Hin- und Rückweg beträgt jedenfalls eineinhalb Stunden und bei einer Vollzeitbeschäftigung jedenfalls zwei Stunden. Wesentlich darüber liegende Wegzeiten sind nur unter besonderen Umständen, insbesondere wenn am Wohnort lebende Personen üblicher Weise eine längere Wegzeit zum Arbeitsplatz zurückzulegen haben oder besonders günstige Arbeitsbedingungen geboten werden, zumutbar.

Den Gesetzesmaterialien zum Arbeitsmarktreformgesetz 2004 ist zu entnehmen:

Im Hinblick auf die unterschiedlichen regionalen und persönlichen Umstände soll von der starren Festlegung einer Grenze im Gesetz abgesehen werden. Die Beurteilung der Angemessenheit der Wegzeit soll unter Berücksichtigung des Verhältnisses zwischen der Wegzeit und der durchschnittlichen täglichen Normalarbeitszeit erfolgen. Als durchschnittliche tägliche Wegzeit soll die in der Regel täglich zurück zu legende Wegzeit gelten. Die Wegzeit (von der Wohnung zum Arbeitsplatz und zurück) soll im Allgemeinen ein Viertel der durchschnittlichen täglichen Normalarbeitszeit nicht wesentlich überschreiten. Bei unterschiedlicher Verteilung der Wochenarbeitszeit ist auf die durchschnittliche Arbeitszeit an den Beschäftigungstagen abzustellen. Wenn die Wegzeit, etwa auf Grund der Fahrpläne der öffentlichen Verkehrsmittel, geringfügig (zB eine Viertelstunde) über der Richtwertzeit liegt, wird die Angemessenheit noch nicht in Frage zu stellen sein. Da die Kollektivverträge zum Teil unterschiedliche, von der gesetzlichen Normalarbeitszeit abweichende, Normalarbeitszeiten vorsehen (zB 37,5 oder 38,5 Stunden) wird, um aufwändige Nachforschungen und Streitigkeiten zu vermeiden, im Sinne einer praktikablen Lösung klar gestellt, dass zwei Stunden Wegzeit täglich bei einer Vollzeitbeschäftigung immer zumutbar sind. Eine wesentlich längere Wegzeit, also zB drei Stunden bei einer täglichen Arbeitszeit von acht Stunden, soll nur bei Vorliegen besonderer Umstände zumutbar sein (464 BlgNR XXII. GP , 4).

Zwar vermögen die Überlegungen des Gesetzgebers zu Normen anderer Rechtsgebiete keine Verbindlichkeit für den Bereich des § 16 Abs.1 Z.6 EStG zu schaffen, doch lassen sich aus Sicht des UFS daraus, in Hinblick auf die Vergleichbarkeit der betroffenen Sachverhalte (zumutbare tägliche Wegzeit zum Dienstort) doch zumindest Anhaltspunkte für eine sachgerechte Lösung des unbestimmten Gesetzesbegriffs der "Unzumutbarkeit" im Bereich des Pendlerpauschales finden.

Wenn der Gesetzgeber beim Arbeitslosenversicherungsrecht im Jahr 2004 eine tägliche Wegzeit von drei Stunden bei einer Vollzeitbeschäftigung generell nur mehr bei Vorliegen besonderer Umstände für zumutbar erachtet hat, so erscheint es jedenfalls verfehlt, dem ESt-Gesetzgeber des Jahres 1988, als die Mobilität auf dem Arbeitsmarkt im Vergleich zu 2004 noch merklich weniger ausgeprägt war, für den Bereich des § 16 Abs.1 Z.6 EStG die Vorstellung einer allgemein zumutbaren, regelmäßigen Wegzeit von spürbar mehr als drei Stunden (2 x 90 Minuten) zu unterstellen.

Der UFS versteht die in den Amtlichen Erläuterungen zu § 16 Abs.1 Z.6 EStG angeführte Wegzeit von 90 Minuten je Fahrtrichtung daher in Bezug auf Vollzeitbeschäftigungsverhältnisse als Richtwert für eine generelle Zumutbarkeitsobergrenze bei der täglichen/regelmäßigen Wegzeit zum/vom Dienstort..."

Der erkennende Senat folgt grundsätzlich dieser Auffassung. Überschreitet die Zeit für den Arbeitsweg unter überwiegender Nutzung des öffentlichen Verkehrs insgesamt drei Stunden zusammen für Hin- und Rückweg, ist die Benutzung von Massenverkehrsmitteln im Allgemeinen unzumutbar und steht das "große" Pendlerpauschale zu.

Gerade der vorliegende Fall mit einer Tagesarbeitszeit von fünf Stunden zeigt, dass nach der Verwaltungspraxis die Bw. mehr Zeit für ihren Arbeitsweg aufbringen müsste als überhaupt ihrer Tagesarbeitszeit entspricht, um in den Genuss des "großen" Pendlerpauschales zu kommen. Dies kann nicht im Sinne des Gesetzes sein.

In diesem Zusammenhang ist auch darauf zu verweisen, dass - wie festgestellt (Punkt 2) - ein Pendler in Niederösterreich durchschnittlich ½ Stunde je Richtung für seinen Arbeitsweg von durchschnittlich 20,9 km aufwenden muss. Dies entspricht bei einer Normalarbeitszeit von 8 Stunden 12,5 % der Normalarbeitszeit. Hält man einen Arbeitsweg von ¼ der Normalarbeitszeit bei Vollzeitbeschäftigung zumutbar (vgl. § 9 Abs. 2 AlVG ), ergibt dies einen doppelt so langen, einstündigen Arbeitsweg. Bei Teilzeitbeschäftigung - wie hier - zieht § 9 Abs. 2 AlVG i. d. g. F. die Grenze grundsätzlich bereits bei einer ¾ Stunde (nach der Fassung BGBl. I Nr. 77/2004 , die den heutigen letzten Satz des § 9 Abs. 2 ALVG noch nicht enthielt: bei einer Stunde, siehe VwGH 19. 9. 2007, 2006/08/0157 ) Arbeitsweg je Richtung: Die Bw. würde selbst mit "Park and Ride" dagegen mehr als die doppelte der vom AlVG als zumutbar erachteten Zeit benötigen.

Die vom UFS in seinen Entscheidungen UFS 23. 12. 2008, RV/0031-G/08 , und UFS 14. 4. 2010, RV/0311-G/08 , herangezogene Zumutbarkeitsgrenze von 1 ½ Stunden entspricht der dreifachen durchschnittlichen Pendelzeit und soll eine derartige Wegzeit etwa nach den Materialien zum Arbeitsmarktreformgesetz 2004 nur bei "Vorliegen besonderer Umstände zumutbar" sein. Dagegen hält die Verwaltungspraxis bei einem Arbeitsweg von über 20 km (entspricht dem durchschnittlichen Arbeitsweg beim Pendeln) eine Wegzeit von zwei Stunden, also dem Vierfachen der durchschnittlichen Pendelzeit für einen derartigen Arbeitsweg (und bei einem Arbeitsweg von über 40 km eine Wegzeit von zweieinhalb Stunden, also dem fünffachen der durchschnittlichen Pendelzeit), noch für zumutbar.

Darüber hinaus haben - siehe auch hierzu die getroffenen Feststellungen (Punkt 2) - nach den letzten statistischen Daten 540.021 von insgesamt 603.387 Auspendlern in Niederösterreich, deren Arbeitswegzeit bekannt ist, einen Arbeitsweg, der in bis zu einer Stunde je Richtung zurückgelegt werden kann. Über 89 % aller Pendler in diesem Bundesland benötigen also weniger als eine Stunde, um zur Arbeit zu kommen. Nur rund 11 % haben eine Wegzeit von mehr als einer Stunde, wobei statistische Daten für eine weitere Aufschlüsselung nicht ersichtlich sind. Von den Auspendlern im Wohnbezirk der Bw. benötigten im übrigen nur 9 % länger als eine Stunde für ihren Arbeitsweg (Volkszählung 2001 Hauptergebnisse II Niederösterreich, Statistik Austria 2004, 311).

Da viele Niederösterreicher nach Wien pendeln, liegt der Anteil der Erwerbstätigen mit Wegzeiten von jeweils mehr als einer Stunde in diesem Bundesland weit über dem Österreichschnitt (5,1%) und wird nur noch von den burgenländischen Pendlern (11,4% mit jeweils mehr als einer Stunde Wegzeit) übertroffen (Volkszählung 2001 Hauptergebnisse II Niederösterreich, Statistik Austria 2004, 23). Österreichweit benötigen somit fast 95% aller Pendler weniger als eine Stunde für ihren Weg zur Arbeit.

Auch hieraus ergibt sich, dass eine Wegzeit für den Arbeitsweg von 1 ½ Stunden je Richtung bereits außergewöhnlich lang ist.

Eine darüber regelmäßig (an der überwiegenden Zahl der Arbeitstage) hinausgehende Wegzeit - also mehr als drei Stunden für den Hin- und Rückweg - ist daher im Allgemeinen nicht zumutbar, auch wenn auf Grund des fehlenden adäquaten Arbeitsplatzangebots in der näheren Wohnumgebung oder im gesamten Bundesland (in Niederösterreich wohnen 700.500 Erwerbstätige, das Bundesland verfügt aber nur über 595.000 Arbeitsplätze; Volkszählung 2001 Hauptergebnisse II Niederösterreich, Statistik Austria 2004, 23) Menschen - wie hier die Bw. - gezwungen sind, eine noch längere Wegzeit in Kauf nehmen zu müssen.

Hierbei hält der erkennende Senat eine Gesamtbetrachtung der Tageswegzeit gegenüber einer isolierten Betrachtung jeweils des Hin- und des Rückweges für sachgerechter, da auf diese Weise ein allfälliger längerer Weg in eine Richtung durch einen allfällig kürzeren Weg in die andere Richtung ausgeglichen werden kann.

Schließlich ist darauf zu verweisen, dass bei Vollzeitbeschäftigten zwar die Normalarbeitszeit 8 Stunden am Tag beträgt ( § 3 AZG ), Kollektivvertrag oder Betriebsvereinbarung aber eine tägliche Normalarbeitszeit von bis zu 10 Stunden vorsehen können ( § 4 AZG , vgl. Drs, Arbeits- und Sozialrecht [2009], 109 ff.). Außerdem ist nach § 11 AZG mindestens eine halbstündige Ruhepause einzuhalten, wobei in den Betrieben häufig längere (unbezahlte) Mittagspausen vorgesehen sind.

Nun hat arbeitsrechtlich zwischen zwei Tagesarbeitszeiten grundsätzlich eine tägliche Mindestruhezeit von 11 Stunden zu liegen ( § 12 AZG ), damit sich der Arbeitnehmer auch entsprechend erholen kann. Legt man dies auf die steuerliche Zumutbarkeit um und geht davon aus, dass dem Arbeitnehmer wenigstens 11 Stunden geschlossen zur Regenerierung und für sein Privatleben verbleiben sollten, so läge Unzumutbarkeit jedenfalls beim Überschreiten der Summe aus Arbeitswegzeit und der im Betrieb (am Arbeitsort) zu verbringenden Zeit von 13 Stunden vor.

Schon bei einer Normalarbeitszeit von 8 Stunden am Tag kann unter Einschluss (bloß) der gesetzlich vorgeschriebenen Mindestpause von einer halben Stunde ein Arbeitnehmer nach der Verwaltungspraxis länger als 13 Stunden am Tag (2 ½ Stunden + 8 ½ Stunden + 2 ½ Stunden) auf Grund seiner Arbeit von zu Hause weg sein, ohne dass dies unzumutbar sein soll. Bei erweiterter Normalarbeitszeit, bei längeren Pausen, bei Vor- und Nachläufen (etwa Umkleiden des Arbeitnehmers vor Arbeitsbeginn und nach Arbeitsende) wären nach der Verwaltungspraxis noch längere Abwesenheitszeiten zumutbar.

Auch dies kann nicht im Sinn des Gesetzes sein.

Ergänzend ist noch auf die Verordnung des Bundesministers für Finanzen betreffend eine Berufsausbildung eines Kindes außerhalb des Wohnortes , BGBl. Nr. 624/1995 , i. d. g. F zu verweisen, wonach die die tägliche Hin- und Rückfahrt (auch für junge Erwachsene) zum und vom Ausbildungsort zeitlich noch zumutbar ist, wenn die tägliche Fahrzeit zum und vom Studienort - nach den Grundsätzen des § 26 Abs. 3 des Studienförderungsgesetzes 1992 , BGBl. Nr. 305 - unter Benützung der günstigsten öffentlichen Verkehrsmittel nicht mehr als je eine Stunde beträgt. Unter Einrechnung der bei dieser Berechnung außer Acht zu lassenden innerörtlichen Verkehrswege (vgl. etwa Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg.], MSA EStG [1. 6. 2009], § 34 Anm. 72; VwGH 27. 8. 2008, 2006/15/0114 ) ergibt sich auch hier in der Praxis meist eine Höchstwegzeit von etwa 1 ½ Stunden, die als zumutbar angesehen wird (allerdings geht der VwGH - VwGH 8. 7. 2009, 2007/15/0306 - in Bezug auf § 34 Abs. 8 EStG 1988 von einer abstrakten typisierenden Betrachtungsweise losgelöst von den konkret verwendbaren Verkehrsverbindungen aus, die nicht auf das Pendlerpauschale übertragbar ist).

Im gegenständlichen Fall ist bei einer täglichen Arbeitszeit von fünf Stunden ein Arbeitsweg bei Nutzung von "Park and Ride" und überwiegender Verwendung von Massenverkehrsmitteln von insgesamt rund dreieinhalb Stunden je Arbeitstag unzumutbar. Es steht der Bw. daher das "große" Pendlerpauschale zu."

Die zunächst in den Entscheidungen UFS 23. 12. 2008, RV/0031-G/08, und UFS 14. 4. 2010, RV/0311-G/08, vom Referenten und dann in der Entscheidung UFS 24. 6. 2010, RV/1060-W/10 durch den gesamten Berufungssenat bekräftige Auffassung, dass auch bei optimaler (theoretischer oder tatsächlicher) Kombination von Individual- und Massenverkehrsmitteln eine tägliche regelmäßige Gesamtwegzeit für den Arbeitsweg von über 3 Stunden im Allgemeinen - unabhängig von der Entfernung - als unzumutbar anzusehen sein wird und somit eine Fahrzeit von mehr als etwa 90 Minuten je Fahrtrichtung als generelle Zumutbarkeitsobergrenze für die tägliche Rückkehr zum Wohnort anzunehmen sei, hat der UFS in weiterer Folge mehrfach - von der jeweiligen Amtspartei nicht vor dem VwGH angefochten - wiederholt (UFS 24. 8. 2010, RV/3242-W/09; UFS 28. 12. 2010, RV/0147-S/10; UFS 17. 2. 2011, RV/3236-W/10; UFS 1. 3. 2011, RV/0681-L/10).

Soweit in anderen Entscheidungen - UFS 2. 9. 2010, RV/0771-L/08; UFS 28. 9. 2010, RV/0076-L/10; UFS 10. 11. 2010, RV/0582-G/10; UFS 9. 12. 2010, RV/0817-I/10; UFS 15. 12. 2010, RV/1394-L/09; UFS 11. 3. 2011, GZ RV/0683-L/09 - auf die Verwaltungspraxis Bezug genommen wurde, stellte sich dort die Frage auf Grund einer tatsächlich unter 3 Stunden gelegenen Gesamtwegzeit nicht.

In weiteren Entscheidungen wird - unter Hinweis auf die Gesetzesmaterialien, wonach sei die Fahrt mit dem Massenverkehrsmittel insbesondere dann unzumutbar sei, wenn sie mehr als dreimal so lange dauere wie mit dem eigenen Kfz - die Auffassung vertreten, für die Unzumutbarkeit sei zusätzlich zur Überschreitung der - sich ebenfalls aus den Gesetzesmaterialien (für den "Nahebereich von bis zu 25 km") ergebenden - Wegzeit von 90 Minuten in eine Richtung erforderlich, dass die Fahrtzeit mit dem Auto 3x so lang sei wie jene mit öffentlichen Verkehrsmitteln (UFS 30. 8. 2010, RV/0223-G/09, wonach auch Wegzeiten mit dem öffentlichen Verkehr von rund 2 Stunden 20 Minuten je Richtung zumutbar seien, wenn die Fahrzeit mit dem Auto "nur" etwa über 50 Minuten je Richtung geringer wäre; UFS 4. 4. 2011, RV/0076-F/11 zu Fahrzeiten mit dem öffentlichen Verkehr von 109 bzw. 129 Minuten gegenüber 31 Minuten mit dem Auto).

Es ergehen aber weiterhin auch Entscheidungen, in denen der UFS - ohne nähere Begründung - auf die Zeitstaffel der LStR 2002 Rz 255 abstellt (UFS 10, 9. 2010, RV/0160-W/10, UFS 12. 1. 2011, RV/0159-W/10 und UFS 25. 2. 2011, RV/0424-I/10).

Es liegt somit eine divergierende Entscheidungspraxis des UFS vor (zum Meinungsstand siehe auch Jakom/Lenneis, EStG 2011, § 16 Rz 28, oder Wallner, Aktuelle Streitfragen rund um das Pendlerpauschale, AFS 2011, 39). Eine Befassung des gesamten Berufungssenates (§ 282 Abs. 1 Z 2 BAO) würde auch zu keiner Vereinheitlichung führen, zumal der Referent jenem Senat angehört, der auch die Entscheidung UFS 24. 6. 2010, RV/1060-W/10, getroffen hat.

Eine höchstgerichtliche Aussage hierzu besteht nach wie vor nicht.

Der Referent folgt der in den Entscheidungen UFS 23. 12. 2008, RV/0031-G/08, UFS 14. 4. 2010, RV/0311-G/08, und UFS 24. 6. 2010, RV/1060-W/10 - sowie in den oben zitierten Folgeentscheidungen und der von Doralt, EStG13, § 16 Tz. 107 - vertretenen Ansicht.

Das teilweise aufgestellte zusätzliche Erfordernis, dass für die Unzumutbarkeit der Verwendung des öffentlichen Verkehrs die Fahrt mit Massenverkehrsmitteln mehr als drei Mal so lang dauert wie mit dem PKW, hält der Referent für nicht allgemein anwendbar, da etwa der Fall UFS 30. 8. 2010, RV/0223-G/09, zeigt, dass dieses Kriterium dazu führt, eine Gesamtwegzeit mit Massenverkehrsmitteln von rund von 4 ½ Stunden als zumutbar zu erachten, wenn die Gesamtwegzeit mit dem Auto "nur" rund 3 Stunden beträgt.

Nach Feststellung des Finanzamts (E-Mail vom 8. April 2011) beträgt die Wegzeit in eine Richtung unter Verwendung von "Park and Ride" zwischen 2 Stunden 1 Minute und 2 Stunden 17 Minuten.

Mit dem Auto würde die Fahrt (unter Einschluss eines Zeitaufwands von 5 Minuten für Fußweg und Parkplatzsuche) nach dem Routenplaner www.anachb.at derzeit 47 Minuten betragen (vor der Fertigstellung der A 5 wohl rund 15 Minuten länger).

Auch wenn die Fahrtzeit mit dem PKW somit nicht drei Mal kürzer als jene im kombinierten öffentlichen und Individualverkehr ist, liegt es auf der Hand, dass es auch bei Bevorzugung des öffentlichen Verkehrs nicht sein kann, eine Gesamtwegzeit mit Massenverkehrsmitteln von rund von 4 bis 4 ½ Stunden als zumutbar zu erachten, wenn die Gesamtwegzeit mit dem Auto weniger als bzw. knapp über 2 Stunden, also etwa halb so viel beträgt.

Bei einer nach dem unwidersprochenen Vorbringen des Bw. (Schreiben vom 22. Feber 2011) täglichen Gesamtarbeitszeit von durchschnittlich 10 Stunden macht es einen nicht unwesentlichen Unterschied, ob der Bw. - unter Einschluss der Mittagspause - an der Mehrzahl der Arbeitstage (Montag bis Donnerstag, Freitag Frühschluss) mehr als 12 Stunden (mit dem Auto) oder mehr als 14 Stunden (mit öffentlichen Verkehrsmitteln) von zu Hause weg ist. Zur Regeneration zu Hause verbliebe bei Verwendung öffentlicher Verkehrsmittel eine Zeit von weniger als 10 Stunden; der (mutatis mutandis i. d. Z. wohl auch als Maßstab für eine Ruhezeit i. w. S., also sowohl von der Arbeit selbst als auch von der Belastung durch den Arbeitsweg heranziehbare) § 12 AZG sieht demgegenüber etwa eine Mindestruhezeit von 11 Stunden vor.

Eine Wegzeit von etwa zwei Stunden wird allgemein als unzumutbar empfunden, auch wenn sie gelegentlich in Kauf genommen werden muss (Doralt, EStG13, § 16 Tz. 107 ).

Eine vier Stunden (zwei Stunden je Richtung) übersteigende Wegzeit mit öffentlichen Verkehrsmitteln ist im vorliegenden Fall gegeben. Dies ist nach Ansicht des Referenten unzumutbar.

Der Berufung ist daher - aus anderen Gründen - Folge zu geben und steht dem Bw. das "große" Pendlerpauschale für Wegstrecken über 60 km zu (3.327,00 €).

Die Abgabenfestsetzung erfolgt - wie im angefochtenen Bescheid - gemäß § 200 BAO vorläufig.

Beilage: 1 Berechnungsblatt

Wien, am 21. Juni 2011