Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Einkommensteuer, Einkommensteuerrichtlinien 2000, EStR 2000, Wartungserlass 2021 |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 |

I. Übersicht:

Durch diesen Erlass erfolgt die Anpassung der EStR 2000 insbesondere auf Grund der Änderungen durch das

- AbgÄG 2020, BGBl. I Nr. 91/2019

- StRefG 2020, BGBl. I Nr. 103/2019

- FORG, BGBl. I Nr. 104/2019

- 3. COVID-19-Gesetz, BGBl. I Nr. 23/2020

- 18. COVID-19-Gesetz, BGBl. I Nr. 44/2020

- 19. COVID-19-Gesetz, BGBl. I Nr. 48/2020

- KonStG 2020, BGBl. I Nr. 96/2020

- 2. FORG, BGBl. I Nr. 99/2020

- COVID-19-StMG, BGBl. I Nr. 3/2021

- BGBl. I Nr. 29/2021

Insbesondere wird Folgendes behandelt:

Abschnitt bzw. Randzahl | Inhalt |

Abschnitt 3.2.5 | In Rz 313b bis Rz 313h werden die mit dem 3. COVID-19-Gesetz eingeführten Steuerbefreiungen behandelt. |

454, 740, 3894 | Die Erhöhung der betraglichen Grenze von geringwertigen Wirtschaftsgütern durch das StRefG 2020 wird eingearbeitet. |

1332a, 1332b, 1338ab, ... | Anpassungen aufgrund des FORG werden vorgenommen. |

2373 | Für Wirtschaftsjahre, die nach dem 31.12.2020 beginnen, ist aufgrund von § 6 Z 2 lit. a EStG 1988 idF COVID-19-StMG eine pauschale Wertberichtigung von Forderungen unter den Voraussetzungen des § 201 Abs. 2 Z 7 UGB idF BGBl. I Nr. 22/2015 zulässig. |

2574 | Für nach dem 30.4.2019 beschlossene oder vertraglich unterfertigte Umgründungen mit steuerlicher Buchwertfortführung ist § 6 Z 13 zweiter Satz EStG 1988 idF StRefG 2020 zu beachten: Sind die sich aus der Umgründung ergebenden Anschaffungskosten von Anlagegütern niedriger als die ursprünglichen steuerlichen Anschaffungskosten vor der Umgründung, ist im Falle einer späteren Werterholung steuerlich auf die ursprünglichen Anschaffungskosten vor der Umgründung abzustellen und bis zu diesen zuzuschreiben. |

3139b ff | Die mit dem KonStG 2020 eingeführte beschleunigte AfA für Gebäude im betrieblichen Bereich wird behandelt. |

Abschnitt 7.10 | Die mit dem KonStG 2020 eingeführte Möglichkeit der degressiven Abschreibung von bestimmten Wirtschaftsgütern wird in diesem neuen Abschnitt behandelt (Rz 3261 ff). |

3315, 3319 | Für Wirtschaftsjahre, die nach dem 31.12.2020 beginnen, ist aufgrund von § 9 Abs. 3 EStG 1988 idF COVID-19-StMG eine pauschale Bildung von Rückstellungen unter den Voraussetzungen des § 201 Abs. 2 Z 7 UGB idF BGBl. I Nr. 22/2015 zulässig. |

3884, 3889 | Die Erhöhung des Prozentsatzes von 50% auf 70% jener Einkünfte aus Waldnutzungen infolge höherer Gewalt, die als übertragbare stille Reserve gelten, sowie die Verlängerung der Übertragungsfrist werden eingearbeitet (KonStG 2020). |

Abschnitt 9.5 | In diesem neuen Abschnitt (Rz 3901 ff) werden der mit dem KonStG 2020 eingeführte Verlustrücktrag sowie die COVID-19-Rücklage behandelt. |

Abschnitt 11.2 | In den Rz 4139 ff wird die mit dem StRefG 2020 eingearbeitete Kleinunternehmerpauschalierung behandelt. |

Abschnitt 11.3, Rz 5025, 5026 | Die durch das KonStG 2020 und die Novellierung der LuF-PauschVO 2015 (BGBl. II Nr. 559/2020) im Bereich der Land- und Forstwirtschaft gesetzten Entlastungsmaßnahmen (Änderung der Grenzen für die Vollpauschalierung, Erhöhung der pauschalen Betriebsausgaben bei Kalamitätsnutzungen, Erhöhung der Umsatzgrenze beim Nebenerwerb) werden eingearbeitet. |

Abschnitt 11.5 | Die Änderungen aufgrund der Novellierung der Gastgewerbepauschalierungsverordnung 2013, BGBl. II Nr. 355/2020, werden eingearbeitet. |

4842a | Die befristete Erhöhung der Grenze der abzugsfähigen Aufwendungen und Ausgaben anlässlich der Geschäftsfreundebewirtung von 50% auf 75% wird eingearbeitet (19. COVID-19-Gesetz). |

5018 | Die mit dem KonStG 2020 erhöhte Buchführungsgrenze in der Land- und Forstwirtschaft wird eingearbeitet. |

6220 | Die mit dem StRefG 2020 vorgenommene Beschränkung der Steuerfreiheit von Ausschüttungen aus Aktien und Genussscheinen an natürliche Personen von Mittelstandsfinanzierungsgesellschaften auf 75% des Ausschüttungsbetrages wird eingearbeitet. |

6443a ff | Die mit dem KonStG 2020 eingeführte beschleunigte AfA für Gebäude im außerbetrieblichen Bereich wird behandelt. |

7317a | Die Begünstigungsvorschrift für jene Ärzte, die im Jahr 2020 und/oder 2021 während der COVID-19-Pandemie als Ärzte gemäß § 36b Ärztegesetz 1998 tätig werden (3. COVID-19-Gesetz, 18. COVID-19-Gesetz, COVID-19-StMG), wird eingearbeitet. |

Abschnitt 27.10 | Die neue Möglichkeit der Verteilung der Einkünfte in der Land- und Forstwirtschaft auf drei Jahre wird erläutert (KonStG 2020). |

Laufende Wartung (auszugsweise Darstellung der wesentlichen Änderungen):

Abschnitt bzw. Randzahl | Inhalt |

519, 6622 | Vom Jagdrecht zu unterscheiden ist das dem Grundeigentümer nach den Regeln der Jagdrechte der Länder zukommende Jagdausübungsrecht (Recht zur Eigenjagd). Dieses Recht kann entweder selbst tatsächlich ausgeübt oder auch einem fremden Dritten eingeräumt werden (Jagdpacht). Dieses Recht ist nicht vom Begriff des Grund und Bodens mitumfasst und stellt auch kein grundstücksgleiches Recht dar. Im Falle einer Veräußerung unterliegt es dem Normalsteuersatz (VwGH 10.9.2020, Ra 2019/15/0066). |

3115b, Anhang I | Bei Wirtschaftsgütern, die unmittelbar dem Unternehmenszweck eines Energieversorgungsunternehmens dienen, bestimmt sich die "betriebsgewöhnliche Nutzungsdauer" (§ 7 EStG 1988) bei Inbetriebnahme in Wirtschaftsjahren, die nach dem 31.12.2020 beginnen, nach der Tabelle in Anhang I. |

3826a | Die COVID-19-Investitionsprämie für Unternehmen nach dem Investitionsprämiengesetz, BGBl. I Nr. 88/2020, stellt gemäß § 124b Z 365 EStG 1988 keine Betriebseinnahme dar. § 6 Z 10 und § 20 Abs. 2 EStG 1988 sowie § 12 Abs. 2 KStG 1988 sind auf sie nicht anwendbar. Somit werden die Anschaffungs- bzw. Herstellungskosten begünstigter Wirtschaftsgüter (§ 10 Abs. 1 Z 4 EStG 1988) durch die Investitionsprämie nicht gekürzt. |

4193a, 5073 | Bei der Zehn-Betten-Grenze wird die Judikatur eingearbeitet (VwGH 28.5.2019, Ra 2019/15/0014). |

4537a | Wird eine Körperschaft, deren Betrieb früher eine Einkunftsquelle war, aber ab einem bestimmten Zeitpunkt zur Liebhaberei wurde, auf eine andere Körperschaft verschmolzen, kann die aufnehmende Gesellschaft die Verluste der übertragenden Gesellschaft aus der Zeit vor dem Wechsel zur Liebhaberei nicht geltend machen. Die Verschmelzung kann aufgrund der Liebhaberei keine Buchwertfortführung bewirken, was dem Übergang des Verlustvortrags nach § 4 UmgrStG entgegensteht. |

5009, 5122, 5122a, 6622 | Fischereirechte sind keine grundstücksgleichen Rechte iSd § 30 Abs. 1 EStG 1988 und unterliegen im Falle einer Veräußerung daher dem Normalsteuersatz (VwGH 10.9.2020, Ra 2019/15/0066). |

Abschnitt 15.9 | In diesem Abschnitt wird die steuerliche Beurteilung des Betriebs von Photovoltaikanlagen durch Land- und Forstwirte und von Grundstücksüberlassungen durch Land- und Forstwirte an Dritte für den Betrieb einer Photovoltaikanlage erläutert. |

5219, 6617, Anhang II | Im Zusammenhang mit § 29 Z 4 EStG 1988 gelten ab 2021 Fleischuntersuchungsorgane nur dann als Funktionäre von öffentlich-rechtlichen Körperschaften, sofern ihnen im Rahmen dieser Tätigkeit Macht- und Entscheidungsbefugnis zukommt (zB Möglichkeit der Feststellung, dass gegen Tierschutzvorschriften verstoßen wurde oder das Tier die Gesundheit von Mensch und Tier beeinträchtigen kann, Möglichkeit der Genussuntauglichkeitserklärung hinsichtlich des Fleisches). |

6622 | Als grundstücksgleiche Rechte kommen nur zivilrechtlich selbständige Rechte in Frage, die als solche den für Grundstücke geltenden zivilrechtlichen Vorschriften (insbesondere hinsichtlich des Erwerbes, dass diese den Gegenstand eines im Grundbuch einverleibungsfähigen Rechtes bilden können) unterliegen und gesondert (ohne Grund und Boden) übertragbar sind. Ausgehend von diesen beiden Kriterien ist nur das Baurecht an fremden Grundstücken als grundstücksgleiches Recht anzusehen (VwGH 10.9.2020, Ra 2019/15/0066). |

6643 | Beim 1. Tatbestand der Hauptwohnsitzbefreiung darf der Hauptwohnsitz im Hinblick des Erfordernisses der durchgehenden Nutzung bereits innerhalb der Toleranzfrist von einem Jahr vor der Veräußerung aufgeben werden. Diese Frist kann im Einzelfall über ein Jahr hinausgehen, sofern vom Beschwerdeführer nicht beeinflussbare Umstände dazu führten, dass sich die Verkaufsbemühungen über einen längeren Zeitraum hingezogen haben (BFG 29.8.2019, RV/5100949/2019). |

6645 | Die Anwendung des pauschalen Aufteilungsverhältnisses nach der GrundanteilV 2016 darf nicht dazu führen, dass der so ermittelte Anteil des Veräußerungserlöses für Grund und Boden geringer ist als die ursprünglichen tatsächlichen Anschaffungskosten. |

6660, 6661, 6664 | Diese Rz werden um Aussagen zur AfA, die vom Rechtsvorgänger geltend gemacht wurde, ergänzt. |

6706a, 6733b | Wird gemäß § 16 Abs. 6 UmgrStG in der Einbringungsbilanz der Grund und Boden des Altvermögens mit dem gemeinen Wert angesetzt (Aufwertungsoption), kommt es zu einer sofortigen Realisierung von stillen Reserven. Dabei kann die pauschale Besteuerung nach § 30 Abs. 4 EStG 1988 angewendet werden. Da die Einbringung einen Erwerb durch Umgründung darstellt, kann eine Abgabenerklärung durch den Parteienvertreter vorgenommen werden und es ist gemäß § 30b Abs. 1 EStG 1988 eine Immobilienertragsteuer sowie gemäß § 30b Abs. 4 EStG 1988 eine besondere Vorauszahlung vom Einbringenden zu entrichten. |

6726 | Die Veranlagungsoption ist die einzige Möglichkeit, um einen vom Parteienvertreter selbst berechneten Betrag an Immobilienertragsteuer zu korrigieren - eine Festsetzung der Immobilienertragsteuer nach § 201 BAO ist nicht möglich (VwGH 26.11.2015, Ro 2015/15/0005). Dies gilt auch für Personengesellschaften, da diese im Ertragsteuerrecht zwar Einkünfteermittlungssubjekt sind, aber kein Steuersubjekt (VwGH 20.12.2016, Ro 2015/15/0020). Damit ist die Festsetzung von Immobilienertragsteuer (als Erhebungsform der Einkommensteuer) gegenüber einer Personengesellschaft rechtswidrig (VwGH 3.9.2019, Ro 2019/15/0016) und es ist ein vom Parteienvertreter selbst berechneter Betrag an Immobilienertragsteuer in der Veranlagung des Gesellschafters zu korrigieren. |

Abschnitt 29.6.2.2 | In den Abschnitt betreffend Beteiligungserträge ausländischer Körperschaften (Rz 7755 ff) wird die jüngere Judikatur und Verwaltungspraxis eingearbeitet. |

8028 | Seit 1.1.2019 ist vor Stellung von Anträgen auf Rückzahlung oder Erstattung von Abzugsteuern durch beschränkt Steuerpflichtige zwingend eine elektronische Vorausmeldung abzugeben, die erst nach Ablauf des Jahres der Einbehaltung zulässig ist (§ 240a Abs. 1 BAO). Der eigentliche Antrag kann ausschließlich mittels des mit einer Übermittlungsbestätigung versehenen, unterfertigten und mit der Ansässigkeitsbescheinigung der ausländischen Abgabenverwaltung ergänzten Ausdrucks der Vorausmeldung gestellt werden (§ 240a Abs. 2 BAO). |

8207a | § 107 EStG 1988 ist auch anwendbar, wenn die Gegenleistung für die Rechtseinräumung in einem geldwerten Vorteil (Sachbezug) besteht. |

8208f | Die Investitionsprämie gemäß Investitionsprämiengesetz, BGBl. I Nr. 88/2020, ist gemäß § 124b Z 365 EStG 1988 keine Betriebseinnahme, somit steuerfrei. Daher ist die Bemessungsgrundlage der Forschungsprämie für Wirtschaftsgüter, für die eine Investitionsprämie in Anspruch genommen wurde, insoweit zu kürzen. Daran ändert auch der Umstand nichts, dass die Investitionsprämie steuerlich zu keiner Aufwandskürzung führt, weil § 6 Z 10 und § 20 Abs. 2 EStG 1988 sowie § 12 Abs. 2 KStG 1988 auf sie nicht anwendbar sind. |

8208fb | Die Kürzung um steuerfreie Aufwendungen aus öffentlichen Mitteln ist davon unabhängig, wann die Subvention tatsächlich fließt; maßgebend ist der unmittelbare wirtschaftliche Zusammenhang zwischen Subvention und Aufwand. Ist eine konkrete Zuordnung von Subvention und spezifischem Aufwand nicht gegeben, das heißt betrifft die Subvention den anfallenden Forschungsaufwand in seiner Gesamtheit, hat bei Bilanzierern die Kürzung nach Maßgabe des Projektfortschrittes entsprechend einem passiven Rechnungsabgrenzungsposten zu erfolgen. |

II. Änderung des Inhaltsverzeichnisses:

Nach Abschnitt 3.2.4 wird folgender Abschnitt 3.2.5 eingefügt:

3.2.5 Steuerbefreiungen aufgrund der COVID-19-Krise

Abschnitt 5.5.6 entfällt.

Die Überschrift zu Abschnitt 7.3.3 wird geändert und lautet:

7.3.3 AfA-Satz von 3% - Rechtslage für vor 2016 beginnende Wirtschaftsjahre

Nach Abschnitt 7.9.3 wird folgender Abschnitt 7.10 mit den Abschnitten 7.10.1 bis 7.10.3 eingefügt und die Überschriften lauten:

7.10 Degressive AfA

7.10.1 Allgemeines

7.10.2 Wirtschaftsgüter, die von der degressiven AfA ausgenommen sind

7.10.3 Wahlrecht

Abschnitt 9 wird umbenannt und die Überschrift lautet:

9 Besondere Gewinnermittlungsvorschriften (§§ 10 bis 13 EStG 1988) und besondere Verlustberücksichtigungsvorschriften

Nach Abschnitt 9.4.2 wird folgender Abschnitt 9.5 mit den Abschnitten 9.5.1 bis 9.5.4 eingefügt und die Überschriften lauten:

9.5 Verlustrücktrag und COVID-19-Rücklage

9.5.1 Allgemeines

9.5.2 COVID-19-Rücklage

9.5.3 Verlustrücktrag

9.5.4 Nachträgliche Herabsetzung der Vorauszahlungen für 2019

Nach Abschnitt 11.1.6 wird folgender Abschnitt 11.2. mit den Abschnitten 11.2.1 bis 11.2.5 eingefügt und die Überschriften lauten:

11.2 Kleinunternehmerpauschalierung (§ 17 Abs. 3a EStG 1988)

11.2.1 Allgemeines

11.2.2 Umsatzgrenze

11.2.3 Pauschale Gewinnermittlung

11.2.4 Mitunternehmerschaft

11.2.5 Wechsel der Gewinnermittlung

Der bisherige Abschnitt 11.2 wird zu Abschnitt 11.2a und erhält die Überschrift:

11.2a Nichtbuchführende Gewerbetreibende (Verordnung BGBl. Nr. 55/1990 idF BGBl. II Nr. 215/2018)

Die Überschrift zu Abschnitt 11.3 wird wie folgt geändert:

11.3 Land- und Forstwirtschaft (Veranlagungsjahre 2011 bis 2014: LuF-PauschVO 2011 idF BGBl. II Nr. 164/2014; Veranlagungsjahre ab 2015 bzw. ab 2020/21: LuF-PauschVO 2015 idF BGBl. II Nr. 164/2014 bzw. idF BGBl. II Nr. 559/2020)

Die Überschrift zu Abschnitt 11.3.10 "Wechsel der Pauschalierungsmethode oder der Gewinnermittlungsart" wird vor die Rz 4249 verschoben.

Die Überschrift zu Abschnitt 12.2.2 wird geändert und lautet:

12.2.2 Verlustausgleich, Verlustrücktrag - Verlustabzug

Die Überschrift zu Abschnitt 12.2.4 wird wie folgt geändert:

12.2.4 Verlustabzug bei Einnahmen-Ausgaben-Rechnern

Abschnitt 12.2.4a entfällt.

Abschnitt 12.2.4b entfällt.

Nach Abschnitt 15.8 wird folgender Abschnitt 15.9 mit den Abschnitten 15.9.1 und 15.9.2 eingefügt und die Überschriften lauten:

15.9. Photovoltaikanlagen in der Land- und Forstwirtschaft

15.9.1 Betrieb einer eigenen Photovoltaikanlage

15.9.2 Grundstücksüberlassung an Dritte für den Betrieb einer Photovoltaikanlage

Nach dem Abschnitt 20.1.3 wird folgender Abschnitt 20.1.4 eingefügt:

20.1.4 Zeitpunkt der Anschaffung von Kapitalanlagen/Derivaten

Der bisherige Abschnitt 26b wird in Abschnitt 26a umbenannt.

Die Überschrift zu Abschnitt 27.6.1 wird wie folgt geändert:

27.6.1 Verteilung auf drei Jahre (§ 37 Abs. 2 EStG 1988)

Nach Abschnitt 27.9.2 wird Abschnitt 27.10 mit den Abschnitten 27.10.1 bis 27.10.3 eingefügt und die Überschriften lauten:

27.10 Verteilung der Einkünfte auf drei Jahre (§ 37 Abs. 4 EStG 1988)

27.10.1 Anwendungsbereich (Z 1 bis 3)

27.10.2 Umfang und Durchführung der Verteilung (Z 4 bis 6)

27.10.3 Beendigung der Verteilung (Z 7 und 8)

Die Überschriften folgender Abschnitte werden wie folgt geändert:

29.6.1 Gläubiger-Schuldner-Identität (§ 94 Z 1 EStG 1988)

29.6.2 Beteiligungserträge von Körperschaften (§ 94 Z 2 EStG 1988)

29.6.3 Zwischenbankgeschäfte (§ 94 Z 3 EStG 1988)

29.6.4 Kapitaleinkünfte bei ausländischen Betriebsstätten von Kreditinstituten (§ 94 Z 4 EStG 1988)

29.6.5 Befreiungserklärung für Körperschaften (§ 94 Z 5 EStG 1988)

29.6.6 Befreiung für beschränkt steuerpflichtige Körperschaften (§ 94 Z 6 EStG 1988)

29.6.7 KESt-Befreiung bei Entstrickung (§ 94 Z 7 EStG 1988)

29.6.9 Ausgabe von Anteilsrechten aufgrund einer Kapitalerhöhung aus Gesellschaftsmitteln gemäß § 3 Abs. 1 Z 29 EStG 1988 (§ 94 Z 9 EStG 1988)

29.6.10 Befreiung für Investmentfonds und § 40 oder § 42 des Immobilien-Investmentfondsgesetzes unterliegende Gebilde (§ 94 Z 10 EStG 1988)

29.6.11 Ausschüttungen und ausschüttungsgleiche Erträge aus inländischen Kapitalanlagefonds und inländischen § 40 oder § 42 des Immobilien-Investmentfondsgesetzes unterliegenden Gebilden (§ 94 Z 11 EStG 1988)

29.6.12 Befreiung von Kapitaleinkünften bei Privatstiftungen (§ 94 Z 12 EStG 1988)

29.6.13 Befreiung für beschränkt Steuerpflichtige gemäß § 98 EStG 1988 bzw. § 1 Abs. 3 Z 1 KStG 1988 (§ 94 Z 13 EStG 1988)

Abschnitt 33.2. entfällt.

Anhang I "Abkommen, Verordnungen und Erlassregelungen zur Vermeidung einer Doppelbesteuerung" entfällt und wird durch folgenden Anhang ersetzt:

Anhang I (zu Abschnitt 7.1.9.2, Rz 3115b)

III. Änderung von Randzahlen

Rz 32 wird geändert (Änderung Anhang I):

32

Ertragsteuerliche Vorschriften ausländischer Staaten knüpfen die Besteuerungsansprüche teilweise an idente Kriterien wie das EStG 1988 an. Der Vermeidung einer mehrfachen Besteuerung ein und derselben Einkünfte dienen einerseits zahlreiche zwischenstaatliche Abkommen zur Vermeidung der Doppelbesteuerung und andererseits Maßnahmen gemäß § 48 BAO oder gemäß Doppelbesteuerungsgesetz. Zum Einfluss des zwischenstaatlichen Rechts auf § 98 EStG 1988 siehe auch Rz 7901 ff.

Rz 157b wird geändert (Verweisanpassung):

157b

[...]

4. Sanierungsgewinne, das sind Gewinne, die durch Vermehrung des Betriebsvermögens infolge eines gänzlichen oder teilweisen Erlasses von Schulden zum Zwecke der Sanierung entstanden sind. Damit sind Gewinne aus außergerichtlichen Ausgleichen, die Sanierungsgewinne darstellen, sowohl bei Einkommen- als auch bei Körperschaftsteuerpflichtigen begünstigt. Der Begriff "Sanierungsgewinn" hat im Einkommensteuerrecht außerhalb des Anwendungsbereiches des § 2 Abs. 2b EStG 1988 keine Bedeutung mehr.

[...]

Rz 157d entfällt:

Randzahl 157d: entfällt

Rz 160 wird geändert (Judikatur):

160

Darunter versteht man nach Verordnung vom 10.12.1996, BGBl. Nr. 734/1996 sowohl das Verwalten von Anlagevermögen, als auch das Verwalten von Umlaufvermögen, worunter insbesondere der gewerbliche Handel mit unkörperlichen Wirtschaftsgütern zu verstehen ist (VwGH 22.5.2002, 99/15/0119). Die Verordnung ist verfassungskonform (VfGH 2.10.1998, B 553/98). Ob der Unternehmensschwerpunkt im Verwalten unkörperlicher Wirtschaftsgüter (beispielsweise Verwalten von Beteiligungen, von Forderungen und selbsthergestellten Rechten) bzw. in der gewerblichen Vermietung gelegen ist, muss nach dem Gesamtbild der wirtschaftlichen Verhältnisse (Relation der wirtschaftlichen Erfolge oder Vermögenswerte zueinander) beurteilt werden. Verwalten von unkörperlichen Wirtschaftsgütern liegt beispielsweise bei einem über Kreditinstitute laufenden (gewerblichen) Wertpapierhandel vor. Ob das Verwalten als Einzelperson oder mittels einer Personengemeinschaft, vom Inland oder vom Ausland aus betrieben wird (VwGH 29.7.1997, 96/14/0115; VwGH 26.5.1998, 98/14/0044), ist nicht ausschlaggebend.

Kein Verwalten von unkörperlichen Wirtschaftsgütern liegt bei der Tätigkeit eines Erfinders vor. Der Schwerpunkt der Tätigkeit besteht nicht in der Verwaltung, sondern im produktiven Einsatz des Wissens zur Erzeugung neuen Wissens (VwGH 3.9.2019, Ra 2018/15/0085 ). Bei einem Filmproduzenten liegt der Schwerpunkt der Tätigkeit in der Generierung von (unkörperlichen) Filmrechten durch Herstellung eines Filmes und nicht darin, aus selbst hergestellten oder von Dritten erworbenen Filmrechten Früchte zu ziehen oder Filmrechte zu veräußern (VwGH 14.5.2020, Ro 2020/13/0003 ).

Rz 177 wird geändert (Aktualisierung des Beispiels):

177

Die "Rendite nach Steuern" ist die ohne Anwendung des § 2 Abs. 2a EStG 1988 errechnete Rendite. Es ist daher von einem gedachten Verlustausgleich auszugehen. Zur "Rendite vor Steuern" tritt die Rendite aus gedachten Kapitalerträgen einer Kapitalveranlagung der aus dem Verlustausgleich resultierenden Einkommensteuergutschrift. Es ist dabei von einer Gutschrift im Ausmaß von 50% der zugewiesenen Verluste auszugehen.

Beispiel:

Kapitaleinsatz von 100.000 als Kommanditist, Verlustzuweisung 200%, Abschichtung zwischen 90% und 113% nach 8 Jahren, modifizierter Zinssatz nach KESt 3,5%. Aus Vereinfachungsgründen werden keine Zwischengewinne angenommen.

"Vor-Steuer-Rendite" (= bei Anwendung des § 2 Abs. 2a EStG 1988): Einzahlung einer Einlage von 100.000 im Jahr 1; Verlustausgleich für 200.000; Verlustzuweisung ist bei Anwendung des § 2 Abs. 2a EStG 1988 nicht zulässig; daher keine steuerlichen Auswirkungen in den Jahren 1 bis 8. Im Jahr 8 wird mit 113.000 abgeschichtet. Der Veräußerungsgewinn beträgt 213.000, davon wird ein Wartetastenverlust von 200.000 abgezogen, sodass 13.000 steuerpflichtig bleiben. Zur Renditeermittlung macht die darauf entfallende Steuer bei einem 50-prozentigen Grenzsteuersatz 6.500 aus, was auf drei Jahre verteilt - und auf diesen Zeitraum mit 3,5% abgezinst - wie folgt abzuziehen und zu berechnen ist:

Kapitaleinsatz Abschichtungserlös abzügl. Barwert Steuerdrittel Jahr 1 (6.500 : 3 : 1,035) abzügl. Barwert Steuerdrittel Jahr 2 (6.500 : 3 : 1,035) abzügl. Barwert Steuerdrittel Jahr 3 (6.500 : 3 : 1,035) | -100.000 113.000 -2.167 -2.094 -2.022 |

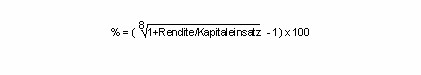

Rendite absolut Rendite in Prozent (nach Formel, Ende 8. Jahr, siehe unten) | 6.717 0,8159% |

"Nach-Steuer-Rendite" (= ohne Anwendung des § 2 Abs. 2a EStG 1988):

Einzahlung einer Einlage von 100.000 im Jahr 1; Verlustzuweisung 200.000; daraus resultiert eine Einkommensteuerersparnis von 100.000. Diese Einkommensteuerersparnis wird nunmehr mit einem Zinssatz von 3,5% (ab dem Jahr 2) verzinst. Dies ergibt im Jahr 8 ein Gesamtkapital von 127.228 (= 100.000 x 1,0357). Im Jahr 8 wird mit 113.000 abgeschichtet. Der Veräußerungsgewinn beträgt 213.000 und wird - mangels Wartetastenverlustes - voll versteuert. Bei einem 50-prozentigen Grenzsteuersatz fallen 106.500 an Steuer an, die auf drei Jahre verteilt (und mit 3,5% abgezinst) werden.

Kapitaleinsatz aufgezinste Einkommensteuerersparnis (100.000 x 1,035) Abschichtungserlös abzügl. Barwert Steuerdrittel Jahr 1 (106.500 : 3 : 1,035) abzügl. Barwert Steuerdrittel Jahr 2 (106.500 : 3 : 1,035 ) abzügl. Barwert Steuerdrittel Jahr 3 (106.500 : 3 : 1,035) | -100.000 127.228 113.000 -35.500 -34.300 -33.140 |

Rendite absolut (inkl. Steuerersparnis) Rendite in Prozent (nach Formel, Ende 8. Jahr, siehe unten) | 37.288 4,0409% |

In diesem Beispiel ergibt sich eine Nachsteuerrendite von mehr als dem Doppelten der Vorsteuerrendite, sodass § 2 Abs. 2a EStG 1988 anzuwenden ist. Die Rendite ermittelt sich nach folgender finanzmathematischer Formel:

Formel in Worten: Rendite in Prozent ist gleich (Klammer auf) achte Wurzel aus (Klammer auf) eins plus Quotient aus Rendite durch Kapitaleinsatz (Klammer zu) minus eins (Klammer zu) mal Hundert.

Rz 178 wird geändert (Anpassung an aktuelle Rechtslage):

178

Neben § 2 Abs. 2a EStG 1988 bestehen folgende Beschränkungen:

[...]

- Die Verordnung des BMF über die Aufstellung von Durchschnittsätzen für die Ermittlung des Gewinnes aus Land- und Forstwirtschaft (BGBl. II Nr. 125/2013 idF BGBl. II Nr. 559/2020 in Verbindung mit § 17 EStG 1988) sieht gewinnmindernde Beträge vor, die vom pauschaliert ermittelten Gewinn aus Land- und Forstwirtschaft abgezogen werden dürfen. Dabei handelt es sich um Ausgedingslasten, Sozialversicherungsbeiträge gegenüber der Sozialversicherungsanstalt der Selbständigen sowie um bezahlte Pachtzinse und Schuldzinsen. Diese Abzugsposten dürfen zu keinem negativen Ergebnis führen (§ 15 LuF-PauschVO 2015).

[...]

Rz 191 wird geändert (Klarstellung):

191

Ausländische Einkünfte sind bei der Berücksichtigung in Österreich stets nach österreichischem Steuerrecht zu ermitteln. Für die Berücksichtigung in Österreich hat daher eine "Umrechnung" (Adaptierung) vom ausländischen (Steuer)Recht auf das österreichische Steuerrecht stattzufinden. Dabei bleiben zB nur im ausländischen Steuerrecht vorgesehene Steuerbefreiungen oder Investitionsbegünstigungen unbeachtlich; vergleichbare steuerliche Regelungen (zB Sonderabschreibungen für Denkmalschutz, Assanierung oder Firmenwert) sind entsprechend der österreichischen Rechtslage zu adaptieren. Es obliegt dem Abgabenpflichtigen, im Rahmen der ihn bei Auslandssachverhalten treffenden erhöhten Mitwirkungspflichten darzutun, dass eine Umrechnung (Adaptierung) auf österreichisches Steuerrecht vorgenommen worden ist. Die bloße Vorlage von ausländischen Steuerbescheiden ist nicht ausreichend. Einkünfte in Fremdwährungen sind mit dem durchschnittlichen EZB-Referenzkurs des (Wirtschafts-)Jahres, in dem siebezogen wurden, in Euro anzugeben. .

Rz 301 wird geändert (Umgliederung):

301

Öffentliche Mittel sind (§ 3 Abs. 4 EStG 1988):

1.Mittel, die von inländischen Körperschaften des öffentlichen Rechts oder diesen entsprechenden ausländischen Körperschaften eines Mitgliedstaates der Europäischen Union oder eines Staates des Europäischen Wirtschaftsraumes stammen.

2.Mittel, die von Einrichtungen der Europäischen Union stammen.

3.Mittel die von gesetzlich eingerichteten in- oder ausländischen juristischen Personen des privaten Rechts stammen, an denen ausschließlich die in Z 1 und 2 genannten Institutionen beteiligt sind, wenn die Finanzierung der Förderungsmittel überwiegend durch die in Z 1 und 2 genannten Institutionen erfolgt. Ist die Vergabe von Förderungsmitteln nicht ausschließlicher Geschäftsgegenstand der Körperschaft, muss die Aufbringung und Vergabe von Förderungsmitteln in einem gesonderten Rechnungskreis geführt werden. Die Körperschaft hat gegenüber dem Empfänger der Fördermittel zu bestätigen, dass öffentliche Mittel zugewendet werden.

§ 3 Abs. 4 EStG 1988 ist auf Zuwendungen anzuwenden, die nach dem 30.6.2010 ausbezahlt werden. Es bestehen keine Bedenken, § 3 Abs. 4 EStG 1988 auch auf davor ausbezahlte Zuwendungen anzuwenden.

Bei Opfern von Naturkatastrophen ist Hilfsbedürftigkeit unabhängig von der Einkommens- und Vermögenssituation der Betroffenen anzunehmen. Leistungen aus dem Katastrophenfonds sind daher regelmäßig nach § 3 Abs. 1 Z 3 lit. a EStG 1988 steuerfrei (VwGH 10.09.1998, 96/15/0272, Entschädigung für einen Ernteausfall).

Nach Rz 301 wird Rz 301a eingefügt (Klarstellung aufgrund der COVID-19-Krisensituation). Die bisherige Rz 301a wird zu Rz 301b.

301a

Zuwendungen aus dem Sozialfonds der Literarischen Verwertungsgesellschaft sind keine öffentlichen Mittel (VwGH 17.09.1997, 95/13/0034 ). Es bestehen aber keine Bedenken, diese Zuwendungen iSd der Hilfsbedürftigkeit gemäß § 3 Abs. 1 Z 3 lit. a EStG 1988 zu beurteilen (siehe LStR 2002 Rz 30 ). Da die COVID-19-Krise als Katastrophenereignis angesehen werden kann, fallen Zuwendungen der sozialen und kulturellen Einrichtungen der Verwertungsgesellschaften (zB Austro Mechana), die aufgrund der COVID-19-Krise geleistet werden, unter die Steuerbefreiung nach § 3 Abs. 1 Z 3 lit. a EStG 1988 .

Nach Abschnitt 3.2.4. wird folgender Abschnitt 3.2.5. (samt Rz 313b bis 313h und Tabelle) eingefügt (3. COVID-19-Gesetz; COVID-19-StMG; BGBl. I Nr. 29/2021):

3.2.5. Steuerbefreiungen aufgrund der COVID-19-Krise

313b

Mit dem 3. COVID-19-Gesetz, BGBl. I Nr. 23/2020 , ergänzt durch das COVID-19 Steuermaßnahmengesetz, BGBl. I Nr. 3/2021 , und BGBl. I Nr. 29/2021 , wurde die Steuerfreiheit von Zuwendungen und Zuschüssen zur Bewältigung der COVID-19-Krise gesetzlich geregelt ( § 124b Z 348 EStG 1988 ). Davon sind ab dem 1. März 2020 erfasst:

- Lit. a: Zuwendungen, die aus Mitteln des COVID-19-Krisenbewältigungsfonds aufgebracht werden (siehe Rz 313c).

- Lit. b: Zuschüsse aus dem Härtefallfonds (siehe Rz 313d); davon ausgenommen sind ab der Veranlagung 2020 Zahlungen zum Ersatz entgehender Umsätze (siehe dazu Rz 313g).

- Lit. c: Zuschüsse auf der Grundlage von § 2 Abs. 2 Z 7 ABBAG-Gesetz , BGBl. I Nr. 51/2014 idF BGBl. I Nr. 44/2020 (insb. der Fixkostenzuschuss und der Verlustersatz, siehe Rz 313e); davon ausgenommen sind ab der Veranlagung 2020 Zahlungen zum Ersatz entgehender Umsätze (siehe Rz 313g).

- Lit. d: Sonstige vergleichbare Zuwendungen der Bundesländer, Gemeinden und gesetzlichen Interessenvertretungen, die für die Bewältigung der COVID-19-Krisensituation geleistet werden (siehe dazu Rz 313f).

Eine Übersicht über die wichtigsten Zuwendungen und Zuschüsse enthält Rz 313h.

Die an den Arbeitgeber gewährte Kurzarbeitsbeihilfe ist als Beihilfe nach § 37b Arbeitsmarktservicegesetz gemäß § 3 Abs. 1 Z 5 lit. d EStG 1988 steuerfrei. Siehe dazu Rz 300 und Rz 4854.

Zu Unterstützungsleistungen der kulturellen und sozialen Einrichtungen der Verwertungsgesellschaften siehe Rz 301a.

Zur COVID-19-Investitionsprämie siehe § 124b Z 365 EStG 1988 und Rz 3826a sowie Rz 8208f.

Im Zusammenhang mit nicht steuerpflichtigen Einnahmen ist § 20 Abs. 2 EStG 1988 zu beachten. Sofern zwischen dem steuerfreien Zuschuss und den Aufwendungen oder Ausgaben ein unmittelbarer wirtschaftlicher Zusammenhang besteht, sind letztere daher zu kürzen. Es bestehen keine Bedenken, die Kürzung nach § 20 Abs. 2 EStG 1988 im Rahmen der Steuererklärung nicht durch Kürzung der Betriebsausgaben, sondern durch Berücksichtigung eines dem Kürzungsbetrag entsprechenden übrigen betrieblichen Ertrages (Kennzahl 9090) darzustellen.

Lässt sich bei Anwendung einer Betriebsausgabenpauschalierung ein dem anteiligen Zuschuss zuzuordnender Aufwand der Höhe nach nicht ermitteln, weil dieser vom Pauschbetrag miterfasst ist, hat eine Kürzung des Betriebsausgabenpauschales gemäß § 20 Abs. 2 EStG 1988 zu unterbleiben. Eine Kürzung kommt bei Anwendung einer Pauschalierung nur in Bezug auf jene Betriebsausgaben in Betracht, die neben einem Betriebsausgabenpauschale abzugsfähig bleiben. Entsprechendes gilt bei Anwendung der land- und forstwirtschaftlichen Vollpauschalierung in Bezug auf zusätzlich abzugsfähige Betriebsausgaben ( § 15 Abs. 2 LuF-PauschVO 2015 ).

Fällt die Gewährung des Zuschusses in einen späteren Veranlagungszeitraum als der damit unmittelbar wirtschaftlich zusammenhängende Aufwand, stellt die Gewährung des Zuschusses ein rückwirkendes Ereignis iSd § 295a BAO dar, das eine Bescheidänderung ermöglicht.

Kommt die Steuerbefreiung nicht zur Anwendung (zB beim Lockdown-Umsatzersatz), ist die Zuwendung bzw. der Zuschuss nach § 19 Abs. 1 Z 2 dritter Teilstrich EStG 1988 dem Jahr zuzuordnen, für das der Anspruch besteht. Für Bilanzierer siehe Rz 313g.

313c

Unter § 124b Z 348 lit. a EStG 1988 fallen ua. der Verdienstentgang nach § 32 Epidemiegesetz 1950 (EpiG) BGBl. Nr. 186/1950 idF BGBl. I Nr. 104/2020, sowie Leistungen aus dem Künstler-Überbrückungsfonds (Gesetz zur Errichtung eines Fonds für eine Überbrückungsfinanzierung für selbständige Künstlerinnen und Künstler , BGBl. I Nr. 64/2020):

- Verdienstentgang nach § 32 EpiG

Die Verdienstentgangsentschädigung gemäß § 32 Abs. 1 EpiG ist zu leisten an Selbständige, bei denen auf Grund von Maßnahmen nach dem EpiG ein Verdienstentgang eingetreten ist. Dieser Verdienstentgang für Selbständige unterliegt nicht dem § 20 Abs. 2 EStG 1988 .

- Leistungen aus dem Künstler-Überbrückungsfonds

Nach der entsprechenden Richtlinie werden eine Beihilfe und eine Lockdownkompensation gewährt. Beide unterliegen nicht dem § 20 Abs. 2 EStG 1988 .

313d

Von § 124b Z 348 lit. b EStG 1988 erfasst sind die Zuwendungen aus dem Härtefallfonds, ausgenommen Zahlungen zum Ersatz entgehender Umsätze nach der Richtlinie für Einkommensausfälle bei land- und forstwirtschaftlichen Betrieben sowie Privatzimmervermietungen. § 20 Abs. 2 EStG 1988 ist nicht anzuwenden.

313e

Steuerfrei nach § 124b Z 348 lit. c EStG 1988 sind

- der Fixkostenzuschuss I,

- der Fixkostenzuschuss 800.000 (inklusive Vorschuss FKZ 800.000 des Ausfallsbonus) und

- der Verlustersatz.

§ 20 Abs. 2 EStG 1988 ist grundsätzlich anzuwenden. Dementsprechend sind die Aufwendungen, die für die Ermittlung der Bemessungsgrundlage herangezogen wurden, zu kürzen. Der Kürzungsbetrag ergibt sich aus dem gewährten Zuschuss, der auf die einbezogenen Aufwendungen anteilig aufzuteilen ist.

Bei der Kürzung von Aufwendungen ist beim Fixkostenzuschuss Folgendes zu beachten:

- Der auf einen fiktiven Unternehmerlohn (dem keine Betriebsausgabe gegenübersteht) entfallende Anteil des Zuschusses führt zu keiner Kürzung der steuerlichen Betriebsausgaben.

- Beim Fixkostenzuschuss 800.000 sind auch nach dem 1. Juni 2019 und vor dem 16. März 2020 angefallene frustrierte Aufwendungen (Pkt. 4.1.1 lit. o RL FKZ 800.000) Teil der Bemessungsgrundlage. Der Nachweis solcher Aufwendungen kann pauschal unter Heranziehung von branchenspezifischen Durchschnittswerten erfolgen. In diesem Fall besteht für den auf diese pauschale Bemessungsgrundlage entfallenden Teil des Fixkostenzuschusses kein unmittelbarer Zusammenhang mit konkret definierbaren Aufwendungen. Insoweit greift das Abzugsverbot des § 20 Abs. 2 EStG 1988 nicht. Wird der Fixkostenzuschuss in der Abgabenerklärung als übriger Ertrag erklärt, ist er somit auch um jenen Betrag zu kürzen, der auf pauschal bemessene frustrierte Aufwendungen entfällt.

- Anders stellt sich die Situation dar, wenn der Fixkostenzuschuss zur Gänze pauschal ermittelt wird (Pkt. 4.3.4 RL FKZ 800.000). In diesem Fall kann der Fixkostenzuschuss dem Grunde nach allen tatsächlichen Fixkosten zugeordnet werden, sodass die einzelnen Aufwendungen im Verhältnis zueinander zu kürzen sind.

Der Ausfallsbonus besteht aus dem Vorschuss FKZ 800.000 und dem Ausfallsbonus im engeren Sinn:

- Der Vorschuss FKZ 800.000 stellt erst zu jenem Zeitpunkt eine (steuerfreie) Betriebseinnahme dar, zu dem er mit dem FKZ 800.000 verrechnet wird. Bei der Aufwandskürzung nach § 20 Abs. 2 EStG 1988 ist dabei auf die durch den FKZ 800.000 (anteilig) ersetzten Fixkosten abzustellen. Die Betrachtungszeiträume, für die der Vorschuss FKZ 800.000 gewährt wurde, sind aufgrund der Gegenrechnung mit dem tatsächlichen FKZ 800.000 für die Betriebsausgabenkürzung nicht relevant.

- Der Ausfallsbonus im engeren Sinn ist steuerpflichtig (Rz 313g).

313f

Unter § 124b Z 348 lit. d EStG 1988 fallen ua. Arbeitsstipendien, die Künstlern/Wissenschaftlern von den Bundesländern bzw. Gemeinden gewährt werden, unter folgenden Voraussetzungen:

- Das Arbeitsstipendium muss Künstlern/Wissenschaftlern aufgrund der COVID-19-Krise gewährt werden. Es ist allerdings nicht erforderlich, dass auch die Rechtsgrundlage für das Stipendium erst im Zuge der COVID-19-Krise geschaffen wurde.

- Es darf kein Leistungsaustausch zwischen Stipendiumbezieher und -geber stattfinden. Insbesondere dürfen dem Stipendiumgeber keine Rechte am im Rahmen des Stipendiums erstellten Kunstwerk bzw. an der wissenschaftlichen Arbeit eingeräumt werden. Dabei ist die Darstellung des künstlerischen oder wissenschaftlichen Vorhabens, die für den Antrag zu erstellen ist, nicht als Gegenleistung anzusehen. Ebensowenig sind die im Rahmen dieser Stipendien häufig erforderlichen Projektberichte/Fortschrittsberichte seitens des Stipendiumbeziehers eine Gegenleistung.

Sofern dem Werk, für das das Arbeitsstipendium gewährt wurde, bestimmte Aufwendungen konkret zuzuordnen sind, ist § 20 Abs. 2 EStG 1988 anzuwenden.

Außerdem sind Unterstützungszahlungen der Bundesländer und Gemeinden an Arbeitgeber von Einsatzkräften, die Entgeltfortzahlung im Einsatzfall bei Großschadensereignissen leisten, unter § 124b Z 348 lit. d EStG 1988 subsumierbar und daher steuerfrei, soweit der Einsatz zur Bekämpfung der COVID-19-Krise erfolgte. Allerdings kommt es im Ausmaß der steuerfreien Unterstützungsleistung zur entsprechenden Kürzung des Lohnaufwandes gemäß § 20 Abs. 2 EStG 1988 .

313g

Von der Steuerbefreiung gemäß § 124b Z 348 lit. b und c EStG 1988 ausgenommen sind ab der Veranlagung 2020 Zahlungen zum Ersatz entgehender Umsätze, insb. der Lockdown-Umsatzersatz und der Ausfallsbonus im engeren Sinn. Derartige Umsatzersätze werden wie real erzielte Umsätze besteuert. Umsatzersätze sind in der Steuererklärung als übriger Ertrag in der Kennzahl 9090 zu erfassen.

Gemäß § 19 Abs. 1 Z 2 dritter Teilstrich EStG 1988 ist der Zuschuss dem Jahr zuzuordnen, für das der Anspruch besteht. Das ist beim Lockdown-Umsatzersatz das Kalenderjahr 2020. Wenn die Voraussetzungen für den Zuschuss vorliegen und dieser bis zur Aufstellung des Jahresabschlusses beantragt worden ist oder nach der Aufstellung mit an Sicherheit grenzender Wahrscheinlichkeit beantragt werden wird, ergibt sich für Bilanzierer nach § 4 Abs. 1 und § 5 EStG 1988 die Wirkung der Zuschussgewährung im Bereich der COVID-19-Förderungen ebenfalls im anspruchbegründenden Jahr (vgl. auch AFRAC-Fachinformation: COVID-19, Dezember 2020 bzw. März 2021, Rz 32 ff).

Für Zwecke der Pauschalierung gilt in Bezug auf Zahlungen zum Ersatz entgehender Umsätze:

- Bei der gesetzlichen Basispauschalierung ( § 17 Abs. 1 EStG 1988 ), der Gastgewerbepauschalierung, der Handelsvertreterpauschalierung und der Künstler/Schriftstellerpauschalierung ist ein Umsatzersatz wie ein Umsatz iSd § 125 BAO zu werten.

- Bei der LuF-Teilpauschalierung ist der Umsatzersatz als Betriebseinnahme zu erfassen und davon auch das Ausgabenpauschale zu berechnen.

- Bei Anwendung der Kleinunternehmerpauschalierung für 2020 bleibt ein Umsatzersatz außer Ansatz. Dies gilt nicht, wenn die Kleinunternehmerpauschalierung offensichtlich nicht zur Vereinfachung in Anspruch genommen wird, sondern zur Umgehung der gesetzlich angeordneten Steuerpflicht des Umsatzersatzes. In solchen Fällen ist der Umsatzersatz wie ein Umsatz iSd § 1 Abs. 1 Z 1 UStG 1994 zu werten.

- Bei Anwendung der Kleinunternehmerpauschalierung ab der Veranlagung 2021 ist ein Umsatzersatz (zB im Rahmen des Ausfallsbonus) nach der dafür geltenden Rechtslage im Rahmen der Anwendung der USt-Befreiung nach § 6 Abs. 1 Z 27 UStG 1994 nicht zu berücksichtigen und somit auch für § 17 Abs. 3a Z 2 EStG 1988 nicht maßgeblich. Für die Gewinnermittlung (Z 3 und Z 4) stellt er eine Betriebseinnahme dar.

313h

Übersicht über die wichtigsten Zuwendungen bzw. Zuschüsse (Stand: März 2021):

Zuwendung | Rechtsgrundlage / Mittelherkunft | Steuerfreiheit gemäß § 124b Z 348 EStG 1988? | Abzugsverbot gemäß § 20 Abs. 2 EStG 1988? |

Vergütung für den Verdienstentgang für Selbständige nach § 32 Abs. 1 EpiG | COVID-19-FondsG (Krisenbewältigungsfonds) | ja (lit. a) | nein |

Ersatz für Sonderbetreuungszeiten an Arbeitgeber | | | ja |

Beihilfe und Lockdown-Kompensation aus dem Künstler-Überbrückungsfonds | | | nein |

Schutzschirm für die Veranstaltungsbranche | | | ja |

Förderung gem. § 6 und § 7 2. NPO-FondsRLV | | | ja |

NPO-Lockdown-Zuschuss gem. § 7a 2. NPO-FondsRLV | | nein ( § 7a Abs. 6 2. NPO-FondsRLV ) | nein |

Förderung nach dem Betrieblichen Testungs-Gesetz | | ja (lit. a) | ja |

Soforthilfe, Abgeltung des Nettoeinkommensentgangs, Comeback-Bonus aus dem Härtefallfonds | Härtefallfondsgesetz | ja (lit. b) | nein |

Zuschuss zur Abgeltung der Einkunftsverluste und Comeback-Bonus für LuF und Vermieter von Gästezimmern und Ferienwohnungen | | | |

Lockdown-Umsatzersatz für LuF und Vermieter von Gästezimmern und Ferienwohnungen | | nein | nein |

Fixkostenzuschuss I und Fixkostenzuschuss 800.000 (inkl. Vorschuss FKZ 800.000 des Ausfallsbonus) | ABBAG-Gesetz | ja (lit. c) | ja (siehe Rz 313e) |

Verlustersatz | | | ja |

Lockdown-Umsatzersatz I und II | | nein | nein |

Ausfallsbonus ieS | | | |

Arbeitsstipendien, wenn kein Leistungsaustausch und aufgrund von COVID-19 gewährt | Bundesländer, Gemeinden, gesetzliche Interessenvertretungen | ja (lit. d) | ja |

Unterstützungszahlungen an Arbeitgeber von Einsatzkräften, die Entgeltfortzahlung im Einsatzfall bei Großschadensereignissen leisten | | | |

Rz 408 wird geändert (Einfügen eines Verweises):

408

Die Verpflichtung zur Führung von Büchern besteht unabhängig von der Ordnungsmäßigkeit und Vollständigkeit der vorhandenen Aufzeichnungen (VwGH 25.6.1997, 93/15/0141). Werden freiwillig (siehe Rz 660) oder nach § 124 oder § 125 BAO Bücher geführt, ist ein Betriebsvermögensvergleich auf Basis einer doppelten Buchführung vorzunehmen (VwGH 31.7.1996, 92/13/0015; vgl. auch § 4 Abs. 1 EStG 1988).

Rz 454 wird geändert (StRefG 2020):

454

Im Bilanzsteuerrecht unterscheidet man folgende Arten von Wirtschaftsgütern:

- [...]

- Geringwertige Wirtschaftsgüter - Wirtschaftsgüter mit Anschaffungskosten von mehr als 800 Euro (bis 31.12.2019: 400 Euro)

- [...]

Rz 519 wird geändert (Judikatur):

519

Das Jagdrecht ist im rechtlichen Verkehr selbständig bewertbar und daher ein selbständiges Wirtschaftsgut, auch wenn es ein Ausfluss des Eigentumsrechtes am Grundstück ist, von diesem nicht getrennt werden kann und somit stets dem rechtlichen Schicksal des Eigentums am Grund und Boden folgen muss (VwGH 11.12.1990, 90/14/0199; VwGH 16.11.1993, 90/14/0077). Auf Grund der fehlenden selbständigen Übertragbarkeit stellt ein Jagdrecht kein grundstücksgleiches Recht im Sinne des § 30 Abs. 1 EStG 1988 dar (zu grundstücksgleichen Rechten siehe Rz 6622).

Vom Jagdrecht zu unterscheiden ist das dem Grundeigentümer nach den Regeln der Jagdrechte der Länder zukommende Jagdausübungsrecht (Recht zur Eigenjagd). Dieses Recht kann entweder selbst tatsächlich ausgeübt oder auch einem fremden Dritten eingeräumt werden (Jagdpacht). Dieses Recht ist nicht vom Begriff des Grund und Bodens mitumfasst und stellt auch kein grundstücksgleiches Recht dar. Im Falle einer Veräußerung unterliegt es dem Normalsteuersatz (VwGH 10.9.2020, Ra 2019/15/0066 ).

Rz 559 wird geändert (Judikatur):

559

Die Aufteilung hat grundsätzlich nach der Nutzfläche der unterschiedlich (betrieblich und nicht betrieblich) genutzten Gebäudeteile zu erfolgen. Ergibt diese Ermittlungsmethode auf Grund der besonderen Verhältnisse des Einzelfalles keine sachgerechten Ergebnisse, so kann auch ein anderer Aufteilungsmaßstab (insbesondere nach der Kubatur) herangezogen werden (VwGH 26.07.2007, 2005/15/0133). Die unterschiedliche Ertragskraft einzelner Räume ist kein geeigneter Aufteilungsmaßstab (VwGH 31.1.2019, Ro 2017/15/0011 ).

Rz 577 wird geändert (Judikatur):

577

Im Bilanzsteuerrecht wird unter Grund und Boden (§ 4 Abs. 3a Z 3 und 5 sowie § 30 Abs. 1 EStG 1988) nur der nackte Grund und Boden verstanden. Selbständig bewertungsfähige Wirtschaftsgüter sind, auch wenn sie mit Grund und Boden fest verbunden und zivilrechtlich Zubehör der Liegenschaft sind, einkommensteuerlich nicht zu Grund und Boden zu rechnen. Diese sind als besondere Wirtschaftsgüter nach den üblichen Bewertungsgrundsätzen bewertet anzusetzen. Dazu gehören Gebäude (VwGH 11.4.1958, 1314/56; VwGH 14.1.1986, 84/14/0019; VwGH 30.6.1987, 86/14/0195), Betriebsanlagen (zB Hochöfen, Silos), Glashäuser, Glasbeete, Brücken, Pumpenanlagen usw., aber auch Baumschulanlagen. Ein selbständiges Wirtschaftsgut ist auch ein Wegerecht am Nachbargrundstück (VwGH 27.10.1976, 1418/74; siehe auch Rz 553).

Für Zwecke der Besteuerung von Gewinnen aus der Veräußerung von Grundstücken sind Wirtschaftsgüter, die nach der Verkehrsauffassung derart in einem engen Nutzungs- und Funktionszusammenhang mit einem Grundstück stehen, dass sie die Nutzung dieses Grundstücks ermöglichen oder verbessern (zB Wege, Zäune und Drainagen), vom Grundstücksbegriff umfasst (Rz 6621); an ihrer Eigenschaft als selbständige Wirtschaftsgüter ändert dies nichts. Entscheidend ist, ob dem jeweiligen Gegenstand im Falle der Veräußerung eine besonders ins Gewicht fallende Selbständigkeit zugebilligt würde (VwGH 13.11.2019, Ro 2019/13/0033 , wonach ein Freischwimmbecken/Außenpool im Garten selbständig sein kann, nicht jedoch zB eine Terrasse mit Granitplatten oder das Kopfsteinpflaster im Einfahrts- bzw. Eingangsbereich). Für Zwecke der Besteuerung von Gewinnen aus der Veräußerung von Grundstücken bestehen auch keine Bedenken, Wirtschaftsgüter, die keine ins Gewicht fallende Selbständigkeit aufweisen, dem Grund und Boden zuzurechnen.

Nicht zum Grund und Boden gehören das Holzbezugsrecht (VwGH 21.10.1960, 0113/60), das Fischereirecht (Rz 5122), das Jagdrecht (VwGH 11.12.1990, 90/14/0199; VwGH 16.11.1993, 90/14/0077), das Teilwaldrecht (VwGH 19.9.1995, 92/14/0005) oder das Baurecht. Auch die Anteilsrechte an einer Agrargemeinschaft stellen keinen Grund und Boden iSd § 4 Abs. 3a Z 3 lit. a EStG 1988 dar. Bei ausgearbeiteten Schottergruben, die zum Zweck der Errichtung einer Bauschuttdeponie als Deponieraum erworben wurden, handelt es sich um kein von Grund und Boden gesondert zu betrachtendes Wirtschaftsgut (VwGH 11.12.1996, 94/13/0179). Veräußert aber ein Grundeigentümer mit dem Grundstück verbundene Rechte (zB zur Nutzung als Mülldeponie), so ist insoweit eine gesonderte (immaterielle) Wirtschaftsguteigenschaft nicht ausgeschlossen (VwGH 18.2.1999, 97/15/0015).

Rz 628a wird geändert (Klarstellung):

628a

Kryptoassets (zB Kryptowährungen wie Bitcoins) sind nicht als Währung anerkannt und gelten daher als ein dem Finanzvermögen vergleichbares Wirtschaftsgut. Soll das Kryptoasset langfristig behalten werden, zählt es zum Anlage-, sonst zum Umlaufvermögen.

Rz 642 wird geändert (Judikatur):

642

Hat der Steuerpflichtige die Grundsätze ordnungsmäßiger Buchführung eingehalten, dann bleibt die Bilanz auch dann richtig, wenn sich im Nachhinein herausstellt, dass sie objektiv unrichtig ist; ein Grund für eine Bilanzberichtigung ist daher nicht gegeben (VwGH 27.4.2017, Ra 2015/15/0062). Eine unzutreffende rechtliche Beurteilung steht einer Bilanzberichtigung jedoch niemals entgegen (VwGH 27.11.2017, Ra 2016/15/0042 ).

Rz 652 wird geändert (Einfügen eines Verweises):

652

§ 4 Abs. 2 EStG 1988 idF des AbgÄG 2012 wurde mit 1.1.2013 in Kraft gesetzt und ist erstmals bei der Veranlagung 2004 auf Fehler anzuwenden, deren Wurzel in Veranlagungszeiträumen ab 2003 gelegen ist (vgl. § 124b Z 225 EStG 1988 idF des AbgÄG 2012 und des AbgÄG 2015). Zur Fehlerberichtigung bei Ansammlungsrückstellungen siehe Rz 652d.

Damit können ab dem 1.1.2013 Fehler der Veranlagungszeiträume ab 2003 auch dann mit steuerlicher Wirkung berichtigt werden, wenn sie - ohne diese Bestimmung - auf Grund des Nachholverbotes wegen eingetretener Verjährung keine steuerliche Auswirkung hätten.

Das Inkrafttreten orientiert sich an der Frist von zehn Jahren für den Eintritt der absoluten Verjährung (§ 209 Abs. 3 BAO). Unter Zugrundelegung dieser Frist bleibt eine ab 2013 erfolgende Bilanzberichtigung für Fehler, deren Ursache in Veranlagungszeiträumen bis 2002 gelegen ist, jedenfalls ohne Auswirkung.

Beispiel:

Im Jahr 2000 wurde ein aktivierungspflichtiger Herstellungsaufwand (Nutzungsdauer 20 Jahre) zu Unrecht sofort als Betriebsausgabe behandelt. Der Fehler wird 2013 entdeckt. Da die Ursache des Fehlers im Jahr 2000 liegt, ist kein Zuschlag nach § 4 Abs. 2 EStG 1988 vorzunehmen.

Der mit 2003 beginnende, verjährte Zeiträume betreffende Berichtigungszeitraum verlängert sich kontinuierlich. Die Dauer des Zurückliegens des Fehlers ist im Rahmen der Ermessensübung zu berücksichtigen (siehe Rz 652k).

Bis 31.12.2012 noch nicht erledigte Anträge nach § 293c BAO können vom Steuerpflichtigen in Anträge nach § 4 Abs. 2 EStG 1988 abgeändert (bzw. zurückgenommen und neu als Anträge nach § 4 Abs. 2 EStG 1988 eingebracht) werden.

Rz 652d wird geändert (Klarstellung):

652d

Insbesondere können folgende Fehler zu einem Zu- oder Abschlag führen:

- Herstellungsaufwand wurde sofort abgesetzt statt aktiviert;

- Erhaltungsaufwand wurde aktiviert statt sofort abgesetzt;

- Der AfA wurde eine falsche Nutzungsdauer zu Grunde gelegt (dabei sind allfällige Nutzungsentnahmen mitzuberücksichtigen) (zur Bedeutung subjektiver Richtigkeit siehe Rz 3119);

- Der Ermittlung des Ausmaßes einer Nutzungseinlage auf Grund der betrieblichen Nutzung eines privaten Wirtschaftsgutes wurde eine falsche Nutzungsdauer dieses Wirtschaftsgutes zu Grunde gelegt;

- Ein selbst hergestelltes unkörperliches Wirtschaftsgut wurde zu Unrecht aktiviert;

- Eine Rückstellung wurde unrichtig gebildet oder unterlassen. Bei Ansammlungsrückstellungen (zB Pensionsrückstellungen) liegt die Wurzel sowohl im Wirtschaftsjahr der erstmaligen wirtschaftlichen Veranlassung als auch - in Folge der zeitanteiligen Bildung - in den folgenden Wirtschaftsjahren. Daher ist bei Ansammlungsrückstellungen, die erstmals vor 2003 zu bilden waren, für unrichtige oder unterlassene Dotierungen ab 2003 eine Fehlerberichtigung nach § 4 Abs. 2 Z 2 EStG 1988 zulässig.

- Eine Teilwertabschreibung/Zuschreibung wurde unrichtig vorgenommen oder unterlassen. Zur Zuschreibung bei Beteiligungen iSd § 228 Abs. 1 UGB siehe insbesondere Rz 2584.

- [...]

Rz 660 wird geändert (Klarstellung):

660

Die Einnahmen-Ausgaben-Rechnung ist ausgeschlossen, wenn gesetzliche Buchführungspflicht besteht (§§ 124 und 125 BAO) oder freiwillig Bücher geführt werden. Eine freiwillige Buchführung liegt nur dann vor, wenn Bücher trotz mangelnder Buchführungspflicht für das gesamte Wirtschaftsjahr geführt werden. Entfällt eine bestehende Buchführungspflicht unterjährig auf Grund gesetzlicher Anordnung rückwirkend zum Beginn des Wirtschaftsjahres, liegt eine freiwillige Buchführung nur dann vor, wenn die tatsächliche Führung der Bücher trotz des Entfalles der Buchführungspflicht bis zum Ende des Wirtschaftsjahres fortgeführt wird. Eine bloße laufende Verbuchung von Geschäftsfällen ohne Inventur stellt keine freiwillige Buchführung dar.

Rz 688 wird geändert (Verweisanpassung):

688

- [...]

- Der zeitlich unbegrenzte Verlustvortrag gilt erst seit der Veranlagung 2016 in Bezug auf Verluste, die ab dem Kalenderjahr 2013 entstanden sind (§ 18 Abs. 6 EStG 1988 idF AbgÄG 2016; siehe dazu Rz 4528). Zu den Einschränkungen des Verlustabzugs bei Einnahmen-Ausgaben-Rechnung vor der Veranlagung 2016 siehe Rz 4526 ff.

- [...]

Rz 740 wird geändert (StRefG 2020):

740

Soweit Vorsteuerbeträge nach den in den vorstehenden Absätzen genannten Grundsätzen nicht zu den Anschaffungs- oder Herstellungskosten des Wirtschaftsgutes gehören, sind sie auch nicht in die für geringwertige Wirtschaftsgüter maßgebende Wertgrenze von 800 Euro (bis 31.12.2019: 400 Euro) (§ 13 EStG 1988) einzubeziehen. In Fällen, in denen eine Berichtigung der Anschaffungs- oder Herstellungskosten aus Gründen einer Verwaltungsvereinfachung unterbleibt (Rz 738 und 741), bestehen keine Bedenken, die Begünstigung des § 13 EStG 1988 unberührt zu belassen.

Rz 793 wird geändert (Klarstellung):

793

Auf Grund des Abzugsverbotes nach § 20 Abs. 2 EStG 1988 für Aufwendungen und Ausgaben, die in unmittelbarem wirtschaftlichem Zusammenhang mit Einkünften stehen, die einem der beiden besonderen Steuersätze (25% bzw. 27,5%) nach § 27a Abs. 1 EStG 1988 unterliegen, sind vor allem Schuldzinsen (Finanzierungskosten), Depotgebühren und laufende Bankspesen nicht abzugsfähig. Das Abzugsverbot gilt auch dann, wenn mit den entsprechenden Einkünften aus Kapitalanlagen/Derivaten in die Regelbesteuerung optiert wird. Werden vom Abzugsverbot nach § 20 Abs. 2 EStG 1988 erfasste Aufwendungen/Ausgaben verdeckt als überhöhte Anschaffungsnebenkosten ausgewiesen, ist der entsprechende Teil aus den überhöhten Anschaffungsnebenkosten herauszurechnen und nicht abzugsfähig.

Anschaffungszeitpunkt ist der Zeitpunkt des Erwerbs des wirtschaftlichen Eigentums. Zu Kapitalanlagen/Derivaten im Bereich des Depotgeschäfts siehe Rz 6106a.

Rz 1069 wird geändert (Klarstellung):

1069

Wird einem Steuerpflichtigen, der eine (verkaufs)beratende Tätigkeit oder eine Tätigkeit nach § 22 Z 2 EStG 1988 selbständig ausübt, ein Kraftfahrzeug für privat veranlasste Fahrten unentgeltlich überlassen, stellt der Vorteil aus der Zurverfügungstellung einen als Betriebseinnahme zu erfassenden geldwerten Vorteil dar.

Der steuerwirksame geldwerte Vorteil ist mit jenem Wert anzusetzen, der sich aus § 4 der Sachbezugswerteverordnung, BGBl. II Nr. 416/2001, in der jeweils geltenden Fassung, ergibt.

Abweichend davon kann der geldwerte Vorteil aus der privaten Nutzung des zur Verfügung gestellten Kraftfahrzeuges nach den auf die private Nutzung entfallenden, vom überlassenden Unternehmen getragenen Aufwendungen bemessen werden. Dazu ist erforderlich, dass der Nutzungsberechtigte den Anteil der privaten Fahrten (beispielsweise durch Vorlage eines Fahrtenbuches) nachweist.

Das überlassene Kraftfahrzeug befindet sich im Betriebsvermögen des überlassenden Unternehmens. Die mit dem Kraftfahrzeug zusammenhängenden Aufwendungen stellen - soweit sie betrieblich veranlasst sind - Betriebsausgaben dar, die bei der Gewinnermittlung des überlassenden Unternehmens zu berücksichtigen sind (VwGH 19.4.2018, Ro 2018/15/0003).

Zur steuerlichen Behandlung bei Inanspruchnahme der gesetzlichen Basispauschalierung siehe Rz 4127a.

Rz 1109 wird geändert (Judikatur):

1109

Die Abgabenbehörde kann vom Abgabepflichtigen, der Betriebsausgaben geltend macht, verlangen, den Gläubiger oder Empfänger der abgesetzten Beträge genau zu bezeichnen (§ 162 Abs. 1 BAO). Die Behauptung, die Aufwendungen seien beim Empfänger nicht steuerpflichtig, befreit nicht von der Verpflichtung zur Empfängerbenennung (VwGH 14.5.1974, 0284/73).

Die Verweigerung der Empfängerbenennung stellt ein rückwirkendes Ereignis iSd § 295a BAO dar (VwGH 27.11.2020, Ro 2020/15/0019 ).

Werden an Kunden Waren ohne Rechnungslegung ("Naturalrabatte") und ohne entsprechende Lagerabgangsbelege, aus denen die Empfänger dieser Lieferungen ersichtlich sind, geliefert, kann nur jener Wareneinsatz als Aufwand anerkannt werden, der durch (aufbewahrte) Lagerabgangsbelege ausgewiesen ist (VwGH 31.1.2001, 98/13/0156 betreffend Lieferungen von Waren an Apothekenunternehmungen als "Naturalrabatte").

Rz 1115 wird geändert (Judikatur):

1115

Kommt der Abgabepflichtige einer gesetzmäßigen Aufforderung nach § 162 Abs. 1 BAO nicht nach, so dürfen die betreffenden Betriebsausgaben (Aufwendungen) nach § 162 Abs. 2 BAO nicht anerkannt werden. Dies gilt auch dann, wenn die betriebliche Veranlassung unbestritten (VwGH 30.9.1998, 96/13/0017) und die Ausgabe tatsächlich getätigt (VwGH 7.6.1989, 88/13/0115) worden ist.

Die Rechtswirkungen der mangelnden Empfängerbenennung treten in dem Veranlagungszeitraum ein, in dem die fraglichen Aufwendungen angefallen sind, und nicht in dem Zeitraum, in dem die Aufforderung zur Empfängerbenennung erlassen oder ihr nicht entsprochen wurde (VwGH 27.11.2020, Ro 2020/15/0019 ).

Nach Rz 1188 wird folgende Rz 1188a wird eingefügt (Klarstellung):

1188a

Kostengemeinschaften, die nicht nach außen hin auftreten, sondern bloß ihre Kosten intern aufteilen, sind keine Mitunternehmerschaften. Im Falle von Kostengemeinschaften kommt daher auch § 188 BAO nicht zur Anwendung.

Rz 1220 wird geändert (Verweisanpassung)

1220

Zur Veräußerung von Gesellschaftsanteilen einer Kapitalgesellschaft an nahe Angehörige siehe Rz 2603.

Rz 1235 wird geändert (Verweisanpassung):

1235

Als derartige Pflichtversicherungen sind Beträge auf Grund österreichischer Sozialversicherungsgesetze abzugsfähig (VwGH 18.03.1991, 90/14/0265), wozu insbesondere die gesetzliche Unfallversicherung sowie die Versicherungen nach dem Gewerblichen Sozialversicherungsgesetz, BGBl. Nr. 560/1978 (GSVG), dem Bauern-Sozialversicherungsgesetz, BGBl. Nr. 559/1978 (BSVG), dem Sozialversicherungsgesetz freiberuflich selbständig Erwerbstätiger, BGBl. Nr. 624/1978 (FSVG) sowie dem Notarversorgungsgesetz, BGBl. I Nr. 100/2018, zählen.

Rz 1257 wird geändert (Anpassung an aktuelle Rechtslage):

1257

Hätten die betroffenen Berufsgruppen vom Opting-Out nicht Gebrauch gemacht, wären von berufszugehörigen Erwerbstätigen die gesetzlichen (Pflicht-)Krankenversicherungsbeiträge nach dem GSVG zu entrichten. Das Opting-Out "verdrängt" lediglich diese Beiträge.

Tabellarische Übersicht:

Jahr | Höchstbeitragsgrundlage | Beitragssatz in % | Höchstbeitrag monatlich |

2012 | 4.935 Euro | 7,65 | 377,53 Euro |

2013 | 5.180 Euro | 7,65 | 396,72 Euro |

2014 | 5.285 Euro | 7,65 | 404,31 Euro |

2015 | 5.425 Euro | 7,65 | 415,01 Euro |

2016 | 5.670 Euro | 7,65 | 433,76 Euro |

2017 | 5.810 Euro | 7,65 | 444,47 Euro |

2018 | 5.985 Euro | 7,65 | 457,85 Euro |

2019 | 6.090 Euro | 7,65 | 465,89 Euro |

2020 | 6.265 Euro | 7,65 | 479,27 Euro |

2021 | 6.475 Euro | 7,65 | 495,34 Euro |

Die Abschnitte 5.5.3, 5.5.3a und 5.5.3b samt den Rz 1298, 1329a und 1329g entfallen (obsolet).

Abschnitte 5.5.3, 5.5.3a und 5.5.3b: entfallen

Randzahlen 1298 bis 1329l: derzeit frei

Rz 1332 wird geändert (Anpassung an aktuelle Rechtslage):

1332

Die Zuwendungen an die im § 4a Abs. 3 EStG 1988 genannten Empfänger müssen zur Durchführung von Forschungs- oder Lehraufgaben sowie damit verbundenen wissenschaftlichen Publikationen oder Dokumentationen bestimmt sein.

Soweit sich die Körperschaft mit Lehraufgaben befasst, müssen sich diese an Erwachsene richten, Fragen der Wissenschaft (oder bei Einrichtungen iSd § 4a Abs. 3 Z 1 bis 3 EStG 1988 auch der Kunst) zum Inhalt haben und nach Art ihrer Durchführung den Lehrveranstaltungstypen des Universitätsgesetzes 2002 entsprechen. Die Maßstäbe des Erwachsenenbildungsgesetzes, BGBl. Nr. 171/1973, sind für die Anwendung des § 4a Abs. 3 EStG 1988 nicht maßgeblich. Demzufolge ist auch die Lehrtätigkeit von Universitäten, Kunsthochschulen und der Akademie der bildenden Künste für die Anwendung des § 4a Abs. 3 EStG 1988 als Erwachsenenbildung anzusehen.

Privathochschulen und seit 1.1.2021 auch Fachhochschulen gelten hinsichtlich der steuerlichen Behandlung von Zuwendungen an sie als Universitäten im Sinne des § 4a Abs. 3 Z 1 des EStG 1988 ( § 6 Abs. 2 PrivHG bzw. § 2 Abs. 7 FHG ).

Rz 1332a wird geändert (FORG):

1332a

Mit dem Urteil vom 16.06.2011, C-10/10, Kommission/Österreich, hat der EuGH ausgesprochen, dass es gegen die Kapitalverkehrsfreiheit verstößt, wenn nur Zuwendungen an in Österreich ansässigen Einrichtungen mit Forschungs- und Lehraufgaben steuerlich abzugsfähig sind.

Im Lichte dieses Urteils muss § 4a Abs. 3 Z 1 bis 4 EStG 1988 unionsrechtskonform ausgelegt werden. Dementsprechend kommen als begünstigte Spendenempfänger neben den in § 4a Abs. 3 Z 1 bis 4 EStG 1988 genannten Einrichtungen jeweils auch diesen entsprechende ausländische Einrichtungen mit Sitz in einem Staat der Europäischen Union oder einem Staat, mit dem eine umfassende Amtshilfe besteht, in Betracht.

Voraussetzung für die Spendenbegünstigung ist, dass die begünstigten Einrichtungen dem im Allgemeininteresse liegenden Ziel der Förderung der österreichischen Wissenschaft und Erwachsenenbildung dienen. Dies ist bei ausländischen Einrichtungen zB bei einer Kooperation der ausländischen Einrichtung mit österreichischen Einrichtungen oder der Beteiligung österreichischer Wissenschaftler an Projekten der Wissenschaft oder Erwachsenenbildung im Ausland der Fall.

Spenden an Einrichtungen iSd § 4a Abs. 3 Z 4 EStG 1988 sind nur abzugsfähig, wenn die jeweilige Einrichtung vom Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) als begünstigter Spendenempfänger anerkannt worden ist und auf der Liste begünstigter Spendenempfänger aufscheint. Diese Voraussetzung gilt auch für Spenden an ausländische Einrichtungen iSd § 4a Abs. 3 Z 4 EStG 1988. Spenden an ausländische Einrichtungen iSd § 4a Abs. 3 Z 4 EStG 1988 sind daher nur abzugsfähig, wenn die empfangende Einrichtung in der Liste begünstigter Spendenempfänger aufscheint. Ist diese Voraussetzung erfüllt, sind Spenden an ausländische Spendenempfänger auch dann begünstigt, wenn die empfangende Körperschaft zum Zeitpunkt der Spende (noch) nicht in der Liste aufscheint.

Die vorstehenden Ausführungen gelten für den Sonderausgabenabzug von Spenden an ausländische Einrichtungen im Rahmen des § 18 Abs. 1 Z 7 und Z 8 EStG 1988 entsprechend.

Diese unionskonforme Auslegung des § 4a Abs. 3 Z 1 bis 4 EStG 1988 ist auch hinsichtlich § 4a Z 1 lit. a bis d EStG 1988 idF vor AbgÄG 2011 in allen offenen Verfahren anzuwenden. Das Urteil des EuGH stellt allein aber keinen Wiederaufnahmegrund iSd § 303 BAO dar.

Rz 1332b wird geändert (FORG):

1332b

Zuwendungen an Forschungsförderungseinrichtungen iSd § 4a Abs. 3 Z 2a EStG 1988 sind abzugsfähig. Eine unmittelbare wissenschaftliche Tätigkeit des Zuwendungsempfängers ist in diesem Fall nicht erforderlich.

Eine Forschungsförderungseinrichtung iSd § 4a Abs. 3 Z 2a EStG 1988 ist eine Stiftung oder ein Fonds, die bzw. der nach dem BStFG 2015 oder diesem vergleichbaren Landesgesetzen errichtet wurde; dem steht eine Stiftung oder ein Fonds gleich, die bzw. der nach dem "alten" BStFG (BGBl. Nr. 11/1975 idF BGBl. I Nr. 161/2013) oder diesem vergleichbaren Landesgesetzen errichtet wurde. Die Forschungsförderungseinrichtung muss folgende Voraussetzungen erfüllen:

- Die Einrichtung muss nicht die Voraussetzungen nach den §§ 34 ff BAO erfüllen, allerdings darf die Einrichtung nach ihrer Rechtsgrundlage und tatsächlichen Geschäftsführung nicht auf Gewinn gerichtet sein.

- Die Einrichtung dient ausschließlich der Forschungsförderung. Dh. sie entfaltet keine eigenständige unmittelbare Forschungstätigkeit, es sei denn, es handelt sich dabei um einen völlig untergeordneten Nebenzweck.

- Die Einrichtung ist seit mindestens drei Jahren nachweislich im Bereich der Forschungsförderung tätig.

- Empfänger der Forschungsförderungsmittel sind im Wesentlichen (dh. zumindest 75% der Fördermittel) spendenbegünstigte Forschungseinrichtungen (zB Universitäten, die Österreichische Akademie der Wissenschaften usw).

Die Spendenbegünstigung steht der Einrichtung bei Erfüllung aller Voraussetzungen unmittelbar aus dem Gesetz zu; eine bescheidmäßige Zuerkennung der Spendenbegünstigung durch das Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) und die Eintragung in die Liste der begünstigten Spendenempfänger gemäß § 4a Abs. 7 Z 1 EStG 1988 erfolgen daher nicht. Allerdings ist zur Durchführung der elektronischen Spendendatenübermittlung eine spezifische Registrierung beim Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) erforderlich. Dies hat aber keine Auswirkung auf den Bestand der Spendenbegünstigung iSd § 4a EStG 1988.

Rz 1338ab wird geändert (FORG):

1338ab

Begünstigt sind nur solche Einrichtungen, denen durch das Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) eine Spendenbegünstigung nach § 4a Abs. 8 Z 1 EStG 1988 erteilt wurde und deren aufrechte Spendenbegünstigung in der Liste der begünstigten Spendenempfänger gemäß § 4a Abs. 7 Z 1 EStG 1988 ausgewiesen ist.

Die Spendenbegünstigung kann nur erteilt werden, wenn die erhaltenen Förderungen in der Transparenzdatenbank ausgewiesen sind. Fehlt ein solcher Ausweis, ist, auch bei anderweitigem Nachweis des Erhalts von Kulturförderung durch den Bund, die Länder oder die Bundeshauptstadt, mangels Erfüllung einer zwingenden Voraussetzung für die Spendenbegünstigung, diese nicht zu erteilen.

Zur erstmaligen Erteilung von Spendenbegünstigungen an Einrichtungen iSd § 4a Abs. 4a EStG 1988 siehe Rz 1345g.

Rz 1338ba wird geändert (FORG):

1338ba

Um für den Spender oder die Spenderin die Abzugsfähigkeit der Spende sicherzustellen, werden sowohl die nach § 4a Abs. 5 Z 1 bis 3 EStG 1988 (begünstigte Zwecke unmittelbar verwirklichende Einrichtungen) als auch die nach § 4a Abs. 5 Z 4 und 5 EStG 1988 (Spendensammeleinrichtungen) spendenbegünstigten Organisationen zumindest einmal jährlich in einer Liste erfasst und veröffentlicht. Die Veröffentlichung erfolgt auf der Homepage des Bundesministeriums für Finanzen, wobei sämtliche begünstigte Organisationen - einschließlich begünstigter Forschungseinrichtungen iSd § 4a Abs. 3 Z 4 bis 6 EStG 1988 (siehe dazu Rz 1333a) sowie begünstigte Kunst- und Kultureinrichtungen iSd § 4a Abs. 4a EStG 1988 (siehe dazu Rz 1338a ff) - in einer Liste zusammengefasst sind.

Sind die Voraussetzungen für die Anerkennung als begünstigte Organisation nicht (mehr) gegeben, hat das Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) den das Vorliegen der Begünstigungsvoraussetzungen feststellenden Bescheid zu widerrufen und dies in der Liste nach § 4a Abs. 7 Z 1 EStG 1988 zu veröffentlichen. Ab dem Tag nach der Veröffentlichung des Widerrufs sind Spenden nicht mehr abzugsfähig.

Für jede spendenbegünstigte Organisation ist in der Liste ein Zeitraum ("gültig ab - gültig bis") angegeben. Dieser Zeitraum bezeichnet den aufrechten Bestand der Spendenbegünstigungsfähigkeit. Die Spende ist abzugsfähig, wenn sie innerhalb des angegebenen Zeitraumes erfolgt.

Rz 1338g wird geändert (Klarstellung):

1338g

Die in § 4a Abs. 2 Z 1, Z 3 und 5 EStG 1988 verankerten begünstigten Zwecke müssen den Hauptzweck der begünstigten Rechtsträger darstellen. Die Empfängerkörperschaften müssen sich im Wesentlichen unmittelbar mit der Durchführung von Forschungsaufgaben oder der Erwachsenenbildung dienenden Lehraufgaben iSd § 4a Abs. 2 Z 1 EStG 1988 befassen, auf mildtätigem Gebiet, in der Bekämpfung von Armut und Not in Entwicklungsländern, in der Hilfestellung in Katastrophenfällen, auf dem Gebiet des Umwelt-, Natur- und Artenschutz betätigen, ein behördlich genehmigtes Tierheim betreiben, allgemein zugängliche, der österreichischen Kunst und Kultur dienende künstlerische Aktivitäten entfalten oder allgemein zugängliche Präsentationen von Kunstwerken veranstalten.

Eine wesentliche Verfolgung der begünstigten Zwecke liegt vor, wenn zumindest 75% der Gesamtressourcen (Arbeitsleistung, Sachaufwand und Geldeinsatz) für diese Zwecke eingesetzt werden (siehe UFS 11.08.2009, RV/1823-W/09). Als Tätigkeiten zur direkten Erfüllung des Hauptzweckes können nur solche betrachtet werden, die dessen Erfüllung unmittelbar dienen. Dazu gehört auch die Ausbildung von eigenem Personal für den Einsatz im wesentlichen Tätigkeitsbereich (zB für Behindertenpflege oder Katastropheneinsätze usw.). Daneben kann auch das Personal anderer vergleichbarer Organisationen in die Ausbildung einbezogen werden. Eine Tätigkeit zur direkten Erfüllung des Hauptzweckes ist auch die Durchführung von Informationskampagnen mit dem Ziel, das Bewusstsein der Allgemeinheit für den nachhaltigen Ressourceneinsatz zu stärken (siehe Rz 1338b). Tätigkeiten, die nicht unmittelbar auf die Verwirklichung begünstigter Zwecke gerichtet sind (zB Erste-Hilfe-Kurse für Führerscheinwerber), stellen keine Erfüllung des Hauptzweckes dar und zählen daher zu den Nebentätigkeiten. Allerdings ist eine gemäß § 40a BAO unschädliche Tätigkeit, bei tatsächlichem Vorliegen einer unmittelbaren Zweckverfolgung, für Zwecke der Beurteilung der Wesentlichkeit der unmittelbaren Zweckverfolgung wie eine unmittelbare Zweckverfolgung zu sehen. Gleiches gilt für eine gemäß § 40b BAO unschädliche Tätigkeit.

Beispiel 1:

Ein Kulturverein betreibt selbst eine Theaterbühne, unterstützt aber auch andere Kulturvereine, indem er diesen gegen Selbstkosten sein Theater samt Ausstattungsgegenständen und Personal zu Probe- und Aufführungszwecken überlässt. Zudem wendet er finanzielle Mittel an andere Kulturvereine zu.

Auf die unmittelbare künstlerische Tätigkeit dieses Vereines entfallen weniger als 75% der Gesamttätigkeit des Vereines; der Verein dient somit nicht im Wesentlichen seinem begünstigten Zweck. Erfüllen die zusätzlich erbrachten Leistungen die Voraussetzungen des § 40a BAO, sind diese aber bei der Ermittlung des Ausmaßes der unmittelbaren Zweckverfolgung mitzuberücksichtigen, sodass eine wesentliche Zweckverfolgung vorliegen kann.

Beispiel 2:

Eine spendenbegünstigte Forschungseinrichtung iSd § 4a Abs. 3 Z 6 EStG 1988 vergibt Stipendien und Preise iSd § 40b BAO im Ausmaß von 20% der Mittel, die ihr für ihre Gesamttätigkeit zur Verfügung stehen. Auch wenn dies insoweit unschädlich ist, dient die Forschungseinrichtung somit nicht ausschließlich ihrem begünstigten Zweck. Erfüllen die zusätzlich erbrachten Leistungen die Voraussetzungen des § 40b BAO , sind diese aber bei der Ermittlung des Ausmaßes der unmittelbaren Zweckverfolgung mitzuberücksichtigen, sodass eine ausschließliche Zweckverfolgung vorliegen kann.

Neben der unmittelbaren Zweckverfolgung sind dem begünstigten Rechtsträger - abgesehen von völlig untergeordneten Nebentätigkeiten - nur Nebentätigkeiten erlaubt, die den Begünstigungsvorschriften der §§ 34 ff BAO entsprechen. Alle vom begünstigten Rechtsträger unterhaltenen Nebentätigkeiten dürfen in Summe die Grenze von 25% der Gesamtressourcen nicht übersteigen. Als solche Nebentätigkeiten sind neben der reinen Vermögensverwaltung auch betriebliche Tätigkeiten, die keine Zweckverwirklichungsbetriebe (unentbehrlicher Hilfsbetrieb) im Sinne des § 45 Abs. 2 BAO darstellen, zulässig (siehe Rz 1338j).

Rz 1343 wird geändert (FORG):

1343

Die Abzugsfähigkeit von Spenden an die in § 4a Abs. 3 Z 4 bis 6 (siehe dazu Rz 1333b ff), Abs. 4 lit. d (siehe dazu Rz 1338), Abs. 4a (siehe dazu Rz 1338a ff) und Abs. 5 EStG 1988 (siehe dazu Rz 1338b) genannten Empfänger setzt darüber hinaus voraus, dass der Empfänger zum Zeitpunkt der Spende in die Liste der begünstigten Spendenempfänger eingetragen ist. Diese Eintragung erfolgt auf Grund eines Bescheides des Finanzamtes Österreich (bis 31.12.2020: Finanzamt Wien 1/23), in dem bestätigt wird, dass die betreffende Einrichtung bzw. juristische Person dem begünstigten Empfängerkreis angehört. Dieser Bescheid wird für die jeweils begünstigte Einrichtung bzw. juristische Person ausgestellt. Es handelt sich dabei um einen Begünstigungsbescheid, dessen Spruch Bedingungen und Auflagen, wie die jährliche Beibringung eines Tätigkeitsberichts, beinhalten kann.

Rz 1344 wird geändert (FORG):

1344

Gemäß § 4a Abs. 8 EStG 1988 sind die Voraussetzungen für die Aufnahme in die Liste der begünstigten Spendenempfänger jährlich durch Bestätigung eines Wirtschaftsprüfers nachzuweisen (siehe Rz 1345d). Dadurch wird dem Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) die Möglichkeit eingeräumt, bei Wegfall der Voraussetzungen, die für die Bescheiderteilung maßgeblich waren, die Erteilung der Spendenbegünstigung zu widerrufen. Für Widerruf bzw. Änderung gilt § 294 BAO. Bei einem solchen Widerruf können ab dem - in der Liste der begünstigten Spendenempfänger ersichtlichen - Zeitpunkt des Widerrufes keine steuerlich begünstigten Spenden an die betreffende Einrichtung bzw. juristische Person mehr getätigt werden.

Rz 1345 wird geändert (FORG):

1345

Sämtliche Einrichtungen bzw. juristische Personen, für die ein Bescheid des Finanzamtes Österreich (bis 31.12.2020: Finanzamt Wien 1/23) betreffend die Zugehörigkeit zum begünstigten Spendenempfängerkreis ausgestellt worden ist, werden in der Liste der begünstigten Spendenempfänger auf der Homepage des Bundesministeriums für Finanzen verlautbart (www.bmf.gv.at ). Die Verlautbarung erfolgt zeitnahe mit der Erlassung des Begünstigungsbescheides. In der Liste werden der Zeitpunkt des Beginnes der Spendenbegünstigung und gegebenenfalls der Zeitpunkt eines Widerrufes mit dem genauen Datum angegeben. Daher ist jederzeit der Zeitraum der aufrechten Spendenbegünstigung für jeden begünstigten Spendenempfänger in der Liste erkennbar.

[...]

Rz 1345a wird geändert (FORG):

1345a

Dem Antrag auf Aufnahme in die Liste begünstigter Spendenempfänger gemäß § 4a Abs. 7 Z 1 EStG 1988 sind auf Grund ausdrücklicher gesetzlicher Anordnung die Bestätigung des Wirtschaftsprüfers und eine aktuelle Fassung der Rechtsgrundlage der Organisation beizulegen (siehe dazu Rz 1345d). Bei mangelhaften Anträgen (zB Fehlen der Bestätigung) ist ein Mängelbehebungsverfahren nach § 85 Abs. 2 erster Satz BAO durchzuführen.

Der Antrag auf Verbleib in der Liste ist jährlich innerhalb von neun Monaten nach dem Stichtag des jeweiligen Rechnungs- oder Jahresabschlusses beim Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) einzureichen.

Das Finanzamt hat über den Antrag mittels Feststellungsbescheid abzusprechen.

Rz 1345b wird geändert (FORG):

1345b

Grundsätzlich müssen alle in die Liste aufgenommenen Organisationen unter einer Steuernummer erfasst sein. Für Organisationen, die bereits eine allgemeine Steuernummer haben, tritt keine Änderung ein; es werden auch hinsichtlich der normalen steuerlichen Belange keine Zuständigkeiten verschoben, weil sich die vom Gesetz angeordnete Zuständigkeit des Finanzamtes Österreich (bis 31.12.2020: Finanzamt Wien 1/23) ausschließlich auf die Wartung der Liste bezieht. Antragsteller, die noch nicht unter einer Steuernummer erfasst sind und in der Liste aufgenommen werden, werden vom Finanzamt unter einer Steuernummer erfasst.

Das Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) hat eingegangene Anträge zunächst auf ihre Vollständigkeit zu prüfen. Weiters ist die Übereinstimmung der Satzung mit den gesetzlichen Vorgaben zu überprüfen. Hinsichtlich der tatsächlichen Geschäftsführung ist zunächst die Bestätigung des Wirtschaftsprüfers für die Beurteilung des Antrages heranzuziehen. Das Finanzamt hat jedenfalls in Fällen, in denen Zweifel an der Begründung des Antrages bestehen, einen Bescheid erst zu erlassen, nachdem die Zweifel durch geeignete Maßnahmen (zB Vorhaltsverfahren) geklärt sind. Das Finanzamt ist berechtigt, Prüfungshandlungen auch dann vorzunehmen, wenn eine positive Bestätigung des Wirtschaftsprüfers vorliegt.

Rz 1345c wird geändert (FORG):

1345c

Grundsätzlich sind nur solche Spenden abzugsfähig, die nach Veröffentlichung der Eintragung in der Liste geleistet wurden.

Wird außerhalb des in Rz 1345f beschriebenen Verfahrens (Antragstellung bis 31. Dezember 2011) die Aufnahme in eine Liste erstmalig beantragt, sind die aktuelle Rechtsgrundlage, die Bestätigungen des Wirtschaftsprüfers für die vorangegangenen drei Wirtschaftsjahre und die Daten, unter denen die Körperschaft im Zentralen Vereinsregister oder im Firmenbuch erfasst ist, dem Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) zu übermitteln. Sind die Voraussetzungen für die Anerkennung als spendenbegünstigte Organisation gegeben und wird dies vom Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) bescheidmäßig festgestellt, erfolgt die Aufnahme der Organisation in die Liste. Ab dem Tag der Erteilung des Begünstigungsbescheides geleistete Spenden sind abzugsfähig.

Rz 1345d wird geändert (FORG):

1345d

Das Vorliegen der gesetzlichen Voraussetzungen für die Anerkennung als spendenbegünstigte Organisation ist von einem Wirtschaftsprüfer jährlich im Rahmen einer den Anforderungen der §§ 268 ff UGB entsprechenden Prüfung des Rechnungs- oder Jahresabschlusses zu bestätigen. Die Haftungsbeschränkung des § 275 Abs. 2 UGB ist anzuwenden.

Die Prüfungspflicht umfasst dabei die Einhaltung der Voraussetzungen des § 4a Abs. 8 Z 1 bis 4 EStG 1988 und betrifft neben der Überprüfung des von der Organisation zu erstellenden Jahresabschlusses oder Rechnungsabschlusses (Einnahmen-Ausgaben-Rechnung mit Vermögensaufstellung) auch die Überprüfung der auf der Satzung oder einer sonstigen Rechtsgrundlage beruhenden Organisationsverfassung und die Übereinstimmung der tatsächlichen Geschäftsführung mit den Vorgaben des § 4a Abs. 8 EStG 1988. Dagegen ist die Einhaltung der Datenübermittlungsverpflichtung mangels Nennung in den Z 1 bis 4 des § 4a Abs. 8 EStG 1988 von der Prüfungspflicht nicht erfasst und somit auch nicht Gegenstand der Bestätigung des Wirtschaftsprüfers.

Die Prüfung hat den (gesamten) Jahresabschlusses zu erfassen. § 22 Abs. 3 und 4 des Vereinsgesetzes 2002 sind nicht anzuwenden.

Die Bestätigung des Wirtschaftsprüfers ist dem Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) jährlich innerhalb von neun Monaten nach dem Abschlussstichtag gemeinsam mit einer aktuellen Fassung der Rechtsgrundlage (wie Satzung, Gesellschaftsvertrag) vorzulegen. Das Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) hat die Erfüllung der gesetzlichen Voraussetzungen jährlich mit Bescheid zu bestätigen. Liegen die Voraussetzungen für die Anerkennung als begünstigte Organisation nicht (mehr) vor, hat das Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) dies bescheidmäßig auszusprechen und den Begünstigungsbescheid zu widerrufen. Ein Widerruf hat auch dann zu erfolgen, wenn die Bestätigung dem Finanzamt Österreich (bis 31.12.2020: Finanzamt Wien 1/23) nicht fristgerecht (neun Monate nach dem Abschlussstichtag) vorgelegt wird.

In sinngemäßer Anwendung des § 3a Abs. 2 des Gesellschaftsrechtlichen COVID-19-Gesetzes idF des 4. COVID-19-Gesetzes, BGBl. I Nr. 24/2020, hat die Vorlage der Bestätigung des Wirtschaftsprüfers gemäß § 4a Abs. 8 EStG 1988 infolge der COVID-19-Pandemie spätestens 12 Monate (in Fällen des § 3a Abs. 1 leg. cit.: 13 Monate) nach dem Abschlussstichtag zu erfolgen.

Spenden, die ab dem Tag der Veröffentlichung der Aberkennung des Status als begünstigter Spendenempfänger geleistet wurden, sind nicht mehr absetzbar.

Nach Rz 1348 wird folgende Rz 1348a eingefügt (COVID-19-StMG):

1348a

Bei den Veranlagungen 2020 und 2021 ist ausnahmsweise hinsichtlich der 10%-Grenzen in den § 4a Abs. 1 sowie § 18 Abs. 1 Z 7 EStG 1988 nicht auf den angepassten Gewinn bzw. den Gesamtbetrag der Einkünfte des laufenden Jahres abzustellen, sondern auf jenen des Veranlagungsjahres 2019, wenn dieser höher war ( § 124b Z 369 EStG 1988 idF COVID-19-StMG).

Randzahl 1348b: entfällt

Rz 1349f wird geändert (COVID-19-StMG):

1349f