Einbringungsverträge (Art. III UmgrStG) müssen fremdüblich sein; Einbringungsfähigkeit eines Einmann-Unternehmensberatungsbetriebes; Einkunftsart der Alleingeschäftsführung einer GmbH und Abgrenzung zur Unternehmensberatung (§ 22 Z 1 lit. b EStG)

Beachte:

VwGH-Beschwerde zur Zl. 2011/15/0028 eingebracht. Mit Erk. vom 26.6.2014 wegen inhaltlicher Rechtswidrigkeit aufgehoben. Fortgesetztes Verfahren mit Erkenntnis zur Zl. RV/6100518/2014 erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den Vorsitzenden Dr. Ralf Schatzl und die weiteren Mitglieder Mag. Erich Schwaiger, Dr. Martin Neureiter und Dr. Walter Zisler über die

Berufung des [Bw_G***Y***], [Anschrift_Bw_1], vom 18. Juni 2009

gegen den Abgabenbescheid des Finanzamtes Salzburg-Land vom 20. Mai 2009 betreffend die Kapitalertragsteuer hinsichtlich der verdeckten Ausschüttung (Vorteilszuwendung) im Zeitpunkt des Einbringungsvertrages in die [Y***Beratung_GmbH] zum 28.09.2005 entschieden.

Die vom Berufungswerber beantragte mündliche Verhandlung fand am 7. April 2010, 8. Juni 2010, 8. Juli 2010 und am 9. November 2010 in 5026 Salzburg-Aigen, Aignerstraße 10, statt.

Das Finanzamt wurde vertreten durch [Amtsbeauftragter].

Der Berufungswerber wurde vertreten durch

● die [Steuerberatungs_GmbH], [Anschrift_FN_StBGmbH],

● die [WT_WP_GmbH], [Anschrift_FN_WT_WP_Gm,bH] und

● die [Rechtsanwälte_GmbH], [Anschrift_FN_RA_GmbH].

Der Berufung wird teilweise stattgegeben und der bekämpfte Bescheid wird abgeändert.

Die Kapitalertragsteuer beträgt EUR 206.250,00, das sind 25% von EUR 825.000,00.

Die Abgabe war bereits fällig.

Entscheidungsgründe

Zu den steuerlichen Vertretern und zur Zustellvollmacht

Die streitgegenständliche Berufung wurde mit dem Vermerk "Vollmacht erteilt" von der [WT_WP_GmbH] eingebracht. In FinanzOnline findet sich zusätzlich eine allgemeine Vollmacht der [Steuerberatungs_GmbH] .

Dazu erklärte Mag. [WT] als Geschäftsführer der [WT_WP_GmbH] , dass die Vollmachten keine Zustellvollmacht beinhalten und Zustellungen an den Berufungswerber zu erfolgen haben (Email vom 20. August 2009, RV/0476-S/09, Bl. 9).

Zusätzlich trat laufend die [Rechtsanwälte_GmbH] als Vertreter in Erscheinung. In der mündlichen Verhandlung vom 7. April 2010 wurde auch dazu seitens des Berufungswerbers noch einmal klar gestellt, dass die Zustellungen an ihn persönlich zu erfolgen haben (RV/0476-S/09, Bl. 119).

Kurzdarstellung der Streitpunkte und der Beurteilung durch den Unabhängigen Finanzsenat

Aus Gründen der Übersichtlichkeit wird dieses umfangreiche Verfahren zunächst kurz zusammengefasst dargestellt. Die Details zum Sachverhalt finden sich unter Punkt 2, die rechtliche Würdigung unter Punkt 3.

Die Berufung richtet sich gegen den Kapitalertragsteuerbescheid vom 20. Mai 2009 hinsichtlich der "verdeckten Ausschüttung (Vorteilszuwendung) im Zeitpunkt des Einbringungsvertrages in die [Y***Beratung_GmbH] zum 28. September 2005", mit dem das Finanzamt den folgenden Sachverhalt rechtlich würdigte:

Nachdem der Berufungswerber [Bw_G***Y***] sehr lange Zeit als leitender Angestellter nichtselbständig tätig gewesen war, wurde er ab 4. März 2001 als selbständiger Unternehmensberater tätig. Schon nach etwa 16 Monaten gab der Berufungswerber diese Tätigkeit mit 30. Juni 2002 wieder auf, erklärte ein steuerliches Aufgabeergebnis und legte seine Gewerbeberechtigung mit Wirksamkeit 1. November 2003 zurück (RV/0476-S/09 Bl. 300033).

Ab 1. Juli 2002 erzielte er daraufhin wieder für etwa zwei Jahre fast ausschließlich Einkünfte aus nichtselbständiger Arbeit als Vorstand einer großen Aktiengesellschaft.

Erst ab 1. Oktober 2004 nahm er in der Folge eine Tätigkeit als selbständiger Unternehmensberater auf. Er war als Einzelunternehmer, völlig allein, ohne Personal sowie ohne den Zukauf anderer Fremdleistungen tätig, verfügte über gebrauchte Büroinfrastruktur (Einlagewert 1. Oktober 2004 etwa EUR 3.400) und mietete von seiner Gattin ein Arbeitszimmer (16 m²; Gesamtkosten inkl. Betriebskosten EUR 135,00 p.m.).

Der Berufungswerber gab mit Schreiben vom 29. September 2005 bekannt, er habe mit dem "Einbringungsvertrag vom 28. September 2005" sein Einzelunternehmen rückwirkend zum 1. Jänner 2005 (also bloß 3 Monate nach dessen Eröffnung) in seine [Y***Beratung_GmbH] eingebracht (ABNr. 124077/05 Bl. 14).

In der Einbringungsbilanz zum 1. Jänner 2005 wurden ein "Firmenwert" von EUR 1.020.800,00 sowie Barentnahmen im Rückwirkungszeitraum von EUR 1.020.000,00 dargestellt. Selbst nach Abzug dieser hohen Barentnahmen verblieb nach seiner Darstellung ein positiver Verkehrswert.

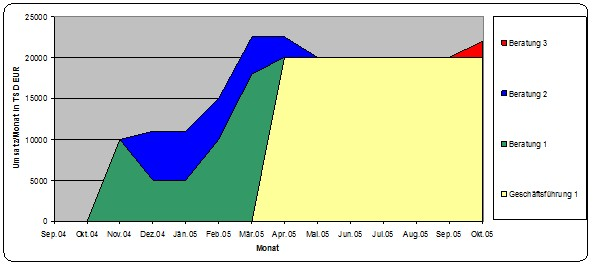

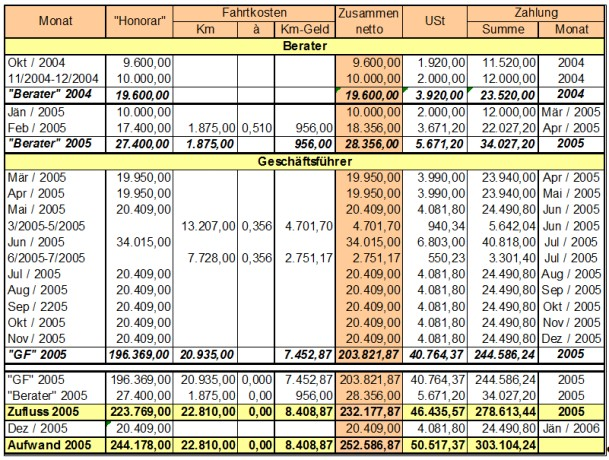

Die vom Berufungswerber von 10/2004 bis 9/2005 erzielten Monatsumsätze entstammen nur vier verschiedenen Tätigkeiten für insgesamt drei Auftraggeber und stehen in folgender Relation (die beiden gestrichelten Linien markieren den Einbringungsstichtag und den Tag des Abschlusses des Einbringungsvertrages):

Tabelle: Übersicht Umsätze

Legende:

Beratung 1 | = Auftrag [F_GmbH] |

Geschäftsführung 1 | = Geschäftsführung [F_GmbH] |

Beratung 2 | = Auftrag [Ort_J***] |

Beratung 3 | = Auftrag [O1_Deutschland_GmbH] |

Das Finanzamt verneinte den positiven Verkehrswert und unterstellte eine fremdunübliche Bereicherung des Berufungswerbers durch diesen Einbringungsvorgang. In seinem hier zu beurteilenden Bescheid bezifferte das Finanzamt die daraus resultierende verdeckte Ausschüttung mit dem gesamten Betrag der Barentnahmen im Rückwirkungszeitraum (EUR 1.020.000,00) und unterzog ihn der Kapitalertragsteuer (EUR 255.000,00). Der Unabhängige Finanzsenat kam zum Ergebnis, dass auf Grundlage des Einbringungsvertrages vom 28. September 2005 tatsächlich überhaupt kein Betrieb auf die [Y***Beratung_GmbH] übertragen wurde, weil der Berufungswerber als Geschäftsführer der [F_GmbH] Einkünfte aus nichtselbständiger Arbeit bezogen hatte, diese Tätigkeit nicht Teil seines Unternehmensberatungsbetriebes war und zudem der Einbringungsvertrag nicht den Kriterien der Angehörigenjudikatur entsprach.

Der aufnehmenden GmbH wurden tatsächlich nur Einzelwirtschaftsgüter übertragen. Die Differenz zwischen dem Wert dieser Wirtschaftsgüter und den im Gegenzug von der GmbH übernommenen Fremdmitteln in Höhe von EUR 825.000,00 wurde als verdeckte Ausschüttung qualifiziert, die der 25%-igen Kapitalertragsteuer von EUR 206.250,00 unterliegt.

1 Verfahrensgang

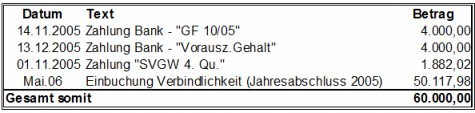

Nachdem der Berufungswerber mit Schreiben vom 29. September 2005 die Einbringung seines Einzelunternehmens in die [Y***Beratung_GmbH] per 1. Jänner 2005 mitgeteilt hatte, erklärte er in der elektronisch eingereichten Einkommensteuererklärung 2005 vom 5. Oktober 2006 Einkünfte aus selbständiger Arbeit von EUR 67.007,16.

Aus der Beilage (Eingangsstempel Finanzamt vom 17. Oktober 2006) geht hervor, dass sich diese Einkünfte wie folgt zusammensetzen:

Geschäftsführerbezüge [Y***Beratung_GmbH] | 60.000,00 | |

Sozialversicherung | -1.882,02 | |

6% pauschale Betriebsausgaben | -3.600,00 | 54.517,98 |

Wechsel Gewinnermittlung | ||

Forderungen | 12.704,00 | |

Verbindlichkeiten Post und Telefon | -214,82 | 12.489,18 |

Gewinn 2005 | 67.007,16 |

Bereits im März 2006 hatte das Finanzamt eine Außenprüfung beim Berufungswerber abgeschlossen (Finanzamt Salzburg-Land ABNr. 124077/05). Der Prüfungsauftrag wies die Umsatzsteuer und Einkommensteuer 2002 bis 2004 sowie eine "Nachschau" von 1/2005 bis 9/2005 aus.

Mit dem vom Finanzamt erlassenen Einkommensteuer-Erstbescheid 2005 vom 8. November 2006 wurden EUR 580.507,00 als Einkünfte aus selbständiger Arbeit der Besteuerung unterzogen. Als Begründung findet sich im Bescheid nur ein Hinweis auf Tz 1b des Berichtes vom 22. März 2006 über das Ergebnis der Außenprüfung. Die zitierte Begründung lautet:

"Mit Einbringungsvertrag vom 28. September 2005 wurde das nicht protokollierte Einzelunternehmen [Bw_G***Y***] rückwirkend per 1.1.2005 gem. Art. III in die neu gegründete [Y***Beratung_GmbH], mit Sitz in [Ort_I***] (Gesellschaftsvertrag vom 22.9.2005, Firmenbucheintragung vom 27.9.2005 unter FN [######X], Alleingesellschafter und Geschäftsführer [Bw_G***Y***], StNr. [999/9999]-24) eingebracht.

a) Firmenwert

● Hiefür wurde ein Gutachten mit einem Unternehmenswert von EUR 1.117.000,00 vorgelegt. Die Ermittlung erfolgte nach der Ertragswertmethode (berechnet im wesentlichen aus der Summe aller auf den Bewertungsstichtag abgezinsten zukünftigen und entnahmefähigen Überschüsse). Der Substanzwertanteil beträgt EUR 96.200,00.

● Die Entnahme erfolgte lt. Einbringungsbilanz zum 1.1.2005 "bar" gem. § 16 Abs. 5 Z 1 UmgrStG, die Finanzierung durch Kreditaufnahme ü/EUR 840.000,00.

Durch die Betriebsprüfung wurde festgestellt und im Rahmen der Schlussbesprechung ausführlich erläutert, dass der Unternehmenswert zu hoch ermittelt wurde, da das Risiko im Hinblick auf den Sanierungsfall [F_GmbH] - die prognostizierte Ertragserwartung steht und fällt mit den Einkünften aus diesem Unternehmen - zu gering eingeschätzt wurde.

Angemessen erscheint ein Risikozuschlag mit 10%, sodass sich unter Berücksichtigung eines Risikoabschlages von 50% mit einem daraus resultierenden Abzinsungsfaktor von 10,5% ein Barwert von EUR 617.000,00. Unter Berücksichtigung des Substanzwertanteiles ergibt sich ein Unternehmenswert von EUR 520.800,00.

Da damit das Einbringungskapital negativ wird, ist mangels positiven Verkehrswertes keine begünstigte Umgründung mehr möglich. Die bare Entnahme von € 1.020.000,00 entbehrt somit jeder rechtlichen Grundlage, sodass hier eine verdeckte Gewinnausschüttung anzunehmen ist.

b) Veräußerungsgewinn

Ferner ist bei der Einbringung des Einzelunternehmens ein Veräußerungsgewinn in Höhe des oben ermittelten Unternehmenswertes von EUR 520.800,00 zu versteuern. In Abzug zu bringen ist ein Freibetrag nach § 24 EStG iHv. EUR 7.300,00."

Gegen diesen Bescheid wurde Berufung erhoben, die zur Entscheidung an den Unabhängigen Finanzsenat vorgelegt wurde (RV/0762-S/06).

Dort war bereits eine andere Berufung anhängig, die sich gegen einen Bescheid richtete, der Kapitalertragsteuer (KESt) an die [Y***Beratung_GmbH] zur Vorschreibung brachte und in seiner Begründung auf denselben Außenprüfungsbericht verwies wie in der Begründung zum hier bekämpften Bescheid (RV/0380-S/06).

1.1 Erste Entscheidungen durch den Unabhängigen Finanzsenat

Nachdem der KESt-Bescheid in der mündlichen Verhandlung vom 7. April 2008 vom Unabhängigen Finanzsenat aus Formalgründen ersatzlos aufgehoben worden war (vgl. UFS 7.4.2008, RV/0380-S/06), hob dieser - nach Durchführung eines umfangreichen Vorhalteverfahrens und der Abhaltung eines Erörterungsgespräches - auch den Einkommensteuerbescheid vom 8. November 2006 unter Zurückverweisung der Sache an die Abgabenbehörde 1. Instanz auf (vgl. UFS 27. 5.2008, RV/0762-S/06).

In dieser Entscheidung forderte der Unabhängige Finanzsenat unter anderem insbesondere die Nachholung der folgenden Ermittlungen:

● Erhebungen bezüglich der tatsächlichen Tätigkeit des Berufungswerbers für die [F_GmbH] ab März 2005 zur Beurteilung der daraus resultierenden Einkunftsart und der damit zusammenhängenden (rückwirkenden) Einbringungsfähigkeit.

● Erhebung der näheren Umstände im Zusammenhang mit der (rückwirkenden) Tätigkeit des Berufungswerbers für die [Y***Beratung_GmbH] und der Überlassung seines Pkws an diese.

Die entscheidende Behörde hielt es auch für notwendig, das Rechnungswesen der aufnehmenden [Y***Beratung_GmbH] einer genaueren Überprüfung zu unterziehen und (unter Umständen) mehrere Zeugen/Auskunftspersonen zu befragen.

Sie führte auch aus, dass die Vorteilszuwendung im Zeitpunkt des Einbringungsvertrages eine verdeckte Ausschüttung an den Berufungswerber darstellen würde, falls kein positiver Verkehrswert nachweisbar sein sollte. Um die Höhe dieser Begünstigung (des Berufungswerbers) zu ermitteln, wäre es nötig, den Verkehrswert des eingebrachten Vermögens zum 28. September 2005 zu ermitteln.

1.2 Weitere (Ermittlungs-)Maßnahmen des Finanzamtes und daraus resultierende Erledigungen

Das Finanzamt setzte daraufhin die folgenden Prüfungsmaßnahmen:

● Außenprüfung [Y***Beratung_GmbH] 2005 bis 2006 inklusive Kapitalertragsteuer (GBP [Ort_X***] ABNr. 152041/09)

● Außenprüfung [F_GmbH] 2001 bis 2007 (GBP Salzburg ABNr. 152042/09)

● Lohnabgabenprüfung [F_GmbH] 2006 bis 2007 (Finanzamt Salzburg-Land ABNr. 300773/08) bzw. 2008 (Finanzamt Salzburg-Land ABNr. 400318/08)

1.2.1 KESt-Abgabenbescheid vom 20. Mai 2009 (UFS GZ RV/0476-S/09)

Im Anschluss an diese Erhebungen erließ das Finanzamt mit 20. Mai 2009 einen an den Berufungswerber adressierten Abgabenbescheid betreffend Kapitalertragsteuer hinsichtlich der verdeckten Ausschüttung im Zeitpunkt des Einbringungsvertrages vom 28. September 2005 (Zustellung 22. Mai 2009; MV 4/2010 S 5).

Es setzte Kapitalertragsteuer in Höhe von EUR 255.000,00 (25% von EUR 1.020.000,00) fest und erläuterte dies - neben einem Verweis auf die "Begründung zum Einkommensteuer-Bescheid 2005" - damit, der Verkehrswert des eingebrachten Einzelunternehmens sei zum 28. September 2005 negativ gewesen. Die bare Entnahme in Höhe von EUR 1.020.000,00 entbehre somit jeder rechtlichen Grundlage und es liege eine verdeckte Ausschüttung vor. Verdeckte Ausschüttungen stellen nach Ansicht des Finanzamtes einen typischen Anwendungsfall des § 95 Abs. 5 Z 1 EStG 1988 dar, weshalb die Kapitalertragsteuer direkt ihrem Empfänger vorgeschrieben werde.

Dieser Bescheid ist im nun hier abzuhandelnden Berufungsverfahren zu beurteilen.

1.2.2 ESt-Bescheid vom 25. Mai 2009 (UFS GZ RV/0475-S/09)

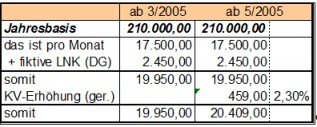

Mit 25. Mai 2009 erließ das Finanzamt weiters einen Einkommensteuerbescheid 2005 und besteuerte EUR 454.474,61 als Einkünfte aus selbständiger Arbeit. Diese Einkünfte setzen sich aus folgenden Beträgen zusammen:

Einzelunternehmen Unternehmensberatung |

| ||

Übergang § 4 Abs. 3 auf § 5 EStG | 12.489,18 |

| |

Unternehmenswert § 24 EStG | 189.890,00 |

|

|

Substanzwert | -16.354,00 |

|

|

Freibetrag § 24 EStG | -7.300,00 | 166.236,00 | 178.725,18 |

GF-Bezüge [Y***Beratung_GmbH] |

|

| |

Einnahmen | 60.000,00 |

|

|

SVGW | -1.882,02 | 58.117,98 |

|

Einnahmen Kilometergeld | 13.150,28 |

|

|

Ausgaben Pkw [Kfz-Kennzeichen_2] | -10.928,00 |

|

|

Kilometergeld [Kfz-Kennzeichen_1] und [Kfz-Kennzeichen_3] | -2.838,03 | -615,75 | 57.502,23 |

GF-Bezüge [F_GmbH] |

| ||

Honorare (Zufluss 2005) | 232.177,87 |

|

|

6% BA-Pauschale | -13.930,67 | 218.247,20 | 218.247,20 |

Einkünfte aus selbständiger Arbeit |

|

| 454.474,61 |

Auch dieser Bescheid wurde mit Berufung bekämpft, die dem Unabhängigen Finanzsenat zur Entscheidung vorgelegt wurde (RV/0475-S/09).

1.2.3 KöSt-Bescheide vom 16. Juni 2009 (UFS GZ RV/0824-S/09)

Mit 16. Juni 2009 erließ das Finanzamt zusätzlich zwei Bescheide an die [Y***Beratung_GmbH], mit denen es die Körperschaftsteuer 2005 und 2006 festsetzte.

Es schied in diesen beiden Kalenderjahren die "Geschäftsführungserlöse" aus (2005: EUR 252.586,87 und 2006: EUR 247.728,00), weil sie durch die höchstpersönliche Arbeitskraft des Berufungswerbers ausgeübt werde, und reduzierte damit das körperschaftsteuerpflichtige Einkommen in beiden Jahren um diese Beträge.

Die Erlöse wurden im Rahmen der Einkommensteuer-Veranlagung 2005 den Einkünften des Berufungswerbers hinzugerechnet. Die Zurechnung zum Einkommen 2006 unterblieb bislang.

Dieser Bescheid wurde ebenso mit Berufung bekämpft, die dem Unabhängigen Finanzsenat zur Entscheidung vorgelegt wurde (RV/0824-S/09).

1.2.4 KESt-Haftungsbescheid vom 3. Juni 2009

Erst etwa 2 Wochen später erließ das Finanzamt einen weiteren mit 3. Juni 2009 datierten und am 29. Juni 2009 zugestellten Abgaben- und Haftungsbescheid (Ablage in ABNr. 152041/09 nach dem "Laufzettel") und schrieb der [Y***Beratung_GmbH] über den Prüfungszeitraum 2005 Kapitalertragsteuer für fremdunüblich zu viel ausbezahlte Kilometergelder von EUR 8.010,00 Kapitalertragsteuer von EUR 2.002,00 vor.

Dieser Bescheid wurde nicht bekämpft und erwuchs in Rechtskraft (vgl. auch Punkt 2.2.1.2).

1.3 Berufung gegen den KESt-Abgabenbescheid (RV/0476-S/09)

Der Berufungswerber bekämpfte den unter 1.2.1 angeführten KESt-Bescheid vom 20. Mai 2008 (wie auch den ESt-Bescheid 2005) mit Berufungsschreiben vom 18. Juni 2009, beantragte die Entscheidung durch den gesamten Berufungssenat nach Durchführung einer mündlichen Verhandlung sowie dessen ersatzlose Aufhebung.

1.3.1 Berufungsbegründung vom 18. Juni 2009

Er begründete dies - stark verkürzt - mit folgenden Argumenten. Zu den Details darf auf die Sachverhaltsdarstellung unter Punkt 2 verwiesen werden:

1.3.1.1 Er sei weder vor noch nach seiner Bestellung zum Geschäftsführer der [F_GmbH] weisungsgebunden gewesen und habe deshalb Einkünfte aus selbständiger Arbeit im Sinne des § 22 Z 1 EStG 1988 erzielt. Auch sei er in den betrieblichen Organismus nicht eingegliedert gewesen.

1.3.1.2 Sein Beratungsauftrag sei ein Interimsmanagement mit dem Auftrag zur Sanierung der [F_GmbH] gewesen und durch die erfolgte Sanierung oder das endgültige Scheitern erfüllt. Der Auftrag sei bereits vor der Bestellung zum Geschäftsführer angenommen worden, habe durch die Bestellung inhaltlich keine wesentliche Änderung erfahren und hätte ihm freigestellt, sich auch vertreten zu lassen.

1.3.1.3 Er sei weder am Einbringungsstichtag (1. Jänner 2005) noch am Tag des Abschlusses des Einbringungsvertrages (28. September 2005) an der [F_GmbH] beteiligt gewesen und habe deshalb nicht Einkünfte im Sinne des § 22 Z 2 EStG 1988 bezogen. Er sei weder in wirtschaftlicher Betrachtungsweise noch aufgrund wirtschaftlichen Eigentums beteiligt gewesen, weil er weder fruchtgenussberechtigt noch stimmberechtigt gewesen sei und zu seinen Gunsten auch kein Veräußerungs- und Belastungsverbot vereinbart gewesen sei.

1.3.1.4 Der KESt-Bescheid sei die Rechtsfolge der Berufungsentscheidung UFS 27.5.2008, RV/0762-S/06, woran die Behörden gebunden seien. Da die aus der [F_GmbH] bezogenen Honorarvergütungen vom Finanzamt als Einkünfte aus selbständiger Arbeit (betriebliche Einkünfte) festgestellt worden seien, sei die Einbringung dieser Tätigkeit gem. Art. III UmgrStG sowie die Zulässigkeit der Einrechnung in die Unternehmensbewertung ausdrücklich vorgegeben.

1.3.1.5 Der Berufungswerber rügte weiters die Verletzung von Verfahrensvorschriften, weil durch die Direktzurechnung der Einkünfte mit den Argumenten "einer unzulässigen Zwischenschaltung einer GmbH und Entlohnung für eine höchstpersönliche Tätigkeit" eine Argumentation vertreten werde, die im bisherigen Verfahren nicht einmal ansatzweise ins Treffen geführt worden sei.

1.3.1.6 Zur Direktvorschreibung der KESt an den Berufungswerber als Empfänger der Kapitalerträge gem. § 95 Abs. 5 EStG 1988 führte dieser aus, dies setze voraus, dass die verdeckte Ausschüttung, die ihre Rechtsgrundlage im § 8 Abs. 2 KStG 1988 habe, in einem Körperschaftsteuerverfahren festgestellt worden sei.

1.3.1.7 Der KESt-Bescheid stehe darüber hinaus im Widerspruch zur Feststellung einer verdeckten Ausschüttung von EUR 8.010,00 im Rahmen des Betriebsprüfungsverfahrens bei der [Y***Beratung_GmbH]. Die Behörde gehe dort grundsätzlich von einer Anwendbarkeit des Art. III UmgrStG aus.

1.3.1.8 Zur Höhe der verdeckten Ausschüttung rügte der Berufungswerber, von den EUR 1.020.000,00 seien im Zeitraum Jänner bis September 2005 EUR 180.000,00 aus den laufend erzielten Einnahmen entnommen worden. Die fremdfinanzierte bare Entnahme (Kreditverbindlichkeit) habe EUR 840.000,00 betragen.

Mit Schreiben vom 4. August 2009 machte der Unabhängige Finanzsenat den Berufungswerber darauf aufmerksam, dass er selbst den Aufhebungsbescheid zur Einkommensteuer 2005 vom 27. Mai 2008 beim VwGH mit Beschwerde bekämpft hatte, und kündigte an, das aktuelle Berufungsverfahren bis zu dieser Entscheidung aussetzen zu wollen (§ 281 BAO). Nach einem Fristverlängerungsansuchen teilte daraufhin der Berufungswerber mit Schreiben vom 15. September 2009 (Eingang Unabhängiger Finanzsenat 21. September 2009) mit, er habe diese Beschwerde zwischenzeitig zurückgezogen. Am 11. November 2009 wurde in der Folge der Beschluss des Höchstgerichtes über die Einstellung des Verfahrens an die Rechtsmittelbehörde zugestellt (VwGH 4.11.2009, 2008/15/0238).

Mit Schreiben vom 2. März 2010 teilte der Unabhängigen Finanzsenat dem Berufungswerber mit, dass er beabsichtige, die Entscheidung über die Berufung gegen den Einkommensteuerbescheid 2005 (RV/0475-S/09) bzw. gegen den Körperschaftsteuerbescheid 2005 und 2006 (RV/0824-S/09) bis zur Erledigung der Berufung gegen diesen KESt-Abgabenbescheid auszusetzen.

Er beantragte daraufhin mit Schreiben vom 18. März 2010, die Entscheidung über die Berufung gegen den KESt-Abgabenbescheid auszusetzen und das Einkommensteuerverfahren fortzuführen.

1.3.2 Ergänzungen vom 30. März 2010 (Eingang 2. April 2010) und

vom 6. April 2010 (persönlich übergeben am 7. April 2010)

Nachdem der Berufungswerber mit Schreiben vom 8. März 2010 zur am Mittwoch, dem 7. April 2010 stattfindenden mündlichen Verhandlung vorgeladen worden war, gab er am 30. März 2010 eine 8-seitige Berufungsergänzung zur Post, die beim Unabhängigen Finanzsenat am 2. April 2010 (Karfreitag) einlangte. Zu Beginn der Verhandlung vom 7. April 2010 übergaben seine steuerlichen Vertreter zusätzlich eine weitere (zum Teil handschriftlich überarbeitete) 11-seitige Ergänzung der Berufung.

Die beiden Ergänzungen enthielten zum Teil die Wiederholung des bisherigen Berufungsbegehrens, zum Teil wurde aber auch Neues vorgebracht bzw. wurden neue Schwerpunkte gesetzt:

1.3.2.1 Der Berufungswerber verlangte die Beischaffung der Akten zu RV/0475-S/09 (ESt 2005), RV/0824-S/09 (KöSt 2005 und 2006) sowie RV/0380-S/06 (KESt "alt") und die Berücksichtigung der dortigen Beweisergebnisse.

Er erhob "das gesamte Vorbringen in diesen angeführten Verfahren zum Vorbringen in diesem Verfahren" (Ergänzung 30. März 2010 Punkt 10).

1.3.2.2 Der gesamte Punkt B der Ergänzung von 6. April 2010 widmet sich dem wirtschaftlichen Eigentum des Berufungswerbers an den Anteilen an der [F_GmbH] im Zeitraum zwischen dem Abschluss der Sanierungsvereinbarung vom 7. März 2005 und der tatsächlichen zivilrechtlichen Abtretung dieser Anteile mit dem aufschiebend bedingten Vertrag vom 30. September 2005.

Der Berufungswerber brachte vor, das Finanzamt habe seine Weisungsgebundenheit gegenüber der [F_GmbH] verneint und daraus falscherweise geschlossen, dass er bereits ab März 2005 in wirtschaftlicher Betrachtungsweise "Machthaber der [F_GmbH]" gewesen sei. Er stimme zwar mit dem Finanzamt darüber überein, dass keine Weisungsgebundenheit vorgelegen habe, bestritt aber mit folgenden Argumenten, dass er (wirtschaftlicher) Eigentümer dieser Anteile gewesen sei:

▭ Die Anteilsabtretung sei nicht mit der Sanierungsvereinbarung geschlossen worden. Diese sei vielmehr ein Vorvertrag (§ 936 ABGB), der nur die Verpflichtung beinhaltet habe, in Zukunft einen Abtretungsvertrag abzuschließen. Er sei zudem an Bedingungen geknüpft gewesen, deren Eintritt der spätere Veräußerer [Altgesellschafter_F] selbst habe bestimmen können.

▭ Der Berufungswerber habe bis dahin keinerlei Verfügungsberechtigung über den Geschäftsanteil (Veräußerung, Belastung, Behinderung der Verfügungsmacht des [Altgesellschafter_F]) und auch kein Stimmrecht gehabt. Letzteres sei weiterhin unbeschränkt beim späteren Veräußerer gelegen. [Bw_G***Y***] habe mangels Rechtsanspruch auf den Besitz damit nicht wie ein Eigentümer schalten und walten können.

▭ [Altgesellschafter_F] habe sich nur verpflichtet, ihn zum Geschäftsführer zu bestellen (Stimmbindung). Er habe aber jederzeit die Möglichkeit gehabt, ihn wieder abzuberufen, sich selbst als Geschäftsführer einzusetzen und den Beratungsvertrag mit ihm zu beenden.

1.3.2.3 Zur Direktzurechnung der Einkünfte aus der Geschäftsführung bei der [F_GmbH] mit den Argumenten "einer unzulässigen Zwischenschaltung einer GmbH und Entlohnung für eine höchstpersönliche Tätigkeit" wies der Berufungswerber auf die aktuelle Diskussion zur EStR 2000 Rz 104 hin und brachte vor, die Geschäftsführung der [F_GmbH] sei Ausfluss seiner Tätigkeit als Unternehmensberater gewesen. Sie habe aufgrund ihrer Intensität zwar eine überwiegende Rolle eingenommen, es seien aber daneben nachweislich auch andere Aufträge angenommen worden. Die [Y***Beratung_GmbH] habe während der gesamten Geschäftsführungsphase auch andere Marktchancen genutzt (Ergänzung 30. März 2010 Punkt 1).

1.3.2.4 Der Berufungswerber führte ins Treffen, die von ihm am Markt angebotene Leistung sei immer die Beratungsleistung und niemals die Geschäftsführungsleistung als solche gewesen.

Darüber hinaus habe die [Y***Beratung_GmbH] über einen eigenen, sich von der natürlichen Person des [Bw_G***Y***] abhebenden geschäftlichen Betrieb verfügt, wie insbesondere Betriebs- und Geschäftsausstattung, Homepage, funktionierende Auftragsakquise. Sie sei auch Mitglied der [Beratungsgruppe_WK] für Unternehmensnachfolge und -übernahmen, habe entsprechendes Netzwerk, aus welchem ergänzend oder stellvertretend Aufträge abgearbeitet werden können, habe eigene Buchhaltung sowie Steuer- und Rechtsberatung, eine eigene Finanzierungsfunktion für offene Aufträge, eigene Haftpflicht- und Rechtsschutzversicherung, etc. (Ergänzung 30. März 2010 Punkt 1).

Die GmbH sei als Beratungsinstitut für [Material_X]verarbeitende Unternehmen und in der Sanierungsbranche weit über die Grenzen Österreichs hinaus bekannt und bestens eingeführt. Es seien neben Aufträgen gegenüber österreichischen Auftraggebern auch Beratungsleistungen an deutsche, polnische, tschechische und russische Auftraggeber erbracht worden (Ergänzung 30. März 2010 Punkt 9).

Die Leistung des Berufungswerbers sowie nun der [Y***Beratung_GmbH] bestehe aus den Komponenten Unternehmensberatung, Sanierungsmanagement, Geschäftsführungsmanagement und Überlassung einer natürlichen Person als Geschäftsführer. Diese Leistungen würden einzeln und im Paket angeboten, was nicht außergewöhnlich sei. Die [Y***Beratung_GmbH] sei auf diesem Markt tätig und nütze die Marktchancen. Die gegenteilige Behauptung in der Begründung zum ESt-Bescheid sei falsch. Der Unternehmensgegenstand Unternehmensberatung und Übernahme der Geschäftsführung für andere Unternehmen sei im Firmenbuch rechtskräftig eingetragen worden, er könne daher nicht unzulässig sein (Ergänzung 6. April 2010 Punkt A/d und A/h).

1.3.2.5 Die Geschäftsführungstätigkeit bestehe aus der organschaftlichen Bestellung und der Anstellung. Da nur die organschaftliche Funktion von einer natürlichen Person ausgeübt werden müsse, sei die Anstellung einer GmbH (Drittanstellung) deshalb zivilrechtlich grundsätzlich zulässig.

Eine Gesamtbetrachtung des Beratungsauftrages [F_GmbH] mache offensichtlich, dass dieser hinsichtlich Umfang und Honorierung weit über die rein organschaftliche Funktion (Aufgaben laut GmbHG wie z.B. Unterzeichnung des Jahresabschlusses etc.) hinausgehe. Dieser sei vielmehr auf die Beistellung eines Geschäftsführers im Sinne einer ganzheitlichen Managementleistung mit dem Ziel der Unternehmenssanierung gerichtet gewesen (Ergänzung 6. April 2010 Punkt A/b).

Der Berufungswerber bestritt ausdrücklich, dass er sich verpflichtet hätte, den Vertrag gegenüber der [F_GmbH] höchstpersönlich zu erbringen. Aus der Sanierungsvereinbarung ergebe sich der eindeutige Parteiwille, dass nach Einbringung des Einzelunternehmens in die GmbH diese die Beratungs- und Geschäftsführungsleistung übernehmen solle und der Berufungswerber für die organrechtliche Bestellung überlassen werde (Ergänzung 6. April 2010 Punkt A/c). Es sei in der Sanierungsvereinbarung unter Punkt 4.2 ausdrücklich festgehalten worden, dass die Geschäftsführung Teil des Beratungsvertrages gewesen sei (vgl. dazu auch Punkt 2.2.2/a und 3.2.1.2). Weiters seien die Vertragsteile in Punkt 4.3 davon ausgegangen, dass die Funktion des Berufungswerbers in der [F_GmbH] eine Beratungstätigkeit sei, sonst wäre es nicht erforderlich gewesen ihn gem. § 24 GmbHG von seinem Wettbewerbsverbot als Betriebsberater zu befreien (Ergänzung 6. April 2010 Punkt A/f).

1.3.2.6 Die übernehmende [Y***Beratung_GmbH] sei in die Beratungsaufträge, die zum Einbringungsstichtag bzw. zum Zeitpunkt des Abschlusses des Einbringungsvertrages bestanden haben, entsprechend den gesetzlichen Bestimmungen (Art. III UmgrStG und § 38 UGB) mit gleichen Rechten und Pflichten eingetreten, wie dies in der Sanierungsvereinbarung für den Auftrag [F_GmbH] vereinbart worden sei. Diese Übernahme von Rechten und Pflichten sei jeder Einbringung systemimmanent und vom Gesetzgeber so gewollt (Ergänzung 6. April 2010 Punkt A/e).

1.3.2.7 Der Berufungswerber brachte vor, es sei davon auszugehen, dass die Bewertungsgrundlagen und die Bewertungsmethode im angeführten Gutachten [Dr*Gutachter_B] vom Finanzamt anerkannt worden seien (Ergänzung 30. März 2010 Punkt 2).

Er widersprach dabei aber der "Herausrechnung des Auftrages [F_GmbH]". Er habe bereits vor Abschluss der Sanierungsvereinbarung einen Vertrag als Unternehmensberater gehabt, der nicht aufgehoben, sondern in diese Vereinbarung integriert worden sei. Der Beratungsvertrag mit dem nunmehr vertraglich fixierten Ziel der Sanierung der [F_GmbH] sei klarerweise Inhalt seines Einzelunternehmens gewesen.

Eine künstliche Aufspaltung in einen Beratungs-Teilbetrieb und einen Geschäftsführungs-Teilbetrieb sei nicht zulässig. Die Geschäftsführung sei das Mittel gewesen, um den Sanierungs- und Beratungsauftrag möglichst wirksam in die Tat umzusetzen (Ergänzung 6. April 2010 Punkt A/a und A/b). Es bestehe daher kein Zweifel, dass bei der Berechnung des Verkehrswertes des Einzelunternehmens zum 28. September 2009 (Anmerkung UFS: gemeint wohl 2005) der Auftrag [F_GmbH] mit zu berücksichtigen sei (Ergänzung 6. April 2010 Punkt A/e).

Gegen die Abspaltung des Auftrages [F_GmbH] als nicht einbringungsfähig führte der Berufungswerber auch ins Treffen, § 13 UmGrStG sehe für den Zeitpunkt der Zurechnung den Einbringungsstichtag (1.1.2005) vor, zu dem der Auftrag [F_GmbH] ohne Zweifel bereits (Anm. UFS: als reiner Beratungsauftrag) erteilt gewesen sei (Ergänzung 6. April 2010 Punkt A/i).

1.3.2.8 Die gesamte Barentnahme sei zwischenzeitig - trotz stark erfolgsabhängiger Entlohnung des Geschäftsführers und trotz Scheiterns der Sanierung der [F_GmbH] Ende 2008 - getilgt worden und damit der gesamte Firmenwert innerhalb eines Zeitraumes von rund 4,5 Jahren verdient worden. Die Abhängigkeit von letzterem Auftrag sei nie gegeben gewesen und die Prognosen seien sogar übertroffen worden (Ergänzung 30. März 2010 Punkt 9).

1.3.2.9 Der Berufungswerber wiederholte, weder im Körperschaftsteuerverfahren der [Y***Beratung_GmbH] noch bei der Feststellung seiner Einkünfte sei diesbezüglich für 2005 und für 2006 eine verdeckte Ausschüttung festgestellt worden, was aber Voraussetzung für die Besteuerung mittels KESt sei (Punkt 7 Ergänzung 30. März 2010). Dem zum ausbezahlten Km-Geld ergangenen KESt-Bescheid 2005 vom 29. Juni 2009 (Anmerkung UFS: gemeint ist hier offenbar das Zustellungsdatum des Bescheides vom 3. Juni 2009 - vgl. 1.2.4 der Berufungsentscheidung) sei aber - den Vorgaben des Unabhängigen Finanzsenates entsprechend - die Anwendbarkeit des UmgrStG zugrunde gelegt worden (Ergänzung 30. März 2010 Punkt 4).

1.3.2.10 Der Berufungswerber sprach weiters dem angefochtenen Bescheid vom 20. Mai 2009 einen gesetzmäßig ausgeführten Spruch ab. Es fehle eine klare Beschreibung der Vorteilszuwendung und die Fixierung des Zuflusszeitpunktes (Ergänzung 30. März 2010 Punkt 6). Der bekämpfte Bescheid könne nicht einen einzigen detaillierten Sachverhaltstatbestand in der Begründung anführen. Er müsse deshalb auch - unzulässigerweise - auf die Begründung eines nicht individualisierten Einkommensteuerbescheides 2005 verweisen (Ergänzung 30. März 2010 Punkt 3), der möglicherweise aufgrund seines Einlangens am 27. Mai 2009 noch nicht existiert habe (Ergänzung 30. März 2010 Punkt 6).

1.3.2.11 Die streitgegenständliche Barentnahme von EUR 1.020.000,00 setze sich aus dem Cash-Flow des Einzelunternehmens im Rückwirkungszeitraum in Höhe von EUR 180.000,00 sowie einer fremdfinanzierten Entnahme in Höhe von EUR 840.000,00 zusammen. Durch die Direktzurechnung der im Rückwirkungszeitraum erzielten Einkünfte an ihn (den Berufungswerber) erfolge eine Doppelbesteuerung dieser Einkünfte (Ergänzung 30. März 2010 Punkt 8).

1.3.3 Mündliche Verhandlung 7. April 2010 (MV 4/2010)

Vor Beginn der mündlichen Verhandlung stellte der Unabhängige Finanzsenat dem Berufungswerber persönlich bzw. als Vertreter der [Y***Beratung_GmbH] Bescheide zu, mit denen er die Aussetzung der Entscheidung über die Berufung gegen den Einkommensteuerbescheid 2005 sowie die Körperschaftsteuerbescheide 2005 und 2006 verfügte.

Nachdem der Vorsitzende im Anschluss daran klargestellt hatte, dass der Berufungssenat nicht beabsichtige, das anhängige Verfahren auszusetzen (vgl. Punkt 8), legte der Berufungswerber in der mündlichen Verhandlung folgende angeforderten Unterlagen vor und gab folgende Erklärungen ab.

Eingangs stellten der Berufungswerber und seine steuerlichen Vertreter noch einmal klar, dass die Zustellungen weiterhin - trotz aufrechter Vollmachten der [Steuerberatungs_GmbH] und der [Rechtsanwälte_GmbH] - an den Berufungswerber zu erfolgen haben.

Weitere Ausführungen des Berufungswerbers betrafen die folgenden Punkte. Details sind der Sachverhaltsdarstellung zu entnehmen:

1.3.3.1 Rückwirkende Vereinbarung über die Geschäftsführervergütung des Berufungswerbers von der [Y***Beratung_GmbH] (Beilage 1)

vgl. dazu Punkt 2.2.1.2

1.3.3.2 Zahlung Gesellschafterzuschuss an die [F_GmbH] (Beilage 2)

vgl. Punkt 2.1.1.4/c

1.3.3.3 Unterlagen zum Bedingungseintritt bezüglich des Abtretungsvertrages über die Anteile an der [F_GmbH] vom 30. September 2005

vgl. Punkt 2.1.1.3/e

1.3.3.4 Beilagen zur Selbstanzeige vom 21. August 2008 betreffend Herkunft und Berechnung der Kilometergelder (Beilagen 3a und b) sowie Zahlungsbelege bezüglich seiner Pflichtversicherung (Beilage 4a und 4b)

Die Unterlagen wurden in Kopie vorgelegt.

1.3.3.5 Bescheidqualität des bekämpften Bescheides vom 20. Mai 2009 (siehe Punkt 1.2.2) und Direktvorschreibung der KESt

vgl. Punkt 5 und 6

1.3.4 Fortsetzung mündliche Verhandlung 8. Juni 2010 (MV 6/2010)

Nach der Vertagung der Verhandlung wurde diese am 8. Juni 2010 fortgeführt. Der Berufungssenat stellte den Sachverhalt in der mündlichen Verhandlung unter Zuhilfenahme einer Powerpoint-Präsentation zu folgenden Themenbereichen dar und gab dem Berufungswerber Gelegenheit, dazu Stellung zu beziehen. Die Details sind dem unter Punkt 2 dargestellten Sachverhalt zu entnehmen:

1.3.4.1 Wirtschaftliches Eigentum an den Anteilen an der [F_GmbH] in der Zeit ab der Sanierungsvereinbarung

vgl. Punkt 2.1.1.3

1.3.4.2 Diätenabrechnung des Berufungswerbers mit der [F_GmbH] sowie Kontakte des Berufungswerbers mit Kunden, Lieferanten, Geldgebern und sonstigen Geschäftspartnern für diese Gesellschaft

vgl. Punkt 2.1.1.4/k

1.3.4.3 Geschäftsführer-Anstellungsvertrag zwischen dem Berufungswerber und der [F_GmbH]

vgl. Punkt 2.1.1.4/d

1.3.4.4 Geschäftsführer-Anstellungsvertrag zwischen dem Berufungswerber und der [Y***Beratung_GmbH]

vgl. Punkt 2.2.1

1.3.4.5 Gestaltung der Ausgangsrechnungen des Einzelunternehmens des Berufungswerbers und im Anschluss daran der [Y***Beratung_GmbH]

vgl. Punkt 2.1.1.4/h, 2.1.1.4/la und 2.2.4.2

1.3.4.6 Internetauftritt über die homepage [www.y***-beratung..at]

vgl. Punkt 2.2.4.3

1.3.4.7 Suchergebnis der herold-Telefonbuchabfrage

vgl. Punkt 2.2.4.5

1.3.4.8 Auftritt in der [Beratungsgruppe_WK]

vgl. Punkt 2.2.4.6

Zum Vorbringen des Berufungswerbers in Punkt 1.3.2.6 dieser Berufungsentscheidung machte der Berufungssenat darauf aufmerksam, dass Art III UmGrStG keine zivilrechtliche Bestimmung ist und keine Gesamtrechtsnachfolge regelt. § 38 UGB ist 2005 noch nicht in Kraft gewesen, die Unternehmensberatung ist kein Handelsgeschäft im Sinne des HGB und es gibt deshalb keinen Übergang von Wirtschaftsgütern ex lege.

Dem stimmte der steuerliche Vertreter Dr. [RA] zwar grundsätzlich zu, ergänzte aber, es habe die Regelung des § 1409 ABGB im Zusammenhang mit den entsprechenden sachenrechtlichen Bestimmungen des ABGB gegeben, wonach ein Unternehmen als Gesamtsache gelte. Daraus ergebe sich, dass eine Gesamtsache - auch z.B. mittels Einbringungsvertrag für ein Unternehmen - übertragen werden könne. Auf Grund der Vertragsfreiheit müsse ein derartiger Übergang nicht im UmGrStG geregelt sein. Außerdem verwies er auf Punkt 2. des Einbringungsvertrages vom 28.9.2005, wonach der gesamte Unternehmensberatungsbetrieb mit allen rechtlichen Bestandteilen und allen Aktiven und Passiven zum Zweck seiner Fortführung in die [Y***Beratung_GmbH] eingebracht worden sei. Dazu habe nach dem Willen der Parteien auch der Auftrag [F_GmbH] gehört. Die Zustimmung dazu sei zumindest konkludent im Punkt 4.2. der Sanierungsvereinbarung [F_GmbH] erteilt worden.

1.3.5 Zusammenfassung Sachverhalt 14. Juni 2010 (SV 14.6.2010)

Wie in der MV 6/2010 angekündigt, übermittelte der Unabhängige Finanzsenat daraufhin mit Schreiben vom 14. Juni 2010 eine 60-seitige Zusammenfassung des Sachverhaltes an die Verfahrensparteien, gab diesen Gelegenheit zur Stellungnahme und forderte beim Berufungswerber weitere Unterlagen an (vgl. RV/0476-S/09 Bl. 505 ff).

Das Finanzamt erklärte daraufhin mit 17. Juni 2010, dass keine inhaltlichen Korrekturen oder Richtigstellungen erforderlich seien.

Der Berufungswerber reagierte vorerst nur mit Schreiben vom 25. Juni 2010 und gab bekannt, dass es ihm nicht möglich sei, die angeforderten Unterlagen bis 1. Juli 2010 beizubringen. Er werde diese bei der für 8. Juli 2010 anberaumten Verhandlung mitbringen.

Kurz vor diesem Verhandlungstermin, am 6. Juli 2010, brachte der Berufungswerber per Email eine 21-seitige Stellungnahme zum SV 14.6.2010 ein. Gleichzeitig legte er nun auch die Kopie der Verwaltungsgerichtshofbeschwerde sowie des Antrages auf aufschiebende Wirkung zum Bescheid über die Aussetzung der Entscheidung über die Berufung zur Einkommensteuer 2005 (RV/0475-S/09; VwGH 2010/15/0095) vor, die schon drei Wochen vor der letzten Verhandlung am 17. Mai 2010 dort eingebracht worden war.

Diese Unterlagen wurden dem Finanzamt am 7. Juli 2010 in Kopie zur Kenntnisnahme übergeben.

1.3.6 Fortsetzung mündliche Verhandlung 8. Juli 2010 (MV 7/2010)

Am 8. Juli 2010 führte der Berufungssenat die mündliche Verhandlung fort. Er stellte den Sachverhalt insofern noch einmal unter Zuhilfenahme einer Powerpoint-Präsentation dar, als dieser in der Stellungnahme des Berufungswerbers mit Anmerkungen versehen worden war.

Eingangs gab der Amtsbeauftragte bekannt, er habe sich am 7. Juli 2010 auf einem eintägigen Urlaub befunden und die Stellungnahme des Berufungswerbers deshalb erst unmittelbar vor der mündlichen Verhandlung erhalten. Er behielt sich deshalb eine Stellungnahme zu einzelnen Punkten zu einem späteren Zeitpunkt vor.

Der Berufungswerber legte folgende in der Stellungnahme vom 6. Juli 2010 angekündigten Unterlagen vor:

● Vorschreibung der Grundumlage 2006 zur Kammerumlage, zum Beweis dafür, dass die [Y***Beratung_GmbH] Kammermitglied gewesen sei (Beilage A).

vgl. Punkt 2.2.4.6

● Gewerbedaten aus "der offiziellen Gewerberechtsdatenbank". Dabei handelt es sich um einen Ausdruck "Gewerbe-Report" des Compass-Verlages (Beilage B).

● Firmenbuchauszug der [Y***Beratung_GmbH] zum Beweis der "rechtswirksamen" Eintragung der Einbringung des nicht protokollierten Einzelunternehmens "[Bw_G***Y***] Unternehmensberatung" ins Firmenbuch (Beilage C).

● Erlass des Bundesministeriums für Finanzen vom 16. Juli 1992 zur Auslegung des Begriffes "Unternehmensberater" im Sinne des § 22 EStG 1988 (Beilage D).

● Berufsbild Unternehmensberatung der Wirtschaftskammer Österreich (Beilage E).

Nachdem der Berufungswerber auf die Verlesung der Sachverhaltszusammenfassung vom 14. Juni 2010 verzichtet hatte (vgl. auch MV 11/2010), wurden dieser und die dazu erstattete Stellungnahme des Berufungswerbers erörtert. Kurz zusammengefasst betraf das die folgenden Bereiche. Details zum Sachverhalt werden im nachfolgenden Punkt 2 (Sachverhalt) dargestellt.

1.3.6.1 Allgemeines zur Vollständigkeit und Richtigkeit des Sachverhaltes (Punkt 1 der Stellungnahme vom 6. Juli 2010)

Der Berufungswerber bestritt ganz allgemein "sowohl die Vollständigkeit aus auch die generelle Richtigkeit der SV 14.6.2010", ohne im Detail darauf einzugehen.

Auch über Befragung durch den Berufungssenat, welche Aussagen auf den 60 Seiten der SV 14.6.2010 nicht den Tatsachen entsprechen, wurde der Berufungswerber nicht konkreter, sondern gab nur an, er sehe sich ... nicht in der Lage, eine abschließende Richtigkeitserklärung abzugeben.

1.3.6.2 Qualifikation der Geschäftsführungs-Einkünfte durch den Unabhängigen Finanzsenat

Der Berufungswerber ging in seiner Stellungnahme davon aus, der Unabhängige Finanzsenat habe festgestellt, er habe im Rahmen seiner Geschäftsführertätigkeit für die [F_GmbH] Einkünfte aus selbständiger Arbeit iSd § 22 Z 1 EStG bezogen. Der Berufungssenat stellte dazu klar, dass er bisher keine Qualifikation dieser Einkünfte vorgenommen habe, woraufhin sich der Berufungswerber eine ergänzende Stellungnahme vorbehielt (vgl. Punkt 1.3.9).

1.3.6.3 Prüfung und Beurteilung des Einbringungsvorganges bei Außenprüfung der [Y***Beratung_GmbH]

Der Berufungswerber brachte vor, bei der Betriebsprüfung bei der [Y***Beratung_GmbH] sei die gesamte KESt 2005 geprüft und nur eine verdeckte Ausschüttung hinsichtlich der Pkw-Kosten festgestellt worden (vgl. Punkt 1.2.4). Das Finanzamt sei also von der Anwendbarkeit des Art. III UmgrStG (Anmerkung UFS: im Zusammenhang mit dem Einbringungsvertrag vom 28. September 2005) ausgegangen und habe den Auftrag [F_GmbH] als unproblematisch angesehen.

Der Amtsbeauftragte bestritt dies und wies darauf hin, dass der hier verfahrensgegenständliche KESt-Bescheid vor Abschluss der Betriebsprüfung und vor dem ins Treffen geführten KESt-Bescheid (Pkw-Kosten) erlassen worden sei.

Er sei vom damaligen Fachvorstand unterfertigt worden, der auch die Betriebsprüfung als Verfahrensleiter abgeschlossen habe.

1.3.6.3 Funktion als Beteiligter der Sanierungsvereinbarung

vgl. Punkt 2.1.1.4

1.3.6.4 Einlage Anteile an [F_GmbH] in [Y***Beratung_GmbH]

vgl. Punkt 2.1.1.2

1.3.6.5 Begriff Geschäftsführung

Der Berufungswerber rügte, dass die SV 14.6.2010 immer nur "unkritisch" von "Geschäftsführung" spreche, dabei aber die handelsrechtliche Organfunktion und die zivilrechtliche Managementfunktion vermenge. Er habe die Funktion als Geschäftsführer und Sanierer (Unternehmensberater) gleichzeitig ausgeübt. Das erläuterte der Berufungswerber in der MV 7/2010 und gab an, handelsrechtliche Funktionen seien Verpflichtungen, die der Geschäftsführer als natürliche Person höchstpersönlich wahrzunehmen habe (Organschaftsfunktionen wie Steuererklärungen abgeben, Jahresabschluss aufstellen, Konkursantragspflicht, Postvollmacht). Einen Vertrag abschließen, das müsse nicht unbedingt ein Geschäftsführer machen.

Eine Geschäftsordnung über die Aufgabenverteilung habe es nicht gegeben. Für die handelsrechtlichen Funktionen gebe es keinen Vertrag. Grundlage dafür sei der Bestellungsbeschluss der Gesellschafter. Vertraglich werde nur die Managementfunktion geregelt. Für die handelsrechtlichen Tätigkeiten gebe es keinen Entgeltsanspruch. Er habe es allerdings noch nie gesehen, dass jemand keine Managementfunktion mit übernommen habe. Im konkreten Fall seien die Managementfunktionen im Rahmen des Beratungsunternehmens ausgeführt worden.

1.3.6.6 Geschäftsführungsvertrag/Beratungsvertrag; Anmerkungen zur Sanierungsvereinbarung und zum "Anstellungsvertrag" als Geschäftsführer; Höhe, Berechnung und Abrechnung der "Geschäftsführerbezüge"; Zeitliche Befristung und Bezahlung; Kundenkontakt [Ort_H***]; Vertretungsbefugnis in [F_GmbH]; Abgrenzung Geschäftsführung, Beratung und Sanierung, Tätigkeiten und Verantwortungsbereich, Unterscheidung Beratungsvertrag und Überlassungsvertrag, Urteil des Landesgerichtes, Unterscheidung Geschäftsführer und Unternehmensberater

vgl. Punkt 2.1.1.4

1.3.6.7 Unternehmensbewertung Gutachten B

vgl. Punkt 2.2.1.2

1.3.6.8 Höchstpersönliche Leistung und Ausnützung Marktchancen

vgl. Punkt 2.2.2

Am 2. September 2010 langte der mit 30. August 2010 datierte "Antrag auf Protokollberichtigung" beim Unabhängigen Finanzsenat ein (Punkt II/a-f). Die Änderungswünsche wurden gelb markiert eingearbeitet und sind den Akten des Unabhängigen Finanzsenats zu entnehmen.

1.3.7 (Ergänzende) Stellungnahme des Finanzamts vom 3. August 2010 zur Stellungnahme des Berufungswerbers vom 6. Juli 2010

Das Finanzamt äußerte sich - wie angekündigt - mit Schreiben vom 3. August 2010 zu einzelnen Punkten der Stellungnahme des Berufungswerbers vom 6. Juli 2010. Betroffen davon waren die folgenden Problemkreise (Details sind dem im Anschluss dargestellten Punkt 2 "Sachverhalt" zu entnehmen):

1.3.7.1 Wirtschaftliches Eigentum an den Anteilen [F_GmbH]

vgl. Punkt 2.1.1.3

1.3.7.2 Einkunftsart als Geschäftsführer der [F_GmbH]

vgl. Punkt 2.1.1.4

1.3.7.3 Anerkennung der Einbringung der Anteile an der [F_GmbH] in die [Y***Beratung_GmbH] (Notariatsakt vom 26. Jänner 2006).

vgl. Punkt 2.1.1.2

1.3.8 Vorhalt 4. August 2010

Auf Basis der ergänzenden Stellungnahme des Finanzamts vom 3. August 2010 und der vergangenen Verhandlungstage gab der Unabhängige Finanzsenat dem Berufungswerber Gelegenheit zu einer Replik und erinnerte an die fehlende Vorlage von bereits angeforderten bzw. vom Berufungswerber angekündigten Unterlagen.

Zusätzlich übermittelte die Berufungsbehörde einen Fragenkatalog zum mit 11. Oktober 2005 datierten und der Abgabenbehörde erstmals am 9. Juli 2010 bekannt gewordenen Vertrag "[O1_Deutschland_GmbH]" und forderte damit im Zusammenhang stehende Unterlagen an.

Als Frist wurde der 2. September 2010 gesetzt.

Am 6. August 2010 erreichte den Unabhängigen Finanzsenat ein mit 4. August 2010 datierter Antrag auf Fristerstreckung von bereits in der mündlichen Verhandlung am 8. Juli 2010 angeforderten Angaben bzw. Unterlagen bis 23. August 2010.

Am 2. September 2010 langte ein mit 30. August 2010 datiertes Schreiben des Berufungswerbers beim Unabhängigen Finanzsenat ein, mit dem dieser eine Kopie der Berufungsschrift des Staatsanwaltes zum Strafverfahren [##Hv##/10x] (RV/0476-S/09 Bl. 555 ff), nicht aber die anderen angeforderten bzw. angekündigten Unterlagen vorlegte.

Er gab an, weitere Urkunden aus dem Strafakt stünden nicht zur Verfügung, da sich dieser beim OLG [Ort_Y] befinde. Die Vorlage der Unterlagen zum Auftrag [O1_Deutschland_GmbH] kündigte der Berufungswerber für "die nächste Berufungsverhandlung" an (Zu den in diesem Schreiben enthaltenen Änderungswünschen des Protokolls zur MV 7/2010 siehe oben Punkt 1.3.6 und zur enthaltenen Stellungnahme siehe unten Punkt 1.3.8).

Am 3. September 2010 langte ein weiteres mit 31. August 2010 datiertes Schreiben des Berufungswerbers beim Unabhängigen Finanzsenat ein, in dem er nun ganz allgemein bekannt gab, dass er "die gewünschten Unterlagen" aufgrund von Auslandsreisen erst bei der nächsten Verhandlung - die zu diesem Zeitpunkt noch nicht anberaumt war - mitbringen werde. Gleichzeitig bat er, den nächsten Verhandlungstermin "sobald es dem Unabhängigen Finanzsenat möglich sei" bekannt zu geben.

Mit Schreiben vom 6. September 2010 erinnerte der Unabhängige Finanzsenat den Berufungswerber an die Vorlage der noch ausstehenden Unterlagen und setzte eine Nachfrist bis 15. September 2010.

Am 16. September 2010 übermittelte der Berufungswerber daraufhin per Email einen Antrag auf Fristerstreckung (für die Kridaprozess-Unterlagen bis zur nächsten Berufungsverhandlung am 16. September 2010) sowie eine Stellungnahme. Unterlagen legte er nicht vor.

1.3.9 Stellungnahme des Berufungswerbers vom 30. August 2010 zur Eingabe des Finanzamtes vom 3. August 2010

Mit dem obigen Schreiben vom 30. August 2010 erstattete der Berufungswerber auch eine Stellungnahme zur den Ausführungen des Finanzamtes in seinem Schreiben vom 3. August 2010, die im nachstehenden Sachverhalt eingearbeitet ist.

1.3.10 Stellungnahme des Berufungswerbers vom 15. September 2010

Mit Email vom 16. September 2010 übermittelte der Berufungswerber eine mit 15. September 2010 datierte weitere Stellungnahme.

1.3.10.1 Vorlagezeitpunkt von Stellungnahmen und Urkunden

Der Berufungswerber betont, die Form - und wohl auch der Zeitpunkt - der Offenlegung sei aus Sicht des § 119 BAO bedeutungslos und es stelle keinen Verstoß dagegen dar, wenn Urkunden - mangels aktueller Verfügbarkeit - erst in der Berufungsverhandlung vorgelegt würden.

1.3.10.2 Sachverständiger im Prozess LG [Ort_X***]

Er wies noch einmal auf die Beurteilung der Tätigkeit des Berufungswerbers als Geschäftsführer der [F_GmbH] durch den Sachverständigen [Gerichtsgutachter] hin, bestätigte aber nun die Tatsache, dass dieser die mit Schriftsatz vom 11. März 2010 dem Gericht vorgelegten Unterlagen nicht geprüft hat.

Als Grund nannte der Berufungswerber, der Sachverständige habe sich schon aus dem bisherigen Akt Klarheit über seinen Befund verschaffen können. Der Berufungswerber äußert deshalb auch Bedenken, ob die Vorlage dieser Unterlagen notwendig ist, da der Sachverständige ihre Inaugenscheinnahme nicht für notwendig erachtet habe.

Im Schreiben wurde die Vorlage des Beweisantrages vom 11. März 2010 angekündigt, tatsächlich unterblieb diese aber. Auch die angekündigten Urkunden wurden - trotz Einmahnung durch den Unabhängigen Finanzsenat mit Schreiben vom 6. September 2010 - unter Hinweis auf die Berufungsverhandlung vor dem OLG [Ort_Y] am 16. September 2010 wieder nicht vorgelegt und deren Zurverfügungstellung "für die nächste Berufungsverhandlung" in Aussicht gestellt. Dies obwohl der Berufungswerber zugestand, dass sein Verteidiger einen Satz dieser Urkunden in seinem Handakt habe.

1.3.10.3 Komplex [O1_Deutschland_GmbH]

Zu den Antworten und Angaben zu diesem Komplex wird auf Punkt 2.1.2.2 verwiesen.

1.3.11 Fortsetzung mündliche Verhandlung am 9. November 2010 (MV 11/2010)

Mit Schreiben vom 21. September 2010 lud der Unabhängige Finanzsenat die Verfahrensparteien zur Fortsetzung der mündlichen Verhandlung am 9. November 2010.

Für den Fall, dass eine Vertagung notwendig sein sollte, beraumte er weitere Verhandlungstermine für 10. und 11. Oktober 2010 an. Am 4. Oktober 2010 langte daraufhin das Schreiben des Berufungswerbers vom 29. September 2010 ein, mit dem dieser die Verschiebung der Verhandlungstermine vom 10. und 11. November 2010 mit der Begründung beantragte, einer seiner steuerlichen Vertreter (Dr. [RA] ) befinde sich "auf einem längst gebuchten Auslandsurlaub". Der Unabhängige Finanzsenat verweigerte die Vertagung mit Verfügung vom 15. Oktober 2010, weil der Berufungswerber laufend auch von seinem nicht verhinderten Wirtschaftstreuhänder (Mag. [WT] als Vertreter der [WT_WP_GmbH] ) vertreten gewesen war und ihm bereits im laufenden Verfahren umfassend Gelegenheit geboten wurde, gehört zu werden und Urkunden vorzulegen (RV/0476-S/09 Bl. 586 ff).

Im selben Schreiben gab der Berufungswerber bekannt, der Freispruch im Prozess beim LG [Ort_X***] ([##Hv##/10x]) sei vom OLG [Ort_Y] bestätigt worden (vgl. Punkt 2.1.1.4 lc).

Am 9. November 2010 wurde die mündliche Verhandlung fortgesetzt und abgeschlossen. Die sachverhaltsbezogenen Verhandlungsthemen wurden unter Punkt 2 dieser Entscheidung eingearbeitet.

In der Verhandlung wurde den Verfahrensparteien unter anderem Gelegenheit geboten, sich noch einmal zum bisherigen Verfahren und zur Replik des Finanzamts vom 3. August 2010 zu äußern. Dazu zählte insbesondere die Frage der Fremdüblichkeit der Gestaltung des Einbringungsvorganges (vgl. Punkt 2.2.5).

In dieser Verhandlung verzichtete der Berufungswerber auf die Vorlage der wiederholt angekündigten Unterlagen aus dem Strafprozess beim LG [Ort_X***] ([##Hv##/10x]) (vgl. unter anderem Punkt 1.3.10.2.).

Ein Anbringen auf Einräumung einer einmonatigen Frist für eine weitere - inhaltlich nicht näher determinierte - Stellungnahme zum Thema Fremdvergleich wies der Vorsitzende ab.

2 Sachverhalt und Beweiswürdigung

Der Entscheidung des Unabhängigen Finanzsenats liegt der folgende Sachverhalt zugrunde, der in den Akten des Finanzamtes sowie der Berufungsbehörde abgebildet ist.

Die wichtigsten Aktenteile werden wie folgt zitiert:

RV/0380-S/06 Bl. ## | Akten des Unabhängigen Finanzsenats (KESt alt), Blatt ## |

RV/0762-S/06 Bl. ## | Akten des Unabhängigen Finanzsenats (ESt), Blatt ## |

RV/0476-S/09 Bl. 000## | Akten des Unabhängigen Finanzsenats zum nun aktuellen Berufungsverfahren (KESt neu), Ordner 1/3 und 2/3 Blatt ## |

RV/0476-S/09 Bl. 300## | Akten des Unabhängigen Finanzsenats zum nun aktuellen Berufungsverfahren (KESt neu), Ordner 3/3 Blatt ## |

ABNr. 124077/05 Bl. ## | Arbeitsbogen der Betriebsprüfung [Bw_G***Y***] (2002-2004), Blatt ## |

ABNr. 152041/09 Bl. ## | Arbeitsbogen der Außenprüfung [Y***Beratung_GmbH] (2005-2006), Blatt ## |

ABNr. 152042/09 Bl. ## | Arbeitsbogen der Außenprüfung [F_GmbH] (2001-2007), Blatt ## |

HV-Protokoll S ## | Hauptverhandlungsprotokoll des LG [Ort_X***] vom 18. März 2010 ([##Hv##/10x]), Seite ## (abgelegt unter RV/0476-S/09 Bl. 300081 ff) |

Sanierungsvereinbarung | Sanierungsvereinbarung vom 7. März 2005 (abgelegt unter RV/0762-S/06 Bl. 186 ff) |

D/##, 2001/## | Aktenteile des Finanzamtsaktes StNr. 93-539/1573 |

Punkt #.#.# | diese Zitierung ohne weiteren Hinweis bezieht sich jeweils auf die Nummerierung in dieser Berufungsentscheidung |

2.1 Tätigkeiten und Einnahmen des Berufungswerbers

Der Berufungswerber übte in den letzten Jahren die folgenden Tätigkeiten aus:

bis 2000 |

Der Berufungswerber war etwa 10 Jahre als Geschäftsführer bei der Fa. [Arbeitgeber_1_GmbH] nichtselbständig beschäftigt (vgl. auch HV-Protokoll S 7). In den letzten beiden Jahren bezog er dabei die folgenden Jahresbruttogehälter: 1.1. bis 31.12.1999: ATS 1.766.298,00 (EUR 128.361,88) 1.1. bis 31.12.2000: ATS 2.517.288,00 (EUR 182.938,45), davon begünstigte Bezüge ATS 1.197.069,00 (EUR 86.994,40). |

2001 |

Am 4. März2001eröffnete der Berufungswerber einen Unternehmensberatungsbetrieb (Fragebogen vom 18. März 2001) und erwirtschaftete im ersten Kalenderjahr einen Netto-Umsatz von ATS 2.340.817,40 (EUR 170.113,83). Zusätzlich vereinnahmte er 2001 ATS 21.764,80 (EUR 1.581,71) für Vorträge. |

2002 |

Mit 30. Juni 2002gab der Berufungswerber seine selbständige Tätigkeit wieder auf (siehe Schreiben vom 3. Februar 2003 im Steuerakt 2003; ABNr. 124077/05 Bl. 13) und legte die Gewerbeberechtigung mit Wirksamkeit 1. November 2003 zurück. Diese Gewerbeberechtigung war unter der Gewerberegisternummer [#####2] erfasst (Auszug Gewerberegister RV/0476-S/09, Bl. 300033). Im Kalenderjahr 2002 flossen ihm für die Tätigkeit im ersten Halbjahr 2002 EUR 197.406,24 zu. Die Einnahmen für die Vortragstätigkeit beliefen sich auf EUR 1.139,72. Ab 1. Juli 2002 war der Berufungswerber als Vorstand der Fa. [Arbeitgeber_2_AG] tätig und bezog Einkünfte aus nichtselbständiger Arbeit. Das Jahresgehalt betrug laut dem für fünf Jahre abgeschlossenen Dienstvertrag vom 22. Juni 2002 für den Zeitraum 1. Juli 2002 bis 31.12.2002 EUR 100.000,00 sowie ab 1. Jänner 2003 EUR 150.000,00 zuzüglich einer Erfolgsbeteiligung von maximal EUR 210.000,00. Am Lohnzettel 2002 scheinen brutto EUR 105.182,93 auf. |

2003 |

2003 war der Berufungswerber nur nichtselbständig tätig. Der Bruttobezug von 1. Jänner bis 31. Dezember 2003 beim Arbeitgeber [Arbeitgeber_2_AG] betrug EUR 276.342,00. |

2004 |

Der Berufungswerber beendete seine nichtselbständige Tätigkeit im Jahr 2004 wieder. Die Bruttobezüge für die Zeit von 1. Jänner 2004 bis 31. Juli 2004 beliefen sich auf EUR 562.269,49. Ab 1. Oktober 2004 war der Berufungswerber wieder auf selbständiger Basis im Rahmen des Gewerbes "Unternehmensberater und Betriebsorganisation" tätig. Die Gewerbeberechtigung entstand am 1. Oktober 2004 und wurde unter der Gewerberegisternummer [#####6] erfasst. Die erklärten Einnahmen aus diesem Bereich betrugen 2004 etwa EUR 19.908,00 (Zufluss 2004) zuzüglich EUR 12.704,00 (Zufluss 2005). Damit betrug das Honorar für die erbrachten Leistungen von Oktober bis Dezember 2004 EUR 32.612,00. Der Berufungswerber war nicht im Firmenbuch registriert. |

2005 |

Einer "Aufgliederung Unternehmensberatererlöse" im Arbeitsbogen der Betriebsprüfung (ABNr. 124077/05) ist zu entnehmen, dass sodann von 1. Jänner 2005 bis 31. August 2005 Erlöse von insgesamt EUR 183.263,87 (inkl. Reisekosten) erzielt wurden, die auf Leistungen des Jahres 2005 entfallen. |

Die Aufgabe des erst 16 Monate existierenden Unternehmensberatungsbetriebes mit 30. Juni 2002 sowie die Neueröffnung des Unternehmensberatungsbetriebes mit 1. Oktober 2004 ergeben sich aus den im Veranlagungsakt enthaltenen Angaben des Berufungswerbers.

Im Zuge der Einbringung dieses Betriebes in die [Y***Beratung_GmbH] und auch im gegenständlichen Berufungsverfahren hat der Berufungswerber zwar wiederholt darauf hingewiesen, dass der Betrieb bereits seit "mehr als zwei Jahren" bestanden habe und die Gewerbeberechtigung bloß geruht habe, für diese Aussagen wurden im Verfahren aber keine Beweise vorgelegt.

Der Unabhängige Finanzsenat folgt daher den ursprünglichen Angaben des Berufungswerbers laut Steuerakt (Fragebogen Beginn 4. März 2001 - D/8 - und Anzeige Anmeldung Gewerbe - D/5; Mitteilung Aufgabe selbständige Tätigkeit - 2003/1 und Ermittlung Aufgabegewinn ABNr. 124077/05 Bl. 13; Fragebogen zum Beginn 1. Oktober 2004 - D/13 sowie Anzeige der Anmeldung des Gewerbes - D/10) und geht von einer Neugründung mit Oktober 2004 aus.

Das deckt sich mit den Gewerberegisterdaten. Die erste Gewerbeberechtigung wurde nämlich mit Wirksamkeit 1. November 2003 zurückgelegt (Gewerberegisternummer [#####2] - RV/0476-S/09 Bl. 300033). Mit Oktober 2004 wurde eine neue Berechtigung begründet (Gewerberegisternummer [#####6] - RV/0476-S/09 Bl. 300029).

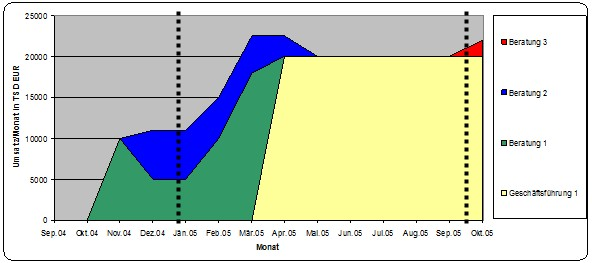

Die vom Berufungswerber von 10/2004 bis 9/2005 erzielten Monatsumsätze entstammen nur vier verschiedenen Tätigkeiten für insgesamt drei Auftraggeber und stehen in folgender Relation (die beiden gestrichelten Linien markieren den Einbringungsstichtag und den Tag des Abschlusses des Einbringungsvertrages):

Tabelle: Übersicht Umsätze

Legende:

Beratung 1 | = Auftrag [F_GmbH] |

Geschäftsführung 1 | = Geschäftsführung [F_GmbH] |

Beratung 2 | = Auftrag [Ort_J***] |

Beratung 3 | = Auftrag [O1_Deutschland_GmbH] |

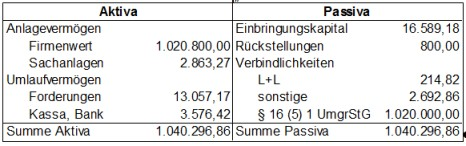

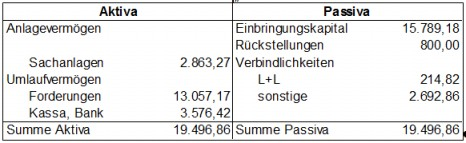

Mit Einbringungsvertrag vom 28. September 2005 brachte der Berufungswerber nun seinen "Unternehmensberatungsbetrieb" in die ihm allein zuzurechnende [Y***Beratung_GmbH] ein und beanspruchte die Begünstigungen des Art. III UmgrStG. In der Einbringungsbilanz zum 1. Jänner 2005 wurden ein "Firmenwert" von EUR 1.020.800,00 sowie Barentnahmen im Rückwirkungszeitraum von EUR 1.020.000,00 dargestellt. Selbst nach Abzug dieser hohen Barentnahmen verblieb nach seiner Darstellung ein positiver Verkehrswert (EUR 16.589,18).

Am Tag der Unterfertigung des Einbringungsvertrages übte der Berufungswerber nur zwei konkrete Tätigkeiten aus (Geschäftsführung [F_GmbH] und Auftrag [Projekt_E]).

In der Folge werden unter Punkt 2.1.1 die [F_GmbH] und die vom Umfang her weit überwiegenden Tätigkeiten des Berufungswerbers für diese Gesellschaft dargestellt.

Unter Punkt 2.1.2 finden sich sodann die Schilderungen des zum Einbringungsstichtag aufrechten, kleineren Auftrages [Ort_J***] (Punkt 2.1.2.1) sowie des am Tag der Unterfertigung des Einbringungsvertrages im Anlaufen befindlichen Auftrages [Projekt_E] (Punkt 2.1.2.2).

2.1.1 Tätigkeit für die Fa. [F_GmbH] als Teil des Unternehmensberatungsbetriebes

Der Berufungswerber war seit Spätherbst 2004 für die Fa. [F_GmbH] tätig. Die [F_GmbH] war ein großes Unternehmen und beschäftigte sich - unter anderem auch in Form von Beteiligungen - mit mehreren Bereichen der [Material_X]verarbeitung. Nachdem sie in wirtschaftliche Schwierigkeiten geraten und insolvenzreif geworden war, wurde der Berufungswerber zunächst nur als Unternehmensberater engagiert.

2.1.1.1 Tätigkeit als "Berater"10/2004 bis 2/2005

Der Berufungswerber war für die Fa. [F_GmbH] ab Herbst 2004 im Rahmen seines nicht protokollierten Unternehmensberaterbetriebes tätig.

Zu Beginn basierte die Arbeit als Berater dieser Gesellschaft, die über Vermittlung bzw. Veranlassung durch die Hauptgläubigerin zustande gekommen war, auf einem mündlichen Vertrag (vgl. Stellungnahme [Altgesellschafter_F], ABNr. 152042/09 Bl. 512 und Stellungnahme Berufungswerber ABNr. 152042/09, Bl. 595).

Seine damaligen Tätigkeiten bzw. Berechtigungen stellte der Berufungswerber während der Außenprüfung der [F_GmbH] im Oktober 2008 als sehr umfassend dar (Schreiben vom 16. Oktober 2008; ABNr. 152042/09 Bl. 596):

Er hatte demnach Zugang zu allen betrieblichen Zahlen und Daten, konnte nach freier Wahl mit den Mitarbeitern Workshops abhalten, konnte mit externen Geschäftspartnern verhandeln, konnte Reorganisationsschritte einleiten und verhandelte sogar im Oktober 2004 mit der Bank die Ausweitung des Betriebsmittelkredites aus.

Später schränkte der Berufungswerber ein und gab an, seine Tätigkeit habe in der Erarbeitung von Auswertungen für die Gläubigerbank bestanden. Er betonte dabei, er habe bis März 2005 hinsichtlich der Abwicklung des operativen Geschäftes keine wie auch immer gearteten Geschäftsführertätigkeiten ausgeübt (vgl. Niederschrift [Bw_G***Y***] vom 2. Februar 2009; ABNr. 152042/09 Bl. 602).

Der Berufungswerber wurde bis Februar 2005 fast ausschließlich in den Räumlichkeiten der Fa. [F_GmbH] bzw. seinem eigenen Büro tätig. Der Altgesellschafter-Geschäftsführer [Altgesellschafter_F] vertrat - dem Berufungswerber zufolge - die Meinung, die Kunden und Lieferanten hätten im Unternehmen zu erscheinen. Zudem waren ihm die Reisekosten zu hoch (MV 6/2010 S 4 letzter Absatz).

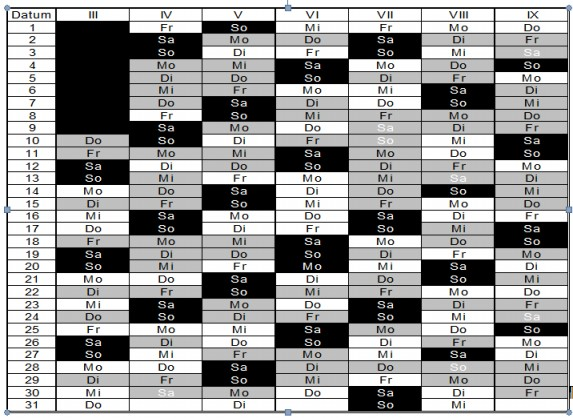

Obwohl der Berufungswerber vorbrachte, er habe ursprünglich ein Beratungshonorar von EUR 220,00 pro Stunde vereinbart (Schreiben vom 16. Oktober 2008; ABNr. 1052042/09 Bl. 595) verrechnete er schlussendlich nur EUR 200,00 pro Stunde, wobei er für Leistungen bis Februar 2005 die folgenden Stunden in Ansatz brachte. Im Durchschnitt war er damit etwa 47 Stunden pro Monat persönlich beschäftigt, was in etwa einem Viertel seiner verfügbaren Arbeitskapazität entsprechen dürfte. Mitarbeiter beschäftigte der Berufungswerber in dieser Zeit nicht.

Monat | Stunden | EUR | davon Km | Zahlung |

10/2004 | 48 | 9.600,00 | 2004 | |

11-12/2004 | 50 | 10.000,00 | ||

1/2005 | 50 | 10.000,00 | 3/2005 | |

2/2005 | 87 | 18.356,00 | 956,00 (1.875 km à 0,51) | 4/2005 |

∑/Ø | 235/47 | 9.591,20 | 956,00 |

Im Abrechnungsbetrag für 2/2005 (Honorarnote vom 20. März 2005; ABNr. 152041/234) sind Kilometergelder von EUR 956,00 + EUR 191,20 Umsatzsteuer (gesamt EUR 1.147,20) für 1.875 km enthalten.2.1.1.2 [F_GmbH] - Überblick

Am 7. März 2005 nahm der Berufungswerber in der Folge als künftiger Gesellschafter an einer "Sanierungsvereinbarung" Teil, im Zuge dessen er auch die (handelsrechtliche) Geschäftsführung dieses Unternehmens übernahm. Im Herbst 2008 wurde es trotzdem insolvent, was strafrechtliche Untersuchungen unter anderem gegen den Berufungswerber nach sich zog. In diesem Zusammenhang erstellte [Gerichtsgutachter] ein vom Landesgericht [Ort_X***] beauftragtes und mit 18. Jänner 2010 datiertes Gutachten, dessen Inhalt unten auszugsweise dargestellt wird.

a) Eintritt des Berufungswerbers

Der Berufungswerber, der bis dahin als selbständiger Berater aufgetreten war (vgl. Punkt 2.1.1.1), sollte im Zuge der Sanierung etwa 51% der Geschäftsanteile übernehmen (Abtretungspreis EUR 1,00 und Verpflichtung zu einer Gesellschaftereinlage von EUR 255.000,00), was schlussendlich mit dem aufschiebend bedingten Abtretungsvertrag vom 30. September 2005 umgesetzt wurde. Die Bedingung der Aufhebung der Pfändung dieses Anteiles trat am 16. November 2005 ein (Urkundenvorlage vom 22. April 2010).

Die restlichen Stammanteile übernahm zur Gänze die [Sanierer_AG], eine mit der Hauptgläubigerbank verbundene Gesellschaft (Abtretungspreis EUR 1,00 und Verpflichtung zu einer Gesellschaftereinlage von EUR 245.000,00).

Ab 7. März 2005 wurde der Berufungswerber mit der alleinigen handelsrechtlichen Geschäftsführung betraut.

b) Einbringung der Geschäftsanteile an der [F_GmbH] in die

[Y***Beratung_GmbH] und Bildung einer Unternehmensgruppe

Mit Notariatsakt vom 26. Jänner 2006 (ABNr. 124077/05, Bl. 83ff) brachte der Berufungswerber seine gesamten Geschäftsanteile an der [F_GmbH] (51%) in die ihm zu 100% zuzurechnende [Y***Beratung_GmbH] ein.

Im Einbringungsvertrag bezifferte er den Verkehrswert - nur etwa 4 Monate nachdem er ihn mit einem Mitteleinsatz von rund EUR 255.000,00 erworben hatte - mit EUR 1.020.000,00 und damit etwa dem vierfachen Wert. Im Zuge dieser Einbringung vereinbarte der Berufungswerber als Geschäftsführer mit seiner aufnehmenden Gesellschaft "unbare Entnahmen im Sinne des § 16 Abs. 5 UmgrStG" in Höhe von EUR 700.000,00.

Im Bericht über das Ergebnis der Außenprüfung des Berufungswerbers über die Jahre 2002 bis 2004 vermerkte der Prüfer dazu unter Tz 2:

... Neben der Ertragserwartung für die nächsten 3 Jahre wurde für die Ermittlung der unbaren Entnahme gem. § 16 Abs. 5 Z 2 UmgrStG auch das Wirtschaftliche Eigenkapital von EUR 1.115.000,00 zugrunde gelegt. Da dieses jedoch zu einem großen Teil auf dem Sanierungsnachlass beruht, wäre diese Position bei Vorliegen der Erklärungen für 2006 neuerlich zu hinterfragen.

Eine solche Maßnahme ist den Akten des Finanzamtes - trotz durchgeführter Außenprüfung der [Y***Beratung_GmbH] für die Jahre 2005 und 2006 (ABNr. 152041/09) - nicht zu entnehmen.

Der Berufungswerber schloss daraus, die Einbringung sowie die dabei angewendete Bewertung der Geschäftsanteile sei vom Finanzamt vollinhaltlich anerkannt worden (Stellungnahme 6.7.2010).

Der Amtsbeauftragte bestritt dies aber und erklärte, dieser Umgründungsvorgang sei nicht Prüfungsschwerpunkt gewesen und deshalb bisher nicht untersucht worden (Stellungnahme 3.8.2010, Seite 3f). Der Berufungswerber bezeichnete diese Aussage unter anderem deshalb als nicht nachvollziehbar, weil der Vorgang schon bei der Vorprüfung thematisiert worden sei (Replik 30.8.2010, Seite 6).

Die [Y***Beratung_GmbH] bildete als Gruppenträger in der Folge mit der [F_GmbH] als Gruppenmitglied eine Unternehmensgruppe (Antrag vom 24. September 2007; Bescheid vom 2. April 2008).

c) Wirtschaftliche Lage der [F_GmbH]

Wie erst bei der Außenprüfung der [F_GmbH] über die Jahre 2001 bis 2007 (Prüfungsauftrag Juli 2008, ABNr. 152042/09 Bl. 1f; Vorlage der Klageschrift (ABNr. 152042/09 Bl. 554) an den Außenprüfer am 30. September 2008, ABNr. 152042/09 Bl. 604; Selbstanzeige, ABNr. 152042/09 Bl. 584f) aufgrund verbuchter Anwaltsrechnungen zu Tage trat, hatte der Berufungswerber nach Übernahme der Geschäftsführung nach und nach entdeckt, dass die vorhandene Anlage das laut Buchhaltung eingekaufte Material gar nicht verarbeiten konnte. Aufgrund eines Hinweises hatte er begonnen die Bücher zu überprüfen und herausgefunden, dass sehr viele Barzahlungen für [Material_Y]abrechnungen verbucht waren, bei denen die Unterlagen unvollständig waren (keine Schlussbriefe, Abmaßprotokolle und Fuhrscheine). Stichprobenartige Nachfragen des Berufungswerbers bei einigen Lieferanten hatte ergeben, dass die abgerechneten Holzlieferungen nicht stattgefunden hatten. Es handelte sich um fingierte [Material_Y]lieferungen.

Laut Klage vom 16. Mai 2007 (siehe unten) hatte der Berufungswerber von diesen Tatsachen nach Untersuchungen schlussendlich im November 2006 Gewissheit erlangt (Klage, ABNr. 152042/09, Bl. 555).

Mit 16. Mai 2007 hatte er deshalb als Geschäftsführer der [F_GmbH] den Altgesellschafter-Geschäftsführer [Altgesellschafter_F] auf die Zahlung von insgesamt EUR 1.480.402,20 geklagt und ihm (unter anderem) vorgeworfen, der GmbH von September 1998 bis Februar 2005 durch fingierte bzw. gefälschte [Material_Y]abrechnungen (Eingangsrechnungen) Beträge von insgesamt EUR 1.321.806,00 ungerechtfertigt entzogen und sich zugeeignet zu haben (ABNr. 152042/09, Bl. 554ff).

Mit Teil-Zwischenurteil hatte das Landesgericht [Ort_X***] am 21. Oktober 2008 - kurz nach der Übergabe der Klageschrift an den Außenprüfer der Großbetriebsprüfung - ausgesprochen, dass dieser Anspruch dem Grunde nach zu Recht besteht ([#Cg##/07X]; ABNr. 152042/09, Bl. 522ff). Das Urteil wurde am 19. Mai 2009 durch das Oberlandesgericht [Ort_Y] bestätigt.

Obwohl dem Berufungswerber diese Tatsachen spätestens im November 2006 gewiss waren (vgl. Klageschrift) und er diese für die nachfolgende Insolvenz mit verantwortlich machte (vgl. etwa HV-Protokoll Seite 5 - RV/0476-S/09 Bl. 300125), verständigte er das Finanzamt nicht davon. Die Abgabenbehörde erlangte von diesen Vorgängen und Tatsachen wie oben erwähnt erst frühestens Mitte 2008 im Zuge seiner Prüfungshandlungen anlässlich der Außenprüfung ABNr. 152042/09 (Prüfungsauftrag vom 31. Juli 2008) Kenntnis.

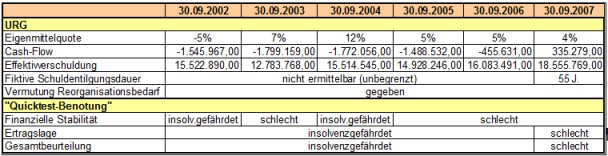

d) Konkurs

Mit Beschluss des Landesgerichtes [Ort_X***] vom 29. Oktober 2008 ([###X##/08x]) wurde über das Vermögen der [F_GmbH] das Konkursverfahren eröffnet. In einem von der Staatsanwaltschaft [Ort_X***] im Kridaverfahren [##St###/##x] in Auftrag gegebenen Gutachten vom 18. Jänner 2010 analysierte der Sachverständige [Gerichtsgutachter] die wirtschaftlichen Verhältnisse vom Wirtschaftsjahr 2001/2002 bis in das Jahr 2008. Er kam zusammenfassend zu folgenden Beurteilungen (Seite 48ff):

Bei der Analyse der Bilanzen dieser Wirtschaftsjahre kam der Gutachter zusammenfassend zu folgendem Schluss:

Es zeigt sich hier also insgesamt ein Bild des Niederganges, nur etwas abgemildert in den Wirtschaftsjahren 2002/2003, 2004/2005 und im geringeren Ausmaß im Wirtschaftsjahr 2005/2006 durch massive Forderungsverzichte und zweimaliges Sale & Lease Back.

Jedoch konnten diese Schritte den Niedergang nur hinauszögern und nicht tatsächlich stoppen, weil trotz dieser Schritte nur in 2 Jahren Gewinne erzielt wurden, die allerdings bei Weitem nicht ausreichten, um die in den übrigen Jahren erlittenen Verluste auch nur zu kompensieren.

Zur Eigenmittelquote 2004/2005 von 5% wies der Gutachter auf Seite 62 darauf hin, dass für eine wesentliche Aktivpost kein Nachweis der Werthaltigkeit gegeben war.

Dabei handelte es sich um die im Zuge der Sanierung von [Altgesellschafter_F] eingebrachten Anteile an der [H***GmbH] und der [H***GmbH] & Co KG im bilanzierten Wert von EUR 1.085.748 (positives Eigenkapital insgesamt EUR 834.872). Über beide Gesellschaften wurde mit 23. Februar 2010 der Konkurs eröffnet (LG [Ort_X***] [##X#1/10x] und [##X#2/10y]).

Der Gutachter beschreibt die Umstände in der [F_GmbH] im Jahr 2005 als "vereinfacht gesagt chaotisch" und zitierte den Berufungswerber (Gutachten Seite 46):

Nach dem Ausscheiden des Altgesellschafters (7. März 2005) habe der Berufungswerber festgestellt, dass die Bestände des Unternehmens und zwar im [Material_Z]- und dem [Material_Y]bereich vom Volumen und von der Werthaltigkeit nicht stimmen; überdies habe sich herausgestellt, dass verschiedene Forderungen nicht einbringbar und die Reklamationen einzelner Kunden höher als erwartet waren.

Auch habe sich herausgestellt, dass die Betriebsliegenschaft Probleme verursachte - Hangrutschungen, Versinken von Fundamenten u.a., weiters waren die Anlagesteuerungen völlig veraltet und es gab kaum Ersatzteile. Gebäude und Auflagen waren zum Teil nicht behördlich genehmigt. Feuerschutztechnisch waren die behördlichen Auflagen und Vorschriften bei weitem nicht erfüllt, die Oberflächenwasserableitung entsprach nicht den behördlichen Vorschriften, es gab Altlasten in Form von Aschenablagerungen. Das Unternehmen hatte zum Zeitpunkt der Übernahme keine Versicherungsdeckung.

Der Berufungswerber führte zu den Gründen für die Insolvenz im Strafverfahren [##Hv##/10x] am 9. Jänner 2008 wörtlich aus (vgl. Gutachten [Gerichtsgutachter] S 34):

... wenn diese fingierten Rechnungen vor Abschluss der Sanierungsvereinbarung bekannt gewesen wären, hätte es die Sanierungsvereinbarung nicht gegeben. Die klagende Partei wäre in Konkurs gegangen. Dies deshalb, weil eine funktionierende [Material_Y]versorgung für ein [Verarbeitungsunternehmen_Teil1] ganz essentiell ist. Letztlich hat ja dadurch mein ganzes Konzept nicht mehr gepasst, nämlich die Produktivität der [Material_Y]lieferanten, die Struktur und die Kostensätze.

Aus den Jahresabschlüssen der [F_GmbH] ist ersichtlich, dass sich der bis zum Wirtschaftsjahr 2004/2005 jährlich erwirtschaftete Verlust aus dem operativen Geschäft (Ergebnis der gewöhnlichen Geschäftstätigkeit) von über EUR 2.200.000,00 ab Oktober 2005 zwar deutlich reduzierte, der Wechsel in die Gewinnzone jedoch trotz massiver Gesellschafterzuschüsse und Forderungsnachlässe zumindest bis September 2007 nicht gelang. Der Berufungswerber selbst gab zu seinen Sanierungsbemühungen an (Beschuldigtenvernehmung vom 18. Dezember 2009, S 6):

Zur eigenen Sanierung möchte ich festhalten, dass ich versucht habe, neue Investoren zu finden, zum einen im [Verarbeitungsunternehmen_Teil1]sbereich und zum anderen auch im Rahmen der Wertschöpfungskette. Dazu wurde ein M&E-Manager ([Manager]) von der [Bank_B] bzw. von der [Sanierer_AG] empfohlen. Daraufhin wurden mit mehreren Investoren sehr intensive Gespräche geführt. Zuletzt blieb ein Unternehmen übrig und zwar die Fa. [Investor-AG] mit Sitz in [Anschrift_Investor-AG]. Mit diesem Unternehmen wurde das [Material_W]konzept im Hinblick auf [umweltschonende_Bearbeitung] erweitert. Mit diesem Investor hätte eine Summe von EUR 1,5 Millionen in das Unternehmen für 75% der Geschäftsanteile vorbehaltlich einer steuerlichen due-dilligence-Prüfung in das Unternehmen eingebracht werden sollen. Dies war jedoch angesichts der Forderungen des Finanzamtes in der zweiten Septemberhälfte 2008 negativ beurteilt worden und ist somit die Beteiligung nicht zu Stande gekommen.

2.1.1.3 (Wirtschaftliches) Eigentum des Berufungswerbers an den Anteilen an der [F_GmbH]

Das Finanzamt ging in seiner mit 20. Mai 2009 datierten Begründung zum Einkommensteuer-Bescheid 2005 vom 25. Mai 2009 auf Seite 2 davon aus, dass der Berufungswerber bereits ab März 2005 in wirtschaftlicher Betrachtungsweise als Machthaber der [F_GmbH] zu betrachten sei.

Dem trat der Berufungswerber mehrmals mit Nachdruck entgegen (Berufung vom 18. Juni 2009, gesamter Punkt B der Ergänzung vom 30. März 2010, MV 6/2010). Für die Beurteilung der Verfügungsmacht an den Anteilen [F_GmbH] sind folgende Fakten relevant:

a) Sanierungsvereinbarung 7. März 2005

Am 7. März 2005 wurde die Sanierungsvereinbarung (RV/0762-S/06 Bl. 186ff) abgeschlossen. Diese enthält unter Punkt 2.4 die grundsätzliche Einigung darüber, dass der Altgesellschafter [Altgesellschafter_F] nach Erfüllung mehrerer Maßnahmen seine Anteile an den Berufungswerber und die [Sanierer_AG] um jeweils EUR 1,00 abzutreten hat.

Der Berufungswerber führte dazu ins Treffen, die Anteilsabtretung sei nicht mit dieser Sanierungsvereinbarung geschlossen worden. Diese sei vielmehr ein Vorvertrag (§ 936 ABGB), der nur die Verpflichtung beinhaltet habe, in Zukunft einen Abtretungsvertrag abzuschließen. Er sei zudem an Bedingungen geknüpft gewesen, deren Eintritt der spätere Veräußerer [Altgesellschafter_F] selbst habe bestimmen können.

Es habe sich dabei um von [Altgesellschafter_F] zu erbringende Vorleistungen gehandelt (MV 6/2010).

b) Generalversammlung vom 20. Juli 2005

Am 20. Juli 2005 hielt der Altgesellschafter [Altgesellschafter_F] eine außerordentliche Generalversammlung ab (Notariatsakt Dr. [Notar_1]) und änderte die Firma von [F"alt"_GmbH] in [F_GmbH] sowie den Punkt Zweitens des Gesellschaftsvertrages.

c) Pfändungsbeschluss 29. August 2005

Mit 29. August 2005 bewilligte das Bezirksgericht [Ort_Z] die Pfändung der Anteile des [Altgesellschafter_F] an der [F_GmbH] (Zahl [##E##]; Urkundenvorlage vom 22. April 2010).

d) Abtretungsvertrag vom 30. September 2005

Erst am 30. September 2005 erfolgte die - in der Sanierungsvereinbarung erwähnte - Unterfertigung der Abtretung der Anteile des Altgesellschafters [Altgesellschafter_F] an die neuen Gesellschafter (RV/0762-S/06 Bl. 205ff). Unter Punkt 9 enthält dieser Vertrag eine aufschiebende Bedingung, die dann als eingetreten gilt, wenn die oben erwähnte Exekution eingestellt wurde, was durch einseitige Erklärung der Erwerber als eingetreten gilt.

e) Einstellung Exekution vom 16. November 2005

Diese Einstellung erfolgte sodann am 16. November 2005 (Urkundenvorlage vom 22. April 2010). Der Berufungswerber erklärte, es habe durch ihn keine schriftliche Erklärung gegeben. Der Bedingungseintritt sei schlüssig mit der Bekanntgabe der Einstellung der Pfändung durch [Altgesellschafter_F] an den Berufungswerber erfolgt.

Der Berufungswerber argumentierte, er habe bis dahin keinerlei Verfügungsberechtigung über den Geschäftsanteil (Veräußerung, Belastung, Behinderung der Verfügungsmacht des [Altgesellschafter_F]) und auch kein Stimmrecht gehabt. Letzteres sei weiterhin unbeschränkt beim späteren Veräußerer gelegen. [Bw_G***Y***] habe mangels Rechtsanspruch auf den Besitz damit nicht wie ein Eigentümer schalten und walten können.

[Altgesellschafter_F] habe sich nur verpflichtet, ihn zum Geschäftsführer zu bestellen (Stimmbindung). Er habe aber jederzeit die Möglichkeit gehabt, ihn wieder abzuberufen, sich selbst als Geschäftsführer einzusetzen und den Beratungsvertrag mit ihm zu beenden.

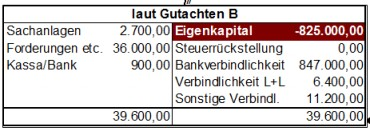

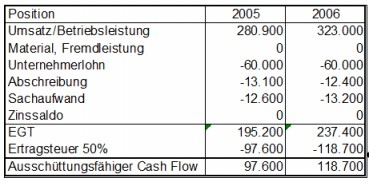

Die einmalige Stimmbindung bezog sich nach den Ausführungen des Berufungswerbers nur auf die Bestellung zum GF und betraf nicht die gesamte Sanierungsvereinbarung. Eine Abberufung wäre jederzeit möglich gewesen (MV 6/2010, Seite 2).