Abweisung Ratenansuchen mangels ausreichender Untermauerung der Einbringlichkeit

Entscheidungstext

Der unabhängige Finanzsenat hat über die Berufung der G***GmbH, FN 9999x, Adresse1, vertreten durch Dkfm. Dr. Josef Mayrl, 5020 Salzburg, Nonntaler Hauptstraße 52, vom 19. April 2006 gegen den Bescheid des Finanzamtes Salzburg-Stadt, vertreten durch OR Dr. Josef Inwinkl, vom 10. April 2006 betreffend Abweisung eines Zahlungserleichterungsansuchens gemäß § 212 BAO entschieden:

Die Berufung wird als unbegründet abgewiesen.

Entscheidungsgründe

Die Berufungswerberin (kurz Bw.) ist eine Gesellschaft mit beschränkter Haftung, die einen Textileinzelhandel betrieb. Ihre Firma wurde im August 2006 von "M***GmbH." auf die nunmehrige Bezeichnung "G***GmbH " geändert (Eintragung im Firmenbuch mit 23. August 2006).

Seit 13. Juni 2005 besteht auf dem Abgabenkonto der Bw. ein beträchtlicher Rückstand (etwa EUR 90.000,00 bis EUR 120.000,00).

Der Saldo am 19. Oktober 2005 betrug EUR 99.403,45. An diesem Tag fand eine Besprechung mit dem Finanzamt statt, deren Ergebnis von der Bw. im Kern wie folgt festgehalten wurde (dem Finanzamt zur Kenntnis gebracht per Fax vom 19. Oktober 2005):

"Monatlich mit Fälligkeit der Umsatzsteuer d.h. zum 15. des Monats, werden von uns EUR 3.000,00 zusätzlich zu den fälligen Steuern einbezahlt, auf obigen Rückstand."

Mit Schreiben vom 21. Oktober 2005 spezifizierte der steuerliche Vertreter den Antrag wörtlich wie folgt:

"Mit höflicher Bezugnahme auf das mit Ihnen (Anmerkung: BeamterX) geführte Gespräch stelle ich den höflichen Antrag den Abgabenrückstand ... zu stunden und die Abstattung in monatlichen Teilbeträgen von je EUR 3.000,00 beginnend am 25. Oktober 2005, zahlbar jeweils am 25. eines jeden Monats, bewilligen zu wollen.

Bezüglich der Begründung verweise ich auf die mündlich vorgebrachten Probleme, welche Ihnen jedoch auf Grund der vorangegangenen Stundungen und Sicherstellungsaufträge bestens bekannt sind."

Zu den hier erwähnten "vorangegangenen" Stundungen kann gesagt werden: Bis Jänner 2005 wies das Abgabenkonto der Bw. durchgängig immer Guthabensstände aus. Es gab also keinen Rückstand und damit keinen Grund für Zahlungserleichterungsansuchen. Erst im Jänner 2005 entstand ein Rückstand am Konto. Mit Schreiben vom 17. Jänner 2005 wurde daraufhin die Stundung von EUR 9.952,90 beantragt.

Als Begründung findet sich in diesem Anbringen im Kern nur der folgende Satz:

Da es uns in der momentanen geschäftlichen Lage nicht möglich ist, die Zahlung von zusätzlich EUR 9.952,90 auf einmal zu bezahlen, ersuchen wir Sie uns hier eine Stundung zu gewähren.

Dieses Ansuchen wurde mit Bescheid vom 27. Jänner 2005 mit der Begründung, dass es sich dabei um selbst zu berechnende und abzuführende Abgaben handelt, abgewiesen (rechtskräftig). Tatsächlich wurden bis dato - neben den selbst zu berechnenden Abgaben - nur die folgenden Beträge auf dem Abgabenkonto ohne Verrechnungsweisung zur Einzahlung gebracht:

|

|

|

| ||

| Buchungsdatum | Zahlungsart | "Valuta" | Betrag |

|

| 24.11.2005 | Überweisung auf das PSK-Konto | 17.11.05 | -3.000,00 |

|

| 22.12.2005 | Überweisung auf das PSK-Konto | 20.12.05 | -3.000,00 |

|

| 31.03.2006 | Überrechnung | 14.03.06 | -20.000,00 |

|

| 21.07.2006 | Überweisung auf das PSK-Konto | 18.07.06 | -275,21 |

|

|

|

|

|

Die erste Zahlung von EUR 3.000,00 wurde - trotz des Angebotes auf Ratenzahlung ab 25. Oktober 2005 - erst Mitte November geleistet. Die zweite Zahlung erfolgte vereinbarungsgemäß im Dezember 2005.

Schon für die dritte Rate wurde durch die Bw. ersucht, "die Rate auszusetzen" (Schreiben vom 16. Jänner 2006). Da das Weihnachtsgeschäft nicht so verlaufen sei, wie erhofft, habe sie die Gebietskrankenkasse für Dezember 2005 nicht einzahlen können. Diese habe nun die exekutive Einhebung angedroht. Nachdem das Finanzamt einer solchen "Aussetzung" nicht zugestimmt hatte, erfolgte bis auf eine einmalige Überweisung (Buchungstag 21. Juli 2006) bis dato keine Zahlung ohne Verrechnungsweisung mehr.

Beim Betrag von EUR 20.000,00 handelt es sich um eine Überrechnung vom Abgabenkonto der W*** Handels GmbH. Mit dieser Gesellschaft wurde am 30. Dezember 2005 ein sogenannter "Partnervertrag" abgeschlossen, der dem Finanzamt mit Fax vom 18. April 2006 zur Kenntnis gebracht wurde.

Die W*** Handels GmbH übernahm beginnend mit 1. Jänner 2006 als "Betreibergesellschaft" den Einzelhandel mit Mode, Bekleidung, Schuhen, Taschen und Accessoires von der Bw.. Diese erhält dafür eine "Provision", die mit schuldbefreiender Wirkung nur auf ein Konto bei der BAWAG zu bezahlen ist. Die Schuldnerin der Provision erklärt sich mit der Abtretung der Forderung an diese Bank einverstanden. Mit Rechnung vom 2. Jänner 2006 wurde der Warenvorrat an die W*** um EUR 114.620,45 zuzüglich Mehrwertsteuer von EUR 22.924,09 verkauft.

Die Überrechnung (Buchungstag 31. März 2006) diente dazu, die aus dem Verkauf der Vorräte resultierende Umsatzsteuerzahllast für Jänner 2006 abzudecken. Aus diesem Grund verringerte sich der am Abgabenkonto aushaftende Saldo mit der Überrechnung (Saldo vor dieser Buchung EUR 92.458,95) nur vorübergehend. Schon zehn Tage später erhöhten sich die Abgabenschulden durch die Belastung des Kontos aufgrund der Umsatzsteuervoranmeldung 1/2006 wieder auf EUR 93.609,04 (Buchungstag 10. April 2006). Die Überrechnung hatte deshalb auf den zum Zeitpunkt des Ratenansuchens vom 19. bzw. 21. Oktober 2005 existierenden Saldo keine nachhaltige Auswirkung.

Datiert mit 10. April 2006 wies das Finanzamt das Ansuchen um Zahlungserleichterung vom 19. Oktober 2005 ab und begründete dies damit, dass die Einbringlichkeit der Abgaben gefährdet erscheine, weil keinerlei Zahlungen geleistet würden und die Bw. auch Ihren steuerlichen Verpflichtungen nicht nachgekommen sei.

Die dagegen erhobene Berufung begründete die Bw. wie folgt:

- Bezüglich der Stundung von EUR 20.000,00 für die Umsatzsteuervorauszahlung sei der Stundungsantrag nur vorsichtshalber gestellt worden. Die Berufung wies auf den oben beschriebenen Überrechnungsvorgang hin.

- Bezüglich des übrigen Zahlungserleichterungsansuchens wies der steuerliche Vertreter darauf hin, dass "die Einbringlichkeit der Abgaben nach Meinung der Geschäftsführerin der Bw. nicht gefährdet erscheine". Die Mandantin habe versucht, ihre Zahlungen termingerecht zu leisten. Dies sei jedoch aufgrund der nach Meinung der Bw. zu hohen Vorschreibungen nicht möglich gewesen.

Dieses Rechtsmittel wurde vom Finanzamt mittels Berufungsvorentscheidung abgewiesen (11. Mai 2006). Das Finanzamt führt aus, der aushaftende Rückstand sei im Wesentlichen auf die nicht erfolgte Zahlung selbst zu berechnender bzw. einzubehaltender und abzuführender Abgaben zurückzuführen. In der sofortigen vollen Entrichtung solcher Abgaben könne keine erhebliche Härte erblickt werden. Da im Hinblick auf die Höhe des Rückstandes entsprechende Pfandobjekte nicht greifbar seien, erscheine die Einbringlichkeit der Abgaben gefährdet. Der Warenvorrat sei an die Fa. W*** Handels GmbH veräußert worden. Ein Rückzahlungsvorschlag sei nicht unterbreitet worden. Eine Sicherheitsleistung sei nicht angeboten worden.

Den Vorlageantrag vom 24. Mai 2006 begründet die Bw. nur damit, dass die Begründung des Finanzamtes unrichtig sei. Die Überrechnung von EUR 20.000,00 sei bereits erfolgt. In der Sache lägen ohnedies mehrere Vorlageanträge in der gegenständlichen Sache bei den Abgabenbehörden.

Über die Berufung wurde erwogen:

1. Sachverhalt

Der Entscheidung wurde der oben beschriebene Sachverhalt zugrunde gelegt, der sich aus den Verwaltungsakten ergibt. Der im konkreten Fall vorliegende Antrag beschränkt sich auf die folgenden Aussagen:

Mittels Fax vom 19. Oktober 2005 und Schreiben vom 21. Oktober 2005 wurde ausgeführt:

- Die Bw. sei neben der Begleichung der fällig werden (laufenden) Steuern beginnend ab 25. Oktober 2005 zur monatlichen Zahlung von EUR 3.000,00 bereit.

- Bezüglich der Begründung verweist die Bw. "auf die mündlich vorgebrachten Probleme, welche auf Grund der vorangegangenen Stundungen und Sicherstellungsaufträge bestens bekannt seien".

In der Berufung vom 19. April 2006 ergänzte die Bw. ihre Angaben und argumentierte,

- dass die Einbringlichkeit der Abgaben ihrer Meinung nach nicht gefährdet erscheine. Die Mandantin habe versucht, ihre Zahlungen termingerecht zu leisten. Dies sei jedoch aufgrund der nach Meinung der Bw. zu hohen Vorschreibungen nicht möglich gewesen.

- Bezüglich der Stundung von EUR 20.000,00 für die Umsatzsteuervorauszahlung sei der Stundungsantrag nur vorsichtshalber gestellt worden. Die Berufung wies auf den oben beschriebenen Überrechnungsvorgang hin.

Obwohl der Bw. vom Finanzamt in der Berufungsvorentscheidung unter anderem die mangelnden Sicherheiten und der fehlende Rückzahlungsvorschlag vorgehalten wurde, beschränkt sich der Vorlageantrag vom 24. Mai 2006 auf die Behauptungen,

- dass die Begründung des Finanzamtes unrichtig sei,

- dass die Überrechnung von EUR 20.000,00 bereits erfolgt sei und

- dass in der Sache ohnedies mehrere Vorlageanträge in der gegenständlichen Sache bei den Abgabenbehörden lägen.

Bei den angesprochenen Vorlageanträgen handelt es sich um die Berufungen gegen die Bescheide, die zum größten Teil des Rückstandes führten. Es handelt sich dabei um die unter RV/0372-S/05 und RV/0370-S/05 beim Unabhängigen Finanzsenat anhängig gewesenen Verfahren zur

- Umsatzsteuer 2002 und 2003,

- Umsatzsteuervorauszahlung Jänner bis Oktober 2004,

- Körperschaftsteuer 2002 und 2003 und

- Kapitalertragsteuer 2002 bis 2004.

Diese Abgaben wurden im Anschluss an vom Landesgericht X*** angeordnete Hausdurchsuchungen im Sommer 2005 zur Vorschreibung gebracht. Die Verfahren wurden durch den Unabhängigen Finanzsenat - nach Durchführung einer mündlichen Verhandlung am 30. Mai 2006 - abgeschlossen, ohne der Bw. in wesentlichen Bereichen zu folgen. Aufgrund einer Verböserung erhöhte sich der Rückstand an Umsatzsteuer 2002 sogar zusätzlich um EUR 19.435,66 (siehe unten). Die Aussage, dass die nicht termingerechte Leistung der Zahlungen durch die "zu hohen Vorschreibungen" bedingt war, ist damit nicht stichhaltig.

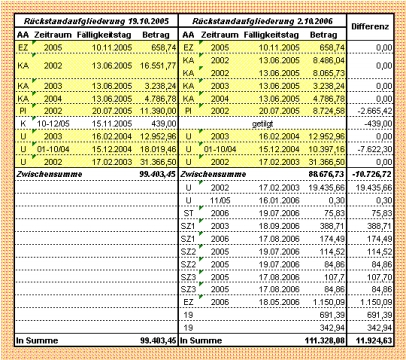

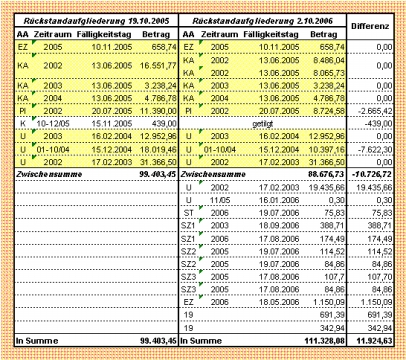

Die Zusammensetzung des am Abgabenkonto aushaftenden Rückstandes sowie dessen Entwicklung seit der Antragstellung ist der nachstehenden Tabelle zu entnehmen, aus der auch ersichtlich ist, dass es der Bw. zwar gelungen ist, die ursprünglich aushaftenden Schulden geringfügig abzubauen. Im Gegenzug haben sich aber zusätzliche Abgabenschulden (auch durch die Entscheidung des Unabhängigen Finanzsenates) angehäuft, so dass sich der Saldo im Summe sogar nicht unerheblich erhöht hat.

Die Überrechnung der durch die Bw. ins Treffen geführten EUR 20.000,00 wirkte sich auf den Rückstand nicht aus, da diese Mittel für die Begleichung der Umsatzsteuervorauszahlung für Jänner 2006 nötig waren.

Bis auf zwei Ausnahmen wurde die Zusage, monatlich EUR 3.000,00 zu begleichen, nicht eingehalten.

Am 30. Dezember 2005 wurde mit der Fa. W*** Handels GmbH ein sogenannter "Partnervertrag" abgeschlossen, der dem Finanzamt mit Fax vom 18. April 2006 zur Kenntnis gebracht wurde. Diese Gesellschaft übernahm beginnend mit 1. Jänner 2006 als "Betreibergesellschaft" den Einzelhandel mit Mode, Bekleidung, Schuhen, Taschen und Accessoires von der Bw.. Diese erhält dafür eine Provision, die mit schuldbefreiender Wirkung nur auf das Konto Nr. 99999-999-999 bei der BAWAG zu bezahlen ist. Die Schuldnerin der Provision erklärte sich mit der Abtretung der Forderung an diese Bank einverstanden. Mit Rechnung vom 2. Jänner 2006 wurde der Warenvorrat an die W*** um EUR 114.620,45 zuzüglich Mehrwertsteuer von EUR 22.924,09 verkauft, ohne dass dieser Verkaufserlös erkennbar zum Abbau der Steuerschulden Verwendung fand.

Den Akten sind keine ausreichenden Hinweise auf verwertbares Vermögen zu entnehmen. Die Bilanz zum Stichtag 31.12.2005, die beim Finanzamt am 13. Oktober 2006 eingereicht wurde, weist einen nicht durch Eigenkapital gedeckten Fehlbetrag von EUR 404.370,33 aus. Die Vermögensaufstellung ist zwar gegenwärtig schon etwa zehn Monate alt und damit keineswegs aktuell. Sie stellt trotzdem die einzige Grundlage dar, um die Einbringlichkeit aus heutiger Sicht zu beurteilen, da die Bw. keine näheren Angaben macht.

|

|

|

|

|

|

|

|

| Bilanz zum 31.12.2005 |

| |||||

| Anlagevermögen |

| Eigenkapital |

|

| ||

| Immaterielle Vermögensgegenstände | 110.177,08 |

| Nennkapital | 35.000,00 |

|

|

| Sachanlagen | 104.294,94 | 214.472,02 | Bilanzverlust | -439.370,33 | -404.370,33 |

|

| Umlaufvermögen |

| Rückstellungen | 14.000,00 |

| ||

| Vorräte | 144.620,45 |

| Verbindlichkeiten |

|

| |

| Forderungen und sonst. Vermögensgegenstände | 5.355,70 |

| gegenüber Kreditinstituten | 258.237,74 |

|

|

| Kassa, Schecks und Bankguthaben | 56.436,70 | 206.412,85 | aus Lieferungen und Leistungen | 102.231,44 |

|

|

| ARAP | 666,37 | Wechsel-verbindlichkeiten | 82.798,90 |

|

| |

|

|

| Sonstige Verbindlichkeiten | 367.652,55 |

|

| |

|

|

|

| Finanzamt | 1.000,94 | 811.921,57 |

|

| Summe Aktiva |

| 421.551,24 | Summe Passiva |

| 421.551,24 |

|

|

|

|

|

|

|

|

|

Die Bilanz weist eine gravierende (zumindest) buchmäßige Überschuldung aus. Dieses dramatische Bild verstärkt sich, wenn man berücksichtigt, dass es aufgrund der Aktenlage nicht sicher gestellt ist, dass sich die in dieser Bilanz ausgewiesenen Aktiva überhaupt (noch) im Eigentum der Bw. befinden. Das gilt in gleichem Maße für die Frage der Verwertbarkeit dieser Aktiva. Bekannt ist etwa, dass die Vorräte zwischenzeitig zur Gänze veräußert wurden, womit sie nach dem Kenntnisstand der Abgabenbehörde als Sicherheit ausgeschlossen werden müssen.

Die Bilanz zum 31.12.2005 weist gegenüber der oben erwähnten Bank (BAWAG, KtoNr. 99999-999-999) eine Verbindlichkeit von EUR 66.356,22 aus. Da sämtliche Provisionen von der Fa. W*** Handels GmbH schuldbefreiend nur auf dieses Konto zur Einzahlung gebracht werden können und bereits erfolgte Forderungsabtretungen zumindest nicht ausgeschlossen werden können, ist es höchst zweifelhaft, dass sich Finanzamt aus den "Provisionen" befriedigen kann.

Die Bw. unterlässt im streitgegenständlichen Antrag jede Aufklärung über die Problematik des Vorhandenseins eines entsprechenden Deckungsstockes. Sie behauptet - trotz der Vorhaltung der mangelnden Sicherheiten in der Berufungsvorentscheidung - auch nicht, dass verwertbares Vermögen vorhanden sei.

2. Rechtliche Grundlagen

Die Regeln für Ratenansuchen finden sich in § 212 BAO. Diese lauten auszugsweise:

(1) Auf Ansuchen des Abgabepflichtigen kann die Abgabenbehörde für Abgaben, hinsichtlich derer ihm gegenüber auf Grund eines Rückstandsausweises (§ 229) Einbringungsmaßnahmen für den Fall des bereits erfolgten oder späteren Eintrittes aller Voraussetzungen hiezu in Betracht kommen, den Zeitpunkt der Entrichtung der Abgaben hinausschieben (Stundung) oder die Entrichtung in Raten bewilligen,

- wenn die sofortige oder die sofortige volle Entrichtung der Abgaben für den Abgabepflichtigen mit erheblichen Härten verbunden wäre und

- die Einbringlichkeit der Abgaben durch den Aufschub nicht gefährdet wird.

Eine vom Ansuchen abweichende Bewilligung von Zahlungserleichterungen kann sich auch auf Abgaben, deren Gebarung mit jener der den Gegenstand des Ansuchens bildenden Abgaben zusammengefasst verbucht wird (§ 213), erstrecken.

...

(4) Die für Ansuchen um Zahlungserleichterungen geltenden Vorschriften sind auf Berufungen gegen die Abweisung derartiger Ansuchen und auf solche Berufungen betreffende Vorlageanträge (§ 276 Abs. 2) sinngemäß anzuwenden.

Für die bescheidmäßige Bewilligung einer Zahlungserleichterung müssen sämtliche gesetzlich vorgesehenen Bedingungen erfüllt sein. Es ist daher unter anderem zu prüfen,

- ob ein Antrag des Abgabepflichtigen vorliegt,

- ob die sofortige (volle) Entrichtung der Abgaben eine erhebliche Härte darstellt und

- ob die Einbringlichkeit der Abgaben nicht gefährdet ist.

Nur wenn diese drei Voraussetzungen kumulativ vorliegen, steht es im Ermessen der Abgabenbehörde, die beantragte Zahlungserleichterung zu bewilligen. Fehlt dagegen auch nur eine der genannten Voraussetzungen, so ist für eine Ermessensentscheidung kein Raum. Die Behörde muss das Anbringen aus Rechtsgründen zwingend abweisen (siehe etwa VwGH 7.2.1990, 89/13/0018).

2.1. Inhalt des Antrages auf Zahlungserleichterung

Die Voraussetzungen hat der Abgabepflichtige in seinem Antrag auf Gewährung von Zahlungserleichterungen aus eigenem Antrieb konkretisiert anhand seiner Einkommens- und Vermögenslage überzeugend darzulegen. Der Antragsteller hat darzustellen, wie sich die Entrichtung der Abgabenschuldigkeiten, deren Stundung beantragt wurde, auf seine wirtschaftlichen Verhältnisse konkret auswirken würde und aus welchen Gründen die Einbringlichkeit der Abgaben nicht gefährdet ist (vgl. etwa VwGH 26.2.2001, 2000/17/0252).

Die Bewilligung eines Ratenansuchens stellt eine Begünstigung dar (VwGH 22.2.2001, 95/15/0058, 0059), bei der die Amtswegigkeit der Sachverhaltsermittlung gegenüber der Offenlegungspflicht des Begünstigungswerbers in den Hintergrund tritt.

Der eine Begünstigung in Anspruch Nehmende hat selbst einwandfrei und unter Ausschluss jeden Zweifels das Vorliegen all jener Umstände darzulegen, auf die die abgabenrechtliche Begünstigung gestützt werden kann. Der Begünstigungswerber hat daher die Voraussetzungen einer Zahlungserleichterung aus eigenem Antrieb überzeugend darzulegen und glaubhaft zu machen.

Die Überprüfungspflicht aber auch -befugnis der Abgabenbehörde 2. Instanz beschränkt sich nur auf die im Antrag vorgebrachten Gründe. Es liegt im Verantwortungsbereich des Antragstellers, alle Umstände im Antrag darzustellen, die für sein Anliegen sprechen. Die Ermittlungspflicht der Behörde tritt insoweit in den Hintergrund (Ritz, aaO, § 115 Tz 12 mwN).

Sind dem Antrag keine ausreichenden Gründe für das Vorliegen einer erheblichen Härte oder für das Nichtvorliegen der Gefährdung der Einbringlichkeit zu entnehmen, trifft die Behörde keine weitere Ermittlungsverpflichtung.

2.2. Gefährdung der Einbringlichkeit

Nach ständigen Rechtsprechung des Verwaltungsgerichtshofs gilt die Tatsache, dass keine Gefährdung der Einbringlichkeit der Abgaben besteht, als unabdingbare Voraussetzung für die Gewährung einer Zahlungserleichterung. Liegt eine Gefährdung vor, ist die Begünstigung - ohne weitere Prüfung des Antrages - zwingend zu versagen.

Das Stundungshindernis der Gefährdung der Einbringlichkeit liegt nicht erst dann vor, wenn die Gefährdung der Einbringlichkeit durch die Stundung selbst verursacht wird. Auch im Falle der bereits bestehenden Gefährdung der Einbringlichkeit ist die Gewährung einer Stundung unzulässig (VwGH 22.4.2004, 2003/15/0112 mwN).

Zahlungserleichterungen sind bei Einkommens- und Vermögenslosigkeit des Abgabenpflichtigen ausgeschlossen (VwGH 7.2.1990, 89/13/0018). Die wirtschaftliche Notlage als Begründung für einen Antrag von Zahlungserleichterungen kann nämlich nur dann zum Erfolg führen, wenn gleichzeitig glaubhaft gemacht wird, dass die Einbringlichkeit der Abgaben durch die Zahlungserleichterung nicht gefährdet ist (VwGH 22.4.2004, 2003/15/0112 mwN).

2.3. Erhebliche Härte

Die geforderte erhebliche Härte muss sich als Auswirkung der konkreten Besteuerungsangelegenheit auf die wirtschaftlichen Verhältnisse des Abgabepflichtigen ergeben. Sie liegt dann vor, wenn die wirtschaftliche Dispositionsfähigkeit des Abgabenschuldners durch die sofortige Entrichtung der Abgaben trotz zumutbarer Vorsorge schwer beeinträchtigt würde (Ritz, BAO3, § 212 Tz 7 unter Hinweis auf Stoll, BAO, 2248).

3. Das bedeutet für dieses Rechtsmittel:

Der Unabhängige Finanzsenat hat grundsätzlich von der Sachlage im Zeitpunkt ihrer Entscheidung auszugehen. Veränderungen des Sachverhaltes sind deshalb zu berücksichtigen (Ritz, aaO, § 289 Tz 59).

Die im Rechtsmittel angesprochenen Abgabenverfahren wurden zwischenzeitig durch den Unabhängigen Finanzsenat abschlägig erledigt. Weder aus dem Akt und dabei insbesondere aus der Bilanz zum 31.12.2005 noch aus dem Zahlungserleichterungsantrag kann auf die gesicherte Existenz von werthaltigen Vermögensgegenständen geschlossen werden, die zur Befriedigung des Abgabengläubigers dienen könnten. Es ist im Gegenteil ersichtlich, dass die Bw. ihr operatives Geschäft einer Betreibergesellschaft überlässt und dass das dafür zustehende Entgelt schuldbefreiend nur zugunsten der Bank geleistet werden kann, bei der die Bw. nach dem Aktenstand hohe Schulden hat. Aufgrund des Vertrages kann diese Forderung jederzeit an die Bank abgetreten werden. Die Bw. bietet - trotz des Vorhaltes dieser Tatsache in der erstinstanzlichen Entscheidung - in keiner Phase des Verfahrens Sicherheiten an und hielt die von ihr selbst angebotenen Ratenzahlungen á EUR 3.000,00 in den bis dato vergangenen zwölf Monaten nur zweimal ein. In den restlichen Monaten war sie offenbar nicht in der Lage dazu. Sie unterlässt den Vorschlag eines entsprechenden, realistischen Tilgungsplanes sowie die Erläuterung, warum sie sich in der Lage sieht, einen solchen einzuhalten.

All diese Tatsachen deuten keineswegs darauf hin, dass die ausstehenden Abgaben einbringlich sein könnten. Weder aus den Akten noch aus den Behauptungen der Bw. kann die Einbringlichkeit der Abgaben abgeleitet werden.

Dabei geht auch der Verweis der Bw. auf die Überrechnung der EUR 20.000,00 ins Leere. Diese Tilgung wirkte sich auf den Rückstand nicht nachhaltig aus. Wie oben ausgeführt fand dieser Betrag zur Begleichung der Umsatzsteuervorauszahlung für Jänner 2006 Verwendung und beeinflusste den Saldo des Abgabenkontos deshalb nur für wenige Tage. Zum Abbau des Rückstandes trug diese Überrechnung faktisch nichts bei.

Die Bw. hätte - um Erfolg haben zu können - darzulegen gehabt, warum die sofortige Entrichtung der aushaftenden Abgabenschuld mit erheblicher Härte verbunden wäre und dass die Einbringlichkeit der Abgaben weder gefährdet ist noch durch die Ratenbewilligung würde.

Da die Begründung des hier zu beurteilenden Antrages dermaßen unpräzis und lückenhaft ist sowie - trotz vieler Gründe für die Zweifelhaftigkeit der Einbringlichkeit und trotz der Vorhaltungen in der Berufungsvorentscheidung - keinerlei konkrete Aussagen zur Sicherstellung der Einbringlichkeit enthält, sind die notwendigen Minimalerfordernisse schon aus diesem Grund nicht erfüllt. Dem Antrag konnte schon deshalb kein Erfolg beschieden sein, weshalb eine weitere Prüfung - insbesondere im Hinblick auf die Frage der erheblichen Härte im Zusammenhang mit Selbstberechnungsabgaben - nicht geboten war.

Die Berufung war als unbegründet abzuweisen.

Salzburg, am 24. Oktober 2006

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 212 Abs. 1 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Schlagworte: | Stundung, Zahlungserleichterung, Antrag |