Hinzurechnung von Bezügen wesentlich beteiligter Gesellschafter-Geschäftsführer

Beachte:

VfGH-Beschwerde zur Zl. B 579/12 eingebracht. Mit Beschluss vom 23.11.2012 abgelehnt und dem VwGH zur Entscheidung abgetreten. VwGH-Beschwerde zur Zl. 2013/13/0007 eingebracht. Mit Erk. v. 26.6.2013 ersatzlos aufgehoben. Fortgesetztes Verfahren nicht durch BE erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch die Vorsitzende Präsidentin Dr. Daniela Moser und die weiteren Mitglieder Hofrat Mag. Johannes Böck, Mag. Ralf Artner und Elisabeth Isabella Krejci im Beisein der Schriftführerin Monika Holub über die Berufung der Bw., 1xxx Wien, H-Straße, vom 15. Juli 1993 gegen die Bescheide des Finanzamtes für Körperschaften, betreffend Wiederaufnahme des Verfahrens gemäß § 303 Abs. 4 BAO hinsichtlich Gewerbesteuer 1987 bis 1990 sowie Gewerbesteuer 1987 bis 1990 nach der am 18. Jänner 2012, in 1030 Wien, Vordere Zollamtsstraße 7, durchgeführten mündlichen Berufungsverhandlung entschieden:

Die Berufung wird als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Die Festsetzungen an Gewerbesteuer 1987 bis 1990 betragen unverändert wie folgt:

Bezeichnung: | in ATS: | in EURO: |

Gewerbesteuer 1987 | 398.730,00 | € 28.976,84 |

Gewerbesteuer 1988 | 442.530,00 | € 32.159,91 |

Gewerbesteuer 1989 | 318.531,00 | € 23.148,55 |

Gewerbesteuer 1990 | 345.045,00 | € 25.075,40 |

Entscheidungsgründe

I.) Vorgeschichte:

Zur Vorgeschichte dieses Falles wird auf das Erkenntnis des Verwaltungsgerichtshofes vom 28. Juni 2000, Zlen. 98/13/0096, 99/13/0242 sowie auf die seinerzeit ergangenen Berufungsentscheidungen der Finanzlandesdirektion für Wien, Niederösterreich und Burgenland (FLD) vom 7. November 1997, GZ. 6-94/2133/05 und RV/132-06/05/97, und vom 4. April 2001, GZ. RV/187-06/09/2000 verwiesen. Die Berufungsentscheidung der Finanzlandesdirektion vom 7. November 1997, GZ. 6-94/2133/05 und RV/132-06/05/97, wurde im Umfang ihrer Anfechtung durch die Bw. als Erstbeschwerdeführerin (Wiederaufnahme des Verfahrens) und den beschwerdeführenden Präsidenten als Zweitbeschwerdeführer (Gewerbesteuer 1987 bis 1990) wegen Rechtswidrigkeit des Inhalts aufgehoben. Die weitere Berufungsentscheidung der Finanzlandesdirektion vom 4. April 2001, GZ. RV/187-06/09/2000 wurde mit Bescheid des Bundesministeriums für Finanzen vom 12. April 2002, Zl. C 3/5-IV/6/02, wegen Unzuständigkeit des damit befassten Berufungssenates IX der Finanzlandesdirektion für Wien, Niederösterreich und Burgenland gemäß § 299 Abs. 1 lit a BAO aufgehoben.

Die diesem Verfahren zu Grunde liegende Berufung wurde im weiteren fortgesetzten Verfahren mit Berufungsentscheidung des Unabhängigen Finanzsenates vom 20. Dezember 2005, GZ. RV/3324-W/02, als unbegründet abgewiesen. Die Berufungsentscheidung des unabhängigen Finanzsenates vom 20. Dezember 2005, GZ. RV/3324-W/02, wurde mit Erkenntnis des Verwaltungsgerichtshofes vom 4. August 2010, Zl. 2006/13/0169, wegen Rechtswidrigkeit des Inhaltes gemäß § 42 Abs. 2 Z 1 VwGG aufgehoben, da die belangte Behörde den erstinstanzlichen Wiederaufnahmegrund "ausgetauscht" habe.

II.) Sachverhalt:

Die Berufungswerberin (im Folgenden Bw. bzw. Bw3.) wurde mit Gesellschaftsvertrag vom 20. Dezember 1971 gegründet und mit 30. Dezember 1971 in das Handelsregister eingetragen. Den Betriebsgegenstand dieser Gesellschaft bildet der Betrieb einer Wirtschaftsprüfungs- und Steuerberatungsgesellschaft.

Zu Geschäftsführern der Bw. sind S.L., Dkfm. V.W. und G.S. (ab 1. Feber 19xx) bestellt.

Am Stammkapital der Bw. in Höhe von S 1,000.000,-- bzw. S 1,500.000,-- (ab 21. Dezember 1988) waren die nachfolgenden Gesellschafter und Gesellschafterinnen wie folgt beteiligt:

Gesellschafter: | Beteiligung: | ab 24.11.1987: | ab 21.12.1988: | ab 13.12.1991: |

S.L.: | 320.000,00 | 420.000,00 | 810.000,00 | 810.000,00 |

V.W.: | 100.000,00 | 100.000,00 | 150.000,00 | 150.000,00 |

G.S.: | - | - | 150.000,00 | 150.000,00 |

P.B.: | 240.000,00 | 240.000,00 | 150.000,00 | 150.000,00 |

R.G.: | 240.000,00 | 240.000,00 | 240.000,00 | 150.000,00 |

M.G.: | - | - | - | 90.000,00 |

P.P.: | 100.000,00 | - | - | - |

Stammkapital: | 1.000.000,00 | 1.000.000,00 | 1.500.000,00 | 1.500.000,00 |

Im Zuge einer abgabenbehördlichen Prüfung für die Jahre 1987 bis 1990 wurde lt. Tz 19 des BP-Berichtes festgestellt, dass S.L. in wirtschaftlicher Betrachtungsweise gemäß § 21 BAO für seine Geschäftsführungstätigkeit bei der Bw. nicht von der B-GmbH bzw. M1-GmbH, sondern von der Bw. entlohnt worden sei.

Nach den Feststellungen der BP bestehe grundsätzlich ein Entgeltanspruch des Geschäftsführers gegenüber seiner Gesellschaft, wobei für eine Hinzurechnung nach § 7 Z 6 GewStG dem Umstand der Bezahlung der von der Gesellschaft zu leistenden Vergütung über eine zwischengeschaltete Gesellschaft in wirtschaftlicher Betrachtungsweise keine Bedeutung beizumessen sei. Nach den Feststellungen der Betriebsprüfung seien die Beträge, die S.L. von der B-GmbH (im Folgenden mit B1-GmbH bezeichnet) bzw. ab September 1987 von der M1-GmbH (im Folgenden mit M-GmbH bezeichnet) für seine Geschäftsführungstätigkeit bei der Bw. erhalte, wie folgt gemäß § 7 Z 6 GewStG hinzuzurechnen:

Jahr: | Betrag: |

1987 | 1.946.938,00 |

1988 | 2.322.058,00 |

1989 | 2.195.863,00 |

1990 | 2.392.641,00 |

Die in den Jahren 1987 bis 1990 gemäß § 7 Z 6 GewStG hinzugerechneten Beträge wurden wie folgt ermittelt:

Bezeichnung: | 1987 | 1988 | 1989 | 1990 |

Gehalt bei B1-GmbH: | 2.621.296,00 | |||

- Abfertigung: | - 1.122.206,00 | |||

- Urlaubsablöse: | - 80.000,00 | |||

Gehalt bei M-GmbH: | 747.455,00 | 2.694.393,00 | 2.583.139,00 | 2.619.055,00 |

Abfertigungs-RL: | 78.463,00 | 70.554,00 | 100.902,00 | 92.235,00 |

Pensions-RSt: | 12.758,00 | 153.606,00 | 159.747,00 | 166.140,00 |

- Sachbezug Wohnung: | - 66.013,00 | - 208.489,00 | - 218.940,00 | - 218.940,00 |

- Urlaubsablöse: | - 28.488,00 | - 130.000,00 | - 185.000,00 | |

Gesamt-SUMME: | 2.163.265,00 | 2.580.064,00 | 2.439.848,00 | 2.658.490,00 |

davon 90% lt. BP: | 1.946.938,00 | 2.322.058,00 | 2.195.863,00 | 2.392.641,00 |

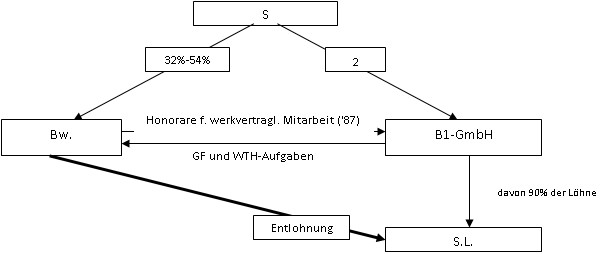

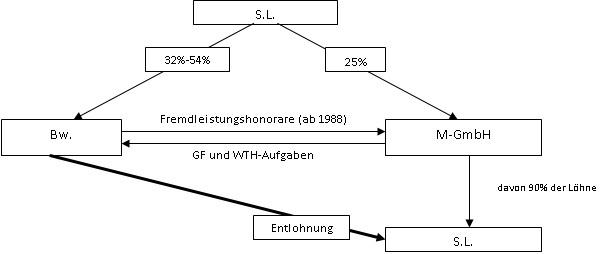

Die zwischen der Bw. und der B1-GmbH (bis 31. August 1987) bzw. M-GmbH (ab 1. September 1987) aufgrund eines Werkvertrages bestehenden Leistungsbeziehungen betreffend die Personalgestellung des S.L. und die gesellschaftsrechtlichen Verflechtungen stellen sich demnach graphisch wie folgt dar:

bis 31. August 1987:

Legende aus Anonymisierungsgründen:

"S.L." steht für S.L.;

"B1-GmbH" steht für B1-GmbH;

ab 1. September 1987:

Legende aus Anonymisierungsgründen:

"S.L." steht für S.L.;

"M-GmbH" steht für M-GmbH;

Den vorstehenden Feststellungen der Betriebsprüfung zur Hinzurechnung von Bezügen gemäß § 7 Z 6 GewStG liegt der nachstehend geschilderte Sachverhalt zu Grunde:

S.L. war bei der Bw1., (im Folgenden mit Bw2. bezeichnet) bis 30. Juni 1974 als Dienstnehmer beschäftigt. Mit 30. Juni 1974 wurde dieses Dienstverhältnis des S.L. gekündigt. Für den Zeitraum von 1. Juli 1974 bis 31. August 1978 war S.L. auf Basis eines Werkvertrages für die Vorgängerkanzlei der Bw. (Bw2.) tätig, deren Betrieb die Bw. (Bw3.) entgeltlich erworben hat.

Mit Aufnahme der Geschäftstätigkeit der B1-GmbH am 1. September 1978 wurde der nunmehrige Dienstnehmer der B1-GmbH, S.L. der Vorgängerkanzlei der Bw., der Bw2. aufgrund entsprechender Werkverträge nach § 29 WTBO, die zwischen der Bw2. und der B1-GmbH geschlossen wurden, zur Erbringung wirtschaftstreuhänderischer Arbeiten zur Verfügung gestellt.

Der zwischen der Vorgängerkanzlei Bw2. (als Auftraggeberin) und der B1-GmbH (als Auftragnehmerin) mit Rückwirkung vom 1. Jänner 1979 abgeschlossene Werkvertrag vom 9. August 1979 hat den nachstehenden auszugsweise wiedergegebenen Inhalt:

I.

(1) | S.L. steht der Bw2. zur Erfüllung wirtschaftstreuhänderischer Aufgaben zur Verfügung. |

(2) | S.L. hat im Rahmen dieses Werkvertrages nur die Angelegenheiten jener Klienten der Bw2. (der Kanzlei R.B.) zu bearbeiten, die ihm von letzterer namhaft gemacht werden. Andere Klienten der Bw2. sind durch S.L. nur dann zu betreuen, wenn dies aus besonderen Gründen zB zur Vertretung verhinderter Mitarbeiter der Bw2., erforderlich ist. |

(3) | Ein Verzeichnis der von S.L. zu betreuenden Klienten, das dem derzeitigen Stand entspricht, ist diesem Vertrag als Anlage beigefügt. |

(4) | Die Bw2. wird, soweit dies der Sachlage nach konkret erforderlich ist, die für die einzelnen Klienten zu leistenden Arbeiten konkret bezeichnen. |

II.

(1) | Herr S.L. hat die von der Bw2. übertragenen Aufgaben grundsätzlich am Berufssitz dieser Gesellschaft in 1xxx Wien, H-Straße, zu erfüllen, soweit nicht eine auswärtige Tätigkeit (Besuche bei Klienten, Behörden u. dgl.) erforderlich wird. |

III.

(1) | Die B1-GmbH verpflichtet sich, S.L. der Bw2. wöchentlich durch mindestens 25 Arbeitsstunden zur Verfügung zu stellen. Diese Arbeitszeit wird mangels anderer Vereinbarung auf die Zeit von Montag bis Donnerstag jeder Woche verteilt. | |

(2) | Die Bw2. garantiert B1-GmbH für die Dauer des Vertragsverhältnisses eine Mindestbeschäftigung im gleichen Ausmaß. | |

(3) | Über die wöchentliche Mindestgestellung hinaus wird S.L. der Bw2. nach Bedarf zur Verfügung stehen, soweit dies unter Bedachtnahme auf den eigenen Kanzleibetrieb der B1-GmbH möglich ist und von der Bw2. gewünscht wird. | |

(4) | Die Verpflichtung zur Personalgestellung gemäß Abs. 1 und die korrespondierende Beschäftigungsverpflichtung gemäß Abs. 2 entfallen | |

a) | wenn und solange S.L. wegen Erkrankung oder Unfalls arbeitsunfähig ist, | |

b) | während der von S.L. zu nehmenden Urlaube, die innerhalb eines Vertragsjahres sechs Wochen (davon einmal drei Wochen in zusammenhängender Folge) nicht überschreiten werden und unter Bedachtnahme auf die Erfordernisse des Kanzleibetriebs der Bw2. rechtzeitig festzusetzen sind, | |

c) | bei vorübergehender kurzfristiger Verhinderung des S.L. aus wichtigen persönlichen, nicht mit der Berufsausübung zusammenhängenden Gründen. | |

IV.

(1) | Als Entgelt für die Gestellung von S.L. gebührt der B1-GmbH ein Honorar, das sich aus einer nach den verrechenbaren Arbeitsstunden laut Arbeitsberichten zu bemessenden Zeitgebühr und einem Anteil an den Wert- und Zuschlagsgebühren (einschließlich Qualifikationszuschlag) zusammensetzt. |

(4) | Abrechnungszeitraum für die Zeitgebühr ist der Kalendermonat. Die Abrechnung der Zeitgebühr erfolgt jeweils im Nachhinein durch Rechnungslegung seitens der B1-GmbH. Die fakturierten Zeitgebühren sind der B1-GmbH auf einem von der Bw2. in ihrer Buchhaltung einzurichtenden Verrechnungskonto gutzuschreiben. |

V.

(1) | S.L. wird für Zwecke der Honorarverrechnung zwischen Bw2. und deren Klienten die bei der Bw2. allgemein üblichen Arbeitsberichte führen. |

(2) | Diese Arbeitsberichte stellen gleichzeitig hinsichtlich der darin laufend aufgezeichneten verrechenbaren Arbeitsstunden die Grundlage für die zwischen der Bw2. und der B1-GmbH vorzunehmende Verrechnung dar. |

VI.

(1) | Zur Erfüllung der ihm übertragenen Aufgaben stehen S.L. im Büro der Bw2. ein eingerichteter Arbeitsraum, alle technischen und sonstigen Hilfsmittel, Fachliteratur, Telefonanlage und Mitarbeiterstab der Kanzlei zur Verfügung. |

VII.

(1) | Zur Erleichterung der Erfüllung der im Rahmen dieses Werkvertrages vorgesehenen Aufgaben ist S.L. für die Dauer des Vertragsverhältnisses seitens der Bw2. Gesamtprokura erteilt, wobei Einvernehmen darüber besteht, dass es sich um eine reine Bevollmächtigung handelt. |

VIII.

(1) | Der B1-GmbH obliegt es, dafür zu sorgen, dass S.L. bei Ausführung der ihm zur Bearbeitung zugewiesenen Aufträge mit der berufsüblichen Sorgfalt eines Wirtschaftsprüfers und Steuerberaters vorgeht. |

IX.

(1) | Dieser Werkvertrag ist mit Rückwirkung vom 1.1.1979 anzuwenden; er läuft auf unbestimmte Zeit. |

X.

(1) | Die werkvertragliche Zusammenarbeit zwischen der Bw2. und der B1-GmbH hat laut einem Aktenvermerk vom 4.9.1978 bereits an diesem Tage begonnen. |

(2) | Hinsichtlich der Leistungen der B1-GmbH in der Zeit vom 4.9. bis 31.12. verbleibt es bei der bisherigen, im obigen Aktenvermerk niedergelegten Vereinbarung. |

(3) | Mit dem Inkrafttreten des vorliegenden Werkvertrages treten alle bisherigen mündlichen Vereinbarungen außer Kraft. |

XI.

(1) | Für die Monate Jänner bis einschließlich Juli 1979 hat die B1-GmbH der Bw2. vorläufige Rechnungen gelegt; diese sind nunmehr durch endgültige Rechnungen im Sinne von Punkt IV. Abs. 4 dieses Vertrages zu ersetzen. |

Infolge des Ablebens von R.B. mit Mai 1982 wurde S.L. von Frau H.B. zufolge der Vereinbarung vom 20. Juli 1982 "über die Gestellung von S.L. als Kanzleiverweser gemäß § 46 Abs. 1 WT-BO" bei der Kammer der Wirtschaftstreuhänder als Kanzleiverweser des Witwen- und Deszendentenfortbetriebes der E-GmbH (Bw2.) namhaft gemacht, um den Witwen- und Deszendentenfortbetrieb gemäß § 46 Abs. 1 und 4 WTBO fortzuführen. Nach den Ausführungen in der Vereinbarung vom 20. Juli 1982 erweise es sich als zweckmäßig, S.L. als Geschäftsführer der B1-GmbH auch zum Kanzleiverweser der Bw2. zu bestellen, da dieser bereits aufgrund des mit 9. August 1979 geschlossenen Werkvertrages der Bw2. zur Bearbeitung von Klientenaufträgen zur Verfügung gestellt gewesen sei. Für die vorübergehende Dauer der Kanzleiverweserschaft solle demnach der mit 9. August 1979 abgeschlossene Werkvertrag weiterlaufen und den geänderten Verhältnissen angepasst werden. Die Vereinbarung vom 20. Juli 1982 über die Gestellung des S.L. als Kanzleiverweser der E-GmbH wurde mit Beschluss des Handelsgerichtes Wien vom 1x.xxxx.19xx pflegschaftsbehördlich genehmigt.

Mit Wirkung vom 1. Juli 1984 wurde der Kanzleibetrieb der Bw2. bzw. der Erbengemeinschaft nach dem Ableben von R.B. an die Bw. bzw. Bw3. um einen bedeutenden Ablösebetrag verkauft. Dabei wurden nicht nur die Dienstverträge der angestellten Mitarbeiter des Witwen- und Deszendentenfortbetriebes gemäß § 23 Abs. 3 AngG übernommen, sondern auch die bestehenden werkvertraglichen Zusammenarbeitsverhältnisse zu - im wesentlichen - unveränderten Bedingungen fortgesetzt.

Die Tätigkeit des S.L., die Besorgung der Geschäftsführung sowie die Bearbeitung von Klientenaufträgen wurde aufgrund des mit 17. Oktober 1984 zwischen der Bw. und der B1-GmbH geschlossenen Werkvertrages ab 1. Juli 1984 fortgesetzt. Zufolge diesem Werkvertrag werde der an der Bw. wesentlich beteiligte Gesellschafter-Geschäftsführer S.L. als Dienstnehmer der B1-GmbH der Bw. zur Besorgung der Geschäftsführung und zur Erfüllung wirtschaftstreuhänderischer Aufgaben zur Verfügung gestellt.

Der an der Bw. wesentlich beteiligte Geschäftsführer, S.L., war bis 31. August 1987 bei der B1-GmbH als Dienstnehmer beschäftigt, die nach der Vereinbarung vom 28. August 1987 ihren Kanzleibetrieb nach 1xxx Wien, H-Straße, verlegt hatte. Am Stammkapital der B1-GmbH ist S.L. zu 25% beteiligt und zu deren einzelvertretungsbefugten Geschäftsführer bestellt.

Mit 31. August 1987 wurde das Dienstverhältnis des S.L. bei der B1-GmbH beendet und mit 1. September 1987 ein Dienstverhältnis des S.L. bei der neu gegründeten M-GmbH, an deren Stammkapital er zu 25% beteiligt ist, begründet. Da die B1-GmbH inzwischen ihren Kanzleibetrieb in die neuen Büroräumlichkeiten in 1xxx Wien, H-Straße/9, verlegte, seien nach der Vereinbarung vom 28. August 1987 bloß deren Geschäftsleitung sowie die Geschäftsführerwohnung in 10xx Wien, C-Straße, verblieben. Da die B1-GmbH das von ihr gemietete Bestandobjekt mit Beendigung des Dienstverhältnisses von S.L. nach dem 31. August 1987 nicht mehr benötigte, trat die M-GmbH in den Bestandvertrag über die Anmietung der Büroräumlichkeiten in 10xx Wien, C-Straße, ein.

Mit Beendigung des Dienstverhältnisses von S.L. bei der B1-GmbH mit 31. August 1987 konnte diese weiters den mit der Bw. geschlossenen Werkvertrag nicht mehr erfüllen, da eine Personalgestellung des S.L. als deren Dienstnehmer an die Bw. nicht mehr möglich war. In der Folge wurde mit 28. August 1987 zwischen der Bw., der B1-GmbH und der M-GmbH die Vereinbarung getroffen, dass die M-GmbH anstelle der B1-GmbH in den bestehenden Werkvertrag vom 17. Oktober 1984 über die Personalgestellung des S.L. an die Bw. eintrete.

Zufolge der mit 28. August 1987 getroffenen Vereinbarung sei S.L. nunmehr als Dienstnehmer der M-GmbH der Bw. zur Besorgung der Geschäftsführung sowie zur Erfüllung wirtschaftstreuhänderischer Aufgaben zur Verfügung gestellt worden.

Das Finanzamt folgte den Feststellungen der Betriebsprüfung und erließ im gemäß § 303 Abs. 4 BAO von Amts wegen wiederaufgenommenen Verfahren neue Sachbescheide betreffend Gewerbesteuer 1987 bis 1990.

III.) Berufung:

Gegen die Bescheide betreffend die amtswegige Wiederaufnahme des Verfahrens gemäß § 303 Abs. 4 BAO betreffend Gewerbesteuer 1987 bis 1990 sowie gegen die Gewerbesteuerbescheide 1987 bis 1990 wurde mit Eingabe vom 15. Juli 1993 fristgerecht berufen und beantragt, dass die amtswegige Wiederaufnahme des Verfahrens sowie die Hinzurechnungen nach § 7 Z 6 GewStG unterbleiben mögen. Im Berufungsschriftsatz sowie in den Eingaben vom 15. Feber 1994, 3. November 1997 und 14. April 1998 wurde dies wie folgt begründet:

Die amtswegige Wiederaufnahme des Verfahrens sei zu Unrecht erfolgt, da der Finanzverwaltung zum jeweiligen Zeitpunkt der Erteilung der Gewerbesteuerbescheide für die Jahre 1987 bis 1990 die für die allfällige Vornahme einer Hinzurechnung gemäß § 7 Z 6 GewStG maßgeblichen Umstände und Voraussetzungen bekannt gewesen seien.

Es sei von Anfang an aktenkundig gewesen, dass die Bw. seit ihrer Gründung ein Unternehmen sei, auf das die Bestimmung des § 7 Z 6 GewStG Anwendung zu finden habe. Auch die jährlichen Beteiligungsverhältnisse seien dem Finanzamt mitgeteilt worden. S.L. sei durch seine regelmäßigen Kontakte zu nahezu allen führenden Amtsträgern des Finanzamtes für Körperschaften dort Amts bekannt gewesen. Das Dienst- und Werkvertragsverhältnis des S.L. würde sich wie folgt darstellen:

01.03.1960 | Antritt des Dienstverhältnisses bei Herrn R.B. |

20.12.1971 | Mitwirkung an der Gründung der Bw. bzw. Bw3. als Bw1. mit einem Anteil von 5 v.H. |

30.06.1974 | Kündigung des Dienstverhältnisses zur E-GmbH |

01.07.1974 - 31.08.1978: | Werkvertragsverhältnis mit der Vorgängerkanzlei |

01.09.1978 | Aufnahme der Geschäftstätigkeit der B1-GmbH Eintritt in ein Dienstverhältnis zur B1-GmbH S.L. wurde aufgrund entsprechender Werkverträge zur Erbringung wirtschaftstreuhänderischer Arbeiten der Bw2. von der B1-GmbH zur Verfügung gestellt, wobei er ab Mitte 1982 für die Besorgung der Kanzleiverwesung der Bw2. verantwortlich war. |

28.06.1984 | Kapitalerhöhung bei Bw3. und Aufstockung des Anteils von S.L. von 5 v.H. auf 55 v.H. |

30.06.1984 | Beendigung des Witwenfortbetriebs und des Werkvertragsverhältnisses zwischen Bw2. und B1-GmbH |

S.L. wurde von der B1-GmbH für die Besorgung der Geschäftsführung der Bw. zur Verfügung gestellt. | |

05.08.1987 | Gründung der M-GmbH |

30.08.1987 | Beendigung des Dienstverhältnisses mit der B1-GmbH und Eintritt in ein Dienstverhältnis mit der M-GmbH |

01.09.1987 | Die M-GmbH tritt in die vertraglichen Abmachungen der B1-GmbH zur Bw. |

Die Zusammenarbeit der Bw. mit der B1-GmbH sei auch aus der Berufungsentscheidung der Finanzlandesdirektion für Wien, Niederösterreich und Burgenland vom 5. November 1987, Zl. GA 6/2-2002/87, (iZm Investitionsprämie 3. Quartal 1984) zu ersehen gewesen.

Auch für die Lohnsteuerprüfer sei ersichtlich gewesen, dass die Mitarbeiter der Bw. und insbesondere auch der Geschäftsführer - mit wenigen Ausnahmen - aufgrund von Werkverträgen tätig gewesen seien.

Dem Finanzamt sei daher bekannt gewesen, dass S.L. von der Bw. keine Gehälter oder sonstigen Vergütungen für die Tätigkeit als Mitarbeiter, Kanzleiverweser und Geschäftsführer erhalten habe, sondern für seine diesbezüglichen Leistungen ausschließlich von der B1-GmbH bzw. der M-GmbH entlohnt worden sei. Die Bw. habe jeweils in der Gewinn- und Verlustrechnung, nach den Löhnen und Gehältern, die "Honorare für werkvertragliche Mitarbeit" (ab 1988: "Fremdleistungen") erfasst. Die M-GmbH sei beim gleichen Finanzamt wie die Bw. unter der St.Nr. St.Nr2. im Referat 9 erfasst worden.

Nach den Ausführungen der Bw. liege das "Eingeständnis" der Abgabenbehörde vor, dass die Prüfungsfeststellungen nur aufgrund der eingetretenen Änderung der Rechtsauslegung (bei Verwaltungsgerichtshof und Bundesministerium für Finanzen) getroffen worden seien, aber gemäß § 307 Abs. 2 BAO nicht zum Nachteil der Bw. berücksichtigt werden dürften. Die diesbezüglichen Erkenntnisse des Verwaltungsgerichtshofes fänden daher für den Fall der Bw. keine Anwendung. Da der in Tz 19 des BP-Berichtes dargestellte Sachverhalt der Abgabenbehörde sehr wohl bekannt gewesen sei, sei kein Wiederaufnahmegrund gegeben.

Hinsichtlich der nach § 7 Z 6 GewStG vorgenommenen Hinzurechnung von Vergütungen wird vorgebracht, dass sich eine Gewerbesteuerpflicht nur deshalb ergebe, da es sich bei der Bw. um eine Kapitalgesellschaft handle. Dies verstoße nach Ansicht der Bw. gegen das Prinzip der Gleichmäßigkeit der Besteuerung. Weiters seien die Geschäftsführungs-Vergütungen jeweils einer gewerbesteuerpflichtigen Empfängerin, der B1-GmbH bzw. der M-GmbH zugeflossen. In diesem Fall sei nach Abschnitt 34 Abs. 4 der Gewerbesteuer-Richtlinien keine Hinzurechnung vorgesehen, da sonst eine Doppelbesteuerung mit Gewerbesteuer vorläge. Darüber hinaus ergebe sich eine "Mehrfachbesteuerung", da die Geschäftsführungsbezüge bei der B1-GmbH bzw. der M-GmbH noch der Lohnsummensteuer unterzogen worden seien.

Auch könne im gegenständlichen Fall nicht von einer missbräuchlichen Gestaltung der Rechtsbeziehungen gesprochen werden. Dies habe auch das Bundesministerium für Finanzen in seiner Stellungnahme vom 18. November 1992 ausdrücklich bescheinigt. S.L. sei im Jahre 1982 durch Gerichtsbeschluss zum Geschäftsführer der Bw. bestellt worden, wobei er aber zweifelsfrei die Entgeltansprüche von der B1-GmbH und nicht jene von der Bw. ersetzt erhalten habe.

Im Übrigen sei die Abgabenbehörde nicht dazu legitimiert, die Identität verschiedener Rechtspersonen und Steuersubjekte einander gleichzusetzen bzw. Steuersubjekte zu negieren. Die angefochtenen Gewerbesteuerbescheide würden auf der Negierung der Steuersubjekte B1-GmbH und M-GmbH beruhen und unterstellen, dass die diesen Steuersubjekten zugeflossenen Beträge so zu beurteilen seien, als wären sie direkt S.L. gewährt worden. Nach Ansicht der Bw. erfolge hier eine Verlagerung der Hinzurechnung auf eine "höhere" Ebene, da mangels einer wesentlichen Beteiligung des Geschäftsführers bei der B1-GmbH bzw. M-GmbH keine Hinzurechnung möglich gewesen sei. Das Institut der wirtschaftlichen Betrachtungsweise werde nach Auffassung der Bw. im vorliegenden Fall dazu missbraucht, Beträge, die umsatz-, einkommen- und gewerbesteuerrechtlich bei der Veranlagung der B1-GmbH bzw. der M-GmbH als Einnahmen erfasst worden seien, gleichzeitig noch einem anderen Steuersubjekt, nämlich S.L. zuzurechnen. Die Bw. werfe der Betriebsprüfung vor, dass sie mit unzulässigen Methoden unter willkürlicher Anwendung von Hinzurechnungsvorschriften dennoch zu einer Gewerbesteuer für diese Tätigkeitsvergütungen kommen wolle. Bezüge, die sich anerkanntermaßen als Betriebsausgaben bei der Gewinnermittlung anderer Steuersubjekte ausgewirkt hätten, könnten nicht gleichzeitig eine Betriebsausgabe bei der Bw. gewesen sein.

Von der Bw. sei auch ein von Dr.B. erstelltes Gutachten zur Anwendung des § 7 Z 6 GewStG im konkreten Besteuerungsfall vorgelegt worden, bei dem es sich keineswegs um ein Gefälligkeitsgutachten handle: Dieses Gutachten stelle zweifelsfrei fest, dass die Bw. gemäß § 1 Abs. 2 Z 2 GewStG 1953 in vollem Umfang der Gewerbesteuer unterliege, dass die Geschäftsführungsleistungen an die Bw. zwar von S.L. ausgeführt, aber von der jeweiligen geschäftsführenden Gesellschaft erbracht worden seien. S.L. habe seine Leistungen erst in Erfüllung seiner Verpflichtungen jeweils gegenüber der geschäftsführenden Gesellschaft erbracht. Eine Hinzurechnung der Werkvertragsbezüge zum Gewerbeertrag der Bw. müsste daher zur Voraussetzung haben, dass die Vertragsgestaltungen einen Missbrauch des bürgerlichen Rechts darstellen. Für die Übertragung der Werkvertragspflichten von der B1-GmbH auf die M-GmbH sei ebenfalls nur ein wirtschaftlicher Grund ausschlaggebend gewesen. In den Beziehungen zwischen dem zur Arbeitsdurchführung bestellten S.L. und einem der Mitbeteiligten der geschäftsführenden Gesellschaft seien so schwerwiegende Differenzen entstanden, dass ein gedeihliches Arbeiten unmöglich geworden sei. Im Übrigen wird in diesem Gutachten darauf verwiesen, dass die gleichartige Hinzurechnungsvorschrift zu § 7 Z 6 GewStG in der Bundesrepublik Deutschland als verfassungswidrig aufgehoben worden sei. Dies mit der Begründung, dass diese Hinzurechnungsvorschrift eine sachlich ungerechtfertigte Schlechterstellung der "personenbezogenen" Kapitalgesellschaften und damit einen unzulässigen Durchgriff durch die Rechtsform der juristischen Person darstelle.

Als Nachweis dafür, dass die Bezüge, die S.L. aufgrund seiner Dienstverhältnisse bei der B1-GmbH (im Zeitraum 1-8/1987) bzw. der M-GmbH (im Zeitraum 9/1987-12/1990) erhalten habe und von den Gesellschaften der Lohnsummensteuer unterzogen worden seien, legte die Bw. Fotokopien der dem Magistrat der Stadt Wien eingereichten Lohnsummensteuererklärungen für die Jahre 1987 bis 1990 vor. Die in Rede stehenden Bezüge seien somit schon einmal der Gewerbesteuer (2% Lohnsummensteuer) wie folgt unterzogen worden:

Jahr: | Dienstgeber: | Gehälter: | 2% LSSt: |

1987 | B1-GmbH | 3.648.298,00 | 72.917,00 |

1987 | M-GmbH | 577.387,00 | 11.732,00 |

1988 | M-GmbH | 1.786.923,00 | 35.730,00 |

1989 | M-GmbH | 2.084.323,00 | 41.674,00 |

1990 | M-GmbH | 2.609.773,00 | 52.191,00 |

Aus diesem Grund sei eine Zurechnung gemäß § 7 Z 6 GewStG als faktische Doppelbesteuerung ein- und derselben Bezugsteile unzulässig.

IV.) Zusätzliches Vorbringen im Zuge des Berufungsverfahrens vor der FLD zur GZ. RV/187-06/09/2000:

Im Aktenvermerk der Bw. vom 14. April 1998 wird zusammenfassend festgehalten, dass es sich im Falle der Bw. nicht um einen Missbrauch von Formen und Gestaltungsmöglichkeiten des bürgerlichen Rechts, sondern um eine im Laufe von Jahrzehnten gewachsene Form der Zusammenarbeit zwischen der Bw. und deren Rechtsvorgängern einerseits und Gesellschaften, deren Hauptzweck die Gestellung ihres Gesellschafter-Geschäftsführers S.L., als freien Mitarbeiter iSd § 29 der Wirtschaftstreuhänder-Berufsordnung, andererseits gehandelt habe.

Im Falle der Bw. wäre die Ausübung eines freien Berufes, wenn sie in der Rechtsform eines Einzelunternehmens oder einer Mitunternehmerschaft erfolge, überhaupt nicht Gegenstand einer gewerbesteuerlichen Erfassung gewesen. Im Übrigen erachte die Bw. die Durchsetzung der Rückbeziehung einer späteren Judikatur auf früher eingetretene Sachverhalte für bedenklich.

In der mündlichen Verhandlung am 1. März 2001 vor dem Berufungssenat IX der Finanzlandesdirektion sei unter anderem vorgebracht worden, Arbeitgeber könne gemäß § 47 EStG nur sein, wer auch Arbeitslohn ausbezahle. Da S.L. niemals Dienstnehmer der Bw. gewesen sei, habe er niemals Geschäftsführerbezüge von der Bw. erhalten.

Auch das VwGH-Erkenntnis vom 14.12.2000, Zl. 2000/15/0124, betreffend Kommunalsteuer erachte eine direkte Zurechnung der Geschäftsführerbezüge von der Bf. an den Geschäftsführer - bei Vorhandensein einer auszahlenden Komplementär-GmbH - für rechtswidrig. Hingegen könne das Erkenntnis vom 17.11.1992, Zlen. 91/14/0180, 0181, 0182, nicht auf den gegenständlichen Fall angewandt werden, da im gegenständlichen Fall die Kapitalgesellschaft freiberuflich tätig, der Geschäftsführer gerichtlich bestellt und kein Missbrauch im Sinne des § 22 BAO vorliege.

Die Berufungsentscheidung der Finanzlandesdirektion für Wien, NÖ und Burgenland vom 4. April 2001, GZ. RV/187-06/09/2000, wurde mit Bescheid des Bundesministeriums für Finanzen vom 12. April 2002, Zl. C 3/5-IV//02, wegen Unzuständigkeit des damit befassten Berufungssenates IX gemäß § 299 Abs. 1 lit. a BAO aufgehoben.

V.) Berufungsverfahren vor dem UFS-Verfahren zu GZ. RV/3324-W/02:

Mit Eingabe vom 31. Jänner 2003 stellte die Bw. gemäß § 323 Abs. 12 BAO den Antrag auf Entscheidung über diese Berufung durch den gesamten Berufungssenat.

V.1) Erörterungstermin vom 23. September 2005:

In der von S.L. und Dr.C. mit 23. September 2005 unterfertigten Niederschrift über die Abhaltung eines Erörterungstermines wird ausgeführt, dass Wiederaufnahmsgründe bereits deshalb nicht vorliegen würden, da die Frage der Höhe der Bezüge des S.L. dann ohne Bedeutung sei, wenn das Finanzamt die Abgabenfreiheit schon dem Grunde nach anerkenne. Im Sinne des § 20 BAO würden alle bisher aufgezeigten und aufrechterhaltenen Argumente dazu führen, dass eine rechtsrichtige Ermessensübung nur dazu führen könne, dass eine Wiederaufnahme zu unterbleiben habe. Dies insbesondere auch angesichts des Umstandes, dass die umsatzsteuerrechtlichen, lohnsummensteuerrechtlichen und DB-rechtlichen Behandlungen der Zahlungen angesichts der verstrichenen Zeit nicht mehr rück abgewickelt werden können.

Die nach § 7 Z 6 GewStG vorgenommene Hinzurechnung nach § 7 Z 6 GewStG stehe auch dann, wenn in den die Leistungserbringung regelnden Schuldverhältnisse ein Dritter zwischengeschaltet sei, im Widerspruch zu dem Grundsatz des § 7 Z 6 GewStG. Dieser Grundsatz habe nur deshalb seine Berechtigung, da eine Gleichbehandlung von Vergütungen an wesentlich beteiligte Gesellschafter von Kapitalgesellschaften mit Vergütungen an Gesellschafter von Mitunternehmerschaften, die sich nicht gewinnmindernd auswirken können, herbeigeführt werden solle. Bei Mitunternehmerschaften werde eine derartige Zwischenschaltung nicht berücksichtigt. Des Weiteren sei darauf zu verweisen, dass der seinerzeit erhobenen Präsidentenbeschwerde nicht aus den Gründen Folge gegeben worden sei, die der Präsident ins Treffen geführt habe, sondern nur "im Ergebnis", d.h. aus rein formalen Gründen im Hinblick auf die Stattgabe der Beschwerde der Bw. betreffend die Wiederaufnahme. Wäre die Beschwerde der Bw. nicht auch der Sache nach gerechtfertigt gewesen, hätte der Verwaltungsgerichtshof den Mangel als nicht wesentlich angesehen und mangels Beschwer der Beschwerde der Bw. gar nicht Folge gegeben.

V.2) weitere Vorbringen mit dem Berufungsverfahren vor dem UFS betr. RV/3324-W/02:

In der Eingabe vom 26. September 2005 brachte die Bw. vor, dass aus den eingereichten LSSt-Erklärungen zu ersehen sei, dass die Bezugshöhe weit über die Freigrenze des § 25 Abs. 2 GewStG hinausreichte. Des Weiteren sei auf die Begründung der stattgebenden Berufungsentscheidung des Berufungssenates XI vom 7. November 1997, Zlen. 6-94/2133/05 und RV/132-06/05/97, zu verweisen, aus der sich ergibt, dass die Vorschrift des § 7 Z 6 GewStG nicht anzuwenden sei, da eine Hinzurechnung der in Rede stehenden Geschäftsführerbezüge zum Gewinn aus Gewerbebetrieb eine unrechtmäßige doppelte Gewerbesteuerbelastung der Bw. bedeutet hätte. Der Vollständigkeit halber sei erwähnt, dass die in Rede stehenden Bezüge auf Ebene der B1-GmbH sowie der M-GmbH auch allen sonstigen Lohnabgaben wie Lohnsteuer, Dienstgeberbeitrag zum Familienlastenausgleichsfonds und insbesondere auch der Sozialversicherungsbeitragspflicht unterzogen worden seien.

Aus der Tatsache, dass in den acht Wiederaufnahmefällen in den dazu ergangenen VwGH-Erkenntnissen in der Regel auf weit zurückliegende Zeiträume zurückgegriffen werde, sei im Übrigen zu ersehen, dass sich an der rechtlichen Beurteilung des Sachverhaltes etwas geändert haben müsse. Anders wäre es nicht erklärlich, dass eine bis dahin für richtig gehaltene Auslegung plötzlich rückwirkend für rechtswidrig erklärt werde. Von den insgesamt 10 herangezogenen Vergleichsfällen beziehe sich ein einziger auf eine GmbH, deren Unternehmensgegenstand in der Ausübung eines freien Berufes (Wirtschaftstreuhänder) bestehe und die damit der Gewerbesteuer kraft Rechtsform unterliege. In letzterem Fall sei lediglich das Ausmaß der Hinzurechnung strittig gewesen, weil die dem auf direktem Weg entlohnten, wesentlich beteiligten Geschäftsführer zugeflossenen Bezüge nur zum Teil hinzugerechnet worden waren, während hinsichtlich gewisser, von ihm in Rechnung gestellter "Honorare", die gebotene Hinzurechnung nach § 7 Z 6 GewStG unterlassen worden sei. Für den Fall der Bw. lasse sich daraus nichts ableiten.

Sieben weitere der zehn herangezogenen Fälle seien deswegen mit dem Fall der Bw. nicht vergleichbar, da die jeweiligen Empfänger der Vergütungen der Gewerbeertragsbesteuerung nicht kraft Rechtsform, sondern aufgrund gewerblicher Betätigungen unterlegen seien. Auf diese Fälle sei - im Unterschied zur Bw. - Abschnitt 34 Abs. 4 der Gewerbesteuer-Richtlinien nicht anzuwenden.

In zwei anderen Fällen habe es sich um die Anwendung des § 7 Z 6 GewStG auf Komplementärgesellschaften von "GmbH & Co KG's" gehandelt, bei welchen eine Vergleichbarkeit alleine aus diesem Grund nicht gegeben gewesen sei. Bei einer "GmbH & Co KG" würden handelsrechtliche Beteiligungsertragskomponenten aus der Gewinn- und Verlustrechnung eliminiert und Personalaufwendungen als Sonderbetriebsausgaben geltend gemacht werden. Vergütungen an wesentlich beteiligte Gesellschafter-Geschäftsführer können somit nicht mehr hinzugerechnet werden, da sie bei der Ermittlung der körperschaftsteuerlichen Einkommens nicht abgezogen worden seien. Diese Vergütungen seien vielmehr in der Tangente im Rahmen der einheitlichen und gesonderten Gewinnfeststellung der KG enthalten. Umgekehrt sei für Zwecke der Ermittlung des Gewerbeertrages die im Einkommen enthaltene Gewinntangente aus der einheitlichen und gesonderten Feststellung der Einkünfte der KG gemäß § 8 Z 2 GewStG (einschließlich der dabei in Abzug gebrachten Sonderbetriebsausgabe) heraus zu kürzen. Diese Problematik liege bei einem reinen Personalgestellungsfall - wie bei der Bw. - nicht vor. Desgleichen würden jene zwei Fälle, in welchen Personalgestellungen über eine Personengemeinschaft oder ein Einzelunternehmen erfolgt seien, nicht als Muster für eine vergleichbare Behandlung in Betracht kommen, da bei der Bw. die Personalgestellung durch eine Kapitalgesellschaft erfolgt sei. Diese Gestaltung decke sich wiederum mit der Anwendungsmöglichkeit des Abschnittes 34 Abs. 4 GewSt-RL und erlaube dementsprechend keine Hinzurechnung nach § 7 Z 6 GewStG. Unter den sämtlichen Vergleichsfällen habe sich kein Geschäftsführer befunden, der durch das Gericht bestellt worden sei. Dieses Kriterium sei aber ohnehin nur insofern von Belang, als "nur im Zweifel" durch das "Sichbestellenlassen" zum Geschäftsführer ein Entgeltanspruch gegenüber der Gesellschaft ausgelöst werden könne.

Im Falle des S.L. richte sich dessen Entlohnungsanspruch aber aufgrund älterer Vertragsbeziehungen ausschließlich gegen seine jeweiligen Dienstgeberfirmen, welchen er seine ganze Arbeitskraft schuldete. Ohne Entbindung aus diesen seinen älteren vertraglichen Verpflichtungen wäre S.L. aus rechtlichen Gründen nicht in der Lage gewesen, sich auf weitere dienstvertragliche oder sonstige werkvertragliche Leistungsbeziehungen gegenüber der Bw. einzulassen. Zweifel bezüglich der jeweiligen Entgeltlichkeit der Leistungsbeziehungen (Werkvertrag einerseits bzw. Dienstvertrag andererseits) seien im Übrigen aufgrund der klaren Vertragslage in keiner Weise angebracht gewesen. Die "nur im Zweifel" zu beachtenden Entgeltsvermutungen des § 354 Abs. 1 HGB bzw. des § 1152 ABGB würden daher nicht ins Spiel kommen. Im Übrigen sei die Frage, ob die Bw. als Gestellungsnehmerin im Rahmen der wirtschaftlichen Betrachtungsweise als steuerliche Arbeitgeberin von S.L. zu betrachten wäre, dadurch vorentschieden, dass alle in Betracht kommenden Konsequenzen richtigerweise auf Ebene der Dienstgeberinnen, der B1-GmbH bzw. der M-GmbH gezogen worden seien. Mit wem jemand einen Dienstvertrag abschließe, liege im Rahmen der Gestaltungsfreiheit. Wenn die dabei gewählte zivilrechtliche Gestaltung nicht bloß auf dem Papier existiere, sondern auch in wirtschaftlicher Hinsicht vollzogen werde, sei sie nach dem Erlass des Bundesministeriums für Finanzen vom 16. Feber 1998, Zl. 041482/6-IV/4/98, auch der Besteuerung zu Grunde zu legen.

In Bezug auf die Gestaltungen der Vertragsbeziehungen seien zwei der insgesamt herangezogenen Vergleichsfälle als Missbrauch von Gestaltungsmöglichkeiten bezeichnet worden, während in allen übrigen Fällen (trotz des Vorliegens drittvergleichsfähiger Vertragsgestaltungen) in Anwendung der wirtschaftlichen Betrachtungsweise ein Durchgriff durch die Rechtsform der Kapitalgesellschaft getätigt worden sei. Aufgrund der jeweils gegebenen besonderen Verhältnisse der entschiedenen Fälle könne schon aus den vorangeführten Gründen keine Vergleichbarkeit mit den bei der Bw. gegebenen Verhältnissen konstatiert werden.

Das zur Rechtssache der M-GmbH ergangene Erkenntnis des Verwaltungsgerichtshofes vom 11. Mai 2005, Zl. 2001/13/0050, weise - abgesehen von der Form der Geschäftsführerbestellung - grundsätzlich gleichartige Strukturen wie der Fall der Bw. auf, sei aber in seinen Entscheidungsgründen durch drei grundsätzliche Fehlbeurteilungen gekennzeichnet. Dabei handle es sich um folgende Punkte:

Zum Ersteren lasse sich die Begründung, mit der das Höchstgericht die Anwendung des Abschnittes 34 Abs. 4 GewSt-RL im Falle der M-GmbH versagt habe, nicht aufrecht erhalten. Sinn dieses Hinzurechnungsverbotes sei es, eine doppelte Belastung mit inländischer Gewerbesteuer zu vermeiden. Daher dürfe eine Hinzurechnung nach § 7 Z 6 GewStG nicht erfolgen, wenn der Empfänger der für eine Hinzurechnung in Betracht kommenden Beträge, mit diesen selbst der Gewerbesteuer unterliege. Die Aussage des Verwaltungsgerichtshofes, dass das "Argument einer tatsächlichen Doppelbesteuerung nicht stichhältig sei", sei daher nicht richtig und vermöge die getroffene Entscheidung nicht zu tragen. Das Argument, dass die Entrichtung der Lohnsummensteuer an der Beurteilung der Hinzurechnung nach § 7 Z 6 GewStG nichts ändern könne, erweise sich im Hinblick auf die von Dr.B. vertretene Rechtsauffassung als nicht haltbar.

Ebenso sei die Anmerkung des Verwaltungsgerichtshofes nicht nachvollziehbar, dass "die Bestimmung des § 26 Abs. 3 Z 3 GewStG nicht zum Tragen komme, da gemäß § 7 Z 3 bis 6 hinzurechnungspflichtige Beträge nicht zur Lohnsumme gehören". Vor allem bleibe ungesagt, wie dieser 14 bis 17 Jahre nach Abfuhr der Lohnsummensteuer ausgesprochene Ratschlag angesichts der längst eingetretenen Verjährung des Rechts, entsprechende Anträge stellen zu können, umgesetzt werden könne. Dieser Hinweis erweise sich auch insofern als verfehlt, als die Anwendung des § 26 Abs. 3 Z 3 GewStG davon abhänge, dass die in Rede stehenden Vergütungen gemäß § 7 Z 6 GewStG an wesentlich Beteiligte des nämlichen Unternehmens gewährt würden. Auf Vergütungen, die bei anderen Abgabepflichtigen gemäß § 7 Z 6 GewStG hinzugerechnet werden, werde § 26 Abs. 3 Z 3 GewStG selbst dann nicht angewendet werden können, wenn das diesbezügliche Begehren rechtzeitig geäußert werde. Abschließend sei zu diesem Thema auf die Randziffern 27 zu § 26 und die Randziffern 14-21 zu § 29 zu verweisen.

Die Behebung der tatsächlich eingetretenen Doppelbesteuerung der Vergütungen durch Gewerbesteuer I und Gewerbesteuer III (Lohnsummensteuer) wäre (bei der M-GmbH) verfahrensrechtlich nur mehr durch Aufhebung der angefochtenen Berufungsentscheidung möglich bzw. geboten gewesen, sei aber vom Verwaltungsgerichtshof nicht wahrgenommen worden. Somit erweise sich die in der Rechtssache der M-GmbH ergangene VwGH-Entscheidung aus einem weiteren Grund als kein geeignetes Muster für die Lösung des Berufungsfalles der Bw..

Auch der in dem vorstehenden Erkenntnis enthaltene Verweis auf die freie Wahl der Rechtsform (mit den sich daran knüpfenden abgabenrechtlichen Folgen) sei nicht geeignet, den Vorwurf der undifferenzierten Anwendung der Hinzurechnungsvorschrift des § 7 Z 6 GewStG bei Kapitalgesellschaften zu entkräften. Die Möglichkeit zur freien Wahl der Rechtsform habe nämlich keineswegs die zwingende Folge, eine vom Zweck des § 7 Z 6 GewStG nicht getragene Hinzurechnung in Kauf nehmen zu müssen, da es dabei lediglich um die Akzeptanz der Gewerbesteuerpflicht als solcher gehe.

Zielsetzung dieser Hinzurechnungsbestimmung sei eine Angleichung der Besteuerung von Kapitalgesellschaften an den Rechtszustand bei Einzelunternehmen und Personengesellschaften, bei welchen ein Abzug für die Mitarbeit des Unternehmers nicht zulässig sei. In diesem Zusammenhang werde auf die nachstehenden Erkenntnisse des Verwaltungs- und Verfassungsgerichtshofes sowie auf zwei Erlässe des BMF verwiesen: VwGH vom 26.9.1984, 13/2719/80; 19.3.1985, 82/14/0029; 28.11.2000, 95/14/0004; 11.5.2005, 2001/13/0050; 23.4.2002, 99/14/0282; VfGH vom 15.3.1963, B 241/62, die Erlässe des Bundesministeriums für Finanzen vom 31.5.1985, Z 066004/1-IV/6/85; vom 16.2.1984, Z P 1111/1/1-IV/6/83 sowie "die Lehre", Rz 122ff zu § 7 Z 6 GewStG im Gewerbesteuer-Kommentar von Philipp.

Die undifferenzierte Anwendung des § 7 Z 6 GewStG führe bei Kapitalgesellschaften, deren Unternehmensgegenstand die Ausübung eines freien Berufes oder der Land- und Forstwirtschaft sei, zu einer völligen Verfehlung des Hinzurechnungszieles. Wie nachstehende Gegenüberstellung zeige, seien Kapitalgesellschaften im Ausmaß der auf der Hinzurechnung lastenden Gewerbesteuer schlechter gestellt als vergleichbare Personengesellschaften oder Einzelunternehmen:

gewerbliche Betätigung: | KapGes: | EinzUnt/ PersGes: |

Unternehmensgewinn: | 1.000,00 | 1.000,00 |

abzügl. Gehälter wesentl. Bet: | -1.000,00 | - |

Gewinn aus GW-Betrieb: | - | 1.000,00 |

Hinzurechnung § 7 Z 6 GewStG: | 1.000,00 | - |

Gewerbeertrag: | 1.000,00 | 1.000,00 |

Gewerbesteuer (15%): | 150,00 | 150,00 |

freiberufliche Betätigung: | KapGes: | EinzUnt/ PersGes: |

Unternehmensgewinn: | 1.000,00 | 1.000,00 |

abzügl. Gehälter wesentl. Bet: | -1.000,00 | - |

Gewinn aus GW-Betrieb: | - | 1.000,00 |

Hinzurechnung § 7 Z 6 GewStG: | 1.000,00 | - |

Gewerbeertrag: | 1.000,00 | 1.000,00 |

Gewerbesteuer (15%): | 150,00 | 0,00 |

Aus der vorstehenden Berechnung ergebe sich, dass die Zielsetzung des § 7 Z 6 GewStG bei gewerbesteuerpflichtigen Betätigungen durchaus erreicht werde, während diese Zielsetzung bei einer freiberuflichen Tätigkeit völlig verfehlt werde.

Zufolge der Eingabe vom 26. September 2005 sei das Werkvertragsverhältnis des S.L. mit 31. August 1978 zu dem Zweck erfolgt, eine Beschränkung des Haftungsrisikos durch Überbindung der persönlichen Leistungsverpflichtung auf die B1-GmbH herbeizuführen und dort ein Dienstverhältnis des S.L. begründet worden. Dabei sei es nicht um die Erzielung von abgabenrechtlichen Vorteilen gegangen, da mit der Rechtsform der Kapitalgesellschaft gegenüber dem zuvor bestehenden Werkvertragsverhältnis als selbständiger Wirtschaftsprüfer bzw. Steuerberater erhebliche steuerliche Mehrbelastungen bewusst in Kauf genommen worden seien: 2% Lohnsummensteuer, 4,5% Dienstgeberbeitrag, 15% Gewerbesteuer vom Ertrag. Bei dieser Ausgangslage sei nicht gerechnet worden, dass zur bereits beschriebenen Abgabenmehrbelastung auch noch eine Gewerbeertragsbesteuerung der Dienstbezüge des S.L. für die B1-GmbH bzw. später die M-GmbH hinzukommen könnte.

Der Anwendung der Hinzurechnungsbestimmung des § 7 Z 6 GewStG sei einerseits das Faktum entgegen gestanden, dass die Bw. in keiner Leistungsbeziehung zu S.L. gestanden sei, andererseits habe es bei der B1-GmbH sowie der M-GmbH an einer wesentlichen Beteiligung des S.L. gemangelt. Für die Bw. habe demnach weder zum Zeitpunkt der Vertragsabschlüsse, noch in der Folge ein Anlass bestanden, vom Bestehen einer Hinzurechnungspflicht gemäß § 7 Z 6 GewStG auszugehen.

Des Weiteren sei darauf zu verweisen, dass das Bemühen der Finanzverwaltung, die Ergiebigkeit der Gewerbesteuer im Nachhinein durch das Betreten neuer Interpretationswege anzuheben, gegen den Grundsatz von Treu und Glauben verstoße. Dies insbesondere dann, wenn die Bestimmung des § 115 BAO und dessen Absatz 3 nicht gebührend berücksichtigt werde und amtsbekannte Umstände zu Gunsten der Bw. nicht entsprechend gewürdigt werden. In subjektiver Hinsicht sehe die Bw. ihr Bemühen, dem Fiskus das ihm jeweils Gebührende zukommen zu lassen, dadurch übel gelohnt, dass quasi am Ende der beruflichen Karriere des Gesellschafter-Geschäftsführers S.L. ein erheblicher Teil der Früchte seiner Arbeit im Nachhinein durch eine rundum in Frage zu stellende Gesetzesinterpretation weggesteuert werden solle.

Der Unabhängige Finanzsenat möge die angefochtenen Bescheide betreffend amtswegige Wiederaufnahme der Veranlagung zur Gewerbesteuer für die Jahre 1987 bis 1990 wegen mangelnder Erhebung und Berücksichtigung der zugunsten der Bw. sprechenden Umstände gemäß § 289 Abs. 1 BAO aufheben und an die Abgabenbehörde erster Instanz zurückverweisen. Bei vollständiger Erhebung und Berücksichtigung der im Zuge der erfolgten Verfügung der Wiederaufnahme des Verfahrens zu würdigenden Umstände hätte das nach § 20 BAO nach Billigkeit und Zweckmäßigkeit zu übende Ermessen angesichts der gegebenen Sach- und Rechtslage zum Unterbleiben der Bescheiderteilung führen müssen.

V.3) Vorbringen in der Berufungsverhandlung betr. RV/3324-W/02:

In der am 30. November 2005 abgehaltenen Berufungsverhandlung wurden über Ersuchen der Bw. die maßgeblichen Teile der Berufungsentscheidung des Berufungssenates XI der Finanzlandesdirektion für Wien, Niederösterreich und Burgenland vom 7. November 1997, GZ. 6-94/2133/05 und RV/132-06/05/97 vorgelesen.

Die Bw. legte die nachstehende Berechnung vor, anhand derer die Lohnabgaben-Mehrbelastung der Bezüge des S.L. gegenüber einer - ebenfalls möglich gewesenen Gestaltung des Wirtschaftstreuhandbetriebes als Personengesellschaft wie folgt dokumentiert wurde:

Dienstgeber: | 1987 | 1988 | 1988 | 1990 | 1987-1990 |

B1-GmbH: | 1.419.090,00 | - | - | - | 1.419.090,00 |

M-GmbH: | 744.175,00 | 2.580.064,00 | 2.439.848,00 | 2.658.490,00 | 8.422.577,00 |

Basis DB/LSt: | 2.163.265,00 | 2.580.064,00 | 2.439.848,00 | 2.658.490,00 | 9.841.667,00 |

abzügl. 10%: | - 216.326,00 | - 258.006,00 | - 243.984,00 | - 265.849,00 | - 984.165,00 |

Basis GewSt: | 1.946.939,00 | 2.322.058,00 | 2.195.864,00 | 2.392.641,00 | 8.857.502,00 |

4,5% DB: | 97.346,00 | 116.102,00 | 109.793,00 | 119.632,00 | 442.873,00 |

2% LSSt: | 43.265,00 | 51.600,00 | 48.797,00 | 53.170,00 | 196.832,00 |

freiw. Mehrbelastung: | 140.611,00 | 167.702,00 | 158.590,00 | 172.802,00 | 639.705,00 |

Zusatzbelastung § 7 Z 6: | 292.040,00 | 348.309,00 | 329.379,00 | 358.896,00 | 1.328.624,00 |

Gesamte Mehrbelastung lt. Rechtsform: | 432.651,00 | 516.011,00 | 487.969,00 | 531.698,00 | 1.968.329,00 |

Hinsichtlich der bei der amtswegigen Wiederaufnahme des Verfahrens zu treffenden Ermessensübung stelle nach Ansicht der Bw. die Doppel- bzw. Mehrfachbelastung mit Gewerbesteuer eine grobe Unbilligkeit dar. Bei dieser Ermessensübung sei die lange Verfahrensdauer zu berücksichtigen.

V.4) VwGH-Beschwerde, Zl. 2006/13/0169 betr. UFS-Entscheidung vom 20.12.2005, GZ. RV/3324-W/02:

In der gegen die Berufungsentscheidung des unabhängigen Finanzsenates vom 20. Dezember 2005, GZ. RV/3324-W/02, erhobenen Verwaltungsgerichtshofbeschwerde macht die Bw. betreffend die amtswegige Wiederaufnahme des Verfahrens inhaltliche Rechtswidrigkeit geltend. Dies mit der Begründung, dass die belangte Behörde die Verfügung der amtswegigen Wiederaufnahme des Verfahrens unzulässiger Weise auf "andere Gründe" als das Finanzamt stütze. Ohne überzeugende Gründe setze sich die vorstehende Berufungsentscheidung in Widerspruch zu dem von Dr.B. erstellten Gutachten und habe sich mit konkret mit den gegenteiligen Argumenten und Ergebnissen des Privatgutachtens nicht auseinandergesetzt.

Die belangte Behörde gehe über den Gesetzestext des § 7 Z 6 GewStG hinaus und versuche die Hinzurechnung mit einer "wirtschaftlichen Betrachtungsweise" zu begründen. In Wahrheit werde jedoch nicht der wahre wirtschaftliche Gehalt iSd § 21 BAO hinterfragt, sondern unausgesprochen Analogie angewendet. In concreto liege aber keine planwidrige Unvollständigkeit vor, die eine Analogie rechtfertigen könne. Rechtsfreie Räume seien für den Steuerrechts- und Gesetzesanwender tabu. Weder im Jahre 1953 noch im Jahre 1981 habe es der Gesetzgeber für notwendig gefunden, Fälle wie den vorliegenden Fall der Hinzurechnung nach § 7 Z 6 GewStG zu unterwerfen.

Die von der Behörde vorgenommene Auslegung des § 7 Z 6 GewStG sei eine Ergänzung des Gesetzestextes, die der vom Gesetzgeber gewollten Beschränkung widerspreche. Wäre der Gesetzgeber der Ansicht des Berufungssenates, wäre es seine Sache gewesen, diese Lücke zu schließen. Die Auslegung des § 7 Z 6 GewStG habe im Rahmen der Wortinterpretation zu bleiben, die Voraussetzungen für eine wirtschaftliche Betrachtungsweise seien nicht gegeben. Die Unzulässigkeit steuerverschärfender Analogie hebe auch Ruppe hervor, da im Abgabenrecht ein besonderes Rechtsschutzbedürfnis für eine exakte gesetzliche Regelung bestehe. Methodisch liege das Problem nicht anders als die Frage der Geschäftsführerhaftung nach § 67 Abs. 10 ASVG.

Die Ur-Bestimmungen des § 8 Z 5 und Z 6 dGewStG 1936 würden eine Hinzurechnung nur für Gehälter und sonstige Vergütungen jeder Art anordnen, die für eine Beschäftigung des Ehegatten des Unternehmers oder Mitunternehmers im Betrieb bzw. von einem im § 2 Abs. 2 Z 2 und Abs. 3 bezeichneten Unternehmen an wesentliche Beteiligte oder an ihre Ehegatten für eine Beschäftigung im Betrieb gewährt worden sind. Damit sei die Absicht des historischen Gesetzgebers erkennbar, Gehälter und sonstige Vergütungen jeder Art an "wesentlich Beteiligte" für die Hinzurechnung als beachtlich anzusehen - eine wesentliche Beteiligung liege aber hier nicht vor.

Der Gesetzgeber gehe bei der Hinzurechnung nach § 7 Z 6 GewStG nicht von einer Erhöhung der Bemessungsgrundlage durch Hinzurechnungen aus, sondern korrigiere die Ausgangsbasis dergestalt, dass wieder hinzugerechnet werde, was als solche zuvor bei der Gewinnermittlung abgesetzt worden sei. Die Gesetzeslage verbiete es auch, den für die Tatbestandsverwirklichung einer Hinzurechnung nach § 7 Z 6 GewStG erforderlichen Sachverhalt mit dem Argument beiseite zu schieben, "es sei ein Dritter zwischengeschaltet", da § 21 Abs. 1 BAO eine derartige Argumentation nicht trage. Es stehe jedermann frei, seine Rechtsverhältnisse und wirtschaftlichen Beziehungen so zu gestalten und zu ordnen, dass der günstigste Effekt, die geringste gesetzlich vorgegebene Abgabenbelastung erreicht werde. Wenn mit der Hinzurechnung nach § 7 Z 6 GewStG eine "Angleichung an Personengesellschaften" bewirkt werden soll, so müssen bei richtiger Auslegung dieser Bestimmung alle Kapitalgesellschaften von dieser Rechtsfolge ausgeschlossen werden, wenn sie keinen Gewerbetrieb unterhalten, da sie freiberuflich tätig sind oder Einkünfte aus Land- und Forstwirtschaft erzielen.

Die Berufungsentscheidung des Unabhängigen Finanzsenates vom 20.12.2005, GZ. RV/3324-W/02, wurde mit Erkenntnis des Verwaltungsgerichtshofes vom 4.8.2010, Zl. 2006/13/0169, wegen Rechtswidrigkeit des Inhalts gemäß § 42 Abs. 2 Z 1 VwGG aufgehoben, da die belangte Behörde den erstinstanzlichen Wiederaufnahmsgrund "ausgetauscht" habe.

VI.) fortgesetztes Verfahren zu GZ. RV/2872-W/10 und RV/2873-W/10 nach VwGH-Erkenntnis Zl. 2006/13/0169 betreffend:

VI.1) Ablehnung des hauptberuflichen Mitglieds wegen Befangenheit:

Mit Eingabe vom 12. September 2011 wird das hauptberufliche Mitglied Hofrat Mag. Johannes Böck wegen Befangenheit gemäß § 76 Abs. 1 lit. c BAO abgelehnt, da dieser als Referent maßgeblich an der vom VwGH aufgehobenen Entscheidung vom 20. Dezember 2005, GZ. RV/3324-W/02, mitgewirkt habe. Somit sei nach Auffassung der Bw. die völlige Unbefangenheit nicht anzunehmen.

Der Antrag der Bw. betreffend die Ablehnung des hauptberuflichen Mitglieds des unabhängigen Finanzsenates wegen Befangenheit gemäß § 76 Abs. 1 lit. c BAO wurde mit Bescheid vom 4. Oktober 2011 als unbegründet abgewiesen. Begründend wurde ausgeführt, dass nach der Rspr des VwGH die Tätigkeit eines Mitglieds des Unabhängigen Finanzsenates im Verwaltungsverfahren als Mitglied des (früheren) Berufungssenates bei der (damaligen) Finanzlandesdirektion für sich keine Befangenheit iSd § 76 Abs. 1 lit. d BAO begründet, so dieses Mitglied als Organ der Finanzlandesdirektion keine Weisungen erteilt hat. Nach der Rspr des VwGH liegt ebenso wenig Befangenheit vor, wenn sich die Rechtsansicht des Organwalters nicht mit jener der Partei deckt (vgl. VwGH 29.6.1992, Zl. 92/15/0090). Bloß sachliche Differenzen führen nicht zur Befangenheit iSd § 76 Abs. 1 lit. c BAO, die beispielsweise durch Publikation einer Rechtsmeinung in Fachzeitschriften zum Ausdruck kommen (vgl. OGH 18.4.1989, Zl. 4 Ob 36/89). Andere unter dem Tatbestand des § 76 Abs. 1 lit. c BAO fallende Gründe seien nicht geltend gemacht worden.

Nach der Eingabe vom 11. Oktober 2011 habe die Bw. bloß angeregt, die Frage des allfälligen Zutreffens der Befangenheit des mit dieser Sache befassten Referenten vor der neuerlichen Anberaumung eines Verhandlungstermines iSd § 76 Abs. 1 lit. c BAO einer amtswegigen Prüfung zu unterziehen. Insbesondere sei die Besorgnis der Bw. ausschließlich auf § 76 Abs. 1 lit. c BAO gegründet gewesen.

VI.2) weiteres Vorbringen im fortgesetzten Verfahren - GZ. RV/2872-W/10 und RV/2873-W/10:

Mit Eingabe vom 24. Oktober 2011 wurde erneut die Erlassung einer kassatorischen Entscheidung iSd § 289 Abs. 1 BAO angeregt, da es am zweckmäßigsten wäre, wenn sich der unabhängige Finanzsenat auf diesem Wege des anhängigen Rechtsmittels entledigen würde. Die Vorteilhaftigkeit einer Erledigung nach § 289 Abs. 1 BAO liege insbesondere aus dem Gesichtspunkt der Verwaltungsökonomie auf der Hand, zumal die Bw. bereits mit Eingabe vom 14. April 1998 an die FLD, z.Hd. des Präsidenten HR Dr. Frey auf das vorhersehbare Missverhältnis zwischen der durch die Präsidentenbeschwerde verursachten hohen Kosten und den geringen Erfolgsaussichten hingewiesen habe. Der VwGH hätte der Beschwerde der Bw. mit Erkenntnis vom 28.6.2000, Zlen. 98/13/0096 und 99/13/0242, nicht Folge gegeben, wenn sie nicht auch in der Sache gerechtfertigt gewesen wäre.

Bei einem weiteren Rechtsgang zum VwGH sei mit einer zusätzlichen Verfahrensdauer von weiteren 3 Jahren zu rechnen. Da der VwGH in der Sache nicht selbst entscheide, müsste eine neuerliche (dann 5.) Berufungsentscheidung abgewartet werden, womit die Verfahrensdauer 23 Jahre erreichen würde. Das sei reinster Anachronismus, da seit 1993 keine Gewerbesteuer mehr erhoben werde. Der Hauptbetroffene dieses Rechtsstreites S.L. stehe im 75. Lebensjahr und möchte sich als geschäftsführender Gesellschafter der Bw. zurückziehen, ohne seinen Nachfolgern das ungelöste Gewerbesteuerproblem 1987 bis 1990 zu hinterlassen.

Zur amtswegigen Wiederaufnahme des Verfahrens wird ausgeführt, den nur vermeintlich neu hervorgekommenen Tatsachen fehle die gemäß § 303 Abs. 1 lit. c BAO erforderliche Eignung, einen "im Spruch anderslautenden Bescheid herbeizuführen". Bezüglich näherer Einzelheiten werde auf die Berufung vom 15. Juli 1993, die Ergänzungseingabe vom 15. Februar 1994 sowie auf die Seiten 29-50 der mit 23. Jänner 2002 eingebrachten VwGH-Beschwerde verwiesen. In beiden Beschwerdegängen sei der VwGH jedenfalls vom Nichtzutreffen der Voraussetzungen für eine Wiederaufnahme ausgegangen und habe die Berufungsentscheidungen der FLD bzw. des UFS als rechtswidrig aufgehoben. Insbesondere habe der VwGH eine Hinzurechnung nach § 7 Z 6 GewStG schon dem Grunde nach nicht für rechtens erachtet.

In der Beurteilung der Sachfrage bzw. der Hinzurechnung nach § 7 Z 6 GewStG sei der VwGH ganz offensichtlich jener Sichtweise des Dr.B. gefolgt, der in seinem Gutachten keine Zweifel über die Rechtswidrigkeit der vom Finanzamt vorgenommenen Hinzurechnung habe aufkommen lassen. Die zweimalige Aufhebung der in der Wiederaufnahme- und Gewerbesteuersachfrage ergangenen Urteile der II. Instanz binde gemäß § 63 VwGG bekanntermaßen den VwGH selbst.

Wenn - so die Bw. - das Prüferteam bei der Besprechung am 10. Juni 1992 erklärt habe, ihr Ziel sei es, "einen neuen, bisher nicht versuchten Durchgriff durch die Rechtsform der GmbH zu wagen", so handle es sich hier um eine bloße Änderung der durch Jahrzehnte (1953-1992) unbestrittenen Rechtsauslegung. Soweit demnach eine Hinzurechnung nach § 7 Z 6 GewStG dem Grunde nach nicht in Betracht gekommen sei, habe kein Anlass zur Erhebung der betragsmäßigen Einzelheiten (Bezugshöhe von S.L. etc.) bestanden. Das Fehlen der nicht benötigten Kenntnis über die Bezugshöhe etc. rechtfertige eine Wiederaufnahme nicht. Das Fehlen der Kenntnis des Inhalts der Werkverträge könne im Übrigen schon deshalb kein Wiederaufnahmegrund sein, da die Hinzurechnung auf Basis der Dienstbezüge des S.L. und nicht unter Zugrundelegung der Bw-Werkhonorare erfolgt sei.

Auch mit der von der BP zitierten "neueren Rechtsauffassung" lasse sich keine Wiederaufnahme rechtfertigen, da sie zum Zeitpunkt der Verwirklichung des Beteiligungserwerbs an der Bw. noch nicht bekannt gewesen sei. Aufgrund der Vorhaltsbeantwortung vom 20. Mai 1987 (iZm der Umsatzsteuervoranmeldung 3/1987) habe das Finanzamt davon Kenntnis gehabt, dass Werkshonorare iHv ATS 141.705 und ATS 180.000 von der Bw. für die Tätigkeit des S.L. bezahlt worden seien, ohne aus dieser Kenntnis eine Nutzanwendung nach § 7 Z 6 GewStG zu ziehen: dies sei ein Beweis für die geänderte Rechtsauslegung und die erst später praktizierte geänderte Vorgangsweise der Behörde.

Die Ausgestaltung der GewSt-Erklärungsformular gestellten Fragen bis 1993 würde unter Beweis stellen, dass Entgelte, die gewerbesteuerlichen Empfängern hinzufließen, nach Abschnitt 34 Abs. 4 der GewSt-RL keine Zurechnung auslösen sollen. Der Vorrang der "Rechtsrichtigkeit" vor der "Rechtsbeständigkeit" könne im Falle der Bw. nichts bewirken, da die anzustrebende "Gleichmäßigkeit der Besteuerung" schon ohne Vornahme einer Hinzurechnung nach § 7 Z 6 GewStG gegeben sei. Durch die Hinzurechnung nach § 7 Z 6 GewStG werde sie ins Gegenteil des anzustrebenden Zustands, nämlich in Richtung "Ungleichmäßigkeit der Besteuerung" verfälscht. Zudem seien die von der Bw. gezahlten Werkhonorare sowohl bei der Bw. als auch bei der B1-GmbH sowie der M-GmbH (in Form der Geschäftsführerbezüge) der Gewerbesteuer unterzogen worden.

Die Hinzurechnung nach § 7 Z 6 GewStG stelle eine Verletzung der Zurechnungsregeln des § 24 BAO und der einschlägigen VwGH-Grundsätze dar - in diesem Zusammenhang werde auf das zur KommSt ergangene VwGH-Erkenntnis vom 14.12.2000, Zl. 2000/15/0124, sowie auf die S 58-66 der mit 23. Jänner 2002 eingebrachten VwGH-Beschwerde verwiesen. Die Anfang der 1990er Jahre in Diskussion gezogene und mutmaßlich die Wurzel des gegenständlichen Rechtsmittelverfahrens darstellende Zurechnungsfrage von Einkünften (vgl. Rz 104 der ESt-RL 2000) sei nicht berücksichtigt worden.

Mit der Eingabe vom 24. Oktober 2011 verweist die Bw. weiters auf die seinerzeitige Stellungnahme des Betriebsfinanzamtes vom 22. Jänner 1975, wonach der Abschluss eines Werkvertrages anstelle des zuvor bestehenden Dienstvertrages des S.L. zu selbständigen Einkünften des Werkvertragspartners führe. Diese Auskunft des Finanzamtes habe die Betroffenen aller Zweifel über die Qualität dieser Einkünfte enthoben. Die mehrfach erfolgte anerkannte Lohnsteuerpflicht der nichtselbständigen Einkünfte des S.L. im Zuge von LSt-Prüfungen bei B1-GmbH bzw. M-GmbH bestätige den allseits vorhandenen Eindruck einer durchaus üblichen Gestaltung der Zusammenarbeit von Wirtschaftstreuhandgesellschaften. Auch nach Abschaffung der GewSt im Jahre 1993 habe die Bw. die seinerzeit gewachsenen Rechtsverhältnisse bis heute unverändert bestehen lassen, worin zum Ausdruck komme, dass die Bw. Beständigkeit und Nachhaltigkeit der Strukturen einer kurzfristigen Abfolge von Anpassungsmaßnahmen an sich eröffnende abgabenrechtliche Vorteile vorziehe.

In der Eingabe vom 28. Oktober 2011 wird darauf verwiesen, dass die strittige Hinzurechnung nach § 7 Z 6 GewStG die Bw. mit zusätzlicher Gewerbesteuer für die Jahre 1987 bis 1990 im Nachforderungsbetrag von insgesamt S 1.259.811,-- bzw. € 91.554,04 belaste. Wegen der fehlenden Berechtigung für eine Hinzurechnung nach § 7 Z 6 GewStG sei eine diesbezügliche Offenlegungsverpflichtung von Anfang an nicht gegeben gewesen. Weiters wurde auf die nachstehend bezeichneten VwGH-Erkenntnisse hingewiesen, die allesamt nicht freiberufliche Fälle betreffen würden: VwGH 30.5.1990, Zl. 86/13/0046; 10.5.1998, Zl. 87/14/0084; 17.11.1992, Zlen. 91/14/0180, 0181, 0182; 10.5.1988, Zl. 87/14/0064). Die Bw. hätte im Zuge der Erstellung der Steuererklärungen 1987 bis 1990 keiner Offenlegungsverpflichtung entsprechen können, die aus dem VwGH-Erkenntnis vom 17.11.1992, Zlen. Zlen. 91/14/0180, 0181, 0182, abgeleitet werde. Es wird abermals darauf verwiesen, das VwGH-Erkenntnis vom 17.11.1992, Zl. 91/14/0180, sei aber nicht vergleichbar, da es sich auf eine keinen freien Beruf ausübende GmbH bezogen habe.

Da seit jeher die Leistungsträger der Bw. in weitaus überwiegender Zahl im Werkvertrag für sie arbeiten würden, hätte der allfällige Wechsel von S.L. in ein Dienstverhältnis zur Bw. einen störenden Eingriff in das Beziehungsgefüge der Bw. bedeutet und sei daher nicht in Betracht gekommen. S.L. habe auch keine Veranlassung gehabt, aus seinem Dienstverhältnis mit der B1-GmbH auszuscheiden, zumal er durch einen freiwilligen Abgang seine Abfertigungsansprüche in bedeutender Größenordnung gefährdet hätte. Der inzwischen erfolgte Erwerb einer Mehrheitsbeteiligung an der Bw. habe kein hinlänglicher Grund für einen derartigen Postenwechsel sein können.

VI.3) mündliche Verhandlung im Verfahren GZ. RV/2872-W/10 und RV/2873-W/10:

VI.3.1) Eingabe vom 18. Jänner 2012:

Bei der am 18. Jänner 2012 anberaumten mündlichen Berufungsverhandlung legte die Bw. die mit 18. Jänner 2012 datierte Eingabe vor. In dieser Eingabe wird bezüglich der Wiederaufnahme des Verfahrens wiederholt darauf verwiesen, dass die von der Bw. erhobenen VwGH-Beschwerden alle zur Aufhebung der angefochtenen zweitinstanzlichen Bescheide geführt haben. Mit den VwGH-Erkenntnissen vom 28.6.2000, Zlen. 98/13/0096, 99/13/0242, und vom 4.8.2010, Zl. 2006/13/0169 sowie mit dem Klaglosstellungsbescheid gemäß § 299 Abs. 1 BAO vom 1.3.2001 sei insbesondere dem Vorwurf der fehlenden Wiederaufnahmeberechtigung Rechnung getragen worden und ergebe sich eine Bindungswirkung für die im fortgesetzten Verfahren in der Wiederaufnahmefrage zu treffende Entscheidung des Senats. Aus diesem Grund werde für diese mündliche Verhandlung die Verlesung der Entscheidungsgründe der vorstehenden VwGH-Erkenntnisse beantragt, ehe in die Erörterung der Sache eingetreten werde (Anmerkung: die angeführten VwGH-Erkenntnisse wurden verlesen).

Die Frage - so die Bw. weiter - ob die Kenntnis vermeintlich neu hervorgekommener Tatsachen gemäß § 303 Abs. 4 BAO "einen im Spruch anders lautenden Bescheid herbeigeführt hätte", sei auf Basis der Rechtslage zum Zeitpunkt der Erlassung des seinerzeitigen Sachbescheides zu beurteilen. Hierbei sei nach der UFS-Entscheidung vom 4.9.2007, GZ. RV/0546-I/06, ausschließlich auf die Rechtslage, nicht jedoch auf die Verwaltungsübung oder Rechtsmeinung des Organwalters zum Zeitpunkt der Erlassung des Erstbescheides - und nicht zum Zeitpunkt der Wiederaufnahme - abzustellen. Angesichts der gleichlautenden Bestimmungen des § 303 Abs. 1 und § 303 Abs. 4 BAO gelte dies für alle Fälle einer amtswegigen Wiederaufnahme.

Insbesondere ergebe sich eine Änderung der Rechtslage durch das VwGH-Erkenntnis vom 17.11.1992, Zlen. 91/14/0180, 0181, 0182. Bis dahin sei einer Hinzurechnung Abschnitt 34 Abs. 4 der GewSt-RL im Wege gestanden, derzufolge eine Hinzurechnung nicht vorzunehmen sei, wenn die Vergütungen beim Empfänger als selbständigem Gewerbetreibenden zur Steuer nach dem Gewerbeertrag heranzuziehen seien. Damit stehe aber fest, dass für die Frage der Zulässigkeit der Wiederaufnahme die aus dem VwGH-Erkenntnis vom 17.11.1992, Zlen. 91/14/0180, 0181, 0182, geänderte (verböserte) Rechtsauslegung nicht rückwirkend herangezogen werden dürfe. Die mit Bescheiden vom 7. Juni 1993 verfügte Wiederaufnahme der Gewerbesteuer-Verfahren 1987-1990 erweise sich somit als rechtswidrig, wie anhand des beigefügten Tableaus (lt. Anlage 2) nachvollzogen werden könne.

Infolge der Schutzwirkung des § 307 Abs. 2 BAO sei die rückwirkende Anwendung des VwGH-Erkenntnisses vom 17.11.1992, Zlen. 91/14/0180, 0181, 0182, welche eine höchstgerichtliche Änderung der Rechtsauslegung gegenüber dem zuvor anzuwendenden Abschnitt 34 Abs. 4 der GewSt-RL unzulässig. Die Bestimmung des § 307 Abs. 2 BAO sei erst mit BGBl I 2002/97 mit Wirkung ab 26. Juni 2002 aufgehoben worden. Damit stehe fest, dass in den Sachentscheidungen - ungeachtet des mangelnden Hervorkommens neuer Tatsachen bzw. Beweismittel - die aus dem VwGH-Erkenntnis vom 17.11.1992, Zlen. 91/14/0180, 0181, 0182, geänderte Rechtsauslegung nicht hätte herangezogen werden dürfen. Die Gewerbesteuerbescheide 1987 bis 1990 stehen in krassem Widerspruch zur damals maßgeblichen Rechtslage des § 307 Abs. 2 BAO und erweisen sich daher als rechtswidrig. Infolge der zu erwartenden Stattgabe der Berufung in der Wiederaufnahmesache werde es zu einer Erledigung der Berufung gegen die Sachbescheide nicht zu kommen haben. Damit falle das Tatbestands-Element, nämlich die Eignung, "einen im Spruch anderslautenden Bescheid herbeiführen zu können", in sich zusammen.

Der Wiederaufnahmebescheid weise nur die stereotype Begründungsformel auf, der die von der Judikatur und Literatur geforderte und auf den konkreten Sachverhalt bezogene, nachvollziehbare Begründung der Ermessensübung fehle. Eine zweckmäßige Verfolgung der Rechte des Abgabepflichtigen werde damit verhindert. Die bei der Ermessensübung ins Kalkül zu ziehende Zweckmäßigkeit dürfe nicht alleine auf das öffentliche Interesse an einer geordneten und gesicherten Abgabenerhebung bezogen sein. Zweckmäßigkeit bedeute kein bedingungsloses Streben nach Mehrung der Staatseinnahmen, vielmehr müsse auch ein Abstellen auf den Zweck des Gesetzes und des damit verfolgten rechtspolitischen Zieles erfolgen. Die durch die Hinzurechnung gemäß § 7 Z 6 GewStG bewirkte Mehrfachbelastung freiberuflich tätiger Kapitalgesellschaften stehe dem Gesetzeszweck diametral entgegen. Der Maßstab der Zweckmäßigkeit sei offenkundig verletzt. Aufgrund der den Gesetzeszweck missachtenden Mehrfachbelastung mit Gewerbesteuer sei die verfügte Maßnahme als unbillig zu erachten. Das Abgehen von Abschnitt 34 der GewSt-RL und damit von einer langjährig als korrekt erachteten rechtlichen Beurteilung verstoße gegen den Grundsatz von Treu und Glauben und stehe als Unbilligkeit der Wiederaufnahme entgegen. Der Bw. sei aber infolge des Fehlens jeglicher sachverhaltsbezogener Ausführungen die Nachprüfbarkeit verwehrt, warum die belangte Behörde zum Schluss gekommen sein mag, dass die Wiederaufnahme billig und zweckmäßig sei und den gesetzlichen Anforderungen genüge. Die Wiederaufnahmebescheide vom 7. Juni 1993 haben sich mit den vorstehenden Tatbestandsmerkmalen nicht bzw. nicht ausreichend auseinander gesetzt und erweisen sich daher als rechtswidrig.

In der Eingabe vom 18. Jänner 2012 wird wiederholt darauf verwiesen, dass das von der BP herangezogene VwGH-Erkenntnis vom 17.11.1992, Zlen. 91/14/0180, 0181, 0182, durch das jüngere VwGH-Erkenntnis vom 14.12.2000, Zl. 2000/15/0124, überholt erscheine. Nach den Ausführungen in dem vorstehenden Erkenntnis könne die Rechtsform als Steuersubjekt nicht negiert werden, um so deren Tätigkeit einem anderen Steuersubjekt zuzurechnen. Denn eine Gesellschaftsgründung führe alleine noch nicht dazu, in wirtschaftlicher Betrachtungsweise zu dem Schluss zu gelangen, die Kapitalgesellschaft sei nicht existent. Im Beschwerdefall sei weder die gewählte Rechtsform ungewöhnlich, noch sei in Ansehung der Kommunalsteuer eine Steuerersparnis eingetreten. Daher sei die Annahme der belangten Behörde rechtswidrig, die Geschäftsführerbezüge des JP würden in wirtschaftlicher Betrachtungsweise von der Bf. gewährt. Die Anwendung der wirtschaftlichen Betrachtungsweise stelle im Fall der Bw. einen analogen rechtswidrigen Durchgriff durch die Rechtsform der Kapitalgesellschaft dar und sei rechtswidrig.

Sollte dem in der Wiederaufnahmefrage gestellten Berufungsantrag nicht schon allein aufgrund der Ausführungen in Punkt II. der Eingabe vom 18. Jänner 2012 entsprochen werden, werden die Verlesung des von Dr.B. erstellten Gutachtens und abermals die Verlesung der Erwägungen der Entscheidungsgründe in der Berufungsentscheidung vom 6.11.1997 (Anmerkung: 7.11.1997, GZ. 6-94/2133/05 und RV/132-06/05/97) ab Seite 5 beantragt. Insbesondere werde in Abrede gestellt, dass die Gewährung von Bezügen und sonstigen Vorteilen für die Tätigkeit des wesentlich beteiligten Gesellschafters vorliege. Dies insbesondere deshalb, da andernfalls gegen das Legalitätsprinzip und gegen weitere abgabenrechtliche Prinzipien wie zB der Zurechnung von Einnahmen und Einkünften verstoßen werde.

VI.3.2) zusätzliches Parteienvorbringen bei mündlicher Verhandlung am 18. Jänner 2012:

Im Zuge der mündlichen Verhandlung wurde abermals darauf verwiesen, dass die Finanzlandesdirektion seinerzeit mit Berufungsentscheidung vom 7.11.1997, GZ. 6-94/2133/05 und RV/132-06/05/97, der Bw. in der Sachentscheidung unter Hinweis auf Abschnitt 34 Abs. 4 der GewSt-Richtlinien sowie der abgeführten Lohnsummensteuer Recht gegeben habe. Da der VwGH mit dem Erkenntnis vom 28.6.2000, Zlen. 98/13/0096 und 99/13/0242, dem beschwerdeführenden Präsidenten der FLD "im Ergebnis" Recht gegeben habe, sei eine Bindungswirkung in diesem Verfahren gegeben. In diesem Erkenntnis habe der VwGH auch gesagt, dass die Wiederaufnahme zu Unrecht verfügt worden sei, weil im Spruch kein anderes Ergebnis zu Stande habe kommen können.

Wenn dem Präsidenten der FLD "im Ergebnis Recht zu geben sei", stelle der VwGH klar, dass sich nur im Ergebnis die Richtigkeit zeige. Nach der Argumentation des Präsidenten sei die Hinzurechnung nach § 7 Z 6 GewStG zulässig gewesen. Der VwGH hätte zum Inhaltlichen eigentlich gar nichts sagen müssen, er habe aber trotzdem den vorstehenden Nachsatz fallen gelassen. Aus den beiden VwGH-Erkenntnissen vom 28.6.2000, Zlen. 98/13/0096 und 99/13/0242, und vom 4.8.2010, Zl. 2006/13/0169, ergebe sich nach Auffassung der Bw. eine Bindungswirkung für die im fortgesetzten Verfahren in der Wiederaufnahmsfrage zu treffende Senatsentscheidung.

Bis zum Ergehen des VwGH-Erkenntnisses vom 17.11.1992, Zl. 91/14/0180, sei Abschnitt 34 Abs. 4 der GewSt-RL einer allfälligen Hinzurechnung gemäß § 7 Z 6 GewStG entgegengestanden. Da für die Frage der Wiederaufnahme nur die Rechtslage zum Zeitpunkt der Erlassung der Erstbescheide herangezogen werden könne, falle das Erkenntnis vom 17.11.1992 erst nach dem relevanten Zeitpunkt und dürfe auf den Fall der Bw. nicht angewandt werden.

Seitens der Bw. werde bestritten, dass der zwischen der Bw. und der B1-GmbH bzw. M-GmbH geschlossene Werkvertrag nicht bekannt gewesen sei. Ebenso dessen Eignung, auf der Basis der seinerzeit geltenden Rechtslage einen anderslautenden Bescheid herbeizuführen. Dies sei nach Auffassung der Bw. zu wenig gegeben, da einerseits auf den damaligen Zeitpunkt zurück zu blicken sei und andererseits das VwGH-Erkenntnis vom 17.11.1992, Zl. 91/14/0180, erst Jahre später ergangen sei. Dementsprechend hätte auch kein anderslautender Bescheid daraus resultiert.

Die Wiederaufnahme des Verfahrens liege im Ermessen der Behörde, sei aus Rechtschutzgründen entsprechend zu begründen und müsse sich im Spiel der Zweckmäßigkeit und Billigkeit ergeben. Zweckmäßigkeit liege nicht vor, wenn der Gesetzeszweck der Hinzurechnungsvorschrift des § 7 Z 6 GewStG missachtet werde. Billigkeit sei aufgrund der verfügten Mehrbelastung sowie aufgrund des Abgehens von einer Rechtslage, auf die vertraut worden sei, nicht gegeben. Im Übrigen mache der "Stehsatz" der BP nicht nachvollziehbar, wie die Behörde zur entsprechenden Entscheidung gekommen sei.

In den Veranlagungszeiträumen seien insbesondere "Bezüge oder sonstige Vorteile für die Tätigkeit des wesentlich beteiligten Gesellschafters" nicht vorgelegen, da Werkvertragshonorare an eine dritte Gesellschaft bezahlt worden seien. Zum Zeitpunkt der Erlassung der Erstbescheide sei der Tatbestand für eine Hinzurechnung nach § 7 Z 6 GewStG nicht vorgelegen. Erst mit der Veröffentlichung des VwGH-Erkenntnisses vom 17.11.1992, Zlen. 91/14/0180, 0181, 0182, habe es einen "Schwenk" der Rechtsauslegung dahingehend gegeben, dass über Wegdenken der Zwischengesellschaft, d.h. der B1-GmbH und M-GmbH über Anwendung der wirtschaftlichen Betrachtungsweise die Gewährung von Bezügen direkt auf die Ebene der Bw. verschoben worden sei. Das sei aber nach Auffassung der Bw. nicht gerechtfertigt - aber ein bedingtes Zutreffen des Vorliegens von "Bezügen oder sonstigen Vorteilen wesentlich beteiligter Gesellschafter" sei ab dem 17.11.1992, nicht aber zum Zeitpunkt der Erlassung der Erstbescheide gegeben gewesen. Dies sei somit nicht geeignet, einen im Spruch anderslautenden Bescheid zu bewirken.

VI.3.3) Ausführungen der Vertreterin des Finanzamtes:

Den Ausführungen der Bw. hält die Vertreterin des Finanzamtes entgegen, dass sich der VwGH in dem aufhebenden Erkenntnis vom 28.6.2000, Zlen. 98/13/0096 und 99/13/0242, in der Sachfrage der Hinzurechnung gemäß § 7 Z 6 GewStG gar nicht geäußert habe, das sei reine Auslegungssache. In dem VwGH-Erkenntnis vom 17.11.1992, Zl. 91/14/0180, habe sich der VwGH erstmals mit dieser Rechtsansicht befasst. Zur Frage der in Rede stehenden Hinzurechnung wurde ausgeführt, es sei gerade der Gesetzeszweck, dass eine Hinzurechnung gemäß § 7 Z 6 GewStG nicht durch das "Konstrukt" der Zwischenschaltung einer anderen Gesellschaft "ausgehebelt" werde. Das Gewerbesteuergesetz würde in der Frage dieser Hinzurechnung nicht zwischen freiberuflicher und gewerblicher Tätigkeit differenzieren.

Hinsichtlich der Zulässigkeit der amtswegigen Wiederaufnahme des Verfahrens in Bezug auf § 303 Abs. 4 BAO und § 307 Abs. 2 BAO sei auf das VwGH-Erkenntnis vom 11.5.2005, Zl. 2001/13/0050, im Falle der M-GmbH zu verweisen, wo eine Hinzurechnung gemäß § 7 Z 6 GewStG für zulässig erachtet worden sei, da es sich dabei um "durchlaufende Posten" handle. Folglich liege keine Änderung der Rechtsauslegung vor. Im vorliegenden Fall sei zwar das Werkvertragsverhältnis der Bw. zur der B1-GmbH, nicht aber das zur M-GmbH offengelegt worden.

VI.3.4) Replik der Bw. zu Vorbringen des Finanzamtes:

Aus dem Hinweis der Vertreterin des Finanzamtes, dass sich der VwGH in dem Erkenntnis vom 17.11.1992, Zlen. 91/14/0180, 081, 0182, erstmals mit dieser Rechtsansicht befasst habe, ließe sich - so die Bw. - ein Verweis auf § 307 Abs. 2 BAO damaliger Rechtslage ableiten. Da gäbe es strittige Judikatur, die nach Auffassung der Bw. nicht zur Gänze Folgejudikatur dergestalt darstelle, dass nur ein Abgehen von einer Rechtsauffassung den Verböserungsschutz nach sich ziehe. Die Bw. gehe es nicht um die Frage, ob in einem Sachbescheid dieses oder jenes Erkenntnis berücksichtigt werden dürfe, sondern gehe einen Schritt zurück auf die Frage des Wiederaufnahmegrundes: Dieser sei nur dann gegeben, wenn sich der zuständige Referent in den Jahren 1988/89 anders entschieden hätte, hätte er Kenntnis von dem Werkvertrag gehabt. Insbesondere sei darauf abzustellen, ob dies auf Basis der damaligen Rechtsauffassung /Rechtsauslegung einen anderslautenden Bescheid herbeigeführt hätte. Das in Rede stehende Erkenntnis vom 17.11.1992, Zl. 91/14/0180, sei ein "Schwenk" des VwGH in die Richtung, dass er davon ausgehe, dass man sich die Zwischengesellschaft wegdenken solle. Insbesondere gebe es in dieser Frage eine neue höchstgerichtliche Meinung, da dies bis dahin anders beurteilt worden sei. Ohne das VwGH-Judikat vom 17.11.1992, Zl. 91/14/0180, das diesen Durchgriff stütze, wäre der Referent im Jahre 1988 nicht auf die Idee gekommen, dass er auf die zwischengeschaltete GmbH durchgreife. Vielmehr hätte sich der Referent auf Basis des Gesetzeswortlauts sowie der Richtlinie, welche für ihn eine bindende Anweisung darstelle, orientiert. Das vorstehende Erkenntnis habe eine Änderung der "Verwaltungsgebarung" bewirkt, durch das vorstehende Erkenntnis seien die Gewerbesteuer-Richtlinien mehr oder weniger "over-ruled" worden.

Die Rechtslage ergebe sich als Summe von Gesetzestext und Auslegung der Gesetze. Um den Sinn eines Gesetzes zu erschließen, sei dem Wortsinn nachzugehen. Wenn dann irgendwelche Fragen offen bleiben, gebe es Schlüsse, die eine logische Interpretation ergeben. Im vorliegenden Fall sei der Wortsinn des Gesetzes ganz klar. Im Hinblick auf die Änderung der Rechtsauslegung beziehe sich die Bw. nicht auf § 307 Abs. 2 BAO, sondern auf § 303 Abs. 4 BAO. Die Bestimmung des § 303 Abs. 4 BAO stelle darauf ab, dass die Kenntnis dieser Umstände einen im Spruch anders lautenden Bescheid bewirkt hätte. Insbesondere sei eine begriffliche Vermischung zwischen § 303 Abs. 4 BAO und § 307 Abs. 2 BAO zu vermeiden. Es sei § 303 Abs. 4 BAO, der eine Wiederaufnahme gestattet, von § 307 Abs. 2 BAO zu trennen, der in der Sachentscheidung eine verböserte Auslegung - auf Basis VwGH/VfGH - zu Lasten des Steuerpflichtigen verbiete.

Der § 307 Abs. 2 BAO greife beispielsweise für den Fall, dass aufgrund eines kleinen Teilbereiches etwas aufgenommen und in der Sachentscheidung zusätzlich verbösert werde. Die Bw. sei jetzt noch nicht bei der Sachentscheidung, sondern bei der Frage, ob eine Wiederaufnahme verfügt werden dürfe. Bei dieser Frage sei nach Auffassung des UFS ausschließlich auf die Rechtslage, nicht jedoch auf die Verwaltungsübung oder Rechtsmeinung zu dem Zeitpunkt, in dem das erste Verfahren bescheidmäßig abgeschlossen worden sei, abzustellen.

Dem Umstand, dass in den dem VwGH-Erkenntnis vom 17.11.1992, Zl. 91/14/0180, zu Grunde liegenden vergleichbaren Fall eine Wiederaufnahme des Verfahrens verfügt worden sei, hält die Bw. entgegen, es sei nicht auszuschließen, dass auch andere Wiederaufnahmegründe vorgelegen und deshalb der Einstieg in das Verfahren zulässig gewesen sei.