Missglückte Einbringung

European Case Law Identifier: ECLI:AT:BFG:2019:RV.7100807.2019

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Richterin Elisabeth Wanke in der Beschwerdesache betreffend die als Beschwerde weitergeltende Berufung der A B Datenverarbeitungs OEG, Adresse, Rechtsnachfolgerin BCA EDV-Beratung GmbH, ebendort, vertreten durch Roland Wagerer, Steuerberater, 1220 Wien, Pappelweg 1/10, vom 12.3.2008 gegen den Bescheid des Finanzamtes Wien 2/20/21/22, 1220 Wien, Dr. Adolf Schärf-Platz 2, vom 11.2.2008 betreffend Feststellung von Einkünften für das Jahr 2005, Steuernummer 12 X, zu Recht erkannt:

I. Der angefochtene Bescheid wird gemäß § 279 BAO abgeändert.

Die getroffenen Feststellungen sind der Berufungsvorentscheidung vom 26.4.2010 zu entnehmen und bilden einen Bestandteil dieses Spruches.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 B-VG nicht zulässig.

Entscheidungsgründe

Firmenbuch

Wie aus dem Firmenbuch hervorgeht, wurde die Berufungswerberin (Bw) und spätere Beschwerdeführerin (Bf) im Jahr 1997 als A B Datenverarbeitungs OEG gegründet. Gesellschafter waren C B und A B. Mit Einbringungsvertrag vom 29.3.2006 wurde die A B Datenverarbeitungs OEG in die D E Gesellschaft m.b.H. eingebracht, deren Firmenwortlaut in weiterer Folge in BCA EDV-Beratung GmbH geändert wurde. Auf Grund eines Antrags vom 30.3.2006 wurde im Firmenbuch am 19.4.2006 die Auflösung und Löschung der A B Datenverarbeitungs OEG eingetragen.

Feststellungsbescheid 2005 vom 11.2.2008

Mittels Feststellungsbescheid gemäß § 188 BAO, der als Adressat "A B Datenverarbeitungs OEG" per Adresse des Zustellbevollmächtigten ausweist, stellte das Finanzamt im Schätzungsweg auf Grund von Nichtabgabe der Steuererklärungen Einkünfte aus Gewerbebetrieb von € 100.000,00 fest. Der Anteil von C B betrage € 40.000,00 und der Anteil von A B € 60.000,00. Ein Hinweis nach § 101 Abs. 3 BAO ist nicht enthalten.

Berufung

Der steuerliche Vertreter erhob mit Telefax vom 12.3.2008 im Namen der "A B Datenverarbeitungs OEG" unter anderem gegen den Einkünftefeststellungsbescheid vom 11.2.2008 Berufung mit dem Antrag, die Einkünfte aus Gewerbebetrieb mit € 88.904,48 festzustellen, wovon € 35.561,79 auf C B und € 53.342,69 auf A B entfielen.Die Festsetzung werde entsprechend den auf dem Postweg übermittelten Unterlagen beantragt.

Außenprüfung

In weiterer Folge fand bei der Bf eine Außenprüfung statt. Der gemäß § 150 erstattete Bericht vom 26.4.2010 führt dazu unter anderem aus:

Tz. 1 Einbringung zum 30.6.2005

Der Betrieb der A B Datenverarbeitungs OEG wurde mit Vertrag vom 29.3.2006 in die D E GesmbH (deren Namen am 30.3.2006 in BCA EDV-Beratung GmbH geändert wurde) eingebracht. Die Einbringung erfolgte rückwirkend zum 30.6.2005. Die Inanspruchnahme der umgründungssteuerrechtlichen Begünstigungen des Art. III UmgrStG wurde vertraglich festgehalten.

Dem Vertrag wurde die Schlußbilanz zum 30.6.2005 der OEG, sowie die Einbringungsbilanz für den Gesellschafter B A beigelegt.

Im Punkt VIII des Einbringungsvertrages wird u. a. folgendes festgehalten:

Da die Beteiligungsverhältnisse am eingebrachten Unternehmen denen in der übernehmenden Gesellschaft entsprechen, kann sohin gem. § 19 Abs. 2 Z. 5 UmgrStG eine Kapitalerhöhung bei der übernehmenden Gesellschaft unterbleiben.

Durch den Erwerb der Anteile an der D E GesmbH, Wechsel der Geschäftsführung (es wurden die bisherigen Geschäftsführer abberufen und Herr A B zum neuen Geschäftsführer bestellt) sowie mit der Übernahme des Betriebes der A B Datenverarbeitungs OEG liegt unstrittig der Manteltatbestand des § 8 Abs. 4 Z. 2 KStG 1988 vor.

Steuerliche Feststellungen

Tz. 2 Einbringung - Veräußerungsgewinn

Verletzung einer Anwendungsvoraussetzung des Art. III

Im gegenständlichen Fall liegt laut Einbringungsvertrag eine Einbringung des Betriebes einer Mitunternehmerschaft vor. Eine Einbringung kann ua. nur dann unter Art. III UmgrStG fallen, wenn die Gegenleistung durch die übernehmende Körperschaft ausschließlich in der Gewährung von Anteilen an den Einbringenden erfolgt (§ 19 Abs. 1 UmgrStG). Von diesem Grundsatz kann nur dann abgegangen werden, wenn einer der in § 19 Abs. 2 leg.cit. angeführten Ausnahmetatbestände erfüllt ist.

§ 19 Abs. 2 Z. 5 UmgrStG in der Fassung des Abgabenänderungsgesetzes 2005, BGBI 2005/151, lautet wie folgt:

"Die Gewährung von neuen Anteilen kann unterbleiben, wenn der Einbringende unmittelbar oder mittelbar Alleingesellschafter der übernehmenden Körperschaften ist (dieser Tatbestand ist jedenfalls nicht gegeben) oder wenn die unmittelbaren oder mittelbaren Beteiligungsverhältnisse an der einbringenden und der übernehmenden Körperschaft übereinstimmen."

Diese Bestimmung gilt für alle Einbringungen, die nach dem 31 .1.2006 beim zuständigen Firmenbuch/Finanzamt angemeldet werden (Z. 11 des 3. Teiles des UmgrStG).

Der zweite Tatbestand des § 19 Abs. 2 Z. 5 UmgrStG (auf diesen wird auch im bereits wiedergegebenen Punkt VIII des Einbringungsvertrages vom 29.3.2006 Bezug genommen), kommt daher NUR dann zur Anwendung, wenn der Einbringende eine KÖRPERSCHAFT ist.

Keine Ausnahme von der Erforderlichkeit der Gegenleistung sieht § 19 Abs. 2 Z 5 UmgrStG idF des AbgÄG 2005 daher für den Fall vor, dass Vermögen durch eine Mitunternehmerschaft eingebracht wird.

Es ist daher eine Anwendungsvoraussetzung des Art. III verletzt worden.

Steuerliche Konsequenzen

Gem. § 20 Abs. 1 Z. 2 KStG 1988 kommt§ 6 Z. 14 EStG 1988 zur Anwendung. § 6 Z 14 lit b EStG 1988 normiert, dass die Einbringung von Wirtschaftsgütern (dazu zählt auch ein Betrieb) als Tausch i. S. der lit.a gilt.

Die Einbringung des Betriebes gem. § 12 Abs. 2 UmgrStG ist auf den nach dem UmgrStG maßgeblichen Stichtag, daher auf den 30.6.2005 zu beziehen.

Es sind daher die stillen Reserven der A B Datenverarbeitungs OEG per 30.6.2005 aufzudecken und bei den Mitunternehmern im Rahmen der Veranlagung 2005 zu versteuern (Feststellung eines Veräußerungsgewinnes für 2005.

Bei der BCA EDV-Beratung GmbH liegt ein Anschaffungstatbestand per 1. 7.2005 vor.

Ermittlung des Veräußerungserlöses 2005:

€ 249.000,- lt. Unternehmenswertberechnung Tz. 6 samt Beilage

Der Veräußerungsgewinn 2005 wird im Verhältnis der Beteiligungen wie folgt an die beiden Mitunternehmer aufgeteilt:

A B 60 % € 149.400

C B 40 % € 99.600

Tz. 3 laufender Gewinn 2005

laufender Gewinn für den Zeitraum 1-6/2005:

Mangels rechtzeitiger Abgabe von Steuererklärungen 2005 wurden die Besteuerungsgrundlagen mit Bescheid vom 11 .2.2008 mit einem Gewinn von € 100.000 geschätzt. Gegen diesen Bescheid wurde am 12.3.2008 berufen und folgendes erklärt:

Übergangsgewinn 2005: € 5.300,00

laufender Gewinn 1-6/2005: € 83.604,48

Zum erklärten laufenden Gewinn 2005 werden im Zuge der Bp folgende Feststellungen getroffen:

Die Rückstellung für Beratungskosten 1. Hj. 2005 i. H. von € 18.750, -, der laut Steuerberater im Zusammenhang mit der Umgründung steht, kann aus folgenden Gründen nicht anerkannt werden und wird daher erfolgswirksam aufgelöst:

Für die betriebswirtschaftliche Beratung 3-6/2005 wurde von Stb. ... eine Rechnung über € 18.000 + 20 % USt gelegt und als Aufwand geltend gemacht.

Die Rückstellung im 1. Halbjahr 2005 findet wirtschaftlich keine Begründung in der Umgründung per 30.6.2005, da die Beratungsleistungen erst im Jahr 2006 erbracht wurden nicht im 1. Hj 2005.

Eine rückbezogene wirtschaftliche Zuordnung auf den Einbringungsstichtag 30.6.2005 ist nicht zulässig.

Erhöhung des laufenden Gewinnes 2005: € 18.750,-

Der Berufung ist teilweise stattzugeben.

Tz. 4 Einkünfte aus Gewerbebetrieb 2005

laufender Gewinn 1-6/05 lt. Erklärung: 83.604,48

Auflösung Rückstellung lt. Bp: 18.750,00

laufender Gewinn 1-6/05 lt. Bp: 102.354,48

Übergangsgewinn 2005: 5.300,00

Veräußerungsgewinn 2005: 249.000,00

Gewinn gesamt 2005: 356.654,48

...

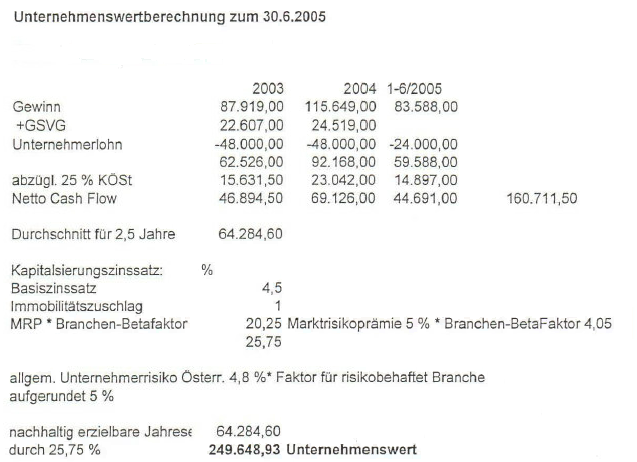

Tz. 6 Unternehmenswert per 30.6.2005

Aufgrund der Tatsache, dass für die Einbringung der OEG in die GesmbH nicht das UmGründStG anzuwenden ist, liegt ein Tausch vor. Als Veräußerungspreis der OEG ist der gemeine Wert des hingegebenen Wirtschaftsgutes (=OEG) anzusetzen.

Da die OEG über keine nenneswerten körperlichen Wirtschaftsgüter verfügte, ist lediglich der Firmenwert als unkörperliches Wirtschaftsgut als Veräußerungspreis der OEG anzusetzen.

Im Zuge der Umgründung wurde keine Unternehmensbewertung der OEG vorgenommen. Da kein Gutachten vorliegt, wurde vom Finanzamt anhand eines vereinfachten Ertragswertverfahren, ein Unternehmenswert ermittelt.

Die B Datenverarbeitungsbetrieb OEG arbeitete bis 2004 fast ausschließlich für die Kunden F und G. Erst im Jahr 2005 bekam die OEG größere Aufträge von der H, sodass der Einsatz von Subunternehmen notwendig wurde.

Da im gegenständlichen Fall kein Eigentümerwechsel stattfindet, hat das Merkmal der Personenbezogenheit keine Auswirkung auf den Unternehmenswert. Zudem kommt, dass die Aufträge größtenteils von Subunternehmern ausgeführt werden.

Ausführungen zur Berechnung des Unternehmenswertes lt. Beilage:

Es wurden lediglich die Jahre 2003-6/2005 als Basis für die Ertragswertermittlung herangezogen, obwohl die Gewinne im 2. HJ 2005 und 2006 deutlich angestiegen sind.

Der ermittelte nachhaltig erzielbare Jahreserfolg wurde mit einem Kapitalisierungzinssatz von 25,75 % dividiert.

Dem Basiszinssatz von 4,5 % und den lmmobilitätszuschlag von 1 % wurde außerdem noch ein branchenüblicher Risikozuschlag von 20,25 % zugerechnet, sodaß sich der o.a. Kapitalisierungszinssatz von 25, 75 % ergibt.

Prüfungsabschluss

Wiederaufnahme des Verfahrens gem. § 303 Abs. 4 BAO

Es wurden keine Feststellungen getroffen, die eine Wiederaufnahme des Verfahrens gem. § 303 Abs.4 BAO erforderlich machen:

Schlussbesprechung

Die Schlussbesprechung hat am 19.04.2010 stattgefunden.

[...]

Berufungsvorentscheidung vom 26.4.2010

Am 26.4.2010, adressiert an "BCA EDV-Berat GmbH Rnf B Dat OEG" zu Handen des Zustellungsbevollmächtigten, gab das Finanzamt mit Berufungsvorentscheidung, so der Spruch der BVE, der Berufung vom 12.3.2008 gegen den Bescheid vom 11.2.2008 statt.

Festgestellt wurden Einkünfte aus Gewerbebetrieb von € 356.654,48 (darin enthalten Veräußerungs- und Aufgabegewinne von € 249.000,00 und Halbsatzeinkünfte § 11a EStG 1988 von € 52.594,50). Auf C B entfielen € 142.661,79 (darin enthalten Veräußerungs- und Aufgabegewinne von € 99.600,00 und Halbsatzeinkünfte § 11a EStG 1988 von € 21.037,79), auf A B € 213.992,69 (darin enthalten Veräußerungs- und Aufgabegewinne von € 149.400,00 und Halbsatzeinkünfte § 11a EStG 1988 von € 31.556,71). Zur Begründung wurde auf den Bericht der Außenprüfung vom 26.4.2010 verwiesen. Ein Hinweis nach § 101 Abs. 3 BAO ist nicht enthalten.

Vorlageantrag

Der steuerlichen Vertreter stellte mit Telefax vom 7.6.2010 namens "BCA EDV-Berat GmbH Rnf B Dat OEG" Vorlageantrag wie folgt:

Ich beantrage die Berufung vom 12.03.2008 gegen den Bescheid vom 11.02.2008 über die Feststellung von Einkünften gem. § 188 BAO gem. § 276 BAO der Abgabenbehörde zweiter Instanz zur Entscheidung vorzulegen. Die Begründung zum Vorlageantrag ergeht mit der Berufung zu den Bescheiden zu St. Nr. 199/0410.

Weitere Ausführungen erfolgten nicht.

Vorlage

Mit Bericht vom 12.8.2010 legte das Finanzamt die Berufung vom 12.3.2008 gegen den Einkünftefeststellungsbescheid vom 11.2.2008 dem Unabhängigen Finanzsenat als damalige Abgabenbehörde zweiter Instanz zur Entscheidung vor.

Strittig sei, ob die Anwendungsvoraussetzungen des Art III UmGrStG verletzt worden seien; beantragt werde die Abweisung:

Siehe rechtliche Würdigung durch den bw. FB.

Folgende Auskunft war angeschlossen:

Auskunft des bundesweiten Fachbereichs des BMF vom 16.12.2009

Sachverhalt:

Die A B OEG ist im Bereich der EDV-Beratung tätig. Komplementäre sind Herr A B (60%) und Frau C B (40%).

An der D E GmbH (diese Gesellschaft wurde am 19.4.2006 auf BCA EDV-Beratung GmbH umfirmiert), deren Wirtschaftsjahr dem Kalenderjahr entspricht, sind Frau I E mit 89,6%, Herr D E mit 10% und Herr J K mit 0,4% beteiligt. Die letztgenannten Personen sind Geschäftsführer der D E GmbH. Die D E GmbH verfügt zum 31.12.2004 über Verlustvorträge iHv EUR 162.192,--.

Mit Vereinbarung vom 29.3.2006 übertragen die Gesellschafter der D E GmbH ihre Geschäftsanteile um jeweils 1 Euro an Herrn A B und Frau C B im Ausmaß 3 zu 2, sodass A B und C B an der D E GmbH per 29.3.2006 mit 60% zu 40% beteiligt sind.

In der Vereinbarung über die Übertragung der Geschäftsanteile ist auch folgendes bestimmt worden:

Herr D E verfügt über einen Abfertigungsanspruch gegen die D E GmbH iHv € 24.974,34 brutto. Die Käufer verpflichten sich diese Abfertigung an Herrn D E zu bezahlen, wobei der Betrag von € 24.974,34 bei einem Treuhänder erlegt wird und dieser nach erfolgter Eintragung des Gesellschafterwechsels im Firmenbuch den Nettoabfertigungsbetrag an Herrn D E bezahlt und die darauf entfallende Lohnsteuer an das zuständige Finanzamt.

Weiters ist vorgesehen, dass im Gegenzug D E seine Forderungen an die D E GmbH, die auf zwei Verrechnungskonten ausgewiesen sind, abtritt (ohne jenen Teil, der auf die Abfertigung entfällt), wobei die Forderungen auf den Verrechnungskonten jedenfalls den Betrag von EUR 158.000 erreichen.

Ferner wird in der Vereinbarung darauf hingewiesen, dass einen wesentlichen Bestandteil der Vereinbarung die von 1995 bis 2004 entstandenen Verlustvorträge (wie bereits angegeben: EUR 162.192,--) und die Mindestkörperschaftsteuern iHv € 16.858,76 darstellen.

Am selben Tag, dh. am 29.3.2006, bringt die A B OEG ihren Betrieb rückwirkend zum 30.6.2005 in die D E GmbH ein. In Punkt VIII. des Einbringungsvertrages findet sich folgende Bestimmung zur Gegenleistung:

"Da die Beteiligungsverhältnisse am eingebrachten Unternehmen denen in der übernehmenden Gesellschaft: entsprechen, kann gemäß § 19 Abs. 2 Z 5 UmgrStG eine Kapitalerhöhung bei der übernehmenden Gesellschaft unterbleiben."

Durch den Erwerb der Anteile an der D E GmbH, dem Wechsel in der Geschäftsführung (es wurden die bisherigen Geschäftsführer abberufen und Herr A B zum neuen Geschäftsführer bestellt) sowie mit der Übernahme des Betriebes der A B OEG liegt unstrittig der Manteltatbestand des § 8 Abs. 4 Z 2 KStG 1988 bei über D E GmbH vor.

Laut fernmündlicher Auskunft des anfragenden Finanzamtes vom 22.10.2009 hätte ein fremder Dritter aufgrund der schlechten finanziellen Situation der D E GmbH (wegen der dauerhaften Verlustsituation; nur 1998 fiel ein Gewinn von ATS 25.355 an) die Forderungen (im Wesentlichen die aufgelaufenen Gehaltsforderungen als Geschäftsführer) nicht kreditiert, dh. gestundet, weswegen nach Ansicht des anfragenden Finanzamtes von einer verdeckten Einlage auszugehen wäre.

Fragen:

1.) Kann die D E GmbH den Verlust der Vorjahre auch nach der Einbringung weiterhin vortragen?

2.) Wenn die Frage 1.) zu verneinen ist, kann die D E GmbH die Verlustvorträge (noch) bei der Veranlagung 2005 geltend machen bzw. kann die D E GmbH den im Jahr 2005 angefallenen Verlust verwerten?

3.) Kann die von den neuen Gesellschaftern erworbene Verrechnungsforderung in der D E GmbH als Verbindlichkeit an die neuen Gesellschafter ausgewiesen werden?

Rechtliche Beurteilung:

Im gegenständlichen Fall liegt laut Einbringungsvertrag eine Einbringung des Betriebes einer Mitunternehmerschaft vor. Eine Einbringung kann ua. nur dann unter Art. III UmgrStG fallen, wenn die Gegenleistung durch die übernehmende Körperschaft ausschließlich in der Gewährung von Anteilen an den Einbringenden erfolgt(§ 19 Abs. 1 UmgrStG). Von diesem Grundsatz kann nur dann abgegangen werden, wenn einer der in § 19 Abs. 2 leg.cit. angeführten Ausnahmetatbestände erfüllt ist.

§ 19 Abs. 2 Z 5 UmgrStG in der Fassung des Abgabenänderungsgesetzes 2005, BGBl 2005/151, lautet wie folgt:

"Die Gewährung von neuen Anteilen kann unterbleiben, wenn der Einbringende unmittelbar oder mittelbar Alleingesellschafter der übernehmenden Körperschaft ist (dieser Tatbestand ist jedenfalls nicht gegeben) oder wenn die unmittelbaren oder mittelbaren Beteiligungsverhältnisse an der einbringenden und der übernehmenden Körperschaft übereinstimmen."

Diese Bestimmung gilt für alle Einbringungen, die nach dem 31.1.2006 beim zuständigen Firmenbuch/Finanzamt (an)gemeldet werden (Z 11 des 3. Teiles des UmgrStG).

Der zweite Tatbestand des § 19 Abs. 2 Z 5 UmgrStG (auf diesen wird auch im bereits wiedergegebenen Punkt VIII. des Einbringungsvertrages vom 29.3.2006 Bezug genommen), kommt daher NUR dann zur Anwendung, wenn der Einbringende eine KÖRPERSCHAFT ist. Keine Ausnahme von der Erforderlichkeit der Gegenleistung sieht § 19 Abs. 2 Z 5 UmgrStG idF des AbgÄG 2005 daher für den Fall vor, dass Vermögen durch eine Mitunternehmerschaft eingebracht wird (vgl. zB Wundsam/Zöchling/Huber/Khun, UmgrStG4, Rz 38 zu § 19; Rz 1072 UmgrStR).

Es ist daher eine Anwendungsvoraussetzung des Art. III verletzt worden.

Konsequenz ist, dass gemäß § 20 Abs. 1 Z 2 KStG 1988 § 6 Z 14 EStG 1988 zur Anwendung kommt. § 6 Z 14 lit b EStG 1988 normiert, dass die Einbringung von Wirtschaftsgütern (dazu zählt auch ein Betrieb) als Tausch iS der lit. a gilt. Die Einbringung von (Teil)Betrieben im Sinn des § 12 Abs. 2 UmgrStG - wie im gegenständlichen Fall - ist auf den nach dem UmgrStG maßgeblichen Stichtag, dh. in concreto auf den 30.6.2005, zu beziehen. Es sind daher die stillen Reserven der A B OEG zum 30.6.2005 aufzudecken und bei den Mitunternehmern im Rahmen der Veranlagung 2005 zu versteuern (Betriebsveräußerung gemäß § 24 EStG 1988; vgl. Rz 1280 UmgrStR). Bei der übernehmenden D E GmbH liegt ein Anschaffungsvorgang vor und zwar per 1.7.2005.

Zur Frage 1.):

Da laut Sachverhalt der Manteltatbestand des § 8 Abs. 4 Z 2 KStG 1988 bei der übernehmenden D E GmbH verwirklicht wurde, kann die Einbringung nichts an der Verwirklichung dieses Manteltatbestandes ändern, dh. es kommt zu einem Verlust der offenen Verlustvorträge der D E GmbH.

Zur Frage 2.):

Zu dieser Frage ist festzuhalten, dass der VwGH mit Erkenntnis vom 22.12.2005, 2002/15/0079, ausgesprochen hat, dass § 8 Abs. 4 Z 2 KStG 1988 eine Einschränkung jener Verluste bewirkt, die im Zeitpunkt, in dem der Manteltatbestand letztendlich verwirklicht wird, bereits potentielle Verlustvorträge darstellen (vgl. auch Rz 1184 KStR). Aus diesem VwGH-Erkenntnis leitet allerdings ein Teil der Lehre auch ab, dass die Rechtsfolgen des § 8 Abs. 4 Z 2 KStG 1988 erst mit jenem Zeitpunkt eintreten, zu dem sämtliche Tatbestandsmerkmale des § 8 Abs. 4 Z 2 KStG 1988 kumulativ erfüllt sind (vgl. Ressler/Stürzlinger in Lang/Schuch/Staringer, KStG 1988, § 8 Rz 271 mwN).

Auf den gegenständlichen Fall übertragen würde dies bedeuten, dass für die Veranlagung 2005 die Verlustvorträge der D E GmbH noch zur Verfügung stehen, weil die Merkmale des Manteltatbestandes erst im Jahr 2006 erfüllt worden sind.

Eine solche Auslegung des Manteltatbestandes im Zusammenhang mit Umgründungen widerspricht aber dem Zweck des Manteltatbestandes. Zweck dieser Bestimmung ist ja bekanntlich die Unterbindung rechtsgeschäftlicher Verlustverwertungen außerhalb wirtschaftlich begründbarer Fälle (vgl. zB Renner in Quantschnigg/Renner/Schellmann/Stöger, KStG 1988, Tz 275 zu § 8). Wie gerade die oben wiedergegebene Vereinbarung betreffend den Erwerb der Anteile an der D E GmbH zeigt, war ein wesentliches Motiv die Verwertung der Verlustvorträge durch die Einbringung des (profitablen) Betriebs der A B OEG.

Die im § 6 Z 14 lit b EStG 1988 angeordnete Rückwirkung der Übertragung des Betriebes, der das Tatbestandsmerkmal der Änderung der wirtschaftlichen Struktur verwirklicht (vgl. hiezu zB Renner, aaO, § 8 Rz 287 ff sowie Rz 1181 KStR), hat nämlich lediglich Vereinfachungsfunktion, weil zu diesem Zeitpunkt Bilanzen und uU auch Gutachten zum Verkehrswert des übertragenen Vermögens vorliegen. Es handelt sich aber tatsächlich um eine bloße Fiktion, weil der Betrieb (auch zivilrechtlich) bis zur Übertragung, dh. frühestens mit Vertragsabschluss, dem Einbringenden weiter zusteht und von diesem bewirtschaftet wird.

Selbst wenn sich dieser Argumentation nicht anschließt ist folgendes zu bedenken:

Die missglückte Einbringung führt zu einem steuerwirksamen Tauschvorgang und ist rückzubeziehen: Die A B OEG verkauft ihren Betrieb und die D E GmbH schafft diesen an.

Gleichzeitig muss aber konsequenter Weise die A B OEG dafür eine Gegenleistung erhalten (Anteile an der D E GmbH) und dies eben auch rückwirkend zum 30.6.2005. Somit beginnt sich - wirtschaftlich betrachtet - die Gesellschafterstruktur der D E GmbH bereits im Jahr 2005 zu ändern, der pro-forma-Verkauf um € 1,-- im Jahr 2006 ist dann eigentlich nur mehr der Abschluss dieser Änderung.

Die Rückprojektion des tatsächlichen Übertragungsaktes im Sinne einer Einkünftezurechnung auf den vereinbarten Umgründungsstichtag kann daher nichts daran ändern, dass die Wirkungen des § 8 Abs. 4 Z 2 KStG 1988 (und auch jene des § 4 Z 2 iVm § 21 Z 3 UmgrStG) bereits mit den Ablauf des Einbringungsstichtages eintreten, wenn im Jahr des Einbringungsvertrages, die Strukturänderungen - wie im gegenständlichen Fall - bereits kumulativ eingetreten sind.

Auf die 2. Frage ist daher zu antworten, dass auch für die Veranlagung des Jahres 2005 die Verlustvorträge der D E GmbH (der Jahre 1995-2004 laut Aufstellung) infolge Verwirklichung des Manteltatbestandes - soweit sie das Ergebnis aus dem von der A B OEG übertragenen Vermögen (Betrieb) betreffen - nicht mehr zustehen.

Hinsichtlich des im Jahr 2005 bei der D E GmbH entstandenen Verlustes (ohne Berücksichtigung des übernommenen Betriebes der A B OEG; dieser soll laut einer von der steuerlichen Vertretung vorgelegten Aufstellung € 48.667,37 betragen) ist aufgrund der vom VwGH in seinem Erkenntnis vom 22.12.2005, 2002/15/0079, dargestellten Rechtsansicht (vgl. auch Ressler/Stürzlinger in Lang/Schuch/Staringer, KStG, § 8 Rz 270 mwN) festzuhalten, dass dieser Verlust verwertbar bleibt, weil er von den Wirkungen des Manteltatbestandes nicht betroffen ist.

Zur Frage 3.):

Verträge zwischen Kapitalgesellschaften und ihren Gesellschaftern finden nur dann steuerliche Anerkennung, wenn sie nach außen ausreichend zum Ausdruck kommen, einen klaren und eindeutigen Inhalt haben und auch zwischen Fremden unter den gleichen Bedingungen abgeschlossen worden wären. Es ist zu prüfen, ob die Zuwendung nach ihrem "inneren Gehalt" ihre Ursache in einer schuldrechtlichen Beziehung zwischen Gesellschaft und Gesellschafter oder im Gesellschaftsverhältnis hat. Im letzteren Fall ist die Leistung - ungeachtet einer allfälligen Bezeichnung z. B. als Darlehen - als verdeckte Einlage anzusehen (vgl. zB VwGH 14.12.2000, 95/15/0127; VwGH 21.10.2004, 2000/13/0179, 0180; VwGH 26.7.2006, 2004/14/0151; VwGH 18.12.2008, 2006/15/0208).

Laut Darstellung des anfragenden Finanzamtes sei deshalb von einer verdeckten Einlage der Verrechnungsforderung des Gesellschafters D E auszugehen, weil sich die D E GmbH (aufgrund der dauerhaften Verlustsituation) in einer schlechten wirtschaftlichen Situation befunden habe und daher ein fremder Dritter der D E GmbH keinen Kredit gewährt hätte.

In diesem Zusammenhang ist festzuhalten, dass auf Verrechnungskonten der Gesellschafter gebuchte Beträge nicht gesamthaft einer Betrachtung unterzogen werden können, sondern auf ihren jeweiligen Rechtsgrund untersucht werden müssen. Laut übermittelter Saldenliste der D E GmbH zum Dezember 2005 ergibt sich hinsichtlich der Verrechnungskonten des D E Folgendes:

• Konto Nr. 389100 Verrechnung Löhne und Gehälter:

ES-Stand (dh offenbar Stand zum 1.1.2005): € 136.702,62

Erhöhung: € 49.147,80 (Haben)

Verminderung: € 100,-- (Soll)

Stand Dezember 2005 sohin: € 185.750,42

• Konto Nr. 389200 Verrechnung Geschäftsführer

ES-Stand (dh offenbar Stand zum 1.1.2005): € 6.311,22

Erhöhung: € 12.000 (Haben)

Verminderung: € 0,--

Stand Dezember 2005 sohin: € 18.311,22

Aus dieser Saldenliste ist daher ersichtlich, dass die Verrechnungsverbindlichkeiten der D E GmbH gegenüber D E offenbar sukzessive angewachsen sind und eine Rückführung durch die D E GmbH zumindest im Jahr 2005 in keiner nennenswerten Höhe erfolgt ist.

Ob das Stehen lassen von Gehaltsansprüchen (im gegenständlichen Fall als Geschäftsführer) zu einer verdeckten Einlage führt oder nicht, kann nicht pauschal beurteilt werden, sondern ist auf den jeweiligen Zeitpunkt des Entstehens des Gehaltsanspruches und die zu diesem Zeitpunkt bestehende Kreditwürdigkeit der D E GmbH abzustellen. So hat der VwGH (Erkenntnis 26.4.2006, 2004/14/0066) zur spiegelbildlichen Konstellation des Bestehens einer Verbindlichkeit des Gesellschafters, die am Verrechnungskonto erfasst wird, Folgendes ausgesprochen:

Maßgeblich ist, ob aus den Umständen zu schließen ist, dass die kontokorrentmäßige Erfassung auf dem Verrechnungskonto nach Ansicht der Gesellschaft einer tatsächlich aufrechten Verbindlichkeit entspricht. Solange dies der Fall ist, führt auch der spätere Wegfall des Rückzahlungswillens des Gesellschafters oder die Verschlechterung seiner wirtschaftlichen Lage für sich genommen, nicht zur Annahme einer verdeckten Ausschüttung (vgl. auch VwGH 4.2.2009, 2008/15/0167).

Es wäre daher zu untersuchen, ob im jeweiligen Zeitpunkt des Entstehens und der sodann erfolgten Stundung (Stehen lassen) der Gehaltsansprüche von D E die wirtschaftliche Lage der D E GmbH bereits so schlecht war, dass ein fremder Dritter sich mit einer langfristigen Stundung nicht einverstanden erklärt hätte. In diesem Zusammenhang wären auch Unterlagen abzuverlangen, ob es Vereinbarungen über den Zahlungszeitpunkt der gestundeten Gehaltsforderungen gegeben hat.

Sollte sich der Sachverhalt so darstellen, dass D E trotz der schlechten wirtschaftlichen Situation der D E GmbH ohne konkrete Vereinbarung eines Zahlungszeitpunktes sowie Sicherheiten jahrelang der D E GmbH seine Gehaltsansprüche gestundet hat, wären die Voraussetzungen einer verdeckten Einlage iS des § 8 Abs. 1 KStG 1988 wohl erfüllt.

Soweit im Lösungsvorschlag des Finanzamtes zu dieser Frage vertreten wird, dass deswegen - weil die Verrechnungsforderung des D E im Zeitpunkt der Abtretung mit € 1,-- zu bewerten gewesen sei - ein Ausweis als Verbindlichkeit nicht zulässig wäre und Rückzahlungen an die neuen Gesellschafter verdeckte Ausschüttungen darstellen würden, ist aus Sicht des bundesweiten Fachbereichs Folgendes festzuhalten:

Das anfragende Finanzamt geht offenbar deswegen von einem Wert der übertragenden Verrechnungsforderung von € 1,-- aus, weil um diesen Betrag ua. Herr D E seinen Geschäftsanteil übertragen hat. Dabei wird allerdings übersehen, dass laut der bereits oben wiedergegebenen Vereinbarung Gegenleistung für die Abtretung der Verrechnungsverbindlichkeiten die Begleichung des entstandenen Abfertigungsanspruches des Herrn D E im Bruttobetrag von € 24.974,34 gewesen ist (vgl. auch die Textierung in der Vereinbarung: "Die Käufer der Geschäftsanteile verpflichten sich diese aus der Abfertigung entstammenden Verbindlichkeiten an Herrn D E zu bezahlen .... Im Gegenzug (Anmerkunq: dh als Gegenleistung) tritt Herr D E seine aus den genannten Verrechnungskonten stammenden Forderungen an die Käufer ab.").

Ist daher das Vorliegen einer verdeckten Einlage hinsichtlich der auf den Verrechnungskonten von D E ausgewiesenen Verbindlichkeiten zu bejahen, stellt die Bezahlung des Abfertigungsanspruches einen Teil des Kaufpreises für den Erwerb der Anteile an der D E GmbH dar, wobei sich durch die Zahlung die Anschaffungskosten der Beteiligung erhöhen.

In diesem Zusammenhang ist auch noch auf folgenden Umstand hinzuweisen:

Im gegenständlichen Fall ist auch zu untersuchen, ob in der Abtretung der Geschäftsanteile durch I E, D E und J K an A B und C B ein entgeltlicher Veräußerungsvorgang iS des § 31 EStG 1988 zu erblicken ist.

Der VwGH hat mit Erkenntnis vom 9.7.2008, 2005/13/0045, ausgesprochen, dass auch ein Kauf der Anteile um einen symbolischen Betrag - wie hier um einen EURO - ein entgeltliches Rechtsgeschäft darstellt. Gleiches gilt, wenn sich für eine an sich unentgeltliche Anteilsübertragung ein wirtschaftlicher Ausgleichsposten finden lässt. Dabei ist auch zu berücksichtigen, ob die Gegenleistung nicht in Form erworbener Verlustvorträge besteht.

Laut der bereits mehrfach angeführten Vereinbarung vom 29.3.2006 betreffend die Übertragung der Anteile an der D E stellen einen wesentlichen Bestandteil der Vereinbarung die von 1995 bis 2004 entstandenen steuerlichen Verlustvorträge sowie die verrechenbaren Mindestkörperschaftsteuern dar, weswegen nach Ansicht des bundesweiten Fachbereichs von einem entgeltlichen Vorgang auszugehen ist, der unter § 31 EStG fällt.

Nach Dafürhalten des bundesweiten Fachbereichs ist eine durch ein Rechtsgeschäft verdeckte Einlage allerdings in der unternehmensrechtlichen Bilanz weiterhin als Fremdkapital (Verbindlichkeit) auszuweisen (vgl. Hofians in Straube, RLG2, § 229 Tz 12).

Die Rückführung einer verdeckten Einlage führt zu einer Einlagenrückzahlung iS des § 4 Abs. 12 EStG 1988 (vgl. Punkt 2.3.1 des Einlagenrückzahlungserlasses) und zwar unabhängig davon, ob die Einlage an den zurückgezahlt wird, der die betreffende Einlage geleistet hat (Punkt 2.2.3 des Einlagenrückzahlungserlasses sowie Doralt, EStG11, Tz 450 zu § 4 mwN). Übersteigen allerdings die rückgezahlten Einlagen die Anschaffungskosten des Anteilsinhabers, führt dies gemäß § 4 Abs. 12 zu einer Beteiligungsveräußerung iS des § 30 bzw. § 31 EStG 1988 (vgl. Doralt, aaO, Tz 443 zu § 4).

Abschließend wird noch auf die Konstellation eingegangen, dass die auf den Verrechnungskonten des D E ausgewiesenen Forderungen, die auf die neuen Gesellschafter übertragen wurden, nicht als verdeckte Einlage iS des § 8 Abs. 1 KStG 1988 anzusehen sind:

Aufgrund des Inhaltes der Vereinbarung vom 29.3.2006 ist - wie bereits dargestellt - davon auszugehen, dass die Gegenleistung für die Übertragung der Verrechnungsforderungen des D E gegen die D E GmbH - zivilrechtlich handelt es sich um eine Zession iS der §§ 1392 ff ABGB - die Begleichung des Abfertigungsanspruches des D E gewesen ist. Die Höhe des Abfertigungsanspruches iHv € 24.974,34 stellt daher das Entgelt (Kaufpreis) für die übertragenen Forderungen dar. Aufgrund des Vorsichtsprinzips hat die D E GmbH die Verbindlichkeit weiterhin in voller Höhe auszuweisen.

Kommt es in der Folge zu einer Begleichung der Forderungen durch die D E GmbH, handelt es sich aus Sicht der neuen Gesellschafter um die Einziehung einer Privatforderung, weil sich aus dem angefragten Sachverhalt nicht ergibt, dass A B und C B geschäftsmäßig die Einziehung (und den Erwerb; Factoring) von Forderungen betreiben.

Die Einziehung einer "notleidenden" Privatforderung, die zu einem Betrag unter dem Nominale erworben wird, ohne einen erkennbaren Abzinsungsvorgang führt allerdings nicht zu steuerpflichtigen Einkünften aus Kapitalvermögen iS des § 27 Abs. 1 Z 4 EStG (vgl. VwGH 11.11.2008, 2006/13/0088).

Zusammenfassend ist hinsichtlich der von den neuen Gesellschaftern erworbenen Verrechnungsforderung des D E Folgendes zu prüfen:

1.) Liegt eine (teilweise) verdeckte Einlage durch D E vor?

2.) Ist Frage 1.) zu verneinen, kommt es zu den nachstehend dargestellten rechtlichen Konsequenzen:

• Die Begleichung des Abfertigungsanspruches stellt das Entgelt für die Übertragung der Verrechnungsforderung dar.

• Die Verbindlichkeit ist in der Bilanz der D E GmbH weiterhin auszuweisen.

• Die Begleichung der zedierten Verrechnungsforderungen stellt die Einziehung einer Privatforderung dar, die nicht zu steuerpflichtigen Einkünften iS des § 27 Abs. 1 Z 4 EStG 1988 führt, außer A B und C B betreiben geschäftsmäßig (gewerblich) die Forderungseinziehung (dann steuerpflichtig soweit die eingezogenen Beträge die Anschaffungskosen übersteigen).

3.) Ist Frage 1.) zu bejahen, stellt sich die Rechtslage wie folgt dar:

• Die Bezahlung des Abfertigungsanspruches stellt einen Teil des Kaufpreises für den Erwerb der Anteile an der D E GmbH dar.

• Bei Rückführung der verdeckten Einlage durch die D E GmbH kommt es zu einer Einlagenrückzahlung, die zu einer Beteiligungsveräußerung führt, wenn diese die Anschaffungskosten des Anteilsinhabers übersteigen.

Beschluss BFG 28.3.2017, RV/7102874/2010

Mit Beschluss BFG 28.3.2017, RV/7102874/2010 wies das Bundesfinanzgericht die als Beschwerde weiterwirkende Berufung vom 12.3.2008 gemäß § 260 Abs. 1 lit. a BAO als unzulässig zurück.

Als Begründung wurde ausgeführt, dass der Feststellungsbescheid an die A B Datenverarbeitungs OEG ergangen sei, die im Zeitpunkt der Bescheiderlassung im Jahr 2008 wegen Einbringung in die D E Gesellschaft m.b.H. und spätere BCA EDV-Beratung GmbH im Jahr 2006 nicht mehr existiert habe. Der (vermeintliche) Feststellungsbescheid vom 11.2.2008 sei daher ins Leere gegangen.

Erkenntnis BFG 21.6.2017, RV/7102876/2010

Mit Erkenntnis BFG 21.6.2017, RV/7102876/2010 wies das BFG eine Berufung der BCA EDV-Beratung GmbH gegen den Körperschaftsteuerbescheid 2007 als unbegründet ab. Folgende Feststellungen wurden getroffen:

Die D E GesmbH (deren Namen am 30.3.2006 in BCA EDV-Beratung GmbH geändert wurde) betrieb bis Dezember 2005 einen Optikerbetrieb. Die Gesellschaftsanteile wurden von den Gesellschaftern D und I E und J K per 29.3.2006 an A und C B um € 1,- abgetreten. Gleichzeitig wurden die bisherigen Geschäftsführer abberufen und wurde A B zum neuen Geschäftsführer bestellt. Die GmbH war nach dem Gesellschafterwechsel im Datenverarbeitungsbereich tätig.

Die Mitunternehmeranteile von A (€ 52.238,20) und C (€ 34.825,47) B an der A B Datenverarbeitungs OEG wurden mit Vertrag vom 29.3.2006 in die D E GesmbH eingebracht. Die Einbringung erfolgte rückwirkend zum 30.6.2005. Die Inanspruchnahme der umgründungssteuerrechtlichen Begünstigungen des Art. III UmgrStG wurde vertraglich festgehalten. Dem Vertrag wurde die Schlußbilanz zum 30.6.2005 der OEG, sowie die Einbringungsbilanz für den Gesellschafter B A beigelegt. Im Punkt VIII des Einbringungsvertrages wurde u. a. festgehalten:

"Da die Beteiligungsverhältnisse am eingebrachten Unternehmen denen in der übernehmenden Gesellschaft entsprechen, kann sohin gem. § 19 Abs. 2 Z. 5 UmgrStG eine Kapitalerhöhung bei der übernehmenden Gesellschaft unterbleiben."

Die Einbringungsbilanz für die Gesellschafterin C B wurde aus einem unbekannten Grund dem Einbringungsvertrag nicht als Beilage beigefügt.

Eine Gewährung von neuen Anteilen an der GmbH als Gegenleistung für die Einbringung der OEG (§ 19 Abs. 1 UmgrStG) erfolgte nicht.

Der von der GmbH erworbene Firmenwert der OEG betrug € 249.000,00. Auf das Jahr 2007 entfällt eine anteilige Firmenwertabschreibung von € 16.600,00.

Begründend führte das BFG unter anderem aus:

Das Finanzamt verweist in seinen Außenprüfungsberichten betreffend die OEG und die GmbH darauf, dass der Betrieb einer Mitunternehmerschaft eingebracht worden sei und eine Einbringung unter anderem nur dann unter Art. III UmgrStG fallen könne, wenn die Gegenleistung durch die übernehmende Körperschaft ausschließlich in der Gewährung von Anteilen an den Einbringenden erfolgt (§ 19 Abs. 1 UmgrStG). Von diesem Grundsatz könne nur dann abgegangen werden, wenn einer der in § 19 Abs. 2 leg.cit. angeführten Ausnahmetatbestände erfüllt ist, wobei der zweite Tatbestand des § 19 Abs. 2 Z 5 UmgrStG nur dann anzuwenden sei, wenn der Einbringende eine Körperschaft ist.

Grundsätzlich stellt eine Einbringung einen Tauschvorgang dar. Das einzubringende Vermögen wird gegen Gewährung von Gesellschaftsrechten an der übernehmenden Körperschaft eingebracht. Steuerrechtlich ist bei Vorliegen der Voraussetzungen des § 12 UmgrStG idR die Steuerwirkung des Tauschgrundsatzes aufgehoben und damit die Buchwertfortführung zwingend. Liegen die Anwendungsvoraussetzungen des § 12 UmgrStG nicht vor, sind die allgemeinen Vorschriften des Abgabenrechts zwingend anzuwenden. Für den ertragsteuerlichen Bereich ist § 6 Z 14 lit. b EStG 1988 maßgebend, nach dem die Einbringung zu einer tauschbedingten Gewinnverwirklichung führt.

Um eine Einbringung nach Art. III UmgrStG erfolgreich durchzuführen, muss unter anderem eine Gegenleistung nach Maßgabe des § 19 UmgrStG vorliegen.

Die Einbringung von Vermögen im Sinne des § 12 Abs. 2 UmgrStG in eine übernehmende Körperschaft ist in der Regel eine Sacheinlage. Diese Sacheinlage ist ein entgeltlicher Vorgang und erfordert daher eine Gegenleistung an den Einbringenden.

Nach § 19 Abs. 1 UmgrStG gilt als Grundsatz, dass die Einbringung ausschließlich gegen Gewährung von neuen Anteilen an der übernehmenden Körperschaft erfolgen muss. Die Gewährung anderer Gegenleistungen bzw. der Verzicht auf die Gewährung von neuen Anteilen ist nur im Rahmen der in § 19 Abs. 2 UmgrStG aufgezählten Fälle möglich.

Bringt eine Mitunternehmerschaft ihren gesamten Betrieb ein, wandelt sich die Mitunternehmerschaft rückwirkend mit Beginn des dem Einbringungsstichtag folgenden Tages in eine vermögensverwaltende Personengesellschaft um. Auch in diesem Fall müssen als Gegenleistung gewährte Anteile der einbringenden Personengesellschaft zukommen. Im Hinblick auf die Eigenschaft einer vermögensverwaltenden Personengesellschaft ist die zivilrechtliche verhältniswahrende Aufteilung der Anteile ("Anteilsdurchschleusung") eine steuerneutrale Maßnahme und löst keine Entnahme- oder Aufgabegewinnbesteuerung aus.

§ 19 Abs. 2 Z 5 zweiter Fall UmgrStG (Identität der Beteiligungsverhältnisse) ist nur dann anwendbar, wenn Einbringender eine Körperschaft ist. Kein Anwendungsfall des § 19 Abs. 2 Z 5 UmgrStG ist daher die Einbringung sämtlicher Mitunternehmeranteile in eine Körperschaft, deren Beteiligungsverhältnis mit dem Beteiligungsverhältnis an der Mitunternehmerschaft übereinstimmt, und zwar auch für Zeiträume vor dem Inkrafttreten des AbgÄG 2005 (VwGH 22.4.2009, 2006/15/0296, 2006/15/0306). Wird in diesen Fällen rechtlich unzutreffend dennoch von der Anwendbarkeit des § 19 Abs. 2 Z 5 UmgrStG ausgegangen, ist die Einbringung verunglückt und es treten die steuerlichen Wirkungen der Tauschbesteuerung ein.

Der Verwaltungsgerichtshof hat in seinem Erkenntnis VwGH 22.4.2009, 2006/15/0296, 2006/15/0306 dazu unter anderem ausgeführt:

"Gemäß § 12 Abs. 1 UmgrStG (Stammfassung) liegt eine Einbringung im Sinne dieses Bundesgesetzes vor, wenn Vermögen (Abs. 2) auf Grundlage eines Einbringungsvertrages (Sacheinlagevertrages) nach Maßgabe des § 19 einer übernehmenden Körperschaft tatsächlich übertragen wird. Voraussetzung ist, dass das Vermögen am Einbringungsstichtag, jedenfalls aber am Tag des Abschlusses des Einbringungsvertrages, einen positiven Verkehrswert besitzt. Der Einbringende hat den positiven Verkehrswert im Zweifel durch ein Gutachten eines Sachverständigen nachzuweisen. Gemäß dem zweiten Absatz dieses Paragraphen zählen zum Vermögen nur Betriebe und Teilbetriebe (Z. 1), Mitunternehmeranteile, das sind Anteile an Gesellschaften, bei denen die Gesellschafter als Mitunternehmer anzusehen sind, wenn sie zu einem Stichtag eingebracht werden, zu dem eine Bilanz (§ 4 Abs. 1 des Einkommensteuergesetzes 1988) der Mitunternehmerschaft vorliegt, an der die Beteiligung besteht (Z. 2), und Kapitalanteile (Z.3).

§ 12 Abs. 3 leg. cit. nennt die übernehmenden Körperschaften; nach dem vierten Absatz dieses Paragraphen sind auf Einbringungen die §§ 13 bis 22 anzuwenden.

In der Begriffsbestimmung der Einbringung gemäß § 12 UmgrStG ist keine Beschränkung hinsichtlich des Einbringenden enthalten.

Gemäß § 19 Abs. 1 UmgrStG muss die Einbringung ausschließlich gegen Gewährung von neuen Anteilen an der übernehmenden Körperschaft erfolgen. Die Gewährung von neuen Anteilen kann unterbleiben, wenn die unmittelbaren oder mittelbaren Eigentums- oder Beteiligungsverhältnisse am eingebrachten Vermögen der prozentuellen Beteiligung an der übernehmenden Körperschaft unmittelbar oder mittelbar entsprechen (§ 19 Abs. 2 Z. 5 leg. cit.).

Unterbleibt bei der übernehmenden Körperschaft unter Anwendung von § 19 Abs. 2 Z. 5 UmgrStG eine Kapitalerhöhung, so kommt es gemäß § 20 Abs. 4 Z. 1 leg. cit. zu einer Zu- oder Abschreibung des Einbringungswertes zu (von) dem steuerlich maßgebenden Wert der bisherigen Anteile.

Nach § 19 Abs. 2 UmgrStG kann die nach Abs. 1 grundsätzlich verpflichtende Gewährung neuer Anteile in besonderen, taxativ aufgezählten Fällen unterbleiben. Der Ausnahmetatbestand des § 19 Abs. 2 Z. 5 leg. cit. betrifft den Fall, in dem die vor der Einbringung bestehende Beteiligungsstruktur einen Verzicht auf die Gewährung neuer Anteile rechtfertigt. Die in § 19 Abs. 2 Z. 5 UmgrStG geforderte Identität ist nur bei vollständiger Übereinstimmung der Eigentums- oder Beteiligungsverhältnisse gegeben. Diese Verhältnisse am eingebrachten Vermögen und die prozentuelle Beteiligung an der übernehmenden Körperschaft müssen sich allerdings nicht unmittelbar entsprechen. Eine nur mittelbare Identität ist ausreichend. Auf welcher Beteiligungsstufe die Identität der Eigentums- oder Beteiligungsverhältnisse erreicht wird, ist aus dem Blickwinkel des § 19 Abs. 2 Z. 5 leg. cit. ohne Bedeutung...

Der Verwaltungsgerichtshof teilt die Ansicht der belangten Behörde, dass die Einbringung sämtlicher Mitunternehmeranteile in eine übernehmende Körperschaft, deren Beteiligungsverhältnis mit dem Beteiligungsverhältnis an der Mitunternehmerschaft übereinstimmt, bereits vor dem AbgÄG 2005 nicht von der Ausnahmebestimmung des § 19 Abs. 2 Z. 5 UmgrStG umfasst war, weil in diesem Fall hinsichtlich der eingebrachten Mitunternehmeranteile jeweils alleiniges Eigentum der Mitunternehmer besteht, sodass keine Identität der Eigentums- und Beteiligungsverhältnisse mit der übernehmenden Körperschaft vorliegt (vgl. Wundsam/Zöchling/Huber/Khun, UmgrStG, 4. Auflage, § 19 Tz 39)."

Auf die Tatsache, dass § 19 Abs. 2 Z 5 zweiter Fall UmgrStG die Einbringung sämtlicher Mitunternehmeranteile in eine übernehmende Körperschaft auch dann nicht umfasst, wenn das Beteiligungsverhältnis an der Körperschaft mit dem Beteiligungsverhältnis an der Mitunternehmerschaft übereinstimmt, geht der steuerliche Vertreter nicht ein.

Die Beschwerde zeigt daher eine Rechtswidrigkeit des angefochtenen Bescheides, dem als Vorfrage das Vorliegen einer missglückten Einbringung zugrunde liegt, nicht auf.

Gegen die Ermittlung des Firmenwerts durch das Finanzamt hat die Bf nichts vorgebracht. Die Abschreibung eines Betrags von € 16.600,00 im Jahr 2007 (zu Gunsten der Bf) erfolgte daher zu Recht.

Erkenntnis VwGH 23.1.2019, Ra 2017/13/0033

Der Beschluss BFG 28.3.2017, RV/7102874/2010 wurde mit Erkenntnis VwGH 23.1.2019, Ra 2017/13/0033 wegen Rechtswidrigkeit seines Inhalts aufgehoben.

Der Gerichtshof führte unter anderem aus:

Von einem Verlust der Parteifähigkeit ist dann auszugehen wenn die Personengesellschaft des Unternehmensrechtes beendet wird und ein Gesamtrechtsnachfolger vorhanden ist, wie dies etwa nach der Rechtsprechung des Verwaltungsgerichtshofes bei einer - hier im Gegensatz zur Annahme in der Revisionsbeantwortung nicht vorliegenden - Vermögensübernahme nach § 142 UGB (vgl. etwa den Beschluss VwGH 28.6.2012, 2008/15/0332) der Fall ist, oder im Falle einer Verschmelzung (vgl. etwa die Beschlüsse/Erkenntnisse VwGH 19.6.2002, 99/15/0144; 21.12.1999, 95/14/0095; 5.2.1992, 90/13/0041, die vom Bundesfinanzgericht im hier angefochtenen Beschluss zitiert worden sind) gegeben ist. Bei Einbringungsvorgängen (auch unter Anwendung des Art. III UmgrStG) wird die aufnehmende Kapitalgesellschaft jedoch nicht Gesamtrechtsnachfolgerin des bisherigen Betriebsinhabers (vgl. z.B. VwGH 29.3.2006, 2001/14/0210, mwN).

Keine Äußerung der Bf

Die Bf hat sich nach Ergehen des Erkenntnisses VwGH 23.1.2019, Ra 2017/13/0033 nicht zu den im Verfahren BFG 21.6.2017, RV/7102876/2010 getroffenen Feststellungen und dazu getroffener rechtlicher Würdigung, die auch für das gegenständliche Verfahren von Bedeutung sind, geäußert.

Das Bundesfinanzgericht hat erwogen:

Herstellung des der Rechtsanschauung des Verwaltungsgerichtshofes entsprechenden Rechtszustands

Wenn der Verwaltungsgerichtshof einer Revision stattgegeben hat, sind gemäß § 63 Abs. 1 VwGG die Verwaltungsgerichte und die Verwaltungsbehörden verpflichtet, in der betreffenden Rechtssache mit den ihnen zu Gebote stehenden rechtlichen Mitteln unverzüglich den der Rechtsanschauung des Verwaltungsgerichtshofes entsprechenden Rechtszustand herzustellen. Das Bundesfinanzgericht hat daher von der wirksamen Erlassung des verfahrensgegenständlichen Feststellungsbescheids auszugehen.

Sachverhalt

Die Bf wurde im Jahr 1997 als A B Datenverarbeitungs OEG gegründet.

Mit Einbringungsvertrag vom 29.3.2006 wurde die A B Datenverarbeitungs OEG in die D E Gesellschaft m.b.H. eingebracht, deren Firmenwortlaut in weiterer Folge in BCA EDV-Beratung GmbH geändert wurde.

Die D E GesmbH (deren Namen am 30.3.2006 in BCA EDV-Beratung GmbH geändert wurde) betrieb bis Dezember 2005 einen Optikerbetrieb. Die Gesellschaftsanteile wurden von den Gesellschaftern D und I E und J K per 29.3.2006 an A und C B um € 1,- abgetreten. Gleichzeitig wurden die bisherigen Geschäftsführer abberufen und wurde A B zum neuen Geschäftsführer bestellt. Die GmbH war nach dem Gesellschafterwechsel im Datenverarbeitungsbereich tätig.

Die Mitunternehmeranteile von A (€ 52.238,20) und C (€ 34.825,47) B an der A B Datenverarbeitungs OEG wurden mit Vertrag vom 29.3.2006 in die D E GesmbH eingebracht. Die Einbringung erfolgte rückwirkend zum 30.6.2005. Die Inanspruchnahme der umgründungssteuerrechtlichen Begünstigungen des Art. III UmgrStG wurde vertraglich festgehalten. Dem Vertrag wurde die Schlußbilanz zum 30.6.2005 der OEG, sowie die Einbringungsbilanz für den Gesellschafter B A beigelegt. Im Punkt VIII des Einbringungsvertrages wurde u. a. festgehalten:

"Da die Beteiligungsverhältnisse am eingebrachten Unternehmen denen in der übernehmenden Gesellschaft entsprechen, kann sohin gem. § 19 Abs. 2 Z. 5 UmgrStG eine Kapitalerhöhung bei der übernehmenden Gesellschaft unterbleiben."

Die Einbringungsbilanz für die Gesellschafterin C B wurde aus einem unbekannten Grund dem Einbringungsvertrag nicht als Beilage beigefügt. Eine Gewährung von neuen Anteilen an der GmbH als Gegenleistung für die Einbringung der OEG (§ 19 Abs. 1 UmgrStG) erfolgte nicht.

Der von der GmbH erworbene Unternehmenswert der OEG betrug € 249.000,00.

Beweiswürdigung

Die getroffenen Feststellungen ergeben sich aus der Aktenlage im gegenständlichen Verfahren und im dem Erkenntnis BFG 21.6.2017, RV/7102876/2010 zugrunde liegenden Verfahren.

Rechtsgrundlagen

§ 2 Abs. 1 bis 3 EStG 1988 lautet i.d.F. BGBl. I Nr. 100/2006:

§ 2. (1) Der Einkommensteuer ist das Einkommen zugrunde zu legen, das der Steuerpflichtige innerhalb eines Kalenderjahres bezogen hat.

(2) Einkommen ist der Gesamtbetrag der Einkünfte aus den im Abs. 3 aufgezählten Einkunftsarten nach Ausgleich mit Verlusten, die sich aus einzelnen Einkunftsarten ergeben, und nach Abzug der Sonderausgaben (§ 18) und außergewöhnlichen Belastungen (§§ 34 und 35) sowie der Freibeträge nach den §§ 104 und 105.

(2a) Weder ausgleichsfähig noch gemäß § 18 Abs. 6 und 7 vortragsfähig sind negative Einkünfte

- aus einer Beteiligung an Gesellschaften oder Gemeinschaften, wenn das Erzielen steuerlicher Vorteile im Vordergrund steht. Dies ist insbesondere dann der Fall, wenn

- der Erwerb oder das Eingehen derartiger Beteiligungen allgemein angeboten wird

- und auf der Grundlage des angebotenen Gesamtkonzeptes aus derartigen Beteiligungen ohne Anwendung dieser Bestimmung Renditen erreichbar wären, die nach Steuern mehr als das Doppelte der entsprechenden Renditen vor Steuern betragen,

- aus Betrieben, deren Unternehmensschwerpunkt(e) im Verwalten unkörperlicher Wirtschaftsgüter oder in der gewerblichen Vermietung von Wirtschaftsgütern gelegen ist.

Solche negativen Einkünfte sind mit positiven Einkünften aus dieser Betätigung oder diesem Betrieb frühestmöglich zu verrechnen.

(2b) Sind bei Ermittlung des Einkommens Verluste zu berücksichtigen, die in vorangegangenen Jahren entstanden sind, gilt Folgendes:

1. In vorangegangenen Jahren entstandene und in diesen Jahren nicht ausgleichsfähige Verluste, die mit positiven Einkünften aus einem Betrieb oder einer Betätigung zu verrechnen sind, können nur im Ausmaß von 75% der positiven Einkünfte verrechnet werden (Verrechnungsgrenze). Insoweit die Verluste im laufenden Jahr nicht verrechnet werden können, sind sie in den folgenden Jahren unter Beachtung der Verrechnungsgrenze zu verrechnen.

2. Vortragsfähige Verluste im Sinne des § 18 Abs. 6 und 7 können nur im Ausmaß von 75% des Gesamtbetrages der Einkünfte abgezogen werden (Vortragsgrenze). Insoweit die Verluste im laufenden Jahr nicht abgezogen werden können, sind sie in den folgenden Jahren unter Beachtung der Vortragsgrenze abzuziehen. Dies gilt auch für Verluste im Sinne des § 117 Abs. 7 zweiter Satz insoweit, als diese Verluste wegen der Vortragsgrenze nicht abgezogen werden können.

3. Die Verrechnungsgrenze und die Vortragsgrenze sind in folgenden Fällen insoweit nicht anzuwenden, als in den positiven Einkünften oder im Gesamtbetrag der Einkünfte enthalten sind:

- Gewinne aus einem Schulderlass gemäß § 36 Abs. 2,

- Gewinne, die in Veranlagungszeiträumen anfallen, die von einem Konkursverfahren oder einem gerichtlichen Ausgleichsverfahren betroffen sind,

- Veräußerungsgewinne und Aufgabegewinne, das sind Gewinne aus der Veräußerung sowie der Aufgabe von Betrieben, Teilbetrieben und Mitunternehmeranteilen,

- Sanierungsgewinne, das sind Gewinne, die durch Vermehrungen des Betriebsvermögens infolge eines gänzlichen oder teilweisen Erlasses von Schulden zum Zwecke der Sanierung entstanden sind,

- Liquidationsgewinne im Sinne des § 19 des Körperschaftsteuergesetzes 1988.

(3) Der Einkommensteuer unterliegen nur:

1. Einkünfte aus Land- und Forstwirtschaft (§ 21),

2. Einkünfte aus selbständiger Arbeit (§ 22),

3. Einkünfte aus Gewerbebetrieb (§ 23),

4. Einkünfte aus nichtselbständiger Arbeit (§ 25),

5. Einkünfte aus Kapitalvermögen (§ 27),

6. Einkünfte aus Vermietung und Verpachtung (§ 28),

7. sonstige Einkünfte im Sinne des § 29.

§ 6 Z 14 EStG 1988 lautet i.d.F. BGBl. I Nr. 34/2005:

14. a) Beim Tausch von Wirtschaftsgütern liegt jeweils eine Anschaffung und eine Veräußerung vor. Als Veräußerungspreis des hingegebenen Wirtschaftsgutes und als Anschaffungskosten des erworbenen Wirtschaftsgutes sind jeweils der gemeine Wert des hingegebenen Wirtschaftsgutes anzusetzen.

b) Die Einlage oder die Einbringung von Wirtschaftsgütern und sonstigem Vermögen in eine Körperschaft (§ 1 des Körperschaftsteuergesetzes 1988) gilt als Tausch im Sinne der lit. a, wenn sie nicht unter das Umgründungssteuergesetz fällt oder das Umgründungssteuergesetz dies vorsieht. Die Einbringung von (Teil)Betrieben, Mitunternehmer- und Kapitalanteilen im Sinne des § 12 Abs. 2 des Umgründungssteuergesetzes ist auf den nach dem Umgründungssteuergesetz maßgeblichen Einbringungsstichtag zu beziehen.

§ 11a EStG 1988 lautet i.d.F. BGBl. I Nr. 180/2004:

§ 11a. (1) Natürliche Personen, die den Gewinn aus Land- und Forstwirtschaft oder aus Gewerbebetrieb durch Betriebsvermögensvergleich ermitteln, können den Gewinn, ausgenommen Übergangsgewinne (§ 4 Abs. 10) und Veräußerungsgewinne (§ 24), bis zu dem in einem Wirtschaftsjahr eingetretenen Anstieg des Eigenkapitals, höchstens jedoch 100 000 €, mit dem ermäßigten Steuersatz nach § 37 Abs. 1 versteuern (begünstigte Besteuerung). Der Höchstbetrag von 100.000 Euro steht jedem Steuerpflichtigen im Veranlagungszeitraum nur einmal zu. Der Anstieg des Eigenkapitals ergibt sich aus jenem Betrag, um den der Gewinn, ausgenommen Übergangsgewinne und Veräußerungsgewinne, die Entnahmen (§ 4 Abs. 1) übersteigt. Einlagen (§ 4 Abs. 1) sind nur insoweit zu berücksichtigen, als sie betriebsnotwendig sind.

(2) Bei Gesellschaften, bei denen die Gesellschafter als Mitunternehmer anzusehen sind und die ihren Gewinn durch Betriebsvermögensvergleich ermitteln, können nur die Gesellschafter die begünstigte Besteuerung im Sinne des Abs. 1 in Anspruch nehmen. Der Betrag von 100 000 € (Abs. 1) ist bei den Mitunternehmern mit einem der Gewinnbeteiligung entsprechenden Teilbetrag anzusetzen. Die begünstigte Besteuerung ist nicht zulässig, wenn der Mitunternehmer die Beteiligung in einem Betriebsvermögen eines Betriebes hält, für den der laufende Gewinn ganz oder teilweise unter Anwendung des Abs. 1 begünstigt besteuert werden kann.

(3) Sinkt in einem folgenden Wirtschaftsjahr in sinngemäßer Anwendung des Abs. 1 unter Außerachtlassung eines Verlustes das Eigenkapital, ist insoweit eine Nachversteuerung unter Anwendung des Steuersatzes nach § 37 Abs. 1 vorzunehmen. Nachzuversteuern ist höchstens jener Betrag, der in den vorangegangenen sieben Wirtschaftsjahren nach Abs. 1 begünstigt besteuert worden ist. Die Nachversteuerung ist zunächst für den begünstigten Betrag des zeitlich am weitest zurückliegenden Wirtschaftsjahres vorzunehmen.

(4) Sind in einem Wirtschaftsjahr, in dem aus diesem Betrieb ein Verlust entsteht, die Voraussetzungen für eine Nachversteuerung gegeben, kann der nachzuversteuernde Betrag wahlweise mit dem Verlust ausgeglichen oder nachversteuert werden. Im Falle einer Nachversteuerung ist der Nachversteuerungsbetrag gleichmäßig auf das laufende und das folgende Wirtschaftsjahr zu verteilen.

(5) Im Falle der Übertragung eines Betriebes ist die Nachversteuerung insoweit beim Rechtsnachfolger vorzunehmen, als es zu einer Buchwertfortführung kommt.

(6) Wechselt der Steuerpflichtige von der Gewinnermittlung durch Betriebsvermögensvergleich auf eine andere Gewinnermittlung, ist eine Nachversteuerung gemäß Abs. 3 bis 5 vorzunehmen. Die Nachversteuerung unterbleibt, soweit und solange für jedes Wirtschaftsjahr innerhalb des Nachversteuerungszeitraums durch geeignete Aufzeichnungen nachgewiesen wird, dass kein Sinken des Eigenkapitals eingetreten ist. Erfolgt kein Nachweis, ist die Nachversteuerung in jenem Wirtschaftsjahr vorzunehmen, für das kein Nachweis erbracht wird.

(7) Der Anstieg des Eigenkapitals ist insoweit zu kürzen, als das Eigenkapital im Kalenderjahr 2003 außerhalb eines bei der Veranlagung 2004 zu erfassenden Wirtschaftsjahres sinkt. Dabei ist auf Entnahmen (§ 4 Abs. 1) und betriebsnotwendige Einlagen (§ 4 Abs. 1) des Kalenderjahres 2003, die außerhalb eines bei der Veranlagung 2004 zu erfassenden Wirtschaftsjahres anfallen, sowie den anteiligen Gewinn des Kalenderjahres 2003 abzustellen. Einlagen (§ 4 Abs. 1) sind nur insoweit zu berücksichtigen, als sie betriebsnotwendig sind. Der anteilige Gewinn des Kalenderjahres 2003 ist wie folgt zu ermitteln: Der bei der Veranlagung 2003 zu erfassende Gewinn ist durch die Anzahl der Monate, für die dieser Gewinn ermittelt wurde, zu teilen (anteiliger Monatsgewinn). Der anteilige Monatsgewinn ist mit der Anzahl der Monate des Kalenderjahres 2003, die nicht einem bei der Veranlagung 2004 zu erfassenden Wirtschaftsjahr zuzurechnen sind, zu multiplizieren. Angefangene Monate gelten dabei als ganze Monate.

§ 24 EStG 1988 lautet i.d.F. BGBl. I Nr. 161/2005:

§ 24. (1) Veräußerungsgewinne sind Gewinne, die erzielt werden bei

1. der Veräußerung

- des ganzen Betriebes

- eines Teilbetriebes

- eines Anteiles eines Gesellschafters, der als Unternehmer (Mitunternehmer) des Betriebes anzusehen ist

2. der Aufgabe des Betriebes (Teilbetriebes).

(2) Veräußerungsgewinn im Sinne des Abs. 1 ist der Betrag, um den der Veräußerungserlös nach Abzug der Veräußerungskosten den Wert des Betriebsvermögens oder den Wert des Anteils am Betriebsvermögen übersteigt. Dieser Gewinn ist für den Zeitpunkt der Veräußerung oder der Aufgabe nach § 4 Abs. 1 oder § 5 zu ermitteln. Im Falle des Ausscheidens eines Gesellschafters, der als Unternehmer (Mitunternehmer) des Betriebes anzusehen ist, ist als Veräußerungsgewinn jedenfalls der Betrag seines negativen Kapitalkontos zu erfassen, den er nicht auffüllen muß.

(3) Werden die einzelnen dem Betrieb gewidmeten Wirtschaftsgüter im Rahmen der Aufgabe des Betriebes veräußert, so sind die Veräußerungserlöse anzusetzen. Werden die Wirtschaftsgüter nicht veräußert, so ist der gemeine Wert im Zeitpunkt ihrer Überführung ins Privatvermögen anzusetzen. Bei Aufgabe eines Betriebes, an dem mehrere Personen beteiligt waren, ist für jeden einzelnen Beteiligten der gemeine Wert jener Wirtschaftsgüter anzusetzen, die er bei der Auseinandersetzung erhalten hat.

(4) Der Veräußerungsgewinn ist nur insoweit steuerpflichtig, als er bei der Veräußerung (Aufgabe) des ganzen Betriebes den Betrag von 7 300 Euro und bei der Veräußerung (Aufgabe) eines Teilbetriebes oder eines Anteiles am Betriebsvermögen den entsprechenden Teil von 7 300 Euro übersteigt. Der Freibetrag steht nicht zu,

- wenn von der Progressionsermäßigung nach § 37 Abs. 2 oder Abs. 3 Gebrauch gemacht wird,

- wenn die Veräußerung unter § 37 Abs. 5 fällt oder

- wenn die Progressionsermäßigung nach § 37 Abs. 7 ausgeschlossen ist.

(5) Die Einkommensteuer vom Veräußerungsgewinn wird im Ausmaß der sonst entstehenden Doppelbelastung der stillen Reserven auf Antrag ermäßigt oder erlassen, wenn der Steuerpflichtige den Betrieb oder Teilbetrieb oder den Anteil am Betriebsvermögen innerhalb der letzten drei Jahre vor der Veräußerung (Aufgabe) erworben und infolge des Erwerbes Erbschafts- oder Schenkungssteuer entrichtet hat.

(6) Wird der Betrieb aufgegeben und werden aus diesem Anlass Gebäudeteile (Gebäude) ins Privatvermögen übernommen, so unterbleibt auf Antrag die Erfassung der darauf entfallenden stillen Reserven. Voraussetzung ist, dass das Gebäude bis zur Aufgabe des Betriebes der Hauptwohnsitz des Steuerpflichtigen gewesen ist, auf das Gebäude keine stillen Reserven übertragen worden sind und einer der folgenden Fälle vorliegt:

1. Der Steuerpflichtige ist gestorben und es wird dadurch eine Betriebsaufgabe veranlasst.

2. Der Steuerpflichtige ist wegen körperlicher oder geistiger Gebrechen in einem Ausmaß erwerbsunfähig, dass er nicht in der Lage ist, seinen Betrieb fortzuführen oder die mit seiner Stellung als Mitunternehmer verbundenen Aufgaben oder Verpflichtungen zu erfüllen. Das Vorliegen dieser Voraussetzung ist auf Grundlage eines vom Steuerpflichtigen beizubringenden medizinischen Gutachtens eines allgemein beeideten und gerichtlich zertifizierten Sachverständigen zu beurteilen, es sei denn, es liegt eine medizinische Beurteilung durch den für den Steuerpflichtigen zuständigen Sozialversicherungsträger vor.

3. Der Steuerpflichtige hat das 60. Lebensjahr vollendet und stellt seine Erwerbstätigkeit ein. Eine Erwerbstätigkeit liegt nicht vor, wenn der Gesamtumsatz aus den ausgeübten Tätigkeiten 22.000 Euro und die gesamten Einkünfte aus den ausgeübten Tätigkeiten 730 Euro im Kalenderjahr nicht übersteigen.

Wird das Gebäude (der Gebäudeteil) nach Betriebsaufgabe durch den Steuerpflichtigen oder einen unentgeltlichen Rechtsnachfolger zur Erzielung von Einkünften verwendet, ist sein steuerlicher Wertansatz um die unversteuerten stillen Reserven zu kürzen. Wird das Gebäude (der Gebäudeteil) innerhalb von fünf Jahren nach Aufgabe des Betriebes durch den Steuerpflichtigen oder einen unentgeltlichen Rechtsnachfolger veräußert, gilt die Veräußerung als rückwirkendes Ereignis im Sinne des § 295a der Bundesabgabenordnung, das beim Steuerpflichtigen zur Erfassung der stillen Reserven höchstens im Umfang der Bemessungsgrundlage bei Betriebsaufgabe führt. Die zu erfassenden stillen Reserven sind als Aufgabegewinn zu versteuern. Wurde das Gebäude (der Gebäudeteil) vor der Veräußerung bereits zur Erzielung von Einkünften verwendet, ist der steuerliche Wertansatz um die versteuerten stillen Reserven wieder zu erhöhen.

(7) Ein Veräußerungsgewinn ist nicht zu ermitteln, soweit das Umgründungssteuergesetz eine Buchwertfortführung vorsieht. Fällt die gesellschaftsvertragliche Übertragung von (Teil)Betrieben oder Mitunternehmeranteilen nicht unter Art. IV oder Art. V des Umgründungssteuergesetzes, ist der Veräußerungsgewinn auf den nach dem Umgründungssteuergesetz maßgeblichen Stichtag zu beziehen.

§ 8 Abs. 4 KStG 1988 lautet i.d.F. BGBl. I Nr. 57/2004:

(4) Folgende Ausgaben sind bei der Ermittlung des Einkommens als Sonderausgaben abzuziehen, soweit sie nicht Betriebsausgaben oder Werbungskosten darstellen:

1. Ausgaben im Sinne des § 18 Abs. 1 Z 1, 6 und 7 des Einkommensteuergesetzes 1988.

2. Der Verlustabzug im Sinne des § 18 Abs. 6 und 7 des Einkommensteuergesetzes 1988. Der Verlustabzug steht ab jenem Zeitpunkt nicht mehr zu, ab dem die Identität des Steuerpflichtigen infolge einer wesentlichen Änderung der organisatorischen und wirtschaftlichen Struktur im Zusammenhang mit einer wesentlichen Änderung der Gesellschafterstruktur auf entgeltlicher Grundlage nach dem Gesamtbild der Verhältnisse wirtschaftlich nicht mehr gegeben ist (Mantelkauf). Dies gilt nicht, wenn diese Änderungen zum Zwecke der Sanierung des Steuerpflichtigen mit dem Ziel der Erhaltung eines wesentlichen Teiles betrieblicher Arbeitsplätze erfolgen. Verluste sind jedenfalls insoweit abzugsfähig, als infolge der Änderung der wirtschaftlichen Struktur bis zum Ende des Wirtschaftsjahres der Änderung stille Reserven steuerwirksam aufgedeckt werden.

§ 20 KStG 1988 lautet i.d.F. BGBl. I Nr. 28/1999:

§ 20. (1) Geht das Vermögen einer unbeschränkt steuerpflichtigen Körperschaft auf einen anderen über, sind

1. bei Verschmelzungen, Umwandlungen, Aufspaltungen und vergleichbaren Vermögensübertragungen § 19,

2. bei Einbringungen und Abspaltungen § 6 Z 14 des Einkommensteuergesetzes 1988 und

3. bei Zusammenschlüssen und Realteilungen § 24 Abs. 7 des Einkommensteuergesetzes 1988

anzuwenden, wenn die Voraussetzungen des Umgründungssteuergesetzes nicht gegeben sind oder das Umgründungssteuergesetz dies vorsieht.

(2) Für die Ermittlung des Liquidations- oder Veräußerungsgewinnes gilt folgendes:

1. In den Fällen des Abs. 1 Z 1 tritt an die Stelle des zur Verteilung kommenden Vermögens der Wert der für die Vermögensübertragung gewährten Gegenleistung

- nach dem Stand im Zeitpunkt der tatsächlichen Übertragung, jedenfalls aber nicht vor der Eintragung im Firmenbuch,

- im Falle der Verschmelzung, Umwandlung oder Aufspaltung nach dem Stand zum Verschmelzungs-, Umwandlungs- oder Spaltungsstichtag im Sinne des Umgründungssteuergesetzes.

2. In den Fällen des Abs. 1 Z 2 und 3 ist der Wert der Gegenleistung nach dem Stand zum Einbringungs-, Spaltungs-, Zusammenschluß- oder Realteilungsstichtag im Sinne des Umgründungssteuergesetzes anzusetzen.

Soweit eine Gegenleistungen in Form von Gesellschafts- oder anderen Mitgliedschaftsrechten nicht gewährt wird, ist der Teilwert der Wirtschaftsgüter einschließlich selbstgeschaffener unkörperlicher Wirtschaftsgüter anzusetzen.

(3) Der Rechtsnachfolger hat das übernommene Vermögen mit den nach Abs. 2 jeweils maßgebenden Werten anzusetzen. Die Einkünfte sind ihm ab dem Beginn des Tages zuzurechnen, der dem gemäß Abs. 2, § 6 Z 14 oder § 24 Abs. 7 des Einkommensteuergesetzes 1988 maßgebenden Stichtag folgt.

§ 24 Abs. 4 KStG 1988 lautet i.d.F. BGBl. I Nr. 161/2005:

(4) Für unbeschränkt steuerpflichtige inländische Kapitalgesellschaften und diesen vergleichbaren unbeschränkt steuerpflichtigen ausländischen Körperschaften gilt Folgendes:

1. Es ist für jedes volle Kalendervierteljahr des Bestehens der unbeschränkten Steuerpflicht eine Mindeststeuer in Höhe von 5% eines Viertels der gesetzlichen Mindesthöhe des Grund- oder Stammkapitals (§ 7 des Aktiengesetzes 1965, § 6 des GmbH-Gesetzes und Art. 4 der Verordnung (EG) Nr. 2157/2001 über das Statut der Europäischen Gesellschaft (SE), ABl. Nr. L 294 vom 10.11.2001 S. 1) zu entrichten. Fehlt bei ausländischen Körperschaften eine gesetzliche Mindesthöhe des Kapitals oder ist diese niedriger als die gesetzliche Mindesthöhe nach § 6 des GmbH-Gesetzes, ist § 6 des GmbH-Gesetzes maßgebend. Ändert sich die für die Mindeststeuer maßgebliche Rechtsform während eines Kalendervierteljahres, ist dafür die am Beginn des Kalendervierteljahres bestehende Rechtsform maßgeblich.

2. Abweichend von Z 1 beträgt die Mindeststeuer für unbeschränkt steuerpflichtige Kreditinstitute und Versicherungsunternehmen in der Rechtsform einer Kapitalgesellschaft für jedes volle Kalendervierteljahr 1.363 Euro.

3. Abweichend von Z 1 und 2 beträgt die Mindeststeuer für die ersten vier Kalendervierteljahre ab Eintritt in die unbeschränkte Steuerpflicht für jedes volle Kalendervierteljahr 273 Euro.

4. Die Mindeststeuer ist in dem Umfang, in dem sie die tatsächliche Körperschaftsteuerschuld übersteigt, wie eine Vorauszahlung im Sinne des § 45 des Einkommensteuergesetzes 1988 anzurechnen. Die Anrechnung ist mit jenem Betrag begrenzt, mit dem die im Veranlagungsjahr oder in den folgenden Veranlagungszeiträumen entstehende tatsächliche Körperschaftsteuerschuld den sich aus den Z 1 bis 3 für diesen Veranlagungszeitraum ergebenden Betrag übersteigt.

§ 4 Z 2 UmgrStG lautet i.d.F.BGBl. I Nr. 71/2003:

§ 4. § 8 Abs. 4 Z 2 des Körperschaftsteuergesetzes 1988 ist nach Maßgabe folgender Bestimmungen anzuwenden:

1. a) Verluste der übertragenden Körperschaft, die bis zum Verschmelzungsstichtag entstanden und noch nicht verrechnet sind, gelten im Rahmen der Buchwertfortführung ab dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum der übernehmenden Körperschaft insoweit als abzugsfähige Verluste dieser Körperschaft, als sie den übertragenen Betrieben, Teilbetrieben oder nicht einem Betrieb zurechenbaren Vermögensteilen zugerechnet werden können. Voraussetzung ist weiters, daß das übertragene Vermögen am Verschmelzungsstichtag tatsächlich vorhanden ist.

b) Verluste der übernehmenden Körperschaft, die bis zum Verschmelzungsstichtag entstanden und noch nicht verrechnet sind, bleiben abzugsfähig, soweit die Betriebe, Teilbetriebe oder nicht einem Betrieb zurechenbaren Vermögensteile, die die Verluste verursacht haben, am Verschmelzungsstichtag tatsächlich vorhanden sind.

c) Ist in den Fällen der lit. a und b der Umfang der Betriebe, Teilbetriebe oder nicht einem Betrieb zurechenbaren Vermögensteile am Verschmelzungsstichtag gegenüber jenem im Zeitpunkt des Entstehens der Verluste derart vermindert, daß nach dem Gesamtbild der wirtschaftlichen Verhältnisse eine Vergleichbarkeit nicht mehr gegeben ist, ist der von diesen Betrieben, Teilbetrieben oder Vermögensteilen verursachte Verlust vom Abzug ausgeschlossen.

d) Im Falle der Verschmelzung verbundener Körperschaften sind vortragsfähige Verluste der Körperschaft, an der die Beteiligung besteht, um abzugsfähige Teilwertabschreibungen zu kürzen, die die beteiligte Körperschaft auf die Beteiligung in Wirtschaftsjahren, die nach dem 31. Dezember 1990 geendet haben, vorgenommen hat; die Kürzung vermindert sich insoweit, als in der Folge Zuschreibungen erfolgt sind. Eine Kürzung unterbleibt, soweit eine solche nach dem letzten Satz erfolgt ist. Die Kürzung hat im Falle der Verschmelzung auf die Mutterkörperschaft in dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum und im Falle der Verschmelzung auf die Tochterkörperschaft in dem Veranlagungszeitraum zu erfolgen, in den der Verschmelzungsstichtag fällt. § 12 Abs. 3 Z 2 des Körperschaftsteuergesetzes 1988 gilt im Falle der Verschmelzung auf die Tochterkörperschaft ab dem dem Verschmelzungsstichtag folgenden Wirtschaftsjahr und im Übrigen mit der Maßgabe, dass in dem Jahr, in dem die Kürzung zu erfolgen hat, zusätzlich der Unterschiedsbetrag zwischen den insgesamt berücksichtigten Teilen der Teilwertabschreibung und dem Kürzungsbetrag im Sinne des ersten Satzes zu berücksichtigen ist. Die vorstehenden Bestimmungen gelten sinngemäß auch im Falle der Verschmelzung mittelbar verbundender Körperschaften, soweit abzugsfähige Teilwertabschreibungen auf Verluste zurückzuführen sind, die die mittelbar verbundene Körperschaft erlitten hat.

2. Ein Mantelkauf, der den Abzug von Verlusten ausschließt, liegt auch dann vor, wenn die wesentlichen Änderungen der Struktur zu einem Teil bei der übertragenden und zum anderen Teil bei der übernehmenden Körperschaft erfolgen. Änderungen zum Zwecke der Verbesserung oder Rationalisierung der betrieblichen Struktur im Unternehmenskonzept der übernehmenden Körperschaft stehen Sanierungen im Sinne des § 8 Abs. 4 Z 2 dritter Satz des Körperschaftsteuergesetzes 1988 gleich.

§ 12 UmgrStG lautet i.d.F. BGBl. I 161/2005:

§ 12. (1) Eine Einbringung im Sinne dieses Bundesgesetzes liegt vor, wenn Vermögen (Abs. 2) auf Grundlage eines schriftlichen Einbringungsvertrages (Sacheinlagevertrages) und einer Einbringungsbilanz (§ 15) nach Maßgabe des § 19 einer übernehmenden Körperschaft (Abs. 3) tatsächlich übertragen wird. Voraussetzung ist, dass das Vermögen am Einbringungsstichtag, jedenfalls aber am Tag des Abschlusses des Einbringungsvertrages, für sich allein einen positiven Verkehrswert besitzt. Der Einbringende hat im Zweifel die Höhe des positiven Verkehrswertes durch ein begründetes Gutachten eines Sachverständigen nachzuweisen.

(2) Zum Vermögen zählen nur

1. Betriebe und Teilbetriebe, die der Einkunftserzielung gemäß § 2 Abs. 3 Z 1 bis 3 des Einkommensteuergesetzes 1988 dienen, wenn sie zu einem Stichtag eingebracht werden, zu dem eine Bilanz (§ 4 Abs. 1 des Einkommensteuergesetzes 1988) für den gesamten Betrieb des Einbringenden vorliegt,

2. Mitunternehmeranteile, das sind Anteile an Gesellschaften, bei denen die Gesellschafter als Mitunternehmer anzusehen sind, wenn sie zu einem Stichtag eingebracht werden, zu dem eine Bilanz (§ 4 Abs. 1 des Einkommensteuergesetzes 1988) der Mitunternehmerschaft vorliegt, an der die Beteiligung besteht,

3. Kapitalanteile, das sind Anteile an inländischen und vergleichbaren ausländischen Kapitalgesellschaften sowie Erwerbs- und Wirtschaftsgenossenschaften, weiters an anderen ausländischen Gesellschaften eines Mitgliedstaates der Europäischen Union, die die in der Anlage zu diesem Bundesgesetz vorgesehenen Voraussetzungen des Artikels 3 der Richtlinie Nr. 90/434/EWG des Rates vom 23. Juli 1990 (ABl. EG Nr. L 225 S. 1) in der Fassung des Vertrages über den Beitritt Österreichs zur Europäischen Union erfüllen,

- wenn sie mindestens ein Viertel des gesamten Nennkapitals oder des rechnerischen Wertes der Gesamtanteile umfassen oder

- wenn die eingebrachten Anteile der übernehmenden Gesellschaft für sich oder gemeinsam mit ihr bereits vor der Einbringung gehörenden Anteilen unmittelbar die Mehrheit der Stimmrechte an der Gesellschaft, deren Anteile eingebracht werden, vermitteln oder erweitern.

Zum Begriff des Kapitalanteiles zählt bei vertraglicher Einbeziehung auch der am Einbringungsstichtag ausstehende Teil des nachweisbar ausschließlich zur Anschaffung des einzubringenden Anteiles aufgenommenen Fremdkapitals.

(3) Übernehmende Körperschaften können sein:

1. Unbeschränkt steuerpflichtige Kapitalgesellschaften oder Erwerbs- und Wirtschaftsgenossenschaften (§ 1 Abs. 2 des Körperschaftsteuergesetzes 1988).

2. Ausländische Körperschaften, die mit einer inländischen Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft vergleichbar sind, wenn mit dem in Betracht kommenden ausländischen Staat ein Doppelbesteuerungsabkommen besteht sowie andere ausländische Gesellschaften eines Mitgliedstaates der Europäischen Union, die die in der Anlage zu diesem Bundesgesetz vorgesehenen Voraussetzungen des Artikels 3 der Richtlinie Nr. 90/434/EWG des Rates vom 23. Juli 1990 (ABl. EG Nr. L 225 S. 1) in der Fassung des Vertrages über den Beitritt Österreichs zur Europäischen Union erfüllen.

(4) Auf Einbringungen sind die §§ 13 bis 22 anzuwenden.

§ 19 UmgrStG lautet i.d.F. BGBl. I 161/2005:

§ 19. (1) Die Einbringung muß ausschließlich gegen Gewährung von neuen Anteilen an der übernehmenden Körperschaft erfolgen.

(2) Die Gewährung von neuen Anteilen kann unterbleiben,

1. soweit die übernehmende Körperschaft den Einbringenden mit eigenen Anteilen abfindet,

2. soweit die Anteilsinhaber der übernehmenden Körperschaft den Einbringenden mit bestehenden Anteilen an dieser abfinden,

3. soweit die übernehmende Körperschaft zum Zweck der Rundung auf volle Beteiligungsprozentsätze bare Zuzahlungen leistet, sofern diese 10% des Gesamtnennbetrages der neuen Anteile nicht übersteigen,

4. soweit die übernehmende Körperschaft Anteile an der einbringenden Mitunternehmerschaft aufgibt,

5. wenn der Einbringende unmittelbar oder mittelbar Alleingesellschafter der übernehmenden Körperschaft ist oder wenn die unmittelbaren oder mittelbaren Beteiligungsverhältnisse an der einbringenden und der übernehmenden Körperschaft übereinstimmen; im Falle der Einbringung eines Kapitalanteiles (§ 12 Abs. 2 Z 3) in eine ausländische übernehmende Körperschaft (§ 12 Abs. 3 Z 2) gilt dies nur, wenn die Einbringung ausschließlich bei inländischen Anteilen an der übernehmenden Körperschaft eine Zu- oder Abschreibung auslöst.

(3) Die in Abs. 1 und 2 genannten Anteile und Zuzahlungen müssen dem Einbringenden gewährt werden.

§ 21 Z 3 UmgrStG lautet i.d.F. BGBl. I Nr. 28/1999:

§ 21. § 18 Abs. 6 und 7 des Einkommensteuergesetzes 1988 und § 8 Abs. 4 Z 2 des Körperschaftsteuergesetzes 1988 sind nach Maßgabe der folgenden Bestimmungen anzuwenden:...

3. Die Bestimmung des § 4 Z 2 über den Mantelkauf ist zu beachten.

Rechtliche Würdigung

Im gegenständlichen Beschwerdeverfahren bestreitet die Bf das Vorliegen eines Veräußerungsgewinns und bringt dazu vor, dass keine verunglückte Einbringung vorliege, da gemäß § 19 Abs. 2 Z. 5 UmgrStG eine Kapitalerhöhung bei der übernehmenden Gesellschaft unterbleiben habe können.

Dazu ist auf die oben wiedergegebenen Ausführungen im Erkenntnis BFG 21.6.2017, RV/7102876/2010 zu verweisen.

Um eine Einbringung nach Art. III UmgrStG erfolgreich durchzuführen, muss unter anderem eine Gegenleistung nach Maßgabe des § 19 UmgrStG vorliegen.

Die Einbringung von Vermögen im Sinne des § 12 Abs. 2 UmgrStG in eine übernehmende Körperschaft ist in der Regel eine Sacheinlage. Diese Sacheinlage ist ein entgeltlicher Vorgang und erfordert daher eine Gegenleistung an den Einbringenden.

Nach § 19 Abs. 1 UmgrStG gilt als Grundsatz, dass die Einbringung ausschließlich gegen Gewährung von neuen Anteilen an der übernehmenden Körperschaft erfolgen muss. Die Gewährung anderer Gegenleistungen bzw. der Verzicht auf die Gewährung von neuen Anteilen ist nur im Rahmen der in § 19 Abs. 2 UmgrStG aufgezählten Fälle möglich.

Bringt eine Mitunternehmerschaft ihren gesamten Betrieb ein, wandelt sich die Mitunternehmerschaft rückwirkend mit Beginn des dem Einbringungsstichtag folgenden Tages in eine vermögensverwaltende Personengesellschaft um. Auch in diesem Fall müssen als Gegenleistung gewährte Anteile der einbringenden Personengesellschaft zukommen. Im Hinblick auf die Eigenschaft einer vermögensverwaltenden Personengesellschaft ist die zivilrechtliche verhältniswahrende Aufteilung der Anteile ("Anteilsdurchschleusung") eine steuerneutrale Maßnahme und löst keine Entnahme- oder Aufgabegewinnbesteuerung aus.

§ 19 Abs. 2 Z 5 zweiter Fall UmgrStG (Identität der Beteiligungsverhältnisse) ist nur dann anwendbar, wenn Einbringender eine Körperschaft ist. Kein Anwendungsfall des § 19 Abs. 2 Z 5 UmgrStG ist daher die Einbringung sämtlicher Mitunternehmeranteile in eine Körperschaft, deren Beteiligungsverhältnis mit dem Beteiligungsverhältnis an der Mitunternehmerschaft übereinstimmt, und zwar auch für Zeiträume vor dem Inkrafttreten des AbgÄG 2005 (VwGH 22.4.2009, 2006/15/0296, 2006/15/0306). Wird in diesen Fällen rechtlich unzutreffend dennoch von der Anwendbarkeit des § 19 Abs. 2 Z 5 UmgrStG ausgegangen, ist die Einbringung verunglückt und es treten die steuerlichen Wirkungen der Tauschbesteuerung ein.

Der gegenständliche Vorlageantrag zeigt daher eine Rechtswidrigkeit der Berufungsvorentscheidung, die vom Vorliegen einer missglückten Einbringung ausgeht, nicht auf.

Eine Ergänzung der Beschwerde nach dem Erkenntnis BFG 21.6.2017, RV/7102876/2010 erfolgte nicht.

Abänderung des angefochtenen Bescheids

Der angefochtene Bescheid ist daher gemäß § 279 BAO im Sinne der Berufungsvorentscheidung abzuändern.

Revisionsnichtzulassung

Eine Revision ist nach Art. 133 Abs. 4 B-VG zulässig, wenn ein Erkenntnis von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil der Beschluss nicht von der Rechtssprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Das Revisionsmodell soll sich nach dem Willen des Verfassungsgesetzgebers an der Revision nach den §§ 500 ff ZPO orientieren (vgl. RV 1618 BlgNR 24. GP , 16).

Ausgehend davon ist der Verwaltungsgerichtshof als Rechtsinstanz tätig, zur Überprüfung der Beweiswürdigung ist er im Allgemeinen nicht berufen (vgl. VwGH 11. 9. 2014, Ra 2014/16/0009 oder VwGH 26. 2. 2014, Ro 2014/02/0039).

Einer Rechtsfrage kann nur dann grundsätzliche Bedeutung zukommen, wenn sie über den konkreten Einzelfall hinaus Bedeutung besitzt (vgl. für viele VwGH 17. 9. 2014, Ra 2014/04/0023; VwGH 11. 9. 2014, Ra 2014/16/0009; VwGH 14. 8. 2014, Ra 2014/01/0101; VwGH 24. 4. 2014, Ra 2014/01/0010; VwGH 24. 6. 2014, Ra 2014/05/0004). Eine einzelfallbezogene Beurteilung ist somit im Allgemeinen nicht revisibel, wenn sie auf einer verfahrensrechtlich einwandfreien Grundlage erfolgte und in vertretbarer Weise im Rahmen der von der Rechtsprechung entwickelten Grundsätze vorgenommen wurde (vgl. VwGH 27. 10. 2014, Ra 2014/04/0022 oder VwGH 25. 4. 2014, Ro 2014/21/0033).

Die gegenständliche Entscheidung folgt dem Erkenntnis VwGH 22.4.2009, 2006/15/0296, 2006/15/0306.

Eine Revision ist daher nicht zuzulassen.

Wien, am 25. Juli 2019

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 188 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | VwGH 23.01.2019, Ra 2017/13/0033 |