Eingangsabgabenfreiheit nach Art. 39 Abs. 1 ZBefrVO führt nicht zum Vorliegen eines aus einer Kapitalgesellschaft und einem ihrer Gesellschafter bestehenden einheitlichen Unternehmers i. S. d. § 2 Abs. 1 UStG 1994

European Case Law Identifier: ECLI:AT:BFG:2018:RV.7101961.2004

Beachte:

Revision eingebracht. Beim VwGH anhängig zur Zahl Ra 2018/13/0079. Zurückweisung mit Beschluss vom 21.11.2018.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke über die als Beschwerde weitergeltende Berufung des H***** M*****, *****Adresse*****, vertreten zunächst durch Allaudit, Buchprüfungs- und SteuerberatungsgmbH, nunmehr durch Allaudit & Partner Steuerberatung OG, 1090 Wien, Alserstraße 24, vom 2. 8. 2004, gegen folgende Bescheide des Finanzamtes Bruck Eisenstadt Oberwart, 7001 Eisenstadt, Neusiedlerstraße 46, vom 2. 7. 2004 zur Steuernummer 38*****: 1. Umsatzsteuerbescheide 1997 bis 2000, 2. Vorläufige Umsatzsteuerbescheide 2001 und 2002, nach der am 18. 6. 2018 am Bundesfinanzgericht in Wien über Antrag der Partei (§ 78 BAO i. V. m. § 274 Abs. 1 Z 1 BAO) im Beisein der Schriftführerin Gerda Gülüzar Ruzsicska und in Anwesenheit von Univ.-Lektor Dr. Peter Brauner für die steuerliche Vertretung sowie von Fachexpertin Hofrätin Mag. Anna Holper und Amtsdirektor Johann Rauner für das Finanzamt abgehaltenen mündlichen Verhandlung zu Recht erkannt:

I. Die Beschwerde wird gemäß § 279 BAO als unbegründet abgewiesen.

Der Spruch der Umsatzsteuerbescheide 1997, 1998, 1999, 2000, 2001 und 2002 bleibt mit der Maßgabe unverändert, dass hinsichtlich der Umsatzsteuerbescheide 2001 und 2002 der Ausspruch der Vorläufigkeit i. S. d. § 200 BAO entfällt.

II. Gegen dieses Erkenntnis ist gemäß Art. 133 Abs. 4 B-VG eine (ordentliche) Revision nicht zulässig.

Entscheidungsgründe

Vorlage vom 10. 9. 2004 betreffend Umsatzsteuer 1997 bis 2002 und betreffend Einkommensteuer 1996 bis 200

Mit Bericht vom 10. 9. 2004, eingelangt am 3. 12. 2004, legte das Finanzamt folgende Berufungen des Berufungswerbers (Bw) und späteren Beschwerdeführers (Bf) H***** M***** dem damaligen Unabhängigen Finanzsenat zur Entscheidung vor:

Abgabenart und Bescheidbezeichnung oder Erkenntnis sowie gegebenenfalls Zeitraum oder Stichtag | Datum des Bescheides (TT.MM.JJJJ) | Berufung oder Beschwerde (FinStrG)Einbringungsdatum:02.08.2004Blatt/Jahr/Akt |

U 1997-2000 | 02.07.2004 | 62/00/E |

U 2001-2002 | 02.07.2004 | 62/00/E |

E 1996-2000 | 02.07.2004 | 62/00/E |

Eine mündliche Verhandlung sei nicht beantragt worden, ein Betrag von 47.793,14 Euro sei gemäß § 212a BAO ausgesetzt.

Streitpunkt sei:

Einkünfte aus einem inländischen Handelsbetrieb statt Einkünften aus ausländischer Landwirtschaft unter Progressionsvorbehalt

Das Finanzamt beantragt, die Berufung lt. BP-Bericht abzuweisen.

Berufungsvorentscheidungen wurden nicht erlassen, die Berufung gegen die Wiederaufnahmebescheide Einkommensteuer 1996 bis 2000 wurde dem Unabhängigen Finanzsenat nicht vorgelegt.

Änderung des Referenten

Im Jahr 2006 erfolgte im Unabhängigen Finanzsenat gemäß § 270 Abs. 4 BAO aF eine rückwirkende Änderung der Bestellung zum Referenten.

Mitteilung des Finanzamts vom 16. 5. 2007

Mit Schreiben vom 16. 5. 2007 gab das Finanzamt über entsprechende Anfrage des Unabhängigen Finanzsenats vom 22. 2. 2007 bekannt, dass ein Zollverfahren betreffend den Bw anhängig gewesen sei und die diesbezüglichen Akten am 31. 7. 2006 dem Unabhängigen Finanzsenat vorgelegt worden seien.

Aussetzung der Entscheidung

Mit Bescheid vom 22. 6. 2007 setzte der Unabhängige Finanzsenat die Entscheidung über die ihm vorgelegte Berufung gegen die Umsatzsteuerbescheide 1997 bis 2002 und die Einkommensteuerbescheide 1996 bis 2000 gemäß § 281 BAO a. F. i. V. m. § 282 BAO a. F. bis zur Beendigung des beim Unabhängigen Finanzsenat zur Geschäftszahl ZRV/50-42-Z1/W/06 schwebenden Verfahrens aus. Mit Bescheid vom 17. 9. 2009 erfolgte eine Verlängerung der Aussetzung der Entscheidung zu den Folgeverfahren.

Entscheidungen im Zollverfahren

Mit Berufungsentscheidungen vom 25. 3. 2009, ZRV/0050-Z1W/06, ZRV/0051-Z1W/06 und ZRV/0052-Z1W/06 entschied der Unabhängige Finanzsenat über die Beschwerden des Bw gegen Berufungsvorentscheidungen des Zollamts Wien betreffend Eingangsabgaben und Abgabenerhöhung.

Gegen diese Berufungsentscheidungen wurde Beschwerde an den Verwaltungsgerichtshof erhoben, der mit Erkenntnis VwGH 28. 6. 2012, 2009/16/0076 u. a., die angefochtenen Bescheide wegen Rechtswidrigkeit infolge Verletzung von Verfahrensvorschriften aufhob.

Der Verwaltungsgerichtshof führte unter anderem aus:

Die im Beschwerdefall noch anzuwendende Verordnung (EWG) Nr. 918/83 des Rates vom 28. März 1983 über das gemeinschaftliche System der Zollbefreiungen, ABlEG Nr. L 105 vom 23. April 1983 (in der Folge: ZBefrVO), legt nach deren Art. 1 Abs. 1 die Fälle fest, in denen auf Grund besonderer Umstände bei der Überführung von Waren in den zollrechtlich freien Verkehr eine Befreiung von Eingangsabgaben gewährt wird.

Kapitel I Titel IX ZBefrVO enthält in den Art. 39 bis 42 Bestimmungen über die Befreiung für Erzeugnisse, die von Landwirten der Gemeinschaft auf Grundstücken im Drittland erwirtschaftet wurden.

Nach Art. 39 Abs. 1 ZBefrVO sind vorbehaltlich der Art. 40 und 41 Erzeugnisse des Acker- und Gartenbaus, der Vieh- und Bienenzucht und der Forstwirtschaft, die auf Grundstücken in einem Drittland in unmittelbarer Nähe des Zollgebiets der Gemeinschaft von Landwirten erwirtschaftet werden, die ihren Betriebssitz im Zollgebiet der Gemeinschaft in unmittelbarer Nähe des betreffend Drittlands haben, von den Eingangsabgaben befreit.

Die Befreiung wird gem. Art. 41 ZBefrVO lediglich für Erzeugnisse gewährt, die vom Landwirt oder in dessen Auftrag in das Zollgebiet der Gemeinschaft verbracht werden.

Unmittelbare Nähe des Betriebssitzes eines Landwirts und des von diesem bewirtschafteten Grundstücks zur Zollgrenze im Sinn des Kapitels I Titel IX und X der Zollbefreiungsverordnung ist nach § 94 Abs. 1 ZollR-DG dann gegeben, wenn der Betriebssitz nicht mehr als 5 Kilometer von der Zollgrenze entfernt ist und die Fläche des bewirtschafteten Grundstücks innerhalb eines 5 Kilometer tiefen Streifens längs der Zollgrenze liegt.

Gem. Art. 217 Abs. 1 der Verordnung (EWG) Nr. 2913/92 des Rates vom 12. Oktober 1992 zur Festlegung des Zollkodex der Gemeinschaften, ABlEG Nr. L 302 vom 19. Oktober 1992, (Zollkodex - ZK) muss jeder einer Zollschuld entsprechende Einfuhrabgabenbetrag - von hier nicht interessierenden Fällen abgesehen - unmittelbar bei Vorliegen der erforderlichen Angaben von den Zollbehörden berechnet und in die Bücher oder in sonstige stattdessen verwendete Unterlagen eingetragen werden (buchmäßige Erfassung).

Entsteht eine Zollschuld durch die Annahme der Zollanmeldung einer Ware u.a. zum Zollverfahren der Überführung in den zollrechtlichen freien Verkehr, so erfolgt gem. Art. 218 Abs. 1 ZK die buchmäßige Erfassung des dieser Zollschuld entsprechenden Betrages unmittelbar nach Berechnung dieses Betrages, spätestens jedoch am zweiten Tag nach dem Tag, an dem die Ware überlassen worden ist. Jedoch kann der Gesamtbetrag der Abgaben auf die Waren, die ein und derselben Person innerhalb eines von den Zollbehörden festgesetzten Zeitraums von höchstens 31 Tagen überlassen worden sind, am Ende dieses Zeitraums in einem Mal buchmäßig erfasst werden, sofern die Entrichtung dieses Gesamtbetrags gesichert worden ist. Die buchmäßige Erfassung erfolgt innerhalb von fünf Tagen nach Ablauf des betreffenden Zeitraums.

Ist der einer Zollschuld entsprechende Abgabenbetrag nicht nach Art. 218 buchmäßig erfasst oder mit einem geringeren als dem gesetzlich geschuldeten Betrag buchmäßig erfasst worden, so hat die buchmäßige Erfassung des zu erhebenden Betrags oder des nachzuerhebenden Restbetrags gem. Art. 220 Abs. 1 ZK innerhalb von zwei Tagen nach dem Tag zu erfolgen, an dem die Zollbehörden diesen Umstand feststellen und in der Lage sind, den gesetzlich geschuldeten Betrag zu berechnen sowie den Zollschuldner zu bestimmen (nachträgliche buchmäßige Erfassung).

Der Abgabenbetrag ist nach Art. 221 Abs. 1 ZK dem Zollschuldner in geeigneter Form mitzuteilen, sobald der Betrag buchmäßig erfasst ist.

Die Eingangsabgabenbefreiung für Erzeugnisse des Ackerbaus ist nach Art. 39 Abs. 1 ZBefrVO an mehrere Voraussetzungen geknüpft. Die Grundstücke und der Betriebssitz im Zollgebiet der Gemeinschaft müssen in unmittelbarer Nähe der Zollgrenze liegen. Die Erzeugnisse müssen von Landwirten mit einem solchen Betriebssitz erwirtschaftet werden. Die Bewirtschaftung hat daher auch aus dem Gemeinschaftsgebiet her zu erfolgen (vgl. das hg. Erkenntnis vom 2. Juni 2005, 2004/16/0127).

Im Beschwerdefall hat die belangte Behörde die nachträgliche buchmäßige Erfassung der Eingangsabgaben damit gerechtfertigt, dass der Beschwerdeführer die Befreiung nach Kapitel I Titel IX der ZBefrVO zu Unrecht in Anspruch genommen hätte. Sie führte dazu begründend aus, dass ihrer Auffassung nach die eingeführten Erzeugnisse nicht von ihm, sondern von der Kft erwirtschaftet worden seien und dass überdies die Steuerbefreiung auch für solche Waren in Anspruch genommen worden sei, welche die Kft in Ungarn zugekauft habe. In den Bescheiden, die mit den zu den hg. Zlen. 2009/16/0077 und 0078 protokollierten Beschwerden angefochten wurden, stellt die belangte Behörde überdies fest, dass der Beschwerdeführer kein Landwirt mit einem Betriebssitz im Zollgebiet der Gemeinschaft sei. Darüber hinaus - so die belangte Behörde wieder in allen angefochtenen Bescheiden - habe es sich bei den Ausfuhrrechnungen insofern um "Scheinfakturen" gehandelt, als es die in diesen Fakturen abgebildeten Rechtsgeschäfte (die Kft als Verkäuferin und der Beschwerdeführer als Käufer) gar nicht gegeben habe. Der Beschwerdeführer habe vielmehr in Ungarn Eigentum an den Waren erworben und diese in der Folge an die M GesmbH zur Ausfuhr in das Zollgebiet der Gemeinschaft verkauft. Dies sei die eigentliche grenzüberschreitende Transaktion gewesen, welche der Abgabenbemessung zugrundezulegen gewesen sei...

Zur hg. Zl. 2009/16/0076 (Einfuhren von August bis November 2001)

Der erstangefochtene Bescheid enthält keine eindeutigen Ausführungen, welchen Sachverhalt die belangte Behörde ihrer Entscheidung zugrunde gelegt hat. Die belangte Behörde ist einerseits zu dem Ergebnis gekommen, dass die Bewirtschaftung der ungarischen landwirtschaftlichen Flächen der Kft zuzurechnen sei (und damit nicht dem Beschwerdeführer). Sie hat aber andererseits die Feststellungen getroffen, dass es sich bei den Rechnungen der Kft an den Beschwerdeführer insofern um "Scheinfakturen" gehandelt habe, weil es die in diesen Fakturen abgebildeten Rechtsgeschäfte (Kft als Verkäufer und Beschwerdeführer als Käufer) gar nicht gegeben habe, sowie, dass der Beschwerdeführer bereits in Ungarn Eigentum an den Waren erlangt und diese direkt zur Ausfuhr in das Zollgebiet der Gemeinschaft an die M GmbH verkauft habe. Damit bleibt aber offen, wann und auf welche Weise der Beschwerdeführer Eigentum an den gegenständlichen Waren erlangt haben soll. Angesichts dieser Unklarheiten vermögen auch die Feststellungen über die Zukäufe durch die Kft (und nicht durch den Beschwerdeführer) den erstangefochtenen Bescheid nicht zu tragen.

Zur hg. Zl. 2009/16/0077

Der zweitangefochtene Bescheid enthält nicht einmal Feststellungen, wann die Einfuhren, über deren nachträgliche buchmäßige Erfassung die belangte Behörde im Instanzenzug abspricht, durchgeführt wurden. Die belangte Behörde begnügt sich in diesem Zusammenhang vielmehr, auf die Berechnungsblätter, die dem erstinstanzlichen Bescheid beigefügt gewesen seien, zu verweisen. Solche Berechnungsblätter sind aber dem in den vorgelegten Verwaltungsakten enthaltenen Bescheid vom 18. April 2002 nicht beigefügt, sodass sich der zweitangefochtene Bescheid zur Gänze der Überprüfung durch den Verwaltungsgerichtshof entzieht.

Zur hg. Zl. 2009/16/0078 (Einfuhren von Mai 1997 bis November 1998)

Auch der drittangefochtene Bescheid enthält keine eindeutige Darstellung des Sachverhalts, den die belangte Behörde ihrer Entscheidung zugrunde gelegt hat. Es genügt daher, auf die diesbezüglichen Ausführungen zum erstangefochtenen Bescheid zu verweisen.

Für das fortzusetzende Verfahren ist aber hinsichtlich des drittangefochtenen Bescheides noch auf folgenden Umstand hinzuweisen:

Der Beschwerdeführer rügt auch, dass die Abgabenforderungen, sollten sie jemals bestanden haben, bei Erlassung der erstinstanzlichen Bescheide bereits verjährt gewesen seien. Die belangte Behörde habe nicht ausreichend begründend, weshalb sie ihrer Beurteilung die Zehn-Jahres-Frist nach § 74 Abs. 2 ZollR-DG zugrundegelegt hat. Damit ist der Beschwerdeführer in Bezug auf den drittangefochtenen Bescheid im Recht...

Die Beurteilung, ob Abgaben hinterzogen sind, setzt eindeutige, ausdrückliche und nachprüfbare bescheidmäßige Feststellungen über die Abgabenhinterziehung voraus. Das Vorliegen der maßgebenden Hinterziehungskriterien der Straftatbestände ist von der Abgabenbehörde darzulegen. Dabei ist vor allem in Rechnung zu stellen, dass eine Abgabenhinterziehung nicht schon bei einer (objektiven) Abgabenverkürzung vorliegt, sondern Vorsatz erfordert, und eine Abgabenhinterziehung somit erst als erwiesen gelten kann, wenn - in nachprüfbarer Weise - auch der Vorsatz feststeht. Vorsätzliches Handeln beruht nach ständiger Rechtsprechung des Verwaltungsgerichtshofes zwar auf einem nach außen nicht erkennbaren Willensvorgang, ist aber aus dem nach außen in Erscheinung tretenden Verhalten des Täters zu erschließen, wobei sich die diesbezüglichen Schlussfolgerungen als Ausfluss der freien Beweiswürdigung erweisen. Die Beurteilung der Vorfrage der Abgabenhinterziehung hat in der Bescheidbegründung zu erfolgen. Aus der Begründung muss sich somit ergeben, aufgrund welcher Ermittlungsergebnisse sowie auf Grund welcher Überlegungen zur Beweiswürdigung und zur rechtlichen Beurteilung die Annahme der Hinterziehung gerechtfertigt ist (vgl. das hg. Erkenntnis vom 22. Februar 2012, 2009/16/0032, mwN).

Für die Beurteilung der "hinterzogenen Abgabe" gilt die Unschuldsvermutung und wegen der die Abgabenbehörde treffenden Beweislast für die Hinterziehung auch der Zweifelsgrundsatz als verfahrensrechtliche Richtschnur (vgl. das hg. Erkenntnis vom 19. März 2003, 2002/16/0190, VwSlg. 7.802/F, mwN).

Die belangte Behörde hat im angefochtenen Bescheid die Feststellungen getroffen, dass der Beschwerdeführer "Scheinpachtverträge" über landwirtschaftliche Grundstücke in Ungarn vorgelegt und dass er sich geweigert habe, von der Zollbehörde verlangte Unterlagen beizubringen. Daraus hat sie auf den Willen des Beschwerdeführers, eine Verkürzung von Eingangsabgaben zu bewirken, geschlossen. Abgesehen davon, dass sie sich dabei teilweise auf Sachverhaltsfeststellungen stützt, die - wie oben ausgeführt - den angefochtenen Bescheid nicht zu tragen vermögen, ist auch nicht ersichtlich, warum aus diesen Handlungen, die der Beschwerdeführer im Zuge der Nachschau gem. § 24 ZollR-DG im Jahr 2002 und dem sich daran anschließenden Abgabenverfahren gesetzt haben soll, auf einen Vorsatz zur Verkürzung von Eingangsabgaben bei den Einfuhren des Zeitraums Mai 1997 bis November 1998 geschlossen werden könnte. Daran vermag auch die Feststellung, dass der Beschwerdeführer (bei den Einfuhren) "wider besseren Wissens" auch für zugekaufte Erzeugnisse die Abgabenfreiheit beantragt habe, nichts zu ändern, weil dies zum einen nur einen Teil der Einfuhren betreffen kann und zum anderen die belangte Behörde eine Begründung auch für eine solche Feststellung schuldig bleibt.

Die belangte Behörde ist somit im drittangefochtenen Bescheid von einer längeren als einer dreijährigen Verjährungsfrist vom Zeitpunkt des Entstehens der Abgabenschuld ausgegangen, ohne die nach § 74 Abs. 2 ZollR-DG erforderlichen Feststellungen einer Hinterziehung dieser Abgaben zu treffen. Sollte die belangte Behörde im fortzusetzenden Verfahren ihre Auffassung beibehalten, dass die Voraussetzungen für die Abgabenbefreiung nicht erfüllt worden seien, wird sie auch hinsichtlich der Frage der Anwendbarkeit der zehnjährigen Verjährungsfrist nachvollziehbare Feststellungen zu treffen haben...

Mit Berufungsentscheidungen vom 3. 4. 2013, ZRV/0019-Z1W/12 und ZRV/0020-Z1W/12 entschied der Unabhängige Finanzsenat neuerlich über die Beschwerden des Bw gegen Berufungsvorentscheidungen des Zollamts Wien betreffend Eingangsabgaben und Abgabenerhöhung.

Diesen Entscheidungen liegt folgender Sachverhalt zugrunde (UFS 3. 4. 2013, ZRV/0019-Z1W/12):

Der Bf. mit Wohnsitz in Österreich ist in Österreich unselbständig erwerbstätig. Seit 1996 besitzt er eine landwirtschaftliche Betriebsnummer. Er bezeichnet sich selbst als Nebenerwerbslandwirt in Österreich, weil er im Jahr 1996 in 7***** W***** von Herrn Wa***** Mi***** eine Obstplantage mit einer Größe von ca. 16 Ar gepachtet hat.

Darüber hinaus gründete der Bf. in Ungarn gemeinsam mit Herrn Wa***** E***** die En***** Kft. Nach Ausscheiden des Herrn E***** wurde dieses Unternehmen in M***** Hungaria Kft. umbenannt.

Das genannte Unternehmen (fortan die Kft.) trat in Ungarn u.a. als Pächter zahlreicher Liegenschaften auf. Laut vorliegenden Ausfuhranmeldungen führte die Kft. große Mengen an Ernteerzeugnissen nach Österreich aus. Als Rechnungsadressat und Warenempfänger war in den ungarischen Zoll- und Handelsdokumenten der Bf. mit seiner Privatanschrift in Österreich vermerkt.

Die Überführung dieser Waren in den zollrechtlich freien Verkehr für den Bf. erfolgte unter Anwendung der in Titel IX der Zollbefreiungsverordnung normierten Befreiung der von Landwirten der Gemeinschaft auf Grundstücken in einem Drittland erwirtschafteten Erzeugnisse. Der Bf. hat die Waren entweder selbst mit dem Traktor nach Österreich verbracht oder verbringen lassen (siehe Niederschrift vom 4. März 2003, Zl. ..., Seite 5, Blatt 115 des UFS-Aktes). Er ist es somit, der die Zollanmeldung abgegeben hat, bzw. für den die Zollanmeldung abgegeben worden ist und der dadurch zum Anmelder und zum potentiellen Zollschuldner nach Art. 201 Abs. 3 erster Unterabsatz ZK geworden ist.

Im Zuge einer Nachschau gemäß § 24 ZollR-DG überprüfte das Hauptzollamt Wien, ob die Eingangsabgabenbefreiung für diese Waren zu Recht gewährt worden war. Die Abgabenbehörde erster Instanz befasste dabei (im Amtshilfeweg) auch die ungarischen Zollbehörden. Diese Überprüfung mündete in den o.a. Abgabenbescheid vom 18. April 2002.

Begründend führte der Unabhängige Finanzsenat aus (UFS 3. 4. 2013, ZRV/0019-Z1W/12):

Gegenstand des vorliegenden Abgabenverfahrens sind die zwischen 16. Juli 1999 und 24. Oktober 2000 erfolgten Einfuhren laut den beiliegenden Berechnungsblättern.

Der Unabhängige Finanzsenat hat im ersten Rechtsgang ausgehend von dem in der o.a. Berufungsentscheidung dargelegten Sachverhalt argumentiert, der Bf. sei im entscheidungsmaßgeblichen Zeitraum kein Landwirt der Gemeinschaft gewesen und die Bewirtschaftung im Drittland sei nicht durch einen Landwirt der Gemeinschaft sondern durch eine Kft. erfolgt. Alleine deshalb lägen für die gesamte vom Bf. eingeführte Menge an Ernteerzeugnissen, bei denen es sich noch dazu teilweise um Zukäufe von anderen ungarischen landwirtschaftlichen Betrieben handle, die Voraussetzungen für die begehrte Abgabenbefreiung nicht vor und die bei der Überführung in den zollrechtlich freien Verkehr entstandene Zollschuld sei daher nachzuerheben. Dieser Ansicht hat sich der VwGH nicht angeschlossen und darüber hinaus bemängelt, der Bescheid des UFS enthalte keine eindeutigen Ausführungen, welcher Sachverhalt der Entscheidung zugrunde gelegt worden sei...

Der Unabhängige Finanzsenat hat den Bf. in der Vorladung vom 16. Oktober 2012 aufgefordert, alle Nachweise zum Beweis dafür vorzulegen, wann und auf welche Weise er Eigentum an den verfahrensgegenständlichen Waren erlangt habe.

Derartige Nachweise hat der Bf. nicht vorgelegt.

Im Rahmen der Berufungsverhandlung am 28. November 2012 hat der Bf. auf die ausdrückliche Frage, wann und auf welche Weise er Eigentum an den verfahrensgegenständlichen Waren erhalten habe, auf die Kft. verwiesen, die im Zuge des Ausfuhrvorganges an der Grenze aktiv geworden sei.

Die ungarische Zollverwaltung hat an Hand der von ihr eingesehenen Buchhaltungsunterlagen in Bezug auf die von der Kft. zunächst von anderen ungarischen Unternehmen zugekauften Ernteerzeugnisse festgestellt (Band II, Seite 152):

“According to the bookkeeping of the company most of the sales were realized to Austria, to H***** M***** who is a member of the company. The rate of the inland sale is not significant."

Damit steht fest, dass es entgegen der ursprünglichen Darstellung des Bf. doch zu Kaufgeschäften zwischen ihm und der Kft. gekommen ist. Auch in den vorliegenden ungarischen Ausfuhrzollanmeldungen und den dazugehörigen Fakturen werden derartige Rechtsgeschäfte dokumentiert. Im ersten Rechtsgang ist der Unabhängige Finanzsenat ausgehend von den Angaben des Bf., wonach er der Kft. keine Ernteerzeugnisse abgekauft habe und es keinen Zahlungsfluss zwischen ihm als Käufer und der Kft. als Verkäufer gegeben habe, zum Ergebnis gelangt, dass die in den erwähnten Fakturen abgebildeten Rechtsgeschäfte nicht bestanden hätten.

Der Bf. hat aber zwischenzeitlich ausdrücklich eingeräumt, dass es sich bei den Ausfuhrrechnungen um keine „Scheinfakturen“ handelt und ihnen ein entsprechender Zahlungsfluss gegenüber steht (siehe VwGH-Beschwerde vom 5. Juni 2009, Seite 31). Diese neue Verantwortung erscheint insofern auch glaubwürdig, als sie sich mit den o.a. Feststellungen der im Rahmen des Amtshilfeverfahrens tätig gewordenen ungarischen Zollverwaltung deckt, die ebenfalls von Verkäufen an den Bf. ausgeht und nicht etwa darüber berichtet hat, dass es hinsichtlich der erwähnten Ausgangsrechnungen zu keiner Entrichtung des Kaufpreises gekommen sei.

Im Zuge der Berufungsverhandlung ergänzte und relativierte der Bf. am 13. März 2013 sein Vorbringen vom 5. Juni 2009 insofern, als er darauf hinwies, dass ihm seitens der ungarischen Zollverwaltung die Ausstellung der Ausfuhrrechnungen abverlangt worden sei, um die Produkte von Ungarn nach Österreich ausführen zu können. Zu diesem Zweck habe er die Kft. gegründet und die darauf folgenden Zahlungsflüsse seien unter diesem Blickwinkel geleistet worden.

Damit räumt der Bf. selbst ein, dass es tatsächlich zur Entrichtung der in den Fakturen ausgewiesenen Kaufpreise durch ihn gekommen ist. Es liegt daher entsprechend dem zweiaktigen Prinzip der kausalen Tradition sowohl ein gültiges Verpflichtungsgeschäft (Kaufvertrag) als auch zu ein gültiges Erfüllungsgeschäft (Übergabe der Waren und des Kaufpreises) vor.

Der Umstand, dass es zum Abschluss der betreffenden Kaufgeschäfte nur deshalb gekommen ist, weil der Bf. sonst keine Möglichkeit zur intendierten Ausfuhr der von der Kft. zugekauften Waren nach Österreich sah, ändert nach Überzeugung des Unabhängigen Finanzsenates nichts daran, dass nach der Aktenlage von rechtswirksamen Rechtsgeschäften auszugehen ist.

Der Bf. stellt nicht in Abrede, dass die Kft. die im Bericht der ungarischen Zollverwaltung vom 19. Dezember 2001 erwähnten Ernteerzeugnisse von anderen ungarischen Wirtschaftsbeteiligten zugekauft hat, also Eigentum an den Wirtschaftsgütern erworben hat.

Den von der ungarischen Zollbehörde vorgefundenen Ausfuhrzollanmeldungen ist zu entnehmen, dass sich an diese Erwerbsvorgänge insofern weitere angeschlossen haben, als die Kft. die in den zugehörigen Exportrechnungen ausgewiesenen Waren an den Bf. mit Sitz in Österreich weiterverkauft hat. Ebenso steht fest, dass in der Folge nicht die Kft. sondern der in Österreich wohnhafte Bf. die eingeführten Waren an das Unternehmen seines Vaters weiterveräußert hat (die entsprechenden Abrechnungsbelege liegen vor, siehe Band II Seite 128ff).

Es sprechen daher alle Beweismittel für die Richtigkeit der o.a. Ausführungen des Bf., wonach es sich bei den vorliegenden Ausfuhrrechnungen der Kft. an den Bf., die ihren Niederschlag auch in der Buchhaltung des Unternehmens gefunden haben, um keine „Scheinfakturen“ handelt.

Als erstes Zwischenergebnis ist somit festzustellen, dass bei der abgabenrechtlichen Würdigung davon auszugehen ist, dass der Bf. dadurch Eigentum an den von ihm eingeführten Waren erlangt hat, dass er diese von der Kft. laut den vorliegenden Rechnungen, die ihn als Käufer ausweisen, in den Jahren 1999 und 2000 erworben hat.

Der Verwaltungsgerichtshof hat im o.a. Erkenntnis vom 28. Juni 2012 u.a. auch festgestellt, der Unabhängige Finanzsenat habe offen gelassen, wann die streitgegenständlichen Einfuhren stattgefunden hätten. Diesbezüglich wird nunmehr auf die angeschlossenen Berechnungsblätter hingewiesen, denen in der Spalte „FälligkeitDat“ des jeweilige Datum der Annahme der Zollanmeldung (= Datum der Einfuhr) und somit das Datum der Entstehung der Zollschuld nach Art. 201 Abs. 2 ZK zu entnehmen ist. Das Datum der Einfuhr stimmt mit den Feststellungen im Abgabenbescheid der Abgabenbehörde erster Instanz vom 18. April 2002 überein (siehe Spalte „FälligkeitDat“ in den dem Bescheid angeschlossenen Berechnungsblättern im Aktenband XII Blatt 84ff).

Die Abgabenbehörde erster Instanz geht im o.a. Bescheid vom 18. April 2002 davon aus, dass die Voraussetzungen für die Abgabenbefreiung nicht vorgelegen waren und stützt sich dabei im Wesentlichen auf folgende drei Feststellungen:

1.) Beim Bf. handle es sich nicht um einen Landwirt der Gemeinschaft.

2.) Die Bewirtschaftung im Drittland sei nicht durch einen Landwirt der Gemeinschaft sondern durch die Kft. erfolgt.

3.) Bei den vom Bf. als Eigenanbau deklarierten und abgabenfrei eingeführten Waren handle es sich teilweise um Zukäufe von ungarischen landwirtschaftlichen Betrieben.

Im ersten Rechtsgang ist der Unabhängige Finanzsenat ebenfalls zum Ergebnis gelangt, dass allein auf Grund dieser Umstände jedenfalls für den Bf. die Zollschuld entstanden sei. Diese Ansicht ist aber nach Ergehen des o.a. Erkenntnisses vom 28. Juni 2012 nicht mehr aufrechtzuerhalten. Es ist daher neuerlich zu prüfen, ob diese Vorwürfe zu Recht bestehen und welche Rechtsfolgen sich daraus ergeben.

Zur Qualifikation als Landwirt:

Die Zollbefreiungsverordnung enthält keine Definition, wer als Landwirt anzusehen ist. Der Unabhängige Finanzsenat rechnet aber bei der Beurteilung dieser Frage den steuerrechtlichen Begriffsbestimmungen einen Indizcharakter zu.

Als land- und forstwirtschaftlicher Betrieb ist nach § 22 Abs. 3 UStG 1994 ein Betrieb anzusehen, dessen Hauptzweck auf die Land- und Forstwirtschaft gerichtet ist. Als Land- und Forstwirtschaft gelten insbesondere der Acker-, Garten-, Gemüse-, Obst- und Weinbau, die Wiesen- und Weidewirtschaft einschließlich der Wanderschäferei, die Forstwirtschaft, die Fischzucht einschließlich der Teichwirtschaft und die Binnenfischerei sowie die Imkerei und die Tierzucht- und Tierhaltungsbetriebe im Sinne des § 30 Bewertungsgesetz 1955 (Scheiner/Kolacny/Caganek, Umsatzsteuergesetz 1994, Anm. 46).

Der Bf. stützt sein Vorbringen, er sei als Landwirt anzusehen, vor allem auf den Umstand, dass ihm durch das Statistische Zentralamt im Jahr 1996 eine Betriebsnummer zugeteilt worden sei. Der Bf. erhielt die erwähnte Betriebsnummer auf Grund des mit Herrn Wa***** Mi***** (Verpächter) im Dezember 1995 abgeschlossenen und ab 1. Jänner1996 rechtswirksamen Pachtvertrages betreffend die o.a. Intensivobstanbaufläche mit einer Größe von ca. 16 a. Nach der Aktenlage gesichert erscheint, dass der Bf. die angeführte Fläche zumindest im Jahr 1996 bewirtschaftet hat. Diese Fläche scheint auch in seinen beim Finanzamt Eisenstadt abgegebenen Einkommensteuererklärungen nichtbuchführender Land- und Forstwirte für die hier maßgeblichen Jahre 1999 und 2000 als zugepachtete Betriebsfläche auf (siehe Akt l, BI. 43 ff).

Unter Obstbau versteht man die planmäßige Nutzung der natürlichen Kräfte des Bodens zur Gewinnung und Verwertung von Obst (Beeren, Kern und Steinobst). Obstanlagen (Sonderkulturen) sind geschlossene Pflanzungen von Obstbäumen oder -sträuchern, zumeist eingezäunt und in regelmäßigen Pflanzabständen (Obstplantagen) (Scheiner/Kolacny/Caganek, Umsatzsteuergesetz 1994, Anm. 61).

Der Beantwortung der Frage, ob der Unternehmer Eigentümer des land- und forstwirtschaftlichen Betriebes oder bloß Pächter ist, kommt bei der Prüfung der Eigenschaft als Landwirt keine Bedeutung zu (vgl. Ruppe, UStG 1994, 3. Aufl., § 22 Tz 14).

Da die steuerrechtlichen Bestimmungen auch für Betriebe gelten, die im Nebenerwerb geführt werden und darüber hinaus keine Regelungen enthalten, wonach die Eigenschaft als landwirtschaftlicher Betrieb verloren geht, wenn ein Teil der landwirtschaftlichen Flächen nicht mehr genutzt wird, kommt der Unabhängige Finanzsenat im Gegensatz zur Entscheidung im ersten Rechtsgang zum Schluss, dass es nicht schädlich ist, wenn der Bf. die oben angeführte Obstplantage ab dem Jahr 1997 nicht mehr bewirtschaftet hat. Dazu kommt, dass dem Bf. seitens der AMA mit der an das Hauptzollamt Wien gerichteten Bestätigung vom 5. April 2001 (siehe UFS-Akt ZRV/0019-Z1W/12, Seite 24) die ordnungsgemäße Bewirtschaftung der betreffenden Anbauflächen seit dem Jahr 1995 attestiert worden ist. Daraus lässt sich der Schluss ableiten, dass der Bf. diese Liegenschaft doch nicht nur im Jahr 1996 landwirtschaftlich genutzt hat.

Als zweites Zwischenergebnis ist somit festzustellen, dass der Bf. durch die Erteilung einer Betriebsnummer und den Abschluss des erwähnten Pachtvertrages die Qualifikation als Landwirt erreicht hat und daher auch im hier relevanten Zeitpunkt der Einfuhr der verfahrensgegenständlichen Ernteerzeugnisse als Landwirt der Gemeinschaft iSd Zollbefreiungsverordnung anzusehen ist.

Zur Frage der Bewirtschaftung durch die Kft.:

Die Abgabenbehörde erster Instanz hat die näheren Umstände im Zusammenhang mit der Einfuhr der verfahrensgegenständlichen Waren durch den Bf. auch deshalb als zollschuldbegründend erachtet, weil nicht er selbst, sondern die Kft. als Pächterin der ungarischen Flächen aufgetreten ist.

Der Bf. meint, es sei keine Bewirtschaftung durch unmittelbare Tätigkeit eines Landwirtes erforderlich und sieht sich darin in der Entscheidung des Verwaltungsgerichtshofes vom 2. Juni 2005, Zl. 2004/16/0127, bestätigt. Diesem Erkenntnis ist zu entnehmen, dass es einer Abgabenbefreiung nach Art. 39 Abs. 1 ZBefrVO nicht entgegensteht, wenn sich ein Landwirt mit Betriebssitz in Österreich zur Bewirtschaftung landwirtschaftlicher Flächen in Ungarn einer von ihm gegründeten Kft. bedient.

Im ersten Rechtsgang hat der Unabhängige Finanzsenat festgestellt, die vom Bf. in Ungarn gegründete Kft. könne nicht als Teilbetrieb eines in Österreich gelegenen landwirtschaftlichen Betriebes bezeichnet werden, weil ein solcher nicht vorliege. Diese Ansicht ist angesichts der obigen Ausführungen, wonach nunmehr doch davon auszugehen ist, dass es sich beim Bf. um einen Landwirt der Gemeinschaft handelte, nicht mehr aufrecht zu erhalten.

Der Verwaltungsgerichtshof hat im erwähnten Erkenntnis vom 2. Juni 2005 klargestellt, dass die Gewährung der Eingangsabgabenbefreiung für Erzeugnisse des Ackerbaus nach der zitierten Norm u.a. an die Voraussetzung geknüpft ist, dass die Bewirtschaftung aus dem Gemeinschaftsgebiet her zu erfolgen hat. Der Bf. bringt dazu vor, dass er als Landwirt von Österreich aus die Bewirtschaftung der ungarischen Flächen organisierte, leitete und lenkte. Diese Darstellung lässt sich nach der Aktenlage nicht widerlegen.

Da es das Höchstgericht nicht als schädlich erachtet hat, wenn im Rahmen der Bewirtschaftung von im Drittland gelegenen Grundflächen eine vom österreichischen Landwirt gegründete Kft. bzw. im Drittland ansässige Arbeitskräfte zum Einsatz gelangen, spielt es auch keine Rolle, dass an der Kft. auch ein entfernter Verwandter des Bf. beteiligt war.

Landwirte in Österreich können auch Nebenbetriebe führen, die dem land- und fortwirtschaftlichen Hauptbetrieb zu dienen bestimmt sind (§ 22 Abs. 4 UStG 1994) oder auch Nebentätigkeiten ausüben, bzw. sich an Gewerbebetrieben beteiligen. In allen drei Fällen verlieren sie durch die jeweilige Tätigkeit nicht ihre Eigenschaft als Landwirt. Der Umstand, dass die vorn Bf. in Ungarn gegründete Kft. auch als Handelsbetrieb unternehmerisch tätig geworden ist, führt daher ebenfalls nicht dazu, dass es sich beim Bf. um keinen Landwirt der Gemeinschaft mehr handelt.

Es ist daher als drittes Zwischenergebnis festzustellen, dass der Umstand, dass sich der Bf. zur Bewirtschaftung der Ackerflächen in Ungarn der von ihm gegründeten Kft. bediente für sich alleine nicht zur Versagung der Eingangsabgabenbefreiung führt.

Zur Frage des Zukaufs landwirtschaftlicher Erzeugnisse von anderen ungarischen Unternehmen:

Die im Rahmen des Amtshilfeersuchens befasste ungarische Zollverwaltung hat im Zuge der bei der Kft. durchgeführten Betriebsprüfung u.a. festgestellt, dass das geprüfte Unternehmen in den Jahren 1999 und 2000 Ernteerzeugnisse im Gesamtausmaß von 1.041.071,00 kg von anderen ungarischen Wirtschaftsbeteiligten zugekauft hat. Auf die einzelnen Produkte entfallen davon:

Mais: 720.000,00 kg (1999) und 88.450,00 kg (2000)

Gerste: 217.460,00 kg (1999)

Sonnenblumen: 15.161,00 kg (1999)

Darüber hinaus hat die ungarische Zollverwaltung mitgeteilt, dass lt. Buchhaltung der Kft. ein Großteil dieser Erzeugnisse an den in Österreich ansässigen Bf. verkauft worden ist und dass der Anteil des Inlandsverkaufs hingegen unbedeutend war.

Zu prüfen ist daher, ob dem Einwand des Bf., er habe keine zugekauften Waren eingeführt, Berechtigung zukommt. Dabei ist u.a. auf die nachstehend angeführten Umstände Bedacht zu nehmen:

- Während sich die Auskunft der ungarischen Behörde auf die Einsichtnahme in die Buchhaltungsunterlagen stützen kann, beschränkt sich die leugnerische Verantwortung des Bf. auf beweislos vorgebrachte Behauptungen. Nachweise dafür, dass alle diese Waren — wie von ihm eingewendet — innerhalb Ungarns weiterverkauft worden sind, hat der Bf. trotz Aufforderung nicht vorgelegt.

- Der Bf. bestreitet zwar, zugekaufte Waren eingeführt zu haben, räumt aber selbst ein, dass er leicht die Differenz zu der vom Zollamt errechneten Einfuhrmenge mit diesen zugekauften Feldfrüchten auffüllen hätte können. Er habe dies aber nie gemacht und dafür sogar wirtschaftliche Einbußen in Kauf genommen.

- Der damalige Vorstand des Zollamtes ... und sein damaliger Vertreter sagten übereinstimmend aus, dass es bei diversen Kontaktaufnahmen mit ungarischen Kollegen oder Amtsträgern immer wieder Gerüchte gab, dass der Bf. nicht nur Ernteerzeugnisse eingeführt habe, die von seinen Pachtflächen in Ungarn stammten, sondern dass er darüber hinaus auch Ernteerzeugnisse eingeführt habe, die von den Feldern anderer Personen stammten.

- Es ist aktenkundig, dass die ungarischen Flächen damals bedeutend weniger Ertrag einbrachten, als vergleichbare Grundstücke in Österreich. Dies hat auch die Gattin des Bf. im Zuge des Erörterungsgespräches durch ihre Aussage bestätigt, wonach die ungarischen Flächen in den ersten Jahren nur sehr geringe kaufmännischen Erträge, insgesamt aber sicher keine großen Gewinne abgeworfen hätten (vgl. dagegen die Verkaufserlöse aus den tatsächlich getätigten österreichischen Importen), deren Bewirtschaftung vielmehr aus ideellen Gründen erfolgt sei (siehe UFS-Akt ZRV/52-Z1W/2006, Seite 77). Es habe sich vielmehr von Anfang an um ein teures Hobby ihres Gatten gehandelt. In seinen Steuererklärungen gibt der Bf. zudem selbst an, dass bei den ungarischen Flächen (im Vergleich zu österreichischen Anbauflächen) mit ca. 25 % weniger Ernte zu rechnen ist (siehe Band I, Seite 26). Der Bf. führte aber Mengen ein, die dem durchschnittlichen Ertrag von in Österreich gelegenen Grundstücken entsprachen, woraus sich schließen lässt, dass der Bf. eben nicht alle Erzeugnisse selbst erwirtschaftet hat, sondern zum Teil auch zugekaufte Produkte eingeführt hat.

Dem Einwand des Bf., er könne zur Vorlage der Buchhaltungsunterlagen des von ihm in Ungarn gegründeten (und in den Ausfuhrzollanmeldungen als Ausführer genannten) Unternehmens nicht verpflichtet werden, ist zu entgegnen:

Nach § 115 BAO sind die tatsächlichen und rechtlichen Verhältnisse, soweit sie abgabenrechtlich relevant sind, zu ermitteln. Die amtswegige Ermittlungspflicht der Abgabenbehörde besteht innerhalb der Grenzen ihrer Möglichkeiten und des vom Verfahrenszweck her gebotenen und zumutbaren Aufwandes. Diese grundsätzlich bestehende amtswegige Ermittlungspflicht befreit den Steuerpflichtigen jedoch nicht von seiner Mitwirkungs- und Offenlegungspflicht. Der Abgabepflichtige ist in Erfüllung seiner Offenlegungspflicht (§ 119 BAO) dazu verhalten, die Richtigkeit der in seinen Anbringen dargetanen Umstände zu beweisen oder glaubhaft zu machen (§ 138 BAO) bzw. die für den Bestand und Umfang einer Abgabenpflicht bedeutsamen Umstände vollständig und wahrheitsgemäß offen zu legen. Der Nachweis bzw. die Glaubhaftmachung jener Umstände, auf die die abgabenrechtliche Begünstigung (hier die Behauptung, die eingeführten Ernteerzeugnisse stammten von den von ihm gepachteten Liegenschaften) gestützt wird, obliegt in erster Linie dem Steuerpflichtigen. Die nicht gehörige Mitwirkung unterliegt der freien Beweiswürdigung.

Bei Auslandsgeschäften, bei denen der Abgabenbehörde im Allgemeinen eine genaue Überprüfung der Angaben des Abgabepflichtigen nur schwer möglich ist, sind für Zahlungen an ausländische Zahlungsempfänger erhöhte Anforderungen an die Nachweispflicht zu stellen. In einem solchen Fall tritt die Mitwirkungspflicht der Behörde in den Hintergrund. Da sich die Ermittlungsmöglichkeiten der Abgabenbehörden im Ausland auf die Möglichkeit von Rechtshilfeersuchen an die ausländischen Finanzbehörden beschränken, kommt der Mitwirkung des Abgabepflichtigen im Rahmen von Auslandssachverhalten erhöhte Bedeutung zu (vgl. Ritz3, BAO-Handbuch, Tz 10 zu § 115 BAO). Wird die erhöhte Mitwirkungspflicht verletzt, hat die Abgabenbehörde den maßgebenden Sachverhalt im Rahmen ihrer freien Beweiswürdigung festzustellen.

Das Zollamt hat den Bf. von Beginn an aufgefordert, die Buchhaltungsunterlagen vorzulegen (siehe etwa Niederschrift vom 12. April 2002, Band XII, Seite 49). Diesen wiederholten Aufforderungen hat der Bf. nicht entsprochen. Er hat auch nie behauptet, dass er keinen Zugang zu diesen Unterlagen mehr habe, sondern ausschließlich damit argumentiert, er könne zur Vorlage der betreffenden Dokumente nicht gezwungen werden. Im Zuge der fortgesetzten Berufungsverhandlung brachte er vor, die Buchhaltungsunterlagen würden ihm "heute" (also am 13. März 2013) nicht mehr zur Verfügung stehen. Dass er trotz Kenntnis über das gegen ihn anhängige Verfahren und obwohl ihm die Bedeutung dieser Unterlagen für die abgabenrechtlichen Würdigung seitens der Zollbehörde immer wieder vermittelt worden ist, gehindert war, Vorsorge dafür zu treffen, um der Zollverwaltung die geforderte Einsicht gewähren zu können, behauptet der Bf. nicht. Der Bf. hat damit der im Abgabenverfahren bestehenden Beweismittelbeschaffungspflicht und Vorsorgepflicht nicht entsprochen, die vor allem dann zu beachten ist, wenn Sachverhaltselemente, die ihre Wurzeln im Ausland haben, zu beurteilen sind (siehe Ritz, Rz. 10 zu § 115 BAO).

Die Missachtung der ihn treffenden Mitwirkungs- und Offenlegungspflicht lässt sich u.a. auch daran besonders deutlich erkennen, dass der Bf. nun der Abgabenbehörde die Beschaffung genau jener Unterlagen auftragen möchte, die vorzulegen er sich jahrelang geweigert hat. In diesem Zusammenhang ist darauf hinzuweisen, dass die amtswegige Ermittlungspflicht nach Lehre und Rechtsprechung durch die angesprochenen Pflichtverletzungen beeinflusst wird (VwGH 27.9.1990, 89/16/0225). In dem Ausmaß, in dem die Partei zur Mitwirkung an der Wahrheitsfindung ungeachtet ihrer Verpflichtung hiezu nicht bereit ist bzw. eine solche unterlässt, tritt die Verpflichtung der Behörde, den Sachverhalt nach allen Richtungen über das von ihr als erwiesen erkannte Maß hinaus zu prüfen, zurück (VwGH 22.4.2009, 2004/15/0144).

Es besteht daher keine Veranlassung, die Ermittlungsergebnisse der ungarischen Zollbehörden in Frage zu stellen bzw. durch ein neuerliches Amtshilfeersuchen zu kontrollieren.

Gemäß Artikel 14 ZK haben alle Personen, die unmittelbar oder mittelbar an Vorgängen im Rahmen des Warenverkehrs beteiligt sind, den Zollbehörden auf deren Verlangen innerhalb der von diesen gegebenenfalls festgesetzten Fristen alle Unterlagen und Angaben, unabhängig davon, auf welchem Träger sie sich befinden, zur Verfügung zu stellen und jede erforderliche Unterstützung zu gewähren.

Eine Bereitschaft des Bf., dieser Verpflichtung zu entsprechen, ist nicht erkennbar.

Darüber hinaus ist darauf hinzuweisen, dass es den Zollbehörden im Rahmen ihrer auf Artikel 78 ZK gestützten Befugnisse unbenommen bleibt, die Richtigkeit aller Angaben in der Zollanmeldung einer nachträglichen Überprüfung zu unterziehen.

Die Bestimmungen des Artikels 78 ZK konkretisieren nach Rechtsprechung und Lehre den Grundgedanken des Artikels 13 ZK, der den Zollbehörden einen Anspruch auf eine umfassende Kontrolle des zollrechtlichen Geschehens einräumt, für den zeitlichen Abschnitt nach Überlassung der Waren. Dadurch kommt zum Ausdruck, dass auch nach der Überlassung der Waren zu einem Zollverfahren einschließlich des zollrechtlich freien Verkehrs die (öffentlich-rechtliche) Beziehung zwischen den Zollbehörden und dem Zollanmelder bzw. anderen Beteiligten nicht endet. Dabei erstreckt sich das Prüfungsrecht auf alle in Verbindung mit der Annahme der Zollanmeldung zu betrachtenden Aspekte (siehe Witte4, Rz 1 zu Art. 78 ZK).

Die in Artikel 78 ZK normierte unmittelbare Ermächtigungsgrundlage für das Tätigwerden der Zollbehörden bildet somit die Grundlage für allfällige Nachforderungen gemäß Artikel 220 Abs. 1 ZK.

Es ist daher festzustellen, dass angesichts der vorliegenden tatsächlichen und rechtlichen Umstände das Zollamt zweifellos das Recht hatte, dem Bf. entsprechende Nachweise zum Beweis dafür abzuverlangen, dass es sich bei den von ihm eingeführten Erzeugnissen tatsächlich um begünstigte Waren gehandelt hat. Die mangelnde Mitwirkung des Bf. unterliegt daher der freien Beweiswürdigung.

Im Rahmen des Erörterungsgesprächs am 10. Dezember 2008 räumte die Gattin des Bf. ein, dass die Kft. Feldfrüchte von anderen Landwirten in Ungarn zugekauft habe. Diese seien zum Teil auch nach Österreich eingeführt worden, allerdings betreffe dies ausschließlich die Einfuhren einer anderen österreichischen Landwirtin (wie aktenkundig). Ein bedeutender Teil dieser Zukäufe sei aber zu einem Zeitpunkt erfolgt, als die Einfuhren nach Österreich bereits abgeschlossen waren. Daraus ergäbe sich ihrer Ansicht nach der Nachweis, dass diese Zukäufe nicht Gegenstand der verfahrensgegenständlichen Einfuhren gewesen sein könnten.

So habe etwa die Kft mit Rechnung vom 10. August 1999 217.460 kg Gerste von einem ungarischen Unternehmen erworben. Als Lieferdatum sei der 6. August 1999 ausgewiesen. Dass diese Menge nicht nach Österreich eingeführt worden sei, ließe sich daraus ersehen, dass die letzte Einfuhr von Gerste im Jahr 1999 laut den Angaben des Abfertigungszollamtes am 5. August 1999 stattgefunden habe (abgesehen von der relativ kleinen Einfuhr von 4.020 kg am 22. September 1999).

Dem ist zu entgegnen, dass nach der vom Bf. unwidersprochen gebliebenen Stellungnahme des Zollamtes Wien in der erwähnten Rechnung das Datum 6. August 1999 im Feld "A teljesités idöpontja" vermerkt ist und diese Bezeichnung mit "Zeitpunkt der Erfüllung" übersetzt werden und damit jenen Zeitpunkt festlegen kann, an dem keine (Teil-) Lieferungen mehr zu erbringen sind. Es ist daher davon auszugehen, dass es sich bei dieser Faktura (wie im Landwirtschaftsbereich üblich) um eine Endabrechnung all jener Lieferungen handelt, die im Zeitraum zwischen Ernte und Abrechnungszeitpunkt an die Kft. erfolgt sind. Darüber hinaus fällt auf, dass der Bf. auch hinsichtlich dieser Menge keine Belege zu seiner Entlastung vorgelegt hat und nicht einmal angibt wer der Abnehmer dieser Ernteerzeugnisse gewesen sein soll. Schließlich sprechen auch die Ermittlungsergebnisse der ungarischen Zollbehörde, wonach die Kft nur im geringen Ausmaß inländische Verkäufe getätigt hat, gegen die Richtigkeit der Behauptung des Bf., die Waren in Ungarn weiterverkauft zu haben.

Der Bf. hat (abgesehen von beweislos vorgebrachten Behauptungen) nichts unternommen, um den begründeten Verdacht einer Zuwiderhandlung zu entkräften. Die mangelnde Mitwirkung des Bf. an der Klärung des Sachverhaltes zeigt sich am deutlichsten an der Tatsache, dass er trotz mehrmaliger Aufforderung nicht bereit war, die Buchhaltungsunterlagen seines ungarischen Unternehmens vorzulegen. Diese Belege könnten zutreffendenfalls wohl am besten unter Beweis stellen, dass er die in Ungarn erworbenen Feldfrüchte - wie von ihm behauptet - nicht nach Österreich ausgeführt, sondern in Ungarn weiterverkauft hat. Dass er der Aufforderung der Zollbehörde zur Vorlage der erwähnten Buchhaltungsunterlagen nicht entsprochen hatte, rechtfertigte der Bf. in seiner Berufungsschrift mit dem Einwand, eine derartige Verpflichtung habe für ihn nicht bestanden. Er begründete dies damit, dass er als Landwirt in Österreich pauschal besteuert werde und auch nicht Buch führen müsse.

Dieses Vorbringen überzeugt nicht. Der Bf. war in Ungarn eben nicht pauschal besteuert und war daher verpflichtet dort Bücher zu führen. Gemäß den oben zitierten Bestimmungen war er als derjenige, der eine abgabenrechtliche Begünstigung in Anspruch nahm, verpflichtet, alle für den Bestand und den Umfang der gewährten Abgabenbefreiung bedeutsamen Umstände vollständig und wahrheitsgemäß offen zu legen. Dazu gehört zweifellos auch der Nachweis, dass es sich bei den eingeführten Waren um begünstigte Erzeugnisse gehandelt hat.

In der Beschwerdeschrift bringt der Bf. ergänzend dazu vor, dass Rechnungen über den Weiterverkauf in Ungarn großteils nicht mehr vorhanden, teilweise nicht einmal ausgestellt worden und auf Grund der Betriebsprüfung nicht mehr auffindbar seien.

Dem ist zu entgegnen, dass die Glaubhaftmachung auch durch Gewährung von Einblicken in die Kontenbewegungen der Buchhaltung denkbar gewesen wäre. Der Bf. hat aber bis jetzt - trotz wiederholter Aufforderung - weder die Buchhaltung (oder auch nur Teile davon) vorgelegt noch genaue (und somit nachprüfbare) Personalien jener Personen genannt, die angeblich in Ungarn als Käufer aufgetreten sein sollen.

Erstmals im Rahmen der Berufungsverhandlung vom 25. März 2009 behauptete der Bf., die zugekauften Erzeugnisse seien an einen gewissen (zwischenzeitlich verschwundenen und nicht mehr erreichbaren!) K. verkauft worden. Dies sei in der Form von Bargeschäften geschehen. Belege dafür gäbe es keine. Die Verkäufe hätten auch keinen Niederschlag in der Buchhaltung der Kft. gefunden.

Diese sehr vagen und in der Summe doch sehr unglaubwürdigen Angaben sind schon mangels ausreichender Bestimmtheit nicht geeignet, den geforderten Nachweis für die behaupteten innerungarischen Verkäufe zu erbringen.

Der Bf. wendet auch ein, aus den Feststellungen der Abgabenbehörde erster Instanz ergäbe sich im Umkehrschluss, dass er in Ungarn überhaupt nichts geerntet oder die gesamte Ernte in Ungarn belassen habe. Dies sei absurd. Er habe seine Felder in Ungarn selbstverständlich nicht brach liegen lassen. Ziel und wirtschaftlicher Nutzen seiner Aktivität in Ungarn sei es gewesen, Feldfrüchte anzubauen. Andernfalls hätte er sich die Pacht, die Bewirtschaftung der Felder und die Gründung einer ungarischen Kft. ersparen können.

Diesem Vorbringen ist zu entgegnen, dass der Bf. durch seine Weigerung zur Vorlage der Buchhaltungsunterlagen seines Unternehmens verhindert hat, die Zollbehörde in die Lage zu versetzen, gerade diese angesprochenen Sachverhalte zu prüfen. Das Zollamt konnte daher nicht feststellen, welche (Teil-) Mengen der von ihm eingeführten Erzeugnisse zugekauft oder selbst erwirtschaftet waren. Vor allem ist nicht auszuschließen, dass der Bf. selbst nur sehr geringe Erträge erzielte und seine "Kontingente" mit Zukäufen aufgefüllt hat, was ihm - wie er selbst einräumt - leicht möglich gewesen wäre.

Die ebenfalls erstmals im Rahmen der Berufungsverhandlung vom 25. März 2009 (beweislos) vorgebrachte Behauptung, nach damals geltenden ungarischen Recht sei es nicht erlaubt gewesen, Buchhaltungsunterlagen außer Landes zu schaffen, ist aus mehreren Gründen völlig unglaubwürdig:

Zunächst fällt auf, dass sich der Bf. im gesamten Verfahren bezüglich der seitens der Behörde mehrmals gerügten Weigerung zur Vorlage der geforderten Unterlagen sehr unterschiedlich, vor allem aber dahingehend verantwortet hat, er sei zur Beibringung dieser Belege nicht verpflichtet bzw. solche seien (bei einer zur Buchführung verpflichteten Kft) gar nicht vorhanden. Die nun erwähnten ungarischen Bestimmungen, die seinen Ausführungen nach einer Vorlage entgegengestanden sein sollen, erwähnte er jedoch mit keinem Wort, zumal er offensichtlich gar nicht in der Lage war, solche - zum Verfahrensgegenstand gültigen Bestimmungen - vorzulegen. Das Bestehen derartiger Bestimmungen steht auch im Widerspruch mit den Erfahrungen des Zollamtes Wien, das in gleichgelagerten Fällen mit derartigen Behauptungen nie konfrontiert worden ist. Wenn der Bf. angibt, in Steuerangelegenheiten hätten derartige Belege ausschließlich dem Finanzamt, dem Zollamt, dem Gemeindenotar und dem Gebührenamt übergeben werden dürfen, ist darauf hinzuweisen, dass er seiner Verpflichtung auch in der Form entsprechen hätte können, dass er die Übermittlung der angeforderten Unterlagen an die österreichischen Behörden über eine dieser Stellen veranlasst hätte.

Schließlich hätte er den österreichischen Behörden zumindest Kopien des Rechenwerkes und der Belege der Kft. zur Einsichtnahme und allfälligen Überprüfung im Amtshilfewege übermitteln können.

Es entspricht der allgemeinen Lebenserfahrung, dass eine zollredliche Person, welcher die Verwirklichung eines zollschuldbegründenden Tatbestandes vorgeworfen wird, alles ihr nur mögliche unternimmt, um die Zollbehörde von der Unrichtigkeit dieses Vorwurfes zu überzeugen.

Dies auch dann, wenn sie die von den Zollbehörden angeforderten Beweismittel nicht vorlegen kann. Der Bf. dagegen verletzte nicht nur die ihn nach den abgabenrechtlichen Vorschriften gebotene Mitteilungs- und Offenlegungspflicht aufs Gröbste.

Erst nahezu acht Jahre nachdem er erstmals mit dem Vorwurf der Verwirklichung eines die Entstehung der Zollschuld begründenden Tatbestandes konfrontiert wurde, gab er anlässlich der mündlichen Berufungsverhandlung bekannt, die zugekauften Waren an einen ungarischen Vermittler, dessen derzeitiger Aufenthalt ihm aber unbekannt wäre, abgegeben zu haben. Es ist nicht nachvollziehbar, warum der Bf. als eine vorgeblich zollredlich gehandelt habende Person nicht von vornherein der Zollbehörde zu seiner eigenen Entlastung den Namen des Abnehmers genannt hatte. Ebenso ist nicht erklärbar, warum der Bf. der Abgabenbehörde vor der Berufungsverhandlung nicht jene gesetzlichen Bestimmungen zur Kenntnis gebracht hat, die angeblich einer Vorlage der Beweismittel entgegenstanden. Im Rahmen der im Abgabenverfahren gebotenen freien Beweiswürdigung, wonach von mehreren Möglichkeiten als erwiesen jene anzunehmen ist, die gegenüber allen anderen Möglichkeiten eine überragende Wahrscheinlichkeit oder gar die Gewissheit für sich hat und alle anderen Möglichkeiten ausschließt oder zumindest weniger wahrscheinlich erscheinen lassen (VwGH 26.1.1995, 89/16/0186) wird daher vom Unabhängigen Finanzsenat als erwiesen angenommen, dass der Bf. die oben angeführten Mengen an zugekauften Ernteerzeugnissen tatsächlich eingeführt hat.

Der Bf. wendet in seiner Beschwerdeschrift vom 5. Juni 2009 u.a. ein, es könne ihn mangels rechtlicher Relevanz keine "erhöhte Mitwirkungspflicht" treffen. Denn die laut zollamtlichen Aufzeichnungen eingeführten Waren hätten über keinerlei Kennzeichnungen oder sonstigen spezifischen Merkmale ("Mascherl") verfügt, die auf eine Herkunft der Produktion schließen hätten lassen.

Mit dieser Argumentation übersieht der Bf., dass gerade wegen dieser fehlenden Merkmale das Grenzzollamt keine Möglichkeit hatte, eine Prüfung dahingehend vorzunehmen, ob es sich bei den jeweils gestellten Ernteerzeugnissen um selbst erwirtschaftete oder um zugekaufte Feldfrüchte handelte. Der Unabhängige Finanzsenat misst daher den bereits mehrmals angesprochenen Buchhaltungsunterlagen insofern eine besondere Bedeutung zu, als sie gegebenenfalls dazu geeignet erscheinen, die Feststellungen der ungarischen Zollbehörden, wonach der Großteil der von der Kft. zugekauften Waren von dieser an den Bf. mit Sitz in Österreich verkauft worden sei, zu widerlegen.

Dies ist natürlich nur dann der Fall, wenn die betreffenden Aufzeichnungen die vom Bf. bislang völlig beweislos behaupteten Inlandsverkäufe plausibel erscheinen lassen. Da sich die Erkenntnisse der ungarischen Zollbehörde ausschließlich auf die in der Buchhaltung der Kft. vorgefundenen Belege stützen, spricht die Weigerung des Bf. zur Vorlage dieser Unterlagen gegen die Richtigkeit seiner Behauptung, keine zugekauften Feldfrüchte eingeführt zu haben.

Die Verantwortung des Bf., er habe die zugekaufte Ware "schwarz" an ungarische Abnehmer weiterverkauft, ist aus mehreren Gründen völlig unglaubwürdig.

Erstens hätte sich ein Schwarzgeschäft dieses Umfangs (es handelt sich immerhin um mehr als eine Million Kilogramm alleine im hier entscheidungsmaßgeblichen Zeitraum) mit Sicherheit in der Buchhaltung nicht verbergen lassen. Dies umso mehr, als die Einkaufsrechnungen unstrittig in die Buchhaltung aufgenommen worden sind. Es ist völlig ausgeschlossen, dass den einschreitenden Organen der ungarischen Behörden im Rahmen einer Betriebsprüfung, deren Fokus auf eben diese Zukäufe gerichtet war, der verschleierte Weiterverkauf dieser Wirtschaftsgüter (samt der fehlenden Darstellung des entsprechenden Zahlungsflusses) entgangen sein könnte.

Zweitens gibt der Bf. auch keinerlei Erklärung dazu ab, welche Motivation er gehabt haben könnte, Schwarzgeschäfte im besagten Ausmaß zu riskieren. Denn der bei einer derartigen Zuwiderhandlung zu lukrierende Ertrag wäre auf Grund des in Ungarn damals herrschenden extrem niedrigen Preisniveaus für landwirtschaftliche Produkte der streitgegenständlichen Art um ein Vielfaches geringer gewesen, als der in Österreich erzielbare Verkaufserlös. So steht etwa dem Einkaufspreis der Kft. für Gerste der Firma S. (siehe Band II, Seite 23) von nur HUF 1.720 je 100 kg netto (das sind etwa € 5,64) ein Verkaufspreis des Bf. an das Unternehmen seines Vaters in der Höhe von umgerechnet ca. € 10,54 zuzüglich MWSt gegenüber (siehe Band II, Seite 134). Es spricht daher auch aus diesen Gründen alles für die Richtigkeit der Feststellungen der ungarischen Behörden, dass die Kft. die zugekauften Waren an den Bf. nach Österreich weiterverkauft hat.

Für zugekaufte Waren ist eine Abgabenbefreiung gemäß Titel IX der ZBefrVO aber nicht vorgesehen, weil gemäß Art. 39 ZBefrVO ausschließlich jene Erzeugnisse begünstigt sind, die von Landwirten erwirtschaftet werden, die ihren Betriebssitz im Zollgebiet der Gemeinschaft haben.

Die im ersten Rechtsgang noch vertretene Ansicht, wonach alle vom Bf. eingeführten Waren zum Gegenstand einer Nachforderung zu machen seien, wird nicht mehr aufrechterhalten, zumal sich mit der für ein Abgabenverfahren erforderlichen Sicherheit nicht feststellen lässt, ob der Bf. über das oben festgestellte Ausmaß hinaus auch noch weitere Mengen an Ernteerzeugnissen zugekauft und nach Österreich eingeführt hat.

Die Abgabenvorschreibung war daher entsprechend zu reduzieren.

Dem im Rahmen der Berufungsverhandlung am 28. November 2012 erhobenen Einwand des Bf., er habe erst 10 Jahre später vom Zollamt Gelegenheit bekommen, zum Ermittlungsergebnis der ungarischen Zollbehörden Kenntnis zu erlangen, ist zu entgegnen, dass das Zollamt sowohl ihm als auch seinem damaligen Vertreter die Niederschrift vom 12. April 2002 übermittelt hat. In dieser Niederschrift wird auf die Ergebnisse des Amtshilfeersuchens, die erst im Jahr 2002 beim Zollamt eingelangt sind, ausdrücklich hingewiesen. Auch die Mengen der laut ungarischer Zollbehörde festgestellten Zukäufe werden in dieser Niederschrift - getrennt nach den jeweiligen Ernteerzeugnissen und Daten des Ankaufes - detailliert dargestellt (siehe Akt XII, Blatt 14 bis 52, samt Zustellungsnachweise).

Als viertes Zwischenergebnis ist somit festzustellen, dass für die vom Bf. eingeführten Waren die Voraussetzungen für eine Eingangsabgabenbefreiung insofern nicht vorliegen, als es sich dabei um von der Kft. zugekaufte Wirtschaftsgüter handelt.

Zu den rechtlichen Erwägungen:

Das Hauptzollamt Wien hat in seinem o.a. Bescheid vom 18. April 2002 festgestellt, für die streitgegenständlichen eingangsabgabenpflichtigen Waren sei dem Bf. die Abgabenfreiheit gewährt worden, obwohl die Voraussetzungen für diese Begünstigung nicht erfüllt gewesen seien. Dadurch sei für ihn gemäß Art. 204 Abs. 1 Buchstabe b und Abs. 3 ZK die Zollschuld entstanden.

Art. 204 Abs. 1 ZK lautet:

"(1) Eine Einfuhrzollschuld entsteht, wenn in anderen als den in Art. 203 genannten Fällen

a) eine der Pflichten nicht erfüllt wird, die sich bei einer einfuhrabgabenpflichtigen Ware aus deren vorübergehender Verwahrung oder aus der Inanspruchnahme des Zollverfahrens, in das sie übergeführt worden ist, ergeben, oder

b) eine der Voraussetzungen für die Überführung einer Ware in das betreffende Verfahren oder für die Gewährung eines ermäßigten Einfuhrabgabensatzes oder einer Einfuhrabgabenfreiheit auf Grund der Verwendung der Ware zu besonderen Zwecken nicht erfüllt wird,

es sei denn, dass sich diese Verfehlungen nachweislich auf die ordnungsgemäße Abwicklung der vorübergehenden Verwahrung oder das betreffende Zollverfahrens nicht wirklich ausgewirkt haben."

Gem. Art. 217 Abs. 1 ZK muss jeder einer Zollschuld entsprechende Einfuhrabgabenbetrag - von hier nicht interessierenden Fällen abgesehen - unmittelbar bei Vorliegen der erforderlichen Angaben von den Zollbehörden berechnet und in die Bücher oder in sonstige stattdessen verwendete Unterlagen eingetragen werden (buchmäßige Erfassung).

Entsteht eine Zollschuld durch die Annahme der Zollanmeldung einer Ware u.a. zum Zollverfahren der Überführung in den zollrechtlichen freien Verkehr, so erfolgt gem. Art. 218 Abs. 1 ZK die buchmäßige Erfassung des dieser Zollschuld entsprechenden Betrages unmittelbar nach Berechnung dieses Betrages, spätestens jedoch am zweiten Tag nach dem Tag, an dem die Ware überlassen worden ist. Jedoch kann der Gesamtbetrag der Abgaben auf die Waren, die ein und derselben Person innerhalb eines von den Zollbehörden festgesetzten Zeitraums von höchstens 31 Tagen überlassen worden sind, am Ende dieses Zeitraums in einem Mal buchmäßig erfasst werden, sofern die Entrichtung dieses Gesamtbetrags gesichert worden ist. Die buchmäßige Erfassung erfolgt innerhalb von fünf Tagen nach Ablauf des betreffenden Zeitraums.

Ist der einer Zollschuld entsprechende Abgabenbetrag nicht nach Art. 218 buchmäßig erfasst oder mit einem geringeren als dem gesetzlich geschuldeten Betrag buchmäßig erfasst worden, so hat die buchmäßige Erfassung des zu erhebenden Betrags oder des nachzuerhebenden Restbetrags gem. Art. 220 Abs. 1 ZK innerhalb von zwei Tagen nach dem Tag zu erfolgen, an dem die Zollbehörden diesen Umstand feststellen und in der Lage sind, den gesetzlich geschuldeten Betrag zu berechnen sowie den Zollschuldner zu bestimmen (nachträgliche buchmäßige Erfassung).

Die Verordnung (EWG) Nr. 918/83 des Rates vom 28. März 1983 über das gemeinschaftliche System der Zollbefreiungen, ABlEG Nr. L 105 vom 23. April 1983, S. 1, (Zollbefreiungsverordnung - ZBefrVO) regelt in ihrem Titel IX die Befreiung der von Landwirten der Gemeinschaft auf Grundstücken in einem Drittland erwirtschafteten Erzeugnisse. Der unter diesem Titel IX angeführte Art. 39 ZBefrVO lautet:

"(1) Von den Eingangsabgaben befreit sind vorbehaltlich der Artikel 40 und 41 Erzeugnisse des Acker- und Gartenbaus, der Vieh- und Bienenzucht und der Forstwirtschaft, die auf Grundstücken in einem Drittland in unmittelbarer Nähe des Zollgebiets der Gemeinschaft von Landwirten erwirtschaftet werden, die ihren Betriebssitz im Zollgebiet der Gemeinschaft in unmittelbarer Nähe des betreffenden Drittlandes haben.

(2) Für Erzeugnisse der Viehzucht gilt Absatz 1 nur, wenn die Erzeugnisse von Tieren mit Ursprung der Gemeinschaft oder von in der Gemeinschaft in den zollrechtlich freien Verkehr übergeführten Tieren stammen."

Die Befreiung gilt nach Art. 40 ZBefrVO nur für Waren, die keiner weiteren Behandlung als der nach der Ernteerzeugung oder Gewinnung üblichen Behandlung unterzogen worden sind. Die Befreiung wird nach Art. 41 ZBefrVO lediglich für Erzeugnisse gewährt, die vom Landwirt oder in dessen Auftrag in das Zollgebiet der Gemeinschaft verbracht werden.

Die Bestimmungen des Titels IX der ZBefrVO (Art. 39 ff) sehen sohin keine Abgabenfreiheit "auf Grund der besonderen Verwendung der Ware" vor. Werden daher Waren in den zollrechtlich freien Verkehr übergeführt, für welche eine Eingangsabgabenbefreiung nach Art. 39 ZBefrVO in Anspruch genommen wird, ohne dass die Voraussetzungen für diese Eingangsabgabenbefreiung vorliegen, entsteht eine Zollschuld durch die Überführung in den zollrechtlich freien Verkehr nicht nach Art. 204 ZK, sondern nach Art. 201 ZK (siehe VwGH vom 28. Februar 2008, Zl. 2007/16/0193).

Art. 204 Abs. 1 Buchstabe b erster Fall ZK betrifft das Entstehen einer Zollschuld, wenn eine Voraussetzung für die Überführung einer Ware in das betreffende Verfahren nicht erfüllt ist. Dafür besteht hier kein Hinweis, geht doch im Beschwerdefall nicht hervor, welche Voraussetzung für die Überführung in den zollrechtlich freien Verkehr für die in Rede stehenden Waren gefehlt hätte.

Entgegen der im erstinstanzlichen Abgabenbescheid vertretenen Ansicht liegt aber auch kein Anwendungsfall des Art. 204 Abs. 1 Buchstabe b zweiter Fall ZK vor. Dies deshalb, weil nach der bezogenen Gesetzesstelle die Zollschuld nur dann entsteht, wenn die Voraussetzungen für die Gewährung eines ermäßigten Einfuhrabgabensatzes oder einer Einfuhrabgabenfreiheit aufgrund der Verwendung der Ware zu besonderen Zwecken nicht erfüllt wird, wovon bei Art. 39 ZBefrVO nicht gesprochen werden kann.

Nach Art. 225 Buchstabe d der Verordnung (EWG) Nr. 2454/93 der Kommission vom 2. Juli 1993 mit Durchführungsvorschriften zu der Verordnung (EWG) Nr. 2913/92 des Rates zur Festlegung des Zollkodex der Gemeinschaften, ABlEG Nr. L 253 vom 11. Oktober 1993, (Zollkodex-Durchführungsverordnung - ZK-DVO) können Zollanmeldungen zur Überführung in den zollrechtlich freien Verkehr für Waren im Sinne von Artikel 230 Buchstabe b) und c) (u.a. also auch für Waren, die nach dem hier relevanten Titel IX der ZBefrVO abgabenfrei sind) abgegeben werden.

Wird für eine Ware eine mündliche Zollanmeldung abgegeben, und wird auf Grund dieser mündlichen Zollanmeldung ohne Überprüfung der Angaben diese Anmeldung angenommen und die Ware in den zollrechtlich freien Verkehr überlassen, obwohl die mündliche Zollanmeldung nach Art. 225 ZK-DVO nicht zulässig gewesen wäre, ist die nach Art. 201 ZK entstandene Zollschuld nach Art. 220 ZK nachträglich buchmäßig zu erfassen (VwGH 5.4.2011, 2008/16/0125).

Im vorliegenden Fall lagen - siehe viertes Zwischenergebnis - hinsichtlich der zugekauften Waren die Voraussetzungen für eine Zollbefreiung nach Titel IX der ZBefrVO nicht vor. Die für den Bf. als Anmelder im Zeitpunkt der Einfuhr gemäß Art. 201 ZK entstandene Zollschuld war daher nach Art. 220 ZK nachzuerheben.

Der Spruch des o.a. erstinstanzlichen Bescheides, der mit der angefochtenen Berufungsvorentscheidung unverändert übernommen wurde, war somit entsprechend abzuändern.

[...]

Zur ebenfalls strittigen Frage der Ermittlung des Zollwertes hat das Zollamt Wien die Nichtanerkennung der in den vorliegenden Fakturen der Kft. ausgewiesenen Rechnungspreise zur Transaktionswertermittlung einzig damit begründet, dass der Bf. als Warenempfänger gleichzeitig Geschäftsführer und Gesellschafter der Kft. sei. Dem ist entgegen zu halten, dass gemäß Art. 29 Abs. 2 Buchstabe a ZK bei der Feststellung, ob der Transaktionswert anerkannt werden kann, die Verbundenheit von Käufer und Verkäufer allein keinen Grund darstellt, den Transaktionswert als unannehmbar anzusehen.

Nach dem Sinn und Zweck kann Art. 29 Abs. 2 ZK vielmehr nur so verstanden werden, dass ein Transaktionswert dann nicht für Zollzwecke anerkannt werden kann, wenn eine Preisbeeinflussung vorliegt - also im Rahmen von Geschäftsbeziehungen zwischen verbunden Personen Preise vereinbart werden, die von denen abweichen, die voneinander unabhängige Dritte unter gleichen oder ähnlichen Verhältnissen vereinbart hätten - und dadurch Abgaben gemindert werden (siehe Müller-Eiselt/Vonderbank, Zollkodex/Zollwert, Fach 4229, Rz. 832 zu Art. 29 ZK).

Eine derartige Preisbeeinflussung ist nach der Aktenlage nicht erwiesen. Bei der Ermittlung des Zollwertes ist daher dem Vorbringen des Bf. entsprechend von den Rechnungspreisen laut Fakturen der Kft. auszugehen. Dies auch deshalb, weil der Bf. nunmehr - abweichend von seinem früheren Vorbringen - selbst einräumt, dass es doch zu Kaufgeschäften zwischen ihm und der Kft. gekommen ist (siehe erstes Zwischenergebnis).

Im Übrigen ist darauf hinzuweisen, dass bei der Berechnung des Zolls im vorliegenden Fall entsprechend den Anordnungen des Zolltarifs kein Wertzoll sondern ein Gewichtszoll zur Anwendung gelangte und der Zollwert gemäß Art. 29 ZK daher bloß für die Berechnung der Einfuhrumsatzsteuer maßgeblich war (siehe § 5 Abs. 1 UStG).

Zur Neuberechnung der Abgaben:

Wie bereits oben festgestellt, ist der Abgabenfestsetzung nur die Menge der zugekauften Waren zugrunde zu legen. Der Kft. hat in den hier relevanten Jahren 1999 und 2000 Ernteerzeugnisse im Gesamtausmaß von 1.041.071,00 kg zugekauft (siehe viertes Zwischenergebnis).

Die Nacherhebung der Abgaben bezieht sich aber nur auf einen Teil dieser Menge, weil nur für jene zugekauften Wirtschaftsgüter Abgaben vorzuschreiben sind, die laut den Aufzeichnungen des Grenzzollamtes zollfrei für den Bf. eingeführt worden sind.

Die der Neuberechnung zugrunde zu legenden Mengen stellen sich daher wie folgt dar:

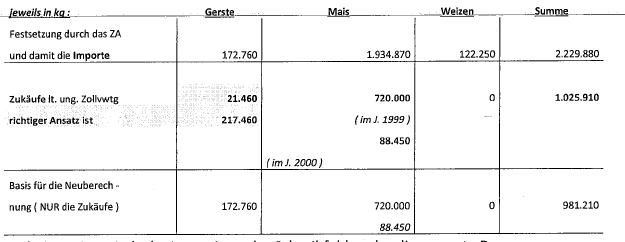

| Gerste | Mais | Weizen | Summe |

Festsetzung durch das ZA | 172.760 kg | 1.934.870 kg | 122.250 kg | 2.229.880 kg |

Zukäufe lt. ungarischer Zollververwaltung | 217.460 kg | 720.000 kg (1999)88.450 kg (2000) | 0 kg | 1.025.910 kg |

Basis für die Neuberechnung | 172.760 kg | 720.00 kg88450 kg | 0 kg | 981.210 kg |

Da die Kft. laut ungarischer Zollverwaltung in den Jahren 1999 und 2000 keinen Weizen zugekauft hat, war von einer entsprechenden Nachforderung Abstand zu nehmen. Die durch die Abgabenbehörde erster Instanz vorgenommene Abgabenfestsetzung für 122.250,00 kg dieser Feldfrucht erfolgte daher zu Unrecht. Die ungarische Zollverwaltung hat auch von einem Zukauf von 15.161 kg Sonnenblumen berichtet. Diesbezüglich hat das Zollamt aber mit dem o.a. Bescheid vom 18. April 2002 keine Abgaben festgesetzt, sodass mangels Sachidentität im Rahmen der vorliegenden Entscheidung darüber nicht abzusprechen ist.

Ein weiterer Abzug (vor allem für die vom Bf. geltend gemachten Inlandsverkäufe) kommt nicht in Betracht.

Dies wird wie folgt begründet:

Die ungarische Zollverwaltung hat zwar einen Inlandsverkauf bestätigt, aber diesbezüglich nur von unbedeutenden Mengen gesprochen. Dafür dass dieser Inlandsverkauf die Zukäufe der hier betrachteten Jahre 1999 bzw. 2000 betreffen könnte, gibt es nach der Aktenlage keinerlei Beweise. Daran ändert auch der Umstand nichts, dass das Zollamt Wien in der angefochtenen Berufungsvorentscheidung den Weiterverkauf von insgesamt 833.120,00 kg Mais in Ungarn erwähnt. Denn die diesbezüglichen Belege betreffen Vorgänge des Jahres 1998, die allerdings nicht Gegenstand der vorliegenden Entscheidung sind.

In der Berufungsverhandlung vom 13. März 2013 brachte der Bf. u.a. vor, aus den der ungarischen Zollverwaltung zum damaligen Zeitpunkt zur Gänze zur Verfügung gestandenen Buchhaltungsunterlagen der ungarischen Kft. ergäbe sich, dass die in dem Schreiben vom 19. Dezember 2001 genannten Produkte in dort genannter Menge von der ungarischen Firma in Ungarn zugekauft worden seien.

Diesen Ausführungen ist uneingeschränkt zuzustimmen und die vorliegende Entscheidung gründet sich u.a. auf eben diese Ermittlungsergebnisse.

Wenn aber der Bf. einwendet, diese zugekauften Waren, seien nur zu einem geringen Teil nach Österreich und zwar ausschließlich durch Verkäufe an die in der Berufungsverhandlung genannten Personen verbracht worden, kann ihm nicht gefolgt werden. Diese Behauptungen finden keine Deckung in der Aktenlage und stehen im Widerspruch mit den Ergebnissen des Amtshilfeverfahrens.

Denn die ungarische Zollverwaltung hat (unter eindeutiger Bezugnahme auf die von der Kft. zunächst von anderen ungarischen Unternehmen zugekauften Ernteerzeugnisse) ausdrücklich festgestellt, dass laut Buchhaltung der Kft. der Großteil der Verkäufe dieser Waren mit Österreich abgewickelt worden sei, namentlich mit dem Bf., einem Mitglied der Kft.

Im Beschwerdefall ist die Zollschuld nach Art. 201 Abs. 2 ZK jeweils in dem Zeitpunkt entstanden, in dem die betreffenden Zollanmeldungen abgegeben worden sind. Das Datum der Abgabe aller Zollanmeldungen ist den oben erwähnten "Einfuhrlisten" zu entnehmen, deren Richtigkeit der Bf. am 18. Juni 2008 ausdrücklich bestätigt hat. Da aber nicht alle in diesen Listen genannten Einfuhren einer Nachforderung zu unterziehen sind und nicht feststellbar ist, welche dieser Einfuhren eigene bzw. zugekaufte Ernteerzeugnisse betrifft, hat der Unabhängige Finanzsenat in Anlehnung an die Bestimmungen des Art. 214 ZK bei der Neuberechnung die jeweils am weitest zurückliegenden Einfuhren herangezogen.

Denn immer dann, wenn der genaue Tathergang schwer zu rekonstruieren ist, kann gegebenenfalls der Entstehungszeitpunkt der Zollschuld nach den Bestimmungen des Art. 214 ZK ermittelt werden (siehe Witte, 5. Auflage, Rz. 15 zu Art. 214 ZK).

Wenn irgendwelche, wenn auch ungenaue Anhaltspunkte für eine Zollschuldentstehung zu einem früheren Zeitpunkt als dem in Art. 214 Abs. 2 erster Satz ZK normierten Zeitpunkt der eigenen Feststellungen der Zollbehörden vorliegen, ist gemäß Art. 214 Abs. 2 zweiter Satz ZK auf den am weitesten zurückliegenden Zeitpunkt, zu dem alle verfügbaren Angaben vorliegen, abzustellen (siehe Witte, 5. Auflage, Rz. 17 zu Art. 214 ZK).

[...]

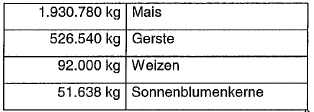

Die Berufungsentscheidung 3. 4. 2013, ZRV/0020-Z1W/12, entspricht inhaltlich weitgehend der vorstehend zitierten. Der Entscheidung zugrunde gelegt wurden folgende Einfuhren:

[...]

Er hat aber dem Zollamt Ausgangsrechnungen der Kft. vorgelegt, denen zu entnehmen ist, dass eine Menge von 833.120,00 kg Mais an in Ungarn ansässige Abnehmer verkauft worden ist. Ob es sich dabei um von der Kft. zugekauften Mais handelt oder ob diese Waren von den von der Kft. bewirtschafteten Flächen stammt, konnte nicht mit Sicherheit geklärt werden. Selbst wenn man davon ausgeht, dass die zuletzt genannte Menge zur Gänze von den Zukäufen stammt, ist für den Bf. nichts gewonnen, weil die laut Abgabenbehörde erster Instanz dem Bf. zur Last gelegte Menge an im Jahr 1998 eingeführtem Mais in der verbleibenden Differenz ihre Deckung findet, wie der folgenden Aufstellung zu entnehmen ist:

Aufstellung Mais

Zugekauft und laut ungarischer Zollverwaltung an den Bf verkauft wurde: 1.122.330,00 kg

abzüglich Inlandsverkäufe: - 833.120,00 kg

verbleibende Menge: 289.210,00 kg

Tatsächlich erfolgte Einfuhren für den Bf. laut Grenzzollamt: 245.270,00 kg

Das Zollamt ist im erstinstanzlichen Abgabenbescheid daher zu Recht von einer Menge von 245.270,00 kg an Mais für das Jahr 1998 ausgegangen. Die betreffenden Einfuhren waren daher auch bei der im Rahmen der vorliegenden Entscheidung vorzunehmenden Neuberechnung der Abgaben entsprechend zu berücksichtigen.

[...]

Mit Beschluss VwGH 17. 3. 2016, 2013/16/0118, 0119-7 (Beschluss nicht im RIS veröffentlicht), lehnte der Verwaltungsgerichtshof eine Beschwerde des Bf gegen die Bescheide des Unabhängigen Finanzsenates 1.) vom 3. April 2013, Z1. ZRV/0019-Z1W/12 (protokolliert zur hg. Z1. 2013/160118), und 2.) vom 3. April 2013, Zl. ZRV/0020-Z1W/12 (protokolliert zur hg. Z1. 2013/16/0119), jeweils betreffend Eingangsabgabenschuld und Abgabenerhöhung, ab, was der Gerichthof wie folgt begründete:

In den Beschwerdefällen sind gemäß § 79 Abs. 11 VwGG idF des Bundesgesetzes BGBl. I Nr. 122/2013 die bis zum Ablauf des 31. Dezember 2013 geltenden Bestimmungen des VwGG weiter anzuwenden.

Gemäß § 33a VwGG idF der Verwaltungsgerichtsbarkeits-Novelle 2012, BGBl. I Nr. 51, kann der Verwaltungsgerichtshof die Behandlung einer Beschwerde gegen einen Bescheid des unabhängigen Finanzsenates (mit einer hier nicht interessierenden Einschränkung bei Finanzstrafsachen) durch Beschluss ablehnen, wenn die Entscheidung nicht von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil sie von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtslage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Die belangte Behörde ist in den angefochtenen Bescheiden nicht von der Rechtsprechung des Verwaltungsgerichtshofes abgewichen.

In den vorliegenden Beschwerden wird im Wesentlichen die Beweiswürdigung der belangten Behörde gerügt. Damit werden keine Rechtsfragen aufgeworfen, denen im Sinne des § 33a VwGG grundsätzliche Bedeutung zukäme. Der erkennende Senat hat daher beschlossen, die Behandlung der Beschwerden abzulehnen.

In dem vom Bf und vom UFS zitierten Erkenntnis VwGH 2. 6. 2005, 2004/16/0127, hat der Gerichtshof zu Art. 39 ZBefrVO ausgesprochen, dass diese Bestimmung nicht regle, auf welche Art und Weise die Erzeugnisse der Landwirtschaft im Drittland erwirtschaftet werden. Nach dieser Bestimmung sei nicht Voraussetzung, dass die Bewirtschaftung durch unmittelbare Tätigkeit des Landwirts auf den landwirtschaftlichen Flächen oder durch Einsatz von bestimmten auch auf den inländischen landwirtschaftlichen Flächen verwendeten Maschinen und Geräten sowie durch österreichische Arbeitskräfte zu erfolgen habe:

... Die Eingangsabgabenbefreiung für Erzeugnisse des Ackerbaus ist nach Art. 39 Abs. 1 ZBefrVO an mehrere Voraussetzungen geknüpft. Der räumliche Bereich der Grundstücke und des Betriebssitzes müssen in unmittelbarer Nähe der Zollgrenze liegen. Die Erzeugnisse müssen von Landwirten mit einem Betriebssitz im Zollgebiet der Gemeinschaft in unmittelbarer Nähe des Drittlandes erwirtschaftet werden. Die Bewirtschaftung hat daher - wie das beschwerdeführende Zollamt mit Recht fordert - auch aus dem Gemeinschaftsgebiet her zu erfolgen. Die Art der Bewirtschaftung des Betriebsteils im Drittland wird sich dabei aber nicht von der Art der Bewirtschaftung eines inländischen Betriebsteils unterscheiden müssen. Auch inländische Betriebsteile eines landwirtschaftlichen Betriebes können durch Einsatz von "nicht betrieblichen" Arbeitskräften sowie angemieteten Maschinen und Geräten bewirtschaftet werden, wobei diese Betriebsmittel und Arbeitskräfte nicht auf allen Betriebsteilen eingesetzt werden müssen. Setzt ein Landwirt im Inland solche Mittel ein, dann werden ihm die wirtschaftlichen Erzeugnisse zugerechnet; er hat die Erzeugnisse erwirtschaftet. Gleiches hat daher auch für die im Drittland befindlichen landwirtschaftlichen Flächen zu gelten. Unter diesen Gesichtspunkten kann somit nicht davon ausgegangen werden, dass Art. 39 Abs. 1 ZBefrVO insofern eine planwidrig überschießende Regelung der Eingangsabgabenbefreiung aufweist, als nur solche durch inländische Betriebsmittel und Arbeitskräfte im Drittland erwirtschaftete Erzeugnisse des Ackerbaus begünstigt werden sollen...

Diesem Erkenntnis lag folgender Sachverhalt zugrunde:

(Die mitbeteiligte Partei) bewirtschaftet in Österreich landwirtschaftliche Nutzflächen im Ausmaß von ca. 60 Hektar (Eigen- und Pachtgründe), welche überwiegend zum Anbau von Mais, Hafer, Gerste, Senf und Raps dienen.

In Ungarn verfügt der geprüfte Landwirt über insgesamt ca. 223,37 Hektar Ackerflächen (Pacht- und Eigengründe, Stand 2001), von denen ca. 169,36 Hektar innerhalb der '5- Km Zone', und 54,01 Hektar außerhalb der '5-Km Zone' gelegen sind.

Von den genannten 169,36 Hektar wurden in den Vorjahren Gründe verpachtet, sodass Waren nicht von der gesamten 'begünstigten Zone' eingebracht wurden...

Die Bewirtschaftung der ungarischen Liegenschaften erfolgt von österreichischer Seite ausschließlich über schriftlichen Auftrag (Vereinbarung über Lohnarbeit vom 05.01.1997); d.h. die wirtschaftliche Steuerung erfolgt zwar von Österreich aus, allerdings nur in vertraglich vereinbarter (mentaler) Form. Mit dem besagten Vertrag wird das Büro der landwirtschaftlichen Firma (der mitbeteiligten Partei) der ... Kft. ..., vertreten durch die Gutsverwalterin ... in Ungarn beauftragt, die (von der mitbeteiligten Partei) gepachteten oder im Eigentum stehenden Felder zu bewirtschaften, wobei landwirtschaftliche Geräte und Arbeiter von Kolchosen angemietet werden sollen. Die Kft. selbst besitzt keine eigenen landwirtschaftlichen Arbeitskräfte bzw. Geräte.

Bedingt durch diese Ermittlungen wird festgehalten, dass das Handling in Ungarn erfolgt, während die mentale Bewirtschaftung (Auftragsvergabe, Planung des Anbaus der Felder und die finanzielle Steuerung) von österreichischer Seite aus abgewickelt wird....

Fragebogen betreffend Tätigkeitsbeginn

Am 7. 10. 1997 langte beim Finanzamt ein am 26. 9. 1997 unterfertigter Fragebogen Verf 24 ein, wonach der Bf angab, in Ungarn eine Landwirtschaft seit 1996 zu betreiben ("Progressionsvorbehalt"). Der voraussichtliche Gewinn betrage im Eröffnungsjahr und im Folgejahr 16.000 S, der Jahresumsatz im Eröffnungsjahr "Gewinnpauschalierung 31% vom EW". Der Ort der Geschäftsleitung sei in 7***** W*****, B*****straße 102. Der Bf beziehe ferner nichtselbständige Einkünfte von 100.000 S.

Kontrollmitteilungen der Zollverwaltung

Im Finanzamtsakt befinden sich unter den Dauerbelegen unter anderem Kontrollmitteilungen der Zollverwaltung an das Finanzamt:

KM 29. 7. 1997: