Versteuerung von Bestattungsbeihilfe und Hinterbliebenenunterstützung durch die Ärztekammer Niederösterreich

European Case Law Identifier: ECLI:AT:BFG:2020:RV.7103601.2019

Beachte:

VfGH-Beschwerde zur Zahl E 3907/2020 anhängig. Behandlung der Beschwerde mit Beschluss vom 23.2.2021 abgelehnt.; Revision beim VwGH anhängig zur Zahl Ro 2021/13/0001. Mit Erk. v. 21.7.2021 als unbegründet abgewiesen.

Anmerkungen:

Eine fehlende steuerliche Berücksichtigung von zu steuerpflichtigen Einnahmen führenden Ausgaben widerstreite dem Sachlichkeitsgebot. Da insgesamt nur drei allenfalls freiwillige Monatsbeiträge in Höhe von jeweils 58,40 € erforderlich gewesen seien, um einen Anspruch auf Hinterbliebenenunterstützung in Höhe von 28.549,52 €, der im Wesentlichen auf während der Aktivzeit geleisteten Pflichtbeiträgen beruhe, zu wahren, sei jedoch nach Ansicht des VwGH im Hinblick auf diese Fallgruppe eine Einschränkung des Wortlautes von § 22 Z 4 EStG 1988 (in Bezug auf einen Zusammenhang mit Pflichtbeiträgen) i.S. einer teleologischen Reduktion selbst dann nicht erforderlich, wenn die freiwilligen Beiträge nicht (in voller Höhe) das steuerpflichtige Einkommen mindernd berücksichtigt werden konnten.; Die Ansicht des BFG, es lägen auch nach der Pensionierung der Ärztin Pflichtbeiträge als außerordentliches Mitglied der Ärztekammer vor, wurde vom VwGH nicht geteilt. Pflichtbeiträge seien nur bei einer "Zwangsmitgliedschaft" zu gesetzlichen Interessenvertretungen gegeben.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke über die Beschwerde des MMag. ***1*** ***2***, ***3***, ***4*** ***5***, vertreten durch Mag. Manfred Takacs, Steuerberater, 7132 Frauenkirchen, Amtshausgasse 2, vom 2. 5. 1029, unter anderem gegen den Bescheid des Finanzamts Bruck Eisenstadt Oberwart, 7001 Eisenstadt, Neusiedler Straße 46, vom 9. 4. 2019 betreffend Einkommensteuer 2016, Steuernummer 38 ***6***, nach der am 21. 9. 2020 am Bundesfinanzgericht in Wien über Antrag der Partei abgehaltenen mündlichen Verhandlung in Anwesenheit des Beschwerdeführers, des steuerlichen Vertreters und von Kommissärin Mag. Nina Wagner für die belangte Behörde zu Recht erkannt:

I. Die Beschwerde wird gemäß § 279 BAO als unbegründet abgewiesen.

Der Spruch des angefochtenen Bescheids betreffend Einkommensteuer für das Jahr 2016 bleibt unverändert.

II. Gegen dieses Erkenntnis ist eine (ordentliche) Revision an den Verwaltungsgerichtshof gemäß Art. 133 Abs. 4 B-VG zulässig.

Entscheidungsgründe

Verfahrensgang 3

Bescheide vom 9. 4. 2019 3

Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuer 2016 3

Einkommensteuerbescheid 2016 4

Bescheid über die Festsetzung von Anspruchszinsen 2016 6

Außenprüfungsbericht 6

Tz. 1 Leistungen des Wohlfahrtsfonds der Ärztekammer 2016 6

Wiederaufnahme des Verfahrens gem. § 303 Abs. 1 BAO 8

Niederschrift 9

Akteninhalt 9

Bescheid des Verwaltungsausschusses des Wohlfahrtsfonds der Ärztekammer für Niederösterreich vom 17. 3. 2016 betreffend Bestattungsbeihilfe 9

Bescheid des Verwaltungsausschusses des Wohlfahrtsfonds der Ärztekammer für Niederösterreich vom 17. 3. 2016 betreffend Hinterbliebenenunterstützung 10

Korrespondenz mit der Ärztekammer für Niederösterreich 11

Erstes Schreiben der Ärztekammer Niederösterreich vom 16. 4. 2019 12

Zweites Schreiben der Ärztekammer Niederösterreich vom 16. 4. 2019 12

Beitragsordnung der Ärztekammer Niederösterreich i. d. F. 1. 1. 2019 13

Satzung des Wohlfahrtsfonds der Ärztekammer Niederösterreich i. d. F. 9. 12. 2016 16

Lohnkonten 21

Rundschreiben der Österreichischen Ärztekammer vom 7. 12. 2007 22

Beschwerde 23

Beschwerdevorentscheidungen 24

Beschwerdevorentscheidung Wiederaufnahme 24

Beschwerdevorentscheidung Einkommensteuer 26

Beschwerdevorentscheidung Anspruchszinsen 28

Vorlageantrag Einkommensteuer und Anspruchszinsen 2016 28

Vorlage 30

Ergänzende Äußerung des Finanzamts vom 5. 11. 2019 34

Wiederaufnahme des Verfahrens, Anspruchszinsen 34

Beschluss BFG 24. 10. 2019, RV/7103602/2019 34

Mitteilung und Stellungnahme des Finanzamts vom 5. 11. 2019 36

Mitteilung des Beschwerdeführers vom 6. 11. 2019 37

Verständigung BFG 11. 11. 2019, RV/7103602/2019 37

Erkenntnis BFG 11. 11. 2019, RV/7103528/2019 37

Aussetzung der Entscheidung 37

Beschluss vom 9. 12. 2019 37

Telefonat vom 12. 12. 2019 38

E-Mail vom 23. 12. 2019 38

Schreiben vom 23. 12. 2019 38

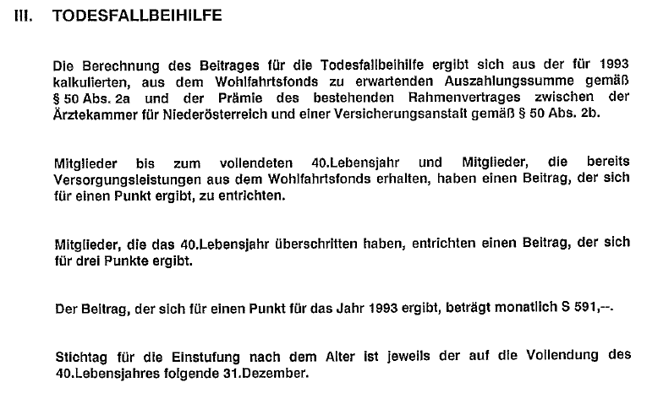

Aus der Beitragsordnung 1993: 43

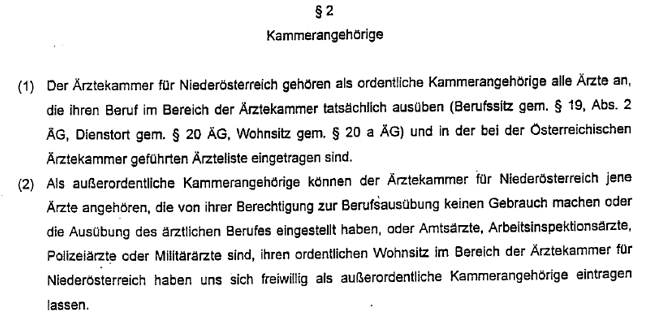

Satzung der Ärztekammer für Niederösterreich 44

Ergänzende Ausführungen zum Vorlageantrag vom 14. 4. 2020 49

Korrespondenz mit der Ärztekammer vom 30. 5. 2020 50

Gegenäußerung des Finanzamts vom 27. 4. 2020 51

Vorhalt der Parteistandpunkte, des Sachverhalts und der Rechtsgrundlagen für die strittigen Zahlungen vom 19. 5. 2020 53

Äußerung des Finanzamts vom 2. 6. 2020 53

Äußerung des Bf vom 22. 6. 2020 53

E-Mail vom 25. 6. 2020 55

E-Mail (Bf) vom 11. 3. 2019 an die Ärztekammer Niederösterreich: 56

E-Mail der Ärztekammer Niederösterreich an den Bf vom 13. 3. 2019: 56

E-Mail vom 26. 6. 2020 56

Mündliche Verhandlung 56

Das Bundesfinanzgericht hat erwogen: 59

Sachverhalt 59

Beweiswürdigung 61

Rechtsgrundlagen 61

Standpunkt des Finanzamts 86

Einkommensteuerbescheid 87

Beschwerdevorentscheidung 87

Vorlagebericht 87

Ergänzende Äußerung vom 5. 11. 2019 87

Ergänzende Äußerung vom 27. 4. 2020 87

Mündliche Verhandlung vom 21. 9. 2020 88

Standpunkt des Bf 88

Steuererklärung 88

Außenprüfung 88

Beschwerde 88

Vorlageantrag 89

Ergänzende Äußerung vom 23. 11. 2019 89

Ergänzende Ausführungen zum Vorlageantrag vom 14. 4. 2020 89

Mündliche Verhandlung vom 21. 9. 2020 90

Rechtsgrundlage der vom Bf erhaltenen Leistungen 90

Bestattungshilfe 90

Hinterbliebenenunterstützung 91

Abtretung oder Verpfändung 91

Finanzierung der vom Bf erhaltenen Leistungen 92

Rechtsprechung des Bundesfinanzgerichts 94

Erkenntnis BFG 4. 7. 2019, RV/7103458/2019 94

Erkenntnisse BFG 26. 9. 2019, RV/7103018/2019 und VwGH 9. 6. 2020, Ra 2019/13/0113 96

Erkenntnis BFG 26. 9. 2019, RV/7103018/2019 96

VwGH 9. 6. 2020, Ra 2019/13/0113 96

Erkenntnis BFG 31.10.2019, RV/7105704/2019 97

Erkenntnis BFG 13. 1. 2020, RV/7101275/2019 98

Erkenntnis BFG 28. 1. 2020, RV/5101565/2019 99

Erkenntnis BFG 4. 6. 2020, RV/7100546/2020 104

Rechtliche Beurteilung 105

§ 22 Z 4 EStG 1988 bzw. § 22 Abs. 1 Z 4 EStG 1972 105

Keine Betriebsausgaben beim Bf 107

Zum Vorbringen im Beschwerdeverfahren 108

Beiträge der Mutter waren Pflichtbeiträge 108

Vorliegen von Pflichtbeiträgen bei Einmalzahlungen irrelevant 109

Beiträge waren bei der Mutter steuerlich abzugsfähig 110

Kein aktivierungsfähiges Wirtschaftsgut bei der Mutter 110

Ärztekammer ist kein Versicherungsunternehmen 111

Keine Rechtswidrigkeit des angefochtenen Bescheids 112

Zulassung der Revision 112

Verfahrensgang

Bescheide vom 9. 4. 2019

Das Finanzamt erließ gegenüber dem Beschwerdeführer (Bf) MMag. ***1*** ***2*** mit Datum 9. 4. 2019 folgende Bescheide:

Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuer 2016

Das Verfahren hinsichtlich der Einkommensteuer für das Jahr 2016 (Bescheid vom 11.01.2018) wird gem. § 303 (1) BAO wieder aufgenommen.

Begründung:

Die Wiederaufnahme des Verfahrens erfolgte gem. § 303 (1) BAO aufgrund der Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind. Daraus ist auch die Begründung für die Abweichungen vom bisherigen im Spruch bezeichneten Bescheid zu ersehen. Die Wiederaufnahme wurde unter Abwägung von Billigkeits- und Zweckmäßigkeitsgründen (§ 20 BAO) verfügt. Im vorliegenden Fall überwiegt das Interesse an der Rechtsrichtigkeit das Interesse auf Rechtsbeständigkeit. Die steuerlichen Auswirkungen können auch nicht als bloß geringfügig angesehen werden.

Einkommensteuerbescheid 2016

EINKOMMENSTEUERBESCHEID 2016

Die Einkommensteuer wird für das Jahr 2016 festgesetzt mit.......... 23.906,00 €

Bisher war vorgeschrieben (gerundet)...........................................…. 7.336,00 €

--------------------------------------------------------------------------------------------

Aufgrund der festgesetzten Abgabe und das bisher vor-

geschriebenen Betrages ergibt sich eine Nachforderung

in Höhe von ...................................................................................... 16.570,00 €

Dieser Betrag ist am 2019-05-16 fällig. Den Betrag, der auf Ihr Abgabenkonto zu entrichten ist, entnehmen Sie bitte der beiliegenden Buchungsmitteilung.

---------------------------------------------------------------------------------------------------------

Das Einkommen

im Jahr 2016 beträgt .......................................................................… 73.128,34 €

Berechnung der Einkommensteuer | ||

Einkünfte aus selbständiger Arbeit | 85.918,90 € | |

Einkünfte aus Gewerbebetrieb | 61,74 € | |

Einkünfte aus Vermietung und Verpachtung | -10.548,87 € | |

Gesamtbetrag der Einkünfte | 75.431,77 € | |

Sonderausgaben | ||

Pauschbetrag für Sonderausgaben | -60,00 € | |

Zuwendungen gem. § 18 (1) Z 7 EStG 1988 | -1.468,490 € | |

Kirchenbeitrag | -175,03 € | |

Kinderfreibeträge für nicht haushaltszugehörige Kinder gem. § 106a Abs. 2 EStG 1988 | -600,00 € | |

Einkommen | 73.128,34 € | |

Die Einkommensteuer gem. § 33 Abs. 1 EStG 1988 beträgt:0% für die ersten 11.000,0025% für die weiteren 7.000,0035% für die weiteren 13.000,0042% für die weiteren 29.000,0048% für die restlichen 13.128,34 | 0,00 €1.750,00 €4.550,00 €12.180,00 €6.301,60 € | |

Steuer vor Abzug der Absetzbeträge | 24.781,60 € | |

Unterhaltsabsetzbetrag | -876,00 € | |

Steuer nach Abzug der Absetzbeträge | 23.905,60 € | |

Einkommensteuer | 23.905,60 € | |

Rundung gem. § 39 Abs. 3 EStG 1988 | -0,40€ | |

Festgesetzte Einkommensteuer | 23.906,00 € | |

Berechnung der Abgabennachforderung / Abgabengutschrift | ||

Festgesetzte Einkommensteuer | 23.906,00 € | |

Bisher festgesetzte Einkommensteuer | -7.336,00 € | |

Abgabennachforderung | 16.570,00 € |

Begründung:

Gemäß § 10 EStG 1988 kann bei der Gewinnermittlung eines Betriebes ein Gewinnfreibetrag gewinnmindernd berücksichtigt werden. Da Sie weder einen Gewinnfreibetrag in einer bestimmten Höhe beantragt haben, noch auf die Geltendmachung verzichtet haben, wurde bei den Einkünften aus selbständiger Arbeit ein Gewinnfreibetrag (Grundfreibetrag gemäß § 10 Abs. 1 Z 2 EStG 1988) in Höhe von 9,22 € berücksichtigt.

Bei einem Gesamtbetrag der Einkünfte zwischen 36.400 € und 60.000 € vermindert sich das Sonderausgabenviertel gleichmäßig in einem solchen Ausmaß, dass sich ab einem Gesamtbetrag der Einkünfte von 60.000 € ein absetzbarer Betrag in Höhe 60 € ergibt.

Die Veranlagung erfolgte unter Zugrundelegung der Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind.

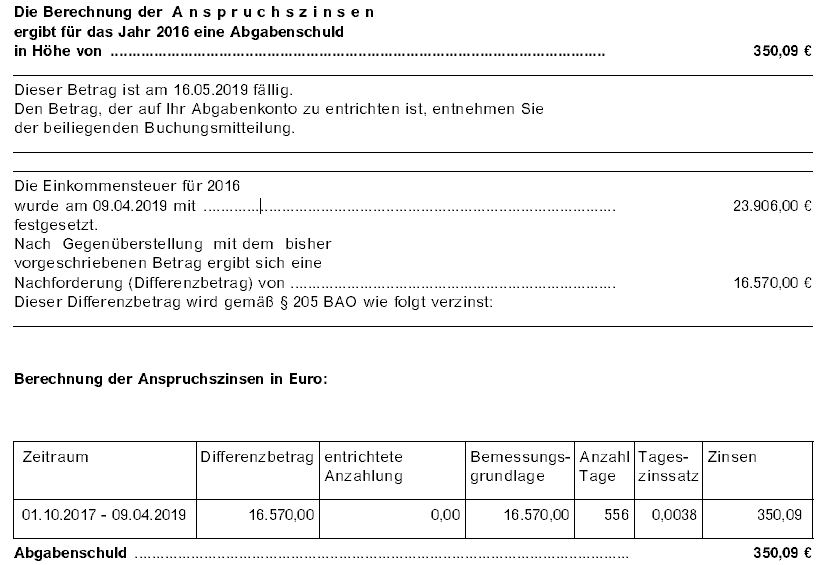

Bescheid über die Festsetzung von Anspruchszinsen 2016

Die Anspruchszinsen wurden ausgehend von einem Differenzbetrag von 16.570,00 € gegenüber der bisherigen Vorschreibung mit 350,09 € festgesetzt:

Außenprüfungsbericht

Dem Bericht über die Außenprüfung lässt sich in Bezug auf das gegenständliche Beschwerdeverfahren entnehmen:

Tz. 1 Leistungen des Wohlfahrtsfonds der Ärztekammer 2016

MMag. ***2*** hat nach dem Tod seiner Mutter, Dr. ***7*** ***2***, Leistungen aus dem Wohlfahrtsfonds der Ärztekammer Niederösterreich erhalten.

Es wurde eine Bestattungsbeihilfe in Höhe von € 4.000,-- und Hinterbliebenenunterstützung in Höhe von € 34.066,03 von der Ärztekammer ausbezahlt.

Diese Hinterbliebenunterstützung setzt sich zusammen aus € 5.516,51 Hinterbliebenenunterstützung und € 28.549,52 Ablebensversicherungsanspruch laut § 38 Abs. 1 lit a und lit b der Satzung des Wohlfahrtsfonds der Ärztekammer für Niederösterreich.

In der Einkommensteuer des Jahres 2016 wurden lediglich die € 5.516,51 Hinterbliebenenunterstützung abzüglich eines Betriebsausgabenpauschales in Höhe von € 330,99 (6%) angesetzt.

Diese Beträge sind jedoch gemäß § 22 Z 4 iVm § 32 Z 2 EStG 1988 beim Rechtsnachfolger als Einkünfte aus selbständiger Arbeit zu versteuern. Weiters sind keine pauschalen Betriebsausgaben gem. § 17 EStG abgezogen werden, da die Zahlungen des Wohlfahrtsfonds keine Umsätze It. § 125 Abs. 1 lit a BAO sind. (Die Zahlungen des Wohlfahrtsfonds sind keine Umsätze der Ärzteerben). Das Betriebsausgabenpauschale leitet sich vom Umsatz im Sinne des § 125 Abs. 1 lit a BAO ab. Bemessungsgrundlage für den Pauschalierungssatz sind nur diese Umsätze, nicht aber die daneben anzusetzenden Betriebseinnahmen.

Im Jahr 2016 sind folglich die € 28.549,52 Ablebensversicherungsanspruch und die € 4.000,-- Bestattungsbeihilfe zusätzlich als Einkünfte aus selbständiger Tätigkeit zu versteuern. Das Betriebsausgabenpauschale steht nicht zu!

Von Herrn MMag. ***2*** und dem steuerl. Vertreter, Herr Mag. ***8*** wird folgende Meinung vertreten: In § 38 (1) der Satzung des WFF ist das Leistungsrecht für den Ablebensfall geregelt: Frau Dr. ***2*** konnte eine Optionsmöglichkeit gem. § 38 (12), wie sie in § 38 (1) Z 3 angeführt wird, nicht ausüben, da sie die Voraussetzungen gem. § 38 (3) bzw. § 38 (4) niemals erfüllt hat. Sie war ja zum Stichtag 1.12.2000 bereits 73 Jahre alt, hätte zur Ausübung des Optionsrechtes zu diesem Zeitpunkt zwischen 50 und 65 Jahre sein müssen. Demzufolge entstand der Anspruch auf die persönliche Ablebensversicherungsleistung iHv 28.549,52 € - wie in § 38(1) b ausgeführt.

In § 12 (3) der Beitragsordnung ist die Höhe der monatlichen Beiträge (€ 58,40) für die Leistungen nach § 38 (1) lit a und b der Satzung WFF geregelt. Die steuerliche Behandlung ist in § 12 (6) der Beitragsordnung beschrieben, wobei Frau ***2*** keine Erlebensleistung erwerben konnte (siehe oben).

Demzufolge wurde der Teil von zwei Dritteln seitens des WFF steuerlich in Abzug gebracht. Dieser Anteil ist für die Bestattungsbeihilfe iHv € 4.000,-- und für die Unterstützungsleistung iHv € 5.516,-- Denn hätte Fr. ***2*** in die Erlebensleistung optieren können, hätte sie (mit diesen zwei Dritteln) Anspruch auf genau diese beiden Todesfallleistungen erworben.

Das verbleibende dritte Drittel ist (mangels Option auf Erlebensversicherung) der Beitrag für die Todesfallversicherung (siehe dazu Email von Herrn ***10*** vom 14.2. sowie die vorgelegten Lohnkonten) und wurde aus versteuertem Einkommen finanziert.

Da der WFF hier als Versicherer fungiert hat, war demzufolge Fr. ***2*** sowohl Versicherungsnehmerin als auch Prämienzahlerin und versicherte Person. Sie konnte über den Vertrag auch verfügen (abtreten oder verpfänden - siehe § 38 (10) und § 49 der Satzung).

Daraus leitet sich ab, dass die Ablebenleistung aus der Todesfallversicherung Privatvermögen Fr. ***2*** war, die Auszahlung daher einkommensteuerfrei (früher erbschaftssteuerpflichtig) sein muss.

Falls diese TODESFALLVERSICHERUNG nicht von Beginn an Privatvermögen von Frau Dr. ***2*** war, ist der Übergang ins Privatvermögen spätestens bei Pensionsantritt erfolgt (--> VERJÄHRUNG / Bewertung ... )

Steuerliche Auswirkungen

Zeitraum 2016 / Euro

Einkommensteuer

E1A, …

[9040] Erlöse ohne § 109a: 32.549,52

[9230] übrige Aufw./Betriebsausg.: -330,99

Wiederaufnahme des Verfahrens gem. § 303 Abs. 1 BAO

Hinsichtlich nachstehend angeführter Abgabenarten und Zeiträume sind Feststellungen getroffen worden, die eine Wiederaufnahme des Verfahrens gem. § 303 Abs. 1 BAO erforderlich machen.

Die Kenntnis der in den bezeichneten Feststellung bzw. in der gesonderten Begründung angeführten Wiederaufnahmetatbestände (gem. § 303 Abs. 1 lit. a bis c BAO) hätte allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens im Spruch anders lautende Bescheide herbeigeführt.

Abgabenart / Zeitraum / Feststellung

Einkommensteuer / 2016 / Tz 1

Die Wiederaufnahme erfolgt unter Bedachtnahme auf das Ergebnis der durchgeführten abgabenbehördlichen Prüfung und der sich daraus ergebenden Gesamtauswirkung. Im vorliegenden Fall können die steuerlichen Auswirkungen nicht als geringfügig angesehen werden. Bei der im Sinne des § 20 BAO vorgenommenen Interessenabwägung war dem Prinzip der Rechtsrichtigkeit (Gleichmäßigkeit der Besteuerung) der Vorrang vor dem Prinzip der Rechtsbeständigkeit (Parteiinteresse an der Rechtskraft) einzuräumen.

Die Unterlagen betreffend der Leistungen des Wohlfahrtsfonds der Ärztekammer 2016 wurden im Zuge der BP vorgelegt. Es wurde festgestellt, dass nicht alle Beträge der Einkommensteuer unterzogen wurden, daher ist eine Wiederaufnahme des Verfahrens gem. § 303 (1) durchzuführen.

Niederschrift

Am 4. 4. 2019 fand die Schlussbesprechung statt. Zum Thema Leistungen des Wohlfahrtsfonds entsprechen die in der hierüber aufgenommenen Niederschrift festgehalten Ausführungen jenen in Tz. 1 des Außenprüfungsberichts.

Akteninhalt

Dem vom Finanzamt elektronisch vorgelegten Akt lässt sich dazu entnehmen:

Bescheid des Verwaltungsausschusses des Wohlfahrtsfonds der Ärztekammer für Niederösterreich vom 17. 3. 2016 betreffend Bestattungsbeihilfe

Der Verwaltungsausschuss des Wohlfahrtsfonds der Ärztekammer für Niederösterreich hat mit Bescheid vom 17. 3. 2016 dem Antrag des Bf auf Gewährung der Bestattungsbeihilfe stattgegeben und diesem eine solche i. H. v. 4.000,00 € gewährt (OZ 1, 2).

Begründend wurde ausgeführt:

Mit Ihrem Antrag begehrten Sie die Gewährung der Bestattungsbeihilfe nach der am ....12.2015 verstorbenen Empfängerin einer Versorgungsleistung Dr. ***7*** ***2***, geboren am ...03.1927, und legten zum Beweis die Rechnungen über die entrichteten Bestattungskosten vor.

Gemäß § 37 Abs. 1 und Abs. 2 der Satzung des Wohlfahrtsfonds gebührt die Bestattungsbeihilfe jeder Person, welche die Kosten der Bestattung getragen hat, wobei diese die tatsächlich angefallen und nachgewiesenen Bestattungskosten bis zur Höhe von € 4.000,00 umfasst.

Die vorgelegten Dokumente konnten glaubhaft machen, dass die Bestattungskosten durch Sie beglichen worden sind.

Da dem Ansuchen stattgegeben und Ihrem Standpunkt vollinhaltlich Rechnung getragen wurde, kann gemäß § 58 Abs. 2 Allgemeines Verwaltungsverfahrensgesetz 1991, BGBl. I Nr. 51/1991, idgF, eine ausführlichere Begründung entfallen.

Hinweis

Die Bestattungsbeihilfe unterliegt gemäß §§ 22 Z 4 iVm 32 Z 2 Einkommensteuergesetz 1988, BGBl. Nr. 400/1988, idgF, beim Empfänger der Einkommensteuer. Dieser Betrag ist im Rahmen der Einkünfte aus selbstständiger Arbeit zu versteuern.

Wir weisen deshalb darauf hin, dass für den als Bestattungsbeihilfe überwiesenen Betrag eine Einkommensteuererklärung bei Ihrem zuständigen Finanzamt abzugeben bzw. dieser Betrag in Ihre Einkommensteuererklärung aufzunehmen ist, wenn Sie bisher bereits einkommensteuerpflichtig sind.

Die Begräbniskosten können als außergewöhnliche Belastungen gemäß § 34 EStG von diesen Einkünften abgezogen werden, sofern die wirtschaftliche Leistungsfähigkeit durch die getätigten Ausgaben wesentlich beeinträchtigt wurde. Finden die Begräbniskosten im Wert der im Zuge einer anfälligen Erbschaft übernommenen Vermögenssubstanz Deckung, liegt keine wesentliche Beeinträchtigung vor. Weiters ist auf den Selbstbehalt gemäß § 34 Abs. 4 EStG Bedacht zu nehmen.

Bescheid des Verwaltungsausschusses des Wohlfahrtsfonds der Ärztekammer für Niederösterreich vom 17. 3. 2016 betreffend Hinterbliebenenunterstützung

Der Verwaltungsausschuss des Wohlfahrtsfonds der Ärztekammer für Niederösterreich hat mit Bescheid vom 17. 3. 2016 dem Antrag des Bf auf Gewährung der Hinterbliebenenunterstützung stattgegeben und diesem eine solche i. H. v. 34.066,03 € gewährt (OZ 1, 2).

Begründend wurde ausgeführt:

Mit Ihrem Antrag begehrten Sie die Gewährung der Hinterbliebenenunterstützung. Sie sind der Sohn nach der am ....12.2015 verstorbenen Empfängerin einer Versorgungsleistung Dr. ***7*** ***2***, geboren am ....03.1927.

Gemäß § 38 Abs. 7 der Satzung des Wohlfahrtsfonds hat die Witwe Anspruch auf Hinterbliebenen Unterstützung, wenn kein anderer Zahlungsempfänger vom Verstorbenen namhaft gemacht wurde.

Die Höhe der Hinterbliebenenunterstützung ergibt sich aus § 38 Abs. 1 lit a und lit b Satzung WFF mit € 34.066.03.

Da dem Ansuchen stattgegeben und Ihrem Standpunkt vollinhaltlich Rechnung getragen wurde, kann gemäß § 58 Abs. 2 Allgemeines Verwaltungsverfahrensgesetz 1991, BGBl. I Nr. 51/1991, idgF, eine ausführlichere Begründung entfallen.

Hinweis

Die Hinterbliebenenunterstützung in Höhe von € 34.066,03 setzt sich zusammen:

a) aus einer vom Wohlfahrtsfonds der Ärztekammer für Niederösterreich ausbezahlten Hinterbliebenenunterstützung im Ausmaß von € 5.516,51 sowie

b) aus einem persönlichen Ablebensversicherungsanspruch im Ausmaß von € 28.549,62, der von der Ärztekammer für Niederösterreich als Versicherer ausbezahlt wird.

Der unter Punkt a) genannte Betrag unterliegt gemäß §§ 22 Z 4 iVm 32 Z 2 Einkommensteuergesetz 1988, BGBl. Nr. 400/1988, idgF, beim Empfänger der Einkommensteuer. Dieser Betrag ist im Rahmen der Einkünfte aus selbstständiger Arbeit zu versteuern. Wir weisen deshalb darauf hin, dass für den Betrag von € 5.516,51 eine Einkommensteuererklärung bei ihrem zuständigen Finanzamt abzugeben bzw. dieser Betrag in Ihre Einkommensteuererklärung aufzunehmen ist, wenn Sie bisher bereits einkommensteuerpflichtig sind.

Korrespondenz mit der Ärztekammer für Niederösterreich

Die Ärztekammer für Niederösterreich teilte dem Bf mit E-Mail vom 14. 2. 2019 mit:

zu Pkt. 1 - Die Ablebensleistung ist auf Ihre Mutter Dr. ***7*** ***2*** gelaufen. Und es wurden dafür die jährlichen Beiträge eingehoben. Die Leistung hat die Ärztekammer für Niederösterreich zu erbringen gehabt. Es gibt dazu keine Polizzen.

zu Pkt. 2 - Die Helvetia war die Rückversicherung für die Ärztekammer für Niederösterreich. Hat aber nicht direkt etwas mit der Leistungserbringung an die Leistungsempfänger zu tun.

Zu Pkt. 3 - Es wurde zur "Ablebensversicherung" keine Aussage getroffen. Was natürlich eine Interpretation in diese von Ihnen angesprochene Annahme zu lässt. Die ursprüngliche Idee, war natürlich einen Hinterbliebenenunterstützung zu schaffen, mit einer Ablebensversicherung und Hinterbliebenenunterstützung.

Zu Pkt. 1 von der E-Mail 09.02.2019 - haben Sie richtig verstanden.

Zu Pkt. 2 von der E-Mail 09.02.2019 - wie Sie sehen, in den Jahren 2006 + 2007 hat es noch anders gelautet "TFB-Versicherung". Ab dem Jahr 2008 wurde es auf den einheitlichen Begriff "umgetauft", weil der Bereich sich unter Bestattungsbeihilfe und Hinterbliebenenunterstützung in der Satzung vom WFF findet.

Vorangegangen war folgende E-Mail des Bf vom 12. 2. 2019:

… wie heute tel. besprochen ersuche ich um folgende weiteren Infos zum persönlichen Ablebensversicherungsanspruch meiner Mutter iHv € 28.549,52 , der mir mit Bescheid vom 17.3.2016 zuerkannt und in der Folge dann auch ausbezahlt wurde:

1) Wer ist/war:

Versicherer?

Versicherungsnehmer?

Versicherte Person?

Prämienzahler?

Prämienhöhe? € 233,64 p.a., nehme ich an...?

Existiert dazu evtl, auch eine Polizze bzw. Polizzennummer?

2) Zum Thema Rückversicherung: Ich hatte Sie so verstanden, dass die Helvetia Versicherung lediglich als Rückversicherer der AEK NÖ (WFF) involviert ist. Somit also nicht als Erstversicherer und auch nicht als Rückdeckungsversicherer. Bitte um kurze Bestätigung.

3) Im angeführten Bescheid weist die ÄK NÖ (WFF) auf die Einkommensteuerpflicht der Hinterbliebenenunterstützung iHv € 5.516,51 sowie der Bestattungsbeihilfe iHv € 4.000,-- hin.

Für die Ablebensversicherung iHv € 28.549,52 wird kein derartiger Hinweis gegeben, was erkennen lässt, dass die AEK NÖ hierfür keine ESt-Pflicht beim Begünstigten sieht. Bitte um Übermittlung der dahinterliegenden Begründung.

Wie erwähnt benötige ich die Informationen so rasch als möglich, da mir am 19.2. eine Betriebsprüfung bevorsteht. Je schneller ich die Infos bzw. TEile davon bekommen kann,desto besser, damit eine entsprechende Vorbereitung für diesen Termin möglich ist!

E-Mail des Bf vom 9. 2. 2019 an die Ärztekammer Niederösterreich:

… zwei Punkte sind bei Durchsicht noch aufgetaucht:

1) Lohnart 381 ist die Prämie für Bestattungsbeihilfe sowie die Hinterbliebenenunterstützung des WFF. Und Lohnart 383 ist die Prämie für Ablebenversicherung, richtig? Möchte nur sicher sein, dass ich es richtig verstanden habe und ersuche daher um Bestätigung!

2) Der Vollständigkeit halber: Bitte um Info, warum 383 ebenso als "Bestatt/Hinterbl" bezeichnet wird? ...

Erstes Schreiben der Ärztekammer Niederösterreich vom 16. 4. 2019

Die Ärztekammer Niederösterreich teilte dem Bf mit Schreiben vom 16. 4. 2019 mit:

Ihre Mutter, Frau Dr. ***7*** ***2***, geb. ....03.1927, verst. ....12.2015, war ab 01.04.1994 Bezieherin einer Altersversorgung vom Wohlfahrtsfonds der Ärztekammer für Niederösterreich.

Frau Dr. ***7*** ***2*** hat keine Erlebensversicherungsleistung vom Wohlfahrtsfonds der Ärztekammer für Niederösterreich bezogen.

Zweites Schreiben der Ärztekammer Niederösterreich vom 16. 4. 2019

Die Ärztekammer Niederösterreich teilte dem Bf mit weiterem Schreiben vom 16. 4. 2019 mit:

Aus Sicht des Wohlfahrtsfonds der Ärztekammer für Niederösterreich ist es unbestritten, dass es sich bei der Bestattungsbeihiife im Ausmaß von max. € 4.000,- und der Hinterbliebenenunterstützung im Ausmaß von max. € 5.516,- um steuerpflichtige Einkünfte handelt.

Auch bei der Ablebensversicherung/Ablebensleistung liegt möglicherweise Steuerpflicht vor. Bei Ärzten/innen mit selbständigen Einkünften sind wir der Meinung, dass diese Leistungen schon im Zeitpunkt der Betriebsaufgabe vom Arzt/von der Ärztin zu versteuern sind bzw. zu versteuern gewesen wären. Diese Meinung begründet sich darauf, dass der Arzt/die Ärztin die Möglichkeit hat/hatte, über diesen Betrag zu verfügen und sie damit steuerlich ihm/ihr zuzurechnen sind.

Aber: Da zu diesem endgültige Entscheidung darüber abzuwarten, weiters ist jeder einzelne Sachverhalt (z.B. Verjährung, Aufgabegewinn, etc.) getrennt zu beurteilen.

Beitragsordnung der Ärztekammer Niederösterreich i. d. F. 1. 1. 2019

Aus der Beitragsordnung der Ärztekammer Niederösterreich i. d. F. 1. 1. 2019 (laut OZ 23, allfällige Abweichungen von den vom Bf am 23. 12. 2019 vorgelegten Fassungen sind hervorgehoben):

(§§ 1 - 9 betreffen den Pensionsbeitrag, § 10 die Krankenunterstützung, § 11 den Solidaritäts- und Notstandsfonds)

§ 12

Bestattungsbeihilfe und Hinterbliebenenunterstützung

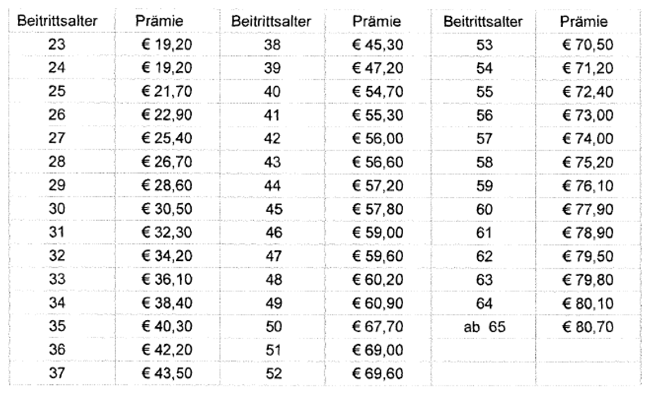

(1) Aktive WFF-Mitglieder haben entsprechend ihrem Lebensalter zum Zeitpunkt des Entstehens der Mitgliedschaft im Wohlfahrtsfonds der Ärztekammer für Niederösterreich, frühestens jedoch am 01.01.2001, für die Leistungen nach § 38 Satzung WFF monatlich maximal folgende Beiträge zu entrichten:

(2) Für WFF-Mitglieder, die gemäß § 38 Abs. 4 Satzung WFF optiert haben, erhöht sich der Beitrag lt. Abs. 1

a. um monatlich € 42,00, wenn sie vor dem 1.1.2003 optiert haben,

b. um monatlich € 48,00, wenn sie nicht vor dem 1.1.2003 optiert haben.

(3) Bezieher einer Pensionsleistung aus dem Wohlfahrtsfonds mit einem Leistungsanspruch gemäß § 38 Abs. 1 lit. b oder Abs. 1a Satzung WFF haben einen Monatsbeitrag in Höhe von € 58,40 zu entrichten.

(4) Bezieher einer Pensionsleistung aus dem Wohlfahrtsfonds mit einem Leistungsanspruch gemäß § 38 Abs. 3 oder Abs. 4 Satzung WFF sind zur fortgesetzten Beitragsleistung gemäß Abs. 1 und Abs. 2 dieser Bestimmung (Beitrag vor Pensionsantritt) verpflichtet.

(5) Für Wohlfahrtsfondsmitglieder, die bereits Leistungen gemäß § 38 Abs. 2, Abs. 3 oder Abs. 4 Satzung WFF erhalten haben, reduzieren sich die Monatsbeiträge um den Sonderausgabenteil dieses Beitrages gemäß Abs. 6.

(5a) Wohlfahrtsfondsmitgliedern, deren Leistungsanspruch in § 38 Abs. 2, Abs. 3 oder Abs. 4 Satzung WFF geregelt ist und deren Beitrag zur Erlebensleistung (Sonderausgabenanteil) zu 100% ermäßigt wurde, wird dieser Beitrag nach Ablauf der Ermäßigung nicht mehr vorgeschrieben.

(6) Vom Beitrag zur Bestattungsbeihilfe und Hinterbliebenenunterstützung ist ein Teil von zwei Dritteln gemäß § 4 Abs. 4 bzw. § 16 EStG der Ablebensleistung gewidmet und im Rahmen der Betriebsausgaben bzw. Werbungskosten steuerfrei unbegrenzt absetzbar. Ein Drittel des Beitrages ist der Erlebensleistung gewidmet und gemäß § 18 EStG im Rahmen der Sonderausgaben beim zuständigen Finanzamt geltend zu machen.

§ 13

Meldung der Einnahmen und relevanter Nachweise

...

§ 14

Vorschreibung der Beiträge

(1) Die Wohlfahrtsfondsbeiträge werden in der gemäß dieser Beitragsordnung vorgesehenen Höhe allen WFF-Mitgliedern jährlich berechnet und anteilig monatlich vorgeschrieben. Für WFF-Mitglieder, deren Mitgliedschaft kein volles Kalenderjahr dauert, werden die Beiträge auf Basis ganzer Monate aliquotiert, wobei die Vorschreibung für einen Monat erfolgt, wenn in diesem mindestens für einen Tag gemäß § 109 Abs. 1 Ärztegesetz die Zugehörigkeit zum Wohlfahrtsfonds der Ärztekammer für Niederösterreich besteht.

(2) Die Wohlfahrtsfondsbeiträge sind jeweils am Ende des der Vorschreibung folgenden Monats fällig. Für niedergelassene Ärzte mit §-2-Kassenverträgen und Gesellschafter einer Gruppenpraxis mit §-2-Kassenverträgen werden die monatlich vorgeschriebenen Wohlfahrtsfondsbeiträge am Ende des jedem Quartal folgenden Monats fällig.

Die Begleichung der Wohlfahrtsfondsbeiträge erfolgt

1. bei Tätigkeit als niedergelassener Arzt mit §-2-Kassenverträgen oder als Gesellschafter einer Gruppenpraxis mit §-2-Kassenverträgen durch quartalsweisen Einbehalt der Sozialversicherungsträger und Krankenfürsorgeanstalten,

2. bei Tätigkeit in einem Dienstverhältnis durch monatlichen Einbehalt der Dienstgeber,

3. wenn kein Einbehalt gemäß Abs. 1 und Abs. 2 erfolgt, durch monatlichen Zahlschein oder Einziehungsauftrag,

4. bei Beziehern einer Versorgungsleistung aus dem Wohlfahrtsfonds der Ärztekammer für Niederösterreich durch Einbehalt von der Pension....

§ 15

Aufteilung der Beiträge

(1) Laufende Beitragszahlungen werden unbeschadet des Abs. 2 entsprechend der folgenden Reihenfolge den Leistungsbereichen zugeordnet:

1. Krankenunterstützung gemäß § 41 Satzung WFF

2. Krankenunterstützung gemäß § 40 Abs. 2 Satzung WFF

3. Solidaritäts- und Notstandsfonds gemäß §§ 46 f. Satzung WFF

4. Bestattungsbeihilfe und Hinterbliebenenunterstützung gemäß §§ 37 und 38 Abs. 1 Satzung WFF

5. Krankenunterstützung gemäß § 40 Abs. 1 Satzung WFF

6. Mindestbeitrag zur Grundrente gemäß § 7 Abs. 2

7. Mindestbeitrag zur Zusatzleistung gemäß § 7 Abs. 3

8. Pensionsbeitrag, der gemäß Abs. 2 der Grundrente zuzuordnen ist und den Mindestbeitrag zur Grundrente übersteigt

9. Pensionsbeitrag, der gemäß Abs. 2 der Zusatzleistung zuzuordnen ist und den Mindestbeitrag zur Zusatzleistung übersteigt

10. Hinterbliebenenunterstützung gemäß § 38 Abs. 2-4 Satzung WFF.

(2) Der gemäß §§ 1 bis 9 ermittelte Pensionsbeitrag wird - sofern kein Nachlass des Beitrages (§ 111 Ärztegesetz) vorliegt - nach Abdeckung der Versicherungsbeiträge (Abs. 1 Z. 1 und 2) und der Unterstützungsleistungen (Abs. 1 Z. 3 bis 5) der Grundrente im Ausmaß des Mindestbeitrages gemäß § 7 Abs. 2 zugeordnet. Hierauf wird der verbleibende Pensionsbeitrag der Zusatzleistung im Ausmaß des Mindestbeitrages gemäß § 7 Abs. 3 zugeordnet. Der verbleibende Pensionsbeitrag wird danach bis zum Erreichen des Höchstbeitrages gemäß § 6 Abs. 2 bis Abs. 4 der Grundrente zugeordnet. Schließlich wird ein verbleibender Pensionsbeitrag bis zum Erreichen des Höchstbeitrages gemäß § 6 Abs. 5 der Zusatzleistung zugeordnet. Zuletzt wird die Hinterbliebenenunterstützung gemäß Abs. 1 Z. 10 abgedeckt....

(§§ 16 bis 20 betreffen das Mahnwesen und Rückstände, § 21 regelt das Inkrafttreten)

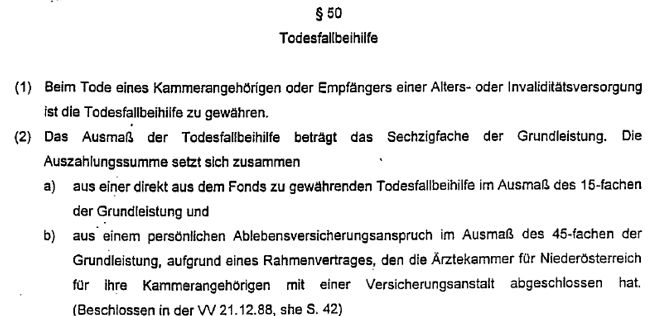

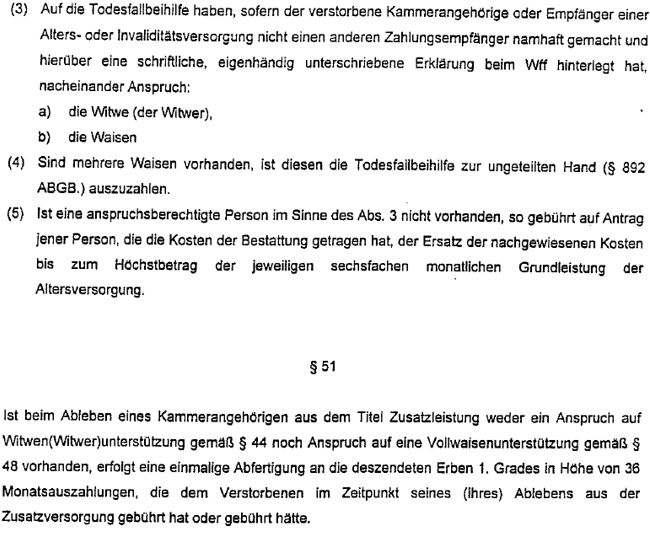

Satzung des Wohlfahrtsfonds der Ärztekammer Niederösterreich i. d. F. 9. 12. 2016

Aus der Satzung des Wohlfahrtsfonds der Ärztekammer Niederösterreich i. d. F. 9. 12. 2016 (laut OZ 23, allfällige Abweichungen von den vom Bf am 23. 12. 2019 vorgelegten Fassungen sind hervorgehoben; zur Satzung der Ärztekammer Niederösterreich 1993 mit Teil 2 "Wohlfahrtsfonds" siehe unten):

§ 2

Zweck

Zweck des WFF ist, seinen anspruchsberechtigten Mitgliedern die im Folgenden näher bezeichneten Versorgungs-und Unterstützungsleistungen zu gewähren (§§ 97 ff. Ärztegesetz, § 19 Abs. 4 Z. 2 Zahnärztekammergesetz, BGBl I Nr. 154/2005, idF BGBl I Nr. 38/2012)

§ 11

Beitragspflicht

(1) Jeder ordentliche Kammerangehörige der Ärztekammer für Niederösterreich ist während der Dauer seiner Kammerzugehörigkeit zur Leistung der in der Beitragsordnung festgesetzten Beiträge zum WFF der Ärztekammer für Niederösterreich verpflichtet.

(2) Die in § 68 Abs. 5 Ärztegesetz bezeichneten außerordentlichen Kammerangehörigen können sich über ihren Antrag zur Leistung von Beiträgen zum WFF freiwillig verpflichten, um den Anspruch auf den Genuss der Leistungen dieses Fonds zu erwerben.

(3) Die ordentlichen Mitglieder der Landeszahnärztekammer für Niederösterreich gemäß § 10 Abs. 1 Zahnärztekammergesetz -mit Ausnahme der Dentisten -sind während der Dauer Ihrer Kammerzugehörigkeit zur Leistung der in der Beitragsordnung festgesetzten Beiträge zum Wohlfahrtsfonds der Ärztekammer für Niederösterreich verpflichtet.

(4) Außerordentliche Mitglieder der Landeszahnärztekammer für Niederösterreich können sich unter den Voraussetzungen des § 13 Zahnärztekammergesetz für die Dauer ihrer Mitgliedschaft in der Landeszahnärztekammer für Niederösterreich zur Leistung der in der Beitragsordnung festgesetzten Beiträge zum Wohlfahrtsfonds der Ärztekammer für Niederösterreich verpflichten.

(5) Der in § 11 Abs. 1 bis Abs. 4 genannte Personenkreis wird als Wohlfahrtsfondsmitglieder (im Folgenden "WFF-Mitglieder") bezeichnet.

1. VERSORGUNGSLEISTUNGEN

§ 23

(1) Als Versorgungsleistung werden auf Antrag gewährt:

1. Altersversorgung

2. Invaliditätsversorgung,

3. Kinderunterstützung

4. Hinterbliebenenversorgung

a) Witwen-und Witwerversorgung sowie die Versorgung des hinterbliebenen eingetragenen Partners,

b) Waisenversorgung.

(2) Die im Abs 1 Z 1, Z 2 und Z 4 lit a angeführten Versorgungsleistungen bestehen aus:

1. der Grundrente

a) der Grundleistung gemäß § 98 Abs. 3 Ärztegesetz

b) der Ergänzungsleistung gemäß § 98 Abs. 2 Ärztegesetz, sowie

2. der Zusatzleistung gemäß § 98 Abs. 2 Ärztegesetz.

(3) Die Versorgungsleistungen im Sinne des § 23 Abs. 1 Z 1 bis 4 werden 14 mal jährlich gewährt.

2. UNTERSTÜTZUNGSLEISTUNGEN

§ 37

Bestattungsbeihilfe

(1) Beim Tode eines WFF-Mitgliedes oder Empfängers einer Alters- oder Invaliditätsversorgung gebührt über Antrag jeder Person, welche die Kosten der Bestattung getragen hat, die Bestattungsbeihilfe.

(2) Die Bestattungsbeihilfe umfasst die tatsächlich angefallenen und nachgewiesenen Bestattungskosten, wird jedoch höchstens im Ausmaß von € 4.000.00 einmalig ausbezahlt.

(3) Haben mehrere Personen die Kosten der Bestattung getragen, kommt § 38 Abs. 8 sinngemäßzur Anwendung.

(4) Die Bestattungsbeihilfe wird gewährt, wenn das WFF-Mitglied die Beiträge gemäß § 12 Beitragsordnung mindestens in den drei Monaten vor dem Ereigniseintritt oder bei kürzerer Mitgliedschaftsdauer seit Beginn der Mitgliedschaft entrichtet oder unverschuldet nicht entrichtet hat.

§ 38

Hinterbliebenenunterstützung

(1) Im Fall des Ablebens eines WFF-Mitgliedes, das

1. am 31.12.2010 dem WFF der Ärztekammer für Niederösterreich angehört hat und

2. bis zum 31.12.2000 das 50. Lebensjahr vollendet hat und

3. eine Optionsmöglichkeit gemäß Abs. 12 nicht ausgeübt hat,

wird bei Erfüllung der Voraussetzungen über Antrag den in Abs. 7 genannten Personen in der dort festgelegten Reihenfolge eine Hinterbliebenenunterstützung gewährt und insgesamt einmalig ausbezahlt. Die Hinterbliebenenunterstützung besteht aus

a) einer direkt aus dem Fonds zu gewährenden Unterstützungsleistung in der Höhe von € 5.516,51 sowie

b) einem persönlichen Ablebensversicherungsanspruch in der Höhe von € 28.549,52.

(1a) Im Fall des Ablebens von WFF-Mitgliedern, die am 31.12.2010 dem WFF der Ärztekammer für Niederösterreich nicht angehört haben, und im Fall des Ablebens von WFF-Mitgliedern im Sinne des Abs. 5 wird bei Erfüllung der Voraussetzungen über Antrag den in Abs. 7 genannten Personen in der dort festgelegten Reihenfolge eine Hinterbliebenenunterstützung gewährt. Die Höhe der Leistung beträgt bei Ableben des WFF-Mitgliedes vor Bezug einer Versorgungsleistung, längstens aber bis zur Vollendung des 65. Lebensjahres € 34.066,03, bei Ableben des WFF-Mitgliedes jeweils nach diesem Zeitpunkte 5.516,51, und wird insgesamt einmalig ausbezahlt.

(2) An WFF-Mitglieder, die

1. am 31.12.2010 dem WFF der Ärztekammer für Niederösterreich angehört haben und

2. am 31.12.2000 das 50. Lebensjahr nicht vollendet haben und

3. am 31.12.2000 das 45. Lebensjahr vollendet haben,

ist mit Vollendung des 65. Lebensjahres eine persönliche Erlebensfallleistung auszuzahlen, deren maximale Höhe € 25.944,20 beträgt und sich ab 01.01.2011 aus Anhang VIII ergibt. Gleichzeitig mit dieser Auszahlung erlischt der Anspruch auf die Hinterbliebenenunterstützung gemäß § 38 Abs. 1 lit. b.

(3) WFF-Mitglieder, die

1. am 31.12.2010 dem WFF der Ärztekammer für Niederösterreich angehört haben und

2. am 31.12.2000 das 50. Lebensjahr überschritten und das 65. Lebensjahr noch nicht vollendet haben und

3. gemäß Abs. 12 optiert haben,

können über Antrag anstelle der Leistung nach § 38 Abs. 1 lit. b mit Vollendung des 65. Lebensjahres, frühestens jedoch mit 01.01.2012 eine Erlebensfallleistung in Anspruch nehmen, deren maximale Höhe € 11.118,94 beträgt. Gleichzeitig mit dieser Auszahlung erlischt der Anspruch auf die Hinterbliebenenunterstützung gemäß § 38 Abs. 1 lit. b.

(4) WFF-Mitglieder, die

1. am 31.12.2010 dem WFF der Ärztekammer für Niederösterreich angehört haben und

2. am 31.12.2000 das 50. Lebensjahr überschritten und das 65. Lebensjahr noch nicht vollendet haben und

3. gemäß Abs. 12 optiert haben,

können über Antrag mit Vollendung des 65. Lebensjahres, frühestens jedoch mit 01.01.2012 anstelle der Leistungen nach § 38 Abs. 1 lit. b oder Abs. 3 eine Erlebensfallleistung in Anspruch nehmen, deren maximale Höhe € 18.168,21 beträgt. Gleichzeitig mit dieser Auszahlung erlischt der Anspruch auf die Hinterbliebenenunterstützung gemäß § 38 Abs. 1 lit. b.

(5) Für WFF-Mitglieder, die

1. am 31,12.2010 dem WFF der Ärztekammer für Niederösterreich angehört haben und

2. am 31.12.2000 das 45. Lebensjahr nicht vollendet haben,

entfällt rückwirkend per 01.01.2001 die Beitragspflicht zur Erlebensfallleistung. Gemäß § 17 Abs. 1 entfällt damit auch der Leistungsanspruch. Das aus der Aufhebung der Beitragspflicht entstehende Guthaben wird verzinst refundiert, wobei ein Zinssatz von 6,125% p.a. zur Anwendung kommt. Allfällige Rückstände sind gemäß § 17 Beitragsordnung von diesem Guthaben in Abzug zu bringen.

(6) Der volle Anspruch auf Leistungen im Sinne der Abs. 2 bis Abs. 4 wird ausschließlich bei voller Beitragsleistung erworben. Im Fall einer Beitragsermäßigung kommt hinsichtlich des Anspruchserwerbs § 17 zur Anwendung. In diesem Fall umfasst der Anspruch auf Hinterbliebenenunterstützung (Erlebensfallleistung) das von der Rückversicherung zum Zeitpunkt der Antragstellung bekannt zu gebende Deckungskapital, zumindest jedoch die zur Erlebensfallleistung einbezahlten Beiträge.

(7) Anspruch auf die Hinterbliebenenunterstützung haben, sofern das verstorbene WFF-Mitglied oder der Empfänger einer Alters- oder Invaliditätsversorgung nicht einen anderen Zahlungsempfänger namhaft gemacht und hierüber eine schriftliche, eigenhändig unterschriebene Erklärung beim Wohlfahrtsfonds hinterlegt hat, folgende Personen in der nachstehenden Reihenfolge:

a) die Witwe (der Witwer) oder der hinterbliebene eingetragene Partner,

b) die Waisen,

c) sonstige gesetzliche Erben.

(8) Sind mehrere anspruchsberechtigte Personen vorhanden, ist diesen die Hinterbliebenenunterstützung zur ungeteilten Hand (§ 892 Allgemeines Bürgerliches Gesetzbuch 1811, JGS Nr. 946/1811, idF BGBl I Nr. 68/2012) auszuzahlen.

(9) Wurden mehrere Verfügungen im Sinne des Abs. 7 beim Wohlfahrtsfonds hinterlegt, so ist die zuletzt hinterlegte Verfügung als gültig zu erachten. Wenn die Hinterbliebenenunterstützung gemäß § 49 zur Sicherstellung abgetreten wird, so ist eine neuerliche Verfügung im Sinne dieser Bestimmung erst wirksam, wenn eine Tilgungsbestätigung oder eine sonstige geeignete Bestätigung über das Erlöschen der Abtretung in der Ärztekammer für Niederösterreich vorgelegt wird.

(10) Wurde der Anspruch auf Hinterbliebenenunterstützung gemäß § 49 zur Besicherung eines Darlehens abgetreten oder verpfändet, so kommt die in Abs. 7 festgelegte Anspruchsreihung zugunsten des durch die Besicherung berechtigten Gläubigers bis zur Tilgung des besicherten Darlehens nicht zur Anwendung. Die Anspruchsberechtigung für einen allfällig verbleibenden Betrag aus der Hinterbliebenenunterstützung ist wiederum gemäß Abs. 7 zu beurteilen.

(11) Die im Zeitraum von 01.01.2001 bis 01.01.2005 unter dem Titel "Todesfallbeihilfe" einbezahlten Beiträge gelten als Beiträge zur Hinterbliebenenunterstützung gemäß § 38 Abs. 5 und Abs. 6.

(12) Die Optierung für eine Leistung im Sinne der Abs. 3 und 4 kann bis 31.12.2008 erfolgen.

(13) Die Hinterbliebenenunterstützung wird gewährt, wenn das WFF-Mitglied die Beiträge gemäß § 12 Beitragsordnung mindestens in den drei Monaten vordem Ereigniseintritt oder bei kürzerer Mitgliedschaftsdauer seit Beginn der Mitgliedschaft entrichtet oder unverschuldet nicht entrichtet.

(14) Gehört ein WFF-Mitglied am 31.12.2010 dem WFF der Ärztekammer für Niederösterreich an und scheidet danach aus diesem aus, so liegt eine ununterbrochene WFF-Mitgliedschaft im Sinne dieser Bestimmung vor, wenn zwischen Ausscheiden und Wiedereintritt in den WFF der Ärztekammer für Niederösterreich nicht mehr als sechs Monate liegen.

§ 39

Hat ein WFF-Mitglied zum Zeitpunkt seines Ablebens keine Leistungen aus dem WFF bezogen und wurde weder ein Anspruch auf Witwenversorgung gemäß § 33 noch ein Anspruch auf Vollwaisenunterstützung gemäß § 36 geltend gemacht, so kann der Verlassenschaft nach dem verstorbenen WFF-Mitglied eine Auszahlung im Ausmaß von 36 Monatsauszahlungen aus der Zusatzleistung gewährt werden.

§ 49

Verpfändung und Abtretung von Leistungsansprüchen bzw. Anwartschaften

Der Anspruch auf Hinterbliebenenunterstützung kann zur Besicherung von Darlehen an Dritte (z.B. Bankinstitute) abgetreten oder verpfändet werden, sofern alle Vorschreibungen zum WFF gedeckt sind. Die Höhe des abtretbaren Anspruchs richtet sich nach § 38.

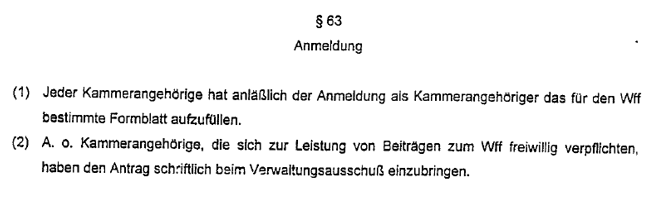

§ 57

Anmeldung

(1) Jedes WFF-Mitglied hat anlässlich der Anmeldung bei der Ärztekammer oder derZahnärztekammer das für den WFF bestimmte Formblatt auszufüllen.

(2) Außerordentliche Kammerangehörige gemäß § 11 Abs. 2 und 3, die sich zur Leistung von Beiträgen zum WFF freiwillig verpflichten, haben den Antrag schriftlich beim Verwaltungsausschuss einzubringen.

§ 72

Alle bisherigen Beschlüsse und Verordnungen der Organe des Wohlfahrtsfonds der Ärztekammer für Niederösterreich, die mit den durch die per 01.04.2009 in Kraft tretende Satzung des Wohlfahrtsfonds vorgesehenen Regelungen nicht im Einklang stehen, treten mit dem Zeitpunkt des Inkrafttretens dieser Satzung außer Kraft.

Lohnkonten

Folgende Ausdrucke des für die Mutter des Bf beim Wohlfahrtsfonds der Ärztekammer Niederösterreich geführten Pensionskontos sind aktenkundig (OZ 24):

2015

[...]

2014

[...]

2013

[...]

usw., zuletzt:

2006

[...]

Hieraus ergibt sich beispielsweise für das Jahr 2015, dass die Mutter des Bf (14x) monatlich 1.425,73 € an Altersversorgung und 215,36 € an Zusatz zur Altersversorgung (brutto gesamt 1.641,09 €) erhalten hat.

Folgende monatliche Abzüge (Beispiel Jänner 2015, mit kleinen betragsmäßigen Unterschieden in den Folgemonaten) erfolgten (abgesehen von Sonderzahlungen):

Bestatt./Hinterbl: 38,93 € (gleichbleibend)

Krankenzusatzvers: 186,53 € (gleichbleibend)

Bestatt./Hinterbl: 19,47 € (gleichbleibend)

Solidaritätsfond: 3,63 € (gleichbleibend)

PSB GR: 122,97 €

PSB ZL: 43,07 €

LST LDF: 85,03 €

Abzüge gesamt: 499,63 €

Netto: 1.141,46 €

BMG LST LFD: 1.274,06 €

Die Differenz zwischen dem Bruttobezug von 1.641,09 € und der Lohnsteuerbemessungsgrundlage von 1.245,96 € beträgt 395,13 €. Dies entspricht den Abzügen von insgesamt 499,63 € vermindert um die Lohnsteuer von 85,03 € und einem der beiden Bestattungskosten-/Hinterbliebenenunterstützungsbeiträge, nämlich jenem von 19,47 €.

Rundschreiben der Österreichischen Ärztekammer vom 7. 12. 2007

Aus dem Rundschreiben Nr. 293/2007 der Österreichischen Ärztekammer vom 7. 12. 2007:

Betrifft: Besteuerung der Bestattungsbeihilfe und Hinterbliebenenunterstützung (§§ 98 (1) und 104 ÄrzteG)

Das Bundesministerium für Finanzen hat mit Schreiben vom 4. 12. 2007 (s. Beilage) die Anfrage der Österreichischen Ärztekammer vom 30. 8. 2007 beantwortet. Ab 1. 1.2008 sind die Hinterbliebenenunterstützungen und Bestattungsbeihilfen der Wohlfahrtsfonds der Landesärztekämmern immer selbstständige Einkünfte gemäß § 22 Z 4 und § 32 Z 2 EStG 1988, d.h., vom Empfänger einkommensteuerlich zu erklären. Damit ist die von uns gewünschte Einheitlichkeit der Vorgangsweise hergestellt.

Wichtig ist die Feststellung des Bundesministeriums für Finanzen, das es für Lohnzahlungszeiträume bis 1. 1. 2008 zu keiner Beanstandung kommen wird. Der Vollständigkeit halber weisen wir darauf hin, dass u.E. für die Ärztekammern keine Meldepflicht nach § 109a EStG bzw. der Verordnung II 2001/417 besteht.

Beigefügt war ein Schreiben des Bundesministeriums für Finanzen vom 4. 12. 2007, BMF-010222/0174-VI/7/2007, an die Österreichische Ärztekammer, das auszugsweise lautet:

Die von der Ärztekammer ausbezahlte Hinterbliebenenunterstützung und Bestattungsbeihilfe ist unabhängig von der Gestaltung des jeweiligen Sachverhalts immer nach § 22 Z 4 iVm § 32 Z 2 EStG 1988 beim Rechtsnachfolger zu versteuern. Dies gilt sowohl für die Hinterbliebenenunterstützung und Bestattungsbeihilfe nach dem Tod eines aktiven Arztes als auch nach dem Tod des Empfängers einer laufenden Pensionsleistung aus dem Wohlfahrtsfonds.

§ 22 Z 4 EStG 1988 normiert, dass Bezüge und Vorteile aus Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen zu den Einkünften aus selbständiger Tätigkeit zählen, soweit sie nicht unter § 25 EStG 1988 fallen. Nach § 25 EStG 1988 führen nur folgende Bezüge und Vorteile aus Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen zu nichtselbständigen Einkünften:

- Bezüge aus einer Unfallversorgung der Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen,

- Bezüge aus einer Krankenversorgung der Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen, wenn sie auf Grund eines bestehenden oder früheren Dienstverhältnisses zufließen,

- den Pensionen aus der gesetzlichen Sozialversicherung gleichartige Bezüge aus Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen

Da die Hinterbliebenenunterstützung und die Bestattungsbeihilfe nicht unter diese taxative Aufzählung des § 25 EStG 1988 fallen, zählen sie auf Grund des letzten Halbsatzes des § 22 Z 4 EStG 1988 zwingend zu den Einkünften aus, selbständiger Tätigkeit, die gemäß § 32 Z 2 EStG 1988 beim Rechtsnachfolger zu versteuern sind. Die Ausführungen in den LStR 2002 Rz 1085a sind nur für jene Fälle anwendbar, in denen die Bestattungsbeihilfe (Sterbegeld etc) nicht von einer Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen ausbezahlt wird. Darunter fallen etwa Leistungen des Arbeitgebers auf Grund einer gesetzlichen oder kollektivvertraglichen Regelung.

Im Sinne einer einheitlichen Vorgangsweise bitten wir Sie, diese Antwort allen Landesärztekammern zukommen zu lassen und darauf hinzuweisen, dass diese Rechtsansicht ab 1. Jänner 2008 einheitlich zur Anwendung kommt. Sofern bisher eine Versteuerung in Anlehnung an § 67 Abs. 1 und 2 bzw. § 67 Abs. 6 EStG 1988 erfolgte, ist dies im Sinne der geäußerten Rechtsansicht umzustellen, für vergangene Lohnzahlungszeiträume wird es diesbezüglich zu keiner Beanstandung kommen.

Beschwerde

Mit Schriftsatz vom 2. 5. 2019 erhob der Bf durch seinen steuerlichen Vertreter Beschwerde gegen folgende Bescheide:

Bescheid über die Wiederaufnahme Einkommensteuer 2016

Einkommensteuerbescheid 2016 sowie

Bescheid über die Anspruchsverzinsung 2016 vom 9. April 2019

Begründend wurde ausgeführt:

Unter Bezugnahme auf die erteilte Vollmacht ergreife ich im Namen meines im Betreff genannten Klienten Beschwerde gegen den Einkommensteuerbescheid 2016 vom 9. April 2019 und beantrage deren Aufhebung wegen Rechtswidrigkeit.

Zum Sachverhalt: Wie dem Prüfbericht vom 4. April unter Tz 1 zu entnehmen ist wurde der Zufluss von EUR 28.549,52 aus persönlicher Ablebensversicherung beim Empfänger besteuert, obwohl die Versicherungsnehmerin Dr. ***7*** ***2*** gleichzeitig Prämienzahlerin, versicherte Person und Verfügungsberechtigte war und die Prämien für die Ablebenleistung aus versteuerten Einkünften bezahlt wurden.

Im Zusammenhang mit der anteilig aus versteuerten Einkünften geleisteten Prämien von zuletzt EUR 19,47 pm. (von gesamt 58,40 pm.) leitet sich daraus ab, dass die Ablebenleistung aus der Todesfallversicherung dem Privatvermögen von Frau Dr. ***7*** ***2*** zuzuordnen war, die Auszahlung folgerichtig einkommensteuerfrei sein muss (siehe Beilage 3).

Zusammenfassung

Da die Abgabenbehörde den Zufluss bzw, die Realisierung von Privatvermögen besteuert hat

stelle ich den Antrag,

die angefochtenen Bescheide vom 9. April 2019 - Einkommensteuer und Anspruchsverzinsung 2016 - ersatzlos aufzuheben.

Aussetzung der Einhebung gemäß § 212a BAO

Gleichzeitig beantrage ich die Aussetzung der Einhebung gem. § 212a BAO hinsichtlich des gesamten strittigen Betrages betreffend Einkommensteuer 2016 samt Anspruchszinsen in Höhe von € 16,920,09 bis zur rechtskräftigen Entscheidung über die eingebrachte Beschwerde.

Beschwerdevorentscheidungen

Beschwerdevorentscheidung Wiederaufnahme

Mit Beschwerdevorentscheidung vom 15. 5. 2019 wies das Finanzamt die Beschwerde vom 2. 5. 2019 gegen den Bescheid über die Wiederaufnahme des Verfahrens betreffend die Einkommensteuer 2016 vom 9. 4. 2019 als unbegründet ab und führte dazu aus:

Der Beschwerdeführer hat mit Schreiben vom 02.05.2019, eingebracht am 09.05.2019, fristgerecht Beschwerde gegen den Bescheid über die Wiederaufnahme des Verfahrens betreffend die Einkommensteuer 2016 vom 09.04.2019 nach §§ 243 ff BAO erhoben.

Der Beschwerdeführer wandte in der Beschwerde ein, dass die Besteuerung des Zuflusses von EUR 28.549,52 aus persönlicher Ablebensversicherung beim Empfänger (Beschwerdeführer) rechtswidrig sei, da die Versicherungsnehmerin Frau Dr. ***7*** ***2*** gleichzeitig Prämienzahlerin, versicherte Person und Verfügungsberechtigte gewesen sei und die Prämien für die Ablebenleistung aus versteuerten Einkünften bezahlt worden seien. Im Zusammenhang mit der anteilig aus versteuerten Einkünften geleisteten Prämien von zuletzt EUR 19,47 pm (von gesamt 58,40 pm) leite sich daraus ab, dass die Ablebenleistung aus der Todesfallversicherung dem Privatvermögen von der Versicherungsnehmerin Frau Dr. ***7*** ***2*** zuzuordnen sei, die Auszahlung folgerichtig einkommensteuerfrei sein müsse.

Folgender Sachverhalt wird der Entscheidung zu Grunde gelegt:

Für die Jahre 2014 bis 2017 fand beim Beschwerdeführer eine Betriebsprüfung statt. Der Beschwerdeführer hat im Jahr 2016 eine Bestattungsbeihilfe iHv EUR 4.000,00 und eine Hinterbliebenenunterstützung iHv EUR 34.066,03 von der Ärztekammer für Niederösterreich erhalten. Die Hinterbliebenenunterstützung setzt sich zusammen aus EUR 5.516,51 Hinterbliebenenunterstützung und EUR 28.549,52 Ablebensversicherungsanspruch gemäß § 38 Abs 1 lit a und lit b der Satzung des Wohlfahrtsfonds der Ärztekammer für Niederösterreich. In der Einkommensteuererklärung für das Jahr 2016 wurden lediglich EUR 5.516,51 Hinterbliebenenunterstützung abzüglich eines Betriebsausgabenpauschales iHv EUR 330,99 (6 %) angesetzt und versteuert. Die restlichen EUR 28.549,52 Ablebensversicherung und EUR 4.000,00 Bestattungsbeihilfe wurden nicht versteuert.

(Bericht gemäß § 150 BAO über das Ergebnis der Außenprüfung vom 10.04.2019 unter Tz 1 Leistungen des Wohlfahrtfonds der Ärztekammer 2016- unbestrittener Sachverhalt)

Im Bericht gemäß § 150 BAO über das Ergebnis der Außenprüfung vom 10.04.2019 wurde unter Punkt "Prüfungsabschluss" mit Verweis auf die Tz 1 des Berichtes erläutert, weshalb das Verfahren betreffend die Einkommensteuer für das Jahr 2016 gemäß § 303 BAO wiederaufgenommen wird. Als Wiederaufnahmegrund wurde angeführt, dass der Abgabenbehörde die Tatsache, dass der Beschwerdeführer Leistungen aus dem Wohlfahrtsfonds der Ärztekammer für Niederösterreich erhalten hat, nicht bekannt war.

Konkrete Einwendungen betreffend die Wiederaufnahme des Verfahrens wurden seitens des Beschwerdeführers nicht vorgebracht. In der Beschwerdeschrift wurde lediglich angeführt, dass sich die Beschwerde auch gegen die Wiederaufnahme des Verfahrens betreffend die Einkommensteuer 2016 richtet.

Über die Beschwerde wurde erwogen:

Gemäß § 303 BAO kann ein abgeschlossenes Verfahren unter anderem wiederaufgenommen werden, wenn Tatsachen oder Beweismittel im abgeschlossenen Verfahren neu hervorkommen und die Kenntnis dieser Umstände allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens einen im Spruch anders lautenden Bescheid herbeigeführt hätte.

Gegenständlich konnte die Abgabenbehörde die neue hervorgekommene Tatsache - nämlich den Bezug von steuerpflichtigen Leistungen aus dem Wohlfahrtfonds der Ärztekammer für Niederösterreich - klar darlegen. Diese neue Tatsache führte einen im Spruch anders lautenden Bescheid herbei. Auch die Ermessensentscheidung wurde begründet. Da sämtliche Voraussetzungen für die Wiederaufnahme des Verfahrens Vorlagen, erfolgte diese zu Recht.

Die Beschwerde war daher - wie im Spruch ersichtlich - als unbegründet abzuweisen.

Beschwerdevorentscheidung Einkommensteuer

Mit Beschwerdevorentscheidung vom 16. 5. 2019 wies das Finanzamt die Beschwerde gegen den Einkommensteuerbescheid 2016 vom 9. 4. 2019 als unbegründet ab und führte dazu aus:

Der Beschwerdeführer hat mit Schreiben vom 02.05.2019, eingebracht am 09.05.2019, fristgerecht Beschwerde gegen den Einkommensteuerbescheid 2016 vom 09.04.2019 nach §§ 243 ff BAO erhoben.

Der Beschwerdeführer wandte in der Beschwerde ein, dass die Besteuerung des Zuflusses von EUR 28.549,52 aus persönlicher Ablebensversicherung beim Empfänger (Beschwerdeführer) rechtswidrig sei, da die Versicherungsnehmerin Frau Dr. ***7*** ***2*** gleichzeitig Prämienzahlerin, versicherte Person und Verfügungsberechtigte gewesen sei und die Prämien für die Ablebenleistung aus versteuerten Einkünften bezahlt worden seien. Im Zusammenhang mit der anteilig aus versteuerten Einkünften geleisteten Prämien von zuletzt EUR 19,47 pm (von gesamt 58,40 pm) leite sich daraus ab, dass die Ablebenleistung aus der Todesfallversicherung dem Privatvermögen von der Versicherungsnehmerin Frau Dr. ***7*** ***2*** zuzuordnen sei, die Auszahlung folgerichtig einkommensteuerfrei sein müsse.

Folgender Sachverhalt wird der Entscheidung zu Grunde gelegt:

Für die Jahre 2014 bis 2017 fand beim Beschwerdeführer eine Betriebsprüfung statt. Der Beschwerdeführer hat im Jahr 2016 eine Bestattungsbeihilfe iHv EUR 4.000,00 und eine Hinterbliebenenunterstützung iHv EUR 34.066,03 von der Ärztekammer für Niederösterreich erhalten. Die Hinterbliebenenunterstützung setzt sich zusammen aus EUR 5.516,51 Hinterbliebenenunterstützung und EUR 28.549,52 Ablebensversicherungsanspruch gemäß § 38 Abs 1 lit a und lit b der Satzung des Wohlfahrtsfonds der Ärztekammer für Niederösterreich. In der Einkommensteuererklärung für das Jahr 2016 wurden lediglich EUR 5.516,51 Hinterbliebenenunterstützung abzüglich eines Betriebsausgabenpauschales iHv EUR 330,99 (6 %) angesetzt und versteuert. Die restlichen EUR 28.549,52 Ablebensversicherung und EUR 4.000,00 Bestattungsbeihilfe wurden nicht versteuert.

(Bericht gemäß § 150 BAO über das Ergebnis der Außenprüfung vom 10.04.2019 unter Tz 1 Leistungen des Wohlfahrtfonds der Ärztekammer 2016- unbestrittener Sachverhalt)

Herr ***9*** ***10*** von der Ärztekammer für Niederösterreich bestätigte dem Beschwerdeführer im elektronischen Schreiben vom 14.02.2019, dass für die Ablebensversicherung iHv EUR 28.549,52 hinsichtlich der Einkommensteuerpflicht keine Aussage getroffen wurde. Die ursprüngliche Idee war, eine Hinterbliebenenunterstützung zu schaffen, mit einer Ablebensversicherung und Hinterbliebenenunterstützung.

Mit Schreiben vom 16.04.2019 durch MMag. Dr. ***11*** ***12*** der Ärztekammer für Niederösterreich wurde bestätigt, dass Frau Dr. ***7*** ***2*** keine Erlebensversicherungsleistung vom Wohlfahrtsfonds der Ärztekammer für Niederösterreich bezogen hat.

Über die Beschwerde wurde erwogen:

a) Besteuerung der Hinterbliebenenunterstützung und der Bestattungsbeihilfe

Gemäß § 22 Z 4 EStG zählen Bezüge und Vorteile aus Versorgungs- und Unterstüzungseinrichtungen der Kammern der selbstädigen Erwerbstäigen zu den Einkünften aus selbständiger Tätigkeit, soweit sie nicht unter § 25 EStG fallen.

Gemäß § 25 EStG führen nur folgende Bezüge und Vorteile aus Versorgungs- und Unterstützungseinrichtungen der Kammern der selbstädigen Erwerbstätigen zu nichtselbständigen Einkünften:

• Bezüge aus einer Unfallversorgung der Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen,

• Bezüge aus einer Krankenversorgung der Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen, wenn sie auf Grund eines bestehenden oder früheren Dienstverhältnisses zufließen,

• den Pensionen aus der gesetzlichen Sozialversicherung gleichartige Bezüge aus Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen

Da die Hinterbliebenenunterstützung und die Bestattungsbeihilfe nicht unter diese taxative Aufzählung des § 25 EStG fallen, zählen sie auf Grund des letzten Halbsatzes des § 22 Z 4 EStG zwingend zu den Einkünften aus selbständiger Tätigkeit, die gemäß § 32 Abs 1 Z 2 EStG beim Rechtsnachfolger zu versteuern sind.

Im vorliegenden Fall setzt sich die Hinterbliebenenunterstützung aus einer Ablebensversicherung und einer Hinterbliebenenunterstützung zusammen. Gegenständlich bedeutet dies, dass die von der Ärztekammer ausbezahlte Hinterbliebenenunterstützung und Bestattungsbeihilfe unabhängig von der Gestaltung des jeweiligen Sachverhaltes immer nach § 22 Z 4 iVm § 32 Abs 1 Z 2 EStG beim Rechtsnachfolger zu versteuern ist. Dies gilt sowohl für die Hinterbliebenenunterstützung und Bestattungsbeihilfe nach dem Tod eines aktiven Arztes als auch nach dem Tod des Empfängers einer laufenden Pensionsleistung aus dem Wohlfahrtsfonds. Die Beschwerde war daher - wie im Spruch ersichtlich - als unbegründet abzuweisen.

Beschwerdevorentscheidung Anspruchszinsen

Mit Beschwerdevorentscheidung vom 16. 5. 2019 wies das Finanzamt die Beschwerde vom 2. 5. 2019 "gegen die Anspruchszinsenbescheide 2014, 2015 und 2016" als unbegründet ab und führte dazu aus:

Gemäß § 205 BAO sind Differenzbeträge an Einkommensteuer und Körperschaftsteuer, die sich aus Abgabenbescheiden und Außerachtlassung von Anzahlungen, nach Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzt gewesenen Abgabe ergeben, für den Zeitraum ab 1. Oktober des dem Jahr des Entstehens des Abgabenanspruchs folgenden Jahres bis zum Zeitpunkt der Bekanntgabe dieser Bescheide zu verzinsen (Anspruchszinsen). Die Anspruchszinsen betragen pro Jahr 2 % über dem Basiszinssatz. Anspruchszinsen sind für einen Zeitraum von höchstens 48 Monaten festzusetzen.

Die Bescheide über die Festsetzung der Anspruchszinsen sind an die Höhe der im Bescheidspruch der Einkommensteuerbescheide ausgewiesenen Gutschrift oder Nachforderung gebunden (Ritz, SWK 2001, S 27 ff). Jede Nachforderung bzw. Gutschrift an Einkommensteuer löst (gegebenenfalls) einen Anspruchzinsenbescheid aus.

Erweist sich der Stammabgabenbescheid nachträglich als rechtswidrig und wird er entsprechend abgeändert (oder aufgehoben), so wird diesem Umstand mit einem an den Abänderungsbescheid gebundenen Zinsbescheid Rechnung getragen (Ritz, BAO-Kommentar, § 205, Rz 35).

Gegenständlich wurden die zugrundeliegenden Einkommensteuerbescheide für die Jahre 2014, 2015 und 2016 abgeändert, weshalb neue, den geänderten Einkommensteuerbescheiden Rechnung tragende Zinsbescheide zu erlassen waren. Die Beschwerde gegen die Bescheide über die Festsetzung der Anspruchszinsen für die Jahre 2014, 2015 und 2016 ist daher als unbegründet abzuweisen.

Vorlageantrag Einkommensteuer und Anspruchszinsen 2016

Über FinanzOnline wurde am 17. 6. 2019 Vorlageantrag in Bezug auf Einkommensteuer und Anspruchszinsen 2016 gestellt und ausgeführt:

Betreff: Sonstige Anbringen und Anfragen

Text (Anfrage): Betreff: Einkommensteuer und Anspruchzinsen 2016

Sehr geehrte Damen und Herren! Da die Finanzverwaltung den Zufluss bzw. die Realisierung von Privatvermögen besteuert hat, stelle ich die Anträge, den angefochtenen Bescheid vom 9. April 2019 - Einkommensteuer und Anspruchsverzinsung 2016 - ohne die Besteuerung der Ansprüche aus Hinterbliebenenversorgung festzusetzen und weiters gemäß § 274 Abs. 1 Z 1 BAO eine mündliche Verhandlung über die Beschwerde anzusetzen. Mit freundlichen Grüßen, Mag. ***13*** ***8***

Beigefügt war ein Schriftsatz vom 17. 6. 2019:

Bescheid über die Wiederaufnahme Einkommensteuer 2016

Einkommensteuerbescheid 2016 sowie

Bescheid über die Anspruchsverzinsung 2016 vom 9. April 2019

Beschwerde gem. § 243 BAO - Ergänzung der Beschwerdepunkte

Unter Bezugnahme auf die erteilte Vollmacht beantrage ich im Namen meines im Betreff genannten Klienten die Vorlage der Beschwerde gegen den Einkommensteuerbescheid 2016 vom 9. April 2019 an die Behörde II. Instanz und beantrage Aufhebung des bekämpften Bescheids und Neuausfertigung im Sinne der nachstehend dargelegten Beschwerdegründe.

Gleichzeitig bringe ich gegen die Abweisung der Beschwerde, durch Beschwerdevorentscheidung vom 15. Mai 2019 und Bescheidbegründung vom 17. Mai 2019, ergänzend folgendes vor:

zum Sachverhalt

Herr MMag. ***1*** ***2*** ist Erbe nach Frau Dr. ***7*** ***2*** (ehemalige Steuernummer 08 ***14***) war als selbständige Ärztin tätig, hat ihren Betrieb im Jahr 1994 aufgegeben, und ist im Jahr 2015 verstorben.

Anlässlich des Ablebens von Frau Dr. ***7*** ***2*** wurden von Seiten der Ärztekammer NÖ (Bescheide vom 17.03.2016) folgende Beträge (in Summe EUR 38.066,03) an ihren Erben ausbezahlt:

Bestattungsbeihilfe EUR 4.000,00 sowie Hinterbliebenenunterstützung EUR 5.516,51

Ablebensversicherungsanspruch EUR 28.549,52

Diese Beträge wurden mit dem Einkommensteuerbescheid 2016 als "Einkünfte aus selbständiger Arbeit" Herrn MMag. ***1*** ***2*** versteuert.

In der Bescheidbegründung wurde dazu ausgeführt, dass diese Beträge gemäß § 22 Z 4 EStG zu den Einkünften aus selbständiger Arbeit zählen und diese Bestimmung mit der Abzugsfähigkeit der zugrundeliegenden Beiträge als Betriebsausgabe korrespondiert. In Verbindung mit § 32 Abs. 1 Z 2 EStG seien diese Auszahlungen beim Rechtsnachfolger einkommensteuerpflichtig.

rechtliche Würdigung

Beachtlich ist, dass die Finanzverwaltung ohne weitere Prüfung davon ausgeht, dass § 32 Abs. 1 Z 2 EStG (Versteuerung von "Einkünften aus ehemaliger betrieblicher Tätigkeit" beim Rechtsnachfolger) anzuwenden ist.

Allerdings ist § 32 Abs. 1 Z 2 EStG nicht anzuwenden, wenn es sich um Einnahmen aus der Realisierung eines Wirtschaftsguts handelt, welche im Veräußerungsgewinn / Aufgabegewinn zu berücksichtigen sind (siehe Doralt Einkommensteuergesetz Kommentar § 32 RZ. 62 bzw. FJ 1997, 57 bzw. FJ 1999, 203).

Beim Bezug der angeführten Zahlungen handelt es sich um aufschiebend bedingte Ansprüche, die dem Grunde nach im Zeitpunkt des Todes schlagend werden. Ein Anspruch ist im bilanzrechtlichen Sinn dann als Forderung anzusetzen, wenn es sich um ein Wirtschaftsgut handelt. Dafür sind in erster Linie die Regeln der Betriebswirtschaftslehre maßgeblich, nicht so sehr die Vorschriften des Zivilrechts (VwGH 12.1.1962, 0155/609 bzw. EStR 2325 und 2332 - auf den Zeitpunkt der bescheidmäßigen Festsetzung kommt es nicht an). Auch aufschiebende bedingte Ansprüche sind zu bilanzieren (gleiches gilt für auflösend bedingte Ansprüche - siehe EStR 2334). Im Sinne des Vorliegens eines Wirtschaftsguts ist weiters zu beachten, dass der Arzt / die Ärztin bereits vor Eintritt der Bedingung gewisse Verfügungen treffen konnte (siehe EStR 2166): der Anspruch konnte verpfändet und abgetreten werden und auch Personen können namhaft gemacht werden, die diesen Anspruch erhalten sollen, sodass der Arzt / die Ärztin noch bei Lebzeiten (also auch bei Betriebsaufgabe) Verfügungsmöglichkeiten (Abtretung oder Verpfändung - siehe § 38 (10) und § 49 der Satzung des WFF) über diesen Anspruch hatte.

Auf Basis dieser rechtlichen Beurteilung ist daher die einkommensteuerliche Erfassung der gesamten Leistungen des Wohlfahrtsfonds im Zeitpunkt der Zahlung als nachträgliche Betriebseinnahmen verfehlt. Diese Beträge hätten bei Frau Dr. ***7*** ***2*** schon im Rahmen der Betriebsaufgabe als Betriebseinnahmen aktiviert und - bei den vorliegenden gesetzlichen Voraussetzungen mit dem ermäßigten Steuersatz gemäß § 37 EStG - versteuert werden müssen (siehe EStR 2153).

Zusammenfassung

Da die Abgabenbehörde den Zufluss bzw. die Realisierung von Privatvermögen besteuert hat stelle ich die Anträge,

den angefochtenen Bescheid vom 9. April 2019 - Einkommensteuer und Anspruchsverzinsung 2016 - ohne Besteuerung der Ansprüche aus Hinterbliebenenversorgung festzusetzen und weiters gemäß § 274 Abs. 1 Z 1 BAO eine mündliche Verhandlung über die Beschwerde anzusetzen.

Aussetzung der Einhebung gemäß § 212a BAO

Gleichzeitig beantrage ich die Aussetzung der Einhebung gern. § 212a BAO hinsichtlich des gesamten strittigen Betrages betreffend Einkommensteuer 2016 samt Anspruchszinsen in Höhe von € 16.841,49 bis zur rechtskräftigen Entscheidung über die eingebrachte Beschwerde.

Vorlage

Mit Bericht vom 28. 6. 2019 legte das Finanzamt dem Bundesfinanzgericht zur Entscheidung vor:

Folgende Bescheide sind angefochten

Gegenstand: Anspruchszinsen (§ 205 BAO)

Jahr/Zeitraum: 2016

Fachgebiet: Einkommensteuer

Gesamter Senat beantragt: Nein

Datum Bescheid: 09.04.2019

Beschwerde eingebracht: 09.05.2019

BVE zugestellt: 17.05.2019

Vorlageantrag eingebracht: 17.06.2019

Verfahrenskategorie: AP/E

Mündliche Verhandlung beantragt: Ja

Gegenstand: Einkommensteuer

Jahr/Zeitraum: 2016

Fachgebiet: Einkommensteuer

Gesamter Senat beantragt: Nein

Datum Bescheid: 09.04.2019

Beschwerde eingebracht: 09.05.2019

BVE zugestellt: 17.05.2019

Vorlageantrag eingebracht: 17.06.2019

Verfahrenskategorie: AP/E

Mündliche Verhandlung beantragt: Ja

Gegenstand: Wiederaufnahme § 303 BAO / ESt

Jahr/Zeitraum: 2016

Fachgebiet: Einkommensteuer

Gesamter Senat beantragt: Nein

Datum Bescheid: 09.04.2019

Beschwerde eingebracht: 09.05.2019

BVE zugestellt: 17.05.2019

Vorlageantrag eingebracht: 17.06.2019

Verfahrenskategorie: AP/E

Mündliche Verhandlung beantragt: Ja

...

Inhaltsverzeichnis zu den vorgelegten Aktenteilen (Aktenverzeichnis)

Beschwerde

1 Beschwerde 09.05.2019

Bescheide

2 Anspruchszinsen (§ 205 BAO) (Jahr: 2016) 09.04.2019

3 Einkommensteuer (Jahr: 2016) 09.04.2019

4 Wiederaufnahme § 303 BAO / ESt (Jahr: 2016) 09.04.2019

Antrag / Anzeige an die Behörde

5 AE Antrag 17.06.2019

Beschwerdevorentscheidung

6 BVE Anspruchszinsen 2016 16.05.2019

7 BVE WA E 2016 16.05.2019

8 Beschwerdevorentscheidung E 2016 16.05.2019

9 gesonderte Bescheidbegründung BVE ESt 2016 17.05.2019

10 Rsb BVE WA E 2016 und Anspruchszinsen 21.05.2019

11 Rsb zur gesonderten Bescheidbegründung der BVE E 2016 21.05.2019

Vorlageantrag

12 Vorlageantrag Anspruchszinsen 2016 17.06.2019

13 Vorlageantrag Beilage 17.06.2019

14 Vorlageantrag E 2016 17.06.2019

Vorgelegte Aktenteile

15 Antrag auf Gewährung der Bestattungsbeihilfe 17.03.2016

16 Bescheid über Gewährung der Bestattungsbeilhilfe 17.03.2016

17 E-Mail Verkehr Bf mit Ärztekammer NÖ 14.02.2019

18 Niederschrift 04.04.2019

19 BP-Bericht 10.04.2019

20 Schreiben Wohlfahrtsfonds 16.04.2019

21 Schreiben Wohlfahrtsfonds betreffend Bestattungsbeihilfe und Hinterbliebenenversorgung 16.04.2019

22 Beitragsordnung Ärztekammer 01.01.9999

23 Lohnkonten Ärztekammer Dr. ***2*** ***7*** 01.01.9999

24 Rundschreiben Ärztekammer 01.01.9999

...

Bezughabende Normen

§ 22 Z 4 iVm § 32 Abs 1 Z 2 EStG

Sachverhalt und Anträge

Sachverhalt:

Für die Jahre 2014 bis 2017 fand beim Beschwerdeführer eine Betriebsprüfung statt.

Der Beschwerdeführer hat im Jahr 2016 eine Bestattungsbeihilfe iHv EUR 4.000,00 und eine Hinterbliebenenunterstützung iHv EUR 34.066,03 von der Ärztekammer für Niederösterreich erhalten. Die Hinterbliebenenunterstützung setzt sich zusammen aus EUR 5.516,51 Hinterbliebenenunterstützung und EUR 28.549,52 Ablebensversicherungsanspruch gemäß § 38 Abs 1 lit a und lit b der Satzung des Wohlfahrtsfonds der Ärztekammer für Niederösterreich. In der Einkommensteuererklärung für das Jahr 2016 wurden lediglich EUR 5.516,51 Hinterbliebenenunterstützung abzüglich eines Betriebsausgabenpauschales iHv EUR 330,99 (6 %) angesetzt und versteuert. Die restlichen EUR 28.549,52 Ablebensversicherung und EUR 4.000,00 Bestattungsbeihilfe wurden nicht versteuert. Die Abgabenbehörde vertritt die Rechtsansicht, dass die von der Ärztekammer ausbezahlte Hinterbliebenenunterstützung und Bestattungsbeihilfe zu den Einkünften aus selbständiger Tätigkeit zählen und beim Rechtsnachfolger zu versteuern sind. Der Beschwerdeführer hingegen vertritt die Ansicht, dass die einkommensteuerliche Erfassung der gesamten Leistungen des Wohlfahrtsfonds im Zeitpunkt der Zahlung als nachträgliche Betriebseinnahme verfehlt sei und bereits bei der Verstorbenen im Rahmen der Betriebsaufgabe versteuert hätten werden müssen.

Beweismittel:

siehe bitte übermittelte Unterlagen, Aktenlage

Stellungnahme:

Es wird auf die Begründung der BVE vom 17.05.2019 verwiesen.

Ergänzende Äußerung des Finanzamts vom 5. 11. 2019

Am 5. 11. 2019 gab das Finanzamt zum Vorbringen im Vorlageantrag folgende ergänzende Stellungnahme ab:

Den Ausführungen des Beschwerdeführers "es handle sich um Einnahmen aus der Realisierung eines Wirtschaftsgutes, welche im Veräußerungsgewinn/Aufgabegewinn zu berücksichtigen gewesen seien" wird seitens des Finanzamtes nicht gefolgt. Ergänzend führt das Finanzamt BEO im Hinblick auf dieses Argument wie folgt aus:

1. Es liegt kein Wirtschaftsgut und somit keine Forderung vor: Der Beschwerdeführer führte zwar richtigerweise aus, dass für die Beurteilung des Vorliegens eines Wirtschaftsgutes primär die Regeln der Betriebswirtschaftslehre maßgeblich sind (vgl. VwGH 12.01.1962, 0155/60), er lässt jedoch völlig unberücksichtigt, dass die dem Grunde nach selbständig bewertbaren Ansprüche zum Bilanzstichtag bereits entstanden sein müssen. Dies ist ab der Leistungsabwicklung der Fall. Der Anspruch auf Hinterbliebenenunterstützung und Bestattungsbeihilfe entsteht erst mit dem Tod der Mutter und nicht bereits im Zeitpunkt der Betriebsaufgabe. Der Vermögensvorteil war daher für die Mutter des Beschwerdeführers nicht wirtschaftlich ausnutzbar. Außerdem liegt kein realisierter Vermögenswert vor.

2. Eine Aktivierung und Versteuerung der Ansprüche auf Hinterbliebenenunterstützung und Bestattungsbeihilfe im Zeitpunkt der Betriebsaufgabe durch die Mutter des Beschwerdeführers durfte ferner mangels Anspruch auf diese Leistung bei der Mutter nicht erfolgen. Diesbezüglich wird auf § 37 Abs 1 Satzung des Wohlfahrtsfonds der Ärztekammer Niederösterreich verwiesen, aus welchem deutlich ersichtlich ist, dass jener Person die Bestattungsbeihilfe gebührt, die die Kosten für die Bestattung getragen hat. Auch aus § 38 der Satzung des Wohlfahrtsfonds der Ärztekammer Niederösterreich ergibt sich zweifelsfrei, dass nie das Wohlfahrtsfondsmitglied selbst Empfänger der Leistung sein kann, da der Anspruch erst mit dessen Tod entsteht. Eine nicht entstandene Forderung hätte auf Grund des imparitätischen Realisationsprinzips somit nicht bei der Mutter aktiviert werden dürfen.

3. Aus den obigen Ausführungen ergibt sich daher zweifelsfrei, dass es sich bei den Ansprüchen auf Hinterbliebenenunterstützung und Bestattungsbeihilfe nicht um Einnahmen aus der Realisierung eines Wirtschaftsgutes handelt, welche im Veräußerungsgewinn zu berücksichtigen sind, sondern - wie bereits vom Finanzamt festgestellt - gemäß § 22 Z 4 iVm § 32 Abs 1 Z 2 EStG beim Rechtsnachfolger zum Zeitpunkt des Zuflusses zu versteuern sind.

Wiederaufnahme des Verfahrens, Anspruchszinsen

Beschluss BFG 24. 10. 2019, RV/7103602/2019

Mit Beschluss vom 24. 10. 2019 wurden die Parteien des verwaltungsgerichtlichen Verfahrens aufgefordert, bis 15. 11. 2019 dem Bundesfinanzgericht bekannt zu geben, ob in Bezug auf die Beschwerdevorentscheidung vom 15. 5. 2019 betreffend Wiederaufnahme des Verfahrens vom Beschwerdeführer Vorlageantrag gestellt wurde.

Bejahendenfalls möge innerhalb dieser Frist eine Kopie des Vorlageantrags vorgelegt oder angegeben werden, woraus sich aus der über FinanzOnline am 17. 6. 2019 vorgelegten Eingabe ergibt, dass auch in Bezug auf den Wiederaufnahmebescheid Vorlageantrag gestellt wurde.

Hierzu führte das Gericht unter anderem aus:

Aus dem Wortlaut des am 17. 6. 2019 gestellten Anbringens ("Betreff: Einkommensteuer und Anspruchzinsen 2016", "... stelle ich die Anträge, den angefochtenen Bescheid vom 9. April 2019 - Einkommensteuer und Anspruchsverzinsung 2016 - ohne die Besteuerung der Ansprüche aus Hinterbliebenenversorgung festzusetzen …") lässt sich entnehmen, dass Vorlageantrag in Bezug auf den Einkommensteuerbescheid 2016 gestellt werden soll.

In einer Zusammenschau der elektronischen Eingabe samt Beilage geht das Gericht vorläufig davon aus, dass vom Vorlageantrag auch der Bescheid über die Festsetzung von Anspruchszinsen 2016 umfasst ist, auch wenn dieser im beigefügten Schriftsatz nicht genannt wird.

Der beigefügte Schriftsatz nennt zwar im Kopf auch den Wiederaufnahmebescheid, beantragt wird aber nur "... die Vorlage der Beschwerde gegen den Einkommensteuerbescheid 2016 vom 9. April 2019 an die Behörde II. Instanz …"

Ein Antrag auf Vorlage der Beschwerde gegen den Wiederaufnahmebescheid Einkommensteuer 2016 lässt sich dieser Eingabe nicht entnehmen.

Das Finanzamt hat dem Bundesfinanzgericht nicht nur die Beschwerde gegen den Einkommensteuerbescheid 2016, sondern auch gegen den Anspruchszinsenbescheid 2016 und den Wiederaufnahmebescheid betreffend Einkommensteuer 2016 vorgelegt.

Es kann sein, dass auch hinsichtlich der Wiederaufnahme Vorlageantrag gestellt wurde, sich dieser Antrag aber nicht im elektronisch vorgelegten Akt des Finanzamts befindet.

Die Parteien des verwaltungsgerichtlichen Verfahrens sind daher aufzufordern bekannt zu geben, ob in Bezug auf die Beschwerdevorentscheidung vom 15. 5. 2019 vom Beschwerdeführer Vorlageantrag gestellt wurde.

Bejahendenfalls wäre innerhalb dieser Frist eine Kopie des Vorlageantrags vorzulegen oder anzugeben, woraus sich aus der über FinanzOnline am 17. 6. 2019 vorgelegten Eingabe ergibt, dass auch in Bezug auf den Wiederaufnahmebescheid Vorlageantrag gestellt wurde.

Sollte kein Vorlageantrag hinsichtlich Wiederaufnahme betreffend Einkommensteuer 2016 gestellt worden sein, ist die Einstellung des diesbezüglichen Beschwerdeverfahrens beim Bundesfinanzgericht beabsichtigt.

Mitteilung und Stellungnahme des Finanzamts vom 5. 11. 2019

Das Finanzamt gab mit Schreiben vom 5. 11. 2019 bezugnehmend auf den Beschluss vom 24. 10. 2019 bekannt,

dass in Bezug auf die Beschwerdevorentscheidung vom 15.05.2019 betreffend Wiederaufnahme des Verfahrens kein Vorlageantrag gestellt wurde. Vom Beschwerdeführer wurde lediglich im Kopf des beigefügten Schriftsatzes der Wiederaufnahmebescheid genannt und nur die Vorlage der Beschwerde gegen den Einkommensteuerbescheid 2016 und Anspruchszinsenbescheid 2016 vom 09.04.2019 explizit beantragt.

Ferner nahm das Finanzamt zum Vorlageantrag vom 17. 6. 2019 wie folgt Stellung:

Den Ausführungen des Beschwerdeführers "es handle sich um Einnahmen aus der Realisierung eines Wirtschaftsgutes, welche im Veräußerungsgewinn/Aufgabegewinn zu berücksichtigen gewesen seien" wird seitens des Finanzamtes nicht gefolgt. Ergänzend führt das Finanzamt BEO im Hinblick auf dieses Argument wie folgt aus: