European Case Law Identifier: ECLI:AT:OGH0002:2010:0070OB00106.10D.0929.000

Spruch:

Der Revision wird Folge gegeben.

Die angefochtene Entscheidung wird teilweise dahin abgeändert, dass das Zwischenurteil des Erstgerichts (Punkt 1 des Spruchs) wiederhergestellt wird.

Im Übrigen wird die angefochtene Entscheidung aufgehoben und die Rechtssache zur neuerlichen Entscheidung hinsichtlich des Teilurteils an das Berufungsgericht zurückverwiesen.

Die Kosten der Rechtsmittelverfahren sind weitere Verfahrenskosten.

Entscheidungsgründe:

Bis zum Tod des Ehemanns der Erstklägerin und Vaters der Zweitklägerin und des Drittklägers im Jahr 1990 erfolgte die Vermögensveranlagung der Familie „konservativ“ in Form von Sparbüchern. Es bestand eine langjährige Geschäftsbeziehung zur Beklagten. Danach übernahm der damalige „Direktor“ der Beklagten und Jugendfreund des Verstorbenen, G***** S*****, die Beratung der Kläger hinsichtlich der Vermögensveranlagung, soweit sie über die Beklagte erfolgte. Das Familienvermögen wurde auch dann nur „konservativ und risikoscheu“ veranlagt. Zu den sicheren/sicherheitsorientierten Anlageformen ohne Wertschwankungsrisiko gehören Sparguthaben, Kontoguthaben und Bausparen. Es besteht bei diesen traditionellen Anlageformen kein Wertschwankungsrisiko und auch das Ausfallsrisiko ist aufgrund der guten Bonität des Emittenten/Schuldners als sehr gering zu bezeichnen.

Im Jahr 1995 investierte die Erstklägerin in eine Ergänzungskapitalanleihe, 1996 in einen Vorsorgefonds.

Im Jahr 1997 bot G***** S***** den Klägern den Ankauf von Anteilen des V*****‑Investmentfonds (in der Folge V*****) an. Der V***** war ein Investmentfonds nach dem Österreichischen Investmentfondsgesetz, der sowohl in Aktien als auch in Anleihen investierte und mit Hilfe eines gezielten Risikomanagements stetige Erträge bei einem geringen Risiko erzielen sollte. Die Aktien‑ und Anleiheninvestitionen erfolgten nach einer Auswahl und nicht anhand eines vorgegebenen Indexes, weshalb es sich um ein sogenanntes Total Return‑Produkt handelte. Zusätzlich war es erlaubt, auch in derivative Finanzinstrumente, wie beispielsweise Futures und Optionen, zu investieren. Im Verkaufsprospekt wurde ein mittleres Wertschwankungsrisiko angegeben sowie eine Behaltedauer von mindestens drei Jahren empfohlen. Die Kläger hatten keinerlei Erfahrung mit Wertpapieren. Dennoch folgten sie dem Rat des langjährigen Freundes der Familie G***** S*****, ohne dass Beratungsgespräche über diese Veranlagungsform geführt wurden. Die Kläger erwarben von Mai 1997 bis November 1999 V*****-Anteile. Für die Abwicklung der Transaktionen errichteten die Kläger Wertpapierdepots und Konten. Diese Investitionen erwiesen sich in der Folge für die Kläger als gewinnbringend.

Im Jänner 1998 eröffnete der Drittkläger ein Wertpapierdepotverrechnungskonto und erwarb zusätzlich auf Anraten von G***** S***** Wertpapiere des V***** (V*****), die er aufgrund der Aufforderung von G***** S***** im Oktober 2000 wieder veräußerte.

Im Oktober 2000 stellte der V***** von Ausschüttung der erzielten Erträge auf Thesaurierung um, wovon die Kläger nicht informiert wurden. Infolge Kursverfalls des V***** riet G***** S***** dem Drittkläger, die von den Klägern gehaltenen V*****-Anteile zu verkaufen und den Erlös in die durch die B*****bank AG (in der Folge H*****) neu aufgelegten V***** ‑ Garantieanleihe (in der Folge V*****) zu investieren. Eine weitere mögliche Veranlagungsform bot er nicht an. Bei einem Treffen händigte G***** S***** dem Drittkläger ein „Term Sheet“ und ein mit „Risikohinweise“ überschriebenes Blatt aus. Das knapp mehr als 2 Seiten umfassende „Term Sheet“ wendete sich ‑ wie dies auf der ersten Seite festgehalten ist („Institutional Offering“) ‑ an institutionelle Investoren und nicht an private Anleger. Weiters ist vermerkt: „Diese Unterlage dient ausschließlich als unverbindliche Vorab‑Information. Zeichnung bzw Kauf ist nur nach ausführlicher Beratung und Kenntnisnahme der produktbezogenen Verkaufsunterlagen und Risikohinweise möglich, die jederzeit bei S*****er C***** M***** und H*****bank angefordert werden können.“ Als Ziel der Investition wird die Erzielung einer Performance von 10 bis 12 % p.a. genannt. Die „Risikohinweise“ weisen in einer Überschrift die V***** als „alternatives Investment mit Kapitalgarantie“ aus und bestehen aus zwei Seiten, die die unterschiedlichen Risken der Veranlagung behandeln. Auf der zweiten Seite befindet sich unter dem Punkt: „Performance“ der Hinweis, dass die Wertentwicklung der Vergangenheit keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investmentfonds und sonstiger Veranlagung zulasse und dass im Eintrittsfall der Kapitalgarantie V***** 2001 bis 2009 bis zur Tilgung ertraglos bleiben könnte. Unter „Risikohinweise der Depotbank und Anlageprofil“ ist vermerkt, dass eine Veranlagung nur nach entsprechender Erläuterung und Kenntnisnahme der einschlägigen Risikohinweise der jeweiligen Depotbank des Kunden, insbesondere der Risikohinweise für Wertpapiergeschäfte, möglich sei. Die genaue Konstruktion und Veranlagungsstrategie ergab sich aus den übergebenen Unterlagen nicht. Hinsichtlich V***** gab es einen 332 Seiten starken, nur in englischer Sprache verfügbaren Prospekt, der dem Drittkläger nicht zukam. Die Kläger hatten keine Vorstellung über die Struktur von V*****.

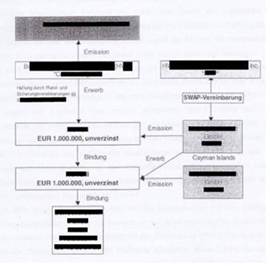

V***** war eine von der B*****bank AG ausgegebene und auf Euro lautende Nullkuponanleihe (Zero‑Bond) mit einer Laufzeit von März 2001 bis April 2009, die eine Kapitalgarantie enthielt. Die Performance war an einen Dachhedgefonds der S***** Funds, den V***** Funds gekoppelt. Die Notes (Anteilsscheine) sind Inhaberschuldverschreibungen, die zum Nennwert ausgegeben und durch eine auf Inhaber lautende Dauersammelurkunde ohne Zinskoupon verbrieft und bei einer Gesellschaft in Luxemburg hinterlegt wurden. Während der Laufzeit sollten die Erträge angesammelt werden. Am Fälligkeitstag, dem 30. 4. 2009, standen den Anteilsinhabern anteilsmäßig diejenigen Beträge zu, die einem anteiligen Investment in den Dachhedgefonds entsprachen. Die Struktur von V***** war hoch komplex, wenig transparent und in verschiedene Strukturstufen gegliedert.

V***** war über zwei weitere unverzinste Anleihen in einem ausländischen Investmentfonds investiert, der nicht nach österreichischem Recht errichtet war. Das der Anleihe zugrundeliegende Portfolio bestand aus einer Reihe von Hedgefonds, die jeweils unterschiedliche Investmentziele verfolgten. V***** enthielt also spekulative Anteile, mit denen ein Ertrag erzielt werden sollte. Im Hinblick auf die Kapitalgarantie wurde aber so vorgegangen, dass nicht das gesamte Kapital in risikobehaftete Anteile investiert wurde, sondern auch ein risikoloses Portfolio bestand. Die Aufteilung zwischen risikobehaftetem und risikolosem Portfolio erfolgte aufgrund der Performance der risikobehafteten Anteile. Wenn diese schlecht war, wurde ein Teil der risikobehafteten Anlage liquidiert und in eine sichere Anlage investiert. Die Kapitalgarantie wurde demnach durch die Verzinsung der risikolosen Komponenten vom Fonds und damit von den Investoren selbst „erarbeitet“.

Nach § 1 Abs 4c der Bedingungen der Notes übernahm die H***** Inc das Kapital‑ und Marktrisiko im Zusammenhang mit den Fonds insoweit, als sie bei Fälligkeit zur Zahlung jener Beträge verpflichtet war, die erforderlich waren, damit die Inhaber die Nennbeträge der Notes zurückerhalten konnten, deren Rückkauf nicht schon zuvor auf Verlangen der Inhaber erfolgt war. Gemäß § 2 Abs 1 der Bedingungen konnten die Anteilsinhaber der Anleihen von der Emittentin (H*****) zum Fälligkeitstermin den Rückkauf ihrer Anteile zu einem Rückkaufbetrag verlangen, der dem anteiligen Anspruch der Emittentin (H*****) gegen die Emittentin der N***** entsprach. Damit schlug die Kapitalgarantie auf die Inhaber der Anleihe durch. Die Garantie der H***** stellte eine Zusage dar, nach der die sich aus der Abwicklung der Veranlagungen in den Projektgesellschaften ergebenden Erlöse auch tatsächlich an den Zeichner weitergeleitet wurden.

Die V***** fällt nicht unter die traditionellen Anlageformen mit sehr geringem Wertschwankungsrisiko. Für einen Wertpapierfachmann war aufgrund der Struktur von V***** und der Kenntnis der Zusammensetzung des Portfolios erkennbar, dass bei Fehlschlagen des spekulativen Anteils keine Wertsteigerung erzielbar sein werde. Weiters war aus den Anleihebedingungen der Aufbau der V***** nur mit erheblichem Zeitaufwand ableitbar. Ein direkter Rückschluss, dass in Hedgefonds veranlagt wurde, war nicht möglich.

Der Drittkläger vertraute der Beratung G***** S*****s und unterschrieb die Urkunden „Term Sheet“ und „Risikohinweise“. Die Kläger beschlossen gemeinsam, auf V***** umzusteigen und gaben hinsichtlich V***** einen Verkaufsauftrag und hinsichtlich V***** Kaufaufträge, wobei der Drittkläger den Kaufantrag für sich selbst und für die im Ausland befindliche Zweitklägerin unterschrieb. Direkte Gespräche zwischen G***** S***** und Erst‑ und Zweitklägerin fanden nicht statt. Die Beklagte hatte zu diesem Zeitpunkt hinsichtlich der Kläger keine Kundenprofile angefertigt. Es ergab sich aber aus bankinternen Aufzeichnungen, dass die Kläger als „eher konservativ und werterhaltend“ eingestuft wurden. Im März 2001 investierten die Kläger in V*****: die Erstklägerin 2.229.000 EUR, die Zweitklägerin 283.000 EUR und der Drittkläger 282.000 EUR.

B***** W*****, die Mitte Juli 1999 die Betreuung der Kläger übernahm, weil G***** S***** sich auf dem Weg zur Pensionierung befand, wurde nur bankintern von dem Umstieg der Kläger auf V***** informiert. Rund zweieinhalb Monate nach dem Kauf der V*****, nämlich am 19. 6. 2001, erstellte sie Kundenprofile für die Erstklägerin und den Drittkläger, und zwar auf Basis des vorhandenen Wertpapierstands, ohne weitere Beratung oder Rücksprache mit den Klägern. Danach wiesen die Erstklägerin und der Drittkläger fundierte Anlagekenntnisse und Erfahrungen in Risikoklasse 1 und 2 sowie auf dem Sparsektor auf. Als Ertragsziele wurden variable Erträge mit einer Dauer von drei bis zehn Jahren mit Währungsmix definiert. Die Anlageformen beschrieb die Beraterin als 100 % wachstumsorientiert, wobei ein mittleres Wertschwankungsrisiko anerkannt wurde.

Die Erstklägerin und der Drittkläger legten Erlöse, die sie aus einem Verkauf von „R*****‑Anteilen“ erzielten, ebenfalls bei der Beklagten an, wollten dies aber „konservativ und kapitalerhaltend“ tun. Die Mitarbeiterin der Beklagten erneuerte daraufhin das Risikoprofil am 2. 3. 2004, wobei sie wieder Kenntnisse und Erfahrungen in den Risikoklassen 1 und 2 annahm. Die Risikobereitschaft für künftige Veranlagungen wurde allerdings mit „risikoscheu/konservativ“ definiert. Die Anlegerprofile wurden im Vorhinein ausgefüllt und der Erstklägerin und dem Drittkläger zur Unterfertigung vorgelegt. An diesem Tag erstellte die Beraterin für die Zweitklägerin erstmals ein Kundenprofil, ohne dass dem ein persönliches Gespräch voranging. Die Kundenprofile wurden anhand des bestehenden Wertpapierstands ausgefüllt. Die Zweitklägerin wurde so wie die Erstklägerin und der Drittkläger eingestuft. Die Kläger unterfertigten die Kundenprofile, ohne sie zu lesen. Das Ausfüllen der Kundenblätter entsprach den Interessen der Beklagten, anlagefreudige Kunden zu haben. Die Mitarbeiterin der Beklagten teilte den Klägern mit, dass aufgrund der langjährigen Geschäftsbeziehung der Passus in den Geschäftsbedingungen, wonach die Haftung der Beklagten für leichte Fahrlässigkeit ausgeschlossen sei, im Verhältnis zu den Klägern als gestrichen gelte.

Ende des Jahres 2004 begann sich der Drittkläger, der mittlerweile Anwalt geworden war, mit der Problematik von Investmentfonds auseinanderzusetzen. Ihm wurde im Jahr 2005 bekannt, dass V***** in Hedgefonds investiert war. Die Mitarbeiterin der Beklagten teilte ihm auf seine Fragen hin mit, dass man noch auf „Besserung“ hoffen könnte.

Der Ankauf der V***** Anleihe erfolgte zum Nominalwert von 100 EUR je Anteil. Der Kurs der Anleihe je Anteil entwickelte sich wie folgt: 2001: 95,19 EUR; 2002: 94,36 EUR; 2003: 95,61 EUR; 2004: 94,50 EUR; 2005: 90,00 EUR; 2006: 88,47 EUR. Eine Weiterveräußerung vor Ende der Laufzeit konnte nur zum geltenden Kurs erfolgen.

Nachdem der Drittkläger von den Beratern der Beklagten keine weiteren Informationen zur Entwicklung von V***** erhielt, wandte er sich im Jänner 2005 direkt an die „H***** Partners“. Ihm wurde mitgeteilt, dass der Investitionsgrad von V***** nunmehr 17 % am Referenzportfolio erreiche (das heißt, dass der restliche Teil bereits konservativ veranlagt war, um den bis dahin erzielten Verlust auszugleichen) und nach Analysen zwischen August 2005 und Februar 2006 auf 0 % zurückgehen werde.

Am 11. 3. 2005 lösten die Kläger ihre Geschäftsbeziehungen zur Beklagten.

Am 5. 5. 2009 erhielten die Kläger im Hinblick auf die Kapitalgarantie das eingesetzte Kapital zurück.

Es kann nicht festgestellt werden, dass die Kläger bei anderer Beratung in Wohnbauanleihen investiert hätten. Bisher veranlagten die Kläger ihr Vermögen hauptsächlich in Sparbüchern. Auch der Vermögenszuwachs aus dem Verkauf der „R*****‑Anteile“ veranlagten sie auf einem Sparbuch.

Die Klägerbegehren Zahlung (die Erstklägerin 957.967,64 EUR sA, die Zweitklägerin 121.626,22 EUR sA und der Drittkläger 123.345,32 EUR sA) und die Feststellung, dass die Beklagte den Klägern für sämtliche Schäden aus der Veranlagung in V***** hafte. Das Eventualbegehren ist auf die Feststellung gerichtet, dass die Beklagte den Klägern aus der Veranlagung in V***** für sämtliche Schäden, insbesondere die entgangene Nettoverzinsung seit Veranlagungsbeginn 28. 3. 2001 von zumindest 4,38 % p.a. hafte. G***** S***** habe ihnen erklärt, dass es sich bei V***** um eine Anleihe handle, die die Spezialisten der Beklagten für Anleger wie die Kläger für passend erachtet hätten; das eingezahlte Kapital werde am Ende der Laufzeit ‑ wie bei einer Anleihe üblich, mit Zinsen ‑ zurückgezahlt. Er habe gemeint, dass er sich im Detail selbst nicht so auskenne. Der Drittkläger habe, ohne die Urkunden zu lesen, das „Term Sheet“ und die „Risikohinweise“ unterschrieben. Erst‑ und Zweitklägerin hätten diese Urkunden nicht erhalten. Weitere Informationen seien nicht gegeben worden. Nach der Umschichtung habe die Erstklägerin annähernd 50 % des Wertpapiervermögens, die Zweitklägerin und der Drittkläger je 90 % ausschließlich in V***** veranlagt. V***** sei nur für institutionelle Investoren vorgesehen gewesen. Dennoch hätten die Mitarbeiter der Beklagten die Kläger aus eigenem Absatzinteresse in das konzerneigene Produkt gedrängt. Außerdem sei ihnen nicht gesagt worden, dass sie nicht den Großteil ihrer Gelder in ein hoch spekulatives Wertpapier investieren sollten, dessen Performance an Hedgefonds gekoppelt sei. Bei Aufklärung über diesen Umstand hätten die Kläger die Veranlagung nicht vorgenommen. Die Beklagte habe die Kläger auch über die tatsächlichen Kosten des Referenzportfolios, der Offshore‑Gesellschaften und Fonds vollständig im Unklaren gelassen. Die exorbitante Gebührenbelastung beeinflusse die Ertragserwartung entscheidend. Die Aufklärung wäre notwendig gewesen, damit die Kläger die Risiko‑ und Ertragswahrscheinlichkeiten beurteilen hätten können. Der Kurs von V***** sei kontinuierlich gefallen, die Kläger seien aber von den Mitarbeitern der Beklagten in Sicherheit gewiegt worden. Der Grund für den Verfall liege darin, dass das Veranlagungskapital von Anfang an verspekuliert worden sei und sich das Produkt aufgrund seiner Struktur nicht mehr habe erholen können. Die Beklagte habe bis Jänner 2005 keine klaren, konkret begründeten Verkaufsempfehlungen gegeben. Erst nach Jänner 2005 sei eine Umschichtung der Gelder empfohlen worden. Da jedoch der Kurs damals bereits unter 90 EUR bei einer Restlaufzeit von ca zweieinhalb Jahren gelegen sei, seien die Kläger diesem Rat nicht gefolgt, weil das Kapital durch die Garantie am Ende der Laufzeit abgesichert gewesen sei und der Kursverlust bei frühzeitigem Verkauf bis zum Laufzeitende nicht durch andere Veranlagung hätte verdient werden können. Die Mitarbeiter der Beklagten hätten den Klägern vor Ankauf der V***** Anteile keine Alternativen dargestellt. Hätten sie die Kläger vollständig informiert, hätten die Kläger mit an Sicherheit grenzender Wahrscheinlichkeit Wohnbauanleihen vorgezogen, weil diese damals einen garantierten und KESt‑freien Ertrag von 4 % p.a. geboten hätten. Dies hätte dazu geführt, dass die Kläger zumindest 4 % an jährlichem Nettoertrag bei Kursstabilität erhalten und diesen Nettoertrag auch reinvestiert hätten. Die Feststellungsbegehren seien auch nach Auszahlung des eingesetzten Betrags berechtigt, weil der Kurswert der Wohnbauanleihe der S***** AG zum 30. 4. 2009 104,75 EUR betragen habe. Zu diesem Zeitpunkt wäre auch ein Kursgewinn bei vorzeitigem Verkauf der Wohnbauanleihe erzielt worden. In Anbetracht des Zinsniveaus wäre für die Kläger jedoch, hätten sie seinerzeit diese Wohnbauanleihe gezeichnet, derzeit eine Nettoverzinsung von 4,38 % erzielbar. Sie hätten daher die Anleihe bis zum Jahr 2012 gehalten, sodass den Klägern noch ein weiterer Schaden in noch unbekannter Höhe entstehen könnte.

Die Beklagte beantragt die Abweisung des Klagebegehrens. Die Kläger hätten sich bei keinem der Gespräche mit G***** S***** als „risikoscheue“ Investoren bezeichnet. Ziel der Veranlagung sei nicht die Erzielung laufender Erträge, sondern langfristiger Substanzgewinn gewesen. Der Fonds V***** investiere in eine Reihe von Long‑/Short‑/Equity‑Funds mit dem Ziel eines stetigen und von den Schwankungen der Kapitalmärkte unabhängigen Performanceergebnisses. Das bei jedem Hedgefonds bestehende Risiko des teilweisen Kapitalverlusts werde bei einer Veranlagung in V***** durch eine Kapitalgarantie der Emittentin abgefangen. Es bestehe daher die Möglichkeit, einen Gewinn auch bei schwankenden Aktienmärkten und schwachen Anleihenmärkten zu erzielen, zumindest aber wurde das Kapital garantiert wieder zurückerhalten. Dieses Anlageziel sei zwischen den Kundenbetreuern der Beklagten und den Klägern erörtert worden. Auch nach der Veranlagung sei der Drittkläger von G***** S***** über die Performance aller Veranlagungen informiert worden. Bei einem Gespräch im Oktober 2002 hätten es die Erstklägerin und der Drittkläger sogar ausdrücklich abgelehnt, V***** zu verkaufen und an seiner Stelle Wohnbauanleihen zu zeichnen. Dieser Vorgang habe sich im Jahr 2003 wiederholt. Hätten die Kläger V***** spätestens im Dezember 2003 verkauft, hätten sie einen Kursverlust von 5,64 % in Kauf nehmen müssen, aber immer noch die von ihnen nun gewünschten fixen Zinsen verdienen können. Bei einem Verkauf im Jahr 2002 wäre der Kursverlust sogar noch niedriger gewesen. Der höchste Betrag, für den die Beklagte haften könnte, falls sie rechtswidrig und schuldhaft gehandelt hätte, betrage daher 157.863,60 EUR. Im Jahr 2003/2004 hätten die Kläger ihre „R*****‑Anteile“ verkauft und Gespräche mit den Mitarbeitern der Beklagten über eine eventuelle Veranlagung geführt. Es sei um einen Betrag von 22 Mio EUR gegangen. Daraus ergebe sich, dass es sich bei den von den Klägern investierten Beträgen nicht um Vermögen handle, dessen Erträge für ein stetiges Einkommen aus der Veranlagung hätte sorgen sollen. Auch Wohnbauanleihen seien nicht frei von Risiko gewesen, weil fix verzinsliche Anleihen ebenso wie V***** beständigen Wertschwankungen unterlägen. Die Beklagte habe den Klägern V***** zu einem Ausgabepreis von 100 % verkauft und dabei aus Entgegenkommen auf den vorgesehenen Ausgabeaufschlag von 2,5 % verzichtet. Anfallende Spesen seien im unteren Bereich angesiedelt. Die Empfehlung der Mitarbeiter der Beklagten seien sachgerecht gewesen. Die Kläger hätten die mit ihrer Anlage verbundenen Risken gekannt und ihrer Anlageentscheidung zugrundegelegt. Die Beklagte treffe kein Verschulden. Spätestens im Juni 2002 oder Oktober 2002 hätten die Kläger aufgrund der weiteren Gespräche mit den Mitarbeitern der Beklagten wissen müssen, dass V***** keine fixen Zinsen abwerfen, sondern ertraglos bleiben werde. Der Anspruch sei im Hinblick auf die Klagseinbringung erst im Jahr 2006 verjährt. Die Kläger hätten ihre Schadensminderungspflicht verletzt und es treffe sie ein überwiegendes Mitverschulden, weil sie entgegen den Erläuterungen und Empfehlungen der Mitarbeiter der Beklagten V***** nicht verkauft und nicht stattdessen ein Garantieprodukt erworben hätten.

Das Erstgericht sprach aus, dass das Zahlungsbegehren dem Grunde nach zu Recht bestehe und wies das Feststellungsbegehren ab. Dem Eventualbegehren gab es insofern Folge, als es das Feststellungsbegehren, die Beklagte hafte den Klägern für sämtliche Schäden aus der Veranlagung in V*****, insbesondere für die entgangene Nettoverzinsung seit Anlagebeginn 28. 3. 2001 von zumindest 4,38 % p.a., „im Umfang des Leistungsbegehrens dem Grunde nach“ zu Recht bestehend erkannte und „den darüber hinausgehenden Teil des Eventualbegehrens“ abwies. Die Ansprüche seien nicht verjährt, weil der Drittkläger erst durch eigene Nachforschungen auf den „tatsächlichen Stand“ der V***** gekommen sei und die Mitarbeiter der Beklagten die Fragen des Klägers nicht beantwortet hätten. Der Umfang der Aufklärungspflicht hänge von den Umständen des Einzelfalls ab. Im Hinblick darauf, dass die Kläger keinerlei Erfahrung mit Anleihen gehabt hätten und in ihrer langjährigen Geschäftsbeziehung zur Beklagten immer „konservativ“ veranlagt hätten, liege keine ausreichende Aufklärung vor. Schon beim Erwerb der V***** Anleihen sei keinerlei Aufklärung erfolgt. Durch das bloße Halten dieser Wertpapiere könne nicht darauf geschlossen werden, dass die Kläger Kenntnisse und Erfahrungen gesammelt hätten. Die Kläger hätten nie selbständig Anlageentscheidungen getroffen, sondern immer dem Rat G***** S*****s vertraut, der gewusst habe, dass die Kläger über keinerlei Kenntnisse im Anleihenbereich verfügten und konservative und risikoscheue Anleger gewesen seien. Die Mitarbeiter der Beklagten hätten daher eine besonders intensive Aufklärung sowie Nachbetreuung der Kläger vornehmen müssen. Ein genaues Studium der vorgelegten Urkunden hätte bei den Klägern auch kein größeres Verständnis für das Produkt bewirken können. Die Kläger seien nie über die sehr komplexe Struktur von V***** aufgeklärt worden und es sei hinsichtlich der Kapitalgarantie nie dargelegt worden, dass diese vom Fonds selbst „erarbeitet“ werden müsse. Den Klägern sei nicht klar gewesen, dass es sich bei V***** um ein spekulatives Produkt handle, welches in Hedgefonds investiere. Den Klägern sei kein Verstoß gegen ihre Schadensminderungspflicht anzulasten, weil sie den Aussagen der Mitarbeiterin der Beklagten entsprechend noch auf eine Gewinnchance gehofft und bei Verkauf sofort Verluste realisiert hätten. Bei einer allenfalls weiteren Verhandlung zur Höhe des Schadens sei davon auszugehen, dass die Kläger bei korrekter Aufklärung statt V***** Anleihen ihr Kapital auf einem Sparbuch veranlagt hätten. Die Höhe des Vertrauensschadens stehe mit Auszahlung des eingesetzten Kapitals fest, es fehle daher das rechtliche Interesse an dem (Haupt‑)Feststellungsbegehren. Das Eventualbegehren besteht im Umfang des Leistungsbegehrens zu Recht.

Das Berufungsgericht gab der Berufung der Kläger nicht, hingegen der Berufung der Beklagten Folge und änderte das angefochtene Urteil in eine gänzliche Klagsabweisung ab. Ohne auf die Beweisrüge der Parteien einzugehen, vertrat das Berufungsgericht die Rechtsansicht, dass die Veranlagung nicht als „hoch spekulativ“ zu beurteilen sei, weil die Kläger das eingesetzte Kapital ohne Abzüge nach acht Jahren zurückerhalten hätten. Ein von der Beklagten zu vertretender Schaden könnte somit nur bestehen, wenn die Kläger kausal, rechtswidrig und schuldhaft durch das Verhalten der Beklagten (oder eines Erfüllungsgehilfen) dazu verleitet worden wären, die Gelder nicht so zu veranlagen, dass sie nach acht Jahren eine sichere Rendite erzielten, die größer als Null sei. Kausal wäre also, wenn die Beklagte entweder die Kläger falsch über die Sicherheit eines Zinsertrags informiert hätte oder wenn sie die richtige Information unterlassen hätte, dass ein Ertrag nicht gewiss sei, obwohl sie hätte erkennen müssen, dass die Kläger einer falschen Einschätzung unterlegen gewesen seien. Die Beklagte habe aber weder einen Ertrag fix zugesagt noch sei den Mitarbeitern der Beklagten eine Fehleinschätzung der Kläger erkennbar gewesen. Der Kenntnisstand des Drittklägers gelte auch für die übrigen Kläger, hätten sich diese doch ‑ für die Beklage erkennbar ‑ auf ihn verlassen. Der Schadenersatzanspruch der Kläger scheitere jedenfalls daran, dass niemand damit rechnen müsse, dass ein Mensch mit zumindest durchschnittlicher Alltagsbildung und umso weniger ein absolvierter Jurist und damals angehender Rechtsanwalt (wie der Drittkläger) besonders darauf hingewiesen werden müsste, dass Investitionen in Fonds oder Aktien und dergleichen niemals eine Ertragsgewissheit mit sich brächten. Wenn die Beklagte aus dem Umstand, dass der Drittkläger den „Risikohinweis“ ungelesen unterschrieben habe, den Schluss gezogen habe, der Drittkläger wisse auch so, dass ein Ertrag nicht gewiss sei, und er müsse die Details gar nicht lesen, um diese Tatsache zu erfahren, könne darin keine schuldhafte Fehleinschätzung erblickt werden. Diese Tatsache müsse nicht nur bei akademisch Gebildeten, sondern auch bei Menschen mit durchschnittlicher Alltagsbildung als bekannt vorausgesetzt werden. Hinzu komme, dass eine Kapitalgarantie gar keinen eigenen Sinn hätte, wenn ein Ertrag ohnedies gewiss gewesen wäre. Der Beklagten sei keine Verletzung der Aufklärungspflichten anzulasten.

Das Berufungsgericht sprach aus, dass der Entscheidungsgegenstand 30.000 EUR übersteige und die ordentliche Revision zulässig sei, weil Rechtsprechung zum Sorgfaltsmaßstab der Anlageberatung bei einer wirksam gewordenen Kapitalgarantie fehle.

Dagegen richtet sich die Revision der Kläger mit dem Antrag, der Klage zur Gänze stattzugeben, hilfsweise wird ein Aufhebungsantrag gestellt.

Die Beklagte beantragt, die Revision zurückzuweisen, hilfsweise ihr nicht Folge zu geben.

Rechtliche Beurteilung

Die Revision ist zulässig, sie ist auch (zum Teil im Sinn des Aufhebungsantrags) berechtigt.

Unstrittig ist, dass die beklagte Bank als Finanzdienstleisterin den Wohlverhaltensregeln der §§ 11 ff WAG iF vor dem BGBl Nr 60/2007 unterliegt. § 13 Z 3 und 4 WAG aF schreibt die bisher schon von der Rechtsprechung und Lehre zu Effektengeschäften insbesondere aus culpa in contrahendo, positiver Forderungsverletzung und dem Beratungsvertrag abgeleiteten Aufklärungspflichten und Beratungspflichten fest. Die konkrete Ausgestaltung und der Umfang der Beratung ergibt sich jeweils im Einzelfall in Abhängigkeit vom Kunden, insbesondere aus dessen Professionalität, sowie vom ins Auge gefassten Anlageobjekt (RIS‑Justiz RS0119752). Der Kunde ist über die Risikoträchtigkeit der in Aussicht genommenen Anlage aufzuklären. Die Haftung besteht bei fehlerhafter Beratung selbst dann, wenn der Mitarbeiter der Bank von der Seriosität des Anlagegeschäfts überzeugt gewesen sein sollte (vgl RIS‑Justiz RS0108074). Zumindest dann, wenn die Risikoträchtigkeit einer Kapitalanlage auf der Hand liegt, ist der Anlagevermittler verpflichtet, richtig und vollständig über diejenigen tatsächlichen Umstände zu informieren, die für den Anlageentschluss des Interessenten von besonderer Bedeutung sind. Verfügt der Anlagevermittler nicht über objektive Daten und entsprechende Informationen, sondern nur über unzureichende Kenntnisse, muss er dies dem Anlageinteressenten offen legen (RIS‑Justiz RS0108073). Ein Finanzdienstleister hat mit der erforderlichen Sachkenntnis, Sorgfalt und Gewissenhaftigkeit die Interessen seines Kunden zu wahren und dem Kunden alle zweckdienlichen Informationen mitzuteilen, soweit dies im Hinblick auf die Art und den Umfang der beabsichtigten Geschäfte erforderlich ist. Eine Bank ist jedoch nicht verpflichtet, einen spekulierenden Kunden zu bevormunden (RIS‑Justiz RS0123043). Die Informationserteilung hat dem Gebot vollständiger, richtiger und rechtzeitiger Beratung zu genügen, durch die der Kunde in den Stand versetzt werden muss, die Auswirkungen seiner Anlageentscheidung zu erkennen. Sie hat aber auch in einer für den Kunden verständlichen Form zu erfolgen, wobei auf dessen persönliche Kenntnisse und Erfahrungen Rücksicht zu nehmen und bei der Verwendung von Fachausdrücken Vorsicht geboten ist (RIS‑Justiz RS0123046).

Für den vorliegenden Fall bedeutet dies Folgendes:

Ob der Drittkläger das „Term Sheet“ und das Blatt „Risikohinweise“ gelesen oder ungelesen unterschrieben hat, ist schon deshalb unerheblich, weil sich an der Rechtslage selbst für den Fall, dass er die Urkunden gelesen hätte, nichts ändern würde.

Nach den diesbezüglich unbestrittenen Feststellungen beschränkten sich die Aufklärungen G***** S*****s über die V***** auf den Inhalt dieser beiden Urkunden. Aus den Urkunden, insbesondere aus dem „Term Sheet“, ergibt sich einerseits, dass sich V***** an institutionelle Anleger richtet und andererseits, dass diese Unterlagen nur eine „unverbindliche Vorab‑Information“ sind und der Kauf der Anleihe nur nach ausführlicher Beratung und Kenntnisnahme der produktbezogenen Verkaufsunterlagen und Risikohinweise möglich ist. Damit ist klargestellt, dass sich die von der Emittentin selbst aufgetragene Aufklärung des Interessenten nicht auf die beiden Kurzinformationen beschränken durfte, diese sohin den Informationsbedarf nicht befriedigen konnten. Das wird auch dadurch bestätigt, dass der (allerdings nur in englischer Sprache) aufliegende Prospekt zu V***** 332 Seiten umfasst und daraus in den vom Drittkläger unterschriebenen Urkunden keine Erläuterungen gegeben wurden. Bereits nach den beiden Urkunden ist klar, dass die Kurzinformation, es werde ein nachhaltig stetiger Ertrag von 10 % bis 12 % p.a. angestrebt, es bestehe eine Kapitalgarantie, aber die Anleihe könne auch bis zur Tilgung ertraglos bleiben, keine ausreichende Aufklärung für eine Investitionsentscheidung des Kunden ist. Weitere Informationen wurde aber unstrittig nicht gegeben. Vielmehr steht fest, dass die hinter der V***** Anleihe stehende Konstruktion samt Unterbeteiligungen hoch komplex und auch für einen Fachmann nicht ohne weiteres durchschau- und erkennbar sind. Aus den von den Mitarbeitern der Beklagten gegebenen Informationen ist weder die Involvierung von Hedgefonds (was ein allgemein bekanntes besonderes spekulatives Element in sich birgt) ersichtlich, noch der Umstand, dass nicht während der gesamten Laufzeit mit dem gesamten eingesetzten Kapital versucht wird, Zinserträge zu erwirtschaften, was aber durch das angestrebte Ziel von 10 % bis 12 % p.a. nahegelegt wird. Es wird den Interessenten nicht klar und deutlich offengelegt, dass die Kapitalgarantie am Ende der Laufzeit vom Geld der Anleger selbst „erarbeitet“ werden muss, indem vom spekulativen und damit potentiell gewinnbringenden Anteil der Investitionen in dem Maße Gelder in sichere Anlagen abgezogen werden, als dies zur Sicherung der Kapitalgarantie notwendig ist. Damit liegt auf der Hand, dass die Chance auf einen Ertrag (in welcher Höhe immer) stark eingeschränkt ist. Auch wenn kein konkreter Ertrag zugesagt wurde, wird doch auf das Ziel von 10 % bis 12 % p.a. hingewiesen. Um beurteilen zu können, ob man sich auf eine Anlageform einlassen soll, bei der zwar die Rückzahlung des Kapitals garantiert ist, nicht jedoch ein Ertrag, ist es notwendig zu wissen, wie groß die Wahrscheinlichkeit ist, dass während der Laufzeit (hier rund acht Jahre) ein Ertrag erwirtschaftet werden kann und wie groß die Chance ist zu riskieren, am Ende nur das Kapital zu erhalten. Es ist daher für die Anlageentscheidung die Kenntnis wesentlich, wie die übergebenen Gelder investiert werden sollen und inwiefern der Anleger selbst mit dem eingesetzten Kapital für die Einhaltung der Kapitalgarantie aufzukommen hat. Diese Parameter haben hier insbesondere zur Folge, dass ‑ schon aufgrund der Konstruktion von V***** absehbar ‑ einmal eingetretene Verluste auf dem spekulativen Sektor auch über die Jahre kaum durch allfällig erfolgreiche Spekulationen ausgeglichen werden können, weil die Anlagestrategie dann nur mehr auf das Erwirtschaften der Kapitalgarantie am Ende der Laufzeit gerichtet ist. Mit anderen Worten bedarf ein Anleger selbst bei Kenntnis von der Kapitalgarantie und vom Risiko, keinen Ertrag am Ende der Laufzeit zu bekommen, der Aufklärung über gewisse, für ihn verständliche Parameter, nach denen er die Chance, dass ein Ertrag erwirtschaftet werden oder entfallen wird, selbst einschätzen kann. Diese Information fehlt hier zur Gänze. Die Kläger haben sich zwar nicht auf ein das Kapital gefährdendes, aber auf ein den Ertrag betreffend spekulatives Anlagegeschäft eingelassen. Dies bedeutet aber ‑ im Gegensatz zur Ansicht des Berufungsgerichts ‑ nicht, dass sie damit keinerlei Aufklärung für die Beurteilung einer allfälligen Ertragschance bedürfen. Erträge hängen nicht nur von der Marktlage, sondern auch ‑ wie oben dargelegt ‑ davon ab, welches Konzept hinter der Veranlagung steht. Außerdem ist bei dieser Anlageentscheidung auch zu berücksichtigen, dass das Kapital acht Jahre lang gebunden bleiben muss, weil ansonsten die Kapitalgarantie nicht zum Tragen kommt. Dadurch ist bei erkennbarer Ertraglosigkeit und Kursverfall der Notes keine Ausstiegsmöglichkeit des Anlegers gegeben, will er nicht die Kapitalgarantie verlieren und dadurch einen Verlust am Kapital erleiden. Damit, dass sich die Mitarbeiter der Beklagten mit der Ausfolgung der Urkunden „Term Sheet“ und „Risikohinweise“ begnügten, kamen sie demnach ihrer Aufklärungsverpflichtung nicht nach; den Klägern kamen nicht die Informationen zu, die es ihnen ermöglicht hätten, für das konkrete Anlageprodukt die Risken und Chancen hinsichtlich eines Ertrags einzuschätzen und entsprechend ihre Anlageentscheidung zu treffen.

Eine Verletzung der Aufklärungspflicht würde auch dann zu bejahen sein, wenn statt der (einleitend nicht wiedergegebenen) Feststellung, G***** S***** habe den Klägern keine genauen Erläuterungen über die Funktionsweise von V***** gegeben, die von der Beklagten gewünschte Feststellung getroffen worden wäre, G***** S***** habe den Drittkläger darüber aufgeklärt, dass eine Kapitalgarantie existiere, aber die Gefahr bestehe, dass unter Umständen keine Zinsen anfielen. Auch diese Information wäre rudimentär und würde ‑ wie oben dargelegt ‑ nicht ausreichen. Dazu kommt, dass G***** S***** bekannt war, dass die Kläger keine besonderen Kenntnisse oder Erfahrungen mit derartigen Anlageformen hatten. Auch wenn die Kläger zweifellos über bedeutende Geldbeträge verfügten, die sie veranlagen wollten, so sind sie allein deshalb noch keine „institutionellen“ Anleger, die die Emittentin als Anleger im Auge hatte.

Auf die von der Beklagten weiters gerügten und vom Berufungsgericht nicht geprüften Feststellungen (sie wurden im oben wiedergegebenen Sachverhalt nicht berücksichtigt) und die gewünschten Ersatzfeststellungen kommt es nicht mehr an. Die Beklagte haftet aufgrund des hier dargelegten Sachverhalts für die schuldhafte (§ 1298 ABGB) Verletzung ihrer Aufklärungspflichten.

Für die Frage des Beginns der Verjährungsfrist der geltend gemachten Schadenersatzansprüche ist die von der Beklagten begehrte Feststellung, dass eine Mitarbeiterin der Beklagten den Klägern schon in den Jahren 2002 und 2003 wegen Kursverlusts von V***** einen Wechsel der Veranlagung vorgeschlagen hätte, den diese ablehnten, ebenfalls unerheblich. Es wird nämlich nicht ein im Kursverlust liegender Schaden begehrt (es bestand ohnehin eine Kapitalgarantie), sondern der Vertrauensschaden, der darin liegt, dass die Kläger nicht in eine „sichere“ Anlageform investiert haben, bei der sie einen Ertrag erwirtschaftet hätten. Der Beginn der Verjährungsfrist hängt davon ab, wann den Klägern bekannt wurde oder bekannt sein musste, dass ihre Erwartungen hinsichtlich der Rahmenbedingungen für eine allfällige Ertragschance wegen der fehlerhaften Beratung nicht zutreffend waren. Dies war nach den insoweit unbekämpften Feststellungen im Jänner 2005 der Fall. Erst damals wurden den Klägern die Hedgefondsbeteiligungen und der Umstand bekannt, dass im Hinblick auf die selbst zu „erarbeitende“ Kapitalgarantie in immer größer werdendem Ausmaß sichere Veranlagungen vorgenommen wurden und daher mit keinem Ertrag bei Laufzeitende zu rechnen war. Erst damit war der Schaden und der Schädiger bekannt. Die Klage wurde im Jahr 2006 eingebracht. Die Ansprüche sind daher nicht verjährt.

Ohne rechtliche Bedeutung ist die begehrte Feststellung auch für die Frage nach dem von der Beklagten eingewandten Mitverschulden der Kläger, das darin gelegen sein soll, dass die Kläger nicht vor Ende der Laufzeit die V***** verkauft haben. Die Beklagte übergeht nämlich, dass die Kläger bei einem Verkauf von V***** vor Ende der Laufzeit die Kapitalgarantie verloren hätten und daher ein zusätzlicher Schaden infolge Kursverlusts eingetreten wäre, dessen Ausgleich durch andere, sichere Investitionen in nur relativ kurzer Zeit nicht absehbar war. Im Übrigen steht ‑ von der Beklagten unbekämpft ‑ fest, dass bei dem Gespräch im Jahr 2005 die Mitarbeiterin der Beklagten darauf hingewiesen hatte, dass man noch auf „Besserung“ hoffen könne. Damit war offenbar nicht einmal für die Mitarbeiter der Beklagten eindeutig, dass ein Verkauf der V***** die beste Vorgangsweise wäre. Es kann daher den Klägern schon deshalb nicht vorgeworfen werden, sie hätten eine Obliegenheit verletzt, weil sie die V***** Notes im Hinblick auf die Kapitalgarantie nicht vorzeitig verkauft haben. Der von der Beklagten erhobene Mitverschuldenseinwand ist unberechtigt.

Den Beklagten trifft die Behauptungs‑ und Beweislast für ein allfälliges Mitverschulden des Klägers. Hat der Beklagte keinen Mitverschuldenseinwand erhoben, so steht ein allfälliges Mitverschulden des Klägers nicht zur Debatte (RIS‑Justiz RS0022560). Für die Prüfung eines allfälligen Mitverschuldens des Klägers sind allein die vom Schädiger vorgebrachten Tatsachen maßgeblich (5 Ob 519/92 mwN). Der Einwand des Mitverschuldens muss nicht ausdrücklich erhoben werden, es genügt, wenn sich aus dem Vorbringen des Schädigers eine entsprechende Behauptung entnehmen lässt (1 Ob 214/98x, 10 Ob 170/00y; RIS‑Justiz RS0022560 [T14 und T19]). Die bloße Behauptung der Haftungsfreiheit ‑ insbesondere die Bestreitung des eigenen Verschuldens ‑ ist kein ausreichender Mitverschuldenseinwand (RIS‑Justiz RS0027103 [T3], RS0111235 [T3]; RS0022560 [T10]). Die Prüfung des Mitverschuldens hat sich auf jene tatsächlichen Umstände zu beschränken, die vom Schädiger eingewendet wurden. Da die Beklagte im erstinstanzlichen Verfahren ihren Mitverschuldenseinwand nicht darauf stützte, dass die Kläger dem Anlageberater „nahezu blind“ vertraut hätten (8 Ob 259/98s, 5 Ob 106/05g, 9 Ob 128/06y), widerspricht ihr diesbezügliches Vorbringen in der Berufung dem im Rechtsmittelverfahren geltenden Neuerungsverbot (§ 482 ZPO), weshalb auf diese Frage nicht weiter einzugehen ist.

Es ist daher das Zwischenurteil des Erstgerichts wiederherzustellen. Die Frage, ob die Erlassung eines Zwischenurteils durch ein Gericht der Vorinstanz zweckmäßig war oder nicht, kann von einer höheren Instanz nicht überprüft werden. Geprüft kann lediglich die Zulässigkeit derartiger Urteile werden (RIS‑Justiz RS0040047). Die Fällung eines Zwischenurteils ist hier zulässig (und war überdies zweckmäßig).

Für die Berechtigung des Feststellungsbegehrens ist allerdings die von den Klägern bekämpfte, bei der einleitenden Darstellung des Sachverhalts kursiv wiedergegebe Negativfeststellung relevant, nämlich dass nicht fest stehe, dass die Kläger bei korrekter Beratung in Wohnbauanleihen investiert hätten. Diese Feststellung ist notwendig, um beurteilen zu können, ob den Klägern ein Feststellungsinteresse zuzubilligen ist. Sollte es bei der bisherigen Feststellung bleiben, wäre ein solches Interesse zu verneinen, da bereits alle Kriterien bekannt sind, um den Vertrauensschaden (RIS‑Justiz RS0108267) zu ermitteln. Das Berufungsgericht wird sich daher bei neuerlicher Entscheidung über das Feststellungsbegehren mit der Beweisrüge auseinanderzusetzen haben. Es ist abzuklären, in welche Anlageform die Kläger investiert hätten, hätten sie nicht V***** erworben.

Das Eventualbegehren ist ein in der Klage oder während des Rechtsstreits gestelltes Begehren, dessen Verhandlung und Entscheidung von der Bedingung abhängig ist, dass dem unbedingt gestellten Hauptbegehren nicht stattgegeben wird (RIS‑Justiz RS0037585). Wurde dem Hauptbegehren des Klägers Folge gegeben, so entfällt damit die Voraussetzung, über ein Eventualbegehren zu entscheiden (RIS‑Justiz RS0037625). Erst nach vollständiger Entscheidung über das Hauptbegehren wird klar sein, ob über das Eventualbegehren überhaupt zu entscheiden ist.

Der Kostenvorbehalt gründet sich auf § 52 ZPO.

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)