Folgen einer missglückten Einbringung und eines Mantelkaufs

European Case Law Identifier: ECLI:AT:BFG:2017:RV.7102876.2010

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Richterin Elisabeth Wanke im Beschwerdeverfahren über die als Beschwerde weitergeltende Berufung der BCA EDV-Beratung GmbH, Adresse, vertreten durch Roland Wagerer, Steuerberater, 1220 Wien, Pappelweg 1/10, vom 14.6.2010 gegen die Bescheide des Finanzamtes Wien 2/20/21/22, 1220 Wien, Dr. Adolf Schärf-Platz 2, vom 5.5.2010 betreffend Körperschaftsteuer 2005 und Körperschaftsteuer 2007, Steuernummer 12 Y,

I. zu Recht erkannt:

Die Beschwerde gegen den Körperschaftsteuerbescheid 2007 wird gemäß § 279 BAO als unbegründet abgewiesen.

Der Spruch des angefochtenen Bescheides bleibt unverändert;

II. beschlossen:

Die Beschwerde gegen den Körperschaftsteuerbescheid 2005 wird gemäß § 260 Abs. 1 lit. a BAO als nicht fristgerecht eingebracht zurückgewiesen.

III. Gegen diese Entscheidung ist hinsichtlich Spruchpunkt I gemäß Art. 133 Abs. 4 B-VG eine Revision zulässig, hinsichtlich Spruchpunkt II gemäß Art. 133 Abs. 4 B-VG i.V.m. Art. 133 Abs. 9 B-VG und § 25a VwGG nicht zulässig.

Entscheidungsgründe

Firmenbuch

Laut Firmenbuch wurde die Berufungswerberin (Bw) und spätere Beschwerdeführerin (Bf) im Jahr 1987 als D E Gesellschaft m.b.H. gegründet. Gesellschafter waren zunächst D E, J K, I E und L M, seit 4.4.2006 sind wegen eines Änderungsantrags vom 30.3.2006 im Firmenbuch als Gesellschafter eingetragen C B und A B. Der Firmenwortlaut wurde in BCA EDV-Beratung GmbH geändert, die A B Datenverarbeitungs OEG mit Einbringungsvertrag vom 29.3.2006 eingebracht.

Außenprüfung

Bei der Bf fand eine Außenprüfung statt. Dazu führt der Bericht vom 4.5.2010 unter anderem aus:

Tz. 1 Einbringung nach Art III

Die D E GesmbH (deren Namen am 30.3.2006 in BCA EDV-Beratung GmbH geändert wurde) betrieb bis Dezember 2005 einen Optikerbetrieb. Die Gesellschaftsanteile wurden von den Gesellschaftern D und I E und J K per 29.3.2006 an A und C B um € 1,- abgetreten. Gleichzeitig wurde Herr A B zum neuen Geschäftsführer bestellt.

In der Vereinbarung über die Übertragung der Geschäftsanteile ist auch Folgendes bestimmt worden:

Herr D E verfügt über einen Abfertigungsanspruch i.H. von € 24.974,34 brutto gegen die GesmbH. Die Käufer verpflichten sich diese Abfertigung an Herrn D E zu bezahlen, wobei der Betrag von € 24.974,34 bei einem Treuhänder erlegt wird und dieser nach erfolgter Eintragung des Gesellschafterwechsels im Firmenbuch den Nettoabfertigungsbetrag an Herrn E bezahlt und die darauf entfallende Lohnsteuer an das zuständige Finanzamt abgeführt wird.

Weiters ist vorgesehen, dass im Gegenzug D E seine Forderungen an die D E GesmbH, die auf zwei Verrechnungskonten ausgewiesen sind, abtritt (ohne jenen Teil, der auf die Abfertigung entfällt), wobei die Forderungen auf den Verrechnungskonten jedenfalls den Betrag von € 158.000 erreichen.

Ferner wird in der Vereinbarung darauf hingewiesen, dass einen wesentlichen Bestandteil der Vereinbarung die von 1995 bis 2004 entstandenen Verlustvorträge v. € 162.192,- und die Mindestkörperschaftsteuern i. H. von € 16.858, 76 darstellen.

Der Betrieb der A B Datenverarbeitungs OEG wurde mit Vertrag vom 29.3.2006 in die D E GesmbH, neu BCA EDV-Beratung GmbH eingebracht. Die Einbringung erfolgte rückwirkend zum 30.6.2005. Die Inanspruchnahme der umgründungssteuerrechtlichen Begünstigungen des Art. III UmgrStG wurde vertraglich festgehalten.

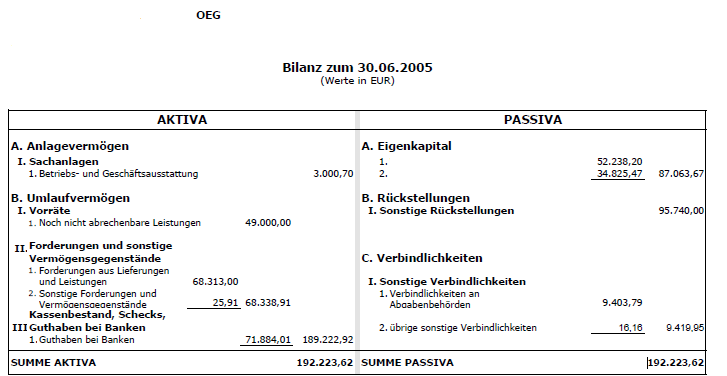

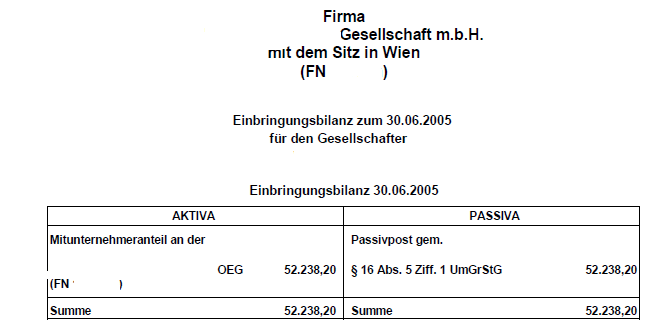

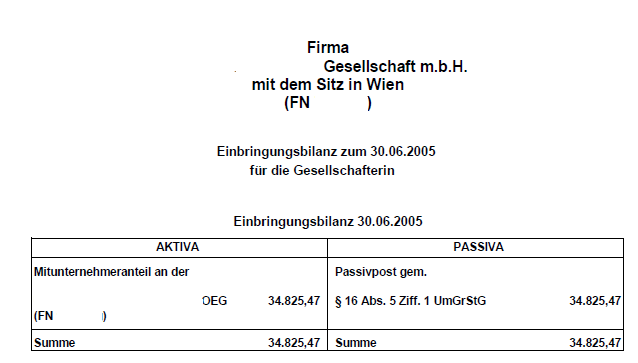

Dem Vertrag wurde die Schlußbilanz zum 30.6.2005 der OEG, sowie die Einbringungsbilanz für den Gesellschafter B A beigelegt.

Im Punkt VIII des Einbringungsvertrages wird u. a. folgendes festgehalten:

Da die Beteiligungsverhältnisse am eingebrachten Unternehmen denen in der übernehmenden Gesellschaft entsprechen, kann sohin gem. § 19 Abs. 2 Z. 5 UmgrStG eine Kapitalerhöhung bei der übernehmenden Gesellschaft unterbleiben.

Durch den Erwerb der Anteile an der D E GesmbH, Wechsel der Geschäftsführung (es wurden die bisherigen Geschäftsführer abberufen und Herr A B zum neuen Geschäftsführer bestellt) sowie mit der Übernahme des Betriebes der A B Datenverarbeitungs OEG liegt unstrittig der Manteltatbestand des § 8 Abs. 4 Z. 2 KStG 1988 vor.

Tz. 2 Verfahrensstand

2005:

Aufgrund der Nichtabgabe der Steuererklärungen wurden die Bemessungsgrundlagen am 24.4.2008 geschätzt. Gegen den Umsatzsteuerbescheid 2005 (mit einer ZL von € 10.000) wurde eine Berufung eingebracht und eine Umsatzsteuererklärung eingereicht. Der Berufung wird teilweise stattgegeben (siehe Änderung lt. Tz. 4).

Gegen den Körperschaftsteuerbescheid 2005 (geschätzter Gewinn € 10.000) wurde nicht berufen, die Erklärung wurde erst im Zuge des Bp-Verfahrens eingebracht (Gewinn € 178.957,23).

Es erfolgt eine Wiederaufnahme des Verfahren gem. § 303 (4) BAO. Die Einbringung der A B Datenverarbeitungs OEG per 30.6.2005 wurde vom steuerlichen Vertreter nicht bekanntgegeben.

2006 und 2007:

Für 2006 und 2007 sind aufgrund der eingereichten Erklärungen und Berücksichtigung der Feststellungen der Bp Erstbescheide zu erlassen.

Steuerliche Feststellungen

Tz. 3 Anschaffungskosten EDV-Betrieb

Im gegenständlichen Fall liegt laut Einbringungsvertrag eine Einbringung des Betriebes einer Mitunternehmerschaft vor. Eine Einbringung kann ua. nur dann unter Art. III UmgrStG fallen, wenn die Gegenleistung durch die übernehmende Körperschaft ausschließlich in der Gewährung von Anteilen an den Einbringenden erfolgt (§ 19 Abs. 1 UmgrStG). Von diesem Grundsatz kann nur dann abgegangen werden, wenn einer der in § 19 Abs. 2 leg.cit. angeführten Ausnahmetatbestände erfüllt ist.

§ 19 Abs. 2 Z. 5 UmgrStG in der Fassung des Abgabenänderungsgesetzes 2005, BGBI 2005/151 , lautet wie folgt:

"Die Gewährung von neuen Anteilen kann unterbleiben, wenn der Einbringende unmittelbar oder mittelbar Alleingesellschafter der übernehmenden Körperschaften ist (dieser Tatbestand ist jedenfalls nicht gegeben) oder wenn die unmittelbaren oder mittelbaren Beteiligungsverhältnisse an der einbringenden und der übernehmenden Körperschaft übereinstimmen."

Diese Bestimmung gilt für alle Einbringungen, die nach dem 31 .1.2006 beim zuständigen Firmenbuch/Finanzamt angemeldet werden (Z. 11 des 3. Teiles des UmgrStG).

Der zweite Tatbestand des § 19 Abs. 2 Z. 5 UmgrStG (auf diesen wird auch im bereits wiedergegebenen Punkt VIII des Einbringungsvertrages vom 29.3.2006 Bezug genommen), kommt daher NUR dann zur Anwendung, wenn der Einbringende eine KÖRPERSCHAFT ist.

Keine Ausnahme von der Erforderlichkeit der Gegenleistung sieht § 19 Abs. 2 Z 5 UmgrStG idF des AbgÄG 2005 daher für den Fall vor, dass Vermögen durch eine Mitunternehmerschaft eingebracht wird.

Es ist daher eine Anwendungsvoraussetzung des Art. III verletzt worden.

Steuerliche Konsequenzen

Gem.§ 20 Abs. 1 Z. 2 KStG 1988 kommt§ 6 Z. 14 EStG 1988 zur Anwendung. § 6 Z 14 lit b EStG 1988 normiert, dass die Einbringung von Wirtschaftsgütern (dazu zählt auch ein Betrieb) als Tausch i. S. der lit.a gilt.

Die Einbringung des Betriebes gem. § 12 Abs. 2 UmgrStG ist auf den nach dem UmgrStG maßgeblichen Stichtag, daher auf den 30.6.2005 zu beziehen.

Es sind daher die stillen Reserven der A B Datenverarbeitungs OEG per 30.6.2005 aufzudecken und bei den Mitunternehmern im Rahmen der Veranlagung 2005 zu versteuern (Feststellung eines Veräußerungsgewinnes für 2005).

Bei der BCA EDV-Beratung GmbH liegt ein Anschaffungstatbestand per 1. 7.2005 vor.

Anschaffungskosten EDV-Betrieb per 1. 7.2005

Die BCA EDV Beratung GmbH hat steuerrechtlich einen Firmenwert erworben.

Der Firmenwert kann gemäß § 8 Abs. 3 EStG auf 15 Jahre verteilt abgeschrieben werden.

Firmenwert /15 ND

€ 249.000/ 15 = € 16.600,-

Abschreibung 2005 € 8.300,-

Abschreibung 2006-2019 € 16.600,-

Abschreibung 2020 € 8.300,-

Steuerliche Auswirkungen

Zeitraum | 2005 | 2006 | 2007 |

| Euro | Euro | Euro |

Körperschaftsteuer |

|

|

|

Gesamtbetrag der Einkünfte | -8.300,00 | -16.600,00 | -16.600,00 |

...

Tz. 10 Verlustvortrag 2005 - Manteltatbestand

Da der Manteltatbestand des § 8 Abs. 4 Z 2 KStG 1988 bei der übernehmenden GmbH verwirklicht wurde, kann die Einbringung nichts an der Verwirklichung dieses Manteltatbestandes ändern, dh. es kommt zu einem Verlust der offenen Verlustvorträge der GmbH.

Die missglückte Einbringung führt zu einem steuerwirksamen Tauschvorgang und ist rückzubeziehen: Die OEG verkauft ihren Betrieb und die GmbH schafft diesen an.

Gleichzeitig muss aber konsequenter Weise die OEG dafür eine Gegenleistung erhalten (Anteile an der GmbH) und dies eben auch rückwirkend zum 30.6.2005. Somit beginnt sich - wirtschaftlich betrachtet - die Gesellschafterstruktur der GmbH bereits im Jahr 2005 zu ändern, der pro-forma-Verkauf um € 1,-- im Jahr 2006 ist dann eigentlich nur mehr der Abschluss dieser Änderung.

Die Rückprojektion des tatsächlichen Übertragungsaktes im Sinne einer Einkünftezurechnung auf den vereinbarten Umgründungsstichtag kann daher nichts daran ändern, dass die Wirkungen des § 8 Abs. 4 Z 2 KStG 1988 (und auch jene des § 4 Z 2 iVm § 21 Z 3 UmgrStG) bereits mit den Ablauf des Einbringungsstichtages eintreten, wenn im Jahr des Einbringungsvertrages, die Strukturänderungen - wie im gegenständlichen Fall - bereits kumulativ eingetreten sind.

Für die Veranlagung des Jahres 2005 stehen die Verlustvorträge der GmbH (der Jahre 1995-2004) infolge Verwirklichung des Manteltatbestandes - soweit sie das Ergebnis aus dem von der OEG übertragenen Vermögen (Betrieb) betreffen - nicht mehr zu.

...

Änderungen der Besteuerungsgrundlagen

Körperschaftsteuer / Gesamtbetrag der Einkünfte

Zeitraum | 2005 | 2006 | 2007 |

| Euro | Euro | Euro |

Vor Bp | 178.957,23 | 31.433,77 | 71.726,55 |

Tz 3 Anschaffungskosten EDV-Betrieb | -8.300,00 | -16.600,00 | -16.600,00 |

Tz. 6 PKW-Sachbezug |

| 3.819,99 |

|

Tz. 7 Beratungsaufwand |

| -18.750,00 |

|

Tz. 8 Rückstellung GF-Bezüge 2007 |

|

| 50.500,00 |

Tz. 9 Rückstellung für Fremdleistungen 2007 |

|

| 107.600,00 |

Nach Bp | 170.657,23 | -96,24 | 213.226,55 |

...

Prüfungsabschluss

Wiederaufnahme des Verfahrens gem. § 303 Abs. 4 BAO

Hinsichtlich nachstehend angeführter Abgabenarten und Zeiträume wurden Feststellungen getroffen, die eine Wiederaufnahme des Verfahrens gem. § 303 Abs.4 BAO erforderlich machen:

Abgabenart / Zeitraum / Feststellung

Körperschaftsteuer / 2005 / Tz.1, 2, 3, 10

Die Wiederaufnahme erfolgt unter Bedachtnahme auf das Ergebnis der durchgeführten abgaben behördlichen Prüfung und der sich daraus ergebenden Gesamtauswirkung. Im vorliegenden Fall können die steuerlichen Auswirkungen nicht als geringfügig angesehen werden. Bei der im Sinne des § 20 BAO vorgenommenen lnteressensabwägung war dem Prinzip der Rechtsrichtigkeit (Gleichmäßigkeit der Besteuerung) der Vorrang vor dem Prinzip der Rechtsbeständigkeit (Parteiinteresse an der Rechtskraft) einzuräumen.

Schlussbesprechung

Die Schlussbesprechung hat am 19.04.2010 stattgefunden.

Der Außenprüfungsbericht wurde laut Zustellnachweisen durch Übernahme am 12.5.2010 wirksam zugestellt.

Wiederaufnahmebescheid Körperschaftsteuer 2005

Mit Bescheid vom 5.5.2010 wurde das Verfahren betreffend der Körperschaftsteuer für das Jahr 2005 (Bescheid vom 24.4.2008) gemäß § 303 Abs. 4 BAO wieder aufgenommen. Die Begründung lautet:

Die Wiederaufnahme des Verfahrens erfolgte gem. § 303 (4) BAO aufgrund der Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind. Daraus ist auch die Begründung für die Abweichungen vom bisherigen Bescheid zu ersehen. Die Wiederaufnahme wurde unter Abwägung von Billigkeits- und Zweckmäßigkeitsgründen (§ 20 B AO) verfügt. Im vorliegenden Fall überwiegt das Interesse der Behörde an der Rechtsrichtigkeit der Entscheidung das Interesse auf Rechtsbeständigkeit, und die Auswirkungen können nicht als geringfügig angesehen werden.

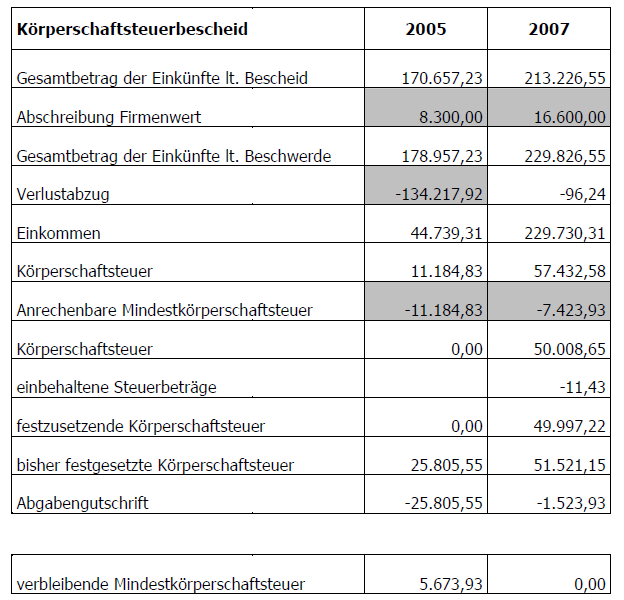

Körperschaftsteuerbescheid 2005

Der gleichzeitig mit dem Wiederaufnahmebescheid am 5.5.2010 erlassene Körperschaftsteuerbescheid 2005 setzte ausgehend von Einkünften aus Gewerbebetrieb von € 170.657,23 unter Anrechnung der Mindestkörperschaftsteuer von € 16.858,76 auf die Körperschaftsteuer gemäß § 22 KStG 1988 von € 42.664,31 die Körperschaftsteuer mit € 25.805,55 fest.

Begründung:

Der Verlustvortrag wurde gemäß § 2 Abs. 2b Z 2 und 3 EStG 1988 gekürzt.

Der Bescheid enthält keine Ankündigung, dass noch eine (weitere) Begründung zu diesem Bescheid ergehen werde.

Körperschaftsteuerbescheid 2007

Der gleichzeitig mit dem Körperschaftsteuerbescheid 2005 am 5.5.2010 erlassene Körperschaftsteuerbescheid 2007 setzte ausgehend von Einkünften aus Gewerbebetrieb von € 213.226,55 und einem Verlustabzug von € 96,24, somit einem Einkommen von € 213.130,31 unter Anrechnung der Mindestkörperschaftsteuer von € 1.750,00 und einbehaltener Steuerbeträge von € 11,34 auf die Körperschaftsteuer gemäß § 22 KStG 1988 von € 53.282,58 die Körperschaftsteuer mit € 51.521,15 fest.

Begründung:

Die Veranlagung erfolgte unter Zugrundelegung der Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind.

Sämtliche Bescheide wurden laut Zustellnachweisen durch Übernahme am 7.5.2010 wirksam zugestellt.

Berufung

Mit Telefax vom Montag, 14.6.2010 erhob die Bf durch ihren steuerlichen Vertreter Berufung und führte in dieser aus:

Berufung

Gegen die nachfolgenden Bescheide vom 05. Mai 2010, vollständig zugestellt am 12. Mai 2010 durch Zustellung des die Begründung darstellenden Berichtes über die Außenprüfung,

1. Körperschaftsteuer 2005

2. Körperschaftsteuer 2007

3. Bescheid über die Anspruchszinsen 2005

4. Bescheid über die Anspruchszinsen 2007

bringen wir Berufung ein.

Beantragt wird:

1. die Feststellung der Einkünfte aus Gewerbebetrieb 2005 mit € 170.657,23, den Ansatz von Sonderausgaben gemäß § 8 Abs 4 Zi 2 in Höhe von 75% der Einkünfte, das sind € 127.992,92; daraus ergibt sich ein steuerpflichtiges Einkommen 2005 in Höhe von € 42.664,31.

Die Körperschaftssteuer 2005 beträgt gem. § 22 KStG 1988 25%, das sind 10.666,08, welche durch die anrechenbare Mindestkörperschaftsteuer in Höhe von € 16.858,76 abgedeckt ist.

Die für das Jahr 2005 bezahlte Mindestkörperschaftsteuer in Höhe von € 1.750,00 ergibt im Zusammenhang mit der nicht verrechneten anrechenbaren Mindestkörperschaftsteuer der Vorjahre eine in den nächsten Veranlagungsjahren verrechenbare Mindestkörperschaftsteuer im Ausmaß von € 7.942,68.

2. die Anrechnung der der verrechenbaren Mindestkörperschaftsteuer aus 2005 sowie der bezahlten Mindestkörperschaftsteuer aus 2006, zusammen also 9.692,68. Die Körperschaftsteuer 2007 beträgt somit € 34.673,82.

3. die ersatzlose Aufhebung des Bescheides über die Festsetzung von Anspruchszinsen 2005.

4. die Abänderung des Bescheides über die Festsetzung von Anspruchszinsen 2007.

Die in TZ 10 des Prüfungsberichtes dargestellte Begründung für die Verweigerung des Verlustvortrages entspricht nicht der Gesetzeslage.

Festgestellt wird, dass die AfA für die in Tz 3 dargestellten Anschaffungskosten EDV-Betrieb in den beantragten Einkünften enthalten ist, gegen die Rechtmäßigkeit dieses Ansatzes jedoch zu St.Nr. 28 X ein Rechtsmittelverfahren läuft.

Auf die ausführliche Begründung, welche auf postalischem Weg ergeht wird verwiesen.

Aussetzung der Einhebung

Gemäß § 212a BAO beantragen wir die Aussetzung der Einhebung für die nachfolgend angeführten Abgaben:

Körperschaftsteuer 2005: € 24.055,55

Körperschaftsteuer 2007: € 9.692,68

Anspruchszinsen 2005: € 3.594,75

Anspruchszinsen 2007: € 708,73.

Die in der Berufung angekündigte "ausführliche Begründung" langte nach der Aktenlage am Finanzamt niemals ein.

Vorlage

Mit Bericht vom 12.8.2010 legte das Finanzamt die Berufung betreffend Körperschaftsteuer 2005 und 2007 ohne Erlassung einer Berufungsvorentscheidung dem Unabhängigen Finanzsenat als damalige Abgabenbehörde zweiter Instanz zur Entscheidung vor.

Strittig sei, ob die Anwendungsvoraussetzungen des Art III UmGrStG verletzt worden seien, beantragt werde die Abweisung:

Bei der Mikö kommt es zu einer Verschiebung in das Jahr 2005, weil der Verlustvortrag nicht anerkannt wurde infolge Verwirklichung Manteltatbestands;

Afa 2005-2007; von der BP wurde der Aufwand von 8.300,-/16.600,- gegeben, da bei der OEG ein Veräußerungsgewinn festgestellt wurde.

Beschluss vom 20.2.2017

Mit Beschluss vom 20.2.2017 wurde der Beschwerdeführerin BCA EDV-Beratung GmbH gemäß § 2a BAO i.V.m. § 85 BAO und § 250 BAO aufgetragen, innerhalb von einem Monat ab Zustellung die Beschwerde zu begründen (§ 250 Abs. 1 lit. d BAO).

Darüberhinaus wurde den Parteien des verwaltungsgerichtlichen Verfahrens zur allfälligen Äußerung innerhalb von einem Monat ab Zustellung zwecks Wahrung des Parteiengehörs mitgeteilt, dass die Beschwerde hinsichtlich des Körperschaftsteuerbescheides 2005 voraussichtlich verspätet sei. Nach Darstellung des Verfahrensganges und der Rechtsgrundlagen führte das Bundesfinanzgericht unter anderem aus:

Mangelhaftigkeit der Beschwerde

Die als Beschwerde weiterwirkende Berufung vom 14.6.2010 enthält als Begründung lediglich den Satz "Die in TZ 10 des Prüfungsberichtes dargestellte Begründung für die Verweigerung des Verlustvortrages entspricht nicht der Gesetzeslage."

Damit ist die Beschwerde nicht begründet (vgl. VwGH 15.1.1969, 1410/68; VwGH 10.3.1994, 93/15/0137; Ritz, BAO5, § 250 Tz 15).

Der Verweis auf eine "ausführliche Begründung, welche auf postalischem Weg ergeht", geht ins Leere, da eine solche nach der Aktenlage niemals beim Finanzamt eingelangt und dem Bundesfinanzgericht unbekannt ist.

Der Beschwerdeführerin ist daher gemäß § 2a BAO i.V.m. § 85 BAO und § 285 BAO aufzutragen, den ihrer Beschwerde anhaftenden Mangel zu beheben.

Die Frist von einem Monat ist angemessen.

Teilweise Verspätung der Beschwerde

Die als Beschwerde weiterwirkende Berufung vom 14.6.2010 richtet sich gegen den Körperschaftsteuerbescheid 2005 vom 5.5.2010 und gegen den Körperschaftsteuerbescheid 2007 vom 5.5.2010.

Die Körperschaftsteuerbescheide 2005 und 2007 wurden am 7.5.2010 zugestellt. Der Außenprüfungsbericht vom 4.5.2010 wurde am 12.5.2010 zugestellt.

Während der Körperschaftsteuerbescheid 2007 auf die "Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind", verweist, ist dies beim Körperschaftsteuerbescheid 2005 nicht der Fall. Dieser wurde damit begründet, dass der Verlustvortrag gemäß § 2 Abs. 2b Z 2 und 3 EStG 1988 gekürzt worden sei.

Die Berufungsfrist hinsichtlich des Körperschaftsteuerbescheides 2005 endete daher am Montag, 7.6.2010, jene hinsichtlich des Körperschaftsteuerbescheides 2007 am Montag, 14.6.2010 (der 12.6.2010 war ein Samstag).

Die als Beschwerde weiterwirkende Berufung vom 14.6.2010 wurde am Montag, 14.6.2010 erhoben.

Die Beschwerde ist daher hinsichtlich des Körperschaftsteuerbescheides 2005 voraussichtlich verspätet.

Die Beschwerde wäre daher, soweit sie den Körperschaftsteuerbescheid 2005 betrifft, gemäß § 260 Abs. 1 lit. b BAO als verspätet zurückzuweisen.

Dies wird den Parteien des verwaltungsgerichtlichen Verfahrens in Wahrung des Parteiengehörs mitgeteilt.

Für eine allfällige Äußerung wird eine Frist von einem Monat ab Beschlusszustellung eingeräumt.

Mängelbehebung und Äußerung vom 22.3.2017

Mit Schreiben vom 22.3.2017 gab die Bf durch ihre steuerliche Vertretung bekannt:

1. Beschwerdefrist Körperschaftsteuerbescheid 2015

Der Körperschaftsteuerbescheid 2005 wurde am 7. Mai 2010 zugestellt. Der Spruch des Bescheides weist ein Einkommen von € 170.657,23, eine darauf entfallende Körperschaftsteuer in Höhe von € 42.664,31 sowie eine anrechenbare Mindestkörperschaftsteuer von € 16.858,76 aus. Von der sich so ergebenden Körperschaftsteuer von € 25.805,55 wird die Körperschaftsteuervorauszahlung in Höhe von 1.750,00 abgezogen, sodass eine Abgabennachforderung in der Höhe von € 24.055,55 verbleibt.

In der Begründung wird angeführt, „der Verlustvortrag wurde gemäß § 2 Abs. 2b und 3 EStG 1988 gekürzt.“ – wie auch im Mängelbehebungsauftrag auf Seite 7 dargestellt wird.

In der Beilage befindet sich der Gesetzestext in der für das Jahr 2005 gültigen Fassung für die obgenannte Gesetzesbestimmung.

Aus dieser Gesetzesstelle ergibt sich eine Kürzung des Verlustvortrages auf 75% des Gesamtbetrages der Einkünfte (Vortragsgrenze). Tatsächlich wurde im Bescheid überhaupt kein Verlustvortrag angesetzt.

Der Spruch und die Begründung passen nicht zusammen.

Vielmehr scheint es sich bei der Begründung um eine „EDV-technische“ Hinterlassenschaft des ersten Körperschaftsteuerbescheides 2005 vom 24.4.2008 zu handeln. In diesem Bescheid passt die Begründung zum Ansatz eines Verlustvortrages in Höhe von 75% des Gesamtbetrages der Einkünfte.

Andererseits ist dem Außenprüfungsbericht in Tz. 10 Verlustvortrag 2005 – Manteltatbestand (Mängelbehebungsauftrag Seite 5) zu entnehmen, dass das Finanzamt den Nichtansatz des Verlustvortrages auf § 8 Abs. 4 Z 2 KStG 1988 stützt.

Diese Begründung fehlt dem Bescheid jedoch.

Enthält ein Bescheid eine Begründung, ist diese ihrem Inhalt nach aber so, dass sie keinen Aussagewert hat, dann ist dies dem Fehlen der Begründung gleichzuhalten, und § 245 Abs. 2 anwendbar.

Ein dieser Bestimmung entsprechender Antrag konnte jedoch entfallen, da mit der Zustellung des Außenprüfungsberichtes eine Sanierung des Begründungsmangels jedenfalls erfolgt ist.

Jedoch beginnt die Rechtsmittelfrist auch in diesem Fall erst mit dem Einlangen des Außenprüfungsberichtes zu laufen.

Die (zutreffende) Begründung für den Spruch des Körperschaftsteuerbescheides 2005, findet sich im Außenprüfungsbericht. Der Verweis auf den Prüfungsbericht fehlt dem Bescheid jedoch.

Erfolgt die Begründung für den Spruch an anderer Stelle als im Bescheid, und fehlt der Hinweis auf diese separate Begründung, dann ist der Bescheid nicht begründet, und beginnt die Rechtsmittelfrist erst mit der Zustellung der Begründung zu laufen.

Zusammenfassung:

Die im Körperschaftsteuerbescheid angeführte Begründung ist ohne Aussagewert, und daher als unbegründet anzusehen. Die dem Bescheidspruch entsprechende Begründung ist im Außenprüfungsbericht angeführt, auf welchen im Bescheid nicht verwiesen wird.

Diesbezüglich ist der Bescheid unbegründet. Durch die Zustellung des Außenprüfungsberichtes wurden die Begründungsmängel behoben. Die Rechtsmittelfrist beginnt jedoch erst mit der Zustellung des Außenprüfungsberichtes zu laufen.

Somit ist die Einbringung der Beschwerde fristgerecht erfolgt.

2. Einbringung nach Art III

Wie im BP richtig ausgeführt wurde der Betrieb der A B Datenverarbeitungs OEG mit Vertrag vom 29.03.2006 in die BCA EDV-Beratung GmbH (vormals D E GesmbH) rückwirkend zum 30.6.2005 eingebracht.

Die Beteiligungs- und Ertragsverhältnisse in der eingebrachten Personengesellschaft waren:

A B 60%

C B 40%

Die Werte der Einbringungsbilanzen per 30.06.2005 stellen sich wie folgt dar:

A B - Passivpost gem. § 16 Abs. 5 Ziff. 1 UmGrStG 52.238,20 60%

C B - Passivpost gem. § 16 Abs. 5 Ziff. 1 UmGrStG 34.825,47 40%

Summe 87.063,67

Aus einem aus heutiger Sicht nicht mehr feststellbaren Grund wurde die Einbringungsbilanz der Gesellschafterin C B nicht als Beilage zum Einbringungsvertrag eingefügt. Jedoch ist die Gesamtsumme beider Einbringungsbilanzen als entsprechende Rücklage in der Bilanz der aufnehmenden Gesellschaft ausgewiesen.

In der Beilage werden die Urfassungen der Schlussbilanz zum 30.06.2005 der OEG, sowie die Einbringungsbilanzen beider Gesellschafter sowie die Passivseite der Bilanz zum 31.12.2006 der BCA EDV-Beratung GmbH übermittelt.

Die Beteiligungsverhältnisse in der aufnehmenden Gesellschaft BCA EDV-Beratung GmbH betragen seit dem Kauf der Anteile wie folgt:

Das Stammkapital der Gesellschaft beträgt € 37.000,-

Davon haben übernommen

A B eine Stammeinlage von € 22.200,00 60%

C B eine Stammeinlage von € 14.800,00 40%

Eine von den Beteiligungsverhältnissen abweichende Vermögenszurechnung besteht nicht.

Auf die Gewährung von Gesellschaftsanteilen als Gegenleistung für das eingebrachte Vermögen kann verzichtet werden, wenn die Eigentums– bzw. Beteiligungsverhältnisse am eingebrachten Vermögen mit den Beteiligungsverhältnissen an der übernehmenden Körperschaft übereinstimmen. Eine Anteilsgewährung nach § 19 Abs. 1 UmgrStG oder § 19 Abs. 2 Z 1 UmgrStG ist jedoch zulässig.

Voraussetzung für den Verzicht auf Anteilsgewährung gemäß § 19 Abs. 2 Z 5 UmgrStG ist das Vorliegen einer Identität zwischen Vermögenszurechnung und Beteiligungssituation. Aus diesem Grund besteht zum einen zwischen dem Einbringenden und der übernehmenden Körperschaft kein Interessensgegensatz und zum anderen ist eine Verschiebung der stillen Reserven im eingebrachten Vermögen im Zuge der Einbringung nicht möglich.

Nach der Einbringung ist der Einbringende unverändert am eingebrachten Vermögen beteiligt. Eine Änderung hat sich lediglich in der gesellschaftsrechtlichen Struktur ergeben.

Die einbringungsbedingte Übertragung der Gesamtreserven auf die übernehmende Körperschaft spiegelt sich in der Beteiligung unverändert wider. Soweit natürliche Personen einbringen, werden die nicht mehr einkommensteuerhängigen Gesamtreserven durch die körperschaftsteuerhängigen Gesamtreserven bei der übernehmenden Körperschaft und die einkommensteuerhängigen Reserven in der Beteiligung an der übernehmenden Körperschaft ersetzt.

Zusammenfassung:

Die in der Tz. 3 Anschaffungskosten EDV-Betrieb des Außenprüfungsberichtes geäußerte Rechtsansicht ist daher falsch. Hingegen ist die im Einbringungsvertrag dargelegte Rechtsansicht richtig, und es liegt auch keine Verletzung einer Anwendungsvoraussetzung des Art. III vor.

Eine Aufdeckung stiller Reserven der einbringenden Gesellschaft hat nicht zu erfolgen, und es wird durch die aufnehmende Gesellschaft auch kein Firmenwert erworben. Die ab dem 2005 bei der BCA EDV Beratung GmbH zum Abzug gebrachte Firmenwertabschreibung erfolgt(e) zu Unrecht.

3. Manteltatbestand und Verlustvortrag

In Tz. 10 Verlustvortrag 2005 – Manteltatbestand des Außenprüfungsberichtes wird ausgeführt, dass der Manteltatbestand des § 8 Abs. 4 Z 2 KStG bereits im Jahr 2005 verwirklicht wurde, und führt dazu in weiterer Folge dazu aus, dass die „Strukturänderungen – wie im gegenständlichen Fall – bereits kumulativ eingetreten sind. Diese Feststellung steht jedoch im Widerspruch zum ersten Satz der Tz. 1, der wie folgt lautet: Die D E GesmbH (deren Namen am 30.3.2006 in BCA EDV-Beratung GmbH geändert wurde) betrieb bis Dezember 2005 einen Optikerbetrieb.

Damit stellt das Finanzamt aber selbst fest, dass die organisatorische und wirtschaftliche Struktur der aufnehmenden Gesellschaft zum Zeitpunkt der Einbringung am 30.06.2005 keineswegs jene wesentliche Änderung aufweist, die entsprechend der gesetzlichen Definition für das Vorliegen eines Mantelkaufs erforderlich ist.

Die Umgründungssteuerrichtlinien führen dazu wie folgt aus:

Ist der Verlust in der übernehmenden Körperschaft im Rahmen eines Betriebes entstanden, muss für die weitere Vortragsfähigkeit dieses Verlustes dieser verlustverursachende Betrieb am Einbringungsstichtag tatsächlich vorhanden sein.

Diese Voraussetzung ist durch die Feststellung in TZ. 1 Außenprüfungsbericht eindeutig gegeben

Da der Verlustabzug erst ab jenem Zeitpunkt nicht mehr zu steht, ab dem die Identität nach dem Gesamtbild der Verhältnisse wirtschaftlich nicht mehr gegeben ist, liegt dieser Zeitpunkt erst ab Beginn des Jahres 2006 vor.

Zusammenfassung:

Zum Zeitpunkt der Einbringung am 30.06.2005, und darüber hinaus bis Dezember 2005 war der verlustverursachende Betrieb vorhanden, und damit erfüllt die aufnehmende Gesellschaft alle Voraussetzungen, um die Verlustvorträge im Jahr 2005 als Sonderausgaben geltend machen zu können.

4. Körperschaftsteuerbescheide 2005 und 2007 allgemein

Insoweit in den vorstehenden Ausführungen oder in den nachfolgenden Darlegungen zu den Bescheiden keine Stellungnahmen abgegeben werden, gelten die Bescheidinhalte als anerkannt.

5. Körperschaftsteuerbescheid 2005

Gemäß den Ausführungen in Punkt 2. ist die in den Einkünften enthaltene Abschreibung des Firmenwertes nicht anzusetzen. Die Einkünfte erhöhen sich daher um den Betrag von € 8.300,-.

In den Jahren 1995 bis 2004 sind in der aufnehmenden Gesellschaft Verlustvorträge in der Gesamthöhe von € 162.192,68 angelaufen. Gemäß den Ausführungen in Punkt 3. sind diese Beträge gemäß den Bestimmungen des § 2 Abs. 2b Z 2 und 3 EStG mit 75% des Gesamtbetrages der Einkünfte als Sonderausgaben anzusetzen.

Verlustvorträge:

162.192,68

2004 22.078,52

2003 25.082,99

2002 33.393,71

2001 21.434,63

2000 16.772,74

1999 10.566,41

1998 0,00

1997 10.571,14

1996 7.209,65

1995 15.082,88

Eine zahlenmäßige Darstellung der beantragten Änderungen erfolgt unter Punkt 7.

6. Körperschaftsteuerbescheid 2007

Gemäß den Ausführungen in Punkt 2. ist die in den Einkünften enthaltene Abschreibung des Firmenwertes nicht anzusetzen. Die Einkünfte erhöhen sich daher um den Betrag von € 16.600,-.

Die aus den Jahren bis 2004 stammende anrechenbare Mindestkörperschaftsteuer wird 2005 nicht zur Gänze verbraucht, und steht daher für 2007 neben der anrechenbaren Mindestkörperschaftsteuer aus 2006 zur Verrechnung.

Eine zahlenmäßige Darstellung der beantragten Änderungen erfolgt unter Punkt 7.

7. Berechnungen

Beilagen:

Text des § 2 EStG 1988 soweit erforderlich

Schlussbilanz zum 30.06.2005 der A B Datenverarbeitungs OEG

Einbringungsbilanz des Gesellschafters A B

Einbringungsbilanz der Gesellschafterin C B

Schreiben vom 15.05.2006 Einbringung

Im Detail:

EStG

§ 2. (1) Der Einkommensteuer ist das Einkommen zugrunde zu legen, das der Steuerpflichtige innerhalb eines Kalenderjahres bezogen hat.

(2b) Sind bei Ermittlung des Einkommens Verluste zu berücksichtigen, die in vorangegangenen Jahren entstanden sind, gilt Folgendes:

2. Vortragsfähige Verluste im Sinne des § 18 Abs. 6 und 7 können nur im Ausmaß von 75% des Gesamtbetrages der Einkünfte abgezogen werden (Vortragsgrenze). Insoweit die Verluste im laufenden Jahr nicht abgezogen werden können, sind sie in den folgenden Jahren unter Beachtung der Vortragsgrenze abzuziehen. Dies gilt auch für Verluste im Sinne des § 117 Abs. 7 zweiter Satz insoweit, als diese Verluste wegen der Vortragsgrenze nicht abgezogen werden können.

3. Die Verrechnungsgrenze und die Vortragsgrenze sind in folgenden Fällen insoweit nicht anzuwenden, als in den positiven Einkünften oder im Gesamtbetrag der Einkünfte enthalten sind:

- Gewinne aus einem Schulderlass gemäß § 36 Abs. 2,

- Gewinne, die in Veranlagungszeiträumen anfallen, die von einem Konkursverfahren oder einem gerichtlichen Ausgleichsverfahren betroffen sind,

- Veräußerungsgewinne und Aufgabegewinne, das sind Gewinne aus der Veräußerung sowie der Aufgabe von Betrieben, Teilbetrieben und Mitunternehmeranteilen,

- Sanierungsgewinne, das sind Gewinne, die durch Vermehrungen des Betriebsvermögens infolge eines gänzlichen oder teilweisen Erlasses von Schulden zum Zwecke der Sanierung entstanden sind,

- Liquidationsgewinne im Sinne des § 19 des Körperschaftsteuergesetzes 1988.

Schlussbilanz zum 30.06.2005 der A B Datenverarbeitungs OEG

Namen zu A:

1. B A

2. B C

Einbringungsbilanz des Gesellschafters A B

Einbringungsbilanz der Gesellschafterin C B

Schreiben vom 15.5.2006 an das Finanzamt Wien 21/22

Betrifft: St.Nr.: X; A B Datenverarbeitungs OEG

Erlöschen der Gesellschaft

Die obgenannte Gesellschaft wurde am 29. März 2006, rückwirkend mit 30. Juni 2005 in die BCA EDV-Beratung GmbH (FN YY) eingebracht, und ist mit diesem Tag aufgelöst und gelöscht.

Ich ersuche um Kenntnisnahme....

Beschluss vom 28.3.2017 im Verfahren RV/7102874/2010

Mit Beschluss BFG 28.3.2017, RV/7102874/2010, wies das Bundesfinanzgericht im Beschwerdeverfahren über die als Beschwerde weitergeltende Berufung der A B Datenverarbeitungs OEG, Rechtsnachfolgerin BCA EDV-Beratung GmbH, vom 12.3.2008 gegen den vermeintlichen Bescheid des Finanzamtes Wien 2/20/21/22 vom 11.2.2008 betreffend Feststellung von Einkünften für das Jahr 2005, Steuernummer 12 X, gemäß § 260 Abs. 1 lit. a BAO als unzulässig zurück, da im Zeitpunkt der Ausfertigung des (vermeintlichen) Einkünftefeststellungsbescheids vom 11.2.2008 eine A B Datenverarbeitungs OEG nicht mehr existiert habe.

Gegen diesen Beschluss wurde vom Finanzamt außerordentliche Revision an den Verwaltungsgerichtshof erhoben.

Äußerung des Finanzamts Wien 2/20/21/22 vom 3.5.2017

Das Finanzamt äußerte sich mit Schreiben vom 3.5.2017 zur Eingabe vom 22.3.2017:

Beschwerdefrist Körperschaftsteuerbescheid 2015

Bei dem nach Abschluss der BP gleichzeitig mit dem Wiederaufnahmebescheid ergangenen Sachbescheid hat das Finanzamt lediglich in der Begründung des Wiederaufnahmebescheides auf den Betriebsprüfungsbericht verwiesen. In der Begründung des Sachbescheides wurde auf diesen Verweis vergessen. Das Finanzamt ist von der Rechtzeitigkeit der Beschwerde ausgegangen, da aus dem Gesamtzusammenhang — Betriebsprüfungsverfahren und gleichzeitiges Ergehen beider Bescheide nach Abschluss des Verfahrens — eindeutig erkennbar ist, dass der Betriebsprüfungsbericht die Begründung für beide Bescheide ist.

2. Einbringung nach Art III

Ob die Anwendungsvoraussetzungen des Art III UmGrStG erfüllt sind, stellt eine Vorfrage dar. In dieser Rechtssache ist ein Beschwerdeverfahren betreffend Feststellungsbescheid 2005 (a.o. Amtsrevision vom 21.4.2017) bei der A B Datenverarbeitung OEG (12 X) anhängig.

3. Manteltatbestand und Verlustvortrag

Die Bf. wendet ein, dass der Manteltatbestand des § 8 Abs. 4 Z. 2 KStG erst im Jahr 2006 erfüllt worden ist. Eine solche Auslegung iZm Umgründungen widerspricht aber dem Zweck des Manteltatbestandes. Zweck dieser Bestimmung ist die Unterbindung rechtsgeschäftlicher Verlustverwertungen außerhalb wirtschaftlich begründeter Fälle (n. zB Renner in Quantschnigg/Renner/Schellmann/Stöger, KStG 1988 T2. 275 zu § 8). Die in § 6 Z 14 lit b EStG 1988 angeordnete Rückwirkung der Übertragung des Betriebes, der das Tatbestandsmerkmal der Anderung der wirtschaftlichen Struktur verwirklicht, hat nämlich lediglich Vereinfachungsfunktion, weil zu diesem Zeitpunkt Bilanzen vorliegen. Es handelt sich aber tatsächlich um bloße Fiktion, weil der Betrieb bis zur Ubertragung, dh. frühestens mit Vertragsabschluss, dem Einbringenden weiter zusteht und von diesem bewirtschaftet wird. Die Rückprojektion des tatsächlichen Ü bergangsaktes im Sinne einer Einkünftezurechnung auf den vereinbarten Umgründungsstichtag kann daher nichts daran ändern, dass die Wirkungen des § 8 Abs. 4 Z 2 KStG 1998 (und auch jene des § 4 Z 2 iVm § 21 Z 3 UmGrStG) bereits mit dem Ablauf des Einbringungsstichtages eintreten, wenn im Jahr des Einbringungsvertrags die Strukturänderungen bereits kumulativ eingetreten sind.

4. bis 6. Körperschaftsteuerbescheide 2005 und 2007

Als Vorfrage wäre die Entscheidung in der Beschwerdesache der A B Datenverarbeitungs OEG (siehe Punkt 2.) abzuwarten.

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

A.

Die D E GesmbH (deren Namen am 30.3.2006 in BCA EDV-Beratung GmbH geändert wurde) betrieb bis Dezember 2005 einen Optikerbetrieb. Die Gesellschaftsanteile wurden von den Gesellschaftern D und I E und J K per 29.3.2006 an A und C B um € 1,- abgetreten. Gleichzeitig wurden die bisherigen Geschäftsführer abberufen und wurde A B zum neuen Geschäftsführer bestellt. Die GmbH war nach dem Gesellschafterwechsel im Datenverarbeitungsbereich tätig.

Die Mitunternehmeranteile von A (€ 52.238,20) und C (€ 34.825,47) B an der A B Datenverarbeitungs OEG wurden mit Vertrag vom 29.3.2006 in die D E GesmbH eingebracht. Die Einbringung erfolgte rückwirkend zum 30.6.2005. Die Inanspruchnahme der umgründungssteuerrechtlichen Begünstigungen des Art. III UmgrStG wurde vertraglich festgehalten. Dem Vertrag wurde die Schlußbilanz zum 30.6.2005 der OEG, sowie die Einbringungsbilanz für den Gesellschafter B A beigelegt. Im Punkt VIII des Einbringungsvertrages wurde u. a. festgehalten:

Da die Beteiligungsverhältnisse am eingebrachten Unternehmen denen in der übernehmenden Gesellschaft entsprechen, kann sohin gem. § 19 Abs. 2 Z. 5 UmgrStG eine Kapitalerhöhung bei der übernehmenden Gesellschaft unterbleiben.

Die Einbringungsbilanz für die Gesellschafterin C B wurde aus einem unbekannten Grund dem Einbringungsvertrag nicht als Beilage beigefügt.

Eine Gewährung von neuen Anteilen an der GmbH als Gegenleistung für die Einbringung der OEG (§ 19 Abs. 1 UmgrStG) erfolgte nicht.

Der von der GmbH erworbene Firmenwert der OEG betrug € 249.000,00. Auf das Jahr 2007 entfällt eine anteilige Firmenwertabschreibung von € 16.600,00.

Für das Jahr 2007 besteht keine anrechenbare Mindestkörperschaftsteuer aus den Jahren bis 2004.

B.

Die als Beschwerde weiterwirkende Berufung vom 14.6.2010 richtet sich gegen den Körperschaftsteuerbescheid 2005 vom 5.5.2010 und gegen den Körperschaftsteuerbescheid 2007 vom 5.5.2010.

Die Körperschaftsteuerbescheide 2005 und 2007 wurden am 7.5.2010 zugestellt. Der Außenprüfungsbericht vom 4.5.2010 wurde am 12.5.2010 zugestellt.

Der Körperschaftsteuerbescheid 2007 verweist auf die "Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind". Dies ist beim Körperschaftsteuerbescheid 2005 nicht der Fall. Dieser wurde damit begründet, dass der Verlustvortrag gemäß § 2 Abs. 2b Z 2 und 3 EStG 1988 gekürzt worden sei.

Der Körperschaftsteuerbescheid 2005 erging, nachdem das Verfahren mit Bescheid vom 5.5.2010 betreffend der Körperschaftsteuer für das Jahr 2005 (Bescheid vom 24.4.2008) gemäß § 303 Abs. 4 BAO wieder aufgenommen wurde. Der Wiederaufnahmebescheid verweist zur Begründung auch auf die "Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind."

Beweiswürdigung

Die getroffenen Feststellungen ergeben sich aus der Aktenlage im gegenständlichen Verfahren und aus dem dem Beschluss BFG 28.3.2017, RV/7102874/2010 zugrunde liegenden Verfahren. Insoweit ihnen eine rechtliche Würdigung zugrunde liegt, siehe dazu im Folgenden.

Rechtsgrundlagen

§ 85 Abs. 2 BAO lautet:

(2) Mängel von Eingaben (Formgebrechen, inhaltliche Mängel, Fehlen einer Unterschrift) berechtigen die Abgabenbehörde nicht zur Zurückweisung; inhaltliche Mängel liegen nur dann vor, wenn in einer Eingabe gesetzlich geforderte inhaltliche Angaben fehlen. Sie hat dem Einschreiter die Behebung dieser Mängel mit dem Hinweis aufzutragen, daß die Eingabe nach fruchtlosem Ablauf einer gleichzeitig zu bestimmenden angemessenen Frist als zurückgenommen gilt; werden die Mängel rechtzeitig behoben, gilt die Eingabe als ursprünglich richtig eingebracht.

§ 243 BAO in der für das Jahr 2010 maßgebenden Fassung lautete:

§ 243. Gegen Bescheide, die Abgabenbehörden in erster Instanz erlassen, sind Berufungen zulässig, soweit in Abgabenvorschriften nicht anderes bestimmt ist.

§ 245 BAO in der für das Jahr 2010 maßgebenden Fassung lautete:

§ 245. (1) Die Berufungsfrist beträgt einen Monat. Enthält ein Bescheid die Ankündigung, daß noch eine Begründung zum Bescheid ergehen wird, so wird die Berufungsfrist nicht vor Bekanntgabe der fehlenden Begründung oder der Mitteilung, daß die Ankündigung als gegenstandslos zu betrachten ist, in Lauf gesetzt.

(2) Durch einen Antrag auf Mitteilung der einem Bescheid ganz oder teilweise fehlenden Begründung (§ 93 Abs. 3 lit. a) wird der Lauf der Berufungsfrist gehemmt.

(3) Die Berufungsfrist kann aus berücksichtigungswürdigen Gründen, erforderlichenfalls auch wiederholt, verlängert werden. Durch einen Antrag auf Fristverlängerung wird der Lauf der Berufungsfrist gehemmt.

(4) Die Hemmung des Fristenlaufes beginnt mit dem Tag der Einbringung des Antrages (Abs. 2 oder 3) und endet mit dem Tag, an dem die Mitteilung (Abs. 2) oder die Entscheidung (Abs. 3) über den Antrag dem Antragsteller zugestellt wird. In den Fällen des Abs. 3 kann jedoch die Hemmung nicht dazu führen, daß die Berufungsfrist erst nach dem Zeitpunkt, bis zu dem letztmals ihre Verlängerung beantragt wurde, abläuft.

§ 250 BAO in der für das Jahr 2010 maßgebenden Fassung lautete:

§ 250. (1) Die Berufung muß enthalten:

a) die Bezeichnung des Bescheides, gegen den sie sich richtet;

b) die Erklärung, in welchen Punkten der Bescheid angefochten wird;

c) die Erklärung, welche Änderungen beantragt werden;

d) eine Begründung.

(2) Wird mit der Berufung die Einreihung einer Ware in den Zolltarif angefochten, so sind der Berufung Muster, Abbildungen oder Beschreibungen, aus denen die für die Einreihung maßgeblichen Merkmale der Ware hervorgehen, beizugeben. Ferner ist nachzuweisen, daß die den Gegenstand des angefochtenen Bescheides bildende Ware mit diesen Mustern, Abbildungen oder Beschreibungen übereinstimmt.

§ 250 BAO idgF lautet:

§ 250. (1) Die Bescheidbeschwerde hat zu enthalten:

a) die Bezeichnung des Bescheides, gegen den sie sich richtet;

b) die Erklärung, in welchen Punkten der Bescheid angefochten wird;

c) die Erklärung, welche Änderungen beantragt werden;

d) eine Begründung.

(2) Wird mit Bescheidbeschwerde die Einreihung einer Ware in den Zolltarif angefochten, so sind der Bescheidbeschwerde Muster, Abbildungen oder Beschreibungen, aus denen die für die Einreihung maßgeblichen Merkmale der Ware hervorgehen, beizugeben. Ferner ist nachzuweisen, dass die den Gegenstand des angefochtenen Bescheides bildende Ware mit diesen Mustern, Abbildungen oder Beschreibungen übereinstimmt.

§ 273 BAO in der für das Jahr 2010 maßgebenden Fassung lautete:

§ 273. (1) Die Abgabenbehörde hat eine Berufung durch Bescheid zurückzuweisen, wenn die Berufung

a) nicht zulässig ist oder

b) nicht fristgerecht eingebracht wurde.

(2) Eine Berufung darf nicht deshalb als unzulässig zurückgewiesen werden, weil sie vor Beginn der Berufungsfrist eingebracht wurde.

§ 260 BAO idgF lautet:

7. Zurückweisung der Beschwerde

§ 260. (1) Die Bescheidbeschwerde ist mit Beschwerdevorentscheidung (§ 262) oder mit Beschluss (§ 278) zurückzuweisen, wenn sie

a) nicht zulässig ist oder

b) nicht fristgerecht eingebracht wurde.

(2) Eine Bescheidbeschwerde darf nicht deshalb als unzulässig zurückgewiesen werden, weil sie vor Beginn der Beschwerdefrist eingebracht wurde.

§ 2 Abs. 1 bis 3 EStG 1988 lautet i.d.F. BGBl. I Nr. 100/2006:

§ 2. (1) Der Einkommensteuer ist das Einkommen zugrunde zu legen, das der Steuerpflichtige innerhalb eines Kalenderjahres bezogen hat.

(2) Einkommen ist der Gesamtbetrag der Einkünfte aus den im Abs. 3 aufgezählten Einkunftsarten nach Ausgleich mit Verlusten, die sich aus einzelnen Einkunftsarten ergeben, und nach Abzug der Sonderausgaben (§ 18) und außergewöhnlichen Belastungen (§§ 34 und 35) sowie der Freibeträge nach den §§ 104 und 105.

(2a) Weder ausgleichsfähig noch gemäß § 18 Abs. 6 und 7 vortragsfähig sind negative Einkünfte

- aus einer Beteiligung an Gesellschaften oder Gemeinschaften, wenn das Erzielen steuerlicher Vorteile im Vordergrund steht. Dies ist insbesondere dann der Fall, wenn

- der Erwerb oder das Eingehen derartiger Beteiligungen allgemein angeboten wird

- und auf der Grundlage des angebotenen Gesamtkonzeptes aus derartigen Beteiligungen ohne Anwendung dieser Bestimmung Renditen erreichbar wären, die nach Steuern mehr als das Doppelte der entsprechenden Renditen vor Steuern betragen,

- aus Betrieben, deren Unternehmensschwerpunkt(e) im Verwalten unkörperlicher Wirtschaftsgüter oder in der gewerblichen Vermietung von Wirtschaftsgütern gelegen ist.

Solche negativen Einkünfte sind mit positiven Einkünften aus dieser Betätigung oder diesem Betrieb frühestmöglich zu verrechnen.

(2b) Sind bei Ermittlung des Einkommens Verluste zu berücksichtigen, die in vorangegangenen Jahren entstanden sind, gilt Folgendes:

1. In vorangegangenen Jahren entstandene und in diesen Jahren nicht ausgleichsfähige Verluste, die mit positiven Einkünften aus einem Betrieb oder einer Betätigung zu verrechnen sind, können nur im Ausmaß von 75% der positiven Einkünfte verrechnet werden (Verrechnungsgrenze). Insoweit die Verluste im laufenden Jahr nicht verrechnet werden können, sind sie in den folgenden Jahren unter Beachtung der Verrechnungsgrenze zu verrechnen.

2. Vortragsfähige Verluste im Sinne des § 18 Abs. 6 und 7 können nur im Ausmaß von 75% des Gesamtbetrages der Einkünfte abgezogen werden (Vortragsgrenze). Insoweit die Verluste im laufenden Jahr nicht abgezogen werden können, sind sie in den folgenden Jahren unter Beachtung der Vortragsgrenze abzuziehen. Dies gilt auch für Verluste im Sinne des § 117 Abs. 7 zweiter Satz insoweit, als diese Verluste wegen der Vortragsgrenze nicht abgezogen werden können.

3. Die Verrechnungsgrenze und die Vortragsgrenze sind in folgenden Fällen insoweit nicht anzuwenden, als in den positiven Einkünften oder im Gesamtbetrag der Einkünfte enthalten sind:

- Gewinne aus einem Schulderlass gemäß § 36 Abs. 2,

- Gewinne, die in Veranlagungszeiträumen anfallen, die von einem Konkursverfahren oder einem gerichtlichen Ausgleichsverfahren betroffen sind,

- Veräußerungsgewinne und Aufgabegewinne, das sind Gewinne aus der Veräußerung sowie der Aufgabe von Betrieben, Teilbetrieben und Mitunternehmeranteilen,

- Sanierungsgewinne, das sind Gewinne, die durch Vermehrungen des Betriebsvermögens infolge eines gänzlichen oder teilweisen Erlasses von Schulden zum Zwecke der Sanierung entstanden sind,

- Liquidationsgewinne im Sinne des § 19 des Körperschaftsteuergesetzes 1988.

(3) Der Einkommensteuer unterliegen nur:

1. Einkünfte aus Land- und Forstwirtschaft (§ 21),

2. Einkünfte aus selbständiger Arbeit (§ 22),

3. Einkünfte aus Gewerbebetrieb (§ 23),

4. Einkünfte aus nichtselbständiger Arbeit (§ 25),

5. Einkünfte aus Kapitalvermögen (§ 27),

6. Einkünfte aus Vermietung und Verpachtung (§ 28),

7. sonstige Einkünfte im Sinne des § 29.

§ 6 Z 14 EStG 1988 lautet i.d.F. BGBl. I Nr. 34/2005:

14. a) Beim Tausch von Wirtschaftsgütern liegt jeweils eine Anschaffung und eine Veräußerung vor. Als Veräußerungspreis des hingegebenen Wirtschaftsgutes und als Anschaffungskosten des erworbenen Wirtschaftsgutes sind jeweils der gemeine Wert des hingegebenen Wirtschaftsgutes anzusetzen.

b) Die Einlage oder die Einbringung von Wirtschaftsgütern und sonstigem Vermögen in eine Körperschaft (§ 1 des Körperschaftsteuergesetzes 1988) gilt als Tausch im Sinne der lit. a, wenn sie nicht unter das Umgründungssteuergesetz fällt oder das Umgründungssteuergesetz dies vorsieht. Die Einbringung von (Teil)Betrieben, Mitunternehmer- und Kapitalanteilen im Sinne des § 12 Abs. 2 des Umgründungssteuergesetzes ist auf den nach dem Umgründungssteuergesetz maßgeblichen Einbringungsstichtag zu beziehen.

§ 8 Abs. 4 KStG 1988 lautet i.d.F. BGBl. I Nr. 57/2004:

(4) Folgende Ausgaben sind bei der Ermittlung des Einkommens als Sonderausgaben abzuziehen, soweit sie nicht Betriebsausgaben oder Werbungskosten darstellen:

1. Ausgaben im Sinne des § 18 Abs. 1 Z 1, 6 und 7 des Einkommensteuergesetzes 1988.

2. Der Verlustabzug im Sinne des § 18 Abs. 6 und 7 des Einkommensteuergesetzes 1988. Der Verlustabzug steht ab jenem Zeitpunkt nicht mehr zu, ab dem die Identität des Steuerpflichtigen infolge einer wesentlichen Änderung der organisatorischen und wirtschaftlichen Struktur im Zusammenhang mit einer wesentlichen Änderung der Gesellschafterstruktur auf entgeltlicher Grundlage nach dem Gesamtbild der Verhältnisse wirtschaftlich nicht mehr gegeben ist (Mantelkauf). Dies gilt nicht, wenn diese Änderungen zum Zwecke der Sanierung des Steuerpflichtigen mit dem Ziel der Erhaltung eines wesentlichen Teiles betrieblicher Arbeitsplätze erfolgen. Verluste sind jedenfalls insoweit abzugsfähig, als infolge der Änderung der wirtschaftlichen Struktur bis zum Ende des Wirtschaftsjahres der Änderung stille Reserven steuerwirksam aufgedeckt werden.

§ 20 KStG 1988 lautet i.d.F. BGBl. I Nr. 28/1999:

§ 20. (1) Geht das Vermögen einer unbeschränkt steuerpflichtigen Körperschaft auf einen anderen über, sind

1. bei Verschmelzungen, Umwandlungen, Aufspaltungen und vergleichbaren Vermögensübertragungen § 19,

2. bei Einbringungen und Abspaltungen § 6 Z 14 des Einkommensteuergesetzes 1988 und

3. bei Zusammenschlüssen und Realteilungen § 24 Abs. 7 des Einkommensteuergesetzes 1988

anzuwenden, wenn die Voraussetzungen des Umgründungssteuergesetzes nicht gegeben sind oder das Umgründungssteuergesetz dies vorsieht.

(2) Für die Ermittlung des Liquidations- oder Veräußerungsgewinnes gilt folgendes:

1. In den Fällen des Abs. 1 Z 1 tritt an die Stelle des zur Verteilung kommenden Vermögens der Wert der für die Vermögensübertragung gewährten Gegenleistung

– nach dem Stand im Zeitpunkt der tatsächlichen Übertragung, jedenfalls aber nicht vor der Eintragung im Firmenbuch,

– im Falle der Verschmelzung, Umwandlung oder Aufspaltung nach dem Stand zum Verschmelzungs-, Umwandlungs- oder Spaltungsstichtag im Sinne des Umgründungssteuergesetzes.

2. In den Fällen des Abs. 1 Z 2 und 3 ist der Wert der Gegenleistung nach dem Stand zum Einbringungs-, Spaltungs-, Zusammenschluß- oder Realteilungsstichtag im Sinne des Umgründungssteuergesetzes anzusetzen.

Soweit eine Gegenleistungen in Form von Gesellschafts- oder anderen Mitgliedschaftsrechten nicht gewährt wird, ist der Teilwert der Wirtschaftsgüter einschließlich selbstgeschaffener unkörperlicher Wirtschaftsgüter anzusetzen.

(3) Der Rechtsnachfolger hat das übernommene Vermögen mit den nach Abs. 2 jeweils maßgebenden Werten anzusetzen. Die Einkünfte sind ihm ab dem Beginn des Tages zuzurechnen, der dem gemäß Abs. 2, § 6 Z 14 oder § 24 Abs. 7 des Einkommensteuergesetzes 1988 maßgebenden Stichtag folgt.

§ 24 Abs. 4 KStG 1988 lautet i.d.F. BGBl. I Nr. 161/2005:

(4) Für unbeschränkt steuerpflichtige inländische Kapitalgesellschaften und diesen vergleichbaren unbeschränkt steuerpflichtigen ausländischen Körperschaften gilt Folgendes:

1. Es ist für jedes volle Kalendervierteljahr des Bestehens der unbeschränkten Steuerpflicht eine Mindeststeuer in Höhe von 5% eines Viertels der gesetzlichen Mindesthöhe des Grund- oder Stammkapitals (§ 7 des Aktiengesetzes 1965, § 6 des GmbH-Gesetzes und Art. 4 der Verordnung (EG) Nr. 2157/2001 über das Statut der Europäischen Gesellschaft (SE), ABl. Nr. L 294 vom 10.11.2001 S. 1) zu entrichten. Fehlt bei ausländischen Körperschaften eine gesetzliche Mindesthöhe des Kapitals oder ist diese niedriger als die gesetzliche Mindesthöhe nach § 6 des GmbH-Gesetzes, ist § 6 des GmbH-Gesetzes maßgebend. Ändert sich die für die Mindeststeuer maßgebliche Rechtsform während eines Kalendervierteljahres, ist dafür die am Beginn des Kalendervierteljahres bestehende Rechtsform maßgeblich.

2. Abweichend von Z 1 beträgt die Mindeststeuer für unbeschränkt steuerpflichtige Kreditinstitute und Versicherungsunternehmen in der Rechtsform einer Kapitalgesellschaft für jedes volle Kalendervierteljahr 1.363 Euro.

3. Abweichend von Z 1 und 2 beträgt die Mindeststeuer für die ersten vier Kalendervierteljahre ab Eintritt in die unbeschränkte Steuerpflicht für jedes volle Kalendervierteljahr 273 Euro.

4. Die Mindeststeuer ist in dem Umfang, in dem sie die tatsächliche Körperschaftsteuerschuld übersteigt, wie eine Vorauszahlung im Sinne des § 45 des Einkommensteuergesetzes 1988 anzurechnen. Die Anrechnung ist mit jenem Betrag begrenzt, mit dem die im Veranlagungsjahr oder in den folgenden Veranlagungszeiträumen entstehende tatsächliche Körperschaftsteuerschuld den sich aus den Z 1 bis 3 für diesen Veranlagungszeitraum ergebenden Betrag übersteigt.

§ 4 Z 2 UmgrStG lautet i.d.F.BGBl. I Nr. 71/2003:

§ 4. § 8 Abs. 4 Z 2 des Körperschaftsteuergesetzes 1988 ist nach Maßgabe folgender Bestimmungen anzuwenden:

1. a) Verluste der übertragenden Körperschaft, die bis zum Verschmelzungsstichtag entstanden und noch nicht verrechnet sind, gelten im Rahmen der Buchwertfortführung ab dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum der übernehmenden Körperschaft insoweit als abzugsfähige Verluste dieser Körperschaft, als sie den übertragenen Betrieben, Teilbetrieben oder nicht einem Betrieb zurechenbaren Vermögensteilen zugerechnet werden können. Voraussetzung ist weiters, daß das übertragene Vermögen am Verschmelzungsstichtag tatsächlich vorhanden ist.

b) Verluste der übernehmenden Körperschaft, die bis zum Verschmelzungsstichtag entstanden und noch nicht verrechnet sind, bleiben abzugsfähig, soweit die Betriebe, Teilbetriebe oder nicht einem Betrieb zurechenbaren Vermögensteile, die die Verluste verursacht haben, am Verschmelzungsstichtag tatsächlich vorhanden sind.

c) Ist in den Fällen der lit. a und b der Umfang der Betriebe, Teilbetriebe oder nicht einem Betrieb zurechenbaren Vermögensteile am Verschmelzungsstichtag gegenüber jenem im Zeitpunkt des Entstehens der Verluste derart vermindert, daß nach dem Gesamtbild der wirtschaftlichen Verhältnisse eine Vergleichbarkeit nicht mehr gegeben ist, ist der von diesen Betrieben, Teilbetrieben oder Vermögensteilen verursachte Verlust vom Abzug ausgeschlossen.

d) Im Falle der Verschmelzung verbundener Körperschaften sind vortragsfähige Verluste der Körperschaft, an der die Beteiligung besteht, um abzugsfähige Teilwertabschreibungen zu kürzen, die die beteiligte Körperschaft auf die Beteiligung in Wirtschaftsjahren, die nach dem 31. Dezember 1990 geendet haben, vorgenommen hat; die Kürzung vermindert sich insoweit, als in der Folge Zuschreibungen erfolgt sind. Eine Kürzung unterbleibt, soweit eine solche nach dem letzten Satz erfolgt ist. Die Kürzung hat im Falle der Verschmelzung auf die Mutterkörperschaft in dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum und im Falle der Verschmelzung auf die Tochterkörperschaft in dem Veranlagungszeitraum zu erfolgen, in den der Verschmelzungsstichtag fällt. § 12 Abs. 3 Z 2 des Körperschaftsteuergesetzes 1988 gilt im Falle der Verschmelzung auf die Tochterkörperschaft ab dem dem Verschmelzungsstichtag folgenden Wirtschaftsjahr und im Übrigen mit der Maßgabe, dass in dem Jahr, in dem die Kürzung zu erfolgen hat, zusätzlich der Unterschiedsbetrag zwischen den insgesamt berücksichtigten Teilen der Teilwertabschreibung und dem Kürzungsbetrag im Sinne des ersten Satzes zu berücksichtigen ist. Die vorstehenden Bestimmungen gelten sinngemäß auch im Falle der Verschmelzung mittelbar verbundender Körperschaften, soweit abzugsfähige Teilwertabschreibungen auf Verluste zurückzuführen sind, die die mittelbar verbundene Körperschaft erlitten hat.

2. Ein Mantelkauf, der den Abzug von Verlusten ausschließt, liegt auch dann vor, wenn die wesentlichen Änderungen der Struktur zu einem Teil bei der übertragenden und zum anderen Teil bei der übernehmenden Körperschaft erfolgen. Änderungen zum Zwecke der Verbesserung oder Rationalisierung der betrieblichen Struktur im Unternehmenskonzept der übernehmenden Körperschaft stehen Sanierungen im Sinne des § 8 Abs. 4 Z 2 dritter Satz des Körperschaftsteuergesetzes 1988 gleich.

§ 12 UmgrStG lautet i.d.F. BGBl. I 161/2005:

§ 12. (1) Eine Einbringung im Sinne dieses Bundesgesetzes liegt vor, wenn Vermögen (Abs. 2) auf Grundlage eines schriftlichen Einbringungsvertrages (Sacheinlagevertrages) und einer Einbringungsbilanz (§ 15) nach Maßgabe des § 19 einer übernehmenden Körperschaft (Abs. 3) tatsächlich übertragen wird. Voraussetzung ist, dass das Vermögen am Einbringungsstichtag, jedenfalls aber am Tag des Abschlusses des Einbringungsvertrages, für sich allein einen positiven Verkehrswert besitzt. Der Einbringende hat im Zweifel die Höhe des positiven Verkehrswertes durch ein begründetes Gutachten eines Sachverständigen nachzuweisen.

(2) Zum Vermögen zählen nur

1. Betriebe und Teilbetriebe, die der Einkunftserzielung gemäß § 2 Abs. 3 Z 1 bis 3 des Einkommensteuergesetzes 1988 dienen, wenn sie zu einem Stichtag eingebracht werden, zu dem eine Bilanz (§ 4 Abs. 1 des Einkommensteuergesetzes 1988) für den gesamten Betrieb des Einbringenden vorliegt,

2. Mitunternehmeranteile, das sind Anteile an Gesellschaften, bei denen die Gesellschafter als Mitunternehmer anzusehen sind, wenn sie zu einem Stichtag eingebracht werden, zu dem eine Bilanz (§ 4 Abs. 1 des Einkommensteuergesetzes 1988) der Mitunternehmerschaft vorliegt, an der die Beteiligung besteht,

3. Kapitalanteile, das sind Anteile an inländischen und vergleichbaren ausländischen Kapitalgesellschaften sowie Erwerbs- und Wirtschaftsgenossenschaften, weiters an anderen ausländischen Gesellschaften eines Mitgliedstaates der Europäischen Union, die die in der Anlage zu diesem Bundesgesetz vorgesehenen Voraussetzungen des Artikels 3 der Richtlinie Nr. 90/434/EWG des Rates vom 23. Juli 1990 (ABl. EG Nr. L 225 S. 1) in der Fassung des Vertrages über den Beitritt Österreichs zur Europäischen Union erfüllen,

- wenn sie mindestens ein Viertel des gesamten Nennkapitals oder des rechnerischen Wertes der Gesamtanteile umfassen oder

- wenn die eingebrachten Anteile der übernehmenden Gesellschaft für sich oder gemeinsam mit ihr bereits vor der Einbringung gehörenden Anteilen unmittelbar die Mehrheit der Stimmrechte an der Gesellschaft, deren Anteile eingebracht werden, vermitteln oder erweitern.

Zum Begriff des Kapitalanteiles zählt bei vertraglicher Einbeziehung auch der am Einbringungsstichtag ausstehende Teil des nachweisbar ausschließlich zur Anschaffung des einzubringenden Anteiles aufgenommenen Fremdkapitals.

(3) Übernehmende Körperschaften können sein:

1. Unbeschränkt steuerpflichtige Kapitalgesellschaften oder Erwerbs- und Wirtschaftsgenossenschaften (§ 1 Abs. 2 des Körperschaftsteuergesetzes 1988).

2. Ausländische Körperschaften, die mit einer inländischen Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft vergleichbar sind, wenn mit dem in Betracht kommenden ausländischen Staat ein Doppelbesteuerungsabkommen besteht sowie andere ausländische Gesellschaften eines Mitgliedstaates der Europäischen Union, die die in der Anlage zu diesem Bundesgesetz vorgesehenen Voraussetzungen des Artikels 3 der Richtlinie Nr. 90/434/EWG des Rates vom 23. Juli 1990 (ABl. EG Nr. L 225 S. 1) in der Fassung des Vertrages über den Beitritt Österreichs zur Europäischen Union erfüllen.

(4) Auf Einbringungen sind die §§ 13 bis 22 anzuwenden.

§ 19 UmgrStG lautet i.d.F. BGBl. I 161/2005:

§ 19. (1) Die Einbringung muß ausschließlich gegen Gewährung von neuen Anteilen an der übernehmenden Körperschaft erfolgen.

(2) Die Gewährung von neuen Anteilen kann unterbleiben,

1. soweit die übernehmende Körperschaft den Einbringenden mit eigenen Anteilen abfindet,

2. soweit die Anteilsinhaber der übernehmenden Körperschaft den Einbringenden mit bestehenden Anteilen an dieser abfinden,

3. soweit die übernehmende Körperschaft zum Zweck der Rundung auf volle Beteiligungsprozentsätze bare Zuzahlungen leistet, sofern diese 10% des Gesamtnennbetrages der neuen Anteile nicht übersteigen,

4. soweit die übernehmende Körperschaft Anteile an der einbringenden Mitunternehmerschaft aufgibt,

5. wenn der Einbringende unmittelbar oder mittelbar Alleingesellschafter der übernehmenden Körperschaft ist oder wenn die unmittelbaren oder mittelbaren Beteiligungsverhältnisse an der einbringenden und der übernehmenden Körperschaft übereinstimmen; im Falle der Einbringung eines Kapitalanteiles (§ 12 Abs. 2 Z 3) in eine ausländische übernehmende Körperschaft (§ 12 Abs. 3 Z 2) gilt dies nur, wenn die Einbringung ausschließlich bei inländischen Anteilen an der übernehmenden Körperschaft eine Zu- oder Abschreibung auslöst.

(3) Die in Abs. 1 und 2 genannten Anteile und Zuzahlungen müssen dem Einbringenden gewährt werden.

§ 21 Z 3 UmgrStG lautet i.d.F. BGBl. I Nr. 28/1999:

§ 21. § 18 Abs. 6 und 7 des Einkommensteuergesetzes 1988 und § 8 Abs. 4 Z 2 des Körperschaftsteuergesetzes 1988 sind nach Maßgabe der folgenden Bestimmungen anzuwenden:...

3. Die Bestimmung des § 4 Z 2 über den Mantelkauf ist zu beachten.

Körperschaftsteuer 2005

Wie im Beschluss vom 20.2.2017 ausgeführt, wurden die Körperschaftsteuerbescheide 2005 und 2007 am 7.5.2010 und der Außenprüfungsbericht am 12.5.2010 zugestellt.

Während der Körperschaftsteuerbescheid 2007 auf die "Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind", verweist, ist dies beim Körperschaftsteuerbescheid 2005 nicht der Fall. Dieser wurde damit begründet, dass der Verlustvortrag gemäß § 2 Abs. 2b Z 2 und 3 EStG 1988 gekürzt worden sei.

Die Parteien des verwaltungsgerichtlichen Verfahrens haben in ihren Äußerungen zum Vorhalt der voraussichtlichen Verspätung angegeben, dass im Körperschaftsteuerbescheid 2005 vom 5.5.2010 der Spruch und die Begründung nicht zusammenpassen, da der Außenprüfungsbericht eine andere Begründung als der Körperschaftsteuerbescheid enthält (Bf). "Enthält ein Bescheid eine Begründung, ist diese ihrem Inhalt nach aber so, dass sie keinen Aussagewert hat, dann ist dies dem Fehlen der Begründung gleichzuhalten, und § 245 Abs. 2 anwendbar." "Erfolgt die Begründung für den Spruch an anderer Stelle als im Bescheid, und fehlt der Hinweis auf diese separate Begründung, dann ist der Bescheid nicht begründet, und beginnt die Rechtsmittelfrist erst mit der Zustellung der Begründung zu laufen." (Bf). Es sei in der Begründung des Körperschaftsteuerbescheids 2005 auf den Hinweis auf den Betriebsprüfungsbericht vergessen worden, ein solcher sei jedoch in der Begründung des Wiederaufnahmebescheids enthalten gewesen, sodass aus dem Gesamtzusammenhang eindeutig erkennbar sei, dass der Betriebsprüfungsbericht die Begründung für beide Bescheide sei (FA).

Damit wird allerdings eine Rechtzeitigkeit der Berufung betreffend den Körperschaftsteuerbescheid 2005 nicht aufgezeigt:

Die Berufungsfrist betrug gemäß § 245 Abs. 1 Satz 1 BAO einen Monat.

Wenn ein Bescheid die Ankündigung enthielt, dass noch eine Begründung zum Bescheid ergehen wird, so wurde gemäß § 245 Abs. 1 Satz 2 BAO die Berufungsfrist nicht vor Bekanntgabe der fehlenden Begründung oder der Mitteilung, daß die Ankündigung als gegenstandslos zu betrachten ist, in Lauf gesetzt.

Entgegen der Auffassung des Finanzamts muss die Ankündigung nach § 245 Abs. 1 Satz 2 BAO im betreffenden Bescheid enthalten sein, um die fristhemmende Wirkung zu entfalten. Eine derartige Ankündigung in einem anderen Bescheid reicht nicht.

Unstrittigerweise hat der Körperschaftsteuerbescheid 2005 keine Ankündigung nach § 245 Abs. 1 Satz 2 BAO enthalten.

Die Sonderregelung des § 245 Abs. 1 Satz 2 BAO kann daher hier nicht erfolgen.

Es ist nicht maßgeblich, ob die Parteien des verwaltungsgerichtlichen Verfahren davon ausgingen, dass der Außenprüfungsbericht auch eine Begründung hinsichtlich des Körperschaftsteuerbescheids 2005 enthalten werde. Ob allfällige ergänzende Bescheidbegründungen vor oder nach Zustellung des Bescheides erfolgen, ist außerhalb der Sonderregelung des § 245 Abs. 1 Satz 2 BAO nicht von Bedeutung (vgl. Ritz, BAO5, § 245 Tz. 8).

Der Körperschaftsteuerbescheid 2005 enthielt eine Begründung.

Selbst wenn diese Begründung unzutreffend oder ergänzungsbedürftig gewesen ist, wurde damit trotzdem die Berufungsfrist in Lauf gesetzt (vgl. VwGH 31.3.2005, 2004/15/0089).

Es wäre der Bf freigestanden, innerhalb der Berufungsfrist einen Antrag nach § 245 Abs. 2 BAO stellen (vgl. VwGH 31.3.2005, 2004/15/0089), was die Bf aber nicht getan hat. Der Lauf der Berufungsfrist wurde somit nicht gehemmt.

Die Berufungsfrist hinsichtlich des am 7.5.2010 zugestellten Körperschaftsteuerbescheides 2005 endete daher am Montag, 7.6.2010, jene hinsichtlich des Körperschaftsteuerbescheides 2007 am Montag, 14.6.2010 (der 12.6.2010 war ein Samstag).

Die als Beschwerde weiterwirkende Berufung vom 14.6.2010 wurde am Montag, 14.6.2010 erhoben.

Die Beschwerde ist daher hinsichtlich des Körperschaftsteuerbescheides 2005 verspätet.

Die Beschwerde gegen den Körperschaftsteuerbescheid 2005 ist daher gemäß § 260 Abs. 1 lit. a BAO als nicht fristgerecht eingebracht zurückzuweisen.

Körperschaftsteuer 2007

Das Beschwerdebegehren in Bezug auf die Körperschaftsteuer 2007 betrifft den Entfall einer vom Finanzamt angesetzten Abschreibung Firmenwert von € 16.600,00 und die Berücksichtigung einer anrechenbaren Mindestkörperschaftsteuer von € 7.423,93.

Der Firmenwert hängt mit der Einbringung der A B Datenverarbeitungs OEG zusammen, die Mindestkörperschaftsteuer mit der Frage des Vorliegens des Manteltatbestands in Zusammenhang mit der Einbringung.

Zur Anregung des Finanzamts, das Verfahren bis zur Erledigung der außerordentlichen Revision des Finanzamts gegen den Beschluss BFG 28.3.2017, RV/7102874/2010 gemäß § 271 BAO auszusetzen, ist zu sagen, dass es in diesem Verfahren nur darum geht, ob der vermeintliche Bescheid des Finanzamtes Wien 2/20/21/22 vom 11.2.2008 betreffend Feststellung von Einkünften für das Jahr 2005 Rechtswirkungen entfaltet. Ob die in diesem vermeintlichen Bescheid vertretene Ansicht des Finanzamts materiell richtig war, ist im Revisionsverfahren nicht zu klären. Eine Aussetzung ist daher nicht geboten.

Einbringung

Das Finanzamt verweist in seinen Außenprüfungsberichten betreffend die OEG und die GmbH darauf, dass der Betrieb einer Mitunternehmerschaft einebracht worden sei und eine Einbringung unter anderem nur dann unter Art. III UmgrStG fallen könne, wenn die Gegenleistung durch die übernehmende Körperschaft ausschließlich in der Gewährung von Anteilen an den Einbringenden erfolgt (§ 19 Abs. 1 UmgrStG). Von diesem Grundsatz könne nur dann abgegangen werden, wenn einer der in § 19 Abs. 2 leg.cit. angeführten Ausnahmetatbestände erfüllt ist, wobei der zweite Tatbestand des § 19 Abs. 2 Z 5 UmgrStG nur dann anzuwenden sei, wenn der Einbringende eine Körperschaft ist.

Grundsätzlich stellt eine Einbringung einen Tauschvorgang dar. Das einzubringende Vermögen wird gegen Gewährung von Gesellschaftsrechten an der übernehmenden Körperschaft eingebracht. Steuerrechtlich ist bei Vorliegen der Voraussetzungen des § 12 UmgrStG idR die Steuerwirkung des Tauschgrundsatzes aufgehoben und damit die Buchwertfortführung zwingend. Liegen die Anwendungsvoraussetzungen des § 12 UmgrStG nicht vor, sind die allgemeinen Vorschriften des Abgabenrechts zwingend anzuwenden. Für den ertragsteuerlichen Bereich ist § 6 Z 14 lit. b EStG 1988 maßgebend, nach dem die Einbringung zu einer tauschbedingten Gewinnverwirklichung führt.

Um eine Einbringung nach Art. III UmgrStG erfolgreich durchzuführen, muss unter anderem eine Gegenleistung nach Maßgabe des § 19 UmgrStG vorliegen.

Die Einbringung von Vermögen im Sinne des § 12 Abs. 2 UmgrStG in eine übernehmende Körperschaft ist in der Regel eine Sacheinlage. Diese Sacheinlage ist ein entgeltlicher Vorgang und erfordert daher eine Gegenleistung an den Einbringenden.

Nach § 19 Abs. 1 UmgrStG gilt als Grundsatz, dass die Einbringung ausschließlich gegen Gewährung von neuen Anteilen an der übernehmenden Körperschaft erfolgen muss. Die Gewährung anderer Gegenleistungen bzw. der Verzicht auf die Gewährung von neuen Anteilen ist nur im Rahmen der in § 19 Abs. 2 UmgrStG aufgezählten Fälle möglich.

Bringt eine Mitunternehmerschaft ihren gesamten Betrieb ein, wandelt sich die Mitunternehmerschaft rückwirkend mit Beginn des dem Einbringungsstichtag folgenden Tages in eine vermögensverwaltende Personengesellschaft um. Auch in diesem Fall müssen als Gegenleistung gewährte Anteile der einbringenden Personengesellschaft zukommen. Im Hinblick auf die Eigenschaft einer vermögensverwaltenden Personengesellschaft ist die zivilrechtliche verhältniswahrende Aufteilung der Anteile ("Anteilsdurchschleusung") eine steuerneutrale Maßnahme und löst keine Entnahme- oder Aufgabegewinnbesteuerung aus.

§ 19 Abs. 2 Z 5 zweiter Fall UmgrStG (Identität der Beteiligungsverhältnisse) ist nur dann anwendbar, wenn Einbringender eine Körperschaft ist. Kein Anwendungsfall des § 19 Abs. 2 Z 5 UmgrStG ist daher die Einbringung sämtlicher Mitunternehmeranteile in eine Körperschaft, deren Beteiligungsverhältnis mit dem Beteiligungsverhältnis an der Mitunternehmerschaft übereinstimmt, und zwar auch für Zeiträume vor dem Inkrafttreten des AbgÄG 2005 (VwGH 22.4.2009, 2006/15/0296, 2006/15/0306). Wird in diesen Fällen rechtlich unzutreffend dennoch von der Anwendbarkeit des § 19 Abs. 2 Z 5 UmgrStG ausgegangen, ist die Einbringung verunglückt und es treten die steuerlichen Wirkungen der Tauschbesteuerung ein.

Der Verwaltungsgerichtshof hat in seinem Erkenntnis VwGH 22.4.2009, 2006/15/0296, 2006/15/0306 dazu unter anderem ausgeführt:

Gemäß § 12 Abs. 1 UmgrStG (Stammfassung) liegt eine Einbringung im Sinne dieses Bundesgesetzes vor, wenn Vermögen (Abs. 2) auf Grundlage eines Einbringungsvertrages (Sacheinlagevertrages) nach Maßgabe des § 19 einer übernehmenden Körperschaft tatsächlich übertragen wird. Voraussetzung ist, dass das Vermögen am Einbringungsstichtag, jedenfalls aber am Tag des Abschlusses des Einbringungsvertrages, einen positiven Verkehrswert besitzt. Der Einbringende hat den positiven Verkehrswert im Zweifel durch ein Gutachten eines Sachverständigen nachzuweisen. Gemäß dem zweiten Absatz dieses Paragraphen zählen zum Vermögen nur Betriebe und Teilbetriebe (Z. 1), Mitunternehmeranteile, das sind Anteile an Gesellschaften, bei denen die Gesellschafter als Mitunternehmer anzusehen sind, wenn sie zu einem Stichtag eingebracht werden, zu dem eine Bilanz (§ 4 Abs. 1 des Einkommensteuergesetzes 1988) der Mitunternehmerschaft vorliegt, an der die Beteiligung besteht (Z. 2), und Kapitalanteile (Z.3).

§ 12 Abs. 3 leg. cit. nennt die übernehmenden Körperschaften; nach dem vierten Absatz dieses Paragraphen sind auf Einbringungen die §§ 13 bis 22 anzuwenden.

In der Begriffsbestimmung der Einbringung gemäß § 12 UmgrStG ist keine Beschränkung hinsichtlich des Einbringenden enthalten.

Gemäß § 19 Abs. 1 UmgrStG muss die Einbringung ausschließlich gegen Gewährung von neuen Anteilen an der übernehmenden Körperschaft erfolgen. Die Gewährung von neuen Anteilen kann unterbleiben, wenn die unmittelbaren oder mittelbaren Eigentums- oder Beteiligungsverhältnisse am eingebrachten Vermögen der prozentuellen Beteiligung an der übernehmenden Körperschaft unmittelbar oder mittelbar entsprechen (§ 19 Abs. 2 Z. 5 leg. cit.).

Unterbleibt bei der übernehmenden Körperschaft unter Anwendung von § 19 Abs. 2 Z. 5 UmgrStG eine Kapitalerhöhung, so kommt es gemäß § 20 Abs. 4 Z. 1 leg. cit. zu einer Zu- oder Abschreibung des Einbringungswertes zu (von) dem steuerlich maßgebenden Wert der bisherigen Anteile.

Nach § 19 Abs. 2 UmgrStG kann die nach Abs. 1 grundsätzlich verpflichtende Gewährung neuer Anteile in besonderen, taxativ aufgezählten Fällen unterbleiben. Der Ausnahmetatbestand des § 19 Abs. 2 Z. 5 leg. cit. betrifft den Fall, in dem die vor der Einbringung bestehende Beteiligungsstruktur einen Verzicht auf die Gewährung neuer Anteile rechtfertigt. Die in § 19 Abs. 2 Z. 5 UmgrStG geforderte Identität ist nur bei vollständiger Übereinstimmung der Eigentums- oder Beteiligungsverhältnisse gegeben. Diese Verhältnisse am eingebrachten Vermögen und die prozentuelle Beteiligung an der übernehmenden Körperschaft müssen sich allerdings nicht unmittelbar entsprechen. Eine nur mittelbare Identität ist ausreichend. Auf welcher Beteiligungsstufe die Identität der Eigentums- oder Beteiligungsverhältnisse erreicht wird, ist aus dem Blickwinkel des § 19 Abs. 2 Z. 5 leg. cit. ohne Bedeutung...

Der Verwaltungsgerichtshof teilt die Ansicht der belangten Behörde, dass die Einbringung sämtlicher Mitunternehmeranteile in eine übernehmende Körperschaft, deren Beteiligungsverhältnis mit dem Beteiligungsverhältnis an der Mitunternehmerschaft übereinstimmt, bereits vor dem AbgÄG 2005 nicht von der Ausnahmebestimmung des § 19 Abs. 2 Z. 5 UmgrStG umfasst war, weil in diesem Fall hinsichtlich der eingebrachten Mitunternehmeranteile jeweils alleiniges Eigentum der Mitunternehmer besteht, sodass keine Identität der Eigentums- und Beteiligungsverhältnisse mit der übernehmenden Körperschaft vorliegt (vgl. Wundsam/Zöchling/Huber/Khun, UmgrStG, 4. Auflage, § 19 Tz 39).

Auf die Tatsache, dass § 19 Abs. 2 Z 5 zweiter Fall UmgrStG die Einbringung sämtlicher Mitunternehmeranteile in eine übernehmende Körperschaft auch dann nicht umfasst, wenn das Beteiligungsverhältnis an der Körperschaft mit dem Beteiligungsverhältnis an der Mitunternehmerschaft übereinstimmt, geht der steuerliche Vertreter nicht ein.

Die Beschwerde zeigt daher eine Rechtswidrigkeit des angefochtenen Bescheides, dem als Vorfrage das Vorliegen einer missglückten Einbringung zugrunde liegt, nicht auf.

Gegen die Ermittlung des Firmenwerts durch das Finanzamt hat die Bf nichts vorgebracht. Die Abschreibung eines Betrags von € 16.600,00 im Jahr 2007 (zu Gunsten der Bf) erfolgte daher zu Recht.

Mindestkörperschaftsteuer

Die Bf geht davon aus, dass die aus den Jahren bis 2004 stammende anrechenbare Mindestkörperschaftsteuer 2005 nicht zur Gänze verbraucht wurde und daher für 2007 neben der anrechenbaren Mindestkörperschaftsteuer aus 2006 zur Verrechnung zur Verfügung stehe.

Nach § 8 Abs. 4 Z. 2 KStG 1988 steht der Verlustabzug ab jenem Zeitpunkt nicht mehr zu, ab dem die Identität des Steuerpflichtigen infolge einer wesentlichen Änderung der organisatorischen und wirtschaftlichen Struktur im Zusammenhang mit einer wesentlichen Änderung der Gesellschafterstruktur auf entgeltlicher Grundlage nach dem Gesamtbild der Verhältnisse wirtschaftlich nicht mehr gegeben ist (Mantelkauf).

Die Bf geht dabei davon aus, dass der Manteltatbestand des § 8 Abs. 4 Z. 2 KStG 1988 erst im Jahr 2006 erfüllt worden ist, während das Finanzamt dessen Vorliegen im Jahr 2005 annimmt.

Das Finanzamt führt an, dass die Wirkungen des § 8 Abs. 4 Z 2 KStG 1998 (und auch jene des § 4 Z 2 UmGrStG i.V.m. § 21 Z 3 UmGrStG bereits mit dem Ablauf des Einbringungsstichtages (30.6.2005) eintreten, wenn im Jahr des Einbringungsvertrags die Strukturänderungen eingetreten sind.

Die Bf verweist dagegen darauf, dass bis Ende Dezember 2005 tatsächlich noch ein Optikerbetrieb betrieben wurde und die Voraussetzungen für den Manteltatbestand erst ab Beginn des Jahres 2006 vorgelegen wären.

Der Mantelkauftatbestand bewirkt den Untergang des Verlustvortragsrechtes bei einer gesamthaften wesentlichen Änderung der Strukturen der Körperschaft (organisatorisch, wirtschaftlich, gesellschaftlich) auf entgeltlicher Grundlage innerhalb eines überschaubaren kurzen Zeitraumes bei unverändert zivilrechtlichem Weiterbestand.

Fallen die Elemente des Mantelkaufes innerhalb eines Wirtschaftsjahres an, ist der Verlustvortrag ab diesem Wirtschaftsjahr verloren. Verteilen sich die Strukturänderungen gesamthaft über mehr als ein Wirtschaftsjahr, geht der Verlustvortrag ab jenem Wirtschaftsjahr verloren, in dem das erste Tatbestandselement des Mantelkaufes gegeben ist.

Die Verluste der Vorjahre sind ab dem Mantelkaufjahr in den Folgejahren nicht mehr vortragsfähig (vgl. VwGH 22.12.2005, 2002/15/0079). Die Bf ist damit im Recht, dass der Optikerbetrieb bis Ende 2005 tatsächlich weitergeführt wurde. Auch die Gesellschafterstruktur änderte sich tatsächlich erst im Jahr 2006.

Allerdings übersieht die Bf, dass im gegenständlichen Fall eine rückwirkende Einbringung mit Wirkung zum 30.6.2005 erfolgt ist. Damit ist im gegenständlichen Fall auf den Einbringungsstichtag abzustellen. Dieser liegt aber im Jahr 2005 und nicht im Jahr 2006. Rückprojeziert auf den Einbringungsstichtag sind die wesentliche Änderung der organisatorischen und wirtschaftlichen Struktur und die wesentliche Änderung der Gesellschafterstruktur daher bereits im Jahr 2005 vorgelegen.

Darüberhinaus ist zu beachten, dass die Körperschaftsteuerbescheide 2005 (infolge des gegenständlichen Erkenntnisses) und 2006 in Rechtskraft erwachsen sind.

Nach ständiger Rechsprechung des Verwaltungsgerichtshofes wird die Höhe eines Verlustes mit rechtskraftfähiger Wirkung im Einkommensteuerbescheid bzw. Körperschaftsteuerbescheid des Verlustjahres festgesetzt.

Es wird damit im Sinne des § 92 Abs. 1 lit. b BAO eine abgabenrechtlich bedeutsame Tatsache festgestellt; der Ausspruch eines Verlustes oder eines negativen Gesamtbetrages der Einkünfte im betreffenden Einkommensteuerbescheid wirkt auf ein späteres Verlustabzugsverfahren derart ein, dass der ursprüngliche Verlustausspruch für den nachfolgenden Verlustvortrag betragsmäßig verbindlich werde (vgl. VwGH 27.4.1994, 93/13/0208; VwGH 20.11.1996, 94/13/0011; VwGH 21.1.2004, 2003/13/0093; VwGH 20.2.2008, 2006/15/0026).

Die Höhe der im Jahr 2007 anrechenbaren Mindestkörperschaftsteuer hängt nach dem Berufungsvorbringen davon ab, ob im Jahr 2005 Verlustvorträge im Umfang des Berufungsbegehrens betreffend die Körperschaftsteuer 2005 anzusetzen sind oder nicht.

Da der Körperschaftsteuerbescheid 2005 rechtskräftig geworden ist, sind die dort festgestellten Verlustvorträge der Entscheidung betreffend den Körperschaftsteuerbescheid 2007 zugrunde zu legen.

Teilweise Revisionszulassung

Eine Revision ist nach Art. 133 Abs. 4 B-VG zulässig, wenn ein Erkenntnis von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil der Beschluss nicht von der Rechtssprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.