1. § 1 GrEStG (Grunderwerbsteuertatbestände)

1.1. § 1 Abs. 1 und 2 GrEStG

1.1.1. Übergeber hat weiterhin wirtschaftliche Verfügungsmacht

Wie ist eine Grundstücksschenkung zu besteuern, wenn sich der Übergeber ein Fruchtgenussrecht in einem Umfang vorbehält, der dazu führt, dass der Übergeber auch nach der Übergabe die wirtschaftliche Verfügungsmacht über das Grundstück iSd § 1 Abs. 2 GrEStG 1987 hat? Welche Folge hat es, wenn die wirtschaftliche Verfügungsmacht im Todesfall des Übergebers an den überlebenden Ehepartner übergeht?

Lösung:

Wirtschaftliche Verfügungsmacht über ein Grundstück hat nach der Judikatur des VwGH (VwGH 12.02.1986, 84/16/0186) derjenige, der sich den Wert der Grundstücke für eigene Rechnung nutzbar machen kann. Dazu gehört zB, dass der zivilrechtliche Eigentümer das Grundstück auf Weisung verkaufen muss und der wirtschaftliche Verfügungsberechtigte den Erlös lukriert.

Wird das zivilrechtliche Eigentum an der Liegenschaft übertragen und behält sich der Übergeber die wirtschaftliche Verfügungsmacht zurück, liegt zum Zeitpunkt dieser Übertragung nur ein Erwerbsvorgang vor, nämlich jener nach § 1 Abs. 1 Z 1 GrEStG 1987.

Die Zurückbehaltung der wirtschaftlichen Verfügungsmacht stellt keinen Erwerbsvorgang nach § 1 Abs. 2 GrEStG 1987 dar, weil der Übergeber die wirtschaftliche Verfügungsmacht ja nicht erwirbt, sondern sich diese zurückbehält.

Wird in der Folge die wirtschaftliche Verfügungsmacht an den zivilrechtlichen Eigentümer übertragen, stellt dieser Vorgang einen weiteren grunderwerbsteuerpflichtigen Vorgang dar (Erwerb der wirtschaftlichen Verfügungsmacht nach § 1 Abs. 2 GrEStG 1987). Für diesen Vorgang kann bei Vorliegen der Voraussetzungen § 1 Abs. 4 GrEStG 1987 in Betracht kommen; nach dieser Bestimmung wird die Steuer nur insoweit erhoben, als die Bemessungsgrundlage für den späteren Erwerbsvorgang den Betrag übersteigt, bei dem beim vorangegangenen Rechtsvorgang die Steuer berechnet worden ist.

Beispiel:

Der Vater überträgt der Tochter im Jahr 2016 ein Grundstück, behält sich aber das Fruchtgenussrecht vor und auch, dass die Tochter das Grundstück nur auf seine Anordnung verkaufen darf und er den Verkaufserlös erhält. Die Bemessungsgrundlage für diese Übertragung ist der Grundstückswert.

Im Jahr 2017 stirbt der Vater, die Tochter erlangt die wirtschaftliche Verfügungsmacht. Bemessungsgrundlage ist ebenfalls der Grundstückswert.

Hat sich der Grundstückswert nicht geändert - etwa weil die Verordnung, nach der für den Erwerbsvorgang im Jahr 2016 der Grundstückswert ermittelt wurde, auch im Jahr 2017 gilt -, ist für den Erwerb im Jahr 2017 aufgrund der Anrechnungsbestimmung des § 1 Abs. 4 GrEStG 1987 keine Grunderwerbsteuer zu entrichten.

Überträgt der wirtschaftlich Verfügungsberechtigte die Verwertungsbefugnis an eine andere Person, ohne dass sich in dem Eigentum des zivilrechtlichen Eigentümers etwas ändert, unterliegt dieser Vorgang der Grunderwerbsteuer nach § 1 Abs. 2 GrEStG 1987.

1.1.2. Anwachsung - Von wem wird erworben?

In der Information zur "Vorgangsweise bei verschiedenen Sachverhalten im Zusammenhang mit der Neufassung des Grunderwerbsteuergesetzes durch das Bundesgesetz BGBl. I Nr. 36/2014 " (BMF 11.11.2014, BMF-010206/0101-VI/5/2014 ) wird in Punkt 6.6 ausgeführt, dass im Fall der Anwachsung kein Erwerb vom vorletzten (ausgeschiedenen) Gesellschafter, sondern von der Personengesellschaft stattfindet und daher niemals ein Erwerb im Familienverband vorliegen kann. Dem steht das Erkenntnis des VwGH 23.1.1986, 84/16/0155 , gegenüber, wonach dann, wenn aus einer Gesellschaft, die nur aus zwei Gesellschaftern besteht, einer der Gesellschafter ausscheidet und der andere das ihm eingeräumte Recht auf Übernahme des Unternehmens geltend macht, der verbliebene Gesellschafter den restlichen Miteigentumsanteil unmittelbar vom ausgeschiedenen Gesellschafter erwirbt.

Lösung:

Das Erkenntnis des VwGH ist zu einer vollkommen anderen steuerlichen Rechtslage (die noch im Zusammenhang mit dem ErbStG gestanden ist) ergangen. Vor allem aber hat sich das Verständnis der Rechtsfähigkeit von Personen(handels)gesellschaften durch das HaRÄG (BGBl. I Nr. 120/2005) wesentlich geändert: Mit Wirksamkeit ab 1.1.2007 wurde eine umfassende, auch im (Innen-)Verhältnis zu den Gesellschaftern bestehende Vollrechtsfähigkeit angeordnet. Nunmehr bestehen diese Gesellschaften nicht nur durch, sondern auch neben ihren Gesellschaftern. Das Gesellschaftsvermögen steht ausschließlich der Gesellschaft und nicht (auch nicht anteilig) den Gesellschaftern zu (siehe Torggler in Straube/Ratka/Rauter, Tz 20 zu § 105 UGB). Demgegenüber waren OHG und KG gemäß § 124 HGB zwar im Außenverhältnis umfassend rechtsfähig, das Gesellschaftsvermögen stand aber den Gesellschaftern gemeinschaftlich zu.

Bereits im Protokoll über die Bundessteuertagung Gebühren und Verkehrsteuern - Ergebnisse 2007 ist unter Punkt 4.8. Folgendes festgehalten (die folgenden Gesetzeszitate beziehen sich auf das GrEStG in der für das Jahr 2007 geltenden Fassung):

" § 7 GrEStG 1987 - Steuersatz bei Anwachsung

Sachverhalt:

Bei einer zweigliedrigen Personengesellschaft tritt ein Gesellschafter aus und es tritt Anwachsung gemäß § 142 UGB ein.

Fragestellung:

Welcher Steuersatz ist auf die ermittelte Gegenleistung anzuwenden, wenn ein Verwandtschaftsverhältnis im Sinne des § 7 Z 1 GrEStG 1987 zwischen dem ausscheidenden und dem verbleibenden Gesellschafter vorliegt?

Lösung:

Es ist der Steuersatz gemäß § 7 Z 3 GrEStG 1987 anzuwenden.

Die Übernahme gemäß § 142 UGB bewirkt eine Universalsukzession und verwandelt das bisherige im Gesamthandeigentum stehende Gesellschaftsvermögen in Alleineigentum des Übernehmers (vgl. VwGH 21.12.2000, 2000/16/0563 ). Die Gesellschaft darf in dieser Eigenschaft nicht mit ihren Gesellschaftern gleichgesetzt werden (vgl. OGH 29.08.1995, 5 Ob 59/95 , HS 26.043), vielmehr sind das Gesellschaftsvermögen und das Vermögen der Gesellschafter zu trennen (Trennungsprinzip). An dem der Gesellschaft als Rechtsträger zugeordneten Gesamthandvermögen sind die Gesellschafter nur mittelbar über ihre Mitgliedschaft beteiligt. An den zum Gesellschaftsvermögen gehörenden einzelnen Objekten haben die Gesellschafter keinerlei Anteil.

Nachdem die Gesamtrechtsnachfolge gemäß § 142 UGB bewirkt, dass der verbleibende Gesellschafter in alle Rechtspositionen der früheren Gesellschaft eintritt und das bisher im Gesamthandeigentum stehende Vermögen der Gesellschaft in das Alleineigentum des verbliebenen Gesellschafters übergeht (vgl. VwGH 18.11.1993, 92/16/0109 ; VwGH 19.01.1994, 93/16/0139 ), erfolgt der Erwerb von der Gesellschaft und ist der Steuersatz gemäß § 7 Z 3 GrEStG 1987 anzuwenden."

Im Ergebnis erwirbt im Fall einer Anwachsung gemäß § 142 UGB der verbliebene Gesellschafter von der untergehenden Personengesellschaft und nicht vom vorletzten Gesellschafter.

1.1.3. Anteilsvereinigung gemäß § 1 Abs. 3 GrEStG bei Anwachsung gemäß § 142 UGB?

Geht die Anwachsung auch im Anwendungsbereich des GrEStG idF ab 1.1.2016 der Anteilsvereinigung gemäß § 1 Abs. 3 GrEStG 1987 vor? Wie ist das Verhältnis der Anwachsung zum Übergang aller Anteile an einer Personengesellschaft gemäß § 1 Abs. 2a GrEStG 1987 ?

Lösung:

Nach der Judikatur des VwGH kann eine Anwachsung nicht in eine Anteilsvereinigung und einen dadurch bedingten Untergang der Anteile mit anschließendem Vermögensübergang in der Form der Anwachsung aufgespalten werden. Daran hat sich auch durch die Absenkung der Tatbestandserfüllungsschwelle von allen Anteilen auf 95% der Anteile nichts geändert; die Anwachsung (Erwerbsvorgang gemäß § 1 Abs. 1 Z 2 GrEStG 1987) geht daher der Anteilsvereinigung gemäß § 1 Abs. 3 GrEStG 1987 vor.

Werden alle Anteile an einer grundstücksbesitzenden Personengesellschaft auf einen einzigen "neuen Gesellschafter" übertragen, liegt ein Erwerb gemäß § 1 Abs. 1 GrEStG 1987 und nicht gemäß § 1 Abs. 2a GrEStG 1987 vor.

Findet die Anwachsung aufgrund eines Umgründungsvorganges gemäß UmgrStG statt, beträgt die Steuer gemäß § 4 Abs. 1 erster Satz iVm § 7 Abs. 1 Z 2 lit. c GrEStG 1987 grundsätzlich 0,5% der Grundstückswerte der erworbenen Grundstücke.

1.2. § 1 Abs. 2a GrEStG

1.2.1. Übertragung auf neue Gesellschafter

§ 1 Abs. 2a GrEStG 1987 normiert, dass Grunderwerbsteuer ausgelöst wird, wenn innerhalb von fünf Jahren 95% der Anteile einer Personengesellschaft auf neue Gesellschafter übergehen.

Beispiel:

Zum 1.1.2016 halten A und B jeweils 48%, C und D jeweils 2% an einer OG. Am 1.1.2017 überträgt A seine Anteile an C, am 1.1.2018 überträgt B seiner Anteile an D.

Lösung:

Im angeführten Beispiel sind zwar innerhalb von fünf Jahren 95% der Anteile an der OG übertragen worden, aber nicht an neue Gesellschafter, da C und D zu den Zeitpunkten der jeweiligen Erwerbsvorgänge (1.1.2017 und 1.1.2018) bereits Gesellschafter der OG waren. Der Tatbestand des § 1 Abs. 2a GrEStG 1987 wird daher nicht verwirklicht.

Ergänzend ist festzuhalten, dass der Tatbestand des § 1 Abs. 2a GrEStG 1987 dann nicht erfüllt wird, wenn die Anteile am Gesellschaftsvermögen auf Gesellschafter übergehen, die bereits am Gesellschaftsvermögen beteiligt sind. "Neue Gesellschafter" sind daher jene, die bisher noch nicht am Gesellschaftsvermögen beteiligt waren. Daraus ergibt sich, dass der Erwerb von Anteilen am Gesellschaftsvermögen durch Personen, die noch nicht am Gesellschaftsvermögen beteiligt waren, selbst dann wenn sie bereits Gesellschafter der Personengesellschaft sind (Arbeitsgesellschafter), jedenfalls tatbestandsmäßig ist und für die Berechnung der 95%-Schwelle zu berücksichtigen ist.

1.2.2. Anteilsübertragungen bei Personengesellschaften

Ist nach einer Tatbestandsverwirklichung gemäß § 1 Abs. 2a GrEStG 1987 hinsichtlich der Fünfjahresfrist der "Zähler auf Null" zu setzen?

Beispiel:

A ist zu 3%, B zu 27%, C zu 35% und D ebenso zu 35% an der grundstücksbesitzenden OG beteiligt.

Am 1.1.2017 verkauft B seine Beteiligung an X.

Am 1.1.2018 verkauft C seine Beteiligung an Y.

Am 1.1.2019 verkauft D seine Beteiligung an Z. → Tatbestand § 1 Abs. 2a GrEStG 1987 ist erfüllt.

Am 1.1.2020 überträgt A seine Beteiligung an W.

Lösung:

Wird der Tatbestand des Überganges von mindestens 95% der Anteile am Gesellschaftsvermögen auf neue Gesellschafter verwirklicht, dann beginnt die Fünfjahresfrist des § 1 Abs. 2a GrEStG 1987 mit der nächsten Anteilsübertragung erneut zu laufen.

Im Beispiel wird nach der am 1.1.2019 erfolgten Tatbestandsverwirklichung der "Zähler auf Null" gesetzt. Mit der Anteilsübertragung durch A am 1.1.2020 beginnt ein neuer Fristenlauf.

1.2.3. Erreichen der 95%-Schwelle

Kann durch die mehrmalige Übertragung desselben Anteils der Tatbestand des § 1 Abs. 2a GrEStG 1987 verwirklicht werden?

Beispiel:

An der ABC-OG sind A, B und C zu jeweils einem Drittel beteiligt. C übergibt einen Drittelanteil an K, dieser schenkt ihn L, diese wiederum M (= 3 x 33,3%).

Lösung:

Durch die mehrmalige Übertragung ein und desselben Anteils kann der Tatbestand des § 1 Abs. 2a GrEStG 1987 nicht verwirklicht werden, da vorausgesetzt wird, dass 95% der Anteile am Gesellschaftsvermögen auf neue Gesellschafter übergehen. Wird immer derselbe Anteil weitergegeben, geht auch immer nur der entsprechende prozentuelle Anteil am Gesellschaftsvermögen über (im Beispiel gehen daher nur 33,33% der Anteile auf neue Gesellschafter über; 66,67% der Anteile - nämlich jene von A und B - bleiben unverändert).

1.2.4. Änderung des Grundstücksbestandes bei einer Personengesellschaft

Eine grundstücksbesitzende Personengesellschaft verändert (vermindert/erhöht) ihren Grundstücksbestand. Hat diese Änderung auf die Verwirklichung des Tatbestandes gemäß § 1 Abs. 2a GrEStG 1987 einen Einfluss?

Beispiel:

Eine OG (A, B und C sind zu je einem Drittel beteiligt) ist Eigentümerin der Grundstücke X und Y. Am 1.8.2016 veräußern A und B ihre Anteile an D. Die OG verkauft am 1.9.2017 das Grundstück Y. Am 1.1.2018 veräußert C seinen Anteil an E, womit der Tatbestand des § 1 Abs. 2a GrEStG 1987 erfüllt ist.

Lösung:

§ 1 Abs. 2a GrEStG 1987 stellt darauf ab, dass eine Personengesellschaft über ein inländisches Grundstück verfügt und dass eine qualifizierte Änderung des Gesellschafterbestandes innerhalb von fünf Jahren erfolgt. Dabei sind Anteilsübertragungsvorgänge nur dann relevant, wenn im Zeitpunkt des Anteilserwerbes Grundstücke im Vermögen der Personengesellschaft vorhanden sind. Werden daher Anteile am Gesellschaftsvermögen zu einem Zeitpunkt erworben, zu dem keine Grundstücke im Vermögen der Personengesellschaft vorhanden sind, haben diese Anteilserwerbe keine Auswirkung auf die Ermittlung der 95%-Schwelle. Der Tatbestand gemäß § 1 Abs. 2a GrEStG 1987 ist somit nur dann verwirklicht, wenn innerhalb eines Zeitraumes von 5 Jahren Anteile am Gesellschaftsvermögen in einem Ausmaß von 95% übertragen werden, sofern zum Zeitpunkt der Übertragung Grundstücke zum Vermögen der Personengesellschaft gehört haben.

Wird der Tatbestand verwirklicht, sind mangels Bezugnahme auf konkrete Grundstücke die Grundstückswerte jener Grundstücke, die im Zeitpunkt der Tatbestandsverwirklichung zum Vermögen der Personengesellschaft gehören, der Besteuerung zu unterziehen.

Im Beispiel ist daher nur vom Grundstückswert des Grundstückes X Grunderwerbsteuer zu entrichten.

1.3. § 1 Abs. 3 GrEStG

1.3.1. Treuhändig gehaltene Anteile (1; siehe auch Punkt 1.4.5.)

A hält eigenhändig 90% an einer grundstücksbesitzenden GmbH. A erwirbt im Jahr 2016 von C weitere 6%; hinsichtlich dieser 6% tritt er für B als Treuhänder auf. Die restlichen 4% werden von B eigenhändig gehalten.

Lösung:

Da die treuhändig gehaltenen Anteile dem Treugeber nach § 1 Abs. 3 letzter Satz GrEStG 1987 zugerechnet werden, liegt keine Anteilsvereinigung vor (A hält 90%, B 10%).

1.3.2. Halten eigener Anteile

Sind selbst gehaltene Anteile bei der Bemessung der 95%-Grenze außer Ansatz zu lassen?

Beispiel:

Eine AG hält 10% selbst, die Aktionäre A und B halten 89% und 1%. A überträgt seine gesamte Beteiligung (89%) an B.

Lösung:

Nach der Rechtslage bis zum StRefG 2015/2016 war die Erfüllung des Anteilsvereinigungstatbestandes nur möglich, wenn 100% der Anteile an einer Gesellschaft in der Hand einer Person vereinigt wurden. Wurden Anteile von der Gesellschaft selbst gehalten, war die Erfüllung des Tatbestandes daher nicht möglich (siehe Arnold/Hristov in Arnold/Arnold, GrEStG12 § 1 Rz 373 und 381). Mangels einer anderslautenden gesetzlichen Bestimmung und aufgrund der Tatsache, dass nach der geltenden österreichischen Rechtslage der Erwerb und das Halten eigener Anteile nur in bestimmten gesetzlich vorgegebenen Fallkonstellationen zulässig ist und in der Regel nur bei Aktiengesellschaften vorkommt (vgl. § 65 AktG und § 81 GmbHG), gilt dieser Grundsatz auch nach der Herabsetzung des für die Tatbestandserfüllung notwendigen Beteiligungsausmaßes auf mindestens 95% der Anteile (vgl auch die Materialien zum StRefG 2015/2016, ErlRV 684 BlgNr 25. GP 34).

1.3.3. Umgründungsvorgänge: Aufstocken/Verwässerung der Beteiligungsquote

Wie sind die folgenden Sachverhalte zu beurteilen?

Beispiel 1:

Die A-GmbH ist zu 80% an der G-GmbH beteiligt, die restlichen 20% werden von der B-GmbH gehalten. Die G-GmbH besitzt ein Grundstück in Österreich. In 2016 bringt die A-GmbH einen Betrieb in die G-GmbH ein, als Gegenleistung gibt die G-GmbH neue Anteile aus. Nach der Einbringung des Betriebs ist die A-GmbH zu 95% an der G-GmbH beteiligt und die B-GmbH zu 5%.

Beispiel 2:

Die A-GmbH ist zu 99% am 31.12.2015 an der G-GmbH beteiligt, das restliche Prozent wird von der B-GmbH gehalten. Die G-GmbH besitzt ein Grundstück in Österreich. In 2016 bringt die B-GmbH einen Betrieb in die G-GmbH ein, als Gegenleistung gibt die G-GmbH neue Anteile aus. Nach der Einbringung des Betriebs ist die A-GmbH zu 95% an der G-GmbH beteiligt und die B-GmbH zu 5%.

Lösung:

Sobald eine Beteiligungshöhe von 95% erreicht wird, ist es für die Tatbestandserfüllung unmaßgeblich, ob das Beteiligungsausmaß originär oder derivativ erreicht wurde (vgl. VwGH zur Kapitalherabsetzung). Im Beispiel 1 wird daher eine Anteilsvereinigung gemäß § 1 Abs. 3 GrEStG 1987, im Beispiel 2 eine "Eintrittsbesteuerung" gemäß der Übergangsbestimmung des § 18 Abs. 2p GrEStG 1987 verwirklicht.

1.3.4. Anteilsvereinigung bei Unternehmensgruppen - Rückwirkende Gruppenbildung und Grunderwerbsteuerpflicht

Wie sind die folgenden Sachverhalte zu beurteilen?

Beispiel:

Die Konzerngesellschaften A, B und C sind Schwestergesellschaften. Die Muttergesellschaft M ist zu jeweils 100% an den Gesellschaften beteiligt. Am 1.5.2016 erwerben die Konzerngesellschaften B und C jeweils 50% an der grundstücksbesitzenden G-GmbH.

Variante 1:

Am 20.12.2016 stellen M, A, B und C den Antrag zur Feststellung einer Unternehmensgruppe, die rückwirkend ab 1.1.2016 wirksam ist. Der Bescheid wird 2017 ausgestellt.

Variante 2:

In 2017 wird die Unternehmensgruppe von M, A, B und C gebildet.

Muss die Unternehmensgruppe im Zeitpunkt des Anteilserwerbs schon bestehen bzw. rechtskräftig festgestellt sein?

Lösung:

Entscheidend ist das Datum der Wirksamkeit des Gruppen-Feststellungsbescheides, nicht das Bescheiddatum. Dies bedeutet, dass

- bei Variante 1 die GrESt-Pflicht gegeben ist, da die Unternehmensgruppe rückwirkend mit 1.1.2016 wirksam ist, und

- bei Variante 2 die Gruppenbildung in 2017 keine Grunderwerbsteuer auslöst, da die Unternehmensgruppe im Zeitpunkt des Anteilserwerbs (2016) ertragsteuerlich nicht wirksam war.

Bei Variante 1 wird der Erwerbsvorgang (rückwirkend) zum 1.5.2016 verwirklicht, die Steuerschuld entsteht mit Rechtskraft des Gruppenbescheides.

1.3.5. Rückabwicklung der Gruppe und Grunderwerbsteuerpflicht

Wie sind die folgenden Sachverhalte zu beurteilen?

Beispiel:

Die Konzerngesellschaften A, B und C sind Schwestergesellschaften. Die Muttergesellschaft M ist zu jeweils 100% an den Gesellschaften beteiligt. Die Unternehmensgruppe besteht seit 2014. Am 1.5.2016 erwerben die Konzerngesellschaften B und C jeweils 50% an der grundstücksbesitzenden G-GmbH.

Variante 1: Im Dezember 2016 scheidet die Erwerbergesellschaft B aus der Unternehmensgruppe aus. Die Mindestbehaltefrist von drei Jahren wurde nicht erfüllt, die Gruppenmitgliedschaft von B wird rückabgewickelt.

Variante 2: Im Dezember 2016 veräußert M die Anteile an A, B und C an eine andere Gesellschaft. Wegen Nichterreichens der Mindestbehaltefrist kommt es zu einem rückwirkenden Wegfall der gesamten Unternehmensgruppe.

Lösung:

Am 1.5.2016 wird eine Anteilsvereinigung in der Gruppe verwirklicht; Grunderwerbsteuer ist zu entrichten.

Scheidet bei Variante 1 das Gruppenmitglied B innerhalb der 3-Jahresfrist aus und wird dessen Gruppenmitgliedschaft rückabgewickelt, so hat der Erwerb der Anteile an der G-GmbH durch A und B rückwirkend zu keiner GrESt-Pflicht geführt, weil in der Gruppe nur 50% der Anteile an der G-GmbH gehalten werden.

Ebenso wird bei Variante 2, bei der die gesamte Unternehmensgruppe wegen Nichterreichens der Mindestbehaltefrist rückabgewickelt wird, rückwirkend kein GrESt-Tatbestand verwirklicht.

Es liegt in beiden Fällen ein rückwirkendes Ereignis gemäß § 295a BAO vor. Wurde die Grunderwerbsteuer auf Grund einer Abgabenerklärung bescheidmäßig vorgeschrieben, kann der Grunderwerbsteuerbescheid gemäß § 295a BAO abgeändert werden. Wurde die Grunderwerbsteuer hingegen selbstberechnet, kann eine Festsetzung der Abgabe mit Abgabenbescheid gemäß § 201 Abs. 2 Z 5 BAO ("wenn bei sinngemäßer Anwendung des ... § 295a die Voraussetzungen für eine Abänderung vorliegen würden") erfolgen.

1.3.6. Anteilsübertragungen innerhalb der Unternehmensgruppe - Änderung des Zurechnungssubjektes

a) Anteilskonzentration beim Gruppenmitglied:

Beispiel:

Die Unternehmensgruppe besteht aus der M-GmbH als Gruppenträger, der zu jeweils 100% an den Gesellschaften A, B und C beteiligt ist. Die A-GmbH hält 5%, die B-GmbH 45% und die C-GmbH 50% an der grundstücksbesitzenden G-GmbH. Die B-GmbH überträgt ihre 45%-ige Beteiligung an der G-GmbH an die C-GmbH, womit das Gruppenmitglied C-GmbH 95% an der G-GmbH hält.

Lösung:

Durch den Erwerb des 45%-Anteils durch das Gruppenmitglied C und der dadurch eintretenden Vereinigung von (mindestens) 95% der Anteile an der grundstücksbesitzenden G-GmbH wird der Tatbestand des § 1 Abs. 3 GrEStG 1987 durch C erfüllt. Es kommt daher zu einer sogenannten "Verdichtung" und zu einem Zurechnungswechsel hinsichtlich der Beteiligung an der G-GmbH: Die Anteile an der G-GmbH sind nicht mehr in der Hand der Unternehmensgruppe, sondern alleine in der Hand der Gesellschaft C vereinigt. Da die Gesellschaft C ein Gruppenmitglied ist, wird die Anteilsvereinigung innerhalb der gleichen Unternehmensgruppe verwirklicht, womit die Bestimmungen über die Differenzbesteuerung gemäß § 1 Abs. 5 GrEStG 1987 zur Anwendung kommen. Dabei wird die Steuer nur insoweit erhoben, als die Bemessungsgrundlage (Grundstückswert der erworbenen Grundstücke) für diesen Erwerbsvorgang höher ist, als die Bemessungsgrundlage für den früheren Erwerbsvorgang (Anteilsvereinigung in der Hand der Unternehmensgruppe).

b) Gruppe wird Zurechnungssubjekt 1:

Beispiel:

Die Unternehmensgruppe besteht aus der M-GmbH als Gruppenträger, der zu jeweils 100% an den Gesellschaften A und B beteiligt ist. Die A-GmbH ist zu 95% an der grundstücksbesitzenden G-GmbH beteiligt. Die A-GmbH überträgt 45% ihrer Beteiligung an der G-GmbH an die B-GmbH.

Lösung:

Durch den Erwerb des 45%-Anteils des Gruppenmitglieds A durch das Gruppenmitglied B und der dadurch eintretenden Vereinigung von (mindestens) 95% der Anteile an der grundstücksbesitzenden G-GmbH wird der Tatbestand des § 1 Abs. 3 GrEStG 1987 durch die Unternehmensgruppe erfüllt. Es kommt daher zu einer sogenannten "Entdichtung" (Verwässerung) und zu einem Zurechnungswechsel hinsichtlich der Beteiligung an der G-GmbH: Die Anteile an der G-GmbH sind nunmehr in der Hand der Unternehmensgruppe vereinigt.

Hat die Gesellschaft A als Gruppenmitglied bereits den Anteilsvereinigungstatbestand erfüllt, wird die Anteilsvereinigung innerhalb der gleichen Unternehmensgruppe verwirklicht, womit die Bestimmungen über die Differenzbesteuerung gemäß § 1 Abs. 5 GrEStG 1987 zur Anwendung kommen. Dabei wird die Steuer nur insoweit erhoben, als die Bemessungsgrundlage (Grundstückswert der erworbenen Grundstücke) für diesen Erwerbsvorgang höher ist, als die Bemessungsgrundlage für den früheren Erwerbsvorgang.

c) Gruppe wird Zurechnungssubjekt 2:

Beispiel:

Ausgangsstruktur zum 31.12.2015: Die Unternehmensgruppe besteht aus der M-GmbH als Gruppenträger, der zu jeweils 100% an den Gesellschaften A, B und C beteiligt ist. Die A-GmbH hält 100% an der grundstücksbesitzenden G-GmbH. Die A-GmbH überträgt 40% ihrer Beteiligung an der G-GmbH an die B-GmbH und 60% ihrer Beteiligung an der G-GmbH an die C-GmbH.

Lösung:

Siehe Lösung zu Beispiel b).

Wie in der Anfrage ausgeführt, stellt die Anteilsvereinigung in der Hand einer Unternehmensgruppe eine eigenständige Tatbestandsvariante dar. Diese Tatbestandsvariante kann auch dann erfüllt werden, wenn bereits ein Gruppenmitglied hinsichtlich derselben Gesellschaft den Anteilsvereinigungstatbestand erfüllt hat. Gerade für solche Fälle ist die Differenzbesteuerung gemäß § 1 Abs. 5 GrEStG 1987 neu geschaffen worden.

Dieser Systematik stehen auch die Inkrafttretensbestimmungen nicht entgegen: Diese Bestimmungen sollen lediglich eine nochmalige Anteilsvereinigung bei derselben Person verhindern. Im Fall der Anteilsvereinigung in der Hand der Unternehmensgruppe handelt es sich aber gerade nicht um dieselbe Person.

1.4. § 1 Abs. 3 iVm § 18 Abs. 2p GrEStG

1.4.1. Oszillieren von 95% bis 100% und weitere Übertragungsvorgänge

Nach den EB zum AbgÄG 2015 "führen weitere Erwerbe (Aufstockungen) nicht zu einer neuerlichen Tatbestandserfüllung". Gilt der "Grundsatz" der einmaligen Nacherfassung nach den Übergangsbestimmungen auch für das anschließende Abstocken?

Beispiel:

An der grundstücksbesitzenden G-GmbH sind am 31.12.2015 A zu 98% sowie B und C jeweils zu 1% beteiligt.

Variante 1: 2017 überträgt A 2% an den D und löst damit eine steuerpflichtige Anteilsvereinigung nach § 18 Abs. 2p GrEStG 1987 aus. In 2018 veräußert A ein weiteres Prozent seiner Beteiligung an der G-GmbH an den E.

Variante 2: 2017 überträgt A 4% an den D und löst damit keine steuerpflichtige Anteilsvereinigung aus, weil er danach weniger als 95% der Anteile hält. Im Jahr 2018 erwirbt er die beiden 1-prozentigen Anteile von B und C.

Lösung:

Sobald auf Grund der Übergangsbestimmung eine "Eintrittssteuer" angefallen ist, führen weder das Aufstocken noch das Abstocken des Beteiligungsausmaßes zu einer neuen Tatbestandsverwirklichung. Bezogen auf die betreffende Beteiligung kann eine Anteilsvereinigung erst dann erneut verwirklicht werden, wenn das Beteiligungsausmaß auf unter 95% sinkt und dann wieder auf mindestens 95% aufgestockt wird.

1.4.2. Übertragung von Minderheitsanteilen

Wie ist der folgende Sachverhalt zu beurteilen?

Beispiel:

An der grundstücksbesitzenden G-GmbH sind am 31.12.2015 A zu 96%, B und C jeweils zu 2% beteiligt. In 2017 überträgt C seine 2-prozentige Beteiligung an den Dritten D.

Lösung:

Werden ausschließlich Minderheitsanteile an andere Personen als den Mehrheitsgesellschafter "bewegt", wird keine Anteilsvereinigung beim Mehrheitsgesellschafter verwirklicht.

1.4.3. Abstocken eines Alleineigentümers

Wie ist der folgende Sachverhalt zu beurteilen?

Beispiel:

A ist am 31.12.2015 an der A-GmbH zu 100% beteiligt. Die A-GmbH besitzt ein Grundstück in Österreich. In 2016 veräußert A 4% an den B.

Lösung:

Vom Wortlaut des § 18 Abs. 2p GrEStG 1987 ("Werden am 31. Dezember 2015 mindestens 95% der Anteile ... gehalten, ist § 1 Abs. 3 ... auch auf Rechtsvorgänge anzuwenden, sofern dadurch der Prozentsatz verändert wird, aber nicht unter 95% sinkt und bezogen auf diese Anteile nicht bereits ein Tatbestand des § 1 Abs. 3 in der Fassung des Bundesgesetzes BGBl. I Nr. 118/2015 erfüllt wurde.") wäre das Abstocken des Alleineigentümers miterfasst.

Sinn und Zweck der Übergangsbestimmung ist eine Art "Eintrittssteuer" in das seit 1.1.2016 geltende Grunderwerbsteuersystem, um eine doppelte Nichtbesteuerung zu vermeiden. Wurde allerdings bis Ende 2015 bereits der Tatbestand der Vereinigung oder der Übertragung aller Anteile verwirklicht und dafür nachweislich Grunderwerbsteuer entrichtet, wäre die Verwirklichung einer nochmaligen Anteilsvereinigung nicht sachgerecht. Bei derartigen Sachverhalten ist daher der teleologischen Interpretation der Vorzug gegenüber der grammatikalischen Interpretation zu geben.

1.4.4. Unternehmensgruppe

Wie ist der folgende Sachverhalt zu beurteilen?

Beispiel:

Zum 31.12.2015 besteht die Unternehmensgruppe aus der M-GmbH als Gruppenträger, der zu jeweils 100% an den Gesellschaften A, B und C beteiligt ist. Die A-GmbH hält 5%, die B-GmbH 45% und die C-GmbH 50% an der grundstücksbesitzenden G-GmbH.

Lösen Übertragungsvorgänge innerhalb der Unternehmensgruppe (die A-GmbH verkauft ihre 5-%-Beteiligung an der G-GmbH an die B-GmbH; B wird auf die A-GmbH verschmolzen; A-GmbH bringt ihre Beteiligung in die C-GmbH ein,...) die Anteilsvereinigung iSd Übergangsbestimmung des § 18 Abs. 2p GrEStG 1987 aus?

Lösung:

Grundsätzlich können Anteilsverschiebungen in einer Unternehmensgruppe dazu führen, dass der Anteilsvereinigungstatbestand erfüllt wird. Nach der Inkrafttretensbestimmung des § 18 Abs. 2p GrEStG 1987 letzter Satz ist das jedenfalls dann der Fall, wenn am 31.12.2015 ein Ausmaß von mindestens 95% der Anteile an einer grundstücksbesitzenden Gesellschaft in der Hand einer Unternehmensgruppe gehalten wurde und ab dem 1.1.2016 Anteile innerhalb der Unternehmensgruppe - von einem Gruppenmitglied zu einem anderen Gruppenmitglied - übertragen werden. Diesfalls wird beim ersten Übertragungsvorgang der Anteilsvereinigungstatbestand erfüllt, weitere Übertragungsvorgänge sind hingegen nicht relevant, sofern nicht zwischenzeitlich das Beteiligungsausmaß von 95% unter- und anschließend wieder überschritten wird, oder es zu einer "Verdichtung" der Anteile bei einem einzelnen Gruppenmitglied kommt (siehe Lösung zu Beispiel a) in Punkt 1.3.6.).

Die Ausführungen unter Punkt 1.4.3. gelten mit der Maßgabe, dass bis Ende 2015 bereits der Tatbestand der Vereinigung oder der Übertragung aller Anteile in der Hand von Unternehmen iSd § 2 Abs. 2 UStG 1994 (herrschende und abhängige Unternehmen) verwirklicht wurde, diese Organschaft die gleiche Konstellation wie die spätere Gruppe aufweist und für den Vorgang nachweislich Grunderwerbsteuer entrichtet wurde.

1.4.5. Treuhändig gehaltene Anteile (2; siehe auch Punkt 1.3.1.)

Wie ist der folgende Sachverhalt zu beurteilen?

Beispiel:

An einer grundstücksbesitzenden GmbH sind am 31.12.2015 beteiligt: A, der 90% der Anteile als Treuhänder für B hält, B zusätzlich eigenhändig zu 7%, C zu 2% und D zu 1%. In Jahr 2017 überträgt C 1% an D.

Lösung:

Es liegt keine Anteilsvereinigung vor, weil nicht die treuhändig gehaltenen Anteile "bewegt" werden.

1.4.6. Treuhänderwechsel

Wie sind die folgenden Sachverhalte zu beurteilen?

Beispiel 1:

An einer grundstücksbesitzenden GmbH sind am 31.12.2015 beteiligt: A, der 90% der Anteile als Treuhänder für B hält, B zu 7%, C zu 2% und D zu 1%.

Löst ein im Jahr 2017 stattfindender Treuhänderwechsel die Steuerpflicht gemäß der Übergangsbestimmung des § 18 Abs. 2p GrEStG 1987 aus?

Beispiel 2:

B erwirbt am 1.5.2016 als Treuhänder für A 90% an einer grundstücksbesitzenden GmbH. Am 1.7.2016 erwirbt B weitere 6% für A. A verwirklicht somit eine Anteilsvereinigung gemäß § 1 Abs. 3 letzter Satz GrEStG 1987. Im Jahr 2017 findet ein Treuhänderwechsel statt.

Lösung:

Beispiel 1:

Es kommt darauf an, ob der Treuhandvertrag einen Treuhänderwechsel zulässt oder nicht. Ist ein direkter Treuhänderwechsel (dh ohne Rückübertragung auf den Treugeber) zulässig, werden keine Gesellschaftsanteile "bewegt"; ein grunderwerbsteuerpflichtiger Tatbestand wird nicht verwirklicht. Ist ein Treuhänderwechsel nicht ausdrücklich vertraglich geregelt, kommt es im Falle des "Austausches" des Treuhänders zu einer Rückübertragung auf den Treugeber und Übertragung auf einen neuen Treuhänder. In diesem Fall wird die Steuerpflicht gemäß der Übergangsbestimmung des § 18 Abs. 2p GrEStG 1987 verwirklicht. Die Beurteilung kann daher nur im Einzelfall erfolgen.

Beispiel 2:

Da die Anteile dem Treugeber A zugerechnet werden und sich durch den Treuhänderwechsel keine Änderung an der Zurechnung der Anteile bei A ergibt, löst der Treuhänderwechsel keine weitere Steuerpflicht aus.

1.5. § 1 Abs. 5 GrEStG

1.5.1. Anwendungsbereich der Differenzbesteuerung - Auslegung der "gleichen" Gruppe

Variante 1: Die Unternehmensgruppe besteht aus der M-GmbH als Gruppenträger, der zu jeweils 100% an den Gesellschaften A, B und C beteiligt ist. Die A-GmbH hält 5%, in 2017 erwirbt die B-GmbH 45% und die C-GmbH 50% an der grundstücksbesitzenden G-GmbH. Der Anteilsvereinigungstatbestand wurde ausgelöst und führte zur Grunderwerbsteuerpflicht. In 2018 wird die Unternehmensgruppe (ohne Rückabwicklung) aufgelöst. In 2019 wird die Gruppe in derselben Konstellation wieder neugebildet. In 2020 wird die B-GmbH auf die C-GmbH verschmolzen.

Variante 2: Die Unternehmensgruppe besteht aus der M-GmbH als Gruppenträger, der zu jeweils 100% an den Gesellschaften A, B und C beteiligt ist. Die A-GmbH hält 5%, in 2017 erwirbt die B-GmbH 45% und die C-GmbH 50% an der grundstücksbesitzenden G-GmbH. Der Anteilsvereinigungstatbestand wurde ausgelöst und führte zur Grunderwerbsteuerpflicht. In 2018 wird der Gruppenträger von der Erwerbergesellschaft E-GmbH erworben und eine neue Unternehmensgruppe mit E als Gruppenträger gebildet. In 2020 wird die B-GmbH auf die C-GmbH verschmolzen.

Ist die Differenzbesteuerung auf diese Rechtsvorgänge anwendbar? Wie ist das Tatbestandsmerkmal der gleichen Unternehmensgruppe auszulegen?

Lösung:

Das Kriterium der "gleichen Unternehmensgruppe" gemäß § 1 Abs. 5 GrEStG 1987 ist derart auszulegen, dass auf den aufrechten Bestand der Gruppe aus ertragsteuerlicher Sicht abgestellt wird. Wenn eine Gruppe aufgelöst wird, können danach stattfindende Anteilsvereinigungsvorgänge nicht mehr in der gleichen Unternehmensgruppe verwirklicht werden und zwar auch dann nicht, wenn später eine neue Gruppe in derselben Konstellation gebildet wird. Ebenso wenig handelt es sich um die gleiche Unternehmensgruppe, wenn die Anteile am bisherigen Gruppenträger erworben und daraufhin eine neue Gruppe gebildet wird. Wird hingegen eine Gruppe nicht aufgelöst, sondern treten neue Gruppenmitglieder hinzu oder scheiden bestehende Gruppenmitglieder aus, liegt die "gleiche Unternehmensgruppe" vor.

Bei der Verschmelzung der B-GmbH auf die C-GmbH im Jahr 2020 werden 95% der Anteile an der grundstücksbesitzenden G-GmbH in der Hand der C-GmbH vereinigt; damit ist der Tatbestand des § 1 Abs. 3 GrEStG 1987 erfüllt. Da der Anteilsvereinigungstatbestand nicht in der gleichen Gruppe verwirklicht wird, kommt die Differenzbesteuerung gemäß § 1 Abs. 5 GrEStG 1987 nicht zum Tragen.

2. § 3 GrEStG (Befreiungen)

2.1.1. Betriebsfreibetrag

Bei teilentgeltlichen Vorgängen (dh solchen, die nicht innerhalb des im § 26a Abs. 1 Z 1 GGG angeführten Familienverbandes stattfinden) steht der Freibetrag nur für den unentgeltlichen Teil zu. Darüber hinaus ist auch eine Deckelung der Grunderwerbsteuer mit 0,5% vom Grundstückswert für den unentgeltlichen Teil vorgesehen.

Ist für die Zurechnung der übernommenen Verbindlichkeiten zu den Grundstücken der Grundstückswert oder der Verkehrswert maßgeblich?

Beispiel:

A (60 Jahre alt) verschenkt seinen Betrieb an sein Patenkind (Aktivvermögen des Betriebs: 4 Mio €; davon Verkehrswert des Grundstücks: 2,4 Mio €; nicht konkret zuordenbare Schulden: 1,5 Mio €; Grundstückswert 2 Mio €).

Lösung:

Die Zuordnung übernommener Schulden ist keine Frage des GrEStG, sondern eine Tatsachenfrage und richtet sich nach dem Zweck, für den die Schulden aufgenommen wurden. Wurde ein Kredit zB für die Renovierung eines Hotels aufgenommen, sind diese Schulden dem Hotelgrundstück zuzurechnen; Schulden, die dem Grundstück nicht konkret zugerechnet werden können (zB für allgemeine Finanzierungsmaßnahmen), sind daher - wie bisher - entsprechend der übernommenen Verkehrswerte zuzuordnen.

Für die Frage, ob der Erwerb unentgeltlich, teilentgeltlich oder entgeltlich erfolgt, ist der auf das Grundstück entfallende Teil der übernommenen Schulden dem Grundstückswert gegenüber zu stellen.

Lösung Beispiel:

Feststellung, in welchem Ausmaß die übernommenen Schulden auf das Grundstück entfallen:

Der Verkehrswert des Grundstückes beträgt 60% des Verkehrswertes des übergebenen Aktivvermögens; in diesem Ausmaß entfallen auch die Schulden auf das übernommene Grundstück: 1,5 Mio * 60% = 900.000 €

Feststellung, ob der Erwerb un/teil/entgeltlich erfolgt:

Die auf das Grundstück entfallenden Schulden iHv 900.000 entsprechen 45% des Grundstückswertes. Es handelt sich daher um einen teilentgeltlichen Erwerb; der Betriebsfreibetrag ist um diese 45% zu kürzen und beträgt daher 495.000 €.

Die Höhe der Bemessungsgrundlage für den entgeltlichen Teil beträgt daher 900.000 €, jene für den unentgeltlichen 605.000 € (1,1 Mio € minus 495.000 €)

2.1.2. Ist die Übergabe eines "Betriebes" erforderlich?

Ein Betrieb wird zur Gänze vom Vater und die Grundstücke werden zur Hälfte vom Vater und von der Mutter übergeben.

GrEStG bis 31.12.2015: Darf für die Übergabe von der Mutter die Befreiung mangels Übergabe eines Betriebes nicht gewährt werden?

GrEStG ab 1.1.2016: Im Gesetz steht "Grundstücke, soweit sie zum Betriebsvermögen eines erworbenen Betriebes oder Teilbetriebes gehören". Bei den landwirtschaftlichen Übergaben und Einzelunternehmen gibt es Fälle, bei denen der Betrieb zur Gänze dem Vater gehört und von diesem übergeben wird, jedoch die Grundstücke je zur Hälfte im Eigentum der Eltern stehen und je zur Hälfte übergeben werden. Gilt auch für die Übergabe von der Mutter die Befreiung, da die Grundstücke im Betriebsvermögen des landwirtschaftlichen Betriebes (keine Unterlagen bei Pauschalierung) sind und gleichzeitig durch den Vater ein Betrieb übergeben wird?

Lösung:

Trotz der neuen Formulierung beim Betriebsfreibetrag sind dem Grunde nach nur Grundstücke von der Befreiungsbestimmung erfasst, die bzw. soweit sie dem Betriebsvermögen des Übergebers zugehörig sind.

In der dargestellten Sachverhaltskonstellation ist das allerdings nicht der Fall. Wird ein im Miteigentum stehendes Grundstück ohne Mietvertrag durch einen Miteigentümer betrieblich genutzt, steht der betrieblich genutzte Teil nur bis zur Miteigentumsquote im Betriebsvermögen des Betriebsinhabers (vgl. EStR 2000 Rz 574). Für den vorliegenden Fall bedeutet dies, dass der betriebsführende Vater als Hälfteeigentümer des betrieblich genutzten Grundstückes nur den seiner Quote entsprechenden Anteil (50%) des Grundstückes im Betriebsvermögen hat. Der zweite Hälfteanteil des betrieblich genutzten Grundstückes steht daher zur Gänze im Privatvermögen der Mutter, ist daher nicht Teil eines Betriebsvermögens und von vornherein nicht vom Betriebsfreibetrag erfasst.

Wird allerdings ein im zivilrechtlichen (Mit)Eigentum der Mutter stehendes Gebäude dem Vater als Betriebsinhaber zugerechnet (siehe EStR 2000 Rz 131), stellt es zur Gänze Betriebsvermögen dar und ist damit auch vom Betriebsfreibetrag erfasst.

2.1.3. Begriff des Teilbetriebes

Es besteht ein einheitlicher Betrieb eines Einzelunternehmers aus einem Hotel samt Wellnessbereich einerseits und einem - vom Hotel räumlich getrennten - Gasthof/Café samt 12 Zimmern andererseits. Die beiden Bereiche sollen auf Grund einer geplanten Unternehmensnachfolge getrennt werden, es liegen aber aus ertragsteuerlicher Sicht keine Teilbetriebe vor. Der Einzelunternehmer möchte nunmehr das Hotel samt Wellnessbereich fremdüblich an die Tochter 1 und den Gasthof/Cafe samt 12 Zimmer fremdüblich an die Tochter 2 verkaufen. Ertragsteuerlich kommt es zur Realisierung beim Vater, die beiden Töchter führen die beiden Betriebe nach dem Kauf jeweils als Einzelunternehmen fort.

Ist bei diesem Sachverhalt der Freibetrag gemäß § 3 Abs. 1 Z 2 GrEStG 1987 anwendbar und wenn ja, in welcher Höhe?

Lösung:

Der (anteilige) Betriebsfreibetrag steht nicht nur beim Erwerb eines gesamten Betriebes oder eines Teilbetriebes zu, sondern immer dann, wenn mindestens ein Viertel des Betriebes erworben wird (§ 3 Abs. 1 Z 2 lit. d erster Teilstrich GrEStG 1987). Wenn daher beide Übernehmerinnen jeweils mindestens 25% des Betriebes erwerben, steht der Betriebsfreibetrag entsprechend dem Anteil des erworbenen Vermögens (somit aliquot) zu. Erwirbt eine Übernehmerin einen Betriebsanteil unter 25%, steht ihr kein Betriebsfreibetrag zu; die andere Übernehmerin bekommt den ihrem Anteil entsprechenden aliquoten Betriebsfreibetrag.

2.2. § 3 Abs. 1 Z 2a GrEStG - Teilentgeltliche Übergabe

Steht der Freibetrag gemäß § 3 Abs. 2a GrEStG 1987 zu, wenn ein land-und forstwirtschaftlicher Betrieb entgeltlich (zB gegen Einräumung eines Wohnrechtes) im Familienverband ( § 26a Abs. 1 Z 1 GGG ) übergeben wird?

Lösung:

Der Freibetrag gemäß § 3 Abs. 1 Z 2a GrEStG 1987 steht - neben den sonstigen Voraussetzungen - nur dann zu, wenn die Gegenleistung geringer ist als der einfache Einheitswert der Land- und Forstwirtschaft (lex specialis zu § 7 Abs. 1 Z 1 lit. a GrEStG 1987). Der Freibetrag kann im Ergebnis ganz oder gar nicht zustehen.

Dass der Einheitswert bei Übergaben im Familienverband (§ 26a Abs. 1 Z 1 GGG) die Bemessungsgrundlage darstellt, ergibt sich aus § 4 Abs. 2 Z 1 GrEStG 1987; ob die Übergabe entgeltlich oder unentgeltlich erfolgt, ist für die Anwendbarkeit des Einheitswertes ohne Bedeutung.

Der zur Anwendung kommende Steuersatz ergibt sich aus § 7 Abs. 1 Z 2 lit. d GrEStG 1987 und beträgt 2%.

2.3. Nachweis einer unmittelbar drohenden Enteignung für die Inanspruchnahme der Befreiung nach § 3 Abs. 1 Z 8 GrEStG 1987

Befreit sind nach § 3 Abs. 1 Z 8 GrEStG 1987 Veräußerungen von Grundstücken infolge eines behördlichen Eingriffs oder zur Vermeidung eines solchen nachweisbar unmittelbar drohenden Eingriffs.

Wann wird eine Enteignung als "nachweislich unmittelbar drohend" angesehen?

Lösung:

In der Information zur "Vorgangsweise bei verschiedenen Sachverhalten im Zusammenhang mit der Neufassung des Grunderwerbsteuergesetzes durch das Bundesgesetz BGBl. I Nr. 36/2014" (BMF 11.11.2014, BMF-010206/0101-VI/5/2014) wurde unter Punkt 3.1. zur Frage, was unter einem "behördlichen Eingriff" bzw. und unter "Vermeidung eines solchen nachweisbar unmittelbar drohenden Eingriff" zu verstehen ist, auf die Ausführungen zur Befreiungsbestimmung des § 30 Abs. 2 Z 3 EStG 1988 (EStR 2000 Rz 6651, 7371 und 7373) hingewiesen, die auch für Zwecke der Befreiung von der Grunderwerbsteuer sinngemäß anzuwenden sind.

Ergänzend wird Folgendes festgehalten:

Für die Annahme einer nachweisbar unmittelbar drohenden Enteignung ist schon die tatsächliche Androhung einer gesetzlich zulässigen Enteignung (für den Fall einer Ablehnung des Anbots) ausreichend - konkrete Maßnahmen bzw. rechtliche Schritte in Richtung Enteignung sind nicht erforderlich (VwGH 19.3.1986, 85/13/0168), dh es muss nicht bereits mit dem Enteignungsverfahren begonnen worden sein.

Die (mögliche) Enteignung sollte spätestens im Kaufvertrag festgehalten werden, um von einer "nachweislich unmittelbar drohenden" Enteignung sprechen zu können. Dem Steuerpflichtigen gegenüber muss eine konkrete Drohung ausgesprochen worden sein (kann beispielsweise auch durch Verhandlungsprotokolle nachgewiesen werden). Eine schriftliche Bestätigung im Nachhinein, dass der Veräußerungsvorgang mangels erzielter Einigung zu einer Enteignung geführt hätte, ist nicht anzuerkennen, wenn es keinen Hinweis auf eine mögliche Enteignung im vorangehenden Vertrag oder in sonstigen Unterlagen gegeben hat.

Die Enteignung muss zudem als zusätzliche Voraussetzung für die Inanspruchnahme der Befreiung auch rechtlich durchsetzbar sein, zB aufgrund einer gesetzlichen Bestimmung im Bundesstraßen-, Eisenbahn- oder Wasserrechtsgesetz oder anderen Bundes- oder Landesgesetzen.

Wird im Kaufvertrag auf die Möglichkeit der Enteignung hingewiesen, kommt es nicht auf eine bestimmte Formulierung an - maßgeblich sind lediglich das Vorhandensein eines solchen Vermerks und die Anführung einer konkreten gesetzlichen Grundlage für die angedrohte Enteignung.

Eine (verspätete) Geltendmachung der Befreiung nach § 3 Abs. 1 Z 8 GrEStG 1987 erst im Rechtsmittelverfahren, stellt ein Indiz für das Fehlen der unmittelbar drohenden Enteignung zum Zeitpunkt der Veräußerung dar. Diese kann aber - wie oben dargestellt - auch im Rechtsmittelverfahren durch den Steuerpflichtigen - etwa durch Vorlage von Verhandlungsprotokollen oÄ - nachgewiesen werden.

Wenn im Zuge eines Erwerbs- oder Tauschvorganges Grundstücke ganz oder teilweise ins öffentliche Gut abgetreten werden, ist auch hier der behördliche Eingriff bzw. die Androhung eines solchen nachzuweisen und bedarf es zusätzlich einer entsprechenden Rechtsgrundlage, mit der die Abtretung ins öffentliche Gut auch tatsächlich durchgesetzt werden kann. Nur dann kann für das abgetretene (Teil-)Grundstück die Befreiung nach § 3 Abs. 1 Z 8 GrEStG 1987 in Anspruch genommen werden.

2.4.1. Gebäude im Zustand der Bebauung

Ein Gebäude im Zustand der Bebauung (Rohbau, noch nicht bezugsfertiges Haus, Wohnnutzfläche bis 150 m 2 ) wird dem anderen Ehepartner geschenkt. Steht die Befreiung gemäß § 3 Abs. 1 Z 7 GrEStG 1987 nur zu, wenn das Haus bezugsfertig ist?

Lösung:

Die sogenannte Ehegattenbefreiung gemäß § 3 Abs. 1 Z 7 GrEStG 1987 steht auch dann zu, wenn ein Rohbau (Wohnnutzfläche bis 150 m2) geschenkt wird. Voraussetzung ist allerdings, dass hinsichtlich der erst zu errichtenden (oder fertigzustellenden) Wohnstätte die Benutzung zur Befriedigung des dringenden Wohnbedürfnisses innerhalb von drei Monaten ab Fertigstellung, längstens jedoch innerhalb von acht Jahren nach vertraglicher Begründung des Miteigentums erfolgt.

2.4.2. "Anschreiben lassen"

Eine Eigentumswohnung wurde vor 20 Jahren von A angeschafft.

Variante A: A und B sind seit 17 Jahren verheiratet und leben gemeinsam in dieser Wohnung. Im Jahr 2016 schenkt A dem B die Hälfte der Wohnung. (Anteilige) Befreiung?

Variante B: A und B heiraten im Jahr 2016 und begründen ihren gemeinsamen Wohnsitz in der Wohnung A; A schenkt die Hälfte der Wohnung an B. (Anteilige) Befreiung?

Lösung:

Aus den im Erlass des BMF vom 18.02.2009, BMF-010206/0040-VI/5/2009, über die verkehrsteuerlichen Auswirkungen durch das Schenkungsmeldegesetz 2008 angeführten Beispielen (siehe Punkt 2.2.2 des Erlasses) ist ersichtlich, dass die Steuerbefreiung des § 3 Abs. 1 Z 7 GrEStG 1987 auch dann zur Anwendung kommt, wenn die Ehewohnung einem der Ehepartner seit Jahren gehört und er erst später dem anderen Ehepartner die Hälfte der Ehewohnung überträgt ("anschreiben lässt"). Dies bestätigt auch die Entscheidung des BFG 15.2.2016, RV/7102272/2012.

In beiden Varianten kommt daher - bei Vorliegen der übrigen Voraussetzungen - die Steuerbefreiung des § 3 Abs. 1 Z 7 GrEStG 1987 zur Anwendung.

3. § 4 GrEStG - Bemessungsgrundlage allgemein und in Verbindung mit § 7 GrEStG

3.1. Definition Familienverband

a) Die Großmutter schenkt an die Tochter ihrer Schwiegertochter ein Grundstück. Diese nicht leibliche Enkeltochter wurde auch nicht adoptiert. Liegt hier ein Erwerb im Familienverband vor?

Lösung:

Auch Stiefkinder der leiblichen Kinder gehören dem Familienverband des § 26a GGG an.

b) Zum Familienverband gehören u.a. " Stief-, Wahl- oder Pflegekinder oder deren Kinder". Umfasst die Bezeichnung "deren Kinder" nur leibliche Kinder der Stief-, Wahl- oder Pflegekinder oder auch zB das Wahlkind eines Wahlkindes?

Lösung:

Mit den Kindern der "Stief-, Wahl- oder Pflegekinder" (§ 26a GGG) sind immer nur deren leibliche Kinder gemeint.

c) Zählen Schwiegereltern zum Kreis der Verschwägerten in gerader Linie ( § 26a Abs. 1 Z 1 GGG )?

Lösung:

Ob jemand "in gerader Linie" verschwägert ist, richtet sich nach § 42 ABGB. Dabei wird fingiert, dass Ehegatten nur eine Person wären und von dieser ausgehend die Zeugungen berechnet werden. Daher die Regel: In welchem Grad jemand mit dem Ehegatten verwandt ist, in eben dem Grade ist er mit dem anderen Ehegatten verschwägert. So ist zB der Ehemann mit der Mutter oder dem Vater seiner Frau (der Schwiegermutter, dem Schwiegervater) in "gerader Linie" verschwägert, weil die Schwiegereltern in "gerader Linie" mit seiner Frau verwandt sind.

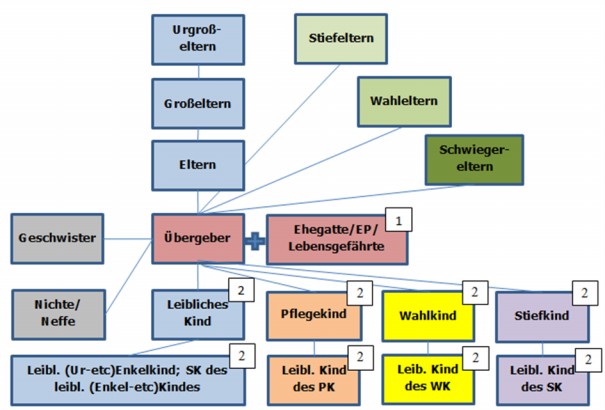

Übersicht über den Personenkreis, der zum Familienverband gemäß § 26a GGG zählt:

1) Lebensgefährten zählen zum Familienverband, sofern die Lebensgefährten einen gemeinsamen Hauptwohnsitz haben oder hatten.

2) Zum Familienverband zählen auch Ehepartner oder eingetragene Partner. [1]

3.2. Sacheinlage in vermögensverwaltende Personengesellschaften

Ausgangssachverhalt: Sacheinlage eines Grundstückes von A in die vermögensverwaltende Ehegatten A & B OG (Beteiligung je 50%). Die Einlage erfolgt unentgeltlich und der Grundstückswert wird gebucht:

- auf das variable Konto von A

- auf das variable Konto beider Gesellschafter im Verhältnis ihrer Beteiligung

Wird die Grunderwerbsteuer nach dem Stufentarif berechnet, weil aus grunderwerbsteuerlicher Sicht eine unentgeltliche Übertragung vorliegt?

Lösung:

Da der Gegenwert des eingelegten Grundstückes vereinbarungsgemäß ganz bzw. teilweise auf das variable Kapitalkonto des einlegenden Gesellschafters verbucht wird (im zweiten Fall zur Hälfte zugunsten des Mitgesellschafters), liegen in beiden Fällen keine unentgeltlichen Übertragungen vor. Der auf die variablen Konten der Gesellschafter verbuchte Gegenwert des eingelegten Grundstückes vermittelt einen Anspruch des Gesellschafters gegenüber der Gesellschaft auf Auszahlung bzw. Entnahme, womit dieser Wert die Gegenleistung für die Grundstücksübertragung darstellt. Bemessungsgrundlage für die Berechnung der Grunderwerbsteuer ist daher diese Gegenleistung, allenfalls der Grundstückswert als Mindestbemessungsgrundlage.

Wird hingegen der Gegenwert des eingelegten Grundstückes nicht auf Kapitalkonten gebucht, sondern in eine Kapitalrücklage erfasst (sofern dies unternehmensrechtlich möglich bzw. zulässig ist), fehlt eine Gegenleistung für die Übertragung des Grundstückes, womit die Berechnung der Grunderwerbsteuer nach dem Stufentarif stattfindet.

3.3. Einlage eines Grundstückes in eine Kapitalgesellschaft außerhalb von Umgründungen

Bei einer Einlage eines Grundstückes in eine Kapitalgesellschaft außerhalb von Umgründungen muss zwischen Einlage mit und ohne Kapitalerhöhung unterschieden werden. Bei der Einlage mit Kapitalerhöhung ist eine Gegenleistung in Form der Ausgabe von weiteren Kapitalanteilen gegeben. Es fällt daher eine Grunderwerbsteuer vom Wert der Liegenschaft (Verkehrswert) mit 3,5% an.

Bei einer Einlage ohne Kapitalerhöhung liegt überhaupt keine Gegenleistung vor (vgl. VwGH 24.2.2005, 2004/16/0200 ), sodass in diesem Fall vom Grundstückswert die Grunderwerbsteuer zu bemessen ist.

Es sollte daher - da unentgeltlicher Vorgang - der Stufentarif in diesem Fall Anwendung finden.

Lösung:

Die vorgeschlagenen Lösungen sind grundsätzlich korrekt, mit der Maßgabe, dass bei der Einlage mit Kapitalerhöhung der Gegenwert der ausgegebenen Anteile als Gegenleistung anzusehen ist, womit diese die Bemessungsgrundlage darstellt und nicht etwa der Verkehrswert des Grundstückes (das schließt nicht aus, dass der Wert der erhöhten Gesellschaftsrechte dem Verkehrswert der eingebrachten Grundstücke entspricht); der Grundstückswert als Mindestbemessungsgrundlage ist hierbei zu beachten.

3.4. Sachausschüttung und Sachzuwendung von Grundstücken

Ist bei einer Sachausschüttung einer GmbH (zB eines Grundstückes an den Alleingesellschafter) die Grunderwerbsteuer vom Grundstückswert (nicht vom Verkehrswert) zu berechnen?

Welche Bemessungsgrundlage kommt zur Anwendung, wenn eine Stiftung eine Sachzuwendung (Zuwendung eines Grundstückes an einen Begünstigten) vornimmt?

Lösung:

Nach § 82 Abs. 2 GmbHG erfolgt die Verteilung des Bilanzgewinnes im Verhältnis der eingezahlten Stammeinlagen, sofern der Gesellschaftsvertrag keine davon abweichende Regelung vorsieht. Grundsätzlich ist davon auszugehen, dass mit dem Beschluss über die Ausschüttung des Bilanzgewinnes der Anspruch der Gesellschafter auf (Bar-)Auszahlung des auszuschüttenden Gewinnes entstanden ist. Wird allerdings vereinbart, dass ein Teil des Gewinnes als Sachausschüttung durch Übertragung eines Grundstückes auszuschütten ist, liegt darin eine Hingabe an Zahlungs statt iSd § 1414 ABGB. Durch die Übereignung des Grundstückes an Zahlungs statt, erlischt der Anspruch auf Auszahlung des Bilanzgewinnes (in entsprechender bzw. vereinbarter Höhe), womit dieser Wert (der Wert des erloschenen Zahlungsanspruches) die Gegenleistung für die Übertragung des Grundstückes ist (vgl zuletzt VwGH 25.11.2015, 2015/16/0034). Die Grunderwerbsteuer ist daher gemäß § 4 Abs. 1 GrEStG 1987 vom Wert dieser Gegenleistung, mindestens aber vom Grundstückswert des erworbenen Grundstückes zu berechnen.

Hat ein Begünstigter einer Stiftung keinen Rechtsanspruch auf einen bestimmten Geldbetrag, erfolgt eine Grundstückszuwendung anders als im Fall der Sachausschüttung nicht als Hingabe an Zahlungs statt. Mangels Gegenleistung ist daher der Grundstückswert des erworbenen Grundstückes Bemessungsgrundlage der Grunderwerbsteuer.

3.5. Erwerbe gemäß § 14 WEG 2002

Wie bemisst sich die Grunderwerbsteuer bei einem Erwerb durch den Wohnungseigentumspartner gemäß § 14 WEG 2002 ?

Lösung:

Die im Erlass des BMF vom 22.01.2010, BMF-010206/0007-VI/5/2010, veröffentlichte Rechtsansicht zu Erwerben gemäß § 14 WEG 2002 wird aufgrund der geänderten Rechtslage wie folgt adaptiert:

A) Erwerb des halben Mindestanteils nach dem verstorbenen Eigentumspartner

1. Erwerb durch Anwachsung nach § 14 Abs. 1 Z 1 WEG 2002

Erfolgt der Erwerb aufgrund des § 14 Abs. 1 Z 1 WEG 2002, liegt gemäß § 7 Abs. 1 Z 1 lit. b GrEStG 1987 ein unentgeltlicher Erwerb vor, für den auch die Steuerbefreiung des § 3 Abs. 1 Z 7a GrEStG 1987 in Betracht kommt, sofern eine Ehe oder eingetragene Partnerschaft bestanden hat, das Grundstück dem Erwerber im Zeitpunkt des Todes als Hauptwohnsitz gedient hat und soweit die Wohnnutzfläche 150m2 nicht übersteigt.

2. Vereinbarung gemäß § 14 Abs. 5 WEG 2002

Die Eigentumspartner können gemäß § 14 Abs. 5 WEG 2002 zu Lebzeiten vor einem Notar oder unter anwaltlicher Mitwirkung schriftlich vereinbaren, dass anstelle des gesetzlichen Eigentumsübergangs an den überlebenden Eigentumspartner eine andere natürliche Person den Anteil des Verstorbenen am Mindestanteil und gemeinsamen Wohnungseigentum erwerben soll. Diese Person (Begünstigte) erwirbt hierbei nicht unmittelbar das Eigentum am halben Mindestanteil, sondern lediglich einen Anspruch auf dessen Übereignung.

Wenn der Begünstigte von seinem Übereignungsanspruch keinen Gebrauch macht oder vorverstirbt, kommt es zur Anwachsung an den überlebenden Partner gemäß § 14 Abs. 1 Z 1 WEG 2002 (siehe Punkt 1.).

Der Erwerb des halben Mindestanteils durch den Begünstigten nach Geltendmachung des Übereignungsanspruches unterliegt der Grunderwerbsteuer.

Der Begünstigte hat gemäß § 14 Abs. 5 WEG 2002 für die Übereignung des Anteils des Verstorbenen am Mindestanteil an die Verlassenschaft den Übernahmspreis gemäß § 14 Abs. 2 WEG 2002 - dies ist die Hälfte des Verkehrswertes (§ 2 Abs. 2 LBG) des Mindestanteils - zu bezahlen. Die Begünstigung des § 14 Abs. 3 WEG 2002 ist zu beachten.

Der Übernahmspreis und die mit dem halben erworbenen Mindestanteil in wirtschaftlicher Beziehung stehenden Schulden und Lasten stellen die Gegenleistung dar.

Die Zahlung des Übernahmspreises kann dem Begünstigten unter bestimmten Voraussetzungen gemäß § 14 Abs. 5 letzter Halbsatz iVm Abs. 4 WEG 2002 durch eine letztwillige Verfügung oder durch eine Schenkung auf den Todesfall (teilweise) erlassen werden.

Bemessungsgrundlage der Grunderwerbsteuer ist bei Erwerben im Familienverband gemäß § 26a Abs. 1 Z 1 GGG (Verhältnis Verstorbener gegenüber Begünstigtem) der Grundstückswert, im Übrigen die Gegenleistung laut Vereinbarung, mindestens jedoch der Grundstückswert (§ 4 Abs. 1 GrEStG 1987)

3. Bei einer Vereinbarung gemäß § 14 Abs. 1 Z 2 WEG 2002 erfolgt die Steuerberechnung nach den allgemeinen Regeln der §§ 4 und 7 GrEStG 1987.

4. Verzicht des überlebenden Eigentumspartners

Verzichtet der überlebende Eigentumspartner gemäß § 14 Abs. 1 Z 3 WEG 2002 auf den Eigentumsübergang, gilt das Eigentum am halben Mindestanteil des Verstorbenen als nie auf den überlebenden Partner übergegangen (zur Besteuerung siehe Erlass des BMF vom 18. Februar 2009, BMF-010206/0040-VI/5/2009, Teil III., Abschnitte 1.1.4., 1.3. und 1.4.).

B) Erwerb des gesamten Mindestanteils durch einen Erben/Vermächtnisnehmer außerhalb der Konstellation einer Eigentümerpartnerschaft

Erwirbt der Erbe/Vermächtnisnehmer den gesamten Mindestanteil des Verstorbenen, handelt es sich um einen Erwerb von Todes wegen; § 14 WEG 2002 kommt nicht zur Anwendung (zur Besteuerung siehe Erlass des BMF vom 18. Februar 2009, BMF-010206/0040-VI/5/2009, Teil III.).

3.6. Baurecht

Welche Bemessungsgrundlage ist ab 1.1.2016 bei grunderwerbsteuerpflichtigen Vorgängen betreffend Baurechte heranzuziehen?

Lösung:

Für die Bewertung eines Baurechtes gilt bei Erwerbsvorgängen außerhalb des Familienverbandes des § 26a GGG die allgemeine Bemessungsgrundlage "Gegenleistung, mindestens Grundstückswert"; innerhalb des Familienverbandes ist immer der Grundstückswert heranzuziehen.

Die Information zur "Vorgangsweise bei verschiedenen Sachverhalten im Zusammenhang mit der Neufassung des Grunderwerbsteuergesetzes durch das Bundesgesetz BGBl. I Nr. 36/2014" (BMF 11.11.2014, BMF-010206/0101-VI/5/2014) enthält unter Punkt 1.1.8 Ausführungen zum gemeinen Wert bei Baurechten. Diese Ausführungen gelten nur für die Rechtslage bis 31.12.2015, für die Rechtslage ab 1.1.2016 ist Folgendes zu beachten:

Nach § 1 Abs. 1 Baurechtsgesetz idF BGBl. Nr. 258/1990 ist das Baurecht das dingliche, veräußerliche und vererbliche Recht, auf oder unter der Bodenfläche ein Bauwerk zu haben. Es entsteht durch bücherliche Eintragung als Last des Grundstückes und gilt nach dem Gesetz als unbewegliche Sache. Das Baurecht steht damit als solches dem Grundstück gleich bzw. ist ein grundstücksgleiches Recht.

Gemäß § 2 Abs. 1 GrEStG 1987 sind unter Grundstücken im Sinne dieses Gesetzes Grundstücke im Sinne des bürgerlichen Rechtes zu verstehen. Nach Abs. 2 stehen unter anderem Baurechte den Grundstücken gleich.

Auch nach § 51 Abs. 2 BewG 1955 gilt das Baurecht als Grundstück und zählt daher zum Grundvermögen.

Nach § 56 Abs. 1 BewG 1955 sind Baurechte wie bebaute oder unbebaute Grundstücke zu bewerten. Da Betriebsvorrichtungen (Maschinen und sonstige Vorrichtungen aller Art, die zu einer Betriebsanlage gehören) gemäß § 2 Abs. 1 Z 1 GrEStG 1987 nicht zum Grundstück gerechnet werden, sind auch Baurechte an Grundstücken mit einer Betriebsvorrichtung wie ein unbebautes Grundstück zu bewerten.

Im Ergebnis kann für Baurechte, die an Grundstücken des Grundvermögens eingeräumt werden, die Grundstückswertverordnung angewendet werden.

Zur Berücksichtigung der Dauer des Baurechtes bei Ermittlung der Bemessungsgrundlage kann aus Vereinfachungsgründen die Regelung des § 56 Abs. 2 und 3 Z 1 BewG 1955 herangezogen werden (dh anteilsmäßige Berücksichtigung bei Baurechten mit einer [restlichen] Dauer von unter 50 Jahren).

Wird daher an einem unbebauten Grundstück ein Baurecht mit einer Dauer von mindestens 50 Jahren begründet, entspricht der Grundstückswert für das (bloße) Grundstück dem Grundstückswert des Baurechts.

Wird ein Baurecht an einem Grundstück samt Gebäude als Zugehör begründet, ist der Grundstückswert für das bebaute Grundstück (Grundwert plus Gebäudewert nach dem Pauschalwertmodell bzw. Wert nach dem Immobilienpreisspiegel) bzw. der niedrigere gemeine Wert anzusetzen, sofern das Baurecht für mindestens 50 Jahre eingeräumt wird. Dies gilt auch dann, wenn ein Baurecht samt einem vom Baurechtsberechtigten errichteten Gebäude übertragen wird und die Restdauer des Baurechtes mindestens 50 Jahre beträgt.

Übersicht über die Bewertung eines Baurechtes bei Erwerbsvorgängen außerhalb des Familienverbandes gemäß § 26a GGG:

Entgeltlich/unentgeltlich | GrESt-Bemessungsgrundlage | |

Begründung eines BR | Bauzins, eventuell SL | Wert der BZV gemäß § 15 BewG + Wert der SL, mindestens GrW des BR |

Kein Bauzins, eventuell SL | Wert der SL, mindestens GrW des BR | |

Übertragung des BR an Dritten | Übernahme der BZV, eventuell SL | BZV im Grundbuch → Wert der SL, mindestens GrW des BR |

BZV nicht im Grundbuch → Wert der BZV gemäß § 15 BewG + Wert der SL, mind. GrW des BR | ||

Erlöschen des BR durch Zeitablauf | Ohne Gegenleistung | GrW des Gebäudes |

Mit Gegenleistung | Wert der Gegenleistung, mindestens GrW des Gebäudes (zB wenn gemäß § 9 Abs. 2 BauRG dem Bauberechtigten eine Entschädigung in Höhe von 25% des vorhandenen Bauwertes geleistet wird) |

Legende:

BR = Baurecht; BZV = Bauzinsverpflichtung; SL = sonstige Leistung(en); GrW = Grundstückswert

Wird auf Grund einer Umgründung im Sinne des Umgründungssteuergesetzes im Zusammenhang mit einem Baurecht ein Erwerbsvorgang nach § 1 Abs. 1 oder 2 GrEStG 1987 verwirklicht, ist immer der Grundstückswert des Baurechtes als Bemessungsgrundlage heranzuziehen.

3.7. Realteilung

Wie erfolgt die Steuerberechnung bei einer Realteilung unter Fremden, denen eine Liegenschaft zu jeweils 50% gehört? ZB Grundstückswert gesamte Liegenschaft 150, A bekommt Liegenschaft mit Grundstückswert 100, B mit Grundstückswert 50. Wie bemisst sich die Steuer für den Mehrerwerb des A?

Lösung:

Es ist eine Änderung nur in Bezug auf den Mindestansatz für das erworbene Grundstück bzw. für den Grundstücksanteil eingetreten (für A 100 statt 75). Für den Mehrerwerb (25), der ohne adäquate Ausgleichszahlung erfolgt, kommt § 7 Abs. 1 Z 1 lit. a GrEStG 1987 zur Anwendung.

Zum Wert der Tauschleistung siehe auch Punkt 3.10.

3.8. Berücksichtigung von Investitionen

Können Investitionen, die ein Geschenknehmer vor der Schenkung für das geschenkte Grundstück getätigt hat, bei der Ermittlung der Bemessungsgrundlage der Schenkung berücksichtigt werden?

Beispiel:

Frau K besitzt ein Einfamilienhaus, welches sie ihrer Enkelin L zu Wohnzwecken zur Verfügung stellt. L investiert 50.000 € in die Sanierung des Einfamilienhauses und erneuert den Außenverputz (mit Erhöhung des Wärmeschutzes), tauscht die Heizungsanlage und alle Fenster aus (= Teilsanierung iSd GrWV). 2016 schenkt K das Einfamilienhaus an L. Der Grundstückswert im Zeitpunkt der Schenkung beträgt 300.000 €.

Lösung:

Bei unentgeltlichen Erwerbsvorgängen bzw. bei dem unentgeltlichen Teil von teilentgeltlichen Erwerbsvorgängen ist jener Grundstückswert heranzuziehen, der für das Grundstück im Zeitpunkt des Entstehens der Steuerschuld ermittelt wird oder der geringere gemeine Wert, der zu diesem Zeitpunkt nachgewiesen wird.

Investitionen durch den späteren Erwerber können sich auf die Bemessungsgrundlage im Zeitpunkt der Übergabe erhöhend auswirken, weil etwa der spätere Erwerber ein älteres Gebäude teilsaniert hat und der Grundstückswert im Zeitpunkt der Übertragung an den späteren Erwerber mit 80% anzusetzen ist. Die bereits getätigten Investitionen sind nicht vom so ermittelten Grundstückswert abzuziehen.

Findet dieser Vorgang unter Fremden statt und hat der spätere Erwerber eine Forderung gegenüber dem Übergeber, dann stellt der Verzicht auf die Forderung eine Gegenleistung dar.

Lösung Beispiel:

Als Bemessungsgrundlage für die Schenkung ist der Grundstückswert, der für den Zeitpunkt der Schenkung ermittelt wurde, heranzuziehen (= 300.000 €). L kann die von ihr getätigten Investitionen in Höhe von 50.000 € nicht abziehen.

3.9. Unentgeltliche Übergabe eines land- und forstwirtschaftlichen Grundstückes außerhalb des Familienverbandes

Ist der (einfache) Einheitswert die Bemessungsgrundlage, wenn landwirtschaftliche Grundstücke außerhalb des Familienverbandes unentgeltlich erworben werden, zumal die Bewertung von landwirtschaftlichem Vermögen keinen Bodenwert vorsieht und daher die Grundstückswertverordnung nicht anwendbar ist? Welcher Steuersatz ist anzuwenden?

Lösung:

Gemäß § 4 Abs. 1 GrEStG 1987 ist die Steuer vom Wert der Gegenleistung, mindestens vom Grundstückswert zu berechnen, wobei der Grundstückswert entweder nach dem Pauschalwertmodell oder anhand eines Immobilienpreisspiegels zu ermitteln ist; der Steuerpflichtige kann überdies den geringeren gemeinen Wert nachweisen.

Dies gilt grundsätzlich auch für Erwerbsvorgänge betreffend land- und forstwirtschaftliche Grundstücke, bei denen nicht die Sonderregelung des § 4 Abs. 2 GrEStG 1987 (einfacher Einheitswert insbesondere bei Erwerben im Familienverband des § 26a GGG) zum Tragen kommt. Allerdings gehen die Ausführungen hinsichtlich des Grundstückswertes als Mindest- und Ersatzbemessungsgrundlage aus folgenden Gründen inhaltlich ins Leere:

- Die Ermittlung nach dem Pauschalwertmodell auf Basis des Bodenwertes ist nicht möglich, weil dieses Modell durch den Verweis auf § 53 BewG 1955 nur auf Grundstücke des Grundvermögens angewendet werden darf.

- Die Ermittlung anhand eines Immobilienpreisspiegels ist jedenfalls für das Jahr 2016 nicht möglich, weil der Immobilienpreisspiegel der Wirtschaftskammer Österreich keine Kategorie für land- und forstwirtschaftliche Grundstücke vorsieht.

- Da der Grundstückswert bei land- und forstwirtschaftlichen Grundstücken daher von vorneherein nicht nach der Grundstückswertverordnung ermittelt werden kann, ist es auch nicht möglich, den demgegenüber geringeren gemeinen Wert nachzuweisen.

Im Ergebnis würde hinsichtlich der Ermittlung der Bemessungsgrundlage bei land- und forstwirtschaftlichen Grundstücken nur die Gegenleistung heranzuziehen sein, ohne eine Mindest- oder Ersatzbemessungsgrundlage zur Verfügung zu haben. Dies würde daher bei unentgeltlichen Erwerbsvorgängen außerhalb des Familienverbandes gemäß § 26a GGG zu einer "Null-Bemessungsgrundlage" führen, was jedenfalls dem eindeutigen Telos der Bestimmung des § 4 GrEStG 1987, aber auch dem in den Erläuterungen zum StRefG 2015/2016 zum Ausdruck gekommenen Willen des Gesetzgebers, dass "im Bereich der Land- und Forstwirtschaft die seit 1. Juni 2014 bzw. 1. Jänner 2015 geltende Rechtslage beibehalten werden soll", widerspricht. (Anm: Zwischen 1.6.2014 und 31.12.2015 waren Erwerbsvorgänge über land- und forstwirtschaftliche Grundstücke außerhalb des - damals noch enger definierten - Familienverbandes mit 3,5% vom gemeinen Wert zu versteuern).

Da es daher eines Maßstabes für die Bewertung von land- und forstwirtschaftlichen Grundstücken, die außerhalb des Familienverbandes des § 26a GGG übergeben werden, bedarf, das GrEStG jedoch keinen eigenen vorsieht, ist gemäß § 10 Abs. 1 BewG 1955 der gemeine Wert heranzuziehen. Jene Bestimmungen, die auf den Grundstückswert abzielen, sind analog auch auf den gemeinen Wert anzuwenden. Dies bedeutet insbesondere, dass

- die Gegenleistung, mindestens der gemeine Wert als Bemessungsgrundlage heranzuziehen ist,

- bei Nachweis des gemeinen Wertes durch ein Schätzungsgutachten eines allgemein beeideten und gerichtlich zertifizierten Immobiliensachverständigen der festgestellte Wert die Vermutung der Richtigkeit für sich hat,

- bei der Frage der Abgrenzung der Entgeltlichkeit/Unentgeltlichkeit/Teilentgeltlichkeit die Höhe einer allfälligen Gegenleistung in Verhältnis zum gemeinen Wert zu setzen und

- je nach zu treffender Zuordnung der Stufentarif und/oder der Normalsteuersatz von 3,5% anzuwenden ist.

3.10. Bemessungsgrundlage beim Tausch

Was ist bei einem Tausch

a) innerhalb des Familienverbandes des § 26a Abs. 1 Z 1 GGG

b) außerhalb dieses Familienverbandes

die Bemessungsgrundlage?

Lösung:

Die Grunderwerbsteuer-Bemessungsgrundlage richtet sich danach, ob der Tausch innerhalb oder außerhalb des Familienverbandes erfolgt bzw. ob es sich - bei einem Tausch innerhalb des Familienverbandes - um ein land- und forstwirtschaftliches oder um ein anderes Grundstück handelt.

Bei Tauschvorgängen außerhalb des Familienverbandes ist jeweils der gemeine Wert des in Tausch gegebenen Grundstückes zuzüglich einer allfälligen weiteren Leistung (Ausgleichszahlung) als Gegenleistung anzusetzen.

Beispiel 1:

A und B tauschen ihre Liegenschaften A-LS (gemeiner Wert 120.000) und B-LS (gemeiner Wert 80.000); B leistet eine Ausgleichszahlung von 40.000.

Die Bemessungsgrundlage für die Grunderwerbsteuer des B ist der gemeine Wert von B-LS (80.000) zuzüglich Ausgleichszahlung (40.000), in Summe also 120.000; für jene des A der gemeine Wert von A-LS, insoweit dieser auf den Erwerb von B-LS entfällt. Der gemeine Wert von A-LS (120.000) ist daher verhältnismäßig auf den gemeinen Wert von B-LS und die von B zu leistende Ausgleichszahlung aufzuteilen, also im Verhältnis 8 zu 4. Die Bemessungsgrundlage für die Grunderwerbsteuer des A ist der Anteil des gemeinen Wertes von A-LS, der auf den Erwerb von B-LS entfällt, im Ergebnis also 8/12 von 120.000, das sind 80.000.

Bei Tauschvorgängen im Familienverband ist demgegenüber bei land- und forstwirtschaftlichen Grundstücken der Einheitswert, im Übrigen der Grundstückswert des erworbenen Grundstückes die Bemessungsgrundlage.

Beispiel 2:

C gibt am 1.2.2016 seiner Ehegattin D ein landwirtschaftliches Grundstück und erhält dafür ein Baugrundstück. Die Bemessungsgrundlage für die Grunderwerbsteuer des C ist der Grundstückswert des Baugrundstückes, für jene der D der einfache Einheitswert des landwirtschaftlichen Grundstückes.

3.11. Tausch - Gegenleistung nicht ermittelbar

Ist § 7 Abs. 1 Z 1 lit. d GrEStG 1987 (Gegenleistung ist nicht ermittelbar, Erwerbsvorgang gilt zu jeweils 50% als un/entgeltlich) im Fall eines Tausches außerhalb des Familienverbandes anwendbar, wenn zB keine Bewertungsgutachten vorliegen?

Lösung:

Nein, weil der Tausch ein entgeltlicher Vorgang ist und bei diesem die Gegenleistung in der Höhe des gemeinen Wertes (§ 10 BewG 1955) des hingegebenen Grundstückes als Bemessungsgrundlage heranzuziehen ist.

3.12. Scheidung/Auflösung einer eingetragenen Partnerschaft

Was ist die Bemessungsgrundlage, wenn nach Ablauf eines Jahres nach rechtskräftiger Ehescheidung ( § 95 EheG ) der Anspruch auf Übertragung eines Grundstückes (eheliches/partnerschaftliches Gebrauchsvermögen) geltend gemacht wird?

Lösung:

Als im Familienverband des § 26a Abs. 1 Z 1 GGG erfolgend sind u.a. Grundstückserwerbe durch den Ehegatten oder eingetragenen Partner während aufrechter Ehe (Partnerschaft) oder im Zusammenhang mit der Auflösung der Ehe (Partnerschaft). Gemäß § 95 EheG bzw. § 38 Eingetragene Partnerschaft-Gesetz - EPG erlischt der Anspruch auf Aufteilung des (ehelichen) Gebrauchsvermögens, wenn er nicht binnen einem Jahr nach Rechtskraft der Scheidung (Auflösung der eingetragenen Partnerschaft), Aufhebung oder Nichtigerklärung der Ehe durch Vertrag oder Vergleich anerkannt oder gerichtlich geltend gemacht wird.

Wurde der Anspruch nicht innerhalb der Frist geltend gemacht und erfolgt eine Grundstücksübertragung nach Ablauf der Frist, ist die Übertragung als außerhalb des Familienverbandes liegend zu beurteilen. Bemessungsgrundlage ist daher - soweit der Erwerb nicht gemäß § 7 Abs. 1 Z 1 lit. a GrEStG 1987 als unentgeltlich oder teilentgeltlich gilt - die Gegenleistung, mindestens der Grundstückswert.

3.13. Anteilsberichtigung im Wohnungseigentum

Wie ist vorzugehen, wenn es bei Wohnungseigentum zu nachträglichen Anteils-(Nutzwert-)Berichtigungen (zB weil die tatsächlich errichtete Wohnungsgröße von jener laut Bauplan abweicht) kommt?

Lösung:

Als Bemessungsgrundlage für die Grunderwerbsteuer ist grundsätzlich der Grundstückswert der verschobenen Anteile heranzuziehen. Bei Verschiebungen um maximal 15% der gesamten Wohnungseigentumsanteile bestehen keine Bedenken davon auszugehen, dass für die verschobenen Anteile der Grundstückswert mit Null anzusetzen ist, wenn ein (vertraglicher) Anspruch auf eine unentgeltliche Anteilsberichtigung besteht. Punkt 6.7. der Information zur "Vorgangsweise bei verschiedenen Sachverhalten im Zusammenhang mit der Neufassung des Grunderwerbsteuergesetzes durch das Bundesgesetz BGBl. I Nr. 36/2014" (BMF 11.11.2014, BMF-010206/0101-VI/5/2014) ist daher weiterhin gültig.

3.14. "Nachgewiesener gemeiner Wert"

Wenn der Steuerpflichtige den gemeinen Wert nachweist (zB anhand eines Sachverständigengutachtens mit Beweislastumkehr), muss er dann auch nachweisen, dass die Berechnung des Grundstückswertes nach dem Pauschalwertmodell oder dem Immobilienpreisspiegel der WKÖ bzw. den Immobiliendurchschnittspreisen der Statistik Austria einen höheren Wert als den nachgewiesenen gemeinen Wert ergibt?

Lösung:

Dem Steuerpflichtigen steht bei der Ermittlung des Grundstückswertes grundsätzlich frei, ob er das Pauschalwertmodell oder einen geeigneten Immobilienpreisspiegel anwenden oder den geringeren gemeinen Wert nachweisen möchte. Da der Wortlaut des § 4 Abs. 1 letzter Absatz GrEStG 1987 darauf abstellt, dass der nachgewiesene gemeine Wert geringer als der nach der GrWV ermittelte Grundstückswert zu sein hat, ist der Steuerpflichtige grundsätzlich auch verpflichtet, darzulegen, dass der nach der GrWV ermittelte Wert höher ist.

Deklariert der Steuerpflichtige gegenüber dem zuständigen Finanzamt, dass er den geringeren gemeinen Wert in Anspruch nimmt (zB durch Vorlage eines Sachverständigengutachtens, das zur Beweislastumkehr führt - vgl. Punkt 3.16.), kann davon ausgegangen werden, dass der Steuerpflichtige eben diese Vergleichsrechnung angestellt hat und der nachgewiesene gemeine Wert tatsächlich geringer ist. Eine Vergleichsrechnung muss somit nur über ausdrückliches Verlangen des Finanzamtes bekannt gegeben werden.

Da die Nachweispflicht, dass der gemeine Wert geringer als jener nach der GrWV ist, den Steuerpflichtigen trifft, ist das zuständige Finanzamt nicht dazu verpflichtet, von sich aus zu überprüfen, ob der bekannt gegebene gemeine Wert geringer als ein nach der GrWV ermittelter Wert ist.

3.15. Nachweis geringerer gemeiner Wert durch Gutachten

Darf ein nicht allgemein beeideter und gerichtlich zertifizierter Sachverständiger Immobilien- und Liegenschaftsbewertungen durchführen, wo der ermittelte Verkehrswert anschließend zur Berechnung der Grunderwerbsteuer rechtswirksam herangezogen wird?

Lösung:

Einleitend ist darauf hinzuweisen, dass nicht der Verkehrswert sondern der geringere gemeine Wert nachgewiesen werden kann. Der gemeine Wert ist definiert in § 10 Abs. 2 und 3 BewG 1955; er wird durch den Preis bestimmt, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsgutes bei einer Veräußerung zu erzielen wäre. Dabei sind alle Umstände, die den Preis beeinflussen, zu berücksichtigen. Ungewöhnliche oder persönliche Verhältnisse sind nicht zu berücksichtigen. Als persönliche Verhältnisse sind auch Verfügungsbeschränkungen anzusehen, die in der Person des Steuerpflichtigen oder eines Rechtsvorgängers begründet sind. Das gilt insbesondere für Verfügungsbeschränkungen, die auf letztwilligen Anordnungen beruhen.

Ungewöhnliche oder persönliche Verhältnisse liegen etwa bei vertraglich festgelegten Veräußerungsverboten und Vorkaufsrechten sowie bei eingeräumten bzw. vorbehaltenen Fruchtgenussrechten oder Wohnrechten vor. Auch die Belastung von Grundbesitz durch eine Hypothek gehört zu den persönlichen Verhältnissen.

Der Verkehrswert unterscheidet sich vom gemeinen Wert im Wesentlichen dadurch, dass die in § 10 Abs. 2 und 3 BewG 1955 für den gemeinen Wert angeordnete Außerachtlassung persönlicher und ungewöhnlicher Verhältnisse für den Verkehrswert nicht gilt; derartige Verhältnisse können den Verkehrswert unter Umständen wesentlich beeinflussen (zB bei der Belastung eines Grundstückes durch ein Wohnrecht).

Der Nachweis des geringeren gemeinen Wertes (§ 10 Abs. 2 und 3 BewG 1955) unterliegt grundsätzlich der freien Beweiswürdigung. Es kann jedes taugliche Mittel für den Nachweis herangezogen werden, auch ein Gutachten, das nicht von einem allgemein beeideten und gerichtlich zertifizierten Immobiliensachverständigen erstellt wurde. Für das Gutachten eines allgemein beeideten und gerichtlich zertifizierten Immobiliensachverständigen gilt allerdings die Beweislastumkehr (siehe dazu Punkt 3.16). Das zuständige Finanzamt muss bei Vorlage eines solchen Gutachtens gegebenenfalls nachweisen, dass es falsch ist.

3.16. Schätzungsgutachten eines beeideten und gerichtlich zertifizierten Immobiliensachverständigen

Was sind die Voraussetzungen, dass für ein Gutachten die Beweislastumkehr gemäß § 4 Abs. 1 letzter Satz GrEStG 1987 gilt?

Lösung:

Der Begriff "Gutachten" ist im GrEStG selbst nicht definiert. Aus dem Zusammenhalt, dass ein Schätzungsgutachten eines beeideten und gerichtlich zertifizierten Immobiliensachverständigen den geringeren gemeinen Wert nicht nur nachweisen kann, sondern der angegebene Wert die Vermutung der Richtigkeit mit sich bringt, ergibt sich, dass das Gutachten in der Lage sein muss, eben diesen Nachweis zu liefern und dem zuständigen Finanzamt zu ermöglichen, einen allfälligen Gegenbeweis anzustellen.

Die erhöhte Beweiskraft eines Gutachtens eines gerichtlich beeideten und zertifizierten Immobiliensachverständigen beruht darauf, dass mit dem Wesen der Zertifizierung auch eine strenge Bindung der zertifizierten Personen an den von ihnen abgelegten Sachverständigeneid (§ 5 Sachverständigen- und Dolmetschergesetz) verbunden ist. Dieser Eid verpflichtet dazu, die Gegenstände eines Augenscheins sorgfältig zu untersuchen, die gemachten Wahrnehmungen treu und vollständig anzugeben und Befund und Gutachten nach bestem Wissen und Gewissen und nach den Regeln der Wissenschaft (der Kunst, des Gewerbes) anzugeben. Die ebenfalls für alle gerichtlich zertifizierten Sachverständigen verbindlichen Standesregeln (http://www.gerichts-sv.at/standesregeln.html ) betonen ausdrücklich, dass die mit dem Eid übernommenen Verpflichtungen bei jeder Sachverständigentätigkeit, in wessen Auftrag sie auch immer erfolgt, sorgfältig und gewissenhaft einzuhalten sind und auch für Privatgutachten gelten.

Ein Gutachten, das diesen Anforderungen entspricht, liegt dann vor, wenn bei der Beurteilung des gemeinen Wertes eines Grundstückes die Voraussetzungen der §§ 9 und 10 Liegenschaftsbewertungsgesetz beachtet wurden.

Ein "Kurzgutachten" (mit unvollständiger Befundaufnahme oder reduzierter Gutachtensmethodik und -begründung) erfüllt diesen Standard nicht, kann daher auch nicht zur Beweislastumkehr führen, sondern unterliegt ebenso wie ein Gutachten, das von einer anderen Person als einem Immobiliensachverständigen erstellt wird, der freien Beweiswürdigung. In diesem Zusammenhang ist überdies auf die Judikatur des Verwaltungsgerichtshofes hinzuweisen, wonach ein Gutachten, aus dem weder die zugrunde gelegten Tatsachen noch wie sie beschafft wurden, erkennbar sind, mit einem wesentlichen Mangel behaftet und als Beweismittel unbrauchbar ist (vgl. VwGH 28.5.1998, 96/15/0220).

4. § 4 GrEStG - Grundstückswertverordnung

4.1. Ermittlung Grundstückswert durch FAGVG

Muss das zuständige Finanzamt (zB im Rahmen einer Überprüfungshandlung) eine der beiden Grundstückswert-Ermittlungsmethoden bei der Berechnung des Grundstückswertes vorrangig anwenden? Muss der niedrigere ermittelte Grundstückswert angewendet werden?

Lösung:

1. Prüfung im Rahmen einer Überprüfungshandlung