Ein neuer Anspruchszinsenbescheid für einen Veranlagungszeitraum tritt zum bisherigen Anspruchszinsenbescheid hinzu

European Case Law Identifier: ECLI:AT:BFG:2016:RV.7101338.2015

Anmerkungen:

Revision zugelassen, da die Frage, ob ein neuer Anspruchszinsenbescheid den bisher für den Veranlagungszeitraum erlassenen Anspruchszinsenbescheid abändert oder zu diesem Bescheid hinzutritt, in der Rechtsprechung des BFG unterschiedlich beantwortet wird und die diesbezügliche Judikatur des VwGH zu dieser Frage mehrere Auslegungen zulässt.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke betreffend die Beschwerden der Ing. Mag. Dr. Edith W*****, *****Adresse_derzeitiger_Hauptwohnsitz*****, bzw. *****Adresse_früherer_Hauptwohnsitz*****, vertreten durch Treufinanz Steuerberatung Unternehmensberatung Wirtschaftstreuhand GmbH, 1180 Wien, Sternwartestraße 76, vom gegen 20. 12. 2013 und vom 29. 7. 2014 gegen die Bescheide des Finanzamtes Wien 12/13/14 Purkersdorf, 1030 Wien, Marxergasse 4, vom 22. 11. 2013 und vom 4. 7. 2014 betreffend Anspruchszinsen (§ 205 BAO) in Zusammenhang mit der Einkommensteuer für das Jahr 2011, alle zur Steuernummer 08*****, nach der am 1. 12. 2015 und am 12. 1. 2016 am Bundesfinanzgericht in Wien über Antrag der Partei (§ 78 BAO i. V. m. § 274 Abs. 1 Z 1 BAO) abgehaltenen mündlichen Verhandlung im Beisein der Schriftführerinnen Diana Engelmaier und Christina Seper sowie nach Anhörung der Beschwerdeführerin Dr. Edith W*****, von Mag. Alexis-Rüdiger Petrini für die steuerliche Vertretung und von Dr. Eleonore Ortmayr für die belangte Behörde

I. zu Recht erkannt:

Die Beschwerde gegen den am 27. 11. 2013 zugestellten Anspruchszinsenbescheid i. Z. m. Einkommensteuer 2011 vom 22. 11. 2013 wird gemäß § 279 BAO als unbegründet abgewiesen.

Der Spruch dieses Bescheides bleibt unverändert;

II. den Beschluss gefasst:

Das Beschwerdeverfahren betreffend den am 7. 7. 2014 zugestellten Anspruchszinsenbescheid i. Z. m. Einkommensteuer 2011 vom 4. 7. 2014 wird eingestellt.

III. Gegen diese Entscheidung ist, soweit sie die Einstellung des Beschwerdeverfahrens betreffend den Anspruchszinsenbescheid 2011 vom 4. 7. 2014 ausspricht, gemäß Art. 133 Abs. 4 B-VG und Art. 133 Abs. 9 B-VG i. V. m. § 25a VwGG eine Revision an den Verwaltungsgerichtshof zulässig, im Übrigen gemäß Art. 133 Abs. 4 B-VG nicht zulässig.

Entscheidungsgründe

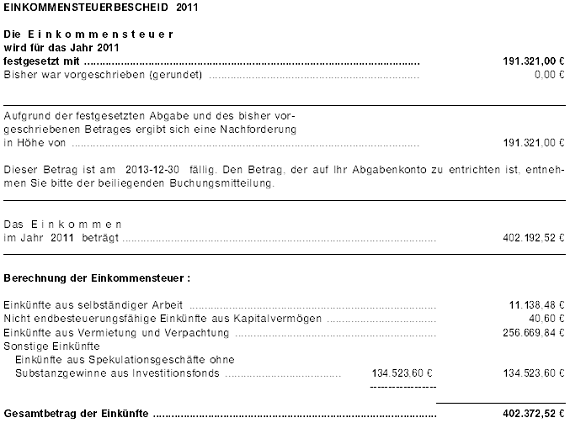

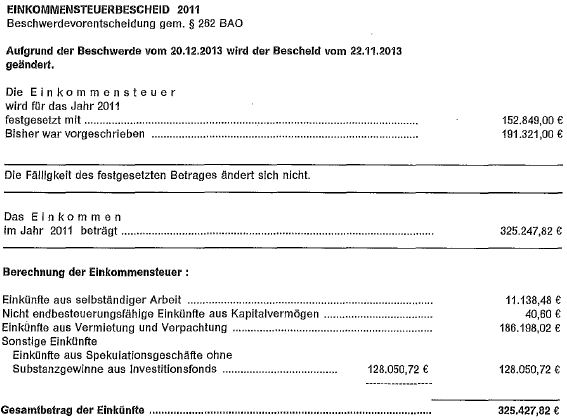

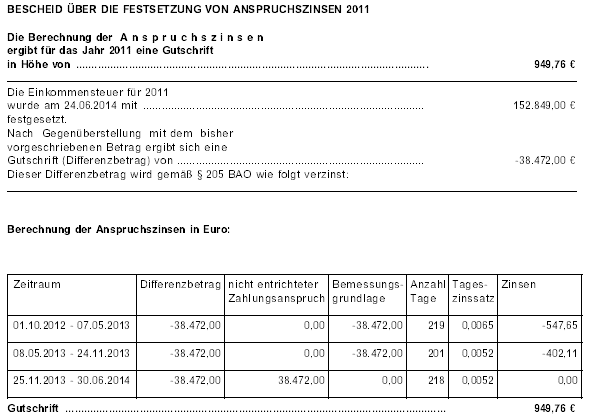

Einkommensteuerbescheid 2011

Mit Datum 22. 11. 2013 erließ das Finanzamt gegenüber der Beschwerdeführerin (Bf) Dr. Edith W***** unter anderem einen Einkommensteuerbescheid für das Jahr 2011:

Die umfangreiche Begründung ist für das gegenständliche Verfahren nicht von Belang.

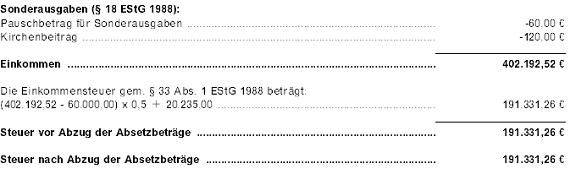

Anspruchszinsenbescheid Einkommensteuer 2011 vom 22. 11. 2013

Ebenfalls mit Datum 22. 11. 2013 erlies das Finanzamt einen Bescheid über die Festsetzung von Anspruchszinsen für das Jahr 2011, wonach für eine Einkommensteuernachforderung von 191.321,00 € Anspruchszinsen von 4.723,14 € festgesetzt wurden:

Berufung gegen den Anspruchszinsenbescheid Einkommensteuer 2011 vom 22. 11. 2013

Mit Schreiben vom 20. 12. 2013 erhob die Bf Berufung gegen den Anspruchszinsenbescheid vom 22. 11. 2013:

Betr.: StrNr. 08***** Berufung/Aussetzungsantrag gegen den Bescheid über die Festsetzung von Anspruchszinsen 2011 vom 22.11.2013 eingelangt am 27.11.2013

Sehr geehrte Damen und Herren,

hiermit erhebe ich gegen den o.a. Bescheid das Rechtsmittel der Berufung.

Ich beantrage die Vorlage an die Behörde zweiter Instanz in einer mündlichen Verhandlung.

Für die Dauer der Erledigung meiner Berufung ersuche ich um Aussetzung des zuviel vorgeschriebenen Abgabenbetrages bzw. Abgabenschuld von EUR 4.723,14

Begründung

Es wird auf die gleichzeitig eingebrachten Berufungen über die dieser Berechnung zu Grunde liegenden Einkommen und Umsatzsteuerbescheide ausdrücklich verwiesen sowie die zur Disposition stehenden Beträge gemäß Schreiben vom 15.2.2013.

Daher besteht keine Grundlage für die Festsetzung von Anspruchszinsen 2011.

Beschwerdevorentscheidung betreffend Einkommensteuer 2011

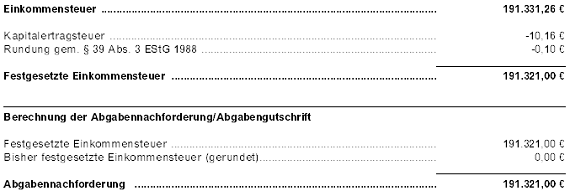

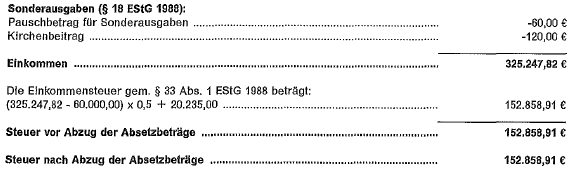

Einer gegen den Einkommensteuerbescheid für das Jahr 2011 erhobenen Beschwerde gab das Finanzamt teilweise Folge und änderte mit Beschwerdevorentscheidung vom 4. 7. 2014 den Einkommensteuerbescheid für das Jahr 2011 dahingehend ab, dass nunmehr die Einkommensteuer mit 152.849,00 € festgesetzt wurde:

Die umfangreiche Begründung ist für das gegenständliche Verfahren nicht von Belang.

Die Beschwerdevorentscheidung (Verf 67) wurde zunächst mit 24. 6. 2014 datiert, das Bescheiddatum wurde dann auf den 4. 7. 2014 geändert.

Die Beschwerdevorentscheidung wurde am 9. 7. 2014 von der Bf übernommen (Rückschein betreffend "BV24 08***** Verf 40+67 Bescheide 05-11").

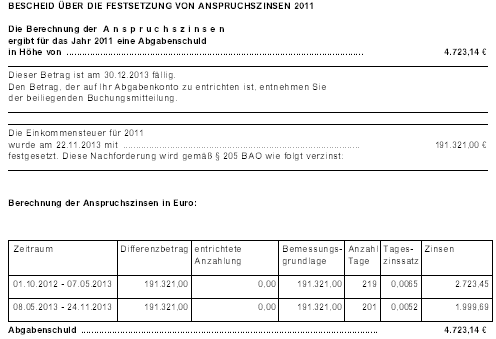

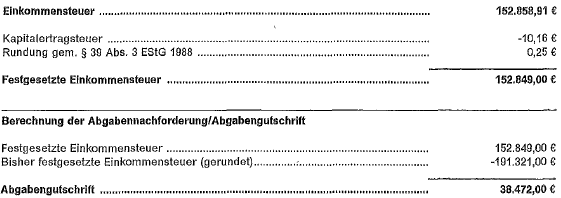

Anspruchszinsenbescheid Einkommensteuer 2011 vom 24. 6. 2014 bzw. 4. 7. 2014

Mit Datum 24. 6. 2014 (4. 7. 2014) erlies das Finanzamt einen Bescheid über die Festsetzung von Anspruchszinsen für das Jahr 2011, wonach eine Gutschrift von Anspruchszinsen von 949,76 € festgesetzt wurden. Die Einkommensteuer für 2011 sei am 24. 6. 2014 mit 152.849,00 € festgesetzt worden. Nach Gegenüberstellung mit dem bisher vorgeschriebenen Betrag ergebe sich eine Gutschrift (Differenzbetrag) von -38.472,00 €:

Der Bescheid wurde zunächst mit 24. 6. 2014 datiert, das Bescheiddatum wurde dann handschriftlich auf den 4. 7. 2014 geändert.

Dem Gericht wurde mit der Aktenvorlage eine nicht korrigierte Ausfertigung (mit Datum 24. 6. 2014) vorgelegt, erst in der mündlichen Verhandlung vom 1. 12. 2015 wurde vom Finanzamt und der Bf der Umstand der handschriftlichen Korrektur bekannt gegeben.

Dem Gericht wurde mit dem Vorlagebericht am 2. 3. 2015 vorgelegt eine Bescheidausfertigung mit folgendem Bescheidkopf:

In der mündlichen Verhandlung am 1. 12. 2015 und mit E-Mail vom 10. 12. 2015 wurde dem Gericht eine Bescheidausfertigung mit folgendem Bescheidkopf vorgelegt:

Während der am 2. 3. 2015 vorgelegte Bescheid an die Bf per Adresse *****Adresse_früherer_Hauptwohnsitz***** adressiert war, ist diese Adresse auf der am 1. / 10. 12. 2015 vorgelegten Fassung gestrichen und handschriftlich in *****Adresse_derzeitiger_Hauptwohnsitz***** geändert. Die am 1. / 10. 12. 2015 vorgelegte Fassung enthält noch folgenden Vermerk:

Beschwerdevorentscheidung vom 4. 7. 2014 zu Anspruchszinsenbescheid Einkommensteuer 2011 vom 22. 11. 2013

Mit Beschwerdevorentscheidung vom 4. 7. 2014 wies das Finanzamt die Beschwerde vom 20. 12. 2013 gegen den Anspruchszinsenbescheid vom 22. 11. 2013 als unbegründet ab:

Gem. § 205 (1) BAO sind Differenzbeträge an Einkommensteuer und Körperschaftssteuer, die sich aus den Abgabenbescheiden unter Außerachtlassung von Anzahlungen ( Abs.3), nach Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzt gewesenen Abgabe ergeben, für den Zeitraum ab 1. Oktober des dem Jahr des Entstehens des Abgabenanspruches folgenden Jahres bis zum Zeitpunkt der Bekanntgabe dieser Bescheide zu verzinsen (Anspruchszinsen). Dies gilt gem. lit. a der zitierten Bestimmung sinngemäß für Differenzbeträge aus der Aufhebung von Abgabenbescheiden.

Der Bescheid über die Festsetzung von Anspruchszinsen ist an die im Spruch des zur Nachforderung führenden Bescheides ausgewiesene Nachforderung gebunden.

Erweist sich der genannte Stammabgabenbescheid nachträglich als rechtswidrig und wird er entsprechend abgeändert oder aufgehoben, so wird diesem Umstand mit einem an den Abänderungsbescheid (bzw. Aufhebungsbescheid) gebundenen Zinsenbescheid Rechnung getragen. Eine Änderung des Zinsenbescheides unabhängig vom Ausgang des Berufungsverfahrens gegen den Stammabgabenbescheid ist nicht vorgesehen.

Auch diese Beschwerdevorentscheidung wurde am 9. 7. 2014 von der Bf übernommen.

Berufung gegen den Anspruchszinsenbescheid Einkommensteuer 2011 vom 4. 7. 2014

Mit Schreiben vom "30. 7. 2014", beim Finanzamt persönlich abgegeben am 29. 7. 2014, erhob die Bf Berufung (gemeint Beschwerde) gegen den Anspruchszinsenbescheid vom "4. 7. 2104" (ursprünglich vom 24. 6. 2014):

Betr.: StrNr. 08***** Beschwerde/Aussetzungsantrag

gegen den Bescheid über die Festsetzung von Anspruchszinsen 2011 vom 4.7.2104 eingelangt am 7.7.2014

Sehr geehrte Damen und Herren,

hiermit erhebe ich gegen den o.a. Bescheid das Rechtsmittel der Beschwerde.

Ich beantrage die Vorlage an das Bundesfinanzgericht in einer mündlichen Verhandlung.

Für die Dauer der Erledigung meiner Beschwerde ersuche ich um Aussetzung des zuviel vorgeschriebenen Abgabenbetrages bzw. Abgabenschuld von EUR 949,76

Begründung

Es wird auf die gleichzeitig eingebrachten Berufungen über die dieser Berechnung zu Grunde liegenden Einkommen und Umsatzsteuerbescheide ausdrücklich verwiesen sowie die zur Disposition stehenden Beträge gemäß Schreiben vom 15.2.2013.

Daher besteht keine Grundlage für die Festsetzung von Anspruchszinsen 2011.

Vorlageantrag

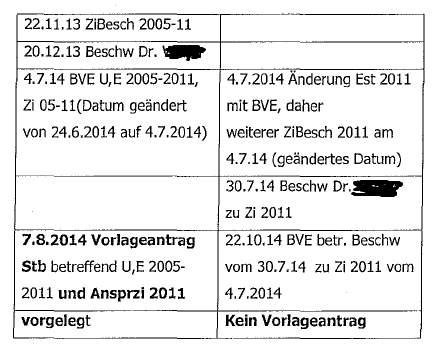

Mit Eingabe der steuerlichen Vertretung vom 7. 8. 2014 wurde Vorlageantrag gestellt:

Betrifft: St.Nr.08***** Dr. Edith W*****

Umsatz- und Einkommensteuer 2005-2011. Anspruchszinsen 2011

Vorlageantrag

Sehr geehrte Sachbearbeiterin,

Sehr geehrter Sachbearbeiter,

Das Finanzamt hat mit Bescheiden, datiert mit 04.07.2014, eingelangt am 07.07.2014 eine Berufungsvorentscheidung hinsichtlich der Beschwerden unseres Mandanten zu den Umsatz- und Einkommensteuerbescheiden der Jahre 2005 - 2011 sowie die Anspruchszinsen 2011 erlassen.

Im Auftrag und Namen unseres Mandanten, Frau Dr. W*****, stellen wir hinsichtlich der obigen Beschwerden den Antrag der

Entscheidung über die Beschwerden durch das Bundesfinanzgericht

Weiters beantragen wir die Abhaltung einer mündlichen Verhandlung.

Vorlage

Mit Bericht vom 2. 3. 2015 legte das Finanzamt unter anderem die Beschwerden gegen die Anspruchszinsenbescheide dem Bundesfinanzgericht zur Entscheidung vor.

Hinsichtlich dieser Beschwerden verwies das Finanzamt auf die entsprechende Berufungsvorentscheidung.

Stellungnahme vom 21. 4. 2015

In einer Stellungnahme vom 21. 4. 2015 an das Bundesfinanzgericht (Absendeadresse Hausverwaltung Dr. Edith W*****, *****Adresse_früherer_Hauptwohnsitz*****) führt die Bf offenbar zu den Anspruchszinsen 2011 (als Aussetzungszinsen bezeichnet) aus:

Bezüglich aller Aussetzungszinsen sind die ausgewiesenen Ergebnisse Basis und von Verlusten kann es keine Aussetzungszinsen geben.

Die Steuer für das Jahr 2011 ist aus den zustehenden Beträgen der Jahre 1998 und 1999 abzudecken, dass auch hier keine Aussetzungszinsen anfallen können.

Mündliche Verhandlung vom 1. 12. 2015

Vorlagebericht

In der antragsgemäß anberaumten mündlichen Verhandlung vom 1. 12. 2015 wurde der Vertreterin des Finanzamts die Eingabe der Bf vom 21. 4. 2015 an das Gericht samt Beilage (Stellungnahme vom 14. 12. 2013) in Kopie ausgefolgt und insbesondere auf Seite 5 der Eingabe verwiesen, wonach der Bf nur 17 von 24 Seiten des Vorlageberichts zugegangen sein sollen.

Der Richter hielt vor, dass der dem Gericht übermittelte Vorlagebericht weder 17 noch 24 Seiten, sondern 11 Seiten samt einer Leerseite (12) sowie 2 weitere Seiten (davon eine Leerseite) Anschreiben an die Bf enthält.

Hierzu gab die Bf an, dass sie derzeit nicht sagen könne, welche Seiten gemeint seien, da sie ihre Ausfertigung des Vorlageberichts nicht zur Verhandlung mitgenommen habe.

Der Bf wurde vom Gericht aufgetragen, innerhalb von zwei Wochen dem Gericht eine vollständige Kopie des ihr zugegangenen Vorlageberichts vorzulegen.

Bescheiddatum

Die Bf wurde ferner vom Richter gefragt, wie die Formulierung in der beim Finanzamt am 29. 7. 2014 abgegebenen "Berufung" vom "30. 7. 2014", es werde Beschwerde gegen den Anspruchszinsenbescheid vom "4. 7. 2014", eingelangt am "7. 7. 2014" erhoben, gemeint sei, da nach der Aktenlage mit Datum 4. 7. 2014 kein Anspruchszinsenbescheid ergangen sei. Der Anspruchszinsenbescheid, der eine Gutschrift von 38.472,00 € (infolge Verringerung der Einkommensteuer 2011 durch die Beschwerdevorentscheidung vom 4. 7. 2014) sei mit Datum 24. 6. 2014 ergangen.

Die Bf erklärte, auf dem Ausdruck des Bescheides, den sie erhalten habe, sei das Datum 24. 6. 2014 handschriftlich auf 4. 7. 2014 geändert worden.

Zum Beweis dessen wurde von der Bf eine Kopie dieses Bescheides vorgelegt.

Die Vertreterin des Finanzamts erklärte hierzu, dass infolge Ortsabwesenheit der Bescheid mit dem ursprünglichen Datum nicht zugestellt werden habe können, daher sei der Bescheid dann mit Datum 4. 7. 2014 ergangen.

Vorbereitender Schriftsatz

Die Bf legte einen vorbereitenden Schriftsatz vom 1. 12. 2015 betreffend die Beschwerden gegen die Anspruchszinsen samt Beilagen vor. Dieser Schriftsatz betrifft im Wesentlichen die Einkommensteuer- und Umsatzsteuerbescheide und enthält zu den Anspruchszinsen (als Aussetzungszinsen bezeichnet) und zum Vorlagebericht folgende Ausführungen:

Bezüglich aller Aussetzungszinsen sind die ausgewiesenen Ergebnisse Basis und von

Verlusten kann es keine Aussetzungszinsen geben. Die Steuer für das Jahr 2011 ist aus den zustehenden Beträgen der Jahre 1998 und 1999 abzudecken sodass auch hier keine Aussetzungszinsen anfallen können.

Im übrigen sind nur 17 von 24 Seiten eingelangt, es wird um vollständige Übermittlung des Vorlageberichtes ersucht damit eine ergänzende Stellungnahme abgegeben werden kann.

Weitere Beweise und Anträge vorbehalten.

Die antragsgemäße Veranlagung wird beantragt.

Aktenvermerk vom 6. 3. 2015

Hinsichtlich der Zustelladresse der Bf wurde folgender Aktenvermerk von Patricia L***** vom 6. 3. 2015 vorgelegt:

Anlässlich eines Besuchs von mir unbekannten Herrn vom Finanzamt an einem

späten Vormittag soll ich diesen gesagt haben, daß Frau Dr. Edith W***** nicht

in [*****Adresse_derzeitiger_Hauptwohnsitz*****] wohnt.

Diese Darstellung ist nicht richtig, ich habe lediglich gesagt, daß Frau Dr. Edith

W***** gerade nicht da bzw. im Büro ist.

Einstellung des Verfahrens betreffend den Bescheid vom 4. 7. 2014

Der Richter hielt den Parteien vor, dass nach Ansicht des Gerichts der Bescheid vom 24. 6. 2014 bzw. 4. 7. 2014 nicht den Bescheid vom 22. 11. 2013 abändere, sondern zu diesem Bescheid hinzutrete, daher gesondert mit Beschwerde anfechtbar sei, und über die vorliegende gesonderte Beschwerde zunächst eine Beschwerdevorentscheidung zu ergehen habe, weswegen das Beschwerdeverfahren betreffend den Anspruchszinsenbescheid vom 24. 6. 2014 bzw. 4. 7. 2014 mangels Zuständigkeit des Bundesfinanzgerichts einzustellen sei.

Die Vertreterin des Finanzamts legte daraufhin die Kopie einer Beschwerdevorentscheidung (BVE) vom 22. 10. 2014 samt Rückschein vor, wonach die Beschwerde betreffend Anspruchszinsen 2011 vom 30. 7. 2014 als unbegründet abgewiesen werde.

Die Bf gab zu dieser Kopie der BVE samt Zustellnachweis an, dass es sich bei der Unterschrift auf dem Zustellnachweis nicht um ihre handle.

Der Richter hielt vor, dass bislang eine formelle Vorlage der BVE im Zug der Aktenvorlage nicht erfolgt sei.

Dem Finanzamt wurde vom Gericht aufgetragen, innerhalb von zwei Wochen die BVE vorzulegen und sich zur Frage der Zustellung zu äußern.

Der Bf wurde vom Gericht aufgetragen, innerhalb von zwei Wochen schriftlich bekannt zu geben, ob ihr diese BVE zugestellt wurde.

Vertagung

Die Verhandlung wurde zur Erörterung der bis dahin vorgelegten Beweismittel auf den 12. 1. 2016 vertagt.

Urkundenvorlage des Finanzamts vom 10. 12. 2015

Mit E-Mail vom 10. 12. 2015 legte das Finanzamt dem Gericht nachstehende Urkunden als PDF vor und führte dazu aus:

I. Entsprechend dem Auftrag in der mündlichen Verhandlung vom 1.12.2015 erfolgt die Nachreichung der

a) Beschwerdevorentscheidung vom 22.10.2014 (Abweisung der Beschwerde vom 30.7.2014 gegen den Anspruchszinsenbescheid 2011 vom 4.7.2014 als unbegründet) samt Zustellnachweis vom 24.10.2014 (Rsb für Verf. 40 und Eh 36), weiters der Meldeauskunft Adresse *****Adresse_derzeitiger_Hauptwohnsitz***** und des „Aktenvermerkes" vom 6.3.2015 von Patricia L***** (zum Vergleich der Unterschriften).

Nachgereicht werden auch die

b) Bescheide vom 24.6.2014 (dieses Datum wurde händisch auf 4.7.2014 geändert, da die Bescheide vom 24.6.2014 infolge Ortsabwesenheit nicht zugestellt werden konnten)

das sind:

- Beschwerdevorentscheidungen betr. Umsatz- und Einkommensteuer 2005-2011 samt Verf67,

- Anspruchszinsenbescheid 2011 (auf Seite 39 dieses Anhanges) aufgrund BVE ESt 2011

- Beschwerdevorentscheidung Verf 40 betr. Anspruchszinsen 2005-2011 (Seite 41 dieses Anhanges) sowie

- Rsb für die genannten Schreiben vom 9.7.2014;

c) die Beschwerde des Steuerberaters vom 15.12.2014 zum Beweis der rechtswirksam erfolgten Zustellung der Bescheide vom 22.10.2014.

II. Zur Frage der Zustellung der Beschwerdevorentscheidung (Abweisung der Beschwerde vom 30.7.2014 gegen den Anspruchszinsenbescheid 2011 vom 4.7.2014 als unbegründet) vom 22.10.2014 wird ausgeführt:

Am 22.10.2014 wurden vom Finanzamt zwei Bescheide erlassen:

1. Beschwerdevorentscheidung Verf 40 betreffend Abweisung der Beschwerde vom 30.7.2014 gegen den Anspruchszinsenbescheid vom 4.7.2014 (ursprüngl. Datum 24.6.2014) sowie

2. Bescheid Eh 36 betreffend Abweisung eines Aussetzungsantrages.

Wie auf dem Zustellnachweis vom 24.10.2014 vermerkt ist, befanden sich in gegenständlichem Rsb-Kuvert die beiden Schriftstücke Verf 40 und Eh36. Die Zustellung beider Bescheide erfolgte somit in einem am 24.10.2014.

Die Übernahme dieser Schriftstücke wurde mit Datum 24.10.2014 durch Unterschrift von „Mitbewohner" an der Adresse *****Adresse_derzeitiger_Hauptwohnsitz***** bestätigt. Ein Vergleich der Unterschriften auf der Übernahmebestätigung mit jener auf dem „Aktenvermerk" vom 6.3.2015 (Erklärung von Patricia L*****, Seite 6 der Eingabe vom 21.4.2015, siehe auch Beilage) zeigt, dass es sich auch auf dem gegenständlichen Zustellnachweis um die Unterschrift von Patricia L***** handelt.

In der mündlichen Verhandlung am 1.12.2015 gab Frau Dr. W***** an, dass die Unterschrift auf dem Rückschein vom 24.10.2014 betreffend Zustellung der Beschwerdevorentscheidung vom 22.10.2014 nicht ihre Unterschrift sei. Das muss so sein, da die Zustellung an sie im vorliegenden Fall durch Ersatzzustellung gemäß § 16 ZustellG an Mitbewohner (siehe auch Meldeauskunft) Patricia L***** bewirkt wurde.

Eine eventuell von Frau Dr. W***** betreffend Patricia L***** ausgeschlossene Befugnis zur Zustellung von Schriftstücken im Sinn des § 16 ZustellG hätte das Postorgan wahrnehmen müssen. Auch war Frau L***** eine Einschränkung ihrer Entgegennahmebefugnis nicht bekannt und hat sie dies gegenüber dem Postorgan nicht eingewendet, sondern die Übernahme der Schriftstücke als Mitbewohnerin mit ihrer Unterschrift bestätigt.

Dass Frau Dr. W***** im Zeitraum der Ersatzzustellung am 24.10.2014 auch nicht ortabwesend war beweist die Beschwerde des Steuerberaters vom 15.12.2014 betreffend Aussetzung der Einhebung (siehe Pkt. I.c), in der angegeben wird, dass der Bescheid vom 22.10.2014 am 24.10.2014 eingelangt ist.

Da in demselben Kuvert auch die Beschwerdevorentscheidung Velf. 40 vom 22.10.2014 betreffend Abweisung der Beschwerde vom 30.7.2014 gegen den Anspruchszinsenbescheid 2011 vom 4.7.2014 enthalten war, wurde auch diese Frau Dr. W***** rechtswirksam zugestellt.

Ein Vorlageantrag betreffend die Beschwerdevorentscheidung vom 22.10.2014 liegt nicht vor- Die Beschwerde vom 30.7.2014 gegen den Bescheid vom 4.7.2014 war daher nicht dem Gericht vorzulegen.

Darstellung des Ablaufes:

Beschwerdevorentscheidung vom 22. 10. 2014 betreffend Anspruchszinsen 2011

Das Finanzamt hat mit Datum 22. 10. 2014 mit dem Formular Verf 40 eine Beschwerdevorentscheidung an die Bf per Adresse *****Adresse_derzeitiger_Hauptwohnsitz*****, ausgefertigt, wonach die Beschwerde vom 30. 7. 2014 gegen den Bescheid über die Festsetzung von Anspruchszinsen 2011 als unbegründet abgewiesen werde. Begründend wurde ausgeführt:

Gem. § 205 (1) BAO sind Differenzbeträge an Einkommensteuer und Körperschaftssteuer, die sich aus den Abgabenbescheiden unter Außerachtlassung von Anzahlungen ( Abs.3), nach Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzt gewesenen Abgabe ergeben, für den Zeitraum ab 1.0ktober des dem Jahr des Entstehens des Abgabenanspruches folgenden Jahres bis zum Zeitpunkt der Bekanntgabe dieser Bescheide zu verzinsen (Anspruchszinsen). Dies gilt gem. lit. a der zitierten Bestimmung sinngemäß für Differenzbeträge aus der Aufhebung von Abgabenbescheiden.

Der Bescheid über die Festsetzung von Anspruchszinsen ist an die im Spruch des zur Nachforderung führenden Bescheides ausgewiesene Nachforderung gebunden.

Erweist sich der genannte Stammabgabenbescheid nachträglich als rechtswidrig und wird er entsprechend abgeändert oder aufgehoben, so wird diesem Umstand mit einem an den Abänderungsbescheid (bzw. Aufhebungsbescheid) gebundenen Zinsenbescheid Rechnung getragen. Eine Änderung des Zinsenbescheides unabhängig vom Ausgang des Berufungsverfahrens gegen den Stammabgabenbescheid ist nicht vorgesehen.

Anspruchszinsenbescheid Einkommensteuer 2011 vom 24. 6. 2014

Siehe oben unter dieser Überschrift.

Beschwerdevorentscheidung betreffend Einkommensteuer 2011

Siehe oben unter dieser Überschrift. Vorgelegt wurden auch die weiteren Beschwerdevorentscheidungen mit diesem Datum.

Zustellnachweis

Der Rückschein betreffend eine an die Bf per Adresse *****Adresse_derzeitiger_Hauptwohnsitz***** vorgenommene Zustellung von "BV24 - FA08*****, Eh 36, Verf 40" weist die Übernahmebestätigung eines namentlich nicht angeführten Mitbewohners mit Datum 24. 10. 2014 auf, dessen Unterschrift jener von Patricia L***** auf dem auch in der mündlichen Verhandlung vom 1. 12. 2015 (siehe dort) vorgelegten Aktenvermerk vom 6. 3. 2015 ähnelt.

Meldedaten

Das Finanzamt erhob im Zentralen Melderegister am 1. 12. 2015, dass an der Adresse *****Adresse_derzeitiger_Hauptwohnsitz***** folgende Personen mit Hauptwohnsitz aufrecht gemeldet sind:

Janos G*****, geboren 1964, Unterkunftgeber Patricia L*****, seit 21. 11. 2014

Florentina L*****, geboren 1996, Unterkunftgeberin Dr. Edith W*****, Hausverwaltung, seit 2. 11. 2013

Patrica L*****, geboren 1990, Unterkunftgeber HV DI Edith B*****, seit 14. 3. 2013

Ing. Mag. Dr. Edith W*****, geboren 1954, geborene L*****, Unterkunftgeber Hausverwaltung Dr. Edith W*****, seit 1. 7. 2013

Einen Nebenwohnsitz hat:

Zoe Anna E*****, geboren 1994, Unterkunftgeber Klaus R*****, seit 10. 2. 2006.

Beschwerde betreffend Aussetzung der Einhebung

Die vom Finanzamt vorgelegte Beschwerde der steuerlichen Vertretung vom 15. 12. 2014 betreffend Aussetzung der Einhebung enthält unter anderem folgende Ausführungen:

Das Finanzamt hat mit Bescheid vom 22.10.2014, eingelangt am 24.10.2014, den Antrag auf Bewilligung von Aussetzungen der Einhebung vom 30.07.2014 betreffend die Einkommens- und Umsatzsteuer 2005-2011 abgewiesen.

Urkundenvorlage der Bf vom 10. 12. 2015

Mit Schreiben vom 10. 12. 2015 legte die Bf unter der Adressangabe *****Adresse_früherer_Hauptwohnsitz***** dem Gericht eine Kopie des Vorlageberichts vom 2. 3. 2015 vor und führte dazu aus:

Hiermit erlaube ich mir höflichst die aufgetragenen Unterlagen :

Beschwerdevorlagebericht vom 2.3.2015 eingelangt am 5.3.2015 zu übersenden.

Die involvierte Beschwerdevorentscheidung vom 22.10.2014 habe ich bis dato nicht erhalten.

Die am 10. 12. 2015 vorgelegte Kopie des Vorlageberichts entspricht jener Ausfertigung, die auch dem Bundesfinanzgericht vom Finanzamt am 2. 3. 2015 vorgelegt wurde.

Die erste Seite des Vorlageberichts (Überschrift "Beschwerdevorlage (Vorlagebericht)") trägt am rechten oberen Rand die Paginierung Seite 3 von 13 ("3/13"). Die Seiten 1 und 2 sind offenkundig - so die vom Gericht vom Finanzamt übermittelte Ausfertigung - das Anschreiben an die Bf. Demgegenüber befindet sich am rechten unteren Rand auf dieser Seite die Paginierung Seite 7 von 24 ("7/24"):

rechts oben:

rechts unten:

Diese Paginierung setzt sich bis zur Seite 11 des 11 Seiten umfassenden Vorlageberichts weitgehend fort ("13/13" bzw."17/24").

Die dem Gericht vom Finanzamt elektronisch übermittelte Ausfertigung des Vorlageberichts enthält programmgesteuert keine Paginierung, weder rechts oben noch rechts unten.

Unbeschadet der irreführenden Paginierung hat die Bf daher alle 11 Seiten des Vorlageberichts erhalten.

Mitteilung der steuerlichen Vertretung vom 7. 1. 2016

Mit Telefax vom 7. 1. 2016 teilte die steuerliche Vertretung im Auftrag der Bf mit, "dass Frau Dr. W***** die von Frau Dr. O***** in der mündlichen Verhandlung vom 1. 12. 2015 angesprochene Beschwerdevorentscheidung vom 22. 10. 2014 nicht zugestellt wurde."

Mündliche Verhandlung vom 12. 1. 2016

In der fortgesetzten mündlichen Verhandlung vom 12. 1. 2016 wurde ein Ausdruck nach der Verhandlung vom 1. 12. 2015 eingelangten Schriftsätze der Parteien der jeweils anderen Partei ausgefolgt und es wurden die vorstehenden Beweisergebnisse erörtert. Diesbezüglich wurde vom Gericht ausgeführt:

Auf Grund der vorgelegten Beweise ergebe sich, dass das Finanzamt am 22. 10. 2014 eine Beschwerdevorentscheidung ausgefertigt habe, mit welcher die Beschwerde vom 30. 7. 2014 gegen den Anspruchszinsenbescheid 2011 vom 4. 7. 2014 als unbegründet abgewiesen wurde. Diese Beschwerdevorentscheidung sei am 24.10.2014 an der Adresse *****Adresse_derzeitiger_Hauptwohnsitz***** von einer Mitbewohnerin (möglicherweise Patricia L*****) übernommen worden.

Eine Vorlageantrag in Bezug auf diese Beschwerdevorentscheidung sei nicht gestellt worden, wobei die Bf bestreite, diese erhalten zu haben.

Die am 10. 12. 2015 von der Bf vorgelegte Kopie des Vorlageberichts entspreche jener Ausfertigung, die auch dem Bundesfinanzgericht vom Finanzamt am 2. 3. 2015 vorgelegt wurde, allerdings trage die erste Seite des Vorlageberichts (Überschrift "Beschwerdevorlage (Vorlagebericht)") am rechten oberen Rand die Nummerierung Seite 3 von 13 ("3/13"). Die Seiten 1 und 2 seien offenkundig - so die vom Gericht vom Finanzamt übermittelte Ausfertigung - das Anschreiben an die Bf. Demgegenüber befinde sich am rechten unteren Rand auf dieser Seite die Nummerierung Seite 7 von 24 ("7/24") usw.

Unbeschadet der irreführenden Nummerierung habe die Bf alle 11 Seiten des Vorlageberichts erhalten.

Nach Ansicht des Richters bestehe, wie schon in der mündlichen Verhandlung vom 1. 12. 2015 ausgeführt, im Beschwerdeverfahren betreffend den Anspruchszinsenbescheid vom 4. 7. 2014 (ursprünglich 24. 6. 2014) keine Zuständigkeit des Bundesfinanzgerichts, da entweder keine Beschwerdevorentscheidung rechtswirksam erlassen worden sei oder die Beschwerdevorentscheidung in Rechtskraft erwachsen sei, weswegen das diesbezügliche Beschwerdeverfahren einzustellen sei.

Hierzu wurde von den Parteien ausgeführt:

Die Vertreterin des Finanzamtes pflichtete dem Gericht bei, dass mangels Vorlageantrags derzeit keine Zuständigkeit des BFG betreffend den Anspruchszinsenbescheid vom 7. 4. 2014 bestehe, sehr wohl aber hinsichtlich des Anspruchszinsenbescheids vom 22. 11. 2013.

Auch der Vertreter der Bf teilte die Ansicht des BFG, dass hinsichtlich des zweiten Anspruchszinsenbescheides keine Zuständigkeit des BFG bestehe.

Die Entscheidung blieb der schriftlichen Ausfertigung vorbehalten.

Außerdem wurde die weitere Vorgangsweise in den Verfahren hinsichtlich Einkommensteuer und Umsatzsteuer für die Jahre 2005 bis 2011 erörtert. Diesbezüglich ergingen Beschlüsse des Gerichts.

Das Bundesfinanzgericht hat erwogen:

Rechtsgrundlagen

§ 205 BAO lautet:

Anspruchszinsen

§ 205. (1) Differenzbeträge an Einkommensteuer und Körperschaftsteuer, die sich aus Abgabenbescheiden unter Außerachtlassung von Anzahlungen (Abs. 3), nach Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzt gewesenen Abgabe ergeben, sind für den Zeitraum ab 1. Oktober des dem Jahr des Entstehens des Abgabenanspruchs folgenden Jahres bis zum Zeitpunkt der Bekanntgabe dieser Bescheide zu verzinsen (Anspruchszinsen). Dies gilt sinngemäß für Differenzbeträge aus

a) Aufhebungen von Abgabenbescheiden,

b) Bescheiden, die aussprechen, dass eine Veranlagung unterbleibt,

c) auf Grund völkerrechtlicher Verträge oder gemäß § 240 Abs. 3 erlassenen Rückzahlungsbescheiden.

(2) Die Anspruchszinsen betragen pro Jahr 2% über dem Basiszinssatz. Anspruchszinsen, die den Betrag von 50 Euro nicht erreichen, sind nicht festzusetzen. Anspruchszinsen sind für einen Zeitraum von höchstens 48 Monaten festzusetzen.

(3) Der Abgabepflichtige kann, auch wiederholt, auf Einkommensteuer oder Körperschaftsteuer Anzahlungen dem Finanzamt bekannt geben. Anzahlungen sowie Mehrbeträge zu bisher bekannt gegebenen Anzahlungen gelten für die Verrechnung nach § 214 am Tag der jeweiligen Bekanntgabe als fällig. Wird eine Anzahlung in gegenüber der bisher bekannt gegebenen Anzahlung verminderter Höhe bekannt gegeben, so wirkt die hieraus entstehende, auf die bisherige Anzahlung zu verrechnende Gutschrift auf den Tag der Bekanntgabe der verminderten Anzahlung zurück. Entrichtete Anzahlungen sind auf die Einkommensteuer- bzw. Körperschaftsteuerschuld höchstens im Ausmaß der Nachforderung zu verrechnen. Soweit keine solche Verrechnung zu erfolgen hat, sind die Anzahlungen gutzuschreiben; die Gutschrift wird mit Bekanntgabe des im Abs. 1 genannten Bescheides wirksam. Mit Ablauf des Zeitraumes des Abs. 2 dritter Satz sind noch nicht verrechnete und nicht bereits gutgeschriebene Anzahlungen gutzuschreiben.

(4) Die Bemessungsgrundlage für Anspruchszinsen zu Lasten des Abgabepflichtigen (Nachforderungszinsen) wird durch Anzahlungen in ihrer jeweils maßgeblichen Höhe vermindert. Anzahlungen (Abs. 3) mindern die Bemessungsgrundlage für die Anspruchszinsen nur insoweit, als sie entrichtet sind.

(5) Differenzbeträge zu Gunsten des Abgabepflichtigen sind nur insoweit zu verzinsen (Gutschriftszinsen), als die nach Abs. 1 gegenüberzustellenden Beträge entrichtet sind.

(6) Auf Antrag des Abgabepflichtigen sind Nachforderungszinsen insoweit herabzusetzen bzw. nicht festzusetzen,

a) als der Differenzbetrag (Abs. 1) Folge eines rückwirkenden Ereignisses (§ 295a) ist und die Zinsen die Zeit vor Eintritt des Ereignisses betreffen oder

b) als ein Guthaben (§ 215 Abs. 4) auf dem Abgabenkonto bestanden hat.

§ 253 BAO lautet:

§ 253. Tritt ein Bescheid an die Stelle eines mit Bescheidbeschwerde angefochtenen Bescheides, so gilt die Bescheidbeschwerde auch als gegen den späteren Bescheid gerichtet. Dies gilt auch dann, wenn der frühere Bescheid einen kürzeren Zeitraum als der ihn ersetzende Bescheid umfasst.

§ 295 BAO lautet:

§ 295. (1) Ist ein Bescheid von einem Feststellungsbescheid abzuleiten, so ist er ohne Rücksicht darauf, ob die Rechtskraft eingetreten ist, im Fall der nachträglichen Abänderung, Aufhebung oder Erlassung des Feststellungsbescheides von Amts wegen durch einen neuen Bescheid zu ersetzen oder, wenn die Voraussetzungen für die Erlassung des abgeleiteten Bescheides nicht mehr vorliegen, aufzuheben. Mit der Änderung oder Aufhebung des abgeleiteten Bescheides kann gewartet werden, bis die Abänderung oder Aufhebung des Feststellungsbescheides oder der nachträglich erlassene Feststellungsbescheid rechtskräftig geworden ist.

(2) Ist ein Bescheid von einem Abgaben-, Meß-, Zerlegungs- oder Zuteilungsbescheid abzuleiten, so gilt Abs. 1 sinngemäß.

(3) Ein Bescheid ist ohne Rücksicht darauf, ob die Rechtskraft eingetreten ist, auch ansonsten zu ändern oder aufzuheben, wenn der Spruch dieses Bescheides anders hätte lauten müssen oder dieser Bescheid nicht hätte ergehen dürfen, wäre bei seiner Erlassung ein anderer Bescheid bereits abgeändert, aufgehoben oder erlassen gewesen. Mit der Änderung oder Aufhebung des Bescheides kann gewartet werden, bis die Abänderung oder Aufhebung des anderen Bescheides oder der nachträglich erlassene andere Bescheid rechtskräftig geworden ist.

(4) Wird eine Bescheidbeschwerde, die gegen ein Dokument, das Form und Inhalt eines

- Feststellungsbescheides (§ 188) oder eines

- Bescheides, wonach eine solche Feststellung zu unterbleiben hat,

gerichtet ist, als nicht zulässig zurückgewiesen, weil das Dokument kein Bescheid ist, so sind auf das Dokument gestützte Änderungsbescheide (Abs. 1) auf Antrag der Partei (§ 78) aufzuheben. Der Antrag ist vor Ablauf der für Wiederaufnahmsanträge nach § 304 maßgeblichen Frist zu stellen.

(5) Die Entscheidung über Aufhebungen und Änderungen nach den Abs. 1 bis 3 steht der Abgabenbehörde zu, die für die Erlassung des aufzuhebenden bzw. zu ändernden Bescheides zuständig war oder vor Übergang der Zuständigkeit als Folge einer Bescheidbeschwerde oder einer Säumnisbeschwerde (§ 284 Abs. 3) zuständig gewesen wäre. Ist die diesbezügliche Zuständigkeit auf eine andere Abgabenbehörde übergegangen, so steht die Entscheidung der zuletzt zuständig gewordenen Abgabenbehörde zu.

§§ 2, 8, 13 - 17, 20 Zustellgesetz lauten:

Begriffsbestimmungen

§ 2. Im Sinne dieses Bundesgesetzes bedeuten die Begriffe:

1. „Empfänger“: die von der Behörde in der Zustellverfügung (§ 5) namentlich als solcher bezeichnete Person;

2. „Dokument“: eine Aufzeichnung, unabhängig von ihrer technischen Form, insbesondere eine behördliche schriftliche Erledigung;

3. „Zustelladresse“: eine Abgabestelle (Z 4) oder elektronische Zustelladresse (Z 5);

4. „Abgabestelle“: die Wohnung oder sonstige Unterkunft, die Betriebsstätte, der Sitz, der Geschäftsraum, die Kanzlei oder auch der Arbeitsplatz des Empfängers, im Falle einer Zustellung anlässlich einer Amtshandlung auch deren Ort, oder ein vom Empfänger der Behörde für die Zustellung in einem laufenden Verfahren angegebener Ort;

5. „elektronische Zustelladresse“: eine vom Empfänger der Behörde für die Zustellung in einem anhängigen oder gleichzeitig anhängig gemachten Verfahren angegebene elektronische Adresse;

6. „Post“: die Österreichische Post AG (§ 3 Z 1 des Postmarktgesetzes – PMG, BGBl. I Nr. 123/2009);

7. „Zustelldienst“: ein Universaldienstbetreiber (§ 3 Z 4 PMG);

8. „Ermittlungs- und Zustelldienst“: der elektronische Zustelldienst, der die Leistungen gemäß § 29 Abs. 2 zu erbringen hat;

9. „Kunde“: Person, gegenüber der sich ein elektronischer Zustelldienst zur Zustellung behördlicher Dokumente verpflichtet hat.

Änderung der Abgabestelle

§ 8. (1) Eine Partei, die während eines Verfahrens, von dem sie Kenntnis hat, ihre bisherige Abgabestelle ändert, hat dies der Behörde unverzüglich mitzuteilen.

(2) Wird diese Mitteilung unterlassen, so ist, soweit die Verfahrensvorschriften nicht anderes vorsehen, die Zustellung durch Hinterlegung ohne vorausgehenden Zustellversuch vorzunehmen, falls eine Abgabestelle nicht ohne Schwierigkeiten festgestellt werden kann.

2. Abschnitt

Physische Zustellung

Zustellung an den Empfänger

§ 13. (1) Das Dokument ist dem Empfänger an der Abgabestelle zuzustellen. Ist aber auf Grund einer Anordnung einer Verwaltungsbehörde oder eines Gerichtes an eine andere Person als den Empfänger zuzustellen, so tritt diese an die Stelle des Empfängers.

(2) Bei Zustellungen durch Organe eines Zustelldienstes oder der Gemeinde darf auch an eine gegenüber dem Zustelldienst oder der Gemeinde zur Empfangnahme solcher Dokumente bevollmächtigte Person zugestellt werden, soweit dies nicht durch einen Vermerk auf dem Dokument ausgeschlossen ist.

(3) Ist der Empfänger keine natürliche Person, so ist das Dokument einem zur Empfangnahme befugten Vertreter zuzustellen.

(4) Ist der Empfänger eine zur berufsmäßigen Parteienvertretung befugte Person, so ist das Dokument in deren Kanzlei zuzustellen und darf an jeden dort anwesenden Angestellten des Parteienvertreters zugestellt werden; durch Organe eines Zustelldienstes darf an bestimmte Angestellte nicht oder nur an bestimmte Angestellte zugestellt werden, wenn der Parteienvertreter dies schriftlich beim Zustelldienst verlangt hat. Die Behörde hat Angestellte des Parteienvertreters wegen ihres Interesses an der Sache oder auf Grund einer zuvor der Behörde schriftlich abgegebenen Erklärung des Parteienvertreters durch einen Vermerk auf dem Dokument und dem Zustellnachweis von der Zustellung auszuschließen; an sie darf nicht zugestellt werden.

§ 14. Untersteht der Empfänger einer Anstaltsordnung und dürfen ihm auf Grund gesetzlicher Bestimmungen Dokumente nur durch den Leiter der Anstalt oder durch eine von diesem bestimmte Person oder durch den Untersuchungsrichter ausgehändigt werden, so ist das Dokument dem Leiter der Anstalt oder der von ihm bestimmten Person vom Zusteller zur Vornahme der Zustellung zu übergeben.

§ 15. (1) Zustellungen an Soldaten, die Präsenz- oder Ausbildungsdienst leisten, sind durch das unmittelbar vorgesetzte Kommando vorzunehmen.

(2) Bei sonstigen Zustellungen in Kasernen oder auf anderen militärisch genutzten Liegenschaften ist das für deren Verwaltung zuständige Kommando vorher davon in Kenntnis zu setzen. Auf Verlangen des Kommandos ist ein von ihm zu bestimmender Soldat oder Bediensteter der Heeresverwaltung dem Zusteller beizugeben.

Ersatzzustellung

§ 16. (1) Kann das Dokument nicht dem Empfänger zugestellt werden und ist an der Abgabestelle ein Ersatzempfänger anwesend, so darf an diesen zugestellt werden (Ersatzzustellung), sofern der Zusteller Grund zur Annahme hat, daß sich der Empfänger oder ein Vertreter im Sinne des § 13 Abs. 3 regelmäßig an der Abgabestelle aufhält.

(2) Ersatzempfänger kann jede erwachsene Person sein, die an derselben Abgabestelle wie der Empfänger wohnt oder Arbeitnehmer oder Arbeitgeber des Empfängers ist und die – außer wenn sie mit dem Empfänger im gemeinsamen Haushalt lebt – zur Annahme bereit ist.

(3) Durch Organe eines Zustelldienstes darf an bestimmte Ersatzempfänger nicht oder nur an bestimmte Ersatzempfänger zugestellt werden, wenn der Empfänger dies schriftlich beim Zustelldienst verlangt hat.

(4) Die Behörde hat Personen wegen ihres Interesses an der Sache oder auf Grund einer schriftlichen Erklärung des Empfängers durch einen Vermerk auf dem Dokument und dem Zustellnachweis von der Ersatzzustellung auszuschließen; an sie darf nicht zugestellt werden.

(5) Eine Ersatzzustellung gilt als nicht bewirkt, wenn sich ergibt, daß der Empfänger oder dessen Vertreter im Sinne des § 13 Abs. 3 wegen Abwesenheit von der Abgabestelle nicht rechtzeitig vom Zustellvorgang Kenntnis erlangen konnte, doch wird die Zustellung mit dem der Rückkehr an die Abgabestelle folgenden Tag wirksam.

Hinterlegung

§ 17. (1) Kann das Dokument an der Abgabestelle nicht zugestellt werden und hat der Zusteller Grund zur Annahme, daß sich der Empfänger oder ein Vertreter im Sinne des § 13 Abs. 3 regelmäßig an der Abgabestelle aufhält, so ist das Dokument im Falle der Zustellung durch den Zustelldienst bei seiner zuständigen Geschäftsstelle, in allen anderen Fällen aber beim zuständigen Gemeindeamt oder bei der Behörde, wenn sie sich in derselben Gemeinde befindet, zu hinterlegen.

(2) Von der Hinterlegung ist der Empfänger schriftlich zu verständigen. Die Verständigung ist in die für die Abgabestelle bestimmte Abgabeeinrichtung (Briefkasten, Hausbrieffach oder Briefeinwurf) einzulegen, an der Abgabestelle zurückzulassen oder, wenn dies nicht möglich ist, an der Eingangstüre (Wohnungs-, Haus-, Gartentüre) anzubringen. Sie hat den Ort der Hinterlegung zu bezeichnen, den Beginn und die Dauer der Abholfrist anzugeben sowie auf die Wirkung der Hinterlegung hinzuweisen.

(3) Das hinterlegte Dokument ist mindestens zwei Wochen zur Abholung bereitzuhalten. Der Lauf dieser Frist beginnt mit dem Tag, an dem das Dokument erstmals zur Abholung bereitgehalten wird. Hinterlegte Dokumente gelten mit dem ersten Tag dieser Frist als zugestellt. Sie gelten nicht als zugestellt, wenn sich ergibt, daß der Empfänger oder dessen Vertreter im Sinne des § 13 Abs. 3 wegen Abwesenheit von der Abgabestelle nicht rechtzeitig vom Zustellvorgang Kenntnis erlangen konnte, doch wird die Zustellung an dem der Rückkehr an die Abgabestelle folgenden Tag innerhalb der Abholfrist wirksam, an dem das hinterlegte Dokument behoben werden könnte.

(4) Die im Wege der Hinterlegung vorgenommene Zustellung ist auch dann gültig, wenn die im Abs. 2 genannte Verständigung beschädigt oder entfernt wurde.

Verweigerung der Annahme § 20. (1) Verweigert der Empfänger oder ein im gemeinsamen Haushalt mit dem Empfänger lebender Ersatzempfänger die Annahme ohne Vorliegen eines gesetzlichen Grundes, so ist das Dokument an der Abgabestelle zurückzulassen oder, wenn dies nicht möglich ist, nach § 17 ohne die dort vorgesehene schriftliche Verständigung zu hinterlegen. (2) Zurückgelassene Dokumente gelten damit als zugestellt. (3) Wird dem Zusteller der Zugang zur Abgabestelle verwehrt, verleugnet der Empfänger seine Anwesenheit, oder läßt er sich verleugnen, so gilt dies als Verweigerung der Annahme.

Sachverhalt

Der maßgebende Sachverhalt deckt sich mit der obigen Darstellung des Verfahrensganges.

Das Gericht sieht es somit als erwiesen an, dass das Finanzamt mit Datum 22. 11. 2013 einen Einkommensteuerbescheid mit einer Abgabennachforderung von 191.321,00 € sowie einen einen Bescheid über die Festsetzung von Anspruchszinsen für das Jahr 2011 erlassen hat, wonach für eine Einkommensteuernachforderung von 191.321,00 € Anspruchszinsen von 4.723,14 € festgesetzt wurden.

Einer gegen den Einkommensteuerbescheid für das Jahr 2011 erhobenen Beschwerde gab das Finanzamt teilweise Folge und änderte mit Beschwerdevorentscheidung vom 4. 7. 2014 den Einkommensteuerbescheid für das Jahr 2011 dahingehend ab, dass nunmehr die Einkommensteuer mit 152.849,00 € festgesetzt wurde. Dieser Bescheid langte am 7. 7. 2014 oder am 9. 7. 2014 bei der Bf ein (laut Beschwerde vom "30. 7. 2014" am 7. 7. 2014, laut aktenkundigem Rückschein aber am 9. 7. 2014).

Mit Datum 4. 7. 2014 (ursprünglich 24. 6. 2014) erlies das Finanzamt einen Bescheid über die Festsetzung von Anspruchszinsen für das Jahr 2011, wonach eine Gutschrift von Anspruchszinsen von 949,76 € festgesetzt wurden. Die Einkommensteuer für 2011 sei am 24. 6. 2014 (richtig wohl: 4. 7. 2014) mit 152.849,00 € festgesetzt worden. Nach Gegenüberstellung mit dem bisher vorgeschriebenen Betrag ergebe sich eine Gutschrift (Differenzbetrag) von -38.472,00 €. Dieser Bescheid langte am 7. 7. 2014 bei der Bf ein (laut Beschwerde vom "30. 7. 2014").

Mit Beschwerdevorentscheidung vom 4. 7. 2014 wies das Finanzamt eine Beschwerde der Bf vom 20. 12. 2013 gegen den Anspruchszinsenbescheid vom 22. 11. 2013 als unbegründet ab. Diese Beschwerdevorentscheidung wurde am 7. 7. 2014 (laut Vorlageantrag) von der Bf übernommen.

Mit Schreiben vom "30. 7. 2014", beim Finanzamt persönlich abgegeben am 29. 7. 2014, erhob die Bf Berufung (gemeint Beschwerde) gegen den Anspruchszinsenbescheid vom "4. 7. 2104" (ursprünglich vom 24. 6. 2014).

Mit Eingabe der steuerlichen Vertretung vom 7. 8. 2014 wurde Vorlageantrag hinsichtlich der Beschwerdevorentscheidung vom 4. 7. 2014 betreffend den Anspruchszinsenbescheid vom 22. 11. 2013 gestellt.

Das Finanzamt hat mit Datum 22. 10. 2014 eine Beschwerdevorentscheidung an die Bf

per Adresse *****Adresse_derzeitiger_Hauptwohnsitz*****, ausgefertigt, wonach die Beschwerde vom 30. 7. 2014 gegen den Bescheid über die Festsetzung von Anspruchszinsen 2011 als unbegründet abgewiesen werde. Der Rückschein betreffend eine an die Bf per Adresse *****Adresse_derzeitiger_Hauptwohnsitz***** vorgenommene Zustellung von "BV24 - FA08*****, Eh 36, Verf 40" weist die Übernahmebestätigung vom 24. 10. 2014 eines namentlich nicht angeführten Mitbewohners auf, dessen Unterschrift jener von Patricia L***** auf dem auch in der mündlichen Verhandlung vom 1. 12. 2015 (siehe dort) vorgelegten Aktenvermerk vom 6. 3. 2015 ähnelt.

Mit Bericht vom 2. 3. 2015 legte das Finanzamt unter anderem die Beschwerden gegen

die Anspruchszinsenbescheide dem Bundesfinanzgericht zur Entscheidung vor. Auch die Bf erhielt gleichzeitig eine Verständigung von der Vorlage und eine Ausfertigung des vollständigen Vorlageberichts.

Beweiswürdigung

Der Sachverhalt ist grundsätzlich unstrittig und ergibt sich aus den vorliegenden Beweismitteln.

Ob die Beschwerdevorentscheidung vom 22. 10. 2014 betreffend die Beschwerde vom 30. 7. 2014 der Bf zugestellt wurde, ist in diesem Verfahren nicht von Bedeutung.

Beschwerdevorbringen

Die Bf wendet sich gegen die beiden Anspruchszinsenbescheide 2011 mit der Begründung, dass die diesen Bescheiden gemäß § 205 Abs. 1 BAO zugrunde liegenden Abgabenbescheide materiell unrichtig seien. Ferner sei die "Steuer für das Jahr 2011" "aus den zustehenden Beträgen der Jahre 1998 und 1999 abzudecken".

Kein abändernder, sondern eigener zweiter Anspruchszinsenbescheid

Nach herrschender Lehre (Ritz, BAO5, § 205 Tz 33) löst jede Nachforderung und jede Gutschrift in Bezug auf den Stammabgabenbescheid (Grundlagenbescheid) bei Vorliegen der gesetzlichen Voraussetzungen einen eigenen Anspruchszinsenbescheid aus (so etwa auch BFG 7. 7.2015, RV/6100343/2010). Es liegt je Differenzbetrag eine Abgabe vor.

Erweist sich der Stammabgabenbescheid nachträglich als rechtswidrig und wird er entsprechend abgeändert (oder aufgehoben), wird diesem Umstand mit einem an den Abänderungsbescheid (Aufhebungsbescheid) gebundenen Zinsenbescheid Rechnung getragen (zB Gutschriftszinsen als Folge des Wegfalles einer rechtswidrigen Nachforderung), vgl. Ritz, BAO5, § 205 Tz 35.

Erfolgt eine Änderung oder Aufhebung des Stammabgabenbescheids, hat nach Ritz, BAO5, § 205 Tz 35 nach § 205 Abs. 1 BAO ein neuer, eigenständiger Anspruchszinsenbescheid zu ergehen, und ist nicht der bisherige Anspruchszinsenbescheid gemäß § 295 Abs. 3 BAO abzuändern.

Dies entspricht auch der Verwaltungspraxis:

Der Anspruchszinsenbescheid vom 22. 11. 2013 schreibt - siehe oben - ausgehend von einer Einkommensteuernachforderung von 191.321,00 € auf Basis des Einkommensteuerbescheids 2011 vom 22. 11. 2013 Anspruchszinsen von 4.723,14 € vor.

Der Anspruchszinsenbescheid vom 4. 7. 2014 (ursprünglich 24. 6. 2014) ändert nicht etwa den Anspruchszinsenbescheid vom 22. 11. 2013 ab, sondern setzt - siehe oben - eine Gutschrift von Anspruchszinsen von 949,76 € fest, und zwar auf Basis einer (vermeintlichen) Einkommensteuerfestsetzung für 2011 vom 24. 6. 2014 (4. 7. 2014) mit 152.849,00 €. Nach Gegenüberstellung mit dem bisher vorgeschriebenen Betrag (das sind 191.321,00 €) ergebe sich eine Gutschrift (Differenzbetrag) von -38.472,00 €.

Mit dem Anspruchszinsenbescheid vom 4. 7. 2014 (ursprünglich 24. 6. 2014) sollte nicht der Anspruchszinsenbescheid vom 22. 11. 2013 seine Wirkung verlieren und aus der Einkommensteuerveranlagung für 2011 bei einer Einkommensteuerfestsetzung von 152.849,00 € (bei Vorauszahlungen von 0,00 €) insgesamt gesehen eine Anspruchszinsengutschrift resultieren, sondern die auf einer Einkommensteuerfestsetzung von 191.321,00 € basierende Vorschreibung von 4.723,14 € durch eine hinzutretene Gutschrift von 949,76 € vermindert werden, sodass im Ergebnis insgesamt für das Jahr 2011 Anspruchszinsen von 3.773,38 € zu entrichten sind, was der neuen Einkommensteuerfestsetzung von 152.849,00 € entspricht.

Im gegenständlichen Fall wurden eindeutig zwei Anspruchszinsenbescheide betreffend Einkommensteuer 2011 erlassen, wobei der zweite Bescheid vom 4. 7. 2014 (ursprünglich 24. 6. 2014) auf dem ersten Bescheid vom 22. 11. 2013 aufbaut und diesen nicht gemäß § 295 Abs. 3 BAO abändert.

Nach Fischerlehner, Wirkung eines aufgrund der Änderung des Stammabgabenbescheids ergangenen Anspruchszinsenbescheids, UFSjournal 2012, 198, widerspricht diese Verwaltungspraxis den Aussagen des VwGH in den Erkenntnissen VwGH 27. 8. 2008, 2006/15/0150, und VwGH 28. 5. 2009, 2006/15/0316, der im Fall der nachträglichen Abänderung des Stammabgabenbescheids die Anwendbarkeit des § 295 Abs. 3 BAO als gegeben sieht.

Diese Frage ist in Bezug auf § 253 BAO von Bedeutung:

Ändert der neue Anspruchszinsenbescheid den vorangegangenen Anspruchszinsenbescheid gemäß § 295 Abs. 3 BAO ab, tritt der neue Anspruchszinsenbescheid an die Stelle des vorangegangenen. Eine gegen den vorangegangenen Anspruchszinsenbescheid gerichtete Beschwerde gilt gemäß § 253 BAO als auch gegen den neuen Anspruchszinsenbescheid gerichtet.

Ändert hingegen der neue Anspruchszinsenbescheid den vorangegangenen Anspruchszinsenbescheid nicht ab, sondern tritt zu diesem hinzu, wird also der ursprüngliche Anspruchszinsenbescheid nicht ersetzt, ist § 253 BAO nicht anwendbar und muss auch der neue Anspruchszinsenbescheid gesondert mit Beschwerde angefochten werden.

Die von Fischerlehner besprochene Entscheidung UFS 13. 3. 2012, RV/0040-L/12, hat die Berufung gegen einen Anspruchszinsenbescheid nach Erlassung eines neuen Anspruchszinsenbescheids mit einer Gutschrift in Höhe der ursprünglichen Anspruchszinsenforderung gemäß § 274 BAO i. d. F. vor dem FVwGG 2012 für gegenstandslos erklärt.

Mit Erkenntnis VwGH 5. 9. 2012, 2012/15/0062 (und weiteren Erkenntnissen vom selben Tag) hat der Gerichtshof den Hinweis auf § 295 Abs. 1 BAO bekräftigt: "Anspruchszinsenbescheide sind an die Stammabgabenbescheide gebunden. Wenn sich diese nachträglich als rechtswidrig erweisen und abgeändert oder aufgehoben werden, sind neue, an die geänderten Stammabgabenbescheide gebundene Anspruchszinsenbescheide zu erlassen. § 295 Abs. 3 BAO bietet dafür die verfahrensrechtliche Grundlage (vgl. das hg. Erkenntnis 27. August 2008, 2006/15/0150)".

Im Erkenntnis VwGH 27. 8. 2008, 2006/15/0150, hat der Gerichtshof diesbezüglich ausgeführt: "Ändert sich die Bemessungsgrundlage von Anspruchszinsen und Verspätungszuschlägen mit der Höhe der festgesetzten Abgabe, bietet eine verfahrensrechtliche Handhabe zur Anpassung der Anspruchszinsenfestsetzung und der Verspätungszuschlagsfestsetzung § 295 Abs. 3 BAO (vgl. das hg Erkenntnis vom 19. Jänner 2005, 2001/13/0167, zum Verspätungszuschlag)."

Die rechtlichen Regelungen betreffend Verspätungszuschlag in § 135 BAO und betreffend Anspruchszinsen in § 205 BAO sind freilich unterschiedlich gestaltet. Insbesondere spricht § 135 BAO nicht davon, dass der Verspätungszuschlag auf Grundlage einer Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzt gewesenen Abgabe zu bemessen wäre. Bemessungsgrundlage beim Verspätungszuschlag ist vielmehr die festgesetzte Abgabe (vgl. Ritz, BAO5, § 1355 Tz 15).

Dem Verweis auf § 295 Abs. 3 BAO in der Judikatur des Verwaltungsgerichtshofes, der aber nicht näher ausgeführt wird, ist offenbar nicht die Bedeutung beizumessen, dass der neue Anspruchszinsenbescheid gemäß § 295 Abs. 3 BAO den bisherigen Anspruchszinsenbescheid abändert. Im Erkenntnis VwGH 5. 9. 2012, 2012/15/0062 hat der Gerichtshof gleichzeitig auf das Erfordernis der Erlassung neuer Anspruchszinsenbescheide bei Änderung der Stammabgabebescheide (und nicht auf die Änderung der bisherigen) verwiesen. Im Erkenntnis VwGH 28. 5. 2009, 2006/15/0316 hat der Gerichtshof ausdrücklich davon gesprochen, dass bei Änderung des Stammabgabenbescheides von Amts wegen ein weiterer Zinsenbescheid zu ergehen hat, ohne dass eine Abänderung des ursprünglichen Zinsenbescheides zu erfolgen hat (nach diesem Erkenntnis soll freilich auch der ursprüngliche Zinsenbescheid "wirkungslos geworden" sein, was bei Bestehen des bisherigen Zinsenbescheides in dieser Form nicht zutreffend wäre).

Das Bundesfinanzgericht hat unter Hinweis auf die von Fischerlehner zitierte Judikatur des VwGH in drei Entscheidungen die Auffassung vertreten, dass ein nach einem geänderten (oder aufgehobenen) Stammabgabenbescheid ergehender neuer Anspruchszinsenbescheid ein Änderungsbescheid nach § 295 Abs. 3 BAO ist und der neue Anspruchszinsenbescheid den ursprünglichen Anspruchszinsenbescheid abändert (BFG 26. 5. 2014, RV/5101170/2012; BFG 27. 5. 2014, RV/5101156/2012; BFG 27. 5. 2014, RV/5101169/2012; VfGH-Beschwerde mit Beschluss VfGH 11. 6. 2015, E 840/2014, E 841/2014, E 842/2014, abgelehnt und an den VwGH abgetreten).

Hingegen folgt, soweit ersichtlich, abgesehen von diesen drei Entscheidungen die Rechtsprechung des Bundesfinanzgerichts Ritz und der Verwaltungspraxis: "Erweist sich der Stammabgabenbescheid nachträglich als rechtswidrig und wird er entsprechend abgeändert oder aufgehoben, so wird diesem Umstand mit einem an den Abänderungsbescheid (Aufhebungsbescheid) gebundenen Zinsenbescheid Rechnung getragen. Es ergeht ein weiterer Zinsenbescheid, dh, es erfolgt keine Abänderung des ursprünglichen Zinsenbescheides" (BFG 10. 9. 2015, RV/1100520/2013; i. d. S. auch BFG 22. 6. 2015, RV/1100398/2013, nicht veröffentlicht; BFG 20. 4. 2015, RV/2100082/2013; BFG 16. 4. 2015, RV/7104728/2014; BFG 20. 3. 2015, RV/5100576/2013; BFG 4. 3. 2015, RV/7104620/2014; BFG 5. 11. 2014, RV/3100760/2010; BFG 28. 7. 2014, RV/5100656/2009; BFG 9. 7. 2014, RV/5100850/2013; BFG 8. 7.2014, RV/5100464/2012; BFG 24. 6. 014, RV/5100586/2012; BFG 23. 6. 2014, RV/5100584/2012; BFG 19. 2. 2014, RV/6100010/2008). "Daher werden frühere Anspruchszinsenbescheide wegen neu ergangener Bescheide nicht abgeändert oder durch neue ersetzt" (BFG 12. 11. 2014, RV/1100645/2014, n. v.). Ein allfälliger späterer Gutschriftszinsenbescheid gleicht die ursprüngliche Belastung mit Nachforderungszinsen ganz oder teilweise aus.

Diese Vorgangsweise entspricht auch der Absicht des Gesetzgebers (siehe die Materialien zum Budgetbegleitgestz 2011, RV 311 BlgNR 21. GP zu Art. 27 Z 8):

... Der für die Anspruchszinsen maßgebliche Differenzbetrag errechnet sich bei erstmaliger Abgabenfestsetzung aus dem Saldo zwischen der Abgabenvorschreibung (nach Abzug der gemäß § 46 Abs. 1 Z 2 EStG 1988 anzurechnenden durch Steuerabzug einbehaltenen Beträge, wie zB Lohnsteuer) und der Summe der Vorauszahlungen sowie entrichteter Anzahlungen. Bei Abänderungen von Abgabenfestsetzungen (zB gemäß § 295 BAO oder als Folge einer Wiederaufnahme des Verfahrens) ergibt sich der zinsenrelevante Differenzbetrag aus der nunmehr vorgeschriebenen Abgabe abzüglich der bisher vorgeschriebenen Abgabe.

Gutschriftszinsen ergeben sich beispielsweise, wenn die Vorauszahlungen höher sind als die bei Veranlagung festgesetzte Abgabenschuld oder bei Minderungen von Abgabenfestsetzungen etwa durch Berufungs(vor)entscheidungen...

Zinsenbescheide setzen nicht die materielle Richtigkeit des Stammabgabenbescheides (zB des Einkommensteuerbescheides) – wohl aber einen solchen Bescheid – voraus. Solche Bescheide sind daher (ebenso wie etwa Säumniszuschläge) nicht mit der Begründung anfechtbar, der Stammabgabenbescheid sei rechtswidrig. Erweist sich (zB im Berufungsverfahren) nachträglich die Rechtswidrigkeit der maßgebenden (Nachforderungszinsen bedingenden) Abgabenfestsetzung, so egalisiert der Gutschriftszinsenbescheid die Belastung mit Nachforderungszinsen. Im Interesse der faktischen Effizienz des Rechtsschutzes wird die Festsetzung von Nachforderungszinsen als mittelbar von der Festsetzung der Stammabgabe abhängig (im Sinn des § 212a Abs. 1 BAO) anzusehen sein; daher kommt eine Aussetzung der Einhebung von Nachforderungszinsen wegen einer gegen den Stammabgabenbescheid eingebrachten Berufung in Betracht. Zweckmäßigerweise sind Anspruchszinsen gleichzeitig mit der jeweils maßgebenden Einkommensteuer bzw. Körperschaftsteuer festzusetzen. Die Fälligkeit von Nachforderungszinsen ergibt sich aus § 210 Abs. 1 BAO (somit ein Monat ab Zustellung des Zinsenbescheides). Gutschriften aus Zinsenbescheiden (bzw. aus allfälligen Änderungen, Berichtigungen oder Aufhebungen solcher Bescheide) werden mit dem Tag der Zustellung des zur Gutschrift führenden Bescheides wirksam. Die Anspruchszinsen sind je ihre Festsetzung auslösenden Bescheid jeweils eine Abgabe. Ihre Höhe wird durch einen weiteren Zinsenbescheid (zB als Folge einer Änderung des Einkommensteuerveranlagungsbescheides) nicht berührt...

Auch diese Entscheidung folgt der ständigen Rechtsprechung des BFG: Ein neuer Anspruchszinsenbescheid für einen Veranlagungszeitraum ersetzt nicht den bisherigen Anspruchszinsenbescheid für diesen Veranlagungszeitraum, sondern tritt zum bisherigen Anspruchszinsenbescheid hinzu.

Zwei Beschwerdeverfahren

Die gegen den Bescheid vom 22. 11. 2013 gerichtete Berufung gilt daher nicht gemäß § 253 BAO als auch gegen den Bescheid vom 4. 7. 2014 (ursprünglich 24. 6. 2014) gerichtet.

Der Bescheid vom 4. 7. 2014 (ursprünglich 24. 6. 2014), eingelangt laut Beschwerde am 7. 7. 2014, wurde daher erstmals mit der Beschwerde vom 30. 7. 2014 angefochten.

Über beide Beschwerden ist gesondert abzusprechen.

Die Beschwerdevorentscheidung vom 4. 7. 2014, die sich nur auf den Anspruchszinsenbescheid vom 22. 11. 2013 bezieht, umfasst daher nicht auch den Anspruchszinsenbescheid vom 4. 7. 2014 (ursprünglich 24. 6. 2014).

Derzeit keine Zuständigkeit des Bundesfinanzgerichts hinsichtlich des zweiten Anspruchszinsenbescheids

Es kann in diesem Verfahren dahingestellt bleiben, ob die mit Datum 22. 10. 2014 ausgefertigte Beschwerdevorentscheidung, wonach die Beschwerde vom 30. 7. 2014 gegen den Bescheid über die Festsetzung von Anspruchszinsen 2011 als unbegründet abgewiesen wurde, der Bf wirksam zugestellt wurde und daher dem Rechtsbestand angehört.

Unstrittig ist, dass hinsichtlich dieser Beschwerdevorentscheidung kein Vorlageantrag ergangen ist.

Wurde hinsichtlich der Beschwerde vom 4. 7. 2014 bislang keine Beschwerdevorentscheidung wirksam erlassen, ist das Bundesfinanzgericht, da keiner der Fälle des § 262 Abs. 2 oder 3 BAO vorliegt, zur Entscheidung über diese Beschwerde derzeit nicht zuständig.

Zuständig zu einer Entscheidung (in der Sache) ist das Bundesfinanzgericht im Regelfall nur dann, wenn zuvor bereits die Abgabenbehörde mit Beschwerdevorentscheidung entschieden hat und dagegen ein Vorlageantrag erhoben wurde (vgl. VwGH 29. 1. 2015, Ro 2015/15/0001).

Wurde hingegen hinsichtlich der Beschwerde vom 4. 7. 2014 die mit 22. 10. 2014 datierte Beschwerdevorentscheidung mit der Ausfolgung am 24. 10. 2014 an einen Mitbewohner wirksam erlassen, fehlt es aber an einem Vorlageantrag, ist die Beschwerdevorentscheidung in Rechtskraft erwachsen und besteht ebenfalls keine Entscheidungszuständigkeit des Bundesfinanzgerichts.

In beiden Fällen ist das Bundesfinanzgericht zur Entscheidung nicht zuständig.

Nach der Judikatur des Verwaltungsgerichtshofes ist ein Vorlagebericht der Abgabenbehörde (für sich) nicht als Antrag der Abgabenbehörde als Partei im Beschwerdeverfahren (§ 265 Abs. 5 BAO) zu beurteilen, der gemäß § 291 Abs. 1 BAO der Entscheidungspflicht unterliegen würde.

Es ist daher hinsichtlich der Beschwerde vom 4. 7. 2011 der diesbezügliche Vorlagebericht nicht zurückzuweisen, sondern das Beschwerdeverfahren einzustellen.

Sollte die Bf die Auffassung vertreten, die Beschwerdevorentscheidung vom 22. 10. 2014 sei ihr nicht am 24. 10. 2014 zugestellt worden, steht ihr zur Klärung dieser Frage eine Säumnisbeschwerde gemäß § 284 BAO an das Bundesfinanzgericht offen.

Bindung an den Stammabgabenbescheid

Anspruchszinsen sind mit Abgabenbescheid festzusetzen, wobei Bemessungsgrundlage die jeweilige Nachforderung oder Gutschrift ist, die sich aus dem Spruch des zur Nachforderung oder Gutschrift führenden Bescheides (Stammabgabenbescheid), ergibt.

Anspruchszinsen gehören nach § 3 Abs. 2 lit. b BAO zu den Nebenansprüchen und sind zur festzusetzenden Abgabe formell akzessorisch (vgl. VwGH 19. 1. 2005, 2001/13/0167).

Anspruchszinsenbescheide sind somit nach ständiger Rechtsprechung an die Höhe der im Bescheidspruch des Einkommen- (Körperschaft-) Steuerbescheides ausgewiesenen Nachforderung gebunden (vgl. VwGH 27. 2. 2008, 2005/13/0039; VwGH 27. 3. 2008, 2008/13/0036; VwGH 29. 7. 2010, 2008/15/0107).

Eine rechtskräftige Einkommen- oder Körperschaftsteuerfestsetzung wird vom Gesetz nicht verlangt (vgl. VwGH 27. 3. 2008, 2008/13/0036).

Wegen der Bindung der Anspruchszinsenbescheide an die zugrunde liegenden Einkommensteuerbescheide könnten die Anspruchszinsenbescheide nicht mit der Begründung erfolgreich angefochten werden, der jeweilige Einkommensteuerbescheid sei inhaltlich rechtswidrig (vgl. Ritz, BAO5, § 205 Tz 34).

Anspruchszinsenbescheide sind - wie ausgeführt - an die Stammabgabenbescheide gebunden. Wenn sich diese nachträglich als rechtswidrig erweisen und abgeändert oder aufgehoben werden, sind neue, an die geänderten Stammabgabenbescheide gebundene Anspruchszinsenbescheide zu erlassen (vgl. VwGH 5. 9. 2012, 2012/15/0150; VwGH 27. 8. 2008, 2006/15/0150; VwGH 28. 5. 2009, 2006/15/0316; Ritz, BAO5, § 205 Tz 35).

Verrechnung mit Vorjahren

Soweit in der Stellungnahme vom 21. 4. 2015 offenbar begehrt wird, allfällige Gutschriften aus den Jahre 1998 und 1999 mit der Einkommensteuer 2011 zu verrechnen, sodass keine Anspruchszinsen 2011 anfallen, ist der Bf entgegenzuhalten, dass Bemessungsgrundlage für die Anspruchszinsen die Differenz zwischen der zuletzt festgestellten Abgabenschuld für eine Abgabe und einen Veranlagungszeitraum mit dem jeweiligen Vorsoll, also entweder den Vorauszahlungen oder der zuvor festgesetzten Abgabe, ist (vgl. Ritz, BAO5, § 205 Rz 10).

Die Berechnung der Zinsen beginnt nach dem klaren Wortlaut des § 205 Abs. 1 BAO stets mit dem 1. Oktober des dem Jahr des Entstehens des Abgabenanspruchs folgenden Jahres und erstreckt sich bis zum Zeitpunkt der Bekanntgabe des dem Zinsenbescheid zugrunde liegenden Abgabenbescheides (vgl. BFG 9. 7. 2014, RV/5100850/2013).

Allfällige Gutschriften aus Vorperioden (die im Übrigen mit Lastschriften aus Einkommensteuerbescheiden für die Jahre vor 2011 zu saldieren sind) haben hierauf keinen Einfluss.

Beschwerde zeigt keine Rechtswidrigkeit des Anspruchszinsenbescheids vom 22. 11. 2013 auf

Die Berufung bzw. die Beschwerde zeigt somit keine Rechtswidrigkeit (Art. 132 Abs. 1 Z 1 B-VG) des angefochtenen Anspruchszinsenbescheids vom 22. 11. 2013 auf.

Dieser Anspruchszinsenbescheid vom 22. 11. 2013 erweist sich nicht als rechtswidrig, da ihm die Einkommensteuervorschreibung vom 22. 11. 2013 als Stammabgabenbescheid zugrunde liegt.

Nach der dargestellten Rechtsprechung ist der zwischenzeitigen Erlassung der Beschwerdevorentscheidung betreffend Einkommensteuer 2011 vom 4. 7. 2014 nicht durch Abänderung des Anspruchszinsenbescheides vom 22. 11. 2013, sondern durch die amtswegige Erlassung eines neuen Anspruchszinsenbescheids - wie es dies das Finanzamt mit dem Anspruchszinsenbescheid vom 4. 7. 2014 (ursprünglich 24. 6. 2014) getan hat - Rechnung zu tragen.

Revisionszulassung

Gegen diese Entscheidung ist, soweit sie die Einstellung des Beschwerdeverfahrens betreffend den Anspruchszinsenbescheid 2011 vom 4. 7. 2014 ausspricht, gemäß Art. 133 Abs. 4 B-VG und Art. 133 Abs. 9 B-VG i. V. m. § 25a VwGG eine Revision zulässig, da die Frage, ob ein neuer Anspruchszinsenbescheid den bisher für den Veranlagungszeitraum erlassenen Anspruchszinsenbescheid abändert oder zu diesem Bescheid hinzutritt, in der Rechtsprechung des Bundesfinanzgerichts unterschiedlich beantwortet wird und die diesbezügliche Judikatur des Verwaltungsgerichtshofes zu dieser Frage mehrere Auslegungen zulässt. Im einzelnen wird hierzu auf die obigen Ausführungen verwiesen. Im Übrigen, soweit diese Entscheidung die als Beschwerde weiterwirkende Berufung gegen den Anspruchszinsenbescheid vom 22. 11. 2013 abweist, ist im Hinblick auf die ständige Rechtsprechung des Verwaltungsgerichtshofes eine Revision nicht zulässig.

Wien, am 19. Jänner 2016

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 205 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | VwGH 05.09.2012, 2012/15/0062 |