Zurückweisung eines vor Erlassung einer Beschwerdevorentscheidung gestellten Vorlageantrags

European Case Law Identifier: ECLI:AT:BFG:2015:RV.7102328.2015

Entscheidungstext

BESCHLUSS

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke im Beschwerdeverfahren über die als Beschwerde weiterwirkende Berufung des Benno H*****, Adresse_Bf, vertreten durch MMag. Erika Pfeiffer, 2700 Wiener Neustadt, Neunkirchner Straße 42, vom 18. 2. 2009 gegen die Bescheide des Finanzamtes Wien 8/16/17, 1030 Wien, Marxergasse 4, zur Steuernummer 06*****, vom 29. 1. 2009 und vom 6. 3. 2015 über die Festsetzung von Anspruchszinsen 2006 sowie über die Festsetzung eines Verspätungszuschlags 2006 den Beschluss gefasst:

I. Der Vorlageantrag vom 7. 4. 2015 wird, soweit er die Bescheide über die Festsetzung von Anspruchszinsen 2006 und über die Festsetzung eines Verspätungszuschlags 2006 betrifft, gemäß § 260 Abs. 1 BAO i. V. m. § 264 Abs. 4 lit. e BAO als unzulässig zurückgewiesen.

II. Gegen diesen Beschluss ist gemäß Art. 133 Abs. 4 und Abs. 9 B-VG i. V. m. § 25a VwGG eine Revision nicht zulässig.

Entscheidungsgründe

Vorlage

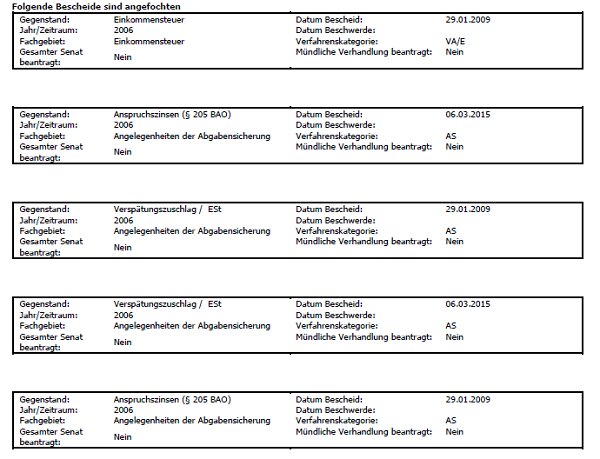

Das Finanzamt legte mit Bericht vom 7. 5. 2015 dem Bundesfinanzgericht Beschwerden des Beschwerdeführers (Bf) Benno H***** betreffend folgende Bescheide vor:

Hierzu führte das Finanzamt näher aus:

Sachverhalt:

Der Abgabenpflichtige erwarb im Mai 2005 die Liegenschaft EZ 807 KG 0***** N***** (Adresse_Haus) um € 620.000,- exkl. Nebenkosten. Insgesamt betrugen die AK inkl Nebenkosten € 660.440,00. Anschließend, am 07.07.2005, wurde ein Nutzwertgutachten erstellt, wodurch die Nutzwertanteile des Hauses neu festgelegt und auf insgesamt 938 Anteile ermittelt wurden.

Bereits im Jahr 2005 kam es zu Wohnungsverkäufen aus dieser Liegenschaft. Im Jahr 2006 wurden insgesamt sieben Kaufverträge zu Wohnungsveräußerungen abgeschlossen, wobei ein Verkauf nicht die H*****gasse 22 sondern die S*****gasse 18 betraf. Für die Verkäufe 2006 wurde keine Einkommenssteuererklärung vom Abgabenpflichtigen eingereicht, sodass aufgrund eines Schätzungsauftrages vom 15.04.2008 am 29.01.2009 der Erstbescheid erging, indem Spekulationseinkünfte iHv € 178.670,- festgestellt wurden. Somit ergab sich eine Nachforderung iHv € 80.919,64, ein Verspätungszuschlag iHv € 8.091,96 sowie Anspruchszinsen iHv € 5.512,65.

Die Schätzung der Spekulationseinkünfte wurde wie folgt vorgenommen: Die Verkaufserlöse ergaben sich aus den Kaufverträgen und den diesbezüglichen Unbedenklichkeitsbescheinigungen. Die Anschaffungskosten der verkauften Objekte wurden berechnet, indem der prozentuelle Anteil der Wohnungen am gesamten Haus anhand der Nutzwerte berechnet und anschließend mit den gesamten AK multipliziert wurde.

Am 26.02.2009 erhob der Abgabenpflichtige Beschwerde gegen den Einkommensteuerbescheid, Verspätungszuschlagsbescheid, den Bescheid über die Festsetzung von Anspruchszinsen sowie den Vorauszahlungsbescheid jeweils vom 29.01.2009 für das Veranlagungsjahr 2006. Im Wesentlichen machte sie [wohl: er] geltend, dass die Aufteilung der AK aufgrund von anderen Nutzwerten zu erfolgen habe. Die Wohnung der Fr. Z befinde sich nicht in der H*****gasse, daher seien die AK anders zu berechnen. Weiters seien Mieterablösen, Werbungskosten und Liftkosten zu beachten.

Mit BVE vom 6.3.2015 wurde der Beschwerde teilweise stattgegeben. Die Aufteilung der AK anhand der Nutzwerte wurde wie im Erstbescheid beibehalten. Werbungskosten, Mieterablösen und Liftkosten wurden soweit sie nachgewiesen wurden und nicht die privaten Wohnungen betrafen zum Abzug gebracht und die Berechnung der Spekulationseinkünfte bei der Wohnung der Fr. Z entsprechend angepasst.

Der Vorlageantrag wurde am 7.4.2015 eingebracht.

Beweismittel:

Siehe hochgeladene Dokumente. Die Dokumente Aufstellung Nutzwerte Darstellung lt FA und Bf, Aufstellung Werbungskosten, Spekeink und Aufstellung Nutzwertgutachten (wurden im Rahmen der Beschwerde-Erledigung erstellt) sind bei Bedarf auch in Excel verfügbar.

Stellungnahme:

Da im Vorlageantrag keine zusätzlichen Beweismittel oder rechtliche Stellungnahmen vorgebracht wurden, ist auf die detaillierte Bescheidbegründung vom 05.03.2015 zur BVE zu verweisen.

Aus den diesbezüglich elektronisch vorgelegten Akten des Finanzamtes ergibt sich in Bezug auf die Anspruchszinsenbescheide und die Verspätungszuschlagsbescheide:

Einkommensteuerbescheid 2006 vom 29. 1. 2009

Mit Datum 29. 1. 2009 erließ das Finanzamt gegenüber dem Bf einen Einkommensteuerbescheid für das Jahr 2006, mit welchem ausgehend von sonstigen Einkünften von 178.670,00 € eine Einkommensteuer von 80.919,64 € festgesetzt wurde.

Begründend wurde ausgeführt:

Bei der Ermittlung des Steuersatzes (Progressionsvorbehalt) - siehe Hinweise zur Berechnung - wurde von Ihren betrieblichen Einkünften ein Betrag von 0,00 € durch 342 Tage dividiert und mit 365 Tagen multipliziert. Mit diesem umgerechneten Jahresbetrag und sonstigen allfälligen Einkünften wurde das Einkommen rechnerisch mit 178.670,00 € ermittelt. Darauf wurden der Tarif angewendet und ein Durchschnittssteuersatz mit 45,29 % ermittelt. Dieser Steuersatz wurde dann wie im Bescheid dargestellt - hinsichtlich allfälliger ermäßigter Einkünfte entsprechend aliquotiert- auf Ihre Einkünfte angewendet.

Wegen Nichtabgabe der Steuererklärungen wurden die Besteuerungsgrundlagen gem. § 184 BAO im Schätzungswege ermittelt.

Die Festsetzung des Verspätungszuschlages erfolgte aufgrund der Bestimmungen des § 135 BAO.

Die (zusätzliche) Begründung zu diesem Bescheid geht Ihnen gesondert zu.

Eine zusätzliche Bescheidbegründung lässt sich den elektronisch vorgelegten Akten nicht entnehmen.

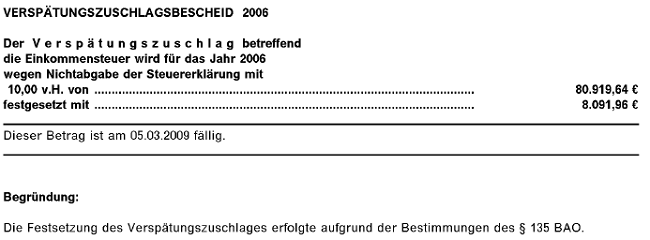

Verspätungszuschlagsbescheid 2006

Mit Datum 29. 1. 2009 erließ das Finanzamt einen Verspätungszuschlagsbescheid 2006, der ausgehend vom Einkommensteuerbescheid 2006 vom selben Tag einen Verspätungszuschlag i. H. v. 10% von 80.919,64 €, somit von 8.091,96 € festsetzte:

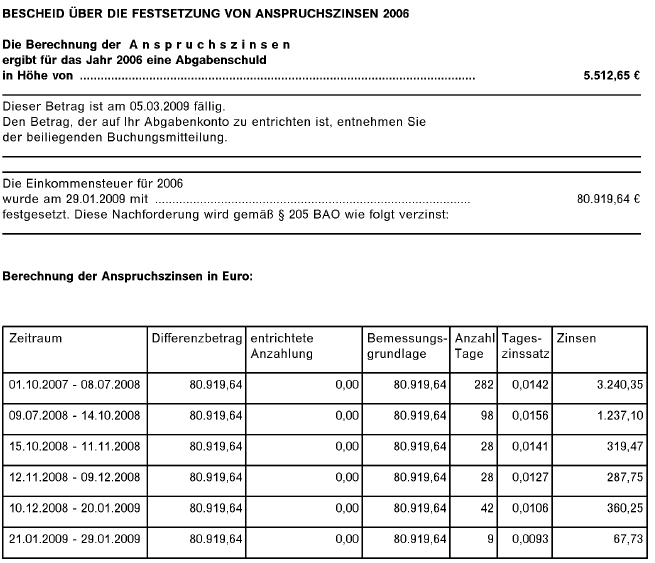

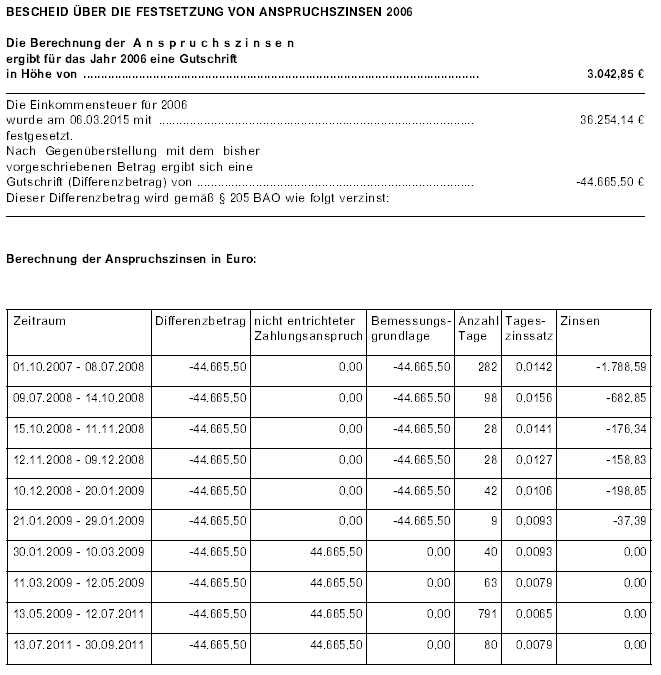

Bescheid über die Festsetzung von Anspruchszinsen 2006

Ebenfalls mit Datum 29. 1. 2009 erlies das Finanzamt gegenüber dem Bf auch einen Bescheid über die Festsetzung von Anspruchszinsen 2006, der ausgehend von einer Einkommensteuernachforderung von 80.919,64 € zur Vorschreibung von Anspruchszinsen von 5.512,65 € führte:

Berufung vom 18. 2. 2009

Mit Datum 18. 2. 2009 erhob der Bf durch seine steuerliche Vertreterin Berufung gegen folgende mit Datum 29. 1. 2009 erlassene Bescheide:

Im Namen und Auftrag meines Mandanten erhebe ich Berufung gegen den Einkommensteuerbescheid 2006 vom 29. Jänner 2009, gegen den Verspätungszuschlagsbescheid 2006 vom 29. Jänner 2009, gegen den Vorauszahlungsbescheid 2009 vom 29. Jänner 2009 sowie gegen den Bescheid über die Festsetzung von Anspruchszinsen 2006 vom 29. Jänner 2009. Gleichzeitig beantrage ich die Aussetzung der Einhebung für den Betrag in Höhe von € 93.709,03 bis zur Erledigung der Berufung.

Im Schätzungsverfahren ist das Recht auf Parteiengehör vor Bescheiderlassung durch Mitteilung der Basis und Art der Schätzungsmethode, Schlussfolgerungen und Ergebnisse zu wahren. Der Partei ist ausreichend Zeit zur Äußerung von Einwendungen zu gewähren. Es liegt am Abgabepflichtigen, sachlich begründete Argumente gegen die Schätzungsmethode oder einzelne Elemente der Schätzung vorzubringen (VwGH 7.6.1989, 88/13/0015). Die Abgabenbehörde muss sich mit allen konkreten für die Schätzung relevanten Behauptungen auseinander setzen und eventuell erforderliche ergänzende Erhebungen durchführen. Auch bei der Schätzung der Besteuerungsgrundlagen ist das Parteiengehör (§ 115 Abs 2 BAO) zu wahren (vgl Ritz, BAO, Kommentar, 356). Gegen diese Verfahrensvorschrift hat die belangte Behörde jedoch verstoßen, weil sie die Beschwerdeführerin in keiner Weise in das Schätzverfahren einbezogen hat. Das Parteiengehör darf nicht deshalb verletzt werden, weil die Partei in Verschleppungsabsicht handelt oder weil sie bis auf weiteres nicht erreicht werden kann (Ritz BAO, § 115 TZ14). Nach der Rechtsprechung (zB VwGH 8.11.1995, 95/12/0175) ist das Parteiengehör nicht ordnungsgemäß gewahrt, wenn ein namhaft gemachter Parteienvertreter von der Behörde übergangen wird.

Das Finanzamt hat, ohne den Abgabepflichtigen davon zu informieren, einen Bescheid gem. § 184 BAO erlassen und damit gegen das Recht auf Parteiengehör verstoßen, weil sie den Abgabepflichtigen in keiner Weise. in das Schätzungsverfahren einbezogen hat.

Es liegt ein Nutzwertgutachten vom 31. Oktober 2007 vor. Die vom Finanzamt vorgenommene Aufteilung der Anschaffungskosten auf die einzelnen Wohnungen entspricht nicht diesem Gutachten. Laut Nutzwertgutachten verteilen sich 1274 Anteile wie folgt:

...

In den in der Begründung vom 2. Februar 2009 zum Einkommensteuerbescheid vom 29. Jänner 2009 angeführten Kaufpreisen sind Teile für die vertraglich meinem Mandanten auferlegte Herstellung einer Aufzugsanlage enthalten. Der Anteil der Zahlungen der Käufer für die Aufzugsanlage beträgt € 48.580,00 laut Kaufverträgen und ist ein Durchlaufposten, da die Zahlungen der Käufer nicht höher als die Errichtungskosten der Aufzugsanlage sind.

Die Anschaffungs- bzw. Herstellungskosten von Herrn H***** für das Wohnhaus belaufen sich exklusive der Herstellung des Aufzuges, die seitens der Käufer der Wohnungen finanziert wurde (siehe oben), auf € 735.338,14.

Bei drei im Jahr 2006 verkauften Wohnungen wurden von Herrn H***** Mieterablösen im Gesamtwert von € 23.000,00 bezahlt, die direkt bei den entsprechenden Wohnungen vom jeweiligen Spekulationsgewinn in Abzug gebracht werden müssen.

In der Begründung des Finanzamts vom 2. Februar 2009 zum Einkommensteuerbescheid vom 29. Jänner 2009 wird zum Kaufvertrag vom 10. März 2006 mit der Erwerberin Helene Z***** ausgeführt, dass keine eindeutige Zuordnung zu einer bestimmten Wohnung möglich sei. Dies ist dadurch begründet, dass dieser Kaufvertrag die frühere Wohnung von Herrn H***** in der S*****gasse 18 (EZ. 2201 Gb. 01***** M*****) betrifft und mit der Veräußerung der Anteile H*****gasse somit in keiner Beziehung steht. Die tatsächliche Ermittlung der Spekulationseinkünfte bezüglich dieser Veräußerung wird weiter unten erläutert.

Werbungskosten, die den Spekulationseinkünften direkt zurechenbar sind, wurden bisher nicht in Ansatz gebracht:

Werbungskosten 100%

Werbeaufwand: -4.637,89

Beiträge: -2.463,71

Werbungskosten 78 % (abzüglich Privatanteil)

Zinsen anteilig für Anschaffung: -13.944,47

Telefon: -1.413,73

Leihmieten: -698,26

Reinigung / Schutt: -2.189,31

Instandhaltung Gebäude: -5.744,07

Summe Werbungskosten; -31.091,44

Der Alleinverdienerabsetzbetrag wurde nicht berücksichtigt. Ich beantrage den Ansatz des Alleinverdienerabsetzbetrages.

Ermittlung der Spekulationsüberschüsse- bzw. verluste:

...

Ich beantrage, die sonstigen Einkünfte meines Mandanten nach obigen Berechnungen mit Null festzusetzen.

Nach den Unterlagen meines Mandanten errechnet sich kein steuerpflichtiger Überschuss aus Spekulationsgeschäften. Es wurde daher keine Einkommensteuererklärung 2006 eingereicht. Aufgrund des Wechsels der Steuernummer, der mir nicht bekannt war, konnte ich keine eventuellen Abberufungen und Fristen, die das Finanzamt ausgesprochen hat, in FinanzOnline erkennen. Fristverlängerungen für meinen Mandanten konnte ich daher ebenfalls nicht beantragen. Unabhängig von der Berufung gegen die Einkommensteuerbemessungsgrundlage halte ich fest, dass die Verhängung eines Verspätungszuschlags in voller Höhe beeinsprucht wird.

Mein Mandant wird im Jahr 2009 aufgrund der Wirtschaftskrise voraussichtlich keine weitere Wohnung verkaufen. Ich ersuche daher, die Vorauszahlungen an Einkommensteuer für 2009 und Folgejahre mit Null festzusetzen.

Für Rücktragen stehe ich jederzeit zur Verfügung...

Beschwerdevorentscheidung Einkommensteuer 2006

Mit Beschwerdevorentscheidung vom 6. 3. 2015 entschied das Finanzamt über die Beschwerde vom 26. 2. 2009 gegen den Einkommensteuerbescheid 2006 vom 29. 1. 2009 dahingehend, dass die sonstigen Einkünfte mit 89.339,92 € ermittelt wurden. Hieraus ergab sich eine Einkommensteuerfestsetzung von 36.254,14 € statt bisher 80.916,64 €.

Die gesondert versandte Begründung hierzu lautete:

Sachverhalt

Der Abgabenpflichtige erwarb im Mai 2005 die Liegenschaft EZ 807 KG 0***** N***** (Adresse_Haus) um € 620.000,- exkl. Nebenkosten. Insgesamt betrugen die AK inkl Nebenkosten € 660.440,00. Anschließend, am 07.07.2005, wurde ein Nutzwertgutachten erstellt, wodurch die Nutzwertanteile des Hauses neu festgelegt und auf insgesamt 938 Anteile ermittelt wurden. Bereits im Jahr 2005 kam es zu Wohnungsverkäufen aus dieser Liegenschaft.

Im Jahr 2006 wurden insgesamt sieben Kaufverträge zu Wohnungsveräußerungen abgeschlossen, wobei ein Verkauf nicht die H*****gasse 22 sondern die S*****gasse 18 betraf.

Für die Verkäufe 2006 wurde keine Einkommenssteuererklärung vom Abgabenpflichtigen eingereicht, sodass aufgrund eines Schätzungsauftrages vom 15.04.2008 am 29.01.2009 der Erstbescheid erging, indem Spekulationseinkünfte iHv € 178.670,- festgestellt wurden. Somit ergab sich eine Nachforderung iHv € 80.919,64, ein Verspätungszuschlag iHv € 8.091,96 sowie Anspruchszinsen iHv € 5.512,65.

Die Schätzung der Spekulationseinkünfte wurde wie folgt vorgenommen: Die Verkaufserlöse ergaben sich aus den Kaufverträgen und den diesbezüglichen Unbedenklichkeitsbescheinigungen. Die Anschaffungskosten der verkauften Objekte wurden berechnet, indem der prozentuelle Anteil der Wohnungen am gesamten Haus anhand der Nutzwerte berechnet und anschließend mit den gesamten AK multipliziert wurde.

Am 26.02.2009 erhob der Abgabenpflichtige Beschwerde gegen den Einkommensteuerbescheid, Verspätungszuschlagsbescheid, den Bescheid über die Festsetzung von Anspruchszinsen sowie den Vorauszahlungsbescheid jeweils vom 29.01.2009 für das Veranlagungsjahr 2006. Der Bf gab im Wesentlichen an, dass die Schätzung der Behörde unrichtig sei, da sich aufgrund eines Nutzwertgutachtens vom 31.10.2007 eine andere als von der Abgabenbehörde angenommene Verteilung der Anschaffungskosten auf die einzelnen Wohnungen ergeben würde. Des Weiteren habe die Behörde im Schätzungsverfahren das Recht auf Parteiengehör verletzt, da der Berufungswerber in keiner Weise in das Schätzungsverfahren einbezogen worden sei. Die Anschaffungs- bzw. Herstellungskosten für das Wohnhaus beliefen sich auf € 735.338,14. Zusätzlich habe der Berufungswerber bei drei der im Jahr 2006 verkauften Wohnungen Mieterablösungen im Gesamtwert von € 23.000,00 bezahlt. Außerdem seien Werbungskosten, die den Spekulationseinkünften direkt zurechenbar seien, in Höhe von insgesamt € 31.091,44 nicht in Ansatz gebracht worden. Der Wohnungsverkauf an Helene Z***** betreffe ein anderes Objekt und zwar die S*****gasse 18 (EZ 2201, Gb 01***** M*****) und stehe daher mit der H*****gasse 22 und der dortigen Berechnungsgrundlage für die Anschaffungskosten in keiner Beziehung. Aus diesem Verkauf seien Spekulationsverluste iHv € 2.950,- entstanden. Berücksichtige man alle diese Punkte, so ergäbe sich aus der Ermittlung der Spekulationseinkünfte 2006 ein Spekulationsverlust iHv € 4.330,83, sodass die sonstigen Einkünfte des Berufungswerbers mit Null festzusetzen wären.

Rechtliche Beurteilung

Zum Parteiengehör

Zum Einwand, dass die Abgabenbehörde das Recht auf Parteiengehör verletzt habe, ist anzuführen, dass eine solche Verletzung im Beschwerdeverfahren sanierbar ist (vgl zB VwGH 19.3.1998, 96/15/0005; 15.3.2001, 98/16/0205-0207; 18.9.2002, 99/17/0261; 19.3.2008, 2008/15/0002; vgl auch Ritz, BAO5, § 115 Rz 21). Der Abgabenpflichtige hatte nun ausreichend Gelegenheit sich zu äußern, sodass eine allfällige Verletzung des Rechtes auf Parteiengehör als geheilt angesehen werden muss.

Zur Schätzung

Die Befugnis (Verpflichtung) zur Schätzung beruht allein auf der objektiven Voraussetzung der Unmöglichkeit, die Besteuerungsgrundlagen zu ermitteln oder zu berechnen nicht aber bloße "Schwierigkeiten" sachlicher oder rechtlicher Natur (vgl Ritz, BAO5, § 184 Rz 6).

Die Wahl der Schätzungsmethode steht der Abgabenbehörde grundsätzlich frei (zB VwGH 18.7.2001, 98/13/0061; 18.11.2003, 2000/14/0187; 24.3.2009, 2006/13/0150; 21.12.2010, 2009/15/0006; 28.6.2012, 2009/15/0201). Es ist jene Methode (allenfalls mehrere Methoden kombiniert) zu wählen, die im Einzelfall zur Erreichung des Zieles, den tatsächlichen Gegebenheiten (der tatsächlichen Besteuerungsgrundlage) möglichst nahe zu kommen, am geeignetsten erscheint (vgl VwGH 25.6.1998, 97/15/0218; 18.7.2001, 98/13/0061; 24.9.2003, 99/13/0094; 27.8.2007, 2004/17/0211; 27.8.2008, 2008/15/0196; 29.4.2010, 2008/15/0122; 27.1.2011, 2007/15/0226; vgl auch Ritz, BAO5, § 184 Rz 12).

Im gegenständlichen Fall war die Höhe der Anschaffungskosten für einzelne Wohnungen eines Zinshauses zu bewerten. Da nur die Anschaffungskosten des Zinshauses als Ganzes iHv € 660.440,00 für 938 Nutzwertanteile bekannt waren, wurde eine Verteilung der Anschaffungskosten auf die einzelnen Wohnungen nach Maßgabe der Nutzwertanteile vorgenommen. Das zur Bewertung der Anschaffungskosten der Wohnungen die Nutzwertanteile herangezogen wurden, ist ferner als unstrittig anzusehen, da sich auch der Bf - wenn auch mit anderem Ergebnis - bei seiner Berechnung auf die Nutzwertanteile bezieht.

Strittig ist hingegen, welches Nutzwertgutachten zur Berechnung der anteiligen Anschaffungskosten herangezogen werden muss. Die Meinung des Bf, dass zur Berechnung die geänderten Nutzwerte aus dem Gutachten vom 31.10.2007 heranzuziehen seien, ist abzulehnen. Für die Ermittlung des Veräußerungsgewinnes sind nämlich die Verhältnisse im Zeitpunkt der Anschaffung bzw. Veräußerung maßgeblich (UFSF vom 28.06.2011, RV/0099-F/09).

Die Kaufverträge wurden im Zeitraum 10.3.2006 bis 17.11.2006 abgeschlossen. Zur Zeit der Veräußerung stammten die festgesetzten Nutzwertanteile aus dem Nutzwertgutachten des Architekten DI Peter B***** vom 07.07.2005. In den jeweiligen Kaufverträgen 2006 wurde explizit darauf hingewiesen, dass die im Gutachten vom 07.07.2005 festgesetzten Nutzwerte als richtig anzuerkennen sind. Diese Vertragsklausel widerspricht daher der Behauptung des Bf, dass im Zeitpunkt der Veräußerungen 2006 bereits die Verhältnisse laut Gutachten vom 31.10.2007 vorlagen.

Somit ergaben sich für die Liegenschaft folgende Nutzwerte:

...

Laut Beschwerde waren folgende Wohnungen per Ende 2006 in Besitz des Bf: Top 26-29, Top 17/18, Dachlager 2, Büro Archiv, 33/34 und 39, Lagerraum Keller, Top 19/20. Zusätzlich war ihm aufgrund des Naheverhältnisses die an die damalige Ehegattin verkaufte Wohnung Top 15/16 zuzurechnen. Insgesamt waren daher 50,53% der Liegenschaft H*****gasse 22 im Jahr 2006 im Besitz des Bf.

Zum Wohnungsverkauf an Helene Z*****

Hierzu ist auszuführen, dass eine Schätzung der Anschaffungskosten für die Wohnung in der S*****gasse 18 nicht nach Maßgabe der Anschaffungskosten des Hauses H*****gasse erfolgen kann. Die Berechnung des Spekulationsverlustes des Bf war nach Ansicht der Abgabenbehörde nicht korrekt.

Laut Kaufvertrag vom 6.5.2003 wurden die Liegenschaftsteile Lager 1, Hof, Hofeinfahrt (37/607 Anteil), Lager 2 (22/607 Anteil) sowie Büro Top 4 (146/607 Anteil) der Liegenschaft KG 01***** M*****, EZ 2201, S*****gasse 18 vom Bf um gesamt € 130.000,00 erworben. Mit Kaufvertrag vom 28.03.2006 veräußerte der Bf einen 26/607 Anteil an Helene Z***** um € 20.000,00. Als anteilige Anschaffungskosten waren daher € 214,17 pro Anteil bzw 4,28%, somit € 5.568,37 anzusetzen. Zusätzlich waren den anteiligen AK Grunderwerbststeuer (3,5%), Grundbuchsgebühr (1,1%) und Anwalts-/Notarkosten (2%), somit € 367,51 aufzuschlagen. Eine vertragliche Verpflichtung zum Einbau der Eingangstüre war nicht ersichtlich. Es ergab sich daher ein Spekulationsüberschuss iHv € 14.064,12 aus dieser Veräußerung.

Werbungskosten/Anschaffungskosten - Würdigung der Vorhaltbeantwortung vom 15.01.2015

Gemäß § 30 Abs 4 EStG sind als Spekulationseinkünfte der Unterschiedsbetrag zwischen dem Veräußerungserlös einerseits und den Anschaffungskosten und den Werbungskosten andererseits anzusetzen. Im Falle der Veräußerung eines angeschafften Gebäudes sind die Anschaffungskosten um Instandsetzungsaufwendungen und Herstellungsaufwendungen insoweit zu erhöhen, als sie nicht bei der Ermittlung außerbetrieblicher Einkünfte zu berücksichtigen sind.

Als Werbungskosten können jedenfalls solche Aufwendungen geltend gemacht werden, welche unmittelbar durch das Veräußerungsgeschäft selbst verursacht sind. Zu den WK bei Spekulationseinkünften zählen unmittelbar durch das Veräußerungsgeschäft verursachte Kosten wie ua Kosten für Zeitungsanzeigen, Vermittlungsprovisionen, Vertragserrichtungskosten, vom Verkäufer übernommene, auf dem Veräußerungsvorgang und dessen Verwirklichung (zB Eintragung im Grundbuch) beruhende Steuern und Gebühren, weiters die durch die Veräußerung bedingte Rückzahlung von VorStBeträgen gem § 12 Abs 10 ff UStG. Im EStG 1988 ist bei der Ermittlung der Spekulationseinkünfte auch im Hinblick auf die Annäherung an die Regelung im betrieblichen Bereich nicht mehr von einem engen WK-Begriff auszugehen (s VwGH 16.11.93, 93/14/0124, 0125). Zu den WK zählen nicht nur Ausgaben (Kosten) verursachende Vorgänge, die unmittelbar mit dem Veräußerungsgeschäft im Zusammenhang stehen, sondern auch solche, die aus der Anschaffung des Spekulationsobjekts und seiner Erhaltung bis zur Veräußerung erwachsen (s VwGH 31.7.02, 98/13/0201; 4.2.09, 2006/15/0151). (vgl auch Jakom, Einkommensteuergesetz 2010, III. Einkünfteermittlung (Abs 4), Rz 57). Als Werbungskosten abzugsfähig sind auch Zinsen, die auf die Finanzierung der Anschaffungskosten bis zur Veräußerung entfallen, sofern sie nicht bei einer anderen Einkunftsart verwertet worden sind (vgl. Doralt, EStG7, § 30, Tz 208 ff).

Mit Vorhaltbeantwortung vom 15.01.2015 wurden die in der Beschwerde geltend gemachten Werbungskosten belegt. Der Privatanteil wurde mit 22% angegeben, was nicht näher begründet wurde. Wie oben bereits angemerkt waren im Jahr 2006 50,53% der Liegenschaft im Besitz des Bf. Daher waren diese 50,53% auch als Privatanteil auszuscheiden. Es ergab sich daher folgendes Bild:

...

Es waren daher € 22.316,23 an Werbungskosten in Abzug zu bringen. Weiters wurden in der Vorhaltbeantwortung lediglich € 17.500,- der in der Beschwerde angegebenen € 23.000,- Mieterablösen belegt. Es waren daher nur € 17.500,- abzugsfähig. Zusätzlich waren die Liftanteile iHv € 48.580,- beschwerdegemäß aus den Verkaufserlösen auszuscheiden.

Die in der Beschwerde angegebene Differenz der Anschaffungskosten (€ 735.338,14 statt € 660.440,00) ergab sich laut Vorhaltbeantwortung aus € 73.037,84 HK/Instandsetzungsaufwendungen im Jahr 2006 und € 1.860,30 für das Nutzwertgutachten aus 2005. Aus den Herstellungs-/Instandsetzungskosten waren zunächst, wie vom Bf selbst in der Vorhaltbeantwortung eingeräumt, € 10.000,- nicht zu berücksichtigen.

Folgende Herstellungs-/Instandsetzungskosten wurden erklärt und belegt und konnten laut Belegen einzelnen Wohnungen zugeordnet werden:

...

Die "diversen kleinen Beträge" iHv € 6.524,62 wurden nicht weiter erläutert oder belegt und konnten daher schon aus diesem Grund nicht zum Abzug gebracht werden. Wie oben ersichtlich, waren dem Bf unter anderem die Top 15-16, Top 33/34 und DG privat zuzurechnen.

Diese somit jedenfalls als privat veranlasst anzusehende nachträgliche HK/Instandsetzungsaufwendungen, waren daher nicht den Spekulationseinkünften zuzuordnen und verringern daher nicht das steuerliche Ergebnis. Weiters war anzunehmen, dass auch die Kosten die laut Belegen keiner Wohnung explizit zuordenbar waren, privat veranlasst waren, da es nicht der Lebenserfahrung entspricht, dass überwiegend Sanierungskosten für die eigenen Wohnungen aufgewendet werden (im gegenständlichen Fall waren 70% der angegebenen Kosten den Wohnungen des Bf direkt zurechenbar) und gleichzeitig nur punktuell Sanierungsarbeiten in den (insgesamt sechs) zu verkaufenden Wohnungen ausgeführt wurden. Vielmehr war davon auszugehen, dass die verkauften Wohnungen nicht saniert wurden. Die Kosten für Fertigbeton, Rolladen und Kombitherme waren daher nicht als einzige Sanierungsarbeiten in diversen zu verkaufenden Wohnungen anzusehen, sondern im Zusammenhang mit den in den privaten Liegenschaftsteilen angefallenen Sanierungskosten zu betrachten. Aus einer Gesamtschau der vorliegenden Beweise und nach allgemeiner Lebenserfahrung wird daher nach freier Beweiswürdigung der Sachverhalt festgestellt, dass an den im Jahr 2006 verkauften Wohnungen keine Sanierungskosten anfielen und daher auch die Kosten für Fertigbeton, Fenster/Rolladen sowie für die Kombitherme als privat veranlasst anzusehen sind. Von dieser Feststellung ausgenommen sind lediglich die Kosten für die Erdbebensicherung, die nach allgemeiner Lebenserfahrung für das gesamte Haus anfallen und somit, nach Abzug des Privatanteils, als nachträgliche HK/Instandsetzungsauswendungen anzuerkennen waren. Insgesamt waren daher Herstellungs-/Instandsetzungskosten iHv € 5.817,67 und € 1.860,30 (Gutachten) zu berücksichtigen.

Es ergibt sich daher folgender Spekulationsüberschuss im Jahr 2006:

Spekulationsüberschuss laut Erstbescheid € 178.670,00

- Werbungskosten lt BVE € 22.316,23

- Liftanteile lt Beschwerde € 48.580,00

- Mieterablösen € 17.500,00

- nachträgliche HK/Instandsetzung lt BVE € 7.677,97

- Überschuss Z***** lt Erstbescheid € 7.320,00

+ neu berechneter Überschuss Z***** lt BVE € 14.064,12

= Spekulationsüberschuss € 89.339,92

Zum Alleinverdienerabsetzbetrag

Der Alleinverdienerabsetzbetrag konnte nicht berücksichtigt werden, da dieser bereits im Veranlagungsjahr 2006 von der damaligen Ehegattin Irina H***** geltend gemacht wurde.

Der Bescheid wurde - siehe den Vorlageantrag vom 7. 4. 2015 - am 11. 3. 2015 zugestellt.

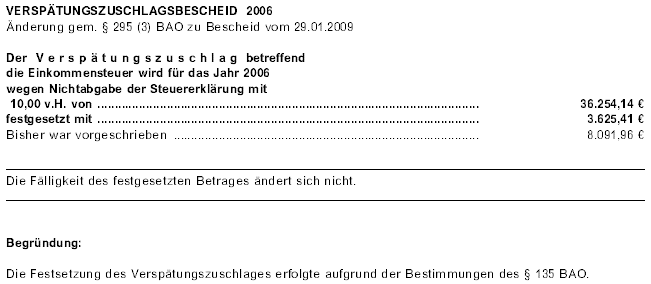

Verspätungszuschlagsbescheid 2006

Mit Datum 6. 3. 2015 erließ das Finanzamt einen Verspätungszuschlagsbescheid 2006, der den Änderungen durch die Beschwerdevorentscheidung hinsichtlich Einkommensteuer 2006 vom selben Tag Rechnung trug und einen Verspätungszuschlag von 3.625,41 € festsetzte:

Der Bescheid wurde - siehe den Vorlageantrag vom 7. 4. 2015 - am 11. 3. 2015 zugestellt.

Bescheid über die Festsetzung von Anspruchszinsen 2006

Mit Datum 6. 3. 2015 erlies das Finanzamt gegenüber dem Bf auch einen neuen Bescheid über die Festsetzung von Anspruchszinsen 2006, der dem Ergebnis der Beschwerdevorentscheidung vom selben Tag betreffend Einkommensteuer Rechnung trug. Dieser Bescheid ergab eine Gutschrift von 3.042,85 €:

Der Bescheid wurde - siehe den Vorlageantrag vom 7. 4. 2015 - am 11. 3. 2015 zugestellt.

Mängelbehebungsauftrag

Mit Datum 10. 3. 2015 erließ das Finanzamt gegenüber dem Bf nachstehenden Mängelbehebungsauftrag, der - siehe den Schriftsatz vom 24. 3. 2015 - am 12. 3. 2015 zugestellt wurde:

Bescheid - Mängelbehebungsauftrag

Ihre Beschwerde vom 18.02.2009 gegen den Verspätungszuschlagsbescheid und den Bescheid über die Festsetzung von Anspruchszinsen vom 29.01.2009 weist die nachfolgenden Mängel auf:

Fehlen der Inhaltserfordernisse gemäß § 250 Abs. 1 BAO

Begründung

Sie haben in Ihrer Beschwerde ausschließlich Einwendungen gegen den Grundlagenbescheid, nämlich den Einkommensteuerbescheid 2006, erhoben. Konkrete Punkte, welche sich direkt gegen den Verspätungszuschlagsbescheid bzw den Bescheid über die Festsetzung von Anspruchszinsen wenden (beispielsweise bezüglich der Berechnung), wurden nicht angegeben.

Sie werden daher ersucht binnen 2 Wochen die angegebenen Mängel zu beheben (Erfüllung der Beschwerdeinhaltserfordernisse gem § 250 BAO in Bezug auf die angegebenen Bescheide), widrigenfalls Ihre Beschwerde gegen den Verspätungszuschlagsbescheid und den Bescheid über die Festsetzung von Anspruchszinsen als zurückgenommen gilt.

Es wird darauf hingewiesen, dass gemäß § 295 BAO auch bereits in Rechtskraft erwachsene Bescheide amtswegig aufzuheben sind, wenn diese teilweise von anderen Bescheiden abgeleitet sind und die entsprechenden Grundlagenbescheide geändert wurden. Sollte es daher zu einer Änderung des Grundlagenbescheides (Einkommensteuerbescheid 2006) kommen, zieht dies ohnehin die Konsequenz mit sich, dass der Verspätungszuschlagsbescheid und der Bescheid über die Festsetzung von Anspruchszinsen abgeändert bzw aufgehoben werden.

Schriftsatz vom 24. 3. 2015

Mit Schriftsatz vom 24. 3. 2015, Postaufgabe am selben Tag, wurde die Beschwerde vom 18. 2. 2009 gegen den Verspätungszuschlag und den Bescheid über die Festsetzung von Anspruchszinsen vom 29. 1. 2009 wie folgt ergänzt:

Bescheid MängelbehebungsauftragBenno H*****St.Nr. 06***** Team 22

Am 12. März 2015 ist der Bescheid - Mängelbehebungsauftrag vom 10. März 2015 wegen Fehlen der Inhaltserfordernisse gemäß § 250 Abs. 1 BAO in meiner Kanzlei eingelangt.

Im Namen und Auftrag meines Mandanten ergänze ich meine Beschwerde vom 18. Februar 2009 gegen den Verspätungszuschlag und den Bescheid über die Festsetzung von Anspruchszinsen vom 29. Jänner 2009 wie folgt:

Meinem Mandanten war in keiner Weise bewußt, dass aufgrund des Verkaufs von Wohnungen Spekulationseinkünfte entstanden sein könnten; auch die ersten Berechnungen ergaben keine Gewinne aus den Liegenschaftsverkäufen. Somit war Herr H***** auch der Meinung, dass er keine Einkünfte aus Spekulationsgewinnen in einer Einkommensteuererklärung zu erfassen hätte.

Gemäß § 135 BAO kann die Abgabenbehörde einen Zuschlag bis zu 10 % der festgesetzten Abgabe auferlegen, wenn die verspätete Einreichung einer Abgabenerklärung nicht entschuldbar ist. Im gegenständlichen Fall hat das Finanzamt einen Zuschlag von 10 %, also mit dem höchstmöglichen Prozentsatz, festgesetzt. Es wurden keinerlei Erhebungen darüber angestellt, ob ein Verschulden vorliegt oder nicht.

Mein Mandant ist seinen abgabenrechtlichen Verpflichtungen in der Vergangenheit trotz seines Alters und seines schlechten Gesundheitszustands immer nachgekommen. Die Tatsache, dass er die Einkommensteuererklärung 2006 nicht eingereicht hat, ist entschuldbar, da seiner Meinung nach keine Einkünfte aus Spekulationsgeschäften entstanden sind. Somit hat die Abgabenbehörde nicht innerhalb ihres Ermessensspielraums entschieden.

Für Rückfragen stehe ich gerne zur Verfügung.

Vorlageantrag

Mit Schreiben vom 7. 4. 2015 stellte der Bf durch seine steuerliche Vertreterin Vorlageantrag:

Mit 6. März 2015 wurde der Einkommensteuerbescheid 2006, Beschwerdevorentscheidung gemäß § 262 BAO, der Bescheid über die Festsetzung von Anspruchszinsen 2006, der Verspätungszuschlagsbescheid 2006, Änderung gemäß § 295 (3) BAO zu Bescheid vom 29.01.2009 und der Bescheid über die Festsetzung von Aussetzungszinsen ausgefertigt; alle vier Bescheide langten am 11. März 2015 ein. Die Bescheidbegründung stammt vom 5. März 2015 und wurde am 9. März 2015 zugestellt.

Im Namen und Auftrag meines Mandanten stelle ich den Antrag auf Entscheidung über die Beschwerde durch das Bundesfinanzgericht.

Gleichzeitig beantrage ich die Aussetzung der Einhebung für den Betrag in Höhe von € 32.084,35 bis zur Erledigung der Beschwerde.

Für Rückfragen stehe ich jederzeit zur Verfügung...

Beschwerdevorentscheidung Anspruchszinsen

Mit Beschwerdevorentscheidung vom 7. 5. 2015 erklärte das Finanzamt die Beschwerde gegen den Anspruchszinsenbescheid 2006 gemäß § 85 Abs. 2 BAO als zurückgenommen:

Über die Beschwerde wird auf Grund des § 263 Bundesabgabenordnung (BAO) entschieden:

Ihre Beschwerde vom 18.02.2009 gilt gemäß § 85 Abs. 2 BAO als zurückgenommen.

Begründung:

Am 18.02.2009 reichte der Bf Berufung, nunmehr Beschwerde, gegen den Bescheid über die Festsetzung von Anspruchszinsen 2006 vom 29.01.2009 ein. Aufgrund von Inhaltsmängeln der Beschwerde wurde am 10.03.2015 eine Mängelbehebung aufgetragen, die mit Schreiben vom 24.03.2015 fristgerecht beantwortet wurde. In der Mängelbehebung wurde lediglich die Begründung zur Beschwerde gegen den Verspätungszuschlagsbescheid 2006 nachgereicht, zum Anspruchszinsenbescheid fanden sich jedoch keine Äußerungen. Aufgrund des Hinweises im Mängelbehebungsauftrag gilt die Beschwerde gegen den Bescheid über die Festsetzung von Anspruchszinsen gem § 85 Abs 2 BAO als zurückgenommen.

Es wird darauf hingewiesen, dass gemäß § 295 BAO auch bereits in Rechtskraft erwachsene Bescheide amtswegig aufzuheben sind, wenn diese teilweise von anderen Bescheiden abgeleitet sind und die entsprechenden Grundlagenbescheide geändert wurden. Sollte es daher zu einer Änderung des Grundlagenbescheides (Einkommensteuerbescheid 2006) kommen, zieht dies ohnehin die Konsequenz mit sich, dass der Bescheid über die Festsetzung von Anspruchszinsen abgeändert bzw aufgehoben wird.

Beschwerdevorentscheidung Verspätungszuschlag

Mit Beschwerdevorentscheidung vom 7. 5. 2015 wies das Finanzamt die Beschwerde gegen den Verspätungszuschlagsbescheid 2006 als unbegründet ab:

Über die Beschwerde wird auf Grund des § 263 Bundesabgabenordnung (BAO) entschieden:

Ihre Beschwerde vom 18.02.2009 wird als unbegründet abgewiesen.

Begründung:

Im Zuge der Erlassung des Einkommensteuerbescheides 2006 vom 29.01.2009, die aufgrund einer Schätzung gem § 184 BAO (Schätzungsauftrag vom 15.04.2008) erfolgte, wurde der Verspätungszuschlagsbescheid 2006 am 29.01.2009 erlassen. Die Schätzung erfolgte aufgrund der Nichterklärung von Spekulationseinkünften aus Veräußerungen von Wohnungseigentum.

Am 18.02.2009 reichte der Bf Berufung, nunmehr Beschwerde, gegen den Verspätungszuschlagsbescheid 2006 vom 29.01.2009 ein. Aufgrund von Inhaltsmängeln der Beschwerde wurde am 10.03.2015 eine Mängelbehebung aufgetragen, die mit Schreiben vom 24.03.2015 fristgerecht beantwortet wurde. Darin gab der Bf an, dass ihm in keiner Weise bewusst gewesen sei, dass aufgrund des Verkaufs von Wohnungen Spekulationseinkünfte entstanden sein könnten; auch die ersten Berechnungen hätten keine Gewinne aus den Liegenschaftsverkäufen ergeben. Daher sei der Bf davon ausgegangen, dass er keine Einkünfte aus Spekulationsgewinnen in einer Einkommensteuererklärung zu erfassen hätte. Seitens der Behörde seien zudem keinerlei Erhebungen darüber angestellt worden, ob ein Verschulden gem § 135 BAO vorliegt oder nicht. Der Bf sei außerdem seinen abgabenrechtlichen Verpflichtungen in der Vergangenheit trotz seines Alters und seines schlechten Gesundheitszustands immer nachgekommen.

Rechtliche Würdigung:

Gemäß § 135 BAO kann die Abgabenbehörde den Abgabepflichtigen, die die Frist zur Einreichung einer Abgabenerklärung nicht wahren, einen Zuschlag bis zu 10 Prozent der festgesetzten Abgabe (Verspätungszuschlag) auferlegen, wenn die Verspätung nicht entschuldbar ist.

Die Festsetzung von Verspätungszuschlägen liegt dem Grunde und der Höhe nach im Ermessen (zB VwGH 12.8.2002, 98/17/0292; 25.6.2007, 2006/14/0054; 11.12.2009, 2009/17/0151; 14.12.2011, 2009/17/0125). Die Verhängung eines Verspätungszuschlages setzt keine vorherige Mahnung voraus, die Erklärung einzureichen. Eine Verspätung ist nicht entschuldbar, wenn den Abgabepflichtigen daran ein Verschulden trifft; bereits leichte Fahrlässigkeit schließt die Entschuldbarkeit aus.

Kein Verschulden liegt zB vor, wenn die Partei der vertretbaren Rechtsansicht war, dass sie keine Abgabenerklärung einzureichen hat und daher die Einreichung unterlässt (VwGH 22.12.1988, 83/17/0136, 0141; 10.11.1995, 92/17/0286; 27.8.2008, 2006/15/0150).

Gesetzesunkenntnis oder irrtümliche, objektiv fehlerhafte Rechtsauffassungen sind (nach VwGH 12.8.2002, 98/17/0292; 16.11.2004, 2002/17/0267; 19.1.2005, 2001/13/0133) nur dann entschuldbar und nicht als Fahrlässigkeit zuzurechnen, wenn die objektiv gebotene, der Sache nach pflichtgemäße, nach den subjektiven Verhältnissen zurnutbare Sorgfalt nicht außer Acht gelassen wurde. (vgl auch Ritz, BAO, § 135 Rz 4 ff)

Im gegenständlichen Fall bestand eine Steuererklärungspflicht gem § 42 Abs 1 Z 3 da das Einkommen, in dem keine lohnsteuerpflichtigen Einkünfte enthalten sind, mehr als € 1.000,00 betragen hat. Die Nichterklärung des Bf war auf eine objektiv fehlerhafte Rechtsauffassung zurückzuführen und schon alleine deshalb nicht entschuldbar, da er bei seiner Berechnung der Spekulationsüberschüsse Kosten berücksichtigte, die eindeutig nicht den verkauften Objekte sondern seinen privaten Wohnungen zuzurechnen waren. Die objektiv gebotene, der Sache nach pflichtgemäße, nach den subjektiven Verhältnissen zumutbare Sorgfalt wurde vom Bf außer Acht gelassen.

Bei der Ermessensübung sind vor allem zu berücksichtigen: das Ausmaß der Fristüberschreitung, das bisherige steuerliche Verhalten des Abgabepflichtigen, der Grad des Verschuldens, die persönlichen, insbesondere die wirtschaftlichen Verhältnisse des Abgabepflichtigen (Ritz, BAO4, § 135 Rz 13). Bei der Bemessung des Verspätungszuschlages war im Beschwerdefall die lange Fristüberschreitung bei der festgesetzten Einkommensteuer, die Höhe des durch die verspätete Einreichung der Abgabenerklärung erzielten finanziellen Vorteils und der Umstand, dass die einkommensteuerlich relevante Unternehmerische Tätigkeit des Bf im Inland dem Finanzamt zu Beginn nicht angezeigt wurde, zu berücksichtigen.

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Aus der obigen Darstellung ergibt sich, dass mit Datum 29. 1. 2009 - neben dem Einkommensteuerbescheid 2006 und einem Einkommensteuervorauszahlungsbescheid 2009 - ein Verspätungszuschlagsbescheid 2006 und ein Anspruchszinsenbescheid 2006 erlassen wurden.

Alle diese Bescheide wurden mit Berufung vom 18. 2. 2009 angefochten.

Mit Datum 6. 3. 2015 erging eine Beschwerdevorentscheidung betreffend Einkommensteuer 2006.

Gleichfalls mit Datum 6. 3. 2015 wurde ein gemäß § 295 BAO geänderter Verspätungszuschlagsbescheid 2006 und ein neuer Anspruchszinsenbescheid 2006 erlassen.

Alle diese Bescheide wurden dem Bf am 11. 3. 2015 zugestellt.

Mit Schreiben vom 7. 4. 2015 wurde hinsichtlich der Beschwerdevorentscheidung betreffend Einkommensteuer 2006 vom 6. 3. 2015 sowie hinsichtlich des gemäß § 295 BAO geänderten Verspätungszuschlagsbescheids 2006 und des Anspruchszinsenbescheids 2006, beide ebenfalls vom 6. 3. 2015, Entscheidung durch das Bundesfinanzgericht beantragt.

Mit Beschwerdevorentscheidung vom 7. 5. 2015 erklärte das Finanzamt die Beschwerde gegen den Anspruchszinsenbescheid 2006 als zurückgenommen, mit Beschwerdevorentscheidung vom selben Tag wies das Finanzamt die Beschwerde gegen den Verspätungszuschlagsbescheid 2006 als unbegründet ab.

Rechtsgrundlagen

§ 260 BAO lautet:

7. Zurückweisung der Beschwerde

§ 260. (1) Die Bescheidbeschwerde ist mit Beschwerdevorentscheidung (§ 262) oder mit Beschluss (§ 278) zurückzuweisen, wenn sie

a) nicht zulässig ist oder

b) nicht fristgerecht eingebracht wurde.

(2) Eine Bescheidbeschwerde darf nicht deshalb als unzulässig zurückgewiesen werden, weil sie vor Beginn der Beschwerdefrist eingebracht wurde.

§ 274 BAO i. d. F. BGBl. I Nr. 97/2002 lautet:

§ 274. Tritt ein Bescheid an die Stelle eines mit Berufung angefochtenen Bescheides, so gilt die Berufung als auch gegen den späteren Bescheid gerichtet. Soweit der spätere Bescheid dem Berufungsbegehren Rechnung trägt, ist die Berufung als gegenstandslos zu erklären.

§ 253 BAO i. d. F. BGBl. I Nr. 14/2013 lautet:

§ 253. Tritt ein Bescheid an die Stelle eines mit Bescheidbeschwerde angefochtenen Bescheides, so gilt die Bescheidbeschwerde auch als gegen den späteren Bescheid gerichtet. Dies gilt auch dann, wenn der frühere Bescheid einen kürzeren Zeitraum als der ihn ersetzende Bescheid umfasst.

§ 264 BAO lautet:

10. Vorlageantrag

§ 264. (1) Gegen eine Beschwerdevorentscheidung kann innerhalb eines Monats ab Bekanntgabe (§ 97) der Antrag auf Entscheidung über die Bescheidbeschwerde durch das Verwaltungsgericht gestellt werden (Vorlageantrag). Der Vorlageantrag hat die Bezeichnung der Beschwerdevorentscheidung zu enthalten.

(2) Zur Einbringung eines Vorlageantrages ist befugt

a) der Beschwerdeführer, ferner

b) jeder, dem gegenüber die Beschwerdevorentscheidung wirkt.

(3) Wird ein Vorlageantrag rechtzeitig eingebracht, so gilt die Bescheidbeschwerde von der Einbringung des Antrages an wiederum als unerledigt. Die Wirksamkeit der Beschwerdevorentscheidung wird durch den Vorlageantrag nicht berührt. Bei Zurücknahme des Antrages gilt die Bescheidbeschwerde wieder als durch die Beschwerdevorentscheidung erledigt; dies gilt, wenn solche Anträge von mehreren hiezu Befugten gestellt wurden, nur für den Fall der Zurücknahme aller dieser Anträge.

(4) Für Vorlageanträge sind sinngemäß anzuwenden:

a) § 93 Abs. 4 und 5 sowie § 245 Abs. 1 zweiter Satz und Abs. 2 bis 5 (Frist),

b) § 93 Abs. 6 und § 249 Abs. 1 (Einbringung),

c) § 255 (Verzicht),

d) § 256 (Zurücknahme),

e) § 260 Abs. 1 (Unzulässigkeit, nicht fristgerechte Einbringung),

f) § 274 Abs. 3 Z 1 und 2 sowie Abs. 5 (Unterbleiben einer mündlichen Verhandlung).

(5) Die Zurückweisung nicht zulässiger oder nicht fristgerecht eingebrachter Vorlageanträge obliegt dem Verwaltungsgericht.

Zurückweisung des Vorlageantrags

Die Berufung vom 18. 2. 2009 richtet sich gegen den Einkommensteuerbescheid 2006, den Einkommensteuervorauszahlungsbescheid 2009, den Verspätungszuschlagsbescheid 2006 und den Anspruchszinsenbescheid 2006, alle vom 29. 1. 2009.

Diese Berufung vom 18. 2. 2009 gilt gemäß § 253 BAO auch als gegen den an die Stelle des Verspätungszuschlagsbescheids 2006 vom 29. 1. 2009 getretenen Verspätungszuschlagsbescheid 2006 vom 6. 3. 2015 und als gegen den an die Stelle des Anspruchszinsenbescheids 2006 vom 29. 1. 2009 getretenen Anspruchszinsenbescheid 2006 vom 6. 3. 2015 gerichtet.

Im Zeitpunkt der Stellung des Vorlageantrags vom 7. 4. 2015 wurde über die Berufung vom 18. 2. 2009 hinsichtlich Verspätungszuschlag 2006 und Anspruchszinsen 2006 noch nicht mit Beschwerdevorentscheidung entschieden. Die diesbezüglichen Beschwerdevorentscheidungen wurden erst mit Datum 7. 5. 2015 erlassen.

Nach § 264 Abs. 1 BAO kann "gegen eine Beschwerdevorentscheidung" ein Vorlageantrag gestellt werden.

Unabdingbare Voraussetzung eines Vorlageantrags ist, dass die Abgabenbehörde eine Beschwerdevorentscheidung erlassen hat (vgl. Ritz, BAO5, § 264 Rz 6, unter Hinweis auf VwGH 28. 10. 1997, 93/14/0146 und VwGH 8. 2. 2007, 2006/15/0373).

§ 260 Abs. 2 BAO, wonach Bescheidbeschwerden auch vor Beginn der Beschwerdefrist eingebracht werden dürfen, ist zufolge § 264 Abs. 4 lit. e BAO ausdrücklich nicht auf Vorlageanträge anzuwenden.

"Ein vorzeitiger (vor Bekanntgabe der Beschwerdevorentscheidung) eingebrachter Vorlageantrag entfaltet keine rechtliche Wirkung. Dies gilt nach dem VwGH-Erkenntnis vom 25. 11. 1999, 99/15/0136, lediglich dann nicht, wenn zwar noch nicht die Berufungsvorentscheidung (nunmehr Beschwerdevorentscheidung), aber bereits deren Begründung der Partei zugestellt wurde. In einem solchen Fall ist ein nach Bekanntgabe der gesonderten Begründung eingebrachter Vorlageantrag nicht unwirksam" (Ritz, Verfrühte Anträge - Anträge zur Fristwahrung, SWK 27/2015, 1254).

"Nicht fristgerecht angebrachte Anträge sind generell zurückzuweisen. Für zu früh gestellte Anträge lässt sich keine allgemeine Regel aufstellen. Bescheidbeschwerden etwa können ausdrücklich vor Beginn der Beschwerdefrist eingebracht werden. Verfrühte Vorlageanträge oder Säumnisbeschwerden sind hingegen zurückzuweisen" (Ritz, Verfrühte Anträge - Anträge zur Fristwahrung, SWK 27/2015, 1254).

Der Vorlageantrag vom 7. 4. 2015 ist somit hinsichtlich Verspätungszuschlag 2006 und Anspruchszinsen 2006 gemäß § 260 Abs. 1 BAO i. V. m. § 264 Abs. 4 lit. e BAO als unzulässig zurückzuweisen.

Hinsichtlich Einkommensteuer 2006 ergeht eine gesonderte Entscheidung.

Nichtzulassung der Revision

Eine Revision ist nach Art. 133 Abs. 4 i. V. m. Abs. 9 B-VG zulässig, wenn ein Beschluss von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil der Beschluss nicht von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Gegen diesen Beschluss ist eine Revision nicht zulässig, da die Rechtsfrage, wie im Fall eines verfrüht gestellten Vorlageantrags vorzugehen ist, durch die von der zitierten Rechtsprechung vorgegebenen Leitlinien hinlänglich geklärt ist.

Wien, am 3. November 2015

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 264 Abs. 4 lit. e BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | |