Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 4 Abs. 12 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Einlagenrückzahlungs- und Innenfinanzierungserlass, Einlagen, Innenfinanzierung, Evidenzkonto, Evidenzkonten, Einlagenrückzahlung, Einlagenevidenzkonto |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 |

Anhang I: Evidenzkontoführung für kleine und mittelgroße GmbH

Auswirkungen der bilanziellen Erleichterung auf das Evidenzkonto sowie die Wahlrechtsausübung

Grundsätzlich unterscheiden sich die Regelungen zur Evidenzkontenführung nicht von den unter Abschnitt 4. beschriebenen Regelungen. Da aber kleine und mittelgroße GmbH keine gebundenen Kapital- und Gewinnrücklagen aufweisen, ergeben sich aus praktischer Sicht folgende Erleichterungen betreffen die Evidenzkontoführung:

- Indisponible Einlagen können ausschließlich die im Nennkapital enthaltenen Einlagen darstellen. Daher können Veränderungen der indisponiblen Einlagen nur durch Kapitalerhöhungen- und Kapitalherabsetzungen erfolgen. Ohne bilanzielle Disposition können indisponible Einlagen weder gebildet noch aufgelöst werden (siehe dazu näher Abschnitt 4.2.1.2. erster bis dritter sowie fünfter Bulletpoint).

- Alle Einlagen, die nicht am Nennkapitel enthalten sind (indisponible Einlagen), sind als disponible Einlagen jederzeit - unabhängig von der bilanziellen Darstellung dieser Größen - für Einlagenrückzahlungen verwendbar.

- Die Innenfinanzierung kann als einheitliche Größe dargestellt werden; eine Untergliederung in disponible und indisponible Größen hat nicht zu erfolgen. Die Rückführung von Innenfinanzierung im Wege einer Gewinnausschüttung kann folglich unabhängig von der bilanziellen Darstellung dieser Größen erfolgen.

Allenfalls kann sich für einzelne Gesellschaften die Pflicht zur Führung eines Surrogatkapital-Subkontos bzw. eines Darlehenskapital-Subkontos ergeben (siehe Abschnitt 4.2.5. sowie 4.2.6.).

Zur zeitlichen Erfassung von Vorgängen am Evidenzkonto siehe Abschnitt 4.3.1.

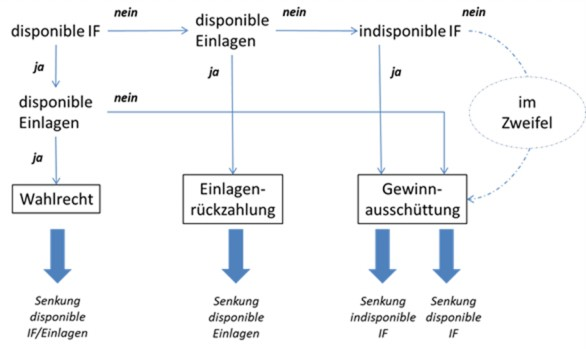

Auch bei den materiellen Voraussetzungen, die zur Ausübung des Wahlrechts zwischen Einlagenrückzahlung und Gewinnausschüttung erfüllt sein müssen, können durch die unterschiedlichen Anforderungen an die Bilanzierung folgende vereinfachte Regelungen abgeleitet werden:

- Um eine steuerliche Einlagenrückzahlung vornehmen zu können, müssen disponible Einlagen vorhanden sein. Sind disponible Einlagen vorhanden, kann eine Einlagenrückzahlung maximal in dieser Höhe beschlossen werden. Ein Ausschüttungsbetrag der in den disponiblen Einlagen nicht Deckung findet, stellt jedenfalls eine steuerliche Gewinnausschüttung dar, der die Innenfinanzierung mindert.

- Um eine steuerliche Gewinnausschüttung vorzunehmen, muss eine positive Innenfinanzierung vorhanden sein. Ist eine positive Innenfinanzierung vorhanden, kann in dieser Höhe eine Gewinnausschüttung beschlossen werden. Liegt keine positive Innenfinanzierung vor, ist eine unternehmensrechtliche Ausschüttung als Einlagenrückzahlung zu behandeln, wenn disponible Einlagen vorhanden sind. Sind weder disponible Einlagen noch eine positive Innenfinanzierung vorhanden, liegt im Zweifel eine steuerliche Gewinnausschüttung vor.

Darstellung der Evidenzkonten

Beispiel:

Die kleine C-GmbH weist in ihren Jahresabschlüssen zum 31.12.X1 und zum 31.12.X2 folgende Eigenkapitalstruktur aus:

31.12.X1 | 31.12.X2 | |

Eingefordertes Nennkapital | 35.000 | 35.000 |

Kapitalrücklagen | 3.000 | 0 |

Gewinnrücklagen | 0 | 0 |

Bilanzgewinn | -10.000 | -3.000 |

Dabei weist die A-GmbH folgende Evidenzkontenstände zum 31.12.X1 auf:

Evidenzsubkonten | Beginn Wj X2 |

indisponible Einlagen | 35.000 |

disponible Einlagen | 3.000 |

Innenfinanzierung | -10.000 |

Alternativ kann auch eine Darstellung gewählt werden, die der bisherigen, an die unternehmensrechtliche Eigenkapitaldarstellung angelehnten, Subkontentechnik - erweitert um die Innenfinanzierung - entspricht:

Evidenzsubkonten | Stand |

Nennkapital-Subkonto (= indisponibel) | 35.000 |

Kapitalrücklagen-Subkonto (= disponibel) | 3.000 |

Gewinnrücklagen-Subkonto (= disponibel) | 0 |

Bilanzgewinn-Subkonto (= disponibel) | 0 |

Innenfinanzierungs-Subkonto | -10.000 |

Folgende Geschäftsfälle haben sich im Jahr X2 ereignet:

1. Die A-GmbH erzielt einen Jahresfehlbetrag von 1.000, wobei der steuerliche Verlust 800 beträgt.

2. Aufgrund der laufenden Verluste, leisten die Gesellschafter einen Zuschuss zur Verlustabdeckung iHv 5.000.

3. Zum Bilanzstichtag 31.12.X2 erfolgt eine Auflösung der ungebundenen Kapitalrücklage von 3.000 zur Verlustabdeckung, wobei dieser Vorgang keine Auswirkungen auf die Qualifikation dieses Betrages als disponible Einlagen nach sich zieht.

Das Evidenzkonto weist daher folgende Entwicklungen aus:

Evidenzsubkonten | Beginn | Zugang | Abgang | Umbuchung | Ende |

indisponible Einlagen | 35.000 | 35.000 | |||

disponible Einlagen | 3.000 | +5.000 (2) | 8.000 | ||

Innenfinanzierung | -10.000 | -1.000 (1) | -11.000 |

Alternativ kann auch folgende Darstellung verwendet werden:

Evidenzsubkonten | Beginn | Zugang | Abgang | Umbuchung | Ende |

Nennkapital-Subkonto | 35.000 | 35.000 | |||

Kapitalrücklagen-Subkonto (= disponibel) | 3.000 | -3.000 (3) | 0 | ||

Gewinnrücklagen-Subkonto (= disponibel) | 0 | ||||

Bilanzgewinn-Subkonto | 0 | +5.000 (2) | +3.000 (3) | 8.000 | |

Innenfinanzierungs-Subkonto | -10.000 | -1.000 (1) | -11.000 |

Folgende Geschäftsfälle haben sich im Jahr X3 ereignet:

1. Die A-GmbH erzielt einen Jahresüberschuss von 5.000, wobei der steuerliche Gewinn nur 3.700 beträgt.

2. Ein neuer Gesellschafter ist im Jahr X3 im Wege einer Kapitalerhöhung iHv 10.000 unter Ausschluss der übrigen Gesellschafter eingetreten und hat neben seiner Einlage auch ein Agio iHv 4.000 gezahlt.

3. Zum Bilanzstichtag 31.12.X2 wird ein Betrag von 1.000 einer Gewinnrücklage zugewiesen, wobei dieser Vorgang sich nicht in den Evidenzkonten widerspiegelt, weil die Innenfinanzierung als einheitliche Größe dargestellt wird.

31.12.X3 | |

Eingefordertes Nennkapital | 45.000 |

Kapitalrücklagen | 4.000 |

Gewinnrücklagen | 1.000 |

Bilanzgewinn | 1.000 |

Das Evidenzkonto weist daher folgende Entwicklungen aus:

Evidenzsubkonten | Beginn | Zugang | Abgang | Umbuchung | Ende |

indisponible Einlagen | 35.000 | +10.000 (2) | 45.000 | ||

disponible Einlagen | 8.000 | +4.000 (2) | 12.000 | ||

Innenfinanzierung | -11.000 | +5.000 (1) | -6.000 |

Alternativ kann auch folgende Darstellung verwendet werden:

Evidenzsubkonten | Beginn | Zugang | Abgang | Umbuchung | Ende |

Nennkapital-Subkonto | 35.000 | +10.000 | 45.000 | ||

Kapitalrücklagen-Subkonto (= disponibel) | 0 | +4.000 | 4.000 | ||

Gewinnrücklagen-Subkonto (= disponibel) | 0 | 0 | |||

Bilanzgewinn-Subkonto | 8.000 | 8.000 | |||

Innenfinanzierungs-Subkonto | -11.000 | +5.000 | -6.000 |

Im Jahr X4 soll der gesamte Bilanzgewinn des Jahres X3 iHv 1.000 ausgeschüttet werden. Da die Innenfinanzierung der A-GmbH negativ ist, besteht kein Wahlrecht die Ausschüttung aus Gewinnausschüttung zu behandeln; die Ausschüttung hat steuerlich zwingend als Einlagenrückzahlung zu erfolgen, weil ausreichend disponible Einlagen (iHv 12.000) vorhanden sind. Durch die Einlagenrückzahlung sind die disponiblen Einlagen - in erster Linie das Bilanzgewinn-Subkonto - um 1.000 zu vermindern.

Findet im Jahr X4 zudem eine ordentliche Kapitalherabsetzung iHv 10.000 statt, stellt diese ebenso eine Einlagenrückzahlung dar. In diesem Fall ist das indisponible Einlagen-Subkonto - bzw. das Nennkapital-Subkonto - um 10.000 zu vermindern.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 4 Abs. 12 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Einlagenrückzahlungs- und Innenfinanzierungserlass, Einlagen, Innenfinanzierung, Evidenzkonto, Evidenzkonten, Einlagenrückzahlung, Einlagenevidenzkonto |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 |