Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 4 Abs. 12 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Einlagenrückzahlungs- und Innenfinanzierungserlass, Einlagen, Innenfinanzierung, Evidenzkonto, Evidenzkonten, Einlagenrückzahlung, Einlagenevidenzkonto |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 |

Hinweis

Da für kleine und mittelgroße GmbH bilanzielle Erleichterungen bestehen, kann die Evidenzkontoführung vereinfacht erfolgen. Zu näheren Ausführungen samt Beispielen siehe Anhang I . Weiters ist in Anhang II eine tabellarische Kurzübersicht über mögliche Eigenkapitalbewegungen und ihre Auswirkungen auf die Evidenzkonten enthalten.

1. Voraussetzungen für Einlagenrückzahlungen und offene Ausschüttungen nach § 4 Abs. 12 EStG 1988

1.1. Allgemeines

Mit dem AbgÄG 2015 wurde die Regelung über Einlagenrückzahlungen von Körperschaften gemäß § 4 Abs. 12 EStG 1988 neu ausgestaltet, indem sie um den - erstmals bereits mit dem StRefG 2015/2016 aufgegriffenen - Gedanken erweitert wurde, zwischen "außenfinanzierten" und "innenfinanzierten" Eigenkapitalbestandteilen zu unterscheiden. Diesem Gedanken folgend setzt die steuerliche Behandlung einer unternehmensrechtlichen Gewinnausschüttung als Einlagenrückzahlung einen positiven Einlagenstand (dazu näher Abschnitt 4.), die steuerliche Behandlung als offene Ausschüttungen gemäß § 4 Abs. 12 Z 4 EStG 1988 grundsätzlich einen positiven Innenfinanzierungsstand voraus (dazu näher Abschnitt 3.). Einlagenrückzahlungen mindern den Einlagenstand, offene Ausschüttungen den Innenfinanzierungsstand der ausschüttenden Körperschaft.

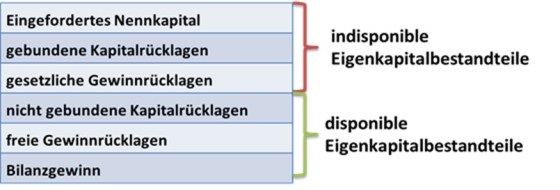

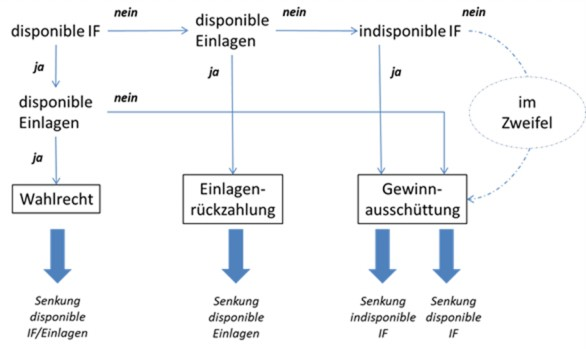

Gemäß § 4 Abs. 12 EStG 1988 ist es daher erforderlich, dass Körperschaften ab der Veranlagung 2016 neben dem Stand der Einlagen auch den Stand der Innenfinanzierung evident halten (dazu näher Abschnitt 6.). Angesichts der gesetzlichen Neuerungen wird die bisher bereits zu den Einlagen vertretene sogenannte "Subkontentechnik" zur Evidenzierung von Einlagen angepasst und auch auf die Innenfinanzierung ausgedehnt. Entsprechend der unternehmensrechtlichen Untergliederung der "Innenfinanzierung" und "Außenfinanzierung" in gebundene und nicht gebundene Bilanzpositionen sollen Einlagen und Innenfinanzierung auch für steuerliche Zwecke in "disponible" und "indisponible" Größen untergliedert werden (dazu näher Abschnitt 4.). Allerdings können die bisherigen Subkonten weitergeführt werden, soweit bei diesen die Unterscheidung in indisponible und disponible Einlagen- bzw. Innenfinanzierungsbestandteile nachvollziehbar ist (indem zB zwischen gebundenen und ungebundenen Rücklagen unterschieden wird oder die gebundenen Teile mit "davon gebunden" ausgewiesen werden). Diese Untergliederung steckt nämlich jedenfalls den Rahmen für die Ausübung des Wahlrechtes zwischen Einlagenrückzahlung und offener Ausschüttung ab (dazu Abschnitt 1.3. sowie die überblicksartige graphische Darstellung in Abschnitt 1.3.3. ).

Da für kleine und mittelgroße GmbH bilanzielle Erleichterungen bestehen, die insbesondere darauf zurückzuführen sind, dass diese keine gebundenen Rücklagen bilden, wirken sich diese auch vereinfachend auf die Evidenzkontoführung sowie die Wahlrechtsausübung aus. Zu näheren Ausführungen samt Beispielen zu diesen Vereinfachungen siehe Anhang I.

1.2. Begriffe

1.2.1. Einlagen und Einlagenrückzahlungen

Einlagen im Sinne des § 8 Abs. 1 KStG 1988 sind steuerneutrale Vermögenszuwendungen an Körperschaften, soweit sie von Personen in ihrer Eigenschaft als Gesellschafter, Mitglieder oder ähnlicher Eigenschaft (Anteilsinhaber) geleistet werden. Diese von der "Außenfinanzierung" geprägte Grundüberlegung ist auch für den umgekehrten Fall - die Rückzahlung von Einlagen - maßgebend: Demnach sind Einlagenrückzahlungen steuerneutrale Zuwendungen aus dem Eigenkapital der Körperschaft an Personen in ihrer Eigenschaft als Anteilsinhaber außerhalb von offenen Ausschüttungen (zur Behandlung beim Anteilsinhaber siehe Abschnitt 1.5. ). Vor diesem Hintergrund adressiert § 4 Abs. 12 EStG 1988 daher sämtliche inländische Körperschaften, bei denen Einlagen im Sinne des § 8 Abs. 1 KStG 1988 vorliegen ("rückzahlungsfähige Körperschaften"; zu ausländischen Körperschaften siehe Abschnitt 5.). Folglich können auch eigentümerlose Körperschaften (zB Vereine) von § 4 Abs. 12 EStG 1988 betroffen sein, soweit sie Surrogatkapital ausgeben (zB Genussrechte).

Die Eigenschaft einer Einlagenrückzahlung nach § 4 Abs. 12 EStG 1988 ist unabhängig davon gegeben, ob und in welcher Höhe der Empfänger der Rückzahlung Einlagen an die Körperschaft getätigt hat; ausschlaggebend für die Behandlung als Einlagenrückzahlung ist ausschließlich der Stand der Einlagen der rückzahlenden Körperschaft. Auch die Tatsache, dass die in § 4 Abs. 12 EStG 1988 genannten Einlagen uU in einer gesellschaftsrechtlich nicht gedeckten Art und Weise rückgezahlt werden, ändert nichts am Vorliegen einer Einlagenrückzahlung (zB Rückzahlung des Stammkapitals unmittelbar nach der Einzahlung durch die gegründete GmbH an den Gesellschafter, VwGH 19.02.1991, 87/14/0136).

Der steuerliche Begriff der Einlagenrückzahlung deckt sich auch nicht mit dem gesellschaftsrechtlichen Begriff der verbotenen Einlagenrückgewähr im Sinne des § 52 AktG bzw. § 82 GmbHG: Einlagenrückzahlungen können nur in den in § 4 Abs. 12 EStG 1988 erwähnten Formen vorliegen, während eine verbotene Einlagenrückgewähr unabhängig von § 4 Abs. 12 EStG 1988 vorliegen kann. Formen der Einlagenrückgewähr, die keine Einlagenrückzahlung gemäß § 4 Abs. 12 EStG 1988 darstellen, sind grundsätzlich als verdeckte Ausschüttung und damit als Einkommensverwendung zu behandeln.

1.2.2. Innenfinanzierung und offene Ausschüttungen

Die Innenfinanzierung spiegelt in einer Totalbetrachtung den Stand der aufsummierten "operativen Gewinne" einer Körperschaft wider, die noch nicht an ihre Anteilsinhaber im Wege einer offenen Ausschüttung im Sinne des § 8 Abs. 2 KStG 1988 übertragen wurden. Die Innenfinanzierung gemäß § 4 Abs. 12 Z 4 EStG 1988 knüpft an eine unternehmensrechtliche Größe an: Jahresüberschüsse im Sinne des UGB erhöhen die Innenfinanzierung, Jahresfehlbeträge mindern sie (dazu näher Abschnitt 3.). Folglich kann die Innenfinanzierung - anders als die Einlagen - auch einen negativen Stand aufweisen.

1.3. Eingeschränktes Wahlrecht

1.3.1. Wahlrecht bei Deckung im Einlagen- und Innenfinanzierungsstand

Insoweit ein unternehmensrechtlich ausgeschütteter Bilanzgewinn sowohl im Stand der disponiblen Einlagen als auch im Stand der disponiblen Innenfinanzierung Deckung findet, besteht für ab dem 01.01.2016 beschlossene Ausschüttungen ein Wahlrecht, den unternehmensrechtlich ausgeschütteten Bilanzgewinn für steuerliche Zwecke als Einlagenrückzahlung oder als offene Ausschüttung zu behandeln. Dieses Wahlrecht wird von den für die Willensbildung der Körperschaft verantwortlichen Organen ausgeübt und in der KESt-Anmeldung - die bindend ist - dokumentiert. Das Wahlrecht besteht unabhängig von einer vorangegangen unternehmensrechtlichen Auflösung disponibler Rücklagen gegen den Bilanzgewinn (nicht gebundene Kapitalrücklagen und freie Gewinnrücklagen). Eine nachträgliche Änderung der steuerlichen Qualifikation der getroffenen Entscheidung ist nicht möglich. Da die Entscheidung spätestens mit der KESt-Anmeldung getroffen sein muss, kann in der Praxis nach Ablauf der Frist gemäß § 96 EStG 1988 die getroffene Entscheidung nicht mehr geändert werden.

Insoweit eine unternehmensrechtliche Gewinnausschüttung ausschließlich in den disponiblen Einlagen Deckung findet, nicht aber in der disponiblen Innenfinanzierung, liegt zwingend eine Einlagenrückzahlung vor; umgekehrt liegt bei ausschließlicher Deckung in der disponiblen Innenfinanzierung zwingend eine offene Ausschüttung vor.

Insoweit ein unternehmensrechtlich ausgeschütteter Bilanzgewinn weder im Stand der disponiblen Einlagen noch im Stand der disponiblen Innenfinanzierung Deckung findet, ist - unabhängig von der unternehmensrechtlichen Auflösung von gebundenen Gewinnrücklagen - zunächst zwingend von einer Rückzahlung der indisponiblen Innenfinanzierung auszugehen.

Es besteht daher grundsätzlich keine Bindungswirkung an die gesellschaftsrechtlichen Vorgänge, weil aus dem Gesetzeswortlaut eine derartige Verknüpfung nicht abgeleitet werden kann; allerdings findet das steuerliche Wahlrecht dort seine Grenze, wo unternehmensrechtlich jedenfalls eine Schranke für die Rückzahlung von Einlagen besteht. Die Rückzahlung indisponibler Einlagen im Wege einer unternehmensrechtlichen Ausschüttung des Bilanzgewinnes kann daher ausschließlich nach unternehmensrechtlicher Auflösung von gebundenen Bilanzpositionen gegen den Bilanzgewinn erfolgen.

1.3.2. Zweifelsregelung

Insoweit ein unternehmensrechtlich ausgeschütteter Bilanzgewinn weder in den disponiblen Einlagen oder Innenfinanzierungsständen noch in der indisponiblen Innenfinanzierung Deckung findet und allenfalls noch indisponible Einlagen vorliegen, ist im Zweifel von einer offenen Ausschüttung auszugehen (vgl. VwGH 19.02.1991, 87/14/0136; 11.08.1993, 91/13/0005). Da eine offene Ausschüttung stets den Stand der Innenfinanzierung mindert, führt dies zu einer weiteren Verminderung der disponiblen Innenfinanzierung, die dadurch (weiter) negativ wird.

1.3.3. Graphische Darstellung

1.4. Grundsatz der Einmalerfassung

Aus der Systematik des § 4 Abs. 12 EStG 1988 ergibt sich, dass ein Vorgang grundsätzlich entweder den Stand der Einlagen oder den Stand der Innenfinanzierung erhöhen bzw. vermindern kann; eine etwaige Doppelerfassung ist - den Gegebenheiten des jeweiligen Einzelfalles entsprechend - zu korrigieren. Für bestimmte, unternehmensrechtlich erfolgswirksame Vorgänge sieht § 4 Abs. 12 EStG 1988 weiters vor, dass

- weder eine Erhöhung der Innenfinanzierung noch des Einlagenevidenzkontos erfolgt (erhaltene Einlagenrückzahlungen; dazu Abschnitt 3.4.2.) oder

- ausschließlich eine spätere Erhöhung der Innenfinanzierung erfolgt (umgründungsbedingte unternehmensrechtliche Aufwertungsbeträge; dazu Abschnitt 3.4.3.).

1.5. Rechtsfolgen auf Ebene der Anteilsinhaber

Die Qualifizierung eines unternehmensrechtlich ausgeschütteten Bilanzgewinnes als Einlagenrückzahlung oder offene Ausschüttung nach § 4 Abs. 12 EStG 1988 wirkt sich nicht nur auf die Evidenzierung der Einlagen- und Innenfinanzierung auf Ebene der ausschüttenden Körperschaft aus, sondern auch auf die Rechtsfolgen auf Ebene ihrer Anteilsinhaber. Die steuerliche Qualifikation auf Ebene der Anteilsinhaber hängt folglich nicht von der subjektiven Beurteilung des jeweiligen Anteilsinhabers ab, sondern ist nach Maßgabe der in § 4 Abs. 12 EStG 1988 dargelegten Kriterien zu bestimmen (dazu auch schon Abschnitt 1.2.1. ).

Die Rechtsfolgen unterscheiden sich je nachdem, ob es sich bei den Anteilsinhabern um natürliche Personen oder um Körperschaften handelt: Während offene Ausschüttungen bei natürlichen Personen dem besonderen Steuersatz gemäß § 27a Abs. 1 Z 2 EStG 1988 unterliegen, sind sie bei Körperschaften aufgrund von § 10 KStG 1988 grundsätzlich steuerfrei. Die Rückzahlung von Einlagen führt sowohl bei natürlichen Personen als auch bei Körperschaften zu einem Veräußerungsgewinn, soweit diese die Anschaffungskosten/Buchwerte der Beteiligung überschreiten; dieser Veräußerungsgewinn ist - ausgenommen bei Altbestand (siehe EStR 2000 Rz 6103) - steuerpflichtig. Liegen die Voraussetzungen für eine steuerneutrale internationale Schachtelbeteiligung im Sinne des § 10 Abs. 2 KStG 1988 vor, ist der einlagenrückzahlungsbedingte Veräußerungstatbestand steuerfrei, wenn die Option zur Steuerwirksamkeit gemäß § 10 Abs. 3 erster Satz KStG 1988 nicht ausgeübt wurde.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 4 Abs. 12 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Einlagenrückzahlungs- und Innenfinanzierungserlass, Einlagen, Innenfinanzierung, Evidenzkonto, Evidenzkonten, Einlagenrückzahlung, Einlagenevidenzkonto |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 |