Unterhaltsleistungen an die pflegebedürftige Mutter

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw, vom 25. Juli 2011 gegen den Bescheid des Finanzamtes Bruck Eisenstadt Oberwart, vertreten durch Amtsdirektorin Eva Hoffmann, vom 30. Juni 2011 betreffend Einkommensteuer (Arbeitnehmerveranlagung) 2010 entschieden:

Die Berufung wird als unbegründet abgewiesen.

Der angefochtene Bescheid bleibt unverändert.

Entscheidungsgründe

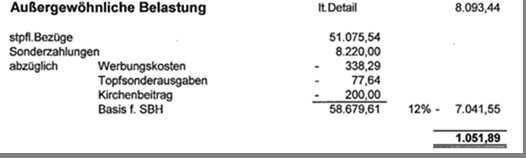

Der Berufungswerber (Bw), Mag. A B, beantragte in seiner Einkommensteuererklärung für das Jahr 2010 unter anderem die Berücksichtigung einer außergewöhnlichen Belastung von - vor Abzug des Selbstbehaltes - 8.093,44 € bzw. nach Abzug des Selbstbehaltes (nach Ansicht des Bw.: 7.041,55 €) von 1.1051,89 €. Der Selbstbehalt wurde wie folgt errechnet:

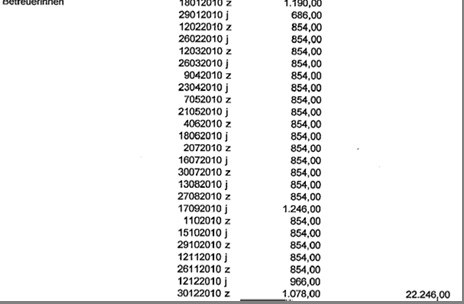

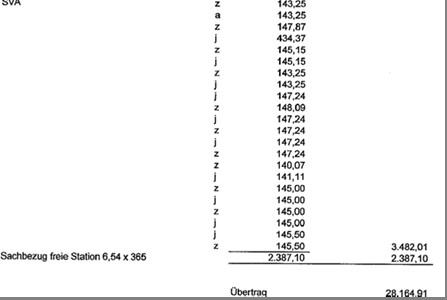

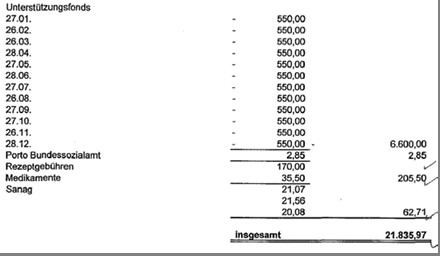

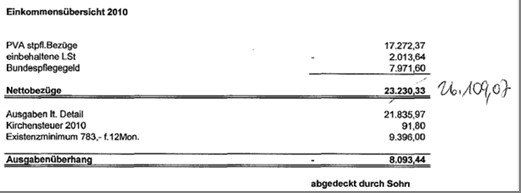

Seiner Mutter C B seien im Jahr 2010 folgende Aufwendungen in Höhe von 28.435,97 € erwachsen, wofür sie Ersätze von 6.600,00 € erhalten habe, was Krankheits- und Pflegekosten von 21.835,97 € ergäbe.

Unter Berücksichtigung ihrer Pension und des Bundespflegegeldes als Einnahmen sowie der Kirchensteuer und des Existenzminimums als weitere Ausgaben ergäbe sich ein "Ausgabenüberhang" von 8.093,44 €, der vom Bw. abgedeckt worden sei.

Im Detail wurden hierzu folgende Aufstellungen vorgelegt (handschriftliche Korrektur der "Nettobezüge" auf 26.109,07 € durch das Finanzamt: Bruttopension 21.240,73 €, abzüglich Sozialversicherungsbeiträge 1.089,62 € und Lohnsteuer 2.013,64 € ergibt Nettopension einschließlich "13. und 14." von 18.137,47 € zuzüglich 7.971,60 € Bundespflegegeld; bei der Berechnung durch den Bw. wurden die Sonderzahlungen nach § 67 Abs. 1 und Abs. 2 EStG 1988 nicht berücksichtigt):

Außergewöhnliche Belastung:

Im Einkommensteuerbescheid 2010 vom 30. Juni 2011 berücksichtigte das Finanzamt Bruck Eisenstadt Oberwart die außergewöhnliche Belastung mit folgender Begründung nicht:

"Die beantragten Aufwendungen für Ihre Mutter können nicht berücksichtigt werden, da die Pflege- und Krankheitskosten mit der Pension und dem Bundespflegegeld von Frau BC selbst abgedeckt werden. Für die Lebenserhaltungskosten stehen Frau BC noch 4273,10 Euro zur Verfügung. Nachdem Sie keine Ausgaben für Haus oder Wohnung hat, sind diese für die Existenz ausreichend."

Hiergegen erhob der Bw. mit Eingabe vom 20. Juli 2011 Berufung:

"...ich berufe gegen den oben angeführten Bescheid vom 30.06.2011 wegen der nicht anerkannten Unterhaltskosten für meine pflegebedürftige Mutter CB, Steuer Nr. ...

Die zur Verfügung stehenden Nettoeinkünfte in Höhe von € 26.264,73 abzüglich der belegten Aufwendungen in Höhe von € 21.835,97 ergeben einen verbleibenden Restbetrag in Höhe von € 4.428,76 zur Abdeckung aller laufenden Lebenshaltungskosten meiner Mutter sowie der beiden abwechselnd anwesenden Betreuerinnen. Abzüglich der bezahlten Kirchensteuer von € 91,80 und dem Existenzminimum von € 9.396,00 für 2010 ergibt sich ein Ausgabenüberhang in Höhe von € 5.059,04, der von mir abgedeckt wurde.

Ich erachte diese Aufwendungen als außergewöhnliche Belastung und ersuche um entsprechende Würdigung...."

Mit Berufungsvorentscheidung vom 11. August 2011 wurde die Berufung vom Finanzamt Bruck Eisenstadt Oberwart als unbegründet abgewiesen:

"Nach § 34 Abs. 1 EStG 1988 in der für das Streitjahr geltenden Fassung sind bei der Ermittlung des Einkommens (§ 2 Abs. 2 EStG 1988) eines unbeschränkt Steuerpflichtigen nach Abzug der Sonderausgaben (§ 18 EStG 1988) außergewöhnliche Belastungen abzuziehen. Die Belastung muss folgende Voraussetzungen erfüllen:

• Sie muss außergewöhnlich sein

• Sie muss zwangsläufig erwachsen

• Sie muss die wirtschaftliche Leistungsfähigkeit wesentlich beeinträchtigen.

Die Belastung darf weder Betriebsausgaben, Werbungskosten noch Sonderausgaben sein.

Gemäß § 34 Abs. 2 EStG 1988 ist die Belastung außergewöhnlich, soweit sie höher ist als jene, die der Mehrzahl der Steuerpflichtigen gleicher Einkommensverhältnisse, gleicher Vermögensverhältnisse erwächst.

Die Belastung erwächst dem Steuerpflichtigen zwangsläufig, wenn er sich ihr aus tatsächlichen, rechtlichen oder sittlichen Gründen nicht entziehen kann (§ 34 Abs. 3 EStG 1988).

Die Belastung beeinträchtigt wesentlich die wirtschaftliche Leistungsfähigkeit, soweit sie einen vom Steuerpflichtigen von seinem Einkommen (§ 2 Abs. 2 EStG 1988 in Verbindung mit § 34 Abs. 5 EStG 1988) vor Abzug der außergewöhnlichen Belastungen zu berechnenden Selbstbehalt übersteigt. Der Selbstbehalt wird je nach Einkommen mit Prozentsätzen berechnet und vermindert sich um je einen Prozentpunkt, wenn dem Steuerpflichtigen der Alleinverdiener- oder Alleinerzieherabsetzbetrag zusteht und für jedes Kind (§ 106 EStG 1988).

Nach § 34 Abs. 7 EStG 1988 gilt für Unterhaltsleistungen Folgendes:

1. Unterhaltsleistungen für ein Kind sind durch die Familienbeihilfe sowie gegebenenfalls den Kinderabsetzbetrag gemäß § 33 Abs. 4 Z 3 lit. a und c EStG 1988 abgegolten, und zwar auch dann, wenn nicht der Steuerpflichtige selbst, sondern sein mit ihm im gemeinsamen Haushalt lebender (Ehe)Partner (§ 106 Abs. 3 EStG 1988) Anspruch auf diese Beträge hat.

4. Darüber hinaus sind Unterhaltsleistungen nur insoweit abzugsfähig, als sie zur Deckung von Aufwendungen gewährt werden, die beim Unterhaltsberechtigten selbst eine außergewöhnliche Belastung darstellen würden.

Nach dem oben zitierten klaren Wortlaut des Gesetzes (§ 34 Abs. 7 Z 4 EStG 1988) sind Unterhaltsleistungen an (mittellose) Angehörige jedoch nur insoweit steuerrechtlich berücksichtigungswürdig, als sie zur Deckung von Aufwendungen gewährt werden, die beim Unterhaltsberechtigten selbst eine außergewöhnliche Belastung darstellen würden.

Werden daher an kranke oder pflegebedürftige Personen, die nicht im Haushalt des Steuerpflichtigen leben, laufende Unterhaltsleistungen erbracht, so ist davon nur jener Aufwandsbetrag, der auf die Übernahme von tatsächlichen Krankheits- oder Pflegekosten zurückzuführen ist, als außergewöhnliche Belastung absetzbar.

Laut Aktenlage verfügt ihre Mutter über ein ausreichendes Einkommen (Nettopension und Pflegegeld) in Höhe von 26.264,73, um die Krankheits- und Pflegebetreuungskosten in Höhe von 21.835,97 abzudecken.

Das Existenzminimum ist für die Feststellung der außergewöhnlichen Belastung nicht von Bedeutung.

Für die Unterkunft und Verpflegung der Betreuerinnen wurde der Sachbezug bei den Aufwendungen bereits berücksichtigt.

Die verbleibenden Aufwendungen von 4428,76 stehen ihrer Mutter für Nahrung und Bekleidung zur Verfügung - andere Kosten fallen nicht an, da ihre Mutter in ihrem Haushalt lebt.

Die von ihnen beantragten Aufwendungen in Höhe von 5059,04 (es handelt sich dabei um keine Krankheitskosten) stellen daher keine außergewöhnliche Belastung im oben angeführten Sinne dar.

Nach dem oben zitierten klaren Wortlaut des Gesetzes (§ 34 Abs. 7 Z 4 EStG 1988) sind Unterhaltsleistungen an (mittellose) Angehörige jedoch nur insoweit steuerrechtlich berücksichtigungswürdig, als sie zur Deckung von Aufwendungen gewährt werden, die beim Unterhaltsberechtigten selbst eine außergewöhnliche Belastung darstellen würden. Werden daher an kranke oder pflegebedürftige Personen, die nicht im Haushalt des Steuerpflichtigen leben, laufende Unterhaltsleistungen erbracht, so ist davon nur jener Aufwandsbetrag, der auf die Übernahme von tatsächlichen Krankheits- oder Pflegekosten zurückzuführen ist, als außergewöhnliche Belastung absetzbar."

In seinem Vorlageantrag vom 4. September 2011 führt der Bw. dazu aus:

"... In der Abweisung der Berufung gegen den Einkommensteuerbescheid vom 12.08.2011 bzw. in der Bescheidbegründung vom 11.8.2011 betreffend den nicht anerkannten Unterhaltskosten für meine pflegebedürftige Mutter CB, Steuer Nr. ..., wird auf Seite zwei eine unrichtige Einschätzung des tatsächlichen Sachverhaltes getroffen.

Mein eigener Haushalt ist nach wie vor in D wo ich auch meinen Hauptwohnsitz habe. Ich habe in E einen Zweitwohnsitz mit einem getrennten Wohnbereich für meinen Aufenthalt zum Wochenende.

Meine Mutter hat in E einen von mir getrennten, eigenständigen Haushalt, der von zwei abwechselnd anwesenden Betreuerinnen, die auch im Haus wohnen, geführt wird. Ich habe die Wohneinheit meiner Mutter im Jahr 2005 (nach ihrem Oberschenkelhalsbruch und anschließendem mehrwöchigem Pflegeheimaufenthalt) behindertengerecht umgebaut und auch mit eigenem Stromzähler ausgestattet. Die näheren Umstände habe ich im Jahr 2006 mit dem Fachvorstand vom Finanzamt Baden, Hm. Mag. H, ausführlich erörtert (siehe auch außergewöhnliche Belastung im Einkommensteuerbescheid 2005).

Für das Jahr 2010 ist ein nach Abzug aller Aufwendungen verbleibender Restbetrag in Höhe von € 4.428,76 gegeben, mit diesem können die Lebenshaltungskosten meiner Mutter mit ihrer Diabetesschonkost und der Verpflegung der Betreuerinnen nicht abgedeckt werden und habe ich laufende Zuzahlungen zu leisten.

Ich erachte diese Aufwendungen als außergewöhnliche Belastung und ersuche um entsprechende Würdigung..."

Über die Berufung wurde erwogen:

§ 34 EStG 1988 in der für den Berufungszeitraum 2010 maßgebenden Fassung lautet:

Außergewöhnliche Belastung

"§ 34. (1) Bei der Ermittlung des Einkommens (§ 2 Abs. 2) eines unbeschränkt Steuerpflichtigen sind nach Abzug der Sonderausgaben (§ 18) außergewöhnliche Belastungen abzuziehen. Die Belastung muß folgende Voraussetzungen erfüllen:

1. Sie muß außergewöhnlich sein (Abs. 2).

2. Sie muß zwangsläufig erwachsen (Abs. 3).

3. Sie muß die wirtschaftliche Leistungsfähigkeit wesentlich beeinträchtigen (Abs. 4).

Die Belastung darf weder Betriebsausgaben, Werbungskosten noch Sonderausgaben sein.

(2) Die Belastung ist außergewöhnlich, soweit sie höher ist als jene, die der Mehrzahl der Steuerpflichtigen gleicher Einkommensverhältnisse, gleicher Vermögensverhältnisse erwächst.

(3) Die Belastung erwächst dem Steuerpflichtigen zwangsläufig, wenn er sich ihr aus tatsächlichen, rechtlichen oder sittlichen Gründen nicht entziehen kann.

(4) Die Belastung beeinträchtigt wesentlich die wirtschaftliche Leistungsfähigkeit, soweit sie einen vom Steuerpflichtigen von seinem Einkommen (§ 2 Abs. 2 in Verbindung mit Abs. 5) vor Abzug der außergewöhnlichen Belastungen zu berechnenden Selbstbehalt übersteigt. Der Selbstbehalt beträgt bei einem Einkommen

von höchstens 7 300 Euro ........................................................... | 6%. |

mehr als 7 300 Euro bis 14 600 Euro ............................................. | 8%. |

mehr als 14 600 Euro bis 36 400 Euro .............................................. | 10% |

mehr als 36 400 Euro .................................................................. | 12% |

Der Selbstbehalt vermindert sich um je einen Prozentpunkt

- wenn dem Steuerpflichtigen der Alleinverdienerabsetzbetrag oder der Alleinerzieherabsetzbetrag zusteht,

- für jedes Kind (§ 106).

(5) Sind im Einkommen sonstige Bezüge im Sinne des § 67 enthalten, dann sind als Einkünfte aus nichtselbständiger Arbeit für Zwecke der Berechnung des Selbstbehaltes die zum laufenden Tarif zu versteuernden Einkünfte aus nichtselbständiger Arbeit, erhöht um die sonstigen Bezüge gemäß § 67 Abs. 1 und 2, anzusetzen.

(6) Folgende Aufwendungen können ohne Berücksichtigung des Selbstbehaltes abgezogen werden:

- Aufwendungen zur Beseitigung von Katastrophenschäden, insbesondere Hochwasser-, Erdrutsch-, Vermurungs- und Lawinenschäden im Ausmaß der erforderlichen Ersatzbeschaffungskosten.

- Kosten einer auswärtigen Berufsausbildung nach Abs. 8.

- Aufwendungen für die Kinderbetreuung im Sinne des Abs. 9.

- Mehraufwendungen des Steuerpflichtigen für Personen, für die gemäß § 8 Abs. 4 des Familienlastenausgleichsgesetzes 1967 erhöhte Familienbeihilfe gewährt wird, soweit sie die Summe der pflegebedingten Geldleistungen (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage) übersteigen.

- Aufwendungen im Sinne des § 35, die an Stelle der Pauschbeträge geltend gemacht werden (§ 35 Abs. 5).

- Mehraufwendungen aus dem Titel der Behinderung, wenn die Voraussetzungen des § 35 Abs. 1 vorliegen, soweit sie die Summe pflegebedingter Geldleistungen (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage) übersteigen.

Der Bundesminister für Finanzen kann mit Verordnung festlegen, in welchen Fällen und in welcher Höhe Mehraufwendungen aus dem Titel der Behinderung ohne Anrechnung auf einen Freibetrag nach § 35 Abs. 3 und ohne Anrechnung auf eine pflegebedingte Geldleistung zu berücksichtigen sind.

(7) Für Unterhaltsleistungen gilt folgendes:

1. Unterhaltsleistungen für ein Kind sind durch die Familienbeihilfe sowie gegebenenfalls den Kinderabsetzbetrag gemäß § 33 Abs. 3 abgegolten, und zwar auch dann, wenn nicht der Steuerpflichtige selbst, sondern sein mit ihm im gemeinsamen Haushalt lebender (Ehe)Partner (§ 106 Abs. 3) Anspruch auf diese Beträge hat.

2. Leistungen des gesetzlichen Unterhalts für ein Kind,

- das nicht dem Haushalt des Steuerpflichtigen zugehört und

- für das weder der Steuerpflichtige noch der mit ihm im gemeinsamen Haushalt lebende (Ehe)Partner Anspruch auf Familienbeihilfe hat und

- das sich im Inland oder in einem Mitgliedstaat der Europäischen Union oder einem Staat des Europäischen Wirtschaftsraumes aufhält,

sind durch den Unterhaltsabsetzbetrag gemäß § 33 Abs. 4 Z 3 abgegolten.

3. (Anm.: aufgehoben durch BGBl. I Nr. 111/2010)

4. Darüber hinaus sind Unterhaltsleistungen nur insoweit abzugsfähig, als sie zur Deckung von Aufwendungen gewährt werden, die beim Unterhaltsberechtigten selbst eine außergewöhnliche Belastung darstellen würden. Ein Selbstbehalt (Abs. 4) auf Grund eigener Einkünfte des Unterhaltsberechtigten ist nicht zu berücksichtigen.

5. (Verfassungsbestimmung) Unterhaltsleistungen an volljährige Kinder, für die keine Familienbeihilfe ausbezahlt wird, sind außer in den Fällen und im Ausmaß der Z 4 weder im Wege eines Kinder- oder Unterhaltsabsetzbetrages noch einer außergewöhnlichen Belastung zu berücksichtigen.

(8) Aufwendungen für eine Berufsausbildung eines Kindes außerhalb des Wohnortes gelten dann als außergewöhnliche Belastung, wenn im Einzugsbereich des Wohnortes keine entsprechende Ausbildungsmöglichkeit besteht. Diese außergewöhnliche Belastung wird durch Abzug eines Pauschbetrages von 110 Euro pro Monat der Berufsausbildung berücksichtigt.

(9) Aufwendungen für die Betreuung von Kindern bis höchstens 2 300 Euro pro Kind und Kalenderjahr gelten unter folgenden Voraussetzungen als außergewöhnliche Belastung:

1. Die Betreuung betrifft

- ein Kind im Sinne des § 106 Abs. 1 oder

- ein Kind im Sinne das § 106 Abs. 2, das sich nicht ständig im Ausland aufhält.

2. Das Kind hat zu Beginn des Kalenderjahres das zehnte Lebensjahr oder, im Falle des Bezuges erhöhter Familienbeihilfe gemäß § 8 Abs. 4 des Familienlastenausgleichsgesetzes 1967 für das Kind, das sechzehnte Lebensjahr noch nicht vollendet. Aufwendungen für die Betreuung können nur insoweit abgezogen werden, als sie die Summe der pflegebedingten Geldleistungen (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage) übersteigen.

3. Die Betreuung erfolgt in einer öffentlichen institutionellen Kinderbetreuungseinrichtung oder in einer privaten institutionellen Kinderbetreuungseinrichtung, die den landesgesetzlichen Vorschriften über Kinderbetreuungseinrichtungen entspricht, oder durch eine pädagogisch qualifizierte Person, ausgenommen haushaltszugehörige Angehörige.

4. Der Steuerpflichtige gibt in der Einkommensteuererklärung die Betreuungskosten unter Zuordnung zu der Versicherungsnummer (§ 31 ASVG) oder der Kennnummer der Europäischen Krankenversicherungskarte (§ 31a ASVG) des Kindes an.

Steuerfreie Zuschüsse, die gemäß § 3 Abs. 1 Z 13 lit. b von Arbeitgebern geleistet werden, kürzen den Höchstbetrag von 2 300 Euro pro Kind und Kalenderjahr nicht. Soweit Betreuungskosten durch Zuschüsse gemäß § 3 Abs. 1 Z 13 lit. b abgedeckt sind, steht dem Steuerpflichtigen keine außergewöhnliche Belastung zu."

Als außergewöhnliche Belastung abzugsfähig sind somit nur jene Unterhaltsleistungen an die Mutter, die zur Deckung von Aufwendungen gewährt werden, die bei der Empfängerin selbst eine außergewöhnliche Belastung darstellen würden.

Darunter fallen insbesondere Krankheitskosten (vgl. Wanke in Wiesner/Grabner/Wanke [Hrsg], MSA EStG 21. EL § 34 Anm. 52).

Überschreiten Krankheits- und Pflegekosten eines Elternteils dessen nach Abzug der angemessenen Lebenshaltungskosten verbleibendes wirtschaftliches Nettoeinkommen und ist die Verwertung von Vermögen des Elternteils entweder mangels eines solchen nicht möglich oder aber - etwa bei einer Wohnung im eigenen Haus (vgl. Stabentheiner in Rummel 3, § 141 Rz 4) - nicht zumutbar und kommen andere Unterhaltspflichtige nicht (ganz oder teilweise, siehe bei Stabentheiner in Rummel 3, § 143 Rz 7 ff) zur Leistung in Betracht, ist das Kind im Rahmen des § 143 ABGB zur Unterhaltsleistung verpflichtet, wobei derartige Unterhaltsleistungen soweit den nach § 34 Abs. 7 Z 4 EStG 1988 abzugsfähigen Unterhaltsleistungen zuzuordnen sind, als sie das nach Abzug der Lebenshaltungskosten und allfälliger sonstiger zwingender Aufwendungen zur Verfügung stehende Nettoeinkommen des Elternteils übersteigen. Dabei ist es ohne Belang, wie das Kind seinen Beitrag bezeichnet (vgl. UFS 4. 7. 2011, RV/1455-W/11, unter Hinweis auf Doralt, EStG, § 34 Tz 26: "Geld hat kein Mascherl").

Da die der Mutter 2010 zur Verfügung gestanden habenden Mittel insgesamt nicht ausreichten, ihre Krankheits- und Pflegekosten sowie ihren Lebensunterhalt zu bestreiten, bestand nach § 143 ABGB eine rechtliche Verpflichtung des Sohnes, seiner Mutter beizustehen.

Strittig ist im gegenständlichen Verfahren, wie hoch die Lebenshaltungskosten der Mutter im Jahr 2010 gewesen sind.

Zutreffend ist die Ansicht des Bw, der von seiner Mutter zu tragen gewesene Kirchenbeitrag ("Kirchensteuer") habe das verfügbare Einkommen geschmälert.

Ebenfalls standen die Aufwendungen für die Verpflegung der Mutter selbst sowie für die Pflegerinnen nicht zur Tragung von Krankheits- und Pflegekosten zur Verfügung. Der vom Bw. angesetzte Sachbezugswert von 6,54 € am Tag (vgl. § 1 Verordnung über die Bewertung bestimmter Sachbezüge [Sachbezugswerteverordnung] BGBl. II Nr. 416/2001 i. d. g. F.) wird die tatsächlich angefallenen Kosten für die Pflegerinnen voraussichtlich nicht zur Gänze abgedeckt haben. Mehraufwendungen für Diätverpflegung (laut § 2 Abs. 1 Verordnung des Bundesministers für Finanzen über außergewöhnliche Belastungen, BGBl. Nr. 303/1996 i. d. g. F. 70 € im Monat) sind ebenfalls angefallen.

Auch wenn die Mutter im Haus ihres Sohnes wohnt, führt sie nach dem Vorbringen des Bw. einen eigenen Haushalt und fallen für diesen erfahrungsgemäß auch Aufwendungen etwa für Energiebezüge an.

Einnahmenseitig ist nunmehr unstrittig, dass der Mutter im Jahr 2010 ein Betrag von 26.109,07 € zur Verfügung gestanden ist.

Nicht festgestellt wurde vom Finanzamt, dass der Mutter im Jahr 2010 eine allfällige Lohnsteuererstattung durch das Finanzamt aus einer Vorjahresveranlagung zur Verfügung gestanden ist. Eine derartige Zahlung erhöhte im Zuflusszeitpunkt die verfügbaren finanziellen Mittel.

Der Unabhängige Finanzsenat kann es dahingestellt lassen, ob das pfändungsrechtliche Existenzminimum nach § 291a EO (siehe dazu etwa UFS 9. 8. 2007, RV/1584-W/07) in Höhe des Ausgleichszulagenrichtsatzes für alleinstehende Personen (§ 293 Abs. 1 lit. a ASVG, 2010: 783,99 € x 14 [bei Sonderzahlungen] = 10.975,86 €) oder das steuerliche Existenzminimum (siehe etwa Wanke in Wiesner/Grabner/Wanke, MSA EStG 12. GL § 33 Anm. 2, bei Pensionisten 12.096 €) eine geeignete Schätzungsmethode für die Ermittlung der Mindest-Lebenshaltungskosten darstellt.

Der Bw. selbst hat die Lebenshaltungskosten mit 783 € x 12 = 9.396,00 € geschätzt.

Der Bw. hat in seiner Berufung angegeben, einen "Ausgabenüberhang in Höhe von € 5.059,04" abgedeckt zu haben und diesen Betrag als außergewöhnliche Belastung beantragt.

Der Bw. hat selbst im Veranlagungsverfahren einen zu berücksichtigenden Selbstbehalt von 7.041,55 € ermittelt.

Nach Kürzung der im Lohnzettel 2010 ausgewiesenen sonstigen Bezüge von 9.467,00 € um die auf die sonstigen Bezüge entfallende Lohnsteuer von 1.525,13 € (vgl. UFS 24. 10. 2011, RV/2799-W/11), ergeben sich sonstige Bezüge von 7.941,87 € (statt wie vom Bw. ermittelt 8.220,00 €), sodass ein nach § 34 Abs. 5 EStG 1988 i. V. m. § 34 Abs. 6 EStG 1988 anzusetzender Selbstbehalt von 6.763,42 € verbleibt.

Dieser Selbstbehalt übersteigt jedoch die außergewöhnliche Belastung nach § 34 Abs. 1 EStG 1988 i. V. m. § 34 Abs. 7 Z 4 EStG 1988.

Da die Aufwendungen des Bw. im anzusetzenden Selbstbehalt Deckung finden, verbleibt keine zu berücksichtigende außergewöhnliche Belastung.

Selbst wenn sich der Bw. bei seiner Schätzung des Existenzminiums geirrt und das pfändungsrechtliche Existenzminimum unter Einschluss von Sonderzahlungen gemeint haben sollte (siehe etwa http://www.justiz.gv.at/internet/file/2c9484852308c2a60123ec387738064b.de.0/informationsbroschuere_fuer_arbeitgeber_als_drittschuldner_inkl_tabellen_012010.pdf , Punkt 15), liegen die von ihm als außergewöhnliche Belastung angesehenen Aufwendungen (6.625,00 €) weiterhin unter dem Selbstbehalt.

Die Berufung war daher als unbegründet abzuweisen.

Bemerkt wird, dass das Finanzamt Bruck Eisenstadt Oberwart für zukünftige Einkommensteuerveranlagungen seine örtliche Zuständigkeit (§ 20 AVOG 2010) im Hinblick auf das Vorbringen im Vorlageantrag zu prüfen haben wird (zu Wochenpendler siehe etwa Ritz, BAO4, § 20 AVOG 2010 Rz 2, und VwGH 30. 11. 1993, 90/14/0212).

Wien, am 2. Februar 2012

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 34 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | Stabentheiner in Rummel3, § 141 Rz 4 |