Depotentnahme von Nullkuponanleihen nach Gesetzesänderung BGBl. I 2008/65, Haftung Bank für Differenzbetrag zwischen linearer und finanzmathematisch berechneter KESt.

Beachte:

VfGH-Beschwerde zur Zl. B 1139/09 eingebracht Behandlung der Beschwerde mit Beschluss vom 30.11.2009 abgelehnt. VwGH-Beschwerde zur Zl. 2010/15/0012 eingebracht. Mit Erk. v. 25.7.2013 als unbegründet abgewiesen.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung der BerufungswerberinA, vertreten durch die Steuerberaterin, vom 2. März 2000, welcher BerufungswerberB, vertreten durch die SteuerberaterinB, beigetreten ist, gegen den Bescheid des Finanzamtes, vertreten durch Finanzanwalt, vom 3. Februar 2000 betreffend die Haftung für Kapitalertragsteuer für die Jahre 1998 und 1999 entschieden:

Die Berufung wird als unbegründet abgewiesen. Der angefochtene Bescheid wird abgeändert

Die Höhe der Abgabe beträgt nunmehr

für das Jahr 1998 | 394.412,38 € |

und für das Jahr 1999 | 3.460.597,08 €. |

Die Fälligkeit des mit dieser Entscheidung festgesetzten Mehrbetrages der Abgaben ist aus der Buchungsmitteilung zu ersehen.

Entscheidungsgründe

Zum Verständnis wird vom Referenten einleitend ausdrücklich hierauf hingewiesen, dass sich die in nachfolgender Sachverhaltsdarstellung angeführten Ausführungen zum § 95 Abs. 4 Z 3 EStG 1988 ausschließlich auf die zum Zeitpunkt der Erlassung des bekämpften Bescheides in Geltung gewesene Bestimmung in der Fassung vor dem BGBl. I Nr. 65/2008 beziehen.

Mit Schreiben vom 27. Oktober 1999 gab die Berufungswerberin_A dem Finanzamt Nachfolgendes bekannt:

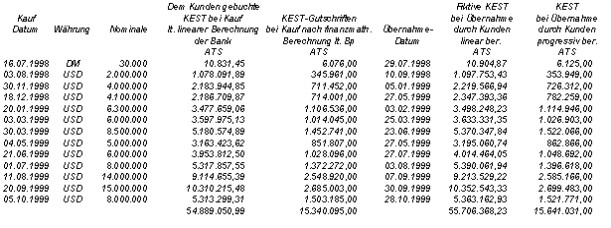

"Einer unserer Kunden hat in den letzten Monaten wiederholt ausländische Nullkuponanleihen geordert. Für diese Nullkuponanleihen wurde dem Kunden beim Erwerb für die bereits verstrichene Laufzeit die Kapitalertragsteuer gutgeschrieben. Die Wertpapiere wurden aber nicht im Depot belassen, sondern regelmäßig einige Tage bzw. Wochen nach dem Erwerb auf Wunsch des Kunden diesem in effektiven Stücken ausgehändigt. Für die zum Zeitpunkt der Aushändigung aufgelaufenen Zinsen wurde Kapitalertragsteuer weder einbehalten noch abgeführt. Kapitalerträge aus ausländischen Forderungswertpapieren unterliegen nur dann dem Kapitalertragsteuerabzug, wenn sie im Inland bezogen werden (§ 93 Abs. 1 EStG). Die Kapitalerträge sind dann im Inland bezogen, wenn sich die kuponauszahlende Stelle im Inland befindet (§ 93 Abs. 3 EStG). Der Wegfall einer kuponauszahlenden Stelle im Inland beendet bei ausländischen Forderungswertpapieren die Abzugspflicht für die Erhebung der Kapitalertragsteuer (KEST-RL Pkt. 4.4 Abs. 2); die Meldung dieses Umstandes gilt als Veräußerung und löst daher einen fiktiven Zufluss und somit auch den Kapitalertragsteuerabzug für die anteiligen Erträge aus (§ 95 Abs. 4 Z 3 zweiter Satz EStG). ... Die auf die aufgelaufenen Zinsen entfallende KESt berechnet sich wie folgt:

KEST bei Übernahme | ||||

Datum | Datum | durch Kunden | ||

Erwerb | Währung | Nominale | Entnahme | ATS |

16.07.1998 | DEM | 30.000 | 29.07.1998 | 10.904,87 |

03.08.1998 | USD | 2.000.000 | 10.09.1998 | 1.097.753,43 |

30.11.1998 | USD | 4.000.000 | 05.01.1999 | 2.219.566,94 |

16.12.1998 | USD | 4.100.000 | 27.05.1999 | 2.347.393,36 |

20.01.1999 | USD | 6.300.000 | 03.02.1999 | 3.498.248,23 |

03.03.1999 | USD | 6.000.000 | 25.03.1999 | 3.633.331,35 |

30.03.1999 | USD | 8.500.000 | 23.06.1999 | 5.370.347,84 |

04.05.1999 | USD | 5.000.000 | 27.05.1999 | 3.195.060,74 |

21.06.1999 | USD | 6.000.000 | 27.07.1999 | 4.014.464,05 |

01.07.1999 | USD | 8.000.000 | 03.08.1999 | 5.390.061,94 |

11.08.1999 | USD | 14.000.000 | 30.08.1999 | 9.186.909,32 |

39.964.042,07 |

Wir berichtigen daher die beim Finanzamt eingereichten KESt-Anmeldungen für die oben angeführten Kalendermonate um die hier angegebenen Werte. ... ... Um bei Rückforderung der Kapitalertragsteuer von unserem Kunden den Einwand der fehlenden Abzugspflicht (arg. fehlende Meldung, siehe Schönstein, SWK 1988, A I 318) entkräftigen zu können, würden wir ungeachtet der Berichtigung um bescheidmäßige Vorschreibung der KESt ersuchen."

Mit Mitteilungen vom 22. November 1999 sowie 15. Dezember 1999 ergänzte die Berufungswerberin_A die obige Aufstellung durch weitere Entnahmevorgänge (per 30. September und 5. Oktober 1999) wie folgt:

KEST bei Übernahme | ||||

Datum | Datum | durch Kunden | ||

Erwerb | Währung | Nominale | Entnahme | ATS |

20.09.1999 | USD | 15.000.000 | 30.09.1999 | 10.352.543,33 |

05.10.1999 | USD | 8.000.000 | 20.10.1999 | 5.345.819,04 |

55.662.404,44 |

In der beim Finanzamt am 15. Dezember 1999 weiters eingereichten Kapitalertragsteuer-Anmeldung für den Zeitraum 1. bis 31. Oktober 1999 vertrat die Berufungswerberin_A nunmehr mit nachfolgender Begründung die gegenteilige Auffassung, ein Kapitalertragsteuer-Abzug würde doch zu Unrecht erfolgen, und nahm in Folge dessen eine Aufrollung gemäß § 240 Abs. 1 BAO vor:

"Wie Sie der Anmeldung (insbesondere Punkt B3) in Verbindung mit der Beilage entnehmen können, machen wir von der Möglichkeit zur Aufrollung nach § 240 Abs. 1 BAO Gebrauch. Danach ist der Abfuhrpflichtige bei Abgaben, die für Rechnung eines Abgabepflichtigen ohne dessen Mitwirkung einzubehalten und abzuführen sind, berechtigt, während eines Kalenderjahres zu unrecht einbehaltene Beträge bis zum Ablauf eines Kalenderjahres auszugleichen oder auf Verlangen des Abgabepflichtigen zurückzuzahlen. Mit dieser Aufrollung wird nunmehr der Kapitalsteuerertragabzug für die Entnahme von ausländischen Nullkuponanleihen aus dem Depot eines Kunden lt. beiliegender Aufstellung rückgängig gemacht. Der Kapitalertragsteuerabzug erfolgte aus nachfolgenden Gründen zu unrecht: Nach § 95 Abs. 4 erster Satz EStG ist die Kapitalertragsteuer im Zeitpunkt des Zufließens der Kapitalerträge abzuziehen. Nach § 95 Abs. 4 Z 3 EStG gelten Kapitalerträge für Zwecke der Einbehaltung der KESt aus Forderungswertpapieren im Zeitpunkt der Fälligkeit der Kapitalerträge und im Zeitpunkt des Zufließens (§ 19) anteiliger Kapitalerträge anlässlich der Veräußerung des Wertpapiers oder des Wertpapierkupons als zugeflossen. Dabei gilt die Meldung des Eintritts von Umständen, die die Abzugspflicht beenden oder begründen (insbesondere Befreiungserklärung oder Widerrufserklärung), als Veräußerung. Der VwGH hat im Erkenntnis vom 15. Juli 1994, 91/14/0064, die unterjährige Abtretung des anteiligen Gewinnanspruchs eines stillen Gesellschafters als steuerneutrale Forderungsabtretung gesehen, die nicht zu Einkünften im Sinne von § 27 EStG führt. Der anteilige Zinsenzufluss an den Veräußerer erfolgt vielmehr erst in dem Zeitpunkt, in dem der Zufluss beim Rechtsnachfolger erfolgt. Unter sinngemäßer Anwendung dieses Erkenntnisses kommt es auch bei der Veräußerung eines Wertpapiers unter Stückzinsenabrechnung zu keinem Zufluss von anteiligen Kapitalerträgen im Sinne des § 19 EStG. Auch dabei handelt es sich nur um eine steuerlich nicht relevante Forderungsabtretung, § 95 Abs. 4 Z 3 EStG fehlt somit der Anwendungsbereich (siehe dazu Mühlehner, KESt-Pflicht für Stückzinsen, RdW 1997, 746). Aber selbst unter Außerachtlassung der VwGH-Rechtsprechung hätte kein Kapitalertragsteuer-Abzug zu erfolgen: Als Veräußerung gilt nämlich nur "die Meldung des Eintritts von Umständen, die die Abzugspflicht beenden oder begründen." Eine formale Meldung liegt bei der Entnahme von Wertpapieren aus einem Depot hingegen nicht vor. Darüber hinaus verstößt die sofortige Steuerpflicht von Kapitalerträgen auf Grund des § 95 Abs. 4 Z 3 EStG unabhängig vom Zufluss gegen die gemeinschaftsrechtliche (Grund-)Freiheit des Kapitalverkehrs. Auf Grund der Gemeinschaftsrechtswidrigkeit der Bestimmung in § 95 Abs. 4 Z 3 EStG und des Vorrangs von Gemeinschaftsrecht gegenüber innerstaatlichem Recht ist die innerstaatliche Bestimmung außer Acht zu lassen. Somit kommt wiederum die allgemeine Zuflussregelung nach § 19 EStG (im Sinne der VwGH-Rechtsprechung) zur Anwendung."

In Folge obiger Ausführungen wies die Berufungswerberin_A in der Kapitalertragsteuer-Anmeldung für den Zeitraum 1. bis 31. Oktober 1999 den der obigen Aufrollung unterzogenen Kapitalertragsteuerbetrag von insgesamt 55.662.404,00 S wiederum als Gutschrift aus und errechnete nach Abzug der "sonstigen" Kapitalerträge aus Forderungswertpapieren in Höhe von 2.679.924,00 S eine Kapitalertragsteuer-Gutschrift von 52.982.480,00 S.

Das Finanzamt schrieb im Haftungs- und Zahlungsbescheid vom 3. Februar 2000 betreffend die Jahre 1998 und 1999 gemäß § 202 BAO die von Kapitalerträgen aus ausländischen Forderungswertpapieren in Höhe von insgesamt 260.649.008,20 S gemäß § 93 Abs. 3 EStG 1988 in Verbindung mit §§ 95 und 96 leg.cit. einzubehaltende und abzuführende Kapitalertragsteuer von insgesamt 55.662.404,00 S vor. In der Begründung führte die Abgabenbehörde u.a. aus, die Berufungswerberin_A habe der gesetzlichen Abzugs- und Abfuhrverpflichtung nicht entsprochen, weshalb diese als die zum Abzug Verpflichtete den Haftungstatbestand des § 95 Abs. 2 EStG 1988 verwirklicht habe. Bei dem nachzufordernden Kapitalertragsteuerbetrag handle es sich nämlich nicht um einen - wie in der Kapitalertragsteuer-Anmeldung vom 15. Dezember 1999 angeführt - nach der gesetzlichen Bestimmung des § 240 BAO zu Unrecht einbehaltenen Betrag, der die Zahlungs- und Haftungspflichtige zum Ausgleich bzw. zur Rückzahlung nach der vorstehenden gesetzlichen Bestimmung berechtigen würde.

In der hiergegen fristgerecht eingebrachten Berufung vom 2. März 2000 beantragte die Berufungswerberin_A die ersatzlose Behebung des Haftungs- und Zahlungsbescheides vom 3. Februar 2000 bzw. die bescheidmäßige Feststellung, dass die Nachforderung 0,00 S betrage und deshalb keine Haftung für Kapitalertragsteuer Platz greife. Im Schreiben beanstandete die Berufungswerberin_A zum einen eine fehlende Begründung und Auseinandersetzung mit ihrer Rechtsansicht im bekämpften Bescheid durch das Finanzamt, zum anderen wiederholte sie ihre bereits im Schreiben vom 15. Dezember 1999 dargelegten Ausführungen und ergänzte diese wie folgt:

"§ 95 Abs. 4 Z 3 Satz 1 EStG 1988, wonach ...., ist als Ausnahmebestimmung nicht nur auf ihre Verfassungskonformität und somit auf sachliche Rechtfertigung zu hinterfragen, sondern jedenfalls auch eng auszulegen.

Dies gilt auch für den (ab 1993 in dieser Fassung anzuwendeten) Satz 2, wonach die Meldung des Eintritts von Umständen, die die Abzugspflicht beenden oder begründen (insbesondere Befreiungserklärung oder Widerrufserklärung), als Veräußerung "gilt" (erneute Fiktion).

Die Entnahme aus dem Depot ist keine Veräußerung und gilt auch nicht als Veräußerung (Schönstein, SWK 1988 A I 318).Sie hat mit einer Befreiungs- oder einer Widerrufserklärung nichts zu tun. Sie hat auch nichts mit einer generellen Beendigung der Abzugspflicht zu tun, sondern nur damit, dass unsere Abzugspflicht weggefallen ist. Um ein Beispiel anzuführen: Der Depotwechsel auf ein anderes inländisches Kreditinstitut würde dessen Abzugspflicht begründen.

Es erfolgt kein Wegzug. ...

Europarechtswidrig ist die Diskriminierung von Wertpapieren, die in Mitgliedstaaten emittiert werden, gegenüber inländischen (gegenständlich handelt es sich um "EU-Wertpapiere").

Eine weitere Diskriminierung läge in jeder Wegzugsbesteuerung insoweit, als der Wegzug von Österreich in einen Mitgliedstaat erfolgt (Verstoß gegen die Kapitalverkehrsfreiheit, siehe auch Lechner, Private Wohnsitznahme und Kapitalverkehrsfreiheit, in Lechner/Staringer/Tumpel (Hrsg), Kapitalverkehrsfreiheit und Steuerrecht, 175 ff).

Ein allenfalls verbleibender "Restanwendungsbereich" stellt sich als sachlich nicht gerechtfertigte Inländerdiskriminierung dar.

Wie bereits dargestellt, ist eine Meldung des Eintritts von Umständen, die die (KESt-) Abzugspflicht generell beenden, nicht erfolgt. Eine Entnahme aus dem Depot ist einer derartigen Meldung nicht gleichzusetzen, da sie selbst nach Ansicht des Finanzamts nicht zwingend zur Beendigung jedweder Abzugspflicht führt."

Die abweisende Berufungsvorentscheidung vom 18. Oktober 2000 begründete das Finanzamt u.a. damit, der § 95 Abs. 4 EStG 1988 gehe als Spezialnorm dem § 19 leg.cit. für Zwecke der KESt vor. Weiters wurde hierin ausgeführt wie folgt:

"Da eine Einbehaltung nach der tatsächlichen Ausschüttung von Kapitalerträgen schon begrifflich gar nicht mehr möglich ist, kann § 95 Abs. 4 leg.cit. nur für jene Fälle Bedeutung zugemessen werden, in denen der im Einzelfall bestimmte Zuflusszeitpunkt vor der tatsächlichen Ausschüttung erfolgt. Wird hingegen ein Kapitalertrag in Form von a-conto-Zahlungen schon vor dem Zuflusszeitpunkt gemäß § 95 Abs. 4 leg.cit. ausgeschüttet, dann gelten die Regeln des § 19 leg.cit. mit der Maßgabe, dass im Zeitpunkt der tatsächlichen Ausschüttungen auch schon die KESt einzubehalten ist (siehe Einkommensteuerhandbuch, Einkommensteuergesetz 1988 samt Kommentierung und Durchführungsverordnungen, Quantschnigg/Schuch, Tz. 6 zu § 95, S 1581). Entgegen der auf Seite 2 der Berufungsschrift angeführten Rechtsmeinung von Mühlehner, KESt-Pflicht für Stückzinsen, RdW 1977, 746, ergibt sich aus § 95 Abs. 4 Z 3 leg.cit., dass auch Stückzinsen, welche im Gesetz als anteilige Kapitalerträge anlässlich der Veräußerung des Wertpapiers oder des Wertpapierkupons umschrieben sind, dem Grunde nach der Kapitalertragsteuer unterliegen. Der für Zwecke der KESt maßgebliche Zeitpunkt des Zufließens dieser Kapitalerträge deckt sich mit dem Zufließen gemäß § 19 leg.cit. Die genannte Gesetzesbestimmung enthält die gesetzliche Fiktion, dass die Meldung von Umständen des Wegfalls der Steuerpflicht oder des Eintrittes in die Steuerpflicht als Veräußerung gilt. Mit dieser Fiktion macht sich der Gesetzgeber die Technik der Stückzinsenabrechnung, bei der persönliche Steuerpflichten abgegrenzt werden, für die Abgrenzung von Kapitalerträgen bei unterjährigem Wechsel von der Steuerpflicht in die Steuerbefreiung und umgekehrt zu Nutze. In § 95 Abs. 4 Z 3 leg.cit. wird durch den Klammerausdruck ("Befreiungserklärung oder Widerrufserklärung") zwar primär der Wechsel zur Befreiung des § 94 Z 5 oder aus der Befreiung des § 94 Z 5 leg.cit. zur Steuerpflicht angesprochen, dies ist aber - entgegen der in der Berufungsschrift dargestellten Meinung von Schönstein - als beispielhaft erläuternd zu verstehen. Es muss wohl - wiederum entgegen den Ausführungen in der Berufungsschrift - jeder Vorgang des Eintrittes in und des Austritts aus der Steuerpflicht - auch etwa der Austritt aus und der Eintritt in die österreichische Besteuerungshoheit - in diesem Sinne behandelt werden, weiters auch die Entnahme des Wertpapiers oder des Kupons aus dem Depot. Überdies wird es für die Anwendung der Fiktion unmaßgeblich sein, wer die Meldung über die betreffenden Umstände erstattet. In diesem Sinne kann das Tatbestandsmerkmal der Meldung eher als ein "Kenntniserlangen" verstanden werden (siehe Einkommensteuerhandbuch, Einkommensteuergesetz 1988 samt Kommentierung und Durchführungsverordnungen, Quantschnigg/Schuch, Tz. 9.2 und 9.3 zu § 95, S 1583 und 1584). Nach diesen Ausführungen bedarf es somit keiner formellen Meldung, wie in der Berufungsschrift behauptet. Die Prüfung, inwieweit die sofortige Steuerpflicht von Kapitalerträgen auf Grund des § 95 Abs. 4 Z 3 EStG 1988 unabhängig vom Zufluss gegen die gemeinschaftsrechtliche (Grund-)Freiheit des Kapitalverkehrs verstößt bzw. die genannte Gesetzesbestimmung als Ausnahmebestimmung auf ihre Verfassungskonformität und somit auf ihre sachliche Rechtfertigung zu hinterfragen ist, ist nicht Aufgabe der Abgabenbehörde bzw. ist auf die Behandlung derartiger Rechtsfragen bzw. Angelegenheiten durch die entsprechenden Höchstgerichte zu verweisen. Nach dem Legalitätsprinzip des Art. 18 Abs. 1 B-VG darf die gesamte staatliche Verwaltung nur auf Grund der Gesetze ausgeübt werden. Damit ist die gesamte Verwaltung aber auch an die gesetzlichen Bestimmungen gebunden. Im gegenständlichen Fall ist somit auf Grund der eindeutigen gesetzlichen Bestimmungen des § 95 leg.cit. eine vom Finanzamt abweichende rechtliche Würdigung nicht zulässig."

In dem mit Schreiben vom 15. November 2000 fristgerecht ausgeführten Antrag auf Vorlage der Berufung an die Abgabenbehörde zweiter Instanz begehrte die Berufungswerberin_A u.a. die Aussetzung des Berufungsverfahrens gemäß § 281 BAO bis zur Entscheidung des EuGH über ein Ersuchen der FLD für Wien, Niederösterreich und Burgenland vom 2. Dezember 1999 um Vorabentscheidung hinsichtlich der Auslegung der Art. 56 und 58 EG. In Erwiderung der Ausführungen des Finanzamtes in der Berufungsvorentscheidung vom 18. Oktober 2000 führte die Berufungswerberin_A weiters aus wie folgt:

"1. Es trifft zu, dass § 95 Abs. 4 EStG 1988 Regelungen enthält, wann die Kapitalerträge als zugeflossen gelten. Diese Sonderregelung gilt aber nach dem klaren Gesetzeswortlaut ausschließlich und abschließend für Zwecke der Einbehaltung der Kapitalertragsteuer. Anders als es die Berufungsvorentscheidung sieht, enthält § 95 Abs. 4 EStG 1988 in der Tat eine abschließende Regelung. Dies ergibt sich schon allein aus der Systematik des EStG 1988, das in seinem 6. Teil den Steuerabzug vom Kapitalertrag in Form der so genannten Kapitalertragsteuer regelt. § 93 Abs. 1 EStG 1988 bestimmt, dass bei inländischen Kapitalerträgen, sowie bei im Inland bezogenen Kapitalerträgen von Forderungswertpapieren die Einkommensteuer durch Abzug vom Kapitalertrag erhoben wird. § 95 Abs. 3 EStG 1988 regelt, wer zum Abzug der Kapitalertragsteuer verpflichtet ist und konsequenterweise regelt der nachfolgende Abs. 4 des § 95 EStG 1988 abschließend, wann der zum Abzug Verpflichtete die Kapitalertragsteuer abzuziehen hat, nämlich im "Zeitpunkt des Zufließens der Kapitalerträge" (Satz 1). Wenn dann unmittelbar daran anschließend festgelegt wird, wann die Kapitalerträge für Zwecke der Einbehaltung der Kapitalertragsteuer als zugeflossen gelten, erweisen nicht nur die aufgezeigten Einzelheiten des systematischen Aufbaus, sondern auch die Grundsätze der Logik, dass hiermit abschließend geregelt ist, wann der Zeitpunkt des Zufließens (Satz 1) gegeben ist. Da der zum Abzug Verpflichtete dem Bund für die Einbehaltung und Abfuhr der Kapitalertragsteuer haftet (§ 95 Abs. 2 EStG 1988) und auch sonst von abgabenrechtlichen Pflichten betroffen ist (§ 140 BAO), müssen klar und unmissverständliche Regelungen gegeben sein. Ein argumentatives Ausweichen auf § 19 EStG 1988 verbietet sich letztlich aus denselben Gründen, mit denen der VfGH mit Erk. 15. 3. 2000, G 141-150/99, mit der Kapitalertragsteuer durchaus parallel textierte Bestimmungen im EStG 1988 zur Spekulationsertragsteuer als verfassungswidrig aufgehoben hat. Was dort hinsichtlich des Vorwurfs der Exzessivität nicht nur der Haftungsbestimmungen, sondern auch der Einbehaltungs- und Abfuhrbestimmungen galt, gilt hier gleichermaßen für eine Unsachlichkeit oder eine Unbestimmtheit (Art. 18 B-VG), die demzufolge das Schicksal der Einstufung als verfassungswidrig teilt. 2. ... In Zusammenhang mit dem in concreto vorliegenden Sachverhalt sind von besonderer Bedeutung die Ausführungen Lechners (aaO 176 f), wonach "eine vorgezogene Besteuerung, bei der die tatsächliche Realisierung oft erst in sehr weiter Ferne liegt und für die in der Regel auch keine Liquidität vorhanden ist", "nicht rechtfertigbar und unverhältnismäßig ist". Das ist für Nullkuponanleihen mit - wie hier - (jahrzehnte)langer Restlaufzeit geradezu typisch. Wir zitieren weiters Lechner aaO 177: "Ähnlich wie bei Beteiligungen, bei denen der tatsächliche Realisierungszeitpunkt meist weit in der Zukunft liegt, kann auch bei Forderungswertpapieren der tatsächliche Zufluss von Kapitalerträgen oft erst viele Jahre oder gar Jahrzehnte nach dem auf den Wegzug fingierten (vorverlegten) Zuflusszeitpunkt liegen. Man denke nur an langfristige Nullkuponanleihen, wie etwa bestimmte US-amerikanische Government-Zero-Bonds, bei denen Laufzeiten von bis zu 30 Jahren keine Seltenheit sind. Erwirbt nun ein unbeschränkt Steuerpflichtiger zum Beispiel eine 30jährige Nullkuponanleihe bei Emission und hält sie auf inländischem Bankdepot, so bewirkt ein Wegzug nach zB 10 Jahren, dass die Stückzinsen für 10 Jahre sofort versteuert werden müssen, obwohl diese Zinsen dem Steuerpflichtigen tatsächlich erst nach weiteren 20 Jahren zufließen." 3. Die Berufungsvorentscheidung überträgt die Rechtsfolge eines Wegzugs auf den vorliegenden Fall, obwohl der Kunde nicht ins Ausland verzogen und (weiterhin) im Inland unbeschränkt steuerpflichtig ist. 4. Die Gleichsetzung einer "Meldung" des Eintritts von Umständen (hier: der Depotentnahme) mit einem "Kenntnis Erlangen" (auf welche Art immer) widerspricht nicht nur dem Gesetzestext, sondern auch den allgemein anerkannten Auslegungsregeln. Zu § 12a MRG nF judiziert der OGH in ständiger Judikatur (zuletzt EvBl 2000/177), dass es auf die förmliche Meldung durch den Mieter und nicht auf die Kenntniserlangung durch den Vermieter (etwa durch Zeitungsnachrichten) ankommt. Beweis": Prokurist, "uu. Adresse"

In Folge des Berufungsverfahrens erfolgte bei der Berufungswerberin_A eine Kapitalertragsteuernachschau zur GBp.Nr.. In der Niederschrift über die Nachschau gemäß § 144 BAO vom 23. Juli 2001 wurde u.a. zu Punkt 1.) Vorlageantrag vom 15. November 2000 u.a. wie folgt festgehalten (der in Kursiv gehaltene Text in wortwörtlicher Wiedergabe):

"Laut Angabe der geprüften Bank orderte ein Kunde in der" Berufungswerberin_A"-Filiale in Wien, ..., am 16. Juli 1998 DM-Anleihen und zwischen 3. August 1998 und 5. Oktober 1999 mehrmals Nullkuponanleihen der" AnleiheA, "wobei er regelmäßig, gleichzeitig mit Kaufauftrag, die Ausfolgung in effektiven Stücken beantragte." In Folge seien die Anleihen der AnleiheA.. dem Kunden ausgehändigt worden. In Zusammenhang mit dem Erwerb der Anleihen sei eine Kapitalertragsteuergutschrift im Sinne des Abschnittes 4.3. Abs. 2 in Verbindung mit Abschnitt 4.5. Abs. 2 des Erlasses des Bundesministeriums für Finanzen Z 14 0602/1-IV/14/93 vom 12. Februar 1993 vorgenommen worden. "Die derart - unter Annahme einer linearen Verzinsung - ermittelten KESt-Gutschriften iHv insges. 54.889.050,99 S hat die" Berufungswerberin_A beim Finanzamt "geltend gemacht. Wären die KESt-Gutschriften nach der finanzmathematischen Methode ermittelt worden, würde lediglich ein Betrag iHv 15.340.095 S zur Anrechnung gelangen. ..."

Die von der Berufungswerberin_A ermittelte "Steuer wurde nach der linearen Methode jeweils für den Zeitraum zwischen Emission des Wertpapiers und der körperlichen Übergabe (lt. Übernahmebestätigung)" laut obiger beim Finanzamt eingereichten Aufstellung übermittelt.

"Aufgrund der Ermittlungen der Bp ergeben sich bezüglich der obigen Aufstellung folgende Änderungen: Die am 11.8.1999 erworbenen Nullkuponanleihen im Nominale von 14.000.000 USD wurden lt. unterfertigter Übernahmebestätigung des Kunden nicht am 30.8.99, sondern am 7.9.99 übernommen, wodurch sich eine entsprechende Änderung der KESt-Abfuhr ergibt. Ebenso wurden die am 5.10.99 erworbenen Anteile nicht am 20.10.99, sondern am 28.10.99 übernommen." Die fiktive KESt bei Übernahme durch den Kunden würde sohin 55.706.368,23 S betragen.

Nach der finanzmathematischen Methode würden sich die KESt-Nachforderungen zum Übernahmezeitpunkt auf 15.641.031,00 S belaufen (progressive Berechnung).

Zusammenfassende Darstellung des TZ 1.) der Niederschrift über die Nachschau vom 23. Juli 2001:

"(Ergänzend wird festgehalten, dass in obiger Niederschrift auf Grund eines Rechenfehlers die "KEST bei Übernahme durch Kunden progressiv berechnet" fälschlicherweise mit dem Betrag von 15.641.031,00 S an statt 15.647.156,00 S angeführt wird.)

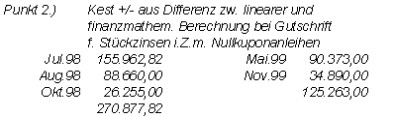

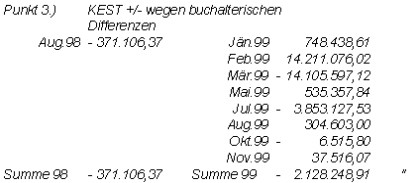

In Punkt 2 und 3 der gegenständlichen Niederschrift weist die Bp Differenzen zum einen auf Grund unterschiedlicher Berechnungsmethoden der KESt-Gutschriften anlässlich des Erwerbes von Nullkuponanleihen durch Kunden (zusätzlich zu Punkt 1) sowie zum anderen buchhalterische Differenzen aus wie folgt:

Als Basis für die KESt-Gutschriften wurde von der Bp der anteilige Zinsertrag nach der finanzmathematischen Methode anstelle der linearen Methode ermittelt.

Die Berufungswerberin_A replizierte zu obigen Feststellungen in ihren Schreiben vom 23. Juli und 27. September 2001 u.a. wie nachfolgend zusammengefasst, sie habe mit der KESt-Gutschrift beim Erwerb lediglich den gesetzlichen Vorgaben Rechnung getragen, da die Wiener Filiale für die vom Kunden georderten Wertpapiere ohne Zweifel eine kuponauszahlende Stelle dargestellt habe. Im Falle der Veräußerung der Anleihen durch den Kunden wäre damit auf Basis der Verwaltungspraxis von der KESt-Pflicht des anteiligen Ertrags auszugehen gewesen. Der Umstand, dass ein Zufluss von Erträgen während des Bestehens der kuponauszahlenden Stelle nicht erfolgt sei, könne aber nicht rückwirkend zum "Entfall" hinsichtlich der Zuflussproblematik der kuponauszahlenden Stelle führen. Weiters seien auch die gewährten KESt-Gutschriften auch der Höhe nach nicht zu beanstanden. Die erstmals in der BMF-Erledigung vom 23. August 2000 (RdW 2000, 696) vertretene und nunmehr auch in die EStR 2000 (Rz 7767) aufgenommene Verpflichtung zu einer finanzmathematischen Berechnung der KESt lasse sich nicht zwingend aus dem Gesetz ableiten. Vielmehr entspreche die von Bankenseite jahrelang gehandhabte lineare Berechnung - wie Schönstein gezeigt habe (SWK 2001/14 S 405=573) - viel eher sowohl der Absicht des Gesetzgebers als auch der im Gesetz zum Ausdruck kommenden Systematik. Ebenso habe sowohl die Verwaltungspraktik in der Vergangenheit (vgl. KESt-Richtlinien Punkt 5.2 Abs. 6; Einzelerledigung des BMF vom 23. Juli 1996) als auch Fachautoren aus dem Kreise der Finanzverwaltung (siehe Quantschnigg/Schuch, Beispiel zu § 95 Tz 9.4) wiederholt die lineare Berechnung für zulässig erklärt. Eine Änderung der Beurteilung für in der Vergangenheit gelegene Zeiträume wäre darüber hinaus auch im Hinblick auf Treu und Glauben nicht zu halten. Die in der Niederschrift vorgenommenen Berechnungen der "fiktiven KESt" würden weiters in Missachtung der EStR 2000 Rz 6187 sowie des darin zitierten VwGH-Erkenntnisses contra legem einen Zufluss bei der "Übernahme durch Kunden" fingieren und seien in keiner Weise nachvollziehbar. Wenn ex lege ein tatsächlich erfolgter Wertpapierverkauf keinen Zufluss vor dem Laufzeitende bewirke, dann könne auch eine von der Abgabenbehörde offensichtlich unterstellte Fiktion des Wertpapierverkaufes bei "Übernahme durch Kunden" keinen steuerlichen Zufluss im Sinne des § 19 EStG auslösen. Eine Kapitalertragsteuerpflicht bei Entnahme wäre darüber hinaus auch rechtswidrig, da die sofortige und unabhängig vom tatsächlichen Zufluss eintretende Steuerpflicht von Kapitalerträgen aufgrund des § 95 Abs. 4 Z 3 EStG diesfalls nämlich einen Verstoß gegen die gemeinschaftsrechtliche Grundfreiheit des Kapitalverkehrs darstellen würde. Im Schreiben vom 24. Jänner 2002 nahm die Berufungswerberin_A zu den Feststellungen der Betriebsprüfung zu Punkt 4 der Niederschrift über die KESt-Nachschau betreffend AnleihenB Stellung, die jedoch das Jahr 2000 betreffen und sohin nicht Gegenstand der Berufungsentscheidung sind.

Nachdem der EuGH die Behandlung des obigen Vorabentscheidungsersuchens der FLD für Wien, Niederösterreich und Burgenland abgelehnt hatte, begehrte die Berufungswerberin_A im Schreiben vom 4. November 2002 die alsbaldige Erledigung des gegenständlichen Berufungsverfahrens. Des Weiteren führte sie hierin ua. aus, sie habe die in den als Richtlinien (!) bezeichneten Erlässen des Bundesministeriums für Finanzen vertretene Rechtsauslegung der Selbstberechnung von Abgaben (KESt) in ihrer Kapitalertragsteuer-Anmeldung (Formular Ka 1) zugrunde gelegt und dabei die einzige vom BMF in den Richtlinien (!) zur Erhebung der Kapitalertragsteuer (BMF 12. Februar 1993, GZ. 14 0602/1-IV/14/93) im Punkt 5.1. Abs. 1 kundgemachte Formel verwendet. Gemäß § 117 BAO dürfe nunmehr die spätere Änderung dieser Rechtsauslegung, die sich auf einen Änderungserlass des Bundesministeriums für Finanzen (BMF vom 12. Juni 2001, GZ 14 0502/2-IV/14/01) stützt, nicht zum Nachteil der betroffenen Partei berücksichtigt werden. Das BMF schreibe in seiner Richtlinie (!) wörtlich: Ein Zufluss im Sinne des § 19 EStG 1988 erfolgt erst bei Tilgung am Ende der Laufzeit (VwGH 5. Juli 1994, 91/14/0064). Wird die Nullkuponanleihe verkauft, liegen Kapitaleinkünfte vor, die "jedoch erst im Zeitpunkt der Einlösung (Laufzeitende) als zugeflossen im Sinne des § 19 gelten (EStR 2000 RZ 6187 idF vor dem 12. Juni 2001).

Mit Erklärung vom 20. November 2001 trat BErufungsbeitreter der gegenständlichen Berufung (dem Vorlageantrag) der Berufungswerberin_A vom 3. Februar 2000 wegen Zahlungs- und Haftungsbescheid betreffend Kapitalertragsteuer gemäß § 257 BAO bei. Zur Begründung der Beitrittsberechtigung verwies BErufungsbeitreter darauf, dass er der gesetzlich vorgesehene Steuerschuldner der KESt wäre, wenn diese berechtigterweise zur Vorschreibung gelangen würde. BErufungsbeitreter schloss sich in dem Schreiben dem Vorbringen und den Anträgen der Berufungswerberin_A vollinhaltlich an. Die Berufungswerberin_A sowie die Abgabenbehörde wurden mit Schreiben vom 27. Mai 2003 bzw. persönlich am 6. Juni 2003 vom Beitritt zur Berufung durch BErufungsbeitreter in Kenntnis gesetzt, wogegen von beiden Parteien keine Einwendungen erhoben wurden (ua. mit Schreiben vom 13. Juni 2003). Zu der Ankündigung des Referenten vom 17. Juni 2003, die anlässlich der Nachschau gemäß § 144 BAO zu GBp.Nr. getroffenen Feststellungen (Punkt 1 bis Punkt 3 der Niederschrift) würden in die gegenständliche Berufungsentscheidung mit ein bezogen werden, soweit diese die Berufungsjahre 1998 und 1999 betreffen würden, verwies die Berufungswerberin_A in ihren Schreiben vom 30. Juni und 10. Juli 2003 auf ihre Schriftsätze vom 27. September 2001, 24. Jänner 2002 sowie 4. November 2002. Die buchhalterischen Differenzen (Fehler bei der Währungsumrechnung, Fehler bei der Zuordnung zu den einzelnen Monaten und Fehler bei der Berechnung der KESt) seien von der Betriebsprüfung mit der Buchhaltung der Berufungswerberin_A abgeklärt worden und würden eine KESt-Gutschrift der Berufungswerberin_A in Höhe von 371.106,37 S für 1998 und 2.128.248,91 S für 1999 ergeben.

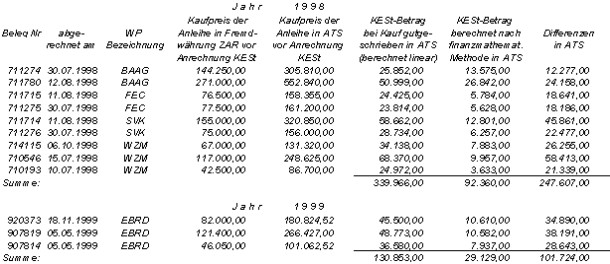

In nachfolgender Aufstellung stellte das Finanzamt die in Punkt 2.) der Niederschrift über die gegenständliche Nachschau ausgewiesenen KESt-Differenzen auf Grund unterschiedlicher Berechnungsmethoden detailliert dar und berichtigte hierin die auf Grund eines Versehens des Betriebsprüfers zum Teil unrichtig berechneten Werte (im Juli 1998 an Stelle von 155.962,82 S nunmehr 132.962,00 S sowie im Mai 1999 an Stelle von 90.373,00 S nunmehr 66.834,00 S):

Die Berufungswerberin_A äußerte sich zu obiger Aufstellung (als Beilage ad a) zum Schreiben) sowie zu einer weiteren Gegenüberstellung der "Kurswerte zum Zeitpunkt des Erwerbes der Nullkuponanleihen in Relation zu dessen Nominalwert" der streitgegenständlichen Nullkuponanleihen (als Beilage ad b) zum Schreiben) - beides der Berufungswerberin_A mit Vorhalt vom 31. Juli 2003 übermittelt - nicht. Mit Schreiben vom 29. August 2003 wurde BErufungsbeitreter der seit seinem Beitritt ergangene Schriftverkehr und Akteninhalt zur Kenntnis gebracht. In seiner Stellungnahme hiezu führte BErufungsbeitreter (vgl. Schreiben vom 8. September 2003) aus, das Finanzamt für den 1. Bezirk in Wien vertrete im Zusammenhang mit dem KESt-Abzug die Rechtsansicht, dass dem Empfänger der Kapitalerträge die Kapitalertragsteuer vom Betriebsfinanzamt des zum Abzug Verpflichteten zwingend vorzuschreiben sei, weil der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt habe. Aus dem bisherigen Schriftverkehr könne keine Auseinandersetzung des UFS mit dem Finanzamt des BErufungsbeitreter erkannt werden, das die zur Abgabenbehörde erster Instanz des zum Abzug Verpflichteten konträre Rechtsansicht vertrete.

Der Unabhängige Finanzsenat, Außenstelle Innsbruck, wies mit Entscheidung vom 11. November 2003, GZ.UFS, die Berufung als unbegründet ab und berichtigte die Berechnungen der Kapitalertragsteuer auf Grundlage der finanzmathematischen Berechnung unter Einbeziehung der unstrittigen buchhalterischen Differenzen. Begründend führte der Referent in seiner Entscheidung hierzu aus, bei einer Entnahme von Nullkuponanleihen aus dem Depot der Berufungswerberin_A handle es sich um eine (fiktive) kapitalertragsteuerpflichtige Veräußerung im Sinne des § 95 Abs. 4 Z 3 EStG 1988 (in der Fassung vor BGBl. I Nr. 65/2008). Da die bei den berufungsgegenständlichen Transaktionen nach der linearen Berechnungsmethode ermittelten Kapitalertragsteuer-Gutschriften bis zu mehr als das Sechseinhalbfache jenes Betrages, der sich unter Zugrundelegung der finanzmathematischen Berechnungsmethode ergebe, betragen würden, stelle die lineare Zinsenberechnungsmethode angesichts der erheblichen Differenzen zu der (genaueren) finanzmathematischen Berechnungsmethode keine rechtmäßige Schätzung der im Kaufpreis enthaltenen Zinsen dar.

Beide Berufungswerber erhoben gegen obige Entscheidung Beschwerden an den Verwaltungsgerichtshof, welcher mit Entscheidung vom 17. April 2008, Zl 2006/15/0067, (betreffend die Beschwerde des BErufungsbeitreter) unter Verweis auf sein Erkenntnis vom 19. Dezember 2007, Zl. 2005/13/0075, den angefochtenen Bescheid wegen Rechtswidrigkeit seines Inhaltes aufhob. Begründend führte der Verwaltungsgerichtshof hierzu aus, dass bereits der Wortlaut der Bestimmung des § 95 Abs. 4 Z 3 EStG 1988, die von der "Meldung des Eintritts von Umständen" spreche, welche die Abzugspflicht beenden oder begründen würde, mit dem rein faktischen Vorgang einer Depotentnahme nicht ohne weiteres in Einklang zu bringen sei. Entscheidende Bedeutung komme dem Umstand zu, dass sich durch eine Depotentnahme allein der Status des Wertpapiers in Bezug auf die Abzugspflicht (anders als bei einer Befreiungserklärung oder Widerrufserklärung oder auch bei einem Wechsel in der persönlichen Steuerpflicht) nicht ändere. Solcherart begründe die Depotentnahme für sich keine Kapitalertragsteuerpflicht. Die Beschwerde der Berufungswerberin_A wurde vom Verwaltungsgerichtshof mit Beschluss vom 27. August 2008, Zl. 2006/15/0068, als gegenstandslos erklärt und das Verfahren eingestellt.

Im Schreiben vom 21. Oktober 2008 fasste der Referent den Sachverhalt dahingehend zusammen, BErufungsbeitreter habe die streitgegenständlichen, effektiv physisch aus dem Depot der Berufungswerberin_A entnommenen Nullkuponanleihen in Folge nicht auf ein weiteres Depot bei einem Kreditinstitut eingebracht, sodass kein Depotwechsel erfolgt sei. BErufungsbeitreter und die Berufungswerberin_A widersprachen dieser Feststellung nicht.

Über die Berufung wurde erwogen:

A) Im vorliegenden Fall ist vorerst strittig, ob die Entnahme von ausländischen Forderungswertpapieren (Nullkuponanleihen) aus einer inländischen kuponauszahlenden Stelle bzw. einem Bankdepot eine Veräußerung im Sinne des § 95 Abs. 4 Z 3 EStG 1988 darstellt und als solche eine Kapitalertragsteuerpflicht begründet.

Gemäß § 93 Abs. 1 EStG 1988 erfolgt die Erhebung der Einkommensteuer bei im Inland bezogenen Kapitalerträgen aus Forderungswertpapieren (Abs. 3) durch Abzug vom Kapitalertrag (Kapitalertragsteuer). Kapitalertragsteuerpflichtig sind nach § 93 Abs. 4 Z 2 leg.cit. auch die Unterschiedsbeträge gemäß § 27 Abs. 2 Z 2 EStG. Kapitalerträge aus Forderungswertpapieren sind im Inland bezogen, wenn sich die kuponauszahlende Stelle (§ 95 Abs. 3 Z 2 EStG 1988) im Inland befindet (§ 93 Abs. 3 letzter Satz EStG 1988).

Schuldner der Kapitalertragsteuer ist gemäß § 95 Abs. 2 EStG 1988 der Empfänger der Kapitalerträge. Die Kapitalertragsteuer ist durch Abzug einzubehalten. Der zum Abzug Verpflichtete (Abs. 3) haftet dem Bund für die Einbehaltung und Abfuhr der Kapitalertragsteuer. Zum Abzug der Kapitalertragsteuer bei im Inland bezogenen Kapitalerträgen aus Forderungswertpapieren (§ 93 Abs. 3 leg.cit .) ist gemäß § 95 Abs. 3 Z 2 EStG 1988 die kuponauszahlende Stelle verpflichtet, das ist ua. das Kreditinstitut, das an den Kuponinhaber Kapitalerträge im Zeitpunkt der Fälligkeit und anteilige Kapitalerträge anlässlich der Veräußerung des Wertpapiers auszahlt bzw. der inländische Emittent, der an den Kuponinhaber solche Kapitalerträge auszahlt.

Der zum Abzug Verpflichtete hat die Kapitalertragsteuer gemäß § 95 Abs. 4 EStG im Zeitpunkt des Zufließens der Kapitalerträge abzuziehen. Die Kapitalerträge gelten für Zwecke der Einbehaltung der Kapitalertragsteuer bei Kapitalerträgen aus Forderungswertpapieren im Zeitpunkt der Fälligkeit der Kapitalerträge und im Zeitpunkt des Zufließens (§ 19) anteiliger Kapitalerträge anlässlich der Veräußerung des Wertpapiers oder des Wertpapierkupons als zugeflossen (§ 95 Abs. 4 Z 3 1. Satz EStG 1988). Nach § 95 Abs. 4 Z 3 2. Satz EStG 1988 idF BGBl. I Nr. 65/2008 gilt die Meldung des Eintritts von Umständen, die die Abzugspflicht beenden oder begründen (insbesondere Befreiungserklärung oder Widerrufserklärung), die Zustellung eines Bescheides im Sinne des § 94 Z 5 letzter Satz, die Entnahme aus dem Depot oder die Übertragung auf ein anderes Depot, ausgenommen auf ein inländisches Depot desselben Steuerpflichtigen beim selben Kreditinstitut, als Veräußerung.

Der zum Abzug Verpflichtete hat bei Kapitalerträgen gemäß § 93 Abs. 3 EStG 1988 die in einem Kalendermonat einbehaltenen Steuerbeträge abzüglich gutgeschriebener Beträge spätestens am 15. Tag nach Ablauf des folgenden Kalendermonates an das Finanzamt abzuführen (§ 96 Abs. 1 Z 3 EStG 1988). Dem Empfänger der Kapitalerträge kann die Kapitalertragsteuer nur ausnahmsweise in den in § 95 Abs. 5 EStG 1988 genannten Fällen vorgeschrieben werden. Werden Kapitalerträge rückgängig gemacht, dann sind gemäß § 95 Abs. 6 EStG 1988 von dem zum Abzug Verpflichteten die entsprechenden Beträge an Kapitalertragsteuer gutzuschreiben. Die gutgeschriebene Kapitalertragsteuer darf die von den rückgängig gemachten Kapitalerträgen erhobene oder zu erhebende Kapitalertragsteuer nicht übersteigen.

Eine Gutschrift von Kapitalertragsteuer für Kapitalerträge im Sinne des Abs. 4 Z 3 hat gemäß § 95 Abs. 7 EStG 1988 idF BGBl. I Nr. 65/2008 durch die kuponauszahlende Stelle (Abs. 3 Z 2) in folgenden Fällen zu erfolgen: Z 1. Bei Übernahme eines Wertpapiers durch eine in Abs. 3 Z 2 erster und zweiter Teilstrich genannte Institution zur Verwahrung und Verwaltung, sofern es sich bei dieser nicht um einen Drittverwahrer im Sinne des § 3 Depotgesetz handelt, und wenn für die Kapitalerträge ein Kapitalertragsteuerabzug vorzunehmen ist. Eine Gutschrift steht bei Depotübertragungen von einem inländischen Depot auf ein anderes inländisches Depot desselben Steuerpflichtigen beim selben Kreditinstitut nicht zu. Z 2. Bei Meldung des Eintritts von Umständen, die die Abzugspflicht begründen.

§ 95 Abs. 4 Z 3 EStG und § 95 Abs. 7 EStG, beide idF BGBl. I Nr. 65/2008, treten nach § 124b Z 144 und 145 EStG mit 1. Jänner 1998 in Kraft. Depotübertragungen im Sinne des § 95 Abs. 4 Z 3 EStG vor dem 1. Jänner 2008 gelten nicht als Veräußerung bzw. steht für diese eine Gutschrift nicht zu.

Kapitalertragsteuerpflichtige Einkünfte sind auch Unterschiedsbeträge zwischen dem Ausgabewert eines Wertpapiers und dem im Wertpapier festgelegten Einlösungswert (§ 27 Abs. 2 Z 2 in Verbindung mit § 93 Abs. 4 Z 2 EStG 1988). Im Falle des vorzeitigen Rückkaufes tritt an die Stelle des Einlösungswertes der Rückkaufpreis.

Ein Zero Bond (Nullkuponanleihe) stellt eine Anleiheform dar, die eine Nominalverzinsung von Null aufweist. Anstatt der jährlichen Zinszahlungen fällt der gesamte Zahlungsstrom, bestehend aus Kapitaltilgung und Zinserträgen, am Ende der Laufzeit an. Die gesamte Verzinsung kommt in der begebenen Anleihe in einem hohen Disagio zum Ausdruck, wobei das Nominale mit einem laufzeitadäquaten Kapitalmarktzins abgezinst wird (Moritz, Zur Kapitalertragsteuer bei Zero Bonds, SWK 2001 S 361, mit Verweis auf Schiestl, Nullkuponanleihen in Österreich, ÖBA 1991, 114). Kursveränderungen während der Laufzeit resultieren einerseits aus dem Zinsenzuwachs (= zeitabhängiger Anteil des Unterschiedsbetrages zwischen Ausgabewert und Einlösewert) und andererseits aus Kursschwankungen (bedingt durch Veränderungen des marktüblichen Zinsniveaus und/oder der Schuldnerbonität). Kapital(Zins-)erträge fallen grundsätzlich erst am Laufzeitende bzw. bei vorzeitiger Einlösung des Wertpapiers an. Wird eine Nullkuponanleihe jedoch vor Laufzeitende veräußert, so werden in der Regel im Kaufpreis auch anteilige Kapitalerträge abgegolten.

Der Gesetzgeber hat nunmehr durch die Änderung des § 95 Abs. 4 Z 3 iVm § 124b Z 144 EStG 1988 (im Bundesgesetz, mit dem das Einkommensteuergesetz 1988, das EU-Quellensteuergesetz und die Bundesabgabenordnung geändert wird, BGBl. I Nr. 65/2008, ausgegeben am 7. Mai 2008) gesetzlich ausdrücklich angeordnet, dass eine Entnahme aus dem Depot rückwirkend zum 1. Jänner 1998 als Veräußerung gilt, welche eine Verpflichtung zum Kapitalertragsteuerabzug begründet. Die als Reaktion auf das Erkenntnis des Verwaltungsgerichtshofes vom 19.12.2007, 2005/13/0075, ergangene gesetzliche Ergänzung des § 95 EStG 1988 und Einführung des § 95 Abs. 7 EStG normiert die Beibehaltung der bisherigen Verwaltungspraxis einer Kapitalertragsteuer-Gutschrift bei unterjährigem Erwerb von KESt-pflichtigen Zerobonds. Der im selben Erkenntnis vom Verwaltungsgerichtshof vertretenen Ansicht, dass die Entnahme eines Wertpapiers aus einem Depot nicht als ein der Kapitalertragsteuer unterliegender Vorgang anzusehen ist, wurde vom Gesetzgeber durch die Änderung des Einkommensteuergesetzes BGBl. I Nr. 65/2008 dahingehend begegnet, als dass § 95 Abs. 4 Z 3 EStG 1988 nunmehr ausdrücklich eine Entnahme aus dem Depot als Veräußerung qualifiziert (674/A XXIII. GP Initiativantrag). Der neuen Rechtslage zufolge versteuert der Veräußerer eines Forderungswertpapiers Stückzinsen pro rata temporis gemäß § 27 Abs. 2 EStG, welche nach § 95 Abs. 4 Z 3 EStG der KESt unterliegen. Da der Erwerber den nächsten Kupon zur Gänze bzw. den gesamten Unterschiedsbetrag gemäß § 27 Abs. 2 Z 2 ESTG (dh Tilgungs- bzw. Veräußerungserlös abzüglich Emmissionswert) mit KESt besteuert, erhält dieser im Zeitpunkt des Kaufes eine Gutschrift auf jene Zinsen, die er dem Veräußerer bezahlt (Jakom/ Marschner, EStG, 2009, § 95, Rz. 43).

Die Regelung des § 95 Abs. 4 EStG bestimmt den Zeitpunkt des Abzuges bzw. der Einbehaltung der KESt; weiters auch die Entstehung des Abgabenanspruches im Sinne des § 4 Abs. 2 lit. a Z 3 BAO. Für "Zwecke der KESt" legt der Katalog des § 95 Abs. 4 EStG besondere - teilweise vom allgemeinen Zufluss abweichende - Zuflusszeitpunkte fest. Die Zuflussbestimmungen des § 95 Abs. 4 EStG gehen als lex specialis sowohl § 19 EStG als auch den Realisationsbestimmungen im Rahmen eines Betriebsvermögensvergleiches gemäß §§ 4f EStG vor. Für das Regime der Kapitalertragsteuer ordnet § 95 Abs. 4 Z 3 EStG 1988 insofern eine so genannte Surrogatbesteuerung an, als für Zwecke der Einbehaltung der Kapitalertragsteuer die Kapitalerträge bereits im Zeitpunkt des Zufließens (§ 19 EStG) anteiliger Kapitalerträge anlässlich der Veräußerung des Wertpapiers oder des Wertpapierkupons - in Form des Veräußerungspreises des Wertpapiers, in dem auch die Stückzinsen enthalten sind - als zugeflossen gelten (Fuchs, Abgrenzung Kapitalertrag und Substanz im Ertragsteuerrecht, in FS Doralt, Ertragsteuern in Wissenschaft und Praxis, Wien 2007, S 84). Die Stückzinsen sind im Zeitpunkt ihres (fiktiven) Zufließens kestpflichtig. Die Entnahme eines Wertpapiers aus einem Depot gilt gemäß § 95 Abs. 4 Z 3 2. Satz EStG idF BGBl Nr. I 65/2008 "als Veräußerung" und führt als Austritt des Wertpapiers aus dem KESt-Kreislauf zum Abzug von KESt auf die Stückzinsen (Jakom/Marschner, EStG, 2009, § 95, Rz. 16, 28, 31).

Nach Bergmann, Bessere Rechtsgrundlagen für das österreichische Wertpapiergeschäft, ÖStZ 2008, 259, legen die Bestimmungen des § 95 Abs. 4 EStG (primär) vor allem als Grundregel fest, dass die Kapitalertragsteuer "im Zeitpunkt des Zufließens" der Kapitalerträge abzuziehen ist. Dabei wird stets das Vorhandensein von grundsätzlich KESt-pflichtigen Forderungswertpapieren und für Kapitalerträge daraus auch die Existenz eines österreichischen depotführenden/kuponauszahlenden Kreditinstituts vorausgesetzt. Nach § 95 Abs. 4 Z 3 1. Satz EStG wird prinzipiell der Zeitpunkt des Zufließens von Kapitalerträgen aus Forderungswertpapieren jedenfalls mit der Fälligkeit der (vom Schuldner ausbezahlten) Kapitalerträge bestimmt, subsidiär dazu aber auch ein Zuflusszeitpunkt für die Vereinnahmung von (vom Erwerber bezahlten) Stückzinsen aus Anlass von Veräußerungsvorgängen im Hinblick auf die betreffenden Forderungswertpapiere bzw. der diesbezüglichen Wertpapierkupons gesetzlich fingiert. Damit regelt die Bestimmung des § 95 Abs. 4 Z 3 Satz 1 EStG ua. Ereignisse, die entweder bei Wertpapieren mit regelmäßigen Kupons zwischen den verschiedenen Kuponfälligkeiten und/oder bei Disagiobeträgen/Unterschiedsbeträgen überhaupt zwischen Emissions- und Tilgungszeitpunkt stattfinden und außerdem durch die Vereinnahmung von sog Stückzinsen bzw. von (zeitanteiligen oder infolge von Marktverhältnissen ergebenden) Unterschiedsbeträgen bestimmt sind. Die Bestimmung umfasst inhaltlich die Durchführung von vertraglichen Versprechen zwischen Verkäufer und Käufer eines Forderungswertpapiers bzw. eines Wertpapierkupons, wobei die depotführende/kuponauszahlende Stelle als KESt-Abzugsverpflichtete für den KESt-Einbehalt bzw. auch für die KESt-Gutschrift im Rahmen der Abwicklung dieser Transaktionen zu sorgen hat. In den jeweiligen Zeitpunkten werden vom Eigentümer eines Forderungswertpapiers bzw. vom Veräußerer eines solchen Wertpapiers Kapitalerträge vereinnahmt, wobei diese einmal vom Schuldner der Kapitalerträge (zB bei bereits fälligen Kupons) und ein anderes Mal vom Erwerber des Papiers (zB bei noch nicht fälligen Kupons, im Rahmen der sog "Stückzinsen") bezahlt werden. Für andere denkbare Ereignisse zwischen verschiedenen Kuponfälligkeiten bzw. während der Laufzeit eines Wertpapiers, in denen seitens des Anlegers (Eigentümer des Forderungswertpapiers/Depotinhaber) tatsächlich kein Kapitalertrag zufließt (weder vom Emittenten noch von einem Erwerber), sieht der Gesetzgeber bei physischer Entnahme von Forderungswertpapieren aus einem Depot fiktive Veräußerungen und damit Zuflussfiktionen im § 95 Abs. 4 Z 3 Satz 2 EStG idF BGBl. I Nr. 65/2008 vor.

Die Bestimmungen des § 95 Abs. 4 Z 3 und Abs. 7 EStG 1988 idF BGBl. I Nr. 65/2008 traten rückwirkend mit 1. Jänner 1998 in Kraft (§ 124b Z 144f EStG). Nachdem als Grundregel im Verwaltungsrecht gilt, dass eine Behörde das im Zeitpunkt der Erlassung ihres Bescheides geltende Recht anzuwenden hat (VwGH 4.5.1977, 0898/75, VwSlg 9.315/A; VwGH 28.11.1983, 82/11/0270, 11.237/A; VwGH 21.12.1990, 86/17/0106), ergibt sich für den streitgegenständlichen Fall aus der nunmehr gegebenen, auf den strittigen Zeitraum zurückwirkenden Gesetzeslage unweigerlich, dass zum einen die Erwerbe der strittigen Nullkuponanleihen durch BErufungsbeitreter in den Jahren 1998 und 1999 gemäß § 95 Abs. 7 EStG 1988 idF BGBl. I Nr. 65/2008 Kapitalertragsteuergutschriften begründeten und zum andern die unmittelbar in zeitlicher Nahebeziehung anschließenden Entnahmen der strittigen Nullkuponanleihen aus dem Depot als (fiktive) Veräußerungen iSd § 95 Abs. 4 Z 3 EStG 1988 idF BGBl. I Nr. 65/2008 eine Verpflichtung der Berufungswerberin_A zum Kapitalertragsteuerabzug bewirkten.

Ergänzend wird hierzu angemerkt, dass die von BErufungsbeitreter regelmäßig einige Tage bzw. Wochen nach dem Erwerb aus dem Depot entnommenen und von der Berufungswerberin_A ihm in effektiven Stücken ausgehändigten streitgegenständlichen Nullkuponanleihen von diesem in Folge nicht auf ein anderes Depot übertragen wurden (vgl. hierzu die von den Parteien nicht widersprochene Feststellung des Referenten im Vorhalt vom 21. Oktober 2008, in welchem diese auch ausdrücklich um Berichtigung ersucht wurden, sollte dieser Sachverhalt nicht den Tatsachen entsprechen). Da sohin in den vorliegenden Fällen keine Depotübertragung bzw. kein Depotwechsel erfolgte, findet somit die Ausnahmebestimmung des § 124b Z 144f, BGBl. I Nr. 65/2005, keine Anwendung.

Die Berufungsausführungen der Berufungswerberin_A unter Verweis auf Schönstein, SWK 1988 A I 318, und Marschner, ÖStZ 2002/381, bzw. eine Judikatur des OGH zum § 12a Mietrechtgesetz können der Berufung zu keinem Erfolg verhelfen, beziehen sich doch diese auf eine zwischenzeitlich vollkommen geänderte Rechtslage. Der Gesetzgeber stellt nunmehr im § 95 Abs. 4 Z 3 EStG 1988 idF BGBl. I Nr. 65/2008 eindeutig klar, dass eine Depotentnahme als Veräußerung gilt, sodass den von Schönstein und Marschner dargelegten Auslegungsversuchen und Argumenten auf Grundlage der "alten" Rechtslage vor BGBl. I Nr. 65/2008 der Boden entzogen wurde. Dies gilt auch hinsichtlich der Ausführungen der Berufungswerberin_A zum VwGH-Erkenntnis vom 5.7.1994, 91/14/0064, und zu Lechner (in Private Wohnsitznahme und Kapitalverkehrsfreiheit, in Lechner/Staringer/Tumpel (Hrsg.), Kapitalverkehrsfreiheit und Steuerrecht, 176f, 2000), begründet doch nach § 95 Abs. 4 Z 3 EStG 1988 idF BGBl. I Nr. 65/2008 eine Veräußerung eines Wertpapiers unter Stückzinsabrechnung - wie bereits dargelegt - einen Zufluss von anteiligen Kapitalerträgen.

An dieser Rechtsansicht vermag auch nichts der Verweis der Berufungswerberin auf die EStR 2000 Rz 6187 idF vor dem 12. Juni 2001, der zu Folge bei einem vorzeitigen Verkauf einer Nullkuponanleihe die Kapitaleinkünfte erst im Zeitpunkt der Einlösung (Laufzeitende) als zugeflossen im Sinne des § 19 EStG gelten würden, etwas zu ändern. Eine Zufluss-Fiktion erst im Zeitpunkt der Einlösung erachtet der Referent auf Grund obiger Ausführungen für unzulässig. Weiters wird vermerkt, dass die von der Berufungswerberin zitierte Aussage in den EStR 2000 Rz 6187 in der geltenden Fassung nicht mehr enthalten ist.

Die Bestimmung des § 117 BAO ist mit Erkenntnis des Verfassungsgerichtshofes vom 2. Dezember 2004, G 95/04 ua., VfSlg 17.394, aufgehoben worden; die Kundmachung im BGBl. I Nr. 2/2005 erfolgte am 24. Jänner 2005. Nach dem ausdrücklichen Ausspruch des Verfassungsgerichtshofes ist § 117 BAO auch in anderen als den Anlassfällen nicht mehr anzuwenden (siehe auch VwGH 31.5.2006; 2003/13/0139); dies auch dann, wenn sich diese Nichtanwendung für die Abgabepflichtigen als nachteilig erweist. Der Verweis der Berufungswerberin_A hinsichtlich der EStR 2000 Rz 6187 idF vor dem 12. Juni 2001 auf die Schutzwirkung des § 117 BAO kann sohin der Berufung zu keinem Erfolg verhelfen.

Im Hinblick auf den von der Berufungswerberin mehrmals vorgebrachten Einwand, der angefochtene Bescheid bzw. die Bestimmung des § 95 Abs. 4 Z 3 EStG 1988 würde gegen die gemeinschaftsrechtliche (Grund-)Freiheit des Kapitalverkehrs verstoßen und würde eine europarechtswidrige Diskriminierung von Wertpapieren bzw. eine sachlich nicht gerechtfertigte Inländerdiskriminierung darstellen, wird bemerkt, dass eine solche vom Referenten nicht erkannt werden kann. Im vorliegenden Fall fand weder eine Besteuerung unabhängig vom Zufluss noch - nach Aktenlage - ein Wegzug statt. Dem Referenten steht nicht zu, die Verfassungsmäßigkeit einer gesetzlichen Bestimmung zu beurteilen. Der Referent ist an die bestehenden und ordnungsgemäß kundgemachten Gesetze gebunden, sodass nach dem Gesetzeswortlaut der Berufung in diesem Punkt kein Erfolg beschieden sein konnte. Im Übrigen wird auf das Erkenntnis des VfGH vom 16.12.2004, B1575/03, verwiesen, welcher bei ua. einer Nachforderung von Kapitalertragsteuer wegen zu hoch ausgestellter Gutschriften, Depotentnahmen und Depotübertragungen nach dem Erwerb von Nullkuponanleihen durch Kunden eines Kreditinstitutes keine Verletzung verfassungsgesetzlich gewährleisteter Rechte erkennen konnte.

Dem Einwand der Berufungswerberin_A, ein Konnex von § 95 Abs. 4 EStG zu § 19 EStG würde dem systematischen Aufbau des Gesetzes widersprechen, wurde durch die rückwirkende Gesetzesänderung durch BGBl. I Nr. 65/2008 der Boden entzogen. Dem Referenten steht nicht zu, die Verfassungsmäßigkeit des gesetzlich verankertes Verweises im § 95 Abs. 4 EStG auf § 19 EStG zu beurteilen. Entgegen der Ansicht der Berufungswerberin kann der Referent jedoch nicht die behauptete Unsachlichkeit oder Unbestimmtheit (Art. 18 B-VG) der Regelung erkennen. Das von der Berufungswerberin_A angeführte Erkenntnis des Verfassungsgerichtshofes (VfGH 15.3.2000, G 141-150/99) erging zu einer völlig abweichenden gesetzlichen Bestimmung, sodass dem Verweis hierauf mangels Vergleichbarkeit nicht gefolgt werden kann.

B) Gemäß § 95 Abs. 2 EStG haftet der zum Abzug Verpflichtete (§ 95 Abs. 3 EStG) dem Bund für die Einbehaltung und Abfuhr der Kapitalertragsteuer. Der Tatbestand der Haftung für Kapitalertragsteuer nach § 95 Abs. 2 EStG 1988 stellt als solcher nur auf die objektive Pflichtverletzung ab. Die Geltendmachung der Haftung nach § 224 BAO iVm § 95 Abs. 2 EStG 1988 steht im Ermessen der Behörde (VwGH 12.12.2007, 2006/15/0004, mwN, zur insoweit gleich gelagerten Bestimmung des § 82 EStG 1988 VwGH 3.8.2004, 2000/13/0046, VwGH 25.4.2002, 2001/15/0152, VwSlg 7.713/F, und zur insoweit gleich gelagerten Haftung nach § 99 EStG 1988 VwGH 27.11.2003, 2003/15/0087, VwSlg 7.881/F). Es bedarf sohin im Rahmen des Ermessens einer Überprüfung, ob die Berufungswerberin_A zur Haftung herangezogen werden kann oder nicht.

Eingangs wird hierzu festgehalten, dass die streitwesentlichen Bestimmungen des § 95 EStG mit dem Bundesgesetz, mit dem das Einkommensteuergesetz 1988, das EU-Quellensteuergesetz und die Bundesabgabenordnung geändert wird, BGBl. I Nr. 65/2008, neu geregelt wurden. § 95 Abs. 4 Z 3 2. Satz und Abs. 7 EStG idF BGBl. I Nr. 65/2088 trat zum 1. Jänner 1998 rückwirkend in Kraft. Zum Zeitpunkt der Depotentnahmen in den Jahren 1998 und 1999 hatte § 95 Abs. 3 Z 4 2. Satz EStG idF BGBl Nr. 12/1993 nachfolgende Fassung:

"Die Meldung des Eintritts von Umständen, die die Abzugspflicht beenden oder begründen (insbesondere Befreiungserklärung oder Widerrufserklärung), oder die Zustellung eines Bescheides im Sinne des § 94 Z 5 letzter Satz gilt als Veräußerung."

§ 95 Abs. 7 EStG war nicht existent.

Die Berufungswerberin_A spricht sich sowohl gegen eine KESt-Abzugsverpflichtung anlässlich der Depotentnahmen als auch gegen die von der Abgabenbehörde anlässlich der Nachschau gemäß § 144 BAO zu GBp.Nr. (Niederschrift über die Nachschau vom 23. Juli 2001) in Verbindung mit der dem Referenten nachgereichten Aufstellung (Beilage ad a) zum Schreiben vom 31. Juli 2003) - abgesehen von den außer Streit stehenden buchhalterischen Differenzen - durchgeführten Berechnung der KESt-Beträge nach der finanzmathematischen Methode aus. Nach Auffassung der Berufungswerberin sei die von ihr sowohl bei Ermittlung der KESt-Gutschriften bei sämtlichen Ankäufen von Wertpa-pieren laut obigen Aufstellungen als auch der in den Schreiben vom 27. Oktober, 22. November sowie 15. Dezember 1999 angeführten KESt-Beträgen bei Übernahme der Wertpapiere durch BErufungsbeitreter angewendete lineare Berechnungsmethode zulässig, zumal diese in den Einkommensteuer- und in den Kapitalertragsteuer-Richtlinien ausdrücklich als zutreffend erachtet worden sei. BErufungsbeitreter führt in seinem Schreiben vom 8. September 2003 aus, die Kapitalertragsteuer sei vom Betriebsfinanzamt des zum Abzug Verpflichteten zwingend dem Empfänger der Kapitalerträge vorzuschreiben, weil der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt habe.

Hierzu ist vorerst festzuhalten, dass Erlässe für den Unabhängigen Finanzsenat keine maßgebende Rechtsquelle darstellen (§ 271 BAO). Erlässe bzw. Richtlinien kommt keine selbständige normative Kraft zu und begründen weder objektive Rechte noch subjektive Ansprüche des Steuerpflichtigen (VwGH 25.1.2006, 2006/14/0002, und - ausdrücklich zu den ESt-Richtlinien - VwGH 28.1.2003, 2002/14/0139). Ein im Einzelnen erlassgetreues Verhalten ist allerdings gegebenenfalls im Rahmen der Ermessensübung zur Erlassung eines Haftungsbescheides mitzuberücksichtigen (vgl. etwa das zu den mit den §§ 93 und 95 EStG 1988 insoweit vergleichbaren Bestimmungen der §§ 99 und 100 EStG 1988 ergangene VwGH 27.11.2003, 2003/15/0087, VwSlg 7.881/F)

In dem Erlass des Bundesministeriums für Finanzen vom 12. Februar 1993, Zl. 14 0602/1-IV/14/93 ("KESt-Richtlinien"), veröffentlicht im Amtsblatt der Österreichischen Finanzverwaltung - AÖFV - Nr. 158/1993, wurde folgende "Ansicht vertreten":

"3.3 Kapitalertrag bei Wertpapieren

(1) Zu den Kapitalerträgen aus Wertpapieren zählen nicht nur die periodischen Zinsen, sondern auch der jeweilige Unterschiedsbetrag zwischen dem Ausgabewert und dem im Wertpapier festgelegten Einlösungswert. Ausgabewert ist der prospektmäßige Emissionskurs, Einlösungswert ist der in den Anleihebedingungen festgelegte Tilgungsbetrag. (...)

4.3 Steuerabzug bei Stückzinsen

(1) Im Bereich der Kapitalerträge aus Forderungswertpapieren erstreckt sich die Steuerpflicht auch auf anteilige Kapitalerträge anlässlich der Veräußerung eines Wertpapiers, also insbesondere auf die sogenannten Stückzinsen (§ 95 Abs. 3 Z. 2). Der Steuerabzug ist in jenem Zeitpunkt vorzunehmen, in dem die anteiligen Kapitalerträge nach den Kriterien des § 19 zufließen (§ 95 Abs. 4 Z. 3).

(2) Vom Veräußerer eines Wertpapiers verrechnete anteilige Kapitalerträge stellen beim Erwerber einen vorweg rückgängig gemachten Kapitalertrag dar. Dies ergibt sich daraus, dass der zur Kuponfälligkeit erhaltene volle Kapitalertrag durch die Bezahlung der Stückzinsen vorbelastet ist. Die Belastung mit Stückzinsen führt daher in bezug auf den Erwerber des Wertpapiers zu einer Kapitalertragsteuergutschrift (§ 95 Abs. 6).

Beispiel: ... (...)

4.5 Steuerabzug bei Unterschiedsbeträgen zwischen Ausgabe- und Einlösungswert

(1) Bei Unterschiedsbeträgen im Sinne des Punktes 3.3 entsteht die Abzugspflicht grundsätzlich erst am Ende der Laufzeit bzw. bei vorzeitiger Einlösung des Wertpapiers. Dies gilt sowohl für Unterschiedsbeträge, die neben laufenden Zinsen anfallen, als auch für Unterschiedsbeträge, die als einziger Kapitalertrag anfallen (also für Nullanleihen).

(2) Wird ein Wertpapier vor dem Ende der Laufzeit verkauft, dann ist für den zeitanteiligen Kapitalertrag des Veräußerers im Zeitpunkt der Veräußerung Abzugspflicht gegeben. Es bestehen keine Bedenken, wenn der zeitanteilige Kapitalertrag unter sinngemäßer Anwendung der in Punkt 5.1 dargestellten Formel ermittelt wird. Der Steuerabzug ist im Sinne des Punktes 4.3 Abs. 2 und 3 vorzunehmen. (...)

5.1 Geldeinlagen und sonstige Forderungen bei Banken

(1) Der Abzugspflicht von 22 Prozent unterliegen erst Kapitalerträge, die als Entgelt für die Überlassung von Kapital für die Zeit ab 1. Jänner 1993 anzusehen sind. Bei Kapitalerträgen aus Einlagen, die mit 31. Dezember 1992 abgeschlossen werden, besteht erst für Kapitalerträge aus Abschlüssen nach dem 31. Dezember 1992 eine Abzugspflicht von 22 Prozent. Bei Sparbriefen, Kapitalsparbüchern, Termineinlagen und Festgeldern kann der auf die Zeit ab dem 1. Jänner 1993 anfallende Kapitalertrag einfachheitshalber nach folgender Formel berechnet werden:

Die Berufungswerberin_A berechnete die in Rede stehenden Kapitalertragsteuergutschriften nach dieser (linearen) Methode.

Der Erlass des Bundesministeriums für Finanzen vom 8. November 2000, Zl. 06 0104/9-IV/6/00, mit der Bezeichnung "Einkommensteuerrichtlinien 2000 (EStR 2000)", veröffentlicht im Amtsblatt der österreichischen Finanzverwaltung - AÖFV - Nr. 232/2000 vom 21. Dezember 2000, wurde mit den Ausführungen eingeleitet, die EStR 2000 seien ab der Veranlagung 2000 generell anzuwenden; bei abgabenbehördlichen Prüfungen für vergangene Zeiträume und auf offene Veranlagungsfälle (insbesondere Veranlagung 1999) seien die EStR 2000 anzuwenden, soweit nicht für diese Zeiträume andere Bestimmungen in Gesetzen oder Verordnungen Gültigkeit hätten oder andere Erlässe für diese Zeiträume günstigere Regelungen vorsähen.

Rz 6186 der EStR 2000 lautete:

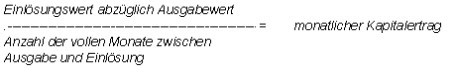

"... Nullkuponanleihen sind Anleihen, mit denen üblicherweise kein Anspruch auf laufende Zinsen verbunden ist. An Stelle dessen liegt der Ausgabepreis unter dem Einlösewert. Mit fortschreitender Laufzeit steigt jedoch der innere Wert der Nullkuponanleihe und erreicht am Ende der Laufzeit den Einlösewert. Dieser Differenzbetrag, der wirtschaftlich betrachtet nicht ausbezahlten und neuerlich verzinsten Zinsen gleichkommt, führt bei Einlösung zum Zufluss von Kapitaleinkünften im Sinne des § 27 Abs. 2 Z. 2 EStG 1988. Wird hingegen das Wertpapier vorzeitig verkauft, tritt an die Stelle des Einlösewertes der Veräußerungspreis. Kapitaleinkünfte liegen jedoch nur in Höhe der Differenz zwischen dem Ausgabewert und dem inneren Wert im Veräußerungszeitpunkt vor. Dieser innere Wert errechnet sich durch Aufzinsung des Ausgabepreises mit dem Renditezinssatz. Ergeben sich keine wesentlichen Abweichungen zu dem sich durch Aufzinsung des Ausgabepreises ermittelten Zinsbetrag, bestehen jedoch keine Bedenken, den anteiligen Zinsertrag durch folgende Formel zu ermitteln:

Einlösungswert abzüglich Ausgabewert dividiert durch die Anzahl der vollen Monate zwischen Ausgabe und Einlösung = monatlicher Kapitalertrag."

Mit Erlass des Bundesministers für Finanzen AÖF Nr. 145/2001 wurde diese Aussage in der Rz 6186 der Einkommensteuerrichtlinien 2000 dahingehend geändert bzw. ergänzt, dass keine Bedenken bestehen, wenn anlässlich von steuerpflichtigen Vorgängen, die vor dem 1. Februar 2001 gelegen sind, der innere Wert nach der linearen Methode pauschal berechnet werde. Diese Art der Schätzung sei jedoch nur zulässig, wenn keine wesentliche Abweichung zum Ergebnis nach der Zinseszinsformel bestehe und somit das Schätzungsergebnis dem tatsächlichen Ergebnis nahe komme. Als wesentliche Abweichung sei eine Abweichung um mehr als 25 %, mindestens aber um 10.000 S anzusehen.

Das Finanzamt und die Berufungswerberin_A haben im vorliegenden Fall mit unterschiedlicher Berechnungsmethode errechnete Kapitalerträge dem BErufungsbeitreter als Erwerber der Wertpapiere als "vorweg rückgängig gemachten Kapitalertrag" zugerechnet und als Kapitalertragsteuergutschriften iSd § 95 Abs. 6 EStG 1988 angesehen. Der Verwaltungsgerichtshof hat in seinem Erkenntnis vom 19. Dezember 2007, 2005/13/0075, diese Auffassung nicht geteilt, bezahlte Stückzinsen würden beim Erwerber einen negativen ("vorweg rückgängig gemachten") Kapitalertrag darstellen und zu einer Kapitalertragsteuergutschrift führen, da diese Ansicht - vor der rückwirkenden Gesetzesänderung durch BGBl. I Nr. 65/2088 - im Gesetz keine Stütze gefunden habe.

Die erwähnten "KESt-Richtlinien" (obiger Erlass vom 12. Februar 1993) sehen jedoch auf Grundlage der vor dem BGBl I Nr. 65/2008 gegebenen Rechtslage im Punkt 4.3. Abs. 2 ausdrücklich vor, dass vom Veräußerer verrechnete anteilige Kapitalerträge beim Erwerber einen "vorweg rückgängig gemachten Kapitalertrag" darstellen und zu einer Kapitalertragsteuergutschrift in Bezug auf den Erwerber führten. Gingen in den strittigen Jahren das Finanzamt und den erwähnten "KESt-Richtlinien" zufolge auch das Bundesministerium für Finanzen von der vom Verwaltungsgerichtshof nicht geteilten Ansicht der Zulässigkeit solcher Kapitalertragsteuergutschriften aus, so käme - auch ohne der zwischenzeitlich ergangenen Gesetzesänderung mit BGBl. I Nr. 65/2088 - für eine Haftung in Ausübung des Ermessens jedenfalls nur die Unterschiedsbeträge zwischen "linearer" und "finanzmathematischer" Berechnung der Kapitalertragsteuergutschrift in Frage.

Die berufsgegenständlichen Erwerbstransaktionen betreffen verschiedenste Nullkuponanleihen, denen allesamt gleichkommt, dass diese mit einer langen (Rest-)Laufzeit und hoher Verzinsung ausgestattet sind. Zum Zeitpunkt des Erwerbes durch Kunden der Berufungswerberin waren die Kurswerte dieser Anleihen dementsprechend niedrig und bewegten sich bei 47,65 % (AnleiheC)), 28,85 % (AnleiheD), 27,05 % (AnleiheD), 23,95 % (AnleiheA), 23,90 % (AnleiheA), 23,64 % (AnleiheA), 23,01 % (AnleiheA), 22,95 % (AnleiheA), 22,60 % (AnleiheA), 20,61 % (AnleiheA), 20,22 % (AnleiheA), 19,50 % (AnleiheA), 19,37 % (AnleiheA), 19,10 % (AnleiheA), 8,20 % (AnleiheH), 7,75 % (AnleiheE, AnleiheF), 7,65 % (AnleiheE), 7,50 %, (AnleiheF), 6,70 % (AnleiheG), 6,07 % (AnleiheH), 4,50 % (AnleiheG), 4,25 % (AnleiheG) sowie 3,07 % (AnleiheH) des Nominalwertes. Es liegt auf der Hand, dass in solchen Fällen eine lineare Verteilung der Zinsen (auf Laufzeiten bis zu 30 Jahren) zu rechnerischen Werten führt, die von der tatsächlichen Wertentwicklung weit entfernt sind. Die nach der linearen Methode berechneten Gutschriften an Kapitalertragsteuer betrugen bei den Erwerben des Jahres 1998 das (beinahe) Zwei- bis (über) Sechsfache und bei den Erwerben des Jahres 1999 das (über) Drei- bis (über) Vierfache jenes Betrages, der sich auf Basis einer finanzmathematisch berechneten Zinsabgrenzung ergeben hätte (vgl. obige Aufstellungen). Diese Differenz ergibt sich daraus, dass nach der finanzmathematischen Berechnungsmethode die Zinskurve - im Gegensatz zur linearen Berechnungsmethode, bei welcher der Unterschiedsbetrag zwischen Einlösungswert und Ausgabewert auf die Gesamtlaufzeit der Anleihe gleichmäßig verteilt werde - einen progressiven Verlauf hat. Wird eine Anleihe am Beginn der Laufzeit veräußert, werden im Kaufpreis nach der finanzmathematischen Methode relativ wenig Zinsen abgegolten, während die lineare Methode im Vergleich hierzu wesentlich höhere Zinsen ergibt.

Die im Kaufpreis der Nullkuponanleihen abgegoltenen anteiligen Zinsen mussten für Zwecke der Kapitalertragsteuer(gutschriften) berechnet bzw. geschätzt werden. Jede Schätzung muss zum Ziel haben, ein Näherungsergebnis zu erreichen, das der Wirklichkeit weitest möglich entspricht (Stoll, BAO, Band 2, S. 1905). Dazu ist eine geeignete Schätzungsmethode zu wählen. Das Abgabenrecht knüpft im Bereich des Kapitalertragsteuerabzuges bei Forderungswertpapieren an diesen wirtschaftlich geprägten Begriff des Kapital(zins)ertrags an. Die kalkulatorischen Zinsen für den Kapitalertragsteuerabzug sind daher grundsätzlich nach finanzmathematischen Methoden zu ermitteln. Vereinfachend wird in vielen Fällen auch die lineare Methode zu einem Näherungswert führen, der dem Marktwert noch soweit entspricht, dass die Schätzung rechtmäßig angesehen werden kann. Dies wäre dann der Fall, wenn die vereinfachte lineare Zinsertragsermittlung dem Ergebnis einer finanzmathematischen Berechnung sehr nahe kommt. Zweifellos ist eine lineare Berechnung einfacher als eine finanzmathematische. Ohne gesetzliche Grundlage rechtfertigt dieser Umstand jedoch die Anwendung pauschaler vereinfachter Abgrenzungsmethoden nicht, wenn diese zu einem Ergebnis führen, das den tatsächlichen wirtschaftlichen Gegebenheiten in keiner Weise mehr entspricht.

Bei der berufungsgegenständlichen Konstellation (lange Laufzeit in Verbindung mit hohem Zinssatz und Erwerb kurz nach Laufzeitbeginn) ergibt sich jedoch nach der Linearmethode eine wirtschaftlich nicht vertretbare Abweichung von der tatsächlichen Zinsentwicklung der Anleihe. Der unmittelbare Vergleich der nach den unterschiedlichen Berechnungsmethoden - linear oder finanzmathematisch - ermittelten Kapitalertragsteuergutschriften bringt die hohen betragsmäßigen Unterschiede ebenfalls deutlich zum Ausdruck (vgl. obige Aufstellungen). So betragen bei den berufsgegenständlichen Transaktionen die nach der Linearmethode ermittelten KESt-Gutschriften bis zu mehr als das Sechseinhalbfache jenes Betrages, der sich unter Zugrundelegung der finanzmathematischen Methode ergibt. Die lineare Methode stellt sohin unter den gegebenen Voraussetzungen, insbesondere auch im Hinblick auf den im Ertragsteuerrecht immanenten Grundsatz der Maßgeblichkeit der tatsächlichen wirtschaftlichen Verhältnisse keine geeignete Schätzungsmethode dar.

Entgegen den Berufungsausführungen der Berufungswerberin_A kann nicht davon ausgegangen werden, dass systematische und teleologische Gründe für eine lineare Verteilung der Zinsen sprechen würden, weil spezielle bzw. ausdrückliche gesetzliche Bestimmungen über die Ermittlung von Zinserträgen für Forderungswertpapiere, im Besonderen von Stückzinsen bei vorzeitigem Verkäufen, gerade nicht bestehen. Bei den erheblichen Differenzen zwischen den Berechnungsmethoden kann nach Ansicht des Referenten nicht angenommen werden, dass die lineare Methode vom Gesetzgeber generell gewollt und der im Gesetz zum Ausdruck kommenden Systematik entspricht, zumal bei hochverzinsten und langfristigen Nullkuponanleihen die lineare Verteilung der Zinsen auf die gesamte Laufzeit regelmäßig zu unverhältnismäßigen Gutschriften führt. Die lineare Methode stellt sohin bei den hier strittigen Berechnungen angesichts der aufgezeigten Differenzen zu der (genaueren) finanzmathematischen Methode keine rechtmäßige Schätzung zur Ermittlung der im Kaufpreis enthaltenen Zinsen dar.

Wie oben bereits ausgeführt, bestehen keine gesetzlichen Regelungen, wie die Zinsen zu ermitteln sind. In diesem Zusammenhang ist auf die steuerliche Behandlung von Stückzinsen in den Abschnitten 67 Abs. 2 zu § 19 EStG 1972 und 80 Abs. 8 zu § 27 EStG 1972 der Einkommensteuerrichtlinien 1984 zu Nullkuponanleihen bzw. Stückzinsen hinzuweisen. Einen Anhaltspunkt für die finanzmathematische Berechnung könnte der in Abschnitt 67 Abs. 2 EStR 1984 verwendete Begriff "kalkulatorische Zinsen" darstellen. Der Ausgabekurs einer Nullkuponanleihe kann nicht beliebig festgesetzt werden, sondern ergibt sich aus der Anwendung des jeweiligen Marktzinssatzes über die Laufzeit der Anleihe. Dies entspricht auch der allgemein anerkannten Definition der Nullkuponanleihe, nach der die Verzinsung dieser Wertpapiere durch ein hohes Disagio zum Ausdruck kommt, wobei der Nominalbetrag über die Laufzeit mit einem laufzeitadäquaten Kapitalmarktzinssatz abgezinst wird (vgl. Moritz, zur Kapitalertragsteuer bei Zero Bonds, SWK 2001, S 361f mit den dort angeführten Verweisen). Die Berechnung von Abzinsungen erfolgt herkömmlich nach finanzmathematischen Methoden. Dies ist allgemein bekannt und dem Bankgeschäft - im Besonderen dem Wertpapiergeschäft - geradezu immanent. Der Begriff "kalkulatorisch" in den Einkommensteuerrichtlinien 1984 kann nach Ansicht des Referenten daher nur so ausgelegt werden, dass für die Ermittlung der zeitanteiligen Stückzinsen jene Kalkulationsgrundsätze heranzuziehen sind, die der Berechnung des Ausgabewertes bzw. des Disagios zugrunde liegen.

Soweit die Berufungswerberin_A in der Heranziehung zur Haftung einen Verstoß gegen Treu und Glauben erblickt, weil sie sich der einzigen in den KESt-Richtlinien 1993 kundgemachten Formel der Zinsabgrenzung bediente, welche die Finanzverwaltung für "zulässig erklärt" habe, ist ihr zunächst der Einleitungsabsatz dieses Erlasses entgegenzuhalten, in dem ausdrücklich darauf hingewiesen wurde, dass mit der Richtlinie über die gesetzlichen Bestimmungen hinausgehende Rechte und Pflichten nicht begründet werden. Nach ständiger Rechtsprechung des Verwaltungsgerichtshofes schützt der Grundsatz von Treu und Glauben nicht allgemein das Vertrauen eines Abgabepflichtigen auf die Rechtsbeständigkeit einer unrichtigen abgabenrechtlichen Beurteilung. Die Abgabenbehörde ist vielmehr verpflichtet, von einer nicht dem Gesetz entsprechenden Verwaltungsübung abzugehen. Der Verwaltungsgerichtshof schützt das Vertrauen in die Richtigkeit von allgemeinen Verwaltungsanweisungen wie etwa Richtlinien oder Erlässen nicht. Diesen kann unter dem Gesichtspunkt von Treu und Glauben nicht die gleiche Wirkung beigemessen werden, wie einer verbindlichen Zusage oder Auskunft für den Einzelfall, weil der Grundsatz von Treu und Glauben ein konkretes Verhältnis zwischen dem Abgabepflichtigen und dem Finanzamt voraussetzt, bei dem allein sich eine Vertrauenssituation bilden kann ( VwGH 8.9.1992, 87/14/0091; VwGH 22.9.1999, 97/15/9995; Ritz, Bundesabgabenordnung³, Rz 10 zu § 114). Die Formulierung in den KESt-Richtlinien 1993, dass "keine Bedenken" gegen eine lineare Abgrenzung bestünden, impliziert nach Ansicht des Referenten kein Anhalten bzw. keine Aufforderung des Steuerpflichtigen zu einer bestimmten Vorgangsweise, zumal die Vereinfachungsbestimmung in den zusammengefassten "Übergangsbestimmungen" offenkundig administrative Erleichterungen in der Übergangsphase bezweckte. Vielmehr ist aus der von den Richtlinien verwendeten Formulierung abzuleiten, dass die lineare Methode nur dann keine Bedenken auslöst, wenn sich bei ihrer Anwendung eine sachgerechte Schätzung der Gutschriftzinsen ergibt, andernfalls ist sie von vornherein auch nach der Intention der Richtlinienverfasser nicht zulässig. Wenn - wie bei den gegenständlichen Konstellationen - die lineare Verteilungsmethode zu einem wirtschaftlich völlig realitätsfremden Resultat führt, kann sich eine Bank mit ihren einschlägigen Kenntnissen und Erfahrungen im Bank- und Wertpapiergeschäft nicht auf die Bindungswirkung von Richtlinienaussagen stützen, um eine Rückforderung von offensichtlich sachlich nicht gerechtfertigten KESt-Gutschriften zu vermeiden. In Anbetracht dieser Umstände stellt das Vorgehen der Abgabenbehörde, anstatt der linearen Berechnung von Stückzinsen eine finanzmathematische Berechnung vorzunehmen, keine Verletzung des Grundsatzes von Treu und Glauben dar.

Auch trifft es nicht zu, dass die KESt-Richtlinien 1993 die lineare Methode der Zinsabgrenzung als einzige Methode der Abgrenzung für zulässig erklärt haben, vielmehr ist die betreffende Richtlinienaussage (Punkt 4.5 Abs. 2) so formuliert, dass gegen eine lineare Berechnung - offenkundig aus Vereinfachungsgründen - keine Bedenken bestünden. Nach Ansicht des Referenten lässt diese Formulierung keinesfalls die Schlussfolgerung zu, wie sie die Berufungswerberin_A zieht, nämlich dass für die Abgrenzung zeitanteiliger Kapitalerträge bei vorzeitigen Verkäufen von Nullkuponanleihen ausschließlich die lineare Methode heranzuziehen sei. Es handelt sich dabei um keine Verpflichtung, sondern um ein bloßes Dürfen, sofern sich die Ergebnisse im gesetzlichen Rahmen bewegen. Entsprechend der Formulierung des Erlasstextes stellt die pauschale bzw. vereinfachte lineare Ermittlung der Stückzinsen eine zulässige Schätzungsmethode dar. Führt aber die Linearmethode wie hier bei Anleihen mit (jahrzehnte)langen Laufzeiten und hohen Zinssätzen offensichtlich zu wirtschaftlich nicht mehr vertretbaren Ergebnissen, so darf sich eine sachkundige Bank nicht auf eine Richtlinienaussage des Bundesministeriums für Finanzen berufen, um eine - unbestritten sachlich zutreffende - Korrektur von KESt-Gutschriften seitens der Abgabenbehörde hintan zu halten. Selbst dann, wenn eine vereinfachte lineare Berechnung in vielen Fällen den Anforderungen an eine Schätzung entsprechen vermag, kann den Ausführungen in den KESt-Richtlinien 1993 kein Anspruch auf deren ausschließliche Anwendung unterstellt werden, wenn daraus, wie dies für den Berufungsfall hervorgeht, absolut realitätsfremde Ergebnisse resultieren. Daran vermag auch der Hinweis der Berufungswerberin_A auf Quantschnigg/Schuch im Einkommensteuer-Handbuch, EStG 1988, Tz 9.4 zu § 95, 1584f, 1993, nichts zu ändern, da diese hierin lediglich auf die KESt-Richtlinien 1993 und der hierin enthaltenen "kann"-Bestimmung verweisen.

Wenn die Berufungswerberin_A vorbringt, die von der "Bankenseite jahrelang gehandhabte lineare Berechnung" würde "viel eher sowohl der Absicht des Gesetzgebers als auch der im Gesetz zum Ausdruck kommenden Systematik" entsprechen, ist dem entgegenzuhalten, dass spezielle bzw. ausdrückliche gesetzliche Bestimmungen über die Ermittlung von Zinserträgen für Forderungswertpapiere, im besonderen von Stückzinsen bei vorzeitigen Verkäufen, nicht bestehen. Allgemeiner Anknüpfungspunkt bzw. Bemessungsgrundlage für den Kapitalertragsteuerabzug bilden die erzielten Kapitalerträge. Nachdem, wie oben ausgeführt, gesetzliche Regelungen, wie diese Kapitalerträge zu berechnen sind, fehlen, folgt das Abgabenrecht grundsätzlich dem Zinsertragsbegriff, der dem allgemeinen wirtschaftlichen Verständnis für Zinsen entspricht. Dass bei der Berechnung von Zinserträgen grundsätzlich finanzmathematische Methoden verwendet werden, ist allgemein bekannt und dem Bankengeschäft - hier im Besonderen dem Wertpapiergeschäft - geradezu immanent. Auch aus der Rechtsprechung ergibt sich eindeutig eine Anwendung von finanzmathematischen Methoden. So judizierte der Verwaltungsgerichtshof bereits mit Erkenntnis vom 8.7.1969, 292/58, Slg 2271/F, dass bei der Verteilung von Kapitalzahlungen auf mehrere Jahre eine Zerlegung in einen steuerfreien Tilgungsanteil und steuerpflichtigen Zinsanteil zu erfolgen hat, wobei die Zinsen durch Errechnung des Barwertes der gesamten Teilbeträge mit Hilfe der Rentenformel (Berechnung von Zinseszinsen) zu ermitteln sind.

Festzuhalten ist, dass die bereits im Anwendungsbereich der Zinsenertragsteuer-Richtlinien zulässige und mit dem EStG 1988 in die Kapitalertragsteuer-Richtlinien rezipierte Möglichkeit der vereinfachten linearen Ermittlung bei der Abgrenzung von Kapitalerträgen aus Einlagen und Forderungswertpapieren die seinerzeitigen Verhältnisse am Geld- und Kapitalmarkt berücksichtigte, wo Nullkuponanleihen noch kaum bzw. mit geringem Volumen am Markt gewesen sind. Darüber hinaus war die pauschale lineare Abgrenzungsmöglichkeit bei den damaligen EDV-Rahmenverhältnisse oftmals die einzige Möglichkeit, damit auch alle kleineren Kreditinstitute ihren Steuereinbehaltungs- und Abfuhrpflichten nachkommen konnten. Offensichtlich haben die in den KESt-Richtlinien 1993 übernommene Bestimmung den Zweck verfolgt, Erleichterungen für die Abgrenzungsschwierigkeiten in der Übergangsphase von der 10%igen Zinsertragsteuer zur 22%igen Kapitalertragsteuer zu schaffen. Die gestattete vereinfachte lineare Ermittlung ist daher auch mit den Veränderungen am Finanzmarkt - speziell am Sektor der Kuponanlagen wegen der erhöhten Produktvielfalt und dem gestiegenen Volumen - nicht mehr in Einklang zu bringen.

Selbst seitens des Bundesministeriums für Finanzen wurde in einer Anfragebeantwortung die Auskunft erteilt, dass eine exakte Berechnung der zeitanteiligen Kapitalerträge möglich ist und die im Erlass dargestellte vereinfachte Abgrenzung hinter eine angestrebte genaue Berechnung zurückzutreten hat (vgl. BMF vom 23. Juli 1996 zitiert in Schönstein, KESt und Zero-Bonds, SWK 14/2001, 404).