Abgabenhinterziehung aufgrund einer verdeckten Gewinnausschüttung in Form von nicht rückgeführten Entnahmen über das Gesellschafterverrechnungskonto? Objektive und subjektive Tatseite bestritten

European Case Law Identifier: ECLI:AT:BFG:2022:RV.7300007.2022

Entscheidungstext

IM NAMEN DER REPUBLIK

Der Finanzstrafsenat Wien des Bundesfinanzgerichtes hat durch den Vorsitzenden den Senatsvorsitzenden***Ri***, den Richter Dr. Wolfgang Pagitsch und die fachkundigen Laienrichter ***7*** und Ing. Wolfgang Pröglhöf in den Finanzstrafsachen gegen

1.) den Beschuldigten ***Bf1***, ***Bf1-Adr***, und

2.) den belangten Verband A-GmbH,

beide vertreten durch Mag. Klaus Hübner, Schönbrunner Str 218-220/Stiege B/7, 1120 Wien wegen der Finanzvergehen der Abgabenhinterziehungen gemäß § 33 Abs. 1, Abs. 3 lit. b des Finanzstrafgesetzes (FinStrG) über die Beschwerden des Beschuldigten und des belangten Verbandes vom 14.2.2022 gegen das Erkenntnis des Spruchsenates beim ***FA*** als Organ des ***FA*** vom 11.1.2022, SpS ***1***, in Anwesenheit des Beschuldigten, seines Verteidigers Mag. Klaus Hübner, der Amtsbeauftragten AB sowie der Schriftführerin ***2*** zu Recht erkannt:

Der Beschwerde wird stattgegeben, das angefochtene Erkenntnis des Spruchsenates aufgehoben und die beim ***FA*** gegenüber dem Beschuldigten und dem belangten Verband zu den Geschäftszahlen ***9*** (Beschuldigter) und ***10*** (belangter Verband) geführten Finanzstrafverfahren wegen des Verdachtes der Abgabenhinterziehung gemäß § 33 Abs. 1, Abs. 3 lit. b FinStrG anhängigen Finanzstrafverfahren gemäß §§ 136, 157, 82 Abs. 3 lit. c FinStrG eingestellt.

Eine ordentliche Revision an den Verwaltungsgerichtshof ist nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

Mit Erkenntnis des Spruchsenates beim ***FA*** als Organ des ***FA*** vom 11.1.2022, Geschäftszahl SpS ***1***, die nunmehrigen Beschwerdeführer

1.) ***Bf1***, geb. am ***3***, und

2.) A-GmbH

wie folgt für schuldig erkannt:

"I./

***Bf1*** ist schuldig, er hat als im Firmenbuch eingetragener Geschäftsführer der A-GmbH vorsätzlich durch die Nichtabfuhr und Nichtmeldung von Kapitalerträgen binnen einer Woche nach jeweiligem Zufließen am 31.12.2015 sowie am 31.12.2016 und am 31.12.2017, somit unter Verletzung einer abgabenrechtlichen Anzeige-, Offenlegungs- und Wahrheitspflicht und zwar dadurch, dass Abgaben, die selbst zu berechnen sind, ganz oder teilweise nicht entrichtet (abgeführt) wurden, folgende Abgabenverkürzungen bewirkt und zwar:

Kapitalertragsteuer zum 31.12.2015 iHv € 66.524,37, abzuführen bis 7.1.2016

Kapitalertragsteuer zum 31.12.2016 iHv € 6.807,91, abzuführen bis 7.1.2017

Kapitalertragsteuer zum 31.12.2017 iHv € 1.031,00, abzuführen bis 7.1.2018.

***Bf1*** hat hiedurch das Finanzvergehen nach § 33 Abs. 1, Abs. 3 lit. b FinStrG begangen und wird hiefür nach § 33 Abs. 5 FinStrG auf eine Geldstrafe in der Höhe von € 20.000,00, an deren Stelle im Falle der Uneinbringlichkeit eine Ersatzfreiheitsstrafe in der Dauer von 80 Tagen tritt, erkannt.

Gemäß § 185 Abs. 1 lit. a FinStrG ist er außerdem schuldig, einen Betrag von € 500,00 als Beitrag zu den Kosten des Finanzstrafverfahrens zu ersetzen.

II./

Eine Verantwortlichkeit des Verbandes gem. § 3 Abs. 2 VbVG iVm § 28a FinStrG ist gegeben, weil ein Entscheidungsträger im Sinne des § 2 Abs. 1 Verbandsverantwortlichkeitsgesetz (VbVG) iVm § 28a FinStrG zu Gunsten des Verbandes / unter Verletzung den Verband treffenden Verpflichtungen ein Finanzvergehen begangen hat.

Über den Verband A-GmbH wird somit nach § 33 Abs. 5 FinStrG i.V.m. § 28a Abs. 2 FinStrG eine Geldbuße in der Höhe von € 19.000,00 verhängt.

Gemäß § 185 Abs. 1 lit. a FinStrG ist er außerdem schuldig, einen Betrag von € 500,00 als Beitrag zu den Kosten des Finanzstrafverfahrens zu ersetzen.

BEGRÜNDUNG:

Aufgrund des Inhaltes der Straf- und Veranlagungsakten wird im Zusammenhalt mit der Verantwortung beider Beschuldigter nachstehender Sachverhalt als erwiesen festgestellt:

Der am ***3*** in ***4*** geborene Erstbeschuldigte ***Bf1*** ist verheiratet und hat keine Sorgepflichten (Kinder sind selbsterhaltungsfähig, Studien sind beendet). Er verdient als Geschäftsführer rund Euro 3.500,00 monatlich netto und besitzt 70% der Firmenanteile an der Zweitbeschuldigten und ein Haus in ***5*** im Verkehrswert von rund Euro 162.000,00. Er ist finanzbehördlich unbescholten.

Der Zweitbeschuldigte Verband, die "A-GmbH" Betriebsanschrift Adresse1, ist finanzstrafrechtlich unbescholten.

2020 wurde ein Umsatz in der Höhe von Euro 300.000,00 finanzbehördlich gemeldet und als Gewinnausschüttung Euro 35.500,00 veranlagt.

Der Erstbeschuldigte hat als im Firmenbuch eingetragener Geschäftsführer der A-GmbH vorsätzlich durch die Nichtabfuhr und Nichtmeldung von Kapitalerträgen binnen einer Woche nach jeweiligem Zufließen am 31.12.2015 sowie am 31.12.2016 und am 31.12.2017, somit unter Verletzung einer abgabenrechtlichen Anzeige-, Offenlegungs- und Wahrheitspflicht und zwar dadurch, dass Abgaben, die selbst zu berechnen sind, ganz oder teilweise nicht entrichtet (abgeführt) wurden, folgende Abgabenverkürzungen bewirkt und zwar:

Kapitalertragsteuer zum 31.12.2015 iHv € 66.524,37, abzuführen bis 7.1.2016

Kapitalertragsteuer zum 31.12.2016 iHv € 6.807,91, abzuführen bis 7.1.2017

Kapitalertragsteuer zum 31.12.2017 iHv€ 1.031,00, abzuführen bis 7.1.2018.

Dabei hielt er die Verwirklichung des gesetzlichen Tatbildes der Abgabenhinterziehung gemäß § 33 Abs. 1 i.V.m. Abs. 3 lit. b FinStrG ernstlich für möglich und fand sich damit ab.

Der Schaden ist zwischenzeitig zur Gänze gutgemacht.

Diese Feststellungen gründen sich auf nachstehende Beweiswürdigung:

Die Feststellungen zu den persönlichen Verhältnissen des Erstbeschuldigten und zu seinem Vorleben ergeben sich aus dem Strafakt sowie seinen Angaben in der mündlichen Verhandlung, jene zur Zweitbeschuldigten aus dem Veranlagungsakt in Zusammenhalt mit den diesbezüglichen Angaben des Erstbeschuldigten in der Verhandlung.

Im Rahmen der Durchführung der Außenprüfung (Umsatzsteuer 2015 bis 2018, Körperschaftsteuer 2015 bis 2018 und Kapitalertragsteuer 2015 bis 2018) wurde in den Jahresabschlüssen des Prüfungszeitraumes 2015 bis 2018 Verrechnungsforderungen gegenüber dem Gesellschafter-Geschäftsführer ***Bf1*** (Beteiligung 70%) mit einem aushaftenden Saldo am Ende des Prüfungszeitraumes zum Stichtag 31.12.2018 i.H. von insgesamt € 520.565,43 festgestellt. Der Saldo auf dem Verrechnungskonto entstand durch Zahlungen an den Gesellschafter, die in der Buchhaltung über Jahre wie "Entnahmen" auf dem Gesellschafterverrechnungskonto erfasst wurden, sodass sich der Forderungssaldo im Laufe der Jahre kontinuierlich erhöht hat. Es wurden zwar Zinsen i.H. von 2% des ausstehenden Betrages auf dem Verrechnungskonto verbucht, jedoch vom Gesellschafter nicht gezahlt, sondern diese erhöhten nur den laufenden Saldo des Verrechnungskontos.

Als Sicherstellung für einen Teil der Verrechnungsforderung wurde der Außenprüfung ein Gutachten über die Bewertung einer Immobilie in Adresse2 vorgelegt, der Marktwert dieses Gebäudes incl. Grundstück beträgt It. übersetztem und beglaubigten Gutachten € 162.000,00.

Der Erst- und die Zweitbeschuldigte erklärten sich im Vorverfahren nicht, noch vor der mündlichen Verhandlung langte jedoch eine schriftliche Rechtfertigung des rechtsfreundlichen Vertreters vom 15.11.2021 ein. Darin bekennen sich beide Beschuldigten nicht schuldig. Zum Zeitpunkt des Eingehens des Darlehens lag eine entsprechende Bonität zur Bedienung der Verbindlichkeiten gegenüber der Gesellschaft vor sowie ein relevanter Rückzahlungswille. Eine verdeckte Ausschüttung könne somit nicht begründet werden. Der Erstbeschuldigte sei davon überzeugt gewesen, dass seine Vorgangsweise untadelig sei, er handelte nicht mit Unrechtsbewusstsein, als er das Verrechnungskonto über mehrere Jahre hinweg aufbaute. Jedenfalls hatte er stets die feste Absicht, dieses Konto langfristig auch wieder abzudecken, wie er das auch schon zweimal in der Vergangenheit (2012 und 2013 mit einer Ausschüttung von jeweils Euro € 100.000,00 bei in etwa vergleichbar hohem Verrechnungskonto wie zum jetzigen Zeitpunkt) getan hat. Auch sei der Erstbeschuldigte nicht von einem Steuerberater vertreten gewesen, damit habe auch bei einer Betriebsprüfung das übliche Korrektiv gefehlt.

Vor dem Spruchsenat gab der Erstbeschuldigte weiters an, es sei ihm bekannt gewesen, dass er irgendwann zurückzahlen müsse, aber er habe nicht gewusst wann. Er habe aber gewusst, er müsse regelmäßig zahlen. Von Zinsen sei ihm nichts bekannt gewesen, solche habe er auch nicht bezahlt. Er habe auch nicht gewusst, dass der Buchhalter selbstständig 2% Zinsen veranschlagt habe. Gefragt zu den Gewinnvorträgen gab er an, der Steuerberater hätte ihm sagen müssen, dass er auch die verwenden könne, um das Verrechnungskonto auszugleichen. Er sei nicht nur am Papier Geschäftsführer gewesen, sondern habe auch tatsächlich Tätigkeiten als Geschäftsführer in der Firma ausgeübt, nämlich die Verhandlungsführung mit Auftraggebern und Einteilung des Personals. Darüber hinaus kenne er sich mit Gesetzen und Pflichten nicht weiter aus. Dass er irgendwann ausschütten müsse, habe er aber gewusst, warum er es genau 2012/2013 gemacht habe, könne er jetzt nicht mehr beantworten. Auf die Idee, einen Bankkredit an stelle Entnahmen des Verrechnungskontos aufzunehmen sei er nicht gekommen. Angesprochen auf die Frage der in der schriftlichen Rechtfertigung auf Seite 5, Punkt 5 relevierten Grenzwertigkeit des Verrechnungskontos könne er nicht angeben, wann das Verrechnungskonto seiner Meinung nach zu hoch gewesen wäre. Zur Frage seiner Bonität gab er an, dass er für seine Firma seiner Meinung nach die Hälfte des Umsatzes bekommen würde, sein Anteil wäre davon 70%.

Die Feststellungen folgen den Erhebungen des Finanzamtes, wonach die Bonität des Erstbeschuldigten zu keinem Zeitpunkt als ausreichend beurteilt werden kann. Den Verrechnungsforderungen gegenüber dem Gesellschafter-Geschäftsführer ***Bf1*** mit einem aushaftenden Saldo am Ende des Prüfungszeitraumes zum Stichtag 31.12.2018 i.H. von insgesamt € 520.565,43 stehen seine 70 % Firmenanteile, die er selbst für das Jahr 2020 in der Verhandlung vor dem Spruchsenat mit € 140.000,00 errechnete, sowie weitere € 162.000,00 einer Immobilie in Adresse2 entgegen, wobei sich die Bewertung der Liegenschaft auf das in Auftrag gegebene und übersetzte Gutachten stützt. Zudem brauchte er - eigenen Angaben zufolge - sein monatliches Einkommen sowie auch die vom Verrechnungskonto entnommenen Beträge für den Umbau seines Hauses in ***5***, das Fortkommen seiner Kinder und weitere laufenden Lebenshaltungskosten. Die Verantwortung des Erstbeschuldigten ist somit als reine Schutzbehauptung zu werten und vermag den Spruchsenat nicht zu überzeugen.

Zur subjektiven Tatseite sei ausgeführt, dass als erfahrene und im Wirtschaftsleben stehende Person beim Erstbeschuldigten von der Kenntnis der bestehenden abgabenrechtlichen Verpflichtungen auszugehen ist. Als aktiv agierender Gesellschafter-Geschäftsführer, der seit Jahren in der Baubranche tätig ist und Umsätze von mehreren € 100.000 jährlich erwirtschaftet, ist seine Verantwortung, er kenne sich mit den Gesetzen und Rechten nicht aus, nicht nachvollziehbar und völlig lebensfremd.

Ein Eingehen auf das vom rechtsfreundlichen Vertreter der Beschuldigten vorgelegte Erkenntnis des BFG zu GZ. RV/***6*** ist somit obsolet, zumal im konkreten Fall eine Rückzahlung der auf dem Verrechnungskonto verbuchten Beträge jedenfalls nicht absehbar ist (siehe Seite 17 des Erkenntnisses).

Die Höhe des strafbestimmenden Wertbetrages ergibt sich aus den nachvollziehbaren Ermittlungen des Finanzamtes, die als qualifizierte Vorprüfung dem Verfahren zugrunde zu legen sind und auch in der schriftlichen Rechtfertigung als unstrittig bezeichnet wurden.

Rechtlich ergibt sich aus dem festgestellten Sachverhalt:

Für die Verwirklichung eines Finanzvergehens nach § 33 Abs. 1 FinStrG ist zumindest die Schuldform des Eventualvorsatzes erforderlich, der bei ***Bf1*** beim festgestellten Sachverhalt vorlag.

Somit hat ***Bf1*** aufgrund des festgestellten Sachverhaltes sowohl objektiv als auch subjektiv das Finanzvergehen nach § 33 Abs. 1, Abs. 3 lit. b FinStrG zu verantworten.

Den A-GmbH trifft gemäß § 3 Abs. 1 und Abs. 2 VbVG die Verantwortung für das steuerunredliche Verhalten des ***Bf1***.

Bei der Strafbemessung wertete der Senat

beim Erstbeschuldigten als mildernd den bisher ordentlichen Lebenswandel und die vollständige Schadensgutmachung, als erschwerend hingegen keinen Umstand;

bei der Zweitbeschuldigten die bisherige Unbescholtenheit, die vollständige Schadensgutmachung sowie § 5 Abs. 3 Z. 6 VbVG als mildernd, als erschwerend hingegen ebenfalls keinen Umstand.

Ausgehend von diesen Strafzumessungsgründen erschien dem Senat die verhängte Geldstrafe schuld- und tatangemessen und treffen diese Strafzumessungserwägungen auch für die verhängte Ersatzfreiheitsstrafe zu. Ebenso verhält es sich mit der Geldbuße hinsichtlich der Zweitbeschuldigten.

Die Kostenentscheidung gründet sich auf die bezogene Gesetzesstelle."

-----------

In der dagegen fristgerecht am eingebrachten Beschwerde des Beschuldigten und des belangten Verbandes wird wie folgt ausgeführt:

"Im Sinne von § 150 FinStrG führe ich vollmachts meiner Mandanten für die rechtzeitig am 12.01.2022 angemeldeten Beschwerden in offener Frist die Beschwerdegründe zu den mir am 11.02.2022 zugestellten Erkenntnisse des Spruchsenates im Hinblick auf § 153 Abs. 1 FinStrG wie folgt aus:

• Die Beschwerde richtet sich gegen die Erkenntnisse des Spruchsenates als Organ des Amtes für Betrugsbekämpfung vom 11.02.2022, mit welchen Herr ***Bf1*** und die A-GmbH für schuldig erkannt wurden und über sie - ausgehend von einem strafbestimmenden Wertbetrag von 74.135 € - eine Geldstrafe von 20.000 € bzw. 19.000 € verhängt wurden.

• Die Beschwerde wird wegen Rechtswidrigkeit des Inhaltes infolge sachverhaltswidriger Annahmen, unschlüssiger Begründung, falscher rechtlicher Würdigung und wegen Verletzung von wesentlichen Verfahrensvorschriften erhoben.

• Es wird beantragt die angefochtenen Erkenntnisse ersatzlos aufzuheben, ("volle Beschwerde")

• Lediglich in eventu wird beantragt:

- 1. den strafbestimmenden Wertbetrag von € 74.363,00 auf € 18.795,00 herabzusetzen, weiters

- 2. auf grob fahrlässige Begehung iS von § 34 FinStrG zu erkennen, weil keine Begehung gemäß § 8 Abs. 1 zu erkennen ist, sondern "schlimmstenfalls" eine (wenn auch ausdrücklich bestrittene) Begehung gemäß § 8 Abs. 3 leg. cit. vorliegt, weiters

- 3. die Verbandsgeldbuße mit Hinweis auf § 56 Abs. 5 Z 4 FinStrG nicht festzusetzen oder deutlich herabzusetzen, weiters

- 4. im Falle einer (hier bestrittenen) Tatbegehung folgende zwei weitere Milderungsgründe bei der Strafbemessung zu würdigen und zu gewichten, nämlich:

- 5. o die nur vorübergehende Verkürzung gemäß § 23 Abs. 2, letzter Satz FinStrG

- 6. o bei Unterstellung eines strafbestimmenden Wertbetrages von € 74.363,00 die lange zurückliegende Tat.

Für die begehrte Änderung wird folgende

BEGRÜNDUNG

vorgebracht:

1. Vorweg verweise ich auf meinen an den Spruchsenat adressierten ausführlichen Schriftsatz vom 15.11.2021, in welchem ich namens meiner Mandanten sowohl das Vorliegen der objektiven Tatseite (Steuerverkürzung infolge Vorliegens einer verdeckten Gewinnausschüttung) und vor allem auch der subjektiven Tatseite (vorsätzliche Begehung) kritisiert und bestritten habe. Ich ersuche auch diesen Schriftsatz als integrierenden Bestandteil dieser Beschwerde anzusehen.

2. Zur objektiven Tatseite

• Die objektive Tatseite einer verdeckten Gewinnausschüttung ist nicht gegeben, weil mein Mandant sowohl durchgängig rückzahlungswillig war (was auch durch seine beiden in 2012 und 2013 nachweisbar getätigten Ausschüttungen über jeweils € 100.000,00 mit KESt Zahlung von jeweils € 25.000 bestätigt ist) und auch die Rückzahlungsfähigkeit gegeben ist. Diese beiden Faktoren - also Rückzahlungswille und -fähigkeit - sind im Lichte der seit 2015 geänderten Judikatur entscheidend zur Lösung der Frage, wann eine verdeckte Gewinnausschüttung vorliegt. Die Forderung betreffend das Verrechnungskonto war von Beginn an werthaltig und die jährlich offengelegte (eingebuchte) Höhe des Verrechnungskontos erfolgte keinesfalls nur zum Schein.

• Betreffend objektive Tatseite wurde bei der mündlichen Spruchsenatsverhandlung wiederholt vorgebracht, dass bei dem ohnedies voraussichtlich in zwei Jahren beabsichtigten Firmen- bzw. Anteilsverkauf mit dem daraus realistischerweise zu erwartenden Realisat von ca. 200.000 € (50% eines Jahresumsatzes gilt in der Baubranche durchaus als branchenüblicher Firmenwert!) ein erheblicher Anteil des Verrechnungskontos zurückbezahlt werden kann. Hiezu habe ich namens meines Mandanten das BFG-Judikat vom 8.5.2018 RV/***6*** vorgelegt, ebenso auf VwGH vom 23.1.2019, Ra 2018/13/007 verwiesen.

• Darüber hinaus verfügt die Gesellschaft auch über Gewinnvorträge iHv 275.375 € (zum 31.12.2020), welche ebenfalls und zusätzlich auf eine Rückführungsmöglichkeit des (verzinsten und damit "verkösteten") Gesellschafterverrechnungskontos hinweisen, auch wenn dieser Betrag aktuell nicht gänzlich liquide vorhanden ist. Die Gesellschaft war und ist also keineswegs insolvenzgefährdet, sondern erwirtschaftet seit Jahren über das Geschäftsführergehalt hinaus körperschaftssteuerpflichtige Gewinne, sodass sich auch diese - für thesaurierbar gehaltenen - Gewinnvorträge ergeben konnten.

• Angemerkt sei auch, dass Herr ***Bf1*** nicht nur seine Einkünfte als Geschäftsführer, sondern zusätzlich jetzt auch noch Einkünfte aus seiner Pension bezieht und seine Frau ebenfalls eine Pension von rd. € 1.200,00 erhält, sodass das aktuelle Familieneinkommen bei monatlich netto ca. € 4.600,00 liegt (und auch damit eine - wenn auch untergeordnete -zusätzliche Rückzahlungsmöglichkeit gegeben ist).

• Zur objektiven Tatseite ist weiters festzuhalten, dass sich das Verrechnungskonto im Prüfungszeitraum lediglich von 450.130 € (per 1.1.2015) auf 520.565 € (zum 31.12.2018), somit um die Differenz in der Höhe von 70.435 € erhöht hat, worauf unter Berücksichtigung der jeweils geltenden KESt-Steuersätze eine KESt von 18.795 € entfallen würde, wie dies auch die Frau Amtsbeauftragte in ihrer Replik vom 22.12.2021 auf die Rechtfertigung meiner Mandanten vom 15.11.2021 richtig berechnet hat.

Im bekämpften Erkenntnis wird der (mangels Tatbegehung bestrittene) strafbestimmende Wertbetrag hingegen mit 74.363 € statt richtig (nämlich bezogen auf den Prüfungszeitraum) mit € 18.795 ermittelt; somit ergibt sich laut Erkenntnis ein strafbestimmender Wertbetrag, der von der "Geburtsstunde" des Verrechnungskontos im Jahre 2006 bis 31.12.2018 berechnet wurde, wobei es jedoch keinerlei Feststellungen über den zugrundeliegenden Sachverhalt für die Jahre 2006 - 2014 gibt. (Lediglich der serbischer Immobilienbesitz iHv. € 165.000 wurde vom Verrechnungskonto abgezogen).

• Konstatierungen für frühere außerhalb des Betriebsprüfungszeitraumes liegende - Jahre finden sich weder im Betriebsprüfungsbericht noch in der Stellungnahme der Frau Amtsbeauftragten und ebenso nicht im angefochtenen Spruchsenatserkenntnis. (!) Auch damit wird die Rechtswidrigkeit des Erkenntnisses offenkundig. Wiewohl dieses Faktum von mir als Verteidiger bei der Spruchsenatsverhandlung wiederholt vorgebracht wurde, findet sich dies im Protokoll leider nicht, (wofür zugegeben auch mich Verantwortung trifft, weil ich bei der Protokollierung darauf hätte beharren sollen).

3. Zur inneren Tatseite

Ist schon materiellrechtlich objektiv eine vG wohl zu verneinen, so ist jedenfalls aber subjektiv eine finanzstrafrechtliche Verantwortung auszuschließen, wie im Folgenden aufgezeigt wird:

• Vorweg: In der Literatur wird unter Hinweis auf Art. 18 B-VG und dem Art. 7 EMRK gefordert, dass Steuertatbestände wegen ihrer gleichzeitigen Funktion als Straftatbestände "tatbestandsklar" sein müssen (vgl. Leitner/Brandl/Kert, Finanzstrafrecht4, RZ 79).

Nun hat sich die Judikatur zur (abgabenrechtlichen) verdeckten Gewinnausschüttung in den Jahren immer wieder geändert, sodass dem strafrechtlichen Bestimmtheitsgebot hier nicht Genüge getan wird, weil die außerstrafrechtlichen, abgabenrechtlichen Vorschriften ja für die Subsummierung unter einem Straftatbestand "hereingelesen" werden müssen, aber diese abgabenrechtlichen Vorschriften ihrerseits interpretationsbedürftig und unscharf sind. Der Tatbestand ergibt sich also aus dem Abgabenrecht, welches bei der hier strittigen Frage der Höhe bzw. Vorliegen einer verdeckten Gewinnausschüttung wohl nicht tatbestandsklar ist.

Wenn schon die abgabenrechtliche Frage zum Vorliegen einer verdeckten Gewinnausschüttung höchst komplex ist und es folglich sehr kasuistische Entscheidungen dazu gibt, so muss umso mehr beachtet werden, dass im Strafrecht das Verbot unzureichend bestimmter Strafvorschriften gilt, welche der Auslegung kaum oder keine Grenzen setzen.

• Es gibt weiters keine Anhaltspunkte dafür, dass die Beschwerdeführer vorsätzlich einen unqualifizierten Erfüllungsgehilfen Bilanzbuchhalter D.F., Adresse3, verfügt über eine aufrechte Bilanzbuchhalterbefugnis - ausgewählt hätte, auch wenn Herrn ***Bf1*** die Unterschiede in den Berechtigungen von Steuerberatern einerseits und Bilanzbuchhalter andererseits nicht bekannt waren.

• Für die Anlastung nach § 33 Abs. 1 FinStrG ist Tatbestandsvoraussetzung eine vorsätzliche Begehung dieses Finanzvergehens:

Wenn der Senat vermeint, dass die Vorbringen meines Mandanten Schutzbehauptungen seien, so tut er damit meinem Mandanten schlicht unrecht. Herr ***Bf1*** hat nicht vorsätzlich gehandelt. Auch nicht mit Eventualvorsatz. Er wusste (von seinem Bilanzbuchalter, nicht Steuerberater), dass er das Verrechnungskonto früher oder später wieder abdecken muss. Er hatte dazu wie erwähnt den Willen (und hat ihn unverändert) und bei Gesamtbetrachtung auch die Fähigkeit dieses Darlehen zurückzubezahlen.

• Er wusste aber definitiv nicht, dass dieses Verrechnungskonto die rechtliche Konsequenz der Annahme einer verdeckten Gewinnausschüttung mit KESt-Pflicht in sich bergen kann, obwohl er den Rückzahlungswillen hatte (und er hielt dies auch nicht ernsthaft für möglich und fand sich damit auch nicht ab).

• Auch handelt es sich bei einer verdeckten Gewinnausschüttung betreffend Verrechnungskonto nicht um eine Standardkonstellation, die jedem Steuerpflichtigen, auch wenn er Geschäftsführer ist, wohlvertraut ist. Manchmal verabsäumen es auch Fachleute, dieses Risiko zu erkennen.

• Der Bilanzbuchhalter war hiezu jedenfalls kein Korrektiv, weil er zwar zugegeben auf die Rückzahlungspflicht hinwies, welcher Hinweis meinen Mandanten aber nicht entscheidend irritieren oder ernstlich sorgen musste, weil er ja von der Rückzahlungsfähigkeit überzeugt war und sein konnte. Ein Hinweis des Bilanzbuchhaltens, dass die Gefahr einer KESt-pflichtigen Feststellung einer verdeckten Gewinnausschüttung erfolgen könnte, erfolgte

- wie Herr D.F. einbekennt - jedenfalls nicht, weil auch er selbst mangels diesbezüglicher Erfahrung dieses Risiko nicht erkannte.

Hätte er es erkannt, hätte er seinem Klienten auch raten müssen, vor Beginn der Betriebsprüfung, sicherheitshalber - also trotz der strittigen objektiven Tatseite - Selbstanzeige zu erstatten, wodurch seinem Klienten ein Strafverfahren von vornherein erspart geblieben wäre. An der mangelnden Schadensgutmachung konnte es auch nicht scheitern, weil mein Mandant ja die KESt nach der Betriebsprüfung auch bezahlen konnte.

• Jedenfalls hatte Herr ***Bf1*** kein Bewusstsein gehabt, dass er gegen die Rechtsordnung verstößt, es mangelte ihm schlicht am Unrechtsbewusstsein. Weder liegt das intellektuelle Moment der Wissenskomponente noch die erforderliche Wollenskomponente vor (beides ist auch bei einem hier vom Spruchsenat behaupteten dolus eventualis erforderlich). Herr ***Bf1*** erkannte bzw. durchschaute die Problematik der verdeckten Gewinnausschüttung nicht.

• Bei gegebenem Sachverhalt ist nicht einmal von einer grob fahrlässigen Begehung auszugehen, weil nicht ungewöhnlich und auffallend sorgfaltswidrig agiert wurde und auch keine Zweifel aufkommen mussten, folglich dieser - bei Annahme einer (bestrittenen) objektiven Tatbegehung - Irrtum auch entschuldbar im Sinne § 9 FinStrG Ist, weil er auch einem durchschnittlich sorgsamen Bürger und Steuerpflichtigen passieren kann.

• Letztlich dürfen bei der Beweiswürdigung Tatsachen, die als zweifelhaft verbleiben, nicht zum Nachteil des Beschuldigten als erwiesen angenommen werden.

• Weil es also unerfindlich ist, warum Herrn ***Bf1*** mit seiner (plausiblen) Verantwortung nicht geglaubt wird, darf ich doch - auch wenn den Richterinnen und Richtern des BFG dies natürlich bestens vertraut ist - die diesbezügliche VwGH- und BFG-Judikatur veranschaulichen, wonach gilt:

Die Beurteilung, ob Abgaben hinterzogen sind, setzt eindeutige, ausdrückliche und nachprüfbare bescheidmäßige Feststellungen über die Abgabenhinterziehung voraus. Das Vorliegen der maßgebenden Hinterziehungskriterien der Straftatbestände ist von der Abgabenbehörde darzulegen. Dabei ist vor allem in Rechnung zu stellen, dass eine Abgabenhinterziehung nicht schon bei einer (objektiven) Abgabenverkürzung vorliegt, sondern Vorsatz erfordert, und eine Abgabenhinterziehung somit erst als erwiesen gelten kann, wenn - in nachprüfbarer Weise - auch der Vorsatz feststeht. Vorsätzliches Handeln beruht nach ständiger Rechtsprechung des Verwaltungsgerichtshofes zwar auf einem nach außen nicht erkennbaren Willensvorgang, ist aber aus dem nach außen in Erscheinung tretenden Verhalten des Täters zu erschließen, wobei sich die diesbezüglichen Schlussfolgerungen als Ausfluss der Beweiswürdigung erweisen (VwGH 19.3.2015, 2013/16/0104; VwGH 26.2.2015, 2011/15/0121; VwGH 27.2.2014, 2012/15/0168; VwGH 24.1.2013, 2011/16/0156).

- Eine Abgabenhinterziehung liegt nicht schon bei einer objektiven Abgabenverkürzung vor, sondern erfordert Vorsatz als Schuldform. Eine Abgabenhinterziehung kann somit erst als erwiesen gelten, wenn in nachprüfbarer Weise auch der Vorsatz feststeht (VwGH 30.10.2003, 99/15/0098, ebenso VwGH 17.12.2003, 99/13/0036; 19.3.2008, 2008/15/0072; 23.2.2010, 2007/15/0292; 28.2.2012, 2008/15/0005; 26.2.2015, 2011/15/0121).

- Zum Tatbestand der Abgabenhinterziehung nach § 33 Abs. 1 FinStrG hat der Gerichtshof ausgesprochen, dass der Strafbescheid zur Frage, ob der objektive Tatbestand erfüllt ist, zunächst erkennen lassen muss, aufgrund welcher tatsächlichen Umstände und rechtlichen Überlegungen die Abgabenschuld, deren Verkürzung dem Beschuldigten vorgeworfen wird, entstanden ist, wobei die Begründung im Falle der Anlastung von Vorsatz auch aufzeigen muss, dass der Beschuldigte den Verstoß gegen die Rechtsordnung erkannt hat (vgl. etwa E 31.7.1996, 92/13/0293, ÖStZB 1997, 170) (VwGH 28.5.1997, 94/13/0257).

- Ob Sachverhalte erwiesen sind, welche den Tatbildern entsprechen, haben die Finanzstrafbehörden gemäß § 98 Abs. 3 FinStrG unter sorgfältiger Berücksichtigung der Ergebnisse des Verfahrens nach freier Überzeugung zu beurteilen. Bleiben Zweifel bestehen, so dürfen derartige Tatsachen nicht zum Nachteil des Beschuldigten als erwiesen angenommen werden. Aus der Verpflichtung zur amtswegigen Sachverhaltsermittlung ergibt sich dabei, dass die Beweislast die Finanzstrafbehörden trifft. Anfällige Zweifel daran, ob solche Tatsachen als erwiesen angenommen werden können oder nicht, kommen dem Beschuldigten zugute (vgl. bereits VwGH 14.6.1988, 88/14/0024; VwGH 14.12.1994, 93/16/0101; ÖstZB 1995, 326=Anwbl 1995/5059=SWK 1995 R67).

Und zuletzt ganz spezifisch das BFG - Urteil vom 8.5.2018 RV/7300013/2018:

Entscheidend ist die Auseinandersetzung mit der Frage, ob eine Rückzahlung der auf dem Verrechnungskonto verbuchten Beträge von vornherein nicht gewollt oder wegen absehbarer Uneinbringlichkeit nicht zu erwarten war (vgl. VwGH 17.12.2014, 2011/13/0115, VwGH 26.2.2015, 2012/15/0177). Das Fehlen von Sicherheiten rechtfertigt für sich allein noch nicht den Schluss, die verbuchten Forderungen gegen den Geschäftsführer seien im Hinblick auf dessen unzureichende Bonität ohne Wert. Aufgrund des sich positiv entwickelnden Geschäftsganges und des Umstandes, dass nach Ansicht des BFG alleine der Wert der Gesellschaftsanteile bei einem eventuellen Verkauf ausgereicht hätte, die Verbindlichkeiten gegenüber der GmbH abzudecken, sei es nicht mit der im Strafverfahren erforderlichen Sicherheit als erwiesen anzusehen, dass der Beschuldigte im Zeitpunkt der relevanten Entnahmen weder die Bonität noch den Willen gehabt habe, die gegenständlichen Beträge wieder an die GmbH zurückzuführen.

Letztes Judikat hat gleichsam auf vorliegenden Sachverhalt Anwendung zu finden.

Soweit auszugsweise zur Judikatur.

Zu den unschlüssigen Ausführungen im SpS-Erkenntnis:

• Im bekämpften Erkenntnis wird zur subjektiven Tatseite ausgeführt, dass bei Herrn ***Bf1*** "als erfahrener und im Wirtschaftsleben stehender Person... von der Kenntnis der bestehenden abgabenrechtlichen Verpflichtungen auszugehen Ist". Der Spruchsenat geht In dieser Begründung wohl irrtümlich davon aus, dass es sich beim vorliegenden Sachverhalt um eine in jedem Betrieb laufend vorkommende Situation handelt und übersieht dabei, dass es schon objektiv sehr schwer zu beurteilen ist, ob überhaupt abgabenrechtlich eine verdeckte Gewinnausschüttung vorliegt und selbst wenn man dies (hier zu Unrecht) bejaht, ein Nicht(er)kennen der oft nicht nur für Laien sehr schwierig einzuschätzende Rechtslage, doch nicht lebensfremd (!) sondern lebensnah ist.

• Dass der Sachverhalt und die Rechtslage vom Spruchsenat nicht richtig beurteilt wurde, ergibt sich weiters daraus, dass das Erkenntnis dem Verrechnungskonto von € 520.565,00 jetzt (erstmals und abweichend von der Berechnung der Frau Amtsbeauftragten) aufgrund meiner Berufung auf die Judikatur des BFG auch die 70% Firmenanteile, bewertet mit € 140.00,00, sowie die € 162.000,00 für die Immobilie gegenüberstellt und somit selbst einen strafbestimmenden Wertbetrag von insofern € 60.105,00 berechnet (nämlich 27,5% von € 218.565 als Differenz von 520.565 - 302.000). Im Erkenntnis findet sich aber weiterhin der strafbestimmende Wertbetrag von € 74.363,00. Eine Neuberechnung des strafbestimmenden Wertbetrages fand also nicht statt. Dies ist widersprüchlich.

• Weil die Frau Vorsitzende bei der Erkenntnisverkündigung auch vortrug, dass es sich (auch mit den € 140.000,00) "niemals ganz ausgegangen wäre", muss ich vermuten, dass hier seitens des Senats eine rechtliche Einschätzung vorlag, dass - im Sinne einer digitalen Einschätzung - die gesamten € 520.565,00 als rückzahlbar darstellbar sein müssen und wenn das aus Sicht des Senates nicht zur Gänze gegeben ist, dann trotzdem der gesamte Betrag (von 520.565) als vG zu beurteilen sei (!). Eine rechtlich nicht haltbare Einschätzung.

• Des Weiteren ist zur Rückzahlbarkeit auch anzuführen, dass aufgrund interner Vereinbarungen auch die 30% Anteile des Schwiegersohnes im Verkaufsfall zur Verfügung stehen werden. Dies sind also realistisch weitere € 60.000,00.

• Letztlich steht zu einem allenfalls nach erfolgtem Firmenverkauf und verbleibendem Rest am Verrechnungskonto das monatliche Einkommen der Ehegatten iHv. € 4.600,00 zur Verfügung.

• Angemerkt wird auch noch, dass eine aktuelle Immobilienbewertung der serbischen Immobilie des Herrn ***Bf1*** zwischenzeitlich aufgrund der auch in Serbien gestiegenen Immobilienpreise eine um rd. € 15% höhere Bewertung ergeben würde.

• Warum ein Eingehen auf das BFG - Erkenntnis zu GZ.RV/7300010/2018 "obsolet" sein soll, ist ebenso völlig unerfindlich. Begründet wird dies seitens des Spruchsenats damit, dass "die Rückzahlung der auf dem Verrechnungskonto verbuchten Beträge jedenfalls nicht absehbar ist" (??). Woher will der Spruchsenat dies wissen? Wenn die rentable Firma (siehe Gewinnvortrag) verkauft wird - wie jede andere auch wird selbstverständlich zurückbezahlt. Ist damit womöglich (wiederum) gemeint, dass nicht der gesamte Betrag auf einen Schlag rückzahlbar ist und wird damit der gesamte strafbestimmende Wertbetrag (also ohne Abzug der € 140.000 bzw. € 200.000) als strafrechtlich relevant angesehen?

4. Zur Verletzung von Verfahrensvorschriften

Der festgestellte Sachverhalt ist im vorliegenden Beschwerdefall jedenfalls unzureichend erörtert und es fehlen maßgebliche Feststellungen, wonach die rechtliche Beurteilung abgeleitet werden kann. Insbesondere im subjektiven Bereich sind keine (ausreichenden) Feststellungen zum Vorsatz getroffen, weshalb das vorliegende Erkenntnis an einer unrichtigen rechtlichen Beurteilung leidet.

Zum Ablauf der Spruchsenatsverhandlung:

• Hiezu darf ich anführen, dass mein Beweisantrag auf Einvernahme des anwesenden (!) Herrn D.F. - nach Beratung des Spruchsenates - abgelehnt wurde (leider findet sich darüber nichts in der Niederschrift). Es war zu erwarten, dass er bei seiner zeugenschaftlichen Einvernahme die Verantwortung des Beschuldigten insofern wahrheitsgemäß bestätigt, dass er auf verdeckte Gewinnausschüttung mit KESt-Konsequenz nicht hingewiesen hat und meinen Mandanten auch nicht auf die Möglichkeit einer Selbstanzeige hinwies - weil er eben selbst keine Risiken erkennen konnte. Damit wurde das Parteiengehör verletzt und liegt folglich eine Verletzung von Verfahrensvorschriften vor.

• Wenn sich in der Niederschrift die Frage des Behördenbeisitzers findet, warum mein Mandant denn nicht bei der Bank einen Kredit aufgenommen hat, statt das Geld von der GmbH zu entnehmen und mein Mandant darauf tatsächlich keine Antwort geben konnte, weil der Sinn der Frage für ihn nicht ersichtlich war, ist zu entgegnen, dass es viel naheliegender ist, dass ein Gewerbetreibender, der anders als der Herr Behördenvertreter kein Steuerexperte ist, und folglich mit der "Sphärentrennung" von GmbH und physischer Person wenig anfangen kann, lebensnäher agiert, wenn er auf das Geld auf "seinem" Bankkonto zurückgreift als diesbezüglich in Kreditgespräche mit Banken einzutreten.

• Ich wiederhole auch, dass die meinem Mandanten (als 70% Gesellschafter - GF, die restlichen 30% gehören seinem Schwiegersohn) zustehenden Jahresgewinne aus den Jahren 2012 und 2013 dazu verwendet wurden, um den Saldo des Verrechnungskontos damals zu reduzieren und wurde in diesen beiden Jahren jeweils € 25.000,00 an KESt bezahlt. Damit ist entkräftet, dass von Anfang an beabsichtigt war, das Verrechnungskonto nicht zurückzubezahlen.

• Wenn sich unter den Entscheidungsgründen in der Niederschrift und im Erkenntnis der Hinweis findet, dass das Vorbringen meines Mandanten als "Schutzbehauptung" angesehen werden kann, dann greift diese Beweiswürdigung schlicht zu kurz und ist nicht logisch. So ist es durchaus plausibel, dass mein Mandant stets die Absicht und Fähigkeit der Rückzahlung des Darlehens hatte und ebenso kann es keine Schutzbehauptung sein, wenn sich mein Mandant auf die Judikatur des BFG beruft, wonach ein Realisat aus einem Anteilsverkauf als Darlehensrückzahlungsressource heranzuziehen ist.

• Wenn sich in der Niederschrift (auf Seite 3, 3. Absatz) die Antwort "keine Ahnung" findet, so wurde dies vom Schriftführer wohl irrtümlich falsch protokolliert, richtigerweise wurde von der Frau Vorsitzenden diktiert "keine Antwort", was auch zutreffend war, weil Herr ***Bf1*** hierzu tatsächlich keine präzise Antwort geben konnte.

• Wenn sich in der Niederschrift (auf Seite 3, 4. Absatz) dann noch der Satz "Verteidiger gesteht über Nachfrage zu, dass die nicht bezahlten Zinsen das Verrechnungskonto erhöhten", so ist das (nicht expressis verbis verwendete) gestehen" hier nicht als Geständnis zu werten (möglicherweise auch nur von der Frau Vorsitzenden irrtümlich so verstanden), sondern wollte ich damit darauf hinweisen, dass die Tatsache der vom Bilanzbuchhalter vorgenommenen Verzinsung eher als Indiz gegen ein Vorsatzdelikt seines Mandanten anzusehen ist.

5. (Neuerliches) Beweisanbot

Zum Beweis dafür, dass der Bilanzbuchhalter, Herr D.F., das Steuerproblem der verdeckten Gewinnausschüttung auch nicht erkannte und seinen Klienten mangels besseren Wissens hiezu auch nicht auf ein KESt-Risiko oder etwaige Möglichkeiten der Erstattung einer Selbstanzeige hinwies, wird dessen zeugenschaftliche Einvernahme beantragt. Er braucht aber nicht geladen zu werden, sondern wird vereinfachender Weise stellig gemacht.

6. (In eventu) Zur Strafbemessung

Geht man (hier bestritten) von der Berechtigung eines Schuldspruches aus, so blieben vom Spruchsenat folgende vorliegenden Milderungsgründe unberücksichtigt bzw. nicht ausreichend gewürdigt:

• "Vorübergehende Verkürzung" iS § 23 Abs. 2, letzter Satz. Mein Mandant hatte nie eine finale Verkürzung intendiert, sondern will, kann und wird sein Verrechnungskonto "glattstellen".

• Bei Annahme eines (bestrittenen) strafbestimmenden Wertbetrages von 74.135 € liegen die "Taten" schon viele Jahre zurück, weil der Aufbau des Verrechnungskontos seit 2006 (!) erfolgte.

• Der Milderungsgrund des § 5 Abs. 3 Z 6 VbVG wurde mit einer Differenzierung von nur 5% zum Strafausmaß des Geschäftsführers unzureichend gewichtet, bedenkt man, dass die Verhängung einer Verbandsgeldbuße gemäß § 56 Abs. 5 Z 4 FinStrG in das Ermessen der Behörde gestellt ist und nicht zwingend festzusetzen ist. Bei dieser Ermessensentscheidung ist auch auf die "Schwere" der Tat (nämlich hier nur das Vorliegen einer strittigen verdeckten Gewinnausschüttung, wobei das Verrechnungskonto offengelegt wurde) Bedacht zu nehmen. Der Grad der Schwere kann im vorliegenden Fall jedenfalls im Vergleich zu klassischen Steuerhinterziehungen, wo Umsätze verschwiegen werden, als untergeordnet angesehen werden."

-------

In der mündlichen Verhandlung vor dem Senat des Bundesfinanzgerichtes am 11.10.2022 brachte der Bf. ergänzend vor, dass insbesondere die subjektive Tatseite in Abrede gestellt werde und auch Zweifel am Vorliegen der objektiven Tatseite bestünden. Der Bf. habe keinesfalls den Vorsatz gehabt, Kapitalertragssteuer zu hinterziehen. Er habe zwar gewusst, dass die Entnahmen vom Gesellschafterverrechnungskonto zurückbezahlt werden müssten und er habe derartige Rückzahlungen in der Vergangenheit auch getätigt. Er habe jedoch keine Vorstellung davon gehabt, dass daraus eine Verkürzung an Kapitalertragssteuer resultieren könnte.

Zu seinen aktuellen persönlichen und wirtschaftlichen Verhältnissen gab der Bf. vor dem Senat des Bundesfinanzgerichtes an, er sei nach wie vor Geschäftsführer der Fa. A-GmbH und beziehe daraus ein Gehalt von € 2.000,00, seine Beteiligung betrage 70%. Weiters beziehe er auch eine Alterspension in Höhe von ca. € 1.400,00 netto monatlich und sei Eigentümer eines Hauses in ***5*** im Wert von ca. € 200.000,00. Er habe keine Sorgepflichten.

Zum jährlichen Anwachsen des Gesellschafterverrechnungskontos aufgrund von Entnahmen des Bf. führte der Bf. aus, er habe zwar gewusst, dass er Rückzahlungen an die A-GmbH zu leisten habe und er habe auch zwei größere derartige Zahlungen geleistet. Es sei ihm jedoch nicht bekannt gewesen, dass er regelmäßige Rückzahlungen leisten müsse.

Es habe zwar Gespräche mit dem Bilanzbuchalter D.F. dahingehend gegeben, dass Rückzahlungen an die GmbH zu leisten seien, aber keinerlei Informationen in die Richtung, dass daraus steuerliche Risiken für ihn entstehen bzw. Steuervorschreibungen daraus resultieren könnten.

Auf die Frage, warum keine Gewinnausschüttungen anstatt der rückzahlbaren Entnahmen erfolgten, führte der Bf. aus, dass er die entnommenen Gelder für die Errichtung des Hauses in ***5*** verwendet habe und in der Folge die Liquidität für Gewinnausschüttungen in Höhe der ausschüttungsfähigen Gewinne nicht mehr vorhanden gewesen sei. Festzuhalten wäre jedoch, dass die Gewinne sowie auch die Entnahmen offengelegt worden seien und eine Verzinsung des Verrechnungskontos erfolgt sei. Für die offengelegten Gewinne sei auch Körperschaftssteuer gezahlt worden. Es sei jedoch außerhalb der Vorstellung des Bf. gelegen, dass bei einer derartigen Vorgehensweise Kapitalertragsteuer Melde- und Entrichtungspflichten anfallen würden.

In den Jahren 2012 und 2013 seien Gewinnausschüttungen in Höhe von insgesamt € 200.000,00 erfolgt, die der Kapitalertragssteuer unterzogen worden seien. Die gänzliche Rückführung der Entnahmen sei vom Bf. immer beabsichtigt gewesen.

Auf die Frage, aus welchen Gründen der Bf. einen Bilanzbuchhalter (D.F.) und keinen Steuerberater zu seiner steuerlichen Beratung beauftragt habe, gab der Bf. zu Protokoll, als er 2003 den Betrieb eröffnet habe, sei ihm unter anderem auch Herr D.F. vom Finanzamt als Steuerberater empfohlen worden und für den Bf. sei dieser immer sein Steuerberater gewesen.

Über Befragen der Amtsbeauftragten, warum die Entnahmen über das Gesellschafterverrechnungskonto erfolgt und der private Hausbau nicht über Bankkredite finanziert worden sei, führte der Bf. aus, dass liquide Mittel in der Firma vorhanden gewesen seien und er sich als Geschäftsführer berechtigt gefühlt habe, diese zu entnehmen. Die Rückzahlung der entnommenen Beträge sollte laut Bf. aus den laufenden Gewinnen bzw. aus einen eventuellen Verkaufserlös der Firma (Verweis auf das Beschwerdevorbringen) erfolgen.

Der Zeuge Bilanzbuchhalter D.F. gab zum jährlichen Anwachsen des Gesellschafterverrechnungskontos aufgrund von Entnahmen an, dass nach Beginn der betrieblichen Tätigkeit in den ersten Jahren es sehr wohl Gespräche mit dem Bf. dahingehend gegeben habe, dass die Entnahmen über das Gesellschafterverrechnungskonto seitens des Bf. wieder zurückzuführen seien. Es habe dann - Jahre später - zwei Gewinnausschüttungen gegeben, im Rahmen derer eine derartigere Rückführung erfolgt sei, danach habe man sich dahingehend verständigt, dass der Bf. anlässlich seiner Pension und des geplanten Verkaufes der GmbH das Gesellschafterverrechnungskonto abdecken werde und zwar teilweise aus Gewinnausschüttung und durch andere Maßnahmen (Grundstückverkauf ***5***, Ersparnisse aus Pensionsbezug).

Aus Sicht des Bilanzbuchhalters bzw. aufgrund seiner Rechtsauffassung habe kein Risiko in Bezug auf das Vorliegen einer verdeckten Gewinnausschüttung und einer daraus resultierenden Kapitalertragssteuerschuld bestanden und es habe für ihn daher auch keine Veranlassung gegeben, den Bf. auf ein derartiges Risiko hinzuweisen. Auch in Hinblick auf die gegenständliche zugrundeliegende Außenprüfung haben es zwischen den Zeugen und dem Bf. kein Gespräch in Bezug auf das Risiko der Annahme einer verdeckten Gewinnausschüttung wegen des angewachsenen Gesellschafterverrechnungskontos gegeben.

Über die Beschwerde wurde erwogen:

Rechtslage:

Gemäß § 33 Abs. 1 FinStrG macht sich einer Abgabenhinterziehung schuldig, wer vorsätzlich unter Verletzung einer abgabenrechtlichen Anzeige-, Offenlegungs- oder Wahrheitspflicht eine Abgabenverkürzung bewirkt.

Gemäß § 33 Abs. 2 lit. a FinStrG macht sich der Abgabenhinterziehung schuldig, wer vorsätzlich unter Verletzung der Verpflichtung zur Abgabe von dem § 21 des Umsatzsteuergesetzes 1994 entsprechenden Voranmeldungen eine Verkürzung von Umsatzsteuer (Vorauszahlungen oder Gutschriften) bewirkt und dies nicht nur für möglich, sondern für gewiss hält.

Gemäß § 33 Abs. 3 lit. a FinStrG ist eine Abgabenverkürzung nach Abs. 1 oder 2 bewirkt mit Bekanntgabe des Bescheides, mit dem bescheidmäßig festzusetzende Abgaben zu niedrig festgesetzt wurden oder wenn diese infolge Unkenntnis der Abgabenbehörde von der Entstehung des Abgabenanspruches mit dem Ablauf der gesetzlichen Erklärungsfrist (Anmeldefrist, Anzeigefrist) nicht festgesetzt werden konnten.

Gemäß § 34 Abs. 1 FinStrG macht sich der grob fahrlässigen Abgabenverkürzung schuldig, wer die im § 33 Abs. 1 bezeichnete Tat grob fahrlässig begeht. § 33 Abs. 3 gilt entsprechend.

Gemäß § 8 Abs. 1 FinStrG handelt vorsätzlich, wer einen Sachverhalt verwirklichen will, der einem gesetzlichen Tatbild entspricht; dazu genügt es, daß der Täter diese Verwirklichung ernstlich für möglich hält und sich mit ihr abfindet.

Gemäß § 98 Abs. 3 FinStrG hat die Finanzstrafbehörde unter sorgfältiger Berücksichtigung der Ergebnisse des Verfahrens nach freier Überzeugung zu beurteilen, ob eine Tatsache erwiesen ist oder nicht; bleiben Zweifel bestehen, so darf die Tatsache nicht zum Nachteil des Beschuldigten oder der Nebenbeteiligten als erwiesen angenommen werden.

Gemäß § 161 Abs. 1 FinStrG hat das Bundesfinanzgericht, sofern die Beschwerde nicht gemäß § 156 mit Beschluss zurückzuweisen ist, grundsätzlich in der Sache selbst mit Erkenntnis zu entscheiden. Es ist berechtigt, sowohl im Spruch als auch hinsichtlich der Begründung des Erkenntnisses seine Anschauung an die Stelle jener der Finanzstrafbehörde zu setzen und das angefochtene Erkenntnis (den Bescheid) abzuändern oder aufzuheben, den angefochtenen Verwaltungsakt für rechtswidrig zu erklären oder die Beschwerde als unbegründet abzuweisen.

Objektive Tatseite:

Dem angefochtenen Erkenntnis des Spruchsenates liegen die Feststellungen unter Textziffer 2 einer gemäß § 150 BAO mit Bericht vom 22.10.2020 abgeschlossenen Außenprüfung des belangten Verbandes Fa. A-GmbH betreffend Kapitalertragsteuer 2015-2018 wie folgt zugrunde:

"Gesellschafterverrechnungskonto

Sachverhalt:

Im Rahmen der Durchführung der Außenprüfung wurde in den Jahresabschlüssen des Prüfungszeitraumes 2015 bis 2018 Verrechnungsforderungen gegenüber dem Gesellschafter-Geschäftsführer ***Bf1*** (Beteiligung 70%) mit einem aushaftenden Saldo am Ende des Prüfungszeitraumes zum Stichtag 31.12.2018 i.H. von insgesamt € 520.565,43 festgestellt. Der Saldo auf dem Verrechnungskonto entstand durch Zahlungen an den Gesellschafter, die in der Buchhaltung über Jahre wie "Entnahmen" auf dem Gesellschafterverrechnungskonto erfasst wurden, sodass sich der Forderungssaldo im Laufe der Jahre kontinuierlich erhöht hat.

Höhe Gesellschafterverrechnungskonto:

31.12.2015 473.103,45

31.12.2016 504.296,73

31.12.2017 514.896,69

31.12.2018 520.565,43

Es war daher von der Außenprüfung zu hinterfragen, ob diese "Kreditgewährung" von der GmbH an den Gesellschafter dem Fremdverhaltensgrundsatz entspricht, bzw. ob es sich um ein steuerlich anzuerkennendes Gesellschafterdarlehen oder um eine verdeckte Gewinnausschüttung handelt.

Rechtliche Würdigung:

Gem. § 8 Abs. 1 KStG 1988 bleiben bei der Ermittlung des Einkommens Einlagen und Beiträge jeder Art insoweit außer Ansatz, als sie von Personen in Ihrer Eigenschaft als Gesellschafter, Mitglieder oder in ähnlicher Eigenschaft geleistet werden.

Gem. § 8 Abs. 2 KStG 1988 ist es für die Ermittlung des Einkommens ohne Bedeutung, ob das Einkommen im Wege offener oder verdeckter Ausschüttungen verteilt oder entnommen oder in anderer Weise verwendet wird.

Ob verdeckte Ausschüttungen anzunehmen sind, hängt vor allem von der Ernsthaftigkeit einer Rückzahlungsabsicht hinsichtlich der von der Gesellschaft empfangenen Beträge ab und es ist zu prüfen, ob aus den Umständen zu schließen ist, dass die Erfassung auf dem Verrechnungskonto nach Ansicht der Gesellschaft einer tatsächlich aufrechten Verbindlichkeit des Gesellschafters entspricht.

Bei der Beurteilung eines Kreditvertrages für steuerliche Zwecke ist stets von einem Gesamtbild der Verhältnisse auszugehen, demnach ist ein Darlehensvertrag mit steuerlicher Wirkung anzuerkennen, wenn unter anderem ein bestimmter Rückzahlungstermin vereinbart und Zinsfälligkeiten, sowie ein bestimmter Kreditrahmen festgelegt wurde. Diese Anforderungen wurden im konkreten Fall nicht erfüllt, eine schriftliche Vereinbarung zur Darlehensgewährung, die fremdübliche Rückzahlungsmodalitäten, Höhe und Laufzeit des Darlehens, gewährte Sicherheiten bzw. die Verrechnung und tatsächliche Bezahlung laufender Zinsen in fremdüblicher Höhe beinhaltet, wurde im Lauf der Durchführung der Außenprüfung trotz Aufforderung nicht vorgelegt bzw. wurde nicht zwischen Gesellschafter und Gesellschaft abgeschlossen.

Es wurden zwar Zinsen i.H. von 2% des ausstehenden Betrages auf dem Verrechnungskonto verbucht, jedoch vom Gesellschafter nicht gezahlt sondern diese erhöhten nur den laufenden Saldo des Verrechnungskontos.

Das zentrale Kriterium ist allerdings die Ernsthaftigkeit einer Rückzahlungsabsicht zum Zeitpunkt des Eingehens des Darlehens bzw. Belastung auf dem Verrechnungskonto. Die Überprüfung der Bonität des Gesellschafters ***Bf1*** durch die Außenprüfung ergab, dass nicht für den gesamten aushaftenden Betrag, der auf dem Verrechnungskonto verbucht wurde, ein entsprechendes Vermögen zur Bedienung der Verbindlichkeit gegenüber der Gesellschaft vorhanden ist. Als Sicherstellung für einen Teil der Verrechnungsforderung wurde der Außenprüfung ein Gutachten über die Bewertung einer Immobilie in Adresse2 vorgelegt, der Marktwert dieses Gebäudes incl. Grundstück beträgt It. übersetztem und beglaubigten Gutachten € 162.000,00. Hr. ***Bf1*** verfügt It. seinen Angaben über kein weiteres Vermögen, die in den Jahren 2015 bis 2018 von der A-GmbH bezogenen Geschäftsführerbezüge i.H. von € 24.000,00 pro Jahr dienen zur Abdeckung seiner laufenden Lebenshaltungskosten.

Aufgrund der fremdunüblichen Gestaltung des Darlehens bzw. der It. Ansicht der Außenprüfung nicht ausreichenden Bonität des Gesellschafters und der damit verbundenen Rückzahlungsunmöglichkeit wurde die Verrechnungsforderung gegenüber dem Gesellschafter Hr. ***Bf1***, die über den besicherten Teil von € 162.000,00 hinausgeht nicht als Gesellschafterdarlehen anerkannt sondern als verdeckte Gewinnausschüttung behandelt.

Die Verzinsung des anerkannten Gesellschafterdarlehens i.H. von 162.000,00 wurde in den Jahren 2015 bis 2018 mit 2% (wie bereits in StB) angenommen, hinsichtlich der gegenüber der ursprünglichen Verzinsung des gesamten Verrechnungskontos entstandenen Zinsendifferenz wurde die Körperschaftssteuer des Jahre 2015 bis 2018 entsprechend vermindert.

Abschließend wird festgehalten, dass jederzeit offene Ausschüttungen möglich gewesen wären, da Gewinnvorträge aus den Vorjahren ca. in gleicher Höhe wie das negative Gesellschafter-Verrechnungskonto vorhanden sind. Die Verbuchung der entnommenen Geldbeträge auf dem Verrechnungskonto diente daher It. Ansicht der Außenprüfung bisher ausschließlich der Umgehung der Kapitalertragssteuer.

Gewinnvorträge:

31.12.2015 480.622,41

31.12.2016 492.140,45

31.12.2017 524.602,60

31.12.2018 547.151,17."

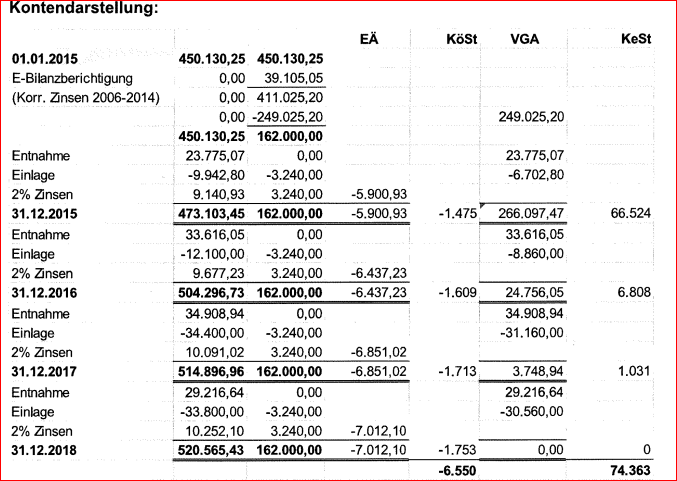

Aus der nachfolgenden Kontendarstellung des Gesellschafterverrechnungskontos ist ersichtlich, dass bis zum 1.1.2015 ein Anwachsen des Gesellschafterverrechnungskontos (Überhang der Entnahmen über die Einlagen) in Höhe von € 249.025,20 erfolgt ist und daher in dieser Höhe verdeckte Gewinnausschüttungen der Vorjahre (2006-2014) kumuliert der Berechnung der Kapitalertragsteuer 2015 zugrunde gelegt wurden. Im Jahre 2015 erfolgten Entnahmen über das Gesellschafterverrechnungskonto in Höhe von € 23.775,07, denen Einlagen des Bf. von € 6.702,80 gegenüber standen, sodass sich für das Jahr 2015 eine verdeckte Gewinnausschüttung in Höhe von € 17.072,27 und eine daraus resultierende Kapitalertragsteuer 2015 in Höhe von € 4.268,00 (statt bisher € 66.524,37) ergibt. Es war daher schon deswegen in Höhe eines Differenzbetrages an Kapitalertragsteuer 2015 von € 62.256,37, der auf (nicht angeschuldigter) Kapitalertragsteuer der Vorjahre beruht, mit Verfahrenseinstellung gemäß §§ 136, 157 FinStrG iVm § 82 Abs. 3 lit. c FinStrG vorzugehen.

Der Gesamtverkürzungsbetrag an Kapitalertragsteuer 2015-2017, beruhend auf einem Überhang der Entnahmen gegenüber den Einlagen, beträgt daher tatsächlich € 12.107,00. Die vom Bf. in der Beschwerde richtig empfundene Kapitalertragsteuerverkürzung 2015-2017 in Höhe von € 18.795,00, basierend auf einem Anwachsen des Gesellschafterverrechnungskontos in diesen Jahren in Höhe von € 70.435,00, beinhaltet auch die vom Bf. selbst durchgeführte Verzinsung des Gesellschafterverrechnungskontos, die - mangels Bezahlung dieser Zinsen durch den Bf. - ebenfalls zu einem Anstieg des Gesellschafterverrechnungskontos führte.

Nach ständiger Rechtsprechung des Verwaltungsgerichtshofes (vgl. z.B. VwGH 21.10.2015, 2011/13/0096, VwGH 26.2.2015, 2012/15/0177) bedarf es im Zusammenhang mit der hier relevanten Frage einer verdeckten Ausschüttung durch Entnahmen über das "Verrechnungskonto Gesellschafter" der Prüfung, worin der dem Gesellschafter zugewendete Vorteil besteht. Ein wesentliches Element dieser Prüfung zur Annahme von verdeckten Ausschüttungen der vorliegenden Art ist eine Auseinandersetzung mit der Frage, ob eine Rückzahlung der auf dem Verrechnungskonto verbuchten Beträge von vornherein nicht gewollt oder wegen absehbarer Uneinbringlichkeit nicht zu erwarten war (vgl. VwGH 17.12.2014, 2011/13/0115, VwGH 26.2.2015, 2012/15/0177, sowie - unter Darstellung der jüngeren Rechtsprechung - Zorn, SWK 12/2015, 577). Das Fehlen von Sicherheiten rechtfertigt für sich allein noch nicht den Schluss, die verbuchten Forderungen gegen den Gesellschafter seien im Hinblick auf dessen unzureichende Bonität ohne Wert (vgl. dazu nochmals das zitierte Erkenntnis vom 17. Dezember 2014).

Anders als im Abgabenverfahren trägt im Finanzstrafverfahren die Behörde die Beweislast für das Vorliegen einer verdeckten Gewinnausschüttung (der objektiven Tatseite) einerseits und für das vorsätzliche Unterlassen der Abgabe von dem § 96 EStG entsprechenden Kapitalertragsteueranmeldungen und der Entrichtung der gegenständlichen Kapitalertragsteuern 1/2011-12/2015 (der subjektiven Tatseite) andererseits, sodass das Vorliegen einer Abgabenhinterziehung nur dann angenommen werden kann, wenn sich auf Grund entsprechender Auseinandersetzung mit dem Vorbringen des Beschuldigten sagen lässt, dass seine Verantwortung nach menschlichem Ermessen nicht richtig sein kann. Für die Annahme einer schuldhaften Abgabenverkürzung bedarf es der Feststellung, welche finanzstrafrechtlich zu verantwortenden Vorgänge zu den festgestellten Abgabenverkürzungen geführt haben (vgl. z.B. VwGH 7.10.2012, 2009/16/0190 und VwGH 7.7.2004, 2003/13/0171).

Nach Ansicht des Bundesfinanzgerichtes kann im gegenständlichen Fall aufgrund der vorliegenden Beweisergebnisse und der gegenüber dem Abgabenverfahren geänderten Beweislast nicht mit der für ein Finanzstrafverfahren erforderlichen Sicherheit der Nachweis erbracht werden, dass die Rückzahlung der auf dem Verrechnungskonto verbuchten Beträge von vornherein seitens des Bf. nicht gewollt oder wegen absehbarer Uneinbringlichkeit nicht zu erwarten gewesen wäre. Insoweit hat der Bf., nach den Beweisergebnissen und der Aktenlage nicht widerlegbar vorgebracht, dass er von einer Rückzahlung der Darlehensbeträge ausgegangen ist.

Es kann nach Ansicht des Bundesfinanzgerichtes nicht als erwiesen angenommen werden, dass der Bf. nicht die Bonität gehabt hätte, die aus der GmbH über das Verrechnungskoto entnommenen Gelder wieder zurückzuzahlen. Aufgrund der in der Beschwerde dargestellten wirtschaftlichen Situation des Bf. (Familieneinkommen ca. € 4.600,00 monatlich und ausländischen Immobilienvermögens in Höhe von mindestens € 162.000,00), des zum 31.12.2018 vorhandenen Gewinnvortrages von € 547.151,17, des positiven Geschäftsganges belangten Verbandes und auch aufgrund des in der Beschwerde dargestellten Wertes seines Gesellschaftsanteiles am belangten Verband, erscheint es dem erkennenden Senat des Bundesfinanzgerichtes - aufgrund der gegenüber dem Abgabenverfahren im Finanzstrafverfahren geänderten Beweislast - nicht mit der erforderlichen Sicherheit nachweisbar, dass dem Bf. die Bonität für die Rückführung seiner gegenüber dem belangten Verband bestehenden Verbindlichkeit gefehlt hätte.

Ebenso lässt die Aktenlage nicht den Schluss zu, ein Rückzahlungswille des Bf. sei nicht gegeben gewesen. Wie aus der obigen Darstellung des Gesellschafterverrechnungskontos des Bf. ersichtlich ist, hat der Bf. auch Einlagen - somit Rückzahlungen - in die GesmbH getätigt. Dabei darf nicht übersehen werden, dass das Anwachsen des Gesellschafterverrechnungskontos des Bf. in den tatgegenständlichen Jahren überwiegend auf der vom Bf. selbst durchgeführten Verzinsung und nur zu einem geringeren Teil auf Überentnahmen beruht. Wie der Beschwerde ausgeführt, kannte der Bf. seine Rückzahlungsverpflichtung gegenüber dem belangten Verband und er ist dieser in der Vergangenheit, insbesondere auch durch die Verwendung von Gewinnausschüttungen für die Rückführung der Überentnahmen an die GesmbH, zumindest teilweise auch nachgekommen. Bedenkt man, dass der Bf. seine grundsätzliche Rückzahlungsverpflichtung gegenüber dem belangten Verband kannte und er weiter die Überentnahmen auf seinem Gesellschafterverrechnungskonto offengelegt hat, so kann ihm aus Sicht des erkennenden Senates ein gegen das Gesetz gerichteter mangelnder Rückzahlungswille nicht mit der erforderlichen Sicherheit nachgewiesen werden.

Subjektive Tatseite:

Darüber hinaus hat der Bf. in Bezug auf die subjektive Tatseite vorgebracht, zwar grundsätzliche Kenntnis von seiner Rückzahlungsverpflichtung der getätigten Entnahmen aufgrund der Auskünfte seines selbstständigen Bilanzbuchhalters gehabt zu haben, er aber nicht wusste und auch nicht darauf hingewiesen wurde, dass daraus die rechtliche Konsequenz der Annahme einer verdeckten Gewinnausschüttung und einer daraus resultierenden Verpflichtung zur Abgabe von Kapitalertragsteueranmeldungen und zur Abfuhr von Kapitalertragsteuer resultieren könnte.

Bedient sich ein Steuerpflichtiger zur Besorgung seiner steuerlichen Angelegenheiten dritter Personen, ist er gehalten, bei der Auswahl dieser Personen sorgsam vorzugehen und sie auch entsprechend zu beaufsichtigen. Das Ausmaß der notwendigen Überwachung wird durch den Grad der Zuverlässigkeit und die Fachkunde des Erfüllungsgehilfen bestimmt. Weiters trifft den Abgabepflichtigen - ungeachtet einer beruflichen Beanspruchung - die Pflicht der vollständigen und wahrheitsgemäßen Information der mit den abgabenrechtlichen Agenden betrauten Person (VwGH 20.11.2000, 89/13/0051). Die im Falle der Übertragung von Obliegenheiten bestehende Verpflichtung des Vollmachtgebers zur inhaltlichen Kontrolle zur Durchführung des ihm erteilten Auftrages findet im Regelfall dort ihre Grenzen, wo sich der Normadressat eines berufsmäßigen Parteienvertreters bedient und diesen mit der Durchführung der vom Gesetz gebotenen Rechtshandlungen beauftragt.

Anhaltspunkte bzw. Beweisergebnisse dahingehend, dass der Bf. zu den hier relevanten Fälligkeitstagen Kenntnis vom Vorliegen einer Kapitalertragsteuerschuld aufgrund einer dahingehenden Beratung seines Bilanzbuchhalters gehabt und somit die Nichtabfuhr dieser Selbstbemessungsabgabe zumindest billigend in Kauf genommen hätte - er somit vorsätzlich die Abgabe von Kapitalertragsteueranmeldungen und die Entrichtung der Kapitalertragsteuer unterlassen hätte - liegen nicht vor.

Da sich der Bf. zur Erstellung seiner Buchhaltung und seiner Bilanzen eines dafür nach dem Bilanzbuchhaltergesetz dafür berechtigten selbständigen Bilanzbuchhalters bedient hat und aufgrund der Verbuchung auf dem Verrechnungskonto davon ausgegangen werden kann, dass diesem sämtliche hier relevanten Entnahmen bekannt waren, und auch keine Anhaltspunkte dafür vorliegen, dass der Bf. vom Entstehen einer Kapitalertragsteuerschuld aufgrund einer verdeckten Gewinnausschüttung von seinem steuerlichen Vertreter informiert worden wäre, kann nach Dafürhalten des erkennenden Senates auch nicht von einer erwiesenen grob fahrlässigen Handlungsweise des Bf. im Sinne des § 34 Abs. 1 FinStrG ausgegangen werden. Dies umso mehr, als der Bf. keine Kenntnis vom Unterschied des Berichtigungsumfanges eines Steuerberaters bzw. eines Bilanzbuchhalters hatte, und ihm deswegen eine auffallende Sorglosigkeit bei Auswahl und Überwachung seines Erfüllungsgehilfen (Bilanzbuchhalter) nicht zur Last gelegt werden kann.

Da somit sowohl weder die objektive Tatseite des Vorliegens von kapitalertragsteuerpflichtigen verdeckten Gewinnausschüttungen noch die die subjektive Tatseite einer vorsätzlichen oder grob fahrlässigen Handlungsweise des Bf. zweifelsfrei nachweisbar war (Verweis auf § 98 Abs. 3 FinStrG), war seiner Beschwerde Folge zu geben und das gegen ihn anhängige Finanzstrafverfahren gemäß §§ 136, 157 FinStrG einzustellen.

Es war daher spruchgemäß zu entschieden.

Zur Unzulässigkeit der ordentlichen Revision

Gegen diese Entscheidung ist gemäß Art. 133 Abs. 4 B-VG eine Revision nicht zulässig, da das Erkenntnis nicht von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis nicht von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Gegenstand dieses Verfahrens war die Beurteilung der objektiven und subjektiven Tatbestandsvoraussetzungen der angeschuldigten Abgabenhinterziehung gemäß § 33 Abs. 1 FinStrG bzw. einer eventuellen grob fahrlässigen Abgabenverkürzung gemäß § 34 Abs. 1 FinStrG auf Basis der zitierten ständigen Rechtsprechung des Verwaltungsgerichtshofes im Einzelfall und nicht die Beurteilung einer Rechtsfrage von grundsätzlicher Bedeutung.

Wien, am 11. Oktober 2022

Zusatzinformationen | |

|---|---|

Materie: | Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 98 Abs. 3 FinStrG, Finanzstrafgesetz, BGBl. Nr. 129/1958 |