Umsatzbesteuerung von weiterverrechneten Roaminggebühren ausländischer Telekommunikationsunternehmen an ihre ausländischen Kunden

European Case Law Identifier: ECLI:AT:BFG:2024:RV.2100888.2022

Beachte:

Revision beim VwGH anhängig zur Zahl Ro 2025/15/0003.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter ***1*** als Vorsitzenden, ***2*** als beisitzende Richterin und die fachkundigen Laienrichter ***3*** und ***4*** in der Beschwerdesache ***Bf1***, ***Bf1-Adr***, vertreten durch BDO Assurance GmbH Wirtschaftsprüfungs- und Steuerberatungsgesellschaft, Am Belvedere 4, 1100 Wien, über die Beschwerde vom gegen die Bescheide des Finanzamtes Österreich vom 25. Mai 2018 betreffend

1. Festsetzung von Vorauszahlungen an Umsatzsteuer für 1-12/2010

2. Festsetzung von Vorauszahlungen an Umsatzsteuer für 1-12/2011

3. Festsetzung von Vorauszahlungen an Umsatzsteuer für 1-12/2012

4. Festsetzung von Vorauszahlungen an Umsatzsteuer für 1-12/2013

5. Festsetzung von Vorauszahlungen an Umsatzsteuer für 1-12/2014

6. Festsetzung von Vorauszahlungen an Umsatzsteuer für 1-12/2016

und Verspätungszuschläge für

7. Umsatzsteuer 1-12/2010

8. Umsatzsteuer 1-12/2011

9. Umsatzsteuer 1-12/2013

10. Umsatzsteuer 1-12/2014

11. Umsatzsteuer 1-12/2016

sowie

12. Umsatzsteuer für das Jahr 2016 (Jahresbescheid) vom 11. Oktober 2022

Steuernummer ***BF1StNr1*** nach Durchführung einer mündlichen Verhandlung am 10. September 2024 in Anwesenheit der Schriftführerin zu Recht erkannt:

I. Die angefochtenen Bescheide 1.-2. betr. Umsatzsteuervorauszahlungen 1-12/2010 und 1-12/2011 werden ersatzlos aufgehoben.

Die angefochtenen Bescheide 3.-5. sowie 12. werden abgeändert.

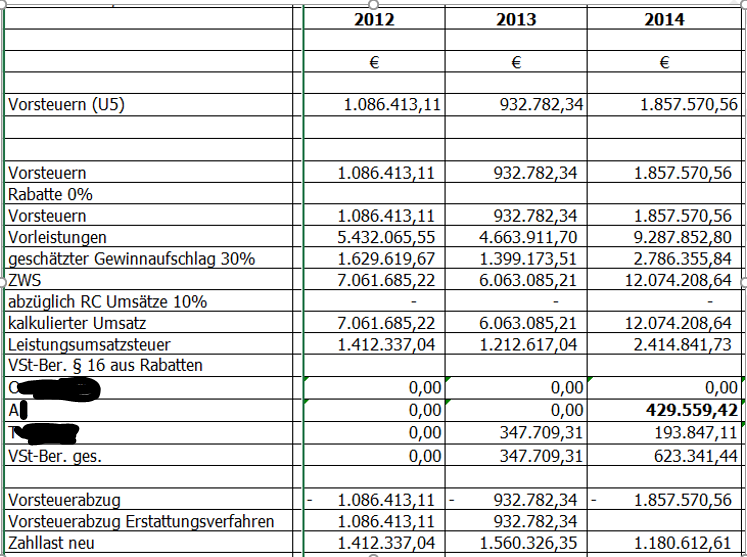

3. Die Umsatzsteuervorauszahlungen für 1-12/2012 werden mit € 1.412.337,04 (Zahllast) festgesetzt.

4. Die Umsatzsteuervorauszahlungen für 1-12/2013 werden mit € 1.560.326,35 (Zahllast) festgesetzt.

5. Die Umsatzsteuervorauszahlungen für 1-12/2014 werden mit € 1.180.612,61 (Zahllast) festgesetzt.

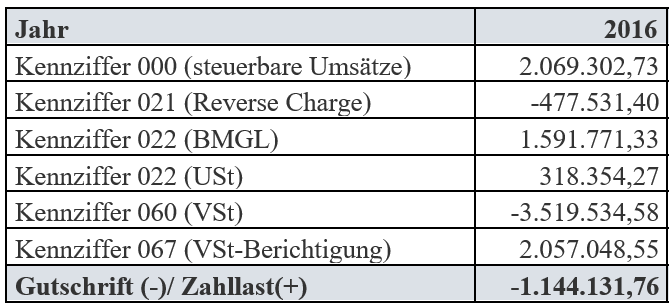

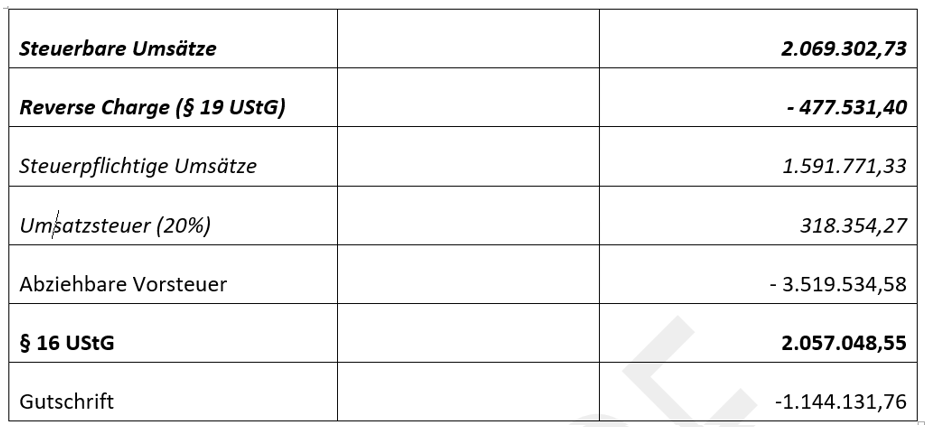

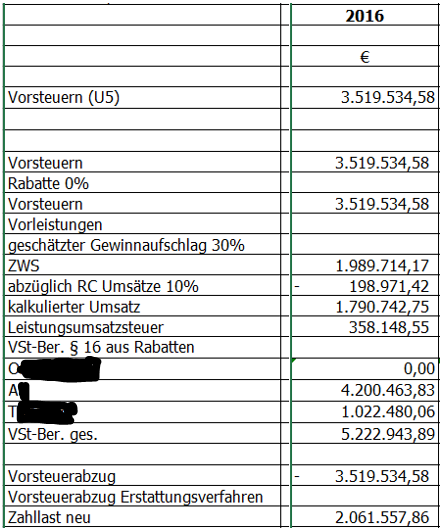

12. Die Umsatzsteuer für das Jahr 2016 wird mit € 2.061.557,86 (Zahllast) festgesetzt.

Damit ist gleichzeitig die Beschwerde gegen den Bescheid über die Festsetzung von Vorauszahlungen (6.) an Umsatzsteuer für den Zeitraum 1-12/2016 erledigt.

Im Übrigen werden die Beschwerden gemäß § 279 BAO als unbegründet abgewiesen.

2. Die angefochtenen Bescheide 7.-11. (Verspätungszuschläge) werden ersatzlos aufgehoben.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) zulässig.

Entscheidungsgründe

I. Verfahrensgang

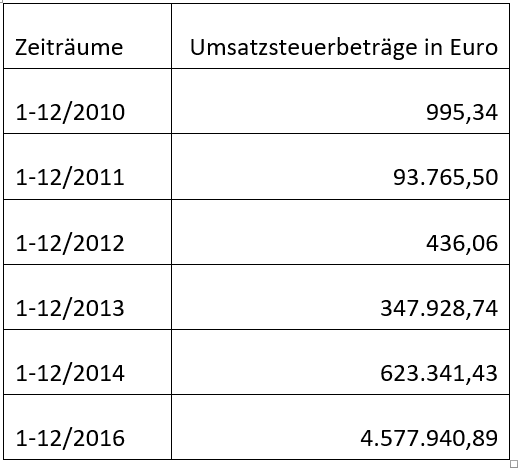

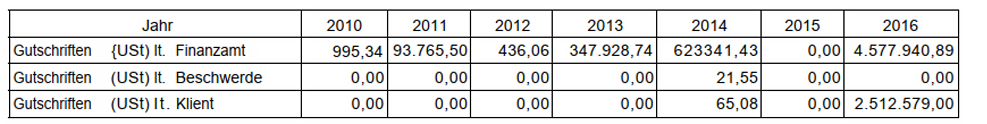

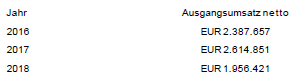

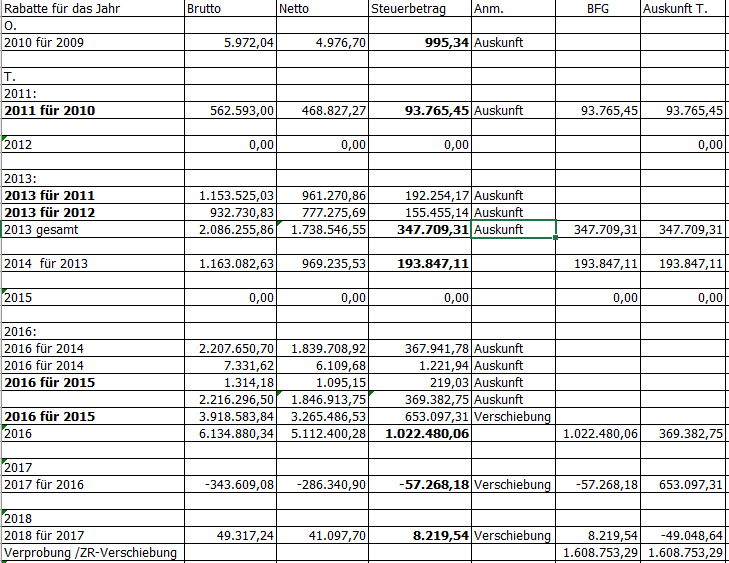

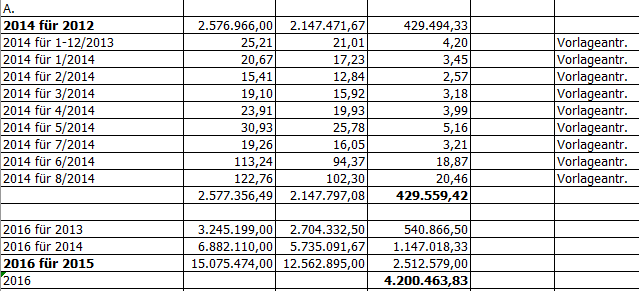

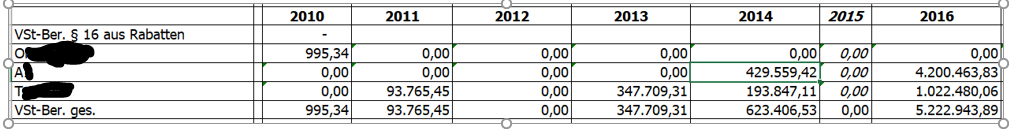

In den genannten Bescheiden wurden Umsatzsteuerbeträge aus Vorsteuerminderungen für gewährte Rabatte für die die folgenden Voranmeldungszeiträume festgesetzt:

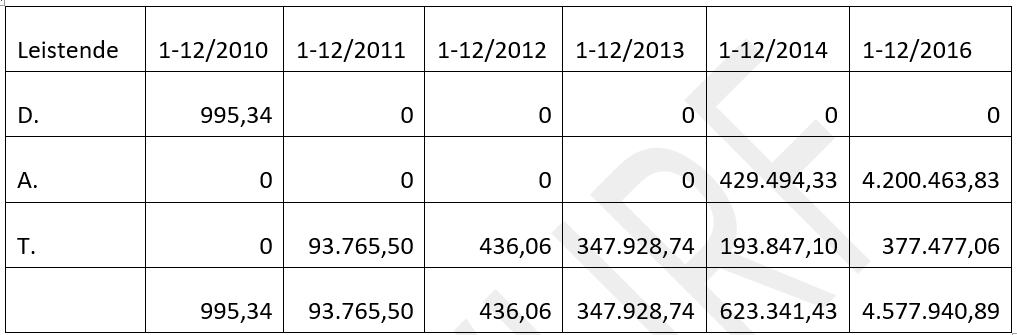

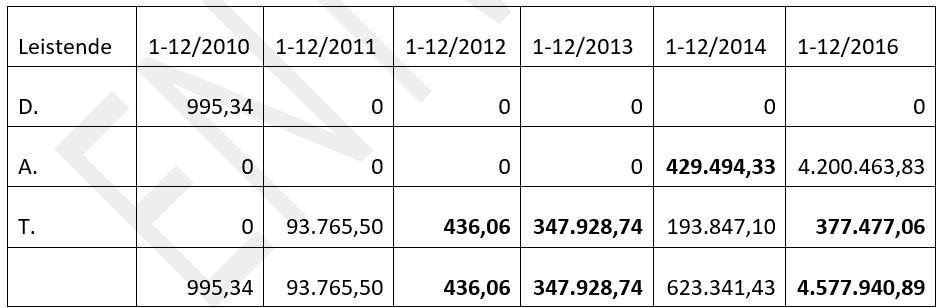

Die Vorsteuerbeträge aus Entgeltsminderungen teilten sich auf die einzelnen leistenden Telekommunikationsunternehmen wie folgt auf:

Für das Jahr 2016 wurde ein mit dem oa. Vorauszahlungsbescheid 1-12/2016 gleichlautender Jahresbescheid erlassen und gilt mit der Beschwerde gegen den Vorauszahlungsbescheid als mitangefochten.

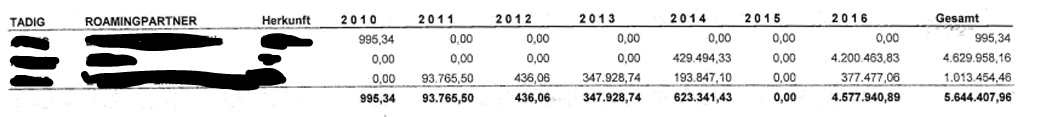

In ihrer Begründung verwiesen sie darauf, dass die Festsetzung auf Grund gewährter Rabatte seitens drei inländischer Telekommunikationsgesellschaften erfolgte. Weiters verwiesen sie auf eine Überprüfungsliste 11/2017 durch die Großbetriebsprüfung, wobei die Jahressummen der auf die drei genannten Gesellschaften kumuliert ausgewiesen wurden.

In gesonderten Bescheiden wurden unter Hinweis auf die Bestimmungen der § 135 BAO und § 20 BAO entsprechende Verspätungszuschläge in Höhe von 10% festgesetzt.

In ihrer Beschwerde vom 3. Juli 2018 (OZ. 12) wandte sich die Bf. gegen die oa. Festsetzungen und führte Folgendes aus:

"Die Bf. ist ein im Drittstaat ansässiger Unternehmer, der dort ein Mobilfunknetz betreibt und Telekommunikationsleistungen erbringt. Wenn Kunden von Bf. ihr Mobiltelefon in Österreich nutzen, so stellen die österreichischen Netzbetreiber Bf. dafür Roaminggebühren in Rechnung. Diese Telekommunikationsdienstleistungen gelten aufgrund von § 1 der VO BGBl II 2003/383 idgF als in Österreich ausgeführt und werden von den österreichischen Netzbetreibern daher mit österreichischer USt verrechnet.

Bf. ist aus derartigen Eingangsrechnungen grundsätzlich zum Vorsteuerabzug berechtigt. Kommt es zur nachträglichen Gewährung von Preisnachlässen oder Rabatten, so ist ein in Anspruch genommener Vorsteuerabzug unstrittigerweise in jenem Zeitraum, in dem die Änderung der Bemessungsgrundlage eintritt, zu berichtigen (§ 16 Abs. 1 Z 2 UStG).

1. Vorliegen von Entgeltsminderungen

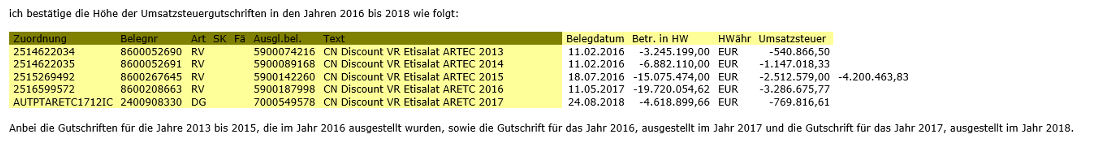

Unser Klient (Bf.) hat von österreichischen Mobilfunkanbietern im verfahrensgegenständlichen Zeitraum auskunftsgemäß lediglich die folgenden Gutschriften erhalten:

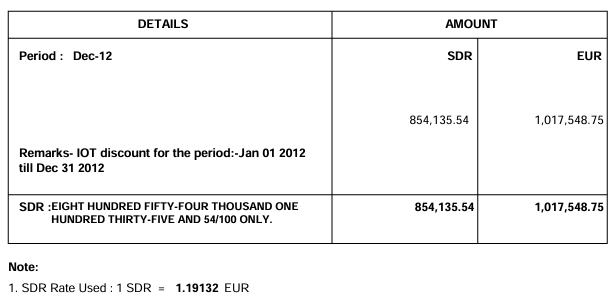

• Diverse am 1.9.2014 ausgestellte Gutschriften des Lieferanten A. AG über einen Nettobetrag iHv insgesamt EUR 129,28. Diese Gutschriften weisen keine USt aus und wurden dem Finanzamt Graz-Stadt bereits mit Schreiben vom 31.1.2017 übermittelt. Sofern sich diese Gutschriften trotz fehlendem USt-Ausweis auf von der A erbrachte, mit USt fakturierte Telekommunikationsdienstleistungen beziehen sollten, hätten diese eine VSt-Berichtigung iHv EUR 21,55 im Jahr 2014 zur Folge (in EUR 129,28 enthaltener USt-Betrag).

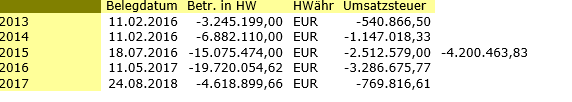

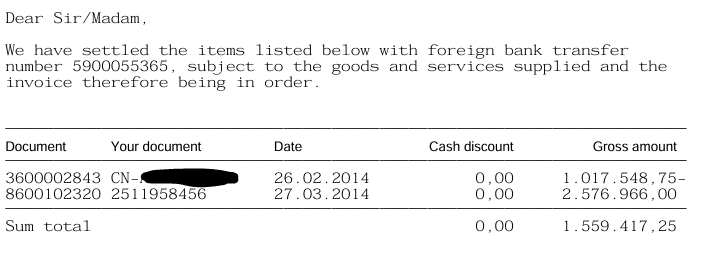

• Gutschrift der A. AG vom 11.5.2017 mit einem auf im Jahr 2016 erbrachte österreichische Telekommunikationsdienstleistungen entfallenden USt-Betrag iHv EUR 3.286.675,77 (vgl anbei). Das Erfordernis einer VSt-Berichtung in dieser Höhe im Jahr 2017 ist daher unstrittig. Diese Entgeltsminderung tritt im Jahr 2017 ein (Ausstellungsdatum der Gutschrift) und ist von Bf. daher auch erst im Rahmen des VSt-Erstattungsantrages für 2017 zu melden.

Weitere Gutschriften oder Entgeltsminderungen für österreichische oder Roamingdienstleistungen im Zeitraum 2010 bis 2016 liegen nach Auskunft unseres Mandanten nicht vor, sodass auch die vom Finanzamt unterstellten Entgeltsminderungen von unserem Mandanten nicht nachvollzogen werden können. Mangels Vorliegens derartiger Entgeltsminderungen erweisen sich die angefochtenen Bescheide daher als rechtswidrig.

Selbst wenn es in den Jahren 2010 bis 2016 zu den vom Finanzamt unterstellten Gutschriften gekommen sein sollte, wäre aber gegenständlich keine Entgeltsminderung vorzunehmen. Dies deshalb, weil sich Gutschriften von Telekommunikationsanbietern erfahrungsgemäß stets auf das vorangegangene Kalenderjahr beziehen. Da das Finanzamt die von unserem Klienten (Bf.) beantragte Vorsteuererstattung für die Jahre 2012 bis 2016 abgelehnt hat bzw. ursprünglich erstattete Vorsteuern von unserem Mandanten zurückfordert, würde auch eine allfällige Reduzierung dieser Vorsteuerbeträge aufgrund nachträglicher Rabatte zu keinen umsatzsteuerlichen Konsequenzen in Österreich führen. Dies ergibt sich neben dem Sinn und Zweck des § 16 UStG auch eindeutig aus dem Gesetzeswortlaut des § 16 Abs 1 Z 2 UStG, wonach der Leistungsempfänger (nur) einen "in Anspruch genommenen" Vorsteuerabzug zu berichtigen hat (ebenso Gaedke/Huber-Wurzinger in Melhard/Tumpel, UStG2, § 16 Tz 100). Für die Jahre 2010 bis 2012 kann zudem bereits deshalb keine Entgeltsminderung eintreten, da unser Klient für den Zeitraum bis Ende 2011 - auf den sich derartige Gutschriften beziehen würden - keine VSt-Erstattungsanträge gestellt hat, sodass auch eine allfällige Reduzierung dieser Vorsteuerbeträge aufgrund nachträglicher Rabatte zu keinen umsatzsteuerlichen Konsequenzen in Österreich führt.

Wir beantragen daher die ersatzlose Aufhebung der Bescheide über die Festsetzung von Umsatzsteuer für die Veranlagungszeiträume 01-12/2010, 01-12/2011, 01-12/2012, 01-12/2013, 01-12/2014 und 1-12/2016.

2. Verfahrensrechtliche Aspekte

Die gegenständlichen Entgeltsminderungen aufgrund von Rabatten wurden vom Finanzamt Graz-Stadt mit gesonderten Bescheiden über die Festsetzung von Umsatzsteuer für die Zeiträume 01-12/2010, 01-12/2011, 01-12/2012, 01-12/2013, 01-12/2014 und 1-12/2016 - d.h. im Veranlagungsverfahren - festgesetzt. Daneben existieren für unseren Klienten auch Bescheide über die Verweigerung der Erstattung von Vorsteuern für die Zeiträume 2012 bis 2016. Es wird daher über den gleichen Veranlagungszeitraum sowohl im Veranlagungs- als auch im Erstattungsverfahren abgesprochen. Diese Vorgehensweise ist u.E. verfahrensrechtlich unzulässig, da es für jeden Veranlagungszeitraum nur einen Bescheid - entweder im Veranlagungs- oder im Erstattungsverfahren - geben darf.

Im Fall von Bf. ist richtigerweise ausschließlich das Vorsteuererstattungsverfahren anwendbar, da Bf. ein ausländischer Unternehmer ist, der keine umsatzsteuerbaren Ausgangsumsätze in Österreich ausführt und somit die Voraussetzungen des § 1 Abs. 1 der VO BGBl 1995/279 idgF erfüllt. Auch das allfällige Vorliegen von Entgeltsminderungen für mit österreichischer USt bezogene Eingangsleistungen führt nicht dazu, dass Bf. in Österreich steuerbare Umsätze iSd § 1 Abs. 1 Z 1 VO BGBl 1995/279 idgF ausführt, da es sich bei der Entgeltsminderung nur um eine Korrektur (Reduktion) des ursprünglichen Vorsteuerabzugs handeln würde (vgl. auch § 16 Abs. 1 Z 2 UStG). Bf. bleibt daher ein ausländischer Unternehmer, der die Voraussetzungen des § 1 Abs 1 VO BGBl 1995/279 idgF erfüllt und über dessen Vorsteuerbeträge ausschließlich im Erstattungsverfahren auszusprechen ist, wobei die in dem jeweiligen Erstattungszeitraum erhaltenen Eingangsrechnungen zu einer Erhöhung des Vorsteuerabzugs führen und in diesem Zeitraum erhaltene allfällige Entgeltsminderungen zu einer entsprechenden Verminderung des Vorsteuerabzugs. Dieses Verständnis entspricht auch der Rechtsauffassung des BMF (vgl. die Ausführungen auf Seite 2 des amtlichen Vordrucks U5), welches davon ausgeht, dass Entgeltsminderungen für Eingangsrechnungen aus früheren Erstattungszeiträumen von drittländischen Unternehmern im Rahmen des Vorsteuererstattungsantrages für den Zeitraum, in dem die Entgeltsminderung eintritt, zu melden sind und die für diesen Zeitraum zu erstattenden Vorsteuern kürzen.

3. Festsetzung von Verspätungszuschlägen

Durch Verspätungszuschläge gem. § 135 BAO wird die nicht fristgerechte Abgabe von Abgabenerklärungen durch einen Steuerpflichtigen sanktioniert. Im gegenständlichen Fall liegen die Voraussetzungen für die Verhängung von Verspätungszuschlägen bereits deshalb nicht vor, weil mangels Vergütung (bzw. Rückforderung) der ursprünglichen Vorsteuern an unseren Mandanten von diesem auch keine Entgeltsminderung iSd § 16 UStG zu erklären war. Selbst im Fall des Vorliegens von Entgeltsminderungen bestünde jedoch keine Verpflichtung von Bf. zur Abgabe von Umsatzsteuervoranmeldungen oder -Jahreserklärungen, da die gegenständlichen Entgeltsminderungen ausschließlich im Rahmen der Vorsteuererstattungsanträge zu melden gewesen wären (vgl. dazu Punkt 2).

Wir beantragen daher die ersatzlose Aufhebung der Bescheide über die Festsetzung von Verspätungszuschlägen für 01-12/2010, 01-12/2011, 01-12/2013, 01-12/2014 und 1-12/2016.

4. Antrag auf Aussetzung der Einhebung

…"

Mit Beschwerdevorentscheidung vom 6. Oktober 2022 (OZ. 13) wurden sämtliche Beschwerden vollinhaltlich abgewiesen und Folgendes ausgeführt:

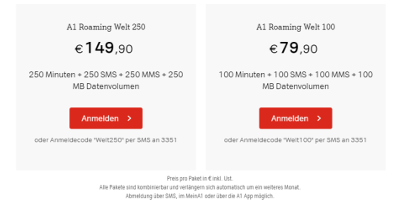

"Bei der Beschwerdeführerin (in der Folge: Bf.) handelt es sich um ein im Drittland (UAE) ansässiges Telekommunikationsunternehmen, welches an Kunden Telekommunikationsdienstleistungen erbringt. Soweit die Kunden der Bf. in Österreich mit einem Mobiltelefon telefonieren, müssen sie die Netze österreichischer Provider benützen. Zu diesem Zweck schließt die Bf. mit den österreichischen Providern Roaming-Verträge ab, für deren Nutzung Entgelte (samt 20%iger österr. Umsatzsteuer), sogenannte Roaminggebühren, in Rechnung gestellt werden, welche die Bf. mit entsprechenden Aufschlägen an ihre Kunden weiterverrechnet.

Auf die Umsatzsteuerveranlagungspflicht, d.h. die Abgabe von Umsatzsteuererklärungen unter Berücksichtigung des Gewinnzuschlages sowie gewährter Rabatte (§ 16 UStG 1994 zu TADIG-Code: ARETC) wurde wiederholt verwiesen. Eine Abgabe von U-Erklärungen oder eine ho. Umsatzschätzung 2010ff ist bis dato nicht erfolgt (vgl. EuGH Urteil vom 15.4.2021, Rs. C-593/19).

Mit oa. Beschwerde wurde nunmehr vorgebracht, dass ggfs., im Jahr 2014 EUR 21,55 bzw. im Jahr 2017 EUR 3.286.675,77 It. Big Credit Note Nr. 2516599572 v 11.5.2017 zu berichtigen wären (§ 16 UStG 1994), im ggstl. Fall jedoch die Aufhebung aller Bescheide beantragt werde.

Ergänzend zu den Ausführungen in den Erstbescheiden wird unter Hinweis auf das nunmehrige EuGH-Urteil C-593/19 v 15.4.2021 sowie VwGH v 10.6.2021, Ra 2019/15/0009 und 2019/15/0010, v 1.6.2021, Ro 2019/15/0011-7 (vgl. auch BFG v 6.5.2021, RV/2101058/2018, BFG v 7.5.2021, RV/2100357/2019, BFG v 12.7.2021, RV/2100114/2020) bemerkt:

Die (vormals noch) strittigen Roamingleistungen stellen Umsätze iSd § 1 Abs. 1 Z 1 und 2 und Art. 1 UStG 1994 im Inland dar, die die Anwendung der Verordnung BGBl. Nr. 279/1995 in der hier anzuwendenden Fassung BGBl. II Nr. 222/2009, "mit der ein eigenes Verfahren für die Erstattung der abziehbaren Vorsteuern an ausländische Unternehmen geschaffen wird", ausschließen; die beantragte Erstattung der von der Bf. in den Streitzeiträumen entrichteten Vorsteuern für die Nutzung des inländischen Netzes ist danach nicht zulässig. Die beantragten

Vorsteuern sind in der jeweiligen U-Veranlagung zu gewähren.

Gewährte Rabatte führen zu einer Minderung der Bemessungsgrundlage im Sinne des § 16 Abs. 1 UStG 1994 und lösen eine Verpflichtung des Leistungsempfängers zur Vorsteuerkorrektur aus (vgl. VwGH 26.2.2014, 2009/13/0254). Grundlage für die Berichtigung des Entgelts ist jeweils der Minderungs-(Erhöhungs-)Betrag und der Steuersatz, dem der betreffende Umsatz unterzogen wurde. Die Berichtigung hat jeweils für den Veranlagungszeitraum (Voranmeldungszeitraum) zu erfolgen, in dem die Änderung der Bemessungsgrundlage eingetreten ist; d.h. nachträgliche Rabattierungen/ "rückwirkende Mengenrabatte"/,,Discounts" stellen eine Änderung der Bemessungsgrundlage iSd § 16 UStG 1994 dar und sind (immer) in UVAs ex nunc (Kz 067) zu erfassen/ entrichten (Fälligkeit). § 11 UStG 1994 findet hier keine Anwendung - d.h. eine ordnungsgemäße Rechnung ist hier nicht erforderlich.

Die IT-Systemprüfung mit Standort Wien konnte letztlich erst nach aufwändigen/ mehrmonatig dauernden und mehrmaligen Abgleichungen der letztendlich im Jahr 2017 übermittelten Daten [...eine Liste sämtlicher Kunden, die in einem Drittland ein Telekommunikations-Unternehmen, soweit es mit diesen Unternehmen Abrechnungen und Gutschriften gab, bzw. deren Debitorenkonten mit sämtlichen Gutschriften pro Jahr (mit und ohne Umsatzsteuer und inklusive dem Leistungszeitraum), Drittstaaten) bzw. die von ausländischen Telekommunikationsunternehmen an ihre Unternehmen ausgestellt wurden] der drei betroffenen inländischen Telekommunikationsunternehmen: A., T. GmbH und H. GmbH (vormals: O. GmbH) für den Prüfungszeitraum 2010 ff in die Prüfsoftware ACL einlesen und im November 2017 auswerten.

Die Festsetzung an Umsatzsteuer erfolgte sodann an Hand der übermittelten GBP-IT-Liste vom November 2017 betreffend nachträglich ausbezahlter Rabatte (Credit Notes).

Bezugnehmend auf die gewährte Rabatthöhe wird mitgeteilt, dass die seitens der GBP-IT 11/2017 übermittelten Beträge zu den gewährten Rabatten 2011ff Ergebnisse aus den originalen Rohdaten (USt-Berichtigungen) darstellen, mittlerweile in einer Anzahl von Fällen überprüft, verglichen und für richtig befunden wurden.

Weiters wird auf das BFG-Erkenntnis vom 23.3.2022, RV/2100108/2020, verwiesen, wonach die Pflicht zur Berichtigung von Vorsteuern infolge Minderung des Entgelts in- und ausländische Unternehmer trifft und die Tatsache, dass für Zeiträume, in denen Vorsteuern in Rechnung gestellt wurden, keine Erstattungsanträge eingereicht (Vorsteuererstattungen gewährt) wurden, unbeachtlich sei. Durch die Inanspruchnahme inländischer Roamingleistungen (Vorsteuerabzug) sei davon auszugehen, dass Inlandsumsätze aus der Zurverfügungstellung des inländischen Mobiltelefonnetzes an ausländische Kunden erzielt wurden.

Es ist auch im ggstl. Fall davon auszugehen, dass die Bf. grundsätzlich auch für die bezugnehmenden Zeiträume der Rabattgutschriften steuerbare und steuerpflichtige Umsätze ausgeführt hat.

Der in diesem Zusammenhang von der Bf. erhobene Einwand "kein Vorliegen von umsatzsteuerlich relevanten Entgeltsminderungen", d.h. die Bf. sei zur Berichtigung der Vorsteuern nicht weiter verpflichtet, weil § 16 Abs. 1 Z 2 UStG 1994 zu entnehmen sei, der Leistungsempfänger habe nur "einen in Anspruch genommenen" Vorsteuerabzug zu berichtigen und dies sei im ggstl. Fall nicht gegeben, erscheint auf erstem Blick verständlich, hält aber einer genaueren Betrachtung nicht Stand.

Auch wenn die Bf. für die Jahre 2010, 2011, 2014ff keine Vorsteuer/Vergütungen ausbezahlt erhalten hat, ist dennoch von einer Inanspruchnahme des Vorsteuerabzuges für die bezogenen Leistungen auszugehen. Wie bereits oben erwähnt - erzielt die Bf. nach rechtsrichtiger steuerlicher Beurteilung steuerbare und steuerpflichtige Umsätze - auch wenn dies in der Vergangenheit mangels Einreichung von Umsatzsteuererklärungen oder Erstattungsanträgen bzw. Vorsteuererstattungen nicht zur Versteuerung gelangt ist. Gedanklich ändert dies an der Nichteinreichung von Erstattungsanträgen oder Umsatzsteuererklärungen nichts, da entsprechende Steuertatbestände verwirklicht wurden. Aus dieser Vorgangsweise ist daher zumindest anzunehmen, dass den Vorsteuern von inländischen Leistungsbezügen (Roaminggebühren inländischer Telekommunikationsbetreiber) eine gedanklich anzusetzende Leistungsumsatzsteuer zumindest in gleicher Höhe gegenüberstand und somit eine Steuerschuld von Null ergibt.

Ob eine entsprechende Gewinnmarge aus den weiterverrechneten Roaminggebühren erzielt wurde, konnte mangels entsprechender Offenlegung nicht festgestellt werden - die Erzielung eines Rohverlustes aus der Verrechnung von Roaminggebühren ist nach allgemeiner Lebenserfahrung jedoch nicht anzunehmen und von einem dem Vorsteuerabzug gegenüber zu stellenden Ausgangsumsatz auszugehen; vgl. § 22 Abs. 1 UStG 1994 (Besteuerung von Umsätzen land- und forstwirtschaftlicher Betriebe - Annahme: Umsätze und Vorsteuern in gleicher Höhe; die mit diesen Umsätzen zusammenhängenden Vorsteuern werden nicht exakt erfasst, sondern stets in gleicher Höhe festgesetzt und da durch die automatische Äquivalenz von eigener Steuerschuld und Vorsteuern weder eine Zahllast noch ein Überschuss entstehen kann, entfällt die Notwendigkeit der Ermittlung der Steuer und ihrer Berechnungsgrundlagen).

Auch Unternehmer, deren Umsatzsteuer im Wege der Pauschalbesteuerung erhoben wird, sind grundsätzlich als vorsteuerabzugsberechtigt anzusehen. Die Vorsteuerabzugsberechtigung ist (bei oa. Land- und Forstwirten ebenso wie) bei der Bf. gegeben, weshalb davon auszugehen ist, dass die Bf. de facto den Vorsteuerabzug in der Weise in Anspruch genommen hat, als sie die Vorsteuern von der angefallenen Leistungsumsatzsteuer in Abzug brachte, deren Ergebnis einen Saldo von Null ergibt. Sohin treffen die Bf. auch die entsprechenden Pflichten zur Berichtigung des Vorsteuerabzuges aus der nachträglichen Minderung des Entgelts (§§ 4, 16 UStG 1994).

Betreffend die Festsetzung von Verspätungszuschlägen wird ergänzend ausgeführt:

Gemäß § 135 Abs. 1 BAO kann die Abgabenbehörde Abgabepflichtigen, die die Frist zur Einreichung einer Abgabenerklärung nicht wahren, einen Verspätungszuschlag bis zu 10% der festgesetzten bzw. selbstberechneten Abgabe auferlegen, wenn die Verspätung nicht entschuldbar war.

Voraussetzungen für die Festsetzung eines Verspätungszuschlages sind:

•Ein Abgabepflichtiger (§ 77 BAO) hält die Frist oder die Nachfrist (§ 134 Abs. 2 BAO) zur Einreichung einer Abgabenerklärung nicht ein.

•Diese Verspätung ist nicht entschuldbar.

•Eine Abgabe wurde festgesetzt bzw. selbstberechnet.

Als Verspätung gilt auch die Nichtabgabe der Abgabenerklärung. Eine Verspätung ist nicht entschuldbar, wenn der Abgabepflichtige oder sein Vertreter die nach seinen persönlichen Verhältnissen zumutbare Sorgfalt - seit mehreren Jahren - außer Acht gelassen hat.

Das durch § 135 BAO eingeräumte Ermessen war gemäß § 20 BAO nach Billigkeit und Zweckmäßigkeit unter Berücksichtigung aller in Betracht kommenden Umstände auszuüben, u.a. folgende Umstände:

a) Der Grad des Verschuldens des Abgabepflichtigen (VwGH 24.2.1972, 1157/70, 1179/70),

wobei ein Verschulden des Vertreters den Vertretenen trifft (zB VwGH 12.8.2002, 98/17/0292),

b) das Ausmaß der Fristüberschreitung (zB VwGH 9.11.2004, 99/15/0008), wobei im Fall einer Fristüberschreitung nicht zuletzt auch der zeitliche Abstand zum jeweiligen gesetzlichen Termin für die Einreichung der Abgabenerklärung berücksichtigt werden könnte,

c) die Höhe des durch die verspätete Einreichung der Erklärung erreichten finanziellen Vorteiles (zB VwGH 9.11.2004, 99/15/0008),

d) der Umstand, ob der Abgabepflichtige nur ausnahmsweise oder bereits wiederholt säumig war (zB VwGH 17.5.1999, 98/17/0265),

e) die Neigung des Abgabepflichtigen zur Missachtung abgabenrechtlicher Pflichten (VwGH 21.1.1998, 96/16/0126),

f) die persönlichen, insbesondere die wirtschaftlichen Verhältnisse des Abgabepflichtigen.

Wiederholt wurde in den letzten Jahren darauf hingewiesen, dass sich mangels Nachweis einer vergleichbaren Umsatzbesteuerung im Ansässigkeitsstaat die Umsatzsteuerpflicht nach Österreich verlagere und daher das Umsatzsteuerveranlagungsverfahren und nicht das Vorsteuererstattungsverfahren anzuwenden (vgl. VO BGBl II 383/2003 - keine EU-Widrigkeit/keine Berechtigung, sich unmittelbar auf Unionsrecht zu berufen), dh die Bf. zur Abgabe von Umsatzsteuererklärungen unter Berücksichtigung eines Gewinnzuschlages sowie gewährter Rabatte verpflichtet sei.

Bei Auslandssachverhalten trifft den Abgabepflichtigen eine erhöhte Mitwirkungspflicht. Diese erhöhte Mitwirkungspflicht umfasst insbesondere die Beweisvorsorgepflicht und Beweismittelbeschaffungspflicht. Eine Abgabe von U-Erklärungen (...eine ho. Umsatzschätzung 2010ff) ist bis dato nicht erfolgt (vgl. EuGH Urteil vom 15.4.2021, Rs C-593/19).

Das Nichtmitwirken am Verfahren, das Nichtbeantworten von Vorhalten und das sich darinzeigende Verhalten der Beteiligten (fehlende Offenlegung, fehlende Mitwirkung, Nichtbekanntgabe der TADIG-Codes ARETC) wirken sich auf die Beweiswürdigung der Behörde aus. Die oa. Voraussetzungen liegen vor - das Maximum von 10% erscheint als gerechtfertigt.

…"

Gegen diese Beschwerdevorentscheidung brachte die Bf. den Vorlageantrag vom 15. November 2022 (OZ. 14) ein und führte Folgendes aus:

Zur Begründung des Vorlageantrages verweisen wir auf die Ausführungen in unserer Beschwerde. Ergänzend dazu nehmen wir wie folgt Stellung:

1. Vorliegen von Entgeltsminderungen

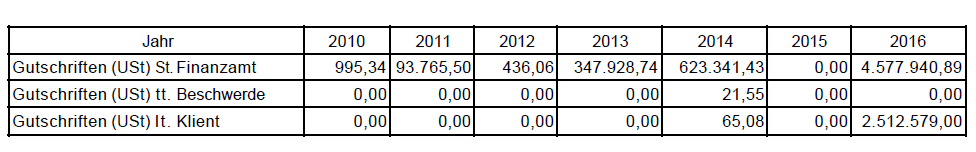

Entsprechend den Ausführungen unseres Klienten liegen im verfahrensgegenständlichen Zeitraum folgende Rabatte vor (nachstehend ist jeweils der USt-Betrag angeführt):

Die entsprechenden Gutschriften für 2014 und 2016 übermitteln wir Ihnen anbei. Da in den Gutschriften der A aus 2014 keine Umsatzsteuer ausgewiesen wird, war der USt-Betrag aus den Gutschriften (EUR 390,49) herauszurechnen.

Soweit das Vorliegen weiterer Rabatte für die gegenständlichen Zeiträume vom Finanzamt unterstellt wird, fordern wir das Finanzamt zur Vorlage der entsprechenden Gutschriften, Zahlungsbelege oder vergleichbarer Beweismittel auf, aus denen sich nach Ansicht des Finanzamtes die Gewährung derartiger Rabatte ergibt. Entsprechende Beweismittel ist das Finanzamt bisher schuldig geblieben.

Ungeachtet dessen haben die gewährten Rabatte u.E. ohnedies keinen Einfluss auf die Besteuerung (vgl. Punkt 2.)

2. Keine abgabenrechtliche Relevanz von Entgeltsminderungen

Entsprechend den Ausführungen in der Beschwerde hat unser Klient für die Jahre 2010 bis 2016, auf welche sich etwaige Rabatte beziehen könnten, keine Vorsteuererstattung erhalten. Die gestellten Vorsteuererstattungsanträge wurden entweder von vornherein abgewiesen oder die Vorsteuererstattung wurde zu Beginn gewährt aber anschließend durch amtswegige Wiederaufnahme des Verfahrens wieder zurückgefordert. Mangels gewährten Vorsteuerabzug kann auch keine Vorsteuerberichtigung erforderlich sein, selbst wenn sich die Höhe der Vorsteuern aufgrund von Entgeltsminderungen verringert hätte.

Da nur ein "In Anspruch genommener" Vorsteuerabzug gemäß § 16 Abs1 Z 2 UStG zu korrigieren ist, hat unser Klient in allen verfahrensgegenständlichen Zeiträumen keine Vorsteuern zu berichtigen. Der gegenteiligen Ansicht des BFG in zwei zuletzt ergangenen Erkenntnissen (BFG 23. 3. 2022, RV/2100108/2020; BFG 13.4.2022, RV/2100410/2019) treten wir aus nachstehenden Gründen ausdrücklich entgegen:

Die vom BFG in den angeführten Verfahren vertretene Ansicht, wonach die theoretische Möglichkeit zur Geltendmachung eines Vorsteuerabzugs für das nachgelagerte Erfordernis einer Vorsteuerberichtigung bereits ausreichend und Letztere somit auch bei fehlendem ursprünglichen Vorsteuerabzug vorzunehmen sei, steht im Widerspruch zum Gesetzeswortlaut. Hätte der österreichische Gesetzgeber ein derart weitreichendes Berichtigungserfordernis normieren wollen, so hätte es der Wortfolge "In Anspruch genommenen" in § 16 Abs. 1 Z 2 UStG nicht bedurft. Nachdem sich diese Formulierung jedoch im Gesetzestext findet, muss ihr der Gesetzgeber substanzielle Bedeutung zumessen. Diese kann unseres Erachtens nur darin erblickt werden, dass der Gesetzgeber eine Akzessorietät zwischen einem geltend gemachten Vorsteuerabzug und dem Erfordernis einer Vorsteuerberichtigung herstellen 1 und Letztere somit nur für den Fall, dass der ursprüngliche Vorsteuerabzug durch den Leistungsempfänger (zumindest partiell) erfolgreich geltend gemacht wurde, anordnen wollte.

Dieses Ergebnis einer Wortinterpretation wird auch durch eine systematische und teleologische Interpretation des § 16 Abs. 1 Z 2 UStG gestützt: § 16 UStG stellt sicher, dass entsprechend dem Charakter der Umsatzsteuer als Einkommens- bzw. Vermögensverwendungssteuer 2 (nur) jener Betrag der Umsatzsteuer unterworfen wird, den der Abnehmer tatsächlich aufwenden muss, 3 der also den tatsächlichen Kosten der Erstellung der Ausgangsleistung entspricht. 4 Spiegelbildlich zwingt § 16 UStG den Leistungsempfänger zur Anpassung seines Vorsteuerabzugs auf die Höhe des vom leistenden Unternehmer letztlich (nach erfolgter Entgeltsänderung) geschuldeten Umsatzsteuerbetrags, nachdem er einen Vorsteuerabzug vor dem Hintergrund der steuerlichen Neutralität der Mehrwertsteuer (maximal) in jener Höhe geltend machen kann, der seine effektive Umsatzsteuerbelastung widerspiegelt. 5 Hat der Leistungsempfänger

xxxxxxxxxxxxxxxxxx

Fußnoten:

1 Vgl zum systematischen Gleichlauf zwischen Berichtigung der Umsatzsteuerschuld und Berichtigung des Vorsteuerabzugs VwGH 14. 6. 1984, 83/15/0177; 16. 3. 1987, 86/15/0012; Ruppe/Achatz, Umsatzsteuergesetz: Kommentar (5. Auflage 2017) § 16 Tz 64; Kokott, Das Steuerrecht der Europäischen Union (2018) § 8 Rn 563; Kanduth-Kristen in Berger/Bürgler/Kanduth-Kristen/Wakounig, UStG-ON301

§ 16 Tz 3; UStR 2000 Rz 2381. Vgl zum Erfordernis einer kohärenten Ausdeutung der korrespondierenden Bestimmungen der MwStSystRL EuGH 22. 2. 2018, C-396/16, T-2, Rn 35.

2 Vgl zBTipke, Die Steuerrechtsordnung II (2. Auflage 2003) 976; Ruppe/Achatz, UStG5 Einführung Tz 36; Ehrke-Rabel in Doralt/Ruppe, Steuerrecht II (8. Auflage 2019) Tz 200;

Van Doesum/Van Kesteren/Cornielje/Nellen, Fundamentals of EUVAT Law (2. Auflage 2020) 7; Englisch in Tipke/Lang, Steuerrecht (24. Auflage 2021) Rz 17.11.

3 Vgl. z.B. EuGH 23. 11. 1988, C-230/87, Naturally Yours Cosmetics, Rn 16; 24. 10. 1996, C-317/94, Elida Gibbs, Rn 28; 3. 7. 1997, C-330/95, Goldsmiths, Rn 15; 15. 10. 2002, C-427/98, Kommission/Deutschland, Rn 30. Siehe auch Scheiner/Kolacny/Caganek in Ecker/Epply/Rößler/Schwab (Hrsg), Mehrwertsteuer: Kommentar (34. Lfg, Juli 2012) § 16 Anm 12; Ruppe/Achatz, UStG5 § 16 Tz 4; Gaedke in Melhardt/Tumpel, UStG3 § 16 Rz 5.

4 Vgl. in diesem Sinne Kokott, Steuerrecht der EU,§ 8 Rn 561; Englisch in Tipke/Lang, Steuerrecht24 Rz17.286.

5 Vgl auch EuGH 16. 6. 2016, C-186/15, Kreissparkasse Wiedenbrück, Rn 47; 11. 4. 2018, C-532/16,SEB bankas, Rn 37 f; 28. 5. 2020, C-684/18, World Comm Trading Gfz, Rn 34. In diese Richtung auch UStR 2000 Rz 2381, gemäß derer nur "den Leistungsempfänger, der ganz oder teilweise zum Vorsteuerabzug berechtigt ist", die Verpflichtung zur Vorsteuerberichtigung trifft. Die Vorsteuerberichtigung hat bei Vorliegen der Voraussetzungen unabhängig von einer etwaigen Umsatzsteuerkorrektur beim Leistungsempfänger zu erfolgen; vgl EuGH13. 3. 2014, C-107/13, FIRIN, Rn 57; 28. 5. 2020, C-684/18, World Comm Trading Gfz, Rn 41.

xxxxxxxxxxxxxxxx

demgegenüber keinen (oder einen unter dem vom Leistenden nach erfolgter Entgeltsänderung geschuldeten Umsatzsteuerbetrag liegenden 6) Vorsteuerabzug geltend gemacht, so bedarf es auch keiner Berichtigung des Vorsteuerabzugs, um das vom Gesetzgeber intendierte und systematisch gebotene Ergebnis herbeizuführen. § 16 Abs. 1 Z 2 UStG ist daher aus systematischer und teleologischer Perspektive die Bedeutung beizumessen, dass er eine Deckelung des Vorsteuerabzugs mit dem vom leistenden Unternehmer letztlich geschuldeten Umsatzsteuerbetrag vorsieht. Demgegenüber kann aus § 16 Abs1 Z 2 UStG kein von einem etwaigen vorgelagerten Vorsteuerabzug entkoppeltes originäres Besteuerungsrecht gegenüber dem Leistungsempfänger abgeleitet werden. Ein solches Verständnis des § 16 Abs. 1 Z 2 UStG würde außerdem den Feststellungen des EuGH in der Rs Lennartz7 zur systematisch ähnlichen Vorsteuerberichtigung bei Investitionsgütern (§ 12 Abs. 10 UStG) zuwiderlaufen8 und somit in Konflikt mit den unionsrechtlichen Vorgaben stehen.9

Die Rechtsprechung des BFG steht zudem im Widerspruch zu jener bei Vorsteuerberichtigungen gemäß § 12 Abs. 10 ff UStG: Bei diesen stellen sich aus systematischer Sicht ähnliche Fragen wie im Kontext des § 16 Abs.1 Z 2 UStG.10

Nach § 12 Abs. 10 ff UStG ist ein in Vorjahren geltend gemachter Vorsteuerabzug zu korrigieren, wenn sich die für den Vorsteuerabzug maßgeblichen Verhältnisse ändern. Typischer Anwendungsfall ist die spätere (ggf partielle) Nutzung eines Gegenstandes, für den ursprünglich ein voller Vorsteuerabzug geltend gemacht wurde, für unecht steuerbefreite Umsätze (negative Vorsteuerberichtigung) und vice versa (positive Vorsteuerberichtigung).11

xxxxxxxxxxxxxxxx

Fußnoten:

6 Letztlich handelt es sich beim Vorsteuerabzug um ein Recht des unternehmerischen Leistungsempfängers; somit kann er, muss aber nicht die auf Vorleistungen entfallende Umsatzsteuer (vollumfänglich) abziehen; in diesem Sinne auch Ruppe/Achatz, UStG5 § 16 Tz 63. Vgl auch den diesbezüglich präziseren Wortlaut des § 17 Abs. 1 dUStG, dem gemäß ein Leistungsempfänger den Vorsteuerabzug nicht zu berichtigen hat, "soweit er durch die Änderung der Bemessungsgrundlage wirtschaftlich nicht begünstigt wird".

7 EuGH11. 7. 1991, C-97/90, Lennartz.

8 Vgl EuGH11. 7. 1991, C-97/90, Lennartz, Rn 12, wo der EuGHdezidiert festgehalten hat, dass Art 20 Abs. 2 der Sechsten Richtlinie (entspricht Art 187 MwStSystRL) kein Recht auf Vorsteuerabzug entstehen lassen kann; in diesem Sinne auch EuGH 2. 6. 2005, C-378/02, Waterschap Zeeuws Vlaanderen, Rn 38.

9 So wie hier (zur einschlägigen unionsrechtlichen Bestimmung des Art 184 MwStSystRL) Van Doesum/Van Kesteren/Cornielje/Nellen, Fundamentals of EUVAT Law2 450: "Neither does Article184 VAT Directive cover situations in which the taxable person did not reclaim any input VAT; even though he has a right to do so".

10 Dies zeigt sich bereits anhand der Notwendigkeit einer Definition des Verhältnisses zwischen § 12 Abs. 10 ff und § 16 Abs. 1 UStG. Sollten die Voraussetzungen beider Berichtigungsvorschriften erfüllt sein, so geht § 16 Abs. 1 UStG dem § 12 Abs. 10 ff UStG vor (dh Berechnung der ggf aliquoten Vorsteuerberichtigung gemäß § 12 Abs. 10 ff UStG auf Grundlage der adaptierten Bemessungsgrundlage); vgl hierzu Ruppe/Achatz, UStG5 § 16 Tz 5; Kanduth-Kristen in Berger/Bürgler/Kanduth-Kristen/Wakounig, UStG-ON301 § 16 Tz 8. So wie hier Kokott, Steuerrecht der EU, § 8 Rn 564, und wohl auch Van Doesum/Van Kesteren/Cornielje/Nellen, Fundamentals of EU VAT Law2 449.

11 Für Gegenstände, die als Anlagevermögen verwendet oder genutzt werden, erfolgt die Berichtigung zeitanteilig über den jeweils maßgeblichen Berichtigungszeitraum (5, 10 oder 20 Jahre; vgl § 12 Abs. 10 UStG). Bei Gegenständen des Umlaufvermögens, noch nicht in Gebrauch stehenden Anlagegegenständen und sonstigen Leistungen ist die Vorsteuer zeitlich unbeschränkt und zur Gänze im Veranlagungszeitraum, in dem die Änderung eintritt, zu berichtigen (vgl § 12 Abs 11 UStG). Bei sonstigen Leistungen unterbleibt eine Berichtigung aber, wenn deren Wert bereits vollständig verbraucht wurde; vgl EuGH17. 5. 2001, verb Rs C-322/99 und C-232/99, Fischer, Rn 91 f; vgl auch Ruppe/Achatz, UStG5, § 12 Tz 326; Ehrke-Rabel in Doralt/Ruppe, Steuerrecht IIs Tz 2481; Kanduth-Kristen/Payerer in Berger/Bürgler/Kanduth-Kristen/Wakounig (Hrsg), UStG-ON302 (Stand 1. 12. 2021, rdb.at) § 12 Rz 446.

xxxxxxxxxxxxxxxx

Ein Vergleich der Wortlaute des § 12 Abs. 10 UStG und § 16 Abs. 1 Z 2 UStG zeigt, dass der Gesetzgeber für Zwecke des § 12 Abs. 10 UStG i n allgemeingültiger Weise eine "Berichtigung des Vorsteuerabzugs" vorschreibt. Anders als im Kontext des § 16 Abs. 1 Z 2 UStG wird daher

expresses verbis nicht verlangt, dass der Vorsteuerabzug ursprünglich "in Anspruch genommen" wurde. Trotz dieses vermeintlich weitergehenden Berichtigungserfordernisses haben sich Literatur, Verwaltungspraxis und Rechtsprechung zu § 12 Abs. 10 UStG eindeutig positioniert: Ist ein an sich möglicher Vorsteuerabzug (aus welchen Gründen auch immer) unterblieben und ändern sich nachträglich die Verhältnisse, so hat eine (negative) Vorsteuerberichtigung zu unterbleiben. Es widerspräche nämlich sowohl dem Gesetzeswortlaut - der vom "Ausgleich durch eine Berichtigung des Vorsteuerabzugs" spricht12 - als auch dem Zweck der Vorschrift - Anpassung des ursprünglichen Vorsteuerabzugs für den Leistungsbezug entsprechend den Verwendungsverhältnissen im gesamten Berichtigungszeitraum -, eine Vorsteuer zurückzufordern, die zuvor nicht abgezogen wurde.13

Angesichts der vergleichbar gelagerten Normzwecke (der Herstellung eines Vorsteuerabzugs in richtiger - keinesfalls jedoch in überschießender - Höhe) wäre es nicht nachvollziehbar, warum für § 12 Abs. 10 UStG diesbezüglich andere Grundsätze als für § 16 Abs. 1 Z 2 UStG zur Anwendung gelangen sollten. Nachdem § 16 Abs. 1 Z 2 UStG - anders als § 12 Abs. 10 UStG - ausdrücklich auf die Inanspruchnahme des Vorsteuerabzugs Bezug nimmt, muss für dessen Zwecke vielmehr erst recht Voraussetzung für eine Vorsteuerberichtigung sein, dass ursprünglich ein Vorsteuerabzug vorgenommen wurde.

Die Festsetzung von Vorsteuerberichtigungen für die Jahre 2010, 2011, 2012, 2013, 2014 und 2016 erweist sich daher als rechtswidrig.

Sollte das BFG die Ansicht vertreten, dass entgegen den vorstehenden Ausführungen eine Vorsteuerkorrektur vorzunehmen ist, so regen wir an, dem Europäischen Gerichtshof folgende Frage zur Vorabentscheidung vorzulegen:

• Ist Artikel 183 der RL 2006/112/EG dahingehend auszulegen, dass der Steuerpflichtige auch dann zur Berichtigung eines Vorsteuerabzugs verpflichtet ist, wenn er im Jahr des Leistungsbezugs keinen Vorsteuerabzug in Anspruch genommen hat und sich das Entgelt für den Eingangsumsatz i n einem späteren Jahr nachträglich verringert?

Das Erfordernis einer Vorsteuerberichtigung im gegenständlichen Fall steht u.E. im Widerspruch zur vorstehend dargestellten Rechtsprechung des EuGH sowie zur Neutralität der MWSt in der Unternehmerkette als tragendem europarechtlichen Grundsatz der Mehrwertsteuer. Eine abschließende Klärung dieser Rechtsfrage kann nur durch den Europäischen Gerichtshof als in Umsatzsteuerangelegenheiten zuständigem Höchstgericht erfolgen. Eine rasche höchstgerichtliche Klärung dieser Rechtsfrage und damit eine Vorlage durch das Bundesfinanzgericht wäre auch im Sinne der Verfahrenseffizienz gelegen, da sich die gleiche Rechtsfrage derzeit in einer Vielzahl gleichgelagerter Verfahren stellt, welche bereits gerichtsanhängig sind oder in naher Zukunft sein werden.

xxxxxxxxxxxxxxxx

Fußnoten:

12 Sofern ursprünglich kein Vorsteuerabzug vorgenommen wurde, bedarf es keines "Ausgleiches".

13 Vgl Ruppe/Achatz, UStG5 § 12 Tz 304; Kanduth-Kristen/Payerer in Berger/Bürgler/Kanduth- Kristen/Wakounig, UStG-ON3 02 § 12 Rz 390 f und 431; Ecker/Epply/Rößler/Schwab, Mehrwertsteuer Kommentar62 § 12 Rz 577; Kollmann in Meihardt/Tumpel, UStG3 § 12 Tz 492; UFS 25. 2. 2009, RV/0634-G/06 (hierzu Fink, Unterlassung der Geltendmachung des Vorsteuerabzugs - kein Anwendungsfall der Berichtigung, UFSjournal 2009, 139 [139 ff]); UStR 2000 Rz 2078.

xxxxxxxxxxxxxxxx

3. Verfahrensrechtliche Aspekte

Die Umsatzsteuerbescheide für die Jahre 2012 bis 2016 sind bereits deshalb verfahrensrechtlich rechtswidrig, weil hinsichtlich dieser Veranlagungszeiträume bereits (abweisende) Bescheide im Vorsteuer-Erstattungsverfahren ergangen sind. Es wurde jedoch nunmehr weder eine Wiederaufnahme des Verfahrens verfügt noch die Rechtskraft dieser Bescheide aus anderen Gründen durchbrochen. Soweit das Finanzamt die Ansicht vertritt, dass keine umsatzsteuerpflichtigen Ausgangsumsätze vorliegen, jedoch den Vorsteuerabzug kürzende Entgeltsminderungen vorliegen, wäre über derartige Entgeltsminderungen eines ausländischen Unternehmers aber ausschließlich im Vorsteuererstattungsverfahren abzusprechen. Gesonderte Festsetzungsbescheide hinsichtlich der Entgeltsminderungen, welche neben die Vorsteuererstattungsbescheide treten, sind dagegen unzulässig (BFG 7.4.2020, RV/2100143/2020; Haller, SWK 2020, 743).

Wir beantragen daher auch aus diesem Grund die ersatzlose Aufhebung der gegenständlichen Bescheide.

4. Bescheide über die Festsetzung von Verspätungszuschlägen

Bezüglich der Bescheide über die Festsetzung von Verspätungszuschlägen, weisen wir darauf hin, dass die festgesetzten Verspätungszuschläge auf einer unzulässigen Festsetzung von Umsatzsteuer beruhen. Daraus ergibt sich, dass den Bescheiden eine falsche Bemessungsgrundlage zu Grunde liegt und diese somit jedenfalls rechtswidrig sind. Entsprechend der obenstehenden Ausführungen beantragen wir daher eine ersatzlose Aufhebung aller verfahrensgegenständlichen Bescheide über die Festsetzung von Verspätungszuschlägen.

5. Antrag auf Aussetzung der Einhebung

Wir beantragen eine Aussetzung der Einhebung gem. § 212a BAO iHv insgesamt EUR 6.208.805,14 resultierend aus den nachstehend angeführten Bescheiden (alle Beträge in EUR):

…

6. Weitere Anträge

Wir beantragen die Entscheidung durch den gesamten Senat gemäß § 272 Abs. 2 Z 1 BAO.

Wir beantragen eine mündliche Verhandlung gemäß § 274 Abs. 1 Z 1 BAO.

Für den Fall einer abweisenden Entscheidung durch das BFG beantragen wir, die ordentliche Revision zuzulassen. U.a. die Frage, ob trotz Unterlassen des Vorsteuerabzugs in späteren Veranlagungszeiträumen eine Berichtigungspflicht gemäß § 16 UStG besteht, stellt eine Rechtsfrage von grundlegender Bedeutung dar, zu der höchstgerichtliche Rechtsprechung fehlt.

Auch das BFG hat vor diesem Hintergrund zur gleichen Rechtsfrage die ordentliche Revision in einem anderen Verfahren bereits zugelassen (BFG 13.4.2022, RV/2100410/2019).

Für eventuelle Rückfragen stehen wir Ihnen jederzeit gerne zur Verfügung.

…"

Mit Vorlagebericht vom 20. Dezember 2022 (OZ. 58) wurden die oa. dem Bundesfinanzgericht zur Entscheidung vorgelegt und zum Sachverhalt Folgendes ausgeführt:

"Dieser Vorlageantrag betrifft Festsetzungsbescheide betreffend Umsatzsteuer - nachträglich erteilte Gutschriften - hervorgekommen durch Erhebung der GBP-IT-Abteilung betreffend diesen Drittland-Telekom-Erstattungsfall.

Um Mängel infolge falschen Zeitraums der Gutschrift zu vermeiden, wurde der Zeitraum 1-12 für die jeweiligen Festsetzungen gewählt.

…

Beweismittel:

...

GBP-IT-Liste (Erhebung GBP), November 2017 (Anm.: Auf den angefochtenen Bescheide abgedruckt)

Stellungnahme:

Es wird die Abweisung der Beschwerde beantragt.

Da entsprechend EUGH-Urteil Rs C-593/19 v. 15.4.2021 Umsätze in Österreich stattfinden, besteht ein Recht auf Festsetzung von Vorsteuerberichtigungsbeträgen (Festsetzungen 1-12/2010, 2011, 2012, 2013,2014 und 1-12/2016).

Im Übrigen wird auf BFG vom 23.3.2022, GZ. RV/2100108/2020 (betr. § 16 UStG 1994) bzw. BFG vom 3.6.2022, GZ. RV/2100084/2020 (betr. Umsatzschätzung) verwiesen.

Anm.: Aufgrund von Erstattungsanträgen wurde auf diesem Abgabenkonto für die Zeiträume der bekämpften Festsetzungsbescheide EUR 2.019.195,45 ausbezahlt (siehe Abfragen) - für 1997-2002 EUR 208.316,48. Eine Rückzahlung erstatteter Beträge aufgrund von nachträglich erteilten Gutschriften bzw. eine Feststellung, inwieweit tatsächlich ausbezahlte Beträge durch Gutschriften annulliert wurden, wurde von der TK-Firma nicht vorgenommen.

Es wurden mehrere Vertreterwechsel vorgenommen und weitere Folge-Erstattungsanträge eingebracht; somit bleibt nur mehr die Möglichkeit der Festsetzung anhand vorhandener Datenlage."

Mit Schreiben des Bundesfinanzgerichts vom 31. Jänner 2023 (OZ. 62) wurde an die Bf. folgender Bedenken- und Ergänzungsvorhalt gerichtet:

" …

1. In den angefochtenen Bescheiden wurden folgende Berichtigungen der Vorsteuern aus Rabatten, Gutschriften, Discounts etc. ausgewiesen.

In Ihrem Vorlageantrag listen Sie folgende Vorsteuerberichtigungen aus Rabatten auf und

schließen einige bezugnehmenden Gutschriften der A an. In den Jahren 2011, 2013, 2014 und 2016 sind doch erhebliche Differenzen festzustellen. Für 2010 und 2012 sind die Differenzen geringer.

Unklar bleibt in diesem Zusammenhang, ob die Gutschriften der D. (H.) und T. nun anerkannt oder angezweifelt werden.

Da Richtigkeit der Berechnung der Vorsteuerberichtigungen der belangten Behörde in den oa. Streitjahren bestritten wird, wird Ihnen aufgetragen, sämtliche in den Jahren 2010-2016 ausgestellten und erhaltenen Rabattgutschriften (Tadig-Code: Bf.) bei den inländischen Telekombetreibern D., A., und T. beizuschaffen und von diesen eine entsprechende Vollständigkeitserklärung vorzulegen, dass nur diese Rabatte gewährt und der Abgabenbehörde in den Steuererklärungen als Umsatzberichtigungen der steuerbaren und steuerpflichtigen Umsätze nach § 16 UStG 1994 geltend gemacht wurden.

Weiters werden diese Gutschriften durch entsprechende Ausdrucke aus den bei den Telekommunikationsanbietern geführten Kundenkonten nachvollziehbar zu bescheinigen sein.

Es wird darauf hingewiesen, dass diese Unterlagen der belangten Behörde als Amtspartei zur Kenntnis, Überprüfung und Äußerung übermittelt werden müssen.

Eine amtswegige Beischaffung dieser Unterlagen ist aufgrund fortgeschrittener Zeit (gesetzliche Aufbewahrungspflicht) und der bisher zurückhaltenden Auskunftsbereitschaft der inländischen Telekommunikationsunternehmen nicht mehr möglich.

2. In den Jahren 2010-2016 wurden hinsichtlich der Zeiträume 1-12/2010 bis 1-12/2016 Umsatzsteuerfestsetzungsbescheide unter Hinweis auf erhaltene Entgeltsminderungen erlassen und lediglich eine Berichtigung des Vorsteuerabzuges vorgenommen.

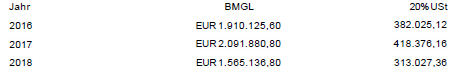

Im Hinblick auf die Bestimmungen des § 279 Abs. 1 BAO werden für die Jahre 2012, 2013, 2014 und 2016 unter Berücksichtigung von Vorsteuern im derzeit bekannten Ausmaß entsprechende Feststellungen zu den erzielten Umsätzen vorzunehmen sein.

In den angefochtenen Bescheiden wurden die Vorsteuern aus der Minderung der vereinbarten Entgelte gemäß § 16 UStG 1994 berichtigt. Die Minderungen wurden in tatsächlicher Hinsicht außer Streit gestellt. Die Rechtmäßigkeit der Vorgangsweise der belangten Behörde wird in der Beschwerdebegründung angezweifelt.

In Abweichung von den angefochtenen Bescheiden werden die Höhe der Umsätze aus dem Vorsteuervolumen unter Ansatz eines 30%igen Aufschlages im Schätzungswege ermittelt.

Zu den Schätzungsgrundlagen darf vorerst festgestellt werden, dass der Umfang des Vorsteuervolumens die Ausgangsbasis der abgabenbehördlichen Schätzung der erzielten Umsätze bildet. In Anlehnung an die bisherige Vorgangsweise der belangten Behörde wird ein Aufschlag von 30% angenommen.

2.1. Was die Berücksichtigung der Entgeltsminderungen, die in einem späteren Veranlagungsjahr stattgefunden haben, anlangt, haben diese keinen Einfluss auf die erzielten Umsätze, sondern nur auf die insgesamt zu berücksichtigende Zahllast. Sollten die von den Telekommunikationsunternehmen auf die verrechneten Roaminggebühren gewährten Rabatte, Discounts, etc. Einfluss auf die von der Bf. ihren Kunden angebotenen Telekommunikationsleistungen gehabt haben, müsste dies von der Bf. schlüssig nachgewiesen werden, dass eine Weiterrechnung der geminderten "Einkaufspreise" in Form von Gutschriften und sonstigen Entgeltsminderungen auch tatsächlich stattgefunden haben, denn es ist im Geschäftsleben nicht üblich, dass der Unternehmer erstens seine Preisgestaltung einschließlich erhaltener Rabatte offenlegt. Im Übrigen müsste nachgewiesen werden, dass bei dieser Vorgangsweise die Bf. überhaupt eine ausreichende Gewinnspanne erzielt hat, um ihre Kosten zu decken und noch einen Gewinn aus dem Anbieten von ausländischen Kommunikationsdienstleistungen zu erzielen. Mit einer bloßen Prozessbehauptung ist es dabei nicht getan.

2.2. Zur aufgestellten Behauptung der Bf., es seien zu 50% der Leistungen an Unternehmer (§ 19 UStG 1994) erbracht worden, wird festgehalten, dass diese in keiner Weise quantifiziert ist und die Bf. daher eingeladen wird, entsprechend schlüssige Nachweise aus den Unternehmensdaten vorzulegen.

Abschließend wird darauf aufmerksam gemacht, dass die Möglichkeiten der Sachverhaltsermittlung der österreichischen Behörden bei ausländischen Unternehmen entsprechend sehr beschränkt ist und daher die Bf. zur erhöhten Mitwirkung verpflichtet ist.

Abgesehen davon ist ihr größere Sachverhaltsnähe zuzurechnen.

…"

Mit Schreiben vom 15. März 2023 (OZ. 73) nahm die Bf. zum Vorhalt des Bundesfinanzgerichts wie folgt Stellung:

" …

1. Zur Höhe der Entgeltsminderungen und deren abgabenrechtlicher Relevanz. Unstrittig ist, dass von österreichischen Netzbetreibern ausgestellte Gutschriften über Roamingdienstleistungen auf Ebene unseres Mandanten zum Erfordernis einer Vorsteuerberichtigung gern § 16 UStG führen, sofern unser Klient aus den entsprechenden Vorleistungen einen VSt-Abzugs geltend gemacht hat. Ob ein Erfordernis zur VSt-Berichtigung auch dann besteht, wenn unser Klient keinen Vorsteuerabzug aus den später rabattierten Leistungen geltend machen konnte, ist dagegen eine strittige Rechtsfrage. Bevor wir auf diese eingehen, nehmen wir zunächst zur Höhe der Rabatte gegliedert nach Leistendem (österreichische Telekomanbieter) Stellung.

a) A.

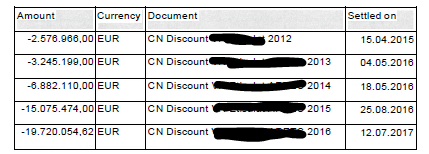

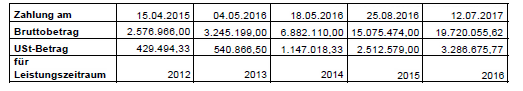

Folgende Gutschriften wurden gewährt, wobei wir die Darstellung aus dem E-Mail von A. vom 21.2.2023 - welches wir als Anlage 1 übermitteln - der Authentizität halber übernehmen:

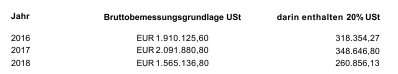

Die Gutschriften und USt-Beträge können daher wie folgt zusammengefasst werden:

Jahressummen (bezogen auf das Gutschriftsdatum):

Dem Grunde nach besteht für die Jahre 2010 bis 2017 daher Übereinstimmung zwischen den Beträgen laut unserem Klienten und den von A. bestätigten. Auch für 2018 (VSt-Minderung iHv EUR 769.816,61 aufgrund einer Gutschrift) besteht Einigkeit in Hinblick auf die Höhe der Entgeltsminderungen. Die EUR 429.494,33 Minderung des VSt-Abzugs werden vom Finanzamt aber fälschlich dem Jahr 2014 anstatt richtigerweise dem Jahr 2015 zugeordnet.

Weiters ergibt sich aus der Bestätigung der A. auch, dass daneben keine weiteren Rabatte gewährt wurden.

b) H.

Unser Klient hat wie aufgetragen mit H. Kontakt aufgenommen. H. hat mit E-Mail vom 22.2.2023 (vgl. Anlage 2) bestätigt, dass seit 2010 keine Rabatte gewährt wurden bzw. ein offenbar zunächst angedachter Rabatt für den Zeitraum 2010 bis 2013 nie gewährt ("reconciled") wurde.

Die vom Finanzamt unterstellte Minderung des VSt-Abzugs iHv EUR 995,34 im Jahr 2010 ist daher u.E. widerlegt, da nunmehr auch H. bestätigt, dass kein derartiger Rabatt vorliegt.

Sollte das Finanzamt entgegen der Darstellung des leistenden Unternehmers und unseres Klienten auf dem Vorliegen der Gutschrift beharren, so fordern wir dieses erneut auf, die behauptete Gutschrift vorzulegen. Wir verweisen dazu im Übrigen auf die Ausführungen unter lit. c) .

c) T.

Unser Klient hat wie aufgetragen T. um Bestätigung ersucht, dass in den Jahren 2010 bis 2016 keine Gutschriften gewährt wurden (vgl Anlage 3). Trotz mehrfacher Urgenzen und Fristerstreckungen durch unseren Klienten ist T. dieser Aufforderung bislang nicht nachgekommen.

Wie bereits im bisherigen Rechtsmittelverfahren ausgeführt, hat unser Klient auskunftsgemäß keine Rabatte von T. erhalten und werden die vom Finanzamt unterstellten Beträge daher nicht anerkannt.

Einen Beweis für die behaupteten Rabatte - etwa die Vorlage der Gutschriften - ist das Finanzamt bis jetzt schuldig geblieben. Es handelt sich bei den vom Finanzamt unterstellten Vorsteuerberichtigungen aufgrund von durch T. gewährten Rabatten daher lediglich um eine unbewiesene Prozessbehauptung. UE ist das Vorliegen der behaupteten Rabatte aus nachstehenden Gründen vom Finanzamt nachzuweisen und nicht lediglich zu behaupten:

• Nach ständiger Rspr des VwGH trifft die Abgabenbehörde die objektive Beweislast für Tatsachen, die den Abgabenanspruch begründen. Den Steuerpflichtigen trifft dagegen die objektive Beweislast für nicht erwiesene Tatsachen, Begünstigungen, Steuerermäßigungen udgl (Schilcher, Grenzen der Mitwirkungspflicht im Lichte des Gemeinschaftsrechts, Wien 2010, Seite 101, mit Verweis auf VwGH 20.5.1983, 81/16/0105; 4.9.1986, 86/16/0114; VwGH 28.2.1995, 95/14/0016). Auch die Mitwirkungspflicht des Abgabepflichtigen begründet keine subjektive Beweislast für diesen, da das Abgabeverfahren ein vom Untersuchungsgrundsatz sowie dem Prinzip der materiellen Wahrheit beherrschtes Verfahren ist (Schilcher, aaO, Seite 10Of).

Umgelegt auf den konkreten Fall bedeutet dies, dass unser Klient das Vorliegen der Voraussetzungen für den Vorsteuerabzug - insb. durch Vorlage der Eingangsrechnungen - nachweisen muss, was unstrittig geschehen ist. Ist das Vorliegen von Entgeltsminderungen strittig, so liegt es jedoch an der Abgabenbehörde, deren Existenz nachzuweisen, da sie damit einen Abgabenanspruch geltend macht. Dies liegt u.E. mangels formeller Beweisregeln in der BAO auch in der Natur der Sache: Jene Partei, die die Existenz eines Umstandes behauptet, hat diesen auch nachzuweisen. Es läge daher am Finanzamt, die Existenz der Entgeltsminderungen nicht nur zu behaupten, sondern zu beweisen.

• Diese Schlussfolgerung ergibt sich auch daraus, dass der Partei nicht zugängliche Beweismittel mit rechtsstaatlichen Grundsätzen unvereinbar und derartige "geheime" Beweismittel daher verboten sind (Ritz/ Koran, BAO7, § 166 Tz 7 mit Verweis auf VwGH 26.6.1980, 911/79; 16.1.1984, 83/10/0238; 13.9.1991, 91/18/0065; 19.12.2000, 2000/14/0104; 28.6.2012, 2009/15/0201; zuletzt auch VwGH 8.3.2022, Ra 2020/15/0010; vgl dazu auch Fiala, AVR2022/7, 81f). Trotz Aufforderungen im Rahmen des Verfahrens stützt sich das Finanzamt aber weiterhin und ausschließlich auf derartige geheime Beweismittel, indem es behauptet, dass es Kenntnis von Rabatten habe, aber jeglichen Beweis dafür schuldig bleibt. Wir fordern, dass Finanzamt erneut auf, im Rahmen das BFG-Verfahrens Beweise für die behaupteten Rabatte, insbesondere durch Vorlage von Gutschriften, vorzulegen und beantragen diesbezüglich erneut Akteneinsicht.

• Es ist mit rechtsstaatlichen Grundsätzen daher auch nicht vereinbar, wenn das Recht auf den Vorsteuerabzug, das nach ständiger Rechtsprechung des EuGH einen integralen Bestandteil des MWSt-Systems bildet, vom Finanzamt im Ergebnis dadurch ausgehebelt wird, indem von der Behörde unsubstantiiert und nicht nachgewiesen das Vorliegen von Entgeltsminderungen behauptet und dem Abgabepflichtigen aufgetragen wird, sich von dieser Behauptung freizubeweisen. Anders als die Abgabenbehörde, welche über staatliche Hoheitsgewalt verfügt, ist es für den Leistungsempfänger unmöglich, Prüfungen auf Ebene des leistenden Unternehmers vorzunehmen oder die Ausstellung wie auch immer gearteter Bestätigungen von diesem zu erzwingen. Ungeachtet dessen hat sich unser Klient - wie vorstehend ausgeführt - bemüht, die vom BFG angeforderten Bestätigungen der Lieferanten einzuholen und diese auch in 2 von 3 Fällen erhalten. Unser Klient verfügt aber - anders als die Behörde - über keine rechtlichen Möglichkeiten, in das Rechnungswesen der Lieferanten Einblick zu nehmen oder die Ausstellung von Bestätigungen durch diese zu erzwingen. Die größere "Sachverhaltsnähe" ist somit jedenfalls auf Ebene der Behörde, welche den österreichischen Lieferanten prüfen und dies auch mit Zwangsgewalt durchsetzen kann, gegeben.

• Wir treten der Darstellung im Vorhalt entgegen, dass "auf Grund fortgeschrittener Zeit" eine amtswegige Beischaffung der Unterlagen durch die Behörde nicht möglich ist. Dem Finanzamt ist seit Erhebung der Beschwerde am 25.5.2018, somit seit beinahe 5 (!) Jahren, bekannt, dass der gegenständliche Rabatt strittig ist. Die Behörde hätte jede Möglichkeit gehabt, seitdem und somit auch innerhalb der abgabenrechtlichen Aufbewahrungsfrist - insbesondere bei T. Ermittlungen zum Sachverhalt und zum Vorliegen von Rabatten anzustellen. Dies wurde von der Behörde jedoch unterlassen. Weder Finanzamt noch BFG können aus dieser Untätigkeit der Behörde nunmehr eine Verpflichtung unseres Klienten ableiten, Nachweise selbst zu beschaffen. Es entspricht zudem der VwGH-Rspr, dass derjenige, der im Wissen um die weiterhin gegebene Relevanz von Unterlagen nach Ablauf der abgabenrechtlichen Aufbewahrungspflicht deren Vernichtung veranlasst, die Nachteile daraus zu tragen hat, bzw. dieses Verhalten in freier Beweiswürdigung zu berücksichtigen ist (Ritz/ Koran, BAO7, § 132 Tz 9 mit Verweis auf VwGH 24.11.1998, 97/14/0152). Es wird daher am BFG liegen, in freier Beweiswürdigung das Verhalten der Abgabenbehörde zu würdigen, welches darin bestanden hat, im gesamten Verfahren die Vorlage von Beweisen zu unterlassen, spätestens seit dem 25.5.2018 als geboten bekannte Ermittlungen weiterhin zu unterlassen, und sich nunmehr offenbar darauf beruft, diese Ermittlungen aufgrund der (selbst verschuldeten) fortgeschrittenen Zeit nicht mehr vornehmen zu können.

Auch bei einer wirtschaftlichen Betrachtung erscheint zudem nicht nachvollziehbar, worauf sich die vom Finanzamt behaupteten Rabatte der T. beziehen sollen:

• Die Gesamtsumme der geltend gemachten Vorsteuern aus den Jahren 2012 bis 2018 beträgt unstrittig EUR 8.702.263,09 (vgl. auch die Zahlen in den beiden Vorhalten des BFG).

• Die Gesamtsumme der USt auf durch A. gewährte Rabatte beträgt unstrittig EUR 8.686.450,54 (vgl. lit. a).

• Nach Abzug der Entgeltsminderungen verbleibt somit saldiert ein marginaler VSt-Abzug iHv EUR 15.812,55.

• Es sollte wirtschaftlich unzweifelhaft sein, dass österreichische Netzbetreiber zwar hohe Rabatte gewähren, jedoch diese Rabatte niemals den Betrag der zuvor verrechneten Leistungen übersteigen können. Denn kein österreichischer Netzbetreiber wird Bf. dafür bezahlen, dass Bf. sein österreichisches Netz nutzen darf, sondern vielmehr eine Gebühr dafür verlangen.

• In den verbleibenden EUR 15.812,55 VSt-Abzug können die vom Finanzamt behaupteten Rabatte der T. (VSt-Volumen EUR 919.688,96 für den Zeitraum 2012-2018) daher unmöglich Deckung finden.

• Jede - wenngleich allenfalls geschätzte - Festsetzung von Entgeltsminderungen muss als logisches Denkgesetz berücksichtigen, dass Rabatte die Höhe der Vorleistungen nicht übersteigen können. Bereits vor diesem Hintergrund erweisen sich die bisherigen Festsetzungen des Finanzamtes als denkunmöglich was als Verhältnis zwischen gewährten Vorsteuern und Minderungen des VSt-Abzugs aufgrund von behaupteten Rabatten betrifft. Auf diesen Widerspruch wird vom Finanzamt jedoch nicht eingegangen und ebenso wurde unserem Klienten keine Möglichkeit eingeräumt, dazu Stellung zu beziehen.

d) Rechtliche Relevanz der Engeltsminderungen

Ungeachtet der Frage, ob und in welcher Höhe Entgeltsminderungen vorliegen, ergibt sich aus diesen u.E. nur dann ein Vorsteuerberichtigungserfordernis, wenn unserem Klienten vorgelagert ein VSt-Abzug aus den Vorleistungen, für die die Rabatte gewährt wurden, gewährt wurde. Da diese Vorsteuererstattung vom Finanzamt entweder von vornherein oder im späteren Verfahren verwehrt wurde, kann bereits aus diesem Grund kein Erfordernis einer VSt-Berichtigung gem. § 16 UStG bestehen. Wir verweisen diesbezüglich weiterführend auf unsere entsprechenden Ausführungen in den Beschwerden bzw. in den Vorlageanträgen.

2. Umsatzsteuerschätzung von Ausgangsumsätzen

Einleitend ist darauf hinzuweisen, dass im gesamten Abgabenverfahren unseres Klienten bislang nur die Frage der Anwendbarkeit des Vorsteuererstattungsverfahrens sowie die Höhe allfälliger Entgeltsminderungen strittig war. Eine Besteuerung von Ausgangsumsätzen wurde vom Finanzamt erstmalig in den Beschwerdevorentscheidungen für die Jahre 2017 und 2018 vom 12.12.2022 auf Schätzungsbasis vorgenommen, ohne dass unser Klient dazu angehört oder zur Bekanntgabe seiner Ausgangsumsätze aufgefordert wurde. Eine Besteuerung von Ausgangsumsätzen für die Jahre 2012 bis 2016 ist im verwaltungsbehördlichen Verfahren bislang überhaupt nicht erfolgt. Vor diesem Hintergrund treten wir der Darstellung entgegen, der vom Finanzamt im Rahmen der Schätzung angewendete Gewinnaufschlag iHv 30% sei unbestritten, da unser Klient dazu bislang überhaupt nicht angehört wurde. Wir treten ebenso der Darstellung entgegen, dass nachträgliche Rabatte keinen Einfluss auf die Höhe der (geschätzten) Ausgangsumsätze haben sollen sowie der Behauptung, es handle sich bei den Kunden unseres Klienten zu 100% um Nichtunternehmer. Im Detail nehmen wir dazu wie folgt Stellung:

Roaminggebühren werden zwischen Mobilfunkanbietern im ersten Schritt auf Basis sehr hoher Listenpreise in Rechnung gestellt. Anbieter, die ein signifikantes Geschäftsvolumen untereinander tätigen, treten nach Auskunft unseres Klienten jedoch regelmäßig in Verhandlungen zueinander, um entsprechende Rabatte untereinander zu vereinbaren. Diese Rabatte werden nach Auskunft unseres Klienten sehr wohl in der Preisfestlegung gegenüber den Endkunden berücksichtigt, da der Mobilfunkanbieter nur bei Zugrundelegung der rabattierten Einkaufspreise seinen Kunden wettbewerbsfähige Roamingpreise - insbesondere "Roamingpackages" mit inkludierten Minuten, SMS und/oder Datenvolumen - anbieten kann.

Es ist dem Vorhalt zwar zuzustimmen, dass die Rabatte keine Auswirkungen auf die Ausgangsumsätze des Kalenderjahres haben, in dem der Rabatt - regelmäßig für das Vorjahr - bezogen wird. Sie haben aber sehr wohl Auswirkungen auf die Ausgangsumsätze des Vorjahres, da die Preise und damit auch die Ausgangsumsätze in Kenntnis des zukünftigen Rabattes niedriger angesetzt werden. Letztlich ist es daher nur eine Frage der Periodenabgrenzung, ob der Rabatt bei der Schätzung von Ausgangsumsätzen im Jahr der Gewährung oder im Jahr, auf das er wirtschaftlich entfällt (dies ist regelmäßig das Vorjahr), von den Vorsteuern in Abzug gebracht wird. Über alle Perioden betrachtet ist das rechnerische Ergebnis ident.

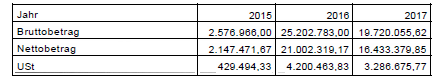

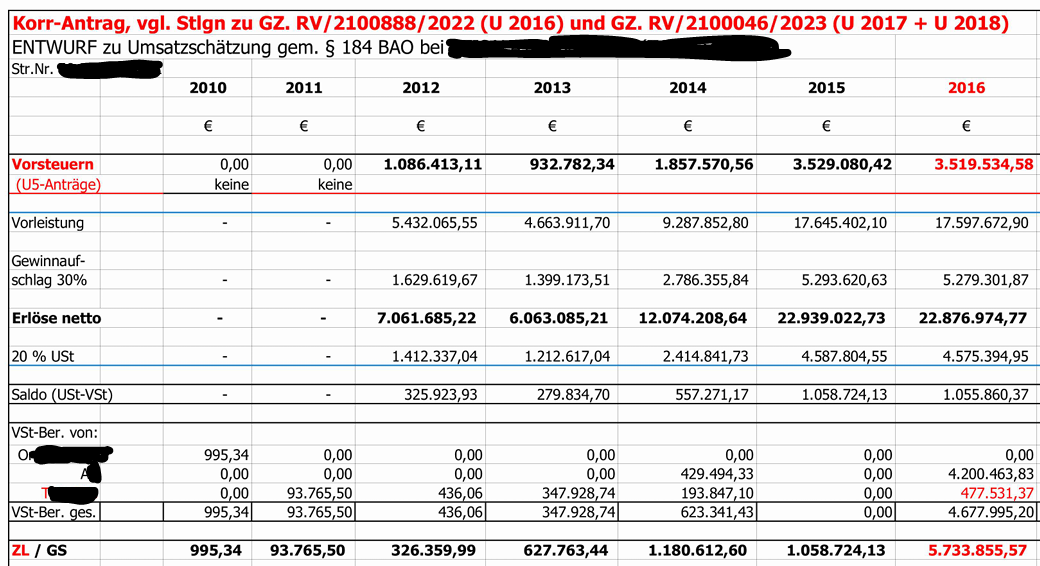

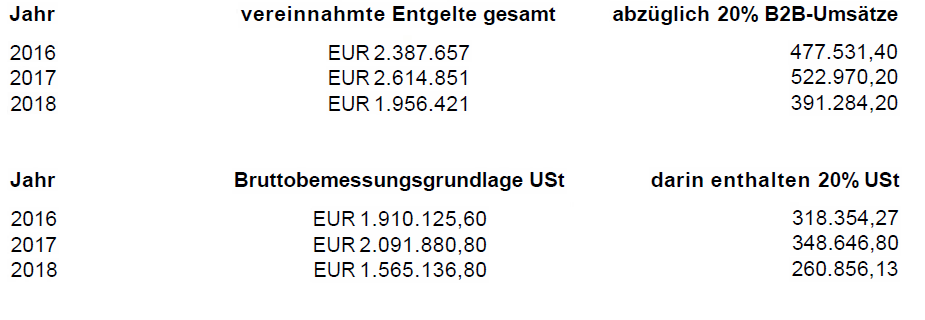

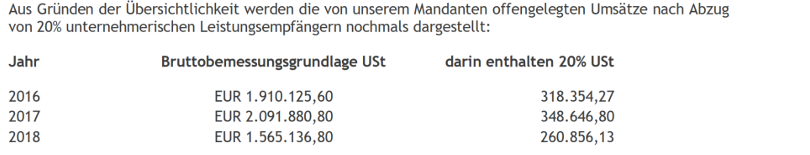

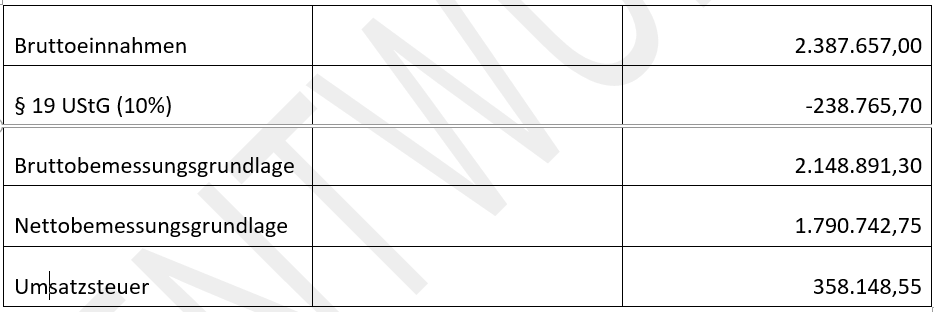

Ungeachtet dieser Überlegungen hat unser Klient in Hinblick auf die nunmehr vom BFG erstmals vertretene Steuerpflicht für die Ausgangsumsätze in seinem Rechnungswesen die Umsätze aus der Weiterverrechnung von Roaminggebühren in Österreich erhoben. Diese Daten stehen ab dem Jahr 2016 zur Verfügung. Für die Jahre 2016 bis 2018 ergeben sich dabei unter Zugrundelegung eines durchschnittlichen Umrechnungskurses folgende Ausgangsumsätze (für Detaildaten sowie Ergebnisse bei Anwendung anderer Umrechnungskurse verweisen wir auf Anlage 4).

Weiters hat unser Klient auf Basis der Daten für die Jahre 2020 bis 2013 den Anteil unternehmerischer und nichtunternehmerischer Leistungsempfänger identifiziert. Daraus ergibt sich im Durchschnitt ein Anteil nichtunternehmerischer Leistungsempfänger iHv 80,3% sowie unternehmerischer Leistungsempfänger iHv EUR 19,7%. Für die diesbezüglichen Rohdaten verweisen wir auf Anlage 5. Laut Auskunft unseres Mandanten ist davon auszugehen, dass das Verhältnis unternehmerischer zu nichtunternehmerischen Leistungsempfängern auch in den Vorjahren im Verhältnis 20:80 angesetzt werden kann, da sich die Zusammensetzung der Kunden, welche Roamingleistungen in Anspruch nehmen, nicht wesentlich geändert hat. Diese Annahme ist u.E. ebenso realitätsnah wie ein unternehmerischer Anteil an Kunden iHv 20%. Die Annahme des Finanzamtes, dass es sich bei sämtlichen Kunden von Bf. um Nichtunternehmer handelt, ist demgegenüber u.E. schon nach der allgemeinen Lebenserfahrung als völlig realitätsfremd anzusehen, da Telekommunikationsleistungen in beträchtlichem Umfang auch von Unternehmern in Anspruch genommen werden.

Da gegenüber unternehmerischen Leistungsempfängern das Reverse Charge-System greift (Übergang der Steuerschuld auf den Leistungsempfänger gem. § 19 Abs1 UStG), sind diese aus der Bemessungsgrundlage der Inlandsumsätze auszuscheiden. Bei einem Anteil der nichtunternehmerischen Leistungsempfänger iHv 80% ergeben sich somit nachstehende Bemessungsgrundlagen und USt-Beträge für die Besteuerung in Österreich:

Ein Vergleich der vorstehend angeführten Umsätze mit den Schätzungen des Finanzamtes bzw. den vorläufigen Berechnungen im Vorhalt zeigt, dass die geschätzte USt (EUR 4.574.94,95 in 2016, EUR 1.477.307,40 in 2017 und EUR 221.743,85 in 2018) zu weitaus überhöhten Steuerfestsetzungen führen würde. Dies ist auch plausibel, da die Schätzungsmethodik des Finanzamtes gerade nicht - wie auch von uns immer beanstandet - berücksichtigt, dass die Vorleistungen um erhaltene Entgeltsminderungen zu kürzen sind und erst dieser Wert (unter Berücksichtigung eines nichtunternehmerischen Kundenanteils iHv 80%) als Basis für eine Schätzung heranzuziehen ist. Die o.a. Zahlen unseres Klienten sind zudem auch deshalb plausibel, weil sie eine relativ kontinuierliche Umsatzentwicklung zeigen. Demgegenüber erscheinen die geschätzten Umsätze auch deshalb unplausibel, weil diese erhebliche Schwankungen von mehreren 100% zwischen den Jahren aufweisen, was auch nicht realistisch ist, da sich das Volumen der in Anspruch genommenen Roamingleistungen typischerweise auf einem etwa gleichbleibenden Niveau entwickeln wird (alle gegenständlichen Zeiträume betreffen noch die Zeit vor dem Corona-Ausbruch, der mutmaßlich mangels Reisebewegungen zu entsprechenden Einbrüchen geführt haben wird).

Wenn - wie gegenständlich aufgrund der vorliegenden Zahlen der Fall - beinahe sämtliche Eingangsrechnungen später gutgeschrieben werden und der Unternehmer von vornherein davon Kenntnis hat, dann ist es u.E. auch - entgegen der Darstellung im Vorhalt - nicht unplausibel, dass ein wirtschaftlich kalkulierender Unternehmer die um die Rabatte gekürzten

Eingangsleistungen als Basis für die Kalkulation seiner Ausgangsumsätze verwendet. Dies wird vielmehr sogar der Regelfall sein, um wirtschaftlich kompetitiv zu sein.

Für den Zeitraum vor 2016 stehen unserem Klienten keine Umsatzzahlen zur Verfügung, da die diesbezüglichen Aufbewahrungsfristen abgelaufen sind. Die Schätzungsmethodik im Vorhalt erscheint jedoch aus den vorstehende dargestellten Gründen u.E. nicht sachgerecht. Sollte es für den Zeitraum 2012 bis 2014 zu Festzungen von Umsatzsteuer kommen, so können diese Schätzungen aber u.E. nunmehr auf Basis der Umsätze der Jahre 2016 bis 2018 vorgenommen werden. Auf Basis eines annähernd kontinuierlichen bis ansteigenden Geschäftsganges würde dies Umsatzsteuer iHv ca. EUR 300.000 bis 400.000/annum bedeuten.

Entgegen der Darstellung im Vorhalt weisen wir zudem darauf hin, dass unser Klient im Jahr 2015 im Rahmen von Erstattungsanträgen Vorsteuern iHv EUR 3.529.079 geltend gemacht hat.

Die entsprechenden Vorsteuererstattungsanträge liegen dem Finanzamt vor und wurden (rechtskräftig) abweisend beschieden. Dieser Vorsteuerabzug ist jedoch nunmehr im Rahmen des Veranlagungsverfahrens zu gewähren, zumal im Jahr 2017 auch eine sehr hohe Entgeltsminderung durch A. (EUR 3.529.078 VSt - vgl. dazu Punkt 1 lit. a) für den Leistungszeitraum 2016 als Minderung des VSt-Abzugs Berücksichtigung findet.

3. Verfahrensrechtliche Aspekte

Ungeachtet der Höhe der strittigen Rabatte ist die Vorgehensweise des Finanzamtes, hinsichtlich der Entgeltsminderungen eigene Festsetzungsbescheide zu erlassen, welche neben den Vorsteuererstattungsbescheiden bestehen, u.E. verfahrensrechtlich unzulässig. Wir verweisen diesbezüglich auf die Ausführungen in unseren Beschwerden sowie in den Vorlageanträgen. Wir verweisen in diesem Zusammenhang insbesondere auf das Erkenntnis des BFG vom 23.8.2022, RV/2100079/2022, zu einem vergleichbaren Fall, wonach mit (stattgebenden) Vorsteuererstattungsbescheiden abschließend über einen Zeitraum abgesprochen wird und daher keine USt-Festsetzungsbescheide über den gleichen Zeitraum ergehen dürfen. Diese Thematik stellt sich bei unserem Klienten insbesondere in den Jahren 2012 und 2013, da für diese zunächst eine Vorsteuererstattung gewährt wurde. In weiterer Folge hat das Finanzamt die Verfahren jedoch wiederaufgenommen. Gegen diese u.E. rechtswidrige Wiederaufnahme dieser Verfahren sind Rechtsmittel anhängig. Wir regen daher an, das BFG möge im ersten Schritt über die diesbezüglichen Rechtsmittel entscheiden, da es sich hierbei um eine bedeutende verfahrensrechtliche Vorfrage hinsichtlich der verfahrensrechtlichen Zulässigkeit der später ergangenen Festsetzungsbescheide handelt.

4. Anregung

Entsprechend den vorstehenden Ausführungen hoffen wir, zur Aufklärung des Sachverhalts beigetragen zu haben. Dies ändert jedoch nichts daran, dass im bisherigen Verfahren des Finanzamtes eklatante Fehler sowohl in Hinblick auf die rechtliche Würdigung des Sachverhaltes und die Plausibilität der Festsetzungen (insbesondere im Verhältnis Vorleistungen zu späteren Rabatten) passiert sind, als auch, dass das Parteiengehör massiv verletzt wurde. Eine erstmalige Festsetzung von Umsatzsteuer durch das BFG würde für unseren Klienten jedoch einen gänzlichen Entfall der Möglichkeit, im ordentlichen Instanzenzug eine Überprüfung der Entscheidung zu erreichen, bedeuten. Die verfahrensrechtliche Möglichkeit zur Festsetzung von Umsatzsteuer für die Jahre 2012 und 2013 ist zudem noch vom Ausgang eines anderen anhängigen Rechtsmittelverfahrens abhängig (vgl Punkt 3.).

Aus diesem Grund regen wir an, dass das BFG gem. § 278 Abs. 1 BAO kassatorisch entscheiden und die Sache an die Abgabenbehörde zurückverweisen möge. Denn es wird im fortgesetzten Verfahren noch im Detail zu klären sein, wie hoch die Vorleistungen und die Rabatte tatsächlich sind, da trotz der vorstehenden Ausführungen u.E. derzeit von einem unrealistischen Missverhältnis auszugehen ist (praktisch kein VSt-Abzug für unseren Klienten im Gegenzug zur Besteuerung hoher Ausgangsumsätze trotz gleichem Leistungsort für Ein- und Ausgangsumsätze). Die diesbezüglichen Besteuerungsgrundlagen hätten von vornherein im Rahmen einer Betriebsprüfung und unter Wahrung des Parteiengehörs ermittelt werden müssen und nicht im Rahmen eines Rechtsmittelverfahrens.

Alternativ regen wir an, dass das BFG auf eine einvernehmliche Lösung zwischen Finanzamt und Abgabepflichtigem drängen wolle, welche in weiterer Folge in eine Erledigung nach § 300 BAO münden könnte. Wie dargestellt wurde vom Finanzamt bisher im Verfahren jegliches Parteiengehör negiert. Mit entsprechenden Vorgaben des BFG könnte eine diesbezügliche Einigung u.E. aber weiterhin erzielt werden.

Bei allfälligen Rückfragen sehen wir Ihnen gerne zur Verfügung.

…"

Mit Vorhalt des Bundesfinanzgerichts vom 28. März 2023 (OZ. 76) wurden der belangten Behörde die Ergebnisse des bisherigen finanzgerichtlichen Ermittlungsverfahrens mitgeteilt und sie zu weiteren Auskünften veranlasst:

"Bedauerlicherweise konnte in diesem keine ausreichende Sachverhaltsklärung herbeigeführt werden, ob die vom Finanzamt behaupteten Umsatzberichtigungen tatsächlich von den leistenden Telekommunikationsunternehmen der Bf. gewährt wurden.

1. Für die Jahre 2010-2016 sind folgende Vorsteuerberichtigungen (in Euro) nach wie vor strittig:

2010: 995,34 (O.)

2011: 93.765,50 (T.)

2012: 436,06 (T.)

2013: 347,928,74 (T.)

2014: 429.494,33 (A.) (weil die Berichtigung erst ins Jahr 2015 fällt)

193.847,10 (T.)

2016: 377.477,06 (T.)

Von O. wird eine Rabattgewährung in Abrede gestellt und T. habe der Bf. trotz Urgenzen keine Auskünfte erteilt. Von Seiten des Finanzamtes ist lediglich die Beilage zur Beschwerdevorentscheidung als Nachweis für die erhaltenen Rabatte in den vorgelegten Akten. Diese Rabatte werden von der Bf. zum größten Teil als unrichtig (insbes. H. und T.) bestritten. Die belangte Behörde hat es im Rahmen des bisherigen Beschwerdeverfahren bisher vermieden, darauf inhaltlich einzugehen.

2. Ermittlung der Ausgangsumsätze:

Was die schätzungsweise Ermittlung der Ausgangsumsätze anlangt, ist die von der Bf. ermittelte Ausgangsbasis ebenso wie die finanzamtliche Schätzung aus dem Vorsteuersteuervolumen unter Anwendung eines 30% Aufschlages nicht näher überprüfbar.

Abgesehen von der Annahme, dass 20% der Umsätze an Unternehmer erfolgten und daher auszuscheiden wären, bleibt die Ausgangsgröße von der Bf. dargestellten Umsätze eher unsicher.

Nach dem Vorbringen der Bf. sei anzunehmen, dass die (zu einem wesentlichen Teil auch noch bestrittenen) Entgeltsminderungen bei der Weiterverrechnung der Roaminggebühren an ihre Kunden doch Eingang gefunden hätten, weil diese bei der Preisfestlegung gegenüber den Endkunden berücksichtigt würden, da der Mobilfunkanbieter nur bei Zugrundelegung der rabattierten Einkaufspreise seinen Kunden gegenüber wettbewerbsfähige Roamingpreise - insbes. "Roamingpackages" anbieten könne.

Sollte das Finanzamt weiterhin auf die (angeblich) festgestellten Vorsteuerberichtigungen aus gewährten Rabattgutschriften in der vorhin erwähnten Höhe festhalten, müssten entsprechend seiner Darlegungspflicht diese durch entsprechend nachvollziehbare und der Bf. vorzuhaltende Beweismittel belegt werden. Ohne Abklärung der angeblich gewährten oder nicht gewährten Rabatte kann ein Besteuerungsergebnis im Schätzungswege nicht einmal ansatzweise ermittelt werden.

Gemäß § 269 Abs. 2 BAO können Verwaltungsgerichte das zur Feststellung des maßgebenden Sachverhaltes erforderliche Ermittlungsverfahren durch eine von ihnen selbst zu bestimmende Abgabenbehörde durchführen oder ergänzen lassen.

Daher wird das Finanzamt Österreich aufgefordert, selbst oder durch das Finanzamt für Großbetriebe im Wege einer durchzuführenden Nachschau und Bucheinsicht (Auszüge aus den Kontoblättern) festzustellen, welche Umsatzberichtigungen aus gewährten Rabatten die leistenden Telekommunikationsunternehmen (T. und H.) in den oa. Jahren aus der Geschäftsbeziehung mit der Bf. in den Steuererklärungen gegenüber der Abgabenbehörde geltend gemacht bzw. und wie diese gegenüber der Bf. als Kundin gutgeschrieben oder verrechnet wurden.

…"

Mit Schreiben vom 9. Juni 2023 (OZ. 84) nahm die belangte Behörde zum Vorhalt des Bundesfinanzgerichts vom 28. März 2023 wie folgt Stellung:

" …

P.1. Rabattgewährung/ Umsatzsteuerberichtigung(en):

1.1. Nach Offenlegung von T.- Gutschriftsbeträgen in den Jahren 2016, 2017 und 2018, im Anhang der Vorhaltsbeantwortung vom 15.3.2023, bestätigt (hier: im Jahr 2016) iHv netto EUR 2.387.656,87 und 20% USt, welche zu (erhöhten) T.- § 16- Berichtigungen iHv EUR 477.531,37 (bisher ho. bekannt EUR 377.477,06) führen, wurden diese (auch) in die Blg. "Korr./bea. U-Festsetzung nach Offenlegung im Anhang v 15.3.2023" eingearbeitet/ 2016 hinzugerechnet (vgl. Anhang).

1.2. Zu den übrigen - noch strittigen - Gutschriften von D. (2010) und insbesondere von T. (2011-2014), wird ausgeführt:

Auf Basis von zwischen der Konzernmutter des österreichischen Telekomunternehmers und dem Drittstaatstelekommunikationsunternehmer geschlossener Rabattvereinbarungen kommt es zur nachträglichen Rabattierung von Roamingdienstleistungen, wobei der Rabatt über die Konzernmutter verrechnet/ weitergeleitet wird. Die Gutschrifts-Infomationen ("Credit Information") der Deutschen T. weisen üblicherweise auf S. 1 sämtliche Gutschriften einer Gruppe (Subject: Settlement of Interoperator Discounts DTAG/...), d.h. auf der Vorderseite der Schreiben gesamt, VAT %/ von allen Ländern, auf. Aus diesen Bestätigungen ("This document is not a VAT document") kann man dann z.B. auf Seite 2 ff den österreichischen Anteil des Rabattes (z.B. Austria 30%) ersehen - die darüberhinausgehenden Gutschriften betreffen dann jeweils andere Staaten.

Die Deutsche T. ist für die Mitgliedsunternehmen die Clearingstelle und berechnet lediglich die Rabatte für die Vertragsteilnehmer - es wurden nachträglich Rabattierungen/"Discounts" in Form von Rabattgutschriften von bis zu 97 % ausgestellt. Diese oa. Rabattgutschriften wurden oft erst Jahre später ausgestellt, das Datum der Gutschrift korrespondiert nicht mit dem Leistungszeitraum - darüber hinaus wurden oft in einer Gutschrift mehrere Leistungszeiträume abgedeckt. Diese Leistungszeiträume sind wiederum nicht deckungsgleich mit dem in den Erstattungsanträgen beantragten Zeiträumen. Bei T. wurden Gutschriften in Höhe von € xx,xx berichtigt und resultiert daraus eine Umsatzsteuerkürzung in Österreich in Höhe von € xx,xx. Diesen Betrag hat der österr. Telekommunikationsanbieter auch von der österr. Finanzverwaltung rückerstattet bekommen. Eine Verpflichtung zur Belegerteilung seitens des Leistenden besteht hier nicht. Die Gutschriften wurden "physisch" nicht korrigiert, sondern nur als inklusive Umsatzsteuer kommuniziert, sodass der ausländische TK-Unternehmer/ die Bf. die Gutschriften brutto/als inklusive Umsatzsteuer betrachten musste und die Gutschriften/ § 16-Berichtigungen in Abzug bringen hätte müssen. Dh., diese (üblichen, in vielen anderen TK-Fällen ho. vorgelegten) Credit Informationen der D. müssen auch bei der Bf. vorhanden sein und wird dbzgl. nochmals angemerkt, dass auch bei bloß erhaltenen/rückgewährten EUR- (Telekom)Entgelten/ Rabatten/ Gutschriften/ Discounts, d.h. eben auch solchen Schreiben/ohne "Rechnung"/ ohne MwSt-Ausweis, diese durch den Leistungsempfänger/ die Bf. selbst (!) herausgerechnet und an das Finanzamt abgeführt werden muss bzw. wären diese (USt/VSt aus) Rabattgutschriften bei den ho. eingereichten Erstattungsanträgen U5 von den ausländischen Netzanbietern in Abzug zu bringen gewesen. Insofern das Finanzamt Österreich nunmehr aufgefordert wird, selbst oder durch das Finanzamt für Großbetriebe im Wege einer durchzuführenden Nachschau und Bucheinsicht (Auszüge aus den Kontoblättern) festzustellen, welche Umsatzberichtigungen aus gewährten Rabatten die leistenden Telekommunikationsunternehmen (A., T. und H.) in den oa. Jahren aus der Geschäftsbeziehung mit der Bf. in den Steuererklärungen gegenüber der Abgabenbehörde geltend gemacht bzw. und wie diese gegenüber der Bf. als Kundin gutgeschrieben oder verrechnet wurden, wird ausgeführt, dass eben dies bereits - nachweislich überprüft - erfolgt ist und nimmt die Finanzverwaltung zu den USt- bzw. Vorsteuerberichtigungen gem.. § 16 UStG 1994 in den Jahren 2010 ff nochmals wie folgt Stellung: Bereits im September 2016, mit Erhebungsauftrag gemäß § 143 Bundesabgabenordnung (BAO) bzw. wiederholt - nach BMF-Besprechung am 24. Oktober 2016 zum Thema: Vorsteuererstattung/ Telekommunikationsdienstleistungen Drittstaaten/ Umsatzsteuerausfall durch (bloße) Umsatzsteuerberichtigungen wegen/nach nachträglich gewährter Rabatte - im Februar 2017 wurde u.a. das österreichische Telekommunikationsunternehmen D. aufgefordert, für den Zeitraum 2010 bis 2016 eine vollständige Kundenliste ausländischer Telekommunikationsunternehmen, die Gutschriften erhalten haben und/oder erhalten, mit Angabe der Firmen- und Rechnungsadresse, sowie Discount-Verträge bzw. Berechnungsbeispiele für die nachträglichen Rabattgutschriften - eine offenbar ab 2010 übliche Vorgangsweise in der TK-Branche - an die drei größten Drittlands(TK)-kunden, jeweils mit Anhang der ausgestellten Gutschriften und der jeweiligen Debitoren- und/oder Kreditorenkonten samt Zahlungsbelegen und -nachweisen auf dem Bankauszug beizubringen.

Nach mehreren Vorhalten an T. wurde festgestellt, dass (von der Kunden- Liste des ersten Erhebungsauftrages betreffend den Zeitraum 2010 bis 2015) nur an ein einziges ausländisches Telekommunikations-Unternehmen mit Umsatzsteuer fakturiert wurde (nicht an die Bf), d.h. an alle anderen ausländischen Telekommunikationsunternehmen die Gutschriften ohne Umsatzsteuer ausgestellt wurden. In einer Vorhaltsbeantwortung vom März 2017 wurde dazu lediglich ausgeführt, es gäbe tw. in beiden Richtungen ein Send-or-Pay Commitment, die Volumen werden mit den jeweiligen Discount Raten multipliziert und die daraus resultierenden Kosten mit dem Send-or-Pay Commitment Betrag verglichen. Sei das Commitment höher als die final berechneten Kosten, dann ergäbe sich der Discount aus den bereits verrechneten Kosten abzüglich dem Commitment - sei das Commitment geringer als die final berechneten Kosten, ergäbe sich der Discount aus den bereits verrechneten Kosten abzüglich final berechneter Kosten. Weiters gäbe es Volume Thresholds für Voice und Data, d.h. werde eine bestimmte Schwelle für einen Service überschritten, sei die Discount Rate für die darüberliegenden Volumen geringer bzw. u.a. ein Minimum Payment Commitment. Um die Höhe der nachträglich gewährten Roaming-Gutschriften an ausländische TK- GeseIIschäften, ua. auch von D. GmbH (vormals O. GmbH, nunmehr: H. GmbH, Österreich), zu erheben und für die UMA-Prüfung aufzubereiten, wurde die Großbetriebsprüfung Standort Wien - IT-Systemprüfung eingebunden (aus GBP-IT-Prüfungsbericht vom 4.12.2017).