Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | UmgrStR-Wartungserlass |

Verweise: | UmgrStR 2002, Umgründungssteuerrichtlinien 2002 |

UmgrStR 2002

Wartungserlass 2020

Durch diesen Erlass erfolgen in den UmgrStR 2002 neben der laufenden Wartung

- die Anpassung an die seit der letzten Wartung erfolgten rechtlichen Änderungen, insbesondere durch

- das StRefG 2020, BGBl. I Nr. 103/2019

sowie

- sonstige allgemeine Wartungen, Klarstellungen, formale Anpassungen und Fehlerkorrekturen.

Die Änderungen gegenüber dem bisherigen Text sind durch Fettdruck gekennzeichnet; entfallender Text ist als markiert. Änderungen in bereits in der aktuellen Fassung fett gedruckten Textpassagen (insb. in Überschriften und Tabellen) werden in vorgenommen.

Insbesondere wird im Wartungserlass 2020 Folgendes behandelt (überblicksartige Darstellung):

Randzahl(en) | Änderung im Überblick |

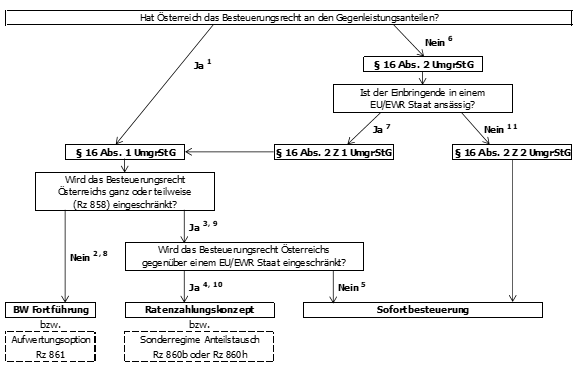

Insb. 44a, 160b ff, 854 ff, 932 ff, 1087 | Der mit dem StRefG 2020 eingeführte Anteilstausch mit Nichtfestsetzung für natürliche Personen und beschränkt Steuerpflichtige für nach dem 31.12.2019 unterfertigte bzw. beschlossene Kapitalanteilseinbringungen (§ 17 Abs. 1a UmgrStG), die damit im Zusammenhang stehenden Bewertungsregelungen sowie die Klarstellungen im Zusammenhang mit der teilweisen Einschränkung des Besteuerungsrechtes (§ 16 Abs. 1 iVm § 16 Abs. 2 Z 1 UmgrStG) werden in die bestehenden Aussagen zur Entstrickungsbesteuerung und des Reimports integriert. Dabei erfolgt auch eine strukturelle Neuordnung einzelner Randzahlen; insbesondere wird zur besseren Übersichtlichkeit die bisherige Rz 860g zur vorzeitigen Fälligstellung noch offener Raten bzw. Festsetzung der Steuerschuld in mehrere Sub-Randzahlen untergliedert. |

44a | Weiters werden Aussagen zur (umgründungsbedingten) Entstrickungsbesteuerung im Zusammenhang mit dem Ausscheiden des Vereinigten Königreiches aus der EU ("Brexit") getroffen. |

952, 952a | Die mit dem StRefG 2020 eingeführte Zuschreibungsobergrenze nach Umgründungen (§ 6 Z 13 EStG 1988) wird eingearbeitet und Aussagen zur Übertragung der "Zuschreibungshängigkeit" in Folge von Umgründungen werden aufgenommen. |

Insb. 302, 323 ff, 330, 336, 604, 608, 613, 618, 1480 f, 1486, 1782, 1784 | Es werden die durch das StRefG 2020 formal notwendig gewordenen Verweisanpassungen im Zusammenhang mit dem Auslaufen der Gesellschaftsteuer nachgezogen. |

385a bis 385e | Es werden Aussagen zur Behandlung von Umgründungen im Zusammenhang mit der Hinzurechnungsbesteuerung gemäß § 10a KStG 1988 aufgenommen. |

1907, Einleitungsteil | Die Aussagen zum Vorliegen von missbräuchlichen Umgründungen werden im Lichte der Neuerung von § 22 BAO idF JStG 2018 angepasst. |

130, 856 | Es werden Aussagen im Zusammenhang mit der Nachversteuerung von ausländischen Betriebsstättenverlusten und Umgründungen aufgenommen. Gewährt das ausländische Steuerrecht anlässlich einer Verschmelzung, die zum Wegfall von Verlustvorträgen führt, eine Wahlmöglichkeit zwischen Fortführung der Buchwerte und Realisierung unter Verrechnung der stillen Reserven, ist die Ausübung des Wahlrechts auf Buchwertfortführung einer Unterlassung einer antragsgebundenen Verlustverwertung gleichzusetzen. |

352d | Weiters werden die Aussagen zur Nachversteuerung von Verlustvorträgen ausländischer Gruppenmitglieder im Zusammenhang mit Umgründungen präzisiert, wenn diese bereits vor der Umgründung aufgrund von Vorschriften des ausländischen Rechts untergehen. |

160b, 160c, 160d | Die Aussagen zur Bewertung von (wieder) übernommenem Vermögen werden im Hinblick auf die Neuregelung des Anteilstausches mit Nichtfestsetzung ergänzt bzw. punktuell neu strukturiert (Reimport). |

199 | Es werden präzisierende Ausführungen zum Verlustzuordnungsobjekt im Falle des "Wechsels" der Verlustzuordnungseinheit (nicht betriebsführend/betriebsführend) bei Verschmelzungen aufgenommen. |

263 | Die bereits bestehenden Aussagen zur Identitätsfiktion betreffend eine gemäß § 10 Abs. 3 KStG 1988 getroffene Option werden für den Fall einer Export-Down-Stream-Verschmelzung erweitert. |

581 | Es wird die Aussage aufgenommen, dass von der Regelung des § 10 Z 1 lit. c UmgrStG auch ausländische Körperschaften betroffen sind, die mit § 7 Abs. 3 KStG-Körperschaften vergleichbar sind. |

693 f, 694b, 694c, 698 f, 926 | Die Aussagen zur Verschiebung von Wirtschaftsgütern gemäß § 16 Abs. 5 Z 4 UmgrStG im Rückwirkungszeitraum betreffend Liegenschaftsvermögen und Bankguthaben werden präzisiert bzw. ergänzt. |

739 | Es wird die Aussage aufgenommen, dass Veränderungen eines einzubringenden Kapitalanteils im Rückwirkungszeitraum, die keine prozentuelle Änderung des Beteiligungsausmaßes bewirken, bereits der übernehmenden Körperschaft zuzurechnen sind. |

928, 970a | Es wird die Aussage aufgenommen, dass die Regelungen des § 18 Abs. 5 Z 2 UmgrStG sowie § 16 Abs. 6 UmgrStG anlässlich von Einbringungen auch für Grund und Boden des "Altvermögens" (analog) angewendet werden können, der in das Umlaufvermögeneines Betriebeseingelegt und dabei der Teilwert im Zeitpunkt der Einlage in Evidenz genommen wurde (eingeschränkte Anwendbarkeit von § 30 Abs. 4 EStG 1988 ). Weiters werden allgemeine Aussagen zum Zeitpunkt der Entrichtung der selbstberechneten Immobilienertragsteuer bzw. der besonderen Vorauszahlung im Zusammenhang mit der Aufwertungsoption gemäß § 16 Abs. 6 UmgrStG aufgenommen. |

1180a | Zur Vermeidung von zeitlichen "Abschreibungslücken" im Falle der isolierten Einbringung von Kapitalanteilen mit noch offenen Siebenteln wird die Aussage aufgenommen, dass die übertragende Körperschaft letztmalig ein offenes Siebentel in jenem Wirtschaftsjahr geltend machen kann, in das der Einbringungsstichtag fällt. |

1400, 1329 | Es werden Aussagen zur Berücksichtigung von Ergebnissen aufgrund eines "rechnerischen Wechsel" anlässlich eines Zusammenschlusses im Rahmen des Reservenvorbehalts aufgenommen. |

194, 354d, 672 f, 710, 734, 820, 1180, 1706 | Es wird die seit der letzten Wartung ergangene Rechtsprechung des VwGH zu Umgründungen berücksichtigt. |

Im Detail ergehen folgende Änderungen:

In der Einleitung wird der letzte Aufzählungspunkt wie folgt geändert:

D Grundsatz der wirtschaftlichen Sinnhaftigkeit von Umgründungen

- Erfordernis einer sinnvollen zivilrechtlichen Begründung für eine Umgründung infolge der weiten Fassung des Umgründungssteuerrechtes

- Gänzliche oder teilweise Versagung der Wirkungen des UmgrStG bei missbräuchlicher Anwendung; einzelne Umgründungsakte stellen für sich keinen Missbrauch dar.

Rz 44a wird wie folgt geändert:

1.1.4.3.2. Ratenzahlungskonzept ab 1.1.2016

44a

Für Verschmelzungen, die nach dem 31.12.2015 beschlossen oder vertraglich unterfertigt werden, gilt:

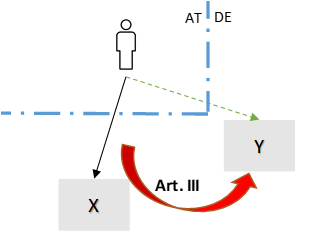

Insoweit es aufgrund einer Einschränkung des Besteuerungsrechts der Republik Österreich zu einer Liquidationsbesteuerung nach § 20 KStG 1988 kommt, kann die übertragende Körperschaft aufgrund von § 1 Abs. 2 UmgrStG idF AbgÄG 2015 bei Verschmelzung auf eine übernehmende

- in der Anlage zum UmgrStG genannten Gesellschaft oder

- eine den Kapitalgesellschaften vergleichbare Gesellschaft eines Mitgliedstaates des Europäischen Wirtschaftsraumes (Norwegen, Liechtenstein und Island),

die den Ort der Geschäftsleitung in einem Mitgliedstaat der Europäischen Union oder in einem Staat des Europäischen Wirtschaftsraums haben, zwischen der sofortigen Entrichtung der festgesetzten Steuerschuld und der Entrichtung der festgesetzten Steuerschuld in Raten (Ratenzahlungskonzept durch die sinngemäße Anwendung des § 6 Z 6 lit. d bis e EStG 1988 ) wählen. Dies gilt sinngemäß für Einschränkungen des Besteuerungsrechtes gemäß § 1 Abs. 2 UmgrStG bei Auslandsverschmelzungen mit Inlandsbezug.

Ist die übertragende Körperschaft zum Zeitpunkt der Abgabe der Körperschaftsteuererklärung bereits erloschen, hat die übernehmende Körperschaft die Körperschaftsteuererklärung als Gesamtrechtsnachfolger der übertragenden Körperschaft abzugeben und darin den Antrag auf Ratenzahlung zu stellen. Wird die Verschmelzung erst nach einer bereits abgegebenen Körperschaftsteuererklärung wirksam, hat eine Korrektur dieser Erklärung (Antragstellung auf Ratenzahlung) zu erfolgen (für bis zum 31.12.2015 beschlossene oder unterfertigte Umgründungen gilt dies auch hinsichtlich des Nichtfestsetzungsantrages, siehe dazu Rz 44b).

Das Ratenzahlungskonzept wurde im Zuge der grundlegenden Neuregelung der Entstrickungsbesteuerung mit dem AbgÄG 2015, BGBl. I Nr. 163/2015, in § 6 Z 6 EStG 1988 eingeführt und ersetzt im betrieblichen Bereich das bisherige Nichtfestsetzungskonzept im Verhältnis zu EU/EWR-Staaten. Die Neuregelung geht auf die Entwicklungen der EuGH-Rechtsprechung zurück (EuGH 23.1.2014, Rs C-164/12, DMC und EuGH 21.5.2015, Rs C-657/13, Verder LabTec).

Das Ratenzahlungskonzept ersetzt daher in sämtlichen Artikeln des UmgrStG das Nichtfestsetzungskonzept für Umgründungen, die nach dem 31.12.2015 beschlossen oder vertraglich unterfertigt werden. Lediglich der für Kapitalanteilseinbringungen geltende Anteilstausch des § 16 Abs. 1a UmgrStG, bei dem die Steuerschuld nicht entsteht (Rz 860h) bzw. aufgrund von § 17 Abs. 1a UmgrStG nicht festgesetzt wird (Rz 860b), sieht aufgrund der Fusionsrichtlinie ein Sonderregime vor. Für Zwecke der Ratenzahlung verweist das UmgrStG auf § 6 Z 6 EStG 1988, soweit es nach den jeweiligen Bestimmungen des UmgrStG zu einer umgründungsbedingten Einschränkung des Besteuerungsrechtes kommt. Dabei sind insbesondere die folgenden in § 6 Z 6 EStG 1988 geregelten Bestimmungen zur Ratenzahlung sinngemäß anzuwenden:

- Im Verhältnis zu EU/EWR-Staaten kann die Steuerschuld auf Antrag in Raten entrichtet werden (§ 6 Z 6 lit. c EStG 1988):

- Bei Umgründungen mit Stichtag nach dem 31.12.2018 kann die Steuerschuld für das Anlagevermögen nach § 6 Z 6 lit. d EStG 1988 idF JStG 2018 auf fünf Jahre verteilt entrichtet werden.

- Bei Umgründungen mit Stichtag bis zum 31.12.2018 kann die Steuerschuld für das Anlagevermögen nach § 6 Z 6 lit. d EStG 1988 idF AbgÄG 2015 auf sieben Jahre verteilt entrichtet werden. Diese auf § 6 Z 6 EStG 1988 idF vor JStG 2018 basierenden Ratenzahlungen laufen unverändert weiter (Fälligkeitstermin der weiteren Raten jeweils zum 30. September der Folgejahre).

- Für das Umlaufvermögen kann eine auf zwei Jahre (§ 6 Z 6 lit. e EStG 1988) verteilte Entrichtung der Abgabenschuld zur Anwendung kommen.

Beispiel:

Die inländische A-AG (Holding) hält eine 60-prozentige Beteiligung an der ebenfalls inländischen T-GmbH. Im Zuge einer Exportverschmelzung der A-AG auf die deutsche Kapitalgesellschaft X-AG zum 31.12.19 geht auch die Beteiligung an der T-GmbH über. Der Buchwert der Beteiligung an der T-GmbH zum 31.12.19 beträgt 4.000, der gemeine Wert 5.400.

Verschmelzungsbedingt kommt es zu einer Einschränkung des Besteuerungsrechtes Österreichs hinsichtlich der Anteile an der inländischen T-GmbH. Da die übernehmende X-AG eine in der Anlage zum UmgrStG genannte Gesellschaft eines EU-Staates ist (§ 1 Abs. 2 erster Teilstrich UmgrStG), stellt die A-AG gemäß § 1 Abs. 2 zweiter Satz UmgrStG in ihrer Körperschaftsteuererklärung für das Jahr 19 einen Antrag auf Ratenzahlung der auf die stillen Reserven des Anteils (1.400) entfallenden Steuerschuld (* 0,25 = 350). Dabei ist gemäß § 1 Abs. 2 UmgrStG die Entstrickungsbestimmung des § 6 Z 6 lit. d bis e EStG 1988 sinngemäß anzuwenden, weshalb die Steuerschuld in fünf Jahresraten zu entrichten ist (je 70).

Im Hinblick auf das Ausscheiden des Vereinigten Königreiches aus der EU ("Brexit") ist zu beachten: Der Austritt des Vereinigten Königreiches aus der EU erfolgte mit Ablauf des 31.1.2020. Nahtlos daran anschließend begann eine Übergangsfrist (Dauer bis voraussichtlich 31.12.2020), innerhalb der das Vereinigte Königreich in jeglicher Hinsicht - und somit auch für ertragsteuerliche Zwecke - nach wie vor wie ein Mitgliedstaat zu behandeln ist (vgl. Art. 127 des Austrittsabkommens). Umgründungen, die nach dem Ablauf dieser Übergangsfrist beschlossen oder vertraglich unterfertigt werden, führen im Falle der Einschränkung des Besteuerungsrechtes zur sofortigen Aufdeckung stiller Reserven, ohne dass die Möglichkeit auf Ratenzahlung gemäß § 6 Z 6 EStG 1988 oder auf Nichtfestsetzung gemäß § 17 Abs. 1a UmgrStG besteht. Wurde für Umgründungen, die bereits vor oder noch während dieser Übergangsfrist beschlossen oder vertraglich unterfertigt wurden, ein Antrag auf Ratenzahlung oder Nichtfestsetzung (einschließlich solcher nach der Rechtslage idF vor AbgÄG 2015) gestellt, bleiben diese Anträge auch nach dem Auslaufen der Übergangsfrist aufrecht. Dh. das Auslaufen der Übergangsfrist bewirkt keine sofortige Fälligstellung noch offener Raten bzw. keine Festsetzung der Steuerschuld.

- Werden einzelne Wirtschaftsgüter des Anlagevermögens, Betriebe oder Betriebsstätten

- vor Ablauf von fünf (bzw. sieben) Jahren veräußert,

- scheiden sie auf sonstige Weise aus oder werden sie

- in einen "nicht begünstigten" Staat (dh. außerhalb des EU/EWR-Raumes) überführt,

sind noch offene Raten insoweit vorzeitig fällig zu stellen, wobei den Steuerpflichtigen oder dessen Rechtsnachfolger eine Anzeigepflicht über den Eintritt eines dieser Umstände trifft (§ 6 Z 6 lit. d EStG 1988). Für Umgründungen mit einem Stichtag nach dem 31.12.2018 führen zudem folgende Umstände zu einer vorzeitigen Fälligstellung der offenen Raten (§ 6 Z 6 lit. d EStG 1988 idF JStG 2018):

- Verlegung des Ortes der Geschäftsleitung der die Raten schuldenden Körperschaft in einen Staat außerhalb des EU/EWR-Raumes,

- Anmeldung der Insolvenz des die Raten schuldenden Steuerpflichtigen oder dessen Abwicklung,

- die Nichtentrichtung einer Rate binnen zwölf Monaten ab Eintritt der Fälligkeit oder die Entrichtung in zu geringer Höhe.

Hinsichtlich des Umlaufvermögens kommt es bei Veräußerung vor Ablauf von zwei Jahren nicht zu einer vorzeitigen Fälligstellung noch offener Raten.

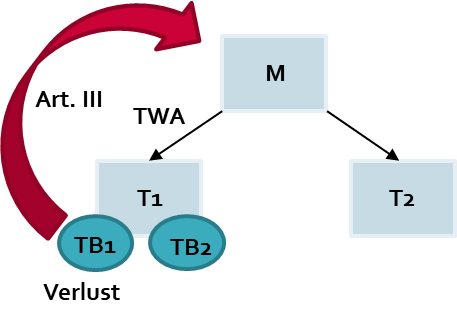

Die in § 6 Z 6 lit. d EStG 1988 idF JStG 2018 genannten Umstände sind auch für eine vorzeitige Fälligstellung noch offener Raten im UmgrStG maßgeblich; lediglich im Falle der Einschränkung des Besteuerungsrechts aufgrund einer Einbringung nach Art. III UmgrStG unter Anwendung des Ratenzahlungskonzepts sind neben den in § 6 Z 6 lit. d EStG 1988 genannten Umständen die Sonderregelungen über eine vorzeitige Fälligstellung noch offener Raten gemäß § 16 Abs. 1 dritter und fünfter Satz UmgrStG zu beachten (siehe dazu Rz 860g).

Beispiel Fortsetzung Variante 1:

Wird die Beteiligung an der T-GmbH von der übernehmenden deutschen X-AG als Gesamtrechtsnachfolgerin der A-AG später veräußert, sind sämtliche noch offene Ratenzahlungen hinsichtlich der übertragenen Beteiligung bei der X-AG vorzeitig fällig zu stellen.

Im Falle einer bloß anteiligen Veräußerung der Beteiligung an der T-GmbH kommt es nur insoweit zu einer Fälligstellung, als die noch offenen Raten auf die veräußerten Beteiligungsquoten entfallen (anteilige Fälligstellung).

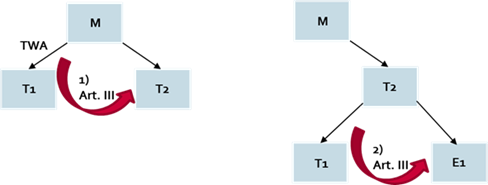

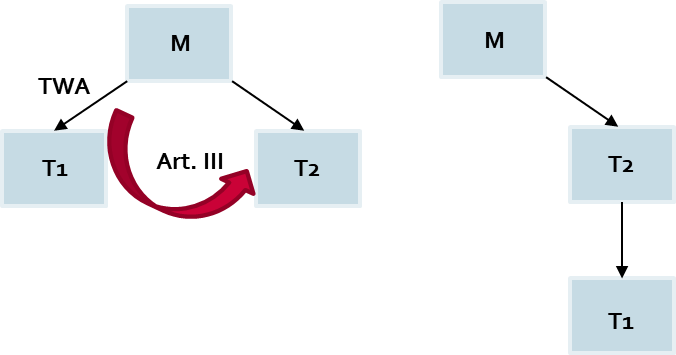

Neben der (teilweisen) Veräußerung des übertragenen Vermögens durch die übernehmende Körperschaft können insbesondere Folgeumgründungen - als sonstiges Ausscheiden - zu einer vorzeitigen Fälligstellung noch offener Raten führen.

Beispiel Fortsetzung Variante 2:

Wird die deutsche X-AG als Gesamtrechtsnachfolgerin der A-AG später auf die in einem Drittstaat ansässig X-Corp verschmolzen (grenzüberschreitende Auslandsverschmelzung), sind sämtliche noch offene Ratenzahlungen hinsichtlich der übertragenen Beteiligung bei der X-AG vorzeitig fällig zu stellen.

Scheidet ein verschmelzungsbedingt unter Anwendung des Ratenzahlungskonzepts übernommenes Vermögen aus der übernehmenden ausländischen Körperschaft auf Grund einer Folgeumgründung nach ausländischem Abgabenrecht ohne Gewinnverwirklichung aus, gehen noch offene Ratenzahlungen auf den Rechtsnachfolger dieser Folgeumgründung über, sofern es sich bei diesem um eine in der Anlage zum UmgrStG genannte EU-Gesellschaft oder eine vergleichbare Gesellschaft eines EWR-Staates (Norwegen, Liechtenstein und Island) handelt.

Beispiel Fortsetzung Variante 3:

Bringt die übernehmende deutsche X-AG den Anteil an der T-AG später nach ausländischem Umgründungssteuerrecht zu Buchwerten in eine im selben Staat ansässige Kapitalgesellschaft ein, liegt kein Umstand vor, der zu einer vorzeitigen Fälligstellung noch offener Raten bei der X-AG führt.

Wird eine inländische Körperschaft, die eine optierte internationale Schachtelbeteiligung hält, exportverschmolzen und ist die Beteiligung nach der Verschmelzung auch keiner inländischen Betriebsstätte zuzurechnen, geht das Besteuerungsrecht Österreichs hinsichtlich der stillen Reserven in der internationalen Schachtelbeteiligung verloren. Im Falle der Einschränkung des Besteuerungsrechtes gegenüber einem EU/EWR-Staat kann ein Antrag auf Ratenzahlung gestellt werden. Wird in weiterer Folge die Körperschaft, an der die übertragene internationale Schachtelbeteiligung bestand, up-stream auf die im Zuge der Erstverschmelzung übernehmende ausländische Körperschaft verschmolzen, liegt ein sonstiges Ausscheiden des vormals übertragenen Vermögens vor, das zur Fälligstellung noch offener Raten führt.

- Im Ratenzahlungskonzept sind nach der Umgründung im Ausland eintretende Wertveränderungen des übertragenen Vermögens - anders als im Nichtfestsetzungskonzept (dazu Rz 44b) - unbeachtlich, weil bereits anlässlich der Einschränkung des Besteuerungsrechtes eine Realisierung der in der österreichischen Besteuerungshoheit entstandenen stillen Reserven und damit eine "Trennung" der Besteuerungshoheiten erfolgt. Aus diesem Grund erfolgt auch ein späterer Reimport des Vermögens - wie bei jedem Vermögen, hinsichtlich dessen das Besteuerungsrecht der Republik Österreich entsteht - zum gemeinen Wert (§ 3 Abs. 1 Z 2 Teilstrich 1 UmgrStG, siehe Rz 160b und 160d). Tritt das betreffende Vermögen vor Ablauf von fünf (bzw. sieben) Jahren wieder in die österreichische Besteuerungshoheit ein, laufen noch offene Raten weiter, solange keine Gründe für eine vorzeitige Fälligstellung eintreten.

In Rz 44b wird der Klammerausdruck im Absatz nach dem Beispiel wie folgt geändert:

1.1.4.3.3. Nichtfestsetzungskonzept bis 31.12.2015

44b

[…]

Bei Verschmelzungen unter Anwendung des Nichtfestsetzungskonzeptes geht der Nichtfestsetzungsantrag im Fall einer Folgeumgründung auf den Rechtsnachfolger über und es kommt erst bei Realisierung durch den Rechtsnachfolger zu einer Festsetzung der Steuerschuld, sofern es sich bei diesem um eine in der Anlage zum UmgrStG genannte Gesellschaft oder eine vergleichbare Gesellschaft eines EWR-Staates mit umfassender Amts- und Vollstreckungshilfe (bis 31.12.2015 waren das Norwegen und Liechtenstein) handelt.

[…]

Rz 44c wird wie folgt geändert:

44c

Wurde aufgrund der ertragsteuerlichen Regelungen idF vor dem AbgÄG 2015 ein Antrag auf Nichtfestsetzung der Steuerschuld gestellt (siehe Rz 44b) und kam es mangels tatsächlicher Realisierung bis zum 31.12.2015 noch nicht zu einer Festsetzung der Steuerschuld, ist die Änderung des § 209 Abs. 5 BAO idF AbgÄG 2015 zu beachten:

Die absolute Verjährungsfrist von 10 Jahren wurde für sämtliche Nichtfestsetzungen durchbrochen, denen eine nach dem 31.12.2005 entstandene Steuerschuld zu Grunde liegt. Das sind jene Nichtfestsetzungsfälle, für die die absolute Verjährungsfrist mit 1.1.2016 (= Inkrafttreten § 209 Abs. 5 BAO idF AbgÄG 2015) noch nicht abgelaufen sind. Das Recht auf Festsetzung verjährt gemäß § 209 Abs. 5 BAO idF AbgÄG 2015 erst 10 Jahre nach Ablauf des Jahres, in dem das rückwirkende Ereignis (zB Veräußerung) eintritt. Es kann daher im Falle einer nach dem 31.12.2005 entstandenen, aber nichtfestgesetzten Steuerschuld künftig noch zu einer Festsetzung kommen, auch wenn das rückwirkende Ereignis erst nach Ablauf der bisherigen absoluten Verjährungsfrist (10 Jahre ausgehend vom damaligen Entstrickungszeitpunkt) eintritt.

Allerdings besteht für auf der Rechtslage idF vor AbgÄG 2015 basierende Nichtfestsetzungen - losgelöst von der tatsächlichen Veräußerung oder vom sonstigen Ausscheiden des übertragenen Vermögens - die Möglichkeit, einen Antrag auf vorzeitige Festsetzung der Steuerschuld zu stellen; auch die vorzeitige Festsetzung stellt ein rückwirkendes Ereignis im Sinne des § 295a BAO dar ( 3. Teil Z 30 UmgrStG idF StRefG 2020).

Die Regelung des § 209 Abs. 5 BAO sowie die Möglichkeit einer vorzeitigen Festsetzung der Steuerschuld sind auch im Zusammenhang mit einer nach dem 31.12.2019 im Rahmen eines Anteilstausches entstandenen, aufgrund von § 17 Abs. 1a UmgrStG nicht festgesetzten Steuerschuld maßgeblich (siehe dazu Rz 860gb).

Rz 127 wird wie folgt geändert:

1.3.1.3.2.6. Bildungsfreibetrag

127

Zum Übergang der Nachversteuerungsverpflichtung für den Bildungsfreibetraggemäß § 4 Abs. 4 Z 8 EStG 1988 idF vor StRefG 2015/2016 (Geltendmachung bis 31.12.2015) siehe EStR 2000 Rz 1370 ff.

Rz 130 wird wie folgt geändert:

1.3.1.3.2.9. Nachversteuerung gemäß § 2 Abs. 8 EStG 1988

130

Hat die übertragende Körperschaft eine ausländische Betriebsstätte, für die in Vorjahren gemäß § 2 Abs. 8 EStG 1988 iVm § 7 Abs. 2 KStG 1988 Verluste geltend gemacht worden sind, führt die Verschmelzung dann zur Nachversteuerung, wenn der Betriebsstättenstaat aufgrund der Verschmelzung die stillen Reserven in der Betriebsstätte besteuert und dabei die Verluste abgezogen wurden oder abzugsfähig wären (vgl. auch EStR 2000 Rz 207).

Gewährt das ausländische Steuerrecht anlässlich einer Verschmelzung, die zum Wegfall von Verlustvorträgen führt, eine Wahlmöglichkeit zwischen Fortführung der Buchwerte und Aufdeckung der stillen Reserven unter Verrechnung der Verlustvorträge, ist die Ausübung des Wahlrechts auf Buchwertfortführung einer Unterlassung einer antragsgebundenen Verlustverwertung gleichzusetzen (siehe EStR 2000 Rz 202 ). Es kommt deshalb umgründungsbedingt zur Nachversteuerung der gemäß § 2 Abs. 8 EStG 1988 berücksichtigten Betriebsstättenverluste, wobei jedoch höchstens jene stillen Reserven der Nachversteuerung unterliegen, die im Falle der Ausübung des Realisierungswahlrechtes aufgedeckt worden wären.

Rz 160b wird wie folgt geändert:

160b

Soweit für Vermögen(steile) der übertragenden Körperschaft verschmelzungsbedingt das Besteuerungsrecht der Republik Österreich entsteht, kommt es unabhängig davon, welche Rechtsfolgen sich nach dem Abgabenrecht des Staates der übertragenden Gesellschaft ergeben, in Österreich nach § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG zu einer steuerneutralen Neubewertung des übernommenen Vermögens zum gemeinen Wert. Damit wird erreicht, dass im Ausland entstandene stille Reserven für den Fall einer späteren Realisierung im Inland von der Besteuerung ausgenommen werden. Sollten Vermögensteile nach dem Verschmelzungsvertrag vom Ausland in das Inland überführt werden, liegt ein unter § 6 Z 6 EStG 1988 fallender, nicht von der Rückwirkungsfiktion betroffener Transfer vor.

Die steuerneutrale Neubewertung mit dem gemeinen Wert kommt auch bei der Übernahme ausländischen Vermögens im Falle des "Hineinwachsens" in ein Doppelbesteuerungsabkommen mit Anrechnungsmethode in Betracht, durch den das Besteuerungsrecht der Republik Österreich entsteht.

Beispiel 1:

Anlässlich der Import-Verschmelzung einer französischen Aktiengesellschaft auf eine inländische SE geht neben dem in Frankreich gelegenen Vermögen die italienische Betriebsstätte auf die übernehmende inländische SE über. Damit erlangt die Republik Österreich das Besteuerungsrecht am Vermögen und den stillen Reserven der italienischen Betriebsstätte.

Bei internationalen Schachtelbeteiligungen ist zu beachten, dass auch bei Steuerneutralität ein Besteuerungsanspruch der Republik Österreich aus abkommensrechtlicher Sicht entsteht, der sich insbesondere durch die Berücksichtigung eines tatsächlichen und endgültigen Vermögensverlustes gemäß § 10 Abs. 3 zweiter Satz KStG 1988 auswirken kann.

Entsteht das Besteuerungsrecht der Republik Österreich wieder für übernommenes Vermögen (Reimport), für das aufgrund der ertragsteuerlichen Vorschriften ein Antrag auf Ratenzahlung gestellt wurde (siehe Rz 44a), ist dieses Vermögen bei der übernehmenden Körperschaft aufgrund von § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG mit dem gemeinen Wert anzusetzen. Allfällige noch offene Raten betreffend das übernommene Vermögen laufen bei der übernehmenden Körperschaft unverändert weiter (zu den Gründen für eine vorzeitige Fälligstellung siehe Rz 44a). Der Reimport von Vermögen, für das in der Vergangenheit eine Festsetzung der Steuerschuld mit Antrag auf Ratenzahlung erfolgte, unterscheidet sich somit hinsichtlich der Bewertung nicht von übernommenem Vermögen, für das ein Besteuerungsrecht der Republik Österreich erstmals entsteht.

Beispiel 2 (bis 31.12.2019 beschlossene oder unterfertigte Umgründungen; siehe Rz 160c):

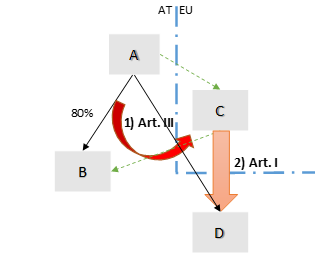

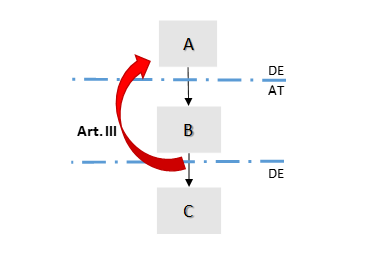

Der im Inland ansässige A bringt die in seinem Einzelunternehmen gehaltene Beteiligung an der inländischen B-GmbH zum 30.9.2019 (Buchwert 1.000, Fremdvergleichswert 8.000) nach Art. III UmgrStG in die in der EU ansässige vermögensverwaltende C-AG gegen Gewährung neuer Anteile ein. Das Doppelbesteuerungsabkommen mit dem Ansässigkeitsstaat der C-AG folgt dem OECD-MA, weshalb das Besteuerungsrecht Österreichs an der Gegenleistung gemäß § 16 Abs. 2 UmgrStG nicht eingeschränkt ist. Allerdings geht durch die Einbringung das Besteuerungsrecht hinsichtlich des eingebrachten Vermögens verloren, weshalb es gemäß § 16 Abs. 1 UmgrStG iVm § 6 Z 6 EStG 1988 zum Ansatz des Fremdvergleichswertes (8.000) kommt. A beantragt die dabei entstehende Steuerschuld in fünf Raten zu entrichten. Die Anschaffungskosten der dem A als Gegenleistung gewährten Beteiligung an der C-AG entsprechen ebenso dem für den Ansatz des Vermögens maßgeblichen Fremdvergleichswert (bei Nichtfestsetzungen entsprechen nach § 20 Abs. 2 Z 5 UmgrStG die Anschaffungskosten zunächst den Buchwerten und eine Erhöhung erfolgt bei späterer Realisierung; siehe Rz 160d).

Zum 31.12.2020 wird die C-AG nach Art. I UmgrStG auf die inländische D-AG bzw. nachfolgend D-SE importverschmolzen, wodurch das Besteuerungsrecht der Republik Österreich ua. hinsichtlich der seinerzeit von A eingebrachten Beteiligung (wieder) entsteht. Die D-AG hat aufgrund von § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG das übernommene Vermögen mit dem gemeinen Wert anzusetzen; die noch offenen Raten laufen - vorbehaltlich des Eintritts der in § 6 Z 6 lit. d EStG 1988 genannten Umstände (siehe Rz 44a) - unverändert bei A weiter.

Rz 160c wird wie folgt geändert:

160c

Entsteht das Besteuerungsrecht der Republik Österreich wieder für übernommenes Vermögen (Reimport), für das die Steuerschuld aufgrund der ertragsteuerlichen Vorschriften bei der übernehmenden oder bei einer konzernzugehörigen Körperschaft der übernehmenden Körperschaft nicht festgesetzt wurde bzw. nicht entstanden ist, ist dieses aufgrund von § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG - abweichend von § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG (Rz 160b) - grundsätzlich mit den fortgeschriebenen Buchwerten anzusetzen. Eine konzernzugehörige Körperschaft liegt auch dann vor, wenn die betreffende übernehmende Körperschaft im Rückwirkungszeitraum gegründet wurde; der Konzernbegriff ist im Sinne des § 15 AktG zu verstehen (siehe KStR 2013 Rz 1125 ). § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG betrifft folgende Fälle:

- Übernommenes Vermögen, für das anlässlich einer bis zum 31.12.2015 abgeschlossenen oder unterfertigten Umgründung im Sinne des UmgrStG bei der übernehmenden Körperschaft oder einer konzernzugehörigen Körperschaft der übernehmenden Körperschaft das Besteuerungsrecht eingeschränkt wurde und dabei die Steuerschuld aufgrund der umgründungssteuerlichen Vorschriften idF vor AbgÄG 2015 nicht festgesetzt worden ist ("alte" Nichtfestsetzung, siehe Rz 44b).

- Übernommenes Vermögen, das von der übernehmenden Körperschaft oder einer konzernzugehörigen Körperschaft der übernehmenden Körperschaft bis zum 31.12.2015 in das Ausland überführt wurde und für das die Steuerschuld aufgrund ertragsteuerlicher Vorschriften idF vor AbgÄG 2015 nicht festgesetzt worden ist ("alte" Nichtfestsetzung , siehe EStR 2000 Rz 2517a ff).

- Übernommenes Vermögen, für das bei der übernehmenden Körperschaft oder einer konzernzugehörigen Körperschaft der übernehmenden Körperschaft das Besteuerungsrecht eingeschränkt wurde und dabei die Steuerschuld aufgrund von § 16 Abs. 1 UmgrStG idF vor AbgÄG 2015 oder aufgrund von § 16 Abs. 1a UmgrStG idF AbgÄG 2015 nicht entstanden ist (einbringungsbedingter Anteilstausch für unbeschränkt steuerpflichtige Kapitalgesellschaften bzw. Genossenschaften, siehe Rz 860h).

- Übernommenes Vermögen, für das bei der übernehmenden Körperschaft oder einer konzernzugehörigen Körperschaft der übernehmenden Körperschaft das Besteuerungsrecht nach dem 31.12.2019 eingeschränkt wurde und dabei die Steuerschuld aufgrund von § 17 Abs. 1a UmgrStG idF StRefG 2020 nicht festgesetzt worden ist (einbringungsbedingter Anteilstausch mit Nichtfestsetzung, siehe Rz 860b).

- Übernommenes Vermögen, für das die Steuerschuld gemäß § 27 Abs. 6 EStG 1988 idF vor AbgÄG 2015 oder gemäß idF AbgÄG 2015 nicht festgesetzt wurde (Nichtfestsetzung im außerbetrieblichen Bereich nach alter oder neuer Rechtslage).

Dabei ist eine Bewertungshöchstgrenze zu beachten, wenn der Reimport des übernommenen Vermögens aufgrund von

- nach dem 31.12.2015 beschlossenen Umgründungen (Rechtslage idF AbgÄG 2015) oder

- Überführungen gemäß § 6 Z 6 EStG 1988 nach dem 31.12.2015 (Rechtslage idF AbgÄG 2015)

erfolgt. Diesfalls kann das Vermögen gemäß § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG idF AbgÄG 2015 höchstens mit dem gemeinen Wert angesetzt werden, sollte dieser zum Umgründungsstichtag unter den fortgeschriebenen Buchwerten liegen. In allen anderen Fällen (Reimport aufgrund von Umgründungen bzw. Überführungen vor dem 31.12.2015) ist das Vermögen aufgrund von § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG idF vor AbgÄG 2015 stets - ungeachtet eines niedrigeren gemeinen Wertes - mit den fortgeschriebenen Buchwerten anzusetzen.

Wird Vermögen übernommen, für das die Steuerschuld bei einer konzernfremden Körperschaft nicht festgesetzt wurde oder nicht entstanden ist (keine Personenidentität und keine Konzernzugehörigkeit), erfolgt die Bewertung gemäß § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG mit dem gemeinen Wert (Rz 160b; zu den steuerlichen Folgen siehe Rz 160d).

Beispiel 1:

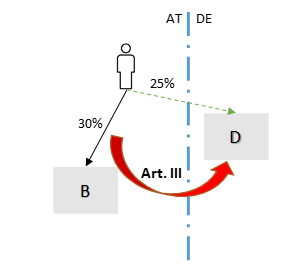

Die inländische A-GmbH ist an der inländischen B-GmbH zu 80% beteiligt. Zum 30.9.2016 bringt die A-GmbH die Beteiligung an der B-GmbH in die in der EU ansässige, in der Anlage zum UmgrStG genannte C-GmbH ein. Das Doppelbesteuerungsabkommen mit dem Ansässigkeitsstaat der C-AG folgt dem OECD-MA, weshalb das Besteuerungsrecht Österreichs an der Gegenleistung gemäß § 16 Abs. 2 UmgrStG nicht eingeschränkt ist. Allerdings geht durch die Einbringung das Besteuerungsrecht hinsichtlich des eingebrachten Vermögens verloren. Abweichend von § 16 Abs. 1 UmgrStG kommt es jedoch aufgrund des Vorliegens eines Anteilstausches nicht zu einer Festsetzung der Steuerschuld, sondern die Einbringung erfolgt zu Buchwerten ( § 16 Abs. 1a erster Teilstrich UmgrStG ). Da einbringungsbedingt eine steuerneutrale internationale Schachtel entsteht, entsteht die Steuerschuld in Höhe des Unterschiedsbetrages zwischen Buchwert und dem gemeinen Wert zum Einbringungsstichtag gemäß § 16 Abs. 1a zweiter Teilstrich UmgrStG erst bei Veräußerung der Beteiligung an der B-GmbH durch die übernehmende C-GmbH (Sonderregime Anteilstausch für unbeschränkt steuerpflichtige Körperschaften mit Nichtentstehung der Steuerschuld; siehe Rz 860h).

Zum 31.12.2017 wird die C-AG nach Art. I UmgrStG auf die inländische D-AG importverschmolzen. An der übernehmenden D-AG ist auch die ursprünglich einbringende A-GmbH zu 100% beteiligt. Das Besteuerungsrecht der Republik Österreich entsteht ua. hinsichtlich der seinerzeit von der A-GmbH eingebrachten Beteiligung an der B-GmbH (wieder). Die D-AG übernimmt - als konzernzugehörige Körperschaft der die Beteiligung ursprünglich "exportierenden" A-GmbH - aufgrund von § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG idF AbgÄG 2015 die Beteiligung an der B-GmbH mit den fortgeschriebenen Buchwerten, höchstens jedoch mit dem gemeinen Wert zum Verschmelzungsstichtag.

Beispiel 2:

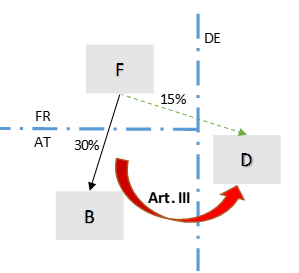

Die französische A-GmbH ist zu 30% an der inländischen B-GmbH beteiligt; aufgrund des DBA mit Frankreich hat Österreich ein Besteuerungsrecht hinsichtlich der in den Kapitalanteilen entstandenen stillen Reserven. Zum 31.12.2020 bringt die französische A-GmbH die Beteiligung an der inländischen B-GmbH in die deutsche D-GmbH gegen Gewährung einer Gegenleistung ein. Aufgrund von § 17 Abs. 1 iVm § 16 Abs. 2 Z 1 iVm § 16 Abs. 1 UmgrStG kommt es zur Einschränkung des Besteuerungsrechts. Da jedoch ein Anteilstausch vorliegt (siehe Rz 860b), kann die A-GmbH gemäß § 17 Abs. 1a UmgrStG einen Antrag stellen, die sich im Zuge des Anteilstausches ergebende Steuerschuld nicht festzusetzen.

Zum 31.12.2021 wird die D-GmbH auf die inländische C-GmbH importverschmolzen. An der übernehmenden C-GmbH ist die ursprünglich einbringende A-GmbH zu 100% beteiligt. Das Besteuerungsrecht der Republik Österreich entsteht hinsichtlich der seinerzeit von der A-GmbH eingebrachten Beteiligung an der B-GmbH wieder. Die C-GmbH übernimmt - als konzernzugehörige Körperschaft der die Beteiligung ursprünglich "exportierenden" französischen A-GmbH - aufgrund von § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG die Beteiligung an der B-GmbH mit den fortgeschriebenen Buchwerten, höchstens jedoch mit dem gemeinen Wert zum Verschmelzungsstichtag.

Zusammenfassend ergibt sich für die in Rz 160b ( § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG ) und Rz 160c ( § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG ) behandelten Konstellationen folgender Überblick zur Bewertung von verschmelzungsbedingt übernommenem Vermögen, für das das Besteuerungsrecht wieder entsteht:

Reimport vor dem 31.12.2015 (Rechtslage vor | Reimport nach dem 31.12.2015 (Rechtslage idF | |

Entstrickung/Überführung/Wegzug vor 31.12.2015 mit Antrag auf Nichtfestsetzung nach Rechtslage vor AbgÄG 2015 | Ansatz mit fortgeschriebenem Buchwert, wenn Nichtfestsetzung bei übernehmender oder konzernzugehöriger Körperschaft erfolgte (§ 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG) | Ansatz mit fortgeschriebenem Buchwert, höchstens gemeinem Wert, wenn Nichtfestsetzung bei übernehmender oder konzernzugehöriger Körperschaft erfolgte (§ 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG) |

Entstrickung/Überführung/Wegzug nach 31.12.2015 mit Antrag auf Ratenzahlung | / | Ansatz mit gemeinem Wert (§ 3 Abs. 1 Z 2 erster Teilstrich UmgrStG) |

Anteilstausch § 16 Abs. 1a zweiter Teilstrich UmgrStG | Ansatz mit fortgeschriebenem Buchwert, wenn Steuerschuld bei übernehmender oder konzernzugehöriger Körperschaft nicht entstand (§ 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG) | Ansatz mit fortgeschriebenem Buchwert, höchstens gemeinem Wert, wenn Steuerschuld bei übernehmender oder konzernzugehöriger Körperschaft nicht entstand (§ 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG) |

§ 17 Abs. 1a UmgrStG | § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG | |

Wegzug mit Antrag auf Nichtfestsetzung gemäß § 27 Abs. 6 EStG 1988 idF vor bzw. idF AbgÄG 2015 | Ansatz mit fortgeschriebenem Buchwert, wenn Nichtfestsetzung bei übernehmender oder konzernzugehöriger Körperschaft erfolgte (§ 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG) | Ansatz mit fortgeschriebenem Buchwert, höchstens gemeinem Wert, wenn Nichtfestsetzung bei übernehmender oder konzernzugehöriger Körperschaft erfolgte (§ 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG) |

Rz 160d wird wie folgt geändert:

160d

Die weitere steuerliche Behandlung von reimportiertem, mit Nichtfestsetzung behaftetem Vermögen im Inland ist einerseits abhängig vom Wertansatz, mit dem das Vermögen übernommen wurde, und andererseits von der Rechtsgrundlage, auf der der Nichtfestsetzungsantrag basiert.

Im Anwendungsbereich von § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG (siehe Rz 160c) ist für die weitere steuerliche Behandlung des übernommenen Vermögens Folgendes zu beachten:

- Erfolgte die Nichtfestsetzung aufgrund der ertragsteuerlichen Vorschriften idF vor AbgÄG 2015 ("alte" Nichtfestsetzung), sind bei späterer Gewinnverwirklichung (Veräußerung) des reimportierten Vermögens im Inland nachweislich im Ausland entstandene stille Reserven auszuscheiden. Die Veräußerung gilt diesfalls nicht als rückwirkendes Ereignis im Sinne des § 295a BAO und führt nicht zur Nachversteuerung zB gemäß § 1 Abs. 2 fünfter Satz UmgrStG idF vor AbgÄG 2015 oder § 6 Z 6 lit. b Z 2 EStG 1988 idF vor AbgÄG 2015, sondern ist im Zeitpunkt der Realisation als laufender Geschäftsfall zu erfassen. Die steuerliche Erfassung des Veräußerungsgewinnes im Inland ersetzt folglich die Festsetzung.

Beispiel 1:

Die inländische Körperschaft A bringt im Jahr 01 ihre italienische Betriebsstätte (Buchwert 10, gemeiner Wert 100) in die italienische Körperschaft B ein (Anrechnungsmethode im DBA Italien ). A stellt gemäß § 16 Abs. 1 zweiter Satz idF vor AbgÄG 2015 in Verbindung mit § 1 Abs. 2 UmgrStG idF vor AbgÄG 2015 einen Antrag auf Nichtfestsetzung der Steuerschuld (Bemessungsgrundlage iHv 90; eine allenfalls in Italien entstehende Steuerschuld wäre jedoch anzurechnen). Im Jahr 05 wird B auf die inländische Körperschaft C verschmolzen, an der die Körperschaft A wiederum 100% der Anteile hält. Da bei der konzernzugehörigen Körperschaft A die Steuerschuld ursprünglich nicht festgesetzt wurde, hat C die Betriebsstätte mit den fortgeführten Buchwerten anzusetzen (bei Reimport nach § 3 Abs. 1 Z 2 Teilstrich 2 UmgrStG idF AbgÄG 2015 ist die Deckelung mit dem gemeinen Wert zu beachten). Aufgrund des Reimports zu Buchwerten kommt eine Festsetzung der Steuerschuld aufgrund der ertragsteuerlichen Vorschriften idF vor AbgÄG 2015 später nicht mehr in Frage.

- Erfolgte die Nichtfestsetzung aufgrund von § 17 Abs. 1a UmgrStG idF StRefG 2020 (Anteilstausch), führt die spätere Realisierung (Veräußerung) der stillen Reserven im reimportierten Kapitalanteil im Inland zu einer laufenden Veräußerungsgewinnbesteuerung, wobei nachweislich im Ausland entstandene stille Reserven bei der Ermittlung des Veräußerungsgewinnes auszuscheiden sind. Anlässlich der Veräußerung des reimportierten Vermögens kann auch der an die Realisierung der Gegenleistung gebundene Nichtfestsetzungsantrag (siehe Rz 860b) untergehen, dh., die spätere Veräußerung der dem Einbringenden im Zuge des Anteilstausches gewährten Gegenleistung stellt kein rückwirkendes Ereignis im Sinne des § 295a BAO dar und führt auch nicht mehr zu einer Festsetzung der Steuerschuld. Dies gilt auch für den Fall, dass die Gegenleistung vor dem reimportierten Vermögen veräußert wird, weil die ursprünglich nicht festgesetzten stillen Reserven nunmehr ohnehin wieder im Inland steuerhängig sind.

Beispiel 2:

Die französische A-GmbH ist zu 30% an der inländischen B-GmbH beteiligt; aufgrund des DBA mit Frankreich hat Österreich ein Besteuerungsrecht hinsichtlich der in den Kapitalanteilen entstandenen stillen Reserven. Zum 31.12.2020 bringt die französische A-GmbH die Beteiligung an der inländischen B-GmbH in die deutsche D-GmbH gegen Gewährung einer Gegenleistung ein. Aufgrund von § 17 Abs. 1 iVm § 16 Abs. 2 Z 1 iVm § 16 Abs. 1 UmgrStG kommt es zur Einschränkung des Besteuerungsrechts. Da jedoch ein Anteilstausch vorliegt, kann die A-GmbH gemäß § 17 Abs. 1a UmgrStG einen Antrag stellen, die sich im Zuge des Anteilstausches ergebende Steuerschuld nicht festzusetzen.

Zum 31.12.2021 wird die D-GmbH auf die inländische C-GmbH importverschmolzen. An der übernehmenden C-GmbH ist auch die ursprünglich einbringende A-GmbH zu 100% beteiligt. Das Besteuerungsrecht der Republik Österreich entsteht hinsichtlich der seinerzeit von der A-GmbH eingebrachten Beteiligung an der B-GmbH wieder. Die C-GmbH übernimmt - als konzernzugehörige Körperschaft der die Beteiligung ursprünglich "exportierenden" französischen A-GmbH - aufgrund von § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG die Beteiligung an der B-GmbH mit den fortgeschriebenen Buchwerten, höchstens jedoch mit dem gemeinen Wert zum Verschmelzungsstichtag. Da der ursprünglich exportierte Kapitalanteil nunmehr wieder im Inland steuerhängig ist und eine Realisierung zu einer Besteuerung der stillen Reserven im Rahmen der laufenden Gewinnermittlung führt, bewirkt die Veräußerung der Gegenleistung kein rückwirkendes Ereignis und keine Festsetzung der Steuerschuld mehr.

Wurde das rückübertragene Vermögen nicht von der nunmehr übernehmenden Körperschaft, sondern von einem anderen Abgabenpflichtigen in das Ausland übertragen und infolgedessen der Antrag auf Nichtfestsetzung auch nicht von der nunmehr übernehmenden Körperschaft gestellt, ist die Neubewertung gemäß § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG vorzunehmen (sofern die Übertragung nicht durch eine konzernzugehörige Körperschaft der nunmehr übernehmenden Körperschaft erfolgte; diesfalls wäre wiederum § 3 Abs. 1 Z 2 zweiter Teilstrich UmgrStG anzuwenden, siehe Rz 160c). Im Falle einer Neubewertung des rücküberführten Vermögens bei der nunmehr übernehmenden Körperschaft ist zu beachten:

- Hat der exportierende Abgabepflichtige aufgrund der ertragsteuerlichen Vorschriften idF vor AbgÄG 2015 einen Antrag auf Nichtfestsetzung ("alte" Nichtfestsetzung) gestellt, bleibt diese Steuerhängigkeit auch nach dem Import aufrecht und wird bei Realisierung des Vermögens im Inland schlagend.

- Hat der exportierende Abgabepflichtige aufgrund von § 17 Abs. 1a UmgrStG idF StRefG 2020 (Anteilstausch) einen Antrag auf Nichtfestsetzung gestellt, bleibt diese Steuerhängigkeit auch nach dem Import aufrecht; jedoch wird diese lediglich bei Realisierung der im Zuge des Anteilstausches gewährten Gegenleistungsanteile schlagend.

Ist der exportierende Abgabepflichtige umgründungsbedingt untergegangen (Verschmelzung; Umwandlung; Aufspaltung), ist dann keine Neubewertung gemäß § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG vorzunehmen, wenn die inländische übernehmende Körperschaft Gesamtrechtsnachfolgerin jener Körperschaft ist, die das Vermögen zunächst ins Ausland übertragen und den Nichtfestsetzungsantrag aufgrund der ertragsteuerlichen Vorschriften gestellt hat.

Beispiel 3 (Reimport nach "alter" Nichtfestsetzung):

Die Gesellschafter der A-GmbH&CoKG haben anlässlich der Einbringung der Beteiligung an der X-GmbH zum 31.12.01 in die in der EU ansässige B Holding-AG nach Art. III UmgrStG nach § 16 Abs. 1 UmgrStG idF vor AbgÄG 2015 die Nichtfestsetzung der Steuerschuld beantragt. Im Zuge der Import-Verschmelzung der B-AG auf die konzernfremde C-AG bzw. nachfolgend C-SE zum 31.12.04 entsteht bei dieser das Besteuerungsrecht ua. hinsichtlich der übernommenen Beteiligungen. Die C-SE hat die Beteiligungen mit dem gemeinen Wert anzusetzen.

Die Gesellschafter der A-GmbH&CoKG bleiben hinsichtlich der nicht festgesetzten Beträge steuerhängig. Die Festsetzung hat zu erfolgen, wenn die C-SE die übernommene Beteiligung an der X-GmbH veräußert, die Höhe der festzusetzenden Steuer ergibt sich aus dem Unterschiedsbetrag zwischen dem Buchwert und dem gemeinen Wert zum Einbringungsstichtag, maximal aber dem Unterschiedsbetrag zwischen Buchwert zum Einbringungsstichtag und dem von der C-SE erzielten Veräußerungserlös.

Variante Beispiel 3 (Reimport mit Nichtfestsetzung aufgrund Anteilstausch):

Die Gesellschafter der A-GmbH&CoKG haben anlässlich der Einbringung der Beteiligung an der X-GmbH zum 31.12.01 in die in der EU ansässige B Holding-AG nach Art. III UmgrStG (Anteilstausch) gemäß § 16 Abs. 1 iVm § 17 Abs. 1a UmgrStG einen Antrag gestellt, die entstehende Steuerschuld nicht festzusetzen. Im Zuge der Import-Verschmelzung der B-AG auf die konzernfremde C-AG bzw. nachfolgend C-SE zum 31.12.04 entsteht bei dieser das Besteuerungsrecht ua. hinsichtlich der übernommenen Beteiligungen. Die C-SE hat die Beteiligungen mit dem gemeinen Wert anzusetzen.

Die Gesellschafter der A-GmbH&CoKG bleiben hinsichtlich der nicht festgesetzten Beträge steuerhängig; aufgrund der Import-Verschmelzung besteht die für die Festsetzung maßgebliche Gegenleistung (ersatzweise) an der C-SE weiter. Die Festsetzung hat zu erfolgen, wenn die A-GmbH&CoKG bzw. deren Gesellschafter (siehe Rz 854a) die Anteile an der C-SE veräußern. Die Höhe der festzusetzenden Steuerschuld ergibt sich aus dem Unterschiedsbetrag zwischen dem Buchwert und dem gemeinen Wert zum Einbringungsstichtag, maximal aber dem Unterschiedsbetrag zwischen Buchwert zum Einbringungsstichtag und erzieltem Veräußerungserlös.

Werden Kapitalanteile umgründungsbedingt auf einen ausländischen in der EU oder in einem EWR-Staat (Rz 158) ansässigen Rechtsnachfolger übertragen, unterbleibt unter den Voraussetzungen des § 16 Abs. 1 UmgrStG idF vor AbgÄG 2015 ("alte" Nichtfestsetzung) bzw. des § 17 Abs. 1a UmgrStG (Anteilstausch ab 1.1.2020) eine sofortige oder aufgeschobene Steuerfestsetzung.

Beispiel 4 (Reimport nach "alter" Nichtfestsetzung):

Der im Inland ansässige A bringt die in seinem Einzelunternehmen gehaltene Beteiligung an der inländischen B-GmbH zum 31.12.01 (Buchwert 1.000, Verkehrswert 5.000) nach Art. III UmgrStG in die in der EU ansässige vermögensverwaltende C-AG gegen Gewährung neuer Anteile an dieser ein. A beantragt nach § 16 Abs. 1 UmgrStG idF vor AbgÄG 2015 die Nichtfestsetzung der entstandenen Steuerschuld (siehe dazu auch Rz 860c). Die Anschaffungskosten der als Gegenleistung gewährten Beteiligung an der C-AG entsprechen nach § 20 Abs. 2 Z 5 UmgrStG zunächst dem Buchwert, im Falle der Gewinnrealisierung des eingebrachten Kapitalanteils im Ausland wäre die Festsetzung der aufgeschobenen Steuerschuld nach § 20 Abs. 2 Z 5 UmgrStG mit einer entsprechenden Anhebung der Anschaffungskosten verbunden.

Im Zuge der Import-Verschmelzung der C-AG auf die inländische konzernfremde D-AG bzw. nachfolgend D-SE zum 31.12.04 erlangt die Republik Österreich ua. hinsichtlich der seinerzeit von A eingebrachten Beteiligung (wieder) das Besteuerungsrecht.

- Die D-SE hat die übernommene Beteiligung gemäß § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG mit dem gemeinen Wert zum Verschmelzungsstichtag (zB 5.800) anzusetzen. Bei späterer Veräußerung der Beteiligung lösen bei ihr nur neu entstandene stille Reserven eine Veräußerungsgewinnbesteuerung aus.

- A bleibt auf Grund des in § 16 Abs. 1 UmgrStG idF vor AbgÄG 2015 verankerten Besteuerungsvorbehaltes mit den nichtfestgesetzten stillen Reserven auch nach der Import-Verschmelzung steuer hängig, der Tausch der Anteile an der C-AG gegen Aktien an der übernehmenden D-SE ist nach § 5 Abs. 1 UmgrStG steuerneutral, dh . die Anschaffungskosten von 1.000 haben sich verschmelzungsbedingt nicht geändert. Die Festsetzung der aufgeschobenen Steuer hat in jenem Jahr zu erfolgen, in dem die D-SE die übernommene Beteiligung veräußert. Die Höhe der festzusetzenden Steuer ergibt sich aus dem Unterschiedsbetrag zwischen dem Buchwert und dem gemeinen Wert zum Einbringungsstichtag, maximal aber dem Unterschiedsbetrag zwischen Buchwert zum Einbringungsstichtag und dem von der D-SE erzielten Veräußerungserlös. Erzielt die D-SE bei der Veräußerung am 15.5.06 a) 6.000, b) 4.200, entsteht im Fall a) Einkommensteuerpflicht in Höhe von 4.000 und im Fall b) eine solche von 3.200. Die Anschaffungskosten der Beteiligung an der D-SE erhöhen sich mit 15.5.06 im Falle a) um 4.000 auf 5.000 und im Falle b) um 3.200 auf 4.200.

Variante Beispiel 4:

Angabe wie oben, allerdings erfolgen die Einbringung sowie der Reimport nach dem 31.12.2019 (Rechtslage idF StRefG 2020):

Es liegt ein Anteilstausch vor, weshalb A gemäß § 17 Abs. 1a UmgrStG einen Antrag auf Nichtfestsetzung der sich unter Ansatz des Fremdvergleichswertes ergebenden Steuerschuld stellt (siehe dazu Rz 860b). Die Anschaffungskosten der dem A als Gegenleistung gewährten Beteiligung an der C-AG entsprechen nach § 20 Abs. 2 Z 5 UmgrStG zunächst dem Buchwert, im Falle der Gewinnrealisierung des als Gegenleistung erhaltenen Kapitalanteils durch A wäre die Festsetzung der aufgeschobenen Steuerschuld nach § 20 Abs. 2 Z 5 UmgrStG mit einer entsprechenden Anhebung der Anschaffungskosten verbunden.

Im Zuge der Import-Verschmelzung der C-AG auf die inländische konzernfremde D-AG bzw. nachfolgend D-SE erlangt die Republik Österreich ua. hinsichtlich der seinerzeit von A eingebrachten Beteiligung (wieder) das Besteuerungsrecht.

- Die D-SE hat die übernommene Beteiligung gemäß § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG mit dem gemeinen Wert zum Verschmelzungsstichtag anzusetzen. Bei späterer Veräußerung der Beteiligung lösen bei ihr die neu entstandenen stillen Reserven eine Veräußerungsgewinnbesteuerung aus. Eine Festsetzung der aufgeschobenen Steuer wird durch die Veräußerung der übernommenen Beteiligung bei A nicht ausgelöst.

- A bleibt auf Grund des in § 17 Abs. 1a UmgrStG verankerten Besteuerungsvorbehaltes mit den nichtfestgesetzten stillen Reserven auch nach der Importverschmelzung steuerhängig. Die Festsetzung der aufgeschobenen Steuer hat in jenem Jahr zu erfolgen, in dem A die Gegenleistungsanteile (Anteile an der übernehmenden D-SE) veräußert ; dabei erfolgt gemäß § 20 Abs. 2 Z 5 UmgrStG auch eine rückwirkende Erhöhung der Anschaffungskosten der Beteiligung an der D-SE, sodass sich der Veräußerungsgewinn insoweit vermindert (siehe Rz 860gb Beispiel 1) .

Ein Ansatz zu den (fortgeschriebenen) Buchwerten ist auch dann vorzunehmen, wenn im Zuge der Verschmelzung eine Beteiligung übernommen wird, an der das Besteuerungsrecht der Republik Österreich aufgrund einer Umgründung mit einem Stichtag vor dem 8.10.2004 oder einer Verlegung eines Betriebes vor dem 1.1.2005 eingeschränkt worden ist und keine Besteuerung der stillen Reserven anlässlich des Verlustes des österreichischen Besteuerungsrechts vorgenommen wurde (3. Teil Z 27 lit. b UmgrStG).

Beispiel 5:

Zum 31.12.2002 wurde von der inländischen A-AG die Beteiligung an der inländischen X-GmbH (Buchwert 10, gemeiner Wert 100) in die innerhalb der EU ansässige B-AG eingebracht, wodurch das Besteuerungsrecht der Republik Österreich am eingebrachten Vermögen verloren ging. Die Einbringung zum 31.12.2002 erfolgte gemäß § 16 Abs. 1 iVm Abs. 2 Z 2 UmgrStG in der Fassung BGBl. Nr. 797/1996 zum Buchwert.

Zum 31.12.2015 wird die B-AG auf die inländische A-AG verschmolzen. Durch die Verschmelzung kommt es nun zu einem Reimport der ursprünglich ins Ausland eingebrachten Beteiligung an der X-AG, weshalb diese Beteiligung mit den fortgeschriebenen Buchwerten anzusetzen ist (für Reimporte aufgrund von Umgründungen, die ab dem 31.12.2015 beschlossen oder unterfertigt werden, kann höchstens der gemeine Wert angesetzt werden).

Rz 194 wird wie folgt geändert:

194

Voraussetzung für den Übergang der Verluste der übertragenden Körperschaft ist die Buchwertfortführung. Im Falle der Verschmelzung einer Körperschaft, deren Tätigkeit als Liebhaberei anzusehen ist, ist ein Übergang von Verlusten dieser Körperschaft mangels Buchwertfortführung ausgeschlossen, weil das der Liebhabereitätigkeit gewidmete Vermögen kein Betriebsvermögen, sondern außerbetriebliches Vermögen darstellt, dem keine steuerlichen Buchwerte beigemessen werden können (vgl. VwGH 3.4.2019, Ro 2017/15/0030 ).

Im Falle der Aufwertung eines Auslandsvermögens ist der Übergang des Verlustvortrages hinsichtlich des dem Inlandsvermögen zuordenbaren Verlustes nicht beeinträchtigt.

Im Falle einer Import-Verschmelzung sind die mit ausländischen Betriebsstätten oder sonstigem Vermögen der übertragenden Körperschaft verbundenen nach ausländischem Abgabenrecht ermittelten Verluste mangels der Eigenschaft von Verlusten im Sinne des § 8 Abs. 4 Z 2 KStG 1988 kein Gegenstand des Verlustvortragsübergangs. Soweit das Besteuerungsrecht der Republik Österreich entsteht, kommt ein Verlustvortragsübergang zusätzlich durch die Neubewertung nicht in Betracht (siehe auch Rz 160a).

Rz 195 wird wie folgt geändert:

1.4.2.1. Objektbezogener Verlustvortragsübergang

1.4.2.1.1. Allgemeines

195

Bis zum Verschmelzungsstichtag entstandene und noch nicht verrechnete Verluste der übertragenden Körperschaft sind mit den verlustverursachenden Objekten zu verknüpfen, wobei die Verlustzuordnung

- bei betriebsführenden (operativen) Gesellschaften zu Betrieben, Teilbetrieben, gegebenenfalls einem Betrieb gleichzuhaltenden Mitunternehmeranteilen und unter Umständen zu nicht einem Betrieb zurechenbaren Vermögensteilen (siehe Rz 202 ff) und

- bei nicht betriebsführenden (vermögensverwaltenden) Gesellschaften grundsätzlich zu den einzelnen Vermögensteilen (siehe Rz 208 f)

erfolgt. Das verlusterzeugende Vermögen muss am Verschmelzungsstichtag tatsächlich vorhanden sein. Mehrere inländische Grundstücke sind gemäß § 98 Abs. 1 Z 3 EStG 1988 als ein Betrieb anzusehen.

Ist dieses Vermögen am Verschmelzungsstichtag - aus welchen Gründen auch immer (zB Verkauf, Liquidation, sonstiger Untergang) - nicht mehr vorhanden, können die bezughabenden Verluste bzw. Verlustvorträge nicht auf die übernehmende Körperschaft übergehen und gehen daher durch die Verschmelzung unter. Ist die Körperschaft zum Verschmelzungsstichtag überhaupt vermögenslos, gehen sämtliche Verluste unter.

Zum verschmelzungsbedingten "Wechsel" der Verlustzuordnungseinheit siehe Rz 199.

Rz 199 wird wie folgt geändert:

199

Die Typen des verlustverursachenden Vermögens - Betrieb, Teilbetrieb oder nicht einem Betrieb zurechenbarer Vermögensteil - sind sowohl für die verlustvortragsbezogenen Einschränkungen nach § 4 Z 1 lit. a und lit. b UmgrStG (tatsächliches Vorhandensein des verlustverursachenden Vermögens) als auch nach § 4 Z 1 lit. c UmgrStG (qualifizierte Umfangsminderung und wirtschaftliche Vergleichbarkeit des verlustverursachenden Vermögens) maßgeblich.

Kommt es verschmelzungsbedingt zu einem "Wechsel" des Verlustzuordnungsobjekts (zB Verschmelzung einer nicht betriebsführenden Gesellschaft auf eine betriebsführende Gesellschaft), ist für dabei übergehende bzw. aufrecht bleibende Verluste das jeweils ursprünglich im Verlustentstehungszeitpunkt maßgebliche Verlustzuordnungsobjekt (Rz 195) auch künftig relevant (siehe auch Rz 205); erst für nach der Verschmelzung anfallende Verluste ist die verschmelzungsbedingt geänderte Verlustzuordnungseinheit maßgeblich.

Beispiel:

Die eine Immobilie verwaltende A-GmbH wird zum 31.12.01 gemäß Art. I UmgrStG auf die betriebsführende B-GmbH verschmolzen. Die bisher von der übertragenden A-GmbH verwaltete Immobilie wird verschmelzungsbedingt Betriebsvermögen der übernehmenden B-GmbH. Sowohl die übertragende als auch die übernehmende Gesellschaft haben Verlustvorträge, die verschmelzungsbedingt übergehen bzw. erhalten bleiben. Zum 31.12.04 wird die C-GmbH auf die B-GmbH verschmolzen.

Für die anlässlich der Erstverschmelzung von der vermögensverwaltenden A-GmbH durch die B-GmbH übernommenen und noch bestehenden Verlustvorträge ist weiterhin die ursprünglich keinem Betrieb zurechenbare Immobilie als Verlustzuordnungsobjekt anzusehen. Ist diese Immobilie am Stichtag noch wirtschaftlich vergleichbar vorhanden, bleiben die Verlustvorträge auch anlässlich der Zweitverschmelzung aufrecht; für zwischen Erst- und Zweitverschmelzung im Zusammenhang mit der Immobilie entstandene Verlustvorträge ist bereits der Betrieb der B-GmbH das Verlustzuordnungsobjekt (zur Frage der Vergleichbarkeit siehe jeweils Rz 218 ff). Folglich bleiben die in diesem Zeitraum angefallenen Verluste bei wirtschaftlicher Vergleichbarkeit des Betriebes selbst dann aufrecht, wenn die Immobilie zum Zweitverschmelzungsstichtag gar nicht mehr zum Betriebsvermögen der B-GmbH gehört. Dies gilt sinngemäß hinsichtlich der im Zuge der Erstverschmelzung weiterbestehenden Verluste aus dem Betrieb der übernehmenden B-GmbH (siehe auch Rz 205).

Rz 205 wird wie folgt geändert:

205

Für die Frage der Verlustzurechnung zum Verschmelzungsstichtag ist auf die seinerzeitige Zurechnung des Vermögensteils im Zeitpunkt der Verlustentstehung abzustellen. War ein Vermögensteil (zB Beteiligung oder Zinshaus) im Sinne der obigen Ausführungen im Zeitpunkt der Vornahme einer Teilwertabschreibung objektiv einem Betrieb zurechenbar und wurde dieser Betrieb vor der Verschmelzung stillgelegt, geht ein am Verschmelzungsstichtag noch vorhandener Verlust aus der Teilwertabschreibung des Vermögensteiles durch die Verschmelzung auch dann unter, wenn der betreffende Vermögensteil zum Verschmelzungsstichtag noch tatsächlich vorhanden ist (weil der Gesamtverlust eben der Einheit "Betrieb" und nicht dem betriebszugehörigen einzelnen Vermögensteil zugerechnet wird; siehe dazu auch Rz 199).

Rz 263 wird wie folgt geändert:

1.5.2. Behandlung verschmelzungsgeborener Anteile

1.5.2.1. Ausnahme vom Tauschgrundsatz und Identitätsfiktion

263

§ 5 Abs. 1 Z 1 erster Satz UmgrStG normiert, dass der verschmelzungsbedingte Anteilstausch nicht unter den Tauschgrundsatz fällt und ertragsteuerlich nicht als Tausch gilt. Es liegt daher keine Anschaffung oder Veräußerung vor und es kann auch nicht zu einer Realisierung der in den untergehenden Anteilen enthaltenen stillen Reserven bei den Anteilsinhabern der übertragenden Gesellschaft kommen.

Auf die Anteile bezogen spricht man auch von der so genannten Identitätsfiktion, dh. die neuen Anteile treten an Stelle der untergehenden Anteile und sind so zu behandeln, als wären sie mit den untergehenden ("alten") Anteilen ident (§ 5 Abs. 2 UmgrStG). Daher sind für die verschmelzungsbedingt gewährten Anteile die Anschaffungszeitpunkte sowie die Anschaffungskosten/Buchwerte der untergehenden Anteile maßgeblich.

Dies gilt grundsätzlich unabhängig davon, ob die Anteile betrieblich oder privat gehalten werden, ob die Anteilsinhaber unbeschränkt oder beschränkt steuerpflichtig sind oder ob es sich hierbei um eine Inlands- oder Auslandsverschmelzung handelt (zur Wirkung bei einer grenzüberschreitenden Verschmelzung siehe Rz 264).

Die Identitätsfiktion gilt auch dann, wenn die Gegenleistung in bereits bestehenden Anteilen der übertragenden Körperschaft an der übernehmenden Körperschaft besteht, wie im Falle der Anteilsauskehr im Zuge von down-stream-Verschmelzungen: Der Tausch der untergehenden Anteile an der übertragenden Muttergesellschaft gegen die von der Muttergesellschaft an der Tochtergesellschaft gehaltenen, verschmelzungsbedingt an die Anteilsinhaber ausgekehrten Anteile, ist bei den Anteilsinhabern grundsätzlich steuerneutral. Die Anschaffungskosten/Buchwerte der untergehenden Anteile setzen sich in den ausgekehrten Anteilen fort.

Die Identitätsfiktion gilt auch für eine nach § 10 Abs. 3 erster Satz KStG 1988 getroffene Entscheidung hinsichtlich der Steuerwirksamkeit, die seitens der Anteilsinhaber hinsichtlich der untergehenden Anteile an der übertragenden Körperschaft getroffen wurde (Fortsetzung der von den Anteilsinhabern getroffenen Entscheidung über Steuerwirksamkeit oder Steuerneutralität). Folglich spielt die Verschmelzungsrichtung für den Fortbestand der Steuerneutralität oder Steuerwirksamkeit keine Rolle.

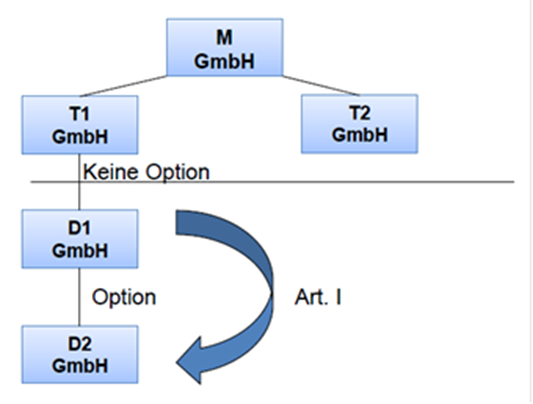

Beispiel 1:

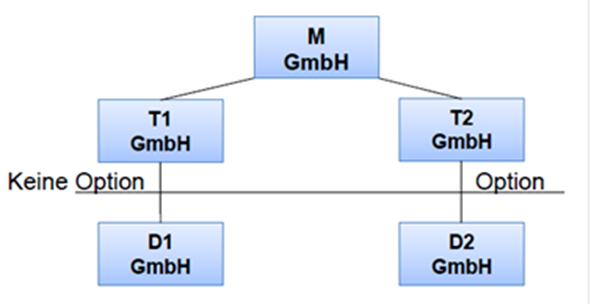

Die österreichische Körperschaft M-GmbH hält 100% der Anteile an der österreichischen T1-GmbH und 100% der Anteile an der österreichischen T2-GmbH. Die T1-GmbH hält wiederum 100% an der deutschen D1-GmbH (keine Option zur Steuerwirksamkeit nach § 10 Abs. 3 erster Satz KStG 1988 abgegeben); die T2-GmbH hält ihrerseits 100% an der deutschen D2-GmbH (Option zur Steuerwirksamkeit nach § 10 Abs. 3 erster Satz KStG 1988).

Zunächst veräußert die T2-GmbH ihre Beteiligung an der D2-GmbH an die D1-GmbH; die Veräußerung der Anteile ist in Österreich auf Ebene der T2-GmbH steuerwirksam. Aufgrund der Veräußerung einer bestehenden internationalen Schachtelbeteiligung an die unmittelbar oder mittelbar konzernzugehörige Gesellschaft D1-GmbH ist auch diese (als beschränkt steuerpflichtige Körperschaft) dem Grunde nach an die von der T2-GmbH hinsichtlich der D2-GmbH ausgeübte Option zur Steuerwirksamkeit gebunden (§ 10 Abs. 3 Z 4 KStG 1988), auch wenn zukünftige Wertsteigerungen nicht der österreichischen Steuerhoheit unterliegen würden. Die ursprünglich ausgeübte Option bleibt somit dem Grunde nach auch nach der Veräußerung auf Ebene der D1-GmbH weiterhin aufrecht.

In weiterer Folge wird die D1-GmbH down-stream auf die D2-GmbH verschmolzen (Auslandsverschmelzung).

Die Anteile an der D2-GmbH gehen als Gegenleistung für den Untergang der Anteile an der D1-GmbH an die T1-GmbH über. Der Tausch dieser Anteile ist bei der T1-GmbH steuerneutral, die erworbenen Anteile (an D2-GmbH) gelten als ident mit den untergegangenen Anteilen (an D1-GmbH). Folglich geht auch die vor der Verschmelzung getroffene Entscheidung der T1-GmbH hinsichtlich der Anteile an der D1-GmbH (Nicht-Ausübung der Option) auf die erhaltenen Anteile an der D2-GmbH über. Die von der T2-GmbH hinsichtlich der D2-GmbH ursprünglich ausgeübte Entscheidung ist hingegen nicht maßgeblich.

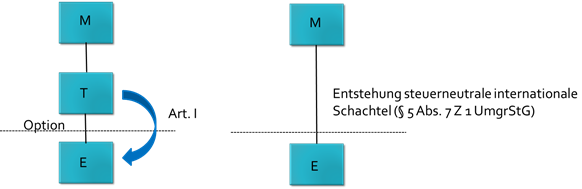

Auch im Falle einer Export-Down-Stream-Verschmelzung geht in Folge der Identitätsfiktion eine von der übertragenden inländischen Körperschaft getroffene Entscheidung zur Steuerwirksamkeit hinsichtlich der übernehmenden ausländischen Körperschaft ersatzlos unter. Verschmelzungsbedingt entsteht daher für die inländischen Anteilsinhaber der übertragenden Körperschaft eine steuerneutrale internationale Schachtelbeteiligung; die Anschaffungskosten der von der Anteilsinhaberin an der übertragenden Körperschaft gehaltenen Beteiligung setzen sich in der nunmehr steuerneutralen internationalen Schachtelbeteiligung fort. Allerdings kommt § 5 Abs. 7 Z 1 UmgrStG hinsichtlich der bisher nicht steuerbegünstigten Beteiligungsquoten zur Anwendung (siehe Rz 290 ff), sodass es nur für künftig entstehende stille Reserven zu einem "Wechsel" der Option von steuerwirksam zu steuerneutral kommt. Ein Anwendungsfall von § 5 Abs. 1 Z 4 UmgrStG liegt nicht vor.

Beispiel 2:

Die österreichische M-GmbH hält 100% der Anteile an der österreichischen T-GmbH, die wiederum 100% an der ausländischen E-GmbH hält. Die T-GmbH hat im Zeitpunkt der Anschaffung der E-GmbH zur Steuerwirksamkeit gemäß § 10 Abs. 3 KStG 1988 optiert. In weiterer Folge wird die T-GmbH down-stream auf die E-GmbH verschmolzen; als Abfindung für die verschmelzungsbedingt untergehenden Anteile an der T-GmbH erhält die M-GmbH die Anteile an der E-GmbH. Die von der untergehenden T-GmbH hinsichtlich der E-GmbH ausgeübte Option geht aufgrund der Identitätsfiktion des § 5 Abs. 1 Z 1 UmgrStG unter (siehe auch Beispiel 1) und wird nicht auf die bei der M-GmbH verschmelzungsbedingt entstehende internationale Schachtelbeteiligung übertragen. Infolgedessen entsteht bei der M-GmbH eine steuerneutrale internationale Schachtelbeteiligung, weshalb die bisher nicht steuerbegünstigten Beteiligungsquoten (bisher in den Anteilen der M-GmbH an der T-GmbH entstandenen stillen Reserven) aufgrund von § 5 Abs. 7 Z 1 UmgrStG weiterhin steuerverfangen bleiben.

Von der in § 5 Abs. 1 UmgrStG angeordneten Steuerneutralität bestehen jedoch folgende Ausnahmen:

- § 5 Abs. 1 Z 4 UmgrStG sieht eine Sofortbesteuerung bzw. eine Antragsmöglichkeit auf Ratenzahlung (bis 31.12.2015: Antragsmöglichkeit auf Nichtfestsetzung) auch für den Fall vor, dass das Besteuerungsrecht der Republik Österreich nur bei der Gegenleistung eingeschränkt ist (siehe Rz 265a).

- Werden ausländischen Anteilsinhabern eigene Anteile der übernehmenden Gesellschaft gewährt, sieht § 5 Abs. 1 Z 5 UmgrStG eine Sofortbesteuerung bzw. eine Antragsmöglichkeit auf Ratenzahlung (bis 31.12.2015: Antragsmöglichkeit auf Nichtfestsetzung) hinsichtlich der stillen Reserven dieser Anteile vor (siehe Rz 265b).

Rz 302 wird wie folgt geändert:

1.6. Sonstige Rechtsfolgen der Verschmelzung ( § 6 UmgrStG )

302

§ 6 UmgrStG normiert sonstige - nicht ertragsteuerliche - Rechtsfolgen für Verschmelzungen zu folgenden Bereichen:

- § 6 Abs. 1 UmgrStG ordnet für lohnsteuerliche Verhältnisse eine Ausnahme von der Rückwirkung an.

- § 6 Abs. 2 UmgrStG befasst sich mit den Folgen einer Äquivalenzverletzung.

- § 6 Abs. 3 UmgrStG enthält die ertragsteuerlichen Konsequenzen der Annahme eines Abfindungsangebotes im Zuge der Verschmelzung auf Gesellschafterebene (vgl. Rz 317b).

- § 6 Abs. 4 UmgrStG enthält umsatzsteuerliche Regelungen für die Verschmelzung.

- § 6 Abs. 5 UmgrStG idF vor StRefG 2020 beinhaltet eine Befreiung von den Kapitalverkehrsteuern. Allerdings können Umgründungsvorgänge ab 1.1.2016, bei denen ein Umgründungsstichtag bis zum 31.12.2015 zu Grunde gelegt wird, keine Gesellschaftsteuerpflicht mehr auslösen; zum Außerkrafttreten siehe Rz 323). Die diesbezügliche Befreiungsbestimmung des § 6 Abs. 5 UmgrStG ist daher mit dem StRefG 2020 entfallen.

- § 6 Abs. 5 UmgrStG idF StRefG 2020 bzw. § 6 Abs. 6 UmgrStG idF vor StRefG 2020 sieht eine grunderwerbsteuerliche Begünstigung für Verschmelzungen vor.

Rz 323 wird wie folgt geändert:

1.6.4. Kapitalverkehrsteuern

1.6.4.1. Allgemeines

323

Gemäß § 38 Abs. 3e KVG tritt die Gesellschaftsteuer mit Ablauf des 31.12.2015 außer Kraft (AbgÄG 2014). Die Vorschriften des ersten Teils des KVG sind letztmalig auf Rechtsvorgänge anzuwenden, bei denen die Steuerschuld vor dem 1. Jänner 2016 entsteht bzw. entstanden ist. Das KVG enthält keine gesonderte Regelung über das Entstehen der Steuerschuld, weshalb auf § 4 Abs. 1 BAO abzustellen ist, wonach der Abgabenanspruch zu jenem Zeitpunkt entsteht, in dem der Tatbestand verwirklicht wird, an den das Gesetz die Abgabepflicht knüpft. Die Gesellschaftsteuerschuld entsteht daher dann, wenn ein in § 2 KVG genannter Tatbestand verwirklicht wird. Dies gilt auch dann, wenn ein Gesellschaftsteuertatbestand im Rahmen eines Vorganges nach dem UmgrStG verwirklicht wird; auf den Umgründungsstichtag kommt es nicht an. Umgründungsvorgänge ab 1.1.2016, bei denen ein Umgründungsstichtag bis zum 31.12.2015 zu Grunde gelegt wird, können keine Gesellschaftsteuerpflicht mehr auslösen. Vor diesem Hintergrund konnte mit dem StRefG 2020 die Befreiungsbestimmung des § 6 Abs. 5 UmgrStG auch entfallen.

Rz 324 wird wie folgt geändert:

324

Für Umgründungsvorgänge, die noch Gesellschaftsteuerpflicht auslösen können (zum Auslaufen der Gesellschaftsteuer siehe Rz 323), sind die folgenden Ausführungen zu beachten:

Verschmelzungen im Sinne des § 1 UmgrStG sind nach § 6 Abs. 5 UmgrStG idF vor StRefG 2020 von der Gesellschaftsteuer befreit, wenn die übertragende Körperschaft am Tag der Anmeldung des Verschmelzungsbeschlusses zur Eintragung in das Firmenbuch länger als zwei Jahre besteht.

Neben dieser Spezialbestimmung für Verschmelzungen sieht auch das KVG eine Befreiung von der Gesellschaftsteuer vor, der gerade für den Bereich der Umgründungen eine große praktische Bedeutung zukommt. Gemäß § 6 Abs. 1 Z 3 KVG ist der Erwerb von Gesellschaftsrechten oder deren Erhöhung von der Besteuerung ausgenommen, wenn und soweit auf die Kapitalgesellschaft als Gegenleistung das gesamte Vermögen, ein Betrieb oder Teilbetrieb einer anderen Kapitalgesellschaft übertragen wird. Das gilt nicht, wenn die Kapitalgesellschaft, an der Gesellschaftsrechte erworben werden, für die übernommenen Sacheinlagen bare Zahlungen oder sonstige Leistungen von mehr als 10% der Gesellschaftsrechte leistet oder gewährt.

Dieser Tatbestand bezieht sich nicht nur auf Einbringungen im engeren Sinn, sondern auf sämtliche Rechtstitel, mit welchen das gesamte Vermögen, ein Betrieb oder Teilbetrieb einer Kapitalgesellschaft gegen Gewährung (Erhöhung) von Gesellschaftsrechten auf eine andere Kapitalgesellschaft übertragen wird, somit auch auf Verschmelzungen. Da nach § 224 Abs. 5 AktG die Leistung von baren Zuzahlungen durch die übernehmende Gesellschaft insofern limitiert ist, als diese den zehnten Teil des auf die gewährten Aktien der übernehmenden Gesellschaft entfallenden anteiligen Betrages ihres Grundkapitals nicht übersteigen dürfen, werden bei einer Verschmelzung mit oder ohne Gewährung von Anteilen idR die Voraussetzungen für eine Gesellschaftsteuerbefreiung nach § 6 Abs. 1 Z 3 KVG vorliegen.

Rz 326 wird wie folgt geändert:

1.6.4.2. Befreiung nach dem UmgrStG

326

Eine Befreiung nach § 6 Abs. 5 UmgrStG idF vor StRefG 2020 ist an zwei Voraussetzungen geknüpft:

- Es muss sich um eine Verschmelzung im Sinne des § 1 UmgrStG handeln

- Die übertragende Körperschaft muss am Tag der Anmeldung des Verschmelzungsbeschlusses zur Eintragung in das Firmenbuch länger als zwei Jahre bestehen.

Zur Beurteilung des Vorliegens der Anwendungsvoraussetzungen des Art. I UmgrStG im Zweifelsfall siehe Rz 27.

Rz 327 wird wie folgt geändert:

327

Die Zweijahresfrist ist subjektbezogen, da es nach dem Wortlaut der Bestimmung nur auf das Bestehen der übertragenden Körperschaft ankommt. Es ist irrelevant, seit wann das der Körperschaft gehörende Vermögen zu einem bestimmten Betrieb gehört oder einem bestimmten Unternehmen dient. Da eine Kapitalgesellschaft erst mit der Eintragung in das Firmenbuch rechtlich existent wird, ist für die Berechnung der Zweijahresfrist entscheidend, wann die durch eine Verschmelzung untergehende Gesellschaft seinerzeit erstmalig ins Firmenbuch eingetragen wurde. Im Falle der Aufeinanderfolge mehrerer Umgründungsvorgänge hat bei der Berechnung der 2-Jahresfrist keine Zusammenrechnung mit Zeiten des Rechtsvorgängers zu erfolgen. So ist bspw. bei einer Spaltung zur Neugründung mit unmittelbar nachfolgender Verschmelzung (auch wenn die Spaltung gemäß § 38 Abs. 3 UmgrStG von der Gesellschaftsteuer befreit ist) hinsichtlich der durch die Aufspaltung neugegründeten Gesellschaft zwangsläufig die Voraussetzung des zweijährigen Bestehens nicht gegeben und kann deshalb für die Verschmelzung die Befreiungsbestimmung des § 6 Abs. 5 UmgrStG idF vor StRefG 2020 nicht zur Anwendung kommen.

Rz 328 wird wie folgt geändert:

328

Erbringen die Gesellschafter im Zuge der Vorbereitung einer Verschmelzung freiwillige Leistungen im Sinne des § 2 Z 4 KVG (bspw. damit die Voraussetzung eines positiven Verkehrswertes erfüllt wird), ist hierfür die Befreiung nach § 6 Abs. 5 UmgrStG idF vor StRefG 2020 nicht anwendbar.

Rz 330 wird wie folgt geändert:

1.6.5. Grunderwerbsteuer

1.6.5.1. Erwerbsvorgänge

330

Werden auf Grund einer Verschmelzung nach § 1 UmgrStG Erwerbsvorgänge nach § 1 GrEStG 1987 verwirklicht, ist nach § 6 Abs. 5 UmgrStG idF StRefG 2020 bzw. § 6 Abs. 6 UmgrStG idF vor StRefG 2020 die Grunderwerbsteuer gemäß § 4 iVm § 7 GrEStG 1987, somit ausschließlich nach den Vorschriften des GrEStG 1987 zu berechnen. Die Grunderwerbsteuer ist daher bei nicht land- und forstwirtschaftlichen Grundstücken in Höhe von 0,5% vom Grundstückswert (§ 4 Abs. 1 iVm § 7 Abs. 1 Z 2 lit. c GrEStG 1987), bei land- und forstwirtschaftlichen Grundstücken in Höhe von 3,5% vom einfachen Einheitswert (§ 4 Abs. 2 Z 4 iVm § 7 Abs. 1 Z 3 GrEStG 1987) zu berechnen; dies gilt unabhängig davon, ob eine Gegenleistung vorliegt oder nicht. Das Gleiche trifft zu, wenn im Zuge einer Verschmelzung ein Tatbestand gemäß § 1 Abs. 2a oder Abs. 3 GrEStG 1987 verwirklicht wird.

Diese mit dem StRefG 2015/2016 angepasste Bestimmung des UmgrStG ist erstmals auf Verschmelzungen mit einem Stichtag nach dem 31.12.2015 anzuwenden. Für alle Verschmelzungen mit einem früheren Stichtag, unabhängig davon, ob die Grundstücke zivilrechtlich erst im Jahr 2016 erworben werden, gilt nach wie vor die Rechtslage des UmgrStG idF vor dem StRefG 2015/2016. Für diese Fälle ist als Bemessungsgrundlage der zweifache Einheitswert heranzuziehen, der Steuersatz beträgt 3,5%.

Rz 336 wird wie folgt geändert:

336

Scheidet aus einer grundstücksbesitzenden OG, die nur aus zwei Gesellschaftern besteht, einer der Gesellschafter durch Erlöschen auf Grund einer Verschmelzung nach § 1 UmgrStG aus, ist im Fall der verschmelzungsbedingten Geschäftsübernahme (§ 142 UGB) durch den übernehmenden Gesellschafter auf den Übergang des Gesellschaftsvermögens in sein Alleineigentum die Bestimmung des § 6 Abs. 5 UmgrStG idF StRefG 2020 bzw. § 6 Abs. 6 UmgrStG idF vor StRefG 2020 jeweils iVm §§ 4 und 7 GrEStG 1987 anzuwenden (siehe Rz 330).

Zur Beurteilung des Vorliegens der Anwendungsvoraussetzungen des Art. I UmgrStG im Zweifelsfall siehe Rz 27.

Rz 352d wird wie folgt geändert:

1.7.4.1.2. Verschmelzung ausländischer Gruppenmitglieder

352d

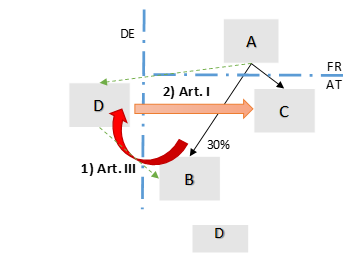

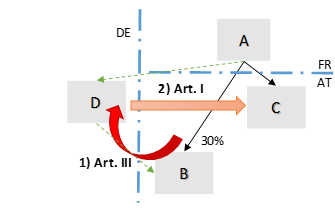

Im Hinblick auf die Beschränkung der Zugehörigkeit ausländischer Gruppenmitglieder auf die "erste Ebene" (§ 9 Abs. 2 zweiter Teilstrich KStG 1988; siehe aber zu den Folgewirkungen der Rs Papillon KStR 2013 Rz 1014) ist eine Verschmelzung unmittelbar verbundener ausländischer Gruppenmitglieder nur bei Bestehen einer maximal 50-prozentigen unmittelbaren Beteiligung in Verbindung mit einer mittelbaren finanziellen Verbindung möglich. Auch in diesem Fall kann die Verschmelzung als down-stream-merger auf die Beteiligungskörperschaft oder als up-stream-merger auf die beteiligte Körperschaft erfolgen. Hinsichtlich der Beteiligungsverhältnisse siehe Rz 351.

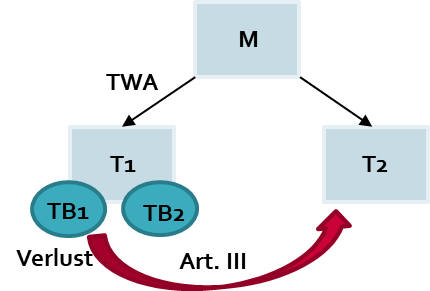

Bei Fortbestand der Unternehmensgruppe unterbleibt nur dann eine Nachversteuerung von im Inland angesetzten Vorjahresverlusten des übertragenden ausländischen Gruppenmitglieds, wenn beim übernehmenden ausländischen Gruppenmitglied (zB side-stream-merger) eine Verlustverrechnung und damit eine Nachversteuerung in der Unternehmensgruppe Platz greifen kann. Dies setzt voraus, dass es nach den ausländischen umgründungssteuerlichen Vorschriften zu einem Übergang der Verlustvorträge des durch die Verschmelzung untergehenden Gruppenmitgliedes auf das aufnehmende Gruppenmitglied kommt (vgl. KStR 2013 Rz 1088).

Zur Mindestbestandsdauer siehe Rz 352.

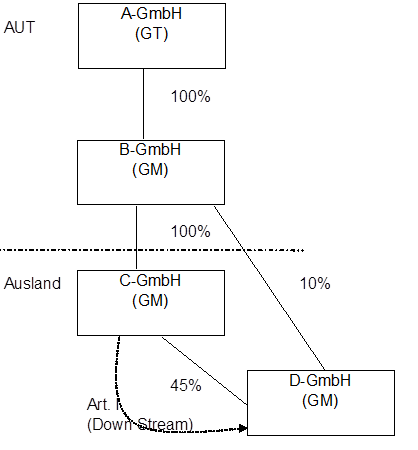

Beispiel 5:

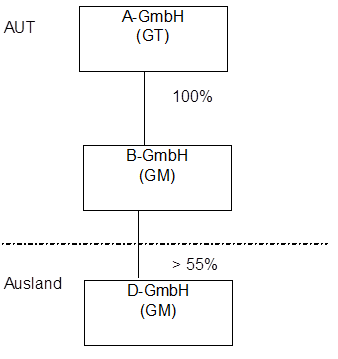

Die Unternehmensgruppe besteht aus der A-GmbH (Gruppenträger) sowie der inländischen B-GmbH, an der die A-GmbH zu 100% beteiligt ist, sowie aus den ausländischen Gruppenmitgliedern C-GmbH, an der die B-GmbH mit 100% beteiligt ist, und D-GmbH, an der die B-GmbH mit 10% und die C-GmbH mit 45% beteiligt sind. Zum 31.12.07 wird die C-GmbH auf die D-GmbH down stream verschmolzen.

Falls das ausländische Verschmelzungsrecht mit dem inländischen vergleichbar ist, ist Art. I UmgrStG anwendbar.

Infolge der Verschmelzung erhöht sich die Beteiligungshöhe der B-GmbH auf mehr als 55% (bisherige Beteiligung von 10% sowie durchgeschleuste Beteiligung von 45%). Zu einer Verlustnachverrechnung der verwerteten Auslandsverluste der C-GmbH kommt es dann nicht, wenn das ausländische Umgründungssteuerrecht einen Übergang der Verlustvorträge auf die D-GmbH vorsieht.

Vor Verschmelzung:

Nach Verschmelzung:

Im Falle von "grenzüberschreitenden" Auslandsumgründungen (zB Verschmelzung zweier ausländischer Gruppenmitglieder in unterschiedlichen Staaten) ist eine künftige Nachversteuerung in der Unternehmensgruppe nicht ausreichend sichergestellt, weshalb ein Fall des Ausscheidens mit Nachversteuerung der noch offenen Verluste des übertragenden Gruppenmitgliedes vorliegt (siehe auch KStR 2013 Rz 1088).

Gehen Verlustvorträge eines ausländischen Gruppenmitglieds aufgrund von Vorschriften des ausländischen Rechts unter (zB aufgrund einer anlässlich eines Gesellschafterwechsels zur Anwendung kommenden Mantelkaufregelung), führt eine darauffolgende Verschmelzung des ausländischen Gruppenmitglieds nicht zu einer Nachversteuerung, wenn diese künftig beim übernehmenden ausländischen Gruppenmitglied vorgenommen werden kann (siehe KStR 2013 Rz 1088 ).

Rz 354d wird wie folgt geändert:

1.7.6.2. Verschmelzung des inländischen Gruppenträgers auf eine gruppenfremde Körperschaft

354d

Die Verschmelzung des Gruppenträgers auf eine nicht der Unternehmensgruppe angehörende Körperschaft beendet stets die Unternehmensgruppe unabhängig davon, ob es sich um eine Konzentrationsverschmelzung oder eine Konzernverschmelzung handelt, weil der Untergang des Gruppenträgers durch Verschmelzung dessen "Ausscheiden" aus der Unternehmensgruppe bedeutet (VwGH 28.6.2016, 2013/13/0066; Ro 2014/13/0015). Die Funktion des Gruppenträgers kann nicht auf eine Körperschaft außerhalb der Unternehmensgruppe übertragen werden. Die Ausführungen zu Rz 354 gelten entsprechend.

Vortragsfähige Verluste des Gruppenträgers aus eigenen Aktivitäten und aus den von inländischen die Mindestbestanddauer erfüllenden Gruppenmitgliedern übernommenen Verlusten gehen nach Maßgabe des § 4 UmgrStG auf die übernehmende Körperschaft über, wobei hinsichtlich des Objektbezuges sowie der Vergleichbarkeit des verlustverursachenden Vermögens eine gruppenbezogene Betrachtungsweise anzustellen ist. Maßgeblich ist daher, ob zum Verschmelzungsstichtag das verlustverursachende Vermögen (Betrieb, Teilbetrieb, bei vermögensverwaltenden Körperschaften der verlustverursachende Vermögensteil von nicht untergeordneter Bedeutung) noch in vergleichbarer Weise vorhanden ist oder nicht (vgl. auch Rz 352d).

Durch die Beendigung der Gruppe sind offene Verluste von ausländischen Gruppenmitgliedern nachzuversteuern.

Beispiel:

Die Unternehmensgruppe besteht seit 05 aus dem Gruppenträger A-GmbH sowie dem Gruppenmitglied B-GmbH. Zum 31.12.08 wird die A-GmbH auf die Konzernmutter H-AG verschmolzen. In den Jahren 05 bis 07 sind bei der B-GmbH Verluste aus dem Betrieb einer Werbeagentur iHv 150.000 angefallen, die zum 31.12.08 noch mit 70.000 im Verlustvortrag des Gruppenträgers A-GmbH vorhanden sind. Der verlustverursachende Betrieb der B-GmbH wurde im Juni 08 an eine nicht der Gruppe angehörende Konzerngesellschaft der H-AG veräußert.

Zum 31.12.08 ist die Unternehmensgruppe beendet. Will die H-AG Gruppenträger werden, ist dies nur durch die Gründung einer neuen Unternehmensgruppe möglich.

Auf die H-AG kann mangels Vorhandensein des verlustverursachenden Vermögens zum Verschmelzungsstichtag der Verlust aus dem Betrieb der B-GmbH nicht gemäß § 4 Z 1 lit. a UmgrStG übergehen. Daran ändert das Weiterbestehen des Beteiligungsverhältnisses zwischen der H-AG und der B-GmbH nichts, weil die Beteiligung nicht das verlustverursachende Vermögen ist.

Soll eine Gruppenbildung der ehemaligen Gruppenmitglieder mit der übernehmenden Körperschaft als neuer Gruppenträgerin erfolgen, ergibt sich aus § 9 Abs. 5 dritter Satz KStG 1988 , dass die steuerliche Rückwirkung bis zum Verschmelzungsstichtag auch für die Frage der finanziellen Verbindung maßgebend ist. Ist diese finanzielle Verbindung daher nicht während des gesamten Wirtschaftsjahres des jeweiligen Gruppenmitgliedes gegeben, kann die Gesamtrechtsnachfolge keine über diesen Zeitpunkt hinausgehende Zurechnung der Beteiligungen an die übernehmende Körperschaft bewirken (VwGH 15.5.2019, Ra 2018/13/0029 ).

Beispiel: