1. GrESt-Bemessungsgrundlage

1.1. Gemeiner Wert

1.1.1. Haftung und Prüfpflichten des Parteienvertreters

Ist im Falle der Kaufvertragserrichtung und Selbstberechnung der Grunderwerbsteuer durch den Rechtsanwalt/Notar von einer Verpflichtung des Rechtsanwalts/Notars auszugehen, den Kaufpreis auf eine allfällige Diskrepanz zum gemeinen Wert des Grundstücks zu überprüfen? Wenn ja, in welcher Form hat diese Überprüfung zu erfolgen?

Lösung:

Die Pflichten des Parteienvertreters haben sich durch die Novellierung des GrEStG 1987 nicht geändert.

Der Parteienvertreter haftet gemäß § 13 Abs. 4 GrEStG 1987 nur für die Entrichtung der selbstberechneten Grunderwerbsteuer. Dabei handelt es sich um eine reine Abfuhrhaftung. Der Parteienvertreter haftet daher nicht für die Grunderwerbsteuer in objektiv richtiger Höhe, sondern nur für die Entrichtung der selbstberechneten Grunderwerbsteuer; er haftet daher nicht, wenn er die Grunderwerbsteuer unrichtig berechnet hat.

Die Angabe des gemeinen Wertes, falls dieser der Besteuerung zugrunde zu legen ist, obliegt ausschließlich den Steuerschuldnern. Den Parteienvertreter trifft keine Überprüfungspflicht. Er kann die Angaben des Steuerschuldners den Anzeigen bzw. Selbstberechnungen zu Grunde legen. Dies gilt nicht, wenn er offenkundig Kenntnis hat, dass die Angaben des Steuerschuldners nicht den Tatsachen entsprechen.

1.1.2. Schwankungsbreiten

Ist bei einem Kauf immer ein Vergleich mit dem gemeinen Wert anzustellen? Wenn der gemeine Wert vom Kaufpreis abweicht, gibt es einen (prozentuellen) Rahmen, innerhalb dessen dieses Abweichen akzeptiert wird?

Lösung:

Grundsätzlich wird bei Erwerbsvorgängen zwischen Fremden die vereinbarte Gegenleistung dem gemeinen Wert entsprechen. Demgegenüber ist bei Erwerbsvorgängen zwischen Familienangehörigen, die nicht dem begünstigten Familienverband des § 7 Abs. 1 GrEStG 1987 angehören (siehe Punkt 1.1.4.), ein Fremdvergleich anzustellen (siehe Punkt 1.1.3.). Die Frage nach einer Schwankungsbreite stellt sich daher nicht.

1.1.3. Nachweis des gemeinen Wertes

Aus welchen Werten kann der gemeine Wert abgeleitet werden? Wann soll/muss/kann ein Schätzungsgutachten vorgelegt bzw. vom FAGVG abverlangt werden? Ist die Ableitung aus dem Immobilienpreisspiegel mit Zu- und Abschlägen anhand eines vom Parteienvertreter entwickelten Formulars zulässig?

Lösung:

Ist ein gemeiner Wert maßgeblich, kann dieser durch verschiedene Beweismittel, zB Kaufpreis bei nicht lang zurückliegendem Ankauf oder auch Kaufpreis von vergleichbaren Liegenschaften, Immobilienpreisspiegel oder dergleichen glaubhaft gemacht oder mit einem Schätzungsgutachten nachgewiesen werden.

Wurde ein Hypothekarkredit aufgenommen, kann auch der dem Kredit zugrunde gelegte Wert laut Bankenschätzung herangezogen werden.

Ein (früherer) Kaufpreis ist jedenfalls dann glaubhaft, wenn der vorangegangene Kaufvorgang nicht mehr als ein Jahr zurückliegt und unter Fremden erfolgte. Bei länger zurückliegenden Ankäufen können die früheren Kaufpreise dann herangezogen werden, wenn es seither nachweislich (etwa anhand von Immobilienpreisspiegeln) zu keiner Veränderung bei der Wertentwicklung gekommen ist. Andernfalls bestehen keine Bedenken, den früheren Kaufpreis anhand der seither erfolgten Preisentwicklung im jeweiligen Immobiliensegment (unbebaute Grundstücke, Eigentumswohnungen, Einfamilienhäuser usw.) hochzurechnen.

Liegen plausible Bewertungen vor, muss kein Schätzungsgutachten vorgelegt/verlangt werden. Stichprobenartige Kontrollen seitens FA GVG sind jedoch nicht ausgeschlossen.

1.1.4. Nachweispflicht bei Erwerbsvorgängen zwischen Familienmitgliedern des § 26a GGG , die nicht dem Familienverband des GrEStG 1987 angehören

Besteht bei Erwerbsvorgängen im erweiterten Familienkreis des § 26a GGG , soweit er über den enger gefassten Familienverband des § 7 Abs. 1 Z 1 GrEStG 1987 hinausgeht (zB Nichten/Neffen als präsumtive Erben, Geschwister) eine erhöhte Mitwirkungsverpflichtung des Steuerschuldners?

Lösung:

Da bei Erwerbsvorgängen zwischen Familienangehörigen der Frage der Angemessenheit der Gegenleistung nicht jene Bedeutung wie bei Erwerbsvorgängen zwischen Fremden zukommt, ist in diesen Fällen über Aufforderung ein Fremdvergleich (Punkt 1.1.3.) anzustellen.

1.1.5. Verkauf infolge wirtschaftlicher Notlage

Entspricht im Falle eines Notverkaufs der erzielte Kaufpreis dem gemeinen Wert? Oder liegen in diesem Fall ("Verschleuderung von Wirtschaftsgütern infolge wirtschaftlicher Notlage") persönliche Verhältnisse vor, die beim Vergleich mit dem gemeinen Wert nicht zu berücksichtigen sind?

Lösung:

§ 10 Abs. 2 BewG 1955 definiert den gemeinen Wert als jenen Preis, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsgutes bei einer Veräußerung zu erzielen wäre. Dabei sind alle (objektiven) Umstände, die den Preis beeinflussen, zu berücksichtigen. Ungewöhnliche oder persönliche Verhältnisse sind nicht zu berücksichtigen.

Wird ein Grundstück auf Grund konkreter, persönlicher Umstände unter dem tatsächlich erzielbaren gemeinen Wert veräußert, ist für Zwecke der Grunderwerbsteuer der höhere gemeine Wert heranziehen. Wird ein Grundstück zum tatsächlich erzielbaren Preis veräußert, dann bildet dieser Preis die Grunderwerbsteuer-Bemessungsgrundlage.

1.1.6. Bemessungsgrundlage bei Zwangsversteigerung

Ist bei einer Zwangsversteigerung das Meistbot oder der Schätzwert laut Gutachten als Grunderwerbsteuer-Bemessungsgrundlage heranzuziehen?

Lösung:

Wird ein Grundstück zwangsversteigert, stellt gemäß § 5 Abs. 1 Z 4 GrEStG 1987 das Meistbot einschließlich der Rechte, die nach den Zwangsversteigerungsbedingungen bestehen blieben, und der Beträge, um die der Erstehern bei einem Überbot sein Meistbot erhöht, bzw. das Überbot, wenn der Zuschlag dem Überbieter erteilt wird, die Gegenleistung dar. Soweit keine außergewöhnlichen Verhältnisse vorliegen, die offensichtlich Einfluss auf das Meist- bzw. Überbot haben (zB wenn der Pfandgläubiger im ersten Rang mit einer den Schätzwert übersteigenden offenen Hypothekarforderung als einziger Bieter die Liegenschaft um das Mindestbot erwirbt), entspricht das Meistbot (einschließlich der Rechte, die nach den Zwangsversteigerungsbedingungen bestehen blieben) bzw. Überbot dem gemeinen Wert.

1.1.7. Nachträgliche Wohnungseigentumsveräußerungen iZm WGG

Nachträgliche Wohnungseigentumsveräußerungen an die Mieter aufgrund einer gesetzlichen Option im Rahmen des Wohnungsgemeinnützigkeitsgesetzes (WGG) müssen gesetzlich bzw. in manchen Bundesländern förderungsrechtlich zwingend unter dem Verkehrswert erfolgen. Ist in diesen Fällen der tatsächliche Kaufpreis oder der (höhere) gemeine Wert als Grundlage für die Steuerbemessung heranzuziehen?

Lösung:

Gesetzliche Preisbeschränkungen sind keine "ungewöhnlichen oder persönlichen Verhältnisse" gemäß § 10 Abs. 2 dritter Satz BewG 1955, die bei der Bestimmung des gemeinen Wertes nicht zu berücksichtigen sind. Wenn daher bei nachträglichen Übertragungen in das Wohnungseigentum der Preis für die Übertragung im Rahmen der vom WGG vorgegebenen Grenzen gebildet wird, entspricht dieser Preis dem im gewöhnlichen Geschäftsverkehr zu erzielenden Preis - somit dem gemeinen Wert - und ist der Grunderwerbsteuer zu unterziehen. Demgegenüber können ungewöhnliche oder persönliche Verhältnisse bei vertraglichen "Kaufpreisbindungen" (zB bei Mietverträgen mit Kaufoption) vorliegen; in diesem Fall ist nicht der tatsächlich erzielte Kaufpreis sondern der erzielbare Kaufpreis, also der gemeine Wert, als Bemessungsgrundlage heranzuziehen ist.

1.1.8. Gemeine Wert eines Baurechtes

Wie ist der gemeine Wert eines Baurechts bei Begründung / bei Übertragung / bei Rückfall außerhalb des begünstigten Personenkreises zu ermitteln?

Lösung:

Nach § 1 Abs. 1 Baurechtsgesetz idF BGBl. Nr. 258/1990 ist das Baurecht das dingliche, veräußerliche und vererbliche Recht, auf oder unter der Bodenfläche ein Bauwerk zu haben. Es entsteht durch bücherliche Eintragung als Last des Grundstückes und gilt nach dem Gesetz als unbewegliche Sache. Das Baurecht steht damit als solches dem Grundstück gleich bzw. ist ein grundstücksgleiches Recht.

Gemäß § 2 Abs. 1 GrEStG 1987 sind unter Grundstücken im Sinne dieses Gesetzes Grundstücke im Sinne des bürgerlichen Rechtes zu verstehen. Nach Abs. 2 stehen unter anderem Baurechte den Grundstücken gleich.

Auch nach § 51 Abs. 2 Bewertungsgesetz 1955 gilt das Baurecht als Grundstück und zählt daher zum Grundvermögen.

Nach § 56 Abs. 1 BewG 1955 sind Baurechte wie bebaute oder unbebaute Grundstücke zu bewerten. Da Betriebsvorrichtungen (Maschinen und sonstige Vorrichtungen aller Art, die zu einer Betriebsanlage gehören) gemäß § 2 Abs. 1 Z 1 GrEStG 1987 nicht zum Grundstück gerechnet werden, sind auch Baurechte an Grundstücken mit einer Betriebsvorrichtung wie ein unbebautes Grundstück zu bewerten.

Zur Berücksichtigung der Dauer des Baurechtes bei Ermittlung des gemeinen Wertes kann § 56 Abs. 2 und 3 Z 1 BewG 1955 entsprechend angewendet werden (dh. anteilsmäßige Berücksichtigung des Wertes des bloßen Grundstückes bei Baurechten mit einer [restlichen] Dauer von unter 50 Jahren).

Wird daher an einem unbebauten Grundstück ein Baurecht mit einer Dauer von mindestens 50 Jahren begründet, entspricht der gemeine Wert für das (bloße) Grundstück (Bodenwert) dem gemeinen Wert des Baurechts (vgl. auch UFS vom 29.06.2007, RV/0019-I/07).

Wird ein Baurecht an einem Grundstück samt Gebäude als Zugehör begründet, ist der gemeine Wert für das bebaute Grundstück (Bodenwert plus Gebäudewert) dem gemeinen Wert des Baurechts gleichzusetzen, sofern das Baurecht für mindestens 50 Jahre eingeräumt wird.

Wird ein Baurecht samt einem vom Baurechtsberechtigten errichteten Gebäude übertragen und beträgt die Restdauer des Baurechtes mindestens 50 Jahre, entspricht der gemeine Wert des übertragenen Vermögens (Baurecht und Gebäude als Zugehör) der Summe der gemeinen Werte des Grund und Bodens und des Gebäudes.

Entgeltlich/unentgeltlich | GrESt-Bemessungsgrundlage | |

Begründung eines BR | Bauzins, eventuell SL | Wert der BZV gemäß § 15 BewG 1955 + Wert der SL, mindestens GW des BR |

Kein Bauzins, eventuell SL | Wert der SL, mindestens GW des BR | |

Übertragung des BR an Dritten | Übernahme der BZV, eventuell SL | BZV im Grundbuch à Wert der SL, mindestens GW des BR |

BZV nicht im Grundbuch à Wert der BZV gemäß § 15 BewG 1955 + Wert der SL, mind. GW des BR | ||

Erlöschen des BR durch Zeitablauf | Ohne Gegenleistung | GW des Gebäudes |

Mit Gegenleistung | Wert der Gegenleistung, mindestens GW des Gebäudes (zB wenn gemäß § 9 Abs. 2 BauRG dem Bauberechtigten eine Entschädigung in Höhe von 25% des vorhandenen Bauwertes geleistet wird) |

Legende:

BR = Baurecht; BZV = Bauzinsverpflichtung; SL = sonstige Leistung(en); GW = gemeiner Wert

Wird auf Grund einer Umgründung im Sinne des Umgründungssteuergesetzes im Zusammenhang mit einem Baurecht ein Erwerbsvorgang nach § 1 Abs. 1 oder 2 GrEStG 1987 verwirklicht, ist der zweifache Einheitswert des Baurechtes als Bemessungsgrundlage heranzuziehen.

1.1.9. Gemeiner Wert - gering verzinsliches Darlehen

Vereinbart werden ein Barkaufpreis und zusätzlich ein geringverzinsliches Darlehen; ein nomineller Kaufpreis wird nicht vereinbart. Ist bei der Bemessung eine Abzinsung gemäß BewG 1955 durchzuführen oder ist als Bemessungsgrundlage der gemeine Wert heranzuziehen?

Lösung:

Bei Erwerbsvorgängen zwischen Fremden ist davon auszugehen, dass die vereinbarten Leistungen (Barkaufpreis zuzüglich aushaftendes Darlehen; siehe auch Punkt 1.1.2.) dem gemeinen Wert entsprechen. Liegt die Einräumung eines gering oder nicht verzinslichen Darlehens in den persönlichen Umständen des Erwerbers, ist keine Abzinsung vorzunehmen. Solche persönlichen Umstände liegen zB vor, wenn dem Verkäufer seinerzeit ein geringverzinsliches Darlehen (Wohnbauförderung) gewährt wurde, weil sein Einkommen unter einer bestimmten Grenze gelegen ist, und der Erwerber das geringverzinsliche Darlehen übernehmen darf, weil er ebenfalls die Bestimmung über die Einkommensgrenzen erfüllt.

1.1.10. Gemeiner Wert - Leasing

Bei einem Leasingvertrag wird der Kaufpreis zu Beginn des Leasingvertrages vertraglich vereinbart, der am Ende eines Leasingvertrages bei einem etwaigen Verkauf an den Leasingnehmer bzw. Erwerb durch den Leasingnehmer zu leisten ist. Entspricht dieser Kaufpreis dem gemeinen Wert oder muss am Ende des (Immobilien-)Leasingvertrages der gemeine Wert durch ein Gutachten untermauert werden?

Lösung:

Grundsätzlich wird bei Erwerbsvorgängen zwischen Fremden die vereinbarte Gegenleistung dem gemeinen Wert entsprechen (siehe Punkt 1.1.2). Dementsprechend ist davon auszugehen, dass bei Immobilienleasingverträgen (zwischen Personen außerhalb des begünstigten Personenkreises) in Form von Teilamortisationsverträgen, bei denen das Leasinggut ertragsteuerlich dem Leasinggeber zuzurechnen ist (vgl. EStR 2000 Rz 141), der im Leasingvertrag für das Ende der Grundmietzeit festgesetzte Kaufpreis, sofern er den steuerlichen Restbuchwert nicht unterschreitet, dem gemeinen Wert entspricht. Dies gilt nicht, wenn im konkreten Fall der gemeine Wert offenkundig den steuerlichen Restbuchwert überschreitet.

1.1.11. Eintragen des gemeinen Wertes in der Eingabemaske

Wenn der gemeine Wert höher ist als der Kaufpreis, das Meistbot usw., ist dann in der Eingabemaske nur das Feld "Wert land- u. forstw. Vermögen" bzw. "Wert Übriges Grundvermögen" mit der Höhe des gemeinen Wertes einzutragen? Was passiert, wenn sowohl die Felder "Kaufpreis", "Meistbot" usw. als auch ein gemeiner Wert eingetragen werden?

Lösung:

Werden in der Eingabemaske sowohl die Felder "Kaufpreis", "Tauschleistung" etc. als auch das Feld "Wert land- u. forstw. Vermögen" bzw. "Wert Übriges Grundvermögen" eingetragen, dann werden die angegebenen Beträge addiert. Es ist daher für den Fall, dass der gemeine Wert als Bemessungsgrundlage heranzuziehen ist, nur das Feld "Wert land- u. forstw. Vermögen" bzw. "Wert Übriges Grundvermögen" auszufüllen.

1.2. Bemessungsgrundlage bei Tausch

Ist beim Tausch - wie bisher - immer der gemeine Wert anzusetzen oder ist für Tauschvorgänge im Familienverband der ein- oder dreifache Einheitswert heranzuziehen?

Lösung:

Die Grunderwerbsteuer-Bemessungsgrundlage richtet sich danach, ob der Tausch innerhalb oder außerhalb des Familienverbandes erfolgt bzw. ob es sich - bei einem Tausch innerhalb des Familienverbandes - um ein land- und forstwirtschaftliches oder um ein anderes Grundstück handelt.

Bei Tauschvorgängen außerhalb des Familienverbandes ist jeweils der gemeine Wert des in Tausch gegebenen Grundstückes zuzüglich einer allfälligen weiteren Leistung (Ausgleichszahlung) als Gegenleistung anzusetzen. Mindestbemessungsgrundlage ist der gemeine Wert des erworbenen Grundstückes.

Beispiel 1:

A und B tauschen ihre Liegenschaften A-LS (gemeiner Wert 120.000) und B-LS (gemeiner Wert 80.000); B leistet eine Ausgleichszahlung von 40.000.

Die Bemessungsgrundlage für die Grunderwerbsteuer des B ist der gemeine Wert von B-LS (80.000) zuzüglich Ausgleichszahlung (40.000), in Summe also 120.000; für jene des A der gemeine Wert von A-LS, insoweit dieser auf den Erwerb von B-LS entfällt. Der gemeine Wert von A-LS (120.000) ist daher verhältnismäßig auf den gemeinen Wert von B-LS und die von B zu leistende Ausgleichszahlung aufzuteilen, also im Verhältnis 8 zu 4. Die Bemessungsgrundlage für die Grunderwerbsteuer des A ist der Anteil des gemeinen Wertes von A-LS, der auf den Erwerb von B-LS entfällt, im Ergebnis also 8/12 von 120.000, das sind 80.000.

Bei Tauschvorgängen im Familienverband ist demgegenüber der einfache bzw. dreifache Einheitswert des erworbenen Grundstücks.

Beispiel 2:

C gibt am 1.2.2015 seiner Ehegattin D ein landwirtschaftliches Grundstück und erhält dafür ein Baugrundstück. Die Bemessungsgrundlage für die Grunderwerbsteuer des C ist der dreifache Einheitswert des Baugrundstückes, für jene der D der einfache Einheitswert des landwirtschaftlichen Grundstückes.

1.3. Nachträgliche Gegenleistungen (aufschiebend bedingte Gegenleistungen, nachträgliche Erhöhungen der Gegenleistung, ...)

1.3.1. Auswirkungen auf Bemessungsgrundlage

Fall 1:

A schenkt im Jahr 2012 ihrem jetzigen Lebensgefährten B eine Grundstückshälfte zum gemeinsamen Bau eines Einfamilienhauses (noch kein gemeinsamer Wohnsitz). Für den Fall der Auflösung der Lebensgemeinschaft räumt B seiner Lebensgefährtin A das alleinige Wohnrecht bis zur Volljährigkeit der Tochter ein (Stichtag 17.12.2018). Es liegt ein (endgültiger) Bescheid vor, bei der die Grunderwerbsteuer vom dreifachen Einheitswert berechnet wurde.

Lösung:

Bei Entstehen der Steuerschuld nach dem 31.5.2014 ist bei Erwerben im Familienverband eine Gegenleistung nicht mehr maßgeblich. Der Eintritt einer aufschiebenden Bedingung, mit der eine Gegenleistung erstmals anfällt oder eine bisher zu leistende und bei der Versteuerung für Entstehen der Steuerschuld vor dem 1.6.2014 zu berücksichtigende Gegenleistung erhöht wird, wirkt sich ab 1.6.2014 im Familienverband steuerlich daher nicht mehr aus.

Fall 2:

Die Mutter übergab ihrem Sohn 2010 eine Grundstückshälfte. Als Gegenleistung wurde vereinbart, dass der Sohn nach dem Tod der Mutter eine Zahlung in Höhe des halben Verkehrswertes der Liegenschaft an seine Schwester zu leisten hat, sofern die Schwester die Mutter überlebt. Es liegt ein vorläufiger Bescheid vor, bei der die Grunderwerbsteuer vom dreifachen Einheitswert berechnet wurde.

Lösung:

Bei Entstehen der Steuerschuld nach dem 31.5.2014 ist bei Erwerben im Familienverband eine Gegenleistung nicht mehr maßgeblich. Der Eintritt einer aufschiebenden Bedingung, mit der eine Gegenleistung erstmals anfällt oder eine bisher zu leistende und bei der Versteuerung für Entstehen der Steuerschuld vor dem 1.6.2014 zu berücksichtigende Gegenleistung erhöht wird, wirkt sich ab 1.6.2014 im Familienverband steuerlich daher nicht mehr aus. Der vorläufige GrESt-Bescheid kann für endgültig erklärt werden.

Fall 3:

Die Mutter übergab 2010 an Sohn und dessen Lebensgefährtin eine Liegenschaft; die vereinbarten Gegenleistungen (Schuldübernahme und Einräumung eines Wohnrechts) sind in Summe niedriger als der dreifache Einheitswert. Ein allfälliger Verkaufserlös (nach Schuldtilgung) ist zu vierteln (Übergeberin, Sohn, Lebensgefährtin und vierte Person), der halbe Mehrerlös ist somit an die Übergeberin und einen Dritten zu leisten. Die bedingte Leistungsverpflichtung erlischt mit dem Ableben der Übergeberin. Es liegt ein (endgültiger) Bescheid vor, bei der die Grunderwerbsteuer vom dreifachen Einheitswert berechnet wurde.

Lösung:

Es liegen zwei Erwerbe vor, und zwar des Sohnes und der Lebensgefährtin des Sohnes.

1. Beim Erwerb des Sohnes hat eine allfällig eintretende Erhöhung der Gegenleistung wie zu Fall 1 und 2 keine steuerliche Auswirkung.

2. Beim Erwerb der Lebensgefährtin des Sohnes bleibt die Gegenleistung maßgeblich. Tritt die aufschiebende Bedingung ein und wird die Gegenleistung über den anteiligen dreifachen EW erhöht, ist die nachträgliche Gegenleistung mit Eintritt der Bedingung steuerpflichtig.

Es bleibt aber die Erhöhung der Gegenleistung maßgeblich für diesen nachträglichen Steuertatbestand, nicht der gemeine Wert des Grundstücks.

Variante zu Fall 3:

Inzwischen haben die Lebensgefährten geheiratet. Ist für das Begünstigtenverhältnis des Familienverbands die Stellung bei Abschluss des Vertrags maßgeblich oder die begünstigte Stellung bei einem allfälligen Eintritt der nachträglichen Erhöhung der Gegenleistung?

Lösung:

Eine nachträgliche Erhöhung der Gegenleistung (hier aufgrund des Eintritts einer aufschiebenden Bedingung) ist selbständig steuerpflichtig. Es sind daher die Verhältnisse bei Entstehen der Steuerschuld für die nachträgliche Gegenleistung maßgeblich. Das sind die Verhältnisse bei Eintritt der Bedingung.

Tritt die aufschiebende Bedingung in einem Zeitpunkt ein, in dem die Erwerberin bereits die Schwiegertochter der Übergeberin ist, wirkt sich die nachträgliche Gegenleistung ab 1.6.2014 nicht auf die Bemessungsgrundlage aus.

Fall 4:

Im Rahmen einer Scheidung vor dem 1.6.2014 erfolgte die Festsetzung der Steuer von der Gegenleistung (übernommene Schulden). Bei einer allfälligen Veräußerung der Liegenschaft ist eine Ausgleichszahlung zu leisten.

Lösung:

Bei Entstehen der Steuerschuld nach dem 31.5.2014 ist bei Erwerben im Familienverband - auch anlässlich einer Scheidung - eine Gegenleistung nicht mehr maßgeblich. Der Eintritt einer aufschiebenden Bedingung, mit der eine Gegenleistung erstmals anfällt oder eine bisher zu leistende und bei der Versteuerung für Entstehen der Steuerschuld vor dem 1.6.2014 zu berücksichtigende Gegenleistung erhöht wird, wirkt sich ab 1.6.2014 im Familienverband (auch bei Scheidung) steuerlich daher nicht mehr aus.

Die Begünstigung des § 4 Abs. 2 Z 1 GrEStG 1987 n.F. in Verbindung mit § 7 Abs. 1 Z 2 GrEStG 1987 n.F. kommt dabei bei Entstehen der Steuerschuld für die Erhöhung der Gegenleistung nach dem 31.5.2014 zur Anwendung, auch wenn die Scheidung vor 1.6.2014 erfolgt ist.

Fall 5:

Übergabsvertrag an Kind/Schwiegerkind vor dem 1.6.2014. Die Festsetzung der Grunderwerbsteuer erfolgte von der Gegenleistung. Bei Ableben des Übergebers müssen eventuell noch vorhandene Schulden übernommen werden.

Lösung:

Bei Entstehen der Steuerschuld nach dem 31.5.2014 ist bei Erwerben im Familienverband eine Gegenleistung nicht mehr maßgeblich. Der Eintritt einer aufschiebenden Bedingung, mit der eine Gegenleistung erstmals anfällt oder eine bisher zu leistende und bei der Versteuerung für Entstehen der Steuerschuld vor dem 1.6.2014 zu berücksichtigende Gegenleistung erhöht wird, wirkt sich ab 1.6.2014 im Familienverband steuerlich daher nicht mehr aus.

Variante zu Fall 5:

Die Übergabe erfolgt nicht an Kind/Schwiegerkind, sondern an Neffe und Nichte.

Lösung:

Tritt die aufschiebende Bedingung ein, dass die bei Ableben bestehenden Schulden übernommen werden müssen, ist die nachträgliche Erhöhung der Gegenleistung selbständig steuerpflichtig, da der Erwerb nicht im Familienverband erfolgte.

Es bleibt aber die Erhöhung der Gegenleistung maßgeblich für diesen nachträglichen Steuertatbestand, nicht der gemeine Wert des Grundstücks.

1.3.2. Anzeige und Abgabenerklärung bei nachträglicher Erhöhung der Gegenleistung

Wie erfolgt die Anzeige der nachträglichen Erhöhung der Gegenleistung? Ist eine Abgabenerklärung auch dann elektronisch zu übermitteln, wenn es zu keiner Änderung der Grunderwerbsteuer-Bemessungsgrundlage kommt?

Lösung:

Es liegt ein grunderwerbsteuerbarer Vorgang vor, der elektronisch anzuzeigen ist; eine Abgabenerklärung ist (elektronisch) zu übermitteln.

1.4. Bemessungsgrundlage bei Zwischenerwerben

Welche grunderwerbsteuerlichen Folgen löst § 1 Abs. 1 Z 4 GrEStG 1987 aus, wenn eine Option auf Erwerb eines Grundstücks entgeltlich oder unentgeltlich übertragen wird?

Lösung:

Die Erfüllung des Tatbestandes des § 1 Abs. 1 Z 4 GrEStG 1987 setzt voraus, dass der Dritte, auf den die Rechte aus dem Kaufanbot oder das Optionsrecht übertragen werden, das Anbot auch annimmt oder das Optionsrecht auch ausübt; die Steuerbarkeit fällt mit dem Entstehen der Steuerschuld zusammen. Wie bisher stellt für den Kaufvertrag der Kaufpreis zuzüglich eines allfälligen Entgelts für die Übertragung der Option die steuerpflichtige Bemessungsgrundlage dar. Entsteht die Steuerschuld für den Rechtsvorgang nach § 1 Abs. 1 Z 4 GrEStG 1987 bis 31.5.2014, ist der dreifache Einheitswert, danach der gemeine Wert des Grundstücks der Besteuerung zu unterziehen.

2. Familienverband - "Lebensgefährten, die einen gemeinsamen Hauptwohnsitz haben oder hatten"

2.1. Definition der Lebensgemeinschaft

Was wird unter den Begriffen "Lebensgemeinschaft, Lebensgefährten" verstanden? Kann auch das Zusammenleben von Geschwistern darunter fallen? Aus wie vielen Personen kann eine Lebensgemeinschaft bestehen? Sind die Lebensgefährten ab dem Tag der Begründung des gemeinsamen Wohnsitzes steuerlich begünstigt oder hat der gemeinsame Wohnsitz eine gewisse Zeit lang zu existieren? Können die sozialversicherungsrechtlichen Kriterien für eine Mitversicherung für Lebensgefährten (seit mindestens 10 Monaten nachweislich bestehende Hausgemeinschaft mit der/dem Versicherten, unentgeltliche Haushaltsführung durch die Lebensgefährtin bzw. den Lebensgefährten) herangezogen werden?

Lösung:

Auszug aus Ritz, BAO, 4. Auflage, zu § 25 Abs. 1 Z 5 BAO:

"Unter einer Lebensgemeinschaft (iSd § 72 Abs. 2 StGB) wird eine auf längere Dauer ausgerichtete, ihrem Wesen nach der Beziehung miteinander verheirateter Personen gleichkommende Wohn-, Wirtschafts- und Geschlechtsgemeinschaft verstanden (zB OGH 18.4.1985, 13 Os 39/85, SSt 56/29; Jerabek, in Höpfel/Ratz, Wiener Kommentar, § 72 Tz 14).

Die Wohn-, Wirtschafts- und Geschlechtsgemeinschaft muss nicht in allen drei Merkmalen gegeben sein. Es kann - abhängig von den Umständen des Einzelfalles - durchaus das eine oder andere Element weniger ausgeprägt sein oder sogar zur Gänze fehlen (vgl zB OGH 26.5.1992, 5 Ob 88/92, NZ 1993, 20; Memmer, JBl 1993, 299).

Das Kriterium der Dauer ist bereits erfüllt, wenn die Partner ein längeres Zusammenleben beabsichtigen. Auf die tatsächliche Dauer kommt es nicht an (zB Stabentheiner, NZ 1995, 51).

Das Angehörigenverhältnis wird beendet durch den

- Tod eines der Partner (OGH 27.2.1978, 9 Os 203/77),

- Wegfall der wesentlichen die Lebensgemeinschaft begründenden Kriterien (OGH 30.4.1985, 11 Os 50/85).

Durch eine Unterbrechung der faktischen Gemeinsamkeit für eine bestimmte Zeit (etwa für eine auswärtige Arbeit oder einen Spitalsaufenthalt) wird die Lebensgemeinschaft nicht aufgehoben, sofern beiderseits eine spätere Fortsetzung der Beziehung beabsichtigt ist (Jerabek, in Höpfel/Ratz, Wiener Kommentar, § 72 Tz 17).

(...)

Eine Lebensgemeinschaft iSd § 25 Abs. 1 Z 5 BAO liegt auch bei gleichgeschlechtlicher Partnerschaft vor (1128 BlgNR 21. GP , 8, unter Hinweis auf Jerabek, in Höpfel/Ratz, Wiener Kommentar, § 72 Tz 13)."

Das Zusammenleben von Geschwistern oder überhaupt das Zusammenleben nach Art einer "Wohngemeinschaft" stellt demzufolge keine Lebensgemeinschaft dar, weil es sich um keine "ihrem Wesen nach der Beziehung miteinander verheirateter Personen gleichkommende Wohn-, Wirtschafts- und Geschlechtsgemeinschaft" handelt. Eine Gemeinschaft von mehr als zwei Personen kann ebenfalls nicht den Tatbestand der "Lebensgefährten" erfüllen.

Wird ein Lebensgefährte infolge einer Krankheit oder einer Behinderung in einem Pflegeheim nicht nur vorübergehend untergebracht, ist dennoch von einem Fortbestand der Lebensgemeinschaft auszugehen. Es liegt lediglich eine räumliche Trennung infolge Krankheit vor, wirtschaftlich gesehen bleibt der gemeinsame Haushalt bestehen.

Eine Lebensgemeinschaft besteht nur dann, wenn sie auf eine längere Dauer ausgerichtet ist. Der sozialversicherungsrechtliche Angehörigenbegriff des § 123 Abs. 7a ASVG ("Als Angehörige/r gilt auch eine mit der/dem Versicherten nicht verwandte Person, die seit mindestens zehn Monaten mit ihm/ihr in Hausgemeinschaft lebt und ihm/ihr seit dieser Zeit unentgeltlich den Haushalt führt, wenn eine/ein im gemeinsamen Haushalt lebende/r arbeitsfähige/r Ehegattin/Ehegatte oder eingetragene/r Partnerin/Partner nicht vorhanden ist....") ist jedoch nicht heranzuziehen. Allerdings ist das Bestehen einer sozialversicherungsrechtlichen Mitversicherung ein starkes Indiz für das Vorliegen einer Lebensgemeinschaft im Sinne des GrEStG 1987.

2.2. Nachweise für das Bestehen einer Lebensgemeinschaft

Muss/kann bei der Übertragung eines Grundstückes an einen Lebensgefährten der Nachweis des Hauptwohnsitzes iSd § 7 Abs. 1 Z 1 GrEStG 1987 ausschließlich über eine Meldebestätigung erfolgen oder müssen/können auch sonstige Umstände vorgebracht werden? Ist es ausreichend, wenn man sich vorher auf den Hauptwohnsitz des Verkäufers anmeldet?

Lösung:

§ 7 Abs. 1 Z 1 GrEStG 1987 in der seit 1.6.2014 geltenden Fassung setzt die Erfüllung zweier Tatbestände voraus: Zum einen muss es sich um "Lebensgefährten" handeln (siehe dazu Punkt 2.1.), zum anderen müssen die Lebensgefährten einen gemeinsamen Hauptwohnsitz haben oder einen solchen gehabt haben.

Mit der Verwendung des Begriffes "Hauptwohnsitz" wird auf den melderechtlichen Begriff Bezug genommen, der in § 1 Abs. 7 Meldegesetz 1991 wie folgt definiert ist: "Der Hauptwohnsitz eines Menschen ist an jener Unterkunft begründet, an der er sich in der erweislichen oder aus den Umständen hervorgehenden Absicht niedergelassen hat, diese zum Mittelpunkt seiner Lebensbeziehungen zu machen; trifft diese sachliche Voraussetzung bei einer Gesamtbetrachtung der beruflichen, wirtschaftlichen und gesellschaftlichen Lebensbeziehungen eines Menschen auf mehrere Wohnsitze zu, so hat er jenen als Hauptwohnsitz zu bezeichnen, zu dem er das überwiegende Naheverhältnis hat."

Das Vorliegen dieses Hauptwohnsitzes kann durch eine Meldebestätigung nachgewiesen werden, aus der ersichtlich ist, seit wann und wo eine Person mit Hauptwohnsitz gemeldet ist.

Zusätzlich zum Nachweis über das Vorliegen eines gemeinsamen Hauptwohnsitzes muss auch das Vorliegen einer Lebensgemeinschaft nachgewiesen bzw. glaubhaft gemacht werden können, um in den Genuss der grunderwerbsteuerlichen Begünstigungen zu gelangen.

Für das Vorliegen einer Lebensgemeinschaft können beispielsweise folgende Kriterien sprechen:

- Gemeinsamer Mietvertrag

- Aufteilung der gemeinschaftlich anfallenden Kosten (auch bei Überweisen eines monatlichen Betrages für die gemeinschaftlichen Kosten an den Lebensgefährten)

- Zulassungsbesitzgemeinschaft

- Mitversicherung in der Krankenversicherung

- Zustelladresse für behördliche Schriftstücke

- Zustehen des Alleinverdienerabsetzbetrages

Das Wohnen in einer gemeinsamen Wohnung mit einem gemeinsamen Kind lässt auf das Vorliegen einer eheähnlichen Gemeinschaft schließen (VwGH 23.10.1997, 96/15/0176, 0177).

Gegenüber dem Parteienvertreter kann schriftlich erklärt werden, dass eine eheähnliche Lebensgemeinschaft besteht. Außerdem besteht die Möglichkeit, das Vorliegen einer Lebensgemeinschaft in den Vertragstext aufzunehmen ("Die Vertragsteile halten fest, dass sie seit .... in einer eheähnlichen Lebensgemeinschaft leben ...").

2.3. "Lebensgefährten, die einen gemeinsamen Hauptwohnsitz hatten"

Wie lange muss der gemeinsame Wohnsitz vor Abschluss eines "begünstigten" Rechtsgeschäftes bestanden haben bzw. wie lange nach Aufgabe des gemeinsamen Wohnsitzes können noch "begünstigte" Rechtsgeschäfte abgeschlossen werden?

Lösung:

Der Erwerb durch einen Lebensgefährten bei Auflösung der Lebensgemeinschaft oder nach Aufgabe des gemeinsamen Hauptwohnsitzes ist nur dann begünstigt, wenn dieser Erwerb eine unmittelbare Folge der Auflösung bzw. Aufgabe darstellt.

Somit soll in erster Linie sichergestellt werden, dass jene Übertragungen, die im Fall des Todes eines Ehegatten/Partners oder der Auflösung einer Ehe/Partnerschaft begünstigt sind, auch im Fall der Auflösung einer Lebensgemeinschaft (Trennung zwischen Lebenden, Tod eines Lebensgefährten) begünstigt sind. Eine gegenüber Ehe/Partnerschaft weiter gehende Begünstigung wäre verfassungsrechtlich bedenklich. Aus diesem Grund sind Rechtsvorgänge über Grundstücke, die im Falle des Vorliegens einer Ehe nach § 81 Abs. 1 EheG nicht der Aufteilung infolge Auflösung einer Ehe unterliegen würden, auch nicht als Erwerbsvorgänge infolge Auflösung einer Lebensgemeinschaft zu beurteilen. Dies betrifft vor allem Grundstücke, die der Ausübung des Berufes eines Lebenspartners dienen oder zu einem Unternehmen gehören; werden derartige Grundstücke nach Auflösung der Lebensgemeinschaft übertragen, ist die Grunderwerbsteuer mit 3,5% vom gemeinen Wert oder einen höheren Gegenleistung zu ermitteln.

Liegt bei Verwirklichung des Erwerbs bzw. bei Entstehen der Steuerschuld eine Lebensgemeinschaft vor (siehe dazu Punkte 2.1. und 2.2.), sind sie iSd § 7 Abs. 1 Z 1 GrEStG 1987 n.F. begünstigt, sofern ein gemeinsamer Hauptwohnsitz besteht oder im letzten Jahr bestanden hat.

Erfolgen Erwerbe im Zusammenhang mit der Auflösung der Lebensgemeinschaft, wirkt die Begünstigung weiter. Nach den Erläuterungen zu § 26a GGG wird vermutet, dass dieser Zusammenhang bei Liegenschaftsübertragungen binnen eines Jahres nach Aufhebung der Lebensgemeinschaft noch gegeben ist. Liegt die Auflösung der Lebensgemeinschaft bzw. die Aufgabe des gemeinsamen Hauptwohnsitzes mehr als ein Jahr zurück, muss jedenfalls nachgewiesen werden, dass der Erwerbsvorgang noch im Zusammenhang mit der Auflösung/Aufgabe steht. Erfolgt die Aufhebung der Lebensgemeinschaft durch den Tod eines der Lebensgefährten, steht die Begünstigung auch dann zu, wenn eine Abhandlung länger dauert und eine Zuweisung mit rechtskräftigem Einantwortungsbeschluss oder Amtsbestätigung gemäß § 182 AußStrG erst später - nach längerer Verfahrensdauer - erfolgt.

Bestand eine frühere Lebensgemeinschaft mit gemeinsamen Hauptwohnsitz im Zeitpunkt des Todes bereits nicht mehr, lag damit eine Lebensgemeinschaft iSd § 7 Abs. 1 Z 1 GrEStG 1987 n.F. nicht mehr vor. Eine weiter geltende Begünstigung kann aus einer früheren - zum Zeitpunkt des Todes nicht mehr bestehenden - Lebensgemeinschaft nicht abgeleitet werden.

2.4. Anwendungsbereich der Begünstigung

Gilt die Begünstigung für Erwerbsvorgänge zwischen Lebensgefährten nur eingeschränkt hinsichtlich der Übertragung der Liegenschaft, die den gemeinen Wohnsitz bildet/gebildet hat?

Lösung:

Nein, die Begünstigung gilt für sämtliche Erwerbsvorgänge zwischen Lebensgefährten.

3. Befreiungen

3.1. § 3 Abs. 1 Z 8 GrEStG 1987 (Erwerb eines Grundstückes infolge eines behördlichen Eingriffs oder aufgrund eines Rechtsgeschäftes zur Vermeidung eines solchen nachweisbar unmittelbar drohenden Eingriffs)

Was ist unter "behördlichen Eingriffen" zu verstehen? Was fällt außer der Enteignung und der Straßengrundabtretung bei Baureifmachung noch darunter? Kann man sich einem behördlichen Eingriff überhaupt nicht entziehen? Fallen darunter auch Grundabtretungen für Zwecke des Straßenbaus?

Lösung:

Für die Frage, was unter einem "behördlichen Eingriff" bzw. und unter "Vermeidung eines solchen nachweisbar unmittelbar drohenden Eingriff" zu verstehen ist, sind die Ausführungen zur Befreiungsbestimmung des § 30 Abs. 2 Z 3 EStG 1988 anzuwenden. In den EStR 2000 Rz 6651, 7371 und 7373 werden dazu folgende Aussagen getroffen, die auch für Zwecke der Befreiung von der Grunderwerbsteuer sinngemäß anzuwenden sind:

6651 (Behördlicher Eingriff)

...

Zum Begriff "behördlicher Eingriff" siehe Rz 7371 f.

Ein behördlicher Eingriff liegt auch dann vor, wenn er sich auf Grund von gesetzlichen Vorschriften ergibt, die in einem auf Antrag des Steuerpflichtigen eingeleiteten Bauverfahren anzuwenden sind (VwGH 28.11.2007, 2007/14/0009, betr. Abtretung von Grundfläche an die Gemeinde für Gehsteig). Bestehen keine Zweifel, dass die Behörde einen zwangsweisen Eigentumsentzug durchsetzen kann, ist es unerheblich, ob bereits mit einem Enteignungsverfahren begonnen wurde oder andere rechtliche Schritte zur Durchsetzung der bereits bestehenden Verpflichtung erfolgt sind (VwGH 28.11.2007, 2007/14/0009). Unmittelbar drohend ist ein behördlicher Eingriff, wenn ein solcher nachweislich vom möglichen Enteignungswerber für den Fall der Ablehnung des Anbots angedroht worden ist.

Die Bestimmung will lediglich jene rechtsgeschäftliche Rechtsübertragung aus der steuerlichen Erfassung ausnehmen, die das gleiche Ergebnis zum Inhalt hat, welches - bei Unterbleiben einer rechtsgeschäftlichen Einigung - durch behördlichen Eingriff zwangsweise hergestellt wird. Es bestehen aber keine Bedenken, die Befreiung auch für zusätzlich abgelöste, aber an sich nicht von einem behördlichen Eingriff betroffene Flächen im Ausmaß von höchstens 20% der vom behördlichen Eingriff betroffenen Fläche zu gewähren (Freigrenze).

Die Veräußerung einer Liegenschaft (von Liegenschaftsteilen) an eine vom Enteignungswerber verschiedene Person ist keine Veräußerung zur Vermeidung eines unmittelbar drohenden behördlichen Eingriffs (VwGH 25.2.2003, 99/14/0316). Wird ein Vermögensgegenstand im Rahmen einer Zwangsversteigerung übertragen, so ist dies kein behördlicher Eingriff im Sinne einer Enteignung, sondern ein Veräußerungsgeschäft (VwGH 25.10.1995, 94/15/0009). Auch die Veräußerung wegen Verhaftung eines Steuerpflichtigen erfolgt nicht in Folge eines behördlichen Eingriffs (VwGH 3.8.2004, 2001/13/0128).

7371 (Behördlicher Eingriff)

Unter einem behördlichen Eingriff ist nicht jede behördliche Einwirkung auf ein Geschehen zu verstehen, sondern nur eine solche, mit der die öffentliche Hand Eigentumsrechte zu ihren Gunsten in einer Weise beeinträchtigt, dass - ohne Übertragung des Eigentums - das Eigentumsrecht an einer Sache mit enteignungsähnlicher Wirkung beschränkt wird. Als behördlicher Eingriff kommt daher nur eine Enteignung oder Beschränkung von Eigentumsrechten mit enteignungsähnlicher Wirkung in Betracht (vgl. VwGH 23.03.2010, 2005/13/0017). Kein behördlicher Eingriff ist die bescheidmäßige Aufforderung, Schadholz zu fällen und zu entrinden bzw. in geeigneter Weise bekämpfungstechnisch zu behandeln (VwGH 09.09.1998, 95/14/0017).

7372 (Drohende Enteignung)

Für die Annahme einer nachweisbar unmittelbar drohenden Enteignung ist auch schon die tatsächliche Androhung einer gesetzlich zulässigen Enteignung ausreichend; konkrete Maßnahmen in Richtung Enteignung sind nicht erforderlich (VwGH 19.3.1986, 85/13/0168). Die Verteilung setzt nicht voraus, dass das enteignete Wirtschaftsgut nach Art und Umfang mit jenem ident ist, das der Enteigner für den der Enteignungsmaßnahme zu Grunde liegenden Zweck benötigt. Auch wenn der Enteigner nur Interesse an einer unbebauten Liegenschaft hat, kann der Enteignete die Verteilungsregelung für alle jene Wirtschaftsgüter in Anspruch nehmen, über die ihm mit der Enteignung von Grund und Boden notwendigerweise die Verfügungsmacht entzogen wird, wie zB für stehendes Holz oder auf der Liegenschaft befindliche Baulichkeiten (VwGH 3.6.1987, 86/13/0207).

Kaufverträge, in denen lediglich als Erwerbszweck " für die Straßenerrichtung" angegeben ist, sind nicht von dieser Befreiung erfasst.

4. Erwerbsvorgänge im Bereich der Land- und Forstwirtschaft

4.1. Bäuerliche Übergabsverträge - weichende Kinder

4.1.1. Herausgabeanspruch

In bäuerlichen Übergabsverträgen wird oft als Auflage von den Übergebern vereinbart, dass die Übernehmer Grundstücke, die vorerst mitübergeben werden, auf Verlangen an weichende Kinder herausgeben müssen.

Wie hat bei Herausgabe (ab 1.6.2014) die Versteuerung zu erfolgen?

Handelt es sich um einen Erwerb von den Übergebern

- Verhältnis Kind, begünstigter Steuersatz und dreifacher Einheitswert

oder handelt es sich um einen Erwerb vom Übernehmer

- Geschwisterteil bzw. Schwager/Schwägerin, allgemeiner Steuersatz und gemeiner Wert?

Macht es dabei einen Unterschied, ob der Übergeber bzw. die Übergeber noch leben oder bereits verstorben sind?

Lösung:

Allgemein wird der Erwerb als hinsichtlich des Hofübernehmers auflösend bedingt anzusehen sein, wobei der Übereignungsanspruch zwischen Übergebern und weichendem Kind (letztlicher Empfänger) bzw. von den Übergebern an das weichende Kind begründet wird. Bei Eintritt der Bedingung erfolgt daher die Versteuerung als vom Übergeber bzw. den Übergebern her kommend, also von den Eltern an das weichende Kind. Voraussetzung ist, dass sich der Herausgabeanspruch des weichenden Kindes auf ein konkret angeführtes Grundstück oder auf eine Teilfläche in bestimmtem Ausmaß eines konkreten Grundstückes bezieht (näheres dazu siehe den folgenden Punkt 4.1.2.).

Entscheidend ist, dass die Anweisung zu Lebzeiten von den Eltern erteilt wurde. Es ist unmaßgeblich, ob diese im Zeitpunkt der Ausführung noch leben, da ganz allgemein in diesen Fällen die Übertragung direkt vom Hofübernehmer an das andere Kind erfolgt, auch wenn die Übergeber noch leben.

4.1.2. Bestimmt bezeichnetes Grundstück

Kommt es darauf an, ob das herauszugebende Grundstück genau bezeichnet ist (bereits vermessen oder genau bestimmt; eine bestimmte Fläche aus einem bestimmten Grundstück) oder noch eher unbestimmt ist (ein Grundstück in einer ungefähren Größe aus einer Auswahl von Grundstücken oder in einer bestimmten Lage) oder es sich das weichende Kind "frei aussuchen" kann und sich Übernehmer und anderes Kind erst über das genaue Grundstück einigen müssen?

Lösung:

Bei einem konkret bezeichnetem Grundstück ist ein Anspruch und Erwerb direkt von den Übergebern (= von den Eltern) her gegeben.

Kann hingegen das Kind frei aussuchen und muss es sich daher mit dem Hofübernehmer einigen, welches Grundstück es erhält, dann wird der Übereignungsanspruch auf das konkrete Grundstück erst durch die Vereinbarung zwischen den Geschwistern begründet; dieser unentgeltliche Erwerb vom Geschwisterteil ist nicht begünstigt.

4.2. Unentgeltliche Übertragungen von land- und forstwirtschaftlichen Grundstücken im Familienverband im Zeitraum 1.6. bis 31.12.2014

Ist bei unentgeltlichen Übertragungen von land- und forstwirtschaftlichen Grundstücken im Familienverband im Zeitraum 1.6. bis 31.12.2014 (also vor Inkrafttreten des § 4 Abs. 2 Z 2 GrEStG 1987 idF der Novelle 2014) § 4 Abs. 2 Z 2 GrEStG 1987 idF vor der Novelle 2014 weiter anzuwenden (Besteuerung nach einfachem Einheitswert) oder kommt es auch bei Übergaben im begünstigten Familienkreis zu einer Besteuerung von den gemeinen Werten?

Lösung:

Weder/noch, für den Zeitraum 1.6.2014 bis 31.12.2014 ist - mangels einer gesonderten Regelung für die Übertragungen von land- und forstwirtschaftlichen Grundstücken - die Regelung des § 4 Abs. 2 Z 1 GrEStG 1987 anzuwenden. Dies bedeutet, dass bei unentgeltlichen Übertragungen im Familienverband der dreifache Einheitswert als Bemessungsgrundlage heranzuziehen ist.

4.3. Einheitswertbescheide auf Grund der Hauptfeststellung der Einheitswerte für die Land- und Forstwirtschaft zum 1.1.2014

Welcher Einheitswert ist heranzuziehen, wenn bei begünstigten Erwerbsvorgängen betreffend land- und forstwirtschaftliche Grundstücke, die nach dem 31.12.2014 verwirklicht werden oder für die die Steuerschuld oder ein Erhebungsgrund für die Steuer nach dem 31.12.2014 entsteht, der Einheitswert auf Basis der Hauptfeststellung 2014 noch nicht vorliegt?

Lösung:

Für Erwerbsvorgänge betreffend land- und forstwirtschaftliche Grundstücke, die innerhalb des begünstigten Familienkreises nach dem 31.12.2014 stattfinden, ist gemäß § 4 Abs. 2 Z 2 GrEStG 1987 der einfache Einheitswert als Bemessungsgrundlage heranzuziehen. Dabei ist gemäß § 6 Abs. 1 GrEStG 1987 jener Einheitswert maßgeblich, der auf den dem Erwerbsvorgang unmittelbar vorausgegangenen Feststellungszeitpunkt festgestellt ist. Solange ein Einheitswertbescheid auf Basis der Hauptfeststellung 2014 noch nicht ergangen ist, stellt der "alte" Einheitswert die Besteuerungsbasis dar. Ein nach der vorgenommenen Selbstberechnung oder nach Ergehen des Grunderwerbsteuerbescheides ergehender (vom alten Einheitswertbescheid abweichender) Einheitswertbescheid hat - sobald er rechtskräftig geworden ist - zu einer Festsetzung der selbstberechneten Grunderwerbsteuer gemäß § 201 Abs. 3 Z 3 BAO (etwa über Anregung des Steuerpflichtigen) oder zur Änderung des Grunderwerbsteuerbescheides gemäß § 295 Abs. 1 BAO zu führen.

5. Option zur günstigeren Besteuerung ( § 18 Abs. 2m und 2n GrEStG 1987 )

5.1. Anzuwendende Rechtslage

Im Zusammenhang mit der Schenkung eines landwirtschaftlichen Grundstückes im Familienkreis erfolgt die Vertragsunterfertigung (Verwirklichung des Erwerbsvorganges) am 1.8.2014, eine aufschiebende Bedingung tritt am 1.2.2015 ein. Welche Rechtslage ist anzuwenden (alt oder neu), wenn keine Erklärung abgegeben wird?

Lösung:

Die Besteuerung hat nach jener Rechtslage zu erfolgen, die im Zeitpunkt des Entstehens der Steuerschuld gilt. Da die Steuerschuld gemäß § 8 GrEStG 1987 erst mit dem Eintritt der aufschiebenden Bedingung entsteht, gilt die Rechtslage ab 1.1.2015 (Bemessungsgrundlage = einfacher Einheitswert). Eine Option auf die Rechtslage zum Zeitpunkt der Verwirklichung des Erwerbsvorganges (Bemessungsgrundlage = dreifacher Einheitswert) wird in derartigen Fällen regelmäßig nicht in Betracht zu ziehen sein.

5.2. Erhebungsgrund für die Steuer nach Vertragsabschluss

Wann entsteht die Steuerschuld bzw. gilt der Erwerbsvorgang als verwirklicht? Mit Vertragsabschluss oder Fälligkeit der Steuer (am 15. des zweitfolgenden Monats)? Können Beispiele für den Fall genannt werden, dass ein Erhebungsgrund für die Steuer erst nach Vertragsabschluss entsteht?

Lösung:

Das Entstehen der Steuerschuld ist abschließend in § 8 GrEStG 1987 geregelt. Ein Erwerbsvorgang unter Lebenden ist grundsätzlich mit Vertragsabschluss verwirklicht (dh. wenn die Beteiligten im Verhältnis zueinander gebunden sind).

Beispiele für das spätere Entstehen eines Erhebungsgrundes sind die Nacherhebungen bei ursprünglich grunderwerbsteuerbefreiten Erwerbsvorgängen gemäß § 3 Abs. 1 Z 2 lit. d und § 3 Abs. 1 Z 7 GrEStG 1987.

5.3. Zeitpunkt der Option zur günstigeren Besteuerung

Kann die Option zur günstigeren Bemessung auch nach der Selbstberechnung bzw. Bescheiderstellung erfolgen?

Lösung:

Im Fall der Selbstberechnung kann die Option, die gegenüber dem Parteienvertreter schriftlich zu erklären ist, nur bis zur Selbstberechnung erfolgen; eine spätere Erklärung geht wegen der bereits vorgenommenen Selbstberechnung ins Leere. Die Voraussetzungen für die erstmalige Festsetzung der Grunderwerbsteuer (§ 201 Abs. 1 iVm Abs. 2 BAO) liegen nicht vor, weil die bekannt gegebene Selbstberechnung richtig ist.

Wird die Grunderwerbsteuer nicht selbst berechnet, kann die Option gegenüber dem Finanzamt bis zur Rechtskraft des Bescheides - sohin auch noch im Rechtsmittelverfahren - erklärt werden; eine bis dahin nicht erklärte Option kann nicht nachgeholt werden.

6. Sonstiges

6.1. Frage der Steuerbarkeit der Gegenleistung bei begünstigten Erwerben (Wechselwirkung zur Befreiung nach § 15 Abs. 3 GebG )

Bei Scheidungsfolgenvereinbarungen (gebührenrechtlich regelmäßig als Vergleich zu beurteilen, bei dem die Bemessung vom Wert der vereinbarten Leistungen erfolgt) werden vereinbarte Leistungen, die als Gegenleistung für die Übergabe eines Grundstücks, zB der Ehewohnung vereinbart werden, als gebührenfreie Leistungen beurteilt, weil sie (bei Eintritt der Bedingung der Scheidung) der Grunderwerbsteuer unterliegen und daher gemäß § 15 Abs. 3 GebG befreit sind.

Hat die Neuregelung der Bemessungsgrundlage, wonach bei einer Scheidung grundsätzlich und immer die Bemessung nach dem dreifachen Einheitswert erfolgt, darauf eine Auswirkung? Unterliegen solche vereinbarte Leistungen ab 1.6. 2014 von vornherein nicht mehr der Grunderwerbsteuer im Sinne einer Nichtsteuerbarkeit, sodass § 15 Abs. 3 GebG darauf nicht mehr anwendbar wäre?

Lösung:

An der grundsätzlichen Steuerbarkeit einer vereinbarten Gegenleistung bzw. dem bedingt und mit einer Gegenleistung vereinbarten Grundstückserwerb ändert auch die neue Rechtslage ab 1.6.2014 nichts (§ 4 Abs. 1 GrEStG 1987).

Die begünstigte Besteuerung nach dem dreifachen (oder einfachen) Einheitswert gemäß § 4 Abs. 2 GrEStG 1987 n.F. ändert nichts an der Steuerbarkeit der Gegenleistung; sie bestimmt nur im Sinne einer Begünstigung eine andere, günstigere Bemessungsgrundlage (ähnlich einer Befreiung von der Grunderwerbsteuer, die auch nichts an der anzuwendenden Befreiung gemäß § 15 Abs. 3 GebG ändern würde).

Dasselbe gilt, wenn auch nicht als Begünstigung, wenn anstatt einer allenfalls vergleichsweise vereinbarten Gegenleistung ein höherer gemeiner Wert unter Fremden gemäß § 4 Abs. 2 Z 3 GrEStG 1987 n.F. die Bemessungsgrundlage bildet.

6.2. Mehrstufige Übertragungen ("Kettenverträge")

B will seiner Schwester A eine Liegenschaft schenken. Um Steuern zu sparen, schenkt B die Liegenschaft seiner Mutter und diese an ihre Tochter A weiter.

Lösung:

Liegt die Begründung für diese Vorgangsweise ausschließlich in der Steuerersparnis, dann liegt ein Missbrauch von Formen und Gestaltungsmöglichkeiten des bürgerlichen Rechts vor; der Besteuerung ist nach § 22 Abs. 2 BAO eine Schenkung zwischen den Geschwistern zugrunde zu legen (Bemessungsgrundlage gemeiner Wert, Steuersatz 3,5%).

Werden stichhaltige außersteuerliche Gründe für die gewählte Konstruktion vorgebracht (zB Ausgleich von gewährten Übervorteilen bei früheren Zuwendungen, Weitergabe aufgrund eigener Entscheidung der Mutter zur Vermögensverteilung bei unterschiedlichen erb/pflichtteils/anrechnungsrechtlichen Auswirkungen), sind jeweils die einzelnen Stufen der Grunderwerbsteuer zu unterziehen (Erwerbsvorgänge von B an die Mutter und weiterer Erwerbsvorgang von Mutter an T, jeweils zum dreifachen Einheitswert mit Steuersatz 2%).

6.3. Realteilung

Mutter und zwei Kinder nehmen eine Realteilung vor. Wie ist die Versteuerung hier zu beurteilen?

Lösung:

Die Frage, ob der Erwerbsvorgang befreit ist, ist nach den unveränderten Regelungen des § 3 Abs. 2 GrEStG 1987 zu beurteilen.

Für eine nicht befreite Realteilung gilt Folgendes:

Es liegen dabei jeweils begünstigte Erwerbe, von der Mutter her bzw. von den Kindern her kommend und nicht begünstigte, vom anderen Geschwisterteil her kommend, vor.

Hinsichtlich des Teils von der Mutter und den Kindern an diese erfolgt die Versteuerung grundsätzlich gemäß § 4 Abs. 2 Z 1 GrEStG 1987 nach dem dreifachen bzw. - bei land- und forstwirtschaftlichen Grundstücken ab 1.1.2015 - einfachen Einheitswert (steuerbare Bemessungsgrundlage).

Hinsichtlich des Teils vom Geschwisterteil ist der Tauschwert (gemeiner Wert) anzusetzen (steuerbare Bemessungsgrundlage).

6.4. Einheitswert, der nicht mehr aktuell ist

Wenn ein Parteienvertreter erkennt, dass der Einheitswert nicht mehr aktuell ist, hat er im Falle, dass er die Steuer nicht selbst berechnet, sondern lediglich eine Abgabenerklärung macht, vorher beim Lagefinanzamt zu veranlassen, dass der Einheitswert aktualisiert wird?

Lösung:

Gemäß § 80 Abs. 1 BewG 1955 muss derjenige, dem eine wirtschaftliche Einheit zuzurechnen ist, eine Erklärung gegenüber dem Lagefinanzamt abgeben, wenn Umstände vorliegen, die zu einer Fortschreibung oder Nachfeststellung führen und diese Umstände nicht gemäß Abs. 4 bis 6 leg.cit. (zB von den Grundbuchsgerichten, dem Bundesamt für Eich- und Vermessungswesen oder der SVA der Bauern) dem Finanzamt mitgeteilt werden.

Wird eine elektronische Abgabenerklärung an das FA GVG übermittelt, ist im Rahmen der Offenlegungs- und Wahrheitspflicht auf diese geänderten Umstände hinzuweisen, damit das FA GVG gemäß § 6 Abs. 3 GrEStG 1987 einen besonderen Einheitswert zum grunderwerbsteuerlich maßgeblichen Stichtag ermitteln kann, der der Besteuerung zu Grunde zu legen ist.

6.5. Erwerbe durch/von Privatstiftungen oder Personengesellschaften iSd UGB

Können Übertragungen von Grundstücken an/von Personengesellschaften (OG, KG), an denen ausschließlich Personen aus dem Familienkreis des § 7 Abs. 1 Z 1 GrEStG 1987 n.F. beteiligt sind, oder an/von (transparenten) Privatstiftungen, bei denen ertragsteuerlich das Grundstück weiterhin den natürlichen Personen zuzurechnen ist, als begünstigte Erwerbsvorgänge im Familienverband beurteilt werden?

Lösung:

Die Tatbestände des Grunderwerbsteuergesetzes knüpfen im Wesentlichen an zivilrechtliche Vorgänge und nicht an die wirtschaftliche Betrachtungsweise an. Bei einer Übertragung einer Liegenschaft an oder von einer Personengesellschaft/Privatstiftung wird oder war diese zivilrechtliche Eigentümerin des Grundstücks. § 7 Abs. 1 Z 1 GrEStG 1987 führt jene natürlichen Personen an, deren Grundstückserwerb dem begünstigten Steuersatz unterliegt. Da weder Personengesellschaften ("Familiengesellschaften") noch Privatstiftungen in dieser Gesetzesbestimmung angeführt sind, ist die Anwendung des § 4 Abs. 2 Z 1 lit. a GrEStG 1987 n.F. ausgeschlossen.

6.6. Ausscheiden des vorletzten Gesellschafters

Bei einer OG/KG scheidet der vorletzte Gesellschafter aus und es kommt zu einer Übernahme gemäß § 142 UGB . Liegt ein begünstigter Erwerb im Familienverband vor, wenn es sich bei den beiden Gesellschaftern um Personen aus dem begünstigten Familienkreis handelt?

Lösung:

Nein, die Lösung zu Punkt 6.5. gilt sinngemäß, weil bei Erwerb durch Anwachsung kein Erwerb vom vorletzten (ausgeschiedenen) Gesellschafter vorliegt.

6.7. Definition des Familienverbandes

Welcher Personenkreis ist von § 7 Abs. 1 Z 1 und 2 GrEStG 1987 (so genannter "Familienverband") betroffen? Fallen darunter zB auch Ehepartner des Stiefkindes?

Lösung:

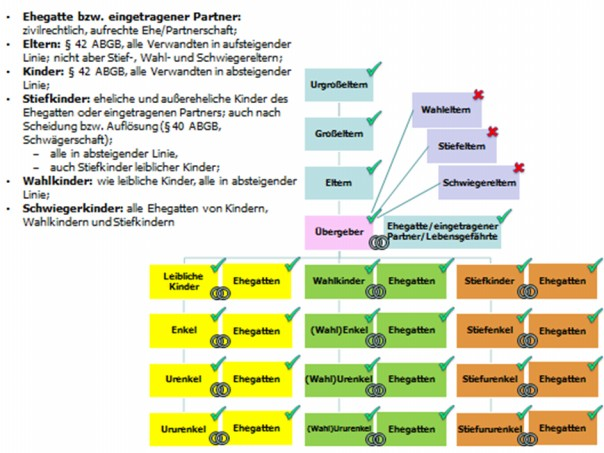

Der Umfang des "Familienverbandes" lässt sich auf Grund des Gesetzestextes und unter Beachtung der höchstgerichtlichen Judikatur wie folgt darstellen:

Bei den Lebensgefährten ist zu beachten, dass deren auf- und absteigende Linien nicht zum begünstigten Familienverband zählen.

6.7. Anteilsberichtigung im Wohnungseigentum

Wie ist vorzugehen, wenn es bei Wohnungseigentum zu nachträglichen Anteils-(Nutzwert-)Berichtigungen (zB weil die tatsächlich errichtete Wohnungsgröße von jener laut Bauplan abweicht) kommt?

Lösung:

Als Bemessungsgrundlage für die Grunderwerbsteuer ist grundsätzlich der gemeine Wert der verschobenen Anteile heranzuziehen. Bei Verschiebungen um maximal 15% der gesamten Wohnungseigentumsanteile bestehen keine Bedenken davon auszugehen, dass für die verschobenen Anteile der gemeine Wert mit Null anzusetzen ist, wenn ein (vertraglicher) Anspruch auf eine unentgeltliche Anteilsberichtigung besteht.

Bundesministerium für Finanzen, 11. November 2014

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 13 Abs. 4 GrEStG 1987, Grunderwerbsteuergesetz 1987, BGBl. Nr. 309/1987 |

Schlagworte: | Haftung, Parteienvertreter, Grunderwerbsteuer, gemeiner Wert, Familienverband, Zwangsversteigerung, Wohnungseigentum, Baurecht, Darlehen, Leasing, Tausch, nachträgliche Gegenleistung, Zwischenerwerb, Lebensgefährten, Lebensgemeinschaft, Hauptwohnsitz, Enteignung, behördlicher Eingriff, bäuerliche Übergabsverträge, Einheitswertbescheid, Option zur günstigeren Besteuerung, Kettenverträge, Realteilung, Privatstiftung, Personengesellschaft, Anwachsung |

Verweise: | UFS 29.06.2007, RV/0019-I/07 |