Formalerfordernisse für Kapitalertragsteuer-Bescheide (KESt-Bescheide)

Beachte:

VwGH-Beschwerde zur Zl. 2009/15/0182 eingebracht (Amtsbeschwerde). Mit Erk. v. 24.5.2012 wegen Rechtswidrigkeit des Inhaltes aufgehoben. Fortgesetztes Verfahren mit BE zur Zl. RV/0263-S/12 erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung der Berufungswerberin, Adresse1, vertreten durch Michael Haberl, 5020 Salzburg, Alpenstraße 107, vom 21. Februar 2008 gegen die Bescheide des Finanzamtes Salzburg-Stadt, vertreten durch Dr. Susanne Fischer, vom 18. Jänner 2008 betreffend Kapitalertragsteuer für die Zeiträume 1.1.2003 bis 31.12.2003, 1.1.2004 bis 31.12.2004 und 1.1.2005 bis 31.12.2005 entschieden:

Die angefochtenen Bescheide werden aufgehoben.

Entscheidungsgründe

Die Berufungswerberin ist eine nach österreichischem Recht errichtete Privatstiftung.

Die bekämpften Bescheide sind das Ergebnis einer Außenprüfung, die mit Schlussbesprechung vom 18.12.2006 abgeschlossen wurde. Unter TZ 1 des Außenprüfungsberichtes findet sich die Feststellung:

Die Bezahlung der Verbindlichkeit gegenüber CH stellt nach Ansicht der Betriebsprüfung eine verdeckte Zuwendung der Stiftung an die Gesellschafter dar, wobei die Kapitalertragsteuer von den Gesellschaftern zu tragen ist.

Die Berufung gegen den im Anschluss an die Außenprüfung erlassenen Haftungsbescheid vom 27.12.2006 wurde mit Bescheid vom 21.8.2007 zurückgewiesen. Die Zurückweisung erfolgte nach der Begründung des Bescheides, da kein Haftungs- und Abgabenbescheid über die Kapitalertragsteuer erlassen worden sei (falsche Bescheiderlassung Haftungsbescheid Eh 1). Die Festsetzung auf dem Abgabenkonto wurde wieder storniert.

Auch die daraufhin erlassenen, als Haftungs- und Abgabenbescheid(e) bezeichneten drei Erledigungen vom 24.8.2007 wurden, nachdem auch gegen sie Berufung erhoben wurde, mit Bescheid vom 16.1.2008 gemäß § 299 BAO wieder aufgehoben, da sowohl der Spruch als auch die Begründung der Bescheide mangelhaft bzw. unvollständig gewesen seien. Die erwähnte Berufung wurde mit Bescheid zurückgewiesen. All diese Bescheide erwuchsen in Rechtskraft.

Die nunmehr bekämpften Bescheide wurden mit 18.1.2008 erlassen. Die Berufung wurde ohne Erlassung einer Berufungsvorentscheidung an den Unabhängigen Finanzsenat vorgelegt.

Darin vertritt der steuerliche Vertreter die Ansicht, dass mit der im Zuge der Nachstiftung vom 28.9.1998 erfolgten Übertragung der Anteile an der HoldingGmbH auf die Berufungswerberin (Berufungswerberin) auch die Verpflichtungen gegenüber CH auf diese übergegangen seien. Es widerspräche den Erfahrungen des täglichen Lebens, dass bei der unentgeltlichen Übertragung eines Vermögensgegenstandes die auf dem Vermögensgegenstand lastenden Verpflichtungen nicht mit übertragen werden.

Der übliche Ablauf einer Unterbeteiligung sei, dass vom Hauptbeteiligten vorerst neben seinen eigenen auch die Beteiligungserträge des Unterbeteiligten vereinnahmt werden und diese später an den Unterbeteiligten weitergeleitet werden.

Die Feststellung einer verdeckten Zuwendung sei rechtswidrig, da aufgrund des gegebenen Sachverhaltes die Verpflichtungen gegenüber CH nicht den Stiftern, sondern der Stiftung zuzurechnen seien.

Anlässlich einer Vorsprache erklärte der steuerliche Vertreter am 27.8.2008 noch einmal ausdrücklich, dass die Schuldübernahme der Verpflichtungen gegenüber CH durch die natürlichen Personen so zu verstehen sei, dass die Beteiligung und sämtliche Rechte aus dieser Beteiligung im Verfügungsbereich der HoldingGmbH verbleiben sollten. Sämtliche Ansprüche des Herrn CH - seien es laufende Gewinnausschüttungen oder aber auch Erlöse aus der Veräußerung der Beteiligung - sollten von den natürlichen Personen abgedeckt werden. Damit sollten sämtliche Ansprüche des Herrn CH von den natürlichen Personen bezahlt werden.

Der Unabhängige Finanzsenat fasste den nachstehend dargestellten Sachverhalt zusammen und brachte ihn den Verfahrensparteien mit Schreiben vom 7. Juli 2009 mit dem Ersuchen zur Kenntnis, dazu Stellung zu beziehen, zusätzliche Unterlagen vorzulegen und notwendige Beweisanträge zu stellen.

Das Finanzamt verzichtete auf eine solche Stellungnahme. Die Berufungswerberin reagierte auf die Aufforderung trotz Erinnerung vom 17. August 2009 nicht.

Über die Berufung wurde erwogen:

1 Sachverhalt

Der UFS legt seiner Entscheidung den folgenden Sachverhalt zu Grunde, der in seinen sowie den Akten der Abgabenbehörde 1. Instanz abgebildet ist. Er wurde den Verfahrensparteien zur Kenntnis gebracht und - soweit nicht besonders angeführt - nicht bestritten, weshalb er als erwiesen angenommen wird.

1.1 Form der Erledigungen

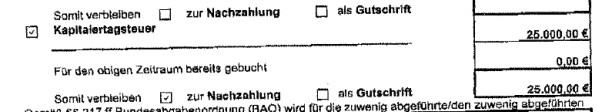

Die Berufung richtet sich gegen drei Bescheide, die an die Berufungswerberin zu Handen des steuerlichen Vertreters adressiert sind und für die das Finanzamt das Formular L20 verwendete. Dieses Formular ist wie folgt überschrieben, ohne dass eine Streichung erfolgt wäre:

Grafik 1

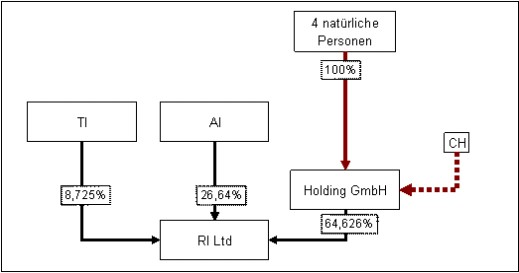

Als zeitliche Angabe findet sich jeweils der ausgefüllte Vordruck "über den Prüfungszeitraum von 1.1.2003 bis 31.12.2003", "über den Prüfungszeitraum von 1.1.2004 bis 31.12.2004" und "über den Prüfungszeitraum von 1.1.2005 bis 31.12.2005" mit folgendem Aussehen:

Grafik 2

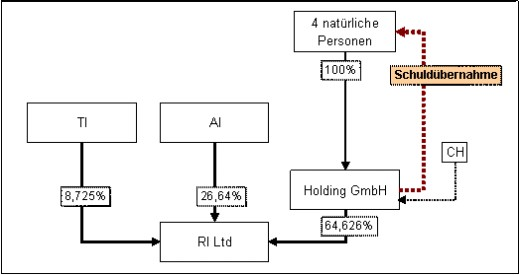

Unter der Überschrift finden sich eine Reihe von vorgedruckten Möglichkeiten. Ganz unten wurden bei allen drei Erledigungen die folgenden Angaben eingefügt:

Grafik 3

Auf der Rückseite der Erledigungen findet sich unter der Überschrift "Begründung" der Hinweis "siehe Beilage".

In dieser Beilage wird der Sachverhalt kurz geschildert (dazu siehe unten) und ausgeführt, dass sich aus der Bezahlung der Verbindlichkeit durch die Berufungswerberin eine Bereicherung der Stifter ergeben hätte, da sie diese nicht selbst ausgleichen mussten. Daraus ergebe sich außerdem eine auf Vorteilsgewährung gerichtete Willensentscheidung.

Tatsächlich habe die Stiftung am 16.6.2003, 6.2.2004 und im Jahr 2005 je EUR 100.000 an CH, Schweiz, bezahlt.

Weiter unten wird in der Begründung ausgeführt, es handle sich um eine verdeckte Zuwendung, da die Stifter insgesamt EUR 300.000 ihrer privaten Verbindlichkeiten nicht selbst bezahlen mussten, sondern die Stiftung diese Zahlungen übernommen hat.

Darunter findet sich die folgende Aufstellung:

Tabelle 1

2003 | A***E*** | 25.000,00 | davon 25% | 6.250,00 |

A***K*** | 25.000,00 | davon 25% | 6.250,00 | |

B***E*** | 25.000,00 | davon 25% | 6.250,00 | |

C***E*** | 25.000,00 | davon 25% | 6.250,00 | |

Gesamt | 100.000,00 | 25.000,00 | ||

2004 | A***E*** | 25.000,00 | davon 25% | 6.250,00 |

A***K*** | 25.000,00 | davon 25% | 6.250,00 | |

B***E*** | 25.000,00 | davon 25% | 6.250,00 | |

C***E*** | 25.000,00 | davon 25% | 6.250,00 | |

Gesamt | 100.000,00 | 25.000,00 | ||

2005 | A***E*** | 25.000,00 | davon 25% | 6.250,00 |

A***K*** | 25.000,00 | davon 25% | 6.250,00 | |

B***E*** | 25.000,00 | davon 25% | 6.250,00 | |

C***E*** | 25.000,00 | davon 25% | 6.250,00 | |

Gesamt | 100.000,00 | 25.000,00 |

Aus der Begründung ist nicht ersichtlich, dass in dieser Tabelle eine Kapitalertragsteuer errechnet wird. Es findet sich auch keine Erklärung, ob die Berufungswerberin im Haftungswege oder als Primär-Abgabenschuldnerin herangezogen werden soll.

1.2 Sachverhalt

Die Berufungswerberin, eine Privatstiftung nach österreichischem Recht, wurde im April 1998 von den Stiftern A***E***, B***E***, C***E*** und A***K*** (natürliche in Österreich ansässige Personen) gegründet.

Nach der Stiftungsurkunde ist es dem Stifter A***E*** zu Lebzeiten vorbehalten, den Stiftungsvorstand zu bestellen und abzuberufen sowie die Stiftungserklärung in allen Belangen zu ändern. Die Stifter können eine Stiftungszusatzurkunde errichten, die wiederum vom Stifter A***E*** abgeändert werden kann.

Als Begünstigte bzw. Letztbegünstigte wurde mit der Stiftungszusatzurkunde vom 10. April 1998 A***K*** bestellt.

Schon lange vorher existierte die nach österreichischem Recht gegründete HoldingGmbH, an der die vier Stifter zu jeweils einem Viertel beteiligt waren.

Schon seit 1992 war diese Gesellschaft an einer Gesellschaft im Drittstaat X*** beteiligt (RI***Ltd..), an der sie ca. 65% hielt und an der zwei weitere Gesellschaften aus X*** mit beteiligt waren (TI***Ltd.. und AI***Ltd..).

Seit 1993 existierte eine Unterbeteiligung eines Schweizers (CH bzw. CH_SA) an der Beteiligung der HoldingGmbH an der RI***Ltd...

Die Unterbeteiligung entsprach ursprünglich einem Anteil von 10% am Gesamtkapital der RI***Ltd.. und verringerte sich in den Folgejahren mangels Teilnahme an Nachschüssen sukzessive auf ca. 5%. Aus diesem Titel bezahlte der Unterbeteiligte in den Jahren 1992 bis 1994 insgesamt US-Dollar 336.000, die in der Bilanz der HoldingGmbH passiviert wurden.

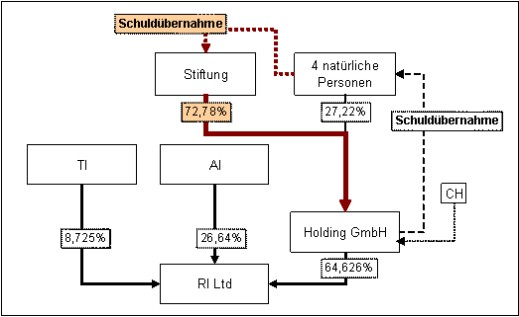

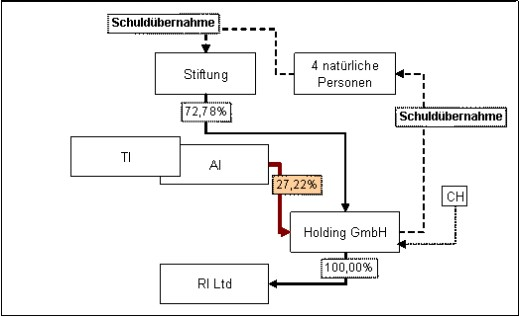

Damit ergab sich noch Anfang 1998 das folgende Bild:

Organigramm 1

In der Folge kam es zu Verhandlungen mit den Mitbeteiligten aus X*** mit dem Ziel, sie an der HoldingGmbH gegen Einbringung ihrer Anteile an der RI***Ltd.. zu beteiligen. Da mit den neu beitretenden Gesellschaftern die Lastenfreiheit der bestehenden Beteiligung vereinbart war, wurden die Verpflichtungen gegenüber CH noch vor dem Einbringungsvorgang von den bisherigen Altgesellschaftern der HoldingGmbH übernommen. Die Übernahme dieser Verpflichtung wurde in der Bilanz zum 31.12.1997 in Höhe von ATS 3.572.290,58 als Gesellschafterzuschuss (außerordentliche Erträge) verbucht und außerbilanzmäßig neutralisiert (Körperschaftssteuererklärung 1997; siehe auch Schreiben des steuerlichen Vertreters vom 23.8.2006).

Organigramm 2

Am 28.9.1998 errichteten die vier Stifter einen Nachstiftungsvertrag sowie zugleich die Änderung der Stiftungszusatzurkunde und stifteten etwa 72,78% ihrer Anteile an der HoldingGmbH an die Berufungswerberin, die Berufungswerberin (§ 2 Nachstiftungserklärung). § 3 dieses Vertrages verpflichtet die Stiftung, die abtretenden Gesellschafter (Nachstifter) hinsichtlich aller von ihnen übernommenen Verpflichtungen und Verbindlichkeiten schad- und klaglos zu halten ("Notariatsakt I").

Daraus leitet die Berufungswerberin ab, dass die Verpflichtung gegenüber CH, auf die Stiftung übergegangen ist (Schreiben des steuerlichen Vertreters vom 23.8.2006, undatiertes Schreiben der CH_SA, Aktenvermerk des steuerlichen Vertreters vom 28.9.1998). Die Höhe dieser Verpflichtung ist formal weder nach oben hin begrenzt noch betraglich exakt umrissen.

Organigramm 3

Noch am selben Tag (28.9.1998) brachten daraufhin die TI***Ltd.. und die AI***Ltd.. ihre Anteile an der RI***Ltd.. in die HoldingGmbH ein. Als Gegenleistung erhielten sie dafür von den Altgesellschaftern die verbliebenen Anteile an der aufnehmenden Gesellschaft im Ausmaß von circa 27,22%.

Damit waren die vier natürlichen Personen nicht mehr an der Holding GmbH beteiligt ("Notariatsakt II").

Schon am 28.9.1998 wurde die Änderung der Eintragung der Gesellschafter aufgrund beider Notariatsakte beim Firmenbuch beantragt, was am 14.10.1998 eingetragen wurde.

Mit Schreiben vom 21.10.1998 erstattete die HoldingGmbH die "Mitteilung gemäß § 13 Abs. 1 UmgrStG" und gab die Einbringung der Anteile der AI***Ltd.. und der TI***Ltd.. in die HoldingGmbH bekannt.

Der Gesellschafterwechsel aufgrund der Nachstiftung wurde weder in der Bilanz der Berufungswerberin erfasst noch dem Finanzamt bekannt gegeben.

Erst im Zuge einer Betriebsprüfung legte der steuerliche Vertreter erstmals den Notariatsakt I offen (Fax vom 14.11.2006).

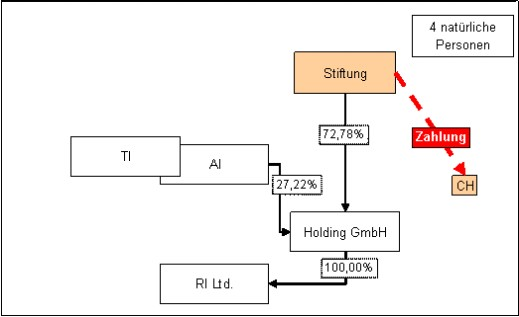

Organigramm 4

In der Zwischenzeit einigte man sich mit CH auf die "Ablöse der Unterbeteiligung" gegen eine Zahlung von EUR 300.000, die am 16.6.2003, 6.2.2004 und im Jahr 2005 (der exakte Zeitpunkt für dieses Kalenderjahr wurde von der Berufungswerberin trotz Aufforderung und Erinnerung nicht bekannt gegeben) in drei gleich bleibenden Raten von EUR 100.000 von der Berufungswerberin beglichen wurden. Damit war das Vertragsverhältnis mit diesem beendet.

Organigramm 5

Strittig ist nun ausschließlich, ob es sich bei den genannten Zahlungen "nur" um die Erfüllung einer Verpflichtung der Berufungswerberin gegenüber CH oder ob es sich dabei steuerlich um Zuwendungen dieser Privatstiftung an die Stifter handelt, die einem Kapitalertragsteuerabzug unterliegen.

2 Rechtsgrundlagen und rechtliche Würdigung

2.1 Formalerfordernisse für Haftungs- und Abgabenbescheide

Zum Abzug von Kapitalertragsteuer bestimmt § 93 EStG in der für den Berufungszeitraum geltenden Fassung auszugsweise:

(1) Bei inländischen Kapitalerträgen ... wird die Einkommensteuer durch Abzug vom Kapitalertrag erhoben (Kapitalertragsteuer).

(2) Inländische Kapitalerträge liegen vor, wenn der Schuldner der Kapitalerträge ... Geschäftsleitung oder Sitz im Inland hat ... und es sich um folgende Kapitalerträge handelt:

1. ...

d) Zuwendungen jeder Art von nicht unter § 5 Z 6 des Körperschaftsteuergesetzes 1988 fallenden Privatstiftungen. Als Zuwendungen gelten auch Einnahmen einschließlich sonstiger Vorteile, die anlässlich der unentgeltlichen Übertragung eines Wirtschaftsgutes an die Privatstiftung vom Empfänger der Zuwendung erzielt werden. Dies gilt nicht hinsichtlich der bei der Zuwendung von Grundstücken mitübertragenen Belastungen des Grundstückes, soweit sie mit dem Grundstück in unmittelbarem wirtschaftlichem Zusammenhang stehen.

Höhe und Einbehaltung wird in § 95 EStG 1988 geregelt. Die maßgebenden Bestimmungen lauten dabei:

(1) Die Kapitalertragsteuer beträgt 25%.

(2) Schuldner der Kapitalertragsteuer ist der Empfänger der Kapitalerträge. Die Kapitalertragsteuer ist durch Abzug einzubehalten. Der zum Abzug Verpflichtete (Abs. 3) haftet dem Bund für die Einbehaltung und Abfuhr der Kapitalertragsteuer. ...

(3) Zum Abzug der Kapitalertragsteuer ist verpflichtet:

1. Bei inländischen Kapitalerträgen (§ 93 Abs. 2) der Schuldner der Kapitalerträge.

(4) Der zum Abzug Verpflichtete hat die Kapitalertragsteuer im Zeitpunkt des Zufließens der Kapitalerträge abzuziehen. Die Kapitalerträge gelten für Zwecke der Einbehaltung der Kapitalertragsteuer als zugeflossen:

...

4. Bei anderen Kapitalerträgen, insbesondere bei Zinserträgen aus Geldeinlagen und sonstigen Forderungen bei Kreditinstituten, nach Maßgabe des § 19.

(5) Dem Empfänger der Kapitalerträge ist die Kapitalertragsteuer ausnahmsweise vorzuschreiben, wenn

1. der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt hat oder

2. der Empfänger weiß, dass der Schuldner die einbehaltene Kapitalertragsteuer nicht vorschriftsmäßig abgeführt hat und dies dem Finanzamt nicht unverzüglich mitteilt.

Gem. § 96 Abs. 1 EStG 1988 ist die einbehaltene Kapitalertragsteuer bei Kapitalerträgen gemäß § 93 Abs. 2 Z 1 leg.cit. durch den zum Abzug Verpflichteten unter der Bezeichnung "Kapitalertragsteuer" binnen einer Woche nach dem Zufließen abzuführen. Dem Empfänger der Kapitalerträge ist eine Bescheinigung über die Höhe der Kapitalerträge und des Steuerbetrages, über den Zahlungstag und über die Zeit, für welche die Kapitalerträge gezahlt worden sind, zu erteilen und hierin das Finanzamt, an das der Steuerbetrag abgeführt worden ist, anzugeben (§ 96 Abs. 4 leg.cit).

Aus diesen Bestimmungen ergibt sich, dass die auf Zuwendungen jeder Art von nicht unter § 5 Z 6 KStG 1988 fallenden Privatstiftungen entfallende Einkommensteuer durch den Abzug von Kapitalertragsteuer zu erheben ist. Die zuwendende Privatstiftung ist zum Abzug und zur Abfuhr an das Finanzamt verpflichtet. Unterlässt sie dies, ergeben sich zwei Möglichkeiten (vgl. UFS 7.4.2008, RV/0380-S/06):

1. Zum einen haftet die Schuldnerin der Kapitalerträge (die Privatstiftung) dem Bund für die Abfuhr der Kapitalertragsteuer. Solche Haftungen sind gem. § 224 BAO durch Erlassung von Haftungsbescheiden geltend zu machen. In diesen ist der Haftungspflichtige aufzufordern, die Abgabenschuld, für die er haftet, binnen einer (Nach)Frist von einem Monat zu entrichten. Die Bestimmungen des Einkommensteuerrechtes über die Geltendmachung der Haftung für Steuerabzugsbeträge bleiben dabei unberührt. Der Haftungsbescheid muss einen Hinweis auf die gesetzliche Vorschrift, die seine Haftungspflicht begründet, enthalten.

2. Die Kapitalertragsteuer ist dem Empfänger der Kapitalerträge (dem Stifter oder dem Begünstigten) direkt vorzuschreiben, wenn der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt hat. Die Vorschreibung hat in diesem Fall mittels Abgabenbescheid (§ 198 BAO) zu erfolgen. Die Rechtsgrundlage muss im Spruch des Bescheides nicht genannt werden (vgl. VwGH 24.8.2006, 2002/17/0164 mit weiteren Nachweisen).

Daraus folgt, dass die Vorschreibung der Kapitalertragsteuer entweder in einem Haftungsbescheid oder in einem Abgabenbescheid (bzw. mehrere Abgabenbescheide enthaltenden Sammel-Abgabenbescheid) erfolgen kann. Die Abgabenbehörde hat zwischen diesen beiden Möglichkeiten zu wählen und sich dabei an den Grundsätzen des Ermessens zu orientieren. Dieses Ermessen ist zu begründen (vgl. etwa Schwaiger, ÖStZ 2001/1029; VwGH 27.8.2008, 2006/15/0057; UFS 21.2.2008, RV/0189-W/06).

2.1.1 Bescheid

Gem. § 273 Abs. 1 lit. a BAO ist eine Berufung durch Bescheid zurückzuweisen, wenn sie nicht zulässig ist. Das wäre etwa dann der Fall, wenn der bekämpften Erledigung - das ist der Erstbescheid - keine Bescheidqualität zukäme (Ritz, BAO3, § 273 Tz 2). Diese Möglichkeit scheidet im konkreten Fall aber aus.

Es steht außer Zweifel, dass die Erstbescheide alle Merkmale aufweisen, die sie zu einem Bescheid machen (§ 93 BAO). Sie enthalten die Bezeichnung "Bescheid", den Adressaten, die Bezeichnung der Behörde, Datum und Unterschrift wie auch ein Leistungsgebot. Damit war die Berufung aber nicht zurückzuweisen, sondern der Bescheid inhaltlich zu untersuchen. Dabei ist stets in der Sache selbst zu entscheiden.

Die ersatzlose Aufhebung des bekämpften Bescheides ist aber durchzuführen, wenn er mit so vielen Fehlern und Unklarheiten behaftet ist, dass es nicht möglich ist, die entschiedene "Sache" ausreichend zu konkretisieren (vgl. etwa UFS 4.1.2006, RV/1201-L/04; 28.4.2006, RV/0639-W/05; 7.4.2008, RV/0380-S/06 sowie Fischerlehner, UFSAktuell 2006, 119 und UFSAktuell 2006,278).

2.1.2 Sache

Die Überprüfungs- und Änderungsbefugnis des Unabhängigen Finanzsenats beschränkt sich auf die "Sache". Sache ist die Angelegenheit, über die im Spruch des angefochtenen Bescheides abgesprochen worden ist bzw. die Angelegenheit, die den Inhalt des Spruches erster Instanz gebildet hat (Ritz, BAO3, § 289 Tz 38).

Die objektiven Grenzen der Bescheidwirkung ergeben sich daraus, dass die "entschiedene Sache" durch den angenommenen Sachverhalt in Relation zur angewandten Rechtsvorschrift bestimmt wird (VwGH 20.11.1997, 96/15/0059).

Die Sache muss im erstinstanzlichen Bescheid so klar und unmissverständlich umschrieben sein, dass es möglich ist, sie unzweifelhaft zu fixieren. Die Grenze der Abänderungsbefugnis der Berufungsbehörde liegt nämlich dort, wo es zu einer Auswechslung des Gegenstandes des erstinstanzlichen Bescheides kommen würde.

● Abgabenbescheid (§ 198 BAO)

Die Sache in Bezug auf eine Abgabe wird vor allem durch den Schuldner und den Zeitraum bestimmt, für den der Abgabenanspruch als entstanden beurteilt wird.

Handelt es sich nicht um zeitraumbezogen (monatlich oder jährlich) zu erhebende Abgaben, ist die Sache dadurch umschrieben, dass der zu beurteilende Sachverhalt klar dargestellt wird. Dabei ist es ausreichend, wenn der Sachverhalt dem bekämpften Bescheid aus der Zusammenschau von Spruch und Begründung klar zu entnehmen ist (vgl. etwa VwGH 9.12.2004, 2000/14/0197). Widersprechen sich Spruch und Begründung bzw. ist ein solcher Widerspruch nicht ausgeschlossen, muss der Spruch isoliert zur Auslegung des Bescheides herangezogen werden (Ritz, BAO3, § 92 Tz 7).

Bei der hier zu beurteilenden Kapitalertragsteuer handelt es sich nicht um eine Jahresabgabe sondern um eine Abzugssteuer, die in einem Einzelbesteuerungsverfahren für jeden zugewendeten Vorteil und für jeden Empfänger der Kapitalerträge getrennt abzuführen ist.

Bei ihrer bescheidmäßigen Vorschreibung tritt aus diesem Grunde die Angabe des (Prüfungs)Zeitraumes in den Hintergrund. Diese Angabe ist für sich allein nämlich nicht ausreichend geeignet, die Sache zu beschreiben, über die abgesprochen werden soll. Dies kann nur dadurch erfolgen, dass der Vorgang sowie der Empfänger des Vorteils verbal so klar umschrieben werden, dass es einem sachkundigen Dritten möglich ist, diese zweifellos zuzuordnen und abzugrenzen.

Ergeht die Vorschreibung an den Empfänger der Kapitalerträge mittels Abgabenbescheid, hat deshalb jeder einzelne Bescheid klar zu umschreiben, über welchen Vorgang und damit über welche bestimmte Abgabe er absprechen soll. Die Angabe eines Zeitraumes ist dafür niemals für sich allein sondern nur zur Ergänzung der verbalen Umschreibung geeignet.

Es ist zulässig, mehrere Bescheide in einem einzigen Schriftstück zusammenzufassen (Sammelbescheid, kombinierter Bescheid), was aber nichts daran ändert, dass in diesem Fall jeder einzelne dieser zusammengefassten Bescheide in seinem Spruch klar abgrenzbar über einen bestimmten Vorteilszuwendungsvorgang abzusprechen hat und dass jeder Bescheid für sich bekämpfbar ist (vgl. Stoll, BAO-Kommentar, 2084 f).

Innerhalb derselben Abgabenart kann die Festsetzung mehrerer Abgaben desselben Kalenderjahres (Wirtschaftsjahres) zwar auch in einem einzigen Bescheid zusammengefasst erfolgen (§ 201 Abs. 4 BAO), auch in diesem Fall wäre es allerdings - zur Fixierung der "Sache" - notwendig, jeden einzelnen Vorteilszuwendungsvorgang klar zu umschreiben.

Die Festsetzung mittels Abgabenbescheid hat sich - im Gegensatz zur Geltendmachung der Haftung - auf die gesamte zu entrichtende Abgabe und nicht bloß auf eine restliche Abgabenforderung für bestimmte Sachverhalte zu erstrecken (vgl. VwGH 28.5.2008, 2008/15/0136; 12.11.1997, 95/16/0321 mwN). Zusätzlich muss der Bescheidspruch auch die Bemessungsgrundlagen enthalten.

Die Angabe "über den Prüfungszeitraum von 1.1.#### bis 31.12.####" ist insofern problematisch und missverständnisanfällig, als sie suggeriert, dass mit diesem Bescheid über alle Sachverhalte eines bestimmten Zeitraumes abschließend abgesprochen werden soll, obwohl die Behörde nur über die bei einer Außenprüfung zutage getretenen Vorgänge absprechen wollte.

Abgabenbescheide haben neben dem Abgabenbetrag auch die Bemessungsgrundlage sowie - gegebenenfalls - den Zeitpunkt der Fälligkeit zu enthalten. Dazu ist auch die Fixierung des Zuflusszeitpunktes notwendig (§ 198 Abs. 2 BAO).

● Haftung

Spruch eines Haftungsbescheides ist die Geltendmachung der Haftung für einen bestimmten Abgabenbetrag einer bestimmten Abgabe aufgrund eines bestimmten Rechtstitels (vgl. Ritz, BAO³, § 224 Tz 8).

Die Inanspruchnahme zur Zahlung einer (fremden) Abgabe kann auf mehrere verschiedene Haftungstitel gestützt werden, weshalb es - neben der gesetzlichen Vorgabe - auch deshalb erforderlich ist, diesen zu konkretisieren (Ritz, BAO3, § 224 Tz 8; UFS 14.7.2009, RV/0710-L/09). Im Bezug auf die Kapitalertragsteuer kommt etwa neben dem oben erwähnten § 95 Abs. 2 EStG 1988 auch die Haftung nach den allgemeinen Bestimmungen der §§ 9 und 11 BAO in Frage.

Der Rechtstitel umreißt aber nicht nur die entschiedene Sache, er bestimmt auch die Änderungsbefugnis der Rechtsmittelbehörde. Während es ihr bei der Haftung gem. § 9 BAO nicht zusteht, den Haftungsbetrag zu erhöhen (vgl. VwGH 19.12.2002, 2001/15/0029), ist dies bei der Haftung gem. § 95 Abs. 2 EStG 1988 nach der höchstgerichtlichen Rechtsprechung nicht ausgeschlossen (VwGH 09.02.2005, 2004/13/0126; Knörzer, FJ 2005, 236, zusammenfassend RdW 2005, 258).

Deshalb muss ein Haftungsbescheid auch die exakte Umschreibung der Abgabe(n) enthalten, über die er absprechen soll. Wird die Haftung für mehrere Abgaben und dabei insbesondere für mehrere Abgabenschuldner (Empfänger von Kapitalerträgen) in einem Schriftstück ausgesprochen, so handelt es sich dabei um einen Sammelbescheid (vgl. VwGH 21.3.2005, 2003/17/0011), der in seinem Spruch alle Abgaben getrennt nach ihren Schuldnern benennen muss. Die Angabe in der Begründung reicht nach Ansicht des Unabhängigen Finanzsenats nicht (vgl. UFS 4.1.2006, RV/1201-L/04).

Auch bei der Haftungsinanspruchnahme für auf (verdeckte) Zuwendungen von Privatstiftungen entfallende Kapitalertragsteuern muss der Umschreibungspflicht entsprechend sorgfältig entsprochen werden. Die bloße Angabe eines Prüfungszeitraumes kann auch hier nicht genügen und schafft Unklarheiten.

Erforderlich sind sowohl die exakte Beschreibung des beurteilten Sachverhaltes wie auch die Benennung der Empfänger der Kapitalerträge und damit Schuldner der Kapitalertragsteuern.

Insofern ergibt sich eine Deckung mit den bereits oben erwähnten Mindesterfordernissen.

Damit wird nicht nur die Sache des konkreten Haftungsverfahrens, sondern auch der Rahmen für die Abänderungsbefugnis der Abgabenbehörde zweiter Instanz im Berufungsverfahren (§ 289 Abs. 2 BAO) abgesteckt (VwGH 19.12.2002, 2001/15/0029).

Im Unterschied zu einem Abgabenbescheid (§ 198 BAO) ist weder die Abgabenbemessungsgrundlage noch die Abgabenhöhe (die gesamte auf einen Vorgang entfallende KESt) Spruchbestandteil (vgl. Ritz, SWK 33/1996, A 604).

2.1.3 Überprüfungs- und Änderungsbefugnis der Abgabenbehörde 2. Instanz

Wie erwähnt ist die Überprüfungs- und Änderungsbefugnis des Unabhängigen Finanzsenats durch die Sache begrenzt, die den Inhalt des Spruches des Bescheides der ersten Instanz gebildet hat (siehe oben bzw. etwa VwGH 16.9.1991, 91/15/0064, Ritz, BAO3, § 289 Tz 38 oder Stoll, BAO-Kommentar, 2800).

Daraus leitet sich ab, dass die Abgabenbehörde 2. Instanz nur über die Vorschreibung einer Abgabe durch das Finanzamt absprechen nicht aber eine solche Abgabe erstmals festsetzen darf. Deshalb gilt, dass die Berufungsbehörde einer Person, die von der Abgabenbehörde 1. Instanz bloß als Haftungspflichtiger in Anspruch genommen wurde, nicht zum Abgabenschuldner erklären darf und umgekehrt (VwGH 4.11.1953, 1708/51).

Damit ist es für die Rechtsmittelinstanz auch nicht zulässig, in ihrer Entscheidung die Haftung nach einem gewissen Tatbestand erstmals durch die Haftung nach einem anderen Tatbestand zu ersetzen. Bei einem Bescheid, mit dem eine persönliche Haftung ausgesprochen wird, ist die Identität der Sache durch den Tatbestand begrenzt, der für den von der ersten Instanz herangezogenen Haftungstatbestand maßgebend ist. Haftungsbescheide haben deshalb auch die gesetzliche Vorschrift zu enthalten, auf die sich die Haftungspflicht gründet (vgl. Ritz, BAO3, § 224 Rz 8).

Ist es nicht möglich, die Sache ausreichend zu konkretisieren, hat der Unabhängige Finanzsenat den bekämpften Bescheid aufzuheben (vgl. etwa UFS 4.1.2006, RV/1201-L/04; 28.4.2006, RV/0639-W/05; 7.4.2008, RV/0380-S/06 sowie Fischerlehner, UFSAktuell 2006, 119 und UFSAktuell 2006,278).

2.2 Daraus ergibt sich für den konkreten Fall

Im konkreten Fall geht aus den bekämpften Bescheiden nicht ausreichend hervor, worüber diese tatsächlich absprechen sollen.

Es ist ausgeschlossen, einen einzigen Bescheid sowohl als Abgaben- wie auch als Haftungsbescheid zu erlassen (vgl. UFS 4.7.2005, RV/0228-K/04; UFS 6.4.2006, RV/0168-K/03). Im Bezug auf die Kapitalertragsteuer ist deshalb die Überschrift des Formularvordruckes L20 ("Haftungs- und Abgabenbescheid(e)") jedenfalls irreführend und hätte einer Streichung bedurft.

Es ist dem Unabhängigen Finanzsenat nicht möglich zu klären,

● ob es sich um Abgaben- oder Haftungsbescheid(e) handelt und

● für den Fall, dass über eine Haftung abgesprochen werden sollte, auf welche konkrete Haftungsbestimmung sich der Bescheid stützt.

Der Spruch der Bescheide enthält weiters keine Umschreibung des haftungsbegründenden Sachverhaltes sowie keine Nennung des Abgabenschuldners. Diese können zwar unter Umständen aus der Bescheidbegründung abgeleitet werden, was aber - vor allem im Hinblick auf das Gesamtbild der bekämpften Erledigungen - nicht als ausreichend beurteilt werden kann (vgl. auch UFS 4.1.2006, RV/1201-L/04).

Es ist unstrittig, dass es sich bei den zu beurteilenden Schriftstücken um Bescheide im Sinne der abgabenrechtlichen Vorschriften handelt. Aus diesem ergibt sich aber nur, dass die Abgabenbehörde 1. Instanz jeweils beabsichtigte eine Kapitalertragsteuer von EUR 25.000,00 vorzuschreiben.

Der Unabhängige Finanzsenat ist nicht in der Lage, aus der Textierung des bekämpften Bescheides mit ausreichender Klarheit festzustellen, ob die Inanspruchnahme der Berufungswerberin als Abgabepflichtige oder als Haftungspflichtige erfolgen sollte (beide Begriffe stehen gleichwertig nebeneinander) und welche Haftungsbestimmung tatsächlich herangezogen werden sollte (hier fehlt jede Angabe). Auch die Abgabenbeträge und die Abgabenschuldner lassen sich nur aus der Bescheidbegründung ableiten.

Aus diesem Grunde ist der bekämpfte Bescheid mit zu vielen Fehlern und Unklarheiten behaftet, um die zu entscheidende "Sache" ausreichend zu konkretisieren. Der Bescheid war deshalb ersatzlos aufzuheben, was mangels entschiedener Sache einer neuerlichen Bescheiderlassung aber nicht entgegensteht (vgl. UFS 4.1.2006, RV/1201-L/04; 28.4.2006, RV/0639-W/05; Fischerlehner, UFSAktuell 2006, 119 sowie UFSAktuell 2006, 278).

Von einer weiteren inhaltlichen Behandlung der Kapitalertragsteuer-Vorschreibung und der Berufung war deshalb abzusehen.

Salzburg, am 9. September 2009

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 93 Abs. 2 Z 1 lit. d EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | VwGH 20.11.1997, 96/15/0059 |