Liebhaberei bei einem jahrelang Verluste erwirtschaftenden Forstgut mit hohen stillen Reserven

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufungen des Dipl.-Ing. A. B.-C. , Adresse, vertreten durch G. Consulting Steuerberatungs- und BuchprüfungsgmbH, Wirtschaftstreuhänder, AdresseStB, gegen die Bescheide des Finanzamtes Lilienfeld St. Pölten, vertreten durch Hofrat Mag. J. I., betreffend Einkommensteuer für die Jahre 1998, 1999 und 2000 entschieden:

Den Berufungen wird Folge gegeben.

Die angefochtenen Bescheide werden abgeändert; die Einkommensteuer wird endgültig festgesetzt.

Die Bemessungsgrundlagen und die Höhe der Abgaben sind den als Beilage angeschlossenen Berechnungsblättern zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

Im Zuge der Veranlagung des Bw. für das Jahr 1998 prüfte das (damalige) Finanzamt St. Pölten die Einkunftsquelleneigenschaft des Forstbetriebes "H.-Alm".

Jahr | Gewinn/Verlust |

1988 | - 516.761 S |

1989 | + 532.871 S |

1990 | - 884.520 S |

1993 | - 1,096.538 S |

1994 | - 673.075 S |

1995 | - 256.288 S |

1996 | - 762.692 S |

1997 | - 369.500 S |

1998 | - 783.262 S |

Summe 1993-1998 | -3,941.355 S |

1999 | - 771.522 S |

Das Finanzamt richtete mit Datum 25. Oktober 2000 nachstehenden Vorhalt an den Bw.:

"1.) Hinsichtlich des Forstbetriebes H.-Alm wurden im Zeitraum 1993-1998 S -3.941.355,-- an Verlusten erklärt. In den Vorjahren sind ebenfalls hohe Verluste angefallen. Im Hinblick auf die sog. Liebhabereiverordnung (BGBI 1993/33 in der geltenden Fassung) ist zu untersuchen, ob eine steuerlich relevante Einkunftsquelle vorliegt.

Dies scheint gegenständlich nicht der Fall zu sein, da keine Tendenz erkennbar ist, wonach in absehbarer Zeit ein Gesamtgewinn erwirtschaftet werden wird. Das Finanzamt beabsichtigt, gemäß der cit. Verordnung die Tätigkeit als solche gemäß § 1 (2) als Liebhaberei einzustufen. Der Verlust 1998 in Höhe von S -783.262,-- wäre mangels Vorliegens einer Einkunftsquelle nicht anzuerkennen.

Sie werden um Stellungnahme ersucht. Sofern Sie an der Einkunftsquelleneigenschaft festhalten, werden Sie um Vorlage einer Prognoserechnung ersucht, in welcher die voraussichtliche Entwicklung der künftigen Einnahmen und Ausgaben ersichtlich ist und aus der insbesondere hervorgeht ob bzw. wann die Gewinne die bisher aufgelaufenen Verluste der Vorjahre in Summe übersteigen."

In einem Aktenvermerk vom 9. Februar 2001 wurde von einem Organwalter des Finanzamtes festgehalten:

"Laut Telefonat mit StB (Hr. G.) ist Prognoserechnung sehr zeitaufwendig ( Landwirtschaft keine Liebhaberei, Forstwirtschaft schon, Aufspaltung der E/A, Besprechungen mit Pfl, notwendig, Arbeitsüberlastung. Er ersucht um Fristverlängerung bis Ende 2/01. Zugesagt, da ohne LZ-Daten keine sinnvolle Veranlagung."

Mit Datum 15. März 2001 erließ das Finanzamt St. Pölten erklärungskonform einen Umsatzsteuerbescheid für das Jahr 1998.

Dem vorläufigen Einkommensteuerbescheid für das Jahr 1998 vom 19. März 2001 wurden Einkünfte aus Land- und Forstwirtschaft von 11.740 S zugrunde gelegt.

In der gesonderten Bescheidbegründung vom 20. März 2001 wurde hierzu ausgeführt:

"Die Einkommensteuerveranlagung 1998 wurde ohne den erklärten Verlust aus Landwirtschaft (Bereich H.-Alm) vorgenommen.

Dies deshalb, da das Finanzamt - auch mangels der Beantwortung des diesbezüglichen Vorhaltes vom 25. 10. 2000 - dieser Tätigkeit die Einkunftsquelleneigenschaft aberkennt.

Als rechtliche Qualifikation werden die in der sog. "Liebhabereiverordnung" (BGBI 1993/33 idgF) angeführten Normen herangezogen.

Demnach ist bei Auftreten von Verlusten - diesfalls langjährigen - zu untersuchen, ob die Tätigkeit geeignet ist, einen Gesamtgewinn zu erwirtschaften.

Dies ist im gegenständlichen Fall nicht möglich, erreicht die Verlustmenge zumindest seit 1988 bis 1999 rd. 5 6.000.000,--.

Die Tätigkeit wird daher als solche gem § 1 (1) cit. Vdg. gewertet, der es allerdings an der Möglichkeit einer Gesamtgewinnerzielungsmöglichkeit mangelt. Demgemäss liegt keine gem. § 2 EStG zu berücksichtigende Einkunftsart vor.

Die per Vorhalt vom 25. 10. 2000 hinterfragten Einkünfte aus nichtselbständiger Arbeit wurden als solche nicht der Besteuerung unterzogen.

Dies deshalb, da dem Finanzamt kein ordnungsgemäßer Lohnzettel gem. § 84 EStG übermittelt wurde. Es ist dem Finanzamt auch nicht möglich, Name des Dienstgebers etc. zu eruieren, da dem vorhandenen FAX nur Bruchteile der erforderlichen Angaben zu entnehmen sind.

Bis zum Einlangen eines korrekten Lohnzettels, werden diese ('1' lt. Ihren Angaben ohne Hinweis auf nähere Details) Einkünfte als 'Sonstige selbständige Einkünfte" per § 184 BAO berücksichtigt, deren Höhe mit S 558.700,- dotiert werden.

Im Hinblick auf diese Vorgangsweise erfolgt die Veranlagung gem. § 200 BAO vorläufig."

Die Bescheide bzw. die Bescheidbegründung wurden am 19. bzw. am 22. März 2001 zugestellt.

Für das Jahr 1999 wurden vorerst keine Steuererklärungen eingereicht.

Mit Bescheiden vom 20. März 2001 setzte das Finanzamt St. Pölten die Umsatzsteuer für das Jahr 1999 mit 157.983 S - entsprechend dem Vorsoll - fest und schätzte die Einkünfte im vorläufigen Einkommensteuerbescheid für das Jahr 1999 im Wesentlichen analog zum Vorjahr. Begründend wurde ausgeführt:

"Die Veranlagung wurde gem. § 184 BAO vorgenommen, da innerhalb verlängerter Frist bis 15. März 2001 keine Steuererklärungen für 1999 eingebracht worden waren.

Die Einkünfte im Detail:

Land- und Forstwirtschaft:

a.) H.-Alm - Liebhaberei, siehe Begründung zu Steuerbescheid 1998: 0 S

b.) W. - analog zu Erklärung 1998: 11.740 S

somit; 1999 11740 S

Sonstige selbständige Einkünfte:

Die Dotierung erfolgte mit einem Betrag von €- 2.234.801 ,-. Als Begründung hiefür darf auf 1998 verwiesen werden.

Einkünfte aus Kapitalvermögen:

Dotierung analog 1998 unter Zurechnung eines 10 %igen Sicherheitszuschlages:

Einkünfte (1.112.917 S), Quellensteuer (103.409 S) plus 10 % Zuschlag =

Einkünfte (1.224.208 S), Quellensteuer (113.749 S)

Einkünfte aus Vermietung:

Liegenschaft B-Gasse analog 1998 S 484.196,--.

Sonstige Einkünfte:

Analog 1998 S 30.000,--

Umsatzsteuerveranlagung 1999:

Mangels abgegebener Umsatzsteuererklärung ist es dem Finanzamt nicht möglich, einen nach Umsätzen, Umsatzsteuern bzw. Vorsteuern strukturierten Steuerbescheid zu erlassen. Es wird daher die bisherige Gebarung an Zahllasten/Gutschriften der Monate 1 - Xll/1 999 in kumulierter Form unter 'Sonstige Berichtigungen' ausgewiesen.

Eine saldowirksame Änderung am Steuerkonto tritt hiedurch nicht ein."

Die Bescheide wurden am 22. März 2001 zugestellt.

Mit Schreiben vom 19. April 2001 erhob der Bw. durch seine steuerliche Vertreterin Berufung gegen nachstehende Bescheide:

- Einkommensteuerbescheid 1998

- Umsatzsteuerbescheid 1998

- Einkommensteuerbescheid 1999

- Umsatzsteuerbescheid 1999

- (Einkommensteuer)Vorauszahlungsbescheid 2001

Als Begründung wurde angeführt:

"Die oben angeführten Steuern wurde[n] entgegen unsere[n] eingereichten Steuererklärungen erlassen. Begründet wurde[n] die abweichenden Steuerbescheide mit Liebhaberei. Wie werden eine eingehende Berufungsbegründung bis zum 26. April 2001 nachreichen, um darzustellen, warum unserer Meinung nach der Tatbestand der Liebhaberei in diesem Fall nicht anzuwenden ist."

Mit Bescheid vom 29. Mai 2001 wurde dem Bw. vom Finanzamt aufgetragen, die der Berufung vom 19. April 2001 anhaftenden Mängel, nämlich das Fehlen

- einer Erklärung, in welchen Punkten die Bescheide angefochten werden.

- einer Erklärung, welche Änderungen beantrag werden, und

- einer Begründung,

bis zum 29. Juni 2001 gemäß § 275 BAO zu beheben, anderenfalls die Berufung als zurückgenommen gelte.

Am 15. Juni 2001 langten beim Finanzamt Umsatzsteuer- und Einkommensteuererklärungen für das Jahr 1999 ein.

Mit Schreiben vom 17. Juni 2001 wurde - neben Anträgen auf Aussetzung der Einhebung samt zahlenmäßiger Darstellung - folgende "BERUFUNGSBEGRÜNDUNG EINKOMMENSTEUER 1998" nachgereicht:

"Laut Bescheid vom 19. März eingelangt am 21. März - wurden die Verluste aus der Landwirtschaft (Bereich H.-Alm ) mit der Begründung des Voluptuarbetriebes (gemäß Liebhabereiverordnung BGBI 1993/33 idgF) steuerlich nicht anerkannt.

Per 26. April 2001 haben wir im Namen des Steuerpflichtigen gegen diesen Bescheid Berufung erhoben und nehmen zum Voluptuarbetrieb wie folgt Stellung.

Im Einkommensteuergesetz findet sich weder eine gesetzliche Definition noch eine gesetzliche Erwähnung des Begriffes "Liebhaberei" Lediglich von der Rechtssprechung des VwGH, der Lehre und der Verwaltungspraxis wurden zahlreiche Kriterien für die Abgrenzung der steuerlich relevanten Einkünfte und der steuerlich unbeachtlichen (Privat-)Sphäre, der Liebhaberei, entwickelt, die sich in unterschiedlichen Betrachtungsweisen manifestierten und zu sehr unterschiedlichen Interpretationsergebnissen führen. Die Liebhabereiverordnung hat eine Konkretisierung der Abgrenzungskriterien vorgenommen.

In der Liebhabereiverordnung wird als gesetzliche Grundlage § 2 Abs 3 EStG angeführt. Danach unterliegen nur die im § 2 Abs 3 EStG taxativ aufgezählten Einkünfte der Einkommensteuer. Durch die taxative Aufzählung der Einkunftsarten bringt der Gesetzgeber die Abgrenzung der steuerlich beachtlichen Einkunftssphäre von jenem Betätigungsbereich, der im Rahmen der Einkommensbesteuerung nicht zu berücksichtigen ist, zum Ausdruck. Nicht auf die Einkünfteerzielung gerichtete Tätigkeiten werden der Sphäre der Einkommensverwendung zugerechnet, deren Ergebnisse grundsätzlich keine Auswirkungen auf das Einkommen im Sinne des § 2 Abs 2 EStG haben. Ob eine Betätigung als steuerlich relevante Einkunftsquelle oder als steuerlich unbeachtliche Liebhaberei vorliegt ist die Abgrenzung zwischen Einkommenserzielung und Einkommensverwendung.

In den Fällen des § 1 Abs 3 darf niemals von Liebhaberei ausgegangen werden. Selbst bei Begründung und Aufrechterhalten einer dauernd verlustbringenden Betätigung ist nach Art einer unwiderlegbaren Vermutung jedenfalls eine steuerlich beachtliche Einkunftsquelle anzunehmen.

Nach dem Durchführungserlass zur Liebhabereiverordnung werden Forstbetriebsverluste wie folgt interpretiert (Beispiel zu Punkt 2.2.3):

Ständige Verluste aus einem Forstbetrieb werden wegen der damit verbundenen Eigenjagd in Kauf genommen. Der Forstbetrieb umfasst auch einen Schutzwald, der für sich keinen Teilbetrieb darstellt, aber eine besondere regionale Bedeutung aufweist. Der Schutzwald gilt als eigene Einheit und ist daher gemäß § 1 Abs. 3 Z 1 eine Einkunftsquelle. Der restliche Forstbestand stellt eine Betätigung im Sinne des § 1 Abs. 2 dar.

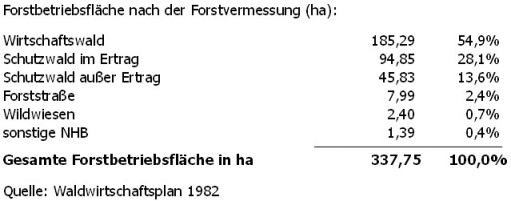

Fläche | Größe |

Wirtschaftswaldfläche | 185,3 ha |

Schutzwaldfläche in Ertrag | 94,9 ha |

Schutzwaldfläche außer Ertrag | 45,8 ha |

Weidefläche (Servitutsweide) | 189,5 ha |

Infolge des inzwischen erfolgten 20-jährigen Zuwachses (Wirtschaftsplan aus 1982) kann die gegenwärtige Schutzwaldfläche um ca. 20 % größer angenommen werden, da die Wirtschaftwaldfläche durch die nachhaltige Nutzung gleich bleibt und die Schutzwaldfläche durch Aufforstung und durch das Steigen der Baumgrenze aufgrund natürlichen Zuwachses wächst.

In den seit 1982 vergangenen 20 Jahren wurden in der Wirtschaftswaldfläche ca. 10 ha Forststraßen und 5 ha Wildwiesen (die Schaffung von Äsungsflächen ist eine vorgeschriebene Forstschutzmaßnahme) errichtet. Durch diese Baumaßnahmen wurde der Wirtschaftswaldanteil ebenfalls geringer.

Weiters ist die Bewirtschaftung des Schutzwaldes in Ertrag in diesen Höhenlagen leider nicht kostendeckend. Eine Bewirtschaftung muss jedoch zur Erhaltung durchgeführt werden.

Fläche | Größe |

Wirtschaftswaldfläche ca. | 170 ha - 51,5 % |

Schutzwaldfläche ca. | 160 ha - 48,5 % |

330 ha - 100,0 % |

Die Winterfütterung des Wildes ist als notwendige Forstschutzmaßnahme ebenfalls gesetzlich vorgeschrieben, wie auch die Beschäftigung eines Forstwartes, der für die anfallende Arbeit unbedingt erforderlich ist.

Das gesamte Forstgebiet "H.-Alm" unterliegt, wie jedes andere Waldgebiet den gesetzlichen Bestimmungen des Forstgesetzes. Dieses Forstgesetz schreibt vor,

- dass der Eigentümer eines Forstbetriebes ab einer gesetzlich vorgeschriebenen Größe einen Forstwart, Förster oder Forstmeister einstellen muss

- wann die Fütterungszeiten für das Hochwild zu beginnen hat

- die Erstellung und Einhaltung der Abschusspläne

- die Aufforstung und den für die Erhaltung erforderlichen Schutz von den sogenannten "Schutzwälder"

Trotz dieser massiven gesetzlichen Vorschriften strebt der Eigentümer des Forstbetriebes H.-Alm ein betriebswirtschaftlich positives Ergebnis an. Berücksichtigt man sämtliche Ausgaben für den Bereich Schutzwald, der ja auch nach der Liebhabereiverordnung niemals als Voluptuartätigkeit eingestuft werden kann, so erzielte Herr Dipl. Ing. A.B.-C. auch im Wirtschaftsjahr 1998 einen Gewinn (wie aus der Beilage ersichtlich).

Einerseits ist mein Mandant gesetzlich dazu verpflichtet für die Pflege und Aufforstung des Schutzwaldes zu sorgen und übernimmt daher einen wesentlichen Teil der Landschaftspflege sowie des für die besiedelten Tallagen notwendigen Lawinen- und Hochwasserschutz andererseits dürfte er dann die daraus erzielten Verluste steuerlich nicht geltend machen. Dies kommt einer Enteignung gleich, denn die damit verbundene Botschaft ist die Aufforderung der Veräußerung der Liegenschaft an die Republik Österreich, die dann die Kosten für den Schutzwald und die damit verbundene Landschaftspflege übernimmt.

Darüber hinaus muss auch noch festgestellt werden, dass die Aufwendungen für die Erhaltung der Schutzwälder in diesen Höhenlagen mit Mehrkosten verbunden sind.

Zusätzlich sind die geringen Erträge aus der Forstwirtschaft dadurch zu erklären, dass ein Vorratsaufbau an stehendem Holz durch Pflege und waldbauliche Maßnahmen erfolgte. Diese Wertvermehrung findet jedoch auf Grund der Bestimmung des § 125 (5) BAO keinen Eingang in das Rechenwerk des Betriebes.

Die Preise aus der Veräußerung des Holzes können als ortsüblich bezeichnet werden und es kann keinesfalls von einem Überbestand an Personal ausgegangen werden, sodass auch in diesem Bereich das Argument der Liebhaberei haltlos erscheint.

Unter Berücksichtigung der Vorlage der Aufteilung des Jahresabschlusses in Jagd- und Forstwirtschaft einerseits und Schutzwald-Aufwendungen andererseits ist ersichtlich, dass der Bereich Jagd- und Forstwirtschaft einen Gewinn abgeworfen hat. Zu den einzelnen Aufteilungen ersuche ich Sie die Erläuterungen zu beachten."

Zur Berufungsbegründung Einkommensteuer 1999 wurde darauf verwiesen, dass die Steuererklärungen 1999 bereits mit gesonderter Post dem Finanzamt übermittelt worden seien.

In einer Beilage wurden die Einnahmen und Ausgaben den Bereichen "Schutzwald" einerseits und "Forstwirtschaft, Jagd" andererseits - zumeist im Verhältnis 48,5% zu 51,5% - zugeordnet, wobei der Bw. zu einem Verlust aus dem Bereich "Schutzwald" von 733.590,12 S und einem Gewinn aus dem Bereich "Forstwirtschaft, Jagd" von 13.328,08 S gelangt.

Der Aufwand für die Fütterung betreffe einerseits die Fütterung der Tiere (Jagd) und andererseits die Winterfütterung der Tiere zum Schutz des neu aufgeforsteten Schutzwaldes.

Die Schlägerungen beträfen ausschließlich den "Forstwald"; die Leistungen seien zugekauft worden.

"Der Förster wurde hauptsächlich wegen dem Schutzwald aufgenommen. Zur Bearbeitung des Forstwaldes werden extra Firmen beauftragt (Aufwendungen zu finden unter Fremdarbeit/Schlägerungen). Aufteilung 80% Schutzwald, 20% Forst und Jagd."

Das Kraftfahrzeug des Försters sei analog zum Personalaufwand aufgeteilt worden.

In den Steuerberatungskosten seien Leistungen verrechnet worden, die nicht den Forstbetrieb H.-Alm beträfen, sondern "mit den Einkünften aus Kapitalvermögen bzw. mit den Einkünften aus Vermietung zusammenhängen. Diese Leistungen wurden herausgenommen", wodurch sich die ursprünglich ausgewiesenen Steuerberatungskosten von 109.440 S auf 46.440 S reduzierten.

Mit Schreiben vom 25. Juni 2001 übermittelte der Bw. durch seine steuerliche Vertreterin dem Finanzamt eine "2. Ergänzung zur Berufung vom 26. April 2001":

"Zum Fütterungsaufwand

Ein weiterer wesentlicher Punkt zum Thema Liebhaberei ist der Fütterungsaufwand für das Wild. Die Fütterung ist zwingend durch die Jagdbehörde vorgeschrieben . Die Zahl des zu fütternden Wildes ergibt sich aus dieser behördlichen Vorschreibung. Hiebei ist zu beachten, dass die H.-Alm im " Rotwild Kerngebiet " liegt. Das heißt, in diesem Bereich ist eine höhere Wilddichte zu hegen als in sonstigen Jagdbereichen . Es kann daher nicht von der für eine Forstnutzung üblicherweise angesetzten Wilddichte von etwa 3,5 Stück/100 ha ausgegangenen werden. Vielmehr muss von einer Mindestwilddichte von 5 Stück/100 ha ausgegangen werden. Daher ist in diesem Bereich ein höherer Fütterungsaufwand erforderlich als in Jagden mit einer Wilddichte von nur 3,5 Stück/100 ha.

Auf Grund des Bewilligungsbescheides ist Herr Dipl. Ing. A.B.-C. verpflichtet, für das vorgesehene Wild Futtermittel in ausreichendem Maß für die gesamte Fütterungsperiode einzulagern und für die regelmäßige Futtervorlage vorzusorgen. Andernfalls würde sich der Steuerpflichtige nach den jagdlichen Vorschriften verwaltungsrechtlich strafbar machen. Selbst wenn durch Schlechtwetterlagen die Fütterungsperiode verlängert wird und der Futtervorrat deswegen nicht ausreicht ist der Steuerpflichtige verpflichtet ausreichend Futter zu besorgen und vorzulegen. Ansonst besteht die Gefahr eines jagdgesetzlichen Verwaltungsstrafverfahrens und eines Verfahrens vor dem Disziplinarrat der Jägerschaft. Die möglichen Futtermittel sind durch die Praxis und Ansichten der Jagdbehörde vorgegeben, sodaß in diesem Bereich kaum Einsparungen möglich sind.

Die Fütterung ist auch zwingend notwendig das sonst in den Forstbeständen verweilende Wild am Fütterungsstandort bzw. dessen Umgebung zu konzentrieren .

Infolge der winterlichen Konzentration des Wildes entstehen immer wieder Wildschäden. Diese Wildschäden verhindern derzeit die Anerkennung von Förderungsmittel .

Zu Bewirtschaftungsmaßnahmen

Im Bereich der Kosten der Holzernte wäre noch zu bemerken, dass zu Erhaltung des Schutzwaldes Bewirtschaftungsmaßnahmen gesetzt werden müssen. Diese Bewirtschaftungsmaßnahmen sind naturgemäß höher als eine Holznutzung im Wirtschaftswald."

Mit Datum 18. Jänner 2002 ergingen nachstehende Bescheide:

- Zurücknahmeerklärung der Berufung betreffend Umsatzsteuer 1998, da dem Mängelauftrag nicht nachgekommen worden sei.

- Abweisende Berufungsvorentscheidung betreffend Einkommensteuer 1998.

- Abändernde Berufungsvorentscheidung betreffend Umsatzsteuer 1999 (konform zu der am 15. Juni 2001 eingereichten Steuererklärung).

- Abändernde Berufungsvorentscheidung betreffend Einkommensteuer 1999 (mit Ausnahme des Nichtansatzes des Verlustes aus der H.-Alm konform zu der am 15. Juni 2001 eingereichten Steuererklärung).

Die Berufungsvorentscheidungen betreffend Einkommensteuer wurden zum Streitpunkt H.-Alm wie folgt begründet:

"Die Berufungsbegründung, es liege im Sinne des Punktes 2.2.3 des Durchführungserlasses zur Liebhabereiverordnung hinsichtlich des Schutzwaldes ein unwiderlegbarer Einkunftsquellenbetrieb gemäß § 1 (3) Z. 1 Liebhabereiverordnung vor, geht ins Leere. Die für die Jahre 1998 ff. anzuwendende Liebhabereiverordnung sieht diese Begründungen gemäß Ziffer 1 nicht vor. Regionale Bedeutung aus umwelttechnischen Belangen wie Wasser- und Lawinenschutz vermögen einen Betrieb mit unwiderlegbarer Einkunftsquelleneigenschaft gemäß § 1 (3) der Liebhabereiverordnung nicht zu begründen.

Beide Waldbereiche (Wirtschaftswald, Schutzwald) besitzen insgesamt eine langjährige Gesamtunrentabilität, weshalb gemäß § 2 EStG 1988 iVm der für 1998 ff. geltenden Liebhabereiverordnung (BGB1 Nr 33/1993 idF BGB1 II Nr. 358/1997) keine steuerlich relevante Einkunftsart - diesfalls Forstwirtschaft - vorliegt."

Mit Datum 16. Jänner 2002 erließ das Finanzamt - vorläufig - einen erklärungsgemäßen Umsatzsteuerbescheid für das Jahr 2000. Eine Begründung für die Vorläufigkeit ist nicht ersichtlich.

Mit gleichem Datum wurde ein vorläufiger Einkommensteuerbescheid für das Jahr 2000 erlassen, der - mit Ausnahme des Nichtansatzes von negativen Einkünften aus Land- und Forstwirtschaft - ebenfalls den Erklärungsangaben entspricht. Hinsichtlich der Abweichung von der Steuererklärung wurde auf die Vorjahresbegründung verwiesen.

Wegen verspäteter Abgabe der Steuererklärung wurde mit Bescheid vom 16. Jänner 2002 ein Verspätungszuschlag betreffend Einkommensteuer für das Jahr 2000 in Höhe von 4.333,34 € (4,4 % der Nachforderung von 98.485,93 €) festgesetzt.

Mit Schreiben vom 21. Februar 2002 wurde durch die steuerliche Vertreterin unter anderem Berufung gegen nachstehende Bescheide erhoben:

- Umsatzsteuerbescheid 2000 (16. Jänner 2002, eingelangt 21. Jänner 2002)

- Einkommensteuerbescheid 2000 (16. Jänner 2002, eingelangt 21. Jänner 2002)

- Verspätungszuschlagsbescheid 2000 (16. Jänner 2002, eingelangt 21. Jänner 2002)

- Vorauszahlungsbescheid 2002 (16. Jänner 2002, eingelangt 21. Jänner 2002)

- Einkommensteuerbescheid 1998 (18. Jänner 2002, eingelangt 22. Jänner 2002)

o gemeint offenbar: Vorlageantrag in Bezug auf die Berufungsvorentscheidung vom 18. Jänner 2002 betreffend Einkommensteuer 1998

- Umsatzsteuerbescheid 1999 (18. Jänner 2002, eingelangt 22. Jänner 2002)

o gemeint offenbar: Vorlageantrag in Bezug auf die Berufungsvorentscheidung vom 18. Jänner 2002 betreffend Umsatzsteuer 1999

- Einkommensteuerbescheid 1999 (18. Jänner 2002, eingelangt 22. Jänner 2002)

o gemeint offenbar: Vorlageantrag in Bezug auf die Berufungsvorentscheidung vom 18. Jänner 2002 betreffend Einkommensteuer 1999

"Da der Umfang der Berufung und die Rechtslage sehr komplex dargestellt werden kann und sowohl meine Mandanten als auch deren Rechtsvertreter (Rechtsanwalt) zum Zeitpunkt des Erlasses der Bescheide nicht in Österreich waren und eine seriöse Vorbereitung daher nicht möglich war, werden wir die Begründung der Berufung und die weiteren Erläuterungen unserer bisherigen Argumentation nachreichen."

Mit Bescheid vom 1. März 2002 wurde dem Bw. vom Finanzamt aufgetragen, die der "Berufung (Vorlageantrag)" vom 21. Februar 2002 "gegen die Umsatzsteuerbescheide 1999 und 2000, Einkommensteuerbescheide 1998, 1999 und 2000, Verspätungszuschlagsbescheid 2000, Anspruchszinsenbescheid 2000 und Vorauszahlungsbescheid 2002 vom 21.1.2002 bzw. 22.1.2002" anhaftenden Mängel, nämlich das Fehlen

- einer Erklärung, in welchen Punkten die Bescheide angefochten werden.

- einer Erklärung, welche Änderungen beantrag werden, und

- einer Begründung,

bis zum 2. April 2002 gemäß § 275 BAO zu beheben, anderenfalls die Berufung als zurückgenommen gelte.

Mehreren Aktenvermerken zufolge wurde die Frist von einem Organwalter des Finanzamtes jeweils telefonisch bis 30. April 2002, bis 15. Mai 2002 und schließlich bis (Freitag) 31. Mai 2002 verlängert.

Mit Schreiben vom (Donnerstag), 6. Juni 2002 (beim Finanzamt am 7. Juni 2002 eingelangt) übermittelte der Bw. durch seinen steuerlichen Vertreter folgende "ergänzende Berufungsbegründung und Berufungsantrag":

"Mit den angefochtenen Bescheiden wurden die erklärten Verluste aus Land- und Forstwirtschaft für den Forstbetrieb H.-Alm steuerlich nicht anerkannt mit der Begründung, es liege eine langjährige Gesamtunrentabilität vor, wodurch gem. § 2 EStG iVm der für 1998 ff. geltenden Liebhabereiverordnung keine steuerliche Einkunftsart vorliegt. Aus dieser Begründung ist jedoch nicht nachvollziehbar, auf der Grundlage welchen Sachverhaltes, insbesondere welcher zahlenmäßigen Grundlagen, und welcher rechtlichen Schlussfolgerungen die Finanzbehörde zu diesem Ergebnis gelangt.

Bei der Beurteilung, ob ein steuerlich unbeachtlicher Liebhabereibetrieb im Sinne der zit. Liebhabereiverordnung BGB1 1993/33 idF BGB1 II Nr. 358/1997 (LVO) vorliegt, ist jedenfalls davon auszugehen, dass es sich im gegenständlichen Falle um einen Betrieb im Sinne des § 1 (1) LVO handelt, somit also eine Betätigung mit der Annahme einer Einkunftsquelle.

Es ist daher anhand objektiver Kriterien ( Kriterienprüfung § 2 LVO ) darauf zu schließen, ob ein Ertragsstreben vorliegt (Abschn. D.6. 1. der Richtlinien zur Liebhabereibeurteilung (LRL 1997) AÖF 1998/47).

Das objektiv erkennbare Ertragsstreben des Steuerpflichtigen muss darauf gerichtet sein, im Laufe der Betätigung Gewinne in einer Höhe zu erwirtschaften, die nicht nur die angefallenen Verluste ausgleichen, sondern darüber hinaus zu einer Mehrung des Betriebsvermögens (Gesamtgewinn) führen.

Die vorliegende Bescheidbegründung lässt eine solche Auseinandersetzung mit dem vorliegenden Sachverhalt vermissen.

Gem. Abschn. D.6.2. der LRL ist bei der Kriterienprüfung nicht ein tatsächlich erwirtschafteter Gesamterfolg, sondern die objektive Eignung einer Tätigkeit zur Erwirtschaftung eines solchen, maßgeblich. Dabei sind insbesondere unerwartete Umstände und Unwägbarkeiten, unvorhergesehene Verluste, die ein Ausbleiben des Gesamterfolges bewirken, der Qualifizierung einer Betätigung als Einkunftsquelle nicht abträglich (s. LRL D.6.2. und dort zit. Judikatur). Der vorliegende Forstbetrieb wurde in den vergangenen Jahren mehrmals von Katastrophenereignissen betroffen, die einerseits zu außerordentlichen Instandsetzungskosten und Investitionen - insbesondere im Wegebau - geführt haben, andererseits mussten nach den katastrophenbedingten Holznutzungen kostenintensive künstliche Aufforstungsmaßnahmen durchgeführt werden. Ein besonders großflächiger Windwurf im Jahre 1990 hat speziell die mittleren Altersklassen erheblich geschädigt, was neben den daraus entstehenden Nutzungsverlusten (sortimentsbedingte geringe Holzerlöse bei hohen Aufarbeitungskosten) zu entsprechend hohen Folgekosten führt. Die nachfolgenden katastrophenbedingten waldbaulichen Maßnahmen zielen naturgemäß langfristig (die Forstwirtschaft plant und wirtschaftet in Umtriebsperioden) darauf ab, das eingebrochene Altersklassenverhältnis wieder ins Gleichgewicht zu bringen und wieder ein nachhaltig erhöhtes Nutzungspotential zu schaffen. Alle diese außerordentlichen Kosten und Auswirkungen sind bei der Einkunftsquellenbeurteilung unbeachtlich und speziell bei der Beurteilung von Ausmaß und Entwicklung der Verluste, Verhältnis der Verluste zum Ergebnis und der Beurteilung der Verlustursachen im Gegensatz zu vergleichbaren Betrieben, außer Ansatz zu belassen. Hinsichtlich dieser Umstände hat die Finanzbehörde Erhebungen und Auseinandersetzungen unterlassen.

Vergleicht man den vorliegenden Forstbetrieb mit Betrieben in vergleichbarer Lage, Struktur und Behördenauflagen (speziell hinsichtlich Forst- und Jagdgesetz), so erkennt man, dass die Ertragssituation sich nicht wesentlich unterscheidet.

Der gegenständliche Forstbetrieb in dieser konkreten regionalen Lage ist zusätzlich einer behördlichen Sondersituation ausgesetzt, die dadurch hervorgerufen wird, weil dieses Großraumgebiet behördlich zur Hochwildkernzone deklariert wurde, was zur Folge hat, daß insbesondere in den Nachbarrevieren eine entsprechend hohe Rotwilddichte geduldet wird, was in der Folge im Forstrevier des Steuerpflichtigen hohe Kosten der Wildschadensabwehr verursacht und gleichzeitig paradoxer Weise zum Verlust des Anspruches auf Waldbauförderungen führt. Der Steuerpflichtige bemüht sich seit Jahren, diese widersprüchliche Situation zu beseitigen, erst in jüngster Zeit wurden nach langen Behördenverfahren erhöhte Wildabschüsse genehmigt, um dem Wildschadensdruck entgegenzuwirken und insbesondere endlich Zugang zu den Waldbauförderungen zu erlangen.

Hinsichtlich marktgerechtem Verhalten im Hinblick auf angebotene Leistungen (§ 2 (1) 4. LVO), und die Preisgestaltung (§ 2 (1) 5. LVO) muss dem Steuerpflichtigen ebenfalls absolute Marktüblichkeit zugestanden werden, was speziell aus der Art der Bewirtschaftung (Planmäßigkeit der Nutzung, Sortimentsgestaltung, Kundenstruktur) und den konkreten Kaufvertragsabschlüssen nachvollziehbar ist und als branchenüblich anerkannt werden muss.

Dass der vorliegende Betrieb auf Grund seiner exponierten Lage, dem hohen Schutzwaldanteil mit den damit verbunden gesetzlichen Auflagen und der Wildbestandsituation mit den ebenfalls daraus resultierenden jagdgesetzlichen Verpflichtungen kostenintensiv zu bewirtschaften ist, bleibt unbestritten. Hierbei sei aber zur steuerlich relevanten Beurteilung darauf hingewiesen, dass der Steuerpflichtige diesen Betrieb nicht selbst käuflich erworben hat, sondern ein Familienbesitz seit Generationen vorliegt, dessen Bewirtschaftung aus kaufmännisch - wirtschaftlichen und gesetzlichen (Forstgesetz und Jagdgesetz) Gründen zwingend erforderlich ist. Auch in diesen Belangen sind keine Erhebungen und Auseinandersetzungen seitens der Finanzbehörde erkennbar.

Der für die Einkunftsquellenbeurteilung maßgebliche Erfolg ist gem. § 3 der LVO der Gesamtgewinn , gem. Abschn. D.7.1. somit das Gesamtergebnis bis zur Beendigung der Betätigung einschl. eines Gewinnes aus der Veräußerung, Aufgabe oder Liquidation.

Aus der Besonderheit der Gewinnermittlung für Forstbetriebe ergibt sich, dass der wesentliche Teil des steuerhängigen Betriebsvermögens, das stehende Holz, mit seinem Zuwachs und den daraus entstehenden stillen Reserven mangels Inventarisierung in der Bilanz und somit in der Jahres - Abschnitts - Gewinnermittlung nicht erfasst wird. Daher kommt bei der Beurteilung der Einkunftsquelleneigenschaft diesem Umstand besondere Bedeutung zu.

Im vorliegenden Fall ergibt eine Gegenüberstellung des Holzbestandes im Jahr 2001 zum Jahr 1982 einen forstgutachtlich errechneten Bestandszuwachs von rd. 15.000 Efm, das entspricht einem wertmäßigen Zuwachs von rd. ATS 7.500.000,00, der bei der steuerlichen laufenden Ergebnisbeurteilung mit zu berücksichtigen ist.

Zusätzlich ist gem. Abschn. D.7.5. für die Beurteilung des Gesamterfolges ein theoretischer Veräußerungsgewinn einzubeziehen.

Lt. einem vorliegenden Bewertungsgutachten beträgt der theoretische Veräußerungsgewinn allein für das stehende Holz rd. ATS 22,000.000,--, dazu kommen noch die stillen Reserven im übrigen Betriebsvermögen und der Jagdwert.

Berücksichtigt man nun bei der Gesamterfolgsermittlung die oben stehenden Ausführungen, so gelangt man zum Ergebnis, dass kein negativer Gesamterfolg vorliegt, und somit die Liebhabereiverordnung nicht anwendbar ist. (Abschn. C.4.1. LRL).

Als zusätzliches Argument für die Einkunftsquelleneigenschaft ist anzuführen, dass eine interne betriebswirtschaftliche Analyse und Planungsrechnung aufzeigt, dass kosteneinsparende Maßnahmen und die Nutzung zusätzlicher Umsatzpotentiale eine deutliche nachhaltige Ergebnisverbesserung gewährleisten, wobei allerdings einschränkend festgestellt werden muss, dass diese Wirkungen verzögert oder vernichtet werden, wenn künftig wieder wesentliche Katastrophenschäden eintreten, jedoch bleiben für die steuerliche Beurteilung, wie bereits oben ausgeführt, solche Umstände außer Ansatz.

Die in der Vergangenheit durchgeführte Erhöhung des Aufschließungsgrades des Forstbetriebes durch Straßenbau führte zwar vorerst zu Kosten und steuerlichen Verlusten, ermöglicht aber künftig die kostengünstige waldbauliche Bewirtschaftung und Nutzung der Waldabteilungen, die Erschließung hiebsreifer Bestände und führt zusätzlich zu einer Verkehrswertsteigerung des Betriebes, was sich wiederum in den steuerhängigen stillen Reserven niederschlägt.

Da der Steuerpflichtige zur Bestreitung seines Lebensunterhaltes nicht vorrangig auf die laufenden Erträge dieses Forstbetriebes angewiesen ist, kann er sich hinsichtlich des Nutzungszeitpunkts des Holzes marktoptimal verhalten, dh er wird in größerem Umfang Holznutzungen vornehmen, wenn die Holzpreise entsprechend attraktiv sind; es ist dem Finanzamt sicher bekannt, dass der Rohholzmarkt seit mehreren Jahren deutlich eingebrochen ist. Der durch die Reduktion des Holzeinschlages entstehende Wertzuwachs muss, wie bereits oben ausgeführt, bei der Beurteilung der Einkunftsquelleneigenschaft mit berücksichtigt werden.

Im Jahr 2001 wurde eine solche erhöhte Holznutzung vorgenommen, und es wird die Bilanz des Jahres 2001 einen entsprechen hohen Gewinn ausweisen.

Wir stellen daher den Antrag, die angefochtenen Steuerbescheide dahingehend zu ändern, dass der Verlust aus dem Forstbetrieb H.-Alm als Einkunftsquelle steuerlich anerkannt wird und die Einkommensteuerveranlagung in den Jahren 1998, 1999 und 2000 erklärungsgemäß vorgenommen wird.

Im Falle einer positiven Erledigung sind wir mit einer Erledigung durch eine zweite Berufungsvorentscheidung einverstanden.

Für den Fall der Entscheidung durch die Abgabenbehörde zweiter Instanz beantragen wir eine mündliche Berufungsverhandlung ."

Mit Schreiben vom 25. Juni 2002 übermittelte die steuerliche Vertretung das im ergänzenden Schriftsatz vom 6. Juni 2002 zitierte Gutachten des Dipl.Ing. O. P. vom 12. März 2002 (im Folgenden sind Auszüge hieraus wiedergegeben):

A.) ALLGEMEINER TEIL

1.) Der Auftrag

Die Auftragserteilung für das hier nachfolgende Gutachten erfolgte im Herbst durch Herrn A. von B.-C. - verbunden mit dem Hinweis, daß diese Bewertung der Liegenschaft "H.-Alm" eine Entscheidungshilfe im Zusammenhang mit letztwilligen Verfügungen sein sollte. Somit stellen auch die wirtschaftlichen Gegebenheiten des Jahres 2001 die Grundlagen für diese Bewertung dar.

2.) Die Unterlagen

Folgende Unterlagen standen zur Verfügung bzw. wurden verwendet:

a) Ein Forstoperat für den Zeitraum 1982 - 1991 - erstellt von der Studien- u. Beratungsgesellschaft der Waldbesitzer,

b) eine dazu gehörende Revierkarte,

c) eine Taxation aus dem Jahre 1994 für alle in einer neu erstellten Revierkarte (Luftbildauswertung) ausgewiesenen Unterabteilungen - erstellt von der Studien- u. Beratungsgesellschaft,

d) Bilanz- und Einschlagsunterlagen,

e) die Hilfstafeln für die Forsteinrichtung und die

f) Alterswertfaktoren für die Waldbewertung.

3.) Der Zinsfuß

Soweit bei der Ertragswertberechnung der forstliche Zinsfuß zur Anwendung kommt, wird dieser wie allgemein üblich mit 1,5% gewählt. Sonstige Kapitalisierungen werden mit 4% (Faktor 25) lt. Realschätzordnung durchgeführt.

4.) Bewertungsgrundlagen

Bei der Ermittlung des Verkehrswertes dieser forstwirtschaftlichen Liegenschaft wurde auf folgende Umstände Bedacht genommen:

a) natürliche Produktionsverhältnisse

b) äußere Verkehrslage

c) innere Verkehrslage - insbesondere Erschließung, Bringungsverhältnisse und Geschlossenheit der Flächen

d) Rechte und Lasten

e) Bestandesverhältnisse

f) Umtriebszeiten

g) Holzpreise

h) Kosten der Holzernte und Kultur

i) Jagdnutzung

k) Verwaltungskosten und

l) sonst. Betriebskosten.

5.) Art der Verkehrswertermittlung

Zunächst muß festgehalten werden, daß die Anwendung eines Vergleichswertverfahrens in derartigen Fällen nicht realistisch ist, da Kaufpreise in genügender Anzahl hinsichtlich vergleichbarer Liegenschaften vorliegen müßten - was aber nicht der Fall ist; lediglich bei kleinen Einzelparzellen wäre dies durchführbar.

Aus diesem Grunde soll hier der Verkehrswert aus einer Kombination von "Sachwertverfahren und Ertragswertverfahren" ermittelt werden, wobei schon jetzt festzuhalten ist, daß bei Liegenschaften mit der hier vorliegenden Größe bzw. eigentlich "relativen Kleinheit" der Ertragswert bezogen auf den Verkehrswert eine relativ untergeordnete spielt. Bei Waldflächen von mehreren 1.000 Hektar ist das Gewicht des Ertragswertes wesentlich höher einzustufen.-

Daher sei schon hier festgehalten, bei dieser hier vorzunehmenden Bewertung dem Ertragswert lediglich 25 % und dem Sachwert 75 % an Gewicht zugeordnet werden.

6.) Technischer Bericht

a) Feststellung des Sachwertes: Für die 5 Waldabteilungen wurde auf Grund der im Jahr 1994 vorgenommenen Taxation jeweils nach dem Gewichtsmittel je Altersklasse die durchschnittliche Bonität und Bestockung errechnet wie auch der Holzvorrat (je Altersklasse) festgestellt, wobei der Holzvorrat nicht der vorhandenen Taxation entnommen wurde, da er fehlerhaft war. Somit ergeben sich für jede Abteilung und deren Altersklassen Grundlagenziffern für die Verwendung von Alterswertfaktoren; diese basieren bis zum Alter von 40 Jahren auf dem Bestandeskostenwert, von 41 - 80 Jahren auf dem Bestandeserwartungswert und ab dem Umtriebsalter auf dem Bestandesabtriebswert. Auf diesen Grundlagen wird der jeweilige Bestandeswert der Altersklasse errechnet, der nachfolgend festgelegte Bodenwert hinzugeschlagen und somit der Bestandesgesamtwert errechnet.-

Nachdem von der Taxation 1994 ausgegangen wird müssen die Holznutzungen zwischen 1995 und 2001 , die über den Normaleinschlag hinausgegangen sind, Berücksichtigung finden - und zwar: In den letzten 7 Jahren wurden dem Revier rd. 10.000 Erntefestmeter Rundholz entnommen; dies bedeutet bei Unterstellung eines Einschlages von 800 Efm einen Überhieb von 4.400 Efm , dies mal einem Stockzins von 450,-S einen Wert von 1,980.000,-- S. Um diesen Betrag wird der zunächst errechnete Bestandesgesamtwert zu verringern sein.

Boden | Wert |

Waldboden Bonität VIII+ | 6,00 S/m2 |

Waldboden Bonität VII | 5,25 S/m2 |

Waldboden Bonität VI | 4,50 S/m2 |

Waldboden Bonität V | 3,75 S/m2 |

Waldboden Bonität IV | 3,00 S1m2 |

Waldboden Bonität III | 2,25 S/m2 |

Almflächen etc | 1,50 S1m2 |

Festlegung des Ertragswertes:

Hier wird eine Modellrechnung vorgenommen, in der einerseits die unter größter Sparsamkeit zwingend anfallenden Kosten den jedenfalls erzielbaren Einnahmen gegenübergestellt werden; der sich ergebende Ertrag wird mit 1,5 % (Faktor 66,6) kapitalisiert und stellt den Ertragswert der Wirtschaftseinheit dar.

Ableitung des für die Feststellung des Sachwertes wie auch für die Ableitung des Ertragswertes relevanten Stockzinses. Die verwendeten Holz-Sortimentspreise wie auch die Sortimentsanteile basieren auf einem mehrjährigen Durchschnitt wie folgt:

Holzart | Preis | Anteil |

Fi.Sägeholz ABC ... | 1.020,- S/fm3 ... | Anteil 54% |

Lä.Sägeholz ABC ... | 1.250,- S/fm3 ... | Anteil 6% |

Braunbloche u. C+ ... | 620,- S/fm3 ... | Anteil 12% |

Schwachbloche l-b ... | 800,- S/fm3 ... | Anteil 15% |

Industrieholz ... | 380,- S/fm3 ... | Anteil 6% |

unverwertetes Ind.Holz | / ... | Anteil 6% |

Brennholz ... | 3oo,-S/fm ... | Anteil 1% |

ergibt einen Durchschnittserlös von 852,- 5 je fm3

Waldart | Ertrag Holz |

im Wirtschaftswald | 352,-- S je fm3 und |

im Schutzwald | 452,-- S je fm3 festgelegt. |

Waldart | Stockzins |

im Wirtschaftswald | 500,-- S je fm3 und |

im Schutzwald | 400,-- S je fm3 fest. |

e) Der Schutzwald außer Ertrag wird hier keiner sich auf Grund von Alter, Bonität und Bestockung im Detail vorgenommener Bewertung unterzogen, da in diesem ja keine planmäßigen Nutzungen vorgenommen werden und sein Wert nahezu ausschließlich in der Wildeinstandsfunktion und einem Lawinenschutz besteht; Holzanfälle bedingt durch höhere Gewalt kommen in Hinblick auf die extrem schwierige Bringbarkeit eher selten vor.-

Aus diesem Grunde wird diese als Wald ausgewiesene Fläche nur mit einem Quadratmeterpreis gutachtlich bewertet.

b) SPEZIELLER TEIL

Die Bewertung

1.) Der Sachwert - bestehend aus dem Bestandeswert und dem Bodenwert:

...[es folgen Detailberechnungen] ...

Bestand | Größe | Wert |

Bestand Wirtschaftswald | 200,35 ha hahaha | 21,164.712,-- S |

Boden Wirtschaftswald | 9,556.609,-- S | |

Bestand Schutzwald im Ertrag | 81,06 ha | 4,675.010,-- S |

Boden Schutzwald im Ertrag | 2,428.242,-- S | |

Schutzwald außer Ertrag | 45,15 ha | 1,625.400,-- S |

Alm- und sonstige Flächen | 205,86 ha | 2,472.000,- S |

Der Sachwert beträgt für | 532,42 ha | 41,821.973,-- S |

(7,87 S je m2) | ||

b) Der Ertragswert

Bei der Errechnung des Ertragswertes kann nicht die derzeit gepflogene Bewirtschaftungsform unterstellt werden, sondern es wird ein Bewirtschaftungsmodell unterstellt, welches ausschließlich auf bestmögliche Erträge und minimalste Kosten ausgerichtet ist.- Als nur ein Hinweis sei hier festgehalten, daß eine Liegenschaft dieser Größe und dieser Ertragskraft die Anstellung eines Forstwartes bzw. Jägers nicht rechtfertigt - die 3-fache Reviergröße wäre die untere Grenze für einen vollbeschäftigten Angestellten .- Der dem Ertragswert zugrunde liegende nachhaltige Einschlag muß hier noch fixiert werden und zwar:

Das bis 1994 gültige Operat hat einen Einschlag von 650 Efm ausgewiesen - was mit Sicherheit vorsichtig gewesen ist; man muß auch davon ausgehen, daß vor 20 Jahren die Aufschließung u. die technischen Möglichkeiten andere gewesen sind. - In Anbetracht der in den letzten 7 Jahren doch erfolgten Überschlägerung wird hier ein nachhaltiger Einschlag von 875 Vfm = 700 Efm festgelegt.

Unter der Annahme, daß 76 % des Einschlages aus dem Wirtschaftswald kommen und 24 % aus der Schutzwaldnutzung stammen, errechnet sich ein durchschnittlicher Stockzins von 476,- S/fm.- Weiters bedarf es noch einiger Hinweise bezüglich des Jagdwertes: Die Jagdfläche beträgt zunächst rd. 532 Hektar Eigenbesitz - sie erhöht sich aber durch ein derzeit gegebene Recht auf eine Vorpachtfläche von rd. 161 Hektar - damit ist die aktuelle Jagdfläche mit rd. 693 Hektar zu unterstellen. Allerdings wird in Anbetracht der Endlichkeit dieses Vorpachtrechtes der angesetzte Jagdertrag nur mit dem Faktor 18 kapitalisiert.- Der Bei der folgenden Ertragswertberechnung relativ hoch angesetzte Jagderlös rechtfertigt sich in der jagdlichen Qualität des Reviers (Hirsche bis 10,- kg Geweihgewicht, Rehböcke bis zu 500 Gramm und sichere Schußmöglichkeit von mehreren alten Gamsböcken). -

Holzerlös für 700 fm a 476,-S | = 333.200,-S | x 66,6 | = 22,191.12o,-S |

Jagderlös für 693 ha a 500,-S | = 346.500,-S | x 18 | = 6,237.000,-S |

Almerlöse u. Hüttenpacht | = 7.500,-S | x 25 | = 187.500,-- S |

sonst. Erlöse (AMA etc.) | = 20.000,-S | x 25 | = 500.000,-- S |

Kapitalisierter Gesamterlöswert | 29,115.620,-S | ||

Revierbetreuung inc.Kanzlei | = 52.ooo,-S | x 25 | 1,300.000,-S |

km-Geld PKW für 4.000 km | = 2o.ooo,-S | x 25 | 500.000,-S |

Aufforstung u.Kulturschutz | = 70.000,-S | x 25 | 1,750.000,-S |

Straßenerhaltung | = 20.000,-S | x 25 | 500.000,-S |

Grundsteuer/Abgabe z.EHW | = 32.000,- S | x 25 | 800.000,-S |

Mitgliedsbeiträge | = 3.000,-S | x 25 | 75.000,-S |

Telephon u. Porto | = 8.000,-S | x 25 | 200.000,-- S |

Jagdpachte (Vorpacht) | = 7.500,-- S | x 25 | 187.500,-- S |

Landesjagdabgabe | = 15.000,-- S | x 25 | 375.000,-- S |

Zaunerhaltung | = 25.000,-- S | x 25 | 625.000,-- S |

sonst Instandhaltungen | = 50.000,-- S | x 25 | 1.250.000,-- S |

SV Bauern | = 135.000,-- S | x 25 | 3,375.000,-- S |

kapitalisierte Gesamtkosten | 10,937.500,-S | ||

S | |

Kapitalisierter Gesamterlös je Jahr | 29,115.620,-- S |

Abzüglich kapitalisierte Gesamtkosten im Jahr | - 10,937.500,-- S |

Ertragswert | 18,178.120,-- S |

(3,41 S je m2) |

Sachwert | 41,921.973,-- S | davon 70% | 29,345.381,-- S |

Ertragswert | 18,178.120,-- S | davon 30% | 5,453.436,-- S |

ergibt einen VERKEHRSWERT für 532 ha von 34,798.817,-- S

Anmerkung: Diesem Wert wäre noch der Wert der Jagdhausbaulichkeiten hinzu zu fügen - hier wurde davon abgesehen, weil einerseits der Verfasser hier kein Bausachverständiger ist und andererseits diese Gebäude heute nicht in dieser Form erbaut werden würden.

C.) Schlußbemerkungen

Der Verfasser dieses Bewertungsgutachtens betrachtet es für notwendig, auf die Schwierigkeiten, die die Feststellung des Verkehrswertes einer derartigen Liegenschaft verursacht hinzuweisen. Die Gründe hierfür hat vor vielen Jahren Prof. Dr. Sa. von der Universität für Bodenkultur wie folgt formuliert: Für die Bewertung des Nutzens an einer Sache, als Grundlage für eine eventuelle Preisfindung im Geschäftsverkehr, kann es aus folgenden Gründen keinen objektiven bzw. allgemein anerkannten Maßstab geben, denn

a) sind die Bewertungsstandpunkte grundsätzlich subjektiv

b) gibt es keine objektiv sichere Grundlage für die Realisierung künftigen Nutzens (Bewertung unter Unsicherheit) und

c) ist die Preisfindung für Güter ein statistisches Problem - je geringer die Zahl der Tauschvorgänge (Kauf-Verkauf), umso mehr treten subjektive Momente der Einzelfälle in den Vordergrund.

Überträgt man diese Maßstäbe auf die Fragen der Waldbewertung, so läßt sich deren heutiger Standort kurz etwa so beschreiben:

In den Vorstellungen über die Möglichkeiten der Wertermittlung für Waldflächen - Boden und Bestände - ist ein bemerkenswerter Wandel zu verzeichnen. War man früher der Ansicht, man könne mit Hilfe von mathematisch einwandfreien Formeln Werte - also Preise - objektiv in eindeutiger funktioneller Abhängigkeit von einigen meßbaren Größen berechnen, so steht man heute auf dem Standpunkt, daß Waldbewertung im modernen Sinne lediglich die Grundlagen für eine Preis- oder Entschädigungsermittlung bereitstellen kann. Die rechnerischen Verfahren haben daher den Charakter von Hilfsmitteln, die in der Regel benötigt werden, weil die Anzahl der Geschäftsvorgänge zu gering und dieselben zu wenig transparent sind, als daß sie von sich aus unmittelbar preisbildend wirken können. Auf der Grundlage derartiger Berechnungen müssen dann die Partner bzw. Kontrahenten sich selbst mit den Ergebnissen auseinandersetzen, um letztlich zu einem Übereinkommen zu gelangen (Ende des Zitates). -

Nachdem dieses Gutachten Grundlage für Überlegungen des Auftraggebers hinsichtlich letztwilliger Verfügungen dienen soll, sei noch auf folgenden Umstand hingewiesen: Hinsichtlich der Handhabung der Einkommensteuer ergibt sich eine Differenz hinsichtlich des Vermögensvorteils; übernimmt ein Erbe die Liegenschaft in Natura, so wird ihm der Wert der Liegenschaft voll als Vermögen angerechnet, sobald er aber dieses Vermögen realisieren würde - das heißt verkaufen würde - wäre er auf Grund der Besteuerung des Veräußerungsgewinns um etliche Millionen ärmer. Dieser Umstand könnte für Nachlaßbestimmungen eine Rolle spielen."

Mit Schreiben vom 2. Oktober 2002 wurden vom Bw. durch seine steuerliche Vertretung berichtigte Umsatzsteuer- und Einkommensteuererklärungen für das Jahr 2000 eingereicht.

Die Umsatzsteuererklärung weist eine Zahllast von 85.119,00 S - gegenüber einer Zahllast von 66.600,00 S im angefochtenen Umsatzsteuerbescheid vom 16. Jänner 2002 - aus; die Einkommensteuererklärung weicht von jener vom 17. Dezember 2001 durch Einbeziehung der Einkünfte aus dem Forstbetrieb W. ab.

Das Finanzamt Lilienfeld St. Pölten richtete in weiterer Folge mit Schreiben vom 23. Mai 2005 ein Ersuchen an die Steuer- und Zollkoordination, Fachbereich Gebühren und Verkehrssteuern, um Prüfung des Gutachten des Dipl.Ing. O. P. vom 12. März 2002.

Mit Schreiben vom 14. Dezember 2005 gab der vom Finanzamt beigezogene Amtssachverständige Dipl.Ing. Dr. Wo. M. folgende forstfachliche Stellungnahme ab:

Allgemeines

Im Auftrag des Finanzamtes Lilienfeld St. Pölten wurde das Revier H.-Alm besichtigt.

An der Besichtigung am 20.10.2005 haben teilgenommen: ...

(1) | Waldwirtschaftsplan 1982: Vom Betrieb wurde ein abgelaufener Waldwirtschaftsplan aus dem Jahre 1982 vorgelegt, der von der Studien- und Beratungsgesellschaft österreichischer Waldbesitzer GmbH mit Sitz in Wien erstellt wurde. |

(2) | Bestandesbeschreibungen mit Taxation und Forstkarte aus dem Jahr 1994 (unvollendet, wesentliche Teile fehlen): Die Bestandesbeschreibungen (tw. fehlerhaft und unvollständig) aus dem Jahr 1994 wurden laut Angabe des Eigentümers nie zu einem Wirtschaftsplan zusammengeführt. |

(3) | Gutachten zur Ermittlung des aktuellen Verkehrswertes des Reviers H.-Alm, erstellt von DI P. (12.3.2002). |

(4) | Berechnung des Vorrats- und Wertzuwachses in der Periode 1982-2001 durch Stb Dipl.Ing.Dr. U. (ohne Datum), LBG Wien |

(5) | Holzeinschlagsmeldungen 1990-2004 an das Bundesministerium für Land- und Forstwirtschaft, Umwelt und Wasserwirtschaft. |

(6) | Abschusslisten |

Ein Anbau- und Ernteverzeichnis (in der Forstwirtschaft "Materialbuch" genannt), das gemäß § 125 Abs 5 BAO iVm der Verordnung des BMF vom 2.2.1962 (BGBl 1962/519) von buchführenden Forstbetrieben geführt werden muss, konnte vom Forstbetrieb nicht vorgelegt werden. Daher sind detaillierte Nachkalkulationen der Holznutzungen (z.B. im Schutzwald) nicht möglich.

Beschreibung des Betriebes

Das Revier H.-Alm liegt ... Der Betrieb ist lt. Angabe des Eigentümers seit 1930 in Familienbesitz.

Flächenausmaß

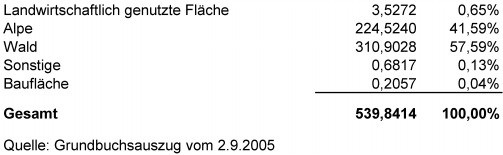

Der Betrieb umfasst laut Grundbuchsauszug vom 2.9.2005 eine Fläche von gerundet 540 Hektar.

Davon entfallen auf:

Die Differenz zwischen der Waldfläche laut Kataster und der Forstbetriebsfläche laut Waldwirtschaftsplan 1982 ist darauf zurückzuführen, dass auf ehemaligen Almfläche (lt. Kataster) inzwischen (Schutz-)Waldbestände stocken.

Rechte und Dienstbarkeiten

Die Almflächen sind durch Weiderechte belastet. Weiters sind Dienstbarkeiten, wie Viehtriebs-, Zaunholzbezugs- und Holzungsrechte intabuliert.

Eigenjagd

Mit dem Betrieb ist das Eigenjagdrecht verbunden. Die Jagdfläche umfasst einschließlich der Vorpachtflächen 693,70 Hektar und liegt in der Hochwildkernzone. Die Hauptwildarten sind Rot-, Reh- und Gamswild. Die Jagd wird in Eigenregie ausgeübt.

Besichtigung

Die Besichtigung unter Führung des Eigentümers brachte folgendes Ergebnis:

- Bei dem Betrieb handelt es sich um ein Gebirgsrevier in landschaftlich schöner Lage verbunden mit einem hohen Jagdwert. Der Betrieb ist an das öffentliche Verkehrsnetz angebunden. Die Waldflächen sind durch Forstwege erschlossen. In den tieferen Lagen finden sich Fichten-Lärchen-Wirtschaftswälder, noch oben hin schließen Fichten-Lärchen-(Zirben)-Schutzwälder an. Die anschließende H.-Alm wird mit Vieh aufgrund urkundlich gesicherter Weiderechte bestoßen. An Gebäuden sind Jagdhäuser und Nebengebäude vorhanden.

- Eine größere Rotwildfütterung, Rehwildfütterungen und diverse Reviereinrichtungen (Hochsitze, etc.) für die jagdliche Bewirtschaftung wurden vorgefunden.

- Der Betrieb wurde durch größere Windwürfe in den Jahren 1990 und 2002/2003 geschädigt.

- Die Nutzungen im Schutzwaldbereich beschränkten sich in der Vergangenheit auf die Aufarbeitung von Windwürfen einschließlich von Begradigungshieben und kleinerer Absäumungen. Da ein "Materialbuch" nicht vorhanden ist, ist weder eine mengenmäßige Abgrenzung noch eine detaillierte Nachkalkulation der Nutzungen möglich.

- Durch Kalamitäten verursachte Schäden an Forstwegen konnten nicht vorgezeigt werden.

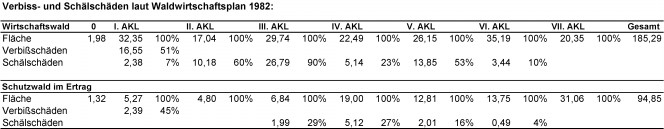

- Waldbestände, vor allem die Altersklassen II und III, sind durch Schälschäden - verursacht durch Rotwild - massiv geschädigt . Durch die Schälung ist der wertvollste Teil des Stammes - das Erdbloch - entwertet . Die Hauptschadensgebiete liegen in den Abteilungen 1 und 2 (nördliche und östliche Revierteile). Laut Waldwirtschaftsplan 1982 sind 60% der II. Altersklasse im Wirtschaftswald, 90% der III. AKL und 53% der V. AKL von Schälschäden betroffen.

- In den Forstkulturen wurden Schäden durch wiederholten Wildverbiss beobachtet. In der Folge sind hohe Aufwendungen für Pflege- und Schutzmaßnahmen in den Kulturen erforderlich. Laut Waldwirtschaftsplan 1982 sind in der I. Altersklasse im Wirtschaftswald 51% der Fläche von Verbissschäden betroffen, im Schutzwald im Ertrag 45%.

- Zum Schutz der unterliegenden Bauernwälder vor Wildschäden wurde entlang der östlichen und südlichen Besitzgrenze vom Betrieb ein ca. 12 km langer Wildabwehrzaun errichtet.

Forstfachliche Stellungnahme zu den in den Berufungsschriften vorgebrachten Punkten

Hohe Kostenbelastung verursacht durch die behördlich vorgeschriebene Bewirtschaftung des Schutzwaldes

Grundsätzlich unterscheidet das Forstgesetz 1975 idgF im § 21 zwischen Standortschutzwäldern und Objektschutzwäldern:

§ 21. (1) Standortschutzwälder (Wälder auf besonderen Standorten) im Sinne dieses Bundesgesetzes sind Wälder, deren Standort durch die abtragenden Kräfte von Wind, Wasser oder Schwerkraft gefährdet ist und die eine besondere Behandlung zum Schutz des Bodens und des Bewuchses sowie zur Sicherung der Wiederbewaldung erfordern. ...

(2) Objektschutzwälder im Sinne dieses Bundesgesetzes sind Wälder, die Menschen, menschliche Siedlungen oder Anlagen oder kultivierten Boden insbesondere vor Elementargefahren oder schädigenden Umwelteinflüssen schützen und die eine besondere Behandlung zur Erreichung und Sicherung ihrer Schutzwirkung oder Wohlfahrtswirkung erfordern.

Behandlung und Nutzung des Schutzwaldes legt § 22 ForstG wie folgt fest:

§ 22. (1) Der Eigentümer eines Schutzwaldes hat diesen entsprechend den örtlichen Verhältnissen jeweils so zu behandeln, dass seine Erhaltung als möglichst stabiler, dem Standort entsprechender Bewuchs mit kräftigem inneren Gefüge bei rechtzeitiger Erneuerung gewährleistet ist.

(2) Liegen bei einem Wald die Voraussetzungen für die Qualifikation als Schutzwald gemäß § 21 vor, so hat der Waldeigentümer den Wald, auch wenn der Schutzwaldcharakter nicht bescheidmäßig festgestellt worden ist, als Schutzwald zu behandeln.

(3) Der Eigentümer eines Standortschutzwaldes, der nicht Objektschutzwald im Sinne des § 21 Abs. 2 ist, ist zur Durchführung von Maßnahmen gemäß den Abs. 1 und 4 insoweit verpflichtet, als die Kosten dieser Maßnahmen aus den Erträgnissen von Fällungen in diesem Standortschutzwald gedeckt werden können. Darüber hinaus ist er zur Wiederbewaldung von Kahlflächen oder Räumden, ausgenommen in ertragslosem Standortschutzwald, sowie zu Forstschutzmaßnahmen gemäß den §§ 40 bis 45 verpflichtet.

(3a) Der Eigentümer eines Objektschutzwaldes ist zur Durchführung von Maßnahmen gemäß den Abs. 1 und 4 insoweit verpflichtet, als die Kosten dieser Maßnahmen durch öffentliche Mittel oder Zahlungen durch Begünstigte gedeckt sind. Die übrigen Verpflichtungen des Waldeigentümers auf Grund dieses Bundesgesetzes bleiben unberührt.

(4) Der Bundesminister für Land- und Forstwirtschaft, Umwelt und Wasserwirtschaft hat die Behandlung und Nutzung der Schutzwälder durch Verordnung näher zu regeln. In dieser kann insbesondere angeordnet werden, dass

a) freie Fällungen einer Bewilligung bedürfen (§ 85), soweit nicht § 96 Abs. 1 lit. a und § 97 lit. a Anwendung findet,

b) die Wiederbewaldungsfrist abweichend von § 13 festzusetzen ist,

c) ein von einer Verordnung nach § 80 Abs. 4 abweichendes Alter der Hiebsunreife einzuhalten ist.

Das Forstgesetz verpflichtet im § 22 Abs 3 die Eigentümer von Schutzwäldern, die Erträgnisse von Fällungen im Schutzwald (nicht allfällige andere Erträge aus Schutzwald, zB Jagdpacht,...) in erster Linie für diese Bewirtschaftung zu verwenden, gestattet also Eigentümerentnahmen aus Fällungserträgnissen erst nach Erfüllung der Bewirtschaftungspflicht, andererseits wird der forstgesetzlich erzwingbare Aufwand für die Schutzwaldbewirtschaftung - auch bei Schutzwaldsanierung nach § 24 - mit eben diesen Schutzwald-Fällungserträgnissen begrenzt [Bobek/ Plattner/ Reindl, ForstG (1995), Anm 4 zu § 22 und Brawenz/ Kind/ Reindl, ForstG (2005) Anm 4 zu § 22].

Hohe Kostenbelastung aufgrund der vorgeschriebenen Wildfütterung und zur Vermeidung von Schälschäden und Verbissschäden im Wald

Das Steiermärkische Jagdgesetz 1986 regelt die Wildfütterung und die Abschussplanung wie folgt:

§ 50

Wildfütterung

(1) Der Jagdberechtigte ist verpflichtet, für ein ausgewogenes Verhältnis zwischen Wildstand und natürlichem Nahrungsangebot zu sorgen . Im Bereiche von Fütterungsanlagen ist wildgerecht zu füttern.

(2) Futterstellen für Rotwild dürfen über Antrag des Jagdberechtigten nur auf Grund einer Genehmigung der Bezirksverwaltungsbehörde errichtet und betrieben werden. Vor Genehmigung ist der Bezirksjägermeister und die Bezirkskammer für Land und Forstwirtschaft und in Gemeindejagdgebieten der Grundbesitzer zu hören.

(3) Die Genehmigung von Fütterungsanlagen für Rotwild darf nur unter Bedachtnahme auf die regionalen Interessen der Jagd und der Land und Forstwirtschaft erfolgen und ist daher erforderlichenfalls an Auflagen zu binden. (2)

(4) Jedes Füttern von Rotwild außerhalb genehmigter Fütterungsanlagen, das Betreiben von Lockfütterungen sowie das Füttern von Gamswild ist verboten; Rehwildfütterungen sind, wo erforderlich, rotwildsicher einzuzäunen. In Notfällen können von der Bezirksverwaltungsbehörde Ausnahmen genehmigt werden.

(5) Ändern sich die Voraussetzungen, die für die Errichtung einer Fütterungsanlage maßgebend waren (z.B. durch großräumige Windwürfe), ist eine Überprüfung der Genehmigung durchzuführen.

(6) Die zum Zeitpunkt des Inkrafttretens dieses Gesetzes bereits bestehenden Rotwildfütterungen sind binnen Jahresfrist vom Jagdberechtigten der zuständigen Bezirksverwaltungsbehörde zwecks Überprüfung ihrer Entsprechung und nachträglichen Genehmigung bekanntzugeben.

§ 56

Wildabschussplan

(1) Der Jagdberechtigte (bei nicht verpachteten Eigenjagden der Jagdausübungsberechtigte, bei verpachteten Jagden der Pächter oder Jagdverwalter) hat den Wildabschuß so zu regeln, daß der Abschussplan erfüllt wird, die berechtigten Ansprüche der Land und Forstwirtschaft auf Schutz gegen Wildschäden gewahrt werden und durch den Abschuß eine untragbare Entwertung des eigenen und der angrenzenden Jagdgebiete vermieden wird. Innerhalb dieser Grenzen soll die Abschußplanung bewirken, daß ein in seinen Altersklassen gesunder Wildstand aller heimischen Wildarten in angemessener Zahl erhalten bleibt.

(2) Der Abschuß von Schalenwild das Schwarzwild ausgenommen sowie von Auerwild, Birkwild und Murmeltieren hat auf Grund eines genehmigten Abschussplanes stattzufinden. Der Abschußplan ist ein Pflichtabschußplan, dessen Gesamtabschußzahlen weder unter noch überschritten werden dürfen. Beim Auer und Birkwild sowie bei den Murmeltieren darf der Abschußplan nicht über , wohl aber unterschritten werden. Die Jagdberechtigten haben für die Erstellung und Erfüllung der Abschußpläne zu sorgen. Der Abschußplan ist alljährlich für Schalenwild bis zum 1.Mai, für Auer und Birkwild bis zum 1.April zahlenmäßig getrennt nach Wildarten und Geschlecht dem zuständigen Bezirksjägermeister vorzulegen. Über den erfolgten Abschuß ist eine Abschussliste zu führen, die auf Verlangen vorzulegen ist. Fallwild, das ist Wild, welches nicht im Zuge der Jagdausübung erlegt wurde, ist bis zum Ende der Schußzeit auf den Abschussplan anzurechnen. Um Lebendfang ist bei der Bezirksverwaltungsbehörde anzusuchen; jedes entnommene Stück Schalenwild auch verwertbares Fallwild ist mit einer Wildplombe zu versehen.

(3) Der Abschußplan ist vom Jagdberechtigten beim zuständigen Bezirksjägermeister zur Genehmigung einzureichen.

(4) Die Genehmigung des Abschußplanes erfolgt durch den Bezirksjägermeister unter Zugrundelegung der Abschußrichtlinien der Steirischen Landesjägerschaft und unter Berücksichtigung der Abschußplanerfüllung des vergangenen Jagdjahres im Einvernehmen mit der zuständigen Bezirkskammer für Land und Forstwirtschaft. Kommt ein solches Einvernehmen nicht zustande, wird der Abschußplan von der Bezirksverwaltungsbehörde festgelegt. Bei der Genehmigung bzw. Festlegung der Abschußpläne ist zur Regulierung der Wildbestände auf die Situation in den Nachbarjagdgebieten Bedacht zu nehmen. Die gemeinsame Abschußplanung für mehrere Jagdgebiete ist unter der Voraussetzung des Einvernehmens zwischen den Jagdberechtigten zulässig, wobei die auf jedes einbezogene Jagdgebiet entfallenden Abschüsse durch gesonderte Abschuß läne ausgewiesen sein müssen. Die Bezirksjägermeister haben die Einhaltung der Abschußpläne zu kontrollieren und wahrgenommene Übertretungen derselben der Bezirksverwaltungsbehörde anzuzeigen. Die Bezirksjägermeister und Hegemeister sind berechtigt, den Jagdberechtigten die Vorlage des erlegten Wildes bzw. des aufgefundenen Fallwildes aufzutragen.

(5) Nimmt die Behörde wahr, daß Bestandesschädigungen eingetreten sind oder einzutreten drohen, ist der Pflichtabschuß in den in Betracht kommenden Jagdgebieten unverzüglich zu erhöhen .

(6) Wird der Abschußplan nicht erfüllt, so hat die Bezirksverwaltungsbehörde dem Jagdberechtigten unverzüglich aufzutragen, den fehlenden Abschuß binnen einer festzusetzenden angemessenen Frist auch in der Schonzeit durchzuführen. Wurden über den Wildstand, der für die Festlegung des Abschußplanes gemeldet wurde, offenbar unrichtige Angaben gemacht oder wurde der Aufforderung, den fehlenden Abschuß unverzüglich nachzuholen, nicht fristgerecht entsprochen, so hat die Bezirksverwaltungsbehörde folgende Maßnahmen einzeln oder nebeneinander zu verfügen:

a) Strafen gemäß § 77,

b) Tätigung des vorgeschriebenen Abschusses durch vertrauenswürdige Personen auf Kosten des Jagdberechtigten,

c) einstweilige Verfügung gemäß § 73,

d) Aufteilung des nicht getätigten Abschusses auf die angrenzenden Jagdgebiete nach Einholung des Einverständnisses der dort Jagdberechtigten,

e) bei verpachteten Jagden die Auflösung des Pachtvertrages.

Wie den oben zit. Gesetzesstellen zu entnehmen ist, lässt sich aus dem Steiermärkischen Jagdgesetz eine unmittelbare Verpflichtung zur Wildfütterung nicht ableiten. Hingegen hat der Jagdberechtigte (in diesem Fall der Eigentümer) für ein ausgewogenes Verhältnis zwischen Wildstand und natürlichem Nahrungsangebot zu sorgen. Darüber hinaus ist das Betreiben einer Rotwildfütterung - wie in diesem Fall vorhanden - nur mit Genehmigung der Bezirksverwaltungsbehörde möglich.

Weiters hat der Jagdberechtigte (der Eigentümer) den Wildstand über den Abschussplan so zu regeln, dass ... die berechtigten Ansprüche der Land und Forstwirtschaft auf Schutz gegen Wildschäden gewahrt werden und durch den Abschuss eine untragbare Entwertung des eigenen und der angrenzenden Jagdgebiete vermieden wird .

Gesetzliche Bestellungspflicht für Forstpersonal

§ 113 ForstG regelt die Pflicht zur Bestellung von Forstpersonal wie folgt:

§ 113. (1) Eigentümer von Wäldern im Ausmaß von mindestens 1 000 ha , wenn diese eine wirtschaftliche Einheit bilden (Pflichtbetrieb), haben ein leitendes Forstorgan zu bestellen und diesem in den Fällen des Abs. 3 weitere Forstorgane zuzuteilen.

(2) Der Verpflichtung nach Abs. 1 ist entsprochen, wenn für jeden Pflichtbetrieb

1. mit einer Waldfläche von weniger als 3.600 ha ein Förster,

2. mit einer Waldfläche von mindestens 3.600 ha ein Forstwirt

als leitendes Forstorgan bestellt wird.

(3) Der Verpflichtung gemäß Abs. 1 hinsichtlich der Zuteilung weiterer Forstorgane ist entsprochen, wenn bei Pflichtbetrieben mit einer Waldfläche von mindestens 6.600 ha weitere Forstorgane zugeteilt werden, wobei für je weitere 3.000 ha je ein Forstorgan zu bestellen ist.

(4) Das leitende Forstorgan ist im Rahmen seiner Aufgaben zur Vertretung des Waldeigentümers vor Behörden und Körperschaften öffentlichen Rechts berechtigt.

Der ggst Forstbetrieb weist laut Wirtschaftsplan 1982 eine Waldfläche von 337,75 ha auf; somit ist keine Verpflichtung zur Bestellung von Forstpersonal gemäß ForstG gegeben.

Mehrmalige Katastrophenereignisse

Es wurde argumentiert, dass der Betrieb durch mehrmalige Katastrophenereignisse (Windwurf) schwer in Mitleidenschaft gezogen wurde.

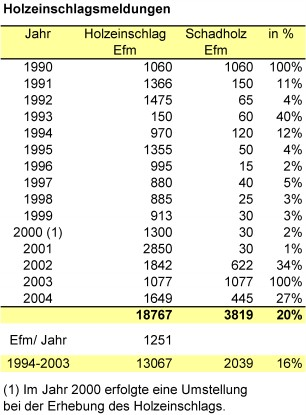

Die Auswertung der vom Betrieb an das Bundesministerium für Land- und Forstwirtschaft, Umwelt und Wasserwirtschaft gemeldeten Holznutzungen ergibt folgendes Bild.

- Größere Schadholzmengen sind im Jahr 1990 ( 1060 Efm) , und in den Jahren 2002 ( 622 Efm) und 2003 ( 1077 Efm) angefallen.

- Im Schnitt liegt der Schadholzanteil für den Zeitraum 1990 bis 2004 bei 20% , für den Zeitraum 1994 bis 2003 bei 16%.

Im Vergleich dazu der durchschnittliche Schadholzanteil in den österreichischen Forstbetrieben:

Im Zeitraum 1994 bis 2003 ist der durchschnittliche Schadholzanteil in den österreichischen Forstbetrieben mit 30% höher im gegenständlichen Forstbetrieb mit 16%.

Festgestellt wird, dass der Betrieb auch in Jahren mit geringem Schadholzanfall - z.B. in der Periode 1994 bis 2001 - hohe Verluste verzeichnet hat.

Zu den vorgelegten Gutachten

Hauptproblem bei der Bewertung des ggst Betriebes ist das Fehlen wesentlicher Unterlagen, wie eines aktuellen Waldwirtschaftsplans oder des Materialbuchs. Die vorliegenden Unterlagen sind entweder veraltet (Waldwirtschaftsplan 1982) oder unvollendet, unvollständig und mangelhaft ausgeführt (Bestandesbeschreibungen 1994). Das Materialbuch fehlt gänzlich.

Gutachten erstellt von Dipl.-Ing. P.

Hinsichtlich des von DI P. erstellten Gutachtens über die Ermittlung des aktuellen Verkehrswertes des Reviers H.-Alm bestehen folgende Bedenken:

Zu den Grundlagen

- Bewertungsstichtag und Befundaufnahme fehlen (siehe § 9 LBG).

- Zum Zinsfuß: "wie allgemein üblich mit 1.5%" ..."Sonstige Kapitalisierungen werden mit 4% lt. Realschätzordnung durchgeführt" (P. , S.1) Die Realschätzordnung 1897 wurde bereits 1992 durch das Liegenschaftsbewertungsgesetz (LBG 1992) abgelöst (BGBl 1992/150). § 5 Abs 4 LBG lautet: Der Zinssatz zur Ermittlung des Ertragswertes richtet sich nach der bei Sachen dieser Art üblicherweise erzielbaren Kapitalverzinsung. Dazu Anmerkung 16: ... Zur Begründung der Wahl des Kapitalisierungszinssatzes kann auch auf anerkannte Veröffentlichungen von Richtwerten Bezug genommen werden; als solche gelten insb jene des Hauptverbandes der allgemein beeideten und gerichtlich zertifizierten Sachverständigen Österreichs. Die SV-Verbände empfehlen für forstwirtschaftliche Liegenschaften zwischen 2,5 und 3,5%.

- Die Bodenwerte wären anhand von Vergleichspreisen herzuleiten.

Zur Berechnung der Sachwerte durch P.

- Feststellung des Sachwertes (S.2, Pkt 6a): Als Grundlage für die Berechnung der Bestandeswerte (Wert des stehenden Holzes) wurde eine Taxation aus dem Jahr 1994 herangezogen, die laut Angabe des Eigentümers nie fertig gestellt wurde. Da die darin ausgewiesenen Holzvorräte offensichtlich nicht zutreffend sind, wurden diese von P. gutachtlich geändert und unter Zuhilfenahme des Wirtschaftsplanes 1982 auf das Jahr 2002 fortgeschrieben. In der Folge wird von P. lediglich der Überhieb - das ist jener Teil des Holzeinschlags, der die nachhaltige Ertragsfähigkeit des Betriebes übersteigt - abgezogen. Diese Vorgangsweise ist nicht zielführend, da sämtliche Nutzungen des Zeitraumes 1994 bis 2002 berücksichtigt werden müssen. Folglich werden bei der von P. gewählten Methode die Holzvorräte überschätzt .

- P. berechnet auf S.4 einen durchschnittlichen Rundholzerlös für Fichte und Lärche (Grundlagen? Materialbuch fehlt!), zieht davon die geschätzten Holzwerbungskosten ab und kommt schlussendlich auf einen Stockzins für Fichte und Lärche im Wirtschaftswald von 500,-ATS/Efm und im Schutzwald (im Ertrag) von 400,- ATS/Efm. Jedoch wird in der Folge bei der Berechnung der Bestandeswerte (S.6 ff) von diesen Werten abgewichen: P. erhöht bei der Holzart Lärche den Stockzins im Wirtschaftswald auf 600,- ATS/Efm und im Schutzwald auf 500,- ATS/Efm an. Bei der Berechnung des Überhiebs (S.3) wird der Stockzins auf 450,- ATS/Efm reduziert, bei der Ertragswertberechnung wiederum ein Stockzins von 476,- ATS/Efm unterstellt. Eine Begründung für diese nicht nachvollziehbaren Abweichungen fehlt.

- Bestandesschäden: Die teils massiven Schäden in den Waldbeständen werden im Gutachten P. nicht erwähnt. Diese sind nach den derzeit üblichen Methoden der Waldbewertung zu berücksichtigen.

- Der Ernteverlust wird von P. mit 20% geschätzt; der Waldwirtschaftsplan 1984 geht von 25% aus. Eine Begründung dafür fehlt.

Zur Berechnung des Ertragswertes durch P.

Interessant ist die Herleitung des (potentiellen) Ertragswertes des Betriebes. Einleitend beginnt P. mit folgender Überlegung:

"Bei der Berechnung des Ertragswertes kann nicht die derzeit gepflogene Bewirtschaftungsform unterstellt werden, sondern es wird ein Bewirtschaftungsmodell unterstellt, welches ausschließlich auf best-mögliche Erträge und minimalste Kosten ausgerichtet ist. - Als nur ein Hinweis sei hier festgehalten, daß eine Liegenschaft dieser Größe und dieser Ertragskraft die Anstellung eines Forstwartes bzw. Jägers nicht rechtfertigt - die 3-fache Reviergröße wäre die untere Grenze für einen vollbeschäftigten Angestellten.-" (Originalzitat P., S 17).

Hiermit wird von P. implizit unterstellt, dass betriebswirtschaftlichen Überlegungen bei der Bewirtschaftung nicht oberste Priorität eingeräumt wird.

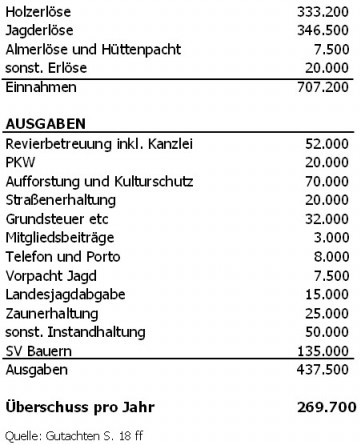

Führt man eine Überschussrechnung anhand der von P. auf Seite 18ff angeführten Einnahmen und Ausgaben durch, dann könnte der Betrieb - nach den Ansätzen von P. - jährlich einen Überschuss von rund ATS 270.000,- erwirtschaften:

Zusammenfassende Betrachtung des Gutachtens P.

Wie den oben angeführten Punkten zu entnehmen ist, kann das Gutachten P. erst nach einer umfangreichen Überarbeitung als Grundlage für eine Verkehrswertermittlung und damit zur Herleitung der stillen Reserven herangezogen werden.

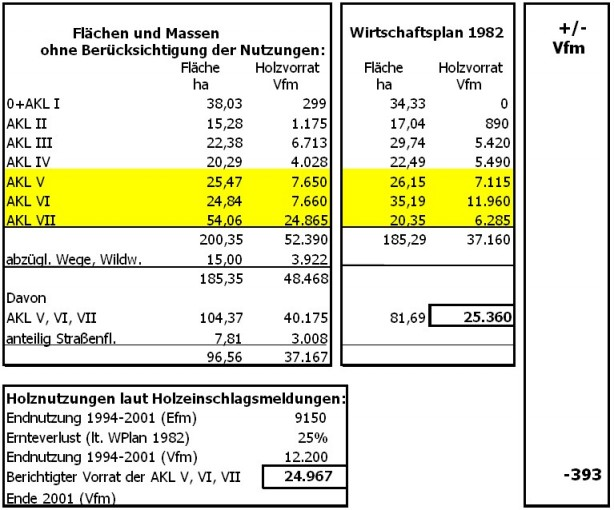

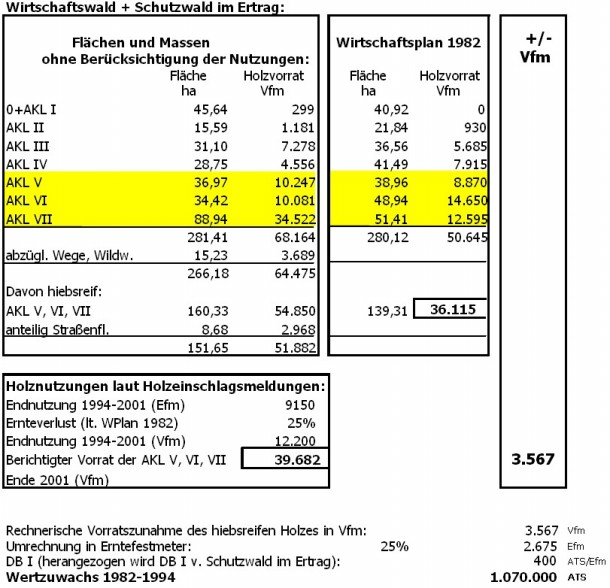

Berechnung des Vorrat- und Wertzuwachses durch Stb Dipl.-Ing. Dr. U.(LBG)

U. stellt Teile des Gutachtens von P. dem Waldwirtschaftsplan aus dem Jahre 1982 gegenüber und kommt auf eine Vorratszunahme beim stehenden Holz von 17.519 Vfm bzw. 18.735 Vfm in der V. bis VII. Altersklasse ("hiebsreife Bestände"). Weiters wird auf Basis dieser - von U. hergeleiteten - Vorratszunahme ein Wertzuwachs für die V. bis VII. AKL in der Höhe von € 544.610,- berechnet.

Zum Vorratsaufbau beim stehenden Holz

- Unsichere Datengrundlagen: U. stützt sich auf die von P. auf das Jahr 2002 fortgeschriebene Taxation aus dem Jahr 1994, die laut Angabe des Eigentümers nie vollendet wurde und weiters unrealistische Vorratsangaben beinhaltet. Die Vorratsangaben wurden von P. - offensichtlich ohne detaillierte Waldaufnahmen vor Ort - unter Zuhilfenahme von Ertragstafeln gutachtlich geschätzt.

- Angaben über das bei den Waldaufnahmen 1994 gewählte Stichprobendesign fehlen; unterschiedliche Aufnahmeverfahren liefern Vorratsschwankungen.

- U. berücksichtigt zwar den Holzzuwachs der Periode 1982 bis 2002, ohne aber die zwischen 1994 und 2002 getätigten Holznutzungen abzuziehen.

- Weiters bleiben die - auch bei P. angeführten - Flächenverluste durch die Forstwege unberücksichtigt. Diese Flächenverluste werden auch in der von G. Consulting verfassten Ergänzung zur Berufung vom 17.Juni 2001 angeführt (-15 Hektar).

- Wird - trotz aller oben beschriebenen Bedenken - rein rechnerisch die Vorratsentwicklung im Wirtschaftswald nachkalkuliert, ergibt sich folgendes Bild:

- Falls die Berechnungen von U. nur insoweit korrigiert werden, dass sowohl die tatsächlich getätigten Holznutzungen als auch die Flächenverluste durch Forstwege und Wildwiese im Wirtschaftswald abgezogen werden, beträgt - rein rechnerisch - der kalkulierte Vorratsabbau im Wirtschaftswald (AKL V bis VII) im Zeitraum 1982 bis Ende 2002 ca. 400 Vfm. Diese Kalkulation wird auch durch P. auf S.3 gestützt, der auf Überhiebe (Holznutzungen über dem Normaleinschlag) in den Jahren 1995 bis 2001 hinweist.

- Wird der Schutzwald im Ertrag in die Betrachtung mit einbezogen, dann ergibt sich - rein rechnerisch - ein Vorratsaufbau von ca. 3.500 Vorratsfestmetern.

Zum Wertzuwachs beim stehenden Holz

- U. verweist auf den von P. geschätzten Deckungsbeitrag (500,- ATS/Efm). Die unterschiedliche Ansätze von P. wurde bereits oben beschrieben.

- Die vom Wild verursachten Bestandesschäden werden - wie bei P. - nicht berücksichtigt. Selbst G. Consulting weist in der 2.Ergänzung zur Berufung vom 25.Juni 2001 darauf hin: "Infolge der winterlichen Konzentration des Wildes entstehen immer wieder Wildschäden. Diese Wildschäden verhindern derzeit die Anerkennung von Förderungsmittel."

- Wird ein Deckungsbeitrag I (Stockzins) von 400,- ATS/Efm unterstellt, dann ergibt sich ein Wertzuwachs beim hiebsreifen Holz in der Höhe von 1.070.000,- ATS.

Zusammenfassung

Das Gutachten U. weist zu hohe Vorrats- und Wertzuwächse beim stehenden Holz aus.

Erhebungen bei der Bezirkshauptmannschaft K.

Zwecks Erforschung des Sachverhaltes wurden im Wege der Amtshilfe bei der BH K. Auskünfte über forst- und jagdrechtliche Erledigungen eingeholt. Die Erhebungen haben ergeben, dass in der Vergangenheit immer wieder von Seiten der Behörde auf eine Reduktion des Wildbestandes im Revier H.-Alm gedrängt wurde.

Demonstrativ werden aufgezählt:

- Der Bescheid vom 3.12.1998 ( GZ8.0xxx ) mit der Anordnung, den Rotwildbestand zu vermindern . Als Begründung werden Verbiss- und Fegeschäden, Schälschäden, aber auch negative waldbauliche und betriebswirtschaftliche Folgen (Zuwachs- und Wertverluste) angeführt. Als Hauptursache wird die intensive Hege des Rotwildes genannt. Auf Seite 4ff wird folgt ausgeführt: "Der Rotwildbestand wurde zum Zeitpunkt der Fütterungsgenehmigung im Jahr 1987 mit rd. 60 Stück (8,6 Stück pro 100 ha.) angenommen, nunmehr wurde er auf über 90 Stück hinaufgehegt (13 Stück pro 100 ha.) und liegt somit wesentlich über vergleichbaren durchschnittlichen Verhältnissen der Rotwildhegegemeinschaft "S.T." mit einer Wilddichte von 5,7 Stück pro 100 ha. Ebenso ist eine Aufhege (lt. offiziellen Wildstandsangaben) beim Rehwild festzustellen, sodaß heuer ein Gesamtfrühjahrswildstand (Rot-, Reh- und Gamswild) von 200 Stück (28,8 Stück pro 100 ha.) gemeldet wurde. Wie oben bereits erwähnt, kommt es zusätzlich zu Konzentrationen in bestimmten Revierteilen, sodaß derzeit nicht waldverträgliche Verhältnisse gegeben erscheinen."

- Wiederbewaldungs- und Kulturkontrollen seitens der Behörde ergaben einen hohen Verbissdruck (z.B. in den Jahren 2000 und 2004). Die Reduktion des Wildbestandes , Sommer- und Winterverbissschutz und die Errichtung eines Verbisskontrollzaunes wurden empfohlen.

- Auf Ersuchen des Eigentümers wurde der ggst Betrieb am 21. Oktober 2004 von DI Dr. Kr. , Wildökologen der Steirischen Landesjägerschaft , besichtigt. Zusammenfassend kommt Kr. zum Schluss, dass zwar ein hoher Bestand von Rot- aber auch Rehwild und eine hohe Verbissbelastung insbesondere auf kultivierten Schlägen vorhanden ist, andererseits aber die Bereitschaft des Eigentümers vorhanden sei, den Wildstand abzusenken , das Geschlechterverhältnis zu verbessern und Schutzmaßnahmen zu treffen, und folglich Konflikte mit dem Forst- und Jagdgesetz verhindert werden können. Interessant sind die letzten beiden Sätze: "Im gegenständlichen Fall gelingt es offensichtlich, einen hohen Jagdwert mit ertragreicher Forstwirtschaft zu vereinen. Nachdem der Wildabwehrzaun allfällige negative Auswirkungen der hohen Rotwilddichten auf gefährdete Nachbarjagden verhindert, sollte der Wille des Eigentümers und Eigenjagdberechtigten nicht unnötig eingeschränkt werden."

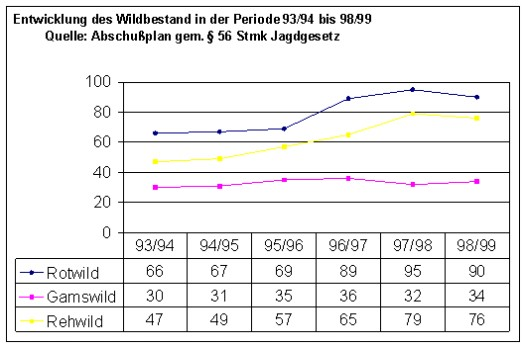

- Entwicklung des Wildbestandes im Revier H.-Alm : Wie der ua Tabelle zu entnehmen ist, hat im Zeitraum 1993/94 bis 1998/99 sowohl der Rotwild- als auch der Rehwildbestand deutlich zugenommen.

Aufgrund der gesichteten Unterlagen ist davon auszugehen, dass beim Revier H.-Alm der Wildhege und der jagdlichen Bewirtschaftung große Bedeutung beigemessen wird.

Zusammenfassung

- Beim Forstbetrieb H.-Alm wird der intensiven Wildhege ein großer Stellenwert beigemessen. Neben dem Aufwand für Wildfutter, Jagdeinrichtungen, Wildabwehrzaun und Personal sind auch erhöhte Kosten im Forst, z.B. für die Aufforstung und den Schutz der Kulturen, festzustellen. Die Erträge aus der Jagd können nur zum Teil die dabei entstehenden Kosten abdecken. Weiters sind teils massive Entwertungen der Waldbestände durch die Schäl- und Verbissschäden festzustellen.

- Der Betrieb war in der Vergangenheit von Katastrophenereignissen (Windwürfe, -brüche) betroffen, jedoch war das Schadensausmaß geringer als beim Durchschnitt der österreichischen Forstbetriebe.

- Die Datengrundlagen für den ins Treffen geführte Vorrats- und Wertaufbau beim stehenden Holz sind mit wesentlichen Unsicherheiten behaftet . Falls ein Vorratsaufbau stattgefunden hat, dann im Schutzwald im Ertrag.

- Umfang und Ausmaß der Schutzwaldbewirtschaftung kann mangels Vorliegen eines Materialbuchs im Detail nicht nachvollzogen werden. Im Rahmen der Besichtigung wurde der Eindruck gewonnen, dass sich die Schutzwaldbewirtschaftung auf unbedingt notwendige Maßnahmen (z.B. Windwurfaufarbeitung) und einzelne Absäumungen beschränkt.

Momentan ist keine Änderung der Bewirtschaftung zu erkennen, die zu einer nachhaltigen Verbesserung der betriebswirtschaftlichen Situation führen würde."

Mit Schreiben vom 28. April 2006 äußerte sich der Bw. durch seine steuerliche Vertretung hierzu wie folgt:

"Bevor wir auf die Details der Stellungnahme eingehen, möchten wir Ihnen mitteilen, dass wir durch die Stellungnahme den Eindruck erhalten haben, dass die Ermittlungen und die Darstellungen sehr einseitig und zwar ausnahmslos zu Ungunsten unseres Mandanten durchgeführt wurden. Wir konnten jedenfalls keinen Sachverhalt erkennen, der zu Gunsten unseres Mandanten ermittelt oder ausgeführt wurde, obwohl die BAO vorsieht, dass im Rahmen amtlicher Ermittlungen auch jene Sachverhalte, die zu Gunsten des Abgabepflichtigen sind, zu ermitteln sind.

zu Punkt 1.1.

Unter Punkt (1) wurde angeführt, dass ein abgelaufener Waldwirtschaftsplan aus dem Jahre 1982 vorgelegt wurde. Dies ist eine unrichtige Feststellung, weil lediglich die Erstellung des Waldwirtschaftsplanes aus dem Jahre 1982 stammt, dieser jedoch laufend überarbeitet und aktualisiert wurde, sodass dieser jeweils den Gegebenheiten entspricht und aktuellen Standes ist.

Wir erlauben uns weiters darauf hinzuweisen, dass auf Grund der Größe des Betriebes H.-Alm, ca. 550 ha davon 350 ha Wald, keine gesetzliche Verpflichtung zur Erstellung eines Waldwirtschaftsplanes gegeben ist. Unser Mandant hat dies aus eigenem Interesse zur Ertragsoptimierung und -steigerung veranlasst,