a) Zuordnung von Aufwendungen beim Erwerb einer in der Folge zu vermietenden Eigentumswohnung zu den Anschaffungskosten oder zu den Werbungskosten. b) Keine Anrechnung eines Lohnsteuerbetrages mangels Vorlage geeigneter Beweismittel betreffend Einbehaltung der Lohnsteuer durch die Arbeitgeberin.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw., vertreten durch Fa. WP-GmbH, vom 25. April 2003 gegen den vorläufigen, gemäß § 295 BAO geänderten Bescheid des Finanzamtes vom 16. Februar 2004 betreffend Einkommensteuer 2001 entschieden:

Der Berufung wird teilweise Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die Bemessungsgrundlage und die Höhe der im angefochtenen Einkommensteuerbescheid angeführten Abgabe betragen:

Bemessungsgrundlage | Abgabe | |||

Jahr | Art | Höhe | Art | Höhe |

2001 | Einkommen | 727.500 S | Einkommensteuer | 250.250,00 S |

ergibt folgende festgesetzte Einkommensteuer (gerundet gem. § 204 BAO) | 18.186,00 € | |||

Die Berechnung der Bemessungsgrundlage und der Höhe der Abgabe sind dem als Anlage angeschlossenen Berechnungsblatt zu entnehmen, das einen Bestandteil dieses Bescheidspruches bildet.

Entscheidungsgründe

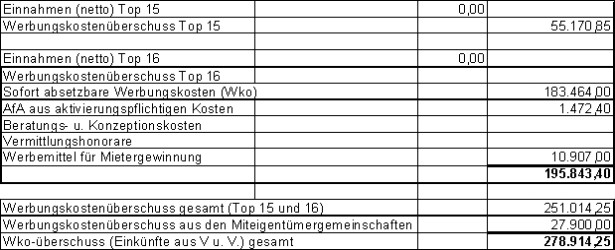

Der Berufungswerber (Bw.) erklärte für das Jahr 2001 Einkünfte aus Land und Forstwirtschaft in Höhe von 45.779,00 S, Einkünfte aus Gewerbebetrieb in Höhe von 784.685,00 S sowie einen Überschuss der Werbungskosten über die Einnahmen aus Vermietung und Verpachtung in Höhe von 375.602,00 S, welcher sich wie folgt zusammensetzt:

Objekt G-Str. 30, W. | -347.702,00 S |

Als Beteiligter an fünf Miteigentümergemeinschaften | -27.900,00 S |

Überschuss der Werbungskosten über die Einnahmen aus Vermietung und Verpachtung | -375.602,00 S |

Das Objekt G-Str. 30/Top 16, T-Platz 9 in W. hat der Bw. im Jahr 2001 erworben.

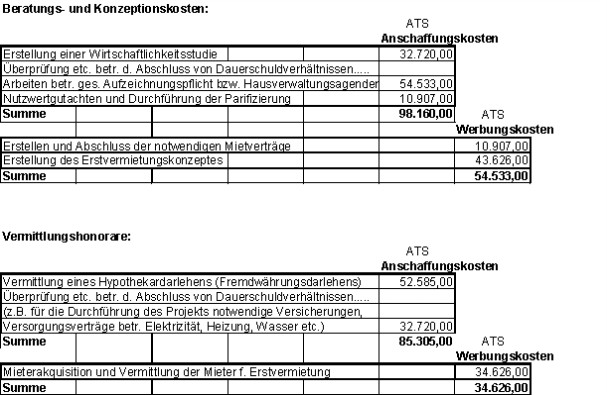

Mit gemäß § 200 BAO vorläufigem Einkommensteuerbescheid für das Jahr 2001, anerkannte das Finanzamt zwar die sofortige Abzugsfähigkeit der Aufwendungen für "Werbemittel für Mietergewinnung" iHv. 10.907,00 S als Werbungskosten, nicht jedoch jene für "Beratungs- und Konzeptionskosten" in Höhe von 152.693,00 S sowie "Vermittlungshonorare" in Höhe von 128.931,00 S, insgesamt 281.624,00 S, sondern behandelte diese Kosten als aktivierungspflichtigen Herstellungsaufwand und berücksichtigte lediglich die AfA in Höhe von 1,5 %, somit 4.224,36 S als Werbungskosten. In der Begründung führte es aus:

"Die geltend gemachten Werbungskosten in Höhe von 281.624,00 S sind aktivierungspflichtiger Herstellungsaufwand und können daher nur verteilt auf die (Rest)Nutzungsdauer abgesetzt werden. Die (anteilige) AfA wurde berücksichtigt."

Gegen diesen Bescheid erhob der Bw. mit Schriftsatz vom 25. April 2003 Berufung mit folgender Begründung:

"Einkünfte aus Vermietung und Verpachtung Objekt G-Str. 30/Top 16

Folgende Aufwendungen wurden als Werbungskosten geltend gemacht beim angefochtenen Bescheid jedoch als Herstellungskosten qualifiziert.

Beratungs- und Konzeptionskosten

Erstellung einer Wirtschaftlichkeitsstudie, inklusive der Erstellung der für die Finanzierungszwecke erforderliche Wirtschaftlichkeitsrechnung (= Beratungsleistungen im Zusammenhang mit der Finanzierung) | 31.720,00 S |

Erstellung und Abschluss der notwendigen Mietverträge | 10.907,00 S |

Erstellung eines Erstvermietungskonzeptes (im Zusammenhang mit Mietverträgen) | 43.626,00 S |

Führung bzw. Veranlassung der gesetzlichen Aufzeichnungspflicht (laufende Tätigkeit der Hausverwaltung, Verwaltungskosten) | 54.533,00 S |

Erstellung eines Nutzwertgutachtens und Durchführung der Parifizierung | 10.907,00 S |

152.693,00 S |

Vermittlungshonorare

Vermittlung eines Hypothekendarlehens inklusive Prüfung eines Fremdwährungsdarlehens (Kosten der Kapitalbeschaffung) | 52.585,00 S |

Beratung beim Abschluss aller für die Durchführung des Projektes notwendigen Versicherungen, sowie Einholung und Prüfung der Angebote, Beratung beim Abschluss von Dauerschuldverhältnissen, insbesondere Hausverwaltung, Wartungsverträgen und Versorgungsverträgen über Elektrizität, Heizung, Wasser ua. | 32.720,00 S |

Durchführung der Mieterakquisition und Vermittlung der Mieter für die Erstvermietung | 34.626,00 S |

128.931,00 S |

Diese Aufwendungen stehen nicht im Zusammenhang mit der Anschaffung bzw. Herstellung und sind daher Werbungskosten. (Vgl.: Koller, Steuerleitfaden zur Vermietung, 5. Auflage, W. 1996 bzw. Doralt, Einkommensteuergesetz, Kommentar Band 1, 4. Auflage, § 16).

Ich beantrage daher die geltend gemachten Aufwendungen von 281.624,00 S als Werbungskosten anzuerkennen."

Die Geltendmachung der Anrechnung einer Lohnsteuerzahlung von 5.089,82 € begründete er wie folgt:

"Mein Mandant hat laut beiliegender Lohn- und Gehaltsabrechnung von der Firma S. GmbH im Juli 2001 eine Pensionsabfindung erhalten von der 5.089,82 € an das Finanzamt als Lohnsteuer abgeführt wurden. Ich beantrage daher diese Lohnsteuer bei der Einkommensteuer 2001 in Anrechnung zu bringen."

Dazu legte er die Kopie eine mit 6. Juli 2001 datierte "Lohn/Gehaltsabrechnung" der Fa. Sy. GmbH für den Monat Juli 2001 vor, in welcher im Wesentlichen folgende Positionen ausgewiesen sind:

Pensionsabfindung | 11.627,65 € |

Vergleichszahlung | 2.906,91 € |

"LSt. Lfd" | 5.089,82 € |

Als Adressat ist hierbei der Bw. angegeben.

Die Lohnabrechnung enthält keine weiteren Angaben wie Firmenadresse, Ansprechperson etc. der Fa. Sy. GmbH.

Weiters beantragte er die Aussetzung der Einhebung des Abgabenbetrages gemäß § 212a BAO iHv. 8.265,00 €.

In der Folge ersuchte das Finanzamt den Bw., folgende Unterlagen vorzulegen: - Kaufvertrag bzw. Anwartschaftsvertrag betreffend die Eigentumswohnung sowie alle anderen diesbezüglichen vertraglichen Unterlagen (z.B. Betreuungsvertrag oder Generalunternehmervertrag). -Verträge, Rechnungen und Zahlungsbelege betreffend die beantragten und berufungsgegenständlichen Werbungskosten - Verträge, Rechnungen und Zahlungsbelege betreffend die diesbezüglichen Werbungskosten des Jahres 2000 sowie - eine Prognoserechnung im Sinne der Liebhabereiverordnung.

Zum Berufungspunkt der "Anrechnung der Lohnsteuer" ersuchte das Finanzamt den Bw, einen Jahrslohnzettel über die Bezüge vorzulegen.

Mit Schreiben vom 12. Juni 2003 übermittelte der Bw. folgende Unterlagen: Kaufvertrag, Generalunternehmervertrag, Rechnungen betreffend Dienstleistungen vom 22. November 2001 sowie eine Prognoserechnung inklusive Erläuterungen.

Dem Kaufvertrag vom 22. November 2001, abgeschlossen zwischen der P.L. Gesellschaft m.b.H., Z.Gasse 33, 1050 W. (als "Verkäufer" bezeichnet), vertreten durch den einzelzeichnungsberechtigten Geschäftsführer Dr. M., und dem Bw. (als "Käufer" bezeichnet), ist zu entnehmen, dass der Bw. die Nutzungsanteile im Ausmaß von 364/10.000 an der Liegenschaft mit der Gründstücksadresse G-Str. 30/T-Platz 9 erworben hat. In Punkt III. wird festgehalten:

"Die vertragsgegenständlichen Liegenschaftsanteile entsprechen bei Begründung von Wohnungseigentum der Wohnungseigentumseinheit Top 16 samt Zubehör, Kellerabteil Nr. 16 und dem PKW-Abstellplatz Nr. 16".

In Punkt IV. des Kaufvertrages wurde festgehalten, dass der Käufer die vertragsgegenständlichen Liegenschaftsanteile unter der Voraussetzung kauft, zusammen mit den übrigen Miteigentümern der Liegenschaft zum gegebenen Zeitpunkt Wohnungseigentum im Sinne des Wohnungseigentumgesetzes 1975 zu begründen und die vertragsgegenständlichen Einheiten auf Grund dieser Rechte und Pflichten zu benützen. Weiters verpflichtete er sich unwiderruflich, einen Wohnungseigentumsvertrag gemäß bekanntem Muster zu schließen und erteilte dazu sowie zur entsprechenden Komplettierung dieses Vertrages unwiderruflich auch über den Tod hinaus Vollmacht an einem dort bezeichneten Rechtsanwalt in W..

Der Kaufpreis wurde mit 408.762,00 S vereinbart.

Als Beilage zum gegenständlichen Kaufvertrag ist der oa. Wohnungseigentumsvertrag angeschlossen. Diese beiden Verträge wurden von den Vertragspartnern am 22. November 2001 unterfertigt.

Der ebenfalls am 22. November 2001 unterfertigte "Generalunternehmervertrag" für das Projekt "G-Str. 30/T-Platz 9, W." wurde zwischen dem Bw. und der Firma "R., G-Str. 30 Bauprojektgesellschaft m.b.H." in W. abgeschlossen.

Gegenstand dieses Vertrages ist die Errichtung der Eigentumswohnung Top 16 samt Zubehör und des PKW Abstellplatzes Nr. 16 im Zuge eines Wohnhausneubaues auf der ganzen Liegenschaft im Rahmen eines "kleinen Bauherrenmodells" nach der Bauherrenverordnung vom 18. Mai 1990 BGBl. Nr. 321.

Der Preis für die schlüsselfertige Errichtung des genannten Bauvorhabens der Wohnungseigentumseinheit Top 16 und des PKW Abstellplatzes 16 wurde mit 1.421.238,00 S festgesetzt. Mit diesem Vertrag beauftragt der Bw. als Auftraggeber den Generalunternehmer, das Bauwerk gemäß der vereinbarten Unterlagen als Generalunternehmer herzustellen. Der Generalunternehmer übernimmt im Rahmen dieses Vertrages insbesondere folgende Verpflichtungen: a) Die schlüsselfertige Errichtung des Gebäudes und der Außenanlage gemäß den angeführten Vertragsunterlagen durch Beauftragung eines Subgeneralunternehmers oder durch Vergabe der einzelnen Gewerke an Professionisten und Sonderfachleute. b) Der Generalunternehmer vergibt sämtliche Aufträge im eigenen Namen und ist nicht zur Auftragsvergabe namens des Auftraggebers bevollmächtigt. c) Die Vertretung bei Behörden im Zusammenhang mit den nach diesen Vertrag zu erbringenden Leistungen wie insbesondere die Einholung der erforderlichen behördlichen Genehmigungen. d) Die Planung. e) Die örtliche Bauüberwachung.

Im Vertragspunkt "§ 3 Auftragserteilung und Leistungsumfang", 3) wurde Folgendes vereinbart:

"Mit dem vereinbarten Preis sind alle die Herstellung des Bauwerkes betreffenden Kosten, Wasser und Energiekosten, Kosten für Absperrungen und Sicherungsmaßnahmen, Abstandssummen für die Benutzung von öffentlichen oder privaten Nachbargrundstücken abgegolten. Darüber hinaus sind im vereinbarten Preis die Kosten für öffentliche Erschließung und die Gebühren für die Baugenehmigung sowie auch die Kosten einer allfälligen notwendig werdenden Beheizung der Baustellen und der Winterabsicherung enthalten." Im Punkt "§ 5 Zahlungen und Sicherstellungen" wurde vereinbart, dass 30 % des Gesamtentgeltes bei Baubeginn aufgrund einer rechtskräftigen Baugenehmigung zu bezahlen sind und vom Rest 40 % nach Fertigstellung des Rohbaues und des Daches, 25 % nach Fertigstellung der Rohinstallationen, 15 % nach Fertigstellung der Fenster und deren Verglasung, 17 % nach Bezugsfertigstellung und 3 % nach Fertigstellung der gesamten Anlage oder bei vorzeitiger Übernahme sowie bei Ingebrauchnahme der Wohnung zu bezahlen sind."

Als Bauzeit wurde vereinbart:

"1. Baubeginn war im Jänner 2001 2. Der Generalunternehmer wird das Bauvorhaben innerhalb von 18 Monaten ab Baubeginn bezugsfertig und benützungsbewilligungsfertig erstellen. Der späteste Übergabetermin ist somit der 1. Juli 2002."

Als Beilage 2 zum Generalunternehmervertrag wurde eine "Bau- und Ausstattungsbeschreibung" beigeschlossen. Daraus geht die Ausführung des Gebäudes, der Außenanlage, der Haustechnik und der Einrichtungen hervor.

Der ebenfalls beigefügten Plankopie ist zu entnehmen, dass die Wohnfläche 51,40 m² und die Fläche samt Balkon, Kellerabteil und Garagenabstellplatz ein Ausmaß von 64,92 m² beträgt.

Weiters legte der Bw. die an ihn adressierten Rechnungen betreffend folgende Dienstleistungen im Zusammenhang mit dem gegenständlichen Projekt in Kopie vor:

Rechnung für Vermittlungstätigkeiten für Top 16:

"Für die Vermittlung eines Hypothekardarlehns inklusive Prüfung eines Fremdwährungsdarlehens verrechnen wir Ihnen einen Betrag in der Höhe von 52.585.00 S zuzüglich 20% USt iHv. 10.517,00 S, gesamt somit 63.102,00 S

Rechnung für Beratungstätigkeiten für Top 16:

"Für die Erstellung einer Wirtschaftlichkeitsstudie inklusive Klärung der wirtschaftlichen Fragen, wie z.B. Erstellung der für die Finanzierungszwecke erforderlichen Wirtschaftlichkeitsrechnung, verrechnen wir Ihnen einen Betrag in Höhe von 32.720,00 S zuzüglich 20% USt iHv. 6.544,00 S, gesamt somit 39.264,00 S."

Rechnung für Vermittlungstätigkeiten für Top 16:

"Für die Beratung beim Abschluss aller für die Durchführung des Projektes notwendigen Versicherungen sowie die Einholung und Prüfung der Angebote, Beratung beim Abschluss von Dauerschuldverhältnissen, insbesondere Hausverwaltung, Wartungsverträgen und Versorgungsverträgen über Elektrizität, Heizung, Wasser und ähnliches und für die Beratung hinsichtlich öffentlich rechtlicher Dienstleistungen, wie Schornsteinreinigung, Müllabfuhr usw. verrechnen wir Ihnen einen Betrag in Höhe von 32.720,00 S zuzüglich 20% USt iHv. 6.544,00 S, gesamt somit 39.264,00 S."

Rechnung für Vermittlungstätigkeiten Top 16

"Für das Erstellen eines Erstvermietungskonzeptes verrechnen wir Ihnen einen Betrag in Höhe von 43.626,00 S zuzüglich 20% USt iHv. 8.725,00 S, gesamt somit 52.351,00 S."

Rechnung für Top 16:

"Für die Erstellung und den Abschluss der notwendigen Mietverträge verrechnen wir Ihnen einen Betrag in Höhe von 10.907,00 S zuzüglich 20% USt iHv. 2.181,00 S, gesamt somit 13.088,00 S."

Rechnung für Vermittlungstätigkeiten Top 16 "Für die Erstellung der für die Mietergewinnung notwendigen Werbemittel und Unterlagen verrechnen wir Ihnen einen Betrag in Höhe von 10.907,00 S zuzüglich 20% USt iHv. 2.181,00 S, gesamt somit 13.088,00 S."

Rechnung für Vermittlungstätigkeiten Top 16

"Für die Durchführung der Mieterakquisition und Vermittlung der Mieter für die Erstvermietung verrechnen wir Ihnen einen Betrag in Höhe von 43.626,00 S zuzüglich 20% USt iHv. 8.725,00 S, gesamt somit 52.351,00 S."

Rechnung für Top 16 "Für die Führung bzw. Veranlassung der gesetzlichen Aufzeichnungspflicht verrechnen wir Ihnen einen Betrag in Höhe von 54.533,00 S zuzüglich 20% USt iHv. 10.907,00 S, gesamt somit 65.439,00 S."

Rechnung für Top 16

"Für die Erstellung eines Nutzwertgutachtens und der Durchführung der Parifizierung verrechnen wir Ihnen einen Betrag in Höhe von 10.907,00 S zuzüglich 20% USt iHv. 2.181,00 S, gesamt somit 13.088,00 S."

Weiters wurde eine Liquiditätsberechnung samt Erläuterung für die Wohnung Top 16 vorgelegt.

Mit Vorhalt vom 31. Juli 2003 ersuchte das Finanzamt den Bw., die bereits angeforderten Unterlagen, die in der Beantwortung vom 12. Juni 2003 nicht vorgelegt wurden, nunmehr vorzulegen: a) Die Verträge und Zahlungsbelege betreffend die beantragten und auch berufungsgegenständlichen Werbungskosten. b) Verträge und Zahlungsbelege betreffend die diesbezüglichen Werbungskosten des Jahres 2000 c) Einen Jahreslohnzettel betreffend den Berufungspunkt "Anrechnung der Lohnsteuer".

Ergänzend dazu ersuchte das Finanzamt, zur abgabenrechtlichen Beurteilung nachfolgende Unterlagen vorzulegen:

"a) Ursprüngliches Planungs-, Vertrags- und Finanzierungskonzept, mit dem die beiden Wohnungen (Top 15 und 16) angeboten wurden. b) Die vollständige Wirtschaftlichkeitsstudie für beide Wohnungen. c) Kaufvertrag und Generalunternehmervertrag betreffend Objekt G-Str. 30/Top 15. d) Die Wohnungseigentumsverträge für die beiden Wohnungen. e) Vertrag über die Errichtung einer Wohnungseigentümergemeinschaft und alle Beschlüsse dieser Gemeinschaft f) Darstellung der rechtlichen oder tatsächlichen Möglichkeiten Ihrerseits, Umplanungen oder Änderungen am Projekt vornehmen zu lassen. g) Baubewilligung für die betreffenden Objekte bzw. die ganze Anlage. h) Datum des Beginns der Baumaßnahmen und Fertigstellungstermin. i) Der tatsächliche Endpreis für die Errichtung der beiden Wohnungseigentumseinheiten und Bekanntgabe eventueller Gründe für die Preisabweichungen gegenüber dem Vertrag. j) Prognoserechnung für Top 15".

Nach verlängerter Frist reichte der Vertreter des Bw. mit Schreiben vom 29. Oktober 2003 folgende Unterlagen nach bzw. beantwortete die Fragen des Vorhalts wie folgt:

"- Seite 1 Punkt a) - c) Es wird ersucht die Zahlungsbelege betreffend Werbungskosten 2000 und 2001 sowie den Jahreslohnzettel nachreichen zu dürfen, da mein Mandant diese aus berufsbedingter Abwesenheit noch nicht beibringen konnte.

- Seite 2 a) Laut Auskunft des Generalunternehmers Ra. wurde das Objekt als ,Kleines Bauherrenmodell' angeboten. Das ursprüngliche Planungs-, Vertrags- und Finanzierungskonzept ist mit dem tatsächlichen durchgeführten Objekt im Wesentlichen identisch.

b) Das Finanzierungskonzept, die Wirtschaftlichkeitsstudie und die Prognoserechnung übermitteln wir Ihnen als die von Ra. bezeichnete 'Liquiditätsberechnung'.

c) Kaufvertrag und Generalunternehmervertrag Top 15 liegen bei.

d) und e) Der Wohnungseigentumsvertrag ist als Beilage zum Kaufvertrag und diesem beigeheftet. Diesbezügliche Beschlüsse wie Sie bei einem ,Großen Bauherrenmodell' üblich sind, gibt es nicht.

f) Verweis auf Punkt a).

g) Kopie der Baubewilligung vom 22. August 2003 beiliegend.

h) Der Beginn der Baumaßnahmen war im Jänner 2001, er wurde durch den früheren Wintereinbruch verzögert. Übergabe der Wohnungen war am 12. April 2002 - siehe Übergabe-/Übernahmeprotokoll.

i) Die Schlussrechnungen über Generalunternehmerleistungen liegen noch nicht vor, weil in einigen Punkten noch Unklarheit herrscht.

j) Die Prognoserechnung Top 15 beiliegend (siehe Punkt b)."

Dieser Vorhaltsbeantwortung legte der Bw. folgende Unterlagen bei: - "Protokoll über die förmliche Übergabe/Übernahme der Wohnungseigentumseinheiten Top 13, 14" (laut Generalunternehmervertrag und Kaufvertrag vormals Top 15, 16)) Die Übernahme der Wohnungseinheiten Top 15 und 16 wurde am 12. April 2002 vom Bw. bestätigt.

Weiters legte der Bw. eine Liquiditätsberechnung für die im Jahr 2000 erworbene Wohnung Top 15 samt Erläuterung sowie den Generalunternehmervertrag betreffend die Wohnung Top 15 vom 30. November 2000 vor und schloss auch die entsprechenden Planunterlagen samt Baubeschreibungen an. Auch der Kaufvertrag betreffend den Grundstücksanteil für die Wohnung Top 15 vom 30. November 2000 wurde in Kopie vorgelegt.

Beigeschlossen wurde auch eine Kopie des Bescheides vom 22. August 2000 des Magistrats der Stadt W. betreffend Baubewilligung für die Errichtung des Wohnhauses in der G-Str. 30 für insgesamt 24 Wohnungen. Dieser Bescheid erging an

1.) Ra. Gh. Straße 30 Bauprojekt Ges.m.b.H., Z.Gasse 33/9, 1050 W., als Bauwerber und

2.) Ra. Ges.m.b.H., Z.Gasse 33/9, 1050 W. als Grundeigentümer.

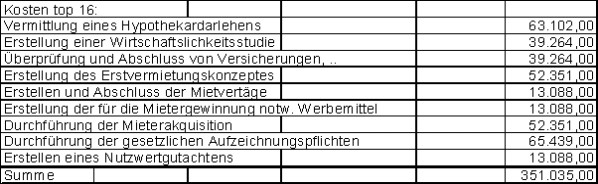

Weiters legte der Bw. den belegmäßigen Nachweis über die am 29. Dezember 2000 erfolgte Bezahlung des Betrages iHv. 304.912,00 S (für die Wohnung Top 15) sowie die am 28. Dezember 2001 erfolgte Bezahlung des Betrages iHv. 351.035,00 S (für die Wohnung Top 16), jeweils an die Firma M. Rb. GmbH, Gm-Str. 36 vor. Letzterer, die Wohneinheit Top 16 betreffende Gesamtbetrag setzt sich aus folgenden Teilbeträgen zusammen:

Mit Berufungsvorentscheidung vom 4. Dezember 2003 wurde die Berufung als unbegründet abgewiesen. Als Begründung führte das Finanzamt an:

"Für die Beurteilung Ihres Berufungsvorbringens war von folgendem Sachverhalt auszugehen: Mit Bescheid vom 22. August 2000 wurde vom Magistrat W., x, die Neuerrichtung eines Wohnhauses mit 24 Wohnungen unter der Adresse G-Str. 30 bewilligt . Der Bescheid ist ergangen an:

1.) die Ra.G-Str. 30 Bauprojekt GesmbH (folgende X GmbH) sowie

2.) die Ra. GesmbH (folgend Y GmbH), später umbenannt in Z LiegenschaftsverwaltungsGesmbH (folgend Z GmbH)

Mit Kaufvertrag vom 30. November 2000 (angezeigt am 3. Mai 2001) erwarb der Bw. von der Y GmbH einen 311/10000-Anteil der Liegenschaft (Top 15 samt Abstellplatz). Der Kaufpreis beträgt 366.535,00 S. Dem Vertrag beigeschlossen ist der zukünftig abzuschließende Wohnungseigentumsvertrag.

Bereits mit gleichem Datum wurde der Generalunternehmervertrag mit der X GmbH abgeschlossen, in dem der Preis für die schlüsselfertige Errichtung mit netto 1.274.414,00 S fixiert wurde. Ob bzw. in welcher Form der Bw. auf die Gestaltung des Bauvorhabens Einfluss nehmen konnte, ist in den vorgelegten Unterlagen nicht dokumentiert.

Mit den Rechnungen vom 27. Dezember 2000 wurden dem Bw. von der X GmbH folgende Leistungen in Rechnung gestellt: Führung bzw. Veranlassung der gesetzlichen Aufzeichnungspflicht, Durchführung der Mieteraquisition und Vermittlung der Mieter, Erstellung Nutzwertgutachten und Durchführung der Parifizierung, Erstellung der für die Mietergewinnung erforderlichen Werbemittel und Unterlagen, Erstellung und Abschluss der notwendigen Mietverträge, Erstellung eines Erstvermietungskonzeptes, Erstellung einer Wirtschaftlichkeitsstudie, Vermittlung von Hypothekardarlehen und Beratung beim Abschluss aller für die Durchführung des Projektes notwendigen Versicherungen und Dauerschuldverhältnisse. Dafür wurde am 29. Dezember 2000 ein Betrag von 304.912,00 S überwiesen.

Nach Aussage des Bw.´s wurde im Jänner 2001 mit den Baumaßnahmen begonnen.

Mit Kaufvertrag vom 22. November 2001 (angezeigt am 3. Mai 2001) erwarb der Bw. von der Z GmbH einen 364/10000-Anteil der Liegenschaft (Top 16 samt Abstellplatz). Der Kaufpreis beträgt 408.762,00 S. Dem Vertrag beigeschlossen ist der zukünftig abzuschließende Wohnungseigentumsvertrag.

Am gleichen Tag wurde wiederum der Generalunternehmervertrag mit der X GmbH abgeschlossen, in dem der Preis für die schlüsselfertige Errichtung mit netto 1,421.238,00 S fixiert wurde.

Mit den Rechnungen vom 22. Dezember 2001 wurden dem Bw. von der X GmbH für die zweite Wohnung ebenfalls folgende Leistungen in Rechnung gestellt: Führung bzw. Veranlassung der gesetzlichen Aufzeichnungspflicht, Durchführung der Mieterakquisition und Vermittlung der Mieter, Erstellung Nutzwertgutachten und Durchführung der Parifizierung, Erstellung der für die Mietergewinnung erforderlichen Werbemittel und Unterlagen, Erstellung und Abschluss der notwendigen Mietverträge, Erstellung eines Erstvermietungskonzeptes, Erstellung einer Wirtschaftlichkeitsstudie, Vermittlung von Hypothekardarlehen und Beratung beim Abschluss aller für die Durchführung des Projektes notwendigen Versicherungen und Dauerschuldverhältnisse. Dafür wurde am 28. Dezember 20001 ein Betrag von 351.035,00 S überwiesen.

Im Berufungsverfahren ist ausschließlich die sofortige Absetzung der zuvor für die Wohnung Nr. 16 angeführten Kosten in Höhe von 281.624,00 S strittig.

Es wird geltend gemacht, dass diese Aufwendungen nicht im Zusammenhang mit der Anschaffung bzw. Herstellung der Wohnung stehen.

Über die Berufung wurde erwogen:

Die Bauherrenverordnung ("kleiner Bauherr") gilt nur für den Bereich des § 28 Abs. 2 und Abs. 3 EStG 1988. Derartige Aufwendungen sind aber gegenständlich nicht zu beurteilen.

Hinsichtlich jener mit der Übertragung des Grundstücks verbundenen Aufwendungen, die nicht zu den Instandsetzungs- und Herstellungskosten im Sinne des § 28 Abs. 2 und 3 EStG 1988 zählen, sind hingegen die allgemeinen Kriterien für Herstellungsvorgänge maßgebend. Diese Kriterien sind das Vorliegen der Herstellerinitiative und des Herstellerrisikos.

Es ist bei den beteiligten Steuerpflichtigen (Bauinteressenten) auf Grund der Rechtsprechung des Verwaltungsgerichtshofes insbesondere dann kein Herstellungsvorgang anzunehmen, wenn ein Modell auch nur eine der im Folgenden angeführten Eigenschaften aufweist (vgl. VwGH 17. Dezember 1981, 16/3798/38):

- Der Kaufvertrag bildet mit dem Werkvertrag über die Errichtung einer Baulichkeit wirtschaftlich eine Einheit (vgl. dazu VwGH 8. Oktober 1990, 89/15/0112). Dies ist insbesondere dann der Fall, wenn der Vertragswille auf den Erwerb eines fertigen Objekts gerichtet ist (VwGH 17. Oktober 1983, 81/16/0242). In diesem Zusammenhang stellt es ein gewichtiges Indiz gegen die Bauherreneigenschaft dar, wenn der Veräußerer gegenüber der Baubehörde als Bauwerber auftritt oder wenn beim Erwerb von Liegenschaftsanteilen, mit denen das Wohnungseigentum verbunden werden soll, nicht von vornherein ein gemeinsamer Beschluss der Eigentümergemeinschaft vorliegt, der auf die Errichtung einer Wohnhausanlage abzielt (zB. VwGH 13. Dezember 1984, 82/16/0114-0116).

- Der Bauinteressent kann die Verträge mit Ausnahme unbedeutender Änderungen (Änderungen der Raumaufteilung innerhalb der geplanten Wohneinheiten, Änderung der Raumausstattung, vgl. zB. VwGH 20. Jänner 1983, 81/16/0171, VwGH 24. März 1983, 82/15/0017) praktisch nur zur Gänze annehmen oder zur Gänze ablehnen; maßgebend ist der wirtschaftliche Gehalt eines Modells, sodass bloß formal eingefügten Vertragsklauseln über den Bauinteressenten eingeräumte "endgültige Gestaltungsmöglichkeiten" und ähnlichem in wirtschaftlicher Betrachtungsweise keine Bedeutung zukommt.

- Der Bauinteressent trägt nicht das finanzielle Risiko, sondern hat bloß einen Fixpreis zu zahlen, der ihm das Risiko des Tragens aller Kostensteigerungen nimmt (VwGH 8. Oktober 1990, 89/15/0112).

Für das Vorliegen der ersten beiden Punkte der Aufzählung bestehen gegenständlich mehrere Anhaltspunkte.

Der Wohnungskauf erfolgte etwa 15 Monate nach Erteilen der Baubewilligung und ca. 10 Monate nach Beginn der Baumaßnahmen. Es ist daher davon auszugehen, dass der Bw. praktisch nur mehr das Gesamtpaket inklusive dem Generalunternehmerauftrag hat annehmen können. Der Vertragswille ist daher eindeutig auf Erwerb eines fertigen Objektes gerichtet. Ein gewichtiges Indiz ist auch das Auftreten des Veräußerers gegenüber der Baubehörde als Bauwerber.

Die im Vorhalt vom 31. Juli 2003 angeforderte Darstellung der tatsächlichen und rechtlichen Möglichkeiten, Umplanungen und Veränderungen am Projekte vornehmen zu lassen, wurde in der Vorhaltsantwortung nicht ausgeführt.

Liegt im Sinne des § 28 Abs. 2 EStG 1988 kein Herstellungsvorgang (Instandsetzungsvorgang) vor, so sind die Aufwendungen, die einerseits mit der Übertragung des Grundstücks unmittelbar verbunden sind und andererseits nicht zu den Instandsetzungs- oder Herstellungskosten im Sinne des § 28 Abs. 2 und 3 EStG 1988 gehören (Anwendungsbereich der Bauherrenverordnung),grundsätzlich als Anschaffungskosten des Gebäudes zu werten. Dies ergibt sich daraus, dass bei Annahme einer Anschaffung auch Werbungskosten des Herstellers - als Kostenfaktoren - zu den Anschaffungskosten des Erwerbers gehören. Es sind dies nach der Verwaltungsübung insbesondere Kosten für:

- Ausarbeitung der Grundkonzeption des Projektes, soweit es sich nicht um Baunebenkosten handelt,

- Steuerberatungs- und Treuhandtätigkeit des Treuhänders,

- Beratung über die Einkunftserzielung,

- Überwachung des Zahlungsstroms,

- Projektbetreuung, soweit es sich nicht um Baunebenkosten handelt,

- Finanzierungsgarantien,

- Vermittlung zum Bauherrenmodell,

- Finanzierungsvermittlung,

- Bearbeitungsgebühren, Platzierungsgarantiegebühr, Werbung von Bauinteressenten.

Die berufungsgegenständlichen Kosten sind alle diesem Bereich zuzuordnen. Sie sind Anschaffungskosten und gemäß § 16 Abs. 1 Z 8 EStG 1988 ohne weiteren Nachweis einer anderen Nutzungsdauer mit einem AfA-Satz von 1,5 % abzuschreiben.

(Auf die Ausführungen von Kohler/Wakounig, Steuerleitfaden zur Vermietung, 8. Aufl., Abschnitt A.3.4.3.2, wird verwiesen).

Der für den Berufungspunkt "Lohnsteuer" angeforderte Jahreslohnzettel wurde trotz Erinnerung nicht vorgelegt. Die Berufung war auch in diesem Fall abzuweisen."

Am 18. Dezember 2003 erließ das FA einen gemäß § 295 BAO geänderten, vorläufigen Einkommensteuerbescheid 2001, mit welchem die Einkünfte aus Gewerbetrieb mit 836.280,00 S (anstatt bisher laut angefochtenem Bescheid mit 784.685,00 S) festgesetzt wurden.

Innerhalb verlängerter Rechtsmittelfrist stellte der Bw. mit Schriftsatz vom 12. Jänner 2004 den Antrag auf Vorlage der Berufung an die Abgabenbehörde zweiter Instanz mit folgender Begründung:

"Im Berufungsverfahren ist strittig, ob die nachstehend aufgelisteten Aufwendungen über 281.624,00 S als Werbungskosten sofort absetzbar sind oder - wie Sie in der Bescheidbegründung ausführen - den Anschaffungskosten zuzuordnen und über die Nutzungsdauer von 67 Jahren abzuschreiben sind.

Bei den strittigen Werbungskosten handelt es sich um folgende Kosten:

Erstellung einer Wirtschaftlichkeitsstudie, inklusive der Erstellung der für die Finanzierung erforderlichen Wirtschaftlichkeitsrechnung | 32.720,00 S |

Vermittlung eines Hypothekardarlehens | 52.585,00 S |

Erstellung eines Erstvermietungskonzeptes | 43.626,00 S |

Hausverwaltung, Verwaltung und Führung der Aufzeichnungen | 54.533,00 S |

Erstellung eines Nutzwertgutachtens | 10.907,00 S |

Prüfung und Einholung von Versicherungen, Wartungsverträgen, für Strom, Heizung, Hausverwaltung etc. | 32.720,00 S |

Erstellung der Werbemittel und Unterlagen für die Vermietung | 10.907,00 S |

Erstellung des Erstmieterkonzeptes | 43.626,00 S |

Insgesamt | 281.624,00 S |

In Ihrer Bescheidbegründung führen Sie aus, dass es sich bei den strittigen Kosten um Anschaffungskosten handelt, die gemäß § 16 Abs. 1 Z 8 EStG 1988 ohne weiteren Nachweis mit einem AfA-Satz von 1,5 % abzuschreiben sind.

Anschaffungskosten sind jene Aufwendungen, die geleistet werden, um ein Wirtschaftsgut zu erwerben und in einem betriebsbereiten Zustand zu versetzten, soweit sie dem Wirtschaftsgut einzeln zugeordnet werden können, wobei zu den Anschaffungskosten auch die Nebenkosten sowie die nachträglichen Aufwendungen gehören. Neben Anschaffungskosten sind auch Herstellungskosten zu aktivieren und über die Nutzungsdauer verteilt abzusetzen. Herstellungskosten sind alle Aufwendungen, die dazu dienen, die Wesensart eines Wirtschaftsgutes zu ändern. Bei Grundstücken gehören auch Aufwendungen, die zur Erweiterung oder zu einer über den ursprünglichen Zustand hinausgehenden wesentlichen Verbesserung eines Wirtschaftsgutes führen, zu den Herstellungskosten.

Im Zuge des Berufungsverfahrens stellte sich die Frage, ob die oben angeführten Kosten als Anschaffungs- oder Herstellungskosten anzusehen sind.

Richtig ist, dass die BauherrenVO nur für den Bereich des § 28 Abs. 2 und 3 EStG 1988 gilt und richtig ist auch, dass die BauherrenVO im gegenständlichen Fall gar nicht zur Anwendung kommt, da weder besondere Absetzungen gemäß § 28 Abs. 2 noch besondere Aufwendungen gemäß Abs. 3 EStG 1988 geltend gemacht werden. Es handelt sich nämlich um eine Vorsorgewohnung, für die die allgemeinen Bestimmungen für die Beurteilung von Anschaffungs- und Herstellungsaufwendungen gelten.

In Ihrer Bescheidbegründung zitierten Sie die Rz 6496 der EStRl 2000. Darin geht es um die Frage des Vorliegens eines Herstellungsvorganges. Danach sind jene Aufwendungen, die im Zusammenhang mit der Übertragung eines Grundstückes stehen, die aber nicht zu den Instandhaltungs- oder Herstellungskosten zählen, als Anschaffungskosten zu aktivieren.

Bei sämtlichen der oben angeführten Kosten handelt es sich aber um Werbungskosten, die nicht im Zusammenhang mit der Übertragung des Grundstückes stehen. Bei keiner dieser Werbungskosten gibt es einen Bezug auf die Anschaffung bzw. Herstellung der Wohnung. Es stellt sich daher sich gar nicht die Frage der Aktivierung und Abschreibung gemäß 16 Abs. 1 Z 8 EStG 1988.

Ich weise in diesem Zusammenhang auf die Rz 6500 der EStTl 2000 hin: "Aufwendungen, die nicht zu den Instandsetzungs- und Herstellungsaufwendungen im sinne des § 28 Abs. 2 und 3 EStG 1988 gehören und keinen unmittelbaren Zusammenhang mit der Übertragung des Grundstückes aufweisen, sind jedenfalls ... nach Maßgabe des § 19 EStG 1988 als Werbungskosten abzusetzen."

Für diese Aufwendungen gilt somit das allgemeine Abflussprinzip. Dazu gehören alle Aufwendungen, die nicht im Zusammenhang mit der Anschaffung- und Herstellung stehen, wie zB. Beratungskosten, Kosten für die laufenden Aufzeichnungen, Finanzierungskosten, Kosten für Mietgarantien, Kosten im Zusammenhang mit der Suche von Mietern etc.

Ausdrücklich möchte ich darauf hinweisen, dass Herr DI K. die M.Rbs. GmStr. 36 GmbH mit der Durchführung dieser Leistung selbst beauftragt hat. Sie gehen in Ihrer Bescheidbegründung offensichtlich von einem falschen Sachverhalt aus, da Sie feststellen, dass diese Leistungen von der R.G-Str. 30 Bauprojektgesellschaft GmbH erbracht worden sind. Für Herrn DI K. bestanden keinerlei vertragliche Verpflichtungen, diese Dienstleitungen in Anspruch zu nehmen, weshalb auch nicht von einem "einheitlichen Vertragswerk" gesprochen werden kann. Dies geht auch daraus hervor, dass die Dienstleistungen auch nicht von allen Investoren in Anspruch genommen worden sind.

Bezugnehmend auf die oben angeführten Gründe stelle ich daher den Antrag, den Einkommensteuerbescheid 2001 aufzuheben und die strittigen Werbungskosten nach Maßgabe des Abflussprinzips gemäß § 19 EStG 1988 zu berücksichtigen, da diese Kosten nicht mit der Übertragung der Liegenschaft in Zusammenhang stehen. Aus diesem Grund kann es sich daher keinesfalls um Aufwendungen im Sinne des § 16 Abs. 1 Z 8 EStG 1988 handeln.

Ergänzend möchte ich darauf hinweisen, dass die von Ihnen angeführten Kosten für die Konzeption, die Steuer- und Rechtsberatung, Treuhandkosten ohnedies in den Anschaffungskosten enthalten sind und gemäß § 16 Abs. 1 Z 8 EStG 1988 abgeschrieben werden."

Am 16. Februar 2004 erließ das FA neuerlich einen gemäß § 295 BAO geänderten, vorläufigen Einkommensteuerbescheid 2001, mit welchem die Einkünfte aus Gewerbetrieb mit 987.856,00 S (anstatt bisher 836.280,00 S) festgesetzt wurden.

Nach telefonischer Vorankündigung übermittelte der das Wohnungseigentums-Modell anbietende Vermögensberater bzw. Immobilientreuhänder mit Schreiben vom 21. Juni 2004 der Berufungsbehörde folgende Auszüge (Kopien) aus der Homepage www.xy.at sowie aus den Verkaufsunterlagen. Die in den übermittelten Texten zu Beweiszwecken farblich hervorgehobenen Stellen weisen im Wesentlichen folgenden Inhalt auf:

Aus: www.xy.at/contents/vorteile.htm

"VORTEILE

Unsere Philosophie Die Vorsorgewohnung - »bequem wie ein Sparbuch« hat zum Ziel, Ihren Zeitaufwand zu minimieren und Ihre Kapitalanlage optimal zu betreuen: Wir übernehmen auf Wunsch die Finanzierung und entwickeln gemeinsam mit Ihnen ein optimales, auf Ihre persönliche Lebensplanung abgestimmtes Finanzierungskonzept.

Wir übergeben Ihnen nach einer garantierten und bei Verzug sogar pönalisierten Bauzeit fix fertige Wohnungen mit schöner Ausstattung, bereit zur Vermietung, mit der Sie unser Team beauftragen können , und in den überwiegend meisten Fällen gemäß Konzept bereits vermietet.

Eine von uns unabhängige Hausverwaltung kümmert sich professionell um die ordentliche Verwaltung."

Aus der Tabelle "Überblick - Angebot":

"Wir übernehmen auf Wunsch die Finanzierung und entwickeln gemeinsam mit Ihnen ein optimales, auf Ihre persönliche Lebensplanung abgestimmtes Finanzierungskonzept.

Mit unserem Service-Angebot garantieren wir Ihnen, dass Sie mit Ihrer Eigentumswohnung mehr Frei-Zeit genießen werden!"

www.xy.at/contents/steuer_behandlung.htm :

"Steuerliche Behandlung

RENTABILITÄT - Vom Geldwert zum Sachwert Für die Rentabilität des Kapitals werden bestehende steuerliche Möglichkeiten genutzt:

- Sie erhalten die Umsatzsteuer auf die Baukosten refundiert.

- Sie können Zinsen und Abschreibungen und die separat beauftragen Dienstleistungen als Werbungskosten geltend machen und reduzieren somit die jährliche Basis für die Einkommensteuerbemessung.

- Bei Einhaltung der gesetzlichen Fristen ist der Veräußerungsgewinn aus dem Verkauf der Immobilie nach derzeitiger Gesetzeslage steuerfrei.

Optimierung der Rendite:

1. Nettokaufpreis

Im Sinne des Umsatzsteuergesetzes werden Sie als Vermieter Unternehmer. Bei anerkannter Unternehmereigenschaft können Sie die Umsatzsteuer als Vorsteuer geltend machen.

2. Einkommensteuer

Im Rahmen der Werbungskosten können geltend gemacht werden:

- Zinsen aus der Finanzierung des Kaufpreises

- Finanzierungsnebenkosten

- Kosten im Zusammenhang mit der Vermietung

- Steuerberatungskosten

- ab Vermietung: Abschreibung für Abnutzung

Daraus resultierende steuerlich negative Einkünfte können mit anderen positiven Einkünften ausgeglichen werden.

3. nach der Finanzierungsphase

Wertsteigerung realisieren:

Die Vorsorgewohnung kann nach Ablauf der Spekulationsfrist und nach Erreichen des steuerlichen Totalgewinns verkauft werden, ohne dass der Gewinn daraus zu versteuern ist. Oder sie genießen Ihr Zusatzeinkommen aus indexierten Mietverträgen.

4. Steuerlicher Totalgewinn

In der Liebhabereiverordnung ist bei Vermietung von Eigentumswohnungen ein Zeitraum von bis zu 23 Jahren zum Erzielen eines Gesamtüberschusses vorgesehen. - Die entsprechende Totalgewinnberechnung wird zur Verfügung gestellt."

www.xy.at/contents/konzept.htm :

"Konzept

SICHERHEIT - Geld vergeht. Substanz bleibt.

Seit 1994 arbeiten wir unter dem Motto: "Die Vorsorgewohnung - bequem wie ein Sparbuch, nur ertragreicher!"

Unser Ziel ist es, für Sie den Zeitaufwand zu minimieren, Ihre Kapitalanlage zu optimieren und Ihre Eigentumswohnung (auch hinsichtlich der Finanzierung und langfristigen Vermietung) in der Zukunft bestens zu betreuen.

Dafür bieten wir Ihnen ein umfassendes und komplettes Dienstleistungspaket an. Mit separaten Aufträgen bestimmen Sie selbst den Grad Ihrer Betreuung."

Die weiteren, in Kopie vorgelegten Prospektunterlagen beinhalten im Wesentlichen die in der Homepage angebotenen Informationen. Besonders hervorgehoben wurde jedoch folgende Aussage:

"Zusätzlich bieten wir ein komplettes Dienstleistungspaket an. Bei Beauftragung der angebotenen Leistungen wird die Investition in die Vorsorgewohnung für den Anleger so bequem wie ein Sparbuch."

Über Ersuchen des Unabhängigen Finanzsenates richtete das FA zur Ergänzung des Sachverhalts folgende Fragen an den Bw. bzw. gab ihm Gelegenheit zur Stellungnahme:

"Nach dem Erkenntnis des VwGH vom 19.4.2007, 2005/15/0071 hängt die sofortige Absetzbarkeit von Aufwendungen als Werbungskosten nicht davon ab, ob Bauherrneigenschaft gegeben ist oder nicht.

Wörtlich hat der Gerichtshof hierzu in diesem Erkenntnis ausgeführt:

,Die belangte Behörde ist - allerdings ohne nähere Begründung - davon ausgegangen, für sämtliche im Beschwerdefall strittigen Typen von Aufwendungen hänge die sofortige Absetzbarkeit als Werbungskosten davon ab, dass die Beschwerdeführerin Bauherrin sei. Damit hat sie die Rechtslage verkannt und es als Folge dessen unterlassen, die im Beschwerdefall betroffenen Aufwendungen näher zu untersuchen. Wenn auch Sachverhaltsfeststellungen über den konkreten Inhalt der Leistungen, welche den im Beschwerdefall strittigen, als "Rechts- und Beratungsaufwand" bezeichneten Aufwendungen zu Grunde liegen, im angefochtenen Bescheid nicht getroffen worden sind, ist doch zu erkennen, dass zumindest zum Teil Aufwendungen betroffen sind, deren sofortige Absetzbarkeit als Werbungskosten nicht davon abhängt, ob der die Vermietung betreibenden Beschwerdeführerin Bauherreneigenschaft zukommt. So handelt es sich etwa bei jenen Aufwendungen, die mit der Erstellung eines Planes und der Betreuung des Baues, der Kontrolle der Baurechnungen und der Überwachung ihrer Begleichung zusammenhängen, also mit jenen Leistungen, wie sie üblicherweise auch ein Architekt übernimmt, um stets aktivierungspflichtige Aufwendungen. Die Beschaffung und Abwicklung der Finanzierung teilt hingegen das Schicksal der übrigen Finanzierungskosten und wird sohin zu Werbungskosten führen können. Auch die steuerliche Beratung in Bezug auf die Einkunftsquelle führt zu Werbungskosten. Das Akquirieren von Mietern und die Überwachung des Mieteinganges sowie die Hausverwaltung führen - ebenfalls unabhängig davon, ob der Beschwerdeführerin Bauherreneigenschaft zukommt oder nicht - zu Werbungskosten.

In Verkennung der Rechtslage hat es die belangte Behörde somit unterlassen, konkrete Feststellungen über die den geltend gemachten Aufwendungen zu Grunde liegenden einzelnen Leistungen zu treffen und sich mit dem rechtlichen Charakter der einzelnen Leistungen auseinander zu setzen. Sie hat zu Unrecht die Rechtsauffassung vertreten, bei sämtlichen im Beschwerdefall strittigen Aufwendungen hänge die Absetzbarkeit als Werbungskosten davon ab, ob die Beschwerdeführerin Errichterin des Mietobjektes sei. Im fortzusetzenden Verfahren wird die belangte Behörde in diesem Zusammenhang auch Feststellungen zu treffen haben, ob die strittigen, zumeist pauschalen Beträge überhaupt die Gegenleistung für die angegebenen Leistungen (wie zB für die steuerliche Projektbetreuung) darstellen oder ob es sich in Wirklichkeit um das Entgelt für andere Leistungen, etwa das Entgelt für die Vermittlung des Grundstückes (Tätigkeit eines Grundstücksmaklers) handelt. Für diese Feststellungen können etwa die für die einzelnen abgerechneten Leistungen tatsächlich angefallenen Kosten und die Höhe eines fremdüblichen Gewinnaufschlages taugliche Indizien sein.'

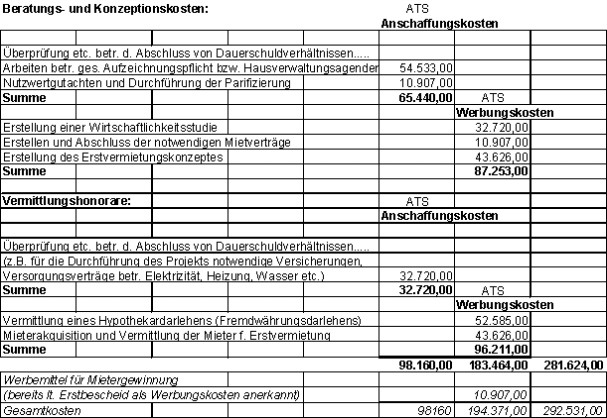

Nach derzeitiger Aktenlage ergibt sich - unter Berücksichtigung der im angeführten Erkenntnis dargelegten Grundsätze - folgende Zuordnung der Aufwendungen zu den Anschaffungskosten bzw. zu den Werbungskosten:

Die Summe der Vermittlungshonorare ergibt jedoch rechnerisch einen Betrag iHv. 119.931,00 S und nicht wie in der Berufung angeführt 128.931,00 S.

Mit Vorhalt vom 13. Mai 2003 hat das FA unter anderem um Vorlage

- der Verträge, Rechnungen und Zahlungsbelege betreffend die beantragten und berufungsgegenständlichen Werbungskosten

- sowie einer Prognoserechnung iSd Liebhabereiverordnung ersucht.

Da lediglich Rechnungskopien (Rechnungen vom 22. November 2001) vorgelegt wurden, die Pauschalbeträge ausweisen, wurden mit Ersuchschreiben vom 31. Juli 2003 unter anderem die Verträge und Zahlungsbelege betreffend die beantragten Werbungskosten nochmals angefordert.

Um die aus dem oben zitierten Erkenntnis abzuleitende Zuordnung der Aufwendungen zu den Anschaffungskosten bzw. zu den Werbungskosten zu ermöglichen, werden Sie ersucht,

- alle diesbezüglich sachdienlichen Unterlagen vorzulegen, insbesondere

- hinsichtlich sämtlicher als Werbungskosten geltend gemachter Aufwendungen die zu Grunde liegenden Leistungen schlüssig und nachvollziehbar aufzugliedern und hierbei insbesondere anzugeben, welche Kosten für die einzelnen abgerechneten Leistungen tatsächlich angefallen sind (inclusive Bekanntgabe des Gewinnaufschlages),

- sowie zur oben dargestellten Aufteilung in Anschaffungskosten bzw. Werbungskosten Stellung zu nehmen."

Mit Schreiben vom 10. Juli 2008 nahm der steuerliche Vertreter des Bw. dazu wie folgt Stellung:

"Aufteilung Anschaffungskosten bzw. Werbungskosten

Zunächst möchten wir festhalten, dass wir nur zu jenen Aufwendungen Stellung nehmen, die im Ersuchen um Ergänzung vom 29. Februar 2008 als Anschaffungskosten qualifiziert worden sind, da die anderen Werbungskosten (zB Erstellung der Mietverträge, Erstvermietungskonzept, etc.) offensichtlich außer Streit stehen.

Die Vermittlungshonorare betragen 128.931,00 S. Bei der Berufung wurde, durch einen Ziffernsturz, das Honorar für die Mieterakquisition und Vermittlung der Mieter irrtümlich mit 34.626,00 S und nicht richtigerweise mit 43.626,00 S angeführt, die Summe jedoch mit dem richtigen Betrag von 128.931,00 S ausgewiesen. Bei der Begründung zum Vorlageantrag vom 12. Jänner 2004 wurde auch der richtige Betrag von 43.626,00 S angeführt. Anbei übermitteln wir nochmals diese Rechnung.

1. Vermittlung eines Hypothekardarlehens

In dem von Ihnen angeführten Erkenntnis des VwGH vom 19. April 2007, 2005/15/0071, wird ausdrücklich bestätigt, dass die Vermittlung eines Hypothekardarlehens zu Werbungskosten führt. "Die Beschaffung und Abwicklung der Finanzierung teilt das Schicksal der übrigen Finanzierungskosten" und führt sohin zu Werbungskosten.

Finanzierungskosten sind Werbungskosten und teilen nicht das Schicksal der Anschaffungskosten; dieser Grundsatz wurde vom VwGH schon mehrfach bestätigt!

Unter diesem Titel wurden nicht nur die Beratung und Vermittlung eines Hypothekardarlehens erbracht, sondern es wurde auch die Inanspruchnahme des Fremdwährungsdarlehens geprüft, und zwar unter Abwägung der spezifischen Risiken des Fremdwährungsdarlehens und unter Einbeziehung der persönlichen wirtschaftlichen Situation. Schließlich wurde die Finanzierung vermittelt und abgewickelt. Der dafür in Rechnung gestellte Betrag ist fremdüblich und angemessen.

2. Erstellen einer Wirtschaftlichkeitsstudie

Hiebei handelt es sich um die für die Finanzierungszwecke erforderliche Wirtschaftlichkeitsrechnung und die Erstellung der - nicht zuletzt von der Abgabenbehörde geforderten - Prognoserechnung sowie die der steuerlichen Totalgewinnberechnung samt den dazugehörenden Erläuterungen.

Wenn die Abgabenbehörde die Erstellung einer umfangreichen Prognoserechnung fordert, damit der Abgabepflichtige nachweisen kann, dass seine Betätigung mit Gewinnerzielungsabsicht erfolgt, so müssen diese Aufwendungen wohl auch steuerlich als Werbungskosten abzugsfähig sein.

Diese Aufwendungen beinhalten auch die Hilfestellung bei der Beantwortung der diversen Anfragen und Vorhalte der Abgabenbehörde einschließlich Unterstützung bei den Berufungen bis hin zum Verfahren vor dem UFS bzw. dem VwGH! Unter diesem Gesichtspunkt erscheinen uns die dafür aufgewendeten Beträge sehr niedrig zu sein. Auch hier kann es sich nicht um Anschaffungskosten, sondern um Werbungskosten handeln, da sie im Zusammenhang mit der Einkünfteerzielung stehen.

3. Aufzeichnungspflicht bzw. Hausverwaltungsagenden

Diese Rechnung umfasst Leistungen im Zusammenhang mit der Hausverwaltung, Führung, Lagerung und Übergabe der notwendigen Aufzeichnungen für das Projekt, Steuern, Versicherungen, Müllabfuhr, Schneeräumung, Kanal etc. während der Investitionsphase bis zur Übergabe/Übernahme. Weiters sind umfasst

- Pflege der vorgeschriebenen Ersatzpflanzungen (gießen, bewässern, kontrollieren, düngen);

- Vertretung des Eigentümers nach außen;

- Aufbewahrung von Mustern (Fliesen, Böden ........);

- Erstanlage des Hauses für die Hausverwaltung inkl. richtigem Aufteilungsschlüssel gemäß WE-Vertrag;

- stellen diverser Aufträge - z. B Grundsteuerbefreiung etc.;

- Organisation und Überwachung der Stromzählerbereitstellung;

- Vergabe der Schlüssel und elektrischen Öffner inkl. führen der Schlüsselkarte;

- Durchführung und Überwachung des Zahlungsverkehrs;

- Kontoeröffnung und Anlage von Konten.

Das sind allesamt Leistungen, die üblicherweise von Hausverwaltungen durchgeführt werden und nichts mit den Anschaffungskosten für die Liegenschaft zu tun haben. Auch diese Aufwendungen stellen demnach Werbungskosten dar.

4. Überprüfung der Versorgungsverträge und sonstigen Dauerschuldverhältnisse

Auch hiebei handelt es sich um Leistungen, die üblicherweise von einer Hausverwaltung erbracht werden und keine Anschaffungskosten darstellen. Sämtliche der in der Rechnung angeführten Leistungen sind daher Werbungskosten.

5. Nutzwertgutachten

Bei diesem Punkt könnte man tatsächlich bei strenger fiskalischer Auslegung von Anschaffungskosten ausgehen.

6. Gewinnaufschlag

Grundsätzlich sind die erbrachten Leistungen sehr detailliert dargestellt und marktkonform ausgepreist. Eine Bekanntgabe des Gewinnaufschlages - wie sie die Abgabenbehörde fordert - ist für Herrn DI K. absolut unmöglich; wie soll er den Gewinnaufschlag bei der Firma Ra. kennen. Er kennt ja auch nicht den Gewinnaufschlag seiner anderen Geschäftspartner und Lieferanten.

Zusammenfassung:

Grundsätzlich stellen alle erbrachten Leistungen mit Ausnahme der Erstellung Nutzwertgutachten eindeutig Werbungskosten dar, weil sie tatsächlich erbracht worden sind, nichts mit der Anschaffung der Liegenschaft zu tun haben und letztlich branchenüblich und marktkonform ausgepreist sind. Darüber hinaus werden diese Dienstleistungen zusätzlich zur Wohnung angeboten und der Investor kann selbst entscheiden, ob er die eine oder die andere, oder alle angebotenen Leistungen, oder keine Zusatzleistungen in Anspruch nimmt. Laut Firma Ra. gibt es auch andere Erwerber von Wohnungen, die diese Leistungen nicht in Anspruch nehmen und daher diese Kosten auch nicht tragen müssen. Schon das beweist, dass es sich um keine Anschaffungskosten für die Liegenschaft handeln kann.

Die Rechnungen über die beantragten Werbungskosten und eine Aufstellung über die getätigten Zahlungen samt Kopie der Zahlungsbelege, sowie der entsprechenden Verträge, samt Liquiditätsrechnung, wurden unseres Wissens beim gegenständlichen Berufungsverfahren bereits dem Finanzamt übermittelt. Sollten hier wirklich noch Unterlagen notwendig sein, ersuchen wir um eine detaillierte Anforderung."

Zu der vom Bw. beantragten Anrechnung von Lohnsteuer ist fest zu halten:

Dem Abgabeninformationssystem des Bundes ist zu entnehmen, dass der Bw. in den Jahren 1994 bis 1998 bei der Fa. S.A. GesmbH als Angestellter beschäftigt war und seitens dieser Firma auch entsprechende Jahreslohnzettel der Finanzverwaltung übermittelt wurden. In den Einkommensteuerbescheiden der angeführten Jahre sind diese Einkünfte aus nichtselbständiger Arbeit ausgewiesen.

In den Jahren 1999 und 2000 scheint keine Übermittlung eines Lohnzettels auf.

Im Berufungsjahr 2001 wurde lediglich ein Lohnzettel der A.U. (A.), Landesstelle W. übermittelt, in welchem die Zuerkennung einer Unfallrente ausgewiesen ist. Weitere Lohnzettel sind nicht vorhanden.

Über die Berufung wurde erwogen:

Im gegenständlichen Fall ist zunächst die Bestimmung des § 274 BAO zu beachten:

Tritt ein Bescheid an die Stelle eines mit Berufung angefochtenen Bescheides, so gilt die Berufung als auch gegen den späteren Bescheid gerichtet. Soweit der spätere Bescheid dem Berufungsbegehren Rechnung trägt, ist die Berufung als gegenstandslos zu erklären.

Die Berufung gilt daher als auch gegen den am 16. Februar 2004 durch das FA gemäß § 295 BAO geänderten, vorläufigen Einkommensteuerbescheid 2001 gerichtet, mit welchem die Einkünfte aus Gewerbetrieb mit 987.856,00 S (anstatt bisher 836.280,00 S) festgesetzt wurden.

I. Einkünfte aus Vermietung und Verpachtung; als Werbungskosten geltend gemachte Aufwendungen:

Gemäß § 16 Abs 1 EStG 1988 i.d.F. BGBl. Nr. 2001/59 I sind Werbungskosten die Aufwendungen oder Ausgaben zur Erwerbung, Sicherung oder Erhaltung der Einnahmen. Aufwendungen und Ausgaben für den Erwerb oder Wertminderungen von Wirtschaftsgütern sind nur insoweit als Werbungskosten abzugsfähig, als dies im folgenden ausdrücklich zugelassen ist. Hinsichtlich der durchlaufenden Posten ist § 4 Abs. 3 anzuwenden. Werbungskosten sind bei der Einkunftsart abzuziehen, bei der sie erwachsen sind.

Werbungskosten sind auch:.......

8. Absetzungen für Abnutzung und für Substanzverringerung (§§ 7 und 8). Gehört ein Gebäude oder ein sonstiges Wirtschaftsgut nicht zu einem Betriebsvermögen, so gilt für die Bemessung der Absetzung für Abnutzung oder Substanzverringerung folgendes:

a) Grundsätzlich sind die tatsächlichen Anschaffungs- oder Herstellungskosten zugrunde zu legen. Bei der Ermittlung der Anschaffungs- oder Herstellungskosten ist § 6 Z 11 und 12 zu berücksichtigen. § 13 ist anzuwenden.....

e) Bei Gebäuden, die der Erzielung von Einkünften aus Vermietung und Verpachtung dienen, können ohne Nachweis der Nutzungsdauer jährlich 1,5% der Bemessungsgrundlage (lit. a bis d) als Absetzung für Abnutzung geltend gemacht werden.

Gemäß § 7 Abs. 1 EStG 1988 sind bei Wirtschaftsgütern, deren Verwendung oder Nutzung durch den Steuerpflichtigen zur Erzielung von Einkünften sich erfahrungsgemäß auf einen Zeitraum von mehr als einem Jahr erstreckt (abnutzbares Anlagevermögen), die Anschaffungs- oder Herstellungskosten gleichmäßig verteilt auf die betriebsgewöhnliche Nutzungsdauer abzusetzen (Absetzung für Abnutzung). Die betriebsgewöhnliche Nutzungsdauer bemisst sich nach der Gesamtdauer der Verwendung oder Nutzung.

§ 7 Abs. 3 leg. cit. bestimmt:

Steuerpflichtige, die den Gewinn gemäß § 4 Abs. 3 ermitteln, müssen ein Verzeichnis (Anlagekartei) der im Betrieb verwendeten Wirtschaftsgüter des abnutzbaren Anlagevermögens führen. Das Verzeichnis hat unter genauer Bezeichnung jedes einzelnen Anlagegutes zu enthalten:

Anschaffungstag, Anschaffungs- oderHerstellungskosten, Name und Anschrift des Lieferanten, voraussichtliche Nutzungsdauer, Betrag der jährlichen Absetzung für Abnutzung und den noch absetzbaren Betrag (Restbuchwert).

Der Anwendungsbereich dieser Vorschrift erstreckt sich zunächst auf die Gewinnermittlung, also nur auf die betrieblichen Einkünfte.

§ 16 Abs 1 Z 8 EStG 1988 verweist allerdings ausdrücklich auf die §§ 7 und 8; damit gelten die Vorschriften über die AfA für alle Einkunftsarten, also auch im außerbetrieblichen Bereich (siehe Doralt, Kommentar zum EStG, Band I, § 7, Tz 9 und die dort angeführte Judikatur des VwGH sowie § 16, Tz 136ff).

Wird das Wirtschaftsgut (Gebäude oder sonstiges Wirtschaftsgut) entgeltlich erworben und zur Erzielung außerbetrieblicher Einkünfte verwendet, dann sind der AfA die tatsächlichen Anschaffungs- oder Herstellungskosten zugrunde zu legen.

Für die Anschaffungs- oder Herstellungskosten gelten die gleichen Grundsätze wie im betrieblichen Bereich (Doralt, a.a.O., Band II, § 16, Tz 138 und 139 und die dort angeführte Judikatur des VwGH).

Der Begriff der "Anschaffungskosten" ist im EStG nicht definiert. Da aber für die Bewertung des Betriebsvermögens über § 4 Abs. 2 bzw. § 5 EStG die Grundsätze ordnungsmäßiger Buchführung maßgeblich sind, müssen auch diese für die Bestimmung des Begriffs herangezogen werden. Nachdem diese Grundsätze für den Bereich des Handelsrechts kodifiziert sind, ist die handelsrechtliche Definition auch für die steuerliche Gewinnermittlung maßgeblich. Allerdings geht eine davon abweichende steuerliche Begriffsbestimmung grundsätzlich vor (VfGH 20.2.1994, B 473/92, 1994, 4). Der Begriff der Anschaffungskosten ist im außerbetrieblichen Bereich mit jenen im betrieblichen Bereich ident (VwGH 23.11.1994, 91/13/0111).

Anschaffungskosten sind "die Aufwendungen, die geleistet werden, um einen Vermögensgegenstand zu erwerben und ihn in einen betriebsbereiten Zustand zu versetzen, soweit sie dem Vermögensgegenstand einzeln zugeordnet werden können. Zu den Anschaffungskosten gehören auch die Nebenkosten sowie die nachträglichen Anschaffungskosten. Anschaffungspreisminderungen sind abzusetzen" (§ 203 Abs. 2 HGB).

In den EB zu § 203 Abs. 2 HGB heißt es dazu: "Die Umschreibung soll eine Schranke für zu extensive Auslegung und zu weitreichende Aktivierung sein. Mit der Definition wird klargestellt, dass die Anschaffung nicht schon mit dem Erwerb eines Gegenstandes, sondern erst dann beendet ist, wenn der Gegenstand betriebsbereit ist, und dass dementsprechend zu den Anschaffungskosten eines Gegenstandes neben dem Anschaffungspreis auch die sogenannten Anschaffungsnebenkosten und die nachträglichen Anschaffungskosten gehören. Diese müssen im kausalen und zeitlichen Zusammenhang mit dem Erwerbsvorgang und der Herstellung der Betriebsbereitschaft stehen."

Zu den Anschaffungskosten gehören demnach alle durch den Erwerb eines Wirtschaftsgutes entstandenen Ausgaben (VwGH 5.8.1992, 90/13/0138). Dazu zählen nach herrschender Lehre und Rechtsprechung neben den unmittelbaren Anschaffungskosten, den Kosten zur Herstellung der Betriebsbereitschaft und den nachträglichen Anschaffungskosten auch die Anschaffungsnebenkosten, die mit der Anschaffung in einem unmittelbaren (zeitlichen und kausalen) Zusammenhang stehen wie z.B. Vertragserrichtungskosten, Schätzungskosten, Gebühren, Zoll, Grunderwerbsteuer, Vermittlungsprovisionen, Transportkosten, Normverbrauchsabgabe und Anmeldekosten für Kfz (siehe Doralt, Einkommensteuergesetz-Kommentar, Band I, § 6, Tz. 65 und 66 sowie Tz. 69 und die dort zitierte höchstgerichtliche Judikatur).

Ähnlich auch Gassner/Lahodny-Karner/Urtz, Rz 7 und 13 zu § 203 HGBinStraube, Kommentar zum HGB:

"Mit der Definition der Anschaffungskosten in § 203 Abs 2 wurde eine Angleichung an das Steuerrecht angestrebt (vgl Abschn 34 EStR 1984). Wahlrechte werden dabei nicht eingeräumt (zur Möglichkeit von Wahlrechten nach dem AktG vgl kritisch Ruppe in Egger/Ruppe, Reform 267).

Für Anschaffungsnebenkosten enthält die Regelung des § 203 Abs 2 eine eindeutige Aktivierungspflicht für alle Kaufleute, wobei entsprechend der hL all jene Aufwendungen einzubeziehen sind, die bis zur Betriebsbereitschaft anfallen (vgl Hueber/Kofler in Kofler ua [Hrsg], HBA3 § 203 Abs 2 Rz 10 ff). Auch die Materialien machen deutlich, daß die Anschaffung "nicht schon mit dem Erwerb eines Gegenstandes, sondern erst dann beendet ist, wenn der Gegenstand betriebsbereit ist" (Erl zum RLG 50). Betriebsbereit ist ein Gegenstand dann, wenn er entsprechend seiner betrieblichen Zweckbestimmung nutzungs- und einsatzfähig ist. Dazu muß er zunächst zum Einsatzort gebracht und dort möglicherweise installiert werden. Als Anschaffungsnebenkosten kommen beispielsweise in Betracht: Kaufgutachten, Notarkosten, Provisionen, Steuern, Transport- und Umladekosten, Transportversicherungen, Zölle sowie Fundamentierungs- und Montagekosten, technische Umrüstung und Testläufe (vgl dazu Streim in Leffson ua [Hrsg], HuRB 78; Bertl/Fraberger, RWZ 1996, 208; Kofler in Egger-FS 122 ff; Hueber/Kofler in Kofler ua [Hrsg], HBA3 § 203 Abs 2 Rz 78 ff)."

Der Herstellungsvorgang beginnt mit der Planung und endet, wenn das hergestellte Wirtschaftsgut zur Verwendung bereit ist.

Der Begriff des Herstellungsaufwandes wird im EStG verwendet (zB in § 28 Abs 2 und 3), aber nicht definiert. Nach der Lehre liegt Herstellungsaufwand vor, wenn bauliche Maßnahmen die Wesensart des WG ändern (Jakom/Laudacher EStG § 6 Rz 30, 31 und 33 und die dort zitierte Judikatur des VwGH)

Unabhängig von der Beantwortung der Frage, ob "Bauherreneigenschaft" vorliegt, hat der Verwaltungsgerichtshof im Erkenntnis vom 19.4.2007, 2005/15/0071 der näheren Untersuchung der betroffenen Aufwendungen hinsichtlich deren sofortigen Absetzbarkeit als Werbungskosten Priorität eingeräumt.

Das FA hat den Bw. im Rahmen ergänzender Ermittlungen ausdrücklich ersucht, hinsichtlich sämtlicher von ihm als Werbungskosten geltend gemachter Aufwendungen die zu Grunde liegenden Leistungen schlüssig und nachvollziehbar aufzugliedern und hierbei insbesondere anzugeben, welche Kosten für die einzelnen abgerechneten Leistungen tatsächlich angefallen sind (inklusive Bekanntgabe des Gewinnaufschlages).

Mit Vorhaltsbeantwortung vom 10. Juli 2008 hat der Bw. die als Werbungskosten geltend gemachten zu Grunde liegenden Leistungen weder schlüssig und nachvollziehbar aufgegliedert, noch angegeben, welche Kosten für die einzelnen abgerechneten Leistungen tatsächlich angefallen sind, sondern diese nur ansatzweise beschrieben. Außerdem sah er sich nicht imstande, den Gewinnaufschlag der angeführten, von ihm in Anspruch genommenen Leistungen bekannt zu geben.

In diesem Zusammenhang ist auf die Verpflichtung des Bw. gemäß § 138 Abs 1 BAO hinzuweisen, wonach dieser auf Verlangen der Abgabenbehörde in Erfüllung der Offenlegungspflicht (§ 119) zur Beseitigung von Zweifeln den Inhalt von Anbringen zu erläutern und zu ergänzen sowie dessen Richtigkeit zu beweisen hat. Kann ein Beweis nach den Umständen nicht zugemutet werden, so genügt die Glaubhaftmachung.

Auf Grund der ergänzenden Ermittlungen des Finanzamtes und der seitens des Bw. hierzu eingebrachten Vorhaltsbeantwortung - zu der das FA keine Stellungnahme abgegeben hat - ist unter Berücksichtigung der im angeführten Erkenntnis des VwGH dargelegten Grundsätze folgende Zuordnung der einzelnen Aufwendungen zu den Anschaffungskosten bzw. den Werbungskosten vorzunehmen:

Zu Punkt 1. "Vermittlung eines Hypothekardarlehens"

Nach dem Text der Rechnung sowie den Angaben des Bw. erfolgte unter diesem Titel sowohl die Beratung und Vermittlung eines Hypothekardarlehens, als auch die Prüfung der Inanspruchnahme eines Fremdwährungsdarlehens samt Vermittlung und Abwicklung der Finanzierung.

Der Bw. hat zwar trotz mehrmaliger Nachfrage weder die der behaupteten "Vermittlung eines Hypothekardarlehens etc." zu Grunde liegenden Leistungen schlüssig und nachvollziehbar aufgegliedert, noch angegeben, welche Kosten für die einzelnen abgerechneten Leistungen tatsächlich angefallen sind.

Die Gesamtbetrachtung des bisher ermittelten Sachverhalts zeigt jedoch, dass zweifelsfrei eigene Finanzierungskosten des Bw. vorliegen, die er im Zusammenhang mit der Beschaffung und Abwicklung der Finanzierung für den Erwerb der gegenständlichen Eigentumswohnung zu tragen hatte. Auch das FA hat sich dazu nicht gegenteilig geäußert.

Da die angeführten Kosten das Schicksal der übrigen Finanzierungskosten teilen, sind diese als Werbungskosten abzugsfähig (vgl. auch VwGH vom 19.4.2007, 2005/15/0071).

Zu Punkt 2. "Erstellen einer Wirtschaftlichkeitsstudie"

Der Bw. gibt an, es handle sich hierbei um die für die Finanzierungszwecke erforderliche Wirtschaftlichkeitsrechnung und die Erstellung der von der Finanzverwaltung geforderten Prognoserechnung für die geplante Vermietungstätigkeit.

Dem Bw. wurde mehrmals und insbesondere im Rahmen des Ersuchschreibens des FA vom 29. Februar 2007 Gelegenheit gegeben, den diesbezüglichen Sachverhalt aufzuklären und die zu Grunde liegenden Leistungen schlüssig und nachvollziehbar aufzugliedern. Trotzdem wurde nicht bekannt gegeben, welche Kosten für die einzelnen abgerechneten Leistungen tatsächlich angefallen sind.

Der Bw. konnte jedoch glaubwürdig darlegen, dass die Aufwendungen zur Erstellung einer Wirtschaftlichkeitsstudie, Prognoserechnung bzw. Berechnung des steuerlichen Totalgewinnes im Zusammenhang mit der geplanten Vermietung stehen.

Für diese Beurteilung spricht auch, dass unter den festgestellten Umständen die Erstellung einer Wirtschaftlichkeitsstudie bzw. Prognoserechung für die bloße Errichtung des Gebäudes keinen Sinn machen würde.

Der gegenständliche Aufwand ist daher ausschließlich als mit der künftigen Vermietung in Zusammenhang stehend anzusehen und somit als Werbungskosten abzugsfähig.

Zu Punkt 3. "Aufzeichnungspflicht bzw. Hausverwaltungsagenden"

Den eigenen Angaben des Bw. zu diesem Punkt ist zu entnehmen, dass sämtliche in dieser Rechnung angeführten Leistungen der Investitionsphase zuzuordnen sind und Arbeiten betreffen, die zur Herstellung des Gebäudes bzw. der Außenanlagen bzw. zur Nutzbarmachung des Gebäudes notwendig sind. Das gilt insbesondere für folgende, die Errichtung und Nutzbarmachung des Gebäudes bzw. der Liegenschaft betreffende Nebenleistungen:

Leistungen bis zur Übergabe/Übernahme; Erstpflanzungen, Erstanlage des Hauses für die Hausverwaltung; Antrag auf Grundsteuerbefreiung; Stromzählerbereitstellung; Schlüsselvergabe etc.) Es handelt sich daher hierbei eindeutig um Kosten im Zusammenhang mit der Errichtung des Gebäudes bzw. um Baunebenkosten und somit um aktivierungspflichtige Kosten (Anschaffungs- bzw. Herstellungskosten iSd. 203 Abs. 2 und 3 HGB inklusive der entsprechenden Nebenleistungen), die jeder Errichter eines Gebäudes (nicht nur ein angehender Vermieter) erstmals zu tragen hat, um dieses in einen benützungsfähigen Zustand zu bringen. Ein Zusammenhang mit der anschließend geplanten Vermietung ist der Darstellung der der vorliegenden Rechnung zu Grunde liegenden Leistungen nicht zu entnehmen. Auch der VwGH hat im oben angeführten Erkenntnis lediglich Aufwendungen betreffend das Akquirieren von Mietern und die Überwachung des Mieteinganges sowie die damit im Zusammenhang stehende Hausverwaltung dem Bereich der Werbungskosten zugeordnet.

Diese Beurteilung gilt auch für die übrigen Punkte wie "Vertretung des Eigentümers nach außen, Aufbewahrung von Mustern, Durchführung und Überwachung des Zahlungsverkehrs und Kontoeröffnung und Anlage von Konten", da auch diese Tätigkeiten bzw. Aufgaben bis zur Übernahme des Gebäudes zu erledigen sind und nicht den laufenden Vermietungsbetrieb betreffen. Nähere Details zu den aufgezählten Leistungen bzw. Tätigkeiten hat der Bw. trotz mehrmaliger Aufforderung nicht bekannt gegeben. Auch die auf die einzelnen abgerechneten Leistungen entfallenden Kosten wurden nicht aufgegliedert.

Der vom Bw. im letzten Absatz dieses Punktes der Vorhaltsbeantwortung vertretene Standpunkt, es handle sich hierbei um Leistungen, die üblicher Weise von Hausverwaltungen durchgeführt werden und nichts mit den Anschaffungskosten für die Liegenschaft zu tun haben, erscheint daher nicht schlüssig und eben so wenig nachvollziehbar.

Zu Punkt 4. "Überprüfung der Versorgungsverträge und der sonstigen Dauerschuldverhältnisse"

Auch hierbei handelt es sich eindeutig um Kosten im Zusammenhang mit der Errichtung des Gebäudes bzw. um Baunebenkosten und somit um aktivierungspflichtige Kosten (Anschaffungs- bzw. Herstellungskosten iSd. 203 Abs. 2 und 3 HGB inklusive der entsprechenden Nebenleistungen), die jeder Errichter eines Gebäudes (nicht nur ein angehender Vermieter) erstmals zu tragen hat, um dieses in einen benützungsfähigen Zustand zu bringen.

Dafür spricht auch der Text der "Rechnung für Vermittlungstätigkeiten für Top 16", wo "für die Beratung beim Abschluss aller für die Durchführung des Projektes notwendigen Versicherungen ...." ein Betrag iHv. 32.720,00 S (netto) verrechnet wurde.

Die gegenständlichen Aufwendungen sind jedenfalls geeignet, für den Zeitraum der Nutzungsdauer des Gebäudes wirksam zu werden.

Ein Zusammenhang mit der anschließend geplanten Vermietung ist weder der Darstellung der vorliegenden Rechnung über die zu Grunde liegenden Leistungen, noch den sonst vom Bw. bekannt gegebenen Umständen zu entnehmen. Auch für diese Leistungen wurden die entsprechenden Kosten weder aufgegliedert, noch detailliert bekannt gegeben.

Zu Punkt 5. "Nutzwertgutachten"

Die Nutzwertberechnung (Parifizierung) bestimmt das Verhältnis der Eigentumsanteile der einzelnen Miteigentümer und Miteigentümerinnen (z.B. eines Wohnhauses) untereinander und legt einen Berechnungsschlüssel fest (um z.B. den Betriebskostenanteil der einzelnen Eigentümer und Eigentümerinnen zu ermitteln). Sie erfolgt durch Ziviltechniker und Ziviltechnikerinnen für Hochbau oder durch Hochbau- oder Immobiliensachverständige.

Auf Basis der festgestellten Nutzwerte muss von allen Miteigentümern und Miteigentümerinnen noch ein Wohnungseigentumsvertrag abgeschlossen werden.

Die Grundlage für die Berechnung des Nutzwertes ist die Nutzfläche. Die Nutzfläche ist die gesamte Bodenfläche einer Wohnung oder einer sonstigen Räumlichkeit abzüglich der Wandstärken und der im Verlauf der Wände befindlichen Durchbrechungen, Türöffnungen, Treppen, offenen Balkone, Terrassen sowie Keller- und Dachbodenräume, soweit sie ihrer Ausstattung nach nicht für Wohn- oder Geschäftszwecke geeignet sind. Umstände, die den Wert einer konkreten Wohnung im Vergleich zu anderen Objekten im selben Haus nennenswert erhöhen oder auch vermindern, werden durch Zu- oder Abschläge zur Nutzfläche berücksichtigt.

Das Ergebnis dieser Rechnung ist der Nutzwert beispielsweise einer Eigentumswohnung. (Quelle: www.help.gv.at/Content.Node/99/Seite.990074.html ).

Der Bw. geht selbst davon aus, dass die Erstellung eines Nutzwertgutachtens mit der Anschaffung der Liegenschaft im Zusammenhang steht und die hierfür aufgewendeten Kosten somit nicht als Werbungskosten geltend zu machen sind. Dem ist jedenfalls zuzustimmen. Auch die mit der Erstellung eines Nutzwertgutachtens verbundenen Kosten sind von jedem Errichter eines Gebäudes, an welchem Eigentumsanteile begründet werden, zu tragen. Ein Zusammenhang mit einer geplanten Vermietung ist nicht erkennbar und wurde vom Bw. auch nicht behauptet. Somit ist von aktivierungspflichtigen Kosten auszugehen.

Zum Punkt 6. "Gewinnaufschlag" führt der Bw. zwar aus, die erbrachten Leistungen seien sehr detailliert dargestellt und marktkonform ausgepreist. Tatsächlich hat der Bw. - wie oben bereits mehrmals ausgeführt - die den einzelnen Leistungen zuzuordnenden Kosten weder aufgegliedert, noch detailliert bekannt gegeben.

Auch die Behauptung, die Bekanntgabe des Gewinnaufschlages sei für den Bw. absolut unmöglich, vermag ihn nicht zu entlasten, hinsichtlich der einzelnen verrechneten Leistungen die Berechnung eines fremdüblichen Gewinnaufschlages vorzunehmen, um zumindest die Größenordnung der verrechneten Leistungen nachvollziehbar darzustellen. Für jeden Leistungsbezieher, insbesondere Bauherrn oder Erwerber einer Liegenschaft ist es selbstverständlich, sich die einzelnen, an ihn zu erbringenden Leistungen detailliert aufgliedern zu lassen und Vergleichsangebote einzuholen. Dies müsste auch für den Bw. gelten, zumal er davon spricht, dass die Leistungen marktkonform ausgepreist wurden.

In der "Zusammenfassung" der Vorhaltsbeantwortung weist der Bw. darüber hinaus darauf hin, dass "diese Dienstleistungen" zusätzlich zur Wohnung angeboten wurden und der Investor selbst entscheiden konnte, welche der "angebotenen Leistungen" oder keine Zusatzleistung er in Anspruch nimmt. Andere Erwerber von Wohnungen hätten "diese Leistungen" nicht in Anspruch genommen und daher diese Kosten nicht zu tragen gehabt. Deshalb könne es sich um keine Anschaffungskosten für die Liegenschaft handeln.

Der Bw. führt jedoch nicht konkret an, um welche Dienstleistungen es sich hierbei handeln soll.

Ein Nachweis bzw. die Glaubhaftmachung, dass es sich dabei nicht um aktivierungspflichtige Aufwendungen, sondern um sofort abzugsfähige Werbungskosten handelt, ist dem Bw. somit nicht gelungen.

Jedenfalls sind die unter Punkt 3. "Aufzeichnungspflicht bzw. Hausverwaltungsagenden", Punkt 4. "Überprüfung der Versorgungsverträge und der sonstigen Dauerschuldverhältnisse" sowie Punkt 5."Nutzwertgutachten" genannten und den aktivierungspflichtigen Aufwendungen zugeordneten Leistungen im Rahmen eines Bauprojekts üblicher Weise nicht der Disposition des einzelnen Erwerbers einer Wohnung zugänglich, sondern stellen Aufwendungen dar, die während der Investitionsphase zu tragen sind, um die Wohnung in einen zur Benützung bereiten Zustand zu versetzen und daher vor Übergabe der Wohnungen erfolgen müssen. Dass bzw. auf welche Weise der Bw. hierauf Einfluss, allenfalls in Form eines (Aus-)Wahlrechtes ausgeübt hätte, hat er jedoch nicht dargetan.

Die Zuordnung der Aufwendungen zu den aktivierungspflichtigen Kosten einerseits und zu den sofort absetzbaren Werbungskosten andererseits stellt sich daher wie folgt dar:

Als AfA ist daher ein Betrag iHv. 1.472,40 € (98.160,00 € x 1,5%) anzuerkennen.

Der Überschuss der Werbungskosten aus Vermietung und Verpachtung berechnet sich daher wie folgt:

II. "Anrechnung von Lohnsteuer":

Der Bw. behauptet, eine Pensionsabfindung erhalten zu haben, wobei die Arbeitgeberin einen Betrag iHv. 5.089,82 € als Lohnsteuer an das Finanzamt abgeführt habe. Diese Lohnsteuer solle daher bei der Berechnung der Einkommensteuer für das Jahr 2001 angerechnet werden.

Mit Vorhalt vom 13. Mai 2003 ersuchte das FA den Bw. unter anderem um Vorlage eines Jahreslohnzettels.

Im Rahmen der Vorhaltsbeantwortung vom 12. Juni 2003 legte der Bw. zwar diverse Unterlagen zum Berufungspunkt betreffend Einkünfte aus Vermietung und Verpachtung vor, kam dem Ersuchen, den Jahreslohnzettel vorzulegen, jedoch nicht nach.

Mit Vorhalt vom 31. Juli 2003 ersuchte das FA den Bw. neuerlich, den angeführten Jahreslohnzettel vorzulegen.

Mit Schreiben vom 29. Oktober 2003 ersuchte der steuerliche Vertreter des Bw., den Jahreslohnzettel nachreichen zu dürfen, da sein Mandant diesen wegen berufsbedingter Abwesenheit noch nicht beibringen konnte.

Mit Berufungsvorentscheidung vom 4. Dezember 2003 wies das FA darauf hin, dass der angeforderte Jahreslohnzettel trotz Erinnerung nicht vorgelegt wurde und die Berufung daher in diesem Punkt abzuweisen sei.

In dem dagegen eingebrachten Vorlageantrag vom 12. Jänner 2004 fand dieser Berufungspunkt keine Erwähnung mehr.

Fest steht, dass der Bw. in den Jahren 1994 bis 1998 bei der Fa. S.A. GesmbH nichtselbständig tätig war. Diesen Umstand belegen die für diese Jahre seitens der genannten Firma der Finanzverwaltung übermittelten Jahreslohnzettel. Die Einkünfte aus nichtselbständiger Arbeit hat der Bw. auch selbst in der im Steuerakt vorhandenen Einkommensteuererklärung 1998 bekannt gegeben.

In den Jahren 1999 und 2000 scheint keine Übermittlung eines Lohnzettels auf und sind auch in den Einkommensteuerbescheiden dieser Jahre keine Einkünfte aus nichtselbständiger Arbeit ausgewiesen. In der Einkommensteuererklärung 1999 hat der Bw. - offenbar irrtümlich - angegeben, vom 1.1. bis 31.12.1999 Einkünfte aus nichtselbständiger Arbeit von der Fa. S.A. GmbH bezogen zu haben.

Im Berufungsjahr 2001 wurde lediglich ein Lohnzettel der A., Landesstelle W. übermittelt, in welchem die Zuerkennung einer Unfallrente ausgewiesen ist. Weitere Lohnzettel - aus denen eine allenfalls einbehaltene Lohnsteuer ersichtlich gewesen wäre - sind nicht aktenkundig. Auch in der Einkommensteuererklärung 2001 findet sich kein Eintrag zu "Einkünften aus nichtselbständiger Arbeit".

Die Behauptung, eine Firma Sy. GmbH habe im Berufungsjahr 2001 an den Bw. eine Pensionsabfindung ausbezahlt und einen Lohnsteuerbetrag iHv. 5.089,82 € abgeführt, stimmt somit weder mit dem Akteninhalt überein, noch konnte Derartiges vom Bw. trotz mehrmaliger Urgenz seitens des FA dargelegt bzw. glaubhaft gemacht werden. Auch der Hinweis in der Berufungsvorentscheidung, der angeforderte Jahreslohnzettel sei trotz Erinnerung nicht vorgelegt worden, weshalb die Berufung in diesem Punkt abzuweisen sei, blieb unwidersprochen.

In diesem Zusammenhang wird darauf hingewiesen, dass die Berufungsvorentscheidung wie ein Vorhalt wirkt (vgl. VwGH vom 12.9.1996, 94/15/0073).

Da die vorgelegte Lohnabrechnung für den Zeitraum Juli 2001 keine näheren Angaben zur auszahlenden Firma (z.B. Adresse, Ansprechperson etc.) enthält, sind auch weitere Ermittlungen betreffend die tatsächliche Einbehaltung der Lohnsteuer nicht möglich bzw. nicht zumutbar.

Gem. § 46 Abs 1 Z 2 EStG 1988 genügt es für die Anrechnung von Lohnsteuer auf die veranlagte Einkommensteuer, dass der Betrag vom Arbeitgeber einbehalten wurde. Die Frage, ob und wann die einbehaltenen Beträge an das Finanzamt abgeführt wurden, ist für die Anrechnung gemäß § 46 EStG ohne Bedeutung (vgl. Hofstätter/Reichel, Die Einkommensteuer, Band III, Tz 6 zu § 46).

Die seitens des Bw. vorgelegte Lohn- und Gehaltsabrechnung für den Monat Juli 2001 stellt keinen Nachweis dafür dar, dass der darin ausgewiesene Betrag an Lohnsteuer von der Firma tatsächlich einbehalten wurde.

Weitere Beweismittel für die Einbehaltung der Lohnsteuer hat der Bw. trotz mehrmaliger Nachfrage nicht angeboten.

Da weder dem Veranlagungsakt, noch den im Abgabeninformationssystem des Bundes gespeicherten Daten zu entnehmen ist, ob der behauptete Betrag an Lohnsteuer tatsächlich einbehalten wurde, hat das FA den Bw. zu Recht aufgefordert, zum Nachweis der Einbehaltung der Lohnsteuer einen entsprechenden Jahreslohnzettel vorzulegen. Im gegenständlichen Fall wurde weder die Auszahlung von Lohn an den Bw., noch die Einbehaltung der Lohnsteuer durch die angebliche Arbeitgeberin nachgewiesen. Einbehaltene Lohnsteuerbeträge sind jedoch nur in dem Ausmaß auf die Einkommensteuerschuld anzurechnen, soweit sie auf veranlagte Einkünfte entfallen. Mangels Vorlage entsprechender Nachweise war daher eine Anrechnung der vom Bw. angegebenen Lohnsteuer iHv. 5.089,82 € nicht möglich.

Aus den angeführten Gründen war spruchgemäß zu entscheiden.

Beilage: 1 Berechnungsblatt

Die Berufungsentscheidung ergeht auch an:

FA Grieskirchen Wels, 4601 Wels, Dragonerstraße 31, als Amtspartei

Linz, am 9. Oktober 2008

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 274 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Schlagworte: | Anschaffungs- oder Herstellungskosten, Anschaffungsnebenkosten, Hypothekardarlehen, Wirtschaftlichkeitsstudie, Akquirieren von Mietern, Versorgungsverträge, Nutzwertgutachten, Beratungskosten, Konzeptionskosten, aktivierungspflichtige Aufwendungen, Werbungskosten, Anrechnung von Lohnsteuer, Jahreslohnzettel, monatliche Lohnabrechnung, Einbehaltung von Lohnsteuer |

Verweise: | |