Diese Info des Bundesministeriums für Finanzen widmet sich den Auslegungs- und Zweifelsfragen im Hinblick auf das Verrechnungspreisdokumentationsgesetz (VPDG, BGBl. I Nr. 77/2016 idF BGBl. I Nr. 117/2016) sowie die dazu ergangene Verrechnungspreisdokumentationsgesetz-Durchführungsverordnung (VPDG-DV, BGBl. II Nr. 419/2016), die an das BMF herangetragen wurden und soll der Verwaltungs- bzw. betrieblichen Praxis eine einheitliche und transparente Hilfestellung bieten. Über die gesetzlichen Bestimmungen hinausgehende Rechte und Pflichten können daraus nicht abgeleitet werden.

Darüber hinaus sind - neben dem Bericht zum BEPS-Aktionspunkt 13 (OECD/G20 Verrechnungspreisdokumentation und länderbezogene Berichterstattung, Aktionspunkt 13 - Abschlussbericht 2015, abrufbar unter http://www.oecd.org/tax/beps/verrechnungspreisdokumentation-und-landerbezogene-berichterstattung-aktionspunkt-13-abschlussbericht-2015-9789264261013-de.htm ) und der maßgeblichen EU-Amtshilferichtlinie (RICHTLINIE (EU) 2016/881 DES RATES vom 25.5.2016 zur Änderung der Richtlinie 2011/16/EU bezüglich der Verpflichtung zum automatischen Austausch von Informationen im Bereich der Besteuerung, ABl. Nr. L 146 vom 3.6.2006, 8) - die OECD Leitlinien zur Umsetzung der länderbezogenen Berichterstattung (abrufbar unter http://www.oecd.org/tax/beps/guidance-on-country-by-country-reporting-beps-action-13.htm ) als Auslegungs- und Anwendungshilfe heranzuziehen, welche auf OECD-Ebene laufend aktualisiert werden.

1. Länderbezogene Berichterstattung (Country-by-Country Reporting)

1.1. Verwendung eines länderbezogenen Berichts

Rz 1

Die Richtlinien der OECD sowie der Bericht zu Aktionspunkt 13 sehen dazu Folgendes vor: "[...] die Informationen im länderbezogenen Bericht [sollten] nicht als Ersatz für eine detaillierte Verrechnungspreisanalyse einzelner Geschäftsvorfälle und Preise auf der Grundlage einer vollständigen Funktions- und Vergleichbarkeitsanalyse verwendet werden. Die im länderbezogenen Bericht enthaltenen Informationen stellen für sich genommen keinen eindeutigen Nachweis dafür dar, dass Verrechnungspreise angemessen oder nicht angemessen sind. Sie sollten von den Steuerverwaltungen nicht genutzt werden, um Verrechnungspreiskorrekturen auf der Grundlage einer globalen formelhaften Gewinnaufteilung vorzuschlagen (Ziffer 25).

Die Staaten sollten ausgehend von den Angaben im länderbezogenen Bericht keine Korrekturen der Einkünfte eines Steuerpflichtigen auf der Grundlage einer Gewinnaufteilungsformel vorschlagen. […] Dies bedeutet jedoch nicht, dass die Staaten die Angaben im länderbezogenen Bericht nicht im Rahmen einer Steuerprüfung als Grundlage für weitere Untersuchungen der Verrechnungspreisvereinbarungen des multinationalen Konzerns oder anderer Steuerangelegenheiten verwenden dürfen (Ziffer 59)." (vgl. die OECD GUIDANCE ON THE APPROPRIATE USE OF INFORMATION CONTAINED IN COUNTRY-BY-COUNTRY REPORTS, abrufbar unter http://www.oecd.org/tax/beps/beps-action-13-on-country-by-country-reporting-appropriate-use-of-information-in-CbC-reports.pdf , siehe auch § 5 der Mehrseitigen Vereinbarung zwischen den zuständigen Behörden über den Austausch länderbezogener Berichte (Multilateral Competent Authority Agreement on the Exchange of Country-By-Country Reports, abrufbar unter http://www.oecd.org/tax/automatic-exchange/about-automatic-exchange/cbc-mcaa.pdf ).

1.2. Begriffsbestimmungen (§ 2 VPDG)

1.2.1. Geschäftseinheit (§ 2 Z 2 VPDG)

Rz 2

Die Begriffsdefinition der "Geschäftseinheit" iSd § 2 Z 2 lit. b VPDG ist insofern weit gefasst, als neben Vereinigungen mit eigener Rechtspersönlichkeit auch solche ohne eigene Rechtspersönlichkeit als eigene Geschäftseinheit definiert werden. Der Begriff der "Geschäftseinheit" iSd § 2 Z 2 VPDG umfasst somit insbesondere Körperschaften, Personengesellschaften sowie Betriebsstätten. Zur Definition der Geschäftseinheit wird auf den Begriff des eigenständigen Geschäftsbereichs zurückgegriffen. Damit wird den Modellen der OECD und der EU gefolgt. In der englischen Sprachfassung wird der eigenständige Geschäftsbereich als "separate business unit" bezeichnet.

Beispiel 1:

Eine multinationale Unternehmensgruppe iSd § 3 Abs. 1 VPDG besteht aus einer obersten Muttergesellschaft sowie aus drei zu 100% in ihrem Eigentum stehenden Tochtergesellschaften, wobei jede dieser Gesellschaften auch einen eigenständigen Geschäftsbereich unterhält und einen Einzelabschluss erstellt. Folglich ist jede der vier Gesellschaften als eigenständige Geschäftseinheit iSd § 2 Z 2 VPDG anzusehen.

Beispiel 2:

Zwei im Baugewerbe tätige Kapitalgesellschaften schließen sich zur Durchführung eines Großprojektes zu einer OG zusammen. Da sowohl für das Großprojekt als auch für die beiden Kapitalgesellschaften Einzelabschlüsse erstellt werden, liegen drei Geschäftseinheiten iSd § § 2 Z 2 VPDG vor.

Rz 3

Unter den Begriff der "Geschäftseinheit" iSd § 2 Z 2 lit. b VPDG fallen nach dem ausdrücklichen Wortlaut auch solche eigenständigen Geschäftsbereiche, die nur aus Wesentlichkeitsgründen nicht in den konsolidierten Abschluss einbezogen werden. Vor diesem Hintergrund ist es unzulässig, wegen Unwesentlichkeit nicht konsolidierte Unternehmen (vgl. insbesondere § 249 Abs. 2 UGB) einer multinationalen Unternehmensgruppe aus verwaltungsökonomischen Gründen nicht im länderbezogenen Bericht zu dokumentieren (vgl. BEPS-Aktionspunkt 13, Anhang III zu Kapitel V Verrechnungspreisdokumentation - Länderbezogener Bericht, B. Allgemeine Erläuterungen; vgl. zu den dabei heranzuziehenden Datenquellen Rz 18). Allerdings ist für die jeweilige Geschäftseinheit erforderlich, dass eine Verbundenheit iSd § 2 Z 1 VPDG besteht, weshalb nicht beherrschte Geschäftseinheiten grundsätzlich keinen Eingang in den länderbezogenen Bericht finden. Im Fall eines Unternehmens, das sich im Besitz und/oder unter der Führung von zwei oder mehreren nicht miteinander verbundenen multinationalen Konzernen befindet, richtet sich die Behandlung dieses Unternehmens im länderbezogenen Bericht nach den Rechnungslegungsvorschriften, die für jeden der Konzerne gelten. Wenn die anzuwendenden Rechnungslegungsvorschriften vorsehen, dass das Unternehmen im Konzernabschluss eines der Konzerne konsolidiert wird, gilt dies auch für die Aufnahme in den länderbezogenen Bericht des jeweiligen Konzerns (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, III.5.).

Rz 4

Assoziierte Unternehmen, deren Anteile bloß nach der Equity-Methode bilanziert werden (vgl. § 189a Z 9 UGB iVm § 263 f UGB), sind keine Geschäftseinheiten, da sie nach den geltenden Rechnungslegungsvorschriften nicht konsolidiert werden müssen. (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, III.5.).

Rz 5

Betriebsstätten sind gemäß § 2 Z 2 lit. c VPDG als "Geschäftseinheiten" anzusehen. Dies gilt ungeachtet dessen, auf welcher Basis sie ihren Abschluss erstellen. Damit sind vom Begriff der Geschäftseinheit iSd § 2 Z 2 VPDG auch Betriebsstätten erfasst, deren steuerliches Ergebnis auf Basis der Auftragserfolgsrechnung des Stammhauses ermittelt wird (Kostenschlüsselmethode), ohne dass eine lokale Buchhaltung geführt wird.

Beispiel:

Eine österreichische AG hat eine österreichische GmbH als 100%-ige Tochtergesellschaft. Die österreichische GmbH hat eine Betriebsstätte in der Slowakei. Die österreichische AG ist nach den geltenden Rechnungslegungsvorschriften zur Erstellung eines konsolidierten Abschlusses verpflichtet. Unter diesen Umständen liegt eine multinationale Unternehmensgruppe vor.

Zusätzlich erstellt die österreichische GmbH für Rechnungslegungs-, Aufsichts-, Steuer- oder interne Steuerungszwecke einen Einzelabschluss für die Betriebsstätte. Die drei Geschäftseinheiten - AG, GmbH und Betriebsstätte - stellen iSd § 2 Z 2 VPDG Geschäftseinheiten der multinationale Unternehmensgruppe dar, deren oberste Mutter iSd § 2 Z 3 VPDG die AG ist.

1.2.2. Oberste Muttergesellschaft (§ 2 Z 3 VPDG)

Rz 6

§ 2 Z 3 lit. b VPDG verlangt für eine Einordnung als "oberste Muttergesellschaft", dass keine andere Geschäftseinheit Anteile an ihr besitzt, sodass diese zur Aufstellung von konsolidierten Abschlüssen verpflichtet ist (vgl. insbesondere § 244 ff UGB) oder - im Fall einer "Börsenfiktion" - wäre. Dabei unterscheidet § 2 Z 3 lit. b VPDG nicht danach, ob eine solche andere Geschäftseinheit - welche also die Anteile besitzt - operativ oder nur vermögensverwaltend tätig ist. Steht daher an der Spitze einer multinationalen Unternehmensgruppe iSd § 3 Abs. 1 VPDG eine Gesellschaft, welche bloß vermögensverwaltend tätig ist, dann kann ihrer operativ tätigen inländischen Tochtergesellschaft nicht allein deshalb die Funktion der "obersten Muttergesellschaft" iSd § 2 Z 3 VPDG zugeordnet werden. Somit kann einer rein vermögensverwaltenden Kapitalgesellschaft die Rolle der obersten Muttergesellschaft zukommen.

Beispiel 1:

Eine österreichische Konzernstruktur mit vermögensverwaltender Muttergesellschaft, die selbst keine wirtschaftliche Aktivität entfaltet und zudem über keinen direkten Auslandsbezug verfügt (zB Versicherungsverein auf Gegenseitigkeit mit Einschränkung der Geschäftstätigkeit auf Vermögensverwaltung) aber börsennotierte operativ tätige Tochtergesellschaften besitzt, kann die Ausnahmeregelung für "Befreiende Konzernabschlüsse und Konzernlageberichte" aufgrund von § 245 Abs. 3 iVm § 189a Abs. 1 lit. a UGB nicht anwenden und ist daher auch zur Aufstellung eines konsolidierten Abschlusses verpflichtet. Die börsennotierte Tochtergesellschaft fungiert in diesem Fall zwar als operative Konzernobergesellschaft mit ihren entsprechenden grenzüberschreitenden Steuerungsaufgaben (und hält auch direkt die Anteile an den ausländischen Tochtergesellschaften). In einer solchen Konstellation kann die operative Konzernobergesellschaft jedoch nicht die Rolle der obersten Muttergesellschaft iSd § 2 Z 3 VPDG einnehmen, weil vielmehr die vermögensverwaltende Muttergesellschaft diese Funktion ausübt.

Beispiel 2:

Eine Privatstiftung, die zur Erstellung eines Konzernabschlusses verpflichtet ist (dh. keiner Befreiung unterliegt) kann als oberste Muttergesellschaft iSd § 2 Z 3 VPDG fungieren.

1.2.3. Ansässigkeitsstaat (§ 2 Z 5 VPDG)

Rz 7

§ 2 Z 5 VPDG definiert den "Ansässigkeitsstaat" als jenen Staat, "in dem sich der Sitz oder Ort der Geschäftsleitung einer Geschäftseinheit befindet"; eine Betriebsstätte gilt im Lagestaat als ansässig. Befinden sich bei einer Geschäftseinheit Sitz und Ort der Geschäftsleitung in unterschiedlichen Staaten (Doppelansässigkeit), dann wird die Kollisionsregel des geltenden Steuerabkommens angewandt, um den Ansässigkeitsstaat zu bestimmen. Sieht die Kollisionsregel die Führung eines Verständigungsverfahrens vor, so ist für die Dauer eines etwaigen offenen Verfahrens der Ort der tatsächlichen Geschäftsleitung anzugeben. Es ist ein entsprechender Vermerk in Anlage 3 zu verzeichnen. Liegt kein anwendbares Steuerabkommen vor, so ist für Zwecke der Ansässigkeit der Ort der tatsächlichen Geschäftsleitung ausschlaggebend (vgl. auch ErlRV 1190 BlgNR 25. GP , 9).

Beispiel 1:

Die oberste Muttergesellschaft einer multinationalen Unternehmensgruppe iSd § 3 Abs. 1 VPDG hat ihren Ort der Geschäftsleitung in Österreich und ihren Sitz in Staat A, mit dem kein Doppelbesteuerungsabkommen abgeschlossen wurde. Aufgrund der Ansässigkeit in Österreich ist das Unternehmen aufgrund von § 4 VPDG zur Übermittlung des länderbezogenen Berichts in Österreich verpflichtet. Wäre in diesem Fall hingegen der Sitz in Österreich gelegen, der Ort der Geschäftsleitung jedoch in Staat A, so bestünde für das Unternehmen keine Pflicht zur Übermittlung des länderbezogenen Berichts in Österreich.

Beispiel 2:

Eine in Österreich ansässige Tochtergesellschaft ist Teil einer multinationalen Unternehmensgruppe iSd § 3 Abs. 1 VPDG, deren oberste Muttergesellschaft ihren Ort der Geschäftsleitung in Staat B und ihren Sitz in Staat C hat. Nur in Staat B, dem Staat des Orts der Geschäftsleitung, besteht die Verpflichtung zur Vorlage eines länderbezogenen Berichts. Folglich sind die Voraussetzungen des § 5 Abs. 1 Z 1 VPDG (Local Filing) nicht erfüllt, da aufgrund der Kollisionsregel des zwischen Staat B und C anwendbaren Doppelbesteuerungsabkommens nur Staat B als Ansässigkeitsstaat gilt und die oberste Muttergesellschaft dort zur Vorlage eines länderbezogenen Berichts verpflichtet ist.

1.3. Die Pflicht zur Erstellung eines länderbezogenen Berichts (§§ 3 bis 5 VPDG)

1.3.1. Der Schwellenwert iHv. 750 Millionen Euro (§ 3 Abs. 1 VPDG)

Rz 8

Für eine multinationale Unternehmensgruppe ist ein länderbezogener Bericht zu erstellen, wenn der Gesamtumsatz im vorangegangenen Wirtschaftsjahr gemäß dem konsolidierten Abschluss mindestens 750 Millionen Euro beträgt. Die Berechnung des Schwellenwerts hat auf Grundlage der gleichen Rechnungslegungsstandards zu erfolgen, welche für die Bestimmung des Vorliegens eines Konzerns und einer Konzernzugehörigkeit herangezogen wurden. Werden die Anteile der obersten Muttergesellschaft an einer öffentlichen Wertpapierbörse gehandelt, so sind die Rechnungslegungsstandards anzuwenden, die bereits vom Konzern angewandt werden. Werden die Anteile nicht an der Börse gehandelt, dann sind für die Berechnung des Schwellenwerts wahlweise entweder die inländischen Rechnungslegungsstandards des Staats der obersten Muttergesellschaft oder IFRS als maßgeblicher Rechnungslegungsstandard zu verwenden (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, III.3.). Wenn außerordentliche Einnahmen und Gewinne aus Investmenttätigkeiten nach den geltenden Rechnungslegungsvorschriften im Konzernabschluss enthalten sind, dann sind diese in den konsolidierten Gesamtumsatzerlös miteinzurechnen (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, IV.2.).

1.3.2. Der Eintritt in die Berichtspflicht (§ 5 VPDG)

Rz 9

Gemäß § 5 Abs. 1 Z 2 VPDG kann es zu einem Eintritt in die Berichtspflicht kommen, wenn "mit dem Ansässigkeitsstaat der obersten Muttergesellschaft im Zeitpunkt der Verpflichtung zur Übermittlung des länderbezogenen Berichts im Sinne des § 8 Abs. 1 keine qualifizierte Vereinbarung zum Austausch eines länderbezogenen Berichts" besteht. Mangelt es im Verhältnis zu einem bestimmten Staat oder Gebiet jedoch nicht nur an einer qualifizierten Vereinbarung zum Austausch des länderbezogenen Berichts (beispielsweise in Form der Mehrseitigen Vereinbarung zwischen den zuständigen Behörden über den Austausch länderbezogener Berichte - vgl. für eine Übersicht Rz 31), sondern auch an einer rechtlichen Grundlage für den automatischen Informationsaustausch (beispielsweise in Form eines Doppelbesteuerungsabkommens oder der multilateralen Amtshilfekonvention, wenn ein Staat noch nicht beigetreten ist), so besteht kein hinreichender Grund für einen Eintritt in die Berichtspflicht (vgl. EU-Amtshilferichtlinie, Anhang III, Abschnitt II, 1.b.ii. iVm Abschnitt II, 12). Nur dann, wenn zwar eine rechtliche Grundlage für den Informationsaustausch, jedoch keine qualifizierte Vereinbarung zum Austausch eines länderbezogenen Berichts besteht, kann es auf Grundlage von § 5 Abs. 1 Z 2 VPDG zu einem Eintritt in die Berichtspflicht kommen. Auf Grundlage von § 5 Abs. 1 Z 2 VPDG kann es hingegen nicht zu einem Eintritt in die Berichtspflicht kommen, wenn mit einer Jurisdiktion keine rechtliche Grundlage für den Informationsaustausch besteht.

Beispiel:

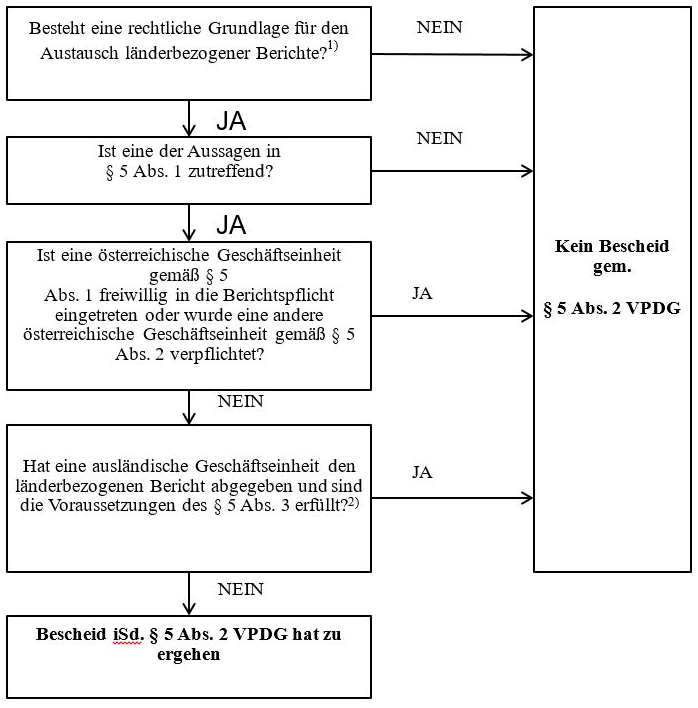

Hat ein Bescheid iSd § 5 Abs. 2 VPDG zu ergehen?

Zu den rechtlichen Grundlagen vgl. im Detail Rz 31

Für die Voraussetzungen des § 5 Abs. 3 vgl. im Detail Abschnitt 1.3.3.

Rz 9a

Tritt eine österreichische Geschäftseinheit auf Grundlage eines Bescheids iSd § 5 Abs. 2 VPDG in die Berichtspflicht ein und ist zugleich die ausländische oberste Muttergesellschaft zur Vorlage eines länderbezogenen Berichts verpflichtet, so bestehen grundsätzlich keine Bedenken, wenn der auf Ebene der obersten Muttergesellschaft vorgelegte Bericht ebenso auf Ebene der in Österreich berichtspflichtigen Geschäftseinheit entsprechend § 8 Abs 1 VPDG übermittelt wird, sofern dieser auch mit dem Mindeststandard von BEPS-Aktionspunkt 13 im Einklang steht. In jedem Fall sollte ein solcher Bericht aber den in Österreich anwendbaren technischen Formvorschriften entsprechen (XML gemäß der OECD-XSD-Vorlage) (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, V.4.2.).

Rz 10

Gemäß § 5 Abs. 1 Z 3 VPDG liegt für Zwecke des automatischen Austauschs länderbezogener Berichte ein " systemisches Versagen " vor, wenn mit dem Ansässigkeitsstaat der obersten Muttergesellschaft "zwar eine qualifizierte Vereinbarung zum automatischen Austausch des länderbezogenen Berichts besteht, der automatische Informationsaustausch jedoch ausgesetzt wurde oder auf andere Weise über einen längeren Zeitraum versäumt wurde, die länderbezogenen Berichte automatisch zu übermitteln". Wird der automatische Informationsaustausch allerdings im Rahmen der in der qualifizierten Vereinbarung zum Austausch des länderbezogenen Berichts (beispielsweise in Form der Mehrseitigen Vereinbarung zwischen den zuständigen Behörden über den Austausch länderbezogener Berichte - vgl. Rz 31) vorgesehenen Möglichkeiten ausgesetzt, so wird der Informationsaustausch durch den aussetzenden Staat nicht "versäumt" iSd § 5 Abs. 1 Z 3 VPDG. Daher wäre für den Eintritt in die Berichtspflicht durch eine Geschäftseinheit einer Gruppe mit der obersten Muttergesellschaft im aussetzenden Staat vielmehr erforderlich, dass der automatische Austausch länderbezogener Berichte aus anderen als in den Bestimmungen der qualifizierten Vereinbarung vorgesehenen Gründen ausgesetzt wurde (vgl. EU-Amtshilferichtlinie, Anhang III, Abschnitt I, 14). Der Staat, welcher die qualifizierte Vereinbarung "in erheblichem Umfang nicht einhält oder nicht eingehalten hat" , etwa weil er die Verschwiegenheitspflichten verletzt hat oder die Informationen auf unangemessene Art und Weise verwertet hat, weist jedoch ein systemisches Versagen auf. Für multinationale Konzerne mit oberster Muttergesellschaft in diesem Staat ist § 5 Abs. 1 Z 3 VPDG daher erfüllt.

1.3.3. Parent Surrogate Filing

Rz 11

Im EU-Raum wurde die länderbezogene Berichterstattung mithilfe der EU-Amtshilferichtlinie bereits für das Wirtschaftsjahr 2016 verbindlich gemacht. Auf Drittstaatsebene haben hingegen nicht alle Jurisdiktionen die länderbezogene Berichterstattung schon für diesen Zeitraum implementiert. Ermöglicht es ein Drittstaat aber einer dort ansässigen obersten Muttergesellschaft iSd § 2 Z 3 VPDG, den länderbezogenen Bericht für das Wirtschaftsjahr 2016 auf freiwilliger Basis zu erstellen ("Parent Surrogate Filing"), so ist eine Voraussetzung für den Eintritt in die Pflicht zur Übermittlung des länderbezogenen Berichts erfüllt, da "[d]ie oberste Muttergesellschaft […] in ihrem Ansässigkeitsstaat nicht zur Vorlage eines länderbezogenen Berichts verpflichtet [ist]" (§ 5 Abs. 1 Z 1 VPDG). Zugleich hätte das Finanzamt eine österreichische Geschäftseinheit derselben Unternehmensgruppe mit Bescheid iSd § 5 Abs. 2 VPDG zum Eintritt in die Berichtspflicht zu verpflichten, sofern keine andere österreichische Geschäftseinheit in die Berichtspflicht eingetreten ist (§ 5 Abs. 2 zweiter Satz VPDG).

Im Einklang mit dem internationalen Standard (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF. September 2018, V.1.) steht einem Bescheid iSd § 5 Abs. 2 VPDG in Parent Surrogate Filing-Fällen jedoch § 5 Abs. 3 VPDG entgegen, weil dadurch "eine nicht in Österreich ansässige Geschäftseinheit als vertretende Muttergesellschaft in ihrem Ansässigkeitsstaat" einen länderbezogenen Bericht abgibt. Dabei kann eine in einem Staat mit freiwilligem CbC-Reporting ansässige oberste Muttergesellschaft oder ansässige Geschäftseinheit als "vertretende Muttergesellschaft" iSd § 2 Z 11 VPDG auftreten. Damit kann Parent Surrogate Filing grundsätzlich auf Grundlage des § 5 Abs. 3 VPDG erfolgen (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF September 2018, V.1.). Dies steht allerdings unter dem Vorbehalt, dass die in Z 1 bis 5 des § 5 Abs. 3 VPDG enthaltenen Voraussetzungen erfüllt sind. Gemäß § 5 Abs. 3 Z 1 VPDG wird etwa vorausgesetzt, dass der im Ansässigkeitsstaat der jeweiligen ausländischen Geschäftseinheit freiwillig abgegebene länderbezogene Bericht den inhaltlichen Voraussetzungen iSd § 4 VPDG entspricht.

In einem solchen Fall könnte die österreichische Geschäftseinheit derselben Unternehmensgruppe nicht mehr auf freiwilliger Basis in die Berichtspflicht eintreten, weil es gemäß § 2 Z 11 VPDG nur eine vertretende Muttergesellschaft geben kann (arg.: die von der multinationalen Unternehmensgruppe "als alleinige Vertreterin der obersten Muttergesellschaft benannt wurde"). Diese Rolle wird in Parent Surrogate Filing-Fällen von der im Ausland ansässigen obersten Muttergesellschaft besetzt und ist entsprechend mitzuteilen.

Beispiel 1:

Eine österreichische Geschäftseinheit ist Teil eines US-amerikanischen Konzerns, welcher berichtspflichtig iSd § 3 Abs. 1 VDPG ist und auch einen länderbezogenen Bericht erstellt. Aufgrund der nationalen Gesetzeslage in den USA ist eine oberste Muttergesellschaft erst ab Geschäftsjahren, die mit dem 30. Juni 2016 beginnen, verpflichtet, einen länderbezogenen Bericht abzugeben. Eine oberste Muttergesellschaft kann jedoch freiwillig einen länderbezogenen Bericht für frühere Geschäftsjahre abgeben (vgl. OECD, Country-Specific Information on Country-by-Country Reporting Implementation, http://www.oecd.org/tax/automatic-exchange/country-specific-information-on-country-by-country-reporting-implementation.htm ; Stand: November 2018). Folglich kann die oberste Muttergesellschaft des US-amerikanischen Konzerns gemäß § 5 Abs. 3 VPDG in die Berichtspflicht eintreten, sofern alle anderen Voraussetzungen des § 5 Abs. 3 erfüllt sind.

Zwischen Österreich und den USA besteht durch Artikel 25 des Doppelbesteuerungsabkommens eine rechtliche Grundlage für den Austausch länderbezogener Berichte. Solange keine qualifizierte Vereinbarung abgeschlossen wurde, kann die oberste Muttergesellschaft des Konzerns jedoch kein Parent Surrogate Filing iSd § 5 Abs. 3 VPDG durchführen, da § 5 Abs. 3 Z 2 nicht erfüllt ist. Seit 16. August 2018 besteht eine qualifizierte Vereinbarung für den Austausch länderbezogener Berichte zwischen Österreich und den USA (BMF 05.04.2019, BMF-010221/0099-IV/8/2019, BMF-AV Nr. 50/2019). Folglich ist die österreichische Geschäftseinheit gem. § 5 Abs. 2 VPDG für das Berichtswirtschaftsjahr 2016 nicht mit Bescheid zum Eintritt in die Berichtspflicht zu verpflichten.

Redaktionelle Anmerkung: Im Rahmen einer Korrektur am 18.02.2020 wurde die Fundstelle der Vereinbarung ("BMF, Die österreichischen Doppelbesteuerungsabkommen (DBA), USA, Durchführungsvereinbarungen, https://www.bmf.gv.at/steuern/int-steuerrecht/Austausch_laenderbezogener_Berichte.pdf?6p29d8 ") durch einen Verweis auf den Erlass des "BMF 05.04.2019, BMF-010221/0099-IV/8/2019, BMF-AV Nr. 50/2019", ersetzt.

Beispiel 2:

Eine österreichische Geschäftseinheit ist Teil eines Schweizerischen Konzerns, welcher berichtspflichtig iSd § 3 Abs. 1 VPDG ist und auch einen länderbezogenen Bericht erstellt. Die Schweiz ermöglicht es dort ansässigen obersten Muttergesellschaften, freiwillig einen länderbezogenen Bericht abzugeben. Folglich kann die oberste Muttergesellschaft des Schweizerischen Konzerns gemäß § 5 Abs. 3 VPDG in die Berichtspflicht eintreten, sofern alle Voraussetzungen erfüllt sind.

Für den Austausch länderbezogener Berichte mit der Schweiz bestehen zwei rechtliche Grundlagen: einerseits Artikel 26 des Doppelbesteuerungsabkommens zwischen Österreich und der Schweiz und andererseits die Multilaterale Amtshilfekonvention. In Bezug auf Artikel 26 des Doppelbesteuerungsabkommens zwischen Österreich und der Schweiz fehlt allerdings eine Vereinbarung betreffend den automatischen Austausch länderbezogener Berichte. Somit ist die Voraussetzung des § 5 Abs. 3 Z 2 VPDG hinsichtlich dieser Rechtsgrundlage nicht erfüllt.

Allerdings besteht eine wirksame qualifizierte Vereinbarung iSd § 5 Abs. 3 Z 2 VPDG im Rahmen der Amtshilfekonvention, da die Schweiz am 27. Jänner 2016 die Mehrseitige Vereinbarung zwischen den zuständigen Behörden zum Austausch länderbezogener Berichte unterschrieben hat, welche auf der Amtshilfekonvention beruht. Die Amtshilfekonvention trat jedoch für die Schweiz erst am 1. Jänner 2017 in Kraft (vgl. https://www.coe.int/de/web/conventions/full-list/-/conventions/treaty/127/signatures?p_auth=U7jNLXTn ). Daher war für das Jahr 2016 ein Austausch länderbezogener Berichte auf Grundlage der Amtshilfekonvention nicht möglich und § 5 Abs. 3 Z 2 VPDG nicht erfüllt.

In der Folge kann die oberste Muttergesellschaft des Konzerns erst für Berichtswirtschaftsjahre ab dem 1. Jänner 2017 gemäß § 5 Abs. 3 VPDG in die Berichtspflicht eintreten. Für das Jahr 2016 war ein Eintritt nicht möglich und somit wäre die österreichische Geschäftseinheit grundsätzlich zur Abgabe eines länderbezogenen Berichts zu verpflichten (siehe auch Rz 14 zur Schonfrist betreffend das Berichtswirtschaftsjahr 2016).

1.4. Die Mitteilungspflicht iZm. der Pflicht zur Übermittlung des länderbezogenen Berichts (§ 4 VPDG)

1.4.1. Die Mitteilungsfrist

Rz 12

§ 4 VPDG enthält iZm. der länderbezogenen Berichterstattung eine Mitteilungspflicht. Die Mitteilung hat für sämtliche inländische Geschäftseinheiten einer multinationalen Unternehmensgruppe iSd § 3 Abs. 1 VPDG jährlich "spätestens bis zum letzten Tag des berichtspflichtigen Wirtschaftsjahres " zu erfolgen. Der Begriff des "berichtspflichtigen Wirtschaftsjahres" bezieht sich dabei stets auf die Verhältnisse der multinationalen Unternehmensgruppe (und somit grundsätzlich der obersten Muttergesellschaft) und nicht auf die Verhältnisse der einzelnen Geschäftseinheit. Insofern ist es unbedeutend, wenn einzelne Geschäftseinheiten einer multinationalen Unternehmensgruppe ein abweichendes Wirtschaftsjahr und auch unterschiedliche Wirtschaftsjahre im Konzern haben (vgl. auch Rz 20).

Beispiel:

Das Wirtschaftsjahr der ausländischen obersten Muttergesellschaft und somit der multinationalen Unternehmensgruppe läuft jeweils vom 1.1. bis zum 31.12., während jenes der inländischen Tochtergesellschaft vom 1.2.2015 bis zum 31.1.2016 läuft. Für die inländische Tochtergesellschaft hat bis zum 31.12.2016, und nicht erst bis zum 31.1.2017, eine Mitteilung iSd § 4 VPDG zu erfolgen.

Rz 13

Die Mitteilung iZm. der länderbezogenen Berichterstattung hat gemäß § 4 VPDG "bis zum letzten Tag des berichtspflichtigen Wirtschaftsjahres" zu erfolgen. Eine solche gesetzlich festgesetzte Frist ist durch das Finanzamt nicht verlängerbar (vgl. § 110 Abs. 1 BAO). Sollten allerdings bis zum Ende des Berichtswirtschaftsjahres Informationen noch nicht vorliegen, die für Zwecke der Mitteilung erforderlich sind (etwa ob mit dem Ansässigkeitsstaat der obersten Muttergesellschaft im Zeitpunkt der Übermittlung der Dokumentation eine qualifizierte Vereinbarung für den Informationsaustausch vorliegt - vgl. § 5 Abs. 1 Z 2 VPDG), so ist die zum Ende des Berichtswirtschaftsjahres erfolgte Mitteilung bis zum Ende der in § 8 Abs. 1 VPDG vorgesehenen Frist (somit innerhalb von zwölf Monaten nach Ende des Berichtswirtschaftsjahres) auch einer Korrektur im Wege von FinanzOnline zugänglich (vgl. auch Rz 15 ff).

Rz 14

Die österreichische Geschäftseinheit einer multinationalen Unternehmensgruppe iSd § 3 Abs. 1 VPDG mit im Ausland ansässiger oberster Muttergesellschaft hat bis zum letzten Tag des Wirtschaftsjahres, für das berichtet werden soll, anzugeben, welche Geschäftseinheit berichtspflichtig ist oder die Berichtspflicht übernimmt (vgl. § 4 letzter Satz VPDG). Da gemäß § 15 erster Satz VPDG das erste potentielle Berichtswirtschaftsjahr bereits ab dem 1.1.2016 beginnt, hatte - im Falle eines Regelwirtschaftsjahres - bis zum 31.12.2016 in Österreich eine Mitteilung iSd § 4 VPDG zu erfolgen. Die Mitteilungspflicht für ebendiesen Zeitpunkt bestand auch, wenn weder die oberste Muttergesellschaft im Ausland berichten wird noch eine andere Geschäftseinheit in die Berichtspflicht eintritt, und somit die jeweilige Geschäftseinheit per Bescheid iSd § 5 Abs. 2 VPDG berichtspflichtig werden wird.

Dies gilt ungeachtet dessen, dass sich für eine Geschäftseinheit, die per Bescheid iSd § 5 Abs. 2 VPDG berichtspflichtig wird, aufgrund von § 15 VPDG (einmalig nur für das erste potentielle Berichtswirtschaftsjahr 2016) eine einjährige "Schonfrist" betreffend die zu übermittelnden Informationen ergibt. Somit sind - im Falle eines Regelwirtschaftsjahres - für das erste Berichtswirtschaftsjahr nicht Informationen des Wirtschaftsjahres ab dem 1.1.2016, sondern erst Informationen des Wirtschaftsjahres ab dem 1.1.2017 im Wege des länderbezogenen Berichts (hier: bis zum 31.12.2018) zu übermitteln.

1.4.2. Änderung von Umständen nach erfolgter Mitteilung

Rz 15

Aufgrund der Systematik des § 4 VPDG einerseits, der auf das Ende des Berichtswirtschaftsjahres abstellt, und jener des § 5 Abs. 1 VPDG andererseits, der sich nach dem Zeitpunkt der Übermittlung des länderbezogenen Berichts (innerhalb von zwölf Monaten nach Ende des Berichtswirtschaftsjahres) richtet, kann sich im Hinblick auf die Mitteilungspflicht iSd § 4 VPDG die Schwierigkeit ergeben, dass zum Ende des betreffenden Berichtswirtschaftsjahres noch nicht sämtliche für Zwecke der Mitteilung erforderlichen Informationen verfügbar sind. Dennoch hat die entsprechende Mitteilung bereits zum Ende des betreffenden Berichtswirtschaftsjahres zu erfolgen. Die Mitteilung iSd § 4 VPDG wird sich zunächst nach den aktuellen Umständen richten (zB hinsichtlich der Frage, ob im Mitteilungszeitpunkt bereits eine qualifizierte Vereinbarung iSd § 2 Z 10 VPDG besteht). Besteht etwa mit dem Ansässigkeitsstaat der obersten Muttergesellschaft im Mitteilungszeitpunkt (zB zum 31.12.2016) keine qualifizierte Vereinbarung iSd § 2 Z 10 VPDG (vgl. für eine Übersicht Rz 31), so kann beispielsweise die österreichische Geschäftseinheit für dieses Berichtswirtschaftsjahr (hier: 2016) im Rahmen der Mitteilung ankündigen, dass sie die Rolle der vertretenden Muttergesellschaft einzunehmen beabsichtigt.

Rz 16

Beabsichtigt die betreffende Geschäftseinheit in einem solchen Fall jedoch nicht die Rolle der vertretenden Muttergesellschaft iSd § 2 Z 11 VPDG einzunehmen, dann hätte diese im Rahmen der Mitteilung iSd § 4 VPDG (hier: zum 31.12.2016) anzugeben, dass sie weder oberste Muttergesellschaft noch vertretende Muttergesellschaft ist.

Rz 17

Sollten sich im Laufe der folgenden zwölf Monate die Umstände ändern, sodass mit dem Ansässigkeitsstaat der obersten Muttergesellschaft länderbezogene Berichte ausgetauscht werden (vgl. Rz 31), dann besteht die Möglichkeit, die Mitteilung für das betreffende Berichtswirtschaftsjahr entsprechend zu korrigieren, wobei bis zum Ende der in § 8 Abs. 1 VPDG vorgesehenen Frist (somit innerhalb von zwölf Monaten nach Ende des Berichtswirtschaftsjahres) auch eine Korrektur im Wege von FinanzOnline möglich ist (vgl. auch Rz 13).

1.5. Inhalt des länderbezogenen Berichts (Anlage 1-3 zum VPDG)

1.5.1. Datenquellen

Rz 18

Während sich der Schwellenwert iSd § 3 Abs. 1 VPDG nach dem "Gesamtumsatz […] gemäß dem konsolidierten Abschluss" richtet (vgl. im Detail Rz 8), ist es der berichtenden Geschäftseinheit für die konkrete Erstellung des länderbezogenen Berichts freigestellt, Daten für Zwecke der Anlage 1 aus der Unternehmensberichterstattung ("consolidation reporting packages"), aus den gesetzlich vorgesehenen Jahresabschlüssen der einzelnen Geschäftseinheiten, aus für aufsichtsrechtliche Zwecke erstellten Abschlüssen oder aus der internen Rechnungslegung zu verwenden. Dabei müssen allerdings keine Anpassungen für Unterschiede zwischen den in den verschiedenen Staaten und Gebieten angewandten Rechnungslegungsgrundsätzen vorgenommen werden. Die Daten sind für jeden Staat / jedes Gebiet auf aggregierter Basis (somit in zusammengefasster und zugleich addierter Form) einzutragen (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, II.3.).

Rz 19

In der Anlage 3 unter "Zusätzliche Informationen" sind Erläuterungen hinsichtlich der herangezogenen Datenbasis zu dokumentieren. Dabei ist etwa eine Beschreibung der herangezogenen Datenquellen erforderlich, welche es den Behörden ermöglicht, die Quelle jeder Angabe im länderbezogenen Bericht nachzuvollziehen. Entscheidet sich ein Konzern für die grundsätzliche Anwendung einer bestimmten Datenquelle oder bestimmter Datenquellen, so sind diese Entscheidung sowie die ausgewählte(n) Datenquelle(n) in der Anlage 3 zu dokumentieren. Etwaige Ausnahmen von dieser grundsätzlichen Vorgehensweise sind ebenfalls anzuführen und zu erläutern. Stammen Angaben iZm einem Staat oder Gebiet aus unterschiedlichen Datenquellen, so sind der Grund dafür und die Konsequenzen dessen zu erläutern (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, IV.4.).

Beispiel:

Die Anlage 3 könnte etwa folgende Erläuterungen enthalten:

"The information provided in this report has been obtained from the [MNE Group's] consolidation package with the exception of the following.

- [Specified items for jurisdictions A, B and C] were obtained from entity financial statements prepared in accordance with local GAAP.

- [Specified items for jurisdictions D, E and F] were obtained from regulatory financial statements prepared in accordance with local law.

- [Specified items for jurisdictions B, D and F] were obtained from internal management accounts.

- Since the CbC report for [previous reporting fiscal year], the source of data used for [specified items for jurisdiction D] has changed from [previous source] to [current source]. [Description of the reasons and consequences of this change]."

Rz 19a

Das berichtende multinationale Unternehmen hat beim Ausfüllen der Anlage 1 Jahr für Jahr konsistent die gleichen Datenquellen zu verwenden (vgl. EU-Amtshilferichtlinie, Anhang III, Abschnitt III, B.4.). Kommt es etwa im Vergleich zum vorangegangenen Berichtswirtschaftsjahr zu Änderungen bei den Datenquellen, so sind deren Gründe und Konsequenzen in der Anlage 3 zu erläutern (s. Rz 19).

1.5.2. Datenumfang bei abweichendem Wirtschaftsjahr

Rz 20

Gemäß § 15 VPDG bezieht sich die zu erstellende Dokumentation auf Wirtschaftsjahre, die ab dem 1.1.2016 beginnen. Das in § 15 VPDG festgelegte erste Berichtswirtschaftsjahr ist dabei aus Sicht der Verhältnisse der multinationalen Unternehmensgruppe (und somit grundsätzlich der obersten Muttergesellschaft) und nicht aus jener der einzelnen Geschäftseinheiten (vgl. auch Rz 2). Damit können in einem länderbezogenen Bericht - abhängig von den jeweiligen Rechnungslegungsgrundsätzen - für das Berichtswirtschaftsjahr 2016 durchaus auch Daten zu erfassen sein, die auf Ebene einer Tochtergesellschaft ein Wirtschaftsjahr betreffen, das bereits im Kalenderjahr 2015 begonnen hat.

Beispiel:

Das Wirtschaftsjahr der berichtenden multinationalen Unternehmensgruppe hat am 1.1.2016 begonnen, während jenes der Tochtergesellschaft vom 1.2.2015 bis zum 31.1.2016 läuft. § 15 VPDG ändert nichts an der Verpflichtung, in den länderbezogenen Bericht für das Jahr 2016 auch noch die Daten der Tochtergesellschaft über (Teile des Jahres) 2015 einzubeziehen.

1.5.3. Umrechnung und Rundung von Beträgen (Anlage 1 zum VPDG)

Rz 21

Die Anlage 1 des länderbezogenen Berichts ist in einer einheitlichen Währung zu erstellen, die unter "Verwendete Währung" anzugeben ist. Wenn gesetzlich vorgeschriebene Jahresabschlüsse als Grundlage für die Berichterstattung dienen, sind sämtliche Beträge in die ausgewiesene funktionale Währung des berichtenden multinationalen Unternehmens umzurechnen, wobei der durchschnittliche Wechselkurs in der Anlage 3 anzugeben ist (vgl. EU-Amtshilferichtlinie, Anhang III, Abschnitt III, B.4.; ErlRV 1190 BlgNR 25. GP , 9).

Rz 21a

Die Beträge iSd Anlage 1 zum VPDG dürfen in einem angemessenen Maße gerundet werden, sofern dies die Daten nicht verfälscht. Die Angemessenheit kann etwa von dem relativen Nominalwert der jeweiligen Währungseinheit abhängig sein. Beispielsweise wird die Rundung von Finanzdaten auf 1.000 EUR, 1.000 USD oder 1.000.000 JPY als angemessen erachtet. In allen Fällen sollten die Beträge in voller Zahl angegeben werden, einschließlich aller Nullen ohne Kürzung (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, III.8.).

1.5.4. Betriebsstättendaten (Anlage 1 zum VPDG)

Rz 22

Für Zwecke der "Übersicht über die Aufteilung der Einkünfte, Steuern und Geschäftstätigkeiten nach Staaten oder Gebieten" iSd Anlage 1 zum VPDG sind die Betriebsstättendaten für jenen Staat oder jenes Gebiet zu liefern, in dem die Betriebsstätte gelegen ist. In der Berichterstattung gegenüber dem Staat der steuerlichen Ansässigkeit des Stammhauses sollen hingegen keine Finanzdaten zu dieser Betriebsstätte enthalten sein (vgl. OECD/G20, Verrechnungspreisdokumentation und länderbezogene Berichterstattung, Anhang III, B), wodurch eine Doppelerfassung vermieden wird.

1.5.5. "Erträge" (Anlage 1 zum VPDG, Spalten 2-4)

Rz 23

Die Erträge umfassen Erlöse aus dem Verkauf von Vorratsvermögen und Liegenschaften, aus Dienstleistungen, Lizenzgebühren, Zinsen, Prämien sowie alle etwaigen sonstigen Beträge. Anzugeben sind alle Umsatzerlöse, Gewinne, Erträge und sonstigen Einkünfte, die in der gemäß den geltenden Rechnungslegungsvorschriften erstellten Finanzberichterstattung in Bezug auf Gewinne und Verluste ausgewiesen sind (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF September 2018, II.1.). Für Zwecke des Begriffs der "Erträge" iSd Anlage 1 ist grundsätzlich auf den Bruttobetrag abzustellen, somit ohne Abzug von damit im Zusammenhang stehenden Aufwendungen und Ausgaben.

Wenn Jahresabschlüsse als Datenquelle herangezogen werden, so müssen Beträge von in der Erfolgsrechnung netto ausgewiesenen Einnahmenposten nicht angepasst werden (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF September 2018).

Rz 24

Der Begriff der "Erträge" iSd Anlage 1 zum VPDG ist insofern weit zu verstehen, als davon auch außerordentliche Erträge erfasst sind. Nicht unter den Erträgen erfasst werden von anderen Geschäftseinheiten bezogene Zahlungen, die im Staat oder Gebiet des Zahlungsleistenden als Gewinnanteile (zB Dividenden) behandelt werden (vgl. EU-Amtshilferichtlinie, Anhang III, Abschnitt III, B.1.2.; ErlRV 1190 BlgNR 25. GP , 9).

Müssen oder dürfen aufgrund der anwendbaren Rechnungslegungsvorschriften bei der Berechnung des Vorsteuergewinns der betroffenen Geschäftseinheit sämtliche oder Teile der Gewinne einer anderen Geschäftseinheit berücksichtigt werden, so sind diese Beträge in gleicher Weise wie Dividenden zu behandeln und dementsprechend nicht in den Erträgen der betroffenen Geschäftseinheit zu erfassen. Dies gilt erstmalig für Wirtschaftsjahre, die nach dem 1.1.2020 beginnen. Für Wirtschaftsjahre, die vor dem 1.1.2020 begonnen haben, ist in der Anlage 3 anzugeben, ob solche Gewinne anderer Geschäftseinheiten bei der Berechnung der Erträge mitberücksichtigt wurden und wenn ja, in welcher Höhe und in welchen Staaten oder Gebieten sie mitberücksichtigt wurden (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF November 2019, II.7.).

Beispiel:

Erstellt ein Unternehmen einen Einzelabschluss nach der Equity-Methode (IAS 27) und wird dieser Einzelabschluss als Informationsquelle für die CbC-Berichterstattung herangezogen, so ist der Anteil des Unternehmens am Gewinn und Verlust der Beteiligungsunternehmen (IAS 28) aus den Erträgen auszuscheiden.

Rz 25

Im Bereich der "Erträge" iSd Anlage 1 zum VPDG sind die Erträge iZm. natürlichen Personen unter der Spalte für "Fremde Unternehmen" zu erfassen.

Rz 26

Bei Finanzunternehmen, wie zB Banken und Versicherungen, sind jene Posten zu berücksichtigen, die nach den anzuwendenden Rechnungslegungsvorschriften als Umsatzerlösen entsprechende Posten gelten (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF September 2018, IV.2). Unter den Begriff der "Erträge" iSd Anlage 1 zum VPDG fallen daher sämtliche Erträge aus dem Kerngeschäft, dem Veranlagungsgeschäft und alle sonstigen Erträge des Unternehmens. Als einzige Ausnahme gelten Beteiligungserträge (vgl. Rz 24).

Dabei ist sowohl bei Banken als auch bei Versicherungen - wie bei sonstigen Unternehmen - grundsätzlich auf den Bruttobetrag abzustellen. Werden allerdings bei bestimmten Erträgen bloß die Netto-, nicht aber die Bruttobeträge, im Jahresabschluss ausgewiesen (zB das Trading Result), so sind unter den Erträgen iSd Anlage 1 zum VPDG die Nettobeträge zu dokumentieren.

1.5.6. "Vorsteuergewinn (-verlust)" (Anlage 1 zum VPDG, Spalte 5)

Rz 26a

Um einen Gleichklang mit der Berechnung der "Erträge" (Anlage 1 zum VPDG, Spalten 2-4) herzustellen, gelten die Ausführungen in Rz 24 sinngemäß.

1.5.7. "Noch zu zahlende Ertragsteuer" (Anlage 1 zum VPDG, Spalte 7)

Rz 27

Entsprechend den Ausführungen in der EU-Amtshilferichtlinie handelt es sich bei der Spalte "Noch zu zahlende Ertragsteuer (laufendes Jahr)" iSd Anlage 1 zum VPDG um "die Summe der noch zu zahlenden laufenden Steueraufwendungen auf zu versteuernde Gewinne oder Verluste des Berichtsjahrs […]. Die laufenden Steueraufwendungen entsprechen nur Tätigkeiten des laufenden Jahres und umfassen keine latenten Steuern oder Rückstellungen für ungewisse Steuerverbindlichkeiten ". Eine Körperschaftsteuerrückstellung für das entsprechende Berichtswirtschaftsjahr ist vor diesem Hintergrund zu berücksichtigen. Andererseits wären Körperschaftsteuer-Vorauszahlungen bzw. -Nachzahlungen, die Mindest-KöSt, sowie Gutschriften und Nachzahlungen für Vorjahre, die bereits auf Kassenbasis getätigt wurden, unter "gezahlte Ertragsteuern (auf Kassenbasis)" iSd Anlage 1 zum VPDG zu erfassen (vgl. EU-Amtshilferichtlinie, Anhang III, Abschnitt III, C.1.4 und C.1.5.).

In der englischen Fassung der Richtlinie sowie in den OECD Materialien wird dieser Betrag als "Income Tax Accrued" bezeichnet. Laut OECD handelt es sich hierbei um die "zu entrichtende Ertragsteuer". Hierzu führt die OECD aus: "Die zu entrichtenden Ertragsteuern (laufendes Jahr) entsprechen dem Betrag der zu entrichtenden laufenden Steueraufwendungen auf zu versteuernde Gewinne oder Verluste des Berichtswirtschaftsjahres aller Konzernunternehmen, die im betrachteten Steuerhoheitsgebiet steuerlich ansässig sind, unabhängig davon, ob die Steuern entrichtet wurden (zB auf der Grundlage einer vorläufigen Schätzung der Steuerschuld)." (vgl. OECD, Leitlinien zur Umsetzung der länderbezogenen Berichterstattung idF September 2018, II.4.). Da der englische Wortlaut der Richtlinie den OECD Materialien entspricht und die Richtlinie in anderen Sprachfassungen (zB: Französisch) von den "zu entrichtenden Ertragssteuern" spricht, ist der Inhalt dieser Spalte iSd OECD Leitlinien auszufüllen.

Rz 27a

Um einen Gleichklang mit der Berechnung der "Erträge" und des "Vorsteuergewinns (-verlusts)" herzustellen (vgl Rz 24 und 26a), sind Steuern auf von anderen Geschäftseinheiten bezogene Zahlungen, die im Staat oder Gebiet des Zahlenden als Gewinnanteile ( zB Dividenden) behandelt werden, nicht unter der noch zu zahlenden Ertragssteuer zu erfassen. Die weiteren Ausführungen in Rz 24 gelten sinngemäß.

1.5.8. "Beschäftigtenzahl" (Anlage 1 zum VPDG, Spalte 10)

Rz 28

Unter der "Beschäftigtenzahl" iSd Anlage 1 zum VPDG ist im Hinblick auf die jeweiligen Staaten oder Gebiete die Gesamtzahl der Beschäftigten in Vollzeitäquivalenten anzugeben. Daher werden etwa zwei Beschäftigte, die während eines Berichtswirtschaftsjahrs Teilzeit arbeiten (halbes Stundenausmaß) für Zwecke des länderbezogenen Berichts als ein Beschäftigter gezählt (vgl. OECD/G20, Verrechnungspreisdokumentation und länderbezogene Berichterstattung, Aktionspunkt 13 - Abschlussbericht 2015, 38).

1.6. Übermittlung der Dokumentation (§ 8 VPDG)

Rz 29

Die Übermittlung der länderbezogenen Berichte iSd § 8 VPDG im Wege von FinanzOnline ist ab November 2017 möglich.

Rz 30

Die technischen Spezifikationen sind über die Seite www.bmf.gv.at , unter der Rubrik für Softwareentwickler veröffentlicht.

1.7. Automatischer Austausch der länderbezogenen Berichte (§ 5 Abs. 1 Z 3 , § 11 und 12 VPDG)

Rz 31

Die §§ 11 und 12 VPDG regeln die Übermittlung länderbezogener Berichte an ausländische Behörden bzw. die Weiterleitung ausländischer länderbezogener Berichte an die zuständigen inländischen Abgabenbehörden. Die maßgeblichen Rechtsgrundlagen für einen automatischen Austausch länderbezogener Berichte sind die Amtshilferichtlinie (RL 2011/16/EU idF der Richtlinie (EU) 2016/881), das Multilaterale Amtshilfeabkommen sowie die jeweiligen DBA-Auskunftsklauseln, die eine "umfassende Amtshilfe" enthalten (vgl. Info des Bundesministeriums für Finanzen vom 07.01.2019, BMF-010221/0002-IV/8/2019). Im Verhältnis zu Drittstaaten - wenn also nicht schon die Verpflichtung nach der RL 2011/16/EU idF der Richtlinie (EU) 2016/881 greift -, erfordert der automatische Austausch länderbezogener Berichte zusätzlich eine qualifizierte Vereinbarung iSd § 2 Z 10 VPDG, welche die beteiligten Staaten oder Gebiete zum automatischen Austausch der länderbezogenen Berichte verpflichtet. Hierfür kommt zunächst das multilaterale Übereinkommen über den Austausch länderbezogener Berichte in Betracht, das Österreich am 27.1.2016 unterzeichnet hat. Hierbei bedarf es zudem einer Notifikation iSd § 8 Abs. 1 lit. e des Übereinkommens, in der zum Ausdruck kommt, im Verhältnis zu welchen Staaten oder Gebieten dem Übereinkommen Wirksamkeit verliehen werden soll. Neben der Mehrseitigen Vereinbarung zwischen den zuständigen Behörden über den Austausch länderbezogener Berichte kommen als qualifizierte Vereinbarung entsprechende bilaterale Vereinbarungen in Frage.

Rz 32

Zur Klarstellung der Frage, mit welchen Staaten und Gebieten - sowohl auf multilateraler als auch auf bilateraler Ebene - eine Verpflichtung für den automatischen Austausch länderbezogener Berichte besteht, wird auf Ebene der OECD eine entsprechende Datenbank geführt, welche unter folgendem Link abrufbar ist: http://www.oecd.org/tax/beps/CbCR-MCAA-activated-exchange-relationships.xlsx

Dabei sind jene Staaten oder Gebiete, denen Österreich länderbezogene Berichte übermittelt, unter dem Registerblatt "Austria" erfasst. Die Informationsübermittlung seitens anderer Staaten und Gebiete an Österreich ist in den Registerblättern der jeweiligen anderen Staaten und Gebiete ablesbar. Darüber hinaus sind die jeweiligen Verbindungen auf Grundlage der RL 2011/16/EU idF der Richtlinie (EU) 2016/881 unter dem Registerblatt "EU - Exchange relationships" gesondert dargestellt.

Beachte für

- Frankreich: einschließlich Französisch-Guayana, Guadeloupe, Martinique, Mayotte, Réunion, Sankt Bartholomäus und St. Martin;

- Spanien: einschließlich Kanarische Inseln;

- Vereinigtes Königreich: einschließlich Gibraltar.

2. Master- und Local File / VPDG-DV

2.1. Der Begriff der "Umsatzerlöse" (§ 3 Abs. 2 VPDG)

Rz 33

Ein Master- und Local File sind zu erstellen, wenn eine in Österreich ansässige Geschäftseinheit Teil einer multinationalen Unternehmensgruppe ist. Die Verpflichtung zur Erstellung von Master- und Local File richtet sich gemäß § 3 Abs. 2 VPDG danach, ob in den beiden vorangegangenen Wirtschaftsjahren "die Umsatzerlöse" den Betrag von 50 Millionen Euro überschritten haben. Der Begriff der Umsatzerlöse ist dabei im Sinne des Unternehmensgesetzbuchs oder vergleichbarer Rechnungslegungsgrundsätze zu verstehen, wobei auf die österreichische Geschäftseinheit insgesamt abzustellen ist. Die Umsatzgrenze bezieht sich auf die letzten Rechnungsabschlüsse (vgl. ErlRV 1190 BlgNR 25. GP , 5; vgl. insbesondere § 189a Z 5 UGB). Wenn also in zwei aufeinanderfolgenden Jahren die Umsatzgrenze überschritten wird, tritt die Verpflichtung iSd § 3 Abs. 2 VPDG im dritten Jahr ein, unabhängig davon, wie hoch die Umsätze im dritten Jahr tatsächlich sind.

Rz 34

Im Falle einer österreichischen Geschäftseinheit, die ihrerseits zur Erstellung eines länderbezogenen Berichts verpflichtet ist, weil sie oberste Muttergesellschaft einer multinationalen Unternehmensgruppe iSd § 3 Abs. 1 VPDG ist, deren eigene Umsätze jedoch die Umsatzgrenze iSd § 3 Abs. 2 VPDG nicht überschritten haben (weil es sich etwa um eine reine Holdinggesellschaft handelt), greift - mit Ausnahme von § 3 Abs. 3 VPDG für das Master File - keine Verpflichtung zur Erstellung eines Master- und Local File.

Rz 35

§ 3 Abs. 2 VPDG stellt einzig auf die Umsatzerlöse ab und nicht auf das Vorhandensein grenzüberschreitender Transaktionen. Daher ist auch für jene österreichischen Geschäftseinheiten, die Teil einer multinationalen Unternehmensgruppe sind, und bei denen in den beiden vorangegangenen Wirtschaftsjahren die Umsatzerlöse den Betrag von 50 Millionen Euro überschritten haben, welche jedoch keine grenzüberschreitenden Transaktionen im betreffenden Berichtswirtschaftsjahr durchgeführt haben, ein Master File und ein Local File zu erstellen. Im Falle fehlender grenzüberschreitender Transaktionen ist jedoch der Dokumentationsaufwand iSd § 7 Abs. 1 Z 2 VPDG-DV entsprechend geringer, da rein innerstaatliche gruppeninterne Transaktionen im Local File idR. nicht zu dokumentieren sind (vgl. Rz 44).

2.2. Sonstige Dokumentationspflichten (§ 3 Abs. 4 VPDG)

Rz 36

Gemäß § 3 Abs. 4 VPDG bleiben "[n]eben diesem Bundesgesetz bestehende Dokumentationspflichten […] unberührt. Das zuständige Finanzamt kann zusätzliche Unterlagen zur Vorlage anfordern, die für die Ermittlung und Prüfung der angemessenen gruppeninternen Verrechnungspreisgestaltung erforderlich sind". Dementsprechend hat der Abgabepflichtige im Rahmen der ihn nach den Bestimmungen der §§ 124, 131 und 138 BAO treffenden Obliegenheiten zu belegen, dass die Preisgestaltung in Geschäftsbeziehungen zu nahestehenden Unternehmen auf der Grundlage der Bestimmungen des § 6 Z 6 EStG 1988 und der dem Art. 7 und 9 OECD MA nachgebildeten Bestimmungen des jeweiligen Doppelbesteuerungsabkommens dem Grundsatz des Fremdvergleichs entspricht (vgl. öVPR 2010, Rz 307). Wenngleich für Geschäftseinheiten, welche nicht die Schwellenwerte des § 3 Abs. 2 VPDG überschreiten, keine Verpflichtung besteht, bei der Verrechnungspreisdokumentation die durch §§ 6 und 7 VPDG sowie durch die VPDG-DV vorgegebene Struktur nachzuvollziehen, kann eine Geschäftseinheit freiwillig eine nach den Bestimmungen der BAO zu führende Dokumentation in Anlehnung an §§ 6 und 7 VPDG sowie die VPDG-DV erstellen.

2.3. Das Verhältnis zum EU Verhaltenskodex zur Verrechnungspreisdokumentation (EU TPD)

Rz 37

Die innerstaatliche Umsetzung von Master- und Local File entspricht nicht nur den international anerkannten Vorgaben der OECD, sondern auch jenen der EU, nämlich der Entschließung zu einem Verhaltenskodex zur Verrechnungspreisdokumentation für verbundene Unternehmen in der Europäischen Union (EU TPD), ABl. Nr. C 176 vom 28.7.2006, 1. So bildet die VPDG-DV innerstaatlich den neuen "Mindeststandard" der Verrechnungspreisdokumentation für nach dem VPDG dokumentationspflichtige Geschäftseinheiten. Zugleich steht es den Unternehmen frei, im Rahmen ihrer Verrechnungspreisdokumentation über diesen Mindeststandard hinausgehende Punkte aus der EU TPD aufzugreifen.

2.4. Übermittlung von Kopien

Rz 38

Im Falle eines Ersuchens iSd § 8 Abs. 2 VPDG zur Übermittlung von Master- und Local File sind für Zwecke der Verrechnungspreisdokumentation erforderliche Kopien (zB § 9 Z 4 VPDG-DV, § 9 Z 14 VPDG-DV) (ohne gesonderte Aufforderung) mitzuübermitteln.

2.5. Der Begriff der "Wesentlichkeit"

Rz 39

Die Einschränkung auf "wesentliche" Dokumentationselemente, so wie sie in mehreren Bestimmungen des VPDG und der VPDG-DV (zB in § 3 Z 3 VPDG-DV ("die wesentlichen Dienstleistungsvereinbarungen") oder in § 8 Z 3 VPDG-DV ("der wesentlichen Mitbewerber") erfolgt, entspricht dem Musterkonzept, das die OECD/G20 im Rahmen des BEPS-Aktionspunkts 13 (Annex I und II) bereitgestellt hat. Dabei wurde keine nähere Empfehlung dazu gegeben, was in diesen Fällen unter dem Begriff der Wesentlichkeit zu verstehen sein soll.

Das Merkmal der Wesentlichkeit lässt sich nur aus dem Gesamtbild der Umstände ermitteln. Als wesentlich können jene Elemente angesehen werden, die für eine Entscheidung bedeutsam sind, sodass bei Nichtvorliegen die Entscheidung nicht in der Weise getroffen hätte werden können, wie sie getroffen wurde. Dafür bedarf es einer Wertungsentscheidung in jedem Einzelfall. Die Festlegung bestimmter Grenzen ohne Würdigung der Gesamtumstände könnte folglich zu Fehlergebnissen führen. Zudem lässt sich die Wesentlichkeit nicht immer nur nach quantitativen Kriterien bewerten. Dabei ist die Sorgfalt eines ordentlichen und gewissenhaften Geschäftsführers anzuwenden.

2.6. Zum Grad der Detailliertheit der Informationen

Rz 40

Für Zwecke der Erstellung von Master- und Local File ist bei der Entscheidung über den angemessenen Grad der Detailliertheit der gelieferten Informationen mit der Sorgfalt eines ordentlichen und gewissenhaften Geschäftsführers vorzugehen.

2.7. Master File

2.7.1. Beschreibung der Geschäftstätigkeit (§ 3 VPDG-DV)

Rz 41

Gemäß § 1 Abs. 2 VPDG-DV ist durch die Informationen des Master Files die multinationale Unternehmensgruppe "als Ganzes" darzustellen. Dies gilt auch für die "Beschreibung der Geschäftstätigkeit" iSd § 3 VPDG-DV. Eine Organisation der Informationen nach Geschäftssparten ist grundsätzlich zulässig (§ 1 Abs. 2 zweiter Satz VPDG-DV); im Falle einer Präsentation nach Geschäftssparten hat jedoch in jedem Staat das gesamte Master File mit allen Geschäftssparten zur Verfügung zu stehen. Dies ist deshalb von zentraler Bedeutung, weil gewährleistet werden muss, dass sich die Steuerverwaltung einen angemessenen Überblick über die globale Geschäftstätigkeit der multinationalen Unternehmensgruppe verschaffen kann. Vor diesem Hintergrund ist es nicht zulässig, in das Master File nur jene Geschäftsbereiche einzubeziehen, die auch einen Auslandsbezug haben.

2.7.2. Darstellung der Liefer- und Leistungskette (§ 3 Z 2 VPDG-DV)

Rz 42

Die "fünf größten" angebotenen Produkte oder Dienstleistungen oder Produkt-/Dienstleistungsgruppen iSd § 3 Z 2 VPDG-DV werden am Umsatz gemessen, wobei nicht zwingend auch für fünf Bereiche zu dokumentieren ist, sofern im konkreten Einzelfall weniger Produkte/Dienstleistungen oder Produkt-/Dienstleistungsgruppen angeboten werden.

Rz 43

Die 5%-Grenze iSd § 3 Z 2 VPDG-DV richtet sich nach dem "Unternehmensgruppenumsatz", weshalb grundsätzlich von einem konsolidierten Ergebnis auszugehen ist. Wird allerdings für die multinationale Unternehmensgruppe nicht konsolidiert, so kann der Einzelabschluss herangezogen werden.

2.8. Local File

2.8.1. Dokumentation der wesentlichen unternehmensgruppeninternen Geschäftsvorfälle (§ 9 VPDG-DV)

2.8.1.1. Innerstaatliche Transaktionen (§ 7 Abs. 1 Z 2 iVm § 9 VPDG-DV)

Rz 44

Rein innerstaatliche gruppeninterne Transaktionen sind im Local File idR. nicht zu dokumentieren. Entsprechend dem BEPS-Aktionspunkt 13 geht es im Local File vielmehr um sachdienliche Informationen für die Verrechnungspreisanalyse im Zusammenhang mit Geschäftsvorfällen "zwischen einem inländischen Konzernunternehmen und verbundenen Unternehmen in anderen Staaten, die im Kontext des inländischen Steuersystems wesentlich sind" (OECD/G20, Verrechnungspreisdokumentation und länderbezogene Berichterstattung, 18).

Rz 45

Innerstaatliche gruppeninterne Transaktionen sind allerdings insoweit zu erfassen, als sich diese direkt oder indirekt auf die Ermittlung und Prüfung der angemessenen gruppeninternen Verrechnungspreisgestaltung auswirken.

Beispiel 1:

Ein IT-Unternehmen erbringt Dienstleistungen an ein inländisches Konzernunternehmen. Das leistungsempfangende inländische Unternehmen nutzt diese Leistung seinerseits wiederum um eine Routinedienstleistung an ein ausländisches Konzernunternehmen zu erbringen. Der Verrechnungspreis für die grenzüberschreitende Routinedienstleistung wird auf Basis der Kostenaufschlagsmethode ermittelt. Das für die innerstaatliche Transaktion verrechnete Entgelt stellt in der Folge einen Teil der Kostenbasis für die Bemessung des Verrechnungspreises der grenzüberschreitenden Transaktion dar. Da eine Auswirkung der innerstaatlichen Transaktion auf die grenzüberschreitenden Verrechnungspreise gegeben ist, wäre in so einem Fall auch die innerstaatliche Transaktion zu dokumentieren.

Beispiel 2:

Innerhalb eines Konzerns werden Leistungen eines inländischen Bürohandels ausschließlich an inländische Konzernunternehmen erbracht und an diese verrechnet. Eine Dokumentation der gegenständlichen Verrechnungspreise kann unterbleiben.

2.8.1.2. Zu dokumentierende Geschäftsvorfälle (§ 9 Z 2 VPDG-DV)

Rz 46

Zwar wird in § 9 VPDG-DV zunächst auf die "wesentlichen" unternehmensgruppeninternen Geschäftsvorfälle abgestellt, während in der Z 2 des § 9 VPDG-DV zugleich "jede Art" unternehmensgruppeninterner Geschäftsvorfälle genannt wird. "[J]ede Art" bezieht sich dabei allerdings auf jede "Gattung" unternehmensgruppeninterner Geschäftsvorfälle, was nicht zuletzt am Klammerausdruck "(für Produkte, Dienstleistungen, Lizenzgebühren, Zinsen usw.)" zu erkennen ist. Daher sind nur "wesentliche" unternehmensgruppeninterne Geschäftsvorfälle zu dokumentieren. Vor diesem Hintergrund ändert § 9 Z 2 VPDG-DV nichts am grundsätzlichen Umfang, der für Zwecke der zu dokumentierenden Geschäftsvorfälle iSd § 9 VPDG-DV erwartet wird.

2.8.1.3. Betrag der "Zahlungen" (§ 9 Z 2 VPDG-DV)

Rz 47

Der Wortlaut des § 9 Z 2 VPDG-DV lässt eine zusammenfassende Betrachtung zu, weshalb die gegenständlichen Informationen nicht nur auf Zahlungsbasis, sondern auch auf Transaktions- / Geschäftsvorfallsbasis geliefert werden können.

Beispiel:

Für die Gewährung eines unternehmensgruppeninternen Kredits erhält eine inländische Geschäftseinheit von ihrer ausländischen Tochtergesellschaft monatliche Zinszahlungen. Für Zwecke der Erstellung des jährlichen Local File können die monatlichen Zinszahlungen zusammengefasst im Rahmen eines Geschäftsvorfalls dokumentiert werden.

Rz 48

Im Falle einer Buchführung nach dem Realisationsprinzip ist der Begriff der "Zahlungen" iSd § 9 Z 2 VPDG-DV sinngemäß nach den Grundsätzen des Realisationsprinzips zu verstehen, weshalb nicht auf den tatsächlichen Zahlungsfluss abzustellen wäre.

Beispiel:

Bestimmte unternehmensgruppeninterne Produktlieferungen gelten nach den Grundsätzen des einschlägigen Realisationsprinzips bereits am 1.10.2016 als verwirklicht, wobei eine Zahlung der Produkte erst am 1.2.2017 erfolgt. Der Geschäftsvorfall ist im Local File für das Jahr 2016 zu erfassen.

2.8.2. Finanzinformationen - Jahresabschluss (§ 10 Z 2 VPDG-DV)

Rz 49

§ 10 Z 2 VPDG-DV verlangt für Zwecke des Local File "Informationen und einen Aufteilungsschlüssel, aus denen hervorgeht, wie die bei der Anwendung der Verrechnungspreismethode verwendeten Finanzdaten mit dem Jahresabschluss verknüpft werden können". Zur Anwendung von Verrechnungspreismethoden werden Finanzdaten (zB OM-Daten für die TNMM, Bruttogewinn für die Residualwertmethode, Cost Plus sowie andere Finanzdaten für den Profit Split / im Allgemeinen auf Transaktionsbasis) herangezogen. Zu dokumentieren ist, inwiefern diese Finanzdaten an den Jahresabschluss anknüpfen. Bei der Darstellung des Aufteilungsschlüssels muss ersichtlich sein, an welcher Stelle des Jahresabschlusses sich die für die Anwendung der Verrechnungspreismethode verwendeten Finanzdaten finden, sofern diese aus dem Jahresabschluss der zu dokumentierenden Geschäftseinheit ersichtlich sind.

Anmerkungen:

In VPR 2021 Abschnitt 3.2. eingearbeitet

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | VPDG, Verrechnungspreisdokumentationsgesetz, BGBl. I Nr. 77/2016 |

Schlagworte: | Verrechnungspreisdokumentation, Master File, Local File, Country-by-Country, Aktionspunkt 13, zwischenstaatlicher Informationsaustausch, umfassende Amtshilfe, länderbezogener Bericht, Amtshilfekonvention, Amtshilferichtlinie, Parent Surrogate Filing, BEPS |

Verweise: | BMF 23.11.2018, BMF-010221/0295-IV/8/2018 |