Vorrangiger Anspruch der in Ungarn wohnhaften haushaltsführenden Mutter auf Ausgleichszahlung

European Case Law Identifier: ECLI:AT:BFG:2017:RV.7106469.2016

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke in der Beschwerdesache betreffend die Beschwerde des István Árpád H*****, 9***** F*****, S***** utca 6, Ungarn, bzw. 1150 Wien, M*****straße 21/8, vor dem Finanzamt zunächst vertreten durch Mag. Rainer Hack, Wirtschaftstreuhänder, Steuerberater, 7311 Neckenmark, Kirchholz 11/7, vom 11. 9. 2015 gegen den Bescheid des Finanzamtes Bruck Eisenstadt Oberwart, 7001 Eisenstadt, Neusiedlerstraße 46, vom 21. 8. 2015, mit welchem ein Antrag vom 24. 2. 2015 auf Ausgleichszahlung für den im Februar 2009 geborenen Zétény H***** ab Jänner 2013 abgewiesen wurde, Versicherungsnummer 7*****, zu Recht erkannt:

I. Der angefochtene Bescheid wird gemäß § 279 BAO dahingehend abgeändert, dass sein Spruch zu lauten hat:

Es wird gemäß § 92 BAO i.V.m. §§ 10, 13 FLAG 1967 und Art. 60 Abs. 1 Satz 3 VO 987/2009 festgestellt,

1. dass ein Anspruch des Vaters István Árpád H*****, 9***** F*****, S***** utca 6, Ungarn auf Familienbeihilfe und Kinderabsetzbetrag oder auf Ausgleichszahlung/Differenzzahlung betreffend Familienbeihilfe und Kinderabsetzbetrag für den im Februar 2009 geborenen Sohn Zétény H***** im Zeitraum Jänner 2013 bis Dezember 2014 derzeit nicht besteht,

2. dass der Antrag des Vaters István Árpád H***** vom 20. 2. 2015, eingelangt am 24. 2. 2015, auf Differenzzahlung für den im Februar 2009 geborenen Sohn Zétény H***** im Zeitraum Jänner 2013 bis Dezember 2014 als derartiger Antrag zugunsten der Mutter Edit Ilona T*****, 9***** F*****, S***** utca 6, Ungarn, zu berücksichtigen ist.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 B-VG zulässig.

Entscheidungsgründe

Antrag

Am 24. 2. 2015 langte beim Finanzamt (offenbar mit der Post, der Eingangsstempel mit Datum 24. 2. 2015 trägt keinen Vermerk "persönlich überreicht", ein Kuvert ist dem elektronisch vorgelegten Akt nicht zu entnehmen), ein mit 20. 2. 2015 unterfertigter Antrag auf Gewährung einer Differenzzahlung mittels Formulars Beih 38 ein:

Demzufolge beantrage der spätere Beschwerdeführer (Bf) István Árpád H*****, Adresse 9***** F*****, S***** utca 6, Ungarn, für den Zeitraum "01.01.2013-31.12.2014" Differenzzahlung für den im Februar 2009 geborenen Zeteny H*****, ebenfalls ungarischer Staatsbürger und "Kleinkind".

Der Bf übe eine (nicht näher angegebene) selbständige Tätigkeit von "01.01.2013-31.12.2014" aus. Das Feld "Datum der Einreise nach Österreich, bisheriger Wohnsitzstaat" wurde unausgefüllt gelassen. Er sei ungarischer Staatsbürger, seit Oktober 2004 verheiratet und ersuche um Überweisung auf ein näher angegebenes inländisches Bankkonto.

Er sei mit Edit Ilona T***** verheiratet.

Die Felder betreffend "Verzichtserklärung des haushaltsführenden Elternteiles" (§ 2a FLAG 1967) sind nicht ausgefüllt.

Ausländische Familienleistungen seien von 1. 1. 2013 bis 31. 12. 2013 und von 1. 1. 2014 bis 31. 12. 2014 in Höhe von jeweils 480 € bezogen worden.

Vorhalt vom 4. 3. 2015

Mit Datum 4. 3. 20105 wurde vom Finanzamt ein Vorhalt erlassen, dessen Inhalt im elektronisch vorgelegten Akt wie folgt (mittels Screenshot aus dem elektronischen Beihilfeprogramm) dokumentiert ist:

B AZ **1**

Versdat 40315 Atermin 250315 Art V Betrag Pers RS

Sachbearbeiter FR. Th***** DW Zi

Do Dokumentbeschreibung .................................................... .

89 Formular E401 (bestätigt) und E411

60

89 Nachweise der Mietzahlungen betr. ihrer Betriebsstätte in Österreich

für 2013 und 2014 und Betriebskostenabrechungen

Haben sie in Österreich auch einen Wohnsitz oder ausschließlich in

Ungarn (=> die Kleinunternehmerregelung gilt nur bei Hauptwohnsitz

in Österreich!!)

Nachweise (Honorarnoten, Rechnungen) betreffend ihrer Einnahmen bzw.

ausgeübten Leistungen in Österreich für 2013 und 2014

**1**

Schreiben vom 24. 3. 2015

Der Bf gab durch seinen abgabenrechtlichen Vertreter am 24. 2. 2015 bekannt:

... Ihr Ersuchen um Ergänzung vom 04.03.2015 kann wie folgt beantwortet werden:

1) Bestätigtes Formular E401 und E411 beiliegend

2) Kindergartenbestätigung beiliegend

3) Mietvertrag beiliegend. Hr. H***** ist im Gasthaus Tr***** im Obergeschoß eingemietet. Gegenüber dem Gasthaus hat Hr. Tr***** auch Fremdenzimmer und hat er Hrn. H***** angeboten ein kleines Zimmer im Obergeschoß des Gasthauses kostenlos zu mieten, da dieses für ihn nutzlos ist und er durch einen Masseur im Haus ein Zusatzangebot für seine Gäste schaffen kann, was auch für sein Gasthaus positiv ist.

4) Hr. H***** hat in der B*****straße 9, 73***** [O]***** auch einen Nebenwohnsitz (Beilage Ausdruck Melderegister)

5) Die Einnahmen werden von Hr. H***** in einem Heft täglich erfasst (Beilage Kopie), sofern Rechnungen von den Kunden erwünscht sind, werden diese in einem Rechnungsbuch fortlaufend nummeriert ausgestellt (Beilage Kopie).

Für weitere Rückfragen stehe ich lhnen gerne zur Verfügung....

Beigefügt wurden die angeführten Unterlagen:

E 401

Laut beim Finanzamt am 26. 3. 2015 eingelangtem Formular E 401 sind die Bf und seine Ehegattin Edit Ilona T***** sowie deren Sohn Zétény H***** in 9***** F*****, S***** utca 6, Ungarn, wohnhaft (Bestätigung von Győr-Moson-Sopron Megyei Kormányhivatal Soprono Járási Hivatal vom 24. 3. 2015).

E 411

Das beim Finanzamt am 26. 3. 2015 eingelangte Formular E 411 betreffend offenbar (der Text ist im elektronischen Akt schwer lesbar) den Zeitraum 1. 1. 2013 bis 31. 12. 2014 ist nur hinsichtlich der Punkte 1, 2 und 3 ausgefüllt. Dieses Formular wurde offenkundig der zuständigen ungarischen Stelle nicht vorgelegt.

Kindergartenbestätigung

Zufolge der Bestätigung eines Kindergartens in F***** besucht Zétény Árpád H*****, wohnhaft in 9***** F*****, S***** utca 6, Ungarn, seit 6. 3. 2012 den Kindergarten und wird dort auch im Kindergartenjahr 2014/2015 bleiben.

Mietvertrag

Laut Mietvertrag wurde von Mario Tr***** dem Bf im Haus B*****straße 9 im ersten Geschoss ein Zimmer mit Bad und WC in der Gesamtgröße von 30 qm ab 1. 9. 2011 zu einem monatlichen Mietzins einschließlich Betriebskosten von € 0 vermietet.

Melderegister

Laut Meldebestätigung vom 11. 8. 2011 hat der Bf in 73***** [O]*****, B*****straße 9, einen Nebenwohnsitz.

Einnahmenaufzeichnungen

Aktenkundig sind Kopien eines Spiralheftes, in welchem die erzielten Einnahmen in Österreich (Tag, Monat, Ort, Name, Betrag) aufgezeichnet sind sowie das Muster einer Rechnung (zB 3 x Massage zu € 105, bar bezahlt).

Einkommensteuererklärung

Laut Druckansicht der elektronischen Einkommensteuererklärung des Bf für das Jahr 2014 (Entwurf) beim Finanzamt Bruck Eisenstadt Oberwart zur Steuernummer 38 32***** ist Unternehmensanschrift 9***** F*****, S***** utca 6, Ungarn, Betriebsanschrift 73***** [O]*****, B*****straße 9.

Der Bf nehme die Basispauschalierung gemäß § 17 Abs. 1 EStG 1988 in Anspruch. Seine Betriebseinnahmen seien 14.900,00 € gewesen, an Sozialversicherungspflichtbeiträgen seien 4.854,40 € bezahlt worden, sonstige Aufwendungen hätten 1.788,00 € (12% von 14.900.00) betragen. Nach Abzug des Gewinnfreibetrags (Grundfreibetrag) von 1.073,49 ergäben sich Einkünfte auf Gewerbebetrieb von 7.184,11 €.

Ansässigkeitsstaat sei Ungarn, der Bf beantrage gemäß § 1 Abs. 4 EStG 1988, im Jahr 2014 als unbeschränkt steuerpflichtig in Österreich behandelt zu werden und verfüge über die notwendige Bescheinigung des Ansässigkeitsstaates. In Ungarn habe er 2014 keine Einkünfte erzielt. Der Ehepartner habe 2014 Einkünfte von 4.292,50 € erzielt.

Abweisungsbescheid

Mit dem angefochtenen Bescheid vom 21. 8. 2015 wies das Finanzamt den Antrag des Bf vom 24. 2. 2015 auf Ausgleichszahlung für den im Februar 2009 geborenen Zeteny H***** ab Jänner 2013 ab und begründete dies so:

Die aus ihrer gewerblichen Tätigkeit erzielten Einnahmen wurden nicht vollständig nachgewiesen. Die Vorausssetzung für die Gewährung der Ausgleichszahlung in Österreich ist das Vorliegen einer nachgewiesenen unternehmerischen Tätigkeit mit Gewinnabsicht und eine Betriebsstätte.

Gemeint war offenbar, dass der Antrag für den in ihm genannten Zeitraum (Jänner 2013 bis Dezember 2014) abgewiesen wird.

Der Abweisungsbescheid wurde an den Bf per Adresse 9***** F*****, S***** utca 6, Ungarn, zugesandt.

Beschwerde

Der Bf erhob durch seinen damaligen abgabenrechtlichen Vertreter mit Schreiben vom 11. 9. 2015, beim Finanzamt eingelangt am 14. 9. 2015, Beschwerde:

... Gegen den Abweisungsbescheid betr. Ausgleichszahlung vom 21.08.20!5 wird in offener Frist das Rechtsmittel der Beschwerde eingebracht. Es wird beantragt. den Antrag auf Ausgleichszahlung vom 24.02.2015 für H***** Zeteny, geb. am ....02.2008, positiv zu erledigen.

Begründung:

Das Ersuchen um Ergänzung vom 04.03.2015 wurde am 24.03.2015 beantwortet. Dabei wurden auch Auszüge aus dem Heft. wo Hr. H***** seine Einnahmen täglich erfasst und Auszüge aus dem Ausgangsrechnungsbuch übermittelt. Lt. Abweisungsbescheid wurden die Einnahmen nicht vollständig nachgewiesen. Als Beilage übermittle ich Ihnen daher die gesamte Kopie des Heftes für die Jahre 2013 und 2014, wo Hr. H***** seine Einnahmen vollständig erfasst.

Die Einkommensteuererklärung für 2013 wurde bereits abgegeben und sind die Einnahmen auch aus KZ 8040 ersichtlich.

Der steuerpflichtige Gewinn 2013 vor Abzug des Gewinnfreibetrages beträgt € 10.176.72.

Die Einkommensteuererklärung für 2014 ist bereits fertig gestellt (Beilage). Der steuerpflichtige Gewinn vor Abzug des Gewinnfreibetrages beträgt € 8.257.60 (aufgrund einer höheren GSVG-Nachzahlung so niedrig). Da die Gattin von Hr. H***** im Jahr unter € 6.000,-- verdient hat. wird der Alleinverdienerabsetzbetrag beantragt, was aber vor der positiven Erledigung des Antrags auf Ausgleichszahlung nicht möglich ist, womit die Einkommensteuererklärung für 2014 noch nicht abgegeben wurde.

Hr. H***** verdient aufgrund seines Unternehmens in Österreich viel mehr als er in Ungarn verdienen würde. Die Gewinnabsicht ist daher jedenfalls gegeben.

Es wird daher um positive Erledigung der Beschwerde ersucht...

Vollmacht

Über Ersuchen des Finanzamts vom 22. 9. 2015 legte der abgabenrechtliche Vertreter am 2. 10. 2015 eine Vollmacht des Bf vom 21. 3. 2014 vor, wonach dieser vom Bf bevollmächtigt wird, ihn "in allen steuerlichen, wirtschaftlichen und sonstigen Angelegenheiten gegenüber den zuständigen Behörden und Personen rechtsgültig zu vertreten, für mich Eingaben, Steuererklärungen etc. zu unterfertigen, Akteneinsicht zu nehmen sowie alles Ihnen in meinem Interesse zweckdienlich Erscheinende zu verfügen, Rechtsmittel und Rechtsbehelfe einzubringen und zurückzuziehen, Rechtsmittelverzichtserklärungen sowie verbindliche Erklärungen abzugeben, und überhaupt sämtliche durch die Abgabenvorschriften vorgesehenen Handlungen zu setzen, die ein Steuerpflichtiger vorzunehmen berechtigt bzw. verpflichtet ist...." Diese Vollmacht gelte auch für den Empfang von Schriftstücken.

Erhebung

Aktenkundig ist ein Bericht über das Ergebnis einer Erhebung gemäß § 143 BAO vom 19. 1. 2016 betreffend den Bf und "Überprüfung Betriebsstätte // Familienbeihilfenantrag AV 02".

Dem Bericht lässt sich entnehmen:

Hr. H***** Istvan hat mit 1.9.2011 auf der Adresse in 73***** [O]*****, B*****straße 9 die gewerbliche Tätigkeit für Fitnessbetreuer und Humanenergetiker angemeldet. Mit 11.8.20111 wurde auch der Nebenwohnsitz auf diese Adresse angemeldet.

Unterkunftsgeber ist Hr. Tr***** Mario (STNR 38 ...).

Dieser betreibt dort eine Gastwirtschaft.

Laut vorgelegten Mietvertrag mit Beginn 1.9.2011 (abgeschlossen auf unbestimmte Zeit) wurde der Mietzins mit € 0,- (Null) angegeben. Auch anteilige Betriebskosten werden mit 0% berechnet.

Im Ergänzungsersuchen vorn 26.3.2015 gibt der steuerliche Vertreter (...) bekannt, das der Gastwirt ein kleines Zimmer im Obergeschoß kostenlos vermietet, da dieser Raum für Ihn nutzlos ist und er durch einen „Masseur" im Haus ein Zusatzangebot für seine Gäste schaffen kann.

USt wurde nicht in Rechnung gestellt - (keine Kleinunternehmer - Pfl. hat den HWS in Ungarn)

Anmerkung: Es wurde laut eingebrachter Steuererklärung für das Jahr 2013 keine "Fahrkosten" als Ausgaben beantragt. Die angegeben Orte der Dienstleistung befinden sich meist im Bezirk Oberpullendorf sowie vereinzelt Baden und Podersdorf.

Besichtigung der angegebenen Betriebsanschrift:

14.01.2016:

Fotos der Räumlichkeiten: Hr. Tr***** hat im Obergeschoß der Gastwirtschaft seine Wohnräume. Dort hat er (s)einen ,,Abstellraum" (siehe Fotos). Dort hat er einigen privaten Hausrat gelagert. Im Raum ist auch ein zusammengestellter Masseurtisch, welcher nach seinen Angaben Hr. H***** gehört. Der Masseurtisch steht an der Wand (siehe Foto).

Weiters wurde die Wäsche von Hr. Tr***** auf einem Wäscheständer zu Trocknen aufgehängt. Der Raum hat eine Größe von ca. 12m2.

Im Raum befindet sich noch ein kleiner Schreibtisch, ein Kasten und eine kleine Couch. Im Kasten lagert Hr. Tr***** Unterlagen seines Unternehmens. Einige Spielsachen seiner Kinder (geb. 2009 u 2010) werden in einer offenen Kiste aufbewahrt.

Geschäftsunterlagen von Hr. H***** sind nicht vorhanden. Lediglich ein „Kalenderheft" liegt am Schreibtisch. (siehe Foto - die Eintragungen dort können nicht nachvollzogen werden. Beim Abgleich mit den vorgelegten Einnahmenaufzeichnungen gibt es keine Übereinstimmungen - was diese Eintragungen bedeuten kann nicht eruiert werden). Einige Mullbinden und kleines Verbandmaterial sowie 2-3 Öle werden in einer kleinen Schachtel aufbewahrt.

Hinweise auf eine unternehmerische Tätigkeit gibt es dort nicht. Auch ein Nebenwohnsitz ist dort nicht vorhanden.

Dieses „Zimmer" befindet sich im Wohnverband der Wohnung der Fam. Tr*****. Hr. Tr***** nutzt diesen Raum selbst (Wäscheaufhängen, Aufbewahrung seiner Unterlagen, .. )

Auf die Frage ob Hr. H***** einen eigenen Schlüssel habe wird jedoch mit „Ja" geantwortet.

A V - anzunehmen ist das jedoch nicht ! ! ! keine Miete oder sonstige Gegenleistung!!!

Hr. H***** kommt laut Angaben von Hr. Tr***** "regelmäßig" vorbei. "Kunden" wurden nach seiner Wahrnehmung jedoch noch nicht in diesem Zimmer „behandelt".

Gem. § 29 BAO ist eine Betriebsstätte jede feste örtliche Anlage oder Einrichtung, die der Ausübung eines Betriebes dient. Als Betriebsstätte dient insbesondere die Stätte, an der sich die Geschäftsleitung befindet. Im gegenständlichen Fall befindet sich nach Beurteilung des Finanzamtes die Geschäftsleitung nicht an der angegebenen österreichischen Adresse. Dahingehend ist aufgrund vorliegender Tatsachen anzunehmen, dass Herr H***** Istvan den HWS in Ungarn begründet, die betriebliche Tätigkeit in Ö zwar ausübt/oder auch nicht? aber die Willensbildung für die Geschäftsleitung nicht auf der Betriebsstätte erfolgt.

Es ist anzunehmen dass die Adresse in 73***** [O]*****, B*****straße 9 nur für Zwecke der Gewerbeanmeldung und Postzustellung verwendet wird.

Entsprechende Fotos sind dem Bericht beigeschlossen.

Gewerbeberechtigung

Laut Abfrage vom 8. 1. 2016 im Gewerbeinformationssystem Austria verfügt der Bf seit 1. 9. 2011 über die Gewerbeberechtigung für folgende freie Gewerbe, Standort: 73***** [O]*****, B*****straße 9:

(Humanenergethiker) Hilfestellung zur Erreichung einer körperlichen und energetischen Ausgewogenheit mittels der Anwendung kinesiologischer Methoden, Biofeedback und Bioresonanz, durch sanfte Berührung des Körpers bzw. gezieltes Auflegen der Hände an bestimmte Körperstellen, Cranio-Sacral-Balancing, Auswahl von Farben, Düften, Aromastoffen, Edelsteinen, Musik, Lichtquellen, der Methode von Dr. Bach, der Anwendung von Wellness Magnetfeldmatten, Aurainterpretation und Radioästhesie.

Fitnessbetreuer.

Beschwerdevorentscheidung

Mit Beschwerdevorentscheidung vom 28. 4. 2016 weis das Finanzamt die Beschwerde vom 14. 9. 2015 gemäß § 263 BAO als unbegründet ab.

Die Entscheidung ist an den Bf per Adresse 73***** [O]*****, B*****straße 9, adressiert, ein Zustellnachweis wurde nicht vorgelegt.

Die Begründung der BVE lautet:

Gem. Art. 11 Abs. 3 Buchst. a VO 883/2004 zur Koordinierung der Systeme der sozialen Sicherheit, die auch die Zuständigkeit der Mitgliedstaaten in Hinsicht auf die Gewährung von Familienleistungen regelt, unterliegen Personen, die in einem Mitgliedstaat eine Beschäftigung oder selbständige Tätigkeit ausüben den Rechtsvorschriften dieses Staates. Österreich wäre demnach für die Auszahlung der Familienbeihilfe zuständig, wenn Sie in Österreich ein Unternehmen betreiben. Ob Sie in Österreich ein Unternehmen betreiben, richtet sich nach den österreichischen Rechtsvorschriften. Bei der steuerlichen Beurteilung von Einkünften ist nicht entscheidend, ob diese sozialversicherungspflichtig sind bzw. von welchen Sozialversicherungsträgern diese als versicherungspflichtig behandelt werden. Trotzdem sei erwähnt, dass Sie ab 1.9.2014 keine Beiträge zur Versicherung bezahlt haben.

Gem. § 23 Abs. 1 EStG 1988 sind Einkünfte aus Gewerbebetrieb Einkünfte aus einer selbständigen nachhaltigen Tätigkeit, die mit Gewinnabsicht unternommen wird und sich als Beteiligung am allgemeinen wirtschaftlichen Verkehr darstellt.

Gewinne eines Unternehmens eines Vertragsstaates dürfen gem. Art. 7 des Doppelbesteuerungsabkommens Österreich - Ungarn nur in diesem Staat besteuert werden, es sei denn, dass das Unternehmen seine Tätigkeit im anderen Vertragsstaat durch eine dort gelegene Betriebstätte ausübt.

Voraussetzung, dass die Einkünfte in Österreich steuerpflichtig sind und dass man daher von einer Tätigkeit einer österreichischen Unternehmerin ausgehen kann, ist das Vorliegen einer inländischen Betriebsstätte.

§ 29 Abs. 1 BAO ist eine Betriebsstätte im Sinn der Abgabenvorschriften jede feste örtliche Anlage oder Einrichtung, die der Ausübung eines Betriebes oder wirtschaftlichen Geschäftsbetriebes dient.

(2) Als Betriebsstätten gelten insbesondere

a) die Stätte, an der sich die Geschäftsleitung befindet;

b) Zweigniederlassungen, Fabrikationsstätten, Warenlager, Ein- und Verkaufsstellen, Landungsbrücken (Anlegestellen von Schiffahrtsgesellschaften), Geschäftsstellen und sonstige Geschäftseinrichtungen, die dem Unternehmer oder seinem ständigen Vertreter zur Ausübung des Betriebes dienen.

Im Sinne dieses Doppelbesteuerungsabkommens Österreich - Ungarn bedeutet der Ausdruck "Betriebstätte" eine feste Geschäfts- oder Produktionseinrichtung, in der die Tätigkeit des Unternehmens ganz oder teilweise ausgeübt wird.

Der Ausdruck "Betriebstätte" umfasst insbesondere:

a) einen Ort der Leitung,

b) eine Zweigniederlassung,

c) eine Geschäftsstelle,

d) bis g) im gegenständlichen Fall nicht von Bedeutung.

Der Verwaltungsgerichtshof hat im Erkenntnis VwGH 29.4.2003, 2001/14/0226, (unter Hinweis auf die dort zitierte Judikatur des EuGH), den Begriff der Betriebsstätte unionsrechtskonform interpretiert:

"Kennzeichnend sei ein hinreichender Mindestbestand von Personal und Sachmitteln, die für die Erbringung der Dienstleistung erforderlich sind, sowie ein hinreichender Grad an Beständigkeit im Sinne eines ständigen Zusammenwirkens von Personal und Sachmitteln."

Nach amtlichen Ermittlungen seitens des Finanzamtes Eisenstadt im Jänner 2016 wurde festgestellt, dass sich in 73***** [O]*****, B*****straße 9 keine Betriebsstätte befindet.

Daraus folgt, dass sich der Ort der tatsächlichen Geschäftsleitung und der wirtschaftlichen Tätigkeit (Betriebsstätte) nicht in [O]***** in Österreich, sondern in F***** /Ungarn befindet und somit keine selbständige Tätigkeit in Österreich vorliegt.

Ein Anspruch auf österreichische Familienbeihilfe auf Grund einer selbständigen Tätigkeit ist daher zu verneinen.

Fristverlängerungsansuchen

Am 2. 6. 2016 ersuchte der Bf selbst um Verlängerung der Frist zur Einbringung eines Vorlageantrags. Angaben zum Zustellzeitpunkt der Beschwerdevorentscheidung (ein Zustellnachweis ist nicht aktenkundig) enthält das Ansuchen nicht.

Fristverlängerung

Mit Bescheid vom 6. 6. 2016, adressiert an den Bf in 9***** F*****, S***** utca 6, Ungarn, gab das Finanzamt diesem Ansuchen statt und verlängerte die Frist bis zum 8. 7. 2016. Auch diesbezüglich liegt kein Zustellnachweis vor.

Vorlageantrag

Der Bf stellte unter Bezugnahme auf seine Sozialversicherungsnummer und unter Angabe der Adresse 1150 Wien, M*****straße 21/8 Vorlageantrag. Dieser ist mit "7.7.2016" datiert und wurde laut Kuvert am 14. 7. 2016 zur Post gegeben (im ursprünglich elektronisch vorgelegten Akt war das Kuvert nicht enthalten, siehe dazu unten). Der Vorlageantrag weist Eingangsstempel des Finanzamts mit Datum 15. 7. 2016, 29. 7. 2016 sowie 20. 7. 2016 auf.

In der Sache der Beschwerdevorentscheidung über meine österreichische Betriebsstätte stelle ich den Antrag zur Vorlage zur Entscheidung beim Bundesfinanzgericht.

Vorlagebericht

Mit Bericht vom 21. 12. 2016 legte das Finanzamt die Beschwerde vom 14. 9. 2015 dem Bundesfinanzgericht zur Entscheidung vor und führte unter anderem aus:

Beschwerdeführer (Bf) sei István Árpád H*****, "Adresse" 9***** F*****, S***** utca 6, Ungarn, "Zustelladresse" 9***** F*****, S***** utca 6, Ungarn, "als Quotenvertreter" der im Spruch angeführte abgabenrechtliche Vertreter mit der im Spruch angeführten Adresse, Anmerkung "Zustellvollmacht: Ja".

Der angefochtener Bescheid datiere mit 21. 8. 2015, die Beschwerde mit 14. 9. 2015. Gegenstand sei "Familienbeihilfe", "Jahr/Zeitraum": "01.2013-07.2016". Die BVE sei mit 28. 4. 2016 datiert, der Vorlageantrag mit 15. 7. 2016.

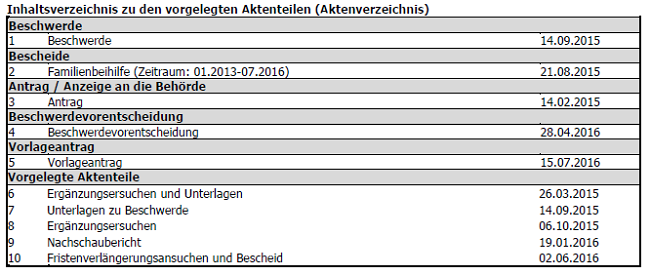

Folgende Aktenteile wurden laut Aktenverzeichnis vorgelegt:

Bezughabende Normen seien § 53 Abs. 1 FLAG 1967 iVm Art. 11 Abs. 3 Buchst. a VO 883/2004 .

Zum Sachverhalt und zu den Anträgen führt das Finanzamt aus:

Sachverhalt:

Der in Ungarn wohnhafte Beschwerdeführer ist ungarischer Staatsangehöriger und beantragte die Familienbeihilfe mit der Begründung in Österreich ein freies Gewerbe als Humanenergetiker und Fitnessbetreuer zu betreiben. Nach amtlichen Ermittlungen seitens des Finanzamtes wurde festgestellt, dass sich an der Adresse des freien Gewerbes in Österreich keine Betriebsstätte befindet. Es besteht kein Anspruch auf österreichische Familienbeihilfe aufgrund einer selbständigen Tätigkeit.

Beweismittel:

siehe Unterlagen

Stellungnahme:

Das Finanzamt beantragt die Beschwerde abzuweisen.

Der Vorlagebericht wurde vom Finanzamt dem früheren Vertreter des Bf übersandt, der diesen an den Bf weiterleitete.

E-Mail vom 3. 1. 2017

Mit E-Mail vom 3. 1. 20157 übermittelte das Finanzamt nochmals den Vorlageantrag vom "7.7.2016", der Eingangsstempel des Finanzamts mit Datum 15. 7. 2016, 29. 7. 2016 sowie 20. 7. 2016 aufweist samt Kuvert hierzu mit Poststempel 14. 7. 2016 und teilte mit, dass nach Ansicht des Finanzamts ein Fristversäumnis vorliege, da laut Poststempel am Kuvert die Frist zur Stellung eines Vorlageantrags versäumt worden sei.

E-Mail vom 4. 1. 2017

In einer weiteren E-Mail vom 4. 1. 2017 teilte das Finanzamt auf Grund einer Rückfrage durch das Gericht mit, dass die angenommene Verspätung dem Bf nicht vorgehalten worden sei.

Wenn noch wir zuständig wären, hätten wir bei Fristversäumnis mit Bescheid zurückgewiesen. Die Zustellung des stattgebenden Bescheides aufgrund des Fristenverlängerungsansuchens erfolgte an die uns angegebene ungarische Wohnadresse. Wenn wir die Betriebstätte als solche nicht anerkennen, stellen wir nicht an diese zu. Die Adresse in Wien hat uns der Bf nicht angezeigt und laut ZMR steht diese auch in keiner Verbindung mit dem Bf. Aus diesem Grund wurde diese nicht als Zustelladresse verwendet.

Mitteilung des früheren Vertreters vom 9. 1. 2017

Der frühere Vertreter des Bf gab über telefonisches Ersuchen des Gerichts vom 9. 1. 2017 dem Bundesfinanzgericht mit Schreiben vom 9. 1. 2017, eingelangt am 12. 1. 2017, bekannt:

Ich habe Hrn. H***** ab 22.04.2014 steuerlich vertreten und auch die Beschwerde gegen den Abweisungsbescheid vom 21.08.2015 beim zuständigen Finanzamt eingebracht.

Die Beschwerdevorentscheidung vom 28.04.2016 ist zwar an H***** lstvan, B*****straße 9, 73***** [O]*****, adressiert, wurde aber an meine Kanzlei übermittelt und ist am 06.05.2016 eingegangen.

Am 19. 7. 2016 habe ich meine Vollmacht über Finanz-Online zurückgelegt. Dennoch wurde die Beschwerdevorlage am 21.12.2016 in meine DataBox gestellt.

Information des Finanzamts vom 12. 1. 2017

In Wahrung des Parteiengehörs informierte das Gericht das Finanzamt mit E-Mail vom 12. 1. 2017 über das Schreiben des Parteienvertreters vom 9. 1. 2017 und führte unter anderem aus:

Die BVE wurde demzufolge am 6. 5. 2016 dem damaligen Zustellbevollmächtigten zugestellt.

Das Fristverlängerungsansuchen vom 2. 6. 2016 war somit rechtzeitig. In diesem Ansuchen wurde kein Termin genannt, bis zu welchem die Frist verlängert werden sollte.

Der Bescheid vom 6. 6. 2016 betreffend Fristverlängerung bis 8. 7. 2016 wurde unstrittig vom Finanzamt unmittelbar an den Bf per Adresse 9***** F*****, S***** utca 6, Ungarn zugesandt.

Laut Mitteilung des damaligen steuerlichen Vertreters vom 9. 1. 2017 war dieser im Zeitpunkt der Versendung des Fristverlängerungsbescheides noch Zustellungsbevollmächtigter.

Um Wirksamkeit zu erlangen, hätte der Bescheid vom 6. 6. 2016 dem Zustellungsbevollmächtigten zugestellt werden müssen oder diesem zumindest tatsächlich zukommen (§ 9 Abs. 3 ZustellG). Nach der Aktenlage war das nicht der Fall.

Der am 14. 7. 2016 zur Post gegebene Vorlageantrag wäre daher, da der Fristlauf bis zur Erledigung des Fristverlängerungsantrags gemäß § 264 Abs. 4 lit. a BAO iVm § 245 Abs. 3 BAO gehemmt war, rechtzeitig.

Das Finanzamt wird ersucht, sich hierzu innerhalb von zwei Wochen zu äußern.

Mitteilung des Finanzamts vom 24. 1. 2017

Mit E-Mail vom 24. 1. 2017 teilte das Finanzamt zur Zustellvollmacht mit:

Bereits in der Beantwortung des ersten Vorhalts vom 04.03.2015 ist der Steuerberater eingeschritten, hat sich aber nicht auf eine Bevollmächtigung berufen, sodass der Abweisungsbescheid richtigerweise an die ungarische Adresse des Antragstellers zugestellt wurde. Die Beschwerde vom 14.09.2015 wurde ebenso vom Steuerberater eingebracht, auch hier findet sich kein Hinweis auf die Berufung einer Bevollmächtigung. Der Sachbearbeiter hat daraufhin mit Vorhalt eine Vollmacht abverlangt. Richtigerweise hätte dies mit Mängelbehebungsauftrag erfolgen müssen.

Mit vorgelegter Vollmacht am 06.10.2015 hätten sämtliche nachfolgenden Entscheidungen an den bevollmächtigen Steuerberater zugestellt werden müssen.

Das ist leider nicht geschehen!

Die abweisende BVE vom 28.04.2016 wurde an die Adresse in [O]***** zugestellt. Dies hätte schon deshalb nicht passieren dürfen, da diese Betriebstätte in Frage gestellt wird. Der Bescheid über die Fristenverlängerung bis 08.07.2016 wurde ebenso falsch an die ungarische Adresse zugestellt.

Die Zustellung der Vorlage an das BFG vom 21.12.2016 ist ordnungsgemäß an den Steuerberater zugestellt worden. Der bevollmächtigte Steuerberater hat in diesem Beihilfenverfahren die Vollmacht zu keinem Zeitpunkt niedergelegt. Es ist festzuhalten, dass das Beihilfenverfahren ein gesondertes Verfahren vom Steuerverfahren ist. Wenn der Steuerberater seine Vollmacht im Steuerverfahren über Finanz-Online zurücklegt, dann hat dies keine Auswirkung auf das Beihilfenverfahren. Der Steuerberater hat verabsäumt auch im Beihilfenverfahren über Finanz-Online die Beendigung der Vollmacht mitzuteilen.

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Der Beschwerdeführer (Bf) István Árpád H***** wohnte im Beschwerdezeitraum (Jänner 2013 bis Dezember 2014, siehe Beih 38 vom 24. 2. 2015, die Angabe "01.2013-07.2016" im Vorlagebericht ist daher unzutreffend) gemeinsam mit seiner Ehegattin Edit Ilona T***** sowie deren im Februar 2009 geborenen Sohn Zétény H***** in 9***** F*****, S***** utca 6, Ungarn.

Der Bf, seine Gattin und sein Sohn sind ungarische Staatsbürger und somit Unionsbürger.

Im Beschwerdezeitraum wurden für Zétény ungarische Familienleistungen bezogen. Zétény ging in Ungarn in den Kindergarten.

Die Gattin des Bf war offenbar im Jahr 2014 erwerbstätig. In welchem Land die Erwerbstätigkeit ausgeübt wurde, steht bislang nicht fest.

Der Bf war in den Jahren 2013 und 2014 in Österreich erwerbstätig, und zwar als (offenbar mobiler) Humanenergetiker, Fitnessbetreuer und Masseur. Er benutzte jedenfalls als Lager (Massageliege, Massagezubehör, Aufzeichnungen) einen ihm unentgeltlich (in Erwartung der Erbringung von Massageleistungen an Gäste) zur Verfügung gestellten rund 12 qm großen Raum im Obergeschoss einer Gastwirtschaft.

Der Bf verfügte im Beschwerdezeitraum über österreichische Gewerbeberechtigungen zur Ausübung der freien Gewerbe Humanenergetiker und Fitnessbetreuer, er war offenbar in der Sozialversicherungsanstalt der gewerblichen Wirtschaft pflichtversichert.

In Ungarn war der Bf im Jahr 2014 offenbar nicht erwerbstätig. Ob der Bf in Ungarn im Jahr 2013 erwerbstätig war, steht bisher nicht fest.

Die Gattin des Bf hat keine Verzichtserklärung des haushaltsführenden Elternteiles iSv § 2a FLAG 1967 abgegeben.

Beweiswürdigung

Die getroffenen Feststellungen gründen sich auf den Akteninhalt.

Soweit Sachverhaltsfeststellungen derzeit noch offen sind, ist eine Ergänzung hinsichtlich der vom Bundesfinanzgericht in diesem Verfahren derzeit zu treffenden Entscheidung nicht erforderlich, da diese an einem vorrangigen Anspruch der Mutter, falls Anspruch auf Ausgleichszahlung besteht, nichts ändern.

Rechtsgrundlagen

Nationales Recht (Österreich)

§ 2 FLAG 1967 lautet:

§ 2. (1) Anspruch auf Familienbeihilfe haben Personen, die im Bundesgebiet einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben,

a) für minderjährige Kinder,

b) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben und die für einen Beruf ausgebildet oder in einem erlernten Beruf in einer Fachschule fortgebildet werden, wenn ihnen durch den Schulbesuch die Ausübung ihres Berufes nicht möglich ist. Bei volljährigen Kindern, die eine in § 3 des Studienförderungsgesetzes 1992, BGBl. Nr. 305, genannte Einrichtung besuchen, ist eine Berufsausbildung nur dann anzunehmen, wenn sie die vorgesehene Studienzeit pro Studienabschnitt um nicht mehr als ein Semester oder die vorgesehene Ausbildungszeit um nicht mehr als ein Ausbildungsjahr überschreiten. Wird ein Studienabschnitt in der vorgesehenen Studienzeit absolviert, kann einem weiteren Studienabschnitt ein Semester zugerechnet werden. Die Studienzeit wird durch ein unvorhergesehenes oder unabwendbares Ereignis (zB Krankheit) oder nachgewiesenes Auslandsstudium verlängert. Dabei bewirkt eine Studienbehinderung von jeweils drei Monaten eine Verlängerung der Studienzeit um ein Semester. Zeiten als Studentenvertreterin oder Studentenvertreter nach dem Hochschülerschaftsgesetz 1998, BGBl. I Nr. 22/1999, sind unter Berücksichtigung der Funktion und der zeitlichen Inanspruchnahme bis zum Höchstausmaß von vier Semestern nicht in die zur Erlangung der Familienbeihilfe vorgesehene höchstzulässige Studienzeit einzurechnen. Gleiches gilt für die Vorsitzenden und die Sprecher der Heimvertretungen nach dem Studentenheimgesetz, BGBl. Nr. 291/1986. Der Bundesminister für Umwelt, Jugend und Familie hat durch Verordnung die näheren Voraussetzungen für diese Nichteinrechnung festzulegen. Zeiten des Mutterschutzes sowie die Pflege und Erziehung eines eigenen Kindes bis zur Vollendung des zweiten Lebensjahres hemmen den Ablauf der Studienzeit. Bei einem Studienwechsel gelten die in § 17 Studienförderungsgesetz 1992, BGBl. Nr. 305, angeführten Regelungen auch für den Anspruch auf Familienbeihilfe. Die Aufnahme als ordentlicher Hörer gilt als Anspruchsvoraussetzung für das erste Studienjahr. Anspruch ab dem zweiten Studienjahr besteht nur dann, wenn für ein vorhergehendes Studienjahr die Ablegung einer Teilprüfung der ersten Diplomprüfung oder des ersten Rigorosums oder von Prüfungen aus Pflicht- und Wahlfächern des betriebenen Studiums im Gesamtumfang von acht Semesterwochenstunden oder im Ausmaß von 16 ECTS-Punkten nachgewiesen wird. Der Nachweis ist unabhängig von einem Wechsel der Einrichtung oder des Studiums durch Bestätigungen der im § 3 des Studienförderungsgesetzes 1992 genannten Einrichtungen zu erbringen. Für eine Verlängerung des Nachweiszeitraumes gelten die für die Verlängerung der Studienzeit genannten Gründe sinngemäß,

c) für volljährige Kinder, die wegen einer vor Vollendung des 21. Lebensjahres oder während einer späteren Berufsausbildung, jedoch spätestens vor Vollendung des 25. Lebensjahres, eingetretenen körperlichen oder geistigen Behinderung voraussichtlich dauernd außerstande sind, sich selbst den Unterhalt zu verschaffen,

d) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben, für die Zeit zwischen dem Abschluss der Schulausbildung und dem Beginn einer weiteren Berufsausbildung, wenn die weitere Berufsausbildung zum frühestmöglichen Zeitpunkt nach Abschluss der Schulausbildung begonnen wird,

e) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben, für die Zeit zwischen der Beendigung des Präsenz- oder Ausbildungs- oder Zivildienstes und dem Beginn oder der Fortsetzung der Berufsausbildung, wenn die Berufsausbildung zum frühestmöglichen Zeitpunkt nach dem Ende des Präsenz- oder Zivildienstes begonnen oder fortgesetzt wird,

f) (Anm.: aufgehoben durch BGBl. I Nr. 111/2010)

g) für volljährige Kinder, die in dem Monat, in dem sie das 24. Lebensjahr vollenden, den Präsenz- oder Ausbildungsdienst oder Zivildienst leisten oder davor geleistet haben, bis längstens zur Vollendung des 25. Lebensjahres, sofern sie nach Ableistung des Präsenz- oder Ausbildungsdienstes oder Zivildienstes für einen Beruf ausgebildet oder in einem erlernten Beruf in einer Fachschule fortgebildet werden, wenn ihnen durch den Schulbesuch die Ausübung ihres Berufes nicht möglich ist; für Kinder, die eine in § 3 des Studienförderungsgesetzes 1992 genannte Einrichtung besuchen, jedoch nur im Rahmen der in § 2 Abs. 1 lit. b vorgesehenen Studiendauer,

h) für volljährige Kinder, die erheblich behindert sind (§ 8 Abs. 5), das 25 Lebensjahr noch nicht vollendet haben und die für einen Beruf ausgebildet oder in einem erlernten Beruf in einer Fachschule fortgebildet werden, wenn ihnen durch den Schulbesuch die Ausübung ihres Berufes nicht möglich ist; § 2 Abs. 1 lit. b zweiter bis letzter Satz sind nicht anzuwenden,

i) für volljährige Kinder, die sich in dem Monat, in dem sie das 24. Lebensjahr vollenden, in Berufsausbildung befinden und die vor Vollendung des 24. Lebensjahres ein Kind geboren haben oder an dem Tag, an dem sie das 24. Lebensjahr vollenden, schwanger sind, bis längstens zur Vollendung des 25. Lebensjahres; für Kinder, die eine in § 3 des Studienförderungsgesetzes 1992 genannte Einrichtung besuchen, jedoch nur im Rahmen der in § 2 Abs. 1 lit. b vorgesehenen Studiendauer,

j) für volljährige Kinder, die das 24. Lebensjahr vollendet haben bis zur Vollendung des 25. Lebensjahres, bis längstens zum erstmöglichen Abschluss eines Studiums, wenn sie

aa) bis zu dem Kalenderjahr, in dem sie das 19. Lebensjahr vollendet haben, dieses Studium begonnen haben, und

bb) die gesetzliche Studiendauer dieses Studiums bis zum erstmöglichen Studienabschluss zehn oder mehr Semester beträgt, und

cc) die gesetzliche Studiendauer dieses Studiums nicht überschritten wird,

k) für volljährige Kinder, die das 24. Lebensjahr vollendet haben bis zur Vollendung des 25. Lebensjahres, und die sich in Berufsausbildung befinden, wenn sie vor Vollendung des 24. Lebensjahres einmalig in der Dauer von acht bis zwölf Monaten eine freiwillige praktische Hilfstätigkeit bei einer von einem gemeinnützigen Träger der freien Wohlfahrtspflege zugewiesenen Einsatzstelle im Inland ausgeübt haben; für Kinder, die eine in § 3 des Studienförderungsgesetzes 1992 genannte Einrichtung besuchen, jedoch nur im Rahmen der in § 2 Abs. 1 lit. b vorgesehenen Studiendauer,

l) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben und die teilnehmen am

aa) Freiwilligen Sozialjahr nach Abschnitt 2 des Freiwilligengesetzes, BGBl. I Nr. 17/2012,

bb) Freiwilligen Umweltschutzjahr nach Abschnitt 3 des Freiwilligengesetzes, BGBl. I Nr. 17/2012,

cc) Gedenkdienst, Friedens- und Sozialdienst im Ausland nach Abschnitt 4 des Freiwilligengesetzes, BGBl. I Nr. 17/2012,

dd) Europäischen Freiwilligendienst nach dem Beschluss Nr. 1719/2006/EG des Europäischen Parlaments und des Rates vom 15. November 2006 über die Einführung des Programms „Jugend in Aktion“ im Zeitraum 2007 - 2013.

(2) Anspruch auf Familienbeihilfe für ein im Abs 1 genanntes Kind hat die Person, zu deren Haushalt das Kind gehört. Eine Person, zu deren Haushalt das Kind nicht gehört, die jedoch die Unterhaltskosten für das Kind überwiegend trägt, hat dann Anspruch auf Familienbeihilfe, wenn keine andere Person nach dem ersten Satz anspruchsberechtigt ist.

(3) Im Sinne dieses Abschnittes sind Kinder einer Person

a) deren Nachkommen,

b) deren Wahlkinder und deren Nachkommen,

c) deren Stiefkinder,

d) deren Pflegekinder (§§ 186 und 186 a des allgemeinen bürgerlichen Gesetzbuches).

(4) Die Kosten des Unterhalts umfassen bei minderjährigen Kindern auch die Kosten der Erziehung und bei volljährigen Kindern, die für einen Beruf ausgebildet oder in ihrem Beruf fortgebildet werden, auch die Kosten der Berufsausbildung oder der Berufsfortbildung.

(5) Zum Haushalt einer Person gehört ein Kind dann, wenn es bei einheitlicher Wirtschaftsführung eine Wohnung mit dieser Person teilt. Die Haushaltszugehörigkeit gilt nicht als aufgehoben, wenn

a) sich das Kind nur vorübergehend außerhalb der gemeinsamen Wohnung aufhält,

b) das Kind für Zwecke der Berufsausübung notwendigerweise am Ort oder in der Nähe des Ortes der Berufsausübung eine Zweitunterkunft bewohnt,

c) sich das Kind wegen eines Leidens oder Gebrechens nicht nur vorübergehend in Anstaltspflege befindet, wenn die Person zu den Kosten des Unterhalts mindestens in Höhe der Familienbeihilfe für ein Kind beiträgt; handelt es sich um ein erheblich behindertes Kind, erhöht sich dieser Betrag um den Erhöhungsbetrag für ein erheblich behindertes Kind (§ 8 Abs 4).

Ein Kind gilt bei beiden Elternteilen als haushaltszugehörig, wenn diese einen gemeinsamen Haushalt führen, dem das Kind angehört.

(6) Bezieht ein Kind Einkünfte, die durch Gesetz als einkommensteuerfrei erklärt sind, ist bei Beurteilung der Frage, ob ein Kind auf Kosten einer Person unterhalten wird, von dem um jene Einkünfte geminderten Betrag der Kosten des Unterhalts auszugehen; in diesen Fällen trägt eine Person die Kosten des Unterhalts jedoch nur dann überwiegend, wenn sie hiezu monatlich mindestens in einem Ausmaß beiträgt, das betragsmäßig der Familienbeihilfe für ein Kind (§ 8 Abs 2) oder, wenn es sich um ein erheblich behindertes Kind handelt, der Familienbeihilfe für ein erheblich behindertes Kind (§ 8 Abs 2 und 4) entspricht.

(7) Unterhaltsleistungen auf Grund eines Ausgedinges gelten als auf Kosten des Unterhaltsleistenden erbracht, wenn der Unterhaltsleistende mit dem Empfänger der Unterhaltsleistungen verwandt oder verschwägert ist; solche Unterhaltsleistungen zählen für den Anspruch auf Familienbeihilfe auch nicht als eigene Einkünfte des Kindes.

(8) Personen haben nur dann Anspruch auf Familienbeihilfe, wenn sie den Mittelpunkt der Lebensinteressen im Bundesgebiet haben. Eine Person hat den Mittelpunkt ihrer Lebensinteressen in dem Staat, zu dem sie die engeren persönlichen und wirtschaftlichen Beziehungen hat.

§ 2a FLAG 1967 lautet:

§ 2a. (1) Gehört ein Kind zum gemeinsamen Haushalt der Eltern, so geht der Anspruch des Elternteiles, der den Haushalt überwiegend führt, dem Anspruch des anderen Elternteiles vor. Bis zum Nachweis des Gegenteils wird vermutet, daß die Mutter den Haushalt überwiegend führt.

(2) In den Fällen des Abs. 1 kann der Elternteil, der einen vorrangigen Anspruch hat, zugunsten des anderen Elternteiles verzichten. Der Verzicht kann auch rückwirkend abgegeben werden, allerdings nur für Zeiträume, für die die Familienbeihilfe noch nicht bezogen wurde. Der Verzicht kann widerrufen werden.

§ 4 FLAG 1967 lautet:

§ 4. (1) Personen, die Anspruch auf eine gleichartige ausländische Beihilfe haben, haben keinen Anspruch auf Familienbeihilfe.

(2) Österreichische Staatsbürger, die gemäß Abs. 1 oder gemäß § 5 Abs. 5 vom Anspruch auf die Familienbeihilfe ausgeschlossen sind, erhalten eine Ausgleichszahlung, wenn die Höhe der gleichartigen ausländischen Beihilfe, auf die sie oder eine andere Person (§ 5 Abs. 5) Anspruch haben, geringer ist als die Familienbeihilfe, die ihnen nach diesem Bundesgesetz ansonsten zu gewähren wäre.

(3) Die Ausgleichszahlung wird in Höhe des Unterschiedsbetrages zwischen der gleichartigen ausländischen Beihilfe und der Familienbeihilfe, die nach diesem Bundesgesetz zu gewähren wäre, geleistet.

(4) Die Ausgleichszahlung ist jährlich nach Ablauf des Kalenderjahres, wenn aber der Anspruch auf die gleichartige ausländische Beihilfe früher erlischt, nach Erlöschen dieses Anspruches über Antrag zu gewähren.

(5) Die in ausländischer Währung gezahlten gleichartigen ausländischen Beihilfen sind nach den vom Bundesministerium für Finanzen auf Grund des § 4 Abs. 8 des Umsatzsteuergesetzes 1972, BGBl. Nr. 223/1972, in der „Wiener Zeitung“ kundgemachten jeweiligen Durchschnittskursen in inländische Währung umzurechnen.

(6) Die Ausgleichszahlung gilt als Familienbeihilfe im Sinne dieses Bundesgesetzes; die Bestimmungen über die Höhe der Familienbeihilfe finden jedoch auf die Ausgleichszahlung keine Anwendung.

(7) Der Anspruch auf die Ausgleichszahlung geht auf die Kinder, für die sie zu gewähren ist, über, wenn der Anspruchsberechtigte vor rechtzeitiger Geltendmachung des Anspruches gestorben ist. Sind mehrere anspruchsberechtigte Kinder vorhanden, ist die Ausgleichszahlung durch die Anzahl der anspruchsberechtigten Kinder zu teilen.

Gemäß § 5 Abs. 3 FLAG 1967 besteht unter anderem kein Anspruch auf Familienbeihilfe für Kinder, die sich ständig im Ausland aufhalten.

§§ 10, 11, 12, 13 FLAG 1967 lauten:

§ 10. (1) Die Familienbeihilfe wird, abgesehen von den Fällen des § 10a, nur auf Antrag gewährt; die Erhöhung der Familienbeihilfe für ein erheblich behindertes Kind (§ 8 Abs. 4) ist besonders zu beantragen.

(2) Die Familienbeihilfe wird vom Beginn des Monats gewährt, in dem die Voraussetzungen für den Anspruch erfüllt werden. Der Anspruch auf Familienbeihilfe erlischt mit Ablauf des Monats, in dem eine Anspruchsvoraussetzung wegfällt oder ein Ausschließungsgrund hinzukommt.

(3) Die Familienbeihilfe und die erhöhte Familienbeihilfe für ein erheblich behindertes Kind (§ 8 Abs. 4) werden höchstens für fünf Jahre rückwirkend vom Beginn des Monats der Antragstellung gewährt. In bezug auf geltend gemachte Ansprüche ist § 209 Abs. 3 der Bundesabgabenordnung, BGBl. Nr. 194/1961, anzuwenden.

(4) Für einen Monat gebührt Familienbeihilfe nur einmal.

(5) Minderjährige, die das 16. Lebensjahr vollendet haben, bedürfen zur Geltendmachung des Anspruches auf die Familienbeihilfe und zur Empfangnahme der Familienbeihilfe nicht der Einwilligung des gesetzlichen Vertreters.

§ 11. (1) Die Familienbeihilfe wird, abgesehen von den Fällen des § 4, monatlich durch das Wohnsitzfinanzamt automationsunterstützt ausgezahlt.

(2) Die Auszahlung erfolgt durch Überweisung auf ein Girokonto bei einer inländischen oder ausländischen Kreditunternehmung. Bei berücksichtigungswürdigen Umständen erfolgt die Auszahlung mit Baranweisung.

(3) Die Gebühren für die Auszahlung der Familienbeihilfe im Inland sind aus allgemeinen Haushaltsmitteln zu tragen.

§ 12. (1) Das Wohnsitzfinanzamt hat bei Entstehen oder Wegfall eines Anspruches auf Familienbeihilfe eine Mitteilung auszustellen. Eine Mitteilung über den Bezug der Familienbeihilfe ist auch über begründetes Ersuchen der die Familienbeihilfe beziehenden Person auszustellen.

(2) Wird die Auszahlung der Familienbeihilfe eingestellt, ist die Person, die bislang die Familienbeihilfe bezogen hat, zu verständigen.

§ 13. Über Anträge auf Gewährung der Familienbeihilfe hat das nach dem Wohnsitz oder dem gewöhnlichen Aufenthalt der antragstellenden Person zuständige Finanzamt zu entscheiden. Insoweit einem Antrag nicht oder nicht vollinhaltlich stattzugeben ist, ist ein Bescheid zu erlassen.

§ 53 FLAG 1967 lautet:

§ 53. (1) Staatsbürger von Vertragsparteien des Übereinkommens über den Europäischen Wirtschaftsraum (EWR) sind, soweit es sich aus dem genannten Übereinkommen ergibt, in diesem Bundesgesetz österreichischen Staatsbürgern gleichgestellt. Hiebei ist der ständige Aufenthalt eines Kindes in einem Staat des Europäischen Wirtschaftsraums nach Maßgabe der gemeinschaftsrechtlichen Bestimmungen dem ständigen Aufenthalt eines Kindes in Österreich gleichzuhalten.

(2) Die Gleichstellung im Sinne des Abs. 1 gilt auch im Bereich der Amtssitzabkommen sowie Privilegienabkommen, soweit diese für Angestellte internationaler Einrichtungen und haushaltszugehörige Familienmitglieder nicht österreichischer Staatsbürgerschaft einen Leistungsausschluss aus dem Familienlastenausgleich vorsehen.

(3) § 41 ist im Rahmen der Koordinierung der sozialen Sicherheit im Europäischen Wirtschaftsraum mit der Maßgabe anzuwenden, dass ein Dienstnehmer im Bundesgebiet als beschäftigt gilt, wenn er den österreichischen Rechtsvorschriften über soziale Sicherheit unterliegt.

§ 33 Abs. 3 EStG 1988 lautet:

(3) Steuerpflichtigen, denen auf Grund des Familienlastenausgleichsgesetzes 1967 Familienbeihilfe gewährt wird, steht im Wege der gemeinsamen Auszahlung mit der Familienbeihilfe ein Kinderabsetzbetrag von monatlich 58,40 Euro für jedes Kind zu. Für Kinder, die sich ständig außerhalb eines Mitgliedstaates der Europäischen Union, eines Staates des Europäischen Wirtschaftsraumes oder der Schweiz aufhalten, steht kein Kinderabsetzbetrag zu. Wurden Kinderabsetzbeträge zu Unrecht bezogen, ist § 26 des Familienlastenausgleichsgesetzes 1967 anzuwenden.

§ 278 BAO lautet:

§ 278. (1) Ist die Bescheidbeschwerde mit Beschluss des Verwaltungsgerichtes

a) weder als unzulässig oder nicht rechtzeitig eingebracht zurückzuweisen (§ 260) noch

b) als zurückgenommen (§ 85 Abs. 2, § 86a Abs. 1) oder als gegenstandlos (§ 256 Abs. 3, § 261) zu erklären,

so kann das Verwaltungsgericht mit Beschluss die Beschwerde durch Aufhebung des angefochtenen Bescheides und allfälliger Beschwerdevorentscheidungen unter Zurückverweisung der Sache an die Abgabenbehörde erledigen, wenn Ermittlungen (§ 115 Abs. 1) unterlassen wurden, bei deren Durchführung ein anders lautender Bescheid hätte erlassen werden oder eine Bescheiderteilung hätte unterbleiben können. Eine solche Aufhebung ist unzulässig, wenn die Feststellung des maßgeblichen Sachverhaltes durch das Verwaltungsgericht selbst im Interesse der Raschheit gelegen oder mit einer erheblichen Kostenersparnis verbunden ist.

(2) Durch die Aufhebung des angefochtenen Bescheides tritt das Verfahren in die Lage zurück, in der es sich vor Erlassung dieses Bescheides befunden hat.

(3) Im weiteren Verfahren sind die Abgabenbehörden an die für die Aufhebung maßgebliche, im aufhebenden Beschluss dargelegte Rechtsanschauung gebunden. Dies gilt auch dann, wenn der Beschluss einen kürzeren Zeitraum als der spätere Bescheid umfasst.

Unionsrecht

Das maßgebende Unionsrecht findet sich insbesondere in der Verordnung (EG) Nr. 883/2004 des Europäischen Parlaments und des Rates vom 29. April 2004 zur Koordinierung der Systeme der sozialen Sicherheit (VO, Grundverordnung) und in der hierzu ergangenen Verordnung (EG) Nr. 987/2009 des Europäischen Parlaments und des Rates vom 16. September 2009 zur Festlegung der Modalitäten für die Durchführung der Verordnung (EG) Nr. 883/2004 über die Koordinierung der Systeme der sozialen Sicherheit (DVO, Durchführungsverordnung).

Diese Verordnungen sind anwendbar, wenn, so wie hier, ein Sachverhalt vorliegt, der zwei oder mehr Mitgliedstaaten berührt. Sie ist auf Unionsbürger, Staatenlose und Flüchtlinge anwendbar, und zwar für alle versicherten Personen und deren Angehörige.

Nach dem Unionsrecht unterliegen Personen, für die die VO gilt, immer nur den Rechtsvorschriften eines Mitgliedstaates (Art. 11 Abs. 1 VO), wobei bei nachrangiger Zuständigkeit der andere Mitgliedstaat zu einer Differenzzahlung verpflichtet sein kann (Art. 68 VO). In der Regel sind dies gemäß Art. 11 Abs. 3 lit. a VO die Rechtsvorschriften des Beschäftigungsstaates, also jenes Staates, in welchem eine selbständige oder nichtselbständige Tätigkeit ausgeübt wird, anzuwenden (vgl. Czaszar in Czaszar/Lenneis/Wanke, FLAG, § 53 Rz 60).

Verordnung (EG) Nr. 883/2004 des Europäischen Parlaments und des Rates vom 29. April 2004 zur Koordinierung der Systeme der sozialen Sicherheit

Für den Streitzeitraum ist die Verordnung (EG) Nr. 883/2004 des Europäischen Parlaments und des Rates vom 29. April 2004 zur Koordinierung der Systeme der sozialen Sicherheit (im Folgenden: VO 883/2004 ) maßgebend.

Die VO 883/2004 gilt nach ihrem Art. 3 Abs. 1 Buchstabe j für alle Rechtsvorschriften über Zweige der sozialen Sicherheit, welche Familienleistungen betreffen. Die in Rede stehende Familienbeihilfe ist eine Familienleistung.

Nach Art. 2 Abs. 1 VO 883/2004 gilt diese Verordnung für Staatsangehörige eines Mitgliedstaats, Staatenlose und Flüchtlinge mit Wohnort in dem Mitgliedstaat, für die die Rechtsvorschriften eines oder mehrerer Mitgliedstaaten gelten oder galten, sowie für ihre Familienangehörigen und Hinterbliebenen.

Zu den Familienangehörigen zählt Art. 1 Abs. 1 lit. i Z 1 Sublit. i VO 883/2004 jede Person, die in den Rechtsvorschriften, nach denen die Leistungen gewährt werden, als Familienangehöriger bestimmt oder anerkannt oder als Haushaltsangehöriger bezeichnet wird. Wird nach den anzuwendenden nationalen Rechtsvorschriften eine Person nur dann als Familien- oder Haushaltsangehöriger angesehen, wenn sie mit dem Versicherten oder dem Rentner in häuslicher Gemeinschaft lebt, so gilt gemäß Art. 1 Abs. 1 lit. i Z 3 VO 883/2004 diese Voraussetzung als erfüllt, wenn der Unterhalt der betreffenden Person überwiegend von dem Versicherten oder dem Rentner bestritten wird.

Art. 4 VO 883/2004 zufolge haben die Personen, für die diese Verordnung gilt, die gleichen Rechte und Pflichten aufgrund der Rechtsvorschriften eines Mitgliedstaats wie die Staatsangehörigen dieses Staates.

Personen, für die diese Verordnung gilt, unterliegen nach Art. 11 Abs. 1 VO 883/2004 den Rechtsvorschriften nur eines Mitgliedstaats.

Art. 11 VO 883/2004 lautet auszugsweise:

Artikel 11

Allgemeine Regelung

(1) Personen, für die diese Verordnung gilt, unterliegen den Rechtsvorschriften nur eines Mitgliedstaats. Welche Rechtsvorschriften dies sind, bestimmt sich nach diesem Titel.

(2) Für die Zwecke dieses Titels wird bei Personen, die aufgrund oder infolge ihrer Beschäftigung oder selbstständigen Erwerbstätigkeit eine Geldleistung beziehen, davon ausgegangen, dass sie diese Beschäftigung oder Tätigkeit ausüben. Dies gilt nicht für Invaliditäts-, Alters- oder Hinterbliebenenrenten oder für Renten bei Arbeitsunfällen oder Berufskrankheiten oder für Geldleistungen bei Krankheit, die eine Behandlung von unbegrenzter Dauer abdecken.

(3) Vorbehaltlich der Artikel 12 bis 16 gilt Folgendes:

a) eine Person, die in einem Mitgliedstaat eine Beschäftigung oder selbstständige Erwerbstätigkeit ausübt, unterliegt den Rechtsvorschriften dieses Mitgliedstaats;

b) ein Beamter unterliegt den Rechtsvorschriften des Mitgliedstaats, dem die ihn beschäftigende Verwaltungseinheit angehört;

c) eine Person, die nach den Rechtsvorschriften des Wohnmitgliedstaats Leistungen bei Arbeitslosigkeit gemäß Artikel 65 erhält, unterliegt den Rechtsvorschriften dieses Mitgliedstaats;

d) eine zum Wehr- oder Zivildienst eines Mitgliedstaats einberufene oder wiedereinberufene Person unterliegt den Rechtsvorschriften dieses Mitgliedstaats;

e) jede andere Person, die nicht unter die Buchstaben a) bis d) fällt, unterliegt unbeschadet anders lautender Bestimmungen dieser Verordnung, nach denen ihr Leistungen aufgrund der Rechtsvorschriften eines oder mehrerer anderer Mitgliedstaaten zustehen, den Rechtsvorschriften des Wohnmitgliedstaats....

Art. 13 VO 883/2004 lautet:

Ausübung von Tätigkeiten in zwei oder mehr Mitgliedstaaten

(1) Eine Person, die gewöhnlich in zwei oder mehr Mitgliedstaaten eine Beschäftigung ausübt, unterliegt:

a) den Rechtsvorschriften des Wohnmitgliedstaats, wenn sie dort einen wesentlichen Teil ihrer Tätigkeit ausübt, oder

b) wenn sie im Wohnmitgliedstaat keinen wesentlichen Teil ihrer Tätigkeit ausübt,

i) den Rechtsvorschriften des Mitgliedstaats, in dem das Unternehmen oder der Arbeitgeber seinen Sitz oder Wohnsitz hat, sofern sie bei einem Unternehmen bzw. einem Arbeitgeber beschäftigt ist, oder

ii) den Rechtsvorschriften des Mitgliedstaats, in dem die Unternehmen oder Arbeitgeber ihren Sitz oder Wohnsitz haben, wenn sie bei zwei oder mehr Unternehmen oder Arbeitgebern beschäftigt ist, die ihren Sitz oder Wohnsitz in nur einem Mitgliedstaat haben, oder

iii) den Rechtsvorschriften des Mitgliedstaats, in dem das Unternehmen oder der Arbeitgeber außerhalb des Wohnmitgliedstaats seinen Sitz oder Wohnsitz hat, sofern sie bei zwei oder mehr Unternehmen oder Arbeitgebern beschäftigt ist, die ihre Sitze oder Wohnsitze in zwei Mitgliedstaaten haben, von denen einer der Wohnmitgliedstaat ist, oder

iv) den Rechtsvorschriften des Wohnmitgliedstaats, sofern sie bei zwei oder mehr Unternehmen oder Arbeitgebern beschäftigt ist, von denen mindestens zwei ihren Sitz oder Wohnsitz in verschiedenen Mitgliedstaaten außerhalb des Wohnmitgliedstaats haben.

(2) Eine Person, die gewöhnlich in zwei oder mehr Mitgliedstaaten eine selbstständige Erwerbstätigkeit ausübt, unterliegt:

a) den Rechtsvorschriften des Wohnmitgliedstaats, wenn sie dort einen wesentlichen Teil ihrer Tätigkeit ausübt,

oder

b) den Rechtsvorschriften des Mitgliedstaats, in dem sich der Mittelpunkt ihrer Tätigkeiten befindet, wenn sie nicht in einem der Mitgliedstaaten wohnt, in denen sie einen wesentlichen Teil ihrer Tätigkeit ausübt.

(3) Eine Person, die gewöhnlich in verschiedenen Mitgliedstaaten eine Beschäftigung und eine selbstständige Erwerbstätigkeit ausübt, unterliegt den Rechtsvorschriften des Mitgliedstaats, in dem sie eine Beschäftigung ausübt, oder, wenn sie eine solche Beschäftigung in zwei oder mehr Mitgliedstaaten ausübt, den nach Absatz 1 bestimmten Rechtsvorschriften.

(4) Eine Person, die in einem Mitgliedstaat als Beamter beschäftigt ist und die eine Beschäftigung und/oder eine selbstständige Erwerbstätigkeit in einem oder mehreren anderen Mitgliedstaaten ausübt, unterliegt den Rechtsvorschriften des Mitgliedstaats, dem die sie beschäftigende Verwaltungseinheit angehört.

(5) Die in den Absätzen 1 bis 4 genannten Personen werden für die Zwecke der nach diesen Bestimmungen ermittelten Rechtsvorschriften so behandelt, als ob sie ihre gesamte Beschäftigung oder selbstständige Erwerbstätigkeit in dem betreffenden Mitgliedstaat ausüben und dort ihre gesamten Einkünfte erzielen würden.

Nach Art. 67 VO 883/2004 hat eine Person auch für Familienangehörige, die in einem anderen Mitgliedstaat wohnen, Anspruch auf Familienleistungen nach den Rechtsvorschriften des zuständigen Mitgliedstaats, als ob die Familienangehörigen in diesem Mitgliedstaat wohnen würden.

Art. 68 VO 883/2004 lautet:

Prioritätsregeln bei Zusammentreffen von Ansprüchen

(1) Sind für denselben Zeitraum und für dieselben Familienangehörigen Leistungen nach den Rechtsvorschriften mehrerer Mitgliedstaaten zu gewähren, so gelten folgende Prioritätsregeln:

a) Sind Leistungen von mehreren Mitgliedstaaten aus unterschiedlichen Gründen zu gewähren, so gilt folgende Rangfolge: an erster Stelle stehen die durch eine Beschäftigung oder eine selbstständige Erwerbstätigkeit ausgelösten Ansprüche, darauf folgen die durch den Bezug einer Rente ausgelösten Ansprüche und schließlich die durch den Wohnort ausgelösten Ansprüche.

b) Sind Leistungen von mehreren Mitgliedstaaten aus denselben Gründen zu gewähren, so richtet sich die Rangfolge nach den folgenden subsidiären Kriterien:

i) bei Ansprüchen, die durch eine Beschäftigung oder eine selbstständige Erwerbstätigkeit ausgelöst werden: der Wohnort der Kinder, unter der Voraussetzung, dass dort eine solche Tätigkeit ausgeübt wird, und subsidiär gegebenenfalls die nach den widerstreitenden Rechtsvorschriften zu gewährende höchste Leistung. Im letztgenannten Fall werden die Kosten für die Leistungen nach in der Durchführungsverordnung festgelegten Kriterien aufgeteilt;

ii) bei Ansprüchen, die durch den Bezug einer Rente ausgelöst werden: der Wohnort der Kinder, unter der Voraussetzung, dass nach diesen Rechtsvorschriften eine Rente geschuldet wird, und subsidiär gegebenenfalls die längste Dauer der nach den widerstreitenden Rechtsvorschriften zurückgelegten Versicherungs- oder Wohnzeiten;

iii) bei Ansprüchen, die durch den Wohnort ausgelöst werden: der Wohnort der Kinder.

(2) Bei Zusammentreffen von Ansprüchen werden die Familienleistungen nach den Rechtsvorschriften gewährt, die nach Absatz 1 Vorrang haben. Ansprüche auf Familienleistungen nach anderen widerstreitenden Rechtsvorschriften werden bis zur Höhe des nach den vorrangig geltenden Rechtsvorschriften vorgesehenen Betrags ausgesetzt; erforderlichenfalls ist ein Unterschiedsbetrag in Höhe des darüber hinausgehenden Betrags der Leistungen zu gewähren. Ein derartiger Unterschiedsbetrag muss jedoch nicht für Kinder gewährt werden, die in einem anderen Mitgliedstaat wohnen, wenn der entsprechende Leistungsanspruch ausschließlich durch den Wohnort ausgelöst wird.

(3) Wird nach Artikel 67 beim zuständigen Träger eines Mitgliedstaats, dessen Rechtsvorschriften gelten, aber nach den Prioritätsregeln der Absätze 1 und 2 des vorliegenden Artikels nachrangig sind, ein Antrag auf Familienleistungen gestellt, so gilt Folgendes:

a) Dieser Träger leitet den Antrag unverzüglich an den zuständigen Träger des Mitgliedstaats weiter, dessen Rechtsvorschriften vorrangig gelten, teilt dies der betroffenen Person mit und zahlt unbeschadet der Bestimmungen der Durchführungsverordnung über die vorläufige Gewährung von Leistungen erforderlichenfalls den in Absatz 2 genannten Unterschiedsbetrag;

b) der zuständige Träger des Mitgliedstaats, dessen Rechtsvorschriften vorrangig gelten, bearbeitet den Antrag, als ob er direkt bei ihm gestellt worden wäre; der Tag der Einreichung des Antrags beim ersten Träger gilt als der Tag der Einreichung bei dem Träger, der vorrangig zuständig ist.

Verordnung (EG) Nr. 987/2009 des Europäischen Parlaments und des Rates vom 16. September 2009 zur Festlegung der Modalitäten für die Durchführung der Verordnung (EG) Nr. 883/2004 über die Koordinierung der Systeme der sozialen Sicherheit

Die Verordnung enthält Durchführungsbestimmungen zur VO 883/2004 .

Art. 14 VO 987/2009 lautet:

Artikel 14

Nähere Vorschriften zu den Artikeln 12 und 13 der Grundverordnung

(1) Bei der Anwendung von Artikel 12 Absatz 1 der Grundverordnung umfassen die Worte „eine Person, die in einem Mitgliedstaat für Rechnung eines Arbeitgebers, der gewöhnlich dort tätig ist, eine Beschäftigung ausübt und die von diesem Arbeitgeber in einen anderen Mitgliedstaat entsandt wird“ auch eine Person, die im Hinblick auf die Entsendung in einen anderen Mitgliedstaat eingestellt wird, vorausgesetzt die betreffende Person unterliegt unmittelbar vor Beginn ihrer Beschäftigung bereits den Rechtsvorschriften des Mitgliedstaats, in dem das Unternehmen, bei dem sie eingestellt wird, seinen Sitz hat.

(2) Bei der Anwendung von Artikel 12 Absatz 1 der Grundverordnung beziehen sich die Worte „der gewöhnlich dort tätig ist“ auf einen Arbeitgeber, der gewöhnlich andere nennenswerte Tätigkeiten als reine interne Verwaltungstätigkeiten auf dem Hoheitsgebiet des Mitgliedstaats, in dem das Unternehmen niedergelassen ist, ausübt, unter Berücksichtigung aller Kriterien, die die Tätigkeit des betreffenden Unternehmens kennzeichnen; die maßgebenden Kriterien müssen auf die Besonderheiten eines jeden Arbeitgebers und die Eigenart der ausgeübten Tätigkeiten abgestimmt sein.

(3) Bei der Anwendung von Artikel 12 Absatz 2 der Grundverordnung beziehen sich die Worte „eine Person, die gewöhnlich in einem Mitgliedstaat eine selbständige Erwerbstätigkeit ausübt“ auf eine Person, die üblicherweise nennenswerte Tätigkeiten auf dem Hoheitsgebiet des Mitgliedstaats ausübt, in dem sie ansässig ist. Insbesondere muss die Person ihre Tätigkeit bereits einige Zeit vor dem Zeitpunkt, ab dem sie die Bestimmungen des genannten Artikels in Anspruch nehmen will, ausgeübt haben und muss während jeder Zeit ihrer vorübergehenden Tätigkeit in einem anderen Mitgliedstaat in dem Mitgliedstaat, in dem sie ansässig ist, den für die Ausübung ihrer Tätigkeit erforderlichen Anforderungen weiterhin genügen, um die Tätigkeit bei ihrer Rückkehr fortsetzen zu können.

(4) Bei der Anwendung von Artikel 12 Absatz 2 der Grundverordnung kommt es für die Feststellung, ob die Erwerbstätigkeit, die ein Selbständiger in einem anderen Mitgliedstaat ausübt, eine „ähnliche“ Tätigkeit wie die gewöhnlich ausgeübte selbständige Erwerbstätigkeit ist, auf die tatsächliche Eigenart der Tätigkeit und nicht darauf an, ob dieser andere Mitgliedstaat diese Tätigkeit als Beschäftigung oder selbständige Erwerbstätigkeit qualifiziert.

(5) Bei der Anwendung von Artikel 13 Absatz 1 der Grundverordnung beziehen sich die Worte „eine Person, die gewöhnlich in zwei oder mehr Mitgliedstaaten eine Beschäftigung ausübt“ insbesondere auf eine Person,

a) die eine Tätigkeit in einem Mitgliedstaat beibehält, aber zugleich eine gesonderte Tätigkeit in einem oder mehreren anderen Mitgliedstaaten ausübt, und zwar unabhängig von der Dauer oder der Eigenart dieser gesonderten Tätigkeit;

b) die kontinuierlich Tätigkeiten alternierend in zwei oder mehr Mitgliedstaaten nachgeht, mit der Ausnahme von unbedeutenden Tätigkeiten, und zwar unabhängig von der Häufigkeit oder der Regelmäßigkeit des Alternierens.

(6) Bei der Anwendung von Artikel 13 Absatz 2 der Grundverordnung beziehen sich die Worte „eine Person, die gewöhnlich in zwei oder mehr Mitgliedstaaten eine selbständige Erwerbstätigkeit ausübt“ insbesondere auf eine Person, die gleichzeitig oder abwechselnd eine oder mehrere gesonderte selbständige Tätigkeiten in zwei oder mehr Mitgliedstaaten ausübt, und zwar unabhängig von der Eigenart dieser Tätigkeiten.

(7) Um die Tätigkeiten nach den Absätzen 5 und 6 von den in Artikel 12 Absätze 1 und 2 der Grundverordnung beschriebenen Situationen zu unterscheiden, ist die Dauer der Tätigkeit in einem oder weiteren Mitgliedstaaten (ob dauerhaft, kurzfristiger oder vorübergehender Art) entscheidend. Zu diesem Zweck erfolgt eine Gesamtbewertung aller maßgebenden Fakten, einschließlich insbesondere, wenn es sich um einen Arbeitnehmer handelt, des Arbeitsortes, wie er im Arbeitsvertrag definiert ist.

(8) Bei der Anwendung von Artikel 13 Absätze 1 und 2 der Grundverordnung bedeutet die Ausübung „eines wesentlichen Teils der Beschäftigung oder selbständigen Erwerbstätigkeit“ in einem Mitgliedstaat, dass der Arbeitnehmer oder Selbständige dort einen quantitativ erheblichen Teil seiner Tätigkeit ausübt, was aber nicht notwendigerweise der größte Teil seiner Tätigkeit sein muss.

Um festzustellen, ob ein wesentlicher Teil der Tätigkeit in einem Mitgliedstaat ausgeübt wird, werden folgende Orientierungskriterien herangezogen:

a) im Falle einer Beschäftigung die Arbeitszeit und/oder das Arbeitsentgelt und

b) im Falle einer selbständigen Erwerbstätigkeit der Umsatz, die Arbeitszeit, die Anzahl der erbrachten Dienstleistungen und/oder das Einkommen.

Wird im Rahmen einer Gesamtbewertung bei den genannten Kriterien ein Anteil von weniger als 25 % erreicht, so ist dies ein Anzeichen dafür, dass ein wesentlicher Teil der Tätigkeit nicht in dem entsprechenden Mitgliedstaat ausgeübt wird.

(9) Bei der Anwendung von Artikel 13 Absatz 2 Buchstabe b der Grundverordnung wird bei Selbständigen der „Mittelpunkt ihrer Tätigkeiten“ anhand sämtlicher Merkmale bestimmt, die ihre berufliche Tätigkeit kennzeichnen; hierzu gehören namentlich der Ort, an dem sich die feste und ständige Niederlassung befindet, von dem aus die betreffende Person ihre Tätigkeiten ausübt, die gewöhnliche Art oder die Dauer der ausgeübten Tätigkeiten, die Anzahl der erbrachten Dienstleistungen sowie der sich aus sämtlichen Umständen ergebende Wille der betreffenden Person.

(10) Für die Festlegung der anzuwendenden Rechtsvorschriften nach den Absätzen 8 und 9 berücksichtigen die betroffenen Träger die für die folgenden 12 Kalendermonate angenommene Situation.

(11) Für eine Person, die ihre Beschäftigung in zwei oder mehreren Mitgliedstaaten für einen Arbeitgeber ausübt, der seinen Sitz außerhalb des Hoheitsgebiets der Union hat, gelten die Rechtsvorschriften des Wohnmitgliedstaats, wenn diese Person in einem Mitgliedstaat wohnt, in dem sie keine wesentliche Tätigkeit ausübt.

Art. 60 VO 987/2009 lautet:

Artikel 60

Verfahren bei der Anwendung von Artikel 67 und 68 der Grundverordnung

(1) Die Familienleistungen werden bei dem zuständigen Träger beantragt. Bei der Anwendung von Artikel 67 und 68 der Grundverordnung ist, insbesondere was das Recht einer Person zur Erhebung eines Leistungsanspruchs anbelangt, die Situation der gesamten Familie in einer Weise zu berücksichtigen, als würden alle beteiligten Personen unter die Rechtsvorschriften des betreffenden Mitgliedstaats fallen und dort wohnen. Nimmt eine Person, die berechtigt ist, Anspruch auf die Leistungen zu erheben, dieses Recht nicht wahr, berücksichtigt der zuständige Träger des Mitgliedstaats, dessen Rechtsvorschriften anzuwenden sind, einen Antrag auf Familienleistungen, der von dem anderen Elternteil, einer als Elternteil behandelten Person oder von der Person oder Institution, die als Vormund des Kindes oder der Kinder handelt, gestellt wird.

(2) Der nach Absatz 1 in Anspruch genommene Träger prüft den Antrag anhand der detaillierten Angaben des Antragstellers und berücksichtigt dabei die gesamten tatsächlichen und rechtlichen Umstände, die die familiäre Situation des Antragstellers ausmachen.

Kommt dieser Träger zu dem Schluss, dass seine Rechtsvorschriften nach Artikel 68 Absätze 1 und 2 der Grundverordnung prioritär anzuwenden sind, so zahlt er die Familienleistungen nach den von ihm angewandten Rechtsvorschriften.

Ist dieser Träger der Meinung, dass aufgrund der Rechtsvorschriften eines anderen Mitgliedstaats ein Anspruch auf einen Unterschiedsbetrag nach Artikel 68 Absatz 2 der Grundverordnung bestehen könnte, so übermittelt er den Antrag unverzüglich dem zuständigen Träger des anderen Mitgliedstaats und informiert die betreffende Person; außerdem unterrichtet er den Träger des anderen Mitgliedstaats darüber, wie er über den Antrag entschieden hat und in welcher Höhe Familienleistungen gezahlt wurden.

(3) Kommt der Träger, bei dem der Antrag gestellt wurde, zu dem Schluss, dass seine Rechtsvorschriften zwar anwendbar, aber nach Artikel 68 Absätze 1 und 2 der Grundverordnung nicht prioritär anwendbar sind, so trifft er unverzüglich eine vorläufige Entscheidung über die anzuwendenden Prioritätsregeln, leitet den Antrag nach Artikel 68 Absatz 3 der Grundverordnung an den Träger des anderen Mitgliedstaats weiter und informiert auch den Antragsteller darüber. Dieser Träger nimmt innerhalb einer Frist von zwei Monaten zu der vorläufigen Entscheidung Stellung.

Falls der Träger, an den der Antrag weitergeleitet wurde, nicht innerhalb von zwei Monaten nach Eingang des Antrags Stellung nimmt, wird die oben genannte vorläufige Entscheidung anwendbar und zahlt dieser Träger die in seinen Rechtsvorschriften vorgesehenen Leistungen und informiert den Träger, an den der Antrag gerichtet war, über die Höhe der gezahlten Leistungen.

(4) Sind sich die betreffenden Träger nicht einig, welche Rechtsvorschriften prioritär anwendbar sind, so gilt Artikel 6 Absätze 2 bis 5 der Durchführungsverordnung. Zu diesem Zweck ist der in Artikel 6 Absatz 2 der Durchführungsverordnung genannte Träger des Wohnorts der Träger des Wohnorts des Kindes oder der Kinder.

(5) Der Träger, der eine vorläufige Leistungszahlung vorgenommen hat, die höher ist als der letztlich zu seinen Lasten gehende Betrag, kann den zu viel gezahlten Betrag nach dem Verfahren des Artikels 73 der Durchführungsverordnung vom vorrangig zuständigen Träger zurückfordern.

Nationales Recht (Ungarn)

In Ungarn wird. basierend auf dem Gesetz LXXXIV von 1998 über Familienunterstützung (törvény a családok támogatásáról), Kindergeld (Családi pótlék) in Form von Kinderbeihilfe und Schulzulage gezahlt, und zwar von der Geburt bis zum Beginn des schulpflichtigen Alters Kinderbeihilfe (nevelési ellátás) und dann ab Beginn des schulpflichtigen Alters bis zum Ende des Bildungsweges der Pflichtschulbildung (normalerweise bis 18 Jahre), bei weiterführendem Bildungsweg und Berufsausbildung (bis zum Alter von 20 Jahren, oder 23 Jahren bei besonderem Bildungsbedarf): Schulzulage (iskoláztatási támogatás).

Folgende Kindergeldleistungen werden erbracht, wobei es keine Abstufung nach Einkommen der Eltern oder Alter des Kindes gibt (http://www.missoc.org/MISSOC/INFORMATIONBASE/COMPARATIVETABLES/MISSOCDATABASE/comparativeTablesSearchResultTree_de.jsp ):

Monatliche Beträge des Kindergelds (Családi pótlék):

1 Kind in der Familie:

HUF12.200 (€38)

1 Kind von Alleinerziehenden:

HUF13.700 (€43)

2 Kinder in der Familie:

HUF13.300 (€42) pro Kind

2 Kinder von Alleinerziehenden:

HUF14.800 (€47) pro Kind

3 oder mehr Kinder in der Familie:

HUF16.000 (€50) pro Kind

3 oder mehr Kinder von Alleinerziehenden:

HUF17.000 (€54) pro Kind

Behindertes Kind in der Familie:

HUF23.300 (€73)

Behindertes Kind von Alleinerziehenden:

HUF25.900 (€82)

Behindertes Kind älter als 18 Jahre:

HUF20.300 (€64)

Kind im Pflegeheim/bei Pflegeeltern:

HUF14.800 (€47).

Wirksamkeit der BVE, Rechtzeitigkeit des Vorlageantrags

Die Beschwerdevorentscheidung vom 28. 4. 2016 weist als Zustelladresse zwar nicht den Zustellungsbevollmächtigten aus, dieser hat aber gegenüber dem Gericht am 9. 1. 2017 erklärt, die BVE (vom Finanzamt oder vom Bf) erhalten zu haben. Mit dem Erhalt der Bf durch den Zustellungsbevollmächtigten wurde diese wirksam zugestellt (§ 9 Abs. 3 ZustellG).

Laut Aussage des Zustellungsbevollmächtigten hat dieser den Fristverlängerungsbescheid vom 6. 6. 2016 nicht erhalten. Dieser Bescheid wurde daher, siehe die oben wiedergegebenen Ausführungen vom 12. 1. 2017, nicht wirksam zugestellt und es war daher infolge Hemmung des Fristenlaufes (§ 264 Abs. 4 lit. a BAO iVm § 245 Abs. 3 BAO) rechtzeitig.

Da der frühere Vertreter mittlerweile mitgeteilt hat, dass er den Bf auch im gegenständlichen Verfahren nicht mehr vertritt, ist die Zustellung dieser Entscheidung direkt an den Bf vorzunehmen.

Erwerbstätigkeit

Die Auffassung des Finanzamts, für die Annahme einer selbständigen Erwerbstätigkeit i.S.d. VO 883/2004 sei das Vorliegen einer Betriebsstätte in Österreich jedenfalls erforderlich, hat das Bundesfinanzgericht bereits abgelehnt (BFG 25. 5. 2016, RV/7100414/2016; BFG 1. 8. 2016, RV/7105618/2015, n.v.; alle das Finanzamt Bruck Eisenstadt Oberwart betreffend).

Soweit das Bundesfinanzgericht auf das Vorliegen einer Betriebsstätte Bezug genommen hat (BFG 31. 5. 2016, RV/7102253/2016), ging es um das Vorliegen einer behaupteten von einem festen örtlichen Standort betriebenen Erwerbstätigkeit (Gastwirt).

Es muss allerdings - ob mit, ob ohne Betriebsstätte - tatsächlich eine Erwerbstätigkeit ausgeübt werden (vgl. BFG 18. 11. 2015, RV/7100842/2015, n.v.; BFG 20. 8. 2015, RV/7101424/2013).

In seinem Beschluss BFG 25. 5. 2016, RV/7100414/2016 hat das Bundesfinanzgericht unter anderem ausgeführt:

Zur Vermeidung von Missverständnissen ist eingangs anzumerken, dass nach ständiger Rechtsprechung des EuGH das Bestehen eines Arbeitsverhältnisses oder einer selbständigen Erwerbstätigkeit bereits für die Anwendung der VO 1408/71 irrelevant ist, da es insoweit darauf ankommt, ob eine Person im Rahmen eines der in Art. 1 Buchst. a VO 1408/71 der Verordnung genannten allgemeinen oder besonderen Systeme der sozialen Sicherheit gegen ein oder mehrere Risiken freiwillig versichert oder pflichtversichert ist (vgl. EuGH 26.2.2105, C-623/13, de Ruyter, ECLI:EU:C:2015:123, m.w.N.). Dies gilt erst recht für die Folgeverordnung VO 883/2004 , die allgemein unter anderem auf jeden Unionsbürger anzuwenden ist (Art. 2 Abs. 1 VO 883/2004 ).

Allerdings ist die Erwerbstätigkeit i.S.d. VO 883/2004 für die Bestimmung desjenigen Mitgliedstaates, dessen Rechtsvorschriften im Fall einer Erwerbstätigkeit anzuwenden sind, von Bedeutung.

Die VO 1408/71 und VO 883/2004 legen nämlich fest, dass die Betroffenen grundsätzlich dem System der sozialen Sicherheit eines einzigen Mitgliedstaats unterliegen, sodass die Kumulierung anwendbarer nationaler Rechtsvorschriften und die Schwierigkeiten, die sich daraus ergeben können, vermieden werden (vgl. EuGH 11.9.2014, C-394/13, B, ECLI:EU:C:2014:2199)...

Ging der Bf hingegen im Beschwerdezeitraum oder in Teilen des Beschwerdezeitraums sowohl in Österreich als auch in der Slowakei [hier: Ungarn] einer Erwerbstätigkeit nach, kommt es nach Art. 13 Abs. 2 Buchstabe a VO 883/2004 darauf an, erstens welcher Staat der Wohnmitgliedstaat ist und zweitens ob dort ein wesentlicher Teil der Erwerbstätigkeit ausgeübt wird.

Hierbei ist es entgegen der Auffassung des Finanzamts nicht wesentlich, ob der Bf nach österreichischem Steuerrecht über eine Betriebsstätte in Österreich verfügt hat, sondern ob der Bf im Sinne der VO 883/2004 erwerbstätig war.

Der „Ort der Ausübung“ einer Erwerbstätigkeit i.S.d. VO 1408/71 bzw. VO 883/2004 bestimmt sich nicht durch die Rechtsvorschriften der Mitgliedstaaten, sondern durch das Recht der Union. Bei der Auslegung des Begriffs „Ort der Ausübung“ der Tätigkeit als Begriff des Unionsrechts ist zu beachten, dass Bedeutung und Tragweite von Begriffen, die das Unionsrecht nicht definiert, nach ständiger Rechtsprechung entsprechend ihrem Sinn nach dem gewöhnlichen Sprachgebrauch und unter Berücksichtigung des Zusammenhangs, in dem sie verwendet werden, und der mit der Regelung, zu der sie gehören, verfolgten Ziele zu bestimmen sind (vgl. EuGH 27.9.2012, C-137/11, Partena ASBL, ECLI:EU:C:2012:593 m.w.N.).

Entsprechend ist mit dem Begriff „Ort der Ausübung“ einer Tätigkeit entsprechend seiner Grundbedeutung der Ort gemeint, wo der Betreffende die mit dieser Tätigkeit verbundenen Handlungen (überwiegend) konkret ausführt (vgl. EuGH 27.9.2012, C-137/11, Partena ASBL, ECLI:EU:C:2012:593 m.w.N.)...

Das Unionsrecht unterscheidet in Bezug auf den Beschäftigungsmitgliedstaat nicht, ob eine Vollzeit- oder eine Teilzeitbeschäftigung ausgeübt wird, auch eine geringfügige Beschäftigung ist eine Beschäftigung i.S.d. VO 1408/71 und der VO 883/2004 . Die Anwendung der jeweiligen VO darf nicht als auf die Zeiträume beschränkt angesehen werden, während deren die Beschäftigung ausgeübt wird. Arbeitet eine Person auf der Grundlage eines Vertrags über Gelegenheitsarbeit einige Tage im Monat im Hoheitsgebiet eines anderen Mitgliedstaats, unterliegt sie sowohl während der Tage, an denen sie eine abhängige Beschäftigung ausübt, als auch während der Tage, an denen sie dies nicht tut, den Rechtsvorschriften des Beschäftigungsstaats (vgl. EuGH 23.4.2015, C-382/12, Franzen u.a., ECLI:EU:C:2015:261, m.w.N.).

Die Erwerbstätigkeit muss aber tatsächlich und echt sein (vgl. EuGH 10.9.2014, C-270/13, Haralambidis, ECLI:EU:C:2014:2185 m.w.N.)...

Der EuGH hat zur VO 1408/71 zu Recht erkannt, dass die Begriffe „Arbeitnehmer“ und „Selbständiger“ in Art. 1 Buchstabe a VO 1408/71 definiert sind und jede Person bezeichnen, die im Rahmen eines der in Art. 1 Buchstabe a VO 1408/71 aufgeführten Systeme der sozialen Sicherheit gegen die in dieser Vorschrift angegebenen Risiken unter den dort genannten Voraussetzungen versichert ist, auch wenn sie nur gegen ein einziges Risiko im Rahmen eines der in Artikel 1 Buchstabe a VO 1408/71 dieser Verordnung genannten allgemeinen oder besonderen Systeme der sozialen Sicherheit pflichtversichert oder freiwillig versichert ist, und zwar unabhängig vom Bestehen eines Arbeits- oder Selbständigenverhältnisses (EuGH 7.6.2005, C-543/03, Dodl und Oberhollenzer, ECLI:EU:C:2005:364).

Auch Art. 1 Buchstabe b VO 883/2004 stellt bei der Definition der selbständigen Tätigkeit darauf ab, ob diese Tätigkeit nach den nationalen Rechtsvorschriften der sozialen Sicherheit als solche gilt.

War der Bf im Beschwerdezeitraum in der Sozialversicherung der gewerblichen Wirtschaft nach dem GSVG pflichtversichert, ..., übte der Bf in Österreich (in welchem Umfang immer) eine selbständige Erwerbstätigkeit im Sinne der VO 883/2004 aus...

Mobile Erwerbstätigkeit

Offenkundig übte der Bf eine mobile Erwerbstätigkeit aus, d.h. er erbrachte seine Dienstleistungen offenbar nicht in einer Betriebsstätte, sondern bei den Kunden selbst oder an anderen Orten. Näheres wurde vom Finanzamt bislang nicht erhoben.

Folgt man den Angaben des Bf (diesbezügliche Ermittlungen hat das Finanzamt bislang nicht vorgenommen, ein Versicherungsdatenauszug ist nicht aktenkundig), war dieser im Beschwerdezeitraum bei der Sozialversicherungsanstalt der gewerblichen Wirtschaft pflichtversichert. Diese Angaben sind grundsätzlich glaubwürdig, da aus der Gewerbeausübung die Mitgliedschaft in der Kammer der gewerblichen Wirtschaft und hieraus gemäß § 2 Abs. 1 Z 1 GSVG die Pflichtversicherung in der Krankenversicherung und in der Pensionsversicherung resultiert.