Differenzzahlungsanspruch einer in Ungarn wohnenden und arbeitenden Mutter bei Beschäftigung des Vaters in Österreich

European Case Law Identifier: ECLI:AT:BFG:2015:RV.7100958.2015

Entscheidungstext

IM NAMEN DER REPUBLIK!

Das Bundesfinanzgericht hat durch die Richterin Elisabeth Wanke über die Beschwerde der A B, Adresse, Ungarn, vertreten durch Mag. Andreàs Ràdics, Steuerberater, 7100 Neusiedl am See, Obere Hauptstraße 18-20/6, vom 6.12.2013 gegen den Bescheid des Finanzamtes Gänserndorf Mistelbach, 2130 Mistelbach, Mitschastraße 5, vom 11.11.2013, Ordnungsbegriff X, womit der Antrag der Beschwerdeführerin vom 2.7.2013, eingebracht am 3.7.2013, auf Gewährung einer Ausgleichszahlung ab 07/2008 abgewiesen wurde, zu Recht erkannt:

I. Der Beschwerde wird gemäß § 279 Bundesabgabenordnung (BAO) Folge gegeben.

Der angefochtene Abweisungsbescheid vom 11.11.2013 wird aufgehoben.

Der Beschwerdeführerin steht für den Zeitraum Juli 2008 bis November 2013 Ausgleichszahlung (Differenzzahlung) zu.

II. Gegen dieses Erkenntnis ist gemäß Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) eine Revision nicht zulässig.

Entscheidungsgründe

Antrag

Am 3.7.2013 langte ein mit 2.7.2013 datierter Antrag der Berufungswerberin (Bw) und nunmehrigen Beschwerdeführerin (Bf) A B auf Gewährung einer Ausgleichszahlung für "01/2006 - lfd." beim Finanzamt ein.

Die Bf sei ungarische Staatsbürgerin, wohne mit ihrem Kind C D E (jun.) im gemeinsamen Haushalt in Ungarn, sei bei einem ungarischen Arbeitgeber beschäftigt, seit dem Jahr 2011 geschieden und Alleinerzieherin, ihr geschiedener Mann C E (jun.) sei ebenfalls ungarischer Staatsbürger und Gesellschafter der österreichischen F OG. Der im Oktober 2003 geborene C jun. sei Schüler. Von Ungarn seien von 1/2006 bis 2/2011 monatlich 12.200 HUF und ab 3/2011 monatlich 13.700 HUF für C jun. an Familienleistungen erbracht worden.

Beigeschlossen waren laut Antrag eine Vollmacht für den einschreitenden steuerlichen Vertreter, Formulare E 401 und E 411 ("2x"), eine Schulbesuchsbestätigung, ein Gerichtsbeschluss über die Scheidung der Eltern und die Obsorge durch die Mutter, ein Firmenbuchauszug der F OG, Einkommensteuerbescheide des Vaters, eine Kopie der e-card des Vaters sowie eine Dienstgeberbescheinigung und die Lohnabrechnung der Mutter aus Ungarn.

E 401

Die zuständige ungarische Behörde bestätigte am 25.6.2013 auf dem Formular E 401 die Antragsangaben betreffend den Familienstand und die Wohnverhältnisse.

E 411

Das Formular E 411 ("2x") befindet sich nicht im vom Finanzamt elektronisch vorgelegten Akt.

Schulbestätigung

Der Leiter einer Grundschule in Ungarn bestätigte am 17.5.2013, dass C jun. im Schuljahr 2012/2013 ganztägig am Unterricht teilnimmt und als Schüler eingetragen ist.

Gerichtsbeschluss

Dem auszugsweise vorgelegten Gerichtsbeschluss wurde mit Wirkung vom 28.2.2011 die Ehe zwischen C E und A B geschieden und die Obsorge für den im Oktober 2003 geborenen C jun. der Mutter A B übertragen.

Laut Gerichtsvergleich verpflichtete sich der Vater, einen Kindesunterhalt i.H.v. 20.000 HUF pro Monat freiwillig ab dem 1.3.2011 bis zum 5. eines jeden Monats im Voraus zu zahlen. Der Vater sei mit der Kindesunterhaltszahlung nicht in Rückstand.

Einkommensteuerbescheide

Vorgelegt wurden Einkommensteuerbescheide des Finanzamts Gänserndorf Mistelbach für den Vater C E, wonach dieser folgendes Einkommen auf Grund von Einkünften aus Gewerbebetrieb erzielt hat:

Jahr | Einkommen | Einkommensteuer |

2007 | € 4.028,49 | € 0,00 |

2008 | kein Bescheid |

|

2009 | € 7.476,57 | € 0,00 |

2010 | € 827,42 | € 0,0 |

2011 | € 11.761,50 | € 256,00 |

E-Card

Laut E-Card ist der Vater bei der Sozialversicherungsanstalt der Gewerblichen Wirtschaft versichert.

Firmenbuchauszug

Laut Firmenbuchauszug vom 26.6.2013 besteht die F OG, Geschäftszweig KFZ-Technik, seit dem Jahr 2005. Es gibt zwei unbeschränkt haftende Gesellschafter, einer davon ist C E sen.

Lohnbestätigung

Der Arbeitgeber der Bf, G-H Kft, bestätigte am 25.6.2013, dass die Bf bei ihm vollzeitbeschäftigt ist. Im Jahr 2013 habe das Gesamtbruttogehalt HUF 850.840, das

Gehalt insgesamt HUF 607 300 betragen, woraus sich ein monatliches Durchschnittsbruttogehalt von HUF 170.168 und ein monatliches Durchschnittsgehalt von HUF 121.460 ergebe.

Steuerbescheinigung

Die ungarische Steuerbehörde bestätigte, dass die Bf in den Jahren 2008 bis 2010 ihren Wohnsitz in Ungarn hatte. Die Bf erklärte Lohneinkünfte von HUF 1.828.261 (2008), HUF 1.810.228 (2009) und HUF 1.835.994 (2010).

Ersuchen um Ergänzung/Auskunft vom 12.7.2013

Mit Ersuchen um Ergänzung/Auskunft vom 12.7.2013 des Finanzamtes Gänserndorf Mistelbach wurde die Bf "um Ergänzung betreffend Antrag auf Gewährung einer Ausgleichszahlung vom 02.07.2013 eingebracht am 03.07.2013 ersucht":

Betr.ob. Antragstellung- Beih 38- wird um Nachreichung folgender Beweismittel ersucht:

1. Nachweisung der Ausübung der unselbstständigen Tätigkeit durch Vorlage eines Versicherungsdatenauszuges bzw. durch Bestätigung des Sozialversicherungsträgers, in dem die Versicherungszeiten dargestellt sind;

2. seit wann besteht das aufrechte Dienstverhältnis zu Ihrem jetzigen Arbeitgeber G H Kft;

3. Bekanntgabe der vorherigen Tätigkeitsausübungen unter Angabe von Arbeitgeber, Adresse, Beschäftigungszeiten bzw. Ihrer selbstständigen Erwerbstätigkeiten;

4. Nachweisung des Familienstandes mit Bestätigung des Standesamtes;

5. sind Sie alleinlebend, in Partnerschaft lebend bzw. wieder verehelicht? seit wann?

6. Vorlage der Jahreslohnzetteln bzw. Vorlage der Einkommensteuerbescheide der KJ 2006 bis einschließlich 2012;

Um Beantwortung unter Anschluss der geforderten Beweismitteln innerhalb der gesetzten Frist werden Sie ersucht.

Vorhaltsbeantwortung vom 12.9.2013

Hierzu Vorhaltsbeantwortung der Bf durch ihren steuerlichen Vertreter vom 12.9.2013:

Im Auftrag meiner Klientin, Frau B A, dürfen wir im Zusammenhang mit Ihrem beiliegenden Ergänzungsansuchen vom 12. Juli 2013 nachfolgende Unterlagen übermitteln bzw. zu Ihren Fragen wie folgt Stellung nehmen:

1. Bestätigung des ungarischen Sozialversicherungsträgers über die Versicherungszeiten von Frau B ab 1. Juli 2002

2. Das derzeitige Dienstverhältnis bei der G-H Kft. besteht seit 30.12.2011, vorher war Frau B bei einem verbundenen Unternehmen, der G-H Product Kft. ab 23.08.2010 beschäftigt.

3. Beiliegend erhalten Sie eine Aufstellung von Frau B von ihren Dienstgebern ab 1. Juli 2002 mit der Angabe des Firmennamens, der Adresse des Dienstgebers, Dauer der Beschäftigung, Anzahl der Wochenstunden und Arbeitslohn.

Der Dienstgeber I 2002 Kft. wurde im Jahre 2010 liquidiert, aus diesem Grund endete das Beschäftigungsverhältnis am 28.02.2010. Im Zeitraum 01.03.2010 bis zur Aufnahme der Beschäftigung bei der G-H Product Kft. am 23.08.2010 war Frau B beim ungarischen Arbeitsamt arbeitslos gemeldet und bezog Arbeitslosengeld.

4. Bestätigung der Gemeinde J einschließlich deren beglaubigte deutsche Übersetzung, dass Frau B alleine mit ihrem Sohn C D an der gemeinsamem Wohnadresse in Adresse, zusammenlebt.

Auch der zuständige Träger in Ungarn hat gemäß des beiliegendem Bescheides - unter Berücksichtigung des Alleinerzieherstatus von Frau B - die Höhe der Familienbeihilfe ab 1. März 2011 mit HUF 13.700,00/Monat festgesetzt. Dieser Betrag steht in Ungarn nur für Alleinerziehende mit einem Kind zu.

Beiliegend erhalten Sie weiters die ungarische Wohnsitzkarte des Sohnes C D bzw. dürfen wir nochmals die Kopie des vom ungarischen Meldeamt bestätigten Formulars E 401, welches wir in Original bereits mit dem Antrag auf Ausgleichszahlung an Ihr Finanzamt übermittelt haben, als Familienstandbescheinigung nachreichen.

5. Frau B ist alleinlebend, der Kindesvater hat mit 1.1.2010 die Lebensgemeinschaft mit seiner Familie endgültig aufgegeben, seit diesem Zeitpunkt lebt Frau B alleine mit ihrem Sohn.

6. Durch die ungarische Finanzbehörde bestätigten Formulare E9 von 2006 bis 2012 einschließlich der zu den einzelnen Jahren gehörenden Lohnzettel.

Einkommensteuerbescheide werden in Ungarn durch die Finanzbehörde nur dann erlassen, wenn das Finanzamt Abweichungen zu den abgegebenen Steuererklärungen feststellt.

Sollten Sie diesbezüglich Rückfragen haben, stehe ich Ihnen sehr gerne zur Verfügung...

Bescheid vom 11.11.2013

Das Finanzamt hat mit Datum 11.11.2013 folgenden Abweisungsbescheid zur Steuernummer X-IV03 erlassen:

Bescheid

Der Antrag von B A, Adresse. vom 02.07.2013, eingebracht am 03.07.2013 betreffend Antrag auf Gewährung einer Ausgleichszahlung ab 07/2008 wird abgewiesen.

Über den Antragszeitraum 01/2006 bis einschließlich 06/2008 wird gesondert abgesprochen.

Begründung:

Mit ob. Antrag wird für Ihr Kind E C D, geb.am ...10.2003, Schüler, wohnhaft im gemeinsamen Haushalt die Ausgleichszahlung beantragt.

Kindesvater ist E C, in Österreich als unbeschränkt haftender Gesellschafter seit 01.10.2005 in der GSVG pflichtversichert.

Sie sind durchgehend bereits seit 2006 bis laufend in Ungarn berufstätig.

Sie sind alleinlebend, der Kindesvater hat mit 1.1.2010 die Lebensgemeinschaft endgültig aufgegeben, seit diesem Zeitpunkt leben Sie alleine mit Ihrem Sohn; vom Kindesvater Ihres Sohnes sind Sie seit 28.02.2011 geschieden.

Kindesunterhaltszahlungen in Höhe von 20.000 HUF werden pro Monat vom Kindesvater geleistet.

Rechtliche Ausführung:

Nationales Recht:

Nach § 2 Abs. 1 Familienlastenausgleichsgesetz 1967 in der anzuwendenden Fassung haben Personen Anspruch auf Familienbeihilfe, die im Bundesgebiet einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben,

a) für minderjährige Kinder,

b) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben und die für einen Beruf ausgebildet oder in einem erlernten Beruf in einer Fachschule fortgebildet werden, wenn ihnen durch den Schulbesuch die Ausübung ihres Berufes nicht möglich ist...

Absatz 2: Anspruch auf Familienbeihilfe für ein im Abs. 1 genanntes Kind hat die Person, zu deren Haushalt das Kind gehört. Eine Person, zu deren Haushalt das Kind nicht gehört, die jedoch die Unterhaltskosten für das Kind überwiegend trägt, hat dann Anspruch auf Familienbeihilfe, wenn keine andere Person nach dem ersten Satz anspruchsberechtigt ist.

§ 53 Abs. 1 FLAG 1967: Staatsbürger von Vertragsparteien des Übereinkommens über den Europäischen Wirtschaftsraum (EWR) sind, soweit es sich aus dem genannten Übereinkommen ergibt, in diesem Bundesgesetz Österreichischen Staatsbürgern gleichgestellt. Hierbei ist der ständige Aufenthalt eines Kindes in einem Staat des Europäischen Wirtschaftsraums nach Maßgabe der gemeinschaftsrechtlichen Bestimmungen dem ständigen Aufenthalt eines Kindes in Österreich gleichzuhalten.

Gegenständlich sind nicht nur die innerstaatlichen gesetzlichen Bestimmungen sondern auch die Verordnungen (EWG) Nr. 1408/71 und Nr. 574/72 zu beachten. Diese waren für Unionsbürger bis Ende April 2010 anzuwenden.

Ab 01.05.2010 gelten für Unionsbürger die Verordnung (EG) Nr. 883/2004 des Europäischen Parlaments und des Rates vom 29.4.2004 zur Koordinierung der Systeme der sozialen Sicherheit gelten und DVO 987/2009.

Diese hat allgemeine Geltung, ist in allen ihren Teilen verbindlich und gilt unmittelbar in jedem Mitgliedsstaat ("Durchgriffswirkung"). Die VO geht dem nationalen Recht in ihrer Anwendung vor ("Anwendungsvorrang des Gemeinschaftsrechts").

EU-Recht:

VO 1408/71 und DVO 571/72:

Als Familienangehörige im Sinne der Verordnung gelten jene Personen, die nach den Bestimmungen des FLAG 1967 als Familienangehörige oder Haushaltsangehörige bezeichnet werden. Das FLAG 1967 kennt die Bezeichnung Familienangehörige nicht. Es kennt jedoch den Begriff der Haushaltszugehörigkeit und normiert im§ 2 Abs. 2 FLAG 1967 die Haushaltszugehörigkeit als Anspruchsvoraussetzung.

Im § 2 Abs. 5 FLAG 1967 wird die Haushaltszugehörigkeit definiert. Demnach ist ein Haushaltszugehöriger jemand, der bei einheitlicher Wirtschaftsführung die Wohnung mit der haushaltsführenden Person teilt, wobei ein Kind bei beiden Eltern als haushaltszugehörig gilt, wenn diese einen gemeinsamen Haushalt führen.

Die Definition, wer nach dem FLAG 1967 als Kind zu verstehen ist, findet sich im § 2 Abs. 3 FLAG 1967. Kinder sind demnach die Nachkommen, die Wahlkinder, die Stiefkinder und die Pflegekinder einer Person.

Gemäß Artikel 1 der VO ist "Arbeitnehmer'' u.A. jede Person, die gegen ein Risiko oder gegen mehrere Risiken, die von den Zweigen eines Systems der sozialen Sicherheit für Arbeitnehmer oder Selbständige oder einem Sondersystem für Beamte erfasst werden, pflichtversichert oder freiwillig weiterversichert ist.

Der Arbeitnehmerbegriff der VO hat einen gemeinschaftsspezifischen Inhalt und wird vom EuGH sozialversicherungsrechtlich und nicht arbeitsrechtlich definiert. Demnach ist jede Person als Arbeitnehmer bzw. Selbständiger anzusehen, die, unabhängig davon, ob sie eine Erwerbstätigkeit ausübt oder nicht, die Versicherteneigenschaft nach den für die soziale Sicherheit geltenden Rechtsvorschriften eines oder mehrerer Mitgliedstaaten besitzt.

Entscheidend ist, ob jemand in einem für Arbeitnehmer oder Selbständige geschaffenen System der sozialen Sicherheit pflicht-oder freiwillig versichert ist (siehe EuGH Rs. C-431/03, Dodl und Oberhollenzer, Slg 2005, 1-05049). Riger"

Gem. Artikel 1 lit. f ist "Familienangehöriger" jede Person, die in den Rechtsvorschriften, nach denen die Leistungen gewährt werden, oder in Fällen des Artikel 22 Absatz 1 Buchstabe a) und des Artikel 39 in den Rechtsvorschriften des Mitgliedstaats, in dessen Gebiet sie wohnt, als Familienangehöriger bestimmt, anerkannt oder als Haushaltsangehöriger bezeichnet ist; wird nach diesen Rechtsvorschriften eine solche Person jedoch nur dann als Familienangehöriger oder Haushaltsangehöriger angesehen, wenn sie mit dem Arbeitnehmer in häuslicher Gemeinschaft lebt, so gilt diese Voraussetzung als erfüllt, wenn der Unterhalt dieser Person überwiegend von dem Arbeitnehmer bestritten wird;

Artikel 2 der VO EWG 1408/71 regelt den persönlichen Geltungsbereich. Demnach gilt diese VO nach Abs. 1 für Arbeitnehmer, für welche die Rechtsvorschriften eines oder mehrerer Mitgliedstaaten gelten oder galten, soweit sie Staatsangehörige eines Mitgliedstaates sind oder als Staatenlose, Flüchtlinge im Gebiet eines Mitgliedstaates wohnen, sowie für deren Familienangehörige und Hinterbliebene.

Gemäß Artikel 3 der VO EWG 1408/71 haben Personen, die im Gebiet eines Mitgliedsstaats wohnen und für die diese Verordnung gilt, die gleichen Rechte und Pflichten auf Grund der Rechtsvorschriften eines Mitgliedstaats, wie die Staatsangehörigen dieses Staates, soweit besondere Bestimmungen dieser Verordnung nicht anderes vorsehen.

Gemäß Artikel 4 der VO EWG 1408/71 gilt diese Verordnung für alle Rechtsvorschriften über Zweige der sozialen Sicherheit, u.a. die, die Familienleistungen betreffen.

Artikel 13 der VO EWG 1408/71 bestimmt:

"(1) ... Personen, für die diese Verordnung gilt, unterliegen den Rechtsvorschriften nur eines Mitgliedstaats. Welche Rechtsvorschriften diese sind, bestimmt sich nach diesem Titel.

(2) ... b) Eine Person, die im Gebiet eines Mitgliedstaats eine selbständige Tätigkeit ausübt, unterliegt den Rechtsvorschriften dieses Staates, und zwar auch dann, wenn sie im Gebiet eines anderen Mitgliedstaats wohnt ... ;

Diese Bestimmung erklärt somit den Beschäftigungsort zum grundsätzlichen Anknüpfungspunkt.

Nach Artikel 73 der VO 1408/71 hat ein Arbeitnehmer oder ein Selbständiger, der den Rechtsvorschriften eines Mitgliedstaats unterliegt, vorbehaltlich der Bestimmungen in Anhang VI, für seine Familienangehörigen, die im Gebiet eines anderen Mitgliedstaats wohnen, Anspruch auf Familienleistungen nach den Rechtsvorschriften des ersten Staates, als ob diese Familienangehörigen im Gebiet dieses Staates wohnten.

Damit war der Antrag für obigen Zeitraum abzuweisen.

VO Nr. 883/2004 und DVO Nr. 987/2009:

ln Art. 1 Buchstabe i der VO wird der Begriff "Familienangehöriger'' definiert als:

"1. i) jede Person, die in den Rechtsvorschriften, nach denen die Leistungen gewährt werden, als Familienangehöriger bestimmt oder anerkannt oder als Haushaltsangehöriger bezeichnet wird;

ii) in Bezug auf Sachleistungen nach Titel lll Kapitel 1 über Leistungen bei Krankheit sowie Leistungen bei Mutterschaft und gleichgestellte Leistungen bei Vaterschaft jede Person, die in den Rechtsvorschriften des Mitgliedstaats, in dem sie wohnt, als Familienangehöriger bestimmt oder anerkannt wird oder als Haushaltsangehöriger bezeichnet wird;

2. unterscheiden die gemäß Nummer 1 anzuwendenden Rechtsvorschriften eines Mitgliedstaats die Familienangehörigen nicht von anderen Personen, auf die diese Rechtsvorschriften anwendbar sind, so werden der Ehegatte, die minderjährigen Kinder und die unterhaltsberechtigten volljährigen Kinder als Familienangehörige angesehen;

3. wird nach den gemäß Nummern 1 und 2 anzuwendenden Rechtsvorschriften eine Person nur dann als Familien- oder Haushaltsangehöriger angesehen, wenn sie mit dem Versicherten oder dem Rentner in häuslicher Gemeinschaft lebt, so gilt diese Voraussetzung als erfüllt, wenn der Unterhalt der betreffenden Person überwiegend von dem Versicherten oder dem Rentner bestritten wird;"

Art. 11 Abs. 1 bis 3 der VO ("Allgemeine Regelung") lauten:

"(1) Personen, für die diese Verordnung gilt, unterliegen den Rechtsvorschriften nur eines Mitgliedstaats. Welche Rechtsvorschriften dies sind, bestimmt sich nach diesem Titel.

(2) Für die Zwecke dieses Titels wird bei Personen, die aufgrund oder infolge ihrer Beschäftigung oder selbstständigen Erwerbstätigkeit eine Geldleistung beziehen, davon ausgegangen, dass sie diese Beschäftigung oder Tätigkeit ausüben. Dies gilt nicht für Invaliditäts-, Alters- oder Hinterbliebenenrenten oder für Renten bei Arbeitsunfällen oder Berufskrankheiten oder für Geldleistungen bei Krankheit, die eine Behandlung von unbegrenzter Dauer abdecken.

(3) Vorbehaltlich der Artikel12 bis 16 gilt Folgendes:

a) eine Person, die in einem Mitgliedstaat eine Beschäftigung oder selbstständige Erwerbstätigkeit ausübt, unterliegt den Rechtsvorschriften dieses Mitgliedstaats;

Art. 67 der VO ("Familienangehörige, die in einem anderen Mitgliedstaat wohnen" lautet:

"Eine Person hat auch für Familienangehörige, die in einem anderen Mitgliedstaat wohnen, Anspruch auf Familienleistungen nach den Rechtsvorschriften des zuständigen Mitgliedstaats, als ob die Familienangehörigen in diesem Mitgliedstaat wohnen würden. Ein Rentner hat jedoch Anspruch auf Familienleistungen nach den Rechtsvorschriften des für die Rentengewährung zuständigen Mitgliedstaats."

Art 68 Abs. 1 und 2 der VO ("Prioritätsregeln bei Zusammentreffen von Ansprüchen") lauten:

"(1) Sind für denselben Zeitraum und für dieselben Familienangehörigen Leistungen nach den Rechtsvorschriften mehrerer Mitgliedstaaten zu gewähren, so gelten folgende Prioritätsregeln:

a) Sind Leistungen von mehreren Mitgliedstaaten aus unterschiedlichen Gründen zu gewähren, so gilt folgende Rangfolge: an erster Stelle stehen die durch eine Beschäftigung oder eine selbstständige Erwerbstätigkeit ausgelösten Ansprüche, darauf folgen die durch den Bezug einer Rente ausgelösten Ansprüche und schließlich die durch den Wohnort ausgelösten Ansprüche.

b) Sind Leistungen von mehreren Mitgliedstaaten aus denselben Gründen zu gewähren, so richtet sich die Rangfolge nach den folgenden subsidiären Kriterien:

i) bei Ansprüchen, die durch eine Beschäftigung oder eine selbstständige Erwerbstätigkeit ausgelöst werden: der Wohnort der Kinder, unter der Voraussetzung, dass dort eine solche Tätigkeit ausgeübt wird, und subsidiär gegebenenfalls die nach den widerstreitenden Rechtsvorschriften zu gewährende höchste Leistung. Im letztgenannten Fall werden die Kosten für die Leistungen nach in der Durchführungsverordnung festgelegten Kriterien aufgeteilt;

Demnach steht das Recht auf Erhebung des Leistungsanspruches in Österreich alleine dem (geschiedenen) Gatten zu.

Auch für diesen Zeitraum war der Antrag abzuweisen.

Rechtsmittelbelehrung:

Gegen diesen Bescheid kann innerhalb eines Monats nach Zustellung bei dem vorbezeichneten Amt das Rechtsmittel der Berufung eingebracht werden. Die Berufung ist zu begründen. Durch Einbringung einer Berufung wird die Wirksamkeit des angefochtenen Bescheides gemäß § 254 Bundesabgabenordnung (BAO) nicht gehemmt.

Berufung vom 6.12.2013

Gegen den Abweisungsbescheid vom 11.11.2013 wurde durch den steuerlichen Vertreter mit Eingabe vom 6.12.2013 Berufung erhoben:

Betreff: Berufung gegen Ihren Abweisungsbescheid des Antrages auf Familienbeihilfe vom 11. November 2013 (St.Nr.: X-IV03)

Sehr geehrte Damen und Herren!

Im Auftrag meiner Klientin, Frau B A, lege ich gegen den Abweisungsbescheid des Antrages auf Ausgleichszahlung der Familienbeihilfe ab Juli 2008 vom 11. November 2013 das Rechtsmittel der

Berufung

ein und begründe diese wie folgt:

ln Ihrem Bescheid begründen Sie die Abweisung der Familienbeihilfe, dass Frau B aufgrund ihrer Erwerbstätigkeit in Ungarn kein Anspruch auf die Österreichische Familienbeihilfe hätte, sondern ausschließlich der in Österreich eine selbständige Tätigkeit ausführende (geschiedene) Ehemann, Herr E C.

Dem wird folgendes entgegen gehalten:

- Gemäß Art 67 VO 883/2004 ist ein Export von Familienleistungen für Familienangehörige vorgesehen, die in einem anderen Mitgliedstaat wohnen.

Aufgrund der Vorgaben des Art l lit i VO 883/2004 ist Österreichische Familienbeihilfe auch an Kinder mit Wohnsitz in einem anderen Mitgliedstaat auszuzahlen, wenn ein unterhaltspflichtiger (geschiedener) Elternteil in Österreich einer (un-)selbständigen Beschäftigung nachgeht (siehe auch Spiegel (Hrsg.): Zwischenstaatliches Sozialversicherungsrecht, 9. Lfg., 5 6 f).

Aufgrund der Definition des Familienangehörigen in Art 1 lit i kann ein Anspruch auf Familienleistungen auch dann abgeleitet werden, wenn ein geschiedener, unterhaltspflichtiger Elternteil in einem anderen Mitgliedstaat als der Wohnsitzstaat eine Erwerbstätigkeit ausführt. - Auch gemäß Csaszar/Lenneis/Wanke (Hrsg.): FLAG Familienlastenausgleichsgesetz Kommentar, S. 574) fällt ein Kind, das zumindest einen Elternteil hat, der vom persönlichen Geltungsbereich gemäß § 2 der VO erfasst ist, als Familienangehöriger in den Anwendungsbereich der VO.

Es ist gemäß der Verordnung auch nicht untersagt, die Familienbeihilfe dem den Geldunterhalt (überwiegend) leistenden Elternteil zu gewähren. Aus der Sicht der Verordnung ist nur sicherzustellen, dass die Familienleistungen entweder der den Haushalt führenden Person oder der den (überwiegend) Unterhalt leistenden Person gewährt werden. - Im vorliegenden Fall von Frau B ist der Kindesvater- wie auch in der Begründung Ihres Abweisungsbescheides angeführt- seit 01.10.2005 in Österreich selbständig erwerbstätig. Es wird vom geschiedenen Ehemann ein gesetzlicher Unterhalt in Höhe von HUF 20.000,00/Monat (ca. EUR 80,00) an Frau B gezahlt.

Aufgrund der Unterhaltsverpflichtung des Kindesvaters besteht somit grundsätzlich Anspruch auf Familienbeihilfe für das Kind C D, geboren am ....10.2003, in Österreich. - Da aufgrund der oben angeführten unionsrechtlichen Vorschriften die Familienleistungen entweder der den Haushalt führenden Person oder der den (überwiegend) Unterhalt leistenden Person gewährt werden sollen, und Frau B als Alleinstehende sowohl den Haushalt mit dem Kind C D führt und gleichzeitig überwiegend für den Unterhalt des Kindes sorgt, besteht alleiniger (abgeleiteter) Anspruch auf die Österreichische Familienbeihilfe für Frau B.

Beiliegend erhalten Sie noch eine vom Kindesvater unterschriebene Verzichtserklärung auf den Bezug der Österreichischen Familienbeihilfe, welcher letztlich für die Gewährung der Österreichischen Familienbeihilfe - aufgrund des unionsrechtlichen vorrangigen Anspruches von Frau B- eine nur untergeordnete Bedeutung zukommt.

Aufgrund des unionsrechtlich abgeleiteten Anspruchs von B auf die Österreichische Familienbeihilfe ersuche ich um Aufhebung des Abweisungsbescheides vom 11. November 2013 und um Gewährung der Familienbeihilfe ab Juli 2008.

Sollten Sie diesbezüglich Rückfragen haben, stehe ich Ihnen sehr gerne zur Verfügung.

Verzichtserklärung

Der Vater C E erklärte am 21.11.2013, "auf die mir gemäß § 2a Abs. 1 Familienlastenausgleichsgesetz 1967 vorrangig zustehende Familienbeihilfe zugunsten meiner Exehefrau, Frau B A (...)", für C jun. zu verzichten.

Säumnisbeschwerde

Mit Eingabe vom 9.10.2014, zur Post gegeben am selben Tag, beim Bundesfinanzgericht eingelangt am 13.10.2014, hat die Bf durch ihren steuerlichen Vertreter Säumnisbeschwerde wegen behaupteter Verletzung der Entscheidungspflicht durch das Finanzamt Gänserndorf Mistelbach betreffend Erlassung einer Beschwerdevorentscheidung hinsichtlich der Berufung vom 6.12.2013 gegen den Bescheid des Finanzamtes Gänserndorf Mistelbach vom 11.11.2013, St.Nr.: X-IV03, womit der Antrag der Beschwerdeführerin vom 2.7.2013, eingebracht am 3.7.2013 auf Gewährung einer Ausgleichszahlung ab 07/2008 abgewiesen wurde, erhoben:

... Am 06.12.2013 wurde die damals noch als Berufung zu bezeichnende Beschwerde gegen den Abweisungsbescheid vom 11. November 2013 des Antrages auf Familienbeihilfe für meiner Klientin, Frau B A (St.Nr.: X-IV03), beim Finanzamt Gänserndorf Mistelbach eingereicht.

Laut Telefonat mit dem Finanzamt Gänserndorf Mistelbach am 11. Juni 2014 ist das Formular E 411 vom ungarischen Träger Magyar Allamkincstar bereits am 07.04.2014 beim Finanzamt eingelangt.

Da bis dato keine weiteren wie immer feststellbaren Amtshandlungen zur Erledigung der Beschwerde erkennbar waren, ist auszuschließen, dass die Säumnis nicht ausschließlich im Verschulden der Behörde gelegen ist.

Die Abgabenbehörde ist daher mit ihrer Erledigung mehr als sechs Monate säumig.

Es wird beantragt, dem Finanzamt Gänserndorf Mistelbach aufzutragen, über die Berufung/Beschwerde gegen den Abweisungsbescheid des Antrages auf Familienbeihilfe innerhalb einer Frist von nicht länger als drei Monaten ab Einlangen dieser Säumnisbeschwerde zu entscheiden...

Auftrag zur Bescheiderlassung

Mit Beschluss vom 15.10.2014, zugestellt am 22.10.2014, hat das Bundesfinanzgericht hierauf dem Finanzamt Gänserndorf Mistelbach aufgetragen, innerhalb einer Frist von vier Wochen ab Zustellung dieses Beschlusses zu entscheiden und entweder eine Abschrift der Beschwerdevorentscheidung (samt Zustellnachweis) vorzulegen oder schließlich anzugeben, warum eine Verletzung der Entscheidungspflicht nicht oder nicht mehr vorliegt.

Vorhalt

Mit Datum 10.11.2014 richtete das Finanzamt einen Vorhalt an die Bf, wonach um Klärung folgender Punkte gebeten werde:

- Nachweisung der gesamten Leistung des monatlichen (freiwillig/verpflichtend geleisteten) Kindesunterhaltes seit 01/2010 anhand von Kontoauszügen; Nachweisung der Festsetzung des Kindesunterhaltes, wenn zwischenzeitlich abgeändert (mit Übersetzung);

- Nachweisung des Auszuges aus dem gemeinsamen Haushalt des Kindesvaters sowie der neuen Wohnsitzbegründung (von der zuständigen Behörde); mit Übersetzung; sowie

- Bekanntgabe der gesamten Unterhaltskosten für E C D, geb.am 10.03 in den Jahren der Beantragung anhand einer Aufstellung, worin die zu deckenden Bedürfnisse des Kindes nach der Art mit betragsmäßiger Höhe dargestellt werden; mit Übersetzung, innerhalb obig gesetzter Frist wird ersucht.

Einer Beschäftigung im Wohnsitzstaat Ungarn ist der Kindesvater nachgegangen bis?

Fristverlängerung

Über Antrag des Finanzamtes Gänserndorf Mistelbach vom 19.11.2014 wurde mit Beschluss vom 21.11.2014 die Frist zur Bescheiderlassung auf sechs Monate ab Zustellung dieses Beschlusses erstreckt. Der Beschluss wurde dem Finanzamt am 26.11.2014 zugestellt.

Vorhaltsbeantwortung

Der Vorhalt vom 10.11.2014 wurde am 21.11.2014 von der Bf wie folgt beantwortet:

./ Erklärung des Kindesvaters über die Unterhaltszahlung von HUF 20.000/Monat (ca. EUR 67,00/Monat) einschließlich deren deutschen Übersetzung.

Die Auszahlung des Unterhalts erfolgt durch den Kindesvater immer bar, weshalb keine Kontoauszüge vorgelegt werden können. Die Höhe der Alimente hat das Gericht zwischenzeitlich nicht geändert.

./ Kopie der Meldekarten des Kindesvaters und seiner Lebensgefährtin, Frau K L, die unter der Adresse Neue_Adresse_Vater zusammenleben.

./ Monatliche und jährliche Aufstellung der Lebenshaltungskosten von Frau B und ihrem Sohn C D inkl. Erlagscheine über die monatlichen Betriebskostenzahlungen (Strom, Wasser, Müllabfuhr etc.).

Gemäß Kommentar zum § 12a FLAG 1967 ergibt sich die Höhe der Unterhaltsverpflichtung aus dem in einem Gerichtsurteil oder in einem gerichtlichen bzw. behördlichen Vergleich festgesetzten Betrag oder im Falle einer außergerichtlichen Einigung aus dem in dem schriftlichen Vergleich festgehaltenen Unterhaltsbetrag (siehe auch Csaszar/Lenneis/Wanke (Hrsg.): FLAG Familienlastenausgleichsgesetz Kommentar, 5. 256).

Aufgrund dieser Bestimmung ist der sonstige, freiwillig ausbezahlte Unterhalt außer Acht zu lassen. Selbst wenn der Kindesvater, Herr E C, zu irgendeinen Zeitpunkt freiwillig tatsächlich Unterhalt gezahlt hätte, dürften diese Beträge nicht berücksichtigt werden, weil daraus kein Unterhaltsanspruch abzuleiten wäre.

Aus der Aufstellung der Lebenshaltungskosten ist zu entnehmen, dass nur für die Bedürfnisse von C D (Schule, Bekleidung, Brille, sportliche Aktivitäten etc.) - ohne Berücksichtigung der Verpflegung zu Hause bzw. der tatsächlichen Haushaltskosten- ca. HUF 35.000,00/Monat aufgewendet werden müssen.

Aufgrund der dargestellten Höhe der Lebenshaltungskosten ist ersichtlich, dass der Kindesvater nicht zur überwiegenden Kostentragung seines Kindes beiträgt, somit ausschließlich der Kindesmutter, Frau B, der Anspruch auf die Ausgleichszahlung der Österreichischen Familienbeihilfe zukommt.

./ Kopie eines Abweisungsbescheides des Finanzamtes Wien 3/6/7/11/15 Schwechat Gerasdorf im Falle eines anderen Kindesvaters, der monatlich Unterhaltszahlungen für seine Kinder leistet.

Unser diesbezüglicher Antrag auf Ausgleichszahlung wurde durch das oben genannte Finanzamt mit der Begründung abgewiesen, dass keine überwiegende Kostentragung vorliege, weil die Unterhaltszahlungen die Höhe der Österreichischen Familienbeihilfe einschließlich Kinderabsetzbetrag unterschreiten.

Da die Unterhaltszahlungen durch den Kindesvater von C D an Frau B ebenfalls die Höhe der Österreichischen Familienbeihilfe einschließlich Kinderabsetzbetrag unterschreiten, ist ein Anspruch durch Herrn E auf die Österreichische Familienbeihilfe - analog zu den Ausführungen des Finanzamtes Wien 3/6/7/11/15 Schwechat Gerasdorf im anderen Fall- ebenfalls auszuschließen .

./ Eine Beschäftigung oder selbständige Tätigkeit in Ungarn ist der Kindesvater nicht nachgegangen...

Die angeführten Beilagen waren beigeschlossen.

Soweit die Kopien der Adresskarten (Lakcímet Igazoló Hatósági Igazolvány) lesbar sind, erfolgte eine Meldung von C E sowie von L K an der Anschrift Neue_Adresse_Vater. Auf den Adresskarten ist als Datum jeweils 4.3.2013 angegeben, um welches Datum es sich hierbei handelt, ist nicht leserlich.

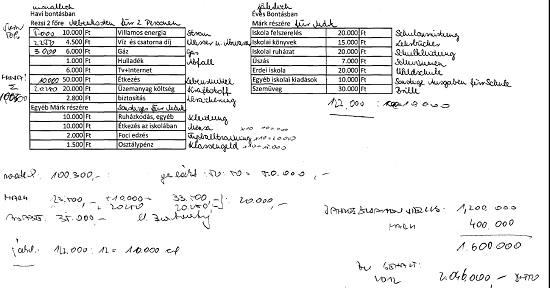

Die Kostenaufstellung lautet:

Der anonymisierte Abweisungsbescheid wurde wie folgt begründet:

Da kein gemeinsamer Haushalt zwischen ihnen und ihren Kindern besteht und keine überwiegende Kostentragung (Unterhalt mindestens in Höhe der Österreichischen Familienbeihilfe einschließlich Kinderabsetzbetrag) geleistet wird, war ihr Antrag auf Ausgleichszahlung lt. Art. 68a der Verordnung 883/2004 abzuweisen.

Beschwerdevorentscheidung

Mit Datum 7.1.2015 erging folgende Beschwerdevorentscheidung:

Es ergeht die Beschwerdevorentscheidung betreffend die Beschwerde vom 09.12.2013 von Frau B A, Adresse, gegen Abweisungsbescheid vom 11.11.2013.

Über die Beschwerde wird auf Grund des § 263 Bundesabgabenordnung (BAO) entschieden:

Ihrer Beschwerde vom 09.12.2013 wird teilweise stattgegeben:

betr. den Zeitraum Juli 2008 bis einschließlich Februar 2011 wird die Beschwerde als unbegründet abgewiesen.

Den Zeitraum März 2011 bis Dezember 2013 wird der Beschwerde vollinhaltlich entsprochen, die Ausgleichszahlung (Differenzzahlung) wird zuerkannt.

Begründung:

Sie sind ungarische Staatsbürgerin, geschieden von E C seit 28.02.2011, SVNR .... Mit dem gemeinsamen Kind E. C D, geb.am ....10.2003, leben Sie an obiger Adresse. In Ungarn gehen Sie einer unselbstständigen Beschäftigung seit 01.07.2002 (Unterbrechung Kinderbetreuungsgeldbezug 29.10.2013 bis 12.2006) nach. Sie haben keinen Österreichbezug.

Der Kindesvater E C ist in Österreich an der Fa. F OG, ... seit 27.10.2005 beteiligt. In Ungarn ging bzw. geht der Kindesvater keiner Beschäftigung nach.

Gemeinsamer Familienwohnsitz lag bis zur Scheidung (lt. Scheidungsurteil) an obiger Adresse.

Nachweislich wohnt der Kindesvater mit seiner Lebensgefährtin seit 04.03.2013 an der Adresse Neue_Adresse_Vater.

Die Ehe wurde am 28.02.2011 geschieden, die Obsorge für den aus der Ehe stammenden Sohn C D wurde Ihnen zugesprochen.

Die monatlichen Unterhaltsleistungen des Kindesvaters betragen HUF 20.000,-.

Der gesetzlich festgesetzte Unterhalt von HUF 20.000,00 wurde jeden Monat bar ausbezahlt.

Als Alleinerziehende haben Sie Anspruch auf Kindergeld i.H. von 13.700,-HUF (Alleinerzieher mit einem Kind) ab 01.03.2011, Beschluss des Ungarischen Schatzamtes vom 10.03.2011.

Aus der schätzungsweisen Feststellung der gesamten Unterhaltskosten für das Kind D ergibt sich, dass bei einer verhältnismäßigen Zuteilung der Wohnungskosten –mit Licht und Heizung- von 50%- monatlich HUF 10.250,- sowie Nahrung anteilsmäßig mit HUF 10.000,-geschätzt, da der Sohn in der Mensa ( Kosten monatlich HUF 10.000,- )versorgt wird, die monatlichen gesamten Unterhaltskosten ca. HUF 50.000,- betragen.

Auch können für die Klärung des Überwiegens die sogenannten "Regelbedarfsätze" herangezogen werden. Nach dem Erlass des BMF, GZ BMF-010222/0198-VI/7/2012 vom 12.10.2012 betragen diese für Kinder im hier maßgeblichen Alter von über sechs bis 10 Jahren 2013 € 313,-,2012 € 306,-, 2011 € 296,-per Monat. Das bedeutet, dass in Österreich mit diesem Betrag für die Bestreitung der Unterhaltskosten eines Kindes grundsätzlich das Auslangen gefunden werden kann.

In den Monaten wurde der Unterhalt bar, umgerechnet von ca. € 63,-- geleistet. Vor dem Hintergrund des geringen Lebensstandards und der billigeren Lebenshaltungskosten (laut WKO beträgt das BIP je Einwohner in Ungarn gemessen an Österreich lediglich ca. 50/51%) kann von einer überwiegenden Kostentragung im Sinne des § 2 Abs. 2 FLAG 1967 nicht ausgegangen werden.

Rechtliche Ausführungen:

Gemäß § 2 Abs. 1 lit. a des Familienlastenausgleichsgesetzes 1967 (FLAG) haben Personen, die im Bundesgebiet einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben, Anspruch auf Familienbeihilfe für minderjährige Kinder.

Nach § 2 Abs. 2 FLAG 1967 hat Anspruch auf Familienbeihilfe für ein im Abs. 1 genanntes Kind die Person, zu deren Haushalt das Kind gehört. Eine Person, zu deren Haushalt das Kind nicht gehört, die jedoch die Unterhaltskosten für das Kind überwiegend trägt, hat dann Anspruch auf Familienbeihilfe, wenn keine andere Person nach dem ersten Satz anspruchsberechtigt ist.

Zum Haushalt einer Person gehört ein Kind nach § 2 Abs. 5 FLAG 1967 dann, wenn es bei einheitlicher Wirtschaftsführung eine Wohnung mit dieser Person teilt.

Der Wohnsitz fehlt im gegenständlichen Fall bei Ihnen und Ihrem Kind.

Bei grenzüberschreitenden Sachverhalten ist jedoch zusätzlich die Verordnung (EWG) Nr. 883/2004 (VO) anzuwenden.

Eine Person, für die die VO gilt, unterliegt immer nur den Rechtsvorschriften eines Mitgliedstaates. Die VO bestimmt in den Art. 11 bis 16, welchem Mitgliedstaat die Person unterliegt (anwendbares Recht in der VO). Um in grenzüberschreitenden Fällen die Zuständigkeiten eines Staates für Familienleistungen zu eruieren, muss vorab geprüft werden, welchen Rechtsvorschriften der Elternteil bzw. jeder Elternteil für sich gesehen nach den Art. 11 bis 16 VO unterliegt. Maßgeblich dabei sind immer die leiblichen Eltern, unabhängig davon, ob sie im gemeinsamen Haushalt leben oder nicht und auch, ob sie verheiratet oder geschieden sind (vgl. EuGH-Urteil "Slanina" vom 26.11.2009, C-363/08 und VwGH vom 02.02.2010, ZI. 2009/15/0204-11).

Eine Person unterliegt grundsätzlich den Rechtsvorschriften jenes Staates, in dem sie eine Beschäftigung bzw. selbständige Erwerbstätigkeit tatsächlich ausübt.

Sie leben in Ungarn mit ihrem Kind. Sie gehen in Österreich keiner Beschäftigung nach. Es kann sich daher wegen fehlendem Österreichbezug kein direkter Anspruch auf Familienleistungen ergeben.

In Ungarn gehen Sie einer Beschäftigung nach und besteht ein Anspruch auf die Familienleistungen.

Der Kindesvater übt in Österreich eine Beschäftigung aus.

Aufgrund seiner Beschäftigung begründet er einen Beihilfenanspruch in Österreich nach der genannten VO.

Als Familienangehöriger gilt nach Art. 1 Buchstabe i VO 883/2004 :

"1. i) jede Person, die in den Rechtsvorschriften, nach denen die Leistungen gewährt werden, als Familienangehöriger bestimmt oder anerkannt oder als Haushaltsangehöriger bezeichnet wird;

ii) in Bezug auf Sachleistungen nach Titel III Kapitel 1 über Leistungen bei Krankheit sowie Leistungen bei Mutterschaft und gleichgestellte Leistungen bei Vaterschaft jede Person, die in den Rechtsvorschriften des Mitgliedstaats, in dem sie wohnt, als Familienangehöriger bestimmt oder anerkannt wird oder als Haushaltsangehöriger bezeichnet wird;

2. unterscheiden die gemäß Nummer 1 anzuwendenden Rechtsvorschriften eines Mitgliedstaats die Familienangehörigen nicht von anderen Personen, auf die diese Rechtsvorschriften anwendbar sind, so werden der Ehegatte, die minderjährigen Kinder und die unterhaltsberechtigten volljährigen Kinder als Familienangehörige angesehen;

3. wird nach den gemäß Nummern 1 und 2 anzuwendenden Rechtsvorschriften eine Person nur dann als Familien- oder Haushaltsangehöriger angesehen, wenn sie mit dem Versicherten oder dem Rentner in häuslicher Gemeinschaft lebt, so gilt diese Voraussetzung als erfüllt, wenn der Unterhalt der betreffenden Person überwiegend von dem Versicherten oder dem Rentner bestritten wird;"

Der für Familienleistungen zuständige Staat lässt sich daher nach Art. 67/68 in Verbindung mit Art. 11-16 der VO hier eindeutig ermitteln. Den "Prioritätsregeln bei Zusammentreffen von Ansprüchen" des Art. 68 nach ist Österreich ist aufgrund der Beschäftigung des Kindesvaters in Österreich (nachrangig) zuständig für die Auszahlung von Familienleistungen.

Ergänzend zu erwähnen ist, dass die im Zeitraum bis April 2010 anwendbare Verordnung Nr. 1408/71 der VO Nr. 883/2004 in den relevanten Artikeln inhaltlich entspricht.

Bereits aus dem klaren Wortlaut des § 2 Abs. 2 FLAG 1967 geht hervor, dass der Anspruch auf Familienbeihilfe in zwei Stufen zu prüfen ist (vgl. VwGH 16.2.1988, 85/14/0130). Demnach räumt das Gesetz den Anspruch auf Familienbeihilfe zunächst demjenigen ein, zu dessen Haushalt das Kind gehört. Es liegt somit in der Absicht des Gesetzgebers, die Familienbeihilfe dem Haushalt zuzuleiten, in dem das Kind lebt. Damit wird bezweckt, die mit der Betreuung des Kindes verbundene Mehrleistung abzugelten (siehe VwGH 25.6.1997, 97/15/0025). Die Betreuung, Erziehung und Pflege des Kindes als vermögenswerte Leistung kommt ja einer Erfüllung der Sorgepflicht durch Geldleistung gleich.

Aus dem Gesetz selbst ergibt sich somit, dass der primäre Anknüpfungspunkt für den Erhalt der Familienbeihilfe die Haushaltszugehörigkeit des Kindes ist (so auch VwGH 18.4.2007, 2006/13/0120). Derjenige Elternteil, bei dem das Kind im Haushalt lebt, hat demnach ausschließlich Anspruch auf Familienbeihilfe, ohne dass auf die Frage der überwiegenden Kostentragung eingegangen werden muss (vgl. erneut VwGH 16.2.1988, 85/14/0130).

„…Der Zweck des Artikels 73 der VO Nr. 1408/71 besteht darin, zugunsten der Familienangehörigen des den Rechtsvorschriften eines Mitgliedstaats unterliegenden Erwerbstätigen, die in einem anderen Mitgliedstaat wohnen, sicherzustellen, dass ihnen die in den anwendbaren Rechtsvorschriften des ersten Staates vorgesehenen Familienleistungen gewährt werden, wobei aus der Sicht der Verordnung nur sicherzustellen ist, dass die Beihilfe entweder der den Unterhalt leistenden Person oder der haushaltsführenden Person geleistet wird..“ (vgl. Urteil des EuGH vom 26. November 2009, C-363/08, Romana Slanina, Rz 22, 23).

Pro Monat und Kind gebührt die Familienbeihilfe nur einmal (§ 10 Abs. 4 FLAG 1967). Daran ändern die Regelungen der Verordnung nichts.

Gegenständlich steht bis zur Scheidung im Februar 2011 der Anspruch auf Familienbeihilfe - bloß die Ausgleichszahlung nach § 4 Abs. 2 FLAG 1967 - (allein) dem in Österreich beschäftigten Kindesvater zu, da aus der Sicht des nationalen Rechts gem. § 2 Abs.2 FLAG das Kind haushaltszugehörig war.

Hinsichtlich des Zeitraumes ab März 2011 bis einschließlich Dezember 2013 war dem Begehren zu entsprechen.

Es war spruchgemäß zu entscheiden.

(Für Zeiträume ab Jänner 2014 wird in einem gesonderten Antragsverfahren abzusprechen sein).

Am 21.1.2015 legte das Finanzamt den Zustellnachweis dazu vor. Danach wurde ein "Verf. 40 v 17.12.14" X-IV03 am 20.1.2015 an den steuerlichen Vertreter zugestellt.

Vorlageantrag

Mit Schreiben vom 16.1.2015, beim Finanzamt eingelangt am 19.1.2015, stellte die Bf durch ihren steuerlichen Vertreter Vorlageantrag:

ln der Beschwerdevorentscheidung wird die Gewährung der Ausgleichszahlung der Familienbeihilfe im oben genannten Zeitraum Juli 2008 bis Februar 2011 mit der Begründung abgewiesen, dass Frau B in Österreich keiner Beschäftigung nachgegangen sei, weshalb kein direkter Anspruch auf Familienleistungen im Sinne der VO 883/2004 bestehen würde.

ln gegenständlicher Beschwerdevorentscheidung wird zudem angeführt, dass bis zur Scheidung im Februar 2011 allein der in Österreich beschäftigte Kindesvater Anspruch auf Ausgleichszahlung in Österreich hätte, weil nur er und das Kind als haushaltsangehörig im Sine der VO 883/2004 gelten würden.

Frau B gilt zweifelsfrei als Familienangehöriger im Sinne der VO 883/2004 , da sie die leibliche Mutter des Kindes C D ist.

Im Zuge der Tätigkeit des Kindesvaters, Herrn E C, in Österreich lebte die Familie bis zur und auch nach der Scheidung in Ungarn. Frau B war in Ungarn beschäftigt und versorgte vorrangig gleichzeitig das Kind im damals noch gemeinsamen Haushalt, da der Kindesvater in Österreich tätig war und deshalb sich regelmäßig zumindest wochentags nicht in Ungarn aufgehalten hat.

Beiliegend erhalten Sie desweiteren die vom ungarischen Finanzamt an Frau B für die Jahre 2008 bis 2010 bestätigten Formulare E 9 bzw. Einkommensteuerbescheide des Kindesvaters, aus denen ersichtlich ist, dass die Einkünfte von Frau B in Ungarn höher als die Österreichischen Einkünfte des Kindesvaters waren.

Frau B hat somit nicht nur den Haushalt, in dem das gemeinsame Kind gelebt hat, geführt, sondern auch mit ihren höheren Einkünften zum gemeinsamen Unterhalt der Familie überwiegend beigetragen.

Wie in der beiliegenden Berufung vom 6. Dezember 2013 gegen den Abweisungsbescheid der Familienbeihilfe bereits angeführt, hat Frau B nicht nur nach der Scheidung, sondern auch für vorhergehende Zeiträume einen (abgeleiteten) Anspruch auf die Österreichische Familienbeihilfe.

Da Frau B sowohl den Haushalt geführt hat als auch überwiegend zum Unterhalt der Familie beigetragen hat, kommt ihr im Sinne der VO 883/2004 alleiniger Anspruch auf die Ausgleichszahlung der Österreichischen Familienbeihilfe zu (siehe auch Spiegel (Hrsg.): Zwischenstaatliches Sozialversicherungsrecht, 9. Lfg., 56 f bzw. Csaszar/Lenneis/Wanke (Hrsg.): FLAG Familienlastenausgleichsgesetz Kommentar, S. 574 f).

Aus diesen Gründen ersuche ich um Gewährung der Ausgleichszahlung der Österreichischen Familienbeihilfe auch für den vor der Scheidung liegenden Anspruchszeitraum Juli 2008 bis Februar 2011.

Zur Entscheidungsfindung über die Beschwerde wird vorsorglich die Mitwirkung des Senats bzw. die Durchführung einer mündlichen Verhandlung beantragt...

Zu den angeführten Beilagen siehe oben.

Vorlage

Mit Bericht vom 6.2.2015 legte das Finanzamt die als Beschwerde weiterwirkende Berufung dem Bundesfinanzgericht zur Entscheidung vor und führte unter anderem aus:

Sachverhalt:

Mit Antrag auf Gewährung einer Ausgleichszahlung –Beih 38- beantragte die Beschwerdeführerin und Kindesmutter für das Kind E C D, geb.am ....10.2003 die Ausgleichszahlung für den Zeitraum ab 01/2006 bis laufend. Der Antrag wurde am 03.07.2013 bei dem Finanzamt eingebracht.

Die Beschwerdeführerin, ungarische Staatsbürgerin, wohnt mit dem Kind E C D, geb. am ....10.2003 im gemeinsamen Haushalt, vom Kindesvater E C, SVNR ..., ist sie seit 28.02.2011 geschieden. In Ungarn war sie während des Beschwerdezeitraumes durchgehend unselbstständig beschäftigt.

Der Kindesvater bezieht in Österreich gewerbliche Einkünfte aus einer Beteiligung an der Fa. F OG, ...

Bis zur Scheidung wohnte der Kindesvater mit der Familie am Familienwohnsitz.

Betreffend den verjährten Zeitraum 01/2006 bis 06/2008 wurde der Antrag abgewiesen.

Betreffend den Zeitraum 03/2011 bis einschließlich Dezember 2013 wurde die Ausgleichszahlung zuerkannt. Der Kindesvater ist zu monatlichen Unterhaltsleistungen von HUF 20.000,- verpflichtet. Eine überwiegende Kostentragung im Sinne des § 2 Abs.2 FLAG 1967 ist nicht gegeben.

Im Beschwerdezeitraum wurde die Familienbeihilfe dem Kindesvater gewährt; die gesetzlichen Voraussetzungen des § 2 Abs. 2 FLAG 1967- der Haushaltszugehörigkeit- waren erfüllt.

Die Beschwerdeführerin vermeint, da sie sowohl den Haushalt geführt als auch überwiegend zum Unterhalt der Familie beigetragen hat, kommt ihr im Sinne der VO Nr. 883/2004 der alleinige (abgeleitete) Anspruch auf Ausgleichszahlung der östereichischen Familienbeihilfe zu.

Beweismittel:

Akt Antrag

Akt Beschwerde-Vorhaltsverfahren und Erledigung

Stellungnahme:

In der im Beschwerdefall gegebenen Konstellation steht nach nationalem Recht der Beihilfenanspruch dem Kindesvater zu. Das Tatbestandsmerkmal der Hauhaltszugehörigkeit des § 2 Abs.2 FLAG 1967 ist erfüllt. Die vom nationalen Gesetzgeber vorgegebene Gestaltung erfährt durch die VO Nr. 883/2004 keine Änderung dahingehend, dass der Kindesmutter bei der gegebenen Konstellation ein unbedingter Anspruch eingeräumt wird.

Auskunftsersuchen

Das Bundesfinanzgericht ersuchte das Finanzamt mit E-Mail vom 24.3.2015, gelesen am selben Tag, um folgende Informationen:

Das Finanzamt gibt im Vorlagebericht vom 6.2.2015 in Sachen A B (erstmals) an:

„Im Beschwerdezeitraum wurde die Familienbeihilfe dem Kindesvater gewährt; die gesetzlichen Voraussetzungen des § 2 Abs. 2 FLAG 1967- der Haushaltszugehörigkeit- waren erfüllt.“

Mit Beschwerdezeitraum ist laut BVE offenbar der Zeitraum von Juli 2008 bis Februar 2011 gemeint, ab März 2011 wurde laut BVE Ausgleichszahlung an die Bf gewährt.

Das Finanzamt wird ersucht, innerhalb von zwei Wochen den vollständigen Familienbeihilfeakt des Kindesvaters als PDF dem Bundesfinanzgericht vorzulegen.

Im Vorlagebericht und in der BVE wird auch angegeben:

„Bis zur Scheidung wohnte der Kindesvater mit der Familie am Familienwohnsitz.“

Demgegenüber wird von der Bf angegeben, die damaligen Ehegatten lebten seit 1.1.2010 getrennt (Aktenvermerk auf dem Scheidungsurteil).

Das Finanzamt wird daher ersucht, ebenfalls innerhalb von zwei Wochen Beweismittel dafür vorzulegen, dass der gemeinsame Haushalt erst im Februar 2011 aufgegeben wurde.

Vorlage des Scheidungsurteils und der Obsorgevereinbarung

Am 7.4.2015 ergänzte das Finanzamt den elektronischen Akt kommentarlos um das Scheidungsurteil und die Obsorgevereinbarung wie folgt:

Seite 1: Deutsche Übersetzung des Spruchs des Scheidungsurteils, wonach die Ehe zwischen C E und A B geschieden wird. Die Wohnsitze von C E und A B sind im Spruch jeweils mit Adresse angegeben.

Seite 2: Deutsche Übersetzung des Obsorgevergleichs:

Die am Rechtsstreit Beteiligten schließen auf der Grundlage ihrer Verhandlungen den folgenden

VERGLEICH

Die Beteiligten vereinbaren, dass der Aufenthaltsort ihres .... Oktober 2003 geborenen Kindes mit dem Vomamen C D bei der Mutter ist.

Der Kläger verpflichtet sich, zu Händen der Beklagten einen Kindesunterhalt für das Kind i. H. v. 20.000 HUF pro Monat freiwillig ab dem 1. März 2011 bis zum 5. eines jeden Monats im Voraus zu zahlen. Der Kläger ist mit der Kindesunterhaltszahlung nicht in Rückstand.

Der klägerische Vater ist zur kontinuierliche Kontakthaltung mit dem Kind wie folgt berechtigt: er kann das Kind jeden Samstag ab 9 Uhr vormittags bis 18 Uhr sehen und mit sich nehmen. Die Parteien wollen jetzt keine Vereinbarung zum Ersatz eines ausgefallenen Termins im Rahmen der kontinuierlichen Kontakthaltung bzw. der Regelung der periodischen Kontakthaltung treffen. Sie haben keinen Anspruch auf Ehegattenunterhalt zueinander. Sie haben ihr bewegliches Vermögen außergerichtlich bereits aufgeteilt, die Aufteilung wurde in die Tat umgesetzt und sie haben diesbezüglich keine weiteren Forderungen aneinander. Die ausschließliche Nutzerin der Immobilie unter Adresse, die im ausschließlichen Eigentum der Beklagten steht, ist die Beklagte. Der Kläger erhebt keinen Anspruch auf den Gegenwert des Wohnungsnutzrechtes.

Die Parteien wollen sonst nichts vortragen, sie ersuchen um Billigung ihres Vergleichs.

Seite 3: Seite 1 des Schreibungsurteils im Original. Dort wird bei C Kovas als Adresse Adresse mit dem Vermerk "szam alatti lakos" angeführt, bei A B "ugyanottani lakos". Unter der Begründung ist auf dieser Seite zu lesen:

INDOKOLÁS:

A bíróság a felperes keresetlevele, a becsatolt okiratok, a felek személyes nyilatkozatai és a rendelkezesre álló egyéb adatok alapján az alábbiakat állapíthatta meg:

A peres felek mintegy 10 évi ismeretség, ezen belül 3 évi élettársi kapcsolat után kötöttek házasságot, mely rnindkettöjüknek elsö házassága. Házasságukból 2003. október 19-én C D utónevü gyermekük született. Az utolsó közös lakóhelyük az alperes kizárólagos tulajdonát képezö Adresse. szám alatti ingatlanban volt.

A peres felek házassága évekig harmonikus és kiegyensúlyozott volt, majd eltérö életfelfogásuk miatt ez fokozatosan megromlott, ami oda vezetett, hogy 2010. január 1-jén az életközösséget a felek végleg megszakították. Ekkor a felperes a visszatérés szándéka nélkül elhagyta...

Eine Übersetzung lag zunächst nicht vor, aus dem letzten wiedergegebenen Absatz kann aber auf eine Beendigung der ehelichen Gemeinschaft mit 1.1.2010 (wie telefonisch vom steuerlichen Vertreter gegenüber dem Finanzamt angegeben) geschlossen werden (zur vollständigen Übersetzung siehe weiter unten).

Seiten 4, 5: Seiten 1 und 3 des Obsorgevergleichs (im Orginal ausführlicher als in der Übersetzung)

Seite 6: Beglaubigung des Übersetzers.

Ein Familienbeihilfeakt des Vaters wurde nicht vorgelegt.

Beschluss vom 20.4.2015

Mit Beschluss vom 20.4.2015, den Parteien zugestellt am 23.4.2015, trug das Bundesfinanzgericht den Parteien auf:

I. Dem Finanzamt Gänserndorf als belangte Behörde wird unter Hinweis auf die Säumnisfolgen gemäß § 266 Abs. 4 BAO aufgetragen, innerhalb von einer Woche nach Zustellung dieses Beschlusses jene Akten vollständig vorzulegen, auf die sich die Behauptung im Vorlagebericht der belangten Behörde vom 6.2.2015, im Beschwerdezeitraum sei Familienbeihilfe dem Kindesvater gewährt worden, stützt. Insbesondere ist auch eine allfällige Verzichtserklärung der Beschwerdeführerin gemäß § 2a Abs. 2 FLAG 1967 vorzulegen oder anzugeben, dass eine solche nicht vorliegt. Ferner ist innerhalb dieser Frist das Formular E 411 ("2x"), welches laut Ausgleichszahlungsantrag dem Antrag beigefügt war, vorzulegen oder anzugeben, dass dieses Formular ("2x") dem Finanzamt nicht übermittelt worden ist.

II. Der Beschwerdeführerin A B wird unter Hinweis auf § 119 BAO aufgetragen, sich innerhalb von zwei Wochen nach Zustellung dieses Beschlusses zur Behauptung im Vorlagebericht der belangten Behörde vom 6.2.2015, im Beschwerdezeitraum sei Familienbeihilfe dem Kindesvater gewährt worden, zu äußern, ebenso, ob die Beschwerdeführerin seinerzeit eine Verzichtserklärung gemäß § 2a Abs. 2 FLAG 1967 abgegeben hat. Ferner möge innerhalb dieser Frist eine Kopie des vollständigen Scheidungsurteils (sämtliche Seiten) im Original samt vollständiger deutscher Übersetzung vorgelegt werden.

Begründend wurde unter anderem ausgeführt:

Die belangte Behörde hat auf die E-Mail vom 24.3.2015 nur insoweit reagiert, als kommentarlos Teile des Scheidungsurteils und des Obsorgevergleichs vorgelegt wurden.

Da die belangte Behörde im Vorlagebericht erstmals behauptet, dass im Beschwerdezeitraum "die Familienbeihilfe" dem Kindesvater gewährt geworden sei, diese Behauptung aber in den bisher vorgelegten Akten keine Deckung findet, ist die belangte Behörde unter Hinweis auf die Säumnisfolgen des § 266 Abs. 4 BAO förmlich zur ergänzenden Aktenvorlage aufzufordern. Im Hinblick auf das vorangegangene E-Mail vom 24.3.2015 ist die Nachfrist von einer Woche angemessen.

Die Beschwerdeführerin hat sich bislang zu dieser Behauptung nicht geäußert. Es ist daher unklar, ob die Sachverhaltsbehauptung des Finanzamtes, dass im Beschwerdezeitraum "die Familienbeihilfe" dem Kindesvater gewährt geworden sei, aus Sicht der Beschwerdeführerin zutreffend ist. Sollte diese Behauptung zutreffen, wäre eine rechtliche Begründung, warum an Stelle des Kindesvaters der Beschwerdeführerin Familienbeihilfe bzw. Ausgleichszahlung zustehen sollte, zweckmäßig.

Außerdem wäre von beiden Parteien des verwaltungsgerichtlichen Verfahrens klarzustellen, ob die Bf gemäß § 2a Abs. 1 FLAG 1967 eine Verzichtserklärung zugunsten des Kindesvaters abgegeben hat.

Da Scheidungsurteil und Obsorgevergleich nicht vollständig und nur teilweise übersetzt vorliegen, sich das Finanzamt hierauf zur Frage der gemeinsamen Haushaltsführung bis Februar 2011 stützt, jedoch zweifelhaft ist, ob hieraus tatsächlich eine gemeinsame Haushaltsführung bis zu diesem Zeitpunkt hervorgeht, ist die Vorlage dieser Urkunden zur Gänze und in vollständiger Übersetzung - unabhängig von der rechtlichen Beurteilung dieses Umstands - erforderlich.

Das Finanzamt kam innerhalb der gesetzten Frist dem Auftrag des Bundesfinanzgerichts nicht nach.

Mitteilung des Finanzamtes vom 6.5.2015

Am 8.5.2015, zur Post gegeben am 7.5.2015, langte folgende Mitteilung des Finanzamtes beim Bundesfinanzgericht ein:

Ich beziehe mich zu obigem Betreff auf den Beschluss vom 20.4.2015 indem der Behörde eine Frist von einer Woche für die Beantwortung zuerkannt wurde und darf folgendes ausführen:

Das Schreiben langte zwar am 23.4.2015 im Finanzamt Gänserndorf Mistelbach - Standort Mistelbach ein, jedoch erfolgte die Weitergabe von der Poststelle an den Fachbereich erst am 28.4. 2015. Die Sachbearbeiterin, Frau M war jedoch von 28.4. bis 30.4 auf Weiterbildungsseminar in der BFA. Von 1.5.- 3.5. war wegen Feiertag und Wochenende dienstfrei. In der Folge nahm Frau M an der BFA wieder an Weiterbildungsseminar (Salzburger Steuerdialog) teil. Erst heute (6.5.2015) wurde Sie des Schriftstückes gewahr und hat mich umgehend vom Inhalt des Beschlusses informiert.

Ich bedauere daher die einwöchige Frist nicht eingehalten zu haben.

Zur Aufforderung den Familienbeihilfenakt des Kindesvaters vorzulegen wird ausgeführt: Es existiert bis dato kein Familienbeihilfenakt des Kindesvaters. Fälschlicherweise wurde im Vorlagebericht anstelle der Formulierung: Im Beschwerdezeitraum wäre die Familienbeihilfe dem Kindesvater zu gewähren; die gesetzlichen Voraussetzungen des § 2 Abs. 2 FLAG 1967 -der Haushaltszugehörigkeit- waren erfüllt" bedauerlicherweise eine falsche Aussage getroffen und zwar: Im Beschwerdezeitraum wurde die Familienbeihilfe dem Kindesvater gewährt; die gesetzlichen Voraussetzungen des § 2 Abs. 2 FLAG 1967- der Haushaltszugehörigkeit- waren erfüllt.

Diese Aussage wurde jedoch mit der Nachreichung vom 7.4.2015 wieder korrigiert indem im Betreff angeführt wurde, dass demgemäß kein Familienbeihilfenakt des Kindesvaters existiert:

Betreff:

FA18/2015000552 B A, Bezug E-Mail vom 24.03.2015 von Frau Elisabeth Wanke Punkt FB-Bezug durch KV E C: in der Sachverhaltsdarstellung unrichtig ausgeführt (siehe dazu Seite 4 BVE); richtiger Wortlaut: .. "ist zu gewähren (eine Antragstellung durch den KV unterblieb bis zum heutigen Tag) ... " Demgemäß existiert kein Familienbeihilfeakt des Kindesvaters. Punkt Beweismittelvorlage betr. Vorliegen eines gemeinsamen Haushaltes mit dem KV bis zur Scheidung im Februar 2011: diesbezüglich wird auf das Scheidungsurteil verwiesen, worin der erste Satz lautet: Das Stadtgericht Szekesfehervar hat in der Rechtssache des Klägers C E (wohnhaft in Adresse) wider die Beklagte A B (wohnhaft in Adresse) wegen Scheidung der Ehe und Nebenkosten ........"

Akt:

Scheidungsurteil und Obsorgebeschluss (07.04.2015) Aol

Hinsichtlich der Annahme des Finanzamtes nach einem gemeinsamen Wohnsitz von Kindesvater und Kindesmutter wird ausgeführt, dass eine Meldekarte vom Kindesvater und dessen Lebensgefährtin vorliegen auf dem als Ausstellungdatum 4.3.2013 angegeben ist (ist gescannt im Vorlageakt vorhanden). Der Vorhalt an den steuerlichen Vertreter von Frau B, es mögen Nachweise hinsichtlich des Auszuges aus dem gemeinsamen Haushaltes des Kindesvaters vorgelegt werden, blieben unbeantwortet.

Aus diesem Grund ging die Behörde davon aus, dass der Auszug aus der "gemeinsamen Wohnung" unmittelbar um das Datum der Meldekarte erfolgte.

Abgesehen davon, dass bei Eingaben einer Behörde an das Gericht im verwaltungsgerichtlichen Verfahren ein gewisses Mindestmaß an Förmlichkeit vorausgesetzt werden kann und dem Gericht nicht zuzusinnen ist, Datenbanken nach möglichen Behördeneintragungen zu durchsuchen, wurde im elektronischen Aktenverwaltungsprogramm des Bundesfinanzgerichts vom Finanzamt ein derartiger Betreff vom Finanzamt, sollte dieser tatsächlich am 7.4.2015 verfasst worden sein, nicht hochgeladen.

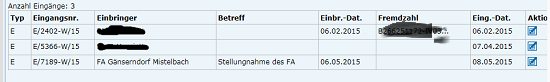

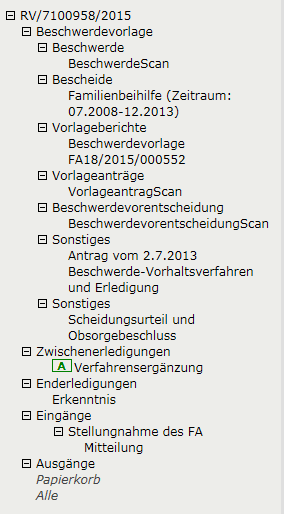

Im Akteneingang des Aktenverwaltungsprogramms des BFG RemIS findet sich keine Eintragung im Feld "Betreff" (der Eingang vom 6.2.2015 - als Einbringer wurde die Bf und nicht das Finanzamt angegeben - ist die Beschwerdevorlage, der Eingang vom 7.4.2015 - als Einbringer wurde die Bf und nicht das Finanzamt angegeben - ist die Vorlage von Scheidungsurteil und Obsorgebeschluss, der Eingang vom 8.5.2015 ist die gegenständliche Mitteilung):

Im Rechtsmittelakt des BFG RemA, der mit dem RemIS verknüpft ist, finden sich unter "Sonstiges - Scheidungsurteil und Obsorgebeschluss" die oben wiedergegebenen Auszüge aus dem Scheidungsurteil und dem Obsorgebeschluss:

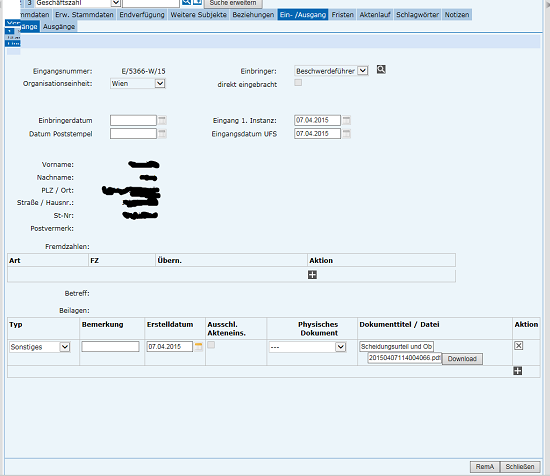

Auch in der Detailansicht des Eingangs vom 7.4.2015 im RemIS finden sich die Ausführungen laut Angaben in der Mitteilung des Finanzamtes vom 8.5.2015 nicht (weder im Feld "Betreff" noch im Feld "Bemerkung"):

Stellungnahme der steuerlichen Vertretung

Die steuerliche Vertretung gab mit Schreiben vom 7.5.2015, beim Bundesfinanzgericht eingelangt am 12.5.2015, folgende Stellungnahme ab und legte die erbetenen Dokumente vor:

Im Auftrag meiner Klientin, Frau B A, darf ich Ihnen in Ergänzung unseres Vorlageantrags wegen Gewährung der Ausgleichszahlung der Familienbeihilfe an Frau B entsprechend Ihres Beschlusses vom 20. April 2015 nachfolgende Unterlagen übermitteln bzw. wie folgt Stellung nehmen:

• Vollständiges Scheidungsurteil samt vollständiger beglaubigter deutscher Übersetzung

• Kopie der nochmaligen Verzichtserklärung des Kindesvaters, da von der ursprünglichen, mit der Berufung vom 6.12.2013 übermittelten Verzichtserklärung versehentlich keine Kopie in unseren Akten aufbewahrt wurde.

• Auszüge aus dem elektronischen Steuerakt (FinOnline) des Kindesvaters, Herrn E C (St.Nr.: Y), welche belegen, dass an den Kindesvater niemals die Österreichische Familienbeihilfe und der Kinderabsetzbetrag gewährt wurden.

Wie Sie sehen, fühlt sich der Kindesvater in jeden Belangen verpflichtet, seiner ehemaligen Frau und seinem Sohn beim endgültigen Abschluss der Beantragung der Österreichischen Familienbeihilfe zu helfen, weshalb er einerseits erneut bereit war, eine weitere Verzichtserklärung zu unterfertigen, andererseits hat er unsere Kanzlei eine steuerliche Vollmacht erteilt, damit wir in der Lage sind, über seinen elektronischen Steuerakt abzufragen und dem Finanzamt in seiner Behauptung entgegenzutreten, dass Herr E jemals die Österreichische Familienbeihilfe in Anspruch genommen hätte.

• Auszug aus der VO 987/2009 zur Durchführung der VO 883/2004 samt Erläuterung zu dieser Verordnung (siehe Spiegel (Hrsg.): Zwischenstaatliches Sozialversicherungsrecht, 24. Lfg., S 15), aus denen ersichtlich ist, dass es aufgrund der Familienbetrachtungsweise unerheblich ist, welcher Elternteil Anspruch auf Familienleistungen erhebt.

Gemäß Art 60 Abs. 1 kann ein Elternteil, sofern der andere berechtigte Elternteil kein Anspruch auf die ihm zustehenden Leistungen erhebt, für den jeweiligen anderen Elternteil seinen Anspruch auf Familienleistungen geltend machen, und der zuständige Träger, dessen Rechtsvorschriften anzuwenden ist, muss diesen Antrag entsprechend berücksichtigen.

Frau B hat den Antrag auf Familienbeihilfe statt des in Österreich erwerbstätigen Kindesvaters gestellt, und da Herr E nachweislich keine Familienbeihilfe in Österreich bezogen hat, steht Frau B die Ausgleichszahlung der Österreichischen Familienbeihilfe jedenfalls zu.

Es sei im Zusammenhang mit dem Vorlagebericht des zuständigen Finanzamts angemerkt, dass nach Zustellung des Vorlageberichts an unsere Kanzlei das Finanzamt in einem Telefongespräch darauf aufmerksam gemacht worden ist, dass die Behauptung, dem Kindesvater sei Familienbeihilfe gewährt worden, nicht stimmt. Es wurde uns telefonisch die Auskunft gegeben, dass dies tatsächlich ein Irrtum gewesen sei und versehentlich so falsch formuliert wurde bzw. dies dem Bundesfinanzgericht auch ergänzend mitgeteilt wird, was offensichtlich letztlich nicht passiert ist.

Außerdem soll zur allgemeinen Verwaltungspraxis anderer Behörden entsprechend des vorliegenden Sachverhalts und unionsrechtlicher Rechtslage, welche in unserer täglichen Praxis auch bei weiteren Klienten vorkommen, angemerkt werden, dass die Gewährung von Familienleistungen, insbesondere von Kinderbetreuungsgeld, welches ebenfalls eine Familienleistung im Sinne der VO 883/2004 ist, durch die Gebietskrankenkassen, an in Österreich niemals erwerbstätig gewesenen und in einem anderen Mitgliedstaat wohnenden Kindesmüttern, noch nie zu einem sich so lang unnötig ziehenden Verfahren gekommen ist, weil bei diesen anderen Fällen noch nie in Frage gestellt wurde, ob die Kindesmutter Anspruch auf Familienleistungen aus Österreich hätte.

Sollten Sie diesbezüglich Rückfragen haben, stehe ich Ihnen sehr gerne zur Verfügung.

Scheidungsurteil

Der beglaubigten Übersetzung des Scheidungsurteils vom 28.2.2011 lässt sich in Bezug auf die gemeinsame Haushaltsführung entnehmen:

... Das Gericht hat auf der Grundlage der Klageschrift des Klägers, der eingereichten Dokumente, der Aussagen der Beteiligten und sonstiger Daten den folgenden Sachverhalt festgestellt:

Die am Rechtsstreit beteiligten Parteien haben nach 10 Jahren Bekanntschaft geheiratet, davon lebten sie 3 Jahre als Lebensgefährten zusammen. Das war für beide die erste Ehe. In der Ehe ist das Kind C D am .... Oktober 2003 geboren. Ihr letzer gemeinsamer Wohnort war die im ausschließlichen Eigentum der Beklagten befindliche Immobilie unter [Adresse].

Die Beziehung der Parteien war jahrelang harmonisch und ausgeglichen, hat sich aber aufgrund ihrer unterschiedlichen Lebensauffassung sukzessive verschlechtert. Die häusliche Gemeinschaft wurde am 1. Januar 2010 aufgehoben, als der Kläger aus dem gemeinsamen Haushalt ohne Rückkehrabsicht ausgezogen war.

Seitdem haben sich die Parteien nicht versöhnt und auch ein diesbezüglicher Versuch des Gerichts führte zu keinem Erfolg.

Die Parteien beantragten gemeinsam die Scheidung der Ehe und wollten die Gründe, die zur Verschlechterung der Ehe geführt haben, nicht darlegen. Sie wollten zu den Nebensachen eine Einigung abschließen.

Das Gericht konnte auf der Grundlage der zur Verfügung stehenden Angaben als Fakt feststellen, dass die Ehe der Parteien tiefgreifend und unheilbarer zerrüttet ist und es keine Hoffnung besteht, die häusliche Gemeinschaft wieder herzustellen. Ihre Scheidungsabsicht beruht auf ihrer einflussfreien entschlossenen Willenserklärung. Das wird auch dadurch bestätigt, dass die Lebensgemeinschaft seit derer Abbrechen nicht wiederhergestellt werden konnte und der Kläger in einer Beziehung mit einer Lebensgefährtin lebt. Die Parteien haben außerdem eine Einigung hier am Gericht abgeschlossen...

Obsorgevergleich

Gegenüber dem bisher vorgelegenen Text des Obsorgevergleichs (siehe oben) vom 28.2.2011 ist keine für das gegenständliche Verfahren bedeutsame Änderung festzustellen.

Der Vater verpflichtete sich zur Zahlung von 20.000 HUF an Unterhalt für seinen Sohn ab 1.3.2011, ein Unterhaltsrückstand bestehe nicht.

Verzichtserklärung

Mit Datum 26.4.2015 hat C E sen. neuerlich erklärt, "auf die mir gemäß § 2a Abs. 1 Familienlastenausgleichsgesetz 1967 vorrangig zustehende Familienbeihilfe zugunsten meiner Exehefrau, Frau B A" für C D E jun zu verzichten.

Finanz-Online

Laut Abfrage des steuerlichen Vertreters vom 7.5.2015 konnten zur Steuernummer Y (jene des Vaters) "keine Familienbeihilfedaten ermittelt werden."

Spiegel (Hrsg.): Zwischenstaatliches Sozialversicherungsrecht, 24. Lfg., S 15

Der vom steuerlichen Vertreter vorgelegte Auszug aus Spiegel (Hrsg.): Zwischenstaatliches Sozialversicherungsrecht, 24. Lfg., S 15 lautet (Rz 1 bis 3):

I. Familienbetrachtungsweise Rz 1 Art 60 Abs 1 normiert für den Bereich der Familienleistungen die Anwendbarkeit der sog "Familienbetrachtungsweise". Das bedeutet, dass für die Frage, ob ein Anspruch auf Familienleistungen besteht und in welcher Höhe dieser gebührt, die gesamte Situation der Familie vom zuständigen Träger zu berücksichtigen ist, auch wenn gewisse Sachverhaltselemente (zB Wohnsitz oder Beschäftigungsort) in einem anderen MS liegen oder dort eingetreten sind (zB Arbeitsverdienst bzw Erwerbseinkommen). Die Familienbetrachtungsweise stellt somit im Ergebnis eine spezielle Ausformung der Sachverhaltsgleichstellung iSd Art 5 VO 883/2004 dar. Entwickelt wurde sie vom EuGH in der Rs Hoever und Zachow1) und als allgemeiner Grundsatz des Koordinierungsrechts in der Rs Dodl und Oberhollenzer2) bestätigt. Rz 2 Abs 1 sieht darüber hinaus vor, dass ein Elternteil für den jeweiligen anderen Elternteil einen Anspruch auf Familienleistungen geltend machen kann. Für die Antragstellung ist mit anderen Worten die Frage, wer nach nationalem Recht als Leistungsempfänger vorgesehen ist, irrelevant. Ein in Ö erwerbstätiger Ehemann kann daher zB einkommensabhängiges KBG nach dem KBGG für seine im gemeinsamen Haushalt lebende Ehegattin beantragen, wenn diese vor ihrer Mutterschaftskarenz in Deutschland beschäftigt war. Obgleich Karenzzeitenaufgrund von Mutterschaft gem dem Beschluss Nr F1 der VWK (s Anlage 3 bzw Art 68 Rz 6 VO 883/2004 ) als Beschäftigung iSd Art 68 anzusehen sind, wäre im konkreten Fall dennoch Ö gem Art 68 Abs 1 lit b sublit ii VO 883/2004 der prioritär zuständige MS, wenn hier auch der Wohnort der Kinder ist. Ö hat daher den Antrag des Ehegatten gem Art 60 Abs 1 zu berücksichtigen, auch wenn nicht dieser sondern die Ehegattin nach dem KBGG materiell anspruchsberechtigt ist.3) Rz 3 Freilich ist der Berechnung des Anspruchs nicht das Einkommen des antragstellenden Ehemanns zugrunde zu legen, da dieser nicht den Einkommensausfall erleidet. Deshalb ist für die Leistungsberechnung jedenfalls auf die Ehegattin abzustellen (vgl Art 68 Rz 11 VO 883/2004 ). Seit der Rs Bergström4) ist jedoch unklar, ob im oben genannten Beispiel der in Deutschland erwirtschaftete Arbeitsverdienst zugrunde zu legen ist, oder jener Arbeitsverdienst, den eine Person mit vergleichbarer Ausbildung und Tätigkeit in Ö verdient hätte. Letzteres hat der EuGH für die Rechtslage unter der VO 1408/71 vertreten. Ob dies auch für die neue VO 883/2004 gilt, ist fraglich. Dagegen könnte die Einführung des Grundsatzes der Sachverhaltsgleichstellung gem Art 5 VO 883/2004 sprechen. Der EuGH hat sein Ergebnis jedoch in erster Linie mit dem Argument der Gleichbehandlung begründet. Dies wäre auch auf die VO 883/2004 übertragbar. Es bestehen daher gute Gründe anzunehmen, dass die Rs Bergström weiterhin auch für die VO 883/2004 beachtlich ist. Unstrittig ist jedoch seit der Rs Bergström, dass das Erwerbseinkommen von Personen, die nicht den RV des zuständigen MS unterliegen, für die Berechnung von Familienleistungen dem Grunde nach zu berücksichtigen ist. Damit im Widerspruch steht die ö Praxis in diesen Fällen lediglich pauschales und nicht einkommensabhängiges KBG zu gewähren. Die Regelung des § 24 Abs 2 KBGG, nach der lediglich in Ö sv-pflichtige Erwerbseinkommen für das einkommensabhängige KBGG zu berücksichtigen sind, ist daher als unionsrechtswidrig zu qualifizieren. 1) EuGH C-245/94, Hoever und Zachow, Slg 1996, 1-4895. 2) EuGH C-543/03, Dodl und Oberhollenzer, Slg 2005, 1-5049. 3) Vgl hierzu auch Spiegel, FS Bauer/Maier/Petrag 375. 4) EuGH C-257/10, Bergström, Slg 2011, 1-0000.

Mit E-Mail vom 12.5.2015 wurde das Schreiben samt Beilagen des steuerlichen Vertreters der Bf A B dem Finanzamt mit dem Ersuchen sich hierzu mittels E-Mail innerhalb einer Frist von zwei Wochen zu äußern übermittelt.

Mitteilungen der Parteien

Das Finanzamt teilte mit E-Mail vom 1.6.2015 mit:

Die Abgabenbehörde nimmt die im Verfahren aufgenommenen Beweise des steuerlichen Vertreters der Bf A B zur Kenntnis. Eine diesbezügliche Äußerung seitens der Abgabenbehörde unterbleibt.

Der steuerliche Vertreter teilte mit Telefax vom 1.6.2015 mit, "dass die mit Vorlageantrag vom 16.01.2015 beantragte mündliche Verhandlung vor dem Senat und die Befassung des gesamten Senats mit der Beschwerde zurückgezogen werden."

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Die Bf A B ist ungarische Staatsbürgerin, wohnt in Ungarn und war in Ungarn im Beschwerdezeitraum (Juli 2008 bis November 2013) durchgehend nichtselbständig erwerbstätig. Ihre monatlichen Einkünfte betrugen rund HUF 170.500,00.

Ihr im Oktober 2003 geborener Sohn C D E jun. wohnt mit der Bf im gemeinsamen Haushalt in Ungarn und geht in Ungarn zur Schule.

Der Vater von C jun., C E sen., war mit der Bf verheiratet und erzielte in Österreich seit dem Jahr 2005 Einkünfte aus Gewerbebetrieb als unbeschränkt haftender Gesellschafter einer OG:

Jahr | Einkommen | Einkommensteuer |

2007 | € 4.028,49 | € 0,00 |

2008 | kein Bescheid |

|

2009 | € 7.476,57 | € 0,00 |

2010 | € 827,42 | € 0,00 |

2011 | € 11.761,50 | € 256,00 |

Die Ehe zwischen A B und C E wurde am 28.2.2011 geschieden, wobei die Obsorge für den gemeinsamen Sohn C der Mutter übertragen wurde. Der Vater leistet monatliche Unterhaltszahlungen von HUF 20.000,00 seit 1.3.2011. Die eheliche Gemeinschaft wurde bereits mit Jänner 2010 endgültig aufgegeben.

Für den Unterhalt von C jun. kam im Beschwerdezeitraum überwiegend die Bf auf.

Von Ungarn wurden von 1/2006 bis 2/2011 monatlich HUF 12.200 und ab 3/2011 monatlich HUF 13.700 für C jun. an Familienleistungen erbracht.

Der geschiedene Ehegatte C D E sen. verzichtete am 21.11.2013 zugunsten der Bf auf "die mir gemäß § 2a Abs. 1 Familienlastenausgleichsgesetz 1967 vorrangig zustehende Familienbeihilfe".

Nicht festgestellt werden kann, dass die Bf zugunsten von C E sen. gemäß § 2a FLAG 1967 auf die Familienbeihilfe bzw. Ausgleichszahlung verzichtet hat. Es steht auch nicht fest, dass C E sen. im Beschwerdezeitraum Familienbeihilfe bzw. Ausgleichszahlung bezogen hat.

Beweiswürdigung

Die getroffenen Sachverhaltsfeststellungen gründen sich auf das Vorbringen der Parteien des verwaltungsgerichtlichen Verfahrens und den Akteninhalt.

Nach dem glaubwürdigen Vorbringen der Bf betragen die gemeinsamen Lebenshaltungskosten (Wohnung, TV, Internet, Lebensmittel, Tanken... ) insgesamt rund HUF 100.300 monatlich, hinzu kommen Aufwendungen für Kleidung, Mensa, Trainung usw. von C jun. von rund HUF 22.500.

Selbst wenn die Annahme des Finanzamtes in der Beschwerdevorentscheidung (BVE), die gesamten Unterhaltskosten von C jun. lägen bei HUF 50.000 monatlich, zutreffend sein sollte, ist der davon auf die Bf entfallende Anteil jedenfalls höher als der Anteil des Vaters von HUF 20.000.

Damit trägt die Bf überwiegend die Unterhaltskosten von C jun. Dies entspricht auch der Ansicht des Finanzamts im Vorlagebericht und in der BVE.

Beweise dafür, dass die Bf zugunsten von C E sen. gemäß § 2a FLAG 1967 auf die Familienbeihilfe bzw. Ausgleichszahlung verzichtet hat, wurden nicht vorgelegt. Es steht auch nicht fest, dass C E sen. im Beschwerdezeitraum Familienbeihilfe bzw. Ausgleichszahlung bezogen hat. Erst mit Eingabe vom 6.5.2015 stellte das Finanzamt richtig, dass die entsprechende Behauptung der belangten Behörde im Vorlagebericht falsch gewesen ist. Dies entspricht auch den vom steuerlichen Vertreter vorgelegten Beweisen.

Da das Finanzamt keinen Familienbeihilfen- bzw. Ausgleichszahlungsakt betreffend C E sen. als Anspruchsberechtigter vorlegen konnte, geht das Bundesfinanzgericht in Übereinstimmung mit der Stellungnahme der belangten Behörde vom 6.5.2015 und den Angaben des Bf davon aus, dass vom Vater im Beschwerdezeitraum überhaupt keine Familienbeihilfe bzw. Ausgleichszahlung bezogen wurde. Auch während des gesamten lang dauernden Verwaltungsverfahrens wurde vom Finanzamt ein Familienbeihilfen- bzw. Ausgleichszahlungsbezug durch den Vater nicht behauptet, dies wurde erstmals im Vorlagebericht - beweislos - in den Raum gestellt.

Zur Frage der gemeinsamen Haushaltsführung folgt das Bundesfinanzgericht den Angaben des steuerlichen Vertreters, wonach die eheliche Gemeinschaft bereits mit Jänner 2010 endgültig aufgegeben wurde. Dies steht im Einklang mit der im Beschwerdeverfahren vorgelegten vollständigen Begründung des Scheidungsurteils, in welchem ausdrücklich angegeben wird, dass der Vater von C D jun am 1.1.2010 ohne Rückkehrabsicht aus dem gemeinsamen Haushalt ausgezogen ist.

Allein aus dem Spruch des Urteils in der deutschen Übersetzung (im Orginal offenkundig nicht wortident) zu schließen, dass infolge Anführung derselben Adresse bei beiden Parteien die Haushaltsgemeinschaft bis zur Scheidung angehalten hat, ohne sich mit der Urteilsbegründung auseinanderzusetzen, entspricht nicht einem ordnungsgemäßen Beweisverfahren, zumal es der Lebenserfahrung widerspricht, dass Ehegatten bis zum Tag ihrer Scheidung einen gemeinsamen Haushalt führen. Normalweise wird der gemeinsame Haushalt schon eine Zeit vor der tatsächluchen Scheidung aufgegeben. Ein Auszug aus dem gemeinsamen Haushalt bereits vor einer behördlichen Meldung ist nicht außerhalb der Lebenswahrscheinlichkeit, im Zweifel ist den Angaben in der Begründung des Scheidungsurteils zu folgen. Den geschiedenen Gatten der Bf hat das Finanzamt, obwohl in dessen Wirkungsbereich berufstätig, hierzu nicht einvernommen. Da der Frage der gemeinsamen Haushaltsführung im gegenständlichen Fall, wie noch auszuführen ist, keine entscheidende Bedeutung zukommt, sind diesbezügliche weitere Erhebungen entbehrlich.

Rechtsgrundlagen

Nationales Recht

§ 2 FLAG 1967 lautet:

§ 2. (1) Anspruch auf Familienbeihilfe haben Personen, die im Bundesgebiet einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben,

a) für minderjährige Kinder,