Das gewünschte höhere Ausmaß des Grades der Behinderung resultiert aus der Bescheinigung eines im vorliegenden Fall nicht zuständigen Amtsarztes

European Case Law Identifier: ECLI:AT:BFG:2022:RV.7100918.2022

Beachte:

Revision (Amtsrevision) beim VwGH anhängig zur Zahl Ro 2022/13/0016. Zurückweisung mit Beschluss vom 26.06.2023.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den RichterRi in der Beschwerdesache ***Bf1***, ***Bf1-Adr***, über die Beschwerde der Beschwerdeführerin (Bf.) vom 12. August 2021 gegen den Einkommensteuerbescheid (Arbeitnehmerveranlagung) 2020 des Finanzamtes Österreich vom 9. August 2021 zu Steuernummer ***BF1StNr1*** zu Recht erkannt:

Gemäß § 279 BAO wird der Beschwerde teilweise stattgegeben und der angefochtene Bescheid abgeändert. Die Einkommensteuer für das Jahr 2020 wird mit -564,00 € festgesetzt. Die Bemessungsgrundlagen hierfür sind dem als Beilage angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil des Spruches dieses Erkenntnisses.

Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) zulässig.

Entscheidungsgründe

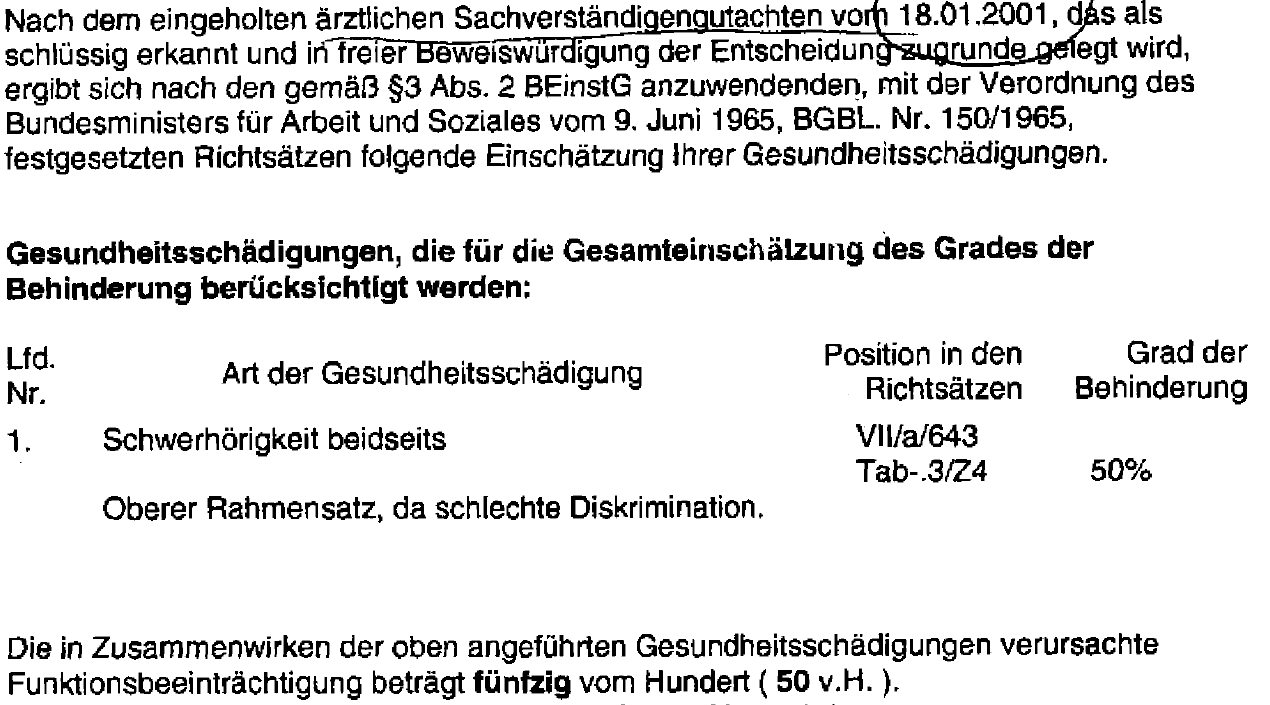

a) Das Bundesamt für Soziales und Behindertenwesen Wien Niederösterreich Burgenland (=Bundessozialamt Wien Niederösterreich Burgenland) erließ einen mit 1. März 2001 datierten Bescheid mit folgendem Spruch an die Beschwerdeführerin (Bf.): "Auf Ihren Antrag vom 24. November 2000, eingelangt am 27. November 2000, wird gemäß § 14 Abs. 2 Behinderteneinstellungsgesetz (BEinstG), BGBl. Nr. 22/1970, in der derzeit geltenden Fassung, festgestellt, dass Sie ab 27. November 2000 dem Kreis der begünstigten Behinderten (§ 2 Abs. 1 BEinstG angehören. Der Grad der Behinderung (§ 3 BEinstG) beträgt fünfzig vom Hundert." Auf dem Beiblatt zu diesem Bescheid (BFG-Akt Bl. 14) wurde insbesondere ausgeführt:

b) Am 20.2.2001 stellte die Bezirkshauptmannschaft Y eine vom Amtsarzt unterschriebene Bestätigung (BFG-Akt Bl. 25) an das Finanzamt für den BezirkInWien, aus, wonach die Bf. zu 65% dauernd erwerbsgemindert sei und Krankendiätverpflegung wegen chronischer Gastritis benötige.

c) Im Einkommensteuerbescheid 2015 der Bf. vom 12. Mai 2016 (BFG-Akt Bl. 52 f.) wurden folgende außergewöhnlichen Belastungen berücksichtigt: "Freibetrag wegen eigener Behinderung (§ 35 (3) EStG 1998)" in Höhe von 243,00 € (nach damaliger Rechtslage entsprechend einer Minderung der Erwerbsfähigkeit zwischen 45% und 54%).

Mit Schreiben vom 16.05.2016 (BFG-Akt Bl. 54) erhob die Bf. Beschwerde gegen den Einkommensteuerbescheid 2015 vom 12. Mai 2016 und focht an, dass ihre amtliche Bescheinigung über die 65%-Erwerbsminderung und Diätpauschale wegen chronischer Gastritis nicht berücksichtigt worden sei. Beantragt wurde, dass dies berücksichtigt werde. Begründend brachte die Bf. vor: "Ich habe im Jahr 2000 beim Bundessozialamt einen Bescheid für den Dienstgeber nach dem Behinderteneinstellungsgesetz beantragt. In diesem wurde mir zusammenfassend nur der Prozentsatz für die Hörminderung zuerkannt, die Magenerkrankung aber nicht (da diese in der beruflichen Tätigkeit keine Funktionseinschränkung bewirkt).

Mit dem nach der do. Untersuchung übermittelten "Parteiengehör gemäß § 45 AVG" sprach ich nochmals beim Amtsarzt, welcher für die MdE-Bestätigungen für das Finanzamt zuständig war, vor. Dieser erhöhte daraufhin am 20.02.2001 den Grad der Behinderung entsprechend (Hörminderung hat sich verschlechtert) und erklärte mir, auch wenn im Bescheid des Bundessozialamtes (gem. Behinderteneinstellungsgesetz) die chronische Magenerkrankung zusammenfassend nicht berücksichtigt wurde, kann das sehr wohl steuerlich geltend gemacht werden, da es sich um eine chronische Erkrankung handelt, welche Diätverpflegung bedarf. Auch nicht berufstätige Personen (Pensionisten, Kinder, etc...) können den Grad der Behinderung feststellen lassen und der ausgestellte Bescheid beziehe sich nur auf die berufliche Tätigkeit."

"Der abschließend ausgestellte Bescheid vom Bundessozialamt vom 1.3.2001 gemäß Behinderteneinstellungsgesetz bezog sich nur auf meine Funktionseinschränkung im dienstlichen Bereich und beinhaltet auch nicht meine komplette Behinderung, welche ich aber leider habe und wurde auf Grundlage des ärztlichen Sachverständigengutachtens vom 18.01.2001 (…) ausgestellt"

Über diese Beschwerde entscheid das Finanzamt mit Beschwerdevorentscheidung vom 18. Mai 2016 (BFG-Akt Bl. 59 f.), welche in Rechtskraft erwuchs, und setzte die Einkommensteuer für 2015 unter Berücksichtigung folgender außergewöhnlicher Belastungen fest:

- 1. "Freibetrag wegen eigener Behinderung (§ 35 (3) EStG 1998)" in Höhe von 363,00 € (nach damaliger Rechtslage entsprechend einer Minderung der Erwerbsfähigkeit zwischen 65% und 74%);

- 2. "Pauschbeträge nach der Verordnung über außergewöhnliche Belastungen wegen eigener Behinderung" in Höhe von 504,00 € (entsprechend 12 x 42 Euro monatlich wegen Krankendiätverpflegung bei Magenkrankheit oder einer anderen inneren Krankheit gemäß § 2 Abs. 1 der Verordnung).

d) Am 22. März 2021 langte die Einkommensteuererklärung (Erklärung zur Arbeitnehmerveranlagung) der Bf. für 2020 elektronisch beim Finanzamt Österreich ein (BFG-Akt Bl. 38). Darin machte die Bf. als außergewöhnliche Belastungen bei Behinderung geltend: Grad der Behinderung 65% sowie Magenkrankheit/andere innere Erkrankung (BFG-Akt Bl. 4). Die auch erfolgte Geltendmachung des Freibetrages für Inhaber von Amtsbescheinigungen und Opferausweisen stellte sich schließlich als Irrtum heraus.

e) Das Finanzamt erließ den angefochtenen, mit 9. August 2021 datierten Einkommensteuerbescheid 2020 (BFG-Akt Bl. 5 f.) an die Bf., welcher die Einkommensteuer für 2020 mit -388,00 € festsetzte (gleichbedeutend einer Gutschrift aus der Arbeitnehmerveranlagung in Höhe von 388,00 €). Als außergewöhnliche Belastung wurde berücksichtigt: "Freibetrag wegen eigener Behinderung (§ 35 (3) EStG 1998)" in Höhe von 401,00 € (entsprechend einer Minderung der Erwerbsfähigkeit zwischen 45% und 54%). Der Bescheid wurde folgendermaßen begründet: "Da Sie nach 1945 geboren sind, steht der Freibetrag für den Besitz eines Opferausweises nicht zu."

f) Die Bf. erhob am 12. August 2021 Beschwerde gegen den Einkommensteuerbescheid 2020 vom 9. August 2021 und brachte vor (BFG-Akt Bl. 7): "Die außergewöhnlichen Belastungen wurden nicht entsprechend der amtsärztlichen Bescheinigung vom 20.02.2001 (65 % und Diätverpflegung wegen Magenkrankheit) berücksichtigt. Der ebenfalls aufliegende Bescheid des Bundessozialamtes Wien beruhte auf der amtsärztlichen Begutachtung vom 18.01.2001, Untersuchungsgrundlage war die Zuerkennung zum Kreis der Behinderten nach dem BehinderteneinstellungsG. In diesem Bescheid wurden die Prozente für die Magenkrankheit nicht mit einbezogen, da diese damals keine wesentliche Einschränkung für meine damalige Tätigkeit darstellten. Bei der späteren amtsärztlichen Begutachtung am 20.02.2001 (Untersuchungsgrundlage: MdE-Bestätigung für das Finanzamt) wurden für meinen Gesundheitszustand 65 % sowie die Diätverpflegung wegen Magenerkrankung attestiert. Diese Bestätigung ist für dauernd! Unverständlich ist, dass trotz der langen Überprüfungsdauer offenbar keine Einsicht in meinen Steuerakt genommen wurde - siehe Beschwerde ANV 2015"

Mit Schreiben vom 23. August 2021 (BFG-Akt Bl. 8 f.) ergänzte die Bf. ihre Beschwerde gegen den Einkommensteuerbescheid 2020, indem sie eine Kopie ihrer Beschwerde vom 16.05.2016 gegen den Einkommensteuerbescheid (Arbeitnehmerveranlagung) 2015 als Beilage übermittelte. Wegen technischer Probleme sei kein Anfügen von pdf-Dokumenten bei der online erfolgten Beschwerde für 2020 möglich gewesen. Für 2020 liege die gleiche Grundlage vor wie für 2015. Mit der Beschwerde vom 16.05.2016 habe die Bf. alle Beweismittel bereits vorgelegt, welche in ihrem Steuerakt aufliegen müssten.

g) Das Finanzamt Österreich erließ einen mit 30. September 2021 datierten Vorhalt ("Ersuchen um Ergänzung") an die Bf. (BFG-Akt Bl. 10), in welchem ausgeführt wurde:

"Behinderte Menschen, die in Österreich einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben, haben zum Nachweis der Behinderung bei der örtlich zuständigen Landesstelle des Bundesamtes für Soziales und Behindertenwesen (Sozialministeriumservice) einen Antrag auf Ausstellung eines Behindertenpasses nach dem Bundesbehindertengesetz (BBG), BGBl. Nr. 283/1990, zu stellen.

Die Anträge auf Ausstellung eines Behindertenpasses sind bei der jeweiligen Landesstelle des Bundesamtes für Soziales und Behindertenwesen (Sozialministeriumservice; auch im Internet unter https://www.oesterreich.gv.at/themen/menschen_mit_behinderungen/behindertenpass.html ) sowie bei jedem Finanzamt erhältlich.

Dem Antrag sind vorhandene Unterlagen zur Behinderung (insbesondere ausführliche ärztliche Gutachten) und ein Lichtbild (Passbild, nicht älter als ein halbes Jahr) anzuschließen.

Alle Eingaben und die Ausstellung des Behindertenpasses sind gebührenfrei (§ 51 BBG).

Der Grad der Behinderung wird durch ärztliche Sachverständige des Bundesamt für Soziales und Behindertenwesen (Sozialministeriumservice) festgestellt.

Der Nachweis der Notwendigkeit zur Einhaltung einer Krankendiätverpflegung im Sinne des § 2 Abs. 1 der Verordnung des Bundesministers für Finanzen über außergewöhnliche Belastungen, BGBl. Nr. 303/1996 idgF kann durch eine Bescheinigung eines Arztes oder durch eine Bescheinigung des Bundesamtes für Soziales und Behindertenwesen (Sozialministeriumservice) erfolgen.

Liegt bei einer Einstufung durch das Bundesamt für Soziales und Behindertenwesen (Sozialministeriumservice) eine mindestens 25-prozentige Behinderung vor und beträgt davon der Anteil der Behinderung wegen des die Diät erfordernden Leidens mindestens 20% im Sinne der Einschätzungsverordnung oder der Richtsatzverordnung (Zusatzeintragung im Behindertenpass), entfällt der Abzug des Selbstbehaltes im Sinne des § 34 Abs. 4 EStG 1988. Bei anderen Mehrfachbehinderungen ist eine Berücksichtigung von Freibeträgen bzw. Aufwendungen ohne Abzug eines Selbstbehalts nur dann möglich, wenn der Anteil des jeweiligen Leidens zumindest 25% beträgt. In allen anderen Fällen ist ein Selbstbehalt im Sinne des § 34 Abs. 4 EStG 1988 abzuziehen.

Bescheinigungen, die vor dem 1. Jänner 2005 ausgestellt wurden, behalten ihre Gültigkeit auch nach dem 1. Jänner 2005 weiter, und zwar solange, bis eine aktuellere Einstufung durch eine im § 35 Abs. 2 erster bis dritter Teilstrich EStG 1988 angeführte Einrichtung vorliegt (z.B. durch das Sozialministeriumservice). Die aktuellere Einstufung ersetzt sämtliche bei den Voreinstufungen getroffenen Feststellungen.

Die im Beschwerdeschreiben vom 12.8.2021 angeführte amtsärztliche Bestätigung stammt laut Ihren Angaben vom 20.2.2001. Die letzte Einstufung des Sozialministeriumservices erfolgte bescheidmäßig am 1.3.2001. Diese ersetzt den Bescheid des Amtsarztes.

Da laut Bescheinigung des Sozialministeriumservices vom 1.3.2001 nur ein Grad der Behinderung von 50 % und auch keine Krankendiät festgestellt wurde, muss die Beschwerde abgewiesen werden.

Die Notwendigkeit einer Krankendiät kann nur als außergewöhnliche Belastung abgesetzt werden.

Vor Erledigung der Beschwerde wird die Rechtsansicht des Finanzamtes auch zur Wahrung des Parteiengehöres zur Stellungnahme mitgeteilt."

h) Die Bf. beantwortete den Vorhalt mit Schreiben vom 7. Oktober 2021 (BFG-Akt Bl. 11 ff.) folgendermaßen:

"Meine letzte amtsärztliche Untersuchung über die Einstufung des Grades meiner Behinderung (65 % + Diätpauschale) fand am 20.02.2001 statt. Seither wurde keine aktuellere Einstufung mehr beantragt.

Laut geltender Gesetzeslage behalten amtsärztliche Bescheinigungen, die vor dem 1.1.2005 ausgestellt wurden, ihre Gültigkeit solange, bis eine aktuellere Einstufung vorliegt.

Die amtsärztliche Begutachtung zur Einstufung nach dem Behinderteneinstellungsgesetz zum Bescheid des damaligen Bundessozialamtes Wien, NÖ und Burgenland vom 01.03.2001 fand am 18.01.2001 statt.

Da dieser Punkt "Nichtanerkennung der amtsärztlichen Bestätigung über die Untersuchung zur Einstufung des Grades der Behinderung vom 20.02.2001" bereits einmal in der Beschwerde zur Arbeitnehmerveranlagung 2015 (Kopie liegt bei - inhaltlich auch für oa. Beschwerde anwendbar) mit einer Berufungsvorentscheidung entschieden wurde, ist es mir nicht verständlich, dass weitere Entscheidungen darüber bei gleicher Gesetzeslage offenbar "Auslegungssache" sein können.

Ich lege dazu nochmals Kopien von dem Bescheid des Bundessozialamtes (nunmehr Sozialministeriumservice) vom 01.03.2001 samt Beilage (aus welcher das Untersuchungsdatum zur Einstufung in der 1. Textzeile hervorgeht) sowie die amtsärztliche Bestätigung vom 20.02.2001 bei."

i) Das Finanzamt Österreich erließ eine mit 29. Oktober 2021 datierte Beschwerdevorentscheidung gemäß § 262 BAO zur Einkommensteuer 2020 an die Bf. (BFG-Akt Bl. 15 f.), worin bei der Ermittlung der Einkommensteuer folgende außergewöhnliche Belastungen berücksichtigt wurden:

- 1. "Aufwendungen vor Abzug des Selbstbehaltes" in Höhe von 504,00 €, welche sogleich durch einen Selbsthalt in Höhe von 504,00 € neutralisiert wurden;

- 2. "Freibetrag wegen eigener Behinderung (§ 35 (3) EStG 1998)" in Höhe von 401,00 € (entsprechend einer Minderung der Erwerbsfähigkeit zwischen 45% und 54%).

Die Beschwerdevorentscheidung vom 29. Oktober 2021, welche keine Änderung an der für 2020 festgesetzten Einkommensteuer bewirkte und laut Rückschein (BFG-Akt Bl. 16a) am 3.11.2021 zugestellt wurde, wurde folgendermaßen begründet:

"Die Tatsache der Behinderung und das Ausmaß der Minderung der Erwerbsfähigkeit (Grad der Behinderung) sind gem. § 25 Abs. 2 EStG 1988 durch eine amtliche Bescheinigung der für diese Feststellung zuständigen Stelle nachzuweisen. Die zuständige Stelle ist:

- der Landeshauptmann bei Empfängern einer Opferrente (§ 11 Abs. 2 des Opferfürsorgegesetzes BGBl. Nr. 183/1947);

- die Sozialversicherungsträger bei Berufskrankheiten oder Berufsunfällen von Arbeitnehmern;

- in allen übrigen Fällen sowie bei Zusammentreffen von Behinderungen verschiedener Art - also auch in Ihrem Fall - das Bundesamt für Soziales und Behindertenwesen (Sozialministeriumservice);

Das Bundessozialamt hat den Grad der Behinderung durch Ausstellung eines Behindertenpasses nach den §§ 40 ff. des Bundesbehindertengesetzes zu bescheinigen (Abgabenänderungsgesetz ((AbgÄG)) 2004, BGBl I 2004/180 ab dem 1. Jänner 2005). Die dazu ergangene Bestimmung des § 124b Z 111 EStG 1988 bedeutet, dass der am 1.3.2001 ausgestellter Behindertenpass durch das Bundessozialamt (jetzt Sozialministeriumservice) aufgrund eines von der zuständigen Stelle (Bundessozialamt) erstellten Gutachtens Gültigkeit besitzt.

Soweit argumentiert wird, dass die amtsärztliche Bescheinigung vom 20.2.2001 bei der Ermittlung des pauschalen Freibetrages heranzuziehen sei, ist zu erwidern, dass ein Amtsarzt keine im § 35 Abs. 2 EStG 1988 angeführte zuständige Stelle zur Begutachtung von Minderungen der Erwerbsfähigkeit oder Grades der Behinderung ist.

Siehe dazu auch eine Entscheidung des unabhängigen Finanzsenates Berufungsentscheidung - Steuer (Referent) des UFSW vom 24.05.2012, RV/1058-W/12 in der ausgeführt wird:

"Ist die Minderung der Erwerbsfähigkeit bzw. der Grad der Behinderung durch die gem. § 35 Abs. 2 EStG 1988 zuständige Stelle begutachtet worden, kann ein von einem Amtsarzt erstelltes Attest älteren Datums, das eine höhere Minderung der Erwerbsfähigkeit bescheinigt, nicht für die Bemessung des pauschalen Freibetrages gern. § 35 Abs. 3 EStG 1988 herangezogen werden, weil der Amtsarzt keine im Sinne des § 35 Abs. 2 EStG 1988 zuständige Stelle zur Begutachtung ist."

Grad der Behinderung 50 %:

Die Einstufung des Bundessozialamt ist nicht nur die aktuellere Feststellung, sondern wurde von einer in § 35 Abs. 2 EStG 1988 genannten zuständigen Stelle durchgeführt und entspricht zudem auch der elektronischen Datenübermittlung durch das Sozialministeriumservice, welche bei unterschiedlichen Angaben ausschließlich maßgeblich ist.

Die Gültigkeit der älteren Bescheinigung durch den Amtsarzt kommt nicht zur Anwendung, da beide Bestätigungen vor 2005 ausgestellt wurden (§ 124b Z 111 EStG 1988, § 35 Abs. 2 in der Fassung des Bundesgesetzes BGBl I 180/2004 ist erstmals auf Bescheinigungen anzuwenden, die nach dem 31. Dezember 2004 ausgestellt werden).

Jedenfalls ist für Zwecke der steuerlichen Geltendmachung nicht das Datum der Untersuchung, sondern das Bescheiddatum (inkl. etwaiger rückwirkender Feststellungen, hier: aufgrund vorzeitiger Antragstellung seit 11/2000 gültig) relevant. Diesem Vorbringen kann nur entgegengebracht werden, dass bei einem - aus Sicht des Antragstellers - zu gering bemessenen Grad der Behinderung (wie hier: offenkundig abweichende Feststellungen), jedenfalls das Rechtsmittel der Beschwerde gegen den Bescheid des Bundessozialamtes offenstand und Unstimmigkeiten bei der Feststellung der Behinderung (auch im Hinblick auf die steuerliche Relevanz 50%|65%) nicht im Wege der Veranlagung beim Finanzamt ausgeglichen werden können.

Es konnte daher nur der im Erstbescheid berücksichtigte Freibetrag für eine 50 %-ige Behinderung berücksichtigt werden.

Krankendiät:

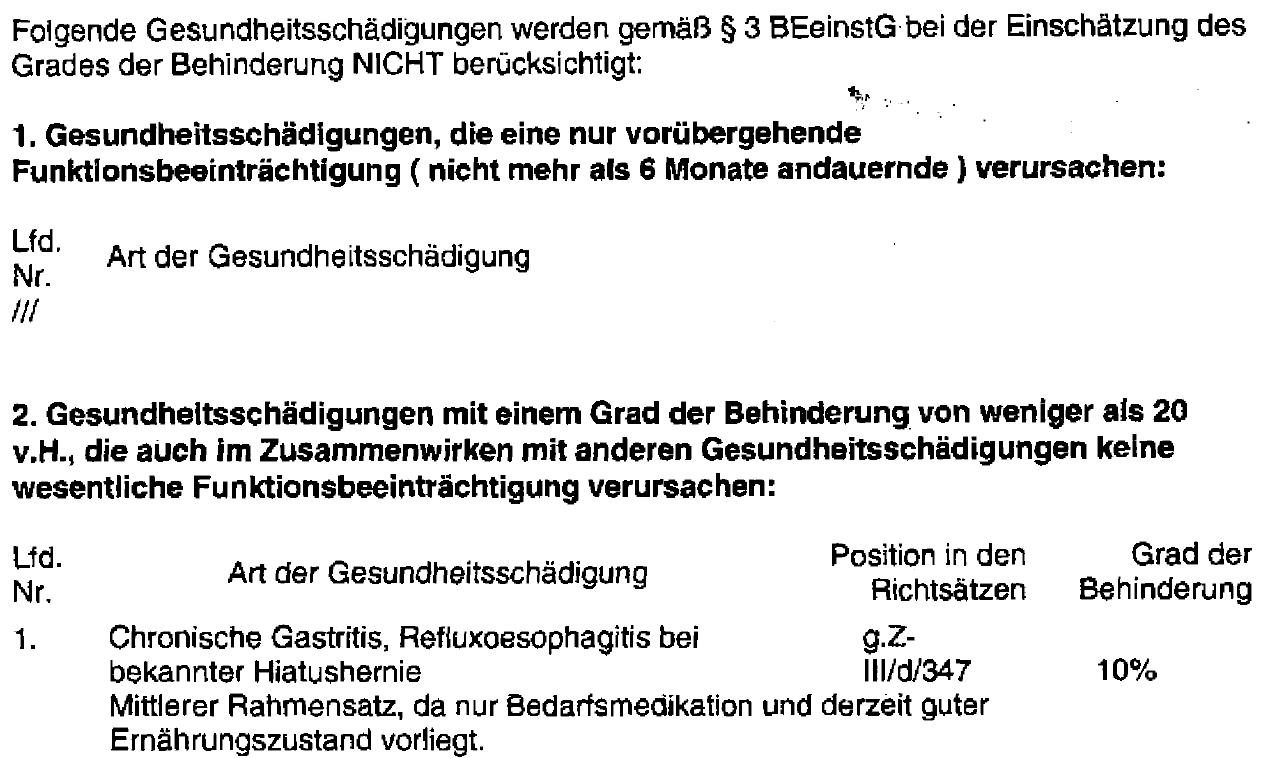

Nachdem der Grad der Behinderung (aufgrund einer dauerhaften Schwerhörigkeit) 50% beträgt, jedoch der Anteil der auf eine Diätverpflegung (hier: Magen) entfallende Krankheit (chronische Gastritis) nur 10% beträgt, kann der Freibetrag wegen einer Krankendiät "Magen" i.H.v. € 504,- nur mit Selbstbehalt berücksichtigt werden.

Die Aufwendungen für außergewöhnliche Belastungen haben wir nicht berücksichtigt.

Der Grund: Die Aufwendungen sind niedriger als der für Sie gültige Selbstbehalt in Höhe von 2.733,06 Euro."

j) Mit Schreiben vom 11. November 2021 (BFG-Akt Bl. 17) brachte die Bf. vor:

"Ich ersuche um Ergänzung der Begründung der Berufungsvorentscheidung vom 29.10.2021 dahingehend ,warum die do. Behörde in inhaltlich gleichem Beschwerdegegenstand zur Berufungsvorentscheidung vom 18.05.2016 (Arbeitnehmerveranlagung 2015) trotz unveränderter Gesetzeslage nunmehr eine andere Entscheidung trifft.

Der do. Behörde ist seit der Übermittlung des Bescheides des damaligen "Bundessozialamtes" aus 2001 bekannt, dass es sich bei mir um einen "Sonderfall" handelt. Es wurde im Jahr 2006 auch mit dem zuständigen Referenten die Sachlage geklärt und daraufhin das MdE-Attest vom 20.02.2001 als aktuellere Einstufung anerkannt und auch wieder für die Folgejahre.

Bei der Arbeitnehmerveranlagung 2015 wurde bei der Bearbeitung zuerst nur der Bescheid des Bundessozialamtes vom 1.3.2001 herangezogen, allerdings nach der Beschwerde wieder das MdE-Attest vom 20.02.2001 als aktuellere Einstufung herangezogen und mit Berufungsvorentscheidung vom 18.05.2016 entschieden und wurde auch in den Folgejahren weiterhin das Attest vom 20.02.2001 als aktuelle Einstufung akzeptiert.

Nach meinem Wissenstand hat es seit diesem Zeitpunkt hinsichtlich Anerkennung der alten Atteste keine gesetzliche Änderung gegeben.

Gleichzeitig ersuche ich um entsprechende Fristverlängerung meines Rechtsmittels zur Beschwerdevorentscheidung vom 29.10.2021."

k) Das Finanzamt Österreich richtete einen mit 19. November 2021 datierten Vorhalt ("Ersuchen um Ergänzung") an die Bf. (BFG-Akt Bl. 18), worin ausgeführt wurde:

"Bitte geben Sie bekannt, bis zu welchen Datum eine Verlängerung der Beshwerdefrist zur Vorlage an das Bundesfinanzgericht beantragt wird.

Zu den behinderungsbedingten Pauschbeträgen wird ergänzend Stellung genommen:

Die behinderungsbedingten Pauschbeträge wurden anhand der aktuellen Rechtslage berücksichtigt. Diese wurde offenbar in den Vorjahren nicht gesetzeskonform interpretiert bzw. angewendet. Für die Anerkennung pauschaler Freibeträge sind die Daten des Sozialministeriumservice (Bundessozialamt) für das Finanzamt zwingend anzuwenden. Siehe dazu auch die RZ 839 der Lohnsteuerrichtlinien. Dort wird ausgeführt:

"Die Tatsache der Behinderung und das Ausmaß der Behinderung der Erwerbsfähigkeit (Grad der Behinderung) sind durch eine amtliche Bescheinigung der für diese Feststellung zuständigen Stelle nachzuweisen. Zuständig können gemäß § 35 Abs. 2 erster bis dritter Teilstrich EStG 1988 folgende Stellen sein:

Der Landeshauptmann: Bei Empfängern einer Opferrente (bis 31.03.2012).

Die Sozialversicherungsträger: Bei Berufskrankheiten oder Berufsunfällen von Arbeitnehmern.

Das Bundesamt für Soziales und Behindertenwesen (Sozialministeriumservice): In allen übrigen Fällen und bei Zusammentreffen von Behinderungen verschiedener Art."

Diese Rechtsansicht wird auch vom unabhängigen Finanzsenat (Vorgängergericht des Bundesfinanzgerichtes) durch die Berufungsentscheidung - Steuer (Referent) des UFSW vom 24.05.2012, RV/1058-W/12 bestätigt.

In Ihrem Fall bedeutet dies, dass die Feststellungen des Sozialministeriumservice für die Finanzverwaltung binden sind. Eine Änderung der Eintragungen im Behindertenpass muss somit beim Sozialministeriumservice beantragt werden."

l) Mit Schreiben vom 20. Dezember 2021 (BFG-Akt Bl. 19 ff.) stellte die Bf. einen Vorlageantrag gegen die Beschwerdevorentscheidung vom 29. Oktober 2021 und brachte vor:

"Zur Geltendmachung der beiden Pauschalen wegen meiner Behinderung im Zuge der Arbeitnehmerveranlagung bin ich im Besitz von "2 alten Attesten aus dem Jahr 2001".

1. Bescheid gem. Behinderteneinstellungsgesetz des ehem. Bundessozialamt vom 01.03.2001 nach Einstufungsuntersuchung vom 19.01.2001 (50 %)

2. MdE-Bestätigung des Amtsarztes der BH Y vom 20.02.2001 (65 % + Diät - Magen)

Seit dem Jahr 2001 wurden die vom Amtsarzt bestätigten 65% sowie die Diätpauschale-Magenerkrankung entsprechend dieser letzten (auch aktuelleren) Einstufungsuntersuchung laufend vom Finanzamt anerkannt.

Zu Punkt 1.:

Dieser Bescheid des damaligen Bundessozialamtes wurde aufgrund meines Antrages vom 24.11.2000 auf Grundlage der Einstufungsuntersuchung am 18.01.2001 (sowie unter Berücksichtigung der am 24.11.2000 vorgelegten aktuellen Befunden) von den dortigen ärztlichen Sachverständigen festgelegt. Schwerpunkt dieser Untersuchung/Begutachtung nach dem Behinderteneinstellungsgesetz war, inwieweit meine Behinderung/Leiden mich in meiner Tätigkeit als Sachbearbeiterin im Landesdienst einschränken/Krankenstände/geschützter Arbeitsplatz. Die seit Jahren nötige Diät war dabei überhaupt kein Thema.

Ich wurde am 18.01.2001 im Zuge meiner Untersuchung beim damaligen Bundessozialamt gefragt, ob ich auch ein Attest für das Finanzamt benötige. Da ich dieses bereits seit Jahren laufend vom Amtsarzt (dem damals zuständigen Gutachter für derartige Atteste) aufliegen hatte, benötigte ich dieses nicht. Dadurch ist im Zuge der Begutachtung am 18.01.2001 auch die Frage der weiteren für das Finanzamt wesentlichen Punkte Diätverpflegung/Gehbehinderung NICHT abgehandelt worden. Wegen der nach dem AVG nötigen Fristen (Verständigung Ergebnis Beweisaufnahme) zu einer bescheidmäßigen Erledigung wurde dieser Bescheid erst am 01.03.2001 ausgestellt, aus dem Beiblatt des Bescheides (welches einen wesentlichen Bestandteil dieses Bescheides bildet) allerdings geht das Datum der Einstufung/Begutachtung hervor.

Zu Punkt 2.:

Aufgrund der Verschlechterung meines Gesundheitszustandes erfolgte am 20.02.2001 (hier mit aktuelleren Befunden) eine Begutachtung beim Amtsarzt der Bezirkshauptmannschaft Y gemäß Einstufungsverordnung. Hier wurde auch die Frage der benötigten Diätverpflegung genauestens hinterfragt und ich bekam am gleichen Tag das für das Finanzamt vorgesehene Attest mit 65 % sowie Notwendigkeit der Diätverpflegung (Magenerkrankung) mit Gültigkeit für dauernd ausgefolgt.

Ich hatte auch seit dem 20.02.2001 keine weitere amtliche Untersuchung zur Feststellung des Grades meiner Behinderung bei einem med. Sachverständigen gemäß Einstufungsverordnung mehr.

…"

Der vom Finanzamt vorgebrachten Berufungsentscheidung des UFS vom 24.5.2012, RV/1058-W/12, läge kein vergleichbarer Sachverhalt zugrunde. Laut LStR blieben die bis Ende 2004 von den Amtsärzten ausgestellten Bescheinigungen weiterhin gültig.

Die von der Bf. auf FinanzOnline ergangene Antwort (Fristverlängerung bis 31.12.2021) sei noch immer auf Status ´beantworten´.

m) Das Finanzamt erhielt vom Sozialministeriumservice die Auskunft, dass die Bf. im Besitz eines gültigen Behindertenpasses sei. Dieser sei am 16. November 2004 aufgrund eines Antrages der Bf. vom 11. November 2004 ausgestellt worden. Seither sei kein weiterer Antrag eingegangen.

n) Das Finanzamt Österreich, Standort Lienz, legte die Beschwerde der Bf. am 18. März 2022 an das Bundesfinanzgericht (BFG), Außenstelle Innsbruck, vor. Im Vorlagebericht vom 18. März 2022 führte das Finanzamt Österreich u.a. aus, dass der Vorlageantrag als verspätet erscheine. Die Zuteilung des Falles musste nach der Geschäftsverteilung des BFG aufgrund des Wohnortes der Bf. in Wien, am Sitz des bundesweit zuständigen BFG, erfolgen, wobei der Fall einem am Sitz des BFG in Wien tätigen Richter zugewiesen wurde.

o) Die Bf. brachte beim BFG, Außenstelle Innsbruck, ein mit 28.03.2022 datiertes Schreiben in Reaktion auf den Vorlagebericht ein, welches vorab per Telefax übermittelt worden war. Das Schreiben wurde von der Außenstelle Innsbruck an den zuständigen Richter in Wien übermittelt. Die Bf. brachte in dem Schreiben vor:

"Offenbar gab es meinerseits im Antrag zur Arbeitnehmerinnenveranlagung 2020 eine Verwechslung zum Punkt "vorliegende Amtsbescheinigung", bei der ich irrtümlich das "JA" in der Spalte Opferausweis gemacht habe (dies habe ich auch in den Vorjahren noch nie beantragt).

Im Einkommenssteuerbescheid 2020 vom 09.08.2021 wurde in der Begründung daher völlig zurecht die Aberkennung dieses Freibetrages ausgeführt. Eine Begründung allerdings, warum die Amtsarztbescheinigung (65 % + Diätpauschale wegen Magenerkrankung) auf einmal nicht mehr akzeptiert wurde, fehlte."

"Da im Zuge der Bearbeitung meiner damaligen "ersten Arbeitnehmerveranlagung nach Inkrafttreten der Änderung des EStG ab 01.01.2005" eine telefonische Kontaktaufnahme des damals zuständigen Sachbearbeiters mit mir erfolgte und dabei die Tatsache, welches der beiden vorliegenden Atteste nun die "aktuellere Einstufung" darstellt, abgeklärt wurde, wurde anschließend das Amtsarztattest vom 20.02.2001 als aktuellere Einstufung von der Behörde anerkannt. Es erfolgte bei diesem Gespräch auch die Information, dass bei Änderungen wie Verschlechterungen künftig nur mehr Atteste vom (damaligen) Bundessozialamt eingeholt werden dürfen. Keinesfalls erfolgte eine Information, dass ein neues paralleles Attest beim (damaligen) Bundessozialamt bezüglich Grad der Behinderung (wg. Anpassung zu Amtsarztgutachten) erforderlich sei.

Da in den Folgejahren die verfahrensführende Behörde laufend das Amtsarztattest vom 20.02.2001 als aktuellste Einstufung berücksichtigt hatte, und im laufenden Verfahren in der Berufungsvorentscheidung keine rechtliche Begründung betreffend "geänderter Rechtsansicht" erfolgte, wurde um dahingehende "Ergänzung der Begründung" ersucht (aus meiner Sicht sehr wohl nachvollziehbar). Der angesprochene Hinweis auf eine "bindende" Berufungsentscheidung des UFSW v. 24.5.2012, RV/1058-W/12, betraf eine andere Sachlage (hier erfolgte die Einstufung vom Bundessozialamt Jahre NACH der Einstufung durch den Amtsarzt)."

"Im Sachverhalt der oa.Beschwerdevorlage des Finanzamtes Österreich vom 18.03.2022 ist plötzlich das Datum der Ausstellung des Behindertenpasses vom 16.11.2004 als Entscheidungsgrundlage angeführt (siehe letzter Absatz der Stellungnahme). Sowohl in den ergänzenden Erklärungen im Schreiben "Ersuchen um Ergänzung" vom 30.09.2021 des FA Österreich als auch in der darauffolgenden Beschwerdevorentscheidung vom 29.10.2021 wurde immer der Bescheid des Bundessozialamtes vom 01.03.2001 als Grundlage für die Entscheidung, nur mehr 50 % Behinderung und keine Diätpauschale anzuerkennen, angeführt.

Hiezu wird bemerkt, dass ich mir trotz Anspruchsmöglichkeit nach Erhalt des Bescheides des (damaligen) Bundessozialamtes v. 01.03.2001 nicht sofort einen Behindertenpass ausstellen ließ. Als mir das (damalige) Bundessozialamt im Jahr 2004 nochmals diese Ausstellung angeboten hat (mir wurde ein Antragsformular übermittelt), wurde mir auf Grundlage des Bescheides des (damaligen) Bundessozialamtes vom 01.03.2001 dieser Behindertenausweis nachträglich am 16.11.2004 ausgestellt - es gab dazu keine neuerliche medizinische Untersuchung gemäß Einstufungsverordnung, dies müsste aus dem Akt des Sozialministeriumservice hervorgehen."

[Das Vorbringen zur Fristverlängerung ist nicht entscheidungsrelevant - der Vorlageantrag wird als fristgerecht eingebracht angesehen (Abschnitt r)]

"Dass hier die vor dem 01.01.2005 ausgestellten (eigentlich noch gültigen) Atteste der Amtsärzte nunmehr über ein "Hintertürl" abgeschafft werden, obwohl der Gesetzgeber deren weitere Gültigkeit bis zum Vorliegen einer aktuelleren Einstufung klar bestimmt hat, macht mich sehr betroffen.

"Hintertürl" meine ich deshalb, weil nun

- 1. im Punkt Sachverhalt des oa. Vorlageantrages ERSTMALS IN DIESEM VERFAHREN das Datum der nachträglichen Ausstellung des Behindertenausweises vom 16.11.2004 als Entscheidungsgrundlage angegeben wurde - es müsste aus meinem Akt des Sozialministeriumservice hervorgehen, dass es sich hier um die nachträgliche Ausstellung auf Grundlage des Bescheides vom 01.03.2001 ohne weitere neue Einstufung handelte und

- 2. im ersten Absatz der Beschwerdevorlage im Punkt Stellungnahme die Beschwerdevorlage "als nicht fristgerecht eingebracht" angegeben wird, obwohl die Beantwortung (ergänzende Angabe zur Fristverlängerung) auch auf finanzonline möglich war und tatsächlich dort auch die Beantwortung rechtzeitig durchgeführt und gespeichert wurde (technisches Problem?)."

p) Der Richter des BFG fragte beim Finanzamt Österreich nach, ob dort die von der Bf. erwähnte Konkretisierung der beantragten Fristverlängerung bis 31.12.2021 eingelangt sei. Die Antwort war negativ. Die Konkretisierung hat sich aber schließlich als irrelevant herausgestellt, weil - wie im Abschnitt r dargestellt werden wird - der Vorlageantrag ohnehin rechtzeitig war.

Erwägungen über die Beschwerde:

q) Bis 31. Dezember 2002 gab es - basierend auf Art. 33 (=Bundessozialämtergesetz) des Arbeitsmarktservice-Begleitgesetzes, BGBl. 314/1994 - sieben Bundessozialämter, je eines für Kärnten, Oberösterreich, Salzburg, Steiermark, Tirol und Vorarlberg sowie eines mit Sitz in Wien für die Bereiche der Bundesländer Wien, Niederösterreich und Burgenland.

Mit BGBl. I 150/2002 wurde das Bunddessozialämterreformgesetz - BSRG {=Bundesgesetz, mit dessen Art. I ein Bundessozialamtsgesetz [=Bundesgesetz, mit dem ein Bundesamt für Soziales und Behindertenwesen errichtet wird (Bundessozialamtsgesetz - BSAG)] erlassen wurde} kundgemacht. § 10 BSAG bestimmt:

"(1) Dieses Bundesgesetz tritt mit 1. Jänner 2003 in Kraft.

(2) Das Bundesgesetz über die Bundesämter für Soziales und Behindertenwesen (Art. 33 des Arbeitsmarktservice-Begleitgesetzes, BGBl. Nr. 314/1994) wird mit In-Kraft-Treten dieses Bundesgesetzes aufgehoben. Die Bundesämter für Soziales und Behindertenwesen Kärnten, Oberösterreich, Salzburg, Steiermark, Tirol, Vorarlberg und Wien Niederösterreich Burgenland werden mit diesem Zeitpunkt aufgelöst."

Seit 1. Jänner 2003 gibt es also nur mehr "ein Bundesamt für Soziales und Behindertenwesen (Bundessozialamt - BSB) mit Sitz in Wien". Diese eine Behörde hat aber mehrere Landesstellen.

Durch Art. 13 des Arbeitsrechts-Änderungsgesetz 2013 (ARÄG 2013), BGBl. I 138/2013, wurde das Bundessozialamtsgesetz in Sozialministeriumservicegesetz - SMSG umbenannt und das Bundesamt für Soziales und Behindertenwesen bekam als Kurznahmen "Sozialministeriumservice" statt bisher "Bundessozialamt - BSB".

r) Zur fristgerechten Einbringung des Vorlageantrages gegen die Beschwerdevorentscheidung vom 29. Oktober 2021 gemäß § 264 BAO [=Antrag auf Entscheidung über die Beschwerde vom 12. August 2021 durch das Verwaltungsgericht, hier: Bundesfinanzgericht (BFG)]:

Die Beschwerdevorentscheidung vom 29. Oktober 2021 wurde am 3. November 2021 zugestellt, wodurch die einmonatige Frist zur Einbringung eines Vorlageantrages zu laufen begann.

Mit ihrem am 11.11.2021 eingebrachten Schreiben vom 11. November 2021 stellte die Bf.

- 1. r/a) einen Antrag auf Mitteilung der nach Ansicht der Bf. teilweise fehlenden Begründung der Beschwerdevorentscheidung hinsichtlich anderer Entscheidungsrichtung als am 18. Mai 2016 trotz unveränderter Gesetzeslage;

- 2. r/b) einen Antrag auf Verlängerung der Frist zur Einbringung eines Vorlageantrages gegen die Beschwerdevorentscheidung vom 29.10.2021.

Durch den Antrag ad r/a wurde mit 11. November 2021 der weitere Lauf der Frist zur Einbringung eines Vorlageantrages gemäß § 264 Abs. 4 lit. a iVm § 245 Abs. 2 BAO gehemmt, wobei acht Tage der einmonatigen (hier: 30tägigen) Frist bis ursprünglich 3. Dezember 2021 verbraucht waren und somit noch 22 Tage verblieben. Mit dem Vorhalt vom 19. November 2021 gab das Finanzamt der Bf. eine derartige Begründung ("in den Vorjahren nicht gesetzeskonform interpretiert bzw. angewendet"), sodass mit der Zustellung des Schreibens vom 19. November 2021, welche mangels Rückscheines nicht feststellbar ist, die Hemmung ad r/a (isoliert betrachtet) gemäß § 264 Abs. 4 lit. a iVm § 245 Abs. 4 BAO endete. Wenn man die Zustellung des Schreibens vom 19. November 2021 im Sinne des § 26 Abs. 2 Zustellgesetz am 25. November 2021 annehmen würde und isoliert nur die Hemmung ad r/a betrachten würde, wären ab 25. November 2021 die restlichen 22 Tage der Frist weitergelaufen und die Frist wäre am 17. Dezember 2021 um 24:00 Uhr abgelaufen. Jedoch ist dieselbe Frist auch ad r/b gehemmt worden und jene Hemmung endete nicht, wie anschließend gezeigt wird.

Durch den Antrag ad r/b wurde mit 11. November 2021 der weitere Lauf der Frist zur Einbringung eines Vorlageantrages gemäß § 264 Abs. 4 lit. a iVm § 245 Abs. 3 BAO gehemmt, wobei acht Tage der einmonatigen (hier: 30tägigen) Frist bis ursprünglich 3. Dezember 2021 verbraucht waren und somit noch 22 Tage verblieben. Das Finanzamt Österreich hat über den Antrag ad r/b nicht abgesprochen, weshalb die Hemmung nicht endete und somit die Frist zur Einbringung eines Vorlageantrages nicht endete. Durch die Einbringung des Vorlageantrages mit Schreiben vom 20. Dezember 2021 ist freilich diese Frist nunmehr gegenstandslos. Jedenfalls ist der Vorlageantrag vom 20. Dezember 2021 innerhalb der Frist eingebracht worden.

s) Die Beschwerdevorentscheidung vom 18. Mai 2016 zur Einkommensteuer 2015, mit welcher der Beschwerde der Bf. vom 16.05.2016 stattgegeben wurde, hat keine Bindungswirkung für ein anderes Veranlagungsjahr als 2015, also auch nicht für die Einkommensteuer 2020, über welche mit der vorliegenden Entscheidung (Erkenntnis) des BFG entschieden wird. Auch wenn das Streitthema dasselbe wie für 2015 ist, muss für 2020 völlig neu entschieden werden.

Ebenso hat die Vorgangsweise des Finanzamtes in den Bescheiden für fast 20 Vorjahre keine Bindungswirkung für die Entscheidung über die Einkommensteuer 2020.

t) Gesetzliche Bestimmungen für die dem Freibetrag gemäß § 35 Abs. 3 EStG 1988 zugrundeliegenden Bescheinigungen:

Vom Jänner 1998 bis zum Dezember 2004 wurde diesbezüglich im § 35 Abs. 2 EStG 1988 idF BGBl. I 30/1998 normiert: "Die Tatsache der Behinderung und das Ausmaß der Minderung der Erwerbsfähigkeit (Grad der Behinderung) sind durch eine amtliche Bescheinigung der für diese Feststellung zuständigen Stelle nachzuweisen. Zuständige Stelle ist:

- Das Bundesamt für Soziales und Behindertenwesen bei Kriegsbeschädigten, Personen, die Präsenz- oder Ausbildungsdienst leisten oder geleistet haben, Opfern von Verbrechen und Invaliden nach dem Behinderteneinstellungsgesetz.

- Der Landeshauptmann bei Empfängern einer Opferrente (§ 11 Abs. 2 des Opferfürsorgegesetzes, BGBl. Nr. 183/1947).

- Die Sozialversicherungsträger bei Berufskrankheiten oder Berufsunfällen von Arbeitnehmern.

- Das Gesundheitsamt (im Bereich der Stadt Wien der Amtsarzt des jeweiligen Bezirkspolizeikommissariates) oder das örtlich zuständige Bundesamt für Soziales und Behindertenwesen durch Ausstellung eines Behindertenpasses (§ 40 Abs. 2 des Bundesbehindertengesetzes) in allen übrigen Fällen sowie bei Zusammentreffen von Behinderungen verschiedener Art."

Anmerkung zum Ausdruck "Invaliden nach dem Behinderteneinstellungsgesetz" im EStG 1988 bis Dezember 2004: Das Gesetz, auf welches verwiesen wird, ist ursprünglich das Invalideneinstellungsgesetz 1969, BGBl. 22/1970 gewesen, welches gemäß Art. I Abs. 1 des Bundesgesetzes vom 27. September 1988, mit dem das Invalideneinstellungsgesetz 1969 geändert wird, BGBl. 721/1988, nunmehr als "Behinderteneinstellungsgesetz (BEinstG)" zu bezeichnen ist. Art. II Z 2 des Bundesgesetzes vom 27. September 1988, mit dem das Invalideneinstellungsgesetz 1969 geändert wird, BGBl. 721/1988, bestimmt: "Die Bezeichnungen "Invalider", … werden jeweils durch die Bezeichnungen "Behinderter", … ersetzt und grammatikalisch der jeweiligen Bestimmung angepaßt."

Seit Jänner 2005 wird diesbezüglich im § 35 Abs. 2 EStG 1988 idF BGBl. I 180/2004 normiert: "Die Tatsache der Behinderung und das Ausmaß der Minderung der Erwerbsfähigkeit (Grad der Behinderung) sind durch eine amtliche Bescheinigung der für diese Feststellung zuständigen Stelle nachzuweisen. Zuständige Stelle ist:

- Der Landeshauptmann bei Empfängern einer Opferrente (§ 11 Abs. 2 des Opferfürsorgegesetzes, BGBl. Nr. 183/1947).

- Die Sozialversicherungsträger bei Berufskrankheiten oder Berufsunfällen von Arbeitnehmern.

- In allen übrigen Fällen sowie bei Zusammentreffen von Behinderungen verschiedener Art das Bundesamt für Soziales und Behindertenwesen; dieses hat den Grad der Behinderung durch Ausstellung eines Behindertenpasses nach §§ 40 ff des Bundesbehindertengesetzes, im negativen Fall durch einen in Vollziehung dieser Bestimmungen ergehenden Bescheid zu bescheinigen."

§ 124b Z 111 EStG 1988 idF BGBl. I 180/2004 normiert: "§ 35 Abs. 2 in der Fassung des Bundesgesetzes BGBl. I Nr. 180/2004 ist erstmals auf Bescheinigungen anzuwenden, die nach dem 31. Dezember 2004 ausgestellt werden. Bescheinigungen, die vor dem 1. Jänner 2005 gemäß § 35 Abs. 2 in der Fassung vor dem Bundesgesetz BGBl. I Nr. 180/2004 ausgestellt werden, gelten ab 1. Jänner 2005 als Bescheinigungen im Sinne des § 35 Abs. 2 in der Fassung des Bundesgesetzes BGBl. I Nr. 180/2004."

Seit 31. Dezember 2005 ist gemäß § 35 Abs. 8 EStG idF BGBl. I 161/2005 eine elektronische Datenübermittlung vom Bundesamt für Soziales und Behindertenwesen (damals auch kurz als Bundessozialamt bezeichnet, nunmehr auch kurz als Sozialministeriumservice bezeichnet) an das Finanzamt als Ersatz für die Vorlage einer Bescheinigung vorgesehen.

u) Beurteilung der Bescheinigungen betreffend die Bf.:

Die Bf. gehört seit der Erlassung des Bescheides des Bundesamtes für Soziales und Behindertenwesen Wien Niederösterreich Burgenland vom 1. März 2001 rückwirkend per 27. November 2000 zum Kreis der begünstigten Behinderten iSd § 2 Abs. 1 BEinstG.

Die Zuständigkeitsregel gemäß § 35 Abs. 2 erster Teilstrich letzter Fall EStG 1988 idF vor BGBl. I 180/2004 EStG für die Bf. als Invalide (=alter, aber klarer Ausdruck für Behinderte im EStG 1988) nach dem BEinstG war am 20.2.2001 (Ausstellungsdatum der Bestätigung durch den Amtsarzt der Bezirkshauptmannschaft Y) noch nicht maßgebend, denn die zum Verfahrensrecht gehörenden Zuständigkeitsregeln sind zum Zeitpunkt der Vornahme einer Handlung (hier: 20.2.2001) anzuwenden und werden durch den rückwirkenden Inhalt des Bescheides vom 1. März 2001 nicht berührt. Der Bescheid vom 1. März 2001 macht also Gesundheitsamt (Bezirkshauptmannschaft) bzw. Amtsarzt des Bezirkspolizeikommissariates noch nicht zur (sachlich) unzuständigen Bestätigungsstelle am 20.2.2001.

Jedoch wohnte die Bf. laut Bestätigung vom 20.2.2001 - so wie auch jetzt - im 97 Wiener Gemeindebezirk. Zusätzlich zu diesem Hauptwohnsitz ist bis zum Jahr 2004 auch ein Nebenwohnsitz im 98 Wiener Gemeindebezirk aus dem ZMR ersichtlich (BFG-Akt Bl. 65). Die Bf. hat aber die Bestätigung nicht vom Amtsarzt des 2001 noch existenten, für die Bf. örtlich zuständigen Bezirkspolizeikommissariates für den 97 Bezirk und die Bestätigung auch nicht von dem hinsichtlich ihres Nebenwohnsitzes örtlich zuständigen Amtsarzt des 2001 noch existenten Bezirkspolizeikommissariates für den 98 Bezirk eingeholt, sondern von der örtlich unzuständigen Bezirkshauptmannschaft Y. Damit hat die Bf. eine Bestätigung vorgelegt, welche zum Zeitpunkt der Ausstellung die Zuständigkeitsregel gemäß § 35 Abs. 2 vierter Teilstrich erster Fall EStG 1988 idF vor BGBl. I 180/2004 EStG 1988 nicht erfüllt hat.

Infolge der Erlassung des Bescheides vom 1. März 2001 durch das damalige Bundesamt für Soziales und Behindertenwesen Wien Niederösterreich Burgenland (Bundessozialamt Wien Niederösterreich Burgenland) gehörte die Bf. hinsichtlich der Regelungen der zuständigen Bescheinigungsstelle zum Kreis der begünstigten Behinderten (Invaliden). Ab dem März 2001 hat die Bf. daher eine amtliche Bescheinigung gemäß § 35 Abs. 2 vierter Teilstrich erster Fall EStG 1988 idF vor BGBl. I 180/2004 EStG 1988 des Bundessozialamtes Wien Niederösterreich Burgenland einholen und vorlegen müssen, damit sie (weiterhin) einen Freibetrag gemäß § 35 Abs. 3 EStG 1988 erlangen konnte. Dies hat die Bf. gemacht, indem der Bescheid des Bundessozialamtes Wien Niederösterreich Burgenland vom 1. März 2001 auch als amtliche Bescheinigung aufzufassen ist und die Bf. diesen Bescheid dem Finanzamt vorgelegt hat.

Das Bundesamt für Soziales und Behindertenwesen Wien Niederösterreich Burgenland (Bundessozialamt Wien Niederösterreich Burgenland) erfüllte

- 1. die Zuständigkeitsregel gemäß § 35 Abs. 2 erster Teilstrich letzter Fall EStG 1988 idF vor BGBl. I 180/2004 bei der Erlassung des Bescheides vom 1. März 2001 und

- 2. die Zuständigkeitsregel gemäß § 35 Abs. 2 vierter Teilstrich zweiter Fall EStG 1988 idF vor BGBl. I 180/2004 ab dem März 2001 bis Ende 2002.

Das per 1. Jänner 2003 eingerichtete, bundesweit zuständige Bundesamt für Soziales und Behindertenwesen (damals kurz: Bundessozialamt) erfüllte ab 1. Jänner 2003 die Zuständigkeitsregel gemäß § 35 Abs. 2 vierter Teilstrich zweiter Fall EStG 1988 idF vor BGBl. I 180/2004 und damit auch bei der Ausstellung des Behindertenpasses für die Bf. im November 2004.

Weiters erfüllt das Bundesamt für Soziales und Behindertenwesen seit 1. Jänner 2005 die Zuständigkeitsregel gemäß § 35 Abs. 2 dritter Teilstrich EStG 1988 idF BGBl. I 180/2004.

Gemäß § 124b Z 111 EStG 1988 gilt der vor dem 1. Jänner 2005 ausgestellte Behindertenpass ab 1. Jänner 2005 als Bescheinigung im Sinne des § 35 Abs. 2 EStG 1988 in der Fassung des Bundesgesetzes BGBl. I Nr. 180/2004. Der vom Bundesamt für Soziales und Behindertenwesen (damals kurz: Bundessozialamt; nunmehr kurz: Sozialministeriumservice) für die Bf. im November 2004 ausgestellte Behindertenpass ist seit 1. Jänner 2005 die maßgebende amtliche Bescheinigung für die Bf. über die Tatsache der Behinderung und das Ausmaß der Minderung der Erwerbsfähigkeit (Grad der Behinderung) iSd § 35 Abs. 2 EStG 1988. Inhaltlich bescheinigt der Behindertenpass dasselbe wie der Bescheid vom 1. März 2001. Der Behindertenpass verdrängt nicht die Bestätigung der Bezirkshauptmannschaft Y vom 20.2.2001. Denn diese wurde von einer für die Bf. örtlich unzuständigen Behörde ausgestellt und wurde jedenfalls im März 2001, als für die Bf. das Bundesamt für Soziales und Behindertenwesen (Wien Niederösterreich Burgenland) sachlich zuständig wurde, unwirksam - wie bereits dargestellt wurde.

Den Bestimmungen des § 124b Z 111 EStG 1988 wird auch die Bedeutung beigelegt, dass ansonsten neue Bescheinigungen ausgestellt und vorgelegt werden hätten müssen (Wanke in Wiesner et al., EStG, Anm. 114 zu § 124b). Die Bf. verweist diesbezüglich auf die (nichtexistente) RZ 893a der LStRL; gemeint ist offenbar RZ 839a, welche lautet: "Bescheinigungen, die vor dem 1. Jänner 2005 ausgestellt wurden, behalten ihre Gültigkeit auch nach dem 1. Jänner 2005 weiter, und zwar solange, bis eine aktuellere Einstufung durch eine im § 35 Abs. 2 erster bis dritter Teilstrich EStG 1988 angeführte Einrichtung vorliegt. Die aktuellere Einstufung ersetzt sämtliche bei den Voreinstufungen getroffenen Feststellungen."

Dies kann wohl nur so gemeint sein, dass eine am 31. Dezember 2004 gültige Bescheinigung auch ab dem 1. Jänner 2005 weitergilt. Sicher nicht gemeint ist damit, dass eine am 31. Dezember 2004 nicht (mehr) gültige Bescheinigung am 1. Jänner 2005 (wieder) in Geltung tritt. Die Situation bei der Bf., dass die Bescheinigung der Bezirkshauptmannschaft Y aufgrund der amtsärztlichen Untersuchung vom 20.2.2001 nicht (mehr) gegolten hat, bedeutet keine generelle Abschaffung aller Atteste der Amtsärzte.

Die Bescheinigung der Bezirkshauptmannschaft Y bzw. deren Amtsarzt vom 20.2.2001 war jedenfalls seit März 2001 nicht mehr gültig (oder war nie gültig gewesen), weil ab März 2001 das Bundesamt für Soziales und Behindertenwesen Wien Niederösterreich Burgenland (Bundessozialamt Wien Niederösterreich Burgenland) für die Ausstellung einer Bescheinigung über die Minderung der Erwerbsfähigkeit zuständig war. Sofern überhaupt das Bundesamt für Soziales und Behindertenwesen Wien Niederösterreich Burgenland bzw. ab 2003 das Bundesamt für Soziales und Behindertenwesen (Bundessozialamt) bereit gewesen wären, der Bf. eine höhere als 50%ige Behinderung zu bestätigen (wogegen das Beiblatt des Bescheides vom 1. März 2001 spricht), so hätte die Bf. ab März 2001 eine neue Bescheinigung (nach einer neuerlichen Untersuchung) des jeweils zuständigen Bundessozialamtes erlangen und vorlegen müssen, um einen höheren Freibetrag gemäß § 35 Abs. 3 EStG 1988 zu erlangen.

Dem Vorbringen der Bf., wonach die amtsärztliche Untersuchung am 20.2.2001 bei der Bezirkshauptmannschaft Y nach der Untersuchung vom 18.1.2001 beim Bundessozialamt Wien Niederösterreich Burgenland stattgefunden habe und somit aktueller sei, ist zu entgegnen: Wenn der Gesetzgeber das Bundessozialamt für die Bescheinigung der Tatsache und des Ausmaßes der Behinderung zuständig macht (seit März 2001 für die Bf. maßgebend), so will der Gesetzgeber die vom Bundessozialamt vorgenommene Einstufung der Besteuerung zugrundelegen. Eine spätere und dadurch aktuellere Untersuchung und Einstufung kann nur dann maßgebend sein, wenn sie zu einer Bescheinigung durch die zuständige Stelle führt.

Der Kritik der Bf., wonach das Finanzamt mit dem angefochtenen Bescheid von der Vorgangsweise bei der Erlassung der Einkommensteuerbescheide bis 2019 (2015 in Form einer Beschwerdevorentscheidung) abgewichen sei, ist zu entgegnen: Auch eine durch fast zwei Jahrzehnte gleichgebliebene Beurteilung muss für ein danach liegendes Jahr geändert werden, wenn sich die ursprüngliche Beurteilung als falsch erweist. Das Finanzamt Österreich muss jedes Jahr viele Millionen Steuererklärungen und andere Anbringen bearbeiten, sodass es die Kapazitäten überschreiten würde, ein Detail wie das vorliegende Thema jedes Jahr tiefschürfend zu untersuchen.

Es ist der Bf. zuzugestehen, dass ihr das Finanzamt durch fast zwei Jahrzehnte den Eindruck vermittelt hat, dass die Bestätigung vom 20.2.2001 ausreichend sei und die Bf. gar keine Veranlassung sah, sich einer neuerlichen Untersuchung zur Erlangung einer höheren Einstufung der Minderung der Erwerbfähigkeit zu unterziehen. Andererseits war der Fehler des Finanzamtes durch fast zwei Jahrzehnte stets zum Vorteil der Bf.

Der Kritik der Bf., wonach sie es in 43 Jahren Tätigkeit im Landesdienst nicht erlebt habe, dass behördliche Entscheidungen Ansichtssache/Betrachtungsweise sein könnten, ist zu entgegnen. Jede Gesetzesanwendung erfordert eine Interpretation der gesetzlichen Regelungen, welche aufgrund der Unzukömmlichkeiten der menschlichen Sprache nicht perfekt exakt sein können.

Dem Vorbringen der Bf., bei ihr handele es sich um einen Sonderfall, ist zu entgegnen, dass das Bundesfinanzgericht (BFG) jeden Fall - auch den der Bf. - einzeln beurteilen muss, was mit großem Aufwand verbunden ist, sodass ohnehin auf die genauen Umstände jedes Falles und somit auch des Falles der Bf. genau eingegangen wird.

v) Zum Pauschbetrag wegen Krankendiätverpflegung hinsichtlich Magenkrankheit:

Dieser Pauschbetrag wird in der Verordnung des BMF über außergewöhnliche Belastungen, BGBl. 303/1996 idF BGBl. II 430/2010 geregelt. Diese Verordnung sieht keine bestimmte Stelle vor, welche die Notwendigkeit der Krankendiätverpflegung bescheinigen müsste; vielmehr unterliegen vorgelegte Bescheinigungen der freien Beweiswürdigung.

Beide von der Bf. vorgelegten Bescheinigungen - das Beiblatt des Bescheides des Bundessozialamtes Wien Niederösterreich Burgenland vom 1. März 2001 und die vom Amtsarzt unterschriebene Bescheinigung der Bezirkshauptmannschaft Y vom 20.2.2001 weisen u.a. chronische Gastritis als Diagnose aus; letztere bescheinigt auch die Notwendigkeit einer Krankendiätverpflegung wegen der chronischen Gastritis. Gastritis ist laut Pschyrembel, Klinisches Wörterbuch247, eine Entzündung der Magenschleimhaut - und somit eine Magenkrankheit.

Im Rahmen der freien Beweiswürdigung geht das BFG davon aus, dass die Bf. wegen chronischer Gastritis eine Krankendiätverpflegung benötigt. Dies ist überdies unstrittig, denn auch die belangte Behörde hat den Pauschbetrag wegen Krankendiätverpflegung infolge Magenkrankheit in der Beschwerdevorentscheidung vom 29. Oktober 2021 - wenn auch neutralisiert durch den Selbstbehalt - angesetzt.

Der Bescheid des Bundessozialamtes Wien Niederösterreich Burgenland vom 1. März 2001 samt Beiblatt weist einen Grad der Behinderung, der isoliert betrachtet von der Magenkrankheit verursacht wird, im Ausmaß von 10% aus.

Die vom Amtsarzt unterschriebene Bescheinigung der Bezirkshauptmannschaft Y vom 20.2.2001 weist nicht aus, welcher Grad der Behinderung isoliert betrachtet von der Magenkrankheit verursacht wird. Nur die Gesamteinstufung mit 65% Behinderung inkl. der Schwerhörigkeit ist ausgewiesen.

Das BFG zieht deshalb nur den o.a. Bescheid vom 1. März 2001 zur weiteren Beurteilung heran.

Die belangte Behörde ging davon aus, dass auf die Magenkrankheit - isoliert betrachtet - nur 10% und sohin weniger als 25% entfielen und sohin der Pauschbetrag iHv 504,00 € nur mit Selbstbehalt in der Beschwerdevorentscheidung vom 29. Oktober 2021 berücksichtigt werden könne.

Nach Ansicht des BFG ist dies laut Rechtsatz 1 zu BFG 14.12.2021, RV/5100503/2020, aber anders: "Das Maß der Minderung der Erwerbsfähigkeit legt ein Bescheid des Sozialministeriumsservice unter Anwendung der Einschätzungsverordnung in einer Gesamtschau fest. Dabei wird ausgehend von einer Leiterkrankung bestimmt, wie hinzutretende minder schwere Behinderungen das Ausmaß der Minderung der Erwerbsfähigkeit beeinflussen. Da also das Ausmaß der Minderung der Erwerbsfähigkeit der weiteren Leiden nicht einfach zur stärksten Behinderung hinzuaddiert werden, bleibt kein Raum den Grad der Behinderung in noch kleinere Elemente zu zerteilen, welche in der Beurteilung des Gesamtgrades der Behinderung enthalten sind. Es sind daher alle Aufwendungen in Hinblick auf Leiden, welche im Bescheid des Sozialministeriumsservice über das Maß der Minderung der Erwerbsfähigkeit von mindestens gesamt 25% genannt sind, ohne Selbstbehalt als außergewöhnliche Belastung abzugsfähig, auch wenn das einzelne aus der Gesamtschau herausgenommene Leiden für sich allein betrachtet eine mindestens 25%-ige Minderung der Erwerbsfähigkeit nicht erreichen würde."

Auch der Wortlaut der Verordnung über außergewöhnliche Belastungen deutet darauf hin, dass die 25%-Schwelle auf das insgesamt festgestellte Ausmaß der Behinderung abstellt:

"§ 1. (1) Hat der Steuerpflichtige Aufwendungen

- durch eine eigene körperliche oder geistige Behinderung,

…

so sind die in den §§ 2 bis 4 dieser Verordnung genannten Mehraufwendungen als außergewöhnliche Belastungen zu berücksichtigen.

(2) Eine Behinderung liegt vor, wenn das Ausmaß der Minderung der Erwerbsfähigkeit (Grad der Behinderung) mindestens 25% beträgt.

…

§ 2. (1) Als Mehraufwendungen wegen Krankendiätverpflegung sind ohne Nachweis der tatsächlichen Kosten bei

- …

- …

- Magenkrankheit oder einer anderen inneren Krankheit 42 Euro

pro Kalendermonat zu berücksichtigen…

(2) Bei einer Minderung der Erwerbsfähigkeit von weniger als 25% sind die angeführten Beträge ohne Nachweis der tatsächlichen Kosten nach Abzug des Selbstbehaltes gemäß § 34 Abs. 4 EStG 1988 zu berücksichtigen."

Da die Bf. insgesamt einen bescheinigten Grad der Behinderung (Minderung der Erwerbsfähigkeit) im Ausmaß von 50% hat, ist kein Selbstbehalt vom Pauschbetrag gemäß § 2 Abs. 1 dritter Teilstrich der VO über außergewöhnliche Belastungen abzuziehen. Für das gesamte Streitjahr 2020 beträgt der Pauschbetrag 12 x 42 = 504,00 €.

w) Insgesamt betrachtet wird der Beschwerde der Bf. teilweise stattgegeben.

x) Zur Zulässigkeit einer Revision:

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Hinsichtlich der Verordnung über außergewöhnliche Belastungen gibt es das Erkenntnis des VwGH vom 23.1.2019, Ro 2016/13/0010, welches die vorliegende Entscheidung des BFG stützt. Hinsichtlich des § 35 Abs. 2 EStG 1988 gibt es aber noch keine auf die vorliegende Entscheidung des BFG übertragbare Rechtsprechung des VwGH. Deshalb wird die Revision zugelassen.

Wien, am 24. Juni 2022

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 2 Außergewöhnliche Belastungen, BGBl. Nr. 303/1996 |

Verweise: | VwGH 23.01.2019, Ro 2016/13/0010 |