Grunderwerbsteuerpflicht bei Einräumung eines Baurechtes bei gleichzeitigem Rückerwerb des zu errichtenden Gebäudes mittels Mietkaufvertrag

European Case Law Identifier: ECLI:AT:BFG:2018:RV.5100057.2010

Beachte:

Revision eingebracht. Beim VwGH anhängig zur Zahl Ra 2018/16/0148. Zurückweisung mit Beschluss vom 25.07.2019.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat den Richter Ri, in der Beschwerdesache Bf., vertreten durch Leitner + Leitner GmbH & Co KG, Ottensheimer Straße 32, 4040 Linz über die Beschwerde vom 28.12.2009 gegen die Bescheide des Finanzamtes Freistadt Rohrbach Urfahr vom 30.11.2009 zu ErfNr. x und y, betreffend Grunderwerbsteuer zu Recht erkannt:

- Der angefochtene Bescheid vom 30.11.2009 zu ErfNr. x wird dahingehend abgeändert, dass die Festsetzung der Grunderwerbsteuer mit 412.032,07 Euro (das sind 3,5 % der Gegenleistung von 11.772.344,99 Euro) erfolgt. Im Übrigen bleibt der angefochtene Bescheid, was insbesondere auch die Vorläufigkeit der Festsetzung nach § 200 Abs. 1 BAO betrifft, unverändert.

- Die Beschwerde gegen den Bescheid vom 30.11.2009 zu ErfNr. y

wird gemäß § 279 BAO als unbegründet abgewiesen.

- Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

A. Sachverhalt und Parteienvorbringen

Nach den Bestimmungen des Oö. Sozialhilfegesetzes 1998 ( LGBl.Nr. 82/1998; GP XXV RV 3 /1997 IA 31/1997 IA 173/1998 AB 206/1998 LT 8) ist in den 15 oberösterreichischen Bezirken jeweils ein Sozialhilfeverband (SHV) eingerichtet. Die Statutarstädte Linz, Wels und Steyr haben eigene Regelungen.

Der SHV ist ein Gemeindeverband (Art. 116a B-VG), die Gremien der SHV werden aus Vertretern der Gemeinden gebildet. Nach außen wird der SHV durch die Verbandsobfrau/den Verbandsobmann (= Bezirkshauptfrau bzw. Bezirkshauptmann) vertreten, diese führen auch den laufenden Betrieb in den Sozialhilfeverbänden.

Nach § 39 Oö. SHG 1998 unterliegen d ie Sozialhilfeverbände der Aufsicht des Landes nach den Bestimmungen des VII. Hauptstückes der Oö. Gemeindeordnung 1990. Nach § 106 Abs. 1 Z 1 OÖ Gemeindeordnung bedarf der entgeltliche Erwerb der Genehmigung der Aufsichtsbehörde. Nach § 106 Abs. 3 OÖ Gemeindeordnung werden genehmigungspflichtige Rechtsgeschäfte erst mit der aufsichtsbehördlichen Genehmigung rechtswirksam.

A.1. Vertragsverhältnisse mit der VK1

A.1.1. Mietkaufvertrag mit der VK1 vom 13.2.2009

Am 13.2.2009, am 25.2.2009 durch das Amt der oö Landesregierung, Abteilung Soziales, am 25.2.2009 aufsichtsbehördlich genehmigt, wurde zwischen der VK1 (VK1), als Bestandgeber und Verkäufer und dem Beschwerdeführer (Bf.) als Bestandnehmer und Käufer folgender Mietkaufvertrag abgeschlossen:

"1. Präambel

1.1. Der SHV X ist Alleineigentümer der Liegenschaft EZ xx, bestehend aus den Grundstücken Gs., Grundbuch xxx X, Bezirksgericht X.

1.2. Hinsichtlich dieser Liegenschaft EZ xx Grundbuch xxx X beabsichtigt der SHV X der VK1 mit gesondert abzuschließendem Baurechtsvertrag ein Baurecht im Sinne des Baurechtsgesetzes einzuräumen.

1.3. Die VK1 beabsichtigt, aufgrund dieses gesondert abzuschließenden Baurechtsvertrages auf dieser Baurechtsfläche ein Alten- und Pflegeheim (im Folgenden auch als „Bauwerk“ bezeichnet) im eigenen Namen und auf eigene Rechnung zu errichten. Der SHV X wird das Alten- und Pflegeheim nach Errichtung nutzen und mit Ablauf der vereinbarten Nutzungsdauer das Eigentum erwerben. Die Vertragsparteien vereinbaren ausdrücklich, dass von der Möglichkeit der Optierung zur Umsatzsteuerpflicht nach § 6 Abs. 2 UStG Gebrauch gemacht wird.

2. Vertragsgegenstand

2.1. Gegenstand dieses Vertrages ist das durch die VK1 als Bauberechtigte auf der in Punkt 1 beschriebenen Liegenschaft errichtete Bauwerk samt den zur Baurechtsfläche gehörigen Außenflächen und Verkehrsflächen. Die VK1 überlässt dem SHV X dieses Bestandobjekt zur Nutzung. Der SHV X wird das Bestandobjekt für den Betrieb eines Alten- und Pflegeheims nutzen. Eine anderweitige Nutzung des Bestandobjektes während der Bestanddauer bedarf der schriftlichen Zustimmung der VK1.

2.2. Die VK1 verpflichtet sich, das Bestandobjekt nach Maßgabe ihrer Angebote vom 25.09.2008 und vom 15.10.2008, der Leistungsbeschreibung (Teil B - der Angebotsunterlage in der Fassung vom 09.10.2008) und des Heimkonzeptes samt Raum- und Funktionsprogramm (in der Fassung vom 03.10.2008) unter Beachtung der einschlägigen Rechtsvorschriften und nach den Vorstellungen des SHV X zu planen und zu errichten und nach Maßgabe der Erstaustattungsliste (Anlage ./5) auszustatten.

…

3. Vertragsdauer

3.1. Das Bestandsverhältnis wird auf unbestimmte Zeit abgeschlossen und kann von beiden Vertragspartnern unter Einhaltung einer Kündigungsfrist von 12 Monaten zum Ende eines jeden Monats durch eingeschriebenen Brief gekündigt werden. Für die Rechtzeitigkeit der Kündigung ist das Datum der Postaufgabe des Kündigungsschreibens maßgeblich. Die VK1 ist nur bei Vorliegen eines wichtigen Grundes im Sinne des § 30 MRG zur Kündigung berechtigt.

3.2.….

4. Gesamtinvestitionskosten

4.1. Berechnungsgrundlage für die Zahlungen des SHV X sind die Gesamtinvestitionskosten gemäß der Definition in Anlage ./1a (GIK). Die Obergrenze für die relevanten Gesamtinvestitionskosten bildet der in der Anlage ./1b definierte Kostenrahmen.

4.2. Die VK1 ist verpflichtet, dem SHV X innerhalb von 6 Monaten ab Übergabe des Bestandobjektes eine Zusammenstellung der tatsächlichen GIK (Endabrechung) zu übermitteln und gleichzeitig das darauf basierende monatliche Entgelt bekannt zu geben. Sollte die Endabrechnung bis zu diesem Zeitpunkt nicht erfolgen, sind dem SVH X sämtliche Schäden, die sich aus der nicht fristgerechten Übermittlung der Endabrechnung ergeben, zu ersetzen, soweit die Ursachen für die Verzögerung von der VK1 zu vertreten sind.

4.3. Die endgültigen GIK werden von den Parteien nach Vorliegen aller Rechnungen gemeinsam festgestellt. Grundlage sind jene Leistungen, die vom SHV X dem Grunde und der Höhe nach genehmigt worden sind. Gelangen die Vertragsparteien binnen 4 Wochen zu keiner Übereinstimmung zur Frage der Angemessenheit der Leistungen oder deren Höhe, ist ein Schiedsgutachten eines gerichtlich beeideten Sachverständigen des jeweiligen Fachgebietes einzuholen, dessen Ergebnis von den Parteien anerkannt und der Feststellung der endgültigen GIK zugrunde gelegt wird. Die Kosten des Schiedsgutachtens sind von beiden Parteien zu gleichen Teilen zu tragen, der vom SHV X zu tragende Teil fließt nach dessen Wahl in die endgültigen GIK ein.

5. Monatliches Entgelt

5.1. Ab dem auf die Übergabe des Bestandobjektes folgenden Monatsersten (ist der Tag der Übergabe selbst ein Monatserster, dann ab diesem Tag) leistet der SHV X an die VK1 das in Anlage ./2 angeführte vorläufig berechnete monatliche Entgelt. Dieses Entgelt ist auf den Kaufpreis gemäß Punkt 12 anzurechnen.

5.2. Nach Feststellung der endgültigen GIK (siehe Anlage 1a) leistet der SHV X an die VK1 ab dem auf die Feststellung der endgültigen GIK folgenden Monatsersten das entsprechend angepasste endgültige monatliche Entgelt. Überzahlungen durch das vorläufig berechnete Entgelt sind auf das nachfolgende endgültige monatliche Entgelt anzurechnen. Liegt das vorläufig berechnete monatliche Entgelt unter dem endgültig festgestellten monatlichen Entgelt, so ist der Differenzbetrag binnen einer Frist von drei Monaten auszugleichen. Ändern sich in der Folge die der Berechnung laut Anlage ./2 zugrundeliegenden Beträge, so ändert sich das monatliche Entgelt entsprechend. Neben diesem monatlichen Entgelt stehen der VK1 keine weiteren Ansprüche auf laufendes Entgelt zu, sofern in diesem Vertrag nicht ausdrücklich etwas anderes vereinbart wird.

5.3. Der SHV X ist verpflichtet, sämtliche sich aufgrund des Betriebes ergebenden Betriebskosten direkt zu tragen und direkt abzurechnen. Soweit die VK1 Betriebskosten tragen muss, weil eine direkte Abrechnung gegenüber dem SHV nicht möglich ist, hat ihr der SHV X die nachgewiesenen Betriebskosten zu erstatten. Dies gilt insbesondere für die Kosten der mit Zustimmung des SHV X abgeschlossenen Versicherungen, für sämtliche objektbezogenen Steuern, Abgaben und Gebühren sowie sonstige objektbezogene Lasten und Verpflichtungen (insbesondere Müllabfuhr, Straßenreinigung, Kanalgebühren). Als Betriebskosten zu erstatten ist auch der von der VK1 nach Übergabe des Bauwerks entrichtete Bauzins. Festgehalten wird, dass dem SHV X keine Verwaltungskosten verrechnet werden.

5.4. Das monatliche Entgelt ist vom SHV X zum ersten Werktag eines jeden Monats im voraus auf das bekannt gegebene Konto der VK1 zu überweisen, wobei ein Respiro von 5 Banktagen eingeräumt wird. Beträge, die aufgrund von (genehmigten) Rechnungen bzw. gegen gesonderten Nachweis zu bezahlen sind, sind innerhalb von 14 Tagen ab Rechnungslegung (bzw. innerhalb von 14 Tagen ab erteilter Genehmigung) gegen die entsprechenden Nachweise fällig.

5.5. Für den Fall des Zahlungsverzuges mit Verbindlichkeiten aus diesem Vertrag werden Verzugszinsen in Höhe des 3-Monats-EURIBOR + 2 % verrechnet. Verzugszinsen werden gesondert vorgeschrieben.

5.6. Die VK1 hat dem SHV X die auf das Entgelt entfallende Umsatzsteuer entsprechend den geltenden Rechtsvorschriften in Rechnung zu stellen.

6. Mitwirkungsrechte

6.1. Die VK1 hat dem SHV X Auskunft über sämtliche für das Bauvorhaben relevante Umstände und über sämtliche mit dem Bauvorhaben zusammenhängenden Fragen zu erteilen. Hat die VK1 Bedenken hinsichtlich der Zweckmäßigkeit oder der Eignung von Vorgaben oder beigestellten Unterlagen des SHV X, so hat sie diese Bedenken dem SHV X rechtzeitig schriftlich mitzuteilen.

6.2. Die VK1 hat dem SHV X folgende Dokumente zur Überprüfung und Freigabe vorzulegen:

- Wettbewerbsauslobung

- Vorentwurf

- Entwurf

- Einreichplanung

- Baubeschreibung

- Farbkonzept

- Einrichtungsplanung.

Der SHV X hat innerhalb von 14 Tagen ab Eingang eine schriftliche Stellungnahme abzugeben, andernfalls gelten die von der VK1 vorgelegten Dokumente als freigegeben, soweit nicht eine Zustimmung oder Freigabe durch die Abteilung Soziales des Amtes der OÖ Landesregierung erforderlich ist.

Einer Freigabe durch den SHV X nach dem vorangehenden Absatz bedarf auch das von der VK1 zu erstellende Musterzimmer.

6.3. Die VK1 schließt die Verträge betreffend Planung, Errichtung und Ausstattung im eigenen Namen und auf eigene Rechnung ab. Die Ausschreibung der Bauleistungen und der Ausstattung erfolgt durch die VK1. Die VK1 hat den SHV X rechtzeitig vor der Ausschreibung eine Gewerkeliste und die Leistungsverzeichnisse der jeweils auszuschreibenden Gewerke vorzulegen. Der SHV X hat das Recht, für jedes Gewerk Unternehmen vorzuschlagen, die von der VK1 zur Angebotslegung einzuladen sind.

6.4. Der SHV X hat das Recht, während der Bauzeit eine Kontrolltätigkeit auszuüben. Er ist insbesondere berechtigt, Kontrollen auf der Baustelle durchzuführen, Qualitätskontrollen zu veranlassen oder selbst durchzuführen.

6.5. Es wird ein Bauausschuss eingerichtet. Die Abstimmung erfolgt gemäß den Bestimmungen laut Anlage ./3.

6.6. Die Vertragsparteien vereinbaren, dass Organe des Landes Oberösterreich das Bestandobjekt während der Dauer dieses Vertrages jederzeit kontrollieren dürfen.

7. Instandsetzung, Investitionen, bauliche Maßnahmen

7.1. Dem SHV X obliegt die gesamte Erhaltung und Instandhaltung des Bestandobjektes. Der SHV X hat anfallende Reparaturen am Bestandobjekt auf eigene Kosten und ohne Anspruch auf Rückerstattung zu tragen, soweit nicht ein Mangel vorliegt, der im Rahmen der Gewährleistung durch die VK1 oder durch die von ihr beauftragten Unternehmen zu beheben ist. Festgehalten wird, dass der SHV X keinen Erhaltungs- und Verbesserungsbeitrag zu leisten hat.

7.2. Bei Schäden, die durch schuldhaftes Verhalten des SHV X oder der bei ihm beschäftigten oder verkehrenden Personen oder durch Heimbewohner am Bestandgegenstand entstehen, haftet der SHV X. Ansprüchen Dritter gegenüber ist die VK1 schad- und klaglos zu halten.

7.3. Erweiterungsinvestitionen und Ersatzinvestitionen des SHV X am Bestandgegenstand, insbesondere den Gebäuden und Anlagen, sind zulässig. Sie bedürfen der vorherigen schriftlichen Zustimmung der VK1, soweit sie das äußere Erscheinungsbild des Bauwerks nachhaltig beeinflussen oder geeignet sind, eine Verminderung des Verkehrswertes des Bestandobjektes zu bewirken. Die Zustimmung darf nur aus sachlichen Gründen verweigert werden. Die Kosten von Erweiterungsinvestitionen werden durch den SHV X getragen. Die VK1 verpflichtet sich, die zur Erlangung der für die Bauführung allenfalls erforderlichen behördlichen Bewilligungen notwendigen Erklärungen - in entsprechender Form - abzugeben. Die Kosten der Ersatzinvestitionen betreffend die Einrichtung und Ausstattung werden ebenfalls durch den SHV X getragen. Über die Kostentragung für Ersatzinvestitionen betreffend das Bauwerk ist vor Durchführung der Maßnahmen eine gesonderte Vereinbarung zu treffen.

7.4. Der VK1 verzichtet bezüglich aller Maßnahmen, zu denen sie ihre Zustimmung erteilt hat, auf die Wiederherstellung des vorherigen Zustandes bei Beendigung des Bestandverhältnisses.

...

12. Kaufvereinbarung

12.1. Die VK1 verkauft an den SHV X und dieser erwirbt von der VK1 den in Punkt 2.1. beschriebenen Bestandgegenstand samt Ausstattung.

12.2. Der Erwerb des Bestandgegenstandes wird mit Ablauf des 15. Jahres ab Übergabe, das ist voraussichtlich der 31.12.2026, wirksam. Vor diesem Zeitpunkt wird der Erwerb des Bestandgegenstandes wirksam, wenn der SHV X gegenüber der VK1 schriftlich erklärt, den Bestandsgegenstand vorzeitig ins Eigentum zu übernehmen.

Eine Erklärung zum vorzeitigen Erwerb ist auch bei vorzeitiger Beendigung des Bestandverhältnisses gemäß Punkt 11 zulässig. Die Erklärung ist in diesem Fall binnen einer Frist von 14 Tagen ab Zugang der Auflösungserklärung gemäß Punkt 11 oder gleichzeitig mit dieser abzugeben.

12.3. Als Kaufpreis ist - zusätzlich zum monatlichen Entgelt gemäß Punkt 5 - der gemäß Anlage ./4 zu berechnende Abrechnungsbetrag zu entrichten. Der Kaufpreis ist nach Maßgabe der Festlegung in Anlage 4 fällig.

12.4. Der SHV X leistet zu den in der Anlage ./4 angeführten Zeitpunkten Anzahlungen auf den Kaufpreis in der in der Anlage ./4 angeführten Höhe. Der SHV X hat das Recht auf Verschiebung der Zeitpunkte des Einlangens der Anzahlungen, insbesondere soweit es sich dabei um Förderungen bzw. Zuschüsse von dritter Seite handelt, auf deren genaue terminliche und betragsmäßige Gestaltung der SHV X keinen Einfluss hat. Wenn die zu erbringenden Kaufpreisanzahlungen nicht zum vereinbarten Zeitpunkt bei der VK1 einlangen, ist das monatliche Entgelt entsprechend anzupassen.

12.5. Die Übernahme und Übergabe des Kaufgegenstandes erfolgt mit dem auf das Wirksamwerden der Kaufvereinbarung gemäß Punkt 12.2. folgenden Monatsersten. Die Vertragsparteien verpflichten sich, unverzüglich nach Wirksamwerden der Kaufvereinbarung alle für den Eigentumserwerb erforderlichen Vereinbarungen abzuschließen und Erklärungen in der für die Verbücherung des Erwerbs erforderlichen Form abzugeben."

Die dem Mietkaufvertrag beigelegten Anlagen (1a, 1b, 2, 3, 4 und 5) bilden einen Bestandteil des Mietkaufvertrages und beinhalten auszugsweise folgende Informationen:

Anlage 1. a) - Gesamtinvestitionskosten

"Die Gesamtinvestitionskosten (GIK) umfassen die Aufwendungen, die der VK1 aus der Errichtung des Bestandgegenstandes erwachsen. Als GIK sind nach Maßgabe der folgenden Bestimmungen zu berücksichtigen:

- Aufschließungskosten (Fremdleistungen) in der nachgewiesenen Höhe

- Baukosten (Fremdleistungen) in der nachgewiesenen Höhe

- Honorar für Planungsleistungen

- Sonstiges Honorar

- Nebenkosten (Fremdleistungen, Gebühren udgl.) in der nachgewiesenen Höhe

- Finanzierungskosten

- Umsatzsteuer in gesetzlicher Höhe"

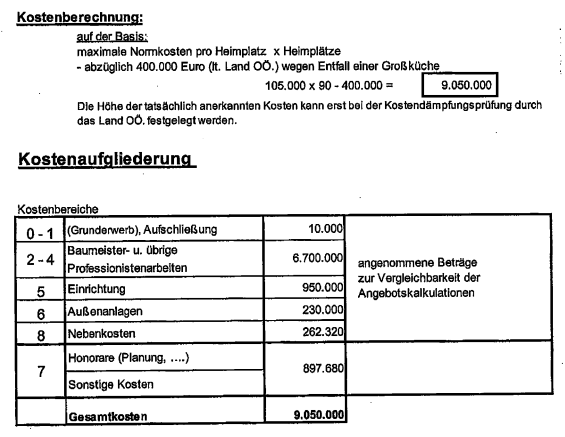

Anlage 1. b) - Kostenrahmen

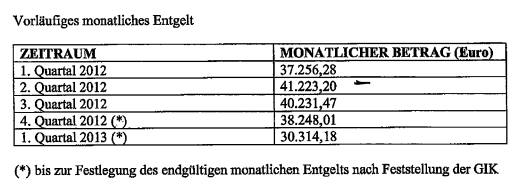

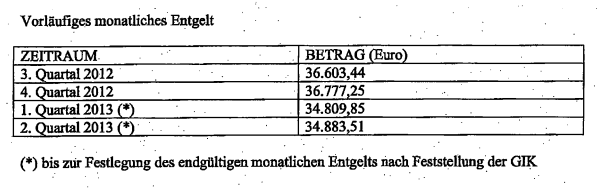

Anlage 2 - monatliches Entgelt

"Grundlage für die Berechnung des monatlichen Entgelts

Finanzierungskosten:

- Zinssatz: 3-Monats-EURIBOR mit Aufschlag 30 Basispunkte

- Grundlage: tatsächlicher Finanzierungsbedarf aufgrund der nachgewiesenen, Aufschließungskosten, Baukosten und Nebenkosten sowie des vereinbarten Honorars (siehe Anlage 1a).

- Habenszinssatz: 3-Monats-EURIBOR mit Abschlag 87,5 Basispunkte

Vereinbartes Honorar für Planungsleistungen:

- 4‚053 % der tatsächlichen Baukosten (= Kostengruppe 2 bis 6 im Sinn der ÖNORM B 1801-1 Kosten im Hoch- und Tiefbau - Kostengliederung),

- höchstens jedoch € 319.350,00.

Sonstiges Honorar:

- 7,339 % der tatsächlichen Baukosten (= Kostengruppe 2 bis 6 im Sinn der ÖNORM B 1801-1 Kosten im Hoch- und Tiefbau - Kostengliederung),

- höchstens jedoch € 578.330,00.

Anpassung des monatlichen Entgelts:

Die Anpassung des endgültigen monatlichen Entgelts an Schwankungen des Geldmarktes -

erfolgt erstmals zu dem auf die Übergabe des Bestandobjektes folgenden Monatsersten und

sodann quartalsweise jeweils zum 1.1., 1.4., 1.7. und 1.10. eines Jahres dergestalt, dass der der Berechnung des monatlichen Entgelts zugrundegelegte Zinssatz entsprechend der Änderung des EURIBOR geändert wird. Als Basis wird der 3-Monats-EURIBOR vom [Juli 2008 = 4‚96%] vereinbart. Der der Berechnung des monatlichen Entgelts zugrunde liegende Zinssatz ändert sich um denselben Absolutbetrag, wie sich der Referenzwert gegenüber der Basis von 4,96% geändert hat. Referenzwert ist der 20. des dem Anpassungszeitpunktes vorangehenden Monats. Fällt dieser Tag auf einen Samstag, Sonn- oder Feiertag, so gilt der Wert des dem 20. unmittelbar vorangehenden Bankwerktages.

Die Anpassung des endgültigen monatlichen Entgelts an eine Änderung der Zwischenfinanzierungskosten aufgrund der im vorangegangenen Quartal erfolgten Abweichungen der tatsächlichen Zahlungen von den im Zahlungsplan vorgesehenen Zahlungen erfolgt jeweils zum selben Zeitpunkt wie die Anpassung an Schwankungen des Geldmarktes.

Die VK1 hat dem SHV X vor dem Anpassungszeitpunkt eine nachvollziehbare Berechnung des neuen monatlichen Entgelts samt geeigneten Unterlagen zum Nachweis der erforderlichen Anpassungen vorzulegen."

Anlage 3 - Baubeirat, Bericht- und Informationspflichten

"Das Informations- und Berichtswesen umfasst insbesondere

- Information über alle Subaufträge, einschließlich der Subaufträge der Subunternehmer des Auftragnehmers;

- Information über alle wesentlichen kosten- oder terminrelevanten Entscheidungen,

- Information über die Ausschreibungsunterlagen bzw Leistungsverzeichnisse, über die eingeholten Angebote und die beabsichtigte Vergabe von Leistungen an Dritte sowie Änderungen von vergebenen Auträgen;

- regelmäßig und bei Bedarf Information über die Kostenentwicklung (Soll-Ist Vergleich und vorausschauende Kostenverfolgung), insbesondere im Hinblick auf die Gesamtkosten des Bauvorhabens;

- regelmäßige Berichte über den Planungs- und Baufortschritt (Intervalle sind nach den Erfordernissen des Planungs- und Baufortschritts einvernehmlich festzulegen);

Berichte (regelmäßige Berichte oder vom SHV X angeforderte Berichte) sind in der Regel schriftlich abzufassen und so zu gestalten, dass diese ohne zusätzlichen Bearbeitungsaufwand vom SHV X seinen internen Entscheidungsgremien sowie den Aufsichtsbehörden und Förderstellen des Landes vorgelegt werden können.

Rechtzeitig vor Beginn der Innenausbauarbeiten ist ein Musterzimmer einzurichten, das durch den SHV X und durch Vertreter des Landes Oberösterreich begutachtet wird.

Allfällige Auflagen, die im Zuge der Besichtigung vorgeschrieben werden, sind einzuhalten.

Die VK1 wird regelmäßig Baubesprechungen abhalten, zu denen die am Bau tätigen Unternehmen eingeladen werden. VK1 wird über diese Besprechungen Protokolle erstellen und dem SHV X übermitteln.

Zur Abstimmung zwischen VK1 und SHV X wird ein Bauausschuss eingerichtet.

Die VK1 wird die Aufträge "beschränkt" ausschreiben und ist berechtigt, mit dem Bietern Preisverhandlungen führen. Klargestellt wird, dass die Entscheidung über die Vergabe der Aufträge der VK1 nicht durch den SHV X erfolgt und nicht der Zustimmung des SHV X bedarf. Dem SHV X kommt aber das Recht zu, aus wichtigen sachlichen Gründen Einspruch gegen eine beabsichtigte Auftragsvergabe zu erheben.

Die VK1 hat die Auftrags- und Zahlungsbedingungen für die von ihr beauftragten Dritten mit dem SHV X abzustimmen.

Dem SHV X sind alle Unterlagen und Informationen vorzulegen, die erforderlich sind, um die für das Vorhaben erforderliche Zustimmung des Landes Oberösterreich zu erlangen. Insbesondere ist auch eine den Vorgaben des Landes entsprechende Kostenzusammenstellung auszuarbeiten und entsprechend dem Fortschritt des Projektes zu

aktualisieren. Die VK1 hat den SHV X bei der Erlangung der Förderungen und Genehmigungen zu unterstützen. Ansprechpartner des Landes Oberösterreich ist der SHV

X. Zu berücksichtigen ist insbesondere, dass der Vorentwurf der Zustimmung der Abteilung Soziales des Amtes der OÖ Landesregierung bedarf, wobei auch eine Kostenschätzung und eine Nutzflächenaufstellung entsprechend den Vorgaben der Abteilung Soziales vorzulegen sind. Die VK1 hat auf Verlangen des SHV X einen geeigneten Vertreter zu den gremialen Besprechungen der Abteilung Soziales zu entsenden.

Der Einreichung zur Baubewilligung darf nur ein von der Abteilung Soziales freigegebenes Projekt zugrundegelegt werden."

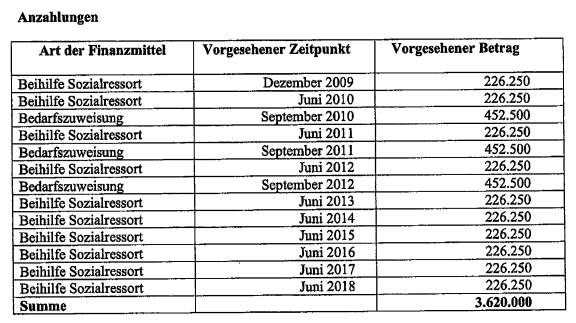

Anlage 4 - Abrechnungsbetrag

Restlicher Kaufpreis

bei Eigentumsübergang mit Vollendung des 15. Jahres ab Übergabe ist Kaufpreis der Betrag des offenen Wohnbaufördermgsdarlehens. Dieser restliche Kaufpreis ist durch Übernahme des Darlehens durch den SHV zu entrichten.

Vorläufiger Betrag für den restlichen Kaufpreis (offenes Wohnbauförderungsdarlehen) zum 31.12.2026, berechnet auf Grundlage der Kostenschätzung: € 2,349.551,32

Bei Eigentumsübertragung vor diesem Zeitpunkt berechnet sich der restliche Kaufpreis wie folgt:

Allfällige noch nicht entrichtete Anzahlungen (siehe oben)

+ Betrag des offenen Wohnbauförderungsdarlehens

+ ausständiges monatliches Entgelt bis zum Zeitpunkt (Eigenmittelanteil und Zwischenfinanzierung)

Der dem Betrag des offenen Wohnbauförderungsdarlehens entsprechende Teil des

Kaufpreises wird durch Übernahme des Darlehens durch den SHV X entrichtet. Der restliche Betrag ist in Raten fällig, die den vorgesehenen Anzahlungen (Sozialbeihilfe, Bedarfszuweisung) sowie dem vereinbarten monatlichen Entgelt zur Vollendung des 15. Jahres ab Übergabe entsprechen."

A.1.1.2. Baurechtsvertrag mit der VK1 vom 8.6.2009

Mit Baurechtsvertrag vom 8.6.2009 wurde zwischen der GWG als Bauberechtigte und dem Beschwerdeführer (Bf.) als Baurechtsgeber folgender Baurechtsvertrag abgeschlossen:

" 1. Gegenstand des Baurechtes

Der Baurechtsgeber ist Alleineigentümer der Liegenschaft EZ xx Grundbuch xxx X, Bezirksgericht X, bestehend aus den Grundstücken Gs.. Diese Liegenschaft ist Gegenstand dieses Baurechtsvertrages.

2. Bestellung und Dauer des Baurechtes

2.1. Der Baurechtsgeber bestellt hiermit zugunsten der Bauberechtigten an der Baurechtsfläche gemäß Punkt 1. ein Baurecht im Sinne des Baurechtsgesetzes bis 31.12.2049.

2.2. Die Bauberechtigte nimmt die Einräumung dieses Baurechtes ausdrücklich an.

3. Bauzins

3.1. Als jährlicher Bauzins wird ein Betrag von EUR 8.400,00 vereinbart (pro Monat EUR 700,00). Der Bauzins ist von der Bauberechtigten und ihren Rechtsnachfolgern im Besitz des Baurechtes mit 1. Dezember eines jeden Kalenderjahres kosten- und spesenfrei zu entrichten. Die Verpflichtung zur Bauzinszahlung beginnt mit Fertigstellung des auf der Liegenschaft zu errichtenden Bauwerks. Zur dinglichen Haftung für den Bauzins wird eine Reallast vereinbart.

....

4. Vertragszweck, Nutzung

4.1. Die Bestellung dieses Baurechts erfolgt zum Zwecke der Errichtung eines Alten- und Pflegeheimes, das nach den Vorstellungen des Baurechtsgebers zu errichten ist. Der Bauberechtigte verpflichtet sich, das geplante Bauvorhaben innerhalb eines Zeitraums von 3 Jahren zu verwirklichen.

.....

5. Nebenkosten

Die Bauberechtigte verpflichtet sich, zusätzlich zu dem vereinbarten Bauzins alle das Baurecht samt Bauwerk betreffenden öffentlichen Abgaben wie Zahlungsvorschreibungen anlässlich der Baubewilligung, Aufschließungskosten, Kanalanschlussgebühr, Grundsteuer, Betriebskosten (inkl. der für die Wasserversorgung, Abwasserbeseitigung und Stromversorgung anfallenden Kosten) usw. sowie die Kosten der Herstellung von Gehsteigen der öffentlichen Verkehrsflächen zu bezahlen und den Baurechtsgeber diesbezüglich schad- und klaglos zu halten.

....

9. Rückübertragung des Baurechtes

....

9.3. Für den Fall der Rückübertragung des Baurechtes samt Bauwerk vor Ablauf der Dauer des Baurechtsvertrages erhält die Bauberechtigte, sofern nicht andere vertragliche Vereinbarungen mit dem Baurechtsgeber bestehen, vom Baurechtsgeber den sich je nach Zeitpunkt der Rückübertragung ergebenden Abrechnungsbetrag gemäß Punkt 12 des zwischen den Vertragsparteien abzuschließenden Mietkaufvertrages. Der sich daraus ergebende Betrag ist innerhalb von 4 Wochen nach Vorschreibung an die Bauberechtigte zu überweisen. Mit Zahlung dieses Betrages geht das Baurecht samt Bauwerk sonst entschädigungslos auf den Baurechtsgeber über."

A.1.1.2.1 Vorhalteverfahren

Mit Vorhalt vom 13.7.2009 wurde dem Bf. seitens der belangten Behörde vorgehalten, im Punkt 12. des Mietkaufvertrages werde der Übereignungsanspruch für den Erwerb des aufgrund des Baurechtsvertrages zu schaffenden Bauwerkes begründet. Die Gegenleistung bestehe aus den monatlichen Entgelten lt. Punkt 5. des Vertrages sowie dem Kaufpreis lt. Punkt 12.3. des Vertrages. Entsprechend der Anlage 2 und 4 zum Mietkaufvertrag beabsichtige das Finanzamt folgende Beträge der Bemessung zu Grunde zulegen.

[...]

Dazu führte die Bf. in der Stellungnahme vom 19.8.2009 aus, dass beim Erwerb des Gebäudes durch den Bf. der Wert des Gebäudes nicht in die Bemessungsgrundlage einzubeziehen sei. Grunderwerbsteuerpflicht bestehe nur für jenen Teil der Gegenleistung, welcher sich auf das Baurecht selbst bezieht, nicht aber für jenen Teil, der auf die Errichtung des Gebäudes entfällt. Zur Begründung wurde ausgeführt, der Bf. hätte der VK1 ein Baurecht eingeräumt, damit diese auf dieser Liegenschaft ein Alten- und Pflegeheim errichte, welches der Bf. im gleichen Augenblick von der VK1 erwirbt. Das Alten- und Pflegeheim werde nach den Wünschen und Vorstellungen des Bf. und auf dessen Kosten- und Baurisiko errichtet (vgl. zur Einflussnahme auf die bauliche Gestaltung zB Punkt 2.2. und 6.; zum Kostenrisiko zB Punkt 4., 5. und 7.; zum Baurisiko zB Punkt 7.1. des Mietkaufvertrags). Der Bf. sei daher in wirtschaftlicher Betrachtungsweise als Bauherr des Gebäudes anzusehen. Daher bestehe GrESt-Pflicht nur für jenen Teil der Gegenleistung, welcher sich auf das Baurecht selbst bezieht, nicht aber für jenen Teil, der auf die Errichtung des Gebäudes entfällt. Daher sei beim Erwerb des Gebäudes durch den Bf. der Wert des Gebäudes nicht in die Bemessungsgrundlage einzubeziehen.

A.2. Vertragsverhältnisse mit der VK2

A.2.1. Mietkaufvertrag vom 16.4.2009 mit der VK2

Am 16.4.2009 wurde zwischen der VK2 (VK2), als Bestandgeber und Verkäufer und dem Beschwerdeführer (Bf.) als Bestandnehmer und Käufer folgender Mietkaufvertrag abgeschlossen:

" 1. Präambel

1.1. Der SHV X ist Alleineigentümer der Liegenschaft EZ **** Grundbuch ****, Bezirksgericht X.

1.2. Hinsichtlich dieser Liegenschaft EZ **** Grundbuch **** beabsichtigt der

SHV X, nach allenfalls erforderlicher Liegenschaftsteilung und Abschreibung

des für die Errichtung des Alten- und Pflegeheims nicht erforderlichen Teils, der VK2 mit gesondert abzuschließendem Baurechtsvertrag, ein Baurecht im Sinne des Baurechtsgesetzes einzuräumen.

1.3. Die VK2 beabsichtigt, aufgrund dieses gesondert abzuschließenden Baurechtsvertrages auf dieser Baurechtsfläche ein Alten- und Pflegeheim (im Folgenden auch als „Bauwerk“ bezeichnet) im eigenen Namen und auf eigene Rechnung zu errichten. Der SHV X wird das Alten- und Pflegeheim nach Errichtung nutzen und mit Ablauf der vereinbarten Nutzungsdauer das Eigentum erwerben. Die Vertragsparteien vereinbaren ausdrücklich, dass von der Möglichkeit der Optierung zur Umsatzsteuerpflicht nach § 6 Abs. 2 UStG Gebrauch gemacht wird.

2. Vertragsgegenstand

2.1. Gegenstand dieses Vertrages ist das durch die VK2 als Bauberechtigte auf der in

Punkt 1 beschriebenen Liegenschaft errichtete Bauwerk samt den zur Baurechtsfläche

gehörigen Außenflächen und Verkehrsflächen. Die VK2 überlässt dem SHV X dieses Bestandobjekt zur Nutzung. Der SHV X wird das Bestandobjekt für den Betrieb eines Alten- und Pflegeheims nutzen. Eine anderweitige Nutzung des Bestandobjektes während der Bestanddauer bedarf der schriftlichen Zustimmung der VK2.

2.2. Die VK2 verpflichtet sich, das Bestandobjekt nach Maßgabe ihres Angebotes vom

14.11.2008, der Leistungsbeschreibung (Teil B der Angebotsunterlage vom 20.10.2008) und des Heimkonzeptes samt Raum- und Funktionsprogramm (Anlage zur Angebotsunterlage vom 20.10.2008) unter Beachtung der einschlägigen Rechtsvorschriften und nach den Vorstellungen des SHV X zu planen und zu errichten und nach Maßgabe der Erstausstattungsliste (Anlage ./5) auszustatten.

...

3. Vertragsdauer

3.1. Das Bestandsverhältnis wird auf unbestimmte Zeit abgeschlossen und kann von beiden Vertragspartnern unter Einhaltung einer Kündigungsfrist von 12 Monaten zum Ende eines jeden Monats durch eingeschriebenen Brief gekündigt werden. Für die Rechtzeitigkeit der Kündigung ist das Datum der Postaufgabe des Kündigungsschreibens maßgeblich. Die VK2 ist nur bei Vorliegen eines wichtigen Grundes im Sinne des § 30 MRG zur Kündigung berechtigt.

3.2....

4. Gesamtinvestitionskosten

4.1. Berechnungsgrundlage für die Zahlungen des SHV X sind die

Gesamtinvestitionskosten gemäß der Definition in Anlage ./1a (GIK). Die Obergrenze

für die relevanten Gesamtinvestitionskosten bildet der in der Anlage ./1b definierte

Kostenrahmen.

4.2. Die VK2 ist verpflichtet, dem SHV X innerhalb von 6 Monaten ab

Übergabe des Bestandobjektes, eine Zusammenstellung der tatsächlichen GIK‚

(Endabrechnung) zu übermitteln und gleichzeitig das darauf basierende monatliche

Entgelt bekannt zu geben. Sollte die Endabrechnung bis zu diesem Zeitpunkt nicht

erfolgen, sind dem SHV X sämtliche Schäden, die sich aus der nicht

fristgerechten Übermittlung der Endabrechnung ergeben, zu ersetzen, soweit die

Ursachen für die Verzögerung von der VK2 zu vertreten sind.

4.3. Die endgültigen GIK werden von den Parteien nach Vorliegen aller Rechnungen gemeinsam festgestellt. Grundlage sind jene Leistungen, die vom SHV X dem

Grunde und der Höhe nach genehmigt worden sind. Gelangen die Vertragsparteien

binnen 4 Wochen zu keiner Übereinstimmung zur Frage der Angemessenheit der

Leistungen oder deren Höhe, ist ein Schiedsgutachten eines gerichtlich beeideten

Sachverständigen des jeweiligen Fachgebietes einzuholen, dessen Ergebnis von den

Parteien anerkannt und der Feststellung der endgültigen GIK zugrunde gelegt wird. Die Kosten des Schiedsgutachtens sind von beiden Parteien zu gleichen Teilen zu tragen, der vom SHV X zu tragende Teil fließt nach dessen Wahl in die endgültigen GIK ein.

5. Monatliches Entgelt

5.1. Ab dem auf die Übergabe des Bestandobjektes folgenden Monatsersten (ist der Tag

der Übergabe selbst ein Monatserster, dann ab diesem Tag) leistet der SHV X

an die VK2 das „in Anlage ./2 angeführte vorläufig berechnete monatliche Entgelt.

Dieses Entgelt ist auf den Kaufpreis gemäß Punkt 12 anzurechnen.

5.2. Nach Feststellung der endgültigen GIK (siehe Anlage 1a) leistet der SHV X an

die VK2 ab dem auf die Feststellung der endgültigen GIK folgenden Monatsersten das entsprechend angepasste endgültige monatliche Entgelt. Überzahlungen durch das vorläufig berechnete Entgelt sind auf das nachfolgende endgültige monatliche Entgelt anzurechnen. Liegt das vorläufig berechnete monatliche Entgelt unter dem endgültig festgestellten monatlichen Entgelt, so ist der Differenzbetrag binnen einer Frist‚ von drei Monaten auszugleichen. Ändern sich in der Folge die der Berechnung laut Anlage ./2 zugrundeliegenden Beträge, so ändert sich das monatliche Entgelt entsprechend. Neben diesem monatlichen Entgelt stehen der VK2 keine weiteren Ansprüche auf laufendes Entgelt zu, sofern in diesem Vertrag nicht ausdrücklich etwas anderes vereinbart wird.

5.3. Der SHV X ist verpflichtet, sämtliche sich aufgrund des Betriebes ergebenden

Betriebskosten direkt zu tragen und direkt abzurechnen. Soweit die VK2 Betriebskosten tragen muss, weil eine direkte Abrechnung - gegenüber dem SHV - nicht möglich ist, hat ihr der SHV X die nachgewiesenen Betriebskosten zu erstatten. Dies gilt insbesondere für die Kosten der mit Zustimmung des SHV X abgeschlossenen Versicherungen, für sämtliche objektbezogenen Steuern, Abgaben und Gebühren sowie sonstige objektbezogene Lasten und Verpflichtungen (insbesondere Müllabfuhr, Straßenreinigung, Kanalgebühren). Als Betriebskosten zu erstatten ist auch der von der VK2 nach Übergabe des Bauwerks entrichtete Bauzins. Festgehalten wird, dass dem SHV X keine Verwaltungskosten verrechnet werden.

5.4. Das monatliche Entgelt ist vom SHV X zum ersten Werktag eines jeden Monats im voraus auf das bekannt gegebene Konto der VK2 zu überweisen, wobei ein Respiro von 5 Banktagen eingeräumt wird. Beträge, die aufgrund von (genehmigten) Rechnungen bzw. gegen gesonderten Nachweis zu bezahlen sind, sind innerhalb von 14 Tagen ab Rechnungslegung (bzw. innerhalb von 14 Tagen ab erteilter Genehmigung) gegen die entsprechenden Nachweise fällig.

5.5. Für den Fall des Zahlungsverzuges mit Verbindlichkeiten aus diesem Vertrag werden

Verzugszinsen in Höhe des 3-Monats-EURIBOR + 2% verrechnet. Verzugszinsen werden

gesondert vorgeschrieben.

5.6. Die VK2 hat dem SHV X die auf das Entgelt entfallende Umsatzsteuer entsprechend den geltenden Rechtsvorschriften in Rechnung zu stellen.

6. Mitwirkungsrechte

6.1. Die VK2 hat den SHV X Auskunft über sämtliche für das Bauvorhaben relevante Umstände und über sämtliche mit dem Bauvorhaben zusammenhängenden

Fragen zu erteilen. Hat die VK2 Bedenken hinsichtlich der Zweckmäßigkeit oder der Eignung von Vorgaben oder beigestellten Unterlagen des SHV X, so hat sie diese Bedenken dem SHV X rechtzeitig schriftlich mitzuteilen.

6.2. Die VK2 hat dem SHV X folgende Dokumente zur Überprüfung und

Freigabe vorzulegen:

- Wettbewerbsauslobung

- Vorentwurf

- Entwurf

- Einreichplanung

- Baubeschreibung

- Farbkonzept

- Einrichtungsplanung.

Der SHV X hat innerhalb von 14 Tagen ab Eingang eine schriftliche Stellungnahme abzugeben, andernfalls gelten die von der VK2 vorgelegten Dokumente als freigegeben, soweit nicht eine Zustimmung oder Freigabe durch die Abteilung Soziales des Amtes der OÖ Landesregierung erforderlich ist. Einer Freigabe durch den SHV X nach dem vorangehenden Absatz bedarf auch das von der VK2 zu erstellende Musterzimmer.

6.3. Die VK2 schließt die Verträge betreffend Planung, Errichtung und Ausstattung im

eigenen Namen und auf eigene Rechnung ab. Die Ausschreibung der Bauleistungen

und der Ausstattung erfolgt durch die VK2. Die VK2 hat den SHV X rechtzeitig vor der Ausschreibung eine Gewerkeliste und die Leistungsverzeichnisse der jeweils auszuschreibenden Gewerke vorzulegen. Der SHV X hat das Recht, für jedes Gewerk Unternehmen vorzuschlagen, die von der VK2 zur Angebotslegung einzuladen sind.

6.4. Der SHV X hat das Recht, während der Bauzeit eine Kontrolltätigkeit auszuüben. Er ist insbesondere berechtigt, Kontrollen auf der Baustelle durchzuführen, Qualitätskontrollen zu veranlassen oder selbst durchzuführen.

6.5. Es wird ein Baubeirat eingerichtet. Die Abstimmung erfolgt gemäß den Bestimmungen laut Anlage ./3.

6.6. Die Vertragsparteien vereinbaren, dass Organe des Landes Oberösterreich das Bestandobjekt während der Dauer dieses Vertrages jederzeit kontrollieren dürfen.

7. Instandsetzung, Investitionen, bauliche Maßnahmen

7.1. Dem SHV X obliegt die gesamte Erhaltung und Instandhaltung des

Bestandobjektes. Der SHV X hat anfallende Reparaturen am Bestandobjekt auf eigene Kosten und ohne Anspruch auf Rückerstattung zu tragen, soweit nicht ein Mangel vorliegt der im Rahmen der Gewährleistung durch die VK2 oder durch die von ihr beauftragten Unternehmen zu beheben ist. Festgehalten wird, dass der SHV X keinen Erhaltungs- und Verbesserungsbeitrag zu leisten hat.

7.2. Bei Schäden, die durch schuldhaftes Verhalten des SHV X oder der bei ihm

beschäftigten oder verkehrenden Personen oder durch Heimbewohner am Bestandgegenstand entstehen, haftet der SHV X. Ansprüchen Dritter gegenüber ist die VK2 schad- und klaglos zu halten.

7.3. Erweiterungsinvestitionen und Ersatzinvestitionen des SHV X am

Bestandgegenstand, insbesondere den Gebäuden und Anlagen, sind zulässig. Sie bedürfen der vorherigen schriftlichen Zustimmung der VK2, soweit sie das äußere

Erscheinungsbild des Bauwerks nachhaltig beeinflussen oder geeignet sind, eine Verminderung des Verkehrswertes des Bestandobjektes zu bewirken. Die Zustimmung

darf nur aus sachlichen Gründen verweigert werden. Die Kosten von Erweiterungsinvestitionen werden durch den SHV X getragen. Die VK2

verpflichtet sich, die zur Erlangung der für die Bauführung allenfalls erforderlichen

behördlichen Bewilligungen notwendigen Erklärungen - in entsprechender Form - abzugeben. Die Kosten der Ersatzinvestitionen betreffend die Einrichtung und Ausstattung werden ebenfalls durch den SHV X getragen. Über die Kostentragung für Ersatzinvestitionen betreffend das Bauwerk ist vor Durchführung der Maßnahmen eine gesonderte Vereinbarung zu treffen.

7.4. Die VK2 verzichtet bezüglich aller Maßnahmen, zu denen sie ihre Zustimmung

erteilt hat, auf die Wiederherstellung des vorherigen Zustandes bei Beendigung des Bestandverhältnisses.

...

12. Kaufvereinbarung

12.1. Die VK2 verkauft an den SHV X und dieser erwirbt von der VK2 den

in Punkt 2.1. beschriebenen Bestandgegenstand samt Ausstattung.

12.2. Der Erwerb des Bestandgegenstandes wird mit Ablauf des 15. Jahres ab Übergabe, das ist voraussichtlich der 30.06.2027, wirksam. Vor diesem Zeitpunkt wird der Erwerb

des Bestandgegenstandes wirksam, wenn der SHV X gegenüber der VK2 schriftlich erklärt, den Bestandgegenstand vorzeitig ins Eigentum zu übernehmen.

Eine Erklärung zum vorzeitigen Erwerb ist auch bei vorzeitiger Beendigung des Bestandverhältnisses gemäß Punkt 11 zulässig. Die Erklärung ist in diesem Fall binnen einer Frist von 14 Tagen ab Zugang der Auflösungserklärung gemäß Punkt 11 oder gleichzeitig mit dieser abzugeben.

12.3. Als Kaufpreis ist zusätzlich - zum monatlichen Entgelt gemäß Punkt 5 - der gemäß,

Anlage ./4 zu berechnende Abrechnungsbetrag zu entrichten. Der Kaufpreis ist nach Maßgabe der Festlegung mit Anlage 4 fällig.

12.4. Der SHV X leistet zu den in der Anlage ./4 angeführten Zeitpunkten, Anzahlungen auf den Kaufpreis mit der in der Anlage ./4 angeführten Höhe. Der SHV X hat das Recht auf Verschiebung der Zeitpunkte des Einlangens der Anzahlungen, insbesondere soweit es sich dabei um Förderungen bzw. Zuschüsse von dritter Seite handelt, auf deren genaue terminliche und betragsmäßige Gestaltung der SHV X keinen Einfluss hat. Wenn die zu erbringenden Kaufpreisanzahlungen nicht zum vereinbarten Zeitpunkt bei der VK2 einlangen, ist das monatliche Entgelt entsprechend anzupassen.

12.5. Die Übernahme und Übergabe des Bestandgegenstandes erfolgt mit dem auf das Wirksamwerden der Kaufvereinbarung gemäß Punkt 12.2. folgenden Monatsersten.

Die Vertragsparteien verpflichten sich, unverzüglich nach Wirksamwerden der Kaufvereinbarung alle für den Eigentumserwerb erforderlichen Vereinbarungen abzuschließen und Erklärungen in der für die Verbücherung des Erwerbs erforderlichen Form abzugeben."

Die dem Mietkaufvertrag beigelegten Anlagen (1a, 1b, 2, 3, 4 und 5) bilden einen Bestandteil des Mietkaufvertrages und beinhalten auszugsweise folgende Informationen:

Anlage 1. a) - Gesamtinvestitionskosten

"Die Gesamtinvestitionskosten (GIK) umfassen die Aufwendungen, die der VK2 aus der Errichtung des Bestandgegenstandes erwachsen. Als GIK sind nach Maßgabe der folgenden Bestimmungen zu berücksichtigen:

- Aufschließungskosten (Fremdleistungen) in der nachgewiesenen Höhe

- Baukosten (Fremdleistungen) in der nachgewiesenen Höhe

- Honorar für Planungsleistungen

- Sonstiges Honorar

- Nebenkosten (Fremdleistungen, Gebühren udgl.) in der nachgewiesenen Höhe

- Finanzierungskosten

- Umsatzsteuer in gesetzlicher Höhe"

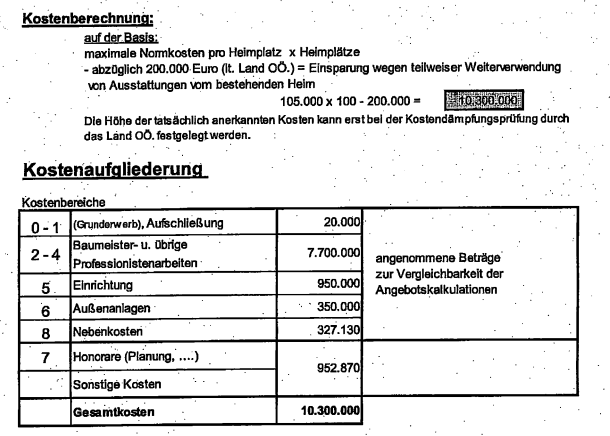

Anlage 1. b) - Kostenrahmen

Anlage 2 - monatliches Entgelt

Grundlage für die Berechnung des monatlichen Entgelts

Finanzierungskosten:

- Zinssatz: 3-Monats-EURIBOR mit Aufschlag 20 Basispunkte

- Grundlage: tatsächlicher Finanzierungsbedarf aufgrund der nachgewiesenen, Aufschließungskosten, Baukosten und Nebenkosten sowie des vereinbarten Honorars (siehe Anlage 1a).

- Habenszinssatz: 3-Monats-EURIBOR mit Abschlag 100 Basispunkte

Vereinbartes Honorar für Planungsleistungen:

- 3‚491 % der tatsächlichen Baukosten (= Kostengruppe 2 bis 6 im Sinn der ÖNORM B 1801-1 Kosten im Hoch- und Tiefbau - Kostengliederung),

- höchstens jedoch € 314.222,00.

Sonstiges Honorar:

- 7,096 % der tatsächlichen Baukosten (= Kostengruppe 2 bis 6 im Sinn der ÖNORM B 1801-1 Kosten im Hoch- und Tiefbau - Kostengliederung),

- höchstens jedoch € 638.648,00.

Anpassung des monatlichen Entgelts:

Die Anpassung des endgültigen monatlichen Entgelts an Schwankungen des Geldmarktes -

erfolgt erstmals zu dem auf die Übergabe des Bestandobjektes folgenden Monatsersten und

sodann quartalsweise jeweils zum 1.1., 1.4., 1.7. und 1.10. eines Jahres dergestalt, dass der der Berechnung des monatlichen Entgelts zugrundegelegte Zinssatz entsprechend der Änderung des EURIBOR geändert wird. Als Basis wird der 3-Monats-EURIBOR vom September 2008 (= 5‚02%) vereinbart. Der der Berechnung des monatlichen Entgelts zugrunde liegende Zinssatz ändert sich um denselben Absolutbetrag, wie sich der Referenzwert gegenüber der Basis von 5,02% geändert hat. Referenzwert ist der 20. des dem Anpassungszeitpunktes vorangehenden Monats. Fällt dieser Tag auf einen Samstag, Sonn- oder Feiertag, so gilt der Wert des dem 20. unmittelbar vorangehenden Bankwerktages.

Die Anpassung des endgültigen monatlichen Entgelts an eine Änderung der Zwischenfinanzierungskosten aufgrund der im vorangegangenen Quartal erfolgten Abweichungen der tatsächlichen Zahlungen von den im Zahlungsplan vorgesehenen Zahlungen erfolgt jeweils zum selben Zeitpunkt wie die Anpassung an Schwankungen des Geldmarktes.

Die Auftragnehmerin hat dem SHV X vor dem Anpassungszeitpunkt eine nachvollziehbare Berechnung des neuen monatlichen Entgelts samt geeigneten Unterlagen zum Nachweis der erforderlichen Anpassungen vorzulegen.

Anlage 3 - Baubeirat, Bericht- und Informationspflichten

"Das Informations- und Berichtswesen umfasst insbesondere

- Information über alle Subaufträge, einschließlich der Subaufträge der Subunternehmer des Auftragnehmers;

- Information über alle wesentlichen kosten- oder terminrelevanten Entscheidungen,

- Information über die Ausschreibtmgsunterlagen bzw Leistungsverzeichnisse, über die eingeholten Angebote und die beabsichtigte Vergabe von Leistungen an Dritte sowie Änderungen von vergebenen Auträgen;

- regelmäßig und bei Bedarf Information über die Kostenentwicklung (Soll-Ist Vergleich und vorausschauende Kostenverfolgung), insbesondere im Hinblick auf die Gesamtkosten des Bauvorhabens;

- regelmäßige Berichte über den Planungs- und Baufortschritt (Intervalle sind nach den Erfordernissen des Planungs- und Baufortschritts einvernehmlich festzulegen);

Berichte (regelmäßige Berichte oder vom SHV X angeforderte Berichte) sind in der Regel schriftlich abzufassen und so zu gestalten, dass diese ohne zusätzlichen Bearbeitungsaufwand vom SHV X seinen internen Entscheidungsgremien sowie den Aufsichtsbehörden und Förderstellen des Landes vorgelegt werden können.

Zur Abstimmung zwischen VK2 und SHV X wird ein Bauausschuss eingerichtet.

Rechtzeitig vor Beginn der Innenausbauarbeiten ist ein Musterzimmer einzurichten, das durch den SHV X und durch Vertreter des Landes Oberösterreich begutachtet wird.

Allfällige Auflagen, die im Zuge der Besichtigung vorgeschrieben werden, sind einzuhalten.

Die VK2 wird die Aufträge nach den Bestimmungen des Bundesvergabegesetzes 2006 vergeben. Klargestellt wird, dass die Entscheidung über die Vergabe der Aufträge nicht durch den SHV X erfolgt und nicht der Zustimmung des SHV X bedarf.

Die VK2 hat die Auftrags- und Zahlungsbedingungen für die von ihr beauftragten Dritten mit dem SHV X abzustimmen.

Dem SHV X sind alle Unterlagen und Informationen vorzulegen, die erforderlich sind, um die für das Vorhaben erforderliche Zustimmung des Landes Oberösterreich zu erlangen. Insbesondere ist auch eine den Vorgaben des Landes entsprechende Kostenzusammenstellung auszuarbeiten und entsprechend dem Fortschritt des Projektes zu

aktualisieren. Die VK2 hat den SHV X bei der Erlangung der Förderungen und Genehmigungen zu unterstützen. Ansprechpartner des Landes Oberösterreich ist der SHV

X. Zu berücksichtigen ist insbesondere, dass der Vorentwurf der Zustimmung der Abteilung Soziales des Amtes der OÖ Landesregierung bedarf, wobei auch eine Kostenschätzung und eine Nutzflächenaufstellung entsprechend den Vorgaben der Abteilung Soziales vorzulegen sind. Die VK2 hat auf Verlangen des SHV X einen geeigneten Vertreter zu den gremialen Besprechungen der Abteilung Soziales zu entsenden.

Der Einreichung zur Baubewilligung darf nur ein von der Abteilung Soziales freigegebenes Projekt zugrundegelegt werden."

Anlage 4 - Abrechnungsbetrag

Restlicher Kaufpreis

bei Eigentumsübergang mit Vollendung des 15. Jahres ab Übergabe ist Kaufpreis der Betrag des offenen Wohnbaufördermgsdarlehens. Dieser restliche Kaufpreis ist durch Übernahme des Darlehens durch den SHV zu entrichten.

Vorläufiger Betrag für den restlichen Kaufpreis (offenes Wohnbauförderungsdarlehen) zum 30.06.2027, berechnet auf Grundlage der Kostenschätzung: € 2,684.103,54

Bei Eigentumsübertragung vor diesem Zeitpunkt berechnet sich der restliche Kaufpreis wie folgt:

Allfällige noch nicht entrichtete Anzahlungen (siehe oben)

+ Betrag des offenen Wohnbauförderungsdarlehens

+ ausständiges monatliches Entgelt bis zum Zeitpunkt (Eigenmittelanteil und Zwischenfinanzierung)

Der dem Betrag des offenen Wohnbauförderungsdarlehens entsprechende Teil des

Kaufpreises wird durch Übernahme des Darlehens durch den SHV entrichtet. Der restliche Betrag ist in Raten fällig, die den vorgesehenen Anzahlungen (Sozialbeihilfe, Bedarfszuweisung) sowie dem vereinbarten monatlichen Entgelt zur Vollendung des 15. Jahres ab Übergabe entsprechen.

A.2.2. Baurechtsvertrag mit der VK2 vom 1.4.2011

Mit Baurechtsvertrag vom 1.4.2011 wurde zwischen der VK2 als Bauberechtigte und dem Beschwerdeführer (Bf.) als Baurechtsgeber folgender Baurechtsvertrag abgeschlossen:

"1. Gegenstand des Baurechtes

Der Baurechtsgeber ist Alleineigentümer der Liegenschaft EZ **** Grundbuch ****, Bezirksgericht X, bestehend aus den Grundstücken Nr. ****. Diese Liegenschaft ist Gegenstand dieses Baurechtsvertrages.

2. Bestellung und Dauer des Baurechtes

2.1. Der Baurechtsgeber bestellt hiermit zugunsten der Bauberechtigten an der Baurechtsfläche gemäß Punkt 1. ein Baurecht im Sinne des Baurechtsgesetzes bis 31.12.2049.

2.2. Die Bauberechtigte nimmt die Einräumung dieses Baurechtes ausdrücklich an.

3. Bauzins

3.1. Als jährlicher Bauzins wird ein Betrag von EUR 6.024,00 vereinbart (pro Monat EUR 502,00). Der Bauzins ist von der Bauberechtigten und ihren Rechtsnachfolgern im Besitz des Baurechtes mit 1. Dezember eines jeden Kalenderjahres kosten- und spesenfrei zu entrichten. Die Verpflichtung zur Bauzinszahlung beginnt mit Fertigstellung des auf der Liegenschaft zu errichtenden Bauwerks. Zur dinglichen Haftung für den Bauzins wird eine Reallast vereinbart.

....

4. Vertragszweck, Nutzung

4.1. Die Bestellung dieses Baurechts erfolgt zum Zwecke der Errichtung eines Alten- und Pflegeheimes, das nach den Vorstellungen des Baurechtsgebers zu errichten ist. Der Bauberechtigte verpflichtet sich, das geplante Bauvorhaben innerhalb eines Zeitraums von 3 Jahren, gerechnet ab jenem Zeitpunkt, ab dem die Zusage der Gewährung der Wohnbauförderung für das Bauprojekt durch das Land Oberösterreich vorliegt, zu verwirklichen.

....

5. Nebenkosten

Die Bauberechtigte verpflichtet sich, zusätzlich zu dem vereinbarten Bauzins alle das Baurecht samt Bauwerk betreffenden öffentlichen Abgaben wie Zahlungsvorschreibungen anlässlich der Baubewilligung, Aufschließungskosten, Kanalanschlussgebühr, Grundsteuer, Betriebskosten (inkl. der für die Wasserversorgung, Abwasserbeseitigung und Stromversorgung anfallenden Kosten) usw. sowie die Kosten der Herstellung von Gehsteigen der öffentlichen Verkehrsflächen zu bezahlen und den Baurechtsgeber diesbezüglich schad- und klaglos zu halten.

....

9. Rückübertragung des Baurechtes

....

9.3. Für den Fall der Rückübertragung des Baurechtes samt Bauwerk vor Ablauf der Dauer des Baurechtsvertrages erhält die Bauberechtigte, sofern nicht andere vertragliche Vereinbarungen mit dem Baurechtsgeber bestehen, vom Baurechtsgeber den sich je nach Zeitpunkt der Rückübertragung ergebenden Abrechnungsbetrag gemäß Punkt 12 des zwischen den Vertragsparteien abzuschließenden Mietkaufvertrages. Der sich daraus ergebende Betrag ist innerhalb von 4 Wochen nach Vorschreibung an die Bauberechtigte zu überweisen. Mit Zahlung dieses Betrages geht das Baurecht samt Bauwerk sonst entschädigungslos auf den Baurechtsgeber über.

..."

A.3.1 angefochtene Grunderwerbsteuerbescheide

A.3.1.1. Mietkaufvertrag mit der VK1

Mit Bescheid vom 30.11.2009 wurde die Grunderwerbsteuer auf Grund des Mietkaufvertrages vom 13.3.2009 gemäß § 200 Abs. 1 BAO vorläufig mit € 403.662,38 (€ 11.533.210,74 x 3,5%) festgesetzt.

Zur Begründung wurde ausgeführt, dass nach dem Ergebnis des Ermittlungsverfahrens der Umfang der Abgabepflicht noch ungewiss sei und daher die Vorschreibung vorläufig erfolge.

Baurecht und Gebäude bildeten eine Einheit. Die VK1 errichte nach Punkt 1.3. des Vertrages das Bauwerk auf eigenen Namen und eigene Rechnung und sei Bauherr. Auch nach dem eindeutigen Urkundeninhalt ist Vertragsgegenstand das Gebäude.

Der Kaufpreis gemäß Anlage 2 und 4 zum Mietkaufvertrag setze sich zusammen

aus den

- vorläufigen Entgelten für 2012 € 470.877,18

- vorläufigen Entgelten 2013 bis 2026 € 5.092.782,24

- Anzahlungen € 3.620.000,00

- Wohnbaudarlehen € 2.349.551,32

Die endgültige Bemessung erfolge nach Bekanntgabe der Höhe der tatsächlichen Kaufpreisteilbeträge.

A.3.1.2. Mietkaufvertrag mit der VK2

Mit Bescheid vom 30.11.2009 wurde die Grunderwerbsteuer auf Grund des Mietkaufvertrages vom 16.4.2009 gemäß § 200 Abs. 1 BAO vorläufig mit € 465.604,78 (€ 13.302.993,79 x 3,5%) festgesetzt.

Zur Begründung wurde ausgeführt, dass nach dem Ergebnis des Ermittlungsverfahrens der Umfang der Abgabepflicht noch ungewiss sei und daher die Vorschreibung vorläufig erfolge.

Baurecht und Gebäude bildeten eine Einheit. Die VK2 Gemeinn. Landeswohnungsgen. für OÖ GenmbH errichte nach Punkt 1.3. des Vertrages das Bauwerk auf eigenen Namen und eigene Rechnung und sei Bauherr.

Auch nach dem eindeutigen Urkundeninhalt sei Vertragsgegenstand das Gebäude.

Der Kaufpreis gemäß Anlage 2 und 4 zum Mietkaufvertrag setze sich zusammen

aus den

- vorläufigen Entgelten 3. Quartal 2012 bis 30.06.2027 € 6.498.890,25

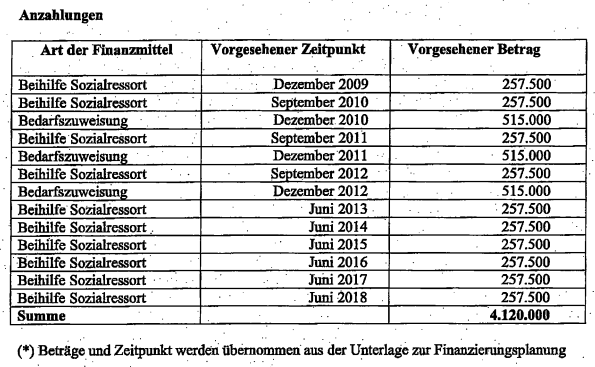

- Anzahlungen € 4.120.000,00

- Wohnbauförderungsdarlehen € 2.684.103,54

Die endgültige Bemessung erfolge nach Bekanntgabe der Höhe der tatsächlichen Kaufpreisteilbeträge.

A.4. Rechtsmittelverfahren

A.4.1. Berufungen gegen die Grunderwerbsteuerbescheide

Mit Schreiben vom 28.12.2009 brachte die Beschwerdeführerin gegen die Festsetzung der Grunderwerbsteuer iHv € 403.662,38 (Mietkaufvertrag Bf. mit VK1) und € 465.604,75 (Mietkaufvertrag Bf. mit VK2) Berufung ein und beantragte die Durchführung einer mündlichen Verhandlung und die Entscheidung vor dem Berufungssenat.

Sie brachte vor, dass

1. bei Veräußerung eines Baurechts, aufgrund dessen vom Verkäufer ein Gebäude errichtet werden soll, es darauf ankomme in welchem Zustand die Sache verkauft werde. Die Errichtung des Gebäudes könne entweder auf Grund eines gesonderten Vertrages zwischen Verkäufer und Käufer erfolgen, so falle lediglich der für das Baurecht entrichtete Kaufpreis unter die GrESt. Die Errichtung des Gebäudes könne aber auch Gegenstand eines einheitlichen Kaufvertrages sein. Maßgebend für die Beurteilung ob ein einheitlicher Kaufvertrag oder zwei gesonderte Verträge geschlossen worden sind, sei die Beurteilung der Bauherreneigenschaft.

Der Käufer sei nach der Rechtsprechung des VwGH (insb VwGH 24.5.1971, 1251/69) als Bauherr anzusehen, wenn er 1) auf die bauliche Gestaltung des Hauses Einfluss nehmen kann, 2) das Baurisiko zu tragen hat und 3) das finanzielle Risiko tragen muss.

Der SHV X, als Käufer habe umfangreiche Mitwirkungsrechte, die ihn in die Lage versetzen, auf die bauliche Gestaltung des Hauses maßgeblichen Einfluss zu nehmen. Alle Pläne müssen vom SHV X freigegeben werden und es bestehen Mitwirkungsrechte bei der Auftragsvergabe. Der Umstand, dass ein anderer als der SHV X gegenüber der Baubehörde als Bau- und Konsenswerber auftrete, sei unschädlich (vgl VwGH 5.8.1993, 93/14/0044). Der SHV X trage das Baurisiko, da er Mängel der Bauherstellung, Garantieansprüche oder Verzögerungsschäden unmittelbar selbst geltend machen könne. Ihm obliege nach Punkt 7.1. der Mietkaufverträge die gesamte Erhaltung und Instandhaltung der Bestandobjekte.

Bauherr sei weiters nur derjenige, der das Risiko der Bauführung in preislicher Hinsicht zu tragen habe (VwGH 24.5.1971, 1251/69), insbesondere hinsichtlich der Überschreitung der veranschlagten Baukosten (Arnold/Arnold, § 5 Tz 80a). Dies gehe deutlich aus Punkt 4.1. der Mietkaufverträge heraus, wo es heißt „Berechnungsgrundlage für die Zahlungen des SHV X seien die Gesamtinvestitionskosten“. Der SHV X zahle insofern nicht einen vereinbarten Fixbetrag, sondern trage das finanzielle Risiko, da Kostensteigerungen und Verzögerungen zu seinen Lasten gehen. Somit liege die Bauherreneigenschaft eindeutig beim SHV X. Diesem Umstand könne auch nicht dadurch entgegengetreten werden, dass nach Punkt 1.3. der Mietkaufverträge die VK1, bzw. die VK2 die Errichtung der Gebäude im eigenen Namen und auf eigene Rechnung beabsichtigte.

Aufgrund der Bauherreneigenschaft des SHV X würden auch zwei getrennte Verträge vorliegen. Somit bestehe die GrESt-pflicht nur für jenen Teil der Gegenleistung, welcher sich auf das Baurecht selbst beziehe, nicht aber für jenen Teil, der sich auf das Gebäude beziehe. Wirtschaftlich gesehen gelte das Interesse des SHV X ausschließlich dem Gebäude, zumal im gegenständlichen Fall das Grundstück bereits im Eigentum des SHV X sei und nur für die Errichtung des Gebäudes dem Errichter ein Baurecht eingeräumt werde. Insofern beziehe sich auch der Großteil des Entgelts auf die zu errichtenden Gebäude.

2. Selbst wenn man entgegen den vorstehenden Ausführungen von einer einheitlichen Leistung ausgehen würde, wäre die GrESt zu hoch festgesetzt worden. Bemessungsgrundlage sei der Wert der Gegenleistung. Gegenleistung bei einem Kauf sei gem § 5 Abs 1 Z 1 GrEStG der Kaufpreis einschließlich der vom Käufer übernommenen sonstigen Leistungen. Handle es sich um einen Erwerbsvorgang, bei welchem der Erwerber das Objekt vorher als Mieter genutzt hatte, so ist der Teil des Mietzinses, der auf den Kaufvertrag angerechnet wird, Teil der Gegenleistung (Arnold/Arnold, GrEStG § 5 Tz 102). Maßgebend sei dabei nicht, was als Kaufpreis bezeichnet werde, sondern was nach dem Inhalt des Vertrages der Käufer als Wert der Gegenleistung zu erbringen habe (VwGH 21.2.1985, 84/16/0019).

Bei einer Mietdauer von 15 Jahren sei wohl nicht davon auszugehen, dass die Nutzungsüberlassung während dieser ganzen Zeit unentgeltlich erfolge. Somit könne keinesfalls alles, was aufgrund des Mietkaufvertrages vom SHV X zu leisten sei, Teil der Gegenleistung für den Kauf sein, da in dem Gesamtpreis aufgrund des Mietkaufvertrages zu leistenden Betrages auch ein Entgelt für die Nutzung während der Vertragslaufzeit enthalten sei.

Die vorläufigen Entgelte bis 2026 bzw. 2027 gehören daher nicht zum Wert der Gegenleistung. Diese stellen wirtschaftlich betrachtet nicht eine Gegenleistung für den Erwerbsvorgang, sondern eine Gegenleistung für die vorübergehende Nutzung der Liegenschaften (Miete) dar. Da nur der Teil des Mietzinses angerechnet werden dürfe, der Teil der Gegenleistung ist, seien die Beträge der vorläufigen Entgelte nicht in die GrESt-Bemessungsgrundlage einzubeziehen.

Die Bemessungsgrundlagen seien daher um EUR 5.563.659,42 (Vertrag vom 13.3.2009) bzw. EUR 6.498.890,25 (Vertrag vom 18.4.2009) zur kürzen. Zudem seien die Teile des Kaufpreises, die auf die beweglichen Sachen entfallen, auszuscheiden. Darunter würden vor allem die Kosten für die Einrichtung (Kostenbereich 5 der Kostenschätzung in Anlage 1b), sowie die Kosten für die Erstausstattung (Anlage 5) fallen. Die Einrichtungskosten würden mit 10,5% (Vertrag vom 13.3.2009) bzw. mit 9,05% (Vertrag vom 16.4.2009) geschätzt (vgl. jeweils Anlage 1b), weshalb die Bemessungsgrundlage zusätzlich in diesem Ausmaß zu kürzen sei.

A.4.2. Vorlageberichte vom 14.01.2010

Die Beschwerden wurden dem unabhängigen Finanzsenat (UFS) am 14.01.2010 vorgelegt. Nach der Stellungnahme der belangten Behörde seien strittig, 1. der Gegenstand des Erbwerbes (Baurecht allein oder auch das Gebäude), 2. die Bauherreneigenschaft und 3. der Umfang der Gegenleistung.

A.4.3. Ergänzung der Berufung

Mit Schreiben vom 12.07.2010 wurde vom Bf. ergänzend zur Berufung vom 28.12.2009 vorgebracht, dass die Veräußerung des Bestandgegenstands im Rahmen der Kaufvereinbarung im Mietkaufvertrag unter einer aufschiebenden Bedingung abgeschlossen worden sei.

Hänge die Wirksamkeit des Erwerbsvorganges vom Eintritt einer Bedingung oder von der Genehmigung einer Bedingung ab, entstehe gemäß § 8 Abs. 2 GrEStG die Steuerschuld erst mit Eintritt der Bedingung oder Genehmigung.

Gemäß Punkt 12.2. des Mietkaufvertrages vom 13.02.2009 (SHV mit VK1) sowie gemäß Punkt 12.2. des Mietkaufvertrages vom 16.04.2009 (SHV mit VK2) werde der Erwerb erst nach Ablauf des 15. Jahres ab Übergabe des Bestandobjekts wirksam. Vor diesem Zeitpunkt werde der Erwerb des Bestandgegenstands wirksam, wenn der Bf. gegenüber dem jeweiligen Vermieter erkläre, den Bestandgegenstand vorzeitig ins Eigentum zu übernehmen.

Die Vereinbarung über den Erwerb des Gebäudes solle daher nicht vor Ablauf von 15 Jahren nach Übergabe des Bestandobjekts an den Bestandnehmer rechtlich wirksam werden. Diese Vereinbarung sei als aufschiebende Bedingung zu verstehen.

Eine aufschiebende Bedingung sei eine solche, bei deren Eintritt ein Rechtsverhältnis wirksam werden soll. Der hinter der Kaufvereinbarung stehende Parteiwille sei jener, dass der Erwerb unter der Bedingung erfolge, dass das Bestandverhältnis 15 Jahre dauere oder vorher der Bestandnehmer eine entsprechende Erklärung abgebe. Die Kaufvereinbarung solle zum Abschluss des Bestandvertrages noch keine Rechtswirkungen entfalten.

Werde in einem Pachtvertrag über ein Grundstück vereinbart, dass ein vom Pächter auf dem Grundstück errichtetes Gebäude erst mit der Beendigung des Bestandvertrags in das Eigentum des Bestandgebers übergehe, falls es nicht vom Bestandnehmer abgetragen werde, so sei der Erwerb durch eine verneinende Bedingung aufschiebend bedingt (VwGH 7.7.1954, 1913/52; 18.8.1994, 92/16/0199). Diese Entscheidung könne auf den gegenständlichen Fall angewendet werden. Voraussetzung dass der Bestandnehmer das Gebäude nach 15 Jahren erwerben könne, sei auch hier, dass das Bestandverhältnis bis dahin bestehe und das Gebäude bis dahin nicht abgebrochen werde. Der Erwerb des Gebäudes sei daher an eine aufschiebende Bedingungen geknüpft.

Erst mit Eintritt der Bedingung entstehe die Grunderwerbsteuerpflicht für den zugrunde liegenden Erwerb des Gebäudes. Die Grunderwerbsteuer sei daher zu Unrecht vorgeschrieben worden.

Da die gegenständliche Berufung am 31. Dezember 2013 beim UFS anhängig war, ist die Zuständigkeit zur Entscheidung gemäß § 323 Abs. 38 BAO auf das Bundesfinanzgericht (BFG) übergegangen und ist die Rechtssache als Beschwerde im Sinne des Art. 130 Abs. 1 B-VG zu erledigen.

A.5. Verfahren nach § 17 GrEStG

A.5.1. Anfrage an das Bundesministerium für Finanzen

Der steuerliche Vertreter der Bf. wandte sich im E-Mail vom 20.06.2011 an Dr. Gerhard Glega, Abteilungsleiter im Bundesministerium für Finanzen (Abteilung IV/9) und ersuchte um dessen Rechtsmeinung zu der Frage, ob ein Erwerbsvorgang rückgängig gemacht und die GrESt gemäß § 17 Abs. 1 Z 1 GrEStG erstattet werden könne, wenn im Zuge der Rückgängigmachung des Erwerbsvorganges dem ursprünglichen Erwerber (SHV) vom Veräußerer (GWG) ein Optionsrecht zum späteren Erwerb des Bauwerks eingeräumt wird und der ursprüngliche Veräußerer (VK1) für die Dauer des Optionsrechtes über das Bauwerk sowie die Baurechtsliegenschaft nur nach ausdrücklicher und schriftlicher Zustimmung des ursprünglichen Erwerbers (SHV) - auf welche Art auch immer - verfügen dürfe.

Im Antwortschreiben GZ. BMF-010206/0167/VI/5/2011 vom 31.01.2012 gab das BMF bekannt, dass ein Erwerbsvorgang nur dann gemäß § 17 Abs. 1 Z 1 GrEStG rückgängig gemacht sei, wenn der - Verkäufer jene Verfügungsmacht über das Grundstück, die er vor Vertragsabschluss innegehabt hatte, durch einen § 17 Abs. 1 Z 1 GrEStG genannten Rechtsvorgang wieder erlange. Beim vorliegenden Sachverhalt werde dem ursprünglichen Erwerber (SHV) für den Fall der Rückgängigmachung ein Optionsrecht für den Erwerb des Bauwerkes eingeräumt und vereinbart, dass der ursprüngliche Veräußerer (VK1) für die Dauer des Optionsrechtes über das Bauwerk sowie die Baurechtsliegenschaft nur nach ausdrücklicher und schriftlicher Zustimmung des seinerzeitigen Erwerbers (SHV) auf welche Art auch immer - verfügen könne (Pkt. 3.1. des Entwurfes der Optionsvereinbarung). Dadurch sei die Verfügungsmacht des ursprünglichen Veräußerers (VK1) eingeschränkt und nicht mehr in jenem Umfang gegeben, wie er sie vor Vertragsabschluss innegehabt hatte. Aus diesem Grund liegen für den Fall der Rückgängigmachung des Erwerbsvorganges die Voraussetzungen für die Inanspruchnahme der Bestimmung des § 17 GrEStG nicht vor.

A.5.2. Änderungsvereinbarung mit der VK1 vom 22.2.2012

Mit 22.02.2012 wurde zwischen dem SHV X und der VK1 eine Aufhebungs- und Änderungsvereinbarung abgeschlossen.

Wesentliche Bestimmungen der Aufhebungs- und Änderungsvereinbarung:

"Aufhebungsvereinbarung

Die zwischen dem SHV X und VK1 im Mietkaufvertrag getroffene

Kaufvereinbarung, insbesonder Punkt 12. des Mietkaufvertrages, wird mit

sofortiger Wirkung einvernehmlich aufgehoben.

Änderung des Mietkaufvertrages

Punkt 1.3 der „Präambel“ wird wie folgt geändert:

„1.3. Die VK1 beabsichtigt, aufgrund dieses gesondert abzuschließenden Baurechtsvertrages auf dieser Baurechtsfläche ein Alten- und Pflegeheim (im Folgenden auch als „Bauwerk“ bezeichnet) im eigenen Namen und auf eigene Rechnung zu errichten. Der SHV X wird das Alten- und Pflegeheim nach Errichtung nutzen. Die Vertragsparteien vereinbaren ausdrücklich, dass von der Möglichkeit der Optierung zur

Umsatzsteuerpflicht nach § 6 Abs. 2 UStG Gebrauch gemacht wird. “

Punkt 3.2. des Punkt 3. „Vertragsdauer“ wird wie folgt geändert:

„3.2. Der SHV X verzichtet bis zur Übergabe bzw. Übernahme des Bestandobjektes und sodann auf die Dauer von 30 Jahren, gerechnet von dem der Übergabe des Bestandobjektes folgenden Monatsersten, auf die Ausübung des Kündigungsrechtes.“

Punkt 5. „Monatliches Entgelt“ wird dahingehend abgeändert, dass dieser lautet wie folgt:

„5. Monatliches Entgelt

5.1. Ab dem auf die Übergabe des Bestandobjektes folgenden Monatsersten (ist der Tag der Übergabe selbst ein Monatserster‚ dann ab diesem Tag) leistet der SHV X an die VK1 das in Anlage ./2 angeführte vorläufig berechnete monatliche Entgelt.

5.2. Nach Feststellung der endgültigen GIK (siehe Anlage 1a) leistet der SHV X an die VK1 ab dem auf die Feststellung der endgültigen GIK folgenden Monatsersten das entsprechend angespasste endgültige monatliche Entgelt. Überzahlungen durch das vorläufig berechnete Entgelt sind auf das nachfolgende endgültige monatliche Entgelt

anzurechnen. Liegt das vorläufig berechnete monatliche Entgelt unter dem endgültig festgestellten monatlichen Entgelt, so ist der Differenzbetrag binnen einer Frist von drei Monaten auszugleichen.

Ändern sich in der Folge die der Berechnung laut Anlage ./2 zugrundeliegenden Beträge, so ändert sich das monatliche Entgelt entsprechend. Neben diesem monatlichen Entgelt stehen der VK1 keine weiteren Ansprüche auf laufendes Entgelt zu, sofern in diesem Vertrag nicht ausdrücklich etwas anderes vereinbart wird.

5.3. Der SHV X ist verpflichtet, sämtliche sich aufgrund des Betriebes ergebenden Betriebskosten direkt zu tragen und direkt abzurechnen. Soweit die VK1 Betriebskosten tragen muss, weil eine direkte Abrechnung gegenüber dem SHV X nicht möglich ist, hat ihr der SHV X die nachgewiesenen Betriebskosten zu erstatten.

Dies gilt insbesondere für die Kosten der mit Zustimmung des SHV X abgeschlossenen Versicherungen, für sämtliche objektbezogenen Steuern, Abgaben und Gebühren sowie sonstige objektbezogene Lasten und Verpflichtungen (insbesondere Müllabfuhr, Straßenreinigung, Kanalgebühren). Als Betriebskosten zu erstatten ist auch der von der VK1 nach Übergabe des Bauwerks entrichtete Bauzins. Festgehalten wird, dass dem SHV X keine Verwaltungskosten verrechnet werden.

5.4. Das monatliche Entgelt ist vom SHV X zum ersten Werktag eines jeden Monats im voraus auf das bekannt gegebene Konto der VK1 zu überweisen, wobei ein Respiro von 5 Banktagen eingeräumt wird. Beträge, die aufgrund von (genehmigten) Rechnungen bzw. gegen gesonderten Nachweis zu bezahlen sind, sind innerhalb von 14 Tagen ab Rechnungslegung (bzw. innerhalb von 14 Tagen ab erteilter Genehmigung) gegen die entsprechenden Nachweise fällig.

5.5. Für den Fall des Zahlungsverzuges mit Verbindlichkeiten aus diesem Vertrag werden Verzugszinsen in Höhe des 3-Monats-EURIBOR + 2 % verrechnet. Verzugszinsen werden gesondert vorgeschrieben.

5.6. Die VK1 hat dem SHV X die auf das Entgelt entfallende Umsatzsteuer entsprechend den geltenden Rechtsvorschriften in Rechnung zu stellen.

5.7. Der SHV X leistet zuzsätzlich zum vereinbarten Mietzins zu den in Anlage ./4 angeführten Zeitpunkten einmalige Mietzinszahlungen bzw. Baukostenzuschüsse in der in der Anlage angegebenen Höhe. Der SHV X ist berechtigt, den Zeitpunkt der Leistung einmalige Mietzinszahlungen bzw Baukostenzuschüsse zu verschieben,

insbesondere soweit es sich dabei um Förderungen bzw. Zuschüsse von dritter Seite handelt, auf deren genaue terminliche und betragsmäßige Gestaltung der SHV X keinen Einfluss hat. Sofern und soweit die von Seiten des SHV X einzubringende Mietkaution nicht zum vereinbarten Zeitpunkt bei der VK1 einlangt, ist das monatliche Entgelt entsprechend anzupassen.

5.8. Nach Ablauf von 15 Jahren gerechnet ab Übergabe bzw Übernahme des Bestandobjektes leistet der SHV X - unter Berücksichtigung des vorstehenden Absatzes - ein monatliches Engelt, das den ab diesem Zeitpunkt zu leistenden Rückzahlungen betreffend das für den Bestandgegenstand zugesagte Wohnbauförderungsdarlehen entspricht.

5.9. Endet das Mietverhältnis nach Ablauf der Kündigungsverzichtsdauer und erfolgt im Anschluss an die Kündigungsverzichtsdauer trotz bestmöglichem Bemühen durch die VK1 keine Nachvermietung des Vertragsgegenstandes, hält der SHV X die VK1 hinsichtlich der Leerstandsbetriebskosten, sowie der Kosten der ordentlichen Instandhaltung zur Gänze schad- und klaglos. Ausdrücklich festgehalten wird, dass jedoch das Mietzinsrisiko sowie ein allfälliges Finanzierungsrisiko von VK1 alleine getragen wird.“

A.5.3. Optionsvereinbarung zwischen dem SHV X und der VK1 vom 22.2.2012

Ebenfalls mit 22.02.2012 wurde zwischen dem SHV X und der VK1 eine Optionsvereinbarung abgeschlossen. Wesentliche Bestimmungen dieser lauten:

"1. Vertragsgrundlagen

1.1. Der SHV X ist Alleineigentümer der Liegenschaft EZ xx, bestehend aus den Grundstücken Gs., Grundbuch xxx X, Bezirksgericht X.

1.2. Hinsichtlich dieser Liegenschaft EZ xx Grundbuch xxx X wurde der VK1 mit gesondert abgeschlossenen Baurechtsvertrag ein Baurecht im Sinne des Baurechtsgesetzes eingeräumt.

1.3. Die VK1 hat, aufgrund dieses gesondert abgeschlossenen Baurechtvertrages auf

dieser Baurechtsfläche ein Alten- und Pflegeheim (im Folgenden auch als „BAUWERK“ bezeichnet) im eigenen Namen und auf eigene Rechnung errichtet. Der SHV X wird das Alten- und Pflegeheim nach Errichtung anmieten.

1.4. Gegenstand dieses Vertrages ist das durch VK1 errichtete BAUWERK.

1.5. Im Rahmen dieses Vertrages räumt die VK1 dem SHV X das Recht zum Erwerb des BAUWERKS ein. Der Kaufpreis entspricht dem im Zeitpunkt der Optionsausübung unberichtigt aushaftenden Wohnbauförderungsdarlehen und ist

durch Übernahme dieses Wohnbauförderungsdarlehens durch den SHV X zu entrichten.

1.6. Die Übergabe des BAUWERKS an den SHV X erfolgt - abgesehen von dem zum übernehmenden Wohnbauförderungsdarlehen - lastenfrei. Allenfalls vom SHV X bis zum Zeitpunkt der Optionsausübung noch nicht entrichtet Mietzinsvorauszahlungen bzw Baukostenzuschüsse sind binnen 14 Tagen nach erfolgter Optionsausübung und schriftlichem Kaufvertragsabschluss an die VK1 zur Zahlung fällig.

2. Optionsrechtseinräumung, Optionsfrist, Ausübung der Option

2.1. Optionsrechtseinräumung

Die VK1 räumt dem SHV X das alleinige Recht ein, durch einseitige Erklärung (Ausübungserklärung) das BAUWERK zu erwerben.

2.2 Ausübung des Optionsrechtes

Dieses Optionsrecht wird durch Abgabe einer Ausübungserklärung in Schriftform ausgeübt. Das Optionsrecht wird rechtzeitig ausgeübt, wenn die Ausübungserklärung von dem SHV X innerhalb der Optionsfrist versendet wird, wobei die Abgabe der Ausübungserklärung nur durch Schreiben, dessen Erhalt bestätigt wurde, Einschreibebrief oder per Telefax möglich ist. Maßgebend ist bei einem Einschreibebrief das Datum des Poststempels der Versendung der Ausübungserklärung bzw. der Bestätigungsvermerk der

Sendeanlage bei der Versendung per Telefax. Die Ausübungserklärung ist an die von der VK1 zuletzt dem SHV X nachweislich bekannt gegebene, sonst an die in diesem Optionsvertrag angeführte Adresse zu richten.

Das Optionsrecht kann vereinbarungsgemäß einmalig nach Ablauf von 15 Jahre, gerechnet von dem der Übergabe des BAUWERKES folgenden Monatsersten ausgeübt werden. Die Frist zur Ausübung des Optionsrechtes beträgt im Anschluss daran 6 Monate („OPTIONSFRIST“). Das Optionsrecht erlischt mit ungenutztem Ablauf der OPTIONSFRIST, sohin längstens mit Ablauf des Baurechts.

2.3. Ausdrücklich festgehalten wird, dass die vertragsgegenständliche Rechtseinräumung unentgeltlich erfolgt.

3. Anfechtungsverzicht

Die Vertragsteile verzichten ausdrücklich auf eine Anfechtung dieser Optionseinräumung wegen Irrtums."

A.5.4. Antrag auf Rückerstattung betreffend die aufgrund des Mietkaufvertrages mit der VK1 festgesetzten Grunderwerbsteuer iHv € 403.662,38 (ErfNr. ****/2009)

Am 05.04.2012 stellte der Bf. gemäß § 17 GrEStG den Antrag auf Rückerstattung der mit dem Grunderwerbsteuerbescheid vom 30.11.2009 - betreffend Mietkaufvertrag mit der VK1 - festgesetzten Grunderwerbsteuer iHv € 403.662,38 (ErfNr. ****/2009) mit der Begründung dass, mit der VK1 eine „Aufhebungs- und Änderungsvereinbarung“ sowie

eine „Optionsvereinbarung“ abgeschlossen worden sei. Gegenstand der Aufhebungs- und Änderungsvereinbarung sei die Aufhebung der im oben erwähnten Mietkaufvertrag getroffenen Kaufvereinbarung sowie weiters die entsprechende Abänderung des Mietkaufvertrages. Gegenstand der Optionsvereinbarung sei die Einräumung eines Optionsrechtes zum Erwerb des Bauwerks an den SHV X.

Der Erwerbsvorgang sei dann gemäß § 17 Abs 1 Z 1 GrEStG rückgängig gemacht, wenn der Verkäufer jene Verfügungsmacht über das Grundstück, die er vor Vertragsabschluss innegehabt hatte, durch einen in § 17 Abs 1 Z 1 GrEStG genannten Rechtsvorgang wiedererlange (vgl. Arnold/Arnold, GrEStG, § 17 Tz 25 ff). Hinsichtlich der Verfügungsmacht stelle die Rechtsprechung darauf ab, ob der Verkäufer die Möglichkeit wiedererlangt, das Grundstück frei, also etwa auch einem andern, zu verkaufen.

Ob die Voraussetzungen des § 17 GrEStG - trotz Optionsrechtseinräumung - im vorliegenden Fall erfüllt sind, sei mit dem BMF, Herrn MR Dr. Glega, abgestimmt (GZ. BMF-010206/0167/VI/5/2011) worden. Nach Ansicht des BMF sei die Verfügungsmacht des ursprünglichen Veräußerers (VK1) eingeschränkt und nicht mehr in jenem Umfang gegeben, wie er sie vor Vertragsabschluss innegehabt hatte, wenn der ursprüngliche Veräußerer (VK1) für die Dauer des Optionsrechtes über das Bauwerk sowie die Baurechtsliegenschaft nur nach Zustimmung des seinerzeitigen Erwerbers (SHV) verfügen könne.

Diese im Entwurf der Optionsvereinbarung unter Pkt 3.1. vorgesehene Bestimmung sei in die Endfassung der Optionsvereinbarung nicht mehr aufgenommen worden. Daher würden die Voraussetzungen des § 17 GrEStG im vorliegenden Fall erfüllt. Der Bauträger erlange die erforderliche Verfügungsmacht über das Grundstück, insbesondere sei in der unterzeichneten Optionsvereinbarung nicht vorgesehen, dass der ursprüngliche Veräußerer (VK1) für die Dauer des Optionsrechtes über das Bauwerk sowie die Baurechtsliegenschaft nur nach ausdrücklicher und schriftlicher Zustimmung des seinerzeitigen Erwerbers (SHV) verfügen könne. Der Bauträger könne über das Grundstück zweifelsohne verfügen, es also einem anderen verkaufen.

Vor Abgabe der Optionserklärung durch den Optanten sei der Bauträger (oder dessen

Rechtsnachfolger) nicht zu einer Leistung verpflichtet. Nach ungenutztem Ablauf der Optionsfrist sei der Bauträger überdies wieder gänzlich frei in seinen Verfügungsmöglichkeiten. Der Bauträger trage auch das volle wirtschaftliche Risiko der Liegenschaftsverwertung, da für den Bauträger (oder dessen Rechtsnachfolger) letztlich unsicher sei, ob der Optant durch Ausübung der Option als einseitiges Gestaltungsrecht das Schuldverhältnis hervorrufe.

Der durch den Mietkaufvertrag verwirklichte Erwerbsvorgang sei daher rückgängig gemacht geworden und die Voraussetzungen für die Inanspruchnahme des § 17 GrEStG würden vorliegen.

Der Antrag wurde noch nicht erledigt und werde bei der Erledigung der Beschwerde durch das BFG berücksichtigt.

Mit Verfügung des Geschäftsverteilungsausschusses vom 28.09.2017 wurde die Rechtssache der Gerichtsabteilung A gemäß § 9 Abs. 9 BFGG abgenommen und der Gerichtsabteilung B neu zugeteilt.

A.6. Ergänzende Ermittlungen und Parteiengehör

A.6.1. Beschluss vom 16.06.2017

Mit Beschluss vom 16.06.2017 wurde der belangten Behörde

1. die Ergänzung vom 17.07.2010 zur Berufung vom 28.2.2009 zur Kenntnis gebracht und Gelegenheit zur Stellungnahme gegeben.

2. Gelegenheit zur Stellungnahme zum Antrag gemäß § 17 GrEStG vom 5.4.2012 (ErfNr. ****/2012) gegeben, insbesondere dazu inwieweit die dem Antrag gemäß § 17 GrEStG zu Grunde liegende Aufhebungs- und Änderungsvereinbarung und Optionsvereinbarung von dem in der Anfrage vom 20.6.2011 an das BMF geschilderten Sachverhalt abweicht und wie nun der Standpunkt der Finanzverwaltung dazu ist.

3. die Vorlage der Akten des BMF zu GZ. BMF-010206/0167-VI/5/2011 gemäß § 266

Abs. 4 BAO aufgetragen.

4. aufgetragen Ermittlungen gemäß § 269 Abs. 2 BAO darüber durchzuführen, ob und in welchen Umfang (noch) Gründe für die vorläufige Festsetzung der Grunderwerbsteuer zu den zu ErfNr. x und y vorliegen.

5. aufgetragen, nach Durchführung der ergänzenden Ermittlungen die Bemessungsakten zum Bemessungsakt zu den ErfNr. x, y, ****/2012 und ****/2012 wieder im Original vorzulegen.

Mit Eingabe vom 15.09.2017 legte die belangte Behörde wie aufgetragen die Akten (Punkt 3. und 5.) vor und gab bekannt:

zu 1. Stellungnahme zur Ergänzung der Berufung:

Maßgebend für die Grunderwerbsteuer seien nur Bedingungen, die sich auf das

Verpflichtungsgeschäft, nicht aber solche, die sich auf das Verfügungsgeschäft beziehen. Die Übereignung der Sache bloß unter der aufschiebenden Bedingung der (rechtzeitigen)

vollständigen Kaufpreiszahlung gehöre zwar zum obligatorischen Rechtsgeschäft, doch nicht das Verpflichtungsgeschäft (Kaufvertrag), sondern das Verfügungsgeschäft (Übereignung) sei bedingt (VwGH vom 5.9.1985, 84/16/0117).

Die vertragliche Gestaltung sei in keiner Weise vergleichbar mit dem vom Bf. angeführten Erkenntnis VwGH 18.8.1994, 92/16/0199. Wenn dort ausgeführt wird, „ist die Wirksamkeit des Erwerbsvorganges vom Eintritt einer Bedingung abhängig, so entsteht die Steuerschuld mit dem Eintritt der Bedingung. Eine solche aufschiebende Bedingung wurde im Punkt VIII des Pachtvertrages vereinbart. Abgesehen davon, dass das Pachtverhältnis auf unbestimmte Zeit abgeschlossen wurde, also gar nicht feststeht, daß es einmal aufgelöst werden wird, hängt die Eigentumsübertragung davon ab, ob die Baulichkeit dann nicht ohne Verletzung der Substanz des Grundstückes entfernt werden kann. Kann der Pächter also die zuletzt genannte Auflage erfüllen, dann steht es ihm frei, das Gebäude abzutragen, sodass es zu gar keinem Erwerb kommt“, dann ist dies in keiner Weise dem vorliegenden Sachverhalt vergleichbar.

In den hier zu beurteilenden Verträgen komme eine „Abtragung des Gebäudes“, sodass

allenfalls kein Erwerb gegeben wäre und dieser erst von zukünftigen, ungewissen