1. § 1 GrEStG 1987 (Tatbestände)

1.1. § 1 Abs. 2a GrEStG 1987 und Anwachsung

Im Eigentum einer KG mit 25 Kommanditisten zu je 4% Vermögensbeteiligung befinden sich mehrere Eigentumswohnungen. 100% der Kommanditanteile werden nun an den einzigen Komplementär (reiner Arbeitsgesellschafter) abgetreten, wodurch es zu einer Anwachsung nach § 142 UGB beim Komplementär kommt. Dieser wird daher auch Eigentümer der Eigentumswohnungen.

Variante 1:

Jeder Kommanditist unterschreibt den Abtretungsvertrag (einheitliche Urkunde) zu unterschiedlichen Zeitpunkten, der Komplementär nimmt diese Verträge alle mit einer einzigen Annahmeerklärung an.

Variante 2:

Der Komplementär unterfertigt jeden einzelnen Abtretungsvertrag gesondert, allerdings alle (nachweislich) am selben Tag (bspw. bei einem einzigen Termin bei einem Notar, Rechtsanwalt oder Wirtschaftstreuhänder).

Variante 3:

Der Komplementär unterschreibt mit jedem einzelnen Kommanditisten eine eigene Urkunde; aber alle Abtretungen sind aufschiebend bedingt und treten erst dann in Kraft, wenn der letzte Kommanditist den Abtretungsvertrag über seinen Anteil an den Komplementär unterfertigt hat.

Lösung:

In der GrESt-Information vom 13.5.2016, BMF-010206/0058-VI/5/2016, wurde unter Punkt 1.1.3 festgehalten, dass dann, wenn alle Anteile an einer grundstücksbesitzenden Personengesellschaft auf einen einzigen neuen Gesellschafter übertragen werden, ein Erwerb gemäß § 1 Abs. 1 GrEStG 1987 und nicht gemäß § 1 Abs. 2a GrEStG 1987 vorliegt.

Voraussetzung ist allerdings, dass die Anteile nicht zeitlich nacheinander, sondern gleichzeitig übergehen, andernfalls würde im Zeitpunkt des Erreichens der 95%-Grenze zunächst die Steuerpflicht aufgrund § 1 Abs. 2a GrEStG 1987 und zum späteren Anwachsungszeitpunkt die Steuerpflicht nach § 1 Abs. 1 GrEStG 1987 entstehen.

Von diesem Erfordernis der Gleichzeitigkeit sind allerdings nur jene Anteile betroffen, durch deren Übertragung die 95%-Grenze erreicht und die Anwachsung verwirklicht werden. Im konkreten Beispiel bedeutet dies, dass nicht alle, sondern nur die beiden letzten Kommanditisten ihre Anteile gleichzeitig übertragen müssen. Vor den beiden letzten Kommanditisten hat der Komplementär nicht mehr als 92% der Anteile erworben; es wurden dadurch weder der Tatbestand des § 1 Abs. 2a GrEStG 1987 noch jener des § 1 Abs. 3 GrEStG 1987 verwirklicht. Werden danach die beiden letzten Anteile gleichzeitig übertragen, liegt ein Erwerb gemäß § 1 Abs. 1 GrEStG 1987 und nicht gemäß § 1 Abs. 2a GrEStG 1987 vor.

Eine "Gleichzeitigkeit" liegt nur bei den Varianten 1 und 3 vor, weil die Wirksamkeit zwingend zum gleichen Zeitpunkt eintritt.

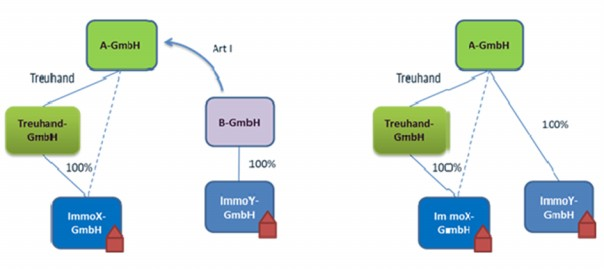

1.2. Anteilsvereinigung - Treuhandschaft

Die B-GmbH wird auf die A-GmbH als übernehmende Körperschaft (A-Neu-GmbH) verschmolzen. Die übernehmende A-GmbH ist über eine Treuhand-GmbH zu 100% an der ImmoX-GmbH beteiligt. Die übertragende B-GmbH ist zu 100% an der ImmoY-GmbH beteiligt. Es liegt keine Unternehmensgruppe vor.

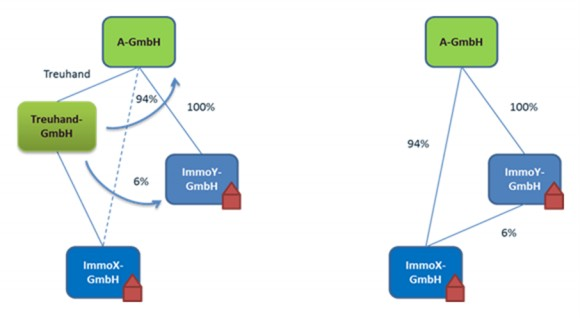

Nach der Verschmelzung wird das Treuhandverhältnis zwischen der A-Neu-GmbH und der Treuhand-GmbH wie folgt aufgelöst:

Mit Zustimmung der A-Neu-GmbH tritt die Treuhand-GmbH 6% der Anteile an der ImmoX-GmbH an die ImmoY-GmbH in ihr Alleineigentum ab (=nicht treuhändig).

Die restlichen 94% an der ImmoX-GmbH werden mit Abtretungsvertrag an die Treugeberin, also an die A-Neu-GmbH, abgetreten und das Treuhandverhältnis somit aufgelöst.

Die Auflösung des Treuhandverhältnisses erfolgt gleichzeitig in den Abtretungsverträgen.

Schritt 1: Verschmelzung

Schritt 2: Auflösung Treuhandverhältnis

Lösung:

Bei der Übertragung der 6% der Anteile an der ImmoX-GmbH von der Treuhand-GmbH an die ImmoY-GmbH (wobei die ImmoY-GmbH diese nicht treuhändig für die A-Neu-GmbH hält), kommt die spezielle Zurechnungsbestimmung des § 1 Abs. 3 GrEStG 1987 zur Anwendung, wonach treuhändig gehaltene Gesellschaftsanteile dem Treugeber zugerechnet werden. Damit werden im Zeitpunkt der Übertragung 100% der (von der Treuhand-GmbH) treuhändig gehaltenen Anteile an der ImmoX-GmbH der A-Neu-GmbH (Treugeber) zugerechnet. Die Übertragung führt allerdings nicht dazu, dass der Anteilsvereinigungstatbestand erfüllt wird, weil dies nach der Inkrafttretensbestimmung des § 18 Abs. 2p GrEStG 1987 voraussetzt, dass durch die Übertragung das Beteiligungsausmaß nicht unter 95% sinkt. Im vorliegenden Fall sinkt allerdings das Beteiligungsausmaß auf 94%, weshalb keine Anteilsvereinigung (auf Grund der zitierten Inkrafttretensbestimmung) vorliegt.

Bei der Übertragung der "restlichen" Anteile an der ImmoX-GmbH im Ausmaß von 94% von der Treuhand-GmbH (Treuhänder) an die A-Neu-GmbH (Treugeber), kommt die Inkrafttretensbestimmung des § 18 Abs. 2p GrEStG 1987 zur Anwendung, wonach die Zurechnungsbestimmung des § 1 Abs. 3 GrEStG 1987 (für treuhändig gehaltene Anteile) nicht anzuwenden ist. Dieser Erwerb stellt daher wie nach der Rechtslage vor dem StRefG 2015/2016 einen Erwerb unter "Fremden" dar. Da allerdings die A-Neu-GmbH lediglich 94% der Anteile erwirbt, wird der Anteilsvereinigungstatbestand nicht verwirklicht.

Anders stellt sich die Lage dar, wenn nach der ersten Übertragung der 6%-Anteile die ImmoY-GmbH diese lediglich treuhändig für die A-Neu-GmbH hält. Diesfalls würden beim zweiten Übertragungsvorgang diese 6% (aufgrund der Zurechnungsbestimmung des § 1 Abs. 3 GrEStG 1987) der A-Neu-GmbH zugerechnet werden. Damit wäre die A-Neu-GmbH bereits mit 6% beteiligt und würde weitere 94% von einem "Dritten" erwerben (siehe oben), womit der Anteilsvereinigungstatbestand erfüllt wäre.

1.3. Erstmalige Anteilsvereinigung in einer Unternehmensgruppe

Innerhalb einer seit 1.1.2016 bestehenden Unternehmensgruppe bestehend aus G1, G2 und G3 (G1 ist als Gruppenträger an G2 und G3 beteiligt; keine USt-Organschaft vor 2016) halten G1 und G2 jeweils 50% an der grundstücksbesitzenden Immo-GmbH. Am 1.2.2017 überträgt G2 25% der Anteile an der Immo-GmbH an G3; am 1.8.2017 überträgt G2 die restlichen 25% an G1. Am 1.8.2017 halten daher G1 75% und G3 25% der Anteile an der Immo-GmbH. Am 1.10.2018 überträgt G3 seine Anteile an der Immo-GmbH an G1, die dann 100% der Anteile an der Immo-GmbH hält. Welche grunderwerbsteuerlichen Tatbestände werden verwirklicht?

Lösung:

Zu prüfen ist, ob es durch die Bildung einer Unternehmensgruppe zum 1.1.2016 zu einer Anteilsvereinigung gemäß § 1 Abs. 3 GrEStG 1987 in der Hand einer Unternehmensgruppe kommt. Eine solche Anteilsvereinigung setzt eine "Bewegung" von Anteilen voraus, weshalb die Gründung einer Unternehmensgruppe für sich allein noch nicht zu einer Anteilsvereinigung in der Hand einer Gruppe führt.

Durch den Rechtsvorgang vom 1.2.2017 gehen Anteile an der Immo-GmbH im Ausmaß von 25% von G2 an G3 über; es wird (erstmalig) eine Anteilsvereinigung im Sinne des § 1 Abs. 3 GrEStG 1987 in der Hand der Unternehmensgruppe dadurch verwirklicht, dass 100% der Anteile an der Immo-GmbH in der Hand der Unternehmensgruppe vereinigt werden.

Der weitere Anteilsübergang am 1.8.2017 führt zu keiner Anteilsvereinigung in der Hand der Gruppe mehr, da eine solche bereits durch den Rechtsvorgang am 1.2.2017 verwirklicht wurde.

Mit der Anteilsübertragung am 1.10.2018 wird eine Verdichtung der Anteile in der Hand eines einzigen Gruppenmitgliedes bewirkt, weshalb erneut ein Vorgang gemäß § 1 Abs. 3 GrEStG 1987 vorliegt, für den die Differenzbesteuerung des § 1 Abs. 5 GrEStG 1987 zum Tragen kommen kann (siehe auch Punkt 1.3.6. der Information des BMF vom 13. Mai 2016, BMF-010206/0058-VI/5/2016).

1.4. Down-Stream-Verschmelzung und Anteilsvereinigung

Der letzte Absatz der Rz 340 UmgrStR in der am 10.3.2017 veröffentlichten Fassung ( BMF-010200/0004-VI/1/2017 ) regelt Folgendes: "Werden bei einer Verschmelzung der Muttergesellschaft auf ihre eigene grundstücksbesitzende Tochtergesellschaft die Anteile an der Tochtergesellschaft an den Alleingesellschafter (oder an mehrere Mitglieder einer Unternehmensgruppe gemäß § 9 KStG 1988 ) der Muttergesellschaft zur Abfindung ihrer aufzugebenden Anteile übertragen (Anteilsdurchschleusung, Durchgangserwerb), so unterliegt der Erwerb von mindestens 95% der Anteile an der Tochtergesellschaft durch den Alleingesellschafter (oder durch mehrere Mitglieder einer Unternehmensgruppe gemäß § 9 KStG 1988 ) gemäß § 1 Abs. 3 GrEStG 1987 der Grunderwerbsteuer."

Liegt ein weiterer Erwerbsvorgang vor, wenn auch die Muttergesellschaft Grundstücke besitzt?

Lösung:

Besitzt die Muttergesellschaft Grundstücke, liegen zwei grunderwerbsteuerliche Vorgänge vor:

- In einem ersten Erwerbsvorgang gehen die Grundstücke auf die übernehmende Tochtergesellschaft über, wodurch ein Erwerbsvorgang gemäß § 1 Abs. 1 Z 1 GrEStG 1987 verwirklicht wird.

- In weiterer Folge führt das Auskehren der Anteile an den Gesellschafter (bzw. an mehrere Mitglieder einer Unternehmensgruppe gemäß § 9 KStG 1988) der Muttergesellschaft gemäß § 1 Abs. 3 GrEStG 1987 zu einer Anteilsvereinigung beim Gesellschafter (bzw. bei den Mitgliedern der Unternehmensgruppe). Bei diesem zweiten Rechtsvorgang ist die Grunderwerbsteuer vom Grundstückswert sowohl der Grundstücke, die die Tochtergesellschaft schon vor der Verschmelzung besessen hat, als auch der Grundstücke, die von der Muttergesellschaft übertragen wurden, zu bemessen; die Anrechnungsvorschriften ("Differenzbesteuerung") des § 1 Abs. 4 letzter Satz GrEStG 1987 und § 1 Abs. 5 letzter Satz GrEStG 1987 kommen nicht zur Anwendung.

1.5. Gleichzeitige Erfüllung der Tatbestände gemäß § 1 Abs. 2a und Abs. 3 GrEStG 1987

An einer grundstücksbesitzenden GmbH & Co KG sind drei Gesellschafter beteiligt:

- Komplementär (ohne Vermögensbeteiligung)

- Hauptgesellschafter (Kommanditist mit 99,9%iger Beteiligung)

- Minderheitsgesellschafter (Kommanditist mit 0,1%iger Beteiligung)

In einem ersten Schritt überträgt der Hauptgesellschafter seinen 99,9%-Anteil an einen neuen Kommanditisten. In einem zweiten Schritt wird der Anteil des Minderheitsgesellschafters an den neuen Hauptgesellschafter übertragen.

Wann fällt in welcher Höhe Grunderwerbsteuer an?

Lösung:

Der erste Erwerbsvorgang erfüllt sowohl den Tatbestand des § 1 Abs. 2a GrEStG 1987 als auch den Tatbestand des § 1 Abs. 3 Z 3 GrEStG 1987. Aufgrund der "Vorrangregel" des § 1 Abs. 3 erster Satz GrEStG 1987 ist dieser Sachverhalt nach Abs. 2a leg.cit., somit als qualifizierter Gesellschafterwechsel zu besteuern.

Beim zweiten Erwerbsvorgang ist zu beachten, dass nach dem Telos des § 1 Abs. 3 GrEStG 1987 Aufstockungen im Bereich ab 95% nicht zu einer neuerlichen Tatbestandserfüllung führen, es sei denn, es wird der Tatbestand der Übergangsbestimmung des § 18 Abs. 2p GrEStG 1987 erfüllt. Der neue Kommanditist hat mit 99,9% bereits das relevante Beteiligungsausmaß von mindestens 95% erworben; somit wurde der Tatbestand des § 1 Abs. 3 GrEStG 1987 bereits verwirklicht. Daran ändert es nichts, dass der Erwerb auch § 1 Abs. 2a GrEStG 1987 erfüllt hat und - der Vorrangregel folgend - nach § 1 Abs. 2a GrEStG 1987 zu besteuern war; es fällt daher keine weitere Grunderwerbsteuer an.

1.6. Vorbehaltsfruchtgenuss und Substanzabgeltung iVm GrEStG 1987 und GebG

Eine Liegenschaft wird unter Vorbehalt des Fruchtgenusses übergeben, dem Fruchtgenussbesteller steht eine Substanzabgeltung zu. Unterliegt dies nur der Grunderwerbsteuer oder fällt auch eine Gebühr gemäß § 33 TP 9 GebG an?

Lösung:

Wird nicht nur eine Liegenschaft gegen Einräumung eines Fruchtgenussrechtes (Vorbehaltsfruchtgenuss) übergeben, sondern leistet der Übergeber zusätzlich - im Gegenzug zur Einräumung des Fruchtgenussrechtes - die Zahlung einer Substanzabgeltung in Höhe der AfA, liegen sowohl ein grunderwerbsteuerpflichtiger Vorgang (§ 1 Abs. 1 GrEStG 1987) als auch eine entgeltliche Einräumung einer Dienstbarkeit (§ 33 TP 9 GebG) vor.

a. Zur Grunderwerbsteuer:

Die Einräumung des Fruchtgenussrechtes stellt die Gegenleistung für die Übertragung des Grundstückes dar. Hinsichtlich der Höhe dieser Gegenleistung ist der (kapitalisierte) Wert des Fruchtgenussrechtes um allfällige (kapitalisierte) Leistungen des Fruchtgenussberechtigten zu vermindern. Dazu zählen vor allem die Substanzabgeltung, aber auch vom Fruchtgenussberechtigten (nur) auf Grund vertraglicher Verpflichtungen zu übernehmende Leistungen. Ist die so ermittelte Gegenleistung für den Grundstückserwerb geringer als der Grundstückswert, ist dieser der Besteuerung zu unterziehen.

b. Zu § 33 TP 9 GebG:

§ 33 TP 9 GebG fordert die Entgeltlichkeit der eingeräumten Dienstbarkeit. Aufwendungen, die der Erleichterung der Ausübung des bestimmungsmäßigen Gebrauches dienen und die der Fruchtgenussberechtigte (nur) auf Grund vertraglicher Verpflichtungen zu tragen hat, um in den Genuss des Fruchtgenussrechtes zu kommen, stellen die Gegenleistung für die Einräumung des Fruchtgenussrechtes dar (vgl. BFG 21.12.2015, RV/7102860/2014 ). Gemäß § 15 Abs. 3 GebG sind Rechtsgeschäfte, die unter anderem unter das Grunderwerbsteuergesetz fallen, von der Gebührenpflicht ausgenommen. Die bloße Einräumung des Fruchtgenussrechtes - als Gegenleistung für die Übertragung des Grundstückes - fällt unter das GrEStG 1987, die vertragliche Vereinbarung einer Gegenleistung für die Einräumung des Fruchtgenussrechtes hingegen nicht. Vielmehr vermindert sie den Wert der Gegenleistung für die Übertragung des Grundstückes (siehe oben a.).

Beispiel:

A überträgt B (nicht im Familienverband) ein Grundstück (Grundstückswert 420.000 €); B räumt A ein Fruchtgenussrecht in Höhe von 200.000 € (kapitalisierter Wert) ein. A verpflichtet sich vertraglich gegenüber B zur laufenden Leistung einer Substanzabgeltung (kapitalisierter Wert 70.000 €) und zur Zahlung der Prämien für eine Krankenzusatzversicherung des B (kapitalisierter Wert 10.000 €).

Die Gegenleistung für den Grundstückserwerb beträgt 120.000 € (= 200.000 € - 80.000 €). Bemessungsgrundlage für die Grunderwerbsteuer ist daher der Grundstückswert; da die Gegenleistung weniger als 30% des Grundstückswertes beträgt, liegt ein unentgeltlicher Vorgang vor, der mit dem Stufentarif zu besteuern ist.

Die kapitalisierten Werte für die Leistung einer Substanzabgeltung und für die Zahlung der Versicherungsprämien sind gemäß § 33 TP 9 GebG mit 2% zu vergebühren.

2. § 3 GrEStG 1987 (Befreiungen)

2.1. § 3 Abs. 1 Z 2 GrEStG 1987

2.1.1. Betriebsfreibetrag und Deckelung

Ein Grundstück geht im Rahmen eines gemäß § 3 Abs. 1 Z 2 GrEStG 1987 begünstigten Betriebserwerbes auf mehrere natürliche Personen über, denen der Betriebsfreibetrag entweder anteilig oder - bei (Mitunternehmer-)Anteilen von unter 25% - nicht zusteht. Bezieht sich in diesem Fall die Deckelung gemäß § 7 Abs. 1 Z 2 lit. b GrEStG 1987 in Höhe von 0,5% dennoch auf den gesamten Grundstückswert?

Lösung:

Nach dem Wortlaut des § 7 Abs. 1 Z 2 lit. b GrEStG 1987 ist die Deckelung in Höhe von 0,5% "vom Grundstückswert" zu berechnen. Der Prozentsatz von 0,5% bezieht sich somit - unabhängig davon, ob der Betriebsfreibetrag zur Gänze, nur zum Teil oder gar nicht zusteht - auf den (gesamten) Grundstückswert des erworbenen Grundstückes. Dem Erwerber, der § 3 Abs. 1 Z 2 GrEStG 1987 in Anspruch nehmen kann, steht die Deckelung daher entsprechend seinem Anteil dazu.

Beispiel:

Der 60-jährige Einzelunternehmer A will sich zur Ruhe setzen und überträgt seinen Handelsbetrieb an zwei Nachfolger (60% an X und 40% an Y, beide außerhalb des Familienverbandes), die gemeinschaftlich die Geschäfte fortführen sollen. X bekommt ein Betriebsgrundstück mit einem Grundstückswert von 2 Mio. €; die darauf entfallenden Schulden in Höhe von 1 Mio. € werden von ihm übernommen. Y bekommt ein Betriebsgrundstück mit einem Grundstückswert von 3 Mio. €; darauf entfällt keine Gegenleistung.

Die Grunderwerbsteuer für X berechnet sich wie folgt:

Bemessungsgrundlage für den entgeltlichen Teil: 1 Mio. €

GrESt-Normaltarif:

3,5% von 1 Mio. € = 35.000 €

Bemessungsgrundlage für den unentgeltlichen Teil: 1 Mio. € minus aliquotem Betriebsfreibetrag von 270.000 € (900.000 € * 50% * 60%) = 730.000 €

GrESt-Stufentarif:

0,5% von 250.000 € = | 1.250 € | |

+ | 2% von 150.000 € = | 3.000 € |

+ | 3,5% von 330.000 € = | 11.550 € |

Summe: = | 15.800 € |

GrESt-Deckelung: 0,5% von 1 Mio. € = 5.000 €

In diesem Fall greift die niedrigere Deckelung von 0,5%.

Die gesamte Grunderwerbsteuer (für den unentgeltlichen und den entgeltlichen Teil) beträgt daher 40.000 €.

Die Grunderwerbsteuer für Y berechnet sich wie folgt:

Bemessungsgrundlage: 3 Mio. € minus aliquotem Betriebsfreibetrag von 360.000 € (900.000 € * 40%) = 2.640.000 €

GrESt-Stufentarif:

0,5% von 250.000 € = | 1.250 € | |

+ | 2% von 150.000 € = | 3.000 € |

+ | 3,5% von 2.240.000 € = | 78.400 € |

Summe: = | 82.650 € |

GrESt-Deckelung: 0,5% von 3 Mio. € = 15.000 €

In diesem Fall greift die niedrigere Deckelung von 0,5%.

2.1.2. Betriebsfreibetrag bei Mitunternehmeranteil (unechte stille Gesellschaft)

A überträgt B eine 50%ige Beteiligung als atypisch stille Gesellschafterin an einem Einzelunternehmen (Beteiligung an Firmenwert und stillen Reserven, keine Haftung gegenüber Gläubigern). Zusätzlich werden die im zivilrechtlichen Miteigentum von A stehenden betrieblichen Liegenschaften (steuerliches Sonderbetriebsvermögen) unentgeltlich übergeben. Fraglich ist, ob in diesem Fall die Schulden des Einzelunternehmens anteilig im Ausmaß der Beteiligung von A als Gegenleistung anzusehen sind.

Lösung:

Der Unterschied zwischen einem unechten und einem echten stillen Gesellschafter besteht darin, dass der unechte stille Gesellschafter am Firmenwert und an den stillen Reserven beteiligt ist. Ertragsteuerlich liegt im Fall einer unechten (atypischen) stillen Gesellschaft eine Mitunternehmerschaft gemäß § 22 Z 3 EStG 1988 oder § 23 Z 2 EStG 1988 vor; der echte stille Gesellschafter erzielt hingegen Einkünfte aus Kapitalvermögen gemäß § 27 EStG 1988.

Die ertragsteuerliche Behandlung als Mitunternehmer ändert aber nichts an der zivilrechtlichen Gestaltung der stillen Gesellschaft. Weder der echte noch der unechte stille Gesellschafter ist Schuldner oder haftet für die Schulden des Inhabers des Unternehmens. Die (anteiligen) Schulden des Einzelunternehmens stellen daher keine Gegenleistung für die mit der (unechten) stillen Beteiligung mitübertragenen Grundstücke des Sonderbetriebsvermögens dar.

2.1.3. NeuFöG-Freibetrag im Verhältnis zum Betriebsfreibetrag

Wie ist die Grunderwerbsteuer zu berechnen, wenn für eine un- oder teilentgeltliche Grundstücksübertragung im Rahmen einer Betriebsübertragung der Freibetrag von 75.000 € gemäß § 5a Abs. 2 Z 2 NeuFöG zusteht? Kommt der Abzug des NeuFöG -Freibetrages im Falle einer unentgeltlichen Übertragung nur bei der Anwendung des Stufentarifs in Betracht oder auch bei der Deckelung mit 0,5%? Nach welchen Kriterien bzw. in welchem Verhältnis wird der NeuFöG -Freibetrag bei einem teilentgeltlichen Grundstückserwerb im Rahmen einer Betriebsübertragung dem entgeltlichen und unentgeltlichen Teil zugeordnet?

Lösung:

Der NeuFöG-Freibetrag kann bei unentgeltlichen, teilentgeltlichen und entgeltlichen Grundstückserwerben in Betracht kommen (Näheres dazu siehe Rz 155 ff NeuFöR). Bei Erwerben, die zur Gänze oder teilweise unter die Befreiungsbestimmung des § 3 Abs. 1 Z 2 GrEStG 1987 fallen, sind zuerst der (aliquote) Betriebsfreibetrag und dann der NeuFöG-Freibetrag von der Bemessungsgrundlage abzuziehen.

Bei teilentgeltlichen Erwerben erfolgt die Zuordnung zum entgeltlichen und zum unentgeltlichen Teil im Verhältnis der Teil-Bemessungsgrundlagen, wobei im Falle der Deckelung mit 0,5% gemäß § 7 Abs. 1 Z 2 lit. b GrEStG 1987 das Verhältnis ohne Ansatz des Betriebsfreibetrages zu ermitteln ist.

Beispiele für einen unentgeltlichen Erwerb:

Beispiel 1 | Beispiel 2 | |

Grundstückswert (GW) | 1.200.000 € | 1.500.000 € |

BFB | 900.000 € | 900.000 € |

NeuFöG-FB | 75.000 € | 75.000 € |

Basis GrESt-Stufentarif (GW minus BFB minus NeuFöG-FB) | 225.000 € | 525.000 € |

GrESt-Stufentarif | 1.125 € | (8.625 €) |

Basis GrESt-Deckelung (GW minus NeuFöG-FB) | 1.125.000 € | 1.425.000 € |

GrESt-Deckelung 0,5% | (5.625 €) | 7.125 € |

Beispiel für einen teilentgeltlichen Erwerb, wobei die Berechnung zuerst anhand des Stufentarifs (mit Berücksichtigung des aliquoten Betriebsfreibetrages) und danach als Vergleichsrechnung (Deckelung, ohne Berücksichtigung des aliquoten Betriebsfreibetrages) erfolgt:

a) Stufentarif

Unentgeltlicher Teil | Entgeltlicher Teil | Summe | |

Grundstückswert | 500.000 € | 1.000.000 € | 1.500.000 € |

Verhältnis | 1/3 | 2/3 | 3/3 |

minus BFB | - 300.000 € | - | - 300.000 € |

200.000 € | 1.000.000 € | 1.200.000 € | |

Verhältnis | 16,67% | 83,33% | 100% |

minus NeuFöG-FB | - 12.502,50 € | - 62.497,50 € | - 75.000 € |

Basis GrESt | 187.497,50 € | 937.502,50 € | 1.125.000 € |

GrESt-Stufentarif | 937,49 € | ||

GrESt-Normaltarif | 32.812,59 € | ||

GrESt-Gesamt | 33.750,08 € |

b) Deckelung

Unentgeltl. Teil | Entgeltl. Teil | Summe | |

Grundstückswert | 500.000 € | 1.000.000 € | 1.500.000 € |

Verhältnis | 1/3 | 2/3 | 3/3 |

minus NeuFöG-FB | 25.000 € | 50.000 € | 75.000 € |

Basis GrESt | 475.000 € | 950.000 € | 1.425.000 € |

GrESt-Deckelung | 2.375 € | ||

GrESt-Normaltarif | 33.250 € | ||

GrESt-Gesamt | 35.625 € |

2.2. § 3 Abs. 1 Z 2a GrEStG 1987

Ein Landwirt übergibt seinen landwirtschaftlichen Betrieb sowie das Bauernhaus (übersteigender Wohnungswert) an seine Tochter. Als Gegenleistung räumt die Übernehmerin dem Übergeber eine monatliche Rente ein.

Steht der Betriebsfreibetrag in Höhe von 365.000 € - allenfalls anteilig - zu, wenn die Gegenleistung den einfachen Einheitswert übersteigt?

Lösung:

Zunächst ist aus der Gesamtgegenleistung (= nach Versicherungsmathematik kapitalisierter Wert der Rente) jener Betrag herauszurechnen, der die Gegenleistung für den Erwerb des landwirtschaftlichen Betriebes darstellt; dabei sind sowohl der landwirtschaftliche Betrieb als auch das Bauernhaus jeweils mit dem Verkehrswert anzusetzen (siehe Punkt 2.1.1. der Info vom 13.05.2016, BMF-010206/0058-VI/5/2016, betreffend die Vorgangsweise bei verschiedenen Sachverhalten im Zusammenhang mit dem Grunderwerbsteuergesetz in der Fassung des StRefG 2015/2016 und des AbgÄG 2015).

Ergibt diese Berechnung, dass die Gegenleistung für den landwirtschaftlichen Betrieb höher ist als der einfache Einheitswert, ist eine der Voraussetzungen für die Inanspruchnahme der Begünstigung des § 3 Abs. 1 Z 2a GrEStG 1987 nicht erfüllt und der Betriebsfreibetrag steht zur Gänze nicht zu; die Grunderwerbsteuer ist mit 2% vom ungekürzten Einheitswert zu berechnen.

Der Erwerb des Bauernhauses gilt (da im Familienverband) als unentgeltlich, die Besteuerung erfolgt mit dem Stufentarif (Bemessungsgrundlage ist der Grundstückswert).

2.3. § 3 Abs. 1 Z 3 GrEStG 1987

Ein gemeinnütziger Verein, der zum 1.1.2016 bereits 99,95% an einer GmbH gehalten hatte, erwirbt den verbleibenden Anteil von 0,05% und vereinigt somit 100% der Anteile in seiner Hand. Der Grundstückswert beträgt rund 1,4 Mio. €; die Abtretung erfolgt zu einem Preis in Höhe der Nominale von 80 €. Liegen die Voraussetzungen für die Befreiung des § 3 Abs. 1 Z 3 GrEStG 1987 idF des Gemeinnützigkeitsgesetzes (GG 2015, BGBl. I Nr. 160/2015 ) vor?

Lösung:

Es liegt ein Fall der Übergangsbestimmung des § 18 Abs. 2p GrEStG 1987 vor: Am 31.12.2015 wurden mindestens 95% an der Gesellschaft in der Hand des Vereines gehalten, durch einen danach erfolgten Rechtsvorgang verändert sich dieser Prozentsatz auf 100% (sogenannte "Eintrittssteuer ins neue Grunderwerbsteuersystem"). Es wurde daher ein grunderwerbsteuerbarer Vorgang verwirklicht.

§ 3 Abs. 1 Z 3 GrEStG 1987 befreit den unentgeltlichen Erwerb eines Grundstückes durch Körperschaften, Personenvereinigungen oder Vermögensmassen, die der Förderung gemeinnütziger, mildtätiger oder kirchlicher Zwecke nach Maßgabe der §§ 34 bis 47 BAO dienen, von der Grunderwerbsteuer. Von dieser Befreiungsbestimmung sind alle Tatbestände des § 1 GrEStG 1987 umfasst, also auch die Anteilsvereinigung bzw. der Anteilsübergang gemäß § 1 Abs. 3 GrEStG 1987.

Ob ein unentgeltlicher Erwerb vorliegt, richtet sich nach § 7 Abs. 1 Z 1 lit. a GrEStG 1987; ein solcher Erwerb liegt dann vor, wenn die Gegenleistung nicht mehr als 30% des Grundstückswertes beträgt. Ist der Tatbestand der Anteilsvereinigung bzw. des Anteilsübergangs gemäß § 1 Abs. 3 GrEStG 1987 erfüllt, unterliegt immer der gesamte Grundstückswert der Grunderwerbsteuer. Für die Ermittlung der 30%-Grenze ist daher eine allfällige Gegenleistung auch immer in Bezug zum gesamten Grundstückswert zu setzen.

Im geschilderten Sachverhalt liegt daher Unentgeltlichkeit vor und der nach § 1 Abs. 3 GrEStG 1987 steuerbare Vorgang ist gemäß § 3 Abs. 1 Z 3 GrEStG 1987 von der Grunderwerbsteuer befreit.

2.4. § 3 Abs. 1 Z 5 GrEStG 1987

Mit der Novelle des NÖ Raumordnungsgesetzes 2014 (LGBl. Nr. 3/2015) im Jahr 2016 (LGBl. Nr. 63/2016) wurde im V. Abschnitt (§§ 37 ff) ein neues Verfahren zur Baulandumlegung eingeführt. Dabei können zur Neugestaltung und Erschließung von Siedlungsgebieten bebaute und unbebaute Grundstücke in der Weise neu geordnet werden, dass nach Lage, Form und Größe für bauliche oder sonstige Nutzungen zweckmäßig gestaltete und erschließbare Grundstücke entstehen.

Die Durchführung eines Umlegungsverfahrens findet ausschließlich auf Anregung der Gemeinde statt, wenn die Eigentümer von mehr als 75% der umzulegenden Grundflächen zustimmen. Ist diese Voraussetzung erfüllt, hat die Landesregierung nach Durchführung einer mündlichen Verhandlung durch Verordnung ein Umlegungsverfahren einzuleiten.

Es stellt sich die Frage, ob für Grundstückserwerbe im Rahmen der Neuverteilung der Grundstücke im Umlegungsgebiet ( § 42 NÖ ROG 2014 ) die Befreiungsbestimmung gemäß § 3 Abs. 1 Z 5 GrEStG 1987 (Erwerbe im Rahmen behördlicher Maßnahmen zur besseren Gestaltung von Bauland) zur Anwendung kommen kann. Nach der VwGH-Judikatur ist eine Voraussetzung für die Anwendbarkeit der Befreiung, dass der Grundstückserwerb unmittelbare Folge einer behördlichen Verfügung ist, wobei derjenige, den die Maßnahme trifft, keine Möglichkeit hat, dieser auszuweichen. Ist diese Voraussetzung erfüllt, wenn das Baulandumlegungsverfahren nach dem NÖ ROG 2014 nur dann eingeleitet werden kann, wenn die Eigentümer von mehr als 75% der umzulegenden Grundflächen zustimmen?

Lösung:

Die VwGH-Judikatur ist vor dem Hintergrund der Abgrenzung behördlicher Verfahren von privatrechtlichen Vereinbarungen ergangen. Dementsprechend wurden Fälle, in denen ein Grundstückseigentümer selbst den Übergang des Grundstückes durch Abschluss einer Vereinbarung mit einem anderen Eigentümer veranlasst, etwa um die Bauführung zu beschleunigen, nicht als behördliche Maßnahmen eingestuft (vgl. VwGH 6.5.1971, 1034/70; 25.4.1996, 95/16/0259). Wird hingegen wie nach den Bestimmungen des NÖ ROG 2014 (vgl. auch § 78 Tiroler Raumordnungsgesetz 2016, LGBl. Nr. 101/2016) vor Einleitung des Baulandumlegungsverfahrens lediglich die Zustimmung der Eigentümer eingeholt, ändert dies nichts am behördlichen Charakter des Verfahrens, womit die Befreiungsbestimmung gemäß § 3 Abs. 1 Z 5 GrEStG 1987 dem Grunde nach zur Anwendung kommt.

2.5. § 3 Abs. 1 Z 7 und 7a GrEStG 1987

2.5.1. Höhe der Steuerbefreiung

A überträgt den Hälfteanteil an einem Wohnhaus (Grundstückswert 500.000 €) an den (Ehe)Partner B; das Wohnhaus besteht aus

- Ehewohnung (100 m 2 ),

- Ferienwohnung (100 m 2 ) und

- Keller (100 m 2 , davon entfallen 50 m 2 auf Heiz- und Holzlagerraum sowie 50 m 2 auf Hobbyraum und Sauna inkl. Gang).

Hobbyraum und Sauna (inkl. Gang) werden sowohl von der Familie als auch von den Feriengästen genutzt.

Wie berechnet sich die Steuerbefreiung gemäß § 3 Abs. 1 Z 7 GrEStG 1987 ?

Lösung:

Die Befreiungsbestimmungen gemäß § 3 Abs. 1 Z 7 und Z 7a GrEStG 1987 stellen bei der Ermittlung des steuerfreien Anteils der Bemessungsgrundlage ("Sachverhalts-Freibetrag") auf die Wohnnutzfläche ab. Die Befreiungsbestimmungen beziehen sich auf den Grundstückswert des ganzen Grundstückes (also Gebäude plus Grund und Boden), wobei die Wohnnutzfläche als "Messbetrag" für das Ausmaß der Befreiung dient.

Was den Begriff der Wohnnutzfläche gemäß § 3 Abs. 1 Z 7 und Z 7a GrEStG 1987 anbelangt, so ist wie bisher auf jenen der Wohnbauförderungsgesetze und der dazu ergangenen Judikatur Bezug zu nehmen; er ist ausdrücklich vom Begriff der Nutzfläche gemäß § 2 Abs. 3 Z 1 GrWV zu unterscheiden. Eine nicht für Wohnzwecke ausgestattete Keller- oder Garagenfläche wird zwar auf Grund der besonderen Anordnung in der GrWV bei der Ermittlung des Grundstückswertes (pauschal) mitberücksichtigt, nicht aber der Wohnnutzfläche iSd § 3 Abs. 1 Z 7 und Z 7a GrEStG 1987 zugerechnet. Vice versa zählen für Wohnzwecke ausgestattete Räumlichkeiten zu 100% zur Wohnnutzfläche, auch wenn sie sich im Keller befinden (zB Sauna und Hobbyraum inkl. Gang zu diesen Räumen, nicht hingegen - üblicherweise - Holzlagerraum und Heizraum).

§ 3 Abs. 1 Z 7 GrEStG 1987 befreit den Erwerb eines Grundstückes unter Lebenden durch den Ehegatten oder eingetragenen Partner unmittelbar zur gleichteiligen Anschaffung oder Errichtung einer Wohnstätte zur Befriedigung des dauernden Wohnbedürfnisses der Ehegatten oder eingetragenen Partner (so genannte "Ehe/Partner-Wohnstätte") nur, soweit die Wohnnutzfläche 150m2 nicht übersteigt. Die Befreiung kommt für jenen Teil des Grundstückswertes zur Anwendung, der auf die Ehe/Partner-Wohnstätte entfällt.

Die Wohnnutzfläche berechnet sich daher wie folgt:

Ehewohnung 100 m2 + Ferienwohnung 100 m2 + Hobbyraum, Sauna und Gang 50 m2 = 250 m2

Von der ermittelten Wohnnutzfläche ist die Ehe/Partner-Wohnstätte im Ausmaß von 100 m2 steuerfrei. Da der Hobbyraum und die Sauna von den Feriengästen mitbenützt werden, dienen diese Räume nicht der Befriedigung des dauernden Wohnbedürfnisses der Ehegatten/Partner und sind daher ebenso wie der Anteil, der auf die Ferienwohnung entfällt, steuerpflichtig. Im Ergebnis sind 2/5 steuerfrei, 3/5 steuerpflichtig.

Die Bemessungsgrundlage errechnet sich daher wie folgt: 500.000/2 * 3/5 = 150.000 €

2.5.2. Schenkung auf den Todesfall

Greift die Befreiungsbestimmung des § 3 Abs. 1 Z 7a GrEStG 1987 auch bei Schenkungen auf den Todesfall?

Lösung:

Nein, weil es sich dabei nicht um einen Erwerb durch Erbanfall, Legat, Pflichtteilserfüllung oder § 14 Abs. 1 Z 1 WEG 2002 iSd § 3 Abs. 1 Z 7a GrEStG 1987 handelt.

Die Befreiungsbestimmung des § 3 Abs. 1 Z 7 GrEStG 1987 kommt nicht zur Anwendung, weil bei dieser Befreiungsbestimmung der Erwerb zum Zwecke der gleichteiligen Anschaffung oder Errichtung einer Wohnstätte zur Befriedigung des dringenden Wohnbedürfnisses der Ehegatten oder eingetragenen Partner erfolgen muss. Dies ist bei einer Schenkung auf den Todesfall ausgeschlossen.

In der Vergangenheit wurde in der Praxis die Grunderwerbsteuer bei der Realteilung anhand der Formel des BFH (24.11.1954, BStBl. 1955 I/III 11) berechnet, die im Kommentar zum Grunderwerbsteuergesetz 1987 (Arnold/Bodis) abgedruckt ist. Ist diese Formel weiterhin anzuwenden? Wie verhält sich diese Berechnung zur - in der Information des BMF vom 13.05.2016, BMF-010206/0058-VI/5/2016 , unter Punkt 3.7 dargestellten - Rechtslage?

Lösung:

Gemäß § 3 Abs. 2 GrEStG 1987 wird im Fall einer flächenmäßigen Teilung eines Grundstückes, das mehreren Miteigentümern gehört, die Steuer nicht erhoben, "soweit der Wert des Teilgrundstückes, das der einzelne Erwerber erhält, dem Bruchteil entspricht, mit dem er am gesamten zu verteilenden Grundstück beteiligt ist."

Diese durch die Grunderwerbsteueränderungen zum 1.1.2016 unberührt gebliebene Formulierung verlangt eine Verhältnisrechnung (Wert des erhaltenen Teilgrundstückes zum ursprünglichen Bruchteil am Gesamtgrundstück), um jenen Teil der Steuer, der nicht erhoben wird, zu errechnen; sie befreit nicht einen Erwerbsvorgang zur Gänze oder zum Teil von der Grunderwerbsteuer. Im Fall einer Realteilung ist die Berechnungsformel daher weiterhin anzuwenden.

Infolge der Änderungen des GrEStG 1987 zum 1.1.2016 ist allerdings für die Steuerberechnung zu beachten, dass bei Vorgängen innerhalb des Familienverbandes immer ein unentgeltlicher Vorgang vorliegt und ansonsten eine Zuordnung zu einem un/teil/entgeltlichen Vorgang zu treffen ist. Angewendet auf das Beispiel, das in Arnold/Bodis, GrEStG14, § 3 Tz 198 enthalten ist, bedeutet dies Folgendes:

A und B sind je zur Hälfte Eigentümer eines unbebauten Grundstückes im Ausmaß von 1.800 m2. Sie teilen das Grundstück so, dass A eine Fläche von 800 m2 und B die restliche Fläche von 1.000 m2 erhält.

B leistet eine Aufzahlung von 10.000 €. Der Verkehrswert des Grundstückes beträgt 200 € pro m2, insgesamt also 360.000 €. Die Steuer ist wie folgt zu berechnen:

Fall 1 - A und B gehören nicht zum Familienverband des § 26a GGG :

B gibt 900 m2 (180.000 €) plus 10.000 €, in Summe 190.000 € hin, um 1.000 m2 (200.000 €) zu bekommen. Es liegt ein entgeltlicher Vorgang vor, die Besteuerung erfolgt so, wie in Arnold/Bodis, GrEStG14, § 3 Tz 198 dargestellt:

Gegenleistung des B:

Miteigentumsanteil | 180.000 € |

Aufzahlung | 10.000 € |

Summe | 190.000 € |

Voller Steuerbetrag des B: 3,5% von 190.000 € = 6.650 €

Kürzungsbetrag:

6.650 € mal 180.000 € (Miteigentumsanteil) dividiert durch 200.000 € (Alleineigentum)

= 5.985 €

Grunderwerbsteuer B | 6.650 € |

- 5.985 € | |

665 € |

A gibt 900 m2 im Wert von 180.000 € hin, um 800 m2 (160.000 €) zu bekommen; es liegt ein entgeltlicher Vorgang vor. Da sein ursprünglicher Anteil am Gesamtgrundstück (= Gegenleistung) höher ist als der Wert des erhaltenen Teilgrundstückes, der Kürzungsbetrag somit höher als der volle Steuerbetrag ist, wird für diesen Vorgang keine Grunderwerbsteuer erhoben.

Variante zu Fall 1:

B gibt 900 m2 (180.000 €) hin, um 1.500 m2 (300.000 €) zu bekommen. Der Grundstückswert nach Pauschalwertmodell beträgt für den erhaltenen Grundstücksteil 280.000 €. Da die Gegenleistung nicht mehr als 70% des Grundstückswertes beträgt, liegt ein teilentgeltlicher Vorgang vor. Als Bemessungsgrundlage ist der Grundstückswert heranzuziehen, wobei 180.000 € auf den entgeltlichen Teil und 100.000 € auf den unentgeltlichen Teil entfallen.

Steuerbetrag des B:

Entgeltlicher Teil: | 180.000 € * 3,5% = | 6.300 € |

Unentgeltlicher Teil: | 100.000 € * 0,5% = | 500 € |

Summe: | 6.800 € |

Bei der Berechnung des Kürzungsbetrages ist für das Verhältnis "Wert des erhaltenen Teilgrundstückes zum ursprünglichen Bruchteil am Gesamtgrundstück" nicht der Grundstückswert gemäß § 4 GrEStG 1987 (der nur für die Ermittlung der GrESt-Bemessungsgrundlage Bedeutung hat) sondern nach wie vor der gemeine Wert heranzuziehen:

Kürzungsbetrag = | 6.800 € * 180.000/300.000 = | 4.080 € |

GrESt: | 6.800 € - 4.080 € = | 2.720 € |

A gibt 900 m2 im Wert von 180.000 € hin, um 300 m2 (60.000 €) zu bekommen. Die Ausführungen zu Fall 1 (vor Variante) gelten gleichermaßen.

Fall 2 - A und B gehören zum Familienverband des § 26a GGG ; es liegt gemäß § 7 Abs. 1 Z 1 lit. c GrEStG 1987 zwingend ein unentgeltlicher Vorgang vor.

Für die Berechnung bei B ist der Grundstückswert des erhaltenen Grundstücksteils der GrESt-Berechnung zugrunde zu legen; die Aufzahlung bleibt außer Acht. Unter der Annahme, dass der Grundstückswert des gesamten Grundstückes (berechnet mit dem Pauschalwertmodell) 170.000 € beträgt und keine Vorerwerbe von A zu berücksichtigen sind, ist die Steuer bei B wie folgt zu errechnen:

Grundstückswert (erhaltener Grundstücksteil): 170.000 € * 1.000/1.800 = 94.444 €

Voller Steuerbetrag des B: | 0,5% von 94.444 € = | 472 € |

An der Berechnung des Kürzungsbetrages ändert sich dem Grunde nach gegenüber der Darstellung in Fall 1 nichts, es ist nur ein anderer Steuerbetrag einzusetzen. Auch hier gilt, dass für das Verhältnis "Wert des erhaltenen Teilgrundstückes zum ursprünglichen Bruchteil am Gesamtgrundstück" nicht der Grundstückswert gemäß § 4 GrEStG 1987 sondern der gemeine Wert heranzuziehen ist:

Kürzungsbetrag = | 472 € * 180.000/200.000 = | 425 € |

GrESt: | 472 € - 425 € = | 47 € |

Für die Berechnung der Grunderwerbsteuer bei A ist nicht seine Gegenleistung, sondern der Grundstückswert des erhaltenen Grundstücksteils heranzuziehen. Ungeachtet dessen Höhe ändert sich aber nichts daran, dass für die Verhältnisrechnung als "Wert des Teilgrundstückes" der gemeine Wert (also 160.000 €) heranzuziehen ist, der in Relation zum ursprünglichen Bruchteil am Gesamtgrundstück (also 180.000 €) zu setzen ist. Die Grunderwerbsteuer ist daher wie in Fall 1 (vor Variante) nicht zu erheben.

3. § 4 GrEStG 1987 - Bemessungsgrundlage allgemein und in Verbindung mit § 7 GrEStG 1987

3.1. Definition Familienverband

3.1.1. Lebensgefährten

§ 26a Abs. 1 Z 1 GGG begünstigt Erwerbsvorgänge unter anderem unter Lebensgefährten. Fallen darunter auch die Kinder der Lebensgefährten oder die Lebensgefährten der Kinder?

Lösung:

Da Lebensgefährten mit dem Übergeber weder verwandt noch verschwägert sind, § 26a GGG aber auf "Verwandte oder Verschwägerte in gerader Linie" - also auf (Enkel-)Kinder, (Groß-)Eltern usw. - abzielt, sind die Kinder von Lebensgefährten nicht umfasst.

Die Lebensgefährten von Kindern sind in § 26a GGG nicht explizit erwähnt und zählen daher nicht zum "Familienverband". Beispiel 3 im Besonderen Teil der Erläuterungen zum Steuerreformgesetz 2015/2016 zu § 7 GrEStG 1987 steht dem nicht entgegen: Dort kommt der Stufentarif deshalb zur Anwendung, weil die Übertragung tatsächlich unentgeltlich war und nicht aufgrund der Zugehörigkeit zum Familienverband (und der damit verbundenen Unentgeltlichkeitsfiktion).

3.1.2. Pflegekinder

Zählen Pflegekinder auch nach Beendigung des Pflegeverhältnisses zum Kreis des Familienverbandes gemäß § 26a Abs. 1 Z 1 GGG ?

Lösung:

Seitens des für Fragen betreffend § 26a Abs. 1 Z 1 GGG zuständigen Bundesministeriums für Justiz wurde dazu Folgendes mitgeteilt:

"Gemäß § 184 ABGB sind Pflegeeltern Personen, die die Pflege und Erziehung des Kindes ganz oder teilweise besorgen und bei denen eine dem Verhältnis zwischen leiblichen Eltern und Kindern nahekommende Beziehung besteht oder hergestellt werden soll.

Es werden keinerlei besondere Anforderungen gestellt, Pflegeeltern müssen weder verheiratet sein noch muss ein bestimmter Altersunterschied bestehen. Da § 185 Abs. 1 ABGB auch von einem Pflegeelternteil spricht, kann die Pflegeelternschaft von einer Einzelperson ausgeübt werden. Die Pflegeelternschaft kann auf einem ausdrücklichen Vertragsverhältnis mit dem Obsorgeberechtigten bzw. mit dem gesetzlichen Vertreter des Kindes beruhen. Das Pflegeverhältnis bedarf keiner gerichtlichen Bestätigung. Die Pflegeelternschaft ist jedoch nicht zwingend an ein vertragliches Verhältnis geknüpft. Sie kann auch aus faktischen Umständen resultieren. Dadurch bleibt das Obsorgeverhältnis zu anderen Personen unberührt. Den Pflegeeltern steht die Obsorge nur dann zu, wenn sie ihnen gemäß § 185 ABGB übertragen wurde.

Zwei Kriterien müssen vorliegen: Die Pflege und Erziehung des Kindes muss ganz oder teilweise ausgeübt werden und es muss ein der leiblichen Elternschaft nahekommendes Eltern-Kind-Verhältnis aufgebaut worden sein bzw. die Absicht bestehen, ein solches herzustellen. Eine emotionale Bindung zum Pflegekind ist daher vorgesehen (Deixler-Hübner in Kletecka/Schauer, ABGB-ON 1.03 §184 ABGB (Stand 1.3.2015 rdb.at))."

Da das Gesetz zur Begründung des Pflegeverhältnisses ein Eltern-Kind-Verhältnis fordert, steht die Begünstigung des § 26a GGG auch gegenüber volljährigen ehemaligen Pflegekindern zu.

3.1.3. Stiefkinder

Zählen Stiefkinder auch nach Beendigung der Ehe bzw. nach Auflösung einer eingetragenen Partnerschaft zum Familienverband?

Lösung:

Seitens des für Fragen betreffend § 26a Abs. 1 Z 1 GGG zuständigen Bundesministeriums für Justiz wurde dazu zusammengefasst Folgendes mitgeteilt:

Wenn zwei Personen eine Ehe oder eingetragene Partnerschaft schließen, von denen mindestens eine schon ein Kind hat, trifft der Stiefelternteil keine direkte Entscheidung "für das Kind". Aus diesem Grund kommt die Begünstigung des § 26a GGG nach der Scheidung des leiblichen Elternteiles und dem Stiefelternteil oder nach dem Tod des Stiefelternteiles dem ehemaligen Stiefkind nicht mehr zu.

Das BMF vertritt die Ansicht, dass Rechtserwerbe von Todes wegen (Erbe und Vermächtnis) durch ein Stiefkind des Verstorbenen noch im Familienverband des § 26a GGG erfolgen, wenn das Stiefkindverhältnis im Todeszeitpunkt noch aufrecht war.

Wenn hingegen der Stiefelternteil verstirbt und das Stiefkind ein Grundstück aus der Verlassenschaft durch ein Rechtsgeschäft unter Lebenden (Vertrag zwischen der Verlassenschaft und dem Stiefkind) erwirbt, ist zum Zeitpunkt der Tatbestandsverwirklichung das Stiefkindverhältnis durch den Tod des Stiefelternteils bereits aufgelöst gewesen. Nach Punkt 1.1.4 des BMF-Erlasses vom 18.02.2009, BMF-010206/0040-VI/5/2009 zu den verkehrsteuerlichen Auswirkungen durch das Schenkungsmeldegesetz 2008 ist bei einer Veräußerung aus dem Nachlass hinsichtlich des Steuersatzes auf das Verwandtschaftsverhältnis des Erwerbers zum Erblasser abzustellen. Da im Zeitpunkt des Erwerbes aus der Verlassenschaft (durch ein Rechtsgeschäft unter Lebenden) die Stiefkindeigenschaft bereits beendet ist, erfolgt der Erwerb nicht im Familienverband und ist daher nicht ex lege unentgeltlich.

Da die Schwägerschaft aus dem aufrechten Bestand einer Ehe/eingetragenen Partnerschaft zwischen Stiefelternteil und leiblichem Elternteil resultiert, wird das Stiefkindverhältnis auch durch den Tod des leiblichen Elternteiles beendet. Überträgt daher nach dem Tod des leiblichen Elternteils der frühere Stiefelternteil ein Grundstück an das frühere Stiefkind, liegt mangels aufrechter Stiefkindeigenschaft kein Erwerb im Familienverband vor.

3.1.4. Schwiegerkinder

Zählen Schwiegerkinder auch nach Beendigung der Ehe bzw. nach Auflösung einer eingetragenen Partnerschaft zum Familienverband?

Lösung:

Nein, da durch die Beendigung der Ehe bzw. nach Auflösung einer eingetragenen Partnerschaft zwischen Kind und Schwiegerkind die Schwägerschaft zum (ehemaligen) Schwiegerkind beendet wird.

3.1.5. "Geschwister"

Werden Vorgänge zwischen Adoptivgeschwistern (= zwischen leiblichen Kindern und Adoptivkindern oder zwischen Adoptivkindern) oder zwischen Stiefgeschwistern (= zwischen leiblichen Kindern und Stiefkindern oder zwischen Stiefkindern) als im Familienverband ( § 26a Abs. 1 Z 1 GGG ) angesehen?

Lösung:

In den folgenden Antworten werden diesbezügliche Stellungnahmen des für Fragen betreffend § 26a Abs. 1 Z 1 GGG zuständigen Bundesministeriums für Justiz zusammengefasst wiedergegeben.

Adoptivgeschwister:

Gemäß § 197 Abs. 1 ABGB entstehen zwischen dem Annehmenden und dessen Nachkommen einerseits und dem Wahlkind und dessen im Zeitpunkt des Wirksamwerdens der Annahme minderjährigen Nachkommen andererseits mit diesem Zeitpunkt die gleichen Rechte, wie sie durch Abstammung begründet werden. Die starke Adoption ist ein Grundsatz, der sich aus dem Bestreben ergibt, durch das rechtliche Annahmeverhältnis die natürliche Familie möglichst nachzubilden. Das Wahlkind erlangt durch die Adoption die volle Rechtsstellung eines ehelichen Kindes auf dem Gebiet des Familien- und Erbrechtes.

Der VwGH hatte schon zu § 7 Abs. 1 III Z 3 ErbStG 1955 die Auffassung vertreten, dass auch Adoptivgeschwister unter den Begriff der "voll- und halbbürtigen Geschwister" fallen (VwGH 30.6.1988, 87/16/0038). Begründend führte der VwGH aus, dass eine steuerlich differenzierte Behandlung der Absicht des Gesetzgebers, auch Gegensätzen zwischen Wahlkindern und leiblichen Kindern, die sich aus ihrer rechtlichen Ungleichheit ergeben könnten, den Boden zu entziehen, widersprechen würde.

Adoptivgeschwister fallen daher unter den Begriff "Geschwister" iSd § 26a Abs. 1 Z 1 GGG.

Stiefgeschwister:

Gemäß § 40 ABGB ist die Schwägerschaft die Verbindung zwischen einem Ehegatten und den Verwandten des anderen Ehegatten. Stiefeltern sind daher (sofern das Stiefverhältnis durch Eheschließung begründet wird) mit ihrem Stiefkind verschwägert. Andere Stiefangehörige (wie Stiefgeschwister) sind mit dem Stiefkind weder verwandt noch verschwägert. So sind Stiefgeschwister des Erblassers etwa auch nicht erbberechtigt (vgl. Welser in Rummel/Lukas, ABGB4 § 737 Rz 2). Auch in anderen Gesetzen, die - je nach ihrem Zweck - einen über die Verwandtschaft hinausgehenden "Beziehungsradius" definieren, werden Stiefgeschwister nicht vom Angehörigenbegriff erfasst (vgl. etwa § 72 StGB).

Stiefgeschwister fallen daher nicht unter den Begriff "Geschwister" iSd § 26a Abs. 1 Z 1 GGG.

3.2. Nachgewiesener gemeiner Wert

3.2.1. Substanzwert / Ertragswert

Bei einem Kauf im Personenkreis des § 26a GGG liegt ein Gutachten vor, das einen Substanzwert von 160.000 € und einen Ertragswert von 200.000 € ausweist. Der Kaufpreis beträgt 180.000 €. Welcher Wert kann als nachgewiesener geringerer gemeiner Wert bzw. Grundstückswert genommen werden?

Lösung:

Die Auswahl der richtigen Bewertungsmethode ist eine Sachverhaltsfrage, die im Rahmen der Beweiswürdigung zu beurteilen ist. So wird sich der Marktpreis von typischen Mietobjekten eher am Ertragswert orientieren, während bei Objekten, die sich zur privaten Nutzung eignen, die Sachwertkomponente bedeutsamer wird (vgl. auch EStR 2000 Rz 6442a).

3.2.2. Gemeiner Wert versus Grundstückswert nach Pauschalwertmodell oder Immobilienpreisspiegel

Dem selbstberechnenden Parteienvertreter bzw. dem Finanzamt für Gebühren, Verkehrsteuern und Glücksspiel ist der gemeine Wert eines Grundstückes auf Grund eines Gutachtens (das aus anderen Gründen als des Nachweises des geringeren gemeinen Wertes erstellt wurde) bekannt. Der Steuerpflichtige ermittelt für dieses Grundstück den Grundstückswert nach dem Pauschalwertmodell oder anhand eines Immobilienpreisspiegels, der von dem mittels Gutachten nachgewiesenen gemeinen Wert abweicht, und wählt den ermittelten Grundstückswert als Bemessungsgrundlage aus. Muss der selbstberechnende Parteienvertreter bzw. das Finanzamt für Gebühren, Verkehrsteuern und Glücksspiel den, auf Grund des Gutachtens bekannten, abweichenden gemeinen Wert stattdessen als Bemessungsgrundlage heranziehen?

Lösung:

Nein, weil der Steuerpflichtige die Ermittlungsmethode frei wählen darf und eine entsprechende Wahl getroffen hat.

3.3. Nachträgliche Wohnungseigentumsveräußerungen im Zusammenhang mit WGG

In der Information des BMF vom 11.11.2014, BMF-010206/0101-Vl/5/2014 (Vorgangsweise bei verschiedenen Sachverhalten im Zusammenhang mit der Neufassung des Grunderwerbsteuergesetzes durch das Bundesgesetz BGBl. I Nr. 36/2014 ) wurde unter Punkt 1.1.7. Folgendes ausgeführt:

1.1.7. Nachträgliche Wohnungseigentumsveräußerungen im Zusammenhang mit dem WGG

Nachträgliche Wohnungseigentumsveräußerungen an die Mieter aufgrund einer gesetzlichen Option im Rahmen des Wohnungsgemeinnützigkeitsgesetzes (WGG) müssen gesetzlich bzw. in manchen Bundesländern förderungsrechtlich zwingend unter dem Verkehrswert erfolgen. Ist in diesen Fällen der tatsächliche Kaufpreis oder der (höhere) gemeine Wert als Grundlage für die Steuerbemessung heranzuziehen?

Lösung:

Gesetzliche Preisbeschränkungen sind keine "ungewöhnlichen oder persönlichen Verhältnisse" gemäß § 10 Abs. 2 dritter Satz BewG 1955, die bei der Bestimmung des gemeinen Wertes nicht zu berücksichtigen sind. Wenn daher bei nachträglichen Übertragungen in das Wohnungseigentum der Preis für die Übertragung im Rahmen der vom WGG vorgegebenen Grenzen gebildet wird, entspricht dieser Preis dem im gewöhnlichen Geschäftsverkehr zu erzielenden Preis - somit dem gemeinen Wert - und ist der Grunderwerbsteuer zu unterziehen. Demgegenüber können ungewöhnliche oder persönliche Verhältnisse bei vertraglichen "Kaufpreisbindungen" (zB bei Mietverträgen mit Kaufoption) vorliegen; in diesem Fall ist nicht der tatsächlich erzielte Kaufpreis sondern der erzielbare Kaufpreis, also der gemeine Wert, als Bemessungsgrundlage heranzuziehen ist.

Hat sich an diesem Lösungsansatz im Hinblick auf die Bestimmung des § 15g WGG neu (Informationspflicht über objektiven Verkehrswert im Zeitpunkt der Erstveräußerung) bei nachträglicher Wohnungseigentumsbegründung ("Miet-Kaufoption") etwas geändert? Was ist bei Fällen des § 15g WGG als Bemessungsgrundlage für die Grunderwerbsteuer heranzuziehen?

Lösung:

Mit 1.1.2016 ist § 15g WGG in Kraft getreten, dessen Abs. 1 und 2 wie folgt lauten:

§ 15g. (1) Der Bauvereinigung steht im Fall einer nachträglichen Übertragung von Wohnungen und Geschäftsräumlichkeiten gemäß § 15b in das Eigentum (Miteigentum, Wohnungseigentum) ein Vorkaufsrecht zu, das im Grundbuch einzuverleiben ist und dessen Rechtsfolgen im Kaufvertrag zu erläutern sind. Das Vorkaufsrecht zum Kaufpreis gemäß Abs. 2 Z 2 darf ohne Zustimmung der Bauvereinigung binnen zehn Jahren nach Abschluss des Kaufvertrages nicht gelöscht werden. Es erlischt entweder nach Leistung des Differenzbetrages gemäß Abs. 2 oder spätestens nach zehn Jahren.

(2) Der Eigentümer hat im Fall einer (Weiter-)Übertragung binnen zehn Jahren nach Abschluss des Kaufvertrages den Differenzbetrag, der sich aus dem Vergleich

1. des dem Käufer bekanntzugebenden Verkehrswerts im Zeitpunkt des schriftlichen Angebots der Bauvereinigung gemäß § 15e Abs. 1 oder § 15c lit. b (des vom Gericht ermittelten Verkehrswerts gemäß § 15d Abs. 2) mit

2. dem vereinbarten (§ 15d Abs. 1) oder festgesetzten (§ 15d Abs. 2 und § 15e Abs. 2) Kaufpreis ergibt, an die Bauvereinigung zu leisten.

Bei nachträglicher Übertragung in das Eigentum (Miteigentum, Wohnungseigentum) gemäß § 15b, auf welche die Vorschriften der § 15c bis § 15f nicht anwendbar sind, ist unter Z 1 der dem Käufer bekanntzugebende Verkehrswert im Zeitpunkt des Abschlusses des Kaufvertrages zu verstehen, sowie unter Z 2 der vereinbarte Kaufpreis.

Seit 1.1.2016 ist als Bemessungsgrundlage für grunderwerbsteuerliche Vorgänge grundsätzlich die "Gegenleistung, mindestens der Grundstückswert" zugrunde zu legen. Der Grundstückswert bemisst sich entweder nach der Pauschalwertmethode oder anhand von pauschalen Immobilienwerten; der Steuerpflichtige hat zudem die Möglichkeit, den geringeren gemeinen Wert nachzuweisen. Wie in Punkt 1.1.7 der Information des BMF vom 11.11.2014, BMF-010206/0101-Vl/5/2014, ausgeführt, entspricht bei nachträglichen Übertragungen in das Wohnungseigentum der Preis, der im Rahmen der vom WGG vorgegebenen Grenzen gebildet wird, dem gemeinen Wert. Ein gesonderter Nachweis braucht in diesem Fall nicht erbracht werden.

Im Ergebnis wird bei derartigen Übertragungen immer die Gegenleistung als Bemessungsgrundlage herangezogen, weil sie

- entweder höher als der Grundstückswert ist ("Gegenleistung, mindestens Grundstückswert")

- oder dem geringeren gemeinen Wert entspricht.

Gemäß § 15g WGG wird eine nachträgliche Leistung des Differenzbetrages zwischen der Bauvereinigung und dem Eigentümer (Miteigentum, Wohnungseigentum) bestimmt, die als nachträgliche Gegenleistung zu werten ist. Da ursprünglich jedenfalls die Gegenleistung der Grunderwerbsteuer unterzogen wurde, ist diese nachträgliche Gegenleistung ebenfalls der Grunderwerbsteuer zu unterziehen. Es ist daher gemäß § 10 Abs. 3 Z 1 GrEStG 1987 eine Abgabenerklärung vorzulegen oder gemäß § 11 GrEStG 1987 eine Selbstberechnung durch einen Parteienvertreter durchzuführen.

3.4. Bewertung einer Bauzinsverpflichtung

Die natürliche Person A räumt der X-GmbH an ihrem unbebauten Privatgrundstück ein Baurecht ein. Die Bauzinsverpflichtung beträgt monatlich netto 2.000 € zuzüglich einer allfälligen USt. Der Baurechtsvertrag wird auf 30 Jahre abgeschlossen.

Wie hoch ist die Bemessungsgrundlage für die Grunderwerbsteuer? Ist die kapitalisierte Bauzinsverpflichtung für die Gesamtdauer von 30 Jahren oder für 18 Jahre (gemäß § 15 Abs. 1 letzter Satz BewG 1955) als Gegenleistung heranzuziehen?

Lösung:

Es handelt sich um eine entgeltliche Baurechtseinräumung, für welche gemäß der Info des BMF vom 13.05.2016, BMF-010206/0058-VI/5/2016, als Bemessungsgrundlage für die Grunderwerbsteuer der Wert der Bauzinsverpflichtung gemäß § 15 BewG 1955, mindestens jedoch der Grundstückswert des Baurechtes heranzuziehen ist.

§ 15 Abs. 1 BewG 1955 lautet wie folgt:

"Der Gesamtwert von Nutzungen oder Leistungen, die auf bestimmte Zeit beschränkt sind, ist die Summe der einzelnen Jahreswerte abzüglich der Zwischenzinsen unter Berücksichtigung von Zinseszinsen. Dabei ist von einem Zinssatz in Höhe von 5,5 v. H. auszugehen. Der Gesamtwert darf das Achtzehnfache des Jahreswertes nicht überstiegen."

Als Bemessungsgrundlage ist im Ergebnis die Gegenleistung (Gesamtwert [Kapitalwert] der auf Zeit beschränkten Nutzungen oder Leistungen, gedeckelt mit dem 18-fachen Jahreswert gemäß § 15 Abs. 1 BewG 1955), mindestens aber der Grundstückswert (der aufgrund der unter 50-jährigen Laufzeit des Baurechtvertrages nur anteilig zu berücksichtigen ist) anzusetzen.

Der Kapitalwert kann zB mit dem Abzinsungsrechner auf der Homepage des BMF berechnet werden (https://service.bmf.gv.at/service/Anwend/Steuerberech/Par14/Par14.aspx ). Bei einer 30-jährigen vorschüssigen Leistung wäre im Übrigen noch keine Deckelung notwendig (Kapitalwert für 30 Jahre = 15,333-facher Jahreswert, tabellarische Aufstellungen zB in Twaroch-Wittmann-Frühwald, BewG § 14 S. 14, Fellner, GrEStG 1987, Stand September 2006, § 5 Tz 49, Arnold/Bodis, GrESt 1987, § 5, Tz 24e).

3.5. Baurecht

In Punkt 3.6. der Information vom 13.5.2016, BMF-010206/0058-VI/5/2016 , wird in der Tabelle "Übersicht über die Bewertung eines Baurechtes bei Erwerbsvorgängen außerhalb des Familienverbandes gemäß § 26a GGG " hinsichtlich des Erlöschens eines Baurechtes nur der Fall des Zeitablaufes angeführt. Wie ist vorzugehen, wenn ein Baurecht vor Zeitablauf endet? Welche Bemessungsgrundlage ist im Falle eines "Eigentümer-Baurechtes" heranzuziehen?

Lösung:

Erlischt ein Baurecht durch Zeitablauf, ist entsprechend Punkt 3.6. der zitierten Information zu unterscheiden, ob eine Gegenleistung gewährt wird oder nicht. Wird eine Gegenleistung erbracht, ist die Bemessungsgrundlage der Wert der Gegenleistung, mindestens der Wert des Gebäudes. Das Baurecht selbst (das ja durch sein Erlöschen an den Grundstückseigentümer zurückfällt) wird nicht besteuert.

Das Gleiche gilt, wenn ein Baurecht vor Zeitablauf (etwa durch "Verwirkung" gemäß § 4 Abs. 2 BauRG oder auf Grund eines Aufhebungsvertrages) beendet wird. Überträgt der Bauberechtigte sein Baurecht dem Grundeigentümer, bleibt das Baurecht selbständig bestehen, weil der Rechtsvorgang nicht auf die Auflösung bzw. Beendigung des Baurechtes gerichtet ist. In diesem Fall liegt ein Erwerb eines Baurechtes vor, der wie die Übertragung des Baurechtes an einen Dritten zu besteuern ist. Verzichtet der Erwerber zu einem späteren Zeitpunkt auf das Baurecht und lässt es löschen, fällt das Gebäude dem Grundstück an; infolge Eigentümeridentität liegt kein weiterer Erwerbsvorgang vor, der der Grunderwerbsteuer unterliegt.

Erwirbt der Bauberechtigte nach Begründung des Baurechtes auch Eigentum an der belasteten Liegenschaft (Eigentümerbaurecht), bleibt das Baurecht unberührt, weil die Vereinigung von Baurecht und Eigentum an der Stammliegenschaft in einer Hand nicht zum Untergang des Baurechtes führt. In diesem Fall unterliegt nur der Erwerb des Grund und Bodens der Grunderwerbsteuer.

Die in der Information vom 13.5.2016 enthaltene Tabelle wird wie folgt ergänzt (grau unterlegt):

Entgeltlich/unentgeltlich | GrESt-Bemessungsgrundlage | |

Begründung eines BR | Bauzins, eventuell SL | Wert der BZV gemäß § 15 BewG + Wert der SL, mindestens GrW des BR |

Kein Bauzins, eventuell SL | Wert der SL, mindestens GrW des BR | |

Übertragung des BR an Dritten oder den Grundeigentümer | Übernahme der BZV, eventuell SL | BZV im Grundbuch → Wert der SL, mindestens GrW des BR |

BZV nicht im Grundbuch → Wert der BZV gemäß § 15 BewG + Wert der SL, mind. GrW des BR | ||

Erlöschen des BR durch Zeitablauf oder vorzeitige Beendigung des BR | Ohne Gegenleistung | GrW des Gebäudes |

Mit Gegenleistung | Wert der Gegenleistung, mindestens GrW des Gebäudes (zB wenn gemäß § 9 Abs. 2 BauRG dem Bauberechtigten eine Entschädigung in Höhe von 25% des vorhandenen Bauwertes geleistet wird) | |

Eigentümer-Baurecht | Ohne Gegenleistung | GrW des Grund und Bodens (Grundwert) |

Mit Gegenleistung | Gegenleistung, mindestens GrW des Grund und Bodens (Grundwert) |

Legende:

BR = Baurecht; BZV = Bauzinsverpflichtung; SL = sonstige Leistung(en); GrW = Grundstückswert

4. § 4 GrEStG 1987 - Grundstückswertverordnung

4.1. Vorläufiges Wohnungseigentum

Für ein unbebautes Grundstück liegen bereits konkrete Baupläne und ein Nutzwertgutachten vor; das Wohnungseigentum laut diesem Nutzwertgutachten wurde bereits grundbücherlich eingetragen. Der Vater schenkt nun seiner Tochter die Nutzwertanteile (ca. 50%); die Tochter muss die Kosten für den Bau der eigenen Einheit selbst finanzieren.

Welcher Wert ist als Bemessungsgrundlage für die Grunderwerbsteuer heranzuziehen? Handelt es sich um ein unbebautes oder um ein bebautes Grundstück?

Lösung:

Wird ein Teil eines unbebauten Grundstückes unentgeltlich oder im Familienverband übertragen, für das bereits Wohnungseigentum begründet bzw. Nutzwertanteile festgelegt worden sind, ist für den Fall, dass für die Ermittlung der Bemessungsgrundlage das Pauschalwertmodell herangezogen wird, nur der Grund und Boden zu bewerten (also Bodenwert lt. EW-Bescheid/m2 * Anzahl der Quadratmeter * 3 * Hochrechnungsfaktor). Vereinbarungen und Vorleistungen, die ein erst zu errichtendes Gebäude betreffen, sind ohne Bedeutung. Erst dann, wenn im Übertragungszeitpunkt zumindest ein Rohbau mit Dach vorhanden ist, muss auch für das Gebäude ein Wert errechnet werden.

Wenn somit nur der "nackte" Grund und Boden zum Teil übertragen wird, ist für das Ausmaß des Anteils (bzw. für die für die Berechnung des Grundwertes entscheidende Quadratmeterzahl) der prozentuelle Miteigentumsanteil lt. Grundbuch heranzuziehen.

4.2. Kraftfahrzeug-Abstellplatz

In der Information des BMF vom 13.05.2016, BMF-010206/0058-VI/5/2016 (Vorgangsweise bei verschiedenen Sachverhalten im Zusammenhang mit dem Grunderwerbsteuergesetz in der Fassung des StRefG 2015/2016 und des AbgÄG 2015) wird unter Punkt 4.6.2 Folgendes ausgeführt:

4.6.2. Kraftfahrzeug-Abstellplatz

Wie sind Kraftfahrzeugabstellplätze im Freien, im Haus, in der Tiefgarage, angebaut, in Carport-Form, auf dem Dach usw. bei der Ermittlung des Grundstückswertes zu berücksichtigen?

Lösung:

Für einen Kraftfahrzeugabstellplatz (der zum Beispiel einer Eigentumswohnung zugeordnet ist) im Gebäude (Tiefgarage, Dach usw.) kann ein pauschaler Ansatz der Nutzfläche von 12 m² bzw. der Bruttogrundrissfläche von 17 m² gewählt werden. Der Kraftfahrzeugabstellplatz teilt den Ansatz des Baukostenfaktors hinsichtlich Alter und Art mit dem jeweiligen Gebäude.

Für Kraftfahrzeugabstellplätze im Freien (ohne Schutz vor der Witterung, auch Carports, Flugdächer usw.) ist kein Gebäudewert zu ermitteln.

Bedeutet das, dass auf Grund des Ansatzes von lediglich 35% bei Abstellplätzen grundsätzlich nur 4,2 m 2 (35% von 12 m 2 bei Ansatz der Nutzfläche bzw. 35% von 70% von 17 m 2 bei Ansatz der Bruttogrundrissfläche) angesetzt werden?

Lösung:

Ja

4.3. Gebäude, die dem MRG unterliegen

§ 2 Abs. 3 Z 3 lit. a der Grundstückswertverordnung stellt Gebäude, die Wohnzwecken dienen und soweit für sie ein Richtwert- oder Kategoriemietzins gemäß § 16 Mietrechtsgesetz (MRG) gilt, den sonstigen Gebäuden gleich (also Ansatz mit 71,25%). Auf welche Gebäude trifft dies zu?

Lösung:

Dies trifft auf Gebäude (Gebäudeteile) zu, die dem so genannten Vollanwendungsbereich des MRG unterliegen und bei denen kein angemessener Hauptmietzins verlangt werden kann. Dies trifft im Wesentlichen auf Altbauten mit mehr als zwei selbständigen Mietgegenständen (gleichgültig ob Mit- oder Wohnungseigentum) zu, die auf Grund einer bis zum 8. Mai 1945 erteilten Baubewilligung errichtet worden sind.

Für Wohnungen in Gebäuden mit mehr als zwei Mietgegenständen, die auf Grund einer Baubewilligung nach dem 8. Mai 1945 errichtet worden sind, oder für Wohnungen, die durch Um-, Auf-, Ein- oder Zubauten aufgrund einer nach dem 8. Mai 1945 erteilten Baubewilligung neu geschaffen worden sind, darf gemäß § 16 Abs. 1 MRG eine Vereinbarung über einen angemessenen Hauptmietzins getroffen werden; Mietzinsvorschriften in förderungsrechtlichen Bestimmungen bleiben allerdings unberührt (§ 16 Abs. 12 MRG). Für "Neubauten" - gleichgültig, ob sie gefördert wurden oder nicht - gilt daher kein Richtwert- oder Kategoriemietzins; derartige Gebäude sind nach Maßgabe des § 2 Abs. 3 Z 3 lit. a GrWV mit 100% anzusetzen.

Vom MRG ausgenommen sind vor allem Ein- und Zweifamilienhäuser; weitere Ausnahmen betreffen etwa Dienstwohnungen oder Wohnraum, der an eine karitative oder humanitäre Organisation im Rahmen sozialpädagogisch betreuten Wohnens vermietet wird (vgl. Aufzählung in § 1 Abs. 2 MRG ).

4.4. Anzuwendender Immobilienpreisspiegel

Der Grundstückswert kann gemäß § 4 Abs. 1 2. Teilsatz Grunderwerbsteuergesetz anhand eines geeigneten Immobilienpreissiegels berechnet werden. Welche Immobilienpreisspiegel sind geeignete Immobilienpreisspiegel iSd § 4 GrEStG 1987 ? Für welchen Zeitraum können diese Immobilienpreisspiegel angewendet werden und wo sind sie zu finden? An welche Stelle können Fragen zur Auslegung des jeweiligen Immobilienpreisspiegels gerichtet werden?

Lösung:

Entsteht die Steuerschuld eines Erwerbsvorganges (§ 8 GrEStG 1987) nach dem 31. Dezember 2015 und vor dem 1. Jänner 2017, ist gemäß § 3 Abs. 1 GrWV der jeweils zuletzt veröffentlichte Immobilienpreisspiegel der Wirtschaftskammer Österreich, Fachverband Immobilien- und Vermögenstreuhänder zur Ermittlung des Grundstückswertes anzuwenden.

Für Erwerbsvorgänge, für die die Steuerschuld nach dem 31. Dezember 2016 entsteht, sind gemäß § 3 Abs. 2 GrWV die zuletzt veröffentlichten Immobiliendurchschnittspreise der Bundesanstalt Statistik Österreich (in der Folge Statistik Austria) heranzuziehen. Diese Tabelle wurde am 1. Jänner 2017 auf der Homepage der Statistik Austria unter http://www.statistik.at/web_de/statistiken/wirtschaft/preise/immobilien_durchschnittspreise/index.html veröffentlicht und wird in der Folge einmal jährlich aktualisiert; die erste Aktualisierung erfolgte am 13. Juni 2017. Für jene Erwerbsvorgänge, bei denen die Steuerschuld bis zur Veröffentlichung der Aktualisierung entsteht, ist der Grundstückswert anhand der Tabelle vor der Veröffentlichung der Aktualisierung anzuwenden. Für Erwerbsvorgänge, für die die Steuerschuld am Tag oder nach der Veröffentlichung der Aktualisierung entsteht, ist die Tabelle in der aktualisierten Fassung anzuwenden.

Fragen zur Anwendung der Immobiliendurchschnittspreisliste der Statistik Austria sind direkt an die Statistik Austria zu richten (siehe Kontaktdaten auf der Homepage der Statistik Austria).

In der folgenden Tabelle wird anhand beispielhafter Sachverhalte die Anwendbarkeit des Immobilienpreisspiegels der Wirtschaftskammer Österreich (IPS), der Durchschnittspreistabelle der Statistik Austria mit Stand 1. Jänner 2017 (DPT I) und der am 13. Juni 2017 aktualisierten Durchschnittspreistabelle der Statistik Austria (DPT II) veranschaulicht:

Sachverhalt | IPS | DPT I | DPT II |

Abschluss Kaufvertrag am 22.12.2016, keine aufschiebende Bedingung/Genehmigung | X | ||

Abschluss Kaufvertrag am 22.12.2016, grundverkehrsbehördliche Genehmigung am 12.6.2017 | X | ||

Abschluss Kaufvertrag am 22.12.2016, grundverkehrsbehördliche Genehmigung am 13.6.2017 | X | ||

Abschluss Schenkungsvertrag am 2.1.2017, keine aufschiebende Bedingung/Genehmigung | X | ||

Abschluss Schenkungsvertrag am 2.1.2017, Eintritt einer aufschiebenden Bedingung am 1.10.2017 | X | ||

Tod 20.11.2015, Einantwortung 10.2.2017, keine Option in die neue Rechtslage | Rechtslage bis 31.12.2015 ist anzuwenden! | ||

Tod 20.11.2015, Einantwortung 10.2.2017, Option in die neue Rechtslage | X | ||

Tod 1.9.2016, Einantwortung 15.3.2017 | X | ||

Tod 1.9.2016, Einantwortung 26.6.2017 | X | ||

4.5. Anwendbarkeit des Immobilienpreisspiegels

Bei welchen Gebäuden bzw. Grundstücken darf die Liste der Immobiliendurchschnittspreise der Statistik Austria verwendet werden? Was bedeutet der Satz in § 3 Abs. 2 GrWV "Diese Immobiliendurchschnittspreise dürfen nur angewendet werden, wenn das Grundstück mit den für die Bewertung eines gleichartigen Grundstückes zugrunde liegenden Kategorien der Tabellen der Immobiliendurchschnittspreise übereinstimmt."?

Lösung:

Die "Übereinstimmungsbestimmungen" in § 3 Abs. 1 und 2 GrWV geben vor, dass der Grundstückswert für ein Grundstück nur dann mit

- dem Immobilienpreisspiegel der WKO (anwendbar bei Entstehen der Steuerschuld 1. Jänner 2016 bis 31. Dezember 2016) oder

- der Tabelle der Immobiliendurchschnittspreise der Statistik Austria (anwendbar bei Entstehen der Steuerschuld ab 1. Jänner 2017)

ermittelt werden darf, wenn das Grundstück die Vorgaben betreffend der Beschaffenheit des zu bewertenden Grundstückes, die der Immobilienpreisspiegel oder die Immobiliendurchschnittspreisliste vorgeben, erfüllt.

Der Immobilienpreisspiegel der Wirtschaftskammer Österreich (IPS) gibt beispielsweise vor, dass die Werte, die für ein Einfamilienhaus angegeben sind, dann verwendet werden können, wenn das dazu gehörige Grundstück "ortsüblich" ist. Weicht in einem konkreten Fall die Grundstücksgröße erheblich ab, kann der IPS nicht herangezogen werden. Außerdem können nur bestimmte Objektkategorien (zB Baugrundstücke für freistehende Einfamilienhäuser, Reihenhäuser) mit dem IPS bewertet werden.

Die Liste der Immobiliendurchschnittspreise der Statistik Austria, die seit 1. Jänner 2017 an die Stelle des Immobilienpreisspiegels der WKÖ getreten ist, beinhaltet Werte für die Objektkategorien Einfamilienhäuser, Eigentumswohnungen oder Baugrundstücke für freistehende Einfamilienhäuser. In der Kategorie Einfamilienhäuser wird unterstellt, dass zum Einfamilienhaus ein Grundstück gehört (gleicher Eigentümer), weshalb eine Ermittlung des Grundstückswertes nur für ein Gebäude (insbesondere für ein Superädifikat oder ein Wohnhaus bei übersteigendem Wohnungswert) mit der Immobiliendurchschnittspreisliste nicht möglich ist. Für andere Arten von Grundstücken als den drei angeführten kann die Liste nicht angewendet werden.

Innerhalb dieser Objektkategorien gibt es hinsichtlich der Anwendbarkeit seit 13. Juni 2017 (siehe Punkt 4.4.) eine Einschränkung: Bei Einfamilienhäusern dürfen die Immobiliendurchschnittspreise nur angewendet werden, wenn die Grundgröße 3.000 m² nicht übersteigt.

Zu beachten ist, dass bei einzelnen Kategorien unterschiedliche Kriterien für die weiteren Berechnungen differenziert werden müssen. Bei Eigentumswohnungen ist zwischen Wohnungen mit und ohne Außenflächen (Balkon, Terrasse, Garten) zu unterscheiden. Bei Einfamilienhäusern muss die Größe des Grundstückes beachtet werden. Bei beiden Kategorien werden seit 13. Juni 2017 (siehe Punkt 4.4.) zudem drei Bauperioden unterschieden.

Informationen hinsichtlich der Nutzfläche werden von der Statistik Austria auf der Seite https://www.statistik.at/web_de/statistiken/wirtschaft/preise/immobilien_durchschnittspreise/index.html direkt und unter "Weitere Informationen" veröffentlicht.

4.6. Raumhöhe

Hat die Höhe eines Raumes bzw. von Raumteilen (zB Dachschräge) einen Einfluss auf die Ermittlung der Nutzfläche gemäß § 2 Abs. 3 Z 1 lit. a GrWV ?

Lösung:

Gemäß § 2 Abs. 3 Z 1 lit. a GrWV gilt als Nutzfläche die gesamte Bodenfläche des Gebäudes abzüglich der Wandstärken sowie der im Verlauf der Wände befindlichen Durchbrechungen und Ausnehmungen. Treppen, offene Balkone, Terrassen und unausgebauter Dachraum sind bei der Berechnung der Nutzfläche nicht zu berücksichtigen.

Die Raumhöhe und die damit verbundene Möglichkeit, den Raum über der Bodenfläche zu nutzen, werden auf Grund dieser Formulierung nicht berücksichtigt. Die Verordnung zählt außerdem jene Gebäudeteile auf, die bei der Berechnung der Nutzfläche nicht hinzuzurechnen sind. Demnach hat die Höhe eines Raumes bzw. von Raumteilen keinen Einfluss auf die Nutzflächenermittlung.

5. § 5 GrEStG 1987 (Gegenleistung)

5.1. Übertragung der Instandhaltungsrücklage im Zusammenhang mit dem Kauf einer Eigentumswohnung

Unterliegt ein Betrag, der im Zusammenhang mit dem Kauf einer Eigentumswohnung für die Übertragung der Instandhaltungsrücklage bezahlt wird, der Grunderwerbsteuer? Oder stellt er lediglich eine Abgeltung der Übertragung eines anteiligen Guthabens (im Regelfall eines Sparguthabens) dar und ist damit keine Gegenleistung iSd § 5 GrEStG 1987 ?

Lösung:

Gemäß § 31 Abs. 2 WEG 2002 ist die Rücklage für die Deckung von Aufwendungen zu verwenden. Sie ist entweder auf einem für jeden Wohnungseigentümer einsehbaren Eigenkonto der Eigentümergemeinschaft oder auf einem ebenso einsehbaren Anderkonto fruchtbringend anzulegen.

Die Rücklage steht nicht im quotenmäßigen Miteigentum der Wohnungseigentümer, sondern stellt Sondervermögen der Eigentümergemeinschaft dar und der einzelne Wohnungseigentümer kann zur Rücklage geleistete, noch nicht verbrauchte Beiträge auch nicht zurückverlangen.

In seinem Urteil vom OGH 15.12.2009, 5 Ob 171/09x, hat der OGH ausgeführt, dass künftige Erwerber eines Wohnungseigentumsobjekts von der früher erfolgten Einhebung (besonders) hoher (und unverbraucht erhalten gebliebener) Beiträge zur Rücklage profitieren, während ihnen geringe oder nicht eingehobene Beiträge wirtschaftlich nachteilig sind; dies stellt bloß eine mittelbare Folgewirkung dar, die einen solchen späteren Erwerber eines Wohnungseigentumsobjekts nicht zum unmittelbar Geschädigten macht. Unterbleibt also die Einhebung einer Rücklage entgegen § 31 WEG 2002, kann daraus ein späterer Käufer eines Wohnungseigentumsobjekts keinen Schadenersatzanspruch gegen die Eigentümergemeinschaft ableiten.

Da der Verkäufer somit für den Fall des Verkaufs seiner Wohnung und des damit verbundenen Ausscheidens aus der Eigentümergemeinschaft keinen Anspruch auf Refundierung seiner bisher geleisteten Beiträge aus dem Sondervermögen hat, kann er diese auch nicht rechtsgeschäftlich übertragen, weshalb ein dafür vereinbarter Betrag keine Abgeltung der Übertragung eines anteiligen Guthabens darstellt, sondern Teil der Gegenleistung iSd § 5 GrEStG 1987 ist.

Aus ertragsteuerlicher Sicht gehört hingegen jener Teil des Kaufpreises, der auf bereits in die Instandhaltungsrücklage eingezahlte Beträge entfällt, nicht zu den Einkünften aus privaten Grundstücksveräußerungen gemäß § 30 EStG 1988 (siehe EStR 2000 Rz 6655c).

6. § 7 Abs. 1 Z 2 lit. a GrEStG 1987 (Zusammenrechnung)

6.1. Freigrenze gemäß § 3 Abs. 1 Z 1 GrEStG 1987 und Zusammenrechnung

Die Freigrenze des § 3 Abs. 1 Z 1 GrEStG 1987 gilt pro Grundstück. Welche Auswirkung hat dabei die Zusammenrechnung?

Beispiel:

A schenkt B zwei Grundstücke (dh. zwei wirtschaftliche Einheiten), die jeweils einen Grundstückswert von 1.000 € haben und somit unter der Bagatellgrenze des § 3 Abs. 1 Z 1 GrEStG 1987 liegen. Führt die Verpflichtung, Erwerbe innerhalb von fünf Jahren zwischen denselben Personen zusammenzurechnen, dazu, dass die Befreiung des § 3 Abs. 1 Z 1 GrEStG 1987 nicht zum Tragen kommt?

Lösung:

Die Zusammenrechnungsbestimmung gemäß § 7 Abs. 1 Z 2 lit. a GrEStG 1987 bezieht sich (erst) auf die Frage des beim Stufentarif anzuwendenden Steuersatzes.

Auf der vorgelagerten Ebene sind zunächst die Bemessungsgrundlagen - und zwar gesondert für jede wirtschaftliche Einheit - zu ermitteln. Wirtschaftliche Einheiten, deren Bemessungsgrundlage maximal 1.100 € beträgt, sind von der Grunderwerbsteuer befreit und werden daher nicht mit anderen wirtschaftlichen Einheiten, die nicht unter diese Bagatellgrenze fallen, zusammengerechnet.

6.2. Übertragung einer wirtschaftlichen Einheit (land- und forstwirtschaftliches Grundstück samt übersteigendem Wohnwert) außerhalb des Familienverbandes - Zusammenrechnung?

Ein land- und forstwirtschaftliches Grundstück (L&F) samt übersteigendem Wohnungswert (WW) wird von den beiden Hälfteeigentümern unentgeltlich übertragen, und zwar vom Onkel O an seinen ("leiblichen") Neffen N und kurz darauf von der Ehegattin E des Onkels ebenfalls an N (somit den aus ihrer Sicht "angeheirateten" Neffen). Kommt es zur horizontalen und vertikalen Zusammenrechnung?

Lösung:

Bei den Erwerbsvorgängen zwischen O und N sowie zwischen E und N sind folgende Tarife anzuwenden:

L&F | WW | |

O → N (Familienverband) | 2% vom halben Einheitswert | Stufentarif vom halben Gebäudewert |

E → N (kein Familienverband) | Stufentarif vom gemeinen Wert (hinsichtlich L&F) und vom Grundstückswert (= halber Gebäudewert hinsichtlich des übersteigenden Wohnungswertes) | |

Hinsichtlich der Übertragung von E an N ist beim Stufentarif der Vorerwerb des halben Gebäudewertes zwischen O und N zu berücksichtigen. Aus dem Erwerb E an N ergibt sich dabei eine Zusammenrechnung der Werte, die von E erworben werden, bei diesem zusammengerechneten Wert ist der Vorerwerb von O durch Zusammenrechnung zu berücksichtigen.

7. §§ 8 und 18 Abs. 2p GrEStG 1987 (Entstehen der Steuerschuld, Option)

7.1. Ausübung der Option pro Erwerbsvorgang

In § 18 Abs. 2p GrEStG 1987 ist zum Inkrafttreten Folgendes vorgesehen:

1. Die neue Rechtslage tritt mit 1. Jänner 2016 in Kraft und ist auf Erwerbsvorgänge anzuwenden, die nach dem 31. Dezember 2015 verwirklicht werden oder wenn der Erblasser nach dem 31. Dezember 2015 verstorben ist.

2. Alternativ kann auf die neue Rechtslage optiert werden, wenn zwar die Steuerschuld nach dem 31. Dezember 2015 entsteht, aber entweder der Erwerbsvorgang vor dem 1. Jänner 2016 verwirklicht wird oder der Erblasser vor dem 1. Jänner 2016 verstorben ist.

Muss eine Option "global" abgegeben werden (zB für eine gesamte Erbschaft, wenn mehrere Grundstücke erworben werden) oder für jeden einzelnen Erwerbsvorgang (also pro wirtschaftlicher Einheit)?

Lösung:

Die Option darf für jeden Erwerbsvorgang, somit für jede erworbene wirtschaftliche Einheit gesondert abgegeben werden.

7.2. Erbschaften mit Auslandsbezug

Seit 17.8.2015 erfolgen erbrechtliche Erwerbe bei Erbschaften mit Auslandsbezug nach dem von der EU-Erbrechtsverordnung berufenen Recht. Der in § 28 Abs. 2 IPRG bisher geltende Vorbehalt der Einantwortung trotz Anwendung fremden Rechts ist ersatzlos entfallen. Bei Anwendung fremden Erbrechts in Österreich kann es nun zum "Vonselbsterwerb" der Verlassenschaft kommen, wenn das fremde Recht (wie etwa in Deutschland) dies vorsieht; das System der Einantwortung gilt in diesem Fall nicht. Da somit unter Umständen die Einantwortung bzw. im Falle eines Vermächtnisses auch die Amtsbestätigung entfallen, stellt sich die Frage, wann in diesen Fällen die Steuerschuld entsteht und die Grunderwerbsteuer fällig wird?

Lösung:

Die Erwerbstatbestände des GrEStG - insbesondere jene des § 1 Abs. 1 GrEStG 1987 - knüpfen grundsätzlich an zivilrechtliche Erwerbsvorgänge an. Kommt nun dazu, dass aufgrund der internationalen rechtlichen Rahmenbedingungen der zivilrechtliche Erwerb eines inländischen Grundstückes auf Grundlage ausländischer Jurisdiktionen erfolgt, entfaltet dies unmittelbare Auswirkungen auf die Erwerbstatbestände des GrEStG.

Die seit 17.8.2015 in allen EU-Mitgliedstaaten mit Ausnahme des Vereinigten Königreichs, Irlands und Dänemarks anzuwendende Europäische Erbrechtsverordnung (Verordnung EU Nr. 650/2012) regelt, welches Erbrecht auf Erbschaften mit Auslandsbezug anzuwenden ist. Durch die Anwendung des Rechts eines einzigen Staates durch eine einzige Behörde werden Verfahren in verschiedenen Mitgliedstaaten und einander widersprechende Entscheidungen vermieden.

Nach Art. 21 Abs. 1 EU-Erbrechtsverordnung unterliegt die gesamte Rechtsnachfolge von Todes wegen dem Recht jenes Staates, in dem der Erblasser im Zeitpunkt seines Todes seinen gewöhnlichen Aufenthalt hatte. Ergibt sich ausnahmsweise aus der Gesamtheit der Umstände, dass der Erblasser im Zeitpunkt seines Todes eine offensichtlich engere Verbindung zu einem anderen als dem Staat hatte, dessen Recht nach Absatz 1 anzuwenden wäre, ist auf die Rechtsnachfolge von Todes wegen das Recht dieses anderen Staates anzuwenden. Gemäß Art. 22 Abs. 1 EU-Erbrechtsverordnung kann eine Person für die Rechtsnachfolge von Todes wegen außerdem das Recht des Staates wählen, dem sie im Zeitpunkt der Rechtswahl oder im Zeitpunkt ihres Todes angehört.

Die Europäische Kommission verwaltet eine Website, auf der unter anderem Jurisdiktionen und die einschlägigen Verfahren der betroffenen Staaten zusammengefasst sind (https://e-justice.europa.eu/content_succession-166-de.do). Der Inhalt wurde vom Europäischen Justiziellen Netz für Zivil- und Handelssachen (EJN-civil) in Zusammenarbeit mit dem Rat der Notariate der EU (CNUE) verfasst und dient insbesondere zur Information darüber, ob ein Staat ein Verfahren für den Rechtserwerb von Todes wegen durch die Erben oder ein Direkterwerb vom Erblasser vorsieht.

Sieht eine ausländische Jurisdiktion kein Verfahren für den Erwerb von Todes wegen durch die Erben vor - etwa wie im Fall des Vonselbsterwerbes in Deutschland -, sondern stattdessen den Direkterwerb vom Erblasser ohne der "Zwischenstufe" des ruhenden Nachlasses, wird der grunderwerbsteuerliche Tatbestand ebenfalls unmittelbar mit dem Ableben des Erblassers verwirklicht. In einem solchen Fall bleibt auch kein Raum für eine Veräußerung "aus der Verlassenschaft", womit, sollte eine Veräußerung auch vor Eintragung des Eigentumsrechtes erfolgen, jedenfalls zwei Erwerbsvorgänge stattfinden: Erwerb durch die Erben mit dem Ableben des Erblassers und anschließend Erwerb durch die Käufer des Grundstückes von den Erben.