Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | UmgrStG, Umgründungssteuergesetz, BGBl. Nr. 699/1991 |

Schlagworte: | UmgrStR 2002, Wartungserlass 2011, Verschmelzung, Rückwirkung, Nichtfestsetzungskonzept, Äquivalenzverletzung, verlustverursachendes Vermöge, gruppenbezogene Betrachtungsweise, Nachversteuerung von Auslandsverlusten, Untergang der Firmenwertabschreibung, Verlustübergang, offene Siebentel |

Verweise: | UmgrStR 2002, Umgründungssteuerrichtlinien 2002 |

I. Übersicht:

Durch diesen Erlass erfolgt in den UmgrStR 2002 hinsichtlich des Art. I UmgrStG neben der laufenden Wartung die Anpassung an die gesetzlichen Änderungen durch das

- BGBl. I Nr. 24/2007 (BudBG 2007)

- BGBl. I Nr. 72/2007 (GesRÄG 2007)

- BGBl. I Nr. 99/2007 (AbgSiG 2007)

- BGBl. I Nr. 85/2008 (SchenkMG 2008)

- BGBl. I Nr. 34/2010 (AbgÄG 2010)

Insbesondere wird Folgendes behandelt:

Einarbeitung der geänderten Rechtslage (auszugsweise Darstellung der wesentlichen Änderungen):

Abschnitt bzw. Randzahl | Inhalt |

23, 29, 31 | Möglichkeit der grenzüberschreitenden Verschmelzung von Kapitalgesellschaften aus EU-Mitgliedstaaten aufgrund des EU-VerschG sowie Zulässigkeit der Verschmelzung einer AG auf eine GmbH aufgrund des GesRÄG 2007 |

38 | Im EU-Raum ist bei einer grenzüberschreitenden Auslandsverschmelzung von einer Vergleichbarkeit mit dem österreichischen Verschmelzungsrecht auszugehen, wenn das ausländische Verschmelzungsrecht an die EU-Verschmelzungsrichtlinie 2005/56/EWG angepasst wurde |

44b | Keine doppelte Berücksichtigung von Wertminderungen nach verschmelzungsbedingtem Verlust des Besteuerungsrechts aufgrund BudBG 2007 |

44e | Berücksichtigung des AbgSiG 2007 betreffend verschmelzungsbedingter Transfer von selbst geschaffenen unkörperlichen Wirtschaftsgütern auf eine ausländische Körperschaft |

57 | Anpassung an die Neuregelungen in § 5 Abs. 1 Z 4 und 5 durch BudBG 2007 und AbgSiG 2007 |

85, 262, 310 | Rückwirkung auf Anteilsinhaberebene für Verschmelzungen auf einen Stichtag nach dem 31.12.2006 aufgrund BudBG 2007 |

160d | Neuregelung der Ausnahme von der Aufwertung auf den gemeinen Wert bei Importverschmelzungen durch das BudBG 2007 |

160e | Einführung einer Ausschüttungsfiktion für Importverschmelzungen durch das AbgÄG 2010 |

263 | Änderung des § 5 Abs. 1 Z 4 UmgrStG durch das BudBG 2007 sowie Einfügung des § 5 Abs. 1 Z 5 UmgrStG durch das AbgSiG 2007 |

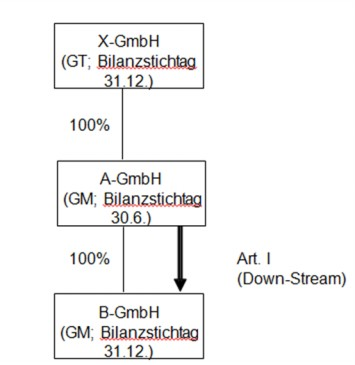

265a | Tauschbesteuerung bzw. Nichtfestsetzungskonzept bei einem Down-Stream-Merger mit ausländischen Anteilsinhabern aufgrund des BudBG 2007 |

265b | Tauschbesteuerung bzw. Nichtfestsetzungskonzept bei Gewährung eigener Aktien an ausländische Anteilsinhaber aufgrund des AbgSiG 2007 |

287 | Unentgeltlicher Verzicht auf Anteilsgewährung kann Verpflichtung zur Schenkungsmeldung gemäß § 121a BAO sowie Stiftungseingangssteuer auslösen |

302, 317b | Aufnahme der Regelung über die Konsequenzen der Annahme eines Abfindungsangebotes aufgrund des BudBG 2007 |

311-314 | Schenkungsmeldepflicht von Äquivalenzverletzungen sowie einer allfälligen Stiftungseingangssteuer |

315 | Berücksichtigung des Entfalls des ErbStG 1955 und Einführung der Meldepflicht des § 121a BAO durch das SchenkMG 2008 |

316 | Anzeigepflicht von der Meldepflicht des § 121a BAO unterliegenden Äquivalenzverletzungen |

317 | Frist und Form für die Meldung einer dem SchenkungsmeldeG unterliegenden Äquivalenzverletzung |

317a | Berücksichtigung des StiftEG im Zusammenhang mit Äquivalenzverletzungen |

349b | Berücksichtigung der Rückwirkung auf Anteilsinhaberebene im Rahmen der Gruppenbesteuerung; keine Firmenwertabschreibung aufgrund einer Umgründung möglich, wenn der Umgründungsvorgang umgründungssteuerrechtlich von den Tauschwirkungen ausgenommen wird, wie zB bei unter Art. I UmgrStG fallenden Verschmelzungen; Berücksichtigung der Nachversteuerung von Firmenwertabschreibungen aufgrund des AbgSiG 2007 |

351 | Rückwirkung auf Anteilsinhaberebene kann zum Erhalt der Gruppenzugehörigkeit im Wege einer Beteiligungsgemeinschaft genutzt werden |

351b | Unzulässigkeit der Bildung von Beteiligungsgemeinschaften auf Gruppenmitgliederebene seit dem AbgÄG 2010 |

352a | Nachversteuerung der Firmenwertabschreibung auf die Tochtergesellschaft bei Down- und Up-Stream-Verschmelzung aufgrund des AbgSiG 2007 |

353d, 353f, 353g | Nacherfassung geltend gemachter Firmenwertabschreibungen bei Up-Stream-Verschmelzung aufgrund des AbgSiG 2007 |

353i | Nacherfassung geltend gemachter Firmenwertabschreibungen bei Down-Stream-Verschmelzung des Gruppenträgers auf ein Gruppenmitglied aufgrund des AbgSiG 2007 |

353j | Nacherfassung geltend gemachter Firmenwertabschreibungen bei Down-Stream-Verschmelzung des Hauptbeteiligten einer Beteiligungsgemeinschaft auf ein Gruppenmitglied aufgrund des AbgSiG 2007 |

Laufende Wartung (auszugsweise Darstellung):

Abschnitt bzw. Randzahl | Inhalt |

46 | Aufnahme eines VwGH-Erkenntnisses sowie einer Aussage zur Irrelevanz eines Gesellschafterwechsels im Rückwirkungszeitraum |

64 | Hinweis auf das Nichtfestsetzungskonzept bei Verschmelzung auf eine EU-Körperschaft bzw. Körperschaft eines EWR-Staates mit umfassender Amts- und Vollstreckungshilfe |

66 bis 68 | Klarere Strukturierung und Formulierung |

72 | Ergänzung um einen Verweis auf die Möglichkeit der aufgeschobenen Besteuerung, wenn die übernehmende ausländ. Körperschaft eine in der Anlage zum UmgrStG genannte EU-Gesellschaft oder eine norweg. Gesellschaft ist, in den allgemeinen Ausführungen sowie Hinweis welche Konsequenzen das tatsächliche Verbringen von Wirtschaftsgütern ins Ausland hat |

122 | Hinweis auf den Übergang der Nachversteuerungsverpflichtung betreffend Gewinnfreibetrag |

130 | Hinweis, dass auch die Nachversteuerungsverpflichtung gemäß § 2 Abs. 8 Z 3 EStG 1988 infolge Übernahme ausländischer Betriebsstätten übergeht |

133 | Aufnahme eines Beispiels |

183 | Anpassung der Beteiligungshöhe an das BudBG 2003; klarere Formulierung welcher Stichtag für die Bewertung maßgeblich ist |

200 | Entsteht ein Verlust aufgrund des Haltens eines Mitunternehmeranteiles, ist als verlustverursachendes Vermögen der von der Mitunternehmerschaft geführte Betrieb anzusehen. |

207a | Aussage zum Schicksal von gemäß § 4 UmgrStG übergegangenen Verlusten bei Folgeumgründungen |

208 | Umschreibung des Vorliegens einer Portfolioveranlagung |

211, 254 | Zum Verschmelzungsstichtag noch offene Siebentel aus einer Teilwertabschreibung bzw. einem Veräußerungsverlust gemäß § 12 Abs. 3 Z 2 KStG 1988 fallen unter die Regelung des § 4 UmgrStG |

265 | Aufnahme eines Beispieles zum Lauf der Frist des § 30 EStG 1988 für Verschmelzungen mit einem Stichtag nach dem 31.12.2006 |

270 | Klarstellung, dass zum Zeitpunkt der Eintragung der Verschmelzung im Firmenbuch eine Beteiligung iSd § 31 EStG 1988 idF vor BudgetbegleitG 2011-2014 vorliegen muss, damit die Regelung des § 5 Abs. 3 UmgrStG zur Anwendung kommt |

298 | Ergänzung um die Möglichkeit des Unterganges einer internationalen Schachtelbeteiligung auf Anteilsinhaberebene bei grenzüberschreitender Verschmelzung |

306 | Aufnahme des Punktes 4 des Salzburger Steuerdialoges 2010 zur KÖSt/UmgrStR betreffend Konsequenzen einer Äquivalenzverletzung zugunsten eines Anteilsinhabers, der unter § 7 Abs. 3 KStG 1988 fällt |

351e | Gruppenbezogene Betrachtungsweise hinsichtlich des Überganges der Verluste des Gruppenträgers |

352, 353 | Gruppenbezogene Betrachtungsweise hinsichtlich des Überganges der Verluste, die die von der Verschmelzung betroffenen Gruppenmitglieder während ihrer Gruppenzugehörigkeit erlitten haben |

352a | Untergang der Firmenwertabschreibung auf die übernehmende Gesellschaft bei Down-Stream-Verschmelzung |

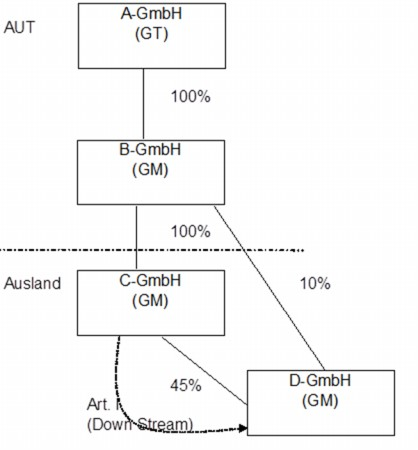

352d | Aufnahme eines Verweises auf die KStR 2001 betreffend Nachversteuerung von Auslandsverlusten bei Verschmelzung ausländischer Gruppenmitglieder sowie Aufnahme eines Beispiels |

352e | Gruppenbezogene Betrachtungsweise hinsichtlich der beim übertragenden inländischen Gruppenmitglied während Gruppenzugehörigkeit entstandenen Verluste sowie Aufnahme eines Beispiels |

353b | Durch eine Schwesterverschmelzung kann es zum Wegfall eines ausländischen Gruppenmitgliedes kommen sowie Aufnahme eines Beispiels |

353d | Gruppenbezogene Betrachtungsweise hinsichtlich der während aufrechter Gruppe entstandenen Verluste sowohl hinsichtlich des übertragenden Gruppenmitgliedes als auch des übernehmenden Gruppenträgers |

353h | Die Verschmelzung eines ausländischen Gruppenmitglieds auf den ausländischen Gruppenträger (mit inländischer Zweigniederlassung) führt zum Wegfall des ausländischen Gruppenmitgliedes mit Ablauf des Verschmelzungsstichtages. |

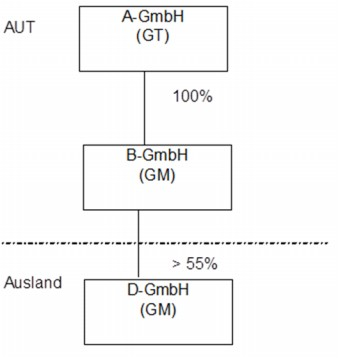

354 | Auch die Aufnahme der Körperschaft, die infolge der Verschmelzung mit den bisherigen Gruppenmitgliedern über die ausreichende finanzielle Verfügung verfügt, mit Beginn des Wirtschaftsjahres der Gruppenmitglieder, führt zur Beendigung der Gruppe. |

354d | Gruppenbezogene Betrachtungsweise hinsichtlich der Prüfung des Verlustübergangs gemäß § 4 UmgrStG der während aufrechter Gruppe entstandenen Verluste bei Verschmelzung des Gruppenträgers |

362 | Aufnahme eines Beispiels betreffend Zeitpunkt des Überganges der Mindestkörperschaftsteuer |

II. Änderung des Inhaltsverzeichnisses:

Die Überschrift zu Abschnitt 1.1.4.3. (vor Rz 43) lautet:

1.1.4.3. Steuerhängigkeit des übertragenen Vermögens

Die Überschrift zu Abschnitt 1.4.8. (vor Rz 254) lautet:

1.4.8. Behandlung von Verlustkomponenten aus einer Teilwertabschreibung gemäß § 12 Abs. 3 Z 2 KStG 1988

Die Überschrift zu Abschnitt 1.5.2.2. lautet:

1.5.2.2. Wegfall der Steuerhängigkeit hinsichtlich der Gegenleistung

Die Überschrift zu Abschnitt 1.6.2.3. lautet:

1.6.2.3. Schenkungssteuerliche Folgen einer Äquivalenzverletzung für Erwerbe bis 31.7.2008 sowie Meldepflicht gemäß § 121a BAO einer Äquivalenzverletzung und stiftungseingangssteuerliche Folgen für Erwerbe ab dem 1.8.2008

Die Überschrift zu Abschnitt 1.6.2a. lautet:

1.6.2a. Annahme eines Abfindungsangebots im Zuge der Verschmelzung

III. Änderung von Randzahlen:

Rz 13 wird geändert (GesRÄG 2007; Streichung des zweiten Absatzes)

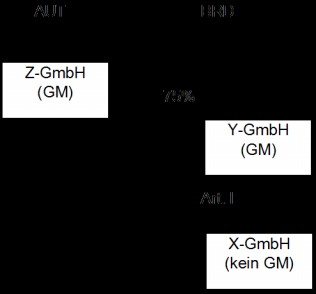

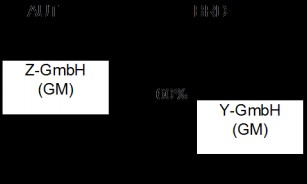

- Up-stream-merger (Verschmelzung der Tochtergesellschaft auf die Muttergesellschaft):

Gemäß § 224 Abs. 1 Z 1 AktG hat eine Kapitalerhöhung zu unterbleiben, soweit die übernehmende Muttergesellschaft Anteile an der übertragenden Tochtergesellschaft besitzt (bei einer 100-prozentigen Beteiligung hat daher eine Kapitalerhöhung zur Gänze zu unterbleiben). Dem Wegfall der Beteiligung an der übertragenden Tochtergesellschaft steht die Übernahme ihres Vermögens gegenüber.

Einer Konzernverschmelzung "up-stream" wesensverwandt ist die verschmelzende Umwandlung einer Kapitalgesellschaft auf eine andere Kapitalgesellschaft als Hauptgesellschafter gemäß § 2 Abs. 1 UmwG. Infolge der Maßgeblichkeit des Gesellschaftsrechtes fällt diese jedoch nicht unter Art. I UmgrStG, sondern zur Gänze unter Art. II UmgrStG.

Rz 22 wird ergänzt (Ergänzung um einen Verweis)

§ 1 Abs. 1 UmgrStG enthält zwei Anwendungsvoraussetzungen für die Geltung des Art. I UmgrStG, nämlich- dass eine der in § 1 Abs. 1 Z 1 bis 4 UmgrStG genannten Verschmelzungsarten vorliegt:

- Inlandsverschmelzung (§ 1 Abs. 1 Z 1 bis 3 UmgrStG), dh. Verschmelzung inländischer Körperschaften nach inländischem Verschmelzungsrecht (vgl. Rz 28 ff), oder

- grenzüberschreitende Verschmelzung (§ 1 Abs. 1 Z 1 UmgrStG), dh. Verschmelzung inländischer Körperschaften auf ausländische (Export-Verschmelzung, siehe Rz 23 und Rz 41 ff) oder ausländischer Körperschaften auf inländische (Import-Verschmelzung, siehe Rz 23 und Rz 160a ff), oder

- Auslandsverschmelzung (§ 1 Abs. 1 Z 4 UmgrStG), dh. Verschmelzung ausländischer Körperschaften im Ausland auf Grund vergleichbarer ausländischer Verschmelzungsvorschriften (vgl. Rz 36 ff)

- dass das Besteuerungsrecht der Republik Österreich hinsichtlich der stillen Reserven einschließlich eines allfälligen Firmenwertes nicht eingeschränkt wird (vgl. Rz 43 ff und 54 ff).

Zur Maßgeblichkeit des Gesellschaftsrechtes siehe Rz 46 ff.

Rz 23 wird geändert (Berücksichtigung des EU-Verschmelzungsgesetzes, BGBl. I Nr. 72/2007)

Die gesellschaftsrechtliche Zulässigkeit grenzüberschreitender Verschmelzungen unter Beteiligung österreichischer Körperschaften ergibt sich innerstaatlich seit 08. Oktober 2004 aus der unmittelbar anwendbaren Verordnung (EG) Nr. 2157/2001 des Rates vom 08. Oktober 2001 über das Statut der Europäischen Gesellschaft (Société Europeen - SE), ABl. L 294/1 ff (SE-VO), und des Bundesgesetzes über das Statut der Europäischen Gesellschaft Societas Europaea (SE), BGBl. I Nr. 67/2004 (siehe Rz 41). Auf eine solche grenzüberschreitende Verschmelzung ist dem Grunde nach Art. I UmgrStG anzuwenden. Ferner ist seit dem 18. August 2006 die grenzüberschreitende Verschmelzung zur Gründung einer Europäischen Genossenschaft (SCE) aufgrund des Societas Cooperativa Europaea-Gesetz (SCEG), BGBl. I Nr. 104/2006, zulässig.Seit 15.12.2007 ist eine grenzüberschreitende Verschmelzung von Kapitalgesellschaften eines EU-Mitgliedstaates auf Kapitalgesellschaften anderer EU-Mitgliedstaaten aufgrund des EU-Verschmelzungsgesetzes , BGBl. I Nr. 72/2007, möglich.

Sollte eine grenzüberschreitende Verschmelzung außerhalb der dargestellten Regelungen in das Firmenbuch eingetragen werden (eingetragen worden sein), ist im Hinblick auf die Maßgeblichkeit des Gesellschaftsrechtes dem Grunde nach ein Anwendungsfall des Art. I UmgrStG gegeben.

Rz 25 wird geändert (Korrektur einer Zitierung)

Sind beide vorstehend angeführten Voraussetzungen erfüllt, liegt eine Verschmelzung im Sinne des § 1 Abs. 1 UmgrStG vor, auf die Art. I UmgrStG insgesamt zur Anwendung kommt. Infolge des Rechtsfolgenverweises des § 1 Abs. 3 UmgrStG regeln die dort genannten Bestimmungen die Steuerrechtsfolgen der Verschmelzung für- die übertragende Körperschaft (§ 2 UmgrStG)

- die übernehmende Körperschaft (§ 3 UmgrStG)

- den Verlustabzug (§ 4 UmgrStG)

- die Anteilsinhaber (§ 5 UmgrStG)

- sonstige Rechtsfolgen (§ 6 UmgrStG), betreffend Eintritt in Lohnverhältnisse, Äquivalenzgrundsatz, Umsatzsteuer, Kapitalverkehrssteuern, Grunderwerbssteuer, zweites Hauptstück und dritter Teil des UmgrStG).

Rz 28 und 29 werden geändert (Straffung iZm mit Rz 29; sowie Berücksichtigung des EU-Verschmelzungsgesetzes)

Unter § 1 Abs. 1 Z 1 bis 3 UmgrStG fallen Verschmelzungen nach inländischem Verschmelzungsrecht. Die Voraussetzungen und das Verfahren der Verschmelzung richten sich nach dem Personalstatut der beteiligten Körperschaften. Gemäß § 10 IPRG ist das Personalstatut einer juristischen Person das Recht des Staates, in dem der Rechtsträger den tatsächlichen Sitz seiner Hauptverwaltung hat (Verwaltungssitz). Im Gegensatz zur Gründungstheorie, nach welcher das Recht jenes Staates maßgebend ist, nach dem die Körperschaft gegründet worden ist (Staat in dem die Körperschaft ihren statutarischen Sitz hat) folgt § 10 IPRG der Sitztheorie. Der tatsächliche Verwaltungssitz ist jener Ort, an dem üblicherweise die leitenden Entscheidungen des ständigen Geschäftsbetriebes gefasst werden. Der für die unbeschränkte Steuerpflicht maßgebende Ort der Geschäftsleitung (§ 27 Abs. 2 BAO) ist zwar mit dem gesellschaftsrechtlichen effektiven Verwaltungssitz nicht deckungsgleich, im Regelfall werden allerdings beide Orte übereinstimmen Nach § 12 IPRG ist die Rechts- und Handlungsfähigkeit einer Person nach deren "Personalstatut" zu beurteilen (siehe hierzu Rz 28) ist; wobei nach § 10 IPRG das Personalstatut einer juristischen Person oder einer sonstigen Personenverbindung, die Träger von Rechten und Pflichten sein kann, das Recht des Staates ist, in dem der Rechtsträger den "tatsächlichen Sitz seiner Hauptverwaltung" (Verwaltungssitz) hat. In der Vergangenheit haben die österreichischen Gerichte daher auf der Grundlage der §§ 12 und 10 IPRG auf Gesellschaften, die nach dem Recht eines anderen Staates errichtet worden sind, jedoch ihren tatsächlichen Sitz der Hauptverwaltung nach Österreich verlegt hatten, die materiellen Normen des österreichischen Gesellschaftsrechts angewendet. Danach aber erwirbt eine Gesellschaft ihre Eigenschaft als juristische Person und damit ihre Rechtsfähigkeit erst mit der Eintragung in das österreichische Firmenbuch. Da aber eine nach ausländischem Recht wirksam errichtete Gesellschaft nicht alle formellen und materiellen Gründungsvoraussetzungen des österreichischen Rechts erfüllt, wurde ihr als solche die Eintragung in das Firmenbuch verweigert und sie wurde folglich von den österreichischen Gerichten nicht als rechtsfähige juristische Person anerkannt (so zB OGH 28.08.1997, 3 Ob 2029/96w). Allerdings hat sich durch die EuGH-Rechtsprechung (zunächst EuGH 09.03.1999, in der Rechtssache C-212/97, Centros Ltd., und schließlich EuGH 05.11.2002, in der Rechtssache C-208/00, Überseering) im EU/EWR-Raum eine Wende in Richtung Gründungstheorie vollzogen. Nun sind auch Staaten, die der "Sitztheorie" folgen, verpflichtet, bei einer Gesellschaft, die nach dem Recht eines anderen Mitgliedstaates gegründet wurde, nach Verlegung des Verwaltungssitzes in ihr Staatsgebiet die Rechts- und Parteifähigkeit dieser Gesellschaft anzuerkennen, wenn diese Gesellschaft aus einem der Gründungstheorie folgenden Mitgliedstaat zugezogen ist und auch nach der Verlegung des Verwaltungssitzes in das Inland nach dem Gründungsstatut rechtlich weiter bestehen bleibt und nicht aus diesem Anlass aufgelöst wird. Die durch die EuGH-Rechtsprechung geklärte Frage der zivil- und gesellschaftsrechtlichen Rechtsfähigkeit einer im Ausland gegründeten Gesellschaft mit inländischem Verwaltungssitz (doppelt ansässige Gesellschaft) war allerdings einerseits für die Frage ihrer Körperschaftsteuerpflicht insoweit nicht von Bedeutung, als der Umstand, dass einer im Ausland gegründeten Kapitalgesellschaft im Inland keine gesellschaftsrechtliche Rechtsfähigkeit zuerkannt wurde, auch in der Vergangenheit ihre unbeschränkte Steuerpflicht nicht ausgeschlossen hat (BFH 23.06.1992, BStBl II 1992, 972). Andererseits kann aber nach wie vor durch die Verlegung des Verwaltungssitzes aus der "ausländischen Körperschaft" keine "inländische Körperschaft" werden.Aufgrund des EU-Verschmelzungsgesetzes , BGBl. I Nr. 72/2007, sind grenzüberschreitende Verschmelzungen von Kapitalgesellschaften, die nach dem Recht eines der Mitgliedstaaten gegründet worden sind und ihren satzungsmäßigen Sitz, ihre Hauptverwaltung oder ihre Hauptniederlassung in der Gemeinschaft haben, zulässig, ohne dass zu prüfen ist, ob das Gesellschaftsrecht jenes Mitgliedstaates, nach dessen Recht die von der Verschmelzung betroffene Kapitalgesellschaft gegründet wurde, mit dem österreichischen Gesellschaftsrecht vergleichbar ist. Dies gilt auch für grenzüberschreitende Verschmelzungen zur Gründung einer SE oder SCE.

Rz 30 wird geändert (Streichung des letzten Satzes)

Nach dem Verständnis der in Österreich herrschenden Sitztheorie ist anlässlich der Verlegung des Verwaltungssitzes einer juristischen Person in das Ausland ein Wechsel des Gesellschaftsstatuts in identitätswahrender Form nicht möglich, da der Wegzugsstaat idR eine Liquidation und der Zuzugsstaat eine Neugründung nach Maßgabe der nationalen Gründungserfordernisse verlangt. Führt die Verlegung des Verwaltungssitzes kraft gesellschaftsrechtlichen Vorschriften zu einer Auflösung der Körperschaft und wird sie tatsächlich abgewickelt, ist gemäß § 19 KStG 1988 der Liquidationsgewinn der Besteuerung zu Grunde zu legen. Ist dies nicht der Fall, löst die bloße Verlegung des Verwaltungssitzes eine Besteuerung der stillen Reserven gemäß § 6 Z 6 EStG 1988 und nur insoweit aus, als Betriebsvermögen in das Ausland überführt wird. Da die Niederlassungsfreiheit den identitätswahrenden Umzug von einem Sitztheoriestaat in einen anderen Sitztheoriestaat nicht ermöglicht, ist aufgrund der Auflösung der Gesellschaft keine Inlandsverschmelzung im Sinne des § 1 Abs. 1 Z 1 UmgrStG möglich.Rz 31 wird geändert (Ergänzung um die grenzüberschreitende Verschmelzung nach dem EU-Verschmelzungsgesetz sowie Möglichkeit der Verschmelzung einer AG auf eine GmbH sowie Streichung des letzten Absatzes)

Nach den geltenden gesellschaftsrechtlichen Verschmelzungsvorschriften sind nachstehende Verschmelzungsformen geregelt:- Verschmelzung von Aktiengesellschaften durch Aufnahme (§§ 220 ff AktG)

- Verschmelzung von Aktiengesellschaften durch Neugründung (§ 233 AktG)

- Verschmelzung einer GmbH als übertragende Gesellschaft auf eine Aktiengesellschaft (§ 234 AktG)

- Verschmelzung einer Aktiengesellschaft als übertragende Gesellschaft auf eine GmbH ( § 234a AktG idF GesRÄG 2007, BGBl. I Nr. 72/2007),

- Verschmelzung von GmbHs (§ § 96 GmbHG in Verbindung mit §§ 219 ff AktG),

- Verschmelzung von Genossenschaften (§ 1 ff GenVG).

- Gründung einer Europäischen Gesellschaft (SE) durch Verschmelzung (§§ 17 ff SEG),

- Gründung einer Europäischen Genossenschaft (SCE) durch Verschmelzung (§§ 11 ff SCEG),

- Folgeverschmelzungen von bereits bestehenden SE und SCE,

- Grenzüberschreitende Verschmelzungen von Kapitalgesellschaften aufgrund des EU-Verschmelzungsgesetzes , BGBl. I Nr. 72/2007.

Diese handelsrechtlichen gesetzlichen Regelungen sind als abschließend zu verstehen. Weitere Verschmelzungsformen können daher weder durch Analogie noch im Wege der Privatautonomie begründet werden.

Rz 38 wird geändert (Berücksichtigung der EU-Verschmelzungsrichtlinie 2005/56/EG)

Gemäß § 1 Abs. 1 Z 4 UmgrStG fallen nur Auslandsverschmelzungen auf Grund vergleichbarer Vorschriften unter das UmgrStG. Die Vergleichbarkeit muss insoweit gegeben sein, als es sich beim ausländischen Recht um gesellschaftsrechtliche Vorschriften handelt, die im Wesentlichen dem österreichischen Verschmelzungsrecht entsprechen. Entscheidende Kriterien der Vergleichbarkeit sind die Auflösung der übertragenden Körperschaft ohne Abwicklung sowie die Übertragung des gesamten Vermögens auf die übernehmende Körperschaft grundsätzlich gegen Gewährung von Gesellschaftsrechten an die Gesellschafter der übertragenden Gesellschaft (vgl. Rz 4). Unschädlich ist hingegen, wenn eine Gewährung von Gesellschaftsrechten in den dem § 224 AktG vergleichbaren Fällen unterbleibt. Ins Gewicht fallende, den Rahmen des § 224 Abs. 5 AktG überschreitende Zuzahlungen wären hingegen als Indiz für das Vorliegen eines Veräußerungsvorganges zu werten.Es ist im EU-Raum bei einer grenzüberschreitenden Auslandsverschmelzung von einer Vergleichbarkeit mit dem österreichischen Verschmelzungsrecht auszugehen, wenn das ausländische Verschmelzungsrecht an die EU-Verschmelzungsrichtlinie 2005/56/EG (diese ist bis 15.12.2007 in nationales Recht umzusetzen gewesen) angepasst wurde.

Überschrift vor Rz 43 sowie Gliederung

Vor die Rz 43 sollte daher die Überschrift

1.1.4.3 Steuerhängigkeit des übertragenen Vermögens

aufgenommen werden, wodurch sich Abschnitt 1.1.4.3 (vor Rz 45) auf Abshnitt 1.1.4.4 ändert.

Rz 44a wird ergänzt

In den Fällen der Liquidationsbesteuerung kann die übertragende Körperschaft bei Verschmelzung auf eine übernehmende- in der Anlage zum UmgrStG genannten Gesellschaft oder

- eine den Kapitalgesellschaften vergleichbare Gesellschaft eines Mitgliedstaates des Europäischen Wirtschaftsraumes, mit dem eine umfassende Amts- und Vollstreckungshilfe mit der Republik Österreich besteht (derzeit nur Norwegen),

die den Ort der Geschäftsleitung in dem betreffenden Mitgliedstaat haben, zwischen der sofortigen oder der aufgeschobenen Liquidationsbesteuerung wählen.

Die Nichtfestsetzung ist mittels Antrages in der letzten Körperschaftsteuererklärung der übertragenden Körperschaft geltend zu machen.

Ist die übertragende Körperschaft zum Zeitpunkt der Abgabe der Körperschaftsteuererklärung bereits erloschen, hat die übernehmende Körperschaft die Körperschaftsteuererklärung als Gesamtrechtsnachfolger der übertragenden Körperschaft abzugeben und darin den Antrag auf Nichtfestsetzung zu stellen. Wird die Verschmelzung erst nach einer bereits abgegebenen Körperschaftsteuererklärung wirksam, hat eine Korrektur dieser Erklärung (Antragstellung auf Nichtfestsetzung) zu erfolgen.

Rz 44b wird geändert (Anpassung an die Rechtslage durch das BudBG 2007 sowie klarere Darstellung des Sachverhaltes des Beispiels)

Die sofortige (volle oder anteilige) Liquidationsbesteuerung erfolgt zum Verschmelzungsstichtag. Die aufgeschobene Liquidationsbesteuerung (Nichtfestsetzung der verschmelzungsbedingt entstandenen Steuerschuld) bezieht sich dem Grunde nach ebenfalls auf den Verschmelzungsstichtag, sie folgt aber entsprechend der dem EuGH-Urteil vom 11.03.2004, Rs C-9/02, "Hughes de Lasteyrie du Saillant", Rechnung tragenden Neuregelung in § 6 Z 6 EStG 1988 und § 31 EStG 1988. Im Falle der entsprechenden Antragstellung durch die übertragende Körperschaft wird zum Verschmelzungsstichtag die Körperschaftsteuerschuld der auf das in das Ausland transferierte Vermögen entfallenden stillen Reserven bescheidmäßig festgestellt, aber bis zur tatsächlichen Realisierung der stillen Reserven des Vermögens (Veräußerung, Liquidation, sonstiges Ausscheiden aus der Körperschaft) nicht festgesetzt. Analog zu den Regelungen im EStG 1988 erstreckt sich die später einsetzende Besteuerung auf die bescheidmäßig festgestellten stillen Reserven, Werterhöhungen nach dem Verschmelzungsstichtag bleiben unberücksichtigt, Wertminderungen nach dem Verschmelzungsstichtag, berechnet nach inländischem Abgabenrecht, sind zu berücksichtigen, soweit sie nicht im anderen Staat berücksichtigt wurden (Verbot der Doppelberücksichtigung). Weiters erfolgt eine Berücksichtigung höchstens im Umfang der Bemessungsgrundlage zum Verschmelzungsstichtag, dh. die steuerliche Berücksichtigung eines aus der Wertminderung resultierenden Verlustes ist ausgeschlossen.Die absolute Verjährungsfrist des § 209 Abs. 3 BAO für die nachträgliche Abgabenfestsetzung aufgrund eines Nichtfestsetzungsantrages beginnt mit Ende des Kalenderjahres zu laufen, in das der Verschmelzungsstichtag fällt.

Beispiel:

Die inländische A-AG (Holding) hält eine 60-prozentige Beteiligung an der ebenfalls inländischen T-GmbH. Im Zuge einer Exportverschmelzung auf die ausländische Kapitalgesellschaft X-AG zum 31.12.2008 geht auch die Beteiligung an der T-GmbH über.

Die A-AG hat in ihrer Körperschaftsteuererklärung für das Jahr 08 einen Antrag auf Nichtfestsetzung gemäß § 1 Abs. 2 zweiter Satz UmgrStG gestellt. Der Buchwert der Beteiligung an der T-GmbH zum 31.12.08 hat 4.000 und der gemeine Wert hat 5.400 betragen. Aufgrund des gestellten Antrages auf Steueraufschub wird bescheidmäßig eine Körperschaftsteuerschuld iHv 350 (25% von 1.400) festgestellt.

Jahr 09:

Die übernehmende X-AG wertet die Beteiligung an der T-GmbH (nach ausländischen Steuerrecht steuerneutral) zum 1.1.09 auf 5.400 auf (Variante: Die X-AG übernimmt den Buchwert der Beteiligung an der T-GmbH).

Im Jahr 09 hat die X-AG auf die Beteiligung an der T-GmbH eine Wertberichtigung (nach österr. Ertragsteuerrecht: Teilwertabschreibung) iHv 300 vorgenommen, die nach dem ausländischen Steuerrecht den Gewinn gemindert hat (keine Gewinnminderung in der Variante).

Jahr 10:

Die X-AG veräußert die Beteiligung an der T-GmbH im Jahr 10 um 4.200, wobei ein Veräußerungsverlust aus der Beteiligungsveräußerung nach ausländischem Steuerrecht den steuerlichen Gewinn mindert (Variante: Veräußerungsgewinn von 200).

(Grundsachverhalt):

Die Beteiligung an der T-GmbH hat nach der Verschmelzung insgesamt 1.200 an Wert verloren, wobei die X-AG diesen Wertverlust nach ausländischem Steuerrecht berücksichtigen konnte (300 aus der Wertberichtung im Jahr 09 und 900 als Veräußerungsverlust im Jahr 10). Es ist daher für das Jahr 08 eine Körperschaftsteuer auf Basis von 1.400 (300 aus der Wertberichtigung 09, 900 aus dem Veräußerungsverlust 10 und 200 aus der verbliebenen stillen Reserve) festzusetzen.

Der Bescheid ergeht an die X-AG als Gesamtrechtsnachfolgerin der A-AG im Rahmen der umfassenden Amts- und Rechtshilfe, wobei gemäß § 1 Abs. 2 fünfter Satz UmgrStG die verfahrensrechtliche Rechtsgrundlage § 295a BAO ist.

(Variante):

Der nach der Verschmelzung eingetretene Wertverlust der Beteiligung an der T-GmbH konnte von der X-AG nach ausländischem Steuerrecht nicht geltend gemacht werden, weil es zur Buchwertübernahme gekommen ist. Es ist daher für das Jahr 08 lediglich eine Körperschaftsteuer auf Basis von 200 (aus der verbliebenen stillen Reserve) festzusetzen.

Rz 44c wird geändert (Anpassung an das Beispiel in Rz 44b)

Sollte das Vermögen aus der übernehmenden ausländischen Körperschaft auf Grund einer Umgründung nach ausländischem Abgabenrecht ohne Gewinnverwirklichung ausscheiden, kommt der Nachversteuerungstatbestand bei Realisierung durch den Rechtsnachfolger zum Tragen, sofern der Rechtsnachfolger auch eine in der Anlage zum UmgrStG genannte EU-Gesellschaft oder eine vergleichbare norwegische Kapitalgesellschaft ist.Fortsetzung des Beispiels:

Die übernehmende X-AG bringt die C-Beteiligung an der T-GmbH zum 31.12.2011 nach ausländischem Umgründungssteuerrecht zu Buchwerten in eine im selben Staat ansässige Kapitalgesellschaft ein. Die Steuerhängigkeit bleibt bestehen, bis die übernehmende Gesellschaft die C-Beteiligung an der T-GmbH veräußert.

Rz 44e wird neu eingefügt (Berücksichtigung des AbgSiG betreffend verschmelzungsbedingter Transfer von selbst geschaffenen unkörperlichen Wirtschaftsgütern auf eine ausländische Körperschaft)

Eine Ausnahme vom Nichtfestsetzungskonzept (vgl. Rz 44b) besteht seit dem AbgSiG für den Fall der verschmelzungsbedingten Übertragung von nicht entgeltlich erworbenen unkörperlichen Wirtschaftsgütern des Anlagevermögens (vgl. EStR 2000 Rz 2517m ) auf eine ausländische übernehmende in der Anlage zum UmgrStG genannte Gesellschaft oder eine den Kapitalgesellschaften vergleichbare Gesellschaft des EWR, wenn mit dem betreffenden EWR-Mitgliedstaat eine umfassende Amts- und Vollstreckungshilfe besteht. Kommt es aufgrund der Verschmelzung bei der übernehmenden ausländischen Körperschaft nach ausländischem Steuerrecht zum Ansatz eines Aktivpostens für die genannten Wirtschaftsgüter, hat eine Besteuerung der bisher im Inland steuerwirksam geltend gemachten Aufwendungen zu erfolgen, wenn die übertragende Körperschaft den Betrag der Aufwendungen nachweist. Erfolgt kein Nachweis der Aufwendungen auf die verschmelzungsbedingt ins Ausland transferierten unkörperlichen Wirtschaftsgüter, sind 65% des Fremdvergleichswertes festzusetzen (vgl. EStR 2000 Rz 2517n ). In beiden Fällen ist allerdings höchstens der im Ausland angesetzte Aktivposten Basis für die Festsetzung.Beispiel:

Die inländische X-GmbH ist auf dem Gebiet der Forschung tätig. Zum 31.12.08 wird die X-GmbH auf die Y-Ges. verschmolzen, die in einem EU-Mitgliedstaat ansässig ist, dessen Steuerrecht die Aktivierung der Forschungsaufwendungen vorsieht (das durch die Forschungstätigkeit geschaffene immaterielle Wirtschaftsgut verbleibt nicht im Inland).

Weist die X-GmbH die Höhe der Forschungsaufwendungen nicht nach, sind 65% des Fremdvergleichswertes für die aktivierten Forschungsaufwendungen nachzuversteuern.

Rz 45 wird geändert (Ergänzung um das EU-Verschmelzungsgesetz und das SCEG)

Auf Export-Verschmelzungen auf übernehmende- in der Anlage zum UmgrStG genannte Körperschaften außerhalb des Regelungsbereiches des SEG , des SCEG und des EU-Verschmelzungsgesetzes

- in Staaten außerhalb der EU oder außerhalb des EWR mit umfassender Amts- und Vollstreckungshilfe ansässige Körperschaften

findet Art I UmgrStG dem Grunde nach Anwendung, wenn sie im Firmenbuch bzw. dem ausländischen entsprechenden Register eingetragen und damit gesellschaftsrechtlich wirksam werden.

Inwieweit solche grenzüberschreitende Verschmelzungen unter Beteiligung einer österreichischen Körperschaft gesellschaftsrechtlich zulässig sind, ist somit eine vom zuständigen Firmenbuchgericht abschließend zu beurteilende Vorfrage (siehe Rz 46). Sollte ein inländisches Firmenbuchgericht eine derartige grenzüberschreitende Verschmelzung genehmigen, fällt diese unter § 1 Abs. 1 Z 1 UmgrStG und nicht unter § 1 Abs. 1 Z 4 UmgrStG.

Im zweiten aufgezählten Fall kommt ein Steueraufschub bei Wegfall des Besteuerungsrechtes der Republik Österreich nicht in Betracht.

Zur Import-Verschmelzung siehe Rz 160a.

Rz 46 (Aufnahme eines VwGH-Erkenntnisses sowie einer Aussage zur Irrelevanz eines Gesellschafterwechsels im Rückwirkungszeitraum)

Infolge des Verweises des § 1 Abs. 1 Z 1 UmgrStG auf gesellschaftsrechtliche Verschmelzungsvorschriften ist die Frage, ob eine Verschmelzung im Sinne des Art. I UmgrStG vorliegt, eine gesellschaftsrechtliche vom zuständigen Firmenbuchgericht zu lösende Vorfrage. Der Grundsatz der Maßgeblichkeit des Gesellschaftsrechtes (vgl. VwGH 18.06.2002, 2001/16/0597 , 0598) bewirkt auch die Bindung der Abgabenbehörde an die Eintragung der Verschmelzung in das Firmenbuch (§ 116 Abs. 2 BAO). Die rechtskräftig eingetragene Verschmelzung gilt somit für steuerliche Zwecke als maßgebend, solange sie nicht für nichtig erklärt wird.Wird der Antrag auf Eintragung des Verschmelzungsbeschlusses im Firmenbuch zurückgewiesen, kommt eine Verschmelzung weder gesellschaftsrechtlich noch abgabenrechtlich zustande.

Die übernehmende Körperschaft muss am Verschmelzungsstichtag noch nicht zivilrechtlich existent sein. Sie kann auch im Rückwirkungszeitraum bzw. bei einer Verschmelzung zur Neugründung gegründet werden. Körperschaftsteuerrechtlich entsteht die übernehmende Gesellschaft in diesen Fällen bereits mit Beginn des auf den Verschmelzungsstichtag folgenden Tages.

Auch dann, wenn es zwischen dem rückwirkenden Stichtag und der Eintragung der Verschmelzung im Firmenbuch zu einem Wechsel auf Anteilsinhaberebene (Gesellschafterwechsel) kommt, ändert dies an der Anwendbarkeit des Art. I nichts (vgl. auch Rz 85). Auf die Übertragung von Anteilen an der übertragenden Körperschaft im Rückwirkungszeitraum kommt das allgemeine Ertragsteuerrecht zur Anwendung.

Rz 57 wird geändert (Anpassung an die Neuregelungen in § 5 Abs. 1 Z 4 und 5 UmgrStG durch BudBG 2007 und AbgSiG 2007)

Das Erfordernis der aufrecht bleibenden Steuerverstrickung bezieht sich nur auf das übergehende Vermögen der übertragenden Körperschaft, nicht hingegen auf die in den Anteilen enthaltenen stillen Reserven. Der verschmelzungsbedingte Entfall der Steuerverstrickung auf Ebene der Anteilseigner steht der Anwendung des Art. I UmgrStG nicht entgegen. Auf Anteilsinhaberebene kommt es allerdings in den Fällen des § 5 Abs. 1 Z 4 und 5 UmgrStG zu einer Sofortbesteuerung bzw. aufgeschobenen Besteuerung im Rahmen des Nichtfestsetzungskonzepts (vgl. hiezu Rz 265a ff).Das steuerliche Tatbestandsmerkmal der Aufrechterhaltung der Steuerhängigkeit der stillen Reserven ist ausschließlich von den Abgabenbehörden zu beurteilen.

Rz 64 wird geändert (Hinweis auf das Nichtfestsetzungskonzept bei Verschmelzung auf EU-Körperschaft bzw. norweg. Kö.)

Inländische Zweigniederlassungen oder Betriebsstätten der ausländischen übertragenden Körperschaft gehen durch die Auslandsverschmelzung auf die ausländische übernehmende Körperschaft über. Durch den verschmelzungsbedingten Vermögensübergang wird die österreichische beschränkte Steuerpflicht hinsichtlich der Betriebsstättengewinne (§ 21 Abs. 1 KStG 1988 in Verbindung mit § 98 Abs. 1 Z 3 EStG 1988 und Art. 7 OECD-Musterabkommen) idR nicht berührt. Unter der Voraussetzung einer steuerlichen Buchwertfortführung kommt es daher idR auch zu keiner Einschränkung des österreichischen Besteuerungsrechtes hinsichtlich der übergehenden stillen Reserven.Die Besteuerung der stillen Reserven beim Rechtsnachfolger kann aber eingeschränkt sein, wenn bei einer grenzüberschreitenden Auslandsverschmelzung durch den DBA-Wechsel die Betriebsstättenqualifikation entfällt. In einem solchen Fall wäre Art. I UmgrStG auf die inländische Vermögensübertragung nicht anwendbar. Erfolgt die Verschmelzung auf eine übernehmende in der Anlage zum UmgrStG genannte EU-Gesellschaft oder eine den Kapitalgesellschaften vergleichbare Gesellschaft eines Mitgliedsstaates des Europäischen Wirtschaftsraumes, mit dem eine umfassende Amts- und Vollstreckungshilfe besteht, kann die übertragende Körperschaft die Nichtfestsetzung der verschmelzungsbedingt entstandenen Steuerschuld beantragen (vgl. Rz 44a f). Dies gilt auch, wenn die übertragende Körperschaft in einem Drittstaat ansässig ist.

Rz 66 bis 68 werden geändert (Klarere Strukturierung und Formulierung sowie Straffung; Berücksichtigung des BudBG 2011)

Außerhalb einer Betriebsstätte erzielte Einkünfte aus inländischem unbeweglichen Vermögen werden bei beschränkt steuerpflichtigen Körperschaften seit der Veranlagung 2006 als Einkünfte aus Gewerbebetrieb besteuert ( § 21 Abs. 1 Z 3 KStG 1988 ; vgl. KStR 2001 Rz 1454 ). Doppelbesteuerungsabkommen, die eine Art. 13 Abs. 1 OECD-MA entsprechende Regelung enthalten, weisen das Besteuerungsrecht für die Einkünfte aus der Veräußerung dieses Vermögens dem Lagestaat (Österreich) zu. Außerbetriebliche Einkünfte beschränkt steuerpflichtiger Körperschaften sind seit der Veranlagung 2006 nur mehr relevant, wenn sie aus der Veräußerung einer Beteiligung an einer inländischen Kapitalgesellschaft stammen, an der die ausländische Körperschaft zu mindestens 1% beteiligt war ( § 98 Abs. 1 Z 5 lit. e EStG 1988 ). Doppelbesteuerungsabkommen, deren Zuteilungsnormen dem OECD-Musterabkommen folgen, weisen das Besteuerungsrecht für die Einkünfte aus der Veräußerung von Beteiligungen dem Ansässigkeitsstaat des Veräußerers zu (Art. 13 Abs. 5 OECD-MA). Daraus folgt, dass Österreich bei einer Auslandsverschmelzung das Besteuerungsrecht an den Veräußerungsgewinnen von Anteilen verliert, wenn mit dem Ansässigkeitsstaat der übertragenden Körperschaft überhaupt kein DBA oder ein DBA besteht, das Österreich als Quellenstaat das Besteuerungsrecht an den Anteilen entgegen Art. 13 Abs. 5 OECD-Musterabkommen belässt, das mit dem Ansässigkeitsstaat der übernehmenden Körperschaft abgeschlossene DBA aber Art. 13 Abs. 5 OECD-Musterabkommen folgt.Beispiel:

Die X Ltd hat ihren Sitz und Geschäftsleitung in Indien und besitzt eine 10-prozentige Beteiligung an der inländischen A GmbH. Bei der A GmbH handelt es sich um keine Immobiliengesellschaft. Zum 31.12.07 erfolgt eine (up-stream) Verschmelzung der X Ltd auf ihre englische Mutter, die Z Ltd.

Durch die Verschmelzung kann Österreich keine Besteuerung der Veräußerung der Anteile an der A GmbH gemäß § 98 Abs. 1 Z 5 lit. e EStG 1988 mehr vornehmen, weil entgegen dem DBA Indien (Art. 13 Abs. 5: Ansässigkeit der Gesellschaft, deren Anteile veräußert werden, ist maßgeblich) das DBA Großbritannien entsprechend Art. 13 Abs. 5 OECD-MA das Besteuerungsrecht dem Ansässigkeitsstaat des Veräußerers der Anteile zuweist (Art. 13 Abs. 4). Die Verschmelzung unterliegt folglich nicht Art. I UmgrStG . Es entsteht eine Steuerschuld auf Ebene von X Ltd. hinsichtlich der in der Beteiligung an A GmbH enthaltenen stillen Reserven. X Ltd. kann einen Besteuerungsaufschub gemäß § 1 Abs. 2 UmgrStG beantragen.

Rz 72 wird ergänzt (Ergänzung um einen Verweis auf die Möglichkeit der aufgeschobenen Besteuerung, wenn die übernehmende ausländ. Körperschaft eine in der Anlage zum UmgrStG genannte EU-Gesellschaft oder eine norweg. Gesellschaft ist, in den allgemeinen Ausführungen sowie Hinweis welche Konsequenzen das tatsächliche Verbringen von Wirtschaftsgütern ins Ausland hat)

Im Falle der "Export-Verschmelzung" (siehe Rz 41 ff) geht das Vermögen der übertragenden österreichischen Körperschaft ohne Abwicklung auf die übernehmende ausländische Körperschaft über. Durch die Verschmelzung geht die bisher im Inland unbeschränkt steuerpflichtige Körperschaft unter, sodass bisher bestehende Besteuerungsrechte an den stillen Reserven verloren gehen können. Der verschmelzungsbedingte Entfall der Steuerhängigkeit der stillen Reserven führt daher zu einer (partiellen) Nichtanwendbarkeit des Art. I UmgrStG und damit zu einer (partiellen) Liquidationsbesteuerung nach § 20 KStG 1988. Kommt es zum Entfall der Steuerhängigkeit der stillen Reserven durch Verschmelzung auf eine in der Anlage zum UmgrStG angeführte EU-Gesellschaft oder eine einer Kapitalgesellschaft vergleichbare Gesellschaft eines Mitgliedstaates des EWR, mit dem eine umfassende Amts- und Vollstreckungshilfe besteht (derzeit nur mit Norwegen), kann die übertragende Körperschaft zwischen der Sofortbesteuerung und der aufgeschobenen Besteuerung wählen (siehe Rz 41a ff).Zur Behandlung der Anteilsinhaber in einem solchen Fall siehe Rz 264.

Bleiben die Wirtschaftsgüter aus Anlass der Verschmelzung in einer inländischen Betriebsstätte verstrickt (steueranhängig), werden aber in der Folge Wirtschaftsgüter in das Ausland verbracht, kommt § 6 Z 6 EStG 1988 zur Anwendung. Sind in Österreich belegene Wirtschaftsgüter keiner Betriebsstätte zuzuordnen, greift § 1 Abs. 2 zweiter Satz UmgrStG ein. Eine nachfolgende tatsächliche Verbringung in das Ausland ist irrelevant; § 6 Z 6 EStG 1988 kann nicht mehr eingreifen.

- Inländische Betriebsstätten

Anlässlich des verschmelzungsbedingten Überganges von inländischen Betriebsstätten unterliegt die übernehmende ausländische Körperschaft mit ihren Betriebsstätteneinkünften der inländischen beschränkten Steuerpflicht. Die im übergegangenen Betriebsvermögen enthaltenen stillen Reserven bleiben im Falle der steuerlichen Buchwertfortführung im Rahmen der beschränkten Steuerpflicht steuerhängig, sodass Art. I UmgrStG anwendbar ist.

Dies entspricht auch Art. 4 der kodifizierten Fusionsbesteuerungsrichtlinie, RL 2009/133/EG (Erfordernis der Betriebsstättenverhaftung).

Hingegen geht das inländische Besteuerungsrecht dann verloren, wenn nach dem DBA-Recht mit dem Ansässigkeitsstaat der übernehmenden Körperschaft die inländische Geschäftseinrichtung nicht mehr als Betriebsstätte gilt. In diesem Fall hat eine Liquidationsbesteuerung nach § 20 KStG 1988 zu erfolgen. Zur Frage des allfälligen Besteuerungsaufschubs siehe Rz 44.

- Ausländische Betriebsstätten

Der verschmelzungsbedingte Übergang einer ausländischen Betriebsstätte auf eine ausländische übernehmende Körperschaft fällt unter Art. I UmgrStG, wenn Österreich mit dem Betriebsstättenstaat ein DBA abgeschlossen hat, das die Befreiungsmethode vorsieht, da die stillen Reserven dieser ausländischen Betriebsstätte schon bis zur Verschmelzung im Inland nicht steuerhängig waren. Wurden Verluste dieser Betriebsstätte auf Grund von § 2 Abs. 8 EStG 1988 in der Vergangenheit mit den positiven Inlandseinkünften der übertragenen Körperschaft verrechnet (vgl. KStR 2001 Rz 316 ff), kommt es durch die Verschmelzung nicht zu einer Nachversteuerung (Zurechnung zu inländischen betrieblichen Einkünften) sondern erst dann, wenn die Verluste im Ausland berücksichtigt werden.

Hingegen führt der verschmelzungsbedingte Übergang einer ausländischen Betriebsstätte dann zum Verlust des österreichischen Besteuerungsrechtes und damit zur Nichtanwendbarkeit des Art. I UmgrStG, wenn mit dem Betriebsstättenstaat kein DBA besteht, oder ein DBA abgeschlossen wurde, das die Anrechnungsmethode vorsieht.

- Beteiligungen

Das inländische Besteuerungsrecht an den stillen Reserven von Beteiligungen an in- oder ausländischen Tochtergesellschaften geht gleichfalls unter, wenn die Beteiligungen verschmelzungsbedingt auf eine ausländische Körperschaft übergehen und das DBA mit dem Ansässigkeitsstaat der übernehmenden Körperschaft das Besteuerungsrecht hinsichtlich der Anteile entsprechend Art. 13 Z 4 OECD-Musterabkommen dem Ansässigkeitsstaat des Gesellschafters zuweist, es sei denn, die Beteiligungen sind einer inländischen Betriebsstätte zuzurechnen.

- Internationale Schachtelbeteiligungen

Ebenso ist das Steuerverstrickungserfordernis nicht gewahrt, wenn eine (fiktiv) teilwertberichtigte internationale Schachtelbeteiligung, bei der ein Teil von der Steuerneutralität ausgenommen ist, oder eine Schachtelbeteiligung, für die zur Steuerwirksamkeit optiert wurde (§ 10 Abs. 3 Z 1 KStG 1988), verschmelzungsbedingt auf eine ausländische übernehmende Körperschaft übergeht und dadurch das inländische Besteuerungsrecht erlischt.

- Sonstiges Inlandsvermögen

Überträgt eine bloß vermögensverwaltend tätige österreichische Körperschaft im Wege einer Verschmelzung inländische Grundstücke auf eine ausländische Körperschaft, geht die Steuerhängigkeit der stillen Reserven infolge der Betriebsvermögensfiktion des § 21 Abs. 1 Z 3 KStG 1988 nicht verloren, sodass Art. I UmgrStG anwendbar ist.

Werden sonstige Wirtschaftsgüter (bewegliche Wirtschaftsgüter, Rechte, Patente, Kapitalanteile usw.) auf die ausländische Körperschaft übertragen, geht hingegen das Besteuerungsrecht verloren und Art. I UmgrStG ist insoweit nicht anwendbar. Zur Frage des allfälligen Besteuerungsaufschubs siehe Rz 44.

- Sonstiges Auslandsvermögen

Zu einer Entstrickung von Auslandsvermögen kommt es dann, wenn Österreich hinsichtlich des Auslandsvermögens der übertragenden inländischen Körperschaft ein Besteuerungsrecht zustand, das nach der Verschmelzung nicht mehr gegeben ist.

Rz 85 wird geändert (Rückwirkung auf Anteilsinhaberebene für Verschmelzungen auf einen Stichtag nach dem 31.12.2006; BudBG 2007)

Die steuerliche Rückwirkungsfiktion beschränkt sich auf den ertragsteuerlichen Bereich, sie erstreckt sich nicht auf den Bereich der Umsatzsteuer und der Gebühren und Verkehrsteuern (siehe Rz 319).Zur Rückwirkung auf Anteilsinhaberebene siehe Rz 262.

Rz 89 wird geändert (sprachliche Korrektur)

Liegt bei einer im Firmenbuch eingetragenen Verschmelzung die Anwendungsvoraussetzung des § 1 UmgrStG vor, ist gemäß § 2 Abs. 1 UmgrStG bei der übertragenden Körperschaft für das mit dem Verschmelzungsstichtag endende Wirtschaftsjahr das Betriebsvermögen mit dem Wert anzusetzen, der sich nach den steuerrechtlichen Vorschriften über die Gewinnermittlung ergibt.Diese für die verschmelzungsbedingt untergehende Körperschaft vorgesehene Bewertungsvorschrift ist für die Ansätze in der auf den Verschmelzungsstichtag aufzustellenden (letzten) Steuerbilanz vorgesehen. Durch die zwingende steuerrechtliche Buchwertfortführung (§ 3 Abs. 1 UmgrStG) bleiben die stillen Reserven und ein bestehender Firmenwert bei der übernehmenden Körperschaft steuerhängig. Zur Aufwertungsoption siehe Rz 101 ff.

Rz 95 wird geändert (Anpassung an die Rechtslage durch AbgÄG 2005, BGBl. I Nr. 161/2005)

Bei der Übertragung außerbetrieblichen Vermögens, insbesondere eines inländischen Grundstückes oder einer Beteiligung im Sinne des § 98 Abs. 1 Z 5 lit. e EStG 1988 idF Budgetbegleitgesetz 2011, BGBl. I Nr. 111/2010, sind die (außerbetrieblichen) Anschaffungskosten fortzuführen.Zu den Umgründungskosten siehe Rz 141.

Rz 108 wird geändert (Ergänzung)

Ein steuerpflichtiger Veräußerungsgewinn kommt nur dann in Betracht, wenn- eine inländische Betriebsstätte (§ 98 Abs. 1 Z 3 EStG 1988; Art. 7 OECD-Musterabkommen),

- unbewegliches Vermögen (§ 21 Abs. 1 Z 3 KStG 1988 ; Art. 13 Abs. 1 OECD-MA),

- grundstücksgleiche Rechte, die der Steuerpflicht gemäß § 30 EStG 1988 unterliegen (zB Baurecht; § 98 Abs. 1 Z 7 EStG 1988 ; Art. 13 Abs. 1 OECD-MA) oder

- eine mindestens 1-prozentige Beteiligung an einer inländischen Kapitalgesellschaft Art. 13 Abs. 5 OECD-Musterabkommen)

vorliegen.

Rz 121 wird geändert (klarere Fassung)

Erfolgt die Verschmelzung auf einen Regelbilanzstichtag oder auf einen Zwischenstichtag und weisen übertragende und übernehmende Körperschaft unterschiedliche Bilanzstichtage auf, sind nachfolgende Fälle zu unterscheiden:Ergeben hinsichtlich des übertragenen Vermögens das letzte Rumpf Wirtschaftsjahr der übertragenden Körperschaft und das Rumpf Wirtschaftsjahr der übernehmenden Körperschaft vom Verschmelzungsstichtag bis zum nächsten Regelbilanzstichtag (bezogen auf das übernommene Vermögen) insgesamt einen Zeitraum von

- bis zu 6 Monaten, steht insgesamt nur die Halbjahres-AfA zu

- mehr als 6 bis 12 Monaten, kann insgesamt eine Ganzjahres-AfA verrechnet werden

- mehr als 12 bis 18 Monaten, kann insgesamt eine 1,5-fache AfA-Quote angesetzt werden

- mehr als 18 Monaten, kann bei der übertragenden und der übernehmenden Körperschaft jeweils die volle Jahres-AfA geltend gemacht werden.

Hinsichtlich des Aufteilungsmodus steht auch hier der übertragenden Körperschaft das Wahlrecht zu, ob sie die Halbjahres-AfA des § 7 Abs. 2 EStG 1988 oder eine Aliquotierung pro rata temporis in Anspruch nimmt.

Rz 122 wird neu eingefügt (Hinweis auf den Übergang der Nachversteuerungs-verpflichtung betreffend Gewinnfreibetrag)

Wird von einer natürlichen Person für einen Betrieb ein Gewinnfreibetrag gemäß § 10 EStG 1988 geltend gemacht und wird in der Folge dieser Betrieb gemäß Art. III UmgrStG eingebracht, geht die Nachversteuerungsverpflichtung gemäß § 10 Abs. 5 EStG 1988 auf die übernehmende Körperschaft über ( § 10 Abs. 6 EStG 1988 ). Wird diese Körperschaft in der Folge auf eine andere verschmolzen, kommt es zu einem weiteren Übergang dieser Verpflichtung.Nach der Rz 129 wird folgende Überschrift eingefügt:

1.3.1.3.2.9 Nachversteuerung gemäß § 2 Abs. 8 EStG 1988

Rz 130 wird neu eingefügt (Hinweis, dass auch die Nachversteuerungsverpflichtung gemäß § 2 Abs. 8 Z 3 EStG 1988 infolge Übernahme ausländischer Betriebsstätten übergeht)

Hat die übertragende Körperschaft eine ausländische Betriebsstätte, für die in Vorjahren gemäß § 2 Abs. 8 EStG 1988 iVm § 7 Abs. 2 KStG 1988 Verluste geltend gemacht worden sind, führt die Verschmelzung nicht zur Nachversteuerung. Die Einkünfte der übernehmenden Körperschaft sind erst dann zu erhöhen, wenn die Verluste im Ausland berücksichtigt werden oder berücksichtigt werden könnten (vgl. auch EStR 2000 Rz 207 ).Rz 160d wird geändert (Neuregelung der Ausnahme von der Aufwertung auf den gemeinen Wert bei Importverschmelzungen durch das BudBG 2007; Entfall des ersten Beispiels)

Die Neubewertung hat nach § 3 Abs. 1 Z 2 UmgrStG idF BudBG 2007, BGBl. I Nr. 24/2007, entsprechend der Regelung in § 6 Z 6 EStG 1988 nicht zu erfolgen, wenn das Besteuerungsrechtes der Republik Österreich für Vermögen(steile) wieder entsteht,- für das durch eine vorangegangene Umgründung im Sinne des UmgrStG bei der übernehmenden Körperschaft das Besteuerungsrecht eingeschränkt wurde und dabei die Steuerschuld nicht festgesetzt worden ist

- für Kapitalanteile, die Gegenstand einer vorangegangenen Einbringung gewesen sind, für die die Steuerschuld gemäß § 16 Abs. 1 zweiter Teilstrich UmgrStG noch nicht entstanden ist (siehe Rz 860d), oder

- das von der übernehmenden Körperschaft zuvor nach § 6 Z 6 EStG 1988 in das Ausland überführt worden ist und dabei die Steuerschuld nicht festgesetzt worden ist.

In diesem Fall sind die (fortgeschriebenen) Buchwerte vor der Auslandsüberführung maßgebend (vgl. EStR 2000 Rz 2517h ), bei späterer Gewinnverwirklichung sind allerdings nachweislich im Ausland entstandenen stillen Reserven auszuscheiden. Eine Veräußerung nach erfolgtem Reimport führt nicht zur Nachversteuerung zB gemäß § 1 Abs. 2 fünfter Satz UmgrStG oder § 6 Z 6 lit. b Z 2 EStG 1988 , sondern ist im Zeitpunkt der Realisation als laufender Geschäftsfall zu erfassen.

Beispiel 1:

Die A-GmbH hatte im Jahre 01 Wirtschaftsgüter auf ihre in der EU ansässige Tochter B-AG übertragen und nach § 6 Z 6 EStG 1988 in Verbindung mit § 7 KStG 1988 die Nichtfestsetzung der Steuerschuld beantragt. Im Zuge der Import-Verschmelzung der B-AG auf die durch formwechselnde Umwandlung zur AG gewordenen und verschmelzungsbedingt zur A-SE gewandelten übernehmenden Körperschaft zum 31.12.04 werden die seinerzeit übertragenen Wirtschaftsgüter in das Inland verbracht. Da die exportierende Gesellschaft in der Folge ihr Vermögen wieder zurückerhält, hat sie die (fortgeschriebenen) Buchwerte zum 31.12.01 anzusetzen. Bei späterer Veräußerung ist der Veräußerungsgewinn um die im Ausland entstandenen Wertsteigerungen zu vermindern.

Sollte das rückübertragene Vermögen hingegen nicht von der nunmehr übernehmenden Körperschaft (sondern von einem anderen Abgabenpflichtigen) in das Ausland übertragen worden sein, ist die Neubewertung vorzunehmen. Hat der exportierende Abgabepflichtige einen Steueraufschub beantragt, bleibt diese Steuerhängigkeit auch nach dem Import aufrecht und wird bei Realisierung im Inland schlagend. Ist der exportierende Abgabepflichtige umgründungsbedingt untergegangen (Verschmelzung; Umwandlung; Aufspaltung), ist dann keine Neubewertung gemäß § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG vorzunehmen, wenn die inländische übernehmende Körperschaft Gesamtrechtsnachfolgerin jener Körperschaft ist, die das Vermögen zunächst ins Ausland übertragen und den Nichtfestsetzungsantrag gestellt hat.

Beispiel 1 2:

Die A-GmbH&CoKG hat anlässlich der Einbringung der Beteiligung an der X-GmbH zum 31.12.01 in die in der EU ansässige B Holding-AG nach Art. III UmgrStG nach § 16 Abs. 1 UmgrStG die Nichtfestsetzung der Steuerschuld beantragt. Im Zuge der Import-Verschmelzung der B-AG auf die C-AG bzw. nachfolgend C-SE zum 31.12.04 entsteht bei dieser das Besteuerungsrecht ua. hinsichtlich der übernommenen Beteiligungen. Die C-SE hat die Beteiligungen mit dem gemeinen Wert anzusetzen.

Die A-GmbH&CoKG bleibt hinsichtlich der nicht festgesetzten Steuer hängig. Die Festsetzung hat zu erfolgen, wenn die C-SE die übernommene Beteiligung an der X-GmbH veräußert, die Höhe der festzusetzenden Steuer ergibt sich aus dem Unterschiedsbetrag zwischen dem Buchwert und dem gemeinen Wert zum Einbringungsstichtag, maximal aber dem Unterschiedsbetrag zwischen Buchwert zum Einbringungsstichtag und dem von der C-SE erzielten Veräußerungserlös.

Werden Kapitalanteile umgründungsbedingt auf einen ausländischen der EU angehörenden oder in Norwegen (Rz 158) ansässigen Rechtsnachfolger übertragen, unterbleibt unter den Voraussetzungen des § 16 Abs. 1 UmgrStG eine sofortige oder aufgeschobene Steuerfestsetzung, ohne dass sich im Falle der Import-Verschmelzung etwas an der Abhängigkeit der Neubewertung von der Identität oder Nichtidentität der übernehmenden Körperschaft ändert.

Beispiel 2 3:

Der im Inland ansässige A bringt die in seinem Einzelunternehmen gehaltene Beteiligung an der inländischen B-GmbH zum 31.12.01 (Buchwert 1.000, Verkehrswert 5.000) nach Art. III UmgrStG in die in der EU ansässige vermögensverwaltende C-GmbH gegen Gewährung neuer Anteile an dieser ein. A beantragt nach § 16 Abs. 1 UmgrStG die Nichtfestsetzung der entstandenen Steuerschuld (siehe dazu auch Rz 860a ff). Die Anschaffungskosten der als Gegenleistung gewährten Beteiligung an der C-GmbH betragen nach § 20 Abs. 2 Z 5 UmgrStG zunächst dem Buchwert, im Falle der Gewinnrealisierung im Ausland wäre die Festsetzung der aufgeschobenen Steuerschuld nach § 20 Abs. 2 Z 5 UmgrStG mit der Anhebung der Anschaffungskosten um den Realisierungswert verbunden.

Im Zuge der Import-Verschmelzung der formwechselnd in eine AG umgewandelten C-GmbH auf die inländische D-AG bzw. nachfolgend D-SE zum 31.12.04 erlangt die Republik Österreich ua. hinsichtlich der seinerzeit von A eingebrachten Beteiligung (wieder) das Besteuerungsrecht.

- Die D-SE hat die übernommene Beteiligung mit dem gemeinen Wert zum Verschmelzungsstichtag (zB 5.800) anzusetzen. Bei späterer Veräußerung der Beteiligung lösen bei ihr nur neu entstandene stille Reserven eine Veräußerungsgewinnbesteuerung aus.

- A bleibt auf Grund des in § 16 Abs. 1 UmgrStG verankerten Besteuerungsvorbehaltes auch nach der Import-Verschmelzung hängig, der Tausch der Anteile an der C-GmbH gegen Aktien an der übernehmenden D-SE ist nach § 5 Abs. 1 UmgrStG steuerneutral, dh die Anschaffungskosten von 1.000 haben sich verschmelzungsbedingt nicht geändert. Die Festsetzung der aufgeschobenen Steuer hat in jenem Jahr zu erfolgen, in dem die D-SE die übernommene Beteiligung veräußert. Die Höhe der festzusetzenden Steuer ergibt sich aus dem Unterschiedsbetrag zwischen dem Buchwert und dem gemeinen Wert zum Einbringungsstichtag, maximal aber dem Unterschiedsbetrag zwischen Buchwert zum Einbringungsstichtag und dem von der D-SE erzielten Veräußerungserlös. Erzielt die D-SE bei der Veräußerung am 15.5.06 a) 6.000, b) 4.200, entsteht im Fall a) Einkommensteuerpflicht in Höhe von 4.000 und im Fall b) eine solche von 3.200. Die Anschaffungskosten der Beteiligung an der D-SE erhöhen sich mit 15.5.06 im Falle a) um 4.000 auf 5.000 und im Falle b) um 3.200 auf 4.200.

Rz 160e wird neu eingefügt (Ausschüttungsfiktion für Importverschmelzungen aufgrund des AbgÄG 2010)

Ist die übernehmende Körperschaft am Verschmelzungsstichtag an einer übertragenden ausländischen Körperschaft beteiligt (up-stream Importverschmelzung) und würden die Gewinnanteile der übertragenden Körperschaft bei der übernehmenden Körperschaft aufgrund § 10 Abs. 4 oder 5 KStG 1988 steuerpflichtig sein, ist gemäß § 3 Abs. 1 Z 3 UmgrStG bei der übernehmenden Körperschaft ein fiktiver Ausschüttungsgewinn zu erfassen. Diese fiktive Ausschüttungsbesteuerung betrifft daher jene Auslandsbeteiligungen, bei denen zur Vermeidung von Steuerhinterziehung und Missbrauch bzw. wegen Niedrigbesteuerung von Passiveinkünften im Ausland der Methodenwechsel (Anrechnungsmethode statt Befreiungsmethode) für Gewinnteile zur Anwendung kommt.Der fiktive Ausschüttungsbetrag errechnet sich unter Berücksichtigung der Beteiligungsquote aus der Differenz zwischen dem Reinvermögen der übertragenden Körperschaft und dem von der übernehmenden Körperschaft eingezahlten Nennkapital. Maßgeblich sind die Werte der der Verschmelzung zugrunde liegenden Bilanz der übertragenden Körperschaft. Kein eingezahltes Nennkapital iSd § 3 Abs. 1 Z 3 UmgrStG liegt bei einer Kapitalerhöhung aus Gesellschaftsmitteln ( § 3 Abs. 1 Z 29 EStG 1988 ) vor.

Rz 183 wird geändert (Anpassung der Beteiligungshöhe an das BudBG 2003 sowie Anpassung an die neue Regelungstechnik, dh. keine fiktive Teilwertabschreibung mehr; klarere Formulierung welcher Stichtag für die Bewertung maßgeblich ist)

Waren sowohl die übertragende Körperschaft als auch die übernehmende Körperschaft vor der Verschmelzung zu weniger als 10% beteiligt und entsteht bei der übernehmenden Körperschaft verschmelzungsbedingt eine internationale Schachtelbeteiligung, ist mangels einer Optionsmöglichkeit (siehe Rz 180) der volle Unterschiedsbetrag zwischen dem höheren Teilwert der Beteiligung im Verschmelzungszeitpunkt (Verschmelzungsstichtag) und dem neuen Buchwert der Beteiligung als fiktive Teilwertabschreibung in Evidenz zu nehmen im Veräußerungsfall von der Steuerfreiheit ausgenommen. Der Unterschiedsbetrag ist daher in Evidenz zu nehmen.Als Buchwert gilt der steuerlich maßgebende Buchwert. Wurde auf die Beteiligung vor der Verschmelzung eine steuerwirksame Teilwertabschreibung gemäß § 12 Abs. 3 Z 2 KStG 1988 vorgenommen, ist dieser Buchwert unabhängig davon maßgebend, ob die Siebentelabsetzung bis zum Verschmelzungsstichtag abgeschlossen wurde. Die übernehmende Körperschaft setzt als Gesamtrechtsnachfolgerin die offenen Siebentel ab (Rz 128).

Rz 193 und 194 werden geändert (Entfernung des Verweises auf Rz 160a im vorletzten Absatz von Rz 193 und Einfügung in die Rz 194)

Im Falle einer Verschmelzung ausländischer Körperschaften (siehe Rz 36 ff) geht der einer inländischen Betriebsstätte der übertragenden Körperschaft zurechenbare Verlust bzw. Verlustvortrag (§ 102 Abs. 2 Z 2 EStG 1988 in Verbindung mit § 21 Abs. 1 Z 1 letzter Satz KStG 1988) auf die übernehmende Körperschaft über und kann mit zukünftigen Betriebsstättengewinnen verrechnet werden. Gleiches gilt für inländisches unbewegliches Vermögen der übertragenden unter § 21 Abs. 1 Z 3 KStG 1988 fallenden Körperschaft, das einer inländischen Betriebsstätte gleichgestellt ist.Im Falle einer Exportverschmelzung geht der einer inländischen Betriebsstätte oder inländischem unbeweglichen Vermögen der übertragenden Körperschaft zurechenbare Verlust bzw. Verlustvortrag (§ 8 Abs. 4 Z 2 KStG 1988) auf die übernehmende Körperschaft über und kann im Rahmen der beschränkten Körperschaftsteuerpflicht nach Maßgabe des § 102 Abs. 2 Z 2 EStG 1988 in Verbindung mit § 21 Abs. 1 Z 1 letzter Satz KStG 1988 abgesetzt werden.

Zur Importverschmelzung siehe Rz 160a.

Die Diskriminierungsverbote der Doppelbesteuerungsabkommen, die im gegebenen Zusammenhang im Gleichklang mit den Nichtdiskriminierungserfordernissen des EU-Rechtes ausgelegt werden, sind zu beachten; danach kommt § 102 Abs. 2 Z 2 EStG 1988 nur die Wirkung eines Schutzmechanismus gegen tatsächliche Verlustdoppelverwertungen zu. Der Verlustvortrag in der inländischen Betriebsstätte wird daher nur mehr dann verwehrt, wenn diese Verluste auch im ausländischen Staat - ohne dortige Nachversteuerung - verwertet werden.

Voraussetzung für den Übergang der Verluste der übertragenden Körperschaft ist die Buchwertfortführung. Im Falle der Aufwertung eines Auslandsvermögens ist der Übergang des Verlustvortrages hinsichtlich des dem Inlandsvermögen zuordenbaren Verlustes nicht beeinträchtigt.Im Falle einer Import-Verschmelzung sind die mit ausländischen Betriebsstätten oder sonstigem Vermögen der übertragenden Körperschaft verbundenen nach ausländischem Abgabenrecht ermittelten Verluste mangels der Eigenschaft von Verlusten im Sinne des § 8 Abs. 4 Z 2 KStG 1988 kein Gegenstand des Verlustvortragsübergangs. Soweit das Besteuerungsrecht der Republik Österreich entsteht, kommt ein Verlustvortragsübergang zusätzlich durch die Neubewertung nicht in Betracht (siehe auch Rz 160a).

Rz 200 wird geändert (Aufnahme VwGH 18.11.2009, 2006/13/0160, betreffend das Schicksal von Verlusten aus dem Halten eines Mitunternehmeranteiles)

Die Begriffe "Betrieb" und "Teilbetrieb" sind nach ertragsteuerlichen Kriterien auszulegen (siehe EStR 2000 Rz 5506 ff). Entsteht ein Verlust aufgrund des Haltens eines Mitunternehmeranteiles, ist als verlustverursachendes Vermögen der von der Mitunternehmerschaft geführte Betrieb anzusehen. Besteht dieser Mitunternehmerbetrieb im Zeitpunkt des Verschmelzungsstichtages (anteilig) bei der übertragenden Körperschaft nicht mehr, kommt es daher zu einem Untergang der durch diesen Mitunternehmeranteil verursachten Verluste (VwGH 18.11.2009, 2006/13/0160 ). Auch die vor der Verschmelzung erfolgte (aliquote) Übertragung des Mitunternehmeranteiles führt zu einem (aliquoten) Wegfall der durch den Anteil verursachten Verluste.Der Verkauf, die Stilllegung oder die qualifizierte Umfangsverminderung einer (verlustverursachenden) Produktionseinheit oder Filiale, die für sich keine Teilbetriebseigenschaft aufweist, vor dem Verschmelzungsstichtag führt daher für sich allein zu keiner Kürzung eines Verlustabzuges. Näheres siehe Rz 202.

Rz 207a wird neu eingefügt (Aussage zum Schicksal von gemäß § 4 UmgrStG übergegangenen Verlusten bei Folgeumgründungen)

Wurden von der übertragenden Körperschaft bei einer vorgelagerten Umgründung mit einem (Teil)Betrieb Verluste übernommen, die sie bis zum Verschmelzungsstichtag noch nicht verwerten konnte, ist ein objektbezogener Übergang nur möglich, wenn der verlustverursachende (Teil)Betrieb am Verschmelzungsstichtag als eigenständiges Verlustzuordnungsobjekt tatsächlich vorhanden ist.Hat ein (Teil)Betrieb, der die Verluste verursachte, seine Identität als eigenständige Einheit verloren, weil er nach einer Vorumgründung mit dem Betrieb der nunmehr übertragenden Körperschaft vereinigt wurde, ist der Objektbezug grundsätzlich nicht mehr gegeben. Es bestehen jedoch keine Bedenken, den Verlustübergang anzuerkennen, wenn nachgewiesen wird, dass der verlustverursachende (Teil)Betrieb in Folge der Eingliederung zwar seine Identität als eigenständige Einheit verloren hat, die verlustverursachenden Aktivitäten aber im Rahmen des Gesamtbetriebes der übertragenden Körperschaft noch in vergleichbarem ( § 4 Z 1 lit. c UmgrStG ) Umfang vorhanden sind.

Beispiel:

Ein Einzelunternehmer betreibt einen Elektrogerätehandel an zwei Standorten, wobei die Filialen als Teilbetriebe anzusehen sind (vgl. EStR 2000 Rz 5593 ). Eine der Filialen, die in der Vergangenheit Verluste verursacht hat, die noch nicht verrechnet sind, wird in die X-GmbH eingebracht, die ebenfalls einen Elektrogerätehandel betreibt. Ist aufgrund von organisatorischen Maßnahmen (zB einheitliche Werbung für alle Standorte) zwar die ertragsteuerliche Teilbetriebseigenschaft der eingebrachten Filiale bei der X-GmbH in der Folge weggefallen, wird aber jene betriebliche Aktivität, die den Verlust verursacht hat, in der übernehmenden X-GmbH unverändert fortgesetzt, dh. die übernommene Filiale wird weiter betrieben, gehen diese im Rahmen der Einbringung übergegangenen Verluste bei einer nachfolgenden Verschmelzung der X-GmbH auf die Y-GmbH über.

Rz 208 wird ergänzt (Umschreibung des Vorliegens einer Portfolioveranlagung)

Bei ausschließlich vermögensverwaltend tätigen Körperschaften ist die kleinste Verlustzuordnungseinheit für die Beurteilung des objektbezogenen Verlustvortragsübergangs der einzelne Vermögensteil von nicht untergeordneter Bedeutung (zB eine Liegenschaft einer vermögensverwaltenden Kapitalgesellschaft oder eine wesentliche Beteiligung einer Holdinggesellschaft). Verluste, die von jenen Vermögensteilen verursacht wurden, die am Verschmelzungsstichtag nicht mehr oder nicht mehr in wirtschaftlich vergleichbarem Umfang vorhanden sind, gehen bei der Verschmelzung unter.Im Bereich des Kapitalvermögens, das im Sinne einer Portfolioveranlagung verwaltet wird, ist - auf Grund des Funktionszusammenhanges - von einer einzigen Zuordnungseinheit auszugehen. Unter einer Portfolioveranlagung ist die Bündelung eines Wertpapierbestandes für einen einheitlichen Veranlagungszweck zu verstehen, wobei es sich nicht um wesentliche Beteiligungen handeln darf. In ein Portfolio können auch verschiedene Wertpapiertypen fallen (zB Aktien und Anleihen). Unter Berücksichtigung des Veranlagungszweckes liegt eine wesentliche Beteiligung jedenfalls vor, wenn der Anteil zumindest 1% beträgt.

Rz 210 wird geändert (Aufnahme eines detaillierteren Beispiels)

§ 4 Z 1 lit. a UmgrStG normiert, dass die übergehenden Verluste erstmals in jenem Veranlagungszeitraum (= Kalenderjahr) von der übernehmenden Körperschaft als Sonderausgabe abgezogen werden können, das dem Jahr folgt, in das der Verschmelzungsstichtag fällt.Beispiel 1:

Die X-GmbH (Bilanzstichtag 31.12.) wird zum 30.9.09 auf die Y-GmbH (Bilanzstichtag ebenfalls 31.12.) verschmolzen. Das durch den Betrieb der X-GmbH für den Zeitraum 1.1.09 bis 30.09.09 erzielte Ergebnis beträgt 40.000. Die X-GmbH verfügt zum 31.12.08 über Verlustvorträge von 200.000.

Das Ergebnis der X-GmbH für das Rumpfwirtschaftsjahr 1.1.09 bis 30.9.09 beträgt unter Berücksichtigung des Verlustabzuges 10.000 (aufgrund der Vortragsgrenze des § 2 Abs. 2b Z 2 EStG 1988 ).

Das von der X-GmbH für den Zeitraum 1.10. bis 31.12.09 unternehmensrechtlich erzielte Ergebnis geht in die Gewinnermittlung der Y-GmbH im Rahmen der Veranlagung 09 ein ( § 3 Abs. 1 UmgrStG ), ohne dass ihr für diesen Zeitraum die Verlustabzüge der X-GmbH bereits zur Verfügung stehen. Auf die Y-GmbH gehen ab der Veranlagung 10 sohin 170.000 an Verlustvorträgen bei Vorliegen der Voraussetzungen des § 4 UmgrStG über.

Beispiel 2:

Die übernehmende Gesellschaft bilanziert auf den 31.3.02:

Unabhängig davon, ob die Verschmelzung zB auf den 31.1., 31.3., 30.6. oder 31.12.02 erfolgt, steht ein bei der übertragenden Gesellschaft bestehender vortragsfähiger Verlust aus 01 sowie ein laufender Verlust aus 02 der übernehmenden Gesellschaft erst ab der Veranlagung 03 (= Wirtschaftsjahr 1.4.02 - 31.3.03) als Sonderausgabe zu.

Rz 211 wird geändert (Offene Abschreibungssiebentel fallen aufgrund VwGH 14.10.2010, 2008/15/0212, unter die Regelung des § 4 UmgrStG)

Zu den Schwebeverlusten, die nicht unter § 8 Abs. 4 Z 2 KStG 1988 in Verbindung mit § 18 Abs. 6 und Abs. 7 EStG 1988 fallen, zählen ua. solche nach § 26a Abs. 6 KStG 1988, nach § 2 Abs. 2a EStG 1988 und § 7 Abs. 2 KStG 1988 sowie - soweit noch vorhanden - gemäß § 10 Abs. 8 EStG 1988 in der Fassung BGBl. Nr. 201/1996 oder § 23a EStG 1972. Nicht zu den Schwebeverlusten gehören am Verschmelzungsstichtag offene Siebentel aufgrund einer abzugsfähigen Teilwertabschreibung oder aufgrund eines Verlustes anlässlich der Veräußerung bzw. eines sonstigen Ausscheidens einer zum Anlagevermögen gehörenden Beteiligung gemäß § 12 Abs. 3 Z 2 KStG 1988 .Für Verschmelzungsbeschlüsse ab dem 1.1.2011 gilt Folgendes:

Offene Siebentel aufgrund einer abzugsfähigen Teilwertabschreibung oder aufgrund eines Verlustes anlässlich der Veräußerung bzw. eines sonstigen Ausscheidens einer zum Anlagevermögen gehörenden Beteiligung gemäß § 12 Abs. 3 Z 2 KStG 1988 sind von der Regelung des § 4 UmgrStG umfasst, weil § 4 UmgrStG an den Verlustentstehungszeitpunkt anknüpft (VwGH 14.10.2010, 2008/15/0212 ; siehe Rz 254).

Rz 228 wird geändert (Klarstellung, dass die nachfolgende Kürzung im Fall einer nachfolgenden Verschmelzung mit der vormaligen Zwischengesellschaft nur hinsichtlich jener Verluste gilt, die bei der (ehemaligen) Enkelgesellschaft entstanden sind sowie Einfügung eines Beispiels)

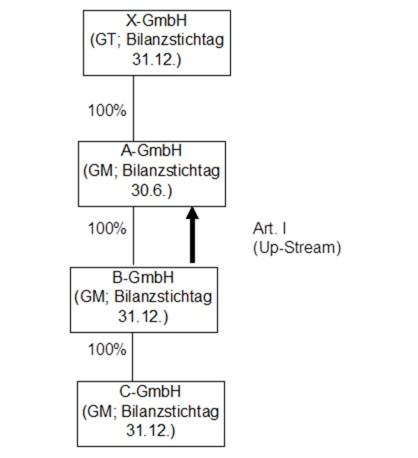

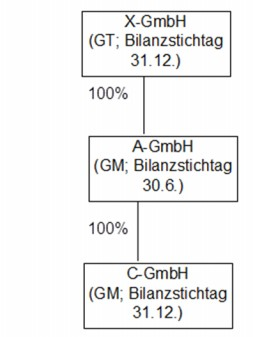

In Fällen mittelbarer Verschmelzungen sind die Verlustvorträge der Enkelgesellschaft um Teilwertabschreibungen der Großmuttergesellschaft auf die Beteiligung an der Mutter(Zwischen)Gesellschaft, soweit sie auf die Enkelgesellschaft zurückzuführen sind, zu kürzen. Teilwertabschreibungen der Zwischengesellschaft auf die Beteiligung der Enkelgesellschaft sind dabei unbeachtlich. Für den Fall einer nachfolgenden Verschmelzung mit der vormaligen Zwischenkörperschaft unterbleibt eine nochmalige Kürzung, soweit die Verluste der Enkelgesellschaft betroffen sind.Beispiel:

Die A-GmbH ist mit 100% an der B-GmbH und die B-GmbH wiederum mit 100% an der C-GmbH beteiligt. Im Jahr 06 hat die A-GmbH auf die Beteiligung an der B-GmbH eine steuerwirksame Teilwertabschreibung von 700 vorgenommen, die zu 400 auf Verluste der C-GmbH und zu 300 auf solche der B-GmbH zurückzuführen ist. Die B-GmbH hat im selben Jahr eine Teilwertabschreibung auf die Beteiligung an der C-GmbH iHv 400 durchgeführt. Der Verlustvortrag der B-GmbH beträgt 1.000 und jener der C-GmbH 1.500.

Im Jahr 07 wird die C-GmbH up-Stream auf die A-GmbH verschmolzen. Sodann erfolgt 09 eine down-Stream-Verschmelzung der A-GmbH auf die B-GmbH.

Aufgrund der Up-Stream-Verschmelzung der C-GmbH auf die A-GmbH hat im Jahr 08 eine Kürzung der von der C-GmbH auf die A-GmbH übergehenden vortragsfähigen Verluste von 400 zu erfolgen.

Infolge der anschließenden Down-Stream-Verschmelzung sind die vortragsfähigen Verluste der B-GmbH um einen Betrag von 300 (und nicht 700) zu kürzen.

Rz 233 wird geändert (Vorziehen der Aussage zum Wirksamwerden der Kürzung bei Doppelverlustverwertung vor die Beispiele)

Für in nach 1995 endenden Wirtschaftsjahren vorgenommene Teilwertabschreibungen bezieht sich die Kürzung auf den vollen Betrag der Teilwertabschreibung (abzüglich späterer Zuschreibungen), unabhängig davon, in welchem Ausmaß sie nach der ab der Veranlagung 1996 geltenden Siebentelverteilung nach § 12 Abs. 3 Z 2 KStG 1988 bis zum Verschmelzungsstichtag tatsächlich bereits geltend gemacht werden konnte.Die Kürzung hat im up-stream-merger-Fall in dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum und im down-stream-merger-Fall in dem Veranlagungszeitraum zu erfolgen, in das der Verschmelzungsstichtag fällt.

Beispiel:

a) up stream merger:

Die zum 31.12. bilanzierende Tochtergesellschaft T-GmbH wird als übertragende Gesellschaft zum 30.6.00 mit ihrer ebenfalls auf den 31.12. bilanzierenden 100-prozentigen Muttergesellschaft M-GmbH (= übernehmende Gesellschaft) "up stream" verschmolzen. Als Folge der Verschmelzung sind die vortragsfähigen Verluste der übertragenden Tochtergesellschaft im Gesamtbetrag von 20.000 um die bei der Muttergesellschaft vorgenommene dem Grunde nach abzugsfähige Teilwertabschreibung von 10.000 zu kürzen. Der Verlustvortrag der Tochtergesellschaft T-GmbH geht in dem dem Verschmelzungsstichtag 30.6.00 folgenden Veranlagungsjahr 01 auf die übernehmende M-GmbH über. Auch die Kürzung hat in diesem Jahr (= 01) zu erfolgen. Die vortragsfähigen Verluste der übernehmenden M-GmbH in Höhe von 9.000 sind von der Kürzung nicht betroffen und stehen ungekürzt auch im Verschmelzungsjahr zur Verfügung.

b) down-stream-merger:

Die zum 31.12. bilanzierende Muttergesellschaft M-GmbH wird als übertragende Gesellschaft per 30.6.00 auf ihre ebenfalls zum 31.12. bilanzierende 100-prozentige Tochtergesellschaft T-GmbH (= übernehmende Gesellschaft) "down stream" verschmolzen. Als Folge der Verschmelzung sind die eigenen vortragsfähigen Verluste der übernehmenden Tochtergesellschaft im Gesamtbetrag von 20.000 um die bei der Muttergesellschaft vorgenommene dem Grunde nach abzugsfähige Teilwertabschreibung von 10.000 zu kürzen. Die Kürzung wird im Veranlagungszeitraum 00 (= Verschmelzungsjahr) wirksam. Die Verluste der übertragenden M-GmbH in Höhe von 9.000 sind von der Kürzung zwar nicht betroffen, stehen der übernehmenden T-GmbH nach § 4 Z 1 lit. a UmgrStG aber erst ab dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum, also bei der Veranlagung 01 zur Verfügung.

Vor der (neuen) Rz 254 wird ein neuer Abschnitt 1.4.8. eingefügt und erhält der bisherige Abschnitt 1.4.8. die Bezeichnung 1.4.9.

1.4.8. Behandlung von Verlustkomponenten aus einer Teilwertabschreibung gemäß § 12 Abs. 3 Z 2 KStG 1988

Rz 254 wird neu eingefügt (Anwendung des § 4 UmgrStG auf offene Siebentel aus Teilwertabschreibungen bzw. Veräußerungsverlusten gemäß § 12 Abs. 3 Z 2 KStG 1988)

Im Hinblick auf das Erfordernis einer Verteilung des Aufwandes aus einer Teilwertabschreibung auf zum Anlagevermögen gehörende Beteiligungen an Körperschaften (im Sinne des § 10 KStG 1988 ) oder eines Verlustes aus der Veräußerung oder aus einem sonstigen Ausscheiden (zB Liquidation) einer derartigen Beteiligung auf sieben Jahre können sich Siebentelkomponenten mangels Verrechnung mit Gewinnen im vortragsfähigen Verlust befinden oder als offene Siebentelbeträge am Stichtag vorhanden sein. Die im vortragsfähigen Verlust enthaltenen Komponenten teilen das Schicksal der übrigen Verluste und gehen nach Maßgabe des § 4 UmgrStG über oder nicht über bzw. bleiben bei der übernehmenden Körperschaft abzugsfähig oder nicht. Im Hinblick auf die gleiche Grundlage sind die am Stichtag offenen Komponenten nicht anders zu behandeln als die übrigen Verluste. Auch für sie ist der Übergang auf die übernehmende Körperschaft bzw. die Fortsetzung bei der übernehmenden Körperschaft davon abhängig, ob der Objektbezug und die Vergleichbarkeit gegeben ist (VwGH 14.10.2010, 2008/15/0212 ).Beispiel:

Im Jahr 02 führt die X-AG (Bilanzstichtag 31.12.) auf die 50-prozentige Beteiligung an der inländischen A-GmbH eine Teilwertabschreibung über 70.000 durch, die steuerlich zu einem Verlust führt. Sie macht das erste Siebentel im Rahmen der Veranlagung 02 geltend. Zum Stichtag 30.9.03 wird die X-AG auf die Y-AG (Bilanzstichtag ebenfalls 31.12.) verschmolzen. Im Jahr 03 kann nur die X-AG ein weiteres Siebentel aus der Teilwertabschreibung geltend machen, nicht aber die Y-AG, weil auch für die noch offenen Siebentel aus der Teilwertabschreibung § 4 UmgrStG zur Anwendung kommt und daher eine Geltendmachung erstmals in dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum, dh. im Jahr 04 möglich ist. Weiters ist eine Geltendmachung der offenen Teilwertabschreibungssiebentel durch die Y-AG ab 04 nur dann möglich, wenn die Voraussetzungen des § 4 UmgrStG wie insbesondere Vorhandensein des verlustverursachenden Vermögens am Stichtag und Vergleichbarkeit des vorhandenen Vermögens gegeben sind.

Rz 258 wird geändert (Streichung aufgrund BudBG 2007 und AbgSiG 2007)

Im Rahmen einer Verschmelzung erhalten die Gesellschafter für den Verlust der Anteile an der übertragenen Gesellschaft als Ausgleich idR entsprechende Gegenleistungen.Diese Abfindungen können etwa sein:

- neue Gesellschaftsanteile der übernehmenden Körperschaft auf Grund einer durchgeführten Kapitalerhöhung (siehe Rz 264 ff);

- eigene Anteile der übernehmenden Gesellschaft (siehe Rz 282);

- Anteile der übernehmenden Gesellschaft, die von den Altgesellschaftern der übernehmenden Gesellschaft überlassen werden (siehe Rz 286 ff);

- durchgereichte Anteile an der übernehmenden Körperschaft im Zuge eines down-stream-mergers (siehe Rz 280 f);

- Zuzahlungen zum Spitzenausgleich (siehe Rz 266 ff);

- entgeltlicher Verzicht durch Barabfindungen oder sonstige Vermögenswerte (zB Anteile an dritten Gesellschaften; siehe Rz 289).

Mit Ausnahme des letzten Falles liegt grundsätzlich infolge des § 5 UmgrStG Steuerneutralität vor.

Rz 259 wird geändert (Streichung der Erwähnung des down-Stream-Mergers)

§ 5 UmgrStG ist auch anzuwenden, wenn die Gesellschafter der übertragenen Gesellschaft auf Grund des vor der Verschmelzung vorliegenden Beteiligungsverhältnisses keine Abfindung erhalten, zB bei Konzernverschmelzungen in der Form eines up-stream-mergers, eines down-stream-mergers oder bei Schwesternverschmelzungen (siehe Rz 280 f und Rz 282), sowie beim (unentgeltlichen) Verzicht nach § 224 Abs. 2 Z 2 AktG (siehe Rz 287 f).Entfall der Rz 261 (Einführung der Rückwirkungsfiktion auf Anteilinhaberebene durch BudBG 2007)

Randzahl 261: entfällt

Rz 262 wird geändert (Einführung der Rückwirkungsfiktion auch auf Anteilsinhaberebene durch BudBG 2007)

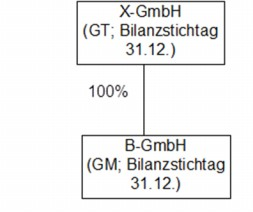

Anteile an der übernehmenden Körperschaft gelten gemäß § 5 Abs. 1 Z 1 UmgrStG mit Beginn des dem Verschmelzungsstichtag folgenden Tages als erworben. Dieser rückwirkend fingierte Anteilserwerb ist nach § 9 Abs. 5 dritter Satz KStG 1988 für die finanzielle Verbindung im Rahmen der Gruppenbesteuerung relevant (siehe Rz 349b), sofern die Beteiligung an der übertragenden Körperschaft auch tatsächlich spätestens am Folgetag des Verschmelzungsstichtages angeschafft wurde.Beispiel:

Die X-GmbH ist Gruppenträger einer Unternehmensgruppe. Seit Mitte 01 hält die X-GmbH einen 30-prozentigen Anteil an der A-GmbH und einen 40-prozentigen an der B-GmbH (Wirtschaftsjahr = Kalenderjahr). Zum 31.12.01 wird die A-GmbH auf die B-GmbH aufgrund des Verschmelzungsbeschlusses vom 28.9.02 rückwirkend verschmolzen. Verschmelzungsbedingt erhält der Gruppenträger von den übrigen Anteilsinhabern weitere 15%, sodass er ab 1.1.02 mit 55% an der B-GmbH beteiligt ist.

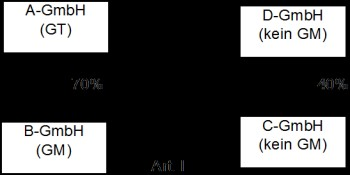

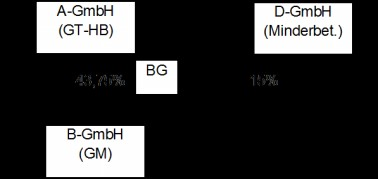

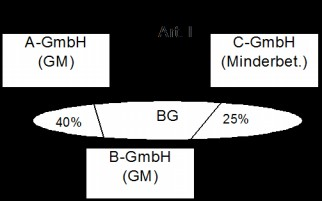

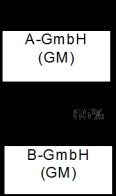

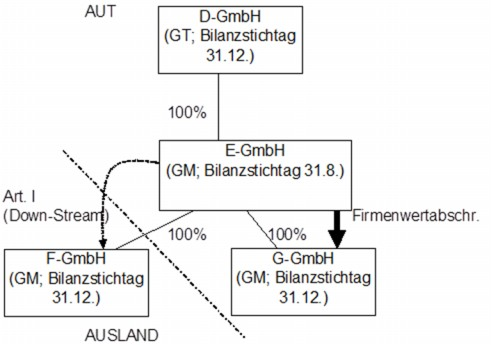

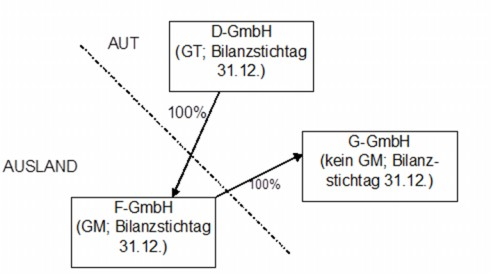

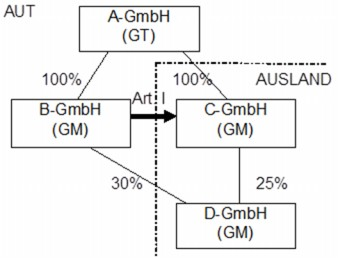

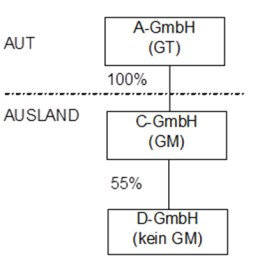

Die Aufnahme der B-GmbH in die Unternehmensgruppe ist ab der Veranlagung 02 möglich, weil die X-GmbH sowohl an der übertragenden als auch der übernehmenden Körperschaft durchgehend im Jahr 02 beteiligt war.