Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Schlagworte: | Wartungserlass, Richtlinienwartung |

Verweise: | UGB, Unternehmensgesetzbuch, dRGBl. S 219/1897 |

II. Änderung des Abschnitt 4

Abschnitt 4 mit den Rz 361 bis Rz 495a lautet (Gruppenbesteuerung)

4. Besteuerung von Unternehmensgruppen (§ 9 KStG)

4.1 Allgemeines

361

So wie das Einkommensteuerrecht ist auch das Körperschaftsteuerrecht vom Grundsatz der Individualbesteuerung geprägt, das heißt, von der Zurechnung des Einkommens zu einem bestimmten Körperschaftsteuersubjekt, welches das Einkommen bezogen hat (§ 7 Abs. 1 KStG 1988). Dem entgegen enthält § 9 KStG 1988 eine spezielle Zurechnungsanordnung für das steuerliche Ergebnis von Unternehmensgruppen.

Kerngedanke der Gruppenbesteuerung ist die Zusammenfassung der steuerlichen Ergebnisse finanziell verbundener Körperschaften beim Gruppenträger. Nach § 9 Abs.1 KStG 1988 wird das Einkommen des jeweiligen Gruppenmitglieds bzw. der Verlust eines ausländischen Gruppenmitglieds dem Einkommen des beteiligten inländischen Gruppenmitglieds (bzw. dem Einkommen des Gruppenträgers vor dem Sonderausgabenabzug) in jenem Wirtschaftsjahr zugerechnet, in das der Bilanzstichtag des Wirtschaftsjahres des Gruppenmitglieds fällt. Diese Zurechnung gilt auch für Rumpfwirtschaftsjahre. In der Unternehmensgruppe werden die Ergebnisse beim Gruppenträger vereinigt und besteuert. Eine Ergebniskonsolidierung ist gesetzlich nicht zulässig.

Eine Umstellung des Wirtschaftsjahres nur mit der Begründung der Bildung einer Unternehmensgruppe ist nur dann zulässig, wenn durch die Umstellung die Bilanzstichtage in der Unternehmensgruppe vereinheitlicht werden.

362

Die in der Unternehmensgruppe vereinigten Körperschaften bleiben zwar subjektiv steuerpflichtig, sind aber (abgesehen von der Mindeststeuer) objektiv nicht steuerpflichtig. An der Spitze der Unternehmensgruppe steht der Gruppenträger, bei dem die Ergebnisse letztlich vereinigt und nach den allgemeinen Grundsätzen des Körperschaftsteuerrechts der Besteuerung unterworfen werden.

Da die Gruppenbesteuerung nur eine steuerliche Ergebniszurechnung ermöglicht, bleiben die unternehmensrechtlichen Ergebnisse der Mitglieder einer Unternehmensgruppe, abgesehen vom Steuerausgleich, davon unberührt. In der Unternehmensgruppe sind damit sowohl offene Ausschüttungen an die beteiligten Gruppenmitglieder und an die sonstigen Gesellschafter wie auch Gesellschaftereinlagen möglich.

4.2 Gruppenmitglieder

4.2.1 Allgemeines

363

Mit dem Begriff der Gruppenmitglieder werden nach § 9 Abs. 2 KStG 1988 alle Körperschaften angesprochen, die unter dem Gruppenträger in der Unternehmensgruppe vereinigt sind. Im Hinblick auf die mögliche vertikale Struktur verbundener Gruppenmitglieder ist der Begriff Gruppenmitglied doppelsinnig: Zum einen ist ein Gruppenmitglied in seiner Eigenschaft als untergeordnetes Gruppenmitglied "Beteiligungskörperschaft", zum anderen kann ein Gruppenmitglied in seiner Eigenschaft als übergeordnetes Gruppenmitglied auch "beteiligte Körperschaft" sein. Jede beteiligte Körperschaft ist zugleich auch Beteiligungskörperschaft. Beteiligte Körperschaften können nur inländische Körperschaften sein (siehe Rz 371 f).

Die Gruppenmitgliedschaft ist auf die in Abs. 2 taxativ aufgezählten Körperschaften beschränkt.

4.2.2 Rechtsform

364

Gruppenmitglieder als Beteiligungskörperschaft (untergeordnetes Gruppenmitglied) oder als beteiligte inländische Körperschaft (übergeordnetes Gruppenmitglied) können nach § 9 Abs. 2 erster TS KStG 1988 nur unbeschränkt steuerpflichtige Kapitalgesellschaften bzw., Erwerbs- und Wirtschaftsgenossenschaften sein.

Nach § 5 KStG 1988 oder nach einem Sondergesetz persönlich von der Körperschaftsteuer befreite Kapitalgesellschaften und Erwerbs- und Wirtschaftsgenossenschaften sind nur beschränkt körperschaftsteuerpflichtig und kommen daher als Gruppenmitglied nicht in Betracht. Ist eine subjektiv steuerbefreite Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft partiell unbeschränkt steuerpflichtig (siehe KStR 2001 Rz 142) und sind die Beteiligungen an gruppenfähigen Körperschaften dem unbeschränkt steuerpflichtigen Betrieb zuzurechnen, steht die subjektive Teilsteuerbefreiung der Eigenschaft dieser Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft als Gruppenmitglied nicht entgegen.

365

Nicht unbeschränkt steuerpflichtige ausländische Körperschaften können nach § 9 Abs. 2 zweiter TS KStG 1988 Gruppenmitglieder (Beteiligungskörperschaften) sein, wenn sie mit einer inländischen Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft vergleichbar sind und innerhalb der Unternehmensgruppe "ausschließlich" mit inländischen Gruppenmitgliedern oder dem Gruppenträger ausreichend finanziell verbunden sind (siehe Rz 369). Die Gruppenmitgliedschaft ist im Ausland auf eine Ebene begrenzt; Tochterkörperschaften von ausländischen Gruppenmitgliedern sind von der Unternehmensgruppe ausgeschlossen (siehe Rz 370).

4.2.3 Unternehmensgegenstand des Gruppenmitglieds

366

Die Qualifikation der in § 9 Abs. 2 KStG 1988 genannten Körperschaften als operativ oder vermögensverwaltend ist, abgesehen von der Frage der Zulässigkeit einer Firmenwertabschreibung (siehe Rz 448 ff), ohne Bedeutung.

4.2.4 Vorgesellschaft

367

Eine Vorgesellschaft (dazu KStR 2001 Rz 120 bis 122) kann trotz fehlender Eintragung im Firmenbuch bereits Gruppenmitglied bzw. Gruppenträger sein, sofern die Voraussetzungen des § 4 KStG 1988 erfüllt sind. Kommt die Eintragung im Firmenbuch nicht zustande, ist die Vorgesellschaft steuerlich wie eine Personengesellschaft (Mitunternehmerschaft) zu behandeln und kann daher von Beginn an nicht Gruppenmitglied bzw. Gruppenträger sein. Die bescheidmäßige Anerkennung der beantragten Unternehmensgruppe (siehe Rz 1561) hat daher erst nach der Eintragung im Firmenbuch des Gruppenträgers und der Mitglieder zu erfolgen.

4.2.5 Doppelt ansässige Gruppenmitglieder

368

Aus § 7 Abs. 3 KStG 1988 und aus der gesetzlichen Normierung der doppelt ansässigen Körperschaften beim Gruppenträger (siehe Rz 376 f) ergibt sich, dass doppelt ansässige Körperschaften auch als Gruppenmitglieder in Betracht kommen (zur Einstufung als ausländische oder inländische Körperschaft (siehe Rz 369 f). Sollte ein in- oder ausländisches Gruppenmitglied einer bestehenden Unternehmensgruppe doppelt ansässig werden, ergeben sich dadurch für den Gruppenaufbau keine Änderungen.

Beispiel:

a) Eine GmbH mit Geschäftsleitung und Sitz in Deutschland ist Mitglied einer Unternehmensgruppe. Verlegt die deutsche GmbH ihre Geschäftsleitung nach Österreich, wird sie zum unbeschränkt steuerpflichtigen Gruppenmitglied. Da sie aber weiterhin keine "inländische" Körperschaft ist (siehe Rz 369 f), kann durch die Verlegung der Geschäftsleitung keine weitere ausländische Ebene (Tochtergesellschaft der deutschen GmbH) in die Unternehmensgruppe einbezogenen werden, weil als beteiligte (übergeordnete) Körperschaft nach dem Gesetzeswortlaut nur eine "inländische" Körperschaft in Betracht kommt.

b) Verlegt umgekehrt eine GmbH mit Geschäftsleitung und Sitz in Österreich die Geschäftsleitung ins Ausland, bleibt sie eine unbeschränkt steuerpflichtige "inländische" Kapitalgesellschaft. Die ausländischen Töchter der österreichischen GmbH ("erste Auslandsebene") können unverändert Gruppenmitglieder bleiben.

Bei doppelt ansässigen Gruppenmitgliedern sind, anders als bei doppelt ansässigen Gruppenträgern (siehe Rz 377), keine zusätzlichen Voraussetzungen wie die im Firmenbuch eingetragene Zweigniederlassung und die Zurechnung der Beteiligung an Gruppenmitgliedern zur Zweigniederlassung erforderlich. Ein inländischer Betrieb oder eine inländische Betriebsstätte ist daher für ein doppelt ansässiges Gruppenmitglied nicht erforderlich.

4.2.6 Ausländische Gruppenmitglieder

4.2.6.1 Ausländische Körperschaft und Vergleichbarkeit

369

Nicht unbeschränkt steuerpflichtige ausländische Körperschaften kommen nach § 9 Abs. 2 zweiter TS KStG 1988 als Gruppenmitglieder in Betracht, wenn sie mit einer inländischen Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft vergleichbar sind. Eine ausländische Körperschaft liegt dann vor, wenn sich der Sitz der Körperschaft nicht in Österreich befindet. Ob eine ausländische Körperschaft mit einer inländischen Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft vergleichbar ist, ist aus dem Blickwinkel des österreichischen Gesellschaftsrechts zu beurteilen. Die ausländische Körperschaft muss hinsichtlich ihrer Wesensmerkmale einer inländischen Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft entsprechen (Typenvergleich, siehe Rz 551).

370

Steht ein ausländisches Gruppenmitglied seinerseits an der Spitze einer nach ausländischem Abgabenrecht gebildeten "Gruppe" oder "Organschaft", kann nur das ausländische Gruppenmitglied individuell als solches in die (nationale) Gruppe einbezogen werden, weil nur das ausländische Gruppenmitglied einer inländischen Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft vergleichbar ist (siehe auch Rz 383 und Rz 431 ff zur "Nachverrechnung").

4.2.6.2 Ausschluss der Gruppenzugehörigkeit von Tochtergesellschaften von ausländischen Gruppenmitgliedern

371

Ein ausländisches Gruppenmitglied darf nach § 9 Abs. 2 zweiter TS KStG 1988 innerhalb der Unternehmensgruppe "ausschließlich" mit unbeschränkt steuerpflichtigen Gruppenmitgliedern oder dem Gruppenträger ausreichend finanziell iSd § 9 Abs. 4 KStG 1988 verbunden sein. Die Gruppenbildung im Ausland ist daher auf eine Ebene begrenzt; ausländische Tochterkörperschaften eines ausländischen Gruppenmitglieds sind von der Unternehmensgruppe ausgeschlossen. Die erforderliche "Ausschließlichkeit" der ausreichenden finanziellen Verbindung hat nur für die Gruppenzugehörigkeit Bedeutung, eine Beteiligung anderer nicht zur Gruppe gehörender Personen an der ausländischen Körperschaft hindert die Gruppenzugehörigkeit nicht.

Auch eine inländische Tochterkörperschaft eines ausländischen Gruppenmitglieds, die mit diesem gemäß § 9 Abs. 4 ausreichend finanziell verbunden ist, kann nicht in die Unternehmensgruppe einbezogen werden, weil nach § 9 Abs. 2 KStG 1988 die "beteiligte Körperschaft" (übergeordnetes Gruppenmitglied) eine "inländische" Körperschaft sein muss. Tochterkörperschaften (Beteiligungsausmaß über 50%) von ausländischen Gruppenmitgliedern sind daher von der Unternehmensgruppe unabhängig davon ausgeschlossen, ob die Tochterkörperschaft eine inländische oder eine ausländische Gesellschaft ist.

4.2.7 Gruppenmitglieder als Mitbeteiligte einer Beteiligungsgemeinschaft

372

Nach § 9 Abs. 2 KStG 1988 können inländische unbeschränkt steuerpflichtige Gruppenmitglieder auch Mitbeteiligte einer Beteiligungsgemeinschaft nach Maßgabe des Abs. 3 und des Abs. 4 sein (zu den Voraussetzungen der Beteiligungsgemeinschaft siehe Rz 378 ff). Die Bildung einer Beteiligungsgemeinschaft ist daher auch auf einer "mittleren Ebene" einer Unternehmensgruppe möglich. Ausländische Gruppenmitglieder können nicht Mitbeteiligte einer Beteiligungsgemeinschaft sein.

Die hier angesprochene Beteiligungsgemeinschaft steht nicht an der Spitze der Unternehmensgruppe (dazu siehe Rz 378), weil es sich hier um Gruppenmitglieder handelt, die auch Mitbeteiligte einer Beteiligungsgemeinschaft sein können. Ob die anderen Mitbeteiligten der Beteiligungsgemeinschaft ebenfalls Gruppenmitglieder einer (anderen) Unternehmensgruppe sind oder nicht, ist für die Bildung der Beteiligungsgemeinschaft ohne Bedeutung.

372a

Im Hinblick auf die in § 9 Abs. 4 beschriebenen Mindestbeteiligungsquoten (40% und 15%) können maximal fünf Mitbeteiligte eine Beteiligungsgemeinschaft bilden (40% + 15% +15% + 15% + 15%). Ob nur ein Mitbeteiligter einer Unternehmensgruppe angehört oder mehrere oder alle Mitbeteiligte(n) je einer Unternehmensgruppe angehören, ist nicht beachtlich.

Für die Anerkennung einer Gruppenmitglieder-Beteiligungsgemeinschaft ist Voraussetzung, dass ihr als Mitbeteiligte nur inländische unbeschränkt steuerpflichtige mitgliedsfähige Körperschaften angehören. Zur Beteiligungsgemeinschaft siehe insbesondere auch Rz 378 bis Rz 381 und Rz 395 bis Rz 398.

4.2.8 Finanzielle Verbindung

373

Die Einbeziehung in eine Unternehmensgruppe setzt eine finanzielle Verbindung von mehr als 50% am Nennkapital und an den Stimmrechten voraus (siehe Rz 383 bis Rz 400). Ausländische Gruppenmitglieder dürfen in diesem Ausmaß nur mit unbeschränkt steuerpflichtigen inländischen Gruppenmitgliedern oder dem Gruppenträger finanziell verbunden sein. Bis zu einem Ausmaß von höchstens 50% können ausländische Gruppenmitglieder untereinander finanziell verbunden sein. Ist daher z.B. der inländische Gruppenträger GT am ausländischen Gruppenmitglied GM1 zu 100% beteiligt und GM1 am ausländischen Gruppenmitglied GM2 zu 50% beteiligt, kann GM2 in die Unternehmensgruppe einbezogen werden, wenn auch GT an GM2 (z.B. zu 10%) unmittelbar beteiligt ist.

4.3 Gruppenträger

4.3.1 Allgemeines

374

Mit dem Gruppenträger wird jene Funktion beschrieben, die an der Spitze der Unternehmensgruppe steht und die die vereinigten steuerlichen Ergebnisse zu versteuern hat. § 9 Abs. 3 KStG 1988 sieht in einer taxativen Aufzählung die Gruppenträgereigenschaft vor für

- bestimmte inländische unbeschränkt steuerpflichtige Körperschaften (siehe Rz 375)

- bestimmte ausländische beschränkt oder unbeschränkt steuerpflichtige Körperschaften (siehe Rz 376 bis Rz377)

- Beteiligungsgemeinschaften (Rz 378 bis 381).

4.3.2 Inländische unbeschränkt steuerpflichtige Gruppenträger

375

Gruppenträger können nach § 9 Abs. 3 TS 1 bis 4 KStG 1988 nur unbeschränkt steuerpflichtige Kapitalgesellschaften (Aktiengesellschaften, Gesellschaften mit beschränkter Haftung), Erwerbs- und Wirtschaftsgenossenschaften, Versicherungsvereine auf Gegenseitigkeit im Sinne des VAG und Kreditinstitute im Sinne des BWG sein. Andere Körperschaftsteuersubjekte wie Privatstiftungen, Vereine, Betriebe gewerblicher Art von Körperschaften des öffentlichen Rechts, nichtrechtsfähige Personenvereinigungen, Anstalten, Stiftungen und andere Zweckvermögen können nicht Gruppenträger sein. Die Qualifikation der genannten Körperschaften als operativ oder vermögensverwaltend ist für die Gruppenträgereigenschaft ohne Bedeutung.

Zur Eignung befreiter Körperschaften siehe Rz 364 f. Zur Vorgesellschaft siehe Rz 376.

4.3.3 Ausländische beschränkt steuerpflichtige Gruppenträger

376

Nach § 9 Abs. 3 fünfter TS KStG 1988 sind ausländische beschränkt steuerpflichtige Körperschaften gruppenträgerfähig, wenn sie entweder EU-Körperschaften laut Anlage 2 zum EStG 1988, die den inländischen gruppenträgerfähigen Körperschaften vergleichbar sind, oder den österreichischen Kapitalgesellschaften vergleichbare Gesellschaften mit Sitz und Geschäftsleitung im EWR-Raum (zusätzlich Norwegen, Island und Liechtenstein) sind. Diese beschränkt steuerpflichtigen EU/EWR-Körperschaften müssen zudem einen inländischen Anknüpfungspunkt haben, dh sie müssen mit einer Zweigniederlassung im österreichischen Firmenbuch eingetragen sein und die Beteiligungen an Gruppenmitgliedern müssen zum (notwendigen oder gewillkürten) Betriebsvermögen der Zweigniederlassung gehören. Ob eine Zweigniederlassung vorliegt, ist nach § 12 UGB bzw. § 254 AktG zu beurteilen.

376a

Fehlt es an einer Zweigniederlassung, liegt aber eine Beteiligung einer ausländischen Körperschaft an einer im Firmenbuch eingetragenen inländischen Personengesellschaft (OG oder KG), die den Gewinn nach § 5 EStG 1988 ermittelt, vor, kann darin eine Zweigniederlassung nur dann angenommen werden, wenn die inländische Personengesellschaft operativ tätig ist und die Beteiligungen an den Gruppenmitgliedern zum Betriebsvermögen der Personengesellschaft gehören. Es ist nicht erforderlich, dass die ausländische Körperschaft 100%iger Mitunternehmer ist, solange die ausreichende finanzielle Verbindung iSd § 9 Abs. 4 KStG 1988 (siehe Rz 383 bis Rz 400) vorliegt. Unter den genannten Voraussetzungen kann auch eine inländische GmbH & Co KG als Zweigniederlassung eingestuft werden. Die unwesentliche Beteiligung von mehreren ausländischen Kapitalgesellschaften an einer inländischen Personengesellschaft kann nicht als Zweigniederlassung angesehen werden, weil es dann an der für die Zweigniederlassung unternehmensrechtlich notwendigen Unternehmensidentität fehlt.

Ein beschränkt steuerpflichtiger ausländischer Gruppenträger kann seinerseits Mitglied einer ausländischen "Gruppe" oder "Organschaft" sein, weil er sich zwar formal in der Stellung des Gruppenträgers befindet, steuerlich reduziert sich diese Stellung aber letztlich auf seinen beschränkt steuerpflichtigen (inländischen) Bereich.

4.3.4 Doppelt ansässige ausländische Gruppenträger

377

Nach § 7 Abs. 3 erster Satz KStG 1988 gelten mit inländischen vergleichbare ausländische Körperschaften mit Geschäftsleitung im Inland nicht mehr als sonstige juristische Personen, sondern als die entsprechenden Körperschaften und sind damit gruppenträgerfähig. § 9 Abs. 3 KStG 1988 idF AbgÄG 2004 (BGBl. I 180/2004) sieht im Interesse einer systemkonformen Gleichbehandlung mit den beschränkt steuerpflichtigen Trägerkörperschaften für doppelt ansässige Körperschaften denselben inländischen Anknüpfungspunkt vor. Eine in mehreren Staaten unbeschränkt steuerpflichtige ("doppelt ansässige") Körperschaft kann nur dann Gruppenträger sein, wenn sie im Inland mit einer Zweigniederlassung im Firmenbuch eingetragen ist und die Beteiligung an Gruppenmitgliedern der Zweigniederlassung zuzurechnen ist. Die Ausführungen in Rz 376 f gelten entsprechend.

4.3.5 Beteiligungsgemeinschaft

4.3.5.1 Allgemeines

378

Nach § 9 Abs. 3 letzter TS KStG 1988 ist eine sog. Mehrmüttergruppe im Wege einer die Gruppenträgereigenschaft vermittelnde Beteiligungsgemeinschaft möglich, wenn sie ausschließlich aus den in den Rz 363 bis 377 genannten gruppenträgerfähigen Körperschaften gebildet wird. Die Zusammensetzung der Mitbeteiligten der Beteiligungsgemeinschaft hinsichtlich der Rechtsformen (Kapitalgesellschaft, Genossenschaft, Sparkasse, Versicherungsverein auf Gegenseitigkeit) bleibt der Privatautonomie der Körperschaften überlassen. Die für die Bildung einer Beteiligungsgemeinschaft notwendigen Beteiligungsverhältnisse gibt § 9 Abs. 4 letzter TS KStG 1988 vor (siehe Rz 395 bis 396a).

378a

Die in § 9 Abs. 3 KStG 1988 angesprochenen Beteiligungsgemeinschaft steht an der Spitze einer Unternehmensgruppe. Die Minderbeteiligten dieser Gruppenträger-Beteiligungsgemeinschaft können zugleich auch einer anderen Unternehmensgruppe zugehören. Dabei ist Folgendes zu beachten:

Die Minderbeteiligten einer Gruppenträger-Beteiligungsgemeinschaft (siehe Rz 378 bis 379) können Gruppenmitglied oder Gruppenträger einer anderen Unternehmensgruppe sein.

Der Hauptbeteiligte einer Gruppenträger-Beteiligungsgemeinschaft ist Gruppenträger einer einzigen Unternehmensgruppe. Ist der Hauptbeteiligte der Beteiligungsgemeinschaft zugleich Gruppenmitglied, liegt nicht eine Gruppenträger-Beteiligungsgemeinschaft, sondern eine Beteiligungsgemeinschaft auf mittlerer Ebene der Unternehmensgruppe vor.

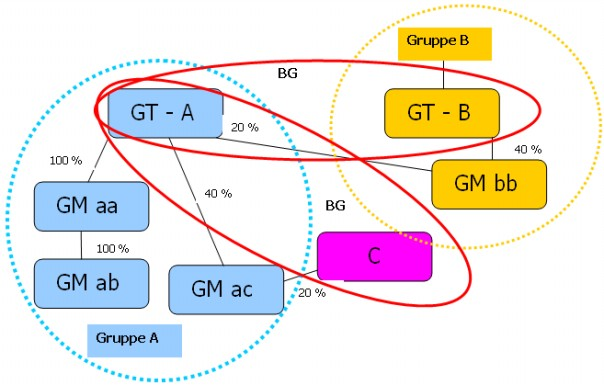

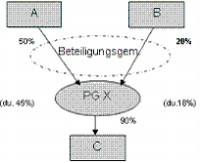

Beispiel:

Die A-GmbH hält 100% an der aa-GmbH, die aa-GmbH hält 100% an der ab-GmbH; die A-GmbH ist weiters an der ac-GmbH zu 40% beteiligt, an der auch die C-GmbH zu 20% beteiligt ist, die A-GmbH bildet mit der C-GmbH eine Beteiligungsgemeinschaft, bei der die A-GmbH Hauptbeteiligter ist; weiters hält die A-GmbH 20% an der bb-GmbH, an der die B-GmbH zu 40% beteiligt ist, die A-GmbH bildet mit der B-GmbH eine Beteiligungsgemeinschaft, bei der die A-GmbH Minderbeteiligter ist. Die Gruppe A kann nur aus der A-GmbH als Gruppenträger sowie der aa-GmbH, der ab-GmbH und der ac-GmbH als Gruppenmitglieder bestehen. Die B-GmbH kann ihrerseits sowohl Gruppenträger als auch Gruppenmitglied einer Gruppe B sein (im Beispiel Gruppenträger), zu ihrer Gruppe B gehört die bb-GmbH. Die C-GmbH kann ebenfalls Gruppenträger oder Gruppenmitglied einer Gruppe C sein, hat aber in diesem Beispiel keine Beteiligungskörperschaft unter sich.

379

Mitbeteiligte einer Beteiligungsgemeinschaft auf mittlerer Ebene können nach § 9 Abs. 2 letzter Satz KStG 1988 nur inländische unbeschränkt steuerpflichtige Körperschaften sein. Mitbeteiligte einer Gruppenträger-Beteiligungsgemeinschaft können alle in § 9 Abs. 3 KStG 1988 genannten Körperschaften sein, das heißt, auch beschränkt steuerpflichtige EU/EWR-Körperschaften, wenn sie die genannten Voraussetzungen (eingetragenen Zweigniederlassung und Zurechnung der Beteiligung zum Betriebsvermögen; (siehe Rz 377) erfüllen.

Die Beteiligungsgemeinschaft als solche wird durch den Hauptbeteiligten charakterisiert. Daher ist es z.B. auch möglich, dass der Hauptbeteiligte einer Beteiligungsgemeinschaft nachträglich zum (alleinigen) Gruppenträger oder Gruppenmitglied (bei einer Gruppenmitglieder-Beteiligungsgemeinschaft) wird, wenn die Minderbeteiligten aus der Beteiligungsgemeinschaft ausscheiden und der bisherige Hauptbeteiligte auch alleine ausreichend finanziell verbunden ist. Umgekehrt kann auch im Nachhinein eine Beteiligungsgemeinschaft mit dem Gruppenträger oder einem Gruppenmitglied gebildet werden, wodurch der bisherige Gruppenträger/Gruppenmitglied zum Hauptbeteiligten oder Minderbeteiligten der Beteiligungsgemeinschaft wird.

4.3.5.2 Erscheinungsformen der Beteiligungsgemeinschaft

380

Formal ist die Beteiligungsgemeinschaft im Wege einer eigens dafür gegründeten Personengesellschaft oder mittels Syndikatsvertrages zu bilden. Ein Syndikatsvertrag ist schriftlich zu verfassen. Der gesetzliche Verweis auf die Fusionskontrollverordnung stellt den Begriff der Syndizierung klar und ermöglicht die Bildung einer Beteiligungsgemeinschaft in jenen Fällen, in denen ein Beteiligungsgleichstand von 50% zu 50% vorliegt; in diesem Sonderfall eines Beteiligungsgleichstandes von 50% zu 50% ist weder ein Syndikatsvertrag noch die Gründung einer eigenen Personengesellschaft notwendig.

4.3.5.3 Geltungsbereich der Beteiligungsgemeinschaft

381

Die Beteiligungsgemeinschaft kann zunächst dafür eingesetzt werden, die sonst nicht ausreichende finanzielle Verbindung an einer gruppenmitgliedsfähigen Körperschaft herzustellen; dies ist der Fall, wenn keine Körperschaft für sich eine mehr als 50%ige Beteiligung besitzt. Die Beteiligungsgemeinschaft kann aber auch dazu dienen, trotz Vorliegen einer ausreichenden finanziellen Verbindung einer Körperschaft eine oder mehrere minderbeteiligte Körperschaften in die Wirkungen einer Unternehmensgruppe einzubeziehen.

4.3.6 Keine Zugehörigkeit zu mehreren Gruppen

382

Unbeschränkt steuerpflichtige Körperschaften können immer nur einer Unternehmensgruppe als Gruppenmitglied bzw. Gruppenträger angehören. Ein Gruppenträger kann daher nicht zugleich Gruppenträger einer anderen Unternehmensgruppe sein.

Beispiel:

Eine unbeschränkt steuerpflichtige AG besitzt drei 100%ige Beteiligungen an den inländischen GmbH 1, 2 und 3. Sie kann frei disponieren, ob sie eine Gruppe mit 1, mit 2, mit 3, mit 1 und 2, mit 2 und 3 oder mit 1, 2 und 3 bilden will. Sie kann aber nicht je eine Gruppe mit 1, mit 2, mit 3 etc bilden. Hat sie z.B. zunächst nur mit 1 eine Gruppe gebildet, kann sie die anderen Tochtergesellschaften nur im Wege der Erweiterung der bestehenden Gruppe einbeziehen.

382a

Ebenso ist (abgesehen von den Fällen der Zugehörigkeit zu einer Beteiligungsgemeinschaft) eine Doppelstellung einer Körperschaft als Gruppenträger und Gruppenmitglied einer anderen Unternehmensgruppe nicht möglich. Ausländische Gruppenmitglieder können ihrerseits ausländischen nach ausländischem Abgabenrecht gebildeten "Gruppen" oder "Organschaften" angehören, was allerdings für die inländische Gruppenzugehörigkeit unbeachtlich ist. Beschränkt steuerpflichtige Gruppenträger können auch dann nur einmal Gruppenträger sein, wenn sie mehrere eingetragene Zweigniederlassungen im Inland haben (siehe Rz 376 f). Jede inländische Zweigniederlassung ist in die Unternehmensgruppe einzubeziehen; hinsichtlich der von den Zweigniederlassungen gehaltenen Beteiligungen besteht keine Verpflichtung, alle die Gruppenvoraussetzungen erfüllenden Beteiligungen in die Unternehmensgruppe einzubeziehen.

4.4 Finanzielle Verbindung

4.4.1 Kapitalbeteiligung und Stimmrechtsmehrheit

383

Nach § 9 Abs. 4 KStG 1988 ist materielle Voraussetzung für die Bildung einer Unternehmensgruppe die finanzielle Verbindung durch eine Beteiligung von mehr als 50% am Grund-, Stamm- oder Genossenschaftskapital und an den Stimmrechten der einzubeziehenden Körperschaft. Diese Voraussetzung bezieht sich auf alle Körperschaften in der Unternehmensgruppe. Durch die kapitalmäßige Beschränkung auf das gesellschaftsrechtliche Nennkapital kann Surrogatkapital (Partizipations- und Substanzgenussrechtskapital) ebenso wenig die finanzielle Verbindung vermitteln wie Wandel-, Gewinnschuldverschreibungen, eine Darlehensgewährung (auch bei Annahme von verdecktem Grund- oder Stammkapital) oder der Fruchtgenuss an Anteilen. Ein kapitalmäßiger Anteilsbesitz erfordert das wirtschaftliche Eigentum (§ 24 BAO) am Grund-, Stamm- oder Genossenschaftskapital. Die finanzielle Verbindung kann auch über eine entsprechende Treuhandschaft hergestellt werden, sofern die Treuhandschaft gegenüber der Abgabenbehörde offen gelegt wurde. Umgekehrt vermitteln als verdeckte Treuhänder fungierende Körperschaften nicht die Voraussetzungen für eine finanzielle Verbindung.

383a

Die Stimmrechtsmehrheit ist quantitativ zu verstehen und bedeutet mehr als 50% der Stimmrechte. Besondere Mehrheitserfordernisse für Beschlussfassungen und Stimmrechtsbindungen (durch Syndikatsverträge) sind unbeachtlich. Stimmrechtslose Vorzugsaktien (§ 115 AktG) sind bei aufrechter Stimmrechtsbeschränkung bei Ermittlung der notwendigen Stimmenzahl nicht einzubeziehen. Eigene Anteile und solche, die treuhändisch gehalten werden, verschaffen kein Stimmrecht (§ 114 Abs. 6 AktG, § 39 GmbHG) und sind bei Ermittlung der Stimmrechtsmehrheit nicht zu berücksichtigen. Auch das Stimmrechtsverbot eines abhängigen Unternehmens im herrschenden Unternehmen (§ 116 Abs. 6 AktG) ist bei der Beurteilung des maßgebenden Stimmrechtsausmaßes zu beachten. Ebenso sind Stimmrechtsbeschränkungen wie Höchststimmrechte und Abstufungen nach § 114 Abs. 1 AktG, Kopfstimmrechte oder das diesem entsprechende in der Rechtsgrundlage verankerte Einstimmigkeitsprinzip zu berücksichtigen.

Beispiel:

An der Zielgesellschaft sind die Gesellschaft A mit 51 %, die Gesellschaft B mit 25 % und die Gesellschaft C mit 24 % am Nennkapital beteiligt. Die Satzung legt aber fest, dass pro Gesellschafter maximal 25 % Stimmrechte zum Tragen kommen. Es liegt somit keine Stimmrechtsmehrheit von A vor.

Weichen die Mehrheitsbeteiligungen am Nennkapital und an den Stimmrechten der Höhe nach voneinander ab, ist auf die Beteiligung am Nennkapital abzustellen (ist insbesondere bei der Firmenwertabschreibung und bei ausländischen Gruppenmitgliedern von Bedeutung).

4.4.2 Disposition über Gruppenbildung

384

Hinsichtlich der Gruppenbildung besteht dem Grunde nach volle Autonomie der betroffenen Körperschaften. Bei Vorliegen einer finanziellen Verbindung von mehr als 50% am Nennkapital und an den Stimmrechten bleibt es den verbundenen Körperschaften überlassen, ob und inwieweit sie sich zu einer Unternehmensgruppe vereinigen.

Beispiel:

Die Kapitalgesellschaften 1 bis 4 sind vertikal jeweils zu 100% miteinander verbunden. Es ist von der Kapitalgesellschaft 1 aus gesehen eine Gruppenbildung

a) aller 4 Gesellschaften,

b) von 1 bis 3 oder

c) von 1 und 2 möglich.

Im Falle c) kann die Kapitalgesellschaft 3 mit ihrer Tochtergesellschaft 4 eine zweite Gruppe bilden. Verzichtet die Kapitalgesellschaft 1 auf die Gruppenbildung, kann die Kapitalgesellschaft 2 eine Gruppe a) 2 bis 4 oder b) 2 und 3 bilden. Verzichtet die Kapitalgesellschaft 2 auf eine Gruppenbildung, kann die Kapitalgesellschaft 3 mit ihrer Tochtergesellschaft 4 eine Gruppe bilden.

Eine Gruppenbildung der Gesellschaft 1 mit 3 oder mit 4 ist nicht möglich, es sei denn, dass die dazwischen liegende(n) Gesellschaft(en) in die Gruppe einbezogen wird (werden).

4.4.3 Möglichkeiten des Herstellens der finanziellen Verbindung

385

Nach dem Wortlaut des § 9 Abs. 4 KStG 1988 kann die finanzielle Verbindung an der Beteiligungskörperschaft begründet werden

- unmittelbar

- mittelbar über eine Personengesellschaft

- mittelbar über Gruppenmitglieder

- über eine Beteiligungsgemeinschaft.

Die finanzielle Verbindung kann neben der unmittelbaren Beteiligung auch durch die Kombination mit den anderen aufgezählten Möglichkeiten hergestellt werden. Folgende Varianten stehen daher insbesondere zur Verfügung:

- Unmittelbare Beteiligung (siehe Rz 386)

- Mittelbare Beteiligung über eine oder mehrere Personengesellschaft(en) (siehe Rz 387)

- Unmittelbare Beteiligung in Kombination mit mittelbarer Beteiligung über eine oder mehrere Personengesellschaft(en) (siehe Rz 391)

- Unmittelbare Beteiligung in Kombination mit mittelbarer Beteiligung über ein oder mehrere Gruppenmitglied(er) (siehe Rz 392)

- Mittelbare Beteiligung über zwei oder mehrere Gruppenmitglieder (siehe 393)

- Unmittelbare Beteiligung in Kombination mit mittelbarer Beteiligung über eine oder mehrere Personengesellschaft(en) und über ein oder mehrere Gruppenmitglied(er) (siehe Rz 396)

- Unmittelbare Beteiligung über eine Beteiligungsgemeinschaft (siehe Rz 395)

- Mittelbare Beteiligung über eine oder mehrere Personengesellschaft(en) in Kombination mit einer Beteiligungsgemeinschaft (siehe Rz 397)

- Mittelbare Beteiligung über eine oder mehrere Personengesellschaft(en) und über ein oder mehrere Gruppenmitglied(er) in Kombination mit einer Beteiligungsgemeinschaft (siehe Rz 398).

Auch ausländische Gruppenmitglieder oder ausländische Personengesellschaften können die finanzielle Verbindung vermitteln (siehe Rz 395).

4.4.3.1 Unmittelbare finanzielle Verbindung

386

Ist der Gruppenträger bzw. eine beteiligte Körperschaft an einer Beteiligungskörperschaft unmittelbar zu mehr als 50% am Grund-, Stamm- oder Genossenschaftskapital und an den Stimmrechten beteiligt, liegt die finanzielle Verbindung nach § 9 Abs. 4 erster TS KStG 1988 vor.

4.4.3.2 Mittelbare Beteiligung über Personengesellschaft(en)

4.4.3.2.1 Allgemeines

387

Nach § 9 Abs. 4 zweiter TS KStG 1988 kann die finanzielle Verbindung von mehr als 50% am Grund-, Stamm- oder Genossenschaftskapital und an den Stimmrechten mittelbar über eine Personengesellschaft oder zusammen mit einer unmittelbaren Beteiligung hergestellt werden. Die Beteiligung an einer Personengesellschaft ist durchzurechnen. Bei der Beteiligung an der Personengesellschaft ist auf die Vermögensbeteiligung an der Personengesellschaft (laut Gesellschaftsvertrag) abzustellen.

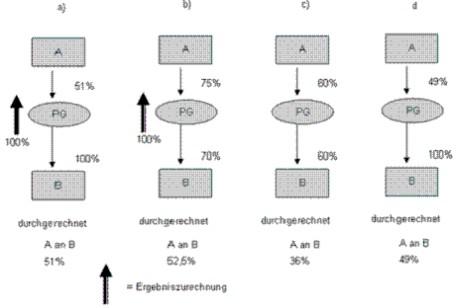

Beispiele:

a) Die beteiligte Körperschaft A ist 51% Mitunternehmer einer Personengesellschaft, die ihrerseits 100% der Anteile an einer Beteiligungskörperschaft B hält.

b) Die beteiligte Körperschaft A ist 75% Mitunternehmer einer Personengesellschaft, die ihrerseits 70% der Anteile an einer Beteiligungskörperschaft B hält.

c) Eine ausreichende Beteiligung liegt nicht vor, wenn die beteiligte Körperschaft A z.B. 60% Mitunternehmer einer Personengesellschaft ist, die ihrerseits 60% der Anteile einer Körperschaft B hält.

d) Eine ausreichende Beteiligung liegt ebenfalls nicht vor, wenn die beteiligte Körperschaft A z.B. 49% Mitunternehmer einer Personengesellschaft ist, die ihrerseits 100% der Anteile einer Körperschaft B hält: Es ist weder eine Beteiligung über 50% noch die Stimmrechtsmehrheit gegeben (die Bildung einer Beteiligungsgemeinschaft mit den Mitgesellschaftern der Personengesellschaft ist unter Umständen möglich).

4.4.3.2.2 Personengesellschaften

388

Unter Personengesellschaft nach § 9 Abs. 4 zweiter TS KStG 1988 sind neben der OG und KG auch die GesBR und die stille Mitunternehmerschaft (atypisch stille Gesellschaft) zu verstehen. Durch eine atypisch stille Beteiligung kann die zivilrechtlich unmittelbare Verbindung der Inhaber der Unternehmens-Körperschaft (IdU-Körperschaft) an einer gruppenfähigen Körperschaft auf Grund des Übergangs des Vermögens einschließlich der Beteiligung auf die Mitunternehmerschaft mittelbar gegeben oder auch nicht mehr gegeben sein. Bestand z.B. vor der stillen Mitunternehmerschaft eine ummittelbare Beteiligung von 60% und ist die IdU-Körperschaft auf Grund ihrer 60%igen Beteiligung an der stillen Mitunternehmerschaft mittelbar nur mehr zu 36% beteiligt, erlischt die finanzielle Verbindung (kann auch nicht über eine Beteiligungsgemeinschaft hergestellt werden, siehe Rz 378 bis Rz 382a).

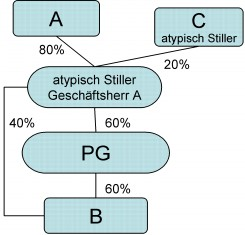

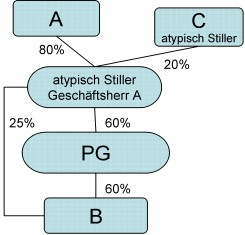

388a

Je nach Stellung der IdU-Körperschaft kann sich Folgendes ergeben:

Ist jemand am Unternehmen des Gruppenträgers atypisch still beteiligt, bleibt der Gruppenträger als Mitunternehmer bei entsprechender Beteiligung immer noch Gruppenträger.

Ist der Gruppenträger am Unternehmen eines anderen durch Einlage seines gesamten Vermögens atypisch still beteiligt, geht die Gruppenträgereigenschaft verloren, da die Beteiligungen an den Gruppenmitgliedern in das Eigentum des Inhabers des Unternehmens übergehen und der Gruppenträger auch bei Wahrung der mittelbaren finanziellen Verbindung keine Stimmrechte mehr besitz

Ist jemand am Unternehmen eines Gruppenmitglieds GM 1, das beteiligte Körperschaft des Gruppenmitgliedes GM 2 ist, atypisch still beteiligt, ist die finanzielle Verbindung zwischen der beteiligten Körperschaft GM 1 und der Beteiligungskörperschaft GM 2 bei entsprechender mittelbarer Beteiligung weiterhin gegeben.

Ist das Gruppenmitglied am Unternehmen eines anderen durch Einlage seines gesamten Vermögens atypisch still beteiligt, ergibt sich die gleiche Rechtsfolge wie beim Gruppenträger als stillem Mitunternehmer.

4.4.3.2.3 Beteiligung an der Personengesellschaft

389

Da die ausreichende finanzielle Verbindung neben einer Mehrheitsbeteiligung am Nennkapital auch eine Stimmrechtsmehrheit erfordert, ist bei mittelbarer Beteiligung über eine Personengesellschaft (insbesondere in Verbindung mit einer unmittelbaren Beteiligung) auch die Höhe der Beteiligung an der Personengesellschaft von Bedeutung. Die Beteiligung an der Personengesellschaft muss mehr als 50% betragen, um mit der Beherrschung in der Personengesellschaft neben der Nominalbeteiligung auch die Stimmrechtsmehrheit an der Beteiligungskörperschaft zu erreichen (es sei denn Gesellschaftsvertrag sieht eine von der Beteiligung abweichende Stimmrechtsverteilung vor).

Beispiel:

Eine Körperschaft ist an der Zielkörperschaft unmittelbar mit 10% beteiligt und über eine Personengesellschaft mittelbar beteiligt.

a) Die Beteiligung an der Personengesellschaft beträgt 50%, diese hält 90% der Anteile an der Zielkörperschaft. Die Zusammenrechnung der unmittelbar und mittelbar gehaltenen Beteiligung ergibt zwar 55%, die Zugehörigkeit zur Gruppe scheitert allerdings an der fehlenden Beherrschung der Personengesellschaft.

b) Die Beteiligung an der Personengesellschaft beträgt 60%, diese hält zB 75% der Anteile an der Zielkörperschaft. Die Zusammenrechnung der unmittelbar und mittelbar gehaltenen Beteiligung ergibt 55%, die Zugehörigkeit zur Gruppe ist damit gegeben.

4.4.3.2.4 Mehrfache Personengesellschaftsbeteiligungen

390

Das Begründen der ausreichenden finanziellen Verbindung kann auch über zwei oder mehrere Beteiligungen an Personengesellschaften erreicht werden.

Beispiele:

a) Die beteiligte Körperschaft A ist einerseits 60% Mitunternehmer einer Personengesellschaft, die ihrerseits 60% der Anteile einer Körperschaft B hält, und andererseits zivilrechtlich unmittelbar mit 40%, auf Grund einer atypisch stillen Beteiligung des C am Unternehmen der Körperschaft A (C : A = 20% : 80%) aber nur mittelbar mit 32% an der Körperschaft B beteiligt. Insgesamt liegt eine mehr als 50%ige Beteiligung (60,8%) an der Körperschaft B vor (die 60,8% ergeben sich aus 32%, das sind 80% von 40% + 28,8%; das sind 60% von 48%). Das bei der Personengesellschaft für die Stimmrechtsmehrheit erforderliche Beteiligungsausmaß von über 50% wird durch die atypisch stille Beteiligung des C nicht beeinträchtigt, wenn der atypisch stille Gesellschafter keine Mitspracherechte hat.

b) Die beteiligte Körperschaft A ist einerseits 60% Mitunternehmer einer Personengesellschaft, die ihrerseits 60% der Anteile einer Körperschaft B hält, und andererseits zivilrechtlich unmittelbar mit 25%, auf Grund einer atypisch stillen Beteiligung des C am Handelsgewerbe der Körperschaft A (C : A = 20% : 80%) aber nur mittelbar mit 20% an der Körperschaft B beteiligt. Insgesamt liegt keine mehr als 50%ige Beteiligung an der Körperschaft B vor (die Beteiligung beträgt nur 48,8%).

c) Die beteiligte Körperschaft A ist einerseits 75% Mitunternehmer einer inländischen Personengesellschaft, die 50% der Anteile einer Körperschaft B hält, und mit 55% an einer ausländischen OHG beteiligt, die die restlichen 50% an der Körperschaft B hält. Insgesamt liegt eine 65%ige Beteiligung (37,5% + 27,5%) an der Körperschaft B vor.

4.4.3.3 Unmittelbare Beteiligung in Kombination mit mittelbarer Beteiligung über eine oder mehrere Personengesellschaft(en)

391

Ergibt sich aus der unmittelbaren Beteiligung keine ausreichende finanzielle Verbindung, kann diese durch eine zusätzlich mittelbar gehaltene Beteiligung über Personengesellschaften erreicht werden. Die mittelbar durchgerechnete Beteiligung und die unmittelbare Beteiligung sind zusammen zuzählen.

Beispiel:

In Rz 387 ergibt sich im Beispiel c) keine ausreichende Beteiligung, wenn die beteiligte Körperschaft A z.B. 60% Mitunternehmer einer Personengesellschaft ist, die ihrerseits 60% der Anteile einer Körperschaft B hält. Zusammen mit einer unmittelbaren Beteiligung von z.B. 25% kann die ausreichende Beteiligung hergestellt werden.

4.4.3.4 Unmittelbare Beteiligung in Kombination mit mittelbarer Beteiligung über ein oder mehrere Gruppenmitglied(er)

392

Nach § 9 Abs. 4 dritter TS KStG 1988 (idF AbgÄG 2004) ist die finanzielle Verbindung gegeben, wenn die beteiligte Körperschaft (bzw. der Gruppenträger) mittelbar über eine oder mehrere unmittelbar gehaltene Beteiligung(en) an Gruppenmitgliedern, die für sich nicht im Sinne des ersten Teilstriches an der Beteiligungskörperschaft beteiligt sind, allein oder zusammen mit einer unmittelbar gehaltenen Beteiligung insgesamt eine Beteiligung von mehr als 50% des Grund-, Stamm- oder Genossenschaftskapital und der Stimmrechte der Beteiligungskörperschaft besitzt.

Beispiel:

a) Die beteiligte Körperschaft 1 hält 25% der Anteile an der Beteiligungskörperschaft 2 und 75% der Anteile an der Beteiligungskörperschaft 3. Letztere ist als beteiligte Körperschaft mit 40% an der Beteiligungskörperschaft 2 beteiligt.

b) Die beteiligte Körperschaft 1 hält 25% der Anteile an der Beteiligungskörperschaft 2 und 75% der Anteile an der Beteiligungskörperschaft 3. Letztere (3) ist als beteiligte Körperschaft mit 60% an der Beteiligungskörperschaft 2 beteiligt. Eine mittelbare Beteiligung der beteiligten Körperschaft 1 an der Beteiligungskörperschaft 2 kommt hier nicht zum Zuge, da 3 zu mehr als 50% (60%) an 2 beteiligt ist. Das Einkommen von 2 wird 3 zugerechnet.

Im Beispielsfall a) ist isoliert betrachtet weder 1 noch 3 an 2 ausreichend zu mehr als 50% beteiligt. Da aber 1 an 2 nicht nur unmittelbar, sondern auch mittelbar über 3 beteiligt ist, beträgt die Beteiligung von 1 an 2 insgesamt 55% (25% unmittelbar und 30% mittelbar) und reicht daher aus. 3 dient 1 gewissermaßen als "Vehikel" zur Herstellung der ausreichenden Beteiligung; das "Vehikel" (3) ist nur in Bezug auf 1 Gruppenmitglied.

Da im Beispielsfall b) 1 an 3 ebenso ausreichend beteiligt ist wie 3 an 2, ergibt sich die dreigliedrige Unternehmensgruppe 1-3-2; eine unmittelbare ausreichende Beteiligung (3 an 2) geht einer mittelbaren Beteiligung immer vor (zur Ergebniszurechnung siehe Rz 405 bis Rz 443).

4.4.3.5 Mittelbare Beteiligung über zwei oder mehrere Gruppenmitglieder

393

§ 9 Abs. 4 dritter TS KStG 1988 idF AbgÄG 2004 stellt einerseits klar, dass die finanzielle Verbindung auch über mehrere mittelbare Beteiligungen hergestellt werden kann (siehe Rz 395 bis Rz 396a), erweitert aber auch die Herstellung der finanziellen Verbindung dahingehend, dass das Erfordernis einer unmittelbaren Beteiligung bei mehreren mittelbaren Beteiligungen entfällt.

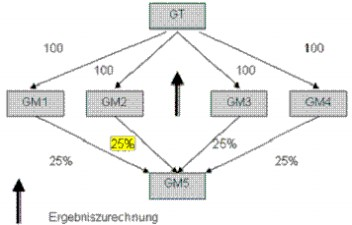

Beispiel:

Der Gruppenträger ist an vier Gruppenmitgliedern (GM1 bis GM4) zu je 100% beteiligt, die vier Gruppenmitglieder sind ihrerseits an einer Körperschaft (GM5) zu je 25% beteiligt. Der Gruppenträger ist an GM5 mittelbar ausreichend finanziell verbunden.

4.4.3.6 Mittelbare Beteiligung über eine oder mehrere Personengesellschaft(en) und über ein oder mehrere Gruppenmitglied(er) mit oder ohne einer unmittelbaren Beteiligung

394

Die ausreichende finanzielle Verbindung kann auch durch die Kombination von mehreren mittelbaren Beteiligungen unterschiedlicher Art mit oder ohne eine unmittelbare Beteiligung erreicht werden.

Beispiele:

a) Die GmbH-A ist an der GmbH-B unmittelbar zu 10% und mittelbar über eine 100%ige Kommanditbeteiligung zu 40% und über eine von der 60%igen Tochter-GmbH-C gehaltene 50%ige Beteiligung ausreichend beteiligt.

b) Die GmbH-A ist an der GmbH-B mittelbar über eine 100%ige Kommanditbeteiligung zu 50% und über eine von der 60%igen Tochter-GmbH-C gehaltene 25%ige Beteiligung ausreichend beteiligt.

4.4.3.7 Ausschließliche Beteiligung über eine Beteiligungsgemeinschaft

4.4.3.7.1 Unmittelbare Beteiligung über eine Beteiligungsgemeinschaft

395

Die finanzielle Verbindung kann auch über eine Beteiligungsgemeinschaft hergestellt werden (siehe Pkt. 3.5). Dabei muss ein Mitbeteiligter ("Hauptbeteiligter") zumindest 40% am Grund-, Stamm- oder Genossenschaftskapital und an den Stimmrechten der Beteiligungskörperschaft besitzen und jeder weitere Mitbeteiligte ("Minderbeteiligter") zumindest 15%. Eine Beteiligungsgemeinschaft kann daher maximal fünf Mitbeteiligte umfassen.

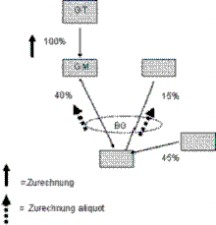

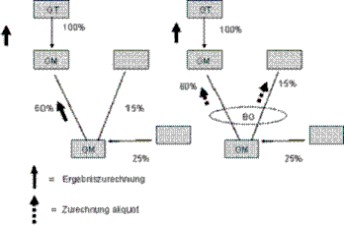

Beispiel:

Ein Gruppenträger ist zu 100% an einer Beteiligungskörperschaft beteiligt, die ihrerseits als beteiligte Körperschaft 40% der Anteile an einer weiteren Beteiligungskörperschaft besitzt. Durch die Bildung einer Beteiligungsgemeinschaft mit der zu 15% beteiligten Körperschaft kann die Zielkörperschaft in die Unternehmensgruppe einbezogen werden. Ohne Beteiligungsgemeinschaft ist die Einbeziehung der Zielkörperschaft mangels ausreichender finanzieller Verbindung nicht möglich. Die zu 45% an der Zielkörperschaft beteiligte Körperschaft könnte ebenfalls an der Beteiligungsgemeinschaft teilnehmen, nimmt aber - aus welchen Gründen auch immer - nicht teil.

Eine Beteiligungsgemeinschaft kann auch dann (z.B. zwecks Firmenwertabschreibung, siehe Rz 448 bis Rz 480) gebildet werden, wenn auch ohne Beteiligungsgemeinschaft die ausreichende finanzielle Verbindung vorliegt. Im folgenden Beispiel ist das Gruppenmitglied bereits ausreichend zu 60% an der Zielkörperschaft beteiligt; die Zielkörperschaft kann daher mit oder ohne Beteiligungsgemeinschaft in die Unternehmensgruppe einbezogen werden.

4.4.3.7.2 Mittelbare Beteiligung über eine Beteiligungsgemeinschaft

396

Da eine Beteiligungsgemeinschaft als solche einer einzelnen (ausreichend beteiligten) Körperschaft gleichgestellt ist, kann die Beteiligungsgemeinschaft auch mittelbar durch eine ausreichende Beteiligung an einer Personengesellschaft gebildet werden. Mittelbar durchgerechnet muss dafür ein Beteiligungspartner zu mindestens 40%, jeder weitere zu mindestens 15% an der einzubeziehenden Körperschaft beteiligt sein. Die für die Stimmrechtsmehrheit idR erforderliche Mehrheitsbeteiligung an der Personengesellschaft (siehe Pkt. 4.3.2.1) ist nicht individuell auf den Hauptbeteiligten der Beteiligungsgemeinschaft, sondern auf die Mitbeteiligten zu beziehen.

Beispiel:

GmbH A ist zu 50 % Mitunternehmer an einer Personengesellschaft, GmbH B ist Mitunternehmer zu 20 %; die Personengesellschaft hält ihrerseits 90 % der Anteile an der GmbH C. Da A und B mittelbar an C ausreichend beteiligt sind (durchgerechnet zu 45 % und 18 %), können sie eine Beteiligungsgemeinschaft bilden und GmbH C in die Unternehmensgruppe einbeziehen.

Sollte im Beispiel A an Gruppenmitglied C darüber hinaus auch unmittelbar zu z.B. 5% beteiligt sein, sind diese 5% verpflichtend im Gruppenantrag anzuführen, bei der Ergebnisaufteilung zwischen A und B zu berücksichtigen und der durchgerechneten Beteiligung von A iHv 45% hinzu zu zählen (der Aufteilungsschlüssel zwischen A und B ergibt sich dann aus dem Verhältnis 50% zu 18%).

396a

Die Bildung einer Beteiligungsgemeinschaft ist auch möglich, wenn ein Mitbeteiligter unmittelbar und ein Mitbeteiligter mittelbar an der einzubeziehenden Körperschaft ausreichend beteiligt ist.

Beispiel:

Das Gruppenmitglied A ist an einer Zielkörperschaft C unmittelbar zu 40% beteiligt. Eine GmbH B ist zu 60% Mitunternehmer einer Personengesellschaft, die ihrerseits 60% der Anteile an der Zielkörperschaft C hält (mittelbar durchgerechnet ist B an C daher zu 36% beteiligt). A und B können eine Beteiligungsgemeinschaft bilden und damit die Zielkörperschaft C in die Unternehmensgruppe einbeziehen.

4.4.3.8 Mittelbare Beteiligung über eine oder mehrere Personengesellschaft(en) in Kombination mit einer Beteiligungsgemeinschaft

397

Diese Kombination kann im Hinblick darauf, dass die Mindestbeteiligungen der Mitbeteiligten einer Beteiligungsgemeinschaft 40% und 15% betragen müssen, nicht zur Begründung, sondern nur zur Erweiterung der finanziellen Verbindung eingesetzt werden.

Beispiel:

Die GmbH-A ist an einer Zielkörperschaft unmittelbar zu 40% und über eine 60%ige Beteiligung an einer Personengesellschaft, die einen 15%-Anteil an der Zielkörperschaft hält, zusammen mit 49% beteiligt. Die GmbH-B bietet sich als 15%-Gesellschafterin der Zielkörperschaft als Mitbeteiligte einer Beteiligungsgemeinschaft an. Die Beteiligungsgemeinschaft wird mit den unmittelbaren Beteiligungen von 40% und 15% gebildet. Auch die mittelbare Beteiligung von der GmbH-A ist im Gruppenantrag anzuführen und bei der Ergebnisaufteilung zu berücksichtigen. Das Einkommen der Zielkörperschaft als Gruppenmitglied ist der GmbH-A mit 49/64 = 76,56% und der GmbH-B mit 15/64 = 23,44% zuzurechnen.

4.4.3.9 Mittelbare Beteiligung über eine oder mehrere Personengesellschaft(en) und über ein oder mehrere Gruppenmitglied(er) in Kombination mit einer Beteiligungsgemeinschaft

398

Ebenso wie im Vorpunkt kann diese Kombination nur zur Erweiterung einer schon durch die Beteiligungsgemeinschaft begründeten finanziellen Verbindung eingesetzt werden.

4.4.3.10 Mittelbare Beteiligung über ausländische Gesellschaften

399

Ausländische Gruppenmitglieder dürfen im Ausmaß von über 50% am Nennkapital und an den Stimmrechten ausschließlich mit übergeordneten inländischen Gruppenmitgliedern bzw. dem Gruppenträger finanziell verbunden sein. Bis zum Ausmaß von höchstens 50% dürfen ausländische Gruppenmitglieder untereinander verbunden sein (siehe Rz 371). Hinsichtlich der mittelbaren Herstellung der finanziellen Verbindung ergeben sich bei ausländischen Gesellschaften keine Einschränkungen. Die finanzielle Verbindung nach § 9 Abs. 4 dritter TS KStG 1988 kann daher auch mittelbar über eine (mehrere) ausländische Mitgliedskörperschaft(en) hergestellt werden.

Beispiel:

Der Gruppenträger ist an einem ausländischen Gruppenmitglied zu 100% und an einer ausländischen Kapitalgesellschaft zu 40% beteiligt. Ist das ausländische Gruppenmitglied zu mehr als 10% und zu höchstens 50% an der ausländischen Kapitalgesellschaft beteiligt, kann die ausländische Kapitalgesellschaft auf Grund der ausreichenden (unmittelbaren und mittelbaren) finanziellen Verbindung in die Unternehmensgruppe einbezogen werden. Wäre das ausländische Gruppenmitglied zu mehr als 50% an der ausländischen Kapitalgesellschaft beteiligt, läge eine ausreichende aber die Mitgliedschaft gem. § 9 Abs. 2 KStG 1988 ausschließende finanzielle Verbindung vor. Dasselbe gilt auch, wenn es sich bei der einzubeziehenden Zielkörperschaft um eine inländische Kapitalgesellschaft handelt.

400

Die für die Gruppenbildung notwendige finanzielle Verbindung kann auch mittelbar über eine (mehrere) ausländische(n) Personengesellschaft(en) hergestellt werden, sofern diese mit einer inländischen Personengesellschaft vergleichbar ist (sind). Ist daher z.B. der Gruppenträger an einer ausländischen Kapitalgesellschaft unmittelbar zu 40% und mittelbar über eine ausländische Personengesellschaft zu 15% beteiligt, kann die ausländische Kapitalgesellschaft in die Unternehmensgruppe einbezogen werden.

Ist ein ausländisches Gruppenmitglied umgekehrt Mitunternehmer einer ausländischen Personengesellschaft, ist das Ergebnis beim ausländischen Gruppenmitglied sowie ein sich nach Umrechnung ergebendes negatives Gesamtergebnis in der Unternehmensgruppe entsprechend zu berücksichtigen. Sollte die ausländische Personengesellschaft, an der das ausländische Gruppenmitglied beteiligt ist, in ihrem Vermögen eine Beteiligung an einer weiteren ausländischen Kapitalgesellschaft aufweisen, kann diese nicht Gruppenmitglied sein.

4.5 Dauer der finanziellen Verbindung

4.5.1 Allgemeines

401

Die finanzielle Verbindung von mehr als 50% (siehe Rz 383 f) muss nach § 9 Abs. 5 KStG 1988 während des gesamten Wirtschaftsjahres des jeweils einzubeziehenden Gruppenmitglieds vorliegen. Besteht diese finanzielle Verbindung an einer Körperschaft an einem Tag im Wirtschaftsjahr nicht, kann die Körperschaft (für das betreffende Wirtschaftsjahr) nicht in die Unternehmensgruppe einbezogen werden. Der Anteilserwerb am ersten Tag des Wirtschaftsjahres der erworbenen Körperschaft bzw. die Anteilsübertragung nach Ablauf des Wirtschaftsjahres der Beteiligungskörperschaft erfüllen die Voraussetzungen der vollen Zugehörigkeit. Wird daher die finanzielle Verbindung z.B. erst einen Tag nach Beginn eines Wirtschaftsjahres begründet (bei Regelbilanzstichtag der Zielkörperschaft daher am 2. Jänner) oder vor Ablauf des Wirtschaftsjahres der Körperschaft beendet, ist die Gruppenmitgliedschaft sowie die Ergebniszurechnung (siehe Rz 405 bis 443) für das betreffende Wirtschaftsjahr nicht möglich. Im Falle einer unterjährigen Neugründung einer Körperschaft muss die finanzielle Verbindung über das gesamte Rumpfwirtschaftsjahr gegeben sein.

Die Herstellung der finanziellen Verbindung erfolgt durch die Anschaffung der Beteiligung. Die Anschaffung und die Veräußerung sind nach allgemeinen steuerlichen Grundsätzen zu verstehen. Bei der Anschaffung kommt es daher auf den Zeitpunkt des Erwerbs des wirtschaftlichen Eigentums an (siehe Rz 455). Dies wird idR jener Zeitpunkt sein, der im Kaufvertrag als Wirksamkeitszeitpunkt vorgesehen ist; dieser Zeitpunkt kann auch in der Zukunft liegen (z.B. "mit Ablauf des Wirtschaftsjahres der Beteiligungskörperschaft").

4.5.2 Rückwirkender Anteilserwerb

402

Im Gegensatz zum Rückwirkungsverbot des allgemeinen Steuerrechtes gelten auch bei der Unternehmensgruppe die in Zusammenhang mit Umgründungen bestehenden Rückwirkungsfiktionen für die zeitliche Beurteilung des Beteiligungserwerbs.

Beispiel:

Die Einbringung einer dem Einbringenden am 31.12.00 zuzurechnenden Beteiligung an einer zum 31.12. bilanzierenden Gesellschaft zum 31.12.00 gibt der übernehmenden Körperschaft die Möglichkeit, ab dem Jahr 01 mit der erworbenen Gesellschaft eine Gruppe zu bilden. Erfolgt die Einbringung der Beteiligung zum 1.1.01, ist die Gruppenbildung nicht für 01, sondern erst ab dem Jahr 02 möglich, da der Beteiligungserwerb nach § 18 Abs. 1 UmgrStG am 2.1.01 erfolgt.

Dies gilt auch dann, wenn die rückwirkende Einbringung der Beteiligung in eine neu gegründete übernehmende Körperschaft erfolgt.

4.5.3 Dauer finanziellen Verbindung bei Vorliegen einer Beteiligungsgemeinschaft

403

Bei Vorliegen einer Beteiligungsgemeinschaft ist betreffend des ununterbrochenen Beteiligungsbesitzes an der Zielkörperschaft unabhängig davon, ob die Beteiligungsgemeinschaft als Gruppenträger fungiert oder innerhalb der Unternehmensgruppe besteht, nicht auf den Zeitpunkt der Bildung der Beteiligungsgemeinschaft abzustellen, sondern auf die Beteiligungen der Mitbeteiligten an der Zielkörperschaft. Erfüllen die Mitbeteiligten die Beteiligungsvoraussetzungen, kann die Beteiligungsgemeinschaft bis zur Unterfertigung des Gruppenantrags gebildet werden.

Beispiel:

An der GmbH-C (Wirtschaftsjahr = Kalenderjahr) sind die GmbH-A mit 40% und die GmbH-B mit 15% beteiligt. Am 1.7.01 wird eine Beteiligungsgemeinschaft vereinbart. Eine Unternehmensgruppe A und C bzw. B und C ist für das Jahr 01 gegeben, wenn die Beteiligungen von A und von B an der GmbH-C am 1.1.01 bestanden haben und bis 31.12.01 bestehen.

Hinsichtlich der Veränderung von Beteiligungsgemeinschaften siehe Rz 1562 bis 1564.

4.5.4 Vermögensübertragungen innerhalb der Unternehmensgruppe

404

Vermögensübertragungen innerhalb der Unternehmensgruppe (wie Umgründungen oder Beteiligungsveräußerungen) ändern nichts am ununterbrochenen zeitlichen Fortbestand der Unternehmensgruppe, sofern die finanzielle Verbindung in der Gruppe erhalten bleibt. Dies gilt auch für den Fall, dass der Gesellschafterwechsel während des Wirtschaftsjahres der Beteiligungskörperschaft erfolgt.

Beispiele:

a) Veräußerung: Der Gruppenträger A hält 100% der Anteile an den Gruppenmitgliedern GM1 und GM2; GM1 hat seinerseits 100% der Anteile an GM3 und veräußert diese an GM2. Die Veräußerung ändert an der bestehenden Gruppe als solcher nichts (nur der Gruppenaufbau hat sich geändert).

b) Verschmelzung: In einer aus den jeweils zu 100% verbundenen Körperschaften A bis D bestehenden Unternehmensgruppe wird die Tochtergesellschaft B auf die Enkelgesellschaft C verschmolzen. Die nunmehr verbundenen Körperschaften A, C und D ändern an der bestehenden Gruppe als solcher nichts.

c) Umwandlung: In einer Unternehmensgruppe ist der Gruppenträger A zu 60% an der Gesellschaft B und diese zu 100% an der Gesellschaft C beteiligt. B wird errichtend auf die B-OHG umgewandelt. A ist nunmehr mittelbar zu 60% an C beteiligt, sodass die Unternehmensgruppe zwischen A und C weiter besteht.

d) Einbringung: In einer aus der Muttergesellschaft A und ihren jeweils 100%igen Tochtergesellschaften B und C bestehenden Unternehmensgruppe (Wirtschaftsjahr ist jeweils das Kalenderjahr) bringt A ihre Beteiligung an C zum 30.6. eines Jahres in die B ein. Obwohl A an C nur bis 30.6. beteiligt ist und die übernehmende B erst am 1.7. an C beteiligt ist und damit die Beteiligung an C nicht das gesamte Wirtschaftsjahr von einer Körperschaft gehalten wird, führt dies zu keiner "Unterbrechung" der Gruppenzugehörigkeit von C. Gleiches gilt auch im Falle einer Veräußerung der Beteiligung C durch A an B (siehe a).

Alle Umgründungstatbestände im Zusammenhang mit der Unternehmensgruppe sind im Lichte von § 9 Abs. 5 KStG 1988 zu würdigen (siehe UmgrStR 2002).

4.6 Ergebniszurechnung

4.6.1 Allgemeines

405

Nach § 9 Abs. 6 Z 1 KStG 1988 hat jedes Gruppenmitglied sein steuerliches Ergebnis (siehe Rz 406 bis 443) zunächst unabhängig von anderen Gruppenmitgliedern zu ermitteln. Sodann wird das steuerliche Ergebnis dem am Gruppenmitglied finanziell ausreichend beteiligten (nächsthöheren) Gruppenmitglied (bzw. Gruppenträger) zugerechnet, bis beim Gruppenträger alle Ergebnisse zusammengefasst (und saldiert) der Besteuerung unterworfen werden. Die Ergebniszurechnung folgt immer der ausreichenden finanziellen Verbindung (siehe Rz 383 bis 400). Die Ergebniszurechnung ist eine rein steuerliche. Auf Grund der Ergebniszurechnung unterbleibt bei den Gruppenmitgliedern eine Besteuerung. Das in der Körperschaftsteuererklärung erklärte Einkommen des Gruppenmitglieds wird mittels Bescheides (siehe Rz 1563 bis 1572) festgestellt und geht in die Gruppenverrechnung ein.

4.6.2 Unbeschränkt steuerpflichtige inländische Gruppenmitglieder

4.6.2.1 Einkommen des Gruppenmitglieds

4.6.2.1.1 Allgemeines

406

Als Ergebnis eines unbeschränkt steuerpflichtigen Gruppenmitglieds gilt das Einkommen unter Berücksichtigung der Sonderbestimmung für Vor- und Außergruppenverluste des Gruppenmitglieds (volle ungekürzte Verrechnung mit den eigenen Gewinnen nach § 9 Abs. 6 Z 4 KStG 1988 siehe Rz 416 f). Das unbeschränkt steuerpflichtige Gruppenmitglied hat daher zunächst individuell und unabhängig von der Unternehmensgruppe sein "Einkommen" im Sinne des § 7 KStG 1988 zu ermitteln. Im Zuge der Einkommensermittlung sind daher z.B. auch § 2 Abs. 2a oder § 2 Abs. 8 EStG 1988 anzuwenden (§ 7 Abs. 2 KStG 1988; hinsichtlich der unter § 2 Abs. 2a EStG 1988 fallenden Gesellschaften siehe EStR 2000 Rz 163; § 2 Abs. 2b EStG 1988 gilt nicht). Ebenso sind z.B. Prämien wie die Forschungs- oder Lehrlingsausbildungsprämie vom betreffenden Gruppenmitglied bis zur Rechtskraft des Feststellungsbescheides geltend zu machen und werden diesem auch gutgeschrieben. Ab 1.1.2001 kann kein Investitionsfreibetrag mehr geltend gemacht werden (§ 10b EStG 1988), es können jedoch aus Zeiträumen davor noch Schwebeverluste (Wartetastenverluste) vorliegen. Die IFB-Schwebeverluste sind im Zuge der Einkommensermittlung beim jeweiligen Gruppenmitglied zu berücksichtigen. Da es sich bei den IFB-Schwebeverluste nicht um Sonderausgaben handelt (§ 10 Abs. 8 EStG 1988), greift die 75%-Grenze nach § 2 Abs. 2b EStG 1988 beim Gruppenmitglied. Die im alten Organkreis bereits zum Organträger überrechneten Schwebeverluste bleiben bei Übergang in die Unternehmensgruppe beim nunmehrigen Gruppenträger. Zu den Steuerumlagen siehe Rz 419.

4.6.2.1.2 Einkommensquellen der Beteiligungskörperschaft

407

Beim Gruppenmitglied muss eine Einkunftsquelle vorliegen, um eine Zurechnung zur beteiligten Körperschaft bzw. zum Gruppenträger zu ermöglichen. Es gelten die allgemeinen ertragsteuerlichen Grundsätze der Voluptuareigenschaft, die auch bei Körperschaften gegeben sein können. Die allgemeinen Grundsätze der Voluptuareigenschaft verhindern missbräuchliche Gestaltungen, die mangels einer wirtschaftlichen Eingliederung im Sinne des auslaufenden Organschaftsrechtes denkbar sind. Sie gelten für in- und ausländische Gruppenmitglieder sowie für den Gruppenträger. Es können daher bei allen Mitgliedskörperschaften (Teil)Voluptuareinkünfte vorliegen. Ausgeschlossen von einer Zurechnung sind weiters allfällige in extremen Ausnahmefällen außerhalb des Einkünftebereichs liegende Vermögensteile des Gruppenmitglieds oder des Gruppenträgers (z.B. Luxusvilla bei Vorliegen der Umstände im Sinne des VwGH v 20.6.2000, 98/15/0169, VwGH v 24.6.2004, 01/15/0002).

Körperschaften in Liquidation können nicht in die Gruppe aufgenommen werden, da die Mindestdauer nicht erfüllt werden kann (siehe Rz 1564).

Die Maßgeblichkeit der Einkommensermittlung nach allgemeinen ertragsteuerlichen Grundsätzen schließt auch die Erfassung verdeckter Ausschüttungen und verdeckter Einlagen ein.

4.6.2.1.3 Sonderausgaben

408

Da der Jahresverlust, den ein Gruppenmitglied erleidet, der beteiligten Körperschaft bzw. dem Gruppenträger zugerechnet wird, können sich beim Gruppenmitglied während der Gruppenzughörigkeit keine vortragsfähigen Verluste iSd § 8 Abs. 4 Z 2 KStG 1988 ergeben. Das Gruppenmitglied kann nur vortragsfähige Verluste aus der Zeit vor dem Eintritt in die Unternehmensgruppe (Vorgruppenverluste) besitzen oder solche auf Grund einer Umgründung iSd UmgrStG als übernehmende Körperschaft (Außergruppenverluste) erhalten (siehe dazu Rz 416 f).

409

Da allgemeines Ertragsteuerrecht zur Anwendung kommt, ist auch der Manteltatbestand des § 8 Abs. 4 Z 2 KStG 1988 und der vergleichbaren umgründungssteuerrechtlichen Bestimmungen innerhalb der Gruppe anzuwenden. Kommt es während der Gruppenzugehörigkeit im Zusammenhang mit dem Einbeziehen eines neuen Mitglieds zu einem Mantelkauf, geht bei diesem die Vortragsfähigkeit der Verluste verloren.

4.6.2.2 Zurechnung bei unmittelbare finanzieller Verbindung

410

Das vom Gruppenmitglied (Beteiligungskörperschaft) ermittelte Einkommen ist dem am Gruppenmitglied ausreichend finanziell verbundenen Gruppenmitglied (beteiligte Körperschaft) bzw. dem Gruppenträger in voller Höhe zuzurechnen. Bei der beteiligten Körperschaft (bzw. der Gruppenträger) wird das zugerechnete Einkommen sodann mit dem zuvor individuell ermittelten eigenen Einkommen saldiert und wiederum dem an ihm ausreichend finanziell verbundenen Gruppenmitglied (bzw. Gruppenträger) zugerechnet. Dieser Vorgang setzt sich bis zum Gruppenträger fort.

4.6.2.3 Zurechnung bei mittelbarer Beteiligung über eine Personengesellschaft

411

Die Einkommenszurechnung erfolgt immer zu jenem Gruppenmitglied (bzw. zum Gruppenträger), das ausreichend finanziell verbunden ist. Dies gilt auch dann, wenn die finanzielle Verbindung mittelbar über eine (mehrere) Personengesellschaft(en) hergestellt wird (siehe Rz 387 bis 400) außerhalb einer Beteiligungsgemeinschaft.

412

Die an der Personengesellschaft beteiligten Nichtmitglieder der Unternehmensgruppe können an der Einkommenszurechnung nicht partizipieren. Die Gewinnermittlung und die Gewinnverteilung der Personengesellschaft auf die Gesellschafter bleiben von der Gruppe unberührt. Bei natürlichen Personen und Körperschaften, die nicht Gruppenmitglieder sind, als Gesellschafter der Personengesellschaft kann im Rahmen der einheitlichen und gesonderten Gewinnfeststellung nur eine offene oder verdeckte Ausschüttung der Beteiligungskörperschaft oder eine Teilwertabschreibung auf die Beteiligung an der in der Gruppe befindlichen Gesellschaft steuerwirksam sein. Bei nicht zur Unternehmensgruppe gehörenden Körperschaften als Gesellschafter fällt eine Ausschüttung unter die Beteiligungsertragsbefreiung des § 10 KStG 1988 und eine steuerwirksame Teilwertabschreibung unter die Siebentelverteilung gemäß § 12 Abs. 3 Z 2 KStG 1988. Auch in den Fällen der Beteiligung einer Person als atypisch stiller Gesellschafter am Unternehmen eines Gruppenmitglieds (siehe Rz 389) ist das Ergebnis des in die stille Mitunternehmerschaft übertragenen Betriebes dem Gruppenmitglied nach Maßgabe seiner Beteiligung zuzurechnen, während ihm das Einkommen der Beteiligungskörperschaft unmittelbar zur Gänze zuzurechnen ist. Dem stillen Mitunternehmer ist allenfalls eine offene oder verdeckte Ausschüttung oder eine Einlagenrückzahlung der Beteiligungskörperschaft quotal zuzurechnen.

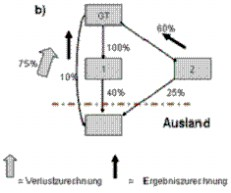

Beispiel:

An der X-KG sind das Gruppenmitglied A zu 75% und die gruppenfremde Person B zu 20% als Kommanditisten und die X-GmbH zu 5% als Komplementär beteiligt. Die KG hält eine 75%ige Beteiligung an der Z-GmbH, die infolge der mittelbaren ausreichenden Beteiligung Gruppenmitglied, dh Beteiligungskörperschaft zum beteiligten Gruppenmitglied A ist.

Die KG erzielt im Jahre 01 einen steuerlichen Gewinn von 1.000, in dem eine offene Ausschüttung der Z-GmbH iHv 100 enthalten ist. Die Z-GmbH hat 01 ein Einkommen von 1.200 erzielt.

Bei der einheitlichen und gesonderten Gewinnfeststellung der X-KG entfällt auf A ein Gewinnanteil von 750, der um die anteilige Ausschüttung iHv 75 zu vermindern ist und daher von A mit 675 in die Einkommensermittlung einzubeziehen ist. Daneben wird A das Einkommen der Z-GmbH iHv 1.200 zugerechnet.

B und die X-GmbH haben die auf sie entfallenden Gewinntangenten zu erklären, die Zurechnung des Einkommens der Z-GmbH an A berührt diese beiden nicht.

413

Auch in den Fällen der Beteiligung einer Person als atypisch stiller Gesellschafter am Unternehmen eines Gruppenmitglieds (siehe Pkt. 4.3.2.3) ist das Ergebnis des in die stille Mitunternehmerschaft übertragenen Betriebes dem Gruppenmitglied nach Maßgabe seiner Beteiligung zuzurechnen, während ihm das Einkommen der Beteiligungskörperschaft unmittelbar zur Gänze zuzurechnen ist. Dem stillen Mitunternehmer ist allenfalls eine offene oder verdeckte Ausschüttung oder eine Einlagenrückzahlung der Beteiligungskörperschaft quotal zuzurechnen.

Beispiel:

Die natürlichen Personen B, C, D und E haben sich mit Geldeinlagen am Unternehmen des Gruppenmitglieds A atypisch still beteiligt. Steuerlich ist damit eine Mitunternehmerschaft zwischen A bis E entstanden, bei der A seinen Betrieb als Sacheinlage übertragen hat (Zusammenschluss gem Art. IV UmgrStG). Zum Betriebsvermögen von A bzw. nunmehr der stillen Mitunternehmerschaft gehört die 100%ige Beteiligung an der F-GmbH. Auf Grund der 60%igen Beteiligung von A an der stillen Mitunternehmerschaft gehört die F-GmbH auch nach dem Zusammenschluss der Unternehmensgruppe an.

B, C, D und E nehmen quotal am steuerlichen Ergebnis des Unternehmens teil, A wird ebenfalls die der 60%igen Beteiligung entsprechende Tangente zugerechnet. Der Verlust der F-GmbH wird A zu 100% zugerechnet, B, C, D und E sind davon nicht berührt. Eine in der stillen Mitunternehmerschaft vorgenommene sachlich begründete Teilwertabschreibung auf die Beteiligung an der F-GmbH wirkt sich bei den natürlichen Personen quotal steuerwirksam aus, bei A liegt eine steuerneutrale Abschreibung vor, die allerdings den auf A entfallenden Buchwertanteil absenkt.

4.6.2.4 Zurechnung bei mittelbarer Beteiligung über Gruppenmitglieder

414

Ebenso erfolgt bei mittelbarer Beteiligung über ein (mehrere) Gruppenmitglied(er) (siehe Rz 393) die Einkommenszurechnung an das finanziell ausreichend beteiligte Gruppenmitglied (bzw. den Gruppenträger), weil das die maßgebende Beteiligung vermittelnde Gruppenmitglied selbst nicht maßgebend beteiligt sein kann.

Beispiel:

Der Gruppenträger ist an vier Gruppenmitgliedern (GM1 bis GM4) zu je 100% beteiligt, die vier Gruppenmitglieder sind ihrerseits an einer Körperschaft (GM5) zu je 25% beteiligt (Graphik oben Rz 393). Der Gruppenträger ist an GM5 mittelbar ausreichend finanziell verbunden und erhält das Einkommen von GM5 zugerechnet, auch wenn es an einer unmittelbaren Beteiligung des Gruppenträgers fehlt.

4.6.2.5 Zurechnung bei Vorliegen einer Beteiligungsgemeinschaft

415

Bei Vorliegen einer Beteiligungsgemeinschaft erhält auch diese als solche das gesamte Einkommen der inländischen Beteiligungskörperschaft. Dieses Einkommen ist in der Beteiligungsgemeinschaft unter den Mitbeteiligten entsprechend der Beteiligungsverhältnisse aufzuteilen.

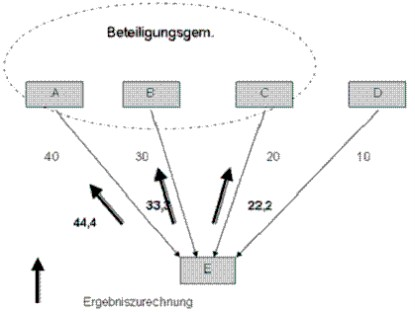

Beispiel:

Die Kapitalgesellschaften A, B, C und D sind an der einzubeziehenden Zielkörperschaft E zu 40%, 30%, 20% und 10% beteiligt. A, B und C syndizieren sich, bilden eine Beteiligungsgemeinschaft und beziehen E in die Unternehmensgruppe ein (D kann mangels ausreichender Beteiligung an der Beteiligungsgemeinschaft nicht teilhaben). Das von E in weiterer Folge der Beteiligungsgemeinschaft zugerechnete Einkommen wird in der Beteiligungsgemeinschaft entsprechend der Beteiligungsverhältnisse von A, B und C aufgeteilt. Die Aufteilung bezieht sich auf eine Beteiligungssumme von 90%. A erhält daher rund 44,4%, B 33,3% und C 22,3% des Einkommens von E zugerechnet.

Beispiel:

An der operativ tätigen Personengesellschaft X sind die GmbH A zu 50 % und die GmbH B zu 20% beteiligt, die Personengesellschaft hält ihrerseits 90 % der Anteile an der GmbH C. A und B sind an C jeweils mittelbar nicht ausreichend beteiligt (durchgerechnet zu 45 % und 18 %). Sie bilden daher eine Beteiligungsgemeinschaft und beziehen GmbH C in die Unternehmensgruppe ein.

Das gesamte Einkommen von C wird der Beteiligungsgemeinschaft zugerechnet und innerhalb der Beteiligungsgemeinschaft auf A und B im Verhältnis der durchgerechneten Beteiligungsverhältnisse von 45% zu 18% aufgeteilt.

Variante:

Sollte im Beispiel A an Gruppenmitglied C darüber hinaus auch unmittelbar zu z.B. 5% beteiligt sein, so sind auch diese 5 % bei der Ergebnisaufteilung zwischen A und B zu berücksichtigen und der durchgerechneten Beteiligung von A iHv 45% hinzuzuzählen (der Aufteilungsschlüssel zwischen A und B ergibt sich dann aus dem Verhältnis von 50% zu 18%).

4.6.2.6 Ergebniszurechnung bei unterjähriger Änderung der Beteiligungsverhältnisse in einer Beteiligungsgemeinschaft

Bei Vorliegen einer Beteiligungsgemeinschaft ist das der Beteiligungsgemeinschaft zugerechnete Einkommen auf die Mitbeteiligten entsprechend der Beteiligungsverhältnisse aufzuteilen.Ist im Falle einer Zweiergemeinschaft z.B. eine Körperschaft A zu 60%, die Körperschaft B zu 15% an der Körperschaft C beteiligt und bilden A und B eine Beteiligungsgemeinschaft, beträgt der Aufteilungsschlüssel zwischen A und B 4:1, sodass A 80% und B 20% des Ergebnisses von C zugerechnet bekommt. Ändert sich das Beteiligungsverhältnis, ändert sich auch der Aufteilungsschlüssel.

Veräußert z.B. A an B unterjährig 15%, ist A nur mehr zu 45% und B zu 30% an C beteiligt. Da es allerdings für die Ergebniszurechnung immer auf den ganzjährig gehaltenen "Beteiligungsprozentsatz" ankommt, ist im Veräußerungsjahr A dauerhaft zu 45%, B zu 15% an C beteiligt. Für das Veräußerungsjahr ergibt sich daher ein Aufteilungsschlüssel von 3:1 und erst für das Folgejahr ein Aufteilungsschlüssel von 3:2, sofern es im Folgejahr zu keiner weiteren Änderung des Beteiligungsverhältnisses kommt.

Das Verhältnis von 3:2 bereits im Veräußerungsjahr wäre nur bei einer Veräußerung bzw. Anschaffung am ersten Tag des Wirtschaftsjahres der Körperschaft C gegeben, wobei hinsichtlich der zeitlichen Erfassung auch die Wirtschaftsjahre der Körperschaften A und B zu beachten sind.

Beispiel:

Die in der Beteiligungsgemeinschaft hauptbeteiligte Körperschaft A (Wirtschaftsjahr = Kalenderjahr) veräußert mit Wirkung zum 1.7.01 von ihrer 60%igen Beteiligung an der Körperschaft C (Wirtschaftsjahr = 1.7. bis 30.6.) 15%-Punkte an die minderbeteiligte Körperschaft B (Wirtschaftsjahr = 1.6. bis 30.5.), die damit ihre Beteiligung an der Körperschaft C von 30% auf 45% aufstockt. Das steuerliche Ergebnis des mit 30.6.01 endenden Wirtschaftsjahres von C ist A und B im Verhältnis von 3:2 zuzurechnen, wobei der Anteil für A im Kalenderjahr 01 und der Anteil für B im Kalenderjahr 02 zu erfassen ist .

Besteht eine Beteiligungsgemeinschaft aus drei Beteiligten, ist der Dritte Nutznießer einer unterjährigen Beteiligungsveräußerung.

Beispiel:

A ist zu 40%, B zu 30% und C zu 20% an D beteiligt; A, B und C bilden eine Beteiligungsgemeinschaft. Veräußert nun B an C unterjährig 10%, sind B und C im Veräußerungsjahr ganzjährig nur jeweils zu 20% an D beteiligt und A erhält im Veräußerungsjahr 50% des Ergebnisses von D, weil sich für das Veräußerungsjahr ein Aufteilungsschlüssel von 4:2:2 ergibt (im Folgejahr beträgt der Aufteilungsschlüssel 4:2:3). Das "Verschieben" eines Beteiligungsanteils unter den beiden Minderbeteiligten führt im Veräußerungsjahr beim Hauptbeteiligten zu einer höheren Ergebniszurechnung .

4.6.3 Vor- und Außergruppenverluste

4.6.3.1 Allgemeines

416

Vortragsfähige Verluste des unbeschränkt steuerpflichtigen Gruppenmitglieds aus der Vorgruppenzeit (Vorgruppenverluste) oder aus einer umgründungsbedingten Übernahme durch ein Gruppenmitglied (Außergruppenverluste) können nur bis zur Höhe des eigenen Gewinnes des Gruppenmitglieds verrechnet werden und werden daher beim jeweiligen Gruppenmitglied kanalisiert. Unter den Begriff der Vor- und Außergruppenverluste fallen auch vor- bzw. außerorganschaftliche Verluste im Falle des Übergangs aus der Vollorganschaft in die Unternehmensgruppe (siehe Rz 1581 ff).

Vorgruppen- und Außergruppenverluste von Gruppenmitgliedern sind in Höhe der eigenen (späteren) Gewinne des Gruppenmitglieds zu verrechnen. Die 75%-Grenze nach § 2 Abs. 2b EStG 1988 gilt für die Gruppenmitglieder - im Unterschied zum Gruppenträger - nicht. Zur Behandlung des Gruppenträgers siehe Rz 441 bis 443.

Beispiel:

Die beteiligte Körperschaft 1 (Tochtergesellschaft des Gruppenträgers) erzielt im Jahr 01 einen Gewinn von 60.000 und besitzt Vorgruppenverluste von 50.000. Ihr wird von der Beteiligungskörperschaft 2 ein Einkommen von -20.000 zugerechnet.

Es ist zunächst der Gewinn von 60.000 um den vollen Vorgruppenverlust von 50.000 zu kürzen und in der Folge der Verlust von 20.000 zuzurechnen. Insgesamt ist dem Gruppenträger ein vereinigtes Einkommen von -10.000 zuzurechnen.

4.6.3.2 Umgründungsbedingter Verlustvortragsübergang in der Unternehmensgruppe

417

Siehe UmgrStR 2002

4.6.4 Anrechnung ausländischer Quellensteuern

418

Da die Steuerrechtssubjektivität der Gruppenmitglieder durch die Mitgliedschaft an einer Unternehmensgruppe nicht untergeht, sind die Gruppenmitglieder auf Grundlage der dem Art. 1 und 4 OECD-Musterabkommen nachgebildeten Bestimmungen der österreichischen DBA vom persönlichen Anwendungsbereich der Abkommen umfasst und daher selbständig abkommensberechtigt. Nicht umfasst sind aber inländische Zweigniederlassungen von beschränkt steuerpflichtigen Gruppenträgern.

Bei DBA mit Befreiungsmethode sind die Gewinnteile, die abkommenskonform der inländischen Besteuerung entzogen sind, bei der Ergebnisermittlung des Gruppenmitglieds auszuscheiden. Dies gilt sinngemäß bei Steuerfreistellung auf Grund der Doppelbesteuerungsverordnung (BGBl. II Nr. 474/2002).

Bei DBA mit Anrechnungsmethode und in Anrechnungsfällen auf Grund der Doppelbesteuerungsverordnung sind die ausländischen Einkünfte Teil der Ergebnisermittlung des Gruppenmitglieds. Die allgemeinen Anwendungsgrundsätze des Anrechnungssystems finden beim Gruppenmitglied grundsätzlich Anwendung (siehe EStR 2000 Rz 7583 ff). Da aber in der Unternehmensgruppe die Besteuerung des gesamten Gruppeneinkommens beim Gruppenträger erfolgt, sind die bei den Gruppenmitgliedern (fiktiv) anrechenbaren ausländischen Quellensteuern zeitgleich mit der Ergebniszurechnung weiterzuleiten, weil die anrechenbaren ausländischen Quellensteuern mit dem vom Gruppenmitglied weiterzuleitenden Ergebnis verbunden sind. Hat daher z.B. das inländische Gruppenmitglied GM2 (Enkel) eine gewinnbringende Betriebsstätte in Italien und Gewinne im Inland, sind die anrechenbaren italienischen Quellensteuern mit der Ergebniszurechnung von GM2 an Gruppenmitglied GM1 (Tochter) weiterzuleiten. Sowie GM1 das vereinigte (saldierte) Ergebnis an den Gruppenträger GT weiterleitet, sind auch die anrechenbaren italienischen Quellensteuern von GM2 ungekürzt an den Gruppenträger weiterzuleiten. Die tatsächliche Anrechnung der italienischen Quellensteuern erfolgt sodann beim Gruppenträger. Heben sich bei GM2 hingegen die italienischen Betriebsstättengewinne mit inländischen Verlusten auf, besteht für GM2 keine fiktive Anrechnungsmöglichkeit und es können daher keine italienischen Quellensteuern angerechnet und weitergeleitet werden.

Beispiel:

Das Gruppenmitglied X (WJ = Kalenderjahr) hat neben dem inländischen Betrieb auch eine italienische Betriebsstätte. Im inländischen Betrieb wird im Jahr 06 ein negatives Betriebsergebnis von 50, in der Betriebsstätte ein positives von 100 erwirtschaftet. Die italienische Steuer auf das Betriebstättenergebnis beträgt 35. Das Einkommen des Gruppenmitgliedes beträgt daher 50 (-50 + 100 = +50), die darauf entfallende Körperschaftsteuer beträgt 12,5. Da ein negatives inländisches Ergebnis gegeben ist, entfällt diese zur Gänze auf das Betriebsstättenergebnis und ist daher in Höhe von 12,5 anrechenbar und dem Gruppenträger zuzurechnen.

Der Gruppenträger (WJ = Kalenderjahr) verfügt im Jahr 06 über ein eigenes Einkommen von 200 und erhält aus der Gruppe kumuliert Verluste von 160 zugerechnet. Das Gruppenergebnis beträgt daher 40 (200 - 160) sodass die Körperschaftsteuer 10 beträgt. Die vom Gruppenmitglied X zugerechnete Quellensteuer von 12,5 kann daher mit einem Betrag von 10 angerechnet werden, sodass die Körperschaftsteuer der Gruppe im Jahr 06 mit 0 festzusetzen ist.

Beim Gruppenträger ist bei DBA mit Anrechnungsmethode folgendermaßen vorzugehen: Da der Gruppenträger sein Einkommen mit der Maßgabe zu ermitteln hat, dass die Sonderausgaben vom zusammengefassten Ergebnis abzuziehen sind (siehe Rz 441 bis 443), sind beim Gruppenträger die anrechenbaren eigenen Quellensteuern auf das zusammengefasste Ergebnis zu beziehen. Im Ergebnis besteht beim Gruppenträger daher kein Unterschied, ob eigene oder von Gruppenmitgliedern zugerechnete ausländische Quellensteuern anzurechnen sind.

4.6.5 Steuerumlagen

419

Nach § 9 Abs. 8 dritter TS KStG 1988 hat der Gruppenantrag eine Erklärung über eine Steuerausgleichsvereinbarung zu enthalten (siehe Rz 1539). Das Konzept der Gruppenbesteuerung macht Steuerumlagen im Regelfall bereits aus zivil- und gesellschaftsrechtlicher Sicht erforderlich. Steuerumlagen zum Zwecke des Ausgleichs der körperschaftsteuerlichen Wirkungen, die sich aus der Zurechnung der steuerlichen Ergebnisse der Gruppenmitglieder an den Gruppenträger ergeben, sind bilanzwirksam aber steuerneutral. Ergebnisabführungsverträge, wie sie bei früheren Organkreisen noch bestehen, stellen ebenso wie neu abgeschlossene Ergebnisabführungsverträge einen Steuerausgleich dar. Sollte sich später (z.B. durch die Judikatur) die Unzulässigkeit einer ursprünglich als zweckmäßig erachteten Steuerausgleichsvereinbarung erweisen, berührt dies den Bestand der Unternehmensgruppe nicht, wenn spätestens innerhalb eines Jahres eine entsprechende Anpassung der Steuerausgleichsvereinbarung erfolgt.

4.6.6 Ausländische Gruppenmitglieder

4.6.6.1 Allgemeines

420

Die Unternehmensgruppe kann auch ausländische im Ausland ansässige Gruppenmitglieder umfassen. Da Gewinne ausländischer Gruppenmitglieder mangels Besteuerungsrechts nicht zugerechnet werden können, sind Verluste im Ausmaß aller unmittelbaren Beteiligungen von beteiligten Körperschaften oder/und des Gruppenträgers am ausländischen Gruppenmitglied dem finanziell ausreichend beteiligten inländischen Gruppenmitglied bzw. dem Gruppenträger zuzurechen. Der ausländische Verlust ist nach inländischem Steuerrecht gemäß § 5 Abs. 1 EStG 1988 zu ermitteln (Umrechnung).

Beispiel:

a) Der inländische Gruppenträger (GT) ist zu 54% an einer ausländischen Körperschaft beteiligt. Das ausländische Gruppenmitglied erleidet einen Verlust von 1200, der umgerechnet (nach inländischem Recht) ein Verlust von 1.000 ist. Der inländischen Körperschaft ist - entsprechend der Beteiligung - ein Verlust iHv 540 zuzurechnen.