European Case Law Identifier: ECLI:AT:OGH0002:2015:0100OB00078.15S.1215.000

Spruch:

Der Revision wird nicht Folge gegeben.

Die klagende Partei ist schuldig, der beklagten Partei die mit 1.400,04 EUR (darin enthalten 233,34 EUR an USt) bestimmten Kosten der Revisionsbeantwortung binnen 14 Tagen zu ersetzen.

Entscheidungsgründe:

Die klagende Partei betreibt ein Transportunternehmen, die beklagte Partei ist von Gesetzes wegen zur Einhebung von Mautgebühren für die Benützung österreichischer Straßen berechtigt.

Die klagende Partei begehrt aus dem Titel der Bereicherung die Rückzahlung von 23.316,34 EUR sA an ‑ ihrem Standpunkt nach ‑ von der beklagten Partei überhöht eingehobenen Mauttarifen für den Zeitraum vom 1. 1. 2010 bis 31. 8. 2013. Sie brachte ‑ soweit für das Revisionsverfahren noch wesentlich ‑ zusammengefasst vor, die Einhebung überhöhter Mauttarife sei auf eine Verfassungswidrigkeit des Bundesstraßenmautgesetzes 2002 (BStMG 2002) sowie eine Gesetzwidrigkeit der Mauttarifverordnungen 2009, 2010, 2011 und 2012 zurückzuführen. Bei der jährlichen Valorisierung des Mauttarifs durch die Mauttarifverordnungen 2009, 2010, 2011 und 2012 habe die Behörde gesetzwidrig jeweils einen unrichtigen Indexwert herangezogen, was zu einer zu starken Erhöhung der Mauttarife geführt habe. Ein gemäß Art 139, 140 B‑VG gestellter Individualantrag sei vom Verfassungsgerichtshof zu G 26/05, V 18/05, mit der Begründung für unzulässig erklärt worden, es wäre zumutbar, im Wege eines bereicherungsrechtlichen Rückforderungsanspruchs nach Entrichtung der überhöhten Mauttarife die Differenz zwischen den gesetzmäßigen und den gesetzwidrigen ‑ weil überhöhten ‑ Mauttarifen zurück-zufordern.

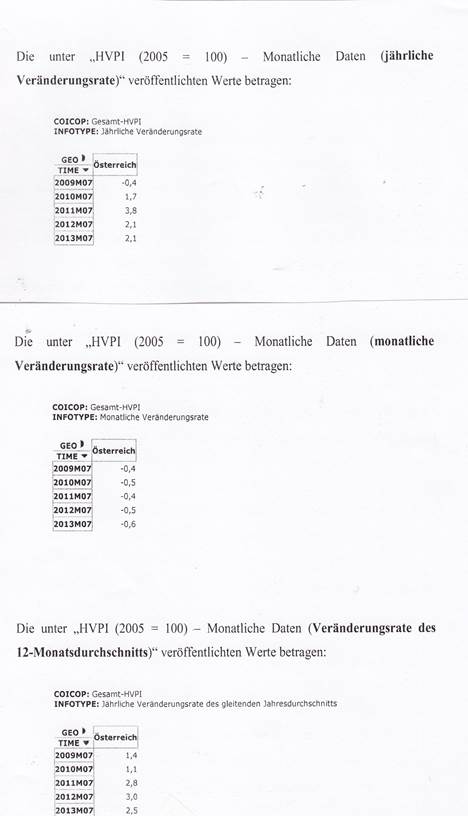

§ 9 Abs 9 BStMG sei durch die Novelle BGBl I 82/2007 unter anderem dahingehend geändert worden, dass nicht mehr auf die „Veränderung des Jahresdurchschnittswertes des Vorjahres gegenüber dem entsprechenden Wert des dem Vorjahr vorangegangenen Jahres“, sondern auf den „vom Statistischen Amt der Europäischen Gemeinschaften (EUROSTAT) für den Monat Juli des Jahres der Erlassung der Verordnung veröffentlichten Jahresdurchschnitt der Änderungsrate“ Bezug genommen werde. Es sei nunmehr jene Änderung der (Inflations‑)Rate (Veränderungsrate) heranzuziehen, die von EUROSTAT für den Monat Juli des Jahres der Verordnungserlassung veröffentlicht worden sei. Eine Berücksichtigung von Werten des dem Vorjahr vorangegangenen Jahres bei der Valorisierung sei daher unzulässig. Die von EUROSTAT veröffentlichte Inflationsrate habe für Juli 2009 ‑0,4 %, für Juli 2010 1,7 %, für Juli 2011 3,8 % und für Juli 2012 2,1 % betragen. Die Mauttarife seien jedoch insgesamt (bedingt auch dadurch, dass stets die vorangegangenen Werte jeweils die Ausgangswerte der Erhöhung bilden) stärker angehoben worden, und zwar mit den Mauttarifverordnungen 2009 um 1,4 %, 2010 um 1,1 %, 2011 um 2,8 % und 2012 um 3 %. Diese Anhebungen seien gesetzwidrig. Schon der nationale Gesetzgeber gehe in § 9 Abs 9 BStMG davon aus, dass es zu keiner Mauteinnahmenerhöhung kommen dürfe, die über eine reine Inflationsabgeltung hinausgehe. Die Mauttarife seien somit der Höhe nach seit 1. 1. 2010 real „eingefroren“ und dürften nur mehr im Ausmaß der Inflationsrate erhöht werden. Eine darüber hinausgehende Erhöhung mit dem Zweck, einen Rückgang der gesamten Mauterlöse zu verhindern, sei unzulässig. Die über die Inflationsrate hinausgehende Erhöhung verstoße gegen § 9 Abs 9 BStMG.

Selbst wenn der „richtige“ Wert herangezogen worden sei, sei § 9 Abs 9 BStMG wegen eines Verstoßes gegen das Legalitätsprinzip verfassungswidrig, weil er nicht dem von Art 18 Abs 2 B‑VG aufgestellten Erfordernis entspreche, das Verwaltungshandeln (die Erlassung der Mauttarifverordnungen) hinreichend klar und bestimmt zu determinieren. Der Gesetzeswortlaut sei unbestimmt und undeutlich. Die vom Gesetzgeber (möglicherweise) gemeinten Werte ließen sich selbst bei subtiler Sachkenntnis und außerordentlichen Fähigkeiten im Umgang mit Datenbankrecherchen nicht eindeutig auffinden.

Zudem liege ein Verstoß gegen den Gleichheitsgrundsatz (Willkürverbot, Vertrauensschutz, Überraschungsverbot) vor. Nach der Intention des Gesetzgebers habe durch die Umstellung der Gültigkeit der Mauttarifverordnungen vom „1. Mai des Jahres der Erlassung der Verordnung“ auf „jährlich jeweils mit Wirkung vom 1. Jänner“ mit der Novelle BGBl I 135/2008 eine Erschwernis für die Transportwirtschaft beseitigt werden sollen, die darin liege, dass zum Zeitpunkt des Abschlusses der zumeist mehrjährigen Transportverträge mit Kunden die Erhöhung der Mauttarife noch nicht bekannt sei. Dieser Zweck sei nicht erreicht worden, weil die Mauttarifverordnungen jeweils so kurzfristig erlassen würden, dass es den betroffenen Unternehmen unmöglich gemacht werde, sich zeitgerecht auf die neuen Tarife einzustellen. So sei die Mauttarifverordnung 2009 erst am 1. 12. 2009, die Mauttarifverordnung 2010 am 14. 12. 2010, die Mauttarifverordnung 2011 sogar erst am 21. 12. 2011 und die Mauttarifverordnung 2012 am 30. 11. 2012 veröffentlicht worden. Diese Vorgangsweise sei rechtswidrig und verstoße gegen das Willkürverbot und das Überraschungsverbot.

Gleichzeitig sei auch ein Verstoß gegen Art 7g Abs 4 der Wegekosten‑RL 1999/62/EG festzustellen. Nach dieser Regelung seien unbeabsichtigte Mehreinnahmen dadurch auszugleichen, dass die Differenzierungsstruktur nach EURO‑Immissionsklassen geändert werde. Dadurch solle offensichtlich die Bereitschaft der Transporteure angeregt werden, auf emissionsarme LKWs umzusteigen. Die Mauttarifverordnung 2012 scheine aber demgegenüber die erheblichen Investitionen des Transportgewerbes mit noch höheren Belastungen zu sanktionieren. Wenn ein solcher Verstoß gegen EU‑Recht schon dann unzulässig sei, wenn es zu unbeabsichtigten Mehreinnahmen komme, dann gelte dies umso mehr, wenn die Verwaltungsbehörde absichtlich Mehreinnahmen lukrieren wolle.

Die Höhe des Rückforderungsanspruchs ergebe sich im Einzelnen daraus, dass von der beklagten Partei für die Indexierung des Mauttarifs eine Durchschnittsmethode zur Anwendung gebracht worden sei, wobei für die jährliche Indexierung der Durchschnittswert der Vorjahresindizes herangezogen worden sei. Nach der gesetzmäßigen Berechnungsmethode, wäre für die Mauttarifverordnungen aber immer der für Juli des Jahres der Verordnungserlassung ausgewiesene Indexwert heranzuziehen gewesen. Die Mauttarife seien mit den Mauttarifverordnungen 2009, 2010, 2011 und 2012 um 1,4 %, 1,1 %, 2,8 % und 3 % erhöht worden, anstatt um ‑0,4 % (das heißt um 0,4 % verringert), 1,7 %, 3,8 % und 2,1 %. Die Berechnung der Differenz zwischen den gesetzmäßigen und den gesetzwidrigen, (weil überhöhten) Mauttarifen ergebe, dass die beklagte Partei im relevanten Zeitraum von 1. 1. 2010 bis 31. 8. 2013 23.316,34 EUR zu viel an Maut von der klagenden Partei eingehoben habe. Im Einzelnen werde zur Berechnung auf die Ergebnisse des unter einem vorgelegten Gutachtens eines Wirtschaftsprüfers und Steuerberaters verwiesen.

Es werde angeregt, die Mauttarifverordnungen 2009, 2010, 2011 und 2012 wegen Gesetzwidrigkeit bzw das BStMG wegen Verfassungswidrigkeit beim Verfassungsgerichtshof gemäß Art 139 B‑VG oder Art 140 B‑VG anzufechten.

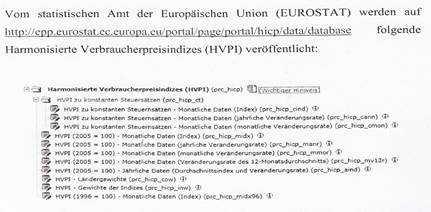

Die beklagte Partei bestritt das Klagebegehren dem Grunde und der Höhe nach und beantragte die Klageabweisung. Die Höhe der fahrleistungsabhängigen Mauttarife liege nicht in ihrer Dispositionsmöglichkeit. Vielmehr ergebe sich die Höhe dieser Tarife aus § 9 BStMG in Verbindung mit der jeweils gültigen Mauttarifverordnung. Diese Bestimmungen seien in Umsetzung der Richtlinie 1999/62/EG idF der Richtlinie 2011/76/EU über die Erhebung von Gebühren für die Benutzung bestimmter Verkehrswege durch schwere Nutzfahrzeuge (Wegekosten‑RL) ergangen. Sie würden das Unionsrecht vollständig und rechtsrichtig umsetzen, weshalb auch aus dem Unionsrecht keinerlei Ansprüche für die klagende Partei ableitbar seien. § 9 BStMG ermächtige in Umsetzung der unionsrechtlichen Vorgaben den Bundesminister bzw die Bundesministerin zur Festsetzung der fahrleistungsabhängigen Mauttarife im Verordnungswege. Die tatsächliche Valorisierung sei zutreffend nach der in § 9 Abs 9 BStMG vorgegebenen Berechnungsmethode „durch Heranziehung des auf eine Dezimalstelle berechneten vom Statistischen Amt der Europäischen Union (EUROSTAT) für den Monat Juli des Jahres der Erlassung der Verordnung veröffentlichten Jahresdurchschnitts der Änderungsrate des HVPI“ erfolgt. Schon nach dem Wortlaut dieser Bestimmung ergebe sich, dass ein „Jahresdurchschnitt“ heranzuziehen sei. Der von der klagenden Partei herangezogene punktuelle Monatswert sei nicht zulässig, weil dadurch die Bezugnahme auf den gesetzlich ausdrücklich vorgesehenen Jahresdurchschnitt ignoriert würde. Der anzuwendende Wert lasse sich auf der Homepage von EUROSTAT ermitteln. Dort seien mehrere mögliche Harmonisierte Verbraucherpreisindizes angeboten, ua die Veränderungsrate des 12‑Monatsdurchschnitts, was die über 12 Monate berechnete Durchschnittsrate meine. Wenn der Gesetzgeber von einem Jahresdurchschnitt spreche, könne er daher nur diesen Indexwert meinen, weil die anderen auf der Homepage von EUROSTAT veröffentlichten Harmonisierten Verbraucherpreisindizes keinen Jahresdurchschnitt enthielten. Dass der exakte Wortlaut des Gesetzes nicht genau der Bezeichnung des Tabellencodes in den Veröffentlichungen von EUROSTAT entspreche, sei demnach ohne Belang, weil sich schon aus dem Wortlaut klar ergebe, welcher der Indizes heranzuziehen sei. Eine Gesetzwidrigkeit der Verordnung sei zu verneinen, da bereits die Wortinterpretation zu einem klaren und eindeutigen Ergebnis führe. Da § 9 Abs 9 BStMG dem Verordnungsgeber keinen Interpretationsspielraum offen lasse, sondern lediglich auf einen von EUROSTAT veröffentlichten konkreten Wert verweise, sei diese Bestimmung ausreichend bestimmt und verstoße nicht gegen Art 18 Abs 2 B‑VG. Die verordnete Höhe des Mauttarifs finde im Gesetz Deckung. Eine Unionsrechtswidrigkeit werde nicht aufgezeigt und liege nicht vor. Die Republik Österreich informiere die Europäische Kommission stets gemäß Art 12 Abs 2 Wegekosten‑RL über die jeweils erlassenen Mauttarifverordnungen. Die Europäische Kommission habe nie Beanstandungen oder Zweifel an der Unionsrechtskonformität der verordneten Mauttarife geäußert.

Das Erstgericht wies das Klagebegehren ab. Es traf folgende Feststellungen:

Den Mauttarifverordnungen 2009, 2010, 2011 und 2012 liegt jeweils der letztgenannte Wert (Veränderungsrate des 12‑Monatsdurchschnitts) zugrunde. Dieser Wert wurde vom zuständigen Beamten jeweils Anfang Oktober nach Feststehen der endgültigen Werte für Juli ermittelt. Um zu einer Verkürzung des Begutachtungsverfahrens beizutragen, wurde die Begutachtungsfrist regelmäßig auf zwei (statt der üblichen sechs Wochen) verkürzt. Infolge der dennoch erst im November oder Dezember geschehenen Veröffentlichung der jeweiligen Mautsätze war es für die klagende Partei schwierig bzw unmöglich, die Mautsätze bei ihrer Kalkulation und ihren Vertragsverhandlungen zu berücksichtigen. Die Kunden der klagenden Partei akzeptieren nämlich keine Tagespreise. Wie in der Transportbranche allgemein üblich ‑ werden Verträge für ein, zwei oder auch drei Jahre abgeschlossen. Es ist nicht möglich, dass mit den Kunden nach Anpassung der Mauttarife Vertragsnachverhandlungen geführt werden. Im Jahr 2013 versuchte der Geschäftsführer der klagenden Partei deshalb selbst, aufgrund des Gesetzestextes des BStMG den Mautpreis bzw den „richtigen Index“ zu ermitteln. Er gelangt auf der Seite von EUROSTAT zu diversen Tabellen und letztlich zu den unter „HVPI 2005 = 100 ‑ monatliche Daten (jährliche Veränderungsrate)“ angeführten Werten.

Rechtlich beurteilte das Erstgericht diesen Sachverhalt dahingehend, von den zur Auswahl stehenden Indizes entspreche „die Veränderungsrate des 12‑Monatsdurchschnitts“ am ehesten dem in § 9 Abs 9 BStMG vorgesehenen „Jahresdurchschnitt der Änderungsrate“. Dessen Heranziehung begründe somit keine Rechtswidrigkeit der Mautverordnungen. Die behauptete Verfassungswidrigkeit des BStMG sei in erster Instanz nicht zu prüfen.

Das Berufungsgericht gab der Berufung der Klägerin nicht Folge. Die vom Erstgericht vorgenommene Auslegung des § 9 Abs 9 BStMG sei zutreffend. Der darin genannte Jahresdurchschnitt der Änderungsrate entspreche bereits dem Wortsinn nach dem Index „Veränderungsrate des 12‑Monatsdurchschnitts“. Kein anderer Index mit monatlichen Daten enthalte einen Jahresdurchschnitt. Die Heranziehung dieses Indexwerts entspreche dem sich aus den Gesetzesmaterialien ergebenden Zweck der Regelung, Kalender‑ und Saisoneffekte auszugleichen. Entgegen der Ansicht der Klägerin sei auch nicht weiterhin die alte, aber entfallene Gesetzesformulierung des § 9 Abs 9 BStMG (aF) als Grundlage für die Mauttarifverordnungen herangezogen worden. Auch der von der Klägerin in den „Auslegungsschwierigkeiten“ erblickte Verstoß gegen das Legalitätsprinzip des Art 18 Abs 2 B‑VG sei nicht gegeben. § 9 Abs 9 BStMG idF BGBl I 135/2008 determiniere in ausreichender Klarheit, welcher Index für die jährliche Valorisierung der Mauttarife heranzuziehen sei. Darüber hinaus trete der Staat bzw die von ihm gesetzlich beauftragte beklagte Partei den Autobahnbenützern privatrechtlich gegenüber. Die Privatwirtschaftsverwaltung unterliege nicht dem strengen Legalitätsprinzip des Art 18 B‑VG.

Sämtliche Mauttarifverordnungen seien deutlich vor ihrem Inkrafttreten kundgemacht worden. Den Betroffenen habe schon aufgrund des Gesetzeswortlauts des § 9 Abs 9 BStMG klar sein müssen, dass jeweils am 1. Jänner eine Valorisierung der Tarife entsprechend dem Harmonisierten Verbraucherpreisindex (HVPI) erfolge. Sie hätten daher weder auf gleichbleibende Tarife vertrauen dürfen, noch von einer Valorisierung „überrascht“ werden können. Den Betroffenen sei es grundsätzlich freigestanden, sich auf diesen Umstand einzustellen und die Verträge mit ihren Geschäftspartnern danach zu richten bzw diese Verträge erst nach Inkrafttreten der Verordnung abzuschließen. Da die Mauttarifgebührenveränderung für alle Betroffenen gleichermaßen gelte, sei eine Benachteiligung bestimmter Personen aus unsachlichen Gründen nicht zu erblicken.

Die Wegekosten‑RL 1999/62/EG sehe nicht vor, dass die Mautgebühren nicht oder lediglich im Rahmen des Verbraucherpreisindex steigen dürfen. Gemäß Art 7 Abs 9 der Wegekosten‑RL idF RL 2006/38/EG beruhten die Mautgebühren auf dem Grundsatz der Anlastung von Infrastrukturkosten. Die gewogenen durchschnittlichen Mautgebühren müssten sich an den Baukosten und den Kosten für Betrieb, Instandhaltung und Ausbau des betreffenden Verkehrswegenetzes orientieren. Dem entspreche auch Art 7b Abs 1 der Wegekosten‑RL idF RL 2011/76/EU , wobei hier das Wort „Mautgebühren“ durch „Infrastrukturgebühren“ ersetzt worden sei. Dies bedeute, dass die insgesamt eingehobenen Mautgebühren den tatsächlichen anteiligen Infrastrukturkosten entsprechen dürften und daher auch mit diesen ‑ und nicht nur inflationsbedingt ‑ steigen dürften. Zusätzlich sei eine Änderung auch im Sinne einer Erhöhung bei einer Änderung des Verkehrsaufkommens möglich, weil sich dann die gewogene durchschnittliche Infrastrukturgebühr ebenfalls ändere. Ab 1. 1. 2010 seien die Maut‑ bzw Infrastrukturgebühren nach EURO‑Emissionsklassen der Fahrzeuge zu differenzieren. In beiden Fassungen der Richtlinie sei festgelegt, dass unter anderem die Differenzierung nach EURO‑Emissionsklassen nicht auf die Erzielung zusätzlicher Mauteinnahmen ausgerichtet sei. Ein unbeabsichtigter Anstieg der Einnahmen solle durch eine Änderung der Differenzierungsstruktur ausgeglichen werden, die innerhalb von zwei Jahren nach Ende des Rechnungsjahres, in dem die zusätzlichen Einnahmen erzielt wurden, vorzunehmen sei. Wie sich aus Art 7 Abs 10 lit a dritter Gedankenstrich iVm Art 7 Abs 10 lit b erster Gedankenstrich der Wegekosten‑RL idF RL 2006/38/EG ergebe, sei mit einem unbeabsichtigten Anstieg der Einnahmen ein solcher mit dem Ergebnis gewogener durchschnittlicher Mautgebühren, die nicht mit Art 7 Abs 9 (Orientierung an den Baukosten und den Kosten für Betrieb, Instandhaltung und Ausbau des betreffenden Verkehrswegenetzes) im Einklang stehen, gemeint. Es sei somit keineswegs ausgeschlossen, die vorzunehmenden Differenzierungen so zu gestalten oder auch zu ändern, dass dadurch die insgesamt erzielten Mauterlöse gleich bleiben, es also zu keinem Rückgang komme. Auch das BStMG erlaube neben der Inflationsabgeltung eine Erhöhung der Mauttarife. Nach § 9 Abs 8 BStMG idF BGBl I 135/2008 habe die Berechnung der Mauttarife den einschlägigen Bestimmungen der Wegekosten‑RL zu entsprechen, auf die im Einzelnen verwiesen werde. Damit bestehe aber ‑ unabhängig von der jährlichen Valorisierung nach § 9 Abs 9 BStMG ‑ eine ausdrückliche gesetzliche Grundlage für die Anpassung der „Tarifspreizung“ zur Erhaltung der Mauteinnahmen. Es seien weder Tarifänderungen der bestehenden Tarifgruppen verboten, noch eine „Neuzuordnung“ der EURO‑Emissionklassen zu den Tarifgruppen, wie dies etwa in der Mauttarifverordnung 2012 vorgenommen worden sei. Eine Erhöhung der insgesamt erlösten Einnahmen sei möglich, sofern diese durch die angeführten Umstände (etwa gestiegene Infrastrukturkosten) erforderlich werde. Die Mauttarifverordnungen seien somit nicht rechtswidrig und die österreichische Rechtslage weder im Lichte des Verfassungsrechts, noch des Unionsrechts zu beanstanden.

Die ordentliche Revision sei zulässig, weil der Auslegung der gegenständlichen Bestimmungen des BStMG über den Einzelfall hinaus Bedeutung zukomme.

Gegen diese Entscheidung richtet sich die ordentliche Revision der Klägerin wegen unrichtiger rechtlicher Beurteilung mit dem Begehren auf Abänderung im klagsstattgebenden Sinn; hilfsweise wird die Aufhebung und Zurückverweisung an das Erstgericht beantragt.

Die beklagte Partei beantragte in ihrer Revisionsbeantwortung, die Revision als unzulässig zurückzuweisen bzw ihr nicht Folge zu geben.

Rechtliche Beurteilung

Die Revision ist aus dem vom Berufungsgericht genannten Grund zulässig, sie ist aber nicht berechtigt.

Die Revisionswerberin bleibt zusammengefasst bei ihrem Standpunkt, die Mauttarifverordnungen 2009 bis 2012 seien rechtswidrig, weil bei richtiger Anwendung bzw Interpretation des § 9 Abs 9 BStMG jene Änderung der (Inflations‑)Rate (Veränderungsrate) heranzuziehen sei, die von EUROSTAT für den Juli des Jahres der Verordnungserlassung veröffentlicht worden sei. Es sei eine Verletzung des Überraschungsverbots bzw Vertrauensschutzes gegeben, weil die Mauttarifverordnungen für die betroffenen Unternehmer zu kurzfristig kundgemacht worden seien. Weiters liege ein Verstoß gegen Art 7g Abs 4 der Wegekosten‑RL 1999/62/EG vor. Wenn schon unbeabsichtigte Mehreinnahmen unzulässig seien und dadurch auszugleichen seien, dass die Differenzierungsstruktur nach EURO‑Emissionsklassen zu ändern sei, dann gelte dies umso mehr dann, wenn die Verwaltungsbehörde absichtlich Mehreinnahmen lukrieren wollte. Da Art 7g Abs 1 und 4 der Wegekosten‑RL gemäß § 9 Abs 8 BStMG in Österreich unmittelbar anzuwenden sei, dürften bei den differenzierten EURO‑Emissionsklassentarifen keine zusätzlichen Mauteinnahmen erzielt werden. Es werde die Einleitung eines Verfahrens beim Verfassungsgerichtshof gemäß Art 89 Abs 2 B‑VG iVm Art 140, 139 B‑VG wegen Verfassungswidrigkeit des BStMG bzw Gesetzwidrigkeit der Mauttarifverordnungen 2009, 2010, 2011 und 2012 angeregt sowie die Vorlage zur Vorabentscheidung an den EuGH wegen Verletzung der Wegekostenrichtlinie (Art 267 AEUV).

Dazu ist auszuführen:

1.1 Für die Benutzung der Bundesstraßen mit Kraftfahrzeugen ist Maut zu entrichten (§ 1 Abs 1 des Bundesgesetzes über die Mauteinhebung auf Bundesstraßen - Bundesstraßen-Mautgesetz 2002, BStMG 2002 idF BGBl I 99/2013). Die Maut ist entweder für zurückgelegte Fahrstrecken (fahrleistungsabhängige Maut) oder für bestimmte Zeiträume (zeitabhängige Maut) zu entrichten (§ 2 BStMG). Nach § 6 BStMG unterliegt die Benützung von Mautstrecken mit mehrspurigen Kraftfahrzeugen, deren höchstzulässiges Gesamtgewicht mehr als 3,5 t beträgt, der fahrleistungsabhängigen Maut. Mautgläubiger ist der Bund oder, soweit ihr von diesem das Recht der Fruchtnießung eingeräumt wurde, die Autobahnen‑ und Schnellstraßen-Finanzierungs-Aktiengesellschaft. Mautschuldner sind der Kraftfahrzeuglenker und der Zulassungsbesitzer (§§ 3, 4 BStMG).

1.2 Der Grundkilometertarif für die fahrleistungsabhängige Maut für Kraftfahrzeuge mit zwei Achsen wird durch Verordnung des Bundesministers für Verkehr, Innovation und Technologie im Einvernehmen mit dem Bundesminister für Finanzen durch Verordnung festgelegt (§ 9 Abs 1 BStMG).

1.3 Bei der Maut handelt es sich nicht um Abgaben im Sinne des F‑VG 1948, sondern um ein privatrechtliches Entgelt für die Benutzung bestimmter Straßen (2 Ob 33/01v mwN; 2 Ob 133/00y). Es liegen jeweils zwischen dem Nutzer der Bundesstraßen und der beklagten Partei abgeschlossene (privatrechtliche) Straßenbenutzungs-verträge vor.

1.4.1 Die Revisionswerberin macht aus dem Titel der Bereicherung die Rückforderung von ‑ ihrer Ansicht nach ‑ zu Unrecht entrichteten (weil rechtswidrig überhöhten) Mauttarifen geltend. Im Bereicherungsrecht ist ein rechtfertigender Grund für eine Vermögensverschiebung aber jedenfalls dann gegeben, wenn die Wertbewegung in Erfüllung eines gültigen Schuldverhältnisses stattgefunden hat (RIS‑Justiz RS0020022). Eine getroffene Vereinbarung ‑ hier etwa ein Straßenbenutzungsvertrag ‑ schließt die Heranziehung von Bereicherungsgrundsätzen aus und steht einer Rückforderung wegen rechtsgrundloser Leistung entgegen (RIS‑Justiz RS0033585; RS0020022 [T2]).

1.4.2 Das auf Bereicherung gestützte Begehren auf Rückzahlung des ‑ nach Ansicht der Revisionswerberin ‑ gezahlten Mautübermaßes könnte nur dann erfolgreich sein, wenn eine Nichtigkeit bzw Teilnichtigkeit der jeweiligen Straßenbenutzungsverträge vorläge (vgl 1 Ob 57/04w). Eine Nichtigkeit bzw Teilnichtigkeit eines Straßenbenutzungsvertrags könnte ihren Grund etwa darin haben, dass der Verfassungsgerichtshof auf Antrag eines Gerichts hin die entsprechenden Bestimmungen des BStMG als verfassungswidrig oder Bestimmungen der Mauttarifverordnung als gesetzwidrig aufhebt (siehe VfGH 13. 10. 2005 G 26/05; V 18/05).

2.1 Derjenige, der sich auf eine ungerechtfertigte Bereicherung des Zahlungsempfängers beruft, hat nachzuweisen, dass die Vermögensverschiebung zu Unrecht oder gar missbräuchlich stattfand (RIS‑Justiz RS0033564 [T4]). Wie bereits die Vorinstanzen zutreffend erkannt haben, ist der klagenden Partei dieser Nachweis nicht gelungen. Es liegt weder die nach Ansicht der Revisionswerberin gegebene Rechtswidrigkeit der Mauttarifverordnungen 2009, 2010, 2011 und 2012 noch die von ihr geltend gemachte Verfassungswidrigkeit des § 9 Abs 9 BStMG vor:

§ 9 Abs 9 BStMG idF BGBl I 82/2007 lautete:

„Der Bundesminister für Verkehr und Technologie hat im Einvernehmen mit dem Bundesminister für Finanzen jährlich, erstmals im Jahr 2008, auf Grundlage des von der Bundesanstalt Statistik Österreich verlautbarten Harmonisierten Verbraucherpreisindex oder des an seine Stelle tretenden Index den gemäß Abs 1 festgesetzten Grundkilometertarif und die gemäß Abs 7 lit a festgesetzten Mautabschnittstarife mit Verordnung anzupassen, und zwar durch Heranziehung der auf eine Dezimalstelle berechneten Rate der Veränderung des Jahresdurchschnittswertes des Vorjahres gegenüber dem entsprechenden Wert des dem Vorjahr vorangegangenen Jahres. Die so errechneten Beträge sind kaufmännisch auf volle Cent zu runden. Die geänderten Tarife gelten jeweils ab 1. Mai des Jahres der Erlassung der Verordnung.“

Der mit 21. 10. 2008 in Kraft getretene § 9 Abs 9 BStMG idF BGBl I 135/2008 lautete:

„Der Bundesminister für Verkehr, Innovation und Technologie hat im Einvernehmen mit dem Bundesminister für Finanzen mit Wirkung von 1. Jänner 2010 und danach jährlich jeweils mit Wirkung vom 1. Jänner auf Grundlage des von der Bundesanstalt Statistik Österreich verlautbarten Harmonisierten Verbraucherpreisindex oder des an seine Stelle tretenden Index den gemäß Abs 1 festgesetzten Grundkilometertarif und die gemäß Abs 7 lit a festgesetzten Mautabschnittstarife mit Verordnung anzupassen und zwar durch Heranziehung des (auf eine Dezimalstelle berechneten) vom Statistischen Zentralamt der Europäischen Gemeinschaften (EUROSTAT) für den Monat Juli des Jahres der Erlassung der Verordnung veröffentlichten Jahresdurchschnitts der Änderungsrate. Die errechneten Beträge sind jeweils für den Grundkilometertarif auf volle zehntel Cent und für die Mautabschnittstarife auf volle Cent zu runden.“

2.2 Nach dem ‑ dieser Gesetzesänderung zugrundeliegenden ‑ Initiativantrag 833/A 23. GP erschwerte die mit 1. Mai jeweils vorgesehene Valorisierung der Tarife der fahrleistungsabhängigen Maut für die Transportwirtschaft die Preiskalkulation und damit zusammenhängend die Verhandlungen mit den Verladern über den Abschluss von Jahresverträgen. Es soll daher der Termin der Valorisierung der Tarife der fahrleistungsabhängigen Maut jeweils vom 1. Mai auf 1. Jänner geändert werden. Die Höhe der Valorisierung der Tarife der fahrleistungabhängigen Maut richtet sich nach dem jeweiligen für den Monat Juli veröffentlichten Jahresdurchschnitt der Änderungsrate des Harmonisierten Verbraucherpreisindex, da dadurch Kalender- und Saisoneffekte ausgeglichen werden. Die Festlegung des Monats Juli für die Feststellung des für die Valorisierung relevanten Werts stellt sicher, dass unter Berücksichtigung der Veröffentlichungstermine endgültiger Indexwerte durch das EUROSTAT und der zur Durchführung von Begutachtungsverfahren vorgesehenen Frist eine Kundmachung der Mauttarifverordnung so rechtzeitig vor dem 1. Jänner erfolgen kann, dass die Transportwirtschaft den geänderten Tarifen der fahrleistungsabhängigen Maut Rechnung tragen kann.“

3. Wie bereits die Vorinstanzen zutreffend erkannt haben, ist dem Standpunkt der Revisionswerberin, die Mauttarifverordnungen seien gesetzwidrig, weil bei ihrer Erlassung der von EUROSTAT für den Juli des Jahres der Verordnungserlassung veröffentlichte Wert heranzuziehen gewesen wäre, somit der unter „HVPI (2005 = 100 ‑ Monatliche Daten (jährliche Veränderungsrate)“ und nicht jener unter „HVPI (2005 = 100) ‑ Monatliche Daten (Veränderungsrate des 12‑Monatsdurchschnitts)“ jeweils veröffentlichte Wert, nicht zu folgen. Wenngleich es dem Verständnis zuträglich gewesen wäre, wenn der Gesetzgeber in § 9 Abs 9 BStMG 2002 eine mit der von EUROSTAT gewählten übereinstimmende Benennung des heranzuziehenden Index gewählt hätte, ergibt sich dennoch aus der Umschreibung „für den Monat Juli des jeweiligen Jahres der Erlassung der Verordnung veröffentlichten Jahresdurchschnitts der Änderungsrate des HVPI“ bereits dem Wortsinn nach, dass dieser Index ausschließlich dem von EUROSTAT veröffentlichten Index „Veränderungsrate des 12‑Monatsdurchschnitts“ entsprechen kann. Nur dieser Index stellt auf die Prozentveränderung des durchschnittlichen HVPI der vergangenen 12 Monate gegenüber demselben Wert des Vorjahres, bezogen auf einen bestimmten Monat (hier Juli) ab, während kein anderer Index mit monatlichen Daten einen Jahresdurchschnitt enthält. Zudem entspricht allein die Heranziehung dieses Indexwerts den Gesetzesmaterialien zum BStMG, nach denen durch Heranziehung eines Jahresdurchschnittswerts Kalender‑ und Saisoneffekte vermieden werden sollen. Dieser Effekt wäre aber bei der von der Revisionswerberin vertretenen bloßen Heranziehung der jährlichen Veränderungsrate für den Monat Juli gerade nicht gegeben.

Die von der Revisionswerberin vertretene Auslegung widerspricht somit dem klaren Gesetzeswortlaut, der auf den Jahresdurchschnitt der Änderungsrate abstellt, da sie nur einen bestimmten Monat (Juli) mit demselben Monat des Vorjahres vergleicht. Die von der Revisionswerberin vorgenommene Auslegung findet nach den zutreffenden Ausführungen des Berufungsgerichts auch im Hinweis auf die in § 12 Abs 3 BStMG nach wie vor vorgesehene Regelung, wonach „die Veränderung des Jahresdurchschnittswertes des Vorjahres gegenüber dem entsprechenden Wert des dem Vorjahr vorangegangenen Jahres“ heranzuziehen ist, keine Stütze, weil dort für Vignetten ein anderer Beobachtungszeitraum, nämlich das Kalenderjahr von Jänner bis Dezember, als Grundlage für die Valorisierung festgelegt wird. Für die bekämpften Mauttarifverordnungen ist somit richtigerweise der in § 9 Abs 9 BStMG 2002 idF BGBl I 135/2008 neu geregelte Indexwert herangezogen worden.

4. An ihrem Standpunkt, es liege infolge Undeutlichkeit bzw Mehrdeutigkeit des § 9 Abs 9 BStMG ein Verstoß gegen das Legalitätsprinzip des Art 18 B‑VG vor, hält die Revisionswerberin in ihrem Rechtsmittel nicht mehr fest.

5. Eine Verordnung, die keine gesonderte Regelung ihres In-Kraft-Tretens enthält, gilt mit Ablauf des Tages ihrer Kundmachung als erlassen (VfGH B 172/2013). Nach § 9 Abs 9 BStMG sind der Grundkilometertarif und die gemäß Abs 7 lit a festgesetzten Mautabschnittstarife mit Wirkung vom 1. Jänner 2010 und danach jährlich jeweils mit Wirkung vom 1. Jänner auf Grundlage des Harmonisierten Verbraucherpreisindex oder des an seine Stelle tretenden Index anzupassen. Die im November bzw Dezember des jeweiligen Vorjahres kundgemachten Mauttarifverordnungen traten demnach jeweils mit 1. Jänner in Kraft. Sie erfassen auch nur Sachverhalte, die nach dem Zeitpunkt ihrer gehörigen Kundmachung verwirklicht wurden, indem sie ausschließlich eine Anpassung der Mauttarife für nach dem 1. Jänner stattfindende Fahrten bewirken und keine Rückwirkung auf bereits zuvor stattgefundene Fahrten entfalten. Die Revisionswerberin führt dennoch ins Treffen, nach den Usancen in der Transportwirtschaft würden die (nicht nachverhandelbaren) Jahresverträge mit den Verladern zu Zeitpunkten abgeschlossen werden, zu denen bei Kalkulation der Kilometerpreise die mit 1. Jänner angepassten Mauttarife noch nicht bekannt seien. Der Vertrauensschutz in Gestalt des Überraschungsverbots werde verletzt, weil es die kurzfristige Erlassung der Mauttarifverordnungen (im November bzw Dezember) der Wirtschaft unmöglich machen würde, sich ausreichend auf die neuen Tarife einzustellen. Mit diesem Vorbringen zeigt die Revisionswerberin aber weder einen Verstoß gegen die Verpflichtung zur gehörigen Kundmachung auf (der zur Folge hätte, dass die Gerichte die Verordnung nicht anzuwenden haben ‑ siehe Art 89 Abs 1 B‑VG), noch legt sie einen Verstoß gegen das Verbot rückwirkender Verordnungen dar (VfSlg 18.037 mwN). Dass die Revisionswerberin bei ihrer Preiskalkulation den valorisierten Tarifen der fahrleistungsabhängigen Maut auch nach der Vorverlegung des gesetzlichen Termins für die Tarifvalorisierung vom 1. Mai auf den 1. Jänner weiterhin nicht ausreichend Rechnung tragen könne und dieser Umstand auf die knappen Kundmachungstermine der Mauttarifverordnungen jeweils im November bzw Dezember zurückzuführen sei, führt somit weder zur Verletzung des „Überraschungsverbots“, noch des Vertrauensschutzes oder des Gleichheitssatzes.

6. Zur geltend gemachten Unionsrechtswidrigkeit:

Nach der Rechtsprechung verstoßen Straßenbenutzungsverträge auch dann gegen ein gesetzliches Verbot im Sinne des § 879 ABGB und sind teilnichtig, wenn ein Rechtsträger als Adressat der Pflicht zur Umsetzung zwingenden Unionsrechts Verträge mit Straßenbenutzern schließt, die sich gerade ihm gegenüber auf die Einhaltung zwingenden, auf die Vertragsbeziehung unmittelbar anwendbaren Unionsrechts berufen dürften und im Straßenbenutzungsvertrag Bedingungen vorgesehen sind, mit denen die maßgebenden zwingenden Normen des Unionsrechts verletzt werden (1 Ob 57/04w). Darauf, ob diese Voraussetzungen im vorliegenden Fall im Hinblick auf Art 7g Abs 4 der Wegekosten‑RL 1999/62/EG erfüllt sind, muss aber nicht eingegangen werden:

Die Revisionswerberin stützt ihre Klageforderung darauf, dass die Mauttarife mit den Mauttarifverordnungen 2009, 2010, 2011 und 2012 um 1,4 %, 1,1 % , 2,8 % und 3 % angepasst (valorisiert) wurden, anstatt um ‑0,4 % (das heißt um 0,4 % verringert), 1,7 %, 3,8 % und 2,1 %, woraus sie eine Überzahlung an von ihr geleisteten Mauttarifen in Höhe von 23.316,34 EUR ableitet. Wie das vorliegende Verfahren erbracht hat, entsprechen die mit den Mauttarifverordnungen vorgenommenen inflationsbedingten Anpassungen um 1,4 %, 1,1 %, 2,8 % und 3 % aber dem nach § 9 Abs 9 BStMG 2002 idF BGBl I 135/2008 heranzuziehenden, vom Statistischen Amt der Europäischen Union (EUROSTAT) veröffentlichten Harmonisierten Verbraucherpreisindex HVPI „Veränderungsrate des 12‑Monatsdurchschnitts“. Die Ansicht der Revisionswerberin, die beklagte Partei hätte in gesetzwidriger Weise einen „falschen“ Indexwert herangezogen und auf dem Weg der Anwendung eines „falschen“ Indexwerts eine reale ‑ über die Inflationsabgeltung hinausgehende ‑ Erhöhung der Mauttarife erzielt, hat sich nach den Ergebnissen des vorliegenden Verfahrens als nicht richtig herausgestellt. Es kann daher dahin gestellt bleiben, ob der nationale Gesetzgeber befugt ist, eine reale ‑ über die Inflationsabgeltung hinausgehende ‑ Erhöhung der Mauttarife vorzunehmen oder eine derartige Erhöhung im Widerspruch zur Wegekosten-RL stünde. Diese Frage ist für die Entscheidung in der vorliegenden Rechtssache nicht maßgeblich. Dies gilt insbesondere auch für das Vorbringen der Revisionswerberin, im Entwurf einer Mauttarifverordnung 2013 sei eine willkürliche Erhöhung von Multiplikatoren vorgesehen, um dafür Vorsorge zu treffen, dass es zu keinem Rückgang der Mauterlöse komme. Derartige Erhöhungen sind nicht Gegenstand des Klagebegehrens, sondern ‑ wie bereits dargelegt ‑ ausschließlich die Differenz zwischen den mit den Mauttarifverordnungen 2009, 2010, 2011 und 2012 vorgenommenen Erhöhungen aufgrund der Indexzahl des HVPI „Veränderungsrate des 12‑Monatsdurchschnitts (um 1,4 %, 1,1 %, 2,8 % und 3 %) und der Indexzahl des HVPI „jährliche Veränderungsrate“ (‑0,4 %, 1,7 %, 3,8 % und 2,1 %).

7. Soweit die Rechtsmittelwerberin in ihrer Revision weiters pauschal auf das von ihr in erster Instanz vorgelegte Rechtsgutachten verweist, und dieses ‑ soweit es nicht in der Revision bereits wiedergegeben wurde ‑ zum Inhalt ihrer Rechtsmittelausführungen erheben will, ist dies unzulässig und unbeachtlich (RIS‑Justiz RS0007029). Nur im Rechtsmittel an den Obersten Gerichtshof selbst enthaltene Ausführungen und Argumente können Berücksichtigung finden (RIS‑Justiz RS0043616 [T6]).

Die Revision erweist sich daher als nicht berechtigt.

Der Anregung der Revisionswerberin auf Einleitung eines Verfahrens gemäß Art 89 Abs 2 B‑VG iVm Art 140, 139 B‑VG wegen Verfassungswidrigkeit des BStMG bzw Gesetzwidrigkeit der Mauttarifverordnungen 2009, 2010, 2011 und 2012 und auf Vorlage zur Vorabentscheidung an den EuGH wegen Verletzung der Wegekostenrichtlinie (Art 267 AEUV) war nicht nachzukommen.

Die Kostenentscheidung beruht auf den §§ 41, 50 ZPO.

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)