1. Taggelder bei Reisen in einem Einsatzgebiet 2. Pendlerpauschale bei teilweise möglicher, aber nicht genutzter Beförderung im Werkverkehr 3. Parkschaden am Parkplatz des Arbeitgebers 4. Mitgliedsbeitrag zum Österreichischen Roten Kreuz als begünstigte Spende

Beachte:

VwGH-Beschwerde zur Zl. 2013/13/0088 eingebracht (Amtsbeschwerde). Mit Erk. v. 27.7.2016 als unbegründet abgewiesen.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des A***** B*****, ***[PLZ]*** C*****, S-Siedlung, vom 4. Juni 2011 gegen den Bescheid des Finanzamtes Lilienfeld St. Pölten, vertreten durch Mag. Alexandra Son, vom 9. Mai 2011 betreffend Einkommensteuer (Arbeitnehmerveranlagung) 2009 nach der am 4. Juli 2013 am Finanzamt Lilienfeld St. Pölten in Lilienfeld durchgeführten Berufungsverhandlung entschieden:

Der Berufung wird teilweise Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die Bemessungsgrundlagen und die Höhe der Abgabe sind dem als Beilage angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

Der Berufungswerber (Bw) machte in seiner elektronisch eingereichten Einkommensteuererklärung (Arbeitnehmerveranlagung) für das Jahr 2009 folgende Werbungskosten und Sonderausgaben geltend:

Kennzahl 718 Pendlerpauschale: 2.019,00 €

Kennzahl 721 Reisekosten: 1.436,70 €

Kennzahl 724: Sonstige Werbungskosten: 400,00 €

Kennzahl 455: Personenversicherungen: 1.375,92 €

Kennzahl 456: Wohnraumschaffung/-sanierung: 531,45 €

Kennzahl 458: Kirchenbeitrag: 200,00 €

Kennzahl 451: Spenden § 4a Z 3 EStG 1988: 18,00 €

Grad der Behinderung: 30%

Magendiät

Kennzahl 476: zusätzliche Kosten: 936,56 €.

Das Finanzamt stellte fest, dass der Bw als Gleismeister bei den ÖBB arbeite und im Bereich D***** - E*****, Westbahn, F*****, G*****, Mariazellerbahn eingesetzt sei. Bei den Spenden handle es sich um den - belegmäßig nachgewiesenen - Mitgliedsbeitrag an das Rote Kreuz, die Werbungskosten beträfen einen Unfall am Parkplatz des Arbeitgebers.

Vorgelegt wurde die Kopie einer Zusammenstellung der beruflich veranlassten Reisen über 25 km und über 3 Stunden, einer Rechnung vom 28. 9. 2009 betreffend verschiedene Spengler- und Lackierarbeiten an einem Fahrzeug über 879,94 € mit dem Vermerk "Selbstbehalt EUR 300,00", einer "Info zur Qualitäts-Partnerschaft" einer Versicherung, ferner ein Zahlungsbeleg über 300,00 € an die Autowerkstatt.

Aus der gleichfalls übermittelten Kopie einer Verkehrsunfallsbestätigung der Polizei vom 29. 5. 2009 geht hervor, dass am Parkplatz der ÖBB in H***** an diesen Tag am Vormittag von einem unbekannten Fahrzeuglenker der PKW des Bw beschädigt wurde (linker hinterer Kotflügel, Stoßstange im linken hinteren Bereich, Lackkratzer bis auf die Grundierung); eine Kaskoversicherung bestehe.

Im Einkommensteuerbescheid 2009 vom 9. 5. 2011 berücksichtige das Finanzamt ein Pendlerpauschale von 2.361,00 € (saldiert mit dem vom Arbeitgeber angesetzten Betrag von 342,00 €) und ansonsten nur den Pauschbetrag für Werbungskosten (132,00 €). Sonderausgaben und außergewöhnliche Belastungen wurden bis auf die Zahlung an das Rote Kreuz antragsgemäß berücksichtigt.

Begründend wurde ausgeführt:

"Ihre Werbungskosten, die vom Arbeitgeber nicht automatisch berücksichtigt werden konnten, betragen 130,20 €. Da dieser Betrag den Pauschbetrag für Werbungskosten von 132 € nicht übersteigt, werden 132 € berücksichtigt.

Wird ein Gebiet regelmäßig bereist, ist dieses als Einsatz(Ziel)gebiet zu behandeln. Ihre Tagesdiäten waren daher um 1.306,50 zu kürzen.

Die rechnerischen Unrichtigkeiten bei der Berechnung beim Pendlerpauschale wurden berichtigt.

Fahrten Wohnung-Arbeitsstätte-Wohnung sind mit dem Verkehrsabsetzbetrag und gegebenenfalls einem Pendlerpauschale abgegolten. Ihre beantragten Aufwendungen betreffend PKW-Schaden am firmeneigenen Parkplatz sind nicht absetzbar.

Ihre beantragten Spenden konnten nicht anerkannt werden. Begünstigt sind nur Geldzuwendungen an begünstigte Körperschaften für mildtätige·Zwecke, Bekämpfung von Armut und Not in Entwicklungsländern sowie zur Hilfestellung in nationalen und internationalen Katastrophenfällen, wenn diese in einer Liste der begünstigten Spendenempfänger erfasst sind. Ihr Mitgliedsbeitrag an das österr. Rote Kreuz konnte mangels oa. Voraussetzungen nicht anerkannt werden."

In der hiergegen erhobenen Berufung vom 4. 6. 2011 führte der Bw aus:

"Sehr geehrtes Finanzamt

Ich arbeite bei Anlagen Service Fahrweg (Oberbau). Meine Aufgaben sind Entstörung, Reparatur und Instandsetzung von Gleisanlagen.

Ich bin nur im Außendienst wenn oben genannte Tätigkeiten anfallen. Daher besteht wahrlich keine Regelmäßigkeit bei meinen Arbeitseinsätzen. Ich glaube vielmehr, daß meine Tätigkeit verkannt wurde. Es handelt sich um keine Fahrtätigkeit wie Lokführer etc. wo das gesamte Schienennetz Mittelpunkt der Tätigkeit ist.

Es wurde mir seitens des Finanzamtes ab 2003 bis 2007 im Zuge einer WA gem. § 303 BAO sowie für das Jahr 2008 die Tagesdiäten anerkannt.

Außerdem bekam ein Kollege in meiner Dienststelle für die gleiche Dienstverrichtung der auch in C***** wohnt, für das Jahr 2009 die Tagesdiäten ausbezahlt.

Bezüglich Schaden an meinem PKW während meiner Dienstzeit sind laut § 16 EStG 1988 besondere Werbungskosten bei PKW-Benützung (Reparaturkosten nach Unfällen) absetzbar. Im § 16 EStG 1988 ist nicht ersichtlich, dass PKW -Schäden am firmeneigenen Parkplatz in den Pauschalbeträgen enthalten seien.

Bei einer abweisenden Berufungsentscheidung ersuche ich um Vorlage an die nächste Instanz."

Nach Durchführungen von Ermittlungen hinsichtlich der Reisekosten erließ das Finanzamt mit Datum 30. 8. 2011 eine abändernde Berufungsvorentscheidung, mit welcher die bisherige Gutschrift von 1.967,97 € auf 1.229,33 € vermindert wurde.

Das anerkannte Pendlerpauschale wurde von 2.361,00 € auf 510,25 € reduziert, die sonstigen Werbungskosten wurden auf 273,00 € erhöht.

Begründet wurde dies wie folgt:

"Verpflegungsmehraufwand liegt vor, wenn sich der Steuerpflichtige mindestens 25km vom Mittelpunkt der Tätigkeit entfernt, eine Reisedauer von mehr als 3 Stunden vorliegt und kein weiterer Mittelpunkt der Tätigkeit begründet wird.

Mittelpunkt der Tätigkeit kann nicht nur ein einzelner Ort, sondern auch ein mehrere Orte umfassendes Einsatzgebiet sein. Personen, die ein Gebiet regelmäßig bereisen, begründen in diesem Einsatzgebiet (Zielgebiet) einen Mittelpunkt der Tätigkeit (VwGH 28.05.1997, 96/13/132). Ein Einsatzgebiet kann sich auf einen politischen Bezirk und an diesen Bezirk angrenzende Bezirke erstrecken, wobei von einem Bezirk auszugehen ist, wenn dieser durch einen anderen politischen Bezirk umschlossen wird. Das Einsatzgebiet in Ihrem Fall sind somit die Bezirke St. Pölten, St. Pölten Land und Lilienfeld. Tagesgelder können somit als Werbungskosten nur für Reisen außerhalb dieser Bezirke anerkannt werden.

Eine berufliche Veranlassung durch das Dienstverhältnis bei Reisekosten oder sonstigen Aufwendungen, die im Zusammenhang mit einer Funktion als Betriebsrat stehen, ist nicht gegeben ( LStR 2002 Rz 225a ).

Das große Pendlerpauschale steht dann zu, wenn dem Arbeitnehmer im Lohnzahlungszeitraum überwiegend die Benützung eines Massenbeförderungsmittels für die Fahrt zwischen Wohnung und Arbeitsstätte zumindest hinsichtlich der halben Fahrtstrecke nicht zumutbar ist. Die Unzumutbarkeit der Benützung eines Massenverkehrsmittels ist bei Ihnen laut Ihren vorgelegten Unterlagen im Feber 2009 gegeben, somit steht Ihnen für diesen Monat das große Pendlerpauschale (40 km bis 60 km) zu. In den anderen Monaten ist das große Pendlerpauschale für die Strecke Wohnung und Einstiegstelle Massenbeförderungsmittel (2 km bis 20 km) zu berücksichtigen sowie der Kostenbeitrag für die Beförderung im Werkverkehr. Auf die diesbezügliche Bescheidbegründung vom 16.12.2009 sei verwiesen."

Dagegen richtet sich der Vorlageantrag vom 24. 9. 2011:

"Jeder Mitarbeiter beim Anlagen Service Center ASC hat einen fixen Dienstsitz. Daher müssen wir auch einen täglichen Nachweis führen um in den Genuss der steuerfreien Reisegebühr zu kommen.

Die Reisegebühr beim ASC ist begrenzt auf max. 220,00 € im Monat. Wenn wir ein Einsatzgebiet hätten würden wir keine Pauschale bekommen.

Ich bin seit 01.05.2005 beim ASC vormals ISC (Infra Service Center) H***** ... tätig. Ich fahre seit diesem Zeitpunkt mit meinem Privat-PKW zum Dienstsitz. Die ÖBB als öffentliches Verkehrsmittel wurde 2001 nach C***** eingestellt.

Als Führungskraft muss ich meistens schon vor Dienstbeginn im Büro sein (bis zu einer Stunde). Grund: Arbeitsvorbereitung, Planung, Personaleinteilung. Auch mein Dienstende verschiebt sich sehr oft (Bautagesberichte schreiben, Entstörungseinsätze).

Außerdem gibt es bei uns die verschiedensten Arbeitszeiten, Tag-Nachtschichten, verschiedene Beginn und Ende Zeiten je nach betrieblichen Möglichkeiten. Das heißt Dienstbeginn und Ende kann im 24 stündigen Zeitraum zu jeder Stunde beginnen und enden.

Ich kenne kein öfffentliches Verkehrsmittel das zwischen C***** S-Siedlung und H***** ... verkehrt. Viele meiner Kollegen beim ASC bekommen die Reisegebühr vom Finanzamt problemlos. Es fällt auf, dass von Finanzamt zu Finanzamt verschieden beurteilt wird, aber auch von Bearbeiter zu Bearbeiter im selben Amt.

Man hat auch den Eindruck, wenn man Einspruch erhebt, dass Beamte hier ihre Machtposition ausnützen und willkürlich Verböserungen vornehmen, so wie in meinem Fall.

Es kam 2008 und 2009 zu einer Verböserung meiner angefochtenen Bescheide.

Streichung Pendlerpauschale,

Streichung Reisegebühr

Streichung PKW Schaden im Dienst,

Streichung Spende Rotes Kreuz Mitgliedsbeitrag.

Nichtberücksichtigung der Fahrbegünstigung.

Anmerkungen

Ergänzend möchte ich noch hinzufügen, dass der Mitgliedsbeitrag an das Rote Kreuz nicht anerkannt wurde obwohl laut Bundesministerium für Finanzen vom 29.10.2010, Beiträge von fördernden Mitgliedern als Spende anzusehen sind, weil aus dieser Mitgliedschaft keine weiteren Rechte gegenüber der Organisation entstehen, sind dies keine Mitgliedsbeiträge im Sinne des § 4a EStG 1988 .

Weiters wurde die vom Dienstgeber einbehaltene Fahrbegünstigung von monatlich 5.02 € (jährlich 60.24 €) nicht berücksichtigt.

Sonderbar ist auch das die Unterlagen (sämtliche Bestätigungen und Rechnungen) die ich in Lilienfeld abgegeben habe nach meiner Berufung nicht nach St. Pölten zum Fachbereich mitgeschickt wurden.

Beilagen

Erste Berufung gegen Einkommensteuerbescheid vom 09.05.2011

Einkommensteuerbescheid 2009

2 Klarsichtordner mit sämtlichen Unterlagen und Bestätigungen die ich bereits beim Finanzamt Lilienfeld-St. Pölten vorgelegt hatte..."

Darauf ermittelte das Finanzamt zum Pendlerpauschale:

"mit Park & Ride Benutzung

Strecke C***** - LF mit PKW: 14,8 km, 16 min

auf der Zugstrecke LF-P-LF besteht Werkverkehr: 25 Tarifkm

bei Zumutbarkeit: gr PP 2-20

Mit Bericht vom 4. 11. 2011 legte das Finanzamt die Berufung dem Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz zur Entscheidung vor und führte ergänzend aus:

"Für alle angefallenen Reisen wird die Berücksichtigung eines Verpflegungsmehraufwandes beantragt. Der Bw. bereist die Bezirke St. Pölten (Land) und Lilienfeld regelmäßig und hat damit ein Einsatzgebiet begründet. Bei Reisen innerhalb eines Einsatzgebietes ist ein Verpflegungsmehraufwand nicht gegeben. Reisen in der Funktion als Betriebsrat stellen keine Werbungskosten dar.

Das beantragte große PP ist nach Ansicht des Finanzamtes nur im Monat Februar anzuerkennen (40-60 km), da in den anderen Monaten überwiegend die Benützung öffentlicher Verkehrsmittel unter optimaler Kombination von Individualverkehr und Massenverkehrsmittel zumutbar ist. Auf der Strecke Lilienfeld - St. Pölten ist zudem die Beförderung im Werkverkehr möglich, sodass nach Ansicht des Finanzamtes in den übrigen Monaten nur das große PP auf der Strecke C***** - Lilienfeld (2-20 km) zusteht. Die Kostenbeiträge sind als Werbungskosten anzuerkennen.

Der Bw beantragt weiters die Anerkennung eines Reparaturaufwands am PKW nach einem Unfall als Werbungskosten. Diese Kosten sind nach Ansicht des Finanzamtes mangels beruflicher Verwendung des KFZ nicht anzuerkennen, da die Benutzung von Massenverkehrsmitteln zum Zeitpunkt des Unfalls zumutbar war.

Das Finanzamt beantragt abweichend von der Berufungsvorentscheidung die Berücksichtigung der zu leistenden Fahrtkostenbeiträge iHv € 60,24 p.a. als Werbungskosten sowie die Berücksichtigung des Mitgliedsbeitrages an das Rote Kreuz iHv € 18,- als Sonderausgaben."

Mit Bescheid vom 2. 1. 2012 wurde die Entscheidung über die Berufung gemäß § 281 BAO bis zur Beendigung des beim VwGH zur Zahl 2009/13/0015 anhängigen Beschwerdeverfahrens ausgesetzt. Nach Ergehen des Erkenntnisses VwGH 19. 12. 2012, 2009/13/0015 wurde das Verfahren fortgesetzt.

In der am 4. Juli 2013 abgehaltenen Berufungsverhandlung wurde nach Erörterung der Sach- und Rechtslage auf Grund der vom Bw mit Urkunden belegten Angaben vom Finanzamt außer Streit gestellt, dass dem Bw im Jahr 2009 aufgrund des Parkschadens am Parkplatz des Dienstgebers Werbungskosten in Höhe von 400,00 € entstanden sind.

Zu den Tagesgeldern verwies der Bw darauf, dass in seinem eigenen Verfahren hinsichtlich der Vorjahre die Tagesgelder auch für Fahrten im Bereich St. Pölten, St. Pölten Land und Lilienfeld vom Finanzamt anerkannt worden seien. Außerdem kenne er eine Reihe von Kollegen, bei denen die Finanzämter derartige Aufwendungen anerkennen.

Das Finanzamt hielt dem entgegen, dass aus Entscheidungen bei anderen Steuerpflichtigen für das gegenständliche Verfahren nichts gewonnen werden könne. Aus welchen Gründen beim Bw in den Vorjahren Tagesgelder in größerem Umfang anerkannt worden seien, könne die Vertreterin des Finanzamtes derzeit nicht sagen.

Zu den Reisen als Betriebsrat erklärte der Bw, damals nicht gewusst zu haben, dass diese nicht als Werbungskosten absetzbar seien.

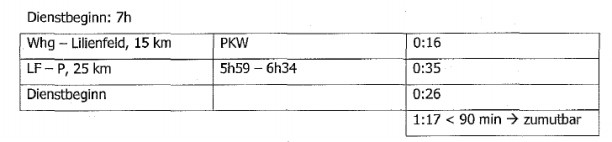

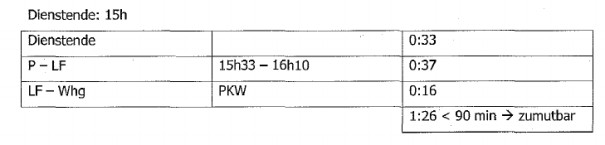

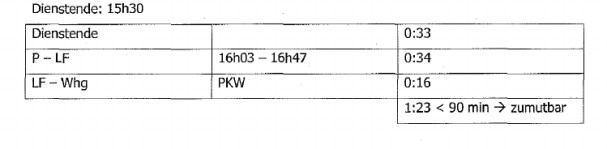

Zur Frage des Pendlerpauschales legte das Finanzamt dar, dass anhand der vorgelegten Arbeitsaufzeichnungen die Zumutbarkeit der Verwendung eines Massenverkehrsmittels auf der überwiegenden Wegstrecke geprüft worden sei und sich nach diesen Aufzeichnungen für die Monate Jänner sowie März bis Dezember 2009 die überwiegende Verwendbarkeit eines Massenverkehrsmittels ergäbe.

Dem hielt der Bw entgegen, dass die dort angegebenen Arbeitszeiten theoretisch seien. In der Regel sei er als Führungskraft bereits rund eine Stunde vor Dienstbeginn in der Arbeit. Außerdem gebe es auch verschiedene Nachtdienste, wobei keine öffentlichen Verkehrsmittel mehr verkehrten. Fallweise seien auch Arztbesuche erforderlich gewesen, weswegen der Bw das Auto verwenden habe müssen. Der Bw habe ärztlich nachgewiesene Beschwerden beim längeren Gehen, sei allerdings dessen ungeachtet im Außendienst tätig.

Vorgelegt wird ein Heft mit Aufzeichnungen über die tatsächlichen Arbeitszeiten des Jahres 2009. In diesem vom Bw privat geführten Dienstbuch ist für jeden Tag verzeichnet, wie das Wetter an diesem Tag war, welche Leistungen erbracht worden sind und welche Arbeitszeiten angefallen sind.

So ergibt sich etwa für Di., 24. 2. 2009, dass von 7:00 bis 11:00 Schneeräumung gewesen sei, von 11:30 bis 15:30 Wochenruhe gewesen sei, von 17:00 bis 21:00 wiederum Schneeräumung. Tatsächlich gearbeitet worden sei von 3:00 bis 19:00 und von 19:00 bis 21:00.

Die Verbuchung der Dienststunden gegenüber dem Arbeitgeber erfolgte in einer Weise, dass die Verletzung von Arbeitszeitvorschriften nicht ersichtlich gewesen ist. Nach der alten Bahnbetriebsverfassung wäre die Leistung von bis zu 18 Arbeitsstunden am Tag zulässig gewesen, erst mit dem Umstieg auf das ASVG-System seien die Restriktionen gekommen. Die offiziellen Überstunden seien dem Arbeitgeber bekannt gegeben worden, es seien darüber hinaus auch unbezahlte Überstunden zu leisten gewesen.

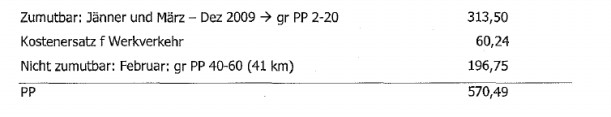

Nach genauer Durchsicht des Dienstbuchs des Bw für das Jahr 2009 wurde einvernehmlich festgestellt, dass in den Monaten Februar, März, Juni, September, November und Dezember an der überwiegenden Zahl der Arbeitstage im jeweiligen Lohnzahlungszeitraum die Verwendung von Massenverkehrsmitteln nicht möglich gewesen sei.

Auch nach Ansicht des Finanzamtes stehe dem Bw daher für sechs Monate des Jahres 2009 das große Pendlerpauschale für die gesamte Arbeitsstrecke zu.

Der Bw gab an, stets mit dem eigenen PKW in die Arbeit gefahren zu sein. Die Beförderung im Werkverkehr sei seinerzeit bei einer anderen Dienststelle und einer anderen Wohnung verwendet worden.

Der Referent hielt den Parteien des zweitinstanzlichen Abgabenverfahrens seine Auffassung vor, dass dem Bw für die restlichen Monate des Jahres 2009 das kleine Pendlerpauschale für die gesamte Wegstrecke zustehe, wobei der Kostenersatz für die Möglichkeit der Nutzung des Werkverkehrs nicht zusätzlich absetzbar sei.

Das Finanzamt verwies auf das Erkenntnis VwGH 29. 7. 2010, 2010/15/0013.

Die Absetzbarkeit des Mitgliedsbeitrags an das Rote Kreuz als Spende ist mittlerweile unstrittig.

Dem Bw wurden die dem Finanzamt vorgelegten Originalbelege (mehrere Mappen) zurückgestellt.

Abschließend vorgelegt wurde eine arbeitsmedizinische Stellungnahme vom 20. 8. 2010, wonach der Bw aufgrund fachärztlicher Befundungen aus arbeitsmedizinischer Sicht insoweit leistungseingeschränkt sei als ihm Heben und Tragen von mehr als 10 kg schweren Gegenständen und alle Arbeiten in gebückter Haltung nicht möglich seien. Außerdem sollte alternierend Innen- und Außendienst ermöglicht werden, mit maximal 3 Stunden Außendienst. Ein derartiges Gutachten wurde auch für das Jahr 2009 vorgelegt.

Unstrittig ist aber, dass dem Bw die Verwendung öffentlicher Verkehrsmittel trotz seiner gesundheitlichen Einschränkungen grundsätzlich möglich gewesen ist.

Über die Berufung wurde erwogen:

1. Verpflegungsmehraufwand anlässlich von Reisen

1.1. Kenntnis günstiger Verpflegungsmöglichkeiten ("Einsatzgebiet")

Gemäß § 16 Abs. 1 Z 9 EStG 1988 sind als Werbungskosten abzugsfähig auch "Mehraufwendungen des Steuerpflichtigen für Verpflegung und Unterkunft bei ausschließlich beruflich veranlassten Reisen".

Die Rechtfertigung für Tagesgelder als Reisekosten liegt in dem bei einer Reise in typisierender Betrachtungsweise aus der Ortsunkenntnis resultierenden Verpflegungsmehraufwand gegenüber den ansonsten am jeweiligen Aufenthaltsort anfallenden und gem § 20 EStG 1988 nicht abzugsfähigen (üblichen) Verpflegungsaufwendungen (Atzmüller/Lattner in Wiesner/Grabner/Wanke, EStG § 16 Anm. 119).

Bei längeren Aufenthalten ist in typisierender Betrachtungsweise davon auszugehen, dass die günstigsten Verpflegungsmöglichkeiten bekannt sind und daher kein zu Werbungskosten führender Mehraufwand für Verpflegung entsteht (VwGH 29. 5. 1996, 93/13/0013; VwGH 5. 10. 1994, 92/15/0225). Tagesgelder stehen daher nur für eine Anfangsphase zu.

Der die Berücksichtigung von Verpflegungsmehraufwendungen tragende Gedanke besteht darin, dass in typisierender Betrachtungsweise dem auf Reisen befindlichen Steuerpflichtigen die Kenntnis der günstigsten Verpflegungsmöglichkeit - zum Unterschied vom sich an seiner ständigen Arbeitsstätte aufhaltenden Steuerpflichtigen - fehlt. Eine derartige Unkenntnis besteht auch bei bloß eintägigen Reisen (Atzmüller/Lattner in Wiesner/Grabner/Wanke, EStG § 16 Anm. 119).

Wird an einem Einsatzort, in einem Einsatzgebiet oder bei Fahrtätigkeit ein (weiterer) Mittelpunkt der Tätigkeit begründet, stehen Tagesgelder nur für die jeweilige Anfangsphase zu (Atzmüller/Lattner in Wiesner/Grabner/Wanke, EStG § 16 Anm. 120).

Mittelpunkt der Tätigkeit kann nicht nur ein einzelner Ort (politische Gemeinde), sondern auch ein mehrere Orte umfassendes Einsatzgebiet (Zielgebiet) sein. Personen, die ein ihnen konkret zugewiesenes Gebiet regelmäßig bereisen, begründen daher in diesem Einsatzgebiet (Zielgebiet) einen Mittelpunkt der Tätigkeit (VwGH 28. 5. 1997, 1996/13/0132). Ein Einsatzgebiet kann sich auf einen politischen Bezirk und an diesen Bezirk angrenzende Bezirke erstrecken (LStR 2000 Rz 305). Erstreckt sich die ständige Reisetätigkeit auf ein größeres Gebiet (zB ganz Niederösterreich), liegt kein Einsatzgebiet vor (Atzmüller/Lattner in Wiesner/Grabner/Wanke, EStG § 16 Anm. 123).

Wird der Arbeitnehmer wiederkehrend aber nicht regelmäßig tätig und überschreitet er dabei eine Anfangsphase von 15 Tagen im Kalenderjahr, stehen darüber hinaus Verpflegungsmehraufwendungen nicht zu (vgl. Atzmüller/Lattner in Wiesner/Grabner/Wanke, EStG § 16 Anm. 123).

Das Finanzamt hat festgestellt, dass der Bw großteils in den Bezirken St. Pölten, St. Pölten Land und Lilienfeld tätig war.

Da er dort im Sinne der vorstehenden Ausführungen einen Tätigkeitsmittelpunkt begründet hat, ist ein Verpflegungsmehraufwand nur in dem vom Finanzamt bereits anerkannten Umfang - siehe die Begründung der Berufungsvorentscheidung - gegeben.

1.2. Fahrtaufwendungen als Betriebsrat

Aufwendungen für Reisen, die in der Funktion als Betriebsrat unternommen wurden, sind steuerlich grundsätzlich nicht abzugsfähig (vgl. VwGH 20. 6. 1995, 92/13/0298), Eine Abzugsfähigkeit kann nur insoweit gegeben sein, als ein Betriebsrat in dieser Funktion steuerpflichtige Einnahmen erzielt (vgl. Atzmüller/Lattner in Wiesner/Grabner/Wanke, EStG § 16 Anm. 115).

Da der Bw als Betriebsrat unentgeltlich tätig wurde, sind die mit dieser Tätigkeit in Zusammenhang stehenden Aufwendungen steuerlich nicht abzugsfähig.

2. Aufwendungen für Fahrten zwischen Wohnung und Arbeitsstätten (Pendlerpauschale, Kostenersatz Werkverkehr)

Werbungskosten sind nach § 16 Abs. 1 Z 6 EStG 1988 auch Ausgaben des Steuerpflichtigen für Fahrten zwischen Wohnung und Arbeitsstätte.

Diese Ausgaben sind im Berufungszeitraum grundsätzlich mit dem Verkehrsabsetzbetrag (§ 33 Abs. 5 EStG 1988) abgegolten. Unter bestimmten, in § 16 Abs. 1 Z 6 EStG 1988 näher ausgeführten Voraussetzungen ist zusätzlich ein - "kleines" oder "großes" - Pendlerpauschale zu berücksichtigen; steht ein Pendlerpauschale infolge Beförderung im Werkverkehr nicht zu ("Wird der Arbeitnehmer im Lohnzahlungszeitraum überwiegend im Werkverkehr (§ 26 Z 5) befördert, dann stehen ihm die Pauschbeträge nach lit. b und c nicht zu"), stellen diesbezügliche Kostenbeiträge Werbungskosten dar.

Der Bw hält die Voraussetzungen für das "große" Pendlerpauschale für eine Strecke von 40 km bis 60 km (2.361 €) für gegeben. Das Finanzamt teilte diese Auffassung hinsichtlich des Monats Februar 2009. Hinsichtlich der restlichen Lohnzahlungszeiträume vertrat das Finanzamt ursprünglich die Ansicht, dem Bw stehe das "große" Pendlerpauschale für eine Fahrtstrecke von 2 km bis 20 km (342 €) zu, außerdem seien die tatsächlichen Kosten für den Werkverkehr (60,24 €) zu berücksichtigen.

Das Finanzamt hat bei Verwendung von "Park and Ride" Gesamtfahrzeiten von jeweils weniger als 90 Minuten in eine Richtung festgestellt. Außerdem hat das Finanzamt ermittelt, dass die Strecke zwischen Wohnung und Arbeitsstätte von 41 km mit dem Auto typischerweise in etwa 44 Minuten zurückgelegt werden kann, und dass er für die Strecke zwischen der Wohnung und dem Bahnhof Lilienfeld von 14,8 km mit dem Auto etwa 16 Minuten benötige.

Die Gesamtwegzeit beträgt somit jedenfalls unter 90 Minuten in eine Richtung.

Eine derartige Gesamtwegzeit wird nach einhelliger Lehre und Rechtsprechung (Nachweise etwa bei Wanke/Borgmann, Großes Pendlerpauschale: Iudex non calculat, UFSjournal 2012, 140) jedenfalls als zumutbar erachtet.

Nach den in der mündlichen Berufungsverhandlungen anhand der glaubwürdigen Aufzeichnungen der Bw getroffenen Feststellungen konnte der Bw während sechs Monaten des Jahres 2009 an der Mehrzahl der Arbeitstage der einzelnen Monate jeweils öffentliche Verkehrsmittel zufolge seiner Arbeitszeiten nicht verwenden, in den übrigen sechs Monaten - bei Kombination von Massenverkehrsmitteln mit dem privaten PKW (Park & Ride) - schon.

Der Bw kann auf der überwiegenden Strecke öffentliche Verkehrsmittel (wie) im Werkverkehr gegen einen Kostenbeitrag in Anspruch nehmen.

Nach der Verwaltungspraxis (LStR 2002 Rz 750) und Teilen der Lehre (Doralt, EStG13, § 16 Rz 113 f.) sind in diesem Fall einerseits die tatsächlichen Kosten des Werkverkehrs (der sonstigen Beförderung durch den Arbeitgeber) und andererseits für den Weg zwischen Wohnung und Einstiegstelle in den Werkverkehr ein anteiliges Pendlerpauschale zu berücksichtigen.

Nun verwendet der Bw aber für den gesamten Arbeitsweg seinen PKW und nimmt die verbilligte Beförderung durch den Arbeitgeber nicht in Anspruch.

Ist die Verwendung eines Massenbeförderungsmittels überwiegend zumutbar, steht bei entsprechend langem Arbeitsweg das "kleine" Pendlerpauschale zu. Das Pendlerpauschale steht dem Arbeitnehmer nur dann nicht zu, wenn er "im Lohnzahlungszeitraum überwiegend im Werkverkehr (§ 26 Z 5) befördert" wird.

Da dem Bw tatsächlich Aufwendungen für seinen PKW für die gesamte Wegstrecke erwachsen und er die verbilligte Beförderung nicht nützt, ist für die gesamte Wegstrecke das "kleine" Pendlerpauschale" von 1.242 € (für 40 bis 60 km) anzusetzen.

Das vom Finanzamt zitierte Erkenntnis des Verwaltungsgerichtshofes VwGH 29. 7. 2010, 2010/15/0013 bezieht sich auf den Fall der tatsächlichen Nutzung des öffentlichen Verkehrs, während im Berufungszeitraum der Werkverkehr vom Bw nicht in Anspruch genommen wurde, da die gesamte Wegstrecke mit dem eigenen PKW zurückgelegt wurde.

Der Gerichtshof hat in diesem Erkenntnis unter anderem ausgeführt:

"...Gemäß § 16 Abs. 1 Z 6 EStG 1988 (idF BGBl. I Nr. 115/2005 ) sind Werbungskosten auch Ausgaben des Steuerpflichtigen für Fahrten zwischen Wohnung und Arbeitsstätte, wobei mit dem Verkehrsabsetzbetrag und allenfalls den in lit. b und c konkretisierten Pauschbeträgen alle entsprechenden Ausgaben abgegolten sind. Wird der Arbeitnehmer im Lohnzahlungszeitraum überwiegend im Werkverkehr ( § 26 Z 5 EStG 1988 ) befördert, dann stehen ihm die Pauschbeträge nach lit. b und c nicht zu. Erwachsen ihm für die Beförderung im Werkverkehr Kosten, dann sind diese bis zur Höhe der sich aus lit. b und c ergebenden Beträge als Werbungskosten zu berücksichtigen.

Gemäß § 26 Z 5 EStG 1988 gehört die Beförderung des Arbeitnehmers im Werkverkehr nicht zu den Einkünften aus nichtselbständiger Arbeit. Werkverkehr liegt vor, wenn der Arbeitgeber seine Arbeitnehmer zwischen Wohnung und Arbeitsstätte mit Fahrzeugen in der Art eines Massenbeförderungsmittels befördern lässt. Nach § 3 Abs. 1 Z 21 EStG 1988 ist der geldwerte Vorteil aus der unentgeltlichen oder verbilligten Beförderung der eigenen Arbeitnehmer und ihrer Angehörigen bei Beförderungsunternehmen von der Einkommensteuer befreit.

Die Bedeutung der Bestimmung, dass dem Arbeitnehmer, der im Lohnzahlungszeitraum überwiegend im Werkverkehr befördert wird, die im § 16 Abs. 1 Z 6 lit. b und c EStG 1988 normierten Pauschbeträge nicht zustehen, ist darin zu sehen, dass eine pauschale Berücksichtigung von Werbungskosten dann nicht gerechtfertigt ist, wenn - wie dies bei Werkverkehr typisch ist - dem betreffenden Arbeitnehmer keine (oder gegenüber Arbeitnehmern, die nicht im Werkverkehr befördert werden, erheblich geringere) Kosten für die Fahrten zwischen Wohnung und Arbeitsstätte erwachsen und ein aus der kostenlosen oder begünstigten Beförderung entstehender Vorteil nicht zu den Einkünften aus nichtselbständiger Arbeit gehört. Die ratio legis in Verbindung mit dem Gleichheitsgrundsatz erfordert die Erstreckung der Rechtsfolgeanordnung, sodass auch im Fall der verbilligten (oder unentgeltlichen) Beförderung der eigenen Arbeitnehmer bei Beförderungsunternehmen gemäß § 3 Abs. 1 Z 21 EStG 1988 ein entsprechendes Pauschale grundsätzlich nicht zusteht, entstehende Kosten aber bis zur Höhe des entsprechenden Pauschales als Werbungskosten zu berücksichtigen sind (vgl. das hg. Erkenntnis vom 9. Mai 1995, 92/14/0092, VwSlg. 7.001 F/1995).

Es ist herrschende Lehre, dass einem Arbeitnehmer, der bestimmte Wegstrecken zwischen seiner Wohnung und der Einstiegstelle des Werkverkehrs zurücklegen muss, gegebenenfalls für diese Wegstrecke das Pendlerpauschale zusteht (Doralt, EStG13, § 16 Tz 113; Hofstätter/Reichel, § 26 Z 5 Tz 1). Der Verwaltungsgerichtshof schließt sich dieser Rechtsmeinung an, auch für den hier vorliegenden Fall einer Beförderung im Sinne des § 3 Abs. 1 Z 21 EStG 1988 .

Die belangte Behörde hat neben den Kosten für den Werkverkehr auch Kosten für ein Massenbeförderungsmittel angesetzt und sich dabei auf § 16 Abs. 1 Z 6 letzter Absatz EStG 1988 gestützt, der aber nur die Berücksichtigung der tatsächlichen Kosten für den Werkverkehr (bzw. hier für die Beförderung im Sinne des § 3 Abs. 1 Z 21 EStG 1988 ) vorsieht. Damit hat die belangte Behörde die Rechtslage verkannt. Neben den tatsächlichen Kosten für den Werkverkehr (oder Beförderung im Sinne des § 3 Abs. 1 Z 21 EStG 1988 ) steht für den Restweg nur allenfalls ein Pendlerpauschale zu..."

Anders als in dem vom VwGH entschiedenen Fall wurde der Bw tatsächlich nicht im Werkverkehr bzw i. S. d. § 3 Abs 1 Z 21 EStG 1988 befördert. Dem Bw sind für die gesamte Werkstrecke Kosten für die PKW-Nutzung entstanden. Obwohl dem Bw die Verwendung von Massenverkehrsmitteln in Verbindung mit dem eigenen PKW an mehreren Monaten im Lohnzahlungszeitraum zumutbar war, hat er Massenverkehrsmittel nicht in Anspruch genommen und stattdessen den eigenen PKW verwendet.

Der VwGH hat in der vom Finanzamt angesprochenen Entscheidung mehrfach auf die tatsächlichen Kosten abgestellt. Die tatsächlichen Kosten des Bw für das Auto wurden durch die bloße Möglichkeit, den Werkverkehr (die Beförderung i. S. d. § 3 Abs 1 Z 21 EStG 1988) in Anspruch nehmen zu können, nicht vermindert.

Würde im gegenständlichen Fall nur der ÖBB-Fahrtbegünstigungskostenbeitrag angesetzt, obwohl der Bw die ÖBB gar nicht für die Zurücklegung des Arbeitsweges verwendet hatte, würden die dem Bw tatsächlich erwachsenen Kosten - anders als bei einem ÖBB-Bediensteten, der tatsächlich mit der ÖBB fährt - nicht angemessen berücksichtigt.

Anders als beim "kleinen" Pendlerpauschale hinsichtlich der Nutzung von Massenverkehrsmitteln besteht in Bezug auf die steuerliche Abzugsfähigkeit keine Verpflichtung zur Nutzung des Werkverkehrs. Wird der Werkverkehr nicht genutzt, sondern der eigene PKW verwendet, liegt keine Beförderung im Werkverkehr vor. Das Gesetz spricht von der überwiegenden Beförderung im Werkverkehr und nicht von der Zumutbarkeit der überwiegenden Beförderung im Werkverkehr.

Es steht dem Bw daher entweder das "große" oder das "kleine" Pendlerpauschale für die gesamte Wegstrecke zu.

Die mit der Berufungsvorentscheidung vorgenommene Verschlechterung ist somit teilweise rückgängig zu machen.

Für 2009 steht für sechs Monate das "große" Pendlerpauschale und für den Rest des Jahres das "kleine" zu, somit (1.242 € / 2) + (2.361 € / 2) = 1.801,50 €.

3. Unfallkosten

Der Verwaltungsgerichtshof hat entschieden, dass Aufwendungen für einen auf einer beruflichen Fahrt entstandenen Unfall - jedenfalls wenn dieser unverschuldet oder nur auf leichte Fahrlässigkeit zurückzuführen ist - auch dann Werbungskosten darstellen, wenn für den Arbeitsweg nur das "kleine" Pendlerpauschale zusteht, da das Pendlerpauschale nur die typischerweise anfallenden Fahrtkosten umfasse (VwGH 19. 12. 2012, 2009/13/0015). Es ist daher für die steuerliche Berücksichtigung der Unfallkosten ohne Bedeutung, ob der Bw für die Fahrt zumutbarerweise auch ein Massenverkehrsmittel verwenden hätte können.

Die dem Bw in Zusammenhang mit dem Parkschaden am Parkplatz seines Arbeitgebers entstandenen Aufwendungen sind daher steuerlich abzugsfähig.

Hinsichtlich der Höhe dieser Aufwendungen wurde in der mündlichen Berufungsverhandlung einvernehmlich festgestellt, dass diese 400,00 € betragen haben.

4. Spenden

Nach § 18 Abs. 1 Z 8 EStG 1988 sind freigebige Geldzuwendungen (Geldspenden) an begünstige Körperschaften i. S. d. § 4a Abs. 3 Z 4 bis 6, Abs. 5 und Abs. 6 EStG 1988 unter bestimmten Voraussetzungen als Sonderausgaben abzugsfähig. Unter anderem sind Mitgliedsbeiträge in Höhe der satzungsgemäß von ordentlichen Mitgliedern zu entrichtenden Beiträge, die an eine der begünstigten Körperschaften bezahlt werden, nicht abzugsfähig.

Das Österreichische Rote Kreuz ist eine begünstigte Körperschaft (SO 1131), ebenso der Landesverband Niederösterreich (SO 1139).

"Dem Gesetzeswortlaut zufolge sind (sowohl seit 2009 als auch seit 2012) echte Mitgliedsbeiträge, soweit sie in Höhe der statutenmäßig (satzungsgemäß) von ordentlichen Mitgliedern zu leistenden Beiträge gezahlt werden, nicht abzugsfähig, ob diese nun von ordentlichen oder von außerordentlichen, fördernden, usw. Mitgliedern geleistet werden. Die ErläutRV StRefG 2009 sowie LStR 2002 Rz 571 schränken die Nichtabzugsfähigkeit auf "echte Mitgliedsbeiträge eines ordentlichen Mitglieds", also eines am Vereinsleben vollberechtigten Mitglieds, ein (...). Diese Einschränkung erscheint teleologisch zutreffend, da häufig regelmäßige Unterstützer einer begünstigten Organisation als (nicht ordentliche) Mitglieder geführt werden, aber im Ergebnis nur unter einer anderen Bezeichnung regelmäßig spenden, ohne am Vereinsleben entscheidend teilzunehmen" (Wanke in Wiesner/Grabner/Wanke, EStG § 18 Anm. 123t).

Der Mitgliedsbeitrag an das Rote Kreuz i. H. v. 18 € ist somit, wie auch vom Finanzamt eingeräumt, als begünstigte Spende abzugsfähig.

Beilage: 1 Berechnungsblatt

Wien, am 9. Juli 2013

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 4a Z 3 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | LStR 2002, Lohnsteuerrichtlinien 2002 Rz 225a |