Steuerfreistellung von Tagesdiäten auch für Dienstzuteilung von insgesamt 18 Monaten

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw_VN Bw, Anschrift_Bw_aktuell, vertreten durch Dr. Walter Riedl, 1010 Wien, Franz Josefs-Kai 5, vom 16. November 2009 gegen den Bescheid des Finanzamtes Salzburg-Land, vertreten durch Dr. Friederike Heitger-Leitich, vom 21. Oktober 2009 betreffend Einkommensteuer 2008 entschieden:

Der Einkommensteuerbescheid 2008 wird abgeändert.

Die Einkommensteuer wird mit EUR 1.954,53 gutgeschrieben.

Die Berechnung sowie die Bemessungsgrundlagen sind aus der Anlage zu diesem Bescheid ersichtlich, die einen integrativen Bestandteil dieses Spruches bildet.

Entscheidungsgründe

Der Berufungswerber war 2008 Berufsoffizier, wohnte in Anschrift_Bw_alt und war mit seinem Einverständnis - und zwei zweitätigen Unterbrechungen - von 24. Juni 2007 bis 31. Dezember 2008 nach Wien dienstzugeteilt, wofür er im gesamten Streitjahr Gebühren gem. § 22 der Verordnung der Bundesregierung vom 29. März 1955, betreffend die Gebühren bei Dienstreisen, Dienstverrichtungen im Dienstort, Dienstzuteilungen und Versetzungen (Reisegebührenvorschrift 1955; BGBl. Nr. 133/1955 idgF; kurz RGV) bezog.

Er beantragte mit einer am 20. Oktober 2009 per FinanzOnline elektronisch eingereichten Erklärung die Durchführung der Arbeitnehmerveranlagung 2008 und machte neben Sonderausgaben auch Werbungskosten geltend.

Die Veranlagung erfolgte erklärungsgemäß. Da der Arbeitgeber im Lohnzettel die gesamte Zuteilungsgebühr unter der Kennzahl 245 (steuerpflichtige Bezüge) ausgewiesen hatte, wurde diese dabei als laufender Bezug der Besteuerung unterzogen. Ausschließlich dagegen richtet sich nun die gegenständliche Berufung vom 16. November 2009. Gerügt wird nur die Versteuerung der Zuteilungsgebühr gem. § 22 RGV für den Zeitraum von Jänner bis Oktober 2008, für den sie vom Dienstgeber ursprünglich ohne Steuerabzug ausbezahlt worden war. Erst im Dezember 2008 sei laut Berufung ein (rückwirkender) Steuerabzug im Betrag von EUR 800,00 erfolgt.

Das Finanzamt reagierte auf die Berufung mit als Berufungsvorentscheidung bezeichneter Erledigung vom 21. Mai 2010, die ausschließlich an den Berufungswerber selbst adressiert war. Da die Berufung jedoch durch einen Rechtsanwalt unter Berufung auf seine Vollmacht eingebracht worden war, wies der Unabhängige Finanzsenat den dagegen eingebrachten Vorlageantrag vom 21. Juni 2010 als unzulässig zurück, weil die allgemeine Vollmacht eines Rechtsanwaltes eine Zustellvollmacht inkludiere. Die Rechtsmittelbehörde sprach der "Berufungsvorentscheidung" mangels rechtsgültiger Zustellung ihre Rechtswirksamkeit ab (UFS 19.8.2010, RV/0392-S/10).

Nach Durchführung ergänzender Ermittlungen erließ das Finanzamt daraufhin neuerlich eine - mit 17. Juni 2011 datierte und richtig adressierte - Berufungsvorentscheidung und wies die Berufung als unbegründet ab. Das bekämpfte der Berufungswerber mit Vorlageantrag vom 6. Juli 2011, der vom Finanzamt mit 10. August 2011 dem Unabhängigen Finanzsenat zur Entscheidung vorgelegt wurde.

Der Berufungswerber rügt die Besteuerung der Zuteilungsgebühr im Kern aus zwei Gründen:

Die Sechsmonatsfrist des § 26 Z 4 EStG 1988 sei unzulässigerweise rückwirkend (auf den Beginn der Dienstzuteilung) gerechnet worden. Nach der früheren Fassung dieser Gesetzesstelle sei eine Steuerbefreiung gegeben gewesen, weshalb die Frist erst ab Gültigkeit der neuen Regelung (1. Jänner 2008) zu rechnen sei.

Der Gutglaubensschutz sei nicht beachtet worden. Dem Berufungswerber seien die rechtlichen Rahmenbedingungen durch den Dienstgeber erstmals im Juni 2008 in Form eines Erlasses des Bundesministeriums für Landesverteidigung vom 14. März 2008 bzw. am 15. September 2008 in Form des Erlasses vom 27. August 2008 zur Kenntnis gebracht worden. Wäre ihm das früher bekannt gegeben worden, so hätte er seine Zustimmung zur weiteren Dienstzuteilung überhaupt nicht erteilt. Die Steuerbeträge seien grundsätzlich vom Dienstgeber abzuführen und gem. § 13a GehG seien Leistungen, die der Beamte zu Unrecht empfangen hat, nur dann rückforderbar, wenn er beim Empfang nicht gutgläubig war.

Der unterlassene Steuerabzug sei dem Finanzamt dadurch voll offen gelegt worden, dass die entsprechenden Steuerzahlungen erst im Nachhinein erfolgt seien. Es hätte ausschließlich der Dienstgeber (Bund) in Anspruch genommen werden dürfen.

Die strittigen Bezüge bezeichnete der Berufungswerber in der Berufung ursprünglich selbst als Vergütungen im Sinne des § 75 RGV, stellte aber im "alten" Vorlageantrag vom 21. Juni 2010 klar, dass es sich dabei um Zuteilungsgebühren handelte.

Im Zuge der Erhebungen des Finanzamts ergaben sich weitere Präzisierungen durch ein Schreiben des Heerespersonalamtes vom 28. Dezember 2010. Dieses wurde im Verfahren vor dem Unabhängigen Finanzsenat mit Schreiben vom 12. April 2012 noch weiter ergänzt (siehe Sachverhalt), das dem Finanzamt mit Schreiben vom 25. April 2012 zur Kenntnis und Stellungnahme übermittelt wurde.

Über die Berufung wurde erwogen:

Strittig ist ausschließlich, ob die Zuteilungsgebühr im Sinne des § 22 RGV im Rahmen der Arbeitnehmerveranlagung der Besteuerung zu unterziehen oder aus der Besteuerung auszuscheiden ist.

1 SACHVERHALT

1.1 Zuteilungsgebühr

Der Berufungswerber ist Offizier des Österreichischen Bundesheeres mit Dienstort in Ort_B. Vorerst von 24. Juni 2007 bis 17. August 2007 wurde er - zur Verrichtung von Innendienst - nach Ort_C dienstzugeteilt und dort Mitglied eines Projektes, dessen Dauer nicht absehbar war (Projekt Bezeichnung_X). Die Dienstzuteilung wurde in der Folge (mit Einverständnis des Berufungswerbers) mehrmals schrittweise verlängert bzw. nach kurzer Unterbrechung (18. und 19. August 2007, 13. und 14. Oktober 2007) erneut ausgesprochen. Die Dienstzuteilungen erfolgten laut Auskunft des Arbeitgebers jeweils für die folgenden Zeiträume:

Zeitraum | Funktion | |

Zuteilung 1 | 25.6.2007 - 17.8.2007 | Projekt Bezeichnung_X |

Zuteilung 2 | 20.8.2007 - 12.10.2007 | Projekt Bezeichnung_X |

Zuteilung 3 | 15.10.2007 - 31.10.2007 | Projekt Bezeichnung_X |

Zuteilung 4 | 1.11.2007 - 30.6.2008 | Projekt Bezeichnung_X |

Zuteilung 5 | 1.7.2008 - 31.12.2008 | Personalaushilfe Bezeichnung_Y |

Die mehrmalige Verlängerung begründete der Dienstgeber damit, dass die Dauer des Projektes nicht absehbar gewesen sei.

Der Dienstgeber behandelte die aufgrund der Dienstzuteilung für 2008 zustehenden, in diesem Kalenderjahr verrechneten und ausbezahlten Zuteilungsgebühren gem. § 22 RGV in Höhe von insgesamt EUR 3.270,80 als steuerpflichtige laufende Bezüge. Sozialversicherung wurde von diesen Beträgen nicht einbehalten. Darin enthalten sind Tagesdiäten aufgrund von Inlandsdienstreisen in Höhe von EUR 27,30, die aufgrund des Übersteigens der Grenze von EUR 26,40 (§ 26 Z 4 lit. b EStG 1988) der Besteuerung unterzogen wurden. Strittig ist damit die Besteuerung eines Betrages von EUR 3.243,50.

Die Zuteilungsgebühr von 31. Oktober 2008 bis 31. Dezember 2008 (insgesamt EUR 1.254,00) wurde vom Berufungswerber erst im Jahr 2009 abgerechnet, vom Dienstgeber an ihn ausbezahlt und unter Anwendung der Bestimmung des § 67 Abs. 8 lit. c EStG 1988 der Besteuerung unterzogen.

Scheidet man diesen Anteil aus, wurden damit vom Dienstgeber im Jahr 2008 EUR 3.243,50 als laufender Bezug der Lohnsteuer unterzogen.

Der Berufungswerber rügt in der Berufung, dass diese Besteuerung zu Unrecht erfolgt sei (siehe oben).

1.2 Werbungskosten

Schon bisher wurden vom Finanzamt Werbungskosten von EUR 3.474,76 zuerkannt. Darin enthalten sind Differenzwerbungskosten (Fahrtkosten) von EUR 741,38 sowie Kosten für Familienheimfahrten von EUR 2.733,38.

Mit Schreiben vom 5. Jänner 2011 legte der Berufungswerber eine Aufstellung vor, aus der sich eine Erhöhung der Reisekosten um EUR 280,22 (auf EUR 1.021,60) sowie der Kosten für Familienheimfahrten um EUR 51,10 (auf EUR 2.784,48) ergibt. Obwohl das Finanzamt keine Zweifel an der Absetzbarkeit dieser zusätzlichen Beträge hegt (E-Mail vom 2. Mai 2012), fanden sie bisher (etwa in der Berufungsvorentscheidung vom 16. Juni 2011) keinen Niederschlag.

Damit waren die in Abzug zu bringenden Werbungskosten von EUR 3.474,76 auf EUR 3.806,08 zu erhöhen.

2 RECHTSGRUNDLAGEN

2.1 Veranlagung

Eine Veranlagung ist jedenfalls dann durchzuführen, wenn der Steuerpflichtige das beantragt (§ 39 Abs. 1 EStG 1988 iVm § 41 Abs. 2 EStG 1988), was hier aufgrund der Erklärung vom 20. Oktober 2009 unzweifelhaft gegeben ist.

Im Veranlagungsverfahren sind alle Einkünfte unabhängig von der bisherigen Behandlung durch den Arbeitgeber eigenständig zu ermitteln (VwGH 24.5.07, 2004/15/0051) und der Besteuerung zu unterziehen. Es besteht dabei keine Bindung an die bisherige Vornahme des Lohnsteuerabzugs (VwGH 29.4.10, 2007/15/0227 bzw. VfGH 30.9.97, B 2/96), weshalb es auch ohne Bedeutung ist, ob der Arbeitgeber durch das Finanzamt zur Haftung für Lohnsteuer herangezogen wurde (vgl. zusammenfassend Jakom/Baldauf, EStG 2011, § 41 Tz 36; VwGH 20.2.92, 90/13/0154).

Die Tatsache der Veranlagung sowie deren Durchführung liegen nicht im Ermessen der Behörde. Sie orientieren sich - zumindest in den hier strittigen Bereichen - ausschließlich an zwingenden gesetzlichen Bestimmungen. Dabei bliebe kein Raum für die vom Berufungswerber ins Treffen geführten Gutglaubensüberlegungen, die in anderen Rechtsbereichen von Relevanz sein mögen.

Im Zusammenhang mit dem Berufungsbegehren sind dabei die folgenden Bestimmungen relevant:

2.2 Nichtbesteuerung der Zuteilungsgebühr aufgrund § 26 Z 4 EStG 1988

Vom Berufungswerber wurde im Zusammenhang mit der Zuteilungsgebühr ausschließlich die Nichtanwendung von § 26 Z 4 EStG 1988 gerügt. Diese Bestimmung wurde - nachdem ihre Vorgängerbestimmung wegen Verfassungswidrigkeit aufgehoben worden war (VfGH 22.6.2006, G 147/05 ua) - mit Wirksamkeit ab 1. Jänner 2008 neu gefasst. Im Kern beseitigte diese Novelle die Möglichkeit, den Dienstreisebegriff durch lohngestaltende Vorschriften zu erweitern. In der 2008 relevanten Fassung nach der Reisekosten-Novelle 2007 (BGBl. I Nr. 45/2007) sieht § 26 Z 4 EStG 1988 vor, dass nur mehr folgende Bezüge nicht zu den Einkünften aus nichtselbständiger Arbeit gehören:

Beträge, die aus Anlass einer Dienstreise als Reisevergütungen (Fahrtkostenvergütungen, Kilometergelder) und als Tagesgelder und Nächtigungsgelder gezahlt werden. Eine Dienstreise liegt vor, wenn ein Arbeitnehmer über Auftrag des Arbeitgebers

- seinen Dienstort (Büro, Betriebsstätte, Werksgelände, Lager usw.) zur Durchführung von Dienstverrichtungen verlässt oder

- so weit weg von seinem ständigen Wohnort (Familienwohnsitz) arbeitet, dass ihm eine tägliche Rückkehr an seinen ständigen Wohnort (Familienwohnsitz) nicht zugemutet werden kann.

Bei Arbeitnehmern, die ihre Dienstreise vom Wohnort aus antreten, tritt an die Stelle des Dienstortes der Wohnort (Wohnung, gewöhnlicher Aufenthalt, Familienwohnsitz).

a) Als Kilometergelder sind höchstens die den Bundesbediensteten zustehenden Sätze zu berücksichtigen. Fahrtkostenvergütungen (Kilometergelder) sind auch Kosten, die vom Arbeitgeber höchstens für eine Fahrt pro Woche zum ständigen Wohnort (Familienwohnsitz) für arbeitsfreie Tage gezahlt werden, wenn eine tägliche Rückkehr nicht zugemutet werden kann und für die arbeitsfreien Tage kein steuerfreies Tagesgeld gezahlt wird. Werden Fahrten zu einem Einsatzort in einem Kalendermonat überwiegend unmittelbar vom Wohnort aus angetreten, liegen hinsichtlich dieses Einsatzortes ab dem Folgemonat Fahrten zwischen Wohnung und Arbeitsstätte vor.

b) Das Tagesgeld für Inlandsdienstreisen darf bis zu 26,40 Euro pro Tag betragen. Dauert eine Dienstreise länger als drei Stunden, so kann für jede angefangene Stunde ein Zwölftel gerechnet werden. Das volle Tagesgeld steht für 24 Stunden zu. Erfolgt eine Abrechnung des Tagesgeldes nach Kalendertagen, steht das Tagesgeld für den Kalendertag zu.

c) Wenn bei einer Inlandsdienstreise keine höheren Kosten für Nächtigung nachgewiesen werden, kann als Nächtigungsgeld einschließlich der Kosten des Frühstücks ein Betrag bis zu 15 Euro berücksichtigt werden.

2.2.1 Verlassen des Dienstortes

Als Dienstort ist nach der ständigen Rechtsprechung des Verwaltungsgerichtshofes der regelmäßige Mittelpunkt des tatsächlichen dienstlichen Tätigwerdens des Arbeitnehmers anzusehen (zuletzt VwGH 27.1.2011, 2010/15/0168). Meist wird der Dienstort eines Beamten mit seiner Stammdienststelle zusammenfallen. Wird er jedoch nicht dort tätig, weil er einer anderen Dienststelle zugewiesen wurde, dann ist jene regelmäßige Dienststelle als Dienstort im Sinne der einkommensteuerrechtlichen Bestimmungen anzusehen (vgl. VwGH 7.12.1988, 88/13/0005). Da der Berufungswerber seit Juni 2007 fast durchgehend an der Dienststelle in Ort_C und dabei praktisch ausschließlich im Innendienst beschäftigt war, war diese Dienststelle im Jahr 2008 auch Dienstort. Die Anwendung des 1. Tatbestandes scheidet damit aus.

2.2.2 Unzumutbarkeit der täglichen Rückkehr zum ständigen Wohnort (Familienwohnsitz)

Zu prüfen bleibt deshalb, ob der 2. Tatbestand des § 26 Z 4 EStG 1988 (mehrtägige Dienstreise) anwendbar ist. Es ist unzweifelhaft, dass der Ort der Dienstzuteilung vom Wohnort und Mittelpunkt der Lebensinteressen so weit entfernt war, dass die tägliche Rückkehr unzumutbar war.

Meinungsverschiedenheiten zwischen dem Finanzamt und dem Berufungswerber gibt es nun darüber, wie lange die Auszahlung solcher Beträge unversteuert bleiben kann.

Die Abgabenbehörde 1. Instanz vertrat unter Hinweis auf interne Verwaltungsanweisungen (LStR 2002 Rz 721) sowie Literatur (Ortner/Ortner, Personalverrechnung in der Praxis, Rz 457 und 459e) die Ansicht, analog zu § 26 Abs. 2 BAO sei am Arbeitsort in Wien nach Ablauf von 6 Monaten bzw. 183 Tagen (und damit Ende 2007) ein neuer Mittelpunkt der Tätigkeit begründet worden. Für die Beurteilung, ob dieser Zeitraum erreicht worden ist, seien die Verhältnisse der letzten 24 Monate vor Beginn der Dienstreise maßgeblich. Der Berufungswerber bestreitet dies (nur) hinsichtlich des Beginnes des Betrachtungszeitraumes. Die 6-Monats-Frist laufe nicht schon ab dem Beginn der Dienstzuteilung, sondern richtig (frühestens) mit dem 1. Jänner 2008, dem Tag des Inkrafttretens der aktuellen Fassung des § 26 Z 4 EStG 1988 (siehe Berufung Seite 3, letzter Absatz f).

Dazu ist festzustellen, dass die hier thematisierte 6-Monatsfrist dem Gesetz nicht entnommen werden kann (siehe auch unten zu Punkt 3).

Im Rahmen der Aufhebung der Vorgängerbestimmung (§ 26 Z 4 EStG 1988 "alt") stellte der Verfassungsgerichtshof dazu fest (VfGH 22.6.2006, G 147/05 u.a.):

Diese Norm verfolgt in erster Linie einen Vereinfachungszweck, indem sie Aufwandsersätze, die bloß abzugsfähige Werbungskosten abdecken, von vornherein nicht zum Arbeitslohn zählt (womit die Geltendmachung von Werbungskosten entfallen kann). Verfassungskonform ist sie dabei nur insofern, als der steuerfreie Aufwandsersatz lediglich ansonsten abziehbare Werbungskosten erfasst, das heißt tatsächlich (typisierend) die durch eine berufliche Reise veranlassten Verpflegungsmehraufwendungen abdeckt.

Für bedenklich hielt das Höchstgericht eine Regelung, die es zulässt, unter dem Titel Reisekostenersatz Beträge zuzuwenden, denen - auch bei typisierender Betrachtung - keine entsprechenden Verpflegungsmehraufwendungen gegenüberstehen.

Damit stellte der VfGH eine Verbindung zwischen den Begriffen Dienstreise (keine Einkünfte gem. § 26 Z 4 EStG 1988) und Reise (Werbungskosten im Sinne des § 16 Abs. 1 Z 9 EStG 1988) her und nähert sich dabei auch der Rechtslage in Deutschland an.

Auch dort sind - obwohl zum Teil unterschiedlich geregelt - Verpflegungsmehraufwendungen steuerlich abzugsfähig (§ 4 Abs. 5 Nr. 5 dEStG 2002 für den Bereich der Betriebsausgaben und § 9 Abs. 5 dEStG 2002 für den Bereich der Werbungskosten). Werden solche Verpflegungsmehraufwendungen vom Arbeitgeber erstattet, ist diese Zahlung steuerfrei (§ 4 Nr. 13 und 16 dEStG 2002), was die Geltendmachung als Werbungskosten ausschließt (§ 3c Abs. 1 dEStG 2002). Die für Zahlungen aus öffentlichen Kassen geltende Nr. 13 stellt dabei allerdings ihrem Wortlaut nach nicht auf die Voraussetzungen des § 9 Abs. 5 dEStG 2002 ab, sondern nur auf reisekostenrechtliche Bestimmungen. Das deutsche Höchstgericht interpretierte das aber - in verfassungskonformer Auslegung - dahingehend, dass nur Vergütungen, die abzugsfähige Werbungskosten ersetzen, tatsächlich steuerfrei behandelt werden dürfen (BFH 12.4.2007, VI R 53/04; 15.3.2011, VI B 145/10; Bergkemper in HHR, § 3 Nr. 13 Anm. 13).

Während das EStG in Österreich den Begriff der Dienstreise in § 26 Z 4 EStG 1988 näher definiert, überlässt es die Auslegung des Begriffes Reise der Rechtsprechung. Für das Vorliegen einer Reise ist nach der ständigen Judikatur - im Gegensatz zur Dienstreise - etwa auch zusätzlich das Zurücklegen bestimmter Mindestentfernungen vom Mittelpunkt der Tätigkeit erforderlich (vgl. VwGH 19.12.2006, 2006/15/0038).

Für die Frage der Nichtbesteuerung des vom Arbeitgeber geleisteten Ersatzes für den Verpflegungsmehraufwand ist darauf abzustellen, ob noch ein kurzfristiger oder bereits ein längerer Aufenthalt am neuen Tätigkeitsort vorliegt. Tagesgelder können dann nicht mehr steuerfrei bezahlt werden, wenn der betroffene Ort als weiterer Mittelpunkt der Tätigkeit des Arbeitnehmers anzusehen ist (Fellner in Hofstätter/Reichel, Die Einkommensteuer48, § 26 Tz 2 unter Hinweis auf VwGH 19.12.2006, 2006/15/0038).

Zur Dienstzuteilung eines Beamten stellte der VwGH fest, dass dabei der - allein nach einkommensteuerrechtlichen Gesichtspunkten zu bestimmende - Mittelpunkt der Tätigkeit in der bisherigen Dienststelle aufgegeben und während der Dauer der Dienstzuteilung am neuen Ort begründet wird (VwGH 23.5.1984, 83/13/0087). Dauert eine Dienstzuteilung länger als eine Woche (fünf aufeinander folgende Arbeitstage), wird mit dem Ablauf dieser Frist ein zweiter Mittelpunkt der Tätigkeit begründet und es liegt ab dem folgenden Tag keine Reise mehr vor (VwGH 27.6.1989, 88/14/0197; 26.6.1990, 87/14/0024).

Die von der Verwaltungsübung angewendete 6-Monatsfrist und die damit verbundene Berufung auf § 26 Abs. 2 BAO ist gesetzlich nicht gedeckt (vgl. unten Punkt 3 sowie beispielsweise Jakom/Lenneis, § 26 Tz 13). In der Literatur wird dazu vertreten, eine mehrtägige Dienstreise liege dann nicht mehr vor, wenn ein neuer ständiger (regelmäßiger) Mittelpunkt der Tätigkeit begründet worden ist. Das würde nämlich im Widerspruch zur vom VwGH entwickelten Tageregel für wiederholte, eintägige Dienstreisen zum selben Einsatzort stehen. Die (fehlende) Kenntnis der Gastronomie am Einsatzort als Grundlage eines Taggeldes sei in beiden Fällen gleich gelagert, weshalb auch bei einer mehrtägigen Dienstreise im Sinne des 2. Tatbestands des § 26 Z 4 EStG 1988 die Fünftageregel anzuwenden sei. Nach Ablauf einer Woche liege damit ein neuer Mittelpunkt der Tätigkeit vor und es entstehe die Möglichkeit der Absetzung als beruflich bedingte doppelte Haushaltsführung ohne Tagesdiäten (vgl. Doralt, EStG7, § 26 Tz 55 ff). Der Unabhängige Finanzsenat hält diese Argumentation für überzeugend und vermag keine ausreichenden Gründe für die von der Verwaltungsübung herangezogene allzu großzügige 6-Monatsregel (LStR 2002 Rz 721) zu erkennen.

In verfassungskonformer Interpretation kann deshalb § 26 Z 4 EStG 1988 für all jene Bezugsteile im Sinne des § 22 RGV nicht zur Anwendung gelangen, die für Zeiträume bezahlt wurden, die die erste Woche (5 Arbeitstage) der Dienstzuteilung überstiegen. Diese Bezüge stellten schon ab der zweiten Woche und damit noch im Jahr 2007 einkommensteuerlich relevante, laufende Einkünfte aus nichtselbständiger Arbeit dar.

Durch die Novellierung des § 26 Z 4 EStG 1988 wurde kein neuer Dienstreisebegriff geschaffen, sondern dieser nur durch die Beseitigung der Erweiterungsmöglichkeit mittels lohngestaltender Vorschriften eingeengt. Aus diesem Grunde vermag der Unabhängige Finanzsenat auch keinen Grund dafür zu erkennen, dass die 1-Wochenfrist am 1. Jänner 2008 noch einmal neu zu laufen beginnen sollte. Dem Berufungsbegehren konnte deshalb in Bezug auf diese Bestimmung kein Erfolg beschieden sein.

Zu beachten ist aber, dass die erwähnte Einengung des Dienstreisebegriffes vom Gesetzgeber in der Reisekosten-Novelle 2007 mit der Schaffung einer neuen Steuerbefreiung verbunden wurde, deren Anwendbarkeit in einem weiteren Schritt - auch wenn sich der Berufungswerber nicht dezidiert darauf beruft - zu prüfen ist.

2.3 Nichtbesteuerung der Zuteilungsgebühr aufgrund § 3 Abs. 1 Z 16b 1988

Diese neue Steuerbefreiung in § 3 Abs. 1 Z 16b 1988 setzt - neben der Zahlungsverpflichtung des Arbeitgebers aufgrund einer lohngestaltenden Vorschrift gemäß § 68 Abs. 5 Z 1 bis 6 EStG 1988 - voraus, dass die Zahlung für

eine Außendiensttätigkeit (z.B. Kundenbesuche, Patrouillendienste, Servicedienste),

eine Fahrtätigkeit (z.B. Zustelldienste, Taxifahrten, Linienverkehr, Transportfahrten außerhalb des Werksgeländes des Arbeitgebers),

eine Baustellen- und Montagetätigkeit außerhalb des Werksgeländes des Arbeitgebers,

eine Arbeitskräfteüberlassung nach dem Arbeitskräfteüberlassungsgesetz, BGBl. Nr. 196/1988, oder

eine vorübergehende Tätigkeit an einem Einsatzort in einer anderen politischen Gemeinde gewährt wurde.

Die steuerbefreite Auszahlung kann bei den ersten 4 Fallgruppen nach dem Gesetzeswortlaut zeitlich unbegrenzt erfolgen. Nur die letzte Fallgruppe unterliegt einer solchen Begrenzung und ist bloß "vorübergehend" steuerbefreit.

2.3.1 Vorübergehende Tätigkeit an einem Einsatzort in einer anderen politischen Gemeinde

Strittig ist ausschließlich die steuerliche Behandlung der Zuteilungsgebühr gem. § 22 RGV, wobei diese im konkreten Fall nur die Tagesgebühr (Diäten) umfasst.

Bundesbeamte haben Anspruch auf den Ersatz des Mehraufwandes, der ihnen durch eine Dienstzuteilung erwächst (§ 1 Abs. 1 lit. c RGV). Zu beachten ist dabei aber, dass sich der dienstrechtliche Begriff (§ 39 BDG) und der reisegebührenrechtliche Begriff der Dienstzuteilung nicht decken (vgl. VwGH 19.10.1994, 94/12/0143). Eine Dienstzuteilung im Sinne der RGV liegt vor, wenn ein Beamter an einem anderen Ort als dem Dienstort einer Dienststelle zur vorübergehenden Dienstleistung zugewiesen wird und für die Dauer dieser Verwendung entweder der Dienstaufsicht des Leiters dieser Dienststelle unterliegt oder mit der Leitung der zugewiesenen Dienststelle betraut wird (§ 2 Abs. 3 RGV). Nach der ständigen Rechtsprechung des Verwaltungsgerichtshofes sind diese Begriffe im Hinblick auf die den in § 2 RGV umschriebenen Begriffen jeweils vorangestellten Worte "im Sinne dieser Verordnung" so auszulegen, dass der festzustellende Begriffsinhalt nur auf Grund der Bestimmungen der Reisegebührenvorschrift selbst zu ermitteln ist und nicht unter Heranziehung anderer dienstrechtlicher Begriffe (vgl. VwGH 23.6.1999, 97/12/0255). Im Hinblick auf den in § 1 Abs. 1 RGV dargelegten Zweck der Reisegebührenvorschrift (nämlich Ersatz des Mehraufwandes, der Bundesbeamten durch auswärtige Dienstverrichtungen erwächst) ist es unter Beachtung der gesetzlich festgelegten, meist pauschalierenden Methoden der Abgeltung grundsätzlich zutreffend, primär auf die tatsächlichen Verhältnisse und nicht auf rechtliche Konstruktionen abzustellen. Maßgeblich sind daher die konkreten Verhältnisse sowie die dienstlichen Umstände, die zur auswärtigen Dienstverrichtung geführt haben und die dem betreffenden Beamten erkennbar gewesen sein mussten (vgl. VwGH 18.11.1992, 92/12/0208, 0209). Dabei muss insbesondere festgestellt werden, ob der für die Zuweisung des Beamten zur Dienstleistung an einem bestimmten Ort maßgebende Bedarf im Zeitpunkt der Zuweisung nur ein vorübergehender war oder schon damals die Dienstleistung auf nicht absehbare Zeit geplant gewesen ist. Die für das Vorliegen einer Dienstzuteilung erforderliche zeitliche Begrenzung muss hier zwar nicht datumsmäßig konkretisiert, zumindest aber nach dem Wortlaut der betreffenden Anordnung oder nach den Umständen des jeweiligen Falles erkennbar sein. Unter der "erforderlichen zeitlichen Begrenzung" ist deren "Absehbarkeit" zu verstehen (vgl. VwGH 25.9.2002, 2001/12/0141).

Das war im hier zu beurteilenden Fall zweifelsfrei gegeben, was auch vom Dienstgeber bestätigt wurde.

Weder die RGV noch § 3 EStG 1988 kennen eine klare Definition des Begriffes "vorübergehend". Der Gesetzgeber relativierte diesen Begriff zusätzlich in den parlamentarischen Materialien und erläuterte, dieser Tatbestand stelle auf ein Tätigwerden an einem festen Einsatzort (Einsatzgebiet) ab. Tagesgelder blieben in diesem Zusammenhang auf Grund des vorübergehenden Einsatzes steuerfrei. Der Begriff "vorübergehend" sei nicht schematisch nach einem bestimmten Zeitmaß auszulegen - wenngleich dieses nicht völlig außer Acht gelassen werden dürfe - sondern funktional. Eine vorübergehende Tätigkeit liege z.B. vor, wenn Bedienstete zu Ausbildungszwecken vorübergehend an einen Schulungsort entsendet werden (z.B. Ausbildungskurse von Polizeibediensteten). Vorübergehend sei aber auch die Springertätigkeit von Postbediensteten an anderen Postämtern oder das aushilfsweise Tätigwerden in anderen Bankfilialen. Eine Versetzung schließe ein vorübergehendes Tätigwerden aus (IA 220/A 23. GP ).

Die Verwaltungsübung geht auch hier - ohne nähere Begründung - von einer Maximaldauer von 6 Monaten aus (LStR 2002 Rz 740). Die Literatur lässt dies weitgehend unkommentiert (vgl. etwa Doralt, EStG11, § 3 Tz 129; Jakom/Laudacher, EStG 2011, § 3 Tz 89), verweist aber auf die zeitliche Einschränkung durch den gesetzlichen Ausdruck "vorübergehend". Erwähnt werden auch die Bedenken des Verfassungsgerichtshofes gegen eine Regelung, die es zulässt, unter dem Titel "Reisekostenersatz" Beträge zuzuwenden, denen auch bei typisierender Betrachtungsweise keine entsprechenden Verpflegungsmehraufwendungen gegenüberstehen (Fuchs in Hofstätter/Reichel, Die Einkommensteuer50, § 3 Tz 23b). Das allerdings wäre nach der Rechtsprechung des VwGH bereits nach Ablauf einer Woche der Fall.

Fest steht damit, dass der Gesetzgeber mit dem Begriff vorübergehend einen Maximalzeitraum der Steuerfreiheit normieren wollte. Wie lange dieser tatsächlich dauern kann, wurde von den Höchstgerichten bislang noch nicht geklärt. Aus der Judikatur zu ähnlichen Rechtsbereichen lassen sich trotzdem die folgenden Regeln ableiten:

2.3.1.1 Interpretationshilfen aus anderen Materien ( § 26 Abs. 2 BAO , FLAG etc.)

Auch § 26 Abs. 2 BAO verwendet in seinem ersten Satz den Gesetzesbegriff "vorübergehend", der von namhaften Autoren als "höchst unbestimmt" eingestuft wurde. Er ist so dehnbar, dass sich allgemeingültige Regeln nur schwer aufstellen lassen und reine Zeitspannenbetrachtungen versagen müssen (vgl. Stoll, BAO, 338).

Da man nur einen gewöhnlichen Aufenthalt haben kann (vgl. Ritz, BAO4, § 26 Tz 13 ff), kann man sich nur an einem Ort "nicht nur vorübergehend" aufhalten. Bei Unklarheit, wo der gewöhnliche Aufenthalt ist, wird nach den Umständen des Einzelfalles zu prüfen sein, zu welchem Ort die stärkeren persönlichen und wirtschaftlichen Beziehungen bestehen (VwGH 4.2.1964, 1113/63). Stoll kommt wohl deshalb zum Schluss, dass bei mehreren Aufenthaltsorten auf die Umstände abzustellen ist, unter denen sich der Abgabepflichtige an diesen Orten aufhält. Nicht nur vorübergehend wird er sich dort aufhalten, wo die äußeren, mit dem Aufenthalt verbundenen und ihn formenden Umstände von größerem Gewicht sind (vgl. Stoll, BAO, 338).

Ungeeignet für diese Prüfung ist aber die 6-Monatsfrist des zweiten Satzes des § 26 Abs. 2 BAO: Diese Frist dient nämlich nicht der Definition des "nicht bloß vorübergehenden Aufenthaltes", sondern kraft Gesetzes ausschließlich zur Beurteilung der unbeschränkten Steuerpflicht (VwGH 24.6.2010, 2009/16/0133; Ritz, BAO4, § 26 Tz 20; Stoll, BAO, 337 unten und 339f).

Da das in § 3 Abs. 2 Familienlastenausgleichsgesetz 1967 (BGBl. Nr. 376/1967; kurz FLAG) geforderte "ständige Aufhalten" im Bundesgebiet dem ständigen Aufenthalt im Sinne des § 26 Abs. 2 BAO entspricht (vgl. VwGH 13.10.1982, 82/13/0135), könnte auch die dahingehende Judikatur herangezogen werden. Dabei beurteilte der VwGH Aufenthalte von 5 ½ Monaten als "gerade noch vorübergehend" (VwGH 24.6.2010, 2009/16/0133), solche von 2 Jahren (VwGH 20.10.1993, 91/13/0175), annähernd 3 Jahren (20.6.2000, 98/15/0016) und 5 Jahren (VwGH 15.11.2005, 2002/14/0103) allerdings nicht mehr.

2.3.1.2 Beurteilung in einer ex-ante-Betrachtung

Die Beurteilung der "vorübergehenden" Tätigkeit hat im Wege einer ex-ante-Betrachtung zu erfolgen. Das Geschehen ist aus der Sicht der Vergangenheit zu beurteilen (VwGH 24.6.2010, 2009/16/0133 zu § 26 Abs. 2 BAO). Das deckt sich mit den Vorgaben, die vom deutschen Höchstgericht zur Qualifizierung der einkommensteuerlichen Behandlung von Reisekosten entwickelt wurden. Dieses führte aus, es sei nicht zu beurteilen, ob der Arbeitnehmer aus einer ex post-Betrachtung tatsächlich an einem bestimmten Ort für längere Zeit tätig gewesen war, sondern ob sich der Arbeitnehmer zu Beginn der jeweiligen Tätigkeit ("ex ante") darauf hatte einrichten können, dort dauerhaft tätig zu sein (BFH 17.6.2010, VI R 35/08).

2.3.1.3 Vergleichsmaßstab Ausbildungskurse von Polizeibediensteten

Als möglichen Anhaltspunkt für eine Maximaldauer nennen die Erläuterungen zum Initiativantrag die "Ausbildungskurse von Polizeibediensteten". Die Grundausbildung der Polizei ist in der Grundausbildungsverordnung - Exekutivdienst des BMI (Verordnung der Bundesministerin für Inneres über die Grundausbildungen für den Exekutivdienst, BGBl. II Nr. 430/2006) geregelt und obliegt der Sicherheitsakademie. Es wird dabei unterschieden zwischen der Grundausbildung für den Exekutivdienst, der Grundausbildung für die Verwendungsgruppe E2a (dienstführende Beamten/in) und der Grundausbildung für die Verwendungsgruppe E1 (leitende Beamte oder "Polizeioffizier").

Die (allgemeine) Grundausbildung dauert 24 Monate. Damit wäre in Anlehnung an die parlamentarischen Materialien ein erster Vergleichsmaßstab umrissen. Da allerdings die Polizeischüler in aller Regel mit Stammdienststelle am Sitz der Schule aufgenommen werden und deshalb in dieser Phase gewöhnlich keine Reise- bzw. Zuteilungsgebühren anfallen, ist es keineswegs sicher, dass der Gesetzgeber diese Ausbildung gemeint hat.

In Frage kommen wohl eher die beiden weiterführenden Ausbildungskurse, die regelmäßig im Wege von Dienstzuteilungen absolviert werden und zum Anspruch auf Zuteilungsgebühren führen:

Die Ausbildung zum dienstführenden Beamten dauert 6 Monate (mit einer 3-monatigen Unterbrechung).

Die weiterführende Ausbildung zum leitenden Beamten bzw. Polizeioffizier erfolgt berufsbegleitend und dauert insgesamt 6 Semester (Präsenzphasen ca. 2 Wochen pro Monat), wobei sich die Ausbildung aufgrund der Anrechnung eines Semesters aus der Ausbildung zum Dienstführenden regelmäßig auf 5 Semester verkürzt.

Diese Zeiträume weisen darauf hin, dass der Gesetzgeber Reiseaufwandsentschädigungen unter Umständen sogar noch dann steuerfrei behandelt wissen wollte, wenn sie über 5 Semester (2 ½ Jahre) und damit lange nach Ablauf der von der Verwaltungsübung herangezogenen 6-Monatsfrist ausbezahlt werden. Dafür spricht auch, dass den Erläuterungen zufolge eine "funktionale" Auslegung erfolge solle und man sich an Ausbildungsorten regelmäßig nur in dem Umfang aufhält, wie es für die Ausbildung nötig ist, um zwischendurch immer wieder an den Ausgangspunkt zurückzukehren.

2.3.1.4 Zusammenfassung

Bis zur Aufhebung durch den Verfassungsgerichtshof hat der Unabhängige Finanzsenat als Abgabenbehörde auch verfassungswidrige Normen zu vollziehen (Art. 18 Abs. 1 B-VG). Schon deshalb erübrigt sich eine Prüfung solcher Bedenken durch die Rechtsmittelbehörde, auch wenn die obigen Darstellungen sowie Äußerungen in der Literatur (vgl. etwa Doralt, RdW 2007, 365) begründete Zweifel an der Verfassungskonformität der zitierten Gesetzesstellen aufkommen lassen (vgl. etwa auch UFS 8.1.2004, RV/0037-G/03). Überlegungen, ob es dem Gesetzgeber mit der Reisekosten-Novelle 2007 tatsächlich gelungen ist, die verfassungsrechtlich vorgegebenen Ziele (vgl. VfGH 22.6.2006, G 147/05 ua) zu erreichen, sind deshalb hintanzustellen.

Aus diesem Grunde kann der höchst unbestimmte Gesetzesbegriff "vorübergehend" hier nur dahingehend untersucht und interpretiert werden, was der Gesetzgeber mit ihm zum Ausdruck bringen wollte. All die oben dargestellten Aspekte wie insbesondere der Tatsache, dass er für die ersten vier Fallgruppen (Außendiensttätigkeit, Fahrtätigkeit, Baustellen- und Montagetätigkeit sowie Arbeitskräfteüberlassung) überhaupt keine zeitliche Befristung normierte, und dem Beispiel der Polizeiausbildung lassen darauf schließen, dass der Gesetzgeber eine großzügige Auslegung dieses Begriffes vor Augen hatte. Alles andere würde zu einer unsachlichen Benachteiligung der außerhalb der vier Fallgruppen anzusiedelnden "Tätigkeiten an einem Einsatzort in einer anderen politischen Gemeinde" gegenüber denen, die in den Fallgruppen Platz finden, führen.

3 DAS BEDEUTET FÜR DEN BERUFUNGSWERBER

Der Unabhängige Finanzsenat hat den zu beurteilenden Sachverhalt umfassend zu würdigen und ist dabei nicht an die Berufungspunkte gebunden (vgl. Ritz, BAO4, § 289 Tz 45 mit weiteren Nachweisen). Er hat deshalb nicht nur die vom Berufungswerber ins Treffen geführten Normen, sondern auch alle anderen Vorschriften des EStG 1988 anzuwenden. Dazu zählt gegebenenfalls auch die Befreiungsbestimmung des § 3 Abs. 1 Z 16b EStG 1988.

Es ist unstrittig, dass es sich bei den der Zuteilungsgebühr zugrunde liegenden Dienstzuteilungen um vorübergehende Tätigkeiten im Sinne der RGV gehandelt hat.

Jede einzelne Dienstzuteilungsweisung für sich war mit einem datumsmäßigen Ende zeitlich begrenzt, dauerte maximal sieben Monate und war - jedenfalls aus der ex-ante-Betrachtung - auch vorübergehend im Sinne des § 3 Abs. 1 Z 16b EStG 1988. Selbst wenn die erste Dienstzuteilung von 25. Juni 2007 bis 17. August 2007 durch weitere Zuteilungen ergänzt wurde, leuchtet immer deutlich hervor, dass die Dienstverrichtung niemals auf eine unbegrenzte bzw. nicht absehbare Zeit ausgedehnt werden sollte. Die letzte Dienstzuteilung (Zuteilung 5) war zusätzlich mit einer Änderung des Grundes für die Dienstzuteilung verbunden.

Damit ähnelt die Zuteilungsgebühr nicht nur den Zuteilungen in der Polizeiausbildung, sondern auch den Reisegebühren von "Aushilfskräften" oder auch "Springern", wie sie die gesetzlichen Materialien als Beispiele heranzogen. Jede einzelne Dienstzuteilung für sich und auch alle Dienstzuteilungen zusammen waren niemals für eine Dauer geplant, die nicht mehr als vorübergehend beurteilt werden kann.

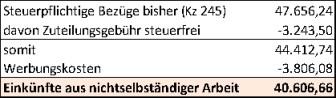

Die Zuteilungsgebühr in Höhe von EUR 3.243,50 (siehe Punkt 1.1) wurde somit für eine vorübergehende Tätigkeit im Sinne des § 3 Abs. 1 Z 16b EStG 1988 gewährt und war deshalb - entgegen der Entscheidung des Finanzamts - steuerfrei zu belassen. Wie oben unter Punkt 1.2 dargestellt sind davon Werbungskosten in Höhe von EUR 3.806,08 in Abzug zu bringen.

Die im Rahmen der Veranlagung zu erfassenden steuerpflichtigen Bezüge aus nichtselbständiger Arbeit ermitteln sich deshalb wie folgt:

Salzburg, am 7. Mai 2012

Zusatzinformationen | |

|---|---|

Materie: | Steuer, FLAG, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 3 Abs. 1 Z 16b EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Zuteilungsgebühr, Dienstzuteilung |

Verweise: | VwGH 04.02.1964, 1113/63 |