Haftung für Kapitalertragsteuer betreffend Differenz zwischen linearer und progressiver Ermittlung der Stückzinsen sowie bei Depotentnahmen gemäß § 95 Abs. 4 Z 3 EStG 1988 idF BGBl. I Nr. 65/2008

Beachte:

VfGH-Beschwerde zur Zl. B 235/10 eingebracht. Behandlung der Beschwerde mit Beschluss vom 20.9.2010 abgelehnt. VwGH-Beschwerde zur Zl. 2010/13/0176 eingebracht. Mit Erk. v. 18.9.2013 als unbegründet abgewiesen.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den Vorsitzenden Hofrat Mag. Alfred Peschl und die weiteren Mitglieder Dr. Wolfgang Six, Mag. Ralf Artner und Gottfried Haselmayer über die Berufung der A-AG, Adresse-A-AG, vertreten durch V1, sowie der gemäß § 257 Abs. 1 BAO der Berufung beigetretenen Personen 1) B., vertreten durch V2, 2) C, 3) D, 4) E, alle vertreten durch V3, 5) F, 6) G, vertreten durch V4, und 7) H, vertreten durch V5, vom 26. November 2001 gegen die Bescheide des Finanzamtes für den 23. Bezirk vom 30. Oktober 2001 betreffend Kapitalertragsteuer für die Monate Juli bis Dezember 1998, Jänner bis Dezember 1999, Jänner 2000 sowie März bis November 2000 nach der am 16. November 2009 in 1030 Wien, Vordere Zollamtsstraße 7, durchgeführten mündlichen Berufungsverhandlung entschieden:

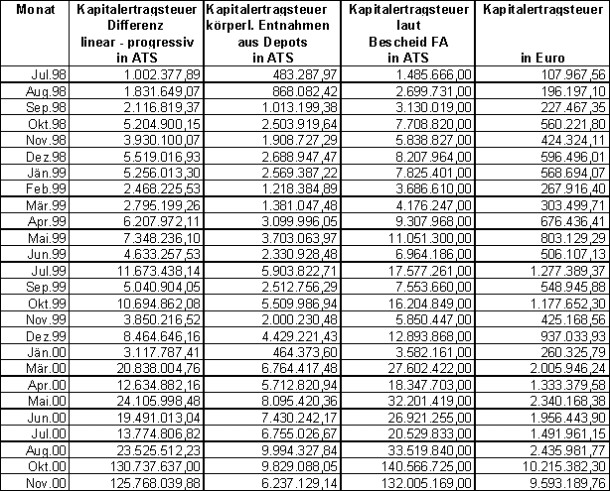

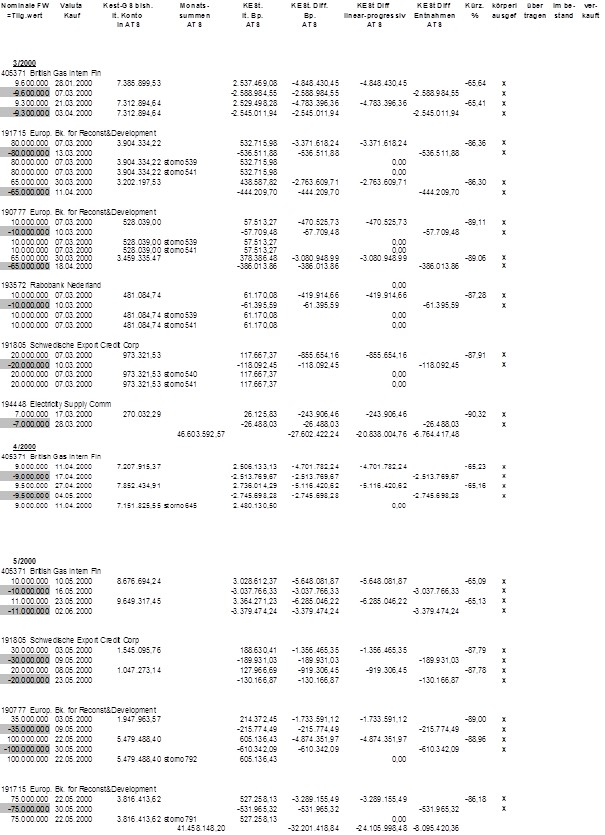

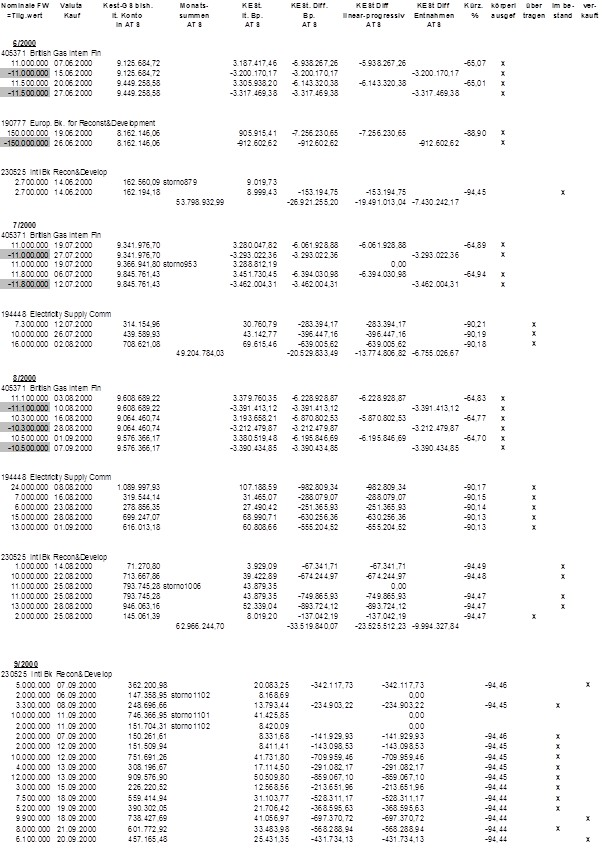

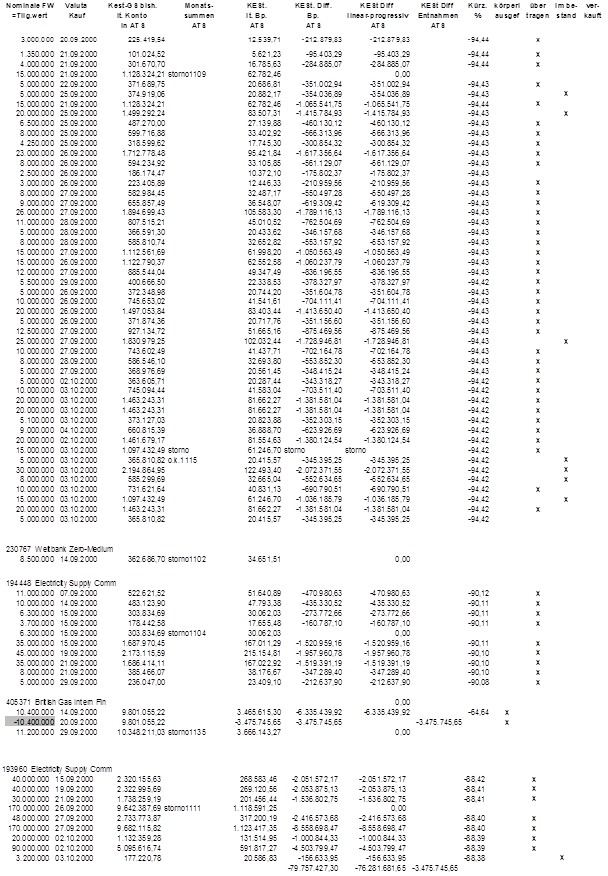

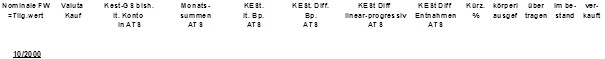

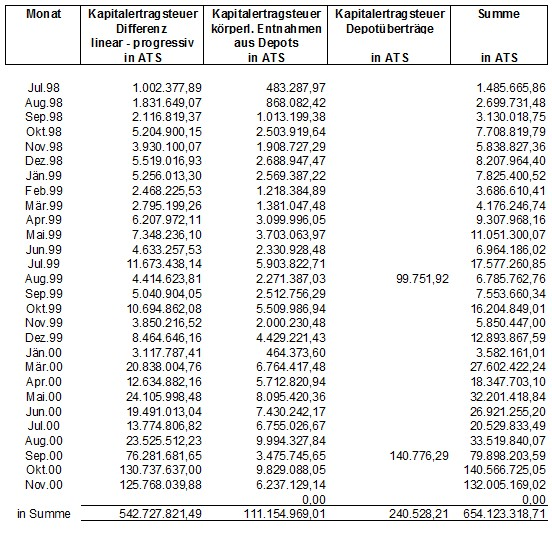

Die Berufung wird hinsichtlich der Monate Juli 1998 bis Juli 1999, September 1999 bis Jänner 2000, März bis August 2000 sowie Oktober und November 2000 als unbegründet abgewiesen. Die Höhe der Kapitalertragsteuer, für die die Bw. zu Haftung herangezogen wird, bleibt unverändert und beträgt:

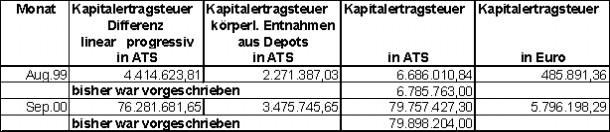

Der Berufung wird hinsichtlich der Monate August 1999 und September 2000 teilweise stattgegeben.Die Kapitalertragsteuer, für die die Bw. zur Haftung herangezogen wird, wird wie folgt festgesetzt:

Entscheidungsgründe

Die A-AG (im folgenden Bw.) ist ein Kreditinstitut und war im berufungsgegenständlichen Zeitraum kuponauszahlende Stelle (§95 Abs. 3 Z 2 EStG 1988) für so genannte Nullkuponanleihen (Zerobonds).

Über die gegenständliche Berufung hat der Unabhängige Finanzsenat mit Berufungsentscheidung vom 23. Oktober 2003, Zl. RV/3813-W/2002 bereits einmal entschieden. Hauptstreitpunkte des Verfahrens waren, ob die Berechnung der Kapitalertragsteuer bei Nullkuponanleihen nach einer linearen oder progressiven finanzmathematischen Methode zu erfolgen hat, die Steuerpflicht von Depotentnahmen sowie die Frage, ob das Finanzamt die Bw. für in diesem Zusammenhang festgestellte Nachforderungen an Kapitalertragsteuer zur Haftung heranziehen durfte. Die Berufung wurde vom Unabhängigen Finanzsenat im wesentlichen als unbegründet abgewiesen.

Gegen diese Entscheidung wurde zunächst Beschwerde beim Verfassungsgerichtshof erhoben, der die Beschwerde mit Erkenntnis vom 16. Dezember 2004, B 1575/03 abwies. Der Verwaltungsgerichtshof hob aufgrund einer Sukzessivbeschwerde die Berufungsentscheidung in weiterer Folge aber mit Erkenntnis vom 1. Oktober 2008, 2005/13/0026 wegen Rechtswidrigkeit des Inhaltes auf. Somit ist im fortgesetzten Verfahren vor der Abgabenbehörde zweiter Instanz neuerlich über die Berufung zu entscheiden.

Eine Nullkuponanleihe stellt eine Anleiheform dar, die eine Nominalverzinsung von Null aufweist. Anstatt der jährlichen Zinszahlungen fällt der gesamte Zahlungsstrom, bestehend aus Kapitaltilgung und Zinserträgen, am Ende der Laufzeit an. Die gesamte Verzinsung kommt in der begebenen Anleihe in einem hohen Disagio zum Ausdruck, wobei das Nominale mit einem laufzeitadäquaten Kapitalmarktzins abgezinst wird (Schiestl, Nullkuponanleihen in Österreich, ÖBA 1991, 114).

Wird eine Nullkuponanleihe vor dem Ende der Laufzeit veräußert so werden im Kaufpreis auch anteilige Kapitalerträge abgegolten.

Gemäß § 95 Abs. 1 in Verbindung mit Abs. 4 Z 3 EStG 1988 ist von der kuponauszahlenden Stelle grundsätzlich im Zeitpunkt der Fälligkeit der Kapitalerträge aber auch bei Zufließen anteiliger Kapitalerträge anlässlich der Veräußerung ein Kapitalertragsteuerabzug vorzunehmen. Abs.7 Z 1 leg.cit (idF BGBl I Nr. 65/2008) sieht unter den dort näher angeführten Voraussetzungen vor, dass bei Übernahme eines Wertpapiers zur Verwahrung und Verwaltung von einer kuponauszahlenden Stelle eine Gutschrift an Kapitalertragsteuer zu erfolgen hat, wenn für die Kapitalerträge ein Kapitalertragsteuerabzug vorzunehmen ist.

Durch diese Regelung wird erreicht, dass, soweit ein Wertpapier bei einer kuponauszahlenden Stelle verwahrt oder verwaltet wird, ohne großen Aufwand für die kuponauszahlende Stelle, eine der Dauer des Besitzes des Wertpapiers entsprechende Belastung mit Kapitalertragsteuer auch bei einem Eigentümerwechsel während der Laufzeit des Wertpapiers sichergestellt ist.

Diese Abgrenzungstechnik führt aber auch dazu, dass der Erwerber einer Nullkuponanleihe auch dann eine Gutschrift erhält, wenn anlässlich des Erwerbsvorganges vom Voreigentümer keine Kapitalertragsteuer einbehalten wurde, was etwa regelmäßig beim Erwerb aus dem Ausland gegeben ist.

Um zu gewährleisten, dass jede Gutschriftserteilung auch wiederum zu einem Kapitalertragsteuerabzug führt, hat der Gesetzgeber in § 95 Abs. 4 Z 3 EStG 1988 idF BGBl I Nr. 65/2008 besondere Umstände (u.a Beendigung der Steuerpflicht, Entnahme aus dem Depot) angeführt, deren Eintreten ebenfalls zu einem Kapitalertragsteuerabzug führt.

Die Regelungen betreffend die Gutschriftserteilung in § 95 Abs. 7 und 95 Abs. 4 Z 3 EStG 1988 und die Steuerpflicht der Depotentnahme wurden mit BGBl. I Nr. 65/2008 in Reaktion auf das Erkenntnis des VwGH vom 19.12.2007, 2005/13/0075 geschaffen und im Hinblick auf die bis zum Ergehen des oben zitierten Erkenntnisses von Lehre und Verwaltungspraxis mit der nunmehr geschaffenen Regelung im wesentlichen identen Vorgangsweise der Kreditinstitute und Finanzämter gemäß § 124b Z144 und 145 EStG 1988 rückwirkend mit 1. Jänner 1998 in Kraft gesetzt.

Im Erkenntnis vom 19.12.2007, 2005/13/0075 stellte der Verwaltungsgerichtshof fest, dass entgegen der bisherigen Verwaltungspraxis weder der Bestimmung des § 95 Abs. 6 EStG 1988 eine Gutschrifterteilung entnommen werden könne noch der Bestimmung des § 95 Abs. 4 Z 3 EStG 1988 in der Fassung vor dem BGBl. I Nr. 65/2008 ein Kapitalertragsteuerabzug bei einer Depotentnahme.

Da in der Berufungsentscheidung des Unabhängigen Finanzsenates vom 23. Oktober 2003 die Steuerpflicht von Depotentnahmen aufgrund der Rechtslage vor der Novellierung der Bestimmung des § 95 Abs. 4 Z 3 EStG 1988 bejaht worden war, hob der Verwaltungsgerichtshof mit Erkenntnis vom 1.10.2008, 2005/13/0026 die Entscheidung schon deshalb wegen Rechtswidrigkeit ihres Inhaltes auf.

Anlass für das gegenständliche und andere Verfahren war, dass im Jahr 2000 vom Finanzamt für den 23. Bezirk im Hinblick auf ungewöhnlich hohe Kapitalertragsteuergutschriften in den Kapitalertragsteueranmeldungen mehrerer Banken Prüfungen gemäß § 151 BAO veranlasst wurden. Dabei stellte sich heraus, dass diese hohen Gutschriften im Zusammenhang mit dem Verkauf von bestimmten Nullkuponanleihen standen.

Die Ursache für diese hohen Gutschriften war auf eine von den Kreditinstituten angewendete vereinfachte Art der Berechnung der Kapitalertragsteuer zurückzuführen, die während bestimmter Phasen der Laufzeit von "hochverzinsten" langfristigen Nullkuponanleihen zwischenzeitig im Vergleich mit einer den wirtschaftlichen Verhältnissen eher entsprechenden progressiven Ermittlung zu unangemessen hohen Gutschriften an Kapitalertragsteuer beim Erwerb dieser Papiere führte.

Diese vereinfachte Art der Berechnung hatte das Bundesministerium für Finanzen mit Erlass vom 12. Februar 1993, GZ. 14 0602/1-IV/14/93, Pkt. 5. (1) bzw. Pkt. 4. 5 (2), im Zusammenhang mit der Erhöhung der Kapitalertragsteuer auf 22% bei Einlagen bei Banken und Forderungswertpapieren ab 1.1.1993 gestattet. Sie sah vor, dass im Hinblick auf die Abgrenzung der Zinsen für Zeiträume vor und nach dem 1.1.1993 für die Ermittlung des Kapitalertragsteuerabzuges einfachheitshalber die Berechnung des monatlichen Kapitalertrages durch eine lineare Verteilung des Unterschiedsbetrages zwischen dem Ausgabewert und dem Einlösungswert auf die gesamte Laufzeit erfolgen konnte.

Die Zinsen für Zwecke der KESt-Gutschrift wurden dabei von der Bw. laut ihren Angaben mittels dem damals gängigen Abrechnungssystem EOS (später GEOS) nach dieser so genannten "linearen" Berechnungsmethode ermittelt.

Bei kurzen Laufzeiten der Anleihen und kleinen Zinssätzen sind dabei die Unterschiede während der Laufzeit zu einer progressiven Berechnung nur gering.

Bei hochverzinsten und langfristigen Nullkuponanleihen führt die lineare Verteilung der Zinsen auf die gesamte Laufzeit in bestimmten Zeiträumen der Laufzeit zu hohen Abweichungen zu einer progressiven Berechnung der einzubehaltenden oder zu erstattenden Kapitalertragsteuer.

Bei Kauf einer Nullkuponanleihe, auf die diese Kriterien zutrafen, hatten die Erwerber aufgrund der Art der Verrechnung, nämlich dass die Bw. sofort die Gutschrift erteilte und in der konkreten Abwicklung des Geschäftes auf einen Teil des ihr zustehenden Kaufpreises verzichtete, nur mehr die (oft geringe) Differenz auf den Kaufpreis aufzuzahlen. Bei einer der Nullkuponanleihen, einer langfristigen Zlotyanleihe (WPK 230 525), führte dies während einer bestimmten Phase der Laufzeit sogar dazu, dass der Erwerber der Anleihe eine Gutschrift an Kapitalertragsteuer erhielt, die höher war als der Kaufpreis, ohne dass dies auf einen durch wirtschaftliche Gründe bedingten geringen Kurs dieser Anleihe zurückzuführen gewesen wäre. Da die Papiere von den Kreditinstituten im Ausland besorgt wurden, kam es aber andererseits in diesen Fällen zu keinem korrespondierenden Kapitalertragsteuerabzug.

In weiterer Folge wurden von einigen Kunden die erworbenen Wertpapiere regelmäßig kurz nach dem Erwerb körperlich aus den Depots entnommen, wobei bei der Entnahme keine Kapitalertragsteuer den Kunden angelastet wurde. Diese Wertpapiere wurden nach der Depotentnahme teils ins Ausland verbracht und dort steuerfrei verkauft, teils bei anderen österreichischen Kreditinstituten, die die Kapitalertragsteuer bei derartigen Anleihen nach einer progressiven Methode ermittelten, verkauft. Dadurch verblieb die beim Kauf erhaltene Kapitalertragsteuergutschrift bzw. der Differenzbetrag zwischen hoher linear ermittelter KESt-Gutschrift beim Ankauf und niedrigerem KESt-Abzug beim Verkauf dem Kunden als endgültiger Vorteil.

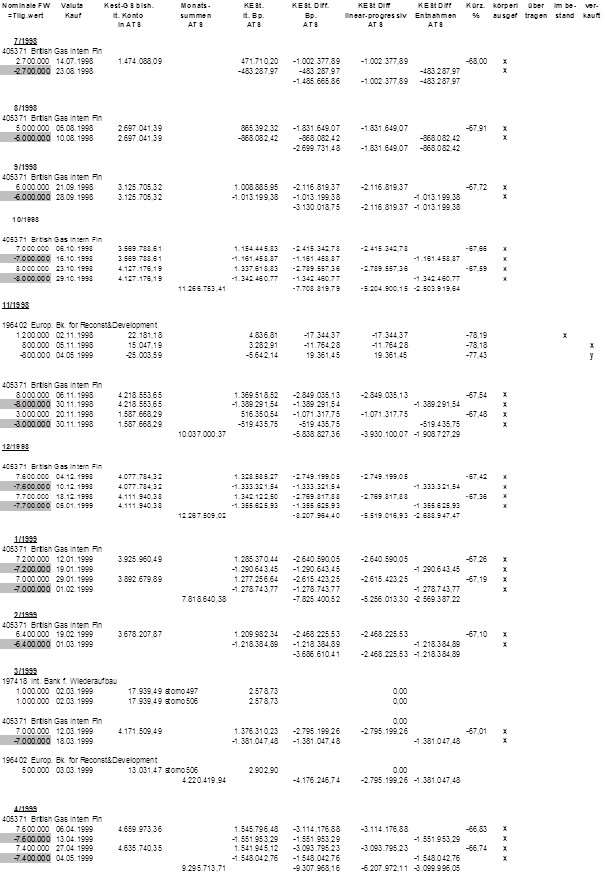

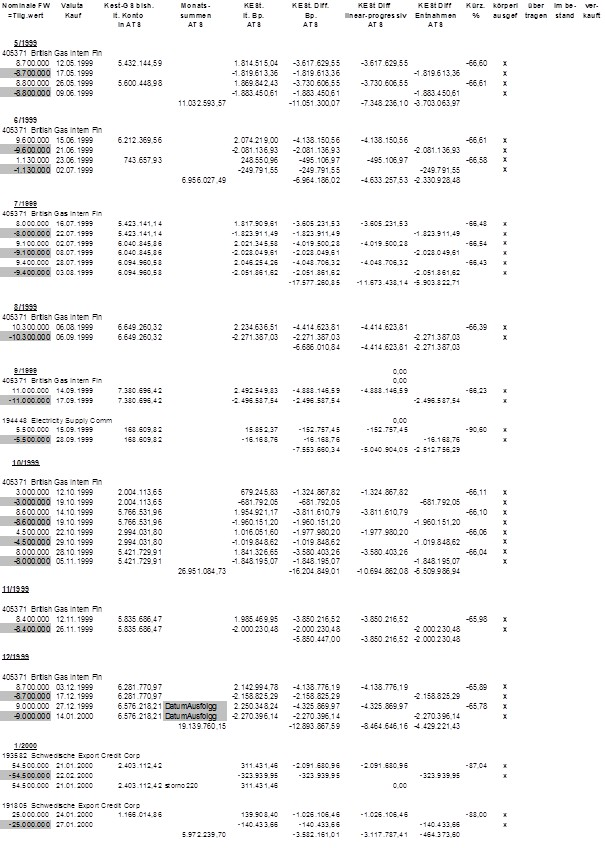

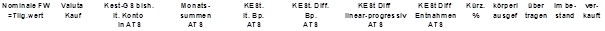

Im Zuge der Prüfung bei der Bw. über die Voranmeldungszeiträume Juli 1998 bis November 2000 wurde von der Betriebsprüfung bei folgenden hochverzinsten und langfristigen Nullkuponanleihen die Ermittlung der Kapitalertragsteuer abweichend von der linearen Ermittlung durch die Bw. aufgrund einer progressiven Berechnungsmethode durchgeführt.

Als Begründung wurde angeführt, dass die vereinfachende Ermittlung gemäß Punkt 5.1. des Erlasses des BMF vom 12. Februar 1993, Z 14 0602/1/1-IV/14/93 nicht anwendbar sei, weil die so ermittelten rechnerischen Zinsen im Ergebnis unverhältnismäßig hoch von den tatsächlichen wirtschaftlichen Zinsen abweichen (zwischen 64% und 98% gegenüber der progressiven Ermittlung).

Weiters wurde die Entnahme von Wertpapieren aus dem Depot als kapitalertragsteuerpflichtig beurteilt.

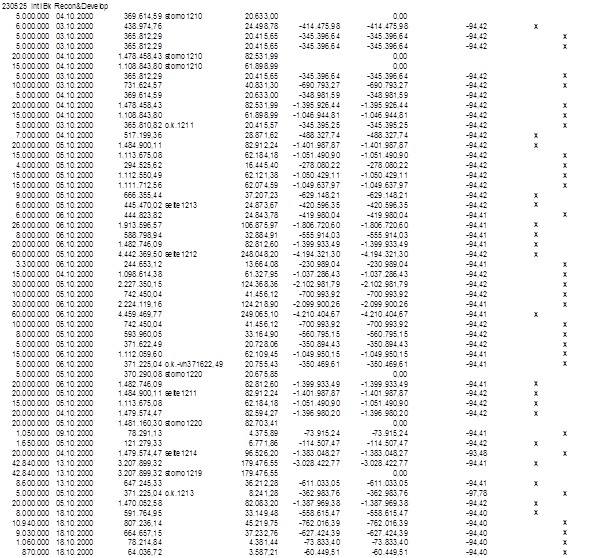

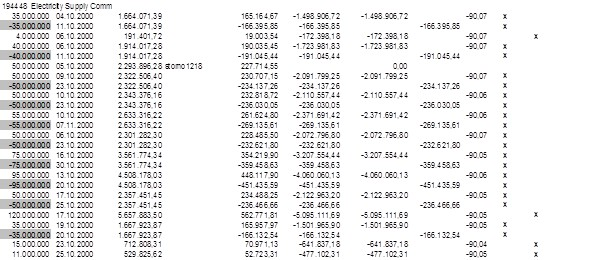

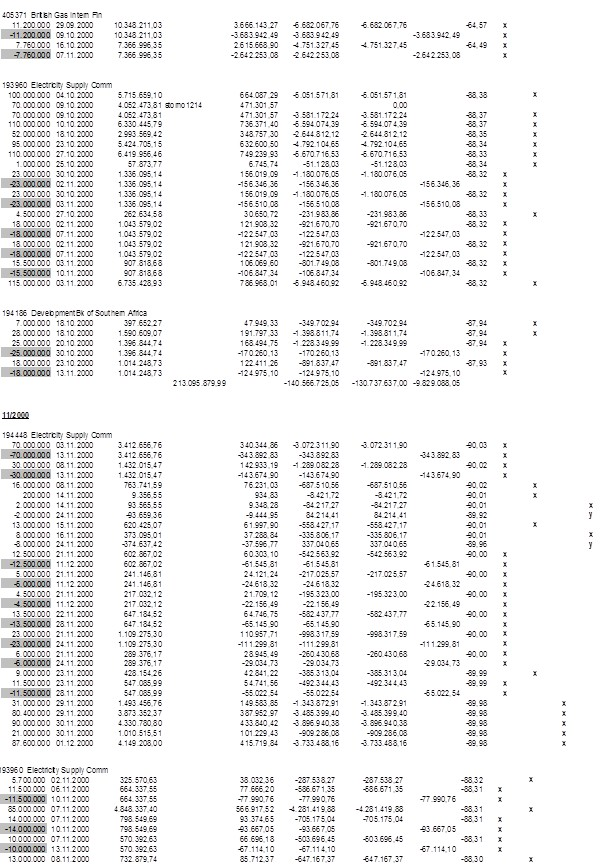

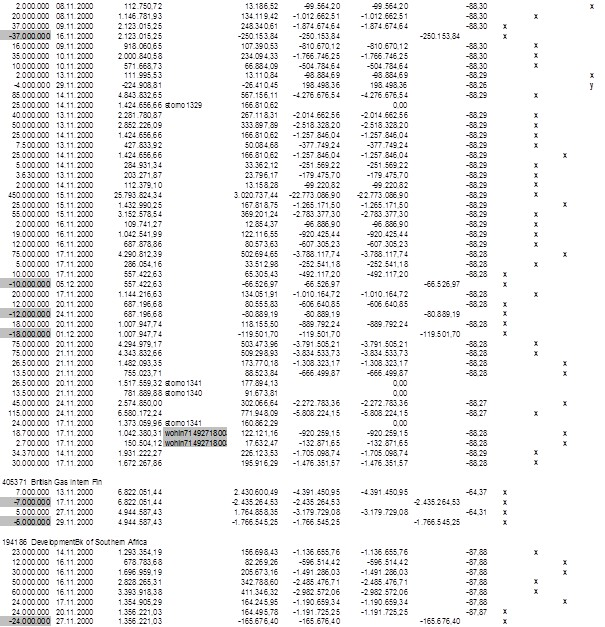

In der folgenden Aufstellung sind die entsprechenden Differenzen zwischen linearer und progressiver (kalkulatorischer) Berechnung bei der Ermittlung der Kapitalertragsteuer sowie die sich aufgrund der Entnahmen ergebende Kapitalertragsteuer dargestellt. Die Entnahmen sind jeweils grau unterlegt und in der Spalte "körperlich ausgefolgt" mit einem "x" gekennzeichnet.

Weiters wurden in zwei Fällen Wertpapiere von kapitalertragsteuerpflichtigen Depots einer anderen Bank auf kapitalertragsteuerfreie Depots bei der Bw. übertragen. Das Finanzamt sah die Übernahme auf das kapitalertragsteuerfreie Depot jeweils als Fall des § 95 Abs. 4 Z 3 EStG 1988 (Meldung von Umständen, die die Abzugspflicht beenden) an, also als fiktiven Fall einer Veräußerung, und schrieb dementsprechend Kapitalertragsteuer vor.

In Summe betragen die Kapitalertragsteuervorschreibungen aus diesem Titel im Monat August 1999 ATS 99.751,92 und im September 2000 ATS 140.776,29.

Insgesamt ergaben sich daraus folgende KESt- Kürzungen und Vorschreibungen:

Mit Bescheiden vom 30. Oktober 2001 setzte das Finanzamt für den 23. Bezirk die oben angeführten Beträge an Kapitalertragsteuer fest und zog die Bw. dafür zur Haftung heran.

Dagegen erhob die Bw. Berufung und beantragte die anmeldungsgemäße , dh. Festsetzung "wie bereits gebucht" und ersatzlose Behebung einer davon abweichenden Festsetzung und Vorschreibung zur Nachzahlung in den angefochtenen Bescheiden, hilfsweise Aufhebung der angefochtenen Bescheide.

In weiterer Folge traten folgende Personen gemäß § 257 Abs. 1 BAO der Berufung betreffend folgender Monate bei.

Beitrittswerber | Monate |

C. | 09/2000 |

D. | 08/2000, 09/2000 |

E. | 08/2000,09/2000, 10/2000 |

H. | 07-11/2000 |

B | 07/98-12/99, 03-11/2000 |

F. | 10/2000, 11/2000 |

G. | 09/2000 |

Das Finanzamt wies mit Berufungsvorentscheidung vom 27. Mai 2002 die Berufung als unbegründet ab.

Ergänzend zur bisherigen Begründung wurde zur Steuerpflicht von entnommenen Wertpapieren ausgeführt, dass der Abgabenbehörde mehrere im Zeitraum zwischen Mai 1997 und November 1999 erstellte Rechtsgutachten von namhaften österreichischen Wirtschaftsprüfungs- und Steuerberatungskanzleien ("Big-Five") vorlägen, die ebenfalls diese Rechtsansicht vertreten würden.

Bei im Zuge von gerichtlichen Finanzstrafverfahren durchgeführten Kontoöffnungen sei weiters festgestellt worden, dass beinahe alle Umsätze mit der Anleihe WPKN 405371 British Gas Int Finance von nur einem Kunden durchgeführt worden seien. Von Juli 1998 bis November 2000 habe dieser 96 Transaktionen (Käufe und jeweils zeitnahe körperliche Entnahme) getätigt. Die Kaufpreise wären von ihm jeweils in bar (Beträge vielfach zwischen jeweils 10 und 18 Mio ATS) beim geprüften Unternehmen eingezahlt worden. Pro Monat seien zwischen einem und vier Wertpapierkäufe erfolgt . Die Papiere seien immer zeitnah zum Kauf körperlich aus dem Depot entnommen worden. Über den weiteren Verbleib der Wertpapiere und die Herkunft der finanziellen Mittel für die Käufe habe der Kunde keine konkreten Angaben gemacht.

Von der Bw. wurde in der Berufung vom 26. November 2001, im Vorlageantrag vom 25. Juni 2002,in den ergänzenden Schriftsätzen vom 15. März 2002, 4. November 2002, 13. Jänner 2003, in der mündlichen Berufungsverhandlung am 9. Oktober 2003, im Verfahren vor dem Verfassungsgerichtshof (Beschwerde vom 14. November 2003, Vorbringen vom 27. September 2004, Stellungnahme zum Schriftsatz des BMF, ON 9 vom 18. November 2004, Fragebeantwortung vom 30. November 2004), im Verfahren vor dem Verwaltungsgerichtshof (aufgetragener Schriftsatz vom 6. Juni 2005, Replik zur Gegenschrift der belangten Behörde vom 7. November 2005, Vorbringen vom 31. Jänner 2008, Vorbringen vom 20. Mai 2008, Berichtigungsantrag vom 13. November 2008), in einem Nachsichtsverfahren beim Finanzamt Wien 1/23 (Nachsichtsansuchen vom 4. November 2005, Einschränkung des Nachsichtsansuchens vom 15. November 2005, Nachsichtsansuchen-ergänzender Hinweis vom 16. November 2006, ergänzender Hinweis vom 1. Februar 2007), Säumnisbeschwerde vom 5. Mai 2009, ergänzendem Vorbringen vom 29. Mai 2009 (eingelangt am 10. Juni 2009), und Mitteilung vom 10. Juli 2009 (eingelangt am 20. Juli 2009) sowie von der mitbeteiligten Partei B im Vorlageantrag vom 28. Juni 2002, im Schreiben an den Verfassungsgerichtshof vom 29. November 2004, im ergänzenden Schriftsatz an den Verwaltungsgerichtshof vom 30. Juni 2005, und im Schreiben an den UFS ohne Datum (eingelangt am 17. Juni 2009) zusammengefasst folgendes vorgebracht:

1. Lineare oder finanzmathematische (progressive) Stückzinsenberechnung

Die angefochtenen Bescheide gingen davon aus, dass die Erlassregelung (lineare Berechnungsmethode) hier unanwendbar sei. Diese Rechtsansicht sei verfehlt.

Während des gesamten maßgeblichen Zeitraums sei Punkt 5.1 des Erlasses des BMF. vom 12. Februar 1993, Z 14 0602/1/1-IV/14/93 in Geltung gewesen und sei dieser nicht geändert worden.

Das BMF sei immer davon ausgegangen, dass es sich beim Stückzinsenproblem um ein "Nullsummenspiel" handle und habe demzufolge die lineare Berechnungsmethode ausdrücklich akzeptiert. "Lücken" in diesen vom BMF vorgegebenen Einbehaltungskriterien hätten zu Lasten des Abgabengläubigers, aber nie und nimmer zu Lasten des abfuhrpflichtigen Dritten als unbezahltem Gehilfen des Fiskus zu gehen. Die Bw habe die lineare Methode viele Jahre hindurch unbeanstandet sowohl für den Steuerabzug als auch für KESt-Gutschriften angewendet (bzw. auch bei Sparbriefen).

Der Umstand, dass Abgabepflichtige die Erlassregelung als Steuerlücke angesehen und ausgenützt haben, berechtige nicht zu einer Missachtung des nicht einmal rückwirkend geänderten Erlasses.

Es werde diesbezüglich auf die Argumente Schönsteins, SWK 2001 S 403, 571, verwiesen, wonach Abgrenzungsfragen nach den Grundsätzen der Zinsertragsteuerrichtlinie zu lösen seien, also unter Anwendung der linearen Methode, wobei damals technisch eine andere Berechnung im Massengeschäft gar nicht bewältigbar gewesen wäre.

Die Richtigkeit der nun in den angefochtenen Bescheiden angewandten Berechnungsmethode werde bestritten. Es gäbe nicht eine finanzmathematische Methode, sondern eine Vielzahl von finanzmathematischen Methoden. Diese würden nicht weit voneinander abweichen, aber es gäbe eben nicht eine, sondern mehrere Methoden. Die Bw. sei aber der Ansicht, dass nur die erlassmäßige Regelung die richtige Methode sei.

Nach den Grundsätzen der Finanzmathematik müssten die lineare und die progressive Berechnungsmethode von fiktiven Kapitalerträgen über die gesamte Laufzeit eines zinskuponlosen Forderungswertpapiers zwingend zum völlig gleichen Ergebnis führen. Dies sei auch den zuständigen finanzmathematisch versierten Ministerialräten im BMF immer bekannt gewesen.

Für einen Finanzmathematiker, der über das letztlich auch aus der Sicht des Steueraufkommens entscheidende Endergebnis, die mathematisch völlig gleiche Kapitalertrag-Summe (=Differenz zwischen Einlösungswert abzüglich Ausgabewert) der linearen ebenso wie der progressiven Kapitalertragsbesteuerung, am Ende der Laufzeit der Nullkuponanleihe Bescheid wisse, seien beide finanzmathematischen Methoden gleichermaßen nicht wirtschaftlich widersinnig.

Die Finanzverwaltung habe viele Jahre aus der Anwendung der linearen Methode einen enormen Vorteil erlangt, nämlich in allen Fällen, in denen so berechnete Veräußerungs-KESt abgeführt wurde.

Das gelegentlich ins Treffen geführte Argument, dass es im Zeitpunkt der Abfassung der KEST-Richtlinien keine Anleihen mit vergleichbarer langer Laufzeit gegeben habe sei unrichtig. Es habe damals eine große Zahl derartiger Anleihen am Markt gegeben,

z.B. Landesbank Hessen Thüringen: Laufzeit 1.1.1986 bis 4.4.2006,

Bayrische Landesbank: Laufzeit vom 1.9.1985 bis 15.9.2005,

Republik Österreich: Laufzeit: 23.3.1991 bis 28.3.2006

Dass die Existenz derartiger Wertpapiere dem BMF unbekannt gewesen wäre sei auszuschließen, denn die ausländischen Wertpapiere seien jährlich im AÖFV bewertet worden.

Ein Kreditinstitut habe als kuponauszahlende Stelle keinen Einfluss auf den Ausgabekurs sowie den sich am Markt bildenden Kurs während der Laufzeit. Der Kurswert einer Nullkuponanleihe könne nicht mit der Frage der KESt-Gutschrift verknüpft werden, da er mit der Höhe der KESt-Gutschrift, gleichgültig nach welcher Methode diese errechnet werde, nichts zu tun habe.

So sei beispielsweise einmal der Kurswert einer Parmalat-Anleihe, bedingt durch die Insolvenz des Emittenten, derart gefallen, dass er weit unter der KESt-Gutschrift gelegen sei, die jeder Erwerber dieser Anleihe damals unabhängig von der Berechnungsmethode beim Erwerb erhalten hätte. Daraus ergebe sich, dass der "Zeitwert während der Laufzeit" keineswegs "unter Anwendung der Zinseszinsmethode" zu ermitteln sei.

Von einer "wirtschaftlichen Widersinnigkeit der linearen Berechnungsmethode von zeitanteiligen Kapitalerträgen" und von einer Widersinnigkeit des diesbezüglichen Inhaltes der KESt-Richtlinie könne keine Rede sein. Extreme Abweichungen zur linearen Berechnung seien in Wahrheit nur bei einer konkreten Nullkuponanleihe (Zloty-Anleihe der Weltbank) und nur während einer ganz kurzen Zeitspanne während der dreißigjährigen Laufzeit aufgetreten. Unter Hervorhebung dieses Spitzenwertes wäre eine unzulässige Globalbeurteilung anderer Nullkuponanleihen vorgenommen worden, wo die Abweichungen weit geringer gewesen wären.

Aus verfassungsrechtlcher Sicht sei es aber zulässig, dass der Gesetzgeber von einer Durchschnittsbetrachtung ausgehe und auf den Regelfall abstelle. Der Umstand, dass dabei Härtefälle entstünden, mache die Regelung ebenso wenig gleichheitswidrig, wie Begünstigungen in Einzelfällen.

Die Grundsätze, die der VfGH anlässlich der Aufhebung der Haftung nach § 30 Abs. 8 EStG 1988 für die Spekulationsertragsteuer angewendet habe, ließen sich auf den gegenständlichen Fall 1:1 übertragen.

Weiters werde darauf hingewiesen, dass bei Nullkuponanleihen die Zinsen endfällig seien. Wiederholt werde sogar die Ansicht vertreten, dass es bei Nullkuponanleihen (siehe das Wort Nullkupon bzw. Zerobonds) gar keine Zinsen gebe, sondern lediglich einen Unterschiedsbetrag zwischen dem Ausgabewert und dem Einlösungswert (siehe die ambivalenten Ausführungen in Doralt, EStG-Kommentar 4, § 27 Tz 158; "bei Nullkuponanleihen werden die Zinsen nicht laufend, sondern erst am Ende der Laufzeit anlässlich der Tilgung des Wertpapiers bezahlt; die Zinsen ergeben sich aus dem Unterschiedsbetrag zwischen dem Ausgabewert und dem Einlösungswert"). Doralt formuliere aaO: "Wird die Nullkuponanleihe vor der Tilgung verkauft, dann ist der anteilige Zinsenbetrag aus dem Verkaufserlös herauszurechnen und unterliegt gleichzeitig der KESt; unabhängig davon ist allerdings der Zeitpunkt des Zufließens im Hinblick auf das VwGHErk 5.7.1994, 91/14/0064, ÖStZB 1965, 98, (siehe oben Tz 18 und § 19 Tz 21 und Zorn, RdW 1994, 290)."

Deshalb bestimme auch § 27 Abs. 2 Satz 2 EStG 1988, dass der Unterschiedsbetrag zwischen dem Ausgabewert und der im Wertpapier festgelegten Einlösung, wenn dieser 2 % des Wertpapiernominales übersteigt, zu den Einkünften aus Kapitalvermögen gehört.

Der zum Abzug Verpflichtete habe die Kapitalertragsteuer gemäß § 95 Abs. 4 Satz 1 EStG 1988 im Zeitpunkt des Zufließens der Kapitalerträge abzuziehen. Satz 2 des § 95 Abs. 4 EStG 1988 enthalte nun (nur) für Zwecke der Einbehaltung der Kapitalertragsteuer Zuflussfiktionen, die bei Kapitalerträgen aus Forderungswertpapieren (Z 3) neben dem Zeitpunkt der Fälligkeit der Kapitalerträge auch den Zeitpunkt des Zufließens anteiliger Kapitalerträge anlässlich der Veräußerung des Wertpapiers (oder des Wertpapierkupons) stellen (siehe Doralt aaO, § 95 Tz 17, wobei in Tz 18 die als überzeugend dargestellte Auffassung Mühlehners [ÖStZ 1990, 210 f] geteilt werde, dass § 95 Abs. 4 EStG 1988 zur Gänze § 19 EStG 1988 vorgehe).

Immer handle es sich aber nur darum "eine KESt", aus dem Unterschiedsbetrag zwischen dem Ausgabewert und dem Einlösungswert und damit der Höhe nach ohne irgendwelche (Rechen) Probleme zu ermitteln.

Erfolge nun während der Laufzeit ein Verkauf, so sei die zu ermittelnde KESt nur ein Teil der bei Endfälligkeit anfallenden KESt. Das BMF habe daher lange Zeit zwischen Veräußerungs-KESt und KESt-Gutschrift nur ein Nullsummenproblem gesehen, wobei allenfalls Zinsenvorteile lukriert werden könnten.

Soweit in der Berufungsvorentscheidung ausgeführt werde "seitens des BMF wurde in Anfragebeantwortungen auch die Auskunft erteilt, dass auch eine exakte Berechnung der zeitanteiligen Kapitalerträge möglich ist, bei der die im Erlass dargestellte vereinfachende Abgrenzung hinter einer angestrebten genauen Berechnung zurückzutreten hat". so wären derartige Anfragebeantwortungen der Bw. außer der vom 23.8.2000 - die mit entsprechender Verzögerung bekannt wurde - nicht bekannt. Die Anfragebeantwortung sei im RdW und in der ÖStZ veröffentlicht und wäre als Bestätigung dafür gesehen worden, dass die lineare Berechnungsmethode nach wie vor zulässig sei. MR.X habe anlässlich seiner Zeugenaussage in einem Zivilprozess (diese Aussage wurde der Berufungsbehörde übermittelt) darauf hingewiesen, dass der Anfragende die Bestätigung dafür wollte, dass auch die finanzmathematische Methode angewendet werden darf (nämlich - was aber in der Anfrage verschwiegen wurde - für Personen, die Zerobonds verkaufen wollten, die sie unmittelbar zuvor unter Lukrierung einer KESt-Gutschrift nach der linearen Methode erworben hatten!). Es sei nirgends ersichtlich, dass die lineare Berechnung "nur aus Vereinfachungsgründen" zugelassen worden sei.

2. Steuerpflicht von Entnahmen gemäß § 95 Abs. 4 Z 3 EStG 1988 idF BGBl I Nr. 65/2008

Dazu wird ausgeführt, dass nach Ansicht der Bw. die im Jahr 2008 geschaffene gesetzliche Neuregelung der Steuerpflicht von Depotentnahmen im Hinblick auf die ihr vom Gesetzgeber beigegebene, mehr als zehn Jahre umfassende, rückwirkende Kraft, verfassungswidrig sei.

Darüber hinaus seien nach ständiger Rechtsprechung des EuGH die Grundsätze des Vertrauensschutzes und der Rechtssicherheit Teil der Gemeinschaftsordnung. Sie müssten deshalb von den Gemeinschaftsorganen, aber auch von den Mitgliedstaaten beachtet werden.

Durch die rückwirkende Erlassung dieser Bestimmung nach § 124b Z144 EStG 1988 i.d.F BGBl. Nr. 65/2008 seien diese Grundsätze verletzt worden.

Weiters wurde vorgebracht, dass die Besteuerung von Wertpapierdepotentnahmen gegen die Niederlassungs-, die Dienstleistungs- und die Kapitalverkehrsfreiheit verstoße.

§ 95 Abs. 4 Z 3 EStG 1988 beeinträchtige als Wegzugsbesteuerung die durch den EG-Vertrag garantierten Grundfreiheiten der Kunden.

Aber auch ausländische Finanzdienstleister würden dadurch beeinträchtigt, dass im Ergebnis in Österreich ansässige Steuerpflichtige davon abgehalten würden, sich ihre Nullkuponanleihen ausfolgen zu lassen und bei Finanzdienstleistern zu deponieren, die in einem anderen Staat ansässig seien. Durch den sofortigen Steuerabzug, ohne dass der Anleger über Kapitalerträge verfüge, werde die Depotübertragung an im Ausland ansässige Finanzdienstleister völlig unattraktiv.

In diesem Zusammenhang wurde von der beteiligten Partei B angeregt die Vereinbarkeit der Bestimmungen der §§ 124 b Z 144 und 95 Abs. 4 Z 3 EStG 1988 i.d.F BGBl. Nr. 65/2008 mit dem Gemeinschaftsrecht durch ein Vorabentscheidungsverfahren beim EuGH zu klären.

Die Gemeinschaftsrechtswidrigkeit sei vom Unabhängigen Finanzsenat zu beachten und könne nicht etwa mit dem Argument beiseite geschafft werden, der Verfassungsgerichtshof hätte im Erkenntnis vom 16.12.2004, B 1575/03 ausgesprochen "die Realisierung der KESt-Pflicht im Zeitpunkt der Einlösung" sei bei Depotentnahmen nicht mehr gesichert. Dieser Aussage liege eine rein verfassungsrechtliche Beurteilung zugrunde, mit der es allerdings ab 1.1.1995 nicht sein Bewenden haben könne.

Die 2008 rückwirkend geschaffene Neuregelung sei nicht geeignet die aufgezeigten gemeinschaftsrechtlichen Bedenken zu zerstreuen, weil dem haftenden Kreditinstitut ein Antragsrecht nach dieser Gesetzesstelle nicht zustehe und darüber hinaus die Fünfjahresfrist des § 240 BAO nF in den Streitfällen längst abgelaufen sei und im Zeitpunkt der Kundmachung der Novelle im BGBl ebenfalls.

Die Zuflussfiktion und die damit verbundene vorgezogene Steuerpflicht von nicht realisierten Kapitalerträgen von Nullkuponanleihen bei einer Depotentnahme sei möglicherweise durch die Novelle für die Zukunft neu geregelt worden, die Gemeinschaftsrechtswidrigkeit in Bezug auf alle vor der Neuregelung verwirklichten Tatbestände werde solcherart nicht aus der Welt geschafft. Die rückwirkende Inkraftsetzung könne die Rechtsfolgen nicht beseitigen, die aufgrund der alten Rechtslage mit den erstinstanzlichen Bescheiden bereits eingetreten sei. Eine allfällige Erstattung nach § 240 Abs. 2 BAO würde nicht rückwirkend erfolgen. § 37 Abs. 8 Z 6 lit. b EStG 1988 betreffe nur den Steuerpflichtigen. § 240 BAO nF sei nicht rückwirkend in Kraft gesetzt worden, eine Anwendbarkeit auf "Altfälle" mit dem Argument, es handle sich insoweit um eine Verfahrensvorschrift, greife vorliegendenfalls nicht.

3. Haftungsinanspruchnahme

a) Allgemein

Bei jedem Haftungsbescheid handle es sich um eine Ermessensentscheidung im Sinne des § 20 BAO. Die Erlassung eines Haftungsbescheides sei ermessensmissbräuchlich erfolgt. Bezeichnenderweise werde das Ermessen im angefochtenen Bescheid nicht einmal ansatzweise begründet.

Bei richtiger Ermessensausübung hätte die Inanspruchnahme der Bw. als Haftende zu unterbleiben gehabt ("die diesbezüglichen Einwendungen seien nicht solche, die nur in einem Amtshaftungsverfahren offen stünden").

Schuldner der Kapitalertragsteuer sei gemäß § 95 Abs. 2 Satz 1 EStG 1988 der Empfänger der Kapitalerträge (also der Kunde). Die Kapitalertragsteuer sei allerdings (ähnlich wie die Lohnsteuer) durch Abzug einzubehalten (§ 95 Abs. 2 Satz 2 EStG 1988).

Als so genannte kuponauszahlende Stelle sei die Bw. gemäß § 95 Abs. 3 Z 2 EStG 1988 zum Abzug der Kapitalertragsteuer verpflichtet. Gegenständlich gebe es allerdings kein über ein Konto fließendes Geld, das der Disposition der Bw. zugänglich sei. Soweit demgegenüber Verkäufe von der Bw. abgewickelt worden seien, habe die Bw. Kapitalertragsteuer berechnet und vom Verkaufserlös einbehalten.

Als Abzugsverpflichtete hafte die Bw. dem Bund für die Einbehaltung und die Abfuhr der Kapitalertragsteuer (§ 95 Abs. 2 letzter Satz EStG 1988).

Die Verfassungswidrigkeit dieser gesetzlichen Bestimmung, die nach Ansicht der Bw. ihr eine Haftung mit unüberschaubaren Risken auferlege, sei schon gerügt worden.

Aber selbst wenn man diese Haftungsregelung nicht als verfassungswidrig ansehe, müsse der Abgabengläubiger klare, unmissverständliche, richtige sowie beständige Grundlagen dafür zur Verfügung stellen, dass für ihn die Kapitalertragsteuer "einbehalten" werden könne. Tue er das nicht, so habe er das Risiko eines Ausfalls, einer Fehlbeurteilung etc zu tragen und dürfe es nicht auf die Bw. abwälzen.

Da eine solche (insbesondere eine klare und rechtsbeständige) Regelung in concreto nicht erlassen worden sei, sei jede Inanspruchnahme der Haftung der Berufungswerberin ermessensmissbräuchlich und ermessensfehlerhaft. Die Kapitalertragsteuervorschreibung wäre, sollte sie rechtmäßig sein, an die Kunden zu richten.

Im Rahmen des Ermessens, insbesondere aber auch unter Berücksichtigung des Grundsatzes von Treu und Glauben sei darauf hinzuweisen, dass das BMF wiederholt auf die Unzulänglichkeit der diesbezüglichen Regelung von verschiedenen Seiten aufmerksam gemacht wurde und dass aus von der Bw. nicht nachvollziehbaren Gründen keine Änderung erfolgt sei.

In Wahrheit wälze die Finanzverwaltung - in verfassungs- und gesetzwidriger Weise - das Risiko der Einbringlichmachung einer (bestrittenen) KESt-Forderung auf die Bw. ab, und zwar unter den aufgezeigten Begleitumständen.

Gegen eine bestimmte, dem Finanzamt bekannte und jedenfalls 10 übersteigende Zahl der involvierten Kunden habe die Finanzverwaltung Strafanzeige (auch) wegen schweren gewerbsmäßigen Betruges eingebracht.

Die Namen der Kunden seien der Behörde großteils aus den über ihre Anzeige eingeleiteten Strafverfahren und auch aus den Beitritten zur Berufung bekannt. Soweit bei anderen Kreditinstituten Depotentnahmen erfolgten (Verkauf oder Verbringung ins Ausland), lasse sich bei diesen (die BP spreche von einem "oberösterreichischen Nest") genau feststellen, in welchen Fällen der Depotübertrag von der Bw. seinen Ausgang genommen habe.

Die Erlassung eines Sicherstellungsauftrages gegen einen Bankkunden und Anzeige wegen gewerbsmäßig schweren Betruges durch die Finanz gegen Kunden sei mit der Verweigerung der bescheidmäßigen Inanspruchnahme der Kunden nicht vereinbar. Hier liege einwandfrei der Fall des § 95 Abs. 5 EStG 1988 vor

§ 95 Abs. 5 EStG 1988 sehe eine Vorschreibung der KESt an den Empfänger der Kapitalerträge vor, wenn

- der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt hat,

- der Empfänger weiß, dass der Schuldner die einbehaltene Kapitalertragsteuer nicht vorschriftsmäßig abgeführt hat und dies dem Finanzamt nicht unverzüglich mitteilt. Nur mit Hinweis auf den erstgenannten Fall (Z 1), dass die Bw. die Kapitalerträge nicht vorschriftsmäßig gekürzt habe, könne die Finanzverwaltung die Kunden in ein Finanzstrafverfahren verwickeln, wobei die Bw. davon ausgehen müsse, dass das Finanzamt dem Strafgericht (Untersuchungsrichter) vorgebe, man werde den Empfänger der Kapitalerträge die Kapitalertragsteuer vorschreiben (siehe auch Schwaiger, ÖStZ 2001/1029, 544).

Es seien daher die gesetzlichen Voraussetzungen für die Erlassung von Haftungsbescheiden nicht gegeben. Einzig und allein der Umstand, dass die Finanzverwaltung bei der Bw. mit erheblich geringerem Einhebungsaufwand und sicher zu ihrem Geld kommt, sei keine Rechtfertigung. Bei einer erheblichen Anzahl von Kunden bestehe hinsichtlich deren Bonität Unsicherheit ungewissen Grades - auch dies erweise die verfassungswidrige Risikoüberwälzung.

Gerade der Umstand, dass hinsichtlich aller Depotentnahmen seitens des Finanzamtes Finanzstrafverfahren "auf Verdacht" eingeleitet wurden (und solcherart der Finanzverwaltung die Namen dieser Kunden lückenlos bekannt wurden), erweise, dass der Finanzverwaltung jedwede Berechtigung fehle, Haftungsbescheide gegen die Bw. zu erlassen.

Auch hier gelte das zur Ermessensausübung im Teilbereich "lineare oder progressive Methode" Gesagte sinngemäß, ebenso das zur Verfassungswidrigkeit der Haftungsbestimmung Gesagte. Auch insoweit habe die Bw. auf die (in der Praxis der Kreditinstitute auch durchgehend so gehandhabte) Erlassregelung vertraut. Die Bw. hätte nie und nimmer Depotentnahmen (und damit den Verlust ihrer Sicherheiten in Form vereinbarter Pfandrechte) ohne Bezahlung oder Sicherstellung der KESt geduldet, hätte sie auch nur geahnt, dass der Fiskus ihr Vertrauen auf die Erlassregelung(en) enttäuschen und seine Meinung ändern werde.

Das Gebot einer verfassungskonformen Gesetzesauslegung und Vollziehung gestalte auch den Ermessensspielraum und den Inhalt jedweder Ermessensentscheidung; dieser Grundsatz müsse auch einem allfälligen Argument vorgehen, dass im Lohn- oder Kapitalertragsteuerrecht der Ermessensspielraum an sich eingeschränkt ist.

Steuerschuldner (und Gläubiger von KESt-Gutschriften) seien die Kunden der Bw., Steuergläubiger (und Schuldner von KESt-Gutschriften) sei der Fiskus.

Als so genannte "kuponauszahlende Stelle" stehe die Bw. zwischen den Parteien des - nach wie vor bloß zweipolaren - Steuerschuldverhältnisses und sei dann, wenn in ihrem Einflussbereich Geld "fließe", nach Maßgabe der gesetzlichen Bestimmung verpflichtet, aus dem "Fließenden" den Anteil des Fiskus einzubehalten und abzuführen (und hafte nur dann, wenn sie dieser an sich logisch nachvollziehbaren Verpflichtung nicht ordnungsgemäß nachkomme).

Gänzlich anders sei die Ausgangsposition mit den hier klagsgegenständlichen Nullkuponanleihen und der von der Finanzverwaltung spiegelbildlich gesehenen Situation bei KESt-Gutschriften (die eben von der Finanz auch über die kuponauszahlende Stelle - ohne gesetzliche Grundlage - abgewickelt werden). Hier gebe es aber nichts einzubehalten.

Die Bw. müsste dem Fiskus die strittige KESt bezahlen und wäre ausschließlich auf Regressansprüche angewiesen.

b) Differenzbeträge zwischen linearer und progressiver Berechnung der Kapitalertragsteuer

Die Bw verneint zunächst die Anwendbarkeit der Haftungsbestimmung des § 95 Abs. 2 EStG dem Grunde nach. Dieser betreffe ausschließlich den Abzug und die Einbehaltung der Kapitalertragsteuer und sei bei einer Gutschrift nicht anzuwenden, da es hier nichts einzubehalten und abzuführen gäbe.

Nochmals werde darauf verwiesen, dass die gesetzliche Regelung ausschließlich die Einbehaltung der Kapitalertragsteuer durch Abzug regle. Auch wenn die Praxis bei Stückzinsen diese gesetzliche Regelung spiegelbildlich anwende (Steuergläubiger der Kapitalertragsteuergutschrift wäre der, der als Schuldner der Kapitalertragsteuer in Betracht kommt, die Abwicklung erfolgt über das an sich einbehaltungs-, abfuhr- und haftungspflichtige Kreditinstitut unter sinngemäßer Anwendung der Bestimmungen über die kuponauszahlende Stelle), so werde darauf hingewiesen, dass es hier nichts "einzubehalten" gebe, da kein Geldfluss wie etwa bei einer Auszahlung von Zinsen oder sonstigen Kapitalerträgen vorliege.

Es werde die Anwendbarkeit der Bestimmung dem Grunde nach bestritten.

Die Finanzverwaltung habe viele Jahre aus der Anwendung der linearen Methode einen enormen unberechtigten Vorteil erlangt, nämlich in allen Fällen, in denen so berechnete Veräußerungs-KESt abgeführt worden sei.

Im Rahmen der von der Berufungsbehörde zu fällenden Ermessensentscheidung sei diesem Faktum besondere Bedeutung beizumessen.

Wenn das BMF die lineare Methode vorgegeben habe und der Fiskus aus der Anwendung dieser Methode viele Jahre Veräußerungs-KESt im überhöhten Ausmaß lukriert habe, so müsse zumindest die Ermessensentscheidung dazu führen, dass auch bei Haftung im Rahmen der KESt-Gutschrift-Berechnung eben diese vom BMF selbst vorgegebene Methode angewendet werde.

Als Basis für eine verfassungskonforme Interpretation würden die amtsbekannten Geschehnisse rund um die Frage "Zero-Bonds" zusammengefasst dargestellt.

"● März 1999: Dem Leiter der Steuerabteilung einer Bank fällt auf, dass bei bestimmten lang laufenden Rand-Nullkupon-Anleihen durch Anwendung der von allen Kreditinstituten als einzig zulässig betrachteten linearen KESt-Berechnungsmethode eine KESt-Arbitrage durch den Kunden in wesentlichen Bereichen notwendig ist. Der daraufhin befragte MR Dr. MR.X stellt fest, dass sowohl die lineare Berechnung wie auch deren Ergebnis systemkonform sei.

● 27.5.1999: Artikel im Wirtschaftsblatt, wie diese "Gesetzeslücke" ausgenützt werden kann: abgedruckt ist die Stellungnahme des damaligen BMF Edlinger. "Wird von der steuerschonenden Methode häufig Gebrauch gemacht, werden wir sofort reagieren und eine der zwei Methoden zwingend vorschreiben. Bei Bedarf ändern wir per Wochenfrist den betreffenden Erlass" (siehe Beilage).

● 4.8.1999: MR Dr. MR-Y bestätigt auf Anfrage einem stellvertretenden Abteilungsleiter eines Kreditinstitutes folgendes (Aktenvermerk liegt vor): "Derzeit können die Kreditinstitute beide für die Nullkupon-KESt-Berechnung vorgesehenen Methoden (linear/progressiv) risikolos anwenden. Dem BMF ist auch die angesprochene Problematik der Ausnutzung der sich ergebenden KESt-Differenzen durch Kauf/Verkauf nach verschiedenen Methoden bekannt. Deshalb gibt es auch Überlegungen, den Banken - pro futuro - eine Methode zwingend vorzuschreiben. Dieser Schritt erscheint jedoch aus Sicht des BMF in der praktischen Umsetzung sehr problematisch zu sein. Aus diesem Grunde würde er nur bei entsprechenden signifikanten Volumina in Erwägung gezogen werden."

In diesem Gespräch wurde seitens MR Dr. MR-Y auch ausdrücklich betont, dass die Bank die näheren Umstände auf der Seite der Kunden hinsichtlich Depotüberträge, Rücknahme mit Verkaufsabsicht etc nicht zu prüfen habe.

MR MR-Y hält diese Rechtsansicht bis Herbst 2000 verschiedenen Anfragenden gegenüber aufrecht.

● Dezember 1999: Der Gesprächspartner von Dr. MR.X im März-Gespräch 1999 übermittelt - da er keinen Gesprächstermin erhält - MR MR.X aufgrund der weiterhin sehr auffälligen Abrechnungen einen Vergleich von Zinskurven nach beiden Methoden, welche die deutlichen Abweichungen aufzeigen; ein halbes Jahr lang erfolgt keine Reaktion. Dann erhielt der so Bezeichnete mit einem Wirtschaftstreuhänder einen Termin bei MR Dr. MR.X , in dem nochmals eindringlich auf die deutlichen unterschiedlichen Ergebnisse aus den beiden Berechnungsmethoden hingewiesen wird.

Die Antwort von MR Dr. MR.X lautet dahin, dass das BMF "eine Regelung andenkt", wonach KESt-Gutschriften den Kaufpreis oder einen bestimmten Prozentsatz der Anleihe nicht übersteigen dürfen (was allerdings im Gesetz nicht gedeckt sei).

● 23.8.2000: Wegen des zeitlichen Zusammenhangs für Außenstehende nur als Reaktion darauf zu verstehen eine (unmittelbar danach veröffentlichte) Aussage des BMF, wonach die Berechnung der anteiligen Kapitalerträge zwar grundsätzlich finanzmathematisch zu erfolgen habe, "die KESt-Richtlinien erlauben aber auch eine (vereinfachte) Berechnung anhand der im Punkt 5.1. dargestellten Formel (= lineare Methode)". Erst seit der Zeugenaussage von Dr. MR.X wissen wir, dass es sich um eine Einzelerledigung handelt, mit der sich der Anfragende bestätigen ließ, dass er Zerobonds mit einer KESt-Belastung nach der finanzmathematischen Methode verkaufen dürfe.

● 2.10.2000 abends: Im Rahmen eines Gesprächstermins im BMF zum Thema Budgetbegleitgesetz reklamieren die Vertreter der Banken ausdrücklich eine Änderung bzw. Adaptierung des Erlasses für die Zukunft.

MR Dr. MR.X bringt den steigenden Unmut "der Finanzbehörde" über die massiven KESt-Gutschriften aus Zero-Bonds, vornehmlich aus Zloty-Anteilen, zum Ausdruck, stellt dabei aber ausdrücklich fest, dass es sich um die Ausnützung von Gesetzeslücken und nicht um Steuervergehen handelt. Er teilt den Anwesenden mit, dass "die Behörde bereits den Auftrag hat, so rasch als möglich mittels Erlass oder Verordnung die überzogene Nutzung der bestehenden Erlassregelung zu unterbinden". Diese - erkennbar nur für die Zukunft gedachte - Regelung unterbleibt jedoch.

● Ebenfalls 2.10.2000 (Buchpräsentation): MR Dr. MR.X stellt eine Erlassregelung in Aussicht, die aber noch einige Wochen dauern werde, da zuerst die laufenden in parlamentarischer Behandlung stehenden Steuergesetze im Parlament beschlossen werden müssten."

Die Bw. habe von den betreffenden Bedenken der Finanzverwaltung erstmals im Rahmen des Gesprächstermins im BMF am 2.10.2000 erfahren und musste einen Widerspruch zur gerade erst bekannt gewordenen Rechtsansicht vom 23.8.2000 feststellen. Als Sofortreaktion habe die Bw. bereits am nächsten Tag die Beschaffung von Zloty-Anleihen für anfragende Kunden überhaupt eingestellt und ihren Mitarbeitern generell verboten, derartige Geschäfte für sich selbst zu tätigen. Angesichts der Reaktion auf die bei der Bw. verbreitete Unsicherheit - der Fiskus, der sie zum Steuereintreiber bestimmt, stellt Änderungen in Aussicht, die nicht erfolgen - habe die Bw. (wie aktenkundig) diese Geschäfte kurzfristig danach umfassend eingestellt (wobei die aktenkundigen Daten die Buchungsdaten, nicht die Daten der oft nicht unwesentlich vorher bereits erteilten Kundenorder sind).

Die Bw. sei also gezielt das Opfer von spekulierenden Kunden geworden, die im letzten Moment die erlassmäßig abgedeckte Regelung noch (im zT großen Umfang) ausnutzen wollten, in der Erwartung, dass eine Änderung der Erlassregelung - rechtsstaatlichen Prinzipien entsprechend - nur für die Zukunft erfolgt.

● 7.12.2000: MR MR.X steht in einer Gesprächsrunde im BMF nach wie vor zu dem Erlass, bezeichnet die lineare Methode allerdings erstmalig als "Schätzmethode" und daher für Fälle ins Gewicht fallender Abweichung von der finanzmathematischen Methode nicht zulässig. Der Gegeneinwand "wozu eine Schätzmethode, wenn auch die finanzmathematische Methode angewendet werden muss, um festzustellen, ob die Schätzmethode angewendet werden dürfe" wird vom Tisch gewischt, der Vorwurf, dass auf die Warnung vom März 1999 nicht reagiert wurde, mit dem Hinweis beantwortet, dass jetzt eine Reaktion erfolge, die jedenfalls auch das Jahr 1999 umfasse (Prüfung).

● 21.12.2000: Kundmachung der EStR 2000 (vom 8.11.2000) durch AÖFV 2000/232 mit an dieser Stelle der Berufung - nicht zu erörterndem Inhalt.

● 22.2.2001: Im Zuge eines Gespräches der Steuerbeauftragten einer Vielzahl von Banken unter Führung von Z bei MR Dr. MR.X und Mr-P steht folgende Kompromisslösung im Raum: Wegen der unterschiedlichen Rechtsmeinungen werden körperliche Entnahmen effektiver Stücke bis zum 31.1.2001 nicht als Veräußerungstatbestände seitens der Finanz qualifiziert, eine Verordnungsregelung (später abgeschwächt auf Erlassregelung) verordnet diese Rechtsfolge aber zwingend und zwar schon ab 1.2.2001: Zero-Bonds in US-Dollar (British Gas) werden aufgrund der geringen Abweichungen zwischen den Methoden aus der Liste der beanstandeten Abrechnungen genommen. Nach einem Telefonat mit HR L während dieser Besprechung werden jedoch beide Punkte von Dr. MR.X als "nicht durchsetzbar" bezeichnet. Es wird seitens der beiden Herren des BMF eine Notiz unterfertigt, wonach ab 1.2.2000 nur mehr die finanzmathematische Methode als zulässig erklärt wird und eine Formel - die sich später als falsch herausstellt -festgelegt, damit die Banken nicht "im luftleeren Raum" agieren müssen.

● 12.6.2001: (Erlaß betreffende Änderung der ESt-Richtlinien 2000) Diesbezügliche Verlautbarung (mit neuer Formel) in AÖFV 2001/145 am 18.7.2001.

● Wiederholt: Eingeständnis, dass das Problem im BMF vorerst nicht erkannt wurde."

Wie ein Vergleich der einzelnen Zahlen in der Spalte "Summe KESt-Kürzungen" erweise, sei die Bw. ab März 2000 von diesen Geschäften geradezu überschwemmt worden. Die Bw. wisse heute, dass andere Kreditinstitute früher Bedenken gegen die Erlassregelung hatten und deshalb - ohne das an die große Glocke zu hängen - die Beschaffung von Zerobonds für die Kunden einstellten. Dadurch sei die Bw. mehr oder minder Opfer ihres Vertrauens in die Erlassregelung, Opfer einiger initiativ und gezielt nach diesen Wertpapieren nachfragender Kunden geworden, die besser informiert waren als die Bw. und die sie veranlasst hätten, um den vollen Kurswert, den sie bezahlen musste Wertpapiere, die sie weder in ihrem Portefeuille hatte noch je beworben habe, zu erwerben.

Pflichtgemäße interne Prüfungen hätten auf die Erlassregelung - siehe auch Quantschnigg/Schuch, EStG 2, Tz 9 zu § 95 - vertraut. Die Bw. sei beispielsweise durch die Rechtsansicht des BMF vom 23.8.2000, ÖStZ 2000/986, 523, RdW 2000/696, 712, irregeführt worden Auch dieser Erlass sei dem Abgabengläubiger verantwortlich zuzurechnen. Die Rechtsmeinung des BMF schien jedenfalls deshalb nachvollziehbar, weil auch die nach der linearen Methode berechnete KESt(-gutschrift) weit unter der im Zeitpunkt der Endfälligkeit anfallenden KESt liegt.

Die Bw. habe die Kauf-/Kommissionsgeschäfte mit ihren Kunden jeweils unter Zugrundelegung der im Vertrauen auf die Anwendbarkeit der - wie bereits dargestellt von anderen mehrfach hinterfragten - Erlassregelung ermittelten und im branchenüblichen Rechensystem GEOS so programmierten KESt-Gutschrift abgerechnet und

- bei südafrikanischen Randanleihen und bei einer US-Anleihe nur den Differenzbetrag in Rechnung gestellt,

- bei polnischen Zloty-Nullkuponanleihen sogar (ohne Zahlung zu erhalten!) ein Guthaben gutgebucht, über das die Kunden verfügt haben.

Die Kunden hätten die Wertpapiere weitestgehend aus dem bei der Bw. geführten Wertpapierdepot entnommen (abgezogen), sodass die Bw. in der überwiegenden Zahl der Fälle ohne (pfandrechtliche) Sicherheit sei. Ohne den KESt-Erlass vom 12.2.1993 (Pkt 5.1 und 5.2) und ohne das Schweigen des BMF zu den ihm bekannten Bedenken hätte die Bw. dem Kunden die Wertpapiere nur gegen Bezahlung des (vollen) Kurswertes (Kaufpreises), den sie selbst - neben den Spesen - aufwenden musste, verkauft. Die Bw. habe die Nullkuponanleihen nicht beworben, nicht in ihrem Portefeuille gehabt, sondern den individuell gezielt danach anfragenden Kunden (gegen Bezahlung durch die Bw.) am Markt verschafft. Die Bw. habe bei der Berechnung der KESt auf die Erlassregelung(en) vertraut und ihr Verhalten danach eingerichtet (genauso wie sie nach Änderung der Rechtsansicht des BMF bei der "Einbehaltung" der KESt für den Fiskus den neuen Vorgaben folgte).

c) Depotentnahmen

Aufgrund des Erkenntnisses des VwGH vom 19.12.2007, 2005/13/0075 stehe fest, dass zum Zeitpunkt der Verwirklichung der (vermeintlich) abgabenrechtlich relevanten Tatbestände keine gesetzliche Bestimmung existiert habe, die die Vorschreibung von Entnahme-KESt an die Kunden der Bw. rechtfertigen hätte können.

Es liege auf der Hand, dass diese Kunden dagegen, dass der Gesetzgeber mehr als zehn Jahre später rückwirkend einen diesbezüglichen Tatbestand schaffe, den berechtigten Vorwurf der Verfassungswirdrigkeit erheben würden. Diese Frage werde erforderlichenfalls auch für das gegenständliche Verfahren vor dem Verfassungsgerichtshof zu klären sein.

Die Begründung in den Materialien zur diesbezüglichen Gesetzesnovelle sei eine Alibi-Begründung und stelle einen untauglichen Versuch dar, die auch im BMF erkannten verfassungsrechtlichen Bedenken betreffend eine Rückwirkung zu entkräften.

Aber selbst wenn die Anordnung der Rückwirkung nicht verfassungswidrig sei, gehe es im konkreten Verfahren um die rechtliche Situation der Bw. als Haftende.

- Die Bw. habe die Rechtsansicht vertreten, dass Depotentnahmen durch ihre Kunden keinen abgabepflichtigen Tatbestand darstellen würden und demzufolge auch keine von den Kunden geschuldete KESt einbehalten.

-Die Rechtsansicht des Finanzamtes, dass hier ein abgabenpflichtiger (KEST-pflichiger) Vorgang vorliege, habe sich durch die Rechtsprechung des VwGH als unrichtig erwiesen.

-Selbst wenn es nicht gegen Verfassungsrecht verstoßen würde, Depotentnahmen rückwirkend einer Abgabepflicht zu unterwerfen, gehe es aus verfassungsrechtlicher Sicht aber auch bei richtiger Ermessensübung nicht an, jemanden, dessen Rechtsansicht sich als richtig erwiesen habe, nachträglich mit einer Haftung für Entnahme-KESt (die das Finanzamt dem Kunden gar nicht vorgeschrieben habe, die das Finanzamt auch gar nicht versucht habe beim Kunden einbringlich zu machen) zu belasten.

Das bisher ins Treffen geführte Argument, die Bw. hätte anlässlich der Depotentnahme (gestützt auf vorher abgeschlossene zivilrechtliche Verträge, die diese Fallkonstellation bedenken) dafür Sorge tragen müssen, dass sie über die erforderlichen Barmittel verfüge, um die von den Kunden geschuldete KESt einzubehalten und abführen zu können, habe sich als völlig unberechtigt erwiesen.

Habe keine KESt-Pflicht für Depotentnahmen bestanden, so habe es auch für die Bw. keine Veranlassung gegeben, für eine daneben gar nicht anfallende KESt ausreichend Sorge zu tragen. Hinsichtlich 10 Jahre später nicht vorhersehbar eingeführter Haftungsfolgen, habe die Bw. keine Vorsorge treffen müssen.

Die rückwirkend in Kraft gesetzte Gesetzesänderung dürfe sich jedenfalls nicht zu Lasten der Bw. als bloß Haftende auswirken. Ein Versuch seitens der Bw. unter Hinweis auf die rückwirkend geänderte Rechtslage die Beträge nun beim Kunden einbringlich zu machen, sei aussichtslos.

Die Berufungsbehörde habe die rückwirkend in Kraft gesetzte Novelle allenfalls zwar im Rahmen eines Abgabenbescheides als "gehörig kundgemachtes Gesetz" zu berücksichtigen, im Rahmen eines Haftungsbescheides im Rahmen des Ermessens aber außer Ansatz zu lassen.

Zusammenfassend stelle sich die Chronologie des Verhaltens der Bw. in Sachen Nullkuponanleihen wie folgt dar:

Die Nullkuponanleihen seien nie beworben und auch nicht im Nostrobestand vorhanden gewesen.

Die Kunden seien hinsichtlich der Nullkuponanleihen an die Bw. mit Nennung der konkreten Wertpapierkennnummer herangetreten. Ein Kunde habe unter Hinweis auf seine Funktion als Lehrbeauftragter an der WU - die Sachbearbeiter, als sie zweifelten, geradezu "belehrt".

Rückfragen in der Steuerabteilung hätten ergeben, dass die lineare Abrechnungsmethode Punkt 5.1 der KESt-Richtlinie entspreche und daher gesetzeskonform sei. Rücksprachen der Steuerabteilung mit anderen Banken hätten ergeben, dass das BMF auf die Problematik aufmerksam gemacht worden sei, aber nicht reagiert habe.

Betreffend den vorhin erwähnten Kunden habe die Rechtsabteilung zweimal die Edok eingeschaltet, ohne dass jedoch von dieser irgendwelche Bedenken geäußert worden seien. Die Einschaltung der Edok erfolgte im Hinblick auf die Höhe der umgesetzten Beträge (und die Barzahlung).

Beim genannten Kunden wurde auch die Art der Finanzierung und das neuerliche Auftauchen eines Wertpapiers mit gleicher Wertpapiernummer hinterfragt. Er habe eine plausible Antwort gegeben, dass er die Wertpapiere zur Beschaffung neuer Geldmittel verpfände und dass offenkundig das Kreditinstitut, dem er die Wertpapiere verpfände, nicht das individuelle Wertpapier im Pfand halte, sondern nur Wertpapiere dieser Gattung in einer bestimmten Zahl (Summenverwahrung). Dies schien - nicht zuletzt im Hinblick auf die fehlenden Bedenken seitens der Edok - durchaus plausibel.

Wie das Zahlenmaterial erweise, sei die Bw. gerade in den letzten drei Monaten von "wissenden Kunden" (gegen die das Finanzamt Strafanzeige wegen gewerbsmäßigen schweren Betruges erstattet habe) geradezu überrannt worden. Hätte die Bw. auch nur die geringsten Bedenken gegen die Richtigkeit ihrer Beurteilung gehabt, dass die vom BMF vorgegebene lineare Methode zulässig ist, hätte sie nie und nimmer einer Depotentnahme zugestimmt und sich ihrer (in der Regel einzigen) Sicherheit begeben. Die Bw. sei durch den rückwirkenden (objektiv nach dem Wissensstand des BMF verspäteten) Widerruf des Erlasses schwerstens geschädigt worden.

Die Geschäfte der Mitarbeiter (die von den Kunden "lernten") begannen im September 2000 und wurden, nachdem sie von der internen Revision erkannt wurden, unverzüglich dem Vorstand gemeldet und von diesem noch am selben Tag abgestellt. Zufällig gleichzeitig fand die Bankenrunde vom 2.10.2000 statt, indem seitens des BMF "nebenbei" (Gesprächsthema waren andere Steuerthemen) der Unmut über die wachsenden KESt-Gutschriften nach der linearen Methode geäußert wurde. Die Bw. habe dies zum Anlass genommen, (am nächsten Tag) die Mitarbeitergeschäfte mit Zloty-Anleihen sofort einzustellen. Dies, obwohl das BMF eine Erlassregelung - pro futuro - erst für das Jahresende ankündigte.

Unmittelbar anschließend an die Bankenrunde habe in der Bank-M der Festakt zur Überreichung der Festschrift an HR L stattgefunden, an dem V1. (als Mitautor der Festschrift) teilnahm. Während des Empfangs waren die Nullkuponanleihen Gesprächsthema und sei seitens der Finanzverwaltung - V1. habe damals die Bw. in dieser Sache noch gar nicht vertreten - auch erklärt worden, dass mit einer Erlassregelung im Dezember zu rechnen sei, wenn "Dr. MR.X nach der parlamentarischen Arbeit dafür Zeit findet".

Der Vollständigkeit halber werde darauf hingewiesen, dass die Ermessensausübung auch dazu führen könne bzw. müsse, dass der Haftende nur anteilig herangezogen werde. Hier wäre jede anteilige Heranziehung, die 5% überschreitet, grob unbillig. Es sei durch die Verfassungs- und Verwaltungsgerichtshofjudikatur ausjudiziert, dass die Finanzbehörde im Rahmen des Ermessens, gerade wenn sie einen Haftungsbescheid geltend macht, auch sagen könne, das Ermessen führe dazu, dass die Abgabe nur zu einem Teil vorgeschrieben werde. So habe der Richter im Zivilprozess etwa auch die Möglichkeit Mitverschulden geltend zu machen und da sage die Judikatur, dass eben ein Mitverschuldenseinwand unter 5% nicht möglich ist. Es werde daher, und ohne irgendein Mitverschulden damit zuzugeben, angeregt, dass wenn der Senat zum Ergebnis komme, dass Ermessen zu üben sei, diese Untergrenze gegenständlich berücksichtigt werde.

Die Abgabenbehörde kenne 17 Personen, die in Summe 72,44% des mit Haftungsbescheid vorgeschriebenen Volumens ausmachen. Weitere 17,34% (ein Kunde) könne die Finanzverwaltung bei vollständiger Auswertung aller ihr zugänglichen Unterlagen unschwer aufdecken.

4) Steuerpflicht von Depotüberträgen

Was die Übertragung auf "zwei kapitalertragsteuerfreie Depots" anlange, so sei die Argumentation der Finanzverwaltung unlogisch und - zu Lasten der Bw. - inkonsequent. Wenn die Entnahme beim depotführenden Kreditinstitut die Haftung auslöste, so müsse auch die Überführung auf ein (von Anfang an "kapitalertragsteuerfreies!") Depot bei der Bw. bei der anderen Bank als Entnahme gelten und nicht bei der Bw. als Kreditinstitut, das diese Konten bloß führt.

5) Formale Mängel der erstinstanzlichen Bescheide

Diesbezüglich wird auf die Darstellung des Berufungsvorbringens auf den Seiten 19-20 in der Berufungsentscheidung vom 23. Oktober 2003, RV/3813-W/2002 verwiesen.

6) Anwendung des § 117 BAO

Auf die Darstellung des Berufungsvorbringens auf den Seiten 39-41 in der Berufungsentscheidung vom 23. Oktober 2003, RV/3813-W/2002 wird verwiesen.

Im Rahmen einer schriftlichen Zeugeneinvernahme beantwortete der von der Bw. als Zeuge geführte Direktor AD die vom Unabhängigen Finanzsenat am 24. Juni 2009 übermittelten Fragen wie folgt:

1) Welche Kontakte gab es zwischen der Bank und dem BMF in der Frage der Berechnung der Kapitalertragsteuer bei Nullkuponanleihen?

Bis Oktober 2000 gab es meinerseits keine direkten Kontakte mit dem BMF in der gegenständlichen Frage. Die persönlichen bzw. telefonische Kontakte bestanden meines Wissens seit Ende der 1990er Jahre zwischen Bank-N (Dr. TP) sowie der Bank-M Steuerabteilung mit Beamten des BMF (im Wesentlichen mit Dr. MR.X und Dr. MR-Y ).

Die Informationen aus diesen Gesprächen waren mir im Rahmen der Bankensteuerrunde in WKO zugänglich und ließen unsere Abrechnungsmodalitäten bei Nullkuponanleihen (lineare Methode) generell als korrekt anerkannt und unbedenklich erscheinen.

Bei der Besprechung mit dem BMF (soweit mir erinnerlich am Abend des 2. Oktober 2000) war ich persönlich anwesend. Bei diesem Gespräch wurden von Bankenvertretern gegenüber Dr. MR.X konkret die Zloty-Anleihen angesprochen. Noch zu diesem Zeitpunkt erklärte Dr. MR.X sein "Missfallen" über diese Zloty-Anleihen und kündigte an, den entsprechenden Erlass zu ändern und "pro futuro" (zit.) die lineare Stückzinsenrechnung nicht mehr zuzulassen.

2) Wurden Anfragen bezüglich konkreter, hier berufungsgegenständlicher Geschäfte gestellt und dazu Auskünfte vom BMF oder dem Finanzamt erteilt?

Meinerseits bzw. seitens der A-AG. wurden keine direkten Anfragen gestellt. Nach den mir von Dr. TP erteilten Informationen hat dieser schon Ende 1998 oder 1999 im Zuge des Hinweises auf die Problematik des KESt-Erlasses dem BMF eine Beispielsrechnung über Zloty-Nullkupons zur Verfügung gestellt. Nach Aussagen von Dr. TP gab es darauf keine Reaktion.

3) Es wird um Vorlage gegebenenfalls vorhandener persönlicher Gesprächsnotizen oder sonstiger schriftlicher Unterlagen ersucht.

Da ich im Vorjahr meinen Ruhestand angetreten habe, verfüge ich persönlich über keinerlei Aufzeichnungen zur gegenständlichen causa mehr.

In der am 16. November 2009 abgehaltenen mündlichen Berufungsverhandlung verwies der Vertreter der Bw. auf das gesamte bisherige Vorbringen und hob dabei folgende Umstände besonders hervor:

Es liege eine Haftungsentscheidung vor, die eine Ermessensentscheidung sei und daher alle Voraussetzungen des § 20 BAO erfüllen müsse. Im Hinblick auf die rückwirkende Gesetzesänderung sei es jedenfalls ermessenswidrig, wenn die Haftung rückwirkend auf die gegenständlichen Fälle angewendet werde.

Wie die Kapitalertragsteuer bei Nullkuponanleihen zu berechnen sei, sei im Gesetz nicht geregelt worden. Dies sei einer Erlassreglung überlassen worden. Die Bw. bzw. der gesamte Kreditsektor habe sich an diesen Erlass gehalten, die EDV der Banken sei dementsprechend programmiert gewesen. Insbesondere in den ersten Jahren (ab Juli 1998) seien die Ergebnisse dieser Berechnungen völlig unbedenklich gewesen. Als die Ergebnisse der Berechnungen auffällig wurden, sei im BMF rückgefragt worden. Das BMF habe die Vorgänge insgesamt als Nullsummenspiel angesehen und der Finanzminister selbst in Zeitungsartikeln pro futuro angekündigt, bei Überhandnehmen derartiger Fälle eine Regelung zu treffen. Die Bw. bzw. ihre Mitarbeiter hätten dementsprechend auf diese Äußerungen vertraut. Eine rückwirkende Änderung habe niemand für möglich gehalten. Es liege daher ein schützenswertes Vertrauen vor. Es habe bei Wertpapieren auch keine sinnvollen Möglichkeiten gegeben, Vorsorge für eine allfällige Haftung zu treffen.

Weiters wurde auf die gemeinschaftsrechtliche Problematik des Steuerabzuges sowie die verfassungsrechtliche Problematik hinsichtlich der anzuwendenden rückwirkenden neuen gesetzlichen Bestimmungen in § 95 EStG 1988 hingewiesen.

Der der Berufung gemäß § 257 Abs. 1 BAO beigetretene B brachte zunächst vor, dass die Inanspruchnahme der Bw. schon deshalb ermessenswidrig erfolgt sei, weil schon vor Inanspruchnahme der Bw. gegen ihn am 8. Mai 2001 ein Sicherstellungsauftrag gemäß § 232 BAO erlassen worden sei, mit dem die Abgabenbehörde (Anm. Finanzamt für den 1. Bezirk) die Sicherstellung von KESt im Zusammenhang mit dem Ankauf und der Depotentnahme von Nullkuponanleihen in sein verwertbares Vermögen angeordnet habe. Bei der Sicherstellung seines unbeweglichen Vermögens sei von der Abgabenbehörde neben einer gerichtlichen Exekution zur Sicherstellung auch die grundbücherliche Vormerkung gemäß § 38 lit. c GBG 1955 durchgeführt worden. Die Abgabenbehörde habe sich damit den Pfandrang für die nachfolgende aufgrund des Rückstandausweises gemäß § 229 BAO zu führende Exekution zur Einbringung bereits im Mai 2001, also viele Monate vor Erlass der Haftungsbescheide gegen die Bw. gesichert. Diese Möglichkeit zur Befriedigung des Abgabengläubigers durch sein verwertbares Vermögen habe die Abgabenbehörde (Anm. Finanzamt für den 23. Bezirk) aber im Zeitpunkt der erst Monate später erfolgenden Erlassung der Haftungsbescheide nicht genutzt, sondern ermessenswidrig Haftungsbescheide gegen die Haftungspflichtigen erlassen. Die aushaftenden Abgabenschulden hätten von ihm, als der Abgabenbehörde namentlich bekannten Eigenschuldner ohne Gefährdung und ohne Schwierigkeiten aus dem gemäß § 232 BAO sichergestellten inländischen unbeweglichen Vermögen rasch eingebracht werden können.

Er habe als Journalist die Nullkuponanleihen in Österreich ab 1986, als die 30 Jahre Nullkuponanleihe der Republik Österreich begeben wurde, aus nächster Nähe verfolgt und schon damals die Verantwortlichen im BMF auf die wesentlich höhere Steuerbelastung durch die lineare Methode hingewiesen. Seinen Einwendungen sei entgegnet worden, dass es sich insgesamt um ein "Nullsummenspiel" handle. Es komme für den Statt das Gleiche raus. Es seien nur Zeitverschiebungen.

Er selbst habe niemals Nullkuponanleihen in Zloty oder Rand erworben, sondern British Gas in US-Dollar, von einem Emittenten aus der EU. Die Anleiheemission sei am 4. November 1991 erfolgt, also weit mehr als ein Jahr vor dem Erlass des Bundesministeriums für Finanzen vom 12. Februar 1993, Zl. 140602/I-IV/14/93. Die Anleihekonditionen seien dem BMF zum Zeitpunkt der Veröffentlichung des Erlasses bekannt gewesen.

An Hand einer Grafik über eine 10 jährige Anleihe (Ausgabewert 50, Einlösungswert 100) erläuterte B seinen Standpunkt, dass lineare und progressive Methoden wirtschaftlich völlig gleichwertig seien. Bei Annahme fiktiver jährlicher Kapitalerträge, würden diese zunächst bei progressiver Berechnung (Zinssatz 7,18%) unter den Werten der linearen Berechnung liegen, zur Hälfte der Laufzeit seien die jährlichen Kapitalerträge gleich und in weiterer Folge die progressiv ermittelten Kapitalerträge höher als die linear ermittelten. Es liege lediglich eine Zeitverschiebung vor, je nach dem wo man ansetzt. Seitens der Finanzverwaltung habe man übersehen, dass bei der linearen Methode auch die KESt-Gutschrift anfangs höher sein muss. Jahrelang habe man aber zuvor davon profitiert, dass alle Banken linear berechnete KESt abgeführt hätten.

Es habe für die Banken kein Grund bestanden sich nicht gemäß dem Erlass des Bundesministeriums für Finanzen vom 12. Februar 1993, Zl. 140602/I-IV/14/93 erlassgetreu zu verhalten. Zudem habe es bei den Banken auch Betriebsprüfungen gegeben, wobei die KESt-Gutschriften immer anerkannt worden seien. Auch dieser Umstand sei für die Beurteilung der Frage des Vertrauensschutzes heranzuziehen.

Die Haftungspflichtige habe auch keine objektive Pflichtverletzung begangen, auf welche der Tatbestand der Haftung für Kapitalertragsteuer nach § 95 Abs. 2 EStG 1988 abstelle, da ihr wohl nicht ernsthaft als objektive Pflichtverletzung vorgeworfen werden könne, dass sie die rückwirkenden Bestimmungen des BGBl. I Nr. 65/2008 nicht beachtet habe, zehn Jahre bevor diese überhaupt bekannt waren. Darüber hinaus werde auf das Erkenntnis des VwGH vom 19.12.2007, 2005/13/0075, verwiesen, wonach für auferlegte Steuerabzugspflichten klare gesetzliche Regelungen zu fordern seien.

Weiters erläuterte die beigetretene Partei B nochmals ihre Anregung, die Vereinbarkeit der Bestimmungen der §§ 124 b Z 144 und 95 Abs. 4 Z 3 EStG 1988 i.d.F BGBl. Nr. 65/2008 mit dem Gemeinschaftsrecht im Rahmen eines Vorabentscheidungsverfahren beim EuGH zu klären, wobei von der beigetretenen Partei vier Fragen samt Begründungen ausformuliert wurden.

Die Vertreterin des Finanzamtes führte insbesonders aus, dass seitens der Bank niemand beim Finanzamt vorgesprochen habe. Die Banken wüssten an sich sehr wohl, dass, wenn sie tatsächlich einen Schutz durch Treu und Glauben haben wollten, dass sie sich dann an die zuständige Behörde zu wenden hätten, wovon sie ansonsten auch regelmäßig Gebrauch machen würden. Gespräche mit Ministerialrat Quantschnigg werde es wohl gegeben haben, aber die Tragweite und der vollständige Sachverhalt sei ihm wohl nicht bekannt gegeben worden. Dass erkläre auch, warum er ab einem bestimmten Zeitpunkt, als er nämlich vom Finanzamt die Information über den echten Sachverhalt und die Tragweite der Angelegenheit erfahren habe, sehr wohl reagiert habe.

Es sei auch unrichtig, dass alle Banken die lineare Methode angewendet hätten. Einige Kunden hätten die Banken immer wieder ausgetestet, um dann Verkäufe dort vorzunehmen, wo die KESt progressiv berechnet wurde und der KESt-Abzug niedriger war.

Der Unabhängige Finanzsenat geht bei seiner Entscheidung zusammengefasst von folgendem Sachverhalt aus:

Die Bw. hat die bei Vorliegen der Voraussetzungen des § 95 Abs. 7 EStG idF BGBl I Nr. 65/2008 zu erteilende Gutschrift an Kapitalertragsteuer bei den hier berufungsgegenständlichen Transaktionen mit Nullkuponanleihen mit ihrem Abrechnungssystem EOS (später EOS) nach der so genannten linearen Methode ermittelt.

Bei kurzen Laufzeiten der Anleihen und kleinen Zinssätzen sind dabei die Unterschiede während der Laufzeit zu einer progressiven Berechnung nur gering.

Bei hochverzinsten und langfristigen Nullkuponanleihen führt die lineare Verteilung der Zinsen auf die gesamte Laufzeit in bestimmten Zeiträumen der Laufzeit zu hohen Abweichungen im Vergleich zu einer progressiven Berechnung der einzubehaltenden oder zu erstattenden Kapitalertragsteuer.

Bei Kauf einer Nullkuponanleihe, auf die diese Kriterien zutrafen, hatten die Erwerber aufgrund der Art der Verrechnung, nämlich dass die Bw. sofort die Gutschrift erteilte und in der konkreten Abwicklung des Geschäftes zunächst auf einen Teil des ihr zustehenden Kaufpreises verzichtete, nur mehr die (oft geringe) Differenz auf den Kaufpreis aufzuzahlen. Bei einer der Nullkuponanleihen, einer langfristigen Zlotyanleihe (WPK 230 525), führte dies während einer bestimmten Phase der Laufzeit sogar dazu, dass der Erwerber der Anleihe eine Gutschrift an Kapitalertragsteuer erhielt, die höher war als der Kaufpreis, ohne dass dies auf einen durch wirtschaftliche Gründe bedingten geringen Kurs dieser Anleihe zurückzuführen gewesen wäre. Da die Papiere von den Kreditinstituten im Ausland besorgt wurden, kam es aber andererseits in diesen Fällen zu keinem korrespondierenden Kapitalertragsteuerabzug.

In weiterer Folge wurden von einigen Kunden die erworbenen Wertpapiere regelmäßig kurz nach dem Erwerb körperlich aus den Depots entnommen, wobei bei der Entnahme keine Kapitalertragsteuer den Kunden angelastet wurde. Die Wertpapiere wurden nach der Depotentnahme teils ins Ausland verbracht und dort steuerfrei verkauft, teils aber auch bei anderen österreichischen Kreditinstituten, die die Kapitalertragsteuer bei derartigen Anleihen nach einer progressiven Methode ermittelten verkauft. Dadurch verblieb die beim Kauf erhaltene Kapitalertragsteuergutschrift bzw. der Differenzbetrag zwischen hoher linear ermittelter KESt-Gutschrift beim Ankauf und niedrigerem KESt-Abzug beim Verkauf dem Kunden als endgültiger Vorteil.

Das BMF hat im Erlass vom 12. Februar 1993 Zl. 14 0602-IV/14/93 die Ansicht vertreten, dass die Ermittlung von Stückzinsen in vereinfachter Form zulässig sei, und diese Ansicht in verschiedenen Anfragebeantwortungen bzw. in nachfolgenden Erlässen und Besprechungen mit Bankenvertretern, wenn auch teilweise einschränkend aufrechterhalten.

Anfragen bezüglich konkreter, hier berufungsgegenständlicher, Geschäfte gegenüber dem BMF oder dem Finanzamt wurden von der Bw. nicht gestellt. Die Bw. selbst hat ihr Wissen über mit dem BMF geführte Gespräche und Anfragen betreffend die Anwendung der linearen Methode durch Kontakte innerhalb des Bankenbereiches erhalten.

Weiters wurden in zwei hier berufungsgegenständlichen Fällen Wertpapiere von kapitalertragsteuerpflichtigen Depots einer anderen Bank auf kapitalertragsteuerfreie Depots bei der Bw. übertragen.

Dabei handelt es sich um folgende Vorgänge:

a) Im Juli 1999 deklariert sich P.Ö., Nationalität Österreich, bei der Erste Bank als Deviseninländer und erwirbt in zwei Tranchen Nullkuponanleihen WPKNr. 193960, und zwar am 20.7.1999 mit einem Nominale von 9 Mio ZAR und am 27.7.1999 mit einem Nominale von 17 Mio ZAR und erhält aufgrund seiner Stellung als Deviseninländer Kapitalertragsteuergutschriften von S 316.266,74 und S 602.054,41, insgesamt also S 918.321,15 . Am 4.8.1999 erfolgte über Antrag des Kunden ein Depotübertrag (Nominale 26 Mio ZAR) von der Erste Bank auf ein Depot bei der Bw. Der Depotübertrag wurde per Fax vom 5.8.1999 von der E. Bank an die Bw. avisiert und der Begünstigte wird für die übernehmende Depotnummer 713 866 65906 mit P.A. und der bisherige KESt-Status mit "Devinl. kestpfl./freiw." bezeichnet. Der Depoteingang bei der Bw. erfolgte am 6.8.1999. Die Legitimation für das Konto bei der Bw. lautet auf Endre H. und ist für einen Devisenausländer/KESt-frei deklariert. Am 18.8.1999 verkauft der Verfügungsberechtigte das gesamte Anleihepaket kapitalertragsteuerfrei.

b) Im August 2000 deklariert sich P.Ö.2, Nationalität Österreich, bei der Erste Bank als Deviseninländer und erwirbt Nullkuponanleihen WPKNr. 194448 und zwar am 25.8.2000 mit einem Nominale von 30 Mio ZAR und erhält aufgrund seiner Stellung als Deviseninländer eine Kapitalertragsteuergutschrift von S 1.402.848,00. Am 7.9.2000 erfolgte über Antrag des Kunden ein Depotübertrag (Nominale 30 Mio ZAR) von der Erste Bank auf ein Depot bei der Bw.. Der Depotübertrag wurde per Fax vom 8.9.2000 von der Erste Bank an die Bw. avisiert und der Begünstigte wird für das übernehmende Depot mit P.A.2. und der bisherige KESt-Status mit "Devinl. kestpfl./freiw." bezeichnet. Der Depoteingang bei der Bw. erfolgte am 11.9.2000. Die Legitimation für das Konto bei der Bw. lautet auf Miss P.A.2 ., Thailand, und ist für einen Devisenausländer/KESt-frei deklariert. P.Ö.2 ist ebenfalls zeichnungsberechtigt auf diesem Depot. Am 10.10.2000 wird das gesamte Anleihepaket kapitalertragsteuerfrei aus dem Depot verkauft.

In Summe betragen die Kapitalertragsteuervorschreibungen aus diesem Titel im Monat August 1999 ATS 99.751,92 und im September 2000 ATS 140.776,29.

Diese Sachverhaltsfeststellungen gründen sich hinsichtlich der Verwendung der linearen Methode, der Übertragung von Wertpapieren von kapitalertragsteuerpflichtigen Depots einer anderen Bank auf kapitalertragsteuerfreie Depots bei der Bw. und der Nichtvornahme eines Steuerabzuges bei Depotentnahmen auf den diesbezüglich unbestrittenen Feststellungen in der Niederschrift zum Betriebsprüfungsbericht vom 30. Oktober 2001. Die Feststellung, dass Wertpapiere nach deren Entnahme im Ausland verkauft wurden, geht aus dem Inhalt des gerichtlichen Strafaktes (GeschäftszahlXXX) einer der Berufung beigetretenen Partei hervor. Die vom BMF vertretene Ansicht zur Berechnung der Kapitalertragsteuer ergibt sich aus dem Inhalt der veröffentlichten Erlässe und der von der Bw. in der Berufungsschrift vom 26. November 2001 zusammengestellten und in der Folge ergänzten Übersicht über diesbezügliche Auskünfte des BMF aber auch u.a aus der Anfragebeantwortung des BMF vom 23. Juli 1996, GZ. P92/1-IV/14/96. Die Feststellungen bezüglich Anfragen der Bw. an das BMF bzw. das Finanzamt, beruhen auf der Aussage des Zeugen AD .

Über die Berufung wurde erwogen:

Zu den Einkünften aus Kapitalvermögen gehören nach § 27 Abs. 2 Z 2 EStG 1988 (idF vor dem BGBl. I Nr. 71/2003) auch Unterschiedsbeträge zwischen dem Ausgabewert eines Wertpapiers und dem im Wertpapier festgelegten Einlösungswert, wenn diese 2 % des Wertpapiernominales übersteigen. Im Falle des vorzeitigen Rückkaufes tritt an die Stelle des Einlösungswertes der Rückkaufpreis.

Mit der Regelung des § 27 Abs. 2 Z 2 EStG 1988 ordnet das Gesetz allgemein einen von vornherein festgelegten Unterschiedsbetrag zwischen dem Ausgabekurs und dem Einlösekurs eines Wertpapiers dem Bereich der Fruchtziehung zu (vgl. VwGH vom 25.11.2002, 99/14/0099).

Entsprechend der Anordnung des § 93 Abs. 1 EStG 1988 wird bei inländischen Kapitalerträgen (Abs. 2 leg. cit.) sowie bei im Inland bezogenen Kapitalerträgen aus Forderungswertpapieren (Abs. 3 leg. cit.) die Einkommensteuer durch Abzug vom Kapitalertrag erhoben (Kapitalertragsteuer). Kapitalertragsteuerpflichtig sind nach § 93 Abs. 4 Z 2 EStG 1988 auch Unterschiedsbeträge gemäß § 27 Abs. 2 Z 2 EStG 1988.

§ 95 EStG 1988 regelt die "Höhe und Einbehaltung der Kapitalertragsteuer".

Die Kapitalertragsteuer beträgt 25 % (§ 95 Abs. 1 EStG 1988).

Nach § 95 Abs. 2 EStG 1988 ist der Empfänger der Kapitalerträge der Schuldner der Kapitalertragsteuer. Die Kapitalertragsteuer ist durch Abzug einzubehalten. Der zum Abzug Verpflichtete (§ 95 Abs. 3 EStG 1988) haftet dem Bund für die Einbehaltung und Abfuhr der Kapitalertragsteuer.

Gemäß § 95 Abs. 3 EStG 1988 ist zum Abzug der Kapitalertragsteuer verpflichtet:

1. Bei inländischen Kapitalerträgen (§ 93 Abs. 2 EStG 1988) der Schuldner der Kapitalerträge.

2. Bei im Inland bezogenen Kapitalerträgen aus Forderungswertpapieren (§ 93 Abs. 3 EStG 1988) die kuponauszahlende Stelle. Kuponauszahlende Stelle ist das Kreditinstitut, das an den Kuponinhaber Kapitalerträge im Zeitpunkt der Fälligkeit und anteilige Kapitalerträge anlässlich der Veräußerung des Wertpapiers auszahlt, der inländische Emittent, der an den Kuponinhaber solche Kapitalerträge auszahlt.

3. Ein Dritter, der Kapitalerträge im Sinne des § 93 Abs. 4 gewährt.

Nach § 95 Abs. 4 EStG 1988 idF BGBl. I Nr. 65/2008 hat der zum Abzug Verpflichtete die Kapitalertragsteuer im Zeitpunkt des Zufließens der Kapitalerträge abzuziehen. Die Kapitalerträge gelten für Zwecke der Einbehaltung der Kapitalertragsteuer als zugeflossen:

1. Bei Kapitalerträgen, deren Ausschüttung ...

2. Bei Einkünften aus der Beteiligung ...

3. Bei Kapitalerträgen aus Forderungswertpapieren im Zeitpunkt der Fälligkeit der Kapitalerträge und im Zeitpunkt des Zufließens (§ 19 EStG 1988) anteiliger Kapitalerträge anlässlich der Veräußerung des Wertpapiers oder des Wertpapierkupons. Die Meldung des Eintritts von Umständen, die die Abzugspflicht beenden oder begründen (insbesondere Befreiungserklärung oder Widerrufserklärung), die Zustellung eines Bescheides im Sinne des § 94 Z 5 letzter Satz, die Entnahme aus dem Depot oder die Übertragung auf ein anderes Depot, ausgenommen auf ein inländisches Depot desselben Steuerpflichtigen beim selben Kreditinstitut gilt als Veräußerung.

Gemäß § 124b Z 144 tritt § 95 Abs. 4 Z 3 idF BGBl. I Nr. 65/2008 mit 1. Jänner 1998 in Kraft. Depotübertragungen im Sinne des § 95 Abs. 4 Z 3 vor dem 1. Jänner 2008 gelten nicht als Veräußerung.

Nach § 95 Abs. 7 EStG 1988 idF BGBl. I Nr. 65/2008 hat eine Gutschrift von Kapitalertragsteuer für Kapitalerträge im Sinne des Abs. 4 Z 3 durch die kuponauszahlende Stelle (Abs. 3 Z 2) in folgenden Fällen zu erfolgen:

1. Bei Übernahme eines Wertpapiers durch eine in Abs. 3 Z 2 erster und zweiter Teilstrich genannte Institution zur Verwahrung und Verwaltung, sofern es sich bei dieser nicht um einen Drittverwahrer im Sinne des § 3 Depotgesetz handelt, und wenn für die Kapitalerträge ein Kapitalertragsteuerabzug vorzunehmen ist. Eine Gutschrift steht bei Depotübertragungen von einem inländischen Depot auf ein anderes inländisches Depot desselben Steuerpflichtigen beim selben Kreditinstitut nicht zu.

2. Bei Meldung des Eintritts von Umständen, die die Abzugspflicht begründen.

Gemäß § 124b Z 145 tritt § 95 Abs. 7 idF BGBl. I Nr. 65/2008 mit 1. Jänner 1998 in Kraft. Für Depotübertragungen im Sinne des § 95 Abs. 4 Z 3 vor dem 1. Jänner 2008 steht eine Gutschrift nicht zu.

Der zum Abzug Verpflichtete hat nach § 96 Abs. 1 Z 3 EStG 1988 bei Kapitalerträgen gemäß § 93 Abs. 3 leg. cit. - also bei Kapitalerträgen aus Forderungswertpapieren - die in einem Kalendermonat einbehaltenen Steuerbeträge abzüglich gutgeschriebener Beträge unter der Bezeichnung "Kapitalertragsteuer" spätestens am 15. Tag nach Ablauf des folgenden Kalendermonates abzuführen.

Gemäß § 95 Abs. 5 EStG 1988 ist dem Empfänger der Kapitalerträge die Kapitalertragsteuer ausnahmsweise vorzuschreiben, wenn

1. der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt hat oder

2. der Empfänger weiß, dass der Schuldner die einbehaltene Kapitalertragsteuer nicht vorschriftsmäßig abgeführt hat und dies dem Finanzamt nicht unverzüglich mitteilt.

Die Bestimmungen des § 95 Abs. 4 Z 3 und Abs. 7 EStG 1988 idF BGBl. I Nr. 65/2008 traten rückwirkend mit 1. Jänner 1998 in Kraft (§ 124b Z 144 und 145 EStG). Nachdem als Grundregel im Verwaltungsrecht gilt, dass eine Behörde das im Zeitpunkt der Erlassung ihres Bescheides geltende Recht anzuwenden hat (VwGH 4.5.1977, 0898/75, VwSlg 9.315/A; VwGH 28.11.1983, 82/11/0270, 11.237/A; VwGH 21.12.1990, 86/17/0106), ergibt sich für den streitgegenständlichen Fall aus der nunmehr gegebenen, auf den strittigen Zeitraum zurückwirkenden Gesetzeslage unweigerlich, dass zum einen die Erwerbe der strittigen Nullkuponanleihen in den berufungsgegenständlichen Jahren 1998 bis 2000 gemäß § 95 Abs. 7 EStG 1988 idF BGBl. I Nr. 65/2008 Kapitalertragsteuergutschriften begründeten und zum andern die unmittelbar in zeitlicher Nahebeziehung anschließenden Entnahmen der strittigen Nullkuponanleihen aus dem Depot als (fiktive) Veräußerungen iSd § 95 Abs. 4 Z 3 EStG 1988 idF BGBl. I Nr. 65/2008 eine Verpflichtung der Bw. zum Kapitalertragsteuerabzug bewirkten.