Errichtende Umwandlung: 1. Zeitpunkt der ersten Verrechnung von Verlusten der übertragenden Kapitalgesellschaft, 2. Verlustabzug hinsichtlich Anteile, die in Einzelrechtsnachfolge erworben wurden.

Entscheidungstext

Der unabhängige Finanzsenat hat durch den Vorsitzenden HR Dr. Michael Mandlmayr und die weiteren Mitglieder Mag. Dr. Ingrid Fehrer, Dr. Ernst Grafenhofer und Josef Pointinger über die Berufung des Ing. Bw, XY, StraßeZ, vertreten durch Mag. Jürgen Siebeneichler, Steuerberater, 4873 Frankenburg, Marktplatz 1, vom 18. Dezember 2001 gegen die Bescheide des Finanzamtes Braunau am Inn vom 19. November 2001 betreffend Einkommensteuer 1998 und 1999 nach der am 13. Juni 2007 in 4010 Linz, Zollamtstraße 7, durchgeführten Berufungsverhandlung entschieden:

a) Die Berufung betreffend Einkommensteuer 1998 wird als unbegründet abgewiesen. Der angefochtene Bescheid bleibt unverändert.

b) Die Berufung betreffend Einkommensteuer 1999 wird als unbegründet abgewiesen. Der angefochtene Bescheid wird abgeändert.

Die Bemessungsgrundlage und die Höhe der Abgabe betragen:

Bemessungsgrundlage | Abgabe | |||

Jahr | Art | Höhe | Art | Höhe |

1999 | Einkommen | 0,00 S | Einkommensteuer | 0,00 S |

ergibt folgende festgesetzte Einkommensteuer | 0,00 € | |||

Die Berechnung der Bemessungsgrundlage ist den als Beilage angeschlossenen Berechnungsblättern zu entnehmen und bildet einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

In der am 12. März 1999 abgehaltenen außerordentlichen Generalversammlung der S GmbH (FN AB) beschlossen die Gesellschafter die Umwandlung der S GmbH mit Wirkung 30. Juni 1998 gemäß den Bestimmungen des Umwandlungsgesetzes und unter Inanspruchnahme der umgründungssteuerrechtlichen Begünstigungen des Artikel II UmgrStG durch Übertragung des Gesellschaftsvermögens als Ganzes im Wege der Gesamtrechtsnachfolge auf die RE GmbH & Co KG (FN 180745b).

Die Eintragung des Umwandlungsbeschlusses im Firmenbuch erfolgte am 9. April 1999. An der umgewandelten Körperschaft waren im Zeitpunkt der Eintragung folgende Gesellschafter beteiligt:

- Ing. Bw (Berufungswerber) mit einer Stammeinlage in Höhe von 495.000,- S (99 %), sowie die

- RE GmbH mit einer Stammeinlage von 5.000,- S (1 %).

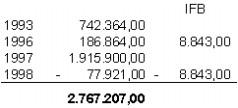

Der Berufungswerber machte in seiner am 18. April 2000 beim Finanzamt eingelangten Einkommensteuererklärung für das Jahr 1998 abzugsfähige Verluste der S GmbH gemäß § 18 Abs. 6 EStG 1988 iVm § 10 UmgrStG in folgender Höhe (in S) geltend:

Im Einkommensteuerbescheid 1998 vom 19. November 2001 versagte das Finanzamt den Abzug der geltend gemachten Verluste mit der Begründung, dass Verluste der übertragenden Körperschaft den Rechtsnachfolgern zuzurechnen seien und von diesen als Verlustabzug ab dem Umwandlungsstichtag folgenden Veranlagungszeitraum geltend gemacht werden könnten. Da die Umwandlung mit 30. Juni 1998 erfolgt sei, sei der Verlustabzug erst ab dem Veranlagungsjahr 1999 zulässig.

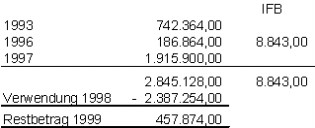

In der Einkommensteuererklärung für das Jahr 1999 machte der Berufungswerber aus der Umwandlung der S GmbH stammende Verluste gemäß § 18 Abs. 6 EStG 1988 in folgendem Ausmaß (in S) geltend:

Im Einkommensteuerbescheid 1999 vom 19. November 2001 kürzte das Finanzamt den Gesamtbetrag der Einkünfte um einen Verlustabzug in Höhe von 2,076.208,- S. Begründend wurde dazu ausgeführt, dass der Verlust 1996 von 178.121,- S mit 90 Prozent (Höhe der Beteiligung des Berufungswerbers) und der Verlust 1997 von 1,915.900,- S zur Gänze als Verlustabzug berücksichtigt worden sei. Der Verlust aus dem Jahr 1993 könne hingegen nicht als Abzug anerkannt werden, weil in diesem Jahr die Firma B GmbH zu 100 Prozent am Stammkapital beteiligt gewesen sei.

In der gegen die Bescheide vom 19. November 2001 erhobenen Berufung vom 18. Dezember 2001 rügte der Berufungswerber zunächst hinsichtlich der Einkommensteuer 1998, dass der angefochtene Bescheid keine gesetzliche Grundlage dafür nenne, warum der Verlustabzug erst im Jahr 1999 zustehe.

Nach dem Umwandlungsvertrag sei die Umwandlung gemäß § 9 Abs. 1 iVm § 39 UmgrStG zum Stichtag 30. Juni 1998 erfolgt. Es handle sich also um eine Umwandlung nach Art. II UmgrStG und um keine Einbringung iSd Art. III. Diese Entscheidung sei deshalb bedeutsam, weil es im Umgründungssteuergesetz nur im Art. III § 21 eine Norm gebe, die eine ähnliche Aussage treffe, wie in der Bescheidbegründung. § 21 UmgrStG behandle aber Verluste einer einbringenden Gesellschaft in eine Körperschaft, also gerade den umgekehrten Vorgang. Deshalb sei diese Bestimmung beim gegenständlichen Sachverhalt nicht anwendbar. Eine andere Norm, die den Verlustabzug in den nächsten Veranlagungszeitraum verschiebe, gebe es nicht. Daher sei der Verlustabzug im Jahr 1998 im entsprechenden Ausmaß zu verrechnen.

In der Begründung zum Einkommensteuerbescheid 1999 werde ausgeführt, dass der Verlust des Jahres 1996 nur zu 90 Prozent und der Verlust des Jahres 1993 gar nicht anerkannt werde. Die hinsichtlich der Jahre 1993 und 1996 getätigten Aussagen über die Besitzverhältnisse der Firma S GmbH seien zwar richtig, es werde aber dabei übersehen, dass im Jahr 1993 die Firma B. zu 100 Prozent im Besitz des Berufungswerbers gewesen sei.

Das Finanzamt verkenne somit die Rechtslage, weil § 10 Z 1 lit. b UmgrStG eindeutig festlege, dass "übergehende Verluste.....in jenem Ausmaß zuzurechnen (seien), das sich aus der Höhe der Beteiligung an der umgewandelten Körperschaft im Zeitpunkt der Eintragung des Umwandlungsbeschlusses in das Firmenbuch ergibt ." Durch die Umwandlung habe sich kein Ausscheiden eines Gesellschafters ergeben, sodass daraus folge, dass sich die Aufteilungsquoten der Verlustvorträge nach den Beteiligungsverhältnissen zum Stichtag der Eintragung der Umwandlung im Firmenbuch ergeben. Da der Berufungswerber zum Zeitpunkt der Eintragung alleiniger Gesellschafter gewesen sei, seien ihm alle Verlustvorträge ungeschmälert zuzurechnen.

Das Finanzamt legte sodann die Berufung - ohne Erlassung einer Berufungsvorentscheidung - der Abgabenbehörde zweiter Instanz zur Entscheidung vor.

Mit Schriftsatz vom 27. Jänner 2003 beantragte der Berufungswerber die Entscheidung durch den Berufungssenat gemäß § 323 Abs. 12 BAO.

Über die Berufung wurde erwogen:

a) Festgestellter Sachverhalt

Mit Notariatsakt vom 12. März 1999 wurde die S GmbH nach den Vorschriften des Umwandlungsgesetzes in die RE GmbH & Co KG umgewandelt. Die Eintragung im Firmenbuch erfolgte am 9. April 1999. Die übertragende Gesellschaft wies in den Vorjahren laut Firmenbuchauszug mit historischen Daten vom 14. Februar 2007 folgende Beteiligungsstruktur auf:

Eintragung Firmenbuch | Stammeinlage (S) | % | Beteiligte |

bis 04.11.1994 | 500.000,- | 100 | B GmbH |

04.11.1994 | 500.000,- | 100 | Ing. Bw |

20.04.1996 | 450.000,- | 90 | Ing. Bw |

50.000,- | 10 | Ing. CG | |

27.06.1997 | 500.000,- | 100 | Ing. Bw |

04.03.1999 | 495.000,- | 99 | Ing. Bw |

50.000,- | 1 | RE GmbH |

Die S GmbH erzielte im Jahr 1993 Verluste im Ausmaß von 742.364,- S, im Jahr 1996 in Höhe von 186.864,- S abzüglich Wartetastenverlust IFB (8.843,- S), somit 178.021,- S (anstelle von 178.121,00 - dem angefochtenen Bescheid liegt daher ein Rechenfehler zugrunde), sowie im Jahr 1997 im Betrag von 1,915.900,- S.

b) Gesetzliche Grundlagen

Nach § 7 Abs. 1 Z 1 UmgrStG (Art. II) idF BGBl. I 1998/9, sind errichtende Umwandlungen nach dem Bundesgesetz über die Umwandlung von Handelsgesellschaften, BGBl. Nr. 304/1996 (UmwG), vom Anwendungsbereich des Umgründungssteuergesetzes erfasst, wenn ein Betrieb übertragen wird. Die errichtende Umwandlung erfasst somit den Wechsel der Rechtsform von der Kapitalgesellschaft in eine Personengesellschaft. Die Übertragung des Gesamtvermögens erfolgt dabei im Wege der Gesamtrechtsnachfolge (§ 1 UmwG).

Durch diese Gesamtrechtsnachfolge geht der bei der umgewandelten Kapitalgesellschaft bestehende Verlustabzug grundsätzlich auf die übernehmenden Rechtsnachfolger über. Um Umwandlungen zu vermeiden, die vor allem dazu dienen, bestehende Verlustabzüge der umzuwandelnden Kapitalgesellschaft zu verwerten, schränkt das UmgrStG den Verlustabzug erheblich ein. Hiezu normiert § 10 UmgrStG idF BGBl. I 1996/797, daher Folgendes:

"Verlustabzug

§ 10. § 8 Abs. 4 Z 2 des Körperschaftsteuergesetzes 1988 ist nach Maßgabe folgender Bestimmungen anzuwenden:

1. a) Für Verluste der übertragenden Körperschaft ist § 4 Z 1 lit. a, c und d anzuwenden.

b) Übergehende Verluste sind den Rechtsnachfolgern als Verluste gemäß § 18 Abs. 6 des Einkommensteuergesetzes 1988 oder § 8 Abs. 4 Z 2 des Körperschaftsteuergesetzes 1988 in jenem Ausmaß zuzurechnen, das sich aus der Höhe der Beteiligung an der umgewandelten Körperschaft im Zeitpunkt der Eintragung in das Firmenbuch ergibt. Dabei sind die Anteile abfindungsberechtigter Anteilsinhaber den Rechtsnachfolgern quotenmäßig zuzurechnen.

c) Das Ausmaß der nach lit. b maßgebenden Beteiligungen verringert sich um jene Anteile, die im Wege der Einzelrechtsnachfolge (Anm.: Fettdruck durch die Berufungsbehörde), ausgenommen

- die Kapitalerhöhung innerhalb des gesetzlichen Bezugsrechtes,

- Erwerbe von Todes wegen und

- Erwerbe eines unter § 7 Abs. 3 des Körperschaftsteuergesetzes 1988 fallenden Hauptgesellschafters vor der verschmelzenden Umwandlung,

erworben worden sind, sofern die Verluste nicht erst in Wirtschaftsjahren entstanden sind, die nach dem Anteilserwerb begonnen haben."

§ 4 UmgrStG idF BGBl. I 1998/9, regelt an sich den Verlustabzug bei Verschmelzungen nach Art. I. Durch den Verweis im § 10 Z 1 lit. a leg.cit. sind die Litera a, c und d des § 4 UmgrStG jedoch auch für Verluste einer übertragenden Körperschaft im Sinne des Art. II anzuwenden:

"1. a) Verluste der übertragenden Körperschaft, die bis zum Verschmelzungsstichtag entstanden und noch nicht verrechnet sind, gelten im Rahmen der Buchwertfortführung ab dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum der übernehmenden Körperschaft insoweit als abzugsfähige Verluste dieser Körperschaft, als sie dem übertragenen Vermögen zugerechnet werden können. Voraussetzung ist weiters, dass das übertragene Vermögen am Verschmelzungsstichtag tatsächlich vorhanden ist."

Nach § 18 Abs. 6 EStG 1988 sind bei der Ermittlung des Einkommens Verluste als Sonderausgaben abzuziehen, die in einem vorangegangenen Jahr entstanden sind (Verlustabzug). Dies gilt nur, wenn die Verluste durch ordnungsgemäße Buchführung ermittelt worden sind und soweit Verluste nicht bereits bei der Veranlagung für die vorangegangenen Kalenderjahre berücksichtigt wurden.

c) Rechtliche Würdigung

Im konkreten Fall liegt unbestritten eine errichtende Umgründung im Sinne des § 7 Abs. 1 Z 1 UmgrStG vor, auf die Art. II UmgrStG zur Anwendung gelangt. Außer Streit steht weiters die absolute Höhe der in den Jahren 1993, 1996 und 1997 entstandenen Verluste.

aa) Hinsichtlich Einkommensteuer für das Jahr 1998 rügt der Berufungswerber, dass im angefochtenen erstinstanzlichen Bescheid keine gesetzliche Grundlage für den verwehrten Verlustabzug genannt worden sei. Er konstatiert weiters, dass es sich gegenständlich um eine Umwandlung und nicht um eine Einbringung nach Art III handle und daher der Verlustabzug im Jahr des Umwandlungsstichtages zustehe.

Diesem Vorbringen ist zu entgegnen, dass im erstinstanzlichen Verfahren das Vorliegen einer Einbringung nach Art. III nie behauptet worden ist. Die Rechtmäßigkeit des angefochtenen Bescheides fußt auf § 10 Z 1 lit. a iVm § 4 Z 1 lit. a UmgrStG:

Wie aus der maßgeblichen Gesetzesbestimmung klar hervorgeht, gilt durch den Verweis auf § 4 Z 1 lit. a analog zur Verschmelzung, dass übergegangene Verlustvorträge erst ab dem auf den Umwandlungsstichtag folgenden Veranlagungszeitraum bei den Rechtsnachfolgern abzugsfähig sind. Diese Vorgangsweise trägt dem Trennungsprinzip Rechnung, da bei der Umwandlung die Steuerrechtssubjektivität der umgewandelten Kapitalgesellschaft mit Ablauf des Umwandlungsstichtages endet (vgl. Peklar, Verluste im Umgründungssteuerrecht, Wien 2001, 165).

Für jenen Zeitraum, in den der Umwandlungsstichtag fällt, ist das Einkommen der übertragenden Körperschaft zum letzten Mal zu ermitteln. Zum Umwandlungsstichtag 30. Juni 1998 hat daher das letzte Rumpfwirtschaftsjahr der übertragenden S GmbH geendet, das mit der Veranlagung 1998 steuerlich zu erfassen ist ( vgl. Hügel-Mühlehner-Hirschler, UmgrStG, S. 128, Rz. 22, zu § 4 unter Hinweis auf § 2 Abs. 3).

Da die gegenständliche Umwandlung zum Stichtag 30. Juni 1998 erfolgt ist, steht dem Berufungswerber nach dem eindeutigen Gesetzeswortlaut erst bei der darauf folgenden Veranlagung 1999 der Verlustabzug zu.

Das Berufungsbegehren war daher hinsichtlich des Jahres 1998 als unbegründet abzuweisen.

bb) Bezüglich der Festsetzung der Einkommensteuer für das Jahr 1999 wendet sich der Berufungswerber gegen die Versagung des Verlustes aus dem Jahr 1993 sowie die Kürzung des Verlustes 1996 auf 90 Prozent. Das Finanzamt begründete diese Kürzungen mit dem in den jeweiligen Verlustjahren bestehenden Ausmaß der Beteiligung an der umgewandelten Gesellschaft. Demgegenüber vermeint der Berufungswerber unter Verweis auf § 10 Z 1 lit. b UmgrStG, dass vielmehr die Beteiligungsverhältnisse im Zeitpunkt der Firmenbucheintragung maßgeblich seien. Da der Berufungswerber zu diesem Zeitpunkt alleiniger Gesellschafter gewesen sei, seien ihm auch alle Verlustvorträge ungeschmälert zuzurechnen.

Der Berufungswerber hat mit seiner Ansicht insoweit Recht, dass bei der Umwandlung ein übergangsfähiger Verlust von der Ebene der Kapitalgesellschaft auf die Ebene der Gesellschafter wechselt und die steuerlichen Verluste nach § 10 Z 1 lit. b erster Satz leg.cit. in dem im Zeitpunkt der Eintragung des Umwandlungsbeschlusses in das Firmenbuch bestehenden Verhältnis der Anteile an der umgewandelten Körperschaft auf den Rechtsnachfolger übergehen.

Er übersieht dabei allerdings den in § 10 Z 1 lit. c UmgrStG statuierten und auf den gegenständlichen Berufungsfall anzuwendenden Ausnahmetatbestand. Dieser bestimmt nämlich einschränkend, dass Verluste die auf Anteile entfallen, die im Wege der Einzelrechtsnachfolge erworben worden sind, nur insoweit abzugsfähig sind (von bestimmten Gegenausnahmen abgesehen), als sie in Wirtschaftsjahren entstanden sind, die nach dem Anteilserwerb begonnen haben. Dies gilt auch für Erweiterungen der Beteiligungsquoten von Anteilsinhabern. Verlustvorträge, die auf Grund der Bestimmung der lit. c leg.cit. nicht auf einen Rechtsnachfolger übergehen, verfallen hingegen und sind von der Anwachsungsregel der lit. b leg.cit. nicht erfasst (Mühlehner, in Hügel/Mühlehner/Hirschler, Kommentar zum Umgründungssteuergesetz, Tz. 20 zu § 10).

Diese Rechtsauffassung vertritt auch der Verwaltungsgerichtshof (VwGH 31. 03. 2005, 2000/15/0002): In Bezug auf durch Einzelrechtsnachfolge im Laufe eines Jahres erworbene Beteiligungen kann nach dem klaren Wortlaut des § 10 Z 1 lit. c leg.cit. ein in diesem Wirtschaftsjahr entstandener Verlust (im Ausmaß dieses Beteiligungserwerbes) nicht auf den Einzelrechtsnachfolger übergehen.

Der Begriff "Wirtschaftsjahr" ergibt sich aus § 7 Abs. 5 KStG 1988. Demnach ist der Gewinnermittlungszeitraum das Wirtschaftsjahr, wobei sich das Wirtschaftsjahr grundsätzlich mit dem Kalenderjahr deckt.

Die in Streit stehenden Verluste der Jahre 1993, 1996 und 1997 der S GmbH waren daher folgendermaßen zu beurteilen:

Vorweg ist festzuhalten, dass das der Gewinnermittlung zu Grunde zu legende Wirtschaftsjahr der S GmbH mit dem Kalenderjahr übereinstimmt (Bilanzstichtag: 31. Dezember).

Der Berufungswerber war im Zeitpunkt der Eintragung des Umwandlungsbeschlusses im Firmenbuch am 9. April 1999 entgegen seiner Ansicht nicht zu 100, sondern zu 99 Prozent an der umgewandelten Körperschaft beteiligt. Der Berufungswerber hat allerdings seine gesamten Anteile in Einzelrechtsnachfolge erworben, womit § 10 Z 1 lit. c UmgrStG zur Anwendung gelangt und folglich ex lege das Beteiligungsausmaß im Zeitpunkt der Firmenbucheintragung nicht heranzuziehen ist.

Verlust aus 1993:

Der Berufungswerber hat unbestritten erst im Jahr 1994 seine Anteile an der S GmbH (100 Prozent) als Einzelrechtsnachfolger vom damaligen Alleingesellschafter (B GmbH) erworben. Um den im Jahr 1993 entstandenen Verlust als Sonderausgaben geltend machen zu können, hätte der Berufungswerber jedoch die Anteile bereits im Jahr 1992 erwerben müssen. Der Verlust aus 1993 ist daher nicht abzugsfähig und verfällt.

Dem Einwand des Berufungswerbers, dass er im Jahr 1993 zu 100 Prozent an der B GmbH beteiligt gewesen wäre und ihm deshalb auch die Verluste zuzurechnen seien, ist zu entgegnen, dass dem genannten Unternehmen eigene Rechtspersönlichkeit zukommt und daher die juristische Person die Gesellschafterstellung innehatte und nicht der Berufungswerber.

Verlust aus 1996:

Am 20. April 1996 erfolgte die Eintragung der Änderung der Gesellschafterverhältnisse mit Verminderung des Beteiligungsausmaßes des Berufungswerbers um 10 Prozent im Firmenbuch. Am Ende des Wirtschaftsjahres 1996 besaß der Berufungswerber Anteile an der S GmbH im Ausmaß von 90 Prozent. Der um den IFB - Verlust gekürzte Verlust des Jahres 1996 von 178.021,- S ist daher dem Berufungswerber im Verhältnis seiner Mindestbeteiligung im Verlustjahr von 90 %, somit in Höhe von 160.219,- S zuzurechnen. Wegen des Rechenfehlers des Finanzamtes (178.121,- statt 178.021,- S) erfolgt eine entsprechende Abänderung.

Verlust aus 1997:

Laut Firmenbucheintragung vom 27. Juni 1997 hat der Berufungswerber im Jahr 1997 10 Prozent an Anteilen dazu erworben. Er nimmt daher hinsichtlich dieses Anteils nicht am Verlust aus 1997 teil, da gemäß § 10 Z 1 lit. c leg.cit. erst Verluste in einem Wirtschaftsjahr nach dem Anteilerwerb zählen. Die restlichen 90 Prozent des Verlustes 1997 in Höhe von 1,724.310,- S gehen hingegen auf den Berufungswerber über. Da das Finanzamt im bekämpften Bescheid diese Kürzung auf 90 % verabsäumt hat, ist dies mit der Berufungsentscheidung zu ändern

Zusammenfassend ist festzuhalten, dass die in den Jahren 1996 und 1997 entstandenen Verluste zu 90 Prozent (= 1,884.529,- S) auf den Berufungswerber übergehen und somit als Sonderausgaben gemäß § 18 Abs. 6 EStG 1988 im Einkommensteuerbescheid 1999 zu berücksichtigen sind.

d) Sonderausgabenpauschale

Gemäß § 18 Abs. 3 Z 2 EStG 1988 idF BGBl. 1996/201 (ab 1996) besteht für Ausgaben im Sinne des Abs. 1 Z 2 bis 4 (das sind Versicherungsbeiträge, Ausgaben zur Wohnraumschaffung und Wohnraumsanierung und Ausgaben für Genussscheine und junge Aktien) ein einheitlicher Höchstbetrag von 40.000,- S jährlich. Die unter den Höchstbetrag fallenden Sonderausgaben sind nur mit einem Viertel absetzbar. Beträgt der Gesamtbetrag der Einkünfte mehr als 500.000,- S, so vermindert sich das Sonderausgabenviertel gleichmäßig in einem solchen Ausmaß, dass sich bei einem Gesamtbetrag der Einkünfte von 700.000,- S kein absetzbarer Betrag mehr ergibt.

Der Gesamtbetrag der Einkünfte des Berufungswerbers beläuft sich im Jahr 1999 auf 1,468.800,- S (siehe Berechnungsblätter) und somit eindeutig über der Schwelle von 700.000,- S. Auf das Sonderausgabenviertel in Höhe von 10.000,- S besteht daher kein Rechtsanspruch.

Der bekämpfte Bescheid des Jahres 1999 war daher insoweit abzuändern.

Insgesamt war spruchgemäß zu entscheiden.

Beilage: 2 Berechnungsblätter

Linz, am 15. Juni 2007

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 7 Abs. 1 Z 1 UmgrStG, Umgründungssteuergesetz, BGBl. Nr. 699/1991 |

Schlagworte: | errichtende Umwandlung, Einzelrechtsnachfolge, Anteilserwerb, Verlustabzug, Sonderausgaben |