Antrag auf Durchführung einer mündlichen Berufungsverhandlung mit Bedingung, Beweisverfahren, Rechnungsmerkmale

Beachte:

VwGH-Beschwerde zur Zl. 2006/15/0205 eingebracht. Mit Erk. v. 18.11.2008 wegen Rechtswidrigkeit infolge Verletzung von Verfahrensvorschriften aufgehoben. Fortgesetztes Verfahren mit BE zur Zl. RV/3863-W/08 erledigt.

Entscheidungstext

Der unabhängige Finanzsenat hat über die Berufungen der Bw., gegen die Bescheide des Finanzamtes Neunkirchen Wr. Neustadt betreffend Umsatz- und Körperschaftsteuer 2002 entschieden:

Die Berufungen werden als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Entscheidungsgründe

Die Berufungswerberin (Bw.) ist eine, im Firmenbuch registrierte, Gesellschaft mit beschränkter Haftung (GmbH), die ihre Umsätze und Einkünfte nach, vom Kalenderjahr abweichenden, Wirtschaftsjahren ermittelt (Stichtag 1. Juni d.J.).

Unternehmensgegenstand der Bw. ist die Vermietung von Kfz und Baumaschinen.

Im Wirtschaftsjahr 2001/2002 ist die alleinige Geschäftsführung von JS wahrgenommen worden (siehe Anhang zum Jahresabschluss zum 31. Mai 2002).

Am 13. Mai 2004 hat die Bw. die Umsatz- und Körperschaftsteuererklärung für das Wirtschaftsjahr 2001/2002 eingebracht.

Erklärt hat die Bw.:

- Umsatzsteuer: Lieferungen und sonstige Leistungen € 1.011.161,54; davon steuerfrei gemäß Art 6 Abs 1 UStG 1994 (= innergemeinschaftliche Lieferungen ohne Fahrzeuglieferungen) mit Vorsteuerabzug € 504.284,00; mit 20 % Umsatzsteuer zu versteuernde innergemeinschaftliche Erwerbe € 354,73, Vorsteuer € 154.023,31 und Vorsteuern aus innergemeinschaftlichem Erwerb € 70,95.

- Körperschaftsteuer: Gewinn € 33.780,00,92 und außerbilanzmäßige Abrechnung € 221,26 = Einkünfte aus Gewerbebetrieb € 33.559,66 und offene Verlustabzüge € 60.670,18.

Veranlagungsverfahren:

Veranlagungsverfahren/Umsatzsteuer:

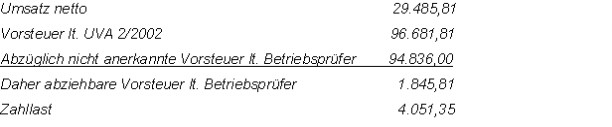

Am 17. Juni 2004 hat das Finanzamt den Umsatzsteuerbescheid 2002 erlassen. In diesem Umsatzsteuerbescheid hat das Finanzamt den Gesamtbetrag der Bemessungsgrundlagen für Lieferungen und sonstigen Leistungen mit € 852.298,68 festgesetzt, hat davon die erklärten, gemäß Art 6 Abs 1 UStG 1994 idgF steuerfreien, innergemeinschaftliche Lieferungen, sonstige Leistungen und Eigenverbrauch (€ 504.284,00) abgezogen (= € 348.014,68 Gesamtbetrag der steuerpflichtigen Lieferungen und sonstigen Leistungen). Zur, auf € 348.014,68 entfallenden, Umsatzsteuer (€ 69.602,94) hat das Finanzamt eine Steuerschuld gemäß § 11 Abs. 12 UStG 1994 idgF iHv € 31.772,56 hinzugerechnet. Die innergemeinschaftlichen Erwerbe und Vorsteuern hat das Finanzamt erklärungsgemäß veranlagt. Der Steuerbetrag ist gemäß § 16 UStG 1994 idgF (und/oder Sonstiges) mit € 94.836,00 berichtigt worden.

Die Abweichung von der Umsatzsteuererklärung hat das Finanzamt wie folgt begründet:

"Die Feststellungen lt. Bp-Bericht vom 15.7.2003 hinsichtlich der Zeiträume 06/2001 und 2/002 wurden als Änderung angesetzt. Die im Festsetzungsbescheid 06/2001 unter Kennzahl 057 ausgewiesene Steuer iHv € 31.772,56 wurde nunmehr richtig unter Kennzahl 056 als Steuerschuld kraft Rechnungslegung erfasst."

Veranlagungsverfahren/Körperschaftsteuer:

Am 17. Juni 2004 hat das Finanzamt den Körperschaftsteuerbescheid 2002 erlassen und hat die Einkünfte aus Gewerbebetrieb mit € 317.104,24 festgesetzt.

Die nicht erklärungskonforme Veranlagung hat das Finanzamt wie folgt begründet:

"Im erklärten Gewinn wurde ein Aufwand in Höhe von € 474.180,00 aus den nicht anerkannten Zukäufen lt. Rechnung P-GmbH vom 15. Februar 2002 (Tz. 19 Bp-Bericht) zugerechnet, ein Erlös von € 158.862,86 (Tz. 17 Bp-Bericht) Gewinn mindernd storniert sowie die Steuerschuld gemäß § 11 Abs. 12 UStG 1994 als Aufwand zusätzlich gewährt (Tz. 17 Bp-Bericht)."

Die in den Bescheiden angesprochenen Textziffern 17 und 19 stammen aus dem Bericht über das Ergebnis der Buch- und Betriebsprüfung (Bp-Bericht) vom 26. Juni 2003 und lauten:

Tz 17 - Umsatzsteuer 6/2001:

"Hinsichtlich der folgenden Ausgangsrechnungen des geprüften Unternehmens an die Einzelfirma Fa.Sch in A wird festgestellt:

Der Vorlieferant der fakturierten Waren ist lt. Erhebungen der Abgabenbehörde nicht existent, daher ist auch die tatsächliche körperliche Existenz der fakturierten Ware zu bezweifeln. Eine Lieferung an die Fa.Sch in A kann demnach nicht statt gefunden haben. In Ermangelung einer Lieferung kann daher ein Umsatz gemäß § 1 Abs. 1 nicht bewirkt worden sein.

Die tatsächliche Lieferung der Waren ist zu bezweifeln weil - obwohl bei anderen Firmen aus dem Kundenkreis der Bw. wiederholt zum Verkehr zugelassen - die Fahrzeuge nie dem Anlagevermögen des geprüften Unternehmens entnommen worden sind. Es war daher die Verfügungsmacht über die Ware nicht gegeben. Zudem ist eine tatsächliche Lieferung der Ware an die Einzelfirma Fa.Sch (= Geschäftsführer des geprüften Unternehmens und Ehegatte der Mehrheitsgesellschafterin der Bw.) nicht nachvollziehbar. Außerdem ist die angebliche Lieferung im Hinblick auf die folgende Veräußerung nach Deutschland als entbehrlich zu betrachten, da es sich dabei offensichtlich um eine Begünstigung des Unternehmens des Geschäftsführers handelt.

Die in den vorliegenden Rechnungsurkunden vom 11. und 30. Juni 2001 ausgewiesene Umsatzsteuer ist daher eine Steuerschuld kraft Rechnungslegung gemäß § 11 (12) UStG und wird mit S 437.200,00 festgesetzt.

Tz 19 - Umsatzsteuer 2002:

"Die in der Voranmeldung ausgewiesene abziehbare Vorsteuer wird hinsichtlich eines Betrages von € 94.836,00 nicht als abziehbare Vorsteuer anerkannt. Die Vorsteuer resultiert aus dem als Eingangsrechnung vom 15. Februar 2002 der P-GmbH gebuchten Beleg über die angebliche Lieferung von Maschinen und Geräten im Wert von netto € 474.180,00.

Der vorliegende Beleg ist als Kopie eines möglicherweise per Fax übertragenen Originals zu beurteilen und weist weder einen Lieferort noch einen Lieferzeitpunkt aus. Auch ist kein Hinweis auf eine tatsächliche Übernahme der Ware ersichtlich, obwohl ein eigener Text mit Spalte für die Unterschrift des Übernehmers vorhanden ist. Das angeblich liefernde Unternehmen hat im Zeitpunkt der angeblichen Lieferungen keinen Sitz an den im Beleg angegebenen Anschriften. Auch weist der Beleg keines der im Handelsrecht für eine Rechnungsurkunde üblichen Merkmale aus.

Eine Ablichtung der Eingangsrechnung (15. Februar 2002) ist mit der Umsatzsteuervoranmeldung für Februar 2002 vorgelegt worden; diese Ablichtung befindet sich im Veranlagungsakt.

Lt. Briefkopf ist die P-GmbH die Rechnungslegerin gewesen. Die nach dem Firmennamen P-GmbH im Briefkopf angeführte Anschrift lautet: Adresse3 ; die in der Fußzeile angeführte Anschrift für das "office" lautet: Adresse4 .

Rechnungsempfängerin ist die Bw. gewesen.

Mit dieser Rechnung werden verschiedene Gebrauchtgeräte (zB Container, Lkw, Schleifgeräte, Radlader, Schmutzwasserpumpe) verrechnet. Die auf den Netto-Rechnungsbetrag € 474.180,00 entfallende Umsatzsteuer beträgt € 94.836,00 (= brutto € 569.016,00).

Die für Datum, Stempel und Unterschrift der Geschäftsführung vorgesehene Zeile ist leer.

Lt. Arbeitsbogen der Betriebsprüfung (Ab/Bp.) sind die Adressen Adresse3 und Adresse4 Postadressen; die steuerliche Vertreterin der P-GmbH - HS - hat Anweisungen für Buchungen udgl. von HR und RZ per e-mail aus der Schweiz erhalten.

Nach den Recherchen des Unabhängigen Finanzsenates ist die P-GmbH eine im Firmenbuch eingetragene Gesellschaft mit beschränkter Haftung gewesen; die Firma ist gemäß § 40 Firmenbuchgesetz (FGB) wegen Vermögenslosigkeit gelöscht worden. Die amtswegige Löschung ist am 28. Juni 2005 im Firmenbuch eingetragen worden (Firmenbuchauszug, 20. März 2006).

Berufungsverfahren:

Berufungsverfahren/Umsatzsteuer:

In der Berufung gegen den Umsatzsteuerbescheid 2002 (18. Juli 2004) hat die Bw. ausgeführt, dass sich die Berufung gegen die Behandlung der Geschäfte lt. Tz 2 (richtig: Tz 17) des Bp-Berichtes als Steuerschuld kraft Rechnungslegung richtet.

Bw.: "Der Begründung der Nichtexistenz der an Herrn JS gelieferten Baumaschinen kann nicht gefolgt werden. Die Existenz dieser Waren wurde aufgrund des vorgelegten Gutachtens eindeutig nachgewiesen. Die Umsatzsteuern wurden für im Gutachten bewertete, somit existierende und an Herrn JS verrechnete Maschinen in Rechnung gestellt. Bemerkt wird, dass es uns sehr wohl gelungen ist, den Verkäufer der gegenständlichen Baumaschinen, Herrn LM, ausfindig zu machen. Herr LM hat bereits vor rund vier Monaten dem Finanzamt S seine Zeugenaussage in dieser Angelegenheit angeboten."

Die Bw. beantragt die erklärungsgemäße Umsatzsteuerveranlagung.

Am 19. Oktober 2004 hat das Finanzamt zu dieser Berufung wie folgt Stellung genommen:

"Tz 17 des Bp-Berichtes besagt Nichtexistenz der von der Bw. an die Einzelfirma Fa.Sch gelieferten Ware weil der angebliche Lieferant in der Person des LM bisher nicht auffindbar war.

Lt. Berufung wird dazu gesagt:

a) Der Geschäftsführer der Bw. habe dem FA S im Verfahren um seine Einzelfirma Fa.Sch sehr wohl die Zeugenaussage des LM angeboten.

Betriebsprüfer dazu:

Zufolge der bis zur Bescheiderteilung mit der Prüferin im FA S gepflogenen Kontakte ist dieser Sachverhalt dort nicht bekannt gewesen.

Eine nunmehr neuerlich gepflogene Rücksprache mit der Prüferin SH unter der X ergab: LM war nicht in S verfügbar. Laut Fa.Sch habe nur er selber Zugang zu LM , daher sei LM für die Finanzverwaltung nicht auffindbar. Eine Befragung von JS im Gefängnis sei angeblich nicht möglich, weil sich JS in Auslieferungshaft befindet und die Inhalte dieses Verfahrens nicht Gegenstand des die Auslieferung betreffenden Verfahrens seien.

Das dem FA S vorliegende Gutachten betrifft ein Konvolut Baumaschinen, deren Nämlichkeit mangels eindeutiger Identifikationsmerkmale mit diesem Gutachten ebenso wenig beweisbar ist wie entsprechende Bezeichnungen im Anlagenverzeichnis und den zugehörigen Rechnungen dafür geeignet waren.

b) Die Existenz der Ware wäre aufgrund des - angeblich vorhandenen Gutachtens gegeben (lt. Berufung vom 1.8.2003 Seite 2).

Betriebsprüfer dazu:

Zum Fall der Bw. wurde dem FA N ein Gutachten nie vorgelegt sondern lediglich in der Berufung vom 1.8.2003 mitgeteilt, dass ein Gutachten im Original beim FA N liege. Jedoch: Das Original findet sich nicht in den verfügbaren beschlagnahmten Unterlagen - eine angeblich bei Steuerberater J befindliche Kopie wurde bisher ebenfalls nicht vorgelegt.

Neue Beweismittel sind bisher nicht vorgebracht worden. Es besteht keine Veranlassung, den dem bisherigen Bescheid zugrunde liegenden Sachverhalt anders zu würdigen."

Diese Stellungnahme ist der Bw. übermittelt worden; am 29. April 2005 hat sich die Bw. zu dieser Stellungnahme geäußert und hat Ergänzungsbelege vorgelegt.

Bw. in der Stellungnahme (29. April 2005):

"U.a. stelle ich hiermit folgende Anträge, da ich keinen Zugang zu wichtigen diesen Fall betreffenden Unterlagen habe.

Folgende Vorlagen zum Nachweis der Existenz der P-GmbH , wie

KSV Auskunft vom 29. Jänner 2001 über P-GmbH

Bescheid vom Magistrat Wien über Genehmigung des Baumeistergewerbes und der Standortverlegung vom 30. Juli 2001

Bescheid von der Niederösterreichischen Landesregierung über die Bestellung eines Geschäftsführers vom 19. Juli 2001

KSV Auskunft vom 15. Februar 2002 über P-GmbH

Buchungsmitteilung des Finanzamtes an P-GmbH vom 17. April 2002 und vom 29. April 2002

Kontoauszug der WGKK vom 04. Juni 2002

finden sie im Anhang.

Anhand dieser Vorlagen ist eindeutig der Beweis erbracht, das die Firma P-GmbH über Jahre hinweg den Behörden bekannt ist und war.

Zusätzlich beantrage ich hiermit die zeugenschaftliche Einvernahme der jeweils zuständigen Personen der oben genannten Behörden bzw. öffentlichen Einrichtungen in meinem Beisein um auch durch diese Aussagen den Nachweis der Existenz der P-GmbH nochmals zu bestätigen. Denn es ist unmöglich, dass diese oben genannten Behörden nicht persönlichen Kontakt mit den Mitarbeitern und Verantwortlichen der Firma P-GmbH hatten.

Weiters lege ich den Schriftverkehr von meinem ehemaligen Steuerberater Herrn J mit LM vor und beantrage in meinem Beisein die Einvernahme der zuständigen Finanzbeamtin, die mit LM Kontakt hatte. Herr J informierte mich, dass die zuständige Finanzbeamtin gesagt hat, dass sie mit LM Kontakt hatte.

U.a. beantrage ich auch die Einvernahme von Herrn LM .

Weiters lege ich die gültige UID Nummer von der E-GmbH. vor und beantrage in meinem Beisein die Vernehmung der Personen der E-GmbH(Geschäftsführer, Handelsvertreter, Lagerleiter etc.), die die Handelswaren bestellt und in Empfang genommen haben.

Weiters beantrage ich die Vernehmung in meinem Beisein von Geschäftsführer(in) der Firma P-GmbH sowie der Steuerberaterin HS mit Vorlage der Buchhaltung, der Inventarliste und der Handelswarenaufzeichnungen um den Ankaufsnachweis der angekauften Maschinen nachzuweisen.

Weiters stelle ich den Antrag um eine Anforderung des Gutachtens über die Maschinen (in Ihren Schreiben angeführt), das bei Herrn J aufliegt und auch um Vorlage des Gutachtens, das dem Finanzamt S vorliegt und um Zuziehung des ausstellenden Gutachters, der Aufklärung über eindeutige Identifikationsmerkmale im Gutachten erbringt.

Ich stelle hiermit den Antrag, in die beschlagnahmten Unterlagen der Bw., die bei den Finanzämtern und eventuell bei anderen Behörden liegen, Einsicht zu nehmen, da dort auch wichtige sachverhaltsdarstellende Nachweise liegen.

Weiters stelle ich den Antrag um ein Gespräch mit dem Prüfer RL zusammen mit Herrn JS um Aufklärung über die Prüfung zu bekommen, da die Ausführungen in der Stellungnahme vom 11. März 2005 nicht verständlich sind. Ein Beispiel daraus, der Prüfer führt im letzten Absatz zu Tz 19 des Bp an, das die Umsatzsteuerschuld laut Rechnungslegung aufrechterhalten wird - da nach Einsicht in den Prüfungsbericht in Tz 19 aber keine Umsatzsteuerschuld anfällt - ist die Stellungnahme des Prüfers nicht richtig.

Weiters beantrage ich die Anberaumung einer mündlichen Verhandlung mit Vorladung aller involvierten Personen um den glaubhaften Nachweis der ordentlichen Abwicklung der Geschäfte zu erbringen.

Mit ist wichtig, dass diese Angelegenheit von beiden Parteien anhand aller vorhandenen Fakten und Unterlagen, so schnell wie möglich geklärt wird."

Die der Stellungnahme beigelegten Unterlagen enthalten folgende Informationen:

- KSV Auskunft vom 29. Jänner 2001 über P-GmbH :

- Die P-GmbH hat ihren Sitz in Adresse1.

- Bescheid der Niederösterreichischen Landesregierung über die Bestellung eines Geschäftsführers vom 19. Juli 2001; Bescheid vom Magistrat Wien über die Genehmigung des Baumeistergewerbes und die Standortverlegung vom 30. Juli 2001:

- Lt. Auskunft des Amtes der Wiener Landesregierung (19. Juli 2001) ist die P-GmbH berechtigt, das Gewerbe eines Baumeisters auszuüben. Auch wird die Bestellung eines Geschäftsführers genehmigt. Name und Anschrift dieses Geschäftsführers sind wegen der schlechten Druckqualität der vorgelegten Ablichtung nicht erkennbar.

- Mit Schreiben vom 30. Juli 2001 bestätigt das Magistrat der Stadt Wien die Berechtigung der P-GmbH zur Ausübung des Baumeistergewerbes am Standort Adresse2.

- KSV Auskunft vom 15. Februar 2002 über die P-GmbH :

- Der Sitz der P-GmbH befindet sich in Adresse3.

- Buchungsmitteilung Nr. 6 und Buchungsmitteilung Nr. 7 des Finanzamtes, gerichtet an die P-GmbH vom 17. April 2002 und vom 29. April 2002; Kontoauszug der Wiener Gebietskrankenkasse (WGKK) vom 04. Juni 2002:

- Auf der Buchungsmitteilung Nr. 6 befinden sich keine Eingangsstempel; auf der Buchungsmitteilung Nr. 7 befindet sich der Eingangsstempel einer Steuerkanzlei HS mit dem Eingangsdatum 2. Mai 2002.

- Die Beitragskontrollabrechnung der Wiener Gebietskrankenkasse 04/02 ist an die P-GmbH per Adresse HS gerichtet.

- Schriftverkehr via E-Mail zwischen Steuerberater J und LM :

Die von LM an Steuerberater J gerichtete E-Mail (28. Februar 2004) lautet:

"Ja diese Österreicher sind ja weltberühmt für ihre fantastischen Realismus. Selbstverständlich bin ich bereit gegen Unkostenersatz mit Ihnen gemeinsam bei einem Amt in Österreich vorzusprechen, um meine Existenz zu beweisen. Ich beabsichtige eigentlich noch zwei Wochen bei meinen Eltern in Buenos Aires zu bleiben, aber könnte ich diese Zeit auch für die Lösung Ihrer Problemstellung aufbringen. Genügt es dann auch wenn ich mit Ihnen dort lebendig erscheine oder können Fragen an mich gerichtet werden? Ich war steuerlich niemals tätig in Österreich und meiner Erinnerung nach war es auch der einzige Geschäftsfall mit Herrn JS, den ich in Österreich mit ihm hatte. Ich habe diese gebrauchten Maschinen selbst nie angekauft, sondern verfügte über diese aus einer Kreditbesicherung. JS bot mir damals zwar nicht den besten Preis, aber bot Barzahlung bei Übernahme, weshalb ich die Maschinen an ihn oder eine seiner Firmen weitergab. Kann ich dann auch noch über die Hintergründe der Kreditbesicherung gefragt werden oder geht es ausschließlich nur um den Geschäftsfall mit JS? Eigentlich sollte es doch auch genügen, wenn ich eine eidesstattliche Erklärung dazu vor einer österreichischen Vertretungsbehörde jetzt hier in Buenos Aires nachweislich meine Identität unterfertige. Oder so halt in dieser Richtung. Ich denke nicht, dass das Amt bei Ihnen meine Reise- und Aufenthaltskosten übernehmen wird um meine Existenz anzuerkennen."

E-Mail von Steuerberater J an LM:

"Sie haben am 30.6.2001 um ATS 600.000,00 einen Kompaktlader, eine Vibrationsgrabenwalze und mehrere Laser- und Baumaschinen bzw. Werkzeuge an die Bw. verkauft. Die Finanz hat die Bw. überprüft und ist dabei auf Ihre Rechnung gestoßen. Die Finanz hat diese Rechnung bzw. Zahlungsbestätigung genau kontrolliert und auch Ihre Anschrift überprüft. Dabei hat sie festgestellt, dass Sie weder an der auf der Rechnung angeführten Adresse (AdresseA) noch irgendwo anders in Österreich gemeldet waren. Daher hat sie JS unterstellt, er habe auf dieser Rechnung eine fingierte, nicht existierende Person als Rechnungsaussteller eingesetzt. Sie können JS insoweit helfen, indem Sie - wie von der Finanz verlangt - beim Finanzamt in meiner Begleitung vorsprechen. Wären Sie dazu bereit bzw. wäre Ihnen das überhaupt möglich bzw. zumutbar? Wenn nicht, bitte ich um Bekanntgabe Ihres derzeitigen Aufenthaltsortes. Ich würde dann mit dem Finanzamt besprechen, wie wir dem Finanzamt Ihre Existenz nachweisen können."

E-Mail "LM schrieb am 15.2.04 ...":

"Sehr geehrter Herr J , seit Monaten meldet sich JS nicht mehr auf meine Nachrichten. Freitag letzter Woche meldete sich jedoch eine Frau B aus London und informierte mich, dass JS in Österreich mit der Finanz ernsthafte Probleme habe und er mich nicht persönlich kontaktieren könne. Ich solle jedoch unbedingt mit Ihnen in Kontakt treten, da ich angeblich beitragen könne zu seiner Entlastung. Ich kenne JS nun seit über drei Jahren und bin gerne bereit entsprechende Hilfestellung zu leisten, jedoch wäre es wesentlich zu wissen, aus welcher Geschäftsrichtung JS er dies benötigt. Vielleicht können Sie mich darüber etwas näher informieren? MfG LM ".

- Anfrage betreffend UID-Nummer der E-GmbH.:

- In dem vom UID-Büro des Bundesministeriums für Finanzen an JS gerichteten Schreiben (19. Juli 2001) wird die Gültigkeit einer ausländischen UID-Nummer und ihre Gültigkeit iVm Daten des Inhabers bestätigt. Die Identität des Inhabers dieser UID-Nummer geht aus dem Schreiben nicht hervor.

- In den Veranlagungsakten und/oder im Arbeitsbogen der Betriebprüfung befinden sich folgende, auf die Streitpunkte sich beziehende, Unterlagen:

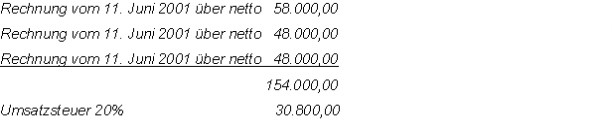

- Rechnung (11. Juni 2001):

Rechnungsbetrag: ATS 58.000,00 + ATS 11.600,00 = ATS 69.600,00. Rechnungslegerin ist die Bw. gewesen, Rechnungsempfänger JS .

Mit dieser Rechnung wird der Verkauf eines gebrauchten Lkw verrechnet, den die Bw. lt. Rechnung vom 19. August 1999 um brutto ATS 144.000,00 von der X-GmbH erworben hat. Lt. Kaufvereinbarung vom 16. Februar 2000 hat die Bw. diesen Lkw um ATS 216.000,00 brutto an die AF-GmbH verkauft.

Lt. Kfz-Zentralregister hat die AF-GmbH diesen Lkw am 18. Februar 2000 angemeldet und am 11. Mai 2000 abgemeldet; die X-GmbH hat diesen Lkw am 11. Mai 2000 angemeldet und am 22. Dezember 2000 abgemeldet.

- Rechnung (11. Juni 2001):

Rechnungsbetrag: ATS 48.000,00 + ATS 9.600,00 = ATS 57.600,00. Rechnungslegerin ist die Bw. gewesen, Rechnungsempfänger JS .

Mit dieser Rechnung wird der Verkauf eines gebrauchten Lkw verrechnet, den die H-GmbH am 26. August 1999 an die X-GmbH und die Bw. lt. Kaufvereinbarung vom 16. Februar 2000 um ATS 240.000,00 brutto an die AF-GmbH verkauft hat.

Lt. Kfz-Zentralregisterauszug hat die AF-GmbH diesen Lkw am 18. Februar 2000 angemeldet und am 11. Mai 2000 abgemeldet; die X-GmbH hat diesen Lkw am 11. Mai 2000 angemeldet und am 22. Dezember 2000 abgemeldet.

- Rechnung (11. Juni 2001):

Rechnungsbetrag: ATS 48.000,00 + ATS 9.600,00 = ATS 57.600,00. Rechnungslegerin ist die Bw. gewesen, Rechnungsempfänger JS .

Mit dieser Rechnung wird der Verkauf eines gebrauchten Lkw verrechnet, den die Bw. lt. Kaufvereinbarung vom 16. Februar 2000 um ATS 240.000,00 brutto an die AF-GmbH verkauft hat.

Lt. Kfz-Zentralregisterauszug hat die P-GmbH diesen Lkw am 30. März 2001 angemeldet und am 19. Juni 2001 abgemeldet.

- Rechnung (29. Juni 2001):

Rechnungslegerin ist die Bw. gewesen, Rechnungsempfänger JS . Mit dieser Rechnung werden verschiedene Geräte (zB Pumpen, Rüttelplatten, Vibrationsgrabenwalze, Kompressor, Laser, Schneidemaschinen) verrechnet.

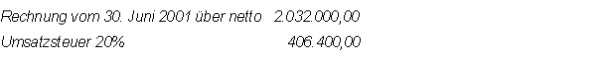

Rechnungsbetrag: ATS 2.032.000,00 + ATS 406.400,00 Umsatzsteuer = ATS 2.438.400,00 brutto. Lt. handschriftlichem Vermerk ist der Bruttorechnungsbetrag am 29. Juni 2001 bar bezahlt worden.

Die in der Rechnung (29. Juni 2001) angeführten Geräte soll die nicht in Österreich ansässige E-GmbH am 29. Juni 2001 gegen Barzahlung (€ 150.000,00 = ATS 2.064.000,00) erworben haben.

Es gibt eine, von LM ausgestellte, mit 30. Juni 2001 datierte Rechnung, worin bspw. eine Vibrationsgrabenwalze verrechnet wird.

- Ablichtung/Gutachten (29. Juni 2001):

Der Auftrag für dieses Gutachten ist am 12. Juni 2001 erteilt worden. Gegenstand dieses Gutachtens ist die Wertermittlung diverser Baumaschinen, Baugeräte, Prüfgeräte und Lkw. Die Wertermittlung ist am 29. Juni 2001 am Betriebsstandort der Bw. erfolgt; Auftraggeber des Gutachtens ist JS.

Die Ablichtung des Gutachtens ist dem Finanzamt von Steuerberater J vorgelegt worden.

- Rechnung (15. Februar 2002):

Zum Rechnungsinhalt siehe Berufungsentscheidung, Seite 4.

Am 12. Dezember 2005 hat das Finanzamt eine das Berufungsbegehren abweisende Berufungsvorentscheidung erlassen.

Die Ausführungen im Begründungsteil dieser Berufungsvorentscheidung beginnen mit folgender Feststellung:

"Anlässlich einer Umsatzsteuersonderprüfung betreffend den Zeitraum Juni 2001 bis April 2002 wurde u.a. in Tz 17 des BP-Berichtes festgestellt, dass hinsichtlich der Ausgangsrechnung vom 30. Juni 2001 (Rechnungsbetrag netto ATS 2,032.000,00, Umsatzsteuer 20%: ATS 406.400,00) der Bw. an die Einzelfirma Fa.Sch in A der Vorlieferant der fakturierten Waren lt. Erhebungen der Abgabenbehörde nicht existent war und daher war auch die tatsächliche körperliche Existenz der fakturierten Waren zu bezweifeln. Eine Lieferung an die Einzelfirma Fa.Sch in A kann demnach nicht stattgefunden haben. In Ermangelung einer Lieferung kann daher ein Umsatz gem. § 1 Abs. 1 UStG nicht bewirkt worden sein. Die in der vorliegenden Rechnungsurkunde ausgewiesene Umsatzsteuer ist daher eine Steuerschuld lt. Rechnungslegung gem. § 11 (12) UStG."

Nach einer Darstellung des nach der Umsatzsteuersonderprüfung durchgeführten Veranlagungs- und Berufungsverfahrens wird die Feststellung getroffen, dass die Feststellungen der Umsatzsteuersonderprüfung in der Jahreserklärung/Umsatzsteuer nicht berücksichtigt worden sind.

Nach dieser Feststellung werden die im Umsatzsteuerveranlagungs- und Berufungsverfahren gesetzten Verfahrensschritte, die Beweisanbote der Bw. und die durchgeführten Beweisaufnahmen dargestellt.

Die Erwägungen über die Berufung/Umsatzsteuerbescheid lauten:

"Im Zuge der Umsatzsteuersonderprüfung wurde eine handschriftliche Zahlungsbestätigung vom 30.6.2001 vorgelegt.

In dieser bestätigt ein Hr. LM den Erhalt von ATS 600.000,00 in bar für den Verkauf von folgenden Gebrauchtgeräten:

1. | 1 Stk. Kompaktlader ... 4625 Sx |

2. | 1 Stk. Vibrationsgrabenwalze ... |

3. | 1 Stk. Laser Beam ... 4700 |

4. | 1 Stk. Laser AM MLP 120 D |

5. | 1 Stk. Laser ... MLP 120 |

6. | 1 Stk. Ziegelschneidemaschine |

7. | 1 Stk. Kabelfräse ... |

8. | 1 Stk. Große Fäkalpumpe 1 |

9. | 1 Stk. Große Fäkalpumpe 2 |

10. | 1 Stk. Eisenbiegmasch. ... |

11. | 1 Stk. Mischschaufel |

12. | 1 Stk. Kanalprüfgerät |

Mit Rechnung vom 29.6.2001 erfolgte der Verkauf dieser Waren um ATS 2,064.000,00 von Bw. an JS in A. Der Weiterverkauf erfolgte steuerfrei (kein Aufscheinen in der ZM-Abfrage) an E.GmbH, St. bar am 29.6.2001 um ATS 2,064.000,00.

Die Ermittlungen des Betriebsprüfers ergaben, dass LM steuerlich nicht erfasst war; auch die Anfrage an das zentrale Melderegister war negativ. LM war auch in S nicht verfügbar.

Ein Gutachten wurde dem Finanzamt N nicht vorgelegt.

Auf Grund des Ergänzungsansuchens vom 7.11.2005 an den ehemaligen steuerlichen Vertreter Herrn J wurde mit Schreiben vom 29.11.2005 ein Gutachten datiert mit 29.6.2001 vorgelegt. In diesem Gutachten werden diverse Baumaschinen, Baugeräte, Prüfgeräte und LKW bewertet:

1. | Zugmaschine ... VAN 1291, Fg.Nr. ... |

2. | 3-Achs Planenaufleger ... Fg.Nr. ... |

3. | Raupendumper ... C30-R, Ser.Nr. ... ca. Bj 1995, 981 Bh lt. Zähler, |

Laufwerk 50% gut, .lackiert | |

4. | Kompaktlader ... 4625 SX, Ser.Nr. ..., Bj. 1998, Reifen abgefahren |

5. | 4 Stk. Kanallaser davon: 2 Stk. Laser Beam 4700 (Ser.Nr. ..., ...), |

Laser MLP 120D, Ser.Nr. ..., Laser ... MLP 120 | |

6. | 2 Stk. Rüttelplatten ... RSV6000, Bj. ca. 1998, 1 Stk. Rüttelplatte ... |

DVH 5010, Ser.Nr. ... | |

7. | 2 Stk. Rüttelplatten ... RSV6000 |

8. | 2 Stk. Fäkalpumpen (Hochleistungspumpen für Wasserspiegelabsenkung), |

neuwertig, ... Pumpe Vinette, Schutzwasserpumpe ..., diverse Kanalprüfgeräge | |

(2 Koffer, sowie diverse Schläuche und Balge) | |

9. | Eisenbiegemaschine ... Modell B032, Ser.Nr. ..., sehr guter Zustand |

10. | Ziegelschneidemaschine |

11. | Betonmischschaufel 1,5 m³ neuwertig zum Anbau an Radlader, Bj. 1999 |

12. | Vibrationsgrabenwalze ... Typ DAT ... |

13. | 8 Stk. Verbauplatten Allround (liegen unter den Maschinen) Fugenschneider |

... FS 32 HD ca. Bj. 1997, Kompressor ... MS 25, Bj. 1995, Grabenfräse ... | |

inkl. Heckbagger |

Der Marktwert (Verkehrswert) beträgt für die Baumaschinen, Baugeräte, Lkw insgesamt lt. Gutachten öS 2,115.000,00.

Vergleicht man die Wirtschaftsgüter der handschriftlichen Zahlungsbestätigung vom 30.6.2001 mit den Wirtschaftsgütern lt. Gutachten vom 29.11.2005, so kann nicht davon ausgegangen werden, dass mit dem Gutachten der Nachweis der Existenz der Wirtschaftsgüter erbracht werden kann. Es sind nur einige gleich benannte Wirtschaftsgüter vorhanden, die mangels eindeutiger Identifizierungsmerkmale nicht als übereinstimmend angesehen werden können.

Bezüglich der Existenz von LM wurde nur eine Mail vorgelegt, die nicht geeignet erscheint seine tatsächliche Existenz nachzuweisen.

Da nach Ansicht der Abgabenbehörde die Existenz des Vorlieferanten LM nicht gegeben ist, wird von der tatsächlichen Nichtexistenz der von M fakturierten Wirtschaftsgüter ausgegangen. Eine Lieferung an die Einzelfirma Fa.Sch in A kann daher nicht stattgefunden haben. Es liegt daher eine Steuerschuld kraft Rechnungslegung gem. § 11 (12) UStG vor.

Auf Grund der Aktenlage erscheint die Aufnahme von weiteren Beweisen nicht erforderlich, da die Sachverhaltsfeststellungen des Betriebsprüfers, unter sorgfältiger Berücksichtigung der Ergebnisse des Abgabenverfahrens, als zutreffend erachtet werden.

Es war daher die Berufung abzuweisen.

Am 10. Jänner 2006 hat die Bw. ihren Vorlageantrag gestellt; ihre Anfechtungserklärung/Umsatzsteuer lautet:

"Das Finanzamt hat ihre Ermittlungssorgfaltspflicht gröblich verletzt und der beschwerdeführenden Partei kein Gehör geschenkt, es hat keine mündliche Verhandlung angesetzt und die Personen, die die Richtigkeit der Geschäfte bestätigen können, nicht befragt.

Des weiteren stellt sie ein Gutachten eines gerichtlich beeidigten Sachverständigen in Frage, der die Maschinen eindeutig bewertet hat. Das Finanzamt geht von einem völlig falschen Ansatz aus und vergleicht 'Birnen mit Äpfel', denn aus den vorgelegten Unterlagen geht eindeutig hervor, dass nicht alle Maschinen von LM gekauft wurden, sondern lt. dem vorgelegten Anlageverzeichnis ist ein beträchtlicher Teil der Maschinen von inländischen Firmen angekauft worden. Daher ist nicht nur der Einkauf der Maschinen von LM für den Spruch ausschlaggebend.

Wir beantragen daher die Bescheidbegründung aufzuheben und der Beschwerdeführerin Recht zu geben oder aber in 'eventu' die Anberaumung einer mündlichen Verhandlung anzuordnen, wo alle von der Partei geforderten Personen zur Einvernahme geladen werden."

Im Anlageverzeichnis/Maschinen vom 1. Juni 2001 - 31. Mai 2002 sind die von der Bw. im Zeitraum 5. Juli 1995 - 8. April 2002 angeschafften Maschinen enthalten (zB Zugmaschine, Anschaffungsdatum: 6. September 2000, Inbetriebnahmedatum: 6. September 2000, Abgabedatum: 6. Mai 2002); LM wird in diesem Anlageverzeichnis nicht als Lieferant von Maschinen genannt.

Die im Anlageverzeichnis/Maschinen vom 1. Juni 2001 - 31. Mai 2002 enthaltenen, im Zeitraum 1. Juni 2001 - 31. Mai 2002 angeschafften Maschinen sind:

Bezeichnung der Maschine | Lieferant | Abgabedatum |

Fugenschneider | Lieferant1 (Anschaffungsdatum: 12.6.2001) | 14.3.2002 |

Vibrationsstampfer | Lieferant1 (Anschaffungsdatum: 12.6.2001) | --- |

Vibrationsstampfer | Lieferant1 (Anschaffungsdatum: 28.6.2001) | --- |

Vibrationsplatte | Lieferant1 (Anschaffungsdatum: 28.6.2001) | 14.3.2002 |

Tandemvibrationsw. | P-GmbH (Anschaffungsdatum: 29.6.2001) | --- |

Schraubenkompressor | P-GmbH (Anschaffungsdatum: 29.6.2001) | --- |

Dumper | P-GmbH (Anschaffungsdatum: 29.6.2001) | --- |

Kran | P-GmbH (Anschaffungsdatum: 29.6.2001) | --- |

Kompaktlader | P-GmbH (Anschaffungsdatum: 29.6.2001) | --- |

Baggerlader | P-GmbH (Anschaffungsdatum: 29.6.2001) | 8.5.2002 |

Bodenfräse | Lieferant2 (Anschaffungsdatum: 8.4.2002) | --- |

Im Anlageverzeichnis/Fahrzeuge vom 1. Juni 2001 - 31. Mai 2002 scheint die P-GmbH als Lieferantin von folgenden, am 29. Juni 2001 angeschafften, Fahrzeugen auf: Ford Transit, 2 Anhängern, Lkw (Abgabedatum: 2. April 2002), Ford Escort.

Berufungsverfahren/Körperschaftsteuer:

Die Berufung gegen den Körperschaftsteuerbescheid 2002 (18. Juli 2004) richtet sich gegen die Behandlung der Geschäfte lt. Tz. 19 des Bp-Berichtes und lautet:

"Dass die P-GmbH existiert und auch Lieferungen und Leistungen ausgeführt hat, ist der Finanz sehr wohl bekannt. Die in Tz. 19 angeführten Gründe der Nichtanerkennung dieser Rechnung betreffen ausschließlich Rechnungen im Sinne des § 11 UStG! Herr JS legt Wert auf die Feststellung, dass die P-GmbH sehr wohl an den in den Rechnungen ausgewiesenen Anschriften erreichbar war.

Für die Anerkennung als Betriebsausgabe ist nach herrschender Auffassung eine exakt den Vorschriften des § 11 UStG entsprechende Rechnung nicht erforderlich; es genügt sogar die Glaubhaftmachung der Betriebsausgabe! Dass die gelieferten Gegenstände nicht im Besitze der Bw. waren, ist, so glauben wir, unbestritten. Daher müssen diese Liefergegenstände zugekauft worden sein. Dieser Zukauf stellt eine Betriebsausgabe im Sinne § 4 EStG 1988 dar!

Sollte die Finanzverwaltung jedoch davon ausgehen, dass die Bw. diese Lieferungen gar nicht ausgeführt hat, dann wäre folgerichtig der Erlös zu stornieren!"

Die Bw. beantragt die erklärungsgemäße Körperschaftsteuerveranlagung.

Am 19. Oktober 2004 hat das Finanzamt zu dieser Berufung wie folgt Stellung genommen:

"Die fehlende bzw. nicht nachvollziehbare Existenz der P-GmbH ist durch die Behauptung in der Berufung nichts anders zu bewerten als in der Tz. 19 des Bp-Berichtes festgehalten. Eine Glaubhaftmachung erscheint im Hinblick auf die sehr wahrscheinlich gegebene Nichtexistenz der Wirtschaftsgüter nicht angemessen, vielmehr wird ein Scheingeschäft anzunehmen sein.

Eine Stornierung des Erlöses wäre anzudenken, gegebenenfalls wäre die in Rechnung gestellte Umsatzsteuer zu passivieren solange die Umsatzsteuerschuld Kraft Rechnungslegung aufrechterhalten wird."

Diese Stellungnahme ist der Bw. übermittelt worden und am 29. April 2005 hat sich die Bw. zu dieser Stellungnahme geäußert. Inhalt der Äußerung und die vorgelegten Unterlagen stimmen mit der Äußerung zur Stellungnahme zur Berufung/Umsatzsteuerbescheid und den dort vorgelegten Unterlagen überein: auf die do. Ausführungen wird verwiesen.

Am 12. Dezember 2005 hat das Finanzamt eine das Berufungsbegehren abweisende Berufungsvorentscheidung erlassen.

Die Ausführungen im Begründungsteil dieser Berufungsvorentscheidung beginnen mit folgender Feststellung:

"Anlässlich der Umsatzsteuersonderprüfung betreffend den Zeitraum Juni 2001 bis April 2002 wurde u.a. ein Betrag iHv € 94.836,00 nicht als abziehbare Vorsteuer anerkannt (siehe Bp-Bericht, Tz 19).

Die Vorsteuer resultiert aus der Eingangsrechnung vom 15. Februar 2002 der P-GmbH über die angebliche Lieferung von Maschinen und Geräten im Wert von netto € 474.180,00.

Der vorliegende Beleg ist als Kopie eines möglicherweise per Fax übertragenen Originals zu beurteilen und weist weder einen Lieferort noch einen Lieferzeitpunkt aus. Auch ist kein Hinweis auf eine tatsächliche Übernahme der Ware ersichtlich, obwohl ein eigener Text mit Spalte für die Unterschrift des Unternehmers vorhanden ist. Das angeblich liefernde Unternehmen hat im Zeitpunkt der angeblichen Lieferungen keinen Sitz an den im Beleg angegebenen Anschriften. Auf Grund dieser Feststellungen bei der Umsatzsteuersonderprüfung wurde im Zuge der Jahresveranlagung der Körperschaftsteuer der Aufwand iHv. € 474.180,00 hinzugerechnet."

Nach dieser Feststellung hat das Finanzamt die Verfahrensschritte im Veranlagungs- und Berufungsverfahren dargestellt und hat die von der Bw. beantragten Beweisaufnahmen aufgezählt.

Die Erwägungen des Finanzamtes über das Berufungsbegehren lauten:

"Im Zuge der Umsatzsteuersonderprüfung wurde die Kopie eines - möglicherweise per Fax übermittelten Beleges - datiert mit 15. Februar 2002 vorgefunden.

Als liefernder Unternehmer scheint die P-GmbH , Adresse3, auf; als Leistungsempfänger die Bw. Der Rechnungsbetrag beläuft sich auf € 474.180,00 netto, die Umsatzsteuer beträgt € 94.836,00. Der Rechnung fehlt die firmenmäßige Fertigung über die Übernahme der Waren, sowie Ort und Zeitpunkt der Lieferung.

Die Gesellschaftsanteile der P-GmbH wurden am 28. November 2000 von Herrn FC an Frau GS abgetreten.

Aus dem Arbeitsbogen geht folgendes hervor:

Die P-GmbH hatte bis dato folgende Firmensitze:

Adresse1: An dieser Adresse befindet sich die D-GmbH, die Büro- und EDV- Dienstleistungen, Postweiterleitung, etc. anbietet.

Adresse4: An dieser Adresse befindet sich die O-GmbH, die ein komplettes Postservice und -weiterleitung, Nutzung eines Besprechungsraumes etc. anbietet. Bei dieser Adresse handelt es sich ebenfalls um eine reine Postadresse.

Adresse3X: An dieser Adresse befindet sich die R-GmbH. Diese Adresse ist ebenfalls Postadresse.

Wie aus dem Arbeitsbogen hervorgeht, lagen für die P-GmbH ab Jänner 2002 keinerlei Unterlagen mehr vor und wurden auch keine Umsatzsteuervoranmeldungen abgegeben.

Ein Zahlungsfluss konnte dem Prüfer nicht nachgewiesen werden.

Da die Bw. die Richtigkeit ihrer Ausgaben zu beweisen hat, ist der Beweis, dass kein Scheingeschäft vorliegt, nach den oa. Feststellungen nicht erbracht. Es wurde nach Ansicht der Abgabenbehörde auch nicht glaubhaft gemacht, dass Betriebsausgaben vorlagen. Im Übrigen genügt eine Glaubhaftmachung von Betriebsausgaben nur in jenen Fällen, in denen ein Beweis nach den Umständen des Einzelfalles nicht zugemutet werden kann (z.B. üblicherweise nicht belegbare Betriebsausgaben).

Auf Grund der Aktenlage erscheint die Aufnahme von weiteren Beweisen nicht erforderlich, da die Sachverhaltsfeststellungen des Betriebsprüfers, unter sorgfältiger Berücksichtigung der Ergebnisse des Abgabenverfahrens, als zutreffend erachtet werden.

Die Berufung war daher abzuweisen.

Am 10. Jänner 2006 hat die Bw. ihren Vorlageantrag gestellt; die Anfechtungserklärung/Körperschaftsteuer lautet:

"Das Finanzamt hat ihre Ermittlungssorgfaltspflicht gröblich verletzt und der beschwerdeführenden Partei kein Gehör geschenkt, es hat keine mündliche Verhandlung angesetzt und die Personen, die die Richtigkeit der Geschäfte bestätigen können, nicht befragt.

Des weiteren haben wir nach Einsichtnahme in den Prüfungsunterlagen des Finanzamtes festgestellt, dass das Finanzamt eindeutig festgestellt hat, dass die Maschinen existieren, da diese lt. dem ermittelnden Finanzamt von Leasingfirmen von der P-GmbH angekauft wurden und somit auch nachweislich weiterverkauft worden.

Wir beantragen daher, die Bescheidbegründung aufzuheben und der Beschwerdeführerin Recht zu geben oder aber in 'eventu' die Anberaumung einer mündlichen Verhandlung anzuordnen, wo alle von der Partei geforderten Personen zur Einvernahme geladen werden, sowie die ermittelnden Personen des Finanzamtes, die den Prüfbericht für die P-GmbH verfasst haben sowie um Vorlage des Prüfungsberichtes des für die P-GmbH zuständigen Finanzamtes."

Über die Berufung wurde erwogen:

In ihren Vorlageanträgen hat die Bw. Anträge auf Durchführung einer mündlichen Berufungsverhandlung und Anträge auf Bescheidaufhebung gestellt:

Vor der Entscheidung in der Sache hat der Unabhängige Finanzsenat über diese Anträge zu entscheiden.

I. Antrag auf Durchführung einer mündlichen Berufungsverhandlung:

Die von der Bw. in den Vorlageanträgen gestellten Anträge auf Durchführung einer mündlichen Berufungsverhandlung lauten:

Vorlageantrag/Umsatzsteuerbescheid:"Wir beantragen daher die Bescheidbegründung aufzuheben und der Beschwerdeführerin Recht zu geben oder aber in 'eventu' die Anberaumung einer mündlichen Verhandlung anzuordnen, wo alle von der Partei geforderten Personen zur Einvernahme geladen werden."

Vorlageantrag/Körperschaftsteuerbescheid:"Wir beantragen daher, die Bescheidbegründung aufzuheben und der Beschwerdeführerin Recht zu geben oder aber in 'eventu' die Anberaumung einer mündlichen Verhandlung anzuordnen, wo alle von der Partei geforderten Personen zur Einvernahme geladen werden, sowie die ermittelnden Personen des Finanzamtes, die den Prüfbericht für die P-GmbH verfasst haben sowie um Vorlage des Prüfungsberichtes des für die P-GmbH zuständigen Finanzamtes."

Mit dem vor dem Antrag auf Durchführung einer mündlichen Berufungsverhandlung gestellten Antrag auf Bescheidaufhebung bzw. Stattgabe des Berufungsbegehrens hat die Bw. zum Ausdruck gebracht, dass sie auf die Durchführung einer mündlichen Verhandlung verzichtet, wenn der Unabhängige Finanzsenat eine bestimmte Entscheidung (= Aufhebung der angefochtenen Bescheide bzw. Stattgabe des Berufungsbegehrens) trifft; mit dem Verweis auf beantragte Beweisaufnahmen hat die Bw. zum Ausdruck gebracht, dass sie ihre Anträge ausschließlich zur Aufnahme der von ihr angebotenen Beweise gestellt hat.

Über die Anträge auf Durchführung einer mündlichen Verhandlung ist festzustellen:

Diese Anträge werden ausschließlich für den Fall des Eintretens von bestimmten Ereignissen - Aufhebung der angefochtenen Bescheide bzw. Stattgabe des Berufungsbegehrens, Aufnahme der von der Bw. angebotenen Beweise - gestellt.

Anträge auf Durchführung einer mündlichen Verhandlung sind Prozesshandlungen; werden diese Anträge ausschließlich für den Fall des Eintretens von bestimmten Ereignissen gestellt, sind sie bedingte Prozesshandlungen.

Nach ständiger Rechtsprechung sind bedingte Prozesshandlungen nur sehr eingeschränkt zulässig:

Eine bedingte Prozesshandlung ist nur dann zulässig, wenn der Ablauf des Verfahrens bereits durch unbedingte Prozesshandlungen sichergestellt ist, wenn sie von einem bestimmten, im Verfahrensablauf eintretenden, "innerprozessualen" Ereignis abhängig gemacht wird und ihre Beachtung nicht geeignet ist, die Vorhersehbarkeit des weiteren Prozessablaufs für die Berufungsbehörde oder den Prozessgegner in unerträglicher Weise zu beeinträchtigen (VwGH 17.8.1998, 97/17/0401, u.a.).

Bedingte Prozesshandlungen sind nicht zulässig, wenn die Prozesshandlungen einen unmittelbaren Einfluss auf den Fortgang des Verfahrens haben können: Derartige Prozesserklärungen einer Partei ("Bewirkungshandlungen") sind schon wegen ihrer konstitutiven, unmittelbare Rechtsfolgen hervorrufenden, Wirkung generell bedingungsfeindlich. Der durch die Prozesserklärungen bestimmte Prozessablauf darf nicht durch die Bindung an unvorhersehbare Ereignisse beeinträchtigt und verzögert werden. Die Entscheidung darüber, in welcher Form das Verfahren fortgesetzt wird, soll nicht von einem ungewissen Ereignis abhängen (OGH 23.6.1999, 7 Ob 331/98x, u.a.).

Eine mündliche Berufungsverhandlung ist nicht in jedem Berufungsverfahren, sondern nur auf Antrag des/der Bw. oder auf Antrag des mit der Berufungserledigung befassten Mitgliedes des Unabhängigen Finanzsenates durchzuführen (§ 284 Abs 1 BAO idF AbgRmRefG).

Ein Antrag auf Durchführung einer mündlichen Berufungsverhandlung leitet einen Verfahrensabschnitt ein, der ohne diesen Antrag nicht eingeleitet worden wäre: Ein Antrag auf Durchführung einer mündlichen Berufungsverhandlung ist daher ein, den Ablauf eines Berufungsverfahrens gestaltender Vorgang. Nach den v.a. Grundsätzen ist die Setzung einer Bedingung unzulässig, wenn die Prozesshandlung einen unmittelbaren Einfluss auf den Fortgang des Verfahrens hat. Wird einem Antrag auf Durchführung einer mündlichen Berufungsverhandlung eine Bedingung beigesetzt, ist dieser Antrag nicht zulässig.

Der Antrag auf Durchführung einer mündlichen Berufungsverhandlung soll nur dann als gestellt gelten, wenn der Unabhängige Finanzsenat die angefochtenen Bescheide aufhebt bzw. dem Berufungsbegehren stattgibt: Ein den Prozessablauf gestaltender Antrag, der nur dann als gestellt gelten soll, wenn die über die Berufung entscheidende Behörde zu einer bestimmten Rechtsmeinung gelangt, ist nach den v.a. Grundsätzen auch nicht zulässig.

Den Antrag auf Durchführung einer mündlichen Berufungsverhandlung hat die Bw. gestellt, damit die von ihr beantragten Ermittlungen und Beweisaufnahmen in einer mündlichen Berufungsverhandlung durchgeführt werden.

In einer mündlichen Berufungsverhandlung ist die zu entscheidende Sache vorzutragen und ist über die Ergebnisse bereits durchgeführter Beweisaufnahmen oder vorangegangener mündlicher Verhandlungen zu berichten. Sollten weitere Beweisaufnahmen erforderlich sein, sind diese Beweisaufnahmen durchzuführen und die Parteien zu hören. Der/Die Verhandlungsleiter/in kann die mündliche Berufungsverhandlung vertagen, die Entscheidung über die Berufung in der mündlichen Berufungsverhandlung verkünden oder diese Entscheidung der schriftlichen Ausfertigung vorbehalten.

Ein nach dem Willen des/der Antragstellers/Antragstellerin ausschließlich zur Durchführung seiner/ihrer Beweisanträge gestellter Antrag auf Durchführung einer mündlichen Berufungsverhandlung ist ein den Ablauf einer mündlichen Berufungsverhandlung gestalten wollender Antrag. Ein den Ablauf einer mündlichen Berufungsverhandlung gestalten wollender Antrag ist nach den v.a. Grundsätzen nicht zulässig.

Der Antrag auf Durchführung einer mündlichen Berufungsverhandlung ist abzuweisen.

II. Antrag auf Bescheidaufhebung:

Die Bw. hat die Aufhebung der im ggstl. Berufungsverfahren angefochtenen Abgabenbescheide beantragt.

Bescheidaufhebungen in Abgabensachen sind zulässig, wenn die in § 289 Abs 1 BAO aufgezählten Tatbestandsmerkmale vorliegen.

Gemäß § 289 Abs. 1 BAO (idF Abgaben-Rechtsmittel-Reformgesetz [AbgRmRefG], BGBl I, 2002/97) kann die Abgabenbehörde II. Instanz im Falle, dass die Berufung weder zurückzuweisen noch als zurückgenommen oder als gegenstandslos zu erklären ist, die mit Berufung angefochtenen Bescheide und allfällige Berufungsvorentscheidungen unter Zurückverweisung der Sache an die Abgabenbehörde erster Instanz erledigen, wenn Ermittlungen unterlassen wurden, bei deren Durchführung ein anders lautender Bescheid hätte erlassen werden oder eine Bescheiderteilung hätte unterbleiben können.

Die von der Bw. in den Berufungen und Vorlageanträgen angesprochenen Aufhebungsgründe sind: Von der Abgabenbehörde I. Instanz nicht in einer mündlichen Berufungsverhandlung durchgeführten Ermittlungen und Beweisaufnahmen, Verletzung der amtswegigen Ermittlungssorgfaltspflichten, Verletzung des rechtlichen Gehörs und Begründungsmängel.

Von der Abgabenbehörde I. Instanz nicht durchgeführte mündliche Berufungsverhandlung:

Gemäß § 284 Abs. 1 Z 1 BAO idF AbgRmRefG hat eine mündliche Verhandlung stattzufinden, wenn eine mündliche Verhandlung in der Berufung, im Vorlageantrag oder in der Beitrittserklärung beantragt wird.

§ 284 Abs. 1 Z 1 BAO idF AbgRmRefG ist eine, ausschließlich den Ablauf des Berufungsverfahrens vor dem Unabhängigen Finanzsenat regelnde, Verfahrensvorschrift; § 284 Abs. 1 Z 1 BAO idF AbgRmRefG ist daher auf die von der Abgabenbehörde I. Instanz durchgeführten Berufungsverfahren nicht anwendbar.

Eine, inhaltlich mit § 284 Abs. 1 Z 1 BAO idF AbgRmRefG übereinstimmende, auf die von der Abgabenbehörde I. Instanz durchgeführten Berufungsverfahren anwendbare, Verfahrensvorschrift existiert nicht.

Festzustellen ist: Eine, von der Abgabenbehörde I. Instanz nicht durchgeführte, Berufungsverhandlung ist kein Verfahrensfehler und ist schon deshalb kein Aufhebungsgrund im Sinne des § 289 Abs. 1 BAO idF AbgRmRefG.

Von der Bw. beantragte Ermittlungen und Beweisaufnahmen:

Von den Parteien beantragte Beweise sind aufzunehmen, soweit nicht eine Beweiserhebung gemäß § 167 Abs. 1 BAO zu entfallen hat (§ 183 Abs 3 BAO, 1. Satz).

Eine Beweiserhebung gemäß § 167 Abs. 1 BAO hat bei Tatsachen, die bei der Abgabenbehörde offenkundig sind und Tatsachen, für deren Vorhandensein das Gesetz eine Vermutung aufstellt, zu entfallen, weil diese Tatsachen keines Beweises bedürfen.

Von der Aufnahme beantragter Beweise ist abzusehen, wenn die unter Beweis zu stellenden Tatsachen als richtig anerkannt werden oder unerheblich sind, wenn die Beweisaufnahme mit unverhältnismäßigem Kostenaufwand verbunden wäre, es sei denn, dass die Partei sich zur Tragung der Kosten bereit erklärt und für diese Sicherheit leistet, oder wenn aus den Umständen erhellt, dass die Beweise in der offenbaren Absicht, das Verfahren zu verschleppen, angeboten worden sind (§ 183 Abs 3 BAO, 2. Satz).

Nach der v.a. Rechtslage ist über die von der Bw. beantragten Ermittlungen und Beweisaufnahmen wie folgt zu entscheiden:

- Zeugenschaftliche Einvernahme der jeweils zuständigen Personen von folgenden Behörden bzw. öffentlichen Einrichtungen im Beisein des Geschäftsführers der Bw.: Kreditschutzverband, Magistrat der Stadt Wien, Niederösterreichische Landesregierung, Finanzamt, Wiener Gebietskrankenkasse zum Beweisthema Existenz der P-GmbH :

Gemäß § 2 Abs 1 des Gesetzes über Gesellschaften mit beschränkter Haftung (GmbHG) besteht eine Gesellschaft mit beschränkter Haftung ab ihrer Eintragung im Firmenbuch. Die Existenz von Gesellschaften mit beschränkter Haftung ist daher durch einen Firmenbuchauszug nachweisbar.

Ein Firmenbuchauszug der P-GmbH existiert, mit diesem Firmenbuchauszug ist die Existenz der P-GmbH bewiesen.

Der ggstl. Beweisantrag ist daher zu einer durch ein anderes Beweismittel bereits nachgewiesenen Tatsache gestellt worden.

Beweisaufnahmen zur Bestätigung von Beweisergebnissen sind nicht durchzuführen.

Aus dem Recht auf Parteiengehör ergibt sich kein Rechtsanspruch der Partei auf persönliche Anwesenheit bei einer Beweisaufnahme (Ritz, Bundesabgabenordnung: Kommentar³, § 115, Tz 20, und die do. zit. Judikate).

Der o.a. Beweisantrag ist abzuweisen.

- Einvernahme der zuständigen Finanzbeamtin, die mit LM Kontakt hatte, im Beisein des Geschäftsführers der Bw.:

Die Bw. hat den Namen der Finanzbeamtin, deren Einvernahme sie beantragt hat, nicht genannt. Aus der Bezeichnung als "zuständige Finanzbeamtin, die mit LM Kontakt hatte", ist die Identität dieser Finanzbeamtin nicht feststellbar.

Soll eine Person als Zeuge/Zeugin vernommen werden, ist sein/ihre Name und eine ladungsfähige Anschrift bekannt zu geben: Wird der Name eines Zeugen nicht bekannt gegeben, liegt kein ordnungsgemäßer Beweisantrag vor.

Die Bw. hat das Beweisthema, das Gegenstand der Einvernahme sein soll, nicht bekannt gegeben: Beweisanträge haben nicht nur das Beweismittel sondern auch das Beweisthema anzugeben (Ritz, Bundesabgabenordnung: Kommentar, 3. überarbeitete Auflage, § 183, Tz 2, und die do. zit. Judikate): Wird das Beweisthema für die beantragte Einvernahme nicht bekannt gegeben, liegt kein ordnungsgemäßer Beweisantrag vor.

Aus dem Recht auf Parteiengehör ergibt sich kein Rechtsanspruch der Partei auf persönliche Anwesenheit bei einer Beweisaufnahme (Ritz, Bundesabgabenordnung: Kommentar³, § 115, Tz 20, und die do. zit. Judikate).

Der o.a. Beweisantrag ist abzuweisen.

- Einvernahme von LM :

Die Bw. hat keine ladungsfähige Anschrift bekannt gegeben; das Finanzamt hat festgestellt, dass dieser Zeuge an der in den Rechnungen angegebenen, inländischen, Adresse nicht gemeldet gewesen ist. Der von der Bw. vorgelegte Schriftverkehr besteht aus E-Mails.

Eine E-Mail-Adresse ist keine ladungsfähige Anschrift; wird eine ladungsfähige Adresse nicht bekannt gegeben, liegt kein ordnungsgemäßer Beweisantrag vor.

Die Bw. hat das Beweisthema, das Gegenstand der Einvernahme sein soll, nicht bekannt gegeben: Wird das Beweisthema für die beantragte Einvernahme nicht bekannt gegeben, liegt kein ordnungsgemäßer Beweisantrag vor.

Der o.a Beweisantrag ist abzuweisen.

- Einvernahme von Personen der E-GmbH (Geschäftsführer, Handelsvertreter, Lagerleiter etc.), die die Handelswaren bestellt und in Empfang genommen haben, im Beisein des Geschäftsführers der Bw.:

Mit "Geschäftsführer, Handelsvertreter, Lagerleiter" hat die Bw. keine Namen sondern Funktions- bzw. Berufsbezeichnungen von Personen genannt. Diese Personen sind durch das von der Bw. angegebene Identifikationsmerkmal "Personen ... die die Handelswaren bestellt und in Empfang genommen haben" nicht identifizierbar. Werden keine Namen sondern Funktions- bzw. Berufsbezeichnungen und Identifikationsmerkmale genannt und ist aus diesen Angaben die Anzahl und die Identität der Zeugen nicht feststellbar, liegt kein ordnungsgemäßer Beweisantrag vor.

Mit "etc." iVm dem Identifikationsmerkmal "Personen ... die die Handelswaren bestellt und in Empfang genommen haben" hat die Bw. die Einvernahme einer zahlenmäßig nicht festlegbaren Anzahl von Personen beantragt: Werden keine Namen sondern Identifikationsmerkmale genannt und ist aus diesen Angaben weder Anzahl noch Identität der Zeugen feststellbar, liegt kein ordnungsgemäßer Beweisantrag vor.

Die Bw. hat das/die Beweisthema/Beweisthemen, das/die Gegenstand der Einvernahmen sein soll/sollen, nicht bekannt gegeben: Wird das Beweisthema für die beantragten Einvernahmen nicht bekannt gegeben, liegt kein ordnungsgemäßer Beweisantrag vor.

Aus dem Recht auf Parteiengehör ergibt sich kein Rechtsanspruch der Partei auf persönliche Anwesenheit bei einer Beweisaufnahme (Ritz, Bundesabgabenordnung: Kommentar³, § 115, Tz 20, und die do. zit. Judikate).

Der o.a. Beweisantrag ist abzuweisen.

- Einvernahme der Geschäftsführer(in) der P-GmbH zum Beweisthema Ankaufsnachweis der angekauften Maschinen im Beisein des Geschäftsführers der Bw.:

"Geschäftsführer(in)" ist eine Berufsbezeichnung; aus einer Berufsbezeichnung ist die Identität des/der einzuvernehmenden Zeugen nicht feststellbar. Mit "Geschäftsführer(in)" hat die Bw. die Einvernahme einer zahlenmäßig nicht festlegbaren Anzahl von Personen beantragt.

Die Gesellschaft, deren Geschäftsführer(in) die Bw. vernommen haben möchte, hat mehrere Geschäftsführer gehabt; aus der Berufsbezeichnung ist daher die Identität und Anzahl des/der einzuvernehmenden Zeugen nicht feststellbar.

Werden keine Namen sondern eine Berufsbezeichnung genannt und ist aus diesen Angaben weder Anzahl noch Identität der Zeugen feststellbar, liegt kein ordnungsgemäßer Beweisantrag vor.

Aus der Bezeichnung "Ankaufsnachweis der angekauften Maschinen" ist das Beweismittel nicht eindeutig erkennbar, das Gegenstand der Vernehmung des/der Geschäftsführer(in) der P-GmbH sein soll; ein ordnungsgemäßer Beweisantrag liegt nicht vor.

Sollte dieser Beweisantrag so zu verstehen sein, dass die Bw. mit diesem Beweisantrag den Ankauf von, der P-GmbH gehörenden, Maschinen nachweisen möchte, ist dieser Beweisantrag zu einen Sachverhalt gestellt worden, der mit dem Beweismittel "Eingangsrechnung vom 15. Februar 2002" nachgewiesen worden ist. Der ggstl. Beweisantrag ist daher zu einer durch ein anderes Beweismittel bereits nachgewiesenen Tatsache gestellt worden. Beweisaufnahmen zur Bestätigung von Beweisergebnissen sind nicht durchzuführen.

Sollte dieser Beweisantrag so zu verstehen sein, dass das Beweisthema die Beweiskraft der "Eingangsrechnung vom 15. Februar 2002" ist, ist dieser Beweisantrag zur Beweisführung der Abgabenbehörde I. Instanz und nicht zu einer Tatsachenbehauptung gestellt worden. Zulässig sind ausschließlich zu Tatsachenbehauptungen gestellte Beweisaufnahmen; eine Beweisführung ist keine Tatsachenbehauptung; Beweisaufnahmen zur Beweisführung sind daher nicht durchzuführen.

Aus dem Recht auf Parteiengehör ergibt sich kein Rechtsanspruch der Partei auf persönliche Anwesenheit bei einer Beweisaufnahme (Ritz, Bundesabgabenordnung: Kommentar³, § 115, Tz 20, und die do. zit. Judikate).

Der o.a. Beweisantrag ist abzuweisen.

- Einvernahme der Steuerberaterin HS mit Vorlage der Buchhaltung, der Inventarliste und der Handelswarenaufzeichnungen zum Beweisthema Ankaufsnachweis der angekauften Maschinen im Beisein des Geschäftsführers der Bw.:

Die einzuvernehmende Zeugin ist Steuerberaterin. Aus der Bezeichnung "Ankaufsnachweis der angekauften Maschinen" ist iVm dem Beweisantrag auf Vorlage der Buchhaltung, der Inventarliste und der Handelswarenaufzeichnungen und den von der Bw. vorgelegten, für die P-GmbH bestimmten, Buchungsmitteilungen erkennbar, dass das Beweisthema Informationen sind, die der Steuerberaterin in Ausübung ihres Berufes bekannt geworden sind.

Steuerberater sind gemäß § 91 Abs 1 Wirtschaftstreuhandberufsgesetz (WTBG) 1999 zur Verschwiegenheit über die ihnen anvertrauten Angelegenheiten verpflichtet. Inwieweit Steuerberater in Ansehung dessen, was ihnen in Ausübung ihres Berufes bekannt geworden ist, von der Verbindlichkeit zur Ablegung eines Zeugnisses, zur Einsichtgewährung in Geschäftspapiere oder zur Erteilung von Auskünften im Verwaltungs-, Abgaben-, Zivil- und Strafverfahren befreit sind, bestimmen die Verwaltungs- und Abgabenverfahrensgesetze sowie die Zivil- und Strafprozessordnung, jedoch mit der Maßgabe, dass im Abgabenverfahren vor den Finanzbehörden einem Steuerberater die gleichen Rechte wie einem Rechtsanwalt zustehen (§ 91 Abs 3 WTBG). Die Verschwiegenheitspflicht entfällt, wenn und insoweit der Auftraggeber den Berufsberechtigten ausdrücklich von dieser Pflicht entbunden hat (§ 91 Abs 4 Z 2 WTBG).

Ein Dokument, worin die P-GmbH ihre Steuerberaterin von der Verschwiegenheitspflicht entbunden hat, hat die Bw. nicht vorgelegt; dass eine Entbindung von der Verschwiegenheitspflicht statt gefunden hat, hat die Bw. nicht behauptet.

Lt. Firmenbuchauszug ist die P-GmbH am 28. Juni 2005 aus dem Firmenbuch gelöscht worden. Die Löschung aus dem Firmenbuch beendet die rechtliche Existenz einer Gesellschaft mit beschränkter Haftung. Eine nicht (mehr) existierende Gesellschaft mit beschränkter Haftung kann ihre ehemalige Steuerberaterin nicht (mehr) von deren Verschwiegenheitspflicht entbinden.

Beweisthema ist - wie bei der beantragten Einvernahme/Geschäftsführer(in) der Ankaufsnachweis der angekauften Maschinen; auf die do. Abweisungsgründe wird verwiesen.

Aus dem Recht auf Parteiengehör ergibt sich kein Rechtsanspruch der Partei auf persönliche Anwesenheit bei einer Beweisaufnahme (Ritz, Bundesabgabenordnung: Kommentar³, § 115, Tz 20, und die do. zit. Judikate).

Der o.a. Ermittlungs- und Beweisantrag ist daher abzuweisen.

- Anforderung des Gutachtens, das sich bei Herrn J befinden soll:

Das Finanzamt hat das Gutachten von Steuerberater J angefordert; Steuerberater J hat eine Ablichtung dieses Gutachtens dem Finanzamt übersandt. Diese Ablichtung befindet sich im Veranlagungsakt. Dem o.a. Beweisantrag ist daher bereits durch das Finanzamt stattgegeben worden.

Beweismittel gleichen Inhalts sind nicht in mehrfacher Ausfertigung vorzulegen; eine Anforderung des Gutachtens durch den Unabhängigen Finanzsenat konnte unterbleiben.

Der o.a. Ermittlungs- und Beweisantrag ist abzuweisen.

- Anforderung des Gutachtens, das sich im Finanzamt S befinden soll:

Nach den Berufungsausführungen soll es sich bei diesem Gutachten um jenes Gutachten handeln, dessen Ablichtung sich im Veranlagungsakt befindet. Dass das Gutachten, das sich im Finanzamt S befinden soll, mit dem im Veranlagungsakt sich befindenden Gutachten nicht übereinstimmt, wird von der Bw. nicht behauptet.

Festzustellen ist: Der Inhalt des anzufordernden Gutachtens ist den Abgabenbehörden bekannt, weil sich eine Ablichtung dieses Gutachtens im Veranlagungsakt befindet.

Ist der Inhalt eines Beweismittels bereits bekannt, ist von der Anforderung dieses Beweismittels abzusehen.

Der o.a. Ermittlungs- und Beweisantrag ist abzuweisen.

- Zuziehung des Gutachters zum Beweisthema Aufklärung über eindeutige Identifikationsmerkmale im Gutachten:

"Aufklären" bedeutet "Informieren über Tatsachen". Die Tatsachen, über die die Abgabenbehörden informiert werden sollen, sind "eindeutige Identifikationsmerkmale im Gutachten".

Über die in einem Gutachten enthaltenen Tatsachen muss die Abgabenbehörde nicht informiert werden, da sie diese Tatsachen dem Gutachten entnehmen kann.

Ein Gutachten ist ein Beweismittel; die darin enthaltenen Tatsachen und Schlussfolgerungen unterliegen der freien Beweiswürdigung.

Die Sinndeutung der im Gutachten verwendeten Identifikationsmerkmale ist Bestandteil dieser Beweiswürdigung und kann als solche nicht Gegenstand einer Beweisaufnahme sein.

Der o.a. Beweisantrag ist abzuweisen.

- Antrag auf Akteneinsicht in die beschlagnahmten Unterlagen der Bw., die sich bei den Finanzämtern und eventuell bei anderen Behörden befinden sollen:

Über diesen Beweisantrag ist festzustellen: Aus "Antrag auf Akteneinsicht in die beschlagnahmten Unterlagen der Bw., die sich bei den Finanzämtern und eventuell bei anderen Behörden befinden sollen" ist nicht erkennbar, welche konkrete/n Tatsache/n durch die Akteneinsicht erwiesen werden soll/en.

Ein Beweisantrag muss aber, soll er prozessuale Wirksamkeit entfalten, ein Mindestmaß an Spezifizierung hinsichtlich der unter Beweis zu stellenden Sachverhalte der Art aufweisen, sodass aus dem Beweisantrag erkennbar ist, welche Tatsache durch welches der angebotenen Beweismittel konkret erwiesen werden soll (VwGH, 27.2.2001, 97/13/0091, u.a.).

Beweisanträge, die nicht ausreichend erkennen lassen, welche konkrete Tatsache durch das angebotene Beweismittel erwiesen werden soll, sind abzuweisen.

Der o.a. Beweisantrag ist abzuweisen.

- Antrag auf Gegenüberstellung JS - RL (= Betriebsprüfer) zum Beweisthema unverständliche Ausführungen in der Stellungnahme vom 11. März 2005:

Die beantragte Gegenüberstellung kann nicht durchgeführt werden, da die Bw. eine ladungsfähige Anschrift von JS nicht bekannt gegeben hat; ohne Bekanntgabe einer ladungsfähigen Anschrift liegt kein ordnungsgemäßer Beweisantrag vor.

Mit "unverständliche Ausführungen in der Stellungnahme vom 11. März 2005" hat die Bw. keine konkreten Tatsachen angeführt, die durch die beantragte Gegenüberstellung erwiesen werden sollen. Werden keine konkreten Tatsachen genannt, die durch das beantragte Beweismittel nachgewiesen werden sollen, liegt ein ordnungsgemäßer Beweisantrag nicht vor.

Als Beispiel für eine unverständliche Ausführung hat die Bw. die Textpassage "... der Prüfer führt im letzten Absatz zu Tz 19 des Bp an, dass die Umsatzsteuerschuld laut Rechnungslegung aufrechterhalten wird - da nach Einsicht in den Prüfungsbericht in Tz 19 aber keine Umsatzsteuerschuld anfällt - ist die Stellungnahme des Prüfers nicht richtig" zitiert.

Die Stellungnahme des Prüfers ist eine Stellungnahme zur Berufung der Bw. gewesen; derartige Stellungen enthalten idR im Betriebsprüfungsverfahren festgestellte Tatsachen und deren abgabenrechtliche Würdigung.

Nach der vorzit. Textpassage soll durch die Gegenüberstellung nachgewiesen werden, dass die abgabenrechtliche Würdigung in Tz 19 des Bp-Berichtes nicht richtig ist: Die abgabenrechtliche Würdigung eines Sachverhaltes besteht aus der Anwendung von Normen. Das von der Bw. genannte Beweisthema sind daher die Normen, die der Betriebsprüfer auf den in Tz 19 des Bp-Berichtes festgestellten Sachverhalt angewendet hat.

Ob eine bestimmte Norm auf einen Sachverhalt anwendbar ist oder nicht, ist eine Rechtsfrage, die aus dem Gesetz zu beantworten ist und keine Tatsache, die durch eine Beweisaufnahme erwiesen werden kann.

Der o.a. Beweisantrag ist abzuweisen.

- Anberaumung einer mündlichen Verhandlung mit Vorladung aller involvierten Personen zum Beweisthema ordentliche Abwicklung der Geschäfte:

Den Antrag auf Durchführung einer mündlichen Berufungsverhandlung hat der Unabhängige Finanzsenat in Pkt. I. der Berufungsentscheidung abgewiesen; auf die do. Begründung wird verwiesen.

Eine unmittelbare Beweisaufnahme durch das Finanzamt ist im Abgabenverfahren nicht vorgesehen; aus diesem Grund hat eine Partei keinen Rechtsanspruch auf eine vom Finanzamt in einer mündlichen Verhandlung durchgeführte Beweisaufnahme.

Mit "alle involvierten Personen" hat die Bw. die Einvernahme einer zahlenmäßig nicht bestimmbaren Anzahl von Personen beantragt: Aus der Bezeichnung "alle involvierten Personen" ist weder Anzahl noch Identität der Zeugen feststellbar; ein ordnungsgemäßer Beweisantrag liegt nicht vor.

Mit "ordentliche Abwicklung der Geschäfte" hat die Bw. die Tatsachen nicht konkretisiert, die durch das beantragte Beweismittel nachgewiesen werden sollen; ein ordnungsgemäßer Beweisantrag liegt nicht vor.

Der o.a. Beweisantrag ist abzuweisen.

- Einvernahme der ermittelnden Personen des Finanzamtes, die den Prüfbericht für die P-GmbH verfasst haben; Vorlage des Prüfungsberichtes des für die P-GmbH zuständigen Finanzamtes:

Über diese Beweisanträge ist festzustellen: Die Bw. hat kein Beweisthema genannt.

Da die Bw. die Tatsachen nicht konkretisiert hat, die durch die beantragten Beweismittel nachgewiesen werden sollen, liegt ein ordnungsgemäßer Beweisantrag nicht vor.

Der o.a. Beweisantrag ist abzuweisen.

Die von der Bw. gestellten, von den Abgabenbehörden zT stattgegebenen, zT abgewiesenen Beweisanträge sind keine Aufhebungsgründe im Sinne des § 289 Abs 1 idF AbgRmRefG:

Aus den in § 289 Abs. 1 BAO idF AbgRmRefG aufgezählten Tatbestandsmerkmalen ist abzuleiten: Aufhebungsgründe sind ausschließlich unterlassene Ermittlungen, bei deren Durchführung ein anders lautender Bescheid hätte erlassen werden oder eine Bescheiderteilung hätte unterbleiben können.

Werden von der Bw. beantragte Ermittlungen und Beweisaufnahmen durchgeführt, fehlt das Tatbestandsmerkmal "Unterlassen"; durchgeführte Ermittlungen sind daher keine Aufhebungsgründe im Sinne des § 289 Abs 1 idF AbgRmRefG.

Ist ein Beweisantrag aus den in § 167 Abs 1 BAO und § 183 Abs 3 BAO aufgezählten Gründen abzulehnen, ist die unterlassene Beweisaufnahme kein Ermittlungsfehler im Sinne des § 289 Abs 1 idF AbgRmRefG.

Verletzung der amtswegigen Ermittlungspflichten:

Im Vorlageantrag hat die Bw. den Abgabenbehörden vorgeworfen, die amtswegigen Ermittlungssorgfaltspflichten verletzt zu haben. Welche - über die beantragten Ermittlungen und Beweisaufnahmen hinausgehenden - Ermittlungen die Abgabenbehörden von sich aus hätten durchführen sollen, hat die Bw. nicht dargelegt.

Der Unabhängige Finanzsenat hat die angefochtenen Bescheide dahingehend überprüft, ob die Abgabenbehörde I. Instanz Ermittlungen unterlassen hat, bei deren Durchführung ein anders lautender Bescheid hätte erlassen werden oder eine Bescheiderteilung hätte unterbleiben können.

Die Überprüfung der angefochtenen Bescheide hat ergeben, dass die Abgabenbehörde I. Instanz keine derartigen Ermittlungen unterlassen hat; Aufhebungsgründe im Sinne des § 289 Abs 1 idF AbgRmRefG liegen demzufolge nicht vor.

Verletzung des rechtlichen Gehörs:

Im Vorlageantrag hat die Bw. den Abgabenbehörden die Verletzung des rechtlichen Gehörs vorgeworfen.

"Rechtliches Gehör" ist ein Parteienrecht; die auf dieses Parteienrecht sich beziehende Norm ist § 115 Abs 2 BAO.

§ 115 Abs 2 BAO idgF lautet: "Den Parteien ist Gelegenheit zur Geltendmachung ihrer Rechte und rechtlichen Interessen zu geben".

"Rechte" und "rechtliche Interessen" sind keine Ermittlungen; verletzte "Rechte" und "rechtliche Interessen" sind keine unterlassenen Ermittlungen.

"Rechte" und "rechtliche Interessen" sind keine Aufhebungsgründe im Sinne des § 289 Abs 1 idF AbgRmRefG; folglich ist deren Verletzung - unabhängig davon, ob diese Verletzung tatsächlich statt gefunden hat oder nicht - auch kein Aufhebungsgrund im Sinne des § 289 Abs 1 idF AbgRmRefG.

Begründungsmängel:

Für die Bw. sind die Bescheidbegründungen der Abgabenbehörde I. Instanz unverständlich bzw. nicht nachvollziehbar; sie wirft den Abgabenbehörden idZ Begründungsmängel vor.

Begründungsmängel in Bescheiden der Abgabenbehörde I. Instanz führen nicht zu Bescheidaufhebungen durch den Unabhängigen Finanzsenat; dies deshalb, weil Begründungsmängel keine unterlassenen Ermittlungen und demzufolge keine Aufhebungsgründe im Sinne des § 289 Abs. 1 BAO idF AbgRmRefG sind.

Entscheidungsgrundlage/Berufungsbegehren Bescheidaufhebung:

Entscheidungsgrundlage ist: Die für die Bescheidaufhebung nach § 289 Abs. 1 BAO idF AbgRmRefG erforderlichen Aufhebungsgründe "unterlassene Ermittlungen" sind nicht vorhanden.

Sind die für die Bescheidaufhebung nach § 289 Abs. 1 BAO idF AbgRmRefG erforderlichen Aufhebungsgründe "unterlassene Ermittlungen" nicht vorhanden, sind die angefochtenen Bescheide nicht aufzuheben.

Das Berufungsbegehren, den Umsatz- und Körperschaftsteuerbescheid 2002 aufzuheben, ist abzuweisen. Der Unabhängige Finanzsenat hat in der Sache zu entscheiden.

III. Umsatz- und Körperschaftsteuer (2002):

- Umsatzsteuerbescheid (2002):

Die Bw. hat die Veranlagung zur Umsatzsteuer in den Punkten angefochten, die nicht mit der Umsatzsteuererklärung übereinstimmen.

Über die Streitpunkte/Umsatzsteuer ist festzustellen:

Der angefochtene Umsatzsteuerbescheid stimmt in folgenden Punkten nicht mit der Umsatzsteuererklärung überein:

- erstens sind die festgesetzten Umsätze aus Lieferungen und Leistungen um € 158.862,86 (= ATS 2.186.000,00) niedriger als die erklärten Umsätze aus Lieferungen und Leistungen;

- zweitens hat das Finanzamt eine Steuerschuld gemäß § 11 Abs 12 UStG 1994 idgF iHv € 31.772,56 (= ATS 437.200,00) festgesetzt und hat

- drittens eine Vorsteuerberichtigung gemäß § 16 UStG 1994 idgF iHv € 94.836,00 (= ATS 1.304.971,81) durchgeführt.

Streitpunkte sind demzufolge eine Erlösminderung iHv € 158.862,86, eine Steuerschuld iHv € 31.772,56 und eine Vorsteuerberichtigung iHv € 94.836,00.

Streitpunkt/Erlösminderung (€ 158.862,86):

€ 158.862,86 ist die Summe der in 3 Rechnungen vom 11. Juni 2001 und der Rechnung vom 30. Juni 2001 ausgewiesenen Rechnungsbeträge; Rechnungslegerin ist die Bw. gewesen.

Die in den 3 Rechnungen vom 11. Juni 2001 und der Rechnung vom 30. Juni 2001 ausgewiesenen Rechnungsbeträge sind Erlöse, die der Umsatzsteuer unterliegen, wenn sie Entgelte für tatsächlich erfolgte Lieferungen und/oder tatsächlich erbrachte sonstige Leistungen sind (§ 1 Abs 1 UStG 1994 idgF).

Ob die in den 3 Rechnungen vom 11. Juni 2001 und der Rechnung vom 30. Juni 2001 ausgewiesenen Rechnungsbeträge Entgelte für tatsächlich erfolgte Lieferungen und/oder tatsächlich erbrachte sonstige Leistungen sind, ist eine auf der Ebene der Beweiswürdigung zu lösende Sachfrage.

Zur Beantwortung dieser Sachfrage sind alle für und gegen Lieferungen und/oder sonstige Leistungen sprechenden Fakten heranzuziehen (VwGH, 29.1.2003, 97/13/0056).

Nach § 167 Abs. 2 BAO hat die Abgabenbehörde unter sorgfältiger Berücksichtigung der Ergebnisse des Abgabenverfahrens nach freier Überzeugung zu beurteilen, ob eine Tatsache als erwiesen anzunehmen ist oder nicht.

Nach ständiger Rechtssprechung genügt es, von mehreren Möglichkeiten jene als erwiesen anzunehmen, die gegenüber allen anderen Möglichkeiten eine überragende Gewissheit für sich hat und alle anderen Möglichkeiten absolut oder mit Wahrscheinlichkeit ausschließt oder zumindest weniger wahrscheinlich erscheinen lässt. Die Abgabenbehörde muss, wenn eine Partei eine für sie nachteilige Tatsache bestreitet, den Bestand dieser Tatsache nicht im naturwissenschaftlich-mathematischen Sinn nachweisen (Ritz, Bundesabgabenordnung: Kommentar, 3. überarbeitete Auflage, § 167, Tz 8, und die do. zit. Judikate).

Bei den 3 Rechnungen vom 11. Juni 2001 und der Rechnung vom 30. Juni 2001 ist von folgender Sach- und Beweislage auszugehen:

Rechnung (11. Juni 2001), Rechnungsbetrag: ATS 58.000,00 + ATS 11.600,00 USt:

Mit dieser Rechnung verrechnet die Bw. den Verkauf eines gebrauchten Lkw an ihren Geschäftsführer JS , den die Bw. lt. Rechnung vom 19. August 1999 um brutto ATS 144.000,00 von der X-GmbH erworben hat. Lt. Kaufvereinbarung vom 16. Februar 2000 hat die Bw. diesen Lkw um ATS 216.000,00 brutto an die AF-GmbH verkauft.

Wenn aber die Bw. den Lkw am 16. Februar 2000 an die AF-GmbH verkauft hat, kann sie denselben Lkw nicht am 11. Juni 2001 an JS verkauft haben, es sei den, sie hat diesen Lkw vor dem 11. Juni 2001 von der AF-GmbH (oder einem anderen Unternehmen) zurückgekauft.

Dass ein derartige Rückkauf stattgefunden hat, wird von der Bw. nicht behauptet.

Gegen einen derartigen Rückkauf spricht auch, dass die Bw. diesen Lkw im Zeitraum nach dem Verkauf an die AF-GmbH (18. Februar 2000) bis zum behaupteten Verkauf an JS (11. Juni 2001) nicht im Kfz-Zentralregister angemeldet hat.

Für einen Verkauf an JS sprechende Fakten sind nicht vorhanden.

Nach dieser Sach- und Beweislage ist davon auszugehen, dass der Verkauf des Lkw an JS nicht stattgefunden hat.

Entscheidungsgrundlage ist: Ein Verkauf des Lkw an die in der Rechnung als Abnehmer genannte Person hat nicht stattgefunden.

Rechnung (11. Juni 2001), Rechnungsbetrag: ATS 48.000,00 + ATS 9.600,00 USt:

Mit dieser Rechnung verrechnet die Bw. den Verkauf eines gebrauchten Lkw an ihren Geschäftsführer JS, den die H-GmbH am 26. August 1999 an die X-GmbH und die Bw. lt. Kaufvereinbarung vom 16. Februar 2000 um ATS 240.000,00 brutto an die AF-GmbH verkauft hat.

Wenn die H-GmbH den Lkw am 26. August 1999 an die X-GmbH und nicht an die Bw. verkauft hat, ist aus den von der Bw. im Veranlagungs- bzw. Betriebsprüfungsverfahren vorgelegten Belegen nicht nachweisbar, dass die Bw. diesen Lkw gekauft hat.

Wenn aber die Bw. den Lkw am 16. Februar 2000 an die AF-GmbH verkauft hat, kann sie denselben Lkw nicht am 11. Juni 2001 an JS verkauft haben, es sei den, sie hat diesen Lkw vor dem 11. Juni 2001 von der AF-GmbH (oder einem anderen Unternehmen) zurückgekauft.

Dass ein derartige Rückkauf stattgefunden hat, wird von der Bw. nicht behauptet.

Gegen einen derartigen Rückkauf spricht auch, dass die Bw. diesen Lkw im Zeitraum nach dem Verkauf an die AF-GmbH (18. Februar 2000) bis zum behaupteten Verkauf an JS (11. Juni 2001) nicht im Kfz-Zentralregister angemeldet hat.

Für einen Verkauf an JS sprechende Fakten sind nicht vorhanden.

Nach dieser Sach- und Beweislage ist davon auszugehen, dass der Verkauf des Lkw an JS nicht stattgefunden hat.

Entscheidungsgrundlage ist: Ein Verkauf des Lkw an die in der Rechnung als Abnehmer genannte Person hat nicht stattgefunden.

Rechnung (11. Juni 2001), Rechnungsbetrag: ATS 48.000,00 + ATS 9.600,00 USt:

Mit dieser Rechnung verrechnet die Bw. den Verkauf eines gebrauchten Lkw an ihren Geschäftsführer JS , den die Bw. lt. Kaufvereinbarung vom 16. Februar 2000 um ATS 240.000,00 brutto an die AF-GmbH verkauft hat.

Wenn aber die Bw. den Lkw am 16. Februar 2000 an die AF-GmbH verkauft hat, kann sie denselben Lkw nicht am 11. Juni 2001 an JS verkauft haben, es sei den, sie hat diesen Lkw vor dem 11. Juni 2001 von der AF-GmbH (oder einem anderen Unternehmen) zurückgekauft.

Dass ein derartige Rückkauf stattgefunden hat, wird von der Bw. nicht behauptet.

Gegen einen derartigen Rückkauf spricht, dass die Bw. diesen Lkw im Zeitraum nach dem Verkauf an die AF-GmbH (18. Februar 2000) bis zum behaupteten Verkauf an JS (11. Juni 2001) nicht im Kfz-Zentralregister angemeldet hat.

Gegen einen derartigen Rückkauf spricht auch, dass die P-GmbH diesen Lkw am 30. März 2001 im Kfz-Zentralregister angemeldet und am 19. Juni 2001 abgemeldet hat.

Für einen Verkauf an JS sprechende Fakten sind nicht vorhanden.

Nach dieser Sach- und Beweislage ist davon auszugehen, dass der Verkauf des Lkw an JS nicht stattgefunden hat.

Entscheidungsgrundlage ist: Ein Verkauf des Lkw an die in der Rechnung als Abnehmer genannte Person hat nicht stattgefunden.

Rechnung (29. Juni 2001), Rechnungsbetrag: ATS 2.032.000,00 + ATS 406.400,00 USt:

Mit dieser Rechnung werden verschiedene Geräte (zB Pumpen, Rüttelplatten, Vibrationsgrabenwalze, Kompressor, Laser, Schneidemaschinen) verrechnet. Rechnungsempfänger ist der Geschäftsführer der Bw. - JS - gewesen. Lt. handschriftlichem Vermerk ist der Bruttorechnungsbetrag am 29. Juni 2001 bar bezahlt worden.

Die mit der o.a. Rechnung fakturierten Geräte soll die Bw. (zumindest) zT von LM (wohnhaft: AdresseA ) erworben haben. Eine mit 30. Juni 2001 datierte, mit der Unterschrift LM versehene, handschriftliche Zahlungsbestätigung ist vorgelegt worden.

In Tz 17 des Bp-Berichtes wird u.a. festgestellt, eine Lieferung der Geräte habe nicht stattgefunden, weil der Vorlieferant LM nicht existiert.

Im Berufungsverfahren sind damals nicht bekannte E-Mails eines LM zum Beweis dafür vorgelegt worden, dass LM existiert.

Diese E-Mails sind jedoch nicht dazu geeignet, die Existenz von LM zu beweisen:

Vor Vergabe einer E-Mail-Adresse wird die Identität desjenigen, der eine E-Mail-Adresse eingerichtet haben möchte, nicht überprüft. Mit diesen E-Mails ist daher nur erwiesen, dass eine Person existiert, die eine E-Mail-Adresse hat, die den Namen LM enthält und dass der Inhaber dieser E-Mail-Adresse behauptet, LM zu sein.

Es ist aber nach dem Ergebnis der Recherchen des Betriebsprüfers als erwiesen anzusehen, dass sich LM an der in der Zahlungsbestätigung angeführten Adresse nicht aufgehalten hat: Ein LM ist in Österreich weder gemeldet noch steuerlich erfasst gewesen; ein LM hat von der, in der Zahlungsbestätigung angeführten, Adresse aus keine Geschäftstätigkeit ausgeübt.

Wenn aber ein in AdresseA wohnender LM bestätigt, die in der Zahlungsbestätigung angeführten Geräte geliefert und dafür ein Entgelt erhalten zu haben, ist davon auszugehen, dass dieser LM die in der Zahlungsbestätigung angeführten Geräte nicht geliefert hat, wenn er an der in der Zahlungsbestätigung angegebenen Adresse nicht nachweislich gewohnt hat.

Aus der Nichtexistenz von LM an der in der Zahlungsbestätigung angegebenen Adresse ist daher zu schließen, dass ein in AdresseA wohnender LM die in der Zahlungsbestätigung angeführten Geräte nicht geliefert hat.

Bestätigt wird diese Schlussfolgerung durch das von der Bw. im Vorlageantrag/Umsatzsteuer als Beweismittel angebotene Anlageverzeichnis. Dieses Anlageverzeichnis ist für den Zeitraum 1. Juni 2001 - 31. Mai 2002 erstellt worden, enthält ein Anlageverzeichnis/Maschinen und soll beweisen, dass nicht alle Maschinen von LM sondern ein beträchtlicher Teil von inländischen Firmen angekauft worden ist.

Der Unabhängige Finanzsenat hat in das für den Zeitraum 1. Juni 2001 - 31. Mai 2002 erstellte Anlageverzeichnis/Maschinen Einsicht genommen. Das Anlageverzeichnis/Maschinen enthält eine Aufzählung der Lieferanten und aus dieser Lieferantenliste ist tatsächlich feststellbar, dass ein beträchtlicher Teil der Maschinen nicht von LM angekauft worden ist.

Davon abgesehen ist aus der Lieferantenliste auch feststellbar, dass der Name LM in dieser Liste nicht aufscheint.

Da in einem Anlageverzeichnis alle Lieferanten von Anlagegütern erfasst sein sollen, ist davon auszugehen, dass nicht im Anlageverzeichnis namentlich genannte Personen keine Lieferanten von Anlagegütern gewesen sind.

Die fehlende Eintragung im Anlageverzeichnis/Maschinen ist daher auch ein Indiz dafür, dass LM die in der Zahlungsbestätigung (30. Juni 2001) aufgezählten Maschinen nicht an die Bw. geliefert hat.

Hat LM die in der Zahlungsbestätigung (30. Juni 2001) aufgezählten Maschinen nicht an die Bw. geliefert, kann die Bw. diese Maschinen nicht an JS verkauft haben.

Gegen einen Verkauf der in der Ausgangsrechnung (29. Juni 2001) erfassten Maschinen an JS sprechende Indizien ergeben sich aus einem Vergleich der in der Ausgangsrechnung (29. Juni 2001) aufgezählten Maschinen mit den im Anlageverzeichnis/Maschinen enthaltenen Eintragungen: