Rückzahlung ausbezahlter Zuschüsse zum Kinderbetreuungsgeld

European Case Law Identifier: ECLI:AT:BFG:2022:RV.7103494.2018

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Richterin Elisabeth Wanke über die Beschwerde des ***1*** ***2***, ***3*** ***4***, ***4*** ***5***, ***6***, vom 14.2.2018 gegen den Bescheid des "Finanzamt 12/13/14 Purkersdorf" (richtig: Finanzamt Wien 12/13/14 Purkersdorf), nunmehr Finanzamt Österreich, 1030 Wien, Marxergasse 4, vom 8.2.2018 betreffend Rückzahlung ausbezahlter Zuschüsse zum Kinderbetreuungsgeld für das Jahr 2012, Sozialversicherungsnummer ***7***, Steuernummer 08 ***8***, zu Recht erkannt:

I. Der Beschwerde wird gemäß § 279 BAO teilweise Folge gegeben.

Der Spruch des angefochtenen Bescheids wird dahingehend abgeändert, dass ***1*** ***2*** für einen Betrag von 954,00 Euro anstelle eines Betrags von 1.834,73 Euro als Gesamtschuldner herangezogen wird.

II. Gegen dieses Erkenntnis ist gemäß Art. 133 Abs. 4 B-VG eine Revision nicht zulässig.

Entscheidungsgründe

Bescheid

Das "Finanzamt 12/13/14 Purkersdorf" (richtig: Finanzamt Wien 12/13/14 Purkersdorf) erließ am 8.2.2018 an den Beschwerdeführer (Bf) ***1*** ***2***, ***9***, ***10*** ***11***, einen Bescheid betreffend Rückzahlung ausbezahlter Zuschüsse zum Kinderbetreuungsgeld für das Jahr 2012. Die Berechnung der Rückzahlung ausbezahlter Zuschüsse zum Kinderbetreuungsgeld für das Jahr 2012 ergebe einen Rückzahlungsbetrag von € 1.834,73.

Die Ermittlung der Abgabe stelle sich wie folgt dar:

Einkommen (§ 2 Abs 2 EStG 1988) ............................................................... 19.136,92 €

+ Steuerfreie Einkünfte (§ 3 Abs 1 Z 5 lit. a,c,d EStG 1988) ................................... 0,00 €

+ Übertragungsrücklage ........................................................................................ 0,00 €

+ 40 % des EW des land- u. forstwirtschaftlichen Vermögens .............................. 0,00 €

+ 10 % des Gewinnes aus Gewerbebetrieb ........................................................... 0,00 €

19.136,92 €

Einkommen (§ 2 Abs 2 EStG 1988) ............................................................... 17.557,72 €

+ Steuerfreie Einkünfte (§ 3 Abs 1 Z 5 lit. a,c,d EStG 1988) ................................... 0,00 €

+ Übertragungsrücklage ........................................................................................ 0,00 €

+ 40 % des EW des land- u. forstwirtschaftlichen Vermögens .............................. 0,00 €

+ 10 % des Gewinnes aus Gewerbebetrieb ........................................................... 0,00 €

17.557,72 €

Gesamteinkommen im Sinne des § 19 KBGG ............................................... 36.694,64 €

Abgabe gem. § 19 Abs. 1 KBGG 5% von € 36.694,64...................................... 1.834,73 €

Abgabe ........................................................................................................... 1.834,73 €

Der offene Rückzahlungsbetrag wurde wie folgt ermittelt:

Ausbezahlte Zuschüsse bis zum 31.12.2012 .................................................. 2.987,58 €

- bisher vorgeschriebene Rückzahlungsbeträge ............................................ 0,00 €

- Rückzahlung lt. Spruch ............................................................................... 1.834,73 €

Verbleibender Rückzahlungsbetrag für die Folgejahre ................................ 1.152,85 €

Im Bescheid ist nicht angegeben, um wessen Einkommen es sich jeweils handelt. Der Bescheid wurde wie folgt begründet:

Für Ihr Kind ***12*** ***13*** wurden Zuschüsse zum Kinderbetreuungsgeld ausbezahlt.

Gemäß § 18 Abs 1 Z 2 KBGG sind im Rahmen des Gesamtschuldverhältnisses beide (Ehe)Partner zur Rückzahlung des Zuschusses verpflichtet. Bei einer Gesamtschuld liegt es im Ermessen der Behörde, wem und in welchem Ausmaß die Abgabe vorgeschrieben wird.

Im Jahr 2012 wurden die für die Rückzahlung des Zuschusses maßgeblichen Einkommensgrenzen gemäß § 19 Abs 1 Z 2 KBGG überschritten. Die Behörde hat nach Billigkeit und Zweckmäßigkeit unter Berücksichtigung aller in Betracht kommenden Umstände Sie auf Grund Ihrer Einkommensverhältnisse und der Tragung der mit der Haushaltszugehörigkeit des Kindes verbundenen Lasten durch den anderen Elternteil zur Rückzahlung herangezogen.

Der Bescheid wurde dem Bf laut Rückschein am 13.2.2018 zugestellt.

Ermittlungen

Vor Erlassung des Bescheids wurde dem Bf ein Formular betreffend Einkommenserklärung ZKBG zugesandt. Laut Rückschein wurde es dem Bf am 1.12.2017 zugestellt. Eine Antwort darauf befindet sich nicht in den elektronisch vorgelegten Akten.

Beschwerde

Mit Schreiben vom 14.2.2018, beim Finanzamt eingelangt am 16.2.2018, erhob der Bf ersichtlich Beschwerde gegen den Rückforderungsbescheid und führte aus:

Seit September 2009 bin ich von der Kindesmutter getrennt und wohne nicht mehr im selben Haushalt. Seit diesem Zeitpunkt bezahle ich jeden Monat einen Unterhalt für meine Tochter ***13*** ***12***. Zusätzlich zahle ich natürlich auch für anfallende Sonderkosten, dies ist vom Jugendamt aus geregelt (z.b. Zahnspange).

Meine Tochter war anfangs wöchentlich bei mir, jetzt haben wir die Regelung, dass sie jedes zweite Wochenende bei mir ist. Zusätzlich kümmert sich meine Mutter ***14*** ***2*** sehr um meine Tochter (zb. bei Krankheit unter der Woche, Urlaube in den Ferien, Wochenendaktivitäten,...).

Da ich mit meiner Lebensgefährtin und meiner zweiten Tochter im selben Haushalt lebe und da natürlich auch Kosten und Verpflichtungen anfallen, bitte ich Sie mir den Betrag nicht anzulasten.

Besten Dank vorab für Ihre Bearbeitung!

Beigefügt war eine Aufstellung von Überweisungen an den Magistrat der Stadt Wien, Amt für Jugend und Familie, Verwendungszweck ***13*** ***12***, über monatlich € 470,00 im Jahr 2017 und über monatlich (Jänner, Februar) € 490,00 im Jahr 2018.

Beschwerdevorentscheidung

Mit Beschwerdevorentscheidung vom 7.3.2018 änderte das Finanzamt Wien 12/13/14 Purkersdorf den angefochtenen Bescheid dahingehend ab, dass nunmehr € 1.100,83 statt € 1.834,73 zurückgefordert werden.

Die Entscheidung wurde wie folgt begründet:

Zur Höhe der berechneten Abgabe in Hohe von € 1.834,73 (5% vom Gesamteinkommen in Höhe von € 36.694,64) wird auf den Erstbescheid vom 08.02.2018 verwiesen, da sich der Sachverhalt nicht geändert hat.

Gemäß § 18 Abs. 1 Z 2 KBGG sind im Rahmen des Gesamtschuldverhältnisses beide (Ehe-)Partner zur Ruckzahlung des Zuschusses verpflichtet. Unter dem Begriff Gesamtschuld sind mehrere Mitschuldner zu verstehen, von denen jeder für die ganze Abgabenschuld herangezogen werden kann. Bei einer Gesamtschuld liegt es im Ermessen der Behörde, wem und in welchem Ausmaß die Abgabe vorgeschrieben wird.

Im Jahr 2012 wurden die für die Rückzahlung des Zuschusses maßgeblichen Einkommensgrenzen gemäß § 19 Abs. 1 Z 2 KBGG überschritten. Die Behörde hat nach Billigkeit und Zweckmäßigkeit der in Betracht kommenden Umstande Sie auf Grund Ihrer Einkommensverhältnisse und der Tragung der mit der Haushaltszugehörigkeit des Kindes verbunden Lasten herangezogen. Aufgrund dieser Tatsachen wurde der von Ihnen ursprünglich rückzuzahlende Betrag in Höhe von € 1.834,73 auf 60% dieses Betrages (€ 1.100,83) reduziert.

Da der Zuschuss zum Kinderbetreuungsgeld wirtschaftlich einen Kredit darstellt, ist dieser zwingend bei Überschreitung der Einkommensgrenzen zurückzuzahlen. Für eine vollständige Befreiung von der Ruckzahlung des Zuschusses ist aufgrund ausdrücklicher gesetzlicher Verpflichtung zur Rückzahlung kein Raum, weswegen Ihrer Beschwerde nur teilweise stattgegeben werden konnte.

Die Beschwerdevorentscheidung wurde dem Bf laut Rückschein am 13.3.2018 zugestellt.

Vorlageantrag

Mit Schreiben vom 20.3.2018, Postaufgabe am 23.3.2018, stellte der Bf Vorlageantrag und gab an:

Laut der Beschwerdevorentscheidung muss ich € 1.100,83 bezahlen. Ich möchte hiermit nochmals erwähnen, dass ich den gewährleisteten Kinderzuschuss nie verwaltet habe oder bekommen habe. Weiters wurde mir per Telefon erklärt, dass ich ein Schriftstück unterfertigt habe, wo erklärt wurde, dass ich den Zuschuss innerhalb von 7 Jahren zurückbezahlten (7 Jahre Beobachtungszeitraum, wenn der Verdienst überschritten wird) muss. Ich kann mich an dieses Gespräch leider nicht mehr erinnern. Daher habe ich bei der Kindesmutter nachgefragt. Fr. ***12*** ***15*** hat mir mitgeteilt, dass es uns damals so erklärt wurde, das Geld sei eine Art Unterstützung, da ich noch Schüler war und die Kindesmutter in der Karenz. Es wurde nichts von einer Rückzahlung erwähnt.

Weiters möchte ich mitteilen, dass ich seit 05/2009 nicht mehr mit der Mutter meiner Tochter zusammenlebe. Seit diesem Zeitpunkt bezahle ich auch regelmäßig mtl. Alimente für meine Tochter.

Daher bitte ich um Erlass der Rückzahlung.

Fr. ***12*** ***15*** hat meines Wissens den Kindergeldzuschuss in gutem Glauben verwaltet. Wenn Sie näheres bzgl. der Verwaltung des Geldes wissen möchten, wenden Sie sich bitte an die Kindesmutter.

Besten Dank vorab für die Bearbeitung!

Vorlage

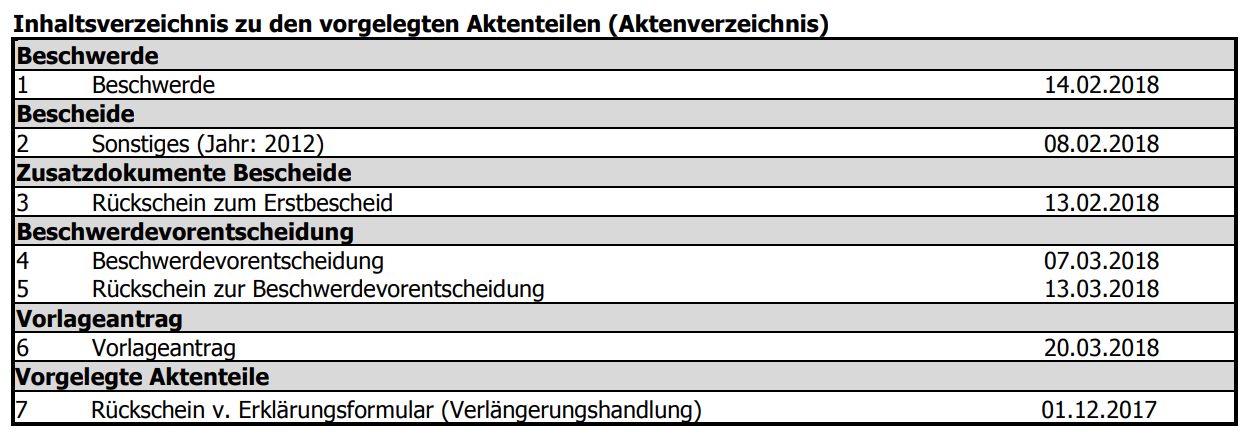

Mit Bericht vom 1.8.2018 legte das Finanzamt Wien 12/13/14 Purkersdorf die Beschwerde dem Bundesfinanzgericht zur Entscheidung vor und führte unter anderem aus:

Bezughabende Normen

§ 18 KBGG idgF

Sachverhalt und Anträge

Sachverhalt:

Für das Kind des Beschwerdeführers (Bf.) ***12*** ***13*** wurde ein Zuschuss zum Kinderbetreuungsgeld beantragt und von der zuständigen Gebietskrankenkasse ausbezahlt.

Im November 2017 wurde an den Beschwerdeführer automationsunterstützt ein vorbedrucktes Erklärungsformular (ZKGB) betreffend Überschreitung der Einkommensgrenzen und Rückzahlungsverpflichtung (zur Überprüfung der Richtigkeit) verschickt. Dieses Formular stellte gleichzeitig eine Verlängerungshandlung zur Verhinderung der Verjährung der Abgabe dar. Dieser Sachverhalt ist unbestritten.

Mit Erstbescheid vom 08.02.2018 wurde dem Bf. die Rückzahlung eines Teiles des für sein Kind ausbezahlten Zuschusses in Höhe von € 1.834,73 vorgeschrieben. Diese nach dem Gesetz errechnete Höhe ist ebenfalls unbestritten. Dagegen erhob der Bf. rechtzeitig Beschwerde, welcher mit BVE teilweise stattgegeben wurde. Dabei wurde im Ergebnis aufgrund des Einkommensverhältnisses des Jahres 2012 (zwischen dem Bf. und seiner damaligen Partnerin) der Gesamtbetrag von den ursprünglichen € 1.834,73 auf 60% dieses Betrages gekürzt und die übrigen 40%gemäß § 18 KBGG der Gattin vorgeschrieben. Im Detail wird auf die BVE verwiesen. (Das Verfahren der Gattin ist bereits rechtskräftig abgeschlossen.)

Gegen die teilweise stattgebende BVE wurde nun ein Vorlageantrag eingebracht.

Beweismittel:

Sämtliche vorgelegten Aktenbestandteile, insbesondere die Bescheide/BVE.

Stellungnahme:

Da die im Vorlageantrag vorgebrachten Argumente des Bf. im Sinne des Kinderbetreuungsgeldgesetzes vollständig irrelevant sind und nichts

- am erhaltenen Zuschuss zum Kinderbetreuungsgeld,

- an der Qualifikation des Bf. als Gesamtschuldner (des gesamten Betrages),

- an den überschrittenen Einkommensgrenzen des § 19 KBGG,

- und somit an der bestehenden Rückzahlungsverpflichtung ändern

wird beantragt die rechtzeitig eingebrachte Beschwerde abzuweisen.

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Die am ***16*** geborene ***13*** ***12*** ist Tochter von ***15*** ***12*** und ***1*** ***2***.

Bis März oder September 2009 lebten ***15*** ***12*** und ***1*** ***2*** gemeinsam mit ihrer Tochter ***13*** ***12*** im gemeinsamen Haushalt in einer Gemeindewohnung in ***18***. Die Einrichtung der Wohnung wurde aus Ersparnissen von ***1*** ***2*** sowie Zuwendungen der Eltern von ***1*** ***2*** finanziert. ***15*** ***12*** hatte keine Eltern, die sie unterstützen konnten. Bei der Geburt von ***15*** ***12*** im Juli 2008 war ***1*** ***2*** Schüler der HAK in der ***17***. Nach der Reifeprüfung leistete ***1*** ***2*** seinen Präsenzdienst, seit März 2009 (Vorlageantrag zu RV/7192933/2020), Mai 2009 (Vorlageantrag zu RV/7103494/2018) oder September 2009 (Beschwerde zu RV/7103494/2018) lebt ***1*** ***2*** nicht mehr gemeinsam mit ***15*** und ***13*** ***12***, da sich ***15*** ***2*** von ***1*** ***2*** getrennt hatte. ***1*** ***2*** zog aus der Gemeindewohnung aus und überließ die Einrichtung ***15*** und ***13*** ***12***.

***13*** ***12*** war seit der Trennung ihrer Eltern zunächst Wochenende, dann jedes zweite Wochenende bei ihrem Vater und verbrachte auch Urlaube mit ihm. Die Mutter von ***1*** ***2***, ***14*** ***2***, kümmert sich bei Aufenthalten von ***13*** ***12*** bei ihrem Vater um die Enkelin. ***1*** ***2*** leistet monatlich zu Handen des Jugendamts Unterhalt für ***13*** ***12***, ab dem Jahr 2018 monatlich € 490,00. Darüber hinaus wird auch Sonderaufwand wie medizinische Leistungen von ***1*** ***2*** bezahlt. Seit über zehn Jahren lebt ***1*** ***2*** mit einer anderen Frau zusammen. Am ***19*** kam seine zweite Tochter zur Welt.

Während ihrer Lebensgemeinschaft mit ***1*** ***2*** wurde für ***13*** ***12*** von ihrer Mutter ***15*** ***12*** ein Zuschuss zum Kinderbetreuungsgeld bezogen, insgesamt € 2.987,58. Im Jahr 2012 bezog ***15*** ***12*** ein Einkommen gemäß § 2 Abs. 2 EStG 1988 im Betrag von € 17.557,72, ***1*** ***2*** ein Einkommen im Betrag von € 19.136,92.

Beweiswürdigung

Die getroffenen Feststellungen ergeben sich aus der Aktenlage zu RV/7103494/2018 und RV/7192933/2020 und beruhen zu den Lebensverhältnissen im Wesentlichen auf den Angaben des Bf.

Rechtsgrundlagen

§ 9 KBGG lautete in der Fassung BGBl. I Nr. 122/2003:

§ 9. (1) Anspruch auf Zuschuss zum Kinderbetreuungsgeld haben

1. alleinstehende Elternteile (§ 11),

2. verheiratete Mütter oder verheiratete Väter nach Maßgabe des § 12,

3. nicht alleinstehende Mütter oder Väter nach Maßgabe des § 13 und

4. Frauen oder Männer, die allein oder gemeinsam mit dem anderen Elternteil ein Kind, welches das dritte Lebensjahr noch nicht vollendet hat, an Kindes statt angenommen oder in Pflege genommen haben, nach Maßgabe der §§ 11, 12 oder 13.

(2) Voraussetzung für den Anspruch auf Zuschuss zum Kinderbetreuungsgeld ist, dass ein Anspruch auf Auszahlung des Kinderbetreuungsgeldes besteht.

(3) Ausgeschlossen vom Zuschuss sind Personen, deren maßgeblicher Gesamtbetrag der Einkünfte (§ 8) einen Grenzbetrag von 5 200 Euro übersteigt.

(4) Auf den Anspruch auf Zuschuss zum Kinderbetreuungsgeld kann verzichtet werden, wodurch sich der Anspruchszeitraum (§ 8) um den Zeitraum des Verzichtes verkürzt.

Mit der Novelle BGBl. I Nr. 76/2007 wurde § 9 wie folgt geändert:

§ 9 Abs. 2 wurde folgender Satz angefügt:

"§ 4 Abs. 2 gilt sinngemäß auch für den Zuschuss."

In § 9 Abs. 3 wurde der Betrag "5 200 €" durch den Betrag "16 200 €" ersetzt.

§ 9 Abs. 4 wurde folgender Satz angefügt:

"Die §§ 2 Abs. 5 und 5 Abs. 6 gelten sinngemäß."

Mit der Neuregelung des Kindesbetreuungsgeldes durch die Novelle BGBl. I Nr. 116/2009 entfiel ab 1.1.2010 der Zuschuss zum Kinderbetreuungsgeld. An seine Stelle trat eine Beihilfe zum pauschalen Kinderbetreuungsgeld.

§ 11 KBGG lautete in der bis 31.12.2009 anzuwendenden Fassung:

Alleinstehende

§ 11. (1) Alleinstehende Elternteile im Sinne dieses Bundesgesetzes sind Mütter oder Väter, die ledig, geschieden oder verwitwet sind und nicht unter § 13 fallen. Ferner gelten Mütter und Väter als alleinstehend, wenn der Ehepartner erwiesenermaßen für den Unterhalt des Kindes nicht sorgt.

(2) Alleinstehende Elternteile haben nur Anspruch auf Zuschuss zum Kinderbetreuungsgeld, wenn sie eine Urkunde vorlegen, aus der der andere Elternteil des Kindes hervorgeht. In Ermangelung einer derartigen Urkunde haben sie eine entsprechende Erklärung abzugeben.

(3) Alleinstehende Elternteile, die die Voraussetzungen gemäß Abs. 2 nicht erfüllen, haben dann Anspruch auf Zuschuss zum Kinderbetreuungsgeld, wenn sie sich selbst zur Rückzahlung des Zuschusses verpflichten.

§ 12 KBGG lautete in der Fassung BGBl. I Nr. 122/2003:

Ehegatten

§ 12. (1) Verheiratete Mütter bzw. Väter erhalten einen Zuschuss, sofern ihr Ehegatte kein Einkommen erzielt oder der maßgebliche Gesamtbetrag der Einkünfte (§ 8) nicht mehr als 7 200 Euro (Freigrenze) beträgt. Die Freigrenze erhöht sich für jede weitere Person, für deren Unterhalt der Ehepartner auf Grund einer rechtlichen oder sittlichen Pflicht tatsächlich wesentlich beiträgt, um 3 600 Euro.

(2) Übersteigt das Einkommen des Ehegatten die Freigrenze, so ist der Unterschiedsbetrag auf den Zuschuss anzurechnen.

Mit der Nov BGBl. wurde § 12 ab 1.1.2008 (§ 49 Abs. 13 KBGG) bis zum BGBl. I Nr. 116/2009 (Außerkrafttreten mit 31.12.2009) wie folgt geändert:

"§ 12. Verheiratete Mütter bzw. Väter erhalten einen Zuschuss, sofern ihr Ehegatte kein Einkommen erzielt oder der maßgebliche Gesamtbetrag der Einkünfte (§ 8) nicht mehr als 12 200 € (Freigrenze) beträgt. Die Freigrenze erhöht sich für jede weitere Person, für deren Unterhalt der Ehepartner auf Grund einer rechtlichen oder sittlichen Pflicht tatsächlich wesentlich beiträgt, um 4 000 €."

§ 13 KBGG lautete in der für die Jahre 2002 bis 2009 anzuwendenden Fassung:

§ 13. Einen Zuschuss erhalten nicht alleinstehende Mütter bzw. Väter, das sind Mütter bzw. Väter, die ledig, geschieden oder verwitwet sind und mit dem Vater bzw. der Mutter des Kindes nach den Vorschriften des Meldegesetzes 1991 an derselben Adresse angemeldet sind oder anzumelden wären. Hinsichtlich des Einkommens gilt § 12 entsprechend.

§ 15 KBGG lautete in der für die Jahre 2002 bis 2009 anzuwendenden Fassung:

§ 15. Im Falle des Antrags auf Gewährung eines Zuschusses gemäß den §§ 12 und 13 haben beide Elternteile eine Erklärung zu unterfertigen, mit der sie sich zur Leistung der Abgabe gemäß § 18 verpflichten.

§ 18 KBGG lautete bis zum BGBl. I Nr. 116/2009:

§ 18. (1) Eine Rückzahlung ausbezahlter Zuschüsse zum Kinderbetreuungsgeld haben zu leisten:

[1. Der Elternteil des Kindes, wenn an den anderen Elternteil ein Zuschuss gemäß § 9 Abs. 1 Z 1 ausbezahlt wurde.]*)

2. Die Eltern des Kindes, wenn an einen der beiden Elternteile ein Zuschuss gemäß § 9 Abs. 1 Z 2, 3 oder 4 ausbezahlt wurde.

3. Der Elternteil des Kindes, der sich gemäß § 11 Abs. 3 zur Rückzahlung des Zuschusses verpflichtet hat.

(2) Leben die Eltern in den Fällen des Abs. 1 Z 2 im Zeitpunkt der Entstehung des Abgabenanspruchs (§ 21) dauernd getrennt, so ist die Rückzahlung bei den Elternteilen insoweit zu erheben, als dies bei dem jeweiligen Elternteil billig ist. Dabei ist insbesondere auf die jeweiligen Einkommensverhältnisse der Elternteile sowie auf die Tragung der mit der Haushaltszugehörigkeit des Kindes verbundenen Lasten Bedacht zu nehmen.

(3) Die Rückzahlung ist eine Abgabe im Sinne des § 1 der Bundesabgabenordnung (BAO), BGBl. Nr. 194/1961.

*) Der Verfassungsgerichtshof hat mit Erkenntnis VfGH 4.3.2011, G 184-195/10 [VfGH 4.3.2011, G 184/10 u.a.], dem Bundeskanzler zugestellt am 9.3.2011, zu Recht erkannt (BGBl. I Nr. 11/2011):

I. § 18 Abs. 1 Z 1 des Kinderbetreuungsgeldgesetzes, BGBl. I Nr. 103/2001, in seiner Stammfassung wird als verfassungswidrig aufgehoben.

II. Die aufgehobene Bestimmung ist nicht mehr anzuwenden.

III. Frühere gesetzliche Bestimmungen treten nicht wieder in Kraft.

§ 19 KBGG lautete bis zum BGBl. I Nr. 116/2009:

§ 19. (1) Die Abgabe beträgt jährlich

1. in den Fällen des § 18 Abs. 1 Z 1 und 3 bei einem jährlichen Einkommen von

mehr als 14 000 € ...................................... 3%

mehr als 18 000 € ...................................... 5%

mehr als 22 000 € ...................................... 7%

mehr als 27 000 € ...................................... 9%

des Einkommens,

2. in den Fällen des § 18 Abs. 1 Z 2 bei einem Gesamteinkommen der beiden Elternteile von

mehr als 35 000 € ...................................... 5%

mehr als 40 000 € ...................................... 7%

mehr als 45 000 € ...................................... 9%

des Einkommens.

(2) Als Einkommen für Zwecke der Rückzahlung ausbezahlter Zuschüsse zum Kinderbetreuungsgeld gilt das Einkommen gemäß § 2 Abs. 2 EStG 1988 zuzüglich steuerfreier Einkünfte im Sinne des § 3 Abs. 1 Z 5 lit. a bis d EStG 1988 und Beträge nach den §§ 10 und 12 EStG 1988, soweit sie bei der Ermittlung des Einkommens abgezogen wurden. Werden Gewinne nicht nach Führung ordnungsgemäßer Bücher und Aufzeichnungen, sondern nach Durchschnittssätzen (§ 17 EStG 1988) ermittelt, sind diese Einkünfte zu erhöhen. Die Erhöhung beträgt

1. bei Einkünften aus Land- und Forstwirtschaft 40 vH des Einheitswertes des land- und forstwirtschaftlichen Vermögens,

2. bei Einkünften aus Gewerbebetrieben 10 vH dieser Einkünfte.

§ 20 KBGG lautete bis zum BGBl. I Nr. 116/2009:

§ 20. Die Abgabe ist im Ausmaß des Zuschusses, der für den jeweiligen Anspruchsfall ausbezahlt wurde, zu erheben.

§ 21 KBGG lautete bis zum BGBl. I Nr. 116/2009:

§ 21. Der Abgabenanspruch entsteht mit Ablauf des Kalenderjahres, in dem die Einkommensgrenze gemäß § 19 erreicht wird, frühestens mit Ablauf des Kalenderjahres der Geburt des Kindes, letztmals mit Ablauf des auf die Geburt des Kindes folgenden 7. Kalenderjahres.

§ 22 KBGG lautete bis zum BGBl. I Nr. 116/2009:

§ 22. Die Erhebung der Abgabe obliegt in den Fällen des § 18 Abs. 1 Z 1 und 3 dem für die Erhebung der Abgaben vom Einkommen zuständigen Finanzamt des Elternteiles, in den Fällen des § 18 Abs. 1 Z 2 dem für die Erhebung der Abgaben vom Einkommen des Vaters des Kindes, nach dem Tod des Vaters dem für die Erhebung der Abgaben vom Einkommen der Mutter des Kindes zuständigen Finanzamt.

§ 26 KBGG lautete:

§ 26. (1) Für die Geltendmachung des Anspruches ist ein bundeseinheitliches Antragsformular zu verwenden. Der Krankenversicherungsträger hat dem Antragsteller oder seinem Vertreter auf deren Verlangen das Einlangen des Antrages zu bestätigen.

(2) Wird der Bezug einer Leistung nach diesem Bundesgesetz unterbrochen oder ruht der Anspruch und ist das Ende des Unterbrechungs- oder Ruhenszeitraumes ungewiss, so ist der Fortbezug der Leistung durch Wiedermeldung geltend zu machen. § 4 Abs. 2 gilt auch für die Wiedermeldung.

§ 27 KBGG lautete:

§ 27. (1) Besteht Anspruch auf eine Leistung nach diesem Bundesgesetz, so ist dem Antragsteller eine Mitteilung auszustellen, aus der insbesondere Beginn, voraussichtliches Ende und Höhe des Leistungsanspruches hervorgehen. Die Mitteilung hat eine Aufschlüsselung der Leistungen zu enthalten.

(2) Der Mitteilung gemäß Abs. 1 ist eine vom Bundesminister für soziale Sicherheit und Generationen zu erstellende Information, aus der insbesondere Rechte und Pflichten der Bezugsberechtigten hervorgehen, anzuschließen.

(3) Ein Bescheid ist auszustellen,

1. wenn ein Anspruch auf eine Leistung gar nicht oder nur teilweise anerkannt wird oder

2. bei Rückforderung einer Leistung gemäß § 31 oder

3. bei Widerruf oder rückwirkender Berichtigung einer Leistung gemäß § 30 Abs. 2, wenn die Bescheiderstellung ausdrücklich verlangt wird.

§ 31 KBGG lautete i.d.F. BGBl. I Nr. 122/2003 (die Änderung durch BGBl. I Nr. 76/2007, wonach § 31 Abs. 7 lautet: "(7) Die Ausstellung von Bescheiden über Rückforderungen von Leistungen nach diesem Bundesgesetz ist nur binnen 7 Jahren, gerechnet ab Ablauf des Kalenderjahres, in welchem diese Leistungen zu Unrecht bezogen wurden, zulässig. Ein Bescheid über eine Rückforderung tritt nach Ablauf von 3 Jahren ab dem Eintritt der Rechtskraft außer Kraft, wenn er bis zu diesem Zeitpunkt nicht vollzogen wurde; § 68 Abs. 2 ASVG zweiter und dritter Satz gelten sinngemäß.", ist gemäß § 49 Abs. 14 auf Geburten nach dem 31.12.2007 anzuwenden):

Rückforderung

§ 31. (1) Bei Einstellung, Herabsetzung, Widerruf oder Berichtigung einer Leistung ist der Leistungsbezieher zum Ersatz des unberechtigt Empfangenen zu verpflichten, wenn er den Bezug durch unwahre Angaben oder durch Verschweigung maßgebender Tatsachen herbeigeführt hat oder wenn er erkennen musste, dass die Leistung nicht oder nicht in dieser Höhe gebührte.

(2) Die Verpflichtung zum Ersatz der empfangenen Leistung besteht auch dann, wenn rückwirkend eine Tatsache festgestellt wurde, bei deren Vorliegen kein Anspruch besteht oder die zur Ermittlung des maßgeblichen Gesamtbetrages der Einkünfte (§ 8) erforderliche Mitwirkung trotz Aufforderung innerhalb angemessener Frist verweigert wird. Der Empfänger einer Leistung nach diesem Bundesgesetz ist auch dann zum Ersatz des unberechtigt Empfangenen zu verpflichten, wenn sich ohne dessen Verschulden auf Grund des von der Abgabenbehörde an die Niederösterreichische Gebietskrankenkasse übermittelten Gesamtbetrages der Einkünfte ergibt, dass die Leistung nicht oder nicht in diesem Umfang gebührt hat.

(3) Wenn eine dritte Person eine ihr obliegende Anzeige vorsätzlich oder grob fahrlässig unterlassen oder falsche Angaben gemacht und hiedurch einen unberechtigten Bezug verursacht hat, kann sie zum Ersatz verpflichtet werden.

(4) Rückforderungen, die gemäß den Abs. 1 bis 3 vorgeschrieben wurden, können auf die zu erbringenden Leistungen bis zur Hälfte derselben aufgerechnet werden; sie vermindern den Leistungsanspruch entsprechend. Der Krankenversicherungsträger kann bei Vorliegen berücksichtigungswürdiger Umstände (Härtefälle), insbesondere in Berücksichtigung der Familien-, Einkommens- und Vermögensverhältnisse des Empfängers,

1. die Erstattung des zu Unrecht gezahlten Betrages in Teilbeträgen (Ratenzahlungen) zulassen,

2. die Rückforderung stunden,

3. auf die Rückforderung verzichten.

Der Bundesminister für soziale Sicherheit und Generationen wird ermächtigt, im Einvernehmen mit dem Bundesminister für Finanzen durch Verordnung die Kriterien für Härtefälle sowie Art und Weise der Rückforderung festzulegen.

(5) Anlässlich der Vorschreibung von Rückforderungen sind Ratenzahlungen zu gewähren, wenn auf Grund der wirtschaftlichen Verhältnisse des Schuldners die Hereinbringung der Forderung in einem Betrag nicht möglich ist. Die Höhe der Raten ist unter Berücksichtigung der wirtschaftlichen Verhältnisse des Schuldners festzusetzen.

(6) Werden Ratenzahlungen bewilligt oder Rückforderungen gestundet, so dürfen keine Zinsen ausbedungen werden.

(7) Eine Verpflichtung zum Ersatz des unberechtigt Empfangenen einschließlich der Aberkennung des Anspruches auf Kinderbetreuungsgeld oder eine Verfügung zur Nachzahlung ist für Zeiträume unzulässig, die länger als fünf Jahre, gerechnet ab der Kenntnis des maßgeblichen Sachverhaltes durch den Krankenversicherungsträger, zurückliegen. Ebenso tritt ein Bescheid über eine Rückforderung von Kinderbetreuungsgeld nach Ablauf von fünf Jahren ab dem Eintritt der Rechtskraft außer Kraft, wenn er bis zu diesem Zeitpunkt nicht vollzogen wurde.

§ 49 Abs. 22 und Abs. 23 KBGG lauten i.d.F. BGBl. I Nr. 116/2009:

(22) § 1, die Überschrift des Abschnitts 2, §§ 3a Abs. 3, §§ 5 Abs. 4a und b, 5c, 7 Abs. 3 und 4, Abschnitt 5 samt Überschrift, die Überschrift des Abschnitts 5a, §§ 25 und 25a, § 26a und 33 Abs. 5 in der Fassung des Bundesgesetzes BGBI. I Nr. 116/2009 treten mit 1. Jänner 2010 in Kraft und sind auf Geburten nach dem 30. September 2009 anzuwenden, sofern 2009 kein Antrag auf Kinderbetreuungsgeld für Zelträume nach dem 30. September 2009 und vor dem 1. Jänner 2010 gestellt worden ist; wird 2010 rückwirkend Kinderbetreuungsgeld für Zeiträume zwischen 1. Oktober 2009 und 31. Dezember 2009 beantragt, so besteht kein Anspruch auf Auszahlung von Kinderbetreuungsgeld für diese Zeiträume.

(23) Die §§ 1, 8 Abs. 2, 8a, Abschnitt 3. und 4, §§ 24 und 25 jeweils in der Fassung BGBI. I Nr. 24/2009 treten mit Ablauf des 31. Dezember 2009 außer Kraft, sind jedoch auf Geburten bis 31. Dezember 2009 weiter anzuwenden. Letzteres gilt nur, sofern kein Anwendungsfall des Abs. 22 vorliegt.

Das Recht, eine Abgabe festzusetzen, unterliegt nach § 207 Abs. 1 BAO der Verjährung. Die Verjährungsfrist in Bezug auf den Zuschuss zum Kinderbetreuungsgeld beträgt nach § 207 Abs. 2 BAO fünf Jahre, wobei sich die Verjährungsfrist um ein Jahr verlängert, wenn innerhalb der Verjährungsfrist nach außen erkennbare Amtshandlungen zur Geltendmachung des Abgabenanspruches oder zur Feststellung des Abgabepflichtigen von der Abgabenbehörde unternommen werden (§ 209 Abs. 1 BAO).

§ 6 BAO lautet:

§ 6. (1) Personen, die nach Abgabenvorschriften dieselbe abgabenrechtliche Leistung schulden, sind Gesamtschuldner (Mitschuldner zur ungeteilten Hand, § 891 ABGB.).

(2) Personen, die gemeinsam zu einer Abgabe heranzuziehen sind, sind ebenfalls Gesamtschuldner; dies gilt insbesondere auch für die Gesellschafter (Mitglieder) einer nach bürgerlichem Recht nicht rechtsfähigen Personenvereinigung (Personengemeinschaft) hinsichtlich jener Abgaben, für die diese Personenvereinigung (Personengemeinschaft) als solche abgabepflichtig ist.

§ 20 BAO lautet:

§ 20. Entscheidungen, die die Abgabenbehörden nach ihrem Ermessen zu treffen haben (Ermessensentscheidungen), müssen sich in den Grenzen halten, die das Gesetz dem Ermessen zieht. Innerhalb dieser Grenzen sind Ermessensentscheidungen nach Billigkeit und Zweckmäßigkeit unter Berücksichtigung aller in Betracht kommenden Umstände zu treffen.

Beschwerdevorbringen

Die Beschwerde und der Vorlageantrag bringen in den RV/7103494/2018 und RV/7192933/2020 folgende Gründe für eine Rechtswidrigkeit des in diesen Verfahren angefochtenen Bescheids vor:

- Der gemeinsame Haushalt habe im Jahr 2009 geendet.

- Der Bf halte nach wie vor guten Kontakt zu seiner Tochter, die regelmäßig zu ihm komme.

- Der Bf leiste regelmäßig Unterhalt für seine Tochter einschließlich des Sonderbedarfs.

- Der Bf bzw dessen Eltern hätten seinerzeit die Einrichtung der Wohnung, in der nunmehr ***15*** ***12*** und ***13*** ***12*** ohne ihn wohnen, finanziert.

- Der Bf lebe mittlerweile mit einer anderen Frau zusammen und sei für eine weitere, im Jahr 2013 geborene Tochter sorgepflichtig.

- Den Eltern sei seinerzeit erklärt worden, der Zuschuss zum Kinderbetreuungsgeld sei eine Art Unterstützung für einkommensschwache Familien; von einer Rückzahlung sei nichts erwähnt worden.

- Der Zuschuss zum Kinderbetreuungsgeld sei gutgläubig verbraucht worden, der Bf habe keine näheren Informationen zum Zuschuss und dessen Verwendung gehabt.

Zu den Beschwerdepunkten:

Zu 1.:

Gemäß § 19 KBGG kommt es auf das Gesamteinkommen beider Elternteile im Jahr der Rückforderung an. Ohne Bedeutung ist, ob ein gemeinsamer Haushalt im Rückforderungsjahr besteht.

Zu 2., 3., 4., 5.:

Der Bf bringt zu Recht vor, dass, wie im Folgenden ausgeführt, diese Umstände im Rahmen der Ermessensübung zu berücksichtigen sind. Sie ändern aber nichts an der grundsätzlichen Verpflichtung zur Rückzahlung.

Zu 6.:

Die Information, dass der Zuschuss zum Kinderbetreuungsgeld eine Unterstützung für einkommensschwache Familien ist, war richtig. Auf den betreffend die Gewährung des Zuschusses zum Kinderbetreuungsgeld verwendeten Formularen wurde standardmäßig auf die Möglichkeit einer Rückzahlung bei verbesserten Einkommensverhältnissen hingewiesen (siehe etwa bei BFG 24.9.2021, RV/7101420/2017). Möglich ist, dass sich die Eltern mittlerweile nicht mehr daran erinnern können. Es gibt keinen Nachweis dazu, dass ihnen entgegen der ständigen Praxis keine Belehrung über eine allfällige Rückzahlungspflicht erteilt worden sein soll. Abgesehen davon, kommt es bei einer Rückzahlungsverpflichtung nach § 18 Abs. 1 Z 2 KBGG anders als bei einer Rückzahlungsverpflichtung nach § 18 Abs. 1 Z 3 KBGG nicht auf die Abgabe einer Verpflichtungserklärung gemäß § 11 Abs. 3 KBGG an.

Zu 7.:

Der gutgläubigen Verbrauch des Zuschusses zum Kinderbetreuungsgeld steht einer Rückzahlung auf Grund verbesserter Einkommensverhältnisse nicht entgegen. Der Zuschuss ist bis zur Trennung im Jahr 2009 der damals im gemeinsamen Haushalt lebenden Familie, also auch dem Bf, zugute gekommen.

Rückforderung grundsätzlich zu Recht

Die Rückforderung des Zuschusses zum Kinderbetreuungsgeld im Jahr 2012 erfolgte grundsätzlich zu Recht.

Gesamtschuldverhältnis

Nach § 18 Abs. 1 Z 2 KBGG sind beide Elternteile Gesamtschuldner. Das Wesen der Gesamtschuld besteht in einer besonders starken Sicherung des Gläubigers (vgl. VwGH 5.3.2009, 2007/16/0142). Der Steueranspruch wird gewissermaßen auf mehrere Beine gestellt und die Finanzbehörde dadurch in die Lage versetzt - unabhängig von dem Leistungsvermögen und der Leistungsbereitschaft des in erster Linie zur Leistung Verpflichteten und dem oft nicht vorhersehbaren Erfolg von Vollstreckungsmaßnahmen - , die zur Erfüllung der Ansprüche geeignete Person auszuwählen (Ritz/Koran, BAO 7.A., § 6 Rz. 2 unter Hinweis auf Boeker in Hübschmann/Hepp/Spitaler, AO, § 44 Tz. 5).

Gibt es mehrere Abgabenschuldner, so bilden diese gemäß § 6 BAO eine Gesamtschuldnerschaft. Welche Abgabenschuldner in welchem Umfang in Anspruch genommen werden, liegt dabei im Ermessen der Abgabenbehörde (vgl. Ellinger in Ellinger/Iro/Kramer/Sutter/Urtz, BAO3 § 6 Anm. 3; Ritz/Koran, BAO 7.A., § 6 Rz. 7; VwGH 23.5.2012, 2008/17/0115; VwGH 28.1.2002, 2001/17/0212; VwGH 14.11.1996, 95/16/0082). Die Auswahl der zur Leistung der Abgabenschuld heranzuziehenden Gesamtschuldner, die Belastung der Einzelnen mit der Gesamtschuld oder nur einem Teil davon, die Bestimmung des Zeitpunktes und der Reihenfolge der Heranziehung der einzelnen Gesamtschuldner liegt im Ermessen der Behörde (vgl. Fischerlehner/Brennsteiner, Abgabenverfahren 3.A. § 6 BAO Anm. 2; Ritz/Koran, BAO 7.A., § 6 Rz. 7; VwGH 11.9.2014, 2013/16/0028; VwGH 29.3.2007, 2005/16/0108; VwGH 29.6.1999, 98/14/0170; VwGH 14.11.1996, 95/16/0082).

Ermessen

Ermessen des Abgabengläubigers eines Gesamtschuldverhältnisses bedeutet das Recht der Ausnutzung jener Gläubigerschritte, die dazu führen, den Abgabenanspruch zeitgerecht, sicher, auf einfachstem Weg unter Umgehung von Erschwernissen und unter Vermeidung von Gefährdungen hereinzuzubringen (vgl. Fischerlehner/Brennsteiner, Abgabenverfahren 3.A. § 6 BAO Anm. 2; VwGH 11.9. 2014, 2013/16/0028; VwGH 29.3.2007, 2005/16/0108; VwGH 29.6.1999, 98/14/0170; VwGH 14.11.1996, 95/16/0082). Die Behörde muss ihren Entschluss nach sachlichen Gesichtspunkten fassen (vgl. Stoll, Das Steuerschuldverhältnis in seiner grundlegenden Bedeutung für die steuerliche Rechtsfindung, 218; VwGH 17.11.1993, 93/17/0084). Die Ermessensentscheidung ist gemäß § 20 BAO nach Billigkeit und Zweckmäßigkeit unter Berücksichtigung aller in Betracht kommenden Umstände zu treffen (vgl. VwGH 7.12.2000, 97/16/0365; VwGH 14.11.1996, 95/16/0082; VwGH 17.11.1993, 93/17/0084).

Im gegenständlichen Fall ist auch die Spezialnorm des § 18 Abs. 2 KBGG zu beachten, wonach dann, wenn die Eltern im Zeitpunkt der Entstehung des Abgabenanspruches (das war gemäß § 21 KBGG im hier zu beurteilenden Jahr der Fall) dauernd getrennt leben, die Rückzahlung bei den Elternteilen insoweit zu erheben ist, als dies bei dem jeweiligen Elternteil billig ist. "Dabei ist insbesondere auf die jeweiligen Einkommensverhältnisse der Elternteile sowie auf die Tragung der mit der Haushaltszugehörigkeit des Kindes verbundenen Lasten Bedacht zu nehmen."

Die Bestimmung geht auf § 11 Abs. 2 Karenzurlaubszuschußgesetz - KUZuG BGBl. 297/1995 zurück, zu dem die Materialien (RV 134 BlgNR 24. GP ) ausführen (vgl. BFG 1.3.2019, RV/7106451/2016):

Durch die vorgeschlagenen gesetzlichen Regelungen des Karenzurlaubszuschußgesetzes werden die bisherigen Regelungen des Arbeitslosenversicherungsgesetzes betreffend die Gewährung des erhöhten Karenzurlaubsgeldes und der erhöhten Teilzeitbeihilfe, sowie die Regelungen des Betriebshilfegesetzes betreffend die Gewährung der erhöhten Teilzeitbeihilfe abgelöst. Nunmehr sollen diese Leistungen durch einen fixen monatlichen Zuschuß zur Grundleistung ersetzt werden. Dieser Zuschuß ist dann entweder vom anderen Elternteil oder von den Eltern nach Maßgabe des Abschnittes 2 zurückzuzahlen.

Das Zurechnungskriterium für die Rückzahlungspflicht des jeweils anderen Elternteils besteht darin, daß durch die Pflege des gemeinsamen Kindes, die Mutter bzw. der Vater nicht in der Lage ist einer Erwerbstätigkeit nachzugehen und daher ein Einkommensverlust entsteht, der durch das Karenzurlaubsgeld bzw. die Teilzeitbeihilfe teilweise abgedeckt werden soll. Wenn nun die Einkommensverhältnisse dermaßen gestaltet sind, daß eine Zahlung eines Zuschusses in Frage kommt, so soll dieser je nach wirtschaftlicher Leistungsfähigkeit zurückbezahlt werden. ...

... Bei Ehepaaren und Lebensgemeinschaften (§ 11 Abs. 1 Z2 und 3), die auf Grund ihres geringen Haushaltseinkommens zum Zeitpunkt der Geburt des Kindes einen Zuschuß beantragen und erhalten, hat eine Rückzahlung dann zu erfolgen, wenn sich deren Einkommensverhältnisse erheblich verbessert haben.

Wenn der Zuschuß an verheiratete Eltern oder an Eltern in einer Lebensgemeinschaft ausgezahlt wurde, dann sind sie hinsichtlich der Abgabe Gesamtschuldner im Sinne des § 6 Abs. 1 BAO. Leben die Elternteile bei Entstehen des Abgabenanspruches getrennt (zB infolge Scheidung), dann ist bei der Abgabenvorschreibung an die Elternteile auf deren Leistungsfähigkeit Bedacht zu nehmen. Dadurch soll insbesondere erreicht werden, daß der kinderbetreuenden Person, die nur über ein geringes Einkommen verfügt, keine unzumutbare Belastung entsteht....

Das Bundesfinanzgericht ist gemäß Art. 130 Abs. 3 B-VG im Abgabenverfahren nicht nur zur Kontrolle einer Ermessensübung durch die Behörde auf Gesetzeskonformität befugt, sondern hat eigenständig Ermessen zu üben.

In § 18 Abs. 2 KBGG werden zwei Kriterien genannt, auf die "insbesondere" Bedacht zu nehmen ist: Einkommensverhältnisse der Eltern und Haushaltszugehörigkeit des Kindes.

Das Kind war zwar bei der Mutter haushaltszugehörig. Der Vater leistete aber monatlichen Unterhalt von derzeit € 490,00 (2012 und 2014 entsprechend dem damaligen Einkommen), außerdem bezog die Mutter Familienbeihilfe und Kinderabsetzbetrag. Bei einem Regelbedarfssatz von € 238,00 für ein im Jahr 2012 vierjähriges Kind (Erlass des BMF vom 26.08.2011, BMF-010222/0198-VI/7/2011) bzw. von € 249,00 / € 320,00 für ein im Jahr 2014 sechsjähriges Kind (Erlass des BMF vom 21.08.2013, BMF-010222/0093-VI/7/2013) ist davon auszugehen, dass auf Grund der Unterhaltsleistungen und der Familienleistungen die Haushaltszugehörigkeit des Kindes bei der Ermessensübung im gegenständlichen Fall außer Ansatz zu lassen ist (vgl. BFG 24.9.2021, RV/7101420/2017).

Es ist daher auf die Einkommensverhältnisse der Eltern abzustellen.

Vom Zuschuss haben in den Jahren ihres Zusammenlebens im gemeinsamem Haushalt beide Elternteile gleichermaßen profitiert. Nach Ansicht des Bundesfinanzgerichts ist daher das Ermessen so zu üben, dass der laufend den gesetzlichen Unterhalt für sein Kind ***13*** leistende Bf, der für ein weiteres Kind sorgepflichtig ist, für jenen Betrag als Gesamtschuldner herangezogen wird, der etwa seinem Anteil am Einkommen im jeweiligen Rückforderungsjahr entspricht.

Daraus folgt für das Jahr 2012 angesichts der Einkommensrelation von etwa 52% (19.136,92 / 36.694,64) zu 48% (17.557,72 / 36.694,64) ein anteiliger Rückzahlungsbetrag von rund 52% von € 1.834,73, also von € 954,00.

Teilweise Stattgabe der Beschwerde

Der Beschwerde ist somit gemäß § 279 BAO teilweise Folge zu geben.

Unzulässigkeit einer Revision

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Die gegenständliche Entscheidung folgt den Leitlinien des Verwaltungsgerichtshofes. Ihr liegt keine Rechtsfrage von grundsätzlicher Bedeutung zugrunde.

Die Revision ist daher nicht zuzulassen.

Wien, am 14. Februar 2022

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 9 KBGG, Kinderbetreuungsgeldgesetz, BGBl. I Nr. 103/2001 |