Vorliegen eines Hinterziehungstatbestandes im Sinne des § 207 Abs. 2 BAO im Falle nicht erklärter Vermögensveranlagungen in Liechtenstein

European Case Law Identifier: ECLI:AT:BFG:2016:RV.1100071.2014

Beachte:

Revision eingebracht. Beim VwGH anhängig zu Zl. Ro 2017/15/0015 und Ro 2017/15/0031 bis 0034. Mit Erk. v. 31.1.2018 als unbegründet abgewiesen.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. Peter Steurer als Vorsitzenden und die weiteren Senatsmitglieder Dr. Wolfgang Kofler, Bernd Feldkircher und Mag. Michael Kühne in den Beschwerdesachen der Erben nach AB, d.s. AC und die Erben nach AD, d.s. AE, AF, AG und AH, vertreten durch die KPMG Alpen-Treuhand GmbH Wirtschaftsprüfungs- und Steuerberatungsgesellschaft, Porzellangasse 51, 1090 Wien, und die Trias Wirtschaftstreuhand GmbH Wirtschaftsprüfungs- und Steuerberatungsgesellschaft, Reichsstraße 126, 6800 Feldkirch, gegen die Bescheide des Finanzamtes Feldkirch vom 10. Dezember 2013 betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer 2003, Einkommensteuer 2003 sowie Anspruchszinsen 2003 und vom 13. Oktober 2014 betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer 2004 bis 2006, Einkommensteuer 2004 bis 2006 sowie Anspruchszinsen 2004 bis 2006 nach Durchführung einer mündlichen Verhandlung zu Recht erkannt:

1. Die Beschwerden gegen die Bescheide betreffend Wiederaufnahme des Verfahrens

hinsichtlich Einkommensteuer 2003 bis 2006, Einkommensteuer für die Jahre 2004 bis

2006 sowie Anspruchszinsen 2003 bis 2006 werden als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

2. Der Beschwerde gegen den Einkommensteuerbescheid 2003 wird teilweise Folge

gegeben.

Die Bemessungsgrundlage und die Höhe der Abgabe sind dem als Beilage

angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil

dieses Spruches.

3. Eine Revision an den Verwaltungsgerichtshof ist nach Art. 133 Abs. 4 Bundes-

Verfassungsgesetz (B-VG) hinsichtlich des Abspruches über die Anspruchszinsen-

bescheide unzulässig; im Übrigen ist eine Revision an den Verwaltungsgerichtshof

zulässig.

Entscheidungsgründe

I. Verfahrensgang

1. Der am tt.mm.jjjj verstorbene AB hat in den Jahren 2003 bis 2011 Einkünfte aus selbständiger Arbeit (2003 - 2008), Einkünfte aus Gewerbebetrieb (2005, 2006, 2008 - 2010), Einkünfte aus nichtselbständiger Arbeit (2003 bis 2011) sowie Einkünfte aus Vermietung und Verpachtung (2003 - 2009) erklärt.

2. Die Veranlagung zur Einkommensteuer erfolgte jeweils erklärungsgemäß.

3. Mit Schriftsatz vom 27. Mai 2013 haben die Erben nach AB Selbstanzeige (Offenlegung gemäß § 29 FinStrG für AC sowie Offenlegung und Anzeige gemäß § 15 Abs. 1 BAO für AC und die Erben nach AD) erstattet, weil die Erträge aus in Liechtenstein veranlagtem Vermögen von AB bzw. nach dessen Tod auch von AC und AD als Erben wohl irrtümlich nicht der inländischen Besteuerung unterzogen worden seien und haben die mit den Einlagen und mit den Erträgen der Konten und Depots verbundenen ertragsteuerlichen Umstände und den damit verbundenen Sachverhalt im Sinne des § 29 FinStrG bzw. im Sinne des § 15 Abs. 1 BAO, soweit es aufgrund ihres Kenntnisstandes über die Historie des Erblassers sowie ihre nunmehrigen Nachforschungen möglich sei, offen gelegt.

Erläuternd wurde zusammengefasst ausgeführt, AB, der Vater von AD und AC bzw. der Großvater von AF, AG und AH, habe nach dem jetztigen Wissensstand seit 1978 über ein Privatkonto bzw. -depot bei der Liechtensteinischen Z-Bank verfügt. Der Grund für die Kontoeröffnung sei wohl die Einrichtung eines Kontos außerhalb Österreichs als "Notgroschen" in politisch unsicheren Zeiten gewesen. Weitere Informationen über die Herkunft der Mittel lägen nicht vor, es werde jedoch angenommen, dass sie aus in Österreich versteuerten Einkünften von AB stammten. Es sei geschätzt worden, dass AB im langjährigen Durchschnitt rund 69.000,00 € pro Jahr auf das Konto eingezahlt habe. Mangels Vorhandenseins der Vermögensunterlagen für den Zeitraum von 1978 bis 2002 ließen sich diese Einkünfte unter Zugrundelegung der Renditen auf dem österreichischen Rentenmarkt auf Basis des

(rückgerechneten) Vermögensstandes per Jahresende annehmen. Die Vermögensstände zum jeweiligen 31. Dezember seien ausgehend vom Vermögensstand des Kontos bei der Liechtensteinischen Z-Bank per 31. Dezember 2002 unter Zugrundelegung der Renditen auf dem österreichischen Rentenmarkt, veröffentlicht durch die OeNB, pro Jahr rückgerechnet worden.

Am 17. Mai 2005 habe AB die S-Stiftung errichtet und ihr in der Folge auch Vermögen übertragen. Die gestifteten Vermögenswerte hätten vor der Stiftungserrichtung auf dem 1978 eröffneten Privatkonto von AB gelegen. Das der S-Stiftung gestiftete Vermögen sei ausgehend vom Vermögensstand auf dem Privatkonto von AB bei der Liechtensteinischen Z-Bank zum 31. Dezember 2004 von 3.984.897,00 € in Anbetracht einer wahrscheinlichen Wertsteigerung bis zum Vermögensübertrag am 31. Mai 2005 auf rund 4.000.000,00 € geschätzt worden. Ab Stiftungserrichtung seien die Konten und Depots der Stiftung bei der Liechtensteinischen Z-Bank geführt worden. Begünstigter sei AB gewesen, nach seinem Versterben am tt.mm.jjjj seien AC und ihr Bruder, AD, der Vater von AF, AG und AH, zu Begünstigten dieser Stiftung geworden.

AC und der zwischenzeitig ebenfalls verstorbene AD hätten zwei Mal, am 12. November 2011 und am 5. Juli 2012 jeweils 250.000,00 € pro Person von den Stiftungskonten der S-Stiftung in bar behoben und auf Konten in Österreich eingezahlt. Auszahlungen seien laut Stiftungsstatuten pro Stamm und Jahr mit 250.000,00 € begrenzt.

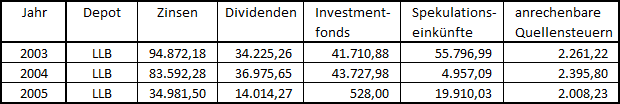

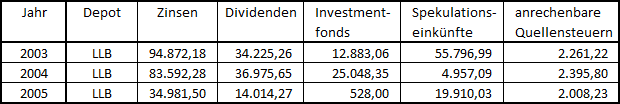

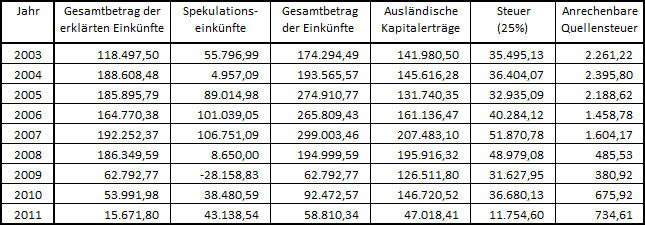

Abgabenrechtlich seien die Abgabenansprüche auf die von AB auf seinen ausländischen Konten und Depots erzielten Kapitaleinkünfte bereits verjährt (§ 207 Abs. 2 erster Satz BAO). Obwohl AB hinsichtlich der steuerlichen Berücksichtigungspflicht in Österreich wohl einem Irrtum unterlegen sei, würden dennoch auch die Jahre 2003 bis zur Vermögenswidmung an die S-Stiftung 2005 betragsmäßig vollständig offengelegt (iSd § 207 Abs. 2 zweiter Satz BAO). Die anhand der mit der Offenlegung der Finanzbehörde übermittelten Bankunterlagen errechneten Erträge (Werte in Euro) stellten sich wie folgt dar:

a) Privatkonten und -depots von AB bei der Liechtensteinischen Z-Bank (2003 bis zur Einbringung sämtlicher Vermögenswerte in die S-Stiftung)

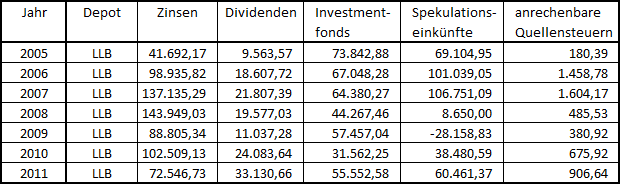

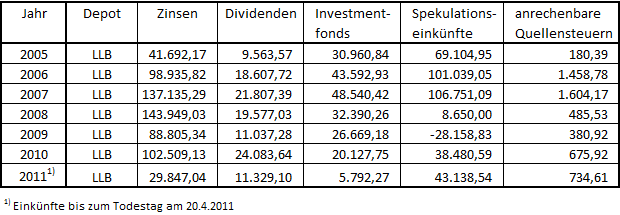

b) Konten und Depots der S-Stiftung (2005 - 2011) bei der Liechtensteinischen Z-Bank

Die aus den Konten und Depots bei der Liechtensteinischen Z-Bank resultierenden Erträge seien von AB wohl irrtümlicherweise nicht der österreichischen Einkommensteuer unterworfen worden. Der Grund für die Nichtangabe dieser Einkünfte in der österreichischen Steuererklärung liege wohl darin, dass AB der irrigen Meinung gewesen sei, dass die ausländischen Quellensteuern auf die ausländischen Kapitaleinkünfte eine Endbesteuerungswirkung (vergleichbar der österreichischen KESt) hätten.

Die S-Stiftung sei aus der Sicht des österreichischen Abgabenrechts als transparent einzustufen. Die Vermögenswerte und Einkünfte seien daher bis zum Ableben von Herrn AB diesem zuzurechnen gewesen. Der Grund für die Nichtangabe dieser Einkünfte in der österreichischen Steuererklärung liege darin, dass AB, und seit dessen Ableben und nach Kenntnis der Erben von der S-Stiftung AD und AC wohl der irrigen Meinung gewesen wären, dass die S-Stiftung sämtliche Steueragenden wahrgenommen habe.

Da AB bei der Nichtangabe der Veranlagungseinkünfte auf seinem Privatkonto bzw. nach der Errichtung der S-Stiftung auf deren Stiftungskonten bzw. -depots wohl einem Irrtum unterlegen sei, sei von der normalen Verjährungsfrist des § 207 Abs. 2 1. Satz BAO auszugehen. Eine Nachversteuerung betreffend der Veranlagungseinkünfte von AB habe daher nur für die Jahre 2007 bis 2011 zu erfolgen. Grundsätzlich seien die Einkünfte der Jahre 2003 bis 2011 jeweils zur Hälfte dem Nachlass nach AD und Frau AC zuzurechnen.

4. Mit Bescheid vom 10. Dezember 2013 hat das Finanzamt das Verfahren hinsichtlich Einkommensteuer 2003 unter Bezugnahme auf die Selbstanzeige wieder aufgenommen und im gleichzeitig erlassenen neuen Einkommensteuerbescheid 2003 neben den bisher erklärten Einkünften sonstige Einkünfte in Höhe von 55.796,99 € in Ansatz gebracht und ausgehend von Einkünften aus Kapitalvermögen in Höhe von 170.808,32 € auf ausländische Kapitalanlagen entfallende Steuern in Höhe von 42.702,08 € sowie anrechenbare Quellensteuern in Höhe von 2.261,22 € berücksichtigt

In der gesonderten Begründung vom 11. Dezember 2013 hat das Finanzamt bezüglich der Frage der Verjährung darauf hingewiesen, dass die Verjährungsfrist gemäß § 207 Abs. 2 BAO zehn Jahre betrage, soweit eine Abgabe hinterzogen sei. Nach allgemeiner Lebenserfahrung sei regelmäßig anzunehmen, dass derjenige, der über ein Vermögen verfüge und sich dazu entscheide, dieses statt in Österreich im Ausland, konkret im Fürstentum Liechtenstein, mit einem erheblichem Mehraufwand zu veranlagen und sich diesbezüglich auch ausreichende Informationen beschaffe, auch von der Steuerpflicht anfallender Erträge in Österreich Kenntnis habe. Da für das Veranlagungsjahr 2003 der Sachverhalt nicht bzw. nicht vollständig offengelegt worden sei, sei es zumindest für möglich gehalten und billigend in Kauf genommen worden, dass dadurch Abgaben hinterzogen würden. Im Hinblick auf den vorliegenden (bedingten) Vorsatz sei eine Abgabenhinterziehung als erwiesen anzunehmen und die verlängerte Verjährungsfrist von 10 Jahren anzuwenden.

5. Mit Schriftsatz vom 9. Jänner 2014 hat die steuerliche Vertretung gegen die Bescheide betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer 2003, Einkommensteuer 2003 sowie Anspruchszinsen 2003 Beschwerde erhoben und unter Hinweis auf den Verzicht auf die Erlassung einer Beschwerdevorentscheidung gemäß § 262 Abs. 2 BAO die Entscheidung durch den Senat sowie die Durchführung einer mündlichen Verhandlung beantragt.

Begründend wurde zusammengefasst ausgeführt, es sei von der Behörde als Vorfrage zu prüfen, ob Abgaben iSd 207 Abs. 2 2. Satz BAO nach den Vorschriften des FinStrG hinterzogen seien.

Die Verjährung von Abgaben sei in jedem Verfahrensstadium zu berücksichtigen und bewirke die Unzuständigkeit der bescheiderlassenden Behörde. Der Annahme der Behörde hinsichtlich des Vorliegens einer vorsätzlichen Abgabenhinterziehung sei entgegenzuhalten, dass in der Offenlegung vom 27. Mai 2013 darauf hingewiesen worden sei, dass die Nichtversteuerung wohl irrtümlich erfolgt sei, womit eindeutig festgehalten worden sei, dass beim verstorbenen AB kein Vorsatz vorgelegen habe. Ein derartiger Hinweis in der Offenlegung wäre allerdings nicht einmal zwingend gewesen, noch viel weniger ein "näheres Eingehen" auf die subjektive Tatseite. Im Zuge der Offenlegung nach § 29 FinStrG bestehe keine Notwendigkeit, im Rahmen der Darlegung der Verfehlung auch Umstände bekannt zu geben, die der Beantwortung der Frage dienten, ob der Abgabepflichtige vorsätzlich oder fahrlässig gehandelt habe. Ein Schuldbekenntnis in Form von Ausführungen zur subjektiven Tatseite sei für die Darlegung der Verfehlung bei der Offenlegung nicht erforderlich (Hinweis auf Leitner/Toifl/Brandl, Finanzstrafrecht, 3. Aufl., Rz 384; BGH 13.10.1992, 5 StR 253/92, wistra 1993, 66).

Wie bereits in der Offenlegung vom 27. Mai 2013 dargelegt worden sei, sei AB wohl der Ansicht gewesen, dass er mit den Erträgnissen aus den liechtensteinischen Konten und Depots in Österreich nicht steuerpflichtig wäre. Es sei daher von der Abgabenbehörde zu prüfen, ob der Abgabepflichtige hinsichtlich der Nichtbesteuerung der Einkünfte in Österreich einem Irrtum unterlegen sei.

Gemäß § 9 FinStrG werde dem Täter weder Vorsatz noch Fahrlässigkeit zugerechnet, wenn ihm bei einer Tat ein entschuldbarer Irrtum unterlaufe, der ihn das Vergehen oder das darin liegende Unrecht nicht erkennen habe lassen. Sei der Irrtum unentschuldbar, so sei dem Täter Fahrlässigkeit zuzurechnen. Somit besage der ausdrückliche Gesetzeswortlaut, dass im Falle eines Irrtums - auch bei dessen Unentschuldbarkeit - Vorsatz ausgeschlossen sei (§ 9 FinStrG).

Letztlich gehe es bei der Frage der Entschuldbarkeit des Irrtums - und daher letztlich bei der Frage der Fahrlässigkeit - darum, ob der Steuerpflichtige Erkundigungen hinsichtlich der Versteuerung der Kapitaleinkünfte in Österreich einzuholen gehabt hätte. Hier liege einem jüngeren deutschen Judikat (FG Münster vom 5.9.2007, 1 K 1544/04 E) die Ansicht zugrunde, dass aus dem bloßen Unterlassen der Einholung von Erkundigungen kein bedingter Vorsatz abgeleitet werden könne.

In diesem Zusammenhang sei darauf hinzuweisen, dass nach der Rechtsprechung des UFS nicht einmal Wirtschaftstreuhändern der Vorwurf des Vorsatzes - nicht einmal der groben Fahrlässigkeit - gemacht werden könne, wenn sie mit den Untiefen des internationalen Steuerrechts (Anknüpfung der unbeschränkten Steuerpflicht an einen Wohnsitz in Österreich, Glaube an die Existenz eines DBA zwischen Österreich und den Cayman Islands) nicht vertraut seien (Hinweis auf UFS 17.3.2009, FSRV/0087-L/03). Die jüngere Rechtsprechung des Verwaltungsgerichtshofes belege, dass auch bei Personen des Wirtschaftslebens der einschlägige Wissensstand nicht überschätzt werden dürfe (dies gelte insbesondere bei der abgabenrechtlichen Beurteilung komplexer Sachverhalte) und der Vorwurf des "wissen müssen" maximal ein fahrlässiges Verhalten begründen könne, nicht jedoch Vorsatz (Hinweis auf VwGH 9.7.2008, 2008/13/0050). Diese Aussagen harmonierten auch mit der originär strafrechtlichen Rechtsprechung zum Irrtum über die Steuerpflicht ausländischer Kapitaleinkünfte im Bereich der DBA-Anwendung (Hinweis auf BayOLG 30.1.1990, RReg 4 St 132/89, wistra 1990, 202).

Bei Verstorbenen sei es nach Ansicht des UFS (Hinweis auf UFS 6.8.2007, RV/0199-F/04; UFS 12.5.2009, FSRV/0128-W/08) unter Umständen nicht mehr einwandfrei möglich, das Vorliegen des Vorsatzes nachzuweisen. Auch die Literatur (Hinweis auf Stoll, BAO, § 207, Seite 2170, mwN) hege gegenüber der Annahme des Vorsatzes bei einem Verstorbenen Bedenken hinsichtlich der Verfassungsmäßigkeit und der Vereinbarkeit mit Art. 6 Abs. 2 EMRK, da die Feststellung der Schuld nicht unter Gewährung des rechtlichen Gehörs für den Verstorbenen getroffen werden könne, was diese verfahrensfehlerhaft, mitunter die Verfassungssphäre berührend mangelhaft machen könne.

Eine Veranlagung der Einkünfte für das Jahr 2003 könne daher nicht mehr erfolgen, da rein aus den nunmehr vorliegenden Unterlagen und sohin ausschließlich aus der Aktenlage der Vorsatz des Verstorbenen ohne Wahrung dessen Parteiengehörs nicht mehr mit Sicherheit festgestellt werden könne. So spreche insbesondere gegen einen Vorsatz des Verstorbenen, dass AB wohl der irrigen Meinung gewesen sein dürfte, dass die ausländischen Quellensteuern auf die ausländischen Kapitaleinkünfte eine Endbesteuerungswirkung (vergleichbar der österreichischen KESt) hätten.

Diese Meinung werde im Übrigen nunmehr auch vom UFS Linz in seiner Entscheidung vom 30. Mai 2012, FSRV/0100-L/10, geteilt. Demnach sei es denkmöglich, dass selbst in Wirtschaftsdingen erfahrene Personen hinsichtlich der korrekten Besteuerung von ausländischen Kapitaleinkünften im internationalen Steuerrecht einem "Endbesteuerungsirrtum" unterliegen könnten.

Soweit die Behörde ausführe, dass derjenige, der über ein größeres Vermögen verfüge und sich entscheide, dies mit "einem erheblichen Mehraufwand“ in Liechtenstein zu veranlagen, auch Kenntnis von der potentiellen Steuerpflicht anfallender Erträge habe, sei dem entgegen zu halten, dass eine Veranlagung in Liechtenstein für einen in Vorarlberg wohnhaften Steuerpflichtigen in Zeiten der immer tiefer greifenden europäischen Integration (Liechtenstein sei seit 1995 Teil des EWR) und auf Grund der besonderen diplomatischen Beziehungen zwischen Österreich und dem Fürstentum Liechtenstein keinen "erheblichen Mehraufwand" bedeute. So sei der freie Kapitalverkehr eine unions- und EWR-rechtlich garantierte Grundfreiheit, der im europäischen Kontext überragende Bedeutung zukomme. Weder habe der Verstorbene daher hohe administrative Hürden noch eine - im Vergleich zu einer innerösterreichischen Veranlagung etwa im Osten Österreichs - aufwändige Anreise zu meistern, um sein Vermögen in Liechtenstein zu veranlagen bzw. Veranlagungsinstruktionen zu erteilen.

Zudem lägen dem Einkommensteuerbescheid 2003 überhöhte Bemessungsgrundlagen zugrunde. Zwischenzeitig seien einzelne Fonds, deren Erträge in der dem Finanzamt übermittelten ursprünglichen Berechnung nach § 42 Abs. 2 InvFG 1993 pauschal geschätzt worden seien (sog. "schwarze" Fonds), "weißgerechnet" worden, wodurch sich eine Verringerung der Bemessungsgrundlagen ergebe. Die aus Investmentfonds resultierenden Erträge beliefen sich demnach nicht, wie in der Selbstanzeige dargestellt, auf 41.710,88 €, sondern auf 12.883,06 €, die Einkünfte aus Kapitalvermögen reduzierten sich daher auf 141.980,50 €.

Es liege aber auch eine inhaltliche Rechtswidrigkeit infolge eingetretener Verjährung vor. Da mangels Vorsatzes die Verjährungsfrist des § 207 Abs. 2 vorletzter Satz BAO nicht zehn, sondern nur fünf Jahre betrage, erweise sich der Spruch des Wiederaufnahmebescheides hinsichtlich Einkommensteuer 2003 aufgrund des zuvor Gesagten jedenfalls als inhaltlich rechtswidrig. Nach der Rechtsprechung sei die Verjährung von Abgaben in jedem Verfahrensstadium zu berücksichtigen und bewirke die Unzuständigkeit der bescheiderlassenden Behörde. Der Einkommensteuerbescheid 2003 sei daher wegen Unzuständigkeit des Finanzamtes Feldkirch ersatzlos aufzuheben. In eventu seien der Einkommensteuerbescheid 2003 sowie der Anspruchszinsenbescheid 2003 unter Berücksichtigung der geänderten Bemessungsgrundlagen abzuändern.

6. Mit Vorlagebericht vom 10. Februar 2014 hat das Finanzamt die Bescheidbeschwerde dem Bundesfinanzgericht gemäß § 262 BAO ohne Erlassung einer Beschwerdevorentscheidung vorgelegt.

7. Im Rahmen einer die Jahre 2003 bis 2012 umfassenden abgabenbehördlichen Prüfung hat die Prüferin die steuerliche Vertretung mit Vorhalt vom 3. Februar 2014 unter Bezugnahme auf die betreffend das Jahr 2003 eingebrachte Beschwerde ersucht, die laut Selbstanzeige geschätzten Erträge aus den Investmentsfonds wie bereits für das Jahr 2003 auch für die Folgejahre zu berechnen (Weißrechnung) und die entsprechenden Unterlagen vorzulegen.

8. Mit Schreiben vom 11. Februar 2014 hat die steuerliche Vertretung der Prüferin die unter Berücksichtigung der "weißgerechneten" Investmentfonds ermittelten Bemessungsgrundlagen bekanntgegeben.

9. Die Prüferin hat die berichtigten Bemessungsgrundlagen übernommen und der Einkünfteermittlung bzw. der Abgabenberechnung im Prüfbericht folgende Beträge zugrunde gelegt:

a) Privatkonten und -depots von AB bei der Liechtensteinischen Z-Bank (2003 bis zur Einbringung sämtlicher Vermögenswerte in die S-Stiftung)

b) Konten und Depots der S-Stiftung (2005 - 2011) bei der Liechtensteinischen Z-Bank

Betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer für die Jahre 2004 bis 2011 wurde im Prüfungsbericht unter Verweis auf die unter Tz 1 bis 6 angeführten Feststellungen ausgeführt, die Wiederaufnahme erfolge unter Bedachtnahme auf das Ergebnis der durchgeführten abgabenbehördlichen Prüfung und der sich daraus ergebenden Gesamtauswirkung, wobei im vorliegenden Fall die steuerlichen

Auswirkungen nicht als geringfügig angesehen werden könnten und bei der im Sinne des § 20 BAO vorgenommenen Interessensabwägung dem Prinzip der Rechtsrichtigkeit (Gleichmäßigkeit der Besteuerung) der Vorrang vor dem Prinzip der Rechtsbeständigkeit (Parteiinteresse an der Rechtskraft) einzuräumen gewesen sei.

In der umfassenden Beilage zum Betriebsprüfungsbericht wurde unter Tz 2 (Wiederaufnahme des Verfahrens gem. § 303 Abs. 1 BAO) ausgeführt, dass AB der Selbstanzeige sowie den dieser angeschlossenen Unterlagen zufolge Einkünfte aus liechtensteinischen Bank- und Depotkonten zugeflossen seien, die steuerlich zu erklären gewesen wären, in den eingereichten Abgabenerklärungen aber weder Einkünfte aus Kapitalvermögen noch sonstige Einkünfte (Spekulationsgewinne) erklärt worden seien.

Durch das Nichterklären von Einkünften aus Kapitalvermögen und sonstigen Einkünften sei die dem Abgabepflichtigen obliegende abgabenrechtliche Offenlegungs- und Wahrheitspflicht gemäß § 119 BAO verletzt und eine Verkürzung von Abgaben bewirkt worden.

Gemäß § 207 Abs. 2 BAO betrage die Verjährungsfrist zehn Jahre, soweit eine Abgabe hinterzogen sei. Nach allgemeiner Lebenserfahrung sei regelmäßig anzunehmen, dass derjenige, der über ein Vermögen verfüge und sich dazu entscheide, dieses statt in Österreich im Ausland, konkret im Fürstentum Liechtenstein, mit einem erheblichem Mehraufwand zu veranlagen und sich diesbezüglich auch ausreichende Informationen beschaffe, auch von der Steuerpflicht anfallender Erträge in Österreich Kenntnis habe.

Da für die Veranlagungsjahre ab 2003 der Sachverhalt nicht bzw. nicht vollständig offengelegt worden sei, sei es zumindest für möglich gehalten und billigend in Kauf genommen worden, dass dadurch Abgaben hinterzogen würden. Im Hinblick auf den vorliegenden (bedingten) Vorsatz sei eine Abgabenhinterziehung als erwiesen anzunehmen und die verlängerte Verjährungsfrist von 10 Jahren anzuwenden gewesen.

Aus der angeführten Selbstanzeige und den dem Finanzamt von der steuerlichen Vertretung übermittelten Unterlagen (Einzelbelege, Vermögens- und Ertragsaufstellungen sowie Berechnungen) hätten sich Tatsachen und Beweismittel im Sinne des § 303 Abs. 1 BAO ergeben, die neu hervorgekommen seien und deren Kenntnis im Spruch anders lautende Bescheide herbeigeführt hätte. Die Wiederaufnahme sei unter Abwägung von Billigkeits- und Zweckmäßigkeitsgründen (§ 20 BAO) verfügt worden. Im vorliegenden Fall überwiege das Interesse der Behörde an der Rechtsrichtigkeit der Entscheidung das Interesse auf Rechtsbeständigkeit, zumal die steuerlichen Auswirkungen nicht als geringfügig angesehen werden könnten.

10. Das Finanzamt erließ am 13. Oktober 2014 im wiederaufgenommenen Verfahren den Feststellungen der Prüferin Rechnung tragende Einkommensteuerbescheide für die Jahre 2004 bis 2011 sowie Anspruchszinsenbescheide für die Jahre 2004 bis 2011.

11. Gegen die Bescheide betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer für die Jahre 2004 bis 2006, Einkommensteuer für die Jahre 2004 bis 2006 sowie Festsetzung von Anspruchszinsen für die Jahre 2004 bis 2006 wurde mit Schriftsatz vom 11. Dezember 2014 Beschwerde erhoben. Begründend wurde, wie schon in der gegen die betreffend das Jahr 2003 ergangenen Bescheide erhobenen Beschwerde, die bereits eingetretene Verjährung eingewendet.

12. Mit Beschwerdevorentscheidung vom 20. Jänner 2015 hat das Finanzamt die Beschwerden gegen die Bescheide betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer für die Jahre 2004 bis 2006, Einkommensteuer für die Jahre 2004 bis 2006 sowie Festsetzung von Anspruchszinsen für die Jahre 2004 bis 2006 als unbegründet abgewiesen. Begründend wurde nach Darlegung der Rechtsgrundlagen sowie unter Bezugnahme auf die Rechtsprechung des Verwaltungsgerichtshofes im Wesentlichen ausgeführt, erforderlich für die Erfüllung der subjektiven Tatbestandselemente einer Abgabenhinterziehung sei, dass der Täter den Steueranspruch kenne und wisse, dass er keine, unrichtige oder unvollständige Angaben über steuerlich erhebliche Tatsachen mache und dadurch der Steueranspruch beeinträchtigt werde. Nach der allgemeinen Lebenserfahrung sei regelmäßig anzunehmen, dass derjenige, der über ein Vermögen verfüge und sich dafür entscheide, dieses statt in Österreich im Ausland, konkret im Fürstentum Liechtenstein zu veranlagen und sich diesbezüglich ausreichende Informationen beschaffe, auch von der potentiellen Steuerpflicht anfallender Erträge wisse. Dass der Erblasser gutgläubig der Auffassung gewesen wäre, die nicht unerheblichen Einkünfte aus den liechtensteinischen Konten und Depots wären in Österreich steuerfrei und müssten nicht einmal in der Steuererklärung angegeben werden, sei realitätsfremd. Dabei sei vor allem die Tatsache zu berücksichtigen, dass es sich bei dem Verstorbenen um einen akademisch gebildeten Menschen mit einem beträchtlichen Anlagevolumen handle, der sich offensichtlich mit der Frage einer möglichst gewinnbringenden Vermögensgestaltung beschäftigt habe. Dabei habe sich der Erblasser für eine diversifizierte Kapitalanlage bei der Liechtensteinischen Z-Bank und im Jahr 2005 für die Einbringung der Vermögenswerte in die S-Stiftung entschieden. In diesem Zusammenhang dürften auch die seit vielen Jahren in den Medien bzw. in der Öffentlichkeit geführten politischen Diskussionen bezüglich der Sicherstellung der Besteuerung von ausländischen Kapitaleinkünften nicht unberücksichtigt bleiben.

Für die in der Selbstanzeige angeführten und bisher in Österreich nicht versteuerten Kapitaleinkünfte seien Quellensteuern in Höhe von rd. 1,6% (2004), 1% (2005) bzw. 0,6% (2006) einbehalten worden. Das Vorbringen eines dahingehenden Rechtsirrtums, dass mit dem verschwindend geringen Quellensteuerabzug sämtliche Steuerpflichten in Österreich erfüllt seien, sei nicht glaubwürdig und als reine Schutzbehauptung zu qualifizieren.

Die Würdigung aller Sachverhaltselemente führe zum Ergebnis, dass der Erblasser die Abgabenverkürzung durch die Nichterklärung der ausländischen Kapital- und

Spekulationseinkünfte zumindest billigend in Kauf genommen und sich damit abgefunden habe. Diesbezüglich habe er zumindest mit Eventualvorsatz gehandelt. Somit sei der Tatbestand der hinterzogenen Abgaben im Sinne des § 207 Abs. 2 BAO erfüllt, die Einkommensteuerbescheide seien daher innerhalb der gesetzlichen Verjährungsfrist erlassen worden.

13. Mit Schriftsatz vom 11. Februar 2015 wurde ohne weitere Begründung die Entscheidung über die Beschwerden gegen die Bescheide betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer für die Jahre 2004 bis 2006, Einkommensteuer für die Jahre 2004 bis 2006 sowie Festsetzung von Anspruchszinsen für die Jahre 2004 bis 2006 durch das Bundesfinanzgericht beantragt.

14. Im Zuge der mündlichen Verhandlung hat der Vertreter der KPMG Alpen-Treuhand GmbH zusammengefasst vorgebracht, dass es um die Frage von vorsätzlichem Verhalten bereits verstorbener Personen gehe. Weder er noch der Vertreter der Trias Wirtschaftstreuhand GmbH hätten AB oder AD gekannt und könnten sie daher auch keine Auskunft geben, ob es Rechtsauskünfte zur Besteuerung der liechtensteinischen Stiftungen gegeben habe. Faktum sei, dass AB und AD diese Frage in den Jahren 2003 bis 2006 nicht beurteilen hätten können, weil es zu dieser Zeit noch keine entsprechenden Gerichtsentscheidungen gegeben habe und auch die Finanzverwaltung diesbezüglich keine klaren Aussagen getroffen habe. Erst in den letzten Jahren habe sich der Verwaltungsgerichtshof mit der Frage von transparenten bzw. intransparenten liechtensteinischen Stiftungen befasst.

Auch wenn es bei der Vorsatzfrage um die Frage der verlängerten Verjährungsfrist gehe, handle es sich dabei um einen strafrechtlichen Begriff und seien damit auch strafrechtliche Grundsätze heranziehen. Einer dieser Grundsätze sei das Recht auf Verteidigung und Parteiengehör. Bei einem Verstorbenen sei das naturgemäß nicht mehr möglich, weil man ihn nicht mehr befragen könne. Die in der Beschwerde diesbezüglich angeführten Literaturstellen seien von der Behörde nicht gewürdigt worden.

Hinsichtlich eines möglichen Endbesteuerungsirrtums bzw. der Nichtvorwerfbarkeit des fehlenden Wissens bezüglich der steuerlichen Behandlung liechtensteinischer Stiftungen sei auf die bereits in der Selbstanzeige bzw. im Beschwerdeverfahren eingewendeten Entscheidungen des unabhängigen Finanzsenates hinzuweisen. Demnach könne steuerlich nicht in gleicher Art und Weise versierten Personen nicht zur Last gelegt werden, wenn sie davon ausgegangen seien, dass diese Einkünfte in Österreich nicht zu versteuern wären. Ob das tatsächlich so gewesen sei oder nicht, könne nicht mehr beurteilt werden. Dementsprechend gebe es auch keine Möglichkeit, die subjektive Hinterziehungsabsicht nachzuweisen. Dem Einwand des Vertreters des Finanzamtes, es sei der Sachverhalt heranzuziehen, der die größte Wahrscheinlichkeit für sich habe, sei zu entgegnen, dass es um eine finanzstrafrechtliche Beurteilung gehe und Mutmaßungen daher nicht ausreichend seien, es seien eindeutige Feststellungen erforderlich.

II. Sachverhalt

Aufgrund der Angaben in der Selbstanzeige vom 27. Mai 2013 sowie der Ausführungen in der Beilage zum Betriebsprüfungsbericht ist von folgendem unbestrittenen Sachverhalt auszugehen:

1. AB hat im Jahr 1978 bei der Liechtensteinischen Z-Bank Konten und Depots eröffnet, die zum 31. Dezember 2002 einen Vermögensstand von 4.570.763,00 € aufgewiesen haben. Am 31. August 2004 bzw. am 1. September 2004 hat er seinem Sohn AD Vermögenswerte im Ausmaß von 986.526,65 € übertragen. Der Vermögensstand zum 31. Dezember 2004 belief sich auf 3.984.897,00 €. Am 17. Mai 2005 hat er die S-Stiftung, bei der es sich um eine transparente Stiftung im Sinne des österreichischen Abgabenrechts handelt, errichtet und dieser das bisher auf dem liechtensteinischen Privatkonto gehaltene Vermögen gestiftet. Der (geschätzte) Wert des gestifteten Vermögens zum Zeitpunkt der Vermögensübertragung am 31. Mai 2005 betrug 4.000.000,00 €. Alleiniger Begünstigter der S-Stiftung war bis zu seinem Ableben am tt.mm.jjjj AB.

2. Erben nach AB waren sein Sohn AD und seine Tochter AC zu gleichen Teilen.

3. AD ist am tt.mm.jjjj verstorben. Erben nach AD sind seine Nachkommen AF, AG und AH sowie seine Ehegattin AE.

4. Die aus den liechtensteinischen Kapitalanlagen resultierenden Erträge und sonstigen Einkünfte wurden in den eingereichten Abgabenerklärungen nicht ausgewiesen. Eine Offenlegung ist erst mit der Selbstanzeige vom 27. Mai 2013 erfolgt.

5. Ziffernmäßig stellen sich die bisher erklärten sowie die von der steuerlichen Vertretung (nach erfolgter Weißrechnung) bekannt gegebenen und vom Finanzamt in der Folge der Abgabenbemessungsgrundlage hinzugerechneten sonstigen Einkünfte bzw. der 25%igen Steuer gemäß § 37 Abs. 8 EStG 1988 unterzogenen Kapitalerträge aus ausländischen Kapitalanlagen wie folgt dar:

6. Die Höhe der sonstigen Einkünfte bzw. der ausländischen Kapitalerträge ist zwischen den Verfahrensparteien nicht strittig. Strittig ist im Ergebnis einzig die Frage, ob der Abgabenfestsetzung hinsichtlich der Jahre 2003 bis 2006 Verjährung entgegenstand oder nicht.

III. Rechtsgrundlagen und rechtliche Würdigung

1. Wiederaufnahme der Verfahren

Gemäß § 303 Abs. 1 lit. b BAO in der mit 1. Jänner 2014 in Kraft getretenen Fassung des FVwGG 2012, BGBl. I Nr. 14/2013, kann ein durch Bescheid abgeschlossenes

Verfahren auf Antrag einer Partei oder von Amts wegen wiederaufgenommen

werden, wenn Tatsachen oder Beweismittel im abgeschlossenen Verfahren neu

hervorgekommen sind und die Kenntnis dieser Umstände allein oder in Verbindung

mit dem sonstigen Ergebnis des Verfahrens einen im Spruch anders lautenden

Bescheid herbeigeführt hätte.

Nach § 304 BAO idF FVwGG 2012 ist nach Eintritt der Verjährung eine Wiederaufnahme des Verfahrens nur zulässig, wenn der Wiederaufnahmsantrag vor Eintritt der Verjährung eingebracht ist.

Zweck der Wiederaufnahme wegen neu hervorgekommener Tatsachen oder Beweismitteln ist - wie schon nach der vom Finanzamt hinsichtlich der Wiederaufnahme des Einkommensteuerverfahrens 2003 angewandten Regelung des § 303 Abs. 4 BAO vor dem FVwGG 2012 - die Berücksichtigung von bisher unbekannten, aber entscheidungswesentlichen Sachverhaltselementen (vgl. Ritz, BAO, 5. Aufl.,

§ 303 Tz 24). Gemeint sind also Tatsachen, die zwar im Zeitpunkt der

Bescheiderlassung "im abgeschlossenen Verfahren" bereits existierten, aber erst

danach hervorgekommen sind (vgl. Ritz, BAO, 5. Aufl., § 303 Tz 30).

§ 304 BAO idF FVwGG 2012 vereinheitlicht die Frist für die Wiederaufnahme von Amts wegen und die Wiederaufnahme auf Antrag; Sinn der Bestimmung ist es, eine Wiederaufnahme zu verhindern, wenn die Sachentscheidung (insbesondere die Abgabenfestsetzung) wegen Eintrittes der Verjährung nicht mehr erfolgen darf (vgl. Ritz, BAO, 5. Aufl., § 304 Tz 1 und 3, mwN).

Das Vorliegen von (tauglichen) Wiederaufnahmegründen steht im Beschwerdefall ebenso außer Streit, wie deren Eignung, im Spruch anders lautende Bescheide herbeizuführen. Auch die Ermessensübung des Finanzamtes wurde von der steuerlichen Vertretung zu Recht nicht in Zweifel gezogen. Strittig ist im Ergebnis einzig, ob die Wiederaufnahme der Verfahren hinsichtlich Einkommensteuer 2003 bis 2006 aufgrund bereits eingetretener Verjährung unzulässig war oder nicht. Aus den unten dargelegten Gründen stand der Festsetzung der Einkommensteuer für die Jahre 2003 bis 2006 Verjährung aber nicht entgegen und erweist sich die Wiederaufnahme der in Rede stehenden Verfahren sohin als rechtmäßig.

2. Einkommensteuer 2003 bis 2006

Nach § 207 Abs. 1 BAO unterliegt das Recht, eine Abgabe festzusetzen, der Verjährung. Die Verjährungsfrist beträgt nach § 207 Abs. 2 BAO - abgesehen von den dort angeführten, im Beschwerdefall nicht maßgeblichen Ausnahmen - fünf Jahre, soweit eine Abgabe hinterzogen ist, zehn Jahre.

Die Verjährung beginnt in den Fällen des § 207 Abs. 2 mit dem Ablauf des Jahres, in dem der Abgabenanspruch entstanden ist (§ 208 Abs. 1 lit. a BAO).

Nach § 209 Abs. 1 BAO verlängert sich die Verjährungsfrist um ein Jahr, wenn innerhalb der Verjährungsfrist (§ 207) nach außen erkennbare Amtshandlungen zur Geltendmachung des Abgabenanspruches oder zur Feststellung des Abgabepflichtigen (§ 77) von der Abgabenbehörde unternommen werden. Die Verjährungsfrist verlängert sich jeweils um ein weiteres Jahr, wenn solche Amtshandlungen in einem Jahr unternommen werden, bis zu dessen Ablauf die Verjährungsfrist verlängert ist.

Gemäß § 209 Abs. 3 BAO verjährt das Recht auf Festsetzung einer Abgabe spätestens zehn Jahre nach Entstehung des Abgabenanspruches.

Außer Streit steht, dass die Einkommensteuerbescheide für die Jahre 2003 bis 2006 jeweils außerhalb der regulären fünfjährigen, aber innerhalb der verlängerten Verjährungsfrist für hinterzogene Abgaben ergangen sind.

Die Frage, ob der Tatbestand der hinterzogenen Abgaben iSd § 207 Abs. 2 BAO erfüllt ist, ist nach den Bestimmungen des Finanzstrafgesetzes zu beurteilen.

Gemäß § 33 Abs. 1 FinStrG macht sich der Abgabenhinterziehung schuldig, wer vorsätzlich unter Verletzung einer abgabenrechtlichen Anzeige-, Offenlegungs- oder Wahrheitspflicht eine Abgabenverkürzung bewirkt.

Eine Abgabenverkürzung ist nach § 33 Abs. 3 lit. a FinStrG mit Bekanntgabe des Bescheides, mit dem bescheidmäßig festzusetzende Abgaben zu niedrig festgesetzt wurden oder wenn diese infolge Unkenntnis der Abgabenbehörde von der Entstehung des Abgabenanspruches mit dem Ablauf der gesetzlichen Erklärungsfrist (Anmeldefrist, Anzeigefrist) nicht festgesetzt werden konnten, bewirkt.

Vorsätzlich handelt nach § 8 Abs. 1 FinStrG, wer einen Sachverhalt verwirklichen will, der einem gesetzlichen Tatbild entspricht; dazu genügt es, dass der Täter diese Verwirklichung ernstlich für möglich hält und sich mit ihr abfindet.

Gemäß § 9 FinStrG wird dem Täter weder Vorsatz noch Fahrlässigkeit zugerechnet, wenn ihm bei einer Tat ein entschuldbarer Irrtum unterlief, der ihn das Vergehen oder das darin liegende Unrecht nicht erkennen ließ; ist der Irrtum unentschuldbar, so ist dem Täter Fahrlässigkeit zuzurechnen. Dem Täter wird Fahrlässigkeit auch dann nicht zugerechnet, wenn ihm bei der Tat eine entschuldbare Fehlleistung unterlief.

Liegt eine finanzstrafrechtliche Verurteilung nicht vor, hat die Abgabenbehörde über die Hinterziehung als Vorfrage zu entscheiden (vgl. VwGH 22.2.2012, 2009/16/0032, mwN).

Die Beurteilung, ob Abgaben hinterzogen sind, setzt nach ständiger Rechtsprechung des Verwaltungsgerichtshofes eindeutige, ausdrückliche und nachprüfbare bescheidmäßige Feststellungen über die Abgabenhinterziehung voraus; die maßgebenden Hinterziehungskriterien der Straftatbestände sind von der Abgabenbehörde nachzuweisen (vgl. VwGH 26.2.2015, 2011/15/0121; VwGH 28.6.2012, 2009/16/0076; VwGH 22.2.2012, 2009/16/0032, mwN; VwGH 23.2.2010, 2007/15/0292).

Eine Abgabenhinterziehung erfordert nach § 33 Abs. 1 FinStrG vorsätzliches handeln und liegt daher nicht schon bei einer (objektiven) Abgabenverkürzung vor, sondern kann erst dann als erwiesen gelten, wenn - in nachprüfbarer Weise - auch der Vorsatz feststeht. Vorsätzliches Handeln wiederum beruht nach ständiger Rechtsprechung des Verwaltungsgerichtshofes zwar auf einem nach außen nicht erkennbaren Willensvorgang, ist aber aus dem nach außen in Erscheinung tretenden Verhalten des Täters zu erschließen, wobei sich die diesbezüglichen Schlussfolgerungen als Ausfluss der freien Beweiswürdigung erweisen (vgl. VwGH 26.2.2015, 2011/15/0121, mwN; VwGH 28.6.2012, 2009/16/0076; VwGH 22.2.2012, 2009/16/0032, mwN; VwGH 23.2.2010, 2007/15/0292, mwN).

Im Rahmen der der Behörde nach § 167 Abs. 2 BAO zukommenden "freien Überzeugung" genügt es, von mehreren Möglichkeiten jene als erwiesen anzunehmen, die gegenüber allen anderen Möglichkeiten eine überragende Wahrscheinlichkeit oder gar die Gewissheit für sich hat und alle anderen Möglichkeiten absolut oder mit Wahrscheinlichkeit ausschließt oder zumindest weniger wahrscheinlich erscheinen lässt; die Abgabenbehörde muss, wenn eine Partei eine für sie nachteilige Tatsache bestreitet, den Bestand der Tatsache nicht "im naturwissenschaftlichen-mathematisch exakten Sinn" nachweisen (vgl. VwGH 26.5.2011, 2011/16/0011, sowie VwGH 9.9.2004, 99/15/0250, mwN).

Für das Vorliegen des Tatbestandes der Abgabenhinterziehung ist daher entscheidend, ob neben einer (objektiven) Abgabenverkürzung ausreichend festgestellte Sachverhaltselemente den Schluss darauf zulassen, dass das Entstehen der Abgabepflicht tatsächlich erkannt oder zumindest ernstlich für möglich gehalten worden war und damit eine auf eine Abgabenverkürzung gerichtete subjektive Einstellung bejaht werden kann. Auch bedingter Vorsatz (dolus eventualis) setzt eine solche (die Abgabenverkürzung in Kauf nehmende) zielgerichtete subjektive Einstellung voraus (vgl. VwGH 18.9.1991, 91/13/0064).

Gemäß § 119 Abs. 1 BAO sind die für den Bestand und Umfang einer Abgabepflicht oder für die Erlangung abgabenrechtlicher Begünstigungen bedeutsamen Umstände vom Abgabepflichtigen nach Maßgabe der Abgabenvorschriften offenzulegen. Die Offenlegung muss vollständig und wahrheitsgemäß erfolgen. Nach § 119 Abs. 2 BAO dienen der Offenlegung insbesondere auch die Abgabenerklärungen.

Die Verletzung dieser abgabenrechtlichen Offenlegungspflicht und die dadurch eingetretene (objektive) Abgabenverkürzung ist unstrittig. Auch soweit das Finanzamt das Vorliegen der subjektiven Tatseite bejaht hat, kann das Bundesfinanzgericht eine Rechtswidrigkeit nicht erkennen.

Nach Lehre und Rechtsprechung kann bei intellektuell durchschnittlich begabten Personen die Kenntnis über das prinzipielle Bestehen einer Einkommensteuerpflicht grundsätzlich vorausgesetzt werden (vgl. Kotschnigg in Tannert/Kotschnigg, FinStrG, § 33 Rz 219, sowie VwGH 5.4.2001, 2000/15/0150, und VwGH 25.3.1999, 97/15/0056). Im Beschwerdefall kann im Hinblick auf die akademische Ausbildung von AB sowie Anzahl und Umfang der Vermögenstransaktionen daher auch hinsichtlich der Steuerpflicht der im Ausland erzielten Erträge aus Vermögensveranlagungen bzw. der Erträge aus den den Spekulationstatbestand erfüllenden Vermögenstransaktionen nichts anderes gelten. Dies umso mehr, als AB zum einen aus verschiedenen Quellen resultierende Einkünfte erzielt hat und ihm daher jedenfalls bekannt war, dass die aus unterschiedlichen Quellen stammenden Einkünfte für Zwecke der Ermittlung der Besteuerungsgrundlagen zusammengerechnet werden und er zum anderen auch im Inland über Wertpapierdepots, Verrechnungskonten und ein Sparbuch (siehe Abhandlungsprotokoll vom 20. Juli 2011) verfügt hat und ihm folglich auch bekannt war, dass Kapitalerträge dem Kapitalertragsteuerabzug unterliegen.

Zudem kann es in Anbetracht des Umfanges der Vermögenstransaktionen und der bei der Liechtensteinischen Z-Bank veranlagten Vermögenswerte als Erfahrungstatsache angesehen werden, dass AB von dieser entsprechend beraten wurde. Insbesondere gilt dies auch im Zusammenhang mit der Errichtung der S-Stiftung im Jahr 2005, der das gesamte bisher auf Privatkonten veranlagte Vermögen gestiftet wurde. Dass dabei die steuerliche Behandlung der Erträge kein Thema gewesen wäre, kann im Hinblick auf die Höhe der erzielten Erträge nur als abseits jeder Lebenserfahrung stehend angesehen werden, zumal wohl davon auszugehen ist, dass ein wirtschaftlich denkender Anleger nicht nur die erzielbaren bzw. prognostizierten Erträge mit den mit einer Veranlagung bzw. der Errichtung und Verwaltung einer Stiftung verbundenen Kosten vergleicht, sondern auch die steuerliche Belastung in die Überlegungen mit einbezieht.

Insbesondere ist in diesem Zusammenhang zu bedenken, dass Liechtenstein jedenfalls in den Streitjahren für sein strenges Bankgeheimnis und die ua. dadurch bewirkte Abschirmwirkung gegenüber ausländischen Steuerbehörden bekannt war. Dass Vermögen in Liechtenstein in den hier interessierenden Jahren in großem Umfang angelegt wurde, um es dem Zugriff der inländischen Steuerbehörde zu entziehen bzw. die daraus resultierenden Erträge steuerschonend zu lukrieren, kann als allgemein bekannt vorausgesetzt werden, war dies doch auch immer wieder Gegenstand entsprechender Medienberichte (vgl. ua. Der Spiegel, 51/1997, Seite 70ff und 45/1999, Seite 202 ff). Belegt wird dies schließlich auch durch die zahlreichen Selbstanzeigen die in Folge der sogenannten "Datenklauaffäre" im Jahr 2008 bzw. im Zusammenhang mit dem im Jänner 2013 unterzeichneten Abkommen zwischen der Republik Österreich und dem Fürstentum Liechtenstein über die Zusammenarbeit im Bereich Steuern erfolgt sind. Auch der Verwaltungsgerichtshof hat (wiederholt) auf den "notorischen Steueroasenstatus" Liechtensteins hingewiesen (vgl. VwGH 25.5.1993, 93/14/0019, mit Hinweis auf VwGH 12.9.1978, 1511, 1512, 2344/75, und VwGH 19.3.1974, 1527/72; ebenso VwGH 25.2.2015, 2011/13/0003, mwN).

Werden Vermögenswerte in einem solchen Umfang in ein als Steueroase bekanntes Land transferiert und die Vermögensveranlagung im Ausland bzw. die daraus erzielten Erträge der Abgabenbehörde ebenso gänzlich verschwiegen wie die Vermögenswidmung an eine vom Abgabepflichtigen beherrschte Stiftung, liegt es nach der allgemeinen Lebenserfahrung auf der Hand, dass die Vermögensveranlagung im Ausland, sofern nicht besondere Umstände vorliegen, zum Zwecke der Steuervermeidung erfolgt (vgl. auch VwGH 25.2.2015, 2011/13/0003, wonach die Annahme einer Abgabenhinterziehung im Falle des gänzlichen Verschweigens der Vermögenswidmung an eine liechtensteinische Familienstiftung nicht der Lebenserfahrung oder den Denkgesetzen widerspricht).

In Übereinstimmung damit ergeben sich aus der Aktenlage keine Hinweise dafür, dass bei einer frühere Zeiträume betreffenden Betriebsprüfung in den vorgelegten Akten die Kapitalanlagen in Liechtenstein betreffende Unterlagen vorgefunden worden wären und ist somit davon auszugehen, dass AB die die Vermögensveranlagungen in Liechtenstein betreffenden Unterlagen streng von seinem sonstigen Belegwesen getrennt hat und ihm sein steuerliches Fehlverhalten durchaus bewusst war. Damit im Einklang steht schließlich, dass auch die Schenkung eines Betrages in Höhe von 986.526,65 € an seinen Sohn AD im Jahr 2004 nicht erklärt wurde und ohne die entsprechenden schenkungssteuerlichen Konsequenzen blieb.

Inwieweit im Hinblick auf das Jahr für Jahr nach Liechtenstein transferierte Vermögen und den dort stetig steigenden Vermögenstand von einem "Notgroschen" für wirtschaftlich unsichere Zeiten auszugehen sein sollte, kann dahingestellt bleiben, kann dies doch allenfalls ursprünglich ein Beweggrund für die Veranlagung des Vermögens in Liechtenstein gewesen sein, es erklärt aber nicht, weshalb die daraus resultierenden Erträge den inländischen Abgabenbehörden verschwiegen wurden.

Bei der im Beschwerdefall gegebenen Sachlage kann nach dem Gesamtbild der Verhältnisse nach Überzeugung des Senates daher nur der Schluss gezogen werden, dass AB die im Inland bestehende Abgabenpflicht bekannt war und er die erzielten Erträge der Abgabenbehörde durch Nichtoffenlegung bewusst verschwiegen und somit den Tatbestand der vorsätzlichen Abgabenhinterziehung verwirklicht hat .

Aber selbst wenn die bewusst herbeigeführte Abgabenhinterziehung verneint werden wollte, wäre zumindest davon auszugehen, dass AB eine aufgrund der Nichterklärung der liechtensteinischen Einkünfte eintretende Abgabenverkürzung jedenfalls für möglich gehalten und billigend in Kauf genommen hat. Bei der gegebenen Sachlage wäre AB im Hinblick auf die ihn bei einem solchen Auslandssachverhalt treffende erhöhte Mitwirkungspflicht sowie die aus Eigenem wahrzunehmende abgabenrechtliche Offenlegungspflicht im Falle fehlender steuerlicher Kenntnisse jedenfalls gehalten gewesen, sich über die abgabenrechtlichen Verpflichtungen zu erkundigen. Das Unterlassen von Maßnahmen, um das rechtswidrige Handeln zu vermeiden, stellt unter den im Beschwerdefall gegebenen Umständen zweifelsohne eine Außerachtlassung der objektiv gebotenen und subjektiv möglichen Sorgfalt dar (vgl. VwGH 2.4.2009, 2007/16/0096). Nichts zu gewinnen ist in diesem Zusammenhang mit dem Hinweis auf das Urteil des Finanzgerichts Münster vom 5. September 2007, 1 K 1544/04 E, wonach aus dem bloßen Unterlassen der Einholung von Erkundigungen kein bedingter Vorsatz abgeleitet werden könne, hat das Gericht doch nicht eine Informationsverpflichtung bzw. die Verpflichtung zur Einholung fachkundiger Auskünfte generell verneint, sondern festgestellt, dass aufgrund der im konkreten Fall gegebenen Umstände alleine wegen der nicht erfolgten Einholung entsprechender steuerlicher Auskünfte ein bedingter Vorsatz nicht unterstellt werden könne. Abgesehen davon, dass auch keine Bindung an ein solches Urteil eines deutschen Finanzgerichts besteht, ist die ins Treffen geführte Aussage somit schon aufgrund des anders gelagerten Sachverhaltes nicht auf den Beschwerdefall übertragbar.

Ebenso konnte ein vorsätzliches Handeln ausschließender Irrtum mit den Ausführungen, der Grund für die Nichtangabe der in Liechtenstein erzielten Einkünfte in der österreichischen Steuererklärung liege darin, dass AB wohl der irrigen Meinung gewesen sei, dass die ausländischen Quellensteuern eine der österreichischen Kapitalertragsteuer vergleichbare Endbesteuerungswirkung hätten bzw. dass die S-Stiftung sämtliche Steueragenden wahrgenommen hätte, nicht aufgezeigt werden.

Das Finanzamt hat in der Beschwerdevorentscheidung vom 20. Jänner 2015 unbestritten festgestellt, dass von den in Liechtenstein erzielten Kapitaleinkünften Quellensteuern in Höhe von rd. 1,6% (2004), 1% (2005) und 0,6% (2006) einbehalten wurden. Im Jahr 2003 entspricht die einbehaltene Quellensteuer einem Anteil von 1,6%. Dass ein akademisch gebildeter und wirtschaftlich tätiger Abgabepflichtiger davon ausgehen sollte, dass damit eine dem inländischen Kapitalertragsteuerabzug von 25% entsprechende Abgeltungswirkung eintreten sollte, kann sohin nur als reine Schutzbehauptung qualifiziert werden. Zudem wäre es unverständlich, weshalb er auch im Inland nicht unbeträchtliches Kapitalvermögen (laut Abhandlungsprotokoll vom 20. Juli 2011 verfügte er zum Todestag bei der R-Bank über ein Wertpapierdepot mit einem Vermögensstand von 2.132.006,83 €, ein Verrechnungskonto mit 173.412,74 € und ein Sparbuch mit 264.187,75 €; ein Wertpapierverrechnungskonto und ein Depot bei der H-Bank wurden am 21.2.2011 aufgelöst und waren daher nicht mehr nachlassgegenständlich) veranlagt und insoweit eine wesentlich höhere Steuerbelastung in Kauf genommen haben sollte, wenn er von einer solchen Endbesteuerungswirkung der ausländischen Quellensteuer ausgegangen wäre.

Richtig ist, dass sich der Verwaltungsgerichtshof, wie von der steuerlichen Vertretung im Zuge der mündlichen Verhandlung ausgeführt, erst in der jüngeren Rechtsprechung konkret mit der Frage der Einkünftezurechungen im Zusammenhang mit liechtensteinischen Stiftungen befasst hat. Entgegen der Sichtweise der steuerlichen Vertretung kann daraus aber nicht abgeleitet werden, dass AB die steuerliche Behandlung solcher Einkünfte in den Jahren 2005 und 2006 gar nicht bekannt sein konnte.

Abgesehen davon, dass die Frage, ob ausländische Einkünfte im Inland zu deklarieren sind, nicht davon abhängt, ob die Steuerpflicht bestimmter Einkünfte durch eine höchstgerichtliche Entscheidung geklärt ist, hat der Verwaltungsgerichtshof in dem Einkommensteuerverfahren der Jahre 2000 bis 2008 betreffenden Erkenntnis vom 25. Februar 2015, 2011/13/0003, festgehalten, dass die Frage, ob Einkünfte einer in Liechtenstein ansässigen Stiftung oder aber den Stiftern oder den Begünstigten zuzurechnen sind, nach den dafür maßgeblichen Grundsätzen des österreichischen Rechts zu beurteilen sei. Nach diesen dem Steuerrecht immanenten Grundsätzen ist die Frage, wem das Einkommen bzw. Einkünfte oder Einnahmen zuzurechnen sind, in erster Linie nach wirtschaftlichen Gesichtspunkten zu entscheiden, wobei ausschlaggebend ist, ob das Zurechnungssubjekt über die Einkunftsquelle verfügt, also wirtschaftlich über diese disponieren und so die Art ihrer Nutzung bestimmen kann (vgl. VwGH 25.2.2015, 2011/13/0003, mwN; ebenso Quantschnigg/Schuch, Einkommensteuer-Handbuch, EStG 1988, Wien 1993, § 2 Tz 46; Gassner, Grundsatzfragen der Einkünftezurechnung, ÖStZ 20/2003, 438 ff). Einkünfte aus Kapitalvermögen sind demnach demjenigen zuzurechnen, dem die Befugnis oder auch nur die faktische Möglichkeit zur entgeltlichen Nutzung der fraglichen Wirtschaftsgüter zukommt [vgl. VwGH 25.2.2015, 2011/13/0003, mit Hinweis auf Ruppe in Ruppe (Hrsg.), Familienverträge, 141]. Die Zurechnung solcher Einkünfte erfolgt somit grundsätzlich an denjenigen, der das (wirtschaftliche) Eigentum an den die Einkünfte generierenden Vermögenswerten hat.

Demzufolge war für die Beurteilung der Frage der Zurechnung des einer Stiftung gewidmeten Vermögens und der daraus resultierenden Erträge auch schon vor der nunmehrigen Rechtsprechung des Verwaltungsgerichtshofes zu dieser Frage allein entscheidend, ob die Stiftung bzw. der Stiftungsrat tatsächlich über das gestiftete Vermögen verfügen konnte oder ob der Stifter gleich einem wirtschaftlichen Eigentümer einen bestimmenden Einfluss nehmen konnte bzw. aufgrund eines entsprechenden Mandatsvertrages nehmen hätte können (zur diesbezüglichen Diskussion in der Literatur vgl. ua. Tanzer, Der steuerliche Durchgriff gegenüber österreichischen Privatstiftungen, ecolex 2004, 471 ff; Schmidt, Einkünftezurechnung, Missbrauch und wirtschaftliche Betrachtungsweise bei Stiftungsvorgängen, ecolex 1999, 847 ff; Mattes, Stiften und Stiftungen aus der Sicht des Betriebsprüfers, SWK 21/1999, 476 ff).

Die S-Stiftung ist unbestritten eine nach der neueren Terminologie als "transparent" bezeichnete Stiftung und wurden die Einkünfte dementsprechend AB als alleine Begünstigtem zugerechnet. AB hat die Stiftung errichtet und diese offensichtlich nach seinen Intentionen ausgestaltet. Er war demnach zur Erteilung von Weisungen und Instruktionen berechtigt und konnte sohin entsprechend Einfluss auf die Stiftung nehmen. Folglich konnte er über das Vermögen "seiner" Stiftung gleich einem Eigentümer verfügen und hat sich im Ergebnis somit gegenüber der vorhergehenden Veranlagung im Kern nichts Wesentliches geändert. Dass dadurch eine Änderung der Zurechnung der Einkünfte nicht bewirkt werden konnte, musste AB somit aber bewusst gewesen sein, zumal es angesichts des Umfanges des gestifteten Vermögens sowie seines unternehmerischen Sachverstandes nach Überzeugung des Senates ausgeschlossen werden kann, dass er im Vorfeld der Errichtung der Stiftung über die unterschiedlichen Möglichkeiten der Ausgestaltung und die sich daraus ergebende unterschiedliche Zurechnung der Einkünfte nicht informiert worden wäre.

Im Hinblick auf seine Stellung als die hinter der Stiftung stehende bestimmende Person und den dadurch bedingten Wissensstand kann sich die steuerliche Vertretung somit aber auch nicht darauf berufen, dass AB wohl von der Erfüllung der abgabenrechtlichen Verpflichtungen durch die Stiftung ausgegangen wäre.

Ist nach den im Beschwerdefall gegebenen Umständen, wie aufgezeigt, davon auszugehen, dass der Abgabepflichtige den entsprechenden "Wissensstand" tatsächlich hatte und ihm das steuerliche Fehlverhalten somit bewusst war bzw. er die Abgabenverkürzung zumindest billigend in Kauf genommen hat, war mit den Hinweisen auf die Entscheidung des unabhängigen Finanzsenates vom 17.3.2009, FSRV/0087-L/03, betreffend einen mit den fallbezogenen Spezifika des internationalen Steuerrechts nicht vertrauten Wirtschaftstreuhänder bzw. auf das Erkenntnis des Verwaltungsgerichtshofes vom 9. Juli 2008, 2008/13/0050, wonach der Vorwurf des "Wissen müssen" maximal ein fahrlässiges Verhalten, nicht jedoch Vorsatz begründen könne, nichts zu gewinnen.

Schließlich vermag auch der unter Hinweis auf verfassungsrechtliche Bedenken und die Bestimmung des Art. 6 Abs. 2 EMRK erhobene Einwand, dass bei einem Verstorbenen das Vorliegen eines Vorsatzes nicht mit Sicherheit festgestellt werden könne, da die Schuld nicht unter Gewährung des rechtlichen Gehörs für den Verstorbenen beurteilt werden könne, der Beschwerde nicht zum Erfolg zu verhelfen. Abgesehen davon, dass das rechtliche Gehör zumindest den jeweiligen lebenden Verfahrensbeteiligten, hier den beschwerdeführenden Erben, zusteht, ist vorsätzliches Handeln, wie oben ausgeführt, ohnedies aus dem nach außen in Erscheinung tretenden Verhalten des Abgabepflichtigen zu erschließen, wobei sich die diesbezüglichen Schlussfolgerungen als Ausfluss der freien Beweiswürdigung ergeben. Ergibt sich daraus, wie im Beschwerdefall, ein eindeutiges Gesamtbild, steht der Annahme vorsätzlichen Handelns daher auch nicht entgegen, dass dem zwischenzeitig verstorbenen Abgabepflichtigen kein rechtliches Gehör mehr gewährt werden kann. Auch nach der Rechtsprechung des BFH kann zu dem Zweck, Steuern oder steuerliche Nebenleistungen festzusetzen, auch noch nach dem Tod des Steuerpflichtigen festgestellt werden, dass der Tatbestand der Steuerhinterziehung verwirklicht wurde (vgl. BFH 1.8.2001, II R 48/00). Die Verweise der steuerlichen Vertretung auf die E ntscheidungen des unabhängigen Finanzsenates vom 6. August 2007, RV/0199-F/04, und vom 12. Mai 2009, FSRV/0128-W/08, gehen in diesem Zusammenhang, abgesehen von der fehlenden Bindungswirkung, ins Leere, hat der unabhängige Finanzsenat in den angeführten Entscheidungen doch keine dahingehende Aussage getroffen, dass bei einem Verstorbenen das Vorliegen eines Vorsatzes nicht mehr angenommen werden könnte.

Gesamthaft gesehen hat das Finanzamt somit zu Recht die verlängerte Verjährungsfrist für hinterzogene Abgaben herangezogen, zumal es dem Sinn der Verjährungsbestimmungen entspricht, dass für die Durchsetzung von Abgabenansprüchen ein längerer Zeitraum zur Verfügung steht, wenn der Abgabengläubiger, so wie im Beschwerdefall, keine Möglichkeit hatte, das Bestehen seines Abgabenanspruches zu erkennen (VwGH 14.7.1989, 86/17/0198).

Nachdem die Höhe der von der steuerlichen Vertretung ermittelten Einkünfte außer Streit steht und sich für das Bundesfinanzgericht aus der Aktenlage keine diesbezüglichen Bedenken ergaben, waren die Beschwerden gegen die Einkommensteuerbescheide 2004 bis 2006 als unbegründet abzuweisen. Der Beschwerde gegen den Einkommensteuerbescheid 2003 war insoweit teilweise Folge zu geben, als die Ertragsanteile aus den ausländischen Investmentfonds entsprechend den Angaben der steuerlichen Vertretung mit 12.883,06 € und die ausländischen Kapitalerträge somit mit 141.980,50 € berücksichtigt werden.

3. Festsetzung von Anspruchszinsen

Gemäß § 205 Abs. 1 BAO sind Differenzbeträge an Einkommensteuer und Körperschaftsteuer, die sich aus Abgabenbescheiden unter Außerachtlassung von Anzahlungen, nach Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzten Abgabe ergeben, für den Zeitraum ab 1. Oktober des dem Jahr des Entstehens des Abgabenanspruchs folgenden Jahres bis zum Zeitpunkt der Bekanntgabe dieser Bescheide zu verzinsen.

Die Festsetzung von Anspruchszinsen gemäß § 205 BAO ist eine sich aus dem Gesetz ergebende objektive Rechtsfolge. Dabei ist der Abgabenbehörde weder ein Ermessen eingeräumt noch kommt es auf ein Verschulden bzw. Nichtverschulden des Abgabepflichtigen am Entstehen zinsenrelevanter Nachforderungen an (vgl. VwGH 24.9.2008, 2007/15/0175).

Nachdem aus den oben angeführten Gründen Verjährung der Erlassung der Einkommensteuerbescheide für die Jahre 2003 bis 2006 nicht entgegenstand, erweisen sich auch die angefochtenen Anspruchszinsenbescheide als rechtmäßig, zumal ein Anspruchszinsenbescheid an die Höhe der im Spruch des zur Nachforderung oder Gutschrift führenden Bescheides gebunden ist und aufgrund dieser Bindung nicht (mit Aussicht auf Erfolg) mit der Begründung anfechtbar ist, der maßgebende Stammabgabenbescheid sei rechtswidrig (vgl. Ritz, BAO, 5. Aufl., § 205 Tz 34; ebenso VwGH 27.8.2008, 2006/15/0150, mwN). Wird der Abgabenbescheid abgeändert, hat von Amts wegen ein weiterer Zinsenbescheid zu ergehen, ohne dass eine Abänderung des ursprünglichen Zinsenbescheides zu erfolgen hat (vgl. VwGH 28.5.2009, 2006/15/0316).

Den im Ergebnis mit der Rechtswidrigkeit der angefochtenen Einkommensteuerbescheide begründeten Beschwerden gegen die Anspruchszinsenbescheide konnte daher kein Erfolg beschieden sein.

4. Zulässigkeit einer Revision

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Das Vorliegen des im Beschwerdefall strittigen vorsätzlichen Verhaltens wurde auf Grundlage der im Erkenntnis angeführten Rechtsprechung des Verwaltungsgerichtshofes in freier Beweiswürdigung beurteilt; derartige nicht über den Einzelfall bedeutsamen Sachverhaltsfeststellungen sind einer (ordentlichen) Revision grundsätzlich nicht zugänglich. Keine höchstgerichtliche Rechtsprechung existiert jedoch, soweit erkennbar, zur Frage, ob das Vorliegen vorsätzlichen Verhaltens und damit der Tatbestand einer verwirklichten Abgabenhinterziehung auch noch nach dem Tod des Steuerpflichtigen festgestellt werden kann. Hinsichtlich des Abspruches über die Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer für die Jahre 2003 bis 2006 sowie Einkommensteuer 2003 bis 2006 ist eine ordentliche Revision daher zulässig.

Geklärt ist durch die Rechtsprechung des Verwaltungsgerichtshofes, dass ein Anspruchszinsenbescheid nicht (mit Aussicht auf Erfolg) mit der Begründung anfechtbar ist, dass der maßgebende Stammabgabenbescheid rechtswidrig ist (vgl. VwGH 27.8.2008, 2006/15/0150, mwN). Hinsichtlich des Abspruches über die Anspruchszinsenbescheide 2003 bis 2006 ist eine (ordentliche) Revision daher nicht zulässig.

Feldkirch, am 15. Dezember 2016

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 303 Abs. 1 lit. b BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | VwGH 26.02.2015, 2011/15/0121 |