Liebhaberei bei der Vermietung von zwei Ferienwohnungen (Chalets) durch eine GmbH

European Case Law Identifier: ECLI:AT:BFG:2017:RV.3100175.2014

Anmerkungen:

Abweichend hinsichtlich der Berücksichtigung von Veräußerungs- bzw. Aufgabegewinn bei der Liebhabereiprüfung eines Forstgutes: UFS 29.06.2009, RV/1722-W/06

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. A in der Beschwerdesache Bf, vertreten durch die Stb-GmbH, über die Beschwerde vom 22. Mai 2013 gegen die Bescheide der belangten Behörde Finanzamt Kitzbühel Lienz vom 22. und 23. April 2013, betreffend Umsatz- und Körperschaftsteuer für die Jahre 2007 bis 2011 zu Recht erkannt:

1) Die Beschwerde wird gemäß § 279 BAO als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

2) Eine Revision an den Verwaltungsgerichtshof ist nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

Donald H, ein US-amerikanischer Staatsbürger, beabsichtigte in K in Tirol die Liegenschaft mit der GSt. 1234, auf der sich ein Doppelhaus befindet (zwei aneinandergebaute Chalets), zu erwerben. Zu diesem Zweck gründete er mit Gesellschaftsvertrag vom 22. Dezember 2006 die oben angeführte Beschwerdeführerin (Bf), eine GmbH, mit Sitz unter der Anschrift des Doppelhauses. Als alleiniger Gesellschafter der Bf fungierte Rochus S (österr. Staatsbürger), einer der beiden bisherigen Miteigentümer und Verkäufer des Doppelhauses, der die Stammeinlage von 35.000 € als Treuhänder für Donald H hielt. Unternehmensgegenstand ist nach Pkt. III des Gesellschaftsvertrages, der Erwerb und die Verwaltung von Liegenschaften.

Mit Kaufvertrag vom 15. Februar 2007 erwarb die Bf die oben angeführte Liegenschaft mit dem darauf befindlichen Doppelhaus um den Kaufpreis von 735.000 €. Anlässlich des Erwerbes dieses Doppelhauses kam es zu einer Teilung der Liegenschaft. Der von der Bf erworbene Grundteil (GSt. 1234) mit dem Doppelhaus, weist eine Grundfläche von 535 m² auf. Die Fundamentierung und das Kellermauserwerk sind in Stahlbeton und das Erd- und Dachgeschoß in Holzbinderkonstruktion ausgeführt. Nach Sanierungs- bzw. Adaptierungsarbeiten durch die Bf wurde das Doppelhaus an Feriengäste vermietet. Vermarktet und vermietet wird es als 2 Chalets bzw. als 2 Ferienwohnungen/ Appartements.

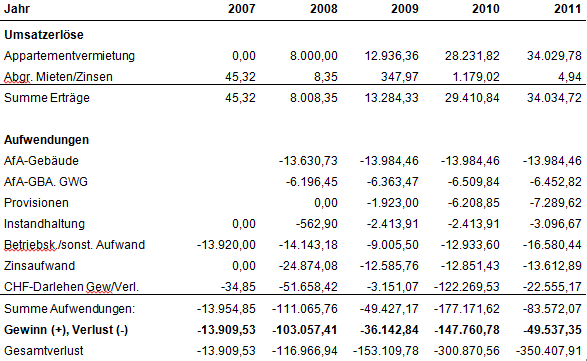

Im Jahr 2012-2013 führte das Finanzamt bei der Bf für die Jahre 2007 bis 2010 eine Außenprüfung durch. Die Ertragsentwicklung stellte sich bis dahin wie folgt dar (netto, ohne USt, in EUR):

Unter Tz. 1 des Prüfungsberichtes vom 22. April 2013 führte die Prüferin im Wesentlichen aus, aus der Vermietung der zwei Chalets sei in den Jahren 2007 bis 2011 bisher ein kumulierter Verlust in der Höhe von 352.157,74 € entstanden. Die beiden Chalets würden über die Agentur Berghaus, C, im Internet zur Vermietung angeboten. Die gesamte Vermietung erfolge über diese Agentur, die für Ihre Tätigkeit 23% der Einnahmen einbehalte. Der Eigentümer der Liegenschaft bzw. der Geschäftsführer der GmbH, Donald H, könne jederzeit Buchungszeiträume für den privaten Gebrauch sperren. Beide Chalets seien für das Iaufende Kalenderjahr 2013 für insgesamt 12 Wochen und für die Wintersaison 2013/14 bereits für die kompletten Monate Jänner bis März gesperrt worden.

Nach Ansicht der Betriebsprüfung könne bei dieser Art der Bewirtschaftung nicht von einer nachhaltigen Tätigkeit mit Gewinnerzielungsabsicht gesprochen werden, da im gegenständlichen Fall nicht die Erzielung von Einkünften im Vordergrund stehe. Es liege daher seit Beginn der Tätigkeit sowohl hinsichtlich der Umsatzsteuer als auch der Körperschaftsteuer keine Einkunftsquelle vor. Es sei daher von einer Liebhabereitätigkeit im Sinne des § 1 Abs. 2 der Liebhabereiverordnung auszugehen.

Auch ein eventueller Veräußerungsgewinn der Liegenschaft könne den bisherigen Gesamtverlust nur schwer ausgleichen; außerdem sei es unsicher, ob und wann es tatsächlich zu einer Veräußerung der Liegenschaft komme. Konkrete Maßnahmen seien diesbezüglich noch nicht gesetzt worden.

Die Tatsache, dass bei Körperschaften alle Einkünfte den Einkünften aus Gewerbebetrieb zuzurechnen seien, ändere nichts daran, dass verschiedene Quellen (Tätigkeiten) vorliegen können, von denen jede für sich auf ihre Eignung als Einkunftsquelle zu prüfen sei.

Das Finanzamt folgte den Feststellungen der Prüferin und erließ für die Prüfungsjahre 2007- 2010 (im wiederaufgenommenen Verfahren) mit Ausfertigungsdatum vom 22. April 2013 und für das das Jahr 2011 (im Zuge der Veranlagung) mit Ausfertigungsdatum vom 23. April 2013 hinsichtlich der Umsatzsteuer Nichtfestsetzungsbescheide gemäß § 92 BAO und hinsichtlich der Körperschaftsteuer Bescheide, in denen die negativen Einkünfte aus der Vermietung der beiden Ferienwohnungen (Chalets) außer Ansatz blieben.

In der gegen diese Bescheide mit Schreiben vom 22. Mai 2013 eingebrachten Beschwerde wurde ausgeführt, die Bf sei Eigentümerin eines Ferienhauses mit 2 Chalets. Die Chalets seien insgesamt mit 14, das eine mit 6 und das andere mit 8 Gästebetten ausgestattet.

Weiters stehe den beiden Chalets eine gemeinsame Sauna zur Verfügung. Die Vermietung erfolge ausschließlich kurzfristig im Rahmen der Überlassung als Ferienwohnungen. Die Hauptsaison stellten die Wintermonate Dezember bis März dar. Die Vermittlung und Vermarktung der Chalets werde durch eine unabhängige Agentur (Berghaus.at) durchgeführt. Die Bf habe die gegenständlichen Chalets mit dem Ziel erworben, die Chalets entsprechend zu vermieten und bei einer passenden Gelegenheit und entsprechendem Kaufpreis, weiter zu veräußern. Die Finanzierung des Kaufpreises sei auf eine Laufzeit von 10 Jahren abgeschlossen worden. Die Investition sei ausschließlich zur Einkunftserzielung getätigt worden, die in Form von laufenden Mieteinkünften und eines entsprechenden Verkaufserlöses rückfließe.

Der Geschäftsführer der Bf sei jederzeit bereit die Chalets zu veräußern. Diesbezüglich habe es schon konkrete Anfragen von interessierten Käufern gegeben. Ein renommiertes Immobilienbüro aus Kitzbühel habe hier auch den entsprechenden Auftrag zur Käufersuche übernommen. Nach Einschätzung des Immobilienbüros sei ein entsprechender Verkaufspreis zu erzielen, der die Verluste abdecken könne.

Der Kaufpreis sei über ein Fremdwährungsdarlehen in Schweizer Franken finanziert worden. Daraus seien in den Jahren 2008 bis 2012 Bewertungsverluste entstanden. Nach der gegenwärtigen CHF-Entwicklung (der aktuelle Kurs liegt bei ca. 1,25) sei auch in der Prognoserechnung von einer allgemeinen Kurserholung des EURO gegenüber dem CHF auszugehen und ein Kursanstieg bis 1,30 berücksichtigt.

Wie aus der vorgelegten Prognoserechnung zu entnehme sei, werde die GmbH im Jahr 2017 einen entsprechenden Gesamtüberschuss in Höhe von ca. 70.000 € erzielen.

Da auf Grund der vorgelegten Prognoserechnung ein Gesamtüberschuss erzielt werde, liege auch im Bereich der Umsatzsteuer eine unternehmerische Tätigkeit gemäß § 2 Abs. 1 UStG vor. Auf Grund der vorgelegten Prognoserechnung und den entsprechenden Ausführungen, sei die vom Finanzamt angenommene Liebhaberei im Sinne der LVO widerlegt und es werde der Antrag auf eine antragsgemäße Veranlagung gestellt.

Für die Jahre 2012 bis 2016 prognostizierte die Bf in der von ihr der Beschwerde beigelegten Prognoserechnung einen steuerlichen Verlust von 5.035,88 € (2012: -21.568,18 €, 2013: +9.969,50 €; 2014: +2.079,70 €; 2015: +2.183,85 €; 2016: +2.299,25 €) und damit für die Jahre 2007 bis 2016 einen Gesamtverlust (ohne der von der Bf als Aufwand mitberücksichtigten KöSt) von 355.443,79 €. Für die Jahre 2013 bis 2016 ergab sich nur deshalb ein prognostizierter Jahresgewinn, weil die Bf für diese Jahre einen Bewertungsgewinn(Kursgewinn) aus den CHF-Darlehen von 56.700 € (2013: 21.000 €; 2014: 12.300 €; 2015: 11.900 €; 2016: 11.500 €) ansetzte. Für das Jahr 2017 setzte die Bf einen Veräußerungserlös für die 2 Chalets von 1.240.000 € an. Dies ergab bei einem errechneten Buchwert von 787.460 €, einen Veräußerungsgewinn von 452.540 € und einen Jahresgewinn (ohne die von der Bf als Aufwand mitberücksichtigte Körperschaftsteuer) von 443.866,14 €. Insgesamt (für die Jahre 2007-2017) errechnete sich bei der für das Jahr 2017 unterstellten Veräußerung der Chalets um 1.240.000 €, ein Gesamtgewinn von 88.422,35 € (die Bf, die in ihrer Prognoserechnung die Körperschaftsteuer als Aufwand berücksichtigte, wies einen Gewinn von 70.268,03 € aus).

Die Prüferin führte in einer Stellungnahme vom 12. Dezember 2013 zur Beschwerde zusammengefasst aus, die beiden Ferienhäuser (Chalet 1 und 2) seien bereits von den Vorbesitzern vermietet worden. Der ausgewiesene Gesellschafter Rochus S habe mit der Bf nichts zu tun und erhalte für seine Treuhandschaft auch keine Vergütung. Die Gründung einer GmbH sei notwendig gewesen, da Donald H als amerikanischer Staatsbürger in Österreich keinen Grundbesitz habe erwerben können; im Rahmen einer GmbH sei dies jedoch möglich gewesen.

Von der Bf seien einige kleinere Umbauten vorgenommen und mit der Vermietung im Jahr 2008 begonnen worden. Die Vermietung sei ab 2009 zur Gänze von der Agentur Berghaus in Kitzbühel abgewickelt worden, bei der der Geschäftsführer Donald H jederzeit Urlaubszeiten für sich habe sperren lassen können. Für die privaten Aufenthalte von Donald H seien Einnahmen geschätzt worden. Insbesondere in der Höchstsaison habe er beide Chalets (Weihnachtszeit‚ Hahnenkammrennen, Sommerferien) sperren lassen. Gerade in diesen Wochen könnten die besten Preise und die höchsten Auslastungen erzielt werden.

Weiters sei die Finanzierung der Liegenschaft über einen Fremdwährungskredit mit beträchtlichen Kursverlusten und hohem Zinsaufwand erfolgt.

Vom steuerlichen Vertreter sei eine Prognoserechnung bis zum Jahr 2017 vorgelegt worden mit dem Argument, dass die Vermietung maximal bis 2017 bestehen bleibe und dann ein Verkauf der Liegenschaft geplant sei, wenn ein entsprechender Verkaufspreis erzielt werden könne. Der Kaufpreis sei auf eine Laufzeit von 10 Jahren finanziert worden - daher der prognostizierte Verkauf im Jahr 2017. Der steuerliche Vertreter habe weiters ausgeführt, dass ein Verkauf jederzeit stattfinden würde, wenn ein entsprechender Erlös erzielt werden könne. Es soll auch bereits ein Immobilienbüro kontaktiert worden sein. Ein konkreter Nachweis dafür sei jedoch nicht vorgelegt worden.

Ein möglicher fiktiver Verkaufserlös sei in der Prognoserechnung von der Bf berücksichtigt worden. Ob ein Verkaufspreis in dieser Höhe überhaupt erzielt werden könne, sei äußerst unsicher. Mit einem Schätzungsgutachten oder dergleichen habe dieser nicht begründet werden können. Veräußerungsgewinne seien nur bei Tätigkeiten gemäß § 1 Abs. 1 LVO (Betätigung mit Annahme einer Einkunftsquelle) zu berücksichtigen. Da jedoch die Bewirtschaftung von zwei Ferienhäusern eine eigene Beurteilungseinheit darstelle, die unter § 1 Abs. 2 LVO ausdrücklich angeführt sei, sei nicht der Gesamtgewinn sondern der im absehbaren Zeitraum erzielbare Gewinn heranzuziehen. Ein Veräußerungsgewinn wäre nur dann in die Prognoserechnung einzubeziehen, wenn konkrete Maßnahmen zur Veräußerung ergriffen worden wären.

Zum Zeitpunkt der Betriebsprüfung und auch im Rahmen des Abschlusses der Prüfung seien keine konkreten Umstände dargelegt worden, die auf eine geplante Veräußerung hingedeutet hätten. Vom steuerlichen Vertreter wurde nur vorgebracht, dass eine Veräußerung jederzeit geplant sei, jedoch ohne konkreten Hinweis.

Weiters sei im Rahmen einer Erhebung bei der Agentur Berghaus festgestellt worden, dass Donald H regelmäßig die Buchungen mit der Geschäftsführerin der Agentur Berghaus bespreche und er bereits private Buchungen für das Jahr 2014 vorgenommen habe. Außerdem seien bis zum Frühling 2014 jederzeit Online-Reservierungen über die Berghaus möglich gewesen. Falls tatsächlich ein konkreter Verkauf geplant wäre, erschiene es sehr unwahrscheinlich, dass Buchungen jederzeit vorgenommen werden könnten.

Nach ihrer Ansicht sei die vorgelegte Prognoserechnung wie folgt zu berichtigen bzw. zu ergänzen: Ein Veräußerungsgewinn sei nicht zu berücksichtigen. Eine jährliche Steigerung der Einnahmen sei nicht wahrscheinlich, da die Vermietung nicht nachhaltig betrieben werde und die Perioden, in denen die höchsten Preise erzielt werden könnten, werde für private Zwecke genutzt. Zudem seien zu geringe Reparaturaufwendungen berücksichtigt worden; mit fortlaufender Vermietung würden Reparaturen, Instandhaltungen und Instandsetzungen nötig, die auch in der Prognoserechnung mit realistischen Werten zu berücksichtigen wären.

In der am 20. Jänner 2014 erlassenen Beschwerdevorentscheidung wies das Finanzamt die Beschwerde als unbegründet ab und führte in der Begründung zusammengefasst aus, in der vorgelegten Prognoserechnung werde bis zum Jahr 2017 ein Gesamtüberschuss in der Höhe 70.268,03 € unter Einbeziehung eines Veräußerungserlöses in Höhe von 1.240.000 € ausgewiesen. Sei ein Wirtschaftsgut von Anfang an einer Liebhabereitätigkeit zuzuordnen, seien Aufwendungen auf dieses Wirtschaftsgut steuerlich ebenso unbeachtlich wie damit in Zusammenhang stehende laufende Einnahmen. Die Besteuerung der Veräußerungsüberschüsse derartiger Wirtschaftsgüter trete nur nach Maßgabe der Bestimmungen des § 27 Abs. 3 und 4 EStG 1988 sowie des § 30 EStG 1988 ein. Somit ergebe sich, dass für den prognostizierten Zeitraum kein Gesamteinnahmenüberschuss vorliege und die Annahme von Liebhaberei so lange bestehen bleibt, als nicht eine Änderung in der Bewirtschaftung eintrete. Es erübrigt sich somit auf einzelne Faktoren in der Prognoserechnung (wie die jährliche Steigerung der Erlöse, obschon die Vermietung nicht nachhaltig betrieben werde und in Perioden, in denen die höchsten Preise erzielt werden könnten, die Chalets für private Zwecke genutzt würden und die zu geringe Berücksichtigung von Reparaturaufwendungen) näher einzugehen, zumal sich der Gesamtüberschuss dadurch lediglich noch weiter ins Minus bewegen würde.

Nachdem die Vermietung der Chalets auf Dauer gesehen keine Einnahmenüberschüsse erwarten lasse und somit von Anfang an nicht der betrieblichen Sphäre bzw. keiner der sieben Einkunftsarten des § 2 Abs. 3 EStG 1988 zuzurechnen sei, sei nach der Liebhabereiverordnung von einer Betätigung mit Annahme von Liebhaberei auszugehen.

Im Vorlageantrag vom 20. Februar 2014 wurde ergänzend vorgebracht, die Bf habe die gegenständliche Liegenschaft mit den 2 Chalets mit dem Ziel erworben, diese entsprechend zu vermieten und bei passender Gelegenheit und entsprechenden Kaufpreis zu veräußern. Die Investition sei zur Erzielung von Einkünften in Form von laufenden Mieteinkünften und eines entsprechenden Veräußerungserlöses getätigt worden. Diesbezüglich sei auch die Finanzierung mittelfristig mit 10 Jahren festgelegt worden. Für die Veräußerung sei bereits ein Immobilienbüro beauftragt worden, um entsprechende Kaufinteressenten zu finden. Es seien bereits mehrere Käufer am Erwerb der Liegenschaft interessiert.

Bei der Betätigung gemäß § 1 Abs. 2 LVO liege Liebhaberei dann nicht vor, wenn die Bewirtschaftung oder die Tätigkeit in einem absehbaren Zeitraum einen Gesamtgewinn oder Gesamtüberschuss der Einnahmen über die Werbungskosten erwarten lasse. Als absehbarer Zeitraum gelte ein Zeitraum von 20 Jahren ab Beginn der entgeltlichen Überlassung. In diesem Zeitraum falle die Veräußerung der Liegenschaft und falls bereits konkrete Maßnahmen zur Veräußerung gesetzt worden seien, sei der Veräußerungserlös in die Prognoserechnung einzubeziehen. Ebenso sei die mittelfristige Finanzierung mit 10 Jahren als weiteres Merkmal für die Realisierung eines entsprechenden Veräußerungserlöses innerhalb dieses Zeitraumes zu berücksichtigen.

Mit Schreiben vom 22. Dezember 2016 wurde die Bf vom Bundesfinanzgericht ersucht, falls zwischenzeitig ein Verkauf der Chalets beschossen worden sein sollte, die Verkaufsbemühungen und die dahin gerichteten Maßnahmen entsprechend nachzuweisen (Pkt. 1 des Schreibens). Unter Pkt. 2 wurde darauf hingewiesen, dass nach den Feststellungen des Prüfers in den Jahren 2008 bis 2011 für die privaten Aufenthalte des Geschäftsführers Donald H (bzw. seiner Bekannten) Mieterlöse eingebucht worden seien.

Dazu wurde ersucht bekannt zu geben, ob dies auch in den Folgejahren 2012 bis 2015 geschehen ist und sollte dies erfolgt sein, die Höhe der eingebuchten Mieterlöse und die Zeiträume der privaten Aufenthalte bekannt zu geben.

Das Schreiben blieb jedoch unbeantwortet.

Über die Beschwerde wurde erwogen:

I) Sachverhalt:

1) Das eingangs angeführte Doppelhaus (Chalet) ist in den Jahren 1990-1991 errichtet worden. Nach dem Erwerb im Jahr 2007 wurde das Gebäude von der Bf mit einem Kostenaufwand von rd. 170.000 € saniert und für die Vermietung an Feriengäste adaptiert. Das Chalet1 weist bei einer Nutzfläche von 110 m², ein Wohnzimmer, eine Küche, 3 Schafzimmer und 3 Badezimmer auf und wird als Ferienwohnung für 4-6 Personen angeboten. Das Chalet2 mit einer Nutzfläche von 120 m² besteht aus einer Küche, einem Wohnzimmer, 4 Schlafzimmer und 2 Badezimmer und bietet für 6-8 Personen Platz. Eine Verbindungstür zwischen den beiden Wohnungen macht es auch möglich, die beiden Wohnungen als eine Einheit zu vermieten. Die Bewerbung und Vermietung dieser beiden Ferienwohnungen erfolgt durch die Agentur Berghaus in C in Tirol, die auch deren Betreuung übernommen hat, zumal sich der Geschäftsführer der Bf vorwiegend in den USA aufhält und die Bf, die in den Beschwerdejahren neben der Vermietung dieser beiden Wohnungen keine weitere Tätigkeit ausgeübt hat, über kein eigenes Personal verfügt. In den Winter- und Sommersaisonen wurden die Ferienwohnungen über einige Wochen auch vom Geschäftsführer der Bf und seinen Bekannten genutzt, wobei dafür in den Streitjahren ein entsprechender Mieterlös eingebucht worden ist.

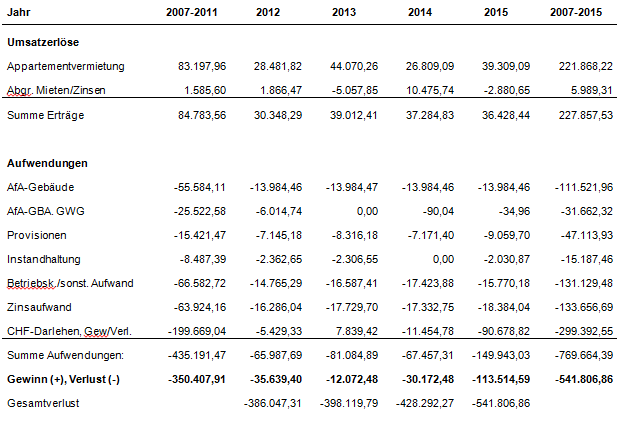

2) In den Jahren 2012 bis 2015 gestaltete sich die Ertragslage der gegenständlichen Vermietung wie folgt (netto in EUR):

3) Dieser Sachverhalt ergibt sich aus dem Veranlagungsakt, den Feststellungen der Prüferin, den Einheitswertakt EW-AZ 0013-2-0208 und den Angaben der Bf.

II) Rechtliche Würdigung:

Körperschaftsteuer:

1) Nach § 7 Abs. 1 KStG 1988 ist der Körperschaftsteuer das Einkommen zugrunde zu legen, das der unbeschränkt Steuerpflichtige innerhalb eines Kalenderjahres bezogen hat. Einkommen ist nach § 7 Abs. 2 KStG 1988 der Gesamtbetrag der Einkünfte aus den im § 2 Abs. 3 des EStG 1988 aufgezählten Einkunftsarten nach Ausgleich mit Verlusten, die sich aus den einzelnen Einkunftsarten ergeben, und nach Abzug der Sonderausgaben (§ 8 Abs. 4), und des Freibetrages für begünstigte Zwecke (§ 23 Z 2). Wie das Einkommen zu ermitteln ist, bestimmt sich nach dem EStG 1988 und diesem Bundesgesetz.

Nach § 7 Abs. 3 KStG 1988 sind bei Steuerpflichtigen, die auf Grund der Rechtsform nach unternehmensrechtlichen Vorschriften zur Rechnungslegung verpflichtet sind - darunter die GmbH - alle Einkünfte (§ 2 Abs. 3 EStG 1988) den Einkünften aus Gewerbetrieb (§ 23 Z 1) EStG 1988) zuzurechnen.

2) Liebhaberei kann auch bei Körperschaften vorliegen, die gemäß § 7 Abs. 3 KStG 1988 kraft Rechtsform Einkünfte aus Gewerbebetrieb erzielen (vgl. VwGH 26.03.2007, 2006/14/0017; VwGH 28.04.2009, 2006/13/0140; VwGH 20.10.2009, 2007/13/0029, sowie Achatz/Bieber in Achatz/Kirchmayr, KStG, § 7 Tz 40ff; Jakom/Laudacher, EStG 2015, § 2 Rz 285). Auch die Liebhabereiverordnung (LVO) ist, mit Ausnahme der in § 5 LVO angeführten Fälle, für alle Steuerpflichtigen anwendbar (Renner in Doralt et al, EStG 11 , § 2 Tz 352). Die Bf, eine GmbH, an der keine Körperschaften des öffentlichen Rechts beteiligt sind und die auch nicht gemeinnützig tätig ist, fällt nicht unter die Ausnahmetatbestände des § 5 LVO. Die LVO findet daher auch für die Bf Anwendung.

Ob es sich bei der gegenständliche Vermietung um eine Einkunftsquelle bzw. unternehmerische Tätigkeit oder um Liebhaber im steuerrechtlichen Sinn handelt, ist somit nach der LVO, BGBl 1993/33 idF BGBl II 1999/15, zu beurteilen.

3) Die Liebhabereiverordnung unterscheidet Betätigungen mit Einkunftsquellenvermutung iSd § 1 Abs. 1 LVO, das sind solche, die durch die Absicht veranlasst sind, einen Gesamtgewinn oder einen Gesamtüberschuss der Einnahmen über die Werbungskosten zu erzielen und Betätigungen mit Liebhaberei vermutung nach § 1 Abs. 2 LVO.

§ 1 Abs. 2 LVO lautet auszugsweise:

„Liebhaberei ist bei einer Betätigung anzunehmen, wenn Verluste entstehen

1. aus der Bewirtschaftung von Wirtschaftsgütern, die sich nach der Verkehrsauffassung in einem besonderen Maß für eine Nutzung im Rahmen der Lebensführung eignen (z.B. Wirtschaftsgüter, die der Sport- und Freizeitausübung dienen, Luxuswirtschaftsgüter) und typischerweise einer besonderen in der Lebensführung begründeten Neigung entsprechen oder

2. …..

3. aus der Bewirtschaftung von Eigenheimen, Eigentumswohnungen und Mietwohngrundstücken mit qualifizierten Nutzungsrechten.

Die Annahme von Liebhaberei kann in diesen Fällen nach Maßgabe des § 2 Abs. 4 ausgeschlossen sein.“

Nach § 2 Abs. 4 LVO liegt bei Betätigungen gemäß § 1 Abs. 2 Liebhaberei dann nicht vor, wenn die Art der Bewirtschaftung oder der Tätigkeit in einem absehbaren Zeitraum einen Gesamtgewinn oder Gesamtüberschuss der Einnahmen über die Werbungskosten (§ 3) erwarten lässt. Andernfalls ist das Vorliegen von Liebhaberei ab Beginn dieser Betätigung so lange anzunehmen, als die Art der Bewirtschaftung oder der Tätigkeit nicht im Sinn des vorstehenden Satzes geändert wird. Bei Betätigungen im Sinne des § 1 Abs. 2 Z 3 gilt als absehbarer Zeitraum ein Zeitraum von 20 Jahren ab Beginn der entgeltlichen Überlassung, höchstens 23 Jahren ab dem erstmaligen Anfallen von Aufwendungen (Ausgaben).

Unter Gesamtgewinn ist gemäß § 3 Abs. 1 LVO der Gesamtbetrag der Gewinne zuzüglich steuerfreier Einnahmen abzüglich des Gesamtbetrags der Verluste zu verstehen.

4) Die Vermietung von zwei Ferienwohnungen bzw. eines Doppelhauses mit insgesamt zwei Wohnungen ist jedenfalls als eine Betätigungen mit Liebhabereivermutung gemäß § 1 Abs. 2 Z 3 LVO einzustufen (kleine Vermietung).

Nach der Stammfassung des LVO 1993 (BGBl 33/1993) galten alle typisch der Lebensführung zuzuordnenden Mietobjekte als Wirtschaftsgüter iSd § 1 Abs. 2 Z 1 LVO. Durch BGBl II 358/1997 wurde die LVO geändert und in § 1 Abs. 2 eine Z 3 angefügt, womit für Eigenheime, Eigentumswohnungen und Mietwohngrundstücken mit qualifizierten Nutzungsrechten ein eigener Tatbestand geschaffen wurde. Im Gegenzug entfiel im Klammerausdruck des § 1 Abs. 2 Z 1 die Wortfolge "Wirtschaftsgüter, die der Befriedigung des persönlichen Wohnbedürfnisses dienen". Mit der neuen Formulierung sollte die Umschreibung der Vermietungsobjekte, die unter § 1 Abs. 2 LVO fallen, präzisiert werden; eine inhaltliche Änderung sollte damit nicht bewirkt werden. Mit den in § 1 Abs. 2 Z 3 LVO angeführten "Eigenheimen, Eigentumswohnungen und Mietwohngrundstücke mit qualifizierten Nutzungsrechten" sind somit Wirtschaftsgüter gemeint, die sich nach der Verkehrsauffassung in einem besonderen Maß für die Nutzung im Rahmen der Lebensführung in Form der Befriedigung des persönlichen Wohnbedürfnisses eignen (vgl. VwGH 23.9.2010, 2006/15/0318; Rauscher/Grübler, Steuerliche Liebhaberei 2 , Rz 123; Jakom/Laudacher, EStG 2015, § 2 Rz 267 f). Der Einordnung eines Wirtschaftsgutes unter § 1 Abs. 2 LVO (kleine Vermietung) steht es nach dieser Judikatur nicht entgegen, dass der Abgabepflichtige die Wohnung nicht selbst bewohnt und auch nicht beabsichtigt, sie in Zukunft selbst zu bewohnen (VwGH 21.09.2005, 2001/13/0278).

5) Das gegenständliche aus zwei Wohneinheiten bestehende Doppelhaus, das sich im äußeren Erscheinungsbild von einem ortsüblichen Zweifamilienwohnhaus nicht unterscheidet und an Feriengäste vermietet wird, ist prinzipiell in besonderem Maße für eine Nutzung im Rahmen der Lebensführung geeignet (VwGH 23.09.2010, 2006/15/0318; UFS 16.10.2008, RV/0461-I/05; Rauscher/Grübler, Steuerliche Liebhaberei 2 , Rz 160). Im Hinblick auf die in den Beschwerdejahren erzielten Verluste sind diese beiden Ferienwohnungen zweifelsfrei unter die Vermutung der steuerlich unbeachtlichen Liebhaberei nach § 1 Abs. 2 Z 3 LVO (kleine Vermietung) zu subsumieren.

6) Für die Widerlegung dieser Annahme bedarf es nach dem Verordnungswortlaut somit der Darlegung, dass die Art der Vermietungstätigkeit in einem Zeitraum von 20 Jahren ab Beginn der entgeltlichen Vermietung, höchstens 23 Jahren ab dem erstmaligen Anfallen von Aufwendungen, einen Gesamtgewinn erwarten lässt.

7) Nach der von der Bf bis zum Jahr 2017 vorgelegten Prognoserechnung wäre aus der gegenständlichen Vermietung in den Jahren 2013 bis 2016 (ohne der von der Bf als Aufwand mitberücksichtigen KöSt) ein Gewinn von 16.532,30 € (2013: 9.969,50 €, 2014: 2.079,70 €; 2015: 2.183,85 €; 2016: 2.299,25 €) und 2017 (ohne die Berücksichtigung des angenommenen Veräußerungsgewinnes von 452.540 €) wiederum ein Verlust von 8.673,86 € erzielt worden, wobei sie von jährlichen Einnahmensteigerungen von 2% bis 3% ausgeht. Insgesamt wäre nach der Berechnung des Bf (ohne KöSt und Veräußerungsgewinn) im Jahr 2017, somit 10 Jahre nach Beginn der Vermietung ein Gesamtverlust von 364.117,59 € erwachsen. Nach der Berechnung der Bf hätte sich Ende des Jahres 2017 (somit 10 Jahre nach Beginn der Vermietung) ein Gesamtgewinn von 70.268,03 € (88.422,41 € ohne die von der Bf als Aufwand mitberücksichtigte KöSt) nur durch einen von ihr angenommen Veräußerungsgewinn von 452.540 € ergeben. Auch die Jahresgewinne in den Jahren 2013 bis 2016 von insgesamt 16.532,30 € haben sich in der Prognose der Bf nur dadurch ergeben, weil die Bf davon ausgegangen ist, in diesen Jahren würde sich aus den CHF-Darlehen Kursgewinne von 56.700 € ergeben. Tatsächlich erleidete die Bf in den Jahren 2013 bis 2015 Kursverlust von insgesamt 94.294,18 € und Jahresverluste von insgesamt 155.759,55 € (2013: -12.072,48 €; 2014: -30.172,48 €; 2015: -113.514,59 €). Auch die Mieteinnahmen haben entgegen der Annahme der Bf nicht eine jährliche Steigerung erfahren, sondern sind seit dem Jahr 2013 sogar rückläufig (siehe obige Aufstellung).

8) Insgesamt kumulierte die Bf – wie aus der obigen Aufstellung zu entnehmen ist - in den Jahren 2007 bis 2015 bei Umsatzerlösen von 227.857,53 € und Aufwendungen von 769.664,39 €, einen Gesamtverlust von 541.806,86 €. Allein die Gebäude-AfA (111.521,96 €), die Betriebskosten (131.129,48 €) und die Provisionen an die Agentur Berghaus (47.113,93 €) von insgesamt 289.765,37 €, die auch in den kommenden Jahren kaum sinken werden, übersteigen die Mieteinnahmen von 227.868,22 € erheblich. Auch bei den Einnahmen ist – wie aus der obigen Aufstellung zu entnehmen ist – eine Steigerung nicht zu erkennen.

9) Zudem besteht noch eine erhebliche Zinsbelastung, zumal die laut Anlagespiegel ausgewiesenen Anschaffungs- und Sanierungskosten für das gegenständliche Wohnhaus von 958.431 € nahezu ausschließlich durch Fremdmittel, insbesondere durch einen endfälligen Fremdwährungskredit in CHF, finanziert worden sind, der zum 31.12.2015 mit rd. 900.000 € aushaftete. Daneben bestehen noch weitere Verbindlichkeiten von rd. 440.000 €. Aber selbst wenn die Fremdmittel in Zukunft durch Eigenmittel ersetzt werden sollten, wofür es keine Anhaltspunkte gibt, zumal in den vergangenen Jahren die jährlichen Verluste durch neue Fremdmittel abgedeckt worden sind, wäre allein aufgrund der oben angeführten unvermeidbaren Aufwendungen (AfA, Betriebskosten, Instandhaltung und Provisionen) ein positives Ergebnis nicht zu erzielen.

10) Um innerhalb von 20 Jahren ein positives Gesamtergebnis zu erzielen, müssten bei dem bisher bis Ende des Jahres 2015 angefallenen Gesamtverlust von rd. 540.000 € in den nächsten zehn Jahren ein durchschnittlicher Jahresgewinn von mindestens 54.000 € erzielt werden, um den vorangegangenen Gesamtverlust abdecken zu können. Das erscheint bei der bestehenden Bewirtschaftungsform, bei der jährlich nicht einmal ein Umsatz von 40.000 €erzielt wird, ausgeschlossen.

11) Dass allein aus der bestehenden Vermietung innerhalb eines Zeitraumes von 20 Jahren seit dem erstmaligen Anfallen von Einnahmen im Jahr 2007 ein Gesamtgewinn zu erzielen ist, wird selbst von der Bf nicht ernsthaft behauptet.

Die Bf wendet vielmehr ein, es sei beabsichtigt die Liegenschaft zu verkaufen und aus dem Verkauf sei ein derart hoher Veräußerungsgewinn zu erzielen, der die in den vergangenen Jahren erwachsenen Verluste abzudecken vermag.

12) Bereits anlässlich der Außenprüfung im Jahr 2013 teilte die steuerliche Vertreterin gegenüber der Prüferin mit, ein Veräußerungsgewinn sei in die Prognoserechnung deshalb einbezogen worden, da der Geschäftsführer der Bf den Verkauf der Liegenschaft beabsichtige. Diesbezüglich habe es schon Anfragen von interessierten Käufern geben. Die Höhe des Verkaufserlöses sei aufgrund der Erfahrungswerte eines Immobilienmaklers festgesetzt worden. Auch in der Beschwerde wurde vorgebracht, dass ein Verkauf der Liegenschaft beabsichtigt sei und bereits ein renommiertes Immobilienbüro in Kitzbühel einen entsprechenden Auftrag zur Käufersuche übernommen habe. Ebenso wurde im Vorlageantrag betont, dass mehrere potentielle Käufer am Erwerb der Liegenschaft interessiert seien.

13) Ein Nachweis für die behaupteten Verkaufspläne wurde jedoch weder im Prüfungsverfahren im Jahr 2013 noch im gegenständlichen Beschwerdeverfahren erbracht. Die Prüferin führte im Prüfungsbericht und in ihrer Stellungnahme zur Beschwerde im Jahr 2013 dazu aus, es gebe keine Hinweise für die behauptet Veräußerung der Liegenschaft. Die Bf habe dazu nichts vorgelegt.

14) Anlässlich des gegenständlichen Beschwerdeverfahrens wurde der Bf nochmal die Gelegenheit geboten, entsprechende Nachweise vorzulegen.

Mit Schreiben vom 22. Dezember 2016 wurde dem steuerlichen Vertreter der Bf mitgeteilt, der Aktenlage sei zu entnehmen, dass es zu einem Verkauf der Chalets nicht gekommen sei sondern diese weiterhin von der Bf an Feriengäste vermietet werden. Auch für das kommende Jahr 2017 würden sie, wie der entsprechenden Webseite zu entnehmen sei, zur Vermietung angeboten. Von einem Verkauf der Chalets sei daher nicht auszugehen.

Falls – entgegen der Aktenlage – zwischenzeitig ein Verkauf der Chalets beschlossen worden sein sollte, wurde die Bf ersucht, die Verkaufsbemühungen und die dahin gerichteten Maßnahmen durch eine Beauftragung eines Immobilienbüros, eine entsprechende Feilbietung im Internet oder Printmedien, die Dokumentation von konkreten Anfragen und Angeboten von potentiellen Käufern oder in jeder anderen geeigneten Form zweifelsfrei nachzuweisen.

Das Schreiben vom 22. Dezember 2016 blieb jedoch unbeantwortet.

15) Ist eine Betätigung zeitlich begrenzt (nur für einen bestimmten Zeitraum geplant) sind für die Liebhabereiprüfung nur die Ergebnisse dieses abgeschlossenen Betätigungszeitraumes heranzuziehen (VwGH 26.09.2000, 98/13/012).

Wenn die Liegenschaft tatsächlich veräußert worden wäre und damit ein abgeschlossener Beobachtungszeitraum vorliegen würde, hätte – um von einer Einkunftsquelle ausgehen zu können – innerhalb dieses begrenzten Zeitraumes ein Gesamtgewinn erwirtschaftet werden müssen.

16) Zwar wäre - entgegen der Ansicht des Finanzamtes in der Beschwerdevorentscheidung - ein Veräußerungsgewinn der Liegenschaft bei der Ermittlung des Gesamtgewinnes grundsätzlich zu berücksichtigen, da bei der Bf (einer GmbH) die strittigen Ferienwohnungen Betriebsvermögen darstellen und deren Veräußerung im Rahmen ihrer betriebliche Einkünfte steuerpflichtig ist und damit der Veräußerungsgewinn Teil des Gesamtgewinnes in Sinne des § 3 Abs. 1 LVO darstellt.

17) Wie der Verwaltungsgerichtshof dazu jedoch festgestellt hat, ist ein allenfalls erzielbarer Veräußerungsgewinn in die Betrachtungen betreffend steuerliche Liebhaberei nicht einzubeziehen, wenn der Abgabepflichtige keine konkreten Maßnahmen zur Veräußerung gesetzt hat. Ein theoretische Veräußerungsgewinn ist bei der Liebhabereibeurteilung nicht einzubeziehen (VwGH 28.4.2009, 2006/13/0140; VwGH 17.12.2002, 99/14/0230 und die dort angeführten Vorerkenntnisse; aber auch: Rauscher/Grübler, Steuerliche Liebhaberei 2 , Rz 522; Jakom/Laudacher, EStG 2015, § 2 Rz 235; Renner in Doralt et al, EStG 14 , § 2 Tz 391).

18) Eine Veräußerung der strittigen Wohnungen ist nicht erfolgt. Die Bf behauptete zwar schon gegenüber der Prüferin im Jahr 2013 bzw. in der Beschwerde, dass ein Makler mit dem Verkauf der Wohnungen beauftragt worden sei und sich potentielle Käufer bereits gemeldet hätten. Tatsächlich werden die Wohnungen aber nach wie vor von der Bf an Feriengäste vermietet. Trotz ersuchen, hat die Bf keinen Nachweis dafür erbracht, dass sie konkrete Maßnahmen zur Veräußerung der Ferienwohnungen gesetzt hat. Auch für die angebliche Wertsteigerung der Liegenschaft um mehr als 100% wurde weder ein Gutachten oder ein entsprechend fundiertes Zahlenmaterial vorgelegt. Der von der Bf angesetzte fiktive Veräußerungsgewinn von 452.540 € ist bei der Ermittlung des Gesamtergebnisses daher nicht zu berücksichtigen.

19) Aber selbst wenn man davon ausgehen würde, dass sich aus dem Verkauf der Liegenschaft im Jahr 2017- wie von der Bf in der Prognoserechnung angenommen – bei einem Verkaufspreis von 1.240.000 € (der mehr als dem doppelte des ursprünglichen Kaufpreises aus dem Jahr 2007 entspricht) und einem Restbuchwert von 787,460 €, ein Veräußerungsgewinn von 452.560 € erzielen ließe, würde sich an der Gesamtbeurteilung nichts ändern. Entgegen der Prognose der Bf würde sich bei dem für das Jahr 2017 angesetzten Veräußerungsgewinn von 452.540 € aufgrund der gegenüber der Prognose höheren Verluste in den Vorjahren (siehe obige Tabelle), nicht ein Gesamtgewinn von rd. 70.000 € sondern ein Gesamtverlust von 89.000 € (Verlust 2007-2015: 541.806 € -452.540 €) ergeben.

20) Wie bereits oben aufgezeigt, ist die Vermietung der beiden streitgegenständlichen Ferienwohnungen in der nahezu ausschließlich durch Fremdkapitaleinsatz und hohen Verwaltungs- und Betriebsaufwand geprägten Bewirtschaftungsform nicht geeignet, innerhalb eines überschaubaren Zeitraumes von rd. 20 Jahren einen Gesamtgewinn zu erzielen. Der von der Bf in der Prognoserechnung angesetzte Veräußerungsgewinn hatte mangels Veräußerung bzw. mangels Nachweis von konkreten Maßnahmen zur Veräußerung, außer Betracht zu bleiben. Folglich konnte aber auch die Vermutung iSd § 1 Abs. 2 gemäß § 2 Abs. 4 LVO 1993 nicht widerlegt werden. Es liegt somit aus Sicht der Liebhabereiverordnung keine Einkunftsquelle vor.

Umsatzsteuer:

21) Nach § 2 Abs. 5 Z 2 UStG 1994 gilt nicht als gewerbliche oder berufliche Tätigkeit eine Tätigkeit, die auf Dauer gesehen Gewinne oder Einnahmenüberschüsse nicht erwarten lässt (Liebhaberei).

Gemäß § 6 LVO kann Liebhaberei im umsatzsteuerlichen Sinn nur bei Betätigungen im Sinne des § 1 Abs. 2 LVO, nicht hingegen bei anderen Betätigungen vorliegen.

22) Der für das Einkommensteuerrecht entwickelte Begriff der Liebhaberei hat auch im Umsatzsteuerrecht grundsätzlich Bedeutung. Unter welchen Voraussetzungen bei der Vermietung iSd § 1 Abs. 2 Z 3 LVO ("kleine Vermietung") umsatzsteuerlich Liebhaberei anzunehmen ist, beurteilt sich nach den Grundsätzen, wie sie zur Ertragsteuer oben dargestellt sind. Es kommt somit darauf an, ob die Vermietung solchen Wohnraumes in der vom Vermieter konkret gewählten Bewirtschaftungsart geeignet ist, innerhalb eines absehbaren Zeitraumes von 20 bzw. 23 Jahren ein Gesamtgewinn zu erwirtschaften (§ 2 Abs. 4 LVO).

23) Der Verwaltungsgerichtshof hat, mit eingehender Begründung zum Unionsrecht, wiederholt ausgesprochen, dass umsatzsteuerlich Liebhaberei bei Vermietung von privat nutzbarem Wohnraum im Sinne des § 1 Abs. 2 Z 3 LVO vor dem Hintergrund des Unionsrechts als Umsatzsteuerbefreiung (mit Vorsteuerausschluss) anzusehen ist (VwGH 16.02.2006, 2004/14/0082; VwGH 20.09.2007, 2005/14/0125; VwGH 23.09.2010, 2006/15/0318; VwGH 30.04.2015, Ra 2014/15/0015; Windsteig in Melhardt/Tumpel, UStG, 2. Aufl. 2015, § 2 Rz 379; Rauscher/Grübler, Steuerliche Liebhaberei 2 , Rz 547f).

24) Unter Zugrundelegung der obigen Ausführungen zur Ertragssteuer, gilt somit die Vermietung der beiden Ferienwohnungen auch im Sinne des Umsatzsteuerrechtes als Liebhaberei. Die in den Streitjahren erzielten Vermietungsumsätze waren daher von der Umsatzsteuer befreit, die Vermietungstätigkeit berechtigte die Bf aber auch nicht zum Vorsteuerabzug.

III) Zulässigkeit einer Revision

Gemäß Art. 133 Abs. 4 B-VG ist gegen ein Erkenntnis des Verwaltungsgerichtes Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Im gegenständlichen Fall war primär zu beurteilen, ob die gegenständliche Vermietung geeignet ist einen Gesamtgewinn zu erzielen. Diese Frage ist eine Tatfrage, die in freier Beweiswürdigung zu lösen war. Soweit hier rechtliche Fragen angesprochen wurden, sind diese von Lehre und Rechtsprechung hinreichend geklärt. Rechtsfragen von grundsätzlicher Bedeutung waren nicht zu lösen. Für die Zulässigkeit der Revision besteht somit kein Anlass.

Es war daher spruchgemäß zu entscheiden.

Innsbruck, am 23. Februar 2017

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 7 Abs. 3 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Verweise: | VwGH 28.04.2009, 2006/13/0140 |