79. Verordnung der Finanzmarktaufsichtsbehörde (FMA), mit der die Kreditinstitute-Immobilienfinanzierungsmaßnahmen-Verordnung und die Vermögens-, Erfolgs- und Risikoausweis-Verordnung geändert werden

Artikel 1

Änderung der Kreditinstitute-Immobilienfinanzierungsmaßnahmen-Verordnung

Auf Grund des § 23h Abs. 2 des Bankwesengesetzes - BWG, BGBl. Nr. 532/1993, zuletzt geändert durch das Bundesgesetz BGBl. I Nr. 237/2022, wird mit Zustimmung des Bundesministers für Finanzen verordnet:

Die Kreditinstitute-Immobilienfinanzierungsmaßnahmen-Verordnung - KIM-V, BGBl. II Nr. 230/2022, wird wie folgt geändert:

1. In § 2 erhält der bisherige Text die Absatzbezeichnung „(1)“; folgender Abs. 2 wird angefügt:

„(2) Die in dieser Verordnung festgelegten Maßnahmen sind auf private Wohnimmobilienfinanzierungen anzuwenden, bei denen es sich um keine Zwischenfinanzierungen (§ 3 Z 4) handelt.“

2. In § 3 Z 2 wird am Ende der Strichpunkt durch einen Punkt ersetzt und folgender Satz angefügt:

„Private Wohnimmobilienfinanzierungen, die ab dem 1. April 2023 als Zwischenfinanzierung (Z 4) neu vereinbart wurden und deren Laufzeit danach durch eine entsprechende Vereinbarung auf einen zwei Jahre übersteigenden Zeitraum verlängert wird, gelten im Zeitpunkt der Verlängerung als neu vereinbarte private Wohnimmobilienfinanzierung gemäß § 2 Abs. 2;“

3. In § 3 Z 3 wird am Ende der Punkt durch einen Strichpunkt ersetzt und folgende Z 4 bis 6 angefügt:

- „4. Zwischenfinanzierung: private Wohnimmobilienfinanzierungen mit einer vereinbarten Laufzeit von höchstens zwei Jahren, bei denen das Kreditinstitut mit dem Kreditnehmer vereinbart hat,

- a) den Kredit aus dem Verkaufserlös einer Immobilie zu tilgen, die zum Zeitpunkt des Abschlusses der Zwischenfinanzierung

wobei die Kreditsumme zuzüglich Vorlasten der Immobilie 80% des Marktwerts der Immobilie gemäß Art. 4 Abs. 1 Nr. 76 der Verordnung (EU) Nr. 575/2013 nicht übersteigt. Der Marktwert ist unter Einhaltung der Anforderungen gemäß Rz 209 bis 214 der Leitlinien für die Kreditvergabe und Überwachung der Europäischen Bankenaufsichtsbehörde vom 29. Mai 2020 (EBA/GL/2020/06) festzustellen und zu dokumentieren. Vorlasten sind nicht zu berücksichtigen, wenn das Kreditinstitut im Zeitpunkt der Vereinbarung der Zwischenfinanzierung sicherstellt und dokumentiert, dass die Vorlast durch die Zwischenfinanzierung getilgt und im Grundbuch gelöscht wird; oder

- wobei die Kreditsumme zuzüglich Vorlasten der Immobilie 80% des Marktwerts der Immobilie gemäß Art. 4 Abs. 1 Nr. 76 der Verordnung (EU) Nr. 575/2013 nicht übersteigt. Der Marktwert ist unter Einhaltung der Anforderungen gemäß Rz 209 bis 214 der Leitlinien für die Kreditvergabe und Überwachung der Europäischen Bankenaufsichtsbehörde vom 29. Mai 2020 (EBA/GL/2020/06) festzustellen und zu dokumentieren. Vorlasten sind nicht zu berücksichtigen, wenn das Kreditinstitut im Zeitpunkt der Vereinbarung der Zwischenfinanzierung sicherstellt und dokumentiert, dass die Vorlast durch die Zwischenfinanzierung getilgt und im Grundbuch gelöscht wird; oder

- b) die Kreditsumme aus einer Förderung für den Bau oder Erwerb von Wohnimmobilien zu tilgen,

- a) den Kredit aus dem Verkaufserlös einer Immobilie zu tilgen, die zum Zeitpunkt des Abschlusses der Zwischenfinanzierung

aa) im Eigentum des Kreditnehmers steht, von ihm oder seinen Angehörigen im Sinne des § 72 StGB bewohnt wird und für die das Kreditinstitut eine eintragungsfähige Pfandurkunde einholt, oder

bb) gemäß § 7 Abs. 3 Z 1 für die Zwischenfinanzierung als Sicherheit dient, wobei die Kreditsumme 90% des Betrags der Hypothek nicht übersteigt,

aa) die als Geldleistung gewährt wird und vom Kreditnehmer nicht zurückzuzahlen ist (Zuschuss),

bb) die von einem Rechtsträger gemäß Art. 112 Buchstabe a bis c der Verordnung (EU) Nr. 575/2013 gewährt wird und

cc) für die der Kreditnehmer zum Zeitpunkt der Auszahlung der Zwischenfinanzierung über eine verbindliche Förderzusage auf Gewährung und Auszahlung der Förderung verfügt;

- 5. Vorfinanzierungen von Bauspardarlehen und Förderkrediten: Kredite mit einer vereinbarten Laufzeit von höchstens zwei Jahren, bei denen das Kreditinstitut mit dem Kreditnehmer vereinbart hat, die Kreditsumme

- a) aus einem Darlehen einer Bausparkasse gemäß § 2 Abs. 1 Z 1 und Z 2 lit. a und b des Bausparkassengesetzes - BSpG, BGBl. Nr. 532/1993, zu tilgen, für das der Kreditnehmer zum Zeitpunkt der Auszahlung der Vorfinanzierung über eine verbindliche Zusage zur Gewährung und Auszahlung des Darlehens verfügt, welche die Bausparkasse nach Prüfung der Anforderungen des BSpG vorbehaltlich deren vollständiger Erfüllung erteilt hat, oder

- b) aus einer privaten Wohnimmobilienfinanzierung zu tilgen, für die der Kreditnehmer zum Zeitpunkt der Auszahlung der Vorfinanzierung über eine verbindliche Zusage eines Rechtsträgers gemäß Art. 112 Buchstabe a bis c der Verordnung (EU) Nr. 575/2013 zur Gewährung, Förderung oder Besicherung dieser privaten Wohnimmobilienfinanzierung verfügt (Förderkredit);

- 6. Bemessungsperiode: Der aktuelle oder der vorangegangene Durchrechnungszeitraum, je nachdem in welchem Durchrechnungszeitraum die Summe der Kreditsummen der vom Kreditinstitut neu vereinbarten Finanzierungen gemäß § 2 Abs. 2 höher ist.“

4. § 5 lautet:

„§ 5. (1) Neu vereinbarte Finanzierungen gemäß § 2 Abs. 2 sind nach Maßgabe von Abs. 2 von der Anwendung der Maßnahmen gemäß § 4 ausgenommen, wenn unter Berücksichtigung der Berechnungsvorschriften gemäß § 9 die Summe sämtlicher aushaftender Kreditverbindlichkeiten des Kreditnehmers aus privaten Wohnimmobilienfinanzierungen einschließlich der neu vereinbarten Finanzierung höchstens 50 000 € beträgt (kreditnehmerbezogene Geringfügigkeitsgrenze).

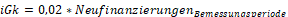

(2) Die Obergrenze für den Anteil der gemäß Abs. 1 ausgenommenen Finanzierungen an allen vom Kreditinstitut neu vereinbarten Finanzierungen gemäß § 2 Abs. 2 beträgt unter Berücksichtigung der Berechnungsvorschriften gemäß § 9 2% (institutsbezogenes Geringfügigkeitskontingent).“

5. § 6 lautet:

„§ 6. Neu vereinbarte Finanzierungen gemäß § 2 Abs. 2 dürfen die Obergrenzen gemäß § 4 überschreiten, wenn das Kreditinstitut unter Berücksichtigung der Berechnungsvorschriften gemäß § 10 sicherstellt, dass von den von diesem Kreditinstitut neu vereinbarten Finanzierungen gemäß § 2 Abs. 2, welche nicht gemäß § 5 ausgenommen sind, höchstens

- 1. 20% oder Finanzierungen mit einem Gesamtvolumen pro Durchrechnungszeitraum von 1 000 000 €, je nachdem welcher Wert höher ist, die Obergrenze für die Beleihungsquote gemäß § 4 Z 1,

- 2. 10% oder Finanzierungen mit einem Gesamtvolumen pro Durchrechnungszeitraum von 500 000 €, je nachdem welcher Wert höher ist, die Obergrenze für die Schuldendienstquote gemäß § 4 Z 2,

- 3. 5% oder Finanzierungen mit einem Gesamtvolumen pro Durchrechnungszeitraum von 250 000 €, je nachdem welcher Wert höher ist, die Obergrenze für die Laufzeit gemäß § 4 Z 3 und

- 4. 20% oder Finanzierungen mit einem Gesamtvolumen pro Durchrechnungszeitraum von 1 000 000 €, je nachdem welcher Wert höher ist, eine oder mehrere der Obergrenzen gemäß § 4

überschreiten.“

6. § 7 Abs. 1 bis 3 lautet:

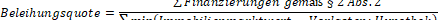

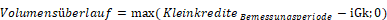

„§ 7. (1) Kreditinstitute haben die Beleihungsquote gemäß § 23h Abs. 2 Z 1 BWG nach folgender Formel zu berechnen:

(2)

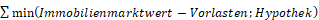

(3)

- 1. „Als Sicherheit dienende Immobilien“ sind jene Immobilien, zu denen im Zeitpunkt der Vereinbarung der neuen Finanzierung im Grundbuch eine Hypothek für eine gemäß Abs. 2 im Zähler berücksichtigte Finanzierung eingetragen ist. Immobilien, aus deren Verkaufserlös gemäß § 3 Z 4 lit. a eine Zwischenfinanzierung getilgt werden soll, stellen keine geeignete Sicherheit für die neu vereinbarte Finanzierung dar. Eine Immobilie ist darüber hinaus auch zu berücksichtigen, wenn das Kreditinstitut die grundbücherliche Eintragung einer Hypothek ohne unnötigen Verzug,

- a) längstens aber sechs Monate nach Vereinbarung der Finanzierung vornimmt oder sichergestellt ist, dass die Auszahlung der Kreditsumme erst nach der grundbücherlichen Eintragung erfolgt oder

- b) die Kreditsumme an einen Treuhänder ausbezahlt wird, der die grundbücherliche Eintragung der Hypothek sicherstellt.

- 2. Immobilien gemäß Z 1 sind mit ihrem Marktwert gemäß Art. 4 Abs. 1 Nr. 76 der Verordnung (EU) Nr. 575/2013 abzüglich des Werts etwaiger Vorlasten, höchstens aber mit dem Betrag der im Grundbuch eingetragenen oder gemäß Z 1 dritter Satz einzutragenden Hypothek zu berücksichtigen. Wurde eine gemäß Abs. 2 im Zähler berücksichtigte Finanzierung für den Bau einer Wohnimmobilie vergeben, ist der Marktwert dieser Immobilie der erwartete Wert nach Baufertigstellung, wobei auch hier der Betrag der im Grundbuch eingetragenen oder gemäß Z 1 dritter Satz einzutragenden Hypothek die Höchstgrenze bildet. Vorlasten sind nicht zu berücksichtigen, wenn das Kreditinstitut im Zeitpunkt der Vereinbarung der neuen Finanzierung gemäß § 2 Abs. 2 sicherstellt und dokumentiert, dass die Vorlast durch die neu vereinbarte Finanzierung getilgt und im Grundbuch gelöscht wird. Mehrere Immobilien, zu denen eine gemeinsame Simultanhypothek (§ 15 des Allgemeinen Grundbuchsgesetzes 1955 - GBG 1955, BGBl. Nr. 39/1955) eingetragen ist, sind gemeinsam höchstens mit dem Betrag der Simultanhypothek zu berücksichtigen.“

7. § 8 Abs. 2 lautet:

„(2) Im Zähler der Schuldendienstquote gemäß Abs. 1 ist als Gesamtschuldendienst die Summe der Zins- und Tilgungsleistungen aus der Bedienung sämtlicher Kreditverbindlichkeiten des Kreditnehmers, berechnet über den Zeitraum eines Jahres, anzusetzen. Zins- und Tilgungsleistungen des Kreditnehmers gegenüber dritten Kreditgebern sind ebenfalls zu berücksichtigen. Unabhängig vom tatsächlichen Tilgungsplan ist rechnerisch von einer laufenden Tilgung mit über die gesamte Laufzeit konstanten Annuitäten sowohl der bestehenden Finanzierungen als auch der neu vereinbarten Finanzierung auszugehen. Im Hinblick auf die neu vereinbarte Finanzierung ist von einer vollständigen Tilgung am Ende der Laufzeit auszugehen. Dies gilt auch für endfällige Finanzierungen. Bei Zwischenfinanzierungen (§ 3 Z 4) ist der Resttilgungsbetrag am Laufzeitende nicht im Gesamtschuldendienst zu berücksichtigen. Vorfinanzierungen von Bauspardarlehen und Förderkrediten (§ 3 Z 5) sind für die Zwecke der Berechnung der Schuldendienstquote gemeinsam mit dem vorfinanzierten Bauspardarlehen (§ 3 Z 5 lit. a) oder Förderkredit (§ 3 Z 5 lit. b) als einheitliche Finanzierung zu behandeln. Bestehende Finanzierungen sind nicht zu berücksichtigen, soweit das Kreditinstitut sicherstellt und dokumentiert, dass die bestehende Finanzierung durch die neu vereinbarte private Wohnimmobilienfinanzierung getilgt wird. Sind Kreditnehmer der neu vereinbarten Finanzierung mehrere Personen (§ 3 Z 1 lit. b) oder haften Personen für die neu vereinbarte Finanzierung als Bürgen und Zahler (§ 1357 des Allgemeinen bürgerlichen Gesetzbuchs - ABGB, JGS Nr. 946/1811), ist die Summe der Zins- und Tilgungsleistungen aller Kreditnehmer und der Bürgen und Zahler zusammenzuzählen. Ist ein Kreditnehmer oder ein Bürge und Zahler der neu vereinbarten Finanzierung zu Zins- oder Tilgungsleistungen für eine weitere Kreditverbindlichkeit verpflichtet, bei welcher er gemeinsam mit einer oder mehreren dritten Personen Kreditnehmer ist, so sind die Zins- und Tilgungsleistungen aus dieser weiteren Kreditverbindlichkeit im Gesamtschuldendienst mit ihrem Anteil gemäß Abs. 3 zu berücksichtigen.“

8. § 9 Abs. 1 lautet:

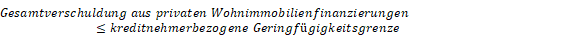

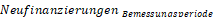

„(1) Ob eine neu vereinbarte Finanzierung unter die kreditnehmerbezogene Geringfügigkeitsgrenze gemäß § 5 Abs. 1 fällt, haben Kreditinstitute nach folgender Formel zu berechnen:

9. § 9 Abs. 3 lautet:

„(3)

10. In § 10 Abs. 2, 3 und 4 wird jeweils die Wortfolge „privaten Wohnimmobilienfinanzierungen“ durch die Wortfolge „Finanzierungen gemäß § 2 Abs. 2“ ersetzt.

11. § 10 Abs. 5 und 6 lautet:

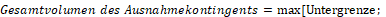

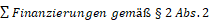

„(5) Für die Zwecke des Abs. 1 ist das Gesamtvolumen der Ausnahmekontingente gemäß § 6 Z 1 bis 4 jeweils nach folgender Formel nach Maßgabe der Berechnungsvorschrift gemäß Abs. 6 zu berechnen:

(6) Für die Zwecke des Abs. 5 gilt:

12. In § 11 erhält der bisherige Text die Absatzbezeichnung „(1)“; folgender Abs. 2 wird angefügt:

„(2) § 2 Abs. 1 und 2, § 3 Z 2 bis 6, § 5, § 6, § 7 Abs. 1 bis 3, § 8 Abs. 2, § 9 Abs. 1 und 3 sowie § 10 Abs. 2 bis 6 in der Fassung der Verordnung BGBl. II Nr. 79/2023 treten mit 1. April 2023 in Kraft. Vor dem 1. April 2023 neu vereinbarte Zwischenfinanzierungen gelten auch danach als Finanzierungen im Anwendungsbereich dieser Verordnung gemäß § 2 Abs. 2.“

Artikel 2

Änderung der Vermögens-, Erfolgs- und Risikoausweis-Verordnung

Auf Grund des § 74 Abs. 1 in Verbindung mit § 74 Abs. 6 des Bankwesengesetzes - BWG, BGBl. Nr. 532/1993, zuletzt geändert durch das Bundesgesetz BGBl. I Nr. 237/2022, wird mit Zustimmung des Bundesministers für Finanzen verordnet:

Die Vermögens-, Erfolgs- und Risikoausweis-Verordnung - VERA-V, BGBl. II Nr. 471/2006, zuletzt geändert durch die Verordnung BGBl. II Nr. 67/2023, wird wie folgt geändert:

1. In § 6a Abs. 2 Z 14 wird am Ende der Punkt durch einen Strichpunkt ersetzt und folgende Z 15 angefügt:

- „15. Zwischenfinanzierung: eine Zwischenfinanzierung gemäß § 3 Z 4 KIM-V.“

2. Dem § 17 wird folgender Abs. 25 angefügt:

„(25) § 6a Abs. 2 Z 14 und 15 sowie die Anlage H in der Fassung der Verordnung BGBl. II Nr. 79/2023 treten mit 1. April 2023 in Kraft. Für den Berichtszeitraum 1. Jänner bis 31. März 2023 sowie für den Berichtszeitraum 1. April bis 30. Juni 2023 sind dazu getrennte Meldungen jeweils bis zum 45. Bankarbeitstag nach dem 30. Juni 2023 zu erstatten. Meldungen sind erstmals für den Berichtszeitraum 1. April bis 30. Juni 2023 gemäß § 6a sowie gemäß der Anlage H in der Fassung der Verordnung BGBl. II Nr. 79/2023 zu erstatten.“

3. Die Anlage H lautet: (siehe Anlage)

Anlage 1

Ettl Müller

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)