28. Bundesgesetz, mit dem das allgemeine bürgerliche Gesetzbuch geändert, ein Bundesgesetz über Verbraucherkreditverträge und andere Formen der Kreditierung zu Gunsten von Verbrauchern (Verbraucherkreditgesetz - VKrG) erlassen sowie das Konsumentenschutzgesetz, das Bankwesengesetz, das Versicherungsaufsichtsgesetz, das Wertpapieraufsichtsgesetz 2007, das Investmentfondsgesetz, das Zahlungsdienstegesetz, die Gewerbeordnung 1994 und das Maklergesetz geändert werden (Darlehens- und Kreditrechts-Änderungsgesetz - DaKRÄG)

Der Nationalrat hat beschlossen:

Artikel 1

Änderung des ABGB

Das allgemeine bürgerliche Gesetzbuch, JGS Nr. 946/1811, zuletzt geändert durch das Bundesgesetz BGBl. I Nr. 135/2009, wird wie folgt geändert:

1. Die §§ 983 bis 991 lauten samt Überschriften:

„Darlehensvertrag

§ 983. Im Darlehensvertrag verpflichtet sich der Darlehensgeber, dem Darlehensnehmer vertretbare Sachen mit der Bestimmung zu übergeben, dass der Darlehensnehmer über die Sachen nach seinem Belieben verfügen kann. Der Darlehensnehmer ist verpflichtet, dem Darlehensgeber spätestens nach Vertragsende ebenso viele Sachen derselben Gattung und Güte zurückzugeben.

Arten des Darlehensvertrags

§ 984. (1) Gegenstand eines Darlehensvertrags können Geld oder andere vertretbare Sachen sein. Ein Darlehen kann entweder unentgeltlich oder gegen Entgelt gewährt werden. Wenn die Parteien nichts über ein Entgelt vereinbaren, gilt der Darlehensvertrag im Zweifel als entgeltlich.

(2) Ein unentgeltlicher Darlehensvertrag ohne Übergabe der Sachen ist nur wirksam, wenn der Darlehensgeber seine Vertragserklärung schriftlich abgibt.

Steigerung und Minderung des Werts

§ 985. Der Darlehensnehmer hat, sofern nichts anderes vereinbart ist, bei der Rückgabe der Sachen einen in der Zwischenzeit eingetretenen Wertverlust nicht auszugleichen. Gleichermaßen kann er sich auch nicht auf eine Wertsteigerung zur Minderung seiner Rückgabepflicht berufen.

Dauer und Auflösung des Darlehensvertrags

§ 986. (1) Der Darlehensvertrag kann auf eine im Voraus bestimmte oder auf unbestimmte Zeit geschlossen werden.

(2) Ein auf unbestimmte Zeit geschlossener Darlehensvertrag kann von jedem Vertragsteil unter Einhaltung einer einmonatigen Kündigungsfrist gekündigt werden.

(3) Ein auf bestimmte Zeit geschlossener Darlehensvertrag endet durch Zeitablauf.

Außerordentliche Kündigung des Darlehensvertrags

§ 987. Jeder Vertragsteil kann den Darlehensvertrag jederzeit ohne Einhaltung einer Kündigungsfrist kündigen, wenn ihm die Aufrechterhaltung des Vertrags aus wichtigen Gründen unzumutbar ist.

Kreditvertrag

§ 988. Der entgeltliche Darlehensvertrag über Geld heißt Kreditvertrag; dazu zählt auch ein Vertrag, mit dem ein Geldbetrag zum Abruf zur Verfügung gestellt wird. Die Parteien dieses Vertrags heißen Kreditgeber und Kreditnehmer. Das Entgelt besteht in der Regel in den vom Kreditnehmer zu zahlenden Zinsen; für diese gilt § 1000 Abs. 1.

Befristung und Ende des Kreditvertrags

§ 989. (1) Beim Kreditvertrag kann sich eine bestimmte Vertragsdauer nicht bloß aus der datumsmäßigen Festlegung eines Endtermins ergeben, sondern auch aus den Vereinbarungen über den Kreditbetrag sowie über die Art der Rückzahlung des Kredits und die zu leistenden Zinsen.

(2) Nach Ende des Kreditvertrags hat der Kreditnehmer den Kreditbetrag samt den noch zu leistenden Zinsen zurückzuzahlen.

Unwirksame Vereinbarungen über das Kündigungsrecht des Kreditgebers

§ 990. Vereinbarungen, durch die dem Kreditgeber ein nicht an sachlich gerechtfertigte Gründe geknüpftes Recht zur vorzeitigen Kündigung eines auf bestimmte Zeit geschlossenen und seinerseits schon erfüllten Kreditvertrags eingeräumt wird, sind nicht wirksam.

Verweigerung der Kreditauszahlung

§ 991. Der Kreditgeber kann die Auszahlung des Kreditbetrags verweigern, wenn sich nach Vertragsabschluss Umstände ergeben, die eine Verschlechterung der Vermögenslage des Kreditnehmers oder eine Entwertung bedungener Sicherheiten in einem solchen Ausmaß erweisen, dass die Rückzahlung des Kredits oder die Entrichtung der Zinsen selbst bei Verwertung der Sicherheiten gefährdet sind.“

2. § 992 samt Randschrift, § 999 sowie alle übrigen Randschriften bei den §§ 983 bis 999 werden aufgehoben.

3. Vor § 1000 wird die Überschrift

„Zinsen und Zinseszinsen“

eingefügt.

4. § 1001 samt Randschrift wird aufgehoben.

Artikel 2

Bundesgesetz über Verbraucherkreditverträge

und andere Formen der Kreditierung zu Gunsten von Verbrauchern (Verbraucherkreditgesetz - VKrG)

1. Abschnitt

Regelungsgegenstand, Begriffsbestimmungen, zwingendes Recht

Regelungsgegenstand

§ 1. Dieses Bundesgesetz regelt zur Umsetzung der Richtlinie 2008/48/EG des Europäischen Parlaments und des Rates vom 23. April 2008 über Verbraucherkreditverträge, ABl. Nr. L 133 vom 22. Mai 2008, S. 66, bestimmte Gesichtspunkte von Verbraucherkreditverträgen und anderen Formen der Kreditierung zu Gunsten von Verbrauchern, insbesondere die vorvertraglichen Pflichten des Kreditgebers, seine Pflichten beim Vertragsabschluss, die Rechte des Verbrauchers zum Rücktritt vom Vertrag, zur Kündigung des Vertrags und zur vorzeitigen Rückzahlung sowie die Pflichten von Kreditvermittlern.

Begriffsbestimmungen

§ 2. (1) Kreditgeber ist ein Unternehmer im Sinn des § 1 Abs. 1 Z 1 KSchG, der einen Kredit gewährt oder zu gewähren verspricht oder eine sonstige Kreditierung einräumt.

(2) Kreditnehmer ist ein Verbraucher im Sinn des § 1 Abs. 1 Z 2 und Abs. 3 KSchG, der einen Kredit oder eine sonstige Kreditierung in Anspruch nimmt.

(3) Verbraucherkreditvertrag (Kreditvertrag) ist ein Kreditvertrag im Sinn des § 988 ABGB, an dem ein Unternehmer als Kreditgeber und ein Verbraucher als Kreditnehmer beteiligt sind.

(4) Kreditvermittler ist eine natürliche oder juristische Person, die nicht als Kreditgeber handelt und die in Ausübung ihrer gewerblichen oder beruflichen Tätigkeit gegen ein Entgelt, das aus einer Geldzahlung oder einem sonstigen vereinbarten wirtschaftlichen Vorteil bestehen kann,

- 1. Verbrauchern Kreditverträge oder sonstige Kreditierungen vorstellt oder anbietet,

- 2. Verbrauchern bei anderen als den in Z 1 genannten Vorarbeiten zum Abschluss von Kreditverträgen oder sonstigen Kreditierungen behilflich ist oder

- 3. für den Kreditgeber Kreditverträge mit Verbrauchern abschließt oder bei sonstigen Kreditierungen für den Kreditgeber handelt.

(5) Gesamtkosten des Kredits für den Verbraucher sind sämtliche Kosten einschließlich der Zinsen, Provisionen etwa für die Vermittlung des Kredits, Abgaben und Kosten jeder Art — ausgenommen Notariatsgebühren —, die der Verbraucher im Zusammenhang mit dem Kreditvertrag zu zahlen hat und die dem Kreditgeber bekannt sind. Dazu zählen auch Kosten für Nebenleistungen im Zusammenhang mit dem Kreditvertrag, insbesondere Versicherungsprämien, wenn der Abschluss des Vertrags über diese Nebenleistung eine vom Kreditgeber geforderte Voraussetzung dafür ist, dass der Kredit überhaupt oder nach den vorgesehenen Vertragsbedingungen gewährt wird.

(6) Der vom Verbraucher zu zahlende Gesamtbetrag ist die Summe des Gesamtkreditbetrags und der Gesamtkosten des Kredits für den Verbraucher.

(7) Der effektive Jahreszins drückt die Gesamtkosten des Kredits für den Verbraucher als jährlichen Prozentsatz des Gesamtkreditbetrags aus (§ 27).

(8) Sollzinssatz ist der als fester oder variabler periodischer Prozentsatz ausgedrückte Zinssatz, der auf jährlicher Basis auf die in Anspruch genommenen Kreditauszahlungsbeträge angewandt wird.

(9) Ein fester Sollzinssatz liegt dann vor, wenn der Kreditgeber und der Verbraucher im Kreditvertrag einen einzigen Sollzinssatz für die gesamte Laufzeit des Kreditvertrags oder mehrere Sollzinssätze für verschiedene Teilzeiträume der Gesamtlaufzeit vereinbaren, wobei ausschließlich ein bestimmter fester Prozentsatz zugrunde gelegt wird. Sind in dem Kreditvertrag nicht alle Sollzinssätze festgelegt, so gilt der Sollzinssatz nur für diejenigen Teilzeiträume der Gesamtlaufzeit als vereinbart, für die die Sollzinssätze ausschließlich durch einen bei Abschluss des Kreditvertrags vereinbarten bestimmten festen Prozentsatz festgelegt wurden.

(10) Gesamtkreditbetrag ist die Obergrenze oder die Summe aller Beträge, die auf Grund eines Kreditvertrags zur Verfügung gestellt werden.

(11) Dauerhafter Datenträger ist jedes Medium, das es dem Verbraucher gestattet, an ihn persönlich gerichtete Informationen derart zu speichern, dass er sie in der Folge für eine den Zwecken der Informationen angemessene Dauer einsehen kann, und das die unveränderte Wiedergabe der gespeicherten Informationen ermöglicht.

(12) Fremdwährungskredit ist ein Kredit, der dem Verbraucher ganz oder teilweise in einer anderen Währung als in Euro gewährt wird.

(13) Kredit mit Tilgungsträger ist ein Kredit, bei dem die Zahlungen des Verbrauchers zunächst nicht der Tilgung des Kreditbetrags, sondern der Bildung von Kapital auf einem Tilgungsträger dienen und vorgesehen ist, dass der Kredit später zumindest teilweise mit Hilfe des Tilgungsträgers zurückgezahlt wird. Tilgungsträger können Wertpapiere, Kapitallebensversicherungen oder sonstige Finanzprodukte sein.

Unwirksame Vereinbarungen

§ 3. Soweit in Vereinbarungen zum Nachteil des Verbrauchers von den Bestimmungen dieses Bundesgesetzes abgewichen wird, sind sie unwirksam.

2. Abschnitt

Verbraucherkreditverträge

Anwendungsbereich

§ 4. (1) Dieser Abschnitt gilt für Verbraucherkreditverträge (Kreditverträge) mit einem Gesamtkreditbetrag von zumindest 200 Euro.

(2) Dieser Abschnitt gilt nicht für Kreditverträge,

- 1. bei denen der Kredit binnen drei Monaten zurückzuzahlen ist und nur geringe Kosten anfallen,

- 2. bei denen der Kreditnehmer nur mit einer dem Kreditgeber übergebenen Sache haftet,

- 3. die zwischen Arbeitgebern und Arbeitnehmern als Nebenleistung aus dem Arbeitsverhältnis zu einem effektiven Jahreszins unter dem marktüblichen Zins geschlossen werden,

- 4. die in Gestalt eines vor einem Gericht oder einer sonstigen staatlichen Einrichtung geschlossenen Vergleichs oder als dessen Ergebnis geschlossen werden,

- 5. die von einem Land, einem von einem Land eingerichteten Fonds oder einer von einem Land beauftragten juristischen Person nach den gesetzlichen Vorschriften über die Wohnbauförderung geschlossen werden.

Werbung

§ 5. (1) Werden in einer Werbung für Kreditverträge Zinssätze oder sonstige, auf die Kosten eines Kredits für den Verbraucher bezogene Zahlen genannt, so muss die Werbung klar, prägnant und auffallend anhand eines repräsentativen Beispiels folgende Standardinformationen enthalten:

- 1. den festen oder variablen Sollzinssatz oder den festen und den variablen Sollzinssatz, zusammen mit Einzelheiten aller für den Verbraucher anfallenden, in die Gesamtkosten des Kredits einbezogenen Kosten, im Fall einer Kombination von festem und variablem Sollzinssatz die Geltungsdauer des festen Sollzinssatzes,

- 2. den Gesamtkreditbetrag,

- 3. den effektiven Jahreszins,

- 4. gegebenenfalls die Laufzeit des Kreditvertrags und

- 5. gegebenenfalls den vom Verbraucher zu zahlenden Gesamtbetrag sowie den Betrag der Teilzahlungen.

(2) Ist der Abschluss eines Vertrags über die Inanspruchnahme einer Nebenleistung, insbesondere eines Versicherungsvertrags, im Zusammenhang mit dem Kreditvertrag eine vom Kreditgeber geforderte Voraussetzung dafür, dass der Kredit überhaupt oder nach den vorgesehenen Vertragsbedingungen gewährt wird, und können die Kosten der Nebenleistung nicht im Voraus bestimmt werden, so ist auf die Verpflichtung zum Abschluss jenes Vertrags ebenfalls klar und prägnant an optisch hervorgehobener Stelle zusammen mit dem effektiven Jahreszinssatz hinzuweisen.

Vorvertragliche Informationspflichten

§ 6. (1) Rechtzeitig bevor der Verbraucher durch einen Kreditvertrag oder ein Angebot gebunden ist, muss der Kreditgeber dem Verbraucher auf der Grundlage der vom Kreditgeber angebotenen Kreditbedingungen und gegebenenfalls der vom Verbraucher geäußerten Präferenzen und vorgelegten Auskünfte diejenigen Informationen zur Verfügung stellen, die der Verbraucher benötigt, um verschiedene Angebote zu vergleichen und eine fundierte Entscheidung über den Abschluss eines Kreditvertrags zu treffen. Diese Informationen müssen auf Papier oder einem anderen dauerhaften Datenträger mitgeteilt werden und insbesondere folgende Angaben enthalten:

- 1. die Art des Kredits;

- 2. die Identität und die Anschrift des Kreditgebers sowie gegebenenfalls die Identität und die Anschrift des beteiligten Kreditvermittlers;

- 3. den Gesamtkreditbetrag und die Bedingungen für die Inanspruchnahme;

- 4. die Laufzeit des Kreditvertrags;

- 5. bei verbundenen Kreditverträgen die Ware oder die Dienstleistung und den Barzahlungspreis;

- 6. den Sollzinssatz, die Bedingungen für die Anwendung des Sollzinssatzes und, soweit vorhanden, Indizes oder Referenzzinssätze, die auf den anfänglichen Sollzinssatz Anwendung finden, ferner die Zeiträume, die Bedingungen und die Vorgangsweise bei der Anpassung des Sollzinssatzes; gelten abhängig von den Umständen unterschiedliche Sollzinssätze, so sind die genannten Informationen für alle anzuwendenden Sollzinssätze zur Verfügung zu stellen;

- 7. den effektiven Jahreszins und den vom Verbraucher zu zahlenden Gesamtbetrag, erläutert durch ein repräsentatives Beispiel unter Angabe sämtlicher in die Berechnung des Jahreszinses einfließenden Annahmen gemäß § 27; hat der Verbraucher dem Kreditgeber seine Wünsche über ein oder mehrere Elemente seines Kredits mitgeteilt, beispielsweise über die Laufzeit des Kreditvertrags oder den Gesamtkreditbetrag, so muss der Kreditgeber diese Elemente berücksichtigen; sofern ein Kreditvertrag unterschiedliche Verfahren der Inanspruchnahme mit jeweils unterschiedlichen Entgelten oder Sollzinssätzen vorsieht und der Kreditgeber die Vermutung nach Anhang I Teil II Buchstabe b in Anspruch nimmt, hat er darauf hinzuweisen, dass andere Mechanismen der Inanspruchnahme bei der Art des Kreditvertrags zu einem höheren effektiven Jahreszins führen können;

- 8. den Betrag, die Anzahl und die Fälligkeit der vom Verbraucher zu leistenden Zahlungen und gegebenenfalls die Reihenfolge, in der die Zahlungen auf verschiedene ausstehende Restbeträge, für die unterschiedliche Sollzinssätze gelten, zum Zweck der Rückzahlung angerechnet werden;

- 9. gegebenenfalls die Entgelte für die Führung eines oder mehrerer Konten für die Buchung der Zahlungsvorgänge und der in Anspruch genommenen Kreditbeträge, es sei denn, die Eröffnung eines entsprechenden Kontos ist fakultativ, zusammen mit den Entgelten für die Verwendung eines Zahlungsmittels, mit dem sowohl Zahlungsvorgänge als auch Abhebungen getätigt werden können, sonstige Entgelte auf Grund des Kreditvertrags und die Bedingungen, unter denen diese Entgelte geändert werden können;

- 10. gegebenenfalls einen Hinweis auf vom Verbraucher bei Abschluss des Kreditvertrags zu zahlende Notariatsgebühren;

- 11. gegebenenfalls die Verpflichtung, einen mit dem Kreditvertrag zusammenhängenden Vertrag, insbesondere über eine Versicherung, abzuschließen, wenn der Abschluss eines solchen Vertrags eine vom Kreditgeber geforderte Voraussetzung dafür ist, dass der Kredit überhaupt oder nach den vorgesehenen Vertragsbedingungen gewährt wird;

- 12. den anwendbaren Satz der Verzugszinsen und die Art seiner etwaigen Anpassung sowie gegebenenfalls anfallende Verzugskosten;

- 13. einen Warnhinweis über die Folgen ausbleibender Zahlungen;

- 14. die gegebenenfalls verlangten Sicherheiten;

- 15. das Bestehen oder Nichtbestehen eines Rücktrittsrechts;

- 16. das Recht auf vorzeitige Rückzahlung und gegebenenfalls die Informationen zum Anspruch des Kreditgebers auf Entschädigung sowie zur Art der Berechnung dieser Entschädigung gemäß § 16;

- 17. das Recht des Verbrauchers auf unverzügliche und unentgeltliche Verständigung gemäß § 7 Abs. 4 über das Ergebnis einer Datenbankabfrage zur Beurteilung der Kreditwürdigkeit;

- 18. das Recht des Verbrauchers, auf Verlangen unentgeltlich eine Kopie des Kreditvertragsentwurfs zu erhalten; diese Bestimmung gilt nicht, wenn der Kreditgeber zum Zeitpunkt des Verlangens nicht zum Abschluss eines Kreditvertrags mit dem Verbraucher bereit ist;

- 19. gegebenenfalls den Zeitraum, während dessen der Kreditgeber an die vorvertraglichen Informationen gebunden ist.

Für die Mitteilung der in Z 1 bis 19 angeführten Informationen ist das Informationsformular nach Anhang II („Europäische Standardinformationen für Kreditierungen nach dem Verbraucherkreditgesetz“) zu verwenden. Mit dieser Mitteilung der Standardinformationen gelten die spezifischen Informationspflichten des Kreditgebers nach diesem Absatz und nach § 5 Abs. 1 FernFinG als erfüllt. Etwaige zusätzliche Informationen des Kreditgebers für den Verbraucher, etwa Informationen nach Abs. 6 oder 7, sind in einem gesonderten Dokument zu erteilen, das dem Informationsformular nach Anhang II beigefügt werden kann.

(2) Bei Ferngesprächen im Sinn des § 6 FernFinG muss die nach § 6 Abs. 2 Z 2 FernFinG gebotene Beschreibung der Hauptmerkmale der Finanzdienstleistung zumindest die in Abs. 1 Z 3, 4, 5, 6 und 8 vorgesehenen Angaben und den anhand eines repräsentativen Beispiels erläuterten effektiven Jahreszins sowie den vom Verbraucher zu zahlenden Gesamtbetrag enthalten.

(3) Wurde der Vertrag auf Ersuchen des Verbrauchers mittels eines Fernkommunikationsmittels geschlossen, bei dem die Erteilung der vorvertraglichen Informationen gemäß Abs. 1 nicht möglich ist, insbesondere in dem in Abs. 2 genannten Fall, so hat der Kreditgeber dem Verbraucher unverzüglich nach Abschluss des Kreditvertrags die vollständigen vorvertraglichen Informationen mittels des Informationsformulars nach Anhang II mitzuteilen.

(4) Der Kreditgeber hat dem Verbraucher auf dessen Verlangen zusätzlich zum Informationsformular nach Anhang II unentgeltlich eine Kopie des Kreditvertragsentwurfs zur Verfügung zu stellen. Diese Bestimmung gilt nicht, wenn der Kreditgeber zum Zeitpunkt des Verlangens nicht zum Abschluss eines Kreditvertrags mit dem Verbraucher bereit ist.

(5) Der Kreditgeber hat dem Verbraucher angemessene Erklärungen zu geben, gegebenenfalls durch Erläuterung der vorvertraglichen Informationen gemäß Abs. 1, der Hauptmerkmale der angebotenen Produkte und der möglichen spezifischen Auswirkungen der Produkte auf den Verbraucher, einschließlich der Konsequenzen bei Zahlungsverzug des Verbrauchers, damit der Verbraucher in die Lage versetzt wird, zu beurteilen, ob der Vertrag seinen Bedürfnissen und seiner wirtschaftlichen Lage entspricht.

(6) Bei einem Kredit mit Tilgungsträger muss aus den nach Abs. 1 zur Verfügung gestellten vorvertraglichen Informationen klar und prägnant hervorgehen, welche Risiken mit einem solchen Kredit im Vergleich mit einem Ratenkredit verbunden sind und dass im Besonderen der Kreditvertrag oder der Vertrag über den Tilgungsträger keine Garantie für die Rückzahlung des auf Grund des Kreditvertrags in Anspruch genommenen Gesamtbetrags vorsieht, es sei denn, eine solche Garantie wird gegeben. Wird der Vertrag über den Tilgungsträger mit dem Kreditgeber selbst abgeschlossen oder von diesem vermittelt, so müssen diese Informationen überdies eine grafische Darstellung der bisherigen Wertentwicklung des Tilgungsträgers über einen Zeitraum, der das vom Verbraucher zu tragende Veranlagungsrisiko anschaulich verdeutlicht, sowie eine tabellarische prozentmäßige und - sofern möglich - auch betragsmäßige Darstellung sämtlicher Kosten des Tilgungsträgers enthalten.

(7) Bei einem Fremdwährungskredit müssen aus den nach Abs. 1 zur Verfügung gestellten vorvertraglichen Informationen das mit der anderen Währung verbundene Wechselkurs- und Zinsänderungsrisiko sowie alle gegenüber einem gleichartigen Kredit in Euro zusätzlich anfallenden Kosten klar und prägnant hervorgehen. Die Information über das Wechselkurs- und Zinsänderungsrisiko muss auch eine grafische Darstellung der Entwicklung des Wechselkurses im Verhältnis zum Euro seit dessen Bestehen, höchstens aber für die letzten zehn Jahre, bei einem Kredit ohne festen Sollzinssatz eine grafische Darstellung der Entwicklung des für Änderungen des Sollzinssatzes maßgeblichen Referenzzinssatzes seit dessen Veröffentlichung, höchstens aber für die letzten zehn Jahre, sowie ein Rechenbeispiel enthalten, in dem unter Zugrundelegung der Schwankungsneigung der anderen Währung die Risiken des Fremdwährungskredits anschaulich verdeutlicht werden.

(8) Die in den Abs. 1 bis 7 vorgesehenen Informationspflichten gelten auch für den Kreditvermittler, sofern es sich bei diesem nicht um einen an der Kreditvermittlung nur in untergeordneter Funktion beteiligten Warenlieferanten oder Dienstleistungserbringer handelt.

Prüfung der Kreditwürdigkeit des Verbrauchers

§ 7. (1) Vor Abschluss des Kreditvertrags hat der Kreditgeber die Kreditwürdigkeit des Verbrauchers anhand ausreichender Informationen zu prüfen, die er - soweit erforderlich - vom Verbraucher verlangt; erforderlichenfalls hat er auch Auskünfte aus einer zur Verfügung stehenden Datenbank einzuholen.

(2) Wenn diese Prüfung erhebliche Zweifel an der Fähigkeit des Verbrauchers ergibt, seine Pflichten aus dem Kreditvertrag vollständig zu erfüllen, hat der Kreditgeber den Verbraucher auf diese Bedenken gegen dessen Kreditwürdigkeit hinzuweisen.

(3) Sofern Kreditgeber und Verbraucher übereinkommen, den Gesamtkreditbetrag nach Abschluss des Kreditvertrags zu ändern, hat der Kreditgeber die ihm zur Verfügung stehenden Finanzinformationen über den Verbraucher auf neuen Stand zu bringen und die Kreditwürdigkeit des Verbrauchers vor jeder deutlichen Erhöhung des Gesamtkreditbetrags zu prüfen. Abs. 2 gilt entsprechend.

(4) Wird ein Kreditantrag auf Grund einer Datenbankabfrage abgelehnt, so hat der Kreditgeber den Verbraucher unverzüglich und unentgeltlich über das Ergebnis dieser Abfrage und über die Angaben der betreffenden Datenbank zu informieren, es sei denn, dies liefe Zielen der öffentlichen Ordnung oder der öffentlichen Sicherheit zuwider. Die Bestimmungen des Datenschutzgesetzes 2000 bleiben unberührt.

(5) § 28 Abs. 2 des Datenschutzgesetzes 2000 - DSG 2000, BGBl. I Nr. 165/1999 in der jeweils geltenden Fassung, ist auf bei der Datenschutzkommission registrierte Informationsverbundsysteme kreditgebender Institutionen zur Bonitätsbeurteilung, bei denen die Verwendung auf § 8 Abs. 1 Z 2 oder Z 4 DSG 2000 beruht, nicht anzuwenden.

Zugang zu Datenbanken

§ 8. Bei grenzüberschreitenden Krediten ist der Zugang zu Datenbanken, die zur Bewertung der Kreditwürdigkeit des Verbrauchers verwendet werden, ohne Diskriminierung auch Kreditgebern aus anderen Mitgliedstaaten der Europäischen Union oder anderen Vertragsstaaten des Abkommens über den Europäischen Wirtschaftsraum zu gewähren. Die Bestimmungen des Datenschutzgesetzes 2000 bleiben unberührt.

Zwingende Angaben in Kreditverträgen

§ 9. (1) Unbeschadet der Wirksamkeit des Rechtsgeschäfts sind Kreditverträge auf Papier oder auf einem anderen dauerhaften Datenträger zu erstellen. Der Kreditgeber hat allen Vertragsparteien unverzüglich nach Vertragsabschluss eine Ausfertigung des Kreditvertrags zur Verfügung zu stellen.

(2) Im Kreditvertrag ist klar und prägnant Folgendes anzugeben:

- 1. die Art des Kredits;

- 2. die Identität und die Anschriften der Vertragsparteien sowie gegebenenfalls die Identität und die Anschrift des beteiligten Kreditvermittlers;

- 3. die Laufzeit des Kreditvertrags;

- 4. der Gesamtkreditbetrag und die Bedingungen für die Inanspruchnahme;

- 5. bei verbundenen Kreditverträgen die Ware oder die Dienstleistung und der Barzahlungspreis;

- 6. der Sollzinssatz, die Bedingungen für die Anwendung des Sollzinssatzes und, soweit vorhanden, Indizes oder Referenzzinssätze, die sich auf den anfänglichen Sollzinssatz beziehen, ferner die Zeiträume, die Bedingungen und die Vorgangsweise bei der Anpassung des Sollzinssatzes; gelten unter verschiedenen Umständen unterschiedliche Sollzinssätze, so sind die genannten Informationen für alle anzuwendenden Sollzinssätze zu erteilen;

- 7. der effektive Jahreszins unter Angabe aller in dessen Berechnung einfließenden Annahmen gemäß § 27 und der vom Verbraucher zu zahlende Gesamtbetrag, berechnet zum Zeitpunkt des Abschlusses des Kreditvertrags;

- 8. der Betrag, die Anzahl und die Fälligkeit der vom Verbraucher zu leistenden Zahlungen und gegebenenfalls die Reihenfolge, in der die Zahlungen auf verschiedene ausstehende Restbeträge, für die unterschiedliche Sollzinssätze gelten, zum Zweck der Rückzahlung angerechnet werden;

- 9. im Fall der Kredittilgung bei einem Kreditvertrag mit fester Laufzeit das Recht des Verbrauchers, auf Verlangen kostenlos und zu jedem beliebigen Zeitpunkt während der Gesamtlaufzeit des Kreditvertrags eine Aufstellung in Form eines Tilgungsplans zu erhalten (§ 10);

- 10. sofern die Zahlung von Entgelten und Zinsen ohne Kapitaltilgung vorgesehen ist, eine Aufstellung der Zeiträume und Bedingungen für die Zahlung der Sollzinsen und der damit verbundenen wiederkehrenden und nicht wiederkehrenden Entgelte;

- 11. gegebenenfalls die Entgelte für die Führung eines oder mehrerer Konten für die Buchung der Zahlungsvorgänge und der in Anspruch genommenen Kreditbeträge, es sei denn, die Eröffnung eines Kontos ist fakultativ, zusammen mit den Entgelten für die Verwendung eines Zahlungsmittels, mit dem sowohl Zahlungsvorgänge als auch Abhebungen getätigt werden können, sonstige Entgelte auf Grund des Kreditvertrags und die Bedingungen, unter denen diese Entgelte geändert werden können;

- 12. der Verzugszinssatz gemäß der zum Zeitpunkt des Abschlusses des Kreditvertrags geltenden Regelung und die Art seiner etwaigen Anpassung sowie gegebenenfalls anfallende Verzugskosten;

- 13. ein Warnhinweis über die Folgen ausbleibender Zahlungen;

- 14. gegebenenfalls ein Hinweis auf anfallende Notariatsgebühren;

- 15. gegebenenfalls die verlangten Sicherheiten und Versicherungen;

- 16. das Bestehen oder Nichtbestehen eines Rücktrittsrechts sowie die Frist und die anderen Modalitäten für die Ausübung des Rücktrittsrechts, einschließlich der Angaben zu der Verpflichtung des Verbrauchers, das in Anspruch genommene Kapital zurückzuzahlen, den Zinsen gemäß § 12 Abs. 3 und der Höhe der Zinsen pro Tag;

- 17. Informationen über die aus § 13 erwachsenden Rechte und über die Bedingungen für die Ausübung dieser Rechte;

- 18. das Recht auf vorzeitige Rückzahlung, das Verfahren bei vorzeitiger Rückzahlung und gegebenenfalls Informationen über den Anspruch des Kreditgebers auf Entschädigung sowie über die Art der Berechnung dieser Entschädigung;

- 19. die einzuhaltenden Modalitäten bei der Ausübung des Rechts auf Kündigung des Kreditvertrags;

- 20. die Angabe, ob der Verbraucher Zugang zu einem außergerichtlichen Beschwerde- oder Schlichtungsverfahren hat, und gegebenenfalls die Voraussetzungen für diesen Zugang;

- 21. gegebenenfalls weitere Vertragsbedingungen;

- 22. gegebenenfalls der Name und die Anschrift der zuständigen Aufsichtsbehörde.

(3) Bei einem Kredit mit Tilgungsträger muss aus dem Kreditvertrag überdies klar und prägnant hervorgehen, welche Risiken mit einem solchen Kredit im Vergleich mit einem Ratenkredit verbunden sind und dass im Besonderen der Kreditvertrag oder der Vertrag über den Tilgungsträger keine Garantie für die Rückzahlung des auf Grund des Kreditvertrags in Anspruch genommenen Gesamtbetrags vorsieht, es sei denn, eine solche Garantie wird gegeben. Wird der Vertrag über den Tilgungsträger mit dem Kreditgeber selbst abgeschlossen oder von diesem vermittelt, so muss der Kreditvertrag außerdem die in § 6 Abs. 6 zweiter Satz genannten Informationen enthalten.

(4) Bei einem Fremdwährungskredit muss der Kreditvertrag auch die in § 6 Abs. 7 genannten Informationen über das mit der anderen Währung verbundene Wechselkurs- und Zinsänderungsrisiko sowie über die zusätzlich anfallenden Kosten enthalten.

(5) Bei den nachstehend angeführten Mängeln im Kreditvertrag gilt Folgendes:

- 1. Enthält der Kreditvertrag keine Angaben zum Sollzinssatz, zum effektiven Jahreszins oder zu dem vom Verbraucher zu zahlenden Gesamtbetrag, so gilt der in § 1000 Abs. 1 ABGB genannte Zinssatz als vereinbarter Sollzinssatz, sofern nicht ein niedrigerer Sollzinssatz vereinbart war. Bei einem Ratenkredit hat der Kreditgeber die dadurch verminderten Teilzahlungen zu berechnen und dem Verbraucher bekanntzugeben.

- 2. Ist im Kreditvertrag der effektive Jahreszins zu niedrig angegeben, so gilt ein Sollzinssatz als vereinbart, der dieser Angabe unter Berücksichtigung der sonstigen Vertragsinhalte entspricht. Z 1 zweiter Satz gilt entsprechend.

- 3. Enthält der Kreditvertrag keine Angaben zu den Bedingungen, unter denen der Sollzinssatz oder sonstige Entgelte geändert werden können, so kann der Kreditgeber solche Änderungen zum Nachteil des Verbrauchers nicht vornehmen.

- 4. Enthält der Kreditvertrag keine Angaben zum Recht auf vorzeitige Rückzahlung oder zum Anspruch auf Entschädigung, so kann der Kreditgeber keine Entschädigung verlangen.

Die in Z 1 bis 4 genannten Rechtsfolgen treten nicht ein, wenn der Verbraucher die im Kreditvertrag fehlenden oder unrichtig angegebenen Informationen den späteren vertraglichen Vereinbarungen entsprechend bereits im Rahmen der vorvertraglichen Information nach § 6 Abs. 1 erhalten hat.

Tilgungsplan

§ 10. (1) Bei einem Kreditvertrag mit fester Laufzeit hat der Kreditgeber dem Verbraucher auf dessen Verlangen kostenlos und zu jedem beliebigen Zeitpunkt während der Gesamtlaufzeit des Kreditvertrags eine Aufstellung in Form eines Tilgungsplans zur Verfügung zu stellen.

(2) Aus dem Tilgungsplan muss hervorgehen, welche Zahlungen in welchen Zeitabständen zu leisten sind und welche Bedingungen für diese Zahlungen gelten. In dem Plan sind die einzelnen periodischen Rückzahlungen nach der Kredittilgung, den nach dem Sollzinssatz berechneten Zinsen und allfälligen zusätzlichen Kosten aufzuschlüsseln. Im Fall eines Kreditvertrags, bei dem kein fester Zinssatz vereinbart wurde oder die zusätzlichen Kosten geändert werden können, ist im Tilgungsplan klar und prägnant anzugeben, dass die Daten im Tilgungsplan nur bis zur nächsten Änderung des Sollzinssatzes oder der zusätzlichen Kosten gemäß dem Kreditvertrag Gültigkeit haben.

Änderung des Sollzinssatzes; Kontomitteilung

§ 11. (1) Bevor eine Änderung des Sollzinssatzes wirksam wird, hat der Kreditgeber den Verbraucher auf Papier oder einem anderen dauerhaften Datenträger über den angepassten Sollzinssatz, die angepasste Höhe der Teilzahlungen sowie über allfällige Änderungen in der Anzahl oder der Fälligkeit der Teilzahlungen zu informieren. Eine Änderung des Sollzinssatzes zum Nachteil des Verbrauchers wird diesem gegenüber erst wirksam, wenn ihm der Kreditgeber die vorgenannten Informationen zur Verfügung gestellt hat.

(2) Geht die Änderung des Sollzinssatzes auf die Änderung eines Referenzzinssatzes zurück und wird der neue Referenzzinssatz auf geeigneten Wegen öffentlich zugänglich gemacht, so können die Vertragsparteien einen von Abs. 1 abweichenden Zeitpunkt für die Wirksamkeit der Änderung des Sollzinssatzes vereinbaren. In diesen Fällen muss der Vertrag eine Pflicht des Kreditgebers vorsehen, dem Verbraucher die Information nach Abs. 1 in regelmäßigen Zeitabständen zu übermitteln. Außerdem muss der Verbraucher die Höhe des Referenzzinssatzes in den Geschäftsräumen des Kreditgebers einsehen können.

(3) Die periodische Zahlungspflicht des Verbrauchers ist bei einer Änderung des Sollzinssatzes so anzupassen, dass der vom Verbraucher zu zahlende Gesamtbetrag innerhalb der ursprünglich vereinbarten Laufzeit zur Gänze beglichen ist. Eine abweichende Vereinbarung ist zulässig, wenn sie im Einzelnen ausgehandelt wird.

(4) Der Kreditgeber hat dem Verbraucher in jedem ersten Vierteljahr eines Kalenderjahres eine Kontomitteilung auszuhändigen, in der zum Stichtag 31. Dezember des jeweiligen Vorjahres zumindest die Summe der vom Verbraucher geleisteten Zahlungen, die Summe der Belastungen sowie die aushaftenden Salden enthalten sind.

Rücktrittsrecht

§ 12. (1) Der Verbraucher kann von einem Kreditvertrag innerhalb von vierzehn Tagen ohne Angabe von Gründen zurücktreten. Die Frist für die Ausübung des Rücktrittsrechts beginnt mit dem Tag, an dem der Kreditvertrag abgeschlossen wurde. Erhält der Verbraucher die Vertragsbedingungen und die Informationen gemäß § 9 erst später, so beginnt die Frist mit diesem Tag.

(2) Die Frist des Abs. 1 ist jedenfalls gewahrt, wenn der Rücktritt auf Papier oder einem anderen, dem Kreditgeber zur Verfügung stehenden und zugänglichen dauerhaften Datenträger erklärt und diese Erklärung vor dem Ablauf der Frist an den Kreditgeber abgesendet wird. Der Kreditgeber muss den Rücktritt jedenfalls gegen sich gelten lassen, sofern die Rücktrittserklärung den Informationen entspricht, die er selbst dem Verbraucher gemäß § 9 Abs. 2 Z 16 gegeben hat.

(3) Nach dem Rücktritt hat der Verbraucher dem Kreditgeber unverzüglich, spätestens jedoch binnen 30 Kalendertagen nach Absendung der Rücktrittserklärung, den ausbezahlten Betrag samt den seit der Auszahlung aufgelaufenen Zinsen zurückzuzahlen. Die Zinsen sind auf der Grundlage des vereinbarten Sollzinssatzes zu berechnen. Der Kreditgeber hat überdies Anspruch auf Ersatz der Zahlungen, die er an öffentliche Stellen entrichtet hat und nicht zurückverlangen kann; sonstige Entschädigungen hat der Verbraucher nicht zu leisten.

(4) Übt der Verbraucher sein Rücktrittsrecht aus, so gilt der Rücktritt auch für eine Vereinbarung über eine Restschuldversicherung oder eine sonstige Nebenleistung, die im Zusammenhang mit dem Kreditvertrag vom Kreditgeber selbst oder auf Grund einer Vereinbarung mit dem Kreditgeber von einem Dritten erbracht wird.

(5) Wenn der Verbraucher nach Abs. 1 zum Rücktritt berechtigt ist, entfällt ein Recht zum Rücktritt vom Kreditvertrag gemäß § 8 FernFinG oder § 3 Abs. 1 bis 3 KSchG.

(6) Die Abs. 1 bis 5 gelten nicht für hypothekarisch gesicherte Kredite.

Verbundene Kreditverträge

§ 13. (1) Ein verbundener Kreditvertrag ist ein Kreditvertrag, der

- 1. ganz oder teilweise der Finanzierung eines Vertrags über die Lieferung bestimmter Waren oder die Erbringung einer bestimmten Dienstleistung dient und

- 2. mit dem finanzierten Vertrag objektiv betrachtet eine wirtschaftliche Einheit bildet; von einer wirtschaftlichen Einheit ist insbesondere dann auszugehen,

- a) wenn der Kredit dem Verbraucher vom Warenlieferanten oder Dienstleistungserbringer selbst gewährt wird,

- b) wenn sich der Kreditgeber bei der Vorbereitung oder dem Abschluss des Kreditvertrags der Mitwirkung des Warenlieferanten oder Dienstleistungserbringers bedient,

- c) wenn im Kreditvertrag ausdrücklich die spezifischen Waren oder die Erbringung einer spezifischen Dienstleistung angegeben sind oder

- d) wenn der Kreditgeber und der Warenlieferant oder Dienstleistungserbringer im Rahmen dieser Finanzierung zueinander in eine vertragliche Beziehung treten oder miteinander wegen derartiger Finanzierungen in ständiger Geschäftsverbindung stehen.

(2) Im Fall eines verbundenen Kreditvertrags kann der Verbraucher die Befriedigung des Kreditgebers verweigern, soweit ihm Einwendungen aus dem Rechtsverhältnis zum Lieferanten oder Dienstleistungserbringer gegen diesen zustehen und von ihm erfolglos gegen den Lieferanten oder Dienstleistungserbringer geltend gemacht wurden.

(3) Tritt der Verbraucher nach verbraucherschutzrechtlichen Vorschriften von einem Vertrag über die Lieferung von Waren oder die Erbringung von Dienstleistungen zurück, so gilt der Rücktritt auch für einen damit verbundenen Kreditvertrag. Der Kreditgeber hat in diesem Fall Anspruch auf Ersatz der Zahlungen, die er an öffentliche Stellen entrichtet hat und nicht zurückfordern kann, nicht aber auf sonstige Entschädigungen oder Zinsen.

(4) Tritt der Verbraucher gemäß § 12 vom Kreditvertrag zurück, so kann er binnen einer Woche ab Abgabe der Rücktrittserklärung von einem Vertrag über die Lieferung von Waren oder die Erbringung von Dienstleistungen zurücktreten, wenn der Kreditvertrag mit diesem Vertrag im Sinn des Abs. 1 verbunden ist. Dies gilt nicht, wenn sich die wirtschaftliche Einheit nur aus der Angabe der Waren oder der Dienstleistung im Kreditvertrag ergibt (Abs. 1 Z 2 lit. c).

(5) Die Abs. 2 bis 4 gelten nicht für Kreditverträge, die der Finanzierung des Erwerbs von Finanzinstrumenten dienen.

Kündigungsrecht und ähnliche Rechte des Kreditgebers

§ 14. (1) Der Kreditgeber kann einen auf unbestimmte Zeit geschlossenen Kreditvertrag abweichend von § 986 Abs. 2 ABGB nur kündigen, wenn dieses Recht mit dem Verbraucher vereinbart worden ist und eine zumindest zweimonatige Kündigungsfrist eingehalten wird. Die Kündigung muss dem Verbraucher auf Papier oder einem anderen dauerhaften Datenträger zugehen.

(2) Dem Kreditgeber kommt das gesetzliche Auszahlungsverweigerungsrecht nach § 991 ABGB nicht zu; er kann sich aber vertraglich das Recht vorbehalten, die Auszahlung von Kreditbeträgen, die der Verbraucher noch nicht in Anspruch genommen hat, aus sachlich gerechtfertigten Gründen zu verweigern. Beabsichtigt er, von diesem Recht Gebrauch zu machen, so hat er dies dem Verbraucher unverzüglich auf Papier oder einem anderen dauerhaften Datenträger unter Angabe der Gründe mitzuteilen. Die Angabe der Gründe hat zu unterbleiben, soweit dadurch die öffentliche Sicherheit oder Ordnung gefährdet würde.

(3) Hat der Verbraucher seine Schuld in Raten zu zahlen und hat sich der Kreditgeber für den Fall der Nichtzahlung von Teilbeträgen oder Nebenforderungen das Recht vorbehalten, die sofortige Entrichtung der gesamten noch offenen Schuld zu fordern (Terminsverlust), so darf er dieses Recht nur ausüben, wenn er selbst seine Leistungen bereits erbracht hat, zumindest eine rückständige Leistung des Verbrauchers seit mindestens sechs Wochen fällig ist sowie der Kreditgeber den Verbraucher unter Androhung des Terminsverlustes und unter Setzung einer Nachfrist von mindestens zwei Wochen erfolglos gemahnt hat.

Kündigung durch den Verbraucher

§ 15. Der Verbraucher kann einen auf unbestimmte Zeit geschlossenen Kreditvertrag jederzeit kündigen. Für die Kündigung dürfen ihm keine Kosten verrechnet werden. Eine Kündigungsfrist ist abweichend von § 986 Abs. 2 ABGB nur dann einzuhalten, wenn sie im Vertrag vereinbart wurde und einen Monat nicht übersteigt.

Vorzeitige Rückzahlung

§ 16. (1) Der Kreditnehmer hat das jederzeit ausübbare Recht, den Kreditbetrag vor Ablauf der bedungenen Zeit zum Teil oder zur Gänze zurückzuzahlen. Die vorzeitige Rückzahlung des gesamten Kreditbetrags samt Zinsen gilt als Kündigung des Kreditvertrags. Die vom Kreditnehmer zu zahlenden Zinsen verringern sich bei vorzeitiger Kreditrückzahlung entsprechend dem dadurch verminderten Außenstand und gegebenenfalls entsprechend der dadurch verkürzten Vertragsdauer; laufzeitabhängige Kosten verringern sich verhältnismäßig.

(2) Der Kreditgeber kann vom Kreditnehmer eine angemessene und objektiv gerechtfertigte Entschädigung für den ihm aus der vorzeitigen Rückzahlung voraussichtlich unmittelbar entstehenden Vermögensnachteil verlangen. Dies gilt nicht, wenn

- 1. die vorzeitige Rückzahlung mit einer Versicherungsleistung aus einem Versicherungsvertrag getätigt wird, der vereinbarungsgemäß die Rückzahlung des Kredits gewährleisten soll,

- 2. die Rückzahlung in einen Zeitraum fällt, für den kein fester Sollzinssatz vereinbart wurde,

- 3. der vorzeitig zurückgezahlte Betrag 10 000 Euro innerhalb eines Zeitraums von zwölf Monaten nicht übersteigt oder

- 4. der Kredit in Gestalt einer Überziehungsmöglichkeit gewährt worden ist.

(3) Die Entschädigung darf die Zinsen, die der Verbraucher bis zum Ende der Laufzeit des Kreditvertrags für den betreffenden Kreditbetrag hätte zahlen müssen, nicht übersteigen. Sie darf überdies höchstens

- 1. 0,5% des vorzeitig zurückgezahlten Kreditbetrags, wenn der Zeitraum zwischen der vorzeitigen Rückzahlung und dem vereinbarten Ablauf des Kreditvertrags ein Jahr nicht überschreitet, und

- 2. 1% in allen anderen Fällen

betragen.

(4) Bei einem hypothekarisch gesicherten Kredit kann für die vorzeitige Rückzahlung eine Kündigungsfrist von höchstens sechs Monaten oder bis zum Ablauf einer allfällig vereinbarten Periode mit festem Sollzinssatz vereinbart werden. Hält der Kreditnehmer die vereinbarte Kündigungsfrist nicht ein, so kann der Kreditgeber für den nicht eingehaltenen Teil der Kündigungsfrist eine Entschädigung nach Abs. 2 erster Satz verlangen; auf diese ist Abs. 2 zweiter Satz nicht anzuwenden. Für die Höhe der Entschädigung gilt Abs. 3. §§ 18, 19 und 21 HypBG und § 8 PfandbriefG bleiben unberührt.

(5) Bei einem Kredit mit Tilgungsträger muss der Kreditgeber auf Verlangen des Kreditnehmers auf ein vertragliches Recht hinsichtlich der auf den Tilgungsträger zu leistenden Zahlungen insoweit verzichten, als der Kreditnehmer den Kredit vorzeitig zurückzahlt.

Forderungsabtretung

§ 17. Werden die Ansprüche des Kreditgebers aus einem Kreditvertrag abgetreten oder der Kreditvertrag selbst zulässigerweise auf einen Dritten übertragen, so ist der Verbraucher darüber zu unterrichten, es sei denn, der ursprüngliche Kreditgeber tritt mit dem Einverständnis des Zessionars oder des Vertragsübernehmers dem Verbraucher gegenüber nach wie vor als Kreditgeber auf. Von § 1396 ABGB kann nicht zum Nachteil des Verbrauchers durch Vereinbarung abgewichen werden.

3. Abschnitt

Überziehungsmöglichkeiten

Definition und anwendbare Bestimmungen

§ 18. (1) Eine Überziehungsmöglichkeit ist ein ausdrücklicher Kreditvertrag, mit dem sich der Kreditgeber verpflichtet, dem Verbraucher Beträge zur Verfügung zu stellen, die das aktuelle Guthaben auf dem laufenden Konto des Verbrauchers überschreiten.

(2) Für Überziehungsmöglichkeiten, bei denen der Kredit nach Aufforderung oder binnen drei Monaten zurückzuzahlen ist (kurzfristige Überziehungsmöglichkeiten), sind vom 2. Abschnitt nur die §§ 4, 5 Abs. 1 Z 1 bis 3 und Abs. 2, die §§ 7, 8, 9 Abs. 1 und 3 und die §§ 13 und 14 Abs. 3 mit den in den §§ 21 und 22 geregelten Besonderheiten anzuwenden. Überdies gelten für diese Überziehungsmöglichkeiten die §§ 19 und 20.

(3) Für sonstige Überziehungsmöglichkeiten ist der 2. Abschnitt mit den in den §§ 21 und 22 geregelten Besonderheiten anzuwenden.

Vorvertragliche Informationspflichten bei kurzfristigen Überziehungsmöglichkeiten

§ 19. (1) Rechtzeitig bevor der Verbraucher durch einen Kreditvertrag oder ein Angebot für einen Kreditvertrag in Form einer Überziehungsmöglichkeit gebunden ist, bei dem der Kredit nach Aufforderung oder binnen drei Monaten zurückzuzahlen ist, muss der Kreditgeber dem Verbraucher auf der Grundlage der vom Kreditgeber angebotenen Kreditbedingungen und gegebenenfalls der vom Verbraucher geäußerten Präferenzen und vorgelegten Auskünfte diejenigen Informationen zur Verfügung stellen, die der Verbraucher benötigt, um verschiedene Angebote zu vergleichen und eine fundierte Entscheidung über den Abschluss eines Kreditvertrags zu treffen. Diese Informationen müssen auf Papier oder einem anderen dauerhaften Datenträger mitgeteilt werden und insbesondere folgende Angaben - alle in gleicher Weise optisch hervorgehoben - enthalten:

- 1. die Art des Kredits,

- 2. die Identität und die Anschrift des Kreditgebers sowie gegebenenfalls die Identität und die Anschrift des beteiligten Kreditvermittlers,

- 3. den Gesamtkreditbetrag,

- 4. die Laufzeit des Kreditvertrags,

- 5. den Sollzinssatz, die Bedingungen für die Anwendung des Sollzinssatzes sowie Indizes oder Referenzzinssätze, die auf den anfänglichen Sollzinssatz Anwendung finden, die vom Zeitpunkt des Vertragsabschlusses des Kreditvertrags an zu zahlenden Entgelte und gegebenenfalls die Bedingungen, unter denen diese Entgelte geändert werden können,

- 6. den effektiven Jahreszins, erläutert anhand repräsentativer Beispiele unter Angabe sämtlicher in die Berechnung des Jahreszinses einfließenden Annahmen gemäß § 27,

- 7. die Bedingungen und das Verfahren zur Beendigung des Kreditvertrags,

- 8. gegebenenfalls den Hinweis, dass der Verbraucher jederzeit zur Rückzahlung des gesamten Kreditbetrags aufgefordert werden kann,

- 9. den Zinssatz, der im Verzugsfall Anwendung findet, und die Art seiner etwaigen Anpassung sowie gegebenenfalls anfallende Verzugskosten,

- 10. das Recht des Verbrauchers auf unverzügliche und unentgeltliche Verständigung gemäß § 7 Abs. 4 über das Ergebnis einer Datenbankabfrage zur Beurteilung seiner Kreditwürdigkeit,

- 11. Angaben zu den ab Abschluss des Kreditvertrags einschlägigen Kosten und, sofern zutreffend, die Bedingungen, nach denen diese Kosten geändert werden können,

- 12. gegebenenfalls den Zeitraum, während dessen der Kreditgeber an die vorvertraglichen Informationen gebunden ist.

Wird für die Mitteilung der in Z 1 bis 12 angeführten Informationen das Informationsformular nach Anhang III („Europäische Standardinformationen für Überziehungsmöglichkeiten nach dem Verbraucherkreditgesetz“) verwendet, so gelten die spezifischen Informationspflichten des Kreditgebers nach diesem Absatz und nach § 5 Abs. 1 FernFinG als erfüllt.

(2) Bei Ferngesprächen oder falls der Verbraucher verlangt, dass die Überziehungsmöglichkeit sofort zur Verfügung steht, muss die Beschreibung der Hauptmerkmale der Finanzdienstleistung zumindest die in Abs. 1 Z 3, 5, 6 und 8 vorgesehenen Angaben enthalten.

(3) Wurde der Vertrag auf Ersuchen des Verbrauchers mittels eines Fernkommunikationsmittels geschlossen, bei dem die Erteilung der vorvertraglichen Informationen gemäß Abs. 1 - einschließlich der in Abs. 2 genannten Fälle - nicht möglich ist, so hat der Kreditgeber unverzüglich nach Abschluss des Kreditvertrags seinen Verpflichtungen gemäß Abs. 1 nachzukommen, indem er dem Verbraucher die vertraglichen Informationen gemäß § 20 vorlegt.

(4) Der Kreditgeber hat dem Verbraucher auf dessen Verlangen zusätzlich zu den Informationen nach Abs. 1 oder 2 unentgeltlich eine Kopie des Kreditvertragsentwurfs mit den vertraglichen Informationen gemäß § 20 zur Verfügung zu stellen. Diese Bestimmung gilt nicht, wenn der Kreditgeber zum Zeitpunkt des Verlangens nicht zum Abschluss eines Kreditvertrags mit dem Verbraucher bereit ist.

(5) Die in dieser Bestimmung vorgesehenen Informationspflichten gelten auch für den Kreditvermittler, sofern es sich bei diesem nicht um einen an der Kreditvermittlung nur in untergeordneter Funktion beteiligten Warenlieferanten oder Dienstleistungserbringer handelt.

Zwingende Angaben bei kurzfristigen Überziehungsmöglichkeiten

§ 20. Bei Kreditverträgen in Form von Überziehungsmöglichkeiten, bei denen der Kredit nach Aufforderung oder binnen drei Monaten zurückzuzahlen ist, ist klar und prägnant Folgendes anzugeben:

- 1. die Art des Kredits;

- 2. die Identität und die Anschriften der Vertragsparteien sowie gegebenenfalls die Identität und die Anschrift des beteiligten Kreditvermittlers;

- 3. die Laufzeit des Kreditvertrags;

- 4. der Gesamtkreditbetrag und die Bedingungen für die Inanspruchnahme des Kredits;

- 5. der Sollzinssatz, die Bedingungen für die Anwendung des Sollzinssatzes und, soweit vorhanden, Indizes oder Referenzzinssätze, die sich auf den anfänglichen Sollzinssatz beziehen, ferner die Zeiträume, die Bedingungen und die Vorgangsweise bei der Anpassung des Sollzinssatzes; gelten abhängig von den Umständen unterschiedliche Sollzinssätze, so sind die genannten Informationen für alle anzuwendenden Sollzinssätze zu erteilen;

- 6. der effektive Jahreszins unter Angabe aller in dessen Berechnung einfließenden Annahmen gemäß § 27 und die Gesamtkosten des Kredites für den Verbraucher, berechnet zum Zeitpunkt des Abschlusses des Kreditvertrags;

- 7. der Hinweis, dass der Verbraucher jederzeit zur Rückzahlung des gesamten Kreditbetrags aufgefordert werden kann;

- 8. die einzuhaltenden Modalitäten bei der Ausübung des Rechts auf Kündigung des Kreditvertrags und

- 9. Angaben über die vom Zeitpunkt des Abschlusses des Kreditvertrags an einschlägigen Entgelte und, soweit zutreffend, die Bedingungen, unter denen diese Entgelte geändert werden können.

Kontoauszug

§ 21. Wird einem Verbraucher ein Kredit in Form einer Überziehungsmöglichkeit eingeräumt, so hat ihn der Kreditgeber regelmäßig mittels eines Kontoauszugs auf Papier oder einem anderen dauerhaften Datenträger zu informieren. Der Kontoauszug hat folgende Einzelheiten zu enthalten:

- 1. den genauen Zeitraum, auf den sich der Kontoauszug bezieht,

- 2. die in Anspruch genommenen Beträge und das Datum der Inanspruchnahme,

- 3. den Saldo sowie das Datum des letzten Kontoauszugs,

- 4. den neuen Saldo,

- 5. das jeweilige Datum und den jeweiligen Betrag der Zahlungen des Verbrauchers,

- 6. den angewandten Sollzinssatz,

- 7. etwaige erhobene Entgelte,

- 8. den gegebenenfalls zu zahlenden Mindestbetrag.

Informationen bei Änderung des Sollzinssatzes

§ 22. (1) Bei einem Kredit in Form einer Überziehungsmöglichkeit kann eine Erhöhung des Sollzinssatzes oder der erhobenen Entgelte erst wirksam werden, nachdem der Kreditgeber den Verbraucher auf Papier oder einem anderen dauerhaften Datenträger darüber informiert hat.

(2) Unter den Voraussetzungen des § 11 Abs. 2 kann ein abweichender Zeitpunkt für die Wirksamkeit der Änderung des Sollzinssatzes vereinbart werden, wobei die Information in Form eines Kontoauszugs gemäß § 21 zu erteilen ist.

4. Abschnitt

Überschreitungen

Definition und anwendbare Bestimmungen

§ 23. (1) Überschreitung ist eine stillschweigend akzeptierte Überziehung, bei der der Kreditgeber dem Verbraucher entgeltlich Beträge zur Verfügung stellt, die das aktuelle Guthaben auf dem laufenden Konto des Verbrauchers oder die vereinbarte Überziehungsmöglichkeit überschreiten.

(2) Für Überschreitungen von zumindest 200 Euro gilt § 24; ausgenommen sind Überschreitungen, bei denen der kreditierte Betrag binnen drei Monaten zurückzuzahlen ist und nur geringe Kosten anfallen. Der 2. Abschnitt ist auf Überschreitungen nicht anwendbar.

Zwingende Angaben im Vertrag und Informationspflichten

§ 24. (1) Ein Vertrag über die Eröffnung eines laufenden Kontos, der dem Verbraucher die Möglichkeit der Überschreitung einräumt, muss Informationen über den Sollzinssatz, über die Bedingungen für die Anwendung des Sollzinssatzes, über Indizes oder Referenzzinssätze, die auf den anfänglichen Sollzinssatz Anwendung finden, über die vom Zeitpunkt einer Überschreitung an zu zahlenden Entgelte und gegebenenfalls über die Bedingungen, unter denen diese Entgelte geändert werden können, enthalten. Der Kreditgeber muss diese Informationen in regelmäßigen Abständen auf Papier oder einem anderen dauerhaften Datenträger mitteilen.

(2) Im Fall einer erheblichen Überschreitung für die Dauer von mehr als einem Monat hat der Kreditgeber dem Verbraucher unverzüglich auf Papier oder einem anderen dauerhaften Datenträger Folgendes mitzuteilen:

- 1. das Vorliegen einer Überschreitung,

- 2. den betreffenden Betrag,

- 3. den Sollzinssatz,

- 4. allfällige Vertragsstrafen, Entgelte oder Verzugszinsen.

5. Abschnitt

Zahlungsaufschub und sonstige Finanzierungshilfen

Anwendbare Bestimmungen

§ 25. (1) Auf Verträge, mit denen ein Unternehmer einem Verbraucher einen entgeltlichen Zahlungsaufschub oder eine sonstige entgeltliche Finanzierungshilfe gewährt, sind die Bestimmungen des 2. Abschnitts mit Ausnahme von § 11 Abs. 4 und mit den nachfolgenden Sonderregelungen anzuwenden. Von der Anwendung des 2. Abschnitts ausgenommen sind jedoch Verträge über die wiederkehrende Erbringung von Dienstleistungen oder über die Lieferung von Waren gleicher Art, bei denen der Verbraucher für die Dauer der Erbringung oder Lieferung Teilzahlungen für diese Dienstleistungen oder Waren leistet.

(2) Bei einem Zahlungsaufschub für eine bestimmte Ware oder Dienstleistung müssen die Standardinformationen in der Werbung (§ 5 Abs. 1) auch den Barzahlungspreis und die Höhe etwaiger Anzahlungen enthalten. Der Barzahlungspreis sowie die Ware oder die Dienstleistung müssen auch in den vorvertraglichen Informationen (§ 6 Abs. 1) und im Kreditvertrag (§ 9 Abs. 2) angegeben werden.

Verbraucherleasingverträge

§ 26. (1) Verträge, bei denen ein Unternehmer einem Verbraucher eine Sache entgeltlich zum Gebrauch überlässt, gelten als Finanzierungshilfe im Sinn des § 25 Abs. 1, wenn im Vertrag selbst oder in einem gesonderten Vertrag zusätzlich vereinbart ist, dass

- 1. der Verbraucher zum Erwerb der Sache verpflichtet ist,

- 2. der Unternehmer vom Verbraucher den Erwerb der Sache verlangen kann,

- 3. der Verbraucher bei Beendigung des Vertrags das Recht hat, die Sache zu einem bestimmten Preis zu erwerben, und er, falls er dieses Recht nicht ausübt, dem Unternehmer dafür einzustehen hat, dass die Sache diesen Wert hat, oder

- 4. der Verbraucher dem Unternehmer bei Beendigung des Vertrags für einen bestimmten Wert der Sache einzustehen hat, ohne dass ihm das Recht eingeräumt wird, die Sache zu erwerben.

(2) Für Verbraucherleasingverträge gilt § 25 Abs. 2 entsprechend; als Barzahlungspreis gilt der vom Unternehmer für den Erwerb der Sache zu zahlende Kaufpreis. Bei Erfüllung seiner Informationspflicht nach § 6 hat der Unternehmer den Verbraucher auch über das von diesem zu tragende Restwertrisiko und über die Art der Feststellung des Wertes der Sache bei Beendigung des Vertrags aufzuklären; diese Informationen sind auch in den Vertrag (§ 9) aufzunehmen.

(3) Auf Verbraucherleasingverträge nach Abs. 1 Z 3 und 4 sind § 12 und § 15 nicht anzuwenden.

(4) Auf Verbraucherleasingverträge nach Abs. 1 Z 1 ist § 16 Abs. 1 mit der Maßgabe anzuwenden, dass der vorzeitige Erwerb der Sache als vorzeitige Rückzahlung im Sinn dieser Bestimmung gilt. In diesem Fall vermindern sich die vom Verbraucher zu leistenden Zahlungen entsprechend der durch den vorzeitigen Erwerb verkürzten Vertragsdauer. Der Unternehmer hat die für die Vornahme dieser Berechnung erforderlichen Grundlagen im Vertrag (§ 9) anzugeben.

(5) Macht bei einem Verbraucherleasingvertrag nach Abs. 1 Z 2 der Verbraucher von seinem Recht nach § 16 Abs. 1 Gebrauch, so kann der Unternehmer darauf bestehen, dass der Verbraucher die Sache dennoch erwirbt. In diesem Fall vermindern sich die vom Verbraucher zu leistenden Zahlungen entsprechend der durch den vorzeitigen Erwerb verkürzten Vertragsdauer. Stellt der Verbraucher hingegen mangels eines Erwerbsverlangens des Unternehmers die Sache vorzeitig zurück, so sind die von ihm zu leistenden Zahlungen überdies um den Wert der Sache zum Zeitpunkt der Rückstellung zu vermindern. Der Unternehmer hat die für die Vornahme dieser Berechnungen erforderlichen Grundlagen im Vertrag (§ 9) anzugeben.

(6) Macht bei einem Verbraucherleasingvertrag nach Abs. 1 Z 3 der Verbraucher von seinem Recht nach § 16 Abs. 1 Gebrauch, so hat er zu erklären, ob er die Sache vorzeitig erwirbt. In diesem Fall vermindern sich die von ihm zu leistenden Zahlungen entsprechend der durch den vorzeitigen Erwerb verkürzten Vertragsdauer. Stellt der Verbraucher hingegen die Sache vorzeitig zurück, so sind die von ihm zu leistenden Zahlungen überdies um den Wert der Sache zum Zeitpunkt der Rückstellung zu vermindern. Abs. 5 letzter Satz ist anzuwenden.

(7) Auf Verbraucherleasingverträge nach Abs. 1 Z 4 ist § 16 nicht anzuwenden. Solche Verträge können jedoch vom Verbraucher jederzeit gekündigt werden. Der Unternehmer kann in diesem Fall gleich hohe Zahlungen verlangen, wie sie bei einem Verbraucherleasingvertrag nach Abs. 1 Z 2 oder 3 der Verbraucher auf Grund einer vorzeitigen Rückstellung der Sache nach Abs. 5 dritter Satz oder Abs. 6 dritter Satz zu leisten hätte. Bei Erfüllung seiner Informationspflicht nach § 6 hat der Unternehmer den Verbraucher auch über dessen Kündigungsrecht, über die den Verbraucher diesfalls treffende Zahlungspflicht und über deren Berechnung aufzuklären; diese Informationen sind auch in den Vertrag (§ 9) aufzunehmen.

6. Abschnitt

Ergänzende Bestimmungen

Berechnung des effektiven Jahreszinses

§ 27. (1) Der effektive Jahreszins, der auf Jahresbasis die Gleichheit zwischen den Gegenwartswerten der gesamten gegenwärtigen oder künftigen Verpflichtungen (in Anspruch genommene Kreditbeträge, Tilgungszahlungen und Entgelte) des Kreditgebers und des Verbrauchers herstellt, ist anhand der mathematischen Formel in Teil I des Anhangs I zu berechnen.

(2) Für die Berechnung des effektiven Jahreszinses sind die Gesamtkosten des Kredits für den Verbraucher maßgebend, mit Ausnahme der Kosten, die er bei Nichterfüllung einer seiner Verpflichtungen aus dem Kreditvertrag zu tragen hat, sowie der Kosten mit Ausnahme des Kaufpreises, die er beim Erwerb von Waren oder Dienstleistungen unabhängig davon zu tragen hat, ob es sich um ein Bar- oder ein Kreditgeschäft handelt. Die Kosten für die Führung eines Kontos, auf dem sowohl Zahlungen als auch in Anspruch genommene Kreditbeträge verbucht werden, die Kosten für die Verwendung eines Zahlungsmittels, mit dem sowohl Zahlungen getätigt als auch Kreditbeträge in Anspruch genommen werden können, sowie sonstige Kosten für Zahlungsgeschäfte sind als Gesamtkosten des Kredits für den Verbraucher zu berücksichtigen, es sei denn, die Eröffnung des Kontos ist fakultativ und die mit dem Konto verbundenen Kosten sind im Kreditvertrag oder in einem anderen mit dem Verbraucher geschlossenen Vertrag klar und getrennt ausgewiesen.

(3) Bei der Berechnung des effektiven Jahreszinses ist von der Annahme auszugehen, dass der Kreditvertrag für den vereinbarten Zeitraum gilt und dass Kreditgeber und Verbraucher ihren Verpflichtungen unter den im Kreditvertrag festgelegten Bedingungen und zu den dort festgelegten Zeitpunkten nachkommen.

(4) In Kreditverträgen mit Klauseln, nach denen der Sollzinssatz und gegebenenfalls die Entgelte, die im effektiven Jahreszins enthalten sind, deren Bezifferung zum Zeitpunkt seiner Berechnung aber nicht möglich ist, geändert werden können, ist bei der Berechnung des effektiven Jahreszinses von der Annahme auszugehen, dass der Sollzinssatz und die sonstigen Kosten gemessen an der ursprünglichen Höhe fest bleiben und bis zum Ende des Kreditvertrags gelten.

(5) Erforderlichenfalls kann für die Berechnung des effektiven Jahreszinses von den in Anhang I genannten zusätzlichen Annahmen ausgegangen werden.

Strafbestimmungen

§ 28. Sofern die Tat nicht den Tatbestand einer gerichtlich strafbaren Handlung bildet oder nach anderen Verwaltungsstrafbestimmungen mit strengerer Strafe bedroht ist, begeht eine Verwaltungsübertretung und ist mit einer Geldstrafe bis zu 10 000 Euro zu bestrafen, wer

- 1. Kredite ohne die gemäß § 5 erforderlichen oder mit falschen Angaben bewirbt;

- 2. in die gemäß § 6 oder § 19 gebotenen vorvertraglichen Informationen falsche Angaben aufnimmt oder die Informationspflichten gemäß § 6 oder § 19 nicht oder nicht vollständig erfüllt,

- 3. die Kreditwürdigkeit des Verbrauchers nicht entsprechend § 7 Abs. 1 bewertet, den Verbraucher nicht gemäß § 7 Abs. 2 auf die Bedenken gegen die Kreditwürdigkeit hinweist oder den Verbraucher nicht gemäß § 7 Abs. 4 über das Ergebnis der Datenbankabfrage informiert,

- 4. nicht alle gemäß § 9 oder § 20 vorgesehenen oder falsche Angaben in einen Kreditvertrag aufnimmt,

- 5. dem Verbraucher auf dessen Verlangen keinen Tilgungsplan gemäß § 10 zur Verfügung stellt,

- 6. nicht entsprechend § 11 oder § 22 über eine Änderung des Sollzinssatzes informiert,

- 7. den Verbraucher nicht mittels eines den Anforderungen des § 21 entsprechenden Kontoauszugs informiert,

- 8. bei einem Konto mit Überschreitungsmöglichkeit in die gemäß § 24 gebotenen Informationen falsche Angaben aufnimmt oder die Informationspflichten gemäß § 24 nicht oder nicht vollständig erfüllt,

- 9. eine der in Z 1 bis 6 genannten Taten bei einem entgeltlichen Zahlungsaufschub oder einer sonstigen entgeltlichen Finanzierungshilfe begeht und dadurch gegen § 25 in Verbindung mit den Bestimmungen des 2. Abschnitts verstößt,

- 10. eine der in Z 1 bis 6 genannten Taten bei einem Verbraucherleasingvertrag begeht und dadurch gegen § 25 und § 26 in Verbindung mit § 25 Abs. 1 und den Bestimmungen des 2. Abschnitts verstößt.

Inkrafttretens- und Übergangsbestimmung

§ 29. (1) Dieses Bundesgesetz tritt mit 11. Juni 2010 in Kraft.

(2) Es ist - soweit die folgenden Absätze nichts anderes bestimmen - nur auf Kreditverträge und Kreditierungen anzuwenden, die nach dem 10. Juni 2010 geschlossen beziehungsweise gewährt werden.

(3) Die §§ 11, 14 Abs. 1 und 2, §§ 15, 17, 22 und 24 Abs. 1 zweiter Satz und Abs. 2 sind auch auf Kreditverträge und Kreditierungen anzuwenden, die vor dem 11. Juni 2010 geschlossen beziehungsweise gewährt wurden und am 11. Juni 2010 noch aufrecht sind. Im Übrigen sind auf Kreditverträge und Kreditierungen, die vor dem 11. Juni 2010 geschlossen beziehungsweise gewährt wurden, die bisherigen Bestimmungen weiter anzuwenden.

(4) § 6 ist im Zeitraum ab 11. Juni 2010 bis einschließlich 31. Oktober 2010 mit der Maßgabe anzuwenden, dass die darin vorgesehenen Informationen neben der in § 6 angeführten Form auch auf andere zumutbare Weise erteilt werden können. § 19 ist im Zeitraum ab 11. Juni 2010 bis einschließlich 31. Oktober 2010 mit der Maßgabe anzuwenden, dass die darin vorgesehenen Informationen neben der in § 19 angeführten Form auch auf andere zumutbare Weise erteilt werden können.

(5) § 9 ist im Zeitraum ab 11. Juni 2010 bis einschließlich 31. Oktober 2010 mit der Maßgabe anzuwenden, dass die darin vorgesehenen Angaben neben der in § 9 angeführten Form auch auf andere zumutbare Weise erteilt werden können, soweit nicht die auf das Vertragsverhältnis bisher anwendbaren Vorschriften eine bestimmte Form der Mitteilung von Angaben im Vertrag vorgesehen haben. Durch eine dem vorstehenden Satz entsprechende Mitteilung der Angaben gilt die Voraussetzung des § 12 Abs. 1 letzter Satz für den Beginn der Rücktrittsfrist als erfüllt.

(6) § 25 Abs. 1 ist im Zeitraum ab 11. Juni 2010 bis einschließlich 31. Oktober 2010 auf Vertragsabschlüsse mittels eines Fernkommunikationsmittels im Sinn des § 5a KSchG mit der Maßgabe anzuwenden, dass die Verpflichtungen nach §§ 6 und 9 als erfüllt gelten, wenn die darin vorgesehenen Informationen dem Verbraucher spätestens zusammen mit der Lieferung der Ware auf Papier oder einem anderen dauerhaften Datenträger mitgeteilt werden.

(7) §§ 10 und 21 sind erst ab 1. November 2010 anzuwenden, ab diesem Zeitpunkt aber auch auf Kreditverträge und Kreditierungen, die zwischen dem 11. Juni 2010 und dem 1. November 2010 geschlossen beziehungsweise gewährt wurden und am 1. November 2010 noch aufrecht sind.

Vollziehung

§ 30. Mit der Vollziehung dieses Bundesgesetzes ist hinsichtlich der §§ 7 Abs. 5 sowie 28 der Bundeskanzler und im Übrigen der Bundesminister für Justiz betraut.

ANHANG I

I. Grundgleichung zur Darstellung der Gleichheit zwischen Kredit-Auszahlungsbeträgen einerseits und Rückzahlungen (Tilgung und Kreditkosten) andererseits

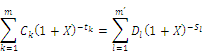

(1) Die nachstehende Gleichung zur Ermittlung des effektiven Jahreszinses drückt auf jährlicher Basis die rechnerische Gleichheit zwischen der Summe der Gegenwartswerte der in Anspruch genommenen Kredit-Auszahlungsbeträge einerseits und der Summe der Gegenwartswerte der Rückzahlungen (Tilgung und Kosten) andererseits aus:

Dabei ist

- — X der effektive Jahreszins;

- — m die laufende Nummer des letzten Kredit-Auszahlungsbetrags;

- — k die laufende Nummer eines Kredit-Auszahlungsbetrags, wobei 1 ≤ k ≤ m;

- — Ck die Höhe des Kredit-Auszahlungsbetrags mit der Nummer k;

- — tk der in Jahren oder Jahresbruchteilen ausgedrückte Zeitraum zwischen der ersten Kreditauszahlung und dem Zeitpunkt der einzelnen nachfolgenden in Anspruch genommenen Kredit-Auszahlungsbeträge, wobei t1 = 0;

- — m' die laufende Nummer der letzten Tilgungs- oder Kostenzahlung;

- — l die laufende Nummer einer Tilgungs- oder Kostenzahlung;

- — Dl der Betrag einer Tilgungs- oder Kostenzahlung;

- — sl der in Jahren oder Jahresbruchteilen ausgedrückte Zeitraum zwischen dem Zeitpunkt der Inanspruchnahme des ersten Kredit-Auszahlungsbetrags und dem Zeitpunkt jeder einzelnen Tilgungs- oder Kostenzahlung.

(2) Bei der Berechnung ist Folgendes zu berücksichtigen:

a) Die von beiden Seiten zu unterschiedlichen Zeitpunkten gezahlten Beträge sind nicht notwendigerweise gleich groß und werden nicht notwendigerweise in gleichen Zeitabständen entrichtet.

b) Anfangszeitpunkt ist der Tag der Auszahlung des ersten Kreditbetrags.

c) Der Zeitraum zwischen diesen Zeitpunkten wird in Jahren oder Jahresbruchteilen ausgedrückt. Zugrunde gelegt werden für ein Jahr 365 Tage (bzw. für ein Schaltjahr 366 Tage), 52 Wochen oder zwölf Standardmonate. Ein Standardmonat hat 30,41666 Tage (d. h. 365/12), unabhängig davon, ob es sich um ein Schaltjahr handelt oder nicht.

d) Das Rechenergebnis wird auf mindestens eine Dezimalstelle genau angegeben. Ist die Ziffer der darauf folgenden Dezimalstelle größer als oder gleich 5, so erhöht sich die Ziffer der ersten Dezimalstelle um den Wert 1.

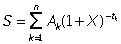

e) Mathematisch darstellen lässt sich diese Gleichung durch eine einzige Summation unter Verwendung des Faktors „Ströme“ (Ak), die entweder positiv oder negativ sind, je nachdem, ob sie für Auszahlungen oder für Rückzahlungen innerhalb der Perioden 1 bis k, ausgedrückt in Jahren, stehen:

dabei ist S der Saldo der Gegenwartswerte aller „Ströme“, deren Wert gleich Null sein muss, damit die Gleichheit zwischen den „Strömen“ gewahrt bleibt.

II. Zusätzliche Annahmen für die Berechnung des effektiven Jahreszinses

a) Ist es dem Verbraucher nach dem Kreditvertrag freigestellt, wann er den Kredit in Anspruch nehmen will, so gilt der gesamte Kredit als sofort in voller Höhe in Anspruch genommen.

b) Sieht der Kreditvertrag verschiedene Arten der Inanspruchnahme mit unterschiedlichen Kosten oder Sollzinssätzen vor, so gilt der gesamte Kredit als zu den höchsten Kosten und zum höchsten Sollzinssatz in Anspruch genommen, wie sie für die Kategorie von Geschäften gelten, die bei dieser Kreditvertragsart am häufigsten vorkommt.

c) Ist es dem Verbraucher nach dem Kreditvertrag generell freigestellt, wann er den Kredit in Anspruch nehmen will, sind jedoch je nach Art der Inanspruchnahme Beschränkungen in Bezug auf Betrag und Zeitraum vorgesehen, so gilt der gesamte Kredit als zu dem im Kreditvertrag vorgesehenen frühestmöglichen Zeitpunkt mit den entsprechenden Beschränkungen in Anspruch genommen.

d) Ist kein Zeitplan für die Tilgung festgelegt worden, so wird angenommen,

- i) dass der Kredit für einen Zeitraum von einem Jahr beginnend mit dem in Frage kommenden Zeitpunkt gewährt wird und

- ii) dass der Kredit in zwölf gleichen Raten im Abstand von jeweils einem Monat zurückgezahlt wird.

e) Ist ein Zeitplan für die Tilgung festgelegt worden, kann der Tilgungsbetrag jedoch flexibel gehandhabt werden, so wird angenommen, dass jeder Tilgungsbetrag dem niedrigsten im Kreditvertrag vorgesehenen Betrag entspricht.

f) Sind im Kreditvertrag mehrere Rückzahlungstermine vorgesehen, so müssen sowohl die Auszahlung als auch die Rückzahlung des Kredits zu dem Zeitpunkt erfolgen, der im Vertrag als frühestmöglicher Zeitpunkt vorgesehen ist, sofern nichts anderes vereinbart wurde.

g) Wurde noch keine Kreditobergrenze vereinbart, so wird eine Obergrenze in Höhe von 1 500 Euro angenommen.

h) Im Fall einer Überziehungsmöglichkeit gilt der gesamte Kredit als in voller Höhe und für die gesamte Laufzeit des Kreditvertrags in Anspruch genommen; ist die Laufzeit des Kreditvertrags nicht bekannt, so wird bei der Berechnung des effektiven Jahreszinses von der Annahme ausgegangen, dass die Laufzeit des Kreditvertrags drei Monate beträgt.

i) Werden für einen begrenzten Zeitraum oder Betrag verschiedene Zinssätze und Kosten angeboten, so werden als Zinssatz oder als Kosten während der gesamten Laufzeit des Kreditvertrags der höchste Zinssatz bzw. die höchsten Kosten angenommen.

j) Bei Verbraucherkreditverträgen, bei denen für den Anfangszeitraum ein fester Sollzinssatz vereinbart wurde, nach dessen Ablauf ein neuer Sollzinssatz festgelegt wird, der anschließend in regelmäßigen Abständen nach einem vereinbarten Indikator angepasst wird, wird bei der Berechnung des effektiven Jahreszinses von der Annahme ausgegangen, dass der Sollzinssatz ab dem Ende der Festzinsperiode dem Sollzinssatz entspricht, der sich aus dem Wert des vereinbarten Indikators im Zeitpunkt der Berechnung des effektiven Jahreszinses ergibt.

Anhang II

Europäische Standardinformationen für Kreditierungen nach dem Verbraucherkreditgesetz

1. Name und Kontaktangaben des Kreditgebers/Kreditvermittlers

Kreditgeber Anschrift Telefon (*) E-Mail (*) Fax (*) Internet-Adresse (*) | [Name] [Anschrift für Kontakte mit dem Verbraucher] |

(falls zutreffend) Kreditvermittler Anschrift Telefon (*) E-Mail (*) Fax (*) Internet-Adresse (*) | [Name] [Anschrift für Kontakte mit dem Verbraucher] |

(*) Freiwillige Angaben des Kreditgebers.

In allen Fällen, in denen „falls zutreffend“ angegeben ist, muss der Kreditgeber das betreffende Kästchen ausfüllen, wenn die Information für das Kreditprodukt relevant ist, oder die betreffende Information bzw. die gesamte Zeile durchstreichen, wenn die Information für die in Frage kommende Kreditart nicht relevant ist.

Die Vermerke in eckigen Klammern dienen zur Erläuterung und sind durch die entsprechenden Angaben zu ersetzen.

2. Beschreibung der wesentlichen Merkmale des Kreditprodukts

Kreditart | |

Gesamtkreditbetrag Obergrenze oder Summe aller Beträge, die auf Grund des Kreditvertrags zur Verfügung gestellt wird | |

Bedingungen für die Inanspruchnahme Gemeint ist, wie und wann Sie das Geld erhalten | |

Laufzeit des Kreditvertrags | |

Teilzahlungen und gegebenenfalls Reihenfolge, in der die Teilzahlungen angerechnet werden | Sie müssen folgende Zahlungen leisten: [Betrag, Anzahl und Fälligkeit der vom Verbraucher zu leistenden Zahlungen] Zinsen und/oder Kosten sind wie folgt zu entrichten: |

Von Ihnen zu zahlender Gesamtbetrag Betrag des geliehenen Kapitals zuzüglich Zinsen und etwaiger Kosten im Zusammenhang mit Ihrem Kredit | [Summe des Gesamtkreditbetrags und der Gesamtkosten des Kredits] |

(falls zutreffend) Der Kredit wird in Form eines Zahlungsaufschubs für eine Ware oder Dienstleistung gewährt oder ist mit der Lieferung bestimmter Waren oder der Erbringung einer Dienstleistung verbunden. Bezeichnung des Produkts/der Dienstleistung Barzahlungspreis | |

(falls zutreffend) Verlangte Sicherheiten Beschreibung der von Ihnen im Zusammenhang mit dem Kreditvertrag zu stellenden Sicherheiten | [Art der Sicherheiten] |

(falls zutreffend) Zahlungen dienen nicht der unmittelbaren Kapitaltilgung |

3. Kreditkosten

Sollzinssatz oder gegebenenfalls die verschiedenen Sollzinssätze, die für den Kreditvertrag gelten | [ %

|

Effektiver Jahreszins Gesamtkosten ausgedrückt als jährlicher Prozentsatz des Gesamtkreditbetrags Diese Angabe hilft Ihnen dabei, unterschiedliche Angebote zu vergleichen. | [ %. Repräsentatives Beispiel unter Angabe sämtlicher in die Berechnung des Jahreszinses einfließender Annahmen] |

Ist

zwingende Voraussetzung dafür, dass der Kredit überhaupt oder nach den vorgesehenen Vertragsbedingungen gewährt wird? Falls der Kreditgeber die Kosten dieser Dienstleistungen nicht kennt, sind sie nicht im effektiven Jahreszins enthalten. | Ja/nein [Falls ja, Art der Versicherung:] Ja/nein [Falls ja, Art der Nebenleistung:] |

Kosten im Zusammenhang mit dem Kredit | |

(falls zutreffend) Die Führung eines oder mehrerer Konten ist für die Buchung der Zahlungsvorgänge und der in Anspruch genommenen Kreditbeträge erforderlich. | |

(falls zutreffend) Höhe der Kosten für die Verwendung eines bestimmten Zahlungsmittels (z. B. einer Kreditkarte) | |

(falls zutreffend) Sonstige Kosten im Zusammenhang mit dem Kreditvertrag | |

(falls zutreffend) Bedingungen, unter denen die vorstehend genannten Kosten im Zusammenhang mit dem Kreditvertrag geändert werden können | |

(falls zutreffend) Notariatsgebühren | |

Kosten bei Zahlungsverzug Ausbleibende Zahlungen können schwerwiegende Folgen für Sie haben (z. B. Zwangsversteigerung) und die Erlangung eines Kredits erschweren. | Bei Zahlungsverzug wird Ihnen [… (anwendbarer Zinssatz und gegebenenfalls Verzugskosten)] berechnet. |

4. Andere wichtige rechtliche Aspekte

Rücktrittsrecht Sie haben das Recht, innerhalb von 14 Kalendertagen vom Kreditvertrag zurückzutreten. | ja/nein |

Vorzeitige Rückzahlung Sie haben das Recht, den Kredit jederzeit ganz oder teilweise vorzeitig zurückzuzahlen. | |

(falls zutreffend) Dem Kreditgeber steht bei vorzeitiger Rückzahlung eine Entschädigung zu | [Festlegung der Entschädigung (Berechnungsmethode) gemäß § 16 Verbraucherkreditgesetz] |

Datenbankabfrage Der Kreditgeber muss Sie unverzüglich und unentgeltlich über das Ergebnis einer Datenbankabfrage informieren, wenn ein Kreditantrag auf Grund einer solchen Abfrage abgelehnt wird. Dies gilt nicht, wenn eine entsprechende Unterrichtung den Zielen der öffentlichen Ordnung oder der öffentlichen Sicherheit zuwiderläuft. | |

Recht auf einen Kreditvertragsentwurf Sie haben das Recht, auf Verlangen unentgeltlich eine Kopie des Kreditvertragsentwurfs zu erhalten. Diese Bestimmung gilt nicht, wenn der Kreditgeber zum Zeitpunkt des Verlangens nicht zum Abschluss eines Kreditvertrags mit Ihnen bereit ist. | |

(falls zutreffend) Zeitraum, während dessen der Kreditgeber an die vorvertraglichen Informationen gebunden ist | Diese Informationen gelten vom … bis ... |

(falls zutreffend)

5. Zusätzliche Informationen beim Fernabsatz von Finanzdienstleistungen

a) zum Kreditgeber | |

(falls zutreffend) Vertreter des Kreditgebers in dem Mitgliedstaat, in dem Sie Ihren Wohnsitz haben Anschrift Telefon (*) E-Mail (*) Fax (*) Internet-Adresse (*) | [Name] [tatsächliche Anschrift, für den Verbraucher] |

(falls zutreffend) Eintragung im Firmenbuch (Handelsregister) | [Firmenbuch (Handelsregister), in das der Kreditgeber eingetragen ist, und seine Firmenbuchnummer (Handelsregisternummer oder eine gleichwertige in diesem Register verwendete Kennung)] |

(falls zutreffend) Zuständige Aufsichtsbehörde | |

b) zum Kreditvertrag | |

(falls zutreffend) Ausübung des Rücktrittsrechts | [Praktische Hinweise zur Ausübung des Rücktrittsrechts, darunter Rücktrittsfrist, Angabe der Anschrift, an die die Rücktrittserklärung zu senden ist, sowie Folgen bei Nichtausübung dieses Rechts] |

(falls zutreffend) Recht, das der Kreditgeber der Aufnahme von Beziehungen zu Ihnen vor Abschluss des Kreditvertrags zugrunde legt | |

(falls zutreffend) Klauseln über das auf den Kreditvertrag anwendbare Recht und/oder die zuständige Gerichtsbarkeit | [entsprechende Klausel hier wiedergeben] |

(falls zutreffend) Wahl der Sprache | Die Informationen und Vertragsbedingungen werden in [Angabe der Sprache] vorgelegt. Mit Ihrer Zustimmung werden wir während der Laufzeit des Kreditvertrags in [Angabe der Sprache(n)] mit Ihnen Kontakt halten. |

c) zu den Rechtsmitteln | |

Verfügbarkeit außergerichtlicher Beschwerde- oder Schlichtungsverfahren und Zugang dazu | [Angabe, ob der Verbraucher, der Vertragspartei eines Fernabsatzvertrags ist, Zugang zu einem außergerichtlichen Beschwerde- oder Schlichtungsverfahren hat, und gegebenenfalls die Voraussetzungen für diesen Zugang] |

(*) Freiwillige Angaben des Kreditgebers.

Anhang III

Europäische Verbraucherkreditinformationen bei Überziehungsmöglichkeiten nach dem Verbraucherkreditgesetz

1. Name und Kontaktangaben des Kreditgebers/Kreditvermittlers

Kreditgeber Anschrift Telefon (*) E-Mail (*) Fax (*) Internet-Adresse (*) | [Name] [Anschrift für Kontakte mit dem Verbraucher] |

(falls zutreffend) Kreditvermittler Anschrift Telefon (*) E-Mail (*) Fax (*) Internet-Adresse (*) | [Name] [Anschrift für Kontakte mit dem Verbraucher] |

(*) Freiwillige Angaben des Kreditgebers.

In allen Fällen, in denen „falls zutreffend“ angegeben ist, muss der Kreditgeber das betreffende Kästchen ausfüllen, wenn die Information für das Kreditprodukt relevant ist, oder die betreffende Information bzw. die gesamte Zeile durchstreichen, wenn die Information für die in Frage kommende Kreditart nicht relevant ist.

Die Vermerke in eckigen Klammern dienen zur Erläuterung und sind durch die entsprechenden Angaben zu ersetzen.

2. Beschreibung der wesentlichen Merkmale des Kreditprodukts

Kreditart | |

Gesamtkreditbetrag Obergrenze oder Summe aller Beträge, die auf Grund des Kreditvertrags zur Verfügung gestellt wird | |

Laufzeit des Kreditvertrags | |

(falls zutreffend) Sie können jederzeit zur Rückzahlung des gesamten Kreditbetrags aufgefordert werden. |

3. Kreditkosten

Sollzinssatz oder gegebenenfalls die verschiedenen Sollzinssätze, die für den Kreditvertrag gelten | [ %

|

effektiver Jahreszins Gesamtkosten ausgedrückt als jährlicher Prozentsatz des Gesamtkreditbetrags des Kredits. Der effektive Jahreszins soll dem Verbraucher einen Vergleich der verschiedenen Angebote ermöglichen. | [ %. Repräsentatives Beispiel unter Angabe sämtlicher in die Berechnung des Jahreszinses einfließender Annahmen] |

(falls zutreffend) Kosten (falls zutreffend) Bedingungen, unter denen diese Kosten geändert werden können | [sämtliche vom Zeitpunkt einer Überschreitung an zu zahlende Kosten] |

Kosten bei Zahlungsverzug | Bei Zahlungsverzug wird Ihnen [… (anwendbarer Zinssatz und gegebenenfalls Verzugskosten)] berechnet. |

4. Andere wichtige rechtliche Aspekte

Beendigung des Kreditvertrags | [Bedingungen und Verfahren zur Beendigung des Kreditvertrags] |

Datenbankabfrage Der Kreditgeber muss Sie unverzüglich und unentgeltlich über das Ergebnis einer Datenbankabfrage informieren, wenn ein Kreditantrag auf Grund einer solchen Abfrage abgelehnt wird. Dies gilt nicht, wenn eine entsprechende Unterrichtung den Zielen der öffentlichen Ordnung oder der öffentlichen Sicherheit zuwiderläuft. | |