335. Verordnung der Finanzmarktaufsichtsbehörde (FMA), mit der die Solvabilitätsverordnung geändert wird

Auf Grund des § 21d Abs. 6, des § 21f Abs. 4, des § 22 Abs. 7, des § 22a Abs. 7, des § 22b Abs. 10 und 11, des § 22d Abs. 5, des § 22f Abs. 2, des § 22g Abs. 9, des § 22h Abs. 7, des § 22k Abs. 4, des § 22l Abs. 4, des § 22n Abs. 5 und des § 22o Abs. 5 des Bankwesengesetzes - BWG, BGBl. Nr. 532/1993, zuletzt geändert durch das Bundesgesetz BGBl. I Nr. 72/2010, wird mit Zustimmung des Bundesministers für Finanzen verordnet:

Die Solvabilitätsverordnung - SolvaV, BGBl. II Nr. 374/2006, zuletzt geändert durch die Verordnung BGBl. II Nr. 253/2007, wird wie folgt geändert:

1. In § 2 Abs. 3 Z 2 wird folgender Satz angefügt:

„Dabei können bei Verwendung eines internen Modells gemäß §§ 244 bis 255 alle Netting-Sätze mit einer einzigen Gegenpartei als ein einziger Netting-Satz behandelt werden, wenn die simulierten negativen Marktwerte der einzelnen Netting-Sätze bei der Schätzung des durchschnittlichen Marktwerts gemäß § 245 Abs. 3 Z 2 gleich Null gesetzt werden.“

2. Die Überschrift des § 21 lautet:

„Kurzfristige Forderungen an Unternehmen“

3. In § 21 entfällt die Wortfolge „Kreditinstitute, für deren Zentralstaat ein entsprechendes Rating einer anerkannten Rating-Agentur vorliegt, und“.

4. Nach § 28 wird folgender § 28a samt Überschrift eingefügt:

„Leasinggeschäfte

§ 28a. (1) Bei Leasinggeschäften entspricht der Forderungswert den diskontierten Mindestleasingzahlungen („Barwert“). Mindestleasingzahlungen sind Zahlungen über den Leasingzeitraum, zu denen der Leasingnehmer verpflichtet wird oder verpflichtet werden kann, und jegliche günstige Kaufoption, d.h. eine Option, deren Ausübung in vernünftigem Maße als sicher erscheint.

(2) Jeglicher garantierter Restwert, der die Anforderungen an Sicherungsgeber gemäß § 96 sowie die Anforderungen an persönliche Sicherheiten gemäß den §§ 111 bis 115 erfüllt, ist auch in die Mindestleasingzahlungen mit einzubeziehen.

(3) Die gemäß Abs. 1 und 2 ermittelten Forderungswerte sind gemäß § 22a Abs. 4 BWG den jeweiligen Forderungsklassen zuzuordnen und zu gewichten.

(4) Handelt es sich bei einer Forderung aus einem Leasinggeschäft um den Restwert eines Leasingobjekts, auf den Abs. 2 nicht anwendbar ist, wird der risikogewichtete Forderungsbetrag wie folgt berechnet:

Gewichteter Forderungsbetrag = 1/t * 100 vH * Forderungswert

wobei t der jeweils höhere der beiden folgenden Werte ist: 1 oder die nächstliegende Anzahl von vollen Jahren der verbleibenden Leasingdauer.“

5. § 56 Abs. 5 lautet:

„(5) Die Anforderungen der Abs. 1 bis 4 gelten nicht für persönliche Sicherheiten von Instituten, Zentralstaaten und Zentralbanken sowie Unternehmen, die die Voraussetzungen des § 96 Abs. 1 Z 7 erfüllen, wenn das Kreditinstitut für Forderungen an diese Gegenparteien den Kreditrisiko-Standardansatz verwendet. In diesem Fall sind die Anforderungen gemäß den §§ 100 bis 118 zu erfüllen.“

6. In § 70 Abs. 2 Z 3 wird nach dem ersten Halbsatz folgender Satz eingefügt:

„bei Pensionsgeschäften, Wertpapier- oder Warenleihgeschäften, die einer Netting-Rahmenvereinbarung unterliegen, ist M die gewichtete durchschnittliche Restlaufzeit der Transaktionen, wobei M mindestens 5 Tage beträgt;“

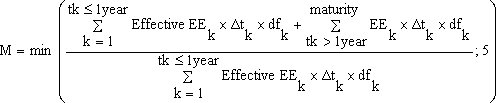

7. In § 70 Abs. 2 Z 5 lautet die Formel wie folgt:

8. § 77 Abs. 5 letzter Satz lautet:

„Die gewichteten Forderungsbeträge auf der Ebene des Beteiligungsportfolios dürfen nicht geringer sein als die Gesamtsumme der nach dem PD/LGD-Ansatz gemäß Abs. 4 vorgeschriebenen minimalen gewichteten Forderungsbeträge und der entsprechenden erwarteten Verlustbeträge, multipliziert mit 12,5 und berechnet auf der Grundlage der in den §§ 68 bis 72 genannten PD- und LGD-Werte.“

9. § 78 Abs. 2 lautet:

„(2) Beim Restwert eines Leasingobjekts ist der gewichtete Forderungsbetrag wie folgt zu berechnen:

Gewichteter Forderungsbetrag = 1/t * 100 vH * Forderungswert

wobei t der jeweils höhere der beiden folgenden Werte ist: 1 oder die nächstliegende Anzahl von vollen Jahren der verbleibenden Leasingdauer.“

10. Dem § 89 wird folgender Abs. 3 angefügt:

„(3) Wenn der Investmentfonds nicht auf gemäß §§ 87 bis 88 anerkennungsfähige Titel beschränkt ist, können dessen Anteile mit dem Wert der anerkennungsfähigen Vermögenswerte als Sicherheit anerkannt werden, wobei angenommen wird, dass der Investmentfonds bis zu der unter seinem Mandat zulässigen Höchstgrenze in nicht anerkennungsfähige Vermögenswerte investiert hat. Falls nicht anerkennungsfähige Vermögenswerte aufgrund von Verbindlichkeiten oder Eventualverpflichtungen, die mit ihrem Eigentum verbunden sind, einen negativen Wert annehmen können, berechnet das Kreditinstitut den Gesamtwert der nicht anerkennungsfähigen Vermögenswerte und zieht diesen im Falle eines negativen Gesamtwerts vom Wert der anerkennungsfähigen Vermögenswerte ab.“

11. Dem § 90 wird folgender Abs. 3 angefügt:

„(3) Wenn der Investmentfonds nicht auf Titel gemäß Abs. 1 Z 1 sowie gemäß §§ 87 bis 88 anerkennungsfähige Titel beschränkt ist, können dessen Anteile mit dem Wert der anerkennungsfähigen Vermögenswerte als Sicherheit anerkannt werden, wobei angenommen wird, dass der Investmentfonds bis zu der unter seinem Mandat zulässigen Höchstgrenze in nicht anerkennungsfähige Vermögenswerte investiert hat. Falls nicht anerkennungsfähige Vermögenswerte aufgrund von Verbindlichkeiten oder Eventualverpflichtungen, die mit ihrem Eigentum verbunden sind, einen negativen Wert annehmen können, berechnet das Kreditinstitut den Gesamtwert der nicht anerkennungsfähigen Vermögenswerte und zieht diesen im Falle eines negativen Gesamtwerts vom Wert der anerkennungsfähigen Vermögenswerte ab.“

12. § 109 Abs. 2 lautet:

„(2) Kreditinstitute können zum Zweck der Kreditrisikominderung an das kreditgebende Kreditinstitut verpfändete oder abgetretene Lebensversicherungen verwenden, wenn die folgenden Anforderungen erfüllt sind:

- 1. Die Lebensversicherung wurde an das kreditgebende Kreditinstitut verpfändet oder abgetreten;

- 2. der betreffende Lebensversicherer wurde über die Verpfändung bzw. Abtretung in Kenntnis gesetzt und kann aufgrund dessen nur mit Zustimmung des kreditgebenden Kreditinstituts im Rahmen des Vertrags fällige Beträge auszahlen;

- 3. das kreditgebende Kreditinstitut hat bei Ausfall des Kreditnehmers das Recht auf Kündigung des Vertrags und Auszahlung des Rückkaufswerts;

- 4. das kreditgebende Kreditinstitut wird über jeden Zahlungsrückstand des Versicherungsnehmers informiert;

- 5. die Sicherheit wird für die Laufzeit des Kredits gestellt. Soweit dies nicht möglich ist, weil das Versicherungsverhältnis bereits vor Ablauf des Kreditverhältnisses endet, muss das Kreditinstitut sicherstellen, dass der aus dem Versicherungsvertrag fließende Betrag bis zum Ende der Laufzeit des Kreditvertrages dem Kreditinstitut als Sicherheit dient;

- 6. das Pfand oder die Abtretung ist in allen zum Zeitpunkt des Kreditabschlusses relevanten Rechtsordnungen rechtswirksam und durchsetzbar;

- 7. der Rückkaufswert wird von dem Lebensversicherer deklariert und ist nicht reduzierbar;

- 8. der Rückkaufswert ist auf Verlangen zeitnah auszuzahlen;

- 9. die Auszahlung des Rückkaufswerts erfolgt nicht ohne die Zustimmung des Kreditinstituts;

- 10. das Versicherungsunternehmen unterliegt der Richtlinie 2002/83/EG und der Richtlinie 2001/17/EG oder der Aufsicht einer zuständigen Behörde eines Drittlandes, das Aufsichts- und Regulierungsvorschriften anwendet, die mindestens den in der Gemeinschaft angewandten Vorschriften entsprechen.“

13. In § 113 Abs. 1 Z 3 wird nach der Wortfolge „einer multilateralen Entwicklungsbank“ die Wortfolge „oder internationalen Organisation“ eingefügt.

14. Dem § 129 wird folgender Abs. 3 angefügt:

„(3) Kreditinstitute wenden nicht gleichzeitig die einfache und die umfassende Methode an, außer im Fall der

- 1. von der FMA gemäß § 21a Abs. 7 BWG bewilligten schrittweisen Umstellung auf den auf internen Ratings basierenden Ansatz, oder

- 2. von der FMA gemäß § 22b Abs. 9 BWG bewilligten Ermittlung der Bemessungsgrundlage für das Kreditrisiko nach dem Kreditrisiko-Standardansatz.“

15. In § 130 Abs. 2 wird nach dem ersten Satz folgender Satz eingefügt:

„Zu diesem Zweck beträgt der Forderungswert eines in Anlage 1 zu § 22 BWG genannten außerbilanziellen Geschäfts 100 vH seines Wertes, wobei hier § 22a Abs. 2 Z 2 BWG außer Acht zu lassen ist.“

16. In § 132 Abs. 1 lautet in der Definition der Variablen E der zweite Halbsatz:

„zu diesem Zweck müssen Kreditinstitute, die die gewichteten Forderungsbeträge nach den Bestimmungen des Kreditrisiko-Standardansatzes berechnen, für den Forderungswert von in Anlage 1 zu § 22 BWG aufgeführten außerbilanziellen Posten anstelle der in § 22a Abs. 2 Z 2 BWG genannten Forderungswerte100 vH des Wertes ansetzen;“

17. In § 140 wird nach dem dritten Satz der folgende Satz eingefügt:

„Zu diesem Zweck ist bei der Berechnung des Forderungswertes den in § 65 Abs. 9 bis 11 angeführten außerbilanziellen Posten anstelle der in diesen Absätzen genannten Umrechnungsfaktoren oder Prozentsätzen ein Umrechnungsfaktor oder Prozentsatz von 100 vH zugrunde zu legen.“

18. § 144 lautet:

„§ 144. (1) Sind die in § 109 Abs. 2 genannten Voraussetzungen erfüllt, kann der Teil einer Forderung, der gemäß § 95 Z 2 mit dem gegenwärtigen Rückkaufswert einer Lebensversicherung besichert ist, wie folgt gewichtet werden:

- 1. Kreditinstitute, die den Kreditrisiko-Standardansatz verwenden, haben den besicherten Forderungsteil gemäß Abs. 2 zu gewichten;

- 2. Kreditinstitute, die einen auf internen Ratings basierenden Ansatz verwenden, aber dabei keine eigenen LGD-Schätzungen verwenden, haben dem besicherten Forderungsteil eine LGD von 40 vH zuzuordnen;

- 3. Lautet die Lebensversicherung auf eine andere Währung als die besicherte Forderung, ist der gegenwärtige Rückkaufswert gemäß § 147 zu verringern, wobei der Besicherungswert dem gegenwärtigen Rückkaufswert der Lebensversicherung entspricht.

(2) Für die Zwecke des Abs. 1 Z 1 sind die nachfolgenden Risikogewichte zu verwenden, wobei das Risikogewicht einer vorrangig unbesicherten Forderung an das Versicherungsunternehmen als Grundlage dient:

- 1. Ist einer vorrangig unbesicherten Forderung an das Versicherungsunternehmen im Kreditrisiko-Standardansatz ein Risikogewicht von 20 vH zuzuordnen, ist der besicherte Forderungsteil mit 20 vH zu gewichten;

- 2. Ist einer vorrangig unbesicherten Forderung an das Versicherungsunternehmen im Kreditrisiko-Standardansatz ein Risikogewicht von 50 vH zuzuordnen, ist der besicherte Forderungsteil mit 35 vH zu gewichten;

- 3. Ist einer vorrangig unbesicherten Forderung an das Versicherungsunternehmen im Kreditrisiko-Standardansatz ein Risikogewicht von 100 vH zuzuordnen, ist der besicherte Forderungsteil mit 70 vH zu gewichten;

- 4. Ist einer vorrangig unbesicherten Forderung an das Versicherungsunternehmen im Kreditrisiko-Standardansatz ein Risikogewicht von 150 vH zuzuordnen, ist der besicherte Forderungsteil mit 150 vH zu gewichten.“

19. In § 149 lautet die Definition der Variablen E:

„E der Forderungswert gemäß § 22a Abs. 2 BWG, wobei zu diesem Zweck der Forderungswert eines in Anlage 1 zu § 22 BWG genannten außerbilanziellen Postens 100 vH seines Wertes beträgt.“

20. § 150 lautet:

„§ 150. (1) Verwendet ein Kreditinstitut zur Berechnung seiner gewichteten Forderungsbeträge und erwarteten Verlustbeträge den auf internen Ratings basierenden Ansatz, so kann für den abgesicherten Teil des Forderungswertes (E) für die Zwecke der Bestimmung der PD gemäß §§ 68 bis 72 als PD die PD des Sicherungsgebers oder eine PD zwischen der des Kreditnehmers und der des Sicherungsgebers angenommen werden. Dies basiert auf dem angepassten Wert der Kreditabsicherung GA. Bei nachrangigen Forderungen und einer nicht nachrangigen persönlichen Sicherheit kann als LGD die LGD einer entsprechenden vorrangigen Forderung angenommen werden.

(2) Für den unbesicherten Teil des Forderungswertes (E) haben Kreditinstitute als PD die PD des Kreditnehmers und als LGD die LGD der zugrunde liegenden Forderung anzusetzen.

Dabei bedeuten:

E der Forderungswert gemäß § 65, wobei für die Zwecke des Abs. 1 den in § 65 Abs. 9 bis 11 angeführten außerbilanziellen Posten anstelle der in diesen Absätzen genannten Umrechnungsfaktoren oder Prozentsätzen ein Umrechnungsfaktor oder Prozentsatz von 100 vH zugrunde zu legen ist

GA der gemäß § 147 ermittelte Wert, der nach Maßgabe der §§ 151 bis 154 angepasst wird.“

21. § 156 lautet:

„§ 156. (1) Forderungen gelten im Rahmen einer traditionellen Verbriefung als effektiv übertragen, wenn folgende Bedingungen erfüllt sind:

- 1. Ein wesentlicher Teil des Kreditrisikos aus den verbrieften Forderungen wird an Dritte übertragen oder auf alle an der Verbriefung gehaltenen Verbriefungspositionen wird ein Risikogewicht von 1 250 vH angewandt oder diese Verbriefungspositionen werden gemäß § 23 Abs. 13 Z 4d BWG von den Eigenmitteln des Kreditinstituts abgezogen;

- 2. aus den Unterlagen der Verbriefung geht der wirtschaftliche Gehalt der Transaktion hervor;

- 3. der Dritte, an den die verbrieften Forderungen übertragen wurden, ist eine Verbriefungsspezialgesellschaft gemäß § 2 Z 60 BWG;

- 4. ein Rechtsgutachten liegt vor, in dem bestätigt wird, dass vom Originator oder seinen Gläubigern unter keinen Umständen auf die verbrieften Forderungen zurückgegriffen werden kann;

- 5. im Rahmen der Transaktion emittierte Wertpapiere stellen keine Zahlungsverpflichtungen des Originators dar;

- 6. der Originator behält nicht die effektive oder indirekte Kontrolle über die übertragenen Forderungen; eine effektive Kontrolle liegt insbesondere dann vor, wenn der Originator das Recht hat, vom Erwerber die zuvor übertragenen Forderungen zurückzukaufen, um ihre Gewinne zu realisieren, oder wenn er verpflichtet ist, die übertragenen Risiken erneut zu übernehmen; die Beibehaltung der Forderungsverwaltung durch den Originator sowie seine Verpflichtungen in Bezug auf die Forderungen stellen als solche keine Kontrolle über die Forderungen dar;

- 7. die Unterlagen der Verbriefung sehen keine Pflicht des Originators zur Verbesserung von Verbriefungspositionen bei einer Verschlechterung der Kreditqualität der verbrieften Forderungen oder des Forderungspools vor, ausgenommen Klauseln über die vorzeitige Rückzahlung und

- 8. Rückführungsoptionen wurden ausschließlich unter Einhaltung folgender Kriterien vereinbart:

- a) die Ausübung der Rückführungsoption liegt im Ermessen des Originators;

- b) die Ausübung der Rückführungsoption ist nur dann zulässig, wenn 10 vH oder weniger des ursprünglichen Wertes der verbrieften Forderungen noch ausstehend sind und

- c) die Struktur der Rückführungsoption ist nicht darauf ausgerichtet, eine Kreditverbesserung zu erzielen oder die Zuweisung von Verlusten an die Halter von Verbriefungstranchen zu vermeiden.

(2) Ein wesentlicher Teil des Kreditrisikos aus den verbrieften Forderungen gilt gemäß Abs. 1 Z 1 als an Dritte übertragen, wenn:

- 1. die risikogewichteten Forderungsbeträge der von dem Originator bei der Verbriefung gehaltenen mezzaninen Verbriefungsposition höchstens 50 vH der risikogewichteten Forderungsbeträge aller mezzaninen Verbriefungspositionen der Verbriefung betragen, oder

- 2. der Originator bei einer Verbriefung ohne mezzanine Verbriefungsposition höchstens 20 vH der Forderungswerte der Verbriefungspositionen, denen ein Risikogewicht von 1 250 vH zugewiesen würde, hält und er nachweisen kann, dass der Forderungswert aller Verbriefungspositionen, denen ein Risikogewicht von 1 250 vH zugewiesen würde, den nach begründeten Schätzungen des für die verbriefte Forderungen zu erwarteten Verlust erheblich übersteigt.

(3) Für die Zwecke des Abs. 2 bezeichnet „mezzanine Verbriefungsposition“ Verbriefungspositionen, für die ein Risikogewicht von weniger als 1 250 vH anzuwenden ist und die nachrangiger sind als die höchstrangige Position der Verbriefung und als jede Verbriefungsposition auf die je nach gewähltem Ansatz Folgendes zutrifft:

- 1. Handelt es sich um Verbriefungspositionen, auf die der Standardansatz gemäß §§ 160 bis 164 angewandt wird, so diesen die Bonitätsstufe 1 zugeordnet wird;

- 2. Handelt es sich um Verbriefungspositionen, auf die der auf internen Ratings basierende Ansatz gemäß §§ 165 bis 179 angewandt wird, so diesen die Bonitätsstufe 1 oder 2 zugeordnet wird.

22. § 157 lautet:

„§ 157. (1) Das Kreditrisiko aus Forderungen im Rahmen einer synthetischen Verbriefung gilt als effektiv übertragen, wenn folgende Bedingungen erfüllt sind:

- 1. ein wesentlicher Teil des Kreditrisikos aus den verbrieften Forderungen wurde mittels Besicherung auf eine dritte Partei übertragen oder auf alle an der Verbriefung gehaltenen Verbriefungspositionen wird ein Risikogewicht von 1 250 vH angewandt oder diese Verbriefungspositionen werden gemäß § 23 Abs. 13 Z 4d BWG von den Eigenmitteln des Kreditinstituts abgezogen;

- 2. aus den Unterlagen der Verbriefung geht der wirtschaftliche Gehalt der Transaktion hervor;

- 3. die zur Übertragung des Kreditrisikos eingesetzten Besicherungen entsprechen den Anforderungen gemäß §§ 83 bis 118, wobei für die Zwecke dieses Hauptstücks Verbriefungsspezialgesellschaften nicht als geeignete Bereitsteller von persönlichen Sicherheiten anerkannt werden;

- 4. ein Rechtsgutachten liegt vor, in dem die rechtliche Durchsetzbarkeit der Sicherungsinstrumente in allen relevanten Rechtsordnungen bestätigt wird und

- 5. die zur Übertragung des Kreditrisikos eingesetzten Besicherungen enthalten keine Bedingungen, die

- a) wesentliche Materialitätsschwellen vorsehen, vor deren Erreichen das Sicherungsinstrument bei Eintritt eines Kreditereignisses bei den verbrieften Forderungen nicht in Anspruch genommen werden kann;

- b) eine Beendigung der Besicherung infolge Verschlechterung der Kreditqualität der zugrunde liegenden Forderungen zulassen;

- c) den Originator verpflichten, Verbriefungspositionen zu verbessern, ausgenommen Klauseln über die vorzeitige Rückzahlung;

- d) als Folge einer Verschlechterung der Kreditqualität der verbrieften Forderungen die Kosten für die Besicherung oder den an die Halter von Risikopositionen zu zahlenden Zins erhöhen.

(2) Ein wesentlicher Teil des Kreditrisikos aus den verbrieften Forderungen gilt gemäß Abs. 1 Z 1 als an Dritte übertragen, wenn die Bedingungen des § 156 Abs. 2 Z 1 oder 2 erfüllt sind.“

23. Im Einleitungssatz zu § 163 Abs. 1 entfällt die Wortfolge „von 20 vH auf den Nennwert angewendet werden, wenn die ursprüngliche Laufzeit ein Jahr oder weniger beträgt, und im Fall einer längeren ursprünglichen Laufzeit der Liquiditätsfazilität ein Umrechnungsfaktor“.

24. In § 163 Abs. 1 Z 1 wird die Wortfolge „festlegen und begrenzen“ durch die Wortfolge „festlegt und begrenzt“ ersetzt.

25. § 163 Abs. 2 lautet:

„(2) Zur Bestimmung des Forderungswertes kann ein Umrechnungsfaktor von 0 vH auf den Nennwert einer Liquiditätsfazilität angewandt werden, wenn die Anforderungen gemäß Abs. 1 Z 1 und 6 erfüllt sind und diese darüber hinaus uneingeschränkt kündbar ist und die Rückzahlung der Ziehungen der Liquiditätsfazilität vorrangig vor allen anderen Ansprüchen auf Zahlungen aus den verbrieften Forderungen ist.“

26. § 166 Abs. 3 entfällt.

27. § 170 Abs. 2 entfällt.

28. In § 170 Abs. 3 entfällt die Z 2.

29. § 185 Abs. 2 erster Satz lautet:

„Ein (aus einem negativen Betriebsertrag resultierendes) negatives Mindesteigenmittelerfordernis in einem Geschäftsfeld kann unbegrenzt mit dem positiven Mindesteigenmittelerfordernis in anderen Geschäftsfeldern verrechnet werden.“

30. In § 190 Abs. 5 wird nach dem ersten Satz folgender Satz eingefügt:

„Verlustereignisse, die das gesamte Kreditinstitut betreffen, können unter außergewöhnlichen Umständen einem zusätzlichen Geschäftsfeld „Gesamtunternehmen“ („corporate items“) zugeordnet werden.“

31. Nach § 194 wird folgender § 194a samt Überschrift eingefügt:

„Klassifizierung der Verlustereignisse

§ 194a. Folgende Kategorien von Verlustereignissen sind für die Zuordnung gemäß § 190 Abs. 5 zu verwenden:

Ereigniskategorie | Definition |

Interner Betrug | Verluste aufgrund von Handlungen mit betrügerischer Absicht, Veruntreuung von Eigentum, Umgehung von Verwaltungs-, Rechts- oder internen Vorschriften, mit Ausnahme von Verlusten aufgrund der Diskriminierung oder sozialer und kultureller Verschiedenheit, wenn mindestens eine interne Partei beteiligt ist |

Externer Betrug | Verluste aufgrund von Handlungen mit betrügerischer Absicht, Veruntreuung von Eigentum oder Umgehung von Rechtsvorschriften durch einen Dritten |

Beschäftigungspraxis und Arbeitsplatzsicherheit | Verluste aufgrund von Handlungen, die gegen Beschäftigungs-, Gesundheitsschutz- oder Sicherheitsvorschriften oder -abkommen verstoßen, Verluste aufgrund von Schadenersatzzahlungen wegen Körperverletzung, Verluste aufgrund von Diskriminierung oder sozialer und kultureller Verschiedenheit |

Kunden, Produkte und Geschäftsgepflogenheiten | Verluste aufgrund einer unbeabsichtigten oder fahrlässigen Nichterfüllung geschäftlicher Verpflichtungen gegenüber bestimmten Kunden (einschließlich treuhänderischer und auf Angemessenheit beruhender Verpflichtungen), Verluste aufgrund der Art oder Struktur eines Produkts |

Sachschäden | Verluste aufgrund von Beschädigungen oder des Verlusts von Sachvermögen durch Naturkatastrophen oder andere Ereignisse |

Geschäftsunterbrechungen und Systemausfälle | Verluste aufgrund von Geschäftsunterbrechungen oder Systemausfällen |

Ausführung, Lieferung und Prozessmanagement | Verlust aufgrund von Fehlern bei der Geschäftsabwicklung oder im Prozessmanagement, Verluste aus Beziehungen zu Geschäftspartnern und Lieferanten/Anbietern |

32. § 197 Abs. 3 lautet:

„(3) Falls ein Kreditinstitut eine Forderung, die nicht dem Handelsbuch zuzuordnen ist, durch ein dem Handelsbuch zugeordnetes Kreditderivat absichert, wird diese Forderung abweichend von Abs. 1 und 2 für die Ermittlung des Mindesteigenmittelerfordernisses nur dann als abgesichert angesehen, wenn das Kreditderivat von einem anerkannten Sicherungsgeber gekauft wurde und die Anforderungen gemäß § 116 in Bezug auf die abzusichernde Forderung erfüllt. Wird das Kreditderivat für die Ermittlung des Mindesteigenmittelerfordernisses der nicht im Handelsbuch gehaltenen Forderung berücksichtigt, kann unbeschadet des § 216 Abs. 6 Satz 2 weder die interne noch die externe Absicherung durch das Kreditderivat bei der Bestimmung des Mindesteigenmittelerfordernisses für das Handelsbuch berücksichtigt werden.“

33. In § 201 Abs. 1 wird die Wortfolge „, operationelle Risiken“ vor der Wortfolge „und Modellrisiken“ eingefügt.

34. § 204 Abs. 7 lautet:

„(7) Für die Partei, die das Kreditrisiko überträgt (Sicherungsnehmer), sind bei der Berechnung des Mindesteigenmittelerfordernisses für das allgemeine und das spezifische Positionsrisiko die Risikopositionen, mit Ausnahme der Credit Linked Note, die in Bezug auf den Emittenten keine Verkaufsposition schafft, spiegelbildlich zu denen des Sicherungsgebers gemäß Abs. 6 zu bestimmen („Spiegelbildprinzip“). Existiert zu einem bestimmten Zeitpunkt ein Kündigungsrecht in Verbindung mit einer Kostenanstiegsklausel, so ist dieser als Fälligkeitszeitpunkt der Sicherung anzusehen.“

35. Dem § 204 wird folgender Abs. 8 angefügt:

„(8) Bei einem Kreditderivat, das in Anspruch genommen werden kann, sobald für einen Korb zum ersten Mal ein Kreditereignis eingetreten ist und dieses Kreditereignis den Vertrag beendet (First-to-Default Kreditderivat), sowie einem Kreditderivat, das in Anspruch genommen werden kann, sobald für einen Korb zum n-ten Mal ein Kreditereignis eingetreten ist und dieses Kreditereignis den Vertrag beendet (nth-to-Default Kreditderivat), ist anstelle des Spiegelbildprinzips gemäß Abs. 7 jeweils wie folgt vorzugehen:

- 1. Verfügt ein Kreditinstitut über eine Kreditabsicherung für mehrere, einem Kreditderivat zugrunde liegende Referenzeinheiten in der Weise, dass bereits der erste bei den betreffenden Werten auftretende Ausfall die Zahlung auslöst und dieses Kreditereignis auch den Kontrakt beendet (First-to-Default Kreditderivat), so ist es dem Institut gestattet, das spezifische Risiko für diejenigen Referenzeinheiten, für die von allen Basisreferenzeinheiten gemäß § 207 Abs. 1 das geringste Eigenmittelerfordernis für das spezifische Positionsrisiko gilt, zu verrechnen.

- 2. Löst der n-te Ausfall unter den Referenzeinheiten die Zahlung im Rahmen der Kreditabsicherung aus (nth-to-Default Kreditabsicherung), ist es dem Kreditinstitut nur dann gestattet, das spezifische Risiko zu verrechnen, wenn auch für die Ausfälle 1 bis n-1 eine Kreditabsicherung zur Verfügung steht oder wenn n-1 Ausfälle bereits eingetreten sind. In diesen Fällen ist gemäß Z 1 vorzugehen.“

36. In § 207 Abs. 1 lautet die Tabelle:

Positionen | Mindesteigenmittelerfordernis für das spezifische Positionsrisiko |

Schuldtitel, die von Zentralstaaten ausgegeben oder garantiert werden oder von Zentralbanken, internationalen Organisationen, multilateralen Entwicklungsbanken oder Gebietskörperschaften der Mitgliedsstaaten ausgegeben werden, die im Rahmen des Kreditrisiko-Standardansatzes der Bonitätsstufe 1 zugeordnet oder mit 0 vH gewichtet würden. | 0 vH |

Schuldtitel, die von Zentralstaaten ausgegeben oder garantiert werden oder von Zentralbanken, internationalen Organisationen, multilateralen Entwicklungsbanken oder Gebietskörperschaften der Mitgliedsstaaten ausgegeben werden, die im Rahmen des Kreditrisiko-Standardansatzes den Bonitätsstufen 2 oder 3 zugeordnet würden; Schuldtitel, die von Instituten ausgegeben oder garantiert werden, die im Rahmen des Kreditrisiko-Standardansatzes den Bonitätsstufen 1 oder 2 zugeordnet würden; Schuldtitel, die von Unternehmen ausgegeben oder garantiert werden, die im Rahmen des Kreditrisiko-Standardansatzes den Bonitätsstufen 1, 2 oder 3 zugeordnet würden; Andere qualifizierte Positionen im Sinne von Abs. 6 | 0,25 vH (Restlaufzeit bis zur endgültigen Fälligkeit ≤ 6 Monate) 1,00 vH (6 Monate < Restlaufzeit bis zur endgültigen Fälligkeit ≤ 24 Monate) 1,60 vH (Restlaufzeit bis zur endgültigen Fälligkeit > 24 Monate) |

Schuldtitel, die von Zentralstaaten ausgegeben oder garantiert werden oder von Zentralbanken, internationalen Organisationen, multilateralen Entwicklungsbanken, Gebietskörperschaften der Mitgliedsstaaten oder Instituten ausgegeben werden, die im Rahmen des Kreditrisiko-Standardansatzes den Bonitätsstufen 4 oder 5 zugeordnet würden; Schuldtitel, die von Instituten ausgegeben oder garantiert werden, die gemäß Kreditrisiko-Standardansatz der Bonitätsstufe 3 zugeordnet würden; Schuldtitel, die von Unternehmen ausgegeben oder garantiert werden, die im Rahmen des Kreditrisiko-Standardansatzes der Bonitätsstufe 4 zugeordnet würden; Forderungen, für die kein Rating einer anerkannten Ratingagentur vorliegt. | 8 vH |

Schuldtitel, die von Zentralstaaten ausgegeben oder garantiert werden oder von Zentralbanken, internationalen Organisationen, multilateralen Entwicklungsbanken, Gebietskörperschaften der Mitgliedsstaaten oder Instituten ausgegeben werden, die im Rahmen des Kreditrisiko-Standardansatzes der Bonitätsstufe 6 zugeordnet würden; Schuldtitel, die von Unternehmen ausgegeben oder garantiert werden, die im Rahmen des Kreditrisiko-Standardansatzes den Bonitätsstufen 5 oder 6 zugeordnet würden. | 12 vH |

37. Dem § 216 Abs. 6 wird folgender Satz angefügt:

„Alternativ ist es den Kreditinstituten gestattet, bei der Berechnung des Eigenmittelerfordernisses für das Kontrahentenausfallrisiko alle zum Handelsbuch gehörenden Kreditderivate, die Bestandteil der internen Sicherungsgeschäfte sind oder zur Absicherung eines Kontrahentausfallrisikos erworben wurden, durchgängig einzubeziehen, wenn die Kreditabsicherung gemäß den §§ 111 bis 118 anerkannt wird.“

38. In § 224 wird der Verweis „§ 22p Abs. 5 Z 1 bis 8 BWG“ durch den Verweis „§ 22p Abs. 5 Z 1 bis 7 BWG“ ersetzt.

39. § 233 Abs. 2 Z 2 lautet:

- „2. Kreditinstitute . insoweit nicht das Wahlrecht gemäß § 216 Abs. 6 Satz 2 ausgeübt wird, für Kreditderivate, die zur Absicherung einer Forderung außerhalb des Handelsbuches oder einer mit Kontrahentenausfallrisiko behafteten Forderung erworben werden und das Mindesteigenmittelerfordernis für die abgesicherte Forderung gemäß den §§ 146 bis 150 oder im Fall der Bewilligung durch die FMA gemäß § 74 Abs. 1 Z 5 ermittelt wird. Hierbei ist es einem Kreditinstitut freigestellt, bei Berechnung des Eigenmittelerfordernis für das Kontrahentenausfallrisiko alle Derivate außerhalb des Handelsbuchs, die zur Absicherung einer Forderung außerhalb des Handelsbuchs oder zur Absicherung des Kontrahentenausfallrisikos erworben wurden, durchgängig einzubeziehen, wenn die Kreditabsicherung gemäß §§ 111 bis 118 anerkannt wird und“

40. § 240 Abs. 3 lautet:

„(3) Kreditinstitute haben für jeden Emittenten eines Referenzschuldtitels, der einem Credit Default Swap zugrunde liegt, einen gesonderten Hedging-Satz zu führen. Dabei werden nth-to-Default Swaps wie folgt behandelt:

- 1. Die Höhe der Risikoposition aus einem Referenzschuldtitel in einem Korb, der einem nth-to-Default Swap zugrunde liegt, ergibt sich aus der Multiplikation des Nominalwerts des Referenzschuldtitels mit der Sensitivität des Wertes des nth-to-Default Derivats bezogen auf die Veränderung des Credit Spreads des Basisschuldtitels. Vertragliche Vereinbarungen mit multiplikatorischer Wirkung sind bei der Berechnung des Nominalwerts des Referenzschuldtitels zu berücksichtigen;

- 2. für jeden Referenzschuldtitel in einem Korb, der einem gegebenen nth-to-Default Swap zugrunde liegt, gibt es einen Hedging-Satz; Risikopositionen aus verschiedenen nth-to-Default Swaps werden nicht in demselben Hedging-Satz zusammengefasst;

- 3. für jeden Hedging-Satz, der für einen Referenzschuldtitel eines nth-to-Default Derivats eröffnet wird, gilt bei Referenzschuldtiteln, die von einer anerkannten Ratingagentur ein Rating entsprechend der Bonitätsstufe 1 bis 3 erhalten haben, ein Multiplikator für das Kontrahentenausfallrisiko von 0,3 vH und bei anderen Schuldtiteln von 0,6 vH.“

41. In § 263 Abs. 1 wird die Wortfolge „in der Fassung des Bundesgesetzes BGBl. I Nr. 141/2006“ durch die Wortfolge „in der Fassung des Bundesgesetzes BGBl. I Nr. 72/2010“ ersetzt.

42. Der bisherige Text des § 265 erhält die Absatzbezeichnung „(1)“. Folgender Abs. 2 wird angefügt:

„(2) § 2 Abs. 3 Z 2, § 21 samt Überschrift, § 28a samt Überschrift, § 56 Abs. 5, 70 Abs. 2 Z 3, § 70 Abs. 2 Z 5, § 77 Abs. 5 letzter Satz, § 78 Abs. 2, § 89 Abs. 3, § 90 Abs. 3, § 109 Abs. 2, § 113 Abs. 1 Z 3, § 129 Abs. 3, 130 Abs. 2, § 132 Abs. 1, § 140, § 144, § 149, § 150, § 156, § 157, § 163 Abs. 1 (Einleitungsteil), § 163 Abs. 1 Z 1 und Abs. 2, § 185 Abs. 2 erster Satz, § 190 Abs. 5, § 194a samt Überschrift, § 197 Abs. 3, § 201 Abs. 1, § 204 Abs. 7, § 204 Abs. 8, § 207 Abs. 1, § 216 Abs. 6, § 224, § 233 Abs. 2 Z 2, § 240 Abs. 3, § 263 Abs. 1 in der Fassung der Verordnung BGBl. II Nr. 335/2010 treten mit 31. Dezember 2010 in Kraft; § 166 Abs. 3, § 170 Abs. 2 und Abs. 3 Z 2 treten mit Ablauf des 30. Dezember 2010 außer Kraft.“

Ettl Pribil

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)