- Zurechenbar ist höchstens der nach ausländischem Steuerrecht ermittelte Verlust.

- Liegt nach ausländischem Steuerrecht ein Gewinn vor, erübrigt sich eine weitere Umrechnung; es kann zu keiner Verlustzurechnung kommen.

Beispiel:

Zur Unternehmensgruppe gehört das ausländische Gruppenmitglied X. Im Jahr 01 erwirtschaftet X nach österreichischem Steuerrecht einen Verlust von 50, nach dem Steuerrecht des Ansässigkeitsstaates einen Gewinn in Höhe von 100, weil das ausländische Steuerrecht den Ansatz bestimmter Rückstellungen nicht zulässt. Aufgrund des "Verlustdeckels" können im Jahr 1 keine Verluste zugerechnet werden.

Fortsetzung:

Im Jahr 01 erwirtschaftet X nach österreichischem Steuerrecht einen Gewinn in Höhe von 30, nach dem Steuerrecht des Ansässigkeitsstaates einen Verlust von 120, weil nun die nach österreichischem Recht rückzustellenden Aufwendungen schlagend werden. Da somit nach inländischem Steuerrecht kein Verlust vorliegt, kommt es auch im Jahr 02 zu keiner Verlustzurechnung.

In der Vergangenheit wurde eine - dem österreichischen Steuerrecht entsprechende - fiktive Eröffnungsbilanz idR nicht erstellt und wäre auch nur mit unverhältnismäßigem Aufwand möglich. Daher bestehen keine Bedenken, im Wege einer Schätzung als Ausgangswert für die Verlustumrechnung den bei Aufnahme der ausländischen Körperschaft in die Unternehmensgruppe noch vorhandenen ausländischen steuerlichen Buchwert (dh. der konkreten ausländischen Steuerbilanz) heranzuziehen.

Bei der laufenden Umrechnung des ausländisches Ergebnisses auf inländisches Steuerrecht ist nach VwGH grundsätzlich von einer Maßgeblichkeit der unternehmensrechtlichen Grundsätze ordnungsmäßiger Buchführung der im Ausland nach ausländischem Bilanzrecht tatsächlich zu führenden Bücher auszugehen (VwGH 16.9.2015, 2012/13/0042). Dabei gehen aber zwingende Vorschriften des österreichischen Steuerrechts den ausländischen unternehmensrechtlichen Grundsätzen ordnungsmäßiger Buchführung vor.hingegen zwingendes inländisches Steuerrecht entgegen, kommt es - dem allgemeinen Maßgeblichkeitsvorbehalt des § 5 Abs. 1 EStG 1988 entsprechend - zu einer Durchbrechung der Maßgeblichkeit.

Beispiel:

Das ausländische sieht ein Zuschreibungswahlrecht für eine im Anlagevermögen gehaltene Beteiligung des ausländischen Gruppenmitgliedes vor

Die ist auch für die steuerliche Gewinnermittlung bindend, weil dem keine zwingende Vorschrift des inländischen Steuerrechts entgegensteht.

Bei der laufenden Umrechnung bestehen jedoch keine Bedenken, ausgehend vom ausländischen Steuerrecht (dh. der konkreten ausländischen "Steuerbilanz") das ausländische Ergebnis des Gruppenmitglieds jährlich im Wege einer "Mehr-Weniger-Rechnung" (Korrekturrechnung) auf eine dem inländischen Steuerrecht entsprechende Bemessungsgrundlage umzurechnen.

Wird für Umrechnungszwecke das ausländische Unternehmensrecht bzw. ein internationaler Einzelabschluss nach IAS/IFRS herangezogen, bestehen keine Bedenken, das ausländische unternehmensrechtliche Ergebnis des Gruppenmitglieds jährlich lediglich hinsichtlich jener Bilanzpositionen "umzurechnen", bei denen sich aufgrund der Bewertungs- und Bilanzierungsvorschriften des ausländischen Unternehmensrechts bzw. der internationalen Rechnungslegungsstandards wesentliche Unterschiede zum österreichischen Steuerrecht ergeben (siehe dazu die Information des BMF zur Ergebnisumrechnung von IAS/IFRS-Einzelabschlüssen ausländischer Gruppenmitglieder vom 4. Februar 2014, BMF-010203/0023-VI/6/2014). Die nachvollziehbare Umrechnung auf inländisches Steuerrecht hat durch das am ausländischen Gruppenmitglied ausreichend finanziell beteiligte inländische Gruppenmitglied bzw. den Gruppenträger zu erfolgen, wobei eine vollständige Dokumentation der erklärten ausländischen Verluste zu erfolgen hat.

Bei der steuerlichen Gewinnermittlung ist ua. Folgendes zu berücksichtigen:- Hinsichtlich ausländischer Betriebsstätten eines ausländischen Gruppenmitgliedes sind die Regelungen des § 2 Abs. 8 EStG 1988 in Verbindung mit § 7 Abs. 2 KStG 1988 und des § 10 KStG 1988 anzuwenden. Eine ausländische Betriebsstätte des ausländischen Gruppenmitgliedes liegt nur dann vor, wenn sich die Betriebsstätte weder in Österreich noch im Ansässigkeitsstaat des ausländischen Gruppenmitgliedes befindet.

- Eine internationale Schachtelbeteiligung des ausländischen Gruppenmitgliedes im Sinne des § 10 Abs. 2 KStG 1988 ist dann anzunehmen, wenn das Gruppenmitglied und ihre Tochterbeteiligung in unterschiedlichen Staaten ansässig sind. Die Option zur Steuerwirksamkeit der internationalen Schachtelbeteiligung gemäß § 10 Abs. 3 Z 1 KStG 1988 kann vom unmittelbar in ausreichendem Ausmaß beteiligten Gruppenmitglied bzw. Gruppenträger nur dann ausgeübt werden, wenn die Beteiligung während des Bestehens der Unternehmensgruppe angeschafft wird.

- Es sind auch die Regelungen über abzugsfähige und nicht abzugsfähige Aufwendungen der §§ 11 und 12 KStG 1988 anzuwenden. Sollte die ausländische Körperschaft auf Grund einer nicht über 50-prozentigen Beteiligung an einer weiteren Körperschaft zur Gruppenzugehörigkeit dieser Körperschaft beitragen, bleiben Teilwertabschreibungen auf die Beteiligung an dieser Körperschaft bei der Verlustermittlung außer Ansatz.

- Die Geltendmachung von Forschungsprämien nach § 108c EStG 1988 kommt bei einem ausländischen Gruppenmitglied nicht zum Tragen, weil dieses als selbständige ausländische Rechtspersönlichkeit nicht dem österreichischen Steuerrecht unterliegt.

15.6.6.3 Ermittlung des berücksichtigbaren Verlustes

Bei Verlusten ausländischer Gruppenmitglieder ist gemäß § 9 Abs. 6 Z 6 KStG 1988 idF AbgÄG 2014 zwischen zuzurechnenden und im Jahr der Verlustzurechnung sofort berücksichtigbaren Verlusten zu unterscheiden:- Ergibt die Umrechnung einen Verlust, ist dieser der ausreichend beteiligten Mitgliedskörperschaft im Ausmaß der Beteiligungen aller am ausländischen Gruppenmitglied unmittelbar beteiligten Gruppenmitglieder einschließlich eines unmittelbar beteiligten Gruppenträgers zuzurechnen; Obergrenze des zuzurechnenden Verlustes ist ab der Veranlagung 2012 der nach ausländischem Steuerrecht ermittelte Verlust des betreffenden Wirtschaftsjahres (§ 9 Abs. 6 Z 6 erster Satz KStG 1988 idF AbgÄG 2014). Der umgerechnete Verlust kann aber nur dann zugerechnet werden, wenn der ausländische steuerliche Verlust nicht schon im betreffenden Jahr verrechnet wird (zB ausländischer Verlustrücktrag).

- Ab der Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 ist im Hinblick auf die Berücksichtigung von zuzurechnenden Verlusten eine 75%-Verwertungsgrenze anzuwenden (§ 26c Z 46 KStG 1988). Danach können zuzurechnende Verluste sämtlicher ausländischer Gruppenmitglieder höchstens im Ausmaß von 75% der Summe der eigenen Einkommen (siehe Rz 1060) sämtlicher unbeschränkt steuerpflichtiger Gruppenmitglieder sowie des Gruppenträgers berücksichtigt werden (§ 9 Abs. 6 Z 6 zweiter Satz KStG 1988 idF AbgÄG 2014). Soweit aufgrund der 75%-Verwertungsgrenze ausländische zuzurechnende Verluste im Jahr der Verlustzurechnung unberücksichtigt bleiben, gehen sie in den Verlustvortrag des Gruppenträgers ein und können in Folgejahren unter Berücksichtigung der 75%-Vortragsgrenze des § 8 Abs. 4 Z 2 lit. b KStG 1988 vom zusammengefassten Gruppenergebnis abgezogen werden.

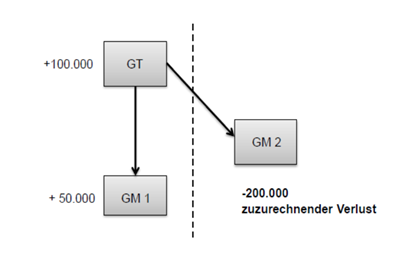

Beispiel:

Eine Unternehmensgruppe besteht aus dem inländischen Gruppenträger GT, dem inländischen Gruppenmitglied GM1 sowie dem ausländischen Gruppenmitglied GM2. Sowohl der Gruppenträger als auch die beiden Gruppenmitglieder bilanzieren zum 31.12. Das eigene Einkommen von GT beträgt zum 31.12.2015 100.000 Euro, das eigene Einkommen von GM1 50.000 Euro, der Verlust von GM2 beträgt nach ausländischem Recht 250.000, umgerechnet auf inländisches Recht 200.000; der zuzurechnende Verlust von GM2 beträgt somit 200.000.

Die Summe der eigenen Einkommen des Gruppenträgers und des inländischen Gruppenmitglieds beträgt 150.000. Der zuzurechnende ausländische Verlust (200.000) kann nur im Ausmaß von 75% der Summe der eigenen Einkommen, somit in Höhe von 112.500 (75% von 150.000), im laufenden Jahr berücksichtigt werden. Das zusammengefasste Ergebnis der Unternehmensgruppe beträgt somit 37.500. Die nicht berücksichtigbaren Verluste in Höhe von 87.500 können in Folgejahren unter Berücksichtigung der 75%-Vortragsgrenze des § 8 Abs. 4 Z 2 lit. b KStG 1988 vom zusammengefassten Gruppenergebnis abgezogen werden.

Da hinsichtlich der erstmaligen Anwendbarkeit der 75%-Verwertungsgrenze auf die Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 abgestellt wird (§ 26c Z 46 KStG 1988), können von der Einschränkung der Verlustberücksichtigung auch bereits zu einem früheren Zeitpunkt entstandene ausländische Verluste betroffen sein, die aufgrund abweichender Bilanzstichtage in der Unternehmensgruppe erst in die Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 oder später eingehen.

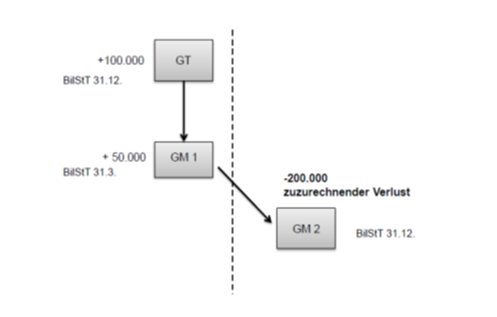

Beispiel Variante:

Der Gruppenträger sowie das ausländische Gruppenmitglied GM2 bilanzieren zum 31.12., das inländische Gruppenmitglied GM1 zum 31.3. Zum Bilanzstichtag 31.12.2014 beträgt der zuzurechnende Verlust von GM2 200.000.

Der Verlust von GM2 ist dem unmittelbar beteiligten Gruppenmitglied GM1 mit 31.12.2014, in weiterer Folge dem Gruppenträger - zeitlich verzögert - mit 31.3.2015 zuzurechnen. Sowohl das eigene Einkommen von GM1 als auch der zuzurechnende Verlust von GM2 gehen somit in die Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 (Bilanzstichtag Gruppenträger 31.12.2015) ein, weshalb der zuzurechnende Verlust von GM2 nur im Ausmaß von 75% des inländischen Gruppeneinkommens, somit wie oben in Höhe von 112.500 bei der Veranlagung des Gruppeneinkommens für das Kalenderjahr 2015 berücksichtigt werden kann. Das zusammengefasste Gruppenergebnis beträgt somit 37.500. Der nicht berücksichtigbare Verlust in Höhe von 87.500 geht in den Verlustvortrag des Gruppenträgers ein und kann im Rahmen der Veranlagung des Gruppeneinkommens für das folgende Kalenderjahr 2016 unter Berücksichtigung der 75%-Vortragsgrenze vom zusammengefassten Ergebnis abgezogen werden.

15.6.6.4 Verlusterklärung

Die unter Berücksichtigung des Verlustdeckels (siehe Rz 1079) ermittelten zuzurechnenden Verluste des ausländischen Gruppenmitglieds finden beim ausreichend finanziell beteiligten inländischen Gruppenmitglied (bzw. Gruppenträger) ihren Niederschlag. Das inländische ausreichend finanziell beteiligte Gruppenmitglied oder der inländische ausreichend finanziell beteiligte Gruppenträger hat daher das Vorliegen eines zuzurechnenden Verlustes zu erklären (Formular K1g). Es ist Sache des inländischen ausreichend finanziell beteiligten Gruppenmitgliedes oder Gruppenträgers, die Glaubwürdigkeit der ausländischen Abschlüsse zu dokumentieren und im Rahmen der erhöhten Mitwirkungspflicht bei Auslandsbeziehungen den Umfang der verrechenbaren Auslandsverluste nachzuweisen.Sollte die ausländische Abgabenbehörde den Verlust auf Grund einer Wiederaufnahme des Verfahrens ändern, dh. vermindern, streichen oder erhöhen, kann sich dies auf die Umrechnung nach österreichischem Recht auswirken, In jedem Fall ist aber eine Auswirkung auf die Nachversteuerung gegeben. Konsequenz ist einerseits eine Änderung des Feststellungsbescheides des Einkommens des Gruppenmitgliedes bzw. Gruppenträgers im Veranlagungsjahr, in das die ausländische Verlustberichtigung fällt, sofern sie zu einer Änderung des umgerechneten inländischen Verlustes führt, und folglich eine Änderung des entsprechenden Gruppenkörperschaftsteuerbescheides, andererseits eine geänderte Bemessungsgrundlage für die Nachversteuerung des ausländischen Verlustes.

Sollte die inländische Abgabenbehörde den umgerechneten steuerlichen Verlust ändern, weil die ausländische unternehmensrechtliche Grundlage fehlerhaft oder die Umrechnung unrichtig ist, wirkt sich dies wie jede Korrektur im Rahmen der Wiederaufnahme des Verfahrens auf die Besteuerung des Gruppenträgers aus.