Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | UmgrStG, Umgründungssteuergesetz, BGBl. Nr. 699/1991 |

Schlagworte: | Wartungserlass 2014, Wartung 2014, Umgründungssteuerrichtlinien 2002, UmgrStR 2002 |

Verweise: | UmgrStR 2002, Umgründungssteuerrichtlinien 2002 |

Durch diesen Erlass erfolgen in den UmgrStR 2002 hinsichtlich Art. VI UmgrStG neben der laufenden Wartung

- die Anpassung an die seit der letzten Wartung erfolgten gesetzlichen Änderungen, insbesondere durch

- das Budgetbegleitgesetz 2007, BGBl. I Nr. 24/2007 (BudBG 2007),

- das Abgabensicherungsgesetz 2007, BGBl. I Nr. 99/2007 (AbgSiG 2007),

- das Abgabenänderungsgesetz 2010, BGBl. I Nr. 34/2010 (AbgÄG 2010),

- das Budgetbegleitgesetz 2011, BGBl. I Nr. 111/2010 (BudBG 2011),

- das 1. Stabilitätsgesetz 2012, BGBl. I Nr. 22/2012 (1. StabG 2012),

- das Abgabenänderungsgesetz 2012, BGBl. I Nr. 112/2012 (AbgÄG 2012) und

- das Abgabenänderungsgesetz 2014, BGBl. I Nr. 13/2014 (AbgÄG 2014)

sowie

- Klarstellungen, allgemeine Wartungen, formale Anpassungen und Fehlerkorrekturen.

Die Änderungen gegenüber dem bisherigen Text sind durch Fettdruck gekennzeichnet; entfallender Text ist als durchgestrichen markiert.

Insbesondere wird im Wartungserlass 2014 zu Art. VI UmgrStG Folgendes behandelt:

Randzahl(en) | Änderungen im Überblick |

1663 | Passiva sind grundsätzlich den damit in Zusammenhang stehenden Aktiva bzw. den jeweiligen Teilungsmassen zuzuordnen. Bleibt nach dieser Zuordnung ausnahmsweise eine "Restgröße", ist diese den Teilungsmassen sachgerecht zuzuordnen. Werden einer Teilungsmasse durch diese Zuordnung oder durch die nachfolgende Vornahme rückwirkender Korrekturen wesentlich mehr Passiva zugeordnet, als es dem Verkehrswertverhältnis der Teilungsmassen vor Abzug der Schulden entspricht ("entity value") und dient die Spaltung der Vorbereitung einer Veräußerung, liegt ein Missbrauchsverdacht vor. Es wird präzisiert, in welchen Fällen nicht vom Vorliegen eines Missbrauchs auszugehen ist. |

1665, 1676 | Die mit dem AbgÄG 2012 erfolgte gesetzliche Änderung des § 12 Abs. 2 Z 3 UmgrStG wird dargestellt, wonach Verbindlichkeiten in unmittelbarem Zusammenhang mit einer Einlage in die Körperschaft, deren Anteile übertragen werden, jedenfalls zum Begriff des Kapitalanteils zählen, wenn die Einlage innerhalb von zwei Jahren vor dem Einbringungsstichtag erfolgt ist. |

1680 | Es werden die Rechtsfolgen für die Bildung einer Passivpost für vorbehaltene Entnahmen präzisiert: Eine Verzinsung und Tilgung führt bei der übernehmenden Gesellschaft zu einer verdeckten Ausschüttung. |

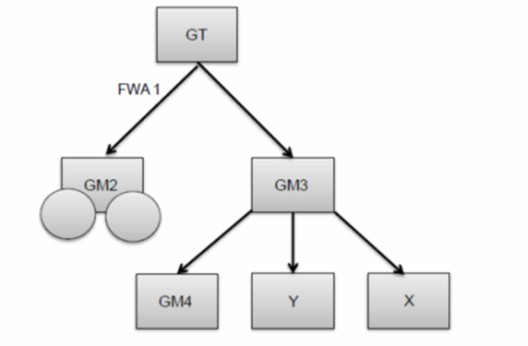

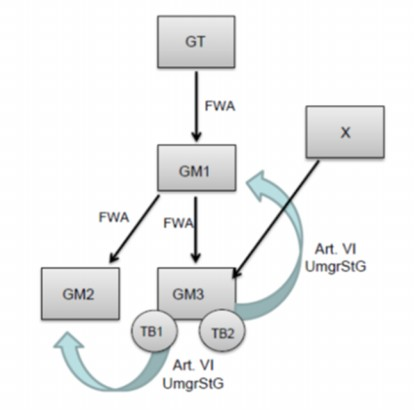

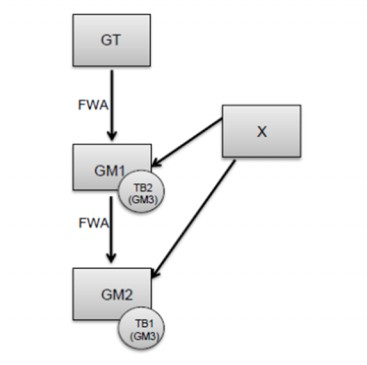

1698 | Für down-stream-Abspaltungen der Beteiligung der Muttergesellschaft an der Tochtergesellschaft wird klargestellt, dass eine Auskehrung der spaltungsrechtlich erworbenen eigenen Anteile an die Anteilsinhaber der Muttergesellschaft sowie für steuerliche Zwecke eine Zerlegung des Vorgangs in zwei Fiktionsschritte erfolgt: in eine Abspaltung zur Neugründung und eine anschließende down-stream-Verschmelzung. |

1739, 1747, 1736a | Der Anwendungsbereich von § 36 Abs. 4 UmgrStG und die dabei anzuwendenden steuerlichen Fiktionsschritte werden näher präzisiert. Zudem werden auch die im Rahmen des AbgÄG 2012 normierten Änderungen des UmgrStG anlässlich der Neuregelungen über die Besteuerung von Kapitalvermögen berücksichtigt (§ 5 Abs. 2 UmgrStG sowie § 36 Abs. 1 letzter Satz UmgrStG) und ausgeführt, in welchen Fällen es zu einer Einschränkung des Besteuerungsrechts Österreichs kommt. |

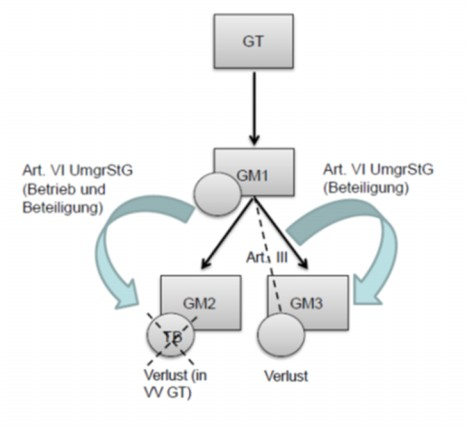

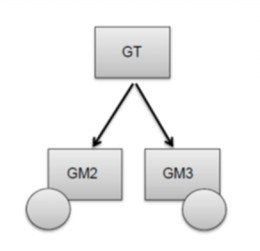

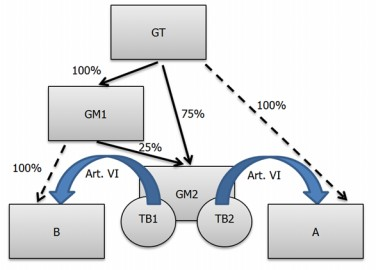

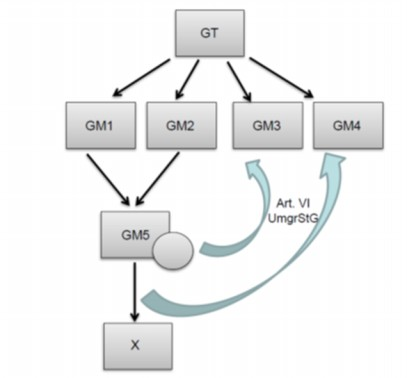

1702, 1710, 1711, 1711a, 1716, 1717, 1718, 1718a | Die Randzahlen präzisieren die Voraussetzungen des spaltungsbedingten Verlustübergangs und enthalten folgende Aussagen:

|

1733, 1848, vormals Rz 1773 - 1775 | Es erfolgt eine Einarbeitung der gesetzlichen Änderungen im UmgrStG (insbesondere § 36 Abs. 1 letzter Satz UmgrStG) durch das AbgÄG 2012, die wiederum mit den Neuregelungen über die Besteuerung von Kapitalvermögen durch das BudBG 2011 im Zusammenhang stehen und eine Anpassung an diese darstellen. Vor dem Hintergrund der Neuregelung und den damit in Zusammenhang stehenden ertragsteuerlichen Änderungen konnten auch jene Ausführungen in den UmgrStR 2002 entfallen, die auf das Entstehen bzw. den Wegfall von Beteiligungen iSd § 31 EStG 1988 idF vor BudBG 2011 Bezug nahmen. |

1768, 1770 | Hinsichtlich des spaltungsbedingten Entstehens einer internationalen Schachtelbeteiligung wird präzisiert, dass mangels Vorliegen eines Anschaffungstatbestandes auf Ebene der Anteilsinhaber der spaltenden Körperschaft nur eine steuerneutrale Schachtelbeteiligung entstehen und eine Option zur Steuerwirksamkeit folglich nicht ausgeübt werden kann. |

1786, 1786j | Es werden Ausführungen zur gruppenbezogenenBetrachtungsweise aufgenommen und anhand eines Beispiels erläutert. |

1786c | Es werden Aussagen zur Firmenwertabschreibung bei gruppeninternen up- und down-stream-Aufspaltungen - entsprechend jenen in Art. I UmgrStG - aufgenommen. |

1787e | Wird spaltungsbedingt das Beteiligungsausmaß verringert (Verwässerung), berührt dies die laufende Firmenwertabschreibung nicht, solange nach wie vor eine ausreichende finanzielle Verbindung vorliegt. |

Im Detail erfolgen mit dem Wartungserlass 2014 zu Art. VI UmgrStG folgende Änderungen:

6. Spaltungen nach dem Spaltungsgesetz (Art. VI UmgrStG)

6.1. Begriffsbestimmung (§ 32 UmgrStG)

6.1.1. Allgemeines

1644

Im Gegensatz zur Verschmelzung, die grundsätzlich das Zusammenführen von Unternehmen mit Gesamtrechtsnachfolge darstellt, ist die Spaltung eine Form der steuerneutralen Unternehmensteilung mit partieller Gesamtrechtsnachfolge unter grundsätzlicher Gewährung von Anteilen an der/den neuen oder übernehmenden Körperschaft/en als Gegenleistung für die übertragenen Vermögensteile, wobei das Vermögen der spaltenden Gesellschaft endgültig vermindert wird, und grundsätzlich die Gesellschafter der spaltenden Körperschaft Anteile an der neuen oder übernehmenden Körperschaft erhalten. Die Spaltung ist das Gegenstück zur Realteilung auf Ebene der Körperschaften. Da das Spaltungsgesetz (SpaltG) erst nach dem Ergehen des UmgrStG erlassen wurde und der ursprüngliche Spaltungstatbestand des Art. VI UmgrStG über den Anwendungsbereich des SpaltG hinausgeht, enthält Art. VI UmgrStG zwei Spaltungstypen:

- Spaltungen nach dem SpaltG (siehe Rz 1645) auf Grund des Spaltungsgesetzes (SpaltG), BGBl. Nr. 304/1996, bzw. Spaltungen auf Grund vergleichbarer ausländischer Vorschriften in Verbindung mit § 32 ff UmgrStG (siehe dazu Rz 1646).

- Steuerspaltungen gemäß §§ 38a bis 38f UmgrStG. S(siehe dazu Rz 1811 ff).

Beide Spaltungstypen kennen die Unterarten der Auf- und Abspaltung, je nachdem, ob die spaltende Körperschaft anlässlich der Spaltung untergeht oder bestehen bleibt.

Die Einschränkung der Teilungsmasse auf Vermögen im Sinne des § 12 Abs. 2 UmgrStG und die grundsätzliche Steuerneutralität der Neugestaltung der Anteilsverhältnisse bei Vorliegen wertgleicher Anteilsveränderungen hat für beide Spaltungsformen Geltung.

Bei der Spaltung nach dem SpaltG wie auch bei Steuerspaltungen ist davon auszugehen, dass die spaltende Körperschaft über das gemäß § 32 Abs. 1 UmgrStG bzw. § 38a UmgrStG begünstigt zu spaltende Vermögen im Sinne des § 12 Abs. 2 UmgrStG (Betrieb, Teilbetrieb, Mitunternehmeranteil, Kapitalanteil) nicht nur am Spaltungsbeschlusstag, sondern auch am Spaltungsstichtag verfügen können muss. , dh., Das bedeutet, dass das begünstigt zu spaltende Vermögen der spaltenden Körperschaft dass es ihr auch schon am Spaltungsstichtag zuzu gerechnen t war.

6.1.2. System und Anwendungsbereich

1645

In den Anwendungsbereich der Spaltungen im Sinne der §§ 32 ff UmgrStG fallen Spaltungen

- von Kapitalgesellschaften auf Grund des SpaltG gemäß § 32 Abs. 1 Z 1 UmgrStG bzw.

- von ausländischen Kapitalgesellschaften auf Grund vergleichbarer Vorschriften gemäß § 32 Abs. 1 Z 2 UmgrStG.

Grenzüberschreitende Spaltungen sind mangels unternehmensrechtlicher Zulässigkeit nicht vom Anwendungsbereich des § 32 UmgrStG erfasst.

6.1.3. Inländische Spaltungen nach dem SpaltG

1646

Das für Spaltungen nach dem SpaltG gemäß § 32 Abs. 1 Z 1 UmgrStG maßgebliche Spaltungsgesetz , das die Umsetzung der EG-Spaltungsrichtlinie umsetzt darstellende Spaltungsgesetz (6. Spaltungs-RL vom 17.12.1982, RL 82/891/EWG in der aktuellen Fassung der Änderungsrichtlinie 2014/59/EU , ABl. Nr. L 173 vom 12.06.2014 S. 190), bildet die Grundlage der inländischen Handelss Spaltungen. Das SpaltG regelt ausschließlich die Spaltung von inländischen Kapitalgesellschaften, dh. übertragende und neue oder übernehmende Kapitalgesellschaften können nur AG und GmbH sein. Mit der Zitierung des SpaltG in § 32 Abs. 1 Z 1 UmgrStG ist die grundsätzliche Maßgeblichkeit der Spaltungsformen für Art. VI UmgrStG verbunden. Die Eintragung der Spaltung im Firmenbuch ist bindend. Siehe dazu weiters Rz 1654a bis Rz 1654c.

Rechtsformübergreifende Spaltungen sind möglich, dh. Vermögen im Sinne des § 12 Abs. 2 UmgrStG kann von einer AG auf eine GmbH und umgekehrt gespalten werden.

6.1.3.1. Aufspaltungen - Abspaltungen

6.1.3.1.1. Allgemeines

1647

Beide Spaltungsformen sehen Gesamtrechtsnachfolge vor. Diese Gesamtrechtsnachfolge ist eine partielle, dh. sie ist beschränkt auf die übertragenen Vermögensteile, umfasst allerdings auch verfahrensrechtliche Positionen, und zwar unabhängig davon, ob der Rechtsvorgänger nach dem Rechtsübergang weiter existent bleibt (VwGH 1.9.1999, 98/16/0121 ; VwGH 4.6.2008, 2005/13/0135).

Spaltungsgesetzlich sind Zahl, Eigenschaft und Nationalität der Gesellschafter der spaltenden Gesellschaft unbeachtlich, ebenso, ob inländisches oder ausländisches Vermögen gespalten wird werden und ob es sich um betriebsführende (operative) oder vermögensverwaltende Gesellschaften handelt.

Für die Beurteilung der Frage, ob und wieweit es bei einer Spaltung im Sinne des SpaltG zu einer Anteilsgewährung kommt oder nicht, sind die Vorschriften des SpaltG maßgebend.

6.1.3.2.2. Spaltung zur Aufnahme ( § 17 SpaltG )

1651

Die Spaltung zur Aufnahme weicht von der Spaltung zur Neugründung nur dadurch ab, dass das Vermögen der spaltenden Gesellschaft gemäß einem Spaltungs- und Übernahmsvertrag bei Aufspaltungen auf mindestens zwei bestehende Gesellschaften mit Beendigung der spaltenden Kapitalgesellschaft, und bei Abspaltungen auf eine oder mehrere bestehende Gesellschaft(en) unter Fortführung der spaltenden Kapitalgesellschaft übergeht.

Nach § 17 SpaltG sind bei der Spaltung zur Aufnahme die Verschmelzungsvorschriften des AktG ergänzend zu den spaltungsrechtlichen Vorschriften anzuwenden. Demnach gibt es bei der Spaltung zur Aufnahme Fälle, in denen es zur Anteilsgewährung kommt, in denen auf eine Anteilsgewährung verzichtet werden kann und in denen eine Anteilsgewährung ausgeschlossen ist (§ 224 AktG, der nicht nur für AG, sondern auch für GmbH maßgeblich ist).

Liegt im Einzelfall ein Treuhandverhältnis hinsichtlich bestimmter Anteile für den Hauptgesellschafter vor, richtet sich die Möglichkeit des Unterbleibens einer Anteilsgewährung unabhängig von der abgabenrechtlichen Zurechnungsregel des § 24 BAO auf Grund der Maßgeblichkeit des Spaltungsrechtes für das Umgründungssteuerrecht (außerhalb des Bewertungsrechtes) nach den im Unternehmens Handels- und Gesellschaftsrecht gegebenen Ausnahmemöglichkeiten.

Es ist auch eine Kombination zwischen Spaltung zur Neugründung und zur Aufnahme möglich (die abspaltende Gesellschaft überträgt zB einen Betrieb auf eine neu gegründete und einen Kapitalanteil auf eine bestehende Gesellschaft und behält das Liegenschaft zurück). Mit der Spaltung zur Aufnahme wird im Zusammenhang mit der Gesamtrechtsnachfolge neben dem Spaltungseffekt auf Übernehmerebene ein fusionsartiger Einbringungseffekt (Teilfusion) erzielt.

Es sind daher folgende Arten der Spaltung zur Aufnahme zu unterscheiden:

- Konzentrationsauf- und -abspaltung, siehe Rz 1739 und Rz 1752

- Down-stream-Aufspaltungen, siehe Rz 1741 ff und Rz 1753

- Down-stream-Abspaltungen, siehe Rz 1744 und Rz 1754

- Up-stream-Aufspaltungen, siehe Rz 1749 und Rz 1755

- Up-stream-Abspaltungen, siehe Rz 1750 und Rz 1756 ff

- Side-stream-Auf- und -Abspaltungen, siehe Rz 1759 ff

- Gemischte Spaltungen, siehe Rz 1766.

In Rz 1652 erfolgt keine textliche Änderung, jedoch werden die Aufzählungspunkte neu gegliedert:

6.1.3.3. Verhältniswahrende und nicht verhältniswahrende Spaltung

1652

Bezogen auf die Anteilsinhaber der spaltenden Gesellschaft bestehen zwei Möglichkeiten:

- Eine verhältniswahrende Spaltung liegt vor, wenn die Gesellschafter der spaltenden Gesellschaft in jenem Verhältnis an den Nachfolgegesellschaften beteiligt werden, das ihrer Beteiligung an der spaltenden Kapitalgesellschaft entspricht bzw. entsprochen hat.

- Weicht das Beteiligungsverhältnis an den Nachfolgegesellschaften vom Beteiligungsverhältnis an der spaltenden Kapitalgesellschaft ab, wird von einer nicht verhältniswahrenden Spaltung gesprochen.

Es ist eine Dispositionsfrage der Anteilsinhaber, in welchem abweichenden Ausmaß sie an der spaltenden und neuen oder übernehmenden Gesellschaft beteiligt sein wollen bzw. ob sie eine entflechtende Spaltung dahingehend beschließen, dass ein (einzelne) Gesellschafter an einer der bei der Spaltung beteiligten Gesellschaften überhaupt nicht mehr beteiligt ist (sind).

Gesellschaftsrechtlich besteht die Möglichkeit der Mehrstimmigkeitsspaltung. Bei verhältniswahrenden Spaltungen bedarf es der Zustimmung von mindestens drei Viertel des bei der Beschlussfassung vertretenen Grundkapitals, bei einer GmbH von drei Viertel der abgegebenen Stimmen.

Bei nicht verhältniswahrenden und rechtsformübergreifenden Spaltungen ist analog zum Umwandlungsrecht die Zustimmung von mindestens 90% des gesamten Nennkapitals Voraussetzung, soweit der Beschluss nicht in den in § 8 Abs. 3 SpaltG genannten Fällen der Zustimmung aller Gesellschafter bedarf.

§ 9 Abs. 1 SpaltG gewährt bei einer nicht verhältniswahrenden Spaltung den der Spaltung widersprechenden Gesellschaftern ein Recht auf angemessene Barabfindung (siehe Rz 1735), es sei denn, sie sind an allen beteiligten Gesellschaften im gleichen Verhältnis wie an der übertragenden Gesellschaft beteiligt.

Zur Behandlung der geleisteten Zuzahlungen an die Gesellschafter der spaltenden Gesellschaft siehe Rz 1737 f. Zuzahlungen, die nicht zum Ausgleich von Wertdifferenzen geleistet werden, sind nach allgemeinen steuerrechtlichen Grundsätzen zu behandeln.

1654

Eine ausländische Gesellschaft ist einer inländischen Kapitalgesellschaft vergleichbar, wenn sie aus der Sicht des österreichischen Gesellschaftsrechts folgende Wesensmerkmale einer inländischen Kapitalgesellschaft aufweist:

- Eigene Rechtspersönlichkeit,

- starres, ergebnisunabhängiges Gesellschaftskapital,

- Beteiligung anderer Personen am Gesellschaftskapital,

- Haftungsbeschränkung,

- Möglichkeit für einer Drittorganschaft.

Siehe auch Rz 38, weiters dazu ausführlich KStR 2013 2001 Rz 134 10. Zur Behandlung von internationalen Schachtelbeteiligungen siehe Rz 1767 ff.

6.1.5. Steuerliche Anwendungsvoraussetzungen

1655

Art. VI UmgrStG kommt für Spaltungen nach dem SpaltG zur Anwendung,

- wenn der Spaltungsbeschluss in das Firmenbuch eingetragen wird. Auf Grund der unternehmensrechtlichen Maßgeblichkeit ist Art. VI UmgrStG daher solange anzuwenden, als eine nichtige oder anfechtbare Spaltung im Firmenbuch eingetragen bleibt. Mit der nachträglichen Austragung des Spaltungsbeschlusses im Firmenbuch gehen die Wirkungen des Art. VI UmgrStG ex tunc verloren;

- wenn ausschließlich Vermögen im Sinne des § 12 Abs. 2 UmgrStG auf bestehende Körperschaften oderden oder die neuen übernehmenden Körperschaften tatsächlich übergeht. Damit ist der steuerliche Anwendungsbereich der Spaltungen nach dem UmgrStGSpaltG enger als jener nach § 1 Abs. 1 SpaltG, der jegliche Vermögensübertragung zulässt. Gegenstand der Spaltung darf daher für steuerliche Zwecke nichts anderes als ein

- Betrieb (§ 12 Abs. 2 Z 1 UmgrStG , zur Definition siehe Rz 687 ff)

- Teilbetrieb (§ 12 Abs. 2 Z 1 oder § 32 Abs. 3 UmgrStG , zur Definition siehe Rz 714 ff)

- fiktiver Teilbetrieb (§ 32 Abs. 3 UmgrStG, zur Definition siehe Rz 1663a)

- Mitunternehmeranteil (§ 12 Abs. 2 Z 2 UmgrStG , zur Definition siehe Rz 717 ff)

- Kapitalanteil (§ 12 Abs. 2 Z 3 UmgrStG , zur Definition siehe Rz 725 ff)

sein (zur Definition siehe Rz 725 ff);

- wenn das spaltungsfähige Vermögen tatsächlich übertragen wird. Es muss sowohl amvom Spaltungsstichtag bis als auch am zum Tag der Eintragung des Spaltungsbeschlusses durchgehend vorhanden sein, dh. die spaltende Kapitalgesellschaft muss an diesen Tagen über das der Spaltung unterworfene Vermögen verfügen und an die übernehmende Kapitalgesellschaft übertragen können. Ist der Spaltung eine Einbringung in die spaltende Körperschaft gemäß Art. III UmgrStG vorgelagert, kann die spaltende Körperschaft über das eingebrachte Vermögen mit Beginn des dem Einbringungsstichtag folgenden Tages verfügen, sodass eine Spaltung in Bezug auf das eingebrachte Vermögen im Sinne des Art. VI UmgrStG frühestens mit diesem Folgetag erfolgen kann, es sei denn, die Spaltung kann gemäß § 39 UmgrStG mittels eines Umgründungsplans auf den Einbringungsstichtag bezogen werden (Rz 1874 ff);

- soweit das Besteuerungsrecht der Republik Österreich hinsichtlich der stillen Reserven einschließlich eines allfälligen Firmenwertes nicht eingeschränkt wird;

- wenn bzw. soweit keine missbräuchliche Anwendung des UmgrStG vorliegt.

1656

Eine gleichzeitige Übertragung von im Sinne des § 12 Abs. 2 oder § 32 Abs. 3 UmgrStG begünstigtem und nichtbegünstigtem Vermögen auf eine neue oder übernehmende Körperschaft ist möglich, wenn das nicht begünstigte Vermögen zumindest als gewillkürtes Betriebsvermögen dem begünstigten Vermögen zugeordnet werden kann. Eine gleichzeitige Abspaltung von im Sinne des § 12 Abs. 2 oder § 32 Abs. 3 UmgrStG begünstigtem Vermögen auf eine neue oder übernehmende und nichtbegünstigtem Vermögen auf eine andere neue oder übernehmende Körperschaft schließt die Anwendung des Art. VI UmgrStG nur hinsichtlich der Abspaltung des nichtbegünstigten Vermögens aus, und zwar auch dann, wenn den Abspaltungen ein einziger Spaltungsplan bzw. Spaltungs- und Übernahmsvertrag zugrunde liegt.

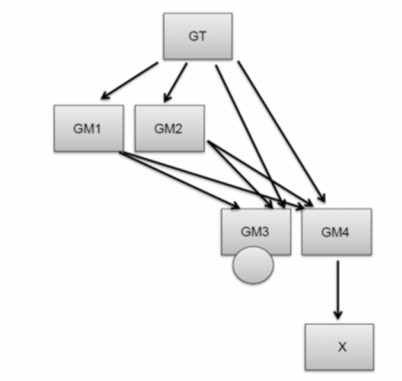

Beispiel:

Die A-GmbH spaltet zum 31.12.01 einerseits einen Teilbetrieb zur Neugründung in die B-GmbH ab und andererseits eine Grundstück Liegenschaft zur Aufnahme in die C-GmbH ab. An der A-GmbH ist die natürliche Person A außerbetrieblich zu 100% beteiligt.

Die Teilbetriebsabspaltung fällt bei Wahrung der Anwendungsvoraussetzungen des § 32 UmgrStG unter Art. VI UmgrStG, die Grundstücks Liegenschaftsabspaltung unter § 20 KStG 1988. Die Grundstücks Liegenschaftsabspaltung führt

- auf Ebene der abspaltenden A-GmbH zur Realisierung der stillen Reserven des Grundstückes gemäß § 20 Abs. 1 Z 2 KStG 1988 iVm § 6 Z 14 EStG 1988

- bei A gemäß § 27 31 EStG 1988 zur Gewinnrealisierung (Tauschgrundsatz), die Anteile an der neuen C-GmbH sind mit dem gemeinen Wert der "Wertminderung" seiner Beteiligung, die dem gemeinen Wert der Liegenschaft entspricht, anzusetzen ( siehe auch Rz 1809).

Hinsichtlich des abgespaltenen Teilbetriebes kommt es hinsichtlich der Anteile hingegen zu einer bloßen Ab- und Aufstockung (siehe Rz 1733).

Die Aufspaltung im Wege der Übertragung von begünstigtem Vermögen in eine neue oder übernehmende Körperschaft und nicht begünstigtem Vermögen in eine andere neue oder übernehmende Körperschaft schließt die Anwendung des Art. VI UmgrStG zur Gänze aus, weil die Aufspaltung als solche immer ein einheitlicher Vorgang ist (siehe Abschnitt 6.13.2.). Die Aufspaltung einer vermögensverwaltenden Körperschaft ist nur dann steuerneutral möglich, wenn nur Kapitalanteile im Sinne des § 12 Abs. 2 Z 3 UmgrStG oder daneben auch Mitunternehmeranteile im Sinne des § 12 Abs. 2 Z 2 UmgrStG übertragen werden. Sollte daher eine aufspaltende Holdinggesellschaft am Spaltungsstichtag neben Kapitalanteilen auch liquide Mittel und Forderungen besitzen und allgemeine (nicht mit dem Beteiligungserwerb zusammenhängende) Verbindlichkeiten ausweisen, kann eine Spaltung nach dem SpaltG nicht unter Art. VI UmgrStG fallen.

1657

Bei Vorliegen der Anwendungsvoraussetzungen des § 32 Abs. 1 UmgrStG ist Art. VI UmgrStG im Hinblick auf § 32 Abs. 4 UmgrStG gesamthaft anzuwenden. Entstehen bei den für die Anteilsinhaber der betroffenen Körperschaften zuständigen Abgabenbehörden oder den für die Verkehrsteuern zuständige Abgabenbehörde Zweifel, ob die Anwendungsvoraussetzungen des § 32 UmgrStG erfüllt sind, ist im Interesse einer einheitlichen Beurteilung der Umgründung eine Abstimmung mit den für die Ertragsbesteuerung der spaltenden Körperschaft und der übernehmenden Körperschaft(en) zuständigen Abgabenbehörden herbeizuführen.

Zu Handelss Spaltungen außerhalb des UmgrStG siehe Rz 1731 ff und Rz 1802 ff.

6.2. Spaltende Körperschaft ( § 33 UmgrStG )

6.2.1. Spaltungsstichtag

6.2.1.1. Allgemeines

1658

Spaltungsstichtag ist jener Tag, für den der im Spaltungsplan oder im Spaltungs- und Übernahmsvertrag als jener Tag festgelegt ist, an dem die Handlungen der übertragenden Gesellschaft als für Rechnung der neuen Gesellschaften vorgenommen gelten ( § 2 Abs. 1 Z 7 SpaltG ) die unternehmensrechtliche Schlussbilanz , die der Spaltung zu Grunde liegt, erstellt ist. Mit Ablauf des Spaltungsstichtages ist die Vermögensübertragung von der spaltenden auf die übernehmende(n) Gesellschaft(en) steuerlich wirksam (siehe Rz 1659). Abgabenrechtlich maßgebend ist der im Spaltungsplan (bei einer Spaltung zur Neugründung) bzw. Spaltungs- und Übernahmsvertrag (bei einer Spaltung zur Aufnahme) genannte Stichtag.

Spaltungsstichtag kann jeder beliebige Tag innerhalb der vom unternehmensrechtlichen SpaltG vorgegebenen neunmonatigen Rückwirkungsfrist sein. Die Rückwirkungsfrist ergibt sich daraus, dass die Schlussbilanz, welche der Spaltung zu Grunde gelegt wird, im Zeitpunkt der Anmeldung der Spaltung zur Eintragung in das Firmenbuch nicht älter als neun Monate sein darf. Bei einem vom Regelbilanzstichtag abweichendem Spaltungsstichtag liegt kein zustimmungsbedürftiger Wechsel des Bilanzstichtages im Sinne des § 2 Abs. 7 EStG 1988 bzw. § 7 Abs. 5 KStG 1988 vor.

Die Durchführung einer Spaltung nach dem SpaltG setzt somit eine fristgerechte Anmeldung beim zuständigen Firmenbuchgericht voraus. Zuständig ist das Firmenbuchgericht am Sitz der übertragenden Kapitalgesellschaft. Wird die Anmeldung der Spaltung durch das zuständige Firmenbuchgericht als verspätet zurückgewiesen, kommt die Spaltung nicht zustande. In diesem Fall ist unabhängig davon, ob schon vor der Anmeldung eine faktische Vermögensübertragung erfolgt ist, davon auszugehen, dass eine steuerliche Rechtsfolge nicht entstehen kann und das zu übertragende Vermögen der spaltenden Körperschaft weiterhin zuzurechnen ist ; wurde das Vermögen bereits faktisch übertragen, liegt eine Nutzungsüberlassung vor (siehe Rz 780). Sollte trotz einer verspäteten Anmeldung eine Eintragung der Spaltung in das Firmenbuch erfolgen, ist sie im Hinblick auf die Maßgeblichkeit der unternehmensrechtlichen Vorgänge als eine Umgründung im Sinne des UmgrStG zu werten. Als Zeitpunkt des Vermögensüberganges gilt daher auch in diesem Fall der vertraglich vereinbarte Spaltungsstichtag.

Bei Spaltungen im Ausland, bei denen inländisches Vermögen betroffen ist, ist das Erfüllen der Nachweispflicht im Wege einer Anmeldung bei einem ausländischen Registergericht oder FA nicht zielführend. In diesen Fällen wird die Rückwirkungsfiktion (siehe Rz 1659) durch eine fristgerechte Meldung bei dem für den Übertragenden zuständigen FA ausgelöst. Als fristgerecht wird eine Meldung innerhalb der Neunmonatsfrist angesehen. Für die Wahrung der Frist gilt § 108 Abs. 4 BAO. Siehe dazu Rz 774 f.

6.2.2. Schlussbilanz

1660

Die spaltende Körperschaft hat gemäß § 2 Abs. 2 SpaltG zum Spaltungsstichtag eine Schlussbilanz aufzustellen und zwar auch dann, wenn der Spaltungsstichtag kein Regelbilanzstichtag ist. Wird als Spaltungsstichtag ein Regelbilanzstichtag gewählt, ist die Schlussbilanz mit dem Jahresabschluss ident. In der Schlussbilanz ist das gesamte Vermögen der spaltenden Körperschaft zum Spaltungsstichtag darzustellen. Da mit Ablauf des Spaltungsstichtages bei der spaltenden Gesellschaft hinsichtlich des übertragenen Vermögens der Gewinnermittlungszeitraum endet, dient die Schlussbilanz bei der spaltenden Gesellschaft als Grundlage für die Ermittlung des steuerlichen Gewinns des übertragenen Vermögens im Jahr der Spaltung:

- Bei einer Aufspaltung endet jedenfalls mit Ablauf des Spaltungsstichtages das Wirtschaftsjahr der spaltenden Gesellschaft, da diese steuerlich mit Ablauf des Spaltungsstichtages als Steuersubjekt und Steuerobjekt untergeht.

- Bei einer Abspaltung endet für die spaltende Gesellschaft nur dann ein Wirtschaftsjahr, wenn der Spaltungsstichtag zugleich Regelbilanzstichtag ist. Erfolgt die Abspaltung hingegen auf einen Zwischenstichtag, wird steuerlich mit dem Spaltungsstichtag das Wirtschaftsjahr nur hinsichtlich des abzuspaltenden Vermögens beendet. Für das der abspaltenden Körperschaft verbleibende Vermögen wird das Wirtschaftsjahr hingegen nicht beendet. Bei der übernehmenden Körperschaft beginnt mit dem Ablauf des Spaltungsstichtages hinsichtlich des abgespaltenen Vermögens ein neues Wirtschaftsjahr (siehe VwGH 26.7.2007, 2006/15/0262 ).

Beispiel:

Die X-GmbH (Wirtschaftsjahr = Kalenderjahr) spaltet mit Vertrag vom 17.11.01 zum Stichtag 31.3.01 einen Betrieb in die bereits bestehende Y-GmbH ab. Das Wirtschaftsjahr der Y-GmbH endet am 30.9.01 Die Anmeldung der Spaltung zur Eintragung in das Firmenbuch erfolgt am 5.12.01.

Die X-GmbH hat im Kalenderjahr 2001 die bis zum 31.3.01 erwirtschafteten Ergebnisse des abgespaltenen Betriebes und jene des ihr verbleibenden Restvermögens für das gesamte Kalenderjahr zu versteuern. Die Y-GmbH versteuert für das Wirtschaftsjahr 1.10.00 bis 30.9.01 zusätzlich zu den Erträgen ihres bisherigen Betriebes auch jene des übertragenen Betriebes, die ab dem 1.4.01 angefallen sind.

6.2.4. Übertragungsbilanz(en)

6.2.4.1. Zweck der Übertragungsbilanz

1662

Das SpaltG kennt keine das zu übertragende Vermögen beschreibende Bilanz. Da bei der Aufspaltung die Summe der Werte der Eröffnungsbilanzen (§ 2 Abs. 1 Z 12 SpaltG) bzw. bei der Abspaltung die Summe der Werte der Eröffnungsbilanz(en) und der Spaltungsbilanz (§ 2 Abs. 1 Z 12 SpaltG) nicht mit den Werten des der Schlussbilanz im Hinblick auf eine mögliche Neubewertung übereinstimmen muss, wird dieser Mangel durch das Aufstellen Erfordernis einer steuerlichen Übertragungsbilanz zum Spaltungsstichtag wettgemacht. Diese Übertragungsbilanz dient dazu,

- das zu übertragende Vermögen mit den aus der Schlussbilanz abgeleiteten steuerlich maßgeblichen Werten auszuweisen (siehe Rz 1667)

- allfällig auf Grund der Aufwertungsoption gemäß § 33 Abs. 2 UmgrStG vorgenommene Aufwertungen von übertragenem ausländischen Vermögen (siehe Rz 1668 ff) darzustellen

- rückwirkend vorgenommene Korrekturen des übertragenen Vermögens erkennbar zu machen (siehe Rz 1672 ff) und

- den sich ergebenden Saldo als Übertragungskapital zu bezeichnen.

Sind an der Spaltung mehrere Körperschaften als neue oder übernehmende Körperschaften beteiligt, ist für jede rechtsnachfolgende Körperschaft eine eigene Übertragungsbilanz aufzustellen. Der Saldo aus den übertragenen Aktiva und Passiva stellt das jeweilige Übertragungskapital dar. Eine Übertragungsbilanz ist auch dann aufzustellen, wenn nur ein Kapitalanteil im Sinne des § 12 Abs. 2 Z 3 UmgrStG übertragen wird.

Es wird eine neue Rz 1662a eingefügt:

1662a

Das Erfordernis des Aufstellens einer Übertragungsbilanz ist eine steuerliche Ordnungsvorschrift und gehört nicht zu den Anwendungsvoraussetzungen des Art. VI UmgrStG . Die Übertragungsbilanz hat allerdings insoweit steuerliche Bedeutung, als die neue oder übernehmende Körperschaft nach § 34 Abs. 1 UmgrStG zur Übernahme und Fortführung der steuerlich maßgebenden Werte laut Übertragungsbilanz verpflichtet ist.

6.2.4.2. Vermögenszurechnung

6.2.4.2.1. Betriebe oder Teilbetriebe

1663

Besteht das Vermögen der spaltenden Körperschaft aus zwei (mehreren) Betrieben oder aus zwei (mehreren) Teilbetrieben, ist bei der Zuordnung der Aktiva und Passiva zu den Teilungsmassen in folgender Weise vorzugehen:

- Zunächst sind die Aktiva und Passiva dem jeweiligen (Teil)Betrieb nach den Grundsätzen des notwendigen Betriebsvermögens zuzurechnen. Beidseitig genutztes Anlagevermögen wird jener Teilungsmasse zuzuordnen sein, der das Anlagegut überwiegend dient. Fremdkapital ist ebenfalls primär nach Zugehörigkeit zu den Teilungsmassen aufzuteilen, bspw. Lieferantenschulden, Anschaffungskredite, drohende Verluste aus schwebenden Geschäften, Gewährleistungsrückstellungen, Abfertigungsvorsorgen für die ausschließlich oder überwiegend in einem (Teil)Betrieb tätigen Arbeitnehmer.

- Über die Zuordnung neutraler (indifferenter) Aktiva kann unabhängig von nach § 33 UmgrStG in Verbindung mit § 16 Abs. 5 UmgrStG zulässigen rückwirkenden Korrekturen disponiert werden. Auch neutrales Fremdkapital kann nach Disposition der für die Spaltung Verantwortlichen den (Teil)Betrieben zugeordnet werden.

- Passiva sind grundsätzlich den damit in Zusammenhang stehenden Aktiva bzw. den jeweiligen (Teil)Betrieben zuzuordnen (siehe erster Bulletpoint). Sollte eine solche Zuordnung ausnahmsweise nicht möglich sein und eine "Restgröße" verbleiben (zB Kontokorrentkonto, Finanzamtsverbindlichkeiten, Passiva aufgegebener Betriebe), ist diese den Teilungsmassen sachgerecht zuzuordnen.

- Der sich aus der Zuordnung ergebende Buchwert (Saldo der steuerlich maßgebenden Aktiva und Passiva) kann bereits im Jahres- oder Zwischenabschluss festgehalten werden, sonst kommt er in der (den) Übertragungsbilanz(en) zum Ausdruck.

- In der Folge kann von den rückwirkenden Korrekturen des § 33 Abs. 4 bzw. Abs. 5 in Verbindung mit § 16 Abs. 5 UmgrStG Gebrauch gemacht werden (siehe Rz 1672 ff).

Werden einer Teilungsmasse durch Zuordnung einer "Restgröße" (siehe dritter Bulletpoint) bzw. durch rückwirkende Korrekturen gemäß § 16 Abs. 5 UmgrStG wesentlich mehr Passiva zugeordnet, als dem Verhältnis der Verkehrswerte der Teilungsmassen vor Abzug der Schulden entspricht, besteht Missbrauchsverdacht, wenn die Spaltung der Vorbereitung einer Veräußerung, Einlösung, Abschichtung oder sonstigen Realisierung der Anteile dient. Vom Vorliegen eines Missbrauchs ist nicht auszugehen, wenn alle Teilungsmassen jeweils für sich ein positives steuerliches Eigenkapital aufweisen, die Zuordnung der "Restgröße" im Verhältnis der Buchwerte der Aktivseite der Teilungsmassen erfolgt oder nur unwesentlich vom Verkehrswertverhältnis vor Abzug der Schulden abweicht.

6.2.4.2.3. Mitunternehmeranteile

1664

Die gesonderte Übertragung eines Mitunternehmeranteiles im Rahmen einer Spaltung kann nur die zu diesem Begriff steuerlich gehörenden Teile umfassen. Siehe dazu Rz 717 ff.

Beispiel:

Die A-GmbH möchte ihren 25-prozentigen KG-Anteil an der B-KG, bezogen auf das starre Kapitalkonto, zum 31.12.01 abspalten und bei dieser Gelegenheit eine nicht der KG dienendes Grundstück Liegenschaft und einen 10-prozentigen Anteil an der C-GmbH mitübertragen.

Die Abspaltung fällt zur Gänze nicht unter Art. VI UmgrStG, da nicht begünstigtes Vermögen neben begünstigtem Vermögen übertragen wird. Hätte die A-GmbH nur den Mitunternehmeranteil und den Kapitalanteil abgespalten, wäre Art. VI UmgrStG dann anwendbar, wenn der Kapitalanteil bei der übernehmenden Körperschaft zum Erreichen oder Erhöhen der Stimmrechtsmehrheit an der C-GmbH führt.

6.2.4.2.4. Kapitalanteile

1665

Die gesonderte Übertragung eines Kapitalanteils im Rahmen einer Spaltung ist im Sinne der Begriffsbestimmung in Rz 725 ff möglich. Einem Kapitalanteil kann in sinngemäßer Anwendung des § 12 Abs. 2 Z 3 UmgrStG nur der zum Spaltungsstichtag ausstehende Teil des nachweisbar ausschließlich zur Anschaffung dieses Anteiles aufgenommenen Fremdkapitals ganz oder teilweise zugeordnet werden, ohne dass die Eigenschaft als begünstigtes Vermögen verloren geht (siehe Rz 734 ff). Die Übertragung von Verbindlichkeiten, die in unmittelbarem Zusammenhang mit Einlagen in die Gesellschaft stehen, deren Kapitalanteil übertragen wird, ist verpflichtend, wenn die Einlage innerhalb von zwei Jahren vor dem Spaltungsstichtag erfolgte ( § 12 Abs. 2 Z 3 UmgrStG idF AbgÄG 2012, siehe Rz 737a).

6.2.5.2. Aufwertungsoption

1668

Grundsätzlich gilt das Gebot der Buchwertfortführung der sich aus der Schlussbilanz ergebenden steuerlich maßgebenden Ansätze auch für im Zuge der Spaltung übertragenes ausländisches Vermögen. Nur unter den in § 33 Abs. 2 UmgrStG genannten Voraussetzungen wird der spaltenden Körperschaft ein Wahlrecht eingeräumt, ausländisches Vermögen anstatt mit dem Buchwert mit dem sich aus § 20 KStG 1988 ergebenden Wert anzusetzen. Zweck der Bestimmung ist die Vermeidung einer ansonsten eintretenden Doppelbesteuerung. Die Aufwertungsoption kann nur von der spaltenden Gesellschaft ausgeübt werden. Die Inanspruchnahme der Aufwertungsoption ist von folgenden Voraussetzungen abhängig:

- Die Spaltung führt im Ausland zu einer tatsächlichen steuerpflichtigenzwingenden Gewinnverwirklichung oder zu einer Gewinnverwirklichung auf Grund eines Wahlrechtes.

- Der ausländische Staat hat mit Österreich ein DBA abgeschlossen, das für die nach ausländischem Recht verwirklichten Gewinne die Anrechnungsmethode vorsieht oder es wurde eine vergleichbare innerstaatliche Maßnahme zur Vermeidung der Doppelbesteuerung getroffen (§ 48 BAO-Bescheid;bzw. auf Grundlage der Verordnung BGBl. II Nr. 474/2002).

1671

Nimmt der ausländische Staat die Spaltung nicht zum Anlass, die stillen Reserven des ausländischen Vermögens zu besteuern oder besteht mit dem betreffenden Staat ein DBA, welches die Befreiungsmethode vorsieht, greift die Aufwertungsoption nicht. Da es in diesen Fällen zu keiner Doppelbesteuerung kommen kann, sind diesfalls auch hinsichtlich des übertragenen ausländischen Vermögens zwingend die Buchwerte fortzuführen.

Beispiel:

Die A-GmbH spaltet einen im Ausland gelegenen Betrieb auf die B-GmbH ab. Mit dem betreffenden ausländischen Staat besteht ein DBA, welches die Anrechnungsmethode vorsieht. Der ausländische Staat nimmt die Spaltung zum Anlass, die stillen Reserven einschließlich des Firmenwertes des Betriebes zu versteuern.

Macht die A-GmbH von der Aufwertungsoption Gebrauch, entsteht hinsichtlich des ausländischen Betriebes auf Grund der Aufwertung in Österreich ein steuerpflichtiger Gewinn. Auf die dabei anfallende Körperschaftsteuer kann nunmehr die ausländische Steuer angerechnet werden. Würde die A-GmbH nicht aufwerten und würden daher die Buchwerte fortgeführt, blieben die stillen Reserven des Betriebes einschließlich des Firmenwertes in Österreich weiterhin steuerhängig, obwohl sie schon im Ausland besteuert worden sind. Beim Verkauf des Betriebes in einem Folgejahr würden dieselben stillen Reserven daher nochmals versteuert.

Besteht mit dem betreffenden Staat hingegen ein DBA, welches die Befreiungsmethode vorsieht, besteht die Möglichkeit der Doppelbesteuerung nicht, da die stillen Reserven des im Ausland gelegenen Betriebes im Inland nicht steuerhängig sind. Die A-GmbH hat dann auch hinsichtlich des ausländischen Betriebes zwingend die Buchwerte fortzuführen.

Zur Behandlung der Anteilsinhaber im Falle der Inanspruchnahme der Aufwertungsoption siehe Rz 1730.

Zu den rückwirkenden Korrekturen bei der Aufspaltung siehe Rz 1672 ff und bei der Abspaltung siehe Rz 1678 ff.

6.2.5.3. Rückwirkende Korrekturen bei der Aufspaltung

6.2.5.3.1. Ausschüttungen, Einlagenrückzahlungen und Einlagen

1672

Gemäß § 33 Abs. 4 UmgrStG gilt bei einer Aufspaltung die Rückwirkungsfiktion des § 33 Abs. 3 UmgrStG (siehe Rz 1659) für die nachfolgend angeführten Vorgänge nicht. Diese in die Zeit nach dem Spaltungsstichtag fallenden Vorgänge entfalten daher noch Wirkung für die spaltende (übertragende) Körperschaft und deren Gesellschafter:

- Gewinnausschüttungen der spaltenden Körperschaft auf Grund von Beschlüssen nach dem Spaltungsstichtag (gilt nicht für verdeckte Ausschüttungen, siehe dazu unten).

- Einlagenrückzahlungen im Sinne des § 4 Abs. 12 EStG 1988 durch die spaltende Körperschaft in der Zeit zwischen dem Spaltungsstichtag und dem Tag des Spaltungsbeschlusses (siehe explizit § 4 Abs. 12 Z 3 EStG 1988 idF AbgÄG 2012, wonach Einlagenrückzahlungen durch die übertragende Körperschaft im Rückwirkungszeitraum ihr Einlagenevidenzkonto mindern).

- Einlagen der Anteilsinhaber im Sinne des § 8 Abs. 1 KStG 1988 in die spaltende Körperschaft in der Zeit zwischen dem Spaltungsstichtag und dem Tag des Spaltungsbeschlusses (siehe explizit § 4 Abs. 12 Z 3 EStG 1988 idF AbgÄG 2012, wonach Einlagen in die übertragende Körperschaft im Rückwirkungszeitraum ihr Einlagenevidenzkonto erhöhen).

Die Gestaltung des übertragenen Vermögens durch vorbehaltene Entnahmen gemäß § 16 Abs. 5 Z 2 UmgrStG ist gesetzlich nicht vorgesehen und daher nicht steuerwirksam (siehe Rz 1680).

Da die spaltende Körperschaft im Zuge der Aufspaltung mit Ablauf des Spaltungsstichtages steuerlich erlischt, sind die genannten Vorgänge zwingend auf den Spaltungsstichtag rückzubeziehen und den Nachfolgegesellschaften zuzuordnen. Insoweit kommt es zu einer rückwirkenden Korrektur des übertragenen Vermögens. Die Rückbeziehung erfolgt durch Aufnahme dieser Vorgänge in die Übertragungsbilanz(en) für jene Nachfolgegesellschaft(en), der (denen) die Ausschüttungen, Einlagenrückzahlungen oder Einlagen zugeordnet werden soll(en). Für Ausschüttungen und Einlagenrückzahlungen sind in die Übertragungsbilanzen entsprechende Passivposten einzustellen, welche erfolgsneutral das Übertragungskapital mindern. Einlagen führen zu einer Forderung und somit zu einer Erhöhung des Übertragungskapitals.

§ 33 Abs. 4 UmgrStG dient nur der Gestaltung des Spaltungsvermögens, welches entsprechend erhöht oder vermindert wird. Die Zuordnung von Ausschüttungen, Einlagen und Einlagenrückzahlungen zu den einzelnen übernehmenden Körperschaften bedeutet jedoch nicht, dass die steuerlichen Folgen dieser Vorgänge nach den Verhältnissen der übernehmenden Körperschaften zu beurteilen wären. Vielmehr sind Gewinnausschüttungen, Einlagenrückzahlungen und Einlagen immer den zum Zeitpunkt des Ausschüttungs- bzw. Rückzahlungsbeschlusses tatsächlich beteiligten Gesellschaftern zuzurechnen.

Im Gegensatz zu den offenen Ausschüttungen sind verdeckte Ausschüttungen von der Rückwirkungsfiktion erfasst, da für sie das Erfordernis eines Beschlusses nicht erfüllt ist. Verdeckte Ausschüttungen in der Zeit zwischen dem Spaltungsstichtag und dem Tag des Spaltungsbeschlusses sind daher bei jener übernehmenden Körperschaft zu erfassen, welcher das von der verdeckten Ausschüttung betroffene Vermögen übertragen wurde. Auf Gesellschafterebene sind verdeckte Ausschüttungen jedenfalls jenen Gesellschaftern zuzurechnen, denen die Ausschüttung tatsächlich zugeflossen ist.

6.2.5.3.2. Rückwirkendes Verschieben von Aktiva und Passiva

1673

Neben den oben angeführten Vorgängen, welche bei einer Aufspaltung zwingend auf den Spaltungsstichtag rückzubeziehen sind, kann der zu übertragende (Teil-)Betrieb oder Mitunternehmeranteil gemäß § 16 Abs. 5 Z 4 UmgrStG rückwirkend zum Spaltungsstichtag durch Verschieben von Wirtschaftsgütern zwischen den einzelnen (Teil-)Betrieben in seinem Umfang verändert werden. Dabei können nicht betriebszugehörige Wirtschaftsgüter mit einem (Teil-)Betrieb übertragen bzw. betriebszugehörige Wirtschaftsgüter einem anderen (Teil-)Betrieb zugeordnet werden.

Die Grenzen der Verschiebetechnik sind in steuerlicher Hinsicht in zweifacher Weise vorgegeben:

- Einerseits ist § 16 Abs. 5 UmgrStG zu beachten, wonach die Eigenschaft eines begünstigten Vermögens im Sinne des § 12 Abs. 2 UmgrStG nicht verloren gehen darf und ein positiver Verkehrswert erhalten bleiben muss. Die zweitgenannte Voraussetzung ist allerdings bereits spaltungsrechtlich zu prüfen und hindert die Eintragung des Spaltungsbeschlusses in das Firmenbuch.

- Andererseits ist § 16 Abs. 5 Z 4 UmgrStG zu beachten, wonach Aktiva in der Regel nur zusammen mit unmittelbar verbundenen Passiva verschoben oder zurückbehalten werden können (siehe Rz 926 bis Rz 926d).

Beispiel:

Die A-GmbH wird mit Stichtag 31.12.01 aufgespalten. Der Teilbetrieb 1 wird in die B-GmbH, der Teilbetrieb 2 in die C-GmbH gespalten. Mit Wirkung zum Spaltungsstichtag kann eine Maschine, welche an sich dem Teilbetrieb 1 zuzuordnen ist, einschließlich eines allenfalls bestehenden Anschaffungskredits mit dem Teilbetrieb 2 der C-GmbH übertragen werden. Die Verknüpfung mit dem Kredit gilt nicht, wenn , es sei denn, der Anschaffungszeitpunkt der fremdfinanziert erworbenen die Maschine war dem Betrieb am Spaltungsstichtag bereits länger als sieben Jahre zurückgelegen ist zuzuordnen.

1674

Hinsichtlich der rückwirkenden Vermögenserhöhung ergibt sich keine umfängliche Begrenzung. Es ist formell betrachtet zulässig, einem auszulagernden Kleinstbetrieb Vermögensteile zuzuordnen, die nach allgemeinen steuerlichen Grundsätzen gewillkürtes oder neutrales Betriebsvermögen darstellen. Diese formal unbedenkliche Gestaltungsmöglichkeit kann nur dann eine Gefährdung der Steuerwirkung der Spaltung hervorrufen, wenn darin ein in § 44 UmgrStG angesprochener Gestaltungsfall zur Umgehung oder Minderung der Abgabenpflicht zu erblicken ist. Dieser Verdacht wird umso größer sein, je höher das Missverhältnis zwischen dem Wert des zu übertragenden (Teil-)Betriebes und dem darüberhinausgehenden Wert des beigefügten gewillkürten bzw. neutralen Vermögens ist. Zum Vorliegen eines Missbrauchsverdachts im Zusammenhang mit der Zuordnung einer allfälligen "Restgröße" von Passiva bzw. mit rückwirkenden Korrekturen von Passiva siehe Rz 1663.

Beispiel:

Im Zuge der Aufspaltung einer GmbH, die nur einen Betrieb führt, soll Vermögen übertragen werden, das nicht den Voraussetzungen für Vermögen im Sinne des § 12 Abs. 2 UmgrStG entspricht. Es wird daher vorbereitend vor dem Spaltungsstichtag ein Kleinstbetrieb geschaffen, um eine Rechtsgrundlage für eine steuerneutrale Spaltung zu schaffen. Dem Kleinstbetrieb mit einem Verkehrswert von 10 werden Vermögensteile im Verkehrswert von 1.000 "mitgegeben". Liegt das Ziel in der Vermeidung der Abgabenpflicht, ist der Verdacht einer missbräuchlichen Nutzung des UmgrStG gegeben.

1675

Das Verschieben von Wirtschaftsgütern erfolgt durch Aufnahme bzw. Nichtaufnahme der jeweiligen Aktiva und Passiva in die Übertragungsbilanzen. Das Verschieben von Aktiva führt demnach zu einer Erhöhung des Übertragungskapitals für die den aufnehmenden Teilbetrieb neue oder übernehmende Körperschaft und zu einer spiegelbildlichen Verminderung des Übertragungskapitals für die den übertragenden Teilbetrieb neue oder übernehmende Körperschaft. Das Verschieben einer Aktiv- bzw. Passivpost ist dem Grunde nach unter Beachtung der Siebenjahresfrist nur mit einer unmittelbar zusammenhängenden Aktiv- bzw. Passivpost möglich; eine allfällige verbleibende "Restgröße" von Passiva handelt es sich bei der Passivpost um einen neutralen (indifferenten) Vermögensteil, kann er ist vor Vornahme allfälliger der rückwirkender n Korrekturen einer der Vermögensmassen sachgerecht zuzuordnen werden (siehe Rz 1663 dritter Bulletpoint). Zum Vorliegen eines Missbrauchsverdachts im Zusammenhang mit der Zuordnung einer "Restgröße" bzw. durch Vornahme rückwirkender Korrekturen siehe aber Rz 1663.

Rückwirkende Entgeltvereinbarungen zwischen den an der Spaltung beteiligten Körperschaften sind hinsichtlich des verschobenen Vermögens gemäß § 34 Abs. 1 UmgrStG in Verbindung mit § 18 Abs. 3 UmgrStG dann anzuerkennen, wenn sie spätestens am Tag des Abschlusses des Spaltungsplans bzw. Spaltungs- und Übernahmevertrages abgeschlossen worden sind (siehe dazu auch Rz 1691).

Beispiel:

Wird in obigem Beispiel die Maschine des Teilbetriebes 1, die zu Teilbetrieb 2 in die C-GmbH verschoben wurde, auch nach der Spaltung von Teilbetrieb 1, der sich nunmehr in der B-GmbH befindet, genutzt, kann ist zwischen den beiden Gesellschaften bereits rückwirkend ab dem dem Spaltungsstichtag folgenden Tag eine dem Fremdverhaltensgrundsatz entsprechende Miete zu verrechnen (siehe Rz 983) verrechnet werden, sofern die entsprechende Vereinbarung mit dem Tag des Abschlusses des der Spaltung zu Grunde liegenden Vertrages getroffen wurde. Andernfalls können bei konzernverbundenen Gesellschaften verdeckte Ausschüttungen vorliegen.

1676

Ein Verschieben von Wirtschaftsgütern kann gemäß § 16 Abs. 5 Z 4 UmgrStG nur zwischen Betrieben oder Teilbetrieben erfolgen. Spaltende unter § 7 Abs. 3 KStG 1988 fallende Körperschaften können Wirtschaftsgüter und mit ihnen zusammenhängendes Fremdkapital auch dann zurückbehalten, wenn ein (Teil-)Betrieb nicht verbleibt. Nur eingeschränkt möglich hingegen ist das Verschieben von Wirtschaftsgütern bei gesondert zu übertragenen Mitunternehmer- oder Kapitalanteilen.

- Eine Disposition bei gesondert zu übertragenden Mitunternehmeranteilen ist nur hinsichtlich der Mitübertragung oder des Zurückbehaltens von variablen Kapitalkonten oder von Sonderbetriebsvermögen möglich. Die Verknüpfungsregeln des § 16 Abs. 5 Z 4 UmgrStG sind zu beachten (siehe Rz 926a ff).

- Spaltende unter § 7 Abs. 3 KStG 1988 fallende Körperschaften können aber im Falle der gesonderten Übertragung von Mitunternehmeranteilen eine rückwirkende Übertragung von Guthaben des variablen Kapitalkontos in das Stammvermögen bzw. Einlagen in das variable Kapitalkonto in sinngemäßer Anwendung von § 16 Abs. 5 Z 1 UmgrStG vornehmen.

- Eine Disposition bei gesondert zu übertragenden Kapitalanteilen ist auf Grund des Maßgeblichkeit des § 12 Abs. 2 Z 3 UmgrStG (siehe Rz 735) nur hinsichtlich der Mitübertragung oder des Zurückbehaltens des zum Spaltungsstichtag ausstehenden Teils des nachweisbar ausschließlich zur Anschaffung dieses Anteiles aufgenommenen Fremdkapitals möglich.

Beispiel:

Die A-GmbH wird mit Stichtag 31.12.01 aufgespalten. Der Teilbetrieb 1 wird in die B-GmbH, der 50-prozentige Kapitalanteil an der Y-GmbH wird in die C-GmbH gespalten. Zusammen mit dem Kapitalanteil wird der C-GmbH eine Forderung übertragen.

Da nicht nur Vermögen im Sinne des § 12 Abs. 2 UmgrStG übertragen wird, kommt das allgemeine Ertragssteuerrecht zur Anwendung. Die spaltende A-GmbH und ihre Gesellschafter unterliegen daher der Liquidationsbesteuerung.

Jedenfalls besteht eine Verpflichtung zur Übertragung von Verbindlichkeiten im Zusammenhang mit Einlagen in die Gesellschaft, deren Kapitalanteil übertragen wird, wenn diese innerhalb von zwei Jahren vor dem Spaltungsstichtag erfolgten ( § 12 Abs. 2 Z 3 UmgrStG idF AbgÄG 2012, siehe Rz 737a).

1677

Eine weitere Möglichkeit einer rückwirkenden Korrektur besteht darin, die zum Spaltungsstichtag offenen Posten aus der innerbetrieblichen Liefer- und Leistungsbeziehung zwischen den Teilungsmassen aufzudecken und als Forderung bzw. Verbindlichkeit in den Übertragungsbilanzen darzustellen. Voraussetzung ist, dass das Bestehen innerbetrieblicher Verrechnung nachgewiesen wird. Ein willkürliches Einstellen von Forderungen oder Verbindlichkeiten ist nicht möglich.

6.2.5.4.3. Korrekturen im Sinne des § 16 Abs. 5 Z 2 UmgrStG

1680

Auf Grund von der Änderung des § 33 Abs. 5 UmgrStG idF AbgÄG 2005 durch das AbgÄG 2005 kann die Vornahme einer vorbehaltenen Entnahme keine steuerliche Wirkung entfalten (für Umgründungen, die nach dem 31. Jänner 2006 beim Firmenbuchgericht zur Eintragung angemeldet oder bei dem zuständigen FA gemeldet wurden, 3. Teil Z 11 UmgrStG ). Wird dennoch eine Passivpost für vorbehaltene Entnahmen gebildet, führt eine Verzinsung und Tilgung bei der übernehmenden Gesellschaft zu einer verdeckten Ausschüttung, die bei der die Gläubigerstellung innehabenden spaltenden Gesellschaft unter § 10 Abs. 1 KStG 1988 fällt. Für vor der Änderung durch das AbgÄG 2005 (dh. für Stichtage vor dem 1. Jänner 2007 gemäß 3. Teil Z 11 UmgrStG) getätigte unbare Entnahmen gilt die Regelung der Betriebsausgaben- und Betriebseinnahmenwirkung einer vereinbarten Verzinsung weiter.

6.2.6. Spaltungs- bzw. Restbilanz

1683

Im Falle der Abspaltung hat die spaltende Körperschaft nach § 2 Abs. 1 Z 12 SpaltG eine Spaltungsbilanz aufzustellen, die das nach der Spaltung verbleibende Vermögen zu unternehmensrechtlichen Werten ausweist. Aus diesen Ansätzen ist für steuerliche Zwecke eine Restbilanz abzuleiten, in der die steuerlich maßgebenden Buchwerte dargestellt werden. Die unternehmens- und steuerrechtlichen Ansätze müssen den in der Schlussbilanz ausgewiesenen Ansätzen entsprechen, da eine Neubewertung nicht möglich ist.

Das Erfordernis des Aufstellens einer Restbilanz ist eine steuerliche Ordnungsvorschrift und gehört nicht zu den Anwendungsvoraussetzungen des Art. VI UmgrStG .

1687a

Körperschaftsteuerbescheide, die Zeiträume bis zum Spaltungsstichtag betreffen, sind nach der Eintragung

- der Aufspaltung in das Firmenbuch den neuen oder übernehmenden Körperschaften als Rechtsnachfolger nach der spaltenden Körperschaft und

- der Abspaltung in das Firmenbuch der spaltenden Körperschaft

zuzustellen.

Ergeben sich nach einer Spaltung aufgrund einer Außenprüfung der übertragenden Gesellschaft Feststellungen, die Zeiträume bis zum Spaltungsstichtag betreffen, gilt für die Erlassung neuer Abgabenbescheide F folgendes:

Nach § 14 Abs. 2 Z 1 SpaltG gehen die Vermögensteile der übertragenden Gesellschaft entsprechend der im Spaltungsplan oder im Spaltungs- und Übernahmsvertrag vorgesehenen Zuordnung jeweils im Wege der Gesamtrechtsnachfolge auf die übernehmende(n) Gesellschaft(en) über (partielle Gesamtrechtsnachfolge). Nach dieser Zuordnung richtet sich auch die Bescheiderstellung und Zustellung.

- Betreffen die Feststellungen Vermögensteile der abspaltenden Gesellschaft, ist nur ihr ein neuer Bescheid zuzustellen.

- Betreffen die Feststellungen übertragene Vermögensteile, ist der betroffenen neuen oder übernehmenden Gesellschaft ein neuer Bescheid zuzustellen. Die Bescheide ergehen "An die neue/übernehmende Gesellschaft als Rechtsnachfolgerin der spaltenden Gesellschaft". In den Bescheiden wird jeweils nur über den Sachverhalt abgesprochen, der sich auf den von der Feststellung betroffenen Vermögensteil bezieht.

- Sofern Feststellungen bestimmten Vermögensteilen nicht direkt zuordenbar sind (zB bei verdeckten Ausschüttungen), ist die Zuordnung im Schätzungswege vorzunehmen und jeder der betroffenen Gesellschaften ein neuer Bescheid zuzustellen.

Die Überschrift 6.3.1.4. sowie die Rz 1690 entfallen.

6.3.1.4. Vorbehaltene Entnahmen über 50% des Verkehrswertes

1690

Siehe Rz 1680.

Abschnitt 6.3.1.4.: entfällt

Randzahl 1690: entfällt

6.3.1.6. Bewertungsmethode

1692

Auf Grund der zivilrechtlichen und steuerrechtlichen Gesamtrechtsnachfolge hat die neue oder übernehmende Körperschaft die Bewertungsmethoden der übertragenden Körperschaft fortzuführen. Es setzt daher die neue oder übernehmende Körperschaft insbesondere . die AfA-Methode fort und tritt in die Behaltefristen des Rechtsvorgängers ein (siehe Rz 118 ff). Für abnutzbares Anlagevermögen gelten die Regeln des § 7 EStG 1988. Weicht der Spaltungsstichtag vom Regelbilanzstichtag der spaltenden Körperschaft ab, sind die Regeln über die Halb- bzw. Ganzjahres-AfA anzuwenden. Es ist jedoch zu beachten, dass in Summe bei übertragender und übernehmender Körperschaft innerhalb eines Zeitraumes von 12 Monaten nur eine Ganzjahres-AfA zusteht (siehe EStR 2000 Rz 3132). In dieser Konstellation wird auch eine aliquote Berücksichtigung der AfA-Beträge bei der spaltenden und bei der neuen oder übernehmenden Körperschaft als zulässig erachtet.

Die Übernahme von teilwertberichtigten Beteiligungen vor Ablauf der Siebentelverteilung gemäß § 12 Abs. 3 Z 2 KStG 1988 führt analog zur Regelung in Rz 1180 1710 zur Fortsetzung der außerbilanzmäßigen Absetzung ab dem dem Spaltungsstichtag folgenden Wirtschaftsjahr. Für Spaltungsverträge ab dem 1.1.2011 gilt, dass offene Siebentel aufgrund einer abzugsfähigen Teilwertabschreibung oder aufgrund eines Verlustes anlässlich der Veräußerung bzw. eines sonstigen Ausscheidens einer zum Anlagevermögen gehörenden Beteiligung gemäß § 12 Abs. 3 Z 2 KStG 1988 von der Regelung des § 4 UmgrStG umfasst sind (siehe dazu Rz 211).

6.3.2. Buchgewinne und Buchverluste bei der Spaltung zur Aufnahme

6.3.2.1. Steuerneutrale Unterschiedsbeträge

1693

Auch bei der Spaltung gilt der Grundsatz, dass Buchgewinne und Buchverluste bei der Gewinnermittlung der übernehmenden Körperschaft steuerneutral sind. Buchgewinne bzw. Buchverluste entstehen dem Grunde nach dann, wenn der buchmäßige Wert des übertragenen Vermögens dem Buchwert der dafür erhaltenen Gegenleistung nicht entspricht. Bei der Spaltung mit Anteilsgewährung kommt allerdings die Gegenleistung nicht der spaltenden Körperschaft zu, sodass schon dadurch bei ihr ein Buchverlust oder Buchgewinn entsteht (siehe Rz 1684 ff).

6.3.2.1.1. Buchgewinne und Buchverluste auf gesellschaftsrechtlicher Grundlage

1694

Sind die an der Spaltung beteiligten Körperschaften weder direkt noch indirekt gesellschaftsrechtlich verbunden, erfolgt der Spaltungsvorgang auf gesellschaftsrechtlicher Grundlage (Konzentrationsspaltung). Bei der übernehmenden Körperschaft entsteht in Höhe

- des das Gründungsnennkapital oder die Nennkapitalerhöhung übersteigenden buchmäßig positiven oder negativen Vermögenszuganges oder mangels Nennkapitalerhöhung in Höhe des positiven Vermögenszuganges ein in die Kapitalrücklage einzustellender Buchgewinn

- der den buchmäßig positiven Vermögenszugang übersteigenden Nennkapitalbildung oder -erhöhung ein als Aufwand auszuweisender Buchverlust, der nach den Regelungen des § 202 Abs. 2 UGB aktivierungsfähig ist, bzw. mangels Nennkapitalerhöhung in Höhe des buchmäßig negativen Vermögenszugangs ein in einem Sonderposten der Gewinn- und Verlustrechnungstets als Aufwand auszuweisender Buchverlust (siehe KFS/RL 25 Rz 93).

6.3.2.1.2.2. Side-Stream-Spaltungen

1697

Side-stream-Spaltungen liegen vor, wenn die an der Spaltung beteiligten Körperschaften nicht aneinander beteiligt sind, jedoch eine konzernmäßige Verflechtung vorliegt. Side-Stream-Spaltungen sind Abspaltungen auf Schwester-, Tanten- oder Nichtengesellschaften. Die handels unternehmensrechtliche Zulässigkeit der Spaltungsrichtung ergibt sich aus § 224 Abs. 2 Z 1 AktG in Verbindung mit § 17 SpaltG.

Bei Spaltungsvorgängen in dieser Konstellation ist ebenfalls die generelle Aussage des § 34 Abs. 2 Z 1 UmgrStG (Neutralität von Buchgewinnen und Buchverlusten) umzusetzen. Mangels Vorliegen einer Beteiligung der übernehmenden Körperschaft an der spaltenden Körperschaft kommt die spezielle Regelung des § 34 Abs. 2 Z 2 UmgrStG nicht zur Anwendung. Der sich zwingend ergebende und steuerlich gemäß § 34 Abs. 2 Z 1 UmgrStG bei der übernehmenden Körperschaft neutral zu behandelnde Buchgewinn oder Buchverlust ergibt sich daher nur aus dem buchmäßigen Wert des übertragenen Vermögens. Zur Behandlung der Anteilsinhaber siehe Rz 1759 ff.

6.3.2.1.2.3. Down-Stream-Abspaltung

1698

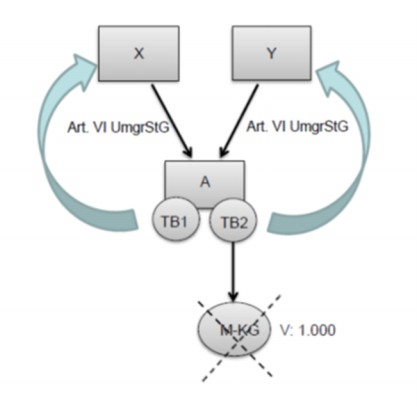

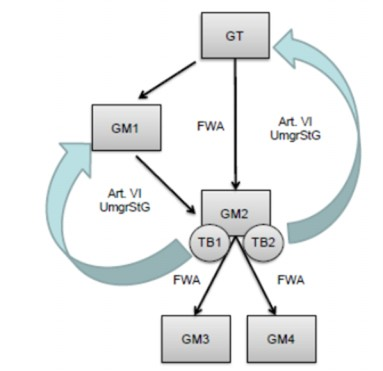

Bei down-stream-Abspaltungen gemäß § 224 Abs. 3 AktG in Verbindung mit § 17 SpaltG (Abspaltung von der Mutter- auf die Tochtergesellschaft) spaltet die Muttergesellschaft Vermögen auf ihre Tochter ab. In Höhe des Buchwertes des abgehenden Vermögens ist die Beteiligung an der Tochtergesellschaft bei der Muttergesellschaft zu erhöhen ( § 33 Abs. 7 zweiter Satz iVm § 20 Abs. 4 Z 1 UmgrStG ). Buchgewinne oder Buchverluste können in diesem Fall nicht entstehen.

Wird die Beteiligung an der Tochtergesellschaft down-stream auf diese abgespalten, ist i In Anwendung der verschmelzungsrechtlichen Regelungen bei down-stream-Vorgängen ist auch bei der Spaltung, sofern eigene Anteile erworben werden, zwingend eine Auskehrung der spaltungsrechtlich erworbenen eigenen Anteile als Abfindung an die Gesellschafter der Muttergesellschaft vorzunehmen. Für steuerliche Zwecke ist eine down-stream-Abspaltung mit Anteilsauskehrung gedanklich in zwei fiktive Schritte zu zerlegen: in eine Abspaltung zur Neugründung und eine darauf folgende down-stream-Verschmelzung ( § 36 Abs. 4 UmgrStG ; Rz 1747).

Sonst liegt ein Buchgewinn oder Buchverlust in Höhe des übertragenen buchmäßigen Vermögens vor, der gemäß § 34 Abs. 2 Z 1 UmgrStG steuerneutral zu stellen ist.

Beispiel:

Die M-GmbH spaltet ihre 100% Beteiligung an der T-GmbH auf die T-GmbH ab.

Es Im Resultat sind die Bestimmungen des § 17 Z 5 SpaltG in Verbindung mit § 224 Abs. 3 AktG auch in dieser Konstellation anzuwenden. Die übernehmende Tochtergesellschaft erhält 100% der Anteile an sich selbst und hat diese Anteile eine juristische Sekunde später an die Gesellschafter der übertragenden Gesellschaft auszukehren. Bei der T-GmbH findet faktisch und buchmäßig kein Vermögenszugang statt. Gesellschaftsrechtlich sind die M-GmbH und die T-GmbH nach Abspaltung Schwestergesellschaften. Zu den Fiktionsschritten im Detail siehe Rz 1747.

6.3.3. Internationale Schachtelbeteiligung

6.3.3.1. Entstehen oder Erweiterung einer internationalen Schachtelbeteiligung

1700

§ 34 Abs. 3 UmgrStG regelt das Entstehen bzw. die Erweiterung sowie den Wegfall einer internationalen Schachtelbeteiligung bei der übernehmenden Körperschaft. Eine internationale Schachtelbeteiligung kann nur bei der Spaltung zur Aufnahme entstehen oder erweitert werden. Die in Rz 180 ff dargestellten Grundsätze gelten auch für die Spaltung.

In Rz 1701 werden im Beispiel Fehlerkorrekturen vorgenommen:

1701

[...]

Beispiel:

Die M-GmbH verfügt über eine steuerneutrale internationale Schachtelbeteiligung gemäß § 10 Abs. 2 KStG 1988 mit einem Beteiligungsausmaß von 65% und einem Buchwert von 1.200. Der Teilwert dieser Beteiligung zum Spaltungsstichtag beträgt 2.400. Durch eine Abspaltung zum 31.12.01 wird eine Quote von 60% auf ein Schwesterunternehmen übertragen. Bei der M-GmbH verbleibt daher nach Abspaltung lediglich ein Beteiligungsausmaß von 5%.

Das bei der M-GmbH verbleibende Beteiligungsausmaß in Höhe von 5% vermittelt nicht mehr die Steuerneutralität hinsichtlich eines etwaigen Veräußerungsgewinnes. Um den Grundsatz der Entstrickung der stillen Reserven bei Umgründungsvorgängen beizubehalten, wird durch § 34 Abs. 3 Z 2 UmgrStG die Aufwertung des verbleibenden Beteiligungsausmaßes zum Spaltungsstichtag auf den höheren Teilwert ermöglicht. Die verbleibende Quote im Ausmaß von 5% und einem Buchwert von 92,31 0 wird auf den Teilwert in Höhe von 184,62 0 steuerneutral aufgewertet.

[...]

6.4. Verlustabzug (§ 35 UmgrStG)

1702

Nach allgemeinen steuerlichen Grundsätzen ist das Recht, vortragsfähige Verluste als Sonderausgaben geltend machen zu können, ein höchstpersönliches. § 35 UmgrStG bezieht sich auf den Verlustabzug iSd § 8 Abs. 4 KStG 1988 der übertragenden und übernehmenden Körperschaft sowie auf Verlustvorträge aus den der Körperschaft als Gruppenträger zugerechneten Verlusten, aus Verlusten ausländischer Gruppenmitglieder iSd § 9 Abs. 6 Z 6 KStG 1988 als auch aus in den Verlustvortrag eingegangenen ausländischen Betriebsstättenverlusten iSd § 2 Abs. 8 EStG 1988 .

Weiters umfasst der Verlustbegriff des § 21 UmgrStG noch nicht abgesetzte Siebentelbeträge aufgrund einer abzugsfähigen Teilwertabschreibung oder aufgrund eines Verlustes anlässlich der Veräußerung bzw. eines sonstigen Ausscheidens einer zum abnutzbaren Anlagevermögen gehörenden Beteiligung gemäß § 12 Abs. 3 Z 2 KStG 1988 , da die Bestimmungen des § 21 UmgrStG bzw. § 4 UmgrStG an den Verlustentstehungszeitpunkt anknüpfen (VwGH 14.10.2010, 2008/15/0212 , siehe Rz 1177, 1180 bzw. 211).

§ 35 UmgrStG regelt im Hinblick auf den dem Art. III UmgrStG entsprechenden Bereich des begünstigten Vermögens durch den Verweis auf § 21 UmgrStG

- die Möglichkeit des Überganges vortragsfähiger Verluste der übertragenden Körperschaft gemäß § 8 Abs. 4 Z 2 lit. c KStG 1988 auf die neue oder übernehmende Körperschaft (Rz 1703 ff)

- das Schicksal bestehender vortragsfähiger Verluste der neuen oder übernehmenden Körperschaft (Rz 1719)

- die Einschränkung der Doppelverlustverwertung (Rz 1720 ff) und

- das allfällige Wirksamwerden oder Nichtwirksamwerden eines Mantelkauftatbestandes (siehe Rz 1724 ff).

6.4.1. Vortragsfähige Verluste der spaltenden Körperschaft

6.4.1.1. Gemeinsamkeiten bei der Auf- und Abspaltung

6.4.1.1.1. Allgemeines

1703

Grundvoraussetzung für den zwingenden objektbezogenen Übergang von Verlusten gemäß § 35 UmgrStG in Verbindung mit § 21 UmgrStG im Zuge einer Auf- und Abspaltung nach dem SpaltG Handelsaufspaltung und einer Handelsabspaltung ist, dass die Spaltung unter Buchwertfortführung erfolgt.

Macht die übertragende Körperschaft von der Aufwertungsoption gemäß § 33 Abs. 2 UmgrStG Gebrauch, ist ein diesem Vermögen zuzurechnender verbleibender Verlustvortrag mangels Buchwertfortführung vom Übergang auf die neue oder übernehmende Körperschaft ausgeschlossen und im Fall der Abspaltung von der übertragenden Körperschaft weiter vortrags- und abzugsfähig.

6.4.1.1.2. Vorhandensein des zu spaltenden Vermögens am Stichtag

1704

Auf Grund des Verweises des § 35 UmgrStG auf § 21 UmgrStG hängt der Übergang von Verlusten der übertragenden auf die neue oder übernehmende Körperschaft vom Vorhandensein des verlusterzeugenden Vermögens zum Spaltungsstichtag ab (VwGH 29.9.2010, 2007/13/0012 ; siehe Rz 1186). Siehe dazu Rz 1173 ff.

6.4.1.1.4. Objektbezogener Verlustvortragsübergang

1706

Auf Grund des Verweises des § 35 UmgrStG ist auch bei Auf- und Abspaltungen die Objektbezogenheit der Verluste im Sinne § 21 UmgrStG Voraussetzung für den Übergang von Verlusten. Damit gehen jene Verluste der übertragenden Körperschaft auf die übernehmende(n) Körperschaft(en) über, die dem übertragenen Vermögen zugerechnet werden können. Als Verlustzuordnungsobjekt gelten auch die fiktiven Teilbetriebe (Forst- und Kundenstockteilbetriebe) im Sinne des § 32 Abs. 3 UmgrStG . Zur Objektbezogenheit siehe sinngemäß auch Rz 1173 ff und Rz 207a.

1707

Ist eine eindeutige Zuordnung der Verluste zu den noch vorhandenen und nicht mehr vorhandenen Betrieben, Teilbetrieben bzw. nicht einem Betrieb zurechenbaren Vermögensteilen nicht möglich, ist eine sachgerechte Aliquotierung der Verlustvorträge vorzunehmen. Dabei besteht kein Wahlrecht hinsichtlich einer früheren oder späteren Verrechnung von einzelnen Verlustkomponenten aus verschiedenen Einkunftsquellen, dh. es ist von einer gleichmäßigen Verrechnung aller Teilverluste im Rahmen des Verlustausgleichs und des Verlustvortrags bis zur Spaltung auszugehen (siehe auch Rz 198 1719).

6.4.1.1.5. Vergleichbarkeit des vorhandenen Vermögens

1708

Auf Grund des Verweises des § 35 UmgrStG auf § 21 UmgrStG ergibt sich aus § 21 Z 1 UmgrStG die Anwendbarkeit des § 4 Z 1 lit. c UmgrStG. Danach geht trotz Übergangs des verlustverursachenden Vermögens im Zuge einer Handelsspaltung das objektbezogene Verlustvortragsrecht nicht über, wenn der Umfang des übertragenen Vermögens zum Spaltungsstichtag gegenüber jenem im Verlustentstehenszeitraum derart vermindert ist, dass eine Vergleichbarkeit nach dem Gesamtbild der Verhältnisse nicht mehr gegeben ist. Zu den für die Beurteilung der Vergleichbarkeit in Frage kommenden Kriterien siehe Rz 218 ff. Zur Beurteilung der Vergleichbarkeit bei isolierter Auf-/Abspaltung eines Mitunternehmeranteils oder Kapitalanteils siehe Rz 1190. Zu den Auswirkungen des Wegfalls einzelner Wirtschaftsgüter im betrieblichen Bereich im Hinblick auf den Verlustübergang bei Spaltungen siehe Rz 1191.

In Rz 1709 wird im Beispiel eine Fehlerkorrektur vorgenommen:

6.4.1.1.6. Zeitliches Wirksamwerden des Verlustvortragsüberganges

1709

[...]

Beispiel:

Die zum 31.12. bilanzierende A-AG spaltet ihren Teilbetrieb 1 per 31.01.01 auf die B-AG ab. Ungeachtet der Tatsache, dass hinsichtlich des abzuspaltenden Teilbetriebes ein Wirtschaftsjahr endet, hat die spaltende AG bei ihrer Einkommensermittlung für den Veranlagungszeitraum 01 den (gesamten) vortragsfähigen Verlust aus 00 von zB 1000 mit 750 als Sonderausgabe abzusetzen. Der verbleibende Rest von 250 ist objektbezogen den beiden Teilbetrieben zuzuordnen. Ergibt sich für den Teilbetrieb 1 objektbezogen ein Betrag von 150, geht dieser auf die B A-AG über und kann bei der Veranlagung für das Jahr 02 als Sonderausgabe geltend gemacht werden.

6.4.1.1.7. Behandlung von Schwebeverlusten

1710

Nicht unter die Regelung des § 21 Z 1 UmgrStG fallen Schwebeverluste; diese gehen objektbezogen auf die übernehmende Körperschaft über. Zu den Schwebeverlusten gehören etwa Verluste gemäß Keine Einschränkungen ergeben sich hinsichtlich steuerlicher Schwebeverluste zB gemäß § 2 Abs. 2 lit. a EStG 1988 und Übergangsverluste gemäß § 4 Abs. 10 Z 1 EStG 1988 (Rechtsnachfolge nach einer Einbringung)oder § 12 Abs. 3 KStG 1988 (siehe dazu Rz 211 f). Diese gehen auf Grund der (partiellen) Gesamtrechtsnachfolge gemäß § 19 Abs. 1 BAO in Verbindung mit der Buchwertfortführung und des Zusammenhanges mit dem übertragenen Vermögen auf die neue oder übernehmende Körperschaft über. Hinsichtlich noch nicht verbrauchter Siebentelabschreibungen nach § 12 Abs. 3 Z 2 KStG 1988 siehe Rz 1692 und Rz 1180. Keine Schwebeverluste stellen am Spaltungsstichtag offene Siebentelbeträge aus abzugsfähigen Teilwertabschreibungen und Veräußerungsverlusten bzw. Verluste anlässlich des sonstigen Ausscheidens einer zum Anlagevermögen gehörenden Beteiligung gemäß § 12 Abs. 3 Z 2 KStG 1988 dar (siehe Rz 1702).

Für Spaltungsverträge ab dem 1.1.2011 gilt Folgendes:

Offene Verlustsiebentel aufgrund einer abzugsfähigen Teilwertabschreibung oder aufgrund eines Verlustes anlässlich der Veräußerung bzw. eines sonstigen Ausscheidens einer zum abnutzbaren Anlagevermögen gehörenden Beteiligung gemäß § 12 Abs. 3 Z 2 KStG 1988 gehen nur nach Maßgabe des § 35 UmgrStG iVm § 21 UmgrStG auf die übernehmende Körperschaft über, da § 21 UmgrStG an den Verlustentstehungszeitpunkt anknüpft (VwGH 14.10.2010, 2008/15/0212 ; siehe Rz 211, Rz 1692 und Rz 1180).

Offene Veräußerungsverlust-Siebentel gehen nach der historischen Zugehörigkeit der Beteiligung zu Betrieben oder Teilbetrieben über; fehlt es an einer solchen Zugehörigkeit, gehen die Siebentel nach den Verhältnis der Verkehrswerte über.

Die Rz 1711 wird neu strukturiert; die bestehenden Beispiele entfallen und werden durch ein neues Beispiel ersetzt:

6.4.1.2. Aufspaltung

6.4.1.2.1. Aufspaltung einer betriebsführenden Körperschaft

1711

Ein im Fall der Aufspaltung auf Grund der einschränkenden Bestimmungen des § 35 UmgrStG in Verbindung mit dem auf § 4 Z 1 lit. a UmgrStG (Objektbezug) und § 4 Z 1 lit. c UmgrStG (Größenvergleich) verweisenden § 21 UmgrStG nicht auf die neue oder übernehmende Körperschaft übergehender Verlustvortrag geht verloren.

Geht bei der Aufspaltung auf jeden Rechtsnachfolger ein (Teil)Betrieb über, ist die kleinste Einheit für die Objektbetrachtung der (Teil)Betrieb.

Bei der Aufspaltung kann es vorkommen, dass mangels Vorliegen mehrerer Betriebe einerseits ein Betrieb und andererseits anderes begünstigtes Vermögen im Sinne des § 12 Abs. 2 UmgrStG (Mitunternehmer- und Kapitalanteile) übertragen werden. Auch in diesem Fall ist nicht der Teilbetrieb die kleinste Einheit für die Objektbetrachtung. , sondern ist die Objektbezogenheit auf die dem begünstigten Vermögen objektiv zurechenbaren Vorjahresverluste zu beziehen.

Im Hinblick auf die Maßgeblichkeit des § 21 UmgrStG gesondert zu betrachten sind aber kommt betriebszugehörigen Kapitalanteilen Vermögensteile, denen die für sich die Eigenschaft eines begünstigtes Vermögens im Sinne des § 12 Abs. 2 Z 2 UmgrStG (Mitunternehmeranteil) oder § 12 Abs. 2 Z 3 UmgrStG (Kapitalanteil) zukommt darstellen, für die Frage der Objektbetrachtung nur Bedeutung zu, wenn diese gesondert übertragen werden. Ist ein Kapitalanteil zum Spaltungsstichtag nicht mehr vorhanden (zB in Folge einer Veräußerung oder Liquidation), spielt dies für die Anwendung von § 35 UmgrStG iVm § 4 UmgrStG keine Rolle (VwGH 14.10.2010, 2008/15/0212 ).

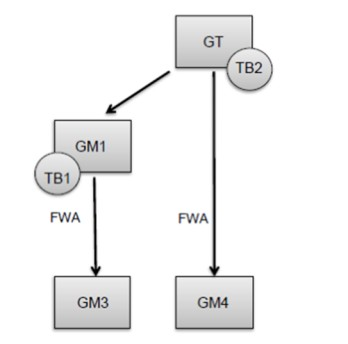

Beispiel:

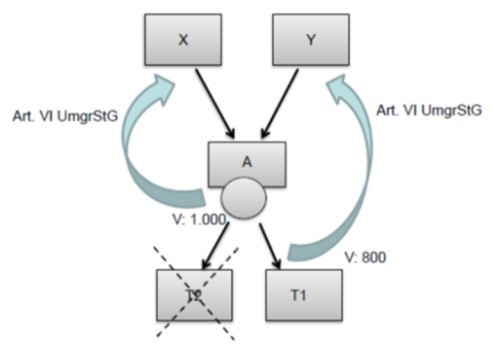

Die aufspaltende A-GmbH überträgt ihren Betrieb auf die an ihr zu 50% beteiligte X-GmbH und den betriebszugehörigen 30-prozentigen Kapitalanteil an der T1-GmbH auf die an ihr ebenfalls zu 50% beteiligte Y-GmbH. Auf die Beteiligung an der T1-GmbH wurde eine Teilwertabschreibung iSd § 12 Abs. 3 Z 2 KStG 1988 durchgeführt. Auf diese Teilwertabschreibung entfällt eine Verlustkomponente iHv 800. Darüber hinaus befand sich im Betrieb auch eine 50-prozentige Beteiligung an der T2-GmbH, die bereits vor der Aufspaltung mit Verlust veräußert wurde. Der objektbezogene vortragsfähige Verlust beträgt 1.000 (Betrieb inklusive Verlust aus der Veräußerung des Anteils an der T2-GmbH, aber ohne Verlust aus der Beteiligung an der T1-GmbH).

Vor Aufspaltung:

Nach Aufspaltung:

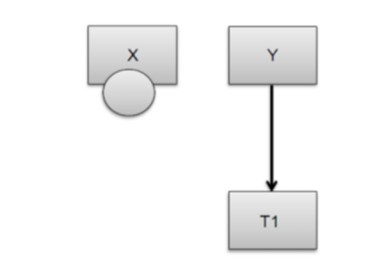

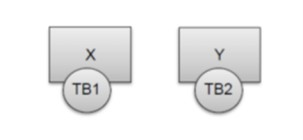

Auf die X-GmbH geht im Zuge dieser Aufspaltung der gesamte Verlust iHv 1.000 über. Diese Rechtsfolge gilt auch für noch offene Siebentelabsetzbeträge gemäß § 12 Abs. 3 Z 2 KStG 1988 betreffend die vor der Spaltung mit Verlust veräußerte Beteiligung an der T2-GmbH.

Auf die Y-GmbH geht im Zuge dieser Aufspaltung der Verlust aus der Teilwertabschreibung an der T1-GmbH (800) über, weil dieser Verlust dem isoliert übertragenen Vermögen "Kapitalanteil" iSd § 12 Abs. 2 Z 3 UmgrStG zuzurechnen ist. Diese Rechtsfolge gilt auch für noch offene Siebentelabsetzbeträge gemäß § 12 Abs. 3 Z 2 KStG 1988 betreffend die Beteiligung an der T1-GmbH.

Es wird eine neue Rz 1711a eingefügt:

1711a

Auch ein Mitunternehmeranteil ist für Zwecke des § 35 UmgrStG als Betrieb anzusehen. Bei der Übertragung eines Mitunternehmeranteils im Wege einer Aufspaltung ist für die Frage der Verlustzurechnung darauf abzustellen, ob einerseits der von der Mitunternehmerschaft zum Zeitpunkt der Verlustentstehung geführte Betrieb zum Spaltungsstichtag noch vorhanden ist. Dabei ist ohne Relevanz, ob der Mitunternehmeranteil zum Betriebsvermögen eines mitübertragenen Betriebes gehört oder ob dieser einen eigenständigen Betrieb darstellt. Andererseits muss für einen - vollständigen - Verlustübergang auch der Mitunternehmeranteil zum Spaltungsstichtag im selben Ausmaß wie zum Zeitpunkt der Verlustentstehung dem Übertragenden zuzurechnen sein (vgl. Rz 200).

Beispiel:

Die aufspaltende A-GmbH überträgt ihren Teilbetrieb 1 auf die an ihr zu 50% beteiligte X-GmbH und den Teilbetrieb 2 auf die an ihr ebenfalls zu 50% beteiligte Y-GmbH. Zum Betriebsvermögen des Teilbetriebes 2 gehörte ein Mitunternehmeranteil an der M-KG, der bereits vor der Aufspaltung mit Verlust (1.000) veräußert wurde.

Vor Aufspaltung:

Nach Aufspaltung:

Der Verlust aus dem vor der Aufspaltung veräußerten Mitunternehmeranteil an der M-KG iHv 1.000 geht nicht auf die Y-GmbH über.

Es wird eine neue Rz 1711b eingefügt:

1711b

Wird im Zuge der Aufspaltung je ein (Teil)Betrieb übertragen und dabei die Verschiebetechnik des § 33 Abs. 4 UmgrStG angewendet, wird der auf den verschobenen Vermögensteil bezogene Verlustvortrag nur dann mit diesem mitübertragen, wenn es sich beim verschobenen Vermögensteil isoliert betrachtet um begünstigtes Vermögen im Sinne des § 12 Abs. 2 Z 2 und 3 UmgrStG handelt.

Beispiel:

Im Zuge der Aufspaltung werden aus dem dem Teilbetrieb 1 zuzurechnenden Vermögen ein bebautes Grundstück, eine Forderung und ein 25-prozentiger Kapitalanteil in den Teilbetrieb 2 verschoben und in der Übertragungsbilanz für den Teilbetrieb 2 ausgewiesen. Obwohl auf das bebaute Grundstück, die teilwertberichtigte Forderung und den Kapitalanteil Verluste entfallen, ist nur der aus der Teilwertabschreibung auf den Kapitalanteil entfallende Verlustrest dem Teilbetrieb 2 zuzurechnen und geht mit dem teilbetriebsbezogenen Verlust des Teilbetriebes 2 auf die den Teilbetrieb 2 übernehmende Körperschaft über. Die übrigen Verluste gehen auf die den Teilbetrieb 1 übernehmende Körperschaft über.

6.4.1.2.2. Aufspaltung einer nichtbetriebsführenden Körperschaft

1712

Siehe dazu sinngemäß Rz 1 208 f.

Die Aufspaltung einer nichtbetriebsführenden (vermögensverwaltenden) Körperschaft ist nur dann als Anwendungsfall des Art. VI UmgrStG denkbar, wenn auf die neuen oder übernehmenden Körperschaften ausschließlich Kapitalanteile im Sinne des § 12 Abs. 2 Z 3 UmgrStG übergehen. Da diese im Falle der Aufspaltung einer nichtbetriebsführenden (vermögensverwaltenden) Körperschaft das Verlustzuordnungsobjekt darstellen, In diesem Fall folgen objektbezogen die vortragsfähigen Verluste den zu übertragenden Kapitalanteilen einschließlich offener Siebentel gemäß § 12 Abs. 3 Z 2 KStG 1988.

1714

Der in § 35 UmgrStG vorgesehene Verlustvortragsübergang auf den Rechtsnachfolger ist dem Grunde nach eine zwingende Folge der Vermögensübertragung. Bei Abspaltungen besteht für die übertragende Körperschaft daher kein Wahlrecht, vortragsfähige Verluste zu übertragen oder zu behalten.

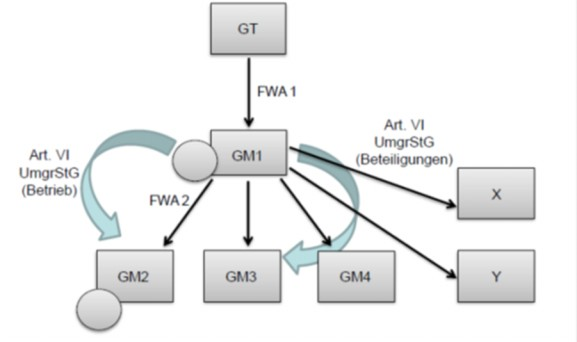

Beispiel:

Die X-GmbH hat zum 31.12.03 vortragsfähige Verluste von 100.000. Der Spaltungsbeschluss erfolgt im Juli 04; die Spaltung wird im August 04 im Firmenbuch eingetragen. Von den vortragsfähigen Verlusten entfallen 30.000 auf den im Jahr 01 eingestellten Betrieb A, 50.000 auf den abzuspaltenden Betrieb B und 20.000 auf den zum 1.4.04 veräußerten Betrieb C. Da der Betrieb C nicht steuerwirksam abgespalten werden kann, gehen spaltungsbedingt die 50.000 auf die übernehmende Gesellschaft über. Die restlichen 50.000 verbleiben mangels einer unter § 8 Abs. 4 Z 2 lit. c KStG 1988 fallenden Strukturänderung bei der X-GmbH als vortragsfähige Verluste.

Bei Abspaltungen kommt ein umgründungsbedingter Verlustvortragsübergang erst nach der Besteuerung der spaltenden Körperschaft für den Veranlagungszeitraum in Betracht, in den die Abspaltung fällt. Dies gilt unabhängig davon, ob der Umgründungsstichtag auf das Ende des Veranlagungszeitraumes fällt oder nicht.

Bei der Zuordnung von Verlusten zum abgespaltenen Vermögen steht der übertragenden Körperschaft hinsichtlich jener Verluste, die neben dem zu spaltenden Vermögen auch aus anderen Einkunftsquellen stammen und die bis zur Spaltung zum Teil mit Gewinnen verrechnet wurden und daher nicht eindeutig dem Spaltungsvermögen oder dem Restvermögen zugerechnet werden können, kein Wahlrecht zu. Kann der restliche noch nicht ausgeglichene Verlust dem Abspaltungsvermögen oder dem Restvermögen nicht objektiv eindeutig zugerechnet werden, ist dieser zwischen dem abgespaltenen und dem verbleibenden Vermögen sachgerecht aufzuteilen (siehe Rz 1184 f).

6.4.1.3.2. Abspaltung einer betriebsführenden Körperschaft

1716

Wird der gesamte Betrieb (bzw. werden alle Betriebe) im Sinne des § 12 Abs. 2 Z 1 UmgrStG der Körperschaft abgespalten, geht der gesamte objektbezogene vortragsfähige Verlust der abspaltenden Körperschaft auf die neue oder übernehmende Körperschaft unabhängig davon über, in welchem Ausmaß Wirtschaftsgüter des notwendigen Betriebsvermögens (innerhalb des nach dem UmgrStG zulässigen Gestaltungsspielraumes) oder außerhalb des notwendigen Betriebsvermögens nicht übertragen werden. Geht bei der Abspaltung ein (Teil)Betrieb über, ist dieser die kleinste Einheit für die Objektbetrachtung. Im Hinblick auf die Maßgeblichkeit des § 21 UmgrStG kommt betriebszugehörigen Kapitalanteilen, die für sich begünstigtes Vermögen im Sinne § 12 Abs. 2 Z 3 UmgrStG darstellen, für die Frage der Objektbetrachtung nur in folgenden Fällen Bedeutung zu:

- Der Kapitalanteil wird gesondert übertragen.

- Der Kapitalanteil wird zurückbehalten.

Ist der Kapitalanteil zum Spaltungsstichtag (zB in Folge einer Veräußerung oder Liquidation) nicht mehr vorhanden, spielt dies für die Anwendung von § 35 UmgrStG iVm § 4 UmgrStG keine Rolle (VwGH 14.10.2010, 2008/15/0212 ).

Ausgenommen und daher gesondert zu betrachten sind die nach Demgegenüber sind allerdings Verluste von nach der Verschiebetechnik des nach § 33 Abs. 5 UmgrStG anwendbaren § 16 Abs. 5 Z 4 UmgrStG zurückbehaltenen Vermögensteilen, die für sich die Eigenschaft eines begünstigten Vermögens im Sinne des § 12 Abs. 2 Z 2 UmgrStG (Mitunternehmeranteile) und des § 12 Abs. 2 Z 3 UmgrStG (Kapitalanteile, die mindestens ein Viertel des rechnerischen Wertes der Gesamtanteile) umfassen, der spaltenden Körperschaft zuzurechnen.

Beispiel:

Die X-GmbH spaltet ihren gesamten Betrieb in auf die Y-GmbH ab, behält aber das Betriebsgrundstück die Betriebsliegenschaft und einen Kommanditanteil sowie die einen hundertprozentigen Kapitalanteil Beteiligung an der Y-GmbH zurück. Ist Sollte eine objektive Zuordnung zu den zurückbehaltenen Vermögensteilen möglich, ist ein auf das Grundstück die Liegenschaft entfallender Verlustteil unbeachtlich (dh. dieser geht auf die Y-GmbH über), während die auf den Mitunternehmeranteil und auf den Kapitalanteil entfallenden Verlustteile bei der X-GmbH zurückbleiben.

1717

Auch ein Mitunternehmeranteil ist für Zwecke der Anwendung von § 35 UmgrStG als Betrieb anzusehen (siehe im Übrigen Rz 1711a). Wird nur ein Mitunternehmeranteil im Sinne des § 12 Abs. 2 Z 2 UmgrStG der Körperschaft zur Gänze oder zum Teil abgespalten, geht der auf den übertragenen Anteil beziehbare vorhandene vortragsfähige Verlust ohne Rücksicht darauf über, ob der Anteil zum notwendigen Betriebsvermögen eines Betriebes gehört oder nicht. Am Verlustvortragsübergang ändert sich auch dann nichts, wenn Sonderbetriebsvermögen, das für sich kein begünstigtes Vermögen im Sinne des § 12 Abs. 2 UmgrStG darstellt, in der spaltenden Körperschaft zurückbehalten wird.

Rz 1717a entfällt.

1717a

Wird nur ein Kapitalanteil im Sinne des § 12 Abs. 2 Z 3 UmgrStG der operativen Körperschaft abgespalten, liegt unabhängig davon, ob er zum notwendigen Betriebsvermögen des operativen Teiles oder zum gewillkürten Betriebsvermögen gehört, ein selbstständiges umgründungsfähiges Wirtschaftsgut vor, sodass ein objektiv auf die Beteiligung beziehbarer vortragsfähiger Verlust zwingend auf die neue oder übernehmende Körperschaft übergeht. Zur Frage der Behandlung noch nicht abzugsfähiger Teile einer Teilwertabschreibung gemäß § 12 Abs. 3 Z 2 KStG 1988 siehe Rz 1180 und Rz 1692.

Randzahl 1717a: entfällt