Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 9 Abs. 7 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Schlagworte: | Zuschusszusage, Firmenwertabschreibungsbasis, Zuschuss(forderung), Aufrechnung, wirtschaftlich begründeter Zuschuss, zivilrechtliche Verschmelzungsfähigkeit, nachfolgende Umgründungsmaßnahmen, wirtschaftliche Betrachtungsweise, Abtretungszuschuss, Stand-Alone-Verkehrswert, Einlagenrückgewähr, Unternehmensgruppe M, Gruppenmitglied, Verlustberücksichtigung, Nachverrechnung, Investitionsbegünstigungen, Steuerfreistellung, Verlustrücktrag, Verlustvorträge, Sonderwirtschaftszone, begünstigte Tätigkeit, nichtbegünstigte Tätigkeiten, Nachsteuerung, tax holidays, Inlandsverluste, Steuerbefreiungsregime, Mitwirkungsverpflichtung, Beweisvorsorge, Beweisbeschaffungsverpflichtung, partielle Steuerbefreiung, pauschales Besteuerungsregime, impliziter Verlustausgleich, frühestmögliche Verlustverwertung, Siebentelbeträge, Teilwertabschreibung, Mantelgesellschaften, Manteltatbestand, Verteilungsvorschrift, Vorgruppenverlust, Kursverluste, Schachtelbeteiligung, Treuhandkonto, Verfügungsbeschränkung, kaufpreisbeeinflussende Vorgänge, Zuflusszeitpunkt, Haftungsübernahme, Bürgschaft, Garantieverpflichtung, Regressvereinbarung, Vorteilsgewährung, verdeckte Ausschüttung, Haftungsfreistellung, Kreditbesicherung, Haftungsbeitritt, befreiende Schuldübernahme, alternative Absicherung, Kreditausfallsversicherung, Bankgarantie, Kreditausfallsrisiko, Nutzungseinlage, Nutzungseinlagenrückgewähr, Importeinbringung, gemeiner Wert, Unternehmensbewertung, Durchschleusung der Beteiligung, objektiver Wert |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 Rz 211 |

Erhöhung der Firmenwertabschreibung durch Einlage (Zuschusszusage)

Bezughabende Norm und Richtlinie samt Randzahl

§ 9 Abs. 7 KStG 1988 und KStR 2001 Rz 456 und Rz 457

Sachverhalt

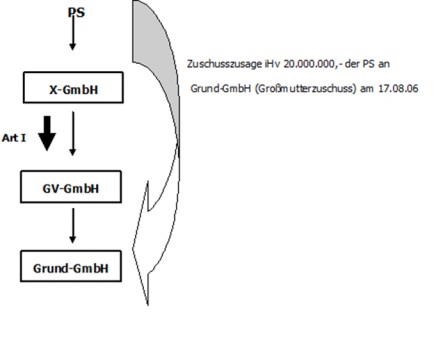

Die PS ist 100% Gesellschafterin der X-GmbH, deren Vermögen ausschließlich im, in Höhe von 19.900.000,- fremdfinanzierten, 100% Anteil an der GV-GmbH (Tätigkeit: gewerbliche Gebäudevermietung) besteht.

Die GV-GmbH hält einen 100% Anteil an der Grund-GmbH.

Die PS beabsichtigt den gesamten Konzernkomplex inklusive Fremdfinanzierung zu veräußern.

Die Zuschusszusage (mit Fälligkeit in 12 Monaten) an die Grund-GmbH war notwendig zur Herstellung eines positiven Verkehrswertes der X-GmbH als Vorbereitung für die gleichzeitig beschlossene Verschmelzung der X-GmbH (diese hatte außer der Beteiligung an der GV-GmbH nur Verbindlichkeiten) down stream auf die GV-GmbH.

Am Tag der Zuschusszusage wurde dem späteren Erwerber A-GmbH die Zuschussforderung abgetreten (in Form eines Kreditanbots "Offer to Lend" mit ausschließlichem Zweck, diesen für den Erwerb der Muttergesellschaft, der GV-GmbH, zu verwenden).

Gleichzeitig (dh. am17.08.06 ) wurde der Verkauf betreffend die Anteile an der GV-GmbH um 120.000.000,- mit der A-GmbH abgeschlossen.

Die Zuschussforderung wurde bei der Grund-GmbH von Forderung gegenüber der PS auf Forderung gegenüber der A-GmbH umgebucht.

Bei der A-GmbH wurde eine Forderung an die PS und eine Verbindlichkeit gegenüber der Grund-GmbH eingestellt.

Unmittelbar nach dem Kauf wurde die Grund-GmbH upstream auf ihre Großmutter A-GmbH verschmolzen, wodurch die Forderung und Verbindlichkeit aus Zuschuss zusammen- und weggefallen sind.

Berechnung der Firmenwertabschreibungsbasis

(parallel wird die laut Ansicht der Bp richtige Vorgangsweise dargestellt)

Dabei wird wie bei Immobilienanschaffungen üblich vom Bruttokaufpreis die Summe der Verbindlichkeiten (diese betragen über alle Zielgesellschaften X-, GV- und Grund-GmbH, 54.000.000 Euro) abgezogen:

Lt. Käufer | Lt. Bp | |

Bruttokaufpreis | 120.000.000 | 120.000.000 |

abzüglich Verbindlichkeiten | 54.000.000 | 54.000.000 |

Anschaffungswert lt. Käufer | 66.000.000 | |

abzüglich vorgelagerte Einlage | -20.000.000 | |

Anschaffungswert lt. Bp | 46.000.000 |

In der Folge wurde der von der Verkäuferin PS gewährte und vom Käufer in der Bilanz ausgewiesene Zuschuss(forderung) mit dem Kaufpreis aufgerechnet.

Tatsächlich wurden vom Erwerber (A-GmbH) 46.000.000,- nach Aufrechnung mit der Zuschussforderung gegenüber der PS (Verkäufer) bezahlt.

Im vorliegenden Sachverhalt ist, aufgrund der für die Berechnung der Firmenwertabschreibung relevanten Parameter (Anschaffungskosten/unternehmensrechtliches Eigenkapital /st. Reserven im nicht abnutzbaren Anlagevermögen), die Firmenwertabschreibung mit 50% der Anschaffungskosten begrenzt.

Daher wird aus Sicht des Käufers vom Netto-Anschaffungswert iHv 66.000.000 im Ausmaß von 50% der Firmenwert iHv 33.000.000 berechnet und auf 15 Jahre abgesetzt.

Fragestellung

Kann durch einen wirtschaftlich begründeten Zuschuss die Firmenwertabschreibung erhöht werden?

Lösung

Im gegenständlichen Sachverhalt war der Zuschuss bzw. die Zuschusszusage erforderlich, um die zivilrechtliche Verschmelzungsfähigkeit der X-Holding GmbH auf ihre Tochter GV-GmbH herzustellen. Die gleichzeitig mit dem Kauf der Konzernunternehmen beschlossene Verschmelzung der X-Holding auf die GV-GmbH war erforderlich, um bei einer nachfolgenden Einbeziehung der erworbenen Kapitalgesellschaften in eine Unternehmensgruppe der Käuferin eine Firmenwertabschreibung auf die (operative) übernehmende GV-GmbH möglich zu machen.

Die durch die Zuschusszusage der Verkäuferin PS entstandene Zuschussforderung der Grund-GmbH wurde von dieser jedoch gleichzeitig mit der Zusage und Kaufvereinbarung an die Käuferin A-GmbH abgetreten; die nunmehr bei der Käuferin entstandene Zuschussforderung gegenüber der Verkäuferin PS war zweckgebunden für den Erwerb der Muttergesellschaft GV-GmbH zu verwenden und wurde in weiterer Folge mit dem Kaufpreis aufgerechnet, sodass letztendlich nach Abzug der übernommenen Verbindlichkeiten ein tatsächlich zu leistender Kaufpreis von 46.000.000 Euro verblieb.

Der enge zeitliche Zusammenhang zwischen Verkauf der GV-GmbH, der Gewährung des Zuschusses und seiner gleichzeitigen Abtretung (alles am 17.08.06) und die rechtliche Verknüpfung der Zuschussabtretung mit dem Verkauf (ausschließliche Verwendung zum Erwerb der Anteile an der GV-GmbH) sprechen dafür, dass es in wirtschaftlicher Betrachtungsweise gar nicht zu einer Zuschussleistung gekommen ist. Daran vermögen auch nachfolgende Umgründungsmaßnahmen nichts zu ändern. Es handelte sich daher letztlich um eine rein buchungstechnische Maßnahme, die nicht geeignet ist, die Basis für die Firmenwertabschreibung nach § 9 Abs. 7 KStG 1988 zu erhöhen.

Als für die FW-Berechnung steuerlich maßgebende Anschaffungskosten iSd § 9 Abs. 7 KStG 1988 (KStR 2001 Rz 450) sind daher in wirtschaftlicher Betrachtungsweise 46.000.000 Euro anzusetzen; der im Kaufpreis enthaltene FW ist im gegenständlichen Sachverhalt gedeckelt mit 50% der AK und ist daher mit 23.000.000 Euro anzusetzen.

Berücksichtigung/Nachverrechnung von Verlusten bei Bestehen von tax-holidays

Bezughabende Norm und Richtlinie samt Randzahl

§ 9 Abs. 6 Z 6 KStG 1988 und KStR 2001 Rz 431 bis 433b

Sachverhalt

Sachverhalt Serbien

In die inländische Unternehmensgruppe M wird im Jahr 2006 das serbische Gruppenmitglied XY d.o.o. aufgenommenen.

An Verlusten beim am ausländischen Gruppenmitglied ausreichend beteiligten inländischen Gruppenmitglied werden geltend gemacht:

2006 | 4.000.000 Euro |

2007 | 600.000 Euro |

Im Jahr 2008 wurde vom FA weder eine Verlustberücksichtigung noch eine Nachverrechnung von Verlusten festgestellt.

Die fehlende Nachverrechnung wurde von der steuerlichen Vertretung wie folgt begründet:

- In Serbien bestehen steuerliche Investitionsbegünstigungen für bestimmte Großinvestitionen. Unternehmen, die zumindest 600 Mio. Dinar in Anlagevermögen investieren und mindestens 100 neue Arbeitsplätze für einen bestimmten Zeitraum schaffen, können eine 10-jährige Investitionsbegünstigung (= 10-jährige Steuerfreistellung) in Anspruch nehmen. Konkret besteht aufgrund der Höhe der Investitionssumme für 10 Jahre eine 100% Steuerfreistellung.

- Formale Voraussetzung für die Erlangung der Begünstigung ist ein Antrag beim Finanzamt am Sitz der investierenden Körperschaft. Die XY d.o.o. hat die entsprechenden Voraussetzungen erstmals im Wirtschaftsjahr 2007 erfüllt.

- In Serbien wird vom zuständigen Finanzamt bzw. einer anderen Behörde kein Bescheid oder eine ähnliche Bestätigung hinsichtlich der Inanspruchnahme der Steuerbegünstigung ausgefertigt. Die Erfüllung der Voraussetzungen für die Steuerbegünstigung wird seitens der Finanzverwaltung ausschließlich im Rahmen der Außenprüfung untersucht.

- Das Ausmaß (= die 100% Steuerfreistellung) der Steuerbegünstigung wird zu Beginn einmalig für die gesamte Geltungsdauer berechnet.

- Eine Gesellschaft kann nur einen Antrag auf Inanspruchnahme der Steuerbegünstigung stellen, da die Steuerbegünstigung nur einmalig gewährt wird (auch bei Überschreiten der Mindest-Investitionssumme und Mitarbeiteranzahl). Während der Inanspruchnahme der Steuerbegünstigung besteht somit nicht die Möglichkeit eines neuerlichen Antrages. Der Zeitraum der Gültigkeit der Steuerbegünstigung ist daher nicht veränderbar.

- Verluste können in Serbien bis einschließlich 2009 auf 10 Jahre und ab 2010 auf fünf Jahre vorgetragen werden. Die Möglichkeit eines Verlustrücktrages besteht nicht. Bei Inanspruchnahme der Begünstigung erfolgt keine Verwertung von Verlustvorträgen.

- 2008 erzielte die XY d.o.o. lokal einen steuerlichen Gewinn iHv 1.400.000 Euro, der jedoch durch die Inanspruchnahme der Begünstigung in Serbien keine Körperschaftsteuer ausgelöst hat. Die vorhandenen Verlustvorträge bleiben innerhalb der gesetzlichen Fristen vortragsfähig.

Die technische Steuerfreistellung erfolgt im "Steuerbescheid 2008" in Euro wie folgt:

Tax base | 1.400.000,- |

Tax rate | 10% |

Calculated tax | 140.000,- |

Total deductions of calculated Tax | 140.000,- |

Sachverhalt Polen

Eine österreichische Unternehmensgruppe besitzt eine Beteiligung in einer Sonderwirtschaftszone in Polen. Für gewisse Betätigungen einer Gesellschaft besteht im polnischen Steuerrecht eine Begünstigung in der Form, dass ein aus dieser Tätigkeit entstehender Gewinn in einer von der Behörde zu ermittelnden Höhe (abhängig von Investitionskosten, Arbeitsplätzen) steuerfrei gestellt wird. Die Gewinne aus einer solchen Betätigung sind erst dann wieder steuerpflichtig, wenn die Summe der laufenden Gewinne den von der Behörde ermittelten Betrag übersteigen. Eine zeitliche Befristung ist mit dem Jahr 2020 (Auslaufen der Sonderwirtschaftszone) gegeben.

Variante 1:

Wird nur eine begünstigte Tätigkeit ausgeübt, so sind die entstehenden Gewinne steuerbefreit, eventuelle Verluste sind nicht ausgleichs- oder vortragsfähig (Anmerkung: diese Verluste sollten laut KöSt-Erklärung in Österreich angerechnet werden). Da eine Verlustverwertung in Polen aus dieser Tätigkeit nicht möglich ist, wäre eine Nachversteuerung in Österreich ausgeschlossen.

Variante 2:

Neben dieser begünstigten Tätigkeit können von der Gesellschaft weitere, nicht begünstigte Tätigkeiten ausgeübt werden. In diesen Fällen ist nach polnischem Steuerrecht ein innerbetrieblicher Verlustausgleich ausgeschlossen. Die polnische Finanzverwaltung blendet die begünstigte Tätigkeit für Zwecke der Steuerberechnung aus; dh. Gewinne werden nicht versteuert, Verluste sind nicht ausgleichs- oder vortragsfähig. Somit ist eine Verlustverwertung aus der begünstigten Tätigkeit nach ausländischem Steuerrecht nicht möglich, eine Nachversteuerung in Österreich wäre somit ausgeschlossen.

Sachverhalt Estland

Das estnische Steuerrecht sieht bis inklusive 2008 keine Ertragsbesteuerung für thesaurierende Körperschaften vor; besteuert werden erst die Ausschüttungen an die Gesellschafter.

Verluste, die sich nach österreichischem Steuerrecht für estnische Gesellschaften ergeben, könnten in Estland nie verwertet werden, wodurch wieder eine Nachversteuerung in Österreich ausgeschlossen ist.

Fragestellung

Liegen bei obigen Sachverhalten

- tax holidays vor mit der Wirkung der Aberkennung der geltend gemachten Verluste oder

- ein Fall der Nachverrechnung (aufgrund der Nichtvornahme einer Verlustverrechnung im Ausland) vor?

Lösung

Grundsätzliche Aussagen zu tax holidays:

Gemäß § 9 Abs. 6 Z 6 KStG 1988 können nach ö Gewinnermittlungsvorschriften ermittelte Verluste von ausländischen GM beim ausreichend beteiligten inländischen GM/GT zugerechnet werden; eine Nachversteuerung dieser Verluste hat dann und insoweit zu erfolgen, als es im Ausland steuerlich zu einer Verwertung oder Verwertungsmöglichkeit dieser Verluste kommt.

Diese Bestimmung ist daher in ihrer Wirkungsweise dem § 2 Abs. 8 EStG 1988 nachgebildet. Gemäß EStR 2000 Rz 211 dürfen im Falle des Vorliegens von tax holidays in ausländischen Betriebsstätten erzielte Verluste mangels späterer Verwertungsmöglichkeit im Ausland in Österreich nicht berücksichtigt werden.

Tax holidays liegen dann vor, wenn Gewinne (von ausländischen BS oder ausländischen GM) im Ausland steuerbefreit sind; die Ergebnisse der ausländischen GM (oder BS) sind im Ausland während der Dauer der Steuerbefreiung nicht steuerverfangen.

Eine Zurechnung in Ö kann daher mit folgender Begründung nicht erfolgen:

Im Falle einer Berücksichtigung derartiger ausländischer steuerlicher "Nicht-Verluste" in Ö würden diese zu endgültig steuerwirksamen Inlandsverlusten werden. Dies widerspricht nicht nur dem Grundsatz der subsidiären Verlustberücksichtigung des § 2 Abs. 8 EStG 1988, sondern führt wirtschaftlich auch dazu, dass im Ausland erzielte Gewinne dort steuerbefreit und Verluste nicht steuerwirksam sind, während diese ausländischen Gewinne in Ö zwar ebenfalls unbesteuert bleiben, die Verluste dagegen sich (nur in Ö) endgültig steuermindernd auswirken.

Dasselbe Prinzip muss wegen der gleich gestalteten Wirkungsweise der in Frage stehenden Bestimmungen auch für den § 9 Abs. 6 Z 6 KStG 1988 gelten.

Die Vorfrage, die sich daher iZm obiger Bestimmung bei im Ausland bestehenden Steuerbegünstigungs- oder Steuerbefreiungsregimes stellt, ist die, ob es sich dabei um ein tax holiday-Regime handelt. In diesem Zusammenhang wird darauf hingewiesen, dass das finanziell verbundene inländische GM/GT eine erhöhte Mitwirkungsverpflichtung bezüglich dieser Auslandssachverhalte hat; es ist daher verpflichtet, im Rahmen seiner Beweisvorsorge- und Beweisbeschaffungsverpflichtung alles vorzulegen, was einen Einfluss auf den Zeitpunkt und die Höhe der zugerechneten Verluste bzw. deren Nachversteuerung hat.

Sollte es im Ausland nur zu einer partiellen Steuerbefreiung kommen, dann ist vom inländischen finanziell verbundenen GM/GT das Ausmaß der Steuerbefreiung nachzuweisen; eine Zurechnung von Verlusten ist im Ausmaß des im Ausland steuerpflichtigen Teils der Tätigkeit zulässig; die spätere Nachversteuerung erfolgt bei und im Ausmaß der Verlustverwertung mit steuerpflichtigen Gewinnen.

Lösung Serbien:

In Serbien hängen Dauer und Ausmaß der unter dem Titel "Investitionsbegünstigung" gewährten und als tax holidays zu qualifizierenden Steuerbefreiung (unter anderem) von der Höhe der getätigten Investitionen und der Anzahl der geschaffenen Arbeitsplätze ab. Im gegenständlichen Sachverhalt führt das Erfüllen der materiellen und formellen Voraussetzungen im Laufe des Jahres 2007 zu einer mit 2008 beginnenden und mit 10 Jahren begrenzten vollen Steuerbefreiung. Die Verluste des ausländischen GM können somit ab 2008 aufgrund des Eintritts in ein tax holidays - Regime nicht mehr auf das österreichische Gruppenergebnis angerechnet werden.

Wechselt ein ausländisches GM einer österreichischen Unternehmensgruppe in das serbische tax holidays - Regime, wird auch ein Nachversteuerungstatbestand iSd § 9 Abs. 6 Z 6 KStG 1988 verwirklicht und zwar hinsichtlich der bislang in Österreich im Rahmen der Gruppenbesteuerung angerechneten Verluste (im gegenständlichen Sachverhalt die Verluste 2006 und 2007); denn mit dem Eintritt in die 10 Jahre andauernden serbischen tax holidays verzichtet das ausländische GM gleichzeitig auf eine ehestmögliche Verrechnung der bislang angefallenen (und in Serbien nur 10 bzw. ab 2010 nur 5 Jahre vortragsfähigen) Verluste mit ausländischen Gewinnen. Dieser endgültige Verzicht auf eine (ehestmögliche) Verwertung der ausländischen Verluste widerspricht dem Grundsatz, dass in der Unternehmensgruppe die Berücksichtigung von Verlusten selbstständiger ausländischer Gesellschaften nicht endgültig belasten soll und führt zu einer Nachversteuerung der bislang in Österreich angerechneten Verluste. Denn ebenso wie im Anwendungsbereich des § 2 Abs. 8 EStG 1988 ist auch im Bereich der Unternehmensgruppen nach § 9 KStG 1988 schon die Möglichkeit einer Verlustverwertung ausreichend, um eine Nachversteuerung auszulösen. Dies gilt auch dann, wenn der Steuerpflichtige von einer tatsächlichen Verlustverwertung im Ausland absieht, weil ihm diese (verglichen mit den tax holidays) nur geringere Steuervorteile bringen würde. Da der Verzicht auf die Verrechnung der angefallenen Verluste mit ausländischen Gewinnen zum Zeitpunkt des Wechsels in das tax holidays - Regime erfolgt, muss auch zu diesem Zeitpunkt die Nachversteuerung vorgenommen werden.

Lösung Polen:

In Polen steht die Steuerbefreiung ab dem Zeitpunkt des Beginns der begünstigten (Investitions)tätigkeit in der Sonderwirtschaftszone fest, die Dauer der Steuerbefreiung hängt allerdings von der Höhe der fest- und freigestellten Steuerbemessungsgrundlage ab und ist insoweit variabel, als das Ende von den zukünftig erwirtschafteten Gewinnen abhängig ist.

Zu einer Zurechnung von Verlusten kann es bei polnischen GM, die eine begünstigte Tätigkeit in einer Sonderwirtschaftszone ausüben, von vornherein nicht kommen, und zwar solange nicht, als die Steuerbefreiung wirkt (auf die erhöhte Mitwirkungsverpflichtung des ausreichend beteiligten iGM/GT wird auch in diesem Zusammenhang hingewiesen).

Übt das aGM neben einer begünstigten und damit steuerbefreiten Betätigung auch eine nicht begünstigte, in Polen steuerpflichtige Betätigung aus, dann müssen diese beiden Betätigungen steuerlich getrennt betrachtet werden:

- Bezüglich der begünstigten Betätigung gilt das oben ausgeführte, dh. keine Zurechnung von im Befreiungszeitraum erzielten Verlusten.

- Bezüglich der nicht begünstigten Betätigung ist eine Zurechnung von Verlusten an das ausreichend beteiligte iGM/GT nach Maßgabe der gesetzlichen Bestimmungen möglich.

- Eine Saldierung der Betätigungen für Zwecke der Verlustzurechnung in Österreich kommt nicht in Frage.

Lösung Estland:

Da Gewinne von in Estland ansässigen GM keiner Körperschaftsbesteuerung unterliegen und Verluste sich steuerlich ebenfalls nicht auswirken, handelt es sich um tax holidays und kann es zu einer Zurechnung von Verlusten an das finanziell verbundene inländische GM/GT nicht kommen.

Steuerliche Behandlung von "Mantelgesellschaften" mit offenen Siebentelbeträgen gemäß § 12 Abs. 3 Z 2 KStG 1988

Bezughabende Norm und Richtlinie samt Randzahl

§ 9 Abs. 6 KStG 1988 und KStR 2001 Rz 407 und Rz 1179

Sachverhalt

Mit Gesellschafterbeschluss vom 26.12.2006 hat sich die A-GmbH an der B-GmbH über eine Kapitalerhöhung (an der die Altgesellschafter nicht teilnahmen) zu 50,1% beteiligt. Mit 24.11.2007 wurde von der Fa. A-GmbH der Antrag beim zuständigen FA auf Feststellung einer Gruppe ab 2007 gemäß § 9 Abs. 8 KStG 1988 gestellt und auch positiv erledigt.

Laut den vorliegenden Bilanzen verfügte die B-GmbH zum Zeitpunkt der Beteiligung der A-GmbH über kein Vermögen, jedoch über beträchtliche Verlustvorträge (rd. 10 Millionen Euro zum Stichtag 31.12.2006) und offene 1/7 Abschreibungen gemäß § 12 Abs. 3 KStG 1988 aus der TWA an der X-AG laut nachfolgender Aufstellung:

Beteiligungsabschreibung 2005 in Höhe von insgesamt | € 35.000.000 | ||

bisher von der B-GmbH behandelt als: 1/7 Verteilung | |||

Vorgruppenverluste 2005 | € 5.000.000 | ||

Vorgruppenverluste 2006 | € 5.000.000 | ||

Stichtag | Stichtag | ||

Siebentelbeträge im offenen Verfahren (Vlg. und APrfg.) | GM B-GmbH | GT A-GmbH | |

offene 1/7 Gruppe 2007: | 5 Mio. im Gruppenergebnis | 31.12.2007 | 31.12.2007 |

offene 1/7 Gruppe 2008: | 5 Mio. im Gruppenergebnis | 31.12.2000 | 31.12.2008 |

offene 1/7 Gruppe 2009: | 5 Mio. im Gruppenergebnis | 31.12.2009 | 31.12.2009 |

offene 1/7 Gruppe 2010: | 5 Mio. im Gruppenergebnis | 31.12.2010 | 31.12.2010 |

offene 1/7 Gruppe 2011: | 5 Mio. im Gruppenergebnis | 31.12.2011 | 31.12.2011 |

Die Teilwertabschreibung der X-AG im Jahre 2005 wurde notwendig, da mit Beschluss vom 20.09.2005 die Liquidation dieser Gesellschaft beschlossen wurde. Die endgültige Abwicklung der Liquidation erfolgte Ende 2006.

Fragestellung

Wie ist die steuerliche Behandlung von angeschafften "Mantelgesellschaften" mit offenen Siebentelbeträgen gemäß § 12 Abs. 3 Z 2 KStG 1988 im Rahmen der Gruppenbesteuerung, außerhalb des Manteltatbestandes des § 8 Abs. 4 Z 2 KStG 1988 vorzunehmen?

Lösung

Bei der Bestimmung des § 12 Abs. 3 Z 2 KStG 1988 handelt es sich um eine reine Verteilungsvorschrift, die keine Auswirkung auf den Zeitpunkt des Entstehens des TWA-Verlustes hat. Der Aufwand aus der TWA ist in dem Jahr entstanden, in dem die TWA vorzunehmen ist, die steuerliche Verteilung auf 7 Jahre ändert daran nichts (siehe auch VwGH vom 14.10.2010, 2008/15/0212).

Ist daher ein Verlust (Aufwand) aus einer TWA in einem Jahr entstanden, das vor der Zugehörigkeit der die TWA vornehmenden Körperschaft in die Gruppe liegt, dann würde insoweit, als diese TWA im Zeitpunkt ihrer Entstehung bei der späteren GM-Körperschaft zu einem Verlust(vortrag) führt, ab dem ersten Jahr der Gruppenzugehörigkeit ein Vorgruppenverlust vorliegen, der beim GM verbleiben muss und nicht an den GT weitergeleitet werden kann. Eine Verteilung der TWA auf Zeiträume vor und nach Aufnahme in die Gruppe kann an diesem Grundsatz nichts ändern.

Ab Aufnahme einer Beteiligungskörperschaft in die Unternehmensgruppe sind offene TWA-Siebentel, die diese Beteiligungskörperschaft vornimmt, insoweit in den Vorgruppenverlust der Beteiligungskörperschaft zu übernehmen, als die laufenden TW-Siebentel einen laufenden Verlust begründen oder erhöhen.

Erzielt die Beteiligungskörperschaft laufende Gewinne, ergibt sich insoweit kein Handlungsbedarf.

Abzugsfähigkeit eines Kursverlustes

Bezughabende Norm und Richtlinie samt Randzahl

§ 10 KStG 1988, KStR 2001 Rz 572, EStR 2000 Rz 2184

Sachverhalt

Die öst. L-GmbH veräußert am 26.6.2008 (im Zeitraum 1.10.2007 - 30.9.2008) eine ausländische (tschechische) Schachtelbeteiligung. Der Veräußerungsgewinn iHv ca. 3 Mio. Euro wird gemäß § 10 Abs. 3 KStG 1988 steuerfrei gestellt.

Vom Erlös wird rund die Hälfte noch im gleichen Wirtschaftsjahr für neue Investitionen (Anschaffung von 2 Grundstücken in Tschechien), für ein Gesellschafter-Darlehen und eine Übertragung auf ein EURO-Konto verwendet.

Die restliche Hälfte wird auf ein tschechisches "Treuhandkonto" gelegt, da

- die tschechische Krone von Anfang bis Mitte 2008 gestiegen ist und auf weitere Kurssteigerung spekuliert wird und

- eventuell weitere Investitionen in Tschechien getätigt werden sollen.

Allerdings ist der Kurs der Krone seit diesem Zeitpunkt kontinuierlich und immer weiter gesunken.

Aus diesem Grund wurde im Wj 2008/2009 (nach einem weiteren Grundstückskauf in Tschechien) schließlich der gesamte restliche Betrag vom tschechischen "Treuhandkonto" auf ein EURO-Konto übertragen.

Aus diesen Vorgängen resultiert ein Kursverlust iHv ca. 200.000 Euro, der im Wj 2008/2009 geltend gemacht wurde.

Fragestellung

1. Ist dieser Kursverlust abzugsfähig?

2. Falls der Kursverlust abzugsfähig ist:

Es wurden von dem tschechischen Konto direkt in Tschechien Anschaffungen getätigt, die wie folgt behandelt wurden:

Wj 2007/2008:

Grundstückskauf iHv CZK 12.000.000,- = € 509.554,14 + Kursverlust € 15.652,51

Wj 2008/2009:

Grundstückskauf iHv CZK 7.742.709,- = € 328.777,45 + Kursverlust € 19.236,24

Kann im Zusammenhang mit diesen Anschaffungen ein Kursverlust geltend gemacht werden?

Lösung

Verkauf ohne Bedingung und ohne Verfügungsbeschränkung über das Treuhandkonto:

Aus der Veräußerung der internationalen Schachtelbeteiligung erzielt die österreichische L-GmbH einen Veräußerungserlös, der gemäß den Bestimmungen des § 10 KStG 1988 steuerneutral ist. Dieser Veräußerungserlös wird von der L-GmbH (teilweise) auf einem tschechischen Konto veranlagt. Dieses Konto wird zwar als "Treuhandkonto" bezeichnet, unterliegt aber für die L-GmbH keinerlei Verfügungsbeschränkungen.

Dieser veranlagte Veräußerungserlös der L-GmbH steht in keinem inneren Zusammenhang zur internationalen Schachtelbeteiligung, da es sich um ein gesondertes, für sich zu betrachtendes Rechtsgeschäft handelt. Daher sind Kursverluste oder auch Kursgewinne, die daraus entstehen, unabhängig vom Grundgeschäft steuerwirksam und unterliegen nicht den Bestimmungen des § 10 KStG 1988 betreffend internationale Schachtelbeteiligungen.

Verkauf unter aufschiebender Bedingung mit Verfügungsbeschränkung über das Treuhandkonto:

Das Zustandekommen der Veräußerung der internationalen Schachtelbeteiligung hängt vom Eintritt einer aufschiebenden Bedingung ab; der (vorläufige) Kaufpreis wird zwar vor Eintritt der Bedingung entrichtet, aber auf einem Treuhandkonto veranlagt, über das der Verkäufer bis zum Eintritt der Bedingung nicht frei verfügen kann. In diesem Fall kommt das Grundgeschäft - die Veräußerung der internationalen Schachtelbeteiligung - endgültig erst mit dem Eintritt der Bedingung zustande, die Realisierung tritt daher erst in diesem Zeitpunkt ein. Wertschwankungen, die auf dem in tschechischen Kronen veranlagten Treuhandkonto eintreten, haben einen unmittelbaren Einfluss auf den endgültigen Veräußerungserlös, stehen daher in einem inneren Zusammenhang zu dem Grundgeschäft und sind steuerlich gleich zu behandeln wie dieses. Kursgewinne und Kursverluste sind daher als kaufpreisbeeinflussende Vorgänge steuerneutral (siehe auch EStR 2000 Rz 2157).

Zuflusszeitpunkt im Fall einer Haftungsübernahme durch eine GmbH anstelle ihres Gesellschafters

Bezughabende Norm und Richtlinie samt Randzahl

§ 19 EStG 1988, § 95 Abs. 2 EStG 1988, KStR 2001 Rz 900

Sachverhalt

Herr A ist Alleingesellschafter und Geschäftsführer der X-GmbH.

Diese X-GmbH erwirbt Ende Juni 2006 25% der Anteile an der Y-GmbH von fremden Dritten zu einem geringen Abtretungspreis.

Die Y-GmbH war im Zeitpunkt des Anteilserwerbes sanierungsbedürftig und wies in der Bilanz zum 30.6.2006 ein negatives Eigenkapital von 660.000 Euro aus. Im Abtretungsvertrag vom Juni 2006, mit dem die X-GmbH 25% der Anteile an der Y-GmbH erwirbt, verpflichtet sich der Gesellschafter A persönlich zur Übernahme einer Bürgschaft für die Y-GmbH über einen Höchstbetrag von 500.000 Euro.

Im August 2006 gewährt die Bank der Y-GmbH einen Kredit im Betrag von 700.000 Euro und Herr A unterzeichnet zugunsten dieser Bank eine persönliche Garantieverpflichtung als Sicherheit über den gesamten Kreditbetrag von 700.000 Euro.

Im Dezember 2006 veräußert die X-GmbH ihre 25%-Anteile an der Y-GmbH an deren ehemalige Gesellschafter.

Im Juli 2007 verzichtet die Bank in Abänderung des Kreditvertrages vom August 2006 auf die Garantie des Herrn A Zug um Zug gegen Einräumung einer Garantie über denselben Betrag durch die X-GmbH. Die X-GmbH besitzt zu diesem Zeitpunkt keine Anteile an der Y-GmbH. Die Garantie des Herrn A war werthaltig. Die X-GmbH schließt keine Regressvereinbarung mit ihrem Gesellschafter A.

In 2009 wird im Zuge des Konkursverfahrens die Garantie schlagend, die X-GmbH wird von der Bank zur Haftung herangezogen und überweist im September 2009 einen Betrag von 360.000 Euro und wird im Gegenzug durch die Bank von der Haftung zur Gänze entlassen.

Fragestellung

Die Haftungsübernahme der X-GmbH zugunsten ihres Gesellschafters A wird als Vorteilsgewährung an den Gesellschafter als verdeckte Ausschüttung gewürdigt, da die diese Transaktion nur den Zweck hatte, für Herrn A eine Haftungsfreistellung durch die Bank zu erwirken.

Die Haftungsübernahme ohne Regressvereinbarung erfolgte in 2007, die Inanspruchnahme aus der Haftung und Zahlung des Haftungsbetrages erfolgte im September 2009.

Die Erfassung der verdeckten Ausschüttung bei der Einkommensermittlung der X-GmbH erfolgte in den Jahren 2007 und 2008, jeweils in jenem Ausmaß, in dem einkommensmindernd Vorsorge für die Haftungsinanspruchnahme getroffen worden ist. Der Restbetrag wurde im Jahr 2009 erfasst.

Wann ist der Zufluss dieser verdeckten Ausschüttung beim Gesellschafter A anzunehmen? Für diesen Zeitraum ist die KESt-Haftung bescheidmäßig geltend zu machen.

Lösung

Im Jahr 2006 übernimmt A eine Garantie für die Y-GmbH iHv 700.000 Euro zur Kreditbesicherung gegenüber der Bank und übergibt zwei Blankowechsel samt Wechselerklärung. Die X-GmbH tritt im Jahr 2007 anstelle ihres Gesellschafters A in die Haftung für den Kredit der Y-GmbH iHv 700.000 Euro aus dem Jahr 2006 zu einem Zeitpunkt ein, in dem sie nicht mehr deren Anteilsinhaberin ist und schließt auch keine Regressvereinbarung mit A ab. Es wird im Jahr 2008 ein "Schadensfall" iZm dieser Haftung iHv 225.000 Euro aufwandswirksam verbucht und im Jahr 2009 wird die Haftung iHv 360.000 Euro schlagend und der Differenzbetrag von 135.000 Euro wird als Aufwand erfasst.

Unstrittig ist, dass in der Übernahme der Haftung für den Gesellschafter durch die Gesellschaft eine verdeckte Ausschüttung liegt, die bei Gesellschaft insoweit gewinnerhöhend zuzurechnen ist, als eine einkommensmindernde Vorsorge für die Inanspruchnahme aus der Haftung getroffen wurde.

Der Zeitpunkt der Annahme der verdeckten Ausschüttung bei der Gesellschaft und beim Gesellschafter kann auseinanderfallen (KStR 2001 Rz 833), wenn der Vorteil aus der verdeckten Ausschüttung beim Gesellschafter noch nicht zugeflossen ist.

Bei der Übernahme einer Garantie (oder Bürgschaft), die sich als Haftungsbeitritt darstellt, ist als Zuflusszeitpunkt beim Gesellschafter der Zeitpunkt des tatsächlichen Schlagendwerdens der Bürgschaft anzunehmen, weil erst in diesem Zeitpunkt dem Gesellschafter ein Vermögensvorteil zukommt.

Bei der Übernahme einer Garantie (oder einer Bürgschaft), die mit der Entlassung des bisherigen Garanten aus der Haftung einhergeht, handelt es sich aber um eine befreiende Schuldübernahme. Dabei findet ein Zufluss beim Gesellschafter im Zeitpunkt und im Umfang der eingetretenen Schuldbefreiung statt (EStR 2000 Rz 4627a; Doralt, EStG10, § 19 Tz 30; Jakom/Baldauf, EStG4, § 19 Rz 26; insb. auch Fröhlich, ÖStZ 1997, 241). Eine solche Schuldbefreiung findet aber bei der befreienden Schuldübernahme bereits im Zeitpunkt der Genehmigung durch den Gläubiger statt, im konkreten Fall somit im Juli 2007.

Die Bereicherung des aus der Garantiezusage entlassenen Gesellschafters besteht dem Grunde nach in der Befreiung von einer bestehenden Verpflichtung und der Höhe nach in den Kosten einer alternativen Absicherung, etwa einer fremdüblichen Kreditausfallsversicherung oder einer anderen Bankgarantie (siehe dazu VwGH 30.03.2011, 2005/13/0182). Ist das Kreditausfallsrisiko dabei so hoch, dass eine fremdübliche Absicherung nicht möglich ist, besteht die Bereicherung nicht lediglich im Ausmaß der Prämien für eine fiktive alternative Kreditausfallsabsicherung, sondern - als Ergebnis der Bewertung des Risikos der Haftungsinanspruchnahme - in Höhe eines Betrags, der sich der gesamten Haftungssumme annähern kann.

Eine spätere Inanspruchnahme des neuen Garanten (der Gesellschaft) bewirkt daher keinen neuerlichen Zufluss.

Importeinbringung eines Kapitalanteils und Bewertung dieses Anteils bei der übernehmenden Kapitalgesellschaft

Bezughabende Norm und Richtlinie samt Randzahl

§ 17 Abs. 2 Z 1 UmgrStG, UmgrStR 2002 Rz 941 - Rz 947

Sachverhalt

Sachverhalt laut Körperschaftsteuererklärung 2008 und Bilanz 2008 der B GmbH:

Ermittlung der außerbilanziellen Abrechnung:

Buchwert | Gewinn/Verlust | Erlös | |

unternehmensrechtlich | 50.000,- | 560.000.000,- | 560.050.000,- |

steuerrechtlich | 1.472.000,000,- | -911.950.000,- | 560.050.000,- |

KZ 9306 | 1.471.950.000,- |

Erläuterung laut Beilage zur Erklärung: Der steuerlich maßgebende Wert der eingebrachten Anteile an der C - Holding B.V. iSd § 17 Abs. 2 Z 1 UmgrStG zum 22.5.2008 betrug 1.472.000.000 Euro. Die Anteile wurden mit Wirkung zum 29.5.2008 von der übernehmenden B GmbH veräußert.

Die eingebrachten Geschäftsanteile waren zur Veräußerung im Umlaufvermögen bestimmt und qualifizierten zu keinem Zeitpunkt als Anlagevermögen. Eine Siebentelung des Veräußerungsverlustes iSd § 12 Abs. 3 Z 2 KStG 1988 wurde daher unterlassen.

Der Jahresgewinn laut Bilanz beträgt 560.000.000 Euro und resultiert ausschließlich aus dieser Beteiligungstransaktion. (Dazu ist anzumerken, dass in den Folgejahren noch Nachtragszahlungen in Höhe von 210.000.000 Euro erwartet wurden.)

Nach Berücksichtigung der außerbilanziellen Abrechnung in Höhe von 1.471.950.000 Euro verbleibt ein Gesamtbetrag der Einkünfte 2008 iHv -911.950.000 Euro.

In der unternehmensrechtlichen Bilanz zum 31.12.2008 ist ersichtlich, dass der gesamte aus dieser Beteiligungstransaktion resultierende Gewinn iHv 560.000.000 Euro (bedingt durch den niedrigen unternehmensrechtlichen Bilanzansatz der eingebrachten Beteiligung) an den Einbringenden ausgeschüttet wurde, sodass keine nennenswerte Substanz im Unternehmen verblieben ist.

Weitere Erläuterungen zum Sachverhalt durch die steuerliche Vertretung nach Ergänzungsersuchen:

Gemäß Sacheinlage- und Einbringungsvertrag zwischen A Holdings B.V., NL (kurz A) und B GmbH, AT (kurz B) vom 23. Mai 2008 wurden die Anteile der C Holdings B.V. (kurz C) , unter Anwendung von Art. III UmgrStG zum Stichtag 22. Mai 2008 in die B GmbH eingebracht. Für unternehmensrechtliche Zwecke wurden die übernommenen Anteile gemäß § 202 Abs. 2 Z 1 UGB mit ihrem Buchwert von 52.625 Euro bewertet. Gemäß § 17 Abs. 2 Z 1 UmgrStG waren die Anteile mit dem gemeinen Wert zum 22. Mai 2008 zu bewerten. Vor Eintritt der Verkaufsverhandlungen war seitens A geplant, mit einem Teil der Anteile an die Börse zu gehen. Im Rahmen des geplanten Börsegangs wurde im Jahr 2007 eine interne Bewertung durchgeführt, die den Marktwert der Anteile auf über USD 2 Milliarden bezifferte. Aufgrund von verschiedenen Problemen mit den ausländischen Behörden entschied sich A, die Anteile kurzfristig abzustoßen. A war sich der Tatsache bewusst, dass es möglicherweise notwendig sein würde, zu einem Preis unter Marktwert zu verkaufen, um die Transaktion zu ermöglichen. Aufgrund des engen Zeitrahmens der Transaktion war A nicht in einer Verhandlungsposition, um den wahren Wert der Anteile am Markt zu realisieren. A beauftragte eine Wirtschaftstreuhandgesellschaft mit der Durchführung einer Bewertung zur Ermittlung des gemeinen Wertes der Anteile zum 22. Mai 2008. Die Bewertung erfolgte in Übereinstimmung mit dem Fachgutachten KFS/BW1 der Kammer der Wirtschaftstreuhänder vom 27. Februar 2006. Im Einklang mit dem Fachgutachten KFS/BW1 wurde die Bewertung unter Verwendung der DCF-Methode basierend auf den aktuellsten Budgets und Prognosen erstellt, die im Mai 2008 ersichtlich waren. Gemäß der "Expert Opinion on the Value of A" vom 26. Jänner 2009, beträgt der gemeine Wert der Anteile zum Stichtag 22. Mai 2008 1.472.000.000 Euro.

Am 5. Februar 2008 wurde der Anteilskaufvertrag betreffend die Übertragung der Anteile an einen fremden Dritten (K PLC) unterzeichnet, wobei die Anteilsübertragung unter diversen aufschiebenden Bedingungen stand. Am 29. Mai 2008, nach Erfüllung sämtlicher aufschiebender Bedingungen, erfolgte das Closing. Im Rahmen des Closing wurden die Anteile wirtschaftlich an den Erwerber übertragen.

Gemeinsam mit dem Anteilskaufvertrag wurde auch ein Management Agreement abgeschlossen (zur Wertsicherung des variablen Kaufpreises), auf Basis dessen die X Beteiligungsverwaltungs GmbH, eine A-Konzerngesellschaft, die Betriebe der C in einem Drittstaat, ein Kraftwerk und eine Kohlenmine, weiterhin führen und betreiben soll.

Gemäß Anteilskaufvertrag und Management Agreement hatte B Anspruch auf folgende Zahlungen:

Erwartete Zahlungen (abgezinst) | Tatsächliche Zahlungen | |

Fixpreis 5/2008 | 560.050.000,- | 560.050.000,- |

Fixpreis 5/2009 | 100.000.000,- | 60.000.000,- |

Var. Preis 2009 | 50.000.000,- | 30.000.000,- |

Var. Preis 2010 | 60.000.000,- | 50.000.000,- |

Summe | 770.050.000,- | 700.050.000,- |

Der ursprünglich erwartete Verkaufserlös weicht von dem tatsächlich erhaltenen Verkaufserlös ab. Dies hat folgende Gründe:

- Ursprünglich war es beabsichtigt, die verkauften Kraftwerke bis zum Auslaufen des Management Agreements zu leiten, um so die maximalen variablen Kaufpreiszahlungen zu erhalten. Es gab jedoch Probleme bei der Auslegung des Kaufvertrages und des Management Agreements und schließlich auch bei der Berechnung der variablen Kaufpreisanteile. Die A Geschäftsleitung entschied sich für einen Vergleich mit dem Käufer und für die Auflösung des Management Agreements. Ein Schiedsgerichtsverfahren wäre auch eine Alternative gewesen. Dieses wäre jedoch mit hohen Kosten, langer Verhandlungsdauer und Unsicherheit behaftet gewesen.

- Die Kaufpreisverhandlungen und das Closing fanden vor Beginn der weltweiten Finanzwirtschaftskrise statt (Mitte September 2008). Zum Zeitpunkt des Closings war es aus Sicht der Konzernleitung im Hinblick auf die Budgets und Prognosen vor Krise sehr wahrscheinlich, dass die vereinbarten Earnout-Zahlungen vollumfänglich realisiert werden können. Als Folge der Krise und der damit einhergehenden Ertragsrückgänge blieben die Earnout-Zahlungen unter den Erwartungen.

Fragestellung

Gemäß § 17 Abs. 2 Z 1 UmgrStG waren die Anteile bei Einbringung in die B für steuerliche Zwecke mit dem gemeinen Wert zum 22. Mai 2008 zu bewerten. Es ist fraglich, wie der gemeine Wert der Anteile zu bestimmen ist. Im vorliegenden Fall sind grundsätzlich zwei Alternativen denkbar:

Alternative I: Der gemeine Wert der Anteile ist durch eine Unternehmensbewertung nach allgemein anerkannten Bewertungsgrundsätzen zu ermitteln ("Expert Opinion on the Value of A" vom 26. Jänner 2009) und beträgt 1.472.000.000 Euro oder

Alternative II: Der gemeine Wert wird von dem ursprünglich erwarteten Veräußerungserlös abgeleitet (Expected Sales Proceeds - laut obiger Darstellung) iHv 770.050.000 Euro.

Lösung

Der Kaufvertrag betreffend die Abtretung der Anteile an der C - Kapitalgesellschaft wurde am 5.2.2008 unterzeichnet, das Closing erfolgte am 29.5.2008 nach Erfüllung sämtlicher aufschiebender Bedingungen. Im Rahmen des Gesamtkonzepts dieser Anteilsveräußerung wurde mit Einbringungsvertrag vom 23.5.2008 bezogen auf den Stichtag 22.5.2008 die C - Beteiligung in die österreichische B-GmbH eingebracht.

Die Differenz zwischen dem auf den Einbringungsstichtag bezogenen gemeinen Wert der Beteiligung iHv 1.472.000.000 Euro und tatsächlichem Veräußerungserlös iHv 560.000.000 Euro ergab für die ö B-GmbH einen Verlust iHv 911.950.000 Euro (u-re BW 50.000).

Die wirtschaftliche Begründung für die (kurzfristige) Durchschleusung der Beteiligung durch die ö GmbH war ua. eine im Bereich der A-Holdings BV liegende steuerliche Gestaltungsmaßnahme, deren Ziel die Vermeidung der im Sitzstaat der C erhobenen Quellensteuer war; wirtschaftlich war die nl A-Holdings BV diejenige, die den Verkauf beschlossen, die Kaufverhandlungen geführt und die Vertragsgestaltung (mit)beeinflusst hat.

Eine Beurteilung der grundsätzlichen Frage, ob ein Einbringungsvorgang gemäß Art. III UmgrStG überhaupt anzunehmen ist oder nicht, kann mangels ausreichender Offenlegung des Sachverhaltes nicht vorgenommen werden. Insbesondere wird - im Hinblick auf die zeitliche Nähe des Tages des Abschlusses des Einbringungsvertrages zum Closing - zu hinterfragen sein, ob das übertragene Vermögen am Tag des Abschlusses noch der einbringenden Gesellschaft zuzurechnen war.

Aber auch bei Anerkennung des Vorliegens einer Einbringung gemäß Art. III stellt sich die Frage der Bewertung der übertragenen Beteiligung und damit die Anerkennung des bei der übernehmenden österreichischen B-GmbH entstandenen Verlustes dem Grunde und der Höhe nach: Letztlich hat sich der tatsächliche, objektive Wert der Beteiligung durch den im Februar 2008 erfolgten Verkauf bereits manifestiert; es liegen keine Anhaltspunkte vor, diesen aus dem tatsächlichen Geschäftsverkehr stammenden Wert aufgrund einer später erfolgten Unternehmensbewertung, die zu einem doppelt so hohen Unternehmenswert führt, anzuzweifeln. Als gemeiner Wert der Beteiligung ist daher, wenn die Einbringung nach Art. III anerkannt wird, höchstens der vereinbarte Veräußerungserlös, wobei sonstige Nebenleistungen nicht zu berücksichtigen sind (und somit keine Erhöhung des gemeinen Wertes bewirken), anzusetzen.

Bundesministerium für Finanzen, 6. Oktober 2011

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 9 Abs. 7 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Schlagworte: | Zuschusszusage, Firmenwertabschreibungsbasis, Zuschuss(forderung), Aufrechnung, wirtschaftlich begründeter Zuschuss, zivilrechtliche Verschmelzungsfähigkeit, nachfolgende Umgründungsmaßnahmen, wirtschaftliche Betrachtungsweise, Abtretungszuschuss, Stand-Alone-Verkehrswert, Einlagenrückgewähr, Unternehmensgruppe M, Gruppenmitglied, Verlustberücksichtigung, Nachverrechnung, Investitionsbegünstigungen, Steuerfreistellung, Verlustrücktrag, Verlustvorträge, Sonderwirtschaftszone, begünstigte Tätigkeit, nichtbegünstigte Tätigkeiten, Nachsteuerung, tax holidays, Inlandsverluste, Steuerbefreiungsregime, Mitwirkungsverpflichtung, Beweisvorsorge, Beweisbeschaffungsverpflichtung, partielle Steuerbefreiung, pauschales Besteuerungsregime, impliziter Verlustausgleich, frühestmögliche Verlustverwertung, Siebentelbeträge, Teilwertabschreibung, Mantelgesellschaften, Manteltatbestand, Verteilungsvorschrift, Vorgruppenverlust, Kursverluste, Schachtelbeteiligung, Treuhandkonto, Verfügungsbeschränkung, kaufpreisbeeinflussende Vorgänge, Zuflusszeitpunkt, Haftungsübernahme, Bürgschaft, Garantieverpflichtung, Regressvereinbarung, Vorteilsgewährung, verdeckte Ausschüttung, Haftungsfreistellung, Kreditbesicherung, Haftungsbeitritt, befreiende Schuldübernahme, alternative Absicherung, Kreditausfallsversicherung, Bankgarantie, Kreditausfallsrisiko, Nutzungseinlage, Nutzungseinlagenrückgewähr, Importeinbringung, gemeiner Wert, Unternehmensbewertung, Durchschleusung der Beteiligung, objektiver Wert |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 Rz 211 |