Übertragung stiller Reserven aus Beteiligungsveräußerung durch eine Stiftung und Zurechnung von Einkünften

Beachte:

VwGH-Beschwerde zur Zl. 2009/15/0220 eingebracht (Amtsbeschwerde). Mit Erk. v. 26.4.2012 wegen Rechtswidrigkeit des Inhaltes aufgehoben. Fortgesetztes Verfahren mit Erkenntnis zur Zahl RV/4100166/2012 erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung der BW, vertreten durch die Z, vom 2. Februar 2006 gegen den Bescheid des Finanzamtes Klagenfurt, vertreten durch HR Dr. Gerald Lackner, vom 7. Jänner 2005 betreffend Körperschaftsteuer 2002 nach der am 15. Oktober 2008 in 9020 Klagenfurt am Wörthersee, Dr. Herrmanngasse 3, durchgeführten Berufungsverhandlung entschieden:

Der Berufung wird teilweise Folge gegeben.

Die Höhe der Abgaben ist dem am Ende der folgenden Entscheidungsgründe angeschlossenen Berechnungsblatt zu entnehmen und bildet einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

Die Ertragsbesteuerung der Berufungswerberin (Bw.), einer Privatstiftung, erfolgt gemäß § 13 KStG 1988.

Mit Kaufvertrag vom 18. April 2001 veräußerte die Bw. ihre Beteiligung (umfassend 32,5% des Grundkapitales) an der S AG. Für die bei Veräußerung dieser Beteiligung (im Sinne des § 31 KStG 1988) aufgedeckten stillen Reserven (ATS 137.858.627,00 d. s. € 10.018.577,13) bildete die Bw. im Jahr 2001 gemäß § 13 Abs. 4 Z. 4 KStG 1988 einen steuerfreien Betrag. Diesen steuerfreien Betrag übertrug die Bw. im Jahr 2002 auf in der Handelsbilanz ausgewiesene Anschaffungskosten der "A Limited" mit Sitz in George Town, Grand Cayman, British West Indies.

Abweichend hievon besteuerte das Finanzamt im Anschluss an eine abgeführte abgabenbehördliche Prüfung den größten Teiles des steuerfreien Betrages (€ 9.873.085,14) nach § 22 Abs. 3 KStG 1988 ("Zwischensteuer" in Höhe von 12,5%).

Das Finanzamt vertrat hiebei die Ansicht, dass sich der Bilanzwert der Beteiligung lediglich auf € 145.492,00 (Nennkapital von USD 100.000 -, d. s. € 113.636,00 zuzüglich Anschaffungskosten von € 31.856,00) belaufe.

Zudem rechnete das Finanzamt Erträge(€ 164.724,00) aus - im Wege der "A Limited" vorgenommenen - Kapitalveranlagungen der Bw. zu und unterzog diese ebenfalls der Zwischensteuer.

Im Einzelnen hielt der Prüfer hiezu in seinem Bericht Nachstehendes fest:

" TZ 16 Übertragung stiller Reserven gem. § 13 Abs. 4 KStG

...

Mit Beschluss des Stiftungsvorstandes vom 12. April 2002 wurde von der Bw. eine Beteiligung in Höhe von 100% an der im selben Jahr (Anm.: neu) gegründeten ,A Limited', George Town, Grand Cayman, British West Indies, erworben.

Das Grundkapital der ,A Limited' beträgt USD 50.000. Mit selben Beschluss wurde mit Wirksamkeit 16. April 2002 eine Kapitalerhöhung in der Höhe von USD 50.000 beschlossen, nach der die ,A Limited' nunmehr über ein Grundkapital von USD 100.000 verfügt.

Weiters wurde der Beschluss gefasst, auf die Kapitalerhöhung in der ,A Limited' ein Aufgeld zu bezahlen, dass sich aus der Differenz zwischen dem Investitionsvolumen von Euro 10.000.000,00 und dem Grundkapital ergibt.

Der Sitz der Gesellschaft ist bei der B (Anm.: Grand Cayman, Cayman Islands), welche auch mit der Durchführung der vorgenannten Schritte beauftragt wurde.

Die Überweisung des Betrages von € 10 Millionen erfolgte durch die Volksbank Gewerbe- und Handelsbank AG am 18. April 2002 auf das Konto Nr. 0206-882 428 bei der C in Zürich, lautend auf ,A Limited', wo der Betrag zunächst veranlagt wurde. Für die Verwaltung der Investition wurde ein ,Cayman Fund' in der Rechtsform einer Aktiengesellschaft (,D Limited') gegründet und das veranlagte Vermögen im Ausmaß von € 10.280.000,00 am 25. November 2003 der ,D Limited' übertragen.

Die Bp. beurteilt den gegenständlichen Sachverhalt folgendermaßen:

1. Zurechnung der Einkünfte aus Kapitalveranlagung bei der C

Nach der Rechtsprechung des VwGH sind Einkünfte im Sinne der wirtschaftlichen Betrachtungsweise dem tatsächlichen Träger der Erwerbstätigkeit zuzurechnen (VwGH 10.12.1997, 93/13/0185). Im genannten Erkenntnis weist der VwGH darauf hin, dass bei einer Gesellschaft, die am Erwerbsleben nicht in der erklärten Art und Weise teilnimmt oder zwischengeschaltet nicht eine sinnvolle Funktion erfüllt, die Ergebnisse der entfalteten Tätigkeit nicht der Gesellschaft, sondern den tatsächlichen Trägern der Erwerbstätigkeit zuzurechnen sind.

Die Zurechnungsfrage orientiert sich an folgenden Kriterien:

1. Zuordnung einer wirtschaftlichen Funktion

Bei einer vermögensverwaltenden Gesellschaft ist diese Frage anhand einer Funktionsanalyse zu beurteilen.

2. Mittel zur tatsächlichen Funktionserfüllung

Eine Auslandsgesellschaft muss über eine dem Unternehmensgegenstand entsprechende Infrastruktur verfügen.

3. Disposition über die Erwerbsquelle

Entscheidend ist dafür das Handeln der vertretungsbefugten Organe im Namen und auf Rechnung der Gesellschaft. Einkünfte sind demjenigen zuzurechnen, der wirtschaftlich über die Einkunftsquelle disponieren und so die Art der Nutzung bestimmen kann (VwGH 23.4.2002, 99/14/0321). Verfügt eine Geschäftsleitung der Auslandsgesellschaft über ausreichende Entscheidungsbefugnis, so sind der Gesellschaft die aus dem Vermögensstamm resultierenden Einkünfte auch zuzurechnen.

Für den konkreten Fall der Vermögensveranlagung über die ,A Limited' ergibt sich daraus Folgendes:

Die Anteile an der ,A Limited' werden von der Y treuhändig für die Bw. gehalten. Organe dieser Gesellschaft sind wiederum zwei der C Schweiz AG zuzurechnende Gesellschaften, die L und die M.

Die Verwaltung des zu veranlagenden Vermögens erfolgte durch Abschluss eines Portfolio Management Agreements mit der C . In einem Letter of Application for a Managed Company sind als beneficial Owners T, der Erststifter und als Legal Owner die Bw., c. o. U angeführt. Das zu investierende Vermögen soll in einem Cayman Fund (UBS Globals Asset Management) veranlagt werden.

Die Entscheidungen über die Vermögensverwaltung obliegen ausschließlich der Bw. Die Dokumente und Mitteilungen liegen bei der C Zürich zur Abholung bereit bzw. werden der W Wirtschaftstreuhand GmbH, z. H. Dr. Ww, übermittelt.

In einem Umlaufbeschluss genehmigen die Vorstände der Bw. die Konto- bzw. Depoteröffnungsdokumente der ,A Limited' und werden die Veranlagungsdetails festgelegt.

Auf Grund dieser Sachlage ist klar erkennbar, dass der ,A Limited' keine eigentliche wirtschaftliche Funktion in Bezug auf die Einkunftserzielung zusteht. Als Basisgesellschaft verfügt die Gesellschaft auch über keine personellen und sachlichen Ressourcen. Wesentlich und entscheidend ist, dass die ,A Limited' hinsichtlich der Einkünfteerzielung über keine Entscheidungsbefugnisse verfügt, denn wie oben dargestellt, erfolgen alle wesentlichen Entscheidungen durch die Bw. unter Genehmigung des Erststifters. Die ,A Limited' kann deshalb nicht über die Einkunftsquelle disponieren und auch die Art der Nutzung nicht bestimmen.

Die Einkünfte aus der Vermögensveranlagung durch die Bw. mittels Zwischenschaltung der ,A Limited' können deshalb nur der Bw. zugerechnet werden.

2. Übertragung der Stillen Reserven auf die Beteiligung A Limited

Die Kapitalausstattung der ,AUC Limited' beträgt wie oben dargestellt $ 100.000. In einem Certificate of Incorporation vom 10. 4. 2002 wird lediglich die Eintragung der Gesellschaft bestätigt, nicht jedoch die Höhe des gezeichneten Kapitals. In einem Memorandum of Association wird das Kapital der ,A Limited' mit $ 100.000 dargestellt. Das so genannte Share Premium von $ 174 für $ 50.000 Share Capital wird in der amtlichen Bestätigung nicht ausgewiesen.

Dazu wird in einem Beschluss der Bw. Folgendes ausgeführt:

Die Bw. beschließt weiters, auf die Kapitalerhöhung der ,A Limited' ein Aufgeld zu bezahlen. Das betragliche Ausmaß dieses Aufgeldes errechnet sich aus der Differenz zwischen dem Gesamtinvestment von € 10.000.000 und dem Grundkapital der ,A Limited' nach dem Beschluss über die Kapitalerhöhung in Höhe von $ 100.000. Die Überweisung des gesamten Investitionsbetrages erfolgt auf ein Konto, lautend auf die ,A Limited' bei der C Zürich.

Unter einem Agio versteht man den Betrag, um den der Ausgabepreis bei der Neuausgabe von Wertpapieren den Nennbetrag überschreitet bzw. den Betrag, um den der Börsekurs den inneren Wert der Anlage übersteigt.

Das Agio wurde von der Bw. (zeichnenden Gesellschaft) festgelegt und orientiert sich am gesamten zu veranlagenden Betrag. Da die ,A Limited' selbst über kein Vermögen verfügt, steht dem Agio auch kein innerer höherer Wert gegenüber.

Eine von der Bp. In Auftrag gegebene Recherche durch die Auskunftei P brachte zur Kapitalausstattung der ,A Limited' folgende Erkenntnisse:

Capital registered unknown. The capital stock of the investigated could not be done, because file in the commercial register could not be found. Paid in capital: unknown. Initial capital: unknown.

In Anbetracht dieser Umstände sieht die Bp. im ,Aufgeld' in wirtschaftlicher Betrachtungsweise keine gebundene Beteiligung (Kapitalerhöhung), sondern eine Kapitalforderung gegenüber der ,A Limited' (C Schweiz) bzw. in weiterer Folge eine Forderung gegenüber den veranlagenden Fonds.

Die Bw. hat 2001 die aus der Veräußerung der Anteile an der S AG realisierten Stillen Reserven gem. § 13 Abs. 4 KStG 1988 auf eine steuerfreie Rücklage übertragen. Im Kalenderjahr 2002 wurde die Rücklage im Betrag von € 10.018.577,14 mit den Anschaffungskosten der ,AUC Limited' in Höhe von € 10.031.856,00 verrechnet.

Da nach Feststellung der Bp. die tatsächlichen Anschaffungskosten lediglich € 145.492 betragen, können € 9.783.085,00 nicht auf diesen Beteiligungsansatz übertragen werden und unterliegen insoweit der Zwischenbesteuerung nach § 13 Abs. 3 KStG.

3. Missbräuchliche Gestaltung

Im Übrigen sieht die Bp. in der Kapitalveranlagung unter Zwischenschaltung der ,A Limited' eine rechtmissbräuchliche Gestaltung, die im Hinblick auf den angestrebten wirtschaftlichen Erfolg ungewöhnlich und unangemessen ist und ihre Erklärung nur in der Absicht der Steuervermeidung findet.

Eine Einschaltung einer Basisgesellschaft als reine Durchlaufgesellschaft ist. u. a. dann rechtsmissbräuchlich, wenn

entweder wirtschaftliche oder sonst beachtliche Gründe für die Errichtung der Gesellschaft fehlen, oder

wenn diese Gesellschaft keine eigene wirtschaftliche Tätigkeit entfaltet.

An außersteuerlichen Gründe wurden von der Bw. Gründe vorgebracht, die nach Ansicht der Bp. als nicht beachtlich anzusehen sind.

Die Zwischenschaltung der ,A Limited' dient dazu, die Zwischenbesteuerung aufzuschieben oder langfristig zu vermeiden.

Über die ,A Limited' sollen auch andere Vermögenswerte veranlagt werden.

Die C als ausführende Gesellschaft hätte eine solche Beteiligungsstruktur gefordert.

Haftungsfragen hätten eine solche Zwischenschaltung erforderlich gemacht.

Das Kapitalvermögen soll in der politischen und wirtschaftlichen Einflusssphäre der USA veranlagt werden.

Dem Einwand, die Einschaltung einer vermögensverwaltenden Gesellschaft im Ausland dürfe steuerrechtlich nicht schlechter behandelt werden als die Einschaltung einer vermögensverwaltenden Gesellschaft im Inland, ist entgegenzuhalten, dass durch die Zwischenschaltung einer Basisgesellschaft in einer Steueroase eine Steuerersparnis angestrebt wird, die endgültig ist. Durch die Einschaltung einer vermögensverwaltenden Gesellschaft im Inland wird hingegen die Besteuerung nur aufgeschoben.

a) Wert der Beteiligung A Limited:

Der Wert der Beteiligung wird von der Bp. lediglich in der Höhe von USD 100.000 - das sind € 113.636,00 zuzüglich der damit im Zusammenhang stehenden Anschaffungskosten in Höhe von € 31.856,00 bilanziert. Das Aufgeld wird als Geldforderung in die Bilanz eingestellt.

...

b) außerbilanzmäßige Änderungen:

Tz 16 Übertragung stiller Reserven gem. § 13 Abs. 4 KStG 1988

Die stille Reserve wird von der Bp. in folgender Höhe der Zwischenbesteuerung unterzogen:

Wert lt. BilanzAK der BeteiligungÜbertragung lt. Bp. (i. H. Grundkapital) Zwischenbesteuerung lt. Bp. | 10.018.577,14-31.856,00-113.636,00 9.873.085,14 |

...

Tz 17 Zurechnung der Einkünfte:

Die Zinserträge der A Limited werden der Bw. zugerechnet und der Zwischenbesteuerung unterzogen.

Zinserträge | 164.724,00" |

Gegen den der Auffassung des Prüfers Rechnung tragenden Körperschaftsteuerbescheid für das Jahr 2002 wurde Berufung erhoben.

Die Bw. führte vorweg aus, dass die "A Limited" eine so genannte Exemted Company mit eigener Rechtspersönlichkeit, eingetragen in das Firmenregister der Cayman Islands, sei. Die Gesellschaft verfüge über ein starres, ergebnisunabhängiges Grundkapital von USD 100.000,00 und eine Kapitalrücklage von USD 8.700.000,00. Die Haftung sei auf das Vermögen der Gesellschaft beschränkt, es gelte das Prinzip der Fremdorganschaft, die Willensbildung erfolge unter Gesellschaftermitwirkung. Die "A Limited" sei auf unbestimmte Zeit errichtet. Bei der "A Limited" handle es sich um eine einer Österreichischen Kapitalgesellschaft vergleichbare Gesellschaft.

Die Bw. bemängelte im Weiteren, dass wesentliche Dokumente bzw. deren Inhalte in den über die abgeführte abgabenbehördliche Prüfung erstatteten Bericht nicht eingeflossen seien. Neben dem vom Prüfer angesprochenen Certificate of Incorporation vom 10. April 2002 habe die Bw. nämlich auch die Beteiligungszertifikate No. 1 und No. 2 vom 16. April 2002 vorgelegt. Ersterem lasse sich das Nominalkapital von USD 50.000,00, Zweiterem die Kapitalerhöhung von USD 50.000,00 und auch das Agio von USD 174,00 / share premium eindeutig entnehmen.

Im Übrigen bestritt die Bw. die im angeführten Bericht getroffenen Sachverhaltsfeststellungen nicht.

Den im Bericht festgehaltenen Ansichten bzw. Schlussfolgerungen wurde Nachstehendes entgegengehalten:

A.) zur Übertragung stiller Reserven

1.) zur wirtschaftlichen Betrachtungsweise

Hiezu führte die Bw. einleitend aus, dass sich auch dem österreichischen Firmenbuch weder ein Agio noch Angaben über das Gesamtvermögen einer Gesellschaft entnehmen ließen.

Im Weiteren hielt die Bw. fest, dass sowohl die österreichischen als auch die meisten ausländischen Handelsgesetze die Möglichkeit eröffneten, einer Kapitalgesellschaft - zusätzlich zum Nennkapital - weiteres Vermögen durch Leistung eines Agios zu widmen.

Nach Auffassung der Betriebsprüfung sei Voraussetzung dafür, dem von der Bw. geleisteten Agio Anschaffungskostencharakter zuzuerkennen, dass dem Agio ein innerer höherer Wert der Gesellschaft gegenüberstehe, was aber aufgrund der gegenständlichen Beteiligungsstruktur denkunmöglich und daher ausgeschlossen sei .

Dem müsse entgegnet werden, dass die Leistung einer Kapitalerhöhung samt Agio immer - egal ob vorher Vermögen in der Gesellschaft vorhanden gewesen sei oder nicht - zu einer Erhöhung des Gesellschaftsvermögens genau im Ausmaß der Kapitalerhöhung samt Agio führe.

Die Schlussfolgerung der Betriebsprüfung, wonach in wirtschaftlicher Betrachtungsweise keine gebundene Beteiligung (Kapitalerhöhung), sondern eine Kapitalforderung der Bw. gegenüber der "A Limited" vorliegen solle, sei demnach daher sowie auf Basis der getroffenen Feststellungen und der vorgelegten Dokumente nicht haltbar.

Die Betriebsprüfung anerkenne darüber hinaus auch selbst, dass die Bw. eine Beteiligung an der "A Limited" erworben habe. Demzufolge sei daher der Ausweis einer Kapitalforderung gegenüber der "A Limited" schon aus Sicht der Grundsätze ordnungsgemäßer Buchführung unzutreffend. Diese erforderten nämlich jedenfalls die Aktivierung einer durch den Gesellschafter in eine Gesellschaft geleisteten Vermögenseinlage auf den Beteiligungsansatz.

Auch die EB zur RV zu § 31 EStG 1988 idF Steuerreformgesetz 1993 gingen von einem sehr weiten Beteiligungsbegriff aus. Demnach seien bei Ermittlung des Beteiligungsausmaßes auch Kapitalrücklagen in die Betrachtung miteinzubeziehen. Dromola / Zipper (in: RdW 2001/411) folgerten daraus, dass eine Privatstiftung, die eine Beteiligung von mehr als 10% am Nominalkapital einer Gesellschaft erwerbe, auch einen gleichzeitig mit dem Beteiligungserwerb zur Stärkung der Kapitalbasis geleisteten Zuschuss zusätzlich als Anschaffungskosten zu aktivieren habe, und auf dieselben stille Reserven aus Beteiligungsveräußerungen selbstverständlich übertragbar seien.

Darüber hinaus eröffne nach herrschender Meinung auch die Ausgabe von Substanzgenussrechten die Möglichkeit, stille Reserven gemäß § 13 Abs. 4 KStG 1988 zu übertragen. Substanzgenussrechte fänden sich gar nicht in offiziellen Dokumenten, sondern beruhten ausschließlich auf einer rein privatrechtlichen Vereinbarung zwischen Gesellschaft und Genussrechtsinhaber.

Es sei daher zusammenfassend festzuhalten, dass die Bw. am 16. April 2002, sohin vor Ablauf der 12 - Monats - Frist seit Bildung des steuerfreien Betrages gemäß § 13 Abs. 4 KStG 1988, eine Beteiligung an der "A Limited" im Ausmaß von 100% des Nominalkapitals erworben und mit gleichem Datum eine Kapitalerhöhung samt Agio im Gesamtausmaß von € 10.000.000,00 übernommen bzw. geleistet habe. Die Gesamtanschaffungskosten der Beteiligung an der A Limited beliefen sich sohin auf € 10.031.956,00. Die Übertragung der anlässlich des Verkaufes der Aktien an der S AG aufgedeckten stillen Reserven in Höhe von € 10.018.577,14 auf die Beteiligung an der A Limited sei daher möglich.

2.) zur missbräuchlichen Gestaltung

Es lägen zum Einen wesentliche außersteuerliche Gründe für die Errichtung der "A Limited" vor, die bereits im Zuge der Betriebsprüfung benannt worden seien. Zum Anderen habe die Bw. lediglich einen Weg beschritten, den das Gesetz (§ 13 Abs. 4 KStG 1988) ausdrücklich vorgebe, um das Anfallen der Zwischensteuer zu verschieben.

Die Feststellung der Betriebsprüfung, dass die Einschaltung einer inländischen vermögensverwaltenden Gesellschaft hinsichtlich der Übertragung stiller Reserven andere Konsequenzen nach sich ziehe, als die Einschaltung einer ausländischen vermögensverwaltenden Gesellschaft, sei nicht begründbar und werde auch von der Betriebsprüfung nicht begründet; ebenso wenig wie die Feststellung, dass durch die Zwischenschaltung einer Basisgesellschaft in einer Steueroase eine Steuerersparnis angestrebt werde, die endgültig sei.

Die Beteiligung an einer in- oder ausländischen Kapitalgesellschaft stelle jedenfalls eine Beteiligung im Sinne des § 31 EStG 1988 dar, deren Veräußerung durch die Bw. in Österreich steuerbar sei. Nachdem die Übertragung von stillen Reserven gemäß § 13 Abs. 4 KStG 1988 zu einer Verminderung der steuerrechtlich relevanten Anschaffungskosten um die übertragenen stillen Reserven führe, blieben diese stille Reserven im neu angeschafften Anteil steuerhängig (vgl. § 13 Abs. 4 Z 3 KStG 1988). Es werde daher, unabhängig davon, ob es sich um einen Anteil an einer inländischen oder an einer ausländischen Kapitalgesellschaft handle, eine Verschiebung des Anfalles der Zwischensteuer durch die Übertragung der stillen Reserven erreicht.

Genau das sei die Folge, die der Gesetzgeber bei Einführung des § 13 Abs. 4 KStG 1988 im Auge gehabt habe. Eine Unterscheidung zwischen in- und ausländischer Beteiligung sei nicht gewollt gewesen und finde sich daher auch nicht im Gesetz. Überdies werde vom Gesetzgeber keine Mindestbesteuerung jener Kapitalgesellschaft, auf deren Anteile stille Reserven übertragen werden würden, gefordert, wie dies etwa bei Anwendung der internationalen Schachtelbefreiung von § 10 KStG 1988 der Fall sei.

Das BMF habe zudem, beispielsweise in EAS 2505, ausgeführt, dass ein Gestaltungsweg, der insgesamt keine Steuerersparnis bringe, nicht als missbräuchlich gewertet werden könne. Auch im gegenständlichen Fall komme es insgesamt nur - zu einer vom Gesetzgeber gewollten - Verschiebung der Zwischenbesteuerung, insgesamt jedoch zu keiner Steuerersparnis.

Desgleichen vertrete der Verwaltungsgerichtshof in ständiger Rechtsprechung (vgl. VwGH 23..5.1990, 89/13/0207 - 0275, VwGH 13.9.1988, 87/14/00128, VwGH 24.1.1984, 83/14/0130) die Auffassung, dass die Verfolgung eines vom Gesetzgeber vorgegebenen Gestaltungsweges, selbst wenn das Ziel dieser Gestaltung eine Steuerersparnis sei, keinesfalls ungewöhnlich oder unangemessen sein könne und damit in einem solchen Fall Missbrauch ausgeschlossen sei. Nichts anderes habe die Bw. im gegenständlichen Fall auch getan: nämlich wie vom Gesetzgeber vorgegeben stille Reserven auf die Anschaffungskosten eines Anteiles an einer Kapitalgesellschaft übertragen.

Im Übrigen seien für die Bw. bei der Gründung der "A Limited" wesentliche außersteuerliche Gründe vorherrschend gewesen. Warum diese - bereits im Zuge der abgabenbehördlichen Prüfung vorgebrachten und auch im über dieselbe erstatteten Bericht angeführten - Gründe aus der Sicht der Betriebsprüfung nicht beachtlich sein sollten, werde ebenfalls nicht begründet.

Es sei zudem beabsichtigt gewesen, dass die die "A Limited" auch weitere Vermögensgegenstände verwalte. Die "A Limited" habe nur bislang keine anderen geeigneten Vermögenswerte erwerben können.

Auch gehe bereits aus Punkt 2.D des "Letter of Application for a managed company: A Limited" hervor, dass die Errichtung der "AUC Limited" erforderlich gewesen sei, um ein Veranlagungsportfolie (Fonds) bei der UBS zu erwerben. Die Veranlagungsstruktur lasse sich der von der UBS erstellten Beilage 2 zu dem vorgenannten Dokument entnehmen und sei von der UBS so vorgegeben worden.

Nicht vernachlässigt werden dürfe im gegenständlichen Zusammenhang, dass die Wahrnehmung der Geschäftsführungsagenden der "A Limited" durch juristische Personen erfolge. Dies sei aus Haftungsgründen und darüber hinaus auch deshalb, weil im UBS Konzern die Sachbearbeiter öfter wechselten, unumgänglich. Nach österreichischem Recht dürften juristische Personen nicht Geschäftsführer einer Kapitalgesellschaft sein. Daher habe eine Gesellschaft nach dem Recht der Cayman Islands gegründet werden müssen.

Eine Veranlagung des Vermögens und der Erwerb von weiteren Beteiligungen unter Nutzung des einschlägigen Know - How der UBS sei folglich nur im Wege der vorliegendenfalls verwirklichten Struktur möglich gewesen. Diese Struktur werde von der UBS auch anderen Interessenten angeboten, sodass schon aus diesem Grunde nicht von einer ungewöhnlichen Gestaltung im Sinne der Missbrauchsbestimmungen gesprochen werden könne (vgl. VwGH 23.5.1990, 89/13/0272 - 0275).

Für die Bw. sei es darüber hinaus höchst bedeutsam, dass Geschäftsführer, die Vermögen im Wert von mehr als € 10.000.000,00 verwalteten, über einen entsprechenden finanziellen und Know - How - basierten Hintergrund verfügten. Dies habe bei juristischen Personen des K - Konzerns - im Gegensatz zu natürlichen Personen - jedenfalls angenommen werden können.

Ein weiters wesentliches Element der Veranlagungsstrategie der Bw. sei gewesen, ihr Vermögen im politischen und wirtschaftlichen Einflussbereich der Vereinigen Staaten von Amerika zu veranlagen, zumal - wie auch die Entwicklung der letzten Jahre gezeigt habe - die Stabilität und Prosperität der Vereinigten Staaten wesentlich besser gewesen sei, als jene des europäischen Raumes. Die Veranlagung von Vermögen in dieser Sphäre setze naturgemäß auch das Vorhandensein gewisser Mindeststrukturen voraus. Im Zusammenhang mit dem wirtschaftlichen Potential der K habe die Bw. daher die gegenständliche gesellschaftsrechtliche Struktur eingesetzt.

Zusammenfassend sei daher festzuhalten, dass es sich bei der vorliegenden gesellschaftsrechtlichen Struktur um keine ungewöhnliche Gestaltung handle. Die Bw. habe mit der Übertragung der stillen Reserven nur jenen Weg beschritten, der vom Gesetzgeber selbst so vorgegeben worden sei. Darüber hinaus lägen auch beachtliche außersteuerliche Gründe vor und sei Missbrauch daher nach all dem ausgeschlossen.

B) zur Zurechnung der Einkünfte

Die "A Limited" erfülle eindeutig eine wirtschaftliche Funktion, nämlich jene einer Holding - Gesellschaft, die über Veranlagungen und allfällige Ausschüttungen zu entscheiden habe. Diese sei notwendig, um - wie bereits in Punkt b) ausgeführt - sicherzustellen, dass entsprechend befähigte Geschäftsführer die Geschäftsführungsagenden ausüben würden und die Haftung gegenüber der Bw. und der K gewährleistet werden könne.

Um die Frage zu beantworten, welche Mittel für die Erfüllung der wirtschaftlichen Funktion der "A Limited" erforderlich seien, müssten vorab die von der "A Limited" zu erbringenden Leistungen definiert werden. Diese Leistungen bestünden - wie erwähnt - in erster Linie darin, Entscheidung über Veranlagungen und über allfällige Ausschüttungen zu treffen. Für die Erbringung derartiger Leistungen wäre eigenes ständiges Personal nicht erforderlich. Letzteres wäre auch dann nicht notwendig, wenn es sich bei der "A Limited" um eine österreichische Gesellschaft mit gleichem Aufgabenkreis handeln würde.

Die beiden Geschäftsführer der "A Limited" seien ausreichend qualifiziert und verfügten auch über die entsprechenden zeitlichen und sachlichen Ressourcen, um ihre Funktionen ausüben zu können. Die Entscheidungen und Beschlüsse für die "A Limited" habe auch tatsächlich die Geschäftsführung vor Ort in George Town getroffen und protokolliert. Die entsprechenden Protokolle seien der Betriebsprüfung vorgelegt worden.

Die Beilage 3 zum "Letter of Application for a managed company: "A Limited" lege Aufgaben und Verantwortlichkeiten der Geschäftsführer der "A Limited" fest; insbesonders werde geregelt, dass die Geschäftsführer auf eigene Verantwortung mit voller und uneingeschränkten Kontrolle über die Beteiligungen / Vermögenswerte tätig seien und die Bw. keinen Einfluss auf die laufende Geschäftsführung habe. Lediglich die Grundsätze der Geschäftstätigkeit der "A Limited" und die Kontrolle der Geschäftsführung werde von der Bw. als Alleingesellschafterin - wie in allen Gesellschaftsrechtsordnungen üblich - vorgegeben bzw. wahrgenommen. Entgegen der Feststellung der Betriebsprüfung habe daher die Geschäftsführung - und damit die "A Limited" - die volle und uneingeschränkte Dispositions- und Entscheidungsbefugnis über das Vermögen.

Die Bw. begehrte abschließend zusammenfassend, der Berufung Folge zu geben und die Körperschaftsteuer erklärungsgemäß festzusetzen.

In der Berufungsverhandlung wurde von den Vertretern der Bw. ergänzend ausgeführt, dass der Gesetzgeber - durch eine Änderung der Rechtslage - die Möglichkeit eröffnet habe, die Zwischenbesteuerung durch Übertragung stiller Reserven zumindest für eine gewisse Zeit hinauszuschieben. Die Bw. habe daher die "A Limited" gegründet, eine einer österreichischen Gesellschaft mit beschränkter Haftung vergleichbare Kapitalgesellschaft mit Sitz auf den Cayman Islands.

Hiefür ausschlaggebend seien - wie erwähnt - die Umstände gewesen, dass dort die organschaftlichen Vertreter der Gesellschaft ebenfalls Kapitalgesellschaften sein dürften, was für den Bereich der Haftung eine besondere Rolle spiele. Zudem habe das Vermögen im Einflussbereich der Vereinigten Staaten von Amerika veranlagt werden sollen, weil nach den Erfahrungen der letzten Zeit sich die Vereinigten Staaten von Amerika wesentlich schneller von einer Wirtschaftskrise erholten als der europäische Wirtschaftsraum.

Ein weitere Grund sei darin gelegen , dass die K Bank die letztlich gewählte Konstruktion in dieser Form angeboten habe, d. h., die K Bank sei bereit gewesen, das Risiko der Gesellschaftsverwaltung zu übernehmen, habe aber auch als Geschäftsführerin die Verantwortlichkeit wahrnehmen wollen.

Dem entgegnete der Amtsvertreter, dass das Vorbringen der Haftungsbeschränkung unter Bedachtnahme auf den Inhalt des Beschlusses des Vorstandes der Bw. vom 22. April 2004 in einem anderen Licht erscheine. Dessen Punkt 6. zufolge werde nämlich "mit der C eine Vereinbarung betreffend die Haftung für schuldhafte Malversationen der Direktoren der ,A Limited' abgeschlossen." Wenn aber eine solche Vereinbarung abgeschlossen werden müsse, sei eine Haftung zum Einen offenbar ex lege nicht gegeben und zum Anderen zudem nur für schuldhafte Malversationen vereinbart worden.

Den Ausführungen, wonach das Vermögen im Einflussbereich der Vereinigten Staaten von Amerika habe veranlagt werden sollen, sei zu entgegnen, dass es zumindest von 2002 bis 2003, also eineinhalb Jahre lang, eine Festgeldveranlagung bei der C in der Schweiz gegeben habe.

Hiezu hielten die Vertreter der Bw. fest, dass es der Wunsch der Bw. gewesen sei, langfristig mit ihren Vermögenswerten den Bereich der europäischen Jurisdiktion zu verlassen.

Zum zweiten vom Amtsvertreter angesprochenen Punkt wurde von Seiten der Bw. wiederholend ausgeführt, dass es im Jurisdiktionsbereich der Cayman Islands etwas gebe , was dem österreichischen Recht völlig fremd sei: dort dürften nämlich Kapitalgesellschaften Organfunktionen von (anderen) Gesellschaften ausüben. Im gegenständlichen Fall seien die Geschäfte der "A Limited" führenden Gesellschaften der Sphäre der C zuzurechnen, die letztendlich allenfalls auch hiefür hafteten.

Im Übrigen - so führten die steuerlichen Vertreter der Bw. aus - seien im vorliegenden Berufungsverfahren zwei Themenkomplexe zu behandeln.

Einerseits gelte es die Frage zu beantworten, ob die stillen Reserven aus der Veräußerung der Beteiligung der Bw. an der S AG übertragen werden dürften. In diesem Zusammenhang argumentiere die Betriebsprüfung, dass insoweit ein Agio geleistet worden sei, keine Beteiligung an der "A Limited" vorliege, weil das Agio in keinem öffentlichen Buch aufscheine. Dem müsse allerdings entschieden entgegengetreten werden.

Gesellschafterzuschuss und Agio seien zwei klassische Finanzierungsinstrumente von Kapitalgesellschaften. Keines von beiden werde in ein öffentliches Buch eingetragen, obschon hiemit sehr wohl unbestritten eine Erhöhung der Anschaffungskosten einer Beteiligung einhergehe.

Zudem seien nach österreichischer Judikatur und Lehre Auslandskonstruktionen in wirtschaftlicher Betrachtungsweise nur dann nicht anzuerkennen, wenn steuerliche Folgen vermieden werden sollten. Im gegenständlichen Fall komme es aber zu keiner endgültigen Entsteuerung von stillen Reserven, sondern nur zu einer vom Gesetzgeber zugelassenen und somit gewollten Verschiebung der Besteuerung.

Anderseits gelte es das Problem zu lösen, wem Einkünfte unter Bedachtnahme auf tatsächlich verwirklichte wirtschaftliche Gegebenheiten zuzurechnen seien.

Hiezu hielt der Amtsvertreter fest, dass sich im gegenständlichen Fall die Bemessung des geleisteten Agios ausschließlich danach gerichtet habe, wie viel Geld der Bw. aus der Veräußerung der Beteiligung an der S AG zur Verfügung gestanden sei, und nicht nach einem allfälligen Bedarf der "A Limited". Dieser Beweggrund lasse sich auch dem bereits erwähnten Beschluss des Vorstandes der Bw. über die Errichtung der "A Limited" vom 12. 4. 2002 entnehmen.

Zum Themenbereich Einkünftezurechnung wegen Vorliegens von Missbrauch sei zudem ins Treffen zu führen, dass Auslöser für die Gründung der "A Limited" - wie auch von den Vertretern der Bw. vorgebracht - eine Änderung des Körperschaftsteuergesetzes und nicht etwa eine Änderung wirtschaftlicher Rahmenbedingungen gewesen sei. Demnach sei darin kein außersteuerlicher Grund zu sehen.

Zum "Letter No 2" (vgl. hiezu noch im Folgenden) vom 16.4.2002 führte der Amtsvertreter aus, dass hierin lediglich die Umsetzung des Beschlusses des Vorstandes der Bw. vom 12.4.2002 dokumentiert sei. Weiter reichende Schlüsse dürften daraus nicht gezogen werden.

Dem widersprachen die steuerlichen Vertreter der Bw. und führten aus, dass der Inhalt dieses Letters im Gegenteil den Rechtsstandpunkt der Bw. bekräftigte, nämlich dass die Bw. ein Agio geleistet und keinesfalls eine Forderung erworben habe.

Das KStG eröffne einer Privatstiftung eben die Möglichkeit, stille Reserven auf die Anschaffungskosten einer Beteiligung zu übertragen, wobei sich - wie es auch die Stiftungsrichtlinien (Rz. 110) vorsähen - diese Anschaffungskosten auf jede gesellschaftsrechtlich zulässige Art ergeben könnten, sei es als Nennkapital, Kapitalerhöhung, Agio oder (freiwilligen) Gesellschafterzuschuss, zumal es im alleinigen Entscheidungsrecht des Gesellschafters liege, wie viel Kapital er seiner Gesellschaft widme.

Hiezu gab der Amtsvertreter zu bedenken, dass der Ansicht der steuerlichen Vertreter der Bw. insbesonders der Umstand widerspreche, dass sich die Bw. im gegenständlichen Fall eines von der C angebotenen "Konstruktes" bedient und letztlich die zur Verfügung stehenden Geldmittel in der Schweiz in Festgeld veranlagt habe.

Darauf erwiderten die steuerlichen Vertreter der Bw., dass die Bw. nicht in Festgeld im klassischen Sinn, sondern in einen "Treuhand Call" veranlagt habe, den es in Österreich in dieser Form nicht gebe.

Der Amtsvertreter hielt dazu nochmals fest, dass die Bw. den Umweg über "die A Limited" gegangen sei, um Gelder letztlich wieder in der Schweiz zu veranlagen und verwies in diesem Zusammenhang nochmals auf das im Vorlagebericht erwähnte Erkenntnis des VwGH 9.12.2004, 2002/14/0074, das einen dem gegenständlichen Fall vergleichbaren Sachverhalt zum Inhalt habe.

Dem entgegneten die steuerlichen Vertreter der Bw., dass das angesprochene Erkenntnis nur die Zurechnung von Einkünften betreffe, und der Verwaltungsgerichtshof in ständiger Rechtsprechung die Auffassung vertrete, dass die Gründung einer Gesellschaft für sich allein niemals mißbräuchlich sein könne.

Dem Arbeitsbogen über die abgeführte abgabenbehördliche Prüfung sind in diesem Zusammenhang die nachstehenden Unterlagen zu entnehmen:

"B E S C H L U S S

des Vorstandes der Bw.

vom 12.4.2004

Der Vorstand der Bw. fasst hiermit auf schriftlichem Weg folgende Beschlüsse:

1. Die Bw. wird einen Betrag in Höhe von EUR 10.000.000,-- (in Worten: Euro zehn Millionen) auf den Cayman Islands investieren. Diese Investition erfolgt in der nachfolgend beschriebenen und dargestellten Struktur. Die Veranlagung dieser Investition erfolgt durch die C .

2. Die Bw. erwirbt 100% der Aktien an der ,A Limited'. Die ,A Limited' ist eine Aktiengesellschaft nach dem Recht der Cayman Islands mit Sitz auf den Cayman Islands. das Grundkapital der ,A Limited' beträgt USD 50.000,--.

3. Die Bw. beschließt eine Kapitalerhöhung in der ,A Limited' im Ausmaß von USD 50.000,-- mit Datum 16.4.2002. Nach diesem Beschluss verfügt die ,A Limited' daher über ein Grundkapital von USD 100.000,--.

4. Die Bw. beschließt weiters, auf die Kapitalerhöhung in der ,A Limited' ein Aufgeld zu bezahlen. Das betragliche Ausmaß dieses Aufgeldes errechnet sich aus der Differenz zwischen dem Gesamtinvestment von EUR 10.000.000,-- und dem Grundkapital der ,A Limited' nach dem Beschluss über die Kapitalerhöhung von USD 100.000,--. Die Überweisung des gesamten Investitionsbetrages erfolgt auf ein Konto, lautend auf die ,A Limited' bei der C Zürich.

5. Die Bw. beauftragt mit der Durchführung der vorgenannten Schritte die E (Cayman) mittels des diesem Beschluss beiliegenden ,Letter of Application for a managed Company'. Die Direktoren der ,A Limited' werden von der E (Cayman). gestellt. Eine Darstellung und Kurzbeschreibung der Struktur befindet sich in der Beilage 2 (Enclosure 2) zu dem beigefügten' Letter of Application for a managed Company'.

6. Die Veranlagung des investierten Betrages von insgesamt EUR 10.000.000,-- erfolgt durch Abschluss eines ,Portfolio Management agreements' mit der C in der Schweiz. Für die Verwaltung der Investition wird ein ,Cayman Fund' in der Rechtsform einer Aktiengesellschaft auf den Cayman Islands gegründet und das zu veranlagende Vermögen im Ausmaß von EUR 10.000.000,-- an diesen Fonds übertragen. Der Fonds bleibt für weitere Investments offen. Die Direktoren des Fonds werden von der E (Cayman). gestellt. Die Veranlagung erfolgt nach den Vorgaben der Bw. im ,Portfolio Management Agreement' unter der Verantwortung der C Zürich. Zu diesem Zwecke wird mit der C eine Vereinbarung betreffend die Haftung für schuldhafte Malversationen der Direktoren der ,A Limited' sowie des Fonds abgeschlossen.

7. Die Kosten für die oben dargestellte Struktur betragen:

● Gründung: ca. USD 26.000,--

● Laufende Verwaltung: 0,85% des veranlagten Vermögens (mind. USD 50.000,--; beinhaltet sämtliche Verwaltungskosten und Gebühren)

8. Die Bw. wird die anlässlich der Veräußerung ihrer Anteile an der S AG am 18.4.2001 aufgedeckten stillen Reserven mit einem Betrag von EUR 10.000.000,-- auf die Beteiligung an der ,AUC Limited' gem. § 13 Abs. 4 KStG übertragen.

Sämtliche Mitglieder des Vorstandes der Bw. erklären sich einstimmig mit der Abstimmung auf schriftlichem Weg einverstanden.

Beilage:

Letter of Application for a Managed Company (samt drei Beilagen) "

Weiters sind dem Arbeitsbogen entnehmbar

● ein "Certificate of Incorporation" betreffend die AUC Limited (als "exemted company ... with Limited Liability with effect from the 10th Day of April Two Thousend Two"),

● die, wie von der Bw. bemängelt, in den Prüfungsbericht nicht eingeflossenen "Letter" und zwar

● der "Letter No 1" vom 16.4.2002 (AUC Limited: .... "This is to certify that M H, Cayman Islands ist the registered holder of 50.000 shares numbered 1 to 50.000 inclusive, fully paid ...", sowie

● der "Letter No 2" gleichfalls vom 16.4.2002 (A Limited: .... "This is to certify that M H , Cayman Islands ist the registered holder of 50.000 shares numbered 50.001 to 100.000 inclusive, plus a share premium of US$174.00 each issued as fully paid ...").

Bereits im Zuge der abgabenbehördlichen Prüfung war der Bw. ein Vorhalt nachstehenden Inhaltes zugeleitet worden:

" Im Jahr 2002 wurde von der Bw. eine Beteiligung in Höhe von 100% an der im selben Jahr gegründeten ,A Limited', Hh, British West Indies, erworben, was einem Stammkapitalanteil in der Höhe von € 113.636,00 ergibt. bzw. entspricht. der Sitz der Gesellschaft ist bei der B, von der die Beteiligung treuhänderisch gehalten wird.

Am 17. April 2002 erfolgte eine Kapitalerhöhung in der Höhe von € 10.000.000,--, welche auf ein Konto der Treuhandgesellschaft C in Zürich überwiesen wurde.

Folgende Fragen sind ... zu beantworten bzw. fehlende, dazugehörige Unterlagen vorzulegen:

1.) Der Geschäftsgegenstand der A Limited ist genau zu beschreiben und sind dieser Beschreibung schriftliche Unterlagen anzuschließen.

2.) Wo befinden sich die Geschäfts- bzw. Büroräumlichkeiten der Gesellschaft A Ltd. und wie viele Arbeitnehmer werden beschäftigt?

3.) Welche Geschäftverbindungen werden von der AUC Limited zu anderen Unternehmen gehalten - bitte konkretisieren.

4.) Welche Organe sind in der Gesellschaft tätig und wer sind die handelnden Personen?

5.) Bei welchen Banken wurde das Kapital veranlagt? (Auflistung mit Höhe des veranlagten Kapitals und der jährlichen Erträgnisse).

6.) In welcher Form wurde das Kapital veranlagt (Wertpapiere, Beteiligungen, Investmentfons usw.)? Kontoauszüge sowie Depotauszüge sind vorzulegen.

7.) Die erzielten Erträgnisse der Jahre 2002 und 2003 sind betrags- und belegmäßig nachzuweisen.

8.) Beschluss des Stiftungsvorstandes oder eines eventuell eingerichteten Stiftungsbeirates über das Eingehen bzw. den Erwerb der Beteiligung an der ,A Limited ist vorzulegen.'

9.) Gibt es bereits einen Jahresabschluss der Gesellschaft für das Jahr 2003 und wie sieht das Betriebsergebnis aus? Wenn ja, ist eine Kopie der Bilanz und der G&V Rechnung anzuschließen. "

Zu diesem Fragenvorhalt nahm die Bw. wie folgt Stellung:

" 1.) Der Geschäftsgegenstand der ,A Limited' besteht darin, Beteiligungen an anderen Kapitalgesellschaften zu halten. Insbesonders werden Beteiligungen an Veranlagungsgesellschaften erworben, die von der K gemanagt werden. Der Gesellschaftszweck ergibt sich überdies aus Beilage 2 (enclosure") des beigefügten Letter of Application (Gründungsbrief).

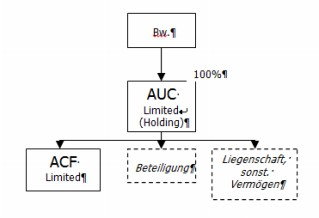

Die Struktur kann grafisch wie folgt dargestellt werden (die strichliert dargestellten Bereiche mit kursiver Schrift betreffen geplante Zusatzerwerbe):

2.) Die Geschäfts- bzw. Büroräumlichkeiten der Gesellschaft ,A Limited' befinden sich auf den Cayman Islands. Es werden von den Organen der ,A Limited' Räumlichkeiten zur Verfügung gestellt. Es werden von der ,A Limited' keine Dienstnehmer beschäftigt, Die für die Verwaltung der Gesellschaft erforderlichen Leistungen werden vor Ort zugekauft. Für die Erfüllung des Gesellschaftszweckes - Halten und Verwalten der Beteiligungen - der A Limited ist kein eigens Personal erforderlich, weshalb auch keine Dienstnehmer beschäftigt werden.

3.) DIe A Limited hat im November 2003 eine Beteiligung an der D Limited erworben, und einen Betrag von € 10 Mio. als Eigenkapital zum Zwecke der Veranlagung überwiesen. Einen Bestandsnachweis der D Limited legen wir diesem Schreiben bei. Weiters Beschlüsse der Direktoren der D Limited sowie der ,A Limited' über die Durchführung der Veranlagung. Mit der Veranlagung wurde im März 2004 begonnen. Weitere Geschäftsverbindungen bestehen derzeit nicht.

4.) Die ,A Limited' wird durch ihre beiden Direktoren L und M vertreten. Beide Direktoren sind keine natürlichen Personen sondern Kapitalgesellschaften. Die Vertretung erfolgt daher jeweils durch die Vertreter dieser Gesellschaften auf den Cayman Islands. Weitere Personen sind mit der Geschäftsführung der ,A Limited' nicht befasst.

Dazu kann festgehalten werden, dass es mit ein Hauptgrund für die Errichtung der Gesellschaften auf den Cayman Islands war, dass Direktoren keine natürlichen Personen, sondern Kapitalgesellschaften mit einem entsprechenden finanziellen Hintergrund sind. Dies ist jedenfalls wesentlich für allfällige Haftungsfragen, das es sich bei der ,A Limited' um eine Holding handelt mit einem sehr hohen Vermögen. Eine solche Konstellation wäre beispielsweise in Österreich nicht möglich, da die handelnden Organe von Kapitalgesellschaften nur natürliche Personen sein können.

5.) Das Kapital wurde bis November 2003 von der ,A Limited' bei der K veranlagt, insbesondere wegen der schlechten Situation am Kapitalmarkt. Es wurde ausschließlich als Festgeld veranlagt. Im November 2003 wurde ein betrag von € 10.280.000,-- an die D Limited zum Zwecke der Veranlagung überwiesen.

7.) Die erzielten Erträgnisse der Jahre 2002 und 2003 sind der beiliegenden Aufstellung zu entnehmen. Nach dem 25.11.2003 wurden in der ,A Limited' keine wesentlichen Erträge mehr erzielt, da auf dem Bankkonto nur ein Saldo von € 913,12 verblieben ist.

8.) Der Beschluss des Stiftungsvorstandes über das Eingehen bzw. den Erwerb der Beteiligung an der A Limited ist beigefügt. Ebenfalls beigefügt ist der vom Vorstand der Bw. beigefügte Gründungsbrief (Letter of Application) samt Beilagen.

9.) Der Jahresabschluss der A Limited für das Jahr 2003 liegt diesem Schreiben bei. "

Im Akt erliegt zudem die Kopie eines Überweisungsbeleges, dem zu entnehmen ist, dass durch die Volksbank Gewerbe- und Handelsbank Kärnten AG am 19.4.2002 ein Betrag von € 10.000.000,-- an die C zu Gunsten der A Limited, O, Cayman Islands, British West Indies zur Kto. - Nr. 0206882428 überwiesen worden ist (Verwendungszweck: Stammkapital, Kapitalerhöhung mit Agio).

Laut Abrechnung der K in Zürich, vom 19.4.2002 wurde der Anlagebetrag von € 10.000.000,-- (als Treuhandanlage - Call - C Jersey Branch St. Helier) zu einem fixen Zinssatz (2.70%) in das Depot Nr. 206-882438.S1 eingebucht. Die daraus erfließenden Zinsen wurden ebenfalls wieder als Treuhandanlage in das genannte Depot eingebucht.

Am 25.11.2003 wurden schließlich - lt. diesbezüglichem Kontoauszug der C aus dem Depot € 10.280.000,-- an die D Limited überwiesen. Die A Limited war lt. ihrer Bilanz zum 31.12.2003 Alleingesellschafterin der D Limited.

Über die Berufung wurde erwogen:

1.) zur Übertragung stiller Reserven

Wenn eine Privatstiftung eine Beteiligung im Sinne des § 31 des Einkommensteuergesetzes 1988 - wie im gegenständlichen Fall die Bw. - veräußert, gilt nach § 13 Abs. 4 KStG Folgendes:

1. Soweit nicht Abs. 3 letzter Satz anzuwenden ist (Anm.: im gegenständlichen Fall in Ermangelung von der Bw. vorgenommener Zuwendungen nicht in Betracht kommend) können die dabei aufgedeckten stillen Reserven von den Anschaffungskosten eines im Kalenderjahr der Veräußerung angeschafften Anteiles an einer Körperschaft, der mehr als 10% beträgt, abgesetzt werden (Übertragung stiller Reserven).

2. Stille Reserven sind der Unterschiedsbetrag zwischen den Anschaffungskosten und dem Veräußerungserlös.

3. Als Anschaffungskosten des erworbenen Anteiles gelten die um die übertragenen stillen Reserven gekürzten Beträge. Diese Anschaffungskosten sind in Evidenz zu nehmen.

4. Erfolgt im Kalenderjahr der Aufdeckung keine Übertragung stiller Reserven, kann dafür ein steuerfreier Betrag gebildet werden. Der steuerfreie Betrag kann innerhalb von zwölf Monaten ab der Veräußerung der Beteiligung als stille Reserve im Sinne der Z 1 bis 3 übertragen werden. Steuerfreie Beträge, die nicht innerhalb dieser Frist übertragen werden, sind nach § 22 Abs. 3 zu versteuern.

§ 13 Abs. 4 wurde durch das Budgetbegleitgesetz 2000, BGBl. Nr. I 142/2000 - gemeinsam mit der Einführung der sog. Zwischenbesteuerung der Zinserträge aus Einlagen und Forderungswertpapieren bestimmter Stiftungen - neu ins KStG 1988 aufgenommen. Die Erläuternden Bemerkungen zur Regierungsvorlage, 311 der Beilagen zu den Stenographischen Protokollen des Nationalrates XXI. GP., führen hiezu aus:

"Das seit 1993 bestehende Stiftungssteuerrecht ist ertragsteuerlich dadurch gekennzeichnet, dass trotz Geltung des Trennungsprinzipes die Gesamtsteuerbelastung von Privatstiftungen und den Begünstigten jener der Steuerbelastung einer natürlichen Person gleichkommt. ... Soweit natürliche Personen halbsatz- oder endbesteuert sind, ist die Privatstiftung bislang steuerfrei gestellt, da mit jeder Zuwendungsbesteuerung das der natürlichen Person für unmittelbar erzielte Einkünfte entsprechende Steuerniveau erreicht wird. Einen Steuervorteil hat diese System für Privatstiftungen und ihre Begünstigten insofern ausgelöst, als im Falle längerfristig thesaurierter steuerfrei gestellter Einkünfte eine Ungleichbehandlung zu Lasten vergleichbarer Vermögensveranlagungen natürlicher Personen gegeben ist.

Diese im Zinsenvorteil liegende Besteuerungslücke soll mit Wirkung ab 2001 teilweise geschlossen werden. Zinserträge aus Einlagen und Forderungswertpapieren sollen einer Art Zwischenbesteuerung unterworfen werden. Diese Besteuerung setzt zunächst mit dem Anfallen der Erträge ein. ...

Das System wird durch gesetzliche Änderungen in zwei Bereichen implementiert. Erstens werden die bisherigen Befreiungsbestimmungen in § 13 Abs. 2 entsprechend adaptiert. ...

Als weiter Maßnahme werden auch Gewinne aus der Veräußerung von Beteiligungen gemäß § 31 EStG 1988 in die Zwischenbesteuerung einbezogen. Das dafür vorgesehene Besteuerungsregime entspricht grundsätzlich jenem, wie es für Zinserträge vorgesehen wird.

Die Zwischenbesteuerung kann allerdings insoweit vermieden werden, als im Kalenderjahr der Veräußerung bzw. innerhalb von zwölf Monaten ab der Veräußerung eine mehr als 10% betragende Beteiligung an einer Körperschaft erworben wird und der ,Veräußerungsgewinn' auf die Anschaffungskosten dieser Beteiligung übertragen wird. Die Regelung ist der Übertragung stiller Reserven im Sinne des § 12 EStG 1988 nachgebildet. In Anlehnung an diese Bestimmung ist auch die Bildung eines steuerfreien Betrages vorgesehen. Dieser ist innerhalb von zwölf Monaten ab der Veräußerung bestimmungsgemäß zu verwenden. Erfolgt keine bestimmungsgemäße Verwendung, ist der steuerfreie Betrag aufzulösen. "

Eine Einschränkung der Übertragung ist nicht vorgesehen. Auch bei Erwerb ausländischer Anteile ist eine Übertragung möglich (Metzler in Lang / Schuch / Staringer, KStG Kommentar. Anm. 160 z. § 13, m. w. Nachweisen, Stangl in Quantschnigg / Renner / Schellmann / Stöger, Die Körperschaftsteuer, Anm. 60 z. § 13).

Die Übertragung stiller Reserven und die Bildung eines steuerfreien Betrages haben lediglich Stundungseffekt (Metzler a. a. O., Anm. 159 z. § 13 m. w. N.).

Nach Arnold / Stangl / Tanzer, Privatstiftungs- - Steuerrecht, RZ. II/407, unter Hinweis auf Drmola / Zipper, RdW 2001, 376 ff und Rz. 110 der Stiftungsrichtlinien) gilt als eine die Übertragung stiller Reserven iSd § 13 Abs. 4 KStG ermöglichende Anschaffung auch der Anteilserwerb im Rahmen der Gründung einer Kapitalgesellschaft sowie ein Anteilserwerb im Rahmen einer ordentlichen Kapitalerhöhung, wenn das Ausmaß der erworbenen Anteile mehr als 10% der gesamten Anteilsrechte beträgt. Weiters ist eine Übertragung stiller Reserven auch insoweit möglich, als im Rahmen einer ordentlichen Kapitalerhöhung neben den Kosten des neuen Anteiles bzw. der neuen Anteile ein Agio zu leisten ist. Eine Übertragung ist zudem auch insoweit möglich, als eine Privatstiftung anlässlich der Anteilszeichnung einer Körperschaft freiwillige Mehrleistungen erbringt ). Die gleiche Ansicht wird beispielsweise auch von König / Rief in FS Wiesner sowie Metzler a. a. O., Anm. 166 z. § 13 (in diesem Sinne auch Rz. 110 der Stiftungsrichtlinien) vertreten.

Im gegenständlichen Fall erwarb die Bw. am 12. April 2004 100% - des Nennkapitals (USD 50.000,--) an der (neu gegründeten) "A Limited" mit Sitz in V, Britische West Indies. Darauf folgend wurde am 16. April das Nennkapital der "A limited" um weitere USD 50.000,-- erhöht. Auf die Kapitalerhöhung wurde ein Aufgeld im Differenzbetrag zwischen dem "Gesamtinvest" von € 10.000.000,-- und dem Nennkapital bezahlt. Der Gesellschaftsanteil wurde für die Bw. von der die E treuhändig gehalten. (siehe Beschluss des Vorstandes der Bw., "Letter of Application for a managed Company, die oben erwähnten "Letter No 1 und No 2").

Selbst das Finanzamt geht davon aus, dass die Bw. eine Beteiligung an der "A limited" erworben hat, beschränkt aber die Übertragungsmöglichkeit des von der Bw. gebildeten steuerfreien Betrages auf das (erhöhte) Nominalkapital der "A limited" zuzüglich angelaufener Kosten. Zur Begründung wird ausgeführt, dass sich das Aufgeld von der Bw. unter Bedachtnahme auf den ihr zur Verfügung stehenden, zu veranlagenden Betrag bemessen habe und dem Aufgeld mangels Vermögens der "A limited" kein entsprechender Wert gegenüberstehe, weswegen das Aufgeld in wirtschaftlicher Betrachtungsweise nicht als gebundene Beteiligung anzusehen, sondern als Kapitalforderung einzustufen sei.

Hiezu sei vorweg festgehalten, dass es nach Lehre und Judikatur unbestritten zulässig ist, Geschäftsanteile gegen einen höheren als den mit dem Nennkapital ausgedrückten Betrag auszugeben. Das folgt aus der Gestaltungsfreiheit der Gesellschafter bzw. des Alleingesellschafters im Innenverhältnis und dem Fehlen einer Gläubigergefährdung, zumal das Agio auch ausdrücklich in § 229 Abs. 2 Z. 1 HGB (nunmehr UGB) angesprochen ist (Koppensteiner / Rüffler, Kommentar zum GmbH - Gesetz, Anm. 8 z. § 6 m.w.N).

Nach der letztzitierten Gesetzesstelle ist ein Agio als Eigenkapital der Gesellschaft auszuweisen. Angesichts dessen scheitert daher auch die vom Prüfer in wirtschaftlicher Betrachtungsweise vorgenommene Umdeutung in eine "Kapitalforderung".

Die obangesprochene Gesellschaftergestaltungsfreiheit entzieht auch dem Einwand des Finanzamtes, wonach sich im gegenständlichen Fall die Höhe des Aufgeldes unter Bedachtnahme auf die der Bw. zur Verfügung gestandenen finanziellen Mittel bemessen habe, den Boden, zumal dem Aufgeld sehr wohl auch ein entsprechender innerer Wert der "A Limited", bedingt eben durch die Zuführung der entsprechenden finanziellen Mittel (siehe Überweisungsbeleg der Volksbank Gewerbe- und Handelsbank Kärnten AG am 19.4.2002, demzufolge ein Betrag von € 10.000.000,-- an die C zu Gunsten der A Limited, O , Cayman Islands, British West Indies zur Kto. - Nr. 0206882428 überwiesen worden ist) gegenübersteht.

Bereits die vorangeführten Gründe sprechen für eine wie von der Bw. vorgenommene Übertragung des steuerfreien Betrages.

Diese Ansicht wird überdies nicht zuletzt auch durch die ständige Rechtsprechung des Verwaltungsgerichthofes erhärtet, derzufolge die Umdeutung einer von einem Abgabepflichtigen gewählten rechtlichen Gestaltung in wirtschaftlicher Betrachtungsweise dann nicht möglich ist, wenn der steuerpflichtige unmittelbar jenen Weg beschreitet, den das Gesetz selbst vorzeichnet, mag auch die Steuerersparnis (hier: Steuerstundung) das Ziel der Gestaltung sein (VwGH 13.11.1988, 87/14/0128).

Im gegenständlichen Fall sieht das Stiftungssteuerrecht (§ 13 Abs. 4 Z. 1 KStG in der für den Streitzeitraum geltenden Fassung) die Möglichkeit der Übertragung stiller Reserven auf Anschaffungskosten (ohne Unterschied, ob von in- oder ausländische) Beteiligungen ausdrücklich vor (vgl.: "die Zwischenbesteuerung kann allerdings insoweit vermieden werden" nach den oberwähnten Erläuterungen zur Regierungsvorlage).

In diesem Zusammenhang bleibt darüberhinaus anzumerken, dass die ursprünglich vorgesehene Übertragungsmöglichkeit stiller Reserven vom Gesetzgeber selbst zwar als zu weitgehend erachtet und daher durch das Abgabensicherungsgesetz 2007 (BGBl. I 2007/99) wieder eingeschränkt worden ist. Die Übertragungsmöglichkeit stiller Reserven auf originär (sei es durch Neugründung oder Kapitalerhöhung) erworbene Anteile an in- oder ausländischen Gesellschaften wurde jedoch unverändert aufrecht erhalten und ist sohin auch vom Gesetzgeber als weiterhin als gewollt anzusehen.

Letztlich bleibt noch darauf zu verweisen, dass nach der ständigen Rechtsprechung des Verwaltungsgerichtshofes (siehe beispielsweise VwGH 1.10.2008, 2006/13/0036 und die dort zitierte Vorjudikatur) eine Gesellschaftsgründung an sich nicht den Tatbestand eines Missbrauches im Sinne des § 22 BAO erfüllen kann.

Der Berufung war daher insoweit auch Folge zu geben.

Anders verhält es sich jedoch bei der vom Finanzamt vorgenommen

2.) Zurechnung von Einkünften

aus Kapitalveranlagungen bei der UBS AG.

Nach § 22 Abs. 1 BAO kann die Abgabepflicht durch Missbrauch von Formen und Gestaltungsmöglichkeiten des bürgerlichen Rechtes nicht umgangen oder gemindert werden. Liegt ein Missbrauch vor, so sind gemäß § 22 Abs. 2 leg. cit. die Abgaben so zu erheben, wie sie bei einer den wirtschaftlichen Vorgängen, Tatsachen und Verhältnissen angemessenen rechtlichen Gestaltung zu erheben wären.

Unter Missbrauch von Formen und Gestaltungsmöglichkeiten des bürgerlichen Rechtes im Sinne des § 22 Abs. 1 BAO versteht der Verwaltungsgerichtshof in ständiger Rechtsprechung eine solche rechtliche Gestaltung, die im Hinblick auf den angestrebten wirtschaftlichen Erfolg ungewöhnlich und unangemessen ist und ihre Erklärung nur in der Absicht der Steuervermeidung findet.

Es ist demnach dahingehend zu prüfen, ob der gewählte Weg noch sinnvoll erscheint, wenn man den abgabensparenden Effekt wegdenkt, oder ob er ohne das Resultat der Steuerminderung einfach unverständlich wäre.

Im Allgemeinen verwirklicht nicht ein einziger Rechtsschritt, sondern eine Kette von Rechtshandlungen den Sachverhalt, mit dem die Folge des § 22 Abs. 2 BAO verbunden ist (vgl. etwa das Erkenntnis des VwGH 1.10.2008, 2006/13/0036 und die dort zitierte Vorjudikatur.).

Nach Ansicht des Unabhängigen Finanzsenates ist die im gegenständlichen Fall erfolgte Zwischenschaltung der "A Ltd." mit Sitz auf den Cayman Islands jedenfalls wirtschaftlich unangemessen.

Diesbezüglich gilt es zu bedenken, dass die "A Ltd." gemäß dem Berufungsvorbringen zum Einen lediglich hiezu diente, liquide Mittel der Bw. (weiter) zu veranlagen (siehe "Beteiligungen an anderen Kapitalgesellschaften zu halten", Punkt 1. der Stellungnahme zum Fragenvorhalt) und demnach insoweit keine (erwerbs-)wirtschaftliche Funktion verfolgte.

Zum Anderen gehen auch die von der Bw. ins Treffen geführten außersteuerlichen Gründe aus den nachstehenden Überlegungen ins Leere.

Hinsichtlich des Vorbringens, wonach es wesentliches Element der Veranlagungsstrategie der Bw. gewesen sei, ihr Vermögen im politischen und wirtschaftlichen Einflussbereich der Vereinigten Staaten von Amerika zu veranlagen, wird auf den - die tatsächlichen Verhältnisse wiedergebenden - Einwand des Amtsvertreters in der Berufungsverhandlung verwiesen, wonach es zumindest 2002 bis 2003, also eineinhalb Jahre lang und über den Streitzeitraum hinaus, eine Veranlagung bei der C in der Schweiz gegeben hat.

Dem Einwand der steuerlichen Vertreter in der Berufungsverhandlung, wonach es der Wunsch der Bw. gewesen sei, mit ihren Vermögenswerten langfristig den Bereich der europäischen Jurisdiktion zu verlassen, ist entgegen zu halten, dass im vorliegenden Fall nicht eine allenfalls von der Bw. verfolgte langfristige Strategie, sondern der während des Streitzeitraumes tatsächlich verwirklichte Sachverhalt zur Beurteilung anstand, und sich dieser sich eben in der Veranlagung - wenn auch im Wege eines "Treuhand Call" - bei der C in der Schweiz erschöpfte.

Soweit die Bw. ausführt, dass für die Gründung der "A Limited" nicht zuletzt auch der Umstand ausschlaggebend gewesen sei, dass deren organschaftliche Vertreter ebenfalls Kapitalgesellschaften - im gegenständlichen Fall mit entsprechenden finanziellen Hintergrund und Know - How - sein dürften, was für den Bereich der Haftung eine besondere Rolle spiele und die UBS Bank die letztlich gewählte Konstruktion in eben der schließlich verwirklichten Form angeboten habe, gilt es zunächtst festzuhalten, dass die K Bank zwar über entsprechende derartige Voraussetzungen verfügen haben mag, die Haftung der C jedoch letztlich - wie auch der Amtsvertreter in der Berufungsverhandlung hervorhob - auf schuldhafte Malversationen eingeschränkt worden ist.

Darüber hinaus sei bemerkt, dass die Bw. hinsichtlich ihrer Entscheidung betreffend die Rechtsformwahl - wie bereits oben ausgeführt - zwar frei war, letztlich aber auch die damit verbundenen Steuerlichen Konsequenzen zu tragen hat. In diesem Zusammenhang sei auch auf die durchaus plausiblen Ausführungen der steuerlichen Vertreter der Bw. in der Berufungsverhandlung verwiesen, wonach die Bw. als Alleingesellschafterin die Grundsätze der Geschäftstätigkeit der "A Limited" vorgegeben und die Kontrolle der Geschäftstätigkeit wahrgenommen habe.

Angesichts der dahingehend von jedem Gesellschafter individuell gehandhabten Agenden ist ein Eingehen auf das Berufungsvorbringen, wonach die K Bank das streitgegenständliche "Modell" allgemein angeboten habe, daher auch entbehrlich.

In diesem Zusammenhang bedarf es sich zudem auch noch vor Augen zu halten, dass die "A Limited" auf den Cayman Islands" über keinerlei Infrastruktur (Personal, Büroräumlichkeiten usw.) verfügt hat, und erweist sich die Berufung - zusammengefasst - insoweit als nicht begründet.

Es war daher spruchgemäß zu entscheiden.

Durch die vorliegende Berufungsentscheidung ergeben sich folgende Besteuerungsgrundlagen:

Zwischensteuerbemessungsgrundlage lt. Bp. (Tz. 16 Bericht) - stille Reserve Zwischensteuerbemessungsgrundlage lt. BE | 10.203.634,24 € -9.873.085,13 € 330.549,11 € |

Beilage: 1 Berechnungsblatt

Klagenfurt, am 5. November 2009

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 13 Abs. 4 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |