Entnahmen vom Verrechnungskonto als verdeckte Ausschüttung

European Case Law Identifier: ECLI:AT:BFG:2018:RV.7103438.2015

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter in der Beschwerdesache Bf, vertreten durch Steuerberater, gegen die Bescheide des Finanzamtes vom 10.4.2014 betreffend Haftung für Kapitalertragsteuer für die Jahre 2007 und 2009 bis 2012 zu Recht erkannt:

1. Der Beschwerde wird hinsichtlich Haftung für Kapitalertragsteuer für das Jahr 2007

Folge gegeben.

Der angefochtene Bescheid wird ersatzlos aufgehoben.

2. Der Beschwerde wird hinsichtlich Haftung für Kapitalertragsteuer für die Jahre 2009

bis 2012 teilweise Folge gegeben.

Die angefochtenen Haftungsbescheide für die Jahre 2009 bis 2012 werden abgeändert.

Die Bemessungsgrundlagen und die Höhe der festgesetzten Abgaben sind dem Ende

der Entscheidungsgründe zu entnehmen und bilden einen Bestandteil des Spruches

dieses Erkenntnisses.

3. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133

Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

Die Beschwerdeführerin (Bf) ist eine im Bereich Fenster und Türen (Fertigung, Renovierung) tätige GesmbH. Als Gesellschafter waren im Firmenbuch, soweit die Beschwerdejahre betroffen sind, von der Errichtung der Bf im Jahr 2001 bis September 2009 B X (Alleingesellschafterin), ab September 2009 C X (Alleingesellschafterin) sowie ab Oktober 2010 D X (60%) und E X (20%) im Firmenbuch eingetragen. Geschäftsführerin war bis August 2011 C X, seit August 2011 ist D X Geschäftsführer.

Eine bei der Bf durchgeführte Außenprüfung endete u.a. mit der Feststellung, dass über ein bei der Bf geführtes Verrechnungskonto getätigte Entnahmen in Höhe von 35.618,08 € (2007), 23.251,35 € (2009), 59.844,41 € (2010), 92.830,35 € (2011) und 84.393,64 € (2012) als verdeckte Gewinnausschüttungen zu beurteilen seien. Die darauf entfallende Kapitalertragsteuer wurde der Bf mit den angefochtenen Bescheiden im Haftungswege vorgeschrieben. Der Bericht über das Ergebnis der Außenprüfung führt dazu näher aus:

Die Entnahmen seien bar und durch Behebungen vom Bankkonto sowie durch Kreditkartenabrechnungen von C X und ihrem Gatten G X erfolgt. Nachdem die steuerliche Vertretung mit den steuerlichen Konsequenzen der Entwicklung des Verrechnungskontos konfrontiert worden sei, sei im Rahmen der Schlussbesprechung ein mit 21.11.2006 datierter Darlehensvertrag, abgeschlossen zwischen B X und der Geschäftsführerin C X, vorgelegt worden.

Inhalt dieses Vertrages sei, dass B X als Alleingesellschafterin der Geschäftsführerin C X ein Darlehen über 400.000,00 € gewähre; der Darlehensbetrag werde über ein Verrechnungskonto je nach Bedarf entnommen, der aushaftende Betrag mit 4% verzinst; B X verzichte auf Gewinnausschüttungen; C X verpflichte sich, das Darlehen bis spätestens 31.12.2016 zurückzuzahlen, fixe Rückzahlungsraten würden nicht vereinbart, C X werde je nach dem, ob sie das nötige Geld habe, Rückzahlungen durchführen; dagegen verpflichte sich B X für den Fall, dass eine Rückzahlung bis 31.12.2016 nicht erfolge, auf ihr Haus in K, A-Gasse, eine Hypothek aufzunehmen, um den Kredit jedenfalls unmittelbar nach diesem Datum zurückzahlen zu können; es liege ein Kontokorrentkreditverhältnis vor, bis zu einem Betrag von 400.000,00 € könne, wenn die wirtschaftliche Existenz der Bf nicht in Gefahr sei, Geld entnommen werden.

Sinn des Darlehens sei, so heißt es im Bericht weiter, die Finanzierung des Lebensunterhalts für C X und ihre Familie (Gatte und drei Kinder) gewesen. Dies werde durch die Zeugenaussage der C X vom 3.3.2014 im Wesentlichen bestätigt. Da über das Vermögen des G X per 19.12.1997 das Schuldenregulierungsverfahren eröffnet worden sei und C X auf Grund der Kinderbetreuung nur halbtags habe arbeiten können, hätten die erforderlichen Mittel zur Bestreitung des Lebensunterhalts auf andere Weise aufgetrieben werden müssen.

Nach dem Ausscheiden der C X bzw. der Übertragung ihres Geschäftsanteils an ihre beiden Söhne D und E hätten sich diese laut Zeugenaussage der C X bereit erklärt, für die Rückzahlung der Darlehensbeträge zu sorgen.

Der hingegebene Darlehensbetrag mache einen wesentlichen Teil des Stammkapitals aus, obwohl die Darlehenshingabe nicht Unternehmensgegenstand der Bf sei. Über die Zinsenfälligkeit werde nicht abgesprochen. Als Darlehensnehmerin werde C X angeführt, obwohl der wesentliche Teil der Geldbeträge von G X entnommen worden sei, nach dem Ausscheiden der C X seien die Entnahmen unverändert weitergeführt bzw. nach der Scheidung ausschließlich zur Finanzierung des Lebensunterhalts des G X verwendet worden. Fremdunüblich scheine, dass die Alleingesellschafterin B X auf Gewinnausschüttungen verzichte, um die Darlehensgewährung an die Schwiegertochter zu finanzieren. Ebenso sei nicht fremdüblich, dass bei einer Laufzeit von rund zehn Jahren keine fixen Rückzahlungen vereinbart würden, sondern die Rückzahlung je nach Liquidität erfolgen solle. Weiters seien keine Sicherheiten bestellt worden. Grundvermögen habe bei C X nicht festgestellt werden können. Das Haus in der A-Gasse, zu dessen Belastung durch eine Hypothek sich B X verpflichtet habe, stehe nicht zur Gänze in deren Eigentum, es bestehe nur Wohnungseigentum an Top 1 sowie Terrasse, Garten, Garage und Rampe. B X habe diesen Anteil am 18.12.2012 ihrem Enkelsohn D X geschenkt, wobei ein Veräußerungs- und Belastungsverbot zu ihren Gunsten und zu Gunsten von G X sowie ein Wohnungsgebrauchsrecht zu ihren Gunsten grundbücherlich eingetragen worden seien. Eine hypothekarische Sicherstellung des Darlehens habe nicht festgestellt werden können. Nicht fremdüblich erscheine schließlich die Übernahme der Rückzahlungsverpflichtung durch die neuen Gesellschafter D und E X.

Zusammenfassend sei festzuhalten, dass sowohl C als auch G X nicht in der Lage gewesen seien bzw. mit größtmöglicher Wahrscheinlichkeit auch nie in der Lage sein würden, den vereinbarten bzw. aushaftenden Darlehensbetrag an die Bf rückzuführen.

Mangels Fremdüblichkeit lägen hinsichtlich der entnommenen Darlehensbeträge verdeckte Ausschüttungen an C und G X vor.

In ihrer Beschwerde wendet die Bf ein, dass eine ausreichende Sicherheit für das Darlehen sehr wohl gegeben sei. B X verpflichte sich für den Fall, dass keine Rückzahlung des Darlehens bis zum 31.12.2016 erfolge, eine Hypothek auf das Haus in der A-Gasse aufzunehmen, um den Kredit jedenfalls unmittelbar nach diesem Datum an die Gesellschaft zurückzahlen zu können. Entgegen der Meinung des Finanzamtes sei das Haus Top 1 zur Gänze im Eigentum der B X gestanden, auf der Liegenschaft befände sich ein weiteres Wohnhaus, das die anderen Tops enthalte und mit dem Einfamilienhaus der B X nichts zu tun habe. Das Haus habe jedenfalls einen den Darlehensbetrag bzw. Kreditrahmen von 400.000,00 € bei weitem übersteigenden Wert. Weiters seien das Darlehen und die Rückzahlungsverpflichtung auf den neuen Geschäftsführer D X übertragen worden, der mittlerweile die Liegenschaft in der A-Gasse von seiner Großmutter geschenkt bekommen habe und damit eher als C X in der Lage sei, das Darlehen zurückzuzahlen, insbesondere könne er jederzeit eine Hypothek auf das Haus aufnehmen. Wer jeweils Geld abgehoben habe, sei unerheblich, jedenfalls seien die Abhebungen mit Zustimmung des jeweiligen Geschäftsführers erfolgt. Dass ein Gesellschafter auf die Ausschüttung von Gewinnen verzichte, sei durchaus fremdüblich, B X habe sich zu der getroffenen Vereinbarung entschlossen, um den Lebensunterhalt der Familie, mit der sie auch zusammenlebe, zu sichern.

Es werde daher beantrag, die angefochtenen Bescheide ersatzlos aufzuheben.

Das Finanzamt erließ eine abweisende Beschwerdevorentscheidung. Die mit 21.11.2006 datierte Vereinbarung sei dem Finanzamt erst im Zuge der am 28.1.2014 geplanten Schlussbesprechung offengelegt worden, es sei auch keine Gebührenanzeige erfolgt, weshalb keine nach außen ausreichend zum Ausdruck gekommene Vereinbarung vorliege. Die Richtigkeit der Datumsangabe sei auch deshalb anzuzweifeln, weil sich die Geschäftsanschrift der Bf im Jahr 2006 laut Firmenbuch noch an einem anderen als dem in der Vereinbarung angegebenen Ort befunden habe. Es sei daher von einer Rückdatierung der Vereinbarung auszugehen, dies auch deshalb, weil keine laufenden Zinsen verrechnet worden seien. Der von der Bf ins Treffen geführten Sicherheit in Form einer von B X zugesagten Belastung des Hauses A-Gasse sei entgegenzuhalten, dass das Haus mit Schenkungsvertrag vom 18.12.2012 unter Vereinbarung eines Veräußerungs- und Belastungsverbots an D X übertragen worden sei, eine hypothekarische Besicherung daher jetzt nicht mehr möglich sei. Bei einem Kreditrahmen von 400.000,00 € und einem Stammkapital von 35.000,00 € könne auch nicht mehr davon ausgegangen werden, dass sich das Kontokorrent in einem üblichen Rahmen halte. Entgegen dem Vorbringen in der Beschwerde sei mit D X, der laut Aussage der C X die Rückzahlungsverpflichtung übernommen habe, auch kein finanzkräftiger Darlehensnehmer gefunden worden, weil das Haus eben mit einem Veräußerungs- und Belastungsverbot zugunsten der Geschenkgeberin B X belastet sei. Im Übrigen sei die Verpflichtung des D X nicht schriftlich festgehalten worden, es bestehe sohin nur ein formloses Übereinkommen zwischen den involvierten Familienmitgliedern.

In ihrem Vorlageantrag verweist die Bf bezüglich ihrer auf der Vereinbarung vom 21.11.2006 aufscheinenden Geschäftsanschrift unter Beilage eines am 12.7.2006 abgeschlossenen Mietvertrages darauf, dass sie bereits im Jahr 2006 an dieser Anschrift domiziliert gewesen sei. Da D X in die Vereinbarung zwischen B und C X eingetreten sei, werde dieser, falls die Rückzahlung des Darlehens nicht bis zum 31.12.2016 möglich sei, eine Belastung der nunmehr ihm gehörigen Liegenschaft durchführen. Der offene Betrag sei auch schon teilweise zurückgezahlt worden, so seien hypothekarisch besicherte Kredite über 160.000,00 € im Jahr 2014 und über 70.000,00 € im Jahr 2015 aufgenommen worden, der Auszahlungsbetrag von 160.000,00 € sei dem Verrechnungskonto gutgeschrieben worden. Das zu Gunsten der B X eingetragene Veräußerungs- und Belastungsverbot und ihr Wohnrecht änderten nichts daran, dass eine hypothekarische Sicherstellung nach wie vor möglich sei, es bedürfe dazu nur der Unterschrift der B X. Diese habe ihrerseits ein Interesse daran, dass das von ihr aufgenommene Darlehen hypothekarisch besichert werde. Schließlich übersehe das Finanzamt, dass sich die Rechtsprechung des Verwaltungsgerichtshofes entscheidend geändert habe; letztlich liege nur dann eine verdeckte Ausschüttung vor, wenn dem Darlehensnehmer das Delikt der Untreue vorgeworfen werden könne. Gegenständlich sei die Rückzahlung zum Zeitpunkt der Eröffnung des Verrechnungskontos durchaus realistisch gewesen, um so mehr, als eine Villa in Lb als Sicherheit gedient habe.

Über Vorhalt des Bundesfinanzgerichts teilte die Bf unter Vorlage des Verrechnungskontos (Ausdruck aus der Buchhaltung) mit, dass im Jahr 2015 eine Rückzahlung von 160.000,00 € - dieser Betrag resultiere aus dem Verkauf einer Liegenschaft in Zg - erfolgt sei, weiters seien Gewinnausschüttungen in Höhe von insgesamt 210.000,00 € - eine Gewinnausschüttung im Jahr 2016 über 110.000,00 € sowie die Ausschüttung des zum 31.12.2016 bestehenden Gewinnes in Höhe von 100.000,00 € - dem Verrechnungskonto gutgebracht worden, sodass dieses bis auf einen Saldo von rund 4 T€ abgedeckt worden sei. Weiters übermittelte die Bf den Notariatsakt vom 29.9.2011 betreffend die Abtretung des Geschäftsanteils durch C X an ihre beiden Söhne D und E X; darin wird u.a. festgehalten, dass C X die Stammeinlage bisher nur treuhändig für ihre Söhne verwaltet habe und dass das Treuhandverhältnis nunmehr aufgelöst werde.

Laut weiteren von der Bf vorgelegten Unterlagen bzw. laut Grundbuchsauszug wurde - zur Besicherung betrieblicher Kredite der Bf - im Jahr 2014 zugunsten der Erste Bank ein Pfandrecht im Höchstbetrag von 200.000,00 €, im Jahr 2016 nach einer Umschuldung zugunsten der Volksbank ein Pfandrecht im Höchstbetrag von 292.500,00 € auf der Liegenschaft K, A-Gasse, eingeräumt; B und G X haben dabei jeweils dem Pfandrecht den Vorrang gegenüber dem zu ihren Gunsten eingetragenen Veräußerungs- und Belastungsverbot eingeräumt.

Über die Beschwerde wurde erwogen:

Eine verdeckte Ausschüttung setzt definitionsgemäß die Vorteilszuwendung einer Körperschaft an eine Person mit Gesellschafterstellung oder gesellschafterähnlicher Stellung (Anteilsinhaber) voraus (z.B. VwGH 25.2.2009, 2006/13/0111). Da Gesellschaftsanteile einer Kapitalgesellschaft für den Bereich des Abgabenrechts Wirtschaftsgüter im Sinne des § 24 Abs. 1 BAO darstellen, greift insoweit die dem Abgabenrecht immanente wirtschaftliche Betrachtungsweise. Eine Gesellschafterstellung wird somit auch in den Fällen des § 24 Abs. 1 BAO - insbesondere in den Fällen einer treuhändig gehaltenen Beteiligung - vermittelt. Der Treugeber hat daher eine Gesellschafterstellung inne (Quantschnigg/ Renner/ Schellmann/ Stöger/ Vock, KStG, § 8 Tz 139).

Eine verdeckte Ausschüttung kann auch verwirklicht werden, wenn der Vorteilsempfänger nicht der Gesellschafter selbst, sondern eine ihm nahestehende Person ist. Kommt es zu einer verdeckten Ausschüttung an eine nahestehende Person, werden die verdeckten Ausschüttungen dem - das Naheverhältnis vermittelnden - Gesellschafter als Beteiligungserträge ertragsteuerlich zugerechnet. Die Weiterleitung der als verdeckte Ausschüttung erfassten Kapitalerträge ist aus der Sicht des Anteilsinhabers eine Einkommensverwendung (vgl. Achatz/ Kirchmayr, KStG, § 8 Tz 251, 257, und die dort zitierte Judikatur).

Wie dem Notariatsakt vom 29.9.2011 zu entnehmen ist, hatte C X die Gesellschafterstellung für ihre beiden Söhne nur treuhändig inne. Daraus folgt, dass ab September 2009 D und E X, davor B X Gesellschafter der Bf waren. G und C X sind bzw. waren - als Sohn und Schwiegertochter bzw. Eltern - den Gesellschaftern nahestehende Personen. Eine als verdeckte Gewinnausschüttung zu beurteilende Vorteilszuwendung an G und C X wäre daher ertragsteuerlich den Gesellschaftern B X bzw. D und E X als Beteiligungsertrag zuzurechnen.

Eine Vorteilsgewährung an eine nahestehende Person ist nicht als verdeckte Ausschüttung zu erfassen, wenn die Zuwendung an den Anteilsinhaber selbst zu keiner verdeckten Ausschüttung führen würde (Achatz/ Kirchmayr, KStG § 8 Tz 253).

Nach den insoweit unstrittigen Feststellungen der Außenprüfung ist es bei der Bf in den Jahren 2007 bis 2012 zu einem Abgang von Geldmitteln in Höhe von 35.618,08 € (2007), 23.251,35 € (2009), 59.844,41 € (2010), 92.830,35 € (2011) und 84.393,64 € (2012), das sind insgesamt rund 296.000,00 €, gekommen. Unstrittig ist auch, dass die entnommenen Geldmittel der Finanzierung des Lebensunterhalts der Familie X (G und C X sowie drei Kinder), die gemeinsam mit B X das Haus in K, A-Gasse, bewohnte, gedient haben. Die Bf hat in Höhe der entnommenen Beträge jeweils Forderungen auf einem "Verrechnungskonto Gesellschafter" eingestellt. Nach den Feststellungen der Außenprüfung beruhen diese Entnahmen aus näher dargelegten Gründen auf keiner fremdüblichen Vereinbarung.

Ist in Fällen der vorliegenden Art davon auszugehen, dass auf Grund des zwischen dem Gesellschafter und der Gesellschaft bestehenden Naheverhältnisses Zahlungen erfolgten, die an einen Außenstehenden nicht unter den gleichen Bedingungen geleistet worden wären, so bedarf es der Prüfung, worin der dem Gesellschafter dadurch allenfalls zugewendete Vorteil besteht. Ein wesentliches Element dieser Prüfung ist die Auseinandersetzung mit der Frage, ob eine Rückzahlung der auf dem Verrechnungskonto verbuchten Beträge von vornherein nicht gewollt oder wegen absehbarer Uneinbringlichkeit nicht zu erwarten war, womit die buchmäßige Erfassung der vollen Forderung nur zum Schein erfolgt wäre und im Vermögen keine durchsetzbare Forderung an die Stelle der ausbezahlten Beträge getreten wäre (VwGH 17.12.2014, 2011/13/0115). Ob verdeckte Ausschüttungen anzunehmen sind, hängt somit von der Ernstlichkeit einer Rückzahlungsabsicht hinsichtlich der von der Gesellschaft empfangenen Beträge ab. Es ist zu prüfen, ob aus den Umständen zu schließen ist, dass die Erfassung auf dem Verrechnungskonto nach Ansicht der Gesellschaft einer tatsächlich aufrechten Verbindlichkeit des Gesellschafters entspricht (VwGH 28.4.2009, 2004/13/0059). Dies hängt vom Gesamtbild der jeweils im Einzelfall gegebenen Verhältnisse ab (VwGH 22.5.2014, 2011/15/0003).

Holen sich Gesellschafter mit Billigung der Organe der GmbH Geld aus der GmbH und wird zeitgleich die Forderung der GmbH auf einem Verrechnungskonto verbucht und damit offengelegt, liegt grundsätzlich keine verdeckte Ausschüttung vor. Eine verdeckte Ausschüttung wäre nur dann gegeben, wenn im Vermögen der GmbH keine durchsetzbare Forderung an die Stelle der ausgezahlten Beträge tritt. Im Hinblick auf die tatsächliche Aufnahme der Forderung in das Rechenwerk der GmbH und auf § 83 Abs. 1 und 4 GmbHG wird dies praktisch nur dann der Fall sein, wenn der empfangende Gesellschafter im Zeitpunkt des Geldflusses keine hinreichende Bonität aufweist und zudem auch keine hinreichende Sicherheit bestellt worden ist (Zorn, Forderung am Verrechnungskonto oder verdeckte Ausschüttung?, SWK 12/2015, 577).

Unter Bonität versteht man gemeinhin die Fähigkeit und Bereitschaft, aufgenommene Schulden zurückzuzahlen. Kriterien für die Feststellung der Bonität eines Kreditsuchenden sind im Allgemeinen seine Einkommensverhältnisse, sein vorhandenes Vermögen und seine finanziellen Verpflichtungen.

Nach dem oben Gesagten sind die über das bei der Bf geführte Verrechnungskonto gewährten Zuwendungen ihren Gesellschaftern zuzurechnen und ist zu beurteilen, ob die Zuwendungen bei diesen zu verdeckten Ausschüttungen geführt haben. Gesellschafterin der Bf war zunächst und auch im Zeitpunkt der mit 21.11.2006 datierten (Darlehens-) Vereinbarung B X. Dass die Vereinbarung dem Finanzamt erst im Jänner 2014 vorgelegt wurde, ist nicht entscheidend, weil selbst einer im Nachhinein gegenüber dem Finanzamt abgegebenen Erklärung Indizwirkung zukommen kann (vgl. VwGH 18.10.2017, Ra 2017/13/0038). Die von B und C X unterfertigte Vereinbarung ist zwar insoweit unklar, als daraus nicht eindeutig die Gewährung eines Darlehens (oder Kreditrahmens) durch die Bf hervorgeht, ist doch dort davon die Rede, dass B X in ihrer Eigenschaft als Alleingesellschafterin der C X ein Darlehen über 400.000,00 € gewährt. Da allerdings C X gleichzeitig die Berechtigung eingeräumt wird, dazu ein bei der Bf zu eröffnendes Verrechnungskonto zu belasten, kann die Vereinbarung nur so verstanden werden, dass sich B X als Gesellschafterin mit Entnahmen aus dem Vermögen der Bf bis zur genannten Höhe einverstanden erklärte (und C X dies als Organ der im Kopf der Vereinbarung als Vertragspartner genannten Bf mit ihrer Unterschrift auch billigte). In Verbindung mit der unter Punkt 4 der Vereinbarung von B X übernommenen Verpflichtung, eine Rückzahlung des Darlehens spätestens Ende 2016 im Wege der Aufnahme einer Hypothek auf das ihr gehörende Grundstück in der A-Gasse herbeizuführen, leuchtet jedenfalls die Absicht der B X hervor, für die Finanzierung des Lebensunterhalts der Familie ihres Sohnes ihr Vermögen einzusetzen. Dass dieses Vermögen nicht einen Wert erreicht hätte, welcher der B X Bonität für eine Fremdmittelaufnahme in der gegenständlichen Größenordnung verleihen konnte, ist nicht hervorgekommen. Im Hinblick auf die Lage und die Größe des im Streitzeitraum unbelasteten Grundstücks A-Gasse - das im z.Bezirk gelegene Haus besteht aus Küche, zwei Badezimmern, einem WC sowie sechs Wohn- und Schlafzimmern, ist unterkellert, zum Haus gehören ferner ein Garten, eine Terrasse und eine Garage - erscheint auch ohne konkrete Verkehrswertermittlung ein die im Streitzeitraum festgestellten Entnahmen von rund 296.000,00 € übersteigender Wert realistisch. Dafür spricht auch der Umstand, dass die Volksbank im Jahr 2016 im Grundstück A-Gasse eine ausreichende Sicherheit für ihre aus den der Bf gewährten Krediten resultierenden Ansprüche von bis zu rund 292.000,00 € gesehen hat. Zudem war B X bis Dezember 2012 Eigentümerin einer weiteren Liegenschaft in Zg, welche sie mit Schenkungsvertrag vom 18.12.2012 an D und O X übertrug und die dann im Jahr 2016 um 170.000,00 € verkauft wurde, um mit dem Erlös einen Teil des Verrechnungskontos abzudecken.

Da sohin der durch die Zuwendungen der Bf an die Angehörigen der Gesellschafterin entstandenen Forderung auf dem Verrechnungskonto ausreichendes Grundvermögen der Gesellschafterin gegenüberstand, zudem finanzielle Verpflichtungen der B X nicht bekannt sind, ist davon auszugehen, dass B X im Zeitpunkt des jeweiligen Geldflusses über hinreichende Bonität verfügte. Diese Bonität kam nach dem Gesellschafterwechsel im September 2009 auch den neuen Gesellschaftern D und E X zu, weil ja die Verpflichtung der B X, das Darlehen notfalls im Wege einer hypothekarischen Belastung des Grundstücks in der A-Gasse zurückzuzahlen, weiterwirkte. Da das Verbot der Einlagenrückgewähr auch auf ehemalige Gesellschafter anzuwenden ist, sofern die Leistung im Hinblick auf ihre ehemalige Gesellschafterstellung erbracht wird (OGH 15.12.2014, 6 Ob 14/14y) - und auf Grund der Vereinbarung vom 21.11.2006 sowie der Aussage der C X vom 3.3.2014 war die Gesellschafterstellung der B X, die in ihrer Eigenschaft als Alleingesellschafterin durch Leistungen der Bf die Familie ihres Sohnes versorgt wissen wollte, wohl ursächlich für die Entnahmen -, kann nicht ohne weiteres unterstellt werden, B X habe diese Verpflichtung bloß zum Schein übernommen.

Mit der Schenkung am 18.12.2012 ging das Bonität verleihende Grundstück A-Gasse an den Gesellschafter D X über. Das zugunsten der B X und des G X einverleibte Veräußerungs- und Belastungsverbot vermochte daran nichts zu ändern, weil B X aus dem erwähnten Grund ein Interesse an einer Rückführung des Darlehens haben musste und angesichts der vorliegenden Verhältnisse - es handelt sich um ein Familienunternehmen, die beiden Söhne des G X sind in die Gesellschafterstellung eingetreten, Sohn D hat die Geschäfte weitergeführt - anzunehmen war, dass auch G X gegebenenfalls aus familiären Rücksichten auf das Veräußerungs- und Belastungsverbot verzichtet. Dies ist ja in den Jahren 2014 und 2016 tatsächlich geschehen, als B und G X den Pfandrechten der kreditgewährenden Banken den Vorrang gegenüber dem zu ihren Gunsten eingetragenen Veräußerungs- und Belastungsverbot eingeräumt haben. Für die Bf macht es im Ergebnis keinen Unterschied, ob sie selbst die Kredite aufnahm oder ob die Gesellschafter die Kredite aufgenommen und ihr über das Verrechnungskonto die Geldmittel zugeführt hätten; ausschlaggebend für die Gewährung der Kredite in Höhe von insgesamt 225.000,00 € war jedenfalls die Bonität des Gesellschafters D X (Hypothek auf sein Haus A-Gasse und Bürgschaft).

Dass die in der Vereinbarung vom 21.11.2006 zum Ausdruck kommende Absicht der B X, für die Rückzahlung der Entnahmen mit ihrem Vermögen einstehen zu wollen, ernst gemeint war, zeigt sich auch darin, dass sie bei Verkauf des Grundstücks in Zg, dessen Erlös dem Verrechnungskonto gutgebracht wurde, auf ihr für dieses Grundstück eingetragenes Veräußerungs- und Belastungsverbot ebenfalls verzichtete.

Nicht zuletzt ist auch der Umstand, dass das Verrechnungskonto mittlerweile bis auf rund 4 T€ tatsächlich abgedeckt wurde, bei der Feststellung der Bereitschaft, die auf dem Verrechnungskonto entstandene Schuld zu begleichen, nicht außer Betracht zu lassen (vgl. VwGH 22.5.2014, 2011/15/0003).

Nach der oben zitierten Rechtsprechung des Verwaltungsgerichtshofes kann dann, wenn zeitgleich mit der Entnahme von Geld aus der GmbH eine Forderung der GmbH verbucht und damit offengelegt wurde, nur ausnahmsweise eine verdeckte Ausschüttung vorliegen. Da die dargelegten Umstände weder auf eine mangelnde Ernsthaftigkeit der Rückzahlungsabsicht noch darauf schließen lassen, dass im Vermögen der Bf keine durchsetzbare Forderung an die Stelle der ausbezahlten Beträge getreten wäre, kann von einer solchen Ausnahme im vorliegenden Fall nicht ausgegangen werden.

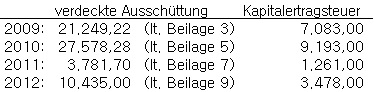

Die Beschwerde bekämpft ausschließlich die Vorschreibung von Kapitalertragsteuer für die über das Verrechnungskonto getätigten Entnahmen. Gegen die weiteren von der Außenprüfung für die Jahre 2009 bis 2012 festgestellten verdeckten Ausschüttungen (laut den Beilagen 3, 5, 7 und 9 des Berichts), die im wesentlichen Aufwandsbuchungen, für die eine betriebliche Veranlassung nicht nachgewiesen werden konnte, betreffen, wendet sich die Beschwerde nicht. Dass der Bf insofern Kapitalertragsteuer zu Unrecht vorgeschrieben worden wäre, zeigt die Beschwerde daher nicht auf, weshalb dem Beschwerdebegehren, auch die Haftungsbescheide für die Jahre 2009 bis 2012 ersatzlos aufzuheben, nicht gefolgt werden konnte, und der Beschwerde hinsichtlich dieser Bescheide teilweise Folge zu geben war.

Für die Jahre 2009 bis 2012 wird die Kapitalertragsteuer demgemäß mit folgenden Beträgen festgesetzt:

Zur Frage der Zulässigkeit einer Revision

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt. Die gegenständliche Entscheidung hing von der im Rahmen der Beweiswürdigung vorgenommenen Beurteilung der Bonität der Gesellschafter der Bf, somit von Tatfragen ab, mit denen keine Rechtsfrage von grundsätzlicher Bedeutung in Zusammenhang steht.

Die Revision war daher nicht zuzulassen.

Wien, am 2. Jänner 2018

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 8 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Verweise: | VwGH 25.02.2009, 2006/13/0111 |