Vom Einkommensteuerbescheid abgeleiteter Anspruchszinsenbescheid

European Case Law Identifier: ECLI:AT:BFG:2019:RV.7103528.2019

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke im Beschwerdeverfahren über die Beschwerde des MMag. ***[1]*** ***[2]***, ***[3]*** ***[4]***, ***[5]*** ***[6]***, vertreten durch Mag. Manfred Takacs, Steuerberater, 7132 Frauenkirchen, Amtshausgasse 2, vom 2. 5. 1029, gegen den Bescheid des Finanzamts Bruck Eisenstadt Oberwart, 7001 Eisenstadt, Neusiedler Straße 46, vom 9. 4. 2019 a) betreffend Wiederaufnahme des Verfahrens hinsichtlich Einkommensteuer 2016, b) Einkommensteuer 2016, c) Festsetzung von Anspruchszinsen 2016, Steuernummer 38 802/***[7]***, zu Recht erkannt:

I. Die Beschwerde betreffend Festsetzung von Anspruchszinsen für das Jahr 2016 wird gemäß § 279 BAO als unbegründet abgewiesen.

Der Spruch des angefochtenen Bescheids betreffend Festsetzung von Anspruchszinsen für das Jahr 2016 bleibt unverändert.

II. Gegen dieses Erkenntnis ist eine (ordentliche) Revision an den Verwaltungsgerichtshof gemäß Art. 133 Abs. 4 B-VG nicht zulässig.

Entscheidungsgründe

Bescheide vom 9. 4. 2019

Das Finanzamt erließ gegenüber dem Beschwerdeführer (Bf) MMag. ***[1]*** ***[2]*** mit Datum 9. 4. 2019 folgende Bescheide:

Bescheid über die Wiederaufnahme des Verfahrens betreffend Einkommensteuer 2016

Das Verfahren hinsichtlich der Einkommensteuer für das Jahr 2016 (Bescheid vom 11.01.2018) wird gem. § 303 (1) BAO wieder aufgenommen.

Begründung:

Die Wiederaufnahme des Verfahrens erfolgte gem. § 303 (1) BAO aufgrund der Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind. Daraus ist auch die Begründung für die Abweichungen vom bisherigen im Spruch bezeichneten Bescheid zu ersehen. Die Wiederaufnahme wurde unter Abwägung von Billigkeits- und Zweckmäßigkeitsgründen (§ 20 BAO) verfügt. Im vorliegenden Fall überwiegt das Interesse an der Rechtsrichtigkeit das Interesse auf Rechtsbeständigkeit. Die steuerlichen Auswirkungen können auch nicht als bloß geringfügig angesehen werden.

Einkommensteuerbescheid 2016

EINKOMMENSTEUERBESCHEID 2016

Die Einkommensteuer wird für das Jahr 2016 festgesetzt mit.......... 23.906,00 €

Bisher war vorgeschrieben (gerundet).......................................…. 7.336,00 €

--------------------------------------------------------------------------------------------

Aufgrund der festgesetzten Abgabe und das bisher vor-

geschriebenen Betrages ergibt sich eine Nachforderung

in Höhe von ............................................................................. 16.570,00 €

Dieser Betrag ist am 2019-05-16 fällig. Den Betrag, der auf Ihr Abgabenkonto zu entrichten ist, entnehmen Sie bitte der beiliegenden Buchungsmitteilung.

--------------------------------------------------------------------------------------------

Das Einkommen

im Jahr 2016 beträgt ...............................................................… 73.128,34 €

Berechnung der Einkommensteuer |

|

|

Einkünfte aus selbständiger Arbeit |

| 85.918,90 € |

Einkünfte aus Gewerbebetrieb |

| 61,74 € |

Einkünfte aus Vermietung und Verpachtung |

| -10.548,87 € |

Gesamtbetrag der Einkünfte |

| 75.431,77 € |

Sonderausgaben |

|

|

Pauschbetrag für Sonderausgaben |

| -60,00 € |

Zuwendungen gem. § 18 (1) Z 7 EStG 1988 |

| -1.468,490 € |

Kirchenbeitrag |

| -175,03 € |

Kinderfreibeträge für nicht haushaltszugehörige Kinder gem. § 106a Abs. 2 EStG 1988 |

| -600,00 € |

Einkommen |

| 73.128,34 € |

Die Einkommensteuer gem. § 33 Abs. 1 EStG 1988 beträgt: 0% für die ersten 11.000,00 25% für die weiteren 7.000,00 35% für die weiteren 13.000,00 42% für die weiteren 29.000,00 48% für die restlichen 13.128,34 |

| 0,00 € 1.750,00 € 4.550,00 € 12.180,00 € 6.301,60 € |

Steuer vor Abzug der Absetzbeträge |

| 24.781,60 € |

Unterhaltsabsetzbetrag |

| -876,00 € |

Steuer nach Abzug der Absetzbeträge |

| 23.905,60 € |

Einkommensteuer |

| 23.905,60 € |

Rundung gem. § 39 Abs. 3 EStG 1988 |

| -0,40€ |

Festgesetzte Einkommensteuer |

| 23.906,00 € |

Berechnung der Abgabennachforderung / Abgabengutschrift |

|

|

Festgesetzte Einkommensteuer |

| 23.906,00 € |

Bisher festgesetzte Einkommensteuer |

| -7.336,00 € |

Abgabennachforderung |

| 16.570,00 € |

Begründung:

Bescheid über die Festsetzung von Anspruchszinsen 2016

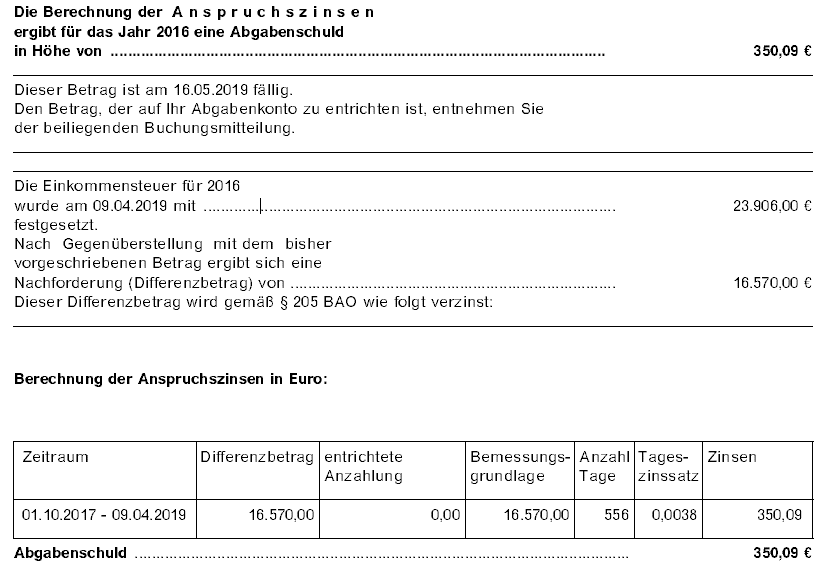

Die Anspruchszinsen wurden ausgehend von einem Differenzbetrag von 16.570,00 € gegenüber der bisherigen Vorschreibung mit 350,09 € festgesetzt:

Außenprüfungsbericht

Dem Bericht über die Außenprüfung lässt sich in Bezug auf das gegenständliche Beschwerdeverfahren entnehmen:

Tz. 1 Leistungen d Wohlfahrtsfonds der Ärztekammer 2016

MMag. ***[2]*** hat nach dem Tod seiner Mutter, Dr. ***[8]*** ***[2]***, Leistungen aus dem Wohlfahrtsfonds der Ärztekammer Niederösterreich erhalten.

Es wurde eine Bestattungsbeihilfe in Höhe von € 4.000,-- und Hinterbliebenenunterstützung in Höhe von € 34.066,03 von der Ärztekammer ausbezahlt.

Diese Hinterbliebenunterstützung setzt sich zusammen aus € 5.516,51 Hinterbliebenenunterstützung und € 28.549,52 Ablebensversicherungsanspruch laut § 38 Abs. 1 lit a und lit b der Satzung des Wohlfahrtsfonds der Ärztekammer für Niederösterreich.

In der Einkommensteuer des Jahres 2016 wurden lediglich die € 5.516,51 Hinterbliebenenunterstützung abzüglich eines Betriebsausgabenpauschales in Höhe von € 330,99 (6%) angesetzt.

Diese Beträge sind jedoch gemäß § 22 Z 4 iVm § 32 Z 2 EStG 1988 beim Rechtsnachfolger als Einkünfte aus selbständiger Arbeit zu versteuern. Weiters sind keine pauschalen Betriebsausgaben gem. § 17 EStG abgezogen werden, da die Zahlungen des Wohlfahrtsfonds keine Umsätze It. § 125 Abs. 1. lit a BAO sind. (Die Zahlungen des Wohlfahrtsfonds sind keine Umsätze der Ärzteerben). Das Betriebsausgabenpauschale leitet sich vom Umsatz im Sinne des § 125 Abs. 1 lit a BAO ab. Bemessungsgrundlage für den Pauschalierungssatz sind nur diese Umsätze, nicht aber die daneben anzusetzenden Betriebseinnahmen.

Im Jahr 2016 sind folglich die € 28.549,52 Ablebensversicherungsanspruch und die € 4.000,-- Bestattungsbeihilfe zusätzlich als Einkünfte aus selbständiger Tätigkeit zu versteuern. Das Betriebsausgabenpauschale steht nicht zu!

Von Herrn MMag. ***[2]*** und dem steuerl. Vertreter, Herr Mag. ***[9]*** wird folgende Meinung vertreten: In § 38 (1) der Satzung des WFF ist das Leistungsrecht für den Ablebensfall geregelt: Frau Dr. ***[2]*** konnte eine Optionsmöglichkeit gern. § 38 (12), wie sie in § 38 (1) Z 3 angeführt wird, nicht ausüben, da sie die Voraussetzungen gem. § 38 (3) bzw. §38 (4) niemals erfüllt hat. Sie war ja zum Stichtag 1.12.2000 bereits 73 Jahre alt, hätte zur Ausübung des Optionsrechtes zu diesem Zeitpunkt zwischen 50 und 65 Jahre sein müssen. Demzufolge entstand der Anspruch auf die persönliche Ablebensversicherungsleistung iHv 28.549,52 € - wie in §38(1) b ausgeführt.

In § 12 (3) der Beitragsordnung ist die Höhe der monatlichen Beiträge (€ 58,40) für die

Leistungen nach § 38 (1) lit a und b der Satzung WFF geregelt. Die steuerliche Behandlung ist in § 12 (6) der Beitragsordnung beschrieben, wobei Frau ***[2]*** keine Erlebensleistung erwerben konnte (siehe oben).

Demzufolge wurde der Teil von zwei Dritteln seitens des WFF steuerlich in Abzug gebracht. Dieser Anteil ist für die Bestattungsbeihilfe iHv € 4.000,-- und für die Unterstützungsleistung iHv € 5.516,-- Denn hätte Fr. ***[2]*** in die Erlebensleistung optieren können, hätte sie (mit diesen zwei Dritteln) Anspruch auf genau diese beiden Todesfallleistungen erworben.

Das verbleibende dritte Drittel ist (mangels Option auf Erlebensversicherung) der Beitrag für die Todesfallversicherung (siehe dazu Email von Herrn ***[11]*** vom 14.2. sowie die vorgelegten Lohnkonten) und wurde aus versteuertem Einkommen finanziert.

Da der WFF hier als Versicherer fungiert hat, war demzufolge Fr. ***[2]*** sowohl Versicherungsnehmerin als auch Prämienzahlerin und versicherte Person. Sie konnte über den Vertrag auch verfügen (abtreten oder verpfänden - siehe § 38 (10) und § 49 der Satzung).

Daraus leitet sich ab, dass die Ablebenleistung aus der Todesfallversicherung Privatvermögen Fr. ***[2]*** war, die Auszahlung daher einkommensteuerfrei (früher erbschaftssteuerpflichtig) sein muss.

Falls diese TODESFALLVERSICHERUNG nicht von Beginn an Privatvermögen von Frau Dr. ***[2]*** war, ist der Übergang ins Privatvermögen spätestens bei Pensionsantritt erfolgt (--> VERJÄHRUNG / Bewertung ... )

Steuerliche Auswirkungen

Zeitraum 2016 / Euro

Einkommensteuer

E1A, …

[9040] Erlöse ohne § 109a: 32.549,52

[9230] übrige Aufw./Betriebsausg.: -330,99

Wiederaufnahme des Verfahrens gem. § 303 Abs. 1 BAO

Hinsichtlich nachstehend angeführter Abgabenarten und Zeiträume sind Feststellungen getroffen worden, die eine Wiederaufnahme des Verfahrens gern. § 303 Abs. 1 BAO erforderlich machen.

Die Kenntnis der in den bezeichneten Feststellung bzw. in der gesonderten Begründung angeführten Wiederaufnahmetatbestände (gem. § 303 Abs. 1 lit. a bis c BAO) hätte allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens im Spruch anders lautende Bescheide herbeigeführt.

Abgabenart / Zeitraum / Feststellung

Einkommensteuer / 2016 / Tz 1

Die Wiederaufnahme erfolgt unter Bedachtnahme auf das Ergebnis der durchgeführten abgabenbehördlichen Prüfung und der sich daraus ergebenden Gesamtauswirkung. Im vorliegenden Fall können die steuerlichen Auswirkungen nicht als geringfügig angesehen werden. Bei der im Sinne des § 20 BAO vorgenommenen Interessenabwägung war dem Prinzip der Rechtsrichtigkeit (Gleichmäßigkeit der Besteuerung) der Vorrang vor dem Prinzip der Rechtsbeständigkeit (Parteiinteresse an der Rechtskraft) einzuräumen.

Die Unterlagen betreffend der Leistungen des Wohlfahrtsfonds der Ärztekammer 2016 wurden im Zuge der BP vorgelegt. Es wurde festgestellt, dass nicht alle Beträge der Einkommensteuer unterzogen wurden, daher ist eine Wiederaufnahme des Verfahrens gern. § 303 (1) durchzuführen.

Beschwerde

Mit Schriftsatz vom 2. 5. 2019 erhob der Bf durch seinen steuerlichen Vertreter Beschwerde gegen folgende Bescheide:

Bescheid über die Wiederaufnahme Einkommensteuer 2016

Einkommensteuerbescheid 2016 sowie

Bescheid über die Anspruchsverzinsung 2016 vom 9. April 2019

Begründend wurde ausgeführt:

Unter Bezugnahme auf die erteilte Vollmacht ergreife ich im Namen meines im Betreff genannten Klienten Beschwerde gegen den Einkommensteuerbescheid 2016 vom 9. April 2019 und beantrage deren Aufhebung wegen Rechtswidrigkeit.

Zum Sachverhalt: Wie dem Prüfbericht vom 4. April unter Tz 1 zu entnehmen ist wurde der Zufluss von EUR 28.549,52 aus persönlicher Ablebensversicherung beim Empfänger besteuert, obwohl die Versicherungsnehmerin Dr. ***[8]*** ***[2]*** gleichzeitig Prämienzahlerin, versicherte Person und Verfügungsberechtigte war und die Prämien für die Ablebenleistung aus versteuerten Einkünften bezahlt wurden.

Im Zusammenhang mit der anteilig aus versteuerten Einkünften geleisteten Prämien von zuletzt EUR 19,47 pm. (von gesamt 58,40 pm.) leitet sich daraus ab, dass die Ablebenleistung aus der Todesfallversicherung dem Privatvermögen von Frau Dr. ***[8]*** ***[2]*** zuzuordnen war, die Auszahlung folgerichtig einkommensteuerfrei sein muss (siehe Beilage 3).

Zusammenfassung

Da die Abgabenbehörde den Zufluss bzw, die Realisierung von Privatvermögen besteuert hat

stelle ich den Antrag,

die angefochtenen Bescheide vom 9. April 2019 - Einkommensteuer und Anspruchsverzinsung 2016 - ersatzlos aufzuheben.

Aussetzung der Einhebung gemäß § 212a BAO

Gleichzeitig beantrage ich die Aussetzung der Einhebung gem. § 212a BAO hinsichtlich des gesamten strittigen Betrages betreffend Einkommensteuer 2016 samt Anspruchszinsen in Höhe von € 16,920,09 bis zur rechtskräftigen Entscheidung über die eingebrachte Beschwerde.

Beschwerdevorentscheidung Wiederaufnahme

Mit Beschwerdevorentscheidung vom 15. 5. 2019 wies das Finanzamt die Beschwerde vom 2. 5. 2019 gegen den Bescheid über die Wiederaufnahme des Verfahrens betreffend die Einkommensteuer 2016 vom 9. 4. 2019 als unbegründet ab und führte dazu aus:

Der Beschwerdeführer hat mit Schreiben vom 02.05.2019, eingebracht am 09.05.2019, fristgerecht Beschwerde gegen den Bescheid über die Wiederaufnahme des Verfahrens betreffend die Einkommensteuer 2016 vom 09.04.2019 nach §§ 243 ff BAO erhoben.

Der Beschwerdeführer wandte in der Beschwerde ein, dass die Besteuerung des Zuflusses von EUR 28.549,52 aus persönlicher Ablebensversicherung beim Empfänger (Beschwerdeführer) rechtswidrig sei, da die Versicherungsnehmerin Frau Dr. ***[8]*** ***[2]*** gleichzeitig Prämienzahlerin, versicherte Person und Verfügungsberechtigte gewesen sei und die Prämien für die Ablebenleistung aus versteuerten Einkünften bezahlt worden seien. Im Zusammenhang mit der anteilig aus versteuerten Einkünften geleisteten Prämien von zuletzt EUR 19,47 pm (von gesamt 58,40 pm) leite sich daraus ab, dass die Ablebenleistung aus der Todesfallversicherung dem Privatvermögen von der Versicherungsnehmerin Frau Dr. ***[8]*** ***[2]*** zuzuordnen sei, die Auszahlung folgerichtig einkommensteuerfrei sein müsse.

Folgender Sachverhalt wird der Entscheidung zu Grunde gelegt:

Für die Jahre 2014 bis 2017 fand beim Beschwerdeführer eine Betriebsprüfung statt. Der Beschwerdeführer hat im Jahr 2016 eine Bestattungsbeihilfe iHv EUR 4.000,00 und eine Hinterbliebenenunterstützung iHv EUR 34.066,03 von der Ärztekammer für Niederösterreich erhalten. Die Hinterbliebenenunterstützung setzt sich zusammen aus EUR 5.516,51 Hinterbliebenenunterstützung und EUR 28.549,52 Ablebensversicherungsanspruch gemäß § 38 Abs 1 lit a und lit b der Satzung des Wohlfahrtsfonds der Ärztekammer für Niederösterreich. In der Einkommensteuererklärung für das Jahr 2016 wurden lediglich EUR 5.516,51 Hinterbliebenenunterstützung abzüglich eines Betriebsausgabenpauschales iHv EUR 330,99 (6 %) angesetzt und versteuert. Die restlichen EUR 28.549,52 Ablebensversicherung und EUR 4.000,00 Bestattungsbeihilfe wurden nicht versteuert.

(Bericht gemäß § 150 BAO über das Ergebnis der Außenprüfung vom 10.04.2019 unter Tz 1 Leistungen des Wohlfahrtfonds der Ärztekammer 2016- unbestrittener Sachverhalt)

Im Bericht gemäß § 150 BAO über das Ergebnis der Außenprüfung vom 10.04.2019 wurde unter Punkt „Prüfungsabschluss“ mit Verweis auf die Tz 1 des Berichtes erläutert, weshalb das Verfahren betreffend die Einkommensteuer für das Jahr 2016 gemäß § 303 BAO wiederaufgenommen wird. Als Wiederaufnahmegrund wurde angeführt, dass der Abgabenbehörde die Tatsache, dass der Beschwerdeführer Leistungen aus dem Wohlfahrtsfonds der Ärztekammer für Niederösterreich erhalten hat, nicht bekannt war.

Konkrete Einwendungen betreffend die Wiederaufnahme des Verfahrens wurden seitens des Beschwerdeführers nicht vorgebracht. In der Beschwerdeschrift wurde lediglich angeführt, dass sich die Beschwerde auch gegen die Wiederaufnahme des Verfahrens betreffend die Einkommensteuer 2016 richtet.

Über die Beschwerde wurde erwogen:

Gemäß § 303 BAO kann ein abgeschlossenes Verfahren unter anderem wiederaufgenommen werden, wenn Tatsachen oder Beweismittel im abgeschlossenen Verfahren neu hervorkommen und die Kenntnis dieser Umstände allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens einen im Spruch anders lautenden Bescheid herbeigeführt hätte.

Gegenständlich konnte die Abgabenbehörde die neue hervorgekommene Tatsache - nämlich den Bezug von steuerpflichtigen Leistungen aus dem Wohlfahrtfonds der Ärztekammer für Niederösterreich - klar darlegen. Diese neue Tatsache führte einen im Spruch anders lautenden Bescheid herbei. Auch die Ermessensentscheidung wurde begründet. Da sämtliche Voraussetzungen für die Wiederaufnahme des Verfahrens Vorlagen, erfolgte diese zu Recht.

Die Beschwerde war daher - wie im Spruch ersichtlich - als unbegründet abzuweisen.

Beschwerdevorentscheidung Einkommensteuer

Mit Beschwerdevorentscheidung vom 16. 5. 2019 wies das Finanzamt die Beschwerde gegen den Einkommensteuerbescheid 2016 vom 9. 4. 2019 als unbegründet ab und führte dazu aus:

Der Beschwerdeführer hat mit Schreiben vom 02.05.2019, eingebracht am 09.05.2019, fristgerecht Beschwerde gegen den Einkommensteuerbescheid 2016 vom 09.04.2019 nach §§ 243 ff BAO erhoben.

Der Beschwerdeführer wandte in der Beschwerde ein, dass die Besteuerung des Zuflusses von EUR 28.549,52 aus persönlicher Ablebensversicherung beim Empfänger (Beschwerdeführer) rechtswidrig sei, da die Versicherungsnehmerin Frau Dr. ***[8]*** ***[2]*** gleichzeitig Prämienzahlerin, versicherte Person und Verfügungsberechtigte gewesen sei und die Prämien für die Ablebenleistung aus versteuerten Einkünften bezahlt worden seien. Im Zusammenhang mit der anteilig aus versteuerten Einkünften geleisteten Prämien von zuletzt EUR 19,47 pm (von gesamt 58,40 pm) leite sich daraus ab, dass die Ablebenleistung aus der Todesfallversicherung dem Privatvermögen von der Versicherungsnehmerin Frau Dr. ***[8]*** ***[2]*** zuzuordnen sei, die Auszahlung folgerichtig einkommensteuerfrei sein müsse.

Folgender Sachverhalt wird der Entscheidung zu Grunde gelegt:

Für die Jahre 2014 bis 2017 fand beim Beschwerdeführer eine Betriebsprüfung statt. Der Beschwerdeführer hat im Jahr 2016 eine Bestattungsbeihilfe iHv EUR 4.000,00 und eine Hinterbliebenenunterstützung iHv EUR 34.066,03 von der Ärztekammer für Niederösterreich erhalten. Die Hinterbliebenenunterstützung setzt sich zusammen aus EUR 5.516,51 Hinterbliebenenunterstützung und EUR 28.549,52 Ablebensversicherungsanspruch gemäß § 38 Abs 1 lit a und lit b der Satzung des Wohlfahrtsfonds der Ärztekammer für Niederösterreich. In der Einkommensteuererklärung für das Jahr 2016 wurden lediglich EUR 5.516,51 Hinterbliebenenunterstützung abzüglich eines Betriebsausgabenpauschales iHv EUR 330,99 (6 %) angesetzt und versteuert. Die restlichen EUR 28.549,52 Ablebensversicherung und EUR 4.000,00 Bestattungsbeihilfe wurden nicht versteuert.

(Bericht gemäß § 150 BAO über das Ergebnis der Außenprüfung vom 10.04.2019 unter Tz 1 Leistungen des Wohlfahrtfonds der Ärztekammer 2016- unbestrittener Sachverhalt)

Herr ***[10]*** ***[11]*** von der Ärztekammer für Niederösterreich bestätigte dem Beschwerdeführer im elektronischen Schreiben vom 14.02.2019, dass für die Ablebensversicherung iHv EUR 28.549,52 hinsichtlich der Einkommensteuerpflicht keine Aussage getroffen wurde. Die ursprüngliche Idee war, eine Hinterbliebenenunterstützung zu schaffen, mit einer Ablebensversicherung und Hinterbliebenenunterstützung.

Mit Schreiben vom 16.04.2019 durch MMag. Dr. ***[12]*** ***[13]*** der Ärztekammer für Niederösterreich wurde bestätigt, dass Frau Dr. ***[8]*** ***[2]*** keine Erlebensversicherungsleistung vom Wohlfahrtsfonds der Ärztekammer für Niederösterreich bezogen hat.

Über die Beschwerde wurde erwogen:

a) Besteuerung der Hinterbliebenenunterstützung und der Bestattungsbeihilfe

Gemäß § 22 Z 4 EStG zählen Bezüe und Vorteile aus Versorgungs- und Unterstüzungseinrichtungen der Kammern der selbstädigen Erwerbstäigen zu den Einkünften aus selbständiger Tätigkeit, soweit sie nicht unter § 25 EStG fallen.

Gemäß § 25 EStG führen nur folgende Bezüge und Vorteile aus Versorgungs- und Unterstützungseinrichtungen der Kammern der selbstädigen Erwerbstätigen zu nichtselbständigen Einkünften:

• Bezüge aus einer Unfallversorgung der Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen,

• Bezüge aus einer Krankenversorgung der Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen, wenn sie auf Grund eines bestehenden oder früheren Dienstverhältnisses zufließen,

• den Pensionen aus der gesetzlichen Sozialversicherung gleichartige Bezüge aus Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen

Da die Hinterbliebenenunterstützung und die Bestattungsbeihilfe nicht unter diese taxative Aufzählung des § 25 EStG fallen, zählen sie auf Grund des letzten Halbsatzes des § 22 Z 4 EStG zwingend zu den Einkünften aus selbständiger Tätigkeit, die gemäß § 32 Abs 1 Z 2 EStG beim Rechtsnachfolger zu versteuern sind.

Im vorliegenden Fall setzt sich die Hinterbliebenenunterstützung aus einer Ablebensversicherung und einer Hinterbliebenenunterstützung zusammen. Gegenständlich bedeutet dies, dass die von der Ärztekammer ausbezahlte Hinterbliebenenunterstützung und Bestattungsbeihilfe unabhängig von der Gestaltung des jeweiligen Sachverhaltes immer nach § 22 Z 4 iVm § 32 Abs 1 Z 2 EStG beim Rechtsnachfolger zu versteuern ist. Dies gilt sowohl für die Hinterbliebenenunterstützung und Bestattungsbeihilfe nach dem Tod eines aktiven Arztes als auch nach dem Tod des Empfängers einer laufenden Pensionsleistung aus dem Wohlfahrtsfonds. Die Beschwerde war daher - wie im Spruch ersichtlich - als unbegründet abzuweisen.

Beschwerdevorentscheidung Anspruchszinsen

Mit Beschwerdevorentscheidung vom 16. 5. 2019 wies das Finanzamt die Beschwerde vom 2. 5. 2019 "gegen die Anspruchszinsenbescheide 2014, 2015 und 2016" als unbegründet ab und führte dazu aus:

Gemäß § 205 BAO sind Differenzbeträge an Einkommensteuer und Körperschaftsteuer, die sich aus Abgabenbescheiden und Außerachtlassung von Anzahlungen, nach Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzt gewesenen Abgabe ergeben, für den Zeitraum ab 1. Oktober des dem Jahr des Entstehens des Abgabenanspruchs folgenden Jahres bis zum Zeitpunkt der Bekanntgabe dieser Bescheide zu verzinsen (Anspruchszinsen). Die Anspruchszinsen betragen pro Jahr 2 % über dem Basiszinssatz. Anspruchszinsen sind für einen Zeitraum von höchstens 48 Monaten festzusetzen.

Die Bescheide über die Festsetzung der Anspruchszinsen sind an die Höhe der im Bescheidspruch der Einkommensteuerbescheide ausgewiesenen Gutschrift oder Nachforderung gebunden (Ritz, SWK 2001, S 27 ff). Jede Nachforderung bzw. Gutschrift an Einkommensteuer löst (gegebenenfalls) einen Anspruchzinsenbescheid aus.

Erweist sich der Stammabgabenbescheid nachträglich als rechtswidrig und wird er entsprechend abgeändert (oder aufgehoben), so wird diesem Umstand mit einem an den Abänderungsbescheid gebundenen Zinsbescheid Rechnung getragen (Ritz, BAO-Kommentar, § 205, Rz 35).

Gegenständlich wurden die zugrundeliegenden Einkommensteuerbescheide für die Jahre 2014, 2015 und 2016 abgeändert, weshalb neue, den geänderten Einkommensteuerbescheiden Rechnung tragende Zinsbescheide zu erlassen waren. Die Beschwerde gegen die Bescheide über die Festsetzung der Anspruchszinsen für die Jahre 2014, 2015 und 2016 ist daher als unbegründet abzuweisen.

Vorlageantrag Einkommensteuer und Anspruchszinsen 2016

Über FinanzOnline wurde am 17. 6. 2019 Vorlageantrag in Bezug auf Einkommensteuer und Anspruchszinsen 2016 gestellt und ausgeführt:

Betreff: Sonstige Anbringen und Anfragen

Text (Anfrage): Betreff: Einkommensteuer und Anspruchzinsen 2016

Sehr geehrte Damen und Herren! Da die Finanzverwaltung den Zufluss bzw. die Realisierung von Privatvermögen besteuert hat, stelle ich die Anträge, den angefochtenen Bescheid vom 9. April 2019 - Einkommensteuer und Anspruchsverzinsung 2016 - ohne die Besteuerung der Ansprüche aus Hinterbliebenenversorgung festzusetzen und weiters gemäß § 274 Abs. 1 Z 1 BAO eine mündliche Verhandlung über die Beschwerde anzusetzen. Mit freundlichen Grüßen, Mag. ***[14]*** ***[9]***

Beigefügt war ein Schriftsatz vom 17. 6. 2019:

Bescheid über die Wiederaufnahme Einkommensteuer 2016

Einkommensteuerbescheid 2016 sowie

Bescheid über die Anspruchsverzinsung 2016 vom 9. April 2019

Beschwerde gem. § 243 BAO - Ergänzung der Beschwerdepunkte

Unter Bezugnahme auf die erteilte Vollmacht beantrage ich im Namen meines im Betreff genannten Klienten die Vorlage der Beschwerde gegen den Einkommensteuerbescheid 2016 vom 9. April 2019 an die Behörde II. Instanz und beantrage Aufhebung des bekämpften Bescheids und Neuausfertigung im Sinne der nachstehend dargelegten Beschwerdegründe.

Gleichzeitig bringe ich gegen die Abweisung der Beschwerde, durch Beschwerdevorentscheidung vom 15. Mai 2019 und Bescheidbegründung vom 17. Mai 2019, ergänzend folgendes vor:

zum Sachverhalt

Herr MMag. ***[1]*** ***[2]*** ist Erbe nach Frau Dr. ***[8]*** ***[2]*** (ehemalige Steuernummer 08 130/***[15]***) war als selbständige Ärztin tätig, hat ihren Betrieb im Jahr 1994 aufgegeben, und ist im Jahr 2015 verstorben.

Anlässlich des Ablebens von Frau Dr. ***[8]*** ***[2]*** wurden von Seiten der Ärztekammer NÖ (Bescheide vom 17.03.2016) folgende Beträge (in Summe EUR 38.066,03) an ihren Erben ausbezahlt:

Bestattungsbeihilfe EUR 4.000,00 sowie Hinterbliebenenunterstützung EUR 5.516,51

Ablebensversicherungsanspruch EUR 28.549,52

Diese Beträge wurden mit dem Einkommensteuerbescheid 2016 als „Einkünfte aus selbständiger Arbeit" Herrn MMag. ***[1]*** ***[2]*** versteuert.

In der Bescheidbegründung wurde dazu ausgeführt, dass diese Beträge gemäß § 22 Z 4 EStG zu den Einkünften aus selbständiger Arbeit zählen und diese Bestimmung mit der Abzugsfähigkeit der zugrundeliegenden Beiträge als Betriebsausgabe korrespondiert. In Verbindung mit § 32 Abs. 1 Z 2 EStG seien diese Auszahlungen beim Rechtsnachfolger einkommensteuerpflichtig.

rechtliche Würdigung

Beachtlich ist, dass die Finanzverwaltung ohne weitere Prüfung davon ausgeht, dass § 32 Abs. 1 Z 2 EStG (Versteuerung von „Einkünften aus ehemaliger betrieblicher Tätigkeit" beim Rechtsnachfolger) anzuwenden ist.

Allerdings ist § 32 Abs. 1 Z 2 EStG nicht anzuwenden, wenn es sich um Einnahmen aus der Realisierung eines Wirtschaftsguts handelt, welche im Veräußerungsgewinn / Aufgabegewinn zu berücksichtigen sind (siehe Doralt Einkommensteuergesetz Kommentar § 32 RZ. 62 bzw. FJ 1997, 57 bzw. FJ 1999, 203).

Beim Bezug der angeführten Zahlungen handelt es sich um aufschiebend bedingte Ansprüche, die dem Grunde nach im Zeitpunkt des Todes schlagend werden. Ein Anspruch ist im bilanzrechtlichen Sinn dann als Forderung anzusetzen, wenn es sich um ein Wirtschaftsgut handelt. Dafür sind in erster Linie die Regeln der Betriebswirtschaftslehre maßgeblich, nicht so sehr die Vorschriften des Zivilrechts (VwGH 12.1.1962, 0155/609 bzw. EStR 2325 und 2332 - auf den Zeitpunkt der bescheidmäßigen Festsetzung kommt es nicht an). Auch aufschiebende bedingte Ansprüche sind zu bilanzieren (gleiches gilt für auflösend bedingte Ansprüche - siehe EStR 2334). Im Sinne des Vorliegens eines Wirtschaftsguts ist weiters zu beachten, dass der Arzt / die Ärztin bereits vor Eintritt der Bedingung gewisse Verfügungen treffen konnte (siehe EStR 2166): der Anspruch konnte verpfändet und abgetreten werden und auch Personen können namhaft gemacht werden, die diesen Anspruch erhalten sollen, sodass der Arzt / die Ärztin noch bei Lebzeiten (also auch bei Betriebsaufgabe) Verfügungsmöglichkeiten (Abtretung oder Verpfändung - siehe § 38 (10) und § 49 der Satzung des WFF) über diesen Anspruch hatte.

Auf Basis dieser rechtlichen Beurteilung ist daher die einkommensteuerliche Erfassung der gesamten Leistungen des Wohlfahrtsfonds im Zeitpunkt der Zahlung als nachträgliche Betriebseinnahmen verfehlt. Diese Beträge hätten bei Frau Dr. ***[8]*** ***[2]*** schon im Rahmen der Betriebsaufgabe als Betriebseinnahmen aktiviert und - bei den vorliegenden gesetzlichen Voraussetzungen mit dem ermäßigten Steuersatz gemäß § 37 EStG - versteuert werden müssen (siehe EStR 2153).

Zusammenfassung

Da die Abgabenbehörde den Zufluss bzw. die Realisierung von Privatvermögen besteuert hat stelle ich die Anträge,

den angefochtenen Bescheid vom 9. April 2019 - Einkommensteuer und Anspruchsverzinsung 2016 - ohne Besteuerung der Ansprüche aus Hinterbliebenenversorgung festzusetzen und weiters gemäß § 274 Abs. 1 Z 1 BAO eine mündliche Verhandlung über die Beschwerde anzusetzen.

Aussetzung der Einhebung gemäß § 212a BAO

Gleichzeitig beantrage ich die Aussetzung der Einhebung gern. § 212a BAO hinsichtlich des gesamten strittigen Betrages betreffend Einkommensteuer 2016 samt Anspruchszinsen in Höhe von € 16.841,49 bis zur rechtskräftigen Entscheidung über die eingebrachte Beschwerde.

Vorlage

Mit Bericht vom 28. 6. 2019 legte das Finanzamt dem Bundesfinanzgericht zur Entscheidung vor:

Folgende Bescheide sind angefochten

Gegenstand: Anspruchszinsen (§ 205 BAO)

Jahr/Zeitraum: 2016

Fachgebiet: Einkommensteuer

Gesamter Senat beantragt: Nein

Datum Bescheid: 09.04.2019

Beschwerde eingebracht: 09.05.2019

BVE zugestellt: 17.05.2019

Vorlageantrag eingebracht: 17.06.2019

Verfahrenskategorie: AP/E

Mündliche Verhandlung beantragt: Ja

Gegenstand: Einkommensteuer

Jahr/Zeitraum: 2016

Fachgebiet: Einkommensteuer

Gesamter Senat beantragt: Nein

Datum Bescheid: 09.04.2019

Beschwerde eingebracht: 09.05.2019

BVE zugestellt: 17.05.2019

Vorlageantrag eingebracht: 17.06.2019

Verfahrenskategorie: AP/E

Mündliche Verhandlung beantragt: Ja

Gegenstand: Wiederaufnahme § 303 BAO / ESt

Jahr/Zeitraum: 2016

Fachgebiet: Einkommensteuer

Gesamter Senat beantragt: Nein

Datum Bescheid: 09.04.2019

Beschwerde eingebracht: 09.05.2019

BVE zugestellt: 17.05.2019

Vorlageantrag eingebracht: 17.06.2019

Verfahrenskategorie: AP/E

Mündliche Verhandlung beantragt: Ja

...

Inhaltsverzeichnis zu den vorgelegten Aktenteilen (Aktenverzeichnis)

Beschwerde

1 Beschwerde 09.05.2019

Bescheide

2 Anspruchszinsen (§ 205 BAO) (Jahr: 2016) 09.04.2019

3 Einkommensteuer (Jahr: 2016) 09.04.2019

4 Wiederaufnahme § 303 BAO / ESt (Jahr: 2016) 09.04.2019

Antrag / Anzeige an die Behörde

5 AE Antrag 17.06.2019

Beschwerdevorentscheidung

6 BVE Anspruchszinsen 2016 16.05.2019

7 BVE WA E 2016 16.05.2019

8 Beschwerdevorentscheidung E 2016 16.05.2019

9 gesonderte Bescheidbegründung BVE ESt 2016 17.05.2019

10 Rsb BVE WA E 2016 und Anspruchszinsen 21.05.2019

11 Rsb zur gesonderten Bescheidbegründung der BVE E 2016 21.05.2019

Vorlageantrag

12 Vorlageantrag Anspruchszinsen 2016 17.06.2019

13 Vorlageantrag Beilage 17.06.2019

14 Vorlageantrag E 2016 17.06.2019

Vorgelegte Aktenteile

15 Antrag auf Gewährung der Bestattungsbeihilfe 17.03.2016

Seite 4 von 5

16 Bescheid über Gewährung der Bestattungsbeilhilfe 17.03.2016

17 E-Mail Verkehr Bf mit Ärztekammer NÖ 14.02.2019

18 Niederschrift 04.04.2019

19 BP-Bericht 10.04.2019

20 Schreiben Wohlfahrtsfonds 16.04.2019

21 Schreiben Wohlfahrtsfonds betreffend Bestattungsbeihilfe und Hinterbliebenenversorgung 16.04.2019

22 Beitragsordnung Ärztekammer 01.01.9999

23 Lohnkonten Ärztekammer Dr. ***[2]*** ***[8]*** 01.01.9999

24 Rundschreiben Ärztekammer 01.01.9999

...

Bezughabende Normen

§ 22 Z 4 iVm § 32 Abs 1 Z 2 EStG

Sachverhalt und Anträge

Sachverhalt:

Für die Jahre 2014 bis 2017 fand beim Beschwerdeführer eine Betriebsprüfung statt.

Der Beschwerdeführer hat im Jahr 2016 eine Bestattungsbeihilfe iHv EUR 4.000,00 und eine Hinterbliebenenunterstützung iHv EUR 34.066,03 von der Ärztekammer für Niederösterreich erhalten. Die Hinterbliebenenunterstützung setzt sich zusammen aus EUR 5.516,51 Hinterbliebenenunterstützung und EUR 28.549,52 Ablebensversicherungsanspruch gemäß § 38 Abs 1 lit a und lit b der Satzung des Wohlfahrtsfonds der Ärztekammer für Niederösterreich. In der Einkommensteuererklärung für das Jahr 2016 wurden lediglich EUR 5.516,51 Hinterbliebenenunterstützung abzüglich eines Betriebsausgabenpauschales iHv EUR 330,99 (6 %) angesetzt und versteuert. Die restlichen EUR 28.549,52 Ablebensversicherung und EUR 4.000,00 Bestattungsbeihilfe wurden nicht versteuert. Die Abgabenbehörde vertritt die Rechtsansicht, dass die von der Ärztekammer ausbezahlte Hinterbliebenenunterstützung und Bestattungsbeihilfe zu den Einkünften aus selbständiger Tätigkeit zählen und beim Rechtsnachfolger zu versteuern sind. Der Beschwerdeführer hingegen vertritt die Ansicht, dass die einkommensteuerliche Erfassung der gesamten Leistungen des Wohlfahrtsfonds im Zeitpunkt der Zahlung als nachträgliche Betriebseinnahme verfehlt sei und bereits bei der Verstorbenen im Rahmen der Betriebsaufgabe versteuert hätten werden müssen.

Beweismittel:

siehe bitte übermittelte Unterlagen, Aktenlage

Stellungnahme:

Es wird auf die Begründung der BVE vom 17.05.2019 verwiesen.

Mündliche Verhandlung

Die vom Bf beantragte mündliche Verhandlung wurde vom Bundesfinanzgericht für den 26. 11. 2019 ausgeschrieben.

Mit E-Mail vom 5. 11. 2019 gab das Finanzamt bekannt, an der mündlichen Verhandlung betreffend Festsetzung von Anspruchszinsen nicht teilnehmen zu können.

Mit Schreiben vom 6. 11. 2019, beim Bundesfinanzgericht eingelangt am 11. 11. 2019, gab der Bf durch seine steuerliche Vertretung bekannt, "Abstand von unserem Begehren eine mündliche Verhandlung über den Anspruchszinsenbescheid abzuhalten" zu nehmen, d. h. der Antrag gemäß § 274 Abs. 1 Z 1 lit. b BAO wurde zurückgezogen.

Das Bundesfinanzgericht hat erwogen:

Rechtsgrundlagen

§ 205 BAO lautet:

Anspruchszinsen

§ 205. (1) Differenzbeträge an Einkommensteuer und Körperschaftsteuer, die sich aus Abgabenbescheiden unter Außerachtlassung von Anzahlungen (Abs. 3), nach Gegenüberstellung mit Vorauszahlungen oder mit der bisher festgesetzt gewesenen Abgabe ergeben, sind für den Zeitraum ab 1. Oktober des dem Jahr des Entstehens des Abgabenanspruchs folgenden Jahres bis zum Zeitpunkt der Bekanntgabe dieser Bescheide zu verzinsen (Anspruchszinsen). Dies gilt sinngemäß für Differenzbeträge aus

a) Aufhebungen von Abgabenbescheiden,

b) Bescheiden, die aussprechen, dass eine Veranlagung unterbleibt,

c) auf Grund völkerrechtlicher Verträge oder gemäß § 240 Abs. 3 erlassenen Rückzahlungsbescheiden.

(2) Die Anspruchszinsen betragen pro Jahr 2% über dem Basiszinssatz. Anspruchszinsen, die den Betrag von 50 Euro nicht erreichen, sind nicht festzusetzen. Anspruchszinsen sind für einen Zeitraum von höchstens 48 Monaten festzusetzen.

(3) Der Abgabepflichtige kann, auch wiederholt, auf Einkommensteuer oder Körperschaftsteuer Anzahlungen dem Finanzamt bekannt geben. Anzahlungen sowie Mehrbeträge zu bisher bekannt gegebenen Anzahlungen gelten für die Verrechnung nach § 214 am Tag der jeweiligen Bekanntgabe als fällig. Wird eine Anzahlung in gegenüber der bisher bekannt gegebenen Anzahlung verminderter Höhe bekannt gegeben, so wirkt die hieraus entstehende, auf die bisherige Anzahlung zu verrechnende Gutschrift auf den Tag der Bekanntgabe der verminderten Anzahlung zurück. Entrichtete Anzahlungen sind auf die Einkommensteuer- bzw. Körperschaftsteuerschuld höchstens im Ausmaß der Nachforderung zu verrechnen. Soweit keine solche Verrechnung zu erfolgen hat, sind die Anzahlungen gutzuschreiben; die Gutschrift wird mit Bekanntgabe des im Abs. 1 genannten Bescheides wirksam. Mit Ablauf des Zeitraumes des Abs. 2 dritter Satz sind noch nicht verrechnete und nicht bereits gutgeschriebene Anzahlungen gutzuschreiben.

(4) Die Bemessungsgrundlage für Anspruchszinsen zu Lasten des Abgabepflichtigen (Nachforderungszinsen) wird durch Anzahlungen in ihrer jeweils maßgeblichen Höhe vermindert. Anzahlungen (Abs. 3) mindern die Bemessungsgrundlage für die Anspruchszinsen nur insoweit, als sie entrichtet sind.

(5) Differenzbeträge zu Gunsten des Abgabepflichtigen sind nur insoweit zu verzinsen (Gutschriftszinsen), als die nach Abs. 1 gegenüberzustellenden Beträge entrichtet sind.

(6) Auf Antrag des Abgabepflichtigen sind Nachforderungszinsen insoweit herabzusetzen bzw. nicht festzusetzen,

a) als der Differenzbetrag (Abs. 1) Folge eines rückwirkenden Ereignisses (§ 295a) ist und die Zinsen die Zeit vor Eintritt des Ereignisses betreffen oder

b) als ein Guthaben (§ 215 Abs. 4) auf dem Abgabenkonto bestanden hat.

§ 252 BAO lautet:

§ 252. (1) Liegen einem Bescheid Entscheidungen zugrunde, die in einem Feststellungsbescheid getroffen worden sind, so kann der Bescheid nicht mit der Begründung angefochten werden, dass die im Feststellungsbescheid getroffenen Entscheidungen unzutreffend sind.

(2) Liegen einem Bescheid Entscheidungen zugrunde, die in einem Abgaben-, Mess-, Zerlegungs- oder Zuteilungsbescheid getroffen worden sind, so gilt Abs. 1 sinngemäß.

(3) Ist ein Bescheid gemäß § 295 Abs. 3 geändert oder aufgehoben worden, so kann der ändernde oder aufhebende Bescheid nicht mit der Begründung angefochten werden, dass die in dem zur Änderung oder Aufhebung Anlass gebenden Bescheid getroffenen Entscheidungen unzutreffend sind.

§ 295 BAO lautet:

§ 295. (1) Ist ein Bescheid von einem Feststellungsbescheid abzuleiten, so ist er ohne Rücksicht darauf, ob die Rechtskraft eingetreten ist, im Fall der nachträglichen Abänderung, Aufhebung oder Erlassung des Feststellungsbescheides von Amts wegen durch einen neuen Bescheid zu ersetzen oder, wenn die Voraussetzungen für die Erlassung des abgeleiteten Bescheides nicht mehr vorliegen, aufzuheben. Mit der Änderung oder Aufhebung des abgeleiteten Bescheides kann gewartet werden, bis die Abänderung oder Aufhebung des Feststellungsbescheides oder der nachträglich erlassene Feststellungsbescheid rechtskräftig geworden ist.

(2) Ist ein Bescheid von einem Abgaben-, Meß-, Zerlegungs- oder Zuteilungsbescheid abzuleiten, so gilt Abs. 1 sinngemäß.

(3) Ein Bescheid ist ohne Rücksicht darauf, ob die Rechtskraft eingetreten ist, auch ansonsten zu ändern oder aufzuheben, wenn der Spruch dieses Bescheides anders hätte lauten müssen oder dieser Bescheid nicht hätte ergehen dürfen, wäre bei seiner Erlassung ein anderer Bescheid bereits abgeändert, aufgehoben oder erlassen gewesen. Mit der Änderung oder Aufhebung des Bescheides kann gewartet werden, bis die Abänderung oder Aufhebung des anderen Bescheides oder der nachträglich erlassene andere Bescheid rechtskräftig geworden ist.

(4) Wird eine Bescheidbeschwerde, die gegen ein Dokument, das Form und Inhalt eines

- Feststellungsbescheides (§ 188) oder eines

- Bescheides, wonach eine solche Feststellung zu unterbleiben hat,

gerichtet ist, als nicht zulässig zurückgewiesen, weil das Dokument kein Bescheid ist, so sind auf das Dokument gestützte Änderungsbescheide (Abs. 1) auf Antrag der Partei (§ 78) aufzuheben. Der Antrag ist vor Ablauf der für Wiederaufnahmsanträge nach § 304 maßgeblichen Frist zu stellen.

(5) Die Entscheidung über Aufhebungen und Änderungen nach den Abs. 1 bis 3 steht der Abgabenbehörde zu, die für die Erlassung des aufzuhebenden bzw. zu ändernden Bescheides zuständig war oder vor Übergang der Zuständigkeit als Folge einer Bescheidbeschwerde oder einer Säumnisbeschwerde (§ 284 Abs. 3) zuständig gewesen wäre. Ist die diesbezügliche Zuständigkeit auf eine andere Abgabenbehörde übergegangen, so steht die Entscheidung der zuletzt zuständig gewordenen Abgabenbehörde zu.

Sachverhalt

Das Gericht sieht es als erwiesen an, dass das Finanzamt mit Datum 9. 4. 2019 (unter anderem) einen Einkommensteuerbescheid für das Jahr 2016 mit einer Abgabennachforderung von 16.570,00 € sowie einen Bescheid über die Festsetzung von Anspruchszinsen für das Jahr 2016, wonach für eine Einkommensteuernachforderung von 16.570,00 € Anspruchszinsen von 350,09 € festgesetzt wurden, erlassen hat.

Der Beschwerde gegen den Einkommensteuerbescheid 2016 gab das Finanzamt mit Beschwerdevorentscheidung vom 16. 5. 2019 nicht Folge.

Beweiswürdigung

Der Sachverhalt ist nicht strittig und ergibt sich aus den vorliegenden Beweismitteln.

Beschwerdevorbringen

Der Bf wendet sich gegen den Anspruchszinsenbescheid 2016 mit der Begründung, dass der diesen Bescheiden gemäß § 205 Abs. 1 BAO zugrunde liegende Abgabenbescheid materiell unrichtig sei.

Bindung an den Stammabgabenbescheid

Liegen einem Bescheid Entscheidungen zugrunde, die in einem Abgabenbescheid getroffen worden sind, kann der abgeleitete Bescheid nicht mit der Begründung angefochten werden, dass die im Abgabenbescheid getroffenen Entscheidungen unzutreffend sind (§ 252 Abs. 2 BAO i. V. m. § 252 Abs. 1 BAO).

Anspruchszinsen sind mit Abgabenbescheid festzusetzen, wobei Bemessungsgrundlage die jeweilige Nachforderung oder Gutschrift ist, die sich aus dem Spruch des zur Nachforderung oder Gutschrift führenden Bescheides (Stammabgabenbescheid), ergibt (vgl. BFG 19. 1. 2016, RV/7101338/2015).

Anspruchszinsen gehören nach § 3 Abs. 2 lit. b BAO zu den Nebenansprüchen und sind zur festzusetzenden Abgabe formell akzessorisch (vgl. VwGH 19. 1. 2005, 2001/13/0167).

Anspruchszinsenbescheide sind somit nach ständiger Rechtsprechung an die Höhe der im Bescheidspruch des Einkommen- (Körperschaft-) Steuerbescheides ausgewiesenen Nachforderung gebunden (vgl. VwGH 27. 2. 2008, 2005/13/0039; VwGH 27. 3. 2008, 2008/13/0036; VwGH 29. 7. 2010, 2008/15/0107).

Eine rechtskräftige Einkommen- oder Körperschaftsteuerfestsetzung wird vom Gesetz nicht verlangt (vgl. VwGH 27. 3. 2008, 2008/13/0036).

Wegen der Bindung der Anspruchszinsenbescheide an die zugrunde liegenden Einkommensteuerbescheide könnten die Anspruchszinsenbescheide nicht mit der Begründung erfolgreich angefochten werden, der jeweilige Einkommensteuerbescheid sei inhaltlich rechtswidrig (vgl. Ritz, BAO6, § 205 Tz 34).

Anspruchszinsenbescheide sind - wie ausgeführt - an die Stammabgabenbescheide gebunden. Wenn sich diese nachträglich als rechtswidrig erweisen und abgeändert oder aufgehoben werden, sind neue, an die geänderten Stammabgabenbescheide gebundene Anspruchszinsenbescheide zu erlassen (vgl. VwGH 5. 9. 2012, 2012/15/0150; VwGH 27. 8. 2008, 2006/15/0150; VwGH 28. 5. 2009, 2006/15/0316; Ritz, BAO6, § 205 Tz 35).

Beschwerde zeigt keine Rechtswidrigkeit des Anspruchszinsenbescheids auf

Die Beschwerde zeigt somit keine Rechtswidrigkeit (Art. 132 Abs. 1 Z 1 B-VG) des angefochtenen Anspruchszinsenbescheids auf.

Der Anspruchszinsenbescheid erweist sich nicht als rechtswidrig, da ihm die entsprechende Einkommensteuervorschreibung als Abgabenbescheid zugrunde liegt.

Mündliche Verhandlung

Der Antrag auf mündliche Verhandlung wurde in Bezug auf die Anspruchszinsen zurückgezogen.

Die für 26. 11. 2019 anberaumte mündliche Verhandlung entfällt daher.

Revisionsnichtzulassung

Gegen diese Entscheidung ist gemäß Art. 133 Abs. 4 B-VG im Hinblick auf die ständige Rechtsprechung des Verwaltungsgerichtshofes eine (ordentliche) Revision nicht zulässig.

Hinweis

Die Entscheidung betreffend den Abgabenbescheid (protokolliert zu RV/7103601/2019) erfolgt gesondert zu einem späteren Zeitpunkt.

Wien, am 11. November 2019

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 205 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | BFG 19.01.2016, RV/7101338/2015 |